Какие особенности налоговой проверки при УСН?

Налоговая проверка УСН может быть проведена как с выездом к налогоплательщику (выездная проверка), так и без посещения офиса «упрощенца» (камеральная проверка). При проведении выездной налоговой проверки УСН потребуется представить все документы, связанные с упрощенной деятельностью, в том числе бухгалтерские.

Выездная проверка «упрощенца»

Основанием для проведения выездной налоговой проверки, как правило, является необходимость удостовериться в том, что налогоплательщик имеет право на применение УСН, т. е. соблюдает все установленные для «упрощенцев» требования, а также в том, что он правильно рассчитывает упрощенный налог. Потенциальными проверяемыми являются те «упрощенцы», кто много лет декларирует убыточную деятельность, или те, кто часто переводится из одной ИФНС в другую.

Кто может применять УСН, узнайте из публикации.

Выездная проверка на основании п. 8 ст. 89 Налогового кодекса начинается со дня, когда налоговым органом вынесено соответствующее решение о проведении проверки. Проверка длится до 2 месяцев, хотя в отдельных случаях этот срок может быть продлен до 4–6 месяцев (п. 6 ст. 89 НК РФ). Все основания для продления проверки упомянуты в п. 4 приложения 2 к приказу ФНС от 25.12.2006 № САЭ3-06/892@.

О порядке продления проверки читайте в нашей статье «Как и когда может быть продлена выездная налоговая проверка».

Проверка может охватывать всю деятельность налогоплательщика за последние 3 года. Проверяются все имеющиеся у него документы, в том числе и бухгалтерские, ведь с 2013 года у юрлиц-«упрощенцев» появилось обязательство вести бухгалтерский учет. В случае необходимости в ходе проверки могут быть произведены инвентаризация, осмотр, выемка документов и прочие специальные мероприятия по налоговому контролю.

По итогам проверки выдается справка, а через 2 месяца — акт (п. 1 ст. 100 НК РФ).

ВНИМАНИЕ! В связи с пандемией коронавируса глава Правительства М.Мишустин дал поручение приостановить все выездные налоговые проверки до 01.05.2020 года (поручение Правительства РФ от 18.03.2020).

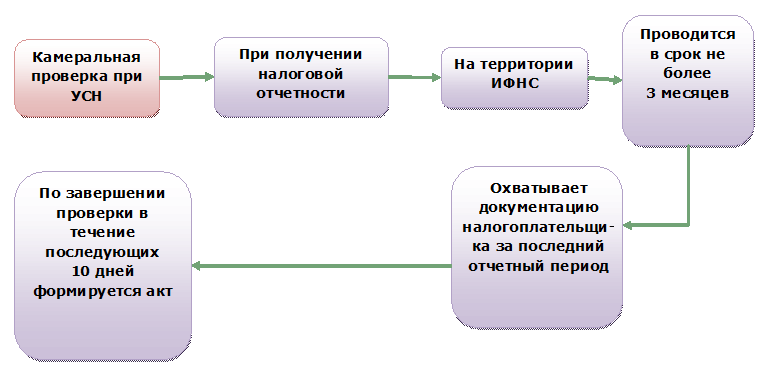

Камеральная проверка на УСН

Проведение камеральной проверки регламентируется ст. 88 Налогового кодекса. Проверка проводится налоговыми инспекторами без выезда к налогоплательщику. Иногда о проведении такой проверки налогоплательщик может и не знать, пока проверяющим не потребуются пояснения или документы, объясняющие выявленные в декларации неясные моменты.

Какую отчетность должен сдать «упрощенец» в 2020 году, узнайте здесь.

Если в результате проверки выявляются нарушения налогового законодательства, проверяющими в 10-дневный срок после ее завершения составляется акт. Такой порядок указан в п. 1 ст. 100 Налогового кодекса.

Камеральная и выездная проверки могут совмещаться по времени проведения: в ходе камеральной проверки изучается поданная налогоплательщиком отчетность за текущий год, а при выездной проверке — за больший период, и для ее назначения могут быть более широкие основания. О возможности проведения одновременно 2 типов проверки указано в письме ФНС от 13.03.2014 № ЕД-4-2/4529.

По каким критериям налоговики проверяют декларацию по УСН подробно рассмотрено в экспертном мнении КонсультантПлюс. Получите пробный доступ к системе и приступайте к изучению материала бесплатно.

Особенности проверки УСН 6%

Тем, кто применяет УСН по ставке 15%, нужно быть готовым подтвердить документально и свои доходы, и свои затраты. Что касается проведения выездной проверки налогоплательщиков, избравших упрощенную систему налогообложения c объектом «доходы», то проверяющие и у них могут затребовать расходные документы. В первую очередь, понадобятся документы об уплате страховых взносов, ведь они оказывают прямое влияние на расчет налога.

Какие страховые взносы уменьшают упрощенный налог, см. в материале «Единый налог при упрощенной системе налогообложения (УСН)».

Если «упрощенец» (6%) уплачивает торговый сбор по одному из нескольких осуществляемых видов деятельности, он может учесть уплаченный сбор при расчете УСН-налога, если организует раздельный учет доходов и УСН-налога по виду деятельности, по которому уплачивается торговый сбор. Наличие такого учета также находится под пристальным вниманием налоговиков при проверке «упрощенца».

Рассчитать сумму торгового сбора поможет статья «Как рассчитать торговый сбор для ИП?»

Также документы по расходам могут понадобиться в случае проверки правильности начисления и удержания НДФЛ, если упрощенец выступает налоговым агентом.

Подробнее о том, что нужно знать об учете на системе УСН с объектом налогообложения «доходы», читайте в нашей статье «УСН «доходы» в 2019-2020 годах (6 процентов): что нужно знать?».

Налоговые проверки упрощенца и новая ст. 54.1 НК РФ: на что обратить внимание

Ст. 54.1 появилась в НК РФ совсем недавно (введена законом от 18.07.2017 № 163-ФЗ) и посвящена вопросам необоснованной налоговой выгоды.

С понятием «необоснованная налоговая выгода» вы познакомитесь в материале «Презумпция добросовестности налогоплательщика — новая статья в НК РФ».

Контролеры при проведении камеральных и выездных проверок будут собирать доказательства реальности сделок, а также с особой скрупулезностью искать подтверждения умышленного ухода от налогов.

К примеру, «упрощенца» могут заподозрить в умышленном уходе от налогов, если он раздробил свой бизнес исключительно с одной целью – снизить налоговую нагрузку посредством применения специальных налоговых режимов. На это прямо указывают сами контролеры в своем письме от 13.07.2017 № ЕД-4-2/13650 (п. 13.2 Методических рекомендаций по установлению в ходе налоговых и процессуальных проверок обстоятельств, свидетельствующих об умысле в действиях должностных лиц налогоплательщиков, направленном на неуплату налогов).

Получите бесплатный пробный доступ к КонсультантПлюс и узнайте 17 критериев оценки дробления бизнеса, на которые ориентируются налоговики при проведении проверки.

Таким образом, «упрощенцу» нужно быть готовым доказать разумную деловую цель своих действий (например, цель дробления бизнеса), а также позаботиться о документальном обосновании реальности своих сделок, подтвердить должную осмотрительность при выборе контрагентов и т. д.

Итоги

Проверки упрощенцев налоговой службой мало чем отличаются от проверок налогоплательщиков, работающих на общей системе налогообложения. Исключением является то, что поводов для проведения налоговой проверки деятельности бизнесменов на УСН меньше.

Вся информация о налоговых проверках содержится в нашем разделе «Налоговые проверки».

Обычно если по декларации у налоговых инспекторов не возникает никаких вопросов, то проверки ожидать не следует. Тем не менее следует тщательно вести бухгалтерский и налоговый учет и хранить всю документацию, ведь решение о проведении камеральной проверки исполняется проверяющими немедленно, без предварительного уведомления налогоплательщика, а проверяемый период при выездной проверке захватывает 3 года.

Источники:

- Налоговый кодекс РФ

- поручение Правительства РФ от 18.03.2020

Полный и бесплатный доступ к системе на 2 дня.

Налоговики проверяют ИП дома

Ждать ли вам налоговую к себе домой, только потому, что вы зарегистрированы в качестве ИП и ведете деятельность достаточно давно?

Налоговые проверки по ИП в последние годы сильно участились. Раньше налоговая не проверяла ИП на УСН с маленькими оборотами. Проверки осуществлялись выборочно и вероятность, что она затронет именно ваш бизнес, была незначительна.

Последние два года пристальное внимание налоговой к деятельности ИП резко возросло. Связано это с ужесточением контроля всех параметров деятельности у ИП так же как и ООО вне зависимости от режима налогообложения, на котором вы находитесь.Особенно часто проверяют ИП на ОСНО.

Несколько причин проверить ваше ИП по прописке визитом на дом

- Наличие камеральной проверки по ИП.

- Недостоверные сведения в налоговой об адресе прописки.

- Наличие подозрительных контрагентов в процессе деятельности.

- Вид деятельности, который вы выбрали, невозможно осуществлять по адресу прописки.

- У налоговой отсутствуют сведения о месте осуществления деятельности.

- Длительное неисполнение обязанности по оплате налогов.

- Отсутствие отчетности у налоговой от вас долгое время.

- Претензии от ваших поставщиков по неоплаченным обязательствам длительное время.

Несколько простых советов, как избежанить визита налоговой к вам домой

- Планомерно, вовремя и в полном объеме предоставляйте отчетность в налоговый орган в соответствии с режимом налогообложения. Который вы выбрали.

- Своевременно, безошибочно производите оплату налогов, не допускайте большого количества требований от налоговой.

- Если меняете личные данные: адрес прописки, фамилию, имя, отчество и тому подобные сведения, убедитесь лично, что до налоговой дошли эти изменения. Помните, что иногда нужно сменить место учета из одной налоговой в другую по ИП, если сменили адрес прописки.

- Будьте осмотрительны в выборе покупателей и поставщиков при совершении сделок, проверяйте информацию о контрагенте любыми доступными способами. Требуйте в начале сделки учредительные документы, паспорта руководителей. Сделку совершайте на договорной основе. Завершая ее, получите первичные документы, оформленные должным образом. Проверяя контрагентов, убедитесь, что у них положительная репутация перед налоговой: отсутствует задолженность по платежам в бюджет, нет просрочки или не сданной отчетности, нет судебных претензий по вашему поставщику.

- Не допускайте наличия задолженности по налогам на землю, имущество, транспорту по вам, как физическому лицу.

- Ограничивайте движение наличных денежных средств по расчетному счету, если им пользуетесь. Убедитесь, что все расходы происходят в рамках деятельности вашего ИП.

- Обеспечьте полноту наличия первичных документов, доступ к ним в любой момент и возможность предоставить их в налоговый орган в любой момент по требованию.

- Не бойтесь звонков мз налоговой, держите с ними связь, предоставьте актуальную информацию о контактных данных: почта, телефон, место ведения бизнеса, адрес вашего местонахождения, сайт, контакты третьих лиц, кто имеет право дать информацию в ваше отсутствие.

Вот простой пример визит налоговой из практики:Вывод один: визиты налоговой домой уже давно не миф, а планомерная реальность. Их можно избежать, если соблюдать правила, указанные выше, и вести деятельность законным путем, вовремя информируя обо всех изменениях налоговую.По адресу прописки к ИП нанес визит налоговый инспектор, на адресе дверь открыли родственники предпринимателя и ответили, что он здесь не проживает и деятельности не ведет. Инспектор поставил пометку: отсутствует по адресу прописки. На просьбу дать контакт, родственники ответили отказом. Дальше налоговый орган завалил ИП письмами с просьбой явиться для пояснений по тому же адресу прописки. ИП осуществляет авторемонтные работы при своем частном доме в гаражной мастерской. Адрес ведения деятельности не совпадает с адресом прописки уже давно. Инспектор хотел визитом вручить требование о несвоевременной сдаче отчета. Пока налоговая продолжала поиски, его родственники претерпели 3 визита налоговиков домой. Только когда от боязни ИП обратился за помощью к специалисту и вышел на связь к налоговому инспектору, визиты по адресу прописки прекратились. В данном случае никаких штрафов эти визиты не повлекли. Но бывает, что за отсутствием реакции на такие визиты вам могут вынести отрицательное решение по проверке или начислить налог, запустить процесс по другим денежным взысканиям без вашего ведома.

Коллеги, сдали 27.03.20 по ИП декларацию по УСН2019.Этой же датой прилетело Требование , где запросили КУДИР. Но тут пришла пандэмия и отодвинула сроки ответа, мы не ответили. А сегодня получили еще одно Требование , не удержусь и процитирую, так как в нем запрашивают КУДИР , но сначало есть прелюдия: для обоснованности расходов.Цитирую:

Межрайонная ИФНС России №… по Санкт-Петербургу

в соответствии со статьей 883 Налогового кодекса Российской Федерации (далее – Кодекс) сообщает, что входе проведения камеральной налоговой проверки на основе Налоговая декларация по налогу,уплачиваемому в связи с применением упрощенной системы налогообложения,представленной Вами за год 2019 года, в которой

выявлены ошибки и (или) противоречия между сведениями, содержащимися в документах, либо

несоответствия сведений, представленных налогоплательщиком, сведениям, имеющимся у налогового органа, и полученным им в ходе налогового контроля:

В ходе налоговой проверки декларации по налогу, уплачиваемому в связи с применением

упрощенной системы налогообложения за 2019 год, прошу предоставить пояснения по составу

расходов, указанных в декларации, а также по вопросу обоснованности и соответствия их

перечню ст. 346.16 НК РФ, Для подтверждения сумм заявленных расходов предлагаем

предоставить книгу учета доходов и расходов

Мы не хотим давать КУДИР, так как понимаем, что после ИФНС завалит требованиями предоставить кучу первички , и начнет копаться в документах, у нас много очень первички, мы понимаем что бюджет пустой и будут вынуждать на этапе камералки убирать расходы и сдавать уточненнку с доплатой Вопрос к коллегам: как изящно ответить про состав и обоснованность расходов и подтвердить заявленные расходы БЕЗ КУДИР ? а там смотришь закончится срок камералки. А н документальные проверки в 2020году ифнс не проводит.

Здравствуйте, по вашим вопросам:

1) Не лучше ли будет все-таки предоставить документы за все время? Я так понимаю с электронным документооборотом дружат еще не все налоговые, возможно в бумажном виде это ускорит решение вопроса. Не хотелось бы, чтобы потом они потом сказали, что нет у них документов в электронном виде, я и доказать ничего не смогу.

Полагаю, что так и нужно будет сделать, предоставьте документы за весь период с подробными пояснениями, тем более, учитывая, что такая возможность у вас имеется. Хуже от этого точно не будет, возможно позволит быстрее разобраться с проблемой. При подаче пояснений с документами подробно зафиксируйте данный момент, чтобы осталось подтверждение того, какие именно документы были переданы.

2) Насколько это «нормально» переделывать сейчас инвойсы, т.е. добавлять туда новую информацию? У меня есть оригиналы в электронном виде + подписанные от руки сканы, которые я подгружал в систему банка и отправлял клиенту. Чтобы сейчас их дополнить — это нужно взять исходник, добавить информацию, заново распечатать и подписать. В моем понимании это уже другой документ, не тот, который я предоставлял клиенту и банку, но может я чего-то не понимаю? По итогу сумма, кол-во часов, номер инвойса не меняются, только описание работ будет подробнее.

Сейчас переделывать ничего не нужно, вы подаете именно те документы, которые выставляли иностранному заказчику. Иначе это действительно будут уже совершенно иные документы. Если налоговая требует и у вас есть такая возможность, подготовьте пояснения по каждому инвойсу, указав более подробный перечень работ, которые выполнялись. Хотя, конечно, проще это было изначально сделать при сотрудничестве с заказчиком, как правило и в целях прохождения валютного контроля (ФЗ от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле») подробно прописывается вся схема работы в договоре, или, как минимум, подробный перечень услуг, работы в инвойсе, если суммы оплаты не большие ( до 200 тыс.). Если вопросов у банка не было, это не обязательно, тем не менее подробный инвойс снял бы сейчас большинство вопросов.

Продолжу далее.

Камеральная проверка ИП, которая может быть инициирована органами налогового контроля, направлена на определение достоверности документов касательно получаемой прибыли предприятием и информации, что была указана в декларации. В Российской Федерации проведение процедуры регулируется ст. 88 федерального закона. Выполняется проверка без обязательного подтверждения со стороны руководителя налоговой инспекции. Однако государство на это дает всего 3 месяца с момента подачи декларации.

Для чего назначается проверка?

Камеральная налоговая проверка ИП призвана предотвратить сокрытие доходов граждан, которые зарабатывают себе на жизнь практической деятельностью и, соответственно, самостоятельно указывают сумму полученного дохода за определенный период.

Основная цель – это не проверка документации, а проведение расчета поданной декларации и реальных показателей, изучая данные кассовой аппаратуры и расчетно-учетного ПО, при помощи которого налоговая и контролирует проведение операций с использованием наличных средств.

Может ли проводиться налоговая проверка ИП в неустановленный законом срок, то есть до подачи декларации? Такая возможность предусмотрена, однако предприниматель об этом обязательно информируется за 2 недели с целью подготовить отчетную документацию для изучения.

Вернуться к оглавлению

Что делать, если выявлены нестыковки?

Если комиссия выявила какие-то нарушения в поданной информации, то есть предъявляет предпринимателю претензии касательно достоверности указанных данных, то он обязан подать пояснение в виде выписки. К ней возможно прикрепить бухгалтерские выписки, документы с регистром финансовых операций, которые опровергают заявление комиссии. Однако если индивидуальный предприниматель не может доказать свою правоту, дело передается на рассмотрение в прокуратуру, после чего инициируется суд. Это произойдет даже в том случае, если предприниматель заблаговременно изъявил желание погасить выявленную задолженность в пользу государственного бюджета. Но на практике ему лишь выписывают штраф, который необходимо погасить в течение 14 дней с момента получения протокола. А передача дела в суд применяется только к тем предпринимателям, которых на предоставлении недостоверной информации заподозрили не в первый раз.

Если комиссия выявила какие-то нарушения в поданной информации, то есть предъявляет предпринимателю претензии касательно достоверности указанных данных, то он обязан подать пояснение в виде выписки. К ней возможно прикрепить бухгалтерские выписки, документы с регистром финансовых операций, которые опровергают заявление комиссии. Однако если индивидуальный предприниматель не может доказать свою правоту, дело передается на рассмотрение в прокуратуру, после чего инициируется суд. Это произойдет даже в том случае, если предприниматель заблаговременно изъявил желание погасить выявленную задолженность в пользу государственного бюджета. Но на практике ему лишь выписывают штраф, который необходимо погасить в течение 14 дней с момента получения протокола. А передача дела в суд применяется только к тем предпринимателям, которых на предоставлении недостоверной информации заподозрили не в первый раз.

Налоговая проверка ИП без предупреждения проводится только в единственном случае – это открытие уголовного дела относительно деятельности компании. Но вместе с комиссией проверку выполняет также оперативная группа правоохранительных органов, которые сперва знакомят обвиняемое лицо с заявлением, после чего информируют о его правах.

Вернуться к оглавлению

Камеральная проверка после получения убытков

В 2014 году в силу вступил закон, согласно которому при выявлении во время камеральной проверки убытков, которые понесла компания в период, указанный в декларации, налоговая инспекция вправе потребовать в течение 5 дней пояснение. В пояснении разъясняется сумма недополучения прибыли, описываются причины, из-за чего получилась такая ситуация. К сожалению, многие предприниматели указывают убыток по той простой причине, что это освобождает их от уплаты налогов (если используется общая система налогообложения).

Вернуться к оглавлению

Акт камеральной проверки

По завершении проверки комиссия выдает предпринимателю акт, в котором указываются:

По завершении проверки комиссия выдает предпринимателю акт, в котором указываются:

- дата проведения;

- перечень нарушений;

- сумма претензии;

- законодательные параметры, которые могут применяться против предпринимателя (дается в качестве дополнения к акту).

Сам акт может быть получен не позже чем через 10 дней после окончания проверки. Если индивидуальный предприниматель за этот период не получил претензию, то акты на основе данных комиссии будут считаться недействительными без проведения новой проверки. Данная норма также была введена в 2014 году с целью защитить бизнес от произвола налоговой инспекции в некоторых регионах страны.

Вернуться к оглавлению

Как осуществляются камеральные налоговые проверки индивидуальных предпринимателей?

Камеральные налоговые проверки индивидуальных предпринимателей подразумевают получение полного доступа к юриспруденции компании, в том числе внутренней и той, которую ведет бухгалтерия. На запрос комиссии руководитель обязан беспрепятственно предоставить все документы в кратчайший срок – это ускорит процесс исследования деятельности предприятия. Если же владелец отказывает в предоставлении информации, то составляется дополнительный акт, который «сыграет в минус», если дело будет передано в суд. Такое поведение предпринимателя может быть расценено как сокрытие реального дохода от контрольных органов, за что предусмотрено как административное наказание, так и уголовная ответственность (в особо крупных размерах).

Камеральные налоговые проверки индивидуальных предпринимателей подразумевают получение полного доступа к юриспруденции компании, в том числе внутренней и той, которую ведет бухгалтерия. На запрос комиссии руководитель обязан беспрепятственно предоставить все документы в кратчайший срок – это ускорит процесс исследования деятельности предприятия. Если же владелец отказывает в предоставлении информации, то составляется дополнительный акт, который «сыграет в минус», если дело будет передано в суд. Такое поведение предпринимателя может быть расценено как сокрытие реального дохода от контрольных органов, за что предусмотрено как административное наказание, так и уголовная ответственность (в особо крупных размерах).

Начинается камеральная проверка ИП с исследования поданной декларации и сравнения уплаченных налогов.

Далее налоговая инспекция отправляет запрос предпринимателю и указывает дату, на которую была назначена проверка. Комиссия, которая будет выполнять сверку документов, держится в тайне. И нужно понимать, что она не будет направляться непосредственно в предприятие. То есть сама проверка осуществляется в налоговой инспекции. А предприниматель для этого предоставляет все запрошенные документы. В этом плане никаких ограничений у комиссии нет. Но есть перечень тех документов, которые не могут быть запрошены по той простой причине, что это помешает вести компании деятельность.

Налоговая инспекция до этого периода должна рассчитать, правильно ли были уплачены налоги, и сравнить полученную сумму с той информацией, что была указана в декларации. Однако это выполнить не получится, если предприниматель использует общую систему налогообложения, то есть платит определенный процент со своего дохода. Чтобы установить, правильно ли им была указана информация, во время камеральной проверки могут попросить предоставить данные с устройств кассово-расчетной системы. То есть чеки и все квитанции, по которым велся расчет с клиентом.

Налоговая инспекция до этого периода должна рассчитать, правильно ли были уплачены налоги, и сравнить полученную сумму с той информацией, что была указана в декларации. Однако это выполнить не получится, если предприниматель использует общую систему налогообложения, то есть платит определенный процент со своего дохода. Чтобы установить, правильно ли им была указана информация, во время камеральной проверки могут попросить предоставить данные с устройств кассово-расчетной системы. То есть чеки и все квитанции, по которым велся расчет с клиентом.

Внеплановых камеральных проверок для индивидуальных предпринимателей не предусмотрено. Если в налоговой возникают подозрения, она просто назначает выездную проверку. Однако этого следует опасаться, так как органы могут извлечь некоторые документы для служебной проверки. Для них в этом плане запретов не предусмотрено.

Вернуться к оглавлению

Проверка после закрытия ИП

Если декларация касательно полученного дохода была подана уже после того, как предприятие прекратило свою деятельность, то проводится камеральная проверка физического лица и доходов, которые оно получило на период управления ИП. Отказать предприниматель не может, так как он обязан в течение 3 лет хранить юриспруденцию, в которой указывались полученные доходы, убытки и все изданные указы. Уничтожение этой документации карается крупным штрафом.

Во всем остальном камеральная проверка схожа с выездной. Различия заключаются только в том, что предприниматель сам подает запрошенные комиссией документы в течение 5 дней с момента информирования. Результаты их изучения не публикуются, однако могут быть оглашены по требованию ИП.

sp_whoisactive: активный запрос, спящий сеанс

sp_whoisactive: активный запрос, спящий сеанс Главная … Документация … ЗагрузкиДо: Столбцы по умолчанию …. Далее: Решение, что (не), чтобы увидеть

Жизненный цикл соединения может быть представлен несколькими простыми фазами:

- Connect

- Запрос

- Сон

- (повторите запрос и спите по мере необходимости)

- Отключить

Кто активен, будучи инструментом мониторинга активности в режиме реального времени, предназначен для отслеживания активности на этих средних этапах.Процедура не собирает статистику о соединениях, и, таким образом, она не может (очень хорошо) отчитываться обо всем, что уже было отключено.

Большую часть времени (при условии, что ваша рабочая нагрузка относительно нормальная) — большинство сеансов, о которых вы увидите в сообщении Кто активен, будет на этапе запроса . Но из-за открытых транзакций могут проникнуть запросы в фазе сна. А в некоторых крайних случаях вы можете даже увидеть запрос в фазе отключения. Подробнее об этом немного.

Так почему это важно? Все сводится к простому вопросу: как должны быть представлены данные на уровне сеанса? Унаследованные системные процессы более или менее объединяют все. DMV контекста выполнения, с другой стороны, разделяют вещи так, чтобы данные из фазы запроса находились в представлении уровня запроса, а совокупные данные обновлялись, как только начинается фаза ожидания, в представлении уровня сеанса. Поэтому мой выбор был следующим:

- Mash все вместе, как sysprocesses

- По-разному относитесь к сновидениям и активным запросам

- Создайте два столбца для каждой метрики: один для данных уровня сеанса и другой для данных уровня запроса

Первый вариант вышел еще до того, как я обдумал возможности.Как я уже упоминал в первом посте этой серии, я считаю, что качество данных, сообщаемых sysprocesses, составляет без .

Третий вариант показался мне интересным, но одна из моих целей с Who is Active состояла в том, чтобы сделать вещи простыми и легко усваиваемыми. Миллионы колонн побеждают эту цель.

Итак, в конце концов, мой единственный выбор — средний путь: данные из спящих сессий и активных запросов сообщаются Кто является активным, но никогда в одно и то же время для одного и того же сеанса .Это одна из тех вещей, которые лучше всего представлены изображением:

Самая важная вещь в этом примере — столбец [status] — так что я перетащил его полностью. Если статус «спящий», это означает, что все значения, о которых сообщает «Кто активен» для этого сеанса, являются показателями уровня сеанса. Если состояние отличается от «спящего» (чаще всего «работающего», «работоспособного» или «приостановленного»), то все сообщаемые значения являются метриками уровня запроса.

В этом случае, начиная слева:

- [дд чч: мм: сс.мсс] для спящего сеанса относится к количеству времени, прошедшего с момента входа в систему. Для запроса это количество времени, в течение которого выполнялся весь пакет , а не только текущий оператор.

- [sql_text] для спящего сеанса является последним пакетным запуском от имени сеанса. Для запроса это текущий оператор (по крайней мере, по умолчанию).

- [wait_info] всегда NULL для спящего сеанса.

- [CPU] и [reads] — это метрики уровня сеанса (агрегируются по всем запросам, обработанным с момента входа в систему) для спящих сеансов, и метрики уровня запроса (относящиеся только к текущему запросу) для активных запросов.

То же самое можно сказать практически для каждой метрики, сообщенной Who is Active. В случае сомнений проверьте столбец [status]. Если вы обнаружите, что «Кто активен» возвращает много спящих сеансов из-за вашей рабочей нагрузки, вы можете переместить столбец [status] немного влево в выводе по умолчанию, чтобы его было легче быстро проверить.Обычно я не нахожу это необходимым, поэтому в текущих настройках по умолчанию это ближе к середине.

Существует еще одно состояние, в котором сеанс может находиться и по-прежнему сообщаться о том, кто активен: это почти завершенное состояние. Кто является активным, собирает данные в два этапа, и в более новых сборках я решил, что если какое-то действие будет обнаружено на первом проходе, об этом следует сообщать, даже если сеанс отключился или начался новый и другой запрос, на втором проходе. Второй этап обычно начинается через несколько миллисекунд после первого, но в активных системах OLTP большинство запросов обычно даже не занимают так много времени.Цель состоит в том, чтобы сообщить как можно больше данных. Эти почти завершенные (или почти отключенные) сеансы выглядят так:

Статус «приостановлен», потому что это было то, что было на первом этапе сбора, поэтому он выглядит как обычный активный запрос. Раздражение, что-то изменилось на втором этапе? Процессор, читает и пишет все NULL. Это означает, что подходящей подходящей строки не было ни в sys.dm_exec_requests, ни в sys.dm_exec_sessions к моменту начала второй фазы, поэтому сеанс должен был либо отключиться, либо запустить новый запрос.Когда это происходит, столбец [dd hh: mm: ss.mss] сообщает о времени, прошедшем с момента первоначального входа в сеанс. Это единственная интересная метрика времени, которую я могу получить, когда это происходит.

И последнее замечание: если вы видите много спящих сессий, которые отображаются в стандартном представлении «Кто активен», вы можете задать несколько вопросов коллегам по разработке приложений. Почему приложение начинает транзакции и позволяет им сидеть в течение долгого времени? Это, как правило, не очень хорошая идея, по ряду причин, которые, я надеюсь, довольно очевидны для любого, кто читает этот пост.

До: Столбцы по умолчанию …. Далее: Решение, что (не), чтобы увидеть

(C) 2017 Адам Мачаник ,

SQL Server SP_SERVER_DIAGNOSTICS_SLEEP Ожидание

(Переиздание или использование этой информации в коммерческом продукте / на сайте запрещено без разрешения. Любое другое использование разрешено. Если есть сомнения, спросите.)

SP_SERVER_DIAGNOSTICS_SLEEP

(Вернуться на главную страницу …)

Описание:

Этот тип ожидания происходит, когда поток монитора работоспособности фоновой системы ожидает проверки того, следует ли запустить процедуру sp_server_diagnostics .Это было добавлено для SQL Server 2012, чтобы помочь с автоматическим обнаружением сбоев, чтобы разрешить автоматический переход на другой ресурс с группами доступности. Вы можете прочитать больше об этом:

- В Books Online, здесь

- В блоге PSS (длинный, подробный пост) здесь

(Описание книг в Интернете: N / A)

Вопросы / комментарии к этому типу ожидания ? Нажмите здесь, чтобы отправить Павлу электронное письмо, особенно если у вас есть какая-либо информация для добавления в эту тему.

Добавлено в версии SQL Server:

2012

Удалено в версии SQL Server:

N / A

Значение расширенного события wait_type:

Значение map_key в sys.dm_xe_map_values — 736 в 2012 году и 754 в RTM 2014 года. После RTM 2014 вы должны проверить DMV, чтобы получить последнее значение, так как некоторые значения map_key изменились в последующих сборках.

Другая информация:

Я не видел, чтобы этот тип ожидания был заметным спорным моментом, и его можно смело игнорировать.

Этот тип ожидания обычно выбирается как доброкачественное ожидание при анализе статистики ожидания.

Известные вхождения в SQL Server (номер списка соответствует списку стеков вызовов):

- Ожидание между проверками того, нужно ли запускать sp_server_diagnostics_sleep

Сокращенные стеки вызовов (список номеров соответствует списку известных вхождений):

- SOS_Task :: PostWait + 90

SOS_Task :: Sleep + ea

DiagnoseComponentMgr :: Execute + f7f

SystemHealthMonitor + 12b

SystemHealthMonitorThread + 94

SOS_Task :: Param :: Execute + 21e

SOS_Skheler :: 21e

+ Выполнить ,Windows 7: как проверить, установлен ли пакет обновления 1 — Статьи TechNet — США (английский)Первоначально опубликовано здесь

Перед загрузкой и установкой пакета обновления 1 (SP1) для Windows 7 необходимо проверить, установлен ли он уже или нет. Эта статья покажет вам два метода, чтобы проверить, установлен ли SP1 или нет. Чтобы проверить, установлена ли уже Windows 7 SP1, выполните следующие действия:

Нажмите кнопку Пуск

,

щелкните правой кнопкой мыши Компьютер и выберите Свойства .

,

щелкните правой кнопкой мыши Компьютер и выберите Свойства .

Откроется базовая информация о вашем компьютере.

Если Service Pack 1 указан в Windows Edition, SP1 будет уже установлен на вашем компьютере.

Например, на снимке ниже вы видите, что Windows 7 SP1 не установлен, так как версия Windows — только Windows 7 Ultimate

После установки Windows 7 SP1 он будет отображаться как:

Вы также можете узнать, установлен ли SP1 с помощью winver

Нажмите кнопку Пуск

,

и внутри Поиск программ и файлов текстовое поле, введите winver и затем нажмите winver.exe

,

и внутри Поиск программ и файлов текстовое поле, введите winver и затем нажмите winver.exe

Откроется страница О Windows .

Снимок экрана ниже для Windows 7 без SP1

Принимая во внимание, что это для Windows 7 с SP1, как вы можете видеть сейчас Build 7601

В этой статье были показаны два различных способа проверить, установлен ли SP1 для Windows 7 в вашей системе или нет.Это заставит вас решить, нужен ли SP1 для Windows 7 или нет.

,sql — количество открытых соединений и значение спящего состояния соединения Переполнение стека- Товары

- Клиенты

- Случаи использования

- Переполнение стека Публичные вопросы и ответы

- Команды Частные вопросы и ответы для вашей команды

- предприятие Частные вопросы и ответы для вашего предприятия

- работы Программирование и связанные с ним технические возможности карьерного роста

- Талант Нанимать технический талант

- реклама Связаться с разработчиками по всему миру

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

,

щелкните правой кнопкой мыши Компьютер и выберите Свойства .

,

щелкните правой кнопкой мыши Компьютер и выберите Свойства .