все плюсы и минусы — Финансы на vc.ru

{«id»:177028,»url»:»https:\/\/vc.ru\/finance\/177028-vybor-sistemy-nalogooblozheniya-vse-plyusy-i-minusy»,»title»:»\u0412\u044b\u0431\u043e\u0440 \u0441\u0438\u0441\u0442\u0435\u043c\u044b \u043d\u0430\u043b\u043e\u0433\u043e\u043e\u0431\u043b\u043e\u0436\u0435\u043d\u0438\u044f: \u0432\u0441\u0435 \u043f\u043b\u044e\u0441\u044b \u0438 \u043c\u0438\u043d\u0443\u0441\u044b»,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/177028-vybor-sistemy-nalogooblozheniya-vse-plyusy-i-minusy»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/177028-vybor-sistemy-nalogooblozheniya-vse-plyusy-i-minusy&title=\u0412\u044b\u0431\u043e\u0440 \u0441\u0438\u0441\u0442\u0435\u043c\u044b \u043d\u0430\u043b\u043e\u0433\u043e\u043e\u0431\u043b\u043e\u0436\u0435\u043d\u0438\u044f: \u0432\u0441\u0435 \u043f\u043b\u044e\u0441\u044b \u0438 \u043c\u0438\u043d\u0443\u0441\u044b»,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

shareUrl=https:\/\/vc.ru\/finance\/177028-vybor-sistemy-nalogooblozheniya-vse-plyusy-i-minusy»,»short_name»

shareUrl=https:\/\/vc.ru\/finance\/177028-vybor-sistemy-nalogooblozheniya-vse-plyusy-i-minusy»,»short_name»Система налогообложения для производства

На самом деле, это очень большая и сложная тема, которую невозможно упаковать в формат небольшой статьи. Обширность и сложность её обусловлены тем, что само понятие производства довольно общее и расплывчатое. Ведь производством может называться как крохотная мастерская по выпуску дизайнерской обуви, так и множество огромных фабрик, разбросанных по разным концам страны. Так что в этой статье мы пробежимся по самой поверхности темы налогообложения производства.

Производство не зря называют реальным сектором экономики — в конце концов, именно оно создаёт материальные блага, на которых и стоит благосостояние населения страны. Но если посмотреть на ту налоговую политику, которую проводят российские власти по отношению к производству, может сложиться впечатление, что реальный сектор нашей стране не очень-то и нужен.

Конечно, такая ситуация сложилась не по причине какой-то злой воли властей и их желания задушить производственный сектор экономики. Всё куда прозаичнее: реальный сектор в совокупности даёт львиную долю налоговых поступлений в федеральный и местные бюджеты, и ввести налоговые послабления производствам — значит, серьёзно сократить бюджетные доходы. Впрочем, даже при нынешнем положении дел у бизнесмена, задумавшего основать какое-либо производство, есть неплохие возможности для облегчения своей участи.

Налоги на мелкие производства.

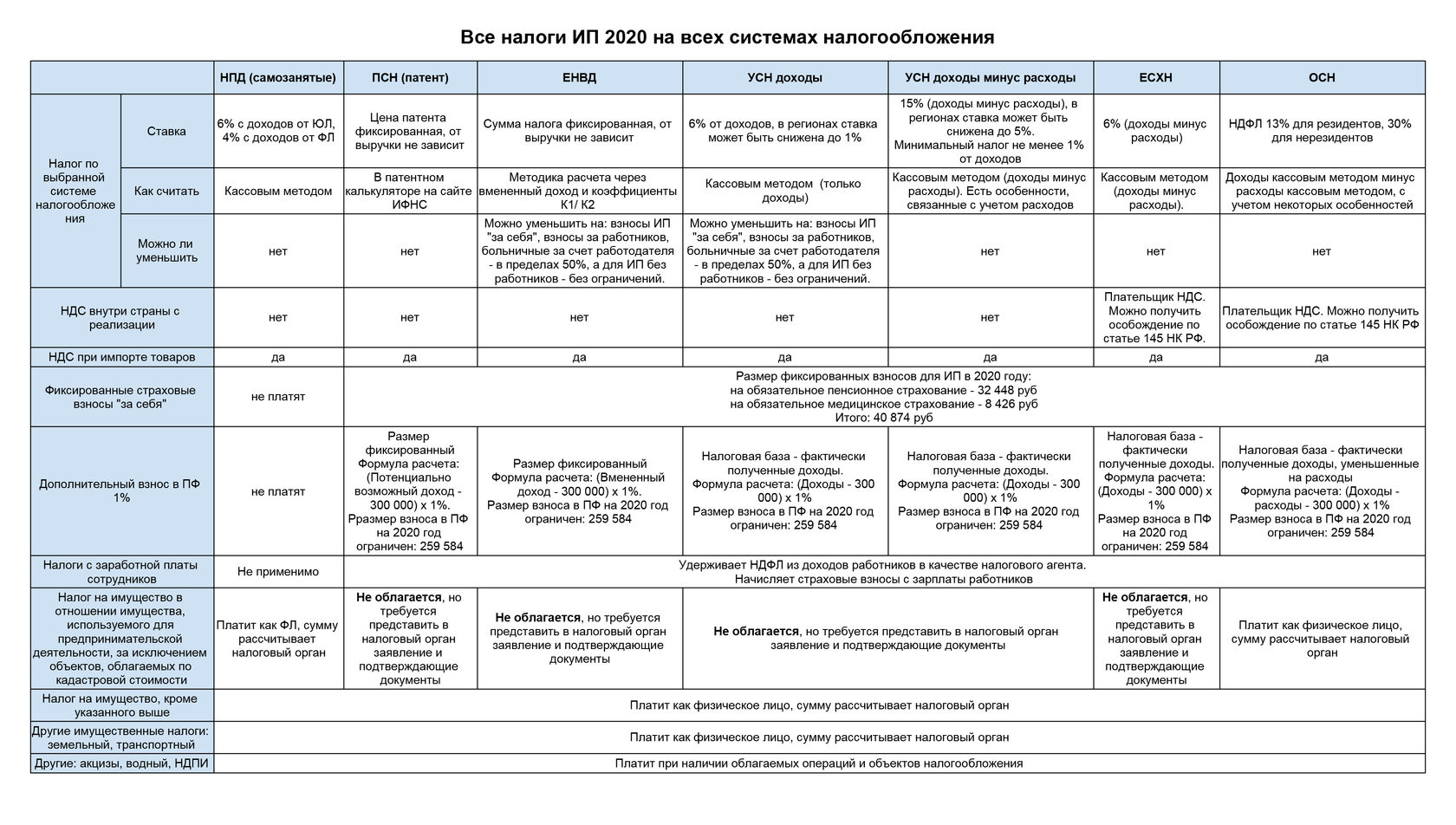

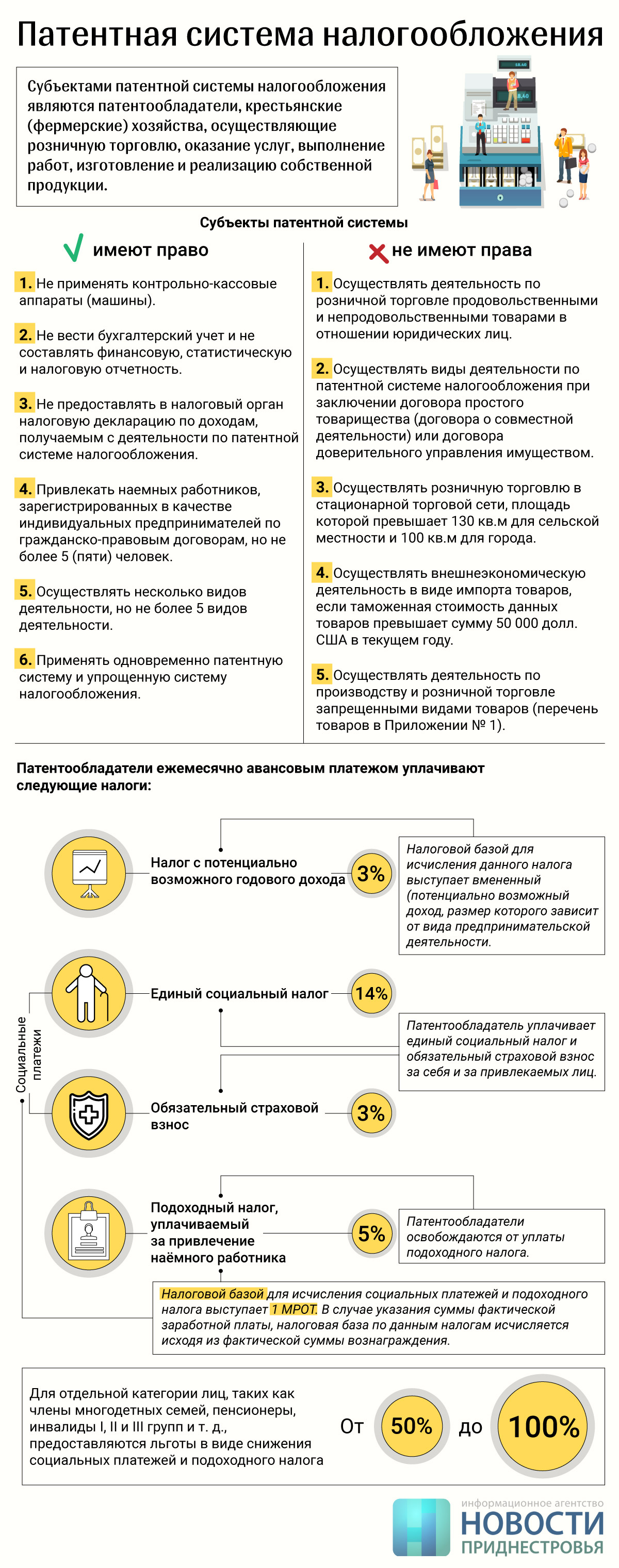

Попробовать себя в реальном секторе экономики можно уже в статусе индивидуального предпринимателя. Но следует учесть, что ИП не имеют права заниматься производством (и реализацией) алкогольных напитков, а также деятельностью, связанной с авиационной и военной техникой. Зато ИП может работать по патентной системе налогообложения, вести бухгалтерию по упрощённой схеме, и вообще — бюрократические процедуры обходятся ИП в меньшее количество времени и денег.

Зато ИП может работать по патентной системе налогообложения, вести бухгалтерию по упрощённой схеме, и вообще — бюрократические процедуры обходятся ИП в меньшее количество времени и денег.

Патентная система налогообложения распространяется и на производственный сектор, но далеко не на все виды производства. Списки предпринимательской деятельности, попадающей под действие ПСН, различается от региона к региону, приблизительный перечень выглядит так:

- изготовление ключей, номерных знаков и подобных изделий;

- производство изделий художественных народных промыслов;

- переработка сельхозпродукции и даров леса;

- изготовление сельхозинвентаря, валяной обуви;

- производство и реставрация ковров;

- другие виды производства.

При работе по ПСН индивидуальный предприниматель освобождается от уплаты НДС, НДФЛ и налога на имущество физических лиц. Всё, что он должен государству — 6% от суммы предполагаемого годового дохода. Эту сумму рассчитывают и устанавливают региональные власти. При этом разница между предполагаемым доходом и фактическим остаётся в полном распоряжении предпринимателя.

Всё, что он должен государству — 6% от суммы предполагаемого годового дохода. Эту сумму рассчитывают и устанавливают региональные власти. При этом разница между предполагаемым доходом и фактическим остаётся в полном распоряжении предпринимателя.

Если планируемая деятельность не входит в перечень, установленный для ПСН, ИП может выбирать между общей системой налогообложения и упрощённой, а в случае работы на сельское хозяйство для него доступен и ЕСХН. Выбор самой подходящей налоговой схемы — довольно сложная задача для предпринимателей, поэтому зачастую они обращаются за помощью в нашу фирму, чтобы не «наступить на грабли» неподъёмных налогов.

Крупные масштабы производства.

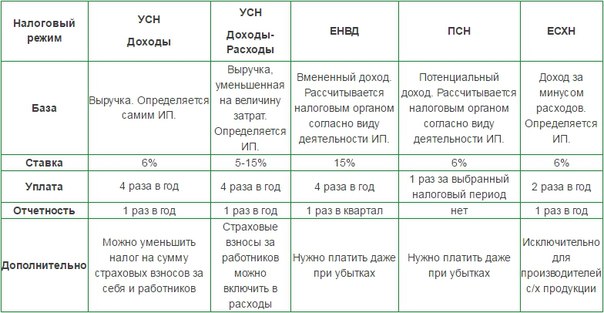

Юридические лица, занятые в производственном секторе, лишены возможности работать по ПСН и ЕНВД, так что им на выбор остаётся общая и упрощённая системы налогообложения. Но если более 70% объёма их продукции напрямую связана с сельским хозяйством, они могут работать и по ЕСХН. Тогда им не придётся платить НДС, налоги на прибыль и имущество — всё ограничивается 6% от доходов за вычетом расходов.

Тогда им не придётся платить НДС, налоги на прибыль и имущество — всё ограничивается 6% от доходов за вычетом расходов.

Упрощённая система налогообложения может применяться к 2 объектам: «доходы» и «доходы минус расходы». В первом случае предприниматель должен уплатить 6% от доходов, причём региональные власти могут снижать налоговую ставку до 1%, а в Крыму и Севастополе — до нуля. Во втором случае налоговая ставка равна 15% от разницы между доходами и расходами бизнесмена. На уровне субъектов РФ ставка может понижаться до 5%. Как правило, УСН на доходы выбирают для высокоприбыльных бизнесов с незначительной суммой расходов.

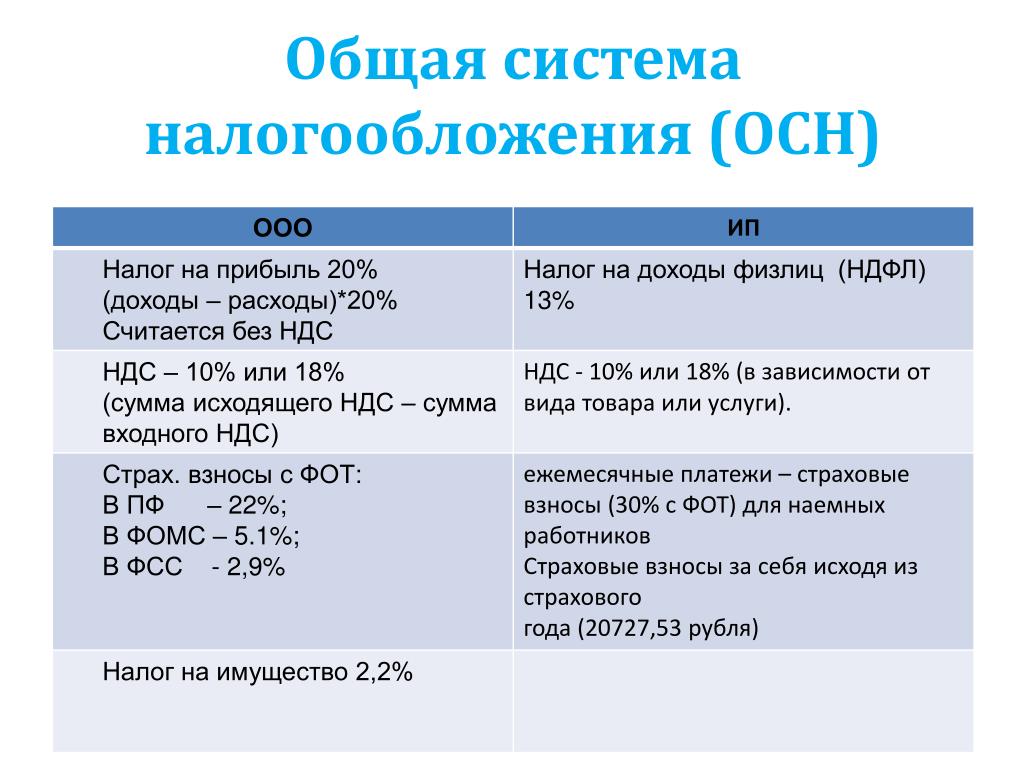

При работе по ОСНО предприниматель не освобождается от НДС, налогов на имущество и прибыль организаций. Таким образом, совокупный налог может достигать 40%, что для многих бизнесменов может оказаться неприемлемым. Также ОСНО сильно нагружает предпринимателя бумажной работой — без помощи бухгалтерских аутсорсинговых компаний не обойтись. Поэтому по ОСНО работают либо по незнанию, либо по объективным причинам: необходимость платить НДС, несоответствие критериям УСН, и так далее

Поэтому по ОСНО работают либо по незнанию, либо по объективным причинам: необходимость платить НДС, несоответствие критериям УСН, и так далее

Вас также может заинтересовать:

Налогообложение малого бизнеса

В развитых капиталистических странах малый бизнес составляет основу экономики, более половины её объёма. В России, к сожалению, дела обстоят иначе: малые предприятия дают всего около …

Налогообложение при продаже бизнеса

Продажа имущественных прав на предприятие — юридический процесс, в котором принимают участие 3 стороны: текущий собственник, будущий собственник и государственные органы.

Оптимизация налогов организации

Ни один предприниматель в мире не любит платить налоги. Практически все российские бизнесмены считают, что они чрезмерно высоки и государство забирает у них в свой …

Виды систем налогообложения для ИП в 2021 году

Каждый субъект хозяйствования платит налоги, а какие платит индивидуальный предприниматель?

Существует несколько видов налогообложения для ИП:

Единый налог (ЕН)

Налог при упрощенной системе налогообложения (УСН)

Общая система налогообложения (ОСН)

Между тем, необходимо подчеркнуть, что индивидуальный предприниматель сам решает какую систему ему выбрать: УСН или ОСН. Единый же налог уплачивается в казну Республики Беларусь при определенных видах деятельности (в том числе параллельно с УСН или ОСН).

Единый же налог уплачивается в казну Республики Беларусь при определенных видах деятельности (в том числе параллельно с УСН или ОСН).

Единый налог

В статье 296 Налогового кодекса РБ дан перечень видов деятельности, по которым уплачивается единый налог.

Здесь все просто: надо определить ваш вид деятельности и посмотреть в налоговый кодекс, чтобы точно знать, платите ли вы ЕН или нет. Также в ст. 297 Налогового кодекса в п.1 определен перечень видов деятельности, по которым не уплачивается данный налог, а также в п.2 данной статьи указаны льготы (подробнее тут)

Положительный момент:

- Обладает простотой введения учета

- Фиксированная сумма налога

Слабые стороны:

- Ограничение по перечню оказываемых услуг

- Запрет на реализацию некоторых видов товаров

Налог при упрощенной системе налогообложения

Упрощенную систему налогообложения применяют, за исключением тех случаев, когда это прямо запрещено в законодательстве (п. 1,5,6,7 ст. 286 Налогового кодекса)

1,5,6,7 ст. 286 Налогового кодекса)

Для перехода на УСН вам необходимо:

- Если вы впервые зарегистрировали себя в качестве индивидуального предпринимателя, то в течение 20 рабочих дней со дня государственной регистрации подать в налоговую инспекцию уведомление о том, что вы переходите на УСН.

- В случае, если вы действующий ИП, то нужно с 1 октября по 31 декабря предшествующего году, в котором вы хотите перейти на УСН, подать уведомление в налоговую инспекцию.

Преимущества УСН:

- Простота применения: основа исчисления-валовая выручка ИП

- Уплата налога раз в квартал

- Довольно низкая ставка по сравнению с общей системой налогообложения (3% включая НДС, 5% не включая НДС)

- Существует возможность не вести бухгалтерский учет, а вместо этого-книгу учета доходов и расходов, что гораздо более проще для ИП

- Даёт возможность неуплаты некоторых видов налогов (не уплачиваются местные налоги и сборы)

Недостатки УСН:

- Не всем подходит (ограничение, в зависимости от вида деятельности)

- Ограничение применения налоговой системы в зависимости от валовой выручки

- Невозможность применения в зависимости от количества работающих человек

Общая система налогообложения

Данный вид налога уплачивается индивидуальным предпринимателем по умолчанию, если:

- Вид деятельности не позволяет применить ЕН

- В случае не принятия решения ИП УСН по виду деятельности или по желанию

Плюсы ОСН:

- Налог высчитывается исходя из доходов, не учитывая расходов (выгоднее при оптовой, розничной торговле)

Минусы ОСН:

- Довольно трудоемкий и сложный учет

А что в итоге?

Выбор системы — налогообложения- это ваше решение. Для более грамотного подбора системы для ИП необходимо отталкиваться исходя из вида вашей деятельности, которая подразумевает такие важные параметры как: численность людей, оборот товаров (услуг) и средств. Перед выбором очень важно внимательно ознакомиться с каждой из них и решить какая из систем наиболее вам подходит.

Для более грамотного подбора системы для ИП необходимо отталкиваться исходя из вида вашей деятельности, которая подразумевает такие важные параметры как: численность людей, оборот товаров (услуг) и средств. Перед выбором очень важно внимательно ознакомиться с каждой из них и решить какая из систем наиболее вам подходит.

Налоговое право | Британника

Налоговый закон , свод правил, согласно которым государственный орган предъявляет претензии к налогоплательщикам, требуя от них передачи органу власти части своего дохода или имущества. Право взимать налоги обычно признается как право правительства. Налоговое право страны обычно уникально, хотя в законах разных стран есть сходства и общие элементы.

В целом налоговое право касается только юридических аспектов налогообложения, а не его финансовых, экономических или других аспектов.Принятие решений относительно достоинств различных видов налогов, общего уровня налогообложения и ставок конкретных налогов, например, не входит в сферу налогового права; это политический, а не юридический процесс.

Налоговое право относится к сфере публичного права, то есть правил, которые определяют и ограничивают деятельность и взаимные интересы политического сообщества и членов, составляющих его, в отличие от отношений между отдельными лицами (сфера частного права).Международное налоговое право касается проблем, возникающих, когда физическое или юридическое лицо облагается налогом в нескольких странах. Налоговое право также можно разделить на материальное налоговое право, которое представляет собой анализ правовых положений, вызывающих взимание налога; и формальное налоговое законодательство, которое касается установленных в законе правил в отношении оценки, исполнения, процедуры, принудительных мер, административного и судебного обжалования и других подобных вопросов.

Развитие налогового права как всеобъемлющей, общей системы — явление недавнее.Одна из причин этого заключается в том, что до середины XIX века ни в одной стране не существовало общей системы налогообложения. В традиционных, в основном аграрных обществах государственные доходы поступали либо из неналоговых источников (таких как дань, доход от королевских владений и земельная рента), либо, в меньшей степени, из налогов на различные объекты (земельные налоги, пошлины, таможенные пошлины). , и акцизы). Сборы с дохода или капитала не считались обычным средством финансирования правительства. Сначала они появились как чрезвычайные меры.Например, британская система налогообложения доходов, одна из старейших в мире, возникла в акте 1799 г. как временное средство для покрытия растущего финансового бремени наполеоновских войн. Другая причина относительно недавнего развития налогового права заключается в том, что бремя налогообложения — и проблема определенных ограничений налоговых полномочий органов государственной власти — стало существенным только с расширением концепции собственно сферы управления, которая сопровождала растущее вмешательство современных государств в экономические, социальные, культурные и другие вопросы.

, и акцизы). Сборы с дохода или капитала не считались обычным средством финансирования правительства. Сначала они появились как чрезвычайные меры.Например, британская система налогообложения доходов, одна из старейших в мире, возникла в акте 1799 г. как временное средство для покрытия растущего финансового бремени наполеоновских войн. Другая причина относительно недавнего развития налогового права заключается в том, что бремя налогообложения — и проблема определенных ограничений налоговых полномочий органов государственной власти — стало существенным только с расширением концепции собственно сферы управления, которая сопровождала растущее вмешательство современных государств в экономические, социальные, культурные и другие вопросы.

Налогообложение

Пределы права государственной власти взимать налоги устанавливаются властью, которая имеет право делать это в соответствии с конституционным законом. В демократической системе эта власть принадлежит законодательной, а не исполнительной или судебной. Конституции некоторых стран могут разрешать исполнительной власти вводить временные квазизаконодательные меры во время чрезвычайного положения, однако, при определенных обстоятельствах исполнительной власти может быть предоставлено право изменять положения в пределах, установленных законодательным органом.Законность налогообложения подтверждается конституционными текстами многих стран, включая США, Францию, Бразилию и Швецию. В Великобритании, где нет писаной конституции, налогообложение также является прерогативой законодательной власти.

В демократической системе эта власть принадлежит законодательной, а не исполнительной или судебной. Конституции некоторых стран могут разрешать исполнительной власти вводить временные квазизаконодательные меры во время чрезвычайного положения, однако, при определенных обстоятельствах исполнительной власти может быть предоставлено право изменять положения в пределах, установленных законодательным органом.Законность налогообложения подтверждается конституционными текстами многих стран, включая США, Францию, Бразилию и Швецию. В Великобритании, где нет писаной конституции, налогообложение также является прерогативой законодательной власти.

Исторические истоки этого принципа идентичны истокам политической свободы и представительного правления — права граждан

лично или через своих представителей осознавать необходимость общественных пожертвований, свободно соглашаться на них, следить за их использованием и определять их долю, основу, сбор и срок действия

(по словам Декларации прав человека и гражданина, провозглашенной в первые дни Французской революции в августе 1789 г. ).Другие прецеденты можно найти в английском Билле о правах 1689 года и в правиле «запрещение налогообложения без согласия», изложенном в Декларации независимости Соединенных Штатов.

).Другие прецеденты можно найти в английском Билле о правах 1689 года и в правиле «запрещение налогообложения без согласия», изложенном в Декларации независимости Соединенных Штатов.

В соответствии с этим принципом все, что необходимо, — это указать в законе права налоговой администрации и соответствующие обязанности налогоплательщика; то есть в тексте, принятом представителями народа. Применение налогового законодательства обычно регулируется исполнительной властью (правительством или налоговым бюро).

Имело место множество посягательств на принцип законности налогообложения: Иногда база или ставка налогообложения определяется постановлением правительства, а не законом. Посягательство исполнительной власти на территорию, закрепленную за законодательной властью в вопросах налогообложения, обычно объясняется необходимостью сделать налоговую политику более гибкой; срочные поправки могут потребоваться из-за внезапных изменений в экономической ситуации, изменений настолько внезапных, что обращение к относительно медленным парламентским процедурам займет слишком много времени. Может быть достигнут компромисс между ортодоксальной доктриной законности налогов и необходимостью, при особых обстоятельствах, почти немедленно вносить поправки в тексты о налогообложении, изменяя текст указом или распоряжением исполнительной власти (казначейства) и ратифицировав его законодательная власть как можно скорее после этого.

Может быть достигнут компромисс между ортодоксальной доктриной законности налогов и необходимостью, при особых обстоятельствах, почти немедленно вносить поправки в тексты о налогообложении, изменяя текст указом или распоряжением исполнительной власти (казначейства) и ратифицировав его законодательная власть как можно скорее после этого.

Ограничения налоговой власти

Ограничения на налогообложение обычно налагаются традициями, обычаями и политическими соображениями; во многих странах также существуют конституционные ограничения.Определенные ограничения налоговых полномочий законодательного органа очевидны. С практической точки зрения, а также с точки зрения (конституционного) права должна существовать минимальная связь между объектом налогообложения и налоговыми полномочиями. Например, объем юрисдикции по подоходному налогу в основном определяется двумя основными критериями: местом жительства (или гражданством) налогоплательщика и его источником дохода. (Применение обоих критериев вместе в случаях, когда место жительства налогоплательщика и его источник дохода находятся в разных странах, часто приводит к обременительному двойному налогообложению, хотя этой проблемы можно избежать или ограничить с помощью международных договоров. ) Налоги, кроме налога на прибыль, такие как налоги с розничных продаж, налоги с оборота, налоги на наследство, регистрационные сборы и гербовые сборы, взимаются органом (национальным или местным), на территорию которого доставляются товары или находятся налогооблагаемые активы. .

) Налоги, кроме налога на прибыль, такие как налоги с розничных продаж, налоги с оборота, налоги на наследство, регистрационные сборы и гербовые сборы, взимаются органом (национальным или местным), на территорию которого доставляются товары или находятся налогооблагаемые активы. .

Еще одно очевидное ограничение налоговых полномочий государственного органа состоит в том, что один и тот же орган не может взимать один и тот же налог дважды с одного и того же лица на одном и том же основании.

Налоги, как правило, не взимаются задним числом, за исключением особых обстоятельств.Одним из примеров ретроактивного налогообложения было налогообложение льгот военного времени в некоторых европейских странах в соответствии с законодательством, принятым в 1945 году, когда война и вражеская оккупация закончились.

Распространенным ограничением налоговых полномочий является требование одинакового отношения ко всем гражданам. Это требование указано в Конституции США. Аналогичное положение в других конституциях гласит, что все граждане равны и что никакие льготы не могут быть предоставлены в налоговых вопросах. Однако правило часто нарушается из-за влияния групп давления; его также трудно обеспечить и однозначно истолковать.В странах, в которых органы местного самоуправления находятся под контролем национального правительства, местный налог может быть аннулирован центральным органом власти на том основании, что он нарушает национальную конституцию, если нарушает правило единообразия и равенства налогоплательщиков.

Помимо вышеупомянутых конституционных, традиционных или политических ограничений, нет никаких ограничений на налоговые полномочия законодательного органа. После принятия законодательным органом налог не может быть ограничен в судебном порядке.Невозможно организовать юридическую атаку на налоговое законодательство на том основании, что оно является произвольным или несправедливым, но применение закона должно быть правильным.

Сквозное налогообложение ООО: как это работает?

Что такое сквозное налогообложение?

Индивидуальные предприятия, партнерства, S-корпорации и LLC подлежат сквозному налогообложению. По умолчанию IRS рассматривает LLC с одним участником как «неучтенные организации» , а LLC с несколькими участниками как общие партнерства .

Транзитные организации

Обе структуры налогообложения по умолчанию (неучтенные юридические лица и партнерства) подвергаются сквозному налогообложению , что означает, что вместо уплаты корпоративных налогов прибыль ООО будет передаваться его участникам, чтобы их личные налоговые декларации. Вся прибыль облагается налогом только один раз по индивидуальной ставке подоходного налога каждого участника.

Транзитные организации также несут ответственность за уплату 15,3% своей прибыли в виде налога на трудоустройство.Если вы хотите сэкономить на налогах на трудоустройство, подумайте о том, чтобы узнать больше о S corp status .

Плачу ли я налоги с нераспределенной прибыли?

Если ваша LLC решит облагаться налогом в качестве юридического лица или партнерства, IRS не будет делать различия между распределенной прибылью и нераспределенной прибылью. Это связано с тем, что IRS не считает эти предприятия отдельными лицами от их владельцев. Любая прибыль, которую приносит бизнес, автоматически считается личной прибылью участников LLC.По этой причине ООО, облагаемое таким налогом, не может снизить свою налоговую нагрузку за счет реинвестирования прибыли в бизнес.

Если LLC желает воспользоваться преимуществами нераспределенной прибыли, при этом пользуясь сквозным налогообложением, она может получить выгоду от выбора статуса S corp. Владельцы S-корпораций, которые работают на этот бизнес, распределяют прибыль в виде заработной платы, а не распределения. Остальная часть прибыли может быть оставлена в бизнесе или разделена между владельцами в виде недивидендных выплат.

Владельцы обязаны платить как подоходный налог с населения, так и налог на самозанятость со своей обычной заработной платы.Однако нераспределенная прибыль никогда не облагается налогом на самозанятость, даже если она распределяется между собственниками. Чтобы не вызывать удивления у IRS, владельцы S corp должны ограничить размер прибыли, которую они сохраняют в бизнесе, и обязательно выплачивать владельцам «разумную зарплату» в зависимости от их должности и отрасли.

Как обрабатываются убытки с сквозным использованием Налогообложение?

Как и в случае с прибылью, LLC, облагаемые налогом как сквозные организации, сообщают о своих убытках в своих личных налоговых декларациях. Хотя детали могут значительно различаться в зависимости от вашего бизнеса, в целом ваши заявленные убытки уменьшат общую налоговую ответственность.

Плюсы и минусы сквозного налогообложения

Сквозные организации предлагают своим владельцам два основных преимущества:

- Структура проста и позволяет владельцам объединять свой личный и коммерческий доход для целей налогообложения. Это может быть особенно полезно для малых предприятий, желающих оптимизировать свои операции.

- Вся прибыль от бизнеса облагается налогом только один раз по ставке личного налога владельцев. Это отличается от корпоративной прибыли, которая сначала облагается налогом по ставке корпоративного налога, а затем по личной ставке акционеров при распределении в качестве дивидендов.

Эти особенности могут сделать сквозное налогообложение привлекательным вариантом, но у него есть некоторые недостатки. Одним из основных недостатков транзитных предприятий является требование уплаты налога на трудоустройство с всех прибыли. Этот налог в размере 15,3% покрывает часть налога на социальное обеспечение и медицинскую помощь как наемного работника, так и работодателя. Хотя S-корпус может снизить свое налоговое бремя за счет удержания части своей прибыли, все заработные платы по-прежнему облагаются как подоходным налогом, так и налогом на занятость.

Новый 20% сквозной налоговый вычет

Дополнительное преимущество сквозных организаций было создано Законом о сокращении налогов и занятости от 2017 года, который включал 20% налоговый вычет для владельцев сквозных организаций. Это означает, что владельцы могут вычитать до 20% квалифицированного коммерческого дохода компании (QBI) из своей личной налоговой декларации. Хотя этот вычет принесет пользу многим владельцам бизнеса, следует учесть несколько деталей.

- На 2019 год индивидуальные податели документов с доходом менее 160 700 долларов США и податели совместной заявки с доходом менее 321 400 долларов США имеют право на 20% вычетов из сквозного дохода независимо от того, какой вид бизнеса они ведут.

- Одиночные податели, зарабатывающие более 207 500 долларов, и совместные податели, зарабатывающие более 415 000 долларов, имеют некоторые ограничения. Владельцы предприятий по оказанию индивидуальных услуг, которые превышают эти пороговые значения, не имеют права на какие-либо вычеты. Лица, работающие в различных бизнес-категориях, могут иметь право на ограниченный вычет в зависимости от размера выплачиваемой ими заработной платы и типа собственности, которой они владеют.

- Те, у кого уровень дохода находится между вышеуказанными пороговыми значениями, имеют право на ограниченный вычет независимо от того, какой тип сквозного бизнеса они ведут.

Должен ли я выбирать сквозное налогообложение?

В то время как налоговый режим по умолчанию для LLC — сквозное налогообложение, владельцы могут выбрать налогообложение как корпорации C. LLC, которая решит облагаться таким налогом, будет облагать прибыль своей коммерческой деятельностью по текущей ставке корпоративного налога 21%. Вся прибыль, которая распределяется между владельцами в качестве дивидендов, будет затем облагаться налогом по ставке подоходного налога каждого участника. Это явление называется двойным налогообложением.

Нераспределенная прибыльC corps не облагается подоходным налогом, если она реинвестируется в бизнес и не распределяется между акционерами.

IRS установил лимит нераспределенной прибыли в размере 250 000 долларов. Корпорация, которая накапливает больше этой суммы без явного использования ее внутри компании, может облагаться 20% налогом на накопленную прибыль на все нераспределенные средства, превышающие пороговое значение.

Когда имеет смысл облагаться налогом как C-Corporation?

Хотя сквозные организации являются очень привлекательными бизнес-вариантами, выбор налогообложения в качестве корпорации C может предложить ряд преимуществ для LLC:

- Нет налога на самозанятость.

- Официальные инвесторы часто предпочитают работать с корпусом C.

- Возможное списание дополнительных расходов:

- Страховые взносы

- Страхование жизни

- Планы сбережений на здоровье

- Пенсионные планы

- Членство в спортзале

- Транспортные средства компании

- Жилищные пособия

- Возможные отчисления по государственной пошлине.

- Многие штаты с их собственным корпоративным подоходным налогом позволяют корпусу C вычитать свои федеральные налоговые платежи.Это может быть, а может и не быть преимуществом в зависимости от того, какие корпоративные налоговые обязательства по сравнению с сквозными налоговыми обязательствами будут в вашем штате.

- Возможное снижение общей налоговой нагрузки.

- Поскольку Закон о сокращении налогов и рабочих местах снизил ставку корпоративного налога с максимальной ставки в 35% до фиксированной ставки в 21%, некоторые владельцы бизнеса в более высоких категориях личного налога могут получить выгоду от корпоративного налогообложения по сравнению с сквозным налогообложением.

Значение и характеристика налогообложения

ГЛАВА II

ЗНАЧЕНИЕ И ХАРАКТЕРИСТИКИ НАЛОГООБЛОЖЕНИЯ

Государственные доходы

Источники государственных доходов

Правительство играет важную роль в социально-экономическом развитии общества.Социальное развитие может быть в форме повышения уровня жизни и социального благосостояния в форме обеспечения людей социальными удобствами. Социальные услуги включают образование, здравоохранение и санитарию, коммунальные услуги, такие как электроснабжение, водоснабжение и т. Д., И места для отдыха.

Процесс социально-экономического развития, требующий огромных затрат, невозможно осуществить, если у правительства нет постоянного источника дохода. У каждого правительства есть два важных источника доходов.Это:

(a) Источники налогов и

(б) Неналоговые источники.

Что такое налог?

Налог — один из важнейших источников доходов каждого правительства. Раньше уплата налогов была необязательной. Людям был предоставлен выбор: платить налог и пользоваться социальными услугами в виде образования, здравоохранения и санитарии, коммунальных услуг и отдыха. Естественно, каждый, кто заинтересован в использовании социальных благ, оценивал выгоду, полученную им в обмен на налог, который он должен был заплатить.Но возможность уплаты налога создала много проблем для правительства в выполнении своих обязательств перед обществом. Следовательно, в наше время выбор был отменен, и налог стал обязательным взносом каждого гражданина в правительство, чтобы правительство могло выполнять свои обязательства перед обществом.

Каждое правительство взимает два вида налогов:

(1) Прямые налоги и

(2) Косвенные налоги

Налог в наше время является обязательным сбором, и те, кто облагается налогом, должны платить суммы независимо от соответствующего возврата государством услуг или товаров.Это не цена, уплачиваемая налогоплательщиком за какую-либо определенную услугу или товар, поставляемый государством. Налогоплательщики действительно получают много льгот от государства, но ни один налогоплательщик не имеет права на какую-либо выгоду от государственных расходов на том основании, что он платит налог. Выгоды от государственных расходов могут достаться любому, независимо от уплаченных налогов. Следовательно, мы можем сказать, что налоги — это обязательные платежи государству, не ожидая прямой отдачи или выгоды для налогоплательщика.

Цели налогообложения

Изначально правительства вводят налоги для трех основных целей: для покрытия административных расходов, поддержания правопорядка в стране и для обороны. Но теперь структура государственных расходов изменилась и служит обществу больше, чем эти три основные цели, и восстанавливает социальную справедливость в обществе, предоставляя социальные услуги, такие как общественное здравоохранение, занятость, пенсии, жилье, санитария и другие общественные услуги.Следовательно, правительствам требуется гораздо больше доходов, чем раньше. Чтобы получить больше доходов, правительство вводит налоги различных типов. Общая цель налогообложения:

1. Повышение доходов : для оказания различных экономических и социальных мероприятий государству требуется большая сумма доходов, и для удовлетворения этого правительство взимает различные виды налогов.

2. Устранение неравенства в доходах и богатстве : правительство принимает прогрессивную налоговую систему и подчеркивает канон равенства для устранения неравенства в доходах и богатстве людей.

3. Обеспечение экономической стабильности : налогообложение влияет на общий уровень потребления и производства. Следовательно, его можно использовать как эффективный инструмент для достижения экономической стабильности. Правительства используют налогообложение для контроля над инфляцией и дефляцией

4. Уменьшение региональных дисбалансов : Если существует региональный дисбаланс в стране, правительства могут использовать налогообложение для устранения такого дисбаланса путем освобождения от налогов и налоговых льгот инвесторам, которые инвестировали в слаборазвитые регионы.

5. Накопление капитала

Налоговые льготы или налоговые льготы, предоставляемые для сбережений или инвестиций в резервные фонды, страхование жизни, инвестиции в акции и долговые обязательства, приводят к накоплению большого количества капитала, что имеет важное значение для содействия промышленному развитию.

6. Создание рабочих мест

Правительства могут минимизировать безработицу в стране, предоставляя налоговые льготы или льготы мелким предпринимателям и трудоемким отраслям.

7. Предупреждение вредного потребления

Правительство может уменьшить вред, наносимый обществу, путем взимания высоких акцизов на сигареты, спирт и другие продукты, ухудшающие здоровье людей.

8. Выгодное отвлечение ресурсов

Правительства вводят высокие налоги на товары первой необходимости и предметы роскоши, чтобы отпугнуть производителей таких товаров и снизить ставки налога на большинство товаров первой необходимости или освободить их от налогов.Это отвлекает внимание производителей и позволяет стране использовать ограниченные ресурсы только для производства товаров первой необходимости.

9. Поощрение экспорта

Правительства увеличивают потребность в иностранной валюте с помощью экспортно-ориентированной стратегии. Они предоставляют этим экспортерам определенные налоговые льготы и побуждают их к созданию зон свободной торговли и заключению двустороннего и многостороннего соглашения

.10 .Повышение уровня жизни

Правительство также повышает уровень жизни людей, предоставляя налоговые льготы на некоторые товары первой необходимости.

Характеристики хорошей налоговой системы

(1) Налог — обязательный взнос

Налог — это обязательный платеж от лица правительству без ожидания прямого возврата. Каждый человек должен платить как прямые, так и косвенные налоги.Поскольку это обязательный взнос, никто не может отказать в уплате налога на том основании, что он или она не получает никакой выгоды от определенных государственных услуг, предоставляемых государством.

(2) Наемные работники будут обязаны платить налог, если они должны будут с него

Никто не может быть принужден каким-либо органом к уплате налога, если он не причитается с него. Предположим, если существует налог на спиртные напитки, государство может заставить человека платить налог только тогда, когда он пьет спиртные напитки. Но, если он не пьет спиртные напитки, его нельзя заставить платить налог на спиртное.Точно так же, если доход физического лица ниже лимита освобождения, его нельзя заставить платить налог с дохода. Например, физических лиц с ежемесячной заработной платой ниже 150 быров нельзя заставить платить налог с дохода.

(3) Налоги взимаются Правительством

Никто не имеет права взимать налоги. Только правительство имеет право устанавливать налоги и собирать налоговые поступления с населения.

(4) Общие преимущества для всех

Налог, взимаемый правительством, тратится на общее благо всех людей.Другими словами, когда правительство собирает налог, его доходы расходуются на предоставление общих благ всем людям. Правительство несет расходы на оборону страны, поддержание правопорядка, предоставление социальных услуг, таких как образование, здравоохранение и т. Д. Такие льготы предоставляются всем людям — независимо от того, являются они налогоплательщиками или неналогами. Эти льготы удовлетворяют потребности общества. Но правительство также тратит на субсидии, чтобы удовлетворить потребности бедных людей.

( 5) Нет прямой выгоды

В наше время нет прямой зависимости между уплатой налога и прямыми льготами.Другими словами, нет никаких льгот по налогам, уплачиваемым государственным органам. Правительство в обязательном порядке собирает все виды налогов и не дает прямой выгоды налогоплательщикам по уплаченным налогам. Например, когда облагаемый налогом доход получает физическое или юридическое лицо, он или она просто платит сумму налога по указанной ставке, и не может требовать никакой выгоды в счет такой выплаты.

(6) Некоторые налоги, взимаемые для конкретных целей

Хотя налоги взимаются для сбора доходов правительства для покрытия расходов на социальные нужды и нужды заслуг, определенные налоги взимаются для достижения определенных целей.Например, высокие налоги налагаются на предметы роскоши, чтобы сократить их потребление, чтобы ресурсы направлялись на производство товаров первой необходимости, таких как более дешевые ткани, менее дорогие товары массового потребления и т. Д. Таким образом, налоги взимаются не только с получать доход, но также и для отвлечения ресурсов или экономии иностранной валюты. Определенные налоги вводятся для уменьшения неравенства в доходах и богатстве.

(7) Отношение налогоплательщиков

Отношение налогоплательщиков — важная переменная, определяющая содержание хорошей налоговой системы.Можно предположить, что каждый налогоплательщик хотел бы быть освобожденным от уплаты налогов, при этом он был бы не против, если бы это бремя несли другие. В любом случае он хотел бы, чтобы его доля находилась в пределах общего уровня налогового бремени, которое несут другие. Другими словами, важно, чтобы хорошая налоговая система казалась налогоплательщикам справедливой. Точно так же общая нагрузка на налоговую систему не менее важна. На отношение налогоплательщиков в этом отношении влияет множество других факторов, таких как политическая ситуация, такая как война или мир, стихийные бедствия, такие как наводнения и засухи, экономические ситуации, такие как процветание или депрессия, и так далее.

(8) Хорошая налоговая система должна соответствовать национальным целям

Хорошая налоговая система должна согласовываться с важными национальными целями и, по возможности, помогать обществу в их достижении. Он должен попытаться учесть отношение и проблемы налогоплательщиков, а также должен учитывать цели социальной и экономической справедливости. Он также должен приносить адекватный доход казначейству и должен быть достаточно гибким, чтобы соответствовать меняющимся требованиям государства и экономики.

(9) Налоговая система признает основные права налогоплательщиков

Хорошая налоговая система признает основные права налогоплательщиков. Ожидается, что налогоплательщик будет платить налоги, но не подвергнется преследованию. Другими словами, налоговое законодательство должно быть простым по языку, а налоговые обязательства должны определяться с уверенностью. Способ и сроки оплаты должны быть удобны для налогоплательщика. В то же время налоговая система должна быть справедливой для налогоплательщиков.Он должен быть прогрессивным, а бремя налогообложения должно быть справедливым для всех налогоплательщиков.

Принципы налогообложения

Налоговая система (то есть совокупность всех налогов) для достижения определенных целей выбирает и придерживается определенных принципов, которые называются ее характеристиками. Следовательно, хорошая налоговая система — это система, построенная на основе соответствующего набора принципов, таких как равенство и определенность. Однако чаще всего цели налогообложения противоречат друг другу, и требуется компромисс.Поэтому обычно экономисты выбирают какие-то важные цели и вырабатывают соответствующие принципы, которых должна придерживаться налоговая система. Первый набор таких принципов был провозглашен Адамом Смитом (который он назвал Cannons of Taxation)

.Налоговые правила

Четыре канона налогообложения, предписанные Адамом Смитом, следующие:

(1) Канон равенства

Этот канон провозглашает, что хороший налог — это налог, основанный на принципе равенства.Другими словами, подданные каждого государства должны вносить вклад в поддержку правительства, насколько это возможно, пропорционально своим соответствующим способностям, то есть пропорционально резерву, которым они соответственно пользуются под защитой государства. Это означает, что доход, которым лицо пользуется под защитой государства, должен облагаться налогом по пропорциональной ставке налога. Но современные экономисты не согласны с Адамом Смитом. Они выступают за прогрессивное налогообложение для соблюдения канона равенства.Другими словами, они выступают за прогресс, который должен быть основанием для введения налогов.

(2) Канон достоверности

Этот канон призван защитить налогоплательщиков от ненужных преследований со стороны «налоговых органов». Это означает, что налогоплательщик должен быть хорошо информирован о времени, сумме и способе уплаты налога. По словам Адама Смита, «налог, который обязан платить каждый человек, должен быть определенным, а не произвольным. Время платежа, способ оплаты, сумма, подлежащая выплате, должны быть ясны и понятны плательщику и любому другому лицу.Адам Смит также считал, что правительство также должно быть уверено в сумме, которую оно извлекает из конкретного налога. Таким образом, этот канон одинаково важен как для личности, так и для государства.

(3) Canon of Convenience

Третий канон Адама Смита — это удобство. По словам Адама Смита, «каждый налог должен взиматься таким образом, в то время или таким образом, который наиболее удобен для плательщика.Другими словами, налоги должны взиматься таким образом и в то время, которое наиболее удобно для налогоплательщика, то есть лучшее время для сбора земельных доходов — это время сбора урожая. Точно так же налоги на аренду домов следует собирать тогда, когда плательщику удобнее всего платить.

(4) Канон экономики

Четвертый канон — канон экономии. Этот канон подразумевает, что административные расходы на сбор налогов должны быть минимальными, т.е.е., разница между деньгами, которые выходят из карманов людей, и теми, которые хранятся в государственной казне, должна быть как можно меньше. Административные расходы по сбору налогов должны быть минимальными, потому что для взимания налога может потребоваться большое количество офицеров, чья зарплата может съесть большую часть продукта налога и чьи предпосылки могут наложить еще один дополнительный налог на людей. Следовательно, административные расходы должны быть минимальными.

В дополнение к четырем вышеупомянутым канонам, данным Адамом Смитом, Базэйбл и другие экономисты выдвинули следующие другие каноны

( 5) Канон производительности

Канон производительности, отстаиваемый Бастейблом, подразумевает, что налоги должны быть продуктивными.Эффективность налога можно наблюдать двумя способами. Во-первых, налог должен приносить удовлетворительную сумму для содержания правительства. Другими словами, налог должен быть таким, чтобы он приносил значительную сумму доходов для государственных расходов. Во-вторых, налоги не должны препятствовать и препятствовать производству как в краткосрочной, так и в долгосрочной перспективе.

(6) Канон эластичности

Bastable также сделал упор на принцип эластичности.Канон эластичности подразумевает, что налоговые поступления должны увеличиваться или уменьшаться в соответствии с потребностями правительства. Правительству могут потребоваться средства на случай стихийных бедствий и других непредвиденных обстоятельств. Ему могут потребоваться средства для финансирования войны или для целей развития. Государственные ресурсы можно быстро увеличить только тогда, когда система эластична.

(7) Канон разнообразия

Канон разнообразия, выдвинутый Бастейблом, подразумевает, что налоговая система должна быть разнообразной по своей природе.Другими словами, в налоговой системе должны быть все виды налогов, чтобы каждый мог быть призван внести какой-либо вклад в доходы государства. Таким образом, правительства должны принять множественную налоговую систему.

(8) Канон простоты

Канон простоты подразумевает, что налог должен легко пониматься налогоплательщиком, то есть каждый налогоплательщик должен легко следовать его природе, его целям, времени, способу и основе оценки.Другими словами, налог, взимаемый с налогоплательщиков, должен быть настолько простым, чтобы они могли легко угадать цель его взимания и не сталкивались с бухгалтерскими, административными или любыми другими трудностями.

(9) Канон эффективности

Этот канон подразумевает, что возможность взимания налога должна приниматься во внимание с разных сторон, то есть его реакция на налогоплательщиков. Иногда видно, что налог может быть желательным, может быть продуктивным и может иметь большинство характеристик хорошего налога, но правительство может не счесть целесообразным его введение, например прогрессивный сельскохозяйственный подоходный налог, но он не был введен. навязывается.Пока так, как это должно было быть навязано.

ВЛИЯНИЕ НАЛОГООБЛОЖЕНИЯ

Налогообложение в наши дни используется не только как средство увеличения доходов, но это важный инструмент для достижения социально-экономических целей, таких как регулирование потребления и производства, контроль подъемов и депрессий, содействие экономическому росту и устранение неравенства доходов. Экономические последствия налогообложения могут быть как хорошими, так и плохими.Поэтому правительству следует учитывать не только доходы, но и экономические последствия налогообложения. Говоря словами Дальтона, «лучшая система налогообложения с экономической точки зрения — это та, которая дает лучший или наименее плохой экономический эффект». Влияние налогообложения можно проанализировать с точки зрения производства, распределения и стабилизации.

Таким образом, здесь мы обсудим экономические эффекты под следующими тремя заголовками:

- Влияние налогообложения на производство

- Влияние налогообложения на распределение

- Влияние налогообложения на стабилизацию

I) Влияние налогообложения на способность работать, сберегать и инвестировать

а) Трудоспособность

Трудоспособность зависит от здоровья и работоспособности людей.Здоровье связано с уровнем потребления, который определяется денежным доходом объекта оценки. Введение более высокого налога снижает покупательную способность налогоплательщика и его способность получать предметы первой необходимости, удобства и предметы роскоши. Этот эффект сильнее всего ощущают бедные слои населения. Когда налоговое бремя ложится на бедных, это ограничивает потребление предметов первой необходимости и удобств, что снижает уровень жизни, и, таким образом, налогообложение отрицательно сказывается на эффективности и трудоспособности бедных людей.Однако для богатых способность работать не так сильно зависит от налогообложения, потому что налогообложение богатых может только ограничить его роскошное потребление, и это не может повлиять на его эффективность и способность работать. Поэтому большая часть экономистов категорически возражает против высоких налогов для бедных слоев общества. Следовательно, для поддержания здоровья и работоспособности людей система прогрессивного налогообложения должна быть должным образом внедрена государством. Другими словами, следует избегать налогов на низкие доходы и на те товары, которые в основном потребляются менее обеспеченными слоями общества в интересах производства.Это сохранит здоровье и работоспособность без дополнительной нагрузки на них.

б) Экономия

Способность людей сберегать зависит от налоговой политики, проводимой правительством. На возможность сбережений негативно влияет налогообложение, поскольку налоги падают на доход, а сбережения зависят от дохода. Когда доход уменьшается за счет налогообложения, сбережения автоматически уменьшаются. На способности сберегать отрицательно сказываются те, кто имеет более высокую предельную склонность к сбережению.Именно богатые обладают высокой предельной склонностью к сбережению, поскольку их доходы превышают их расходы. Налоги, падающие на бедных, не влияют на их способность сберегать, поскольку у них нет маржи, чтобы откладывать средства из-за своих низких доходов. Поскольку богатые привыкли к очень высокому уровню жизни, они сохраняют свои расходы и платят налоги из своих сбережений. Следовательно, их способность экономить значительно снижается. Это влияет на инвестиции и накопление капитала в экономике. Следовательно, чтобы поддерживать способность людей сберегать, правительство должно предоставлять налоговые льготы богатым и тратить налоговые доходы на бедных, чтобы повысить их способность сберегать.

c) Инвестиционные возможности

Способность инвестировать зависит от ресурсов, доступных для инвестиций, то есть сбережений. Из приведенного выше обсуждения ясно, что сбережения сокращаются за счет налогообложения. Когда на способность сберегать негативно влияют высокие налоги, способность инвестировать тех, кто принимает инвестиционные решения, автоматически снижается. Это люди с высокими предпринимательскими способностями. Такими людьми обычно являются люди с более высоким доходом.Правительство должно сыграть важную роль в использовании инвестиционных возможностей налогоплательщика путем принятия соответствующей налоговой политики. Правительству следует освободить доходы от инвестиций, чтобы стимулировать сбережения и накопление капитала.

II) Влияние налогообложения на желание работать, сберегать и инвестировать

а) Влияние на волю к работе

Воля людей работать зависит от характера налогов. Каждый индивидуальный налог имеет свои специфические последствия.Тем не менее, некоторые налоги по самой своей природе оказывают наименьшее влияние или не оказывают отрицательного воздействия на желание работать, например, налог на сверхприбыль по наследству и т. Д. Аналогичным образом, разумные ставки подоходного налога, налога с продаж и т. Д. Не имеют отрицательного влияния на желание работать. люди, чтобы работать. И наоборот, чрезмерно высокие ставки подоходного налога, налога на имущество и налогов на товары отрицательно сказываются на желании людей много работать.

б) Влияние на волю к сбережению

Воля людей к сбережению зависит от размера доходов, размера налогов и налоговой политики, проводимой государством.Если налогоплательщик имеет ограниченный доход и его недостаточно для удовлетворения повседневных потребностей, ему будет сложно что-либо сэкономить. Некоторые люди откладывают деньги на старость и много раз копят для повышения своего социального престижа. Поэтому, чтобы усилить волю людей к сбережению, правительство должно предоставить людям налоговые льготы.

c) Влияние на желание инвестировать

Воля людей вкладывать деньги зависит от сбережений. Если сбережения облагаются налогом, у людей не останется ничего для инвестиционных целей.Чтобы усилить волю людей к инвестированию, правительство должно разработать такую налоговую политику, которая предоставляла бы налоговые льготы тем, кто направляет свои сбережения на инвестиции. Инвестиции также зависят от режима дохода от инвестиций в соответствии с налоговым законодательством. Если доходы не облагаются налогом, люди направят большую часть своих сбережений на инвестиции. Люди также будут сберегать и инвестировать, если они будут полностью осведомлены о доступных для инвестиций возможностях и налоговых льготах, связанных с каждым из этих каналов инвестирования.

III) Влияние налогообложения на состав и структуру производства

Влияние налогообложения на потребление и структуру производства зависит от распределения ресурсов. Когда в некоторых отраслях будут взиматься более высокие налоги, ресурсы переместятся из отраслей с высокими налогами в отрасли с низкими налогами. Точно так же, когда предлагается налоговая скидка, это будет стимулировать выделение ресурсов в пользу развивающихся отраслей. Точно так же произойдет перераспределение ресурсов из регионов с высокими налогами в регионы с низкими налогами.Высокая ставка налога на товары вредного потребления имеет положительное влияние, поскольку производство этих товаров будет направлено на производство товаров первой необходимости с низким налогом. Таким образом, налоги могут изменить структуру производства в экономике. Высокий налог на производство предметов роскоши может улучшить производство предметов первой необходимости. Однако некоторые налоги не влияют на отвлечение ресурсов; Например, налоги на непредвиденную прибыль, высокую стоимость земли, монопольную прибыль и недифференциальные налоги, такие как подоходный налог и т. д., не влияют на потребление или структуру производства.

Влияние налогообложения на распределение

Есть два аспекта экономики:

- Получение дохода

- Распределение доходов

Доход, полученный в обществе, если его не распределять должным образом, приведет к неравенству в распределении доходов и богатства. Это приведет к образованию двух классов: класса богатых и класса бедных. Разрыв между богатыми и бедными приведет к классовому конфликту, который может иметь катастрофические последствия для общества.Каждое правительство в мире пытается преодолеть этот разрыв, взимая более высокие налоги с более богатой части общества, а доходы, полученные от таких налогов, распределяются между более бедной частью общества путем предоставления им социальных удобств.

Однако влияние налогообложения на распределение доходов и богатства между различными слоями общества зависит от двух факторов: природы налогов и налоговых ставок, а также видов налогов.

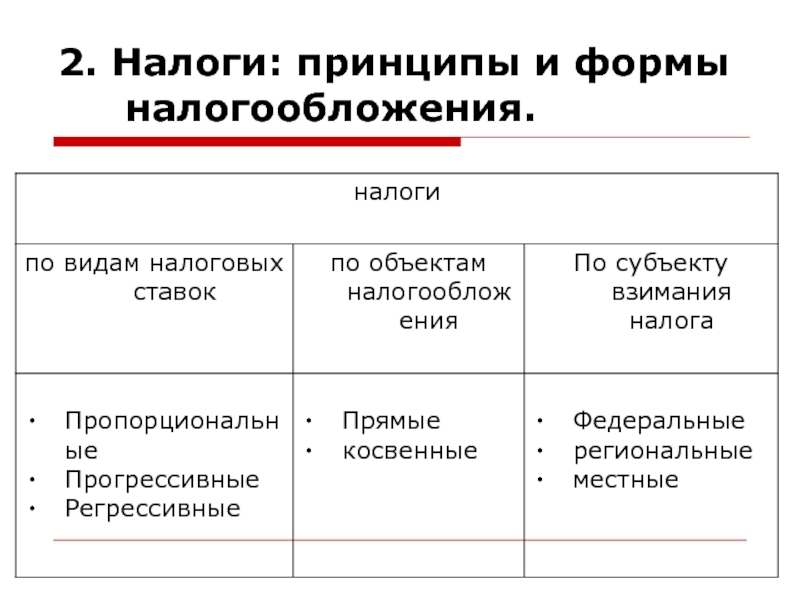

1) Характер налогов и ставок налогов

По своему характеру налогообложение может быть пропорциональным, прогрессивным или регрессивным.Природа налогообложения также подразумевает, как бремя налогообложения распределяется между различными слоями общества.

Налог называется пропорциональным, если все налогоплательщики платят одинаковую долю своего дохода в качестве налога. Налог считается прогрессивным: чем больше доход налогоплательщика, тем больше доля, которую он платит в качестве налога. Налог является регрессивным: чем больше доход получателя налога, тем меньше доля, которую он платит в качестве налога.

a) Влияние регрессивного налогообложения на распределение

Если следовать регрессивному налогообложению, неравенство в распределении доходов и богатства может увеличиться, поскольку бремя налогообложения ляжет на бедных больше, чем на богатых.Подоходный налог является регрессивным, поскольку сумма налога одинакова для богатых и бедных, в то время как полезность денег, которые уплачиваются в виде налога, больше для бедных, чем для богатых. Таким образом, регрессивный налог ведет к увеличению неравенства.

б) Влияние пропорционального налогообложения на распределение

При пропорциональном налогообложении неравенство сохранится, как и раньше, если доход останется прежним. Однако, если доходы изменятся в неравных пропорциях, неравенство в доходах увеличится.Например, если доход A составляет 500 долларов, а доход B составляет 1000 долларов, и оба облагаются налогом по ставке 10%, чистая прибыль A и B после уплаты налога составит 450 и 900 долларов соответственно. Бремя налогообложения больше ложится на А, чем на Б. Следовательно, налоговое бремя больше на бедных, чем на богатых.

c) Влияние прогрессивного налогообложения на распределение

При прогрессивной системе налогообложения неравенство было бы сокращено, потому что большая часть доходов и богатства богатых отнималась бы налогами, чем бедных.Следовательно, резко прогрессивная налоговая система имеет тенденцию уменьшать неравенство в распределении доходов и богатства. Чем резче прогресс, тем сильнее тенденция к сокращению неравенства. Очевидно, что прогрессивная система желательна, чтобы обеспечить более справедливое распределение богатства. Однако налоговая система должна основываться на принципе платежеспособности. Чем выше доход человека, тем выше его способность платить налоги и наоборот. Люди, получающие нетрудовой доход, должны облагаться налогом по более высокой ставке, чем бедные, из-за их большей платежеспособности.Система прогрессивного налогообложения может быть разработана таким образом, чтобы не оказывать отрицательного воздействия на производство.

Другими словами, налоговая система должна быть прогрессивной для группы с самым высоким доходом, группы со средним доходом должны облагаться более низкими налоговыми ставками, а группы с низким доходом должны быть освобождены от налогообложения.

1) Ставки налога

При установлении ставок налогов следует учитывать прогрессию. Более высокие налоги должны взиматься с более богатой части общества, а доходы, полученные от богатых, должны использоваться на благо более бедной части общества путем обеспечения им социальных удобств.Другими словами, налоги должны быть прогрессивными, потому что чем резче прогресс, тем сильнее тенденция к сокращению неравенства.

2) Виды налогов

Будет ли эффект налогообложения прогрессивным, пропорциональным или регрессивным по своей природе, зависит от видов налогов.

Есть два вида

Области юридической практики — разные типы права

Есть несколько типов права, с которыми вы столкнетесь во время своего юридического обучения. На этой странице вы найдете исчерпывающий список различных областей права, в которых вы можете специализироваться на пути к карьере юриста.Узнайте больше о тех, которые вас интересуют, в наших конкретных руководствах и убедитесь, что вы подаете заявку на опыт работы в этих областях, чтобы узнать, подходят ли они.

Не можете выбрать, в каком виде права вы хотите специализироваться? Пройдите двухминутную викторину!

Какая область права вам подходит? Пройди викторину!Или выполните следующие действия, чтобы принять методичное решение о том, какая область является идеальной для вас.

Если есть область права, которая вас особенно интересует, ознакомьтесь с нашими страницами по различным областям права, в том числе:

Для более общего обзора многих различных областей права см. Ниже некоторые примеры, которые вы, возможно, захотите изучить более подробно:

Области права, в которых вы можете специализироваться

Арбитраж

Арбитраж — это способ разрешения гражданских и коммерческих споров вне суда.Стороны представляют свое дело единственному арбитру или группе, которая затем выносит решение, которое стороны согласились соблюдать. Все чаще вместо обращения в судебный процесс становится все более распространенным решение международных споров в заранее согласованной юрисдикции.

Закон об авиации

Этот тип закона касается авиаперелетов и является предметом международного права. Это касается адмиралтейского (морского) права, но деловые аспекты авиаперелетов в значительной степени регулируются Международной организацией гражданской авиации.Возникающая область космического права преимущественно основана на авиационном праве. Закон об аэронавигации и транспорте 1920 г. составляет основу авиационного регулирования в Великобритании.

Закон о банках и финансах

Банковское дело и финансы — это закон различного типа, который включает регулирование финансовых продуктов и в первую очередь ориентирован на кредитные операции. Работа финансового юриста варьируется от консультирования по простым банковским кредитам компаниям до работы над структурированными механизмами финансирования в различных юрисдикциях.Юристы по финансовым вопросам должны быть очень коммерчески ориентированными и учитывать бизнес, а также юридические последствия каждой сделки.

>> Как стать юристом в области банковского и финансового права

Закон о клинической халатности

Закон о клинической халатности может быть невероятно сложным и мучительным. Дела, связанные с этой юридической практикой, могут касаться сложных медицинских проблем и пациентов, которые получают пожизненные травмы после неправильного лечения.

Европейское право

Европейское право — это система правил, влияющих на государства-члены Европейского Союза.Основополагающие принципы европейского права включают свободное передвижение людей, товаров и услуг. Чтобы продвигать эти принципы, было разработано законодательство о конкуренции, регулирующее рыночную конкуренцию, чтобы не допустить, чтобы какая-либо одна организация имела монополию в определенной отрасли.

Закон о конкуренции

Закон о конкуренции предназначен для предотвращения антиконкурентного поведения на рынке. Он направлен на обеспечение справедливости рынка для потребителей и производителей путем предотвращения неэтичной или антиконкурентной практики, направленной на получение большей доли рынка, чем та, которая была бы достигнута посредством честной конкуренции.

Строительное право

Строительное право касается вопросов, связанных со строительством и проектированием зданий. Он включает аспекты договорного права, права планирования, права собственности, коммерческого права и деликта. Юристы, специализирующиеся на строительстве, могут работать над крупными строительными проектами или участвовать в спорах, связанных с дефектами строительства или несоблюдением законов о планировании.

Корпоративное право

Корпоративное право регулирует деятельность компаний; от того, как они сформированы, до операций, в которых им разрешено участвовать.Он применяется к акционерам, директорам, кредиторам и другим заинтересованным сторонам, регулируя их права и обязанности. Одним из наиболее важных законодательных актов в области корпоративного права является Закон о компаниях 2006 года.

>> Как стать корпоративным юристом

Уголовное право

Уголовное право — это отрасль права, которая касается преступлений и наказания тех, кто нарушает законы. Большая часть уголовного права устанавливается законом, однако в Великобритании есть много важных уголовных дел, которые создали правовые принципы.Основы преступления известны как actus reus и mens rea . Эти два латинских термина означают «виновный акт» и «виновный разум», и оба они должны быть установлены, чтобы доказать виновность в большинстве преступлений.

>> Как стать адвокатом по уголовным делам

Разрешение споров

Разрешение споров можно разделить на два основных типа. Судебные процессы включают судебные разбирательства и арбитраж, а также участие независимой третьей стороны, которая выносит окончательное обязательное решение по вопросу.Между тем, консенсусные процессы, такие как посредничество, примирение или переговоры, вовлекают стороны, которые приходят к решению между собой, иногда с помощью независимого посредника.

Закон о занятости

Закон о занятости — это закон, регулирующий отношения между работодателями и работниками; в нем изложены их соответствующие права и обязанности. Закон о занятости и пенсионный закон взаимосвязаны, поскольку работодатели часто предоставляют своим сотрудникам доступ к пенсионной схеме.Однако пенсии также могут быть отдельной областью специализации, которая включает консультирование по вопросам создания, структурирования и финансирования пенсионных схем, управления ими и разрешения любых связанных споров.

>> Подробнее о трудовом законодательстве в гиг-экономике можно узнать здесь

Закон об энергетике и инфраструктуре

Юристов, работающих в этой области, часто называют «юристами по проектам». Закон об инфраструктуре охватывает сделки в энергетическом секторе, а также проекты в автомобильной, железнодорожной и телекоммуникационной сферах.Юристы в области энергетики и инфраструктуры должны учитывать коммерческие, стратегические, технические, географические и политические факторы, которые определяют и влияют на транзакции, в дополнение к юридическим вопросам.

Закон об окружающей среде

Закон об окружающей среде определяется договорами, законами, постановлениями, общими и обычными законами, которые регулируют воздействие человеческой деятельности на окружающую среду. Экологическое право, безусловно, имеет международный элемент, поскольку многие договоры, регулирующие все, от загрязнения до устойчивого ведения сельского хозяйства, являются результатом многонациональных соглашений.

Семейное право

Семейное право касается семейных вопросов и бытовых отношений, включая брак и гражданские партнерства, прекращение отношений и детское право. Семейное право резко выросло с 1970-х годов, когда законодатели и судьи пересмотрели и изменили определение правовых отношений. Семейное право сейчас переплетено с национальными дебатами по поводу структуры семьи, гендерных предубеждений и морали.

>> Как стать семейным юристом

Закон об играх

Этот тип закона регулирует игорный бизнес и азартные игры.Игровое право — это не отрасль права в традиционном смысле, а скорее совокупность нескольких областей права, включая уголовное право, нормативное право, конституционное право, административное право, корпоративное право, договорное право и право конкуренции. Закон об азартных играх касается всего: от законности азартных игр до справедливости условий и положений.

Закон о правах человека

Права человека — это права, на которые имеют право все люди. Он регулируется, например, Европейской конвенцией о правах человека и, особенно в Великобритании, Законом о правах человека 1998 года.Более известной является Организация Объединенных Наций, которая защищает международные права человека. Закон из этих источников запрещает рабство, пытки, осуждение без надлежащего судебного разбирательства и т. Д. Закон, как правило, касается основных прав и предотвращения злоупотреблений.

>> Прочтите отчет Саши о законодательстве в области прав человека в Непале

Иммиграционный закон

Иммиграционный закон касается политики национального правительства, контролирующей иммиграцию и депортацию людей, а также другие вопросы, такие как гражданство.Иммиграционное законодательство варьируется от страны к стране и может быть предметом очень важных международных дел, касающихся различных тем, таких как законность задержания иммигрантов и правовой статус иностранцев без гражданства.

Закон о несостоятельности

Закон о несостоятельности регулирует деятельность компаний в Соединенном Королевстве, которые не могут выплатить свои долги. В то время как закон Великобритании о банкротстве касается правил для физических лиц, закон о несостоятельности используется для определения того, имеют ли кредиторы компаний право на взыскание и в какой степени.Основная цель современного законодательства Великобритании о несостоятельности — спасти компанию, и это отражено в обязанностях практикующих специалистов по несостоятельности, таких как администраторы компаний.

Закон о страховании

Закон о страховании касается регулирования страховых полисов и требований. В общих чертах его можно разбить на три категории: регулирование страховой деятельности; регулирование содержания страховых полисов, особенно в отношении потребительских полисов; и правила, касающиеся страховых случаев.Страховое право в значительной степени основано на договорном праве и также часто включает судебные разбирательства по страховым искам.

Закон об интеллектуальной собственности

Интеллектуальное право относится к правам и обязательствам, связанным с интеллектуальными произведениями, которые могут возникать в художественных произведениях, а также в научных изобретениях и различных дизайнах. Этот тип закона регулирует, существует ли право интеллектуальной собственности, правильно ли оно зарегистрировано и может ли оно использоваться.Интеллектуальная собственность включает зарегистрированные права, такие как товарные знаки, патенты и образцы, а также незарегистрированные права, такие как авторское право.

Закон о СМИ

Закон о СМИ — это область права, которая касается регулирования отрасли телекоммуникаций, информационных технологий, вещания, рекламы, индустрии развлечений и Интернета. По сути, закон о СМИ регулирует то, что можно публиковать и транслировать. Закон о СМИ во многом связан с законом об интеллектуальной собственности, однако он также включает такие вопросы, как цензура и деликт клеветы.

>> Как стать медиа-юристом

Закон о собственности

Закон о собственности регулирует различные формы собственности и аренды в отношении собственности. Существует два типа собственности: недвижимое имущество (недвижимое имущество, включая землю и здания) и личное имущество (движимое имущество, такое как ювелирные изделия, и нематериальное имущество, такое как акции или интеллектуальная собственность). Юристы по недвижимости часто консультируют по сделкам, связанным с недвижимостью без права собственности и аренды, а также с различными имущественными правами, такими как права арендаторов и право проезда на землю.

Закон о государственном секторе и местном самоуправлении

Государственное право регулирует отношения между людьми и государством. Публичное право включает конституционное право, административное право, налоговое право и уголовное право. Отношения между государством и людьми по своей сути несбалансированы, поскольку государство принимает решения, призванные регулировать поведение людей. Однако доктрина верховенства права означает, что власти могут действовать только в рамках закона и должны подчиняться закону. Следовательно, гражданин имеет право обжаловать действия государства в судебном порядке.

>> Как стать публичным юристом

Судоходство и морское право

Юристы в области судоходства занимаются морской перевозкой грузов или людей, а также всеми вопросами, связанными с финансированием, строительством, использованием, страхованием и выводом из эксплуатации судов, на которых они перевозятся. Морское право — это международный вид права, но в конечном итоге он основан на принципах английского права. Работу морских юристов можно разделить на «мокрую» работу, связанную с несчастными случаями или несчастными случаями на море, и «сухую» работу, связанную с наземными, коммерческими и договорными вопросами.

Спортивное право

Спортивные юристы могут представлять игроков, клубы, спортивных агентов, регулирующие ассоциации или спонсорские компании. Спортивное право требует хорошего знания договорного права, но также включает в себя телекоммуникации, финансы и интеллектуальную собственность, закон о халатности и конфиденциальности. Большая часть спортивного права — это регулирование спортивной индустрии и соблюдение командами, клубами и отдельными спортсменами применимых к ним правил.

Налоговое право

Налоговое законодательство регулирует налогообложение физических и юридических лиц.Налоговое право включает в себя спорные и не вызывающие споров работу, такую как налоговое планирование или судебные разбирательства, связанные с соблюдением налогового законодательства. Налоговое право также распространяется как на государственный, так и на частный секторы; Налоговые юристы частного сектора консультируют частных лиц и компании по их налоговым вопросам, в то время как налоговый юрист государственного сектора будет работать в государственных налоговых и налоговых департаментах, консультируя по вопросам разработки и применения налогового законодательства.

Правонарушение

Правонарушение — это область права, которая охватывает широкий спектр правовых сфер, позволяя лицам, совершившим правонарушение против них, требовать возмещения ущерба против лица, совершившего правонарушение.Это одна из основных тем LLB, которую все начинающие юристы узнают подробно во время учебы и обучения.

Закон о завещаниях, доверительном управлении и наследстве

Завещание — это юридический документ, содержащий инструкции относительно того, что следует делать с деньгами и имуществом человека после его смерти. Если человек не оставляет завещания, его имущество распределяется в соответствии с установленными законом правилами завещания. Трасты — это юридические инструменты, которые позволяют одному лицу владеть и распоряжаться имуществом от имени другого.Юристы-частные клиенты консультируют по всем этим вопросам и участвуют в имущественном планировании, управлении и распределении имущества умершего среди бенефициаров, а также в любых судебных процессах, связанных с имуществом.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …