Как ИП или ООО закрыть расчетный счет в Тинькофф

Бывают различные ситуации, когда было принято решение о закрытие расчетного счета юридического лица в Tinkoff. Не важно, какие для этого были основания. Сегодня мы вам расскажем обо всех нюансах данного процесса.

Как ИП закрыть расчетный счет в Тинькофф?

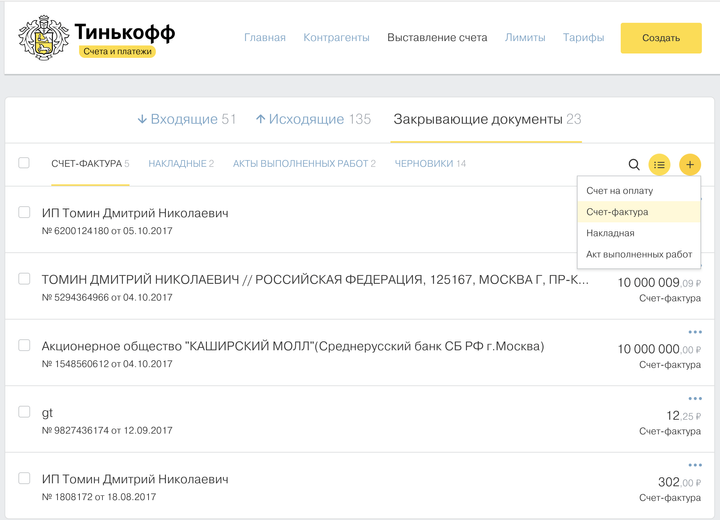

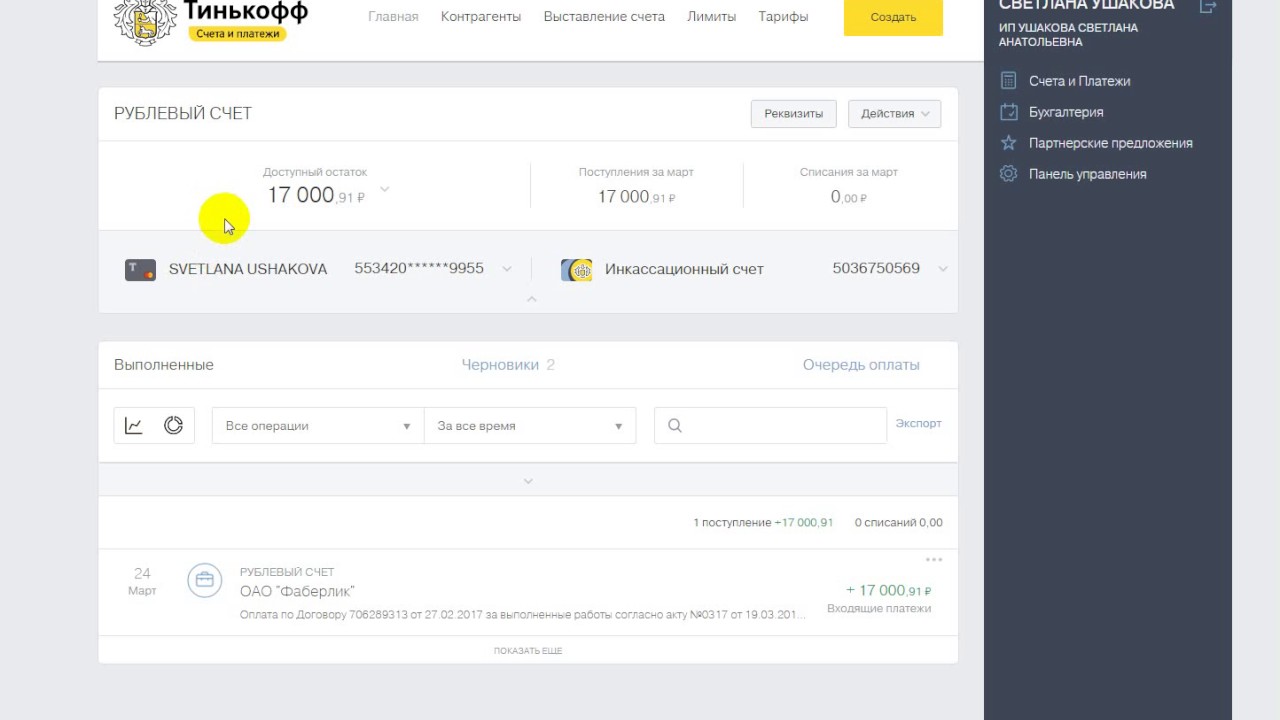

Когда клиент принимает решение закрыть счет «Тинькофф Бизнес», он пытается найти необходимую информацию, о том, как это сделать. «Тинькофф Банк» является дистанционным банком, который не имеет офисов, как тогда быть в данной ситуации?

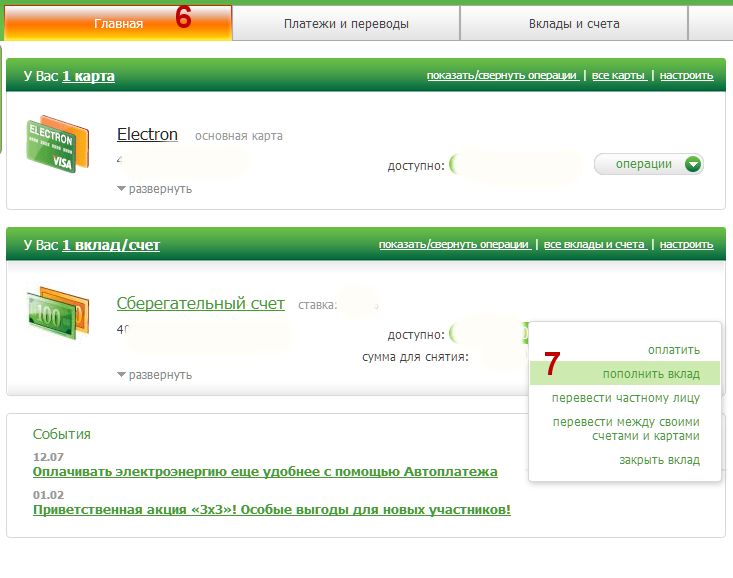

На самом деле все очень просто. В личном кабинете у вас имеется чат с персональным менеджером. Вам необходимо написать ему о своем решении и выслать заявление. Никакой бумажной волокиты у вас не будет.

Но будьте готовы к тому, что у вас обязательно спросят причину закрытия счета, и если дело в обслуживании или в функциях банка, то вам предложат решение ваших проблем и обязательно расскажут обо всех нововведениях «Тинькофф Бизнеса».

Как можно закрыть расчетный счет ООО в Тинькофф?

Закрытие расчетного счета юридического лица в «Tinkoff» ничем не отличается от закрытия счета ИП.

Вам так же необходимо написать персональному менеджеру и выслать ему заявление. Однако не стоит забывать о том, что перед закрытием, желательно вывести остаток средств со счета, а также заранее предупредить контрагентов о том, чтобы деньги не переводились больше на данные реквизиты.

Если деньги остались, то вы можете без проблем вывести их на счет в другом банке, оплатив при этом комиссию в соответствии с тарифами, указанными в вашем договоре.

Важные вопросы о закрытии счета

Бывают такие ситуации, когда вопрос о том, закрыть счет Тинькофф Бизнес или нет, встает остро. Чтобы помочь вам, мы решили отобрать самые часто задаваемые вопросы и постараться дать развернутый ответ.

Вопрос:

Если по расчетному счету нет операций, нужно ли его закрывать?

Ответ:

В таком случае вам не нужно закрывать счет, если вы не собираетесь закрывать ИП или ООО. Достаточно будет перейти на тариф «Простой», где при отсутствии операций плата не взимается. В дальнейшем, если р/с понадобится, не придется тратить время на сбор документов и встречу с представителем банка.

Достаточно будет перейти на тариф «Простой», где при отсутствии операций плата не взимается. В дальнейшем, если р/с понадобится, не придется тратить время на сбор документов и встречу с представителем банка.

Вопрос:

Если банк запрашивает дополнительные документы, а я не хочу их предоставлять, можно ли закрыть счет?

Ответ:

Безусловно, можете, но в таком случае вы можете попасть под санкции банка, которые предусматривают при переводе денежных средств со счета комиссию в размере 15%. Также, существует вероятность попасть под подозрение, что в дальнейшем может повлечь за собой попадание в черный список. Поэтому в данном случае, предоставить документы для дополнительной проверки будет наиболее правильным решением.

Вопрос:

Можно ли закрыть арестованный счет?

Ответ:

В том случае, если на счету отсутствуют денежные средства, то его можно закрыть. Если имеется некая сумма денег, то закрыть его нельзя, придется сначала снять арест, наложенный соответствующими органами. Зачастую для этого нужно заплатить налоги, оплатить штрафы назначенные судом, заполнить декларацию и т.д.

Если имеется некая сумма денег, то закрыть его нельзя, придется сначала снять арест, наложенный соответствующими органами. Зачастую для этого нужно заплатить налоги, оплатить штрафы назначенные судом, заполнить декларацию и т.д.

Вопрос:

Может ли кто-нибудь из моих сотрудников закрыть мой счет, не уведомляя меня?

Ответ:

Согласно политике банка, счет может закрыть только лицо с правом подписи без доверенности. То есть, другими словами, это либо индивидуальный предприниматель, либо генеральный директор, никто другой, даже если он имеет право подписи, не сможет осуществить данную процедуру.

Ликвидация ИП, закрытие р/сч — «Моё дело»

Вопрос:

ИП применяет УСН 6%. Планируется закрытие ИП.Как быть с оставшимися предоплатами от клиентов?

Можно ли закрыть ИП и при этом не закрывать расчетный счет чтобы в течении, например, года иметь возможность с него вернуть предоплату от клиентов по который не были получены акты выполненных работ? Или расчетный счет обязательно закрывается до закрытия ИП?

Или есть другие способы (например без открытия расчетного счета) и уже по факту от имени закрытого ИП перечислить деньги старым контрагентам на их расчетный счет?

Или можно закрыть ИП и формально юридически при этом не быть обязанными клиентам возвращать их предоплаты?

При этом после возврата предоплаты (после закрытия ИП) придется еще и делать новую декларацию для налоговой на возврат уплаченных налогов?

Ответ:

Законодательно требования о закрытии р/с до ликвидации ИП нет, поэтому закрывать расчетный счет можно и после ликвидации ИП. Однако во избежание претензий со стороны проверяющих и банка рекомендуется закрывать р/с вместе с ликвидацией ИП. Кроме этого обратите внимание на требование о закрытии р/с в своем договоре с банком. Поскольку в нем могут быть прописаны отдельные условия регулирующие данный вопрос.

Однако во избежание претензий со стороны проверяющих и банка рекомендуется закрывать р/с вместе с ликвидацией ИП. Кроме этого обратите внимание на требование о закрытии р/с в своем договоре с банком. Поскольку в нем могут быть прописаны отдельные условия регулирующие данный вопрос.

Что касается денег полученных от контрагентов после ликвидации ИП, то их нужно будет задекларировать Вам, как доход физ. лица и сдать по итогу года декларацию 3-НДФЛ (до 30.04.2015) и затем уплатить налог по ставке НДФЛ 13% (до 15.07.2016г.).

Что касается денег перечисленных контрагентам, то все операции с ними после закрытия своего ИП, Вы осуществляете уже от своего имени, как от физ. лица. Т.е. все долги после ликвидации ИП переходят Вам, как физ.лицу, и Вы отвечаете по ним всем своим имуществом. Поэтому расплатиться с контрагентами Вам нужно будет обязательно. подробнее о юридической обязанности ИП после ликвидации рекомендую уточнять у юриста в юридической консультации.

Что касается отчетности по УСН, то при закрытии ИП она формируется один раз на основании тех данных о доходах, которые имеются у Вас на момент закрытии ИП. Т.е. после закрытия ИП формировать дополнительно или повторно отчетность по УСН Вам не нужно. Обо всех полученных доходах Вы будете уже отчитываться как физ. лицо путем подачи декларации 3-НДФЛ.

Дополнительно о ликвидации ИП см. в нашей инструкции.

Актуально на 03.06.2015 г.

Как закрыть расчетный счет в банке юрлицу, физическому лицу, ИП

Вопрос,

- При ликвидации компании (бизнеса).

- При желании сменить кредитное учреждение.

- В случае отзыва лицензии у банка.

Вне зависимости от причин, существует порядок для физических лиц, ИП и компаний (юрлиц). Рассмотрим каждую ситуацию подробнее.

Компания (юрлицо)

Как закрыть счет в банке, если клиент финансово-кредитного учреждения — юридическое лицо?

Компания может требовать расторжения договора:

- При смене банковского учреждения.

- При ликвидации или реорганизации ООО.

- В случае смены адреса регистрации.

Финансово-кредитная организация выступает в роли инициатора расторжения:

- Через суд — если в течение года не проведено ни одной транзакции.

- С учетом ФЗ под номером 115 (07.08.2001 г) — при наличии нарушений.

- Односторонне — если в течение двух лет не было ни одной транзакции. При расторжении клиент оповещается письменно.

Как закрыть расчетный счет в банке юрлицу? Алгоритм такой:

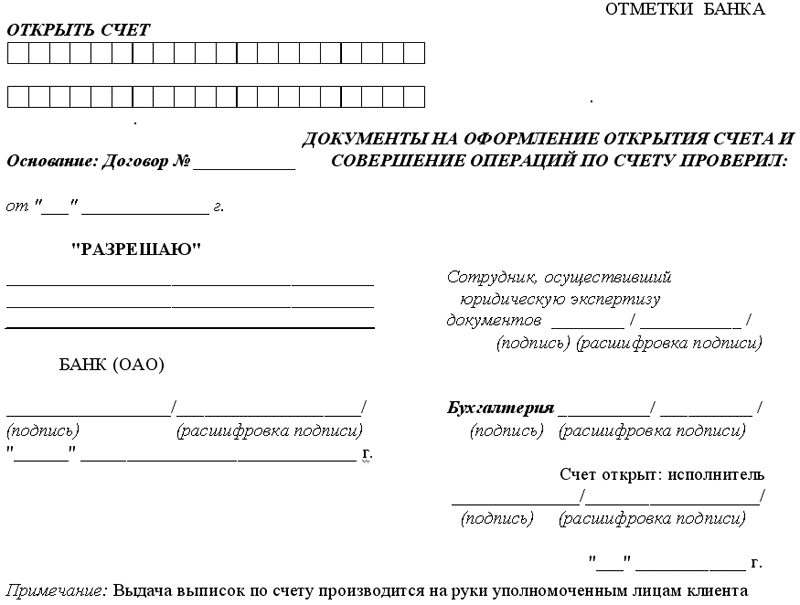

- Взять в банке бланк заявления и заполнить его.

- Обнулить депозит и погасить долг по РКО (если он имеется).

- Передать «свежую» выписку из ЕГРЮЛ (не «старее» месяца) и приказ, подтверждающий право выступать в качестве руководителя. Эти два документа не обязательны.

Читайте также — Смена расчетного счета

В заявлении должны быть данные о чековых книжках и организации, реквизиты и причины закрытия. С начала 2014 года в уведомлении ПФР, ИФНС и ФСС нет необходимости.

Индивидуальный предприниматель

Чтобы закрыть расчетный счет ИП, проходятся почти те же процедуры, что и для юрлица. По законодательству прекращение бизнес-деятельности не обязывает индивидуального предпринимателя закрывать счет. Но сделать это необходимо, чтобы уйти от обязательств правопреемства.

Как закрыть счет в банке ИП? Алгоритм действий:

- Подготовить регистрационные бумаги.

- Получить образец заявления в финансово-кредитной организации.

- Погасить долги по РКО или забрать деньги (обязательно получение выписки).

- Взять уведомление.

- Разослать письма контрагентам о внесении изменений в реквизиты с обязательным оформлением дополнительных договоров.

Чтобы закрыть расчетный счет ИП и избежать проблем в будущем, стоит погасить задолженность по взносам, налогам, штрафам и прочим платежам. Сообщать о закрытии счета в фонды ИП и ИФНС нет необходимости.

При отсутствии руководителя предприятия в городе допускается оформление бумаг по доверенности. Главное требование, чтобы они были оформлены нотариусом, а в содержании была информация о праве совершения операций со счетом. Банковское учреждение в период расторжения может проверить документы путем направления нотариусу соответствующего запроса.

Главное требование, чтобы они были оформлены нотариусом, а в содержании была информация о праве совершения операций со счетом. Банковское учреждение в период расторжения может проверить документы путем направления нотариусу соответствующего запроса.

Как закрыть расчетный счет в банке физическому лицу?

Как закрыть счет в банке, если его клиент — обычный гражданин (физлицо)? Алгоритм такой:

- Посещение офиса учреждения с паспортом и соглашением.

- Оформление заявления.

- Погашение задолженности по кредиту (при наличии таковой).

Если на счету клиента имеются средства, банк обязан перевести их на переданные реквизиты или отдать деньги наличными.

В ситуации, когда клиент банковского учреждения не живет в городе с отделением, где открывался счет, стоит обратиться в ближайший офис этого банка. Там оформляется заявление о закрытии счета, и направляется по почте. Закрытие депозитного счета допускается через онлайн-банкинг. Процесс расторжения договора (в зависимости от банка и его условий) может различаться.

Банк остался без лицензии. Как быть?

Одна из актуальных проблем — как закрыть расчетный счет в банке, когда тот остался без лицензии. Действия такие:

- Физические лица обращаются в АСВ для возврата средств.

- Юридические лица или ИП проводят полную процедуру закрытия с учетом описанного выше алгоритма. Это связано с тем, что основанием для прекращения взаимоотношений является заявление клиента.

Чтобы закрыть расчетный счет ИП или юрлицу при отсутствии средств у банка, необходимо:

- Обратиться во временную администрацию.

- Выставить требования по задолженности.

- Убедиться о внесении в реестр.

Сложнее всего юрлицам, ведь их задолженность после внесения в реестр кредиторов погашается последней, и к этому моменту денег может не хватать. Чтобы повысить шансы, стоит как можно раньше подать документы.

Как закрыть счет в банке юридическому лицу в 2021 году

Каждый бизнесмен, создавая свое предприятие, надеется, что оно будет работать успешно и приносить прибыль. Для осуществления расчетов юридические лица открывают счета в банке. Но случаются ситуации, когда по тем или иным причинам предприятию приходится расторгать с банком договор на обслуживание. Если руководитель предприятия не знает, как закрыть счет в банке юридическому лицу, эта процедура может вызвать некоторые сложности.

Для осуществления расчетов юридические лица открывают счета в банке. Но случаются ситуации, когда по тем или иным причинам предприятию приходится расторгать с банком договор на обслуживание. Если руководитель предприятия не знает, как закрыть счет в банке юридическому лицу, эта процедура может вызвать некоторые сложности.

Причины расторжения договора на банковское обслуживание

Существует несколько причин, которые могут потребовать закрытия расчетного счета:

- ликвидация предприятия;

- преобразование юридического лица в другую форму собственности;

- смена обслуживающего банка, если другое финансовое учреждение предоставляет более выгодные условия.

Также расчетный счет может быть закрыт по инициативе самого банка или при ликвидации кредитного учреждения.

Для того, чтобы не возникало проблем с партнерами, налоговыми органами и другими организациями, процедура прекращения отношений с кредитным учреждением должна проходить в строго определенной последовательности, которую не стоит нарушать.

Кто имеет право закрыть счет?

Закрывать счет может лицо, которое подавало документы на его открытие, либо лица, которые уполномочены совершать подобные операции.

Если требуется закрыть депозит, открытый на ИП, то расторгнуть договор с кредитным учреждением имеет право только физическое лицо, на которое открыто ИП. В банке руководитель ИП обязан предъявить паспорт.

Закрытие счета ООО в банке возможно только руководителем или лицом, которое уполномочено совершать подобные действия. Для того, чтобы в финансовом учреждении приняли заявление о прекращении отношений, необходимо предоставить документы, подтверждающие право заявителя на осуществление подобных действий.

Последовательность действий

Обычно процесс расторжения договора обслуживания с банком проходит в два этапа:

- подача заявления;

- вывод остатка денежных средств с депозита.

Закрытие банковского счета юридического лица следует начинать с визита в обслуживающий банк. Здесь нужно сообщить о своем решении специалисту, который работает с юридическими лицами. Консультант банка объяснит, какие действия нужно предпринять и какие документы подготовить, чтобы процедура прошла максимально быстро.

Здесь нужно сообщить о своем решении специалисту, который работает с юридическими лицами. Консультант банка объяснит, какие действия нужно предпринять и какие документы подготовить, чтобы процедура прошла максимально быстро.

В первую очередь нужно будет заполнить бланк заявления. Заявление должно быть написано по установленной банком форме. Бланк можно взять у консультантов банка. Заявление может быть написано только лицом, которое уполномочено распоряжаться финансами предприятия. Поэтому в банк нужно обязательно брать с собой паспорт.

Порядок закрытия банковских счетов подразумевает обязательный вывод средств с депозита. Для того, чтобы узнать сумму остатка, в банке нужно попросить выписку. В том случае, когда у предприятия есть денежная задолженность перед финансовым учреждением или перед налоговыми органами, ее придется погасить, так как в противном случае банк откажет заявителю в расторжении договора на банковское обслуживание. Погасить задолженность можно из остатка средств, находящихся на депозите.

Остаток средств с депозита можно получить на руки наличными либо перевести на другой депозит. Перевод средств осуществляется в течение 7-ми рабочих дней после принятия банком заявления. Если деньги не вывести, то после расторжения договора забрать их у банка уже будет невозможно. В том случае, когда остаток средств не выведен, финансовое учреждение при закрытии депозита может списывать его в доходы банка, но только по истечении срока исковой давности.

Несмотря на то, что порядок закрытия банковского счета не предусматривает, чтобы владелец предприятия сообщал об этом своим коммерческим партнерам, это все же лучше сделать сразу же после подачи заявления в кредитное учреждение. Ведь если после закрытия депозита на него будут поступать деньги, они будут возвращены отправителям.

Как закрыть банковский счет: Видео

Что необходимо указать в заявлении?

В заявлении следует указать наименование предприятия и адрес его регистрации. Также указываются данные лица, которое выступает заявителем. В обязательном порядке указываются реквизиты расчетного счета. Если на нем остались деньги, то указываются реквизиты, куда нужно перечислить остаток средств. Если у юридического лица на руках имеются банковские чековые книжки, то они должны быть возвращены в банк. В заявлении о расторжении договора на обслуживание заявитель указывает номера чековых книжек, а также перечисляет номера всех неиспользованных страниц.

Также указываются данные лица, которое выступает заявителем. В обязательном порядке указываются реквизиты расчетного счета. Если на нем остались деньги, то указываются реквизиты, куда нужно перечислить остаток средств. Если у юридического лица на руках имеются банковские чековые книжки, то они должны быть возвращены в банк. В заявлении о расторжении договора на обслуживание заявитель указывает номера чековых книжек, а также перечисляет номера всех неиспользованных страниц.

На заполненном бланке обязательно должна стоять подпись заявителя с расшифровкой, а также печать юридического лица.

Уведомление налоговой и внебюджетных фондов

До того, как в апреле 2014 года в налоговое законодательство были внесены изменения, вступившие в силу в мае, руководители предприятий при прекращении отношений с финансовым учреждением обязаны были уведомлять об этом налоговую инспекцию и внебюджетные фонды. Иначе на юридическое лицо мог быть наложен денежный штраф.

Срок, в течение которого должны были быть отправлены оповещения, был установлен законодательно и составлял 7 рабочих дней.

Владелец предприятия должен был заполнить бланк уведомления для каждой из требуемых организаций в 2-х экземплярах. Однако теперь отправлять данные о закрытии депозитов в налоговые органы и другие организации обязано только кредитное учреждение.

Расторжение договора по инициативе банка

Если инициатором прекращения отношений между предприятием и банком является кредитное учреждение, то расторжение договора обслуживания производится им в одностороннем порядке. В итоге юридическое лицо получает уведомление по почте о том, что банк прекращает с ним финансовые отношения.

Прервать отношения с юридическим лицом банк может в следующих случаях:

- Если на депозите отсутствуют средства, и при этом его не использовали в течение двух лет. В этом случае руководство кредитного учреждения отправляет клиенту уведомление о своих намерениях прекратить финансовые отношения. В том случае, когда в течение двух месяцев руководитель предприятия не реагирует на уведомление, банковское обслуживание прекращается автоматически.

- Если банк получает решение суда, по которому он обязан приостановить финансовую деятельность конкретного предприятия.

- Когда служба безопасности кредитного учреждения находит серьезные нарушения при проведении расчетных операций.

Закрытие счета в банке юридического лица осуществляется абсолютно бесплатно, если в договоре банковского обслуживания не предусмотрены другие условия.

Счет считается закрытым с момента передачи консультантам финансового учреждения заявления о расторжении договора на банковское обслуживание. Если руководитель предприятия укажет на бланке более поздний срок закрытия депозита, то он будет закрыт в тот день, который указан в заявлении.

Как видно, процедура расторжения договора с банком на обслуживание депозита довольно проста. Однако даже здесь могут быть «подводные камни», о которых лучше знать заранее, чтобы избежать неприятных сюрпризов в будущем.

Закрытие счета в банке юридического лица, как закрыть расчетный счет юр лицу

Открытие расчетного счета является не обязательным, но практически всегда выполняемым мероприятием при создании юридического лица. Это легко объясняется теми широкими возможностями, которые открываются перед владельцем банковского счета. Однако, нередко возникает необходимость его закрытия. Действующее сегодня законодательство предусматривает такую возможность, причем инициатором расторжения договора меду банком и клиентом в подавляющем большинстве случаев выступает именно последний.

Это легко объясняется теми широкими возможностями, которые открываются перед владельцем банковского счета. Однако, нередко возникает необходимость его закрытия. Действующее сегодня законодательство предусматривает такую возможность, причем инициатором расторжения договора меду банком и клиентом в подавляющем большинстве случаев выступает именно последний.

По сути, банк может прекратить обслуживание организации и закрыть ее счет только в двух ситуациях:

- в течение двух лет по счету не совершалось никаких финансовых операций. В этом случае банк имеет право расторгнуть договор в одностороннем порядке;

- на счете отсутствует минимальная сумма средств, предусмотренная договором и правилами банка. Это является законным основанием для кредитной организации обратиться в суд с целью прекращения действия договора.

Причины расторжения договора с банком

Существует гораздо большее число законных причин расторгнуть договор с банком и закрыть расчетный счет, когда инициатором этой процедуры выступает организация. В частности, к таким ситуациям относятся следующие:

В частности, к таким ситуациям относятся следующие:

- реорганизация или банкротство юридического лица;

- желание клиента сменить банк из-за низкого уровня обслуживания или более выгодных условий, предложенных другим финансовым учреждением;

- недостаточный уровень и количество предоставляемых юридическому лицу онлайн сервисов и качества интернет-банкинга;

- дополнительные комиссионные издержки, связанным с тем, что большинство контрагентов организации сотрудничают с другим банком;

- решение суда в связи с прекращением деятельности одной из сторон договора банковского обслуживания.

Имеет ли право юридическое лицо закрыть счет

Как четко следует из приведенного перечня возможных причин закрытия расчетного счета в банке, юридическое лицо вправе выступить инициатором запуска подобной процедуры. При этом данное требование вполне законно, в результате чего банк не имеет обоснованной возможности воспрепятствовать этому.

Более того, действующее в настоящее время законодательство защищает право клиента на одностороннее расторжение договора банковского обслуживания и, как следствие, закрытие расчетного счета.

Как закрыть расчетный счет

Процедура закрытия счета юридическим лицом достаточно проста. Она начинается с составления заявления на расторжение договора расчетно-кассового обслуживания. Этот документ заполняется по форме, разрабатываемой самостоятельно каждым банком, так как унифицированного и обязательного для всех бланка попросту не существует.

Получить форму заявления можно одним из следующих способов:

- обратившись в отделение банка;

- воспользовавшись сайтом кредитной организации, где обязательно размещаются все необходимые документы;

- при помощи сервиса интернет-банкинга.

Составленное в соответствии с полученной формой заявление должно быть подписано руководителем ООО или лицом, обладающим полномочиями на распоряжение расчетным счетом или вкладами компании в банке.

Допускается заполнение заявления в произвольной форме, но это может вызвать определенные разногласия с банком и замедление процедуры расторжения договора и закрытия счета.

В любом случае документ должен содержать:

- номер и дату расторгаемого договора;

- реквизиты закрываемого расчетного счета, а также сведения о счете, куда должны быть перечислены остатки денежных средств с него;

- подписи лиц, которые были включены в карточку с образцами подписей, заполняемую при открытии счета;

- печать ООО.

Большинство банков предусматривает в своих бланках указание причин расторжения договоров. Предоставлять или нет такую информацию решает клиент. К заявлению требуется приложить решение учредителей о закрытии счета, также некоторые кредитные организации требуют предоставить новую выписку из ЕГРЮЛ. После принятия заявления, которое рекомендуется оформлять в двух экземплярах, клиенту предоставляется неделя на выбор варианта вывода остатков средств по счету. После закрытия расчетного счета соответствующая запись вносится в Книгу регистрации счетов банка.

Уведомление налоговой после закрытия счета

Сегодня юридическое лицо не обязано уведомлять какие-либо государственные органы, структуры управления или различные фонды об открытии или закрытии имеющихся у него счетов.

Подобная практика существовала до мая 2014 года.

С этого времени подобные обязанности возложены непосредственно на кредитные организации.

Как правильно закрыть счет в Альфа-Банке юридическому лицу

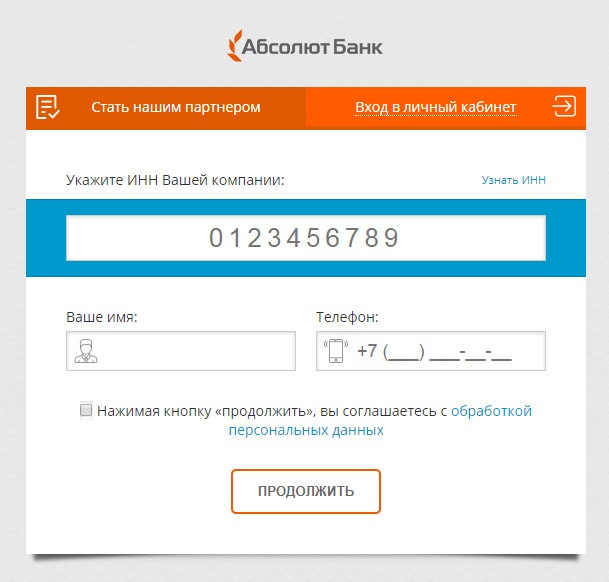

Расчетный счет в банке является необходимым элементом деятельности компании. Через банковский счет ведутся расчеты с контрагентами, уплачиваются налоги и сборы, проводятся любые финансовые операции от имени компании. Но возникают ситуации, когда конкретный счет больше не нужен. Рассмотрим их на примере того, как закрыть счет в Альфа-Банке юридическому лицу.

Особенности процедуры

При взаимодействии с банковскими учреждениями юрлицо выступает в качестве клиента и стороны договора о расчетно-кассовом обслуживании. Так как компания является специфическим клиентом банковского учреждения, процедура закрытия расчетного счета для нее имеет некоторые особенности. Остановимся на основных из них:

- Аннуляция расчетного счета может происходить по инициативе банка или компании-клиента.

Банк закрывает счет самостоятельно, но с уведомлением юрлица, если в течение 2-х лет не осуществлялись никакие операции. По аналогичной причине, но через 1 год, банковское учреждение вправе инициировать принудительное закрытие счета через суд, и прекращать обслуживание при выявлении нарушений по закону № 115-ФЗ (отмывание доходов).

Банк закрывает счет самостоятельно, но с уведомлением юрлица, если в течение 2-х лет не осуществлялись никакие операции. По аналогичной причине, но через 1 год, банковское учреждение вправе инициировать принудительное закрытие счета через суд, и прекращать обслуживание при выявлении нарушений по закону № 115-ФЗ (отмывание доходов). - Юридическое лицо, как правило, закрывает расчетный счет при смене банка, реорганизации, ликвидации, смене собственника или юридического адреса.

- Инициировать закрытие счета может только лицо, у которого есть право подписи и которое уполномочено представлять интересы компании (руководитель, бухгалтер, представитель на основании доверенности).

- Расчетно-кассовое обслуживание приостанавливается на основании подачи заявления. Форма заявления устанавливается конкретным банком. В заявлении указываются сведения о компании-клиенте, причины закрытия расчетного счета и его реквизиты, способ получения остатка, если он есть.

Непосредственное закрытие счета

- Непосредственное закрытие счета происходит в сроки, которые прописаны во внутренних документах банка. Обычно на то, чтобы полностью закрыть банковский счет, требуется 45 дней с подачи заявления. Правда, как только распоряжение о закрытии принято, счет становится неактивным и не отображается в системе интернет-банкинга.

- Ранее юридические лица были обязаны в 7-дневный срок уведомить налоговый орган, ФСС и ПФР о закрытии счета. Согласно изменениям 2014 года, данная обязанность возложена на банковское учреждение. Теперь, закрывая расчетные счета, руководители компаний могут не беспокоиться об уведомлениях, но у них остается право самостоятельно оповестить уполномоченный орган об изменениях с расчетным счетом.

- Прежде чем запускать процедуру закрытия, стоит убедиться в отсутствии задолженности, которая может стать причиной отказа.

- Компания вправе воспользоваться услугами специалистов в процессе прекращения расчетного счета. К примеру, сотрудники Центра правовых услуг «Империя» на основании доверенности проведут все действия, связанные с закрытием счетов юридических лиц в Альфа-Банке и других банковских учреждениях.

Пошаговая процедура закрытия счета в Альфа-Банке

Правила закрытия расчетного счета в Альфа-Банке указаны на официальном сайте организации, кроме того — они прописываются в договоре с компанией. Стандартная процедура закрытия счета по инициативе юридического лица предполагает прохождение таких этапов:

Подача заявки на закрытие счета

В Альфа-Банке сделать это можно двумя способами — посетить отделение банка и заполнить заявку в бумажном виде или подать заявление в онлайн-форме через личный кабинет интернет банкинга.

Менеджер банка может потребовать приложить к заявке выписку из ЕГРЮЛ, полученную в течение последних 30-ти дней, и документ, подтверждающий полномочия руководителя или другого лица, которое инициирует закрытие расчетного счета.

Погашение задолженности перед банком за расчетно-кассовое обслуживание, если она есть, и вывод остатка денежных средств со счета

Когда при подаче заявки на закрытие счета на нем остаются деньги, нужно вывести их до окончательного закрытия. Можно перевести остаток на другой счет, открытый в Альфа-Банке на имя клиента, или получить наличные в кассе.

Получение уведомления от банка о закрытии счета и прекращения договора о расчетно-кассовом обслуживании

Счет окончательно закрывается и компании выдается справка об этом примерно через полтора месяца с подачи первоначального заявления.

Обратите внимание, что сразу после направления заявки на закрытие действующего расчетного счета стоит уведомить об этом партнеров по бизнесу. Уведомление контрагентов не является обязанностью юридического лица, но это позволит избежать перечислений средств по уже недействительным реквизитам. Связано это с тем, что, хотя банк и называет срок 45 дней для полного закрытия счета, но перекрывает доступ к нему после принятия заявления о закрытии.

Ситуации, в которых закрыть счет нельзя

Российским законодательством предусмотрены ситуации, при которых закрыть счет в банковском учреждении только по желанию компании не получится. К примеру, нельзя прекратить расчетный счет, если:

- его баланс отрицательный или есть невыплаченный долг за банковское обслуживание;

- счет или средства на нем заблокированы по решению уполномоченного государственного органа, суда;

- имеет место процедура принудительной ликвидации или банкротства юридического лица. В данном случае расчетные счета компании не закрываются до полного погашения задолженностей перед кредиторами.

В названных случаях действует несколько иной порядок закрытия расчетного счета юрлица, проконсультироваться по которому можно у специалистов ЦПУ «Империя». Они ответят на любые вопросы о том, как закрыть счет в Альфа-Банке, подготовят необходимые документы и представят интересы клиента по доверенности. Мы справимся с поставленной задачей любой сложности, сделаем это профессионально, оперативно и с соблюдением интересов вашей компании.

Дата:

23.08.2017Оставить заявку

Это интересно:

Открытие и ведение счетов АО «АБ «РОССИЯ» осуществляет открытие и ведение расчетных, специальных и иных счетов клиентам. Открытие счета в рублях осуществляется банком в минимальные сроки, при условии предоставления требуемого, согласно действующему законодательству РФ, пакета документов. Мы ценим Ваше время и предлагаем обслуживание через систему дистанционного банковского обслуживания «Клиент-Банк». Система «Клиент-Банк» позволяет совершать банковские операции, не выходя из дома или офиса и управлять счетами Вашей компании в онлайн-режиме через интернет 24 часа в сутки. Для того, чтобы открыть счет в АО «АБ «РОССИЯ», необходимо ознакомиться с перечнем документов для открытия и ведения счета, с Тарифами на расчетно-кассовое обслуживание и обратиться в ближайшее отделение Банка, обслуживающее юридических лиц с полным комплектом документов. Опытный, внимательный персонал окажет Вам услуги в изготовлении копий документов, необходимых для открытия счета, в оформлении карточки с образцами подписей и оттиска печати, а также иную консультационную помощь. Перечень документов и сведений, которые необходимо предоставить для открытия счета Договоры и бланки для открытия счета Договор и бланки для открытия специального банковского счета участника закупок Договоры и бланки для открытия первого счета Договор банковского счета эскроу для расчетов по договорам участия в долевом строительстве для корпоративных клиентов Договоры и бланки для открытия 2-го и последующих счетов Анкеты по ПОД/ФТ Сведения для целей CRS Документы для подключения Системы ДБО «Клиент-Банк» Договоры и бланки для ведения и закрытия счета Бланки документов на переоформление счета при реорганизации, при переходе на обслуживание по Договору в форме Договора присоединения Дополнительные соглашения к договору и иные заявления для ведения счета Анкеты по ПОД/ФТ Сведения для целей CRS Документы для подключения Системы ДБО «Клиент-Банк» Порядок осуществления переводов денежных средств в валюте РФ по счетам юридических лиц, индивидуальных предпринимателей и физических лиц, занимающихся в установленном законодательством РФ порядке частной практикой, в АО «АБ «РОССИЯ» Условия предоставления и реализации услуги по зачислению денежных средств от физических лиц на расчетный счет юридического лица, осуществляющего реализацию природного газа населению Бланки Заявлений на закрытие счета Договор расчетного счета застройщика Федеральным законом от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» установлено требование об открытии Застройщиком расчетного счета в уполномоченном банке для расчетов при реализации объектов долевого строительства. АО «АБ «РОССИЯ» является уполномоченным банком, созданным в соответствии с законодательством Российской Федерации и включенным Банком России в перечень банков, соответствующих критериям, установленным Правительством Российской Федерации. Документы для сопровождения расчетного счета застройщика Перечень документов, необходимых для проведения операций по расчетному счету застройщика, утвержден Постановлением Правительства РФ от 01.08.2018 № 897. Архив Интересует открытие счета? Наш менеджер свяжется с вами в ближайшее время Спасибо, ваша заявка принята. |

Как закрыть банковский счет — советник Forbes

От редакции: Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

GettyПо мере изменения ваших банковских потребностей вы можете оказаться в ситуации, когда вам необходимо закрыть банковский счет. Возможно, вы переезжаете и вам нужно найти новый банк, или вы просто хотите сменить банк, чтобы воспользоваться более высокими процентными ставками.Какой бы ни была причина изменения банковского счета, вы, скорее всего, захотите закрыть свой старый банковский счет.

Закрыть банковский счет не сложно, но каждый должен предпринять определенные действия, чтобы счет был закрыт правильно, а все ваши деньги были учтены до закрытия. При закрытии банковского счета выполните следующие действия.

Шаги по закрытию банковского счета

Для закрытия банковского счета требуется гораздо больше, чем просто обращение в свой банк. Вам нужно проделать некоторую работу заранее, чтобы обеспечить успешный переход.Конкретные рекомендации по закрытию учетной записи зависят от банка или кредитного союза, но обычно вам нужно выполнить действия, описанные ниже. Обязательно уточняйте в своем банковском учреждении какие-либо особые требования, которые могут применяться.

Открыть новый счет

Первое, что вам нужно сделать, это открыть новый банковский счет. Наличие учетной записи гарантирует, что у вас будет возможность переводить прямые депозиты, а также любые платежи или дебеты.

На выбор нового банка влияет множество факторов, включая ставки сбережений, комиссии и предложения по счетам.Независимо от того, решите ли вы использовать традиционный обычный банк или онлайн-банк, убедитесь, что вы создали новую учетную запись, прежде чем двигаться дальше.

Измените существующие запланированные платежи и депозиты

Если у вас настроены прямые депозиты или автоматические платежи, самое время перенести их на новую учетную запись. Уточните у своего работодателя, какие формы вам необходимо заполнить, если у вас есть прямой депозит, чтобы они могли перенаправить вашу зарплату на новый счет.

Сделайте себе огромную услугу и составьте исчерпывающий список всех ваших ежемесячных регулярных платежей.Это может включать такие вещи, как:

- Автоплаты

- Выплаты по ипотеке

- Страховые выплаты

- Студенческие или личные ссуды

- Платежи кредитной картой

- Абонемент в спортзал

- Потоковые сервисы

- Коммунальные и прочие коммунальные услуги

Наличие списка не только помогает гарантировать, что вы отменили все платежи, связанные со старым счетом, но и будете готовы к тому, что вам потребуется настроить их для нового банковского счета.

Переведите деньги

Перед тем, как вывести деньги со своего счета, сначала позвольте всем незавершенным транзакциям очиститься. Это может занять до месяца. В противном случае может потребоваться оплата комиссии за овердрафт. Если у вас все еще есть деньги на счету после того, как все будет очищено, продолжайте и либо снимите деньги, либо переведите их на новый счет.

Если на вашем банковском счете есть требование о минимальном остатке, переводите деньги со счета только тогда, когда вы будете готовы закрыть его, чтобы с вас не взималась ежемесячная плата за обслуживание.

Обратитесь в свой банк

А теперь пора закрыть свой банковский счет. Многие банки позволяют делать это онлайн, но для этого также может потребоваться телефонный звонок в службу поддержки клиентов или посещение местного отделения банка. Некоторые банки могут потребовать от вас заполнить форму запроса на закрытие счета или отправить письменный запрос. Следуйте инструкциям вашего банка по выбору надлежащего метода связи, чтобы начать процесс закрытия.

Банк проверит вашу учетную запись, чтобы убедиться, что у нее хорошая репутация и что вы устранили все нерешенные проблемы, прежде чем он пометит счет как закрытый.Если на счете есть какие-либо остатки средств, вы сможете запросить перевод на новый счет или получить чек по почте.

Получить письменное подтверждение

Не следует предполагать, что счет закрыт только потому, что это говорит служащий банка. Бюро финансовой защиты потребителей рекомендует вам получать письменное подтверждение при закрытии банковского счета. Это защитит вас на случай, если банк не выполнит ваш запрос или возникнет проблема в будущем.

Как закрыть определенные типы банковских счетов

Не все закрытия счетов обрабатываются одинаково. Могут появиться другие сценарии, требующие дополнительных действий для закрытия банковского счета. Вот несколько примеров, которые могут потребовать дополнительного внимания.

Совместный счет

Ваш банк может потребовать запрос на закрытие счета с подписями обоих владельцев счетов, если вы закрываете совместный счет. Однако многим банкам требуется разрешение только от одного владельца счета, чтобы закрыть счет.Отмена совместной учетной записи онлайн может потребовать от обеих сторон входа в учетную запись индивидуально, чтобы запросить закрытие учетной записи.

Детский счет

Возможно, ваш банковский счет остался после того, как ваши родители открыли для вас опекунский счет. Взрослая жизнь сопряжена с другими потребностями в банковском деле, что может означать переход со старой учетной записи. Некоторые банковские счета, такие как детский сберегательный счет от Capital One 360 Bank, автоматически конвертируются в обычный сберегательный счет, когда ребенку исполняется 18 лет.Если вы достигли совершеннолетия, установленного законом для вашего штата, чтобы получить полный контроль над своим депозитным счетом, закрытие счета производится так же, как и любой другой банковский счет.

Неактивный счет

Если ваш счет был отмечен как «Неактивный», вам необходимо повторно активировать его, прежде чем он сможет быть закрыт банком. Обратитесь в службу поддержки своего банка, чтобы повторно активировать свой банковский счет. Также может быть возможность сделать это через онлайн или мобильный банкинг.

Счет овердрафта

Наличие овердрафта на счете может помешать вам закрыть счет.Прежде чем банк обработает ваш запрос на закрытие, вам нужно будет восстановить как минимум нулевой баланс.

Счет умершего

Закрытие банковского счета умершего близкого человека может быть более сложным, чем закрытие других счетов. Порядок работы со счетом в основном зависит от того, как умерший структурировал свои финансы, в том числе от того, указал ли он бенефициара или имел ли завещание. Требования и документация могут зависеть от законодательства штата. Лучше всего обратиться к юристу, прежде чем продолжить.

Причины закрытия банковского счета

Вам не нужна причина для закрытия банковского счета, однако есть множество причин, по которым вы можете захотеть. Вот некоторые из наиболее распространенных причин для перехода с текущего счета:

- Переезд в новый город или штат

- Для получения более выгодных процентных ставок

- Переход в интернет-банк

- Чтобы претендовать на бонус, предложенный банком

- Чтобы избежать плохого обслуживания клиентов

- Чтобы избежать дорогостоящих сборов

- Чтобы получить лучшие функции и услуги

- Открытие совместного счета

- Консолидация вашей банковской системы

- Переход с детской на взрослую

Какой бы ни была ваша причина (или причины) закрытия банковского счета, тщательно обдумайте решение, чтобы убедиться, что вы делаете правильные шаги с учетом своего финансового положения.

Советы при закрытии банковского счета

Если вы планируете в ближайшее время закрыть банковский счет, вот несколько дополнительных советов, которые принесут вам пользу в долгосрочной перспективе:

- Сначала откройте новый счет. Досрочное открытие нового счета дает вам возможность переводить средства со старого счета. Это также дает вам возможность совершать платежи и получать прямые депозиты во время перехода.

- Документируйте все. Закрытие старого банковского счета должно быть гладким процессом.Но когда вы не все записываете, это время, когда вы столкнетесь с проблемами. Сохраняйте записи о предпринятых вами шагах и любом общении с персоналом банка, включая имена, даты и время. Сохраните все электронные письма или другие письменные сообщения из вашего банка.

- Уничтожьте остатки вашего старого аккаунта. Уничтожьте все чековые книжки или дебетовые карты, привязанные к вашему старому счету. Это предохраняет их от потери, кражи или случайного использования.

Закрытие банковского счета Часто задаваемые вопросы

Можете ли вы закрыть банковский счет онлайн?

Да, многие банки позволяют вам закрыть банковский счет онлайн, при условии, что ваш счет в хорошем состоянии и имеет нулевой баланс.

Взимается ли комиссия за закрытие банковского счета?

Большинство банков не взимают комиссию за закрытие банковского счета. Одно из предостережений в отношении этого правила заключается в том, что некоторые банки взимают комиссию за досрочное закрытие счета, если вы закрываете счет вскоре после его открытия. Например, PNC взимает комиссию в размере 25 долларов США, если вы закрываете счет в течение 180 дней с момента открытия. Это сделано для того, чтобы клиенты не открывали счета только для того, чтобы заработать бонус.

Еще одна комиссия, которую вы можете увидеть, — это овердрафт на закрытом счете.SunTrust Bank, например, взимает комиссию в размере 30 долларов за счет, закрытый в форме овердрафта. Вы можете избежать подобных комиссий, убедившись, что все ваши транзакции были очищены перед закрытием учетной записи.

Плохо ли закрывать счет в банке?

Банковские счета отличаются от счетов кредитных карт и не являются частью вашего кредитного отчета. Закрытие банковского счета не повлияет на ваш кредитный рейтинг или историю. Хотя финансовые учреждения сообщают о закрытии счетов в ChexSystems, ваше решение о закрытии банковского счета не оказывает отрицательного воздействия на ваш отчет ChexSystems.

Как долго банки хранят записи старых счетов?

По закону банки обязаны вести учет старых текущих и сберегательных счетов не менее пяти лет.

Могу ли я закрыть свой банковский счет и открыть новый в том же банке?

Да, банки позволяют закрыть один счет и открыть другой. Процесс закрытия старого счета такой же, хотя ваш банк будет намного счастливее сохранить ваш бизнес.

Что можно делать с IP-адресом и как скрыть свой

- С чьим-либо IP-адресом вы можете узнать общее местоположение пользователя и отключить некоторые части его работы в Интернете.

- Каждое устройство, подключенное к Интернету, имеет IP-адрес, который помогает веб-сайтам идентифицировать ваш компьютер.

- Используя сторонние программы или службы, кто-то с вашим IP-адресом может заблокировать вам доступ к определенным веб-сайтам.

- Если вас беспокоит безопасность своего IP-адреса, подумайте об установке брандмауэра и VPN.

- Посетите справочную библиотеку Business Insider, чтобы узнать больше.

Каждое устройство, подключенное к Интернету, имеет IP-адрес (Интернет-протокол). В айпи адрес , состоящий из ряда чисел, разделенных десятичными точками, выглядит примерно так: 198.169.0.100.

Этот номер используется, чтобы устройства могли общаться друг с другом и обмениваться данными. У вашего сетевого маршрутизатора, конечно же, есть собственный IP-адрес, как и у каждого устройства в вашей сети.

Но поскольку эти идентификаторы очень важны, это означает, что хакер потенциально может использовать их против вас.

Вот что вам следует знать о своем IP-адресе и для чего его можно использовать.

Что можно делать с IP-адресомВо-первых: большинству пользователей не придется ни о чем из этого беспокоиться. Маловероятно, что какой-либо хакер потратит время, чтобы узнать ваш конкретный IP-адрес и манипулировать вашим конкретным устройством.Для них нет настоящей награды, поэтому, если они не любят шутить, это будет пустой тратой времени.

Фактически, каждый веб-сайт, который вы посещаете, уже знает ваш IP-адрес — именно так они узнают, что нужно загрузить на ваш компьютер , а не на чужой.

Тем не менее, вооруженный вашим IP-адресом, кто-то имеет потенциал , чтобы предпринять определенные действия против вашей сети. Таким образом, рекомендуется хранить свой IP-адрес в тайне от лиц, которых вы не знаете.

Могли:

Запретить вам доступ к веб-сайтамМожно использовать ваш IP-адрес, чтобы помешать вам выполнять определенные действия в Интернете.Наиболее распространенный пример этого — блокировка вашей возможности доступа к определенному сайту или публикации сообщений на форумах или в разделе комментариев веб-сайтов.

Фактически, это наиболее распространенный способ, которым администраторы веб-сайтов запрещают нарушителей правил. Это часто называют «запретом IP-адресов».

Ваш IP-адрес также может быть использован для блокировки или запрета вам играть в онлайн-игры на некоторых игровых сервисах.

Узнайте ваше общее географическое положениеВаш IP-адрес может показывать ваше географическое положение.В большинстве случаев это не будет более конкретным, чем ваш город и штат. В редких случаях он может быть таким же специфическим, как ваш район.

Ваш IP-адрес также содержит имя вашего интернет-провайдера (компании, которая предоставляет вам доступ в Интернет — подумайте о Spectrum или Xfinity).

Ваш IP-адрес указывает, где вы находитесь.whatismyipaddress.com; Уильям Антонелли / Business InsiderХотя с этой информацией мало что можно сделать, ее можно объединить с данными из других источников, чтобы собрать воедино данные о вашей личности.

Выполнение атаки отказа в обслуживанииЗная ваш IP-адрес, злоумышленник может выполнить атаку отказа в обслуживании (DoS), при которой ваша сеть переполнена данными.Это препятствует прохождению нормального трафика и перегружает функционирование сети.

Однако эти атаки обычно направлены на крупные компании или веб-сайты — редко кто может организовать DoS-атаку на обычного пользователя.

Как защитить свой IP-адресНесмотря на некоторые риски, один только ваш IP-адрес представляет очень ограниченную опасность для вас или вашей сети. Ваш IP-адрес не может использоваться для раскрытия вашей личности или конкретного местоположения, а также не может использоваться для взлома или удаленного управления вашим компьютером.

Тем не менее, если вы все еще обеспокоены, несколько простых мер предосторожности могут помочь вам защитить.

Прежде всего, ваша сеть должна быть защищена брандмауэром. Большинство маршрутизаторов имеют встроенные брандмауэры, но вам следует обратиться к производителю маршрутизатора или поставщику интернет-услуг, чтобы узнать о вашей настройке.

Для дополнительной защиты можно использовать Виртуальную частную сеть ( VPN ) программное обеспечение. VPN скрывает ваш IP-адрес от всех внешних пользователей, из-за чего кому-то чрезвычайно сложно раскрыть ваш IP-адрес или отслеживать вашу онлайн-активность.

NordVPN — один из самых популярных VPN-сервисов. NordVPN; Уильям Антонелли / Business InsiderING Интернет-банк | ING

Мое интернет-соединение прервалось при выполнении транзакции через онлайн-банк.Как я могу проверить, завершена ли транзакция?

Если вы отключились или у вас возникли проблемы с вашим компьютером до того, как вы получите сообщение «Ваша транзакция была успешно завершена», вы можете позвонить в телефонный банк 0850 222 0 600, чтобы узнать статус вашей транзакции.

Как я могу проверить лимиты транзакций в интернет-банке?

При первом входе в онлайн-банк вам будет предложено определить лимиты транзакций.Чтобы изменить эти лимиты позже, вы можете использовать меню «Безопасность / PIN-транзакции» , O nline Шаг банковских лимитных транзакций. При изменении лимитов вы должны ввести свой пароль интернет-банка.

Каковы часы работы и лимиты электронных переводов в интернет-банке?

Вы можете совершать электронные переводы через Интернет-банк с 09:00 до 17:15 в будние дни в указанных пределах. Максимальный лимит EFT составляет 100 000 TL с 09:00 до 16:00 и с 25 часов.000 TL за «Поздний EFT» с 16:00 до 17:15.

Могу ли я просмотреть транзакции, которые я совершил после даты закрытия выписки по кредитной карте, через Интернет-банк?

Вы можете просмотреть транзакции, которые вы совершили после даты закрытия выписки по кредитной карте, выбрав опцию «Текущий цикл транзакций» в меню Карты , Информация о кредитной карте.

Могу ли я снять аванс наличными со своей кредитной карты через интернет-банк?

Вы можете снять аванс наличными через меню Карты , Денежный аванс с кредитной карты шаг .

Я хочу отменить / изменить транзакцию электронного перевода денег / перевода денег, выполненную мной через онлайн-банк. Что мне делать?

Вы можете отправить свой запрос на отмену / изменение транзакции электронного перевода денег / денежного перевода, выполненной через интернет-банк, позвонив по телефону 0850 222 0 600 в телефонный банк. Чтобы отменить / изменить транзакцию электронного перевода денег / денежного перевода, которую вы совершили через наши отделения, вы можете отправить запрос через наши отделения.

Могу ли я открыть счет овердрафта в интернет-банке и увеличить свой лимит?

Да, вы можете подать заявку на открытие счета овердрафта и отправить запрос на увеличение лимита через меню интернет-банка, шаг «Счет овердрафта».

Существует ли лимит транзакции для открытия текущего счета в лиловой валюте через интернет-банк?

Нижний предел для открытия текущего счета TL через Интернет-банк составляет 5.000 TL, верхнего предела нет. Однако для текущих счетов, открытых с балансом более 100.000 TL, применяется цена за один день.

Я забыл свой код / PIN-код пользователя интернет-банка. Могу ли я получить помощь через телефонный банк?

В случае, если вы забыли свой код пользователя / PIN-код интернет-банка, вы можете получить его, позвонив в телефонный банк 0 850 222 0 600 и набрав 2 и 2.

Как я могу определить PIN-код моей кредитной карты через интернет-банк?

Вы можете определить ПИН-код своей кредитной карты, выбрав опцию «Настройка ПИН-кода кредитной карты» в меню Безопасность / ПИН-транзакции , ПИН-транзакции, шаг .

Могу ли я использовать PIN-код SMS, который я использовал для входа в Интернет-банк, и в моих будущих транзакциях?

Нет, нельзя. SMS PIN — это систематическая мера безопасности, доступная только для этой транзакции.

Как я могу изменить свой код пользователя?

Ваш код пользователя постоянный и не может быть изменен.

Нет минимального остатка Персональный чековый счет

1 Мобильный депозит TD Bank доступен Клиентам с активным текущим, сберегательным счетом или счетом денежного рынка и использующим поддерживаемое, подключенное к Интернету устройство iOS или Android с камерой. Могут применяться другие ограничения. См. Приложение «Мобильный депозит».

2 Отправить деньги с помощью Zelle® можно для большинства личных текущих счетов и счетов денежного рынка. Чтобы использовать функцию отправки денег с помощью Zelle®, у вас должен быть профиль в интернет-банке с U.S. адрес, уникальный номер мобильного телефона в США и действующий уникальный адрес электронной почты. Ваш личный депозитный счет должен быть активен и разрешен для транзакций ACH и переводов через Интернет. Чтобы отправить деньги для доставки, которые обычно прибывают в течение нескольких минут, требуется дебетовая карта TD Bank Visa®. Могут применяться тарифы на передачу сообщений и данных, уточните у вашего оператора беспроводной связи. Чтобы использовать функцию отправки денег с помощью Zelle®, необходимо иметь банковский счет в США. Транзакции обычно происходят в считанные минуты, если адрес электронной почты получателя или U.Мобильный номер S. уже зарегистрирован в Zelle . Действуют ограничения на транзакции. Знаки Zelle и связанные с Zelle товарные знаки полностью принадлежат Early Warning Services, LLC и используются здесь по лицензии.

3 Займы, требующие одобрения кредита . Персональный текущий счет TD Bank необходим, чтобы иметь право на скидку 0,25% по ставке HELOC. Эта скидка на отношения может быть прекращена, а процентная ставка по вашей кредитной линии собственного капитала или личной необеспеченной кредитной линии может увеличиться на 0.25% при закрытии вашего текущего текущего счета. Для жилищной ссуды или личной ссуды скидка требует автоматического удержания платежа с личного чекового или сберегательного счета TD Bank. Данная скидка может быть прекращена, а процентная ставка на этом счете может увеличиться на 0,25% после отмены автоматического удержания платежа.

4 Пожалуйста, обратитесь к TD Bank Overdraft Protection and Services для получения информации о доступных вариантах овердрафта.

Закрытие бизнеса | Налоговая служба

Закрытие бизнеса может быть сложной и сложной задачей.У IRS есть ресурсы, которые могут помочь вам сориентироваться в этом. На этой странице вы найдете шаги, которые необходимо предпринять, чтобы закрыть свой бизнес с точки зрения федерального налогообложения, независимо от вашего вида деятельности и информации, которая поможет вам позаботиться о своих сотрудниках. Будь то индивидуальное предприятие, товарищество или корпорация, информация на этой странице поможет вам понять, что подавать и как сообщать о доходах, которые вы получаете, и о расходах, которые вы понесли до закрытия. Не забудьте проверить свои государственные обязанности при закрытии бизнеса.

Как закрыть свой бизнес

На этой странице:

- Подать окончательный отчет и связанные с ним формы

- Позаботьтесь о своих сотрудниках

- Уплатите налог, который вы должны

- Отчет о платежах подрядчикам

- Отмените свой EIN и закройте свой бизнес-счет IRS

- Храните записи

1. Подайте окончательную декларацию и связанные с ней формы

Вы должны подать окончательный отчет за год, когда вы закрыли свой бизнес.

Тип декларации, которую вы подаете, и необходимые вам соответствующие формы будут зависеть от типа вашего бизнеса. Компания с ограниченной ответственностью (ООО) — это бизнес, организованный в соответствии с законодательством штата. LLC может классифицироваться для целей федерального подоходного налога как товарищество, корпорация или организация, которые не рассматриваются как отдельные от своего владельца.

- Индивидуальный предприниматель — это лицо, которое самостоятельно владеет некорпоративным бизнесом.

- Партнерство — это отношения между двумя или более партнерами для ведения торговли или бизнеса.

- Корпорация — это отдельная налоговая организация, имеющая как минимум одного акционера. Это включает корпорации S.

Вы должны подать форму 966 «О роспуске или ликвидации корпорации», если вы принимаете решение или планируете распустить корпорацию или ликвидировать какие-либо ее акции.

Вы также должны подать окончательную налоговую декларацию вашей корпорации. Не забудьте отметить поле «окончательный возврат», которое находится в верхней части первой страницы возврата, под именем и адресом.

Для корпорации C вы должны:

Для корпорации S необходимо:

Независимо от типа корпорации, вам также может потребоваться заполнить эти формы при заполнении формы 1120 или 1120-S:

Вернуться к началу

2. Позаботьтесь о своих сотрудниках

Налоги на занятость

Если у вас есть один или несколько сотрудников, вы должны выплатить им последнюю заработную плату и причитающуюся компенсацию. Вы также должны внести окончательный депозит федерального налога и отчитаться по налогам на трудоустройство.Если вы не удерживаете и не депонируете доход сотрудников, налоги на социальное обеспечение и медицинскую помощь, может применяться штраф на восстановление целевого фонда.

Чтобы сообщить о налогах на трудоустройство, вам может потребоваться заполнить следующие формы:

Вы также должны предоставить Форму W-2 «Отчет о заработной плате и налоге» каждому из ваших сотрудников за календарный год, в котором вы выплачиваете им последнюю заработную плату. Вы должны предоставить формы W-2 своим сотрудникам к сроку подачи вашей окончательной формы 941 или формы 944. Как правило, вы предоставляете копии B, C и 2 сотрудникам.Вы заполняете форму W-3 «Передача деклараций о доходах и налогах», чтобы передать копию А в Управление социального обеспечения.

Если ваши сотрудники получают чаевые, вы должны заполнить форму 8027 «Годовой информационный отчет работодателя о доходе от чаевых и распределенных чаевых», чтобы сообщить об окончательном доходе и распределенных чаевых.

Пенсионные планы или льготы

Если вы предоставляете своим сотрудникам пенсионный план или план льгот, узнайте, как прекратить действие пенсионного плана. Если вы предоставляете своим сотрудникам медицинские сберегательные счета или аналогичные программы, см. О публикации 969 «Медицинские сберегательные счета и другие планы медицинского страхования с льготным налогообложением».

Вернуться к началу

3. Уплатите задолженность

См. Раздел «Уплата налогов», чтобы узнать о способах уплаты причитающегося налога.

Вернуться к началу

4. Отчет о платежах подрядчикам

Если вы заплатили подрядчикам не менее 600 долларов за услуги (включая запчасти и материалы) в течение календарного года, в котором вы закрываете свой бизнес, вы должны сообщить об этих платежах. Используйте форму 1099-NEC «Компенсация для лиц, не являющихся сотрудниками».

Используйте форму 1096, Годовое резюме и пересылка U.S. Возвращает информацию, чтобы отправить нам бумажные копии всех форм 1099. Некоторые податели заявок должны подавать форму 1099 в электронном виде.

Вернуться к началу

5. Отмените свой EIN и закройте свой бизнес-счет IRS

Идентификационный номер работодателя — или EIN — присвоенный вашему бизнесу, является постоянным федеральным идентификационным номером налогоплательщика для этого бизнеса. Чтобы отменить ваш EIN и закрыть свой бизнес-счет IRS, вам необходимо отправить нам письмо, которое включает:

- Полное юридическое наименование компании

- Бизнес EIN

- Служебный адрес

- Причина, по которой вы хотите закрыть счет

Если вы сохранили уведомление, которое мы отправили вам, когда мы присвоили ваш EIN, вы должны приложить его копию к письму об отмене EIN.Отправьте нам оба документа по номеру:

. Налоговая служба

Цинциннати, Огайо 45999

Мы не можем закрыть ваш бизнес-аккаунт, пока вы не заполните все необходимые декларации и не уплатите все причитающиеся налоги.

Вернуться к началу

6. Храните записи

Срок хранения деловой документации зависит от того, что записано в каждом документе.

- Записи об имуществе : Как правило, храните записи, относящиеся к собственности, до истечения срока ограничений в том году, в котором вы отчуждаете собственность.Срок ограничения — это период времени, в течение которого вы можете изменить свою налоговую декларацию, чтобы потребовать кредит или возврат, или IRS может рассчитать дополнительный налог.

- Учет налогов на трудоустройство : Храните все отчеты по налогам на трудоустройство не менее четырех лет.

Подробнее см. Как долго я должен хранить записи?

Вернуться к началу

Связанные ресурсы

Электронные плакаты

Предотвращение мошенничества · Справочный центр Shopify

Эта страница была напечатана 11 мая 2021 года.Текущая версия доступна на https://help.shopify.com/en/manual/payments/fraud-prevention.

Транзакция, не авторизованная клиентом, называется мошеннической . Мошенническая транзакция может привести к возврату платежа, что может привести к потере денег. Встроенный анализ мошенничества Shopify использует алгоритмы машинного обучения, чтобы привлечь ваше внимание к подозрительным заказам. Вы можете расследовать подозрительный заказ несколькими способами.

Проверьте IP-адрес

IP-адрес, с которого был размещен заказ, является хорошим индикатором потенциального мошенничества.

- Находится ли IP-адрес клиента в другом месте, чем он утверждает?

- Является ли IP-адрес хостинговой компанией?

- Является ли IP-адрес IP-адресом прокси-службы?

Если вы ответили да на любой из вопросов, вам, вероятно, следует связаться с клиентом, чтобы проверить подлинность заказа.

Вы можете использовать следующие бесплатные инструменты для быстрого поиска географического положения, интернет-провайдера и другой информации о конкретном IP-адресе:

Вы можете найти IP-адрес, связанный с заказом, в разделе анализа мошенничества на странице сведений о заказе.

Позвоните по номеру телефона для заказа

Позвонить клиенту — всегда хорошая идея. Вы также можете использовать такую службу, как 411.com, чтобы убедиться, что номер телефона находится в том же коде города, что и адрес для выставления счетов. Клиенты-мошенники часто используют неверные номера телефонов. Если кто-то ответит на звонок, задайте ему несколько простых вопросов об их заказе и посмотрите, как они ответят. Знают ли они используемые адреса, номер телефона, электронную почту и имя? Они изо всех сил пытаются дать вам простую информацию?

Найдите адрес электронной почты

Поиск адреса электронной почты в Google или другой поисковой системе может показать, использовался ли адрес электронной почты в задокументированных попытках мошенничества.Вы также можете найти сообщения в социальных сетях или другую информацию, которая связывает клиента с адресом электронной почты.

Убедитесь, что адреса выставления счетов и доставки совпадают.

Мошенник, скорее всего, предоставит адрес доставки, который не совпадает с адресом выставления счета. Вы можете использовать Google Maps, чтобы наносить на карту адреса и визуализировать расстояние между ними. Если расстояние между двумя адресами значительное (например, разные континенты), то заказ является мошенническим.Имейте в виду, что законные покупатели, отправляющие подарок или покупающие от имени другого лица, могут иметь разные адреса.

Проверить, используются ли в нескольких заказах разные адреса выставления счетов для одного и того же адреса доставки

Есть ли несколько заказов с разными адресами выставления счетов, расположенных в разных штатах, с разными именами, но имеющих один и тот же пункт назначения? Обычно это признак подделки заказов. Действуйте осторожно и свяжитесь с клиентами, используя информацию, предоставленную при оформлении заказа.

Просмотр дорогостоящих заказов

Если вы получили заказ, стоимость которого существенно превышает обычную, вам следует подтвердить личность покупателя.

Установите приложения для предотвращения мошенничества

Вы также можете установить различные приложения, чтобы снизить вероятность выполнения мошеннических заказов. В магазине приложений доступно множество приложений, которые служат уникальным целям.

Чтобы заблокировать пользователей, которые пытаются делать повторные мошеннические заказы, вы можете использовать приложение Shopify Fraud Filter.

Создание рабочих процессов

Shopify Плюс

Shopify Flow доступен только в тарифных планах Shopify Plus.

Вы можете создавать рабочие процессы с помощью Flow, чтобы уведомлять вас о создании подозрительных заказов. Смотрите Shopify Flow.

InstaAccount — Открыть мгновенный сберегательный счет онлайн

Что такое HDFC Bank InstaAccount Journey?

- Программа InstaAccount HDFC Bank — это полностью цифровой процесс без контакта, который помогает вам открыть сберегательный счет. Будь то наш обычный сберегательный счет или наш премиальный счет SavingsMax, откройте его мгновенно, не выходя из дома.Вы также мгновенно получите номер своей учетной записи и идентификатор клиента.

- Баланс будет соответствовать выбранному варианту продукта во время InstaAccount Journey

- В вашей учетной записи предварительно настроен сетевой и мобильный банкинг, что означает, что вы можете начать банковские операции с помощью HDFC Bank Savings. Учетная запись, как только вы добавляете деньги на свой счет

- Учетные записи, открытые через InstaAccount Journey, действительны только в течение года, поскольку в нем используется ограниченный процесс KYC / идентификации клиента.В течение этого времени вам нужно будет пройти полный процесс KYC / идентификации клиента, посетив любой из наших отделений, или выбрать видео KYC при открытии своего счета в цифровом виде, чтобы преобразовать его в обычный сберегательный счет по вашему выбору.

Каковы основные преимущества HDFC Bank InstaAccounts?

• Вы можете открыть этот счет самостоятельно за 2 минуты.

• Вы немедленно получите номер своего счета и идентификатор клиента.

• В вашей учетной записи предварительно настроен Net и MobileBanking, поэтому вы можете начать использовать ее для своих банковских операций, как только вы пополните свой счет.

• С InstaAccount вы можете выполнять все свои банковские операции, включая оплату счетов, отправку и получение денег, снятие наличных с Банкоматы HDFC Bank и др.,

• Вы также можете открыть Срочный депозит, используя свой InstaAccount

Как открыть InstaAccount HDFC Bank?

Вы можете просто щелкнуть здесь или загрузить приложение HDFC Bank Instant Account из Playstore.

Открыть этот счет просто и мгновенно, если у вас есть рабочий номер мобильного телефона и Aadhaar.

Просто заполните необходимые данные и подтвердите себя с помощью Aadhaar.

Как им пользоваться?

Вы предварительно зарегистрированы в NetBanking.Все, что вам нужно сделать, это установить свой пароль. Вам будет предоставлена ссылка в электронном письме, отправленном вам, как только ваш номер учетной записи будет сгенерирован для установки вашего IPIN на основе разделенного одноразового пароля (вы получите часть своего одноразового пароля по электронной почте, а часть — на мобильный телефон). После того, как вы открыли свою учетную запись и установили пароль NetBanking, вы можете переводить деньги на этот счет из любого места. Ваша зарплата может быть зачислена на ваш InstaAccount HDFC Bank, как только вы получите номер счета. После того, как ваш пароль NetBanking был установлен в процессе открытия учетной записи, вы можете выполнять все свои банковские операции, используя эту учетную запись.

Право на участие

Кто может открыть InstaAccount в HDFC Bank?

Постоянные жители Индии в возрасте 18 лет и старше, не имеющие банковского счета HDFC.

Могут ли NRIs, HUF, существующие клиенты HDFC Bank открыть счет HDFC Bank InstaAccount?

Нет. NRI, HUF, существующие клиенты HDFC Bank не могут открыть счет HDFC Bank InstaAccount

Могу ли я открыть совместный счет через HDFC Bank InstaAccount?

Нет. Этой учетной записью может владеть только одно физическое лицо.

Устранение неполадок / процесс подачи заявки

Процесс подачи заявки запрашивает филиал, какой из них мне выбрать?

Выберите ближайший к вам филиал HDFC Bank.

Как выбрать название компании в ссылке процесса приложения HDFC Bank InstaAccount?

Введите первые три символа названия вашей компании и выберите из списка

Почему я не могу получить одноразовый пароль Aadhaar?

Ваш текущий номер мобильного телефона должен быть зарегистрирован на веб-сайте UIDAI / Aadhaar, чтобы вы могли получить одноразовый пароль для аутентификации / проверки.

Вам также необходимо убедиться, что вы находитесь в хорошей сетевой зоне.

Можно ли открыть счет, если номер мобильного телефона, который я использую, не связан с Aadhaar?

Да.Вы можете использовать другие формы удостоверения личности, такие как паспорт, водительские права или удостоверение личности избирателя. Однако в этих случаях вы не получите мгновенный номер счета. Команда отделения банка HDFC свяжется с вами до того, как будет предоставлен номер счета.

Могут ли мои почтовый и постоянный адреса отличаться от других?

Да, ваш почтовый адрес и постоянный адрес могут быть разными.

Обязательно ли указывать мой почтовый адрес в случае проверки OTP Aadhaar?

Нет, предоставление почтового адреса не является обязательным для проверки Aadhaar.

Могу ли я изменить данные, полученные из UIDAI / Aadhaar?

Детали, такие как имя и адрес, полученные из UIDAI, не могут быть изменены. Ваша учетная запись будет открыта с использованием этих данных.

Можно ли открыть счет с использованием других документов KYC, кроме Aadhaar?

Да. Счета могут быть открыты с помощью копии карты Aadhaar, водительских прав, удостоверения личности избирателя или паспорта. Однако в этих случаях вы не получите мгновенный номер счета. Команда отделения банка HDFC свяжется с вами до того, как будет предоставлен номер счета.

Можно ли открыть счет без PAN?

Вам понадобится подтверждение PAN / PAN, если ваш годовой доход превышает 2,5 лака INR

Обязательно ли предоставлять копию / номер карты Aadhaar для открытия InstaAccount?

Нет, использование Aadhaar не обязательно. Однако это ускоряет и упрощает процесс для вас, поскольку проверка ваших данных происходит быстро, и вы мгновенно получаете номер своей учетной записи с Aadhaar.

Использование документов KYC, таких как паспорт, водительские права или удостоверение личности избирателя, — более медленный процесс, поскольку HDFC Bank должен будет связаться с вами, прежде чем вы получите номер вашего счета.

Обязательно ли загружать копию моей карты PAN?

Нет, копию карты PAN загружать не нужно. Просто укажите свой номер PAN.

Как я могу узнать, открыта ли моя учетная запись?

Если бы вы использовали свой Aadhaar, вы бы мгновенно получили номер своего счета. Если вы используете другие документы, удостоверяющие личность, вы можете проверить статус своего заявления с помощью справочного номера, предоставленного при нажатии на эту ссылку — Отслеживание моего заявления

Когда я получу номер своего счета?

Вы получите свой идентификатор клиента и номер учетной записи, как только ваши данные Aadhaar будут проверены UIDAI (Уникальный идентификационный центр Индии) в Интернете.

Если вы использовали другие формы удостоверения личности, это займет некоторое время, поскольку нашей команде филиала необходимо будет связаться с вами, прежде чем будет выдан номер счета.

Смогу ли я получить номер учетной записи мгновенно, если я использовал другие документы KYC?

Номер учетной записи не будет сгенерирован мгновенно, если вы используете любую другую форму идентификатора, кроме Aadhaar. Вам будет предоставлен справочный номер до тех пор, пока наша команда отделения не завершит процесс аутентификации / проверки. Вы можете проверить статус своей заявки по справочному номеру, предоставленному, щелкнув ссылку — Отслеживание моей заявки.

Что делать, если ссылка на приложение не отвечает / работает медленно?

Для завершения процесса открытия счета вам потребуется хорошее подключение к сети.

Как убедиться, что я могу управлять ограничениями, которые применяются к моей учетной записи?

Просто убедитесь, что вы сделали следующее:

1. Баланс вашего счета не может превышать 1 лаковой рупии в любой момент времени

2. Ваш годовой кредит на счет в финансовом году не превышает 2 лаковых рупий

Помните, что ваша учетная запись действительна в течение 1 года.

. Вы также можете связаться с вашим отделением банка HDFC и заполнить

KYC, чтобы преобразовать счет в обычный сберегательный счет по вашему выбору.Вышеуказанные лимиты не будут применяться, и вы сможете пользоваться всеми преимуществами обычного сберегательного счета в HDFC Bank.

Могу ли я преобразовать этот счет в стандартный сберегательный счет?

Да, в любое время в течение одного года вы можете связаться с нами в нашем ближайшем отделении, и мы поможем вам пройти полный KYC и преобразовать этот счет в обычный сберегательный счет.

Как мне получить доступ к Интернет-банкингу в учетной записи?

В вашем аккаунте будет включен NetBanking, вам нужно будет просто активировать его.Вы получите SMS или электронное письмо с инструкциями, как это сделать.

Как клиент может зарегистрироваться в NetBanking?

Вы предварительно зарегистрированы в NetBanking. Все, что вам нужно сделать, это установить свой пароль. Вам будет предоставлена ссылка в электронном письме, отправленном вам, как только ваш номер учетной записи будет сгенерирован для установки вашего IPIN на основе разлитого одноразового пароля (вы получите часть своего одноразового пароля по электронной почте, а часть — на мобильный телефон)

Что произойдет, если я не конвертирую свой счет HDFC Bank InstaAccount в течение года?

Ваш аккаунт будет заблокирован.

Какие типы транзакций я могу проводить через этот счет?

- Вы можете оплачивать счета, пополнять счет и планировать платежи.

- Вы можете безопасно делать покупки и оплачивать онлайн.

- Вы можете переводить деньги.

Да, вам нужно будет посетить филиал вместе с оригинальным документом KYC для проверки, чтобы преобразовать свою учетную запись в обычный сберегательный счет по вашему выбору.Сколько стоит открытие этого счета?

С этой учетной записью не связаны никакие платежи.

Будет ли открытый счет обладать всеми функциями сберегательного / зарплатного счета, который я выбрал при открытии счета? (Пример: обычный сберегательный счет / женский счет / счет пожилого гражданина)

Нет, эти функции будут доступны в вашем аккаунте только после того, как вы завершите все формальности KYC в любом отделении банка HDFC.

Каков максимальный срок хранения InstaAccount в HDFC Bank?

Максимальный срок хранения InstaAccount в HDFC Bank составляет один год .В течение этого времени вы можете пройти полный KYC и преобразовать этот счет в обычный сберегательный. Для этого посетите ближайшее отделение банка HDFC.

Есть ли дата, к которой мне нужно перевести деньги / моя зарплата должна быть зачислена на счет?

Нет. Однако вы можете сразу же перевести деньги на свой счет в цифровом виде (в идеале в течение 3 дней), чтобы начать пользоваться счетом.

Что я могу ожидать, открывая этот счет в цифровом виде?

Вы немедленно получите номер своего счета в HDFC Bank InstaAccount и идентификатор клиента.Мы также отправим вам ссылку для активации NetBanking в процессе открытия счета. При открытии счета вам также будет предложено подтвердить, хотите ли вы перевести деньги третьим лицам.

Когда я получу чековую книжку и дебетовую карту?

HDFC Bank InstaAccount не предлагает дебетовые карты или чековые книжки. Вы также можете управлять всеми своими транзакциями, включая снятие наличных, в цифровом виде.Как я могу снять наличные со своего InstaAccount в HDFC Bank и взимается ли за это какая-либо комиссия?

Вы можете использовать свой мобильный телефон для снятия наличных в любом банкомате HDFC Bank.Просто нажмите на опцию «Безналичное снятие наличных» и следуйте инструкциям. Плата за это не взимается.

Если я отключусь во время процесса подачи заявки, могу ли я продолжить работу с того места, где я остановился?

Да, вы сможете продолжить с того места, где высадились.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Владелец предприятия должен был заполнить бланк уведомления для каждой из требуемых организаций в 2-х экземплярах. Однако теперь отправлять данные о закрытии депозитов в налоговые органы и другие организации обязано только кредитное учреждение.

Владелец предприятия должен был заполнить бланк уведомления для каждой из требуемых организаций в 2-х экземплярах. Однако теперь отправлять данные о закрытии депозитов в налоговые органы и другие организации обязано только кредитное учреждение.

Банк закрывает счет самостоятельно, но с уведомлением юрлица, если в течение 2-х лет не осуществлялись никакие операции. По аналогичной причине, но через 1 год, банковское учреждение вправе инициировать принудительное закрытие счета через суд, и прекращать обслуживание при выявлении нарушений по закону № 115-ФЗ (отмывание доходов).

Банк закрывает счет самостоятельно, но с уведомлением юрлица, если в течение 2-х лет не осуществлялись никакие операции. По аналогичной причине, но через 1 год, банковское учреждение вправе инициировать принудительное закрытие счета через суд, и прекращать обслуживание при выявлении нарушений по закону № 115-ФЗ (отмывание доходов).