Как вывести и снять деньги с расчетного счета ИП

Выводить деньги можно

Когда Сергей попробовал вывести деньги со счета, он не сделал ничего противозаконного. Если ИП заплатил налоги и страховые взносы, он может тратить заработанные деньги, как ему захочется. Об этом говорится в двух документах: письме Минфина России № 03-04-05/39905 и письме Банка России № 29-1-2/5603.

С расчетного счета можно платить зарплату работникам, рассчитываться с поставщиками, оплачивать аренду офиса, и всё, что связано с работой ИП, но использовать расчетный счет для личных покупок нельзя. Об этом написано в инструкции Банка России № 153-И (пункт 2.3). Чтобы тратить заработанные деньги, надо сначала вывести их.

Как выводить деньги

Есть четыре законных способа вывести деньги с расчетного счета ИП.

1. Получить наличные в кассе банка. Для этого нужно заполнить платежное поручение или чековую книжку, в назначении платежа написать «на личные нужды предпринимателя».

За обналичивание денег придется заплатить комиссию — 2% или больше. Некоторые предприниматели пытаются сэкономить. Чтобы не платить комиссию банку, они переводят деньги себе как сотруднику, а в назначении платежа пишут «Зарплата ИП». Но в таком случае банк имеет право отказать в выдаче денег — по закону предприниматель не может платить зарплату сам себе. Чтобы получить деньги, нужно указать истинную цель: например, на личные нужды.

2. Использовать кэш-карту. Это карта, которая привязывается к расчетному счету. По ней можно снимать наличные с расчетного счета в банкомате. Чаще всего банк устанавливает для таких карт комиссии, ограничения по сумме, плату за обслуживание. Разные банки предлагают разные условия — детали нужно выяснять у менеджера.

3. Перевести деньги на личный банковский вклад. В этом случае не нужно платить комиссию и налоги, но потратить деньги можно только после окончания срока вклада. Если снять деньги раньше, сгорят проценты. Чтобы получать деньги и проценты, когда захочется, нужно искать подходящий вклад.4. Перевести деньги на личную карту. Это можно сделать в личном кабинете интернет-банка — не нужно идти в отделение банка, заполнять платежное поручение и платить комиссию за обналичивание. Но скорее всего придется заплатить комиссию за перевод — минимум 1% от суммы. После того как деньги окажутся на личной карте, их можно снять в банкомате или оплатить покупки по безналу.

Чтобы не платить налог, нужно открыть карту на свое имя. Если переводить деньги с расчетного счета на карту другого человека, придется заплатить НДФЛ 13%.

Переводить деньги с расчетного счета на личную карту законно. Но если бизнесмен переводит деньги регулярно, банк может заблокировать расчетный счет.

Почему банк блокирует счета

Банки оценивают сделки ИП по многим критериям — основные 130 перечислены в Положении Банка России № 375-П. Но список неокончательный — банки имеют право вносить в него дополнительные пункты.

Банк точно заподозрит бизнесмена:

— если заказчики перечисляют на счет крупные суммы, а ИП сразу переводит деньги на другие счета или обналичивает;

— если деньги приходят от компаний, которые не платят налоги;

— если бизнесмен зарегистрирован как ИП несколько дней, а на счет уже поступают крупные суммы;

— если непонятно, из чего складывается прибыль. Оборот по расчетному счету большой, но ИП тратит мало денег на зарплату работникам, оплату поставщикам и подрядчикам, аренду офиса и коммунальные услуги;

— если бизнесмен разбивает большой платеж (от 600 000 ₽) на несколько частей. Это показывает, что он хочет избежать контроля Росфинмониторинга.

Если сделки ИП покажутся банку сомнительными, он заблокирует расчетный счет и потребует подтверждающие документы.

Почему государство блокирует счета

Банки блокируют расчетные счета не только по своей инициативе. Такое указание им может дать Росфинмониторинг, если заподозрит бизнесмена в терроризме или отмывании денег. Основание для блокировки — закон № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Если предпринимателя подозревают в терроризме или экстремизме, он узнает об этом до блокировки счета и не от банка. Попасть в перечень террористов и экстремистов могут те, кто находится под следствием или осужден по определенным статьям уголовного кодекса. Информация о них передается в Росфинмониторинг, а тот дает указание банку заблокировать счета клиента. В этом случае предприниматель не сможет воспользоваться деньгами, пока находится в списке. Такое происходит редко.

Более вероятная причина — предпринимателя заподозрили в отмывании денег или уклонении от налогов. Самый частый повод для блокировки — это когда ИП перечислил больше 600 000 ₽ себе или на другой счет. Росфинмониторинг проверяет такие операции: он не даст воспользоваться деньгами, пока не выяснит, откуда эти деньги и на что бизнесмен их потратит. В этом случае Росфинмониторинг просит банк заблокировать счет, а банк сообщает клиенту о причине блокировки и требует подтверждающие документы.

Когда банк проверит документы, он сообщит о результатах в Росфинмониторинг, а тот решит — разблокировать расчетный счет или проверять дальше.

Что делать, если банк заблокировал счет

Если вы узнали, что ваш счет заблокирован, сначала действуйте через банк. Если не поможет — идите выше.

1. Узнайте, почему заблокировали счет. Если вы, как Сергей, узнали о блокировке счета случайно, позвоните в банк. Но обычно банки сами оповещают клиента — звонят или отправляют письмо на электронную почту.

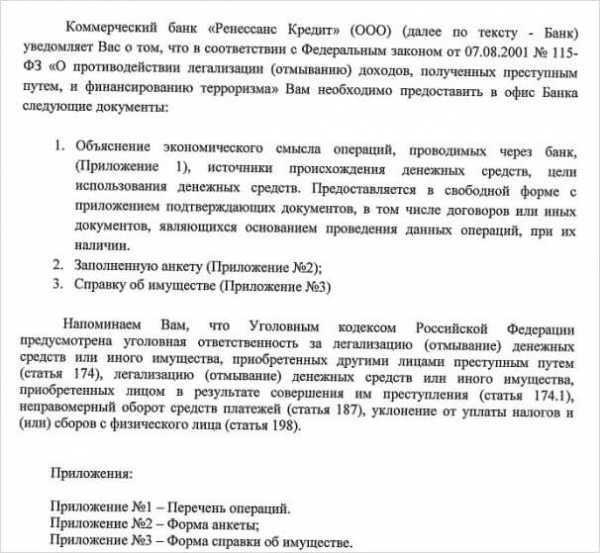

Такое письмо присылает банк «Ренессанс кредит», когда блокирует счет. В письме — документы, которые нужно предоставить, чтобы счет разблокировали

2. Соберите документы, которые попросит банк: договор, счет, акт, чеки об уплате налогов и документы о поступлении денег на личный счет. Передайте бумаги в банк и подождите 5 дней, пока их проверит специальный отдел банка — финмониторинг. Часто на этом история заканчивается: банк проверит ваши документы и разблокирует счет.

3. Если через 5 дней счет не разблокируют, а из банка не позвонят, напишите заявление в банк. В заявлении попросите объяснить причину блокировки. Бессмысленно звонить и расспрашивать об этом менеджера банка: сотрудник действует по инструкции финмониторинга и деталей не знает. Зато он может проконсультировать, как правильно написать заявление, чтобы узнать причину блокировки. Если ответ нужен срочно, звоните в финмониторинг.

Банк должен ответить по телефону или письменно, почему ваш счет до сих пор не разблокировали и что вам делать дальше. Но так бывает не всегда.

Что делать, если банк молчит и бездействует

А помните Сергея из начала статьи? Пока вы читали, он пришел в отделение банка — узнать, что происходит. В банке не объяснили, почему заблокировали счет, но зато потребовали собрать документы. Предприниматель собрал, отвез в банк — там пообещали перезвонить через две недели. Но прошло три недели, а Сергею никто не позвонил.

Перевести деньги с расчетного счета Сергей по-прежнему не мог. Знакомый юрист посоветовал обратиться с жалобой в Центробанк. Если не поможет — пойти в суд.

Пожаловаться в Центробанк

Отправить заявление можно тремя способами:

- по почте в региональное подразделение Центробанка или в центральный офис;

- лично в пункте приема корреспонденции Центробанка;

- через интернет-приемную Центробанка. Это самый быстрый способ.

В заявлении напишите:

— какой банк вас обслуживает, когда вы заключили договор и какой у вас номер счета;

— что именно банк сделал — отказал в проведении операций, запросил документы;

— что предприняли вы — принесли документы;

— как обстоят дела сейчас — ничего не изменилось;

— какой помощи вы ждете — чтобы Центробанк разобрался и дал банку указание разблокировать счет или объяснил вам, почему это нельзя сделать;

— куда отправить ответ — адрес вашей электронной почты.

К заявлению нужно приложить копии документов, которые вы отнесли в банк.

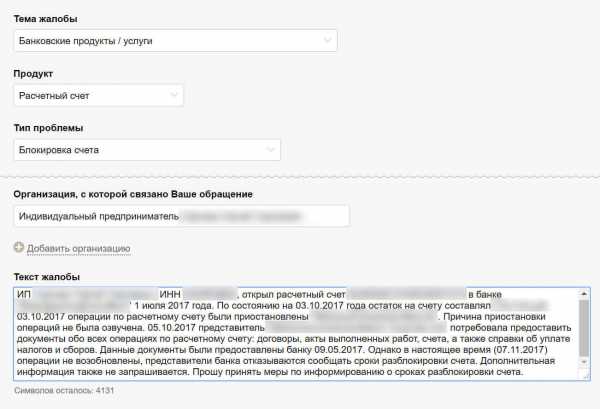

Такое обращение Сергей отправил через интернет-приемную Центробанка, когда его счет заблокировали

По закону вам должны ответить в течение 30 дней. Если Центробанк решит, что ваш счет заблокировали без причины, он потребует банк это исправить. Если нет — посоветует вам решать вопрос напрямую с банком.

На форумах бизнесмены рассказывают о печальном опыте: писали в Центробанк, а тот ответил, чтобы разбирались сами. Мол, банк сам решает, какую сделку считать сомнительной. Если Центробанк вам не помог, обращайтесь в суд.

Обратиться в суд

Нужно подать иск в арбитражный суд по месту нахождения банка или в суд, указанный в договоре.

Можно использовать текст жалобы в Центробанк, но необходимо собрать как можно больше ссылок на законы. Для этого лучше нанять юриста. Он поможет составить иск правильно и будет отстаивать ваши интересы в суде.

К иску приложите:

— учредительные документы ИП;

— договоры и закрывашки по сделкам;

— выписку об оплате налогов и страховых взносов, чеки за оплату аренды;

— письменные доказательства, что вы передали в банк всё, что требовалось — попросите у банка официальное письмо, что он получил все документы;

Могут понадобиться и другие бумаги — точнее об этом расскажет юрист.

В суде банк должен объяснить, почему он подозревает вас в незаконных операциях. Если суд решит, что банк неправ, банк разблокирует счет и возместит понесенные убытки (например, за просрочку платежа по договору). Кроме того, заплатит проценты за задержку и за использование ваших денег.

Закрыть счет

Если вы не хотите ждать ответа от Центробанка и тратить деньги на юриста, можете закрыть расчетный счет. В этом случае банк переведет деньги с расчетного счета за семь дней. Для этого нужно написать заявление — бланк дадут в банке.

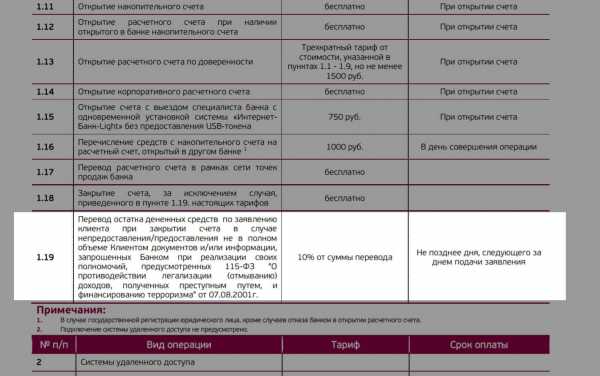

Когда индивидуальный предприниматель закрывает счет, банк может установить повышенную комиссию за перевод денег. Это называется «заградительные тарифы». Размер тарифа доходит до 30% от суммы — это законно, если прописано в договоре.

Такие условия по договору расчетного счета в «Уральском банке реконструкции и развития». Комиссия при закрытии счета — 10% перевода

Если заградительных тарифов нет или они вас не пугают, закрывайте счет — это проще, чем ходить по инстанциям.

Что делать, если банк заблокировал ваш расчетный счет:

1. Узнайте в банке, почему счет заблокировали и что сделать, чтобы его разблокировали. Специалист банка не может снять блокировку — только рассказать, что делать.

2. Принесите в банк нужные документы. Попросите у банка официальное письмо, что он получил бумаги.

3.Сохраняйте всю переписку с банком: если дело дойдет до суда, вы сможете показать, что выполнили все требования банка.

4. Если через пять дней ваш счет не разблокировали, обратитесь в банк — пусть объяснит, почему. Если банк молчит или отказывает в разблокировке, пишите жалобу в Центробанк.

5. Если Центробанк не помог, обращайтесь в суд.

6. Если не хотите бороться, закройте расчетный счет. Перед этим убедитесь, что в договоре нет пункта о заградительных тарифах или будьте готовы заплатить большую комиссию.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите 111 Ctrl+Enter.

zhiza.evotor.ru

Снятие наличных с расчетного счета ИП, как обналичить деньги с расчетного счета ИП

Главное меню

- Курсы валютКурсы валют

- Курс доллара

- Курс евро

- Курс фунта

- Курс юаня

- Курс франка

- Курс йены

- Курсы валют ЦБ РФ

- Архив ЦБ РФ

- Конвертер валют

- Курс биткоина

- Курс эфира

- Курс биткоин кэша

- КредитыПотребительские

- Онлайн-заявка

- С плохой историей

- Рефинансирование

- Пенсионерам

- Наличными

- Калькулятор

- Москва

- Санкт-Петербург

- Екатеринбург

- Казань

- Нижний Новгород

- Новосибирск

- Кредитные картыКредитные карты

- Онлайн-заявка

- С плохой историей

- С рассрочкой

- Моментальные

- Калькулятор

- ЗаймыМикрозаймы

- Онлайн

- Без процентов

- На карту

- Без отказа

- До зарплаты

- С плохой историей

- Onzaem

- Е-капуста

- Moneyman

- Займер

- Webbankir

- Kviku

- ИпотекаИпотека

- Онлайн-заявка

- Без первого взноса

- Рефинансирование

- Пенсионерам

- На дом

- Калькулятор

- ВкладыВклады

- Выгодные

- Под высокий процент

- Накопительные

- В рублях

- В долларах

- В евро

- Онлайн-заявка

- Для пенсионеров

- Калькулятор вкладов

- Все банкиБанки России

- Сбербанк России

- Тинькофф Банк

mainfin.ru

Сколько денег я могу снять с расчетного счета ИП?

Уж сколько предпринимателей наступили на эти грабли… Сколько советников добрых, которые говорят: «все, что осталось после уплаты налогов – твое». Только оговорку делать забывают эти советники. Сослаться на 115-ФЗ надо бы.

Как бы ни грустно было, как бы не хотелось это делать. И как бы ни казалось, что 115-ФЗ это про банки, а не про нас.

Конечно, в отличие от юридических лиц, которые сначала уплатят налог на прибыль, а потом уже за вычетом НДФЛ 13% распределяют дивиденды по своим карманам, предпринимателю достаточно отложить деньги на уплату УСН или ПСН (предпринимателей, применяющих ОСН, опустим из-за небольшого процента применения) и остальное можно смело выводить на карту личную или снимать через корпоративную.

И расчетных счетов у ИП может быть сколько угодно. Главное – на запутаться в счетах и что, когда и кому отправлять. Можно снимать наличные, можно оплачивать покупки в магазине или в Интернете.

Главное – оставить заначку для уплаты налогов и фиксированных сборов.

Но:

1️⃣Чем больше вы снимаете, тем больше платите банку комиссию за снятие (и переводы на счета физлиц тоже).

У Точки, например, комиссия за снятие средств свыше установленного лимита (а он от 400 до 800 тыс в месяц в зависимости от выбранного тарифа) составляет 8%.

2️⃣Чем чаще вы снимаете, тем больше шансов получить от банка требование о предоставлении бумаг со ссылкой на 115-ФЗ.

И, увы, под подозрение может попасть любой, а подозрение – это уже повод заблокировать счет.

Банку не надо ничего доказывать. Ему достаточно подозрений. То есть частного мнения кого-то из лиц, принимающих решения.

За сомнительную операцию могут счесть любое снятие наличности, если это не связано с выплатой заработной платы (с оговорками), пособий, покупкой канцтоваров и прочими хозяйственными расходами.

Как снимать наличку и не вызвать подозрений? Лучший вариант – не снимать от слова «совсем». Но это – фантастика.

Вот что реально можно делать:

1️⃣Дайте деньгам отлежаться. ЦБ говорит, что 5 дней – это отличный срок для того, чтобы показаться банку и мегарегулятору приличным предпринимателем, ни разу не похожим на обнальную контору.

2️⃣Общайтесь с банком. Контактируйте с менеджером, пишите в чате, будьте готовы в любой момент предоставить документы банку по первому запросу и делайте это в указанные в требовании банка сроки.

3️⃣Мониторьте статистику банков на предмет их лютого следования методическим рекомендациям. Чем меньше банк, тем ближе он к проверяющим из ЦБ. Однако в крупных банках сложно найти того, кто реально принимает решения по вопросам блокировки счетов.

4️⃣Бред, но: сохраняйте чеки при покупках за наличные. Если банк попросит предъявить документы, подтверждающие оплату наличными, вы сможете это сделать без труда.

Часто бывает так: ИП применяет ПСН и пребывает в заблуждении , что достаточно оплачивать вовремя стоимость патента. Однако при применении таких видов деятельности , где по существу операций требуется закупка товара и/или материала, оплата арендных платежей , важно делать и такие платежи, сохранять чеки на покупку товара (материала), уметь объяснить банку почему вы , торгуя мебелью, её не покупаете. Или осуществляя деятельность по ремонту чего-либо , не покупаете материалы.

5️⃣Старайтесь снимать так, чтобы от общего объема поступивших на счет средств осталось на счету в день снятия 60-70%.

www.klerk.ru

законные способы получки наличных средств

Когда индивидуальный предприниматель регистрирует расчётный счёт, он, как правило, делает это только потому, что «так надо», не задумываясь о том, как в дальнейшем будет пользоваться поступающими на него финансами. Тем временем платежи идут, деньги могут понадобиться в любой момент, а инструкции о том, как их снять, не выдавалось. Но ведь это не означает, что получить их нельзя, не так ли? На то они и ваши. Просто необходимо знать схему, по которой в дальнейшем можно будет каждый раз обналичивать деньги.

Возможно, вы вообще никогда не задавались этим вопросом и думаете, что снять их так же просто, как и любую сумму с любой карточки. Но это не так. По законодательству в пределах обслуживающего счёт банка можно тратить деньги с расчётного счёта только на расходы ИП. Это может быть заработная плата, налоги, аренда и прочие платежи. Но у многих предпринимателей средства, накапливающиеся там, выходят далеко за пределы этих расходов. Не оставлять же их без дела? Так как ИП снять деньги со счета в личное пользование? Давайте разберемся.

Что говорит закон?

По закону обычное снятие денег с расчетного счета ИП через банк не допускается. Вывести можно на специально открытый счёт – для простоты к нему легко привязать карту (а о том, обязан ли ИП открывать расчетный счет, читайте тут). Важно: если вывод производится на имя не самого ИП, а на другого человека – не важно, друг ли он, компаньон или родственник, то из выведенных средств будут удержаны проценты. Это налог, поскольку деньги будут считаться собственностью того, кому их перечислили, его прибылью.

Если же индивидуальный предприниматель выводит финансы на своё имя, то они придут полностью, без какого-либо вычета: все налоги уже подсчитаны отдельно.

Поэтому переводить на кого-либо выгодным решением не будет. Впрочем, это не так важно. Главное – как их снять? Если вас волнует вопрос соблюдения законодательства, то обычное снятие не подходит: для чистоты перед налоговыми органами откажитесь от такой процедуры. Есть другие варианты.

Способы снятия

Чтобы снять наличные с расчётного счёта ИП, можно использовать один из перечисленных ниже способов.

- Открыть личный счёт физического лица (если у вас его нет), либо счёт для ИП, и переводить туда деньги.

- Снять наличными выводом на карту; в данном случае подойдёт и корпоративная карта ИП, если таковая имеется.

Важный момент: в назначении платежа нужно указывать – «снятие прибыли ИП», либо что-то подобное, но сформулированное несколько иначе.

Также ранее был распространён ещё один способ: заведение чековой книжки с последующим выписыванием чеков на своё же имя и получением средств в кассе. Но сегодня такой вариант используется довольно редко, поскольку неудобен и даже старомоден.

Для чего нужны такие сложности? Всё дело в том, что расчётный счёт находится под пристальным вниманием налоговой. И для того, чтобы не было путаницы, происходит разделение личных денег и финансов, задействованных в предпринимательстве. По этой же причине рассчитываться средствами из дохода от предпринимательства прямо со счёта не стоит, дабы ФНС не нашла лишнего повода начислить проценты.

При снятии средств с расчётного счёта от ИП не требуется заполнения платёжной ведомости. Вы можете просто получать собственные финансы, которые по праву принадлежат вам. Весь «отчёт» – это сам факт снятия денег, сумма и указанное назначение платежа. Этого достаточно, чтобы провести все необходимые вычисления.

Подводные камни

Если вы действуете правильно и аккуратно, то проблем со снятием не возникнет. Как уже говорилось выше, могут быть небольшие заминки, если:

- перевод был осуществлён на чужое имя;

- вы тратите много и/или часто, оплачивая прямо со счёта покупки, никак не связанные с предпринимательской деятельностью.

Но это – мелочи. Максимальная проблема, которая может возникнуть – лишние проценты (в первом случае) или лишние вопросы и налоги (во втором случае). Знайте, что по закону все деньги, находящиеся на расчётном счёте ИП, ему и принадлежат, целиком и полностью. А все проблемы, связанные со снятием – это всего лишь формальность. Запомните правила однажды и пользуйтесь ими в дальнейшем!

Как ИП снять деньги с расчетного счета? Об этом также рассказывается в видео.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-47-92 (Москва)

Это быстро и бесплатно!

101million.com

Как обналичить деньги с расчетного счета ИП легально в 2019 году

Если вы индивидуальный предприниматель, то все доходы, которые поступили в наличном или безналичном виде, безоговорочно ваши. Этим ИП выгодно отличается от ООО – там просто так деньгами не воспользуешься, они выводятся через дивиденды и заработную плату.

Когда ИП нужно обналичить свои доходы, он делает это любым удобным способом:

- Снимает наличку с расчетного счета через кассу в банке. При этом нужно указать в назначении платежа, что деньги снимаются на личные нужды. Формулировка может быть вольная, главное смысл.

- Переводит деньги на свой личный счет, а потом снимает с этого счета или расплачивается с привязанной к нему карты. В этом случае тоже нужно указать в назначении платежа, что средства переводятся на личный счет или карту.

- Переводит деньги на свой банковский вклад.

Узнайте в своем банке, будет ли комиссия при выводе денег с ИП, и если будет, то какая, чтобы выбрать более выгодный вариант.

Облагаются ли эти деньги налогом

Ваши доходы облагаются налогом один раз в зависимости от режима: НДФЛ, УСН, ПСН, ЕНВД или ЕСХН. Больше никаких дополнительных налогов с тех средств, которые выводите со счета, платить не нужно. Вносить в КУДиР средства, снятые на личные нужды не нужно, потому что это не расход. А вот если хотите снять наличку в рабочих целях, то укажите соответствующее назначение платежа, и когда потратите деньги сможете внести расходы в КУДиР, если будут подтверждающие документы: акты, накладные, чеки, ведомости и т.д.

Осторожно: 115-ФЗ!

Денежные средства ИП принадлежат ему на праве собственности и теоретически предприниматель может распоряжаться своими деньгами, как угодно (статья 209 ГК РФ). Но на практике могут возникнуть проблемы. Банки обязаны соблюдать закон 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и отслеживать сомнительные операции.

Если посмотреть Методические рекомендации Центробанка № 18-МР от 21.07.2017г., то любое снятие налички, не связанное с выплатой заработной платы, пособий, покупкой канцтоваров и хозяйственными расходами, могут счесть за сомнительную операцию, а значит могут запросить информацию о расходах, подтверждающие документы или вовсе заблокировать счет. Иногда под подозрение попадают и переводы с расчетного на личный счет ИП.

Чтобы избежать проблем, лучше не снимать крупные суммы и стараться оплачивать расходы картой, а также вовремя давать банку разъяснения и документы, если потребуется.

Также, снимая деньги, не забудьте оставить часть на уплату налога, ни то придет время расплачиваться с бюджетом, а на счету пусто.

И раз уж заговорили о налогах, то напомним, что за неуплату налога и непредставление декларации в положенный срок расчетный счет могут заблокировать, и тогда снятие прибыли ИП будет невозможным, пока не реабилитируетесь перед налоговой и не погасите долги. Это займет как минимум несколько дней, и деньги все это время будут заморожены.

Если будете вести учет в сервисе «Моё дело», то никаких сроков не пропустите – персональный налоговый календарь напомнит, что пора платить или сдавать отчеты.

www.moedelo.org

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …