| Здоровье ИИИ: 8.9, Д/Р: 2/4 | |

| Форекс ИИИ: 8.7, Д/Р: 9/9 | |

| Нефть, газ, сырье ИИИ: 8.6, Д/Р: 6/4 | |

| Акции ИИИ: 8.5, Д/Р: 7/5 | |

| Биткоин ИИИ: 8.4, Д/Р: 8/6 | |

| Облигации ИИИ: 8.  3, Д/Р: 5/4 3, Д/Р: 5/4 | |

| Накопительные программы ИИИ: 8.2, Д/Р: 3/2 | |

| ИИС ИИИ: 8.1, Д/Р: 7/4 | |

| Недвижимость ИИИ: 8, Д/Р: 5/5 | |

| Криптовалюты ИИИ: 8, Д/Р: 9/10 | |

| Наличные деньги ИИИ: 7.9, Д/Р: 0/1 | |

| Банковские депозиты ИИИ: 7.  8, Д/Р: 4/2 8, Д/Р: 4/2 | |

| ПИФы ИИИ: 7.8, Д/Р: 6/5 | |

| Структурные ноты ИИИ: 7.7, Д/Р: 6/6 | |

| ПАММ счета ИИИ: 7.7, Д/Р: 8/8 |

Анализ облигаций — ДОХОДЪ. Управляющая компания

Валюта:

ЛюбаяUSDRUBEURGBPCNY

Базовые стратегии:

Срок до погашения/

выкупа, лет:

Кредитный риск

Рыночный риск

Рыночный риск ДюрацияФакторы

КачествоРазмер

Сложность

Выпуск/Погашение/Оферта

Дата выпускаКупоны

Купонов в год, раз Тип купонаЭмитент/Страна/Отрасль

Страна заемщика-РоссияБеларусьУкраинаКазахстанСШАВенгрияНидерландыКипр

Отрасль-Государство и муниципалитетыФинансы и страхованиеПрофессиональные, научные и технические услугиКоммунальные услугиТелекоммуникации и ITПромышленностьТранспорт и логистикаСельское хозяйствоДобыча (металлы, нефть, газ)СтроительствоРазвлечения, искусство, спортЛизинг и операции с недвижимостьюРитейлАдминистративно-вспомогательные службыОптовая торговляДругоеЗдравоохранениеОтели и рестораныОбразовательные услуги

Тип эмитентаТип облигации

Тип инструмента Тип облигацииНалоги

Торги

Минимальный лот Тип инвесторов Цена, % от номиналаменьше фильтров.

..

..сбросить

сбросить фильтры| ISIN | Название | Валюта | Дата / Срок, лет / Событие | Доходность | Кредитное качество | Качество эмитента | Ликвидность | Рыночный риск | Дата выпуска | Кредитный рейтинг | Эмитент | Основной заемщик | Страна заемщика | Отрасль | Полное название | Валюта | Дата выпуска | Дата погашения | Дата оферты/выкупа | Текущий номинал | Цена, % от номинала | НКД | YTM, % | Total Return (прогноз), % | Купон | Купон (раз/год) | Тип купона | Тип эмитента | Тип инструмента | Тип облигации | S&P | АКРА | Fitch | Эксперт | Moody’s | effective_date |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ISIN | Название | Валюта | Дата / Срок, лет / Событие | Доходность | Кредитное качество | Качество эмитента | Ликвидность | Рыночный риск | Дата выпуска | Кредитный рейтинг | Эмитент | Основной заемщик | Страна заемщика | Отрасль | Полное название | Валюта | Дата выпуска | Дата погашения | Дата оферты/выкупа | Текущий номинал | Цена, % от номинала | НКД | YTM, % | Total Return (прогноз), % | Купон | Купон (раз/год) | Тип купона | Тип эмитента | Тип инструмента | Тип облигации | S&P | АКРА | Fitch | Эксперт | Moody’s | effective_date |

Методика расчета индекса ликвидности облигаций

Методика определения кредитного рейтинга и показателя качества эмитентов

Методика отбора бумаг в базовые стратегии

Данные Московской Биржи, Доходъ. Задержка 15 минут.

Задержка 15 минут.

Информация, представленная на данной странице (далее также — Информация) подготовлена специалистами компании ООО «УК «ДОХОДЪ» (далее также – Компания), является интеллектуальной собственностью Компании и предназначена для использования на территории России в соответствии с российским законодательством. При подготовке этой Информации были использованы материалы из источников, которые, по мнению специалистов Компании, заслуживают доверия. При этом такая Информация предназначена исключительно для информационных целей, не содержит рекомендаций и, там, где это применимо, является выражением частного мнения специалистов Компании. Невзирая на осмотрительность, с которой специалисты Компании отнеслись к сбору и составлению Информации, Компания не дает никаких гарантий в отношении ее достоверности и полноты.

Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля.

Никто ни при каких обстоятельствах не должен рассматривать Информацию, содержащуюся на этой странице в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия, как со стороны Компании, так и со стороны ее специалистов. Ни Компания, ни их агенты, ни аффилированные лица не несут никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой Информации.

Информация, содержащаяся в на этой странице, действительна на момент ее публикации. При этом Компания вправе в любой момент внести в нее любые изменения. Распространение, копирование, изменение, а также иное использование Информации или какой-либо ее части без письменного согласия Компаний не допускается. Компания, ее агенты, сотрудники и аффилированные лица могут в некоторых случаях участвовать в операциях с ценными бумагами, упомянутыми в Информации, или вступать в отношения с эмитентами этих ценных бумаг.

Компания предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.

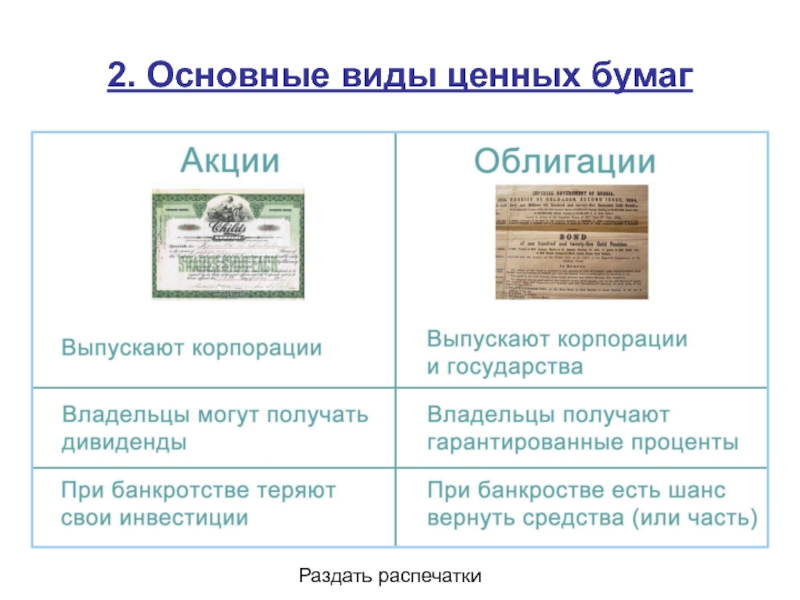

Инвестиции в облигации: виды, доходность и риски

От выбора финансового инструмента напрямую зависит результативность и эффективность программы инвестирования. Облигации занимают одно из лидирующих мест в рейтинге самых доходных субъектов финансирования. Расскажем, как построить заработок на данном виде ценных бумаг и минимизировать риски таких вложений.

Как выбрать облигации для инвестирования

Облигации являются альтернативой банковских вкладов и депозитов. Основным отличием является то, что бумаги эмитируют не только банки, но и коммерческие, некоммерческие предприятия.

Информация об облигациях не распространяется в массы, поскольку сегодня спрос на эти ценные бумаги превышает предложение. Эмитенты не испытывают необходимости рекламировать свои продукты, всегда находится заинтересованный клиент, готовый заключить контракт.

Клиент приобретает облигации по фиксированной стоимости, получает периодически определенные дивиденды.

Как собственникам капитала заработать на облигациях? Фактически инвестор выкупает эмиссионную ценную бумагу, передает свои денежные средства во временное распоряжение компании, выпустившей актив. Благодаря обороту заемных средств, предприятие имеет шанс на восстановление, развитие, совершенствование. А собственник капитала по гарантии получает фиксированную прибыль.

Сегодня основная масса облигационных бумаг обращается на фондовом рынке. Они выпускаются в бездокументарном виде, для покупки актива достаточно стать участником биржи. При подборе облигаций приоритетным является критерий потенциальной доходности. Инвесторы предпочитают вкладывать деньги в активы с прибыльностью выше банковских депозитов.

Инвесторы выбирают вложения в облигации в сравнении с депозитами, поскольку такой вариант позволяет получить налоговые льготы при открытии индивидуальных инвестиционных счетов. Дополнительное преимущество ценных бумаг – высокая ликвидность. Активы легко купить и продать в любой день. Рыночная стоимость финансового инструмента напрямую зависит от внешних факторов, поэтому особенно важно отслеживать ленту новостей и знакомится с главными событиями политики и экономики страны.

Благодаря доступной стоимости облигаций, пользователи получают возможность диверсифицировать инвестиционный портфель и снизить риски вложений. Стоит отметить, что даже муниципальные и корпоративные облигации не подлежат страхованию, поэтому они уступают по надежности банковским вкладам. Исключение составляют только ценные бумаги, выпущенные непосредственно государством.

Различают два варианта капитализации актива: ежемесячные дивиденды и выплата профита при погашении ценной бумаги. Доходность инструмента складывается из двух составляющих: купонной прибыли и дельты стоимости. Чаще всего эмитенты работают на бирже с использованием купонов. Инвестор зарабатывает с установленной периодичностью конкретную выгоду и вправе реинвестировать ее в другие объекты.

Разница между рыночной ценой и номиналом облигации – достойный источник получения прибыли. Нередко встречаются ситуации, когда выкупная стоимость оказывается значительно ниже котировки на рынке. Именно поэтому преимущественное число инвесторов предпочитают купонные активы. Чтобы оценить платежеспособность и исполнительность эмитента облигаций, необходимо регулярно анализировать финансовую отчетность и рассчитывать показатели экономической эффективности бизнеса.

Немаловажно при выборе облигаций обратить внимание на дату погашения. В некоторых ситуациях срок выплаты возмещения оказывается текущим: доля инвестора выплачивается частями. Такое явление в финансовой среде называется амортизацией. Инвестировать в ценные бумаги рекомендуется на торговых площадках официальных дилеров. Они готовят профессиональные кредитные рейтинги, публикуют статистику оборотов, доходности.

В некоторых ситуациях срок выплаты возмещения оказывается текущим: доля инвестора выплачивается частями. Такое явление в финансовой среде называется амортизацией. Инвестировать в ценные бумаги рекомендуется на торговых площадках официальных дилеров. Они готовят профессиональные кредитные рейтинги, публикуют статистику оборотов, доходности.

Виды облигаций

За основу классификации облигационных бумаг принимают сроки оборота, процент доходности, эмитента и многие другие факторы. По периоду погашения финансовые инструменты подразделяют на бессрочные, отзывные, с правом закрытия, отсроченные, продлеваемые. Существуют именные облигации и бумаги на предъявителя. По факту обеспечения выделяют закладные, гарантированные ценные бумаги, а также активы без залога. Охарактеризуем коротко некоторые виды финансовых инструментов по основным параметрам группировки.

Корпоративные

К этой группе относятся финансовые инструменты, эмитированные частными юридическими лицами с целью финансирования предпринимательской деятельности. Финансы, полученные от продажи облигаций, направляются на увеличение оборотных фондов, расширение бизнеса, развитие нового направления, проекта.

Финансы, полученные от продажи облигаций, направляются на увеличение оборотных фондов, расширение бизнеса, развитие нового направления, проекта.

Размещение облигаций – экономически более выгодный процесс по сравнению с системой банковского кредитования. Нередко процентные ставки по ценным бумагам в разы меньше платы за пользование деньгами по кредиту, ссуде. Дополнительным преимуществом ценных бумаг становится большая продолжительность оборота.

Корпоративные облигации продаются крупными предприятиями, холдингами, корпорациями. Для обеспечения гаранта платежеспособности эмитент предоставляет под залог объекты недвижимости, имущество. Когда компания оказывается не способной погасить обязательство в установленные сроки, объект залога передается на реализацию, а вырученные от продажи средства выплачиваются инвесторам.

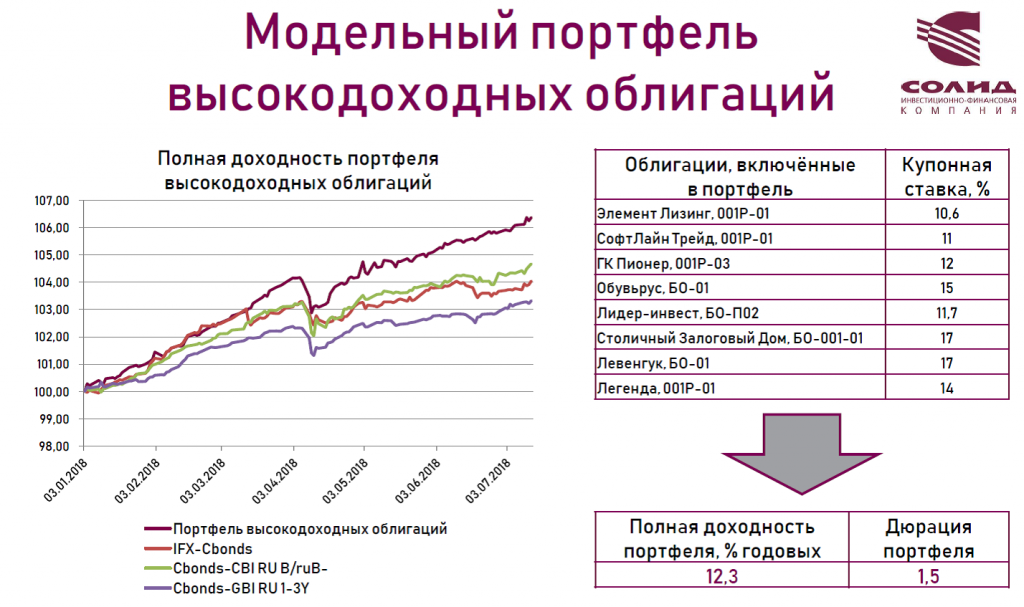

Ценные бумаги, выпущенные организациями, признаются высокодоходными и высокорисковыми. Средний процент прибыли варьирует между 10 и 50%. Купонная прибыль, дисконтная разница подлежат налогообложению. На фондовом рынке представлено богатое разнообразие корпоративных облигаций, поэтому любой инвестор подберет актив под свои цели и финансовые возможности.

На фондовом рынке представлено богатое разнообразие корпоративных облигаций, поэтому любой инвестор подберет актив под свои цели и финансовые возможности.

Государственные (федерального займа)

Из названия очевидно, что ценные бумаги эмитирует казначейство конкретной страны. В России выпуском этих финансовых инструментов занимается Министерство Финансов, активы получили название облигаций федерального займа (ОФЗ). Бумаги выпускаются для покрытия дефицита бюджета государства. Поскольку отрицательный баланс в казне формируется регулярно, активы запускаются в оборот на среднесрочной или долгосрочной перспективе.

Нередко финансовая ситуация государства далека от кризиса, просто сформировался так называемый кассовый разрыв. Правительство уже израсходовало капитал, а планируемые поступления налогов еще не произведены. Для нейтрализации ситуации производится выпуск краткосрочных облигаций. Они способны урегулировать проблемы и покрыть временный дефицит бюджета.

Чиновники достаточно часто инициируют выпуск облигационных бумаг для формирования финансовой базы под крупные проекты. Например, дополнительное финансирование потребуется при строительстве жилых комплексов, федеральных трасс. В исключительных случаях государство выпускает облигации для рефинансирования – покрытия других долговых бумаг и обязательств.

Рискованность государственных облигаций сведена к минимуму. Редкие случаи дефолта возникают у ослабленных государств, не способных удовлетворить иски кредиторов. Доходность ОФЗ уступает остальным проектам (8-12%), она напрямую зависит от ключевой ставки Центробанка. В пропорции со сроком действия актива определяется процент прибыли: чем короче период оборота, тем ниже профит.

Купонная прибыль не является объектом обложения налогами, но с дисконтной разницы бюджетный сбор придется перечислить. Облигации от государства бывают краткосрочными, среднесрочными, долгосрочными. Максимальный интервал жизни актива сегодня составляет четверть века.

Иностранные и выпускаемые в США

Ценные бумаги выпускаются зарубежными эмитентами, обращаются на международном фондовом рынке. Основную долю оборота занимают биржи Лондона, Сингапура, Гонконга, небольшая часть инструментов обращается на площадках США, Японии и других стран. К иностранным относят ценные бумаги, выпущенные для оборота на международных биржах или в валюте, отличной от национальных символов инвестора.

Эмитентами облигаций становятся корпорации, казначейство иностранного государства. В финансовой среде используются жаргонные определения для активов конкретных стран: янки (США), самураи (Япония), матадор (Испания), кенгуру (Австралия) и пр. Валютные облигации открывают доступ к национальному рынку ссудного капитала.

Участниками биржевых операций становятся надежные клиенты, с проверенной кредитной историей. Приобретают такие активы чаще всего институционные инвесторы, управляющие портфелями и капиталами группы лиц. Такие покупки позволяют произвести диверсификацию валютных рисков.

Такие покупки позволяют произвести диверсификацию валютных рисков.

Крупнейший рынок иностранных облигаций – Швейцарский. Он существует более пятидесяти лет, характеризуется большим числом эмиссий. Торговая площадка предлагает пользователям стойкую национальную валюту, развитую банковскую систему. Японский рынок пополняют облигации государства и федеральной сети банков. Биржа существует около сорока лет. Молодой, но стремительно развивающийся сектор – рынок США. Он привлекает инвесторов высокой ликвидностью и разнообразием торгуемых активов.

По видам выплаты дохода

В мировой практике различают шесть основных типов осуществления платежей по облигациям:

- фиксированная ставка (твердопроцентные) – самая распространенная форма погашения обязательств;

- плавающий процент (переменный купон) – размер дохода периодически изменяется в соответствии с ключевыми экономическими факторами;

- ступенчатые дивиденды – инвестор получает прибыль по установленным датам, каждая последующая сумма больше предыдущей;

- по индексу прироста потребительских цен – редко используемая методика, принцип которой определяется тесной взаимосвязью рынка и активов в обороте;

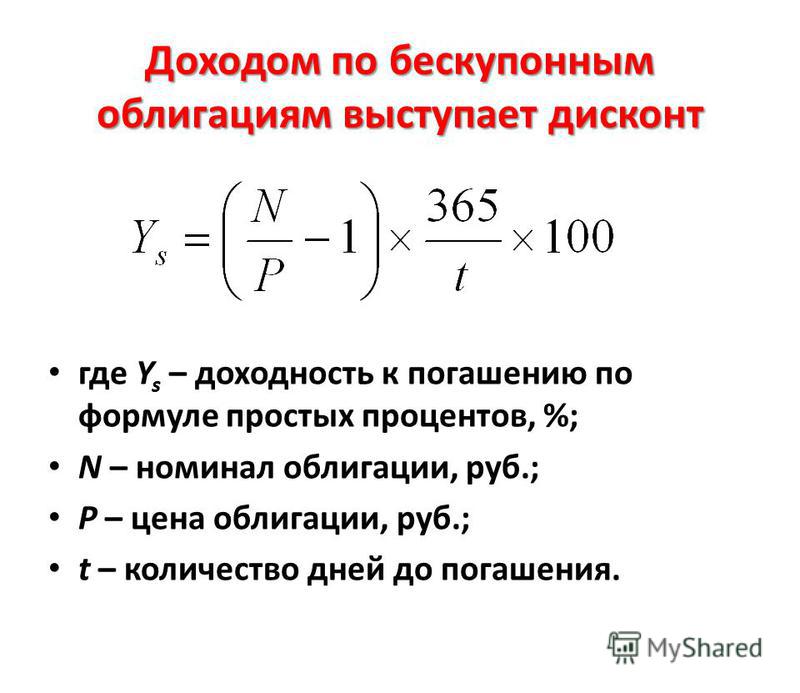

- дисконт по покупке – пользователь получает доход исключительно при продаже ценной бумаги за счет разницы номинала и рыночной цены;

- выигрыш – особая система, основанная на проведении тиражных розыгрышей, когда победитель получает вознаграждение.

Где можно приобрести облигации

Торговлей ценными бумагами занимаются официальные дилеры с действующей лицензией: брокеры, кредитные учреждения. По условиям приобретения активов торговые площадки очень похожи, различается развитость сервиса обслуживания клиентов и размер вознаграждений посредников. Крупные брокерские агентства составляют актуальные рейтинги, публикуют новости, аналитику. Мелкие продавцы не готовы нести дополнительные расходы, ведут бизнес в узких рамках.

Чтобы выбрать надежную торговую площадку, рекомендуется регулярно изучать рейтинги. Популярные аналитические агентства готовят подборки лучших продавцов и организаторов торговли ценными бумагами. Крупнейший банк Сбербанк торгует корпоративными и государственными облигациями. На официальном сайте представлены подробные инструкции по инвестированию.

Не менее популярный банк ВТБ-24 предлагает инвесторам богатый выбор продуктов. Дилер позволяет новичкам попробовать свои силы в демо-аккаунте. Регистрация реального счета не отнимет много времени, достойная информационная база облегчит процесс инвестирования. Среди брокеров популярны Финам, Открытие, БКС, Церих и др..

Регистрация реального счета не отнимет много времени, достойная информационная база облегчит процесс инвестирования. Среди брокеров популярны Финам, Открытие, БКС, Церих и др..

Как выбрать самые прибыльные облигации для инвестирования? Максимальную выгоду инвесторы получат от покупки активов на платформе брокера, поскольку посредник имеет большую заинтересованность в увеличении потока клиентов, взимает приемлемые комиссии. Дополнительно продавцы предлагают услуги советников, помощников, персональных менеджеров. Полезная опция брокерских счетов – готовые стратегии инвестирования.

Доходность от инвестирования

Фактически величина доходности финансирования в облигации – процентное соотношение чистой прибыли инвестора к затратам. Показатель представлен из трех составляющих:

- купонный процент – фиксированная ставка по ценной бумаге;

- текущий профит – соотношение процента прибыли к стоимости покупки лота;

- полная доходность – совокупная прибыль от сделки.

Базовую прибыль инвесторы получают на купонах. Основная масса эмитентов выплачивает дивиденды покупателям с завидной регулярностью: каждый месяц, квартал или полугодие. Финансы зачисляются на счет инвестора и становятся свободными для оборота.

Банки и дилеры придерживаются тактики расчета доходности, когда процент прибыли по облигациям в 1,5-2 раза превышает стандартную ставку по депозитным счетам. По подсчетам аналитиков, государственные ценные бумаги обеспечивают около 10% прибыли, муниципальные, корпоративные – до 15%, активы с умеренным риском – 18-19%, фирмы второго эшелона – около 30%, самые проблемные компании – более 50%.

Прибыльность вложений в облигационные бумаги напрямую зависит от политико-экономической ситуации в стране, на международном рынке. Размер дохода меняется при инфляции, природных катаклизмах, введении межгосударственных санкций и пр.

Налоги с прибыли

Инвестор при реализации торговых сделок с облигациями должен руководствоваться нормами законодательства страны-эмитента ценных бумаг. В России вся сумма дохода, полученного пользователем от операций на фондовом рынке, признается объектом налогообложения. Сюда включаются также курсовые разницы по еврооблигациям. Поэтому частные клиенты получают купонную, дисконтную прибыль за вычетом 13%. ОФЗ относятся к льготной категории: по ним прибыль по купонам не подлежит налогообложению.

В России вся сумма дохода, полученного пользователем от операций на фондовом рынке, признается объектом налогообложения. Сюда включаются также курсовые разницы по еврооблигациям. Поэтому частные клиенты получают купонную, дисконтную прибыль за вычетом 13%. ОФЗ относятся к льготной категории: по ним прибыль по купонам не подлежит налогообложению.

Корпоративные ценные бумаги, эмитированные с 2017 по 2020 г. по новым критериям российского законодательства освобождаются от уплаты налога с купона, если его величина не превышает ключевую ставку ЦБ РФ на пять пунктов. Обязанность по удержанию и перечислению налогов возлагается на брокеров, они выступают налоговыми агентами.

Существует единственный вариант освобождения от подоходного налога – ведение торговых операций через ИИС. Когда проект существует более трех лет, владелец получает возможность применения налоговой льготы или полного освобождения от обязательств. Убытки прошлых отчетных периодов также позволят в исключительных случаях освободиться от налогового бремени.

Риски инвестирования

Инвестиционная деятельность всегда сопряжена с определенными рисками, независимо от выбранной стратегии и торгуемого финансового инструмента. Облигации не являются исключением. Ключевую опасность представляет дефолт – неспособность эмитента своевременно погасить долговое обязательство. Чем большую доходность заявляет владелец актива, тем выше вероятность убытка.

Инвесторы не застрахованы от инфляции, тогда доходность ценных бумаг существенно упадет в сравнении с общерыночными ценами. Поскольку процентная ставка на облигации постоянно меняется, владелец актива рискует оказаться в убытке. Рекомендуется выбирать долгосрочные инвестиции в облигации, проекты с переменным процентом.

Для управления рисками инвесторы передают финансы в доверительное управление профессионалам, создают персональные портфели, диверсифицируют вложения. Выбирая государственные облигации, клиенты фондового рынка получают дополнительные гарантии исполнения сделки.

Покупатели должны всегда задумываться над тем, как продать облигации. Такая необходимость возникает при ухудшении финансового состояния инвестора, падении спроса на активы эмитента. В последнем случае вкладчик теряет в доходности и вынужден закрыть сделку досрочно, чтобы сохранить значительную часть капитала.

Ослабленные компании-эмитенты оказываются в зоне кредитных рисков. Финансовые учреждения оценивают низкую платежеспособность клиента, повышают процентные ставки по кредитам. В результате продавец ценных бумаг оказывается неспособным в обозначенные сроки и в полном объеме удовлетворить требования инвестора.

Рынок государственных облигаций отличается относительной стабильностью. Корпоративные активы подвержены воздействию комплекса внешних и внутренних факторов, поэтому ликвидность таких инструментов непостоянна. Падение спроса на активы корпораций приводит к волатильности цен, а инвестор рискует потерять существенную долю прибыли.

youtube.com/embed/ZcQFnl4EYU4″/>Приобретение облигаций – популярный вид инвестирования на фондовом рынке. Эмитентами становятся частные учреждения, корпорации, государство. Корпоративные бумаги приносят доходность до 50%, сопряжены с высокими рисками. Федеральные активы надежные, дают возможность получения налоговых льгот, но отличаются низким процентом прибыли. При выборе объекта инвестиций рекомендуется учитывать рейтинги, динамику изменения курса, спроса на облигации за несколько периодов.

Отзывы и обсуждения

Инвестиции для начинающих – статьи, разбор компаний, интервью

ООО «ГПБ Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России 08. 04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при

условии использования предоставленной информации для принятия инвестиционных решений.

Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех

случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором

самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в

случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в

представленной информации.

04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при

условии использования предоставленной информации для принятия инвестиционных решений.

Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех

случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором

самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в

случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в

представленной информации.С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

© 2021 ООО «ГПБ Инвестиции»

основные принципы — Блог Райффайзенбанка R-Media

Что учесть при выборе облигаций

Мы уже писали, как правильно и максимально точно рассчитать доходность облигаций. Но выбор облигаций для инвестирования с учетом одной только доходности сделать сложно. Есть и другие важные факторы, на которые стоит обратить внимание и учесть перед покупкой.

Кредитное качество эмитента

Срок до погашения

Наличие субординации

Тип купона (фиксированный, плавающий, увеличивающий номинал)

Наличие колл/пут-опциона

Амортизация

Особенности покупки перед выплатой купона

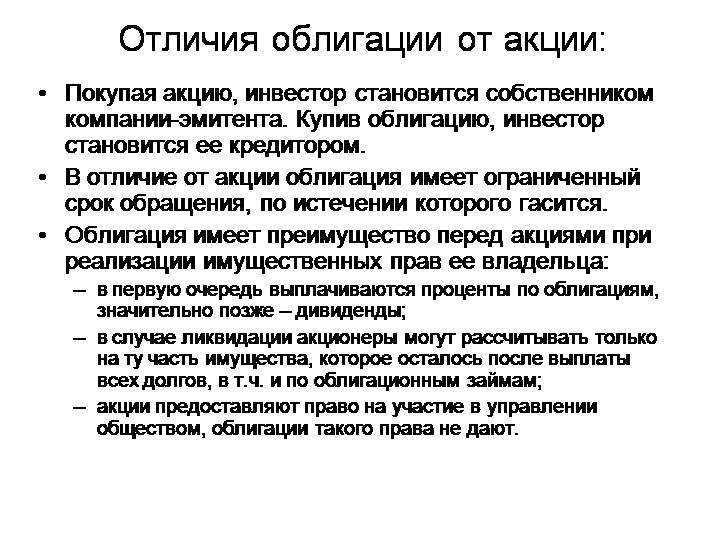

При инвестировании в облигации вы одалживаете деньги компании, поэтому стоит понимать, насколько она надежна — насколько высоко ее кредитное качество. Прежде чем вложить деньги в облигации компании, можно самостоятельно проанализировать ее финансовую отчетность или довериться аналитикам международных рейтинговых агентств — второй способ быстрее. Но оба способа не гарантируют 100%-ной надежности инвестиций.

Прежде чем вложить деньги в облигации компании, можно самостоятельно проанализировать ее финансовую отчетность или довериться аналитикам международных рейтинговых агентств — второй способ быстрее. Но оба способа не гарантируют 100%-ной надежности инвестиций.

Найти кредитные рейтинги можно в аналитических обзорах брокеров или на сайтах компаний, например по запросу в поисковике «международный кредитный рейтинг название_компании». Обычно эмитентов делят на заемщиков инвестиционного и мусорного рейтинга. К первым относят компании с рейтингом от BBB– и выше.

Вывод: рейтинги международных агентств не гарантируют 100%-ной надежности, но позволяют быстро оценить ее.

Рейтинговая шкала. Это разделение условно, но считается, что чем выше рейтинг компании, тем ниже вероятность ее банкротстваОбычно чем дольше срок до погашения, тем выше доходность ценных бумаг. Чем длиннее облигация, тем больше неопределенности и риска, поэтому инвесторы хотят получать за это дополнительный доход. Из-за этого при выборе облигаций есть соблазн выбрать самую длинную и доходную. К чему это может привести, покажем на графике:

Пример. В начале 2018 года инвестор купил гособлигации — 15-летние ОФЗ 26221, так как доходность по ним была выше, чем по однолетним ОФЗ 26208. Через некоторое время инвестору понадобились деньги, и ему пришлось продать облигации. Момент для продажи был неудачным, и он понес убытки. Обе бумаги выплачивали купон, но по годовой бумаге купонный доход был больше падения в цене облигации — инвестор мог бы заработать. А вот с 15-летней облигацией он понес убыток.Вывод: соотнесите срок до погашения ценной бумаги с горизонтом инвестирования. Не стоит покупать длинные облигации, если деньги могут понадобиться в любой момент. Как вариант, диверсифицируйте портфель по срокам — купите бонды разной длины.

Это в основном актуально для банковских бумаг. Иногда банки выпускают субординированные облигации — это бумаги с повышенным риском. Они позволяют банкам увеличивать капитал, а значит — выдавать больше кредитов и получать больший доход. Но чтобы сделать это, регуляторы требуют добавить в условия выпуска пункты о возможности списания облигаций и невыплаты купона при достижении определенных условий. То есть инвестор может потерять всю сумму, вложенную в такой инструмент. Например, норматив достаточности базового капитала упал до 5,125 % — субординированные бумаги списываются, а капитал банка восстанавливается. Банк существует дальше, а инвестиции держателей субординированных облигаций — нет.

Вывод: субординированные облигации — это повышенный риск. Начинающим инвесторам лучше их избегать.

Пример субординированных облигаций — облигации Россельхозбанка 08Т1 на Московской биржеБольшая часть облигаций имеет фиксированный на определенный срок купон. Инвестор знает, когда и сколько денег он получит, и может рассчитать доходность. Но есть и облигации с плавающим купоном — он привязан к определенному параметру, например к инфляции или к ставке межбанковского кредитования RUONIA. В момент выпуска фиксируется лишь премия к базовому параметру, например инфляция +0,75 %. Дальше с определенной периодичностью купон пересматривается в зависимости от значения инфляции: каждый раз к нему прибавляется зафиксированная премия — в нашем случае +0,75 %. Если инфляция пойдет вниз, то купон снизится, а с ним — и ваш доход. Если инфляция пойдет вверх, то и вы заработаете больше.

Вывод: облигации с плавающим купоном — защитные. Обычно их покупают, если опасаются негатива в экономике. Иногда полезно иметь в портфеле такой инструмент.

Облигация ОФЗ 29011 с плавающим купоном летом 2015 года вела себя спокойнее по сравнению с ОФЗ 26205 с фиксированным купономЧасто облигации предусматривают право держателей досрочно продать ее за 100 % от номинала. Это называется оферта, или пут-опцион. Дата оферты известна заранее. Делается это во многом для удешевления заимствования для эмитента: он знает, что на 20 лет деньги ему никто не даст, а на 1 год — да. Но регистрировать каждый год новую облигацию — это дополнительные расходы. Поэтому он регистрирует один выпуск на 20 лет, но прописывает в условиях, что через год инвестор, если захочет, может продать ценные бумаги эмитенту обратно за 100 % стоимости.

Происходит это так. Незадолго до даты оферты (обычно за 1–2 недели) эмитент объявляет условия на следующий период, например новая оферта через два года, новый купон такой-то. Если вас устраивают предложенные условия, то можно ничего не делать и не менять состав портфеля. Если нет — оставляете поручение брокеру на участие в оферте и в определенный день получаете на счет деньги вместо облигации.

- За участие в оферте брокер может взимать комиссию, ее размер может сильно отличаться у разных брокеров.

- Предложенные условия могут сильно ухудшиться, например эмитент может установить минимально возможный купон — 0,01 %. В этом случае если вы забудете подать поручение на участие в оферте, то останетесь с сильно подешевевшей бумагой в портфеле.

Вывод: следите за офертами, если собираетесь вложить деньги в облигации.

Описание облигации ИКС5 Финанс 001Р-12 на сайте Московской биржи. Дата оферты — 30 июня 2023 годаБывает и обратная ситуация: эмитент оставляет за собой право досрочного выкупа по определенной цене и прописывает это в условиях выпуска. Здесь уже у инвестора нет права выбора — если эмитент принял такое решение, то выкуп произойдет автоматически. Потенциальная опасность этой ситуации — купить облигацию за 103 %, по которой эмитент на следующий день объявляет выкуп за 102,5 %.

Вывод: чтобы не оказаться в ней, убедитесь, что либо у облигации нет колл-опциона, либо цена выкупа по колл-опциону выше цены, по которой вы покупаете.

Пример колл-опциона в облигациях Мегафон БО-001Р-02 на сайте Rusbonds (на сайте нужна регистрация)Как работает амортизация, проще всего объяснить на примере. Предположим, вы составили долгосрочный план инвестирования, приобрели 10-летнюю облигацию. Доходность продолжает снижаться, а стоимость вашей облигации, соответственно, расти — у вас все идет по плану. Через пять лет неожиданно часть вашего портфеля превращается в деньги, а стоимость ценных бумаг становится меньше. Это происходит потому, что эмитент заранее указал, что в определенные даты будет погашать часть тела долга — это и называется амортизацией. В итоге вы получаете деньги раньше, чем предполагали. В нашем примере эту часть портфеля придется реинвестировать по снизившейся доходности, что нарушит изначальный план.

Вывод: сама по себе амортизация — это неплохо. Плохо не знать о ней, потому что если деньги придут раньше, чем вы планировали, то есть риск реинвестировать уже с более низкой доходностью.

Описание облигации Московской области 25016 на сайте Rusbonds (необходимо зарегистрироваться на сайте)В 2021 году в России возвращается налог с купона. Это сама по себе грустная новость, но с ним еще и возвращается неприятная особенность налогообложения. Налог удерживается с того, кто является держателем на момент выплаты купона. Например, если вы купили облигацию в середине срока между выплатами купонов, то в момент выплаты купона весь налог спишется с вас. Даже если вы купили облигацию за день до выплаты, 13 % со всего купона заплатите вы. Эта переплата учтется и уменьшит налог, но только при погашении либо продаже, что может произойти через несколько лет. Таким образом, вы авансируете государственный бюджет на весь срок владения бумагой.

Вывод: при прочих равных лучше выбрать ту ценную бумагу, по которой купон был выплачен недавно.

Основную информацию: график и размер купонов, дату погашения, наличие субординации, амортизации и оферты — можно найти на следующих ресурсах (все сервисы требуют предварительной регистрации):

- Raiffeisen.navigator.ru — удобный интерфейс, кликабельные графики, сортировка по эшелонам и сфере деятельности;

- Rusbonds.org — сложный интерфейс, но удобнее в части информации по офертам и амортизации, есть поиск по актуальным первичным размещениям;

- сайт Московской биржи — удобный интерфейс, но недостаточно полная информация по амортизации и офертам.

УК «Тинькофф Капитал» запустила биржевой фонд для инвестиций в облигации

Новый фонд позволяет инвестировать в среднесрочные корпоративные облигации российских компаний из 9 отраслей. Он следует за индексом Tinkoff Aggregate Bond Index RUB *, который отражает накопленную доходность сбалансированного портфеля облигаций, допущенных к торгам на Московской бирже и номинированных в рублях.

Портфель фонда состоит из 35 выпусков облигаций, номинированных в российских рублях, допущенных к торгам на Московской бирже и имеющих кредитный рейтинг ** не ниже «BBB» (хорошая кредитоспособность, низкие на данный момент ожидания по кредитным рискам) от одного из российских рейтинговых агентств (АКРА, Эксперт РА, НРА, НКР), либо рейтинг «B» и выше от агентств Standard & Poors или Fitch, либо «B2» и выше от агентства Moody’s.

Дюрация облигаций (эффективный срок до их погашения) — 2,5 года.

Средневзвешенная доходность к погашению по портфелю фонда составляет 8,5% годовых.

Руслан Мучипов, генеральный директор УК «Тинькофф Капитал»:

«Мы создали фонд „Тинькофф Облигации», чтобы дать нашим клиентам альтернативу для инвестирования в облигации. Фонд составлен на базе прогнозов аналитического департамента Тинькофф Инвестиций с учетом разных факторов. Например, финансовая устойчивость эмитента облигаций (на основе публичных кредитных рейтингов и собственного анализа платежеспособности эмитента), ликвидность облигаций на основании данных ММВБ, срок до погашения и доходность.

При этом фонд освобождается от уплаты НДФЛ на купонный доход и реинвестирует средства. Если владеть паями от трех лет и дольше, можно получить инвестиционный налоговый вычет. Порог входа очень демократичный — от 6 ₽. Мы рассчитываем, что консервативные инвесторы, придерживающиеся стратегии buy & hold, высоко оценят наш новый продукт».

* Индекс Tinkoff Aggregate Bond Index RUB рассчитывается АО «Тинькофф Банк».

** Кредитные рейтинги присваиваются рейтинговыми агентствами. Они изучают кредитное состояние компаний и стран по своей методологии и дают оценку — от дефолтного состояния до максимальной надежности.

Фонд «Тинькофф Облигации» доступен на всех тарифах Тинькофф Инвестиций без брокерских комиссий за покупку и продажу паев на платформе Тинькофф Инвестиций.

Дисклеймер:

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; Обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Весь текст дисклеймера

ООО «Тинькофф Капитал». Лицензия Банка России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-01027 от 3 сентября 2019 г., без ограничения срока действия. Обращаем ваше внимание на то, что стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО «Тинькофф Капитал» и паевых инвестиционных фондов, находящихся под его управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу: 125212, г. Москва, Головинское шоссе, дом 5, корпус 1, этаж 19, помещение 19018, на сайте https://www.tinkoffcapital.ru, по телефону: +7 499 704-06-13.

БПИФ РФИ «Тинькофф Облигации». Правила доверительного управления № 4458, зарегистрированы Банком России 10.06.2021.

Облигации для начинающих, стратегия инвестирования, финансовый консультант

Стратегия инвестирования в долги: стоит ли покупать облигации?

Более 113 триллионов долларов США — примерный оборот глобального рынка облигаций согласно исследованиям SIFMA (Ассоциация финансовых рынков и индустрии финансовых активов). Есть разные стратегии инвестирования в облигации:

- Вы можете скупить их с целью получения дохода при погашении долга

- Вы можете стать участником вторичного, спекулятивного рынка

- Вы можете совместить эти стратегии

Ваш финансовый консультант поможет выбрать правильную модель инвестирования. Покупка и продажа облигаций обязательно входят в инвестиционные услуги любого брокера.

Что такое облигация?

Облигация — это ценная бумага, гарантирующая держателю получение от эмитента номинала, указанного в ней. Этот номинал может быть выплачен в денежном виде или другом имущественном эквиваленте. Их также называют бондами (от англ. Bond) и делят на несколько категорий по эмитентам и типу дохода.

Инвестор получает доход двумя способами:

- В виде периодических выплат (купоны)

- В виде дисконта (разница между номиналом и рыночной стоимостью)

Выпускать облигации могут государства (суверенные бонды), местные власти (муниципальные бонды) или компании в поисках финансирования (корпоративные бонды). Для повышения привлекательности бондов на открытом рынке эмитенты часто выплачивают проценты по долгам. Наиболее популярными считаются облигации с плавающей процентной ставкой. В этом случае ставка напрямую зависит от определенных эмитентом финансовых индикаторов (часто используется ставка рефинансирования центрального банка).

К облигациям относят ипотечные ценные бумаги, равно как и бонды, рефинансируемые другими кредитными обязательствами (включая потребительские).

Уровень риска при инвестициях в облигации

Рекомендации финансовых консультантов консервативно настроенным инвесторам обычно звучат следующим образом: «безопаснее всего банковский депозит, облигации и акции рискованнее». Облигации действительно подвержены рискам (например, дефолт эмитента), но эти риски намного меньше по сравнению с акциями, доход по которым определяется рядом нестабильных рыночных факторов.

Если основной целью приобретения бонда является получение купонного дохода, то рыночную волатильность можно игнорировать. Номинал и проценты будут выплачены согласно предопределенного графика. Главной задачей инвестора становится расчет НКД (накопленный купонный доход), если часть номинала уже была выплачена, то стоимость облигации соответственно снижается.

Инвестору следует тщательно изучать эмитента облигации и текущее состояние рынка ценных бумаг при желании заработать на дисконте (разницей между рыночной и номинальной стоимостью) или рыночных спекуляциях. Ценность облигации напрямую зависит от платежеспособности и надежности эмитента. Необходимо учитывать и сопряженные риски:

- Кредитные риски. Бонды с низким кредитным рейтингом обладают повышенной волатильностью, но приносят наибольший доход и наоборот.

- Риски, связанные с валютой страны эмитента. Покупка иностранных долговых бумаг с номиналом, выраженным в местной валюте, сопряжена с очевидным риском: валютный рынок волатильный, что сказывается на фактической доходности инвестиций в облигации.

- Риски, связанные с колебаниями национальных процентных ставок. Подвержены влиянию финансовых индикаторов преимущественно бонды с плавающим интересом, а потому изменение рыночной ситуации может снизить или повысить ценность бумаги.

Положение дел на сырьевом рынке может снижать или повышать инфляционное давление, принуждая ЦБ изменять процентные ставки. Повышение этих ставок, как правило, приводит к снижению цен на облигации.

Подводим итоги

Оценка ценности и целесообразности инвестирования в облигации не требует глубокого погружения в детали. Инвестор всегда проинформирован о дате погашения и финансовых характеристиках бумаги. Критическим риском является банкротство (дефолт) эмитента. Изучение эмитентов и анализ их экономической стабильности — фундаментальная составляющая анализа облигаций.

Следует подбирать бонды надежных эмитентов (оценивайте их по регулярным финансовым отчетам или данным Bloomberg или The Wall Street Journal) и следить за состоянием дел на вторичном рынке, чтобы подгадать оптимальный момент для продажи, если вы не заинтересованы в купонном доходе.

Найдите нужную облигацию в нужное время

Каждый инвестиционный портфель должен предусматривать выделение определенного процента средств на облигации в какой-то момент на протяжении жизни инвестора. Это связано с тем, что облигации обеспечивают стабильные и относительно безопасные денежные потоки (доход), что жизненно важно для инвестора, который находится на стадии использования активов или сохранения капитала в рамках своего инвестиционного планирования, а также для инвесторов, приближающихся к этой стадии. Проще говоря, если вы зависите от дохода от ваших инвестиций для оплаты счетов и ваших повседневных расходов на жизнь (или будут в ближайшем будущем), вам следует инвестировать в облигации.

В этой статье мы обсудим несколько различных типов облигаций и определим, как каждый из них может быть использован для достижения целей инвестора.

Ключевые выводы

- Хорошо диверсифицированный портфель должен включать в себя вложения в облигации, но рынок облигаций может быть сложным и подавляющим, если рассматривать его в целом.

- В зависимости от ваших инвестиционных целей, налоговых рисков, толерантности к риску и временного горизонта для вас будут наиболее подходящими различные типы облигаций.

- Знание рисков и характеристик каждого типа облигаций может помочь вам понять, когда и какую долю этого класса активов добавить в ваш портфель.

Создание вашего портфеля для получения дохода

В отличие от инвестиций в акции, портфель облигаций может быть структурирован таким образом, чтобы точно соответствовать потребностям инвестора в доходах, поскольку в случае с акциями инвестор может зависеть от неопределенной и непредсказуемой прироста капитала для оплаты счетов. Кроме того, если инвестор ликвидирует акции для получения текущего дохода, ему, возможно, придется сделать это как раз в неподходящее время — когда волатильный фондовый рынок падает.

У хорошо структурированного портфеля облигаций такой проблемы нет. Доход может быть получен в результате купонных выплат или комбинации купонных выплат и возврата основной суммы при наступлении срока погашения облигации. Любой доход, который не требуется по истечении срока погашения облигации, стратегически реинвестируется в другую облигацию для будущих нужд — таким образом выполняются требования к доходу при сохранении максимальной суммы капитала. Суть в том, что облигации являются исторически менее изменчивым, менее рискованным и более предсказуемым источником дохода, чем акции.

Есть казначейские облигации США, корпоративные облигации, ипотечные облигации, высокодоходные облигации, муниципальные облигации, иностранные облигации и облигации развивающихся рынков — и это лишь некоторые из них. Каждый тип имеет разный срок погашения (от краткосрочного до долгосрочного). Давайте подробнее рассмотрим ряд этих различных типов облигаций.

Казначейские облигации США

Казначейские облигации США считаются одними из самых безопасных, если не самых безопасных вложений в мире. Для всех намерений и целей они считаются безопасными.(Примечание: они свободны от кредитного риска, но не от процентного риска.)

Облигации казначейства США часто используются в качестве ориентира для определения цен или доходности других облигаций. Цену любой облигации лучше всего понять, если посмотреть на ее доходность. В качестве меры относительной стоимости доходность большинства облигаций указывается как спред доходности к сопоставимой облигации Казначейства США.

Пример: спреды доходности

Спрэд по определенной корпоративной облигации может быть на 200 базисных пунктов выше текущего 10-летнего казначейства.Это означает, что корпоративные облигации приносят на два процента больше доходности, чем текущие 10-летние казначейские облигации. Следовательно, если мы предположим, что эта корпоративная облигация не подлежит отзыву (то есть основная сумма не может быть выкуплена досрочно) и имеет тот же срок погашения, что и казначейская облигация, мы можем интерпретировать дополнительные два процента в доходности как меру кредитного риска. . Эта мера кредитного риска или спред будет меняться в зависимости от конкретной компании и рыночных условий.

Если вы желаете отказаться от некоторой доходности в обмен на безрисковый портфель, вы можете использовать казначейские облигации для структурирования портфеля с купонными выплатами и сроками погашения, которые соответствуют вашим потребностям в доходе.Главное — свести к минимуму риск реинвестирования, максимально сопоставив купонные выплаты и сроки погашения с вашими потребностями в доходах. Вы даже можете покупать казначейские облигации США напрямую в Министерстве финансов США по тем же ценам (доходности), что и крупные финансовые компании, в Treasury Direct.

Корпоративные облигации

Хотя не все публично торгуемые компании получают деньги за счет выпуска облигаций, доступны корпоративные облигации тысяч различных эмитентов. Корпоративные облигации подвержены кредитному риску, поэтому их необходимо анализировать с учетом деловых перспектив и денежных потоков компании.Бизнес-перспективы и денежные потоки разные — у компании может быть светлое будущее, но у компании может не быть текущего денежного потока для погашения своих долговых обязательств. Рейтинговые агентства, такие как Moody’s и Standard & Poor’s, предоставляют рейтинги корпоративных облигаций, чтобы помочь инвестору оценить способность эмитента своевременно выплачивать проценты и основную сумму.

Доходность представляет собой полезную меру относительной стоимости корпоративных облигаций и казначейских облигаций США. При сравнении двух или более корпоративных облигаций на основе доходности важно осознавать важность срока погашения.

Пример: доходность по облигациям и кредитный риск

Пятилетняя корпоративная облигация с доходностью семь процентов может не иметь такого же кредитного риска, как 10-летняя корпоративная облигация с той же доходностью в семь процентов. Если пятилетние казначейские облигации США приносят четыре процента, а 10-летние казначейские облигации США — шесть процентов, мы можем заключить, что 10-летние корпоративные облигации имеют меньший кредитный риск, поскольку они торгуются с более узким спредом к своим облигациям. Контрольный показатель казначейства. Как правило, чем дольше срок погашения облигации, тем выше доходность, которую требуют инвесторы.

Суть в том, что не пытайтесь сравнивать относительную стоимость на основе доходностей облигаций с разными сроками погашения, не осознавая этих различий. И обратите внимание на любые особенности колл (или другие особенности опционов), которые могут быть у корпоративных облигаций, так как они также будут влиять на доходность.

Диверсификация является ключом к минимизации риска при максимальном увеличении доходности портфеля акций, и это не менее важно для портфеля корпоративных облигаций. Корпоративные облигации можно приобрести через розничного брокера с минимальной номинальной стоимостью, обычно равной 1000 долларов США (но часто она может быть выше).

Ипотечные облигации

Ипотечные облигации похожи на корпоративные облигации в том, что они несут определенный кредитный риск и поэтому торгуются с разницей в доходности по сравнению с казначейскими облигациями США. Ипотечные облигации также имеют риск досрочного погашения и пролонгации. Эти типы процентных рисков связаны с вероятностью того, что соответствующие заемщики рефинансируют свои ипотечные кредиты по мере изменения преобладающих процентных ставок. Другими словами, ипотечные облигации имеют встроенный опцион колл, который может быть исполнен заемщиком в любое время.Оценка этого опциона колл сильно влияет на доходность ипотечных ценных бумаг. Это должно быть хорошо понятно любому инвестору, проводящему сравнение относительной стоимости ипотечных облигаций и / или других типов облигаций.

Есть три основных типа ипотечных облигаций: Джинни Мэй, агентские облигации и облигации частных марок.

- Облигации Джинни Мэй обеспечены полной верой и кредитом правительства США — ссуды, обеспечивающие облигации Джинни Мэй, гарантированы Федеральной жилищной администрацией (FHA), по делам ветеранов или другими федеральными жилищными агентствами.

- Ипотечные облигации агентства — это облигации, выпущенные предприятиями жилищного финансирования, спонсируемыми государством (GSE): Fannie Mae, Freddie Mac и Федеральными банками жилищного кредитования. Хотя эти облигации не имеют полной веры и доверия со стороны правительства США, они гарантированы GSE, и рынок в целом считает, что эти фирмы имеют неявную гарантию поддержки со стороны федерального правительства.

- Облигации под частной торговой маркой выпускаются финансовыми учреждениями, такими как крупные организации ипотечные кредиты или фирмы с Уолл-стрит.

Облигации Джинни Мэй не несут кредитного риска (аналогично казначейским облигациям США), ипотечные облигации агентств несут определенный кредитный риск, а ипотечные облигации частных марок могут нести большой кредитный риск.

Ипотечные облигации могут быть важной частью диверсифицированного портфеля облигаций, но инвестор должен понимать их уникальные риски. Рейтинговые агентства могут дать рекомендации по оценке кредитных рисков, но будьте осторожны — рейтинговые агентства иногда ошибаются. Ипотечные облигации можно покупать и продавать через розничного брокера.

Высокодоходные облигации, облигации Муни и другие облигации

Помимо казначейских, корпоративных и ипотечных облигаций, описанных выше, существует множество других облигаций, которые можно стратегически использовать в хорошо диверсифицированном доходном портфеле. Анализ доходности этих облигаций относительно казначейских облигаций США и сопоставимых облигаций того же типа и срока погашения является ключом к пониманию их рисков.

Так же, как и в случае движения цен на акции, доходность облигаций не согласуется от одного сектора к другому.Например, доходность высокодоходных облигаций по сравнению с облигациями развивающихся рынков может измениться по мере изменения политических рисков в развивающихся странах. Вы можете эффективно использовать сравнение доходности между облигациями и секторами для проведения анализа относительной стоимости, только если вы понимаете, откуда берутся эти различия в доходности. Убедитесь, что вы понимаете, как срок погашения облигации влияет на ее доходность — в том числе встроенные опционы колл или варианты предоплаты, которые могут изменить срок погашения.

Итог

Облигациям нужно место в любой долгосрочной инвестиционной стратегии.Не позволяйте сбережениям вашей жизни исчезнуть из-за волатильности фондового рынка. Если ваш доход зависит от ваших инвестиций или будет в ближайшем будущем, вам следует инвестировать в облигации. При инвестировании в облигации сравнивайте относительную стоимость на основе доходности, но убедитесь, что вы понимаете, как срок погашения и характеристики облигации влияют на ее доходность. Самое главное, изучите и поймите соответствующие контрольные ставки, такие как 10-летнее казначейство, чтобы оценить каждую потенциальную инвестицию в ее правильной перспективе.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Руководство для новых инвесторов — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Умение покупать облигации — важная часть вашего образования как инвестора. Хорошо диверсифицированный инвестиционный портфель должен обеспечивать баланс между акциями и фиксированным доходом, позволяя вам выдерживать волатильность и одновременно фиксировать рост.Давайте подробнее рассмотрим основы покупки облигаций.

Зачем инвестировать в облигации?

Облигации, как правило, предлагают надежный денежный поток, что делает их хорошим вариантом инвестирования для инвесторов, работающих с доходами. Хорошо диверсифицированный портфель облигаций может обеспечить предсказуемую доходность с меньшей волатильностью, чем акции, и более высокой доходностью, чем у фондов денежного рынка. Даже при низких процентных ставках варианты инвестирования в облигации, такие как высокодоходные долговые обязательства или облигации развивающихся стран, могут удовлетворить потребность инвестора в доходе, хотя и с гораздо большим риском.

«Цель инвестиций с фиксированным доходом — добавить диверсификации портфеля», — говорит Рич Пауэрс, руководитель отдела управления продуктами ETF в Vanguard. «Если вы посмотрите на доходность фондового рынка США в этом году, акции упали примерно на 13%. Облигации США с инвестиционным рейтингом выросли чуть более чем на 4,5%. Это важно, потому что, если у инвестора есть сбалансированный портфель акций и облигаций, это помогает ему иметь менее изменчивый опыт инвестора ».

Как покупать индивидуальные облигации

Инвесторы могут покупать отдельные облигации через брокера или напрямую у государственного учреждения-эмитента.Один из самых популярных случаев покупки отдельных облигаций — это возможность для инвесторов зафиксировать определенную доходность на определенный период времени. Эта стратегия обеспечивает стабильность, в то время как доходность паевого инвестиционного фонда облигаций или биржевого фонда с фиксированным доходом (ETF) колеблется со временем.

Важно помнить, что отдельные облигации необходимо покупать целиком. Большинство облигаций выпускаются с шагом в 1000 долларов, поэтому для начала вам необходимо пополнить баланс своего брокерского счета как минимум этой суммой.Обратите внимание, что, хотя облигации Казначейства США имеют номинальную стоимость 1000 долларов США, минимальная ставка составляет 100 долларов США, и они продаются с шагом 100 долларов США. Облигации казначейства США можно приобрести через брокера или напрямую в Treasury Direct.

Неважно, изучаете ли вы, как покупать муниципальные облигации, корпоративные облигации или казначейские облигации, основы покупки отдельной облигации остаются неизменными: вы можете покупать их в виде новых выпусков или на вторичном рынке.

Облигации нового выпуска

Покупка облигаций нового выпуска означает, что вы покупаете облигации на первичном рынке или в первый раз, когда они выпущены, аналогично покупке акций при IPO компании.Инвесторы приобретают облигации нового выпуска по так называемой цене размещения.

Как покупать корпоративные облигации в качестве новых выпусков

Обычным инвесторам может быть непросто приобрести корпоративные облигации нового выпуска. Обычно вам нужны отношения с банком или брокерской компанией, которая управляет первичным размещением облигаций. При рассмотрении корпоративных облигаций вы должны понимать рейтинг облигации (облигации инвестиционного или неинвестиционного уровня / мусорные облигации), срок погашения (краткосрочный, среднесрочный или долгосрочный), процентную ставку (фиксированную или плавающую) и то, как купонный доход ( выплата процентов) выплачивается (регулярно или с нулевым купоном).Для совершения покупки вам понадобится брокерский счет, который будет покрывать вашу цену покупки и любые комиссии, которые брокер может взимать при приобретении.

Как покупать муниципальные облигации в качестве новых выпусков

Покупка муниципальных облигаций в качестве новых выпусков требует от инвестора участия в периоде розничной заявки эмитента. Вам понадобится брокерский счет непосредственно в финансовом учреждении, поддерживающем выпуск облигаций, и заполните запрос, в котором укажите количество, купон и дату погашения облигаций, которые вы хотите приобрести.Вы можете найти доступные купоны и даты погашения в проспекте облигаций, который предоставляется потенциальным инвесторам.

Как покупать государственные облигации в качестве новых выпусков

Вы можете приобретать государственные облигации, такие как казначейские облигации США, через брокера или напрямую через Treasury Direct. Как отмечалось выше, казначейские облигации выпускаются с шагом 100 долларов США. Инвесторы могут покупать государственные облигации нового выпуска на аукционах несколько раз в год, подавая конкурентные или неконкурентные заявки.Неконкурентная ставка означает, что вы принимаете условия аукциона. При размещении конкурентного предложения вы можете указать предпочитаемую ставку дисконтирования, маржу дисконта или доходность. Вы можете отслеживать предстоящие аукционы в Интернете.

Облигации вторичного рынка

Держатели облигаций часто продают свои облигации до срока погашения на вторичном рынке. Если вам интересно узнать, как покупать облигации, которые не являются новыми выпусками, вы можете купить все перечисленные выше типы облигаций на вторичном рынке. Покупки совершаются через брокерских контор, специализированных брокеров по облигациям или открытые биржи.

При покупке облигаций на вторичном рынке вам потребуется больше исследований, поскольку ценообразование менее прозрачно. За новые выпуски все покупатели платят одинаковую цену. На вторичном рынке возможна наценка на корпоративные и муниципальные облигации. Также вполне возможно увидеть одну и ту же облигацию, предлагаемую двумя разными дилерами по двум разным ценам. С вас также могут взиматься комиссионные, комиссионные за транзакции и контрактные сборы по транзакциям, связанным с вашими облигациями.

Если вы намерены покупать отдельные облигации самостоятельно без консультанта по инвестициям, вы можете изучить справедливые цены на муниципальные облигации с помощью электронного доступа к муниципальным рынкам (EMMA).Что касается корпоративных облигаций, вам нужно будет выполнить сравнение цен на облигации, которые вы собираетесь рассматривать, чтобы убедиться, что вас устраивает спред, взимаемый брокером перед покупкой.

Казначейские облигациине предлагаются государством на вторичном рынке, но могут быть приобретены через брокерских контор.

Строительные лестницы

При покупке отдельных облигаций некоторые инвесторы хотят управлять своим процентным риском путем распределения сроков погашения облигаций, которыми они владеют. Это называется «лестницей облигаций».«Инвесторы с фиксированным доходом используют лестницу облигаций, чтобы обеспечить дополнительную гибкость при адаптации своих вложений к меняющимся рыночным условиям.

Например, у вас может быть 15 000 долларов для инвестирования в облигации. Вы можете потратить все это на одну облигацию с 10-летним сроком погашения, но ваш капитал будет привязан на десятилетие — за десять лет на рынках многое может измениться. Используя простую лестницу облигаций, вы бы купили три облигации на сумму 5000 долларов США с разнесенными сроками погашения: например, один год, два года и три года.

По мере того, как каждая облигация подходит к погашению, вы реинвестируете основную сумму в облигации с максимально длинным сроком, который вы выбрали вначале — в данном случае — 3-летним сроком погашения. С этой простой лестницей облигаций у вас будет 5000 долларов для реинвестирования каждый год. Если процентные ставки выше, вы получите преимущество в виде более высокой доходности. Если они ниже, лестница по-прежнему включает сроки погашения с более высокой доходностью. Кроме того, вы можете чередовать купонные выплаты, чтобы улучшить денежный поток.

Проблемы покупки индивидуальных облигаций

Когда вы думаете о том, как купить облигации для вашего инвестиционного портфеля, отдельные облигации создают несколько проблем.В дополнение к широкому спектру движущихся частей, присущих каждой облигации, доступ к первичному рынку может быть затруднен для всех, кроме самых богатых инвесторов. На вторичном рынке ценообразование менее прозрачно, чем на первичных выпусках, что затрудняет понимание инвесторами истинной стоимости отдельных облигаций и того, какая надбавка заложена в стоимость.

Если отдельные облигации кажутся слишком сложными для вашего уровня инвестиционной смекалки и вы не хотите использовать финансового консультанта в качестве руководства, вы можете изучить два дополнительных способа добавления инструментов с фиксированным доходом к своим инвестициям: паевые инвестиционные фонды и облигационные фонды ETF.

Покупка паевых инвестиционных фондов

Паевые инвестиционные фонды облигаций предлагают инвесторам многие преимущества отдельных облигаций с меньшим риском. Кроме того, покупка паевых инвестиционных фондов — гораздо более простой процесс.

«Некоторые из ключевых особенностей паевых инвестиционных фондов облигаций — это выгода от диверсификации и профессионального управления, — говорит Пауэрс. «С паевым инвестиционным фондом облигаций инвесторы получают выгоду от профессионалов с фиксированным доходом, управляющих деньгами и находящихся в объединенном фонде, где они держат не только десять отдельных облигаций.Они держат сотни облигаций, и вероятность того, что одна облигация непропорционально повлияет на ваши результаты, намного ниже «.

Как и фондовый паевой инвестиционный фонд, паевые инвестиционные фонды позволяют объединять деньги с другими инвесторами для покупки акций портфеля облигаций. Облигационные паевые инвестиционные фонды могут управляться активно или пассивно, фонды обычно используют облигации определенного типа — корпоративные или муниципальные. Они, как правило, придерживаются определенной стратегии погашения, долгосрочной или краткосрочной.

Некоторые из преимуществ паевых инвестиционных фондов облигаций включают:

- Ликвидность: Вы можете покупать и продавать акции паевых инвестиционных фондов облигаций так же легко, как покупать акции акций.В отличие от акций, заказы на покупку паев паевых инвестиционных фондов исполняются один раз в день после закрытия рынка.

- Реинвестирование дивидендов: Фонды позволяют легко реинвестировать дивиденды по выплате дохода обратно в фонд для продолжения наращивания инвестиций.

- Регулярный доход: В качестве альтернативы реинвестированию дивидендов большинство фондов облигаций дает вам возможность получать ежемесячные выплаты, обеспечивая стабильный поток денежных средств для инвесторов, которые хотят получать доход от облигаций.

- Возможный не облагаемый налогом доход: В зависимости от вашей налоговой категории и этапа жизни инвесторы могут выбрать фонды муниципальных облигаций, которые предлагают потенциал для получения необлагаемого налогом дохода. Как правило, проценты, уплачиваемые в муниципальных образованиях, освобождаются от федерального подоходного налога и могут быть освобождены от налогов штата или местных налогов.

Паевые инвестиционные фонды облигаций будут иметь комиссию за управление, чтобы компенсировать управляющим фондами активное управление облигациями, купленными и проданными внутри фонда. Этот сбор выражается в виде «коэффициента расходов» и указывает на размер комиссионных, которые вы будете платить в зависимости от ваших инвестиций каждый год.Например, фонд облигаций с коэффициентом расходов 1% будет взимать с вас 10 долларов в год с ваших инвестиций в размере 1000 долларов.

Многие паевые инвестиционные фонды облигаций имеют минимальные начальные вложения, которые вы должны отметить. Эти минимумы могут отличаться для обычных брокерских счетов и квалифицированных счетов, таких как IRA.

Покупка ETF на облигации

Вы можете инвестировать в облигации, покупая фонды, торгуемые на бирже облигаций (ETF). Как и паевые инвестиционные фонды облигаций, ETF представляют собой корзины облигаций, которые следуют определенной инвестиционной стратегии.Облигационные ETF также могут управляться пассивно или активно. Комиссии ETF обычно ниже, чем сборы паевых инвестиционных фондов.

«По большому счету, ETF имеют очень низкую стоимость, и инвесторы могут оставлять себе большую часть прибыли вместо того, чтобы платить вознаграждение управляющему, как в случае с паевым инвестиционным фондом», — говорит Пауэрс. «Для нового инвестора или кого-то, у кого меньше денег для инвестирования, порог входа — это просто чистая стоимость ETF вместо начальных минимумов инвестиций для многих паевых инвестиционных фондов».

Помимо стоимости, ETF предлагают еще большую ликвидность.Акции ETF торгуются как акции в обычные часы работы рынка, а не только один раз в день с паевыми фондами. Как и паевые инвестиционные фонды облигаций, ETF-облигации предлагают регулярные выплаты дохода.

При попытке решить, как покупать облигации, паевой инвестиционный фонд облигаций может быть лучшим решением для инвесторов, которые планируют держать акции фонда в течение длительного периода времени. Более активные инвесторы могут предпочесть облигационные ETF, поскольку многие паевые инвестиционные фонды не взимают краткосрочных комиссий за выкуп, чтобы препятствовать чрезмерной торговле.

Итог

Покупка облигаций, будь то отдельные облигации, паевые инвестиционные фонды или ETF облигаций, обеспечивает диверсификацию и надежный доход для вашего инвестиционного портфеля. В отношении всех инвестиций, связанных с облигациями, вы должны проявлять должную осмотрительность: изучать эмитентов, сравнивать рейтинги и, если возможно, проконсультироваться со своим специалистом по инвестициям, чтобы помочь вам сделать свой выбор.

Начните инвестировать с этими предложениями от наших партнеров

Раскрытие информации для рекламодателей

Как выбрать лучшие фонды облигаций

Итак, вы готовы заняться инвестированием в фонд облигаций — к сожалению, вы не знаете, как выбрать фонд облигаций.

По правде говоря, необходимо учитывать множество факторов. Какова ваша основная инвестиционная цель? Ищете доход от вложений? Вы — долгосрочный инвестор и хотите создать диверсифицированный портфель? Будете ли вы держать свои фонды облигаций на индивидуальном пенсионном счете (IRA), 401 (k) или обычном брокерском счете? Как долго вам нужно инвестировать?

Это некоторые из основных вопросов, на которые нужно ответить, прежде чем выбирать лучшие фонды облигаций для ваших инвестиционных целей.

Ключевые выводы

- Паевые инвестиционные фонды облигаций держат десятки или сотни облигаций и передают инвесторам процентные платежи за вычетом расходов фонда.

- Чтобы выбрать лучший фонд облигаций для получения дохода, посмотрите на 30-дневную доходность SEC, которая отражает дивиденды и проценты, полученные в течение периода после расходов.

- Инвесторы также выбирают фонды облигаций для диверсификации, потому что эти паевые инвестиционные фонды могут хорошо работать, когда экономика и фондовый рынок падают.

- По возможности, лучше всего хранить фонды облигаций на счете с льготным налогообложением, например на индивидуальном пенсионном счете (IRA) или 401 (k).

Фонды облигаций для получения дохода

На рынке существует несколько различных типов паевых инвестиционных фондов облигаций. Многие инвесторы выбирают облигации и фонды облигаций для получения процентного дохода. По этой причине облигации относятся к категории ценных бумаг с фиксированным доходом. Доход — это еще один термин для выплаты процентов.

Например, по индивидуальной облигации будут выплачиваться проценты, называемые купоном , держателю облигации (инвестору) по заявленной ставке в течение указанного периода времени (срока).Если они удерживаются до погашения и эмитент облигаций не объявит дефолт, держатель облигации получит назад все процентные платежи и 100% своей основной суммы к концу срока.

Но в случае паевых инвестиционных фондов облигаций взаимный фонд будет держать десятки или сотни облигаций и будет передавать процентные платежи за вычетом расходов фонда инвесторам паевых инвестиционных фондов.

Предлагаемые облигации на доход

При поиске лучших фондов облигаций для получения дохода вы захотите взглянуть на 30-дневную доходность SEC, которая относится к расчету доходности, основанному на 30-дневном периоде, заканчивающемся в последний день предыдущего месяца.Показатель доходности отражает дивиденды и проценты, полученные в течение периода, после вычета расходов фонда.

Доходность SEC — это приблизительная доходность, которую инвестор получит в течение года при условии, что каждая облигация в портфеле удерживается до погашения. Но имейте в виду, что фонды облигаций (лежащие в основе облигационные ценные бумаги) не удерживаются до погашения, а фонды облигаций не «созревают». Тем не менее, 30-дневная доходность SEC по-прежнему предоставляет инвесторам полезную информацию, поскольку помогает оценить доход, выраженный в процентах, необходимый для целей планирования.

Фонды облигаций также сообщают о скользящей двенадцатимесячной доходности (TTM), но эта доходность отражает прошлое и может измениться в следующем году. В последнее десятилетие доходность фондов облигаций была исторически низкой, что привело к повышению интереса к фондам высокодоходных облигаций. Фонды высокодоходных облигаций, также известные как фонды мусорных облигаций, несут больший рыночный риск, и инвесторам следует проявлять осторожность при инвестировании в эти ценные бумаги.

Облигационные фонды для диверсификации

Еще одна распространенная цель инвестирования в фонды облигаций — диверсификация.Цены на облигации движутся в направлении, противоположном процентным ставкам. Поэтому, когда Совет управляющих Федеральной резервной системы сигнализирует о понижении процентной ставки, взимаемой с банков, цены на облигации обычно повышаются. ФРС обычно снижает ставки, когда экономика слаба.

Облигационные паевые инвестиционные фонды могут хорошо работать, когда экономика и фондовый рынок — нет. По этой причине многие инвесторы любят включать фонды облигаций в свои портфели, чтобы обеспечить больший баланс и стабильность, когда их паевые инвестиционные фонды могут падать в цене.

Лучшими фондами облигаций для диверсификации являются фонды совокупного рынка облигаций, такие как Vanguard Total Bond Market Index (VBTLX), который пытается воспроизвести доходность Bloomberg Barclays Aggregate Float Adjusted Index, широкого индекса облигаций, охватывающего большинство торгуемых облигаций США и некоторые иностранные облигации. облигации торгуются в США.

Большинство инвесторов, стремящихся к диверсификации, не ищут фонды облигаций с самой высокой доходностью; вместо этого они будут искать фонды, такие как VBTLX, которые покрывают все типы облигаций по низкой цене или, по крайней мере, фонды с коэффициентами расходов ниже среднего.

Выбор инвестиционного счета

Поскольку паевые инвестиционные фонды облигаций являются ценными бумагами, вы должны сделать все возможное, чтобы ограничить налоги на этот доход. Например, если у вас есть возможность, как правило, лучше всего хранить фонды облигаций на счете с льготным налогообложением, таком как индивидуальный пенсионный счет (IRA) или 401 (k).

Для счетов с отсроченным налогом процентный доход и прирост капитала не облагаются налогом, пока вы храните средства на этих счетах. Вместо этого налог «откладывается» до тех пор, пока вы не снимете средства.Следовательно, фонды облигаций получат больше выгоды от начисления сложных процентов и, таким образом, будут расти быстрее на счете с отсроченным налогом.