Какие налоги платит фирма, ООО, юридическое лицо, организация

- 11.07.2021

- 489

- 5 мин. читать

- 0 комментариев

- актуально на сентябрь 2021

Вы решили открыть ООО, какие налоги нужно платить? В этой статье мы ответим на этот и многие другие вопросы. Разберем, какие налоги платит ООО, расскажем о существующих спецрежимах, преимуществах и недостатках каждого.

Прямые и косвенные налоги для ООО

Какие налоги должно платить ООО? В России существует 2 варианта налогов — прямые и косвенные. Первые выплачивают налогоплательщики — налог на прибыль, имущество, НДФЛ, транспортный и т.п. Вторые включаются в цену товаров, услуг, работ. К таким налогам относятся НДС, акцизы и т.п. Они оплачиваются за счет покупателей.

Прямые налоги это:

- налог на прибыль

- НДФЛ

- налоги на спецрежимах

- налог на имущество организаций и физлиц

- транспортный, земельный, водный налог и т.п.

Косвенный налог — дополнительная сумма, прибавляемая к стоимости товаров, услуг. Например, НДС платит покупатель, приобретая товар. Но ответственность за своевременное перечисление косвенных налогов в бюджет лежит на ООО.

Необходимо помнить, что при возврате излишне уплаченного косвенного налога, необходимо доказать, что вы выплатили покупателю данную сумму. Иначе это будет считаться неосновательным обогащением.

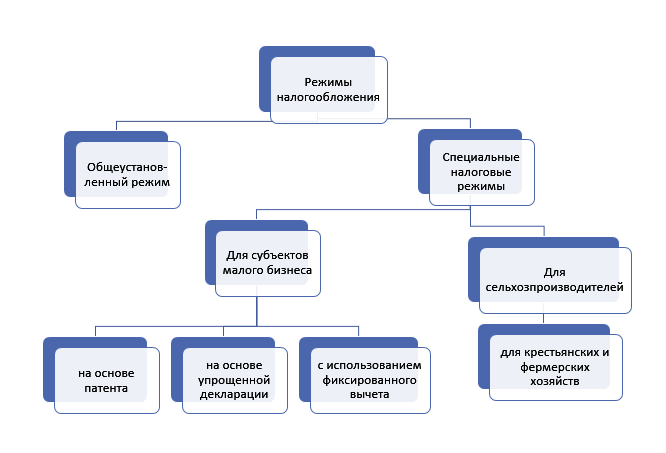

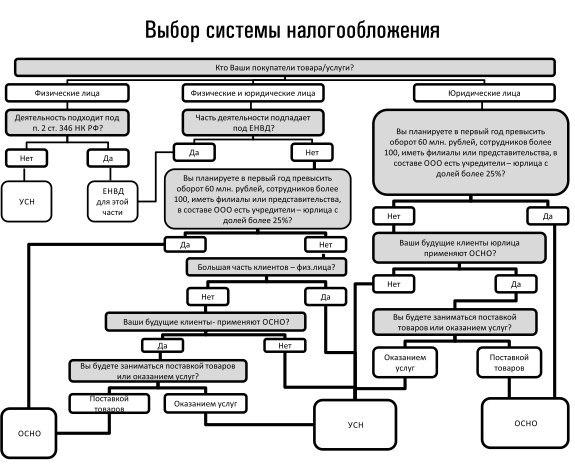

Какую систему налогообложения выбрать для предприятия

После того, как принято решение зарегистрировать ООО, налоги становятся одной из первоочередных задач. Необходимо выбрать систему налогообложения, сразу после регистрации ООО, а лучше заранее. Компании имеют право работать на общей системе — ОСН или применять спецрежимы — УСН, ЕНВД, ЕСХН. На выбор системы налогообложения ООО влияют следующие критерии — объём выручки, количество сотрудников, стоимость активов, регион, вид деятельности и другое.

Общая система присваивается ООО по умолчанию, сразу после государственной регистрации. Независимо от того, какое ООО решено зарегистрировать, если компания не заявит о переходе на спецрежим, то будет работать на ОСН.

Независимо от того, какое ООО решено зарегистрировать, если компания не заявит о переходе на спецрежим, то будет работать на ОСН.

Спецрежимы позволяют уменьшить количество отчётов и размер выплачиваемых налогов. Но, каждый из спецрежимов требует соблюдения ряда условий.

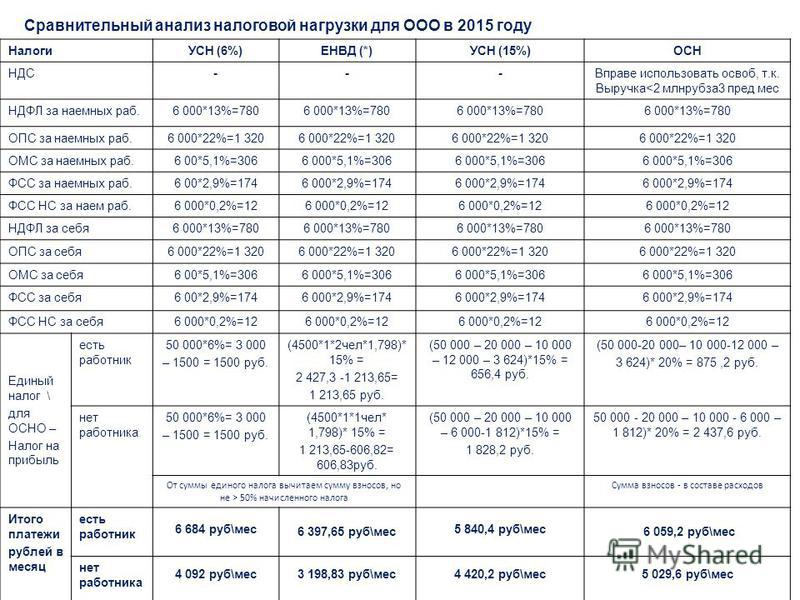

Общая система налогообложения для юридических лиц

Общая система налогообложения для ООО может использоваться любыми компаниями без ограничений. Она не зависит от вида деятельности, масштабов бизнеса. На ОСНО уплачиваются все налоги и взносы — налог на прибыль, НДС, НДФЛ и взносы за сотрудников.

ОСНО рекомендуется для ООО у которых:

- высокий уровень доходов

- активно расширяется бизнес

- много наёмных работников

- учредителями являются не только физические, но и юридические лица

- партнёры применяют ОСНО

Плюсы

- отсутствуют ограничения

- выгодно работать с партнёрами, применяющими ОСНО

Минусы

- высокая налоговая нагрузка

- много отчётности

- повышенное внимание ФНС

УСН (упрощённая система налогообложения) для ООО

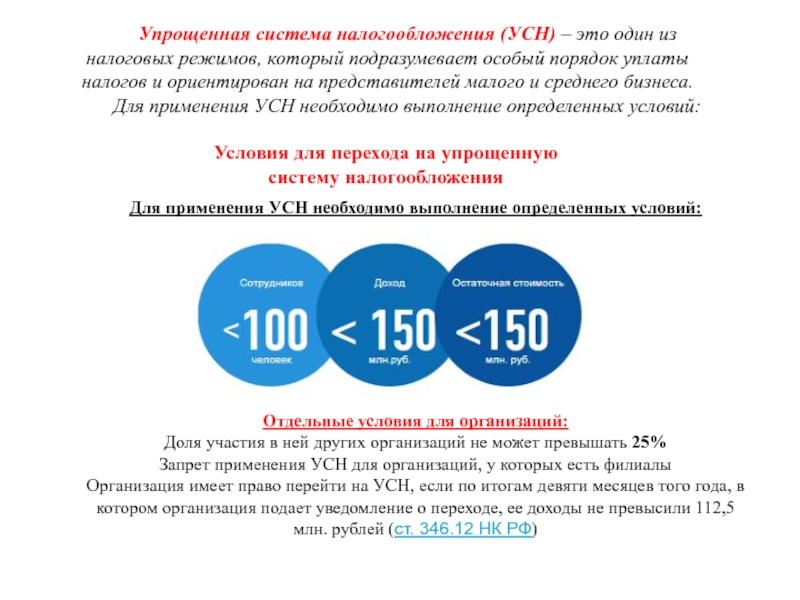

Упрощённая система налогообложения из всех спецрежимов является самой лояльной, у неё меньше всего ограничений по объёмам и видам деятельности.

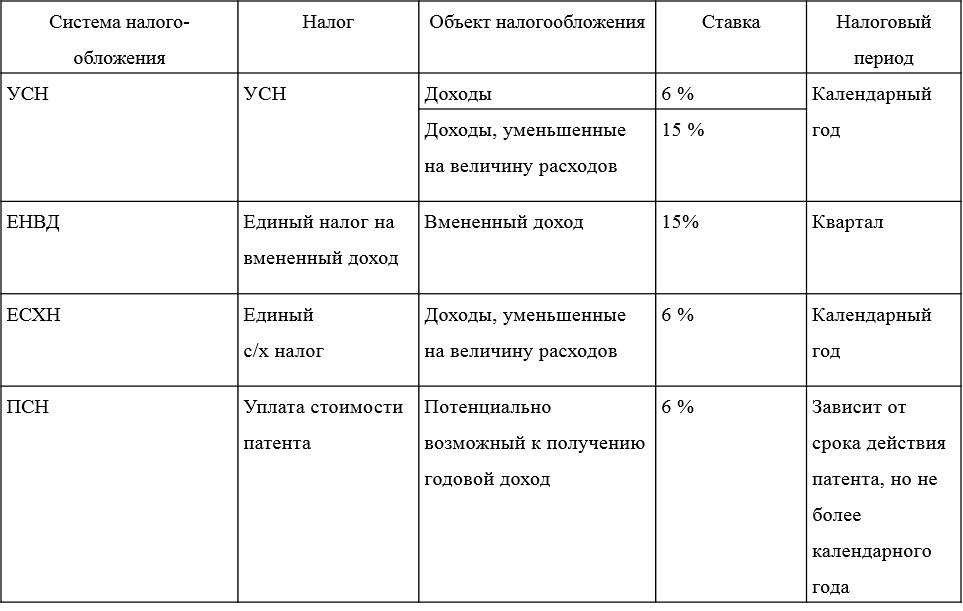

Налог на УСН рассчитывается по 2 вариантам:

- доход — 6%, подходит при небольших расходах

- доход минус расход — 15%, рекомендуется, если доля расходов высока, превышает 60% (аренда помещения, закупка товаров и т.п.)

Упрощённая система налогообложения ориентирована на представителей малого и среднего бизнеса. Для ООО она заменяет три налога: налог на прибыль, имущество и НДС. Компании могут выбрать объект налогообложения — доходы или доходы минус расходы.

ООО имею право перейти на УСН добровольно одновременно с регистраций компании или в течение 30 дней после внесения записи в ЕГРЮЛ. Переход на УСН в процессе работы с других режимов возможен только со следующего календарного года.

Автоматизировать процесс подготовки документов налоговой и бухгалтерской отчётности, расчёт страховых взносов, деклараций, документов, поможет программа «Налогоплательщик ЮЛ», разработанная налоговой службой РФ. Загрузить её можно с сайта ФНС.

- основное количество партнёров и клиентов применяют спецрежимы и не платят НДС, соответственно и вычеты им не нужны

- небольшая компания, нет филиалов, работников до 100 человек, основных средств не много

- другие, более выгодные спецрежимы, не подходят

Плюсы

- низкая налоговая нагрузка

- возможность выбрать вариант расчёта налогов (6% или 15%)

- минимум отчетности (декларация подаётся 1 раз в год)

- режим действует во всех регионах России

Минусы

- ограничения по величине дохода, количеству сотрудников, стоимости основных средств

- ограниченный список расходов, которые учитываются при расчете налога

- не совмещается с ОСНО

ЕНВД (единый налог на вменённый доход) для ООО

Единый налог на вменённый доход предназначен для компаний, оказывающих услуги населению — кафе, столовые, автомойки, гостиницы, бытовые услуги и т. п.

п.

Регистрация ООО на ЕНВД имеет множество ограничений. Система может применяться только при ведении определённого вида деятельности, при условии, что в данном регионе для этих видов введён ЕНВД.

Величина налога не зависит от фактических доходов. Она определяется от общего масштаба вашей деятельности, например, размер торгового зала или количество столиков в кафе.

Какое ООО можно открыть, чтобы перейти на ЕНВД? Система рекомендуется компаниям у которых:

- налог на ЕНВД меньше, чем на других спецрежимах

- много клиентов не платит НДС

- вид деятельности меняться не будет

- расширение бизнеса не предвидится.

При установке каждого дополнительного столика, найме еще одного работника, налог пересчитывается в большую сторону либо отменяется и компанию переводят на ОСНО

При установке каждого дополнительного столика, найме еще одного работника, налог пересчитывается в большую сторону либо отменяется и компанию переводят на ОСНО

- небольшая налоговая нагрузка

- величина налога не зависит от фактических доходов

- совмещается с ОСНО

Минусы

- ограниченное количество видов деятельности

- действует не во всех регионах

- уплачивается даже, если компания терпит убытки или временно прекратила деятельность

- действуют ограничения по размерам торговых площадей и т.п.

- отчёты сдаются ежеквартально

- необходим раздельный учет при совмещении с ОСН или другими спец.режимами

ЕСХН (единый сельскохозяйственный налог) для ООО

Единый сельскохозяйственный налог предназначен для производителей сельхозпродукции. Для применения налога при регистрации ООО должны соблюдаться строгие условия по видам деятельности и проценту выручки (не менее 70%) непосредственно от сельхозпроизводства.

Для применения налога при регистрации ООО должны соблюдаться строгие условия по видам деятельности и проценту выручки (не менее 70%) непосредственно от сельхозпроизводства.

ЕСХН освобождает от выплаты налога на прибыль (есть исключения) и налога на имущество, которое используется в сельскохозяйственной деятельности. НДС нужно платить, также, как и на ОСН.

Налог рассчитывается, как разница между доходом и расходом, ставка 6%. Режим выгоднее, чем УСН.

ЕСХН рекомендуется ООО у которых практически все доходы поступают от сельхозпроизводства.

Плюсы

- низкая налоговая нагрузка

- минимальная отчётность (декларация подаётся 1 раз в год)

- возможность работать с НДС или без

Минусы

- строгие требования по применению

- жесткие ограничения по видам деятельности

- при сокращении доходов от сельхозпроизводства ниже, чем 70%, придётся переходить на ОСНО

Компания исключена из ЕГРЮЛ.

Налоги платить?

Налоги платить?Исключить из реестра юридических лиц могут по самым разным причинам. Если компания своевременно сдает отчетность, платит налоги, и выявляется, что заявитель при регистрации сообщил недостоверные сведения, например, юридический адрес, ООО исключают из ЕГРЮЛ. Ранее исключения могли избежать компании, имеющие налоговую задолженность.

В настоящее время это не является препятствием. Налоговиками направляются в адрес ООО уведомления об обнаружении недостоверных сведений. Компании даётся 30 дней на устранение нарушений. По истечении вышеуказанного срока исключение производится в административном порядке, приравниваясь к ликвидации. С этого момента ООО перестает существовать, а значит и обязанность сдавать декларацию, и платить налоги прекращается.

Когда налогоплательщика могут признать недобросовестным

При осуществлении оплаты налогов через проблемный банк, у которого отозвали лицензию, ФНС может признать плательщика налогов недобросовестным и привлечь его к ответственности. Поскольку уплаченная сумма в бюджет не поступила, ФНС считает, что налогоплательщик является недобросовестным.

Поскольку уплаченная сумма в бюджет не поступила, ФНС считает, что налогоплательщик является недобросовестным.

Но, судебная практика показывает, что сотрудники налоговой, не могут просто объявить налогоплательщика недобросовестным. Они должны доказать, что плательщик был осведомлён о проблемах, имеющихся у банка.

Доказательствами недобросовестного поведения налогоплательщика служит:

- уплата налога раньше наступления отчётного периода

- перечисление неверной суммы

- информация о проблемах банка была опубликована в официальных источниках или доведена до налогоплательщика иным способом

- обнаружена связь между банком и плательщиком налогов

- существуют другие неисполненные платёжные поручения

Отдельные факты и косвенные доказательства недобросовестности налогоплательщика суды не принимают. Они оценивают факты, которые предоставляют налоговики по совокупности.

Они оценивают факты, которые предоставляют налоговики по совокупности.

Налогообложение ООО в Украине 2021.Таблица налогов,ставки

Главная / Наши статьи 📚

Итак, Вы заказали услугу регистрация ООО и перед Вами возникла дилемма какое налогообложение ООО выбрать. Следует отметить, что налогообложение ООО в Украине ничем не отличается от налогообложения других организационно-правовых форм хозяйствования.

Общеизвестно, что в Украине вступил в силу новый Налоговый кодекс, который значительно изменил и унифицировал систему налогообложения ООО, налогообложение СПД и пр. Общества с ограниченной ответственностью могут применять системы налогообложения как общую, так и упрощенную, т.е. быть на едином налоге по фиксированной процентной ставке.

Принятие нового НК не принесло ожидаемой стабильности налоговой системы Украины, наоборот, ежегодно в правила налогообложения обществ с ограниченной ответственностью вносятся десятки изменений — только за предыдущий год таковых было более десятка, при несложных подсчетах становится ясным, что изменения вносились фактически ежемесячно.

Изменения 20201

Кардинальных изменений в перечне налогов, подлежащих уплате в Украине не предусмотрено. Изменения больше носят уточняющий характер либо относятся к узкопрофильным предприятиям, так среди изменений можно выделить следующее:

1. пересмотрен порядок использования кассовых аппаратов

2. уточнен перечень юрлиц, которые не могут быть на едином налоге

А также увеличен порог выручки для единоналожников.

Разделение труда — вот главное отличие наших комплексных пакетов. Хотите экономить — пакет БИЗНЕС — ведите базу самостоятельно, мы будет выполнять лишь функции контроля. В пакете ПРЕМИУМ мы будем вести вашу базу самостоятельно.Пакет ПРОСТОЙ — платите по-операционно. Плата за бухуслуги зависит от активности вашей хоздеятельности в отчетном месяце.

Анна Кравченко

3DБухгалтерия, кандидат экономических наук

Все системы налогообложения можно разделить на три условные группы:

- Общая система налогообложения

- Упрощенная система налогообложения ООО

- Льготное налогообложение

Рассмотрим их все более детально:

Общая система налогообложения ООО в Украине

Основным налогом в этой системе является налог на прибыль. Основное отличие такой системы является в том, что налогооблагаемой базой (т.е. базой с которой платится налог на прибыль) является прибыль — сумма, которая вычисляется путем отнимания от величины всех доходов (выручки) суммы понесенных расходов. Такая модель налогообложения предусматривает более кропотливую систему бухгалтерского учета. Заказав комплекс бухгалтерских услуг в Киеве вам не за что будет переживать.

Основное отличие такой системы является в том, что налогооблагаемой базой (т.е. базой с которой платится налог на прибыль) является прибыль — сумма, которая вычисляется путем отнимания от величины всех доходов (выручки) суммы понесенных расходов. Такая модель налогообложения предусматривает более кропотливую систему бухгалтерского учета. Заказав комплекс бухгалтерских услуг в Киеве вам не за что будет переживать.

Ставка налога на прибыль — в 2021 году составляет 18% (ставка в 2020 году составляла 18%). В вопросе сроков оплаты налога законодательство разделяет предприятия на две категории в завсисмости от размера годовой выручки:

а) менее 40 млн. — такие предприятия платят налог раз в год по итогу подачи годовой декларации;

б) более 40 млн. — такие ООО оплачивают налог на прибыль ежеквартально.

Следует также отметить, что ООО на общей системе дополнительно уплачивают такие виды налогов:

Налог на дивиденды – 5% для предприятий на общей системе налогообложения (9% для единоналожников). С 2015 года начисленные дивиденды дополнительно подпадают под начисление и удержание военного сбора (1,5%)

С 2015 года начисленные дивиденды дополнительно подпадают под начисление и удержание военного сбора (1,5%)

НДС — ставка – 20% подробнее об НДС в Украине

ЕСВ и налог на прибыль физлиц, военный сбор — налоги, связанные с начислением заработной платы и подобных платежей.

экологический налог — для некоторых предприятий, например, за выбросы в атмосферу вредных веществ и т.п.

и прочие налоги, описанные в нашем материале налоги в Украине.

Упрощенная система налогообложения ООО

В отличие от общей системы налогообложения, базой для начисления налога является единый весь доход (выручка и пр.).

Единый налог начисляется по фиксированной ставке, размер которой засисит от группы налогоплательщика. Группа плательщика единого налога зависит от таких показателей ООО:

3-я группа — введены два критерия:

- граничный лимит такого ООО не превышает 7 млн. грн. дохода в год

- годовое среднестатистическое количество наемного персонала не ограничено

4-я группа

Плательщиками 4-ой группы могут быть исключительно предприятия, которые ранее платили фиксированный сельхозналог

Льготное налогообложение ООО

С введением в действие НК, законодатель предусмотрел ряд льгот для предприятий:

- Для малого бизнеса — ставка налога на прибыль 0%.

Детальнее читайте в нашем материале регистрации безналогового ООО.

Детальнее читайте в нашем материале регистрации безналогового ООО. - Для субъектов программной индустрии. Ставка налога на прибыль — 5% и свобождение от уплаты НДС.

Сравнительная таблица способов налогообложения ООО в Украине

Расширенное описание читайте в нашем материала Единый налог в Украине

|

|

Общая система |

Единый налог 3 группа |

|

| ставка | 18% от прибыли |

5% |

3% + НДС |

| ограничения по кол-ву работников |

нет | нет |

|

| ограничение размера выручки |

нет | выручка не более 7 млн. в год в год |

|

| ограничения по видам деятельности |

нет |

Упрощенное налогообложение ООО не применяется при таких видах деятельности:

|

|

| ограничения по видам ООО | нет |

Ограничения на применение упрощенной системы налогообложения предприятий распространяются на такие компании:

|

|

| учет |

Общая система бухучета |

Упрощенное налогообложение ООО | Упрощенная + учет НДС |

| отчеты | Год:

Месяц: Квартал: |

Месяц:

Квартал:

|

|

| перечень налогов и сборов |

— налог на прибыль |

— единый налог прочие |

— единый налог + НДС |

| ограничения по расчетам |

нет |

исключительно денежные расчета (наличные/безналичные) |

|

| регистрация плательщиком НДС |

1.

|

невозможно |

обязательно

|

| кассовый аппарат |

Применение РРО обязательно, кроме осуществления торговли продукцией собственного производства, за исключением: 1. предприятий общественного питания и торговли, 2. реализация технически сложных товаров, подлежащих гарантийному ремонту по перечню КМУ. 3. реализация лекарственных препаратов и товаров медицинского назначения 4. реализация ювелирных и бытовых товаров из драгоценных/полудрагоценных металлов и камней При исключительно безналичных расчетах — необязательно. |

||

|

|

|||

Оценка материала сайта на 4.8 балла из 5.

Количество оценок 520. Для оценки необходима авторизация.

как подать заявление о переходе на УСН

Переход на УСН с 2020 года: как быстро можно изменить налоговый режим

Срок перехода на УСН в 2020 году зависит от того, когда налогоплательщик выбрал упрощенку — при регистрации или после того, как использовал другой налоговый режим. Перевести на УСН можно бизнес, который вписывается в критерии НК для применения упрощенной системы налогообложения.

Как быстро получится изменить систему налогообложения, а когда перейти на УСН нельзя? Как направить в налоговую уведомление о переходе на УСН? Ответы вы найдете в статье.

Сроки перехода на УСН с 2020 года

Новые компании автоматически попадают в ряды налогоплательщиков на ОСНО. Но ИП или организации могут подать уведомление о переходе на УСН вместе с заявлением на регистрацию бизнеса. Тогда упрощенка сразу становится режимом, который применяет налогоплательщик.

Примечание: регистрация ИП занимает три рабочих дня с даты, следующей за получением инспекцией документов на открытие. ООО регистрируют в пятидневный срок.

После регистрации у предпринимателя есть ещё 30 календарных дней на решение. Если он успевает с подачей заявления на применение УСН в эти сроки, то платить налоги по ОСНО до следующего года не придется.

Действующие компании могут изменить систему налогообложения на упрощенную, но только с начала нового календарного года. Чтобы перейти на упрощенку с 2020 года, нужно было уведомить налоговую не позднее 31 декабря 2019 года. В следующий раз перейти на УСН можно с 2021 года. Подача уведомления будет своевременна в аналогичный срок — не позднее 31 декабря.

Важно: утратившие право на применение ЕНВД могут перейти на УСН с начала следующего за этим месяца.

Переход с ЕНВД на УСН будет автоматическим, если организация или ИП ещё при регистрации подали уведомление на применение упрощенки. Другие налогоплательщики могут сообщить в ФНС о применении УСН, направив уведомление до 15 числа месяца, с которого фактически применяют упрощенку.

Чтобы применять спецрежим, не нужно ждать подтверждения из налоговой о применении УСН. Для перевода нужно уведомить налоговую о своем решении и о соответствии бизнеса лимитам по УСН. Однако если компании понадобится подтверждение факта перехода на упрощенку, налоговая пришлет его по запросу.

Запрос о применении УСН можно составить в свободной форме. В течение 30 календарных дней с момента регистрации запроса инспекция пришлет налогоплательщику информационное письмо с указанием даты, когда предприниматель представил уведомления о переходе на упрощенку.

Как уведомить ФНС о применении УСН с 2020 года

Чтобы переход на УСН прошел в намеченные сроки, нужно подать уведомление по форме № 26-2.1. Если подать некорректное заявление в 2020 году, придется ждать перехода и платить налоги по ОСН еще год.

Скачать форму № 26.2-1 (Уведомление о переходе на упрощенную систему налогообложения)

В уведомлении нужно указать код ИФНС и заполнить поле «Признак налогоплательщика»:

предприниматели, которые переходят на УСН при регистрации — код1;

вновь созданные компании, а также те, кто переходит на упрощенку с ЕНВД — код 2;

предприниматели, которые переходят на УСН с других режимов налогообложения — код 3.

Также предприниматель заполняет в уведомлении поле «Переходит на упрощенную систему налогообложения»:

новые ИП и организации ставят код 2;

те, кто переходит на УСН с других режимов — код 1;

те, кто потерял право на ЕНВД, указывают код 3.

Затем заявитель указывает сумму доходов за девять месяцев без НДС, а также остаточную стоимость основных средств на 1 октября текущего года.

Уведомление можно представить в налоговую лично, по почте или через МФЦ. Подача уведомления происходит по месту нахождения организации или месту жительства индивидуального предпринимателя.

Документ может быть составлен на бумаге или в электронной форме, утвержденной Приказом ФНС № ММВ-7-6/878@ от 16.11.2012.

Итак, не нужно ждать подтверждения ФНС о применении УСН. Уведомив налоговую, можно применять упрощенный режим до тех пор, пока бизнес соответствует его критериям. Об этих критериях читайте в статье «Кто может применять УСН в 2020 году?».

Выбор системы налогообложения при регистрации ООО

Главная >> Выбор системы налогообложения при регистрации ООООдна из важнейших задач при регистрации ООО — выбор системы налогообложения. В случае правильного выбора вы сможете оптимизировать все расходы своей компании и получать высокую прибыль. Но если система налогообложения определена неверно, слишком высокие ставки почти наверняка приведут к финансовым убыткам. Чтобы не допустить этого, следует заранее задуматься о том, какой режим лучше всего подойдет для вашего бизнеса.

Что учитывать при выборе системы налогообложения?

Руководитель компании вправе выбрать одну или несколько (для отдельных случаев) систем налогообложения, предусмотренных законодательством РФ: ОСН, ЕСНХ, УСН, УСН на основе патента и ЕНВД. Подробнее о каждом виде систем вы можете узнать в нашей статье

Чтобы не ошибиться и выбрать подходящий режим налогообложения, важно учитывать несколько факторов:

- Вид деятельности

Обязательно сверьтесь с выбранными кодами ОКВЭД, поскольку не для каждого вида деятельности подходят все виды систем. Например, некоторым компаниям подходит только Общая система налогообложения, поскольку их вид деятельности может быть недопустимым для выбора остальных — специальных налоговых режимов. - Штат сотрудников

Если штат компании насчитывает более 100 человек, то выбрать «упрощенку» или ЕНВД нельзя. - Объем прибыли

При регистрации ООО необходимо обязательно подсчитать планируемый размер прибыли, а также доходов и расходов. При больших оборотах упрощенная система не подойдет. - Внешние факторы

Сезонность — зависимость размера прибыли от конкретного сезона, а также такие факторы, как активность конкурентов и даже погода. - Размер и площадь недвижимости

Общая площадь офисов, сооружений, складских и прочих помещений, которые необходимы для ведения предпринимательской деятельности. - Эспортно-импортная деятельность

Если компания ведет экономическую деятельность не только в России, но также сотрудничает с зарубежными рынками, этот факт также важно предусмотреть. - Клиенты и контрагенты

Выбирая систему налогообложения, следует знать требования клиентов и контрагентов компании. К примеру, сотрудничая с организациями-плательщиками НДС, выгоднее всего выбирать ОСНО. - Бухгалтер

Если в штате компании есть бухгалтер, он должен спрогнозировать эффективность системы и рассчитать налоговую нагрузку, чтобы выбрать оптимальный для организации вариант. - Региональность

В разных регионах условия налогообложения могут отличаться, в частности, коэффициент к ставке налога К2. Местные власти вправе самостоятельно определять подобные параметры.

Можно ли совмещать разные системы налогообложения?

Если компания ведет несколько видов экономической деятельности, работая в разных направлениях, возможно совмещение нескольких систем налогообложения.

Чаще всего совмещается упрощенная система и единый налог на вмененный доход (ЕНВД), также по закону допустимо совмещать ЕНВД и общую систему налогообложения (ОСНО).

Перед тем, как подавать заявление на регистрацию ООО, не забудьте проанализировать все «плюсы» и «минусы» разных налоговых систем, учитывая их особенности. Помните, что от вашего выбора зависит размер прибыли и успех компании.

что выбрать, как оценить правильность выбора

Ежедневно компании и ИП на УСН 15% (доходы минус расходы) обращаются к нам за бухгалтерским обслуживанием. Глубоко погружаясь в бизнес клиентов, мы всегда думаем, чем можем помочь. И, перепроверяя ответ на вопрос «Выгодна ли бизнесу выбранная система налогообложения?», в каждом втором случае рекомендуем смену УСН на 6% (доходы).

Почему же так часто выбор УСН приходится на самую выгодную систему налогообложения, какой является УСН-15?

Как правило, популярны следующие ответы:

- «Так посоветовал бухгалтер»

- «У знакомых похожий бизнес и они применяют такую систему налогообложения»

- «У нас же торговля, а не услуги»

Нужен ли переход с УСН 15% на 6%: как оценить правильность выбора

Когда перед бизнесом стоит задача выбора объекта налогообложения на «упрощенке»: УСН 15% (когда налог платится с разницы между доходами и расходами) или УСН 6% (когда налогом облагаются доходы), на первый взгляд, сделать правильный выбор очень просто.

Во-первых – посчитать.

Общее арифметическое правило

- Если расходы составляют более 60% (низкомаржинальный бизнес, небольшие наценки) – выгоднее выбирать УСН 15%.

- Если в бизнесе занят один или несколько сотрудников, и бизнес высокомаржинальный, а расходы, соответственно, менее 60%, – то лучше применять УСН 6%. Когда сотрудников много, расходы должны быть более 80%.

Во-вторых, учесть сопутствующие факторы.

Если расчет указывает на выгодность той или иной системы налогообложения, необходимо учесть ряд дополнительных факторов по учету расходов, влияющих на расчет налога к уплате и итоговый выбор объекта УСН – «доходы» или «доходы минус расходы».

Приведем некоторые из них:

- Товары, приобретенные для перепродажи, должны быть проданы покупателям.

- Понесенные расходы должны работать на бизнес, то есть должны приводить к формированию дохода.

- Приобретенные у поставщиков товары и услуги должны быть фактически оплачены.

- Партнеры компании должны быть способны в нужный момент подтвердить документами состоявшиеся сделки.

- Документы по всем расходам должны быть в наличии (оригиналы) на случай налоговой проверки.

Таким образом, если на первый взгляд «очевидна» выгода выбора в пользу УСН 15%, то в ходе расчета налога к уплате итоги могут сильно не соответствовать ожиданиям в ущерб бизнесу. И дело будет исключительно в том, что к выбору объекта налогообложения нужно подходить индивидуально и внимательно, с опытом и знаниями в налоговом законодательстве, а не опираясь на советы знакомых и сравнение своей компании с бизнесом друзей.

Наша задача – не допустить таких разочарований.

Мы проверим все факторы и предложим вам действительно выгодное налогообложение, дозволенное законодательством

Дополнительные выгодные факторы в пользу применения УСН 6% для торговых компаний:

- Если вы являетесь плательщиком торгового сбора, налог можно уменьшить на всю сумму торгового сбора, т.е. налог можно снизить до нуля. При применении УСН-15 процентов снизить налог до нуля возможности нет, т.к. даже если получился убыток, то сохраняется обязанность исчислить и уплатить в бюджет минимальный налог – 1% от выручки. Данное правило также сохраняется, если налог по УСН 15% получился меньше, чем 1% от выручки.

- Налог можно уменьшить на фактически уплаченные за сотрудников страховые взносы и больничные, но не более чем в два раза. Т.е. налог УСН 6% можно снизить до 3%. ИП может уменьшить налог на всю сумму фиксированных страховых взносов, уплаченных за себя.

- Применяя УСН 6%, можно действительно спать спокойно и не беспокоиться о том, что при налоговой проверке могут снять расходы, доначислить налог, штрафы и пени. В отличие от УСН 15%, налоговые риски при работе на УСН 6% практически исключены.

- Можно не тратить время и силы сотрудников и бухгалтера на сбор документов по расходам и учет таких расходов. Как правило, бухгалтерское обслуживание компаний на УСН 6% гораздо дешевле, т.к. менее трудозатратно.

- Вы можете нести любые расходы (в том числе нецелевые для бизнеса), это никак не наносит ущерб бюджету, не влияет на расчет налога, расходы не интересуют налоговую.

*****

Бухгалтеры и налоговые консультанты компании 1C-WiseAdvice ежегодно следят за тем, чтобы налоговая нагрузка на бизнес клиента была минимальной, исходя из предложенных законодательством вариантов.

При любых изменениях в бизнесе клиента, которые мы тщательно отслеживаем, мы предложим наиболее выгодный вариант системы налогообложения, который будет подходить именно вашей компании, с учетом всех нюансов налогового законодательства и специфики вашего бизнеса.

Связаться с экспертомХотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

ПодписатьсяПоделиться статьей

Как выбрать налоговую классификацию для ООО

Владельцы ООО могут выбрать наиболее выгодную для них налоговую классификацию. Обычно выбор делается между классификацией по умолчанию — либо неучтенное юридическое лицо, либо товарищество, в зависимости от наличия нескольких владельцев — или выбор налогообложения в качестве S-корпорации для экономии налогов на самозанятость. В этой статье обсуждаются эти варианты и дается практическое руководство по выбору правильной налоговой классификации для ООО.

Правила налоговой классификации ООО по умолчанию

ООО не имеют обязательной налоговой классификации.Они облагаются налогом с использованием налоговой системы, которая применяется к другим типам юридических лиц, и — в соответствии с системой правил, называемой , отметьте поле правила — можно выбрать, какую налоговую классификацию применять. В результате LLC может облагаться налогом как индивидуальное предприятие, партнерство, корпорация C или корпорация S, в зависимости от количества владельцев и их целей.

Большинство владельцев ООО хотят избежать двойного налогообложения. Если владельцы не примут иного решения, Налоговый кодекс применяет сквозное налогообложение к LLC по умолчанию.Конкретная налоговая классификация ООО по умолчанию зависит от количества владельцев:

- Индивидуальные ООО . Если ООО принадлежит одному владельцу (ООО с одним участником), ООО не будет учитываться в налоговых целях. Предполагая, что владельцем является физическое лицо, налоговое законодательство США рассматривает владельца как индивидуального предпринимателя. Владелец сообщает о всех доходах ООО в налоговой декларации владельца, как если бы ООО не существовало.

- ООО с несколькими участниками . Если LLC имеет более одного владельца для целей налогообложения, LLC по умолчанию облагается налогом как партнерство.LLC подаст информационную декларацию в IRS и выпустит График K-1 каждому владельцу в конце года.

В обоих случаях классификация по умолчанию не облагает ООО налогом отдельно от владельцев. Налоговый кодекс передает весь доход владельцам и облагает налогами их декларации по подоходному налогу. Эта сквозная система позволяет избежать двойного налогообложения, которое применяется к корпорациям C.

Примечание: Не всегда очевидно, имеет ли ООО более одного владельца.Как объяснялось в нашем обсуждении планирования с неучтенными организациями, ООО с более чем одним владельцем может рассматриваться как ООО с одним участником для целей налогообложения , даже если оно рассматривается как ООО с несколькими участниками для всех других целей.

Изменение классификации по умолчанию

Учредители, которые хотят изменить классификацию по умолчанию, могут сделать это, выбрав налогообложение LLC как корпорация C или корпорация S. Такая гибкость дает владельцам ООО выбор между тремя налоговыми классификациями:

- Классификация по умолчанию. LLC может принять классификацию по умолчанию как товарищество или индивидуальное предпринимательство, и в этом случае дополнительная регистрация не требуется.

- C Выборы корпорации . LLC может принять решение рассматриваться как корпорация C, заполнив форму 8832 «Выбор классификации юридических лиц» в IRS. После того, как LLC принимает решение облагаться налогом как C-корпорация, она должна подать форму 1120, налоговую декларацию корпорации США, чтобы сообщить о своем доходе как корпорации.

- Выборы корпорации S .LLC может принять решение рассматриваться как S-корпорация, заполнив форму 2553 «Выборы корпорацией малого бизнеса» в IRS. LLC должна провести выборы в течение двух месяцев и 15 дней с начала налогового года LLC, когда выборы должны вступить в силу. Нет необходимости предварительно подавать форму 8832. При заполнении формы 2553 все этапы сворачиваются, поэтому LLC рассматривается как изменение своего статуса на корпорацию и выполнение выбора в подразделе S для корпорации.

Большинство LLC создаются специально для того, чтобы избежать налогообложения как корпорация C.Если есть конкретная и веская причина для налогообложения бизнеса как корпорации C — например, если бизнес является быстрорастущим стартапом, — тогда бизнес почти всегда будет организован как корпорация, а не LLC, что устраняет необходимо рассмотреть вопрос о том, следует ли облагать ООО налогом как корпорацию C.

Поскольку у LLC редко есть причины облагаться налогом как корпорация C, единственный выбор состоит в том, следует ли LLC принять классификацию по умолчанию — неучтенная организация для LLC с одним участником или партнерство для LLC с несколькими участниками — или выбрать облагается налогом как корпорация S.

Преимущества принятия классификации по умолчанию

Хотя и классификация по умолчанию, и классификация S-корпораций позволяют избежать двойного налогообложения, классификация по умолчанию предлагает несколько преимуществ по сравнению с классификацией S-корпораций.

Классификация по умолчанию не включает квалификационных требований

Чтобы облагаться налогом как корпорация S, LLC должны соответствовать требованиям подписки подраздела S Налогового кодекса США. Эти требования, которые более подробно обсуждаются в нашем обсуждении правомочности корпорации S, включают:

- Право владельца. Все владельцы ООО должны быть физическими лицами, наследниками, имуществом банкротства, определенными типами трастов или благотворительными организациями. Например, если корпорация или товарищество будет владеть частью LLC, LLC не имеет права выбирать для налогообложения как S-корпорация.

- Требования к гражданству. Если владелец не является гражданином США и не проходит один из двух тестов на то, чтобы считаться иностранцем-резидентом, LLC не имеет права делать выбор в соответствии с подразделом S. То же самое верно, если супруг (а) владельца является иностранцем-нерезидентом, который, как считается, владеет долей в ООО в соответствии с законодательством об общественной собственности или другим законодательством штата.

- Ограниченное количество владельцев. Подраздел S также требует, чтобы у LLC было не более 100 владельцев, каждый из которых должен дать согласие на избрание подглавы S. Если у LLC будет более 100 владельцев, или если какой-либо из владельцев откажется дать согласие на выбор подраздела S, то LLC не может выбрать налогообложение как корпорация S.

- Один класс капитала. ООО может выпускать акции только одного класса. Хотя допускаются различия в правах голоса, имущественные права владельцев должны быть идентичными.Это правило запрещает использование преференций при ликвидации или распределении, а также стимулирующего капитала.

Классификация по умолчанию позволяет избежать этих требований. LLC, которые не учитываются для целей налогообложения или облагаются налогом как партнерства, могут иметь любое количество или тип владельцев и могут выпускать акции нескольких классов. Отсутствие квалификационных требований делает классификацию по умолчанию гораздо более гибкой, чем классификация S-корпораций.

Классификация по умолчанию упрощает капитализацию бизнеса

При создании нового бизнеса учредители часто переводят ему деньги или имущество в качестве оборотного капитала.Во многих случаях — особенно в контексте недвижимости — владельцы могут пожелать передать оцененную собственность бизнесу.

Вклад оцененной собственности в бизнес может создать налоговые проблемы. При неправильном обращении вклад может рассматриваться как продажа бизнесу, что приводит к налогооблагаемой прибыли для владельца, который вносит вклад в собственность.

Пример: Застройщик создает ООО для освоения участка необработанной земли, который он первоначально приобрел за 500 000 долларов.Когда застройщик передает землю ООО, она стоит 750 000 долларов. Если вклад рассматривается как продажа, застройщик будет облагаться налогом в размере 250 000 долларов встроенной прибыли (стоимость 750 000 долларов за вычетом покупной цены в 500 000 долларов).

Чтобы избежать уплаты налога на внесение собственности, LLC должна выбрать такую налоговую классификацию, которая не облагает налогом встроенную прибыль, когда имущество передается LLC. Правила классификации по умолчанию упрощают это. Независимо от того, является ли ООО многопользовательским ООО, облагаемым налогом как партнерство, или ООО с одним участником, которое не учитывается для целей налогообложения, взносы имущества в ООО не являются налогооблагаемыми событиями.

Если LLC решит облагаться налогом как корпорация S, все усложняется. Внесение собственности в корпорацию S рассматривается как облагаемая налогом продажа, если сразу после внесения взноса все владельцы, внесшие собственность, не «контролируют» бизнес. В этом контексте «контроль» означает владение акциями, обладающими не менее 80 процентами от общего числа голосов всех классов голосующих акций и 80 процентами каждого класса неголосующих акций. Это требование контроля усложняет внесение собственниками собственности в собственность после создания бизнеса, особенно если владелец, вносящий собственность, владеет менее 80% компании.

Прибыль до внесения взносов вносящего взноса налога на классификацию по умолчанию

Вклад оцененной собственности в бизнес также может создать налоговые проблемы между учредителями. Налоговые правила товарищества гарантируют, что владелец, внесший вклад в оцененную собственность, в конечном итоге будет облагаться налогом с этой оценки. Когда товарищество продает собственность, владелец, внесший собственность, облагается налогом на встроенную прибыль. Это правило защищает других владельцев от несправедливого налогообложения встроенной прибыли, полученной до того, как собственность была передана бизнесу.

Правила корпорации S не предусматривают такой защиты. Если владелец вносит оцененную собственность в LLC, облагаемую налогом как S-корпорация, а LLC позже продает собственность, каждый владелец должен заплатить часть налога с этой прибыли. Это верно, даже если прибыль относится к периоду до того, как владелец передал собственность ООО. Хотя это выгодно владельцу, который внес вклад в собственность, обычно это несправедливо по отношению к владельцам, не вносящим вклад.

Классификация по умолчанию позволяет ООО выпускать акции разных классов

Многие предприятия используют привилегированные классы капитала, чтобы дать некоторым владельцам экономические права, отличные от других владельцев.Например, один инвестор может внести большую часть оборотного капитала в бизнес и захотеть окупить эти вложения до того, как будет произведено распределение между другими владельцами.

LLC, которые облагаются налогом по классификации по умолчанию, могут выпускать акции (доли участия) с различными экономическими правами. Операционное соглашение может создать класс привилегированных акций с привилегиями распределения или ликвидации, которые предоставляют держателям этого капитала экономические права, отличные от других владельцев.Возможность создавать классы капитала с различными имущественными правами позволяет LLC заключать большинство деловых сделок между владельцами.

Как упоминалось выше, LLC, облагаемые налогом как корпорации S, не могут выпускать акции нескольких классов. Хотя допускаются различия в правах голоса, каждый владелец должен иметь одинаковые экономические права. LLC не может выпускать привилегированные или стимулирующие акции. Вместо этого ООО должно распределять всю прибыль между владельцами пропорционально их долям в ООО.Даже если один владелец вносит большую часть капитала, этот владелец не может окупить свои инвестиции быстрее, чем владельцы, не вносящие вклад. Это ограничение мешает многим обычным деловым соглашениям.

Классификация по умолчанию позволяет LLC использовать стимулирующий капитал

Поощрительный капитал — это капитал, предоставляемый поставщикам услуг в качестве части их вознаграждения. Основатели обычно используют систему стимулов для привлечения, удержания и мотивации ключевых сотрудников. Возможность выпуска стимулирующего капитала часто является ключевым фактором роста бизнеса.

Корпорации, выпускающие поощрительные акции, часто используют поощрительные опционы на акции, неквалифицированные опционы на акции или ограниченные акции в качестве стимулов для своих сотрудников. LLC не выпускают акции, но доли участия в LLC (доля участия в LLC) могут быть структурированы для стимулирования сотрудников.

Наиболее распространенной формой стимулирующего капитала для LLC является процентов от прибыли . Доля прибыли дает держателю право участвовать в будущем росте LLC, но не имеет права на активы организации в момент предоставления доли.Пока LLC облагается налогом в соответствии с классификацией по умолчанию в качестве партнерства, оно может выплачивать проценты по прибыли в качестве стимулирующего капитала.

Возможность выплачивать проценты по прибыли теряется, если LLC облагается налогом как S-корпорация. Поскольку LLC, облагаемые налогом как S-корпорации, не могут выпускать классы капитала с различными экономическими правами, они не могут создавать специальные классы стимулирующего капитала для мотивации и удержания ключевых сотрудников.

Классификация по умолчанию позволяет LLC делать специальные ассигнования

Доходы, вычеты и связанные с ними налоговые статьи LLC распределяются между владельцами посредством процесса, известного как распределение . По умолчанию отчисления LLC производятся пропорционально доле владения. Если владелец A имеет 75 процентов доли в LLC, а владелец B имеет 25 процентов доли в LLC, то владелец A облагается налогом на 75 процентов дохода, а владелец B облагается налогом на 25 процентов дохода.

Если LLC облагается налогом как партнерство, владельцы могут изменить распределение по умолчанию, сделав специальные распределения, которые непропорционально распределяют статьи подоходного налога между участниками. Эта гибкость теряется, если LLC выбирает налогообложение как S-корпорация.Правила корпорации S требуют, чтобы все доходы, убытки и другие налоговые статьи распределялись между владельцами на пропорциональной основе.

Классификация по умолчанию позволяет ООО безналоговое распределение собственности

ООО могут передавать собственность компании собственнику. Если собственность оценена, важно, чтобы налоговая классификация LLC рассматривала распределение как безналоговую передачу. ООО, облагаемое налогом как товарищество, может передавать собственность владельцам без немедленных налоговых последствий.Ни ООО, ни собственник не облагаются налогом при передаче.

Если LLC облагается налогом как корпорация S, Налоговый кодекс рассматривает передачу собственности LLC владельцу как налогооблагаемую продажу. Любая прибыль от предполагаемой продажи облагается налогом собственнику.

Классификация по умолчанию обеспечивает основные возможности планирования

Учредители пользуются налоговой классификацией LLC, которая дает возможность увеличить базу. Более высокая база позволяет владельцам скрывать больший доход, брать более высокие вычеты и экономить на налогах на продажу долей в бизнесе.

LLC, облагаемые налогом как партнерство, имеют три основных преимущества перед LLC, облагаемыми налогом как S-корпорации:

- Погашения. Когда LLC, облагаемая налогом как товарищество, выкупает долю владения собственником, оставшиеся владельцы могут получить увеличенную базу в активах LLC (, увеличение внутренней базы ). Это внутреннее увеличение базиса позволяет оставшимся владельцам экономить налоги при продаже активов товарищества. Если LLC облагается налогом как S-корпорация, нет увеличения внутренней базы LLC в случае выкупа собственником.

- Увеличенная база для долга ООО. Классификация партнерств по умолчанию, которая применяется к LLC с несколькими владельцами, позволяет владельцам включать задолженность LLC в основу своей доли владения ( вне базы ). Такое увеличение базы позволяет владельцу вычесть убытки, превышающие капитальные вложения владельца. Это преимущество недоступно, если LLC облагается налогом как корпорация S.

- Увеличенная база для продажи капитала. Когда покупатель приобретает долю в LLC, облагаемую налогом в соответствии с классификацией по умолчанию, покупатель может увеличить базу активов партнерства (при условии, что в случае LLC, облагаемых налогом как партнерство, существует выбор 754).Стоимость базисного повышения может быть смоделирована отдельно и добавлена к закупочной цене. Если компания прибыльна, это увеличение делает бизнес более привлекательным для покупателя и имеет реальную экономическую ценность для продавца.

Эти преимущества позволяют владельцам LLC, облагаемых налогом как партнерство, увеличивать как внутреннюю, так и внешнюю базу, помещая их в более выгодное налоговое положение, чем владельцы LLC, облагаемых налогом как S-корпорации.

Когда лучше выбрать LLC, облагаемую налогом как S-корпорация

Как описано выше, классификация по умолчанию предлагает несколько преимуществ по сравнению с классификацией S.Но LLC, облагаемые налогом как S-корпорации, имеют два преимущества перед LLC, которые используют классификацию по умолчанию:

- Налоги на самозанятость. Большинство владельцев LLC, которые выбирают налогообложение как корпорации S, делают это, чтобы сэкономить на налогах на самозанятость. Согласно налоговой классификации LLC по умолчанию, все владельцы, которые активны в бизнесе, должны платить налоги на самозанятость на весь доход, полученный LLC. Если LLC решит облагаться налогом как корпорация S, владельцы могут разделить доход LLC на заработную плату (которая облагается налогом на самозанятость) и дивиденды (которые не подлежат).См. «Как сэкономить на налогах на трудоустройство в S-корпорациях» для получения дополнительной информации об этой стратегии.

- Снижение налогов на продажу горячего имущества. Если LLC классифицируется как корпорация S, продажа капитала LLC рассматривается как продажа основных средств и облагается налогом по льготным ставкам прироста капитала. То же самое верно и для продажи LLC, облагаемой налогом по классификации по умолчанию, за одним исключением: продажа нереализованной дебиторской задолженности и товарно-материальных ценностей ( горячих активов ) облагается налогом по более высоким ставкам как обычный доход.Если LLC продается и значительная часть стоимости бизнеса включает горячие активы, продавец предпочтет, чтобы бизнес облагался налогом как корпорация S, чтобы вся продажа акций соответствовала условиям льготного прироста капитала.

В любой ситуации выбор S-корпорации может обеспечить лучший налоговый результат, чем классификация по умолчанию.

Как выбрать налоговый статус ООО

Принятие решения о налоговом статусе

.

При выборе налогового статуса для вашего ООО следует учитывать множество факторов. Учитывайте размер вашего бизнеса, ваши финансовые планы и общие цели для компании

.Компаниям разрешено менять налоговый статус только раз в пять лет. Мы рекомендуем поговорить с налоговым специалистом, чтобы обсудить возможные варианты, прежде чем принимать окончательное решение.

Неучтенные лица

По умолчанию, LLC с одним участником облагаются налогом как неучтенные юридические лица.

Преимущества

Это самый простой и наиболее распространенный налоговый статус для ООО с одним участником.Как юридическое лицо, не являющееся юридическим лицом, LLC не рассматривается IRS в качестве налогооблагаемой организации. Вместо этого доход от ООО переходит к владельцу, который платит подоходный налог в своей личной налоговой декларации. Это означает, что весь доход облагается налогом только один раз.

Недостатки

Самый большой недостаток неучтенного налогового статуса юридического лица состоит в том, что владелец ООО облагается налогом на весь доход ООО, даже если некоторые доходы хранятся на счете предприятия в конце года для будущих расходов.

Кому подходит этот статус?

Благодаря своей простоте и тому факту, что не требуется дополнительных документов, налоговый статус по умолчанию неучтенного юридического лица подходит большинству новых владельцев бизнеса.Однако, если вы планируете хранить много денег на своем бизнес-счете год за годом, вы можете подумать о выборе другого налогового статуса.

Партнерские отношения

ООО с несколькими участниками обычно облагается налогом как партнерство. Налоговый статус партнерства более или менее идентичен статусу неучтенного юридического лица, за исключением того, что он предназначен для предприятий с несколькими владельцами.

Преимущества

Как неучтенные организации, партнерства не облагаются налогом напрямую IRS.Доход от партнерства переходит к разным владельцам, которые затем облагаются налогом в соответствии с их долей собственности. Владельцы бизнеса также избегают модели «двойного налогообложения» корпораций.

Недостатки

Налоговый статус партнерства может создавать проблемы для предприятий с пассивными участниками LLC. Причина в том, что все участники должны платить налог на свою долю прибыли LLC независимо от того, получили ли они распределение или нет.

Это одна из основных причин, по которой инвесторы обычно предпочитают инвестировать в корпорации, а не в ООО.

Кому подходит этот статус?

Поскольку это простая и эффективная налоговая структура, многие ООО с несколькими участниками сочтут налоговый статус партнерства идеальным выбором. Однако, если ваша компания планирует получить финансирование от внешних инвесторов или других типов пассивных владельцев, вы можете рассмотреть вопрос о налогообложении как корпорации.

S Корпорации

Подраздел S (широко известный как S corp) — это налоговый статус, доступный для корпораций и компаний с ограниченной ответственностью.И корпорации, и LLC могут выбрать налог как S-корп.

Преимущества

КорпусS предлагает сквозное налогообложение, очень похожее на налоговый статус LLC по умолчанию. Сам бизнес не платит федерального подоходного налога; однако оставшиеся прибыли после расходов и распределений (т. е. заработной платы владельцев / участников и дивидендов акционеров) переходят к собственнику и подлежат обложению подоходным налогом только , а не налогом на трудоустройство . После того, как все распределения распределены и надлежащим образом облагаются налогом, оставшаяся прибыль от бизнеса называется «нераспределенной прибылью».Таким образом, корпус S избегает двойного налогообложения по сравнению с традиционным корпусом C.

Еще одним преимуществом S corp является то, что активные владельцы бизнеса считаются сотрудниками корпорации, а S corp платит налог на заработную плату, как обычный работодатель. Любые деньги, оставшиеся в бизнесе на конец года, могут быть распределены между активными акционерами в качестве дивидендов, тем самым уменьшая общие налоговые обязательства владельцев бизнеса.

Имейте в виду, однако, что IRS строго требует, чтобы все S-корпорации выплачивали акционерам «разумную зарплату».Это означает, что владелец бизнеса с налоговым статусом S corp не может получать низкую заработную плату в попытке уклониться от уплаты налогов.

Прочтите эту статью, чтобы узнать больше о разумных зарплатах.

Недостатки

IRS имеет определенные ограничения на то, какие компании могут выбирать статус S corp. Чтобы соответствовать требованиям, ООО должно:

- Иметь только допустимых акционеров

- Могут быть физическими лицами, определенными фондами и имуществом

- Не могут быть товариществами, корпорациями или иностранными акционерами-нерезидентами

- Иметь не более 100 акционеров

- Наличие на складе только одного класса

Еще одним недостатком является то, что акционеры облагаются налогом на прибыль LLC независимо от того, получают ли они распределение или нет.

Кому подходит этот статус?

Налоговый статус S corp идеально подходит для успешных владельцев бизнеса, которые зарабатывают больше среднего в своей области, поскольку в некоторых случаях он может давать определенные налоговые льготы. Мы рекомендуем проконсультироваться с местным налоговым специалистом, чтобы узнать больше об этом варианте и о том, подходит ли он для вашего бизнеса.

C Корпорации

Последний тип налогового статуса, из которого могут выбрать LLC, — это C corp. В отличие от большинства LLC, корпорации C платят налоги со своего годового дохода.Затем корпорация распределяет прибыль между акционерами (также известными как владельцы), и они платят налог на дивиденды. Этот процесс широко известен как «двойное налогообложение».

Преимущества

Налоговый статус C. corp дает ряд преимуществ. В отличие от корпуса S, корпорации C могут иметь неограниченное количество акционеров, и нет ограничений на то, кто может владеть акциями.

Еще одно преимущество корпоративного налогообложения состоит в том, что активные акционеры считаются сотрудниками компании.Это означает, что они могут получать медицинские и другие льготы от компании без необходимости платить дополнительный налог.

Также значительно проще передать право собственности на акции в корпорации C по сравнению с LLC.

Недостатки

LLC, облагаемые налогом как корпус C, подлежат двойному налогообложению. Это означает, что компания и ее владельцы, вероятно, будут платить больше налогов в целом. Кроме того, LLC, облагаемые налогом как корпус C, требуют больше документов.

Кому подходит этот статус?

Налоговый статус C corp особенно подходит для компаний, которые хотят работать с внешними инвесторами.

Мы сотрудничали с юристами, чтобы создать бесплатные юридические формы для вашей LLC, включая инструмент операционного соглашения, шаблоны решений LLC и ценные документы по найму.

Каким образом LLC получают налоги? Выбор налоговой структуры для вашего LLC

LLC — это здорово, потому что они гибки, когда дело доходит до определения того, как вы хотите облагаться налогом. У вас есть возможность обложить налогом свою LLC, например, индивидуальное предприятие, партнерство или корпорацию, заполнив соответствующие формы в IRS.

Давайте поговорим о том, как по умолчанию будет облагаться налогом ваша LLC, о том, как ваше операционное соглашение с LLC может дать вам дополнительный контроль, какие формы вы должны заполнять, и, наконец, о том, как изменить свою налоговую идентификацию, если вы того пожелаете.

Если я ничего не сделаю, как будет облагаться налогом мое ООО?

IRS автоматически классифицирует ваше LLC как индивидуальное предприятие или как партнерство в зависимости от количества участников (владельцев) LLC. Если вы являетесь единственным участником своей LLC, IRS будет облагать налогом вашу LLC, как если бы это было индивидуальное предприятие.Если в вашей LLC более одного участника, IRS будет рассматривать это как партнерство.

Как мы упоминали выше, LLC по умолчанию является «сквозным объектом». Это означает, что если ваша LLC получает прибыль в размере 20 000 долларов США, вы платите налоги со своей доли этой прибыли в своей личной налоговой декларации. Допустим, у вашего ООО четыре партнера с равной долей в компании. Каждый из вас будет платить налоги с прибыли в размере 5000 долларов США. Если ваша LLC принадлежит вам и только вам, вы будете платить эти налоги в своей налоговой декларации 1040.

Какие формы мне подавать?

У каждого LLC должно быть операционное соглашение (вы можете узнать больше об этом здесь). Хотя в большинстве штатов операционное соглашение не требуется, рекомендуется его создать. Операционные соглашения — это, по сути, контракты между участниками ООО, в которых излагается структура бизнеса, включая — для наших целей — налоговую структуру бизнеса. Обязательно проверьте, требует ли ваше государство, чтобы вы подали операционное соглашение.

После этого вам нужно будет подать форму 1065 в IRS.IRS использует это, чтобы гарантировать, что каждый участник LLC должным образом отчитывается о своих доходах от LLC. Вы также должны дать каждому участнику Таблицу K-1, чтобы каждый в письменной форме имел свою долю прибылей и убытков.

После этого каждый участник LLC будет облагаться налогом лично в своей налоговой декларации 1040.

Как я могу изменить свой налоговый идентификатор LLC?

Некоторые LLC выбирают налогообложение как корпорации (например, C-Corp или S-Corp). Но почему? Наиболее частая причина заключается в том, что их бизнес хочет хранить значительную часть своей прибыли в своем ООО, и эта так называемая «нераспределенная прибыль» обычно облагается налогом по более низкой ставке, чем в личной налоговой декларации 1040.

Чтобы выбрать корпоративное налогообложение, вам нужно будет заполнить «Выборы по классификации юридических лиц» (форма IRS 8832). В нем должен быть раздел, в котором вы можете выбрать для налогообложения как корпорация. Если вы решите облагаться налогом как S-Corp, вам также необходимо будет заполнить форму IRS 2553 «Выборы корпорацией малого бизнеса».

Что еще мне нужно знать?

Вот еще несколько вещей, о которых вам стоит помнить.

Поскольку члены LLC технически не являются сотрудниками, и поскольку вы можете вычитать эти доходы из своей личной налоговой декларации, не забудьте отложить некоторую прибыль до уплаты налогов.

Аналогичным образом, ваши налоги на социальное обеспечение и медицинские услуги не могут быть вычтены из расчета от зарплаты к зарплате.

- И наконец, помните, что законы об ООО в каждом штате разные. В некоторых штатах могут взиматься налоги с вашего LLC по-разному. Проконсультируйтесь с опытным бизнес-юристом или бухгалтером о правилах, действующих в вашем районе.

Заинтересованы в создании ООО? Посетите нашу карту LLC, чтобы получить краткое изложение всего, что вам может понадобиться во всех пятидесяти штатах.Если вам нужна дополнительная информация о создании бизнеса, обязательно ознакомьтесь с нашим руководством.

Эта статья содержит общую юридическую информацию и не содержит юридических консультаций. Rocket Lawyer не является юридической фирмой и не заменяет адвоката или юридическую фирму. Закон сложен и часто меняется. За юридической консультацией обращайтесь к юристу.

4 Возможности налогообложения для вашего ООО

Общество с ограниченной ответственностью (ООО) сейчас является популярной бизнес-структурой для стартапов по уважительной причине.Он предлагает всю защиту личной ответственности без бюрократизма, бумажной работы и формальностей, которые могут быть обременительными для стартапа, малого бизнеса или индивидуального предпринимателя.

После выбора ООО в качестве юридической структуры многие владельцы малого бизнеса с удивлением узнают, что им нужно решить, как облагаться налогом. Это серьезное решение, поскольку именно налоги, вероятно, в первую очередь побудили вас выбрать эту юридическую структуру.

Поскольку LLC является юридическим лицом, созданным в соответствии с законом штата (а не федеральным правительством), у нее есть гибкость в отношении режима федерального налогообложения.LLC с одним участником может облагаться налогом как индивидуальное предприятие или корпорация (корпорация C или корпорация S). LLC с несколькими участниками может облагаться налогом как партнерство, корпорация C или корпорация S.

Гибкость — это хорошо, но вам нужно знать, какой вариант LLC вам подходит. Вот четыре федеральные налоговые классификации, доступные для LLC.

1. ООО с одним участником как «юридическое лицо, не являющееся юридическим лицом»

ООО с одним участником, по сути, облагается налогом как индивидуальный предприниматель.Как следует из названия, вы должны быть единственным владельцем LLC. Эта классификация попадает в категорию «сквозного» налогообложения — компания не подает никаких налоговых форм. Как владелец LLC, вы указываете коммерческий доход или убыток в своих личных налоговых формах (Приложение C).

Вам необходимо платить налог на самозанятость, если вы занимаетесь активной торговлей или бизнесом, например, предоставляете такие услуги, как копирайтинг или продажа продукта. Если вы создали ООО для пассивной деятельности, например для инвестиций в недвижимость, вы не платите налог на самозанятость с прибыли.(Вы указываете свою пассивную прибыль в Графике E).

Например, Джонатан — внештатный дизайнер пользовательского интерфейса, который основал LLC для своего бизнеса. В 2011 году он заработал 75 000 долларов прибыли. Он указывает этот доход в своей личной налоговой форме и платит подоходный налог с 75 000 долларов по своей индивидуальной налоговой ставке, а также платит налоги на самозанятость.

2. LLC с несколькими участниками как партнерство

Если LLC состоит из двух или более участников, оно будет облагаться федеральным налогом как партнерство, если только оно не решит облагаться налогом как корпорация S или корпорация C (см. Ниже).ООО с несколькими участниками, облагаемое налогом как партнерство, сообщает о своем доходе от бизнеса в отдельной налоговой декларации 1065 партнерства. Затем каждый партнер платит налог на самозанятость со своей доли прибыли партнерства в налоговой форме Schedule SE. Как и в случае с ООО с одним участником, вы платите налоги на самозанятость только в том случае, если ООО занимается активной торговлей или бизнесом.

3. LLC как корпорация C

LLC может выбрать статус корпорации для целей налогообложения, заполнив форму 8832 в IRS. LLC подает налоговую декларацию 1120 и уплачивает налоги с прибыли по ставке корпоративного налога.Если прибыль LLC распределяется между владельцами LLC в виде дивидендов, эти дивиденды снова облагаются налогом по соответствующей ставке дивидендов (это так называемое двойное налогообложение).

Прибыль ООО не облагается налогом на самозанятость. Но LLC, рассматриваемая как корпорация C, несет ответственность за налоги на заработную плату с любой заработной платы, выплачиваемой членам LLC, которые работают на этот бизнес.

Если вы предпочитаете хранить прибыль в компании, а не распределять прибыль на конец года между владельцами, подойдет корпорация C.В этом случае только компания облагается налогом на прибыль; индивидуальные владельцы не несут ответственности за уплату налогов с любых денежных средств, оставшихся в бизнесе.

Например, Джуди владеет консалтинговой компанией, которая заработала 100 000 долларов прибыли. Как LLC, рассматриваемая как корпорация C, бизнес будет платить налоги в размере 34 000 долларов США на этот доход (при условии, что налоговая ставка составляет 34 процента). Если Джуди заберет эту прибыль в качестве дивидендов, она также будет должна платить налоги (по соответствующей ставке дивидендов 15%) на выплату дивидендов.Но если она решит оставить эти деньги в бизнесе (возможно, чтобы расширить свой маркетинговый бюджет в следующем году), она не будет платить никаких личных налогов с прибыли.

4. LLC как S-корпорация

В этом последнем сценарии LLC решает рассматриваться как S-корпорация. Корпорация S подает налоговую декларацию 1120S, но прибыль компании не облагается корпоративным подоходным налогом, как в корпорации C. Вместо этого отдельные владельцы LLC облагаются налогом на их соответствующие доли прибыли компании (и прибыль не облагается налогом на самозанятость).

Если владелец ООО работает в бизнесе, ему должна выплачиваться разумная заработная плата за его деятельность, а ООО должно платить налоги на заработную плату с этой заработной платы.

Допустим, трое друзей основали компанию в социальной сети Интранет, и каждому принадлежит треть компании. Они создают ООО и выбирают налогообложение как S-корпорация. В первый год бизнес приносит 90 000 долларов прибыли. ООО не платит налог на прибыль с прибыли. Вместо этого каждый владелец включает свою долю прибыли (30 000 долларов США) в свой налогооблагаемый доход в своей индивидуальной налоговой декларации.

Если бизнес потерял 60 000 долларов в первый год, каждый владелец включит убыток в размере 20 000 долларов по индивидуальному налогооблагаемому доходу.

Сделайте свою домашнюю работу

Выбор подходящей налоговой организации для вашего ООО — сложный вопрос, который в конечном итоге будет зависеть от всех уникальных аспектов ваших конкретных бизнес-потребностей, видения и обстоятельств. Изучите свои варианты и будьте в курсе изменений, происходящих в федеральном и государственном налогообложении, которые могут повлиять на ваши налоги.

Поскольку решение может иметь значительные финансовые последствия, обсудите вашу конкретную ситуацию с налоговым консультантом или CPA.

Все, что вам нужно знать

5 мин. Читать

- Ступица

- Налоги

- Налоговая классификация для ООО: все, что вам нужно знать

Поскольку общество с ограниченной ответственностью является относительно новой формой хозяйственного общества, налоговая классификация для ООО такая же, как и для существующих предприятий. Это означает, что владельцы ООО могут по-другому структурировать свой бизнес для целей налогообложения.

То, как вы структурируете свой бизнес, имеет юридические и налоговые последствия.Хотя единоличное владение, партнерство и корпорация признаны Налоговым кодексом (IRC) и кодексом штата в качестве установленных бизнес-структур, в некоторых штатах также разрешено создание компании с ограниченной ответственностью в качестве альтернативного способа ведения бизнеса. Поскольку IRC не предусмотрел налогообложение LLC, компания может выбрать налогообложение в качестве одной из признанных бизнес-структур.

О чем идет речь в этой статье:

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Какова налоговая классификация ООО по умолчанию?

По умолчанию LLC с одним участником облагается налогом как юридическое лицо, которое не рассматривается как отдельное от своего владельца (индивидуальное предприятие), в то время как компании с несколькими владельцами по умолчанию облагаются налогом как партнерство.

В зависимости от формы собственности и типа ООО платит налог на прибыль по-разному. Владелец ООО называется участником.Если у ООО есть один участник, это называется ООО с одним участником. Помимо отдельных участников, LLC может принадлежать корпорации, S-Corporation, трасту и другому LLC.

LLC классифицируются как «сквозные» организации по причинам налогообложения, что означает, что прибыль и убытки от бизнеса будут отражаться в индивидуальной налоговой декларации каждого участника.

LLC также может выбрать налог как S-Corporation или C-Corporation. Чтобы облагаться налогом как S-Corporation, LLC должна подать форму IRS 2553.Чтобы облагаться налогом как C-Corporation, LLC должна заполнить форму IRS 8832.

Какие налоги платит ООО?

Налоги, которые платит ООО, зависят от корпоративной структуры ООО.

ИП

Если LLC структурирована как единоличное предприятие для налогообложения, она рассматривается IRS как неучтенная организация. Неучтенная организация — это вид бизнеса, который существует отдельно для бизнеса и его владельца по обязательствам и юридическим целям, но не для налогообложения.

Это означает, что налоги, которые несет ООО, переносятся на личные налоговые требования владельца. Это означает, что ООО облагается налогом, но его владелец облагается налогом. О деятельности ООО владелец сообщает в Приложении C своей личной налоговой декларации.

Партнерство

Если у LLC более одного участника, по умолчанию оно облагается налогом как партнерство. Подобно налогообложению в качестве индивидуального предпринимателя, налоги, взимаемые ООО с несколькими участниками, также будут напрямую передаваться этим партнерам по бизнесу.Это означает, что все владельцы будут платить налоги, связанные со своим бизнесом, на свои личные отчеты и облагать налогом прибыль и убытки LLC.

Информационный отчет подается участниками по форме 1065 с указанием общих прибылей и убытков от партнерства. Кроме того, участники получают налоговую форму Schedule K-1 для отчета о своей доле прибыли или убытка. Эта форма включена в личную налоговую декларацию участника.

S Corporation

Для целей налогообложения предприятия могут быть классифицированы как корпорации.Если участники решили создать LLC, которая будет облагаться налогом как S-корпорация, все налоги, связанные с коммерческой деятельностью, переносятся на личные налоговые обязательства владельцев LLC.

Корпорация не обязана платить федеральные налоги на прибыль. Это означает, что владельцы S-корпорации могут сообщать о прибылях и убытках LLC в своих личных налоговых декларациях и не подвергаться двойному налогообложению. Налоговые декларации подаются по форме 1120-S, а владельцы подают приложение K-1.

C-Corporation

Хотя структурировать LLC как C-Corporation сложно, это может иметь некоторые преимущества. Когда LLC облагается налогом как C-Corporation, это означает, что LLC облагается налогом напрямую как отдельное предприятие. В отличие от налогообложения в рамках партнерства или индивидуального предпринимательства, налоги, взимаемые бизнесом, не переносятся на личные налоги владельца.

Эта структура разделяет личные и деловые активы владельца, а также позволяет предприятиям использовать вычеты.

Однако самым большим недостатком LLC, облагаемой налогом как C-Corporation, является двойное налогообложение. В отличие от сквозной организации, LLC с налоговой классификацией C-Corp облагается налогом на корпоративном и индивидуальном уровне. LLC должна подавать налоговую декларацию о доходах в IRS для бизнеса, а владельцы также должны подавать подоходный налог с населения.

Владельцы ООО должны принять соответствующее решение о налоговой классификации ООО на основе налоговых льгот и экономии, которые может получить бизнес.При подаче заявления об изменении налогового статуса LLC в C- или S-корпорацию лучше всего проконсультироваться с налоговым специалистом за помощью и советом.

СТАТЬИ ПО ТЕМЕ

Должна ли моя LLC облагаться налогом как корпорация или S Corp?

Компания с ограниченной ответственностью (LLC) является новейшим изобретением в бизнес-формах, добавляя простоту организации к защите ответственности. ООО может облагаться налогом несколькими способами, чтобы сэкономить на налогах для бизнеса и его владельца.

В этой статье мы рассмотрим бизнес-форму LLC, то, как обычно облагается налогом LLC, как налогообложение в качестве корпорации или S-корпорации может принести пользу вашему бизнесу, а также процесс выбора этого варианта налогообложения.

Каким образом облагаются налогом ООО

По умолчанию ваша LLC облагается налогом одним из двух способов, в зависимости от того, сколько владельцев (называемых «членами») в LLC:

- LLC с одним участником считается юридическим лицом, не являющимся юридическим лицом, и облагается налогом как индивидуальное предпринимательство, заполняя Приложение C к личной налоговой декларации.

- ООО с несколькими участниками облагается налогом как партнерство. Партнерство подает информационный отчет по форме 1065 с приложением К-1 для каждого члена / партнера.

Налоги для членов LLC основаны на их доле в доходе бизнеса за год. Независимо от того, сколько или насколько мало участники LLC получают от бизнеса для личного использования, они облагаются налогом на полную сумму годового чистого дохода от этого бизнеса.

ООО «Собственники и Налоги на самозанятость»

В дополнение к уплате подоходного налога, основанного на доходе от бизнеса, владельцы LLC обычно считаются самозанятыми, и они должны платить налог на самозанятость (для социального обеспечения и Medicare) со своего дохода от LLC.

Налог FICA против налога на самозанятость

Налог на социальное обеспечение и медицинское обслуживание называется налогом FICA для сотрудников и налогом на самозанятость для самозанятых лиц, включая владельцев бизнеса. Это тот же налог и та же общая сумма, за исключением того, что налоги FICA делятся между работниками и работодателями, а самозанятые люди платят полную сумму налога.

Если LLC решает облагаться налогом как корпорация, применяются правила корпоративного налогообложения. Это означает, что сама корпорация облагается налогом.Корпорация платит подоходный налог со своей чистой прибыли, а владельцы / члены платят подоходный налог с любых получаемых дивидендов.

Если LLC решит облагаться налогом как корпорация S, владельцы не должны платить налог на самозанятость, потому что владельцы корпорации S не считаются самозанятыми. Большинство владельцев S-корпораций работают в бизнесе как наемные работники и платят налоги FICA с этого дохода от занятости.

ООО, облагаемое налогом как корпорация

Многие LLC предпочитают облагаться налогом как корпорации, чтобы сэкономить на налогах.В этой налоговой ситуации участники ООО становятся акционерами, и они не занимаются индивидуальной трудовой деятельностью.

Для лиц с более высоким доходом или тех, у кого есть прибыльные ООО, тот факт, что акционеры-корпорации не должны платить налог на свой доход от акций корпорации, является налоговым преимуществом. Корпоративная ставка (фиксированная 21%, начиная с 2018 налогового года) может быть ниже, чем более высокие налоговые ставки для подоходного налога с физических лиц.

Вы также избегаете уплаты налога на самозанятость, если только вы не работаете в корпорации в качестве наемного работника (и не платите налог FICA).

Давайте посмотрим на сценарий:

Ваша ООО имеет чистую прибыль в размере 50 000 долларов за год. Если вы являетесь единственным владельцем ООО, вы должны отразить всю эту прибыль в своей налоговой декларации. Если у вас есть LLC, облагаемая налогом как корпорация, корпорация платит налог с этого дохода, но вы как акционер платите налог только в том случае, если получаете дивиденды.

Одним из больших преимуществ LLC перед корпорациями является то, что владельцы избегают двойного налогообложения, когда корпорация платит налоги на свою чистую прибыль за год, а акционеры платят налог на прибыль, полученную в качестве дивидендов.

Основное преимущество и недостаток ООО, облагаемого налогом как корпорация

Основным преимуществом налогообложения LLC как корпорации является то, что владельцу не нужно включать весь доход от бизнеса в вашу личную налоговую декларацию. Вам также не нужно платить налог на самозанятость с вашего дохода как владельца корпорации.

Главный минус — двойное налогообложение. Корпорация должна платить налог со своей чистой прибыли, а вы, как владелец, должны платить налог с любых получаемых дивидендов.

ООО, облагаемое налогом как S-корпорация

Корпорация S — это особый вид корпораций, который имеет некоторые налоговые преимущества. Владельцы могут разделить свой доход от корпорации S между распределением (так же, как партнер в партнерстве) и статусом наемного работника. Владелец корпорации S, который работает в бизнесе, должен получать разумную зарплату в качестве наемного работника и должен платить налог и налог FICA с этой зарплаты.

Поскольку прибыль корпорации S распределяется между владельцами, этот налоговый статус позволяет избежать двойного налогообложения.

Чтобы иметь право на налогообложение в качестве корпорации S, бизнес должен соответствовать определенным требованиям:

- бизнес может иметь не более 100 акционеров

- ни один акционер не может быть иностранцем-нерезидентом (негражданином, не проживающим в США

- может быть только один класс акций

- все акционеры должны быть физическими лицами (не юридическими лицами)

Еще одно преимущество статуса корпорации S заключается в том, что владелец корпорации S может получить 20% налоговый вычет из своей доли дохода от бизнеса в дополнение к обычным вычетам на коммерческие расходы.Этот вычет из квалифицированного коммерческого дохода (QBI) рассчитывается на основе дохода владельца как наемного работника. Этот вычет недоступен для предприятий, оказывающих индивидуальные услуги, таких как бухгалтерский учет, юриспруденция, консалтинг или финансовые услуги. Кроме того, вычет QBI ограничен или недоступен для владельцев бизнеса с более высоким доходом.

Многие ООО выбирают корпорацию S из-за своего налогового статуса, потому что:

- Это позволяет избежать двойного налогообложения корпораций

- Владельцы корпорации S могут использовать вычет QBI из дохода от бизнеса (не дохода от занятости)

- Владельцы платят налог на социальное обеспечение / медицинскую помощь только с дохода от работы.

Как провести выборы

Если вы решите сделать это избрание, вот еще некоторая информация, которую вам необходимо знать:

Чтобы облагаться налогом как корпорация, используйте форму IRS 8832 — Entity Classification Election. Выборы, которые будут облагаться налогом в качестве нового юридического лица, вступят в силу с даты, указанной в строке 8 формы 8832. Выборы не могут вступить в силу более чем за 75 дней до даты подачи заявки на выборы, а также не могут вступить в силу позднее, чем через 12 месяцев. после даты подачи заявки на выборы.

Форма включает заявление о согласии, которое может быть подписано всеми участниками или одним участником от имени всех участников. Если один член подписывает, на собраниях членов компании должна быть запись о том, что все члены одобрили это избрание.

Вы должны указать имя (имена) и указать количество владельцев (номер социального страхования для ООО с одним участником и идентификационный номер работодателя для ООО с несколькими участниками).