Как правильно распоряжаться деньгами, чтобы деньги работали

Как распоряжаться деньгами: 10 практических советов

Люди распоряжаются деньгами по-разному, но каждый хочет делать это с максимальной выгодой для себя. Кому-то везет на прагматичный ум и у него впервые же несколько лет заработка получается войти в режим эффективности трат. А у кого-то в этом отношении все не так радужно – деньги заканчиваются стабильно в первые две недели после их прихода. Причем это абсолютно не зависит от уровня зарплаты. Первые могут зарабатывать чуть ниже среднего, а вторые – сильно выше.

И если вы относите себя, или подозреваете, что относитесь, ко второй категории, то мы подготовили для вас несколько советов о том, как правильно распоряжаться деньгами.

Итак, как правильно распоряжаться деньгами:

1. Контролируйте расходы

В первую очередь, необходимо взять себя в руки и начать вести учет всем тратам. Вариантов, как это сделать – множество. Это может быть старый добрый гроссбух, в который будут педантично и ежедневно записываться все, даже самые минимальные, расходы. Но подобный способ требует и соответствующей дисциплины. Можно использовать современные способы – установить приложение для учета трат на смартфон, но и тут, за вас никто данные не внесет. Еще один вариант – перенести все в мир электронных денег и отказаться от наличности, тогда все, что вы потратили можно будет посмотреть в приложении или на сайте вашего банка. В любом случае, если вы решились на то, чтобы кардинально изменить подход к покупкам, то нужно будет выбрать что-то такое, что позволит вам без стресса и нервов следить за «протечками» и найти способ, как тратить деньги правильно.

2. Прагматичный подход

Покупайте только то, что вам действительно нужно. По-настоящему успешные, в том числе и в финансовых вопросах люди, никогда не сметают с полок в магазине, все, что более-менее нравится. Лучше всего не заходить в торговый центр с мыслью: «кажется мне нужна куртка или может новый телефон, ай, была не была, на месте разберемся», а предварительно решить зачем вы идете.

Можете провести эксперимент, не ограничивать себя в покупках в течение месяца, при условии записи всех спонтанных приобретений. После, проанализировать список и понять, что бесконтрольный шопоголизм – эта та причина, по которой вы еще не стали миллионером.

3. Отсутствие эмоций при тратах

Одним из главных мотиваторов внезапных покупок являются эмоции. Плохое или, наоборот, хорошее настроение, перманентный стресс могут стать катализатором для совершения необдуманных трат. С последним стоит бороться другими способами, то есть посетить врача или заняться рефлексией и самостоятельно понять, что именно привносит в вашу жизнь чувство неудовлетворенности ей и вследствие толкает к шопоголизму. Для осознания некоторых из этих аспектов вы можете пройти наши тесты и на их основе выяснить в какой сфере находится основной провал.

С настроением и покупками бороться сложнее, хотя и это возможно. Можно просто не посещать магазины в критичные моменты или, если выхода нет, писать списки и брать с собой точную сумму денег. Хорошим вариантом может стать и, так называемое, контролируемое транжирство, когда раз в месяц, например, сразу после зарплаты, вы позволяете себе купить абсолютно ненужную, но крайне забавную вещь и даже не одну, но с условием, что они не превышают определенного лимита.

4. Не реагируйте на бренды

В большинстве случаев нет никакой разницы какой фирмы у вас телефон или ноутбук, а также от какого дизайнера у вас пальто. Бег за брендами, особенно в условиях, когда финансы объективно позволяют только смотреть в их сторону, приводит к появлению долгов. А это еще один ручеек, который не позволяет вам эффективно распоряжаться финансами.

Конечно, не стоит совсем отказываться от дорогостоящих брендов. Если вы жить не можете без телефона, который стоит как чугунный мост, то можно на него просто накопить. Пусть небыстро, но зато за время, что вы будете откладывать вы убедитесь, что эта вещь вам нужна не только потому, что она есть у коллеги на работе или у какой-нибудь селебрити. И радость оттого, что покупается вещь, о которой так давно мечталось в разы выше, чем если взять ее в кредит.

5. Не копите долги

Хуже, чем жить в последнюю неделю месяца на пустых макаронах может быть только жизнь в кредит. Конечно, сложно сопротивляться всей этой рекламе, которая из каждого утюга кричит о том, что любая вещь может стать вашей уже сегодня «без предоплаты и переплат». И никто не просит отказываться от кредитов, если подходить к ним со всей серьезностью и реально оценивать возможности своей зарплаты. Ведь это действительно способ делать крупные покупки быстро.

Главное, своевременно отдавать взятые в долг деньги. И, конечно, не использовать кредитную карту, как некий аналог дебетовой, особенно если ее лимит выше, чем вы можете себе позволить. А также не забывайте, что помимо самостоятельно взятых в долг денег, можно еще внезапно оказаться должником государства, речь идет, конечно, о штрафах и налогах.

6. Заведите сберегательный счет

Или специальную «банку», как в детстве, чтобы откладывать в нее часть от доходов, но этот способ подходит только для относительно небольших сумм, так как инфляцию еще никто не отменял.

Завести сберегательный счет, чтобы было куда вложить деньги, сейчас проще простого. Для этого не нужно даже посещать отделение банка, можно все сделать с телефона. А еще лучше – прикрепить к счету, так называемую, функцию копилки, которая будет переводить определенный вами процент или фиксированную сумму на сберегательный счет от прихода или расхода основных средств. Этот способ позволит без особых усилий откладывать деньги, правда, итоговая сумма будет разниться от месяца к месяцу. И из этого следует, что копилку лучше всего использовать, как дополнительное средство экономии.

Лучше всего, раз в месяц переводить на сберсчет определенную сумму. Причем сам вклад может быть бессрочным, что не лишит владельца доступа к деньгам, но и не даст большого выхлопа с процентов и потребует определенной силы воли. А может быть и ограниченным по времени, что позволит накопить денег, например, на крупную покупку достаточно быстро – нужно будет прикинуть сколько вы можете выделить денег в месяц и, отталкиваясь от суммы, определить сколько времени потребуется для того, чтобы купить то, что вы хотите.

7. Закупайтесь оптом

Хорошим способом сэкономить семейный бюджет будет покупка оптом продуктов с большим сроком годности. Крупы, сахар, консервы – все это необходимо каждый день и намного эффективнее раз в несколько месяцев закупиться ими на оптовой базе.

С одеждой и другими вещами такой подход, казалось бы, работать не должен, только если с носочно-чулочными изделиями, но вы ошибаетесь, если так думаете. Есть целые сообщества, деятельность которых направлена на экономию средств при покупке как продуктов, так и остальных товаров. Имеются в виду, так называемые, совместные закупки. Суть проста – организаторы находят оптовые базы, а участники оставляют заявки на реализуемую продукцию, когда набирается определенный лимит для опта, осуществляется заказ, а минусов у подобного способа шопинга всего ничего, в целом, только время, которое уходит на сбор минимальной суммы и на доставку. А плюсы неоспоримы: во-первых, покупка вещей хорошего качества по ценам производителя, во-вторых, возможность за стоимость одной кофты из масс-маркета купить две. Правда в первое время придется держать себя в руках и не пытаться купить все, потому что подобный подход, конечно же, приведет к тому, что никакой экономии не выйдет.

А плюсы неоспоримы: во-первых, покупка вещей хорошего качества по ценам производителя, во-вторых, возможность за стоимость одной кофты из масс-маркета купить две. Правда в первое время придется держать себя в руках и не пытаться купить все, потому что подобный подход, конечно же, приведет к тому, что никакой экономии не выйдет.

8. Готовьте сани летом

Запомните и следуйте по жизни одному правилу: овощи покупайте в сезон, обувь и одежду вне его. Летом, например, те же огурцы можно купить по условному рублю за условный килограмм, а зимой цены будут уже совсем другие. А с одеждой получается уже совсем другая игра – в мокрые сезоны куртки стоят максимально высоко, а на футболках в теплое время строятся капиталы.

Поэтому если вы встали на путь экономии, то стоит закупаться овощами летом и делать заготовки, на которых вы сможете всю зиму получать свою дозу витаминов, а зимой под соленые огурцы, заниматься подбором футболок на лето в интернет-магазинах.

9. Задумайтесь о пенсии

Сколько бы вам ни было лет, если вы уже работаете, то пенсия уже присутствует в вашей жизни, так как ваш работодатель ежемесячно переводит некоторый процент от вашей зарплаты в пенсионный фонд. Вы можете получить выписку суммы этих богатств в любое время на специальных сайтах и узнать там средств, а также прикинуть какой размер будет у выплат после выхода в этот бессрочный отпуск. Готовы поспорить, что он вас не впечатлит. Так что стоит подумать о том, что делать и кто виноват, а потом завести специальный счет на свою будущую счастливую старость. Конечно, когда жить и так приходится по средствам, то лишнего остается очень мало, но даже это может стать неплохим подспорьем.

10. Тратьте на свое образование

В том случае, когда вам не хочется в чем-то себе отказывать и покупать первое на что упал взгляд, стоит сделать себя высококвалифицированным специалистом, за которого будут бороться. Для этого необходимы определенные вложения в свое образование, причем как временные, так и материальные.

Просто решите, кем вы все-таки хотите стать, когда вырастете или может быть сделать свое хобби тем делом, которое приносит основной доход и развивайтесь в этом направлении. Поэтому хороший ответ на вопрос: «Куда вложить деньги, чтобы они работали?», – это образование. Тратить деньги с прицелом на будущее лучше, чем на то, чтобы казаться богаче, чем есть на самом деле.

Другие способы вложения денег

Конечно, можно играть на биржах, делать ставки на спорт, надеяться на спортлото и собственную удачу, но все эти способы требуют не только статуса любимца фортуны и аналитического склада ума, но и определенной финансовой подушки, которая не даст, образно говоря, умереть с голоду, если все пойдет не так, как задумано. Рисковать всем в этом деле не самый лучший подход.

Наилучшим способом вложения и увеличения средств всегда была и всегда будет недвижимость, конечно, речь идет не о единственном жилье, а о помещении под аренду. Но и здесь требуется определенный уровень дохода для ее содержания и не маленькие первоначальные затраты.

O Lifeaddwiser

Мобильное приложение, которое за 20 минут оценит сразу 5 элементов жизненного благополучия: физическое, профессиональное, финансовое, социальное и благополучие среды проживания. Автоматически покажет сильные и слабые стороны и даст персональные рекомендации, проанализирует благополучие и даст информацию об оптимальных, действительно необходимых, отвечающих реальным потребностям людей, программах.

Скачать приложение для Iphone и Ipad можно по ссылке https://itunes.apple.com/ru/app/lifeaddwiser/id1171623583?l=en&mt=8

Как научиться грамотно управлять деньгами. Способы управления деньгами

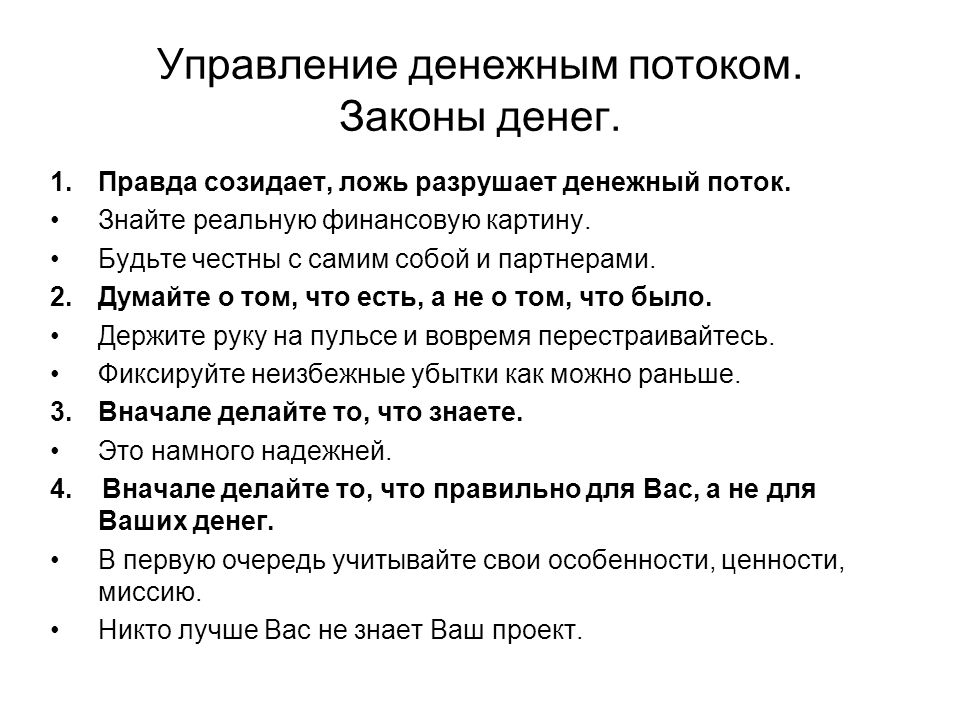

Самым главным принципом управления деньгами является планирование и чёткое понимание текущей финансовой картины. Естественно, всего предвидеть невозможно, но это и не является необходимым. Ведь чем больше человек управляет своим финансовым благополучием, тем больше он в нём пребывает. При этом на непредвиденные ситуации закладывается определенный процент трат, что делает их более предусмотренными в финансовом плане. Стоит отметить, что грамотно управлять деньгами — не значит отказывать себе во всем при достижении цели. В таком режиме сложно пребывать долгое время, да и достигнутая цель может в этом случае принести меньше радости. Управление деньгами во многом сводится к рационализации денежных потоков, максимизации денежного профицита и его регулированию.

При этом на непредвиденные ситуации закладывается определенный процент трат, что делает их более предусмотренными в финансовом плане. Стоит отметить, что грамотно управлять деньгами — не значит отказывать себе во всем при достижении цели. В таком режиме сложно пребывать долгое время, да и достигнутая цель может в этом случае принести меньше радости. Управление деньгами во многом сводится к рационализации денежных потоков, максимизации денежного профицита и его регулированию.

Разберем подробнее, как научиться управлять деньгами. Сначала стоит понять, сколько денег в среднем приходит в месяц (далеко не во всех сферах деятельности денежные поступления являются равными) с учётом премий, подработок, дополнительной занятости и прочих бонусов. Далее следует рационализировать траты, подумав, что именно и в каком объёме требуется в течение месяца в финансовом эквиваленте. В данную графу можно вписать питание, покупку одежды, обслуживание авто, коммунальные платежи, приобретение предметов интерьера, развлечения, а также непредвиденные платежи.

Далее следует подумать, как расходные статьи можно рационализировать. Например, покупать одежду не в сезон, когда она стоит гораздо дешевле, продукты питания — на оптовой базе по более выгодным ценам и так далее. Таким образом, затратные статьи будут уменьшены с точки зрения трат при сохранении их качественного наполнения, что сможет высвободить часть денежных средств из расходов в максимизацию денежного профицита, который и является базисом для обеспечения финансовой независимости.

Но самым главным моментом является не просто понимание данных истин, а их воплощение в реальность. И здесь сможет помочь обычная записная книжка или планер. В него следует записывать поступления и траты, а также планировать финансовые расходы и вложения. По выходным следует уделять 10-20 минут на то, чтобы подумать, что следует приобрести на следующей неделе. Причём начинать планировать лучше в формате месяца, а потом потихоньку конкретизировать на уровень недель. Таким образом сводится к минимуму эффект хаотичных покупок, а траты и поступления становятся всё более и более организованными. Причём в конце дня следует вкратце записывать свершившееся движение денежных средств, оценивая, насколько оно соответствует запланированному. На первый взгляд данный процесс может показаться несколько скучным, но постепенно вы поймете, что именно он организует финансовую дисциплину и обеспечивает реализацию финансовых целей.

Таким образом сводится к минимуму эффект хаотичных покупок, а траты и поступления становятся всё более и более организованными. Причём в конце дня следует вкратце записывать свершившееся движение денежных средств, оценивая, насколько оно соответствует запланированному. На первый взгляд данный процесс может показаться несколько скучным, но постепенно вы поймете, что именно он организует финансовую дисциплину и обеспечивает реализацию финансовых целей.

Таким образом, количество денежных средств, которые можно будет направить на реализацию финансовых целей и обеспечение финансовой независимости, будет постепенно увеличиваться. Если до оптимизации эти средства уходили в никуда, после оптимизации они оптимизируются без снижения качества жизни, даже с его улучшением, что ещё раз подтверждает ту истину, что финансовое планирование — это процесс рационализации, а не урезания себя во всем.

Но грамотно управлять личными деньгами — это ещё не всё. Важно заставить финансовый профицит работать, принося большее количество денег, иначе инфляция начнёт потихоньку сокращать покупательскую способность накопленного денежного запаса. Чтобы находить наиболее доходные варианты вложений, следует начать осваивать инвестиционную науку, по которой в наши дни проводится масса вебинаров и мастер-классов. Повышение собственной финансовой грамотности поможет лучше понять природу денег и заранее просчитывать грядущие экономические события. Самое главное правило в процессе приумножения денежных средств — «заплатить» сначала себе. Что означает, что ежепериодно следует откладывать часть денег на обеспечение финансовой независимости. Следует сделать данный процесс не разовым, а непрерывным. Причём следует понимать, что эквивалент 3-4 зарплат нужно иметь на случай «чёрной полосы» — как своего рода подушку безопасности. Часть откладываемого профицита следует логически направлять на совершение крупных покупок, понимая, в каком порядке приоритета их следует осуществлять. А ещё одну логическую часть профицита следует направить на формирование финансового обеспечения себя в будущем, так как деньги при грамотном управлении начинают приносить всё больше и больше денег.

Весьма правильный способ управления деньгами — сохранение и приумножение финансового профицита с помощью инвестиционных инструментов, основанных на биржевых активах. К ним можно отнести различные механизмы доверительного и консультационного управления, вложения в облигации и акции, формирование собственного инвестиционного портфеля.

Как показывает практика, биржевые активы весьма эффективно защищают деньги от обесценивания (примером может послужить динамика индекса Московской биржи в кризис 2014-2015 гг.). Но для того, чтобы инвестиции в биржевые активы приносили прибыль, ими следует грамотно управлять, что требует определённого опыта и квалификации. В наши дни брокерские компании имеют целый ряд схем, когда инвестор совершает вложения в заранее определённую стратегию управления деньгами, имеющую свою историческую результативность и ясный механизм работы. Подобного рода подход позволяет инвестору получать повышенный доход без отвлечений от основной деятельности. Но стоит заметить, что часто результат управления деньгами инвесторов будет наилучшим в крупных компаниях, где работают наиболее квалифицированные и опытные управляющие.

Как грамотно распоряжаться своими деньгами: 8 простых советов

Доход растет, а кредиты множатся. Путешествия во время отпуска ощутимо бьют по карману. Но кто-то умудряется откладывать на черный день или достойную пенсию. Чтобы стать одним из таких счастливчиков, необязательно получать образование в сфере финансов или читать горы книг. Все гораздо проще.

Те, кому с трудом удается жить от зарплаты до зарплаты, смотрят на тех, кто успешно вкладывает свои сбережения в ценные бумаги, как на финансовых гуру. На самом деле грамотно инвестировать собственные средства может каждый. Для этого нужно лишь сделать ряд конкретных шагов, а главное — научиться правильно себя вести. Ведь чаще всего именно поведение людей мешает им экономить деньги и, вложив их в акции, получать хороший доход. Специалист по финансовому планированию, автор бестселлеров «Психология инвестиций. Как перестать делать глупости со своими деньгами» и «Давай поговорим о твоих доходах и расходах» Карл Ричардс рассказывает, почему люди распоряжаются своими сбережениями нелогично, и делится простыми советами, которые помогут исправить ситуацию.

Как перестать делать глупости со своими деньгами» и «Давай поговорим о твоих доходах и расходах» Карл Ричардс рассказывает, почему люди распоряжаются своими сбережениями нелогично, и делится простыми советами, которые помогут исправить ситуацию.

Статья будет полезна тем, кто мечтает научиться экономить, не принося серьезных жертв, избавиться от кредитов, начать откладывать деньги и приумножать сбережения.

Помните: вы не можете предсказать будущее

Не существует полностью безопасных инвестиций. Со временем все меняется. И пытаться предсказать дальнейший рост акций, опираясь на данные о том, что до настоящего момента они росли, — это примерно то же самое, что гадать, какой стороной вверх упадет подброшенная монетка, учитывая, что в последний раз выпал орел. Предыдущий результат ничего не гарантирует.

Но это знание не должно вас парализовать. Если вы собираетесь вложить свои деньги и хотите принять решение, опираясь на здравый смысл, а не на туманные перспективы, составьте план. Не 200-страничный трактат, на который никогда не хватит времени даже перечитать, а короткий список действий, который поместится на небольшой карточке.

Ответьте на вопрос, что для вас значат деньги

Многим финансовое планирование кажется настолько трудоемким, что их первая реакция — всплеснуть руками и начать умолять эксперта сказать, что делать. Дать универсальный и при этом действенный совет не способен ни один специалист.

Из книги «Психология инвестиций. Как перестать делать глупости со своими деньгами»:

«Финансовая ситуация каждого человека уникальна, потому что уникальны цели. Всякий раз речь идет не об абстрактных мечтах… а о конкретных представлениях каждого о благополучной пенсии и хорошем образовании для детей. И если то, что приносит радость вашему соседу, не может осчастливить вас, то и чужой финансовый план в вашем случае не сработает».

Поэтому первый (и самый важный) вопрос, который вы должны себе задать: «Что деньги значат для меня?» Для кого-то они — синоним безопасности или возможностей, для кого-то — эквивалент свободы. Сформулировав свой уникальный ответ, подумайте о том, каковы ваши реальные цели, временные горизонты и уровень терпимости к риску, а также о том, что вы готовы изменить.

Сформулировав свой уникальный ответ, подумайте о том, каковы ваши реальные цели, временные горизонты и уровень терпимости к риску, а также о том, что вы готовы изменить.

Обозначив цели, выберите три наиболее крупные. И, думая об инвестициях, всякий раз спрашивайте себя, помогут ли они достичь этих целей.

Не идите на поводу у эмоций

Действуя, как окружающие, мы чувствуем себя в безопасности. Именно поэтому мы покупаем ценные бумаги, которые стоят дорого, в надежде на их дальнейший рост и продаем акции, когда они начинают падать, подчиняясь страху. Мы можем держать у себя акции работодателя, потому что лояльны, или продавать ценные бумаги, потому что это… забавно. Такое поведение больше похоже на азартную игру. Это волнующе, но вряд ли вы сами посоветовали бы кому-нибудь играть в казино, чтобы отложить деньги на будущее.

Инвестиции — это не развлечение. Они всегда должны быть согласованы с вашими целями и принципами, а не основаны на чувствах по поводу того, что произойдет. Не играйте на фондовом рынке.

Используйте 72-часовой тест

Конечно, можно подумать о том, куда вложить деньги, когда они есть. А что делать, если их нет? Ответ очевиден: надо начать тратить меньше. И для этого есть убийственно простой способ! На ваше счастье, в современном мире с его интернет-магазинами, где можно купить почти что угодно «в один клик», придумали отличный инструмент, позволяющий контролировать расходы. Он называется «корзина».

Будем честны: из того, что вы заказываете в интернет-магазинах, очень мало вещей должны быть куплены немедленно. Поэтому возьмите за правило оставлять товары в корзине на 72 часа. Заглянув туда через три дня, спросите себя: что важнее — эти вещи в корзине или приближение к достижению поставленных финансовых целей? И без сожаления удаляйте то, без чего можете обойтись. Данный прием отлично работает, так как позволяет вам, с одной стороны, не говорить сразу «нет» покупкам, а с другой — не совершать покупки под действием эмоций.

Автоматизируйте хорошее поведение

Самый простой способ не принимать глупых финансовых решений — вообще их не принимать. Личные кабинеты на сайте банков и мобильные приложения позволяют автоматизировать большинство повседневных операций.

Из книги «Давай поговорим о твоих доходах и расходах»:

«Вместо того чтобы принуждать себя принимать одни и те же решения снова и снова, автоматизируйте их — так ваши хорошие побуждения превратятся в правильное поведение. Вы можете автоматизировать оплату отчисления в пенсионный фонд или просто на сберегательный счет, но не только. Лучше, если автоплатежи будут настроены также для погашения ипотеки и автокредита. Суть процедуры в том, что нужные списания со счета без вашего участия избавят вас от мучительного желания отложить платеж, потратив деньги на что-то другое».

Начав тратить меньше и безболезненно экономить, оцените, насколько выгодны были ваши прошлые инвестиции.

Используйте ночной тест

Действуя по плану, вы приведете в порядок текущие расходы. Но прошлые вложения могли быть сделаны без учета ваших финансовых целей, под действием эмоций или под влиянием знакомых. Поэтому рано или поздно вам придется разобраться и с предыдущими инвестициями.

Для этого представьте, что за ночь все ваши вложения вернулись к вам наличными деньгами. И спросите себя, какие инвестиции вы совершили бы повторно на тех же условиях и без потерь. Все вклады, не прошедшие этот тест, стоит перенаправить.

Придерживайтесь основных правил инвестирования

- 1. Вовремя платите по кредитам.

- 2. Старайтесь гасить кредиты быстрее. Когда долга не станет, вам не придется выплачивать по нему проценты.

- 3. Распределяйте вложения. Смысл диверсификации в том, чтобы сочетать инвестиции, каждая из которых сама по себе несет риски. Подобные комбинации часто менее рискованны, чем их составляющие, и приносят больший доход.

Из книги «Давай поговорим о твоих доходах и расходах»:

«Когда вы делаете ставку на „системный риск“, это значит, что вы инвестируете в концепцию капитализма в целом. В ее основе — положение о том, что, несмотря на взлеты и падения рынка… он все равно продолжает расти. Поэтому вам стоит инвестировать в акции разных компаний. Конечно, некоторые из них закроются, но это вас не сильно затронет, так как другие будут развиваться, а их акции — расти».

Взаимные фонды, предполагающие распределение инвестиций среди различных предприятий, гораздо выгоднее отдельных акций. Выбирая взаимные фонды, не забывайте сверяться со своим кратким финансовым планом.

Будьте невеждой и лентяем

Огромную ошибку совершают те, кто читает слишком много финансовых новостей, которые подталкивают к покупке, продаже или другим подобным азартным действиям. Вспомните: вы не можете предсказать будущее.

Эксперты тоже не могут, но делают прогнозы, так как это их работа. Поэтому игнорируйте финансовые новости. Обращайте внимание только на то, что может повлиять на достижение ваших целей и что вы можете контролировать.

Кто-то скажет: «А как же „черные лебеди“? Если бы люди вовремя обращали внимание на детали, то могли бы избежать серьезных кризисов!» На подобные возражения ответили экономисты из Оксфордского и Нью-Йоркского университетов. В ходе исследования в 2010 году они пришли к выводу, что экспертов, правильно предсказывающих самые неожиданные события, почти никто не слушает.

Краткое руководство к действию

Если оставить в стороне доводы и рассуждения, то получится следующий перечень рекомендаций для тех, кто хочет научиться правильно распоряжаться своими деньгами.

- 1. Не пытайтесь предсказать будущее — это невозможно. А попытка вкладывать — исходя из анализа прошлых событий, азартная игра — не имеет к инвестированию никакого отношения.

- 2.

Определите, что значат для вас деньги, и с учетом этого обозначьте финансовые цели. Составьте простой план и убедитесь, что ваши инвестиции подчинены ему.

Определите, что значат для вас деньги, и с учетом этого обозначьте финансовые цели. Составьте простой план и убедитесь, что ваши инвестиции подчинены ему. - 3. Не действуйте под влиянием сильных эмоций. Грамотно инвестировать — скучное занятие, и должно оставаться таким всегда. Не играйте на рынке.

- 4. Используйте 72-часовой тест. Покупайте любые выбранные вещи, кроме жизненно необходимых, спустя три дня. Это поможет избежать импульсивных трат.

- 5. Автоматизируйте хорошее поведение. Это лучший способ его поддерживать.

- 6. Используйте ночной тест. Если все ваши вложения вернутся к вам в виде наличных средств, какие инвестиции вы повторите? Деньги, которые вложены неудачно, можно инвестировать иначе.

- 7. Опирайтесь на основные правила инвестирования: платите по кредитам вовремя, старайтесь гасить кредиты досрочно, инвестируйте в разные активы.

- 8. Будьте невеждой и лентяем. Поток информации подталкивает вас к импульсивным действиям, что всегда плохо для инвестирования. Если ваши деньги уже работают, зачем им мешать?

Текст: Татьяна Турбал, Иллюстрации: Константин Амелин, Фото: Photo by Kody Gautier on Unsplash

Источник: https://www.bakadesuyo.com/2018/07/smarter-with-money/?utm_source=pocket&utm_medium=email&utm_campaign=pockethits

Слушайте статью в iTunes

Для Android: попробуйте такой вариант и обязательно напишите, как вам.

Функции Денег. 5 Советов, Которые Научат Правильно Распоряжаться Деньгами

Начали зарабатывать больше, но все еще не можете позволить купить себе машину/яхту/дом своей мечты?

С увеличением прибыли увеличиваются и траты. Как пробовать и покупать все, и при этом накапливать деньги?

Чтобы разобраться, как правильно распоряжаться деньгами, нам необходимо понять, какие у них существуют функции. Деньги часто определяют и считают в тех услугах и товарах, которые можно на них купить. Их используют в качестве средства обмена, меры стоимости и единицы расчёта.

Их используют в качестве средства обмена, меры стоимости и единицы расчёта.

- Средство обмена. Это самая важная функция денег. В этой роли они помогают выполнять разные операции. Без денег все операции проводились бы с помощью бартера – непосредственного обмена одного товара на другой. Такая операция не всегда удобна. Почему? Чтобы получить определённый товар или услугу, нужно иметь другой равносильной ценностью, которую бы захотел взять продавец. Другими словами, обмен возможен только тогда, когда у обеих сторон есть равносильное желание совершить обмен.

Например, вам нужен компьютер. У вашего соседа их 2 и он согласен поменяться. Что вы ему предложите? У вас есть часы и 2 кг мяса, которые вы могли бы обменять. Но ваш сосед не носит часы и вообще вегатерианец уже много лет. Он мечтает о камине. Но у вас нет камина. Что тогда?

Как видите, вероятность совпадения желаний очень маленькая. Поэтому обменивать товары на товары очень сложно. Деньги эффективно решают этот вопрос. Они выступают тем средством, которое принимается во всех сделках и всеми сторонами, независимо от товаров и услуг, которые предлагаются.

- Мера стоимости. Для того, чтобы быть средством обмена, деньги должны иметь какую-то строго определённую ценность. Если бы деньги нельзя было хранить какое-то время или у них не было бы ценности, кто захотел бы обменивать на них свои товары? Как средство сбережения, деньги не уникальный инструмент. Сохранять ценность могут ценные бумаги, земля, здания, произведения искусства. Кроме того, деньги не лучший вариант сохранения стоимости. Они часто обесцениваются. Но в качестве средства обмена используются везде.

- Расчётная единица. Деньги также функционируют как расчётные единицы. Они показывают общую меру стоимости товаров и услуг, на которые обмениваются. Знание стоимости товара или услуги позволяет покупателю принимать решение нужно ли ему это предложение и может ли он себе его позволить.

Общие признаки денег:

- Относительное постоянство

- Низкая стоимость выпуска;

- Транспортабельность;

- Делимость;

- Высокая рыночная стоимость по отношению к объёму и весу;

- Распознаваемость;

- Надёжность.

5 советов, как правильно распоряжаться деньгами

- Контролируйте свои расходы

Многие не задумываются о том, могут ли они позволить себе 3 раза в месяц сходить в кино/дорогой ресторан и т.д., а затем экономят на всем.

Что делать в таких ситуациях?

Все очень просто. В начале месяца составьте список точных (фиксированных) расходов на месяц: плата за коммунальные услуги, Интернет, деньги на транспорт, обеды на работе, ежемесячная плата по кредиту и т.д.

Ко всему этому прибавьте самые необходимые расходы. Например, срочные покупки (одежда, техника), поход к стоматологу, дни рождения друзей и родных и т.д.

Отнимите суму этих расходов от вашего месячного дохода, полученную суму разделите на две равные части. С первой частью вы можете позволить себе тратить на развлечения и вкусности. Вторую часть отложите. Таким образом, вы сможете и сэкономить на ненужных покупках и отложить определённую сумму.

- Долг – ваш первый враг.

Постарайтесь отдать все долги и не брать взаймы вообще. Долг – это тяжело психологически. Вы все время будете думать о том, что должны кому то денег. Берите взаймы лишь в экстренных случаях. Если хотите купить себе новый телефон – не спешите занимать деньги, лучше накопите денег на такую покупку.

- Не переплачиваете!

Если вам нужно что-то, не смотрите на бренды. Вы платите не только за товар, а и за бренд.

- Выбирайте качество!

Самый дешёвый вариант – не всегда самый лучший. Какой смысл покупать дешёвую пару обуви, если спустя месяц придётся покупать новую? Может лучше отдать на 20$ больше и купить что-то действительно качественное, что-то такое, что вы будете носить несколько лет?

- Не смотрите на других!

Нередко нам хочется новую технику только потому, что наши знакомые/друзья уже обзавелись такой. Желание «переплюнуть» других перенаправьте на работу, там это желание точно пригодится.

Желание «переплюнуть» других перенаправьте на работу, там это желание точно пригодится.

Принципы, помогающие тратить деньги разумно:

- Покупайте оптом

Покупка оптом или у производителя позволяет очень хорошо экономить. Почему? Продавцы обычно предоставляют хорошие скидки оптовым покупателям.

- Ищите скидки и купоны

Многие магазины проводят разные акции, предоставляют скидки на разные группы товаров. Почему бы ими не воспользоваться?

- Покупайте не в сезон

Многие товары не в сезон стоят в разы дешевле. Вы можете купить то, что необходимо или что вам понравилось по очень выгодной цене.

- Сократите пищевые отходы

Скажите честно, если бы вы знали, что выкинете этот 5-й килограмм картошки в мусор, вы бы покупали его? скорее всего нет. Как показывает статистика около 20% всех купленных товаров и ресурсов выкидывается в мусор. А это же какие траты!

Вместо того, чтобы покупать что-то лишнее, распишите всё, что вам нужно. Если возможно, продумайте, что вы будете готовить перед тем, как идти в магазин. Обратите внимание на то, что вы обычно не съедаете и выбрасываете и сократите свои покупки на количество этих товаров.

- Не покупайте то, что вам не нужно

Если вы не уверенны, нужна ли вам покупка, задайте себе эти несколько вопросов. Если вы не ответили «Да» на все, то стоит задуматься нужны ли вам лишние траты.

- Будете ли вы использовать эту покупку регулярно? Убедитесь, что вы выпьете всё это молоко до того, как оно испортится, и загляните в календарь, вы наденете эту кофту больше 1 раза?

- Всё ли у меня есть, чтобы использовать это? К многим товарам нужны дополнительные приспособления. Убедитесь, что у вас есть всё, чтобы вы смогли использовать своё приобретение. Возможно вам не нужна эта супер-пупер сковородка с 15-ю кнопочками, если вы и готовить то не умеете.

- Эта вещь изменит мою жизнь к лучшему? Этот хитрый вопрос поможет избавится от трат на вредные привычки, такие как сигареты и алкоголь. Они очень сильно влияют на ваши траты, хотя без них прекрасно можно обойтись.

- Если я это не куплю, я буду чувствовать себя некомфортно?

- Эта покупка сделает меня счастливым?

Теперь, когда вы научились накапливать деньги, посмотрите видео. В нём Олесь рассказывает как стать финансово независимым:

ЗаключениеЭти простые правила помогут вам грамотно распоряжаться своими денежными ресурсами, и быстро достичь финансового благополучия.

Было полезно? Ставьте «мне нравится» под статьёй. У меня в запасе ещё много техник, которые помогут вам зарабатывать больше.

Есть немного свободного времени, узнайте как настроить рекламу Вконтакте, чтобы она приносила баснословную прибыль. Читайте наш кейс: Как Получить 412 Потенциальных Клиентов из ВКонтакте Всего за 4 Дня [Кейс от GM] и применяйте эти советы уже сегодня!

Как обращаться с деньгами, чтобы не жить от зарплаты к зарплате — Work.ua

Статья для тех, кто когда-либо держал деньги в руках. Проверьте, умеете ли вы привлекать, сохранять и приумножать деньги.

Зачем мы хотим работать? Чтобы зарабатывать деньги, или не поэтому? А размер зарплаты важен? А дальше как распоряжаться деньгами, чтобы хватало на всё и ещё оставалось?

В обществе отсутствует культура обращения с деньгами. Школа не учит этому. Да и не каждый родитель объясняет своим детям как общаться с финансами, потому что часто и сами не умеют находить общий язык с ними.

Поэтому Work.ua и поднимает эту тему: чтобы деньги приходили в вашу жизнь, нужно развивать в себе правильное к ним отношение и придерживаться определенных правил для их привлечения, которые говорят вот о чем.

Не залезайте в долги

В жизни очень много соблазнов. Каждый раз семь раз подумайте, брать или нет очередной кредит. Правильный ответ — «Не брать!». Не покупайте то, что не можете себе позволить. Для этого нужно развить в себе определенные навыки контроля и сдерживания. Когда поставите личные финансы под контроль, у вас будет очень приятный бонус — делать дорогостоящие покупки без кредитов. За счет собственных средств. Неплохой стимул, правда?

Откладывайте деньги

«Откладывать деньги — это компромисс. Вы немножечко отнимаете от своего сегодняшнего дня, чтобы улучшить свой завтрашний день», — Бодо Шефер.

Нужно научиться «платить себе». То есть определенную часть денежного месячного дохода фиксировать в личных «стабилизационных фондах» или с помощью полезных привычек:

1. Личный пенсионный фонд. Долгосрочный депозит с капитализацией процентов. Сюда выделяем 5-7% от месячного дохода. В будущем вы будете очень благодарны себе самому, 20 лет назад принявшему решение откладывать на безбедную старость.

2. Личный страховой фонд. Это ваш фонд на покрытие различных непредвиденных расходов. На него выделяем 10-15% от месячного дохода.

3. Привычка «кошелек величия» или «копилка». Принцип использования такой:

- каждый раз, когда необходимо заплатить кому-то, от необходимой для оплаты суммы отнимается 10% денег;

- откладывайте их в «кошелек величия».

Например, вам необходимо заплатить 400 условных единиц денег. Значит, в основном кошельке должно быть 440, из которых вы сначала забираете 40 и перекладываете их в свой «кошелек величия» со словами: «Я богат! Я силен! Я могу!». Поддержать и похвалить себя крайне важно. Привычки должны нам нравиться.

А что делать, если есть всего лишь 400 условных единиц денег? Либо отложить 40 и сделать покупку за 360, если это возможно, либо не покупать.

Создавайте дополнительные источники дохода

Еще одно очень важное правило денег — создавать активы. Активы в данном понимании — это источники постоянного пассивного дохода. Чем больше таких источников у вас будет, тем больший денежный поток они сформируют.

Самые распространенные варианты активов:

- Акции.

- Облигации.

- Недвижимость.

- Патенты, авторские права, интеллектуальная собственность.

- Веб-сайты и блоги. Не обязательно популярные.

- Раскрученные паблики в социальных сетях.

Считайте свои деньги

Деньги любят счет. Вам нужно научиться считать все свои личные или семейные доходы и расходы. Если вы хотите взять под контроль свои финансы и создать условия для постоянного увеличения благосостояния, вам придется это делать.

Заработная плата (и вообще доходы) — менее управляемая величина, нежели наши расходы. Ежедневно разносите доходы и расходы. Анализируйте и оптимизируйте статьи расходов. Можно вести такую бухгалтерию в Excel. Но есть много программ и мобильных приложений для автоматизации этого процесса. Как вывод, после оптимизации вы должны начать составлять бюджет и четко придерживаться его.

Главное и единственное правило — тратьте деньги с умом. Не поддавайтесь коварным соблазнам купить бесполезную вещь, боритесь с ленью и не пропускайте выгодных предложений. При таком подходе вам не придется обшаривать карманы зимней куртки, в надежде найти 50 гривен. Хотя это и всегда приятно!

Убирайте негативные финансовые установки

В вашей голове может быть зашито большое число неправильных негативных установок, связанных с деньгами, а также привычек, программирующих на бедность. Они могут быть вызваны воспитанием, чертами вашего характера, отрицательным личным опытом.

Ваша цель — сознательно заменять их на положительные, позитивные. Все просто — чтобы деньги полюбили вас, вам нужно полюбить их. Это тоже правило денег!

Не скупитесь на страховки

В жизни случается всякое: горят дома, бывают несчастные случаи и т. д. Не тяните время, застрахуйтесь от основных рисков.

д. Не тяните время, застрахуйтесь от основных рисков.

Отдавайте часть своих денег на благотворительность

Чем больше отдаешь, тем больше получаешь — этот закон вселенной действительно работает! Идеально отдавать на эти цели еще 10% своих доходов. Но начать можно и с 1%. Жертвовать надо научиться добровольно и с легким сердцем.

Вкладывайте деньги в свое развитие и обучение

В том числе в финансовое образование. Действительно, управлять денежными потоками и правильным инвестированием своих средств может научиться каждый. И чем раньше начать, тем быстрее придет положительный эффект.

Относитесь к деньгам как к инструменту, а не главной цели

Характерная черта многих настоящих миллионеров — это отсутствие культа денег. Они просто идут к своей цели, и деньги являются для них просто приятным бонусом на этом пути.

«Любите то, что вы делаете, не переставайте развиваться в профессиональном плане, и богатство придет к вам, рано или поздно», — пишет Thomas J. Stanley в книге «The Millionaire Mind». Трудно с этим поспорить.

Богатеть — это интуитивное желание каждого. Скорее почувствуйте это желание и действуйте. Для финансовой грамотности Work.ua советует прочесть книгу Бодо Шефера «Мани, или азбука денег». Эта книга полезна и понятна как детям, так и взрослым. А также познакомьтесь с классикой жанра «Бедный папа, богатый папа» Роберта Кийосаки, если еще не знакомы. Успехов в зарабатывании денег и их грамотном использовании!

По материалам книги Сергея Бородина «Код Феникса».

Чтобы оставить комментарий, нужно войти.

Как грамотно распоряжаться деньгами? | Swedbank blogs

Если в конце месяца вечно не хватает денег, то дело не всегда в размере зарплаты, а в том, что мы не умеем планировать свой бюджет так, чтобы не только хватило на все самое необходимое, но и можно отложить на будущеe.

В обществе почему-то укоренилось мнение о том, что если у человека нет внушительной суммы денег, то и особые знания по их управлению ему не нужны. Но эксперт Института финансов Swedbank Эвия Кропа подчеркивает, что в реальности все наоборот: чем меньше денег, тем важнее понимать, на что и зачем был потрачен каждый евро. И хотя планирование финансов часто вызывает негативные эмоции, так как ассоциируется с сокращением и контролем расходов, это самый надежный способ выбраться из долговой пропасти и стать более независимым в финансовом плане.

Те, кто думает, что завтра будет легче, глубоко заблуждаютсяЭто относится не только к планированию бюджета, но к намерениям с завтрашнего дня больше заниматься спортом, выбирать более полезные продукты, ложится спать раньше и т.д. Начать жизнь с чистого листа мы обычно планируем не сегодня, а завтра, на следующей неделе или вовсе откладываем на потом. Но Эвия Кропа уверена: «Очень важно действовать и начать планировать свой бюджет, не завтра, а прямо сейчас, ведь если мы будем откладывать и продолжать жить по-старому, результата не будет. Благосостояние, как и достижение целей, не дается само собой. Для этого нужны решительные действия, а также четкий контроль над входящими и исходящими денежными потоками. Чем раньше начнете, тем больше будет ваш успех!»

Не разменивайтесь по мелочам, а фокусируйтесь на главном!Как показывает исследование привычек финансового планирования, чаще всего (69%) семьи планируют свой бюджет в рамках одного месяца, стараясь, чтобы денег хватило на регулярные платежи и неотложные траты. Но при этом нельзя забывать о долгосрочных накоплениях для «подушки безопасности» и будущих расходах. «Несомненно, на первоначальном этапе многие действительно хотят просто разобраться с текущими расходами. Но не менее важно заложить фундамент финансового благосостояния и на будущее, создавая различные целевые накопления (например, сберегательный счет, накопление на будущее ребенка и др. ), делая взносы в частный пенсионный фонд, накопительное страхование жизни, депозиты и др.», — отмечает эксперт Института финансов Swedbank.

), делая взносы в частный пенсионный фонд, накопительное страхование жизни, депозиты и др.», — отмечает эксперт Института финансов Swedbank.

Составляя бизнес-план, предприниматели, как правило, включают 10% на непредвиденные расходы, потому что предусмотреть абсолютно все просто невозможно. Этим же принципом следует руководствоваться и при составлении семейного бюджета. Если же все ваши предстоящие траты будут расписаны до последнего цента, то малейшее отступление может привести к краху тщательно спланированного бюджета и помешать осуществлению ваших планов.

Как не потратить все сразу?Еще одной распространенной ошибкой является безудержная трата денег в первые дни после зарплаты. Тут даже можно отметить некоторую закономерность: чем туже приходилось затягивать ремень перед зарплатой, тем шире хочется гулять после поступления денег на счет. Чтобы избежать этого, оставшиеся после уплаты обязательных платежей деньги лучше разделить на равные части. Для большей безопасности часть средств можно даже перечислить на сберегательный счет и каждую неделю заказывать определенную сумму на текущие траты (бесплатное перечисление со сберегательного счета осуществляется в течение семи дней).

Основные принципы планирования бюджета:Учет доходов и расходов. Эффективно управлять своими финансами вы сможете только в том случае, если будете точно знать, сколько вы зарабатываете и на что тратите свои деньги. Учет доходов в большинстве случаев не составляет особого труда, что нельзя сказать о затратном по времени учете расходов. Но тут на помощь приходят современные технологии, позволяющие быстро и точно спланировать бюджет. Для этой цели можно использоваться компьютерные программы (например, MS Excel), облачные технологии (например, Google Docs) или приложения для смартфонов (например, Easy Home Finance, Spendee). Или же можно стараться по возможности чаще рассчитываться карточкой: в этом случае затратный по времени учет расходов возьмет на себя банк, и все покупки будут учтены в интернет-банке и доступны в планировщике бюджета;

Анализ.

После того как разберетесь со своими доходами и расходами, нужно сделать выводы, ответив на вопрос, все ли траты обоснованы и приемлема ли вам текущая ситуация. Нередко процесс анализа приносит сюрпризы, потому что, если «прикидывать в уме», суммы трат кажутся меньшими и, как правило, выпадают из памяти. На самом деле именно небольшие и, казалось бы, незначительные расходы по итогам месяца образуют весьма ощутимую сумму;

После того как разберетесь со своими доходами и расходами, нужно сделать выводы, ответив на вопрос, все ли траты обоснованы и приемлема ли вам текущая ситуация. Нередко процесс анализа приносит сюрпризы, потому что, если «прикидывать в уме», суммы трат кажутся меньшими и, как правило, выпадают из памяти. На самом деле именно небольшие и, казалось бы, незначительные расходы по итогам месяца образуют весьма ощутимую сумму;Цели. Если вы видите возможности для улучшения ситуации, нужно понять, что и как будете делать по-другому. Возможно, в первую очередь вы захотите разобраться со счетами и погасить все имеющиеся обязательства. После того как эта задача будет решена, можете смело браться за следующие цели, например, начать копить на более крупную покупку, откладывать на «черный день» или оформить новый кредит;

План. Чтобы достичь цели, придется что-то менять. «Лишние» деньги в кошельке могут появиться двумя способами: либо вы будете меньше тратить, либо больше зарабатывать. Самое простое начать с сокращения расходов, но, как известно, их нельзя сокращать до бесконечности. Важно также рассмотреть возможности дополнительного заработка.

Действия. Когда план по достижению целей готов, приступайте к его реализации! Возможно, это самый сложный из всех шагов, так как требует конкретных действий, но, поверьте, это того стоит!

Богатые искусно распоряжаются деньгами. Бедные не умеют обращаться с деньгами.

главная >> книги по успеху и богатству >> Харв Экер. Думай как миллионер >> Богатые искусно распоряжаются деньгами.Бедные не умеют обращаться с деньгами.

В бестселлере «Мой сосед — миллионер» Томас Стэнли рассказывает об исследовании, проведенном им среди миллионеров, живущих в разных частях Северной Америки, о том, кто они и как заработали свои состояния. Результаты исследования уместятся в одну короткую фразу: «Богатые искусно распоряжаются своими деньгами». Богатые прекрасно управляются с деньгами. Бедные не умеют этого делать.

Богатые прекрасно управляются с деньгами. Бедные не умеют этого делать.

Состоятельные люди ничуть не умнее бедных, просто они по-другому, более разумно распоряжаются деньгами. В первой части книги мы уже говорили о том, что отношения с финансами строятся в основном на заложенной в нас когда-то программе. Из этого следует, что, во-первых, если вы не умеете разумно управлять деньгами, вероятно, в вас просто заложен такой сценарий. Во-вторых, очень велика вероятность того, что вы не умеете пользоваться деньгами легко и эффективно. Не знаю, как у вас, а у нас в школе не было предмета «Как распоряжаться деньгами», зато нам рассказывали о войне 1812 года, и этой информацией я, разумеется, пользуюсь каждый божий день.

Как ни грустно об этом говорить, но единственное серьезное различие между финансовой состоятельностью и финансовой несостоятельностью — это умение правильно распоряжаться деньгами. Все предельно просто: чтобы заставить деньги работать на себя, надо научиться с ними обращаться.

Малообеспеченные люди обращаются с деньгами неправильно или вообще избегают этой темы. Многие не любят думать о том, как правильно тратить деньги, потому что, во-первых, по их словам, это ограничивает их свободу, а во-вторых, по их же словам, у них не так много денег, чтобы им требовалось особое обращение.

Относительно первого могу сказать, что правильное отношение к деньгам не ограничивает свободу, а, напротив, помогает стать еще более свободным. Умение распоряжаться деньгами, в конце концов, позволит вам достичь такой степени финансовой независимости, что вы сможете никогда больше не работать. С моей точки зрения, это и есть настоящая свобода.

Что касается тех, для кого фраза «У меня не так много денег, чтобы как-то ими распоряжаться» служит достаточным оправданием. Могу сказать, что они смотрят в телескоп не с той стороны. Суть не в том, чтобы «научиться правильно обращаться с деньгами, когда их будет много», а в том, что «денег будет много тогда, когда мы научимся правильно с ними обращаться».

Говорить «Я начну правильно обращаться с деньгами, как только разбогатею» все равно, что услышать от тучного человека «Я сяду на диету и займусь физкультурой, как только сброшу пятнадцать килограммов». Это то же самое, что поставить телегу впереди лошади — это не поможет вам продвинуться вперед… Скорее, вы отъедете назад! Начните с рационального вложения имеющихся средств, и тогда у вас появится больше средств для вложения.

На занятиях интенсивного курса «Думай как миллионер» я рассказываю историю, которая поражает большинство моих слушателей. Представьте себе, что вы идете по улице с пятилетним ребенком. На вашем пути оказывается магазин, в котором продается мороженое, и вы решаете зайти туда. Вы покупаете малышу один шарик мороженого, и поскольку в магазине не оказывается стаканчиков, кладете его в вафельный рожок. Выйдя из магазина, вы замечаете, что в неуверенной детской руке рожок качается из стороны в сторону и вдруг — плюх! Мороженое из рожка падает на мостовую.

Малыш начинает плакать. Вы возвращаетесь в магазин, но не успеваете заказать еще одну порцию, как ребенок замечает красочную рекламу, на которой нарисованы три шарика в одном рожке.

Малыш указывает пальчиком на картинку и в восторге кричит: «Хочу такой же!»

А теперь вопрос. Купите ли вы, добрый, любящий и щедрый человек, три шарика мороженого своему ребенку? Вашим первым порывом будет, скорее всего, утвердительный ответ. Немного подумав, большинство наших слушателей все же отвечали «Нет». Ведь вам не хочется заведомо обречь ребенка на неудачу? Ему не под силу справиться даже с одним-единственным шариком, как же он справится с тремя?

То же самое происходит при вашем взаимодействии с Космосом. Мы живем в доброй и любящей Вселенной, в которой действует одно правило: «Пока ты не покажешь своего умения управляться с тем, что у тебя есть, большего не получишь!».

ПРИНЦИП СОСТОЯТЕЛЬНОСТИ

Пока ты не покажешь своего умения управляться с тем, что у тебя есть, большего не получишь!

Прежде чем у вас появятся большие деньги, научитесь распоряжаться небольшими суммами. Помните, все мы состоим из привычек, и потому не так важно количество денег, как привычка правильно обращаться с ними.

Помните, все мы состоим из привычек, и потому не так важно количество денег, как привычка правильно обращаться с ними.

ПРИНЦИП СОСТОЯТЕЛЬНОСТИ

Не так важно количество денег, как важна привычка правильно обращаться с ними.

Итак, как именно вы распоряжаетесь деньгами? На занятиях курса «Думай как миллионер» мы рассказываем о методике управления деньгами, которую многие считают удивительно простой и эффективной. Тонкости метода выходят за рамки этой книги, но все же позвольте мне объяснить вам для начала некоторые основные принципы.

Откройте отдельный счет в банке; пусть он станет счетом вашей финансовой независимости. Вносите в этот фонд 10% от каждого полученного (после выплаты налогов) доллара. Эти деньги должны использоваться только для инвестиций и создания источников пассивного дохода. Задача этого счета — вырастить для вас курицу, несущую золотые яйца, которые называются пассивным доходом. Когда же вы сможете потратить эти деньги? Никогда! Они никогда не тратятся — только вкладываются. В конце концов, когда вы уйдете с работы, то сможете тратить доход, который принесет вам ваш фонд — «золотые яйца», но не основной капитал. Таким образом, основная сумма будет только расти, и вы всегда будете при деньгах.

Одна из наших слушательниц, женщина по имени Эмма, рассказала мне недавно свою историю. Два года назад Эмма была на грани банкротства. Ей не хотелось никому признаваться в этом, но выбора, похоже, не было. У нее было больше долгов, чем можно было выплатить в ее положении. Тогда Эмма пришла на занятия интенсивного курса «Думай как миллионер» и узнала о системе управления деньгами. «Это то, что мне нужно, — сказала себе Эмма. — Только так я смогу покончить со своими неприятностями!»

Эмме, как и всем участникам семинара, посоветовали разделить деньги и положить их на разные счета. «Прекрасно, — подумала она. — У меня вообще нет денег, которые можно разделить!» Но Эмме очень хотелось попробовать, и она решила каждый месяц делить между двумя счетами всего один доллар. Да, именно так. Всего доллар в месяц.

В соответствии с нашей системой распределения и используя имеющийся в наличии единственный доллар, Эмма вложила десять центов на свой СФН («счет финансовой независимости»). Первой ее мыслью было: «Ну и как, интересно, я стану финансово независимой на десять центов в месяц?» И она поставила себе задачу каждый месяц удваивать свои средства. На второй месяц она делила уже два доллара, на третий — четыре, потом 8, 16, 32, 64 и так далее до тех пор, пока через год сумма, которую она делила, не достигла 2048 долларов.

Два года спустя Эмма начала пожинать невероятные плоды свои усилий. Она перечислила на «счет финансовой независимости» 10 тысяч долларов! Она так хорошо усвоила суть рационального распоряжения финансами, что, когда получила 10 тысяч долларов в качестве дополнительного дивиденда, ей уже не нужны были деньги!

Сейчас Эмма рассчиталась со всеми долгами и находится на пути к своей финансовой независимости. И все благодаря тому, что, получив необходимые знания, она начала действовать, несмотря на то что начальный капитал составил всего 1 доллар.

Неважно, обладаете вы капиталом или сидите на нуле. Важно то, что вы должны немедленно начать управлять теми средствами, которые у вас есть, и будете поражены тем, как скоро у вас появится больше.

Другой участник семинара спросил: «Как я могу распоряжаться своими финансами, если мне приходится одалживать деньги на жизнь?» Ответ таков: возьмите в долг на один доллар больше и начните распоряжаться долларом. Даже если вы занимаете или выкраиваете всего пару долларов в месяц, вы должны грамотно распорядиться этими деньгами, потому что здесь действуют законы не только «физического», но и духовного мира: финансовые чудеса происходят после того, как вы продемонстрируете Космосу свое умение правильно распоряжаться деньгами.

В дополнение к «счету финансовой независимости» заведите у себя дома «банку финансовой независимости» и каждый день оставляйте в ней деньги. Это может быть 10 долларов, 5 долларов, доллар, просто монетка или все мелкие деньги. Сумма не имеет значения, здесь важна привычка. Секрет опять-таки заключается в том, что каждый день вы будете уделять внимание своей цели — финансовой независимости. Подобное притягивается подобным, деньги притягиваются деньгами. Пусть обыкновенная банка станет «денежным магнитом», притягивая все больше и больше денег и возможностей обеспечить вам финансовую свободу.

Я уверен, что вам уже советовали 10% своих финансов вкладывать в долгосрочные инвестиции, но вполне возможно, что о создании специального счета для «разведения» денег и финансовых операций вы слышите впервые.

Один из главных секретов управления деньгами — поддержание разумного баланса. С одной стороны, вы хотите сэкономить как можно больше денег, чтобы выгодно их вложить и заработать на этом. С другой стороны, 10 % вам придется отложить на «развлекательный» счет. Почему? Потому что каждый из нас представляет собой единое целое. Нельзя серьезно изменить одну часть жизни, не затронув другие. Есть люди, которые экономят, экономят, экономят, и в то время, как их рациональное и ответственное «Я» чувствует себя удовлетворенным, «мятущийся дух» испытывает противоположные чувства. В конце концов стремящееся к развлечениям «Я» скажет: «С меня хватит. Я тоже нуждаюсь во внимании». И сведет на нет все, чего вы успели добиться.

Однако если все время тратить, тратить и тратить, то вы не только никогда не разбогатеете, но и придете к тому, что ответственная часть вашей личности сделает так, что траты не будут приносить вам никакого удовольствия и в конце концов вы обязательно почувствуете себя виноватым. Затем чувство вины заставит вас расходовать еще больше, чтобы через траты дать выход эмоциям. На какое-то время вы можете почувствовать себя лучше, но вскоре все равно вернетесь к ощущению вины и стыда. Это — порочный круг, и единственный способ избежать его — научиться грамотно распоряжаться деньгами.

«Развлекательный» счет используется главным образом для приобретения привычки — благодаря ему вы приучаетесь к вещам, которые делаете далеко не каждый день. Он предназначен для неординарных событий, таких как поход в ресторан и заказ самого изысканного вина или шампанского. Для того, чтобы арендовать на день яхту. Или для того, чтобы снять номер в первоклассном отеле и провести в нем незабываемую ночь игр и утех.

В использовании «развлекательного» счета есть только одно правило — расходовать снятые с него средства нужно каждый месяц. Именно так! Каждый месяц надо обязательно растранжирить все деньги с этого счета на вещи, которые заставят вас почувствовать себя богатым. К примеру, придите в массажный салон, выложите все эти деньги на стол и, обращаясь к массажисткам, скажите: «Мне нужны вы обе. Сделайте все, что я хочу. А потом принесите чего-нибудь поесть!».

Экстравагантно, как я и говорил. Единственный способ не отступить от осуществления сберегательного плана — это компенсировать его планом развлекательным, который будет вознаграждать нас за наши усилия. «Развлекательный» счет нужен еще и для того, чтобы «накачать получательную мышцу». Кроме того, он превращает задачу разумного управления деньгами в значительно более привлекательное занятие. В дополнение к «развлекательному» счету и «счету финансовой независимости» советую вам завести еще четыре. Они потребуют следующих вложений:

- 10% на счет долгосрочных сбережений для расходов;

- 10% на образовательный счет;

- 50% на счет повседневных расходов;

- 10% на ваш благотворительный счет.

Еще раз повторю: бедные полагают, что все дело в доходе. Они считают, что, для того чтобы стать богатым, надо много зарабатывать. Еще раз повторю: это бред! Если распоряжаться средствами по предложенной выше программе, можно стать финансово независимым, имея относительно небольшой доход. Обращаясь с деньгами неправильно, нельзя стать финансово независимым даже при огромном доходе. Вот почему многие специалисты с высоким окладом — врачи, адвокаты, спортсмены и даже финансисты — по сути бедны, ведь дело не только в том, сколько мы зарабатываем, но и в том, как мы расходуем заработанное.

Один из наших слушателей, Джон, сказал мне, что, впервые услышав о системе управления деньгами, подумал: «Скукотища какая! Зачем люди тратят на это свое драгоценное время?» Немного позже, благодаря участию в нашем семинаре, он все-таки понял: если хочешь как можно раньше достичь финансовой свободы, надо научиться распоряжаться своими деньгами грамотно, так, как это делают богатые люди.

Джону пришлось воспитывать в себе эту привычку, поскольку она никогда не была ему присуща. Он говорит, что это напомнило ему те времена, когда он занимался триатлоном. Он прекрасно плавал и ездил на велосипеде, но очень не любил бегать. Во время бега он травмировал ноги, колени и спину. Каждая тренировка изматывала его до смерти. Он задыхался и чувствовал боль в легких даже тогда, когда не слишком выкладывался! Он привык ненавидеть бег. Но все же знал, что если хочет стать одним из лучших триатлонистов, то должен научиться бегать и принять это как испытание на пути к успеху. И хотя раньше Джон всячески избегал бега, он решил бегать каждый день. Несколько месяцев спустя он стал получать удовольствие от тренировок и с нетерпением ждал каждого тренировочного дня.

Тот же путь он прошел и в сфере управления финансами. Джон вначале ненавидел каждую минуту, проведенную за подсчетами, но постепенно втянулся и даже стал получать от этого удовольствие. Теперь он с нетерпением ждет каждой выплаты, чтобы распределить полученные деньги по разным счетам! Кроме того, ему очень нравится наблюдать за тем, как его собственный капитал вырос с нуля до 300 тысяч долларов и продолжает уверенно расти.

Все сводится к следующему: либо вы контролируете деньги, либо деньги контролируют вас. Чтобы контролировать деньги, надо уметь ими распоряжаться.

ПРИНЦИП СОСТОЯТЕЛЬНОСТИ

Либо вы контролируете деньги, либо деньги контролируют вас.

Я очень люблю слушать рассказы наших выпускников о том, насколько увереннее они стали чувствовать себя во всем, что касается денег, успеха и собственной личности, как только начали правильно распоряжаться деньгами. Но главное, что эта уверенность проецируется и на другие стороны жизни и делает их более счастливыми, здоровыми и улучшает отношения с людьми.

Деньги составляют важную часть нашей жизни, и, научившись держать их под контролем, вы значительно улучшите всю свою жизнь.

ДЕКЛАРАЦИЯ. Положив руку на сердце, скажите:

«Я умею обращаться с деньгами».

Коснитесь лба и произнесите:

«Я думаю как миллионер!».

ПРАКТИКУМ НАЧИНАЮЩЕГО МИЛЛИОНЕРА

1. Откройте в банке «счет финансовой независимости». Откладывайте на него 10% от всего вашего дохода (после выплаты налогов). Эти деньги предназначены не для трат, а для инвестиций; они обеспечат вам источник пассивного дохода на то время, когда вы перестанете работать.

2. Заведите дома «банку финансовой независимости» и каждый день кладите в нее деньги. Это могут быть 10 долларов, 5 долларов, доллар, несколько монет или вся мелочь. Еще раз напоминаю вам о том, что это поможет вам каждый день думать о своей финансовой независимости, а мы знаем, что результаты появляются в тех сферах, на которые мы направляем свои усилия.

История успеха Кристины Клоузер

От: Кристины Клоузер Кому: Т. Харву Экеру

Если рассказать в двух словах, то после посещения интенсивного курса «Думай как миллионер» Т. Харва Экера я полностью изменила подход к деньгам, и мой бизнес вырос на 400% в течение года.

Но самое главное — мы с мужем наконец поняли, как важно каждый месяц откладывать 10% дохода и делать это, что бы ни случилось. Я счастлива сообщить вам, что за последние несколько лет, прошедшие после посещения программы Харва, нам удалось отложить больше, чем за предыдущие пятнадцать!

Кроме того, методы разрешения финансовых споров, которые мы изучили, позволили нам навсегда избежать ссор из-за денег.

Система управления деньгами Харва очень проста в применении, и она действительно работает.

Успехов!

3. Заведите «развлекательный» банковский счет или домашнюю «развлекательную» банку и откладывайте в нее 10% своего дохода. Наряду с «развлекательным» счетом и «счетом финансовой независимости» откройте еще четыре и распределите между ними следующие доли своего дохода:

- 10% на счет долгосрочных сбережений для расходов;

- 10% на образовательный счет;

- 50% на счет повседневных расходов;

- 10% на ваш благотворительный счет.

4. Независимо от того, какими финансовыми возможностями вы располагаете, начинайте управлять деньгами прямо сейчас. Не откладывайте на завтра. Даже если у вас всего один доллар. Распорядитесь долларом. Возьмите десять центов и бросьте их в «банку финансовой независимости». Возьмите еще десять центов и бросьте их в «развлекательную» банку. Одно только это действие способно послать Космосу весточку о том, что вы готовы к большим суммам денег. Разумеется, если у вас есть возможность распорядиться большей суммой, распорядитесь ею.

показать содержание

10 простых способов управлять своими деньгами лучше

Умение обращаться с деньгами — это больше, чем просто сводить концы с концами. Не беспокойтесь, что вы не математик; отличные математические навыки на самом деле не нужны — вам просто нужно знать основы сложения и вычитания.

Жизнь намного проще, если у тебя хорошие финансовые навыки. То, как вы тратите деньги, влияет на ваш кредитный рейтинг и размер долга, который вы в конечном итоге несете. Если вы боретесь с проблемами управления деньгами, такими как живая зарплата до зарплаты, несмотря на то, что зарабатываете более чем достаточно денег, то вот несколько советов, которые помогут вам улучшить свои финансовые привычки.

Когда вы принимаете решение о расходах, особенно о крупной покупке, не думайте, что вы можете себе что-то позволить. Подтвердите, что вы действительно можете себе это позволить и что вы еще не вложили эти средства в другие расходы.

Это означает использование вашего бюджета и остатка на текущих и сберегательных счетах, чтобы решить, можете ли вы позволить себе покупку. Помните, что наличие денег не означает, что вы можете совершить покупку. Вы также должны учитывать счета и расходы, которые вам придется оплатить до следующего дня выплаты жалованья.

Как лучше управлять своими деньгами

- Имейте бюджет: Многие люди не составляют бюджет, потому что не хотят проходить через то, что, по их мнению, будет скучным процессом: перечислять расходы, складывать числа и следить за тем, чтобы все было в порядке. Если у вас плохо с деньгами, у вас нет места для оправдания при составлении бюджета. Если все, что нужно для того, чтобы ваши расходы были в норме, — это несколько часов работы с бюджетом каждый месяц, почему бы вам этого не сделать? Вместо того, чтобы сосредотачиваться на процессе создания бюджета, сосредоточьтесь на ценности, которую составление бюджета принесет в вашу жизнь.

- Использование бюджета: Ваш бюджет будет бесполезен, если вы сделаете его, а затем позволите ему собирать пыль в папке, спрятанной на вашей книжной полке или в картотеке. Обращайтесь к нему часто в течение месяца, чтобы помочь вам принять решение о расходах. Обновляйте его, когда вы оплачиваете счета и тратите на другие ежемесячные расходы. В любой момент времени в течение месяца вы должны иметь представление о том, сколько денег вы можете потратить с учетом любых расходов, которые вам осталось оплатить.

- Дайте себе предел незапланированных расходов: Важнейшей частью вашего бюджета является чистый доход или сумма денег, оставшаяся после вычитания ваших расходов из вашего дохода.Если у вас остались деньги, вы можете использовать их для развлечения и развлечения, но только до определенной суммы. На эти деньги нельзя сойти с ума, особенно если их не много и их должно хватить на целый месяц. Прежде чем совершать какие-либо крупные покупки, убедитесь, что они не помешают вашим планам.

- Отслеживайте свои расходы: Мелкие покупки тут и там быстро накапливаются, и, прежде чем вы это заметите, вы перерасходуете свой бюджет. Начните отслеживать свои расходы, чтобы обнаружить места, где вы, возможно, бессознательно перерасходуете.Сохраните квитанции и записывайте свои покупки в журнал расходов, классифицируя их, чтобы вы могли определить области, в которых вам трудно контролировать свои расходы.

- Не давайте никаких новых повторяющихся ежемесячных счетов: Тот факт, что ваш доход и кредит позволяют вам получить определенную ссуду, не означает, что вы должны ее брать. Многие люди наивно думают, что банк не одобрит им кредитную карту или ссуду, которую они не могут себе позволить. Банку известны только ваши доходы, указанные в вашем отчете, и долговые обязательства, включенные в ваш кредитный отчет, а не какие-либо другие обязательства, которые могут помешать вам произвести платежи вовремя.Вам решать, доступен ли ежемесячный платеж с учетом вашего дохода и других ежемесячных обязательств.

- Убедитесь, что вы платите по лучшим ценам: Вы можете максимально эффективно использовать свои деньги, сравнивая покупки, гарантируя, что вы платите самые низкие цены за товары и услуги. По возможности ищите скидки, купоны и более дешевые альтернативы.

- Накопите для крупных покупок: Способность откладывать вознаграждение помогает вам лучше распоряжаться деньгами.Когда вы откладываете крупные покупки, вместо того, чтобы жертвовать более важными предметами первой необходимости или делать покупку по кредитной карте, вы даете себе время оценить необходимость покупки и еще больше времени для сравнения цен. Копив, а не используя кредит, вы избегаете уплаты процентов по покупке. А если вы экономите, а не пропускаете счета или обязательства, что ж, вам не придется иметь дело со многими последствиями пропуска этих счетов.

- Ограничьте покупки по кредитной карте: Кредитные карты — злейший враг плохих спонсоров.Когда у вас заканчиваются наличные, вы просто обращаетесь к своим кредитным картам, не задумываясь о том, можете ли вы позволить себе выплатить остаток. Не поддавайтесь желанию использовать свои кредитные карты для покупок, которые вы не можете себе позволить, особенно для покупок, в которых вы действительно не нуждаетесь.

- Делайте вклады в сбережения регулярно: Ежемесячный вклад в сберегательный счет может помочь вам сформировать здоровые финансовые привычки. Вы даже можете настроить его так, чтобы деньги автоматически переводились с вашего текущего счета на ваш сберегательный счет.Таким образом, вам не нужно помнить о переводе.

- Умение обращаться с деньгами требует практики: Вначале вы можете не планировать заранее и откладывать покупки до тех пор, пока вы не сможете их себе позволить. Чем больше вы сделаете эти привычки частью своей повседневной жизни, тем легче будет управлять своими деньгами и тем лучше будут ваши финансы.

Управляйте своими деньгами с помощью простой таблицы бюджета

Вы сложили доходы, распределили расходы по категориям и составили приблизительный план бюджета.Теперь вы готовы создать простую таблицу бюджета. Вы можете найти шаблоны бюджета в Интернете, использовать приложение или опробовать простую таблицу бюджета 50/30/20 от The Balance.

Создайте свой бюджет

Изложите свой бюджет в виде таблицы, учитывая как широкие категории расходов (например, жилье, еда, транспорт), так и ваши потребности (50%), желания (30%) и сбережения (20%). Помните, что широкие категории могут помочь вам легко и с наименьшими хлопотами фиксировать свои расходы и повысить ваши шансы на соблюдение бюджета.

Простая таблица бюджета 50/30/20 от The Balance.Баланс

Следите за своими расходами

В течение дня записывайте свои расходы в блокнот, отслеживайте их в приложении или на смартфоне.

«Отслеживание расходов — не время судить о хорошем или плохом или даже принимать меры», — заявила Дженифер Сапел, президент компании Utor Wealth в Киркленде, штат Вашингтон, по электронной почте для The Balance. «Думайте об этом как о чтении книги или медитации. Пришло время просто принять к сведению данные.”

Затем введите свои расходы в таблицу в конце дня или недели. Но если вас пугают таблицы, ничего страшного, — объяснила она, — инструмент не так важен, как процесс инвентаризации.

Бюджеты и кредитные карты можно смешивать. Финансовый блогер Ален Лэйни использует свою кредитную карту для повседневных покупок, чтобы зарабатывать мили и баллы. Затем она использует отчеты о расходах эмитента карты для проверки расходов, которые она предпочитает отчету о расходах своего банка.«Когда у вас есть хорошие привычки тратить, не имеет значения, используете ли вы кредитную карту или дебетовую», — сказала она в электронном письме The Balance.

Измени свои привычки

Финансовый коуч и сертифицированный специалист по финансовому поведению Кэрри Фридберг предложила провести построчную проверку вашего плана в середине месяца.

«Сравните бюджет с фактическими фактами на сегодняшний день и внесите поправки в имеющиеся деньги, пока еще есть время», — сказала она в электронном письме The Balance.«(В конце месяца) подумайте о том, что произошло за последний месяц, и используйте эти данные, чтобы составить более точный план на предстоящий месяц».

«Если вам нужно сократить часть своих« веселых »расходов, сначала решите, что особенно приятно в этих расходах, — посоветовал Сапел. Затем подумайте о более доступных способах заработать это удовольствие.

«Например, в мире до коронавируса я регулярно ходила за педикюром», — сказала она. «Однако эти расходы для меня не из-за моих ногтей. Речь идет о часе спокойного времяпрепровождения.Я могу сделать то же самое с одиночной прогулкой или посещением библиотеки ».

Автоматизируйте некоторые траты, чтобы сэкономить время, снизить стресс и избежать просроченных платежей, — посоветовал финансовый тренер и сертифицированный инструктор по финансовому образованию Уиллита Чери. Регистрация у провайдера — самый безопасный метод. Банковские автоматические платежи не всегда могут быть доставлены вовремя, поэтому планируйте платеж за несколько дней до установленного срока, сообщила Чери в электронном письме The Balance. В любом случае запрашивайте квитанции по электронной почте или на бумажных носителях, чтобы отследить подтверждение платежа.

Следующие шаги и другие ресурсы

Вы можете использовать простую электронную таблицу бюджета 50/30/20 от The Balance, чтобы отслеживать свои доходы и расходы и видеть, как у вас дела. Или, если вы хотите использовать больше автоматизированных приложений или программного обеспечения для создания и поддержания бюджета, варианты включают Tiller Money, You Need a Budget (YNAB) и Mint.

Далее вы узнаете, как геймификация бюджета может помочь вам в достижении ваших целей.

Вы также можете узнать больше о том, как идти в ногу со своим бюджетом:

- Трудно составить бюджет — и еще труднее его придерживаться.Узнайте, как мотивировать себя придерживаться своего бюджета.

- Если вам все еще трудно успевать за этим, возможно, дело не в вас, а в вашем бюджете. Вот несколько идей по созданию бюджета, которого вы можете придерживаться.

- Если вы занимаетесь этим какое-то время, вы можете не получить ожидаемых результатов. Обратитесь за помощью, если ваш бюджет не работает.

Эффективное отслеживание расходов и соблюдение бюджета

Отслеживание ваших расходов — один из ключевых факторов, заставляющих ваш бюджет работать на вас.Если вы не знаете, сколько вы тратили каждый месяц, вы не сможете определить, когда вы потратили слишком много средств. Даже небольшие расходы могут привести к превышению вашего бюджета. Вы можете отслеживать свои расходы несколькими способами. Один из самых простых — это письменный реестр или система отслеживания. Возможно, будет даже проще выбрать программное обеспечение для составления бюджета, которое работает с приложением для отслеживания расходов на вашем телефоне. Это позволит вам идти в ногу со временем. Также важно знать, как отслеживать свои расходы в блокноте.Это также может помочь вам лучше понять, что вы тратите и на что. Это может помочь вам определить области, в которых вам нужно измениться.

Создать бухгалтерскую книгу

Во-первых, вам нужно иметь при себе свой бюджет. У вас также должен быть блокнот. Вы можете разделить свой лист примерно на три столбца в листе. Вам нужно будет записать каждую категорию бюджета вверху столбца. Затем нужно записать рядом с ней назначенную сумму. Если вы не создали бюджет и отслеживаете свои расходы, чтобы создать его, вам следует выбрать основные категории расходов, такие как коммунальные услуги, еда, аренда, питание вне дома, развлечения и страховка.Запишите каждый из них в верхней части листа.

Записывайте свои расходы в течение дня

Далее вам нужно будет каждый день уделять время учету своих расходов. Когда вы записываете каждый расход в категории, вам нужно будет вести текущую сумму того, сколько у вас осталось в этой категории. Просто вычтите потраченную сумму из текущей суммы и запишите ответ. Может быть полезно иметь два отдельных столбца: один для расходов, а другой — для текущей суммы. Вы также можете записать общую сумму другим цветом.Если вы отслеживаете расходы, чтобы определить, сколько вы тратите, вам нужно будет добавить потраченную сумму к вашей текущей сумме. Если вы женаты, полезно сесть и посмотреть, сколько тратилось каждый день. Это особенно важно, если вы только начинаете составлять бюджет. Это может помочь вам воодушевить друг друга, если вы измените свои привычки в отношении расходов.

Соблюдайте лимит расходов