Закончился наш курс по написанию сочинений. Несмотря на то, что нам приходилось успевать писать сочинения, совмещая эти занятия со школой, мы вовлеклись в этот творческий процесс с удовольствием! Впервые мы встретили такой подход к написанию сочинений, где все понятно, упорядоченно и интересно. Было здорово включать эмоции и следить за правильным изложением мыслей. Понравились предложенные темы сочинений. После каждой рецензии становилось понятно, в чём ошибки.

С некоторым удивлением читала сочинения своей дочери, через них она раскрывалась для меня с другой, неожиданной стороны. Она с большим интересом писала работы и ждала рецензии, за время этих трёх недель начала больше читать, что для меня огромная радость. Учимся у вас с удовольствием! Русский язык стал понятным и любимым. Потому что даже через интернет вам удаётся передать свою любовь к русскому языку не только детям, но и их родителям.

Галина ЧесноваОтличная идея! Домашняя уютная атмосфера, подача материала доступная. Обратила внимание на постоянное разъяснение значения слов. Действительно, часто в упражнениях даются слова, смысл которых дети просто не понимают, отсюда и ударение могут поставить неправильно, и с орфограммой определиться им сложно. Ваши уроки — это действенная помощь взрослым, которые и хотели бы заниматься с ребёнком русским языком, но не знают как. Обязательно буду рекомендовать «Школу…» родителям своих учеников.

Старцева Н.Н.Как выбрать НПФ и перевести туда пенсию

Уже 17 лет частью вашей будущей пенсии распоряжаются управляющие компании и негосударственные пенсионные фонды.

Алексей Кашников

работал в НПФ, судился с НПФ

От их работы зависит, на сколько вырастет сумма накоплений и какой будет пенсия. Чтобы повлиять на размер пенсии, вы можете самостоятельно выбрать, кто будет управлять вашими взносами. Для этого есть частные управляющие компании и негосударственные пенсионные фонды.

Я пять лет работал агентом негосударственных пенсионных фондов и несколько раз переводил свои накопления в разные фонды. Расскажу, на что обратить внимание, если вы решили выбрать или сменить НПФ.

Что курил автор?

Редакция Т—Ж приложила все усилия, чтобы сделать систему обязательного пенсионного страхования понятной читателю. Но некоторые нюансы пенсионной системы трудно изложить коротко и ясно. Пенсионные реформы проводятся чуть ли не каждый год и запутывают даже специалистов.

Однажды во время работы в НПФ я не смог разобраться в очередном пенсионном законе. Я пошел в отделение пенсионного фонда по месту жительства и попросил сотрудников объяснить некоторые детали. Они рассмеялись мне в лицо: «Мы сами этого не понимаем! Там видно будет…»

Поэтому предупреждаю: местами нужно поднапрячься.

Также нельзя не сказать, что курение вредит здоровью и ограничивает круг общения, что пагубно сказывается на карьере. Обратитесь в НПФ, чтобы управлять пенсией, и к врачу, чтобы бросить курить.

Матчасть

В прошлом веке в нашей стране работала распределительная пенсионная система: с работающих брали взносы и делили их на пенсионеров. Все было хорошо, пока работало много людей и на одного пенсионера приходилось несколько трудоспособных людей. Статистика говорит, что в 1970 году на одного пенсионера было 2,5 работника.

Статистический ежегодник «Народное хозяйство РСФСР»

К началу двухтысячных это соотношение изменилось. В 2005 году соотношение работающих и пенсионеров было 1,7:1. Сейчас соотношение — 1,12:1. А в 2025 году будет 1,04:1. То есть работать будут примерно столько же людей, сколько получают пенсии. Понимая, что нас ждет, государство организовало пенсионную реформу.

Ну и что? 31.08.18Как выглядит пенсионная реформа по документам

Одно из решений проблемы — в распределительно-накопительной системе. С работающих все так же берут взносы, но теперь эту сумму делят на две части. Одна часть распределяется среди нынешних пенсионеров, а другая часть сохраняется за работником, чтобы он получил ее при назначении пенсии.

Пока деньги накапливаются, цены в стране растут и инфляция постепенно съедает накопления. Чтобы компенсировать инфляцию, средства должны работать и приносить доход. Государство позаботилось об этом и назначило специальные компании управлять пенсионными средствами. Теперь каждый будущий пенсионер имеет право выбирать, кто будет инвестировать его будущую пенсию.

Читатели 1966 года рождения и старше!

Статья для вас не совсем актуальна — система обязательного пенсионного страхования в полной мере распространяется на лиц 1967 года рождения и моложе. Но небольшая накопительная пенсия у вас все же есть, а также вы можете выбрать НПФ для формирования дополнительной, негосударственной пенсии. Об этом тоже расскажем.

Как узнать размер накопительной пенсии

Мы уже писали о действующей в России системе обязательного пенсионного страхования. Если вы получаете 100 000 Р по ведомости (на руки — 87 000 Р, за вычетом 13% подоходного налога), 30% сверх этой суммы (30 000 Р) работодатель перечисляет в бюджет.

Это называется «обязательные страховые взносы»: 8000 Р идут на социальное и обязательное медицинское страхование, а 22 000 Р получает пенсионный фонд. Они фиксируются на личном счете каждого гражданина. СНИЛС — это и есть номер такого счета.

Взносы за работников в 2018 году

Ваши пенсионные деньги лежат на этой зеленой пластиковой карточке. Так выглядит СНИЛС старого образцаА так — СНИЛС нового образца

Ваши пенсионные деньги лежат на этой зеленой пластиковой карточке. Так выглядит СНИЛС старого образцаА так — СНИЛС нового образцаДеньги, которые поступают в пенсионный фонд, раньше делились на две части: одна шла в бюджет (за это пенсионерам начислялись специальные баллы, которые учитываются при расчете пенсии), другая — на формирование накопительной пенсии. Так у вас формировалась накопительная пенсия. C 2014 года она перестала увеличиваться за счет отчислений работодателя — правительство временно решило направлять все деньги в бюджет, а взамен насчитывать баллы.

Закон № 167-ФЗ «Об обязательном пенсионном страховании»

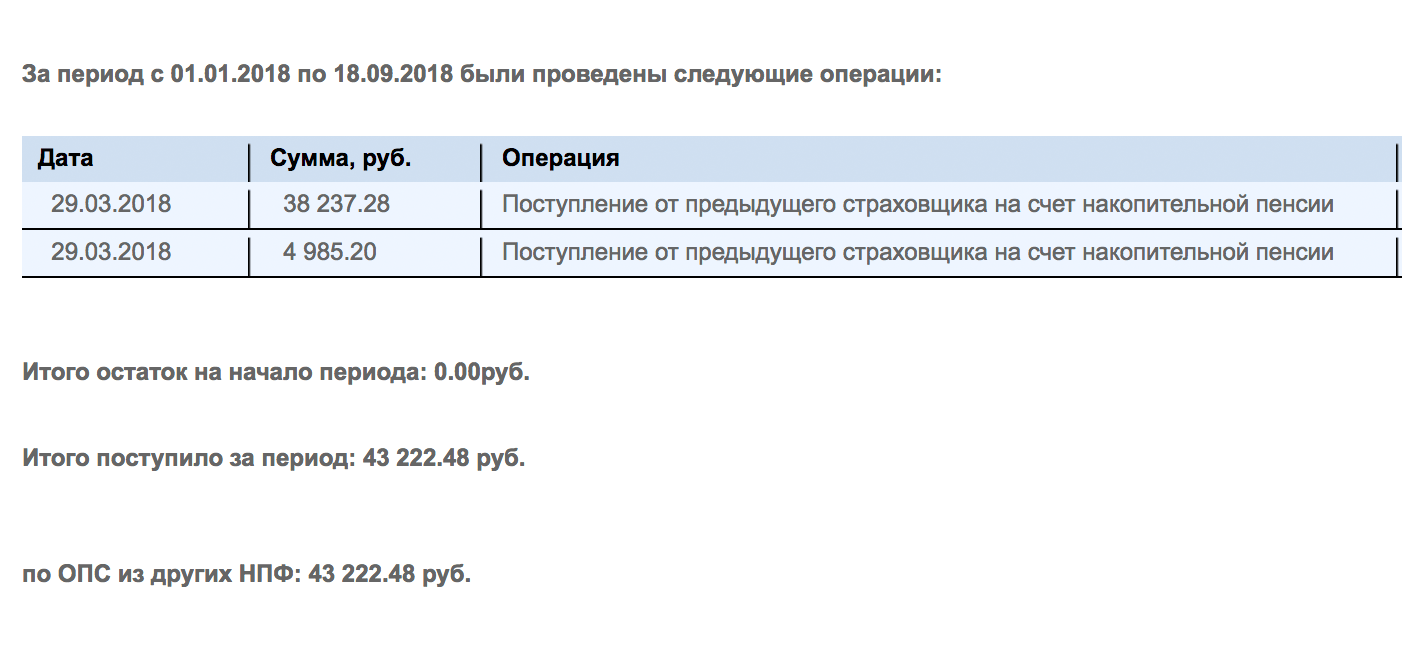

Но это не значит, что про накопительную пенсию можно забыть: ведь все может измениться, да и какие-то деньги вы уже накопили, они не пропадут. Например, мои пенсионные накопления составляют 43 тысячи. Среди моих клиентов встречались люди, накопившие по 100 и 200 тысяч. Наибольший размер пенсионных накоплений, о котором я слышал, — 400 тысяч.

Сколько откладывать на старость, если не веришь в пенсию?

Накопительная часть остается в виде денег, никуда не тратится, а наоборот, увеличивается за счет доходности от инвестирования.

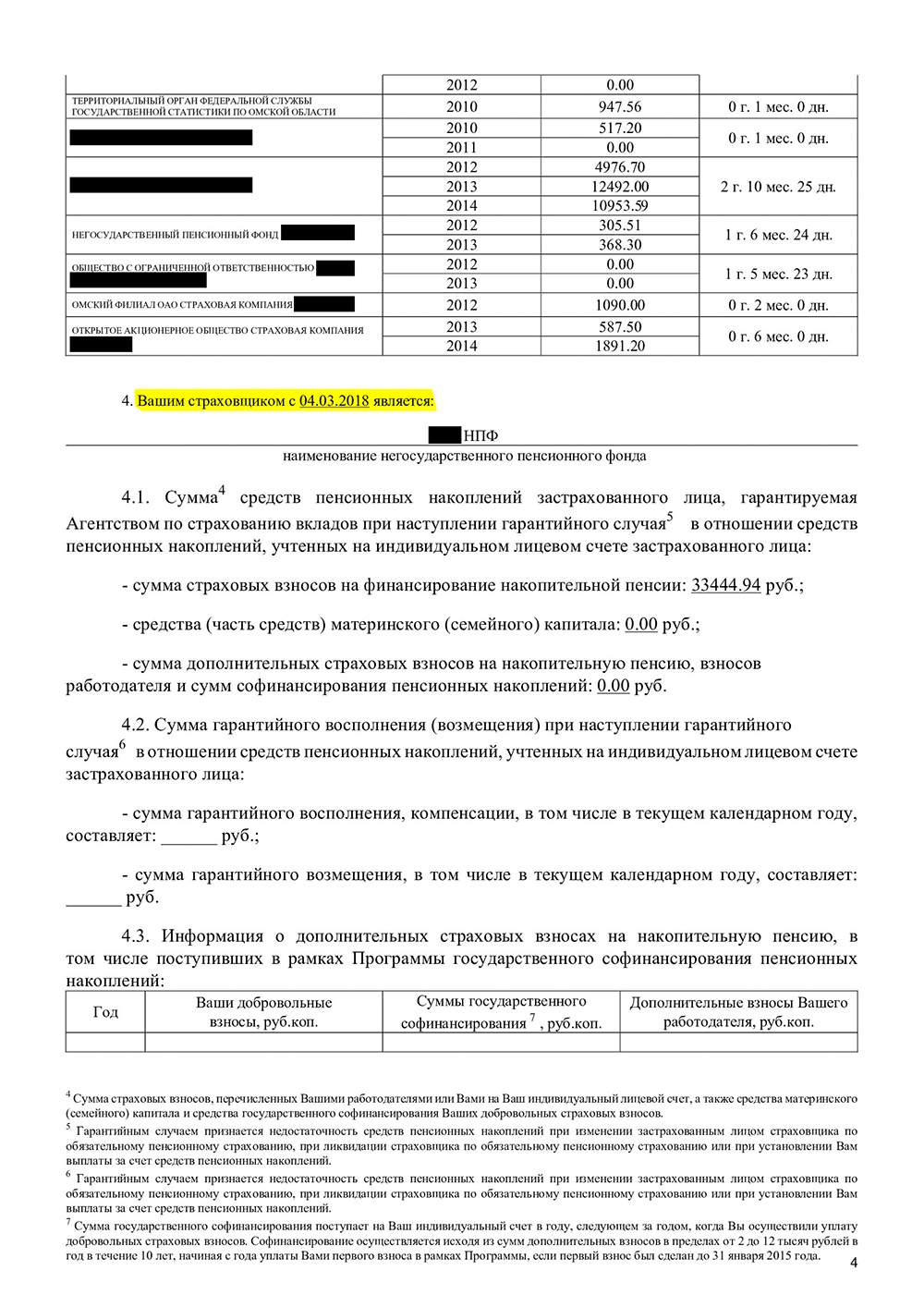

Мои пенсионные накопления. Размер вашей накопительной пенсии вы можете узнать в фонде, который выбрали

Мои пенсионные накопления. Размер вашей накопительной пенсии вы можете узнать в фонде, который выбралиГосударство хочет, чтобы мы сами выбрали, кто будет заниматься этим инвестированием. Организация, которой мы даем право работать с нашими пенсионными накоплениями, называется страховщиком по обязательному пенсионному страхованию. Страховщик крутит наши деньги и чем больше процентов начисляет, тем больше будет наша ежемесячная пенсия.

Вот сколько денег можно потерять таким образом. Допустим, размер накопительной пенсии — 100 000 Р, работать осталось 30 лет, а взносы на пенсию так и не вернут. Если с пенсией ничего не делать, ежемесячные выплаты по накопительной пенсии могут быть в 2,3 раза меньше.

Сколько денег пропадет, если оставить накопительную пенсию в ПФР

| Сумма спустя 30 лет, без учета дополнительных взносов | Ежемесячная прибавка к пенсии (сумма накоплений делится на 20 лет) | |

|---|---|---|

| УК ВЭБ, доходность 7% годовых | 700 000 Р | 3000 Р |

| НПФ, доходность 10% годовых | 1 600 000 Р | 7000 Р |

Сумма спустя 30 лет, без учета дополнительных взносов

УК ВЭБ, доходность 7% годовых

700 000 Р

НПФ, доходность 10% годовых

1 600 000 Р

Ежемесячная прибавка к пенсии (сумма накоплений делится на 20 лет)

УК ВЭБ, доходность 7% годовых

3000 Р

НПФ, доходность 10% годовых

7000 Р

УК или НПФ

Если вы настолько хорошо разбираетесь в инвестициях, что знаете, как выбрать управляющую компанию и инвестиционный портфель, расскажите об этом в комментариях. Остальным проще остановиться на НПФ в качестве своего страховщика и предоставить дальнейшее профессионалам.

Фатально ошибиться с выбором НПФ невозможно. Фонды работают по единым правилам, их деятельность регламентирована несколькими федеральными законами, все проходят лицензирование и проверки в Центробанке. Но о некоторых критериях подходящего НПФ мы все же расскажем.

Закон № 75-ФЗ «О негосударственных пенсионных фондах»

Такая лицензия сейчас есть у 38 негосударственных фондов. Остальные не имеют права работать в обязательном пенсионном страховании

Такая лицензия сейчас есть у 38 негосударственных фондов. Остальные не имеют права работать в обязательном пенсионном страхованииНадежность

Еще один показатель надежности — рейтинги, которые присваивают фондам специальные агентства. Расшифровав рейтинг, вы поймете, насколько фонд способен выполнять свои обязательства.

Некоторые НПФ имеют рейтинги класса В, например ВВВ− или ВВВ+. Это означает умеренный уровень надежности. Большинство фондов получили рейтинги класса А, свидетельствующие о высокой надежности. Сейчас лучшие НПФ имеют наивысшие оценки — ААА.

Информацию об участии в системе АСВ и рейтинг надежности фонды размещают у себя на сайте

Информацию об участии в системе АСВ и рейтинг надежности фонды размещают у себя на сайтеЕще один важный показатель — срок работы фонда. Первый НПФ появился в нашей стране в 1990 году. До 2005 года они занимались только дополнительным пенсионным обеспечением: формировали вторую пенсию.

Если фонд возник до 2005 года, значит, его создатели не собирались просто срубить денег на пенсионной реформе. Чем больше срок работы НПФ, тем больше опыт, устойчивее организационная структура, выше готовность к кризисам. (Это на мой взгляд. Так-то мы все живем в России — стране, где возможно всё.)

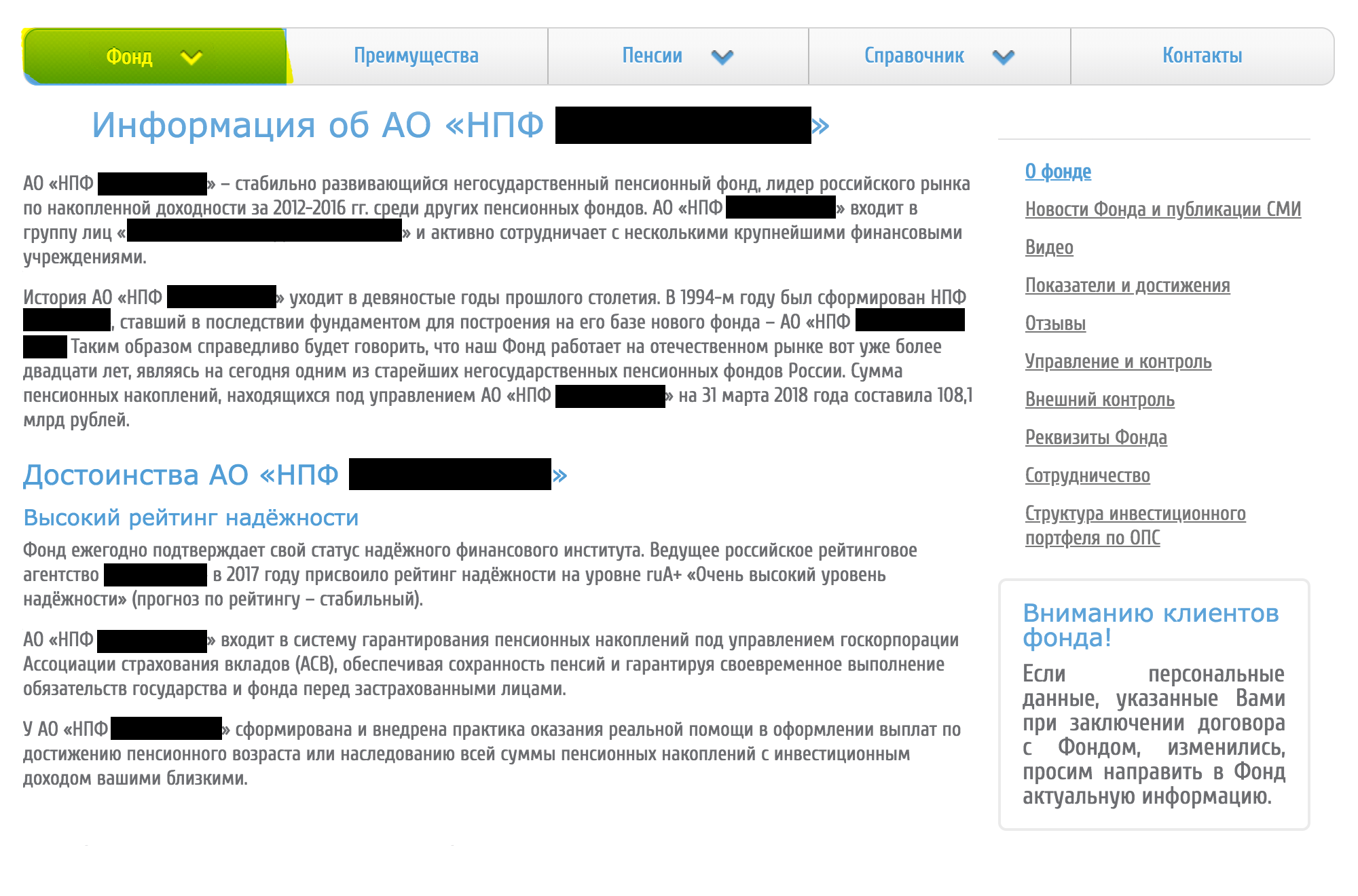

Узнать, когда появился НПФ, можно на его сайте: раздел будет называться «О фонде», «Фонд» или подобным образом

Узнать, когда появился НПФ, можно на его сайте: раздел будет называться «О фонде», «Фонд» или подобным образомНа устойчивость фонда косвенно указывает количество застрахованных лиц и объем средств пенсионных накоплений. Если у фонда менее миллиона клиентов — это либо новичок на рынке, либо отраслевой фонд, работающий с одним крупным предприятием или группой компаний.

Крупнейшие НПФ России — итоги 2017 года

Сейчас на рынке НПФ идет процесс укрупнения игроков, и малые фонды постоянно объединяются или поглощаются. Так что, выбрав небольшой фонд, будьте готовы к постоянной смене названий и адресов. Данные о количестве клиентов и объеме средств пенсионных накоплений размещены на специализированных сайтах.

Доходность

Множество сайтов публикуют данные о доходности НПФ. В целом все они достоверные, но есть нюанс: любой рейтинг доходности составлен по одному или нескольким основаниям и их различные комбинации позволяют вывести на первое место нужный фонд. Составителям рейтингов доходности необязательно подтасовывать цифры, чтобы вывести вверх любимый фонд.

Например, по доходности за последний год на первом месте будет фонд «А», по средней доходности за последние 10 лет — фонд «Б», а по накопленной доходности за этот же период — фонд «С», потому что фонд «Б» работает только 7 лет.

НПФ, где я работал, тоже однажды составил рейтинг доходности, в котором занял первое место: для этого пришлось выделить 20 крупнейших фондов и взять показатели за 3 года только среди них.

Поэтому, когда вам говорят о доходности, уточняйте, за какой период. О работе фонда можно судить по доходности как минимум за 5 лет: если в среднем она близка к 10% годовых — это хороший показатель.

Сервис

Протестируйте выбранный НПФ на клиентоориентированность. Посмотрите, легко ли найти на сайте нужную информацию, узнайте, будет ли у вас личный кабинет и какие сведения там можно получить, позвоните на горячую линию и проверьте, как скоро они возьмут трубку.

Удобно, когда у НПФ открыт филиал или представительство в вашем городе. Например, когда мне пришлось судиться со своим НПФ, я потратил много времени, чтобы найти основания для подачи иска по месту жительства. Если бы у фонда был филиал, иск приняли бы сразу.

Как я вернул деньги, переведенные в другой НПФ

В филиале НПФ можно подать заявление о наследовании или выплате пенсии, а в случае конфликта — прийти к страховщику в офис и поскандалить. Без представительства все это тоже можно сделать, но по почте или через интернет.

Досрочный переход

Менять страховщика можно ежегодно, но если делать это чаще одного раза в пять лет, потеряете весь инвестиционный доход, который накопился за время нахождения в вашем нынешнем фонде.

Разъяснения ПФР о пенсионных накоплениях

Это произошло со мной, когда меня обманом перевели в другой фонд. В 2015 году я заключил договор с НПФ. На тот момент на накопительном счете было 43 000 Р. Два года мой НПФ инвестировал деньги, а я получал доход. Когда в 2017 году мошенники перевели меня в новый НПФ, все заработанное сгорело, а на счете остались первоначальные 43 000 Р. За эти два года я потерял 3700 Р.

Потерянные деньги могли бы работать все время, которое осталось до пенсии. За 30 лет при доходности в 10% начальная сумма увеличивается в 16 раз.

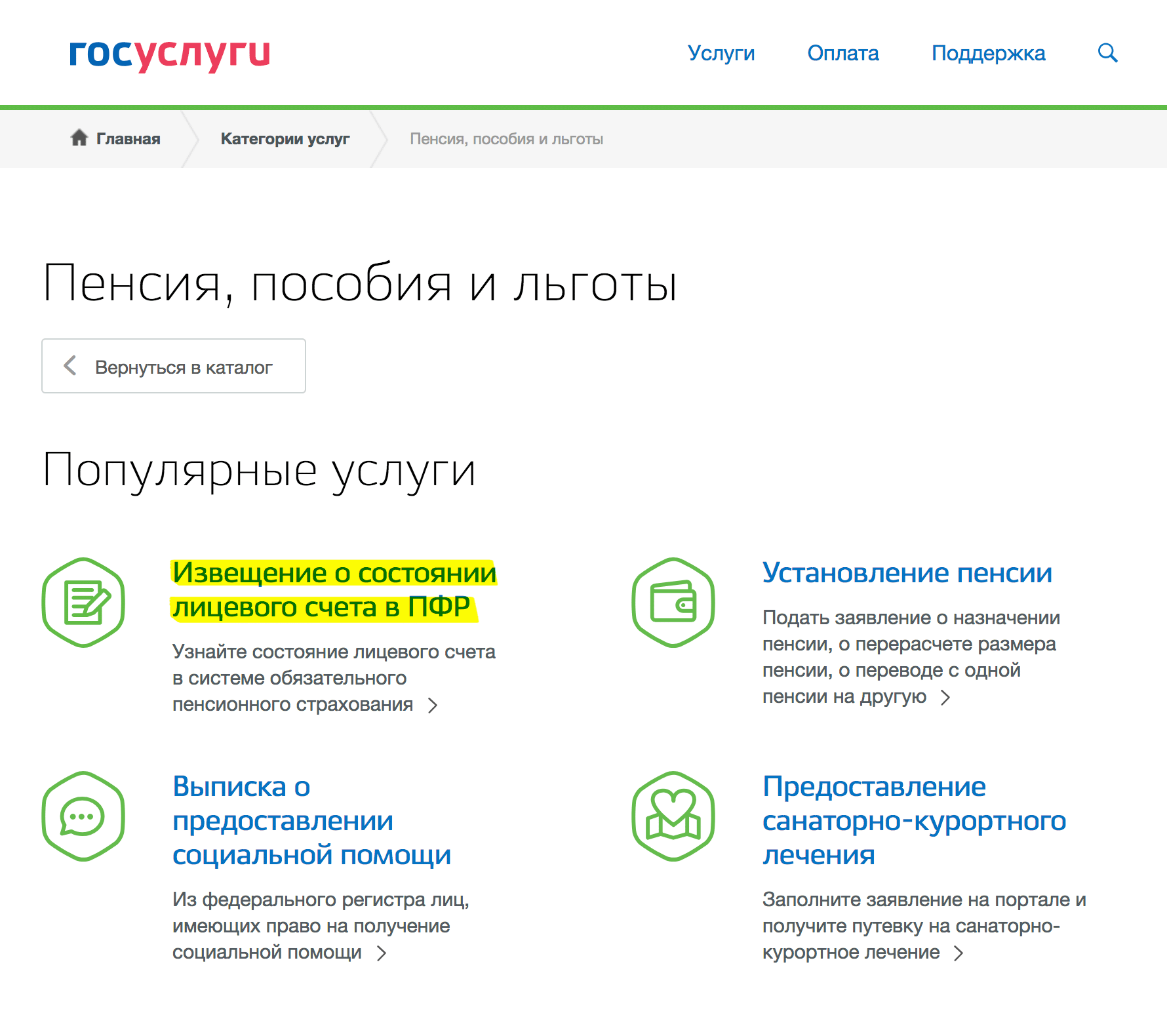

Нажмите «Извещение о состоянии лицевого счета в ПФР» → «Получить услугу» → «Показать сведения полностью»

Нажмите «Извещение о состоянии лицевого счета в ПФР» → «Получить услугу» → «Показать сведения полностью» Мой последний договор с НПФ вступил в силу в 2018 году, значит, сменить фонд без потери процентов смогу в 2023 году. Подавать заявление о переходе в НПФ можно за год — в 2022 году

Мой последний договор с НПФ вступил в силу в 2018 году, значит, сменить фонд без потери процентов смогу в 2023 году. Подавать заявление о переходе в НПФ можно за год — в 2022 годуКак перевести деньги

Если в городе есть филиал вашего НПФ, достаточно просто прийти туда с паспортом и СНИЛСом. Специалисты помогут оформить необходимые документы.

Обычно агенты сами вас ищут и предлагают выбрать свой фонд. Поэтому можно вообще никуда не ездить, а проверить, соответствует ли предложенный НПФ вашим критериям. Или выбрать фонд и сделать заявку через их сайт.

Как получать в старости много

Чтобы перевести деньги в НПФ, вы подпишете несколько документов:

- Договор об обязательном пенсионном страховании. Всего будет три экземпляра договора, каждый из которых вы будете подписывать минимум в двух местах.

- Заявления о переходе. Обычно клиентам на всякий случай дают подписать сразу два заявления: о переходе из ПФР в НПФ и о переходе из НПФ в НПФ.

- Согласие на обработку персональных данных.

Договор вступит в силу не сразу, а на следующий год, с 1 января до 1 апреля. Если заключите договор сегодня, до конца года еще есть время передумать. С вашими деньгами НПФ начнет работать только в 2019 году.

У большинства фондов на сайтах есть что-то вроде кнопки «Стать клиентом»

У большинства фондов на сайтах есть что-то вроде кнопки «Стать клиентом»Вторая пенсия

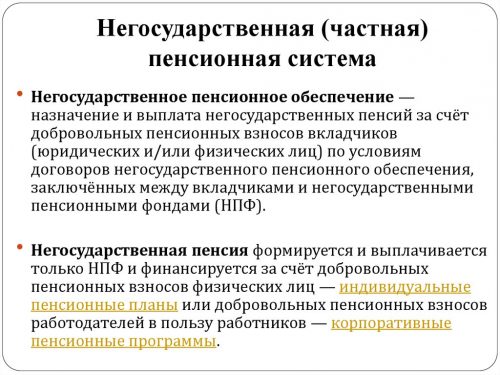

Выше мы рассказали о том, как получить пенсию от государства. Но еще вы можете формировать себе дополнительную, негосударственную пенсию. До 2005 года НПФ только этим и занимались.

Например, у всех сотрудников РЖД, помимо обязательных страховых взносов, вычитали из зарплаты взносы на дополнительное пенсионное обеспечение и направляли их в корпоративный НПФ. Теперь эти пенсионеры получают две пенсии: государственную и корпоративную.

Взносы в НПФ — это один из способов накопить деньги к старости, наряду с банковскими вкладами, накопительным страхованием, ПИФами и другими инвестиционными инструментами. О многом Т—Ж уже написал, а о негосударственном пенсионном обеспечении и других вариантах расскажем в следующих выпусках.

Всех переиграл

Как хранить деньги почти без риска

Запомнить

- Накопительной пенсией управляют два страховщика: ПФР или НПФ. Если ничего не делать, деньги останутся у ПФР и инвестировать их будет УК ВЭБ.

- Выбирая НПФ, убедитесь, что накопления застрахованы.

- Хороший НПФ дает доходность в 10% годовых.

- Удобно, когда у фонда действует филиал в вашем городе.

- Размер фонда — дополнительный показатель надежности. У крупных фондов более миллиона клиентов.

- Протестируйте свой будущий фонд на клиентоориентированность. Хороший НПФ предоставит на сайте всю информацию и ответит на вопросы по горячей линии.

- Чтобы перевести деньги в НПФ, сходите в филиал фонда или пригласите агента на дом. Приготовьте паспорт и СНИЛС.

- Если менять НПФ чаще одного раза в пять лет, то потеряется инвестиционный доход.

- Кроме государственной пенсии, НПФ поможет с накоплением на дополнительную пенсию.

Сейчас страна работает с двумя системами пенсионного обеспечения граждан. Такой шаг стал необходимостью из-за увеличения количества действующих пенсионеров по отношению к другим категориям трудоспособного населения. Негосударственный вариант был создан ещё в 1992, соответствующим указом Президента. В период со сложной экономической обстановкой такие указы имели силу закона.

Негосударственное пенсионное обеспечение — что это такое

Реализуется при заключении договоров с Негосударственными Пенсионными Фондами или НПФ. Дополняет систему с поддержкой, действующей со стороны государства.

На протяжении определённого времени гражданин сам перечисляет конкретные сумму в пользу того или иного учреждения. Финансовая деятельность фонда обеспечивает прирост сумм или инвестиционный доход. Это общее правило, которое действует для всех заключённых договоров.

Для формирования компенсационных пакетов для текущих сотрудников негосударственные пенсионные накопления становятся очень важным фактором.

Благодаря возможности инвестировать собственные средства достигают сразу нескольких результатов:

- Дополнительная мотивация для сотрудников.

- Укрепление доверия к работодателям.

- Повышение рейтинга предприятий.

Центробанк и НФ утверждают целый свод правил, согласно которым должны работать НПФ вне зависимости от масштабов и сфер деятельности. Отдельно описываются основные и дополнительные причины для выплат.

Разница между государственной пенсией и негосударственной

Рассматриваемый вид обеспечения имеет следующие отличительные черты:

- Право при необходимости расторгнуть договор, вернуть все деньги себе.

- Суммы, периодичность уплаты по взносам определяется самостоятельно клиентами.

- Необязательные начисления по страховому стажу.

Тонкости договоров НПО – на что обратить внимание при подписании

К выбору НПФ надо подходить очень внимательно.

Самые важные факторы в данном случае следующие:

- Опыт.

- Репутация компании.

- Показатели доходности от инвестирования пенсионных накоплений.

Сайт Банка России и самих НПФ содержит обычно исчерпывающую информацию относительно особенностей работы конкретных учреждений.

Первый шаг – изучение всех правил и выбор схемы, по которой будут происходить отчисления в пользу гражданина. Чаще всего устанавливают размер конкретных взносов или выплат. Схемы бывают страховыми и сберегательными. Есть комбинированные варианты, когда принимаются оба решения сразу, последовательно.

Важно! При этом основа любой деятельности – только средства, источниками которых становятся граждане.

В случае смерти гражданина предусмотрена выплата средств тем, кто относится к законным правопреемникам. При заключении договора можно сразу указать тех, кто представляет данную категорию. Если эта информация отсутствует в соглашении – организуют процесс унаследования, согласно общим правилам.

Информация о состоянии пенсионных счетов направляется ежегодно, максимум до 1 сентября. Сообщается о результатах инвестиционных действий.

Как выплачиваются НПФ накопленные средства

Чтобы назначить негосударственную пенсию – надо обратиться с заявлением к представителям соответствующего учреждения. Список конкретных документов-дополнений отличается в зависимости от того, где обслуживают того или иного гражданина.

Негосударственную выплату назначают в тот же день, когда гражданин обратился за ней. Перечисление денег начинается максимум спустя 30 суток после первого обращения.

Что касается размера будущей пенсии, то его определяют сразу несколько факторов:

- Сумма, накопленная к моменту оформления пенсии.

- Пенсионная схема, указанная в договоре.

- Правила выбранного фонда.

Если по итогам года учреждению удалось получить более высокий доход – значит, увеличивается и размер обеспечения для гражданина.

Когда сумму назначили – гражданину направляют соответствующее уведомление. В документе перечисляют не только сумму, но и сроки для выплаты компенсации.

Для перечисления средств используют один из указанных способов:

- Почтовый перевод.

- Банковская карта с определённым номером.

- Номер счёта в банковском учреждении.

Внимание! В письменном обращении к гражданину указывают всю необходимую информацию. Если личные сведения клиента меняются, он должен сам предупредить об этом тех, с кем взаимодействует.

Можно ли оформить досрочную пенсию, если состоишь в НПФ

Само обеспечение на пенсии назначают, если выполняется хотя бы одно условие:

- Наступление оснований, указанных в договоре.

- Письменное заявление со стороны клиента о появившемся праве на выплату пособия.

Есть ситуации, когда деньги начинают перечислять досрочно. То есть – ранее возраста, установленного согласно общим правилам. Контролирующие органы проводят специальную оценку, чтобы точно удостовериться в наличии опасных и вредных условий труда на той или иной должности. Эта процедура заменяет аттестацию по рабочим местам, которую проводили ранее.

Условиям труда присваивают один из классов опасности, когда оценка заканчивается. Третий и четвёртый класс – самые опасные, за них компенсация идёт в любом случае, часто повышенная.

Чтобы обеспечить подчинённых средствами, работодателей наделяют следующими правами:

- Дополнительное перечисление денег в негосударственные фонды.

- Уплата страховых взносов в зависимости от установленного класса опасности, по повышенным тарифам.

В случае с первым решением не обойтись без письменного согласия и подтверждения со стороны сотрудника. Размер взносов устанавливает законодательство.

Есть две возможные ситуации:

- 2% для сотрудников с вредными условиями труда.

- 4%, если трудовые условия повышенной опасности.

Пенсионная система у работодателя может включать саму возможность гражданина лично обеспечивать будущее. В этом случае на взносы идёт часть заработной платы. Но обязательно предварительно уведомлять вторую сторону.

Накопленные суммы инвестируются в какое-либо направление, когда достигают определённых пределов, установленных компанией. То есть – формируется инвестиционный портфель, который и приносит прибыль вкладчикам. Так вложенные деньги получат дополнительную защиту от инфляции. А сама пенсия действительно станет больше.

Полезное видео

Что выбрать НПФ или ПФР? Узнайте из видео:

Заключение

При выборе можно ориентироваться на рейтинг, который составляют специалисты агентства «Эксперт Ра». Большинство анализов и прогнозов основано на долгосрочных перспективах сотрудничества. Поэтому выбор проще будет сделать, если заранее изучить эту информацию и учесть все важные показатели.

Единственный недостаток – невозможно полностью контролировать существующий инвестиционный портфель. Но некоторые компании соглашаются давать вкладчику полную информацию относительно того, что происходит с его вложениями. Поэтому такой недостаток часто считают относительным.

Пенсионные накопления – возможность создать себе на пенсии «подушку безопасности», не быть зависимым от государства и получать пенсию сразу из нескольких источников. Только вот где делать пенсионные накопления? В России сегодня есть 118 негосударственных пенсионных фондов, и 87 из них работают в обязательном пенсионном страховании. Как выбрать тот единственный фонд, который обеспечит сохранность и доходность пенсионных накоплений? Как сменить фонд? Как понять, куда фонды инвестируют ваши деньги?

Откуда взялись НПФ?

Негосударственные пенсионные фонды появились в России в начале 90-х годов прошлого века. На протяжении двух десятков лет их число то стремительно вырастало – например, в середине 90-х прошлого века в стране насчитывалось более 350-ти – то так же стремительно падало. Последние несколько лет в России работает чуть больше ста таких организаций, при этом в основном пенсионные накопления россиян находятся в двух десятках самых больших и известных фондов. Основная часть старейших пенсионных фондов, некоторым из которых больше 20 лет, выросла на основе корпоративных программ крупнейших российских работодателей. С середины 2000-х в России появились универсальные пенсионные фонды, использующие лучшие практики зарубежных компаний. Сейчас практически все фонды являются открытыми, обслуживающими максимально широкий круг клиентов.

Как работают НПФ?

Негосударственные пенсионные фонды – это организации, специально созданные для того, чтобы управлять пенсионными накоплениями граждан. Единственным видом деятельности фондов является работа с будущими пенсиями – они аккумулируют пенсионные взносы своих клиентов и увеличивают их для дальнейших выплат пенсий.

Давайте разберемся с этим утверждением.

Что такое пенсионные накопления? Это те деньги, которые человек накапливает в течение определенного периода для обеспечения своего существования после выхода на пенсию. Это могут быть как те средства, которые сохраняются в рамках накопительной пенсии, так и те, которые человек откладывает индивидуально – сам или вместе со своим работодателем.

Сбережения «на старость» – то есть на период, который от многих читателей еще довольно далек – должны где-то храниться и по возможности прирастать, потому что иначе они все «растают» под воздействием инфляции. Человечество уже давно придумало и проверило на практике более удобный и эффективный способ не только сохранения, но и приумножения пенсионных накоплений. Их можно передать для управления в пенсионный фонд.

Что значит управлять пенсионными накоплениями? Пенсионный фонд имеет право инвестировать ваши пенсионные средства с помощью специальных управляющих компаний в ценные бумаги самых проверенных организаций России. Эти бумаги приносят определенный доход. Таким образом, ваши пенсионные накопления не только сохраняются, но и становятся приумножаются.

Большая часть негосударственных пенсионных фондов работает одновременно и с пенсионными накоплениями в системе обязательного пенсионного страхования, и по программам негосударственных пенсий. То есть, фактически, если вы решили довериться свои сбережения негосударственному пенсионному фонду, вы можете перевести туда свою накопительную пенсию, которая «откладывается» автоматически в виде страховых взносов из вашей зарплаты (6% от фонда оплаты труда), а также самостоятельно делать взносы на свой пенсионный счет.

Однако негосударственные пенсионные фонды не только взаимодействует с управляющими компаниями и вкладывают средства в акции и облигации. Эти организации также выплачивают пенсии. В соответствии со своими пожеланиями клиенты фонда могут выбрать единовременную или ежемесячную выплату пенсии. Важно и то, что клиент фонда может назначить правопреемников.

Читатель резонно возразит: речь все время идет о доходах, но ведь при инвестировании любая организация может потерять все средства! Основное преимущество именно пенсионного фонда в том, что его отличает от других финансовых организаций жесткий контроль со стороны мегарегулятора – Банка России – и продуманная схема вложений пенсионных накоплений.

Кто и как контролирует НПФ?

В стране есть несколько организаций, которые отвечают перед жителями страны за то, чтобы самые ценные – пенсионные – накопления не растворились в воздухе. Во-первых, ежедневно фонд предоставляет сведения о своей деятельности специализированному депозитарию. Эта организация следит за тем, чтобы работа фонда соответствовала действующему законодательству. Ежеквартально фонд обязан отчитаться перед Банком России и Пенсионным фондом РФ. Ежегодно контроль деятельности осуществляют, помимо двух упомянутых выше организаций, еще Федеральная налоговая служба и Счетная палата.

Отчетность фонда в обязательном порядке проверяется аудиторами и актуариями – специалистами по пенсионному страхованию. Первые выявляют, не скрыл ли фонд каких-то дополнительных доходов вместо того, чтобы выплатить их пенсионерам. Заключения актуариев помогают убедиться в том, фонд выполняет взятые на себя обязательства, а расчет пенсионных планов является обоснованным.

Особый контроль за деятельностью НПФ осуществляет Банк России. Регулятор выстроил в стране систему гарантирования прав застрахованных лиц. Она заработала в России с 2015 года. В нее входят все те фонды, которые работают с обязательными пенсионными накоплениями граждан России. Банк России проводит проверку фондов на соответствие требованиям системы гарантирования и принимает решение о допуске их в систему. Если фонд не соответствует запросам, он не будет допущен к пенсионным накоплениям. Сейчас таких фондов 29. В случае, если с фондом что-то случится и у него отзовут лицензию, государство сохранит пенсионные накопления клиентов этого фонда.

Как пенсии приносят доход?

Речь идет, конечно, не о самих пенсиях, а о тех пенсионных средствах россиян, которые аккумулируют у себя негосударственные пенсионные фонды. Инвестируя их в определенные ценные бумаги, фонд приращивает накопления своих клиентов и затем возвращает им накопленные средства и доход, полученный от инвестирования, в виде пенсий.

Как уже было сказано, для того чтобы вкладывать деньги «в рынок», фонды привлекают управляющие компании. Именно эти организации и занимаются, в конечном счете, размещением денежных средств. Обычно фонд привлекает несколько управляющих компаний, у каждой из которых своя стратегия и свои преимущества.

У каждого негосударственного пенсионного фонда есть инвестиционный портфель. Это набор разных финансовых инструментов, в которые фонд вкладывает доверенные ему деньги. Проще говоря – несколько выбранных фондом направлений для инвестиций.

По каким критериям фонд отбирает эти направления?

Во-первых, они зависят от общей задачи любого пенсионного фонда, которая заключается в первую очередь в сохранности пенсионных средств, и уже потом – в доходности. Причем сохранность понимается не просто буквально – сохранить переданные фонду деньги. Важно, чтобы пенсионные накопления не «съела» растущая из года в год инфляция, поэтому необходимо выбирать такие направления инвестирования, чтобы вкладываемые деньги приносили доход не ниже уровня инфляции. Вот тогда речь будет идти о реальной сохранности средств. И все, что выше, можно уже считать доходом.

Во-вторых, разные направления для инвестирования позволяют свести к минимуму риск получить убытки от вложения будущих пенсий. Если, допустим, с одним из направлений случились неприятности (скажем, кризис в одной из отраслей, и все «ценные бумаги» этой отрасли обесценились), наличие других поможет защитить пенсионные вложения от получения убытков.

Ну и третье в списке – хотя не последнее по значимости – это законодательные требования к пенсионным фондам по тому, какие направления и в каких пропорциях выбирать для вложения пенсионных накоплений. Эти требования впору называть ограничениями: они достаточно жесткие, но зато позволяют не рисковать понапрасну.

Во что имеют право вкладывать пенсионные накопления граждан России негосударственные пенсионные фонды?

· облигации российских эмитентов;

· акции российских АО;

· государственные ценные бумаги;

· ипотечные ценные бумаги;

· паи инвестиционных фондов;

· банковские депозиты;

· иностранная валюта на счетах в кредитных организациях;

· ценные бумаги международных финансовых компаний, допущенные к размещению в РФ.

Есть строгие требования к доле определенных активов в инвестиционном портфеле негосударственного пенсионного фонда.

Банк России также следит за качеством тех ценных бумаг, в которые негосударственный пенсионный фонд может инвестировать пенсионные накопления граждан. Например, акции и облигации российских компаний должны входить в высший котировальный уровень Московской биржи – то есть список, где присутствуют только самые проверенные и крупные российские корпорации, например, ОАО «Газпром», ОАО «Роснефть», ОАО «Норникель». И банки, в депозиты которых пенсионные фонды могут «вкладываться», тоже самые проверенные из всех. Банк России сформулировал ряд требований к таким банкам и для верности ежемесячно публикует их список.

Все это позволяет обезопасить от рисков и гарантировать сохранность пенсионных сбережений граждан. А если пенсионный фонд выстраивает верную инвестиционную политику, то пенсионные накопления начинают приносить реальный доход.

Содержание статьи

Основные понятия и принцип работы негосударственных пенсионных фондов (НПФ)

Определение НПФ

Под негосударственным пенсионным фондом понимают некоммерческую организацию, занимающуюся социальным обеспечением, со специальной организационно-правовой формой, созданной для наилучшего осуществления ее деятельности. НПФ работают по такому же принципу, как и Пенсионный фонд Российской Федерации.

Основная деятельность НПФ – это аккумуляция пенсионных накоплений, их инвестирование в четко определенные законом виды активов, учет средств, а также назначение и выплата накопительной части пенсионных средств.

Немного истории

История негосударственных пенсионных фондов России берет начало в 1992 году. К 1994 году в России насчитывалось около 350 предприятий, имеющих в названии аббревиатуру НПФ.

Количество НПФ держалось примерно на одном уровне до 2007 года, однако впоследствии оно резко сократилось в связи с ужесточением законодательства. Многие НПФ самоликвидировались или предпочли слиться с более сильными участниками пенсионного рынка.

Принципы работы НПФ

Работа негосударственных пенсионных фондов строится на 3 основных принципах:

- НПФ – организация некоммерческая, а это гарантирует, что учредители фонда ни при каких обстоятельствах не могут получать финансовые дивиденды от деятельности пенсионного фонда.

- Безопасное инвестирование: это означает, что все средства, которые НПФ инвестирует, вернутся обратно и принесут дополнительный доход. По закону НПФ не имеют права кредитовать другие организации. Зато им разрешается инвестировать активы в акции и облигации на фондовых рынках.

- Защита пенсионных сбережений: этот принцип подразумевает, что никакие третьи лица, в том числе государство, не вправе ни при каких обстоятельствах присвоить себе пенсионные накопления НПФ. Негосударственные пенсионные фонды обладают правом собственности на средства вкладчиков фонда, и их прямой обязанностью является обеспечение выплаты пенсионных средств своим клиентам. Таким образом, никакие третьи лица даже в судебном порядке не могут посягнуть на сбережения, аккумулируемые в НПФ.

Виды деятельности НПФ

Негосударственные пенсионные фонды обладают правом вести следующие исключительные виды деятельности:

- Негосударственное пенсионное обеспечение (НПО). Этот вид деятельности подразумевает, что пенсионный фонд собирает пенсионные средства вкладчиков, размещает пенсионные резервы и выплачивает пенсии. Организации и частные лица, являющиеся вкладчиками НПФ, по договору о НПО уплачивают в пользу фонда пенсионные взносы. Пенсионный фонд, в свою очередь, инвестирует средства с целью получения дохода, а при наступлении оснований для выплаты вкладчику пенсии, выплачивает ему дополнительные пенсионные средства.

- Обязательное пенсионное страхование (ОПС). Негосударственные пенсионные фонды являются страховщиками по ОПС, данная деятельность ведется на основании договора, который заключается застрахованным лицом и НПФ. Страховая деятельность НПФ заключается в том, что фонд аккумулирует средства вкладчиков, инвестирует их в определенные законом активы и выплачивает дополнительные пенсии при наступлении соответствующих обстоятельств.

- Профессиональное пенсионное страхование (ППС). В России предполагается внедрение специальной пенсионной системы для граждан, занятых на вредных производствах. На многих предприятиях уже создаются специальные программы для этой категории работников.

Данные 3 направления деятельности не пересекаются между собой и ведутся обособленно друг от друга. Средства, аккумулируемые по трем направлениям, учитываются отдельно и не смешиваются. Это гарантирует прозрачную финансовую систему НПФ.

Гарантии надежности НПФ и особенности функционирования

Что гарантирует надежность НПФ?

Деятельность НПФ относится к деятельности социально-ответственной, что подразумевает высочайшие требования к надежности НПФ и контролю за их деятельностью:

- Деятельность НПФ находится под контролем Министерства труда РФ и Федеральной службы по финансовым рынкам (ФСФР).

- Специально созданный депозитарий фонда ведет вневедомственный контроль за соблюдением законодательства в отношении инвестиционного портфеля.

- НПФ управляется Советом Фонда, формируемым в соответствии с Уставом. Совет разрабатывает и утверждает Правила, на основании которых будет вестись деятельность фонда. Соответствующие контролирующие органы регистрируют данные Правила.

Объекты размещения активов негосударственных пенсионных фондов

НПФ имеет право инвестировать пенсионные средства только с целью получения дополнительного дохода. В России НПФ относят к краткосрочным инвесторам. Размещая пенсионные резервы, пенсионный фонд не может вложить более 20% средств в один объект. Кроме того, доля средств, размещенных в ценных бумагах без признанных котировок, также не может превышать 20% от общего объема резервных средств. Также НПФ не может вложить в выпущенные учредителями фонда ценные бумаги более 30% размещенных резервов.

НПФ не имеет права вкладывать более 50% резервных пенсионных средств в следующие активы:

- федеральные госбумаги;

- Ценные бумаги субъектов РФ;

- Корпоративные акции и облигации;

- Векселя;

- Банковские вклады и недвижимость.

На инвестиционную деятельность НПФ накладываются ограничения по степени риска. Например, в объекты, риск потери средств в которых составляет более 50%, НПФ имеет право вложить не более 10% резервных средств. Если же риск потерь составляет 25-50%, процент доступных для вложения резервов, увеличивается до 20.

Негосударственные пенсионные фонды обязаны каждый месяц составлять и отправлять в инспекцию отчеты по своей инвестиционной деятельности.

Важные особенности

Налоговый кодекс РФ обеспечивает граждан, накапливающих дополнительную пенсию, рядом льгот. Пенсии, которые НПФ выплачивает своим вкладчикам, не облагаются налогом. Более того, доход, приходящий на именной счет вкладчика в НПФ, также не подвергается налогообложению.

Если вкладчик, имеющий счет в НПФ, вынужден покинуть пределы Российской Федерации, дополнительную пенсию, выплачиваемую негосударственным пенсионным фондом, он получит в любом случае (вне зависимости от смены гражданства или места проживания). Единственное отличие пенсионеров, живущих за границей, – необходимость каждый год подтверждать стандартным свидетельством тот факт, что вкладчик является живым и ныне здравствующим.

В случае развода пенсионные накопления полностью сохраняются за вкладчиком, и взыскать их в пользу третьих лиц посредством суда невозможно.

В случае смерти вкладчика, его пенсионные выплаты отходят родственникам в порядке наследования.

Перевод пенсии в НПФ: как стать вкладчиком

Чтобы начать копить свою дополнительную часть пенсии, нужно осуществить всего 2 шага:

- Выбрать подходящий НПФ и заключить с ним договор.

- Переслать в Пенсионный фонд РФ заполненное заявление о переходе в НПФ.

Подобрать наиболее подходящий вам вариант для перевода пенсии помогут специально проведенные рейтинги НПФ, которые дадут информацию об актуальности той или иной компании, например, Лукойл-Гарант, Сбербанк, Благосостояние и другие.

Отправить заявление в Пенсионный фонд РФ можно через отделение Пенсионного фонда по месту прописки или нотариально заверить заявление и отправить его Почтой России. Во втором случае дата на штемпеле будет считаться датой подачи заявления.

Согласно Закону о пенсионной системе, с 2014 года накопительная часть пенсии снизится с 6% до 2%. Срок перевода пенсии в НПФ зависит от даты подачи заявления, поэтому важно уже до конца 2013 года сделать выбор в пользу ПФР или заключить договор с негосударственным пенсионным фондом.

Заключение

Негосударственные пенсионные фонды стали удобной и полезной структурой для граждан, желающих самостоятельно накопить желаемую пенсию. На сегодняшний день это стабильный и надежный способ сохранить и приумножить средства, из которых будет выплачиваться дополнительная часть трудовой пенсии. Так как деятельность НПФ жестко регулируется и контролируется законодательством, обеспечивается гарантия сохранности вложенных средств. Негосударственные пенсионные фонды позволяют гражданам России с уверенностью смотреть в будущее.

В 2021 году прекращает действие мораторий, принятый в 2014 году, который временно заморозил формирование накопительной части пенсии.

Граждане вновь должны сделать выбор, где будет накапливаться капитал для беззаботной старости. Рассмотрим куда лучше всего вкладывать часть заработной платы, чтобы это было надежно и выгодно.

Порядок формирования пенсионных накоплений

В 2020 году с заработной платы человека изымается 22 % дохода. Эти деньги полностью идут в фонд страхования. С 2021 года отчисления будут формироваться путем распределения 16 % для страхования и 6 % на накопительный личный счет.

Законодательством предусмотрена возможность выбора места хранения денег. Этот вопрос очень важен для всех граждан, поскольку от места хранения капитала зависит конечная сумма пенсии.

Если деньги просто накапливать, они теряют в первоначальной цене, поэтому фонды инвестируют капитал в экономические отрасли для покрытия инфляции и формирования доходности.

Надежность частных и государственных фондов

Естественно государственная организация в России пользуется большим доверием, нежели частные компании. Но НПФ устойчивы к финансовым колебаниям и к тому же, вклады людей защищены гарантиями от государства. Частные компании действуют на основании лицензии.

Деятельность фондов застрахована в агентстве по страхованию вкладов. В случае банкротства или отзыва лицензии ПФР переводит сбережения под свое управление и берет на себя обязанность выплачивать гражданам сумму накопленных средств.

Деятельность НПФ полноценно зарегулирована законодательством, контролирующие органы обеспечивают контроль исполнения предписаний возложенных на компанию. Частные фонды обязаны постоянно предоставлять отчетность о проводимой деятельности и доходах, за счет этого деньги работающего населения защищены от нерационального использования.

Как выбрать фонд для сбережений?

Правильный выбор фонда позволяет не волноваться за сохранность и доходность своей будущей пенсии. Перед выбором организации необходимо изучить актуальные рейтинги. Ознакомление с показателями компаний позволяют глубже понять результативность и надежность фонда.

Наиболее оптимальным вариантом считаются крупные компании с устойчивым долгосрочным ростом и высокими показателями увеличения активов вкладчиков. Некоторые люди выбирают менее надежные частные пенсионные компании, с целью получить высокие проценты по сбережениям, такая тактика также имеет право на жизнь.

Гражданин имеет право сменить организацию и перевести деньги, без потерь в другую частную компанию либо отдать предпочтение ПФР. Менять фонды можно неограниченное количество раз, но не ранее пяти лет с момента выбора конкретной организации.

Итог

Вопрос о месте накопления пенсии с 2021 года вновь становится актуальным. К моменту прекращения действия моратория многие граждане должны определиться и заранее определить, куда вкладывать часть заработной платы.

Как и прежде у человека есть выбор между государственным учреждением и частными организациями. Руководствуясь вышеизложенной информацией можно принять обдуманное правильное решение.

Тел.8-924-254-5472 Приморский край г.Находка ул. Малиновского 1к офис 214 Представим интересы в судах Приморского края. Ведение гражданских и уголовных дел. УДО. Услуги автодорожного адвоката.

Негосударственные пенсионные фонды отличаются своей доходностью, поэтому многие граждане пользуются их услугами. Однако НПФ, с которым вы заключили договор, с высокой вероятностью может стать банкротом. Это связано с наличием большой конкуренции. После этого вкладчикам крайне затруднительно возвращать свои накопления.

Именно эти факторы заставляют людей переходить из НПФ в ПФР. Данная процедура имеет несколько особенностей, которые необходимо принять к сведению. Важно понимать, что гражданину могут отказать в желаемом по некоторым причинам.

Что такое НПФ

Под аббревиатурой НПФ принято подразумевать негосударственный пенсионный фонд. Это некоммерческая организация, которая отвечает за социальное обеспечение, а также пенсионное страхование своих вкладчиков.

Клиенты могут ознакомиться с размером своих отчислений несколькими способами:

- Войти в Личный кабинет на сайте НПФ.

- Обратиться в офис НПФ лично.

Как перевести пенсионные накопления в государственный пенсионный фонд

Перевести пенсионные накопления в государственный пенсионный фонд можно в любой момент, даже в том случае, если формирование начислений уже осуществляется.

К выбору негосударственного пенсионного фонда нужно подойти ответственно, так как от этого напрямую зависит количество дохода от собственного инвестирования. Рейтинговые агентства публикуют сведения о различных НПФ, поэтому любой желающий может ознакомиться с этой информацией. На сайте Центробанка имеются данные о доходности НПФ.

Когда вы откажетесь от формирования пенсионных накоплений, все средства будут направлены исключительно на страховую пенсию:

- Все средства, которые вы накопили до этого времени, не пропадут. Они будут направлены в ту или иную сферу инвестирования. Когда гражданин сможет получить свои накопления, средства будут выплачены ему в полном объеме.

- Если лицо застраховано, то управление средствами можно продолжить (при желании). Их можно перевести из НПФ в ПФР, или в другой негосударственный пенсионный фонд.

Пошаговая инструкция как выполнить переход

Для перехода достаточно собрать необходимый пакет документов, а также выбрать удобный способ их подачи .

Справка! Перевод накоплений может быть осуществлен неограниченное количество раз, однако нельзя осуществлять эту процедуру более одного раза в год.

Если вы будете переходить из одного фонда в другой более чем раз в 5 лет, то рискуете утратить полученный доход. Избежать этой ситуации можно только в том случае, если перевод денежных средств осуществляется между управляющими компаниями.

Сбор документов

Пакет необходимых документов будет зависеть от способа его подачи:

- Личное обращение в Многофункциональный центр или ПФР – СНИЛС и паспорт РФ. Если подачей документации занимается доверенное лицо, то потребуется нотариально-заверенная доверенность.

- Через портал Госуслуг. Нужна лишь квалифицированная электронная подпись, так как все другие данные имеются в профиле пользователя.

- Почтовым отправлением. В этом случае в письмо нужно вложить лишь копии паспорта и СНИЛСа, предварительно заверив их у нотариуса.

Составление и подача заявления

Заявление на переход из НПФ в ПФР может быть оформлено письменно или через портал Госуслуг в электронной форме.

Важно! Существует два вида заявления: первый образец подразумевает досрочный переход, второй – обычный. Если вы выбираете первый вариант, то накопления перейдут на следующий год после подачи заявления. Если второй – средства переведут через 5 лет.

В заявлении обязательно указываются следующие сведения:

- Персональные данные заявителя (ФИО, место проживания, номер телефона и т.д.).

- Наименование организации-получателя (территориальный орган по месту регистрации клиента).

- В основной части указывается цель обращения. В данном случае это возврат накопительной части пенсии на счет ПФР.

- Заключительная часть. Проставляется подпись заявителя и дата составления заявления.

Как только заявление будет подано, начнется рассмотрение пенсионного дела. Лучше всего взять у сотрудника ПФР или МФЦ расписку о том, что заявление было подано. Это позволит избежать спорных ситуаций в дальнейшем.

Если вы обращаетесь в Пенсионный фонд или МФЦ лично и хотите сэкономить время, то можете заполнить заявление заранее. Для этого достаточно зайти на официальный сайт ПФ и сказать образец.

Через Госуслуги

Чтобы перевести средства из НПФ в ПФР, можно воспользоваться единым государственным порталом.

Для этого потребуется соблюсти два важных момента:

- Иметь подтвержденную учетную запись.

- Наличие квалифицированной электронной подписи.

Порядок действий:

- Авторизироваться на Госуслугах. Для этого нужно указать логин и пароль от Личного кабинета пользователя.

- Найти раздел «Услуги», после чего выбрать вкладку «Органы власти».

- Нажать на «Пенсионный фонд».

- Выбрать услугу, которая отвечает за прием и рассмотрение заявок застрахованных лиц.

- Нажать на необходимый раздел: «Переход из НПФ в ПФР».

- Ознакомиться с услугой и нажать «Получить».

- На этой стадии пользователь будет уведомлен о том, что без квалифицированной электронной подписи заявка не будет рассмотрена. Нажать «Продолжить».

- Заполнить форму (ФИО застрахованного лица, пол и т.д.).

- Выбрать негосударственный пенсионный фонд, клиентом которого вы являетесь на данный момент.

- Выберите организацию, клиентом которой вы будете являться после перевода накоплений в ПФР.

- Укажите вариант пенсионного накопления, который вам импонирует.

- Выберите отдел Пенсионного фонда, который будет заниматься рассмотрением вашей заявки. Для этого нужно указать свое местоположение.

- Нажать на «Перейти к подписанию формы».

- Установите носитель с подписью на ПК, если еще не сделали этого. На портале есть подробная инструкция.

- Ваше заявление откроется в формате «pdf» и «xml».

- Тщательно проверьте указанные вами данные, и если ошибок не обнаружится, то нажмите «Подписать».

Поданная через Госуслуги заявка будет рассмотрена в течение 1 дня.

Личное посещение МФЦ

Если вы осуществляете переход из НПФ в ПФП через Многофункциональный центр, то порядок действий будет следующий:

- Дождаться своей очереди и подойти к окну.

- Передать сотруднику собранную документацию (СНИЛС и паспорт).

- Заполнить заявление по установленному образцу.

Такая услуга доступна всем категориям граждан, даже иностранцам. Это регламентировано действующим законодательством РФ.

При обращении в МФЦ получить отказ вы можете только в одном случае – был предоставлен неполный пакет бумаг.

Отправка заявления о переходе по почте

Если вы направляете заявление по почте, то приложите к нему ксерокопии паспорта и СНИЛСа, заверенные нотариально. Лучше всего отправить заказное письмо с уведомлением, чтобы знать о том, были ли рассмотрены поданные бумаги.

В какие сроки НПФ обязаны выполнить перевод

Когда заявление будет подано в соответствующую инстанцию, необходимо ждать решения. Оно будет оглашено до 31 марта года, когда должен быть осуществлен перевод денежных средств. Нужно быть готовым к тому, что в переходе из НПФ в ПФР могут и отказать.

Внимание! Если заявку одобрят, то денежные средства будут переведены на счет управляющей компании.

Действующим законодательством РФ предусмотрены случаи, когда НПФ обязан перевести денежные средства в обязательном порядке:

- Согласно постановлению суда, фонд был признан банкротом.

- Договор на обязательную пенсионную защиту признан недействительным.

- Гражданин отказался от накоплений, подав соответствующее заявление в Пенсионный фонд.

- Владелец накоплений умер.

Если негосударственный пенсионный фонд решает расторгнуть договор с клиентом, то последний должен быть уведомлен об этом в письменной форме. Помимо этого, граждан должен получить выписку со своего лицевого счета, чтобы накопленные средства были переданы в Пенсионный фонд. Когда деньги поступят на лицевой счет в ПФР, организация в обязательном порядке уведомит об этом гражданина.

Если у НПФ аннулируют лицензию, то гражданину не нужно будет заниматься переводом накоплений в ПФР. Эта обязанность ложится на плечи Центробанка РФ. На личный счет поступит сумма, которая была перечислена работодателем.

Могут ли отказать в переходе

Пенсию могут не перевести, если имеет место быть хоть одно из нижеуказанных обстоятельств:

- Между Пенсионным фондом и управляющей компанией был расторгнут договор.

- Организация приостановила прием накоплений.

- Гражданин не выбрал управляющую компанию и инвестиционный портфель.

- В поданном заявлении были обнаружены ошибки.

Если гражданин посчитал отказ необоснованным или неправомерным, то он может составить жалобу и подать ее в вышестоящую инстанцию. К заявлению должны быть приложены все необходимые документы, в том числе и уведомление об отказе.

Когда жалоба будет отправлена в вышестоящее отделение Пенсионного фонда, необходимо ждать 30 календарных дней. Только по истечении этого срока будет оглашено принятое решение.

Заключение

Перейти из НПФ в ПФР вполне реально. Для этого нужно собрать необходимую документацию и осуществить ее подачу либо посредством личного обращения, либо через портал Госуслуг.

Заявителю могут отказать в переходе по некоторым причинам. Если гражданин посчитал это неправомерным, то он может составить жалобу.

Полезное видео

В видео важная информация от эксперта по теме статьи:

Почему мой Wi-Fi не работает?

Обновлено: 02/02/2020 от Computer Hope

Есть много вещей, которые приводят к тому, что соединение Wi-Fi перестает работать. Ниже приведен список шагов в порядке наиболее распространенных для устранения этой проблемы.

Wi-Fi не включен на устройстве

У большинства современных ноутбуков есть кнопка, которая включает и выключает Wi-Fi на вашем компьютере в качестве функции безопасности. Убедитесь, что ваш Wi-Fi включен, посмотрев на любую кнопку или индикатор состояния. Обычно индикатор будет синим или зеленым, когда включен.

Убедитесь, что беспроводное соединение включено

В Windows убедитесь, что соединение не отключено, нажав Пуск , введя сетевое соединение в текстовом поле Поиск и выбрав Просмотр сетевых подключений .

НаконечникВ Windows 8 введите сетевое подключение в любом месте на начальном экране и выберите Просмотр параметра сетевых подключений в результатах поиска.

В Windows 10 введите состояние сети в текстовом поле поиска рядом с Запустите и нажмите Введите .В окне Состояние в разделе Изменить параметры сети выберите параметр Изменить параметры адаптера .

В окне «Сетевые подключения», если в списке указано ваше беспроводное подключение, щелкните его правой кнопкой мыши и выберите « Включить ». Если вы видите «Отключить», сетевое соединение уже включено.

Проверьте правильность SSID и ключа безопасности

Если в списке беспроводных подключений указано несколько доступных беспроводных сетей, убедитесь, что вы подключаетесь к правильному SSID (имя маршрутизатора) и ввели правильный ключ безопасности.Если вы подключаетесь к соседнему маршрутизатору или вводите неправильный ключ безопасности, ноутбук не может подключиться к сети.

Убедитесь, что интернет работает

Если вы можете подключиться к вашему устройству Wi-Fi, но ваш Интернет не работает, проблема может быть в вашем интернет-сервисе, а не в вашем компьютере. Убедитесь, что подключение к Интернету работает, убедившись, что другое устройство, например, другой компьютер, смартфон или планшет, может подключаться к Интернету. Если Интернет работает на другом устройстве, можно предположить, что проблема связана с компьютером.

Если Интернет не работает на каком-либо устройстве, возможно, возникла проблема с маршрутизатором, модемом или Интернет-провайдером (поставщиком услуг Интернета). Позвоните в службу технической поддержки вашего интернет-провайдера для помощи в устранении неполадок, связанных с проблемами подключения к Интернету.

Сброс модема и роутера

DSL-модем, кабельный модем или сетевой маршрутизатор нередко сталкиваются с проблемами, препятствующими подключению одного или нескольких устройств к сети. Чтобы убедиться, что это не проблема, отключите питание от задней панели модема и маршрутизатора.После отключения подождите 10-15 секунд, а затем снова подключите питание. Подождите несколько минут, пока модем и маршрутизатор не подключатся к Интернету, затем проверьте подключение к Интернету на вашем компьютере. Если у вас все еще есть проблемы, попробуйте перезагрузить компьютер.

Отключить брандмауэры

Если на компьютере установлено более одного программного брандмауэра, это может вызвать множество проблем с сетевым подключением. Чтобы убедиться, что это не проблема, мы предлагаем временно отключить любые брандмауэры на компьютере.Отключите брандмауэр Windows или любой брандмауэр, который поставляется с программами безопасности.

Восстановление Windows в более ранней копии

Если вы используете Microsoft Windows и Wi-Fi работал в прошлом, попробуйте восстановить Windows в более раннюю копию. В некоторых случаях плохое программное обеспечение или настройки могли вызывать проблемы с вашим адаптером Wi-Fi или проблемы с доступом Windows к интернет-соединению.

Переустановите беспроводное устройство и драйверы

Поврежденные драйверы или проблемы с беспроводными драйверами — это еще одна причина, по которой вы не можете видеть какие-либо сети Wi-Fi или у вас возникают проблемы с обнаружением вашей беспроводной карты.Убедитесь, что у вас нет проблем с драйверами, следуя инструкциям ниже.

Извлеките устройство и позвольте Windows повторно обнаружить карту Wi-Fi

- Откройте диспетчер устройств Windows.

- В диспетчере устройств разверните раздел Сетевые адаптеры , чтобы увидеть все сетевые устройства.

- Выделите адаптер Wi-Fi или беспроводной сети и нажмите клавишу Delete, чтобы удалить устройство. Если есть флажок для удаления драйверов, оставьте его неактивным на время.

- После удаления устройства закройте все окна, перезагрузите компьютер и дайте Windows повторно обнаружить и установить сетевую карту.

Если разрешение Windows повторно обнаружить и установить беспроводную карту не решит вашу проблему, возможно, это сами драйверы. Выполните следующие действия, чтобы переустановить сетевую карту и драйверы беспроводной связи.

Переустановите последние сетевые драйверы

- Найдите и загрузите сетевые драйверы для вашего сетевого адаптера. Если возможно, мы рекомендуем получать драйверы напрямую от производителя (например,например, Dell, HP, Linksys или Netgear).

- Откройте диспетчер устройств Windows.

- В диспетчере устройств разверните раздел Сетевые адаптеры , чтобы увидеть все сетевые устройства.

- Выделите адаптер Wi-Fi или беспроводной сети и нажмите клавишу Delete, чтобы удалить устройство. Если есть флажок для удаления драйверов, установите флажок.

- После удаления устройства закройте все открытые окна и установите загруженные драйверы. Если для драйверов есть установочный или исполняемый файл, запустите его.

- Перезагрузите компьютер и проверьте подключение к Интернету, чтобы увидеть, работает ли оно.

Поверните беспроводной маршрутизатор или компьютер

Если у вашего компьютера возникают проблемы с поддержанием сильного сигнала от беспроводного маршрутизатора, это может вызвать проблемы с подключением. Убедитесь, что это не проблема, попытайтесь изменить положение маршрутизатора и его антенн.

Если у вас возникают проблемы с уровнем сигнала, подумайте о том, чтобы приобрести расширитель диапазона (ретранслятор) для вашего дома или офиса, чтобы убедиться, что все области получают сильный сигнал.Кроме того, вы можете попробовать изменить частоту маршрутизатора, чтобы уменьшить помехи сигнала от беспроводных устройств.

Hard reset ноутбука

Если у вас есть ноутбук, попробуйте выполнить его полную перезагрузку, выполнив следующие действия.

- Выключите компьютер.

- Когда ноутбук выключен, отсоедините адаптер переменного тока (питание) и выньте аккумулятор.

- После извлечения аккумулятора и отсоединения шнура питания оставьте компьютер выключенным на 30 секунд.В выключенном состоянии нажмите и удерживайте кнопку питания с интервалом 5-10 секунд.

- Через 30 секунд вставьте аккумулятор обратно в компьютер и подключите шнур питания.

- Включите ноутбук и, пока компьютер загружается, войдите в настройку CMOS.

- В настройке CMOS сбросьте настройки CMOS до значений по умолчанию, сохраните настройки и выйдите из настройки.

Если ваш Wi-Fi по-прежнему не работает, попробуйте удалить адаптер Wi-Fi из диспетчера устройств и перезагрузить ноутбук, чтобы увидеть, обнаружит ли Windows снова адаптер Wi-Fi.

Обновление прошивки роутера

Если у вас никогда не было успеха с подключением компьютера к маршрутизатору, попробуйте обновить прошивку маршрутизатора.

Повреждение операционной системы

Если после выполнения всех вышеперечисленных шагов ваше Wi-Fi-соединение все еще не работает, проблема может быть связана с повреждением файлов в операционной системе. В крайнем случае, чтобы убедиться, что у вас плохое оборудование, мы предлагаем стереть все и переустановить операционную систему. Это может помочь убедиться, что на компьютере все чисто и никаких проблем не существует.

Плохое оборудование

Если, попробовав все предыдущие предложения, вы все равно не смогли заставить работать соединение Wi-Fi, то неисправен адаптер Wi-Fi или соответствующее оборудование. Если у вас есть настольный компьютер со встроенным Wi-Fi в материнскую плату (на борту), проверьте любой антенный кабель и, если все в порядке, замените материнскую плату. Если у вас есть ноутбук, мы предлагаем его обслуживание.

Если Wi-Fi не работает для нескольких устройств, и вы выполнили все вышеперечисленные шаги, это проблема маршрутизатора, и ее необходимо заменить.

Обходной путь

Если замена оборудования не предусмотрена в вашем бюджете или вам нужно более быстрое решение, обходным решением будет подключение сетевого адаптера USB к компьютеру. Эти адаптеры относительно дешевы и могут быть быстро установлены в компьютер, при условии, что с компьютером все в порядке.

,Обновлено: 30.06.2020 от Computer Hope

Когда клавиши на клавиатуре не работают, это обычно происходит из-за механического отказа. В этом случае необходимо заменить клавиатуру. Однако иногда неработающие ключи могут быть исправлены. Следующие разделы содержат общие проблемы и их причины, а также способы их устранения.

ЗаметкаШаги на этой странице предназначены для тех, чьи клавиатуры все еще имеют некоторые работающие клавиши.У нас есть отдельная страница для поиска и устранения неисправностей клавиатур, у которых нет работающих клавиш, см. Почему не работают клавиши на моей клавиатуре?

Один или несколько ключей не работают

Пыль, грязь, волосы и другие загрязнения могут со временем попадать в клавиатуру и мешать движению клавиши или мешать ее работе. Попробуйте удалить ключ, который не работает, и очистите область под ним и вокруг него.

НаконечникВы также можете попытаться сдуть любой мусор в промежутках между клавишами, используя баллончик со сжатым воздухом.

Если очистка под и вокруг клавиши не приводит к исправлению ее функциональности, скорее всего, неисправна или повреждена печатная плата клавиатуры. Неисправная печатная плата может привести к тому, что одна или несколько клавиш перестанут функционировать должным образом или вообще не будут работать.

Функциональные клавиши не работают

Если функциональные клавиши не работают, возможно, проблема в том, что у вас есть функциональная блокировка , или F-Lock, кнопка , которую необходимо переключить. Клавиша F-Lock используется для включения или выключения клавиш F (от F1 до F12) или дополнительных функций клавиш F.

НаконечникНекоторые клавиатуры могут маркировать клавишу F-Lock как клавишу Fn.

Клавиши на цифровой клавиатуре не работают

Если клавиши на цифровой клавиатуре не работают или ведут себя странно (например, перемещая курсор), нажмите клавишу Num Lock. Num Lock используется для переключения между основной функцией (цифры) и дополнительными функциями (клавиши со стрелками, Home, Del и т. Д.) Цифровой клавиатуры.

Некоторые ключи не используются в определенных программах

Некоторые клавиши, например функциональные клавиши (с F1 по F12), не работают с каждым приложением.Протестируйте ключ, который не работает более чем в одной программе, такой как Блокнот, текстовый процессор и предпочитаемый вами интернет-браузер.

Вмешательство программы или драйвера

Попробуйте перезагрузить компьютер. Для программы или операционной системы нередко возникают проблемы с клавиатурой, которая мешает работе некоторых клавиш. Если перезагрузка не помогла, и вы используете Windows, попробуйте запустить ее в безопасном режиме, чтобы убедиться, что фоновые программы не запущены. Если ваша клавиатура работает в безопасном режиме, вероятно, проблема связана с одной из установленных вами программ или драйверов устройств.

Клавиатура по-прежнему не работает

Если вы перепробовали все вышеперечисленные предложения и одна или несколько клавиш все еще не работают, скорее всего, неисправна клавиатура и ее необходимо заменить.

,Этот человек не существует

В новостях недавно: веб-сайт этого человека не существует. Этот сайт не делает ничего, кроме как показывает вам лицо. Когда вы обновляете веб-сайт, отображается новое имя. И еще один. И еще один. И так далее. Возможно, это странное название для веб-сайта, но оно предназначено. В поле справа внизу сайта мы читаем следующее: , произведенный (…) сетью . А кто-то настоящий, которого не существует? … да, серьезно … каждый человек, которого вы видите на этом сайте, не существует .

В этом техническом блоге мы углубимся в глубину, чтобы узнать, как это возможно. Вы увидите, что мы будем рассказывать об игре в технику машинного обучения, известную как GAN, — порождающей состязательной сети. Мы рассмотрим сравнительно короткую историю такого мышления о машинном обучении. При этом мы делаем небольшой шаг в сторону теории игр. Наконец, мы рассмотрим конкретный случай «Этот человек не существует» и строительные блоки, которые вместе составляют аспекты машинного обучения веб-сайта.

Звучит сложно? Не так уж сложно, если вы потратите время на чтение этого блога. И не волнуйтесь, я сделаю все возможное, чтобы обсудить GAN с точки зрения непрофессионала. Пожалуйста, дайте мне знать в комментариях, преуспел ли я в этом — я могу узнать только из ваших ответов 🙂

💡 Освойте свой ML — проверьте и эти посты тоже:

Этот человек был создан нейронной сетью. Источник: thispersondoesnotexist.comТеория игр и игры с нулевой суммой

Возможно, вы играете в игру, в которой только одно вознаграждение может быть распределено между всеми участниками.Игра в шахматы и теннис являются прекрасными примерами такой игры: один человек выигрывает, а значит, другой проигрывает. Или, в случае игры в шахматы, это ничья. Если бы вы записали оценки для всех игроков в этих ситуациях и вычли их друг из друга, вы получите следующее:

- 1-0: Игрок 1 (+1 победа), игрок 2 (-1 победа) = вместе 0 побед;

- 0-1: Игрок 1 (-1 победа), игрок 2 (+1 победа) = вместе 0 побед;

- Tie: Игрок 1 (½ выигрыша), игрок 2 (½ выигрыша) = вместе 0 побед.

Во всех случаях игры такого типа дают сумму , равную нулю в отношении распределения очков. Поэтому вас не удивит, что такая игра называется игрой с нулевой суммой. Это один из наиболее важных элементов в математической области, известной как теория игр, потому что помимо таких игр, как шахматы, он также может быть применен к более сложным системам. К сожалению, война, если привести только один пример, часто также является игрой с нулевой суммой.

Концепции из теории игр применимы к нейронным сетям.Фотограф: Alexas_Fotos, лицензия Pixabay.

Генеративные состязательные сети

Хорошо, давайте продолжим с основной темой этого блога: веб-сайт «Этого человека не существует». Мы видели, что такое игра с нулевой суммой, но теперь нам придется применять ее в области машинного обучения. Веб-сайт был создан с использованием техники, известной как производная состязательная сеть , также известная как GAN. Нам придется разбить этот термин на отдельные части, если мы хотим знать, что он означает:

- Генеративный: он что-то делает;

- Adversarial: что-то сражается друг с другом в какой-то игре;

- Сеть: две нейронные сети, в данном случае.

Короче говоря: GAN состоит из двух нейронных сетей, которые, играя друг против друга и пытаясь позволить друг другу проиграть, создают что-то.

И «что-то» в наши дни довольно разнообразно. После того, как в 2014 году появились современные приложения GAN, были созданы сети, которые могут создавать изображения интерьера, обуви, сумок и одежды. Но связанные сети теперь также способны воспроизводить видео раньше, чем , что означает: загрузить 10 секунд видео, что позволяет модели прогнозировать следующие два.Еще один: в 2017 году была опубликована работа, в которой обсуждается разработка GAN, которые могут сделать изображения старше. Его применение может быть распространено на пропавших детей, которые, возможно, стали старше, но дело которых так и не было раскрыто.

GAN, таким образом, являются новой техникой в арсенале инженера машинного обучения, которая порождает широкий спектр новых приложений. Не только прогнозирующей силы , как с другими моделями, но и некоторая творческая сила !

Но тогда как именно работает GAN?

Схематично, вы видите его внутреннюю работу дальше.

ГАН, схематично.Все начинается с того, что мы называем вектором шума . Вектор — это абстрактное представление того, что вы также можете считать списком. В машинном обучении данные преобразуются в числа в девяти из десяти случаев. Следовательно, вектор шума также можно рассматривать как список случайных чисел. Вектор или список является входом для первой нейронной сети, которая называется генераторной сетью . Этот генератор способен преобразовывать большое количество шума в более крупную и более точную картинку слой за слоем.Но это подделка , хотя!

Поддельное изображение подается во вторую нейронную сеть, которая также известна как дискриминатор . Сеть, которая была обучена на реальных изображениях, способна делать обратное: разбивать изображение на отдельные компоненты, чтобы определить категорию, к которой относится изображение. В случае GAN это поддельных и реальных . Таким образом, вы можете рассматривать генератор как преступника, а дискриминатор — как полицейского, который должен поймать преступника.

GAN и их обучение

Насколько хорошо ловить преступную работу — это то, что мы знаем, когда заканчиваем одну эпоху — цикл обучения. Для каждой выборки из набора проверки, для которой доступна цель (фальшивая или реальная), определяется, насколько прогнозируемое значение отличается от реального. Мы называем это потерей .

Как и в любой другой нейронной сети, это значение потерь можно использовать для оптимизации модели. Оптимизация модели слишком сложна для этого блога, но с помощью очень элегантной математической техники просто вычисляется кратчайший путь от вершины горы (наихудшее значение потерь) к долине (наилучшее значение потерь).На основе одной обучающей эпохи модель способна адаптировать как генератор , так и дискриминатор для улучшения, после чего может начаться новая эпоха.

Возможно, вы можете себе представить, что все, что производит генератор, зависит от дискриминатора. Цель каждой модели машинного обучения — максимизировать прибыль; что также означает минимизацию потерь. Когда дискриминатор становится все лучше и лучше в прогнозировании, является ли изображение реальным или фальшивым (и, следовательно, приводит к более высоким потерям), генератор должен время от времени улучшать свою работу, чтобы уклониться от попытки обмануть полицейского (делая потерю меньше).Однако дискриминатор все лучше и лучше предсказывает реальных изображений , которые мы подали в эту нейронную сеть. Следовательно, если генератор хочет идти в ногу с дискриминатором, это означает, что генератор должен совершенствоваться и лучше генерировать изображения, которые выглядят как реальные в дискриминаторе.

И недавним следствием этих событий в GAN являются изображения на ThisPersonDoesNotExist. Это также объясняет, почему мы говорим о состязательной сети , в которой две нейронные сети играют в игру с нулевой суммой друг против друга … то, что один выигрывает с точки зрения проигрыша, это то, что другой проигрывает.

Фотограф: Дэвид Кассолато, лицензия Pexels.Как этот человек не существует уникален

Тем не менее, история на этом не заканчивается. Генерирующие противоборствующие сети работают в некотором роде полицейских и криминальных отношений, чтобы дать очень интересные результаты. Но «Этого человека не существует» преследовал другую цель: показать, что можно генерировать очень точные, но также можно генерировать очень большие (1024 x 1024 пикселей и более) изображения с некоторой скоростью.

Это именно то, что было узким местом GAN в то время.Ранние GAN работали довольно хорошо, но были не слишком точными (что приводило к расплывчатым изображениям) или могли создавать только меньшие изображения. В 2018 году исследовательская группа NVIDIA по искусственному интеллекту предложила решение: сеть ProGAN, которая очень специфично формирует генератор. Это отличается в том смысле, что он строит слой изображения за слоем, где слои становятся больше и точнее. Например, первый слой 4 на 4 пикселя, второй 8 на 8 и т. Д. Интересная часть этого способа работы состоит в том, что каждый новый слой может извлечь выгоду из менее детализированных результатов предыдущих.На самом деле, это не должно выяснить все самостоятельно. Как мы все знаем, расширить что-то, что уже существует намного проще, чем начинать с нуля. Таким образом, ProGAN стал небольшим прорывом в области генеративных сетей соперничества.

Но это еще не конец истории. GAN, встроенный в This Person Not Exist, называется StyleGAN и является обновлением ProGAN. Команда разработчиков NVIDIA добавила различные новые элементы, которые позволяют практикующим специалистам контролировать больше аспектов сети.Например, они могут лучше разделить генератор и дискриминатор, что обеспечивает меньшую зависимость генератора от обучающего набора. Это позволяет, например, уменьшить дискриминацию в сгенерированных изображениях. Тем не менее их разделение остается проблемой, которая порождает широкий спектр исследовательских возможностей для генеративных противоборствующих сетей в ближайшие годы!

В общем, мы увидели, что GAN позволяют внедрять творческий подход в машинное обучение. Это просто совершенно новый подход к машинному обучению.Мне очень интересно узнать о новых приложениях, которые мы увидим в течение следующего периода. Я буду держать вас в курсе … 000

💡 Освойте свой ML — проверьте эти посты тоже:

.Почему мой ноутбук не включается?

Обновлено: 30.04.2020 от Computer Hope

Если ваш ноутбук не включается или не загружается при включении, вы можете предпринять несколько шагов для решения проблемы.

Ниже приведены действия по устранению неполадок, помогающие определить, что может препятствовать включению вашего ноутбука. Мы рекомендуем пройти каждый из них для достижения наилучших результатов.

Подключите кабель питания

Хотя это может показаться очевидным, если ваш ноутбук работает только от батареи, подключение адаптера переменного тока может решить проблему.Убедитесь, что шнур адаптера правильно подключен на обоих концах. Если ноутбук работает с подключенным адаптером, аккумулятор разряжен или неисправен.

Отключить от док-станции

Если ваш ноутбук использует док-станцию, отсоедините ее и попробуйте подключить шнур питания напрямую к ноутбуку. Затем попробуйте включить ноутбук.

Извлеките и снова подключите аккумулятор

ЗаметкаМногие новые ноутбуки (особенно MacBook) используют архитектуру, которая не позволяет извлекать их батареи.Если в вашем ноутбуке нет съемного аккумулятора, перейдите к следующему разделу.

Ноутбук также может находиться в состоянии питания, которое препятствует его загрузке. Отсоедините кабель питания, а затем извлеките аккумулятор из ноутбука. Оставьте оба отключенных от ноутбука хотя бы на минуту. Затем вставьте аккумулятор обратно в ноутбук, подключите кабель питания и попробуйте включить ноутбук.

Слить компьютер электричества

Иногда остаточный электрический заряд может препятствовать включению ноутбука.Вы можете думать об этом как о «электрическом сабо». Выполняя следующие шаги, вы эффективно истощаете свой ноутбук от любого электричества и начинаете сначала, что часто приводит к его включению.

- Отсоедините адаптер переменного тока и выньте аккумулятор.

- Удерживайте нажатой кнопку питания в течение тридцати секунд, чтобы разрядить всю остаточную мощность ноутбука.

- Не заменяя батарею , снова подключите адаптер переменного тока к ноутбуку.

- Нажмите кнопку питания, чтобы включить ноутбук.

- Если ноутбук включается, выключите его как обычно.

- Когда ноутбук выключен, вставьте аккумулятор обратно в ноутбук.

- Включите компьютер и убедитесь, что он загружается правильно.

Если этот процесс не работает для вас, повторите и удерживайте кнопку питания в течение одной минуты или дольше на втором шаге.

Плохое оборудование

После выполнения описанных выше действий по устранению неполадок, если ваш ноутбук по-прежнему не включается, возможно, проблема в аппаратном сбое.Наиболее вероятный аппаратный компонент — это материнская плата или процессор. К сожалению, для определения причины, по которой ноутбук не работает, требуется более глубокое устранение неполадок. Если неисправная аппаратура является основной причиной, для ее устранения может потребоваться ремонт или замена этого аппаратного компонента.