Вложить деньги в акции: первые шаги в большом инвестиционном бизнесе

Инвестирование в акции для начинающих – именно эта тема заслуживает особого внимания, поскольку профессионалы, уже давно зарабатывающие на вкладах в ценные бумаги, и так все знают. С одной стороны, считается, что инвестирование в акции той или иной компании – не самое подходящее дело для новичков, поскольку с небольшими суммами (скажем, менее 1,5 тысячи долларов) в это море финансов заходить глупо: мол, далеко не уплывете и только ноги замочите.

С другой стороны, многие специалисты придерживаются прямо противоположного мнения: чем раньше начать учиться в мире акций и торгов на биржах – тем лучше. Ведь там рискуют все – и опытные финансисты, и новички. Только у последних, если они инвестируют в акции небольшие суммы, во-первых, риск потерять многое минимален, во-вторых, чем раньше начинаешь – тем больше заработаешь за много лет даже с изначальных крошечных вложений.

Зачем вам нужны акции

В мире предпринимателей, считается, что инвестирование в акции – достаточно простой и удобный инструмент получения прибыли, причем, как мы уже говорили, не только для тех, кто располагает крупными суммами для вложений: ведь может повезти даже со 100 свободными долларами.

Первое. Что такое акции? Это вид ценных бумаг. Их выпускает компания, и эти бумаги дают владельцу возможность и право получать ту или иную долю ее прибыли. Чем у предпринимателя больший пакет акций – тем выше его влияние на компанию. Но последнее – это уже не для начинающих.

Когда той или иной компании нужны для развития средства, она предлагает свои акции инвесторам. Как только инвестор покупает акции он, во-первых, автоматически в той или иной степени получает долю компании, а во-вторых, зарабатывает. Последнее происходит на биржах, где вращаются акции компаний, грубо говоря, продаются и покупаются. Компании развиваются и зарабатывают, вместе с этим дорожают и их акции. В определенные промежутки времени, как правило, в конце года, подсчитывается прибыль компании, которая потом делится пропорционально между всеми держателями ценных бумаг и, соответственно, распределяется прибыль – дивиденды.

Брокер, которого не стоит бояться

Инвестору, который решил сделать первый шаг в мир акций и торгов на бирже, лучше всего, конечно, заручиться поддержкой специалиста. Вернее так, вначале будущему инвестору стоит прочесть немало о том, что из себя представляет этот вид бизнеса, прослушать немало курсов или видео-уроков, и лишь тогда делать тот самый шаг. И лучше, если он этот шаг сделает не сам сразу – на биржу, но – к брокеру. Кто такой брокер? Это может быть и один человек. Хотя в нынешнее время слово «брокер» подразумевает работу целого коллектива: чтобы получить более высокий результат.

Вернее так, вначале будущему инвестору стоит прочесть немало о том, что из себя представляет этот вид бизнеса, прослушать немало курсов или видео-уроков, и лишь тогда делать тот самый шаг. И лучше, если он этот шаг сделает не сам сразу – на биржу, но – к брокеру. Кто такой брокер? Это может быть и один человек. Хотя в нынешнее время слово «брокер» подразумевает работу целого коллектива: чтобы получить более высокий результат.

Брокер (что один человек, что команда специалистов) – это как маклер по продаже и поиске недвижимости. Последнему выгодно больше всего продать и найти, чтобы получить больший процент от того, кто в сделке заинтересован. Так и с брокером: ему же лучше предложить инвестору наиболее выгодные акции той или иной компании, а потом сделать все, чтобы они продавались активнее и вообще высоко котировались бирже, – чтобы самому заработать прилично.

Да, конечно, инвестор и сам может попробовать выйти на биржу (в интернете масса ресурсов, предлагающих это), однако важно понимать, что быстро научиться торговать в той системе фактически невозможно, и ошибки, увы, неизбежны. А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

В сети масса платных и бесплатных курсов на разных языках: как начинающему инвестировать в акции и торговать на бирже. Что такое биржа? Это структура, регулирующая механизм работы рынка, например, ценных бумаг, валют, разных товаров. Раз уж вы сами решили попробовать себя на бирже, тогда – главный совет. Если хотите избежать серьезных финансовых потерь, тогда рекомендуем стартовать с минимально допустимыми суммами: просто ради тренировки. Да, кстати, те же брокеры на разных интернет-площадках предлагают начинающим инвесторам услугу: открыть демо-счет, где можно достаточно безопасно провести первые сделки и вообще понять весь механизм.

А не купить ли «кусочек» Google…

Когда вы решились инвестировать в акции, важно знать, что они бывают разных видов. Есть акции обычного типа, дающие право инвестору непосредственно участвовать в жизни компании, однако они не гарантируют регулярные выплаты. Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Однако, если вы начинающий инвестор и хотите только попробовать зарабатывать «на акциях», которые вращаются на фондовом рынке, то такой вопрос, как влияние на работу целой компании, вообще не должен беспокоить. Представьте себе: вы приобретете лишь несколько акций компании Coca-Cola, Google или Microsoft, которые эти гиганты запускают в продажу ради дополнительной прибыли, но вовсе не для того, чтобы обеспечить каждого крошечного инвестора право влиять на работу огромной системы. К тому же большая часть участников фондового рынка вообще не имеют такого количества акций, чтобы влиять на развитие компании-гиганта.

Однако даже скромное количество акций дает возможность зарабатывать, например, за счет колебания цен на ценные бумаги и курсов валют. Да и еще: начинающему инвестору важно понимать, что быстрых выплат в процессе торговле акций, как правило, ждать не приходится. Надо приготовиться к тому, что ждать придется минимум полгода, а реальнее – год и больше.

Инвестору – самому или при помощи брокера – важно выбрать стратегию и концепцию. К примеру, одна из стратегий: купи и держи. Вы купили акции, вложив 1 000 долларов, скажем, на 55 лет под 20% годовых (такова средняя доходность на фондовом рынке). Значит, за 3 года доход составит примерно 1 700 долларов, за 20 лет – около 38 000, за 55 – близко к 9 100 500. Можно ли заработать скорее? Конечно! Но тут как повезет. Между прочим, для того, чтобы хорошо заработать, совсем необязательно покупать акции, скажем, Apple, IBM, General Motors. Эти компании уже сейчас стоят миллиарды долларов. И представьте только: что же им надо сделать, чтобы подорожать в два раза, то есть, чтобы их акции существенно подскочили в цене, а значит, и вы получили бы большую прибыль.

Как правило, максимальную прибыль дают как раз акции не самых известных мировых компаний. Считается, что лучшая компания для инвестирования – та, у которой акции в данный момент в стадии спада – дешевые. Конечно, важно оценить ликвидность предприятия: чтобы у компании, акции которой вы решили купить, был потенциал для развития, значит, спустя время ее ценные бумаги подорожают, и вы их сможете выгодно продать.

Смелым – везет, но осторожным – больше

Все важно взвешивать и четко осознавать: для чего именно вам нужны акции. Вы способны это делать сами – лишь после теоретических занятий? Уверены? Тогда – вперед. А если не уверены, тогда лучше обзавестись консультантом и действовать через брокеров. Обычно годами вырабатывается навыки: выбирать правильное время для покупки и продажи акций на бирже.

Иногда, между прочим, везет: акции, купленные новичком «на удачу» поднимаются в цене чуть ли не на 300% в течение нескольких дней. Если человек вложил крупную сумму в ценные бумаги, то еще более крупную получил. Но в мире торгов на бирже считается, что путь успешного инвестора начинается с самых незначительных вложений и, понятно, невысокой прибыли. И последнее – это нормально. Начинающий инвестор тогда может безболезненно понять принцип вложений в ценные бумаги и торгов на бирже, а уже потом, когда будет крепко стоять на ногах, проводить уже более смелые приемы, ведущие к победам в непростом, но захватывающем финансовом мире.

Как правильно вложить деньги?

Даже имея совершенно небольшой капитал личных накоплений, вы можете уже задумываться о том, как правильно вложить деньги. При этом, желательно ни копейки не потерять, а значительно увеличить сумму.

Все инструменты инвестирования – это идеальные способы для накопления и повышения своего благосостояния. Но в любой бочке меда бывает и ложка дегтя: общаясь с консультантами и аналитиками финансового рынка, вы будете слышать только дифирамбы банку, покупкам акций, инвестированию в недвижимость и т.д. .. И, кстати, это все правда, так и есть, но это не вся правда. Многие «аферы» происходят именно законным путем (инфляция, обесценивание национальной валюты и т.д. ) и вы никогда не сможете доказать, что вас обманули и украли ваши деньги. Да и доверительное лицо ничем не рискует, делая совершенно неправильные прогнозы, из-за которых вы можете остаться без накоплений.

Как же сделать так, чтобы обезопасить себя от всевозможных рисков при инвестировании своих средств?

Правила безопасного вложения (инвестирования) денег

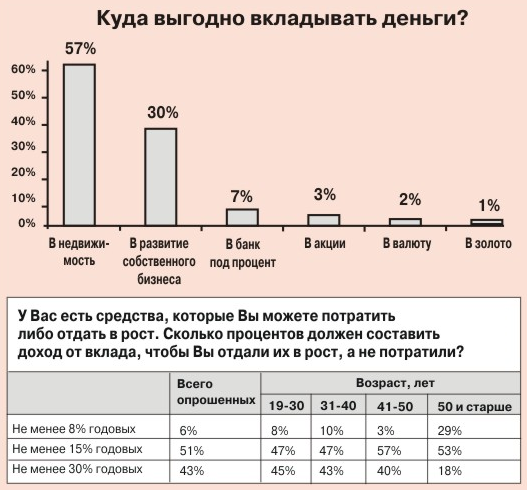

- Обращайте внимание на проценты инвестиций

Запомните, что легкие деньги – это шальные деньги и когда вам обещают процент по ставке вашего вклада существенно выше среднего на всем рынке, бегите из этого учреждения! Вас обязательно обманут – вопрос времени. Ведь даже если и существует проект, который может приносить прибыль от 50 до 100 % — это дело избранных и вам придется много потрудиться и узнать, чтобы из массы предложений, найти именно это «золотое яйцо». А так как пока у вас нет опыта, то и обманывать себя напрасными надеждами не нужно.

Сегодня средний показатель по процентам составляет 12-15% и это как раз для вас. Эта сумма включает в себя и возможные риски по инфляции. Все что выше, уже можно считать агрессивными инвестициями с повышенным риском.

Эта сумма включает в себя и возможные риски по инфляции. Все что выше, уже можно считать агрессивными инвестициями с повышенным риском.

- Будьте разнообразны в своём выборе

Никогда не используйте только один инструмент инвестирования. В разные периоды могут быть более выгодными разные методы вложения. К примеру, в текущий момент времени более высокие ставки на рынке ценных бумаг, а в следующем году, банковские депозиты могут вас приятно удивить.

Рекомендуем одновременное применение разных способов вложения и в случае потери средств в одном проекте, второй обязательно сможет своей прибылью перекрыть вашу брешь в капитале. К тому же всегда помните про целевое назначение ваших вложений и подбирайте те финансовые инструменты, которые лучше «заточены» под решение ваших задач.

- Всегда старайтесь максимально, на сколько это возможно, понимать, куда вы вкладываете свои деньги и каким образом у вас будут увеличиваться накопления

Понимание механизма работы вашего капитала никогда не заменит никаких авторитетных мнений и советов. Поэтому старайтесь изучать рынок ценных бумаг, банковские вклады, накопительные программы и т.д. Когда вам начинают навязывать свои услуги по инвестированию или рекламируют какой-то сложный для вашего понимания проект инвестиции, лучше обойти стороной такие варианты и не бросать те, которые уже показывают неплохие результаты. Пусть и не так быстро, как вам хочется, но ведь с каждым годом появляется множество инвестиционных проектов, в которых вы сможете разобраться и применять их.

Поэтому старайтесь изучать рынок ценных бумаг, банковские вклады, накопительные программы и т.д. Когда вам начинают навязывать свои услуги по инвестированию или рекламируют какой-то сложный для вашего понимания проект инвестиции, лучше обойти стороной такие варианты и не бросать те, которые уже показывают неплохие результаты. Пусть и не так быстро, как вам хочется, но ведь с каждым годом появляется множество инвестиционных проектов, в которых вы сможете разобраться и применять их.

Прежде чем вкладывать средства, постарайтесь максимально больше узнать о банке, страховой компании, брокере, проекте, акциях и т.д. Лучше потерять немного времени на анализ финансового рынка, чем потерять свои капиталы от неразумного инвестирования.

- Не будьте близорукими

Если вы купили хорошие акции и через пару месяцев заметили, что они начали несколько падать в цене, не нужно сразу бежать на биржу и продавать их, пока стоимость вообще не упала к минимуму. Через день акции начинают расти в цене, и вы уже мчитесь покупать их. Это лишние движения, которые приводят к потере капитала. Акции — это долгосрочное вложение, которое может колебаться в цене, но оно имеет свойство стабилизироваться и повышаться. Особенно в том случае, если компания системная, а акции на самом деле хорошие и востребованные.

Через день акции начинают расти в цене, и вы уже мчитесь покупать их. Это лишние движения, которые приводят к потере капитала. Акции — это долгосрочное вложение, которое может колебаться в цене, но оно имеет свойство стабилизироваться и повышаться. Особенно в том случае, если компания системная, а акции на самом деле хорошие и востребованные.

- Пользуйтесь услугами специалистов

Если вы себя пока еще не можете назвать знатоком инвестиций, лучше обратиться к специалистам, которые расскажут вам про возможные способы вложения денег, а также про их особенности и подводные камни. Даже если за такую консультацию вам придется заплатить определенную сумму денег, это сэкономит вам время и убережет от необдуманных решений. Мы уверены, что каждый человек сможет разобраться с любым финансовым инструментом, вопрос в том, достаточно ли времени у вас, чтобы изучить все возможности финансового рынка? А ведь «недозаработанные» деньги, это, по сути, потерянные деньги.

Если вы желаете ускорить процесс своего ознакомления с возможностями финансового рынка, увеличить эффективность вложения своих денег и уже начать зарабатывать, закажите бесплатную 30-минутную консультацию эксперта по интересующему вас вопросу. Перейти в рубрику «Услуги»

Понравилась статья? Жмите «Мне нравится»:

Получите доступ Бесплатно к видео курсу сейчас и узнайте:

-Тайные законы денег, которыми пользуются миллионеры;

-Как получать 30-40% годовых с гарантиями как у банка;

-Как сохранить и приумножить деньги в условиях кризиса.

Читайте также

Куда вложить деньги, чтобы их приумножить?

Инвестиции в недвижимость — по-прежнему самый надежный способ сохранить средства — считает Рамиль Насыртдинов, руководитель офиса продаж ЖК «Южный бульвар». Наш постоянный эксперт из компании «Унистрой» рассказал, как правильно выбрать объект инвестиций, который много лет будет пользоваться спросом.

Наш постоянный эксперт из компании «Унистрой» рассказал, как правильно выбрать объект инвестиций, который много лет будет пользоваться спросом.

Инвестиции в квадратные метры — надежный способ сохранения и приумножения дохода. Депозиты, валюта и драгоценные металлы сейчас теряют свою привлекательность в силу постоянного снижения уровня инфляции и колебания курсов. Проще говоря, доходность по этим видам вкладов оказывается ниже уровня инфляции и сбережения «тают». Поэтому в длительной перспективе, а также на фоне отзыва лицензий крупных банков Тольятти, недвижимость была и остается наиболее выгодным инструментом для получения прибыли.

При вложении в недвижимость доход формирует разница между курсами покупки и продажи квадратных метров, которая образуется с момента начала строительства и до сдачи объекта в эксплуатацию. Тем более что у инвестора есть возможность потянуть с продажей квадратных метров несколько лет.

При выборе объекта для инвестиций необходимо ориентироваться в новостройках и выбрать надежного застройщика с хорошей многолетней репутацией, успешно зарекомендовавшего себя на рынке и предоставляющего гарантию качества на строительные материалы и применяемые технологии, каким и является «Унистрой». Кроме этого, нужно инвестировать в перспективные объекты, которые будут пользоваться спросом не один, и не два года. Если мы говорим о жилых объектах, то это должны быть современные жилые комплексы с развитой инфраструктурой и большим набором преимуществ для комфортного проживания. В тренде девелопмента — комплексный подход к организации пространства, начиная с продуманных эргономичных планировок для жизни и применения современных систем коммуникации, заканчивая концептуальным оформлением детских и спортивных площадок, а также авторским дизайном вестибюлей и оригинальной архитектурой. «Унистрой» в этом смысле стремится не просто идти в ногу со временем. Мы, опережая его, задаем вектор развития строительной отрасли в целом, применяя новейшие технологии и весь накопленный компанией 20-летний опыт строительства жилой недвижимости. Поэтому объекты Унистроя всегда привлекательны как для инвестиций, так и для жизни.

Кроме этого, нужно инвестировать в перспективные объекты, которые будут пользоваться спросом не один, и не два года. Если мы говорим о жилых объектах, то это должны быть современные жилые комплексы с развитой инфраструктурой и большим набором преимуществ для комфортного проживания. В тренде девелопмента — комплексный подход к организации пространства, начиная с продуманных эргономичных планировок для жизни и применения современных систем коммуникации, заканчивая концептуальным оформлением детских и спортивных площадок, а также авторским дизайном вестибюлей и оригинальной архитектурой. «Унистрой» в этом смысле стремится не просто идти в ногу со временем. Мы, опережая его, задаем вектор развития строительной отрасли в целом, применяя новейшие технологии и весь накопленный компанией 20-летний опыт строительства жилой недвижимости. Поэтому объекты Унистроя всегда привлекательны как для инвестиций, так и для жизни.

Более подробно узнать о вариантах приобретения недвижимости от ООО «УНИСТРОЙРЕГИОН» Вы можете узнать в офисе продаж застройщика, расположенном по адресу: г. Тольятти, ул. Дзержинского, 52 и по телефону (8482) 700 272.

Тольятти, ул. Дзержинского, 52 и по телефону (8482) 700 272.

Проектные декларации размещены на сайте http://tlt-dom.com/

Источник: http://www.volga-info.ru/news/kuda-vlozhit-dengi-chtoby-ikh-priumnozhit/

Куда вложить валюту в 2020 году

Представьте, что у вас есть миллион долларов США. На ресурсах об инвестициях, сайтах банков и брокеров вы найдете чуть меньше, чем тонну советов о том, как его накопить и как заработать. Но главная проблема ждет вас, когда он уже есть. Его нужно сохранить или преумножить, а значит — выгодно вложить. На этом примере ITI Capital предлагает вам познакомиться с советами о том, куда вложить доллары под проценты. Сумма, конечно, может быть любой.

Как сохранить деньги в 2020 году

Если идет речь о том, как хранить накопления в валюте, то лучше разделить сумму на три примерно равные части. Так что, делим миллион и храним в трех валютах: рублях, долларах и евро.

Зачем это нужно. Во-первых, это защитит ваши деньги. Получится диверсификация: если одна из валют резко упадет, другие две помогут смягчить падение. Если у вас есть капитал сразу в трех валютах, вам можно не беспокоиться о том, какой из курсов растет, а какой падает — какая-то из валют будет приносить вам доход в любом случае. Во-вторых, часть в рублях позволит вам быть готовым к росту рубля. Мы живем в России и тратим рубли, а значит всегда могут понадобиться деньги на непредвиденные расходы. Иметь на счете рублевую сумму накоплений, значит, — не залезать в валютные кубышки.

Куда вкладывать

С тремя валютами разобрались. Осталось понять, куда вложить доллары? Что делать с остатком в евро и рублях, да так, чтобы деньги не только сохранить, но и заработать?

Когда у вас есть на руках свободная сумма в валюте, вы можете легко заработать на разнице курсов покупки и продажи. Это самый простой ответ на вопрос, куда вложить евро или доллар.

Как инвестировать в валюту

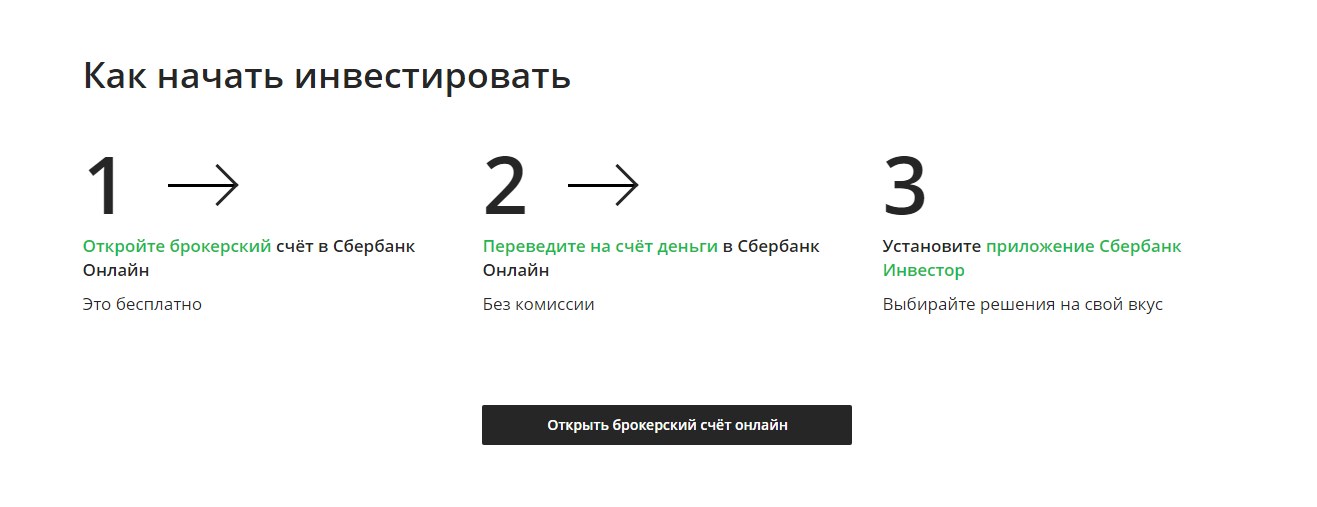

Если вы хотите просто инвестировать в валюту, то есть купить по низкому курсу, а продать по высокому, это стоит делать на бирже. Для этого нужно сделать всего три простых шага:

Для этого нужно сделать всего три простых шага:

-

Открыть счет у надежного брокера. У нас, в ITI Capital, сделать это можно удаленно

-

Пополнить счет. Это можно сделать бесплатно с помощью банковского перевода.

-

Купить на валютном рынке доллары и евро. Вас приятно удивит, что курс любой валюты на бирже намного выгоднее того, что вы видите в обменниках или банках. Это все равно что покупать приятные вам вещи по оптовым ценам.

Вы можете купить любую сумму в удобной вам валюте и не выводить ее. Если вам нужно будет провести любую сделку в будущем, вы будете к ней готовы: деньги будут уже на счете, любая операция с ними пройдет легко и быстро. Но что дальше делать с этими деньгами?

Можно купить еврооблигации, которые номинируются в долларах США.

Еврооблигации

Это ценные бумаги с купонным доходом, то есть доход по ним вам будут начислять регулярно. Доходность еврооблигаций, как правило, выше чем банке: до 6% в валюте. Купонный доход вам будут начислять ежедневно. Минимальная сумма, которая вам понадобится для таких инвестиций — всего 1 000 долларов.

Купонный доход вам будут начислять ежедневно. Минимальная сумма, которая вам понадобится для таких инвестиций — всего 1 000 долларов.

В ITI Capital можно купить валютные продукты, то есть готовые инвестиционные решения для инвестиций в валюте.

Например, вот такой продукт: Валютная доходность Потенциально по нашей стратегии можно заработать до 6.6% годовых в долларах США и 3.5% в евро. Минимальная сумма для инвестиции 5 000 долларов или 5 000 евро.

Если вы не хотите долго (а это действительно долго для человека, инвестиции для которого — не профессия) разбираться в тонкостях инвестирования в различные ценные бумаги, вам подходит такой способ инвестирования, как вложения в структурные продукты в валюте.

Это удобно тем, что вы можете выбрать стратегию с полной защитой капитала, то есть, не несете никаких рисков. Наши аналитики сами подберут для вас нужные бумаги в оптимальном сочетании и расскажут, почему это выгодно и удобно, а если на рынке что-то изменится, заменят невыгодные бумаги на выгодные для вас. Минимальная сумма, которая вам потребуется — 1000 долларов.

Минимальная сумма, которая вам потребуется — 1000 долларов.

Плюсы и минусы валютных инвестиций

Самое время для итогов. Итак, ваш миллион под надежной защитой, разделен на три валюты, и все три части инвестированы. В чем плюсы таких инвестиций?

Биржа предложила вам выгодный курс, брокер, например, ITI Capital, дал вам возможность инвестировать валюту под хорошие проценты с полной защитой капитала.

Мало того, у вас еще остался огромный выбор инструментов для инвестирования и неограниченные возможности попробовать все. Например, завтра, вы узнали, куда вкладывают валюту американцы, и захотели этот способ повторить.

Аналитики объяснят вам, стоит ли это делать, и насколько это выгодно для гражданина России.

Теперь про минусы. Они, к сожалению, тоже есть. На вас, как на инвесторе всегда остается риск, связанный с тем, что курс валюты упадет и ваш капитал пострадает. Но от этого риска можно уйти с помощью инструментов срочного рынка.

Второй минус в том, что на вывод валюты с вашего счета потребуется чуть больше времени, чем если бы бумажные купюры лежали у вас в кармане.

Чтобы ваш миллион не скучал, был в безопасности и приносил доход, вам нужно осваивать валютные финансовые инструменты. Как видите, их немало. Но даже если у вас нет миллиона, они будут работать.

С чего начинать? Откройте счет в ITI Capital. Наши аналитики и менеджеры всегда рядом, чтобы дать дельный совет, как те, что выше, и множество других. Регистрируйтесь онлайн в несколько кликов и начинайте зарабатывать с нами.

Всё о финансах: как выгодно вложить деньги

Акцией принято считать определённую долю в компании. Если человек купил акции определённой организации, он автоматически становится совладельцем бизнеса, и может претендовать полагаемую часть прибыли, а также прочие плюсы. Но если компания станет банкротом, акции обесценятся, в таком случае инвестор попросту потеряет свои деньги. Поэтому новичкам кажется, что на акциях непросто зарабатывать.

Проект

stolf. today создан для того, чтобы каждый

желающий имел представление о финансах

и торговых рынках. Перейдите на страницу

https://stolf.today/akcii-uber.html

и узнайте о том, как купить акции Убер.

today создан для того, чтобы каждый

желающий имел представление о финансах

и торговых рынках. Перейдите на страницу

https://stolf.today/akcii-uber.html

и узнайте о том, как купить акции Убер.

О чём проект stolf.today?

В настоящее время в мире присутствует огромный денежный оборот, независимо от сфер жизни, требующий контроля и правильного управления. Если есть желание управлять крупным денежным потенциалом компаний, следует начать с личных финансов. На практике, большое количество людей пользуется потребительскими кредитами, а любые сбережения обычно расходуются на летний отдых и крупные приобретения.

Проект

stolf.today предоставляет сведения о фондовых,

валютных прочих рынках для обычных

людей, чтобы они могли научиться управлять

своими финансами. В рамках портала

рассматриваются вопросы, как сохранить

и увеличить поступления в семейный

бюджет, что для этого делать, какие

инструменты существуют, можно ли

придумать что-то новое. Здесь многие

люди найдут для себя ответы на интересующие

вопросы.

Здесь многие

люди найдут для себя ответы на интересующие

вопросы.

Как правило, инвестиции являются важной частью управления собственными финансовыми средствами. Если вкладывать деньги в надёжные и прибыльные компании, с высокой долей вероятности можно не только сохранить, но и заметно увеличить капитал. Только не нужно думать, что это лёгкий и простой путь. Потому что в бизнесе происходят постоянные изменения, возникают новые потребности и определенные проблемами.

Доступность сведений

Почти все фондовые биржи в мире сегодня работают по интернету. Поэтому сведения о происходящих событиях, активах и инструментах доступна всем. При помощи сервиса можно узнать:

как формируются инвестиционные портфели;

какие существуют финансовые инструменты;

как правильно вести личные финансов;

как работать управлять активами и оптимизировать затраты;

как добиться пассивного дохода и так далее.

Проект stolf.today предоставит много полезной и интересной информации на этот счёт.

18+

На правах рекламы

Как инвестировать деньги правильно в России?

В начале «нулевых» рынок товаров и услуг начал перенасыщаться. Ушла сверхприбыль, которая обеспечивала доходность даже при самом бездарном управлении магазином или салоном красоты. Инвестирование в куплю-продажу потеряло свою надежность. Стабилизация биржевого рынка уничтожила безумные прибыли биржевых игроков на диких колебаниях курса акций предприятий. Единственным перспективно развивающимся направлением для быстрого инвестирования оказался сетевой маркетинг с прямыми продажами продукции прямо на дому клиента. Однако довольно скоро сетевое коммивояжерство также достигло своих пределов пресыщения рынка. На текущий момент все основные потребительские направления инвестирования уже освоены. Поэтому сейчас безрассудная смелость при вложении денег неприемлема. Излишняя самоуверенность часто приводит к обнулению вложенной инвестиции в течение первого же года.

Поэтому сейчас безрассудная смелость при вложении денег неприемлема. Излишняя самоуверенность часто приводит к обнулению вложенной инвестиции в течение первого же года.

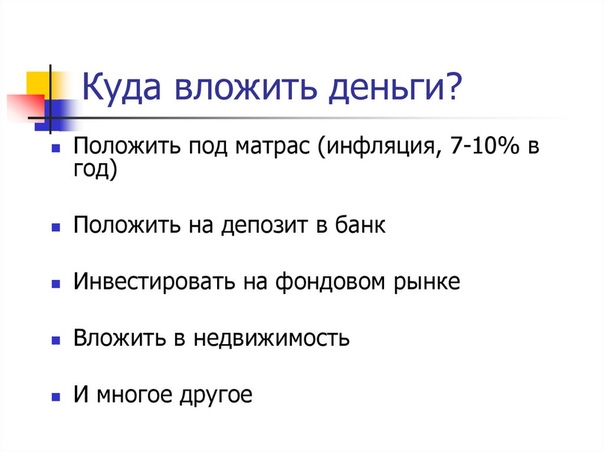

Куда можно инвестировать деньги в России

При появлении значимой суммы денег начинающий инвестор обязан определиться, куда он хочет вложить свой свободный капитал. К 2020 году созданные в экономики России условия позволяют инвестировать по следующим направлениям:

- Инвестирование денег в собственный бизнес.

- Вложение в чужой бизнес с обозначенной прибылью от заёмной суммы либо с процентом от дохода бизнеса.

- Банковский вклад под проценты. Покупка облигаций, векселей.

- Инвестирование в компактные ценные активы: золото, антиквариат.

- Покупка акций для получения дивидендов.

- Игра на бирже с ценными бумагами, криптовалютой и с курсами обычных валют.

- Купля – продажа и бартер дорожающих партий сырья. Инвестиционные схемы.

- Покупка недвижимости.

- Инвестирование в личное образование для получения более высокооплачиваемой работы.

- Покупка партии дорожающих потребительских товаров, лично используемых инвестором.

- Приобретение ценных товаров в рассрочку с целью обогнать общую инфляцию рубля.

Научиться в сегодняшних реалиях грамотно вкладывать свободные деньги можно только досконально изучив все доступные направления инвестирования.

Виды инвестирования

Перед анализом инвестиционных направлений, стоит учесть, что инвестирование в Москве значительно отличается от инвестиционных возможностей во Владивостоке либо в Саратове. В столичных центрах любое вложение в производственную,торговую или в развлекательную сферы столкнется с жёсткой конкуренцией. Даже открытие уникального бизнеса быстро обрастет подражателями, отбивающих клиентуру и снижающих доходность. Инвестирование же в неразвитую российскую глубинку получит такие негативные факторы, как низкая покупательская способность потребителей, слабая логистическая инфраструктура и повышенная криминогенность.

Деньги в собственный бизнес

Создание своего личного доходного актива выгодно отличается от других видов инвестирования тем, что предприниматель сам контролирует хозяйственную деятельность бизнеса и напрямую распоряжается его прибылью. Однако стоит учитывать, что перенасыщение российской экономики предпринимательской активностью привело к тому, что открытие продуктового магазина либо ресторана через полгода зачастую приводит к разорению из-за низкого потребительского спроса.

Однако стоит учитывать, что перенасыщение российской экономики предпринимательской активностью привело к тому, что открытие продуктового магазина либо ресторана через полгода зачастую приводит к разорению из-за низкого потребительского спроса.

На сегодняшний день наиболее перспективными для инвестирования являются следующие формы личного бизнеса:

- Спонсирование интернет-проектов. Источником прибыли таких проектов являются платные просмотры, подписки, оплата видеохостингом за просмотр роликов пользователями и доходы от размещения рекламы.

- Венчурный бизнес. Создание новых технологий, изобретений и компьютерных программ можно выгодно конвертировать в прибыль от контрактов или грантов.

- Услуги комфорта. Во многих российских городах пока еще не в достаточной мере развиты услуги, снимающие с клиентов бытовую нагрузку: доставка на дом продуктов, присмотр за детьми, уборка на дому и т.д. Правильно организованный бизнес в таких городах способен занимать пустующие в экономике ниши и быстро нарабатывать клиентскую базу.

- Дистанционное репетиторство. Современные технологии предоставили обществу такие перспективные формы репетиторства, как дистанционное обучение. Платные онлайн-курсы постепенно вытесняют с рынка кабинетное обучение.

- Интернет-консультации. Услуги врача-диагноста, юриста, бухгалтера и аудитора зачастую удобнее осуществлять через интернет. Автомобильные пробки мегаполисов создают онлайн-консультациям огромное преимущество по сравнению с живым консультированием.

- Мелкое производство товаров с господдержкой. Как известно, российские торговые сети предпочитают продавать россиянам иностранный товар и не жалуют отечественного производителя. Особенно они ограждают полки своих супермаркетов от продукции малого бизнеса, который не способен на подкуп топ-менеджеров или на оказание других форм давления на товарную политику торговой сети. Объявленный в России проект господдержки малого бизнеса предполагает не только денежные субсидии, но и принуждение торговых сетей брать в реализацию отечественную продукцию.

Тем самым малое производство выводится из зоны рискованного инвестирования.

Тем самым малое производство выводится из зоны рискованного инвестирования.

Перед тем как решить, в какой бизнес можно вложить деньги, инвестор обязан просчитать все факторы риска. Иногда выбранный вид перспективного бизнеса не сочетаются со временем и местом его осуществления.

Вложение в чужой бизнес

Подобный вид инвестирования характеризуется тем, что инвестор не контролирует хозяйственную деятельность актива, куда вложены его деньги. Возможен вариант с предоставления инвестору отчета о положении дел в проинвестированном бизнесе. Но в целом инвестор лишь предоставляет определенную сумму денег и ждет получение дохода по оговоренным условиям. Вложение в чужой бизнес принято различать на следующие категории:

Инвестиции на личном уровне. Инвестор передает деньги предпринимателю, чья личность вызывает у него доверие. Однако стоит быть осторожным – нередко наивностью граждан пользуются различные мошенники, манипулирующие восприятием человека и вынуждающие инвестировать его в сомнительные инвест-проекты.

Брендовые инвестиции. Вкладчики передают свои деньги в доверительное управление раскрученным компаниям, а те уже производят профессиональное инвестирование. В эту категорию входят различные паевые инвестиционные фонды (ПИФы), а также инвест-компании. Данная среда просто изобилует недобросовестными распорядителями чужих денег. При выборе такого вида денежных вложений инвестор обязан изучить финансовую репутацию брендовых инвест-компаний. В некоторых случаях рекламная раскрученность является приманкой для потенциальных жертв мошеничества. Нередки случаи, когда брендовый инвест-фонд ведет себя исключительно порядочно с крупными инвесторами, но абсолютно бессовестно по отношению к мелким вкладчикам.

Инвестиции под гарантии медийного лица либо представителя структуры с безупречной репутацией. Когда знаменитый певец привлекает инвесторов для открытия ресторана с его именем, то подобное предложение для многих выглядит даже более привлекательным, чем инвестирование в ресторан собственных родственников. Гарантами надежности инвестирования также могут выступать политики, авторитетные бизнесмены или просто уважаемые в обществе люди.

Гарантами надежности инвестирования также могут выступать политики, авторитетные бизнесмены или просто уважаемые в обществе люди.

Вложение в чужой бизнес является одним из самых рискованных видов инвестирования. Законы слабо защищают подобные способы вложения денег. Попытка инвестора вернуть средства через суд часто разбивается о целый ряд юридических тонкостей.

Банковские вложения

Вложение денег в банковский депозит выглядит надежно для инвестирования, но при этом имеет существенный недостаток — низкую доходность. То же самое касается векселей, облигаций и государственных краткосрочных обязательств (ГКО). Банковские вклады защищены государством, а векселя с облигациями имеют приоритет к погашению в случае разорения выпустившего их эмитента. Однако проценты от подобных вложений в лучшем случае компенсируют инвестору реальную инфляцию и сохранят покупательную способность капитала.

Инвестирование в компактные ценные активы

Скупка драгоценных металлов, предметов искусства и антиквариата всегда считалась удачным инвестированием. Стоимость золота хоть и отличается заметным колебанием курса, но в долгосрочной перспективе она всегда имеет устойчивый рост. С предметами искусства несколько сложнее. Многие из них обладают переоценённой стоимостью. При попытке взять на аукционе солидную прибыль со своего вложения владелец рискует не найти нужного покупателя. Некоторые шедевры искусства годами кочуют по аукционам и не могут отбить даже половину первоначальной стоимости.

Стоимость золота хоть и отличается заметным колебанием курса, но в долгосрочной перспективе она всегда имеет устойчивый рост. С предметами искусства несколько сложнее. Многие из них обладают переоценённой стоимостью. При попытке взять на аукционе солидную прибыль со своего вложения владелец рискует не найти нужного покупателя. Некоторые шедевры искусства годами кочуют по аукционам и не могут отбить даже половину первоначальной стоимости.

Приобретение акций ради дивидендов

Дивиденд по акции— это по сути доля с дохода какого-либо материального актива (завода, компании, холдинга). При этом особое внимание необходимо уделять всей сопроводительной информации по приобретаемой ценной бумаге. Гарантированную доходность имеют только привилегированные акции. Размер выплат дивидендов остальным дольщикам решается на общем собрании акционеров. Если контрольный пакет акций находится в руках узкого круга состоящих в сговоре лиц, то мнения рядовых акционеров не имеют никакого значения. Нередко выброс части акций после выплаты высоких дивидендов производится с целью заманить непривилегированных держателей акции и «закрыть» убыток. После этого новых акционеров месяцами держат на низких дивидендах, обесценивая акции и принуждая избавляться от них. Подешевевшие акции скупают те же крупные акционеры, что изначально и выбросили их на рынок. После такого узаконенного облапошивания владельцы контрольного пакета акций на собрании акционеров снова голосуют за повышенные выплаты дивидендов.

Нередко выброс части акций после выплаты высоких дивидендов производится с целью заманить непривилегированных держателей акции и «закрыть» убыток. После этого новых акционеров месяцами держат на низких дивидендах, обесценивая акции и принуждая избавляться от них. Подешевевшие акции скупают те же крупные акционеры, что изначально и выбросили их на рынок. После такого узаконенного облапошивания владельцы контрольного пакета акций на собрании акционеров снова голосуют за повышенные выплаты дивидендов.

Игра на бирже

В отличие от акционеров, биржевые игроки скупают акции не для получения дивидендов, а ради прибыли от колебания ценового курса ценных бумаг. Одни игроки скупают ценные бумаги в момент устойчивого роста их цены. После этого они быстро перепродают их за лучшую цену, пока котировки не пошли вниз. Другие скупают ценные бумаги в момент резкого падения их стоимости в надежде, что через время цена по инерции поднимется вверх. Третий вид игроков используют математические модели купли-продажи, которые предполагают одновременно игру на повышение цены и игру на понижение этой же ценной бумаги. Те же самые схемы применяются при скупке валюты и криптовалюты. Биржевое инвестирование считается рискованным и требует кроме специализированных знаний еще неимоверной интуиции. К примеру, недавняя спекуляция с фьючерсами на нефть привела к тому, что цена на нефть в США пробила нулевое дно и ушла в минус. Многие опытные биржевые инвесторы оказались на грани разорения.

Те же самые схемы применяются при скупке валюты и криптовалюты. Биржевое инвестирование считается рискованным и требует кроме специализированных знаний еще неимоверной интуиции. К примеру, недавняя спекуляция с фьючерсами на нефть привела к тому, что цена на нефть в США пробила нулевое дно и ушла в минус. Многие опытные биржевые инвесторы оказались на грани разорения.

Скупка сырья и материалов

Все товары долгого хранения дорожают по отношению к деньгам, но при этом могут дешеветь по отношению к другим товарам. Этот инфляционный перекос часто используют для извлечения прибыли. Инвестор может скупить тонну дорожающего алюминия, выгодно обменять его через время (бартером) на партию нефти и после её продажи вернуть вложенные средства с хорошей прибылью. Однако сырьевое инвестирование предполагает наличие у инвестора места для хранения товара и возможности его доставки.

Покупка недвижимости

Цена на недвижимость в экономически стабильных странах имеет свойство постоянно расти. Население благополучных стран обычно увеличивается, и строительство жилья часто не успевает за этим ростом. Дефицит недвижимости в рыночной экономике порождает повышение цен. Инвестор от приобретенной недвижимости может извлечь два вида прибыли:

Население благополучных стран обычно увеличивается, и строительство жилья часто не успевает за этим ростом. Дефицит недвижимости в рыночной экономике порождает повышение цен. Инвестор от приобретенной недвижимости может извлечь два вида прибыли:

- Доход от сдачи недвижимости в аренду.

- Перепродажа по более высокой цене.

В последнем случае для удорожания цены инвестор может выделить сумму на ремонт и внутреннее оснащение купленной недвижимости.

Инвестирование в собственное образование

Качественное образование обеспечивает получение конкурентных преимуществ на рынке труда. Это способствует получению более высокооплачиваемой работы. Предприниматели за счет образования также могут увеличить свою прибыльность. Экономическая образованность уберегает бизнес от опрометчивых решений.

Покупка партии дорожающих потребительских товаров лично используемых инвестором

Житейски опытные граждане знают, что лучше закупить пять мешков сахара и потреблять его на протяжении пяти лет, чем покупать тот же объем порциями на протяжении того же самого времени. Подобный принцип срабатывает на всех товарах длительного хранения. Инвестирование в стратегическо-бытовые закупки позволяют сэкономить семейному бюджету до 30% расходных сумм.

Подобный принцип срабатывает на всех товарах длительного хранения. Инвестирование в стратегическо-бытовые закупки позволяют сэкономить семейному бюджету до 30% расходных сумм.

Приобретение ценных товаров в рассрочку

Геополитическое давление на экономику России создало уникальные возможности для обогащения на товарах в кредит. Импортные товары из-за постоянного удешевления рубля дорожают быстрее отечественных аналогов. Купленный в рассрочку в 2014 году немецкий автомобиль в момент последнего взноса может стоить дороже выплаченной суммы. Многие автосалоны уловили эту закономерность и долго извекали дополнительную прибыль из приобретенных по дешевке партий автомобилей. Однако подобное инвестирование сейчас теряет свою актуальность. Рынок кредитования приспосабливается под колебание курса валют. Все чаще в пунктах потребительских договоров можно встретить пересмотр рублевых сумм выплаты в случае дальнейшего подорожания доллара.

Заключение

Каждый человек, желающий приумножить накопленный капитал, сам решает, как и во что инвестировать деньги. Идеальных рекомендаций не бывает. Но без базовых знаний основ инвестирования вложения всегда рискуют сгореть либо попасть в непорядочные руки.

Идеальных рекомендаций не бывает. Но без базовых знаний основ инвестирования вложения всегда рискуют сгореть либо попасть в непорядочные руки.

Когда инвестор не уверен в гарантии возврата вложения – ему лучше отказаться от сомнительного финансирования. Но и лежать мертвым грузом деньги тоже не должны. Если нет перспектив приумножить накопленную сумму, то её всегда можно вложить в здоровье, внешний вид, имидж либо в улучшение жизненного пространства. Поскольку инвестиции в самого себя всегда приносят самые шикарные дивиденды.

Источник раскрытия информации: https://broker.ru

ООО «Компания БКС»

ИНН: 5406121446

ОГРН: 1025402459334

Адрес: 630099, Новосибирская область, город Новосибирск, Советская улица, 37

Лицензия № 134-04434-100000 от 10.01.2001 на осуществление брокерской деятельности

Уведомление о рисках:

Цель настоящего уведомления — предупредить о возможных убытках, связанных с совершением операций на финансовых рынках. На финансовом рынке существуют системные риски, которые отражают социально-политические и экономические условия развития страны и не связаны с конкретным инструментом финансового рынка.

На финансовом рынке существуют системные риски, которые отражают социально-политические и экономические условия развития страны и не связаны с конкретным инструментом финансового рынка.

18+

Руководство по Robinhood для новичков: любимое стандартное приложение Reddit

Если вы вообще заинтересованы в инвестировании, вы почти наверняка слышали о Robinhood. Приложение для инвестирования является фаворитом среди обычных трейдеров, которые собираются на онлайн-форумах, таких как r / WallStreetBets Reddit, и с момента запуска в 2013 году его число активных пользователей превысило 18 миллионов.

Любимая Кремниевая долина, число последователей которой выросло на фоне резкого роста инвестиций во время пандемии COVID-19 и продолжающегося бума криптовалют, представляет собой торговую платформу без комиссии, что означает, что пользователи могут инвестировать во все, от ETF до Dogecoin, не прибегая к традиционным брокерским операциям. .

.

Robinhood стал публичным в июле 2021 года, торгуясь на Nasdaq под тикером HOOD. В то время как выручка компании во втором квартале составила 565 миллионов долларов — отчасти благодаря всплеску криптовалютной торговли, — ее выручка в третьем квартале значительно упала до 365 миллионов долларов.

Платформа подверглась справедливой критике. В июне компания столкнулась с крупнейшим финансовым штрафом, когда-либо наложенным Управлением по регулированию финансовой отрасли, согласившись заплатить 70 миллионов долларов за различные обвинения со стороны регулирующих органов, включая сбои системы, введение пользователей в заблуждение и одобрение клиентов на обмен опционами — рискованный инвестиционный шаг — когда это было не подходит для этого.В начале 2021 года Robinhood ограничил возможность пользователей торговать некоторыми акциями мемов, такими как GameStop и AMC, что вызвало гнев американских трейдеров и законодателей. В декабре прошлого года Robinhood была оштрафована Комиссией по ценным бумагам и биржам (SEC) на 65 миллионов долларов за то, что якобы вводила клиентов в заблуждение относительно одного из своих источников дохода. (Robinhood использует практику, называемую «поток платежных поручений», при которой брокерская фирма отправляет заказы клиентов высокоскоростным торговым фирмам в обмен на денежные выплаты).

(Robinhood использует практику, называемую «поток платежных поручений», при которой брокерская фирма отправляет заказы клиентов высокоскоростным торговым фирмам в обмен на денежные выплаты).

Модель платформы позволяет пользователям совершать сделки бесплатно, но, по словам специалиста по финансовому планированию Тары Фальконе, это обходится дорого.

«Это заставило многих людей задуматься:« Вот как вы инвестируете, вот как вы создаете богатство », — говорит Фальконе. «И хотя торговля отдельными акциями ЯВЛЯЕТСЯ одним из способов накопления богатства, большинству молодых людей следует начинать не с этого».

Вот все, что вам нужно знать о самом модном (и наиболее противоречивом) финансовом приложении года — и о том, стоит ли вам его использовать.

Кто использует Robinhood?

Приложение пользуется популярностью среди молодых, начинающих инвесторов, о чем свидетельствует его игровой интерфейс, включающий праздничную анимацию и push-уведомления, когда на рынке появляются обновления.

Это не ограничивается только реддиторами, предпринимающими рискованные инвестиционные шаги. Если вы проведете надлежащее исследование, Robinhood может, по крайней мере, послужить хорошим введением в инвестирование. Но независимо от того, насколько вы разбираетесь в выборе акций, в долгосрочной перспективе вам вряд ли удастся победить рынок. (Вот почему Money всегда советовал новым инвесторам начинать с пассивно управляемых индексных фондов с проверенной репутацией.)

По правде говоря, невозможно предсказать, куда пойдет фондовый рынок дальше.Просто посмотрите, что произошло за последний год: фондовый рынок рухнул, когда COVID-19 поразил США в марте 2020 года. Но к августу 2021 года S&P 500 — эталон, обычно используемый для измерения более широкого фондового рынка, — вырос на 100 % по сравнению с пандемическим минимумом 23 марта 2020 года. И, несмотря на некоторую нестабильность здесь и там, например, спад, связанный с опасениями инвесторов по поводу высокого уровня долга одного из крупнейших китайских девелоперов, акции продолжают расти до рекордных максимумов. В октябре S&P 500 и Nasdaq показали лучшие месячные показатели с ноября прошлого года.Тем не менее, эксперты рынка говорят, что коррекция рынка (обычно считается падением цен на акции на 10–20%), скорее всего, произойдет в ближайшее время.

В октябре S&P 500 и Nasdaq показали лучшие месячные показатели с ноября прошлого года.Тем не менее, эксперты рынка говорят, что коррекция рынка (обычно считается падением цен на акции на 10–20%), скорее всего, произойдет в ближайшее время.

Дневные трейдеры всегда будут пытаться обыгрывать систему, даже если таким образом заработать кучу денег практически невозможно. А поскольку Robinhood позволяет любому, у кого есть банковский счет, покупать и продавать рискованные финансовые продукты, его привлекательность не вызывает удивления.

Реклама за деньги. Мы можем получить компенсацию, если вы нажмете на это объявление.Объявление Как инвестировать с Robinhood ( правильный путь)Прежде чем загружать какое-либо инвестиционное приложение, выясните, в чем ваша мотивация, — советует Фальконе. Вы делаете это, чтобы быстро заработать? Потому что у вас есть FOMO, вызванный Reddit? Или потому, что вы хотите ответственно использовать свои деньги и готовы думать о долгосрочных стратегиях?

«Это должно помочь вам закрыть глаза на то, что вы видите в социальных сетях или слышите от друзей», — говорит Фальконе. « Если [определенные] типы акций не вписываются в вашу стратегию, вы должны немедленно игнорировать эти предложения».

« Если [определенные] типы акций не вписываются в вашу стратегию, вы должны немедленно игнорировать эти предложения».

Если вы подходите к этому через призму финансового планирования, убедитесь, что вы уже выплатили всю свою кредитную карту и выплатили высокий потребительский долг. Вы также должны вносить достаточный вклад в свой спонсируемый работодателем план, чтобы максимизировать любую потенциальную выгоду от совпадения — это немедленный, гарантированный возврат ваших инвестиций, которого вы не можете ожидать от фондового рынка.

«Когда вы выйдете на пенсию и у вас появятся дополнительные деньги для инвестирования, вы можете подумать о добавлении отдельных акций в свой портфель», — говорит Фальконе. «Однако рекомендуется сначала обезопасить свое финансовое будущее с помощью диверсифицированных ценных бумаг … либо через план вашего работодателя, либо через IRA».

Вы также захотите установить некоторые инвестиционные цели, прежде чем начинать торговать, — говорит Фальконе. Может быть, вы хотите вложить деньги, чтобы оплатить новый диван, поездку на Багамы, обручальное кольцо или внести первоначальный взнос за будущий дом.

Может быть, вы хотите вложить деньги, чтобы оплатить новый диван, поездку на Багамы, обручальное кольцо или внести первоначальный взнос за будущий дом.

«Определите, сколько будет стоить эта цель, как долго вы должны ее достичь, сколько денег вы должны инвестировать в ее достижение сегодня и сколько вам нужно будет вносить еженедельно или ежемесячно для ее достижения. эта цель с использованием разумной ожидаемой прибыли для вашего временного горизонта », — говорит Фальконе.

Реклама за деньги. Если вы нажмете на это объявление, мы можем получить компенсацию. ОбъявлениеСоздайте портфель с помощью уникального инвестиционного опыта.

Public.com позволяет инвестировать в акции, ETF и криптовалюту любой суммой денег. Делитесь идеями в сообществе и получайте доступ к огромному количеству образовательного контента.

Присоединяйтесь сегодня Предложение действительно для жителей США старше 18 лет и требует одобрения аккаунта. Могут быть другие комиссии, связанные с торговлей. См. Public.com/disclosures.

Могут быть другие комиссии, связанные с торговлей. См. Public.com/disclosures.

Инвестировать через Robinhood так же просто, как открыть счет. Все, что вам нужно, это быть 18 лет и старше, иметь действующий номер социального страхования и U.Адрес С.

Если вы новичок в инвестировании, начните с небольшой суммы денег, которую вы готовы проиграть, и придерживайтесь акций и ETF.

Falcone предлагает создать диверсифицированный портфель, включающий не менее пятнадцати акций из разных отраслей и размеров компаний, в отношении которых вы уже провели комплексную проверку. Благодаря дробным акциям вы можете начать инвестировать всего с нескольких долларов.

Когда вы погрузитесь в дело, Фальконе предлагает ознакомиться с инвестиционными новостными сайтами (такими как Money.com!) и своевременный контент от проверенных специалистов по финансовому планированию, таких как она сама. Morningstar.com — еще один хороший ресурс, чтобы быть в курсе результатов деятельности фонда, инвестиционной стратегии и комиссий.

Morningstar.com — еще один хороший ресурс, чтобы быть в курсе результатов деятельности фонда, инвестиционной стратегии и комиссий.

Вы также можете использовать симулятор фондового рынка для создания «практического портфеля», который поможет вам узнать, как рынок колеблется с течением времени, и как выработать здоровые инвестиционные привычки (например, не проверять свой счет миллион раз в день).

Другими словами: научитесь ходить, прежде чем бегать, и найдите время, чтобы понять, что вы на самом деле покупаете и продаете.

Эта история была обновлена, чтобы отразить новости о том, что Robinhood изменил дизайн некоторых анимаций приложения и первоначального публичного предложения компании.

Еще из денег:

Ставки на Уолл-стрит и остановка игры: как Reddit Group может поднять акции

Действительно ли Robinhood бесплатен? Вот 3 способа, которыми инвесторы продолжают платить за торги

Что на самом деле думают 5 инвесторов-миллиардеров о стремительно растущем фондовом рынке

7 лучших способов инвестировать свое время

Мы все согласны с тем, что время дороже денег.

По крайней мере, мы так говорим.

Затем мы поворачиваемся и часами просматриваем плохой телевизор, который нас даже не интересует. Или 45 минут по телефону со службой поддержки, борющейся с оплатой 5 долларов. Или годы отношений или дружбы, из-за которых мы давно перестали чувствовать себя удовлетворенными.

Но я убежден, что мы часто рассматриваем время как самый взаимозаменяемый актив не из-за отсутствия добрых намерений. (Эй, есть еще много чего, откуда это взялось, верно? Не совсем.) Я думаю, что мы просто слишком заняты, чтобы думать об этом, или не думаем, что у нас есть ресурсы, чтобы выделить больше времени в нашей жизни.Но у нас есть ресурсы. Все, что для этого нужно, — это свежий взгляд на то, как мы на самом деле проводим дни, часы и моменты.

Я думал о времени как о материальном активе, во многом напоминающем деньги, и о способах инвестирования нашего времени для получения более высокой прибыли — лучших воспоминаний, большего количества хорошо проведенных часов, даже минут, которые питают нас, а не пролетают незаметно. После долгих исследований, опыта и размышлений, ниже я нашел семь лучших инвестиций, которые вы можете сделать, потратив свое время. Думайте об этом как о вложениях времени в голубые фишки, которые не могут пойти не так, как надо, и которые принесут высокие дивиденды для более полноценной жизни.

После долгих исследований, опыта и размышлений, ниже я нашел семь лучших инвестиций, которые вы можете сделать, потратив свое время. Думайте об этом как о вложениях времени в голубые фишки, которые не могут пойти не так, как надо, и которые принесут высокие дивиденды для более полноценной жизни.

1. Инвестируйте в время, «продлевающее жизнь»

Вложение времени в заботу о своем здоровье — очевидная вещь, которая, безусловно, принесет вам больше времени, буквально — в дни, месяцы, если не годы, потраченные на вашу жизнь. Тем не менее, мы часто воспринимаем свое здоровье как должное, пока не услышим тревожный сигнал. Активно вкладывайте свое время в свое здоровье: правильно питайтесь, регулярно занимайтесь спортом, выспитесь и регулярно посещайте врачей. Также от всей души вкладывайтесь в эти нефизические показатели благополучия: эмоциональное, психическое и духовное здоровье — вы пожнете от них много часов хорошо прожитой жизни.Изучите привычки жителей Голубой зоны из тех регионов мира, где люди живут дольше всего. Какие общие черты образа жизни у них есть? Развитие естественного движения и активности, снижение стресса и принадлежность к религиозному сообществу.

Какие общие черты образа жизни у них есть? Развитие естественного движения и активности, снижение стресса и принадлежность к религиозному сообществу.

2. Вкладывайтесь в «фундамент строительства» времени

Есть такая маленькая поговорка: «стежок времени экономит девять». Найдите время, чтобы сделать правильные стежки, и вы сэкономите много времени, хлопот и, как правило, расходов позже. Стивен Кови ссылается на эту концепцию в книге 7 навыков высокоэффективных людей .По его словам, мы тратим свое время в основном на четыре вида деятельности:

Кови говорит, что большую часть времени мы проводим в разделах 1 и 4, но на самом деле область личностного роста — 2. Если вы тратите больше времени на тушение пожаров, чем на создание правильного фундамента, вы никогда не опередите свой список дел.

Если вы тратите больше времени на тушение пожаров, чем на создание правильного фундамента, вы никогда не опередите свой список дел.

3. Инвестируйте во время «ничего не делать»

Американцы могли бы использовать небольшую дозу «La Dolce Far Niente», или «сладости безделья», что итальянцы и многие другие культуры освоили. В Америке мы не чувствуем, что наше время потрачено с пользой, если только мы не производим или не потребляем, — говорит социальный психолог Роберт В. Левин, автор книги География времени: о темпе, культуре и темпе жизни : что является ограниченной (и, откровенно говоря, стрессовой) перспективой.В других частях света, например в Индии, люди могут наслаждаться обществом друг друга без активности и даже без разговоров. Инвестиции в свободное время поможет нам замедлиться и перейти в другой ритм жизни, в котором ценность времени не измеряется его продуктивностью.

4. Инвестируйте во время «создания системы»

Исследования психологии счастья показали, что небольшие улучшения в вашей жизни приносят счастье в геометрической прогрессии. Например, повесить ключик у двери, чтобы не тратить пять минут каждое утро на поиски ключей.Или переставьте шкаф так, чтобы вы могли все видеть, а не тратить 20 минут каждое утро на то, чтобы решить, что надеть. Или придумать лучшую систему хранения ваших цифровых фотографий или ваших расходов (см. Мой денежный центр LearnVest), чтобы ваше личное время администратора можно было сократить вдвое. Если заранее потратить время на создание более совершенных и организованных систем, то в конечном итоге вы пожнете немало времени.

Например, повесить ключик у двери, чтобы не тратить пять минут каждое утро на поиски ключей.Или переставьте шкаф так, чтобы вы могли все видеть, а не тратить 20 минут каждое утро на то, чтобы решить, что надеть. Или придумать лучшую систему хранения ваших цифровых фотографий или ваших расходов (см. Мой денежный центр LearnVest), чтобы ваше личное время администратора можно было сократить вдвое. Если заранее потратить время на создание более совершенных и организованных систем, то в конечном итоге вы пожнете немало времени.

5. Инвестируйте в «амортизирующее» время

Это одно из тех вложений времени, которые настолько просты, но могут принести такие замечательные результаты в вашей жизни.В знаменитом исследовании «Добрый самаритянин», проведенном в Принстонском университете в 1973 году, исследователи Джон М. Дарли и К. Дэниел Бэтсон поставили раненого на пути нескольких групп людей, чтобы посмотреть, кто остановится и поможет: те, кто опаздывает, те, кто у кого было достаточно времени, и у тех, у кого было достаточно времени, чтобы добраться до места назначения. Они также контролировали религиозную принадлежность людей. Результаты: религиозная принадлежность не повлияла на то, остановился ли человек, чтобы помочь человеку, но то, что человек спешил, оказало огромное влияние.Лишь 10% из тех, кто очень спешил, остановились, чтобы помочь человеку, 45% из тех, кто спешил, остановились, но 63% из тех, кто не спешил, остановились, чтобы помочь. Это означает, что спешка может мешать вам быть тем человеком, которым вы хотите быть — тем, кто остановится и поможет кому-то в нужде. Выделите в своем графике много свободного времени и предотвратите «синдром постоянной спешки» — это отличное вложение в себя и в качество жизни окружающих.

Они также контролировали религиозную принадлежность людей. Результаты: религиозная принадлежность не повлияла на то, остановился ли человек, чтобы помочь человеку, но то, что человек спешил, оказало огромное влияние.Лишь 10% из тех, кто очень спешил, остановились, чтобы помочь человеку, 45% из тех, кто спешил, остановились, но 63% из тех, кто не спешил, остановились, чтобы помочь. Это означает, что спешка может мешать вам быть тем человеком, которым вы хотите быть — тем, кто остановится и поможет кому-то в нужде. Выделите в своем графике много свободного времени и предотвратите «синдром постоянной спешки» — это отличное вложение в себя и в качество жизни окружающих.

6. Инвестируйте в «наслаждение» временем

Недавнее исследование 2010 года, опубликованное Ассоциацией психологических наук, показало, что богатые люди более несчастны, потому что у них более низкая «способность смаковать» (способность усиливать и продлевать положительные эмоциональные переживания), как окунуться в цвета заката или вкус холодного пива. Очевидно, доступ к лучшему в жизни может на самом деле подорвать вашу способность получать удовольствие от маленьких радостей жизни. Неслучайно для того, чтобы насладиться вкусом, нужно замедлиться — потратить несколько дополнительных секунд, чтобы по-настоящему взглянуть на цвет листьев, или медленно жевать, чтобы насладиться текстурой кусочка. Если вы потратите время на то, чтобы насладиться всеми уникальными сенсорными моментами вашего дня, ваши моменты не промелькнут в тусклом тумане.

Очевидно, доступ к лучшему в жизни может на самом деле подорвать вашу способность получать удовольствие от маленьких радостей жизни. Неслучайно для того, чтобы насладиться вкусом, нужно замедлиться — потратить несколько дополнительных секунд, чтобы по-настоящему взглянуть на цвет листьев, или медленно жевать, чтобы насладиться текстурой кусочка. Если вы потратите время на то, чтобы насладиться всеми уникальными сенсорными моментами вашего дня, ваши моменты не промелькнут в тусклом тумане.

7. Инвестируйте во время «оценки времени»

Вы не стали бы продолжать тратить или вкладывать деньги, не оценивая, насколько хорошо дела идут каждый месяц, квартал или год, и то же самое должно относиться к вашему времени.Как часто вы решите подвести итоги, зависит от вас, но хорошей системой может быть:

Эта статья была переиздана с разрешения нашего партнера LearnVest.Дополнительные советы по финансовым и жизненным вопросам, которые являются разумными, смекалистыми и действительно интересными для чтения, можно найти по адресу:

Фото любезно предоставлено Earls37a.

Какая выгода от инвестирования

Легко думать о «сбережениях» как об инвестировании. Хотя эти два понятия часто идут рука об руку, они также работают по-разному.

На практическом уровне экономия означает откладывание денег сегодня для использования в будущем.Это то, что экономисты называют «забытым потреблением». Другими словами, вместо того, чтобы тратить все свои деньги, вы откладываете часть на сберегательный счет на следующий раз.

Savings — разумная отправная точка для инвестирования, поскольку она предоставляет средства, необходимые для покупки ряда различных активов. Однако инвестирование идет еще дальше, помогая вам достичь личных целей с тремя значительными преимуществами.

В то время как сбережение означает откладывание части сегодняшних денег на завтра, инвестирование означает, что ваши деньги работают, чтобы потенциально получить более высокую прибыль в долгосрочной перспективе.Различные классы инвестиционных активов — денежные средства, фиксированная процентная ставка, имущество и акции — обычно приносят разный уровень доходности (который зависит от риска инвестиций).

Сравните эти исторические доходы за последние 30 лет. Как видите…

Активы «роста», такие как акции и недвижимость, исторически имели лучшую общую доходность среди всех классов активов, но также имели более высокие пики и спады. Как инвестор, есть потенциал как для увеличения капитала в долгосрочной перспективе, так и для получения постоянного дохода (например, дивидендов от акций или аренды недвижимости).

«Защитные» активы, такие как фиксированный доход и денежные средства, возможно, не приносили такого же уровня доходности с течением времени, как активы роста, но эта доходность была менее изменчивой, с меньшими пиками и минимумами.

Инфляция — это продолжающийся рост стоимости жизни с течением времени, который может повлиять на наше финансовое благополучие.

Один из способов помочь опередить инфляцию — и получить положительную «реальную» прибыль в долгосрочной перспективе — это инвестировать в активы, которые не только способны приносить более высокий доход, но и предлагают потенциал для роста капитала.

Можно получить дополнительный доход, вложив в качественные вложения.

Доход от ваших инвестиций может быть использован как источник регулярного дополнительного дохода для повседневной жизни. Или вы можете реинвестировать деньги для дальнейшего увеличения (или увеличения) своего богатства.

Суть в том, что экономия важна. В зависимости от вашего аппетита к риску, выгода от инвестирования может означать наличие большего, чем просто «дождливого дня».

Не ждите подходящего момента для вложения лишних денег

Ума ШашикантКогда я встречаю инвесторов, которым уже за 40, я замечаю несколько общих тем в их мышлении.Они рассматривают инвестирование как крупный проект, требующий тщательного планирования. Многие не вкладывают много средств, полагая, что не сделали достаточно задела. Обычно они совершают обычные инвестиционные грехи, например, накапливают акции, и хотят добиться большего.

Их очаровывают сложные, а не простые решения: SIP кажутся скучными. Они хотят лучше взаимодействовать с дистрибьюторами и менеджерами по работе с клиентами, которых они встречают, но не знают, как это сделать. Но больше всего они хотят добиться большего для себя и своих денег.Какие шаги им следует предпринять?

Они хотят лучше взаимодействовать с дистрибьюторами и менеджерами по работе с клиентами, которых они встречают, но не знают, как это сделать. Но больше всего они хотят добиться большего для себя и своих денег.Какие шаги им следует предпринять?

Во-первых, разработайте план по умолчанию для инвестирования сбережений. Из-за стремления правильно инвестировать и делать правильный выбор деньги могут лежать без дела и неиспользованными. Проклятие выбора состоит в том, что мы либо верим, что должно быть что-то лучшее, либо несем сожаление о том, что сделали неправильный выбор. Чтобы избежать этого стресса, мы предпочитаем вообще не действовать. Мы убеждаем себя, что деньги, по крайней мере, в безопасности в банке, а не потеряны при поспешных инвестициях. Неработающие деньги — самое важное проклятие, которое нужно исправить.Сделайте простой план по умолчанию, это не сберегательный счет. Каждый год в апреле выбирайте несколько паевых инвестиционных фондов, акций, облигаций или чего-нибудь еще, что выглядит хорошо. Это не займет больше одного дня. В течение года просто вкладывайте свои излишки в эти варианты. Даже если одни из них не велики, другие все равно окажутся правыми. Вы всегда можете пересмотреть в конце года и внести изменения. Вложение денег важнее, чем выбор идеального вложения. Избавьтесь от стресса при выборе, составив план по умолчанию.Вы не ошибетесь, инвестируя в диверсифицированный фонд акций.

Это не займет больше одного дня. В течение года просто вкладывайте свои излишки в эти варианты. Даже если одни из них не велики, другие все равно окажутся правыми. Вы всегда можете пересмотреть в конце года и внести изменения. Вложение денег важнее, чем выбор идеального вложения. Избавьтесь от стресса при выборе, составив план по умолчанию.Вы не ошибетесь, инвестируя в диверсифицированный фонд акций.

Во-вторых, вашим инвестиционным привычкам не нужно ждать, пока вы наведете порядок в вашем доме. Многие инвесторы предпочитают сначала собрать все свои документы. Когда они думают об инвестировании, на первый план выходят действия по очистке. Продажа тех бесполезных денег, которые не работают, возвращение тех забытых депозитов в почтовых отделениях, обновление тех фолио паевых инвестиционных фондов, охота за этим PF от первого забытого работодателя, поиск того банковского счета, на котором лежат некоторые деньги, — все это задачи, которые приходят на ум, когда думаешь об инвестировании. Не позволяйте этим обременительным задачам утомлять вас. Вы все равно можете начать. И потихоньку работайте над этими прошлыми грехами на стороне и со временем.

Не позволяйте этим обременительным задачам утомлять вас. Вы все равно можете начать. И потихоньку работайте над этими прошлыми грехами на стороне и со временем.

В-третьих, не ждите, чтобы всегда делать все правильно. Информированные инвесторы в возрасте от 40 лет знают, что их банкиры получают комиссию с инвестиций и не очень заботятся о своем менеджере по работе с клиентами. Они также знают, что найти хорошего независимого финансового консультанта непросто. Они знают, что брокерские конторы могут давать рекомендации, которые могут пойти не так. Они понимают, что все IPO не принесут денег.Это знание о том, что не так в индустрии финансовых услуг, может привести к желанию только лучшего. Идеальная картинка в их сознании мешает быстрой реализации.

Многие мои друзья убеждены, что они будут инвестировать напрямую в паевой инвестиционный фонд, чтобы сократить расходы, и будут тщательно выбирать эти фонды и управлять ими. Но у них нет времени и энергии, чтобы действовать в соответствии с этим желательным подходом к инвестированию, и их деньги лежат в сберегательной кассе. Важно реализовать инвестиционный план и не слишком беспокоиться о его совершенствовании.Это нормально — платить некоторые комиссии и расходы, чтобы пользоваться преимуществами инвестирования.

Важно реализовать инвестиционный план и не слишком беспокоиться о его совершенствовании.Это нормально — платить некоторые комиссии и расходы, чтобы пользоваться преимуществами инвестирования.

В-четвертых, прежде всего сделайте свою инвестиционную стратегию и принципы. После того, как вы это сделаете, будет легче оценить свой выбор. Сорокалетний человек, испытывающий чувство вины, который знает, что нужно что-то делать с накопленными сбережениями, может в конечном итоге принять несколько опрометчивых решений, когда его поддержат друг или коллега. Спустя месяцы ожидания идеального занятия и систематического его выполнения наш друг может в конечном итоге зарезервировать этот новый сайт на окраине города или подписаться на дорогостоящую PMS.Все инвестиции предлагают уникальное сочетание дохода, прироста капитала и ликвидности. Это три разных результата, и каждый из нас должен пойти на компромисс, исходя из наших потребностей и обстоятельств. На мой взгляд, у 40-летних, которые имеют стабильный доход и ПФ, уже есть достаточный доход, приносящий вложения. Им нужны инвестиции в рост, и портфель акций — лучший выбор. Этот портфель легко построить, используя комбинацию паевых инвестиционных фондов, прямого инвестирования, фондов PMS и PE в таком порядке, как простота, затраты, доходность и риск.Найдите время, чтобы решить, что вам нужно, а затем примите решения, соответствующие этой стратегии.

Им нужны инвестиции в рост, и портфель акций — лучший выбор. Этот портфель легко построить, используя комбинацию паевых инвестиционных фондов, прямого инвестирования, фондов PMS и PE в таком порядке, как простота, затраты, доходность и риск.Найдите время, чтобы решить, что вам нужно, а затем примите решения, соответствующие этой стратегии.

В-пятых, не стоит недооценивать то, что у вас может получиться. У успешных 40-летних людей впереди еще 20 лет пикового карьерного роста. Многие из них реализуют свой потенциал в своей профессии, зарабатывая намного больше, чем они думали. Важно помнить об этом, пока не стоит вкладывать несколько сотен миллионов долларов сегодня. Ваше личное богатство может преумножиться до приличной суммы, так что беспокоиться о правильном времени может быть излишним.Когда мне было 40 лет, Sensex был на 3000 уровнях, и когда я инвестировал в рынок, который вырос на ожиданиях улучшения ситуации и рухнул, когда США вторглись в Ирак, мои друзья беспокоились о моем выборе времени. Сегодня я знаю, что вложение моих излишков в капитал, не беспокоясь о сроках, — вот что мне помогло. Деньги, которые вы сэкономите сегодня, покажутся вам очень важными, но вы должны сосредоточиться не на их нынешней стоимости, а на их потенциальной будущей стоимости, если вы не позволите им бездействовать.

Сегодня я знаю, что вложение моих излишков в капитал, не беспокоясь о сроках, — вот что мне помогло. Деньги, которые вы сэкономите сегодня, покажутся вам очень важными, но вы должны сосредоточиться не на их нынешней стоимости, а на их потенциальной будущей стоимости, если вы не позволите им бездействовать.

Когда дело доходит до инвестирования, нет необходимости делать все сразу или делать это до того, как вы начнете инвестировать.Это все равно, что садиться на лодку в реку и наслаждаться путешествием. Достаточно просто основ, а все остальное вы придумаете по ходу дела. Не сидите на берегу, ожидая идеального момента.

Автор — председатель Центра инвестиционного образования и обучения.

Сколько денег вам нужно, чтобы жить на проценты?

У большинства взрослых есть цель построить достаточно яйца, чтобы с комфортом уйти на пенсию. Однако выход на пенсию стал более сложной задачей, связанной с личными финансами, с более высокой средней продолжительностью жизни, меньшим доступом к гарантированному доходу и пенсионным пособиям социального обеспечения, сталкивающимся с проблемами финансирования.

Вам нужен стратегический план, и чем раньше вы его составите, тем лучше. Когда придет время уходить с работы, вам может быть интересно, возможно ли жить за счет процентов, которые вы накапливаете со своих сберегательных и инвестиционных счетов.

Короткий ответ — да, но есть несколько факторов, которые вам нужно спланировать, чтобы добиться успеха. В этом руководстве рассказывается, как жить за счет процентных доходов и сколько вам может потребоваться отложить для достижения этой цели.

В этом руководстве :

Сколько денег вам нужно, чтобы жить на проценты

Первый шаг в выяснении того, можете ли вы жить за счет своих инвестиций и сбережений, — это определить, сколько вам нужно для покрытия ваших расходов.В некотором смысле это начинается с работы в обратном направлении. Начните с расчета стоимости ваших текущих необходимых и желаемых расходов. Обязательные расходы относятся к таким предметам первой необходимости, как жилье, здравоохранение и питание. Желаемые расходы — это предметы роскоши, такие как путешествия, развлечения и имущество.

Желаемые расходы — это предметы роскоши, такие как путешествия, развлечения и имущество.

После того, как вы определите свой идеальный ежемесячный или годовой доход, вы сможете более точно предсказать, сможет ли ваше текущее состояние поддерживать его в течение длительного периода времени.

Одна из причин, по которой работа в обратном направлении может показаться сложной, связана с большей продолжительностью жизни, которая у всех нас.Достижения современной медицины и технологий в области здравоохранения продлевают продолжительность жизни. Это означает, что вашего состояния может хватить на значительный период, возможно, через 20 или 30 лет после того, как вы уволитесь с работы. Умножение количества ожидаемых лет на пенсии на годовой денежный поток может помочь определить, достаточно ли ваших текущих сбережений и инвестиций для комфортного выживания.

Кроме пенсионных сбережений и инвестиций, вам также следует учитывать доход. Социальное обеспечение по-прежнему действует почти для всех американских рабочих, но его размер зависит от вашего дохода и даты рождения. Вы можете оценить свое социальное обеспечение, посетив веб-сайт SSA или просмотрев выписку из социального обеспечения, которую вы получите по почте.

Вы можете оценить свое социальное обеспечение, посетив веб-сайт SSA или просмотрев выписку из социального обеспечения, которую вы получите по почте.

Если вы ожидаете пенсии или другой выплаты при выходе на пенсию, оцените эти потоки доходов также как часть своего пенсионного дохода. Эти оценки могут показаться ошеломляющими, но финансовые консультанты всегда готовы помочь вам.

Уравновешивание риска и вознаграждения

При рассмотрении инвестиций и сбережений, а также интересов, которые могут вам понадобиться для комфортной жизни на пенсии, продумайте спектр рисков.Подумайте об инвестициях, падающих на прямую линию, причем один конец — это инвестиции с низким или нулевым риском, а другой конец — инвестиции с высоким риском.

Сберегательные счета с высокой процентной ставкой, депозитные сертификаты и некоторые облигации относятся к нижней части диапазона, в то время как акции, недвижимость и альтернативные инвестиции относятся к группе высокого риска. С большим риском у вас есть возможность получить больше вознаграждения в виде процентов, дивидендов или роста.

С большим риском у вас есть возможность получить больше вознаграждения в виде процентов, дивидендов или роста.

Однако больший риск означает, что вы потенциально можете потерять свои вложения.Инвестиции с меньшим риском обеспечивают стабильную и безопасную прибыль, но по гораздо более низкой ставке, чем варианты с более высоким риском.

Если вы планируете жить за счет процентных доходов, важно управлять этими рисками в соответствии с вашими потребностями в доходах и общей терпимостью к колебаниям счета.

Создание разнообразного портфолио

Большинство финансовых экспертов рекомендуют инвесторам и вкладчикам создавать разнообразный портфель, уравновешивающий различные инвестиции с разным уровнем риска. Это означает объединение различных активов, обеспечивающих разный уровень доходности.

Диверсификация — один из основополагающих аспектов инвестирования, и он становится гораздо более важным, когда вы планируете жить только за счет процентов. Хотя это ключ к успеху долгосрочных инвестиций для многих людей, для этого часто требуется помощь профессионала.