Как вести семейный бюджет, чтобы не доводить до развода

Правильное ведение бюджета не может сделать счастливую пару еще счастливееЯ всегда считала себя карьеристкой, и даже когда на вопрос «Выйдешь ли ты за меня?» отвечала «Да», то не думала, что мне придется записаться в безработные домохозяйки. Но как сказал Джон Леннон: «Жизнь – это то, что происходит, пока мы строим другие планы».

Во время карантина я потеряла работу и долго не могла найти новую. И первая же попавшаяся должность чуть не помогла мне вылететь из университета на выпускном курсе. Короче говоря, с момента свадьбы я целых полгода перебивалась на 5-6 тысячах, которые получала во время подработок. В один момент, не выдержав, подошла к мужу и сказала: «Я так больше не могу. Давай с этого момента все доходы делить пополам». Он колебался где-то с минуту, а затем согласился.

Так началось наше совместное ведение бюджета.

Финансовая романтика

Как бы ни была крепка личность человека, тверд характер и бескорыстна любовь, он все равно нуждается в деньгах.

В традиционной патриархальной семье, где муж зарабатывает, а жена воспитывает детей и ухаживает за домом, все понятно. Работа мужчины – приносить деньги, работа жены – вести хозяйство. Но, если заглянуть в историю, то сразу становится заметно, что на практике такое могли себе позволить только обеспеченные люди.

Менее обеспеченные делили все поровну: крестьяне – и мужчины, и женщины – служили более обеспеченным людям, и быт вели вместе, каждый по мере возможности.

Способы ведения семейного бюджета

Когда люди решают съехаться, то первый вопрос, которым они задаются – как вести финансы. И если сначала в приоритете справедливость распределения бюджета, то потом, когда возникают первые финансовые трудности, справедливость отходит на второй план.

Совместное ведение

Однажды пожилая соседка рассказывала мне про своего мужа. Работали оба, а финансы распределяла только она. Однажды она сказала: «Так ты возьми свою долю-то», а он ответил: «Ой, не надо, пусть у тебя будут, а то я все потрачу на всякую ерунду». Они прожили долгую счастливую жизнь, ведь обоих такое положение вещей устраивало.

Они прожили долгую счастливую жизнь, ведь обоих такое положение вещей устраивало.

Совместное ведение было довольно распространено в советских семьях. Оба супруга приносили в семью доход и распоряжались средствами вместе. Деньги просто складывались «в общую кучу», и муж и жена распоряжались заработком вместе. Иногда решать, куда уйдут деньги, мог только один из супругов.

В идеале любая средняя и крупная покупка обсуждается между партнерами, а личные деньги – это только карманные расходы (на проезд и кофе).

Раздельный бюджет

Сегодня это довольно модный способ распределять финансы. С первого взгляда может показаться, что супруги живут, как соседи по комнате: каждый распоряжается своими деньгами, а за аренду и еду платят пополам, но это не совсем так. Если у супругов одинаковая зарплата, то такой способ полностью оправдан, однако если она отличается – могут возникнуть проблемы.

К примеру, у мужа зарплата 50 тыс. , а у жены 30. Они взяли ипотеку с выплатами 40 тыс. в месяц и решили делить их пополам. Тут сразу же возникает проблема: муж, отдавая 20 тыс. все еще остается при своих 30, а жена же вынуждена довольствоваться 10 тысячами.

, а у жены 30. Они взяли ипотеку с выплатами 40 тыс. в месяц и решили делить их пополам. Тут сразу же возникает проблема: муж, отдавая 20 тыс. все еще остается при своих 30, а жена же вынуждена довольствоваться 10 тысячами.

Супруги – не соседи, и для них нормально идти на уступки. Рационально будет, если супруг оплачивает большую часть ипотеки, оставляя жене меньшую. Например, он будет выплачивать 30 тыс., а она – 10. Тогда у обоих на личные расходы остается по 20.

Смешанный или долевой

Из названия становится ясно, что это своеобразный микс из первых двух способов. На самом деле, большинство приходит именно к такому варианту.

В нем часть доходов складываются, остальные остаются у каждого из партнеров на личные расходы и инвестиции.

В течение 9 месяцев, пока я училась, муж оставлял часть доходов на своем сберегательном счету, а остальное делил пополам. Со своих подработок я также отдавала ему половину, которой, конечно же, было довольно мало. На самом деле такое положение вещей меня очень смущало, он же ни сказал ни слова.

Однажды я все же спросила: «Как ты так можешь? Если бы кто-то забирал себе половину моей зарплаты, я бы просто так это не оставила». Он ответил: «Все просто – если ты не получишь диплом, твой отец меня не простит».

Баланс между справедливостью и практичностью

У каждого есть свой идеал семьи: кому-то по вкусу, когда мужчина – кормилец, который приносит домой сотни тысяч, а женщина – домохозяйка, которая встречает своего добытчика с работы при полном параде, с горячими пирожками и счастливой улыбкой.

Кому-то комфортно делить все поровну: осознавать, что и вы, и ваш супруг добились успеха в карьере, бывает очень приятно. Но сотни тысяч зарабатывает не каждый, кто хочет, как и по карьерной лестнице не взбегают по щелчку пальцев.

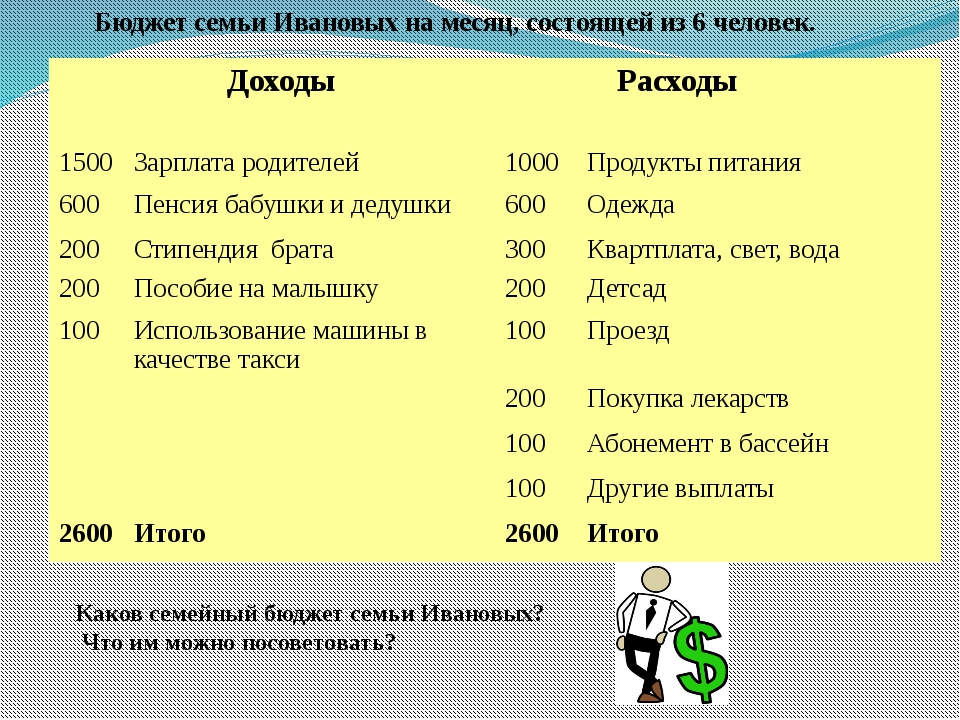

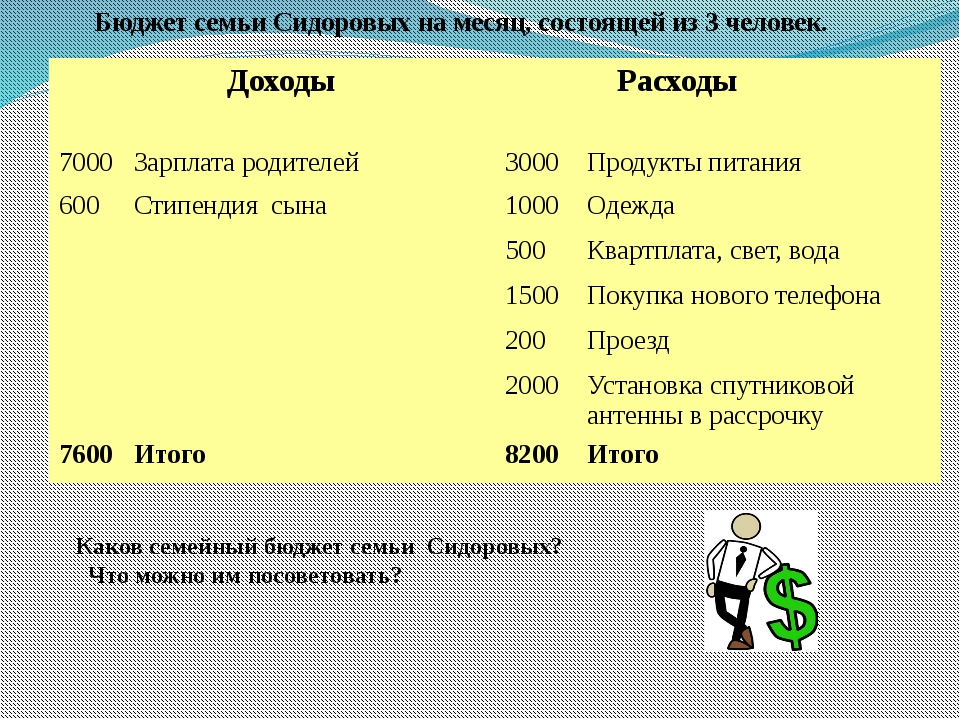

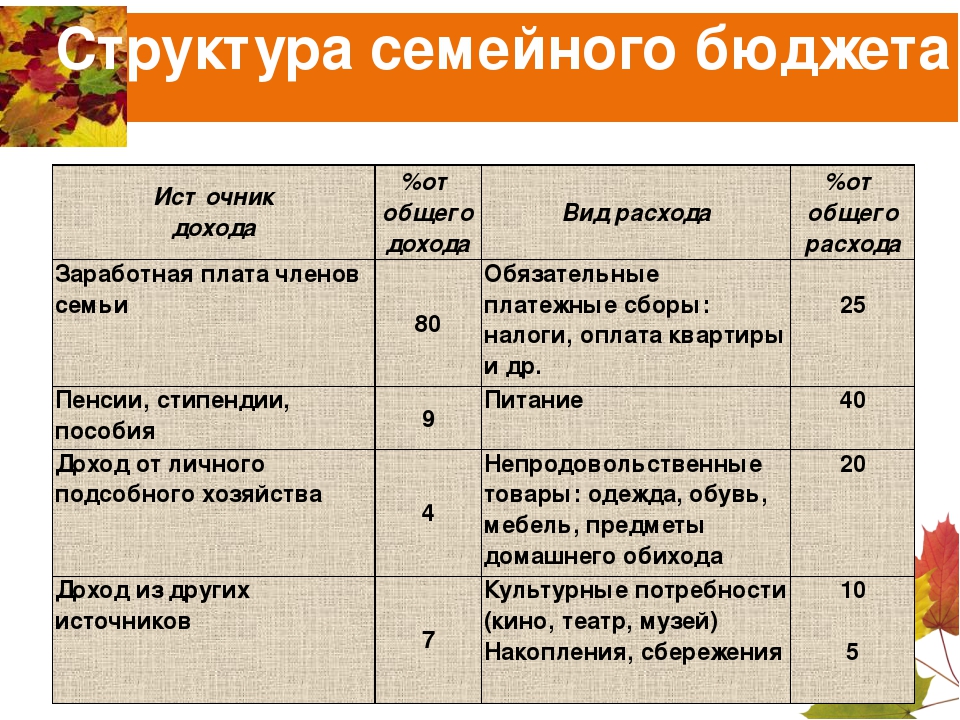

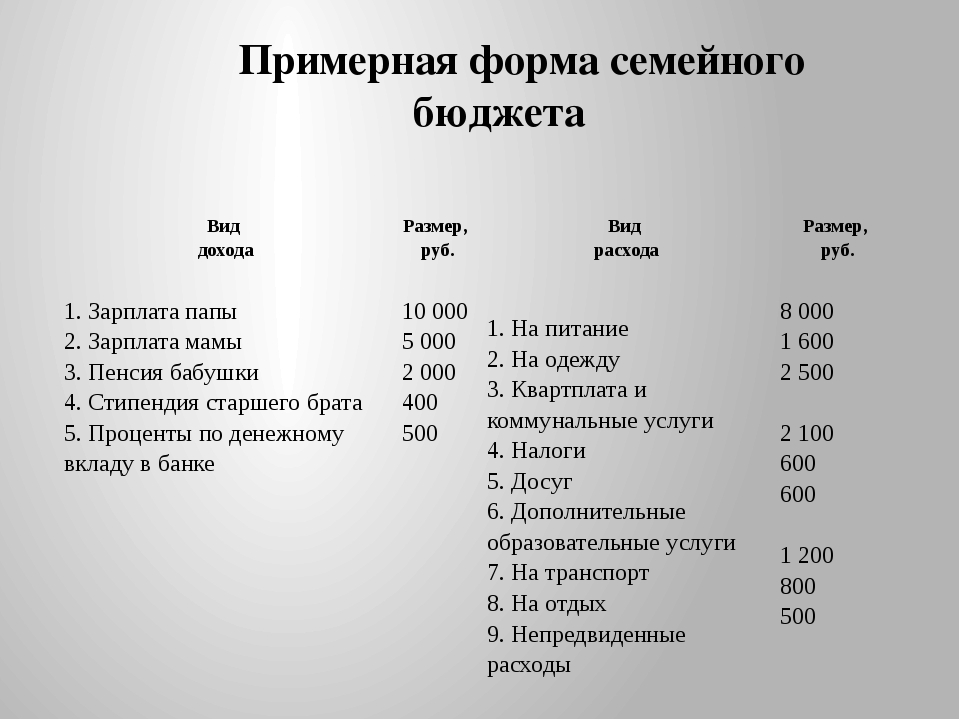

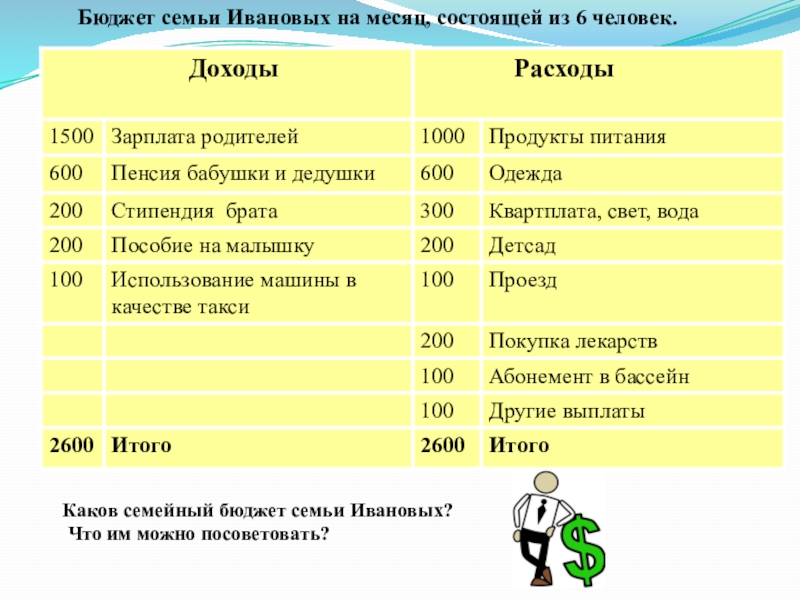

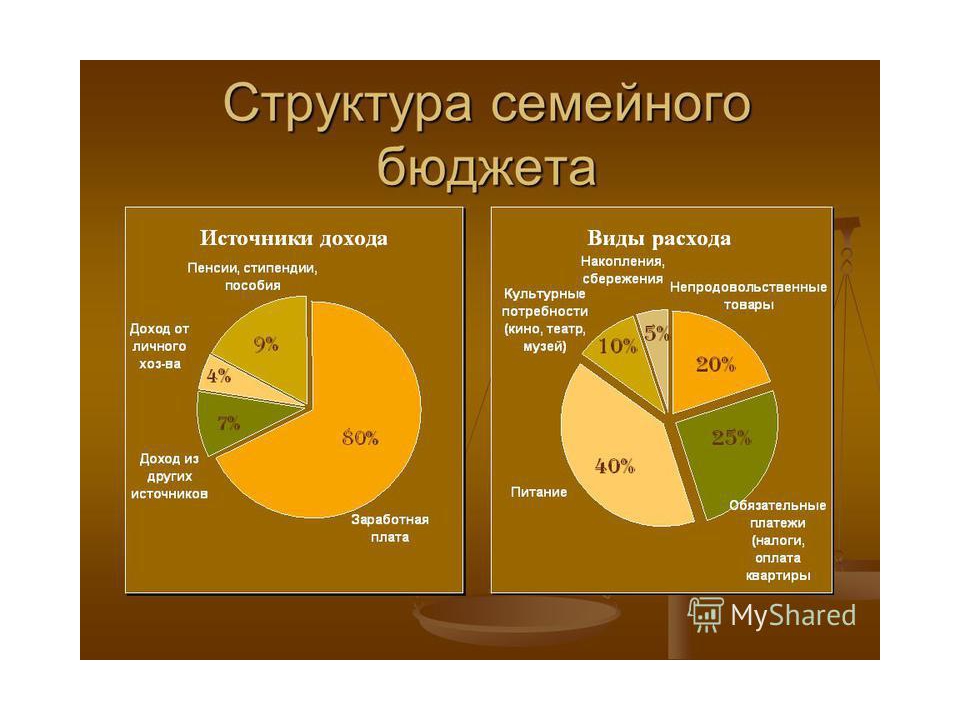

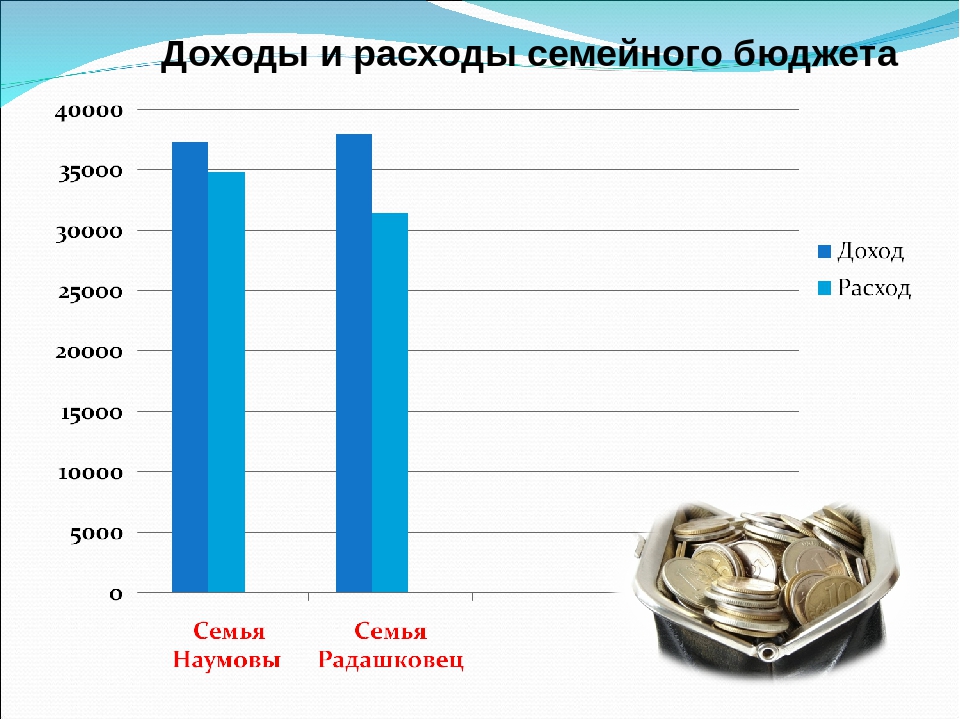

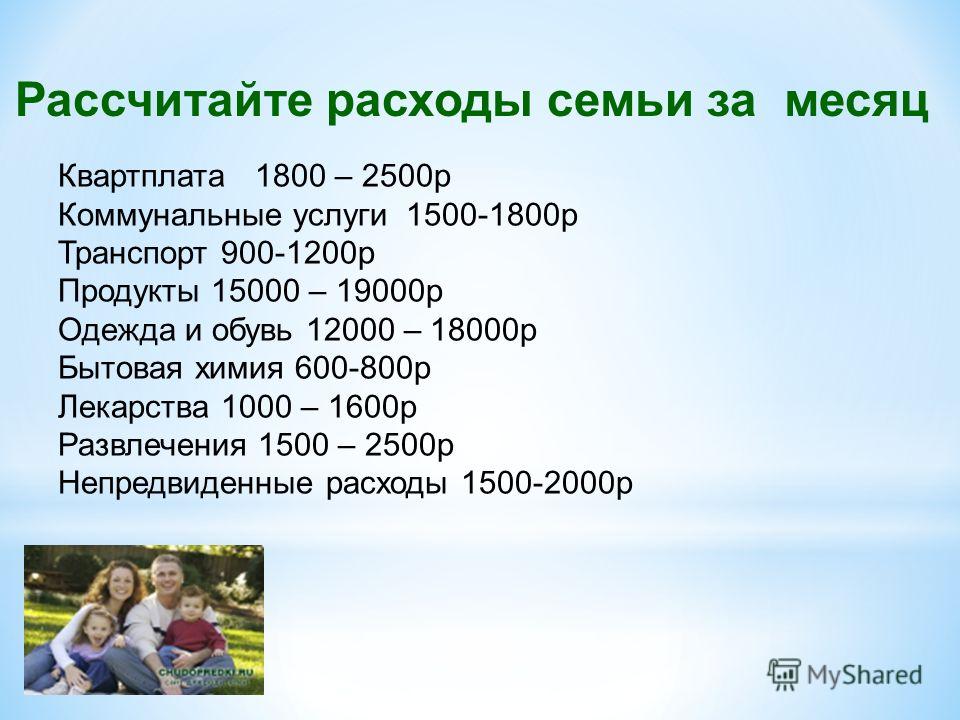

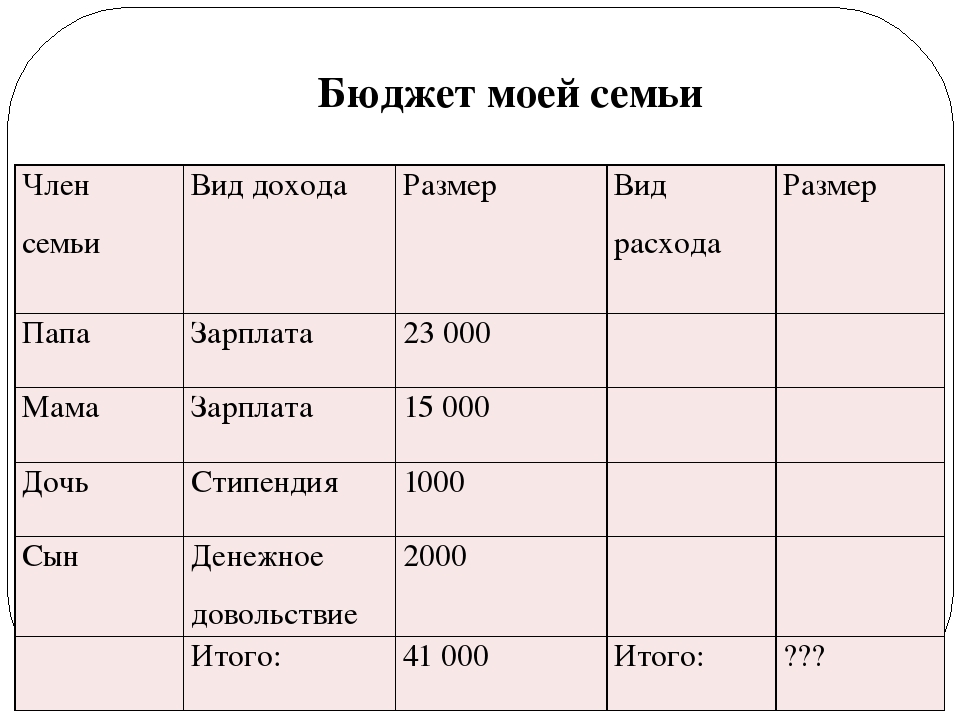

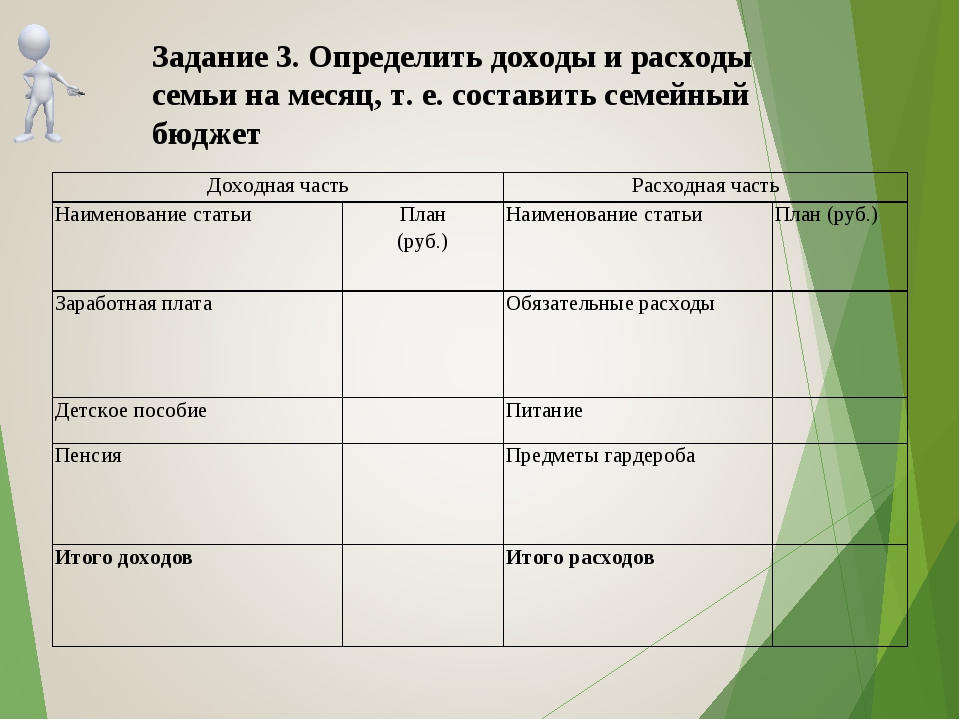

Давайте рассмотрим примеры семейного дохода и решим, какой и кому подойдет лучше.

- Жена – учительница, муж – многообещающий писатель. У них есть пятилетний сын и ипотека. Доходы жены регулярные, но небольшие, супруга – большие, но с неизвестной периодичностью (творческий кризис, сложность романов и человеческая лень). Как им поступить в таком случае?

|

Совместный бюджет |

В таком случае у каждого из супругов всегда будут деньги. Иногда меньше, чем нужно, иногда больше, но будут. |

|

Раздельный бюджет |

Если, к примеру, писатель получил за книгу 140 тыс. (которую писал в течении полугода), а жена – 30 за каждый месяц, то, выплаты по ипотеке, ребенок и остальные расходы будут целиком на ней. Супруг же, первые полгода вынужден будет ходить без денег, а после того, как его книгу издадут, начнет купаться в роскоши, сделав 1-2 выплаты по ипотеке. После они вновь погрузятся в нищету, до момента издания новой книги (дата неизвестна). |

|

Долевой бюджет |

Допустим, расходы супругов – 15 тыс. в месяц. Он, получив гонорар за книгу, откладывает деньги на несколько месяцев вперед (выплаты по ипотеке + на ребенка). Она, получая зарплату, откладывает какую-то сумму (по мере возможности) на этот же счет, на случай, если супруг не успеет написать новую книгу до того, как деньги закончатся. Свою же зарплату она делит с мужем пополам – какую-то часть оставляя себе, какую-то отдает ему. Это – личные деньги каждого. |

- Муж зарабатывает 60 тыс. в месяц. Его молодая супруга ждет ребенка и не работает. Доход у нее тоже есть: она сдает квартиру на окраине города за 20 тыс. в месяц.

|

Совместный бюджет |

В распоряжении у молодой семьи 80 тыс. в месяц – на оплату счетов, ремонта и мебели откладывают вместе, раздельные деньги – только на карманные расходы. |

|

Раздельный бюджет |

Муж и жена оплачивают счета вместе; у него остаются 30-40 тыс. на себя, у нее – 5-10. |

|

Долевой бюджет |

Муж в основном оплачивает счета, а остальное тратит на себя. Жена оставляет свои деньги у себя – в будущем, когда ее доходы увеличатся, она также будет приносить деньги в семью. (Вынашивание, роды и уход за ребенком, позволю напомнить – тоже тяжелый труд) |

- Жена – феминистка. Муж любит ее такой, какая она есть. Зарплата у обоих примерно одинаковая – 32 и 30 тыс., работу по дому выполняют вместе, но у супруги есть пожилой французский бульдог, страдающий астмой. Он нуждается в дорогом лечении и на дух не переносит второго хозяина. Хозяин относится к этому с взаимностью.

|

Совместный бюджет |

У семьи на руках 60 тыс. |

|

Раздельный бюджет |

Супруги оплачивают счета вместе, девушка платит за бульдога сама, парень готов смириться с тем, что чувствительный пес живет в его доме. Остальные деньги у каждого свои. |

|

Долевой бюджет |

Каждый в семье отдает часть своих денег в общий бюджет и вместе копят на квартиру. Остальные деньги делятся на личные расходы. Мужу предоставляется добровольный выбор – платить за бульдога или нет. |

Как известно, сколько людей — столько и мнений. Поэтому мы предлагаем самостоятельно решить, какой из вариантов лучше подходит именно вашей паре.

К тому времени как я получила диплом и наконец-то нашла работу, я была так признательна супругу, что первую же зарплату полностью отдала ему, оставив себе немного денег на карманные расходы. Он был безумно рад, а меня перестало глодать чувство вины.

Он был безумно рад, а меня перестало глодать чувство вины.

С тех пор мы частично изобрели собственный вариант ведения семейного бюджета. У нас есть четыре банковские карты: одна моя, одна его, и две общие, прикрепленные к одному счету. Каждый раз, получая аванс или зарплату, мы откладываем какую-то сумму на общий счет. Остаток мы делим пополам и оставляем у себя. Так каждый копит на то, что считает нужным, а размер карманных расходов у нас одинаковый.

Ссориться нельзя мириться

Кто-то говорит, что из-за денег семья может развалиться, но они ошибаются. Деньги могут стать причиной ссоры, и не одной, но не той самой проблемой, из-за которой люди, создавшие семью, расходятся.

И все же плохое ведение финансов способно разобщить супругов. Но возникает оно не из-за неправильно выбранного способа ведения бюджета, а из-за банальной непорядочности в отношении денег.

В жизни каждого человека время от времени могут случаться ситуации, когда он оказывается неправ. Иногда, понимая это, он может просто-напросто не знать, как выйти из этой ситуации. А порой, просто не осознавать, что делает не так.

Иногда, понимая это, он может просто-напросто не знать, как выйти из этой ситуации. А порой, просто не осознавать, что делает не так.

Сейчас мы попробуем свежим взглядом разобрать самые распространенные ошибки и предложить вариант решения проблемы. А заодно предостеречь тех, кто только начинает вести совместный бюджет.

Ошибки совершают все. Вопрос в том, кто и как их исправляет- Тратить больше, чем вторая половинка

Когда один партнер ходит пешком, чтобы сэкономить на проезде, а второй покупает кофе в кофейне, потому что он вкуснее, чем растворимая бурда из баночки в домашнем буфете, то возникает ощущение несправедливости. Но когда есть четкое разделение: «это твое – а это мое», становится безразлично, как партнер тратит свои деньги.

Если один не экономит, потому что не хватает силы воли – можно целиком поручить ведение финансов партнеру, а у себя держать только деньги на карманные расходы.

- Скрывать свои доходы

Представим ситуацию: муж отдает супруге часть зарплаты и не говорит об этом. Денег не хватает, и супруга постоянно берет подработки, жертвует своими хобби, здоровьем и отдыхом, чтобы обеспечить детей необходимым. Так они живут годами. Однажды она узнает о секрете мужа. Следующий шаг – собрать вещи и уехать с детьми к маме. Она даже не дает супругу шанс объясниться, не отвечает на звонки, а видя на улице, игнорирует.

Денег не хватает, и супруга постоянно берет подработки, жертвует своими хобби, здоровьем и отдыхом, чтобы обеспечить детей необходимым. Так они живут годами. Однажды она узнает о секрете мужа. Следующий шаг – собрать вещи и уехать с детьми к маме. Она даже не дает супругу шанс объясниться, не отвечает на звонки, а видя на улице, игнорирует.

Что делать, если вы скрываете доходы? Ответ разочаровывающе прост – не скрывать. Герои нашей истории уже не смогут решить проблему – обида слишком сильна. Но если скрытный партнер не дошел до этой точки, лучше рассказать об утаиваемых доходах. В зависимости от размера вины второй половине может быть просто без разницы, или она позлится и простит.

- «Твоя зарплата больше моей»

Эту проблему мы разобьем на две части.

1. Зависть

Когда зарплата мужчины больше зарплаты женщины, это кажется нормальным. Но если зарплата жены больше доходов мужа, это сильно бьет по самооценке последнего. Что делать в такой ситуации?

Есть два варианта: мужу найти другую, более высокооплачиваемую работу, второй – смириться, как в итоге поступил вспыльчивый, но отходчивый Гоша из киноленты «Москва слезами не верит».

Часто женщины с более высоким доходом стараются не упоминать об этом или вообще притвориться, что их доход равен. Этот вариант, конечно, тоже может сработать, но, если проблема есть, то нужно ее решать, а не притворяться, будто все в порядке.

2. Насилие

Если у вас отнимают деньги без вашего разрешения; если вас полностью обеспечивают, не давая возможности зарабатывать и попрекают этим; если вам просто не дают работать, заставляя заниматься домашними делами, потому что вы женщина, и так «правильно», ответ один – уходить.

Насилие – это насилие, в любой форме. И если человек позволяет себе такое, вряд ли у ваших отношений есть светлое будущее.

- Ничего не обсуждать

В отношениях нужно быть открытым для диалога, нужно уметь правильно спорить (адекватно приводить аргументы, не переходя на личности и решая вопрос) и идти на компромисс. Даже если вы приучены решать проблемы самостоятельно, не стоит этого делать. Вторая половинка всегда может помочь – и морально, и финансово.

Влюбляясь, мы готовы свернуть все горы на свете. В крови бушуют гормоны, сердце стучит от адреналина, а мозг практически тупеет (и тому есть научное подтверждение). Но спустя время наваждение проходит. И наступает разочарование. Тогда люди оказываются на распутье: кто-то уходит, кто-то молча терпит, а кто-то выбирает…любить.

Как сказал известный философ: «Настоящая любовь – это выбор». И он прав, ведь только благодаря любви, которую два взрослых человека выбрали сами, они могут построить крепкую семью: вырастить счастливых детей, построить уютный дом и достичь небывалых высот в карьере.

Взаимопонимания вам!

Как планировать семейный бюджет, если вы не пользуетесь гаджетами

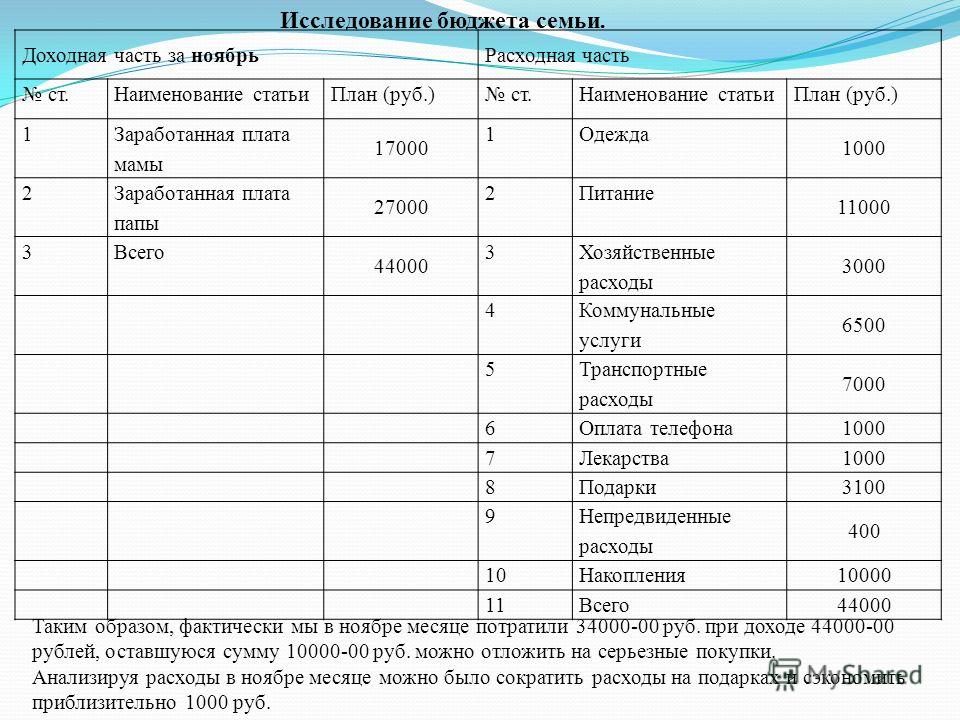

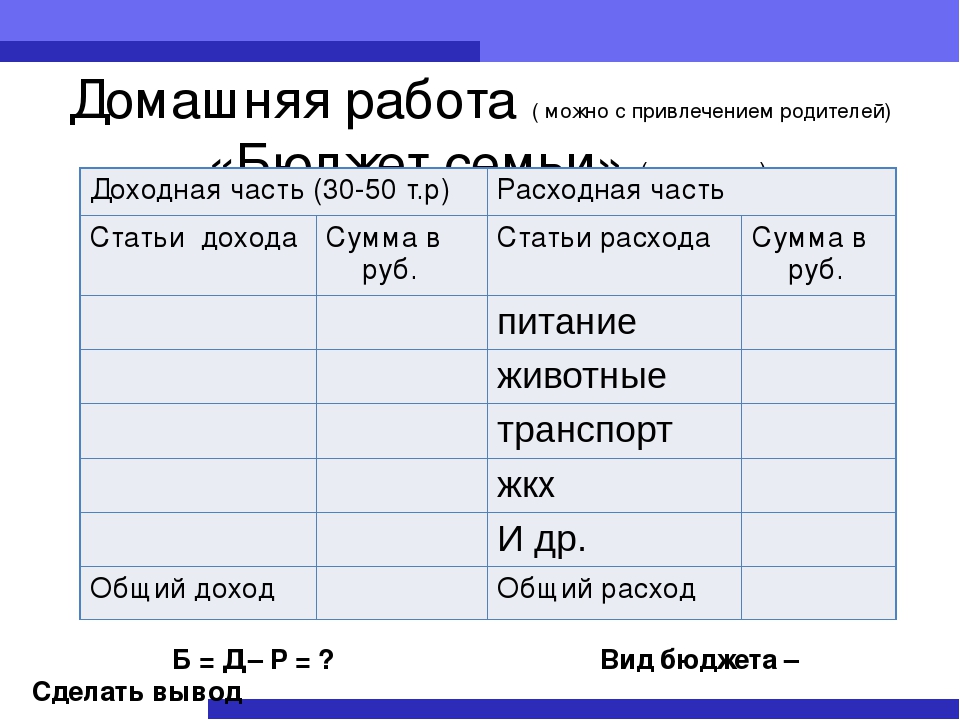

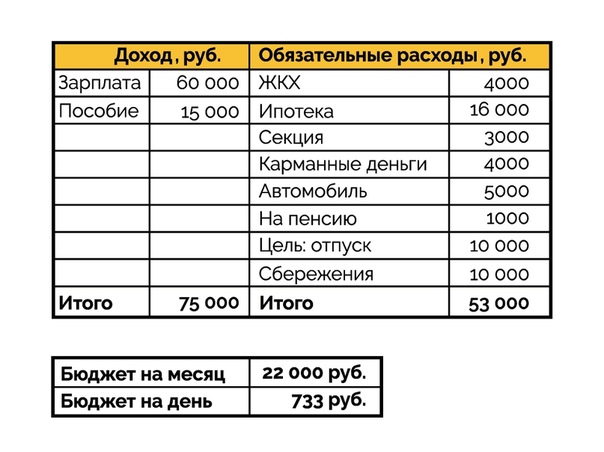

Мы уже рассказывали о том, как планировать бюджет с помощью приложений, но есть и другие способы, при которых смартфон вам вообще не понадобитсяОпределите доходы и расходы

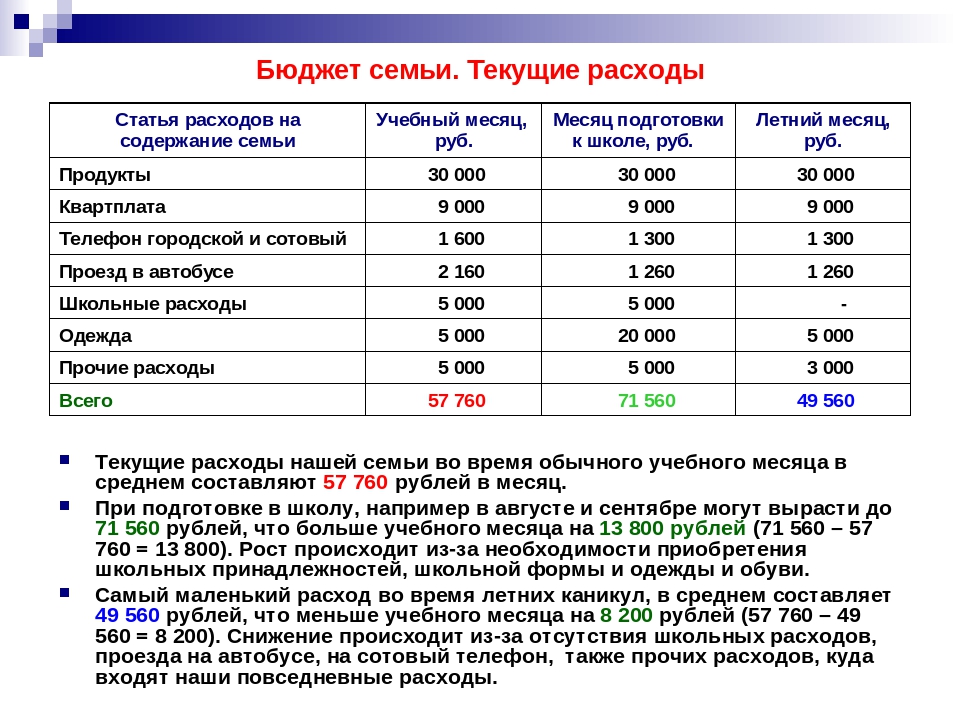

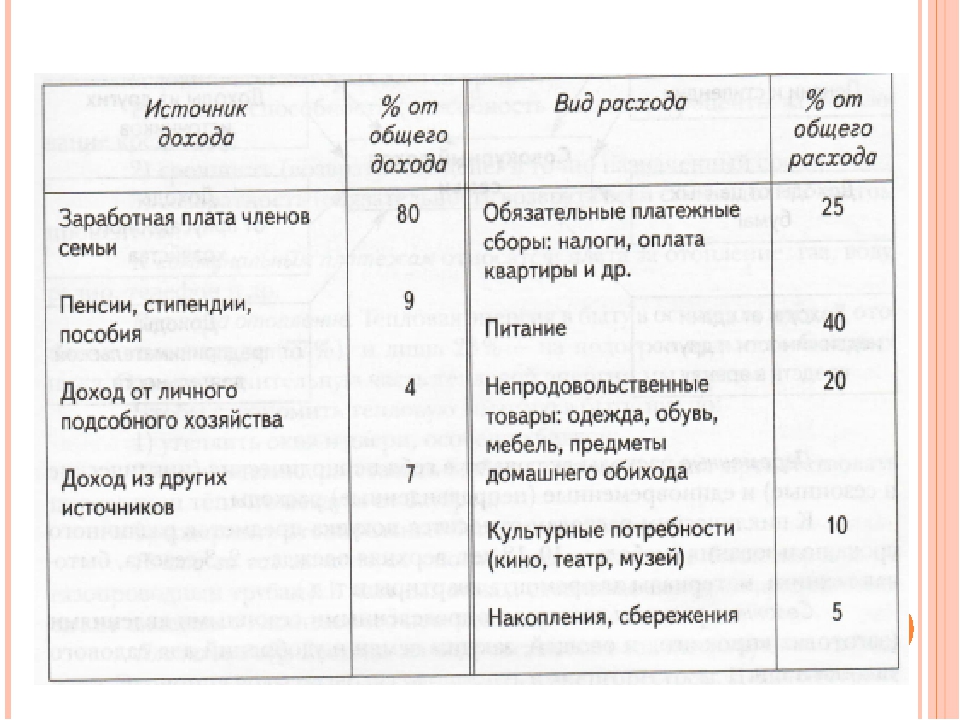

Самый первый и довольно очевидный шаг — нужно понять какое количество денег вы зарабатываете за календарный период (обычно месяц). Это проще определить, если вы работаете на одной работе и получаете фиксированную зарплату. Если вы фрилансер, придется задокументировать сколько денег вы получаете каждый месяц. Это поможет вам понять, с какими цифрами вам придется работать, каков ваш средний доход, в каких случаях вы получаете больше среднего, в каких — меньше.

Это проще определить, если вы работаете на одной работе и получаете фиксированную зарплату. Если вы фрилансер, придется задокументировать сколько денег вы получаете каждый месяц. Это поможет вам понять, с какими цифрами вам придется работать, каков ваш средний доход, в каких случаях вы получаете больше среднего, в каких — меньше.

Ваш ежемесячный доход должен отражать только то, что вы приносите домой после уплаты налогов. Если вам возвратят сумму удержанного налога, вы сможете делать с ней все, что захотите, но позже. Во время планирования бюджета лучше учитывать сумму «нетто».

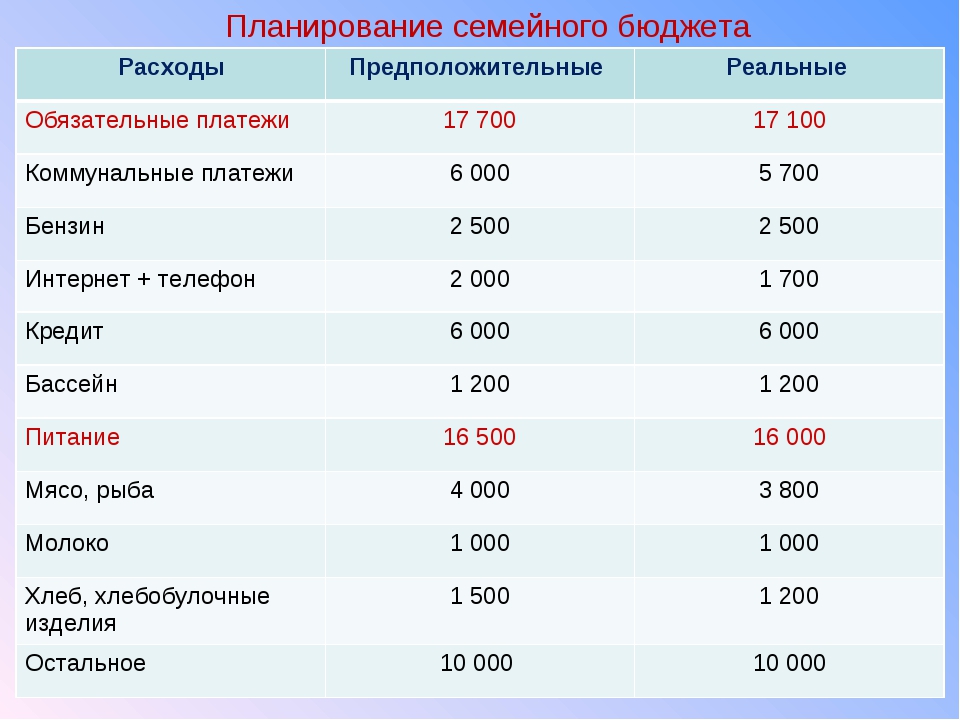

Эксель

Чтобы делать даже сложные подсчеты, вам поможет стандартный «Эксель». Вы можете создать обычную таблицу, которая просто и ясно будет давать информацию о том, сколько вы зарабатываете и тратите каждый месяц в течение календарного года. Ее можно сделать более «умной» — разбить верхний ряд ячеек на 12 месяцев, а столбец — на группы расходов. Лучше сделать так, чтобы эти группы были более подробными. К примеру, рубрику «развлечения» можно разбить на «кино», «книги» и так далее, в зависимости от ваших потребностей и интересов.

К примеру, рубрику «развлечения» можно разбить на «кино», «книги» и так далее, в зависимости от ваших потребностей и интересов.

Отдельно пропишите ежемесячные расходы — страховки, коммунальные платежи, интернет.

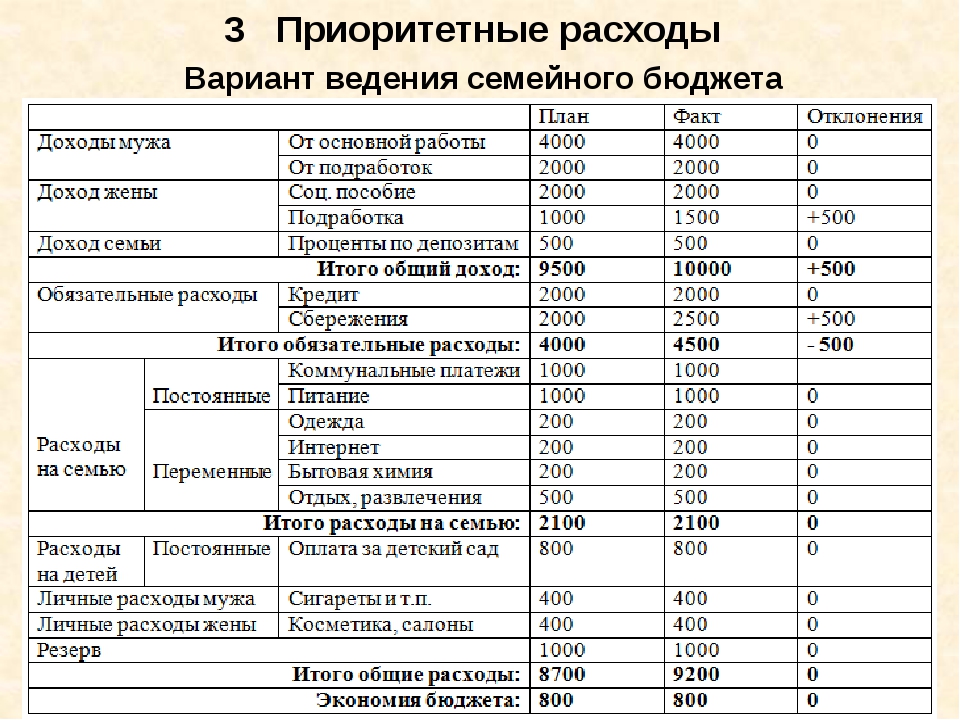

Пример аккуратной таблицы для домашней бухгалтерии можно найти в интернете (иногда авторы дают возможность воспользоваться их шаблонами). Например, такая таблица есть тут.

«6 конвертов» и другие лайфхаки

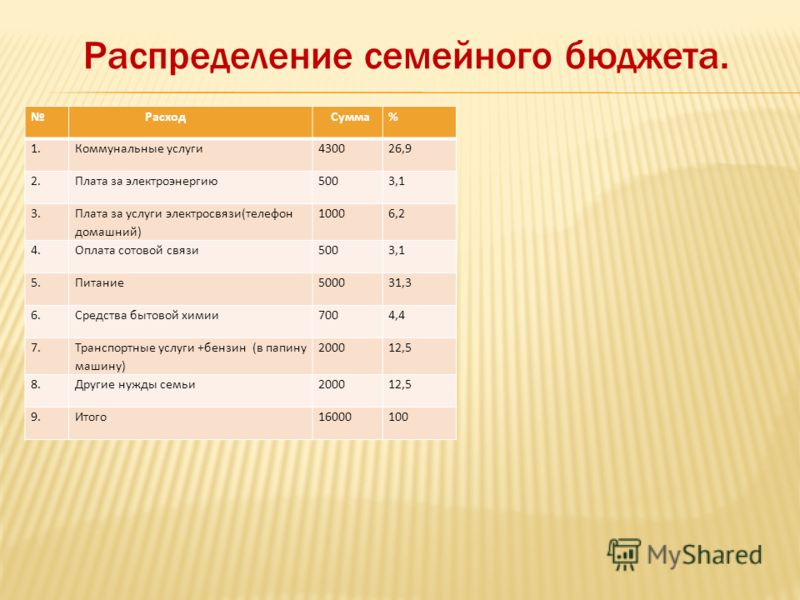

Можно и вовсе пользоваться не средствами контроля расходов, а примерами домашней экономики, которые существовали задолго до интернета. Один из них — «6 конвертов», при котором вы распределяете доход, исходя из семи основных групп расходов. В одном из них хранятся деньги на питание, во втором — на коммунальные расходы, оплата за жилье, свет, телефон. Третий конверт — на отпуск и отдых, четвертый — на незапланированные расходы (туда обычно складывают незапланированные небольшие доходы).

Пятый конверт — это деньги на вещи: одежду, обувь, мебель, предметы обихода. Шестой конверт — дети; сюда входят траты на их одежду, обувь, игрушки, занятия.

Шестой конверт — дети; сюда входят траты на их одежду, обувь, игрушки, занятия.

Основное правило этого способа — нельзя расходовать средства, которые для этого не предназначены, то есть брать деньги из другого конверта.

Итоги

Неважно, какое планирование вы выберете, главное, руководствуйтесь общими правилами ведения бюджета. Например, чем меньше ваш доход, тем серьезнее нужно относиться к расходам и детальнее прописывать ваши траты. Записывать траты недостаточно, нужно еще их анализировать и менять финансовое поведение. Бюджет лучше составлять каждый месяц, независимо от того, как вы управляете финансами и какой у вас доход.

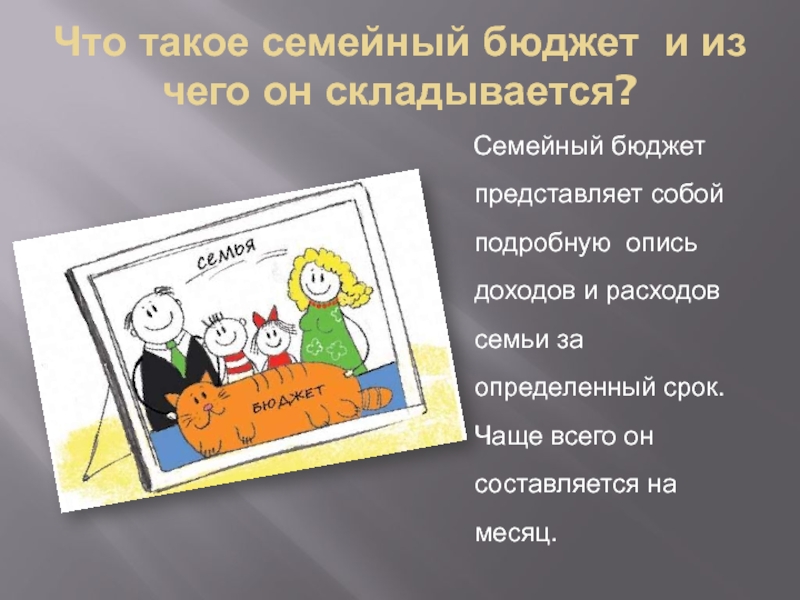

Семейный бюджет: как планировать, тратить, распределять?

Обсуждение финансовых вопросов – зачастую не самая приятная тема в семье, но невозможно и не следует ее избегать, так как внедрение понятных привычек и принципов планирования бюджета может служить мощной точкой опоры для укрепления семьи, объясняет руководитель по развитию бизнеса Luminor в странах Балтии Екатерина Зинича.

«Дискуссии о семейном бюджете могут быть непростыми, однако нахождение компромисса и соблюдение определенных принципов снимает значительную часть повседневного напряжения. Важно выслушать каждого и наметить цель, во имя которой все члены семьи или домохозяйства готовы экономить и потом вместе наслаждаться достигнутым результатом», – считает эксперт.

Планирование как мероприятие по укреплению сплоченности семьи

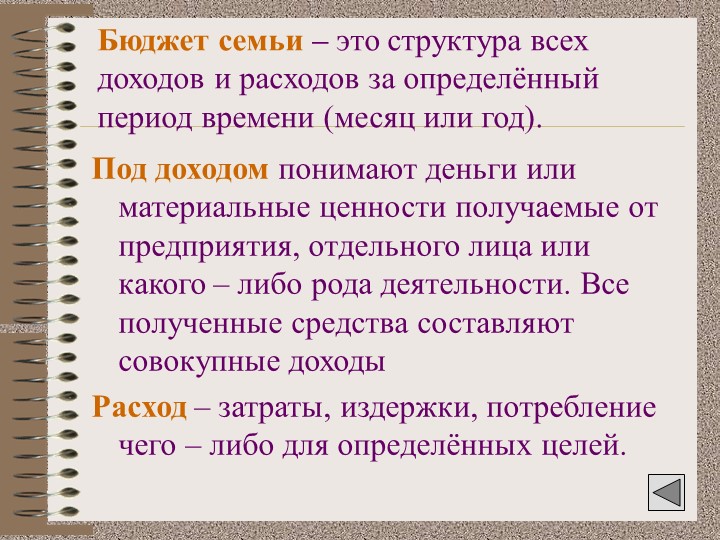

Семейный бюджет – это план доходов и расходов всех членов семьи на определенный период времени. Планирование помогает тратить деньги более целенаправленно, экономить на вещах, которые нравятся, но в которых нет особой необходимости, откладывать средства на непредвиденные расходы, создавать накопления и избегать перерасхода. «Общие семейные собрания по планированию бюджета могут стать мощным мероприятием по укреплению сплоченности семьи. Непременно призываю вовлекать в дискуссии и детей, если речь идет о вопросах, когда принятие решений соответствует их возрасту, так как это позволит понять ценность денег, сформирует чувство ответственности и поможет в будущем ответственно относиться к своим расходам. Чтобы мотивировать детей делать сбережения, введите какой-нибудь элемент игры, например, соревнуйтесь в количестве пройденных шагов, каждый откажитесь от одной привычки, которая требует денежных затрат, но не является необходимой», – советует Е. Зинича.

Чтобы мотивировать детей делать сбережения, введите какой-нибудь элемент игры, например, соревнуйтесь в количестве пройденных шагов, каждый откажитесь от одной привычки, которая требует денежных затрат, но не является необходимой», – советует Е. Зинича.

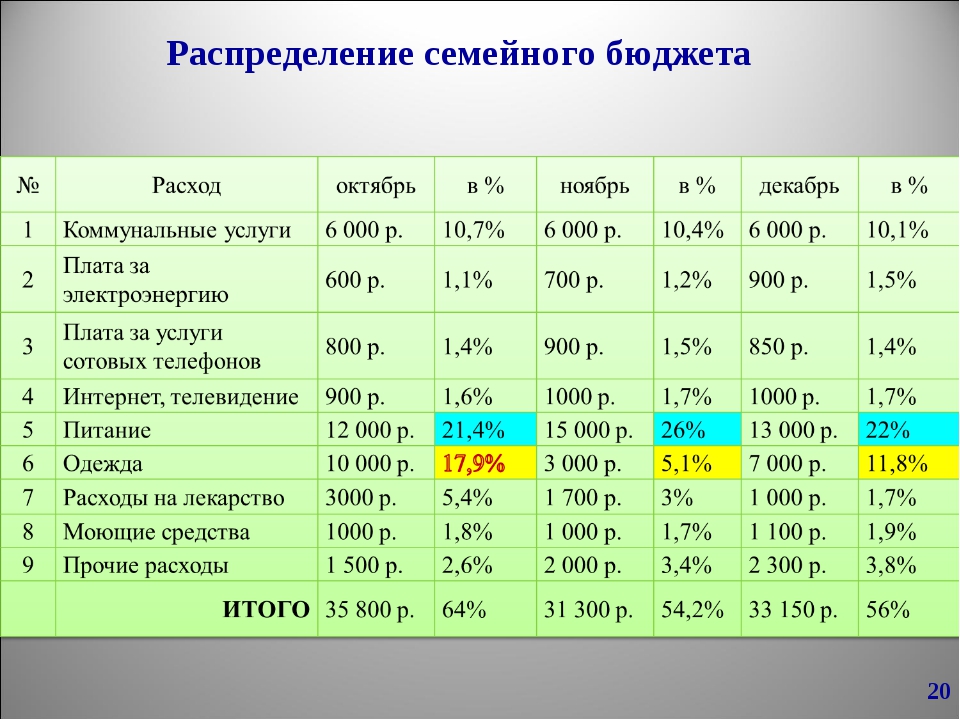

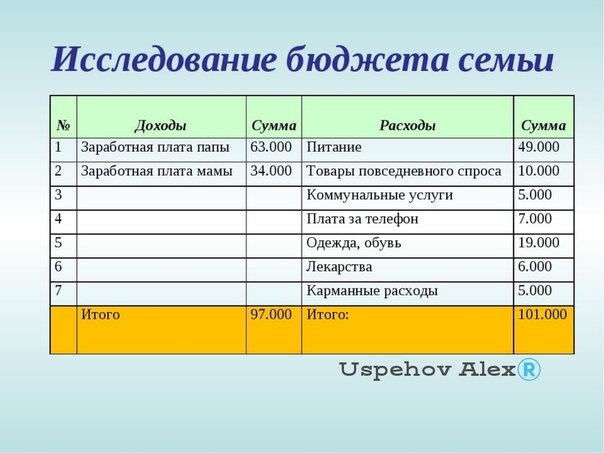

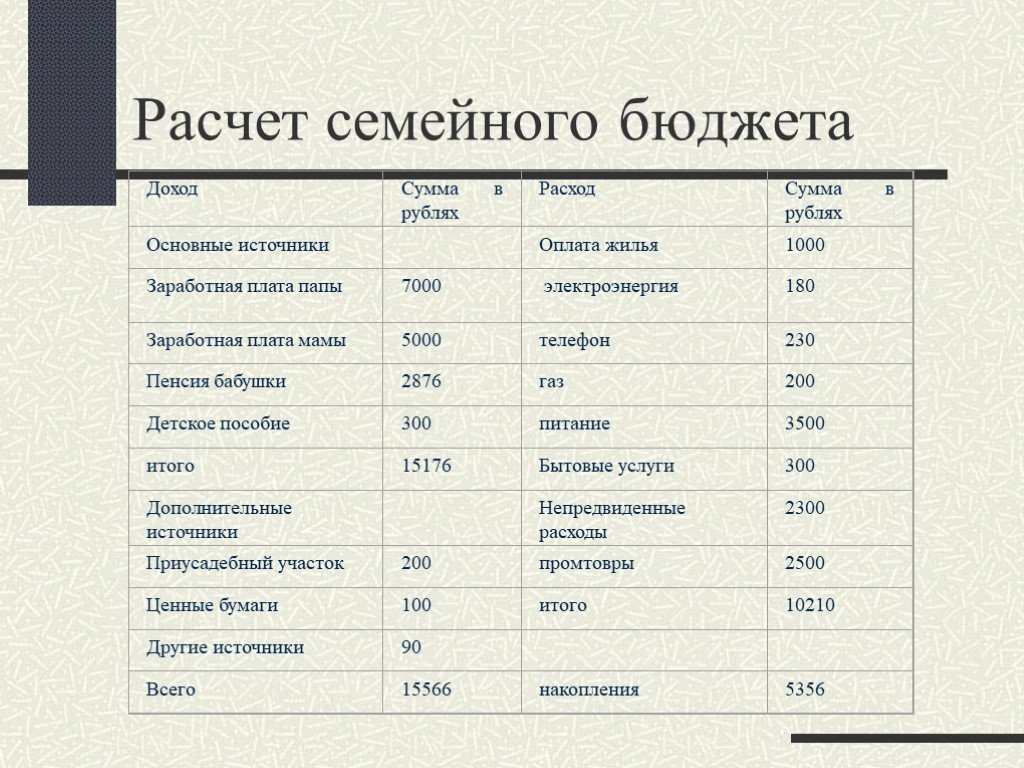

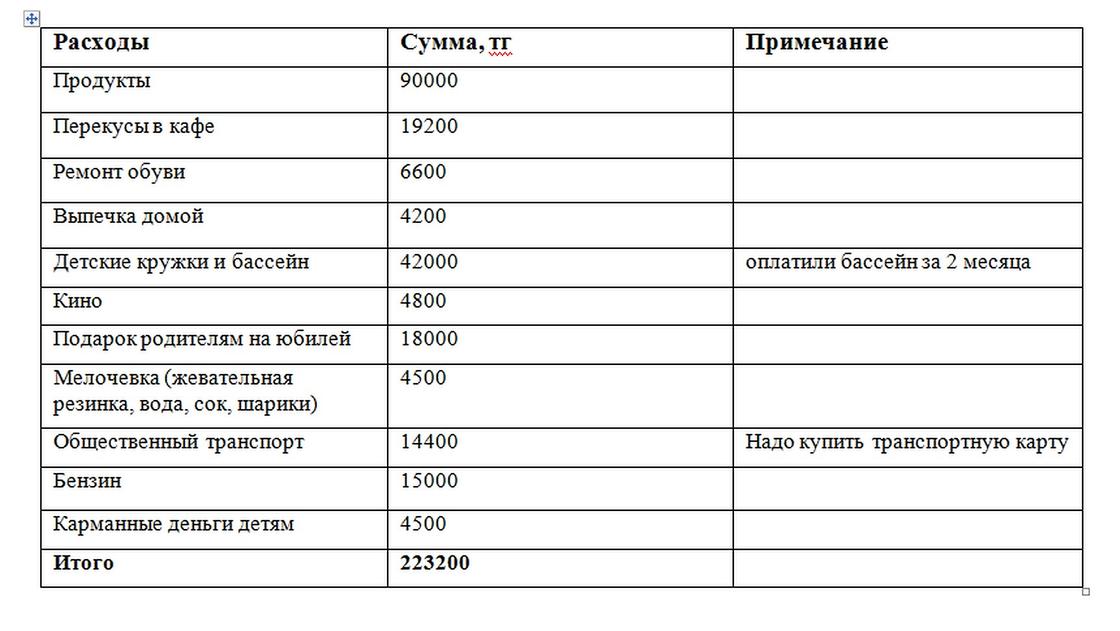

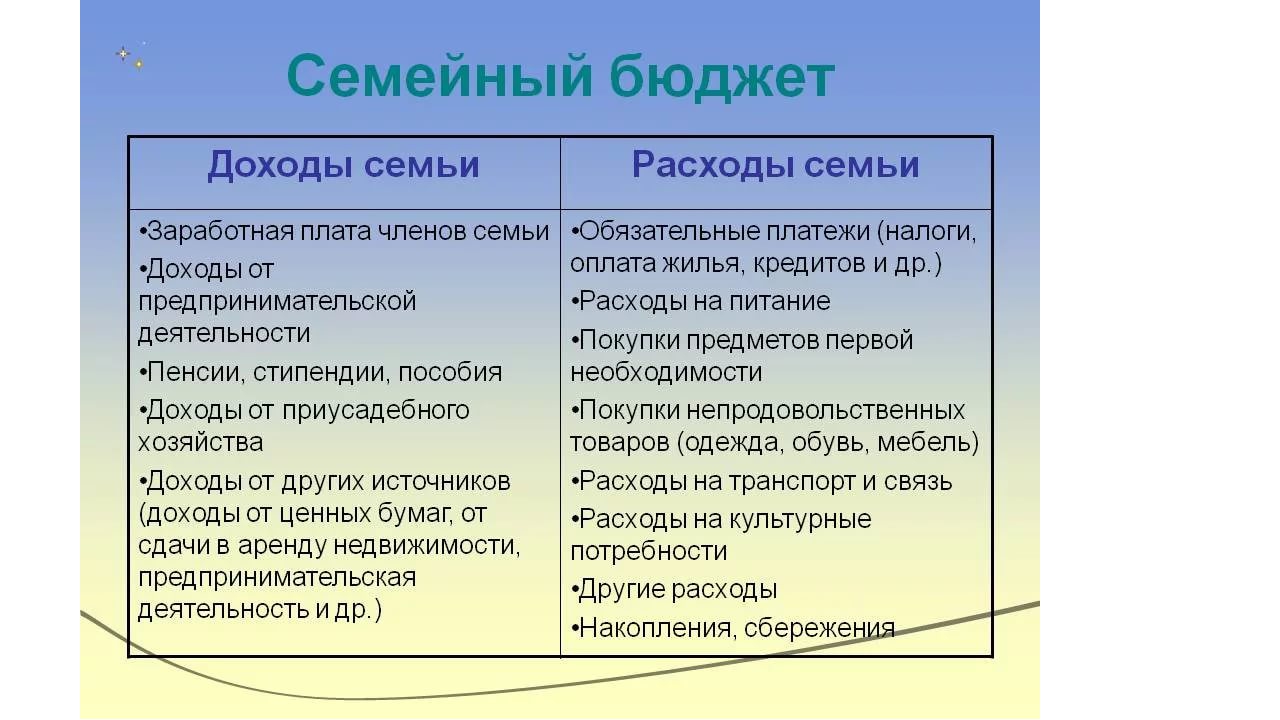

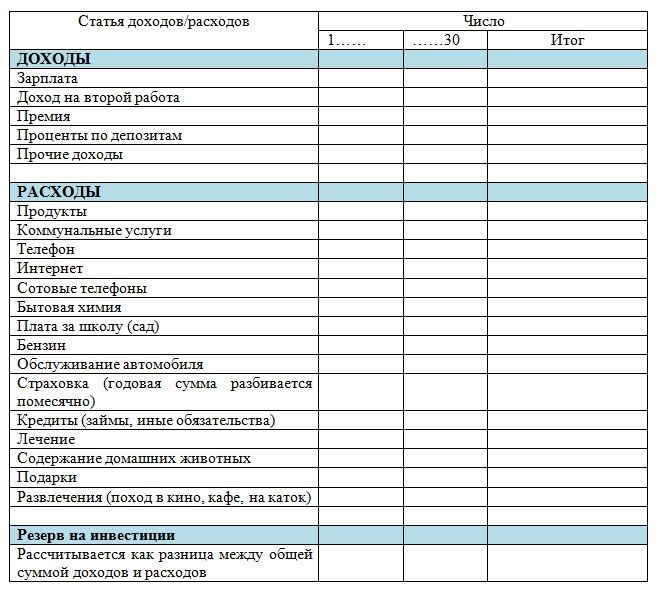

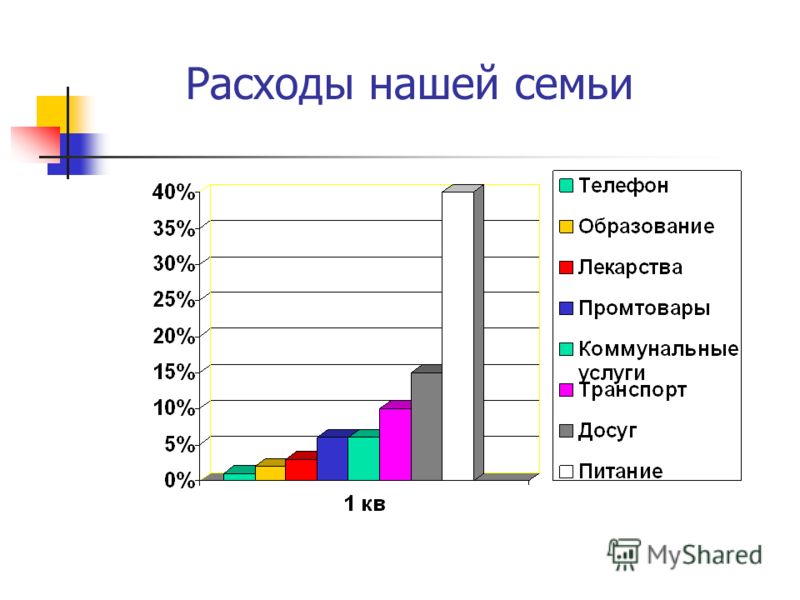

Аудит бюджета

Планирование семейного бюджета следует начать с аудита доходов и расходов, чтобы выяснить, в какой финансовой ситуации вы находитесь. Необходимо записать все регулярные расходы в течение месяца – платежи за жилье, коммунальные услуги, платежи по кредитам, плата за посещение детских кружков, расходы на транспорт и продукты питания и т. д. Если доходы постоянные и есть определенная сумма, то нет необходимости пересматривать этот раздел каждый месяц, в свою очередь, если у вас сезонная работа, вы являетесь самозанятым лицом или работаете над проектами, то раздел доходов следует каждый месяц уточнять. Разница между доходами и расходами – это та сумма, об использовании которой вы сможете дискутировать.

Тратим меньше, чем зарабатываем

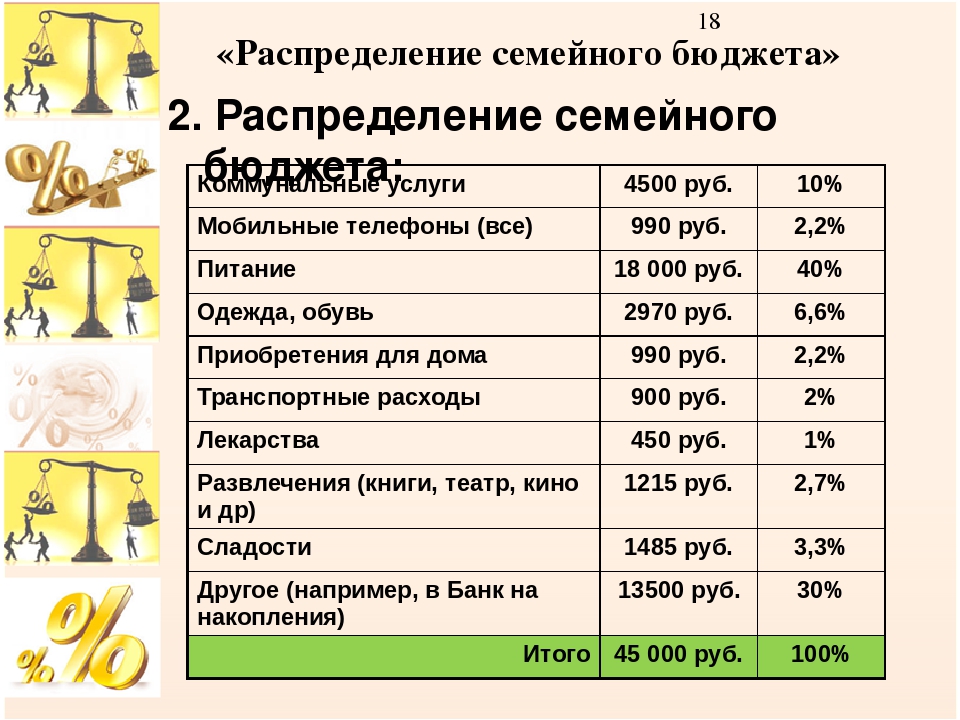

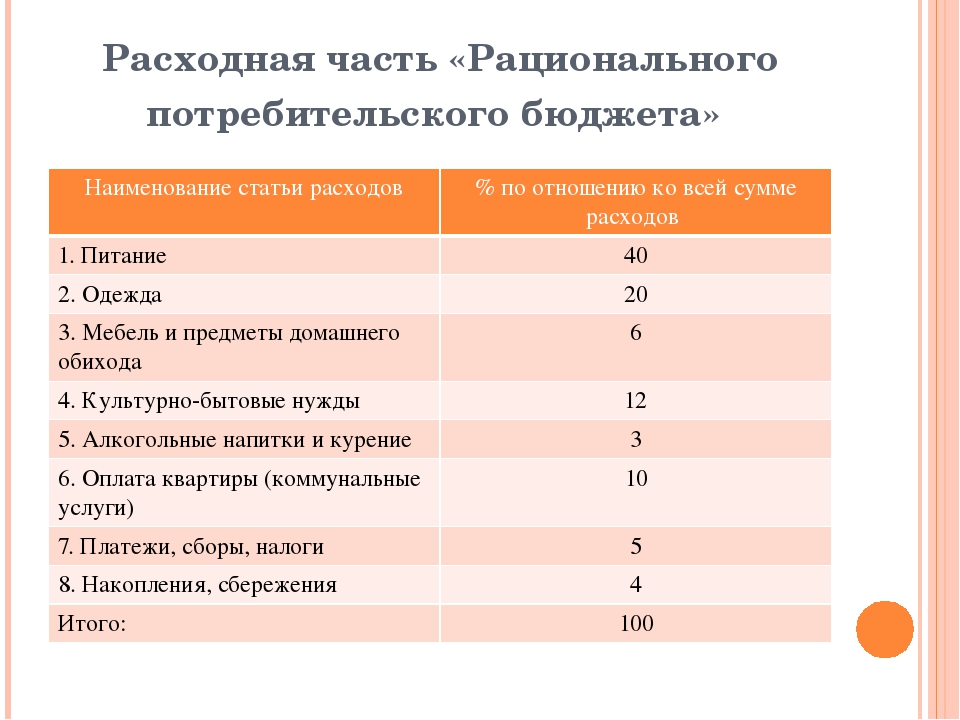

Золотое правило, которое следует соблюдать – тратим меньше, чем зарабатываем! Очень популярный метод планирования бюджета – 50/30/20, когда не более 50% доходов направляется на повседневные неотложные нужды семьи, 30% на одежду, развлечения, подарки, карманные деньги для детей и т. д., а 20% на создание накоплений. Если на неотложные нужды вы тратите более половины доходов, оцените, можно ли уменьшить расходы, например, продумать и запланировать меню на неделю или существенно уменьшить объем выкидываемых продуктов и, следовательно, расходы на них, заменить электрические лампочки на экономичные, тем самым уменьшив счета за электричество, передвигаться пешком или на велосипеде, сократив расходы на бензин.

Если вы тратите более 30% на одежду и развлечения, убедитесь, действительно ли все купленные вещи, обувь или одежда используются, старайтесь больше приобретать практичные, качественные и долговечные вещи, и, если возможно, покупайте на распродажах и во время скидок, чтобы не переплачивать. В свою очередь, чтобы уменьшить расходы на развлечения, посещайте бесплатные мероприятия, отправляйтесь в походы, пересмотрите объем пакета каналов телевидения. Чтобы сохранить мотивацию, желательно, чтобы у каждого члена семьи были и свои свободные средства, которые можно потратить при необходимости или по своему усмотрению.

В свою очередь, чтобы уменьшить расходы на развлечения, посещайте бесплатные мероприятия, отправляйтесь в походы, пересмотрите объем пакета каналов телевидения. Чтобы сохранить мотивацию, желательно, чтобы у каждого члена семьи были и свои свободные средства, которые можно потратить при необходимости или по своему усмотрению.

20% доходов следует направлять на создание накоплений. Это могут быть и кратковременные накопления на какую-либо крупную покупку, например, новый холодильник, но непременно следует делать и долгосрочные накопления – они будут служить подушкой безопасности для семьи.

Как команда к общей цели

Необходимые сбережения на непредвиденные расходы или долгосрочные накопления для пенсии или образования детей будет легче делать, если вы договоритесь о какой-нибудь цели, которая доставит радость всем членам семьи – общее путешествие, новое жилье. Здесь важно также прислушаться к пожеланиям и интересам детей. Даже если их желания невыполнимы, объясните, почему сейчас это невозможно, так как все цели нельзя осуществить сразу. Важно формировать командный дух для достижения общей цели.

Важно формировать командный дух для достижения общей цели.

Как в браке планировать финансы и управлять ими как единая команда?

Понимание ценности денег и мудрого управления ими может сильно различаться, поэтому над семейными финансовыми навыками надо работать.

Исследование Института финансов Swedbank показывает, что деньги – вторая по распространенности причина семейных споров после вопросов домохозяйства, решение которых тоже зачастую связано с финансовым планированием. Поэтому мы обобщили пять шагов, чтобы планировать семейные финансы и управлять ими как единая команда.

Внедрите наиболее подходящую систему управления семейными финансамиВ группе единомышленников Swedbank на Facebook Тратим с умом состоялся обмен мнениями о том, как семьи управляют финансами, и были идентифицированы следующие подходы:

- общий семейный счет, на который начисляются все доходы;

- общий семейный счет, на который каждый ежемесячно начисляет ту же сумму, что и второй супруг, либо сумму, пропорционально соответствующую доходам;

- каждый оплачивает конкретные позиции семейных расходов, оставляя часть денег на индивидуальные траты.

Финансовые эксперты самым эффективным подходом считают семейный счет, на котором можно объединить средства и наиболее точно увидеть общую финансовую картину семьи. Однако надо помнить, что нет одной верной формулы для всех – что подходит для одних, не годится для других. Поэтому сначала рекомендуется обсудить, какая модель управления деньгами была бы удобной для всех.

Планируйте и обсуждайте семейный бюджетО своем пути к планированию семейного бюджета рассказывает Андрис Арницанс, сооснователь Seek the simple:

«У нас с Лаурой общий кошелек, мы совместно формируем бюджет и принимаем осознанные решения, на что мы как семья хотим тратить деньги, чтобы они не ушли в свободное плаванье.

Планирование бюджета является частью наших еженедельных встреч с Лаурой, на которых мы обозреваем прошедшую неделю в семейном контексте, а также согласовываем планы и намечаем совместные дела на следующую неделю.

Во время таких встреч мы формируем бюджет на следующую неделю, рассматриваем расходы и вносим коррекции, если где-то потратили больше, чем надо. Еженедельные встречи – время для осознания. На них мы синхронизируемся на одну волну как семья. Они помогают уменьшить повседневные споры и двигаться в одном направлении.

Мы используем приложение для формирования бюджета YNAB. В нем раз в неделю мы вводим каждую проведенную трансакцию, анализируем и планируем бюджет на последующий период. В приложении видно, сколько у тебя денег, и для каждого евро можно определить конкретное задание. Мы смотрим, чтобы у каждого были запланированы средства в том числе по его выбору, и ищем компромиссы, чтобы сочетать желание одного больше тратить на краткосрочные цели с желанием другого создавать накопления и стремиться к надежности.

Однако так было не всегда.

Ввести в семье планирование бюджета придумал я, поскольку у нас было много споров по поводу денег.

Вначале Лаура вообще не хотела об этом думать, поскольку в нашей семье было заведено так, что я отвечал за все, что связано с деньгами. Это часто приводило к неприятным ситуациям, когда Лаура приходила ко мне и просила деньги на покупки, не зная, что вскоре нам придется оплачивать счета. Мне часто приходилось отказывать и огорчать ее. Динамика отношений, где я регулярно был плохим, мне не нравилась. Деньги мы зарабатывали оба, тратили оба, но ответственность за управление ими лежала только на мне. У Лауры очень часто возникало ощущение, что неважно, как много она трудится, все равно у нее никогда нет денег на вещи, которые приносят радость. Прошел год, пока удалось убедить Лауру в том, что если мы будем сообща формировать семейный бюджет, ее никто не будет заставлять или принуждать уменьшать какие-то траты, а она сама сможет принимать обдуманные решения о том, что делать с деньгами. Именно эта возможность осознанного выбора и контроля убедила ее принять участие в формировании семейного бюджета».

Именно эта возможность осознанного выбора и контроля убедила ее принять участие в формировании семейного бюджета».

Чтобы планирование семейного бюджета удалось, необходимо создать систему и ввести в семье традицию регулярно с партнером обсуждать не только все доходы и расходы (для их учета подходит контрольный список семейного бюджета), но и планы.

В начале каждого финансового месяца семьи, который, скорее всего, совпадает с днем получения зарплаты, стоит собраться на семейный совет, на котором можно обсудить запланированные на следующий месяц расходы и возможности сэкономить.

После этого по необходимости можно раз в неделю или раз в две недели актуализировать, как идут дела с соблюдением бюджета, и вносить необходимые коррекции. Планирование семейного бюджета помогает укреплять ощущение безопасности и наилучшие результаты приносит в долгосрочной перспективе.

Анализ доходов и расходов поможет разглядеть возможности улучшений – где можно тратить целенаправленнее, чтобы после погашения всех счетов и обязательств можно было приняться за реализацию целей, направленных на накопление и вложение (например, копить на крупную покупку, откладывать на подушку безопасности, копить на образование ребенка).

- Для оценки финансового здоровья семьи пригодится разработанный Институтом финансов Swedbank Инструмент финансового здоровья, который помогает увидеть в единой перспективе сферы, где все получается, и те, которые требуют усовершенствования, а также дает рекомендации для улучшения финансовой ситуации.

Собрание по планированию бюджета – именно то место и время, где можно договориться о приемлемых для обоих партнеров и совместно достижимых целях, а также о компромиссах образа жизни. Например, у одного партнера весьма скромные требования к одежде, в то время как другой любит новейшие брендовые сезонные товары по полной цене. Если уровень ваших доходов не соответствует тому, чтобы поддержать дорогой выбор, возникнет проблема. Компромиссом может быть приобретение брендовых товаров в аутлетах по приемлемым ценам, поскольку образ жизни должен соответствовать фактическим доходам, а не таким, какие вы хотели бы получать.

В процессе планирования непременно надо следить и за тем, чтобы ограничения и желание сэкономить не начали подавлять и не возникало постоянного ощущения, что ничего не можешь себе позволить.

В эпоху современных технологий планировать бюджет помогают различные инструменты. Кто-то предпочтет делать записи в блокноте, кто-то же будет использовать компьютерные программы (например, MS Excel), облачные услуги (например, Google Docs) или приложения для смартфонов (например, YNAB, Spendee, Mint). Или же можно по возможности чаще рассчитываться банковской картой, чтобы в разделе интернет-банка «Мой бюджет» просматривать уже распределенные по категориям расходы.

Не позволяйте различающимся зарплатам встать между вамиВ большей части пар один зарабатывает больше другого. Вместо того, чтобы смотреть на семейные деньги как на общие, тот, кто больше зарабатывает, может начать думать, что он имеет более весомое слово в принятии финансовых решений. Но в семье нет твоих или моих денег – они наши. Нет смысла пытаться загнать другого в угол, если вы единая команда.

С другой стороны, те, кто зарабатывает меньше или остается дома с детьми, могут чувствовать себя так, словно не имеют права слова, или даже ощущать свою вину из-за того, что тратят больше, чем на необходимые товары. Однако вы – одна команда, поэтому слово каждого одинаково весомо в финансовых и супружеских вопросах. К тому же домохозяйки и так экономят семейные деньги разнообразными способами.

Однако вы – одна команда, поэтому слово каждого одинаково весомо в финансовых и супружеских вопросах. К тому же домохозяйки и так экономят семейные деньги разнообразными способами.

Способ мышления о деньгах у каждого человека свой, а противоположности притягиваются. Возможно, одному из вас нравится считать и анализировать, в то время как другой – более импульсивный свободный дух. Один из вас может больше экономить, в то время как другой хочет тратить.

Хотя различия личностей могут приводить к различным проблемам в браке, настоящей причиной семейных конфликтов из-за финансов является то, что кто-то не хочет слышать о вкладе партнера или просто исключает его из общего управления финансами.

Если один член семьи принимает все финансовые решения, зреют проблемы, поскольку в таком случае работают отношения родитель–ребенок, а не супружество.

Если вы одна команда, то формировать бюджет может более аналитическая сторона пары, а в его оценке, критике и утверждении должны участвовать оба. Отличия личностей надо использовать, чтобы стать более сильной и единой семьей.

Отличия личностей надо использовать, чтобы стать более сильной и единой семьей.

Взгляды родителей на то, как использовать деньги в воспитании детей, отличаются. Однако прежде чем согласиться с импульсивным желанием ребенка получить новую игрушку, которая не включена в семейный бюджет, желательно все-таки согласовать эту покупку с партнером. Желания и потребности детей надо обсуждать и включать в план, это должно быть совместное решение.

Семейный бюджет в карантин: советы экономиста / ieml.ru

Денежный вопрос остро встал в период самоизоляции. Поговорим о рациональном формировании семейного бюджета со старшим преподавателем кафедры «Финансы и кредит» КИУ Алсу Шакировой.

— Почему важно составлять план расходов и как это сделать наиболее рационально?

Каждая семья индивидуальна и затраты у всех разные.

При любом финансовом положении рекомендуется заранее составлять план покупок и строго следовать плану. Составление плана покупок позволит более рационально тратить деньги и даже сэкономить.

Покупки дорогостоящих товаров рекомендуем отложить на потом. Заказ продуктов и товаров первой необходимости с доставкой на дом позволит избежать покупки ненужных товаров.

— Как избежать импульсивных покупок и ненужных трат, которые для многих неизбежны на карантине?

Закрытие торговых центров не останавливает нас от покупок в интернет-магазинах. Наличие свободного времени позволяет нам листать красочные картинки, и в результате мы не можем удержаться от покупки. Если даже вам что-то понравилось, отложите покупку на неделю. Вероятнее всего, через неделю вы передумаете. И необходимо вспомнить отрицательные моменты онлайн-покупок – это несоответствие картинки реальности, сложность с выбором размера, отсутствие возможности примерить, долгая доставка и риск неполучения товара.

— На чем реально сэкономить в период самоизоляции?

В период самоизоляции большинство семей ожидали сокращение расходов, поскольку отменили оплату за детский сад, сократились расходы на транспорт, на содержание автомобиля, на развлечения (кино, рестораны, кафе), частично отпала необходимость покупать сезонную одежду.

Однако все заметили увеличение расходов на продукты питания. В целях уменьшения расходов семьи на питание рекомендуем отказаться от покупки готовых блюд с доставкой, фастфуда, алкогольных напитков.

— В этот период важно закрыть по максимуму все кредиты или сберечь деньги?

Кредитные обязательства нужно выполнять. При невозможности — обратитесь в банк. Если у вас хорошая кредитная история и до этого исправно вносили платежи – возможно, вам предоставят отсрочку или кредитные каникулы.

— Изменит ли карантин наши потребительские привычки?

В целом потребительское поведение людей изменить достаточно сложно, особенно в краткосрочном периоде. Тот, кто экономил и рационально расходовал деньги, в период изоляции может увеличить доходы. А любители тратить увеличат расходы.

Финансовая грамотность: Важность ведения семейного бюджета

Необходимо научиться управлять своими деньгами и экономить хотя бы 10% этой суммы и вкладывать этих денег с определенным постоянством. И никто, кроме Вас самих не в состоянии управлять ими! Так надо выработать хорошие привычки, надо бороться с психологией потребителя и развивать самодисциплину в отношении с деньгами.

Конечно же первостепенную роль в этом играет ведение семейного бюджета.

Финансовый план — карта маршрута. Первая страница карты будет семейный бюджет. Это, то с чего нужно начать ваше движение к финансовой независимости. Семейный бюджет — документ, который поможет обрести контроль над своими привычками тратить деньги, потому что с бюджетом вы научитесь не влезать в потребительские долги, мечтать и воплощать свои мечты в реальность при помощи зарезервированных средств.

Семейный бюджет — документ, который поможет обрести контроль над своими привычками тратить деньги, потому что с бюджетом вы научитесь не влезать в потребительские долги, мечтать и воплощать свои мечты в реальность при помощи зарезервированных средств.

Бюджет обычно составляется на один месяц. Почему? Потому что наши доходы привязаны к этому периоды, ведь работодатель платит зарплату за месяц. Потому что счета за коммунальные и прочие услуги выставляются раз в месяц.

Научиться управлять теми денежными средствами, которые у нас имеются сегодня, не зависимо от их размера.

Важно помнить, что с хорошо поставленным бюджетом вы сможете позволить себе гораздо больше. Вы сможете улучшить качество вашей жизни в результате рационального использования имеющихся ограниченных ресурсов.

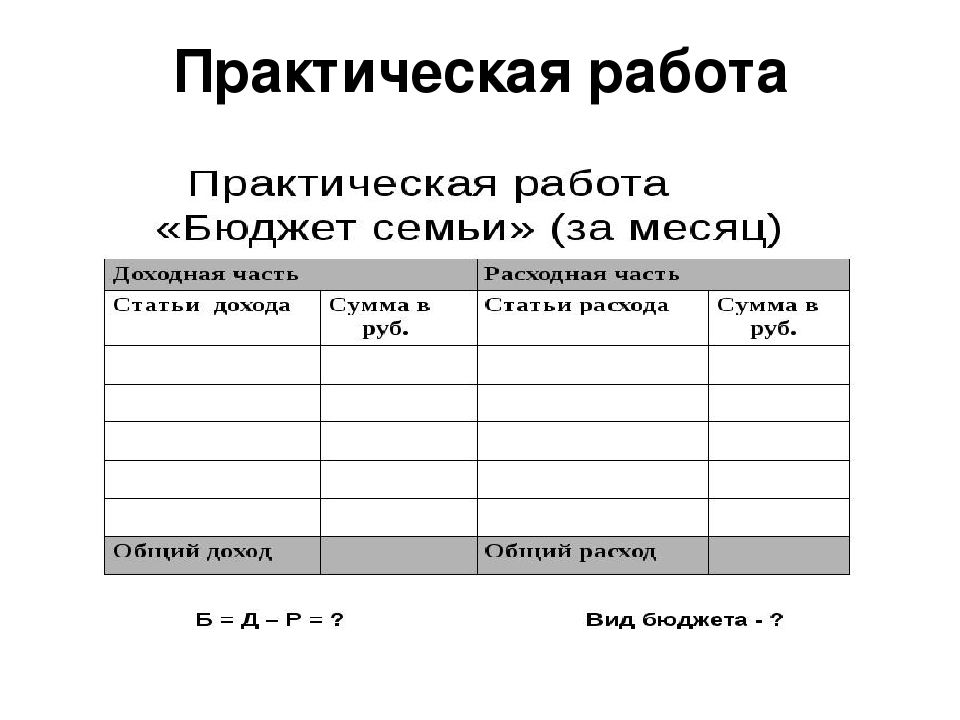

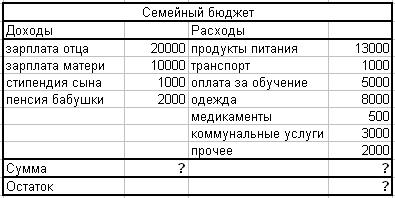

Бюджет — это просто таблица, в которой вы собираете все свои доходы и все расходы, и определяете остаток денег, которым владеете и которым должны научиться правильно распоряжаться.

Главная задача, когда вы собираете все цифры воедино, распределить свои деньги так, чтобы хватило на необходимые нужды, удовольствия и достойные желания, но при этом укладываетесь в девять десятых своего дохода, потому что цель бюджета состоит в том, чтобы пополнить наш кошелек.

Бюджет – это гарантия нашей финансовой безопасности и вашего финансового здоровья!

К составлению и ведению семейного бюджета относитесь как к собственному делу. Вы — владелец своей собственной домашней компании, и разбираетесь с бумагами. Это для вас новая должность, новая ответственность.

И конечно же изменение привычек играет немаловажную роль.

К хорошим привычкам можно отнести оптовый менталитет. Привычка покупать вовремя помогает сэкономить нам много денег. Привычка составить список покупок. И, конечно самая хорошая привычка — это составлять семейный бюджет и жить по своим доходам.

Распоряжаясь деньгами, вы несете ответственность за благополучие семьи и обеспечиваете его будущего, несете ответственность за создание денежных резервов, которые защитят семью от финансовых бурь.

Поэтому важно вести семейный бюджет.

10 способов экономии семейного бюджета

Искусство домашней экономикиМы часто употребляем выражение «дотянуть до зарплаты». Другими словами — распределить имеющиеся средства на определенный период, не прибегая к услугам друзей-родственников или кредитных сервисов. Для кого-то такая задача за несколько дней до поступления денег на карту становится привычной, кто-то сталкивается с проблемой только в экстренных ситуациях. В любом случае, это не доставляет удовольствия, согласитесь.

Другими словами — распределить имеющиеся средства на определенный период, не прибегая к услугам друзей-родственников или кредитных сервисов. Для кого-то такая задача за несколько дней до поступления денег на карту становится привычной, кто-то сталкивается с проблемой только в экстренных ситуациях. В любом случае, это не доставляет удовольствия, согласитесь.

Особенно неприятно осознавать недостаток средств, если дело касается семьи — как объяснить ребенку, что сегодня мама не купит шоколадку, а вот через недельку… Мысль о том, что весной обещан сыну велосипед, приводит в смятение, а любой разговор друзей о планах на отпуск вызывает просто панический страх, что кому-то из близких придет в голову идея провести пару недель на море вместо «идеальной для отдыха» бабушкиной дачи. Почему при одинаковом уровне доходов одна семья не испытывает финансовых затруднений и проводит свободное время с удовольствием, а другие буквально сводят концы с концами? Давайте «подсмотрим» за успешными домашними финансистами узнаем, в чем секрет.

Помните девиз советской финансовой системы «экономика должна быть экономной»? Можно сколько угодно иронизировать по поводу особенностей этого исторического периода, но упомянутое правило работает в любой экономической системе и применимо не только в масштабах государства. Итак, какие статьи расходов можно оптимизировать, выражаясь языком современным?

1. РазвлеченияКак мы проводим свободное время? Что делаем всей семьей? Как ни печально, любимое место проведения выходных в кругу семьи — ТРК. В названии этих заведений, конечно, присутствует слово «развлекательный», но главное все-таки — торговый. Здесь продают все: билеты в кино, закуски, мороженое, игрушки, обувь, одежду и еще множество не самых необходимых вещей. Дети у игровых автоматов, мама в примерочной, папа в ресторанном дворике; вечером возвращаемся домой, нагруженные спонтанными покупками, надышавшись пылью, наевшись фастфуда, потратив приличную сумму честно заработанных.

Может быть, стоит попробовать выехать за город, в парк, покататься на санках, лыжах, коньках зимой, устроить пикник на природе в любое время года, погулять по лесу, собрать ягод и грибов осенью? Возражения о том, что не на чем доехать, нет снаряжения — простите, дешевые отмазки. Общественный транспорт доставит в любой пригород, а любое снаряжение можно взять в аренду — это не бесплатно, но очередная кофточка (сто первая в шкафу) стоит не меньше.

2. Покупки

«Уж сколько раз твердили…» о том, что покупки, от самых незначительных до крупных, надо планировать, а все равно отправляемся в магазин каждый день, возвращаемся с полными сумками нужного и не очень, и даже совсем ненужного, периодически выносим полные мешки непригодного и снова отправляемся в магазин. Без списка. Дальше можно продолжать, как в известной песенке про попа и собаку.

Приобретите удобную складную сумку-шоппер, она гораздо прочнее и практичнее и экологичнее магазинных пакетов, даже если они «биоразлагаемые». Окупится за месяц, прослужит несколько лет.

Окупится за месяц, прослужит несколько лет.

Заведите записную книжку или создайте заметку в телефоне, куда будете записывать все планируемые покупки, сверяйтесь со списком и безжалостно выкладывайте из корзины все, что не указано, несмотря на супернизкие цены. Это для начала, пока не исчерпаются бесконечные запасы чая, макаронов, носков, кухонных полотенец, симпатичных чашек, банок с оливками, которые ест только мама, стиральных порошков и любимых некогда дочкой печенек. Затем список станет обширнее и можно будет откладывать некоторые покупки до снижения цены. Это и называется экономией, когда выбирается удачный момент для выгодной покупки необходимого, а не собирание всех акционных товаров с полок магазинов.

Подобный подход нужно применять как к регулярным покупкам, так и к разовым крупным приобретениям. Отдельная история про детские товары.

3. Покупки для детей

Любой более или менее наблюдательный человек хотя бы раз в жизни отмечал, что дети растут. Быстро. Не успевают даже по разу примерить все накупленные и надаренные ползунки, как уже выросли из них. Ладно бы только ползунки, но курточки, ботиночки и прочие элементы малышового гардероба — стоимость всего этого совсем негуманная. Наши бабушки и мамы практиковали совместное пользование детскими вещами, передавая от одного ребенка другому по мере вырастания. Очень хорошая традиция, тем более что современный уровень коммуникаций позволил создать множество сетевых ресурсов по продаже, обмену и дарению.

Быстро. Не успевают даже по разу примерить все накупленные и надаренные ползунки, как уже выросли из них. Ладно бы только ползунки, но курточки, ботиночки и прочие элементы малышового гардероба — стоимость всего этого совсем негуманная. Наши бабушки и мамы практиковали совместное пользование детскими вещами, передавая от одного ребенка другому по мере вырастания. Очень хорошая традиция, тем более что современный уровень коммуникаций позволил создать множество сетевых ресурсов по продаже, обмену и дарению.

Коляски, детские автокресла и прочие самоходные и вспомогательные средства транспортировки вообще покупать не обязательно, если точнее — не нужно. Для временного пользования существует аренда. На день, на несколько дней, на несколько месяцев по подписке можно взять практически все.

4. Питание

Да, на питании экономить нельзя, еще бабушка это говорила. Только бабушка не знала про фаст-фуды и суши, пекла пироги и варила вкусный борщ, делала заготовки. Может быть, именно поэтому никогда денег в долг не просила и даже со скромной пенсии на подарки внукам всегда откладывала.

Как обеспечить здоровое питание и сэкономить?

- Возьмите за правило готовить на завтрак каши или хотя бы яичницу. Вареная колбаса (немного мясных отходов и химические добавки для вкуса, цвета и запаха) стоит не дешевле мяса, а запеченные домашние деликатесы еще и гораздо сытнее. Времени на приготовление уходит немного, а польза очевидна, и экономия значительная.

- Сезонные ягоды можно купить и заморозить. Даже если нет желания возиться с вареньями, компотами и прочими заготовками, в доме всегда будет натуральный морс. Можно порадовать домашних смузи, рецепт каждый составляет по своему вкусу.

- Домашняя еда превосходит по вкусу и пользе любой бизнес-ланч. Не ленитесь захватить из дома на работу контейнер с обедом. Пельмени и вареники тоже можно готовить самостоятельно, это еще и отличный повод провести время с семьей за полезным и увлекательным занятием.

Контейнер с бутербродами, кружка-термос с любимым чаем или кофе и бутылочка с водой — во время любой поездки можно полезно перекусить или даже устроить небольшой пикник.

5. Отпуск

Поездка всей семьей весьма недешевое удовольствие. Планируйте как минимум за полгода, выбирайте даты, старайтесь купить билеты заранее, пока цена еще не выросла. Не обязательно выбирать для пляжного отдыха шикарные отели. Зачастую семейный отдых в таких местах сводится к тому, что дети проводят дни в бассейне с аниматорами, а родители у другого бассейна в баре. Выбирайте отель или апартаменты поближе к береговой линии и наслаждайтесь морем, солнцем, воздухом.

Можно отправиться в отпуск на автомобиле. В этом случае желательно разработать маршрут таким образом, чтобы один из родителей не проводил целый день за рулем, с посещением интересных мест, остановками для отдыха у водоемов, чтобы искупаться, погулять по лесу или даже совершить велопрогулку. Чтобы поездка была комфортной, для перевозки всего необходимого можно взять в аренду автобокс. Палатку тоже не обязательно покупать, сервисы проката предоставляют разнообразное оборудование для активного отдыха.

6. Здоровье

Купить его, как утверждает поговорка, нельзя. Это правда. Можно сохранить, ведь профилактика дешевле лечения. Не пренебрегайте бесплатными профилактическими осмотрами, старайтесь больше бывать на свежем воздухе, питайтесь правильно и регулярно — очень многих заболеваний можно избежать именно таким простым путем.

От неприятностей никто не застрахован, от болезней тоже, и тогда доктор выписывает длинный список лекарственных средств. Многие дорогостоящие препараты, не все, конечно, имеют более бюджетные аналоги. Рекламные ролики круглосуточно рассказывают о чудодейственных таблетках, но не спешите бежать за ними в аптеку. Средства для мгновенного излечения от простуды содержат обыкновенный парацетамол и множество добавок, которые вызываю побочные эффекты.

Не злоупотребляйте приемом витаминов и биологически активных добавок — при нормальном питании большая часть необходимых витаминов и микроэлементов мы получаем из продуктов, часть вырабатывается организмом самостоятельно.

Занимайтесь физкультурой. Абонементы в фитнес-центры, как правило, себя не окупают, если нет привычки к регулярным занятиям. Для детей есть бесплатные спортивные секции.

7. Крупные покупки

Мебель, техника, автомобиль и прочие дорогостоящие приобретения необходимо планировать. Выбирайте модель, которая максимально соответствует потребностям, не соблазняйтесь заманчивыми предложениями. Интернет-магазины предоставляют массу возможностей выбора и сравнения товаров, при этом над душой не стоит консультант, работа которого состоит в том, чтобы не выпускать посетителей без покупки.

Тщательно сравнивайте характеристики новых моделей с прошлыми — как правило, различия несущественные, а цена автомобиля и техники выпуска прошлого года снижается за то время, пока президент произносит новогодние поздравления, весьма значительно. Дождитесь сезонной распродажи и купите нужную вещь выгодно.

Не увлекайтесь многофункциональными устройствами. Например, кухонный комбайн используется в основном только как миксер, и таких примеров масса — покупайте только тот прибор, который нужен.

8. Коммунальные платежи

Внимательно проверьте, из каких сумм складывается сумма ежемесячных платежей. Возможно, многие опции на телефоне или кабельное телевидение при нормальном интернете совсем не используются, зачем же за них платить?

Установите счетчики, замените лампочки в осветительных приборах на энергосберегающие, отключите ненужные сервисы и подписки — ежемесячно в семейном бюджете будет оставаться пусть небольшая, но совсем не лишняя сумма.

9. Транспорт

Абонемент всегда дешевле разового билета, и в случае транспорта это неоспоримый факт. Проездной на определенное количество поездок или на месяц — зависит от интенсивности поездок, выбираем тот вариант, при котором затраченная сумма окупается.

Сколько стоит ежедневная поездка на машине, если учитывать расходы на бензин, платные стоянки? Решение отказаться от личного автомобиля довольно кардинальное, но многие уже сейчас принимают его, тем более если нет необходимости отвозить детей в сад или школу, которые находятся недалеко от дома. Для разовых поездок можно воспользоваться каршерингом, а иногда такси обходится дешевле, чем поездка на общественном транспорте втроем или вчетвером.

Для разовых поездок можно воспользоваться каршерингом, а иногда такси обходится дешевле, чем поездка на общественном транспорте втроем или вчетвером.

10. Накопления

Казалось бы, какие могут быть накопления, если речь идет об экономии? Обязательно приучите себя откладывать ежемесячно хотя бы минимальную сумму, лучше всего завести пополняемый вклад, пусть с мизерным процентом. Так можно лучше понять, насколько более эффективным становится использование навыков экономии и планировать довольно крупные покупки. Избегайте покупок в кредит — они обходятся намного дороже, чем сумма, указанная на ценнике.

Семейный бюджет это не просто доходы и траты временно проживающих совместно людей, которые могут в любой момент прекратить отношения, это важная часть жизни людей, однажды принявших осознанное решение быть вместе, рожать и воспитывать детей, строить планы на будущее. Для осуществления любого замысла необходимо правильно рассчитать ресурсы, давайте для начала научимся считать и бережно расходовать деньги.

Составление бюджета | Consumer.gov

Как мне начать бюджет?

Начните составление бюджета, собрав свои счета и квитанции об оплате. Подумайте о том, на что вы тратите деньги, помимо оплаты счетов. Например, вы покупаете чашку кофе каждый день? Через месяц эти деньги на кофе могут составить расходы, которые вы можете списать.

Когда у вас есть счета и квитанции об оплате:

- запишите свои расходы. Расходы — это деньги, которые вы тратите

- запишите, сколько денег вы зарабатываете.Это называется доход .

- вычтите свои расходы из того, сколько денег вы зарабатываете

Если число меньше нуля, вы тратите больше денег, чем зарабатываете. Ищите вещи в своем бюджете, которые вы можете изменить. Может быть, то, что вам не нужно, или способ потратить меньше.

Используйте эту таблицу бюджета, чтобы помочь вам.

Что делать, если мне не платят каждый месяц?

Некоторым людям не платят ежемесячно. Если вы ожидаете, что все будет, как в прошлом году, сделайте следующее:

Если вы ожидаете, что все будет, как в прошлом году, сделайте следующее:

- добавьте все деньги, которые вы заработали в прошлом году

- разделите это число на 12.Это примерно сколько денег у вас будет на каждый месяц

Например,

В прошлом году моя зарплата составила 30 000 долларов.

30 000 долларов ÷ 12 = 2 500 долларов

У меня было около 2500 долларов в месяц.

Как я могу использовать свой бюджет?

Бюджет — это то, что вы используете каждый месяц. Письменный бюджет вам поможет:

- посмотрите, куда вы тратите деньги

- посмотри, где можно сэкономить

- Составьте план, как потратить и сэкономить деньги

Ваш бюджет поможет вам сэкономить деньги на будущее.Вы можете сэкономить на одном из своих расходов. Вы можете найти способы тратить меньше денег. Затем вы можете вкладывать деньги в сбережения каждый месяц — может быть, в банк или кредитный союз.

Почему я должен экономить?

Иногда бывает сложно сэкономить. Это очень сложно, когда ваши расходы растут, а доход — нет. Вот несколько причин, чтобы попытаться сэкономить, даже если это непросто.

Это очень сложно, когда ваши расходы растут, а доход — нет. Вот несколько причин, чтобы попытаться сэкономить, даже если это непросто.

- Экстренные ситуации — Небольшая экономия денег сейчас может помочь вам позже. У всех есть расходы, которых они не ожидают.

- Дорогие вещи — Иногда нам приходится платить за дорогие вещи — например, машину, поездку или залог за квартиру. У вас будет больше выбора, если у вас есть деньги, чтобы заплатить за эти дорогие вещи.

- Ваши цели — Возможно, вы захотите оплатить обучение в колледже. Может быть, вам нужно навестить семью в другой стране. Вы можете запланировать эти цели и сэкономить деньги. Тогда вам, возможно, не придется использовать кредитную карту или занимать деньги для оплаты.

Как еще можно сэкономить?

Вы можете попробовать следующие способы сэкономить деньги:

- За один месяц запишите все, что вы потратили.Небольшие расходы, такие как чашка кофе, могут принести большие деньги.

Когда вы знаете, на что тратите свои деньги, вы можете решить, что , а не вы хотите купить.

Когда вы знаете, на что тратите свои деньги, вы можете решить, что , а не вы хотите купить. - Оплачивайте кредитной картой, только если вы можете оплатить полную сумму, когда придет счет. Таким образом, вы не будете платить проценты по своей задолженности.

- Оплачивайте счета в срок. Таким образом, вы не будете должны платить штрафы за просрочку платежа или другие сборы.

- Храните сэкономленные деньги отдельно от денег, которые вы тратите.

- Рассмотрите возможность открытия сберегательного счета в банке или кредитном союзе. Подробнее об открытии банковского счета.

- Если вы храните наличные дома, храните сберегаемые деньги отдельно от денег на расходы. Храните все свои наличные в безопасном месте.

Например,

То, что я сделал , а не , купил в этом месяце:

| Загрузки музыки | $ 5.00 |

| Рубашка | $ 30.00 |

| Билет в кино | $ 10. 00 00 |

| Топливный бак для пополнения | $ 15,00 |

| Чашек кофе | $ 12.00 |

| То, что я сэкономил в этом месяце: | 72,00 |

Экономные семьи: 7 способов сэкономить на семейных расходах

Эти советы помогут всей семье научиться экономить.

Выяснить, как сэкономить деньги при воспитании семьи, — непростое дело.По данным Министерства сельского хозяйства США, средняя стоимость воспитания ребенка, родившегося в 2015 году до 17 лет, составляет 233 610 долларов. И это не включает оплату учебы в колледже.

Независимо от того, есть ли у вас один ребенок или растущий выводок, стоит подумать о том, как сэкономить на семейных расходах. Ознакомьтесь с этими советами по экономии денег для семей:

1. Сосредоточиться на продовольственных расходах

Выяснение того, как сэкономить деньги при воспитании семьи, может показаться трудным, когда ваш счет за продукты заоблачный. Добавление некоторой структуры в пищевые привычки членов вашей семьи и планирование приема пищи — это два способа сэкономить деньги на семейных расходах.

Добавление некоторой структуры в пищевые привычки членов вашей семьи и планирование приема пищи — это два способа сэкономить деньги на семейных расходах.

Джесси Фирон, финансовый тренер, мама троих детей и блогер по личным финансам на JessiFearon.com, говорит, что она еженедельно планирует завтрак, обед, ужин и закуски для своей семьи. Она покупает продукты раз в неделю в соответствии со своим планом питания, который включает салаты и свежие овощи. Она также использует наличные для покупки продуктов, поэтому у нее нет соблазна приобрести дополнительные услуги.Установление денежного лимита может уберечь вас от превышения бюджета, в то время как, возможно, будет проще потратить деньги, если вместо этого вы будете использовать дебетовую или кредитную карту.

Если вы планируете питание еженедельно, составьте свой список покупок с учетом того, что продается. Дженнифер Макдермотт, защитник прав потребителей из Нью-Йорка, работающая с поисковиком веб-сайтов для сравнения личных финансов, говорит, что ваше мобильное устройство может помочь вам сэкономить деньги на семейных расходах при создании меню.

Она рекомендует использовать приложение, которое будет собирать рекламные листовки в соответствии с вашим почтовым индексом, чтобы вы могли искать лучшие предложения.Вы можете просматривать приложения, чтобы узнать, что продается со скидкой, и составить план питания на неделю или месяц на основе этих товаров. Вы также можете искать приложения, которые позволят вам воспользоваться купонами после того, как вы заплатите за свои продукты.

«Все, что вам нужно сделать, это купить продукты из списка, сфотографировать чек, и вы получите взамен деньги», — говорит Макдермотт. Некоторые приложения позволяют вам накапливать кэшбэк на вашем счете, и как только вы наберете определенную сумму в долларах, вы можете запросить выплату обналичивания, которая будет отправлена вам по почте в виде чека.

2. Делайте дни рождения простыми

Дни рождения могут быть источником страха, если вы беспокоитесь о стоимости. Эрин Дуркин Вуазен, директор по финансовому планированию в EP Wealth Advisors в Торрансе, Калифорния, говорит, что упор следует делать на воспоминаниях, а не на трате денег.

«Мои лучшие вечеринки по случаю дня рождения были потрачены на катание на санях и встречи с друзьями, что было недорогим вариантом для моих родителей», — говорит Дуркин Вуазен. Она предлагает воспользоваться бесплатными или недорогими мероприятиями для детских вечеринок, например, провести день на пляже или устроить ночевку с пиццей и пирожным.

Макдермотт говорит, что если сердце вашего ребенка настроено на определенное место, вы можете сэкономить, забронировав билет в непиковое время или устроив совместную вечеринку с другим ребенком и разделив стоимость. Если список гостей должен быть небольшим, это означает, что меньше планировать, и это хороший совет по экономии денег для семей.

3. Дайте шанс секонд-хендам

Покупка новой детской одежды и обуви может быть пустой тратой денег. Консигнационные магазины, комиссионные магазины и дворовые распродажи или обмен одеждой с другой семьей — это простые советы по экономии денег для семей.

Вы также можете посетить онлайн-торговые площадки, чтобы покупать и продавать товары на местном уровне, или оценить, что люди продают, в вашей местной группе скидок в социальных сетях. Эти же торговые точки также отлично подходят для перепродажи одежды, обуви, игрушек, книг и всего, что ваши дети выросли.

Эти же торговые точки также отлично подходят для перепродажи одежды, обуви, игрушек, книг и всего, что ваши дети выросли.

Покупка б / у — это также способ сэкономить на семейных расходах, если ваши дети занимаются спортом или внеклассной деятельностью. Дуркин Вуазен говорит, что веб-сайты электронной коммерции — отличные ресурсы для поиска бывшего в употреблении спортивного снаряжения и музыкального оборудования.Вы можете взять в аренду музыкальные инструменты, если не уверены, будет ли ваш ребенок пользоваться ими надолго.

Поднимите свои финансовые знания на новый уровень с помощью наших ежеквартальных Информационный бюллетень Modern MoneyПроверьте свой почтовый ящик, чтобы получить приветственное письмо с финансовыми советами, которые помогут вам начал, и ищите нашу новостную рассылку Modern Money каждый квартал.

Эл. адрес Пожалуйста, введите действительный адрес электронной почты

Присылайте мне статьи о (необязательно) Присылайте мне статьи о (необязательно)- Экономия

- Бюджетирование

- Отставка

- Все вышеперечисленное

Представлять на рассмотрение

Предоставляя свой адрес электронной почты, вы соглашаетесь на получение

Информационный бюллетень Modern Money от Discover. Подписка на эту рассылку

не повлияет на другие предпочтения электронной почты, которые могут быть у вас с Discover.

Discover может также использовать адрес электронной почты для предоставления вам информации.

о товарах и услугах.

Подписка на эту рассылку

не повлияет на другие предпочтения электронной почты, которые могут быть у вас с Discover.

Discover может также использовать адрес электронной почты для предоставления вам информации.

о товарах и услугах.

4. Выбирайте скромное развлечение

Отдых и развлечения — две ловушки для семей с большим бюджетом. Фирон говорит, что один из самых простых способов сэкономить на семейных расходах в этих областях — перестать задумываться.Развлечения или путешествия не обязательно должны быть экстравагантными, чтобы быть веселыми и запоминающимися.

«Мы думаем, что если он не состоит из того или иного, то у наших детей не будет отличной семейной памяти, — говорит Фирон, — но правда в том, что дети просто хотят быть детьми». Ее семья обожает походы на выходные, которые не требуют больших затрат и являются простым способом расслабиться.

Замена похода в кино или в парк развлечений на поездку на велосипеде или посещение музея в день запрета на вход — это советы по экономии денег для семей, которым не требуется радикального изменения образа жизни.

Если у вас нет средств на дорогой отпуск, попробуйте недорогой вариант проживания дома. Разбейте палатку на заднем дворе или станьте туристом в своем родном городе. В дополнение к музеям, в государственных парках и исторических местах плата за вход зачастую невысока или вообще не взимается, и вы можете сэкономить еще больше, упаковав обед вместо еды вне дома.

5. Планируйте отпуск заранее

Если вы думаете о том, как сэкономить деньги, воспитывая семью, готовьтесь к праздникам заранее, чтобы избежать ажиотажа по магазинам в конце года.Фирон говорит, что она устанавливает бюджет расходов на подарки, который обычно составляет от 400 до 600 долларов. Она ведет отдельный сберегательный счет для этих средств и закладывает в бюджет определенную сумму денег, которую нужно добавлять на счет каждый платежный период для достижения своей цели сбережений.

«Таким образом, когда приходит время покупать подарки, мы знаем, сколько мы можем себе позволить потратить, — говорит она, — и в январе не будет стресса от попыток погасить счета по кредитной карте».

Покупки в начале года — еще один способ заключить сделки, когда вы ищете способы сэкономить на семейных расходах.День памяти, Четвертое июля и День труда — время распродаж. Если вы предпочитаете делать покупки в Интернете, на некоторых веб-сайтах летом проводятся специальные распродажи, что дает возможность сэкономить на подарках.

Если вы планируете использовать карту для праздничных покупок, будьте осторожны. Вы можете использовать дебетовую карту с возвратом денежных средств, такую как та, которая поставляется с дебетовой учетной записью Discover Cashback, названной NerdWallet’s 2020 Best Checking Account в целом, или вы можете использовать кредитную карту. Затем вы можете использовать свое вознаграждение как способ сэкономить на семейных расходах в новом году.

Не забудьте установить бюджет, если вы тратите деньги в кредит, чтобы не переборщить. Ограничьтесь тем, что вы можете позволить себе полностью заплатить, чтобы избежать процентных платежей.

6. Взломайте жилье

Жилье, вероятно, будет вашим самым большим расходом для семьи, и есть несколько советов по экономии денег для семей, чтобы вы могли сократить эти расходы.

Вы можете установить программируемый термостат, чтобы снизить расходы на отопление и охлаждение. Настройте термостат на автоматическое понижение температуры, когда вы находитесь вне дома, или выключите кондиционер, когда он вам не нужен.Для еще большей потенциальной экономии рефинансирование ипотеки может снизить ежемесячный платеж.

Если вы готовы к чему-то более радикальному, вы можете подумать о сокращении до меньшего дома или сдаче в аренду — возможно, после того, как один или несколько детей ушли в колледж, — как способ сэкономить на семейных расходах. Вы также можете использовать свой дом для получения дохода, сдавая комнату на сайте аренды на время отпуска. Если вы подумываете об этом маршруте, обязательно ознакомьтесь с местными жилищными законами, чтобы убедиться, что это разрешено. Во многих городах, округах и муниципалитетах действуют ограничения на краткосрочную аренду.

Во многих городах, округах и муниципалитетах действуют ограничения на краткосрочную аренду.

При рассмотрении вопроса о том, как сэкономить деньги при воспитании семьи, прием иностранного студента по обмену может быть другим вариантом, если программа обмена предлагает вам ежемесячную стипендию за хостинг. Размер стипендии может варьироваться в зависимости от программы, вашего местоположения и школы, которую посещает учащийся, пока он остается с вами.

7. Обсуждайте с детьми бюджет и экономию

Научиться экономить деньги, создавая семью, могут не только мамы и папы.Вы также можете привлечь детей, проведя переговоры по регулярному бюджету. Вам не нужно вдаваться во все мельчайшие подробности о своих доходах или расходах, но вы можете подробно рассказать об основах расходов и сбережений. То, что дети узнают о деньгах в младшем возрасте, может пригодиться им позже, когда они будут воспитывать собственные семьи.

Составление бюджета 101: Как начать составлять бюджет впервые

Если вы читали какие-либо советы по личным финансам, вы знаете, что есть одно простое правило, которое возникает снова и снова: вам нужен бюджет. Бюджет — это план того, куда пойдут ваши деньги, чтобы вы могли заработать тяжелым трудом на вас. Бюджеты распределяют ваши деньги по работе и устанавливают лимиты расходов на конкретные расходы, чтобы вы могли использовать свои деньги ответственно.

Бюджет — это план того, куда пойдут ваши деньги, чтобы вы могли заработать тяжелым трудом на вас. Бюджеты распределяют ваши деньги по работе и устанавливают лимиты расходов на конкретные расходы, чтобы вы могли использовать свои деньги ответственно.

Создание персонализированного бюджета имеет важное значение для выработки правильных привычек в расходах, откладывания денег на длительный срок и обеспечения того, чтобы деньги на вашем банковском счете шли туда, куда им нужно. Но как составить бюджет?

Начало работы с первым бюджетом может показаться сложным, но эта статья «Бюджет 101» проведет вас через каждый этап этого процесса.Вы узнаете, как составлять бюджет, как избежать распространенных ошибок при составлении бюджета и как обеспечить соответствие своего бюджета тому, которого вы действительно можете придерживаться.

Начните работу и разработайте бюджет, на который вы сможете жить в кратчайшие сроки.

Источник изображения: Getty Images.

1.

Определите, зачем вам нужен бюджет

Определите, зачем вам нужен бюджетСогласно опросам, только около трети всех домохозяйств живут за счет строгого бюджета. Принимая решение о составлении бюджета, вы присоединяетесь к избранному меньшинству — и ваше решение окупится. Бюджетники почти в два раза чаще сообщают об отсутствии финансовых проблем по сравнению с тем, кто тратит деньги, и с меньшей вероятностью будут жить от зарплаты до зарплаты или бороться с финансами.

Хотя составление бюджета — это всегда отличное решение, полезно определить цели до того, как вы начнете процесс, поскольку причины, по которым вы составляете бюджет, могут повлиять на выбор, который вы делаете в процессе. Общие причины создания бюджета включают:

- Как сэкономить деньги

- Снижение перерасхода на проблемные участки

- Окончание ссоры из-за денег для пар

- Убедитесь, что ваши расходы соответствуют вашим целям и ценностям

- Прерывание цикла от зарплаты до зарплаты

- Не тратить деньги, которых у вас нет

- Выбраться из долгов

- На пути к долгосрочным финансовым целям

Может показаться глупым думать о своих мотивах, но психология играет большую роль в том, как мы обращаемся с деньгами. Фактически, исследование бюджета Мэрилендского университета показало, что процесс создания бюджета повышает вероятность достижения целей, поскольку процесс вычисления чисел создает эмоциональные вложения, усиливает мотивацию и препятствует мошенничеству.

Фактически, исследование бюджета Мэрилендского университета показало, что процесс создания бюджета повышает вероятность достижения целей, поскольку процесс вычисления чисел создает эмоциональные вложения, усиливает мотивацию и препятствует мошенничеству.

2. Подробно изучите текущие привычки расходов

Прежде чем вы сможете составить реалистичный бюджет, вам необходимо знать, каковы ваши текущие привычки в отношении расходов. Если ваш бюджет нереалистичен, это не более чем список желаний.

Вы не узнаете, реалистичен ли ваш бюджет, пока не получите представление о том, куда в настоящее время идут ваши деньги. Большинство экспертов рекомендуют отслеживать ваши расходы в течение 30 дней, чтобы получить четкое представление о расходах. Есть несколько способов отслеживать расходы:

- Введите свои расходы в электронную таблицу или записную книжку: Всякий раз, когда вы совершаете покупку, записывайте ее или вносите в электронную таблицу.

Это наиболее практичный подход, но он может занять много времени, и вы можете забыть о расходах, если не введете их немедленно.Это помогает сохранять чеки.

Это наиболее практичный подход, но он может занять много времени, и вы можете забыть о расходах, если не введете их немедленно.Это помогает сохранять чеки. - Используйте приложение: Такие приложения, как Mint, Dollarbird и PocketGuard позволяют легко отслеживать расходы, связывая ваши кредитные карты и банковские счета. Свяжите все учетные записи и убедитесь, что каждая покупка правильно помечена, чтобы получить точную оценку.

- Используйте свои выписки: Выписки по кредитной карте и банковские выписки могут помочь отслеживать расходы, хотя такой подход вряд ли даст подробные результаты, потому что вы можете не вспомнить, для чего была проведена конкретная транзакция.Тем не менее, если вы хотите сразу начать работу с бюджетом, вернитесь к предыдущим утверждениям на месяц или два и получите общую картину, которую можно использовать в качестве отправной точки.

Менее половины всех американцев, принявших участие в опросах по оценке финансовой грамотности потребителей, указали, что у них есть даже «неплохое представление» о том, сколько они тратят на еду, жилье, развлечения и другие основные расходы, — поэтому выясните, где ваши деньги уход должен быть частью бюджетного процесса.

3.Используйте календарь, чтобы отслеживать нерегулярные расходы

Хотя отслеживание расходов показывает, куда идут деньги изо дня в день, в вашем бюджете также должны учитываться средства на нерегулярные расходы, такие как праздники и дни рождения.

Согласно исследованию Magnify Money,американца, взявших займы для покрытия праздничных расходов, взяли новый долг на сумму более 1000 долларов в течение сезона 2017 года. Половина из тех, кто взял ссуду, по-прежнему будет выплачивать отпускные по крайней мере через три месяца. Планируя бюджет в течение года, вы больше никогда не влезете в праздничные долги.Некоторые нерегулярные расходы в вашем бюджете могут включать:

- Рождество, Ханука или другие праздники с подарками

- Дни рождения

- Ежегодный техосмотр и регистрация автомобилей

- Ежегодные каникулы

- Налог на недвижимость

- Профессиональные сборы

- Годовые страховые взносы

- Ежегодные медицинские осмотры, в том числе ветеринарные

Ваш календарь и прошлые выписки по кредитной карте помогут вам составить список всех расходов, которые возникают в течение года.

4. Сложите весь свой доход

Бюджетирование — это наилучшее использование дохода, поэтому вам необходимо знать, сколько денег вы получаете. Учитывайте доход из всех источников, включая:

- Доходы от заработной платы

- Деньги с побочных концертов

- Алименты и / или алименты

- Доход от предпринимательской деятельности

- Доходы от инвестиций

Если ваш доход непостоянен, один из лучших подходов к составлению бюджета — выплачивать себе зарплату.Это означает, что вы выберете ежемесячную «зарплату», чтобы основывать свой бюджет, и, когда появятся дополнительные деньги, сохраните их на случай плохого месяца спустя. Ежемесячный доход, который вы выбираете в качестве своей зарплаты, может зависеть от того, что вы зарабатываете в среднем, или от того, что вы обычно зарабатываете в плохой месяц, если хотите создать большую подушку безопасности и снизить риск перерасхода средств.

Те, у кого нерегулярный доход, также могут жить за счет дохода в прошлом месяце, обновляя свой бюджет каждый месяц в зависимости от того, что они заработали в предыдущем месяце — но это более трудоемкий подход.

5. Определите свои личные финансовые цели

Большинство людей, составляющих бюджет, делают это, потому что хотят добиться большего за свои деньги. Обычно это связано с достижением долгосрочных финансовых целей, таких как:

Когда вы ставите цели, вы можете согласовать свой бюджет с их достижением, решив, сколько вам нужно выделить для достижения каждой цели. Исследования неоднократно показали, что постановка целей повышает мотивацию и достижения. Чтобы быть эффективными, ваши цели должны:

- Будьте конкретны: Вместо « сэкономьте на доме », ваша цель должна быть « сэкономить 100000 долларов на первоначальный взнос ».«

- Укажите крайние сроки: Когда вы хотите купить этот дом, купить новую машину, выйти на пенсию или отправить детей в колледж? Установите целевую дату, к которой вам нужно будет достичь своей цели.

Постановка целей — самая важная часть составления бюджета. Если вы не используете свой бюджет, чтобы убедиться, что вы работаете над достижением целей, все, что вы делаете, — это перекладываете расходы, и в конечном итоге вам все равно нечего будет показать за свои деньги.

Если вы не используете свой бюджет, чтобы убедиться, что вы работаете над достижением целей, все, что вы делаете, — это перекладываете расходы, и в конечном итоге вам все равно нечего будет показать за свои деньги.

6. Решите, сколько сэкономить

Когда у вас есть финансовые цели, решите, сколько вам нужно откладывать для каждой цели.Если вы хотите внести 100 000 долларов в качестве первоначального взноса за дом через пять лет, экономьте 1666 долларов в месяц. Если вы хотите создать к следующему году чрезвычайный фонд в размере 1000 долларов, экономьте 83,33 доллара в месяц. Если вы хотите к концу года выплатить 5000 долларов долга под 10% годовых, вносите 440 долларов ежемесячных платежей.

Может быть трудно понять, сколько сэкономить на большие цели, такие как колледж, дом или выход на пенсию. Ознакомьтесь с этими руководствами для получения помощи:

Чем более конкретно вы можете указать, сколько средств посвятить каждой цели, тем больше вероятность, что вы ее достигнете. Но если вы не хотите проделывать все это упражнение, воспользуйтесь сокращенным путем и составьте план, чтобы сэкономить не менее 20% вашего дохода. Вы можете потратить 15% на пенсионные накопления, а остальное — на другие цели.

Но если вы не хотите проделывать все это упражнение, воспользуйтесь сокращенным путем и составьте план, чтобы сэкономить не менее 20% вашего дохода. Вы можете потратить 15% на пенсионные накопления, а остальное — на другие цели.

7. Назначьте домашнее собрание

Если вы одиноки, вам не нужно беспокоиться о привлечении кого-либо еще на борт. Но если у вас есть спутник жизни, составление бюджета — это командный проект.

Деньги — основная причина стресса в отношениях: 35% пар, опрошенных SunTrust Bank, назвали в качестве причины деньги.Если вы не на одной странице, ваши попытки выделить бюджет могут быть сорваны, когда ваш супруг (а) посетит торговый центр или потратится на билеты на Суперкубок — и это обязательно вызовет раздоры.

Важно проводить собрание, посвященное состоянию профсоюзов, даже если вы ведете отдельные финансы, чтобы ваш партнер понимал, почему ваши привычки в расходах могут измениться и как он или она могут поддержать ваши усилия.

8.

Решите, какой бюджет вы хотите сделать.

Решите, какой бюджет вы хотите сделать.Теперь, когда вы сделали предварительную работу, пришло время составить бюджет.Конечно, есть не только бюджет , но и тип бюджета , поэтому вам нужно будет выбрать тот, который вам подходит. Основные варианты включают:

- Бюджет с нулевой базой: Это подход, популяризированный Дэйвом Рэмси, и он предполагает получение дохода за вычетом оттока = 0 долларов. При бюджете с нулевой суммой каждый доллар, который у вас есть, закреплен за работой, при этом часть этих долларов идет на сбережения, а остальные распределяются по разным категориям расходов. Этот тип бюджета может быть ограничительным, поэтому он подходит не всем, но он помогает избежать перерасхода средств и достичь целей, включая погашение долга.

- Бюджет 50-30-20: При таком подходе, который помогла создать сенатор Элизабет Уоррен (штат Массачусетс), 50% дохода направляется на такие нужды, как аренда, питание и минимальные выплаты по долгу.

Тридцать процентов предназначены для удовлетворения потребностей, таких как поездки или развлечения. Наконец, 20% идет на сбережения. Если вы выберете этот подход, у вас будет гораздо больше гибкости, но вы все равно можете безответственно тратить деньги в некоторых областях. Автоматизация экономии является ключом к тому, чтобы этот бюджет работал, чтобы вы никогда не теряли себя.

Тридцать процентов предназначены для удовлетворения потребностей, таких как поездки или развлечения. Наконец, 20% идет на сбережения. Если вы выберете этот подход, у вас будет гораздо больше гибкости, но вы все равно можете безответственно тратить деньги в некоторых областях. Автоматизация экономии является ключом к тому, чтобы этот бюджет работал, чтобы вы никогда не теряли себя.

Бюджеты у всех разные, но вот примерный пример бюджета, предполагающий, что вы ежемесячно приносите домой 4000 долларов дохода.

Расход | Ежемесячный бюджет |

|---|---|

Пенсионные накопления | 600 долларов США |

Чрезвычайный фонд | $ 80 |

Путевой фонд | $ 100 |

Фонд первоначального взноса дома | $ 450 |

Рождественский фонд | $ 30 |

Аренда | $ 1000 |

Коммунальные услуги | 300 долларов США |

Авто оплата | 250 долларов США |

Газ и техобслуживание автомобилей | 300 долларов США |

Страховые взносы | 200 долларов США |

Сотовый телефон | $ 50 |

Продовольственные товары | $ 400 |

Одежда | $ 50 |

Развлечения | 150 долларов США |

Комната для маневра | $ 40 |

Итого | $ 4000 |

9.

Выберите инструмент, чтобы сделать свой бюджет

Выберите инструмент, чтобы сделать свой бюджетСледующим шагом будет определиться с логистикой создания вашего бюджета. Пример бюджета, приведенный выше, был составлен в простой таблице Excel, и этот подход может быть отличным, потому что вам не нужно загружать какие-либо специальные приложения или изучать какие-либо новые программы.

Если вам нужен инструмент, который позволит вам автоматически определять, есть ли у вас бюджет, вы можете использовать множество приложений. Популярные приложения для составления бюджета включают: