Как научиться инвестировать? Бесплатные курсы на время самоизоляции :: Новости :: РБК Инвестиции

30 мар 2020, 21:120

Чтобы перестать без остановки есть, спать и работать на карантине, нужно придумать другие виды досуга. Поэтому мы подготовили список курсов и сервисов, которые помогут бесплатно и легко погрузиться в тему инвестиций

Если у вас давно не хватало времени, чтобы разобраться в инвестициях, то сейчас самое время досконально изучить матчасть. А если вы уже неплохо разбираетесь в ней, то можно посмотреть на рынок шире и почитать про экономику в целом, про личные финансы, про историю фондовых рынков, их падения, роста и к чему все это привело. Последнее особенно актуально в свете сегодняшних событий.

А если вы уже неплохо разбираетесь в ней, то можно посмотреть на рынок шире и почитать про экономику в целом, про личные финансы, про историю фондовых рынков, их падения, роста и к чему все это привело. Последнее особенно актуально в свете сегодняшних событий.

Курсы подойдут и для новичков, и для тех, кто уже хорошо знаком с матчастью и хочет двигаться дальше. Все курсы на русском языке и бесплатные.

Это огромный проект для тех, кто хочет максимально глубоко разобраться во всех тонкостях частных инвестиций. Учеба проходит по видеолекциям. Это целая специализация, которая состоит из шести курсов, в каждом из которых по четыре — шесть уроков. На прохождение каждого урока отводится неделя. Таким образом, полностью завершить весь проект можно будет в течение четырех — шести месяцев.

К концу программы вам нужно будет составить собственный инвестиционный портфель

в зависимости от ваших целей и возможностей. В итоге курс научит вас выбирать стратегии на фондовом рынке и оценивать привлекательность конкретных ценных бумаг

. Проект подойдет для неподготовленных слушателей.

Проект подойдет для неподготовленных слушателей.

Еще один видеокурс от ВШЭ. Из него вы узнаете, как работают финансовые рынки и банковский сектор и от чего они зависят. Научитесь определять риск и доходность акций, облигаций, фондов и производных финансовых инструментов. Курс можно пройти в течение девяти недель.

Базовые знания для тех, кто слышал что-то про инвестиции , но совсем не понимает, что они из себя представляют, какие есть виды, во что можно вложить деньги и как подступиться к фондовому рынку.

Курс в текстовой форме. Подойдет для тех, кто не умеет управлять деньгами или пробовал, но не получилось. Поможет тем, кто хочет начать копить и перестроить свое «мышление транжиры». В курс входит шесть уроков. В каждом — от пяти до семи статей. В конце уроков есть проверочные тесты и списки полезной литературы.

Небольшой, но очень понятный курс для начинающих. Подойдет тем, кто совсем не разбирается в экономике и не понимает, как она устроена. Особенно актуально для тех, кто вообще далек от финансов, а начать откладывать, приумножать и инвестировать хочет уже сейчас.

Особенно актуально для тех, кто вообще далек от финансов, а начать откладывать, приумножать и инвестировать хочет уже сейчас.

Это целый сервис для обучения инвестициям. Самые разные форматы от статей до видеолекций. Много курсов для всех уровней подготовки. В каждом курсе четыре — шесть уроков. Можно пройти тесты на то, как хорошо усвоили материал или какой у вас риск-профиль. Интересная особенность — возможность на практике попробовать свои силы на симуляторе торговли. Можно создать виртуальный портфель, заносить туда виртуальные деньги. Так сможете проверять свои гипотезы и идеи для инвестиций и отслеживать цены акций. Удобно, что все в одном месте.

Здесь можно найти много отдельных вебинаров на самые разные темы о финансах и экономике. В конце вебинара — список полезной литературы по теме. Подойдет для всех уровней. Полезно, если хотите разобраться в какой-то одной узкой теме.

Лекции ведет автор известной книги про инвестиции, фондовый рынок

и оценку отдельных компаний «Инвестиционная оценка.

Что касается матчасти, то на сайте РБК Quote в разделе «Советы» можно найти много статей, которые помогут разобраться в основах инвестирования. От самых простых вещей — как выбрать брокера, что такое биржа , акции и облигации — до более сложных, но написанных при этом простым и понятным языком: что такое стоп-лосс , тейк-профит, волатильность и маржин-колл.

Первый курс познакомит вас с тем, что такое экономика и рынок капитала, как работает банковская система, что такое фундаментальный и технический анализ ценных бумаг, что из себя представляет денежный рынок в России и как формируются ставки.

Во втором найдете практическое руководство, как себя вести на финансовых рынках, в какие бумаги вкладывать и почему и про разные способы инвестировать деньги.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется.

Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

Подробнее

Кроме того, он позволяет устанавливать справедливое ценообразование.

Подробнее

набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности.

ПодробнееИнвестирование в акции. Практический курс

** Вы находитесь на странице Курса #1 по Инвестированию в Акции на Фондовом Рынке среди русскоязычных курсов в своей категории на Udemy! С наибольшим количеством студентов и Отзывов. Присоединяйтесь к Курсу по Инвестициям в Акции сегодня **

—

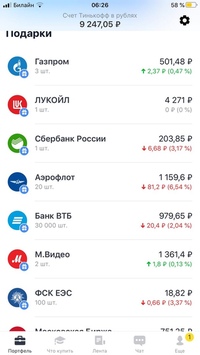

Можно ли получать доход, не выходя из дома либо находясь в отпуске в другой стране? Можно ли получать прибыль от сдачи в аренду жилых и коммерческих помещений в Америке, не владея ими напрямую? Да, это вполне возможно и для этого не обязательно иметь на счету десятки и сотни тысяч долларов. Я инвестирую в акции российских и американских компаний на фондовом рынке уже несколько лет, и для этого мне требуется только смартфон и доступ в интернет.

Я инвестирую в акции российских и американских компаний на фондовом рынке уже несколько лет, и для этого мне требуется только смартфон и доступ в интернет.

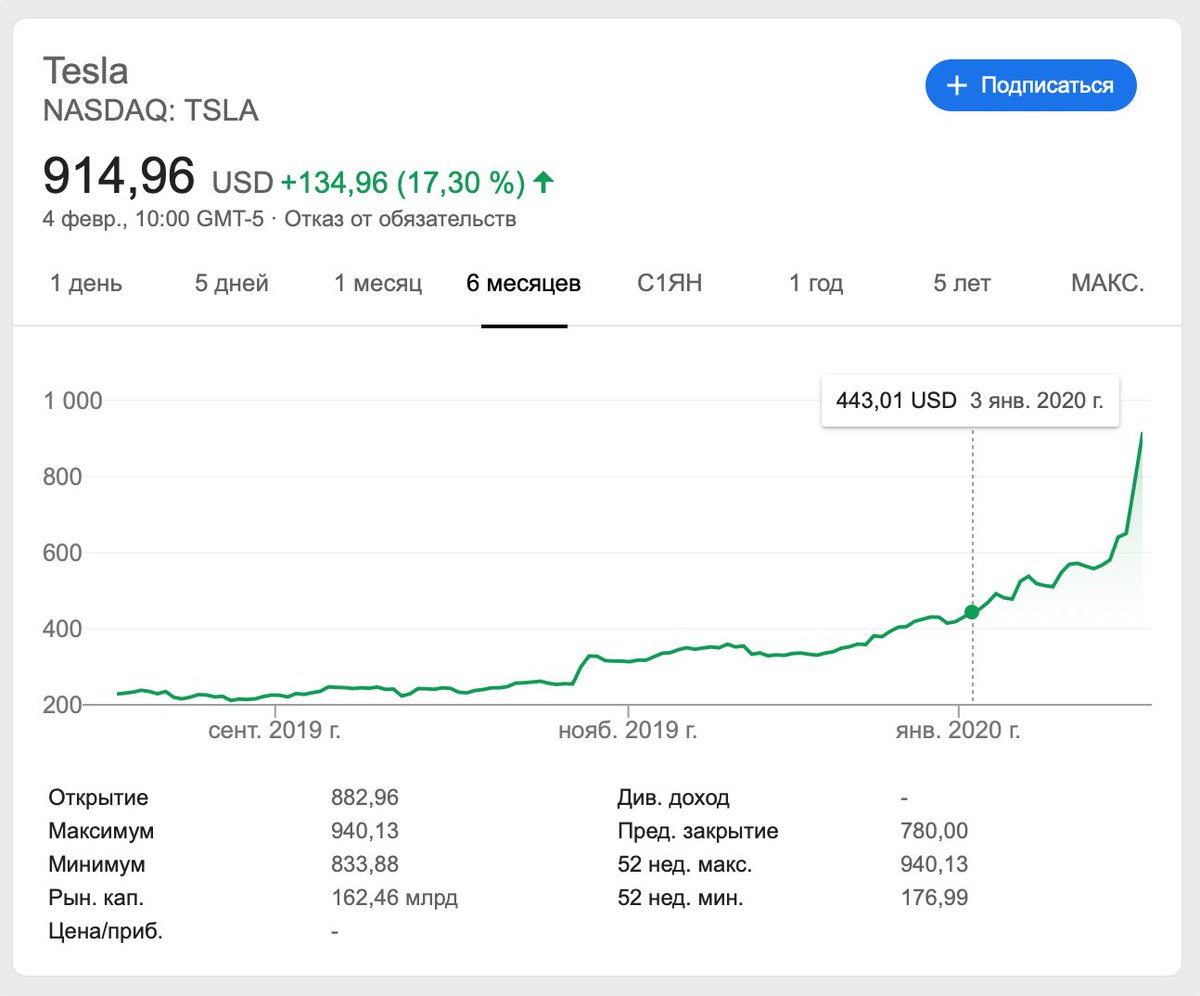

Разве не здорово при знакомстве представляться «частным инвестором«? И им в принципе является любой человек, имеющий в своем портфеле акции, облигации или другие финансовые инструменты. Быть акционером определенной компании дает Вам право получать доход от ее прибыли в виде дивидендов, и это не говоря о том, что в течение года Вы можете покупать акции на низких уровнях и продавать их при их росте, зарабатывая также и на этом. С 2015-2019 годы американские компании наподобие Amazon, VISA или Netflix росли примерно на 40-70% в год и даже больше. За 2019 год российский рынок акций показал один из самых лучших ростов во всем мире (+44%)! Даже кризис 2020, возникший в результате Коронавируса CoVid-19, для разумного инвестора, оказался возможностью приобрести акции на просадке и продать их в дальнейшем с еще большей прибылью, так как рынки имеют тенденцию всегда восстанавливаться после любого кризиса и возобновлять свой рост с еще большим размахом.

Крупные инвесторы рассматривают такие кризисы как распродажи, которые случаются раз в 8-10 лет, и они пользуются ими для приобретения фундаментально хороших компаний по очень низкой цене. Вы тоже можете приобрести акции крупнейших российских и американских компаний именно сейчас с очень большим дисконтом.

***

В этом курсе мы научим Вас как правильно инвестировать в акции российских и американских компаний, в какое время их покупать и как понять когда их продать вовремя, либо стоит ли их держать в долгосрочной перспективе, а какие акции держать, чтобы получать регулярный дивидендный доход. Вы также научитесь анализировать новости в мире и в своей стране, а также корпоративную отчетность компании, чтобы понять куда будет двигаться цена акции в будущем.

Кроме того, мы расскажем Вам про рыночные мультипликаторы, которые помогают определять какие акции являются перепроданными, а какие недооцененными, чтобы Вы знали когда именно необходимо покупать и в какой момент уже стоит продавать.

Конечно же, курс включает и такие практические вопросы инвестирования, как правильно выбрать брокера на бирже, налоговые аспекты, а также сделаем обзор ИИС, благодаря которому можно получать дополнительные 13% доходности ежегодно.

***

Этот курс будет регулярно пополняться новыми лекциями, и периодически я буду выкладывать видео с моим текущим портфелем акций и теми сделками, которые я совершил за прошедший месяц.

Последние загруженные лекции включают в себя мой текущий портфель на ИЮНЬ 2021 года и обзор рынка акций в первой половине 2021 года, а также акции, которые ведут себя лучше рынка в период кризиса, и планы на ближайший период. Вы всегда можете задать свои вопросы в комментариях к лекциям или мне напрямую, буду рад на них ответить.

Я постарался включить в этот курс только нужную информацию (минимум важной теории для понимания макроэкономики и корпоративных финансов и практические аспекты инвестирования) и ничего лишнего, чтобы не отнимать ваше ценное время.

***

Помните, что, покупая этот курс, Вы ничего не теряете. По правилам Udemy, если по каким-либо причинам, Вам не понравится этот курс, Вы можете вернуть все свои деньги в течение 30 дней без каких-либо дополнительных вопросов.

По окончании курса, Вам выдается сертификат от Udemy о прохождении курса по Практическому курсу инвестирования в акции.

***

Итак, 50 лекций и 5 часов полезного контента от экономиста и практикующего инвестора, с 30-дневной гарантией возврата средств и сертификатом по окончании курса. Потратьте пару часов своего времени на изучение этого курса, чтобы потом сберечь и приумножить свои средства, инвестируя правильным образом!

До встречи внутри курса!

Как начать инвестировать, если у меня всего $100?

4426

Начать со ста долларов всегда лучше, чем планировать и выжидать удобного момента месяцами.

First Trust Nasdaq Clean Edge & Green Energy

Для начала включите в портфель относительно стабильный актив. Довериться лучше опытным инвестиционным фондам и приобрести так называемый ETF (торгуемый на бирже фонд).

Что это такое? Крупный инвестиционный фонд собирает портфель, который состоит из акций конкретного сектора. Аналитики фонда самостоятельно анализируют и выбирают наиболее перспективные и надежные компании. Далее сформированный фонд выставляется торговаться на биржу в виде ценной бумаги, где вы можете его приобрести.

Наша задача — выбрать стабильный и перспективный ETF с потенциалом хорошего роста. Для этого ищем молодую развивающуюся отрасль, например, сектор зеленой энергетики. Первый актив для нашего портфеля — это First Trust Nasdaq Clean Edge & Green Energy ETF, который отслеживает индекс Nasdaq Clean Edge. В него входят не только компании «зеленой» энергетики, но и производители биотоплива, электрокаров и аккумуляторов. Исходя из этого, данный ETF имеет широкий спектр активов с разными уровнями рисков, а значит, хорошо диверсифицирован. Ввиду большого интереса стран, которые принимают стандарты экологически чистой энергии, акции компаний зеленой энергетики могут значительно вырасти в долгосрочной перспективе.

Также компании, связанные с альтернативной энергетикой, выросли в цене после избрания в президенты США Джона Байдена, который активно выступает за развитие отрасли. Не исключено, что сейчас самый подходящий момент для инвестиций в зеленую энергию.

Не исключено, что сейчас самый подходящий момент для инвестиций в зеленую энергию.

На момент написания материала стоимость данного ETF составляет $67.

Dogecoin

Криптовалюту Dogecoin вряд ли можно назвать надежным долгосрочным вложением — зато его можно использовать в качестве эксперимента со сверхрисковым активом. Dogecoin в криптовалютном мире считается «народной монетой», которой оказывает поддержку Илон Маск и миллиардер Марк Кьюбан. Илон Маск заявил, что будет помогать с развитием проекта и уже активно работает с разработчиками, а также предложил принимать оплату за электрокары Tesla в Dogecoin, на что пользователи отреагировали положительно.

Многие аналитики прогнозируют, что DOGE может вырасти до $1, но рисковать и инвестировать в него весь капитал не стоит. Желательно использовать ту сумму, которой готовы рискнуть. Цена Dogecoin составляет $0,27, и 25 монет для нашего портфеля обойдется примерно в $6,75. Поскольку риски у данного актива высоки, то и инвестиции в него должны быть небольшими.

Ford Motor

Один из старейших автомобильных брендов, компания Ford Motor, идет в ногу со временем и вкладывает значительные средства в новые технологии. Ford планирует удвоить размер инвестиции в электромобили до $29 млрд, из которых $22 млрд будут направлены на разработку и выпуск электрокаров. Также было объявлено о планах создать подразделение Ford Pro, который даст возможность компании работать с корпоративными и государственными клиентами, за счет чего планируется увеличение выручки. Ford ожидает, что к 2028 году автомобили бренда будут объединены единой облачной системой, основой которой станет услуга помощника водителя. На этом фоне в 2021 году акции компании выросли на 72%.

Включение акций Ford в наш портфель с долгосрочной перспективой выглядит разумным вложением с большим потенциалом роста. Стоимость одной бумаги автопроизводителя сегодня составляет $13, что отлично вписывается в наш бюджет и позволяет нам приобрести 2 акции на сумму $26.

Таким образом, мы сформировали достаточно перспективный портфель на общую сумму $99,75. Ждать баснословной прибыли не стоит — даже если все активы дадут 100% прибыль, вы станете богаче всего на $100. Но имея минимальный депозит, вы получаете хороший опыт управления капиталом, благодаря чему можете собрать перспективный инвестиционный портфель с любой суммой.

Все приведенные в статье активы в токенизированном виде можно приобрести на регулируемой криптобирже токенизированных активов Currency.com. Кроме того, если вы захотите собрать портфель по своему усмотрению, на площадке доступно более 2000 токенизированных активов: валюты, криптовалюты, акции, облигации, индексы, сырьевые товары и ETF.

Сообщение содержит информацию о движении рынка, не является инвестиционным исследованием, не должно рассматриваться в качестве инвестиционного совета и является субъективной точкой зрения на объект сообщения автора материала. Прошлые показатели не являются надежным индикатором будущей динамики цен.

Первые шаги на фондовом рынке — Finsovetnik.com

Меня часто спрашивают: «С чего начать в инвестировании в ценные бумаги?»

И я решил подготовить для вас подборку ссылок на мои заметки, в которых я рассказываю о различных базовых, вводных аспектах инвестирования. Вот эта подборка.

- Инвестирование можно сравнить с плаванием, поэтому первый рекомендуемый шаг — открыть демо-счет через интернет. Демо-счет — это счет с виртуальными деньгами и бумагами, на нем вы не несете никакого риска. Сделать это можно, например, вот по этой инструкции.

- Изучите основные понятия. Самых основных очень мало: биржа, брокер, акции.

- Изучите рейтинг брокеров по числу клиентов, который может помочь вам выбрать брокера для начала. Обычно более крупные брокеры являются более надежными.

- Изучите рекомендации по сумме, с которой начать инвестирование.

- Попробуйте самые простые техники инвестирования. Если мы хотим научиться готовить, то с чего стоит начать? В заметке «Сходства инвестора и кулинара» я провожу подобную аналогию.

- Посмотрите простую стратегию инвестирования в акции крупных компаний.

- Почитайте о том, как можно анализировать ценные бумаги и какие есть подходы к анализу.

- Всегда помните об инвестиционных рисках и снижайте их. Подробнее о том, что такое риск (на примере Марии Шараповой) я писал вот здесь.

- Попробуйте пойти дальше простейших стратегий, например, выбирайте только прибыльные компании.

- Анализируйте и записывайте результаты. Совершенствуйтесь. Изучайте новые подходы. Смотрите на успешные примеры (раз, два, три, четыре и так далее, я их регулярно публикую здесь и в своем блоге).

Также вы можете почитать мою историю — как я начинал инвестиции в ценные бумаги несколько лет назад. В серии заметок я рассказываю о всех подробностях, об открытии счета, о плохих и хороших инвестициях. Серия регулярно пополняется.

Серия регулярно пополняется.

Наконец, обратите внимание на полезные ресурсы.

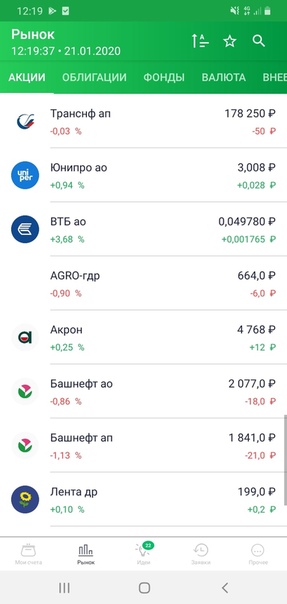

- Сайт для просмотра котировок

Наконец, если вы хотите более быстрого развития в области ценных бумаг, то можете обратить внимание на наши платные программы. При этом:

- Важно подчеркнуть, что НЕ обязательно покупать платную программу. Вы можете пользоваться бесплатными ресурсами: Блогом VK, этим сайтом, каналом на Youtube, страницей на Facebook. Это стандартный выбор одного из путей: более долгого самостоятельного, но бесплатного, или же более быстрого, но платного. Не имею ничего против, если вы не будете брать никаких платных курсов или подписок на инвестиционные идеи. Главное, чтобы вы развивались в инвестировании.

- Рекомендую прочитать, почему я этим занимаюсь (предоставляю сервис получения инвестиционных идей) и в чём идея проекта.

Полное описание текущих платных программ доступно здесь.

Желаю успехов в инвестировании!

Ключевые ссылки

3-ступенчатая программа для начинающих

Программа для опытных инвесторов

Оформить подписку на инвестиционные идеи без учебных курсов

Ответы на частые вопросы по 3-ступенчатой программе

Кейсы заработка (включая и кейсы, и антикейсы):

Кейсы и результаты клиентов

Более 300 отзывов!

Если останутся вопросы после прочтения, напишите нам.

Обучение биржевой торговле на фондовом рынке

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия). С информацией об АО «Открытие Брокер» получатели финансовых услуг могут ознакомиться в разделе «Документы и раскрытие информации».

АО «Открытие Брокер» входит в состав Российской Национальной Ассоциации SWIFT.

Центр раскрытия корпоративной информации.

Информация о тарифных планах/тарифах опубликована в маркетинговых целях в сокращённом варианте. Полный перечень тарифных планов/тарифов, их содержание и условия применения содержатся на сайте open-broker.ru в приложении №2 и 2а «Тарифы» к договору на брокерское обслуживание/договору на ведение индивидуального инвестиционного счёта АО «Открытие Брокер». Необходимо иметь это в виду при выборе тарифного плана.

Под «сервисом» понимается одно или несколько (совокупность) условий брокерского обслуживания клиентов, включая, но не ограничиваясь: открытие определённого портфеля, ведение отдельного инвестиционного счёта, предложение тарифного плана, предоставление клиенту информационных сообщений, а также иные условия, предусмотренные договором и/или Регламентом обслуживания клиентов АО «Открытие Брокер» и/или дополнительным соглашением с клиентом и/или размещённые на сайте АО «Открытие Брокер». Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Подробнее о каждом сервисе вы можете узнать на сайте компании, в личном кабинете или обратившись к сотруднику АО «Открытие Брокер».

Сервис дистанционного оформления предоставляется для первичного открытия счёта в компании.

Правообладатель программного обеспечения (ПО) MetaTrader 5 MetaQuotes SoftwareCorp.

Правообладатель программного обеспечения (ПО) QUIK ООО «АРКА Текнолоджиз».

Представленная информация не является индивидуальной инвестиционной рекомендацией, ни при каких условиях, в том числе при внешнем совпадении её содержания с требованиями нормативно-правовых актов, предъявляемых к индивидуальной инвестиционной рекомендации. Любое сходство представленной информации с индивидуальной инвестиционной рекомендацией является случайным.

Какие-либо из указанных финансовых инструментов или операций могут не соответствовать вашему инвестиционному профилю.

Упомянутые в представленном сообщении операции и (или) финансовые инструменты ни при каких обстоятельствах не гарантируют доход, на который вы, возможно, рассчитываете, при условии использования предоставленной информации для принятия инвестиционных решений.

«Открытие Брокер» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

Во всех случаях определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора.

Видео 1. Акции и альтернативные варианты инвестирования для частного инвестора. — Рынок акций: оцениваем выгоды и доходность.

[ЗАСТАВКА] День добрый! Меня зовут Теплова Тамара Викторовна. Мы с вами в рамках нашего курса погрузимся в рынок акций, поймем его преимущества, риски для частного инвестора. Я напомню, наша специализация ориентирована именно на частного инвестора, который выбирает для себя инструменты для будущего успеха, финансового успеха. И вот нас сейчас будет интересовать, какие возможности открывает рынок акций. Начну я, как вы видите на слайде, с более широкой линейки. Речь может идти о пассивном инвестировании. Традиционно пассивное инвестирование воспринимается, как инвестирование в облигации, банковские депозиты, например. Сюда же, на самом деле, относятся и достаточно рискованные вложения, скажем, в микрофинансовые организации. Ну, как вариант, который, скажем, используется вот уже два года на российском рынке — это вложения в валюту. И как вот ни парадоксально, но именно, скажем, валюта в 2014 году показала доходность 72 % годовых, и на фоне, конечно, других инструментов это — вау! Но тем не менее мы будем говорить в рамках этого курса не о валюте, не столько сопоставляя, скажем, рынок акций с другими инструментами. Пожалуй, это вот слайд — единственный, где мы будем говорить о таких сопоставлениях. Мы с вами сосредоточимся на тех возможностях, которые дают обыкновенные, привилегированные акции, фондовые индексы, как такие портфели акций. Посмотрим на их риски, посмотрим на уровни доходности, поговорим, как собственно, воспользоваться, выстроить те или иные инвестиционные стратегии, ну и, конечно, будем опираться на тот опыт, который уже накопило человечество за, в общем, достаточно уже долгую историю работы с такими ценными бумагами, как акции.

Традиционно пассивное инвестирование воспринимается, как инвестирование в облигации, банковские депозиты, например. Сюда же, на самом деле, относятся и достаточно рискованные вложения, скажем, в микрофинансовые организации. Ну, как вариант, который, скажем, используется вот уже два года на российском рынке — это вложения в валюту. И как вот ни парадоксально, но именно, скажем, валюта в 2014 году показала доходность 72 % годовых, и на фоне, конечно, других инструментов это — вау! Но тем не менее мы будем говорить в рамках этого курса не о валюте, не столько сопоставляя, скажем, рынок акций с другими инструментами. Пожалуй, это вот слайд — единственный, где мы будем говорить о таких сопоставлениях. Мы с вами сосредоточимся на тех возможностях, которые дают обыкновенные, привилегированные акции, фондовые индексы, как такие портфели акций. Посмотрим на их риски, посмотрим на уровни доходности, поговорим, как собственно, воспользоваться, выстроить те или иные инвестиционные стратегии, ну и, конечно, будем опираться на тот опыт, который уже накопило человечество за, в общем, достаточно уже долгую историю работы с такими ценными бумагами, как акции. Тем не менее, вот начиная наш разговор, я верну вас опять в лоно широких возможностей для инвестора. И давайте вот подумаем действительно над теми уровнями доходности, которые наш инвестор может получить на финансовом рынке. Я сознательно кроме российского рынка добавила сюда рынок США, Европейского союза: ну скажем, там, Германии, Франции, Австрии, где очень специфичны вот сейчас процентные ставки, очень низки процентные ставки. Достаточно сказать, что там ключевые ставки ряда стран (например, Дании) ниже ноля, ставки по депозитам для частных лиц, для юридических лиц тоже там на уровне 0—0,25 %. Государственные ценные бумаги по ряду стран дают отрицательную доходность: ну вот на рынке США чуть выше, так скажем, политика все-таки количественного смягчения, которая несколько лет проводилась, определенные результаты дала: повысилась и инфляция, и процентные ставки на рынке. Но тем не менее, как мы видим на слайде, уровни доходности достаточно низкие. Государственные ценные бумаги — это традиционно краткосрочные, скажем, трехмесячные векселя Treasury Bills, уровень доходности тоже в пределах там 1 %, 2 %, максимум 3 %.

Тем не менее, вот начиная наш разговор, я верну вас опять в лоно широких возможностей для инвестора. И давайте вот подумаем действительно над теми уровнями доходности, которые наш инвестор может получить на финансовом рынке. Я сознательно кроме российского рынка добавила сюда рынок США, Европейского союза: ну скажем, там, Германии, Франции, Австрии, где очень специфичны вот сейчас процентные ставки, очень низки процентные ставки. Достаточно сказать, что там ключевые ставки ряда стран (например, Дании) ниже ноля, ставки по депозитам для частных лиц, для юридических лиц тоже там на уровне 0—0,25 %. Государственные ценные бумаги по ряду стран дают отрицательную доходность: ну вот на рынке США чуть выше, так скажем, политика все-таки количественного смягчения, которая несколько лет проводилась, определенные результаты дала: повысилась и инфляция, и процентные ставки на рынке. Но тем не менее, как мы видим на слайде, уровни доходности достаточно низкие. Государственные ценные бумаги — это традиционно краткосрочные, скажем, трехмесячные векселя Treasury Bills, уровень доходности тоже в пределах там 1 %, 2 %, максимум 3 %. Более длинные государственные ценные бумаги — ну, можно там, допустим, найти доходность 3 %, 4 %, 5 %. Кстати, интересный вопрос. Я все-таки надеюсь, что кроме нашего курса вы еще и как бы другие курсы специализации тоже прослушали. Чем объясняется вот эта вилка значений? Да вот, если вы обратите внимание, по американскому рынку я называю диапазон значений, для российского рынка вот мы можем видеть на слайде тоже диапазон значений. Давайте попытаемся задуматься и ответить. Вам легко будет ответить, если вы слышали предыдущие курсы. Ну скажем, вот курс № 2, посвященный рынку облигаций. С чем связана эта вилка? Ну, надеюсь, идеи у вас уже есть, я дам правильный ответ. Речь идет о сроке. Вот традиционно то, что различает доходность облигаций, на самом деле это касается государственных облигаций, корпоративных облигаций — это срок. Обычно чем длиннее срок обращения облигаций, тем выше процентная ставка, тем выше доходность, на которую может рассчитывать инвестор. На этом фоне рынок акций, конечно, дает большую доходность, но надо понимать, что и диапазон значений — вот эта вилка — по рынку акций тоже гораздо шире.

Более длинные государственные ценные бумаги — ну, можно там, допустим, найти доходность 3 %, 4 %, 5 %. Кстати, интересный вопрос. Я все-таки надеюсь, что кроме нашего курса вы еще и как бы другие курсы специализации тоже прослушали. Чем объясняется вот эта вилка значений? Да вот, если вы обратите внимание, по американскому рынку я называю диапазон значений, для российского рынка вот мы можем видеть на слайде тоже диапазон значений. Давайте попытаемся задуматься и ответить. Вам легко будет ответить, если вы слышали предыдущие курсы. Ну скажем, вот курс № 2, посвященный рынку облигаций. С чем связана эта вилка? Ну, надеюсь, идеи у вас уже есть, я дам правильный ответ. Речь идет о сроке. Вот традиционно то, что различает доходность облигаций, на самом деле это касается государственных облигаций, корпоративных облигаций — это срок. Обычно чем длиннее срок обращения облигаций, тем выше процентная ставка, тем выше доходность, на которую может рассчитывать инвестор. На этом фоне рынок акций, конечно, дает большую доходность, но надо понимать, что и диапазон значений — вот эта вилка — по рынку акций тоже гораздо шире. В целом, если говорить по индексу, на длительном временном промежутке рынок акций дает там 10—12 % годовых, казалось бы, немного. Но надо понимать, что это такой хорошо диверсифицированный, это широкий портфель. Если говорить об отдельных ценных бумагах, мы вот дальше с вами увидим, то есть, конечно, лидеры, которые за год дают доходность 300 % годовых. С другой стороны, конечно, есть акции, которые минусовую доходность дают. Есть компании, которые уходят с рынка, проводят делистинг, банкротятся. Поэтому в этом смысле, конечно, риски по сравнению там с государственными ценными бумагами, гораздо выше. Еще один аспект, на который я хочу обратить внимание, он виден на этом слайде. Если говорить о доходности, скажем там, на американском, на европейском рынке и на российском рынке, то мы видим, что на российском рынке уровни доходности выше. Ну например, выше ставки по банковским депозитам. Традиционно рассматриваются, скажем, топ 10 банков, которые привлекают средства населения.

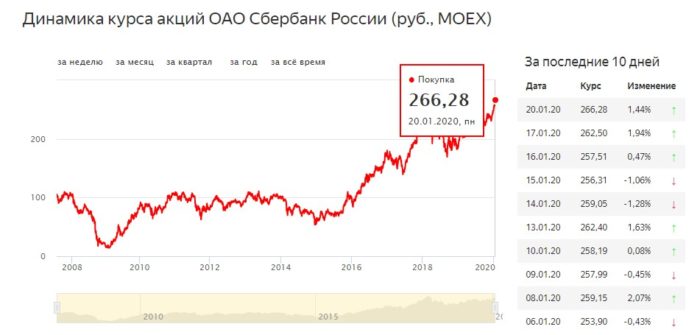

В целом, если говорить по индексу, на длительном временном промежутке рынок акций дает там 10—12 % годовых, казалось бы, немного. Но надо понимать, что это такой хорошо диверсифицированный, это широкий портфель. Если говорить об отдельных ценных бумагах, мы вот дальше с вами увидим, то есть, конечно, лидеры, которые за год дают доходность 300 % годовых. С другой стороны, конечно, есть акции, которые минусовую доходность дают. Есть компании, которые уходят с рынка, проводят делистинг, банкротятся. Поэтому в этом смысле, конечно, риски по сравнению там с государственными ценными бумагами, гораздо выше. Еще один аспект, на который я хочу обратить внимание, он виден на этом слайде. Если говорить о доходности, скажем там, на американском, на европейском рынке и на российском рынке, то мы видим, что на российском рынке уровни доходности выше. Ну например, выше ставки по банковским депозитам. Традиционно рассматриваются, скажем, топ 10 банков, которые привлекают средства населения. Вот на ноябрь-декабрь 2015 года ставка там на уровне 9,8 % годовых. Ну, порядка 10 %, скажем. Хотя, конечно, есть банки, которые предлагают и 13 % годовых. Есть высоконадежные банки, где уровень доходности ниже. Государственные ценные бумаги тоже… Там выше доходность, чем на рынке США, скажем, там 6—7 % годовых можно найти государственные бумаги и с 9 % годовых. Корпоративные облигации еще большую линейку, диапазон значений показывают, и может обсуждаться доходность и 16 % и 20 % годовых. Если говорить о фондовом рынке России, то вот здесь вот у меня более сложная ситуация, потому что он очень активно рос до середины 2008 года, и действительно инвесторы могли очень хорошо заработать, а вот где-то уже в кризис, во-первых, надо отметить, что в конце 2008 — начале 2009 года российский рынок очень сильно упал, фондовый индекс упал. Это было одно из крупнейших падений в мире, более, чем на 70 %. И к сожалению, вот у нас были, конечно, периоды роста после 2009 года, но это были достаточно краткосрочные периоды, и поэтому вот так сказать, что для российского рынка есть большая возможность хорошо заработать хорошую доходность, высокую доходность показать вот на этом длительном временном промежутке, к сожалению, не получится.

Вот на ноябрь-декабрь 2015 года ставка там на уровне 9,8 % годовых. Ну, порядка 10 %, скажем. Хотя, конечно, есть банки, которые предлагают и 13 % годовых. Есть высоконадежные банки, где уровень доходности ниже. Государственные ценные бумаги тоже… Там выше доходность, чем на рынке США, скажем, там 6—7 % годовых можно найти государственные бумаги и с 9 % годовых. Корпоративные облигации еще большую линейку, диапазон значений показывают, и может обсуждаться доходность и 16 % и 20 % годовых. Если говорить о фондовом рынке России, то вот здесь вот у меня более сложная ситуация, потому что он очень активно рос до середины 2008 года, и действительно инвесторы могли очень хорошо заработать, а вот где-то уже в кризис, во-первых, надо отметить, что в конце 2008 — начале 2009 года российский рынок очень сильно упал, фондовый индекс упал. Это было одно из крупнейших падений в мире, более, чем на 70 %. И к сожалению, вот у нас были, конечно, периоды роста после 2009 года, но это были достаточно краткосрочные периоды, и поэтому вот так сказать, что для российского рынка есть большая возможность хорошо заработать хорошую доходность, высокую доходность показать вот на этом длительном временном промежутке, к сожалению, не получится. Но как раз дальше мы с вами поговорим, что сейчас речь идет скорее о пассивном инвестировании, что наш инвестор вкладывает деньги и по некой аналогии с облигациями или там банковским депозитом просто сидит и выжидает там в течение одного, двух, пяти лет. На самом деле, что очень важно понимать — что рынок акций — это рынок активного инвестирования, и хорошо заработать действительно можно, правильно входя в определенные моменты на этот рынок, ну и в неком смысле правильно выходя, вот особенно российский рынок очень хорошо демонстрирует эту идею, что здесь скорее нужно ловить момент. Наверное, это недостаток рынка с точки зрения такой макроэкономической ситуации, но реалии таковы, что мы много с вами будем говорить Как раз как найти, выбрать тот период, который очень удачен для входа на рынок акций. Ну, и где надо распознать пузырь и бежать, так скажем, делать ноги, или открывать короткие позиции, шахтить, Такой, да, профессиональный термин, когда на смену таким бычьим настроениям приходит медвежье настроение — настроение на снижение индекса, на снижение цен отдельных акций, ну, и как результат — падение доходности для инвестора.

Но как раз дальше мы с вами поговорим, что сейчас речь идет скорее о пассивном инвестировании, что наш инвестор вкладывает деньги и по некой аналогии с облигациями или там банковским депозитом просто сидит и выжидает там в течение одного, двух, пяти лет. На самом деле, что очень важно понимать — что рынок акций — это рынок активного инвестирования, и хорошо заработать действительно можно, правильно входя в определенные моменты на этот рынок, ну и в неком смысле правильно выходя, вот особенно российский рынок очень хорошо демонстрирует эту идею, что здесь скорее нужно ловить момент. Наверное, это недостаток рынка с точки зрения такой макроэкономической ситуации, но реалии таковы, что мы много с вами будем говорить Как раз как найти, выбрать тот период, который очень удачен для входа на рынок акций. Ну, и где надо распознать пузырь и бежать, так скажем, делать ноги, или открывать короткие позиции, шахтить, Такой, да, профессиональный термин, когда на смену таким бычьим настроениям приходит медвежье настроение — настроение на снижение индекса, на снижение цен отдельных акций, ну, и как результат — падение доходности для инвестора. Итак, ещё раз, мы можем говорить об активном инвестировании. Вот акции как раз такой самый лучший, пожалуй, инструмент для активного инвестирования, хотя, конечно, и на рынке облигаций мы можем искать вот эти удачные моменты входа и выхода и на рынке облигаций существует понятие инвестиционных стратегий, но всё‐таки большее число стратегий связано именно с рынком акций. Ну, и вот пассивное инвестирование. Здесь действительно не требуется каких‐то особых, там, умственных усилий, не очень высок риск. Ну, пожалуй, если говорить о банковском депозите, это нужно, правда, не ошибиться с банком: не выбрать тот банк, у которого, скажем, будет отобрана лицензия. Или когда вы положите очень большую сумму, выше заданого лимита в 1 миллион 400 тысяч, когда деньги уже могут действительно пропасть. Ещё один момент, который хочу оговорить, связанный с рынком акций, что надо понимать наши возможности. Мы можем вкладывать не только в отдельные акции, но и, скажем, в фондовый индекс, в готовые портфели.

Итак, ещё раз, мы можем говорить об активном инвестировании. Вот акции как раз такой самый лучший, пожалуй, инструмент для активного инвестирования, хотя, конечно, и на рынке облигаций мы можем искать вот эти удачные моменты входа и выхода и на рынке облигаций существует понятие инвестиционных стратегий, но всё‐таки большее число стратегий связано именно с рынком акций. Ну, и вот пассивное инвестирование. Здесь действительно не требуется каких‐то особых, там, умственных усилий, не очень высок риск. Ну, пожалуй, если говорить о банковском депозите, это нужно, правда, не ошибиться с банком: не выбрать тот банк, у которого, скажем, будет отобрана лицензия. Или когда вы положите очень большую сумму, выше заданого лимита в 1 миллион 400 тысяч, когда деньги уже могут действительно пропасть. Ещё один момент, который хочу оговорить, связанный с рынком акций, что надо понимать наши возможности. Мы можем вкладывать не только в отдельные акции, но и, скажем, в фондовый индекс, в готовые портфели. Вот фондовые биржи, скажем, в России мы можем обсуждать, да? Нам интересны две фондовые биржи, мы дальше о них будем говорить — это Московская фондовая биржа с рынком акций, российских акций, и Санкт‐Петербургская биржа, которая вот несколько лет назад дала российским инвесторам, частным инвесторам в том числе, возможность покупать акции зарубежных компаний. Ну например, там, Apple, Amazon, Twitter, Google и так далее. Вот даже с ноября 2015 года появились акции Ferrari, такой люксовой продукции. Кроме собственно акций отдельных компаний, мы можем обсуждать портфели. Традиционно для инвестора тогда речь идёт о ETF фондов — такие торгуемые на бирже фонды. И, как правило, эти фонды, связанные с портфелями либо индексов, фондовых индексов. Ну, скажем, там, S&P500 или, там, российского индекса Московской биржи ММВБ, micex. Или это могут быть какие‐то отраслевые индексы. Ну, на самом деле, линейка ETF — она достаточно большая, там есть и сырьевые индексы. И вот в этом смысле, ну, такое активное инвестирование, оно включает не только отдельные акции, вот чуть дальше мы об этом с вами поговорим.

Вот фондовые биржи, скажем, в России мы можем обсуждать, да? Нам интересны две фондовые биржи, мы дальше о них будем говорить — это Московская фондовая биржа с рынком акций, российских акций, и Санкт‐Петербургская биржа, которая вот несколько лет назад дала российским инвесторам, частным инвесторам в том числе, возможность покупать акции зарубежных компаний. Ну например, там, Apple, Amazon, Twitter, Google и так далее. Вот даже с ноября 2015 года появились акции Ferrari, такой люксовой продукции. Кроме собственно акций отдельных компаний, мы можем обсуждать портфели. Традиционно для инвестора тогда речь идёт о ETF фондов — такие торгуемые на бирже фонды. И, как правило, эти фонды, связанные с портфелями либо индексов, фондовых индексов. Ну, скажем, там, S&P500 или, там, российского индекса Московской биржи ММВБ, micex. Или это могут быть какие‐то отраслевые индексы. Ну, на самом деле, линейка ETF — она достаточно большая, там есть и сырьевые индексы. И вот в этом смысле, ну, такое активное инвестирование, оно включает не только отдельные акции, вот чуть дальше мы об этом с вами поговорим. И я обращаю внимание, что в рамках нашей специализации есть ещё отдельный курс, который посвящен вот такому, собственно, портфельному инвестированию, пассивному и активному портфельному инвестированию. И я приглашаю вас присоединиться к нам, чтобы более глубоко понять, как строятся портфели, в чём их выгоды, ну, и особенности вот этого пассивного портфельного инвестирования. [ЗАСТАВКА] [ЗАСТАВКА]

И я обращаю внимание, что в рамках нашей специализации есть ещё отдельный курс, который посвящен вот такому, собственно, портфельному инвестированию, пассивному и активному портфельному инвестированию. И я приглашаю вас присоединиться к нам, чтобы более глубоко понять, как строятся портфели, в чём их выгоды, ну, и особенности вот этого пассивного портфельного инвестирования. [ЗАСТАВКА] [ЗАСТАВКА]Как инвестировать в криптовалюту для начинающих: пошаговая инструкция

Инвестиции в криптовалюту — устоявшийся тренд текущего года. Команда Trustee Wallet в статье рассмотрит способы правильного инвестирования в криптовалюту, ее безопасного хранения, риски инвестирования, а также затронет вопрос о том, в какие криптовалюты стоит вложить свои сбережения.

Преимущества криптовалюты как инвестиции:

Свобода действий – только владелец кошелька контролирует все операции с активами.

Мало требований – не требуется специальных знаний и лишних усилий.

Децентрализация – государство не имеет возможностей для контроля над криптовалютой.

Доступность.

Стратегии инвестирования в криптовалюту

Принимая для себя решение об инвестировании в цифровые активы, стоит определиться с правильной стратегией.

Инвестиции на длительное время

Очень простая стратегия, которую именуют как «купить и забыть». Человек закупает определенное количество криптовалюты, а затем ждет повышения ее цены. И как только она доходит до отметки, которую инвестор определил для себя сам, он может ее продать.

СОВЕТ! Чтобы такой план по инвестированию не оказался убыточным, следует инвестировать свободные средства. Иначе, если потребуются деньги можно уйти в минус из-за их низкой цены в определенный период.

Краткосрочные инвестиции

Данный вариант актуален для тех, кто не хочет ждать какое-то существенное время для большой выручки от инвестиций. Стратегия разбивается на два этапа: сначала нужно подготовить капитал и разбить его на части, чтобы затем в определенный отрезок времени приобретать на него криптовалюту. Затем, если цена на нее будет падать, то этим стоит воспользоваться для покупки новых монет.

Затем, если цена на нее будет падать, то этим стоит воспользоваться для покупки новых монет.

Трейдинг

По большей части, этот вариант не совсем об инвестициях, так как тут нужно много усилий. Однако, это возможный вариант для инвестиции в криптовалюту, который может пригодиться новичкам.

Трейдинг – это покупка и продажа криптовалюты, профит от которой сводится к обычной перепродаже: купить подешевле, а продать подороже. Но тут потребуется постоянный контроль за новостями, курсом криптовалюты на рынке, а также за экономикой в целом.

Для успешной торговли криптоактивами, потребуются научиться нехитрым навыкам и знаниям. Например:

Уметь пользоваться котировками и различными графиками.

Заключать в нужный момент закупочные и продажные сделки.

Анализировать историю торгов.

Понимать основные показатели активов.

Отслеживать объемы продаж актива.

ВАЖНО! Следует помнить, что трейдинг дает возможность заработать больше и быстрее классических инвестиций, но он требует гораздо больших усилий и знаний

Как выбрать валюту для инвестирования?

Правильный выбор криптовалюты – это сложный вопрос. Мы же, в свою очередь, можем предложить ориентировку на следующие показатели:

Мы же, в свою очередь, можем предложить ориентировку на следующие показатели:

мнение экспертов;

сфера применения;

рентабельность;

капитализация.

ВАЖНО! Вышеперечисленные показатели не являются истинной в последней инстанции и конечно же могут иметь гораздо больший список критериев. Каждый инвестор должен полагаться на собственные методики.

Перспективные криптовалюты для инвестиций в 2021

Представленный ниже список может служить ориентиром:

Bitcoin;

Ethereum;

Litecoin;

TRON;

Dogecoin;

Cardano;

Stellar;

Polkadot;

Binance Coin;

Monero.

Где инвестировать в криптовалюту надежней

Для хранения и покупки криптовалюты существует множество сервисов. И чтобы не ошибиться и сделать правильный выбор, этому вопросу тоже стоит уделить внимание.

Условно, все сервисы для работы с криптовалютой можно разделить на два лагеря: децентрализованные и централизованные. Их разница заключается в контроле за операциями с криптовалютой. Т.е. децентрализованные сервисы – это полная свобода и самостоятельность в совершении любых операций, а также хранении криптовалюты. Самыми популярными примерами таких сервисов являются криптокошельки.

Другой вариант – это централизованные сервисы. Кратко, их можно назвать посредниками, т.к. они выполняют некоторые операции уже от имени пользователя. Примерами таких сервисов являются криптообменники и биржи.

В любом случае, выбор сервиса всегда зависит от намеченной стратегии инвестирования. Например, при трейдинге идеальным вариантом станут децентрализованные сервисы. А для долгосрочных инвестиций подойдут криптокошельки.

Таким образом, из всех вышеперечисленных стратегий, именно долгосрочное инвестирование предполагает малые риски. Поэтому далее, на их основе, мы рассмотрим последовательное руководство по инвестированию на примере криптокошелька Trustee.

Пошаговый план: Как начать инвестировать в криптовалюту

Определиться с криптовалютой для инвестирования;

Скачать и установить нужное приложение, например, биткоин кошелек от Trustee Wallet;

Записать фразу для восстановления;

Выбрать нужную криптовалюту и количество;

Выбрать провайдера для обмена;

Прикрепить банковскую карту;

Проверить всю информацию об операции и подтвердить.

Риски инвестирования в криптовалюту 2021

Инвестиции в криптовалюту, равно как и любые другие, связаны с рисками:

Изменчивая природа криптоактивов.

Риск прекращения существования или котировки на рынке определенной криптовалюты.

Недобросовестное отношение владельцев биржи или ее взлом.

Потеря приватных ключей или фразы восстановления.

Но, несмотря на возможные риски, инвестиции в криптовалюты – это всегда хороший шанс заработать. Главное правильно обдумывать каждый шаг и всегда сверяться с выбранной стратегией.

Главное правильно обдумывать каждый шаг и всегда сверяться с выбранной стратегией.

Советы по инвестициям в криптовалюту для начинающих

Можно выделить следующие советы для начинающего инвестора:

Грамотно подходить к выбору криптовалюты для инвестирования. Тут можно выбрать или проверенную цифровую монету (например, биткоин), или обратить своё внимание на перспективные криптовалюты, которые быстро набирают обороты.

Если бюджет не позволяет замахиваться на крупные криптовалюты, то для старта подойдет любая другая цифровая валюта.

Следовать намеченному плану и стратегии.

Озаботиться выбором надежного сервиса для операций с криптовалютой.

Следить за новостями и рынком криптовалют.

Всегда держать в голове возможные риски и трезво подходить к любому вопросу, связанном с инвестициями.

ВАЖНО! Данная статья знакомит читателей с темой инвестиций в криптовалюту и не является руководством к действию или инвестиционной рекомендацией.

Как инвестировать 500 долларов для новичков на фондовом рынке

Если инвестирование кажется игрой богатых людей, это не ваше воображение: многие инвестиции ориентированы на богатых. Но есть много способов инвестировать меньшую сумму, например 500 долларов.

В конце концов, регулярное инвестирование этих небольших кусков в течение длительного периода времени может быть единственным лучшим путем к накоплению богатства, особенно если у вас погашен долг по кредитной карте с высокими процентами и вы вносите достаточно, чтобы заработать любые доступные 401 ( л) совпадение от вашего работодателя.

С брокерами и роботами-консультантами, требующими низких минимумов, любой может принять участие в акции. Вот пять моментов, которые следует учитывать при инвестировании 500 долларов.

1. Выберите инвестиционный счет.

Если вы еще не откладываете на пенсию — или имеете, но недостаточно — лучшим местом для этих денег является индивидуальный пенсионный счет.

IRA специально предназначены для выхода на пенсию, что означает, что вы получаете налоговые льготы за взносы. Существует два основных типа: традиционный IRA дает вам авансовый налоговый вычет, но вы будете платить налоги, когда будете получать выплаты при выходе на пенсию.С Roth IRA вы не получаете налоговых льгот сегодня, но вы можете получать деньги на пенсии без уплаты налогов. У обоих аккаунтов есть правила, касающиеся взносов и распределений.

Если вы собираетесь выйти на пенсию или эти деньги предназначены для другой долгосрочной цели, вы можете вместо этого открыть налогооблагаемый брокерский счет. Это универсальный счет без специальных налоговых льгот, что означает, что деньги можно использовать по любой причине, и нет никаких правил относительно того, сколько вы можете внести и когда вы можете снимать средства.

Реклама

Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

| Прочитать обзор | ||

Комиссии$ 0 за сделку для онлайн-акций США и ETF | ||

2.

Выберите практическое или невмешательство в дело.

Выберите практическое или невмешательство в дело.Обращались ли вы в Google за советом по инвестированию, потому что считаете, что 500 долларов недостаточно для получения профессиональной помощи? Не так. Если вы действительно хотите, чтобы кто-то вложил эти деньги за вас, вам следует знать о робо-советниках.

Робо-консультанты составят для вас инвестиционный портфель на основе информации, которой вы делитесь, например, ваших целей и устойчивости к риску. Это один из лучших способов вложить небольшую сумму денег. Вы заплатите небольшую комиссию за управление услугой, но эта комиссия обычно представляет собой процент от активов под управлением, что означает, что сумма, которую вы платите, привязана к остатку на вашем счете.

Если вы предпочитаете узнать, как инвестировать эти деньги, чтобы сделать самодельную работу в будущем, прочтите лучшие стратегии.

3. Инвестор своими руками? Используйте ETF без комиссии.

Если вы предпочитаете использовать эти деньги, чтобы научиться инвестировать, чтобы вы могли делать это самостоятельно в будущем, это тоже разумная стратегия. Однако сложно купить достаточно отдельных акций за 500 долларов, чтобы адекватно диверсифицировать эти деньги. Диверсификация важна, потому что она распределяет ваши инвестиции: когда одна инвестиция падает, другая может расти, что уравновешивает ситуацию.

Однако сложно купить достаточно отдельных акций за 500 долларов, чтобы адекватно диверсифицировать эти деньги. Диверсификация важна, потому что она распределяет ваши инвестиции: когда одна инвестиция падает, другая может расти, что уравновешивает ситуацию.

Ввести биржевые фонды. ETF — это своего рода паевой инвестиционный фонд, то есть они позволяют приобретать несколько различных инвестиций за одну транзакцию. В случае с ETF, инвестиции в фонде предназначены для отслеживания индекса, такого как Standard & Poor’s 500. Когда вы покупаете ETF на S&P 500, он должен точно отражать эффективность S&P 500. Многие брокеры, особенно те, которые ориентированные на новых инвесторов или пенсионеров, предложите список ETF без комиссии, которыми можно торговать бесплатно.

«ETF — это особенно хороший выбор, если у вас есть небольшая сумма денег для инвестирования».

ETF — особенно хороший выбор, если у вас есть небольшая сумма денег для инвестирования: они торгуются через биржу, как акции; как таковые, они покупаются по цене акций. Вы можете получить несколько ETF и быть довольно хорошо диверсифицированными за 500 долларов. Будущие инвестиции могут еще больше повысить эту диверсификацию. Предостережение здесь? Поскольку ETF торгуются как акции, они могут облагаться брокерскими комиссиями за торговлю акциями, которые могут быстро съесть сумму, доступную для инвестирования.

4. Сохраняйте вложенные деньги в течение 5 или более лет

Деньги, необходимые для достижения финансовой цели в следующие пять лет, вообще не следует вкладывать, так как у вас нет времени, чтобы пережить волны рынок. Деньги нужно вкладывать на долгосрочную цель, например, на выход на пенсию. Время позволяет вашим деньгам расти и восстанавливаться после краткосрочных колебаний рынка.

Потенциальная выгода: 500 долларов, вложенных с доходностью 7% в течение 30 лет, вырастут почти до 4000 долларов.

«Используйте эту неожиданную удачу, чтобы дать толчок привычке к сбережению инвестиций, открыв счет и автоматически внося еще 100 долларов в месяц.

Нет, это не тонна денег, но это в восемь раз больше ваших первоначальных вложений. Еще лучше было бы использовать эту неожиданную удачу, чтобы дать толчок привычке к сбережению инвестиций, открыв счет и автоматически внося еще 100 долларов в месяц. Например, откройте Roth IRA на 500 долларов и вносите 100 долларов в месяц, а через 30 лет и с 7% -ной нормой прибыли эти деньги вырастут до 122 000 долларов.

5. Нужны наличные пораньше? Рассмотрим эти

При любых инвестициях, чем больше времени у них есть на рост, тем лучше.Но жизнь часто мешает. Еще одна дополнительная функция Roth IRA заключается в том, что вы можете снимать взносы в любое время. (Это отличается от правил о доходах, которые вы должны подождать не менее пяти лет, чтобы выйти из Roth IRA. А с традиционными IRA вы должны платить налоги плюс 10% штраф за большинство случаев снятия средств до достижения возраста 59,5 лет.)

Если вы хотите сохранить наличные на черный день, пополнив свой фонд на случай чрезвычайной ситуации, это тоже нормально. Но есть некоторые альтернативы, лучше, чем положить матрас или заправить сберегательный счет в большом банке: высокодоходные сберегательные онлайн-счета, счета денежного рынка, краткосрочные облигации и одноранговое кредитование могут принести более высокие ставки.(Чтобы узнать больше, обратитесь к этому руководству по лучшим счетам для краткосрочных сбережений.)

Недвижимость против акций: что лучше инвестировать?

Какая стратегия лучше: инвестирование в недвижимость или создание портфеля акций?

Многие американцы делают то и другое: 65% домашних хозяйств в США заняты собственниками, по данным Бюро переписи населения США, а по данным Бюро статистики труда, 55% американских рабочих участвуют в пенсионном плане работодателя.Если вы относитесь к их числу, то, вероятно, имеете некоторое влияние на фондовый рынок.

Но если вы хотите удвоить вклад в любой из видов инвестиций — или вы новичок в инвестировании и пытаетесь выбирать между двумя, — разумно знать преимущества и недостатки каждой стратегии.

Также важно знать, что вам не нужно выбирать. Вы можете приобретать доли в инвестициях в недвижимость, не беспокоясь о покупке, управлении и продаже недвижимости.

Инвестиции в недвижимость

Традиционные инвестиции в недвижимость можно разделить на две широкие категории: жилая недвижимость — например, ваш дом, недвижимость для сдачи в аренду или продажа домов для покупки, а затем перепродажа с целью получения прибыли — и коммерческая недвижимость, такая как жилые комплексы, офисные здания и торговые центры.

Плюсы

Инвестиции в недвижимость легко понять. Хотя процесс покупки жилья может быть сложным, основы просты: приобретите недвижимость, управляйте содержанием (и арендаторами, если у вас есть дополнительная недвижимость помимо вашего места жительства) и попытайтесь перепродать по более высокой цене. Кроме того, владение материальным активом может заставить вас чувствовать больший контроль над своими инвестициями, чем покупка долей собственности в компаниях через акции.

Долговое инвестирование безопаснее с недвижимостью.Также известная как «ипотека», вы можете инвестировать в новую недвижимость с первоначальным взносом в размере 20% или меньше и профинансировать оставшуюся часть стоимости недвижимости. Инвестирование в акции с долгом, известное как маржинальная торговля, чрезвычайно рискованно и строго для опытных трейдеров.

Инвестиции в недвижимость могут служить средством защиты от инфляции. Владение недвижимостью обычно считается страховкой от инфляции, поскольку стоимость жилья и арендная плата обычно растут с инфляцией.

Владение недвижимостью может иметь налоговые льготы.Домовладельцы могут иметь право на налоговый вычет по ипотечным процентам, выплачиваемым на сумму до первого миллиона долларов ипотечной задолженности. Также существуют налоговые льготы при продаже основного места жительства, например, исключение, которое может позволить вам избежать налога на прирост капитала на чистую выручку в размере 250 000 долларов США, если вы не замужем (или 500 000 долларов США, если вы состоите в браке и подаете совместно). Если вы владеете и продаете коммерческую недвижимость, вы можете избежать прироста капитала за счет обмена 1031 (если вы реинвестируете выручку в недвижимость аналогичного типа).А инвестиционная недвижимость может получить налоговые льготы за счет амортизации или списания износа собственности. Узнайте больше о налоговых льготах, связанных с домовладением, в этом налоговом справочнике.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

Комиссии1% могут применяться другие комиссии | Комиссииот 0,50% до 2,5% для денежных средств; стоимость проекта варьируется | |

Минусы

Инвестиции в недвижимость могут быть больше работы, чем акции. Хотя покупка недвижимости проста для понимания, это не означает, что работа по обслуживанию собственности, особенно сдаваемой в аренду, легкой.Владение собственностью требует гораздо большего капитала, чем покупка акций или вложений в акции, таких как паевые инвестиционные фонды.

Недвижимость дорогая и крайне неликвидная. Инвестиции в недвижимость, даже если они занимают наличные, требуют больших первоначальных вложений. Получить ваши деньги от инвестиций в недвижимость путем перепродажи намного сложнее, чем простота покупки и продажи акций с помощью мыши.

Операционные издержки с недвижимостью высоки. Продавец может рассчитывать на значительные затраты на закрытие сделки, которые могут составлять от 6% до 10% от максимальной цены продажи.Это значительное сокращение по сравнению с акциями, особенно сейчас, когда большинство брокеров не взимают комиссию за торговлю акциями.

Сложно диверсифицировать вложения в недвижимость. Местоположение имеет значение при инвестировании в недвижимость. В одной области продажи могут упасть, а в другой — взлететь. Диверсификация покупки недвижимости по местоположению и типу (например, сочетание жилой и коммерческой недвижимости) требует гораздо более глубоких карманов, чем у среднего инвестора.

Возврат ваших инвестиций не является гарантированным.Хотя цены на недвижимость имеют тенденцию к росту со временем, всегда существует риск продать ее с убытком — финансовый кризис 2008 года является напоминанием об этом. Это, конечно, относится и к акциям.

Инвестирование в акции

Покупка акций имеет существенные плюсы — и некоторые важные минусы — о которых следует помнить, прежде чем делать решительный шаг.

Профи

Акции высоколиквидны. В то время как инвестиционные деньги могут быть заблокированы на долгие годы в недвижимости, покупка или продажа акций публичных компаний может быть осуществлена в тот момент, когда вы решите, что пора действовать.В отличие от недвижимости, также легче узнать стоимость ваших инвестиций в любое время.

Вложения в акции проще диверсифицировать. У немногих людей есть время — не говоря уже о деньгах — чтобы купить достаточно недвижимости, чтобы охватить достаточно широкий диапазон местоположений или отраслей, чтобы иметь настоящую диверсификацию. С помощью акций можно создать широкий портфель компаний и отраслей за небольшую часть времени и затрат, связанных с владением разнообразной недвижимостью.Возможно, самый простой способ: приобрести акции паевых инвестиционных фондов, индексных фондов или биржевых фондов. Эти фонды покупают акции широкого круга компаний, что может дать инвесторам мгновенную диверсификацию.

С акциями комиссии за транзакции меньше (если таковые имеются). Хотя для покупки и продажи акций вам потребуется открыть брокерский счет, ценовая война между дисконтными брокерами в большинстве случаев снизила затраты на торговлю акциями до 0 долларов. Многие брокеры также предлагают на выбор паевые инвестиционные фонды без комиссии за транзакции, индексные фонды и ETF.

Вы можете увеличить свои инвестиции в пенсионные счета с льготным налогообложением. Покупка акций через пенсионный счет, спонсируемый работодателем, например 401 (k), или через индивидуальный пенсионный счет может позволить вашим инвестициям расти без налогов или даже без налогов.

Минусы

Цены на акции гораздо более изменчивы, чем цены на недвижимость. Цены на акции могут двигаться вверх и вниз намного быстрее, чем цены на недвижимость. Эта волатильность может вызвать неприятные ощущения, если вы не будете внимательно следить за акциями и фондами, которые вы покупаете для своего портфеля, что означает, что вы планируете покупать и держать, несмотря на волатильность.

Продажа акций может привести к обложению налогом на прирост капитала. Когда вы продаете свои акции, вам, возможно, придется заплатить налог на прирост капитала. Однако, если вы владеете акциями более года, вы можете иметь право на уплату налогов по более низкой ставке. Кроме того, вам, возможно, придется заплатить налоги на дивиденды по акциям, выплаченные из вашего портфеля в течение года. (Узнайте больше о налогах на акции.)

Акции могут вызвать эмоциональное принятие решений. Хотя покупать и продавать акции проще, чем недвижимость, это не значит, что вам следует это делать.Когда рынки колеблются, инвесторы часто продают, когда стратегия «купи и держи» обычно приносит большую прибыль. Инвесторам следует внимательно относиться ко всем инвестициям, включая создание портфеля акций.

Альтернатива традиционной недвижимости: REIT

REIT — это компании, которые владеют (и часто управляют) приносящей доход недвижимостью, такой как квартиры, склады, офисы, торговые центры и отели. Самые надежные REIT имеют хорошую репутацию по выплате крупных и растущих дивидендов.Многие онлайн-брокеры предлагают публично торгуемые REIT и паевые инвестиционные фонды REIT и ETF.

Что такое брокерский счет и как его открыть?

Что такое брокерский счет?

Брокерский счет — это тип счета, используемый для покупки и продажи ценных бумаг, таких как акции, облигации и паевые инвестиционные фонды. Вы можете переводить деньги на брокерский счет и обратно, как и банковский счет, но, в отличие от банков, брокерские счета предоставляют вам доступ к фондовому рынку и другим инвестициям.

Вы также увидите брокерские счета, называемые налогооблагаемыми счетами, поскольку инвестиционный доход на брокерском счете облагается налогом как прирост капитала. Это можно сравнить с пенсионными счетами (например, IRA), которые имеют другой набор правил налогообложения и снятия средств, и могут быть лучше для пенсионных сбережений и инвестиций.

Как работают брокерские счета?

Существует целый ряд лицензированных брокерских фирм — от более дорогих брокеров с полным спектром услуг до брокеров со скидками в Интернете с низкими комиссиями — где вы можете открыть брокерский счет.

Многие брокеры позволяют вам быстро открыть брокерский счет онлайн, и вам обычно не нужно для этого много денег — на самом деле, многие брокерские фирмы позволяют вам открыть счет без начального депозита. Однако перед покупкой инвестиций вам необходимо будет пополнить счет. Вы можете сделать это, переведя деньги со своего текущего или сберегательного счета или с другого брокерского счета. Вы также можете отправить чек по почте.

Вы владеете деньгами и инвестициями на своем брокерском счете, и вы можете продать их в любое время.Брокер держит вашу учетную запись и действует как посредник между вами и инвестициями, которые вы хотите приобрести.

Не существует ограничений на количество брокерских счетов, которые вы можете иметь, или сумму денег, которую вы можете ежегодно вносить на налогооблагаемый брокерский счет. За открытие брокерского счета комиссия не взимается.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, инвестиционные возможности, поддержку клиентов и возможности мобильных приложений. |

| Прочитать обзор | ||

Комиссии$ 0 за сделку для онлайн-акций США и ETF | ||

Брокерские счета vs.пенсионные счета

Стандартный брокерский счет или налогооблагаемый счет не дает никаких налоговых преимуществ для инвестирования через счет — в большинстве случаев ваши инвестиционные доходы будут облагаться налогом. С другой стороны, это означает, что для этих аккаунтов очень мало правил: вы можете забрать свои деньги в любое время и по любой причине и инвестировать столько, сколько захотите. (Вот наш выбор лучших брокерских счетов.)

Но если вы инвестируете для выхода на пенсию, вам нужно открыть пенсионный счет, а не налогооблагаемый брокерский счет.Пенсионный счет, такой как Roth или традиционный IRA, представляет собой инвестиционный счет с налоговыми льготами, специально разработанный для ваших пенсионных сбережений. Из-за этого, в отличие от облагаемых налогом брокерских счетов, пенсионные счета накладывают ограничения на то, когда и как вы можете снимать деньги, а также на то, сколько вы можете вносить каждый год. (Вот наш выбор лучших счетов IRA.)

В таблице ниже представлен краткий обзор того, как брокерские счета сравниваются с пенсионными счетами.

Может взиматься налог на прирост капитала с инвестиционного дохода | Обычно прирост капитала отсутствует; Отсроченный или не облагаемый налогом рост | |

Ограничения на годовые взносы | ||

Штрафы за отказ до определенного возраста, если не соблюдены исключения | ||

Торговля акциями, торговля опционами, дополнительные долгосрочные инвестиции после максимального количества пенсионных счетов | Долгосрочный рост, пенсионные накопления |

Совет ботаника: возможно, вы уже инвестируете для выхода на пенсию через своего работодателя — многие компании предлагают работодателю- спонсируемый план, как 401 (k), и соответствовать вашим вкладам.Вы все еще можете открыть IRA, но мы рекомендуем внести как минимум достаточный вклад в ваш 401 (k), чтобы сначала заработать этот матч.

Как выбрать поставщика брокерского счета

После того, как вы решили, хотите ли вы пенсионный счет или налогооблагаемый брокерский счет, вам нужно будет выбрать поставщика счета. Есть два основных варианта, которые удовлетворяют потребности большинства инвесторов: онлайн-брокеры и робо-советники. Оба предлагают пенсионные счета и налогооблагаемые брокерские счета.

Счет онлайн-брокера

Если вы хотите покупать и управлять своими собственными инвестициями, брокерский счет у онлайн-брокера для вас.

Инвестиционный счет в онлайн-брокерской компании позволяет покупать и продавать инвестиции через веб-сайт брокера. Дисконтные брокеры предлагают широкий спектр инвестиций, включая акции, паевые инвестиционные фонды и облигации.

Управляемый брокерский счет

Управляемый брокерский счет поставляется с управлением инвестициями от консультанта по человеческим инвестициям или робо-консультанта. Робо-консультант представляет собой недорогую альтернативу найму менеджера по человеческим инвестициям: эти компании используют сложные компьютерные алгоритмы для выбора и управления вашими инвестициями за вас, исходя из ваших целей и сроков инвестирования.

Робо-консультанты, вероятно, подойдут вам, если вы не хотите, чтобы ваши инвестиции были в значительной степени невмешательствами. У нас есть полный список лучших робо-советников.

Как открыть брокерский счет

После того, как вы открыли инвестиционный счет, вам нужно будет инициировать депозит или перевод средств. Это звучит сложно, но в наши дни связать свой банковский счет с брокерским счетом довольно просто, и это можно сделать в Интернете.

Некоторые брокеры могут потребовать от вас подтверждения транзакции.В таком случае вам придется подождать, пока брокер внесет на ваш банковский счет небольшую сумму — обычно несколько центов — и вы подтвердите транзакцию, сообщив брокеру точную сумму, которая была депонирована. Если у вас есть какие-либо вопросы, брокер проведет вас через весь процесс. После завершения перевода и пополнения вашего брокерского счета вы можете начинать инвестировать.

Вас могут спросить, хотите ли вы иметь денежный счет или маржинальный счет. Маржинальный счет позволяет вам занимать деньги у брокера для совершения сделок, но вы будете платить проценты, а это рискованно.Как правило, сначала лучше придерживаться денежного счета.

Часто задаваемые вопросыКакой брокерский счет лучше всего подходит для начинающих?

Лучшие брокерские счета для новичков, как правило, имеют нулевой минимальный счет, отличную поддержку клиентов и простую в использовании платформу. Из обзоров брокеров NerdWallet, TDAmeritrade, InteractiveBrokers, Fidelity и Charles Schwab получили самые высокие оценки в нашем списке лучших онлайн-брокеров для начинающих.

Есть ли минимум для открытия брокерского счета?

Большинству брокеров не требуется минимальная учетная запись для начала работы.Так что, если вас это беспокоит, поищите брокера, у которого его нет — существует множество отличных вариантов, для которых не требуется минимум. Однако помните, что минимум на счете отличается от минимума инвестиций. Минимальный размер счета — это сумма, которую вам нужно будет внести на брокерский счет, чтобы открыть его. Минимальный инвестиционный минимум может быть найден в индексном фонде, в котором вам нужно будет купить, скажем, 1000 долларов акций, чтобы принять участие в фонде.

Должен ли я открыть счет IRA или брокерский счет?

Следует ли вам сначала открыть счет IRA или налогооблагаемый брокерский счет, зависит от вашей ситуации и инвестиционных целей.Специалисты по финансовому планированию часто рекомендуют, в первую очередь, внести по крайней мере достаточно средств в план 401 (k) компании, чтобы заработать соответствующую компанию, если это возможно.

В противном случае, возможно, имеет смысл открыть IRA перед брокерским счетом, поскольку IRA имеют значительные налоговые преимущества и созданы для долгосрочного роста. Если у вас есть IRA, и вы уже достигли максимума, и либо у вас нет доступа к 401 (k) в процессе работы, либо вы уже вносите достаточно, чтобы, по крайней мере, соответствовать требованиям вашей компании, то следующим шагом может стать брокерский счет.

Должен ли я платить налоги с брокерского счета?

Открытие брокерского счета не означает, что вам придется платить дополнительные налоги. Но как только вы покупаете акции через брокерский счет, вам, вероятно, придется заплатить налог на прирост капитала, если вы позже продадите их для получения прибыли.

Если акции или фонд, которые вы покупаете через брокерский счет, приносят дивиденды, вам придется платить налоги с этих дивидендов, даже если вы решите реинвестировать их. В этом случае ваш брокер отправит относительно несложную налоговую форму DIV-1099 для включения в вашу налоговую декларацию.

Если вы инвестируете через пенсионный счет, вам обычно не о чем беспокоиться.

Могу ли я снять деньги со своего брокерского счета?

Есть несколько уровней вывода денег с вашего брокерского счета. Если он вкладывается в акции, вам сначала придется продать эти акции. Затем, когда деньги появятся на вашем счету в виде наличных (что в наши дни происходит практически мгновенно), вам, вероятно, все равно придется подождать несколько дней, прежде чем вы сможете их снять.После того, как сделка «улажена», вы можете снять наличные, что может занять еще несколько дней, прежде чем они появятся на вашем банковском счете.

Итак, при нормальных обстоятельствах не должно возникнуть проблем с выводом наличных денег с вашего брокерского счета, но имейте в виду, что может пройти несколько дней, прежде чем они будут фактически доступны на вашем банковском счете. Для брокерских контор, которые помимо брокерских услуг предлагают управление денежными средствами, этот процесс проходит намного быстрее.

Как инвестировать в акции: пошаговое руководство для начинающих

Обновлено: сентябрь.13 января 2021 г. 15:59

Если вы готовы начать инвестировать в фондовый рынок, но не знаете, какие первые шаги следует предпринять при инвестировании в акции, вы пришли в нужное место.

Вы можете удивиться, узнав, что вложение 10 000 долларов в индекс S&P 500 50 лет назад стоило бы почти 1,2 миллиона долларов сегодня. Инвестирование в акции, если все сделано правильно, является одним из наиболее эффективных способов создания долгосрочного богатства. Мы здесь, чтобы научить вас, как это делать.

Есть кое-что, что вам следует знать перед тем, как погрузиться в нее.Вот пошаговое руководство по инвестированию денег на фондовом рынке, которое поможет убедиться, что вы делаете это правильно.

Изображение Motley Fool

1. Определите свой подход к инвестированию

Первое, что нужно подумать, — как начать инвестировать в акции. Некоторые инвесторы предпочитают покупать отдельные акции, в то время как другие придерживаются менее активного подхода.

Попробуй. Какое из следующих утверждений лучше всего описывает вас?

- Я аналитик, мне нравится вычислять числа и проводить исследования.

- Я ненавижу математику и не хочу делать кучу «домашних заданий».

- У меня есть несколько часов в неделю, которые я могу посвятить инвестированию на фондовом рынке.

- Мне нравится читать о различных компаниях, в которые я могу инвестировать, но у меня нет никакого желания углубляться в математику.

- Я занятой профессионал, и у меня нет времени учиться анализировать акции.

Хорошая новость заключается в том, что независимо от того, с каким из этих утверждений вы согласны, вы все равно являетесь отличным кандидатом на роль инвестора на фондовом рынке.Единственное, что изменится, — это «как».

Различные способы инвестирования в фондовый рынок- Отдельные акции: Вы можете инвестировать в отдельные акции, если — и только если — у вас есть время и желание тщательно исследовать и оценивать акции на постоянной основе. основание. Если это так, мы на 100% рекомендуем вам это сделать. Умный и терпеливый инвестор вполне может со временем превзойти рынок. С другой стороны, если такие вещи, как квартальные отчеты о доходах и умеренные математические вычисления не кажутся привлекательными, нет ничего плохого в более пассивном подходе.

- Индексные фонды: Помимо покупки отдельных акций, вы можете инвестировать в индексные фонды, которые отслеживают фондовый индекс, такой как S&P 500. Когда речь идет об активно или пассивно управляемых фондах, мы обычно предпочитаем последние ( хотя, конечно, есть исключения). Индексные фонды обычно имеют значительно более низкие затраты и практически гарантированно соответствуют долгосрочным показателям их базовых индексов. Со временем S&P 500 обеспечил общую доходность около 10% в годовом исчислении, и такие результаты могут со временем существенно увеличить доход.

- Робо-советник: Наконец, еще один вариант, который стал очень популярным в последние годы, — это робот-советник. Робо-советник — это брокерская компания, которая по сути инвестирует ваши деньги от вашего имени в портфель индексных фондов, соответствующий вашему возрасту, толерантности к риску и инвестиционным целям. Робо-консультант может не только выбрать ваши инвестиции, но многие из них оптимизируют вашу налоговую эффективность и автоматически вносят изменения с течением времени.

2. Решите, сколько вы будете инвестировать в акции.