Тесты 3 — НАЛОГООБЛОЖЕНИЕ

К какому налогу следует отнести транспортный налог по уровню установления:

к местномук федеральному

к региональному

К какому налогу следует отнести налог на прибыль в зависимости от принадлежности к уровню бюджета:

к закрепленному налогук регулирующему налогу

к налогу с процентной (пропорциональной) ставкой налога

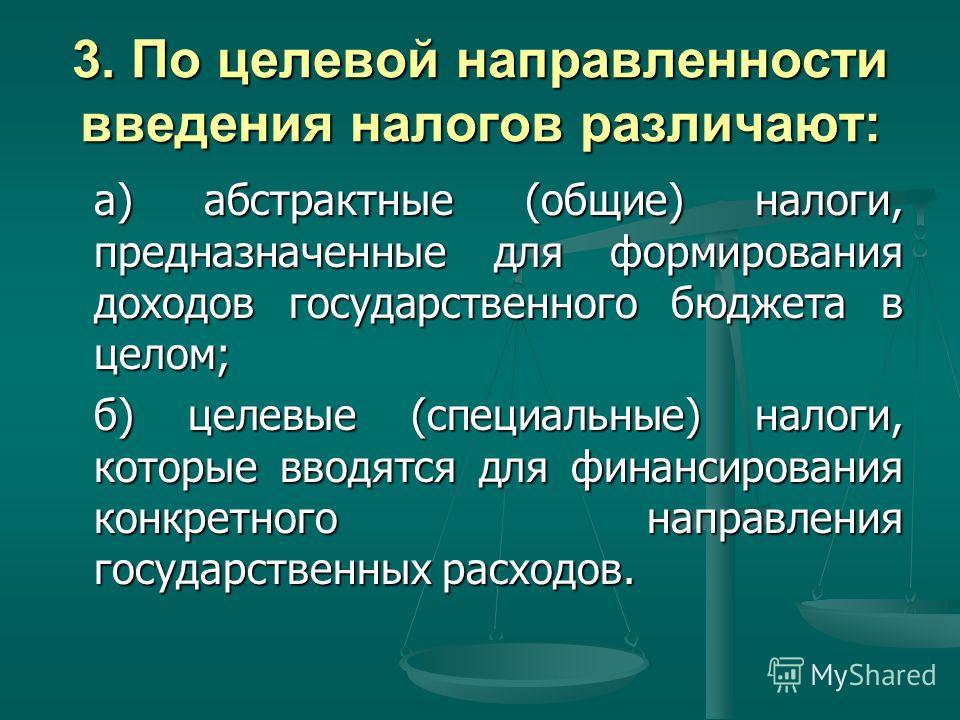

Как классифицируются налоги в зависимости от их использования:

общие и специальные

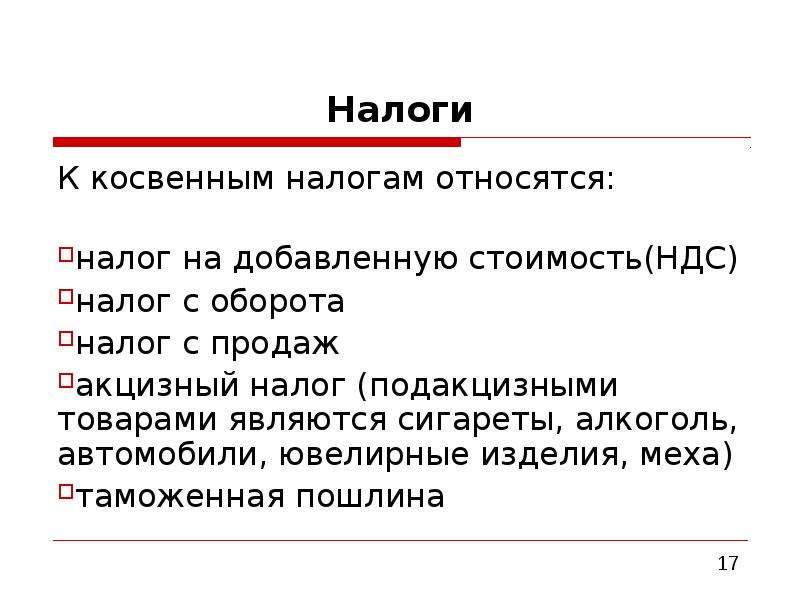

прямые и косвенные

Налог на имущество физических лиц в зависимости от ставок налогообложения относится:

к налогу с твердой ставкойк налогу с процентной прогрессивной ставкой

к налогу с процентной пропорциональной ставкой

Земельный налог:

полностью зачисляется в местный бюджетраспределяется между местным и федеральным бюджетом

распределяется между федеральным и региональным бюджетом

Налог на добавленную стоимость взимается:

с юридических лицс физических лиц

с юридических и физических лиц

К специальным налогам относятся:

налог на прибыль и налог на имущество организацийналог на доходы и имущество физических лиц

транспортный налог

Налоговый кодекс РФ состоит:

из одной частииз двух частей

из трех частей

Часть первая НК РФ действует:

с 1 января 1999 г.

с 1 января 2003 г.

с 1 января 2005 г.

Часть вторая НК РФ устанавливает:

основы правоотношений, виды налогов, порядок возникновения и исполнения обязанностей налогоплательщиковпорядок исчисления и уплаты федеральных, региональных и местных налогов, а также порядок применения специальных налоговых режимов

методы налогового контроля, порядок обжалования действий налоговых органов, методы взимания налогов

Статья 12 НК РФ. Виды налогов и сборов в Российской Федерации. Полномочия законодательных (представительных) органов государственной власти субъектов Российской Федерации и представительных органов муниципальных образований по установлению налогов и сборов

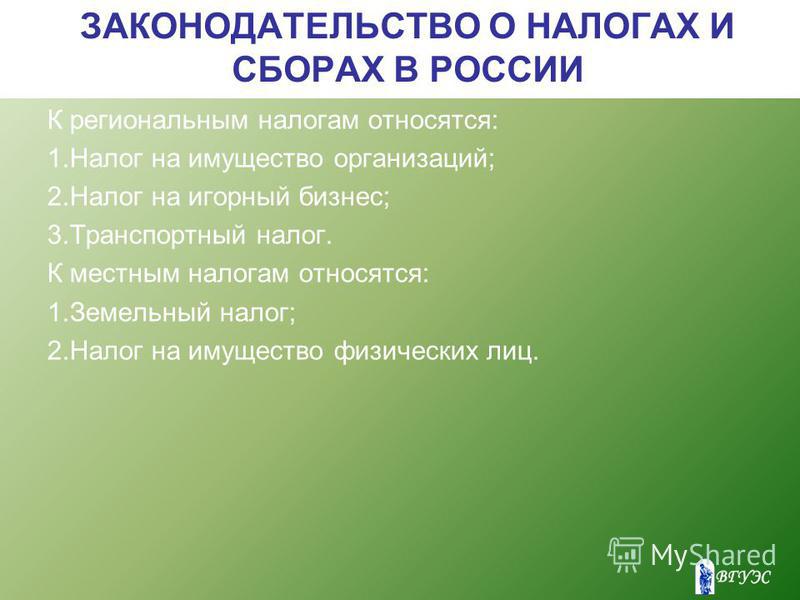

1. В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

3. Региональными налогами признаются налоги, которые установлены настоящим Кодексом и законами субъектов Российской Федерации о налогах и обязательны к уплате на территориях соответствующих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов Российской Федерации в соответствии с настоящим Кодексом и законами субъектов Российской Федерации о налогах.

При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов Российской Федерации определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены настоящим Кодексом. Иные элементы налогообложения по региональным налогам и налогоплательщики определяются настоящим Кодексом.

Законодательными (представительными) органами государственной власти субъектов Российской Федерации законами о налогах в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения.

4. Местными налогами и сборами признаются налоги и сборы, которые установлены настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено настоящим пунктом и пунктом 7 настоящей статьи.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах.

Местные налоги и сборы устанавливаются настоящим Кодексом и нормативными правовыми актами представительных органов поселений (муниципальных районов), муниципальных округов, городских округов (внутригородских районов) о налогах и сборах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), муниципальных округов, городских округов (внутригородских районов), если иное не предусмотрено пунктом 7 настоящей статьи.

В городском округе с внутригородским делением полномочия представительных органов муниципальных образований по установлению, введению в действие и прекращению действия местных налогов на территориях внутригородских районов осуществляются представительными органами городского округа с внутригородским делением либо представительными органами соответствующих внутригородских районов согласно закону субъекта Российской Федерации о разграничении полномочий между органами местного самоуправления городского округа с внутригородским делением и органами местного самоуправления внутригородских районов.

Местные налоги и сборы в городах федерального значения Москве, Санкт-Петербурге и Севастополе устанавливаются настоящим Кодексом и законами указанных субъектов Российской Федерации о налогах и сборах, обязательны к уплате на территориях этих субъектов Российской Федерации, если иное не предусмотрено пунктом 7 настоящей статьи. Местные налоги и сборы вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы, Санкт-Петербурга и Севастополя в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации.

При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены настоящим Кодексом.

Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в порядке и пределах, которые предусмотрены настоящим Кодексом, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения.

При установлении местных сборов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, ставки сборов, а также могут устанавливаться льготы по уплате сборов, основания и порядок их применения.

5. Федеральные, региональные и местные налоги и сборы отменяются настоящим Кодексом.

6. Не могут устанавливаться федеральные, региональные или местные налоги и сборы, не предусмотренные настоящим Кодексом.

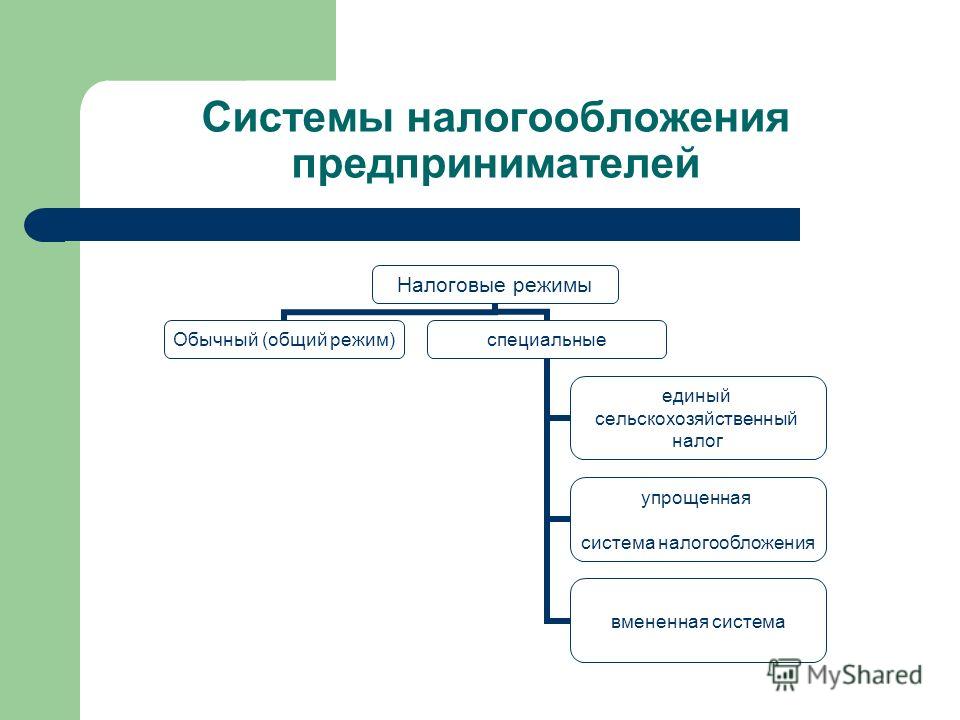

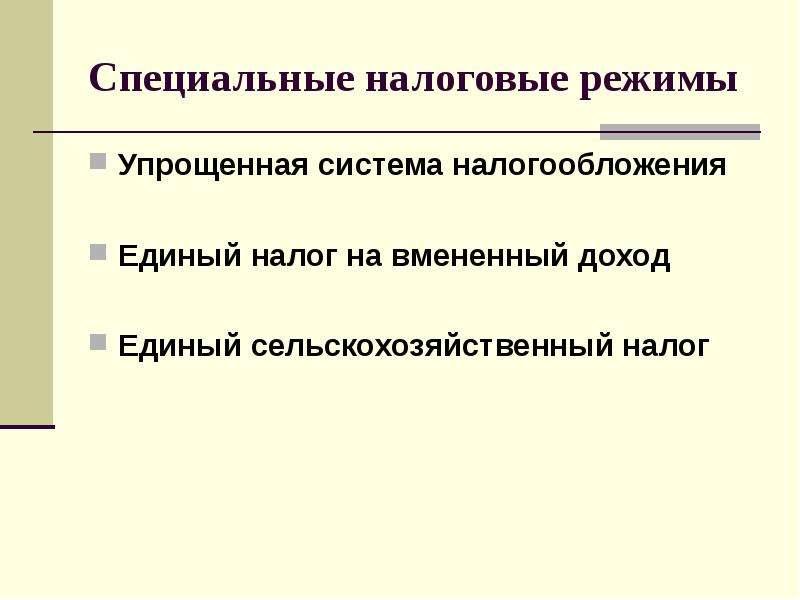

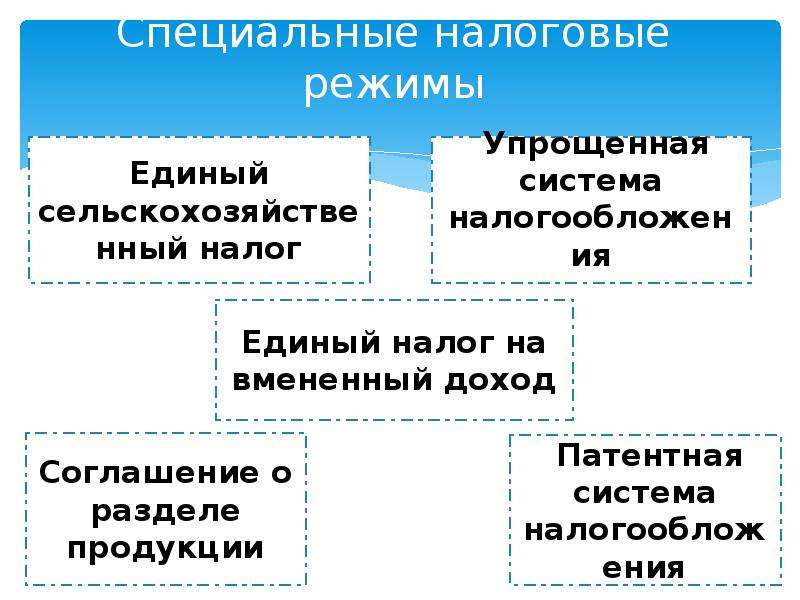

7. Настоящим Кодексом устанавливаются специальные налоговые режимы, которые могут предусматривать федеральные налоги, не указанные в статье 13 настоящего Кодекса, определяются порядок установления таких налогов, а также порядок введения в действие и применения указанных специальных налоговых режимов.

Специальные налоговые режимы могут предусматривать освобождение от обязанности по уплате отдельных федеральных, региональных и местных налогов и сборов, указанных в статьях 13 — 15 настоящего Кодекса.

Законодательные (представительные) органы государственной власти субъектов Российской Федерации и представительные органы муниципальных образований в случаях, порядке и пределах, которые предусмотрены настоящим Кодексом, вправе устанавливать по специальным налоговым режимам:

виды предпринимательской деятельности, в отношении которых может применяться соответствующий специальный налоговый режим;

ограничения на переход на специальный налоговый режим и на применение специального налогового режима;

налоговые ставки в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности;

особенности определения налоговой базы;

налоговые льготы, а также основания и порядок их применения.

В РФ действуют три вида налогов — федеральные, региональные и местные. Это следует из многих статей Кодекса, и определено положениями ст. 12 НК РФ.

См. все связанные документы >>>

Устанавливая региональные и местные налоги, уполномоченные органы власти вправе действовать только в предоставленных НК РФ пределах: то, что прямо урегулировано в НК РФ, не может быть по-другому установлено в нормативном правовом акте субъекта РФ или муниципального образования.

Например, согласно статьям 15, 387 НК РФ земельный налог относится к местным налогам, поэтому НК РФ регулируются не все элементы налогообложения. Часть из них, а именно налоговые ставки, порядок и сроки уплаты налога, а также налоговые льготы устанавливаются нормативными правовыми актами представительных органов муниципальных образований.

Вместе с тем данные акты должны соответствовать положениям главы 31 НК РФ, в частности обеспечивать соблюдение максимального размера налоговой ставки, оговоренного в статье 394 НК РФ (см. Постановление ФАС Поволжского округа от 15.12.2011 N А65-17247/2011).

В письме от 17.10.2012 N 03-02-08/92 Минфин России обратил внимание, что представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы и Санкт-Петербурга) могут устанавливаться налоговые льготы по местным налогам в порядке и пределах, которые предусмотрены НК РФ, однако указанным органам не предоставлено право изменять или отменять налоговые льготы по местным налогам, установленные НК РФ и Законом РФ от 09. 12.1991 N 2003-1 «О налогах на имущество физических лиц».

12.1991 N 2003-1 «О налогах на имущество физических лиц».

Следует обратить внимание, что налоги и сборы, которые установлены НК РФ, обязательны к уплате на всей территории Российской Федерации, исключения приведены в положениях пункта 7 статьи 12 НК РФ.

Статьей 12 НК РФ представительным органам муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) предоставлены полномочия при установлении местных налогов определять в порядке и пределах, которые предусмотрены НК РФ, особенности определения налоговой базы, налоговые льготы, основания и порядок их применения. Указанная норма является общей и применяется ко всем местным налогам с учетом конкретизации в части второй НК РФ.

Как отмечено в письме ФНС России от 08.04.2015 N БС-4-11/5919, в развитие этой нормы статьей 399 НК РФ предусмотрено, в отношении каких из указанных выше элементов налога на имущество физических лиц устанавливаются ограничения. Пунктом 2 указанной статьи представительным органам муниципальных образований (законодательным (представительным) органам государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) предоставлено право устанавливать особенности определения налоговой базы в соответствии с главой 32 НК РФ.

Пунктом 2 указанной статьи представительным органам муниципальных образований (законодательным (представительным) органам государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) предоставлено право устанавливать особенности определения налоговой базы в соответствии с главой 32 НК РФ.

В силу этой же статьи НК РФ представительным органам муниципальных образований (законодательным (представительным) органам государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) предоставлено право устанавливать налоговые льготы, не предусмотренные главой 32 НК РФ, основания и порядок их применения без каких-либо ограничений.

Учитывая изложенное, ограничения налоговых льгот, установленные статьей 407 НК РФ, применяются исключительно в отношении налоговых льгот, предусмотренных этой статьей, и не распространяются на налоговые льготы, устанавливаемые представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

Также в статье 12 НК РФ указано на специальные налоговые режимы, виды которых установлены в статье 18 НК РФ.

Как отмечено в Постановлении Восемнадцатого арбитражного апелляционного суда от 13.03.2008 N 18АП-1107/2008 по делу N А76-23882/2007, спецификой специальных налоговых режимов (раздел VIII.1 Налогового кодекса Российской Федерации) является то, что данные налоговые режимы могут применять только отдельные субъекты предпринимательской деятельности, опять же при соблюдении ими условий, необходимых для применения конкретного специального налогового режима. Утрата одного из таких условий, как следствие, влечет за собой невозможность применения специального налогового режима и необходимость исчисления и уплаты налогов и сборов с применением общего режима налогообложения.

Между тем специальные налоговые режимы установлены исходя из основного принципа, сформулированного в пункте 1 статьи 3 НК РФ, и отвечают, в числе прочего, целям, закрепленным ранее в Федеральном законе от 14. 06.1995 N 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации» и нашедшим отражение в последующем в Федеральном законе от 14.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

06.1995 N 88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации» и нашедшим отражение в последующем в Федеральном законе от 14.07.2007 N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Таким образом, получение определенных налоговых преференций субъектами предпринимательской деятельности, использующими специальные налоговые режимы, призвано прежде всего обеспечить защиту и наиболее льготные условия для лиц, предпринимательская деятельность для которых не приносит существенной прибыли, либо для лиц, осуществляющих специфическую предпринимательскую деятельность. Также применение специальных налоговых режимов призвано дать развитие предпринимательской деятельности, в том числе и с учетом того, чтобы соответствующий субъект смог получить прибыль в более существенном объеме.

Во избежание злоупотребления лицами, осуществляющими предпринимательскую деятельность, правом законодатель ввел четкие ограничения, в соответствии с которыми, в числе прочего, субъекты предпринимательской деятельности, достигая определенного размера дохода либо увеличивая до определенного количества численность работников, утрачивают право на применение специальных налоговых режимов и обязаны производить исчисление и уплату налогов с применением общего режима налогообложения.

Специальные налоговые режимы с точки зрения НК РФ рассматриваются как федеральные налоги (см. Постановление ФАС Северо-Западного округа от 12.09.2012 N А21-7173/2011).

Минфин России в письме от 20.04.2006 N 03-02-07/2-30 разъяснил, что установленные главами 26.1, 26.2, 26.3 НК РФ специальные налоговые режимы предусматривают соответственно единый сельскохозяйственный налог, налог, уплачиваемый при применении упрощенной системы налогообложения, единый налог на вмененный доход для отдельных видов деятельности, которые являются федеральными налогами, не указанными в статье 13 НК РФ.

В НК РФ не указано, что специальные налоговые режимы могут предусматривать региональные и (или) местные налоги.

Следует добавить, что глава 26.4 НК РФ устанавливает еще один специальный налоговый режим — систему налогообложения при выполнении соглашений о разделе продукции, с 01.01.2013 действует такой ранее не являвшийся самостоятельным специальный налоговый режим (фактически ранее он являлся частью УСН), как патентная система налогообложения (глава 26. 5 НК РФ в редакции Федерального закона от 25.06.2012 N 94-ФЗ).

5 НК РФ в редакции Федерального закона от 25.06.2012 N 94-ФЗ).

Необходимо обратить внимание, что до 01.01.2013 переход на ЕНВД был обязателен в случае осуществления одного из видов деятельности, в отношении которых на соответствующей территории введен ЕНВД, в то время как с 01.01.2013 переход на ЕНВД является добровольным.

Фармрынок потрясен маркировкой и отменой ЕНВД -автор Назаренко Н.А.

Назаренко Наталья Александровна (президент Ассоциации «Фармацевтическое содружество», председатель аккредитационной комиссии Минздрава РФ по Приморскому краю по специальности «Фармация» дала интервью Конкуренту.

С 1 июля 2020 г. вступает в силу нововведение, согласно которому организации, реализующие товары, подлежащие маркировке, не смогут применять эти модели налогообложения. Аптеки в том числе.

Специальные налоговые режимы — это особый порядок исчисления и уплаты налогов и сборов. Им посвящена отдельная статья Налогового кодекса РФ — № 18. Согласно части 2 этой статьи, к специальным налоговым режимам относятся, в частности, система налогообложения в виде единого налога на вмененный доход (ЕНВД), упрощенная система налогообложения (УСН, она же «упрощенка»), патентная система налогообложения (ПСН) и др. Добавим, что каждому из этих режимов посвящена еще и отдельная глава Налогового кодекса (главы 26.2, 26.3 и 26.5 соответственно).

Согласно части 2 этой статьи, к специальным налоговым режимам относятся, в частности, система налогообложения в виде единого налога на вмененный доход (ЕНВД), упрощенная система налогообложения (УСН, она же «упрощенка»), патентная система налогообложения (ПСН) и др. Добавим, что каждому из этих режимов посвящена еще и отдельная глава Налогового кодекса (главы 26.2, 26.3 и 26.5 соответственно).

Есть обстоятельства, которые важно отметить с самого начала. Во-первых, аптечные организации активно применяют специальные налоговые режимы. То есть число затронутых нововведением участников рынка будет велико. Во-вторых, ввиду особенностей этих режимов их применяют именно малые и средние аптечные структуры, а не крупные сети.

Смысл специальных налоговых режимов в том, чтобы заменить несколько налогов и сборов одной выплатой, а также упростить контакты со взимающими их государственными структурами, что особенно хлопотно и накладно для небольших предприятий. Например, в случае с «упрощенкой» целый ряд налогов, сборов и обязательных взносов (включая взносы на пенсионное и медицинское страхование) заменяются на один налог. Это либо 6% с дохода, либо 15% с прибыли, если объектом налогообложения является доход, уменьшенный на величину расходов. Аптечные организации, находящиеся на УСН, в подавляющем большинстве своем применяют второй вариант, потому что средняя наценка у них невелика, расходы огромны, и в случае 6-процентной схемы они просто очень быстро бы вылетели в трубу.

Это либо 6% с дохода, либо 15% с прибыли, если объектом налогообложения является доход, уменьшенный на величину расходов. Аптечные организации, находящиеся на УСН, в подавляющем большинстве своем применяют второй вариант, потому что средняя наценка у них невелика, расходы огромны, и в случае 6-процентной схемы они просто очень быстро бы вылетели в трубу.

Мы начали бить тревогу еще в июле 2019 г., когда вышел законопроект об отмене ЕНВД для маркированных товаров. И к концу года при поддержке уполномоченного по защите прав предпринимателей в Приморском крае Марины Шемилиной и объединения «Опора России», нам удалось добиться снижения ставки до 1% при УСН с доходов. В настоящее время законопроект прошел все согласования в органах исполнительной власти. В случае утверждения законопроекта губернатором и депутатами в закон Приморского края 414-КЗ от 13.12.2018 г. о понижении налоговых ставок будут внесены соответствующие изменения. При этом в тексте закона есть оговорка о том, что пониженная ставка будет применяться для предпринимателей, у которых от продаж лекарственных средств доходы составляют 70% и более. В этом случае предприниматель сможет платить 1% от всего дохода. Кстати, несмотря на то, что поправки к закону будут приняты позднее, изменения по ставке начнут действовать с 01.01.2020 г. Понижение налоговой ставки УСН до 1% однозначно исправит ситуацию на фармрынке, даст облегчение.

В этом случае предприниматель сможет платить 1% от всего дохода. Кстати, несмотря на то, что поправки к закону будут приняты позднее, изменения по ставке начнут действовать с 01.01.2020 г. Понижение налоговой ставки УСН до 1% однозначно исправит ситуацию на фармрынке, даст облегчение.

В данный момент мы не стали обращаться в органы исполнительной власти о понижении ставки УСН 15% «доходы минус расходы», потому что сегодня не представляется возможным учесть расходы прошлых периодов. Этот вид налога зачастую выбирать экономически нецелесообразно. Еще одна причина в том, что при выборе УСН с доходов ФНС обещала с июля текущего года электронные начисления делать самостоятельно. Так предпринимателям облегчается еще одна задача. Не надо будет считать, не будет боязни ошибиться в цифрах и получить штраф за неправильные расчеты. Система УСН «доходы минус расходы» более сложная, требует более квалифицированных бухгалтерских услуг и системы учета. Возможности это обеспечить есть далеко не у всех предпринимателей МСП.

Печально, но есть аптечные организации, которые приняли решение прекратить деятельность. У каждого, конечно, своя ситуация. Здесь дело не всегда в том, что отменяют ЕНВД. Возможно, у кого-то и до этого дела шли неважно, кого-то испугала предстоящая всеобщая маркировка лекарственных препаратов.

Маркировка — очень трудоемкий процесс. Он требует донастройки систем внутри аптек. Но самое сложное, с моей точки зрения, это обучение персонала. Профессия фармацевта не предусматривает работу с этой технологией. Здесь так или иначе придется взаимодействовать с единой системой мониторинга лекарственных препаратов, которая предполагает передачу данных. Она должна быть корректной. Для этого персоналу аптеки необходимо обучение и отработка навыка до автоматизма.

Сама идея маркировки уникальна, интересна и найдет свое практическое применение. Но чтобы все это заработало, нужен колоссальный труд. Тем более что сроки сильно ограничены, хоть и сдвинуты на полгода. Полгода — это небольшой срок, за который надо очень много сделать. Хотелось бы, чтобы предприниматели не теряли время зря и вошли в систему в установленные сроки. Важно понимать, что маркированные товары будут отгружаться только в те аптеки, которые зарегистрированы в системе МДЛП.

Хотелось бы, чтобы предприниматели не теряли время зря и вошли в систему в установленные сроки. Важно понимать, что маркированные товары будут отгружаться только в те аптеки, которые зарегистрированы в системе МДЛП.

Чего можно ожидать? Аптеки в Приморье сейчас на перепутье, два таких крупных потрясения (маркировка и смена налогового режима) уже поспособствовали закрытию некоторых. Цены на лекарства, скорее всего, вырастут на 10–20%. Кроме того, придется пересматривать ассортимент. Грамотный предприниматель сделает все, чтобы любой покупатель получил лекарства по всем категориям. Другой вопрос в широте. По одной позиции в аптеке могло быть на сегодняшний день пять предложений, после пересмотра ассортимента бизнесмен вынужден будет оставить 1–3 предложения. В этом плане однозначно ассортимент аптеки будет сокращаться.

Источник: конкурент.ру ( https://konkurent.ru/article/26048?page=2)

Минэкономразвития РД проводит публичные слушания — Новости — Пресс-центр — Минэкономразвития Республики Дагестан

Рубрика: Новость

2018-10-30 16:24

1 ноября 2018 г. в 15:00 часов в здании Национальной библиотеки Республики Дагестан им. Р. Гамзатова пройдут публичные слушания по рассмотрению проекта закона Республики Дагестан «О внесении изменений в закон Республики Дагестан «О применении патентной системы налогообложения индивидуальными предпринимателями в Республике Дагестан» (в части дифференциации размеров потенциально возможного годового дохода по муниципальным образованиям в зависимости от их социально-экономического развития).

Патентная система налогообложения относится к специальным налоговым режимам и направлена на поддержку субъектов малого предпринимательства, является наиболее простой и понятной для предпринимателя, а также характеризуется низкой налоговой нагрузкой.

Законопроектом предусматривается изменение показателей потенциально возможных годовых доходов предпринимателей по видам экономической деятельности, от которых зависит размер самого патента. При этом предполагается дифференциация размеров потенциально возможного годового дохода по муниципальным образованиям в зависимости от их социально-экономического развития, разделение видов деятельности «сдача в аренду (наем) нежилого недвижимого имущества» и «сдача в аренду (наем) жилого недвижимого имущества», а также дифференциация потенциально возможного годового дохода нежилых помещений с учетом их назначения и вида использования объекта.

Ранее данный законопроект обсуждался на совещании в Минэкономразвития РД с участием представителей налоговых органов и Уполномоченного по защите прав предпринимателей в РД, по итогам которого, учитывая, что данный законопроект затрагивает интересы широкого круга лиц, было принято решение о необходимости его общественного обсуждения, в целях учета мнения предпринимательского сообщества РД.

Размещено: 2018-10-30 16:25:42 Изменено: 2018-11-02 12:31:16

Количество просмотров: 917 Cегодня: 1

Обзор судебной практики по применению главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

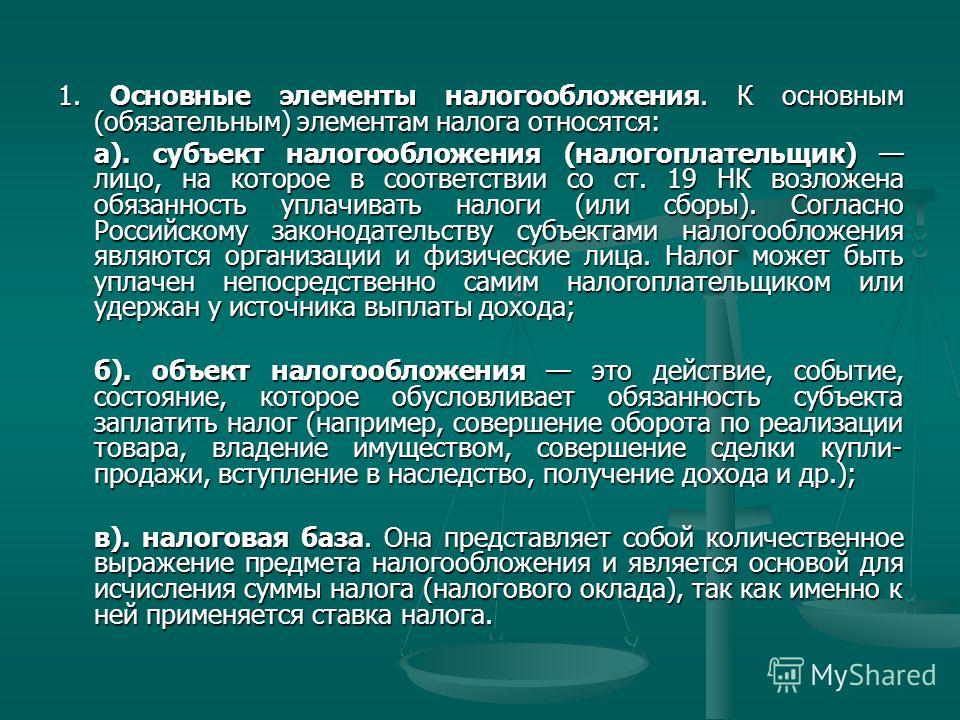

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее – единый налог на вмененный доход, ЕНВД) является специальным налоговым режимом. Порядок исчисления и уплаты данного налога урегулирован главой 26.3 Налогового кодекса Российской Федерации (далее – НК РФ, Налоговый кодекс РФ), которая введена Федеральным законом от 24.07.2002 №104-ФЗ, действует с 01.01.2003.

Согласно пункту 1 статьи 346.28 НК РФ налогоплательщиками признаются организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности, в отношении которых введен единый налог на вмененный доход для отдельных видов деятельности, и перешедшие на уплату ЕНВД в порядке, установленном главой 26.3 НК РФ.

Данный налоговый режим предусматривает особый порядок определения элементов налогообложения (объекта, налоговой базы, налоговой ставки и других), а также освобождение от уплаты отдельных налогов и сборов (абзац 2 пункта 1 статьи 18, пункт 4 статьи 346.26 НК РФ). Объектом налогообложения для применения единого налога является вмененный доход налогоплательщика (пункт 1 статьи 346.29 НК РФ). Понятие вмененного дохода раскрыто в абзаце 2 статьи 346.27 НК РФ. «Вмененный доход – потенциально возможный доход плательщика единого налога, который рассчитывается с учетом условий, непосредственно влияющих на получение данного дохода.

Налоговая база для исчисления суммы единого налога представляет собой величину вмененного дохода, рассчитываемую как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности».

В соответствии с абзацем 3 статьи 346.27 НК РФ под базовой доходностью понимается условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определенный вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчета величины вмененного дохода.

При этом в качестве физических показателей в зависимости от вида предпринимательской деятельности могут выступать: количество работников; количество транспортных средств, используемых для перевозки грузов; площадь торгового зала; количество торговых мест; площадь зала обслуживания посетителей; площадь стоянки и другие. Полный перечень физических показателей, характеризующих определенные виды предпринимательской деятельности, приведен в пункте 3 статьи 346.29 НК РФ.

В настоящем обзоре рассмотрены некоторые спорные вопросы применения Арбитражным судом Дальневосточного округа главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» Налогового кодекса РФ за период с 2015 по 2017 гг.

ЛИЦО, НЕ ЯВЛЯЮЩЕЕСЯ ПЕРЕВОЗЧИКОМ, А ОСУЩЕСТВЛЯЮЩЕЕ ДЕЯТЕЛЬНОСТЬ ПО ОРГАНИЗАЦИИ И УЧЕТУ ПЕРЕВОЗОК, НЕ ВПРАВЕ ПРИМЕНЯТЬ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ В ВИДЕ ЕНВД

Основанием для доначисления налога, уплачиваемого в связи с применением упрощенной системы налогообложения послужил вывод налогового органа о необоснованном применении специального режима налогообложения в виде ЕНВД по виду деятельности «оказание автотранспортных услуг по перевозке грузов», поскольку предприниматель фактически оказывал услуги по организации грузовых перевозок между заказчиком и реальными исполнителями перевозок (третьими лицами). Отказывая предпринимателю в удовлетворении заявленных требований, суды поддержали позицию налогового органа и пришли к выводу, что в рамках заключенных договоров с заказчиками соответствующий объем перевозок груза предприниматель осуществлял силами и средствами третьих лиц, являясь фактически организатором автотранспортных услуг между заказчиком и реальными исполнителями перевозок.

В силу подпункта 5 пункта 2 статьи 346.26 НК РФ под действие специального налогового режима в виде ЕНВД подпадает предпринимательская деятельность, в частности, по оказанию автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг.

Для целей применения главы 26.3 НК РФ в статье 346.27 НК РФ определено, что под транспортными средствами понимаются автотранспортные средства, предназначенные для перевозки по дорогам пассажиров и грузов (автобусы любых типов, легковые и грузовые автомобили). К транспортным средствам не относятся прицепы, полуприцепы и прицепы-роспуски.

Исходя из положений статьи 2 Гражданского кодекса Российской Федерации (далее – ГК РФ) и главы 40 «Перевозка» ГК РФ под предпринимательской деятельностью в сфере оказания услуг по перевозке грузов и пассажиров следует понимать предпринимательскую деятельность, связанную с оказанием платных услуг по перевозке пассажиров и грузов на основании соответствующих договоров перевозки. Согласно пункту 1 статьи 785 ГК РФ по договору перевозки груза перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную плату. При разрешении спора судебными инстанциями установлено, что ввиду недостаточности транспортных средств, находящихся в распоряжении предпринимателя, необходимых для исполнения обязательств по договорам перевозки, последним в целях оказания данных услуг были привлечены третьи лица со своим транспортом.

Представленные в материалы дела доказательства свидетельствовали именно о том, что в проверенный период предприниматель оказывал услуги по организации процесса перевозок, заключающиеся в ведении учета перевозок и осуществлении оперативного руководства работой автомобилей, принадлежащих третьим лицам (индивидуальным предпринимателям). Фактически перевозка грузов производилась третьими лицами на их транспорте.

Доказательства наличия у предпринимателя права пользования, владения и (или) распоряжения в отношении транспортных средств, принадлежащих третьим лицам, и на которых осуществлялись спорные перевозки, в рамках налоговой проверки и при рассмотрении настоящего спора в суд не представлены.

С учетом положений приведенных норм и установленных обстоятельств, суды двух инстанций пришли к выводу, поддержанному судом кассационной инстанции, о том, что предприниматель, являясь организатором автотранспортных услуг между заказчиком и реальными исполнителями перевозок, неправомерно применил специальный налоговый режим в виде ЕНВД в отношении оказания автотранспортных услуг по перевозке грузов посредством привлечения третьих лиц и принадлежащих им транспортных средств. (Постановление Арбитражного суда Дальневосточного округа от 10.08.2016 № Ф03– 2409/2016 по делу № А59–2365/2015 Арбитражного суда Сахалинской области. Аналогичная правовая позиция изложена в постановлении Арбитражного суда Дальневосточного округа от 08.04.2016 № Ф03–1241/ 2016 по делу № А59–2424/2015 Арбитражного суда Сахалинской области).

ПРИ РАСЧЕТЕ ЕНВД ПО ВИДУ ДЕЯТЕЛЬНОСТИ «ОКАЗАНИЕ УСЛУГ ПО ПЕРЕВОЗКЕ ГРУЗОВ» ДОЛЖНЫ УЧИТЫВАТЬСЯ АВТОТРАНСПОРТНЫЕ СРЕДСТВА, КОТОРЫЕ НАХОДИЛИСЬ В РАСПОРЯЖЕНИИ ПРЕДПРИНИМАТЕЛЯ И УЧАСТВОВАЛИ В НЕПОСРЕДСТВЕННОМ ОКАЗАНИИ УСЛУГ ПО ПЕРЕВОЗКЕ ГРУЗОВ

Основанием для доначисления налогов по общей системе налогообложения послужили выводы инспекции о необоснованном применении специального режима налогообложения в виде ЕНВД по виду деятельности «оказание автотранспортных услуг по перевозке грузов».

Проверкой установлено, что из-за отсутствия достаточного количества транспортных средств и работников для исполнения заказов предприниматель привлекал третьих лиц. Указанные отношения квалифицированы налоговым органом как деятельность транспортной экспедиции, не подпадающая под обложение ЕНВД. Налоговый орган, квалифицировав договоры налогоплательщика как договоры транспортной экспедиции, для целей налогообложения по общей системе, не учел, что часть перевозок предприниматель выполнил от своего имени, используя для этого находящиеся в его распоряжении транспортные средства и водителей.

Система налогообложения в виде ЕНВД по рассматриваемому виду деятельности подлежит применению при совокупности условий: автотранспортные услуги выражены именно в перевозке пассажиров и (или) грузов; такая перевозка осуществляется на транспортных средствах, находящихся у налогоплательщика на праве собственности или ином праве (пользования, владения и (или) распоряжения), предназначенных для оказания автотранспортных услуг; налогоплательщик соблюдает ограничение по количеству и типу транспортных средств (не более 20 единиц автобусов, легковых и грузовых автомобилей), находящихся во владении и пользовании у последнего на соответствующем праве.

Исходя из положений статьи 346.29 НК РФ, для расчета налоговой базы по ЕНВД законодатель предусмотрел физический показатель – количество автотранспортных средств, используемых для перевозки грузов. Апелляционная инстанция, частично удовлетворяя заявленные предпринимателем требования, указала, что между предпринимателем и контрагентами наряду с отношениями по оказанию автотранспортных услуг посредством третьих лиц на их транспорте имели место отношения по перевозке грузов силами и средствами индивидуального предпринимателя. В ходе проверки налоговым органом не установлено нарушений, касающихся требований о величине физического показателя (количество транспортных средств): в указанном периоде у предпринимателя числилось от 2 до 6 грузовых автомобилей, одновременно работало до 3 работников в должности «водитель-экспедитор».

Из материалов рассматриваемого дела следовало, что предприниматель распоряжался спорными автомобилями, использовал эти автомобили с привлечением водителей, состоящих с ним в трудовых отношениях, а также водителей, привлеченных в рамках разовых устных сделок для оказания услуг по перевозке грузов. Суд исходил из недоказанности налоговым органом того, что спорные транспортные средства не находились в распоряжении предпринимателя и использовались третьими лицами, привлеченными для осуществления перевозок.

Оценив представленные в дело доказательства, применив положения статей 346.26, 346.27, 346.29 НК РФ, апелляционный суд сделал вывод о том, что при расчете ЕНВД должны учитываться два спорных автотранспортных средства, которые фактически находились в распоряжении предпринимателя и непосредственно участвовали в оказании услуг по перевозке грузов предпринимателем.

Довод налогового органа о том, что предприниматель использовал для перевозки грузов два автотранспортных средства, которые ему не принадлежали на праве собственности и эксплуатировались без оформления каких-либо договорных отношений, суд апелляционной инстанции обоснованно отклонил.

Суд кассационной инстанции согласился с выводами суда апелляционной инстанции о том, что в случае, рассматриваемом в настоящем деле, два спорных автомобиля находились в распоряжении предпринимателя и фактически использовались им для осуществления грузовых перевозок – услуг, подлежащих налогообложению ЕНВД. (Постановление Арбитражного суда Дальневосточного округа от 19.07.2017 № Ф03–2460/2017 по делу № А51–12257/2016 Арбитражного суда Приморского края).

Продолжение в № 7, № 8, 2018.

ТАМАРА НИКИТИНА, СУДЬЯ АРБИТРАЖНОГО СУДА ДАЛЬНЕВОСТОЧНОГО ОКРУГА

Источник публикации: информационный ежемесячник «Верное решение» выпуск № 06 (188) дата выхода от 25.06.2018.

Статья размещена на основании соглашения от 20.10.2016, заключенного с учредителем и издателем информационного ежемесячника «Верное решение» ООО «Фирма «НЭТ-ДВ».

Преимущества патентной системы налогообложения | Комитет по экономическому развитию и инвестиционной политике Псковской области

Патентная система налогообложения — это специальный режим налогообложения, при котором уплата упрощенного налога происходит авансом. В подтверждение факта уплаты налогов налоговая инспекция выдает документ, который называется патент.

Патентная система налогообложения (далее — ПСН) относится к специальным налоговым режимам, цель которых — создание более простых условий налогообложения для определенных категорий налогоплательщиков за счет низкой ставки налога и освобождения от уплаты некоторых из них. ПСН не является исключением. Она также существенно упрощает все процедуры, связанные с бухгалтерским учетом и налоговой отчетностью, однако направлена исключительно на индивидуальных предпринимателей (далее — ИП) и применима только для них.

Также как и другие системы налогообложения, ПСН обладает рядом преимуществ:

переход на ПСН или возврат к иным режимам осуществляется предпринимателем добровольно и на необходимый ему срок. По выбору предпринимателя это может быть период от одного до двенадцати месяцев включительно в пределах календарного года. Это очень удобно для ИП, которые осуществляют сезонные работы;

также преимуществом ПСН является уплата всего одного налога – за выданный патент, причем сумма налога не зависит от фактических доходов ИП. Субъект Российской Федерации, в котором осуществляется деятельность, устанавливает фиксированный потенциально возможный годовой доход, исходя из которого рассчитывается стоимость патента. Таким образом, ИП освобождается от уплаты налога на доходы физических лиц в части доходов, полученных при осуществлении предпринимательской деятельности; налога на имущество физических лиц в части имущества, которое используется при осуществлении предпринимательской деятельности; налога на добавленную стоимость в части определенных законодательством случаев. Находясь на ПСН, ИП платит в бюджет заранее определенную и неизменную сумму налога за патент;

одним из преимуществ также является простота учета. Используя эту систему, предприниматель может вести книгу учета доходов, но предоставлять ее в налоговую инспекцию для заверения не нужно. ПСН позволяет четко определять доход, фиксируя дату получения денег. Оплата патента дает возможность не тратиться на другие налоги. Разумеется, эта норма действует только на период действия патента, минимальный срок которого — один месяц;

существенным преимуществом ПСН является отсутствие необходимости приезжать в налоговые органы для сдачи декларации. Декларация по налогу, уплачиваемому в связи с применением ПСН, в налоговые органы не представляется. Взаимоотношения индивидуальных предпринимателей и налоговых органов значительно упрощаются, а это в свою очередь снижает количество конфликтов с инспекциями;

ИП на патенте могут не использовать контрольно-кассовую технику при осуществлении наличных денежных расчетов или расчетов с использованием платежных карт. Вместо этого они должны выдавать по требованию покупателя документ, подтверждающий прием наличных денежных средств. Этот фактор для многих ИП может стать решающим при выборе режима налогообложения, но здесь необходимо помнить, что если Вы оказываете услуги населению и не используете контрольно-кассовую технику, то документом расчета с клиентом может служить только бланк строгой отчетности, напечатанный в типографии с указанием серии и номера документа. Как правило, в типографиях есть заранее разработанные бланки строгой отчетности, поэтому заказать их достаточно просто;

еще одним преимуществом ПСН является свободный выбор той налоговой инспекции, в которой ИП могут получить патент. Это связано с тем, что патент действует на территории всего субъекта Российской Федерации, в котором он выдан. Иными словами, если Вы зарегистрированы и ведете деятельность в одном и том же субъекте Российской Федерации, то за получением патента следует идти в налоговую инспекцию по месту регистрации. Если субъекты Российской Федерации разные, то Вы обращаетесь в любой по своему выбору налоговый орган, расположенный в регионе ведения деятельности.

И в заключение необходимо отметить, что патентная система налогообложения, вступившая в силу с 1 января 2013 года, является достаточно “молодым” налоговым режимом и, конечно, в дальнейшем будет подлежать корректировке и дополнению. Однако уже сейчас можно говорить о главных преимуществах данной системы налогообложения – ее простоте, а также экономической эффективности ее применения для индивидуальных предпринимателей.

Определение специального начисления налога

Что такое специальный оценочный налог?

Специальный налог на оценку — это дополнительный налог, взимаемый с владельцев собственности для оплаты конкретных проектов местной инфраструктуры, таких как строительство или обслуживание дорог или канализационных сетей. Налог взимается только с владельцев недвижимости по соседству, которые получат выгоду от проекта. Этот район называется районом особой оценки.

Потенциальные покупатели жилья должны знать о любом специальном налоге на оценку недвижимости, которую они рассматривают.Специальные взносы могут взиматься за заранее установленное количество лет, и они часто не подлежат налогообложению.

Как и налоги на недвижимость, специальные налоги на оценку основываются на оценочной стоимости дома.

Ключевые выводы

- Специальный налог на оценку — это местный налог в дополнение к налогам на недвижимость, который взимается с домовладельцев для финансирования конкретного проекта.

- Налогообложение взимается в течение заранее установленного количества лет, а затем прекращается.

- Потенциальные покупатели жилья могут провести специальную оценку собственности в офисе окружного оценщика.

Нажмите «Играть», чтобы узнать об определении специальных налогов на отчисление

Примеры специальных начисленных налогов

Районы специальной оценки могут быть созданы, потому что обычных налогов на недвижимость недостаточно для полного финансирования муниципалитета. Например, если население небольшого городка резко сократилось, может потребоваться специальный налоговый сбор, чтобы продолжить работу школ, полицейского управления или библиотеки.

Особые оценки обычно используются для покрытия чрезвычайных расходов по проекту, приносящему пользу сообществу.Например, город может взимать специальный налог на строительство общественного центра отдыха или парка. Налог рассчитан на определенное количество лет. После оплаты проекта налог снимается.

Район специальной оценки

Однако специальный оценочный налог не может взиматься со всего муниципалитета. Например, если в ранее не застроенной части города строится крупный район, муниципалитет может определить этот новый район как район специальной оценки.Собранные налоговые поступления будут использованы для оплаты необходимых инфраструктурных проектов, таких как подъездные дороги и канализационные линии, за которые ни муниципалитет, ни застройщик не хотят платить.

Специальные налоги на обложение собственности и то, для чего они используются, можно узнать, просмотрев записи местного окружного асессора.

Специальная оценка не подлежит вычету из федеральных налогов, если она приносит пользу только определенной территории, а не целому муниципалитету.

Особые соображения

Вычитается ли специальный оценочный налог из федеральных налогов, зависит от границ района специальной оценки и характера проекта, финансируемого за счет этого налога.

Если считается, что проект приносит пользу всему сообществу, он подлежит вычету. Если считается, что это приносит пользу только части общества, оно не подлежит вычету. Если специальный налог используется для финансирования технического обслуживания или ремонта, он подлежит вычету. Если деньги используются для каких-либо других целей, это не так.

Таким образом, среди приведенных выше примеров специальная оценка инфраструктуры в новом подразделении, вероятно, не будет вычитаться.

Понимание Мелло-Роос — Калифорнийская ассоциация земельных титулов

При покупке нового дома ваши будущие ежемесячные платежи будут состоять из основной суммы, процентов, налогов на недвижимость и страховки, но каков налог на район общественных сооружений, иначе известный как район Мелло-Роос? CLTA ответила на некоторые из наиболее часто задаваемых вопросов о Законе об общественных объектах Мелло-Роос 1982 года.

Что такое район Мелло-Роос?

Район Мелло-Роос — это район, где особый налог взимается с владельцев недвижимого имущества в пределах Района общественных сооружений. Округ решил искать государственное финансирование через продажу облигаций с целью финансирования определенных общественных улучшений и услуг, которые могут включать улицы, водоснабжение, канализацию и канализацию, электричество, инфраструктуру, школы, парки и охрану полиции в новых развивающихся районах. Уплачиваемый вами налог используется округом для выплаты основной суммы и процентов по облигациям.

Включены ли оценки в налоговые лимиты Предложения 13?

Нет. Принятие Предложения 13 в 1978 г. серьезно ограничило возможности местных властей финансировать общественные капитальные объекты и услуги за счет увеличения налогов на недвижимость. «Закон об общественных сооружениях Мелло-Роос 1982 года» предоставил местным органам власти дополнительный инструмент финансирования. Налоговые ограничения Предложения 13 касаются стоимости недвижимости, в то время как налоги Мелло-Рооса одинаково и единообразно применяются ко всей собственности в округе.

За что платят мои налоги Mello-Roos?

Ваши налоги могут использоваться для оплаты как услуг, так и удобств. Услуги могут финансироваться только в объеме нового роста, и услуги включают: охрану полиции; противопожарная защита; скорая помощь и фельдшер; услуги развлекательной программы; библиотечные услуги; содержание и освещение парков; бульвары, улицы, дороги и открытое пространство; музеи и культурные объекты; защита от наводнений и штормов; и услуги по удалению любых опасных веществ.Объекты, которые могут финансироваться в соответствии с Законом, включают: имущество с расчетным сроком полезного использования пять лет и более; парки, зоны отдыха, бульвары и открытые площадки; сайты и сооружения начальной и средней школы; библиотеки; детские учреждения; строительство и подземные сооружения водопроводных и распределительных сооружений; объекты трубопроводов природного газа; телефонные линии; объекты для передачи и распределения электрической энергии; линии кабельного телевидения; и другие.

Когда мне платить эти налоги?

Приобретая недвижимость в подразделении в пределах района общественных объектов, вы можете рассчитывать на то, что вам облагается налогом Mello-Roos, который обычно взимается вместе с вашим общим счетом по налогу на имущество.К этим специальным налоговым платежам применяются те же штрафы, что и к обычным налогам на недвижимость.

Как долго действует налог?

Налог будет оставаться в силе до тех пор, пока основная сумма и проценты по облигациям, а также любые разумные административные расходы, понесенные при сборе специального налога, не будут предоплачены, окончательно погашены и отменены в соответствии с законом или пока специальный налог не перестанет действовать. взимаются, и уведомление об отмене специального налога регистрируется в соответствии с законом.

Что произойдет, если уплата общего налога не будет произведена вовремя?

Поскольку налог Мелло-Роос обычно взимается вместе с вашим общим счетом по налогу на имущество, Округ Сообщества, получивший право удержания, может отозвать оценку из налоговой ведомости и начать судебное обращение взыскания.

Какая основа для налогообложения?

Большинство специальных налогов, взимаемых с собственности в этих районах, были структурированы на основе плотности застройки, площади застройки или платы за плоскую площадь.Закон, однако, допускает значительную гибкость в методе распределения налогов, и местные органы, возможно, установили совершенно другой метод взимания специального налога с собственности в рассматриваемом районе.

Сколько будет выплачиваться Mello-Roos?

Сумма налога может меняться из года в год, но не может превышать максимальную сумму, указанную при создании округа. В случае покупки нового дома в составе подразделения максимальная сумма налога будет указана в публичном отчете.В «Постановлении о формировании» округа должна быть указана ставка, метод распределения и порядок взимания специального налога с достаточной детализацией, чтобы каждый землевладелец или житель в пределах предлагаемого округа мог оценить максимальную сумму, которую он или она будет иметь. платить.

Каким образом специальный налог отражается в учете недвижимого имущества?

Специальный налог — это удержание вашей собственности, по сути, как обычное налоговое удержание. Залог регистрируется как «Уведомление об особом налоговом удержании», которое является постоянным залогом для обеспечения каждого взимания специального налога.

Как влияет на налоги Mello-Roos при продаже собственности?

Налог Мелло-Рооса начисляется на землю, но не основан на стоимости собственности, поэтому возможное увеличение стоимости собственности не влияет на сумму налога при продаже собственности. Сумма налога не может превышать первоначальную максимальную сумму, указанную в Решении об образовании. Любые просроченные платежи должны быть удовлетворены до продажи недвижимости, поскольку невыплаченные суммы являются залогом имущества.

—

Название Consumer публикуется Калифорнийской ассоциацией земельных прав. Компании-члены Калифорнийской ассоциации земельных титулов стремятся облегчить передачу недвижимости по всей Калифорнии и повысить осведомленность общественности о ценности и цели страхования титула. Это сообщение предназначено для информационных целей. Он носит общий характер и не предназначен и не должен рассматриваться или истолковываться как юридическая или налоговая консультация.Если у вас возникнут дополнительные вопросы по этому поводу, проконсультируйтесь с юристом или бухгалтером.

© Калифорнийская ассоциация земельных прав

Обновлено: март 2017 г.

Мы ежегодно платим специальные взносы в виде налогов на недвижимость. Это франшиза? Они предназначены для благоустройства улиц, канализации и т. Д.

Из IRS Pub 17

Налоги на местные льготы. Налоги на недвижимость, подлежащие вычету, как правило, не взимаются. включают налоги, взимаемые с местных льгот и улучшений, направленных на увеличить стоимость вашей собственности.Это включает оценки улиц, тротуаров, водопровода, канализации, общественных стоянка объекты и аналогичные улучшения. Вам следует увеличить основу вашего имущества по сумме оценки.

Налоги на местные льготы подлежат вычету только в том случае, если они предназначены для обслуживания, ремонта или начисления процентов, связанных с преимущества. Если только часть налогов идет на содержание, ремонта или процентов, вы должны показать сумму этого часть, чтобы требовать вычета.Если вы не можете определить, что часть налога идет на техническое обслуживание, ремонт или проценты, ни один из это франшиза. Налоги местные льготы могут быть включены в ваш счет по налогу на недвижимость. Если ваш налоговый орган (или ипотечный кредитор) не предоставлять вам копию налоговой накладной на недвижимость, спросите для этого. Вы должны использовать приведенные выше правила, чтобы определить, налог на прибыль подлежит вычету.Обратитесь в налоговый орган если вам нужна дополнительная информация о конкретном списании на вашем счет налога на недвижимость. Детализированная плата за услуги. Детализированная плата за услуги, оцениваемые по конкретное имущество или определенные люди не являются налогом, даже если выплачивается в налоговый орган. Например, вы не можете вычесть комиссию как налог на недвижимость, если она:Единичная плата за предоставление услуги (например, плата в размере 5 долларов США за каждые 1000 галлонов воды, которую вы используете),

Периодическая плата за бытовые услуги (например, 20 долларов в месяц или 240 долларов в год с каждого домовладельца за мусор). коллекция), или

Фиксированная плата, взимаемая за разовую услугу, предоставляемую вашим правительством (например, плата в размере 30 долларов за стрижку лужайки, потому что было разрешено вырасти выше, чем разрешено вашим местным постановлением).

Сборы или сборы взимаются по одинаковой ставке со всей собственности в налоговой юрисдикции,

Собранные средства не являются целевыми; вместо этого они объединяются с фондами общих доходов, и

Фонды, используемые для поддержания или улучшения услуг, не ограничиваются и не определяются суммой этих сборов или сборов.

Специальные налоговые льготы для военнослужащих и членов их семей

Налоговая подсказка IRS 2020-93, 28 июля 2020 г.

Военнослужащие могут иметь право на специальные налоговые льготы. Например, им не нужно платить налоги с некоторых видов доходов. Специальные правила могут снизить размер налога, который они должны, или дать им больше времени для подачи и уплаты федеральных налогов.

Вот некоторые из этих специальных налоговых льгот:

- Исключение из боевой оплаты: Если кто-то служит в зоне боевых действий, его заработная плата частично или полностью не облагается налогом.Это также относится к людям, работающим в зоне за пределами зоны боевых действий, когда Министерство обороны удостоверяет, что эта зона находится в непосредственной поддержке военных операций в зоне боевых действий. Это исключение для офицеров ограничено.

- Прочие необлагаемые льготы: Базовое пособие на жилье, базовое пособие на проживание и единообразные пособия входят в число нескольких статей государственного вознаграждения, исключенных из валового дохода, что означает, что они не облагаются налогом.

- Расходы на переезд: Некоторые невозмещаемые расходы на переезд могут вычитаться из налогооблагаемой базы.Чтобы вычесть эти расходы, налогоплательщик должен быть военнослужащим, находящимся на действительной службе, и их переезд должен быть вызван военным приказом или результатом постоянной смены места службы.

- Продление крайнего срока: Некоторые военнослужащие — например, те, кто служат за границей — могут переносить большинство налоговых сроков. Те, кто соответствует требованиям, могут получить автоматическое продление времени для подачи документов и уплаты налогов.

- Скидка по налогу на заработанный доход: Специальные правила позволяют военнослужащим, получающим необлагаемую налогом боевую заработную плату, включать ее в свой налогооблагаемый доход.Одна из причин, по которой они могут это сделать, состоит в том, чтобы увеличить сумму налогового кредита на заработанный доход. Люди, которые имеют право на этот кредит, могут иметь меньшую задолженность по налогам или даже получить большую сумму возмещения.

- Совместные подписи в декларации: Оба супруга обычно подписывают совместную налоговую декларацию. Однако, если военная служба препятствует этому, один из супругов может расписаться за другого или получить доверенность. Сотрудники службы поддержки могут пожелать проконсультироваться с юридическим отделом своей установки, чтобы узнать, подходит ли им доверенность.

- Поездки резерва и Национальной гвардии: Члены резерва Вооруженных сил могут иметь возможность вычесть свои невозмещенные путевые расходы по возвращении. Для этого они должны уехать на расстояние более 100 миль от дома в связи с выполнением ими своих обязанностей в качестве члена резерва.

- Надбавки ROTC: Некоторые суммы, выплачиваемые студентам ROTC на курсах повышения квалификации, не облагаются налогом. Однако заработная плата ROTC при активной пошлине облагается налогом.Сюда входят такие вещи, как оплата летнего передового лагеря.

Подпишитесь на налоговые советы IRS

| A. | Вы несете ответственность за любые налоги, которые не были уплачены на тот момент.

условное депонирование закрыто. Несмотря на то, что налоги распределяются между покупателем и продавцом во время условного депонирования

и каждому дается надлежащий кредит, фактические налоги могут не быть уплачены в Налоговую

Коллекционер в то время.Вам следует прочитать документы условного депонирования и / или отчет о праве собственности на

определить, была ли какая-либо часть ежегодных налогов уплачена предыдущим владельцем до

закрытие условного депонирования. Сборщик налогов попытается, но, возможно, не сможет выслать вам счет за

оставшаяся часть года, в котором вы приобрели недвижимость, до налоговой выплаты

сроки, если вы этого не потребуете. Ежегодные налоговые счета, которые можно оплатить двумя частями,

рассылаются один раз в год до 1 ноября.Поскольку в счете есть квитанции об оплате для обоих

рассрочка, это единственный счет, который регулярно отправляется каждый год налоговой

Коллекционер. В зависимости от того, когда смена владельца вносится в налоговую ведомость, годовая

налоговый счет может быть отправлен либо предыдущему владельцу, либо непосредственно вам. Если есть

оставшиеся неуплаченные налоги, и если вы не получили ежегодный налоговый счет от

предыдущему владельцу или налоговому инспектору, вам следует немедленно связаться с налоговым инспектором и

запросить один.Вы несете ответственность за получение счета. Закон штата гласит, что

неполучение счета не позволяет налоговому инспектору оправдывать штрафы за просрочку

платежи. Помимо ежегодных налогов, вы, вероятно, будете нести ответственность за уплата дополнительных налогов на имущество. Каждый раз, когда недвижимость продается или начинается новое строительство, имущество переоценено. Если недвижимость была переоценена по более высокой цене, вы получит один дополнительный налоговый счет в дополнение к упомянутому выше ежегодному счету.(Для получения дополнительной информации о дополнительных налоговых счетах, пожалуйста, прочтите нашу информацию на Дополнительные налоги на имущество). Если собственность была при переоценке более низкой стоимости вы получите возмещение. |

Уведомление об оценке и налоговый счет

Что такое оценочное уведомление?Ваше уведомление о переоценке будет выглядеть примерно так, как показано на изображении выше.

Он содержит индексный номер вашего дома (PIN), характеристики, оценочную справедливую рыночную стоимость и оценочную стоимость.Он также содержит список исключений, применявшихся к этой собственности за последние несколько лет.

Как часто проводится переоценка моего имущества?Округ Кук переоценивается раз в три года, что означает, что одна треть округа переоценивается каждый год. В этом году будет произведена переоценка южных окраин. Переоценка города Чикаго будет проведена в 2021 году. Переоценка северных пригородов будет проведена в 2022 году. Ваша собственность также может быть подвергнута переоценке, если произойдут существенные изменения из-за подачи заявки на получение разрешения, раздела собственности, сноса или другой специальной заявки.

В чем разница между моим оценочным уведомлением и моим налоговым счетом?Уведомление о переоценке обычно приходит раз в три года после переоценки вашего поселка. Наш график дат рассылки повторной оценки можно найти здесь вместе с соответствующими датами апелляции. Это не требует каких-либо действий с вашей стороны, хотя вы можете подать апелляцию, если считаете, что оценка слишком высока (см. Ниже).

Ваш годовой налоговый счет поступает из казначейства графства двумя частями: первая часть должна быть оплачена в марте, а вторая — в августе.

Ваша переоценка повлияет на счет налога на вторую часть в следующем году. Таким образом, если ваше уведомление о переоценке будет получено в 2020 году, налоговый счет, отражающий эту оценку, будет доставлен в июле 2021 года. Любые апелляции в отношении вашей переоценочной стоимости будут отражены в счете налога на второй взнос в следующем году.

Как оценивает недвижимость в офисе оценщика?У нас есть разъяснения по нашей оценке жилого фонда и коммерческой оценке, размещенные на нашем веб-сайте.

Если я считаю, что информация в этом уведомлении неверна, как мне подать апелляцию?Если характеристики вашего дома неверны, если вы считаете, что ваш дом стоит меньше, чем справедливая рыночная стоимость, указанная в этом уведомлении, или если вы считаете, что есть информация о вашем доме, которая не была принята во внимание, вы можете подать апелляцию. вашей оценки.

Апелляциюможно подать в наш офис или в Контрольную комиссию округа Кук. Информацию о том, как и когда подавать апелляцию в наш офис, можно найти в разделе «Апелляции».Посетите сайт cookcountyboardofreview.com для получения информации и сроков подачи апелляций в их офис.

Если мой взнос увеличится, означает ли это, что увеличится мой налоговый счет?Не обязательно. Оценочная стоимость вашей собственности является лишь одним из факторов при определении налогов на недвижимость. Общий налоговый сбор, устанавливаемый местными налоговыми органами, такими как школы, является важным фактором при установлении вашей налоговой ставки.

Оценочная стоимость вашей собственности, налоговая ставка и льготы будут использоваться для расчета второй части счета по налогу на имущество, которую вы получите в следующем году.Счета по налогу на имущество отправляются казначеем округа Кук.

Более подробную информацию о том, как работает наша система налога на имущество, можно найти здесь. Чтобы узнать больше о льготах, которые могут уменьшить ваш налоговый счет, и подать заявку, посетите наш раздел «Исключения».

Как мой взнос используется для расчета налога на недвижимость?Налоги на имущество используются для уплаты сборов, установленных местными налоговыми органами. Ваша оценочная стоимость определяет вашу долю этих сборов по отношению к общей оценочной стоимости вашего района.Сборы и общая оценочная стоимость района определяют вашу местную налоговую ставку.

После того, как оценщик определит справедливую рыночную стоимость вашего дома, будет рассчитана оценочная стоимость вашего дома. Для владельцев жилой недвижимости оценочная стоимость составляет 10% от справедливой рыночной стоимости дома. Для большинства владельцев коммерческой недвижимости оценочная стоимость составляет 25% от справедливой рыночной стоимости. Этот уровень оценочной стоимости представляет собой налогооблагаемую сумму собственности, как определено постановлением округа Кук.

Затем к оцененному значению применяется коэффициент выравнивания / множитель состояния («Эквалайзер состояния»), и это создает для свойства уравненное оценочное значение (EAV).

Любые исключения , заработанные домом, вычитаются из EAV. Затем налоговая ставка применяется к налоговым сборам для вашего сообщества. После того, как эти сборы сложены, общая сумма налога на имущество составляет вашу задолженность.

После того, как из EAV будут вычтены все соответствующие налоговые льготы, ваша местная налоговая ставка и сборы применяются для расчета долларовой суммы ваших налогов на недвижимость.Пожалуйста, помните: налоги на недвижимость выставляются за каждый налоговый год и подлежат уплате в размере после года. Например, налоги за 2019 год выставляются и подлежат уплате в 2020 году.

Счета по налогу на недвижимость отправляются дважды в год казначеем округа Кук. Ваш первый взнос должен быть оплачен в начале марта. По закону сумма первого взноса по налогу на имущество составляет ровно 55% от общей суммы налога за предыдущий год. Второй платеж по налогу на имущество будет отправлен по почте и должен быть оплачен в конце лета; он отражает новые налоговые ставки, сборы, изменения в оценках и любые доллары, сэкономленные за счет льгот, на которые вы имеете право и подали заявку.

Вот пример того, как можно рассчитать налоговый счет для дома с оценочной справедливой рыночной стоимостью 100 000 долларов и местной налоговой ставкой 8%. Обратите внимание, что уравненная оценочная стоимость (EAV) — это частичная стоимости имущества. Это цифра, по которой рассчитывается налоговый счет. Также обратите внимание, что льготы вычитаются из EAV, что, вероятно, снизит налоговый счет. Сумма освобождения — это не сумма в долларах, на которую можно уменьшить налоговый счет.

| 100 000 долл. США | Расчетная справедливая стоимость на 2019 год |

| X.10 | Уровень оценки (10% для жилой недвижимости) |

| 10 000 долл. США | Оценочная стоимость на 2019 год |

| X 2,916 | 2019 Эквалайзер состояния |

| 29 160 долл. США | 2019 Расчетная стоимость (EAV) |

| -10,000 | Освобождение домовладельцев на 2019 год |

| 19 160 долл. США | Скорректированная уравненная оценочная стоимость на 2019 год |

| X .08 | 2019 Налоговая ставка (пример; ваша налоговая ставка может отличаться) |

| 1 532,80 долл. США | Расчетный налоговый счет в долларов |

Экономия на налоге на недвижимость в результате освобождения домовладельцев рассчитывается путем умножения суммы уменьшения EAV для домовладельцев (10 000 долларов США) на ставку местного налога. Экономия на налоге на имущество в результате освобождения от уплаты старшего пенсионного возраста рассчитывается путем умножения суммы льготы по уплате старшего налогоплательщика для уменьшения EAV (8000 долларов США) на вашу местную налоговую ставку.

Ваша местная налоговая ставка определяется клерком округа Кук каждый год, и ее можно найти в вашем втором налоговом счете или связавшись с офисом клерка округа Кук по телефону 312-603-6566.

Казначей-сборщик налогов | Округ Мендосино, Калифорния

Шари Л. Шапмир — казначей-сборщик налогов

501 Low Gap Rd, Room 1060

Ukiah, CA 95482

Телефон (707) 234-6875

Факс (707) 463-4166

Эл. Почта

Часы работы — вступает в силу вторник, 16 февраля 2021 г.

Офис и телефон доступны с понедельника по пятницу с 9:00 до 12:00 и с 13:00 до 16:00 .

СПЕЦИАЛЬНОЕ УВЕДОМЛЕНИЕ:

Преобразование новой системы собственности — возможные задержки в обработке платежей

Эта система заменит существующую систему на основе мэйнфреймов, которая существует уже почти 25 лет. Это новое программное обеспечение будет включать общедоступный портал, который обеспечит доступность многих дополнительных функций для наших налогоплательщиков и заинтересованных сторон.

Обратите внимание, переход на новую систему может вызвать небольшие задержки в обработке платежа.

_______________________________________________________________________________________________________________УВЕДОМЛЕНИЕ ОТ НАЛОГООБЛОЖЕНИЯ

По мере того как мы продолжаем решать проблемы безопасности, связанные с пандемией COVID-19, округ настоятельно поощряет ограниченный доступ общественности к Административному центру, где находится Управление налоговой инспекции.Несмотря на то, что офис полностью укомплектован персоналом и работает с тех пор, как были введены меры безопасности, связанные с пандемией, были и будут времена, когда общественность не сможет получить доступ к этому офису. При этом мы сделаем все, что в наших силах, чтобы помочь тем налогоплательщикам, которым требуются личные услуги. Обратите внимание: общественная служба работает с 9:00 до 12:00 и с 13:00 до 16:00 ежедневно.

Мы настоятельно рекомендуем перечислять следующие платежи:

- Отправлено через почтовую службу США, за исключением наличных платежей;

- Помещается в почтовый ящик перед административным центром округа, за исключением платежей наличными.

Запросы на отмену штрафа

Запросы на отмену штрафа должны быть получены в письменной форме, заполнив ФОРМУ ОТМЕНА ШТРАФА . Ознакомьтесь с условиями для запроса на отмену штрафа и следуйте инструкциям по его отправке.

Информация об электронных платежах

Посетите сайт www.mendocinocounty.org/taxpayments, чтобы оплатить счет по налогу на недвижимость. Этот портал с общедоступным доступом позволяет просматривать вашу налоговую накладную с указанием номера посылки, рабочего адреса или номера счета.Чтобы узнать о других налоговых счетах, сборах или начислениях, перейдите на нашу страницу оплаты различных налоговых счетов по адресу www.mendocinocounty.org/misctax. По вопросам налогообложения каннабиса позвоните в наш офис по телефону 707-234-6848, чтобы получить правильную сумму платежа до совершения электронного платежа.

________________________________________________________________________________________

Обзор функций отдела

Казначей отвечает за сбор, хранение, инвестирование и расходование средств округа, школьных округов, особых округов и целевых фондов.Все денежные средства, собранные вышеупомянутыми организациями, депонируются в казначействе графства и объединяются для инвестиционных целей, при этом отдельные операции по счетам разделяются для целей пропорционального распределения процентов. Руководящие принципы инвестиционной политики всегда в следующем порядке: (1) безопасность, (2) ликвидность и (3) доходность. Инвестиции размещаются с целью получения приличной нормы прибыли, а не с попыткой максимизировать доход за счет безопасности, ликвидности или доступности.

Сборщик налогов управляет выставлением счетов, сбором и отчетностью доходов от налога на имущество, взимаемых ежегодно; сюда входят обеспеченные, необеспеченные и дополнительные налоги. Сборщик налогов ежегодно рассылает по почте около 55 000 счетов с гарантированными налогами и около 7 000 счетов с необеспеченными налогами. Кроме того, выписываются многочисленные дополнительные налоговые счета в связи со сменой владельца собственности или завершением нового строительства. В наиболее серьезных случаях недвижимость, не уплачивающая налоги в течение пяти и более лет, может быть продана на публичных аукционах.Сборщик налогов также управляет сбором временного налога на занятие, оценок района улучшения бизнеса и лицензий на ведение бизнеса. Мы намерены эффективно собирать текущие и просроченные налоги, лицензии и начисленные взносы, обращаясь с каждым гражданином достойно, справедливо и беспристрастно.

Информация о налоге на имущество

Отсрочка налога на имущество для пожилых людей, слепых или инвалидов

Программа государственного контролера по отложению налога на имущество была возвращена в 2016 году после приостановления ее действия законодательным собранием в 2009 году.Программа позволяет домовладельцам, которые являются пожилыми, слепыми или инвалидами, откладывать налоги на недвижимость в текущем году в отношении их основного места жительства, если они соответствуют определенным критериям, включая 40-процентную долю в доме, и должны соответствовать годовому пределу дохода семьи, устанавливаемому ежегодно программа. Предел годового дохода домохозяйства ежегодно корректируется каждый в зависимости от уровня инфляции.

Для получения дополнительной информации о программе посетите веб-сайт государственного контролера sco.ca.gov (выберите «Государственные услуги», затем «Отсрочка налога на имущество») или позвоните по бесплатному телефону 1-800-952-5661.Эта информация также доступна на веб-странице PTP Управления государственного контролера «.

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …