В сети можно часто встретить истории о том, как компании вышли на биржу и провели IPO, по итогам которых основатели бизнеса стали миллиардерами. Тем не менее, не все знают о том, какой объём работы стоит за этим процессом перехода компании от частной к публичной. Сегодня мы рассмотрим этот процесс по шагам.

Что такое IPO

Когда компания хочет предложить свои акции широкой общественности, она проводит IPO(Initial Public Offering – IPO). Соответственно, статус организации меняется — вместо частной (акционером не может стать любой желающий) она становится публичной (акционером может стать любой желающий).

У частных компаний могут быть акционеры, но их не так много, и такие компании сталкиваются с требованиями регулирующих органов, отличных от тех, которые предъявляются к публичным. Процесс подготовки первичного размещения акций IPO) занимает от нескольких месяцев до года и стоит компании довольно существенных средств.

Подробнее об организации IPO на Московской бирже читайте здесь.

Зачем компании проводят IPO

Все дело в деньгах — компания хочет привлечь средства. После получения эти деньги могут использоваться для развития бизнеса или, к примеру, реинвестиций в инфраструктуру.

Еще один плюс наличия публично торгуемых акций компании — возможность предлагать топ-менеджерам опционы, переманивая лучших специалистов. Помимо этого, акции могут быть использованы в ходе сделок по слиянию и поглощению, покрывая часть оплаты — при покупке Facebook WhatsApp, основатели мессенджера получили значительную часть $19 млрд акциями социальной сети, которая уже вышла на биржу. Попадание в листинг крупнейших мировых бирж — NYSE или NASDAQ — это просто престижно.

Первые шаги при подготовке к IPO

Компания, которая собралась на биржу, нанимает инвестиционный банк (или несколько банков), которые будут заниматься процессом организации IPO. Теоритически, возможно организовать торговлю своими акциями и самостоятельно, но на практике так никто не поступает. Банки, занимающиеся организацией IPO, называются андеррайтерами. После того, как банк нанят — например, Goldman Sachs или Morgan Stanley — между их представителями и руководством компании проходят переговоры, в ходе которых определяется цена акций, предлагаемых для покупки, их тип, и общая сумма средств, которые планируется привлечь.

После того, как подписано соглашение между компанией и андеррайтером, последний подает инвестиционный меморандум в регулирующий орган конкретной страны. В США — это Комиссия по ценным бумагам (SEC), а в России – Банк России. В этом документе содержится подробная информация о предложении и компании — финансовая отчетность, биографии руководства, перечисляются существующие юридические проблемы организации, цель привлечения средств и раскрывается список текущих акционеров компании. Затем регулирующий орган проверяет представленную информацию, и, в случае необходимости, запрашивает дополнительные данные. Если вся информация корректна, то назначается дата IPO, а андеррайтер готовит все финансовые данные компании.

В чем интерес андеррайтеров

Инвестиционные банки вкладывают свои средства в организацию IPO и «покупают» акции компании, до того, как они окончательно попадут в листинг биржи. Банки зарабатывают на разнице между ценой акций, которую они уплатили до IPO, и той ценой, которая устанавливается на момент старта торгов. Когда на IPO выходит перспективная компания, конкуренция банков за право стать андеррайтором её IPO может быть очень серьезной.

Для привлечения интереса к IPO андеррайтеры часто проводят рекламную кампанию (Road Show), в ходе которой представляют собранную ранее информацию о финансовых показателях компании перспективным инвесторам, иногда даже в разных частях света. Обычно Road Show устраивается для крупных инвесторов. Часто таким инвесторам предлагают купить акции до начала официальных торгов — этот процесс называется allocation.

Цена акций, биржа

При приближении даты IPO, андеррайтер и компания, выходящая на биржу, договариваются о цене акций. Цифра может зависеть от множества факторов: перспективности самой компании, результатов Road Show и текущей рыночной ситуации. Аналогично с андеррайтерами, за размещение крупных и перспективных компаний конкурируют и биржи, для которых появление такой компании в листинге означает повышение общей ликвидности и объёмов торгов. Также играет свою роль и престиж. В случае такой популярной компании, представители бирж выступают перед её руководством, объясняя плюсы размещения акций на своей площадке.

Покупка акций при IPO

Частные инвесторы никак не могут купить акции компании до официального старта торгов. Часто в первые дни торгов акции новых компаний подвержены сильным колебаниям, поэтому обычно аналитики советуют не торопиться с совершением сделок, а выждать пока цена установится на более или менее стабильном уровне.

Почему российские компании проводят IPO за границей

В последнее время российские компании стали проявлять определенную активность и на Московской бирже («Яндекс» провел дополнительное размещение акций, а «Дождь», «Большой город» и Slon.ru планируют объединиться в холдинг и осуществить IPO). Тем не менее, большая часть биржевой активности российских компаний происходит за рубежом.

Всё очевидно: капиталы на Западе — поэтому там и размещают свои ценные бумаги компании со всего мира, в том числе российские. В последнее время набирают популярность IPO в КНР — потому что местный рынок капитала тоже раздулся до изрядных масштабов, поэтому привлечь китайские деньги стремятся многие.На российские площадки западные и восточные инвесторы не спешат — по многим причинам (защита прав собственности не вызывает энтузиазма, ёмкость рынка на порядки меньше и т.п.). Теоретически, конечно, и в России капиталов немало, но это только если смотреть формально: ясно же, что большая часть свободных (!) активов, которыми владеют крупные бизнесмены и некоторые политики, размещена отнюдь не на счетах в Сбербанке, а в западных офшорах, фондах и банках. В подобных условиях поведение российских фирм, ищущих размещения на Западе, вполне естественно.

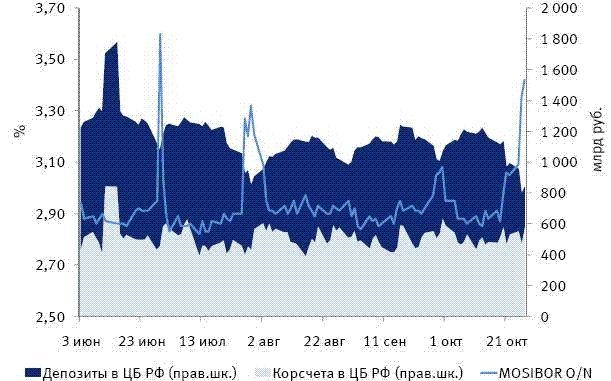

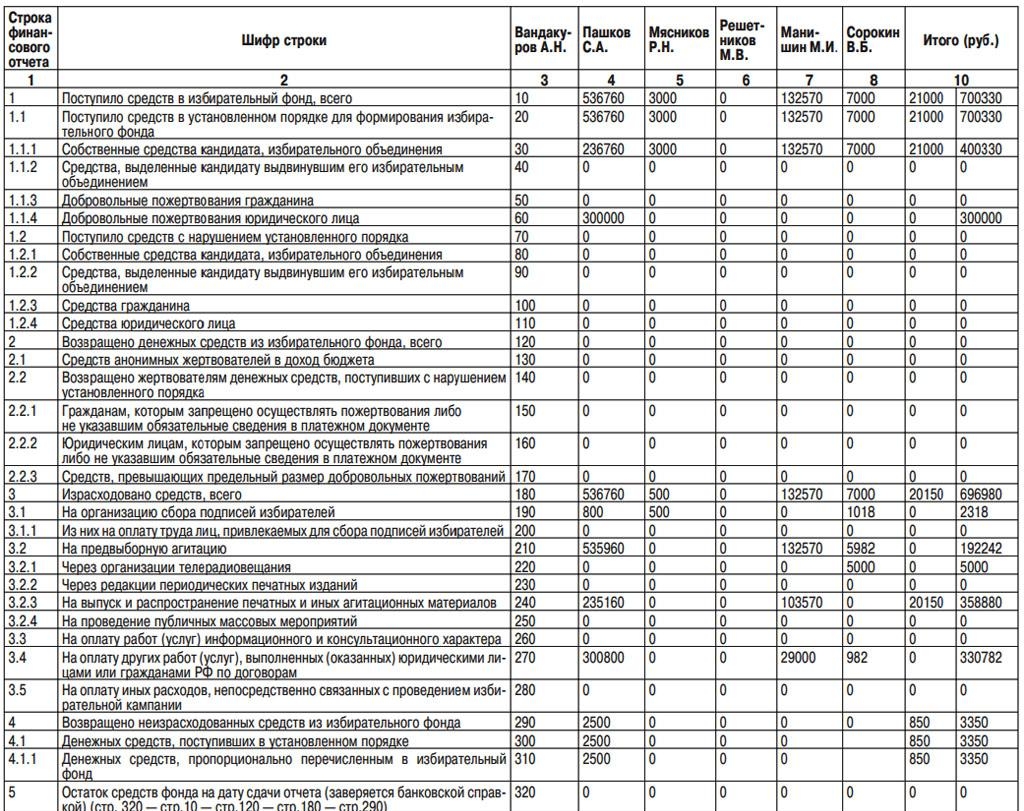

IPO российсих компаний в 2005-2013 гг. Источник данных: PWC

Плюсы и минусы проведения IPO

Сам факт проведения IPO для компании обычно позитивен, ведь это означает, что она достаточно выросла, чтобы претендовать на привлечение капитала подобным способом — к нему прибегают только тогда, когда нужно действительно много денег на масштабное расширение. Кроме того, публичные компании привлекают куда больше внимания, что облегчает им найм персонала и процесс маркетинга.

Среди недостатков IPO можно отметить усиливающее после выхода на биржу внимание к компании со стороны регулирующих органов — существует большое количество требований как государства, так и самих биржевых площадок, которые компании, торгующиеся на них, должны исполнять. В частности это касается выпуска финансовой отчетности. Кроме того, основатели компании не всегда могут после IPO сразу продать свои акции и стать миллионерами, поскольку это может снизить их курс и капитализацию бизнеса.

Ссылки статьи по теме:

Плюсы и минусы / Блог компании ITI Capital / Хабр

В последние несколько лет в интернете широко обсуждается тема IPO — выход компании на биржу часто рассматривается как подтверждение ее успешности. Несмотря на то, что часто так и бывает, выход на IPO имеет как свои очевидные преимущества, так и определенные минусы и сложности для компании — сегодня мы рассмотрим этот вопрос подробнее.

Что такое IPO

IPO (Initial Public Offering) — это первичное публичное размещение акций компании (эмиссия). Это значит, что компания в первый раз выпускает свои акции на рынок, чтобы их могли купить инвесторы, первоначально никак с ней не связанные. После выхода на биржу меняется статус компании — из частной (то есть, чьи акции не может купить любой желающий — для этого покупателю нужно лишь заключить договор с брокерской компанией, на Московской бирже можно работать через ITinvest), она становится публичной, а ее акции свободно торгуются на бирже и могут быть куплены кем угодно.

Зачем это нужно

Существует несколько основных причин, по которым компания может стремиться стать публичной. Среди них:

- Максимизация стоимости долей акционеров — если руководство компании уверенно в ее хороших перспективах на рынке, то выход на IPO может быть более выгодным для акционеров, чем продажа бизнеса другой компании. Цена акций после старта торгов может вырасти, соответственно увеличится и стоимость долей в компании ее изначальных акционеров.

- Привлечение денег на более выгодных условиях — IPO позволяет менеджменту привлекать большие суммы денег, чем они могли бы получить от частных инвесторов, а общая оценка бизнеса при этом выше. Оценка бизнеса в случае свободно торгуемой на бирже компании обычно выше, потому что ее акции может купить любой, что не так в случае частной компании — ликвидность публично торгуемых акций выше, инвестор всегда может их продать или купить еще.

- Получение инструмента для оплаты поглощаемых компаний — довольно часто компании растут за счет покупки конкурентов и интересных, но более мелких, компаний — такой подход, к примеру, распространен среди технологических компаний в США. Google и Facebook каждый год покупают все новые стартапы. И как правило, одной из форм оплаты при поглощении, являются не только деньги, но и акции «материнской» компании. К примеру, когда Facebook покупал мессенджер WhatsApp за $19 млрд, то деньгами было выплачено только около $4 млрд, а остальное составили акции. Акции частных компаний не столь ценны для основателей поглощаемых проектов, поскольку они не смогут легко их продать. Этот же плюс относится и к просто найму квалифицированных сотрудников — им можно предложить в качестве компенсации не только деньги, но и акции.

- Повышение узнаваемости — факт остается фактом, выход на IPO — это большое событие, которое привлекает внимание прессы и общественности. Добиться подобного внимания обычными методами маркетинга и PR не всегда возможно. Кроме того, попадание в листинг крупнейших мировых бирж, вроде NYSE, Nasdaq или LSE — это просто престижно.

Кроме того, для ранних инвесторов компании и некоторых ее основателей, проведение IPO может являться хорошей «стратегией выхода» (exit strategy) — с помощью привлечения финансов на бирже они покрывают свои первоначальные вложения и зарабатывают.

Проблемы открытости

Но не все так гладко, и получения статуса публичной компании влечет за собой и целый ряд сложностей. Одно из главных — необходимость разглашения информации о деятельности компании. Публичные компании обязаны периодически публиковать финансовые отчеты, которые показывают успешность или неуспешность ее деятельности и могут серьезно влиять на цену торгуемых на бирже акций.

Кроме того, ожидания общественности и акционеров, которые заинтересованы в росте стоимости акций, могут тяжким грузом ложиться на плечи менеджмента компании. Это может приводить к тому, что руководители начнут работать над достижением краткосрочных целей, а не над решением задач, способствующих долгосрочному росту.

Как готовится IPO

Процесс подготовки к IPO — непростое дело, которое занимает от нескольких месяцев до года и стоит компании серьезных средств. Организовать процесс самостоятельно бизнесу довольно трудно, поэтому возникает необходимость в найме инвестиционного банка (или нескольких банков), которые будут заниматься подгтовкой. Такие банки называются андеррайтерами IPO.

После выбора банка представители финансовой организации и руководство компании договариваются о параметрах будущего размещения: цене акций, которые будут выпущены в свободное обращение, их тип, общую сумму средств, которые планируется привлечь.

По итогам переговоров подписывается соглашение. После этого андеррайтер передает инвестиционный меморандум в регулирующий орган страны, на биржевой площадке которой будет осуществляться размещение акций. В США это комиссия по ценным бумагам (SEC), а в нашей стране — Банк России. В этом меморандуме содержится подробная информация о предложении и компании — финотчетность, биографии руководства, существующие юридические проблемы организации, список текущих акционеров и цель привлечения финансирования. После этого представленные данные проверяются, в случае необходимости запрашивается дополнительная информация. Если все корректно, то назначается дата IPO.

Кому еще выгодно проведение IPO

Андеррайтеры не только готовят IPO, но и являются одними из первых игроков, которые получают от всего этого процесса выгоду. Они вкладывают в подготовку размещения собственные средства, взамен получая возможность «купить» акции компании еще до того момента, как они официально попадут в листинг биржи. При этом цена, по которой акции покупает андеррайтер по условиям соглашения с компанией обычно ниже, чем финальная цена, устанавливаемая для IPO — на этой разнице банк и зарабатывает. Поэтому в случае перспективной компании, конкуренция среди потенциальных андеррайтеров за право провести ее размещение, может быть крайне серьезной.

Чтобы максимизировать свою прибыль, банки-андеррайтеры также вкладываются в продвижение предстоящего размещения — для этого, в том числе, организуются специальные road show, в ходе которых информация о компаниях предоставляется крупным и перспективным инвесторам, иногда из разных стран. Им также предлагают купить акции еще до начала торгов (allocation). К примеру, вот такие города менеджменту российских компаний, стремящихся на IPO, советуют посетить с road show эксперты Московской биржи:

Выгодно проведение IPO и самим биржам — размещение крупных и перспективных компаний позволяет повысить общую ликвидность и объём торгов, а значит, больше заработать на комиссии. Поэтому среди биржевых площадок также идет серьезная конкуренция за перспективные IPO — представители площадок выступают перед менеджментом компаний, объясняя плюсы размещения акций именно у них.

Где проводят IPO российские компании

Крупнейшей российской биржей является Московская, и компании из нашей страны периодически проводят там собственные размещения. Размещения на Московской бирже проводят компании различных отраслей — например, финансовой, лизинговой, продавцы зерна и технологические компании (например, летом 2014 года дополнительное размещение акций там провел «Яндекс»).

При этом существует возможность проведения размещения с так называемым «международным компонентом» — в этом случае компания организовывает размещение не только на Московской бирже, но и предлагает акции на зарубежной площадке. Юридические аспекты проведения IPO на Московской бирже представлены в этом документе.

В 2012 году Московская биржа публиковала подготовленную аналитиками Sberbank CIB статистику, иллюстрирующую географический состав инвесторов в IPO российских компаний:

При этом большая часть размещений акций российских компаний все же происходит за рубежом. По данным аналитической компании PWC, в период с 2005 по 2014 год, российские компании провели 117 IPO, при этом только 37 из них пришлись на Московскую биржу. Больше всего первичных размещений (67) было осуществлено на Лондонской бирже (LSE), примерно одинаковый интерес российских компаний в этот период вызывали биржи Nasdaq, Deutsche Börse, NYSE и Hong Kong Stock Exchange:

Заключение

IPO — это работающий инструмент, который позволяет компаниям привлечь деньги для серьезного развития на более выгодных условиях, чем могли бы предложить частные инвесторы. Однако размещение акций на бирже несет в себе не только плюсы, но и минусы, дает не только положительный PR, но и может становиться причиной появления волн критики, если цена на акции в итоге падает ниже уровня старта торгов.

Именно последний пункт часто называют причиной того, что в США технологические компании стали реже выходить на IPO (число таких размещений сейчас на нижнем уровне с 2008 года) — руководство таких организаций отпугивает опыт предшественников, которые с большой помпой провели IPO, а потом их акции в ходе торгов не показали хороших результатов.

В итоге, руководители многих компаний предпочитают оставаться в частном формате и не становиться публичными, пишет издание The Wall Street Journal. В таких условиях и первоначальным инвесторам компаний может быть выгоднее найти покупателя самостоятельно, а не открывать продажу для любого желающего.

Все случаи уникальны, и часто бывает так, что компании выгоднее «продаться» более крупной организации, чтобы извлечь выгоду из синергии с ней, а не оставаться независимой и пытаться развиваться с помощью привлеченных с помощью IPO денег. Именно первый путь в итоге выбрали уже упоминавшиеся основатели WhatsApp, которые предпочли продать бизнес Facebook за $19 млрд, а не выходить на IPO.

Картинка на тизере: Getty images

Определение Что такое IPO? — Investing.com

IPO представляет собой первичное публичное размещение акций. Этот механизм выхода на рынок предполагает использование услуг андеррайтера или инвестиционного банка. Суть в том, что акции компании предлагают всем заинтересованным лицам, а не только частным инвесторам.

Привлеченные в рамках IPO средства компания может использовать по своему усмотрению, в том числе на эксплуатационные расходы, инвестиционную деятельность или для погашения задолженности.

Как проходит IPO?

Для своего дебюта на фондовом рынке компания выбирает андеррайтера или инвестиционный банк, который помогает решить, кто отвечает за определение количества размещаемых акций и их стоимость. Андеррайтер также помогает определить сроки и типы ценных бумаг, которые будут предложены инвесторам.

Эти решения принимаются путем опроса инвесторов, работающих с этим андеррайтером, которые указывают свой уровень интереса и цену, которую они готовы заплатить за акции компании. Эти инвесторы могут также дать гарантии покупки определенного объема акций по определенной цене или удерживать их в течение определенного периода времени после IPO.

Как правило, компания платит за услуги андеррайтера или банка от 2% до 8% от стоимости акций. Плата заложена в спреде проданных акций.

Торги на бирже начинаются с определенной цены, но, поскольку рынок свободный, цена этих бумаг может расти и падать, как и стоимость других акций.

Альтернатива IPO – прямой листинг

Если компания не хочет платить посредникам за IPO, то она может прибегнуть к прямому листингу на фондовой бирже.

Этот механизм является менее централизованным и более демократичным процессом, поскольку текущие частные инвесторы, включая сотрудников и владельцев, могут напрямую продавать свои акции. При этом компания не получает те же гарантии, как при работе с андеррайтерами, но низкие затраты и открытость процесса часто делают прямой листинг предпочтительной альтернативой для небольших компаний и стартапов.

Плюсы и минусы выхода на открытый рынок

Основным преимуществом выхода на биржу является возможность привлечения капитала для дальнейшего роста. Однако, как только акции появляются на открытом рынке, под пристальным вниманием оказываются корпоративная отчетность, менеджмент и корпоративная политика. Кроме того, акционеры могут вносить изменения в управление компанией, отнимая власть у первоначальных учредителей, владельцев и менеджеров компании (и даже сменять руководство).

Прежде чем выйти на IPO, владельцы частной компании обычно привлекают капитал частных инвесторов и решают, с кем они хотят работать и какую выгоду эти инвесторы могут получить. Это позволяет закрытым компаниям принимать независимые решения относительно деятельности, инвестиционной и кадровой политики, а также степени влияния частных инвесторов на принятие решений. Однако ограниченное число инвесторов также ограничивает объем доступного капитала, что может сдерживать рост.

Где искать информацию об IPO на сайте Investing.com?

В этом пользователям поможет инструмент «Календарь IPO», который содержит информацию о предстоящих размещениях акций. Представленная таблица содержит информацию о дате IPO, название компании, биржу, на которой она будет торговаться, оценку IPO и ожидаемую стоимость одной акции.

Также этот инструмент содержит данные по недавним IPO (переключиться на которые можно нажав соответствующую кнопку слева над таблицей). Результирующая таблица также может быть отсортирована по столбцам. Кликнув по названию компании, пользователи могут перейти на страницу соответствующей компании с информацией о ней, отчетностью, графиками, новостями и прочей информацией.

IPO — это… Что такое IPO?

Поскольку все инвестиционные меморандумы выполнены в неком едином формате, на первый взгляд они все выглядят одинаково. Но, несмотря на то, что общие требования к составу и последовательности расположения информации в этом документе достаточно стандартизированы, при подготовке материала у составителей есть значительное пространство для маневра и творчества.

Содержание инвестиционного меморандума и составляемого на его основе проспекта выпуска охватывает перечень достаточно формализованных и однозначно трактуемых вопросов, освещаемых в следующих основных разделах:

1. Резюме. Этот раздел меморандума и проспекта помещается в самом начале обоих документов и представляет собой «выжимку» из последующего пространного описания организации, ее бизнеса, типа предлагаемых ценных бумаг, ожидаемого объема поступлений от продажи акций, направления использования привлекаемых средств, и, кроме этого, может включать укрупненные финансовые показатели деятельности фирмы за последние отчетные периоды. Здесь же приводятся полные юридический и почтовый адреса организации и номера телефонных аппаратов ее руководителей. Если у фирмы есть Интернет сайт, его название, а также адрес электронной почты указываются в настоящем разделе.

2. Факторы риска. В этом разделе должен быть приведен исчерпывающий перечень всех факторов риска, связанных и вытекающих из совершаемого фирмой предложения. К ним относятся любые обстоятельства или предположения, таящие в себе потенциальную угрозу и могущие оказать негативное влияние на деятельность организации в настоящем или будущем. К числу наиболее частых и типичных факторов риска относятся следующие: неблагоприятное развитие текущих событий в фирмы или убыток по основной деятельности; потребность в дополнительном финансировании; опасность «размывания» капитала для публичных инвесторов; возникновение настораживающих тенденций в развитии отрасли, к которой относится фирма, и сезонный характер бизнеса; наличие сильной конкуренции; зависимость организации от ограниченного числа клиентов, поставщиков.

3. Факторы, могущие повлиять на возникновение отрицательных последствий для фирмы и инвесторов, должны быть перечислены и растолкованы в обязательном порядке. Однако, не следует игнорировать и обстоятельства, которые могут нейтрализовать негативное влияние факторов риска или, напротив, положительно сказаться на положении дел. Например, упомянув как о потенциальной опасности, зависимость организации от деятельности того или иного ключевого специалиста, лишение которого может иметь крайне неблагоприятные последствия для деятельности компании, одновременно следует добавить, что руководство фирмы неустанно работает над укреплением кадровой политики, постоянно ведет поиск специалистов, обладающих необходимой квалификацией и опытом. Не лишним окажется и упоминание о действующей в организации системе стимулирования и мотивации, направленной на повышение заинтересованности персонала в результатах своей работы и удержание наиболее ценных сотрудников.

4. Направления использования средств, вырученных от продажи акций. В меморандуме должно быть достаточно подробно описаны основные направления расходования инвестиций, привлеченных в результате продажи акций на публичном рынке. Как правило, эти направления описываются в общем виде, без излишней детализации, например: столько-то денег будет потрачено на погашение текущей задолженности и замещение полученных займов, такая — то сумма будет израсходована на инвестиции в основной капитал, такая — то часть будет вложена в исследования и разработки и т.п.

5. Дивидендная политика и имеющиеся ограничения. В данном разделе организация должна дать пояснение своей текущей дивидендной политики, указать на случавшиеся в прошлом изменения в порядке начисления и выплаты дивидендов, перечислить существующие ограничения и исключения, если таковые имели место. Например, очень часто акционерные общества предпочитают не начислять дивиденды, а направлять всю нераспределенную прибыль на финансирование текущей деятельности или на развитие фирмы. Ограничения могут быть связаны, например, с обязательствами по обслуживанию текущих ссуд или правилами регулирования сферы деятельности организации.

6. Капитализация. Как правило, в этом разделе в табличном виде помещается информация о структуре собственности в фирмы до момента преобразования ее в публичную и долях участия после продажи части акций на публичном рынке.

7. Размывание капитала. При существовании стоимостного неравенства между ценой за акцию при публичное размещение и чистой балансовой стоимостью материальных активов, приходящихся на акцию, имеет место эффект, называющийся «размыванием». Последствия такого «размывания» для будущих инвесторов и владельцев должны быть подробно описаны. Обычно, эти сведения приводятся в виде таблицы.

IPO (Публичное размещение) — это

8. Андеррайтинг и распределение акций. В окончательном варианте проспекта денежной эмиссии должны быть указаны: цена акций, предлагаемых к IPO (публичному размещению), количество членов синдиката андеррайтеров, тип договора с андеррайтерами и иные существенные сведения, поясняющие характер имеющихся договоренностей между компанией-эмитентом и андеррайтерами.

9. Описание деятельности (бизнеса) организации. Этот раздел является одной из самых объемных составных частей инвестиционного меморандума и проспекта эмиссии ценных бумаг. В нем должно быть дано развернутое, емкое и лаконичное описание всех аспектов предметной деятельности, ведущейся организацией. Основными моментами, которые следует описать в обязательном порядке, являются следующие: тип бизнеса, которым занимается фирма; характеристика основных производственных мощностей; клиентская база, включая отдельно выделенные экспортные поставки или клиентуру; объем и направления проводимых научно-исследовательских и опытно-конструкторских работ, включая расходы по этому направлению; нормативная база и юридическое окружение, в котором работает организация; имеющие место или завершившиеся юридические разбирательства и тяжбы; по каждому из рыночных сегментов, обслуживаемых фирмой, должны быть даны пояснения и приведена «разбивка» по оборотам, прибыли, активам, продуктам и услугам, объемам НИОКР, основным потребителям, объеме заказов, размере запасов, поставщикам, патентам, конкурентной ситуации и т.п.

10. Раскрытие информации о существенных событиях и фактах. К такого рода информации относятся любые события, оказавшие или способные так или иначе в будущем оказать материальное воздействие на деятельность фирмы, и которые могут затронуть интересы акционеров, присутствующих в организации или намеревающихся инвестировать в нее средства. Детальный порядок, объем, состав и периодичность предоставления этой информации регламентируется постановлением «Об утверждении положения о порядке раскрытия информации о существенных (событиях и действиях), затрагивающих финансово -хозяйственную деятельность эмитента эмиссионных ценных бумаг». Кроме того, Федеральный закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг» в статье 12 водит возможность наложения штрафов «на должностных лиц в размере до 200 минимальных размеров оплаты труда, на юр. лиц или индивидуальных бизнесменов в размере до 10,000 минимальных размеров оплаты труда» за различные нарушения, в том числе — и за «нарушение порядка и сроков раскрытия(опубликования) информации… эмитентом..» Сообщение о существенных фактах как раз и входит в систему раскрытия информации эмитентом.

11. Финансовая информация. При подготовке версии инвестиционного меморандума и проспекта выпуска по зарубежным стандартам для распространения среди инвесторов, лучше всего руководствоваться требованиями, предъявляемыми к составу и содержанию данного раздела Комиссией по ценным бумагам и биржам США (SEC).

Эти требования перечислены в форме №1, прилагаемой к регистрационному заявлению, подаваемому в SEC, и предполагают наличие следующих основных отчетных документов: балансовые отчеты не менее, чем за два отчетных года, предшествующих дате размещения, с приложением заключения независимого аудитора; отчеты о профитах и убытках, движении денежных средств, изменениях в акционерном капитале за каждый год из трех лет, предшествующих дате размещения, с приложением заключения независимого аудитора; сводные данные о результатах финансово-хозяйственной деятельности, приведенные в одной таблице, за пять лет, предшествующих дате размещения; приложения, описывающие приобретенные или запланированные к приобретению бизнесы. В зависимости от конкретной ситуации, сведения об имевших место слияниях и поглощениях должны предоставляться за период от двух до трех лет, предшествующих дате размещения; промежуточные финансовые отчеты — квартальные или полугодовые, в зависимости от промежутка времени, отстоящего от даты размещения. Как правило, промежуточные отчеты не подвергаются проверке независимым аудитором, однако потребовать проведения такой проверки может андеррайтер;

12. Руководство и персонал. В данном разделе требуется дать развернутую характеристику основных руководителей фирмы, директоров, главных акционеров и привести сведения о размерах получаемых ими вознаграждений и компенсаций. Помимо этого, необходимо охарактеризовать имеющийся производственный и руководящий опыт исполнительных директоров и ключевых сотрудников организации, размер их заработной платы (включая сведения о находящихся в их владении опционах на акции, бонусах, соглашениях об участии в прибыли и прочих статьях дохода), количествах и объемах принадлежащих им пакетов акций, участии в операциях, связанных с заемными средствами, величинах комиссионных вознаграждений и пр.

13. Взгляд и оценка управляющих (management Discussion and Analysis — MD&A). В этой части руководство фирмы — эмитента делится с потенциальными инвесторами и другими читателями данного документа своими взглядами и оценкой результатов текущей деятельности организации, анализирует состояние ликвидности, достаточности капитала, обращая особое внимание на перспективы развития своего бизнеса. К подготовке данного раздела составители должны подойти особенно внимательно и осторожно. Он должен быть подан настолько объективно, насколько это возможно, и содержать предельно взвешенные оценки как вероятностно благоприятного, так и проблематичного развития событий в фирмы по таким направлениям, как:

— результаты текущей деятельности. Здесь обычно приводится сравнение основных показателей отчетов о профитах и убытках за истекшие отчетные периоды, сопровождающиеся комментариями тех или иных обстоятельств, рыночных тенденций и событий, так или иначе повлиявших на достигнутые результаты;

— состояние ликвидности. Все известные обстоятельства, требования, обязательства, события, неопределенности, которые имели место или, по мнению управляющих организацией, могут негативно сказаться на текущем состоянии ликвидности платежного баланса, должны быть детально охарактеризованы и раскрыты. При возникновении угрозы неблагополучной динамики показателей ликвидности, директора должны пояснить, каким образом фирма намеревается противодействовать обнаружившейся угрозе и нейтрализовать воздействие негативных факторов. Необходимо перечислить все внутренние и внешние источники ликвидности, неиспользуемые внутренние резервы и незадействованные в должной мере ликвидные активы;

— достаточность капитала. Должно быть дано описание всех имеющихся обязательств, возникающих в связи с произведенными и планируемыми капитальными затратами, и указаны источники финансирования этой статьи расходов. Все позитивные и негативные тенденции, обнаружившиеся или известные, способные так или иначе сказаться на инвестиционных программах организации следует описать подробно;

— другие факты, подлежащие освещению. К таковым относятся: участие фирмы в судебных разбирательствах любого рода, имена экспертов и консультантов, получающих вознаграждение за свои услуги от организации, взаимоотношения с зависимыми и аффилированным лицами и организациями и пр.

IPO (Публичное размещение) — это

Основной этап публичного размещения (IPO)

Ядром команды по размещению является сама организация — действующие акционеры, которые и принимают решение об публичное размещение (IPO), а также топ-менеджмент, отвечающий за подготовку информации о фирмы и непосредственно взаимодействующий с остальными участниками командами. Однако ведущая роль в команде принадлежит лид-менеджеру (андеррайтеру), в качестве которого обычно выступает крупный инвестиционный банк.

Андеррайтер готовит аналитические материалы, разрабатывает план и схему IPO (публичное размещение), координирует работу всех членов команды, взаимодействует с регулирующими органами, формирует книгу заявок, гарантирует размещение, поддерживает рынок после публичное размещение и т.д. Правильный выбор андеррайтера во многом определяет успех публичное размещение (IPO). Важную роль в процессе подготовки к IPO (публичное размещение) играет юридическое сопровождение проекта.

Роль аудитора номинально сводится к подтверждению достоверности финансовой отчетности эмитента в информационном меморандуме и проспекте денежной эмиссии, причем для публичное размещение российской организации, ориентированной на западных инвесторов, необходима отчетность как по российским стандартам, так и по МСФО. Несмотря на номинальную роль аудитора, от уровня доверия инвесторов к аудиту во многом зависит успех публичное размещение (IPO). Привлечение финансового консультанта для IPO (публичное размещение) в Российской Федерации сейчас носит добровольный характер, хотя иностранные биржи требуют, чтобы в команде присутствовал специальный советник, с которым взаимодействует биржа.

Информационная кампания (взаимодействие с инвесторами и СМИ, презентации и road show) может осуществляться как силами привлеченного профессионального PR=агентства, так и при помощи PR, IR-отделов самого потенциального эмитента или андеррайтера размещения. Каждый участник команды по размещению может преследовать свои локальные цели, задача заключается в том, чтобы подчинить все их действия главной цели — успешному проведению публичное размещение. От этого зависит профессиональная репутация всех участников размещения.

Публичный статус фирмы подразумевает формирование всестороннего объективного представления о организации (due diligence), это необходимое условие успешного проведения публичное размещение (IPO). Процедура формирования объективного представления требует усилий прежде всего от самого эмитента.

Прежде всего, в качестве необходимых условий публичности имеют в виду прозрачность юридической структуры фирмы. Для привлечения потенциальных инвесторов необходимо раскрыть и обосновать необходимость и взаимосвязь всех структур, входящих в фирму. Возможно потребуется провести ее реструктуризацию — создать организацию с ясными связями и консолидированной отчетностью. Для российских компаний, получивших активы в ходе приватизации или в ходе слияний и поглощений, возможно требуется провести дополнительную тщательную юридическую проверку на предмет возможности возникновения судебных споров и налоговых претензий.

Непременным условием публичности является составление консолидированной финансовой отчетности организации по российским и международным стандартам и ее аудит. Очевидно, фирма будет стремиться к удовлетворительным показателям доходности, ликвидности, структуры активов и пассивов. В последние годы инвесторы во всем мире более внимательно относятся к активам фирмы, предлагающей свои акции. Наличие эффективного производства и современных технологий зачастую оценивается выше, чем нематериальные активы и перспективы отрасли. Большое внимание уделяется топ-менеджменту — иногда организации, выходящие на IPO (публичное размещение), специально вводят в состав исполнительного руководства менеджеров, уже проводивших успешные публичное размещение.

Считается, что важным фактором публичное размещение (IPO) является наличие у фирмы перспектив в том секторе экономики, где она действует. Маркетинговый анализ деятельности, проводимый силами самой организации или привлеченными специалистами, может привести к необходимости изменений продуктового ряда и принятию решений о выводе на рынок новых продуктов или услуг, изменений в структуре поставщиков и потребителей, созданию новых подразделений в структуре фирмы.

IPO (Публичное размещение) — это

В ходе подготовки публичного предложения лид-менеджер организует оценку бизнеса организации, чтобы установить начальный диапазон цены предложения акций. Для российских компаний оценка затруднена тем, что отечественный рынок является развивающимся, и это заметно усложняет составление надежных прогнозов по доходу и рискам. Поэтому для оценки фирмы наряду с методом дисконтирования финансовых потоков может использоваться метод сравнения с компаниями-аналогами, действующими как в Российской Федерации, так и за рубежом.

Полученная оценка существующего бизнеса может не удовлетворить эмитента, однако ее проведение может выявить узкие места и подсказать возможные пути реорганизации организации. Реструктуризация бизнеса и вывод из фирмы непрофильных активов вполне возможно приведет к финансовому оздоровлению организации и достижению лучших показателей хозяйственной деятельности: объем продаж, расхода на единицу продукции, прибыльность и рентабельность, ликвидность, структура активов и пассивов. Почти все эти показатели могут быть оптимизированы соответствующими организационными мерами. Какие их этих показателей являются ключевыми с точки зрения инвестиционной привлекательности фирмы? Также исключительно важно, чтобы организация имела хорошую кредитную историю. Наработка такой истории может потребовать реструктуризации долгов, проведения ряда вексельных или облигационных программ, что дополнительно повысит «узнаваемость» организации инвесторами.

Реструктуризация бизнеса как правило сопровождается изменением организационной структуры фирмы. Чаще всего управление активами сосредотачивается в управляющей организации, которая и становится инвестиционным ядром, привлекающим на рынке средства инвесторов.

От публичной фирмы, выходящей на рынок, требуется следование определенным нормам деловой этики в отношении с акционерами — «стандартам наилучшей практики корпоративного управления» (КУ). Эти стандарты фирма принимает добровольно, они определяются не столько законодательством, сколько особенностями бизнес-культуры той страны, в которой привлекаются инвестиции.

Российское законодательство в области корпоративного управления ограничивается требованиями, предъявляемыми к организации для включения в котировальные листы фондового рынка (обычно это следующий этап после IPO (публичное размещение)). С другой стороны, понятие «лучшая практика корпоративного управления» не устанавливает какого-либо исчерпывающего перечня мероприятий. Однако считается, что декларация приверженности руководства фирмы принципам «лучшей практики» КУ, эффективное функционирование Совета директоров и его взаимодействие с исполнительными органами организации, соблюдение прав акционеров, информационная прозрачность фирмы – являются необходимыми условиями для выхода на публичное размещение.

Функции организатора размещения столь многогранны, что зачастую он не может справиться с ними в одиночку. Поэтому функции распределяются среди нескольких инвестиционных банков, образующих своеобразный синдикат с определенными зонами ответственности. Главный в синдикает — лид-менеджер размещения — инвестиционный банк, который курирует весь процесс публичное размещение (IPO), привлекает для расширения круга инвесторов соорганизаторов, задача которых заключается в обеспечении информацией своих клиентов — потенциальных инвесторов, сборе заявок на акции, поддержании интереса к акциям на вторичном рынке. Кроме того, может быть сформирована группа дилеров для более эффективного распространения акций.

Формирование синдиката андеррайтеров сопровождается подписанием ряда договоров — соглашениями с андеррайтерами и дилерами. Ключевой момент — соглашение об андеррайтинге, который эмитент заключает с лид менеджером, и который определяет способ размещения акций при IPO (публичное размещение). Отдельный вопрос — определение стоимости услуг андеррайтинга и структура распределения издержек внутри синдиката андеррайтеров. Вознаграждение андеррайтера может быть фиксированным или зависеть от привлеченного в процессе публичное размещение капитала.

Завершающий этап публичного размещения

Согласно российскому законодательству цена размещения ценных бумаг эмитента может быть определена: до начала действия срока преимущественного права; после окончания действия срока преимущественного права. В случае определения цены размещения до начала действия срока преимущественного права, продолжительность преимущественного права не может быть менее 45 дней. В случае определения цены размещения после окончания действия срока преимущественного права, его продолжительность не может быть менее 20 дней.

Порядок определения Советом директоров цены размещения ценных бумаг, размещаемых путем открытой подписки, может предусматривать: определение цены размещения ценных бумаг в ходе биржевых торгов; минимальную цену размещения ценных бумаг (цену отсечения), ниже которой уполномоченный орган управления эмитента не может определить цену размещения ценных бумаг; иные требования или условия, в соответствии с которыми уполномоченным органом управления эмитента должна определяться цена размещения ценных бумаг.

Условия проведения торгов, в ходе которых определяется цена размещения ценных бумаг, должны предусматривать подачу участниками торгов заявок 2-х типов: конкурентные заявки (содержащие количество приобретаемых ценных бумаг и цену их приобретения), неконкурентные заявки (содержащие общую сумму, на которую заявитель обязуется приобрести ценные бумаги без определения количества приобретаемых ценных бумаг и цены их приобретения).

IPO (Публичное размещение) — это

Приоритетному удовлетворению должны подлежать конкурентные заявки, содержащие наибольшую цену приобретения. В случае, если условия проведения торгов предусматривают подачу участниками торгов как конкурентных, так и неконкурентных заявок, п

что это такое и как принять участие?

Когда у каждого из нас появляется некая сумма денег сверх нашей расходной части, и появляется возможность делать накопления, то возникает желание как-то эти деньги приумножить. Самое очевидно, что можно сделать с n-ной суммой — это положить её в банк на депозит под проценты. Это самый безопасный с точки зрения риска способ распорядиться деньгами, но и самый не интересный по доходности. Ведь банковский депозит в лучшем случае перекроет инфляцию, и фактический прирост окажется совсем небольшим.

Если брать для примера вклад в долларах, то средняя ставка в более менее надёжном банке на сегодня составит около 2% годовых. То есть, допустим, с 10 000 $ через год вы получите 200$.

Если стоит задача не только защитить деньги от инфляции, но дать им расти, то стоит рассмотреть вариант с инвестированием в фондовый рынок. Тут лучше всего подойдут так называемые «голубые фишки» — акции компаний лидеров в своих отраслях, которые имеют устойчивые позиции на рынке и показывают стабильную доходность.

Можно инвестировать в акции российских крупных компаний, например, если вы хотите вложить рубли и имеете какое-то доверие к рынку российских компаний. А можно за доллары купить акции лидеров американского рынка, таких как, Apple, Amazon, Facebook, Google. Тем более, что американский рынок намного старше, стабильнее, намного менее политизирован, и в нём оборачиваются гораздо более крупные капиталы, чем на российском, что также придаёт ему надёжности.

Это хороший вариант, ведь американский рынок на долгосрочной перспективе только растёт, и если у вас есть средства и время, чтобы дождаться роста, то это отличный вариант вложения. Но есть и недостатки. Здесь многое зависит от момента входа. Например, тем, кто покупал акции до кризиса 2008 года, пришлось два года сидеть в просадках, чтобы дождаться лишь выхода в ноль. Поэтому этот вариант может подойти тем, кто отдаёт себе отчёт, что ожидание курсового роста акций может затянуться на несколько лет, а попутно будет идти доходность с дивидендов, 2-3% годовых считается уже хорошим результатом.

Более доходным способом инвестировать свои деньги может быть участие в IPO акций компаний, которые впервые выходят на фондовый рынок. Этот способ более рискованный, но и по доходности значительно превосходит покупку уже торгуемых на бирже акций.

Раньше, частные инвесторы не имели такой возможности, а теперь могут за небольшие деньги приобрести акции компаний, у которых есть хорошие шансы стать выдающимися, ещё до их размещения для торгов на бирже. И чаще всего первый день торгов акций начинается с цен гораздо более высоких, чем цены IPO. Таким образом инвесторы, которые вложились в первичное размещение, начинают зарабатывать уже с первых минут официальных биржевых торгов.

Что такое IPO?

IPO или Initial Public Offering — это первая публичная продажа акций для широкого круга лиц. То есть так компания становится публичной, привлекая первые инвесторские деньги. А инвесторы могут приобрести акции таких компаний ещё до того, как на бирже начнутся официальные торги.

Цели IPO:

- Cтать публичными, привлечь новые средства, которые не являются долгом, ведь инвесторы, покупая акции, получают долю в компании.

- Вышедшая на IPO компания становится открытой, то есть в открытом доступе появляется её отчётность. Банки охотнее дают кредиты таким компаниям, видя все результаты их бизнеса.

- Публичность привлекает внимание, что при правильном использовании положительно сказывается на узнаваемости и имидже компании.

- Венчурные инвесторы, кто вкладывал в эти компании на стадии стартапов, получают возможность продать часть своих акций, получив свободные деньги, которые дальше можно вкладывать в другие проекты.

Частным инвесторам может быть очень выгодно купить акции перспективной компании по ценам ниже тех, которые будут на официальных торгах на бирже.

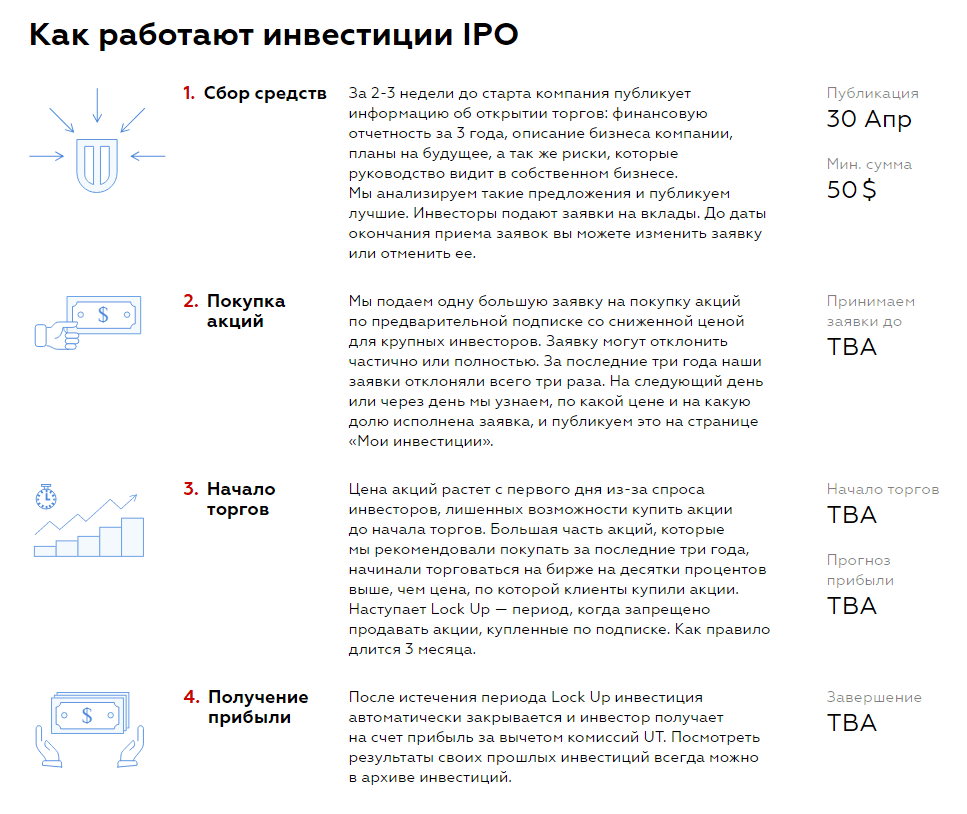

Как работают инвестиции в IPO?

Чтобы инвестировать в IPO, важно понимать, как организуется сам процесс этого первичного размещения акций.

Сначала компания привлекает инвестиционные банки, которые называют андеррайтерами. Банки вкладываются собственными деньгами, становясь, можно сказать, владельцами тех акций, которые затем пойдут на IPO.

Далее компания готовит пакет документов и подаёт заявку в SEC — комиссию по ценным бумагам и биржам США. И после этого ездит с презентациями оповещая рынок и потенциальных инвесторов о своих планах стать публичной компанией. Уже на этом этапе компания собирает заявки от желающих на приобретение их будущих акций.

Перед самым размещением инвесторам сообщают окончательную стоимость и общее количество акций, которое будет продаваться.

Чтобы уже на этом этапе привлечь инвестиций по максимуму и сделать акции привлекательными для инвесторов, инвестбанки предлагают акции со скидкой, дисконтом к справедливой цене. А торги на фондовой бирже начинаются со справедливой цены. Да и если компания имеет потенциал, и спрос на акции будет высоким, то уже в первый день торгов они могут очень сильно вырасти.

Возможно ли досрочное закрытие инвестиций?

Инвесторы, которые приобрели акции на IPO до начала первых торгов на бирже не могут сразу продать их. Они обязаны держать акции в течение Lock up периода. Обычно такой период заморозки акций составляет от 3 до 6 месяцев. По истечении этого периода инвестор, если захочет, может продать акции и получить за них деньги согласно рыночной стоимости. Однако, есть инструменты, которые позволяют продать акции уже через неделю после выхода на биржу. При их использовании брокер обычно берет комиссию в районе 10-15%.

Возможные риски

Несмотря на привлекательность данного вида инвестиций, существуют и определенные риски:

- Цена после выхода на биржу при слабом спросе или плохой отчетности может оказаться ниже, чем на этапе IPO. По статистике 80% IPO приносит хорошую прибыль (более 50%) и только 20% убыточны.

- Заявки на участие в IPO при высоком спросе как правило исполняют не полностью. Вам могут одобрить от 5% до 100% от той суммы, на которую вы подали заявку.

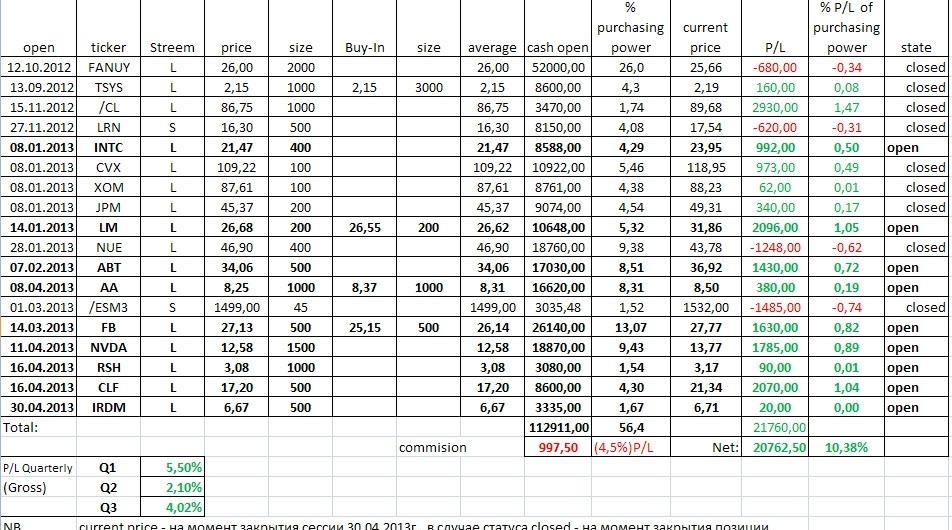

Статистика по прошедшим IPO за 2018-2019 год

Статистика по прошедшим IPO за 2018-2019 годКак инвестировать?

Выбрать брокера

Напрямую, без посредника, у мелкого инвестора принять участие в IPO не получится из-за высоких порогов входа. Инвестбанки назначают вход от 5-10 миллионов долларов. И тут есть свои плюсы. Многие не получат доступа к IPO, и тогда на открытии торгов будет ажиотаж, акции станут активно покупать, что приведёт к росту их котировок.

Но некоторые брокеры организовывают коллективные инвестиции, собирая деньги инвесторов в общий пул и подавая заявку в банки андеррайтеры на участие в IPO. Поэтому первым делом для инвестиций через IPO нужно найти брокера, который участвует в выкупе акций первичного размещения.

IPO брокеры:

Определиться с суммой инвестиций

Мы рекомендуем вам разделить всю вашу сумму, которую вы готовы инвестировать на несколько частей, чтобы не замораживать ее всю на 3 месяца и была возможность участвовать в других IPO или инвестиционных инструментах. Кроме того, вы таким образом диверсифицируете ваши риски.

Подать заявку на участие

После подаётся заявка на участие в IPO по заранее определённой цене. В день размещения вы узнаете алокацию (брокер сообщит о том, какая часть заявки была удовлетворена) и какой была цена начала торгов на фондовой бирже.

Нужно учитывать, что инвестиционные банки могут отклонять заявки полностью или частично, соответственно, удовлетворяя только какую-то её часть. Например, инвестор подаёт заявку на 3000$, а она исполняется только на 1500$, оставшаяся часть средств просто возвращается обратно на счёт инвестора. Это может быть связано с большим спросом на акции и другими причинами.

Выход на биржу

После размещения на бирже акция, как правило, сразу же вырастает на 15-100%, однако вы не сможете ее сразу продать. Примерно через 7 дней появляется возможность закрыть позиции по форвардному контракту с потерей 10-15%. Однако, если акция выстрелила на 100-200%, то потерять 10-15% не так жалко, ведь так вы сразу вытащите деньги, чтобы учавствовать в следующих IPO.

Реальные примеры

Для примера, я купил по одной акции 2-х компаний выходивших на IPO в 2019 году. Это Health Catalyst и Livongo Health. Покупал через кампанию UnitedTraders, т.к там можно инвестировать от 50$. Выход на биржу был 25 июля 2019 г. Вот результат, который есть на сегодняшний день.

Доход +66% по акциям Health Catalyst.

Доход +66% по акциям Health Catalyst. Доход +46% по акциям Health Catalyst.

Доход +46% по акциям Health Catalyst.Как видите, это довольно прибыльно при условии, что вам одобрят большую часть заявки. У меня заявка была довольно маленькая, поэтому я получил всего по одной акции.

IPO в 2019 году

| Дата IPO | Компания | Биржа | Оценка IPO | Цена IPO | Инвестировать |

| 31.07.2019 | Dynatrace Holdings LLC | Нью-Йорк | 462,8M | 11,00-13,00 | Открыть счет |

| 31.07.2019 | Kura Sushi USA | NASDAQ | 46,4M | 14,00-16,00 | Открыть счет |

| 31.07.2019 | RAPT Therapeutics | NASDAQ | 80,0M | 14,00-16,00 | Открыть счет |

| 01.08.2019 | Sundial Growers | NASDAQ | 140,0M | 12,00-14,00 | Открыть счет |

| 06.08.2019 | AMTD International | Нью-Йорк | 176,0M | 8,10-8,48 | Открыть счет |

| 19.09.2019 | WeWork | Нью-Йорк | — | Открыть счет |

Для тех кто ищет способы инвестирования, существенно превышающие по доходности банковский депозит, инвестиции в IPO будут отличным способом вложить свои деньги в самый развитый в мире фондовый рынок — рынок США. Прибегая к IPO нужно просто помнить об особенностях его проведения и инвестирования, которые были описаны выше.

Что такое IPO и в чем выгода для инвесторов

Что такое IPO? В биржевых новостях проскальзывает информация о том, что определенная компания провела IPO. Само по себе это слово является аббревиатурой и расшифровывается как Initial Public Offering (обычно произносится как айпио), что означает первичное публичное размещение. Если говорить простыми словам — IPO это размещение на фондовом рынке ценных бумаг компании для привлечения средств (обычно под этим термином, особенно в России подразумевается продажа акций). В результате она становится доступной для покупки всем институциональным и частным инвесторам, в том числе и зарубежным. Каждый может купить для себя определенную долю компании.

В чем выгода для компаний

Почти все компании рано или поздно сталкиваются с проблемой нехватки средств для дальнейшего развития. Для их получения есть несколько способов:

- Привлечение кредитов в банках. Способ довольно дорогой, учитывая высокие процентные ставки. Помимо этого есть риски неполучения или получения не всей необходимой суммы.

- Выпуск собственных облигаций. Это более дешевое привлечение средств, по сравнению с кредитами. Но все равно, это оказывает сильную долговую нагрузку на работу предприятия. Выплаты по купонам в течение длительного времени существенно снижают его прибыль. Да и основной долг (номинал облигации) нужно будет погасить по истечению срока.

- Привлечение крупных инвесторов. Самый оптимальный, но и самый трудный способ. Компания может просто и не найти желающих вложить деньги в развитие бизнеса.

- IPO на фондовом рынке. Перед размещение компания должна пройти ряд процедур по оценки. Сама процедура сложна и требует значительных временных и финансовых затрат. Только устоявшиеся компании с хорошими показателями и перспективой развития могут быть допущены к IPO.

Выходя на рынок с первоначальным публичным предложением, компания обычно преследует несколько целей. Главной конечно же является привлечение денежных средств, для развития бизнеса. Новый приток денег позволяет компании выйти на более высокий виток своего развития и упрочнить свое положение на рынке. Деньги полученные от продажи акций на бирже идут на финансирование долгосрочных проектов и не требуют их возврата в будущем, как в случае получения кредита или выпуска облигаций.

Второй причиной является увеличение капитализации и ликвидности своих активов. Как правило, до IPO стоимость компании существенно ниже. Публичное размещение повышает авторитетность компании на рынке, ее бренд становится более узнаваемым. Это позволяет намного легче вести бизнес и заключать выгодные контракты. Как правило, банки более охотно дают кредиты на развития таким компаниям и по более сниженным ставкам (так называемая премия за риск).

Покупать ли частному инвестору акции при IPO?

Во время выхода компании на рынок она не имеет официально никакой истории своего развития. Все финансовые показатели скрыты от широкого круга инвесторов. И только после выхода на биржу, компания обязана предоставлять все отчеты о дальнейшей финансовой деятельности. Это является одним из главных недостатков для инвесторов. Поэтому покупка при IPO больше похоже на лотерею. В течение нескольких дней котировки акций подвержены сильной волатильности. Их стоимость напрямую зависят от перспективы развития компании в будущем в глазах инвесторов. И чем сильнее эти ожидания, тем более высокий спрос мы будем наблюдать. Все это способно толкать цены далеко вверх. Но как это обычно бывает, большинство инвесторов склонны ошибаться в своих прогнозах. Поэтому в первые дни можно наблюдать сильные «качели», когда цены в течение нескольких дней меняются сразу на несколько процентов (а то и десятков процентов) как в большую, так и в меньшую стоимость.

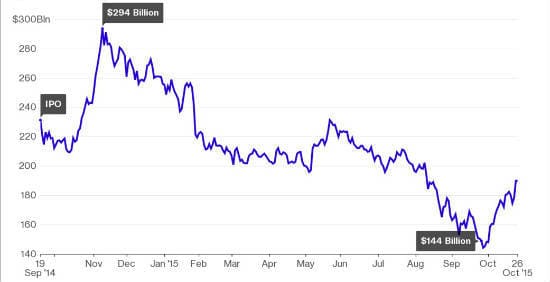

Уже в первый день размещения котировки Alibaba выросли на 38,1%. В течение нескольких недель рост продолжался, но потом котировки опустились даже ниже первоначальных почти на 40%. И только недавно, цена на акции Alibaba превысила первоначальную, но так и достигла пиковых значений показанных в первые дни размещения на бирже.

В течение года после выхода на рынок капитализация Alibaba снизилась почти на 60%.

Падение капитализации Alibaba в течение года после IPO

Падение капитализации Alibaba в течение года после IPOИ только спустя почти 2 года уровень цен приблизился, а затем превзошел котировки при первичном размещении.

График Alibaba c момента IPO

График Alibaba c момента IPOПоэтому для долгосрочных инвесторов лучше выждать время, пока ажиотаж немного уляжется и на котировки установится справедливая цена.

Для спекулянтов или краткосрочных трейдеров это наоборот, является преимуществом и отличным шансом заработать, ввиду как было описано выше, резких изменений котировок, когда высокий рост сегодня, может сменится резким спадом завтра. Именно на этих сильных колебаниях можно снимать неплохую прибыль.

Самые выгодные успешные IPO

По статистике стоимость большинства компаний после выхода на рынок в долгосрочной перспективе только увеличивается. Для примера, котировки Сбербанка выросли более чем в 1000 раз, Google в 100 раз, Норильский Никель — в 10 раз. При первичном публичном размещении вращаются гигантские суммы денег, которые измеряются миллиардами долларов.

На фондовом рынке есть даже несколько фондов, специализирующихся только на покупке компаний во время IPO, например First Trust IPOX-100. По доходности он превосходит индексы S&P 500 и NASDAQ. С 2010 года его стоимость выросла в 4 раза!!!

Рассмотрим несколько крупнейших прошедших IPO, собравших многомиллиардные суммы за последние 10 лет.

- Industrial and Commercial Bank of China — 22 млрд. в 2006

- Visa — 17 млрд. в 2008

- General Motors — 18 млрд. в 2010

- Agricultural Bank of China — 22 млрд. долларов (2010)

- AIA Group — 22 млрд. в 2010

- Facebook — 16 млрд. в 2012

- Alibaba Group — 25 млрд. долларов в 2014 году

Примеры неудачных IPO

Яркий пример не совсем удачного размещения на бирже — это акции Facebook. В 2012 году это было самым ожидаемым IPO года. Но при первоначальной цене в 48 долларов при открытии рынка произошел быстрый обвал котировок до 38$. Остановка была недолгой и в дальнейшем цена упала еще на 25%. В итоге общее падение составило около 60%. Правда сейчас по истечении нескольких лет, стоимость акций выросла почти в 3 раза.

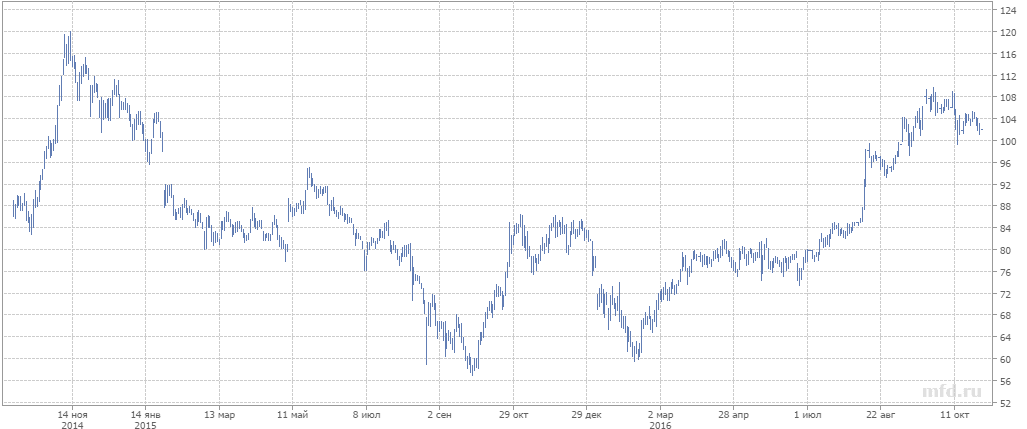

Второй пример уже из истории российских IPO. В 2007 было проведено так называемое народное IPO банка ВТБ. Стоимость акции при первичном размещении составляла 13,6 копеек. В результате удалось привлечь 1,6 миллиардов инвестиций. Но……цена выше цены размещения продержалась менее полугода и дальше началось падение котировок. С 2007 года цена даже не приблизилась к первоначальным 13,6 копейкам за акцию. В последние 2 года они торгуются в пределах 6-7 копеек за акцию. И это после почти десятилетия, когда цены на все, даже с учетом инфляции выросли в несколько раз.

График цен на акции ВТБ с момента IPO в 2007

График цен на акции ВТБ с момента IPO в 2007

В финансовом мире существует такое понятие как IPO (ай-пи-о). Оно связано с выходом новых акций на фондовый рынок. В этой статье мы поговорим про эту процедуру, расскажем плюсы и минусы выхода на бирже, как это делается и какие главные цели IPO.

1. Что такое IPO простыми словами

IPO (ай-пи-о, англ. «Initial Public Offering» — первичное публичное предложение) — это первичное размещение акций компании на бирже. То есть после этого акции становятся публичными (открытыми) для всех. Проведение IPO для закрытой компании невозможно.

IPO (ай-пи-о, англ. «Initial Public Offering» — первичное публичное предложение) — это первичное размещение акций компании на бирже. То есть после этого акции становятся публичными (открытыми) для всех. Проведение IPO для закрытой компании невозможно.IPO проводится на первичном рынке, когда акции продаются компанией эмитентом другим крупным фондам (ПИФ, НПФ), инвесторам, банкам. У обычного инвестора нет доступа на этот рынок. После этого купленные акции поступают на биржу (вторичный рынок), где их может покупать каждый желающий.

Как правило, цена при первичном размещение ниже, чем на открытии вторичного рынка. Это делается, чтобы первые инвесторы IPO смогли заработать, иначе какой им смысл было покупать дороже, чтобы на открытии торгов выставить цену дешевле.

После открытия торгов курс акций через некоторое время может сильно упасть. Но чаще всего бывает так: курс несколько дней поднимается, а потом падает. Это связано с технической коррекцией: многие просто захотят зафиксировать свою прибыль. Также тяжелые времена для акций наступают через 3 месяца, когда собственники компании эмитента могут также начать продавать свои активы. До этого времени им запрещено это делать законодательно.

После размещения акций на фондовом рынке, можно легко узнать текущую капитализацию или другими словами сколько стоит компания. Для этого надо умножить цену акции на их количество.

Цели IPO

- Привлечение капитала для развития компании (в том числе и уставного капитала). При чем компания естественно заинтересована «продать себя» как можно дороже

- Оценка ожиданий и текущего состояния эмитента, поскольку как говорит аксиома: «цена уже учитывает все»

- Повышение престижа компании. Те компании, которые котируются на фондовой бирже почти всегда на слуху и на виду.

Народное IPO — это почти то же самое первичное размещение акций, но только госкомпаний. Другими словами это приватизация. Государство заинтересовано, чтобы народ был держателем крупных акций компаний (естественно, что контрольный пакет будет у государства). Для этого создаются привлекательные условия с брокерскими счетами, а именно счет ИИС, который позволяет вернуть 13% от суммы пополнения. Более подробно про этот тип счета и вычеты можете прочитать в статьях:

2. Кто такие Андеррайтеры

Процедуру привлечение средств и само размещение полностью контролирует компании андеррайтеры (от англ. «underwriter»). Это могут быть банки, брокерские компании и фондовые биржи. Право быть андеррайтером очень престижное, поскольку позволяет заработать приличное состояние на привлечении средств и получить доступ к размещению.

За свою работу по IPO андеррайтеры берут комиссию до 7% от всей стоимости размещения. При этом у нее есть льготы на покупку части компании по льготной цене.

Крупные компании чаще всего проводят IPO через самые надежные банки. Например, Твиттер выбрал Голдман Сакс, Морган Стенли и Морган Чейз. Гугл — Морган Стенли и Кредит Суисс, Фёст Бостон.

Чаще всего IPO проводятся на американских и азиатских площадках. Это связано с тем, что у них просто напросто больше денег и фондов. Поэтому здесь можно продать компании быстрее и дороже, а это и надо эмитенту.

Несмотря на это, в России также проводят IPO. Самым крупным была Роснефть в 2006 году (привлекла 10,6 млрд долларов). На втором месте банк ВТБ в 2007 году (7,9 млрд долларов). Для держателей акций ВТБ стали настоящим провалом, поскольку их курс сразу упал и больше никогда не возвращался к исходному значению 13,6 копеек. В итоге инвесторы потерпели большие потери. Спустя 6 лет даже проводилась специальная программа ВТБ по выкупу акций по 13,6 копеек, кто держал их с самого начала. Это было своего рода «извинения». Правда вряд ли кто из обычных инвесторов держал ВТБ так долго.

3. Примеры IPO

История знает огромное число IPO. Причем был как хорошие, так и провальные. Рассмотрим наиболее известные.

Список самых крупных IPO- Alibaba Group — 25 миллиардов долларов (2014)

- Agricultural Bank of China — 22,1 миллиардов долларов (2010)

- Industrial and Commercial Bank of China — 21,9 миллиардов долларов (2006)

- American International Assurance — 20,5 миллиардов долларов (2010)

- Visa Inc. — 19,7 миллиардов долларов (2008)

- Facebook — 18,4 миллиардов долларов (2012)

- General Motors — 18,1 миллиардов долларов (2010)

Еще примеры

- Яндекс — $1,3 млрд на бирже Nasdaq (24 мая 2011). За день акции выросли на 55,4%.

- Twitter — $14,5 млрд в 2013. Акции упали ниже размещения и так и не восстановились.

- Google — $1,6 млрд в 2004. Акции стабильно растут и по сей день.

- Роснефть — $10,6 млрд в 2006 году. Акции растут

- Русал — $2,24 млрд в 2010 году.

- ПИК — $1,93 млрд

- ВТБ — $7,9 млрд в 2007 году. Акц

IPO (первичное публичное размещение акций)

Вы всегда думали, откуда появился термин IPO? Что ж, мы здесь, чтобы рассказать, как работает процесс IPO! Термин «первичное публичное предложение» вошел в повседневную речь на бычьем рынке конца 1990-х годов

Тем не менее, существуют разные запутанные вопросы, которые все еще остаются в нашей голове. Некоторые из этих вопросов —

- Что такое IPO?

- Как все стали такими богатыми на ранних IPO?

- Кто может впервые предложить идею IPO?

- Какой процесс вовлечен в это?

Итак, давайте попробуем ответить на все эти вопросы один за другим.

Что такое IPO?

Первичное публичное размещение акций — это первая продажа акций компании широкой публике. В обычных деловых условиях компания может привлекать деньги, выпуская долговые обязательства или акции. Поэтому, если компания никогда не выпускала акции для общественности и делает это впервые, это называется IPO.

Какие причины стать публичной для компании?

Статус компании меняется с частной на публичную, когда она регистрирует свои ценные бумаги, чтобы иметь возможность предлагать и продавать их.

- Компания

- может стать публичной для привлечения денежных средств.

- Чтобы увеличить стоимость компании.

- Это обеспечивает более высокий доступ к капиталу.

- Акции могут быть использованы вместо денежных средств для приобретений.

- Акции могут использоваться в качестве инструментов для найма и удержания руководителей и других сотрудников. Опционы на акции могут быть предложены в качестве бонусов и вознаграждения сотрудников для повышения их мотивации.

- Акции предлагают ликвидность компаниям. Он также предлагает четкую стратегию выхода для инвесторов.

- Публичное освещение повышает надежность и престиж в деловом мире.

- Это помогает в создании острой известности и узнаваемости бренда.

Процесс IPO

Выйти из горячего IPO очень сложно. Чтобы понять, как проводится IPO, давайте разберемся с процессом андеррайтинга.

- Андеррайтинг — это процесс привлечения денег за счет долга или капитала, но в случае IPO это происходит путем собственного капитала). Андеррайтеры выступают в качестве посредников между компаниями и инвестирующей общественностью.Примерами крупнейших андеррайтеров являются Goldman Sachs, Credit Suisse, JP Morgan и Morgan Stanley.

- Когда компания решает стать публичной, первое, что она делает, это нанимает инвестиционный банк. Компания может продавать свои акции самостоятельно, но реально требуется инвестиционный банк, поскольку он действует в качестве посредника в течение всего процесса.

- Инвестиционный банк и компания сначала встретятся, чтобы договориться о сделке. Вопросы, которые обычно обсуждаются на таких встречах —

- Сумма денег, которую компания соберет,

- Вид выпускаемых ценных бумаг

- Подробности договора об андеррайтинге.

- Сделка может быть оформлена различными способами. В некоторых сделках андеррайтер гарантирует, что сумма будет увеличена путем покупки всего предложения и последующей перепродажи населению. Но в некоторых сделках андеррайтер предлагает продать ценные бумаги для компании, но не гарантирует привлеченную сумму.

- В целях снижения риска размещения инвестиционные банки могут синдицировать андеррайтеров. В таких случаях один андеррайтер возглавляет синдикат, а другие продают часть выпуска.

- Как только все стороны соглашаются на сделку, инвестиционный банк начинает собирать регистрационное заявление, которое должно быть подано в SEC. Документ о регистрации содержит информацию о размещении. Помимо этого, он также содержит информацию о компании, такую как финансовая отчетность, сведения об управлении, правовые проблемы, если таковые имеются, где будут использоваться деньги и т. Д.

- SEC требует период охлаждения. В течение этого периода SEC проводит расследование и обеспечивает раскрытие всей существенной информации.

- После того, как SEC одобрит предложение, устанавливается дата вступления в силу того, когда акция будет предложена общественности.

- С другой стороны, во время периода охлаждения страховщик собирает красную сельдь. Красная сельдь — это первоначальный проспект, содержащий всю информацию о компании. Но он не содержит никакой информации о цене предложения и дате вступления в силу (которые не известны в то время).

- После того, как красная сельдь окажется в руке, страховщик и компания начинают ажиотаж и повышают интерес к проблеме.Они приносят роуд-шоу, где ухаживают крупные институциональные инвесторы.

- По мере приближения даты вступления в силу андеррайтер и компания начинают выбирать цену. Это решение зависит от компании, успеха роуд-шоу и текущих рыночных условий.

- Ценные бумаги наконец продаются на фондовом рынке, а деньги собираются у инвесторов.

- На основании процента стоимости проданных акций андеррайтеры удерживают комиссию.Как правило, ведущие страховщики берут самые высокие комиссии. Такие комиссии иногда могут достигать 8% в некоторых случаях.

Методы ценообразования IPO —

- Цена, по которой предлагаются ценные бумаги, заранее известна инвестору.

- В методе ценообразования с фиксированной ценой спрос на предлагаемые ценные бумаги известен только после закрытия выпуска.

- Оплата производится во время подписки, а возврат средств производится после размещения.

- Ориентировочный диапазон цен известен инвесторам, а цена, по которой будут предлагаться ценные бумаги, заранее неизвестна.

- В этом процессе ценообразования спрос на предлагаемые ценные бумаги может быть известен каждый день.

- В этом методе оплата производится только после размещения.

Преимущества IPO

Доступ к большему количеству капитала: Компания может собрать огромное количество средств для финансирования своих капитальных затрат, потребностей в оборотном капитале, расширения, модернизации, диверсификации и т. Д.

Нет или нулевая стоимость капитала: Компания не должна платить проценты за капитал, привлеченный от общественности. Также нет необходимости в возврате капитала, кроме как при ликвидации компании. В таком случае компания должна выплатить остаточную сумму после того, как она выплатит всем другим кредиторам, таким как банковские кредиты, долговые обязательства, привилегированные акции и т. Д.

Легко привлечь новый капитал: Поскольку частным компаниям трудно привлекать капитал, выходя на публичный рынок, привлечение капитала становится сравнительно более легкой задачей.

Ценообразование и оценка: IPO обеспечивает правильную оценку компании, поскольку цена акций является истинным отражением финансовой устойчивости компании. Также это поможет в случае, если компания захочет пойти на слияния и поглощения.

Помогает в диверсификации владельцев: Большая часть средств учредителей блокируется в фирме, пока фирма не процветает и не становится более ценной. Из-за IPO они могут продать некоторую долю, чтобы диверсифицировать свои активы и снизить риск своих личных портфелей.

Building Brand Image: Повышает отражательную способность и репутацию компании. Это приводит к улучшению имиджа компании.

Ликвидность: Когда акции Компании котируются на фондовой бирже, их можно легко торговать. Это помогает в обеспечении большей ликвидности.

Престиж и удержание сотрудников: Престиж и доверие сотрудников к компании могут возрасти. С началом IPO Компания может привлекать и удерживать своих сотрудников, предлагая им опционы на акции / планы покупки акций.

Недостатки IPO

Разбавление контроля: Разбавление собственности делает компанию уязвимой для будущих поглощений.

Дорого и отнимает много времени: Весь процесс IPO требует значительного времени и усилий руководства. Также это связано с очень высокими расходами, такими как расходы на андеррайтера, ведущего менеджера, инвестиционного банкира и т. Д.

Регулирование: Это увеличивает регулирующий контроль фирмы, чтобы гарантировать, что фирма делает регистрацию наряду с соответствующими раскрытиями.

Подотчетность: Фирма подотчетна инвесторам, также высока стоимость поддержания отношений с инвесторами.

Раскрытие информации: Фирма подлежит своевременному раскрытию информации. Сохранение секретности в отношении планов расширения и рыночных стратегий становится затруднительным.

Карьера в IPO

Если вы хотите сделать карьеру в IPO, вы можете получить работу через инвестиционный банк. Чтобы попасть в инвестиционный банк, убедитесь, что у вас есть финансовые знания.Выпускники или выпускники MBA с высшими оценками и из лучших колледжей, как правило, принимаются на работу. Первоначально вы можете быть наняты в качестве аналитика. С опытом вы будете продвинуты на более высокие должности, как партнеры.

Список страховых компаний мира

- Goldman Sachs

- J.P. Morgan

- Merrill Lynch

- Morgan Stanley

- Barclays

- Deutsche Bank

- Credit Suisse

- Citi

- UBS Investment Bank

- Wells Fargo Securities

IPO часто задаваемые вопросы

1.Кто такой розничный инвестор?

Розничный инвестор — это инвестор, который подает заявку или подает заявку на ценные бумаги стоимостью не более 2 000 000 рупий.

2. Может ли розничный инвестор подать заявку на выпуск книги?

Да, он может подать заявку на выпуск книги по цене не более 10000 рупий.

3. Можно ли изменить или пересмотреть свою ставку?

Да, изменения могут быть внесены с помощью формы для изменения / пересмотра ставки, которая доступна вместе с формой заявки.Но процесс изменения должен быть завершен в течение даты закрытия вопроса.

4. Сколько времени занимает листинг акций после выпуска?

Листинг на биржах осуществляется в течение 7 дней с момента завершения выпуска. Как правило, это около 3 недель после закрытия книги, построенной выпуском. В случае выпуска с фиксированной ценой, это составляет около 37 дней после закрытия вопроса.

5. Что такое цена отсечения?

В процессе выпуска книги, ценовой диапазон или минимальная цена должны быть указаны эмитентом в проспекте красной сельди.Цена обнаруженного вопроса может быть любой ценой в ценовом диапазоне или любой ценой выше минимальной цены. Эта цена вопроса называется «Цена отсечения».

6. Что означает проект проспекта?

Проект проспекта содержит всю информацию о финансовых результатах компании, учредителях, предыстории, ориентировочной цене выпуска и т. Д. Проект проспекта должен быть представлен ведущими менеджерами в Совет по ценным бумагам и биржам Индии (SEBI) для предоставления подробной информации о выпуске. ,

7. Какова минимальная цена?

Это минимальная цена, по которой могут быть сделаны ставки, обычно используемые в методе ценообразования при построении книги.

8. Одинаковы ли условия, цена вопроса для части размещения и чистое предложение для публики?

Да.

9. Что такое лот ставки?

Инвестор должен подать заявку на заранее определенное количество акций. Размер лота отличается для каждой эмиссии, а также зависит от компании, выпускающей акции.

10. Обязательно ли иметь счет demat для подачи заявки на IPO?

Да, в случае IPO обязательно иметь счет demat.

,IPO, сокращение от «первичного публичного предложения», происходит, когда акции частной компании впервые котируются на фондовой бирже.

Первое современное IPO состоялось на Амстердамской фондовой бирже в марте 1602 года, когда Голландская Ост-Индская компания продала акции компании публично, сделав ее первой «публичной» компанией (иногда называемой «листинговой» компанией). ). После завершения IPO инвесторы могут свободно покупать и продавать акции на рынке (фондовая биржа) при условии, что есть человек / группа / фонд, желающий совершить противоположное действие по установленной цене.

Подъем

«Подъем IPO» — это термин, применяемый к немедленному повышению цены акций, которое происходит на бирже вскоре после листинга. В поисках Alpha сообщается, что в 2016 году рост для компаний, занимающихся биофармой, составил 141%. Но правда в том, что для каждой компании, которая получает хороший удар, есть много других, которые не делают или, что еще хуже, идут в другом направлении.

ажиотаж

СМИ любят освещать IPO технических и не очень дорогих любимцев; всякий раз, когда ходят слухи о возможном IPO, вы увидите много новостей в новостях.Слухи забавны, но они не всегда приносят плоды — и когда они это делают, шум вокруг компании может привести к интересным последствиям для цены акций. Возьмите Snap Inc, компанию, которая стоит за Snapchat, как интересный пример. Хотя сразу после IPO цена акций резко выросла, всего через три месяца она торговалась значительно ниже этой цены.

Компания «становится публичной», чтобы привлечь средства для своего бизнеса. IPO также предоставляет ценную возможность для компании повысить свой авторитет и привлечь внимание общественности, привлечь инвесторов на публичном рынке и продемонстрировать инвесторам, что она будет подчиняться строгому режиму корпоративного управления и отчетности.

Для подготовки компании может потребоваться год подготовки, а затем около двух месяцев маркетинга. Но что делает компания в это время и зачем это нужно? Процесс IPO состоит из двух этапов:

Подготовительный этап (продолжительностью от четырех месяцев до одного года):

Подготовительный этап готовит компанию к публичной компании из корпоративного управления, бюджетирования, оборотного капитала, персонала, ИТ-системы и перспективы PR / IR. Это может включать в себя новые сотрудники, а также изменения во многих системах и средствах управления.Компания также назначает несколько советников (за определенную плату). Один из них — инвестиционный банк / брокер — поможет компании понять, сколько она может стоить и сколько она сможет собрать. Инвестиционный банк может также представить компанию избранной группе инвесторов (обычно от пяти до 20) для оценки интереса.

Компания и ее консультанты подготовят все маркетинговые документы, одним из которых является проспект IPO, в котором содержится вся информация, необходимая инвесторам для принятия ими инвестиционного решения.Все инвесторы увидят Проспект перед инвестированием.

Фаза формального маркетинга (обычно длящаяся четыре недели):

Акции публичных компаний имеют рыночную цену, основанную на общедоступной информации: информация, которая была раскрыта компанией, сообщается аналитиками, и все виды макро и сектора данные.