7.1.1. Условия применения ЕНВД / КонсультантПлюс

Не вправе

переходить на ЕНВД:

— индивидуальные

предприниматели, средняя численность работников которых за предшествующий календарный год, определяемая в порядке

, устанавливаемом Росстатом, превышает 100 человек;

— индивидуальные

предприниматели, осуществляющие виды предпринимательской деятельности, указанные в пп. 13

и пп. 14

п. 2 ст. 346.26 НК РФ, в части оказания услуг по передаче во временное владение и (или) в пользование автозаправочных станций и автогазозаправочных станций.

ЕНВД не применяется

:

1. В отношении

видов предпринимательской деятельности, указанных в п.

НК РФ, в следующих случаях: 2 ст. 346.26

2 ст. 346.26

— в случае

осуществления таких видов деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

в случаеосуществления таких видов деятельности налогоплательщиками, отнесенными к категории крупнейших в соответствии со ст. 83 НК РФ;

— в случае

установления в муниципальном образовании (городе федерального значения Москве, Санкт-Петербурге или Севастополе) в соответствии с гл. 33

НК РФ торгового сбора в отношении таких видов деятельности.

2. В отношении

видов предпринимательской деятельности, указанных в пп. 6

, пп.

,  7

7пп. 8

, пп. 9

п. 2 ст. 346.26 НК РФ, в случае, если они осуществляются индивидуальными предпринимателями, перешедшими в соответствии с гл. 26.1

НК РФ на уплату ЕСНХ, и указанные индивидуальные предприниматели реализуют через свои объекты организации торговли и (или) общественного питания произведенную ими сельскохозяйственную продукцию, включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства

Эксперт Академии о последствиях отмены Единого налога на вмененный доход / Новости / Пресс-центр / Меню / Алтайский филиал РАНХиГС

Эксперт Академии о последствиях отмены Единого налога на вмененный доход

Отменят ли в 2021 году ЕНВД?

Этот вопрос до сих пор остается дискуссионным. Однако несмотря на попытки бизнес-сообщества продлить действие специального налогового режима, власти остаются непреклонны, ЕНВД действует последний год. Стоит отметить, что отмена ЕНВД уже началась в 2020 году, так как вступили в силу новые ограничения для налогоплательщиков. В тоже время для Крыма действие специального налогового режима продлили до 2024 года.

Стоит отметить, что отмена ЕНВД уже началась в 2020 году, так как вступили в силу новые ограничения для налогоплательщиков. В тоже время для Крыма действие специального налогового режима продлили до 2024 года.

Почему отменяют ЕНВД?

Отмена ЕНВД связана, прежде всего, с противодействием бизнесу, который скрывает реальные доходы от ведения деятельности и уплачивает минимальные налоги в бюджет. Порядок расчета ЕНВД, действующий в настоящее время, позволяет уплачивать налог, никак не привязанный к реальным доходам налогоплательщика (юридического лица или ИП).

Рассмотрим формулу для расчета единого налога.

ЕНВД = БД х ФП х К1 х К2 х 15%,

где БД – базовая доходность, которая зависит от вида деятельности ИП или юридического лица;ФП – физический показатель, который зависит от вида деятельности юридического лица или ИП;

К1 – коэффициент-дефлятор;

К2 – корректирующий коэффициент, регулируемый муниципальными органами власти отдельно для каждого вид деятельности;

15% — ставка ЕНВД.

Такой порядок расчета налога дает основание полагать, что для некоторых налогоплательщиков данный режим налогообложения, с одной стороны, позволял скрывать реальные доходы, а с другой, был оптимальным вариантом для предпринимателей с небольшой доходностью.

Кого затронет отмена ЕНВД?

С момента введения ЕНВД в налоговую систему Российской Федерации данный налоговый режим использовали в совокупности почти два млн индивидуальных предпринимателей и порядка 280 тыс. юридических лиц. По последним данным официального сайта Федеральной налоговой службы России в Алтайском крае налоговые декларации по ЕНВД за 2019 года подали: 5 532 организации и 31 577 индивидуальных предпринимателей. Следует подчеркнуть, что отмена ЕНВД затронет, прежде всего, бизнес, имеющий особую значимость для населения: небольшие магазины розничной торговли, аптеки, предприятия общественного питания (кафе и рестораны), гостиницы и хостелы, ветеринарные клиники, автосервисы и т.д.

Каковы последствия отмены ЕНВД?

Если говорить о предпринимателях, то они выступают резко против отмены ЕНВД, поскольку данный режим налогообложения является основой существования отдельных магазинов, парикмахерских, автосервисов, предприятий сферы бытового обслуживания населения, грузовых и пассажирских перевозок и других предприятий малого бизнеса.

Ухудшение социально-экономического положения населения, увеличение процента безработицы и рост цен на товары (работы, услуги) – это те последствия, с которыми придется столкнуться обычным гражданам в связи с отменой ЕНВД. Под угрозой может оказаться и инфраструктура небольших деревень и сел, куда не спешат приходить крупные ритейлеры и торговые центры, способные одновременно продавать товары по доступным ценам и справляться с высокой налоговой нагрузкой. Кроме того, отмена ЕНВД может привести к дефициту местных бюджетов, куда налог зачисляется непосредственно.

Чем заменить ЕНВД? На какой режим налогообложения перейти?

Основным преимуществом ЕНВД являлась возможность совмещать его с другими режимами налогообложения, что позволяло предпринимателям развивать бизнес, осваивать новые направления работы и виды деятельности с минимальными рисками и затратами. В настоящее время в Налоговом кодексе РФ альтернативного варианта ЕНВД нет, поэтому перед налогоплательщиками уже сейчас стоит вопрос: выбрать другой режим налогообложения (ОСНО, УСН, патент, налог на профессиональный доход) или закрыть бизнес.

Для каждого режима налогообложения налоговым законодательством предусмотрены определенные требования. Так, большинство юридических лиц смогут выбрать ОСНО или УСН. Для индивидуальных предпринимателей выбор налогового режима более широкий: ОСНО, УСН, ПСН, НПД.

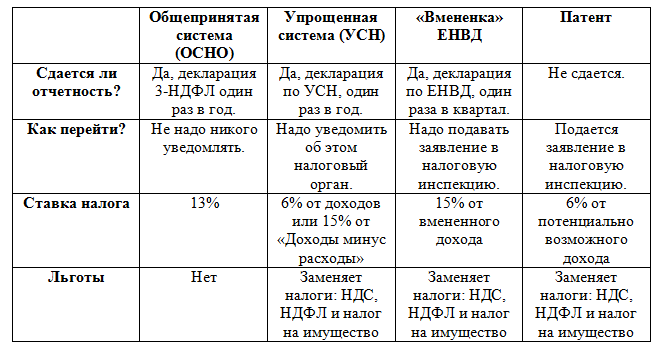

Проанализируем в таблице действующие режимы налогообложения.

Действующие режимы налогообложения в 2021 годуКакую помощь оказывает ФНС плательщикам ЕНВД в связи с отменой специального налогового режима?

ФНС России исходит из того, что отмена ЕНВД в 2021 году вопрос, решенный окончательно, поэтому в настоящее время идет активная кампания со стороны налоговых органов по информированию налогоплательщиков о дальнейших действиях по смене налогового режима с ЕНВД на другие.

Для выбора оптимального налогового режима рекомендуем воспользоваться информационными онлайн-сервисами, размещенными на сайте ФНС России «Налоговый калькулятор — Выбор режима налогообложения» и «Какой режим подходит моему бизнесу?».

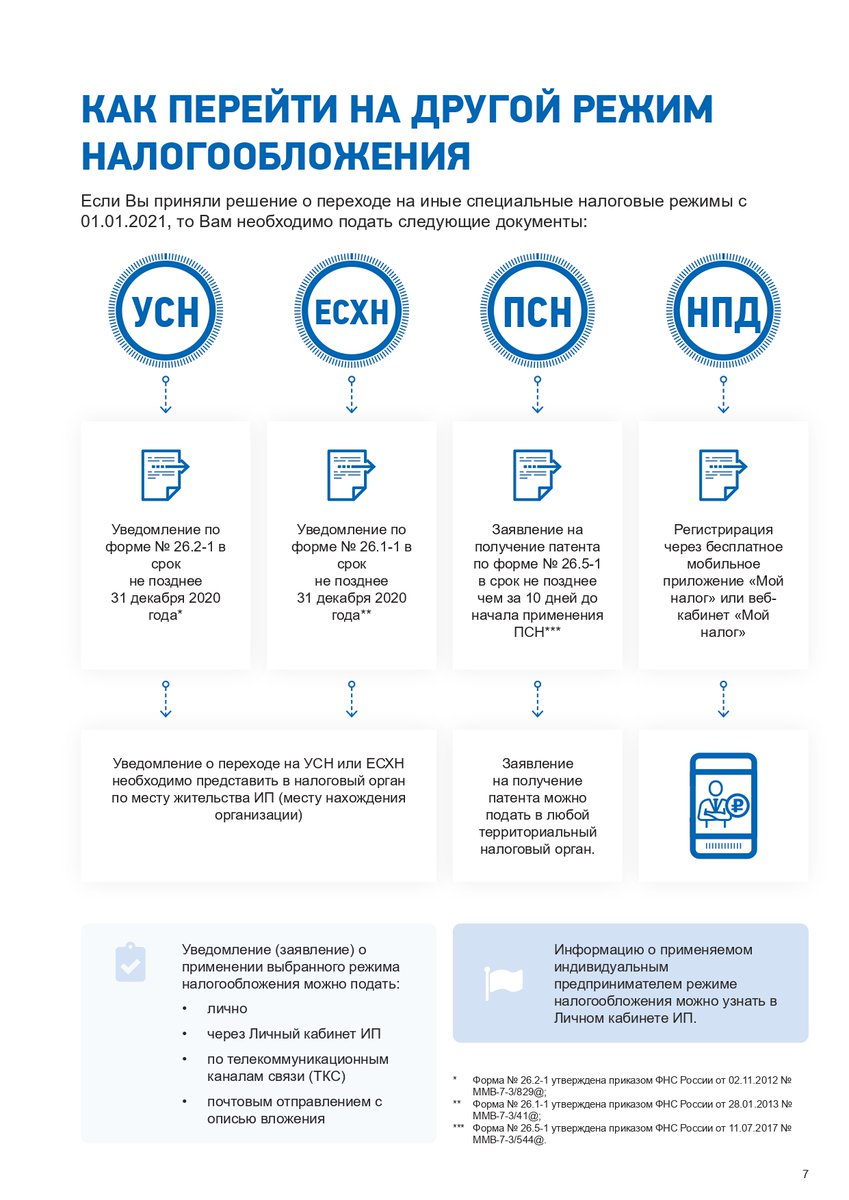

Для перехода на иные специальные налоговые режимы с первого января 2021 года необходимо подать следующие документы:

— при переходе на УСН — уведомление по форме № 26.2-1 в срок не позднее 31 декабря 2020 года;

— при переходе на ПСН — заявление на получение патента по форме № 26.5-1 в срок не позднее, чем за 10 дней до начала применения ПСН;

— при переходе на ЕСХН — уведомление по форме № 26.1-1 в срок не позднее 31 декабря 2020 года.

Организации и предприниматели, не перешедшие на иной специальный налоговый режим в установленные для этого сроки, автоматически переходят с первого января 2021 года на общий режим налогообложения.

Уведомление (заявление) о применении выбранного режима налогообложения можно подать через Личный кабинет индивидуального предпринимателя, Личный кабинет юридического лица, по телекоммуникационным каналам связи (ТКС), почтовым отправлением с описью вложения или лично в территориальный налоговых орган после снятия ограничений в связи с неблагоприятной эпидемиологической обстановкой.

По материалам сайта ФНС

Эксперты предлагают бизнесу, работающему по системе ЕНВД, алгоритм действий в новых условиях · Новости Архангельска и Архангельской области. Сетевое издание DVINANEWS

Ответ на вопрос, что делать предпринимателям, работающим по системе ЕНВД (единый налог на вмененный доход), в случае, если бизнес закрыт на период ограничительных мероприятий или изменился вид предпринимательской деятельности, дали специалисты и партнеры агентства регионального развития.

Как

отмечает эксперт агентства Елена Делечук, для прекращения применения ЕНВД или

перехода на иной режим налогообложения необходимо сняться с учета в качестве

плательщика этого налога. При этом нужно понимать, что в период прекращения

использования налогового режима ЕНВД, если деятельность продолжает

осуществляться, налогоплательщик будет исчислять налоги по общей системе

налогообложения (в том числе НДС) либо по упрощенной системе налогообложения

(УСН), если налогоплательщиком было подано уведомление о применении данного

налога. Снятие с учета в качестве плательщика ЕНВД не освобождает от

необходимости уплаты иных налогов и страховых взносов.

Снятие с учета в качестве плательщика ЕНВД не освобождает от

необходимости уплаты иных налогов и страховых взносов.

Подавать заявление можно в случаях:

- вы прекратили деятельность по ЕНВД;

- вы прекратили один или несколько видов деятельности по ЕНВД;

- вы переходите на другой режим налогообложения;

- вы нарушили ограничения и утратили право применять ЕНВД.

Процедура заполнения заявления

Для снятия с учета в качестве плательщика ЕНВД требуется подать заявление по форме ЕНВД-3 (для организаций) и ЕНВД-4 (для ИП) в налоговый орган, указав причину снятия:

- код 1 – указывается в случае, если снятие связано с прекращением предпринимательской деятельности;

- код 2 – при переходе на иной режим налогообложения;

- код 3 – при нарушении требований по применению ЕНВД;

- код 4 – в случае, если с учета снимаются отдельные объекты, но при этом плательщик остается плательщиком ЕНВД.

В

приложении к заявлению указываются виды деятельности и адреса, по которым

прекращается работа.

Для получения консультации по заполнению заявления обратитесь на горячую линию агентства регионального развития по телефону 8-800-100-7000 либо по адресу электронной почты: [email protected].

Срок подачи – в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой единым налогом, или со дня перехода на иной режим налогообложения, или с последнего дня месяца налогового периода, в котором допущены нарушения требований, установленных подпунктами 1 и 2 пункта 2.2 статьи 346.26 НК РФ.

Заявление может быть направлено «Почтой России» на адрес налоговой инспекции или подано с помощью телекоммуникационных каналов связи с подписанием электронно-цифровой подписью.

После снятия ограничительных мероприятий для возобновления применения ЕНВД необходимо направить заявление о постановке на учет плательщика ЕНВД по форме ЕНВД-1 (для организаций) или ЕНВД-2 (для ИП) в течение пяти дней с начала ведения деятельности.

Напомним,

что в агентстве регионального развития работает горячая линия, по которой предприниматели могут получить консультации по самым разным вопросам, связанным с работой в новых условиях.

Также на сайте агентства доступен весь перечень существующих мер поддержки предпринимателей в условиях кризиса.

Пресс-служба АНО АО «Агентство регионального развития»

Для ИП подготовят комфортный переход с ЕНВД на патентную систему

Предложенные правительством поправки в Налоговый кодекс должны привести виды предпринимательской деятельности, в отношении которых применяется патентная система налогообложения (ПСН), в соответствие Общероссийскому классификатору видов экономической деятельности (ОКВЭД).

Кроме того, расширяется перечень видов деятельности за счет включения в него тех видов, по которым сейчас применяется единый налог на вмененный доход (ЕНВД). Например, наружная реклама, размещение рекламы на транспорте, аренда автостоянок и другие.

Налогоплательщики смогут уменьшать сумму налога по ПСН на уплаченные страховые взносы по аналогии с ЕНВД, который прекратит действовать с 1 января 2021 года.

«Это позволит обеспечить максимально комфортный переход индивидуальных предпринимателей с системы налогообложения в виде ЕНВД на ПСН. Самое важное для нас – создать условия, чтобы этот переход не привел к увеличению налоговой нагрузки для ИП», – отметил замминистра финансов Алексей Сазанов.

В этих же целях для розницы и общепита, применяющих патентную систему налогообложения, предусмотрено увеличение в три раза площади торговых залов и залов обслуживания посетителей общественного питания – с 50 до 150 кв. м. При этом регионам предоставляются права на снижение размера таких ограничений, следует из пояснительной записки.

Индивидуальные предприниматели, у которых есть наемные работники, смогут уменьшать стоимость патента не более чем на 50%. Для ИП без наемных работников такого ограничения нет, то есть сумму уплачиваемого налога можно сократить до нуля, если это позволяет сумма уплаченных взносов.

Законопроект подготовлен в соответствии с планом мероприятий «Трансформация делового климата».

Законопроект № 973160-7 «О внесении изменений в статьи 346–43 и 346–51 части второй Налогового кодекса Российской Федерации (в части регулирования отдельных положений патентной системы налогообложения)».

Что будет с налогом.

Добрый день, уважаемый IP!

Как всегда, нас ждет много изменений, и я начинаю составлять сводную таблицу изменений IP на 2017 год. Статья будет постоянно обновляться по мере поступления новой информации.

Итак, что известно на данный момент:

Самостоятельно занятые граждане

Наверное, самое значимое нововведение, которое ждет предпринимателей в 2017 году. Дело в том, что в сентябре В.В. Путин предложил освободить от налогов и обязательных отчислений самозанятых граждан.Но сейчас не ясно, попадут ли под это преимущество обычные IP.

Была информация, что от налогов будут освобождены только три категории самозанятых граждан …

В ноябре появилась новость о том, что под это интересное пособие подпадут только три вида деятельности …

Взносов в ПФР в 2017 г .:

FNS берет на себя комиссию за управление в FFR, FFOMS и FSS:

Вы можете посмотреть небольшой видеоролик, где я рассказываю об обязательных взносах IP на 2017 год

Главное, что с 1 января 2017 года планируется передать функции по сбору отчислений в ФФР, ФФМ и ФСС в чувствительные руки налоговых органов (ФНС).То есть будьте готовы к тому, что с 1 января кардинально изменится методика и способы уплаты взносов в ФФР и ФФОМ.

Подробнее об этом переходе можно прочитать здесь:

Также была информация, что схема начисления обязательных взносов в ФФР и ФФОМ изменится.

Это отдельная история с постепенным увеличением обязательных взносов «на себя» так же, как и с 2020 года. Так что готовьтесь.

Подробнее здесь:

Будем надеяться, что про этот счет забудут 🙂 Подписывайтесь на новости сайта, о важных изменениях IP всегда предупреждаю:

IP на USN в 2017 г.

Изменится форма декларации на USN.Фактически, он уже изменился, начиная с 10 апреля 2016 года.

Подробнее об этой ситуации здесь:

Это означает, что уже в 2016 году все ИП на USN обязаны сдать декларацию по новой форме.

Изменить форму Cudir (книга учета доходов и расходов)

Обязательно примите это время на заметку. Главное изменение — добавлен новый раздел №5, в котором отображаются данные по торговой коллекции.

В Крыму с 1 января в основном изменится ставка налога на УСН

- Для ИП по УСН «Доходы» = 4%

- Для ИП по УСН «Выручка минус затраты» = 10%

Изменить лимиты USN

С 1 января 2017 г. те IP-адреса, которые не превышают следующие ограничения, могут использоваться упрощенным способом:

- Лимит годового дохода = 150 млн руб.

- Лимит на общую стоимость имущества = 150 млн руб.

- Среднее количество сотрудников в компании не должно превышать 100 человек;

Кстати, я недавно запустил калькулятор для расчета налога на УНВ для ИП на УСН 6%. Вы можете посмотреть структуру видео, а затем проверить это в своей работе.

ENVD

- Самым важным для IP на UNVD будет тот факт, что 2017 год не будет последним годом для этого события.Напомню, что ранее планировалось ограничить действие UNVD до 1 января 2018 года. К счастью, ENVD продлили до 2021 года:

- Изменится форма Декларации о ДНВД, поскольку с 1 января 2017 года появится возможность вычитать из единого налога страховые взносы «на себя» (вне зависимости от того, есть ли у сотрудников сотрудники с ИП ». хорошие новости о которых Подробнее здесь:

- Как мы и ожидали: дефлятор C1 для UNVD останется без изменений на 2017 год, в ноябре власти оставили K1 на уровне прошлого года.Подробнее здесь:

Мрот

Конечно, будет меняться. С 1 января 2017 года он составляет 7500 рублей, а уже с 1 июля 2017 года он будет выше до 7800 рублей.

Наличные (CCM)

Головная боль IP трейдеров. Если коротко, то

- с 1 февраля 2017 года все вновь регистрируемые кассовые аппараты должны быть нового типа (с передачей данных в ФНС через Интернет)

- с 1 июля 2017 года, все IP-адреса, у которых уже есть CCM, обязаны заменить их на CCM нового типа. IP

- на ENVD и PSN также будут обязаны применять KKM, но с 1 июля 2018 г.

Важно подчеркнуть, что закон уже принят и действует с 15 июля 2016 года. Подробности читайте здесь:

Также готовится налоговый вычет для тех, кто перейдет на новый ККМ. Читайте здесь:

Обновление. Закон о новых онлайн-кассах принимается в третьем чтении, и в нем согласованы сроки перехода на новые кассы для ИП, о которых говорилось выше.

БСО

Еще один важный момент, о котором мало кто помнит. Дело в том, что БСО (бланки строгой отчетности) живут последние дни. А с 1 июля 2018 года все ОПС должны будут перейти на электронный формат.

CBC 2017.

Однозначно изменится, так как сборы в ФФР, ФФОМ и ФСС теперь будут собирать налоговые органы. Эта информация о ЦБК появится в декабре 2016 года.

В декларациях за 2016 год на титульном листе необходимо указать новые коды в ОКВЭД-2

Это важно, поскольку ФНС может не принять декларацию как неправильно оформленную.

Новые регистры

Единый реестр субъектов малого и среднего предпринимательства

Уже введен новый реестр, который будет называться «Единый реестр малого и среднего бизнеса». Обязательно проверьте свой IP на правильность указанных там данных.

Отчеты Росстата

Заработал новый сервис от Росстата, в котором можно быстро узнать, какие статистические отчеты нужно сдавать в PI. Обязательно проверьте сами, очень удобно:

Штрафы

Сразу подчеркну, что я не отслеживаю все изменения штрафов, а лишь отбираю важную информацию по этой теме.Например, теперь при первом же административном правонарушении сразу не будут штрафовать. И сделаю предупреждение впервые. Но во второй раз уже будет настоящий штраф.

Штрафы на ККМ.

Да, они изменились. В очередной раз случилось так, что это произошло в июле 2016 года, а не с 1 января 2017 года, как многие думали. Реквизиты:

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2020 году. Эта электронная книга предназначена в первую очередь для новичков, которые хотят открыть IP и поработать над собой.

Он называется:

«Как открыть IP в 2020 году? Пошаговая инструкция для новичков»

Из этой инструкции вы узнаете:

- Как оформить документы на открытие ИП?

- Выбрать коды ОКВЭД для IP

- Выберите налоговую систему для ИП (краткий обзор)

- Отвечу на многие сопутствующие вопросы

- Какие органы надзора необходимо уведомить после открытия ИП?

- Все примеры показаны для 2020 года

- И многое другое!

Уважаемые предприниматели!

Новая электронная книга по налогам и страховым взносам для ИП по USN 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платят ИП по USN 6% без сотрудников в 2020 году?»

В книге обсуждается:

- Вопросы о том, сколько и когда платить налоги и страховые взносы в 2020 году?

- Примеры налогов и страховых взносов «для себя»

- Приведен календарь уплаты налогов и страховых взносов.

- Частые ошибки и ответы на многие другие вопросы!

Уважаемые читатели, готовую новую электронную книгу по IP на 2020 год:

«ИП по УСН 6% без учета доходов и сотрудников: какие налоги и страховые взносы нужно платить в 2020 году?»

Это электронная книга для ИП на 6% УСН без сотрудников, которые не имеют дохода в 2020 году. Она написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход и не знают как, где и сколько налоги и страховые взносы.

Основное изменение в 2017 году — это взносы ПФР, ФОМС и ФСС на администрирование IFSN (и их необходимо уплачивать по новому CBC в налог). В дополнение к взносам ФСС НА.

| Где обслуживать | Какая отчетность | Срок подачи |

|---|---|---|

| с 2017 года | ||

| IFS. | Единый сборник социального страхования (ESCC) (кроме взносов ФСС на травмы) | Ежеквартально не позднее 30 числа следующего месяца: I квартал.- 2 мая 2017 г .; II квартал. — 31 июля 2017 г .; III площадь — 30 октября 2017 г .; IV квартал. — 30 января 2018 г. |

| ФФР | СЗВ-М. | Ежемесячно, в течение 15 дней (было 10 дней) после окончания месяца |

| FFR | Отчет о страховом стаже SZV-стаж | Ежегодно не позднее 1 марта следующего года (до 1 марта 2018 г.) |

| FFR | SZV-IC | Срок еще не утвержден. |

| ФС. | (ФСС НА и ПЗ) Расчет взносов на травмы | Ежеквартально: в бумажном виде — не позднее 20 числа следующего месяца, в электронном виде — не позднее 25 числа следующего месяца |

| на 2016 год. | ||

| FFR | RSV-1. | Не позднее 15 февраля 2017 г. бумажный, до 20 февраля — электронный расчет |

| ФС. | 4-ФС. | До 20 января 2017 года — бумажный, до 25 января — электронный отчет |

Как видно из таблицы: проще никому, отчеты только добавлены.

Пополнение взносов в счет будущих платежей может производиться только в рамках одного взноса (п. 1.1 ст. 78 Налогового кодекса РФ). Те. Вклады в травмы не могут быть учтены в взносах FSS или FFR в FFOMS.

Zero USN Вы можете сформировать и отправить в IFNS онлайн с помощью. При этом сделать это можно абсолютно бесплатно.

Мрот

Оплата ИП в ПФР

С 1 января 2017 года платить взнос в ПФР необходимо в новом ЦБК и в ИФНС.

Также с 2017 года за опоздание с отчетностью не начисляется штраф в виде максимальной суммы (154 851,84 рубля в 2016 году).

Взносы в ПФР: (7500 * 26% * 12) = 23400 руб.

Взносы в ФФОМС: (7500 * 5,1% * 12) = 4590 руб.

Суммарный страховой взнос по ИП в 2017 году составит: 27 990 руб.

В 2017 году комиссия составит: 7 500 рублей * 12 * (26% (FFR) + 5,1% (FOMS)) = 27 990 рублей (оплата до 25 декабря).При доходе от 300000 рублей (увеличение исхода в год) необходимо будет доплатить плюс 1% (оплата до 1 апреля) от разницы (общая сумма дохода 300000 рублей), но не более, чем из расчета 8 минимальных размеров оплаты труда (для ПФР). Те. Максимальная выплата составит: 8 * Марлет * 12 * 26% = 187 200 рублей (в 2017 году).

Калькулятор на неполный период.

В сфере налогового законодательства с 2019 года произошел ряд серьезных изменений.

Мы расскажем, чего ожидать налогоплательщикам, какие налоги будут отменены, а также узнаем, какие законы наоборот ужесточат порядок уплаты налоговых отчислений для физических и юридических лиц.

Новые платежи и сборы

Затенений, в которые внесены изменения:

- Орган по контролю и учету страховых взносов — Налоговая служба (ФЗ-№243).

- Декларацию следует подавать только в электронном виде.Обычный бумажный документ не засчитывается (ФЗ-№130).

- Страховые выплаты может перечислить любой гражданин, вне зависимости от того, за какую организацию закреплена ответственность за перевод денежных средств.

- Налоговая служба имеет право закончить русского, если он не предоставил информацию о наличии недвижимости, транспорта, за который должны были быть уплачены налоги. Гражданин должен будет заплатить 20% от суммы штрафа, а также внести в бюджет 200 рублей за несвоевременное или не предоставление документов (ст. 126 Налогового кодекса РФ).

- Утверждены правила, по которым следует сообщать о переходе страховки на страхование.

- Составляя отчетность по командировкам, теперь придется списывать налоги с новыми необходимыми суммами ежедневно. В России их размер составляет более 700 рублей, за рубежом — более 2500 рублей.

Новое с НДС

В федеральное законодательство в 2019 году внесено два изменения:

1. Начал работу федеральный уровень № 401

По его словам, срок гарантии у банка изменился при возмещении налога на добавленную стоимость.Известно, что за 2 месяца он увеличился. Сейчас на гарантийный срок 10 месяцев.

Конечно, можно вернуть налог без гарантии банковской организации. Но — только при условии, если за 3 года его размер составит более 7 миллиардов рублей. Такие налоги включают акцизный налог на прибыль или NPPI.

Примечание , не учитываются налоги, уплаченные за транспортировку и перемещение товаров через границу Российской Федерации.

2. Начал действовать Закон федерального уровня № 244

Это касается иностранных физических лиц и организаций, осуществляющих свою предпринимательскую деятельность через Интернет. Так называемый «Google» налог будет регулироваться статьей 174.2 Налогового кодекса Российской Федерации.

Он предоставляет:

- Уплата налога на добавленную стоимость при следующих видах деятельности: продажа электронных книг, игр, картинок, музыки и других аудиовизуальных произведений, программ.

- Налоговый учет иностранного лица, компании.

- Обращение и взаимодействие организации с налоговой службой через личный кабинет сайта налоговой.

- Возможность проведения камеральных проверок.

Обратите внимание, что вы обращаете внимание на регистрацию и транзакцию на территории РФ — и за ее пределами.

Например, если покупатель проживает на территории Российской Федерации и приобретает товары из России, то налог уплачивает иностранная организация. Если покупатель проживает за пределами РФ и оформляет сделку купли-продажи за рубежом, то иностранная организация может не платить налог.

Также посмотрите открытый лицевой счет привязанный к организации.

Например, банковская организация зарегистрирована в РФ, это означает, что налоги иностранное лицо будет удерживать.

Изменения в НДФЛ

Вступили в силу изменения:

- Отчет в налоговую необходимо подавать по новой форме декларации.

- Действие закона «О независимой квалификационной оценке» № 238, принятого 3 июля 2016 года, вступило в силу.

- Мы ввели социальный поток для тех, кто проводил независимую оценку. Согласно статье 219 Налогового кодекса РФ размер платежей не может быть более 120 тысяч рублей в год. То есть, если вы заплатили 150 тысяч за прохождение этой процедуры, то в первый год вы сможете вернуть только 120 тысяч, а во второй — оставшиеся 30 тысяч.

- Сбор за проведение такой независимой оценки не облагается налогом на доходы физических лиц (ст.217 Налогового кодекса РФ, ФЗ-№251).

- Доходные средства, полученные гражданином от участия в бонусных программах, налогом не облагаются (ФЗ-№242).

- Из доходов, полученных россиянами от оказания любых бытовых, бытовых услуг, работ без регистрации II, не будет выделен налог (ФЗ-№401).

Новости по налогам на прибыль организаций

Нововведения касаются 25 глав действующего Налогового кодекса:

- Возникла сомнительная задолженность организации.Теперь они не могут превышать 10% обращенных средств. Учитывается последний и текущий отчетный период, то есть сумма задолженности увеличилась вдвое (ст. 266 Налогового кодекса РФ).

- Утверждена сомнительная задолженность, которая может возникнуть сверх суммы встречного обязательства (ФЗ-№401, ст. 266 Налогового кодекса РФ).

- Размер переносимого убытка не может быть уменьшен более чем на 50% (ст. 283 Налогового кодекса РФ, ФЗ-№401).

- Отменен 10-летний лимит на перенос убытков. Появилась возможность переноса суммы убытков на все последующие годы (п. 2 ст. 283 Налогового кодекса РФ). Раньше был ограниченный срок — 10 лет.

Изменены ставки исчисления налогов: Для перечисления средств в федеральный бюджет — 3% (вместо 2%), в региональные бюджеты — 17% (вместо 18%). Общая ставка не изменилась — 20%. Власти регионов вправе снижать ставки.В 2017-2020 годах ставки не могут быть ниже 12,5%.

Эти изменения отражены в статье 284 Налогового кодекса Российской Федерации.

- Затраты могут быть ранжированы по средствам, потраченным на независимую оценку (ст. 264 Налогового кодекса РФ).

- Утверждены новые обстоятельства, при которых задолженность считается контролируемой. Их можно найти в статьях 105.1 и 269 Налогового кодекса Российской Федерации.

- Размер контролируемой задолженности будет определяться с учетом всех обязательств неплательщика (ст. 269 Налогового кодекса РФ).

- Запрещается переводить проценты по подконтрольной задолженности (п. 4 ст. 269 Налогового кодекса РФ).

- Введен новый OKOF, изменивший классификацию средств, связанных с амортизационными группами.

Изменения в USN

Основные изменения касаются главы 26.2 Налогового кодекса:

- Увеличьте размер дохода для тех, кто пользуется спец. Сейчас этот лимит достигает 150 миллионов рублей. (Ст. 346.13 Налогового кодекса)

- Лимит остаточных средств для любых компаний на «упрощенном» — 150 млн (ст. 346.12 Налогового кодекса РФ).

- С наступлением нового года больше организаций смогут «упростить». Главное условие, чтобы сумма дохода за 9 месяцев составляла не менее 112,5 млн руб. С 2018 года этот лимит составит 90 млн рублей. (Ст. 346.12 Налогового кодекса РФ).

Униформа

Коэффициент дефлятора, учитываемый при расчете налога на «вход», остается прежним. Будет 1798.

Зарегистрирован приказом Минэкономразвития РФ № 698 от 3 ноября 2016 года.

Налог на имущество

Новости касаются каждого региона Российской Федерации. Теперь власти будут самостоятельно определять, будут ли у юридических лиц привилегии, связанные с объектами движимого имущества.

Известно, что если региональные власти не успеют воспользоваться льготами или отказаться от льгот в предыдущем году, то в следующем году они такой возможности не предоставят (ст.381.1 Налогового кодекса РФ).

Страховые взносы на пенсию, больницу, пособия

Внесены изменения в главу 34 Налогового кодекса:

- Увеличена предельная база выплаты социальных средств по болезни или материнству до 755 тыс. Руб., По выплатам пенсионерам — 876 тыс. Руб. Изменение прописано в Постановлении Правительства РФ № 1255 от 29 ноября 2016 года.

- Юрлицы должны будут предоставить отчеты по необлагаемым налогам или к уплате с учетом льгот (ФЗ-№401). Раньше такого не было. Теперь требование может быть расширено при проверке, камера!

Страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний

В этой области две новинки:

- ФСС сама определяет класс риска. Это когда компания не подтверждает свою основную деятельность, тогда класс учитывается Enragection.Это постановление Правительства РФ №551 от 17 июня 2016 года.

- Принято решение оставить прежние тарифы, по которым вносился взнос за травмы (ФЗ-№419). Организация вправе выбрать профессиональный профессиональный класс, потому что от этого зависит вид деятельности компании и предоставляемые льготы, надбавки.

Прочие налоговые изменения

Отметим еще несколько важных изменений:

- Коды фискальной классификации ЦБК изменены для уплаты налоговых отчислений. Подробный перечень можно найти в приказе Минфина за № 230н, он утвержден 7 декабря 2016 года.

- Утверждены последние сроки предоставления персонализированной отчетности. Теперь отчет нужно сдавать не 10-го, а 15-го числа каждого месяца, следующего за отчетным. Кроме того, информация, передаваемая ежеквартально в рамках RSV-1 сегодня, должна будет ежегодно передаваться в Пенсионный фонд.Изменение вступило в силу с появлением федерального уровня под номером 250.

Существенные изменения в налоговом законодательстве:

- НДС увеличивается на 2%. Теперь будет 20%.

- Налог на движимое имущество отменен.

- Льготы по взносам по упрощенной системе налогообложения отменены. До 2019 года по отдельным видам деятельности отчисления от заработной платы сотрудников составляли 20%. С 2019 года эти льготы отменены. Для всех будет применяться общая ставка 30%.

- Для индивидуальных предпринимателей увеличатся взносы на обязательное пенсионное страхование.

- Введена налоговая система для самозанятых граждан в Москве, Татарстане, Калужской и Московской областях. Ставки налога будут составлять 3 и 6% при работе с физическими или юридическими лицами соответственно.

Санкт-Петербург

Аренда квартиры или комнаты — самая востребованная услуга на рынке недвижимости. При этом снимать жилье можно у собственника или через агентство, по объявлению или через третьих лиц, посуточно или на длительный срок.Условия аренды могут быть самыми разными, манипулирование жильем при аренде, прямые или косвенные способы обмана аренды и даже откровенное мошенничество — не редкость. Как обезопасить себя при снятии жилья, что предоставить, какие документы проверить и оформить?

Оформление договора купли-продажи квартиры в МФЦ — перечень документов и инструкции по покупке МФЦ Продажа квартиры

Раньше операции с недвижимостью вызывали определенные трудности и требовали больших усилий и времени для оформления под ключ.В настоящее время процесс значительно упрощен за счет централизации информации о недвижимости, цифровой обработки данных и начала работы многофункциональных центров, в которых учтено большинство бюрократических процедур. В этой статье мы расскажем, как оформить и оформить продажу квартир в МФЦ.

Реформа налоговой системы — одно из концептуальных направлений деятельности государства в 2018 году. Предполагается, что после ужесточения законодательства можно будет значительно увеличить отчисления в бюджет и сократить «теневой» сегмент, идентифицирующий компанию и предприятия, не платящие налоги.Но к изменениям следует подготовиться как для населения, так и для них были введены новые правила, сроки и порядок внесения ряда обязательных платежей. И чтобы не столкнуться с штрафами, граждане должны знать, какие новые налоги были введены в 2018 году, а какие изменения для физических лиц вступили в силу 1 января.

Гражданам не стоит рассчитывать на отмену транспортного сбора, так как это приносит около 146 миллиардов. рублей в бюджет ежегодно. В 2018 году его оплата будет обязательной для автовладельцев, а региональные власти продолжат следить.Положительным моментом является сохранение ставки на том же уровне, что и годом ранее. Но для того, чтобы внести транспортный налог, были внесены определенные изменения: физическим лицам увеличен срок, в течение которого такой платеж может быть выплачен без штрафных санкций (теперь это можно сделать до 1 декабря), и у них будет достаточно времени для накопления необходимое количество средств.

Коэффициент сбора для каждого отдельного населенного пункта, как и прежде, будет индивидуальным (в зависимости от региона). Порядок расчета фиксированной ставки сбора налога останется без изменений.

Налог на имущество

Реформа предусматривает изменение порядка налогообложения недвижимого имущества физ. Это приведет к увеличению суммы отчислений, поскольку вместо инвентаризационной оценки помещения при расчете обязательных платежей будет учитываться кадастровая оценка, которая приведет объект недвижимости к его рыночной стоимости. В результате вместо 500 рублей, которые ранее заплатил покупатель 2-комнатной квартиры в Москве, за ту же жилую площадь придется заплатить не менее 5 тысяч рублей.в год и более. В будущем это может привести к значительному увеличению суммы выплат, но желающих обойти эту законодательную норму, чтобы не платить в казну, найдется много.

В случае предоставления недостоверной информации о наличии жилой или нежилой недвижимости с гражданина может быть освобожден штраф в размере 20% от реального налога.

В соответствии с изменениями в Налоговый кодекс размер вычетов будет равен 0.1-2% от кадастровой цены и необходимо будет заплатить собственникам:

- комнат, квартир и других жилых помещений;

- машино-мест и гаражей;

- недостроенных объектов, предназначенных для постоянного проживания;

- домов площадью до 50 кв. метров, которые располагаются на участках, предназначенных для дачных и садовых работ;

- комплексов от одного жилого помещения и более.

Налог при продаже недвижимости

Еще одна далеко не самая приятная новость для физических лиц в сфере налогообложения — это отмена льгот по освобождению от уплаты налога при продаже недвижимости в случае истечения срока давности объекта.До 2016 года обязательный платеж составлял 13% от суммы, прописанной в договоре купли-продажи, умноженной на меньший коэффициент 0,7, при условии, что объекту было не менее 3-х лет. С 2016 года срок увеличен до 5 лет, а с 1 января этого года это правило утратило свое действие. Теперь, согласно положениям письма Минфина РФ № 03-11-17 / 76399 от 25.06.2017, даже если недвижимость была куплена три-пять лет назад и все это время находилась в собственности с покупателя он должен будет заплатить налог с продаж, который составит 13%.

Земельный налог

Такой показатель, как кадастровая стоимость, станет актуальным не только для собственников недвижимости, но и для собственников земельных участков. Теперь в приоритете будет реальная стоимость земельного участка, что способствует изменению формулы расчета налогов для физических лиц в 2018 году (кадастровая стоимость максимально приближена к рыночной стоимости, за которую реально можно купить или продать. земля).

Но, как уже показала практика, чиновники по тем или иным причинам не всегда объективны и часто завышают размер этого показателя.Для предотвращения таких случаев и исключения вероятности злоупотреблений «на местах» налогоплательщикам будет предоставлена возможность обжаловать ставку установленного сбора, если она не соответствует реальной.

Размер налоговых выплат вырастет на 20%, но это не предел, учитывая, что он вырастет до 2020 года. По предварительным оценкам экспертов, это даст возможность увеличить объем поступлений в региональные бюджеты. 7-8 раз, а средства правовой защиты можно направить на развитие инфраструктуры, строительство и благоустройство городов.

Налог на отдых

В качестве эксперимента в 4 курортных зонах страны введен специальный налоговый сбор, который придется платить в Алтае, Ставрополе, Краснодарском крае и Республике Крым. В случае успеха предварительный срок окончания эксперимента (31 декабря 2022 года) будет изменен, и граждане будут платить на постоянной основе.

Налог на остаток — это то, что будет новым в налогах для физических лиц в 2018 году, поскольку прежние россияне избавились от такой потребности.Он будет платить посетителям туристам при посещении курортных зон, причем пополнятся не только иностранные гости, но и граждане РФ. Освобождены от обязанности по уплате сбора налога лица из «традиционной» группы льготников: граждане до 18 лет, инвалиды, ветераны и др.

Предполагается, что размер сбора будет рассчитываться исходя из на период фактического пребывания в туристическом поселке, и такая оплата не будет больше 100 рублей в сутки.Также будет учтено место пребывания гражданина, стоимость района, фактор сезонности, цель поездки и важность размещения жилья для близлежащих муниципальных образований.

Налог по ИП

В рамках проекта «Основные направления налоговой политики на 2017 год и плановый период 2018 и 2019 годов» будут внесены изменения в налогообложение физических лиц, осуществляющих индивидуальную предпринимательскую деятельность.Несмотря на то, что до 31 декабря 2018 года для самозанятых граждан, оказывающих некоторые виды услуг другим лицам (репетиторство, уход за детьми, уборка, ведение домашнего хозяйства), будут действовать налоговые кампании, граждане, ведущие предпринимательскую деятельность в качестве ИП, Плательщики PSN или UNVD получат право уменьшить размер единого налога на сумму понесенных ими затрат при покупке CCT. Максимальная стоимость такого аппарата не должна превышать 18 тысяч рублей. Это позволит снизить их затраты при покупке новой техники, что является обязательным условием ведения бизнеса.

Срок действия льготной системы налогообложения UNVD продлен до 1 января 2021 года, хотя предполагалось, что она будет отменена в текущем году.

Видео О налоге на имущество физических лиц:

В связи с нестабильной экономической ситуацией в нашей стране с 2017 года ожидаем введения новых налогов, причем изменения коснутся уже действующего налогового законодательства. Как известно, одним из основных источников пополнения федерального бюджета в нашей стране являются различные налоговые сборы.Ежегодно Правительство вносит изменения в налоговое законодательство, исходя из потребностей бюджета.

Какие изменения в налоговом законодательстве ожидаются в 2017 году:

- Изменение налогов на землю и недвижимость.

- Появление так называемого налога на мусор.

- Возможное введение налога Тунеши?

- Ожидается рост налоговой нагрузки на бизнес.

Налоговое законодательство в сфере недвижимости и частных земель часто подвергается разного рода изменениям.В следующем году жителей нашей страны ждет ощутимое повышение налогов на недвижимость. Граждан ждут неприятные перемены.

Налоги на недвижимость и землю

Действие закона, вступившего в силу еще в 2015 году, граждане смогут ощутить только весной следующего года. Дело в том, что новый порядок исчисления налога на недвижимость будет применяться с 2016 года. Уже следующей весной многие почувствуют, как изменится налогообложение их собственности.

Ранее при исчислении земельного налога и недвижимого имущества налоговая база формировалась исходя из инвентарной стоимости имущества. С 1 января 2016 года для расчета налоговой базы будет использоваться кадастровая стоимость. Почему это должно повлиять на размер налога? Ответ заключается в значительной разнице между кадастровой ценой и ценой инвентаря. Размер первого в несколько раз превышает размер второго. Это неизменно влечет за собой рост налогов.

Проект хотят реализовать за 5 лет.За это время ежегодно вводимый налог будет увеличиваться на 20%, пока не достигнет запланированного государством уровня.

Неприятным сюрпризом для владельцев недвижимости станет введение государственной монополии на определение кадастровой стоимости. Ситуация меняется, когда хозяева захотят, но не смогут пересчитать и оспорить результат оценки.

Порядок уплаты налогов при продаже недвижимости

В первую очередь стоит обратить внимание на изменение срока, после которого продажа недвижимости не облагается налогом в размере 13%, с 3 до 5 лет.

По мнению госорганов, данная мера снизит количество спекулятивных сделок.

Возможность реализации недвижимости без уплаты 13% через 3 года будет сохранена в 3 случаях:

- Имущество, переданное в наследство,

- В собственность получено в результате приватизации,

- Предложение о зависимой зависимости было заключено.

Изменения коснутся цен, указанных в договоре купли-продажи.Если заявленная в договоре стоимость на 70% ниже кадастровой, то при расчете налога будет использоваться размер кадастровой стоимости.

Налог на мусор

Данный вид налога планируется ввести не для пополнения бюджета, а для изменения системы оплаты вывоза бытовых отходов.

Теперь в плату за содержание жилого помещения включена стоимость вывоза мусора. С 1 января 2017 года вступает в силу законопроект, призванный изменить такое положение дел.В квитанции об оплате коммунальных услуг появится графа об оплате мусора. Размер налога будет зависеть от тарифа на бытовые отходы.

Нюанс данного законопроекта заключается в том, что администрация каждого региона самостоятельно выбирает единого оператора для оказания услуг по экспорту и утилизации отходов. В связи с этим наблюдается монополизация в этой сфере. Управляющая компания не имеет права отказаться от услуг выбранного оператора. Тариф на услугу будет утвержден до начала следующего года.Сразу после этого будут заключаться договоры между управляющими компаниями, ТСЖ и другими с единым оператором.

Есть риски, что монополизация выбранного оператора повлияет на рост цен на эту услугу.

Будет ли «ТАН ТУНД»

Лето 2016 ознаменовалось новостью о введении в следующем году очень интересного налога. Только его обсуждение вызвало ощутимый резонанс в обществе. Люди разделились на сторонников и противников этой меры.Пока непонятно, будет ли введен этот налог, но бороться с ним все же стоит.

Что такое налог и сколько он стоит?

Прежде всего, необходимо понимать, что госорганам, лоббирующим внесение соответствующей поправки в Налоговый кодекс, данная формулировка отказывается.

Власти утверждают, что неработающие граждане также пользуются всеми видами социальных услуг.

Только по ним работодатель не производит ежемесячные отчисления в соответствующие фонды.При этом есть категории граждан, которые будут освобождены от уплаты налогов:

- Пенсионеры.

- Отключено.

- Лица, стоящие на бирже труда.

Сам налог на Тюнинг возвращает нас в эпоху СССР, но насколько он разумен? Во времена Советского Союза такая мера наказания применялась к людям, не желающим работать. При этом каждому трудоспособному гражданину было предоставлено рабочее место, соответствующее его квалификации.Сейчас, в условиях экономического спада, люди становятся безработными не по своей воле. Часто даже хорошие специалисты вынуждены сидеть без дела. В таких условиях наказание неработающих граждан выглядит издевкой со стороны государства.

Большинство экономистов резко критиковали включение такого законопроекта в налоговый список на 2017 год. Они предлагают отказать ему в пользу введения прогрессивной шкалы налогов.

Ожидаемое увеличение налоговой нагрузки на бизнес

В свете последних событий малый и средний бизнес также оказался в невыгодном положении.Правительство и для них подготовили ряд законопроектов, направленных на увеличение налоговых расходов. Следует понимать, что в период экономического спада введение новых налогов с 2017 года может просто «задушить» малый бизнес. Как будет:

- Во-первых, ожидается возврат единого социального налога. Теперь государство предлагает прогрессивное исчисление ESN. Как они посчитают? Прогрессивная система исчисления, вероятно, повлечет за собой уход предприятий в тень.Это будет связано с новой системой расчета. Теперь размер налога для уплаты в бюджет работника будет рассчитываться от размера его заработной платы. Ставку налога предлагается установить на уровне 30%. С принятием этого закона работодателю будет невыгодно показывать высокий уровень заработной платы своих сотрудников. Заработная плата снова уйдет в тень, что невыгодно как государству, так и работникам предприятий.

- Во-вторых, произойдет повсеместная установка ККМ нового типа.Теперь предприятиям требуется установка современных кассовых аппаратов, которые могут передавать данные через Интернет напрямую в контролирующие органы. С 1 февраля 2017 года к регистрации будут допускаться только СКК нового образца.

Безусловно, использование более современных методик упростит процесс проверки отчетности контролирующими органами, тем самым снизив расходы государства. Но есть и обратная сторона: установка и эксплуатация таких устройств станет тяжелым бременем для многих малых предприятий.Возможно, некоторые из них будут вынуждены прекратить свою деятельность.

Наконец, рост налогов на землю и недвижимость нанесет ощутимый урон бизнесу. В первую очередь пострадают предприятия, занимающиеся арендой площадей, земель. Следом за ними упадут доходы мелких частников, занимающихся продажей собственной сельхозпродукции. Часть бизнеса уйдет с рынка. Удар по малому бизнесу ощутят многие слои населения: рост цен на продукцию, сокращение поступлений в бюджет, сокращение ассортимента товаров и услуг.

Таких невесомых сюрпризов готовит наступающий год. Остается только надеяться, что экономический спад сменится подъемом, и тогда налоговая нагрузка станет менее ощутимой.

Расчет УНВД на бытовые услуги. ENVD или единый налог на вмененный доход Пример расчета налога ЕНВД при уменьшении страховых взносов

И они убедились, что это самый выгодный налоговый режим (при условии, что налоги рассчитываются исходя из полученного дохода).

Если вы посчитали выгодную и удобную для себя упрощенную систему, то оформить Заявку на переход на USN 2019 в нашем сервисе можно абсолютно бесплатно:

Может задаться вопросом — а почему выбирают другую? Снижение налоговой нагрузки — это Естественное желание налогоплательщика, а для снижения налогов законные методы УНВД могут быть очень интересным вариантом, поэтому предлагаем разобраться в присущих ему особенностях.

Характеристики ENVD

✐ Пример ▼

ИП без работников оказывает автотранспортные услуги по перевозке пассажиров на принадлежащем ему микроавтобусе, в котором 20 посадочных мест.Размер страховых взносов на себя, уплаченных в первом квартале 2019 года, равен 8000 рублей. Данные для исчисления вмененного налога следующие:

- Базовая урожайность — 1500 руб. За единицу физического показателя, т.е. одну посадочную площадку;

- Физический показатель — 20;

- К1 в 2019 году — 1 915;

- Региональный коэффициент К2 — 0,8.

Считаем сумму налога за месяц по рассмотренной выше формуле:

ДБ * ФП * К1 * К2 * 15% = 1500 * 20 * 1,868 * 0.8 * 15% = 6 894 рубля

Сумма вмененного налога за квартал составит 6 894 * 3 мес = 20 682 рубля. Возможно снижение налога на всю сумму страховых взносов, уплаченных предпринимателем, то есть на 8000 рублей. ИТОГО, УНВД к выплате равно 20 682 — 8 000 = 12 682 руб.

Если ИП имеет хотя бы одного сотрудника, для себя и для сотрудников можно не более 50%. Для ООО действует то же правило — за счет уплаченных страховых взносов для работников уменьшить исчисленный вмененный налог не более чем вдвое.

✐ Пример ▼

Организация занимается в городе Омск продуктовой розницей в магазине площадью 30 кв. м. Размер страховых взносов для работников, уплаченных в первом квартале 2019 года, составляет 26 400 рублей. Данные для расчета вмененного налога следующие:

- Базовая доходность — 1800 руб. За единицу физического показателя, т.е. кв. М;

- Физический показатель — 30;

- К1 в 2019 году — 1 915;

- Региональный коэффициент К2 — 0.7.

Считаем налог за месяц по формуле:

DB * FP * K1 * K2 * 15% = 1800 * 30 * 1915 * 0,7 * 15% = 10 858 руб.

Сумма вмененного налога за квартал составит 10 858 * 3 мес = 32 574 руб. Несмотря на то, что оплата труда сотрудников составила 26 400 рублей, возможно снижение рассчитанного налога более чем на 50%. Итого, ENVD к выплате равен 32 574/2 = 16 287 руб.

Когда ENVD становится более выгодным режимом, чем USN или OSN

Вмененный налог, рассчитанный по приведенной выше формуле, придется платить обязательно, независимо от того, получите ли вы реальный доход от деятельности и каков его размер. Если вы оказываете автотранспортные услуги по перевозке груза, но заказов у вас мало, то ЕНВД может оказаться невыгодным, как и в том случае, если торговля в вашем магазине не вызовет привезенного. Но с определенного момента, когда ваши реальные доходы растут, а размер исчисляемого налога остается прежним, налоговая нагрузка на этом режиме становится менее обременительной, чем на упрощенной системе.

Чтобы понять, выгодна ли ENVD в вашем случае, вам необходимо предварительно рассчитать сумму вмененного налога и сравнить ее с той, которую вы заплатите при упрощении. Конечно, начиная бизнес, вы можете только предполагать, каким будет ваш доход, поэтому вы можете сначала переключиться на IP или Ltd., а затем в вашем распоряжении будут конкретные цифры, чтобы рассчитать, будет ли вам выгоднее платить. ENVD.

Регулирует деятельность УНВД по главе 26.3 Налогового кодекса РФ, поэтому для выяснения конкретных вопросов обращаться к нему.

Кто может быть плательщиком ЕНВД в 2019 году

Право на участие имеют организации и IP, которые предполагают проведение одного из видов деятельности, разрешенных для этого режима. Как и для упрощенной системы, возможность работы в смену ограничена рядом условий:

- Налогоплательщик не должен превышать 100 человек;

- доля участия в организации других организаций должна быть не более 25%, за исключением организаций потребителей и тех, в которых более половины работников являются инвалидами;

- организаций и ИП не должны быть плательщиками одной сельскохозяйственной машины;

- налогоплательщик не должен относиться к разряду крупнейших;

- деятельность не должна осуществляться в рамках договора простого товарищества, совместной деятельности или доверительного управления;

- Площадь торгового зала или зала обслуживания посетителей не должна превышать 150 кв.м.

Кроме того, УНВД не используется при передаче АЗС и АЗС в аренду, а также при оказании коммунальных услуг, образовательных учреждений, здравоохранения и социальной поддержки.

Что касается ограничений на размер получаемого дохода, то для ENVD их нет, что естественно, т.к. учет по данному режиму не ведется, налоговая база рассчитывается по формуле, уже рассмотренной выше.

Какие виды деятельности могут быть задействованы в ЕНВД

Полный список мероприятий по UNVD приведен в параграфе 2 346.26 Налогового кодекса РФ. Он включает в себя разновидности услуг: бытовые, ветеринарные, общественное питание, автостоянки, автоперевозки, сотку, аренда коммерческих и земельных участков под них, некоторые виды рекламных услуг и др.

Деятельность по ENVD в конкретном муниципальном образовании, в пределах указанного перечня, создают представительные органы муниципальных районов, городских округов и городов федерального значения. Они указаны в тех же правовых актах, которые устанавливают коэффициент К2.

Множество споров налогоплательщиков с контролирующими органами возникает из-за признания того или иного бизнеса подпадающим под UNVD. Вот некоторые из спорных ситуаций:

- Услуги по ремонту компьютеров, как вид бытовых услуг, разрешены, а установка компьютерных систем и программ, их настройка и обслуживание — нет. К такому мнению пришло Министерство финансов.

- Услуги по установке пластиковых окон разрешены при установке готовой продукции.В том случае, если клиенты делают заказы на образцы, которые производят подрядчики, налоговые органы рассматривают эту торговлю вне стационарной сети, которая не подпадает под действие UNVD.

- Разрешено питание через объекты, не имеющие служебного зала, а изготовление кулинарных блюд по предварительным заказам, полученным удаленно, по данным Минфина, не может происходить в пределах ВАМ.

- Возможна аренда торговых мест для ЕНВД, но нельзя сдавать в аренду часть торгового помещения для размещения торгового автомата.

Спорные ситуации по УНВД следует учитывать, учитывая практику судебного арбитража в округе и отношение территориальной налоговой инспекции к разъяснениям Минфина. Если вы сомневаетесь, сможете ли вы в вашем случае перейти в этот режим, стоит обратиться в налоговую инспекцию по месту деятельности с письменным запросом, описывающим вашу ситуацию.

Как пройти в УФНВЫ

С 2013 года УНВД перестало быть обязательным, организации и индивидуальные предприниматели переходят на уплату вмененного налога добровольно.Согласно п. 2 ст. 346.28 НК РФ налогоплательщик, желающий применить смену, должен быть зарегистрирован по месту деятельности помимо следующих видов деятельности:

- автотранспортные услуги по перевозке грузов и пассажиров;

- услуги по рекламе на транспорте;

- Доставка или расчет заработной платы.

При оказании таких услуг вести учет по месту постановки на учет в своей налоговой инспекции.

Если вы уже получили статус юридического лица (например, ИП или ООО), то вам стоит по месту регистрации или по юридическому адресу. Решив подать заявку на ENVD, вы должны перерегистрироваться в качестве плательщика вмененного налога по месту деятельности. Если место деятельности совпадает с вашей обычной пропиской, то вы будете учтены только в одной налоговой инспекции, если нет, то учтите, что вы будете в двух налоговых инспекциях. Таких проверок может быть больше, если деятельность по UNVD будет проводиться в разных муниципалитетах.

Для регистрации необходимо в течение пяти рабочих дней с даты начала деятельности, подпадающей под вмененный режим, подать в налоговую инспекцию интересующего вас муниципального образования. ФНС, в свою очередь, в течение того же пятидневный срок выдает уведомление о назначении физического лица индивидуального предпринимателя или организации плательщиком вмененного налога.

Списание со счета на ЕНВД происходит аналогичным образом — в течение пяти дней с даты прекращения вмененной деятельности или перехода на другой налоговый режим.И так же в течение пяти дней ФНС выдает уведомление о снятии ИП или организации с учета.

Когда сдавать отчетность и платить налог по УНВД в 2019 году

Отчетность в виде налоговой декларации по аренде ежеквартально, не позднее следующих дат:

- 20 апреля — по результатам 1 квартала;

- 20 июля — по итогам 2-го квартала;

- 20 октября — по итогам 3 квартала;

- 20 января — по результатам 4 кв.

Уплатить вмененный налог необходимо согласно данным, рассчитанным в квартальной декларации. Сроки оплаты ежеквартального ENVD отличаются от сроков отчетности за пять дней, т.е. Вам необходимо произвести оплату не позднее:

- 25 апреля — по итогам 1 квартала;

- 25 июля — По итогам 2-го квартала;

- 25 октября — по итогам 3 квартала;

- 25 января — по результатам 4 кв.

Не забывайте, что вмененный налог нужно платить независимо от того, был ли получен доход и работали ли вы вообще в этом квартале. Принцип здесь такой — пока вы стоите в учете, как плательщик ЕНВД, налог придется платить, нулевая декларация здесь не предоставляется.

Если вы не успели вовремя уплатить налоги или отчисления, то помимо самого налога вам придется заплатить еще и штраф в виде пеней, это возможно рассчитать с помощью нашего калькулятора.

Единый налог на вмененный доход называется наиболее удобной системой налогообложения для ИП, поскольку он заменяет почти все налоги, подлежащие уплате. Виды деятельности, в отношении которых разрешено использование данной системы, влияют на розничную торговлю, объем услуг и т. Д. Выбор в пользу ENVD уже сделали около 2,3 млн русских II, поэтому любые изменения в правилах ее расчета непременно вызывают масса дискуссий. В 2015 году предприниматели ЕНВД будут платить больше, и это главная новость для предпринимателей, не планирующих переходить на другую налоговую систему.

Как рассчитать единый налог на вмененный доход

Прежде всего, следует понимать понятие «вмененный доход». Это возможный возможный возможный доход, можно рассчитать такие переменные, как базовая доходность, два коэффициента, а также определенный физический показатель. Под базовой доходностью понимается стоимостное выражение потенциальной доходности относительно единицы физического показателя (количество сотрудников предприятия, площадь торговой точки и т. Д.) — условное значение, которое можно найти в Специальном справочнике, опубликованном на Сайтах ФНС.

Что касается коэффициентов, то один из них является дефлятором — он привязан к индексу потребительских цен, а второй считается понижающим — он всегда меньше 1,0 и устанавливается соответствующими департаментами муниципальных образований. При определении значения второго коэффициента чиновники учитывают множество факторов: сезонность ведения бизнеса, особенности места коммерческой деятельности и т. Д.

Ставка ENVD сегодня составляет 15%, поэтому стоимость налога будет равна:

Налог = вмененный доход * 0,15

Изменения в ENVD в 2015 году

В течение 2014 года многим предпринимателям было предсказано упразднение UNVD в 2015 году, но законодатели решили отказаться от этой системы налогообложения. При этом без серьезных изменений не обошлось. Неприятным сюрпризом стало то, что с помощью этого налога было решено увеличить налоговую нагрузку на ИП, что в реальных цифрах будет означать увеличение выплат на 7.5%. Это произойдет за счет увеличения коэффициента дефлятора, который в 2015 году составит 1,798. Таким образом, налоговая база увеличится почти вдвое, что, несомненно, должно учитывать ИП, решившие остаться на ЕНВД в текущем году.

Доброго времени суток! Продолжаю писать статьи о. Сегодня в теме как правильно рассчитать налог ENVD при оказании бытовых услуг . Сразу уточню, что услуги по ремонту автомобилей, сто, значит, автомойки и шины выделены в отдельную категорию и не относятся к простым бытовым услугам ().

Довольно часто начинающие предприниматели не могут разобраться, как правильно рассчитать налог на свою деятельность.

Бытовые услуги не стали исключением и именно по этой причине я решил раскрыть эту тему как можно подробнее, а также привести некоторые варианты расчета.

Налог на бытовые услуги ENVD

Для расчета налогообложения УНВД при оказании бытовых услуг необходимо использовать общую.

На самом деле отличий в исчислении налога на бытовые услуги от других видов деятельности не так уж и много.Основное отличие — это значение базы данных (базовая доходность) и FP (физический показатель).

Рассмотрим расчет бытовых услуг Подробнее:

Формула ENVD: (UNVD = база данных * FP * K1 * K2 * 15%) — Эта формула едина для всех видов деятельности и всегда используется при расчете налога UNVD (возможно кроме исключений).

Давайте теперь найдем все неизвестное для расчета налога UNVD при оказании бытовых услуг:

DB (базовая доходность), вы можете увидеть его значение в моей статье «», в той же статье вы найдете оба значения FP (физического индикатора, поскольку две из этих переменных не нереализуемы друг с другом.

Не буду водить вас по статьям и писать вот эти значения:

Базовая рентабельность бытовых услуг = 7 500 руб.

Физический показатель = Количество работников, занятых в сфере оказания бытовых услуг, если ваша форма собственности ИП, то (количество сотрудников, занятых в сфере оказания бытовых услуг, включая самого предпринимателя).

Пример расчета UNVD для бытовых услуг

Приведу 2 примера расчета налога, чтобы было понятнее:

1) Допустим, у предпринимателя есть собственная мастерская, в которой он оказывает услугу по ремонту бытовой техники.Мастерская находится в городе Мегион ХМАО Тюменской области (город Мегион доволен, так как я живу в этом городе).

Требуется найти неизвестные формулы ENVD = база данных * FP * K1 * K2 * 15%

а) Базовая отдача = 7500 руб. — Этот размер базы данных одинаков для всех бытовых услуг.

б) Физический показатель = 1 — Так как предприниматель занимается оказанием услуг сам без работников, получается, что оказанием бытовых услуг занимается только один, а это значит FP = 1

дюйма) K1. — который ежегодно принимается на государственном уровне и его размер одинаков для всех видов деятельности, в 2015 году размер К1 = 1,798

г) К2. — Коэффициент К2 принимается на уровне администрации для каждого вида деятельности и для каждого города (села, села и т. Д.) В отдельности, поэтому мне достаточно посетить сайт администрации города Мегион и посмотреть его размер . Для данного вида деятельности размер К2 = 0,7

Вычислим:

ЭНВД на бытовые услуги = 7500 * 1 * 1,798 * 0.7 * 15% = 1415 руб. 93 копейки. — Это сумма налога, сразу стоит отметить, что это налог за 1 месяц. Поскольку отчетный период ЭНВД — квартал, то расчеты по налоговой декларации ведутся за 3 месяца (квартал), итого налогового ЭНВД за квартал = 1415,93 * 3 = 4247 руб. 79 коп.

Теперь рассмотрим ту же ситуацию, только у предпринимателя есть 3 сотрудника.

В этом случае получим:

ДБ = 7 500 руб.

FP = 3 (сотрудник) +1 (предприниматель) = 4

В сумме расчет налога УНВД на бытовые услуги будет равен = 7500 * 4 * 1,798 * 0,7 * 15% = 5 663 рубля. 70 копеек — ставка налога ЕНВД за 1 месяц, за квартал 5 663 руб. 70 коп. * 3 = 16 991 руб. 10 коп

Так рассчитывается налог UNVD на бытовые услуги. В вашем случае изменения будут только в FP (количество сотрудников) и K2, что соответствует вашему виду деятельности в вашем городе.

В настоящее время многие предприниматели для перехода на ENVD, расчета налогов, взносов и отчетности в режиме онлайн используют эту учетную запись в Интернете, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавиться от сокровищ до налога.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если вы еще не зарегистрировали свой бизнес, оформляйте документы на регистрацию вообще не выходя из дома через онлайн-сервис проверки у меня: регистрация ИП или ООО за 15 минут .Все документы соответствуют действующему законодательству РФ.

Если остались вопросы, то вы всегда можете их задать в комментариях или в моей группе социальной сети обращайтесь »

Для расчета налога ENVD на ИП в 2015 году необходимо использовать коэффициент К1 равный 1,798. Из нововведений, затрагивающих применение примесей, — увеличение размеров фиксированных страховых выплат для предпринимателей и налогообложение недвижимости, к которой они еще не привыкли.Наряду с налогом ENVD IP должны будут перечислить плату за недвижимость, которую они используют в своей деятельности. В 2015 году его кадастровая стоимость не подлежит.

Как снизить налог ENVD для интеллектуальной собственности в 2015 году

Для снижения налога ENVD на интеллектуальную собственность в 2015 году необходимо указать страховые взносы. Для предпринимателей, которые ведут бизнес самостоятельно без посторонней помощи, нужно заплатить фиксированную сумму в ФФР и ФФОМ, равную 22261,38 (18610,80 — в Пенсионный фонд, 3650,58 — в медицинскую страховку). Если ИП зарегистрирован или прекращает деятельность в течение года, стоимость страхового года пересчитывается.Сначала возьмите количество полностью отработанных месяцев, умножьте их на минимальный вагон и размер взноса. Затем посчитайте остатки взносов за последний месяц по количеству потраченных дней. Для этого Мромета умножается на количество календарных дней этого месяца и делится на количество отработанных (включая день постановки / снятия с учета), затем полученный результат умножается на коэффициент FFOM (FFOMS) . Фиксированные взносы Предприниматель должен отправить до 31 декабря.Частоту и количество удержаний он выбирает сам. Это могут быть ежемесячные или ежеквартальные платежи, одинаковые суммы или по усмотрению ИП. Вы можете оплатить все взносы. Но если доход за потраченный год превысил 300000 рублей, то до 1 апреля нужно будет отнести к пенсионным отчислениям 1% от суммы превышения в ПФР. Предприниматели, нанимающие сотрудников, помимо «своих» взносов, должны делать ежемесячные (до 15 числа) отчисления для своих сотрудников.

В конце квартала, для которого налог ENVD рассчитывается для IP в 2015 году, взносы должны быть фактически указаны. Это значит, что если предприниматель отправил сумму страховых отчислений, например, 10 апреля, а отчетность по смене нужно сдать до 20 апреля, то в декларации отразить это невозможно, да и налог уменьшаться не будет. Отчетный период по кварталу UNVD, в данном случае с 1 января по 31 марта. Взносы перечисляются после его завершения, и не имеет значения, что отчет еще не отправлен в налоговую.

ИП без работников позволяет уменьшить ENVD за квартал на всю сумму уплаченных взносов без ограничений. Даже если результатом будет нулевое или отрицательное значение налога, подлежащего уплате. Но предприниматели с сотрудниками снижают только до 50% и только по взносам, перечисленным в течение квартала для сотрудников. «Свои» выплаты они не имеют права включать в расчет.

Налог на недвижимость для ИС по UNVD в 2015 году

Относительно необходимости уплаты налога на имущество индивидуальными предпринимателями на УНВД в 2015 году с объектов недвижимости с кадастровой стоимостью имеется письмо Минфина №03-11-11-11 / 13667 от 13.03.15г. В нем говорится, что ИП должны платить налог на собственность как физическое лицо. В этом году не нужно платить этот сбор тем предпринимателям, у которых в регионах на 1 января не был опубликован перечень кадастрового имущества с установленной стоимостью. К сожалению, налог ENVD на ИП в 2015 году не сможет снизить дополнительные расходы в виде оплаты имущества, так как базовая доходность не влияет на физические показатели.

Арифметика откровенно говоря не сложная, во всяком случае на первый взгляд.Однако в голове нужно держать довольно много правил, и не забывайте, что эти правила могут меняться ежеквартально, не обязательно глобально, но Минфин без этого не может. Так что что-то не меняй. А это значит, что предприниматель либо последует за изменениями и все прочитает, либо будет искать другой путь. Чаще тратить деньги на бухгалтера невыгодно, это и риски, и время на общение, и довольно серьезные расходы. И бизнес, честно говоря, не очень.Для тех, кто пользуется Интернетом 🙂 могу посоветовать выбрать онлайн-сервис для IP, где бы был калькулятор налогов и взносы (а это важно, потому что налог можно уменьшить до взносов), а также календарь отчетности, а также торговлю и отчетность. , и еще кое что. Казалось бы, это чудо, а в бизнесе их нет? В технологиях происходят революции, и это именно так. Все больше и больше бизнес-процессов переходят в онлайн, и обслуживание IP также коснулось — в России IP по этой налоговой системе может решить практически любую задачу ведения бизнеса в сети.Можно порекомендовать и вам, конечно же, онлайн-сервис контура Эльбы — именно он впервые в России предложил решать задачи по исчислению налогов и сборов, отчетности и торговле. Сегодня он знает, сколько еще, и постоянно развивается, поэтому этого достаточно для его возможностей как для IP-single, так и для IP-работодателей. Вы можете познакомиться с elbo, есть возможность быстро и бесплатно заселиться, а потом уже через месяц вы сможете пользоваться всеми возможностями сервиса (он посчитает вам налог ЕНВД, покажет, как и когда можно его снизить. , так далее.).

ENVD — это налоговая система, в которой налог рассчитывается с вмененного дохода, определенного в соответствующем законодательном акте. Единый налог на вмененный доход взимается с налогоплательщиков, если они осуществляют определенную деятельность. Поэтому система ENVD может сосуществовать с другими налоговыми системами — с «упрощенной» или, например, с «Традицией». Раньше использование ДНВД было обязательным, но уже третий год носит добровольный характер.

Переход на систему и критерии ENVD

Сегодня возможно использование ЕНВД декларативно — достаточно разобраться с деятельностью в рамках системы и в течение 5 дней с момента ее внедрения подать соответствующее заявление в ее ИФНС.

Тем не менее, существуют определенные требования к налогоплательщикам, желающим обратиться в UNVD. Нельзя быть налогоплательщиком ЕНД:

Крупнейшие организации;

предприятие общественного питания в образовательных, медицинских и оздоровительных учреждениях;

налогоплательщик со среднегодовой численностью сотрудников более ста человек;

компания, в уставном капитале которой более 25% принадлежит другой компании;

По виду деятельности «Передача в аренду», если объектом аренды являются АЗС или АЗС.

Деятельность АВД в 2015 году

Особых изменений в этом вопросе для налогоплательщиков ЕНВД в 2015 году не происходило. Подробный перечень мероприятий можно увидеть в Налоговом кодексе РФ, в статье 346.26. А если кратко, то это:

Бытовые услуги;

ветеринарный;

ремонт, техническое обслуживание и мойка автомобилей и мотоциклов;

услуги по организации стоянок для автомобилей и мотоциклов;

Пассажирские перевозки при наличии у налогоплательщика для таких перевозок не более 20 единиц транспорта;

Розничная торговля нестационарная и стационарная, с торговой площадью не более 150 квадратных метров;

услуги общественного питания, если они оказываются на площади не более 150 квадратных метров или вообще без торгового помещения;

наружная реклама;

реклама на транспорте;

Гостиничные услуги предоставляются на площади не более 500 квадратных метров;

Предоставление в аренду стационарных торговых мест без индивидуальных торговых помещений, в том числе помещений для общественного питания;

Предоставление земельных участков для организации торговли, как стационарной, так и нестационарной, а также предприятий общественного питания.

Это краткий перечень видов деятельности, регулируемых системой ENVD в 2015 году. Стоит учесть, что этот перечень определяется НК РФ на федеральном уровне. Органы самоуправления в регионах вправе его регулировать, убирая те или иные пункты. Поэтому, прежде чем определять, можете ли вы пользоваться данной системой, вам необходимо ознакомиться с муниципальными законодательными актами вашего региона.

UNVD: изменения в 2015 году

Тем не менее, в 2015 году в этой системе налогообложения произошли некоторые изменения.

Во-первых, организации налогоплательщиков ENVD теперь обязаны платить налог на имущество организаций. Это изменение никоим образом не коснулось IP, работающего в этой системе.

Во-вторых, у налогоплательщиков ЯНВД в этом году появится новая форма декларации. Пока документ находится на регистрации в Минюсте, но вполне возможно, что за третий квартал 2015 года плательщики ENVD будут отчитываться по-новому.

Система UNVD не так проста, как может показаться на первый взгляд.Однако он имеет определенные преимущества, имея низкую налоговую нагрузку. При этом максимальный размер фактического дохода, который может быть получен от деятельности в рамках UNVD, законом не определен. Поэтому, несмотря на упорные слухи об отмене этого вида системы налогообложения, количество ее поклонников с каждым последующим годом не уменьшается.

Бизнес. Налоги. Бухгалтерский учет — Портал полезных знаний

Сотрудник решает уволиться: есть два способа прекратить трудовые отношения с предприятием.Можно сначала взять отпуск, а потом получить …

Существует несколько популярных способов регистрации индивидуального предпринимателя: лично на приеме в Инспекции МНС, через систему «Мое дело», с помощью МФЦ или через…

Для многих важно уметь работать на себя, отдаваясь полностью выбранному занятию. Что может помешать вам зарабатывать деньги, занимаясь любимым делом? …

Хостел — идеальное место отдыха для студентов, деловых путешественников и туристов, не желающих доплачивать за дорогие отели.Несмотря на …

Разведение и выращивание раков как домашний бизнес в нашей стране только набирает обороты, и из-за неудовлетворительного …

Мода на хостелы недавно пришла к нам из Европы.Там это направление стало колоссальным. Оказалось, что такое …

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Укажите свой трафик, обновив свой пользовательский агент, включив в него информацию о компании.

Чтобы узнать о передовых методах эффективной загрузки информации с SEC.gov, в том числе о последних документах EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации свяжитесь с opendata @ sec.губ.

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Код ссылки: 0.67fd733e.1632502351.637e36ac

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 USC §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других пользователей к SEC.содержание правительства. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период. Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.губ. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.