Инвестиции в золото в 2019 году

Уровень инфляции налички куда выше, нежели «твердой» валюты, при чем такая финансовая тенденция не меняется с годами. Мир не помнит ситуации абсолютного обесценивания золота, а вот примеры с дефолтом национальных валют можно перечислять достаточно долго, не хватит пальцев обеих рук.

Традиционно на финансовых табло банков, ломбардов, бирж видно разницу между курсами покупки и продажи металла, в среднем 10-15%. Юрий Товстенко, эксперт Concorde Capital, уточняет: «разница — спрэд является еще одной характеристикой инвестиции в золото, что объясняется небольшим спросом населения на такие продукты».

Особенности инвестирования в золото

Хотите вложиться в ценный металл, тогда стоит понять и запомнить принципиальные правила:

- Прибыль вероятней на более длительном сроке, нежели на коротком;

- Пассивная позиция слитка дома или в офисе в сейфе мало работает, слово за биржевыми технологиями: опционами, фьючерсами, золотыми ETF;

- Собственник слитка не может потерять капитал, как в случае с ценными бумагами, материальное благо останется.

И даже понимая, что класс как понятие отменили в начале 90-х, уточню: что золото может потерять свою рыночную стоимость, но саму ценность — никогда. Нереально представить, что драгоценный металл полностью обесцениться: да, на него будут «наступать» другие способы получения прибыли, как инвестиции в нефть или инвестиции в акции, но мировые финансовые аналитики убеждены — твердая валюта будет такой еще долго даже с развитием криптовалюты.

Рассмотреть этот вариант пассивного дохода стоит тем, кто самостоятельно копит на пенсию или имеет лишние деньги, которые нужно вложить в работу. Плюс, не стоит ждать прибыли завтра, ведь инвестиции в драгметалл — дело ни одного дня.

Способы инвестиций в золото

Рассматривая базовые формы, выделим для себя 2 основных направления:

- Долгосрочные;

- Краткосрочные (до 5 лет).

Последние немного рискованней первых и перед тем, как все же решиться на это, просчитайте риски и изучите конъюнктуру рынка. В странах, где нацвалюта привязана к доллару или евро, риск немного больше, поэтому диверсификацию никто не отменял.

Классические формы инвестиций:

- Банковские слитки;

- Инвестиционные монеты.

И первые, и вторые могут реально принести прибыль. Это хороший способ страховки капитала от обесценивания, а также универсальная валюта во всем мире и на всех биржах. Трудно отказать себе в реальной возможности приумножить, сделать это можно при поддержке компаний или финучреждений.

Покупая металл в слитках или монетах, далее выбираем для себя один или несколько (грамотный подход 2-3 одновременных разноплановых вложения):

- Положить золото на банковский депозит. Ставка не большая (1,5-2%) минимум на год–два. Основной плюс — защита драгоценности и ее «работа на проценты».

- Торговля на бирже своими силами или через опытного брокера.

- Покупка не слитка или монеты, а ювелирных изделий. Плюс, в пополнении шкатулки драгоценностей, минус — потеря на цене, поскольку потом вы продаете готовое изделие намного дешевле, чем приобрели.

- Инвестиции в золотодобывающие компании, а топовые из них всегда входят в индекс-100 «Gold Miners».

- Купить коллекционные или инвестиционные монеты и постоянно искать им нового владельца через специальные площадки или аукционы; можно также дождаться ситуации, когда сами банки захотят выкупить изделия по более выгодной цене.

Золотые монеты

Хороший способ вложить деньги и начать получать прибыль завтра или через несколько месяцев — все индивидуально. Но стоит понимать, что во время продажи надо уплатить 13% на прибыль, поэтому изначально рассчитывается бюджет для покупки золотой монетки, а затем ее собственник сам или с помощью кого-то отправляется на поиски подходящего клиента.

Особо редкие нумизматические экземпляры через время можно продать намного дороже, чем номинальная стоимость металла и самой работы, особенно если постоянно заниматься поиском покупателя. И, что главное, рост цены на коллекционные и инвестиционные монеты, как на короткое, так и долгое время практически гарантирован. Особенно, если речь идет о лимитированных коллекциях. Но можно пассивно зарабатывать и каждый день, самостоятельно выходя на биржу или с помощью опытного брокера.

Торговля на бирже

Популярная финансовая пара «золото — доллар», «золото — евро» или еще какая-нибудь валюта встречаются на мировых биржах. Как правило, не имея опыта за плечами, торговлю слитком лучше доверить брокеру. Хотите попробовать силы самостоятельно? Добро пожаловать в демо-режим онлайн-биржи. Выбирая площадку, оцените ее ликвидность, рейтинг, отзывы и срок работы на рынке.

Заметно, что «новички» предлагают крутые условия, но в момент вывода средств и/или прибыли, полученной от торговли золотом или чем-то другим, предложения остаются предложениями. И как же актуальна в этой ситуации фраза о том, что не все то золото, что блестит.

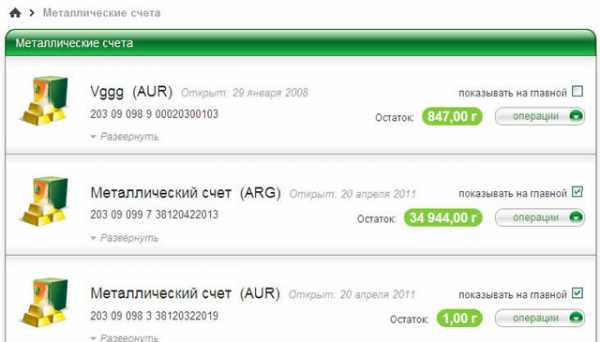

Обезличенные металлические счета

Клиента привлекает простота работы системы: золотой слиток хранится в банке под защитой, а за все это время ему начисляются проценты, размер которых прямо связан с ценой на металл. При этом процент может расти, а может и падать.

Важный момент: при открытии обезличенного металлического счета начисление процентов происходит с учетом мирового рынка, но и это не самая большая беда — в случае введения в банк временной администрации слитки могут остаться там навсегда, ведь фонд госстрахования не покрывает такие риски. И тогда довольствоваться надо будет золотом для бедным — солнечными лучами.

Выбирайте банк осознано, обращая внимание на «привлекательные» условия и предоставляемые гарантии, а также проанализируйте все моменты (сумма, время работы, средний процент и т.д.) инвестиций. Инвестиции в серебро происходят реже чем в золото, что связано с более низкой ценой и не такой сильной привязкой к рынку.

Инвестиции в золото: плюсы и минусы

Возможность стать богаче движет нормальными здравомыслящими людьми. При этом помним фразу, что именно в терпении скрыто золото, которое и может принести вам неплохие инвестиции; но всегда остается разумная доля риска. Говоря об основных плюсах, остановлюсь на таких:

- Большинство вложений себя оправдывают, а учитывая, что цена на драгметалл не сильно поддается колебаниям, большая вероятность получения прибыли;

- Возможность выбора способа инвестиции: от сотрудничества с банком до торговли на бирже или покупки криптовалюты;

- Универсальность твердой валюты: золото везде золото. При этом хранится оно долго и не становится ветхим, как наличка;

- Высокая ликвидность;

- Возможность открыть ОМС на несовершенноголетнего, иногда вовсе маленького ребенка, дав ему, таким образом, старт в формировании личного капитала.

Говоря о минусах, обозначу, что любые вложения, в том числе инвестиции в интернете, это не волшебная палочка, которая обязательно принесет вам прибыль, есть доля риска, но в этом случае минимальная. Второй минус — долгосрочный период, сложно просчитать поведение рынка наперед, но тенденции развития все же виднеются. Третий: при возврате слитка в банк заплаченный ранее НДС 18% никто вам не вернет. Вопрос в правильности расчёта необходимого периода «работы», чтобы окупить вложения и еще получить прибыль.

Скажу так: главный психологический козырь инвестиции — историческая мера вещей: у кого есть золото, тот богатый. Правило работает в нашем подсознании и сейчас.

Рейтинг компаний для инвестирования в золото

На первых местах, разумеется, сфера золотодобычи, которая распространена в России и Канаде. Среди них можно остановиться на «Полиметалл» и «Полюс», а вот наиболее успешной в мире считается корпорация Goldcorp Incorporated из Северной Америки.

- Сбербанк — золотые слитки, монеты, металлические счета. Банк работает с 1847 года.

- Уральский банк — золотые слитки, монеты, металлические счета и серебро. Банк работает с 1990 года.

- Брокер Альпари — Торговля золотом на бирже. Работает с 1999 года.

Если использовать банк, как посредника, тогда Сбербанк, ВТБ и Альфа банк, пожалуй, продолжают держать пальму первенства. Среди электронных бирж заслуживает внимание Альпари и AMarkets. Я бы посоветовала выбрать несколько вариантов и изучить изнутри кухню каждого, чтобы понять принцип, как ваш слиток металла будет «работать», а не просто радовать глаз богатством и изящным блеском.

Риски при инвестициях в золото

Самый важный момент — его могут украсть, а в домашних условиях — тем более. Поэтому клиенты отдают предпочтение хранению слитков в банках в специальных сейфах или в депозитных ячейках. Кстати, любые повреждения: царапины, вмятины, сколы в геометрической прогрессии снижают цену.

Если рассматривать риск инфляции, то можно успокоиться: колебания рынка незначительные, порой сезонные и, как правило, цена возвращается на круги своя — продолжает медленно, но уверенно расти, радуя кошельки инвесторов. Параллельно можно поддержать какой-либо стартап и тоже получать прибыль, а как именно — уже написано в блоге.

Инвестиции в драгметаллы, особенно в столь популярное золото, через электронные деньги и вклады, по прогнозам аналитиков будут только увеличиваться в общем объеме капитала. Почему-то я склонна разделить с ними это мнение…

Подписывайтесь и всегда будьте в курсе последних новостей:

- Канал Телеграм (Инвестиции с Ganesa)

- Чат Телеграм

- вКонтакте

www.iqmonitor.ru

плюсы и минусы в 2019 году

Загрузка… Многих российских граждан, обладающих свободными денежными средствами и желающих выгодно использовать их, интересует инвестирование в золото. Действительно, золото является достаточно ценным активом, традиционно привлекающим инвесторов, имеющих намерение сохранить и приумножить стоимость, покупательную способность своих финансовых ресурсов. Чем именно вызван такой интерес? Следует разобраться, какие варианты выгодного вложения денег в золото актуальны на сегодняшний день. Кроме того, важно понять, чем определяется эффективность таких инвестиций, каким образом её можно повысить.

Многих российских граждан, обладающих свободными денежными средствами и желающих выгодно использовать их, интересует инвестирование в золото. Действительно, золото является достаточно ценным активом, традиционно привлекающим инвесторов, имеющих намерение сохранить и приумножить стоимость, покупательную способность своих финансовых ресурсов. Чем именно вызван такой интерес? Следует разобраться, какие варианты выгодного вложения денег в золото актуальны на сегодняшний день. Кроме того, важно понять, чем определяется эффективность таких инвестиций, каким образом её можно повысить.

Выгодно ли вкладывать в золото: особенности инвестирования

Приобретение золота с целью получения финансовой выгоды является весьма консервативным и проверенным направлением бизнеса, имеющим довольно долгую историю своего существования. Ценность золота как инвестиционного актива была осознана экономическими субъектами еще достаточно давно. В настоящее время золото также ценится как эффективный инструмент сбережения и приумножения стоимости денег, обладающий, однако, очевидными преимуществами наиболее надежного и высоколиквидного актива.

Золото остается востребованным активом, которому с готовностью отдают свое предпочтение следующие субъекты:

- портфельные инвесторы, стремящиеся надежно диверсифицировать собственные вложения;

- рыночные спекулянты, желающие быстро и выгодно заработать на курсовой разнице;

- коммерческие и центральные банки различных стран мира, формирующие и поддерживающие свои финансовые резервы.

Центробанк РФ также обеспечивает формируемые резервы золотом, небезосновательно отдавая ему высокий приоритет. Таким образом, благородный металл практически всегда пользуется огромным спросом у инвесторов. Очень редко возникают ситуации, когда на рынке золота образуется чрезмерное предложение, которое не подкрепляется адекватным спросом.

Между тем, приоритетным параметром экономической целесообразности варианта вложения денег, определяющим его выгодность и привлекательность для инвестора, считается способность соответствующего актива наращивать свою рыночную стоимость в анализируемой перспективе. Иначе говоря, любой инвестор хочет заранее знать, будет ли повышаться рыночная цена приобретаемого актива на протяжении определенного времени. Ответ на этот вопрос будет предопределять инвестиционные приоритеты экономического субъекта. Стоит ли вкладываться в золото, учитывая плюсы и минусы в 2019 году? Если такая инвестиция все же имеет смысл сегодня, то каков должен быть её размер? Какая доля должна принадлежать золоту в инвестиционном портфеле?

Благоприятствует ли рыночная ситуация вложениям в золото

Надо отметить, что золото, как и большинство других активов из группы драгоценных металлов, отличается весьма значительной волатильностью рыночного курса. Опыт показывает, что стоимость благородного металла колеблется на мировом рынке в довольно широком диапазоне ценовых значений. Глобальная рыночная система демонстрирует сегодня явную инерционность к самым разным факторам и обстоятельствам, традиционно влияющим на курсовую динамику сырьевых и товарных активов. Действительно, резкие колебания цен встречаются в последнее время достаточно редко, что подтверждается анализом изменений курса на товарно-сырьевых рынках.

Надо отметить, что золото, как и большинство других активов из группы драгоценных металлов, отличается весьма значительной волатильностью рыночного курса. Опыт показывает, что стоимость благородного металла колеблется на мировом рынке в довольно широком диапазоне ценовых значений. Глобальная рыночная система демонстрирует сегодня явную инерционность к самым разным факторам и обстоятельствам, традиционно влияющим на курсовую динамику сырьевых и товарных активов. Действительно, резкие колебания цен встречаются в последнее время достаточно редко, что подтверждается анализом изменений курса на товарно-сырьевых рынках.

Между тем, статистика, собранная за последние годы, красноречиво свидетельствует об отсутствии ценовой стабильности на рынке большинства драгоценных металлов в международных масштабах.

Так, например, мировой рынок золота показывает следующую картину:

- осенью 2007 года стоимость одной тройской унции золота составляла примерно 700 USD;

- к концу 2012 года цена тройской унции этого драгметалла поднялась до 1700 USD;

- в настоящее время рыночный курс данного актива колеблется в районе 1300 USD за тройскую унцию.

Какие выводы должен сделать инвестор, рассматривающий возможность вложения собственных денег в золото? Прежде всего, необходимо понимать, что приобретать этот актив имеет смысл, если его рыночная цена, по мнению инвестора, находится в настоящее время на психологически низкой отметке или, как вариант, ощутимо приблизилась к данному уровню. Иными словами, покупать золото, как и любой другой инвестиционный актив, рекомендуется на ценовом дне. Второе умозаключение – условия современного рынка не благоприятствуют совершению краткосрочных инвестиций в золото. За год или даже за месяц колебания курса на рынке благородного металла могут достигать нескольких десятков процентов. Стоимость этого актива может существенно измениться – как подорожать, так и подешеветь.

Тенденции мировой экономики слабо способствуют однозначному прогнозированию текущих курсовых колебаний на рынке золота. Очень сложно заранее предвидеть приоритетное направление его ценовой динамики в относительно краткосрочной перспективе. К примеру, становится достаточно трудно установить четкую взаимосвязь в глобальном масштабе между курсом золота, нефтяными ценами, индикаторами фондового рынка. Таким образом, при инвестировании в золото зачастую лучше ориентироваться именно на долговременные горизонты.

Короткие рыночные сделки с драгметаллами представляются сегодня слишком рискованными – особенно для начинающих инвесторов, пока еще не обладающих достаточными навыками прогнозирования курса и учета большого количества влияющих факторов.

Как лучше всего инвестировать в золото: основные способы

Как считают многие инвесторы, самый простой вариант вложения денег в благородный металл – приобретение данного актива в его натуральном воплощении. Речь идет об инвестировании в физическое золото, обычно осуществляемом посредством покупок золотых слитков или, как вариант, изделий, в составе которых присутствует этот драгметалл (к примеру, ювелирных украшений, памятных монет).

Существуют разные возможности приобретения благородного металла, но очень часто возникает проблема с его последующим хранением. Наиболее надежными вариантами считаются аренда инвестором банковской ячейки или открытие специального металлического счета обезличенного типа в соответствующем финансовом учреждении. Таким образом, банк принимает на себя главные риски, связанные с обеспечением сохранности драгметалла. Подобные услуги предоставляются сегодня большинством крупных банковских организаций, заслуживших доверие значительного числа клиентов.

Обезличенный металлический счет (ОМС) в банке позволяет клиенту беспрепятственно продать принадлежащее ему золото. Как правило, управление активами через ОМС может осуществляться инвестором онлайн – с помощью опций персонального кабинета на веб-сайте банка. Однако ОМС подразумевает некоторые риски для инвестора –

на подобные счета законодательство РФ о страховании банковских вкладов не распространяется.

Иначе говоря, при закрытии банка клиент сможет попытаться вернуть свое золото только через процедуру банкротства финансового учреждения, предусматривающую погашение задолженности имеющимися у должника активами.

Второй вариант вложения денег в золото – целенаправленно приобретать долевые ценные бумаги корпораций, осуществляющих хозяйственную деятельность в сфере добычи или обработки этого драгметалла. Как вариант, можно покупать акции, эмитированные производителями ювелирных изделий.

Инвестор, желающий вложиться в акции, вправе действовать следующими способами:

- непосредственно контактировать с компаниями-эмитентами;

- совершать подобные сделки через биржу ценных бумаг;

- воспользоваться профессиональными услугами квалифицированных посредников – брокеров фондового рынка.

Третий вариант инвестирования – стандартный биржевой трейдинг финансовыми инструментами, где золото будет являться активом, подлежащим купле-продаже. Преимуществом данной схемы для инвестора считается использование так называемого кредитного плеча, позволяющего трейдеру совершать на бирже типичные сделки с минимальными вложениями собственных средств. Зарабатывать таким способом инвестор может как при повышении курса актива, так и при падении рыночной стоимости этого драгметалла. Главное – угадать с прогнозом ценовой динамики.

Резюме

Очевидно, что прибыльность вложений в золото будет зависеть преимущественно от того, каким способом они осуществляются – покупкой физического драгметалла, приобретением акций, эмитированных ключевыми игроками золотодобывающей отрасли, или биржевым трейдингом. Знания и практические навыки инвестора также будут играть огромную роль. Кроме того, инвестор должен учитывать актуальную ситуацию на мировых рынках, отдавая предпочтение тому или иному подходу к инвестированию.

Прочтите также: Инвестиции в ценные бумаги для начинающих: как не допустить ошибок

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Загрузка…vseofinansah.ru

Какие существуют способы инвестирования в золото и как найти свой способ (+видео)

Одним из наиболее популярных инструментов оптимального вложения денежных средств с целью получения максимальной прибыли является инвестирование в золото. Для того, чтобы такой инструмент был эффективен, необходимо знать важнейшие аспекты данного вида инвестирования.

Возможности (способы) «золотого» инвестирования

Вклады в золоте уже на протяжении нескольких десятилетий являются одними из самых надёжных. Вместе с этим, «золотые» вклады – довольно прибыльный способ инвестирования. Поговорим же более детально об основных способах инвестирования в золото. Их выделяют четыре:

- Приобретение золотых слитков.

- Приобретение драгоценных монет.

- Открытие обезличенного металлического счёта в золоте.

- Приобретение акций компаний, специализирующихся на добыче золота.

Покупка золотых слитков

Пожалуй, одним из самых популярных способов инвестирования в золото является приобретение золотых слитков. Для одних инвесторов этот способ окажется самым привлекательным, другие же обойдут его стороной.

Несомненно, популярность данного способа «золотых» инвестиций обусловлена, в первую очередь, простотой его осуществления. Действительно, для того, чтобы стать «золотым инвестором» посредством данного способа, достаточно осуществить ряд несложных действий:

- Прийти в банк, оказывающий услуги по заключению сделок купли-продажи золотых слитков.

- Предъявить документ, удостоверяющий личность покупателя.

- Определиться с количеством, весовыми характеристиками слитков.

- Заключить договор.

- Внести на счёт банка оговоренную в договоре сумму денежных средств.

- Получить в кассе свои слитки.

Однако за такую простоту в заключении данной сделки покупателю золотых слитков придётся поплатиться восемнадцатью процентами от суммы сделки. Цифра немаленькая, чем и «отпугивает» ряд инвесторов, которые обращаются к другим способам «золотого» инвестирования.

Инвестиции в монеты

Инвестиции в монеты – вот, по праву, тот способ «золотого» инвестирования, которым не воспользовался и не оценил его преимущества только ленивый инвестор.

Главным отличием данного способа от предыдущего является отсутствие налогообложения на сделку купли-продажи монет.

В контексте данного способа инвестирования хотелось бы ознакомить читателя с двумя видами монет, в которые можно и нужно вкладывать деньги.

Первый вид – инвестиционные монеты, второй – монеты коллекционные, или, как их ещё называют, памятные.

Об отличительных особенностях данных видов монет стоит упомянуть хотя бы потому что даже отечественный законодатель не предоставил гражданам определения данных видов монет.

Итак, первый критерий разграничения – способ чеканки. Инвестиционные монеты чеканят по одной их двух альтернативных технологий:

- анциркулейтед, которая подразумевает автоматизированное производство монет, применение которой приводит к многотиражному выпуску монет с ровной не зеркальной поверхностью.

- бриллиант-анциркулейтед (монеты чеканятся по улучшенной процедуре).

Коллекционные монеты же чеканят исключительно с применением технологии «пруф», которая является самой лучшей. При её использовании производятся монеты наилучшего качества с ровной зеркальной поверхностью и контрастирующим матовым рельефом.

Инвестиционные монеты, в отличие от коллекционных, выпускаются большими тиражами с возможным дополнительным выпуском.

В отличие от инвестиционных монет, коллекционные помимо всего прочего имеют также художественную ценность.

И, наконец, самый главный отличительный аспект, который наиболее важен для инвесторов. Это инвестиционная прибыль. В случае с инвестиционными монетами, такая прибыль образуется исключительно за счёт роста цен на драгоценный металл (в частности, золото). Рост инвестиционной прибыли в случае с коллекционными монетами возможен также за счёт роста коллекционной ценности монеты.

«Золотой» счёт как способ инвестирования

Открытие ОМС в большей степени привлекает любителей не долгосрочных инвестиций. Его особенностями являются:

- Отсутствие реального золота как предмета сделки между банком и клиентом.

- Наличие обязанности банка осуществлять оговоренные выплаты клиенту в соответствии с действующим курсом золота.

- Отсутствие необходимости совершения операций покупки/продажи золота, а, соответственно, отсутствие дополнительных расходов на конвертацию валюты в золото.

- Наличие высокого рейтинга банка, уверенность в его дальнейшем функционировании.

Акции

Ещё одним альтернативным способом «золотого» инвестирования является покупка акций компаний, специализирующихся на добыче золота.

Однако, стоит отметить, что данный способ является, пожалуй, самым рискованным из всех описанных выше. Это обусловлено тем, что инвестор потенциально может ошибиться в выборе той или иной компании и, говоря простым языком, «прогореть».

В этом контексте решимся дать вам несколько дельных советов:

- Никогда не забывайте о том, что покупка акций как активный способ «золотого» инвестирования предусматривает большие риски.

- Выбор компании, чьи акции вы собираетесь приобрести, не должен базироваться на личных предубеждениях и пожеланиях.

- Для эффективности данного вида инвестирования необходимо проанализировать деятельность золотодобывающей компании в перспективе.

- Преимущества инвестиций в золото

- Многие опытные инвесторы с уверенностью скажут вам, что наличие в вашем инвестиционном портфеле такого актива как золото в любой его форме способно обеспечить ряд важнейших функций инвестирования.

- В первую очередь, именно золото является надёжным «защитником» денежных средств от таких «неприятных» явлений как инфляция и дефолт.

- Наличие определённого золотого запаса способно обеспечить рациональное распределение денежных средств, а также сбалансировать уровни доходности и рисков.

- Качества, присущие золоту, гарантируют сохранность средств в случае возникновения финансовых рисков.

- Между тем, активы в золоте характеризуются отсутствием высокой волатильности котировок.

- Отсутствие финансовых обязательств, которое также является неотъемлемой составляющей инвестиций в золото.

- Динамика цен на золото, как правило, обуславливается динамикой спроса и предложения на рынке.

Видео о преимуществах «золотого» инвестирования

Выводы

Таким образом, на основании изложенного нами материала можем прийти к следующим выводам:

- «Золотые» инвестиции являются перспективными.

- Разнообразие способов инвестирования в золото поможет выбрать каждому потенциальному инвестору наиболее приемлемый для него способ.

- Каждый из способов – уникален, все они имеют свои преимущества, недостатки и риски.

- Золото может стать средством, обеспечивающим его владельца, при грамотном инвестировании.

inzoloto.ru

Инвестирование в золото – надежно и прибыльно!

Перед каждым человеком, решившим инвестировать средства, всегда встает актуальный вопрос. Куда вложить деньги? Вариантов на самом деле огромное количество: банковские вклады, покупка акций, облигаций, доверительное управление, ПИФЫ, покупка недвижимости, покупка драгоценных металлов. Не все они подходят для обычных людей по причине недостатка необходимых сумм или отсутствия багажа знаний. Еще стоит добавить достаточно высокий риск при некоторых операциях (тот же Форекс).

Перед каждым человеком, решившим инвестировать средства, всегда встает актуальный вопрос. Куда вложить деньги? Вариантов на самом деле огромное количество: банковские вклады, покупка акций, облигаций, доверительное управление, ПИФЫ, покупка недвижимости, покупка драгоценных металлов. Не все они подходят для обычных людей по причине недостатка необходимых сумм или отсутствия багажа знаний. Еще стоит добавить достаточно высокий риск при некоторых операциях (тот же Форекс).

Оптимальным для начинающих инвесторов можно считать вложение в золото. Инвестирование в золото самый безопасный и в тоже время довольно прибыльный способ вложения средств.

Давайте разберем по пунктам, почему инвестирование в золото выгодно и безопасно?

1. Простота, доступность и отсутствие специальных знаний. Достаточно просто приобрести золото и все. Ничего сложного. Можно купить слиток золота или же открыть металлический счет в банке.

2. Золото стабильно растет в цене на протяжении всей истории. Да, у него бывали периоды падений, но непродолжительные. Далее начинался опять рост, причем еще более сильный, чем до падения. За последние 10 лет, стоимость золота выросла в более чем в 3 раза. Во время кризиса 2008 года всего за 4 месяца цена на золото подсочила на 80%.

3. Золото всегда остается золотом. Купив однажды 100 грамм, и через 10 и через 20 лет у вас будет 100 грамм. Золото, в отличие от денег не подвержено инфляции, оно не ломается, не портится. Только растет в цене.

4. Стоимость золота не зависит от его состояния, будь это новенький слиток, или выпущенный 100 лет назад – цена будет одинакова. Чего не скажешь про обычные вещи, которые при устаревании утрачивают в цене, причем весьма значительно.

5. Инвестирование в золото – диверсификация рисков, происходящих в стране. При смене политических лидеров, смены курса страны, различных финансовых кризисов, местная валюта может значительно обесцениться или вообще выйти из обращения. Вспомните 90-е годы, когда годовая инфляция в стране зашкаливала за 1000%. Золото же всегда остается стабильно надежным инструментом.

6. По статистике, проверенной столетиями, во время кризиса и прочих экономических мировых потрясений, стоимость золота начинает увеличиваться еще более значительными темпами. Это связано с тем, что все пытаются избежать возникших рисков, и переводят свои средства в более тихую гавань, каким и является золото. После поражения во Второй Мировой войне в Германии стоимость золота подскочила в 500 раз. 100 грамм золота можно было обменять на шикарные апартаменты в центре города.

7. Стабильность и надежность экономики любой страны оценивают в золотовалютных запасах. Все страны стараются увеличить его. Поэтому золото – вечное мерило богатства стабильности.

Инвестирование в золото, остается наиболее надежным методом вложения средств, по истечении длительного времени гарантирует получении прибыли независимо от ситуаций на мировых рынках.

vse-dengy.ru

отзывы о возможностях заработать на металлах

Содержание статьи:

Инвестирование в драгоценные металлы считается одним из самых высокодоходных и надежных способов вложения сбережений. Для новичков все выглядит очень просто: покупаешь золото и ждешь, когда его цена возрастет, продаешь его по более выгодной цене и получаешь прибыль. Однако в реальности золотые инвестиции имеют массу особенностей, которые должен знать каждый начинающий инвестор. Как вложить деньги в золото, чтобы получить хорошую прибыль? Какие варианты вложения капитала существуют и чем они отличаются?

Стандартные способы инвестиций в золото

Среди основных вариантов вложений в драгоценный металл выделяют три:

- Слитки;

- Инвестиционные монеты;

- Металлические счета.

Слитки

Покупка слитков представляется самым «очевидным» из перечисленных вариантов. Плюсом инвестиций в слитки является их надежность. Имея на руках физическое золото, инвестор не зависит от надежности банка и практически не зависит от изменений законодательства, которые могут быть приняты для регулирования рынка драгметалла.

Покупка слитков имеет два очень существенных недостатка: налогообложение покупки и проблема хранения.

По налоговому законодательству России, при покупке золота в его цене учтен НДС, то есть покупатель платит 18% сверх его реальной стоимости. При продаже слитка банку налог в сумме продажи отсутствует. Получается, что если цена золота в период владения слитком оставалась стабильной, то заработать на продаже металла не получится.

Слитки не самый привлекательный вариант для инвестиций из-за необходимости оплаты НДС при их покупке.

Вложения в золото требуют решения вопросов, связанных с обеспечением их сохранности. В случае покупки слитков важно понимать, что для них придется арендовать сейфовую ячейку. Кроме дополнительных расходов за хранение, инвестор получает еще и риски утраты, так как учреждения, предоставляющие сейфы, не несут полную ответственность за сохранность их содержимого.

Ликвидность слитков невелика, быстро продать их при необходимости не получится. Инвестирование в золото таким способом требует больших сумм денег.

Инвестиционные монеты

Вложение средств в инвестиционные монеты частично похоже на покупку слитков. Существенное преимущество покупки монет – отсутствие НДС. Но здесь есть свои «подводные камни».

Часть стоимости любой монеты будет приходиться на работу по чеканке и распространению, а не на долю золота в сплаве. Между ценой покупки и продажи изделия банком наблюдается большой разрыв – инвестор вместо прибыли может получить убыток, так как стоимость монет растет очень медленно. Этот способ инвестирования стоит рассматривать только как долгосрочное вложение.

Инвестиционная монета «олимпийской» серии.

Монеты могут иметь ценность не только из-за исходного драгоценного металла, но и нумизматического характера. Вложить деньги в золото в виде монет не составит особого труда, а вот продать их по истечении какого-либо периода времени проблематично. Отзывы экспертов свидетельствуют о том, что продажа коллекционных монет еще затруднительнее, чем просто инвестиционных.

ОМС

Среди всех способов инвестирования в золото популярность набирают обезличенные счета. По факту, инвестор становится обладателем не физического металла в виде слитка, а получает право требовать выполнения обязательства банковского учреждения по выплате суммы денег, эквивалентной стоимости граммов золота, числящихся у него на таком счете. Можно получить на руки и слиток, заплатив дополнительно НДС.

Вложение денег в золото в виде ОМС обладает наибольшей ликвидностью и не требует затрат на хранение. Большой минус такого инвестирования заключается в отсутствии страхования вкладов физических лиц. Законодательство в этой области не распространяется на ОМС, надежность вложения зависит от надежности банка, где открыт счет. А вот начисление банком процентов по золотому счету может оказаться дополнительным средством получения прибыли.

Единственный недостаток ОМС — отсутствие государственного страхования как на обычных вкладах.

Открытие ОМС не составляет труда, сейчас услуги ведения обезличенных счетов предоставляют многие банки. Если для покупки слитка требуется приличная сумма денег, то первоначальный взнос инвестора на ОМС может укладываться в минимальную сумму.

Игра на биржах

Как заработать на золоте другими способами? В качестве вариантов получения заработка за счет роста котировок золота, потенциальным инвесторам рекомендуется рассмотреть золотые ETF и приобретение золота через FOREX.

Что подразумевает вложение в фонды, торги по которым проходят на бирже? Инвестор покупает акции тех фондов, которые сами инвестируют либо в золото, либо в ценные бумаги, привязанные к драгметаллу. Доступ к биржам можно получить через открытие счета у брокера.

Плюсом такого вложения является небольшой разрыв между котировками покупки и продажи, для некоторых ETF он вовсе минимальный. Инвестор получает возможность реагировать на изменение рынка мгновенно, покупая и продавая акции не выходя из дома.

Минусы при покупке золотых ETF также имеются. Надежность вложения будет зависеть сразу от нескольких факторов:

- Платежеспособности брокера;

- Добросовестности фонда;

- Надежности банка, где хранятся слитки фонда.

Вложение денег в золото через ETF связано с валютой и нормативным регулированием этой сферы. Отзывы брокеров свидетельствуют о том, что процесс перевода средств на счет из-за конвертации может осуществляться несколько дней.

Чем отличается игра на рынке FOREX? Инвестор покупает через брокера виртуальное золото. Операция аналогична игре в казино. Реальный результат получить можно, если покупать золото только на свои средства, то есть оставлять страховой депозит, который бы покрывал ваши вложения. Разрыв между покупкой и продажей здесь также минимален, рынок позволяет оперативно реагировать на все изменения.

Из недостатков вложений на FOREX следует отметить сомнительную надежность брокеров по сравнению с ETF.

Как и в случаи с ETF, торговля золотом на форексе требует определенного профессионализма и психологической устойчивости.

Брокеру выгодно, если игрок будет активно использовать кредитный рычаг. Вложение денег в золото на рынке FOREX требует психологической устойчивости, чтобы не поддаться искушению использовать максимальный кредитный рычаг. Для потенциального инвестора важна и профессиональная компетенция в области торгов на FOREX.

Существует еще один способ вложения средств в драгметалл – обеспеченные золотом электронные деньги. Такие «интернет-валюты» являются обязательством компании, создавшей платежную систему, выплатить некоторое количество золота. /Это направление начало развиваться сравнительно недавно и имеет множество недочетов с юридической стороны. Надежность вложения средств обеспечивается только надежностью компании, выпустившей подобные «деньги».

Ориентиры «золотого» инвестирования

Инвестирование в драгоценные металлы должно быть грамотным. Как правильно и прибыльно вложить деньги в золото? Есть несколько ориентиров для новичков.

Если не относитесь к категории биржевых игроков, то вкладывать в драгметалл средства, которые могут вам срочно понадобиться, не имеет никакого смысла.

Покупка физического золота на короткий срок бессмысленна, так как ликвидность слитков и монет невысока, плюс можно получить убыток вместо прибыли.

Для игры на бирже используются фьючерсы, опционы и ETF, но спекулятивные операции требуют профессиональных знаний в этой области и особого «чутья». Вложение в золото в виде ОМС будет менее прибыльным, но отзывы вкладчиков позволяют говорить об относительной эффективности этого способа.

Вложение свободного капитала в золото на длительный срок можно делать, если вы ориентируетесь на надежность. Срок таких инвестиций может измеряться десятками лет. Если вас устраивает получение прибыли по истечении длительного периода, то есть смысл купить физическое золото в виде слитков.

Вкладывать в золото стоит только на долгосрочный период.

Инвестирование в драгметалл на средний срок – до трех лет – возможно только с учетом прогнозов на рост котировок золота. Инвестор может получить прибыль в среднесрочной перспективе, но существует и большая вероятность убытков.

Вклад части денег в золото считается одним из вариантов надежного страхования своих сбережений от обесценивания валют.

Выбор формы инвестиций в золото зависит от того, на какой срок вы рассчитываете и какой доход желаете получить при росте цен на драгметалл. Самым надежным вложением считается покупка слитков и монет, за ними следуют золотые ETF, затем металлические счета в банках. По прибыльности способы инвестиций в золото могут быть расставлены в таком порядке: золотые ETF, ОМС, слитки и монеты.

Плюсы и минусы инвестирования в золото

Вложение денег в золото обеспечивает сохранность средств инвестора. В длительной перспективе цена золота все равно растет, даже если в динамике котировок периодически наблюдаются некоторые спады. Такое вложение не обесценится полностью даже в результате глобальных потрясений экономического или политического характера.

Среди минусов инвестиций в золото называют колебания цен, которые могут принести инвестору убытки при краткосрочном периоде вложения. Приобретение драгоценных металлов в сравнении с другими видами инвестиций может быть менее доходным. Открытие обезличенных счетов или покупка золотых ETF совершенно не гарантируют обладание физическим металлом, их надежность подкрепляется только репутацией организаций и действующими правовыми нормами.

Вопрос о том, как существенно заработать на золоте, остается открытым. Чаще всего инвесторам, в условиях кризисной экономики, приходится выбирать надежность, а не высокую прибыльность своих инвестиций. В этом случае золото выполняет роль «убежища», способного как минимум сохранить средства государства и частных лиц, как максимум принести в долгосрочной перспективе приличный доход.

golden-inform.ru

Как инвестировать в золото. Советы новичками

Инвестирование в золото сегодня является одним из наиболее популярных и высокодоходных способов вложения свободного капитала. Казалось бы, в этом деле все предельно просто — покупаешь некоторое количество вожделенного драгметалла по сходной цене и ждешь, когда его рыночная стоимость достаточно увеличится. Затем продаешь свои сокровища, радуешься полученной прибыли и наслаждаешься безбедной жизнью. Однако в реальности инвестирование в золото — не такой уж и простой процесс.

Он таит в себе немало подводных камней, на которые рискует напороться парусник неопытного финансового авантюриста, незнакомого со всеми тонкостями и секретами грамотного инвестирования средств в благородные металлы. Прежде всего, начинающему инвестору необходимо определиться, в золото какого рода — монеты, банковские слитки или обезличенный металлический счет — ему лучше всего вложить свои сбережения.

Эксперты отмечают, что инвестиции в современные банковские монеты, отчеканенные из золота, могут быть выгодны лишь при долгосрочном вложении, поэтому людям, рассчитывающим на извлечение мгновенной прибыли, приобретать их не рекомендуют. Дело в том, что стоимость этих предметов коллекционирования увеличивается не столь быстрыми темпами, как хотелось бы инвесторам, ориентированным на максимально скорое получение дохода.

Чтобы нумизматическая ценность монеты с лихвой перекрыла расходы на производство и немалые банковские комиссионные, придется подержать ее у себя на протяжении достаточно долгого времени. Вполне естественно, что перспектива ждать прибыль в течение многих лет не радует слишком нетерпеливых граждан, поэтому вложение денег в монеты — неприемлемый способ для категории инвесторов, желающих получить все и сразу.

А вот инвестирование в банковские золотые слитки представляется более интересным видом вложений в драгметалл для желающих заработать по-быстрому. Стоит отметить также, что стоимость одного грамма золота в слитке несколько ниже, чем в монете, что еще более увеличивает привлекательность данного варианта инвестиций. Кроме того, хранить слитковое золото, в отличие от монет, можно не только в домашнем сейфе или банковской ячейке. Его можно разместить на депозит и сразу же обзавестись дополнительным источником постоянного дохода.

Металлические счета

Еще одним стремительно набирающим популярность среди инвесторов вариантом приобретения банковского золота является способ, при котором металл физически не поставляется покупателю. Главным преимуществом подобного вложения является возможность купить практически неограниченное количество драгметалла, к тому же стоимость такого золота окажется несколько ниже, чем реального. Почему? Да просто в цену безналичного золота не закладываются затраты на изготовление слитков и их доставку в нашу страну. А вот работать с ним ничуть не сложнее, чем с настоящим. В банке на имя инвестора открывается так называемый обезличенный металлический счет, на который и зачисляется все приобретенное золото. Такой счет практически ничем не отличается от обычного. Если инвестор захочет оформить безналичное золото на депозит, драгметалл без проблем перечислят с металлического на соответствующий банковский счет.

Если же не прельстившийся виртуальными богатствами инвестор твердо намерен вкладывать деньги исключительно в реальный металл, ему следует иметь в виду следующий момент: золотые банковские слитки имеют разный вес, при этом стоимость одного грамма драгметалла в них может значительно отличаться. Как правило, с увеличением веса слитка цена грамма золота в нем уменьшается. Таким образом, выгоднее приобретать крупные слитки, от 100 г и более, однако не следует забывать, что массивные «порции» золота имеют гораздо меньшую ликвидность, то есть впоследствии их будет труднее продать без потери в стоимости. В то же время с реализацией золотой «мелочи» проблем обычно не возникает. Поэтому инвестору необходимо тщательно поразмыслить, слитки из какой «весовой категории» ему выгоднее приобрести.

По окончании срока депозита золото с металлического счета, приобретенное без физической поставки, могут выдать инвестору на руки при условии оплаты банковских комиссий. Однако выяснять этот момент необходимо заранее, непосредственно в вашем банке, так как политика разных финучреждений в данной части может существенно отличаться. Кроме выдачи золота на руки, банк может предложить инвестору выкупить принадлежащий ему драгметалл по курсу, установленному на момент окончания срока действия депозита. Таким образом, у человека появляется возможность забрать или слитки, или деньги. Отдав предпочтение золоту, вкладчик вправе немедленно, не отходя от кассы, реализовать его в этом же банке или забрать с собой, чтобы подыскать более выгодное предложение. Как вариант, можно тут же открыть новый депозит.

Эксперты подчеркивают, что независимо от того, инвестируете вы деньги в слитки, монеты или обезличенный металлический счет, вложения в золото должны иметь долгосрочный характер и продолжаться не менее года, а лучше — трех-пяти и даже более лет. Только в этом случае инвестор сможет рассчитывать на получение хорошей прибыли.

Последнее, на чем сегодня акцентируют внимание потенциальных инвесторов банкиры — гарантии и риски. Как известно, Фонд гарантирования вкладов физических лиц возмещает гражданам их проблемные вложения вместе с процентами по ним в размерах, определенных действующим законодательством, однако золотые депозиты, причем неважно, реальные или обезличенные, под гарантии Фонда не попадают. Этот важный момент также необходимо иметь в виду инвесторам, планирующим вложение денежных средств в драгоценные металлы.

Полезное по теме

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rulesmobile-testing.ru

как вложить средства и отзывы

В связи с последними событиями, растущей гигантскими скачками инфляции и проблемами в банковском секторе, среди наших соотечественников опять стали популярны разговоры про инвестирование в золото. Специалисты отмечают рост таких тенденций, даже, несмотря на то, что темпы роста стоимости этого драгметалла с 2011 года не так уж и велики.

Действительно, крупные инвестиционные фонды, частные инвесторы и банковские структуры с большой охотой осуществляют инвестиции в золото, используя его как один из методов диверсификации своих вложений. В чем же секрет, ведь крупных игроков этого рынка не так-то просто ввести в заблуждение. На самом деле есть ряд причин, по которым золото куда лучше подходит для капиталовложений, чем многие популярные финансовые инструменты, а именно:

высокая ликвидность золота, его просто и быстро продать;

высокая ликвидность золота, его просто и быстро продать;- оно не требует условий для сбережения;

- золото, если не вечно, то точно переживет всех своих инвесторов;

- металл не привязан к экономике как валюты и ценные бумаги, поэтому он надежен;

- золото — это мера обеспечения денег, поэтому, чем выше инфляция в отдельно взятой стране, тем выше курс золота;

- его курс относительно стабилен.

Исходя из всего вышесказанного, считаем необходимым рассмотреть в данной статье все самые популярные инструменты и способы, которые сполна ответят на вопрос, как вложить деньги в золото. В число основных методов попали:

Содержание статьи

Покупка золотого слитка в банке

Одним из самых распространенных и одновременно самых простых способов капиталовложения в драгметаллы является покупка золотого слитка. Продажу таких слитков осуществляют банки, имеющие на то специальную государственную лицензию. Нужно сразу отметить, что цены на подобные банковские продукты в разных банках могут существенно отличаться, поэтому выбирая данный инструмент инвестирования, стоит более тщательно выбирать место покупки слитка.

Практически во всех банках можно встретить слитки самого разного размера, среди которых каждый потенциальный инвестор сможет найти кусочек драгоценного металла себе по карману. Так, различают слитки весом от 1 до 1000 грамм, самыми распространенными и ходовыми из которых, являются слитки до 100 грамм – 10, 20, 50, 100 грамм. Имея желание купить золото весом более килограмма, инвестору придется обращаться к заводам-изготовителям, поскольку производство таких тяжёлых слитков осуществляется по индивидуальному заказу.

Процедура покупки золота предусматривает обязательное его взвешивание и выдачу удостоверительного сертификата. После приобретения золота, стоит подумать о его безопасности и арендовать в банке специальную ячейку. Нужно понимать, что такой способ вложения своих денег вряд ли позволит инвестору получить значительный прирост капитала. Исключение – резкий скачок курса. Как правило, профессиональные инвесторы обращаются к покупке золота, как проверенному способу сохранения капитала

Инвестиции в банковские золотые счета

Большинство отечественных банковских структур предлагает своим клиентам, желающим осуществить денежные инвестиции в золото, сделать это путем открытия золотого счета, называемого также «обезличенным» золотым счетом. Вся суть подобного способа инвестирования аналогична открытию депозита, только вместо валюты на вашем счету лежат граммы золота. В то же время нужно обратить внимание, что существует 2 вида золотых счетов – с начислением и без начисления процентов. Безусловно, выгоднее будет вкладывать в золото под проценты, однако это уже зависит от ваших предпочтений и наличия самой услуги в банковских учреждениях, которым вы доверяете.

Большинство отечественных банковских структур предлагает своим клиентам, желающим осуществить денежные инвестиции в золото, сделать это путем открытия золотого счета, называемого также «обезличенным» золотым счетом. Вся суть подобного способа инвестирования аналогична открытию депозита, только вместо валюты на вашем счету лежат граммы золота. В то же время нужно обратить внимание, что существует 2 вида золотых счетов – с начислением и без начисления процентов. Безусловно, выгоднее будет вкладывать в золото под проценты, однако это уже зависит от ваших предпочтений и наличия самой услуги в банковских учреждениях, которым вы доверяете.

На руки инвестору выдается договор об открытии счета, который будет подтверждать факт вложений. К слову, зачисления на золотой счет могут производиться как деньгами, так и граммами металла. Обслуживание счёта обычно бесплатное. Кроме того, зачисление на него в любом виде не облагается налогом на добавленную стоимость. Однако инвестору не избежать налоговых выплат, если он пожелает снять граммы золота со своего счета и забрать их в натуральном металлическом эквиваленте.

Несмотря на все вышеуказанные плюсы, в этом способе инвестирования есть один минус – золотые счета не подпадают под госстрахование вкладов, отчего к выбору банка нужно подходить максимально тщательно. В любом случае, отзывы профессиональных инвесторов о таком способе вложения денег вполне положительные – вкладывая часть своего капитала на золотой срочный депозит, можно получить прибыль не только от прироста в цене металла, но и от выплачиваемых процентов.

Читайте больше про то, как выгодно вложить деньги в банк.

Торговля золотом на валютной бирже

Торговля золотом на валютной бирже – довольно рискованный метод инвестиций в золото, однако, и самый перспективный – в вопросе получения прибыли. Сразу отметим, что валютная биржа не предусматривает прямого участия инвестора в торгах, торговля осуществляется через посредника – брокера, который предоставляет инвестору площадку для осуществления действий. Безусловно, такой финансовый инструмент не предполагает физической покупки золота, поскольку он прямо нацелен на получение финансовой прибыли от сделок. Ко всему, он исключает необходимость уплаты всех налогов и решения вопросов о безопасности металла.

Однако для заработка торговлей золотом на бирже нужно иметь практический опыт игры на биржевых площадках и некоторые знания относительно колебаний курсов золота и экономической ситуации. Без них, возможность потери своего капитала увеличивается в разы. Не стоит забывать и про огромное количество мошенников, представляющихся брокерами и исчезающих потом с вашими кровными. Поэтому, если вас заинтересовал такой способ вложить деньги в золото – отзывы маститых инвесторов о нем должны стать для вас «настольной книгой». А они, кстати, далеко не все однозначны.

Инвестиции в золотые банковские монеты

Не самый популярный, но вполне доступный и простой способ капиталовложения в золото – покупка банковских монет. Большинство банков осуществляют их продажу всем желающим. Они делятся на 2 категории:

- золотые коллекционные монеты;

- золотые инвестиционные монеты.

Их стоимость существенно разнится – если цена инвестиционных монет примерно равна стоимости металла, из которого она изготовлена, то стоимость коллекционных, за счет их художественной ценности и НДС, на порядок выше.

Такие монеты, как и слитки золота, стали популярны сразу после мирового финансового кризиса. Их выпуск осуществляется исключительно Центробанком. Если инвестиционные монеты не так популярны, то коллекционные, особенно выпущенные малым тиражом, имеют большой спрос у коллекционеров, так как за несколько лет их цена может вырасти в десятки раз.

В то же время отзывы инвесторов о данном способе вложения денег далеко не однозначны. Он не подойдет для потенциальных инвесторов, не разбирающихся в коллекционировании. К тому же, такие монеты имеют довольно высокую стоимость, из-за чего их ликвидность не всегда имеет место. Да, и перед покупателем золотых банковских монет практически сразу встает вопрос обеспечения безопасности своего вложения, а это – новые затраты и новые проблемы, которые не всегда уместны.

Золото WebMoney

Золото WebMoney – новый и не самый распространенный способ инвестирования в золото. Естественно, речь не идет о физической покупке металла, хотя единицы золота Вебмани – WMG фактически подкреплены физическим золотом. Обеспечение такого подкрепления гарантирует арабская компания WM Metals FZE. Она также гарантирует, что если у инвестора возникнет желание получить свое инвестиционное золото в натуре, они без проблем предоставят его в их офисе в ОАЭ.

Безусловно, подобное капиталовложение является долгосрочным, так как заработок возможен только на изменениях в курсе металла. В то же время у инвестора появляется уникальная возможность избежать уплаты НДС и потери 18% своих вложений, значительно снижающих доходность инвестирования в золото. Надежность вложения денег в золото компании WebMoney не вызывает у инвесторов сомнений и остаётся популярным методом уже около 5–8 лет.

Вложения в украшения

Самый неоднозначный, и далеко не всегда удачный способ инвестирования в золото – покупка золотых украшений. Сразу нужно отметить ряд недостатков такого метода инвестирования:

Самый неоднозначный, и далеко не всегда удачный способ инвестирования в золото – покупка золотых украшений. Сразу нужно отметить ряд недостатков такого метода инвестирования:

Стоимость украшения существенно завышена относительно стоимости металла – в нее также вкладывается цена работы ювелира, торговая накрутка и налоги.

Нужно помнить, что в украшениях используется не чистое золото, а сплав с примесями.

Продать ювелирные изделия по цене покупки – огромная проблема, говорить о заработке приходится редко.

Исключениями можно считать украшения, изготовленные ювелирами с мировым именем, они будут иметь художественную ценность. Кроме них, удачными будут вложения в украшения, имеющими историческую ценность – их цена будет расти год от года. Однако и для их приобретения потребуется существенная сумма.

Таким образом, капиталовложения в золото не всегда однозначно выгодны и направлены на получение прибыли. Безусловно, это отличный инструмент для диверсификации инвестиционного портфеля, однако способ его применения должен быть максимально проверенным и надежным.

Также читайте: инвестиции в серебро.

Оценка доходности инвестиций на вложенный капитал в реальный сектор экономики.

Особенности инвестирования в ценные бумаги.

Как и в какую валюту предпочтительней инвестировать.

Преимущества капиталовложений в землю.

kudainvestiruem.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

высокая ликвидность золота, его просто и быстро продать;

высокая ликвидность золота, его просто и быстро продать;