ИНВЕСТИРОВАНИЕ — это… Что такое ИНВЕСТИРОВАНИЕ?

- ИНВЕСТИРОВАНИЕ

- ИНВЕСТИРОВАНИЕ

(investment) 1. Процесс увеличения реальных производительных активов. Он может означать приобретение основного капитала, например зданий, основных производственных средств или оборудования, или увеличение запасов и незавершенного производства. Это кейнсианское определение инвестирования (Keynesian definition of investment) и представляет собой концепцию потоков. Инвестиционные товары являются товарами, предназначенными скорее для инвестирования, чем для потребления. Валовые вложения в основной капитал – это расходы на новые капиталовложения; чистые инвестиции – это валовые капиталовложения за вычетом износа основного капитала (capital consumption), т.

С точки зрения общей величины активов их следует рассматривать как запасы. «Инвесторс кроникл» (Investor’s Chronicle) является британской газетой, специализирующейся на информации и консультациях инвесторов. Инвестиционные фонды и инвестиционные банки представляют собой финансовые институты, которые вложения в ценные бумаги обычно рассматривают в качестве инвестиций. В этом смысле их инвестиции отличаются от реальных капиталовложений в кейнсианском значении. Инвестиции в финансовом смысле часто используются для финансирования инвестиций в кейнсианском значении, например, когда компании продают новые акции для финансирования строительства новых заводов. Однако эти два значения инвестиций не являются неизбежно связанными: капиталовложения в вещественный основной капитал могут быть оплачены из нераспределенной прибыли без использования финансовых посредников; и фирмы могут использовать поступления от эмиссии акций для погашения задолженности или финансирования приобретения других фирм, а не для расходования денег на вещественные инвестиции.

С точки зрения общей величины активов их следует рассматривать как запасы. «Инвесторс кроникл» (Investor’s Chronicle) является британской газетой, специализирующейся на информации и консультациях инвесторов. Инвестиционные фонды и инвестиционные банки представляют собой финансовые институты, которые вложения в ценные бумаги обычно рассматривают в качестве инвестиций. В этом смысле их инвестиции отличаются от реальных капиталовложений в кейнсианском значении. Инвестиции в финансовом смысле часто используются для финансирования инвестиций в кейнсианском значении, например, когда компании продают новые акции для финансирования строительства новых заводов. Однако эти два значения инвестиций не являются неизбежно связанными: капиталовложения в вещественный основной капитал могут быть оплачены из нераспределенной прибыли без использования финансовых посредников; и фирмы могут использовать поступления от эмиссии акций для погашения задолженности или финансирования приобретения других фирм, а не для расходования денег на вещественные инвестиции.

Экономика. Толковый словарь. — М.: «ИНФРА-М», Издательство «Весь Мир». Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000.

Экономический словарь. 2000.

- ИНВЕСТИЦИИ В ЗАПАСЫ И НЕЗАВЕРШЕННОЕ ПРОИЗВОДСТВО

- ИНВЕСТИЦИОННАЯ КОМПАНИЯ, ИНВЕСТИЦИОННЫЙ ТРАСТ

Смотреть что такое «ИНВЕСТИРОВАНИЕ» в других словарях:

ИНВЕСТИРОВАНИЕ — (вложение капитала) приобретение активов, от которых ожидается получение дохода, превышающего затраты. Частные лица инвестируют сбережения, чтобы их преумножить и накопить средства, которые могут быть в будущем потрачены на потребление либо… … Юридическая энциклопедия

Инвестирование — вложение средств с целью получения прибыли.

Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминовинвестирование — сущ., кол во синонимов: 4 • вложение (9) • инвестиция (6) • переинвестирование … Словарь синонимов

инвестирование — Осуществление инвестиций; вложение инвестором средств во что либо. [http://www.lexikon.ru/dict/buh/index.html] Тематики бухгалтерский учет … Справочник технического переводчика

инвестирование — Долгосрочные вложения капитала в отрасли экономики внутри страны и за границей, различают финансовые (покупка ценных бумаг) и реальные (вложение капитала в производство) инвестиции. Syn.: инвестиции … Словарь по географии

Инвестирование — (от лат. investire облачать; англ. investment; нем. investieren) осуществление деятельности, связанной с помещением капитала в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного… … Энциклопедия права

Инвестирование — Инвестиции долгосрочные вложения капитала с целью получения дохода.

[1][2] Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) кредит и проценты… … Википедия

[1][2] Инвестиции являются неотъемлемой составной частью современной экономики. От кредитов инвестиции отличаются степенью риска для инвестора (кредитора) кредит и проценты… … ВикипедияИНВЕСТИРОВАНИЕ — (вложение капитала), приобретение активов, от которых ожидается получение дохода, превышающего затраты. Частные лица инвестируют сбережения, чтобы их преумножить и накопить средства, которые могут быть в будущем потрачены на потребление либо… … Энциклопедия Кольера

ИНВЕСТИРОВАНИЕ — INVESTINGПод И. понимается вложение капитала с целью получения прибыли. Ожидаемая прибыль может быть в виде дивидендов, процентов или увеличения реального капитала. Попытка извлечь выгоду из кратковременных изменений стоимости актива называется… … Энциклопедия банковского дела и финансов

Инвестирование — ср. 1. процесс действия по несов. гл. инвестировать отт. Результат такого действия. 2. Финансирование инвестиций, долгосрочных вложений; вложение капиталов.

Толковый словарь Ефремовой. Т. Ф. Ефремова. 2000 … Современный толковый словарь русского языка Ефремовой

Толковый словарь Ефремовой. Т. Ф. Ефремова. 2000 … Современный толковый словарь русского языка Ефремовой

Книги

- Инвестирование в недвижимость, Мак-Лин Эндрю Джеймс, Элдред Гэри У.. В бестселлере известных американских специалистов по работе с недвижимостью подробно описано, как зарабатывать деньги на всех операциях с недвижимостью: съеме или сдаче внаем, продаже,… Подробнее Купить за 2075 руб

- Инвестирование в недвижимость для чайников, Гризволд Роберт С., Тайсон Эрик. Инвестирование в недвижимость для `чайников` можно назвать настольной книгой начинающего инвестора в недвижимость. Авторы, которые сами много лет успешно вкладывают деньги в недвижимость, шаг… Подробнее Купить за 1127 грн (только Украина)

- Инвестирование в доходную недвижимость, Закхайм Наталия. Наталия Закхайм — долларовый миллионер и успешный инвестор, популярный бизнес-тренер, основательница учебного центра нового поколения, где эксперты делятся технологиями создания оборота и… Подробнее Купить за 599 руб

ИНВЕСТИРОВАНИЕ — это. .. Что такое ИНВЕСТИРОВАНИЕ?

.. Что такое ИНВЕСТИРОВАНИЕ?

- ИНВЕСТИРОВАНИЕ

(вложение капитала), приобретение активов, от которых ожидается получение дохода, превышающего затраты. Частные лица инвестируют сбережения, чтобы их преумножить и накопить средства, которые могут быть в будущем потрачены на потребление либо переданы наследникам. Хотя понятия личных инвестиций и экономических инвестиций близки друг к другу, между ними имеются определенные различия. Инвестиции в экономику представляют собой прирост активов, таких как машины и оборудование, которые используются в производстве товаров и услуг для экономики в целом. Когда, например, личные инвестиции осуществляются в форме депонирования денег на счете в банке, банк может кредитовать депонированными средствами своих заемщиков. Такая ссуда с одинаковым успехом может быть выдана как частному лицу, которое израсходует ее на отдых или направит на иные потребительские цели, так и предприятию, намеревающемуся потратить ее на покупку нового оборудования.

В общем и целом, инвестирование — это «игра с положительной суммой», а спекуляция — «игра с отрицательной суммой». Вместе с тем спекулятивные активы нередко приобретаются для того, чтобы компенсировать риск непредвиденных событий, которые могут привести к падению стоимости других активов инвестора; так, владелец права на аннуитет (регулярные выплаты), покупательная способность которого может серьезно пострадать в условиях быстрой инфляции, дополнительно покупает золотые слитки, цена которых при высоких темпах инфляции стремительно растет. Данный вид спекуляций, известный как «хеджирование», многие инвесторы рассматривают как весьма ценный способ минимизации риска (англ. hedge — оградить, обезопасить).

В общем и целом, инвестирование — это «игра с положительной суммой», а спекуляция — «игра с отрицательной суммой». Вместе с тем спекулятивные активы нередко приобретаются для того, чтобы компенсировать риск непредвиденных событий, которые могут привести к падению стоимости других активов инвестора; так, владелец права на аннуитет (регулярные выплаты), покупательная способность которого может серьезно пострадать в условиях быстрой инфляции, дополнительно покупает золотые слитки, цена которых при высоких темпах инфляции стремительно растет. Данный вид спекуляций, известный как «хеджирование», многие инвесторы рассматривают как весьма ценный способ минимизации риска (англ. hedge — оградить, обезопасить).

Инвестиции, приносящие фиксированный доход. Это ссуды с обязательством заемщика вернуть инвестору взятые у него взаймы деньги (основную сумму долга) по истечении определенного срока и выплачивать ему в соответствии с предварительно согласованным графиком доход, рассчитываемый как определенный процент от основной суммы долга. Соглашение такого рода всегда оформляется договором, название которого определяется активами, о которых идет речь, и видом обязательств. Следование положениям договора часто обеспечивается угрозой принудительного банкротства или изъятием у заемщиков ценных активов. Простой и хорошо известной формой инвестиций, приносящих фиксированный доход, является сберегательный счет. В США процентная ставка по таким счетам регулируется Советом управляющих Федеральной резервной системы и, при необходимости, может незначительно меняться. Вклады на сберегательных счетах высоколиквидны — они могут быть легко обращены в наличные деньги. Формально банкам разрешено требовать от клиентов заблаговременного, за 30 дней, уведомления о намерении изъять вклад, однако они редко настаивают на соблюдении этого правила. Чрезвычайные надежность и ликвидность депозитов означают, что ставка дохода по сберегательным счетам весьма невелика. Депозиты на сберегательных счетах являются одним из видов группы финансовых активов, называемых срочными депозитами.

Соглашение такого рода всегда оформляется договором, название которого определяется активами, о которых идет речь, и видом обязательств. Следование положениям договора часто обеспечивается угрозой принудительного банкротства или изъятием у заемщиков ценных активов. Простой и хорошо известной формой инвестиций, приносящих фиксированный доход, является сберегательный счет. В США процентная ставка по таким счетам регулируется Советом управляющих Федеральной резервной системы и, при необходимости, может незначительно меняться. Вклады на сберегательных счетах высоколиквидны — они могут быть легко обращены в наличные деньги. Формально банкам разрешено требовать от клиентов заблаговременного, за 30 дней, уведомления о намерении изъять вклад, однако они редко настаивают на соблюдении этого правила. Чрезвычайные надежность и ликвидность депозитов означают, что ставка дохода по сберегательным счетам весьма невелика. Депозиты на сберегательных счетах являются одним из видов группы финансовых активов, называемых срочными депозитами. Другой вид активов, относящихся к данной группе, — депозитные сертификаты. Выплата основной суммы по этим сертификатам также страхуется одной из федеральных корпораций, а процентные ставки по ним регулируются. Однако, в отличие от вкладов на сберегательных счетах, каждый депозитный сертификат имеет фиксированный срок обращения, как правило, от одного до 30 месяцев. Досрочное изъятие средств влечет за собой существенную потерю процентов по всем депозитным сертификатам, за исключением сертификатов на очень большие суммы. Процентные ставки по депозитным сертификатам выше, чем по сберегательным счетам, и чем продолжительнее срок сертификата, тем выше ставка по нему. Объявления о текущих ставках по депозитным сертификатам вывешиваются в помещениях банков, а средние ставки публикуются в финансовой прессе. Еще одним хорошо известным сберегательным инструментом, характеризующимся крайне низкими риском и доходом, является полис страхования жизни. Владелец полиса может взять у страховой компании ссуду в размере, не превышающем выкупной стоимости полиса, а на сумму, уплаченную сверх необходимой для покрытия стоимости страхования, начисляется небольшой процент.

Другой вид активов, относящихся к данной группе, — депозитные сертификаты. Выплата основной суммы по этим сертификатам также страхуется одной из федеральных корпораций, а процентные ставки по ним регулируются. Однако, в отличие от вкладов на сберегательных счетах, каждый депозитный сертификат имеет фиксированный срок обращения, как правило, от одного до 30 месяцев. Досрочное изъятие средств влечет за собой существенную потерю процентов по всем депозитным сертификатам, за исключением сертификатов на очень большие суммы. Процентные ставки по депозитным сертификатам выше, чем по сберегательным счетам, и чем продолжительнее срок сертификата, тем выше ставка по нему. Объявления о текущих ставках по депозитным сертификатам вывешиваются в помещениях банков, а средние ставки публикуются в финансовой прессе. Еще одним хорошо известным сберегательным инструментом, характеризующимся крайне низкими риском и доходом, является полис страхования жизни. Владелец полиса может взять у страховой компании ссуду в размере, не превышающем выкупной стоимости полиса, а на сумму, уплаченную сверх необходимой для покрытия стоимости страхования, начисляется небольшой процент. Инвесторы, работающие с инвестиционными портфелями стоимостью в миллионы долларов, обычно покупают свободнообращающиеся депозитные сертификаты и т.н. «коммерческие бумаги». Обычно выпускаемые с номиналами 100 000 долл. и более, крупные сертификаты могут быть проданы владельцем до истечения их срока. «Коммерческая бумага» представляет необеспеченный краткосрочный долг финансовых компаний, промышленных корпораций или банковских холдинговых компаний. Казначейские долговые обязательства с первоначальными сроками от одного до десяти лет называются среднесрочными казначейскими облигациями, или нотами, а со сроками свыше десяти лет известны как (долгосрочные) казначейские облигации, или бонды. В отличие от казначейских векселей, которые не приносят процентного дохода, по среднесрочным и долгосрочным казначейским облигациям проценты выплачиваются раз в полгода по купонной ставке, указанной на их лицевой стороне. Финансирование корпораций осуществляется двумя способами: на основе разделения ответственности и прибылей, связанных с владением собственностью (выпуск акций), и путем заимствования необходимых средств (выпуск облигаций).

Инвесторы, работающие с инвестиционными портфелями стоимостью в миллионы долларов, обычно покупают свободнообращающиеся депозитные сертификаты и т.н. «коммерческие бумаги». Обычно выпускаемые с номиналами 100 000 долл. и более, крупные сертификаты могут быть проданы владельцем до истечения их срока. «Коммерческая бумага» представляет необеспеченный краткосрочный долг финансовых компаний, промышленных корпораций или банковских холдинговых компаний. Казначейские долговые обязательства с первоначальными сроками от одного до десяти лет называются среднесрочными казначейскими облигациями, или нотами, а со сроками свыше десяти лет известны как (долгосрочные) казначейские облигации, или бонды. В отличие от казначейских векселей, которые не приносят процентного дохода, по среднесрочным и долгосрочным казначейским облигациям проценты выплачиваются раз в полгода по купонной ставке, указанной на их лицевой стороне. Финансирование корпораций осуществляется двумя способами: на основе разделения ответственности и прибылей, связанных с владением собственностью (выпуск акций), и путем заимствования необходимых средств (выпуск облигаций). Облигации корпораций предусматривают полугодовые процентные платежи и погашение основной суммы долга при наступлении срока. Обычно эти облигации выпускаются на срок от 5 до 30 лет. Между держателем облигаций и компанией, их выпускающей, подписывается контракт, который предоставляет держателю определенное право регресса (взыскания) в случае неисполнения эмитентом своих обязательств. Платежи по облигациям могут гарантироваться залогом материальных активов эмитента; так, в трастовых сертификатах на оборудование указываются конкретные его виды (железнодорожные вагоны, сельскохозяйственные машины или самолеты), которые могут быть проданы, чтобы расплатиться с кредиторами. Необеспеченные облигации, как следует из самого их названия, не имеют какого-либо конкретного обеспечения, однако в контракт между эмитентом и держателями, как правило, включается обязательство эмитента воздерживаться от выпуска «старших» (предоставляющих больше прав) облигаций и совершения иных действий, наносящих ущерб держателям облигаций.

Облигации корпораций предусматривают полугодовые процентные платежи и погашение основной суммы долга при наступлении срока. Обычно эти облигации выпускаются на срок от 5 до 30 лет. Между держателем облигаций и компанией, их выпускающей, подписывается контракт, который предоставляет держателю определенное право регресса (взыскания) в случае неисполнения эмитентом своих обязательств. Платежи по облигациям могут гарантироваться залогом материальных активов эмитента; так, в трастовых сертификатах на оборудование указываются конкретные его виды (железнодорожные вагоны, сельскохозяйственные машины или самолеты), которые могут быть проданы, чтобы расплатиться с кредиторами. Необеспеченные облигации, как следует из самого их названия, не имеют какого-либо конкретного обеспечения, однако в контракт между эмитентом и держателями, как правило, включается обязательство эмитента воздерживаться от выпуска «старших» (предоставляющих больше прав) облигаций и совершения иных действий, наносящих ущерб держателям облигаций. Вероятность исполнения долговых обязательств зависит от характеристик самого эмитента и от общей экономической ситуации. В финансовой прессе широко публикуются рейтинги облигаций, в соответствии с которыми и корпоративные, и муниципальные облигации разбиваются на группы по уровню их инвестиционного качества. Чем выше прибыль и предсказуемость результатов деятельности фирмы, тем выше рейтинг ее долговых обязательств и выше цена, которую инвесторы готовы за них заплатить.

Вероятность исполнения долговых обязательств зависит от характеристик самого эмитента и от общей экономической ситуации. В финансовой прессе широко публикуются рейтинги облигаций, в соответствии с которыми и корпоративные, и муниципальные облигации разбиваются на группы по уровню их инвестиционного качества. Чем выше прибыль и предсказуемость результатов деятельности фирмы, тем выше рейтинг ее долговых обязательств и выше цена, которую инвесторы готовы за них заплатить.

Инвестиции в акции. Акция представляет собой долю в собственности на фирму. Существует два основных типа акций, в которые инвесторы вкладывают деньги, — привилегированные и обыкновенные (обычные) акции. По своим характеристикам привилегированные акции во многом сходны с долговыми инструментами. Как правило, владельцы привилегированных акций имеют право на получение фиксированных дивидендов (аналог процента по облигациям) до того, как будут выплачены какие-либо дивиденды держателям обыкновенных акций. Регулярная выплата дивидендов по привилегированным акциям не является контрактным обязательством эмитента и производится по решению совета директоров корпорации. В большинстве случаев выпускаются кумулятивные привилегированные акции: если по каким-либо причинам выплата дивидендов по этим акциям в данном периоде не состоялась, они должны быть выплачены позднее, но обязательно до того, как получат дивиденды владельцы обыкновенных акций. Дивиденды по привилегированным акциям крайне редко не выплачиваются совсем, поэтому в определенной степени их можно рассматривать как процентные платежи. Вместе с тем, в отличие от долговых ценных бумаг, привилегированные акции не имеют фиксированного срока. В случае банкротства корпорации держатели привилегированных акций имеют преимущество перед владельцами обыкновенных акций в оплате своих требований, однако уступают в очередности держателям долговых обязательств. Обыкновенные акции в самом прямом смысле представляют собственность акционеров на корпорацию.

Регулярная выплата дивидендов по привилегированным акциям не является контрактным обязательством эмитента и производится по решению совета директоров корпорации. В большинстве случаев выпускаются кумулятивные привилегированные акции: если по каким-либо причинам выплата дивидендов по этим акциям в данном периоде не состоялась, они должны быть выплачены позднее, но обязательно до того, как получат дивиденды владельцы обыкновенных акций. Дивиденды по привилегированным акциям крайне редко не выплачиваются совсем, поэтому в определенной степени их можно рассматривать как процентные платежи. Вместе с тем, в отличие от долговых ценных бумаг, привилегированные акции не имеют фиксированного срока. В случае банкротства корпорации держатели привилегированных акций имеют преимущество перед владельцами обыкновенных акций в оплате своих требований, однако уступают в очередности держателям долговых обязательств. Обыкновенные акции в самом прямом смысле представляют собственность акционеров на корпорацию. Акционеры избирают директоров корпорации и тем самым контролируют в конечном счете распределение чистых прибылей корпорации, направляя их на выплату дивидендов либо соглашаясь на реинвестицию в расширение предприятия. Цена акций корпорации на фондовых биржах отражает как текущие результаты ее деятельности, так и перспективы будущих прибылей. Поскольку и те и другие могут быстро меняться, инвестиции в обыкновенные акции являются самыми рискованными из всех инвестиций. В долгосрочной перспективе стоимость акций может упасть до нуля (если компания обанкротится) либо, напротив, значительно подняться (если размеры и прибыли компании будут резко расти либо она окажется поглощенной преуспевающей корпорацией). Иногда облигации и привилегированные акции корпораций обладают свойством конвертируемости — их можно обменять на обыкновенные акции фирмы. Так как это право способно существенно повысить рыночную стоимость данных инструментов, конвертируемые ценные бумаги всегда имеют более низкую текущую доходность по сравнению с неконвертируемыми облигациями и привилегированными акциями того же эмитента.

Акционеры избирают директоров корпорации и тем самым контролируют в конечном счете распределение чистых прибылей корпорации, направляя их на выплату дивидендов либо соглашаясь на реинвестицию в расширение предприятия. Цена акций корпорации на фондовых биржах отражает как текущие результаты ее деятельности, так и перспективы будущих прибылей. Поскольку и те и другие могут быстро меняться, инвестиции в обыкновенные акции являются самыми рискованными из всех инвестиций. В долгосрочной перспективе стоимость акций может упасть до нуля (если компания обанкротится) либо, напротив, значительно подняться (если размеры и прибыли компании будут резко расти либо она окажется поглощенной преуспевающей корпорацией). Иногда облигации и привилегированные акции корпораций обладают свойством конвертируемости — их можно обменять на обыкновенные акции фирмы. Так как это право способно существенно повысить рыночную стоимость данных инструментов, конвертируемые ценные бумаги всегда имеют более низкую текущую доходность по сравнению с неконвертируемыми облигациями и привилегированными акциями того же эмитента.

Фьючерсные контракты. Хотя и не столь распространенные, как сделки с акциями и облигациями, операции хеджирования инвестиций с помощью товарных фьючерсных контрактов стали возможными с момента открытия в 1842 в Чикаго срочной товарной биржи «Чикаго борд оф трейд». Фьючерсный контракт конституирует сделку обмена в установленное время в будущем (англ. future — будущее) стандартизированного товара (пшеницы, золота, казначейских векселей, франков) на наличные деньги. На рынке продаются и покупаются самые разнообразные фьючерсные контракты. Фьючерсный рынок обеспечивает эффективное переложение риска на тех, кто готов его нести, — спекулянты получают компенсацию за то, что принимают на себя риск хеджеров. Кроме того, фьючерсные рынки являются источниками информации о предполагаемых будущих ценах на товары. Например, фермер, на полях которого кукуруза созреет не ранее, чем через три месяца, может гарантировать себе получение определенной цены за нее, продав фьючерсные контракты на урожай. В свою очередь, потребители зерновых, покупая фьючерсные контракты, имеют возможность обеспечить гарантированные будущие поставки по фиксированной цене и таким образом устранить ценовой риск. Посредником в этом процессе зачастую выступает биржевой спекулянт, который занимает «длинную» или «короткую» позицию (т.е. покупает или продает фьючерсы) в надежде получить прибыль в результате предстоящих колебаний цен. Наконец, те, кто интересуется предположениями участников рынка зерновых относительно будущих цен, могут свободно отслеживать котировки фьючерсных контрактов.

В свою очередь, потребители зерновых, покупая фьючерсные контракты, имеют возможность обеспечить гарантированные будущие поставки по фиксированной цене и таким образом устранить ценовой риск. Посредником в этом процессе зачастую выступает биржевой спекулянт, который занимает «длинную» или «короткую» позицию (т.е. покупает или продает фьючерсы) в надежде получить прибыль в результате предстоящих колебаний цен. Наконец, те, кто интересуется предположениями участников рынка зерновых относительно будущих цен, могут свободно отслеживать котировки фьючерсных контрактов.

Опционы. Опцион — это контракт, дающий его владельцу право продать (опцион «пут») или купить (опцион «колл») определенное количество ценных бумаг по фиксированной цене до истечения срока действия контракта (названия опционов происходят от английских слов option — выбор, put — выложить, call — затребовать). Почти у всех покупаемых и продаваемых опционов базисным активом являются обыкновенные акции конкретного эмитента, хотя встречаются и опционы на значения нескольких важнейших фондовых индексов (такие опционы не могут быть исполнены в форме покупки или продажи акций). Покупая опционы «пут» или «колл», спекулянт получает возможность заработать огромную прибыль, если цена лежащего в основе опциона актива значительно и быстро изменится в соответствующем направлении, причем рискует он всего лишь премией, уплаченной за опцион. Инвесторы, со своей стороны, покупая опционы «пут» на входящие в их портфели акции либо на определенные фондовые индексы, рассчитываемые по курсам принадлежащих им акций, могут тем самым застраховаться от падения стоимости их инвестиций в случае резкого спада на фондовом рынке. Кроме того, если инвесторы, страхуясь от убытков, продадут опционы «колл» на принадлежащие им акции, у них появляется шанс получить дополнительный доход.

Покупая опционы «пут» или «колл», спекулянт получает возможность заработать огромную прибыль, если цена лежащего в основе опциона актива значительно и быстро изменится в соответствующем направлении, причем рискует он всего лишь премией, уплаченной за опцион. Инвесторы, со своей стороны, покупая опционы «пут» на входящие в их портфели акции либо на определенные фондовые индексы, рассчитываемые по курсам принадлежащих им акций, могут тем самым застраховаться от падения стоимости их инвестиций в случае резкого спада на фондовом рынке. Кроме того, если инвесторы, страхуясь от убытков, продадут опционы «колл» на принадлежащие им акции, у них появляется шанс получить дополнительный доход.

Недвижимость. Хорошо известной инвестицией, требующей первоначального взноса и последующих платежей по закладной в течение 15-30 лет, является покупка дома. Доходная недвижимость, например многоквартирный дом, может приобретаться на условиях гораздо меньшего по сумме первоначального платежа и приносить т. н. отсроченные доходы (благодаря существованию налоговых льгот) и доходы в форме прироста капитала. Инвестиции в незастроенные участки земли сопряжены с регулярными платежами по ипотечному кредиту и налоговыми платежами, отличаются невысокой степенью ликвидности и могут потребовать значительного опыта и знаний в области застройки.

н. отсроченные доходы (благодаря существованию налоговых льгот) и доходы в форме прироста капитала. Инвестиции в незастроенные участки земли сопряжены с регулярными платежами по ипотечному кредиту и налоговыми платежами, отличаются невысокой степенью ликвидности и могут потребовать значительного опыта и знаний в области застройки.

Взаимные фонды. В ответ на потребность мелких инвесторов в диверсификации их капиталовложений финансовые учреждения создали разнообразные взаимные фонды, в которых каждый из акционеров владеет небольшой долей крупного хорошо диверсифицированного инвестиционного портфеля. Взаимные фонды денежного рынка предлагают инвесторам диверсифицированные капиталовложения в «коммерческие бумаги», депозитные сертификаты и казначейские векселя. Облигационные фонды вкладывают средства инвесторов в разнообразные долговые ценные бумаги, одни из которых обладают высокой степенью надежности, а другие, наоборот, отличаются повышенным риском. Взаимные фонды, специализирующиеся на инвестициях в акции, владеют набором акций, включающим как консервативные «голубые фишки», так и высокорискованные акции «фирм роста». Инвестиционные фонды, отдающие предпочтение работе с недвижимостью, приобретают закладные или саму недвижимость. Взаимные фонды выпускают акции и продают их непосредственно инвесторам, часто взимая с них довольно существенную премию, а также, по требованию, выкупают у инвесторов акции по полной стоимости, рассчитанной как доля от рыночной цены представляемых ими активов. Вместе с тем многие взаимные фонды, называемые «фондами без нагрузки», первоначальную комиссию с инвесторов не взимают. Инвестиционные фонды, известные как «закрытые» инвестиционные компании, вообще не продают свои акции непосредственно инвесторам и не выкупают их. Акции таких фондов могут покупаться и продаваться на фондовых биржах. Владение этими акциями дает мелким инвесторам существенные преимущества. Значительная часть выплачиваемых по ним дивидендов может рассматриваться как реализованный прирост капитала и облагаться налогом по гораздо более низкой ставке; кроме того, во многих случаях допускается автоматическое реинвестирование дивидендов без взимания брокерской комиссии или платы за обслуживание.

Инвестиционные фонды, отдающие предпочтение работе с недвижимостью, приобретают закладные или саму недвижимость. Взаимные фонды выпускают акции и продают их непосредственно инвесторам, часто взимая с них довольно существенную премию, а также, по требованию, выкупают у инвесторов акции по полной стоимости, рассчитанной как доля от рыночной цены представляемых ими активов. Вместе с тем многие взаимные фонды, называемые «фондами без нагрузки», первоначальную комиссию с инвесторов не взимают. Инвестиционные фонды, известные как «закрытые» инвестиционные компании, вообще не продают свои акции непосредственно инвесторам и не выкупают их. Акции таких фондов могут покупаться и продаваться на фондовых биржах. Владение этими акциями дает мелким инвесторам существенные преимущества. Значительная часть выплачиваемых по ним дивидендов может рассматриваться как реализованный прирост капитала и облагаться налогом по гораздо более низкой ставке; кроме того, во многих случаях допускается автоматическое реинвестирование дивидендов без взимания брокерской комиссии или платы за обслуживание. Наконец, акции этих взаимных фондов часто продаются со скидкой с их стоимости, рассчитанной как доля от совокупной стоимости инвестиционного портфеля компании.

Наконец, акции этих взаимных фондов часто продаются со скидкой с их стоимости, рассчитанной как доля от совокупной стоимости инвестиционного портфеля компании.

Программы 401 (к). Программы по переводу заработной платы, широко известные в США как программы 401 (к), позволяют наемным работникам отчислять фиксированный процент заработной платы на необлагаемые налогом счета, открытые в рамках принятой работодателем программы сбережений и инвестиций. Часть средств на эти счета обычно вносит сам работодатель. Как правило, деньги хранятся на счетах до достижения работником 65 лет и могут переводиться на счета в рамках другой программы, если он поменяет место работы. После принятия в 1982 Налоговым управлением США новых правил, разрешивших реализацию программ 401 (к), они стали быстро расти: если в 1984 средства, накопленные в рамках этих программ, оценивались приблизительно в 100 млрд. долл., то в 1995 они уже превышали 600 млрд. долл.

Коллекционирование. Предметы искусства, антиквариат, монеты и почтовые марки иногда становятся объектами личных инвестиций, принося инвесторам не только доходы в виде существенного повышения стоимости коллекционируемых вещей, но и эстетическое наслаждение. Вместе с тем уникальные риски, присущие этому рынку, требуют от инвесторов особой осторожности. Активы такого рода обычно продаются на аукционах, поэтому издержки операций с ними могут быть высокими, а сам рынок — неликвидным. Инвестиционное качество предметов коллекционирования часто в решающей степени зависит от имени художника или мастера, создавшего произведение, или даже от субъективного взгляда оценщика. Кроме того, сравнительно дорого обходится хранение коллекций.

Вместе с тем уникальные риски, присущие этому рынку, требуют от инвесторов особой осторожности. Активы такого рода обычно продаются на аукционах, поэтому издержки операций с ними могут быть высокими, а сам рынок — неликвидным. Инвестиционное качество предметов коллекционирования часто в решающей степени зависит от имени художника или мастера, создавшего произведение, или даже от субъективного взгляда оценщика. Кроме того, сравнительно дорого обходится хранение коллекций.

Человеческий капитал. Как это ни странно, обучение и профессиональная подготовка также являются своеобразными инвестициями. Работник или работодатель платят за обучение в надежде на будущую выгоду или улучшение качества жизни. Люди жертвуют временем и деньгами ради будущего благополучия. См. далее

ИНВЕСТИЦИОННЫЙ АНАЛИЗ

ИНВЕСТИЦИОННАЯ СТРАТЕГИЯ

ИНВЕСТИРОВАНИЕ. СЛОВАРЬ ТЕРМИНОВ

Энциклопедия Кольера. — Открытое общество. 2000.

- ХОРЕОГРАФИЯ

- ИНВЕСТИЦИОННЫЙ АНАЛИЗ

Что такое инвестирование простыми словами: основные понятия

Автор Ирина Егорова На чтение 11 мин. Просмотров 966

Обновлено

Просмотров 966

Обновлено

Всем привет, уважаемые читатели блога AFlife.ru! У большинства обычных людей слово «инвестиции» ассоциируется со сложными финансовыми процессами и большими деньгами. Отчасти это правда. Инвестирование и впрямь требует серьезного подхода и наличия определенных знаний. Но не стоит думать, что стать инвестором и получать солидную прибыль могут только люди, обладающие исключительным талантом ведения финансовых дел. Выгодно управлять своими средствами и преумножать их способен каждый, если понимает всю суть процесса. Сегодня мы расскажем о том, что такое инвестирование простыми словами и как правильно распоряжаться своими деньгами, чтобы получать прибыль.

Что такое инвестиции

Инвестиции — это вложение и использование своих материальных и нематериальных ресурсов для их преумножения и получения прибыли.

Наглядным примером является открытый в банке депозит. Средства сохраняются и ежедневно приносят определенный доход. Его величина зависит от суммы вклада и процентной ставки. Также инвестициями являются покупка доли в капитале или пакета акций в какой-либо компании. Инвестор вкладывает деньги в бизнес и получает за это свои дивиденды. При этом его вложенные средства сохраняются в виде определенного актива. Отдельно хочется выделить инвестиции в собственные профессиональные навыки и умения. Тратя время и деньги на дополнительное образование, человек рассчитывает в будущем получать более высокий уровень дохода.

Средства сохраняются и ежедневно приносят определенный доход. Его величина зависит от суммы вклада и процентной ставки. Также инвестициями являются покупка доли в капитале или пакета акций в какой-либо компании. Инвестор вкладывает деньги в бизнес и получает за это свои дивиденды. При этом его вложенные средства сохраняются в виде определенного актива. Отдельно хочется выделить инвестиции в собственные профессиональные навыки и умения. Тратя время и деньги на дополнительное образование, человек рассчитывает в будущем получать более высокий уровень дохода.

Считается, что единственной и конечной целью любых инвестиций является именно прибыль. На самом деле, можно выделить несколько основных задач:

- Сохранение имеющихся ресурсов. Казалось бы, не трогай деньги, спрячь подальше в ящик и живи спокойно – капитал надежно защищен. Но на деле даже спрятанные в самом надежном месте деньги не перестают подвергаться воздействию, значительно уменьшающему их реальную стоимость – инфляции.

Всего год-два, и капитал теряет почти треть своей платежной способности. Хорошим примером являются забытые заначки, которые через время уже не имеют почти никакой ценности. Поэтому инвесторы часто вкладываются в проекты с минимальными рисками и небольшой отдачей, зато с высоким уровнем надежности.

Всего год-два, и капитал теряет почти треть своей платежной способности. Хорошим примером являются забытые заначки, которые через время уже не имеют почти никакой ценности. Поэтому инвесторы часто вкладываются в проекты с минимальными рисками и небольшой отдачей, зато с высоким уровнем надежности. - Получение прибыли. Если есть возможность пустить средства в дело и приумножить их, то почему бы не воспользоваться ей. Многие инвесторы предпочитают получать стабильный, пусть и не максимальный доход, но с меньшими рисками. Важно понимать, что чем вероятнее возможность «сорвать куш», тем больше риск прогореть.

- Спекуляция. Говоря простым языком, «купи-продай». Заработком является разница в цене. Это чаще всего не долговременные проекты и они несут в себе большие риски. Не факт, что все удастся провернуть как надо и выйти в плюс. Но если получится задуманное, заработок может составлять значительную сумму.

Инвестиции никогда не предполагают 100% гарантии своей окупаемости и получения прибыли. Они дают только шанс. И чем выше прогнозируемая доходность проекта, тем больше риск. Поэтому инвесторам необходимо внимательно все изучить и предварительно оценить объект инвестиций.

Они дают только шанс. И чем выше прогнозируемая доходность проекта, тем больше риск. Поэтому инвесторам необходимо внимательно все изучить и предварительно оценить объект инвестиций.

Объектом инвестиций является любой материальный или нематериальный актив, в который планируется вкладывать средства. Субъектом инвестиций называют юридическое или физическое лицо, осуществляющее операции с объектом инвестиций (фонды, инвесторы, управляющие компании и т.д.).

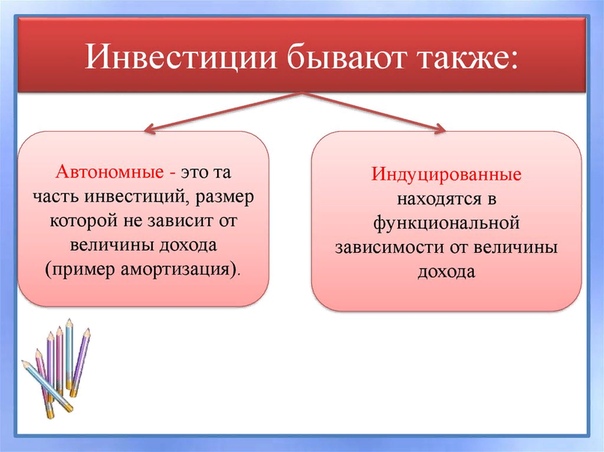

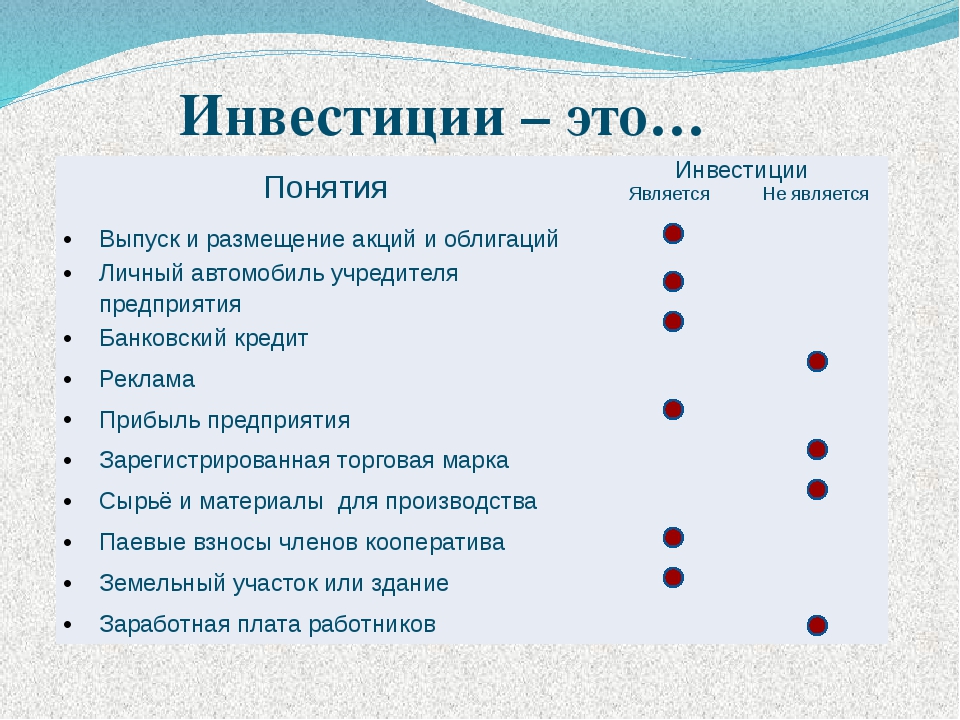

Существует множество видов вложений. Они классифицируются по ряду признаков. Самым значительным является объект инвестиций, согласно которому инвестиции бывают нескольких видов:

- Реальные инвестиции. Под этим термином предполагается вложение средств во что-то материальное. Например, покупка недвижимости под сдачу или доли бизнеса, приобретение земельного участка, производственного оборудования, спецтехники для оказания услуг и т.д.

- Финансовые инвестиции. В эту группу входят все процессы, связанные с вложением капитала в ценные бумаги и использование различных финансовых инструментов.

- Спекулятивные инвестиции. Вложение денег в кратковременный проект. Иными словами покупка объекта с целью его перепродажи и получения прибыли за счет разницы между стоимостью приобретения и реализации.

- Венчурные инвестиции. Это вложение средств в современные, перспективные проекты. Обычно это новые научные разработки или стартапы. Результат таких инвестиций будет заметен только через годы, а может и не проявиться совсем. Зато в случае, если все пойдет удачно, доход от инвестирования будет огромный.

В чем выгода инвестирования

Не работать и получать деньги – ну не мечта ли? Для некоторых людей она превратилась в реальность, а все благодаря пассивному доходу. Этим термином называют денежные поступления, не зависящие от ежедневной деятельности получателя. К пассивному доходу относятся проценты по вкладу, арендная плата за сдаваемое во временное пользование имущество (жилые или нежилые помещения, транспортные средства, оборудование и т. д.), дивиденды.

д.), дивиденды.

Именно получение пассивного дохода, а в будущем – материальной стабильности и независимости, является главным плюсом инвестирования. Для объекта инвестирования вложенные средства также имеют преимущества:

- Реальное инвестирование способствует развитию объекта и поддержанию его соответствующего состояния. То есть вкладывая деньги в производство, инвестор финансирует его модернизацию или обновление (к примеру, покупку новейшего оборудования). А это ведет к улучшению качества выпускаемой продукции.

- Инвестирование в ценные бумаги, золото или валюту позволяет поддерживать цены и статус выбранного объекта инвестирования.

- Венчурное инвестирование – вклад в научные разработки, дает возможность ученым и дальше заниматься своими исследованиями, которые в будущем могут принести значительную пользу людям.

Мы видим, что финансовые вложения дают немало преимуществ для объектов инвестирования. А теперь рассмотрим по пунктам достоинства инвестирования для субъектов:

- получение дохода, размер которого не зависит от ежедневных походов на работу;

- финансовая стабильность и независимость;

- больше свободного времени, которое можно потратить на семью или на рассмотрение дополнительных способов финансовых вложений;

- возможность повышать свой уровень образования и компетентности в инвестиционных вопросах.

Плюсы и минусы инвестиций

Нередко люди не решаются вкладывать деньги в различные схемы, опасаясь прогореть и потерять свои кровные. В мире финансовых вложений нет места страху, но и бросаться в первый попавшийся проект очертя голову тоже не стоит. Важно подходить к процессу инвестирования грамотно и ответственно, а для начала изучить все плюсы и минусы.

Плюсы:

- Получение пассивного дохода с минимальными трудозатратами со стороны инвестора – главный плюс любых инвестиций, как уже говорилось выше.

- Возможность реализовать себя и свой потенциал. Имея определенный доход и больше свободного времени, инвестор может позволить себе заниматься своим любимым делом. А благодаря целеустремленности и стойкости, необходимым при проведении финансовых операций, шанс добиться успеха в любой сфере значительно возрастает.

- Получение дохода из разных источников. Для большей части населения основным доходом является заработная плата.

Соответственно, при потере работы человек и его семья начинают испытывать серьезные материальные трудности. Инвестор же может вкладывать средства в разные проекты, создавая для себя несколько источников дохода. В случае утраты одного из них остаются остальные. Таким способом обеспечивается финансовая безопасность.

Соответственно, при потере работы человек и его семья начинают испытывать серьезные материальные трудности. Инвестор же может вкладывать средства в разные проекты, создавая для себя несколько источников дохода. В случае утраты одного из них остаются остальные. Таким способом обеспечивается финансовая безопасность. - Повышение уровня образованности и финансовой грамотности. Естественно, что для управления денежными вложениями необходимо иметь определенные знания. Это стимулирует к самообразованию для увеличения собственного потенциала. Ведь даже опытные инвесторы всегда тщательно изучают объект, прежде чем вложить в него средства.

- Нет ограничений для максимального дохода, получаемого от инвестиций. Если правильно распоряжаться своим капиталом, постоянно работать над его увеличением и вкладывать его в другие проекты, то сумма дохода будет постоянно расти. А его максимальный размер будет зависеть только от желаний и стараний инвестора.

Плюсы от финансовых вложений внушительные, но для получения адекватной оценки ситуации следует рассмотреть и минусы:

- Необходимо наличие стартового капитала.

Чтобы получать достойный доход, сумма первоначальных вложений должна быть достаточно солидной. Так что, на ее формирование может уйти много времени.

Чтобы получать достойный доход, сумма первоначальных вложений должна быть достаточно солидной. Так что, на ее формирование может уйти много времени. - Любые финансовые вложения — это определенный риск. А с повышением предполагаемой доходности объекта пропорционально растет и вероятность получить убыток. Даже самые надежные проекты не дают полной гарантии надежности. В каких-то моментах инвестор рискует только предполагаемой прибылью, а в каких-то всеми своими ресурсами. Но как говорится, кто не рискует, тот не пьет шампанское.

- Чтобы грамотно осуществлять капиталовложения, необходимо наличие специфических знаний. Не каждый заканчивал финансовый факультет. И даже те, кто закончил, не всегда в полной мере понимают весь пройденный материал. Поэтому начинающему инвестору необходимо освоить огромный объем знаний, тщательно изучить опыт коллег и объективно проанализировать ситуацию на рынке.

- Отсутствие гарантии получения дохода или его непостоянный характер.

Еще одна особенность финансовых вложений – это то, что их постоянную доходность никто не может гарантировать. А в случае, например, со спекулятивными вложениями доход по каждому проекту является единовременным.

Еще одна особенность финансовых вложений – это то, что их постоянную доходность никто не может гарантировать. А в случае, например, со спекулятивными вложениями доход по каждому проекту является единовременным.

Изучив все плюсы и минусы, начинающий инвестор может решить для себя, готов ли он к такому способу получения дохода. Не стоит сразу строить розовые замки, отодвигая мрачные перспективы в сторону. Лучший прогноз – объективный. При проведении любой финансовой операции большое значение имеет именно подготовка субъекта: его база знаний, стрессоустойчивость, понимание ситуации на рынке и своевременное реагирование на все изменения, адекватный подход к делу.

Как инвестировать деньги

Если инвестор готов вложить деньги, то дело остается за малым: как правильно начать? Предлагаем пошаговую инструкцию процесса инвестирования:

- Оценка собственного финансового положения. Для начала следует сесть и полностью проанализировать свое материальное состояние.

Для этого необходимо описать все источники дохода, разделив их на постоянные и переменные. А затем расписать постатейно все расходы. Лучше всего сумму расходов немного увеличивать с расчетом на непредвиденные траты. Далее необходимо оценить все имеющиеся активы (недвижимость, оборудование, автомобили, спецтехника, нематериальные активы и т.д.), их доходность. И все имеющиеся пассивы (кредиты, долги или обязательные ежемесячные взносы). Теперь вы узнаете свой инвестиционный ресурс (разница между доходами и расходами), а также чистый капитал (разница между активами и пассивами).

Для этого необходимо описать все источники дохода, разделив их на постоянные и переменные. А затем расписать постатейно все расходы. Лучше всего сумму расходов немного увеличивать с расчетом на непредвиденные траты. Далее необходимо оценить все имеющиеся активы (недвижимость, оборудование, автомобили, спецтехника, нематериальные активы и т.д.), их доходность. И все имеющиеся пассивы (кредиты, долги или обязательные ежемесячные взносы). Теперь вы узнаете свой инвестиционный ресурс (разница между доходами и расходами), а также чистый капитал (разница между активами и пассивами). - Создание финансового резерва. На случай непредвиденной ситуации лучше иметь в запасе определенную сумму.

- Описание основных целей и задач капиталовложения. Инвестору необходимо понять, чего он хочет добиться, за какой срок и сколько готов на это потратить.

- Определение максимально допустимого риска. Лучше на начальных этапах определить, сколько инвестор сможет безболезненно потерять в случае неудачи.

- Создание стратегии инвестирования. Начинающему инвестору необходимо определить для себя, сколько денег он готов вложить, каким образом он это будет делать (единовременно или периодически), какую часть личного времени готов потратить, и какой объект инвестирования для него ближе всего.

- Разработка защитной стратегии. На этом этапе инвестор должен предусмотреть все возможные негативные сценарии и заранее приготовить стратегию выхода из них.

- Выбор способа вложения. Здесь следует определить, самостоятельно инвестор будет заниматься проектом или через посредников, как планирует вносить средства и получать свой доход.

- Формирование инвестиционного портфеля. На этом этапе происходят окончательный выбор объекта инвестирования и вложение средств.

Как управлять инвестициями и повысить доходность

Инвестировать деньги – это только часть дела. Необходимо грамотно управлять своими капиталовложениями. Важно на начальных этапах проводить инвестиционную оценку объекта и заранее определить максимальную сумму вложений. Это позволит просчитать возможный доход и создать четкие рамки, за которые не стоит переступать в плане финансовых вложений. Другими словами, нужно все хорошо посчитать, чтобы вложив энную сумму, не пришлось бы искать недостающие средства, а начав получать доход, не расстраиваться по поводу его величины.

Это позволит просчитать возможный доход и создать четкие рамки, за которые не стоит переступать в плане финансовых вложений. Другими словами, нужно все хорошо посчитать, чтобы вложив энную сумму, не пришлось бы искать недостающие средства, а начав получать доход, не расстраиваться по поводу его величины.

Для того чтобы научиться основам инвестирования и тайм-менеджмента, рекомендую игру-тренажер Timeflow: Время-Деньги, которая является русским аналогом всемирно известной игры Роберта Кийосаки — Cashflow.

Стоит заранее оценивать возможные риски и продумать стратегию их обхода или минимизации ущерба при наступлении опасной ситуации. Также необходимо проводить анализ проекта как в процессе его разработки и запуска, так и в процессе работы. Постоянный контроль позволит вовремя определить возможные отклонения от плана и стратегии, вовремя среагировать на них.

Правильно управляя своими средствами, ни один инвестор не упускает возможность повысить их доходность. Сделать это можно следующим образом:

Сделать это можно следующим образом:

- Постоянно мониторить ситуацию на рынке на предмет более выгодных капиталовложений.

- Модернизировать производство для повышения его производительности и улучшения качества продукции. Затраты на этот процесс сполна окупятся уже в ближайшее время.

- Не снимать полученный доход, а пускать его в оборот. Лучше всего на другие объекты инвестирования.

Инвестиции – это вклад в будущее. Каждый человек при достаточном желании может создать хотя бы небольшой инвестиционный ресурс и пустить его в дело. Этим вложением могут быть как его собственные знания и умения, так и внеоборотные активы или деньги. Самое главное – это грамотный подход, знания и целеустремленность.

Если вам понравилась наша статья, то делитесь ею в социальных сетях и обязательно подписывайтесь на обновления блога, чтобы не пропустить много чего интересного!

ПОДПИШИСЬ И НАЧНИ ПОЛУЧАТЬ ЛУЧШИЕ СТАТЬИ ПЕРВЫМ

Email*

Подписаться

Инвестиции это не кредитование и не финансирование, а вложение денег.

Инвестиции это

Инвестиции это не кредитование и не финансирование, а вложение денег (или других видов капитала) с целью получения в будущем прибыли. Такие вложения носят долгосрочных характер. Инвестировать можно не только в объекты предпринимательской деятельности, но и в другие направления, а также в сам капитал. Главный результат от инвестиции это получение дохода, а точнее прибыли.

Знакомимся с понятием «инвестиции»

В переводе с латинского инвестиции это слово «облачать», которое очень похоже по сути на глаголы «наделять» или «вкладывать». Как правило, вкладывается капитал в покупку предприятия, готового бизнеса, ценных бумаг, чтобы позже получить прибыль. При этом инвестор может участвовать в делах компании или же попросту забирать каждый раз свою часть прибыли, не вмешиваясь в деятельность.

Инвестиции — это не только деньги, но и такие формы вложений:

1. Акции.

2. Паи.

3. Ценные бумаги.

4. Кредитные средства.

5. Любое имущество.

6. Оборудование, транспорт.

7. Интеллектуальные ценности.

8. Другие виды капитала.

В целом, под инвестициями можно подразумевать все то имущество, а также другие виды капитала, которые были вложены куда-либо с целью получения в дальнейшем прибыли или другого желаемого результата.

Инвестиции это: виды инвестиций

Инвестиции это: Виды инвестиций

Наибольшая группа классификаций инвестиций — это их деление на внутренние и внешние. Под внутренними понимают вложения внутренних контрагентов в национальную экономику, бизнес и другие сферы. Внешние инвестиции осуществляют зарубежные контрагенты, поэтому они еще называются иностранными.

Внутренние инвестиции дополнительно подразделяют на такие инвестиции:

1. Реальные. Это такие инвестиции, которые вкладывают в «материальное». К примеру, был выдан капитал на производство товаров, техники, оборудования. Также это может выражаться в том, что инвестор решил дать полную или часть суммы на реконструкцию ккакого-либо предприятия, покупку нового оборудования для него.

2. Интеллектуальные. Это все вложения, которые связаны с инвестированием интеллектуальной сферы: от научных разработок, патентов до программного обеспечения и т.д.

3. Финансовые. Это вложение капитала в ценные бумаги и другие прибыльные финансовые инструменты. Поэтому инвестор может тратить свои средства на покупку облигаций, активов, облигаций и т.д. Все эти направления связаны с финансами. Прибыль может выражаться не только в фактическом получении денег, но и в дивидендах, процентах.

Интересно знать! Понятие «интеллектуальные инвестиции» появилось достаточно недавно. Поэтому под самими инвестициями многие до сих понимают финансовые или реальные вложения долгосрочного характера. Они осуществляются или из-за границей, или внутри страны. Финансовое инвертирование осуществляется в финансовые активы, а реальные — в материальные или же нематериальные.

Внешние вложения делят на следующие виды:

1. Портфельные. В этом случае прибыль будет будто бы «откладываться» в портфеле. Инвестор получит доход только от дивидендов, так как покупает акции. Он не имеет права контролировать деятельность предприятия (например), куда он внес инвестиционный капитал.

Инвестор получит доход только от дивидендов, так как покупает акции. Он не имеет права контролировать деятельность предприятия (например), куда он внес инвестиционный капитал.

2. Прямые. Иностранный инвестор не просто вкладывает капитал, но имеет полный доступ, контроль к предприятию или другому объекту, в который он инвестировал. Он может контролировать его деятельность.

По целевому назначению (направленности) инвестиции подразделяют на:

Виды инвестиций по целевому направлению

1. Вложения для замены ОФ (основных фондов): зданий, сооружений, транспорта, оборудования, нематериальных активов и т.д. Это те расходы (вложения), которые в будущем окупятся и будут способствовать получению прибыли.

2. Начальные, которые, к примеру, используются для вливаний средств в новое предприятие или фонды старого.

3. Направленные на расширение производства, направлений деятельности фирмы и т.д.

4. Используемые для диверсификации. Предприятие полностью меняет направление деятельности или же начинает выпускать совершенно новую продукцию и т. д.

д.

5. Реинвестиции. Вся свободная прибыль предприятия направляется на покупку основных средств.

Как видно из последней классификаций, конечной целью инвестирования является получение прибыли. Но оно помогает и расширить или поменять направления детальности, обновить основные фонды предприятия, основать новое дело.

Инвестирования может быть долгосрочным и краткосрочным. В первом случае оно направлено на полное или частичное обновление ОФ, приобретение материальных или нематериальных активов. Краткосрочные вливания могут потребоваться для пополнения товарно-материальных запасов предприятия. К ним же относится и покупка ценных бумаг.

Все инвестиции имеют свою форму собственности и делятся по этому признаку на такие виды:

1. Отечественные (государственные).

2. Зарубежные (иностранные.)

3. Совместные.

4. Частные.

Все вложения могут быть долгосрочными или же среднесрочными, но никогда не носят кратковременный характер.

Роль иностранных инвестиций в национальной экономике

Инвестиции это: Иностранные инвестиции

Национальная экономика многих стран развивается быстрыми темпами благодаря вливанию иностранного капитала. Поэтому важно понять, какая их доля окажется наиболее оптимальной и благоприятной для экономики государства. Иностранные инвесторы не просто вливают свои средства, но, как правило, хотят иметь право участия, управления предприятием или другим объектом инвестирования. Поэтому часть прибыли (иногда и существенная) будет передана им.

Поэтому важно понять, какая их доля окажется наиболее оптимальной и благоприятной для экономики государства. Иностранные инвесторы не просто вливают свои средства, но, как правило, хотят иметь право участия, управления предприятием или другим объектом инвестирования. Поэтому часть прибыли (иногда и существенная) будет передана им.

Важно выбрать и правильную сферу, куда нужно направить иностранные инвестиции. Они делятся на такие виды:

1. Прямые. Инвесторы (физическое или юридическое лицо) является владельцем предприятий или хотя бы десятой части его акций.

2. Портфельные. Инвесторы покупают ценные бумаги предприятия и владеют более 10 % о их общей суммы в акционерном капитале.

3. Прочие. Все те вложения, которые не относятся к прямым или портфельным. Их примеры: кредиты, депозиты.

Процессы инвестирования в пределах одной страны протекают беспрерывно. Они существенно влияют на национальную экономику, внешне-экономическую деятельность, партнерство. Инвестирование влияет на такие сферы:

1. Занятость населения. К при меру, благодаря внешним или внутренним инвестициям основываются новые предприятия, где создаются рабочие места.

Занятость населения. К при меру, благодаря внешним или внутренним инвестициям основываются новые предприятия, где создаются рабочие места.

2. Общественное производство.

3. Развитие отдельных отраслей.

4. Развитие экономики в целом или отдельных сфер хозяйства.

Раньше под инвестициями понимали только капитальные вложения, но теперь они означают не только их, но и вливания в финансовые, нематериальные, оборотные активы. Следует внимательно рассмотреть деятельность отдельного предприятия, связанную с инвестициями.

Инвестиционный портфель предприятия

Инвестиционный портфель предприятия

На некоторых предприятиях осуществляется не только основная, но и инвестиционная деятельность Она проявляется в любых формах вложений в рамках инвестиционного портфеля предприятия. Под ним понимают все те объекты реального, финансового и нематериального инвестирования, которые входят в общую инвестиционную стратегию предприятия.

Функции инвестиционного портфеля:

1. Необходим для реализации всех планов в рамках разработанной инвестиционной стратегии. Если в ней заложено долгосрочное планирование, то портфель должен служить инструментом для его внедрения.

Необходим для реализации всех планов в рамках разработанной инвестиционной стратегии. Если в ней заложено долгосрочное планирование, то портфель должен служить инструментом для его внедрения.

2. Должен соответствовать возможностям предприятия. У него должно быть достаточно ресурсов для осуществления запланированных вложений в определенные объекты. Нельзя допускать того, чтобы возможности и потребности в инвестировании были ограничены ресурсами. Тогда нужно пересматривать портфель инвестиций, делать его соответствующим возможностям предприятия.

3. Обеспечивает соблюдения правильной пропорции между возможной доходностью инвестиций и рисков, связных с ними. Иногда вложения являются потенциально прибыльными, но при этом носят большой риск.

4. Портфель должен быть управляемым. Объект инвестирования должен быт обеспечен не только капиталом, но и кадрами, а также возможностью быстрого реинвестирования.

Если в деятельности предприятия присутствуют инвестиции, то следует обязательно разработать грамотный инвестиционный портфель, а также выработать инвестиционную стратегию.

Рынок инвестиций

Инвестиции это: Рынок инвестиций

Вся деятельность по вливанию капитала в различные объекты происходит на инвестиционном рынке. Такая деятельность относится к предпринимательской. Как и на любом другом рынке, у инвестиционного есть своя конъюнктура и конкуренция. Формируется свой спрос и предложение, а также есть законодательные акты.

Крупные инвесторы обязательно тщательно исследуют и анализируют конъюнктуру рынка прежде, чем осуществлять какие-либо вложения. Если будет принято неправильно решение, то они потеряют часть своих доходов или весь капитал. Иногда случается, что целые отрасли являются инвестиционно привлекательными, в них присутствует большой спрос на отдельные объекты, а также есть конкуренция между инвесторами.

Но многие предприниматели, наоборот, приглашают инвесторов к тому, чтобы они вложили хотя бы часть средств в их дело. Поэтому потенциальные вкладчики и акционеры всегда тщательно исследуют возможности рынка. Изучение и анализ инвестиционного рынка происходит по следующем алгоритму:

1. Оценка существующего инвестиционного климата. Для этого изучаются макроэкономические показатели.

Оценка существующего инвестиционного климата. Для этого изучаются макроэкономические показатели.

2. Рассмотрение конкретного региона на предмет его инвестиционной привлекательности.

3. Оценка отдельных отраслей и направлений относительно их привлекательности для осуществления вложений.

4. Оценка тех же показателей на отдельном предприятии.

5. Анализ инвестиционной привлекательности конкретного рыночного сегмента.

6. Планирование и создание стратегии инвестиций.

7. Создание инвестиционного портфеля конкретного предприятия.

8. Управление портфелем. Если потребуется, осуществляется и рефинансирование.

Изучение макроэкономических показателей и оценка страны на предмет инвестиционной привлекательности ее отраслей или отдельных предприятий осуществляется таким образом:

1. Анализ показателей динамики НД, ВНП и производства.

2. Изучение динамики того, как распределился национальный доход.

3. Изучение приватизационного рынка, его динамики.

4. Наличие законодательной базы, регулирующей инвестиционную деятельность.

5.Анализ эффективности работы банковской, налоговой системы.

6.Изучение темпов развития всего инвестиционного рынка.

Инвестиционные процессы протекают на разных уровнях, но все они влияют на национальную экономику. Для создания благоприятного климата, нужных условий для работы инвесторов требуется обеспечить их ресурсами, механизмом и правами. Механизм инвестиционного рынка способствует протеканию всех процессов, связанных с вливанием капитала.

Что касается инвестиционного рынка, то в него входит и финансовый, на котором можно пронаблюдать процесс торговли финансовыми обязательствами. Эти финансовые ресурсы не просто аккумулируются, мобилизуются, но и потом перераспределяются. В качестве основанного предмета (товара) торговли выступают деньги и ли другие их финансовые формы (ценные бумаги, займы).

Инвестирование «простыми словами»

Деньги можно не только складывать в копилку, но и вкладывать куда-либо. Нужно заставить их «работать» на себя. У многих получение денег ассоциируется только с усердным трудом на себя или кого-либо. Но можно использовать свой свободный капитал для инвестирования его в определенный объект, дело или на другие цели. Деньги должны стать инструментом для получения дополнительной прибыли. Для многих бизнесменов инвестирование со временем становится основным источником дохода.

Нужно заставить их «работать» на себя. У многих получение денег ассоциируется только с усердным трудом на себя или кого-либо. Но можно использовать свой свободный капитал для инвестирования его в определенный объект, дело или на другие цели. Деньги должны стать инструментом для получения дополнительной прибыли. Для многих бизнесменов инвестирование со временем становится основным источником дохода.

Сперва нужно проанализировать макроэкономические показатели, инвестиционную привлекательность отрасли, сегмента рынка или определенного объекта. Потом следует определиться с объектом, в который будет вливаться капитал. Конечно же, важно оценить все риски, уровень доходности, сроки окупаемости и другие показатели. Простыми словами, следует сопоставить все риски, свои возможности и выбрать правильно для себя направление и объект инвестирования.

Инвестирование это, простыми словами

Первое, что приходит на ум, в качестве объекта инвестирования — это акции, различные ценные бумаги или же отдельные инвестиционные фонды. Но вложить капитал можно и в объекты недвижимости, а также свой или чужой бизнес. Важно обратить внимание не на престижность направления, а на его потенциал. Сделанные вложения должны со временем окупиться или принести прибыль в точно обозначенные сроки.

Но вложить капитал можно и в объекты недвижимости, а также свой или чужой бизнес. Важно обратить внимание не на престижность направления, а на его потенциал. Сделанные вложения должны со временем окупиться или принести прибыль в точно обозначенные сроки.

Следует составить не просто инвестиционную стратегию, план, но и сделать хотя бы основные расчеты. Необязательно инвестировать сразу всю заявленную сумму, можно вносить капитал постепенно на долгосрочной основе.

Под инвестициями понимают такие вложения денег или других финансовых средств, капитала, которые принесут прибыль в кратко- или долгосрочной перспективе. Это означает, что прибыль может поступить не сразу. К примеру, сфера строительства многоквартирных домов приносит прибыль только через 2-3 года. Характеристики инвестиций:

1. Перечень рисков.

2. Доходность.

Связь между этими двумя характеристиками является прямопропорциональной. К примеру, высокие риском связаны с высокой прогнозируемой доходностью, но бывают и исключения. Не стоит инвестировать туда, где есть высокие риски и низкая доходностью Такие инвестиции являются убыточным или неблагоприятными.

Не стоит инвестировать туда, где есть высокие риски и низкая доходностью Такие инвестиции являются убыточным или неблагоприятными.

Интересная информация об инвестициях:

Интересная информация об инвестициях

1. Их часто путают со спекуляциями, которые носят кратковременный характер и не будут стабильно приносить прибыль в будущем. Инвестиционные вложения носят долгосрочный характер. Спекуляции проводятся с помощью колебания курса валют, цен и т.д.

2. Вкладывать можно в реальные объекты, имущество или же в финансовые активы (облигации, акции).

3. Любой человек, который взял заем в банке, будет приносить ему прибыль. Она заключается в перечислении платежей, в которое входит сумма по процентам. Поэтому каждый заемщик является также объектом инвестиций банка.

4. Инвестиции могут быть долговыми, то есть выражаться в виде взятых кредитов, подписанных облигаций. Есть и долевая их разновидность: акции, паи. Эти два вида кардинально отличаются между собой.

5. Инвесторы знают, что их основные усилия направлена на поиск капитала для вложений и правильного инвестиционного объекта. В отличие от других предпринимателей, они меньше времени тратят на другие процессы: развитие предприятия, отрасли и т.д.

Инвесторы знают, что их основные усилия направлена на поиск капитала для вложений и правильного инвестиционного объекта. В отличие от других предпринимателей, они меньше времени тратят на другие процессы: развитие предприятия, отрасли и т.д.

6. Если инвестировать в акции, то есть высокая доля вероятности, что они станут доходными. Об этом говорит пример из истории с фондовым рынком США.

Что касается законодательной базы, то есть отдельный закон, касающийся инвестирования. Детальность таких бизнесменов является законодательно регулируемой и защищенной. На рынке вкладчиками являются не только отечественные, но и зарубежные инвесторы. Часто последних приглашают сами министерства разных сфер экономики, бизнеса, хозяйства, чтобы «поднять» отрасли.

Примеры самых успешных инвестиций в мире

Первую строчку всех рейтингов самых успешных инвесторов занимает Джим Гетц, который владеет компанией «Sequoia Capital». Это название вряд ли что-либо кому-то скажет, но зато ясность внесут те проекты, куда были направлены инвестиции:

Это название вряд ли что-либо кому-то скажет, но зато ясность внесут те проекты, куда были направлены инвестиции:

1. WhatsApp.

2. Nimble Storage

3. Palo Alto Networks

Джиму всего 52 года, но уже несколько лет подряд он занимает первое место среди самых успешны инвесторов. Львиная доля успеха сформировалась благодаря проекту WhatsApp. Это мобильный менеджер, который используется во всем мире. В самом начале этот проект принадлежал Яну Куму, семья которого эмигрировала из Украины. За его разработкой и мобильным мессенджером следили многие инвесторы из Кремниевой долины.

Инвестиции это: Самые успешные инвестиции – WhatsApp

Но именно Джиму Гетцу удалось первому вложиться в этот инвестиционный проект. Вся сумма инвестиций составила 60 млн.долл. Но эти деньги окупились очень быстро, принеся целых 3 миллиарда долларов. Наибольшую сумму за WhatsApp получилось выручить благодаря его продаже. Основатель Facebook выкупил этот мессенджер за 22 миллиарда долларов.

WhatsApp является не единственным инвестиционным успехом Джима Гетца. Он осуществлял и другие вложения, покупки:

Он осуществлял и другие вложения, покупки:

1. В 2015 году Джим купил консалтинговую фирму «Appirio». Сумма покупки составила 500 млн.долл.

2. В 2012-2013 были куплены сразу ряд проектов: Ruckus Wireless, Nimble Storage, Barracuda Networks, HubSpot и Palo Alto Networks. Джим входит в совет директоров каждой компании, суммарная стоимость которых на данный момент уже превысила отметку в 1 млрд.

Все покупки и вложения Гетца со временем не просто окупились, но и принесли ему грандиозную прибыль. Все же главным его достижением являются инвестиции в WhatsApp.

Еще одним известным инвестором является Стив Андерсон. История этого человека известна почти всему миру. Когда-то основатели проекта «Twitter» искали инвестора в лице уже известного бизнесмена Джима Гетца. Рон решил остановиться на одном мессенджере и не решился на инвестирование другого.

В 2006 году у Стива Андерсона появился отдельный фонд, направленный на то, чтобы помогать старт-аперам и начинающим бизнесменам. Фонду важны были не только готовые бизнес-решения, но даже отдельные идеи. Стив точно так же финансово поддержал проект «Instagram». Примечательно и то, что он инвестировал в него тогда, когда в «Instagram» работало всего трое людей. Остальные попросту ушли, так как сочли проект нерентабельным. Стив решился и на вливание средств в «Twitter», который принес ему многомиллиардную прибыль.

Инвестиции это: Самые успешные инвестиции – Twitter

Позже было инвестирование в приложение «OMGPop», который принес Андерсону несколько сотен миллионов долларов. К примеру, мобильное приложение позже было выкуплено другой компанией за 180 млн.долл. Другие инвестиции Стива Андерсона:

1. Платформы Heroku. Позже она была продана за целых 212 миллионов долларов.

2. Stitch Fix. Это также IT-проект, а точнее онлайн-стилист для женской аудитории пользователей.

Единственный промах Стива — это отказ от инвестиций в проект Uber, который уже стал приносить миллионы долларов своим владельцам. Бизнесмен планирует инвестировать и в проекты, связанные с электронной музыкой, так как является ярым фанатом этого жанра.

Единственной самой успешный жениной-инвестором уже ни один год подряд остается Мэри Микер. Свою карьеру она начала с работы аналитика в обычном банке. Больше тридцати лет будущий инвестор занималась рутинной работой, приносящий стабильный, но средний доход.

За это время она уже успела прославиться в роли эксперта-аналитика, который писал популярные обзоры на тему трендов в сфере интернета и IT. Ее советами пользовались многие бизнесмены, так как Мэри писала о тенденциях и направлениях, которые могут стать прибыльными.

Многие крупные компании мира корректировании свою стратегию деятельности, изучив обзоры Микер. Поэтому можно сказать, что она добилась успеха еще до того, как стала вкладывать свои средства в другие проекты. Только в 2010 году она решилась на первое свое инвестирование.

Мэри решилась стать одним из основных инвесторов фонда «Kleiner Perkins». Этот фонд также занимался инвестиционными проектами. После вступления в него Микер удалось выгодно продать ряд ранее купленных компаний. К примеру сама корпорация «Google» купила у фонда проект «Waze». Стоимость покупки составила 1 млрд.долл.

Инвестиции это: Самые успешные инвестиции – Facebook

Именно Микер настояла на том, чтобы «Kleiner Perkins» инвестировал в Facebook (ранние вливания капитала), различные сервисы и в площадку электронной коммерции «JD.com». Теперь все эти инвестиции принесли миллиарды долларов прибыли. Что касается самой Мэри, то она до сих пор пишет детальные обзоры относительно мировых трендов в сфере инвестиций и бизнеса.

К ее мнению прислушиваются, в том числе и предприниматели из других стран. К примеру, еще в 1999 году ее статью прочитал Юрий Мильнер — известный бизнесмен из России. Он также стал инвестором и получил миллиарды долларов прибыли. Основное направление его вложений — это интернет-проекты.

Как видно, все эти люди не побоялись вложить капитал для развития совершенно новых проектов, большинство из которых являлись неизвестными никому страт-апами. Но некоторые инвесторы все же отказывались от разных предложений, которые потом приносили другим инвесторам миллиарды прибыли.

Что касается Мэри Микер, то она более 30 лет анализировала интернет-тренды, после чего сама стала инвестором. Поэтому в ряде случаев риск является оправданным, а иногда требуется детальный анализ предложений. Инвестиционный рынок развивается достаточно быстро и охватывает все больше новых направлений.

https://youtu.be/L7XpnzFLc58

Вступайте в нашу группу вКонтакте

Инвестиции — что это такое

Содержание статьи:

Что представляют собой инвестиции?

Одними из самых главных элементов в развитии экономики являются инвестиции. Инвестициями принято называть капиталовложения на длительный срок в различные отрасли. В результате этого получают прибыль. Предметом инвестиций могут быть совершенно разные отрасли экономики.

Наравне с деньгами инвестициями могут выступать и различные ценные бумаги. Также этим может быть любое имущество. Процесс инвестирования, по сути, является капиталовложением, в результате которого сторонами ожидается получение прибыли. Эту прибыль принято называть дивидендами.

Благодаря этому постоянному процессу, который обеспечивает оборот средств, и появляются условия для будущих вложений с целью получения еще большей прибыли. На практически любом предприятии в процессе его развития наступает период, когда просто необходимы инвестирования на длительный срок. Без этих вложений предприятие просто не сможет увеличиваться в масштабах и приносить ещё более высокую прибыль.

Эта процедура по вложению активов называется инвестиционной деятельностью. А сам процесс управления вложениями называется инвестиционным проектом.

Многие предприятия для того, чтобы повысить свою рентабельность, стараются вложить свои собственные свободные средства или активы в другие фонды. Такие вложения, конечно же, приносят предприятию определенный доход, но совершенно не принимают участия в главной, основной деятельности компании. В любой такой процедуре обязательно выступают несколько сторон. Чем больше участников (а значит и размера вложений активов), тем возможная прибыль может быть больше.

Обязательным участником такого процесса, который является субъектом и принимает решение о вложении средств, является инвестор. Руководствуясь информацией о возможных прибылях с этого проекта, он принимает решение, вкладывать свои активы или нет. Еще одной из обязательных сторон этого процесса является заказчик. Им может выступать как юридическое, так и физическое лицо. Он выбирается руководителями данного проекта.

В этом процессе есть и пользователь. Им может быть любая организация или физическое лицо, которое имеет свою непосредственную заинтересованность в процессе формирования инвестиций. Всех остальных участников принято называть посредниками. Это могут быть различные компании, банки, поставщики услуг и т.д.

Виды и использование

Различают различные классы инвестиций в экономике. Они отличаются по следующим признакам:

- по виду собственности

- по организации

- по видам вложений

По видам инвестиции делятся на имеющие внутренний и внешний признак. Внутренние – это инвестиции внутри государства. Следовательно, внешними называются те вложения, которые выходят за пределы страны.

Внутренние инвестиции бывают реальными, финансовыми и интеллектуальными.

К реальным инвестициям относят долговременные вложения, которые ориентированы на получение натуральной прибыли, то есть какой-то определенной продукции. Инвестор вкладывает собственные средства в определенные предприятия, чтобы реорганизовать его или переоборудовать, а в конечном итоге получить прибыль. Реальное инвестирование подразумевает расширение основных ресурсов для дальнейшего укрупнения предприятия, в которое эти ресурсы и вкладываются.

Инвестиции могут иметь форму облигаций или акций, могут быть совершенно различными материальными активами. При таком виде инвестирования инвестор формирует свой капитал за счет различных ценных бумаг. Его иногда называют портфельным видом инвестирования.