как создать пассивный доход на будущее

Для началаДля того чтобы вы могли работать в финансовой сфере в качестве трейдера или инвестора, для возможности работы на бирже необходимо несколько обязательных составляющих:

- человек (то есть вы),

- капитал,

- брокер,

- биржа.

Если что-то из этого списка отсутствует, то работа с инвестициями невозможна. Ниже поэтапно рассмотрим каждый из этих аспектов.

Требования к капиталу

Один из инструментов управления рисками при инвестировании — соблюдение требований к капиталу. Чтобы работать с фьючерсами безопасно, необходимо учитывать волатильность торгового инструмента.

- Волатильность (иначе изменчивость) ― статистический финансовый показатель, характеризующий изменчивость цены на что-либо.

Это означает, что для потери капитала фьючерсы по всем вашим активам будут проходить уровень волатильности в течение 10 дней подряд, что, разумеется, нереально.

Однако волатильность — величина непостоянная, соответственно, рассчитанная единожды, она может меняться. Тогда требования к капиталу тоже меняются: увеличиваются (и тогда необходимо добавить капитал) или уменьшаются (и тогда его можно освободить).

Вы можете изначально брать капитал с небольшим запасом, в этом случае не будет необходимости его постоянно пересчитывать.

Кроме того, еще одним способом обезопасить свои средства является использование нескольких различных инструментов, например, покупать не только акции, но и валюту. Разные способы такого распределения позволяют «не прогореть» полностью.

В целом покупать можно акции, облигации, индексные фонды и не только.

Куда вложить деньги, чтобы получить гарантированный пассивный доход

Какие варианты существуют для реализации задуманной цели? Доход от аренды, денежный вклад, покупка ценных бумаг и другие способы пассивного заработка мы рассмотрим более подробно.

В нашем нестабильном мире нельзя быть до конца уверенным, что все намеченные финансовые планы реализуются. Практики, получившие на практике все предложенные варианты пассивного заработка, рекомендуют разделить имеющуюся сумму, чтобы использовать в разных направлениях. Коротко говоря, это означает «не держать все яйца в одной корзине».

Виды вложений

- Банковский депозит Когда-то это была довольно надёжная сфера, помогающая ежегодно получать накопления. Желающий открывал счёт, одноразово вкладывал определенную сумму и ожидал выплат по истечении срока действия договора. Максимальный процент был гарантирован, если клиент не снимал средства в течение года. Сегодня на такой срок хранения соглашаются только самые отчаянные. А если оформлять полугодовой или квартальный вклад, то проценты на нём будут значительно меньше.

- Иностранный депозит Многим известно, что самые стабильные вклады – в банках Швейцарии. Вы можете не быть резидентов страны, не иметь вид на жительство, но при этом хранить свои сбережения в другой валюте.

Однако следует помнить, что нужно иметь не менее 1 миллиона франков, предоставить источник заработка и оригиналы документов. Но те, кто считает, что ф Швейцарии можно заработать – ошибаются. Здесь лишь сохраняются вложенные средства и лучше это делать в швейцарских франках. Насколько это выгодно – считайте сами. Вкладывая в отечественный депозит, вы в лучшем случае получите обещанный процент, но при этом текущая инфляция превышает доход, превращая его в убыток. А в самом надежном банке мира вы хотя бы сохраняете исходную сумму.

Однако следует помнить, что нужно иметь не менее 1 миллиона франков, предоставить источник заработка и оригиналы документов. Но те, кто считает, что ф Швейцарии можно заработать – ошибаются. Здесь лишь сохраняются вложенные средства и лучше это делать в швейцарских франках. Насколько это выгодно – считайте сами. Вкладывая в отечественный депозит, вы в лучшем случае получите обещанный процент, но при этом текущая инфляция превышает доход, превращая его в убыток. А в самом надежном банке мира вы хотя бы сохраняете исходную сумму. - Прибыль в сфере строительных объектов Доход от сдачи недвижимости в аренду доступен тем, кто имеет лишнюю жилплощадь или пустующий склад, офис. Насколько удачной окажется сделка по аренде, вы сможете узнать только по прошествии времени. Как люди, так и компании мигрируют в поисках лучших вариантов, поэтому надеяться на то, что клиент «пришёл надолго», не стоит.

- Покупка золотых слитков Драгметаллы считаются надежной формой сохранения и приумножения денег.

Важно приобрести золото, которое прошло очистку у надёжной аффинажной компаний (самыми ликвидными считаются слитки от швейцарских компаний Argor Heraeus, Degussa, Umicore). Сумеете ли вы быстро при необходимости вернуть наличку, сдав слиток в банк? Не каждое финансовое учреждение занимается драгметаллами. А если в конкретный момент окажется, что курс национальной валюты немного приблизился к доллару США, то можно частично лишиться прибыли.

Важно приобрести золото, которое прошло очистку у надёжной аффинажной компаний (самыми ликвидными считаются слитки от швейцарских компаний Argor Heraeus, Degussa, Umicore). Сумеете ли вы быстро при необходимости вернуть наличку, сдав слиток в банк? Не каждое финансовое учреждение занимается драгметаллами. А если в конкретный момент окажется, что курс национальной валюты немного приблизился к доллару США, то можно частично лишиться прибыли. - Приобретение акций Интернет-окно, предоставляющее доступ к мировым компаниям, позволяет в удаленном режиме становиться акционером многих компаний. Можно, конечно, пробно приобретать ценные бумаги иностранных юрлиц, однако существенного дохода при этом не получить. В худшем случае попадете в небольшой «минус». Нужно хорошо ориентироваться в этой теме или пользоваться услугами сведущих лиц, предлагая им финансовое вознаграждение.

- Вложить деньги в строительство Все известно, что стоимость строящегося объекта повышается по мере завершения его возведения.

Став инвестором квартиры в генплане, вы через определенное время получаете ключи, а затем продаёте свой жилой объект другим людям.

Став инвестором квартиры в генплане, вы через определенное время получаете ключи, а затем продаёте свой жилой объект другим людям.

Инвестиции в новостройки Москвы и других крупных мегаполисов обычно оправдывают себя. Однако нужно учитывать риски, связанные с ухудшением текущих дел у застройщика, а также финансовые махинации, покрываемые влиятельными людьми. В итоге вкладчики лишаются своих квартир или возводимое здание переводится в разряд долгостроев.

Фонд коллективных инвестиций в недвижимость

Активно инвестировать в аренду прибыльных объектов, связанных со стабильной и значительной прибылью, могут лишь профессиональные игроки рынка недвижимости. Суммы вложений эквиваленты миллионам денежных знаков в национальной валюте. Немного существует инвесторов, свободно оперирующих столь значительными суммами. А заработать желают все, даже те, у кого имеется всего 100-200 долларов.

Компания EstatesMe представляет собой агентство инвестиций и недвижимости, предлагающее выгодные вложения для инвесторов в разных странах мира. Приобретая желаемое количество долей, вы становитесь сопричастным большому бизнесу. Оцените каталог позиций, предлагаемых нашим партнёрам. Каждое предложение тщательно проверено нашими аналитиками, просчитана прибыль, которую можно получить, закупив долевые паи.

Приобретая желаемое количество долей, вы становитесь сопричастным большому бизнесу. Оцените каталог позиций, предлагаемых нашим партнёрам. Каждое предложение тщательно проверено нашими аналитиками, просчитана прибыль, которую можно получить, закупив долевые паи.

Члены клуба получают возможность общаться с опытными коллегами, ежегодная прибыль от вложения которых составляет 7-значные суммы. В EstatesMe проводится обучение инвестированию в недвижимость, чтобы каждый желающий мог со временем хорошо разбираться в этой теме и уверенно передавать знания новым коллегам. Находитесь в поисках ценной информации по инвестированию? Получите более подробную информацию позвонив по телефону: +7 (495) 104-23-16 или оставьте заявку на сайт estatesme.com. Специалисты компании с удовольствием ответят на все вопросы и помогут увеличить Ваш капитал!

Как создать пассивный доход и жить на проценты

Стать рантье – то есть жить на проценты от своего капитала это мечта многих. Создать капитал, который позволит жить на пассивный доход — это основная финансовая цель большинства инвесторов. В чем разница между ними? В том, что финансовая цель покажет какой пассивный доход и когда вы сможете получать от своего капитала. Куда должны быть инвестированы деньги, чтобы сохраняли накопленный капитал и приносили стабильный доход, позволяющий жить как хочется.

В чем разница между ними? В том, что финансовая цель покажет какой пассивный доход и когда вы сможете получать от своего капитала. Куда должны быть инвестированы деньги, чтобы сохраняли накопленный капитал и приносили стабильный доход, позволяющий жить как хочется.

Программа семинара:

— Какой доход я могу получать. Реалистичность ожиданий

— Выбор стратегии – потратить все самому или передать по наследству

— Источники дохода: акции, облигации, недвижимость и др. Что должно быть в портфеле рантье. Подробный анализ.

— ИСЖ и структурные ноты. За и против в портфеле инвестора.

— Механизмы инвестирования в России и за рубежом.

На семинаре участники узнают как правильно построить стратегию получения пассивного дохода от своего капитала. Познакомятся с инструментами инвестирования для получения регулярного дохода. Получат информацию об актуальных реальных ставках доходности инвестиций в разных валютах. Научатся подбирать инвестиции для решения своих задач.

Спикер — ведущий финансовый консультант компании Личный Капитал Борис Кожуховский, CWM.

Член экспертного совета по листингу ценных бумаг иностранных эмитентов Санкт-Петербургской биржи.

Forbes Contributor.

Инвестор, эксперт по фондовым рынкам.

Опыт работы на российском и зарубежном финансовых рынках, а также в банковской сфере — более 10 лет.

Соавтор книги “Создай свой личный капитал. Простые шаги к достатку”.

Имеет квалификацию специалиста финансового рынка по брокерской, дилерской деятельности и деятельности по управлению ценными бумагами. Квалификационный аттестат Банка России.

Консультант-методист по финансовой грамотности проекта Министерства финансов России. Входит во Всероссийский реестр консультантов-методистов.

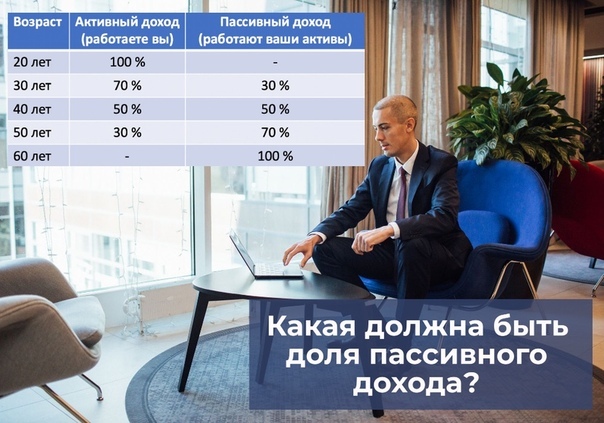

Пассивный доход — главная цель многих инвесторов

Пассивный доход — главная цель многих инвесторов, ведь деньги должны работать. Фактически это такой вид заработка, для получения которого не требуется активных действий — деньги поступают на счет независимо от профессиональных компетенций, возраста, состояния здоровья, наличия или отсутствия работы и других факторов.

Часто стратегию пассивного инвестирования описывают фразой — «купил и держи». Ведь приобретение, допустим, даже небольшого количества акций одной единственной компании является примером пассивного инвестирования, если данная ценная бумага предназначена для длительного хранения с целью заработка на дивидендах или на получении прибыли в результате повышения ее стоимости. Однако такая единичная инвестиция, как правило, сопряжена с рисками, которые могут возникнуть в связи с ограниченностью набора финансовых инструментов. Поэтому основная стратегия пассивного инвестирования, на самом деле, должна заключаться в оптимальном распределении активов.

При пассивном инвестировании важно составить сбалансированный портфель финансовых инструментов с целью диверсификации рисков. Для этого приобретается максимальное количество разных ценных бумаг. Если котировки одной из них упадут, рост стоимости других активов поможет спасти ситуацию. Кроме этого, важными особенностями пассивного инвестирования являются, во-первых, минимальное вмешательство в инвестиционный процесс, которое, как правило, заключается исключительно в формировании портфеля финансовых инструментов.

Тем, кто только знакомится с работой на бирже, для формирования пассивного дохода лучше всего подойдут инвестиции в облигации — один из самых надежных инструментов с оптимальным соотношением по уровню риска и доходности. Специально для такой категории инвесторов «ФИНАМ» разработал новый продукт — «Рантье». Это семейство готовых стратегий, инвестирующих в суверенные и корпоративные еврооблигации, подобранные таким образом, что купонная выплата становится ежемесячной.

Инвесторы могут подобрать оптимальный для себя уровень соотношения доходности и риска. Так, те кто хочет получать доход выше ставки по депозиту будут интересны стратегии «Рантье Global» и «Рантье Antivirus» с валютной доходностью 6,5% и 6% соответственно. Тем инвесторам, которым интересен заработок не только от купонного дохода, но и от продажи еврооблигаций за счет роста их стоимости, стоит обратить внимание на «Рантье Opportunity» (до 5,7%) и «Рантье Venture» (до 7%).

Получить консультации к стратегиям «Рантье» можно онлайн, заполнив форму обратной связи. Специалисты представительства АО «ФИНАМ» в Кирове готовы предоставить консультацию по любым вопросам инвестирования по телефону +7(8332)204100 или по электронной почте: [email protected].

Учимся богатеть на инвестициях и не работать

Хотите ли вы заставить деньги работать на себя и получать пассивный доход? Если да, то статья для вас. Для финансово грамотного человека. Для вкладчика. Для потенциального инвестора.

Для вкладчика. Для потенциального инвестора.

Кому и зачем нужны инвестиции

Инвестор — человек, который вкладывает средства в ценные бумаги, депозиты, драгоценные металлы, недвижимость, бизнес и так далее.

Инвестиции — вложения, с которых вы желаете получать регулярную прибыль и приумножать ваш капитал.

Зачем инвестировать? Если у вас есть личный капитал, то вы просто обязаны им грамотно управлять, ведь ваше благополучие в ваших интересах. Просто копить и хранить деньги под матрацем или в копилке нельзя, потому что есть инфляция.

Инфляция — общий рост цен на товары и услуги. Например, если в начале 2000-х годов можно было купить гамбургер за 15-25 сомов, сейчас они стоят 100 сомов.

Цены растут, а ваши 15 сомов под подушкой так и останутся 15 сомами. Только если 10-15 лет назад на них можно было купить гамбургер, то сейчас не хватит и на пол-литровую бутылку воды.

Поэтому ваш капитал, накопления надо приумножать, хотя бы для того, чтобы они не обесценивались. Как это работает? Если средние темпы инфляции в стране в 2018 году были в районе 3-4 процентов, то депозит в банке под 5-6 процентов годовых помог бы не только не обесценить за 12 месяцев ваши деньги, но еще и получить небольшой доход.

Как это работает? Если средние темпы инфляции в стране в 2018 году были в районе 3-4 процентов, то депозит в банке под 5-6 процентов годовых помог бы не только не обесценить за 12 месяцев ваши деньги, но еще и получить небольшой доход.

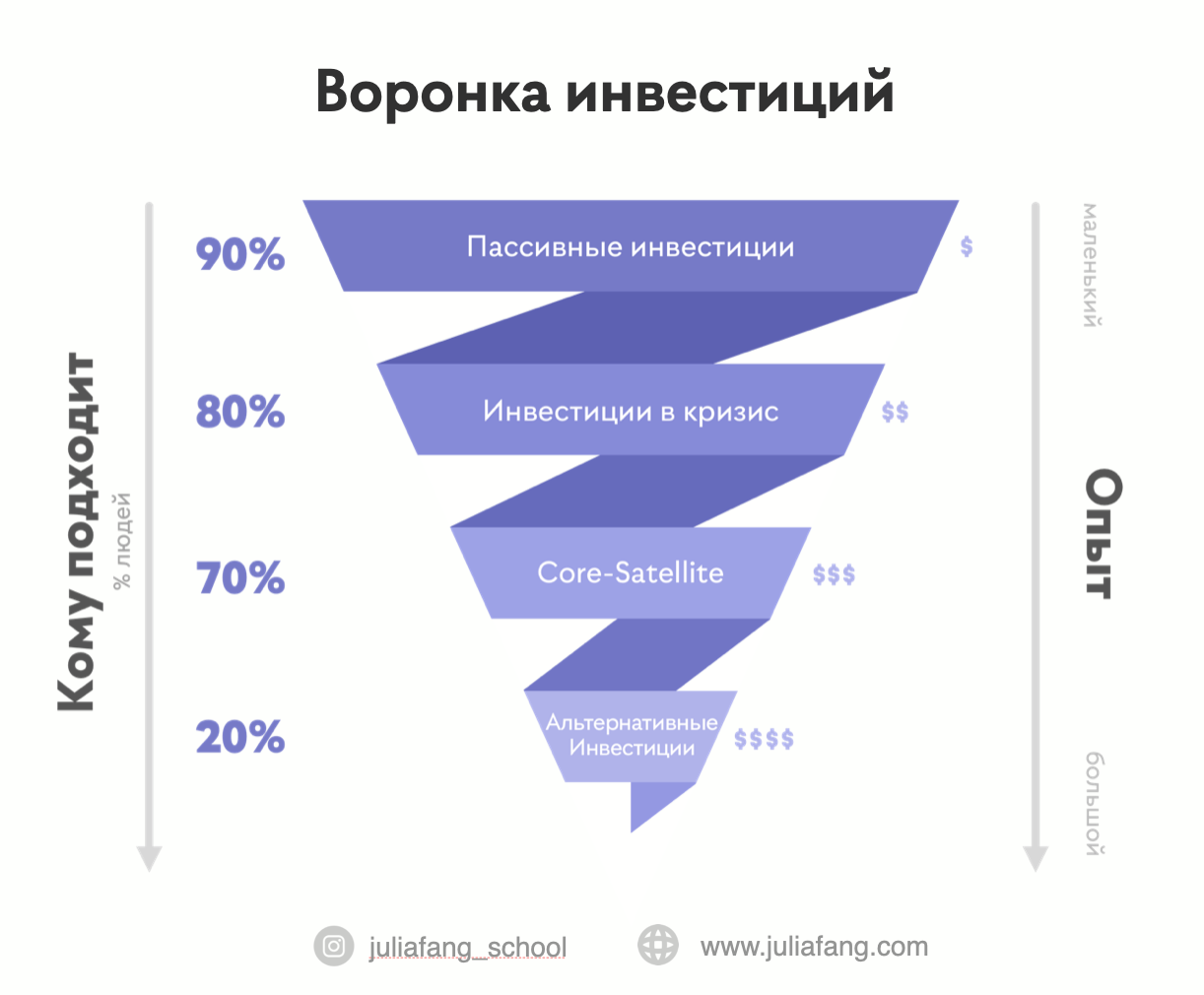

Как инвестировать, если нет опыта

Начнем с того, что люди инвестируют либо для получения пассивного дохода, либо для выигрыша на ценовой разнице. Некоторые виды вложений, например, акции или недвижимость, позволяют претендовать на оба вида дохода.

Купив квартиру, вы можете ее сдавать в аренду — это пассивный доход. А можете продать, когда цены на квартиры вырастут, — это получение дохода на ценовой разнице. Купил дешевле, продал дороже.

Разница этих двух видов доходов в том, что цены могут как подняться, так и упасть. И если вы не владеете ситуацией на рынке, можете прогореть на играх с ценами.

Если у вас нет опыта, то лучше начать с инвестиций для получения пассивного дохода. Это — депозиты и облигации.

Чтобы не прогореть, перед вложением средств стоит определить надежность банка, в случае с депозитом, или надежность компании, в облигации которой вы хотите вложиться. Сделать это просто. Каждый банк или компания, выпускающая облигации, публикуют свои финансовые отчеты в открытом доступе.

Сделать это просто. Каждый банк или компания, выпускающая облигации, публикуют свои финансовые отчеты в открытом доступе.

Вложив деньги в депозит или облигации, вы будете регулярно получать проценты или дивиденды и можете быть спокойны за личный капитал.

Но помните о главном правиле инвестиций — не класть все яйца в одну корзину! Это значит, что не стоит вкладывать все деньги только на депозит в одном банке. Гораздо выгоднее разместить капитал на депозитах нескольких банков, в облигациях нескольких компаний.

Все они будут приносить доход, а риск вы диверсифицируете, то есть снизите.

Часто люди боятся вкладывать именно потому, что боятся банкротства банка или компании, выпускающей облигации. Если ваши деньги вложены в разные банки и компании, такой риск значительно снижается. Вероятность, что обанкротятся все и сразу, крайне мала.

Вкладывайте в облигации компаний из разных отраслей, разных по клиентуре банков и избегайте рисков.

Инвестиции — это для богатых?

Помните, что инвестором может стать любой человек. И не обязательно иметь большие средства. Не верите? Давайте рассмотрим на простых примерах несколько вариантов вложений свободных денег.

У каждого варианта вложения средств есть своя сумма, которая нужна на первом этапе.

Например, если вы захотите открыть депозит в одном из местных коммерческих банков — в основном у вас на руках должна быть сумма в 1 или 5 тысяч сомов. Это минимальные размеры вклада на сегодня. Конечно, есть исключения, где нет минимальной суммы вклада, либо где требуют больше 10 тысяч сомов. Вариантов множество, и каждый найдет для себя что-то подходящее.

Если вы захотите вложиться в недвижимость, понадобятся более серьезные суммы.

Квадратный метр жилья в Бишкеке стоит около 50 тысяч сомов. При покупке квартиры, скажем, в 30 квадратных метров придется выложить как минимум 1,5 миллиона сомов.Вложения в ценные бумаги не требуют больших сумм. Облигации стоят в среднем 1 тысячу сомов. Акции разнятся в цене от нескольких тыйынов до десятков тысяч сомов. Например, одну акцию аэропорта «Манас» можно купить за 250-350 сомов. Облигации банка KICB — за 1 тысячу — 1 тысячу 20 сомов. Информацию о торгуемых ценных бумагах, их стоимости можно найти на сайтах брокерских компаний, работающих на рынке ценных бумаг.

Облигации стоят в среднем 1 тысячу сомов. Акции разнятся в цене от нескольких тыйынов до десятков тысяч сомов. Например, одну акцию аэропорта «Манас» можно купить за 250-350 сомов. Облигации банка KICB — за 1 тысячу — 1 тысячу 20 сомов. Информацию о торгуемых ценных бумагах, их стоимости можно найти на сайтах брокерских компаний, работающих на рынке ценных бумаг.

Чтобы начать вкладывать, достаточно иметь примерно 1 тысячу сомов.

Если можете позволить откладывать из ежемесячного дохода 1 тысячу сомов, значит, можете инвестировать каждый месяц и приумножать капитал.

Сколько я заработаю

А теперь давайте посчитаем. Чтобы развенчать миф о том, что минимальные инвестиции не выгодны, возьмем за основу то, что в течение трех лет вы вкладывает 1 тысячу сомов в месяц в облигации компании «А». Она предлагает доходность в 15 процентов годовых.

Через три года у вас будет 42 тысячи 875 сомов. Если бы вы просто копили по 1 тысяче сомов в месяц, то собрали бы 36 тысяч сомов. Получается, что от инвестирования вы заработали дополнительно почти 7 тысяч сомов. Заметьте, с каждым годом процент увеличивается в разы. И это если начать с 1 тысячи сомов.

Получается, что от инвестирования вы заработали дополнительно почти 7 тысяч сомов. Заметьте, с каждым годом процент увеличивается в разы. И это если начать с 1 тысячи сомов.

Чем больше ваш капитал, тем быстрее он наращивается.

Инвестировать надо, и это важно. Нужно уметь управлять своими деньгами. Жить на пассивный доход возможно и реально. Каждый человек может стать инвестором, и чем раньше начнет инвестировать, тем лучше.

Материал подготовлен ИА 24.kg при поддержке финансовой компании «Сенти».

Инвестиции в апартаменты — вкладывать или нет?

Все предприимчивые люди стремятся выгодно вложить денежные средства. Если вы, читатель, из таких, то хотим сообщить, что инвестиции в недвижимость на рынках Москвы и МО, стали сейчас одним из самых выгодных и безопасных инструментов вложения. Во-первых, вы защищаете свои деньги от негативного влияния инфляции. Во-вторых, ваши денежные средства «начнут работать» как только застройщик сдаст дом, и вы сделаете ремонт (к слову, многие объекты сдаются уже с отделкой типа White Box). В-третьих, это стабильный пассивный доход – от 5 до 16 процентов годовых.

В-третьих, это стабильный пассивный доход – от 5 до 16 процентов годовых.Специалисты в области инвестиций считают, что вложения в сфере недвижимости гораздо менее рискованны, чем торговля на бирже, инвестирование стартапов и бизнеса. А с учетом последних изменений, становятся выгоднее банковских депозитов. Объясняется это просто: недвижимость очень редко дешевеет. По мнению аналитиков, к концу 2020 года в России доля проектов с продажами через эскроу увеличится с нынешних 15% до

35–40%. Новые объекты будут изначально выходить на рынок по более высоким ценам. Все это увеличит порог входа для инвесторов и увеличит сроки окупаемости недвижимости.

В нашей статье мы хотим уделить особое внимание инвестициям в апартаменты, т.к. главным плюсом апартаментов для инвестора в сравнении с квартирами, является более низкий порог входа.

ПРЕИМУЩЕСТВА ИНВЕСТИЦИЙ В АПАРТАМЕНТЫ

Вложения в апартаменты доказали свою превалирующую выгоду перед инвестициями в жильё другого формата. В течение пяти лет аналитики центра «Колди» изучали тенденцию роста и понижения недвижимости. По их данным 1 квадратный метр в квартирах за 5 лет стал дешевле на 11%, а в апартаментах, напротив, подорожал на 16-19 %. Даже без учёта аренды владельцы получили прибыль от инвестиций в апартаменты. Апартаменты в апарт-отелях также стали дороже за исследуемый период, но лишь на 12-13 %. То есть, все собственники апартаментов могут рассчитывать на повышение стоимости в течение 5 лет.

В течение пяти лет аналитики центра «Колди» изучали тенденцию роста и понижения недвижимости. По их данным 1 квадратный метр в квартирах за 5 лет стал дешевле на 11%, а в апартаментах, напротив, подорожал на 16-19 %. Даже без учёта аренды владельцы получили прибыль от инвестиций в апартаменты. Апартаменты в апарт-отелях также стали дороже за исследуемый период, но лишь на 12-13 %. То есть, все собственники апартаментов могут рассчитывать на повышение стоимости в течение 5 лет.

Эксперты говорят о доказанных преимуществах подобных вложений:

1. Низкий порог входа – в зависимости от класса апартаменты могут стоить на 10-20% дешевле квартир аналогичного уровня и площади.

2. Неприкосновенность жилища — невозможность конфискации в случае банкротства

3. Возможность сдавать в аренду через управляющую компанию, что поможет сэкономить время.

4. Достаточно высокий уровень ликвидности (выше указана статистика)

5. Местонахождение апартаментов – апартаменты чаще всего строятся в престижных районах Москвы, преимущественно в ЦАО. Развитая инфраструктура — охраняемая закрытая территория, парковка, гостиничный сервис.

Местонахождение апартаментов – апартаменты чаще всего строятся в престижных районах Москвы, преимущественно в ЦАО. Развитая инфраструктура — охраняемая закрытая территория, парковка, гостиничный сервис.

Недостаток единственный — риск падения цены на апартаменты, например, если рядом построят завод или оживлённую автотрассу. Но в случае с апартаментами в клубных домах на эти риски исключены. Дома строятся или проходят реконструкцию в центральной части Москвы, никаких промышленных объектов, железных и автомобильных дорог здесь точно не будет.

КТО ПОКУПАЕТ АПАРТАМЕНТЫ В МОСКВЕ И ДЛЯ КАКИХ ЦЕЛЕЙ?

Строительство нежилой недвижимости в крупных городах растёт с каждым годом. В основном, инвестиции в апартаменты актуальны в трёх случаях: для собственного проживания, для посуточной или помесячной сдачи в аренду, для сдачи в аренду в формате отеля.

ДЛЯ СОБСТВЕННОГО ПРОЖИВАНИЯ

Также апартаменты востребованы у людей, желающих проживать в центральной части столицы, где отлично развита инфраструктура, красивый вид из окон на исторические памятники и многое другое.

Также апартаменты востребованы у людей, желающих проживать в центральной части столицы, где отлично развита инфраструктура, красивый вид из окон на исторические памятники и многое другое.

СДАВАТЬ В АРЕНДУ НА СУТКИ/НА МЕСЯЦ

• Их стоимость дешевле квартиры, т.е. быстрее окупаемость

• Преимущественно сдаются уже под чистовую отделку (White Box).

• Можно прописать арендаторов на временной основе.

• Возможность сдавать в аренду через управляющую компанию.

Очень часто, в таких домах управляющая компания освобождает собственников от забот и берёт на себя услуги сдачи апартаментов в аренду, при этом УК либо выплачивают владельцу ежемесячную фиксированную сумму (программа гарантированной доходности), либо — прибыль от сдачи апартамента в аренду с удержанием комиссии за услуги (программа максимальной доходности).

Существует вариант сотрудничества по доходной программе, когда управляющий субъект сам арендует апартаменты у собственника по фиксированной стоимости, чтобы впоследствии сдать их другому лицу по своей цене.

СДАВАТЬ В АРЕНДУ НА РАЗЛИЧНЫЙ СРОК В ФОРМАТЕ АПАРТ-ОТЕЛЯ

Данный формат подразумевает сдачу номеров (апартаментов) управляющей организацией по установленной цене за сутки, но на разный период времени. Процесс аренды проходит под брендом отеля, у собственника нет другой альтернативы (то есть самостоятельно сдать жильё не получится). Сотрудничество устанавливается двумя способами: по доходной программе или по проценту от выручки. На сумму выручки также влияет расположение апарт-отеля, сезонный фактор, категория и площадь апартамента, наличие ремонта (премиум класса или эконом), оснащение оборудованием.

Статистика доходности от сдачи разного жилья: • от квартиры в столице собственник получает – 3-4 % в месяц;

• доход от инвестиции в апартаменты Москвы составляет – 8-15 % ежемесячно.

ЧТО ВАЖНО ДЛЯ АРЕНДАТОРОВ?

• наличие и уровень сервиса;

• статус апартаментов;

• расположение объекта;

• приятное общество (напомним, что перед покупкой такой недвижимости, проходят проверку службы безопасности, и поэтому риск поселиться с неблагополучными соседями обычно сведён к минимуму.)

Если рассматривать апартаменты на ул. Долгоруковской 25 как инвестицию, то можно рассчитывать на быструю окупаемость. В первую очередь клубный дом «Долгоруковская 25» будут привлекательны крупным бизнесменам, иностранным сотрудникам, директорам компаний и состоятельным туристам, которые обязательно оценят:

• Статус недвижимости – в отделке используются только натуральные, высококачественные материалы.

• Новейшие и высокотехнологические инженерные системы. Имеет эко-сертификат BREEАM.

• Расположение клубного дома – в одном из лучших исторических мест Москвы с достойным окружением по близости. Рядом располагается Сад Эрмитаж, уютные скверы (Миусский и Антроповский), знаменитые московские театры (Сатиры,кукол и т.д.), множество кафе и ресторанов премиум класса.

• Приватную территорию с охраной, консьержем и гостиничным сервисом и вместительную парковку.

Рассмотрев преимущества инвестиций в апартаменты, можно сказать, что апартаменты в клубном доме Долгоруковская 25 – являются выгодным вариантом по всем параметрам: удачному месторасположению, комфорту, надёжности компании-застройщика, высокому уровню доходности и высокому спросу на жильё премиального сегмента. Проект этого дома даже получил признание Ассоциации Инвесторов Москвы.

Краудфандинг и инвестирование в недвижимость

Инвестирование для начинающих: 5 причин рассмотреть вариант инвестирования в пассивный доход

Многие люди объединяют понятия инвестирования в недвижимость и пассивного дохода. Недвижимость может быть формой пассивного инвестирования, но часто не так, как думают инвесторы. Пассивное инвестирование в недвижимость может быть одним из самых эффективных способов заставить ваши деньги работать на вас. Но прежде чем мы обсудим конкретные преимущества пассивного инвестирования в недвижимость, нам необходимо прояснить, что такое этот тип инвестирования, и, что не менее важно, объяснить, чем и почему он отличается от активного инвестирования в недвижимость.

Недвижимость может быть формой пассивного инвестирования, но часто не так, как думают инвесторы. Пассивное инвестирование в недвижимость может быть одним из самых эффективных способов заставить ваши деньги работать на вас. Но прежде чем мы обсудим конкретные преимущества пассивного инвестирования в недвижимость, нам необходимо прояснить, что такое этот тип инвестирования, и, что не менее важно, объяснить, чем и почему он отличается от активного инвестирования в недвижимость.

Многие люди рассматривают покупку и сдачу в аренду части жилой недвижимости — например, дома на одну семью, кондоминиума или жилого комплекса — как пассивное инвестирование в недвижимость. Они рассматривают это как пассивный доход, потому что, представляя себе, что инвестиции разыгрываются, они просто купят часть собственности, сдадут ее в аренду, а затем ежемесячно будут получать чеки от арендаторов. Но это не пассивное инвестирование в недвижимость.

Как минимум, инвестор в этом сценарии должен выбрать недвижимость для покупки, а затем работать с компанией по управлению недвижимостью, чтобы регулярно принимать решения по таким вопросам, как то, какие арендаторы принять, отремонтировать или заменить сломанный водонагреватель и когда заново покрыть ковролином или покрасить собственность. Если инвестор решит не передавать эти операционные задачи на аутсорсинг компании по управлению недвижимостью, ему придется самостоятельно выполнять повседневные обязанности по владению недвижимостью. Это активное инвестирование в недвижимость.

Если инвестор решит не передавать эти операционные задачи на аутсорсинг компании по управлению недвижимостью, ему придется самостоятельно выполнять повседневные обязанности по владению недвижимостью. Это активное инвестирование в недвижимость.

Итак, что мы подразумеваем под пассивным доходом и что такое пассивное инвестирование в недвижимость?

Что такое инвестиция с пассивным доходом?

Пассивный доход обычно относится к потоку дохода, который в некоторой степени автоматизирован. Вы делаете предварительные капитальные вложения — часто в акции, паевые инвестиционные фонды или другие инструменты, основанные на акциях, — а затем получаете долю в этих инвестициях, из которой вам выплачиваются дивиденды или другие виды регулярного дохода.

Что делает эту форму дохода пассивной, так это то, что вы напрямую не управляете инвестициями.

Чтобы узнать больше об инвестировании в пассивный доход и краудфандинге в сфере недвижимости, зарегистрируйтесь здесь.

Что такое пассивное инвестирование в недвижимость?

Таким образом, пассивное инвестирование в недвижимость — это форма инвестирования в недвижимость, при которой вы вкладываете свой капитал в предприятие в сфере недвижимости, за управление которым вы не будете нести никакой прямой ответственности.

Вы можете пассивно инвестировать в недвижимость несколькими способами — например, путем покупки акций компаний, связанных с недвижимостью, которые являются публичными.Сюда могут входить девелоперские компании, крупные брокеры по недвижимости или строительные компании. Вы также можете инвестировать в инвестиционные фонды недвижимости (REIT), которые представляют собой компании, которые объединяют капитал инвесторов для инвестирования в крупные сделки с недвижимостью.

А благодаря появлению краудфандинга в сфере недвижимости теперь вы также можете делать прямые инвестиции в отдельные сделки с недвижимостью — объединяя свой капитал с другими инвесторами в долевые или долговые инвестиции — при этом сохраняя все потенциальные преимущества пассивной недвижимости. инвестирование.

инвестирование.

Когда вы инвестируете в недвижимость через краудфандинговую платформу, у вас есть возможность заключать сделки, как правило, долговые инвестиции, по которым вам может быть выплачен фиксированный ежемесячный платеж в течение заранее определенного времени. Вы также можете найти инвестиционные возможности на краудфандинговой платформе, которые позволяют вам получить долю в сделке, где вы можете участвовать в текущем доходе и / или конечной прибыли от собственности и получать эти возможные вознаграждения при распределении дохода.

Вы можете пассивно инвестировать в недвижимость с несколькими целями.Например, вы можете инвестировать в качестве пассивного дохода — выплачиваемого вам либо в виде обычных дивидендов по инвестициям в акционерный капитал, либо в виде фиксированных выплат (с процентами) по инвестициям, основанным на заемных средствах. Или вы можете пассивно инвестировать в недвижимость для роста — другими словами, повышения стоимости вложенной собственности и прибыли при ее перепродаже. Вы также можете заниматься пассивным инвестированием в недвижимость как для получения постоянного дохода, так и для возможности долгосрочного роста.

Вы также можете заниматься пассивным инвестированием в недвижимость как для получения постоянного дохода, так и для возможности долгосрочного роста.

Если вы ищете источник пассивного дохода, недвижимость может быть одним из лучших доступных пассивных инвестиционных инструментов, исходя из возможностей, которые мы объясним ниже.На данный момент важно понимать, что пассивное инвестирование в недвижимость может быть отличным способом увеличить ваш остаточный доход.

Что такое остаточный доход?

Остаточный доход — это доход — обычно рассчитываемый ежемесячно — который остается у частного лица или предприятия после выплаты всех долгов и расходов.

Как я могу получить дополнительный остаточный доход?

Осуществление инвестиций с пассивным доходом может быть одним из эффективных способов получения дополнительного остаточного дохода.Вы размещаете свой капитал в инвестициях, структурированных за счет долга или долевого участия — в акции, недвижимость и т. Д. — и получаете регулярный поток дохода от этих инвестиций. Поскольку вы делаете это капитальное вложение только один раз, эти регулярные платежи добавляются непосредственно к вашему остаточному доходу.

Д. — и получаете регулярный поток дохода от этих инвестиций. Поскольку вы делаете это капитальное вложение только один раз, эти регулярные платежи добавляются непосредственно к вашему остаточному доходу.

Как мы заявили во введении, одна из мощных возможностей для создания дополнительного остаточного дохода — это пассивное инвестирование в недвижимость. Вот пять причин, по которым это может быть мощной стратегией приумножения вашего богатства.

5 причин инвестирования в пассивный доход

У вас будет дядя Сэм поработать на вас

При инвестициях с долевым участием пассивная недвижимость допускает возврат денежных средств с отсрочкой налогообложения, что позволит вам сохранить большую часть вашего дохода.

Это одна из причин, по которой мы ранее заявляли, что недвижимость может быть более мощным пассивным вложением, чем другие формы пассивного инвестирования. В отличие от процентных выплат или дивидендов по акциям, которые могут облагаться налогом в соответствии с вашим наивысшим доходом, сквозная потенциальная выгода от владения недвижимостью позволяет вашей доле амортизационных расходов компенсировать ваш доход.

Вам не придется иметь дело с арендаторами, туалетами или мусором

Когда вы пассивный инвестор в недвижимость, вы не имеете дела непосредственно с хлопотами повседневного управления. Протекающий кран? Вам не звонят в 2 часа ночи. Сломанные ворота? Вы не обязаны вызывать разнорабочего.

Вам не придется иметь дело с банком

Работа с банками для получения финансирования затруднена. С тех пор, как экономика пошла на спад, банкам стало требоваться еще больше документации для получения ссуд, а этот процесс отнимает много времени и утомляет.

Если вы пассивный инвестор в недвижимость, ваши инвестиции связаны с профессиональной частной инвестиционной компанией, которая уже имеет отношения с избранными банками. Они управляют водами банковского финансирования от вашего имени, поэтому вам не нужно.

Ваши пассивные инвестиции позволяют использовать знания и опыт других людей

У вас всегда есть возможность сделать любую инвестицию в одиночку, будь то вложение в акции через онлайн-брокера или покупку собственной инвестиционной собственности.

Но есть что сказать об использовании интеллекта окружающих вас людей.

Но есть что сказать об использовании интеллекта окружающих вас людей.Некоторые инвесторы в недвижимость посвящают свою жизнь изучению входов и выходов на рынке, а пассивное инвестирование в недвижимость дает вам возможность извлечь выгоду из их глубокого образования.

Вы можете зарабатывать деньги, пока спите

Пассивное инвестирование в недвижимость может быть быстрым. Вы проявляете должную осмотрительность, подписываете юридические документы онлайн и почти сразу переводите средства.И как только ваша инвестиция будет обработана, вы станете акционером этого предприятия в сфере недвижимости и, возможно, начнете получать пассивный доход и / или часть роста этого предприятия.

Другими словами, у вас есть возможность зарабатывать деньги, пока вы спите. В первую очередь, при инвестировании в недвижимость с существующими арендаторами, где есть существующий денежный поток, ваши деньги работают на вас 24/7.

Какие дополнительные идеи пассивного дохода?

Если вы ищете другие способы пассивного инвестирования в недвижимость, вы можете изучить публично торгуемые компании по недвижимости и государственные инвестиционные фонды недвижимости (REIT). Вы также можете исследовать частные REIT, которые не торгуются публично на какой-либо фондовой бирже. Однако имейте в виду, что частные REIT также не подпадают под те же правила раскрытия финансовой информации, что и публичные REIT или другие предприятия, торгуемые на публичных биржах.

Вы также можете исследовать частные REIT, которые не торгуются публично на какой-либо фондовой бирже. Однако имейте в виду, что частные REIT также не подпадают под те же правила раскрытия финансовой информации, что и публичные REIT или другие предприятия, торгуемые на публичных биржах.

Если вас интересуют возможности пассивного инвестирования помимо недвижимости, вы также можете изучить множество способов инвестирования в традиционные акции, такие как акции, облигации и паевые инвестиционные фонды. Благодаря легкости открытия онлайн-торгового счета и исторически низким затратам, связанным с покупкой и продажей ваших выпусков, создание пассивных инвестиций на фондовых рынках стало быстрее и проще, чем когда-либо.

Однако важно помнить, что проценты, которые вы зарабатываете на дивиденды по акциям, могут облагаться налогом по наивысшей части вашего регулярного дохода. Однако пассивные инвестиции в недвижимость — например, доля владения рядом объектов недвижимости, которую вы приобретаете через краудфандинговую компанию, — дают вам возможность реализовать налоговые льготы, которые компенсируют ваш регулярный доход.

Каковы риски инвестирования с пассивным доходом?

Конечно, инвестирование в недвижимость также сопряжено с рисками, как и инвестирование в любой класс активов.Когда вы инвестируете в любой актив с пассивным доходом, вы несете постоянный риск потери своей основной суммы. В случае как инвестиций в акции, так и REIT, это может произойти, когда стоимость инвестиций снизится — либо из-за внутренних проблем с базовым активом (компанией, акции которой вы приобрели, либо портфелем недвижимости компании). REIT), либо из-за общего спада на рынке. В любом случае стоимость вашего актива может снизиться.

Вот почему так важно, чтобы перед тем, как делать какие-либо инвестиции — будь то в недвижимость или какой-либо другой класс активов, будь то активный или пассивный — вы должны сначала провести собственное исследование.Никакие инвестиции не могут гарантировать вам ни возврат, ни даже защиту всей вашей основной суммы. Но ваша собственная комплексная проверка может помочь вам найти более безопасные и, возможно, более прибыльные инвестиции для вашего капитала.

Где я могу узнать больше о возможностях пассивного дохода?

Одно из мест, где можно найти самые свежие возможности для пассивных инвестиций в недвижимость, — это краудфандинговые платформы недвижимости, такие как RealtyMogul.com. Тысячи таких же инвесторов, как вы, уже вложили пассивные средства в нашу платформу.

Чтобы узнать больше о том, как стать инвестором через нашу краудфандинговую платформу, зарегистрируйтесь здесь или свяжитесь с одним из наших представителей по телефону 877-977-2776.

15 лучших инвестиций с пассивным доходом на 2021 год

Ключевые выводы:

Что бы вы делали, если бы у вас было больше свободного времени и меньше беспокойства о финансовых обязательствах?

Получение пассивного дохода — популярная стратегия, используемая инвесторами как способ создания долгосрочного богатства. Имея меньше финансовых обязательств, о которых нужно беспокоиться, инвесторы могут использовать свое свободное время для реализации индивидуальных устремлений. Продолжайте читать, чтобы узнать, как инвестиции с пассивным доходом могут приносить доход, включая общие методы и стратегии в сфере недвижимости, чтобы вы также могли быть на пути к финансовой свободе.

Продолжайте читать, чтобы узнать, как инвестиции с пассивным доходом могут приносить доход, включая общие методы и стратегии в сфере недвижимости, чтобы вы также могли быть на пути к финансовой свободе.

Однако, прежде чем вы начнете получать собственный пассивный доход, давайте рассмотрим, что такое пассивный доход, а также некоторые из его преимуществ.

Что такое пассивный доход?

Пассивный доход определяется как заработок, требующий минимальных или нулевых усилий со стороны лица, получающего его.По сути, это форма остаточного дохода, а не вторая работа. По данным налоговой службы (IRS), пассивный доход включает:

«Аренда, включая как оборудование, так и арендную недвижимость, независимо от уровня участия»;

«Предприятия, в которых налогоплательщик не принимает материального участия на регулярной, непрерывной и существенной основе».

Следует отметить существенную разницу между пассивным и активным доходом. Первый относится к заработку, в котором человек не участвует активно, а второй — к доходу, с которого были оказаны услуги — аналогично работе.

Некоторые примеры активного дохода включают традиционную занятость или ведение бизнеса. Доход инвесторов в недвижимость считается активным, если они активно участвуют в своих проектах, таких как оптовая торговля, восстановление или восстановление жилья. Некоторые идеи пассивного дохода включают процентный доход, акции и облигации. Хотя многие инвесторы в недвижимость предпочитают сдавать в аренду недвижимость с пассивным доходом или инвестировать в инвестиционные фонды недвижимости (REIT), это не единственные доступные варианты; есть несколько способов заработать, не перенапрягаясь.

Некоторые из этих действий могут потребовать немного усилий на этапе настройки, но ключевое различие между этими активными и пассивными действиями — это необходимые усилия и участие. Это один из важнейших аспектов, привлекающих инвесторов к пассивному доходу; Тем не менее, стоит отметить несколько других преимуществ.

[Хотите, чтобы ваши деньги работали на вас? Посетите наш БЕСПЛАТНЫЙ онлайн-курс по недвижимости, чтобы узнать, как стратегии пассивного дохода в сфере недвижимости могут помочь вам в достижении ваших финансовых целей. ]

]

15 инвестиций в пассивный доход на 2021 год

Инвестиции с пассивным доходом позволяют инвесторам со временем увеличивать прибыль. Сама природа пассивных инвестиций экспоненциально увеличивает реинвестированную прибыль с течением времени, и инвесторам не нужно пошевелить пальцем. Тем не менее, инвесторы могут также увеличить прибыль, увеличив свои потоки доходов. Вместо того, чтобы рассматривать единую пассивную инвестиционную стратегию, инвесторы должны думать обо всех этих доступных им вариантах:

Фондовый рынок

Облигации

компакт-дисков

Паевые инвестиционные фонды

Аренда недвижимости Недвижимость

РЕЙЦ

Одноранговое кредитование

Недвижимость под ключ

Электронные книги

Ведение блога

Купить существующий бизнес

Сберегательный счет с повышенным процентом

Дивидендные акции

Индексные фонды

Партнерский маркетинг

Хотя возможности безграничны, некоторые из наиболее популярных способов получения пассивного дохода включают в себя инвестирование в недвижимость, фондовый рынок или получение процентного дохода через облигации и депозитные сертификаты (CDs. ) Можно также инвестировать сразу в широкий спектр ценных бумаг, используя так называемые паевые инвестиционные фонды.

) Можно также инвестировать сразу в широкий спектр ценных бумаг, используя так называемые паевые инвестиционные фонды.

Фондовый рынок предоставляет физическим лицам канал для покупки акций государственных корпораций. После покупки этих акций они имеют право на получение дивидендов в зависимости от финансовых показателей компании. Те, кто предпочитает инвестировать в фондовый рынок, обычно управляют портфелем акций разных компаний, чтобы помочь диверсифицировать риски.

Облигации и компакт-диски являются яркими примерами того, как физические лица могут пассивно получать процентный доход.Облигации — это векселя федерального правительства или корпораций как способ привлечения средств. Представители общественности могут инвестировать в облигации с обещанием, что они будут полностью возвращены с процентами. Сумма облигации, процентная ставка и сроки окупаемости определены заранее, что позволяет инвесторам точно рассчитать, сколько они заработают, еще до того, как инвестировать.

компакт-дисков выпущены банками с фиксированной процентной ставкой и датой вывода. Эти счета можно сравнить с традиционными сберегательными счетами, но обычно они предлагают гораздо более высокие процентные ставки.Эти ставки имеют тенденцию к увеличению с увеличением срока действия и являются приемлемым вариантом для тех, кто хочет получать процентный доход.

Паевые инвестиционные фонды — еще одна стратегия пассивного дохода, которую нельзя игнорировать. ПИФы, которые считаются одним из инструментов пенсионных накоплений с наименьшим риском, представляют собой большой пул денег, который вкладывается в портфели различных ценных бумаг. Управляющие фондами, такие как паевые инвестиционные фонды, брокерские конторы и банки, будут тщательно выбирать эти портфели таким образом, чтобы обеспечить долгосрочный рост и солидные выплаты при максимально возможном минимальном риске.Большинство мест работы спонсируют программу 401 (k), которую сотрудники могут использовать для инвестирования в паевые инвестиционные фонды как способ накопления на пенсию.

Недвижимость представляет собой надежную категорию вариантов пассивного дохода, которая заслуживает отдельного обсуждения. Две популярные стратегии пассивного дохода среди инвесторов в недвижимость включают аренду недвижимости и инвестирование REIT. Ниже рассматривается внутреннее устройство каждой стратегии и то, как они применяются к сегодняшним методам пассивного дохода:

Другие идеи для инвестиций в пассивный доход

Аренда недвижимости и инвестирование REIT, а также паевые инвестиционные фонды, облигации и акции — это лишь несколько ярких примеров инвестирования с пассивным доходом как внутри, так и за пределами недвижимости.За прошедшие годы инвесторы определили множество изобретательных способов получения пассивного дохода. Просмотрите некоторые из приведенных ниже методов, чтобы определить, какие из них лучше всего соответствуют вашим интересам:

Станьте одноранговым кредитором: Платформы однорангового кредитования и краудфандинга позволяют инвесторам легко связываться с людьми, которым нужна помощь в финансировании коммерческих предприятий, специальных проектов или покупки недвижимости.

Предоставляя ссуды этим лицам, инвесторы могут вернуть сумму ссуды плюс проценты в течение срока ссуды.Существует множество краудфандинговых веб-сайтов, которые позволяют инвесторам вносить средства в проекты и коммерческие предприятия, а также вкладывать средства в долговые обязательства по недвижимости.

Предоставляя ссуды этим лицам, инвесторы могут вернуть сумму ссуды плюс проценты в течение срока ссуды.Существует множество краудфандинговых веб-сайтов, которые позволяют инвесторам вносить средства в проекты и коммерческие предприятия, а также вкладывать средства в долговые обязательства по недвижимости.Инвестиции в недвижимость «под ключ»: Недвижимость «под ключ» готова к сдаче в аренду в текущем состоянии; нет необходимости в дополнительных работах. Инвесторы могут приобрести инвестиционную недвижимость под ключ и сдать ее в аренду, что дает преимущество в том, что им не нужно платить за ремонт или реконструкцию.

Напишите электронную книгу: Вы специалист в определенной теме? Если да, подумайте о том, чтобы изложить свои знания на бумаге, опубликовав электронную книгу или записав аудиокнигу.Согласно Business Insider, финансовый блогер Сэм Доген за последний год получил 36 000 долларов гонорара за свою электронную книгу.

Сделайте свой блог авторитетным: Блог — это также отличное место, где можно поделиться своими экспертными знаниями и заработать некоторый остаточный доход на стороне. Поделившись своим опытом в форме сообщений в блогах, у вас будет возможность заявить о себе как о авторитете в своей конкретной нише. По мере роста вашей аудитории вы сможете направлять больше трафика на приносящую доход рекламу, размещаемую на вашем сайте.

Купить существующий бизнес: Покупка существующего бизнеса может быть отличным способом воспользоваться преимуществами владения бизнесом без необходимости иметь дело с начальными затратами. Интернет-бизнес — менее рискованный вариант, поскольку вам не придется иметь дело с накладными расходами или физическими активами.

Открытие сберегательного счета с высокой процентной ставкой: Онлайн-сберегательные счета предлагают более высокие проценты, чем обычно делают крупные банки. Вы заработаете больше денег, поместив деньги на сберегательный счет с высокими процентами, чем на традиционный текущий или сберегательный счет, что является отличной возможностью для инвесторов получить пассивный доход.

Дивидендные акции: Акции не только могут расти в цене, но и регулярно приносят владельцам прибыль в виде дивидендов. Дивиденды могут быть надежным источником дохода, но имейте в виду, что стоимость акций может упасть, что приведет к меньшим выплатам дивидендов.

Лестница облигаций: Лестница облигаций — это причудливый способ сказать инвесторам, что они должны диверсифицировать свои владения облигациями. В частности, однако, лестница облигаций будет свидетельствовать о том, что инвесторы вкладывают средства в ряд облигаций с разными сроками погашения.Разнося облигации (и сроки их погашения), инвесторы могут обеспечить поступление дохода тогда, когда он им нужен, одновременно диверсифицируя свои активы. Имея должным образом диверсифицированный портфель облигаций, инвесторы могут реалистично предсказать, когда они ожидают выплаты в будущем и сколько они могут рассчитывать на чистую прибыль.

Рекламируйте на своем автомобиле: Некоторым инвесторам, которые хотят мыслить нестандартно, не нужно искать пассивную инвестиционную стратегию, помимо собственного автомобиля.

Фактически, вполне возможно превратить ваш автомобиль в переносную рекламу и получить за это деньги. Для этого от инвесторов потребуется «оклеить» свой автомобиль рекламой, как правило, бесплатно. Хотя это не так пассивно, как другие стратегии (эта потребует некоторого вождения), реклама на автомобиле может дать бесплатные деньги с минимальными усилиями. Свяжитесь со специализированным рекламным агентством в вашем районе, чтобы узнать больше.

Фактически, вполне возможно превратить ваш автомобиль в переносную рекламу и получить за это деньги. Для этого от инвесторов потребуется «оклеить» свой автомобиль рекламой, как правило, бесплатно. Хотя это не так пассивно, как другие стратегии (эта потребует некоторого вождения), реклама на автомобиле может дать бесплатные деньги с минимальными усилиями. Свяжитесь со специализированным рекламным агентством в вашем районе, чтобы узнать больше.Индексные фонды: Как следует из названия, индексные фонды — это паевые инвестиционные фонды, связанные с определенным рыночным индексом.Следовательно, инвестирование в индексный фонд будет по существу имитировать доходность конкретного индекса, в который инвестируется. Более того, индексные фонды пассивно управляются профессиональными управляющими деньгами, что означает, что инвесторам не нужно ничего делать, кроме как выбирать фонд.

Партнерский маркетинг: Если у вас есть веб-сайт, блог или любая форма социальных сетей, партнерский маркетинг может стать отличной возможностью для пассивного дохода.

Эта практика включает в себя привязку к определенному бренду и получение остаточного дохода за счет продвижения продукта в Интернете.Например, вы можете получить уникальную веб-ссылку для Audible и получать пассивный доход, направляя людей к процессу регистрации. Изучите возможности и курсы партнерского маркетинга в Интернете, чтобы начать работу.

Эта практика включает в себя привязку к определенному бренду и получение остаточного дохода за счет продвижения продукта в Интернете.Например, вы можете получить уникальную веб-ссылку для Audible и получать пассивный доход, направляя людей к процессу регистрации. Изучите возможности и курсы партнерского маркетинга в Интернете, чтобы начать работу.

Чтобы получить еще больше идей, ознакомьтесь с нашим списком из 16 идей пассивного дохода, которые работают.

Пассивный доход от недвижимости

Недвижимость исторически была одним из лучших инвестиционных инструментов для получения пассивного дохода. На выбор предлагается несколько стратегий, каждая из которых содержит уникальный набор шагов, необходимых для настройки.Как только вы решите, какой тип инвестиций лучше всего подходит для ваших целей, недвижимость может стать отличным способом увеличения вашего дохода.

Аренда недвижимости Недвижимость

Когда кто-то упоминает об инвестировании в пассивный доход через недвижимость, аренда недвижимости — один из первых методов, которые приходят на ум. Инвесторы могут выбирать между инвестированием в односемейную недвижимость, а также в многоквартирную недвижимость, такую как дуплексы и многоквартирные дома. Также привлекательным вариантом является сдача недвижимости в аренду на время отпуска в популярных туристических направлениях.Хотя для приобретения этой собственности требуются первоначальные денежные затраты, инвестор может получать доход от аренды, чтобы погасить ипотеку. После выплаты ипотеки они могут продолжать получать доход от аренды на неопределенный срок или даже рефинансировать или продавать недвижимость по своему усмотрению.

Инвесторы могут выбирать между инвестированием в односемейную недвижимость, а также в многоквартирную недвижимость, такую как дуплексы и многоквартирные дома. Также привлекательным вариантом является сдача недвижимости в аренду на время отпуска в популярных туристических направлениях.Хотя для приобретения этой собственности требуются первоначальные денежные затраты, инвестор может получать доход от аренды, чтобы погасить ипотеку. После выплаты ипотеки они могут продолжать получать доход от аренды на неопределенный срок или даже рефинансировать или продавать недвижимость по своему усмотрению.

Для того, чтобы эта инвестиционная недвижимость была эффективной, она должна быть приобретена по правильной цене, обеспечивающей ежемесячный денежный поток. Чтобы сделать ваш опыт инвестирования в недвижимость по-настоящему пассивным, подумайте о найме компании по управлению недвижимостью, которая может контролировать все, от проверки арендаторов до реагирования на вопросы технического обслуживания. Обязательно ознакомьтесь с нашим руководством по покупке арендуемой недвижимости как профессионал, а также с этой разбивкой по расчету денежного потока и другими важными калькуляторами арендной недвижимости.

Обязательно ознакомьтесь с нашим руководством по покупке арендуемой недвижимости как профессионал, а также с этой разбивкой по расчету денежного потока и другими важными калькуляторами арендной недвижимости.

РЕЙЦ

Если вы заинтересованы в получении пассивного дохода от недвижимости, но не хотите заниматься поиском, покупкой и обслуживанием недвижимости самостоятельно, то, возможно, вам понравится инвестировать в инвестиционный фонд недвижимости.

REIT — это инвестиционный инструмент, который позволяет как мелким, так и крупным инвесторам приобретать право собственности на доходные предприятия в сфере недвижимости, состоящие из коммерческой недвижимости.Это может быть что угодно, от квартир и офисных зданий до объектов многофункционального назначения. Подобно паевым инвестиционным фондам, REIT управляются экспертами, которые специализируются на создании портфелей недвижимости, максимально минимизируя риски инвесторов. Эти трасты предоставляют инвесторам регулярно выплачиваемые дивиденды. Хотя REIT обычно торгуются на основных фондовых биржах, существуют также публичные, внебиржевые и частные REIT. Узнайте больше об инвестировании REIT для начинающих.

Хотя REIT обычно торгуются на основных фондовых биржах, существуют также публичные, внебиржевые и частные REIT. Узнайте больше об инвестировании REIT для начинающих.

Преимущества инвестиций в пассивный доход

Наряду с генерированием непрерывных потоков доходов, лишенных обширной деятельности, пассивный доход обеспечивает ряд преимуществ по сравнению с традиционными методами инвестирования.Например, инвестор, получающий пассивный доход от недвижимости, может получить следующие преимущества:

Налоговые льготы

Пенсионные фонды

Ваша ипотека выплачена

Налоговые льготы

Сделав свои первые инвестиции, вы также увеличите налогооблагаемый доход. Крайне важно учитывать различные налоговые стратегии, которым вы можете следовать, чтобы минимизировать налоги, причитающиеся с ваших новых инвестиций.К счастью, одно из самых больших преимуществ пассивных доходных активов — это налоговые вычеты. Например, владельцы арендуемой собственности могут требовать убытков от износа путем списания стоимости собственности в течение срока действия ссуды.

Например, владельцы арендуемой собственности могут требовать убытков от износа путем списания стоимости собственности в течение срока действия ссуды.

Есть и другие важные налоговые соображения, которые следует учитывать при выборе инвестиций с пассивным доходом. Одна из распространенных стратегий — использовать пенсионный счет, такой как IRA или 401k, для инвестирования ваших денег в другие типы активов. С такой структурой счетов связаны многочисленные налоговые льготы.Когда вы рассматриваете различные активы пассивного дохода, выделите время для встречи со своим бухгалтером или финансовым консультантом. Они наиболее квалифицированы для управления вашим портфелем пассивного дохода. Обращая внимание на потенциальные налоговые льготы, вы можете быть уверены, что максимизируете общую прибыль от инвестиций в пассивный доход.

Пенсионный фонд

Многие рассматривают пассивный доход как мощную стратегию увеличения пенсионных фондов более быстрыми темпами.

Хотя это может потребовать больше работы, чем инвестирование в фондовый рынок, обеспечение нескольких потоков доходов может помочь устранить долгосрочные опасения по поводу нехватки денег в течение пенсионных лет. Это также средство предоставления финансовых активов будущим поколениям. Кроме того, доход от аренды обычно не отстает от инфляции, а иногда даже превышает ее.

Это также средство предоставления финансовых активов будущим поколениям. Кроме того, доход от аренды обычно не отстает от инфляции, а иногда даже превышает ее.

Выплачена ипотека

Одно из самых больших преимуществ пассивного дохода — это возможность выплатить ипотечный кредит. Например, инвестор в аренду недвижимости может использовать свой доход от аренды для выплаты ипотечных кредитов за эту недвижимость. В идеальной ситуации у них даже будет ежемесячный доход. Это может быть чрезвычайно выгодно, так как отсутствие необходимости платить ипотеку из кармана может высвободить ваши финансы, а также поможет вам намного быстрее получить ликвидность ваших инвестиций.

Сводка

Если вам интересно, как с помощью инвестиций в пассивный доход получать доход, как это сделал бы опытный инвестор, теперь у вас есть множество вариантов, которые стоит рассмотреть. Начинающие инвесторы должны знать, что успех этих стратегий пассивного дохода зависит от вашей способности проявлять должную осмотрительность. Перед тем, как принять какой-либо один тип стратегии пассивного дохода, следует всегда проводить исследование, изучать варианты и проверять рыночные условия. Один из лучших способов подготовиться для новичка — это проконсультироваться с опытным инвестором.Хотя сначала вам нужно будет вложить немного капитала, прежде чем вы сможете пассивно получать доход, это единственный способ убедиться, что вы можете принимать правильные инвестиционные решения.

Перед тем, как принять какой-либо один тип стратегии пассивного дохода, следует всегда проводить исследование, изучать варианты и проверять рыночные условия. Один из лучших способов подготовиться для новичка — это проконсультироваться с опытным инвестором.Хотя сначала вам нужно будет вложить немного капитала, прежде чем вы сможете пассивно получать доход, это единственный способ убедиться, что вы можете принимать правильные инвестиционные решения.

Готовы начать пользоваться текущими возможностями на рынке недвижимости?

Независимо от того, являетесь ли вы новичком в инвестировании или заключили несколько сделок, наш новый онлайн-курс по недвижимости охватывает все, что вам нужно знать, чтобы помочь вам начать инвестирование в недвижимость.Опытный инвестор Тан Меррилл объясняет лучшие стратегии в сфере недвижимости, которые помогут вам встать на путь к лучшему финансовому будущему.

Зарегистрируйтесь на наш БЕСПЛАТНЫЙ однодневный веб-семинар по недвижимости и начните узнавать, как инвестировать в современный рынок недвижимости!

Представленная информация не предназначена для использования в качестве единственной основы для принятия каких-либо инвестиционных решений и не может быть истолкована как совет, предназначенный для удовлетворения инвестиционных потребностей любого конкретного инвестора.

Ничто из предоставленного не может представлять собой финансовую, налоговую, юридическую или бухгалтерскую консультацию или индивидуальную инвестиционную консультацию. Эта информация предназначена только для образовательных целей.

Ничто из предоставленного не может представлять собой финансовую, налоговую, юридическую или бухгалтерскую консультацию или индивидуальную инвестиционную консультацию. Эта информация предназначена только для образовательных целей. Семь лучших инвестиций с пассивным доходом

Прекрасно чувствовать себя комфортно, зная, что ваш портфель создает ценность. Еще лучше иметь возможность заставить свои деньги работать на вас, генерируя пассивный доход. Инвестиции в пассивный доход предоставляют фантастическую возможность сделать одноразовое вложение и превратить его в постоянный источник дохода без необходимости выполнять большую (если таковая имеется) работу для получения прибыли.

Инвестиции в пассивный доход включают в себя молчаливое партнерство в бизнесе, владение арендуемой недвижимостью и инвестирование, приносящее дивиденды. Это наиболее распространенные типы инвестиций с пассивным доходом, но отнюдь не единственные доступные варианты. Есть также множество вариантов в виде фондового рынка и альтернативного инвестирования.

Не все инвестиции с пассивным доходом создаются одинаково. Некоторые предлагают больший поток доходов, чем другие, но для начала требуют больше капитала.Другие могут показаться беспроигрышной ставкой, только для того, чтобы упасть в цене в зависимости от прихотей рынка. Лучшие инвестиции с пассивным доходом должны обеспечивать баланс между риском и прибылью; более того, они также должны требовать от вас очень небольшой работы, чтобы получить прибыль.

Вот пять основных инвестиций в пассивный доход, в произвольном порядке и все с их уникальными преимуществами, которые обеспечивают возврат — будь они большие, маленькие, недорогие или капиталоемкие.

1. Недвижимость

Недвижимость, пожалуй, самый известный вариант инвестиций с пассивным доходом.Вы можете купить недвижимость самостоятельно, будь то коммерческую или личную, и сдать ее в аренду юридическим или физическим лицам. Кроме того, вы можете инвестировать в инвестиционный фонд недвижимости (REIT). Вы также можете инвестировать в сельхозугодья, но мы поговорим об этом более подробно позже.

Одно из самых больших преимуществ недвижимости в качестве инвестиции с пассивным доходом — это ее способность сохранять стоимость в большинстве экономических сценариев. Стоимость недвижимости не зависит от колебаний фондового рынка и может противостоять более широким экономическим спадам.Несмотря на пандемию COVID-19, в сентябре 2020 года стоимость недвижимости в среднем даже немного выросла. Это был самый высокий месячный рост со времен бума на рынке недвижимости середины 2000-х годов.

Вы также можете выбрать недвижимость где угодно, чтобы начать работу. Это может означать покупку арендуемой собственности на улице или в быстро развивающемся городе где-нибудь по всей стране. Ваши возможности ограничены только вашим бюджетом и воображением, а это означает, что этот класс активов может соответствовать любой роли в вашем портфеле, которую вы хотите.

Инвестиции в недвижимость также обладают значительной гибкостью в том, что касается стартового капитала. Вы можете начать с малого, возможно, с небольшого дома на одну семью, или пойти на поводу и купить здание с несколькими квартирами. Это позволяет вам точно настроить сумму денег, которую вы хотите вложить в собственность, а еще лучше, это облегчит вам выбор нужной суммы риска для ваших инвестиционных целей.

Более простой способ быстро получить пассивный доход — это аренда недвижимости или участие в REIT.Доход от аренды обеспечивает стабильные ежемесячные чеки, с которых вы можете получить часть всех доходов. Вам, вероятно, придется направить часть этого дохода обратно в здание, но вы все равно уйдете с львиной долей прибыли. REIT, с другой стороны, не требует обслуживания объектов в вашем портфеле, но вы получите меньшую выплату. После вычета платы за управление вы получите пропорциональную сумму денег, зависящую от суммы ваших инвестиций.

Покупка арендуемой собственности

Покупка арендуемой собственности, пожалуй, самый простой способ получения пассивного дохода от недвижимости.Вы можете получать пассивный доход от недвижимости в виде дохода от аренды или собственного капитала. Доход от аренды обеспечивает более быструю окупаемость, тогда как собственный капитал — это долгосрочная игра, связанная с увеличением стоимости собственности.

Растущий домовладелец должен учитывать несколько факторов. Во-первых, ваша сдаваемая в аренду недвижимость не всегда будет занята: арендаторы приходят и уходят, но выплаты по ипотеке и коммунальные услуги остаются даже после того, как последний ящик для перевозки оказывается в грузовике. Подумайте, сколько месяцев в году вы можете позволить себе платить по ипотеке без арендатора.Вы должны быть уверены, что у вас достаточно ликвидности для платежей, даже если вы находитесь между арендаторами.

Имейте в виду, что вам может потребоваться направить часть этого дохода на ремонт или реконструкцию, в зависимости от состояния собственности. Вам также придется заплатить за страховку, плату за управление имуществом, вывоз отходов и текущее обслуживание. Все это неизбежные расходы, которые отразятся на вашем текущем доходе от аренды, если вы инвестируете напрямую в недвижимость. Это замедлит то, как быстро вы начнете получать пассивный доход за счет этих инвестиций.Вы также не гарантируете, что ваша собственность станет дорожать в цене, по крайней мере, не так быстро, как вы могли бы надеяться.

Инвестирование в REIT

Независимо от того, покупаете ли вы недвижимость самостоятельно или с деловыми партнерами, вы можете обнаружить, что выполняете значительный объем работы, чтобы получить «пассивный» доход от своих инвестиций. Если эта перспектива не кажется слишком привлекательной, вы можете вместо этого инвестировать в REIT. Когда вы инвестируете в REIT, вам не нужно беспокоиться о поиске возможностей для недвижимости и управлении недвижимостью, что означает, что вы можете сидеть сложа руки и наслаждаться пассивным доходом с гораздо меньшим объемом работы.

Инвестирование REIT похоже на долевое владение недвижимостью. Сумма, которой вы владеете, зависит от размера ваших инвестиций. Чем больше вложение, тем выше доход, а значит, и пассивный доход. Кроме того, с REIT ваши инвестиционные доллары могут пойти дальше: управляющая фирма позаботится о техническом обслуживании и ремонте и вычитает определенный процент из вашей прибыли. Это означает, что вам не придется вдаваться в подробности обслуживания собственности, как если бы вы инвестировали в недвижимость индивидуально.

Все типичные расходы, связанные с арендой недвижимости, такие как Plus, REIT, как правило, выигрывают в периоды низких процентных ставок, что означает, что они могут быть привлекательными инвестициями, когда инфляция высока, а ставки по облигациям больше не являются стоящим вариантом диверсификации .

2. Инвестиции в сельхозугодья

Покупка недвижимости и инвестирование в REIT — не единственные варианты, которые у вас есть, когда речь идет о пассивном доходе от недвижимости. Инвестиции в сельхозугодья — одно из лучших вложений в недвижимость с пассивным доходом, учитывая его универсальность и стабильные исторические показатели.

Инвестиции в сельхозугодья демонстрируют устойчивость и устойчивый рост даже во время рецессий и нестабильности рынка. В течение последних десяти лет американские сельхозугодья ежегодно росли в цене более чем на 6 процентов. Годовая доходность сельскохозяйственных угодий США превышает доходность лесного хозяйства, золота, товаров и S&P 500. За исключением лесных и казначейских векселей, инвестирование в сельхозугодья также превосходит их все с точки зрения стабильности. То же самое нельзя сказать о других инвестициях в недвижимость, которые значительно различаются в зависимости от местоположения и индивидуальной стоимости собственности.

Еще одним уникальным преимуществом сельскохозяйственных угодий является тройной источник дохода. Во-первых, можно подорожать саму землю, что сделает ваши вложения более ценными. Во-вторых, урожайность фермы также может приносить пассивный доход, часть которого после сбора урожая переходит к инвесторам. В-третьих, вы получаете доход от стандартных хозяйственных операций и арендных платежей. Наличие нескольких источников дохода может помочь гарантировать получение денег от ваших инвестиций без необходимости зависеть от одного элемента производительности.Это ключевое отличие сельскохозяйственных угодий, с которым не могут сравниться другие типы инвестиций в недвижимость.

Когда вы инвестируете с FarmTogether, вам предоставляется выбор возможностей, направленных на получение от 3 до 9 процентов денежной доходности — завидная сумма по сравнению с другими инвестициями с пассивным доходом. Это делает инвестирование в сельхозугодья гораздо более привлекательной перспективой, чем в облигации, которые исторически предлагают стабильную прибыль с низкой волатильностью. Однако сельхозугодья предлагают значительно более высокую доходность, чем облигации.Это особенно верно, когда процентные ставки находятся на очень низком уровне.

3. Дивидендные акции

Дивидендные акции — отличное дополнение к любому портфелю, и инвесторы могут найти несколько из них практически в любом секторе. Компании, предлагающие акционерам дивиденды, либо выплачивают их в виде денежных выплат, либо в виде дополнительных акций. Если вы сосредоточены на получении пассивного дохода, эти активы могут приносить денежные средства на регулярной ежеквартальной основе (если, конечно, акции работают хорошо).Это превращается в постоянный источник пассивного дохода или возможность напрямую превратить вашу прибыль в дополнительные акции.

Известно, что в некоторых секторах акции приносят больше дивидендов, чем в других. REIT лидируют: их налоговая структура требует, чтобы они выплачивали инвесторам 90 процентов своей прибыли в виде неквалифицированных дивидендов, а это означает, что они должны выплачивать инвесторам выплаты на регулярной основе. Технологический сектор в меньшей степени ориентирован на дивиденды, в первую очередь потому, что эти компании более новые и вместо этого реинвестируют прибыль в свой бизнес.

Большинство других секторов и отдельные акции находятся где-то посередине, а компании с большой капитализацией обычно более склонны выплачивать дивиденды. У этих компаний нет такой же потребности в реинвестировании, как у начинающих конкурентов или небольших компаний, стремящихся к росту. Поэтому многие дивидендные акции связаны с традиционными компаниями в отрасли или с давно существующими предприятиями. Возможно, они не сделают вас богатым за счет стремительного роста цен на акции, но они предложат вам стабильный источник пассивного дохода.

Компании обычно не рекламируют выплату дивидендов акционерам.Однако вы можете изучить неформальную категорию акций, известную как «Дивидендные аристократы». Dividend Aristocrats — это компании, акции которых котируются на S&P 500, которые ежегодно выплачивают увеличивающиеся дивиденды акционерам на протяжении как минимум двух с половиной десятилетий. Это довольно высокая планка для установки, а это означает, что любая из этих компаний, вероятно, продолжит предлагать дивиденды в будущем.

В зависимости от вашей стратегии у инвестирования в дивидендные акции есть несколько потенциальных недостатков. Эти акции, как правило, имеют низкий рост: вы получите скромную прибыль и выплату дивидендов, но не следует ожидать роста, выражающегося двузначными числами.Если вы хотите быстро увеличить доходность своего портфеля, эти активы не помогут вам в этом. Кроме того, у вас нет гарантии, что акции, приносящие дивиденды, будут делать это в будущем.

4. Инвестиционные фонды

Будь то паевые инвестиционные фонды, индексные фонды или биржевые фонды (ETF), инвестиционные фонды — это обычное средство для людей, которые хотят использовать свой портфель для получения пассивного дохода. Этот тип инвестиций снимает стресс (и подверженность риску) при покупке акций самостоятельно: вместо этого фонд инвестирует в несколько акций или другие публично торгуемые продукты от имени участников фонда.Таким образом, вам не нужно выбирать и отслеживать каждую из ваших позиций на рынке, поскольку вы поручаете эту работу менеджеру или алгоритму.

Как и дивидендные акции, инвестиционные фонды не выплачивают деньги инвесторам. Скорее, они могут включить в свои холдинги акции, которые могут выплачивать дивиденды акционерам. Поскольку вы являетесь акционером индексного фонда, вы получаете кусок пирога, который создает дополнительную ценность для ваших инвестиций.

Паевые инвестиционные фонды — самый известный инвестиционный фонд для среднего инвестора.Паевые инвестиционные фонды либо пассивно, либо активно управляются инвестиционным менеджером, который затем получает процент от прибыли фонда. Когда вы инвестируете в паевой инвестиционный фонд, вы можете более осторожно подходить к управлению важной частью своего портфеля. Управляющий фондом выбирает активы и размер инвестиций — все, что вам нужно сделать, это отслеживать доходность инвестиций и общую эффективность фонда.

Однако у инвестиций в паевые инвестиционные фонды есть свои недостатки. Гонорары менеджера могут быть дорогими, что сокращает ваш потенциальный пассивный доход.Каждый менеджер также использует свой собственный подход к созданию холдингов в фонде. Вы можете не согласиться с несколькими инвестициями в фонд, или управляющий фондом может руководствоваться интуицией по поводу актива, а не холодными цифрами.

Индексные фонды предлагают еще один надежный вариант инвестирования с пассивным доходом. Эти фонды функционируют аналогично паевым инвестиционным фондам, но без комиссии за управление. Вместо того, чтобы активно управляться финансовым учреждением, индексные фонды распределяют активы на основе запатентованных алгоритмов.Это увеличивает потенциал роста для инвесторов при одновременном сокращении затрат, таких как гонорары управляющих и другие.

Индексные фонды могут не иметь высокой доходности от инвестиций в недвижимость, сельхозугодья или акций, приносящих дивиденды, но они обеспечивают надежный источник пассивного дохода, поскольку ваши авуары в фонде остаются нетронутыми. Кроме того, они намного дешевле, чем другие возможности пассивного дохода с точки зрения комиссионных.

ETF могут быть еще одним привлекательным вариантом для инвесторов, которые хотят максимальной гибкости.В отличие от паевых инвестиционных фондов, инвесторы могут покупать гораздо меньшее количество ETF для своего портфеля. Это потому, что эти фонды продаются как акции фондовой биржи. С другой стороны, паевые инвестиционные фонды требуют, чтобы инвесторы достигли или превысили инвестиционный минимум.

Не все инвестиционные фонды созданы равными, когда дело доходит до минимизации комиссий и максимизации возможностей пассивного дохода. Например, паевые инвестиционные фонды идут с комиссией управляющего, которая может съесть вашу прибыль. Индексные фонды и ETF являются менее дорогим вариантом с точки зрения комиссионных, но могут не давать инвесторам нюансов, необходимых для создания оптимального портфеля пассивного дохода.

5. Среднесрочный фонд

Возможно, вы знакомы с паевыми инвестиционными фондами, индексными фондами и облигациями — тремя вариантами стабильных инвестиций, которые, хотя и не выглядят привлекательными, предлагают стабильную прибыль. Однако вы, возможно, не слышали о среднесрочных фондах.

Среднесрочный фонд объединяет облигации со сроком погашения 5–10 лет. Фонд собирает деньги от нескольких инвесторов и использует их для выбора из ряда облигаций. Имея среднесрочный фонд, вы диверсифицируете свой портфель без необходимости самостоятельно искать лучшие облигации: многие из лучших предложений включают облигации с хорошими рейтингами, которые предлагают значительные выплаты, а это означает, что вы подготовитесь к росту без тонких исследований.