Инструкция ЦБ РФ от 03-12-2012 139-и об обязательных нормативах банков. Актуально в 2019 году

Наименование документа:

ИНСТРУКЦИЯ ЦБ РФ от 03.12.2012 N 139-И «ОБ ОБЯЗАТЕЛЬНЫХ НОРМАТИВАХ БАНКОВ»

Вид документа

Принявший орган

Номер документа

139-И

Дата принятия

2013-01-01

Дата редакции

2012-12-03

Номер регистрации в Минюсте

26104

Дата регистрации в Минюсте

2012-12-13

Статус

Действует

Публикация

- «Вестник Банка России», N 74, 21.12.2012

Российская Федерация

N 26104

N 26104Настоящая Инструкция на основании Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873, N 43, ст. 5973, N 48, ст. 6728), Федерального закона «О банках и банковской деятельности» (в редакции Федерального закона от 3 февраля 1996 года N 17-ФЗ) (Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР, 1990, N 27, ст. 357; Собрание законодательства Российской Федерации, 1996, N 6, ст. 492; 1998, N 31, ст. 3829; 1999, N 28, ст. 3459, ст. 3469; 2001, N 26, ст.

Приложение 1

к Инструкции Банка России

от 3 декабря 2012 года N 139-И

«Об обязательных нормативах банков»

| Все |

| Financial One |

| finanz.ru |

| FINMARKET.RU |

| Finversia |

| finversia.ru |

| Finversia.ru |

| fomag.ru |

| Forbes |

| gemc2019spb |

| THE BELL. |

| VTimes |

| Аккредитованная организация (СРО ПАРТАД) |

| АНПФ |

| Банк России |

| Ведомости |

| Газета «Ведомости» |

| Государственная Дума РФ |

| Евразийский экономический союз |

| ИА «Финмаркет» |

| Известия |

| Интернет-портал Государственной системы правовой информации |

| Интерфакс |

| Интерфакс-ЦРКИ |

| Коммерсантъ |

| Комсомольская правда |

| КонсультантПлюс |

| Минкомсвязь России |

| Минтруд России |

| Минфин России |

| Минэкономразвития РФ |

| Минюст России |

| МОКЦБ |

| НАУФОР |

| Независимая газета |

| Официальный интернет-портал правовой информации |

| Парламентская газета |

| Правительство России |

| Правительство РФ |

| ПРАЙМ |

| Президент РФ |

| Профиль |

| РБК |

| РИА Новости |

| Российская газета |

| Росфинмониторинг |

| СМИ |

| Совет по профессиональнымквалификациям финансового рынка |

| Совет по финансовой стабильности |

| Совет Федерации РФ |

| СПКФР |

| СРО |

| ТАСС |

| ФАС России |

| Федеральный портал проектов нормативных правовых актов |

| ФИНАМ |

| Финансовая газета |

| Финверсия |

| Финмаркет |

| ФИНМАРКЕТ |

| ФНС России |

ФСФР России (до 01. 09.2013) 09.2013) |

| Центр стратегических разработок |

| Эксперт-Урал |

Информационное письмо Банка России от 21.06.2017 N ИН-03-40/30

ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ

ИНФОРМАЦИОННОЕ ПИСЬМО

от 21 июня 2017 г. N ИН-03-40/30

О КОНТРОЛЕ

ЗА СОБЛЮДЕНИЕМ БАНКАМИ НАДБАВОК К НОРМАТИВАМ ДОСТАТОЧНОСТИ

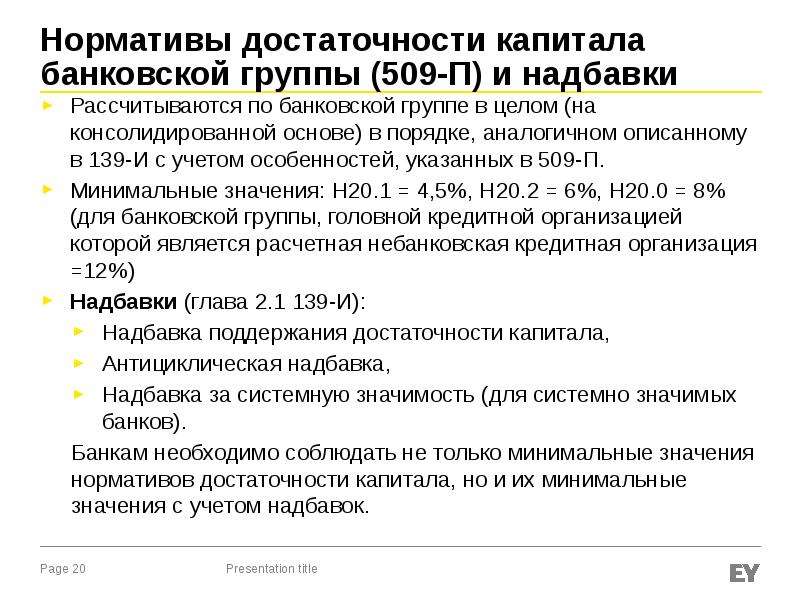

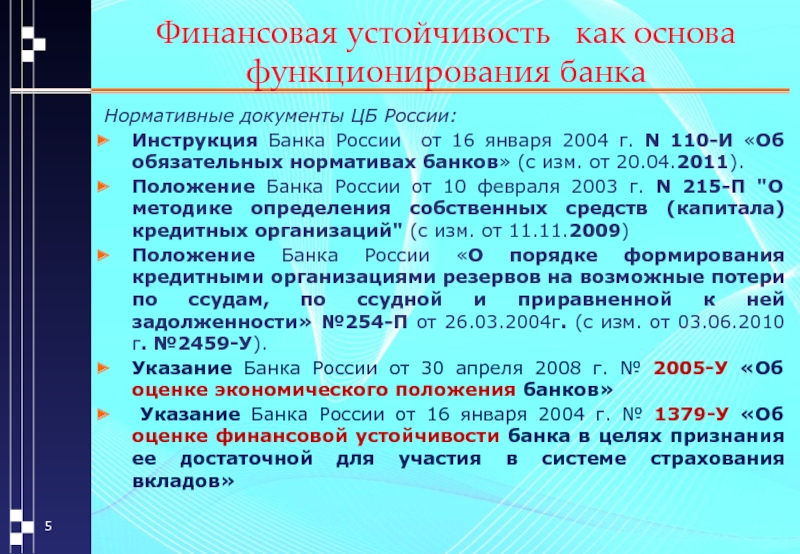

Банк России обращает внимание на необходимость начиная с отчетности по состоянию на 1 апреля 2016 года осуществления контроля за соблюдением кредитными организациями, головными кредитными организациями банковских групп, кредитными организациями — участниками банковских групп (далее — банки) надбавки (надбавок) к нормативам достаточности собственных средств (капитала) банков, установленных Инструкцией Банка России от 3 декабря 2012 года N 139-И «Об обязательных нормативах банков» и Положением Банка России от 3 декабря 2015 года N 509-П «О расчете величины собственных средств (капитала), обязательных нормативов и размеров (лимитов) открытых валютных позиций банковских групп» (далее — надбавки, Инструкция Банка России N 139-И, Положение Банка России N 509-П).

Территориальным учреждениям Банка России, Департаменту надзора за системно значимыми кредитными организациями Банка России, Службе текущего банковского надзора Банка России в случае выявления в ходе надзора фактов несоблюдения банком надбавок и непредставления в Банк России плана восстановления величины собственных средств (капитала) банка (далее — план восстановления) в срок, установленный пунктом 1.3 Указания Банка России от 1 декабря 2015 года N 3871-У «О порядке составления кредитной организацией плана восстановления величины собственных средств (капитала) и его согласования с Банком России» (далее — Указание N 3871-У), рекомендуется направлять банку на основании частей первой (третьей) статьи 74 Федерального закона «О Центральном банке Российской Федерации (Банке России)» (далее — Закон о Банке России) предписание с требованием о представлении к установленному в нем сроку плана восстановления.

За несоблюдение банком плана восстановления, согласованного с Банком России, включая невыполнение прогнозных значений нормативов достаточности собственных средств (капитала) банка с учетом надбавок, указанных в плане восстановления, банку следует направлять предписание с требованием об устранении нарушения в соответствии с пунктом 4.

В случае неисполнения банком хотя бы одного из вышеуказанных предписаний к банку рекомендуется применять меру в виде ограничения на проведение отдельных операций, если по мнению территориального учреждения Банка России, Департамента надзора за системно значимыми кредитными организациями Банка России, Службы текущего банковского надзора Банка России проведение данных операций связано с принятием банком повышенных рисков, либо вводить запрет на осуществление отдельных банковских операций.

Одновременно рекомендуется направлять в адрес учредителей (участников) банка, которые самостоятельно или в силу существующего между ними соглашения, либо участия в капитале друг друга, либо иных способов прямого или косвенного взаимодействия имеют возможность оказывать влияние на решения, принимаемые органами управления банка, предписание с требованием предпринять действия, направленные на увеличение собственных средств (капитала) банка до размера, обеспечивающего соблюдение им нормативов достаточности собственных средств (капитала) с учетом надбавок, в том числе ограничить распределение прибыли в части выплат, влекущих уменьшение собственных средств (капитала) банка.

В случае нарушения банком установленного пунктом 9.6 Инструкции Банка России N 139-И и пунктом 3.10 Положения Банка России N 509-П порядка распределения прибыли (части прибыли) территориальным учреждениям Банка России, Департаменту надзора за системно значимыми кредитными организациями Банка России, Службе текущего банковского надзора Банка России рекомендуется направлять:

банку предписание с требованием об устранении нарушений, а также при необходимости вводить ограничение на проведение отдельных операций;

акционерам (участникам) банка предписание с требованием об устранении нарушения и (или) осуществлении мер, направленных на увеличение собственных средств (капитала) банка до размера, обеспечивающего соблюдение им нормативов достаточности собственных средств (капитала) с учетом надбавок в порядке, установленном Указанием Банка России от 15 ноября 2013 года N 3111-У «О порядке направления Банком России акционеру (участнику) кредитной организации предписания и акта об отмене предписания», а в случае невыполнения акционером (участником) банка указанного предписания в установленный срок обеспечить контроль за соблюдением требований, предусмотренных частью седьмой статьи 74 Закона о Банке России в виде приостановления права голоса акционера (участника) банка на общем собрании акционеров (участников) банка.

С изданием настоящего информационного письма информационное письмо от 21.07.2016 N ИН-04-41/55 «Информационное письмо о контроле за соблюдением банками надбавок к нормативам достаточности собственных средств (капитала)» отменяется.

Первый заместитель

Председателя Центрального банка

Российской Федерации

Д.В.ТУЛИН

Методология и практика расчета нормативов достаточности собственных средств банка

© Ирина Сергеевна Бутакова, 2017

ISBN 978-5-4485-1328-2

Создано в интеллектуальной издательской системе Ridero

Предисловие

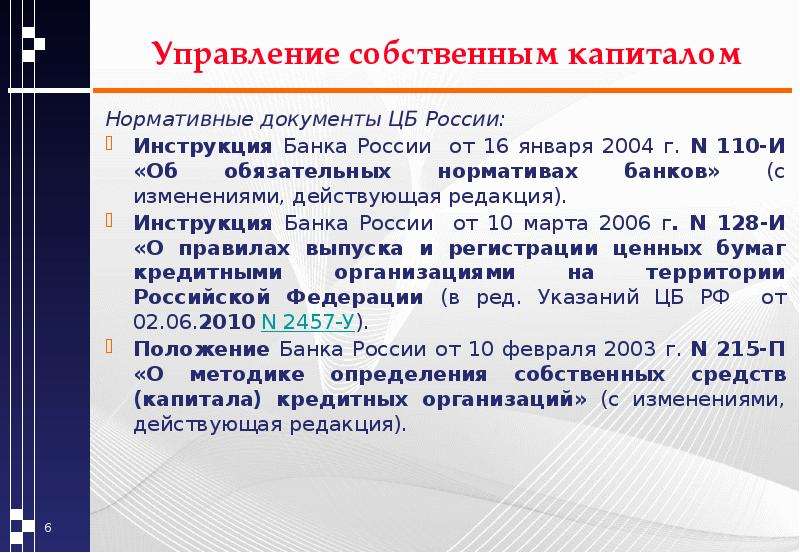

Настоящее учебное пособие предназначено для самостоятельного глубокого изучения процесса расчета нормативов достаточности капитала банка. В нем отражена нормативно – правовая основа указанного процесса в соответствии с основной Инструкцией Банка России от 3 декабря 2012 года №139-И «Об обязательных нормативах банков» (далее – Инструкция 139-И), а также даны комментарии и разъяснения по отдельным сложным и неоднозначным моментам в расчетах в соответствии с адресными разъяснениями Банка России, предоставленные банкам по их индивидуальным запросам. Учебное пособие содержит мнение автора по отдельным вопросам расчета, основанное на практическом опыте расчета обязательных нормативов банка. Отличительной особенностью учебного пособия является систематизация имеющейся информации по порядку расчета обязательных нормативов банка в соответствии с пунктом 2.3 Инструкции 139-И.

Учебное пособие содержит мнение автора по отдельным вопросам расчета, основанное на практическом опыте расчета обязательных нормативов банка. Отличительной особенностью учебного пособия является систематизация имеющейся информации по порядку расчета обязательных нормативов банка в соответствии с пунктом 2.3 Инструкции 139-И.

Учебное пособие рассчитано как на новичков, планирующих связать свою трудовую деятельность с одним из востребованных направлений банковской сферы – сферы обязательной отчетности в части расчета обязательных нормативов банка, так и для имеющих опыт, так как содержит в себе дополнительные комментарии, позволяющие более четко понять требования основного нормативного акта, указанного выше.

Важно отметить, что Банком России регулярно вносятся изменения в Инструкцию 139-И, требующие отслеживания через официальный сайт Банка России. В учебном пособии учтены изменения, вносимые в Инструкцию Банка России №139 – И, вступившие в силу до 1 апреля 2015 года. В связи с чем автором исключен перечень балансовых счетов, используемый при расчете конкретного кода и сделан акцент на содержание и экономический смысл каждого кода или банковской операции.

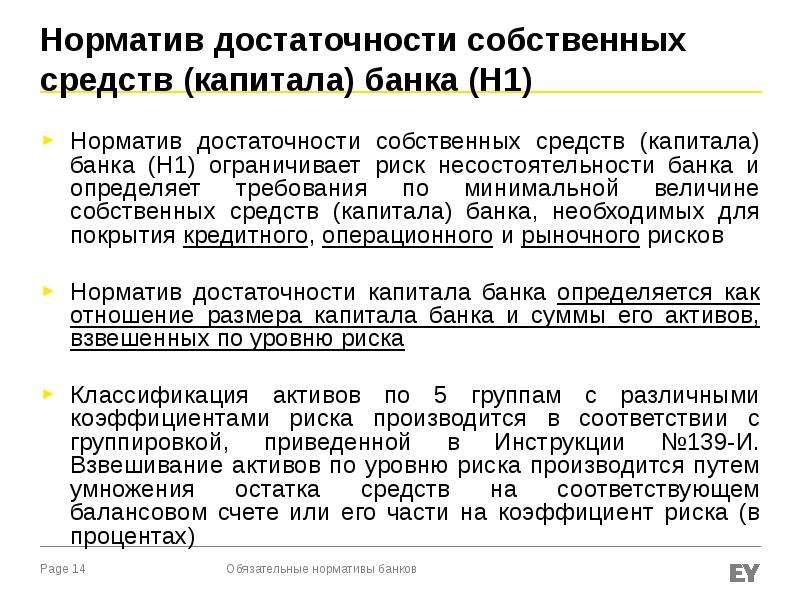

1. Основные принципы расчета нормативов достаточности капитала Банка

При расчете обязательных нормативов Банка необходимо руководствоваться следующими основными принципами:

Преобладание экономической сущности над формой. Данный принцип означает включение в расчет обязательных нормативов банка требований (как балансовых, так и внебалансовых) в соответствии с их содержанием, характеристикой и свойствами, независимо от типа балансового счета, на которых они отражены. При возникновении сложностей при определении вида требования следует обращаться к первичным документам, например, договорам, соглашениям, платежным документам и т. п. Для реализации данного принципа Инструкцией 139-И предусмотрены специальные коды, позволяющие включить в расчет или исключить из расчета требования, отраженные на балансовых счетах, не соответствующие перечню балансовых счетов, указанных в конкретном коде.

Принцип достоверности и объективности. Данный принцип означает, что требования должны быть включены в расчет исходя из их экономической сущности, независимо от мнения подразделений, отвечающих за их отражение в бухгалтерском учете или подразделений, привлекших или разместивших их. При этом следует учитывать особенности включения в расчет требований в соответствии с Инструкцией 139-И и исключать воздействия других инструкций и положений Центрального Банка или иных источников, трактующих требования Банка иначе.

При этом следует учитывать особенности включения в расчет требований в соответствии с Инструкцией 139-И и исключать воздействия других инструкций и положений Центрального Банка или иных источников, трактующих требования Банка иначе.

Инструкцией 139-И установлены специальные требования, соблюдение которых является обязательным при расчете нормативов достаточности собственных средств. К ним относятся:

В расчет активов I – III групп риска не включаются остатки, на которые наложен арест со стороны следственных или иных органов, или принадлежащих кредитным организациям с отозванной лицензией.

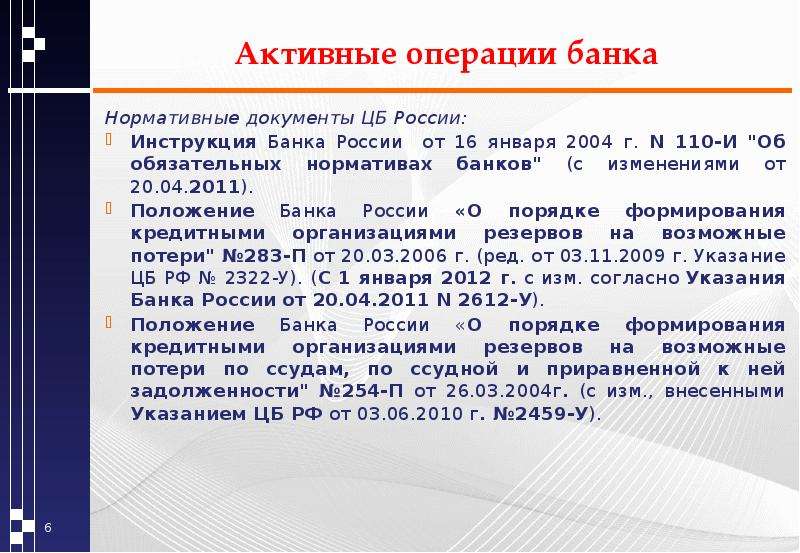

Активы, включенные в I – III группы риска, необходимо уменьшить на величину сформированных резервов. Особое внимание необходимо обращать на требование Инструкции 139-И, разрешающей уменьшение указанных активов на резервы, сформированные в соответствии с Положением Банка России от 26 марта 2004 года №254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» (далее – 254-П) и Положением Банка России от 20 марта 2006 года №283-П «О порядке формирования кредитными организациями резервов на возможные потери» (далее 283 – П) и запрещающей уменьшение на резервы, созданные по операциям с резидентами офшорных зон.

При наличии обеспечения по кредитному требованию необходимо учитывать срок окончания договора обеспечения. Срок действия договора обеспечения должен заканчиваться не ранее наступления срока исполнения обязательства.

Гарантийный депозит (вклад), находящийся в обеспечении по кредитному требованию, должен полностью соответствовать критериям обеспечения I категории качества, отнесенным к таковым в соответствии с Положением 254-П.

В случае если коэффициент риска по обеспеченному кредитному требованию выше, чем по кредитному требованию без обеспечения, то в целях расчета обязательных нормативов необходимо использовать коэффициент риска по кредитному требованию без обеспечения.

Активы, по которым рассчитывается рыночный риск, не включаются в расчет активов, взвешенных по уровню риска, т.е. в не включаются в коды расшифровок (за исключением кода 8700i).

Банк рассчитывает коэффициент рублевого фондирования, используемый при расчете активов I – III групп риска, как соотношение пассивов в рублях к активам в рублях (полный перечень активных и пассивных счетов, включаемых в расчет, отражен в Инструкции 139 – И). Понятие «номинированные и фондированные в рублях» означает, что в расчет включается требование в рублях, умноженное на коэффициент фондирования. Понятие «номинированные и (или) фондированные в иностранной валюте» означает, что в расчет включаются требования в иностранной валюте, а также часть кредитного требования в рублях, оставшаяся после применения коэффициента фондирования. Например, межбанковский кредит в рублях в размере 100 ед., коэффициент фондирования равен 0.8. К требованиям, номинированным и фондированным в рублях относится: 100*0,8 = 80 ед., к фондированным в иностранной валюте: 100 – 80 = 20 ед.

Понятие «номинированные и фондированные в рублях» означает, что в расчет включается требование в рублях, умноженное на коэффициент фондирования. Понятие «номинированные и (или) фондированные в иностранной валюте» означает, что в расчет включаются требования в иностранной валюте, а также часть кредитного требования в рублях, оставшаяся после применения коэффициента фондирования. Например, межбанковский кредит в рублях в размере 100 ед., коэффициент фондирования равен 0.8. К требованиям, номинированным и фондированным в рублях относится: 100*0,8 = 80 ед., к фондированным в иностранной валюте: 100 – 80 = 20 ед.

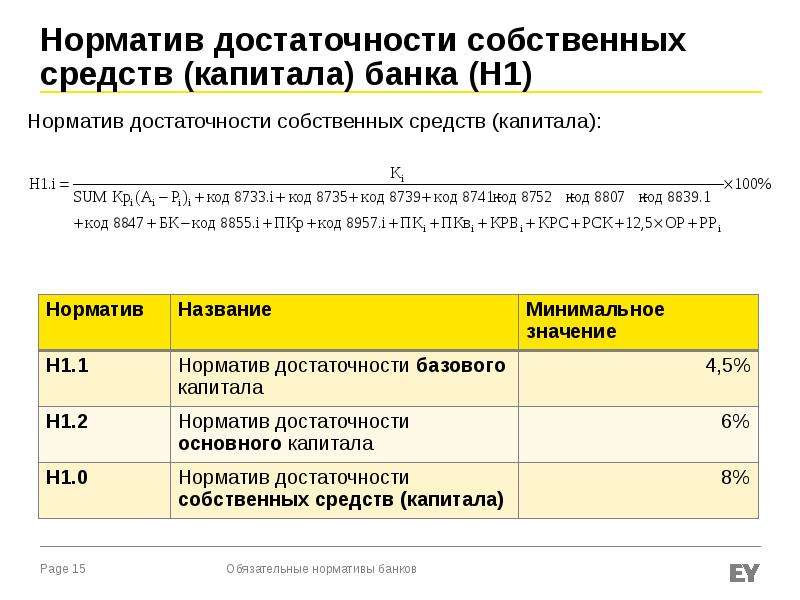

2. Структура нормативов достаточности капитала Банка

После вступления в силу методики определения собственных средств банка, предусмотренной Положением Банка России от 28 декабря 2012 года N 395-П «О методике определения величины собственных средств (капитала) кредитных организаций («Базель III»)» (далее – 395-П), у банков возникла необходимость расчета трех уровней показателя достаточности собственных средств: Н1. 0, Н1.1 и Н1.2.

0, Н1.1 и Н1.2.

Нормативы достаточности капитала банка: норматив достаточности базового капитала банка (далее – норматив Н1.1), норматив достаточности основного капитала банка (далее – норматив Н1.2), норматив достаточности собственных средств (капитала) банка (далее – норматив Н1.0) рассчитываются по следующей формуле:

Н1.i = Капитал банка i

Активы, взвешенные с учетом риска

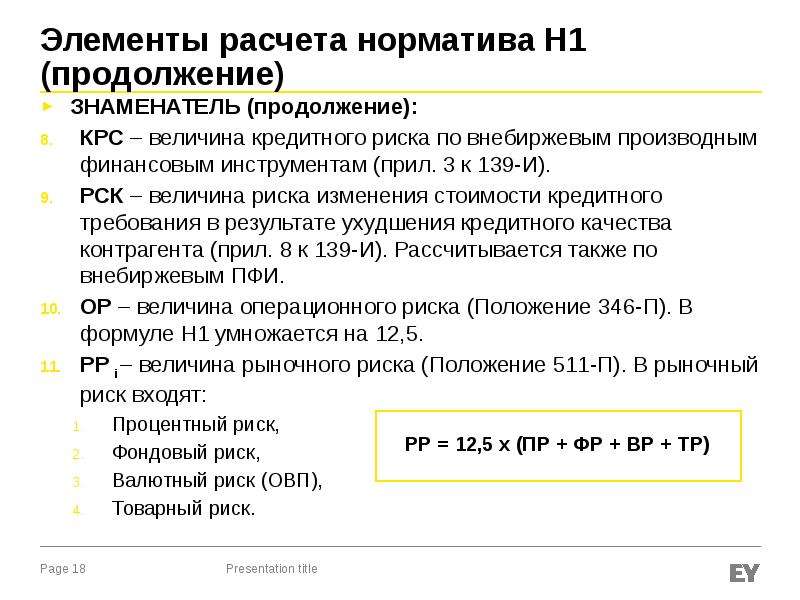

К активам, взвешенным с учетом риска, относят:

Активы, классифицируемые в I – V группы риска

Код 8733i

Код 8807

Код 8847

Коды БК

Код 8855i

Коды ПКр

Код 8957i

ПКi

КРВi

КРС

ОР*12

РРi

Важно отметить, что данная формула является общей формулой расчета нормативов достаточности капитала, требующей корректного распределения всех видов рисков, участвующих при расчете знаменателя данной формулы, на риски, относящиеся к конкретному уровню капитала, предусмотренному Положением 395-П.

Инструкция 139-И предусматривает наличие расшифровок кодов трех уровней, но не дает четкого определения, какой именно актив следует относить к каждому нормативу достаточности капитала. В данном случае необходимы знания о методике расчета собственных средств банка в соответствии с Положением 395-П с целью определения соответствия актива определенному уровню капитала.

В данном случае необходимы знания о методике расчета собственных средств банка в соответствии с Положением 395-П с целью определения соответствия актива определенному уровню капитала.

Это касается активов, являющихся источниками, уменьшающими капитал банка. Здесь важно помнить следующее правило: если банк выставляет требование к контрагенту, целью которого являются источники, которые могут уменьшить капитал банка, то необходимо определить, к какому уровню капитала относиться данный источник, и не включать данное требование в расшифровки кодов. Правило: активы, являющиеся источниками, уменьшающими капитал банка, не должны включаться в активы, взвешенные с учетом риска.

Например, предоставляется кредит на покупку привилегированных акций. Данный типа акций, согласно требованиям Положения 395-П, уменьшает дополнительный капитал банка. Соответственно, отражаем данный кредит как источник, уменьшающий дополнительный капитал банка. В расшифровках кодов не отражаем.

Отдельного внимания заслуживает порядок отражения сделок прямого РЕПО и сделок РЕПО в РЕПО в расшифровках кодов, предусматривающих счета по учету данных операций. Приведем определения данных понятий в доступном виде.

Приведем определения данных понятий в доступном виде.

Сделка прямого РЕПО – сделка, при которой у банка возникает требование в ценных бумагах и обязательства в деньгах. Это означает, что банк передает другому банку ценные бумаги и взамен бумаг получает обеспечение в виде полученных денежных средств. Как правило, банк передает бумаг больше, чем получает денег. Переданные бумаги отражаются на балансовых счетах 50118, 50218, 50318, 50718, полученные деньги – на 315ХХ, 32901 и других, в зависимости от контрагента, с которым заключена сделка.

Сделка РЕПО в РЕПО – это сделка, аналогичная сделке прямого РЕПО, с разницей лишь в том, что банк передает по сделке не свои собственные ценные бумаги, имеющиеся у него в портфеле, а бумаги, которые он ранее получил по сделке обратного РЕПО. Отражение требований по сделке РЕПО в РЕПО происходит на внебалансовом счете 91419 «Ценные бумаги, переданные по операциям, совершаемым на возвратной основе». Отражение обязательств – на счетах по учету прочих привлеченных средств, вид балансового счета определяется по эмитенту ценных бумаг.

В соответствии с ответом Банка России №41—1—2—7/2977 от 27.12.2013 «валюта требования к контрагенту по сделке прямого РЕПО по возврату ценных бумаг, переданных без прекращения признания, определяются валютой ценной бумаги».

Для сделок РЕПО в РЕПО в настоящее время выделен специальный код 8733, который сразу отражается в знаменателе формулы расчета достаточности собственных средств и предполагает окончательное взвешивание активов по уровню риска. Окончательно взвешивание активов по уровню риска означает, что к активам, входящим в данный код, применены коэффициенты риска – 0%, 20%, 50%, 100%. Для сравнения, взвешивание активов, входящих в другие коды, происходит при помощи специального программного комплекса (КЛИКО или ПТК ПСД), предназначенного для расчета и направления обязательных нормативов в Центральный банк.

Для примера, переданы бумаги банка-резидента в рублях на срок 30 дней на сумму 100 ед., получены денежные средства в размере 70 ед. Для простоты расчета коэффициент фондирования равен 1. Итого: 70 ед. – актив с риском 0%, 30 ед. – актив с риском 20%.

Итого: 70 ед. – актив с риском 0%, 30 ед. – актив с риском 20%.

Заполнение кодов для случая, если это сделка прямого РЕПО: код 8945=70, код 8964=30 ед.

Заполнение кодов для случая, если это сделка РЕПО в РЕПО: код 8733=30*20%= 6 ед.

Важно понимать, что требования по сделкам РЕПО (прямое и РЕПО в РЕПО) включаются в расчет активов, взвешенных по уровню риска, следующим образом:

Определяется обеспеченная часть требования. Требование является обеспеченным в пределах полученных денежных средств по сделке.

Определяем необеспеченную часть сделки. Необеспеченной признается та часть требования, которая не покрыта предоставленными денежными средствами.

Определяем, рассчитывается ли рыночный риск по эмитенту ценных бумаг, переданных по сделке. Условия, при которых необходимо рассчитывать рыночный риск, отражены в Положении Банка России от 28 сентября 2012 года №387-П «О порядке расчета кредитными организациями величины рыночного риска» (далее – Положение 387-П).

Если рыночный риск по эмитенту ценной бумаги рассчитывается, то расчет риска по необеспеченной сделке производим на контрагента по сделке РЕПО.

Если рыночный риск по сделке не рассчитывается, то оцениваем параллельно риск на контрагента по сделке и на эмитента ценной бумаги. В расчет активов, взвешенных по уровню риска, включаем необеспеченную часть с максимальным

Инструкция банка россии 139 и :: raibaruce

11.11.2016 21:39

ИНСТРУКЦИЯ. От 3 декабря 2012 г.139 И. ОБ ОБЯЗАТЕЛЬНЫХ НОРМАТИВАХ БАНКОВ.

Указания о внесении изменений в. Глава 6. Максимальный размер кредитов, банковских гарантий и поручительств. Глава. Особенности осуществления.

Глава. Особенности осуществления.

Надзора Банком России за соблюдением банками обязательных нормативов и надбавок, установленных настоящей Инструкцией. Зарегистрировано в Минюсте РФ 13.

Декабря 2012 г. С изменениями и дополнениями от. Ассоциацией российских банков был внимательно изучен проект. В. ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ.

Банк России вознамерился сам не только хоронить мертвых, но и лечить больных. Методика расчета кредитного риска по производным.

Финансовым инструментам. Настоящая Инструкция на основании Федерального закона от июля. Настоящая Инструкция на. Регистрационный 264. Банк России подготовил проект.

Вместе с Инструкция банка россии 139 и часто ищут

139-и консультант.

обязательные нормативы цб рф.

139-и изменения 2016.

расчет обязательных нормативов банка пример.

обязательные нормативы банка формулы.

395-п.

нормативы достаточности капитала банка.

139-т

Читайте также:

Инструкция молокоотсоса авент

Инструкция видео cheat engine

Инструкция по применению стиральной машиной

| Все |

| Financial One |

| finanz.ru |

| FINMARKET.RU |

| Finversia |

| finversia.ru |

| Finversia.ru |

| fomag.ru |

| Forbes |

| gemc2019spb |

| THE BELL. |

| VTimes |

| Аккредитованная организация (СРО ПАРТАД) |

| АНПФ |

| Банк России |

| Ведомости |

| Газета «Ведомости» |

| Государственная Дума РФ |

| Евразийский экономический союз |

| ИА «Финмаркет» |

| Известия |

| Интернет-портал Государственной системы правовой информации |

| Интерфакс |

| Интерфакс-ЦРКИ |

| Коммерсантъ |

| Комсомольская правда |

| Консультант Плюс |

| КонсультантПлюс |

| Минкомсвязь России |

| Минтруд России |

| Минфин России |

| Минэкономразвития РФ |

| Минюст России |

| МОКЦБ |

| НАУФОР |

| Независимая газета |

| Официальный интернет-портал правовой информации |

| Парламентская газета |

| Правительство России |

| Правительство РФ |

| ПРАЙМ |

| Президент РФ |

| Профиль |

| РБК |

| РИА Новости |

| Российская газета |

| Росфинмониторинг |

| СМИ |

| Совет по профессиональнымквалификациям финансового рынка |

| Совет по финансовой стабильности |

| Совет Федерации РФ |

| СПКФР |

| СРО |

| ТАСС |

| ФАС России |

| Федеральный портал проектов нормативных правовых актов |

| ФИНАМ |

| Финансовая газета |

| Финверсия |

| Финмаркет |

| ФИНМАРКЕТ |

| ФНС России |

ФСФР России (до 01. 09.2013) 09.2013) |

| Центр стратегических разработок |

| Эксперт-Урал |

% PDF-1.6

%

3694 0 объект

>

эндобдж

xref

3694 75

0000000016 00000 н.

0000003504 00000 н.

0000003643 00000 п.

0000004061 00000 н.

0000004198 00000 н.

0000004289 00000 п.

0000004446 00000 н.

0000005099 00000 н.

0000005222 00000 п.

0000005345 00000 н.

0000005466 00000 н.

0000005587 00000 н.

0000005709 00000 н.

0000005831 00000 н.

0000005953 00000 п.

0000006076 00000 н.

0000006199 00000 н.

0000006323 00000 н.

0000006448 00000 н.

0000006573 00000 н.

0000006698 00000 н.

0000006822 00000 н.

0000006947 00000 н.

0000007072 00000 н.

0000007197 00000 н.

0000007436 00000 н.

0000007594 00000 н.

0000007762 00000 н.

0000007935 00000 п.

0000008104 00000 н.

0000008162 00000 п.

0000008396 00000 н.

0000008836 00000 н.

0000009180 00000 н.

0000009404 00000 н.

0000009690 00000 н.

0000010428 00000 п.

0000010592 00000 п. 0000011143 00000 п.

0000011681 00000 п.

0000011899 00000 п.

0000012078 00000 п.

0000012327 00000 п.

0000012979 00000 п.

0000013008 00000 п.

0000013378 00000 п.

0000013521 00000 п.

0000014160 00000 п.

0000014776 00000 п.

0000014838 00000 п.

0000014890 00000 п.

0000015551 00000 п.

0000016019 00000 п.

0000016605 00000 п.

0000017463 00000 п.

0000017814 00000 п.

0000017987 00000 п.

0000018058 00000 п.

0000018098 00000 п.

0000018462 00000 п.

0000018509 00000 п.

0000019683 00000 п.

0000019929 00000 п.

0000843860 00000 н.

0000844372 00000 п.

0000844419 00000 н.

0000844456 00000 н.

0000943651 00000 п.

0000943909 00000 н.

0000974543 00000 н.

0000974788 00000 н.

0000974874 00000 н.

0001004354 00000 п.

0001004594 00000 п.

0000001842 00000 н.

трейлер

] / Назад 1964502 >>

startxref

0

%% EOF

3768 0 объект

> поток

h0> Xxjÿl_ כ oE% o $ Zq mA & P5? V + j00?> q /! ɂ͡2 뻞 {ƕx? &% n> 9ԉ / i8MR ڠ cPuc {{CS @ Ǭn0CcWҋoT) ~% # S վ% 9-_ b ס 9 bYaQW

tYм5gQ | cX’i

Т! QL

4a} c + \ # @ AHN | Xy! 1KAfcy / + ɼh> tA-7 + ps

«vM9X * rv M ߁ t ۡ ~ SpTC

0000011143 00000 п.

0000011681 00000 п.

0000011899 00000 п.

0000012078 00000 п.

0000012327 00000 п.

0000012979 00000 п.

0000013008 00000 п.

0000013378 00000 п.

0000013521 00000 п.

0000014160 00000 п.

0000014776 00000 п.

0000014838 00000 п.

0000014890 00000 п.

0000015551 00000 п.

0000016019 00000 п.

0000016605 00000 п.

0000017463 00000 п.

0000017814 00000 п.

0000017987 00000 п.

0000018058 00000 п.

0000018098 00000 п.

0000018462 00000 п.

0000018509 00000 п.

0000019683 00000 п.

0000019929 00000 п.

0000843860 00000 н.

0000844372 00000 п.

0000844419 00000 н.

0000844456 00000 н.

0000943651 00000 п.

0000943909 00000 н.

0000974543 00000 н.

0000974788 00000 н.

0000974874 00000 н.

0001004354 00000 п.

0001004594 00000 п.

0000001842 00000 н.

трейлер

] / Назад 1964502 >>

startxref

0

%% EOF

3768 0 объект

> поток

h0> Xxjÿl_ כ oE% o $ Zq mA & P5? V + j00?> q /! ɂ͡2 뻞 {ƕx? &% n> 9ԉ / i8MR ڠ cPuc {{CS @ Ǭn0CcWҋoT) ~% # S վ% 9-_ b ס 9 bYaQW

tYм5gQ | cX’i

Т! QL

4a} c + \ # @ AHN | Xy! 1KAfcy / + ɼh> tA-7 + ps

«vM9X * rv M ߁ t ۡ ~ SpTC

Коэффициент покрытия ликвидности (LCR) Определение

Что такое коэффициент покрытия ликвидности (LCR)?

Коэффициент покрытия ликвидности (LCR) относится к доле высоколиквидных активов, находящихся в распоряжении финансовых учреждений, чтобы обеспечить их постоянную способность выполнять краткосрочные обязательства. Этот коэффициент, по сути, представляет собой общий стресс-тест, целью которого является предвидение потрясений в масштабах рынка и обеспечение наличия у финансовых учреждений надлежащих средств сохранения капитала, чтобы выдержать любые краткосрочные перебои с ликвидностью, которые могут поразить рынок.

Этот коэффициент, по сути, представляет собой общий стресс-тест, целью которого является предвидение потрясений в масштабах рынка и обеспечение наличия у финансовых учреждений надлежащих средств сохранения капитала, чтобы выдержать любые краткосрочные перебои с ликвидностью, которые могут поразить рынок.

Ключевые выводы

- LCR — это требование Базеля III, согласно которому банки должны хранить количество высококачественных ликвидных активов, достаточное для финансирования оттока денежных средств в течение 30 дней.

- LCR — это стресс-тест, цель которого — предвидеть потрясения на рынке и убедиться в том, что финансовые учреждения обладают достаточным запасом капитала, чтобы выдержать любые краткосрочные перебои с ликвидностью.

- Конечно, мы не узнаем до следующего финансового кризиса, обеспечивает ли LCR достаточную финансовую подушку для банков или ее недостаточно.

Общие сведения о коэффициенте покрытия ликвидности (LCR)

Коэффициент покрытия ликвидности (LCR) — это главный вывод из Базельского соглашения, которое представляет собой серию правил, разработанных Базельским комитетом по банковскому надзору (BCBS). BCBS — это группа из 45 представителей крупных мировых финансовых центров.Одна из целей BCBS заключалась в том, чтобы обязать банки держать определенный уровень высоколиквидных активов и поддерживать определенный уровень платежеспособности, чтобы удержать их от кредитования высокого уровня краткосрочной задолженности.

BCBS — это группа из 45 представителей крупных мировых финансовых центров.Одна из целей BCBS заключалась в том, чтобы обязать банки держать определенный уровень высоколиквидных активов и поддерживать определенный уровень платежеспособности, чтобы удержать их от кредитования высокого уровня краткосрочной задолженности.

В результате банки должны хранить количество высококачественных ликвидных активов, достаточное для финансирования оттока денежных средств в течение 30 дней. К высококачественным ликвидным активам относятся только те, которые имеют высокий потенциал, который можно легко и быстро конвертировать в наличные. Три категории ликвидных активов с понижающимся уровнем качества — это уровень 1, уровень 2A и уровень 2B.

Тридцать дней было выбрано, потому что считалось, что в случае финансового кризиса ответ по спасению финансовой системы от правительств и центральных банков обычно происходит в течение 30 дней. Другими словами, 30-дневный период позволяет банкам иметь запас наличности на случай набегания на банки во время финансового кризиса. Требование 30-дневного срока в соответствии с LCR также дает центральным банкам, таким как Федеральный резервный банк, время, чтобы вмешаться и принять корректирующие меры для стабилизации финансовой системы.

Требование 30-дневного срока в соответствии с LCR также дает центральным банкам, таким как Федеральный резервный банк, время, чтобы вмешаться и принять корректирующие меры для стабилизации финансовой системы.

Согласно Базель III, активы уровня 1 не дисконтируются при расчете LCR, в то время как активы уровня 2A и уровня 2B имеют скидку 15% и 25-50% соответственно. Активы уровня 1 включают остатки в банках Федеральной резервной системы, иностранные ресурсы, которые можно быстро вывести, ценные бумаги, выпущенные или гарантированные конкретными суверенными организациями, а также ценные бумаги, выпущенные или гарантированные правительством США.

Активы уровня 2A включают ценные бумаги, выпущенные или гарантированные конкретными многосторонними банками развития или суверенными организациями, а также ценные бумаги, выпущенные U.С. Государственные предприятия. Активы уровня 2B включают публично торгуемые обыкновенные акции и корпоративные долговые ценные бумаги инвестиционного уровня, выпущенные корпорациями нефинансового сектора.

Главный вывод, который, как ожидает Базель III, банки извлекут из формулы, — это ожидание достижения коэффициента левериджа, превышающего 3%. Чтобы соответствовать требованию, Федеральный резервный банк США установил коэффициент кредитного плеча на уровне 5% для застрахованных банковских холдинговых компаний и 6% для «систематически важных финансовых учреждений» (SIFI).Однако большинство банков будут пытаться поддерживать более высокий капитал, чтобы защитить себя от финансовых затруднений, даже если это будет означать выдачу меньшего количества кредитов заемщикам.

Расчет LCR выполняется следующим образом:

L C р знак равно Сумма высококачественных ликвидных активов (HQLA) Общая сумма чистого денежного потока LCR = \ frac {\ text {Количество высококачественных ликвидных активов (HQLA)}} {\ text {Общая сумма чистого денежного потока}} LCR = Общая сумма чистого денежного потока Сумма высококачественных ликвидных активов (HQLA)

- LCR рассчитывается путем деления высококачественных ликвидных активов банка на его общие чистые денежные потоки в течение 30-дневного стрессового периода.

- К высококачественным ликвидным активам относятся только те, которые могут быть легко и быстро преобразованы в наличные.

- Три категории ликвидных активов с понижающимся уровнем качества: уровень 1, уровень 2A и уровень 2B.

Например, предположим, что банк ABC имеет высококачественные ликвидные активы на сумму 55 млн долларов США и ожидаемые чистые денежные потоки в размере 35 млн долларов США в течение 30-дневного стрессового периода:

- LCR рассчитывается по формуле 55 миллионов долларов США / 35 миллионов долларов США. LCR

- Bank ABC составляет 1,57, или 157%, что соответствует требованиям Базеля III.

Внедрение LCR

LCR был предложен в 2010 году с изменениями и окончательным утверждением в 2014 году. Полный 100% минимум не требовался до 2019 года. Коэффициент покрытия ликвидности применяется ко всем банковским учреждениям, которые имеют более 250 миллиардов долларов в совокупных консолидированных активах или более 10 миллиардов долларов в балансовые внешние риски. Такие банки, часто называемые SIFI), должны поддерживать 100% LCR, что означает удержание суммы высоколиквидных активов, равной или превышающей ее чистый денежный поток, в течение 30-дневного стрессового периода.Высоколиквидные активы могут включать наличные деньги, казначейские облигации или корпоративный долг.

LCR по сравнению с другими коэффициентами ликвидности

Коэффициенты ликвидности — это класс финансовых показателей, используемых для определения способности компании погашать текущие долговые обязательства без привлечения внешнего капитала. Коэффициенты ликвидности измеряют способность компании выплачивать долговые обязательства и ее запас прочности путем расчета показателей, включая коэффициент текущей ликвидности, коэффициент быстрой ликвидности и коэффициент операционного денежного потока. Краткосрочные обязательства анализируются относительно ликвидных активов для оценки покрытия краткосрочной задолженности в чрезвычайной ситуации.

Коэффициент покрытия ликвидности — это требование, согласно которому банки должны держать количество высококачественных ликвидных активов, достаточное для финансирования оттока денежных средств в течение 30 дней. Коэффициенты ликвидности аналогичны LCR в том смысле, что они измеряют способность компании покрывать свои короткие позиции. срочные финансовые обязательства.

Ограничения LCR

Ограничением LCR является то, что он требует от банков хранить больше наличных средств и может привести к уменьшению объема кредитов, выдаваемых потребителям и предприятиям. Можно утверждать, что, если банки выдают меньшее количество кредитов, это может привести к замедлению экономического роста, поскольку компании, которым нужен доступ к заемным средствам для финансирования своей деятельности и расширения, не будут иметь доступа к капиталу.

С другой стороны, еще одно ограничение заключается в том, что мы не узнаем до следующего финансового кризиса, обеспечивает ли LCR достаточную финансовую подушку для банков или ее недостаточно для финансирования оттока денежных средств в течение 30 дней. LCR — это стресс-тест, цель которого — убедиться, что финансовые учреждения имеют достаточный капитал во время краткосрочных сбоев ликвидности.

Часто задаваемые вопросы

Каковы некоторые ограничения LCR?

Ограничением LCR является то, что он требует от банков хранить больше наличных денег и может привести к уменьшению объема кредитов, выдаваемых потребителям и предприятиям, что может привести к замедлению экономического роста.Другой заключается в том, что до следующего финансового кризиса не будет известно, предоставит ли LCR банкам достаточную финансовую подушку, чтобы выжить, прежде чем правительства и центральные банки смогут прийти им на помощь.

Что такое Базельские соглашения?

Базельские соглашения представляют собой серию из трех последовательных соглашений о банковском регулировании (Базель I, II и III), установленных Базельским комитетом по банковскому надзору (BCBS). BCBS — это группа из 45 представителей крупных мировых финансовых центров.Комитет дает рекомендации по банковскому и финансовому регулированию, в частности, в отношении риска капитала, рыночного риска и операционного риска. Соглашения гарантируют, что финансовые учреждения имеют достаточно капитала для покрытия непредвиденных убытков. Коэффициент покрытия ликвидности (LCR) — главный вывод Базельского соглашения.

Что такое LCR для SIFI?

Системно значимое финансовое учреждение (SIFI) — это банк, страхование или другое финансовое учреждение, которое U.По мнению федеральных регуляторов, в случае коллапса экономика страны подвергнется серьезному риску. В настоящее время они определяются как банковские учреждения, общая сумма консолидированных активов которых превышает 250 миллиардов долларов, или более 10 миллиардов долларов США по балансовым иностранным активам. От них требуется поддерживать 100% LCR, что означает удержание суммы высоколиквидных активов, равной или превышающей ее чистый денежный поток, в течение 30-дневного стрессового периода.

Коэффициенты для конкретных банков — Обзор отраслевых коэффициентов

Что такое коэффициенты для конкретных банков?

Коэффициенты, специфичные для банка, такие как чистая процентная маржа (NIM), резерв на возможные потери по кредитам (PCL) и коэффициент эффективности, уникальны для банковской отрасли.Подобно компаниям в других секторах, у банков есть особые коэффициенты для измерения рентабельности. Коэффициенты рентабельности. Коэффициенты рентабельности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных расходов и т. Д. и акционерный капитал в течение определенного периода времени. Они показывают, насколько хорошо компания использует свои активы для получения прибыли и эффективности, которые соответствуют их уникальным бизнес-операциям.Кроме того, поскольку финансовая устойчивость особенно важна для банков, существует несколько коэффициентов для измерения платежеспособности. Платежеспособность — это способность компании выполнять свои долгосрочные финансовые обязательства. Когда аналитики хотят узнать больше о платежеспособности компании, они смотрят на общую стоимость ее активов по сравнению с общей суммой обязательств.

Коэффициенты прибыльности

1. Чистая процентная маржа

Чистая процентная маржа измеряет разницу между полученным процентным доходом и процентными расходами.В отличие от большинства других компаний, основная часть доходов и расходов банка создается за счет процентов. Поскольку банк финансирует большую часть своих операций через депозиты клиентов, они выплачивают большую общую сумму процентных расходов. Большая часть доходов банка поступает от сбора процентов по ссудам.

Формула чистой процентной маржи:

Чистая процентная маржа = (процентный доход — процентные расходы) / общие активы

Коэффициенты эффективности

1.Коэффициент эффективности

Коэффициент эффективности оценивает эффективность работы банка путем деления непроцентных расходов на выручку.

Формула для коэффициента эффективности:

Коэффициент эффективности = Непроцентные расходы / доход

Коэффициент эффективности не включает процентные расходы, поскольку последнее естественным образом возникает при росте депозитов в банке. Однако банк может контролировать непроцентные расходы, такие как маркетинговые или операционные расходы.Более низкий коэффициент эффективности показывает, что на доллар выручки приходится меньше непроцентных расходов.

2. Операционный рычаг

Операционный рычаг — еще один показатель эффективности. Он сравнивает рост выручки с ростом непроцентных расходов.

Формула для расчета операционного рычага:

Операционный рычаг = скорость роста выручки — скорость роста непроцентных расходов

Положительный коэффициент показывает, что выручка растет быстрее, чем расходы.С другой стороны, если коэффициент операционного левериджа отрицательный, то банк накапливает расходы быстрее, чем доходы. Это говорит о неэффективности операций.

Коэффициенты финансовой устойчивости

1. Коэффициент покрытия ликвидности

Как следует из названия, коэффициент покрытия ликвидности измеряет ликвидность банка. В частности, он измеряет способность банка выполнять краткосрочные (в течение 30 дней) обязательства без необходимости доступа к внешним денежным средствам.

Формула для коэффициента покрытия ликвидности:

Коэффициент покрытия ликвидности = сумма высококачественных ликвидных активов / общая сумма чистого денежного потока

30-дневный период был выбран, поскольку это расчетное количество времени, которое он занимает чтобы правительство вмешалось и помогло банку во время финансового кризиса. Таким образом, если банк способен финансировать отток денежных средств в течение 30 дней, он не упадет.

2. Коэффициент кредитного плеча

Коэффициент кредитного плеча измеряет способность банка покрывать свои риски за счет капитала первого уровня.Поскольку капитал 1-го уровня является основным капиталом банка, он также очень ликвиден. Капитал первого уровня можно легко конвертировать в наличные, чтобы легко покрыть риски и обеспечить платежеспособность банка.

Формула для коэффициента кредитного плеча:

Коэффициент кредитного плеча: Капитал 1 уровня / общие активы (подверженность риску)

3. Коэффициент CET1

Коэффициент CET1 аналогичен коэффициенту кредитного плеча. Он измеряет способность банка покрывать свои риски. Однако коэффициент CET1 является более строгим показателем, поскольку он учитывает только обыкновенный капитал уровня 1, который меньше, чем общий капитал уровня 1.Кроме того, при расчете коэффициента также учитывается уровень риска подверженности (актива). Актив с более высоким риском получает более высокий вес риска, что снижает коэффициент CET1.

Формула для коэффициента CET1:

Коэффициент CET1 = Капитал 1 уровня обыкновенного капитала / активы, взвешенные с учетом риска

Прочие коэффициенты, специфичные для банка

1. Коэффициент резерва на покрытие кредитных убытков (PCL)

Резерв на возможные потери по кредитам (PCL) — это сумма, которую банк резервирует для покрытия ссуд, которые, по их мнению, не будут возвращены.Зарезервировав такую сумму, банк более защищен от банкротства. Коэффициент PCL измеряет резерв на возможные потери по кредитам как процент от чистых ссуд и акцептов. Взгляд на него позволяет инвесторам или регулирующим органам оценить рискованность кредитов, выданных банком, по сравнению с их аналогами. Рискованные ссуды приводят к более высокому PCL и, следовательно, более высокому коэффициенту PCL.

Формула для расчета коэффициента кредитных убытков:

Коэффициент кредитных убытков = Резерв по кредитным убыткам / чистым кредитам и акцептам

Дополнительные ресурсы

CFI предлагает аналитику финансового моделирования и оценки (FMVA ) ™ Станьте сертифицированным аналитиком по финансовому моделированию и оценке (FMVA). Сертификат финансового моделирования и оценки CFI (FMVA) ® поможет вам обрести уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …