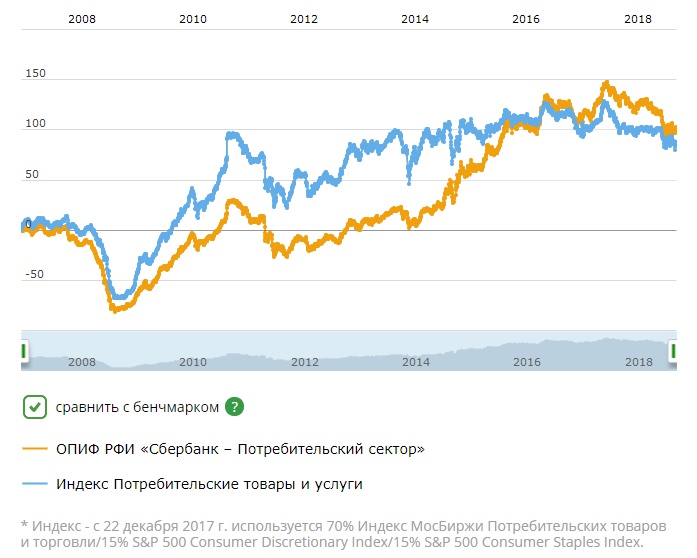

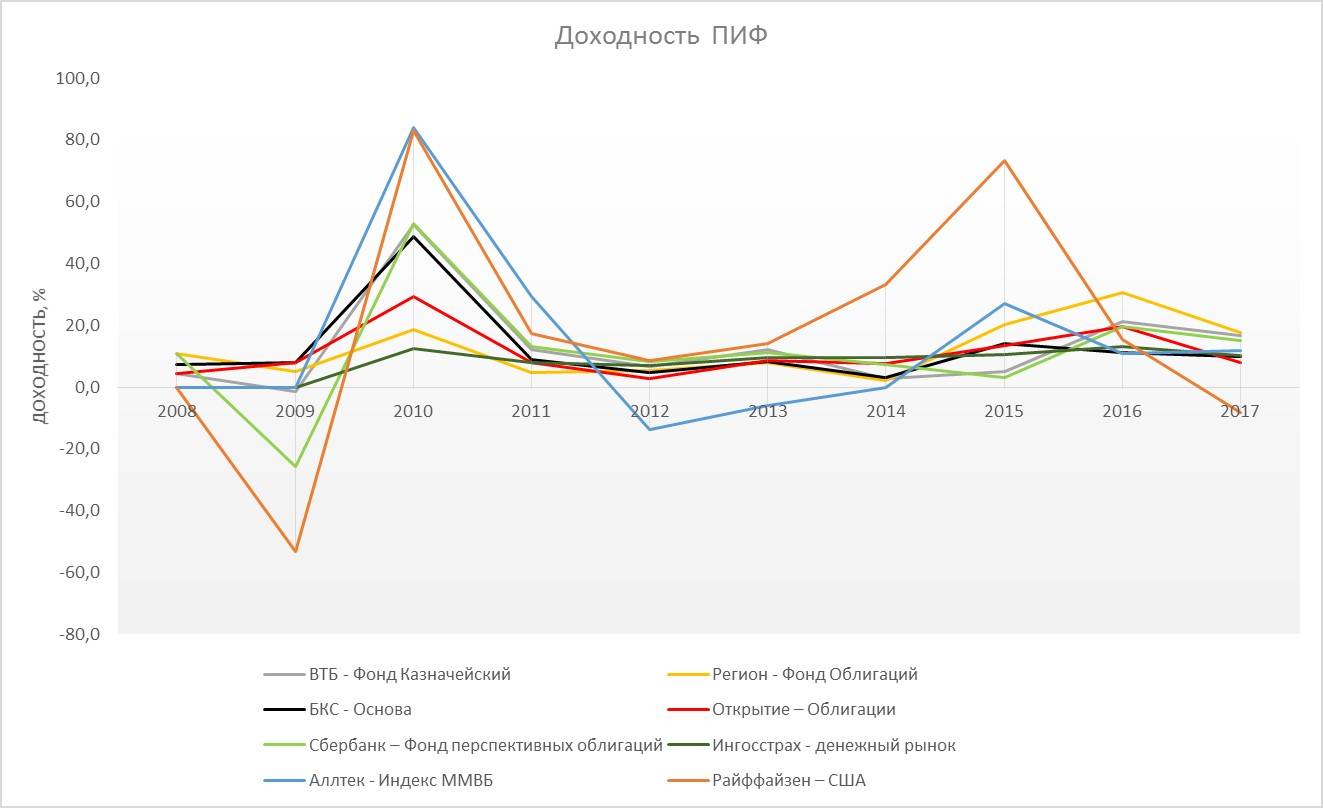

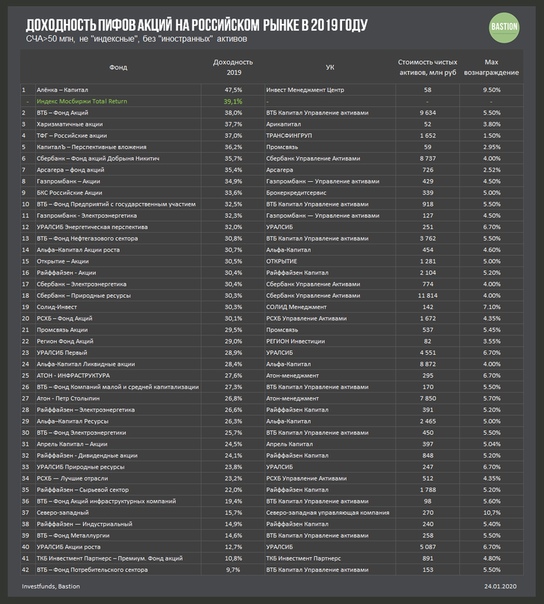

Доходность паевых инвестиционных фондов, %

«Сбер Управление Активами» и «Сбер Инвестиции» — бренды, используемые АО «Сбер Управление Активами» для продвижения своих финансовых продуктов.

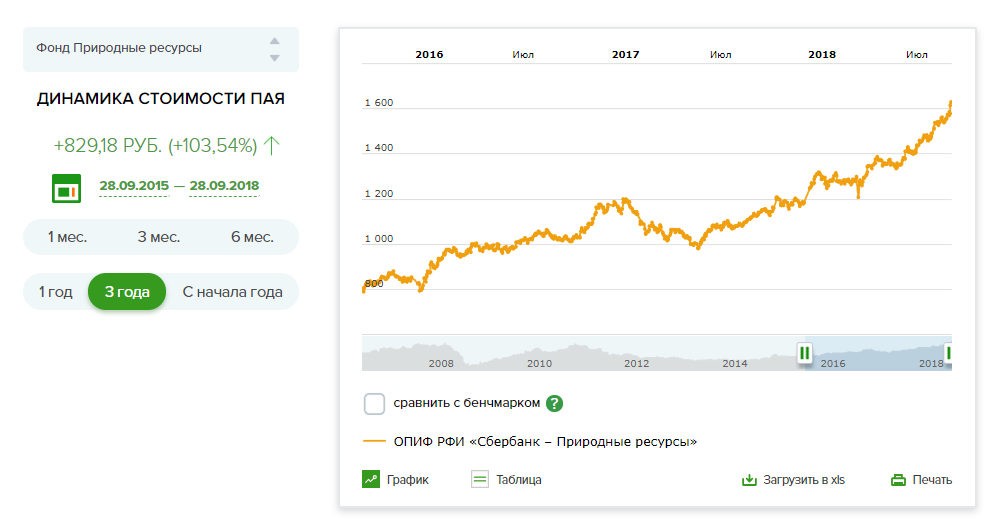

АО «Сбер Управление Активами» зарегистрировано Московской регистрационной палатой 01.04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.

Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.

Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.08.2015 № 482-П. ОПИФ рыночных финансовых инструментов «Сбер – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ рыночных финансовых инструментов «Сбер – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ рыночных финансовых инструментов «Сбер – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ рыночных финансовых инструментов «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ рыночных финансовых инструментов «Сбер – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.

2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ рыночных финансовых инструментов «Сбер – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.09.2010 за № 1924–94168958. ОПИФ рыночных финансовых инструментов «Сбер – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ рыночных финансовых инструментов «Сбер – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.

2007 за № 0757-94127221. ОПИФ рыночных финансовых инструментов «Сбер – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ рыночных финансовых инструментов «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ рыночных финансовых инструментов «Сбер – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.09.2010 за № 1924–94168958. ОПИФ рыночных финансовых инструментов «Сбер – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ рыночных финансовых инструментов «Сбер — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ рыночных финансовых инструментов «Сбер – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.

09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.

09.2016 за № 3219. ОПИФ рыночных финансовых инструментов «Сбер – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбер – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбер — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбер – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбер – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.

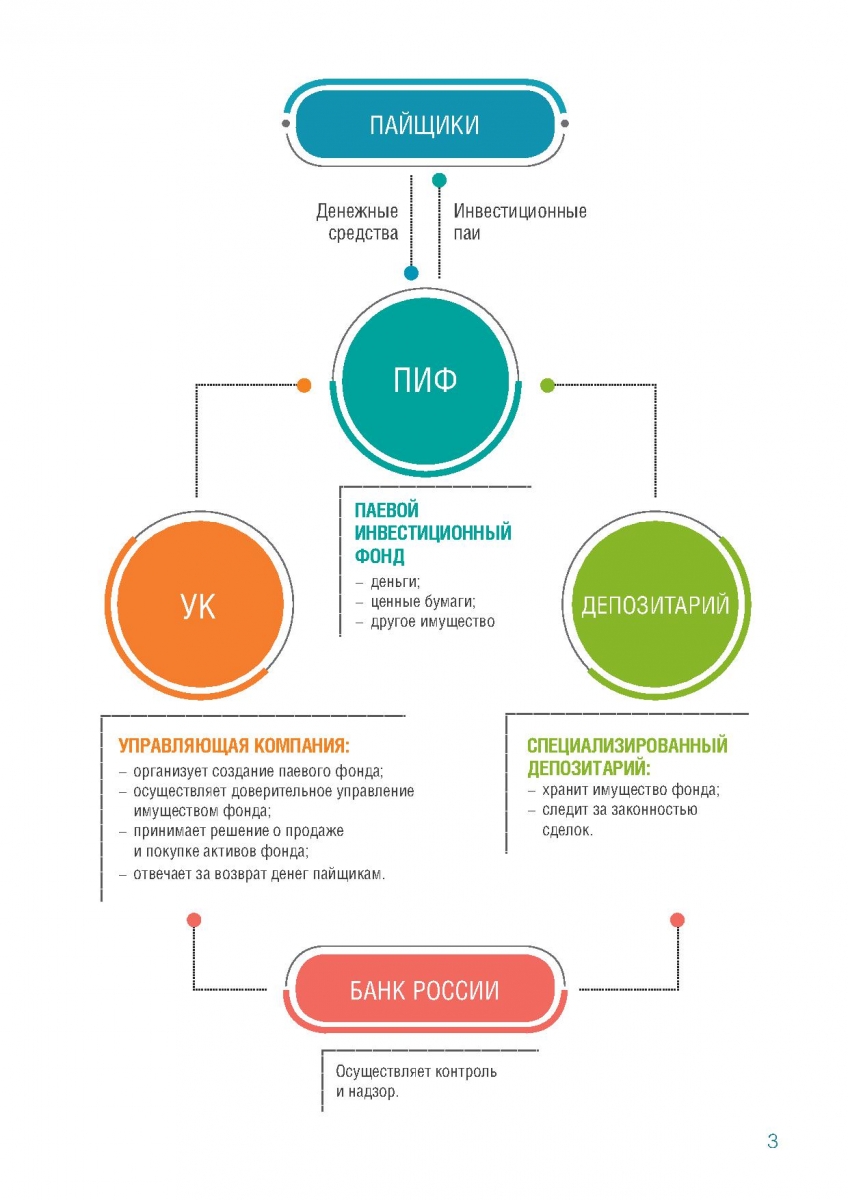

Что такое ПИФ простыми словами и для чего он необходим

МТС Инвестиции — объект авторского права ПАО «МТС», используемый ООО УК «Система Капитал» на основе лицензионного договора.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды, прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Правилами доверительного управления паевыми инвестиционными фондами могут быть предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и (или) скидки с расчетной стоимости инвестиционных паев при их погашении. Взимание надбавок и скидок уменьшает доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Приобрести паи, получить подробную информацию о паевых инвестиционных фондах, ознакомиться с правилами доверительного управления паевыми инвестиционными фондами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 № 156-ФЗ «Об инвестиционных фондах» и нормативными правовыми актами в сфере финансовых рынков, можно по адресу: Российская Федерация, г.

Москва, ул. Пречистенка, д. 17/9, телефону: +7 (495) 228-15-05, +7 (800) 737-77-00, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://www.sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР». ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Акции» (в настоящем материале — Мобильный. Акции) (зарегистрированы Банком России за номером 2744 от 21.02.2014 г.) (доходность на 29.06.18 за 3мес.- 1,22%, 6мес. 6,74%, 1 г. 24,72%), ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный.

Москва, ул. Пречистенка, д. 17/9, телефону: +7 (495) 228-15-05, +7 (800) 737-77-00, факсу: +7 (495) 228-01-12 (доб. 5656) с понедельника по четверг — c 9:30 до 18:30, в пятницу — с 9:30 до 17:30, на сайте Управляющей компании http://www.sistema-capital.com, в пунктах приема заявок на приобретение, погашение и обмен инвестиционных паев агента по выдаче, погашению и обмену инвестиционных паев фондов (со списком пунктов приема заявок можно ознакомиться на сайте Управляющей компании http://www.sistema-capital.com). Информация, связанная с деятельностью Управляющей компании, раскрывается на сайте в сети Интернет по адресу http://www.sistema-capital.com, а также публикуется в «Приложении к Вестнику ФСФР». ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Акции» (в настоящем материале — Мобильный. Акции) (зарегистрированы Банком России за номером 2744 от 21.02.2014 г.) (доходность на 29.06.18 за 3мес.- 1,22%, 6мес. 6,74%, 1 г. 24,72%), ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации» (в настоящем материале — Мобильный. Облигации) (зарегистрированы Банком России за номером 3194 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес. 0,49%, 6мес. 4,64%, 1 г. 11,74%). ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации. Валютный» (в настоящем материале — Мобильный. Облигации. Валютный) (зарегистрированы Банком России за номером 3193 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес.- 0,56%, 6мес. -0,96%, 1 г. 1,22%). ОПИФ рыночных финансовых инструментов «Система Капитал- Мобильный. Акции. Валютный» (в настоящем материале — Мобильный. Акции. Валютный) (зарегистрированы Банком России за номером 3417 от 09.11.2017 г.) (доходность на 19.07.18 за 3мес.1,18%, 6мес. 7,1%)

Облигации» (в настоящем материале — Мобильный. Облигации) (зарегистрированы Банком России за номером 3194 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес. 0,49%, 6мес. 4,64%, 1 г. 11,74%). ОПИФ рыночных финансовых инструментов «Система Капитал — Мобильный. Облигации. Валютный» (в настоящем материале — Мобильный. Облигации. Валютный) (зарегистрированы Банком России за номером 3193 от 11.08.2016 г.) (доходность на 29.06.18 за 3мес.- 0,56%, 6мес. -0,96%, 1 г. 1,22%). ОПИФ рыночных финансовых инструментов «Система Капитал- Мобильный. Акции. Валютный» (в настоящем материале — Мобильный. Акции. Валютный) (зарегистрированы Банком России за номером 3417 от 09.11.2017 г.) (доходность на 19.07.18 за 3мес.1,18%, 6мес. 7,1%)Как правильно выбрать ПИФ для инвестирования – комиссия, структура активов, стратегии

Паевые инвестиционные фонды (ПИФ) зачастую преподносятся как финансовый инструмент, который безоговорочно подходит начинающим инвесторам. Если речь идёт об индексном фонде, то в большинстве случаев так и есть. Однако если фонд придерживается своей собственной стратегии, выбор становится непростой задачей. Ниже мы рассмотрим, чем нужно руководствоваться при выборе фонда, чтобы получить хорошие инвестиционные результаты.

Однако если фонд придерживается своей собственной стратегии, выбор становится непростой задачей. Ниже мы рассмотрим, чем нужно руководствоваться при выборе фонда, чтобы получить хорошие инвестиционные результаты.

Инвестиционная стратегия фонда

Первый вопрос, на который вы должны получить ответ, — какова стратегия фонда?

Обычно на сайте фонда это указывается. Стратегия может быть описана примерно так:

Управляющая компания размещает средства в акции и ETF, распределяя их по классам активов, стремясь как заработать риск-премию в традиционных классах рискованных активов, так и отыграть отдельные инвестиционные идеи. В портфеле присутствуют и рискованные активы (акции развитых и развивающихся рынков), и защитные (фонды, инвестирующие в золото, государственные облигации, недвижимость). Доли инструментов могут меняться в зависимости от рыночной конъюнктуры.

Cтратегия фонда УК ВТБ «Глобальные инвестиции».

Или так:

Активы фонда инвестируются в акции компаний технологического сектора — одного из самых динамичных, инновационных и быстроразвивающихся сегментов мировой экономики. Бизнес компаний, которые включены в портфель, связан с разработкой и внедрением инновационных технологий.

Бизнес компаний, которые включены в портфель, связан с разработкой и внедрением инновационных технологий.

Стратегия фонда «ВТБ — фонд технологий будущего».

Как вы видите, в описанных стратегиях фондов довольно мало конкретики, но уже можно примерно оценить, в какие активы будут вложены средства. Теоретически вы можете посмотреть раздел «Инвестиционная декларация» в документе под названием «Правила доверительного управления фондом». В этом разделе описаны цели фонда и инвестиционная стратегия, в частности, классы активов, в которые фонд может вкладывать средства. Но не стоит рассчитывать на то, что по прочтении этого раздела вы окончательно поймёте, во что фонд может вкладывать, а во что — нет. В подавляющем большинстве случаев инвестиционная декларация составлена таким образом, что позволяет фонду вкладывать средства во что угодно. Тем не менее ознакомиться с декларацией стоит. Ещё лучше будет, если вы полностью изучите правила доверительного управления.

Полная структура активов фонда

Поскольку инвестиционная декларация в большинстве случаев никак не ограничивает инвестиционные предпочтения управляющего, то остаётся рассчитывать на его добросовестность. Например, если ПИФ позиционируется как фонд недвижимости, то логично предположить, что его управляющий будет покупать те или иные объекты недвижимости. Если же средства фонда вложены, допустим, в обезличенные металлические счета, то такой ПИФ лучше обойти стороной. Для того, чтобы узнать, что фактически входит в состав фонда, вы можете изучить справку о стоимости чистых активов паевого инвестиционного фонда. Она доступна в разделе с отчётностью, и в ней описано всё имущество фонда на отчётную дату. При помощи справки вы можете убедиться, насколько рекламная информация соответствует действительности.

Например, если ПИФ позиционируется как фонд недвижимости, то логично предположить, что его управляющий будет покупать те или иные объекты недвижимости. Если же средства фонда вложены, допустим, в обезличенные металлические счета, то такой ПИФ лучше обойти стороной. Для того, чтобы узнать, что фактически входит в состав фонда, вы можете изучить справку о стоимости чистых активов паевого инвестиционного фонда. Она доступна в разделе с отчётностью, и в ней описано всё имущество фонда на отчётную дату. При помощи справки вы можете убедиться, насколько рекламная информация соответствует действительности.

Например, если вы хотите инвестировать в драгоценные металлы, то вы ожидаете, что фонд драгметаллов будет иметь в составе физический металл. На сайте фонда вы можете увидеть следующую информацию о структуре активов:

Структура активов фонда «ВТБ – фонд драгоценных металлов»

На первый взгляд всё хорошо: перечислены металлы, хранящиеся в фонде, приведены номера счетов, на которых они учитываются. Однако, если вы изучите «Справку о стоимости чистых активов паевого инвестиционного фонда» вы увидите, что это не физический металл, а некие «требования к кредитной организации выплатить денежный эквивалент драгоценных металлов по текущему курсу». По факту это может оказаться обезличенный металлический счёт. Согласны ли вы платить комиссию управляющему, депозитарию, аудитору за такое управление — выбирать вам.

Однако, если вы изучите «Справку о стоимости чистых активов паевого инвестиционного фонда» вы увидите, что это не физический металл, а некие «требования к кредитной организации выплатить денежный эквивалент драгоценных металлов по текущему курсу». По факту это может оказаться обезличенный металлический счёт. Согласны ли вы платить комиссию управляющему, депозитарию, аудитору за такое управление — выбирать вам.

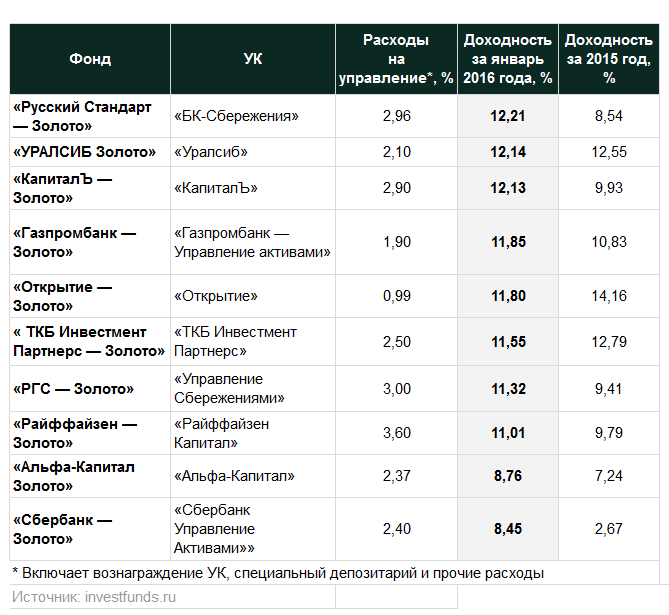

Комиссии управляющего и сопутствующие расходы

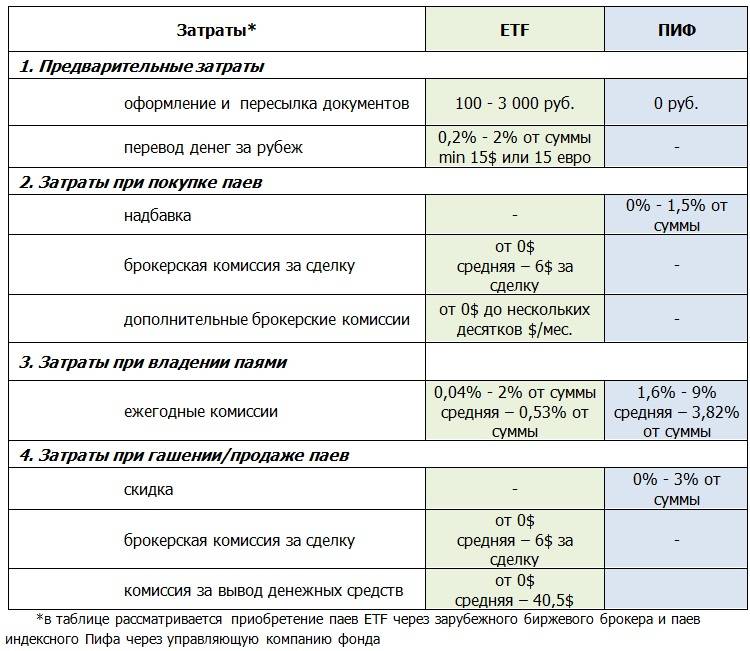

Старайтесь подбирать фонды таким образом, чтобы накладные расходы были минимальными. Под накладными расходами подразумевается вознаграждение управляющего, комиссия специализированного депозитария и аудиторов. Обычно о таких расходах написано на сайте фонда. Сложность заключается в том, что комиссия управляющего обычно фиксированная, расходы на депозитарий и аудитора указываются как не превышающие какой-то величины, например, «не более 0,8%».

Пусть вас не вводят в заблуждение фразы типа «комиссия управляющего 1,5% от среднегодовой стоимости чистых активов». Несмотря на то, что 1,5% — небольшая величина, эта комиссия «съедает» значительную часть вашего инвестиционного дохода! Продемонстрируем это на примере. Допустим, вы нашли фонд, в составе которого облигации со ставкой купона 8% годовых, т.е. на каждый рубль, вложенный в фонд, вы получите 8 копеек инвестиционного дохода через год. Комиссия управляющего составляет 1,5% от стоимости активов фонда, т.е. на каждый вложенный рубль вы должны будете заплатить управляющему 1,5 копейки. Эти 1,5 копейки управляющий заберёт из вашего инвестиционного дохода. Таким образом через год ваш доход будет не 8, а 6,5 копеек. Из-за вознаграждения управляющего ваш итоговый инвестиционный доход уменьшился почти на 20%.

Несмотря на то, что 1,5% — небольшая величина, эта комиссия «съедает» значительную часть вашего инвестиционного дохода! Продемонстрируем это на примере. Допустим, вы нашли фонд, в составе которого облигации со ставкой купона 8% годовых, т.е. на каждый рубль, вложенный в фонд, вы получите 8 копеек инвестиционного дохода через год. Комиссия управляющего составляет 1,5% от стоимости активов фонда, т.е. на каждый вложенный рубль вы должны будете заплатить управляющему 1,5 копейки. Эти 1,5 копейки управляющий заберёт из вашего инвестиционного дохода. Таким образом через год ваш доход будет не 8, а 6,5 копеек. Из-за вознаграждения управляющего ваш итоговый инвестиционный доход уменьшился почти на 20%.

Как посмотреть размер накладных расходов? Для этого в составе отчётности фонда должен быть документ под названием «Отчёт о приросте (об уменьшении) стоимости имущества, принадлежащего акционерному инвестиционному фонду (составляющего паевой инвестиционный фонд)». В этом отчёте найдите строки:

- сумма начисленных вознаграждений управляющей компании, специализированному депозитарию, лицу, осуществляющему ведение реестра, аудиторской организации, оценщику и бирже — всего;

- сумма начисленных расходов, связанных с управлением акционерным инвестиционным фондом или доверительным управлением паевым инвестиционным фондом.

Сложность в том, что отчёт месячный, но публикуется раз в квартал, т.е. в течение года вы увидите отчёты о расходах в марте, июне, сентябре и декабре. Данные о расходах в остальные месяцы вы увидите только в годовом отчёте фонда, а он публикуется во второй половине марта.

Как вы могли заметить, доходность фонда за предыдущие периоды не является критерием, на основе которого нужно делать выбор. Хорошие инвестиционные результаты фонда — следствие инвестиционной стратегии, структуры активов фонда, низких комиссий за управление. В большинстве случаев неопытные инвесторы не изучают детально фонд, паи которого собираются покупать. Они руководствуются лишь сведениями о доходности ПИФа в прошлом, реже — размером комиссии. Это приводит к неудовлетворительным инвестиционным результатам и разочарованию в инструментах коллективных инвестиций. Но ПИФ — это отличный инвестиционный продукт, который может существенно облегчить достижение финансовых целей. Самое главное — подобрать подходящий фонд для соответствующих инвестиционных потребностей.

ETF, БПИФ и ПИФ простыми словами для новичков в инвестициях — Финансы на vc.ru

{«id»:180114,»url»:»https:\/\/vc.ru\/finance\/180114-etf-bpif-i-pif-prostymi-slovami-dlya-novichkov-v-investiciyah»,»title»:»ETF, \u0411\u041f\u0418\u0424 \u0438 \u041f\u0418\u0424 \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432 \u0432 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u0445″,»services»:{«facebook»:{«url»:»https:\/\/www.facebook.com\/sharer\/sharer.php?u=https:\/\/vc.ru\/finance\/180114-etf-bpif-i-pif-prostymi-slovami-dlya-novichkov-v-investiciyah»,»short_name»:»FB»,»title»:»Facebook»,»width»:600,»height»:450},»vkontakte»:{«url»:»https:\/\/vk.com\/share.php?url=https:\/\/vc.ru\/finance\/180114-etf-bpif-i-pif-prostymi-slovami-dlya-novichkov-v-investiciyah&title=ETF, \u0411\u041f\u0418\u0424 \u0438 \u041f\u0418\u0424 \u043f\u0440\u043e\u0441\u0442\u044b\u043c\u0438 \u0441\u043b\u043e\u0432\u0430\u043c\u0438 \u0434\u043b\u044f \u043d\u043e\u0432\u0438\u0447\u043a\u043e\u0432 \u0432 \u0438\u043d\u0432\u0435\u0441\u0442\u0438\u0446\u0438\u044f\u0445″,»short_name»:»VK»,»title»:»\u0412\u041a\u043e\u043d\u0442\u0430\u043a\u0442\u0435″,»width»:600,»height»:450},»twitter»:{«url»:»https:\/\/twitter.

2566 просмотров

Пифы доходность. Вложения и инвестиции в ПИФ.

Вложения и инвестиции в ПИФ.

В России выбор инвестиционных фондов с возможностью вложения в драгметаллы достаточно узок. При общем обзоре можно найти около 20 предложений, но если разобраться более глубоко их останется не более пяти. Но выбор конечно за вами, оценивайте цели и методы инвесторов и принимайте взвешенное решение.

Равна ли доходность при инвестициях в ПИФы драгметаллов доходности от торговли металлами на бирже. Оценка показывает, что эти два показателя могут серьезно различаться. Почему? ПИФ не приобретает металлы на бирже, фонд вкладывается в производственные бумаги и платит различные комиссии. При принятии решения об инвестиции в драгоценные металлы через ПИФ необходимо выяснить каковы комиссия самого инвестиционного фонда.

Оценить доходность инвестиций в ПИФ драгметаллов

Приведите все данные «к одному знаменателю», то есть всю информацию по доходности рассматриваемых фондов переведите в одну валюту. Узнать цены на золото и другие металлы можно на сайте Центробанка, динамика с биржевыми ценами на драгметаллы у них близкая.

Обязательно выясните, в какие металлы вкладывается каждый из рассматриваемых ПИФов: золото, платина, серебро и палладий, движение их котировок может серьезно отличаться от движения котировок золота. К примеру, паи фонда «Райффайзен Драгметаллы» за 2015-ый подешевели больше чем на 11%, и это на фоне роста цены золота. Данный ПИФ почти ничего не держит в серебре и золоте, более 90% его капитала размещены в палладии и платине, которые за прошлый год даже в рублях подешевели. Другой паевой инвестиционный фонд «Альфа-Капитал Золото», несмотря на название, держит «желтого металла» лишь 38% (на момент оценки), остальное — платина, серебро, облигации, деньги и прочее. ПИФ «РСХБ – Серебро, золото, платина» вкладывается как в упомянутые металлы, так и в отечественные гособлигации, направляя в них треть капитала.

Для этого необходимо ознакомиться со «Справкой о стоимости активов» или «Балансом имущества». Они в обязательном порядке размещаются на сайте УК инвестфонда в разделе «Документы» или «Отчеты».

Узнайте инструменты, в которые вкладывается фонд. «Физические» металлы ПИФы не хранят, они покупают определенные ценные бумаги. Многие открытые «полностью золотые» ПИФы (деньги которых больше чем на 90% направлены в золото) на практике лишь переводят капиталы вкладчиков в паи ETF Power Shares DB Gold. Различия инструментов используемых подобными фондами лишь в размерах минимального вложения и дохода. Могут различаться сервисные возможности для клиентов.

Наиболее крупные и стабильные ПИФы драгметаллов: «Открытие Золото», «Сбербанк — Золото», «ТКБ ИП — Золото», «Уралсиб Золото», «Росгосстрах — Золото», «Райффайзенбанк — Золото», «ГПБ — Золото». «РСХБ — Золото, платина, серебро» держит паи одновременно шести ETF — по паре фондов золота и серебра, а также по одному — палладия и платины.

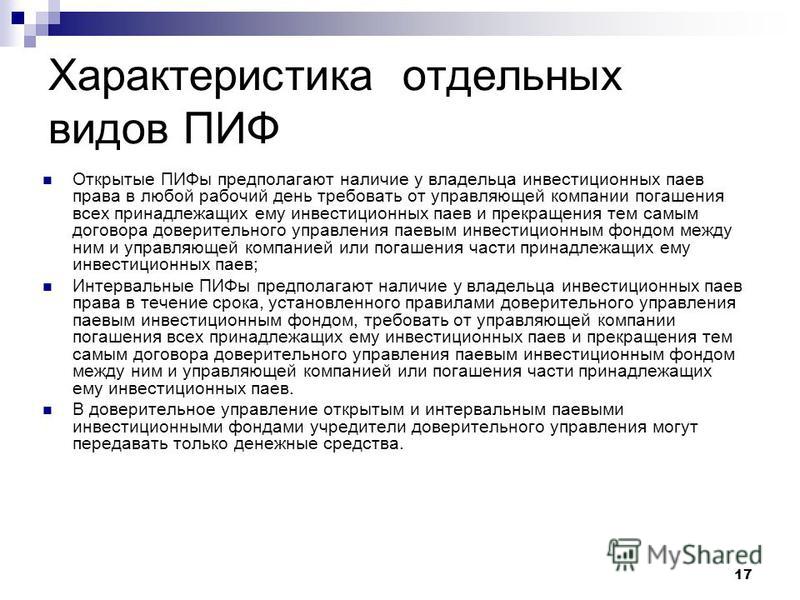

- Выясните тип инвестиционного фонда. Существуют два вида — открытый или интервальный. В ПИФ открытого типа клиент может осуществлять операции со своим паем на протяжении всего временного периода.

В фонде интервального типа операции с инвестициями допустимы лишь в определенные интервалы на протяжении года.

В фонде интервального типа операции с инвестициями допустимы лишь в определенные интервалы на протяжении года.

Понятно, что при выборе предмета инвестиций – драгоценный металл открытый фонд будет удобнее, но если вы пришли к выводу, что для вложения вам больше подходит интервальный фонд будьте внимательны к моменту открытия и закрытия интервалов по операциям, не откладывайте осуществление сделки «на потом». - Управляющие компании инвестиционных фондов берут комиссию за свои услуги, которая не зависит от повышения или понижения цены пая, также могут взимать дополнительные комиссии за вывод и ввод денег в ПИФ. Обычно размер сборов и комиссий достигает 5% от вложений. Даже при небольших колебаниях рынка размер комиссии может влиять на доходность пая. Выясняйте все варианты выплат до принятия решения о выборе ПИФ и заключения договора. Информация о комиссиях в обязательном порядке есть на страничке ПИФа на сайте фирмы.

В России выбор инвестиционных фондов с возможностью вложения в драгметаллы достаточно узок. При общем обзоре можно найти около 20 предложений, но если разобраться более глубоко их останется не более пяти. Но выбор конечно за вами, оценивайте цели и методы инвесторов и принимайте взвешенное решение.

При общем обзоре можно найти около 20 предложений, но если разобраться более глубоко их останется не более пяти. Но выбор конечно за вами, оценивайте цели и методы инвесторов и принимайте взвешенное решение.

Правда и мифы о деньгах в Facebook

Подписаться

Статья была полезной?

1 0

КомментироватьРекомендуемые вклады

от 367 дней до 1095 дней

Срок

Рейтинг ПИФов. Как выбрать ПИФ для инвестирования?

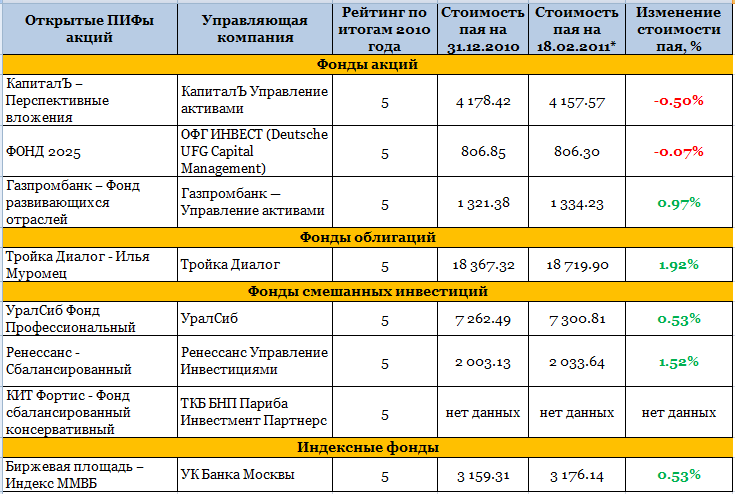

07.04.2014 8 316 0 Время на чтение: 16 мин.Приветствую вас на Финансовом гении! Сегодня поговорим о том, как выбрать ПИФ для инвестирования, и что представляет собой рейтинг ПИФов, как правильно его анализировать. Я уже писал, что такое паевые инвестиционные фонды как инструмент для вложения капитала и получения пассивного дохода, какие виды ПИФов действуют у нас. Рекомендую сразу ознакомиться с этой информацией, поскольку на нее я буду постоянно ссылаться. Итак, рассмотрим, как выбрать ПИФ для инвестирования.

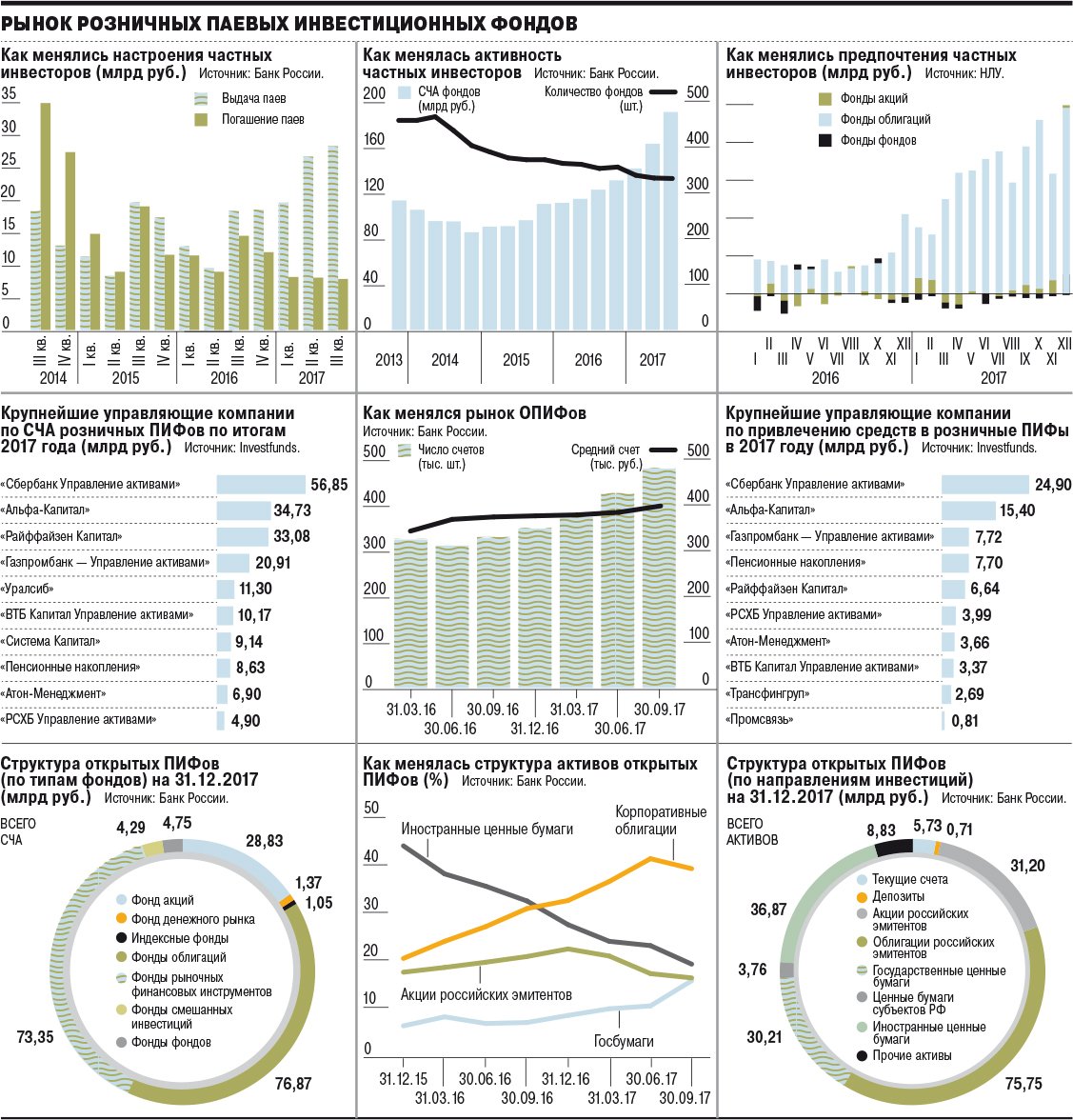

Если вы решили использовать в качестве объекта инвестиций паевые инвестиционные фонды, перед вами откроется довольно больший выбор, и от того, насколько правильно вы выберете конкретный фонд/фонды, будет зависеть не только инвестиционный доход, но и сохранность вашего капитала.

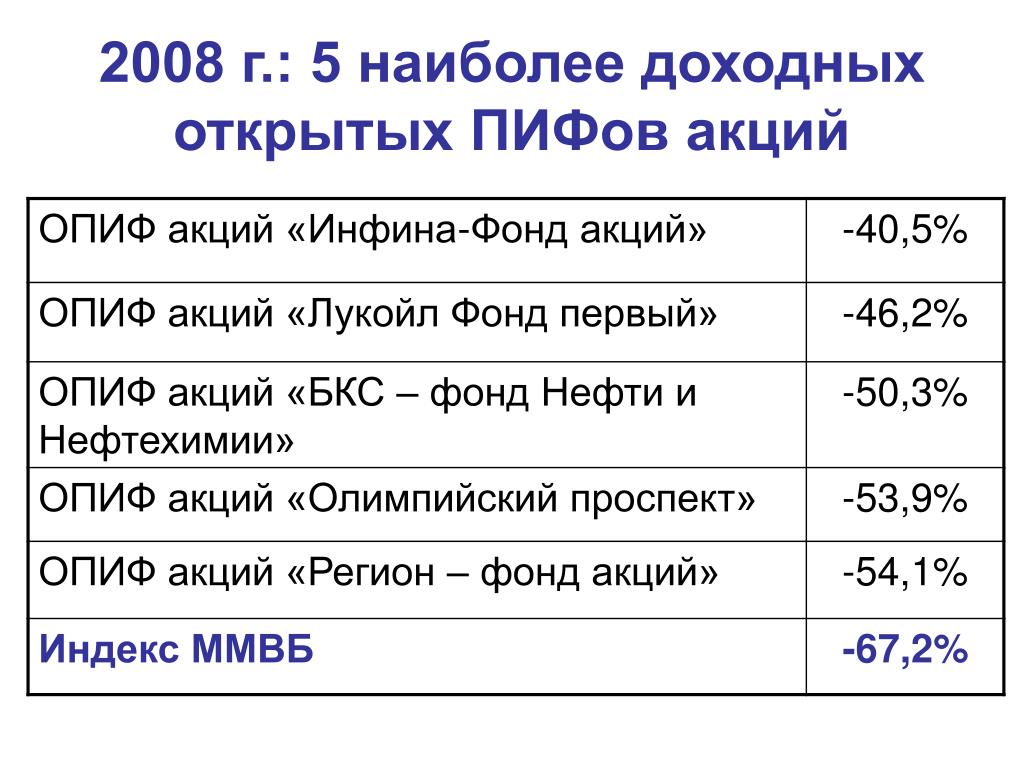

Следует понимать, что ПИФы — рисковый инструмент для инвестирования, и неправильный выбор фонда может привести к частичной или полной потере вложенных средств.

Как выбрать ПИФ?

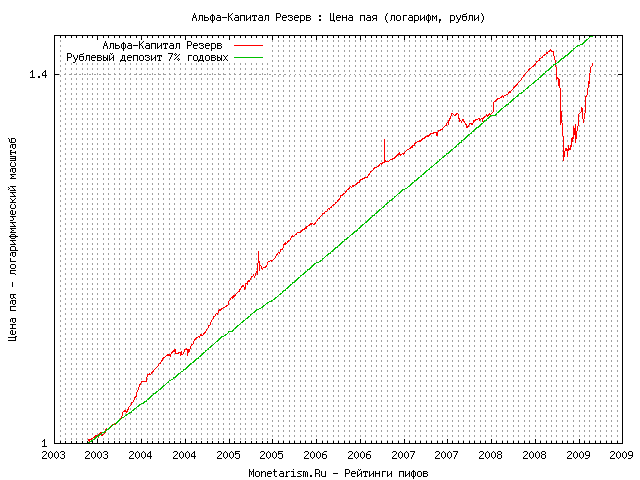

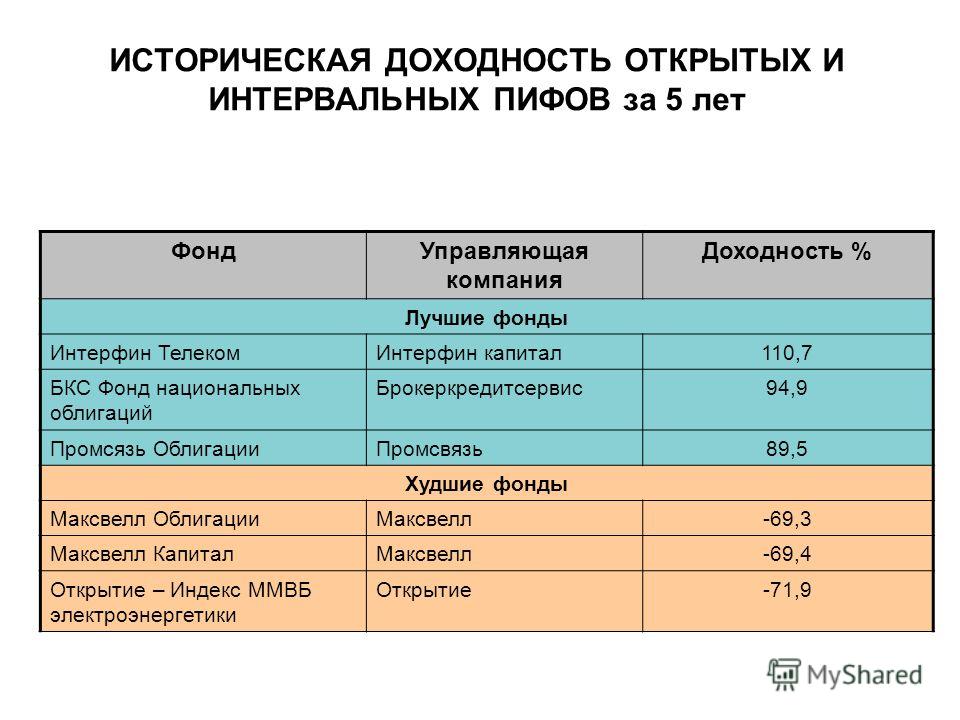

Думая о том, как выбрать ПИФ для инвестирования, начинающие инвесторы часто обращают первоочередное внимание на его доходность. Это не совсем правильный подход, а скорее даже совсем неправильный. Прежде всего, потому, что доходность паевого инвестиционного фонда — величина не точная, а прогнозируемая. Поэтому инвестор может видеть лишь доходы прошлых периодов, а это совсем не означает, что в последующих периодах они будут такими же.

Выбирая ПИФ только на основании его показателей доходности за предыдущие периоды, всегда есть риск выбрать фонд, показавший случайный результат, либо же использующий агрессивные стратегии инвестирования, которые предполагают высокий уровень доходности, но и не менее высокий уровень риска.

Особенно это касается анализа результатов деятельности фонда за небольшой промежуток времени, например, за 1 год или еще меньше.

Тогда как правильно выбрать паевой инвестиционный фонд? Во-первых, на мой взгляд, выбор вида ПИФ необходимо осуществлять, исходя из поставленных целей и личных приоритетов в инвестиционной деятельности.

1. Финансовые цели. Выбирать фонд для инвестирования нужно, исходя из того, какую финансовую цель вы перед собой ставите. Если вы хотите приумножить свой капитал и при этом готовы идти на риск, вам следует выбирать фонды акций. Если ваша цель — сохранить свои средства и защитить их от инфляции при минимальных рисках — вам больше подойдут фонды облигаций. Если же все таки хочется приумножить вложения, но без больших рисков — ориентируйтесь на фонды смешанных инвестиций.

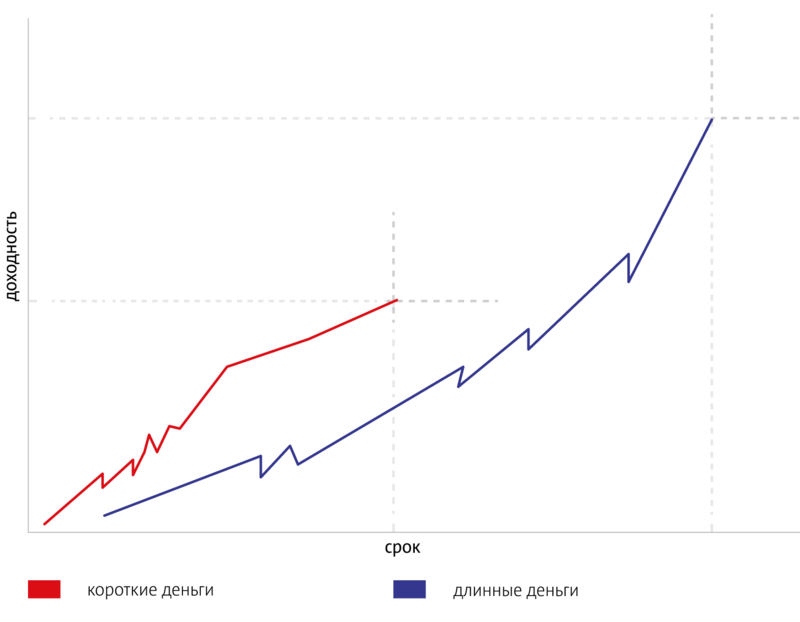

2. Период инвестирования. Если вы хотите инвестировать в ПИФ на минимальные сроки (например, на год), вам подойдут фонды денежного рынка или фонды облигаций. Если вы при этом еще и готовы серьезно рисковать — можно вложиться в фонды акций. Более длительный период инвестирования (несколько лет) с меньшими рисками предполагают те же фонды акций. Сверхдлительный (от 5 лет и более) — паевые инвестиционные фонды недвижимости.

Если вы при этом еще и готовы серьезно рисковать — можно вложиться в фонды акций. Более длительный период инвестирования (несколько лет) с меньшими рисками предполагают те же фонды акций. Сверхдлительный (от 5 лет и более) — паевые инвестиционные фонды недвижимости.

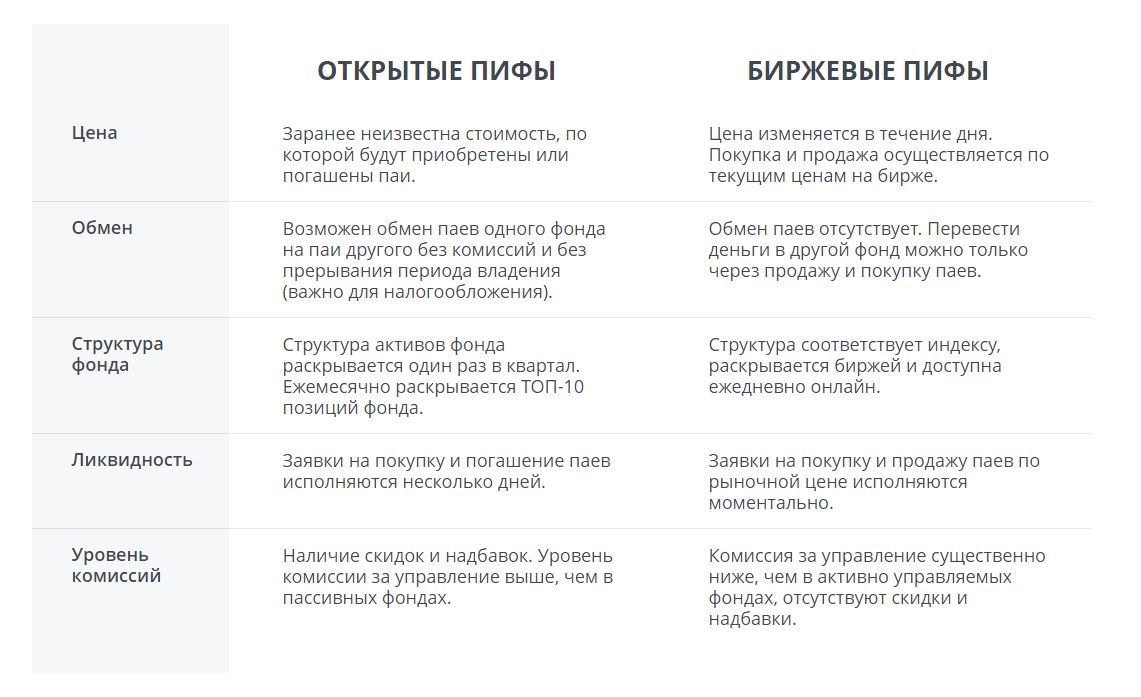

3. Участие в процессе. Я как-то писал о том, что бывают активные и пассивные инвестиции. Так вот, если вы готовы быть активным инвестором: постоянно отслеживать свой портфель, проводить его ребалансировку (выводить средства из одних фондов и перекладывать в другие), тем самым, стараясь «выжать» из своих инвестиционных возможностей максимальную доходность, то вам необходимо выбирать открытые фонды, в крайнем случае — интервальные. Если же вы — пассивный инвестор, желающий положить сумму и забыть про нее на какое-то время — вам больше подойдут закрытые ПИФы.

4. Инвестиционный капитал. Чем меньшую сумму вы собираетесь инвестировать в ПИФ, тем сильнее сужается ваш круг выбора, ведь у каждого фонда есть свои требования к минимальному взносу для вхождения. Если у вас довольно скромные финансовые возможности — вам подойдут открытые и интервальные фонды, где минимальный вступительный взнос ниже, чем в закрытых. Так, в некоторых ПИФах он начинается всего от 1000 ден. ед.

Если у вас довольно скромные финансовые возможности — вам подойдут открытые и интервальные фонды, где минимальный вступительный взнос ниже, чем в закрытых. Так, в некоторых ПИФах он начинается всего от 1000 ден. ед.

Рейтинг ПИФов

Рассматривая, как выбрать ПИФ для инвестирования, необходимо, прежде всего, уделять внимание надежности, стабильности и профессионализму его управляющей компании.

И вот определить степень надежности той или иной компании, а также насколько велик риск вложения в тот или иной ПИФ нам помогут рейтинги ПИФов и некоторые коэффициенты, которые в них приводятся.

Посмотреть рейтинг ПИФ

Вычисление

Ваш базовый аннуитет рассчитывается на основе вашего стажа работы и средней заработной платы «выше 3». Чтобы определить продолжительность вашей службы для расчетов, сложите все периоды засчитываемой вами службы, а затем исключите любую дробную часть месяца из общей суммы.

Высокая-3 Средняя зарплата

Ваша средняя заработная плата «высокие 3» — это наивысшая средняя базовая заработная плата, которую вы получали за любые 3 последовательных года службы. Эти три года обычно являются последними тремя годами вашей службы, но могут быть и более ранним периодом, если ваша основная заработная плата в этот период была выше.Ваша базовая зарплата — это базовая зарплата, которую вы зарабатываете на своей должности. Он включает увеличение вашей заработной платы, из которой удерживаются пенсионные отчисления, например, сменные ставки. Он не включает выплаты за сверхурочную работу, бонусы и т. Д. (Если ваш общий срок службы составлял менее 3 лет, ваша средняя заработная плата рассчитывалась путем усреднения вашей базовой заработной платы за все периоды вашей работы в Федеральной службе, заслуживающей доверия).

Эти три года обычно являются последними тремя годами вашей службы, но могут быть и более ранним периодом, если ваша основная заработная плата в этот период была выше.Ваша базовая зарплата — это базовая зарплата, которую вы зарабатываете на своей должности. Он включает увеличение вашей заработной платы, из которой удерживаются пенсионные отчисления, например, сменные ставки. Он не включает выплаты за сверхурочную работу, бонусы и т. Д. (Если ваш общий срок службы составлял менее 3 лет, ваша средняя заработная плата рассчитывалась путем усреднения вашей базовой заработной платы за все периоды вашей работы в Федеральной службе, заслуживающей доверия).

Расчет для пенсий без инвалидности

| Моложе 62 лет при увольнении на пенсию, ИЛИ Возраст 62 года или старше со стажем работы менее 20 лет | 1 процент от вашей высокой-3 средней зарплаты за каждый год службы |

| Возраст 62 или старше при увольнении с 20 или более лет службы | 1. 1 процент от вашей высокой-3 средней зарплаты за каждый год работы 1 процент от вашей высокой-3 средней зарплаты за каждый год работы |

Ваше пособие рассчитывалось иначе, если вы вышли на пенсию в соответствии с одним из положений ниже

Специальное положение для авиадиспетчеров, пожарных, сотрудников правоохранительных органов, полиции Капитолия, полиции Верховного суда или курьеров по ядерным материалам

- 1,7% от вашей высокой средней зарплаты, умноженной на количество лет службы, не превышающей 20, PLUS

- 1% от вашей высокой-3 средней заработной платы, умноженной на вашу работу, превышающую 20 лет

Член Конгресса или сотрудник Конгресса (или любое их сочетание) должен иметь не менее 5 лет работы в качестве члена Конгресса и / или сотрудника Конгресса

- 1.7% от вашей высокой средней зарплаты, умноженной на количество лет вашей службы в качестве члена Конгресса или сотрудника Конгресса, которые не превышают 20, PLUS

- 1% от вашей высокой-3 средней заработной платы, умноженной на количество лет вашей другой службы

Переведено в систему пенсионного обеспечения федеральных служащих (FERS)

На момент перевода имел не менее 5 лет заслуживающей доверия гражданской службы, охваченной либо:

- Пенсионная система государственных служащих (CSRS)

- Социальное обеспечение

(но не оба, исключая услугу, во время которой были удержаны частичные вычеты CSRS)

Аннуитет будет состоять из 2 компонентов:

- Компонент FERS

- Компонент CSRS

| Моложе 62 лет при увольнении на пенсию, OR– Возраст 62 года или старше со стажем работы менее 20 лет | 1 процент от вашей высокой-3 средней зарплаты за каждый год службы |

| Возраст 62 или старше при увольнении с 20 или более лет службы | 1. 1 процент от вашей высокой-3 средней зарплаты за каждый год работы 1 процент от вашей высокой-3 средней зарплаты за каждый год работы |

| Продолжительность | Формула |

|---|---|

| Первые 5 лет службы CSRS | 1,5% от вашей высокой-3 средней зарплаты за каждый год работы |

| Вторые 5 лет службы CSRS | 1,75% от вашей высокой-3 средней зарплаты за каждый год работы |

| Все годы службы CSRS более 10 | 2% от вашей высокой-3 средней зарплаты за каждый год службы |

При выходе на пенсию в соответствии с особыми положениями для пожарных, сотрудников правоохранительных органов или курьеров ядерных материалов

- 2.5% лет и месяцев работы сотрудника правоохранительных органов CSRS, пожарного или курьерской службы по ядерным материалам до 20 лет умножаются на среднюю зарплату в 3 раза выше.

PLUS

PLUS - 2% от оставшегося срока службы умножить на 3 высокую среднюю зарплату.

При выходе на пенсию в соответствии с особыми положениями для членов Конгресса или сотрудников Конгресса

- 2,5% от вашей высокой средней заработной платы 3, умноженной на количество лет и месяцев службы в качестве члена Конгресса и / или сотрудника Конгресса, вашу военную службу во время отпуска в качестве члена и до 5 лет службы в других вооруженных силах обслуживание, PLUS

- 1.75% вашей высокой средней заработной платы, умноженной на количество лет вашей другой службы, которые в сумме с 2,5% лет службы не превышают 10 лет, PLUS

- 2% от вашей высокой средней заработной платы-3, умноженные на количество лет вашей другой службы сверх 10 лет

В начало

Снижение аннуитета по инвалидности

Возраст

Если вы выходите на пенсию в соответствии с положением MRA + 10

- Если у вас 10 или более лет службы и вы выходите на пенсию по достижении минимального пенсионного возраста (MRA), ваше пособие будет уменьшено на 5/12 из 1% за каждый полный месяц (5% в год), в течение которого вам было меньше 62 в дату начала выплаты аннуитета.

Однако ваш аннуитет не будет уменьшен, если вы отработаете не менее 30 лет или если вы отработаете не менее 20 лет, и ваш аннуитет начнется по достижении вами возраста 60 лет.

Однако ваш аннуитет не будет уменьшен, если вы отработаете не менее 30 лет или если вы отработаете не менее 20 лет, и ваш аннуитет начнется по достижении вами возраста 60 лет. - Если вы перенесете дату начала выплаты аннуитета, скидка по возрасту будет уменьшена или отменена.

Снижение возраста применяется как к компонентам пенсионной системы государственной службы, так и к пенсионной системе федеральных служащих вашего аннуитета, если вы перешли в FERS и часть вашего аннуитета рассчитывается согласно положению CSRS.

Если вы выходите на пенсию в соответствии с положением о прекращении обслуживания или досрочном дополнительном выходе на пенсию с компонентом CSRS

- Если вы выходите на пенсию в связи с прекращением службы или досрочным дополнительным выходом на пенсию, потому что ваше агентство подвергалось серьезной реорганизации, сокращению срока действия или передаче функций, и часть вашего вознаграждения была рассчитана в соответствии с правилами CSRS, часть CSRS будет уменьшена если вам меньше 55 лет.

Скидка составляет 1/6 от 1% (2% в год) за каждый месяц, в течение которого вам меньше 55 лет на момент выхода на пенсию.

Скидка составляет 1/6 от 1% (2% в год) за каждый месяц, в течение которого вам меньше 55 лет на момент выхода на пенсию.

Пособие по случаю потери кормильца

Если вы состоите в браке, ваше пособие будет уменьшено до размера пособия по случаю потери кормильца, если только ваш супруг (а) не согласился на ваше избрание менее полной ренты по случаю потери кормильца. Если общая сумма выбранных вами пособий по случаю потери кормильца составляет 50% от суммы вашего пособия, размер вашего аннуитета уменьшается на 10%. Если сумма составляет 25%, снижение составляет 5%.

Услуга без оплаты или возврата

Если у вас есть компонент CSRS в аннуитете:

- Часть вашего пособия CSRS будет уменьшена на 10% от суммы любого депозита, причитающегося за услугу CSRS без вычетов, выполненную до 1 октября 1982 года, если только депозит не был внесен до выхода на пенсию.

- Часть CSRS вашего пособия, не связанного с инвалидностью, будет уменьшена на актуарный коэффициент для любой услуги, возвращаемой CSRS, выполненной до 1 октября 1990 года, если вы не выплатите возмещение до выхода на пенсию и ваша годовая пенсия начнется после 2 декабря 1990 года.

Альтернативная рента

Ваше пособие может быть уменьшено, если вы выбрали единовременную выплату, равную вашим пенсионным взносам, и пониженный ежемесячный аннуитет, обычно называемый альтернативным аннуитетом.Этот вариант могут выбрать только лица, не являющиеся инвалидами, у которых есть опасное для жизни заболевание или другое критическое заболевание.

В начало

Исчисление выхода на пенсию по инвалидности

Пособие по инвалидностиFERS рассчитывается по-разному в зависимости от возраста получателя ренты и количества стажеров при выходе на пенсию. Кроме того, пенсионные пособия FERS по инвалидности пересчитываются по истечении первых двенадцати месяцев и снова в возрасте 62 лет, если на момент выхода на пенсию по инвалидности получателю пенсии не исполнилось 62 года.

FERS Расчет инвалидности, если

- Возраст 62 лет и старше при выходе на пенсию, или

- Соответствовать возрасту и требованиям для немедленного добровольного выхода на пенсию

Вы получаете свой «заработанный» аннуитет на основе общего расчета аннуитета FERS, как показано ниже

| Возраст | Формула |

|---|---|

| Если возраст выхода на пенсию 62 года и старше, а срок службы составляет менее 20 лет, OR моложе 62 лет имеет право на немедленный добровольный выход на пенсию | 1 процент от вашей высокой-3 средней зарплаты за каждый год службы |

| Если возраст 62 года и старше, стаж работы более 20 лет | 1. 1 процент от вашей высокой-3 средней зарплаты за каждый год работы 1 процент от вашей высокой-3 средней зарплаты за каждый год работы |

Вычисление инвалидности FERS, если

- Моложе 62 лет при выходе на пенсию и

- Не имеет права на добровольный немедленный выход на пенсию

| Срок действия | Описание |

|---|---|

| На первые 12 месяцев | 60% вашей средней зарплаты high-3 минус 100% вашего пособия по социальному обеспечению за любой месяц, в котором вы имеете право на пособие по социальному обеспечению. Тем не менее, вы имеете право на аннуитет « заработал », если он превышает эту сумму. |

| Через первые 12 месяцев | 40% от вашей средней зарплаты high-3 минус 60% вашего пособия по социальному обеспечению за любой месяц, в течение которого вы имеете право на пособие по инвалидности. Тем не менее, вы имеете право на аннуитет « заработал », если он превышает эту сумму. |

| Когда вам исполнится 62 года, ваш аннуитет будет пересчитан с использованием суммы, которая по сути представляет собой аннуитет, который вы получили бы, если бы продолжали работать до дня до своего 62-го дня рождения, а затем вышли на пенсию согласно FERS. | Если ваш фактический стаж плюс кредит за время в качестве аннуитета по инвалидности составляет менее 20 лет:

Если ваш фактический стаж плюс кредит за время в качестве ежегодного пособия по инвалидности составляет 20 или более лет:

Общая сумма услуг, использованная в расчетах, будет увеличена на количество времени, в течение которого вы получали аннуитет по инвалидности. Средняя заработная плата, используемая в расчетах, будет увеличена на все увеличения стоимости жизни FERS, выплаченные в течение времени, когда вы получали аннуитет по инвалидности. |

В начало

Снижение ренты по инвалидности

Пособие по выживанию

Если вы состоите в браке, ваше пособие будет уменьшено до размера пособия по случаю потери кормильца, если только ваш супруг (а) не согласился на ваше избрание менее полной ренты по случаю потери кормильца.

- Если общая сумма выбранных вами пособий по случаю потери кормильца равна 50% вашего пособия, размер вашего аннуитета уменьшается на 10%.

- Если общая сумма равна 25%, снижение составляет 5%.

Неоплачиваемая услуга, если выплачен «заработанный» аннуитет

Если у вас есть компонент CSRS в вашем аннуитете, часть вашего пособия CSRS будет уменьшена на 10% от суммы любого депозита, причитающегося за услугу CSRS без вычетов, выполненную до 1 октября 1982 года, если только депозит не был внесен до выхода на пенсию.

Корректировка стоимости жизни

Ваш аннуитет будет увеличен в связи с корректировкой стоимости жизни, если:

- Вы старше 62 лет; или

- Вы вышли на пенсию в соответствии с особыми условиями для авиадиспетчеров, сотрудников правоохранительных органов или пожарных; или

- Вы вышли на пенсию по инвалидности, за исключением случаев, когда вы получаете аннуитет по инвалидности из 60% от вашей средней зарплаты high-3.Как правило, это первый год получения пособия по инвалидности; или

- Ваш выход на пенсию включает часть, рассчитанную в соответствии с правилами системы пенсионного обеспечения государственной службы (CSRS).

Пенсионеры FERS в возрасте до 62 лет, не попадающие ни в одну из вышеперечисленных категорий, не имеют права на повышение стоимости жизни до достижения 62 лет.

Если вы получали пенсионное пособие менее 1 года и имеете право на корректировку стоимости жизни, вы получите процент от повышения стоимости жизни. Процент зависит от того, как долго вы получали аннуитет до даты вступления в силу повышения.

Процент зависит от того, как долго вы получали аннуитет до даты вступления в силу повышения.

В начало

Определение прибыльности клиентов | Дайджест качества

Шесть сигм

Определение прибыльности клиентов

Измерение на уровне рыночного сегмента может выявить различия

Опубликовано: 7 июня 2011 г. — 04:30

Не все клиенты одинаково прибыльны. У разных клиентов разные потребности и, следовательно, разные расходы на обслуживание.Общая прибыльность бизнеса зависит от прибыльности отдельных клиентов и групп клиентов.

Многие компании измеряют удовлетворенность клиентов, но не измеряют прибыльность клиентов. Прибыльный покупатель — это покупатель, который приносит поток доходов, который на приемлемую величину превышает затраты, понесенные для обслуживания этого покупателя. Прибыльность клиента можно измерить индивидуально по клиенту, рыночному сегменту или каналу. В этой статье рассматривается подход, с помощью которого рентабельность клиента может быть измерена на уровне сегмента рынка.

К сожалению, большинство предприятий плохо осведомлены о том, как затраты связаны с конкретными клиентами. Традиционные подходы к бухгалтерскому учету распределяют затраты на отдельные продукты, а не на клиентов, которые являются движущими силами этих затрат. Хотя средние затраты в бизнесе могут снижаться по мере увеличения объема, все же возможны значительные утечки прибыли из-за более высоких затрат на обслуживание некоторых клиентов.

Войдите или создайте БЕСПЛАТНУЮ учетную запись, чтобы продолжить

Quality Digest не взимает плату с читателей за свое содержание.Мы считаем, что новости отрасли важны для вашей работы, и Quality Digest поддерживает предприятия любого типа.

Однако кто-то должен платить за этот контент. И здесь на помощь приходит реклама. Большинство людей считают рекламу неприятной, но она действительно выполняет полезную функцию, помимо того, что позволяет медиа-компаниям оставаться на плаву. Они информируют вас о новых продуктах и услугах, относящихся к вашей отрасли. Все объявления в Quality Digest относятся непосредственно к продуктам и услугам, которые нужны большинству наших читателей.Вы не увидите рекламу автомобилей или пищевых добавок.

Они информируют вас о новых продуктах и услугах, относящихся к вашей отрасли. Все объявления в Quality Digest относятся непосредственно к продуктам и услугам, которые нужны большинству наших читателей.Вы не увидите рекламу автомобилей или пищевых добавок.

Наше ОБЕЩАНИЕ: Дайджест качества отображает только статические объявления, которые никогда не перекрывают и не скрывают содержание. Они никогда не встанут у вас на пути. Они там для того, чтобы вы их читали, или нет.

Поэтому, пожалуйста, отключите блокировку рекламы на нашем сайте.

Спасибо,

Дайджест качества

показателей рентабельности клиентов по сравнению с CLV

В чем разница между анализом прибыльности клиента и пожизненной ценностью клиента?

Прежде чем мы начнем обсуждать исходные данные для формулы жизненной ценности потребителя, вероятно, стоит уточнить различие между анализом прибыльности потребителя и расчетом пожизненной ценности потребителя. Эти два набора терминов очень похожи, и их часто можно несколько спутать.

Эти два набора терминов очень похожи, и их часто можно несколько спутать.

Анализ рентабельности клиентов

Вероятно, что большинство маркетологов время от времени проводят анализ прибыльности клиентов, даже, возможно, на регулярной основе. В этом процессе маркетолог просматривает исторические данные — скорее всего, из базы данных клиентов — и пытается определить уровень прибыльности каждого клиента или каждого сегмента клиентов.

Это похоже на расчет стоимости жизни клиента в том смысле, что рентабельность клиента также должна включать выручку клиента и затраты клиента с течением времени, чтобы определить вклад клиента в прибыль.Также аналогично расчету стоимости жизни клиента, прибыльность клиента также учитывает первоначальные затраты на приобретение, чтобы получить вклад в «чистую» прибыль.

Перспектива сегментации рынка

В рамках этого анализа маркетолог будет следить за тем, есть ли какие-либо различия в поведении потребителей в зависимости от метода приобретения, любой информации профиля сегмента и различных маркетинговых подходов с течением времени, направленных на увеличение доли клиентов или повышенная лояльность.

Другими словами, помимо простого анализа прибыльности клиентов (обычно на сегментной основе), маркетолог должен учитывать влияние различных маркетинговых стратегий.

Например, имеет ли впервые покупатель, который был привлечен более лояльной телевизионной рекламой, более высокий уровень удержания, чем покупатель, впервые привлеченный с помощью скидки по стимулированию продаж? Ответив на эти типы вопросов, можно оценить общую эффективность и рентабельность инвестиций в различные маркетинговые стратегии и кампании.

В дополнение к рассмотрению прибыльности клиента в сочетании с затратами на приобретение, маркетолог должен также рассматривать прибыльность клиента в сочетании со специальными предложениями и стимулами, предоставляемыми потребителю для покупки большего количества продуктов или сохранения лояльности. Опять же, этот тип анализа продемонстрирует эффективность маркетинга с точки зрения рентабельности инвестиций.

Все эти формы анализа также могут быть протестированы по сценарию с использованием формулы общей ценности клиента — так в чем же именно разница между анализом прибыльности клиента и CLV?

Ключевые отличия пожизненной ценности клиента (CLV)

Общая ценность клиента (CLV) — это перспективный инструмент — это прогноз прибыльности клиента. Маркетолог будет строить различные предположения относительно будущих доходов, затрат и удержания в модели, чтобы построить представление о стоимости жизни клиента в различных сегментах клиентов.

Маркетолог будет строить различные предположения относительно будущих доходов, затрат и удержания в модели, чтобы построить представление о стоимости жизни клиента в различных сегментах клиентов.

Возникает очевидный вопрос: зачем маркетологу делать прогнозы, если у них есть реальные исторические данные, позволяющие точно рассчитать прибыльность клиентов?

Ответ на этот вопрос — маркетинг динамичен. Он динамичен, потому что меняется рынок, меняются предпочтения потребителей, появляются новые технологии, со временем меняется образ жизни клиентов и так далее.В дополнение ко всем этим изменениям внешней среды, есть надежда, что отдел маркетинга проводит маркетинговые эксперименты и развивает более глубокое понимание того, как создать отзывчивых клиентов и повысить коэффициент конверсии.

Следовательно, в большинстве отраслей, как правило, нецелесообразно полагаться только на исторические данные. Несомненно, исторические данные являются критически важными исходными данными для сравнения данных и предположений для расчета жизненной ценности клиента. В основном цель состоит в том, чтобы использовать предварительный анализ прибыльности клиентов и модифицированный в соответствии с динамической маркетинговой средой и предлагаемыми маркетинговыми программами фирмы.

В основном цель состоит в том, чтобы использовать предварительный анализ прибыльности клиентов и модифицированный в соответствии с динамической маркетинговой средой и предлагаемыми маркетинговыми программами фирмы.

Чтобы провести очень простое различие между прибыльностью клиента и его жизненной ценностью: прибыльность клиента смотрит на прошлое (и предыдущую маркетинговую среду и предыдущие маркетинговые программы фирмы), тогда как пожизненная ценность клиента смотрит на рынок будущего в сочетании с предлагаемые маркетинговые программы фирмы.

Связанные темы

Сверка CLV и общей прибыли

Рейтинг и данные по акциямBiogen Inc |

Главная Домашняя страница Уровни членства Обсуждение Полный список запасов Форум ценностного инвестирования Ценностная конференция Книга Подкаст Покрытие членских данных Обращение учредителя Бесплатная пробная версия СкринерыGuruFocus Скринеры

Универсальный скринер Портфель дивидендных доходов Бен Грэм: Формула потери Canadian Faster Growers Генеральный директор покупает Генеральный директор покупает после падения цен> 20% Портфель роста дивидендов Портфель дивидендных доходов Быстрые производители Hedge Fund Guru Top 10 агрегированных Высокое качество Высокое качество Низкие капитальные затраты с ROE ROC мин. Высокое качество и низкие капитальные затраты

Высокодоходные инсайдерские покупки

Историческая высокая дивидендная доходность

Лучшие холдинги международных гуру

Джеймс Монтье, короткометражка

Снижающие маржу

Мега шапки

Питер Линч и Уоррен Баффет

Рост Питера Линча с более низкой оценкой

S&L Питера Линча торгуется ниже книги

Скринер PFCF

Оценка Пиотроски

Предсказуемые компании

Прибыльные предсказуемые расширители маржи

Запасы, проданные без наличных денег

Хорошие компании

Стойкие

Высокое качество и низкие капитальные затраты

Высокодоходные инсайдерские покупки

Историческая высокая дивидендная доходность

Лучшие холдинги международных гуру

Джеймс Монтье, короткометражка

Снижающие маржу

Мега шапки

Питер Линч и Уоррен Баффет

Рост Питера Линча с более низкой оценкой

S&L Питера Линча торгуется ниже книги

Скринер PFCF

Оценка Пиотроски

Предсказуемые компании

Прибыльные предсказуемые расширители маржи

Запасы, проданные без наличных денег

Хорошие компании

СтойкиеМои скринеры

Создать мой скринерЭкраны значений

Универсальный скринер Скринер Баффета-Мунгера Обзор отрасли Недооцененный прогнозируемый Бенджамин Грэм Net-Net Минимум за 52 недели / 3 года / 5 лет Максимум за 52 недели / 3 года / 5 лет Магическая формула (Гринблатт) Дивидендные акции Питер Линч Экран Сетка S & P500 Предсказуемые компании Спин-офф список Список исторически низких P / B Список исторических низких P / S Высокий короткий интерес Предстоящие специальные дивидендыМодельные портфолио

Выступления Недооцененный прогнозируемый Баффет-Мангер Низкий P / S Низкий P / B Самый широкий в собственности Самый Взвешенныйинструменты

Скачать финансовые данные Надстройка Excel GURUF API Руководство по акциям FilingWiz Руководство пользователя FilingWiz Калькулятор DCF / обратного DCF Скачать портфолио гуру Скачать инсайдерские данные Мобильное приложение Гуру Последние выборы гуру Список гуру Выбор в реальном времени Портфолио гуру 10 самых популярных холдингов Гуру сделок Горячие выборы Агрегированный портфель Консенсусный выбор ETFS Доска оценок Выбор сектора Международный выбор Отраслевые тенденции Географическая тенденция Параметры Европейский шорт Уоррен Баффет Билл Гейтс Мохниш Пабрай5 Методы сбора данных для получения количественных и качественных данных

В эпоху, когда «информация — сила», то, как мы собираем эту информацию, должно быть одной из наших главных забот, верно? Кроме того, какой из множества методов сбора данных лучше всего подходит для ваших конкретных нужд?

Каким бы ни был ответ на два приведенных выше вопроса, одно можно сказать наверняка: будь вы бизнесом, организацией, агентством, предпринимателем, исследователем, студентом или просто любопытным человеком, сбор данных должен быть одним из ваших главных приоритетов.

Бесплатные шаблоны: 11 шаблонов для сбора данных викторин и опросов

Тем не менее, необработанная информация не всегда должна быть особенно полезной. В конце концов, без надлежащего контекста и структуры это всего лишь набор случайных фактов и цифр. Однако если вы систематизируете, структурируете и анализируете эти данные, вы получите мощное «топливо» для принятия решений.

Итак, зачем мы собираем данные?

Зачем собирать данные

Сбор данных определяется как «процесс сбора и измерения информации об интересующих переменных в установленной систематической форме, которая позволяет отвечать на запросы, задавать вопросы исследования, проверять гипотезы и оценивать результаты.”

Есть множество причин для сбора данных, но здесь я сосредоточусь в первую очередь на вопросах, связанных с бизнесом и маркетингом:

- Это поможет вам узнать больше о своих клиентах

- Позволяет обнаруживать тенденции в том, как люди меняют свое мнение и поведение с течением времени или в различных обстоятельствах.

- Он позволяет сегментировать вашу аудиторию на разные группы клиентов и направлять разные маркетинговые стратегии в каждую из групп в зависимости от их индивидуальных потребностей.

- Облегчает принятие решений и повышает качество принимаемых решений.

- Это помогает решать проблемы и улучшать качество вашего продукта или услуги на основе полученных отзывов

Прежде чем мы углубимся в различные методы и методы сбора данных, давайте кратко проведем различие между двумя основными типами данных — количественными и качественными.

Количественные и качественные данные

Количественные данные

Этот тип данных имеет дело с объектами, которые поддаются измерению и могут быть выражены числами или цифрами, или с использованием других значений, выражающих количество. При этом количественные данные обычно выражаются в числовой форме и могут представлять размер, продолжительность, продолжительность, количество, цену и так далее.

Количественное исследование, скорее всего, даст ответы на такие вопросы, как кто? когда? где? что? а сколько?

Вопросы количественного опроса в большинстве случаев являются закрытыми и создаются в соответствии с целями исследования, что позволяет легко преобразовывать ответы в числа, диаграммы, графики и таблицы.

Данные, полученные с помощью методов сбора количественных данных, можно использовать для проверки существующих идей или прогнозов, изучения ваших клиентов, измерения общих тенденций и придания значимости. Например, вы можете использовать его, чтобы измерить успех вашего продукта и какие аспекты могут нуждаться в улучшении, уровень удовлетворенности ваших клиентов, чтобы узнать, продаются ли ваши конкуренты лучше вас, и так далее.

Поскольку методы сбора количественных данных часто основаны на математических расчетах, полученные таким образом данные обычно рассматриваются как более объективные и надежные, чем качественные.Некоторые из наиболее распространенных методов сбора количественных данных включают опросы и анкеты (с закрытыми вопросами).

По сравнению с качественными методами количественные методы обычно дешевле, и таким образом сбор данных занимает меньше времени. К тому же, благодаря достаточно высокому уровню стандартизации, намного проще сравнивать и анализировать результаты, полученные с помощью методов сбора количественных данных.

Качественные данные

В отличие от количественных данных, которые имеют дело с числами и цифрами, качественные данные носят описательный характер, а не числовые.Качественные данные, как правило, трудно измерить как количественные, и их можно получить путем наблюдения, открытого опроса или вопросов интервью.

Качественное исследование, скорее всего, даст ответы на такие вопросы, как «почему?» и как?»

Как?

Как уже упоминалось, методы сбора качественных данных, скорее всего, будут состоять из открытых вопросов и описательных ответов с небольшой числовой значимостью или без нее. Качественные данные — отличный способ понять мысли и поведение вашей аудитории (возможно, те, которые вы определили с помощью количественного исследования, но не смогли проанализировать более подробно).

Данные, полученные с использованием методов сбора качественных данных, можно использовать для поиска новых идей, возможностей и проблем, проверки их ценности и точности, формулирования прогнозов, более подробного изучения определенной области и объяснения чисел, полученных с использованием методов сбора количественных данных.

Поскольку методы сбора количественных данных обычно не включают числа и математические вычисления, а скорее связаны со словами, звуками, мыслями, чувствами и другими данными, не поддающимися количественной оценке, качественные данные часто рассматриваются как более субъективные, но в то же время они позволяет глубже понять.

Некоторые из наиболее распространенных методов сбора качественных данных включают открытые опросы и анкеты, интервью, фокус-группы, наблюдения, тематические исследования и так далее.

Методы сбора данных

Методы сбора количественных данных

1. Закрытые опросы и онлайн-викторины

Закрытые опросы и онлайн-викторины основаны на вопросах, которые дают респондентам заранее определенные варианты ответов. Есть два основных типа закрытых опросов — на основе категориальных и на основе вопросов с интервалом / соотношением.

Есть два основных типа закрытых опросов — на основе категориальных и на основе вопросов с интервалом / соотношением.

Категориальные вопросы обследования можно разделить на дихотомические («да / нет»), вопросы с несколькими вариантами ответов или вопросы с флажками, на которые можно ответить простым «да» или «нет» или определенной частью заранее определенной информации.

Вопросы с интервалом / соотношением, с другой стороны, могут состоять из вопросов со шкалой оценок, шкалы Лайкерта или матричных вопросов и включать в себя набор заранее определенных значений для выбора по фиксированной шкале. Чтобы узнать больше, мы подготовили руководство по различным типам вопросов закрытого опроса.

Опять же, эти типы методов сбора данных — отличный выбор, если вы хотите получить простые и легко анализируемые подсчеты, например, «85% респондентов заявили, что опросы являются эффективным средством сбора данных» или «56% мужчин и 61 человек. % женщин приняли участие в опросе в этом году »(отказ от ответственности: сфабрикованная статистика).

Вот пример закрытого вопроса для опроса изображений, созданного с помощью LeadQuizzes:

Если вы хотите создать что-то подобное самостоятельно, вот руководство по созданию собственного опроса.А вот несколько предустановленных шаблонов опросов, которые можно использовать прямо сейчас.

Методы сбора качественных данных

2. Открытые опросы и анкеты

В отличие от закрытых опросов и анкет. Основное различие между ними заключается в том, что закрытые опросы предлагают заранее определенные варианты ответов, из которых респондент должен выбирать, тогда как открытые опросы предоставляют респондентам гораздо больше свободы и гибкости при предоставлении ответов.

Вот пример, который лучше всего иллюстрирует разницу:

При создании открытого опроса помните о длине опроса, количестве и сложности вопросов. Вам необходимо тщательно определить оптимальное количество вопросов, поскольку ответы на открытые вопросы могут потребовать много времени и усилий, а вы не хотите перегружать своих респондентов.

По сравнению с закрытыми опросами, одним из методов сбора количественных данных, результаты открытых опросов труднее собирать и анализировать из-за того, что нет универсальных вариантов ответа на выбор.

3. Интервью один на один

Индивидуальные (или личные) интервью — один из наиболее распространенных методов сбора данных в качественных исследованиях. Здесь интервьюер собирает данные непосредственно от интервьюируемого. Поскольку это очень личный подход, этот метод сбора данных идеально подходит, когда вам нужно собрать персонализированные данные.

В зависимости от ваших конкретных потребностей, собеседование может быть неформальным, неструктурированным, разговорным и даже спонтанным (как если бы вы разговаривали со своим другом) — в этом случае обработка полученных данных труднее и требует много времени — или может быть частично структурированным и стандартизированным до определенной степени (если вы, например, задаете ту же серию открытых вопросов).

4. Фокус-группы

Метод сбора данных в фокус-группах — это, по сути, метод интервью, но вместо того, чтобы проводиться один на один, мы проводим групповое обсуждение.

Когда ресурсы для интервью один на один ограничены (будь то люди, деньги или время) или вам нужно воссоздать определенную социальную ситуацию, чтобы собрать данные об отношении и поведении людей, могут прийти фокус-группы. очень удобно.

В идеале фокус-группа должна состоять из 3-10 человек плюс модератор.Конечно, в зависимости от цели исследования и того, для чего будут использоваться полученные данные, должны быть некоторые общие знаменатели для всех членов фокус-группы.

Например, если вы проводите исследование по реабилитации девочек-подростков, употребляющих наркотики, все члены вашей фокус-группы должны быть девочками, выздоравливающими от наркозависимости. Другие параметры, такие как возраст, образование, занятость, семейное положение, не обязательно должны совпадать.

5. Прямое наблюдение

Прямое наблюдение — один из самых пассивных методов сбора качественных данных.Здесь сборщик данных занимает позицию участия, наблюдая за обстановкой, в которой находятся объекты их наблюдения, делая заметки, видео / аудиозаписи, фотографии и т. Д.

Из-за того, что прямое наблюдение предполагает участие в исследовании, оно может привести к предвзятости в исследовании, так как участие может повлиять на отношение и мнение исследователя, что затрудняет им сохранение объективности. Кроме того, тот факт, что исследователь тоже является участником, может повлиять на естественность действий и поведения субъектов, которые знают, что за ними наблюдают.

Заключение

Выше я представил вам 5 различных методов сбора данных, которые помогут собрать все необходимые количественные и качественные данные. Несмотря на то, что я классифицировал методы по типу данных, которые вы, скорее всего, получите, многие из использованных выше методов можно использовать для получения как качественных, так и количественных данных.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Вложения и инвестиции в ПИФ.

Вложения и инвестиции в ПИФ.

В фонде интервального типа операции с инвестициями допустимы лишь в определенные интервалы на протяжении года.

В фонде интервального типа операции с инвестициями допустимы лишь в определенные интервалы на протяжении года. Особенно это касается анализа результатов деятельности фонда за небольшой промежуток времени, например, за 1 год или еще меньше.

Особенно это касается анализа результатов деятельности фонда за небольшой промежуток времени, например, за 1 год или еще меньше. PLUS

PLUS  Однако ваш аннуитет не будет уменьшен, если вы отработаете не менее 30 лет или если вы отработаете не менее 20 лет, и ваш аннуитет начнется по достижении вами возраста 60 лет.

Однако ваш аннуитет не будет уменьшен, если вы отработаете не менее 30 лет или если вы отработаете не менее 20 лет, и ваш аннуитет начнется по достижении вами возраста 60 лет. Скидка составляет 1/6 от 1% (2% в год) за каждый месяц, в течение которого вам меньше 55 лет на момент выхода на пенсию.

Скидка составляет 1/6 от 1% (2% в год) за каждый месяц, в течение которого вам меньше 55 лет на момент выхода на пенсию.