Показатель нормы прибыли, наиболее часто используемый в анализе инвестиций (в том числе в бюджетировании капиталовложений), — это внутренняя норма доходности.

Правило внутренней нормы доходности является вторым методом выбора среди альтернативных инвестиционных предложений.

Внутренняя норма или норма прибыли (IRR, от англ. ‘internal rate of return’) — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) инвестиций равной нулю. Она приравнивает текущую стоимость затрат (оттоков) к текущей стоимости доходов (притоков) от инвестиций.

Ставка называется «внутренней», потому что она зависит только от денежных потоков инвестиций — внешние данные не требуются. В результате мы можем применить концепцию IRR к любым инвестициям, которые могут быть представлены в виде последовательности денежных потоков.

Например, при изучении облигаций мы сталкиваемся с IRR под видом доходности к погашению (YTM, от англ. ‘yield to maturity’). Также IRR рассматривается как взвешенная ставка доходности для инвестиционных портфелей.

Необходимо помнить о предостережении в отношении интерпретации IRR: даже если наши прогнозы о движении денежных средств верны, мы получаем сложную норму прибыли, равную IRR, на срок инвестирования, но только при условии, что мы сможем реинвестировать все промежуточные денежные потоки, как это происходит в расчете IRR.

Предположим, что IRR для проекта составляет 15%, но мы последовательно реинвестируем деньги, полученные от проекта, по более низкой ставке. В этом случае мы получим доходность менее 15%. (Этот принцип может работать и в нашу пользу, если мы можем реинвестировать по ставкам выше 15%.)

Определение и формула IRR.

Определение IRR можно изобразить математически следующим образом:

\( \mathbf { NPV = CF_0 + {CF_1 \over (1+IRR)^1}+{CF_2 \over (1+IRR)^2}+\cdots+ {CF_N \over (1+IRR)^N}=0 } \) (формула 2)

Опять же, ставка IRR в формуле 2 должна быть сопоставима с периодами денежных потоков. Например, если денежные потоки ежеквартальные, в формуле 2 используется квартальная ставка IRR. Сама итоговая ставка IRR рассчитывается на годовой основе.

Для некоторых простых проектов денежный поток CF0 при t = 0 (в текущий момент времени) отражает единственный разовый отток капитала или первоначальные инвестиции; а денежные потоки после t = 0 являются положительными денежными притоками от инвестиций.

В таких случаях мы можем сказать, что:

CF0 = -Инвестиции (отрицательный знак указывает на отток).

Таким образом, мы можем преобразовать уравнение формулы 2 в форму, которая полезна в таких случаях:

Инвестиции = \( \mathbf { {CF_1 \over (1+IRR)^1}+{CF_2 \over (1+IRR)^2}+\cdots+ {CF_N \over (1+IRR)^N} } \)

В большинстве практических ситуаций финансовые аналитики используют программное обеспечение, электронные таблицы или финансовые калькуляторы для решения этого уравнения для IRR, поэтому вам следует ознакомиться с такими инструментами.

В реальных ситуациях при составлении бюджета капиталовложений первоначальные инвестиции (которые имеют знак минус) могут сопровождаться последующими притоками (которые имеют знаки плюс) и оттоками (которые имеют знаки минус) денежных средств.

В этих случаях инвестиционный проект может иметь более одного IRR. Возможность множественных решений является теоретическим ограничением IRR.

Правило IRR.

Правило принятия инвестиционных решений, использующее IRR или правило IRR (англ. ‘IRR rule’), гласит следующее:

«Принимайте проекты или инвестиции, для которых IRR превышает альтернативную стоимость капитала».

Правило IRR использует альтернативную стоимость капитала в качестве барьерной ставки (англ. ‘hurdle rate’), которую ставка IRR проекта должна превышать, чтобы проект был принят инвестором.

Обратите внимание, что:

- если альтернативная стоимость капитала равна IRR, то NPV равна 0.

- если альтернативная стоимость капитала меньше IRR, то NPV больше 0 (т.е., при ставке дисконтирования меньше IRR, ставка NPV будет положительной).

Имея в виду все вышесказанное, рассмотрим два примера с использованием внутренней нормы доходности.

Пример оценки программы исследований и разработок с использованием правила IRR.

В предыдущем примере с RAD Corporation первоначальные затраты составляли $1 млн., а положительные денежные потоки по программе НИОКР составляли $150,000 в течение неограниченного срока.

Теперь определим внутреннюю норму доходности программы НИОКР. Для этого нужно сделать следующее:

- Составить уравнение для определения внутренней нормы доходности этой программы исследований и разработок.

- Рассчитать IRR.

Решение 1-й части:

Нахождение IRR эквивалентно нахождению ставки дисконтирования, которая делает NPV равной 0. Поскольку денежные потоки программы НИОКР являются перпетуитетом, вы можете представить уравнение NPV как:

NPV = -Инвестиции + \( \mathbf { \overline{CF}/IRR} \) = 0

NPV = -$1,000,000 + $150,000 / IRR = 0

или как

Инвестиции = \( \mathbf { \overline{CF}/IRR} \)

$1,000,000 = $150,000 / IRR

Решение 1-й части:

Мы можем рассчитать IRR следующим образом:

IRR = $150,000/$1,000,000 = 0.15 или 15%.

Полученная ставка 15% соответствует определению IRR.

В исходном примере 1 вы обнаружили, что ставка дисконтирования в 15% сделала NPV программы НИОКР равной 0. Следовательно, в соответствии с определением внутренней нормы доходности, IRR программы НИОКР должна составлять 15%.

- Если альтернативная стоимость капитала также составляет 15%, программа НИОКР просто окупает свою альтернативную стоимость, не увеличивая и не уменьшая благосостояние акционеров.

- Если альтернативная стоимость составляет менее 15%, правило IRR указывает, что руководство компании должно инвестировать в программу НИОКР, поскольку она окупает свою альтернативную стоимость с избытком.

- Если альтернативная стоимость превышает 15%, правило IRR предписывает руководству компании отказаться от программы НИОКР. Для данной альтернативной стоимости и правило IRR и правило NPV приводят к одному и тому же выводу.

Пример совместного применения правила IRR и правила NPV.

Японская компания Kageyama Ltd. рассматривает вопрос об открытии нового завода по производству конденсаторов, используемых в сотовых телефонах. Завод потребует инвестиций в размере ¥1,000 млн.

Ожидается, что завод будет генерировать денежные потоки в размере ¥294.8 млн. в год в течение следующих 5 лет. Согласно финансовой отчетности, альтернативная стоимость капитала Kageyama для такого проекта составляет 11%.

Определите, принесет ли проект выгоду акционерам Kageyama:

- используя правило NPV.

- используя правило IRR.

Решение 1-й части:

Денежные потоки включают первоначальный отток в размере ¥1,000 млн. и обычный аннуитет из пяти денежных притоков в размере ¥294.8 млн.

Формула (11) для расчета текущей стоимости (PV) аннуитета:

\( \mathbf {PV = A \left [1- {1 \over (1 + r)^N} \over r \right]} \),

где A — сумма аннуитетного платежа.

Таким образом, подставив в формулу суммы, указанные в миллионах японских иен, мы получим:

NPV = -1,000 + \( \mathbf {294.8 \left [1- {1 \over (1.11)^5} \over 0.11 \right]} \),

NPV = -1,000 + 1,089.55 = 89.55

Поскольку NPV проекта является положительной суммой в ¥89.55 млн., это капиталовложение должно принести выгоду акционерам Kageyama.

Решение 2-й части:

Расчетаем IRR проекта, используя формулу 2, приведенную выше:

NPV = -1,000 + \( \mathbf {294.8 \left [1- {1 \over (1 + IRR)^5} \over IRR \right]} \) = 0

Положительная NPV этого проекта говорит нам, что внутренняя норма доходности должна быть больше, чем 11%.

Рассчитав значение с помощью финансового калькулятора или функции ВСД в Excel, мы обнаруживаем, что IRR составляет 0,145012 или 14,50%.

В таблице ниже приведены сочетания клавиш для большинства финансовых калькуляторов.

|

Обозначения |

Числовые |

|---|---|

|

N |

5 |

|

%i compute |

X |

|

PV |

-1,000 |

|

PMT |

294.8 |

|

FV |

n/a(= 0) |

Поскольку IRR в 14,50% больше альтернативной стоимости проекта, проект должен принести выгоду акционерам Kageyama. Используя как правило IRR, так и правило NPV, компания Kageyama примет одно и то же решение: построить фабрику.

В предыдущем примере увеличение стоимости капиталовложений очевидно: если за 1 платеж в размере ¥1,000 млн. Kageyama создает проект стоимостью ¥1,089.55 млн., то стоимость увеличивается на ¥89.55.

Еще одна перспектива создания стоимости связана с преобразованием первоначальных инвестиций в альтернативную стоимость капитала, сопоставляемую с годовыми операционными денежными притоками, генерируемыми проектом.

Напомним, что проект приносит ежегодный операционный денежный поток в размере ¥294,800,000. Если вычесть из этой суммы альтернативную стоимость капитала в размере ¥270,570,310 (сумма 5-летнего аннуитета, имеющего текущую стоимость PV в размере ¥1,000 млн. при ставке 11%), мы получим:

¥294,800,000 — ¥270,570,310 = ¥24,229,690.

Сумма в ¥24,229,690 представляет собой прибыль за каждый год из следующих 5 лет с учетом альтернативной стоимости капитала.

Приведенная стоимость (PV) 5-летнего аннуитета в размере ¥24,229,690 при альтернативной стоимости капитала 11% — это именно то, что мы рассчитали как NPV проекта: ¥89.55 млн.

Таким образом, мы также можем рассчитать NPV путем преобразования первоначальных инвестиций в годовую альтернативную стоимость капитала, сопоставляемую с денежным потоком от проекта.

Разберем такой показатель как внутренняя норма доходности инвестиционного проекта, определим экономический смысл и рассмотрим подробно пример его расчета с помощью Excel.

Внутренняя норма доходности инвестиционного проекта (IRR, Internal Rate of Return). Определение

Внутренняя норма доходности (англ. Internal Rate of Return, IRR, внутренняя норма прибыли, внутренняя норма, внутренняя норма рентабельности, внутренняя норма дисконта, внутренний коэффициент эффективности, внутренний коэффициент окупаемости) – коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

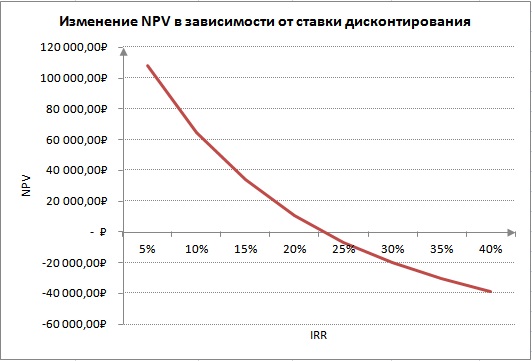

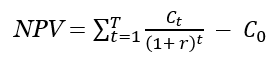

Внутренняя норма доходности формула расчета

где:

где:

CFt (Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF0 = IC).

t – период времени.

Применение внутренней нормы доходности

Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

| Значение IRR | Комментарии |

| IRR>WACC | Инвестиционный проект имеет внутреннюю норму доходности выше чем затраты на собственный и заемный капитал. Данный проект следует принять для дальнейшего анализа |

| IRR<WACC | Инвестиционный проект имеет норму доходности ниже чем затраты на капитал, это свидетельствует о нецелесообразности вложения в него |

| IRR=WACC | Внутренняя доходность проекта равна стоимости капитала, проект находится на минимально допустимом уровне и следует произвести корректировки движения денежных средств и увеличить денежные потоки |

| IRR1>IRR2 | Инвестиционный проект (1) имеет больший потенциал для вложения чем (2) |

Следует заметить, что вместо критерия сравнения WACC может быть любой другой барьерный уровень инвестиционных затрат, который может быть рассчитан по методам оценки ставки дисконтирования. Данные методы подробно рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета». Простым практическим примером, может быть сравнение IRR с безрисковой процентной ставкой по банковскому вкладу. Так если инвестиционный проект имеет IRR=10%, а процент по вкладу=16%, то данный проект следует отклонить.

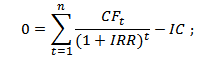

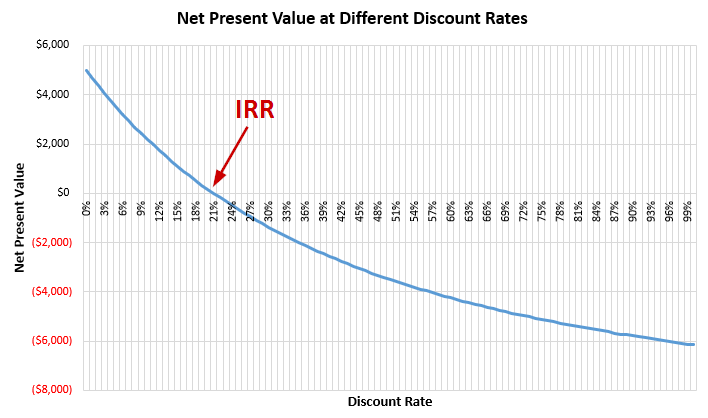

Внутренняя норма доходности (IRR) тесно связана с чистым дисконтированным доходном (NPV). На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта.

Изменение чистого дисконтированного дохода в зависимости от внутренней нормы доходности

Внутренняя норма доходности занимает второе место в инвестиционном анализе проектов, другие показатели оценки проектов более подробно рассмотрены в статье: “6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI“.

Мастер-класс: “Как рассчитать внутреннюю норму доходности бизнес плана”

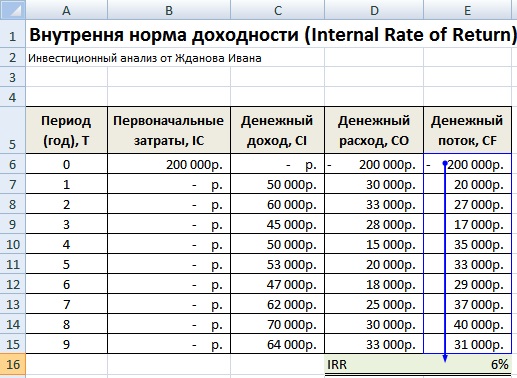

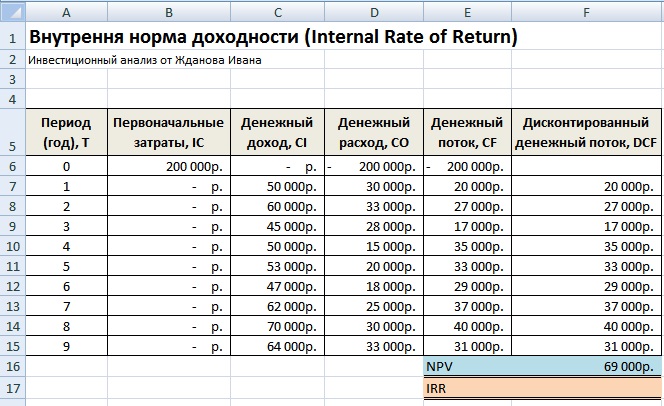

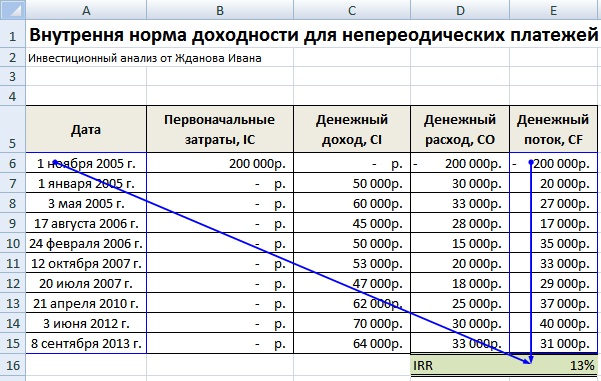

Расчет внутренней нормы доходности (IRR) на примере в Excel

Рассмотрим пример расчета внутренней нормы доходности на примере с помощью Excel, разберем два способа построения с помощью функции и с помощью надстройки «Поиск решений».

Пример расчета IRR в Excel c помощью встроенной функции

В программе есть встроенная финансовая функция, позволяющая быстро произвести расчет данного показателя – ВСД (внутренняя ставка дисконта). Следует заметить, что данная формула будет работать только тогда, когда есть хотя бы один положительный и один отрицательный денежный поток. Формула расчета в Excel будет иметь следующий вид:

Внутренняя норма доходности (E16) =ВСД(E6:E15)

Внутренняя норма доходности. Расчет в Excel по встроенной формуле

В результате мы получили, что внутренняя норма доходности равняется 6%, далее для проведения инвестиционного анализа, полученное значение необходимо сопоставить со стоимостью капитала (WACC) данного проекта.

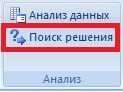

Пример расчета IRR через надстройку «Поиск решений»

Второй вариант расчета подразумевает использование надстройки «Поиск решений» для поиска оптимального значения ставки дисконтирования для NPV=0. Для этого необходимо рассчитать чистый дисконтированный доход (NPV).

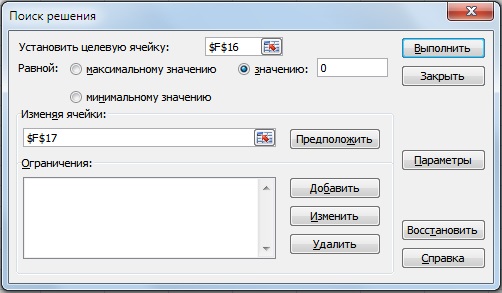

На рисунке ниже показаны формулы расчета дисконтированного денежного потока по годам, сумма которых дает чистый дисконтированный доход. Формула расчета дисконтированного денежного потока (DCF) следующая:

Дисконтированный денежный поток (F) =E7/(1+$F$17)^A7

Чистый дисконтированный доход (NPV) =СУММ(F7:F15)-B6

На рисунке ниже показан первоначальный вид для расчета IRR. Можно заметить, что ставка дисконтирования, используемая для расчета NPV, ссылается на ячейку, в которой нет данных (она принимается равной 0).

Внутренняя норма доходности (IRR) и NPV. Расчет в Excel в помощью надстройки

Сейчас наша задача состоит в том, чтобы отыскать на основе оптимизации с помощью надстройки «Поиск решений», то значение ставки дисконтирования (IRR) при котором NPV проекта будет равен нулю. Для этого открываем в главном меню раздел «Данные» и в нем «Поиск решений».

При нажатии в появившемся окне заполняем строки «Установить целевую ячейку» – это формула расчета NPV, далее выбираем значение данной ячейки равной 0. Изменяемый параметр будет ячейка со значением внутренней нормы доходности (IRR). На рисунке ниже показан пример расчета с помощью надстройки «Поиск решений».

Поиск значения IRR для NPV=0

После оптимизации программа заполнит нашу пустую ячейку (F17) значением ставки дисконтирования, при которой чистый дисконтированный доход равен нулю. В нашем случае получилось 6%, результат полностью совпадает с расчетом по строенной формуле в Excel.

Результат расчета внутренней нормы доходности (IRR)

Расчет внутренней нормы доходности в Excel для несистематических поступлений

На практике часто случается, что денежные средства поступают не периодично. В результате ставка дисконтирования для каждого денежного потока будет меняться, это делает невозможным использовать формулу ВСД в Excel. Для решения данной задачи используется другая финансовая формула ЧИСТВНДОХ (). Данная формула включает в себя массив дат и денежные потоки. Формула расчета будет иметь следующий вид:

=ЧИСТВНДОХ(E6:E15;A6:A15;0)

Расчет внутренней нормы доходности в Excel для несистематических платежей

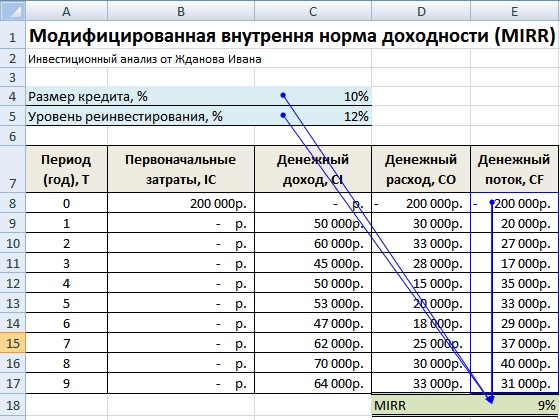

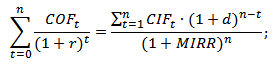

Модифицированная внутренняя норма доходности (MIRR)

В инвестиционном анализе также используется модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – данный показатель отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала. Формула расчета модифицированной внутренней нормы доходности следующая:

где:

MIRR – внутренняя норма доходности инвестиционного проекта;

COFt – отток денежных средств в периоды времени t;

CIFt – приток денежных средств;

r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d – процентная ставка реинвестирования капитала;

n – количество временных периодов.

Расчет модифицированной внутренней нормы доходности в Excel

Для расчета данной модификации внутренней нормы прибыльности можно воспользоваться встроенной функцией Excel, которая использует помимо денежных потоков еще размер ставки дисконтирования и уровень доходности при реинвестировании. Формула расчета показателя представлена ниже:

MIRR =МВСД(E8:E17;C4;C5)

Преимущества и недостатки внутренней нормы доходности (IRR)

Рассмотрим преимущества показателя внутренней нормы доходности для оценки проектов.

Во-первых, возможность сравнения различных инвестиционных проектов между собой по степени привлекательности и эффективности использования капитала. К примеру, сравнение с доходностью по безрисковым активам.

Во-вторых, возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования.

К недостаткам показателя относят:

Во-первых, недостатки в оценке внутренней нормы доходности заключаются в сложности прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить.

Во-вторых, показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR).

В-третьих, не способность отразить абсолютный размер полученных денежных средств от инвестиции.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Резюме

В данной статье мы рассмотрели формулу расчета внутренней нормы доходности (IRR), разобрали подробно два способа построения данного инвестиционного показателя с помощью Excel: на основе встроенных функций и надстройки «Поиск решений» для систематических и несистематических денежных потоков. Выделили, что внутренняя норма доходности является вторым по значимости показателем оценки инвестиционных проектов после чистого дисконтированного дохода (NPV). Вариацией IRR является ее модификация MIRR, которая учитывает также доходность от реинвестирования капитала.

Автор: к.э.н. Жданов Иван Юрьевич

что это такое и как рассчитать

Одна из наиболее сложных и, скорее всего, непонятных тем в бизнесе — IRR. Возможно, кто-то уже сталкивался с ней, когда начинал своё дело, а кто-то пока незнаком с этим. Но это является важным составляющим любого бизнес проекта. Поэтому сегодня мы хотели бы объяснить Вам всю суть IRR, что это такое и как рассчитать.

Что такое IRR проекта простыми словами

И так, давайте разъясним, что такое IRR проекта простыми словами. Для начала нужно узнать, как переводится данная аббревиатура с английского языка. В буквальном переводе это означает — внутренняя ставка доходности (ВНД). Это очень важный показатель, который, по сути, “предсказывает” судьбу Вашего проекта или бизнес идеи.

Теперь мы покажем это на примере. Допустим, Вы решаете запустить свой проект, берёте кредит в банке, заключаете разные соглашения, но понимаете, что цель проекта — получать какие-то деньги с него после продвижения. Соответственно, для этого нам необходимо вычислить IRR. Если он получается меньше или равен банковскому проценту, то прибыли у Вас не будет, в проекте смысла нет. Но, как только показатель превышает процент, можно смело браться за дело и ожидать приличный доход.

Стоит также сказать, что расчёт IRR — чисто математическая операция. Она довольно сложная. Но в век современных технологий эту функцию сильно упростили. Достаточно только зайти в Еxcel, ввести данные и получить необходимый результат.

Что такое NPV и IRR

А теперь нужно понять, что такое NPV и IRR. NPV — это ещё одна сложная, но очень важная деталь бизнеса, которую необходимо учитывать. В переводе с английского это понимается как чистая текущая стоимость (ЧПС). Такой показатель поможет определить, на какую прибыль Вы можете рассчитывать после того, как окупятся все затраты на проект. Конечно же, это тоже можно без труда вычислить в специализированных программах.

Как Вы уже поняли, NPV непосредственно связано с IRR. Всё очень просто. IRR показывает, можем ли мы, в принципе, ожидать что-то от проекта (в смысле, прибыль) или нам стоит отложить идею, осознав, что ничего от неё не получим. А NPV определяет, чего конкретно мы добьёмся от проекта, какой доход нас ждёт.

Что такое IRR инвестиционного проекта

Дальше необходимо выяснить, что такое IRR инвестиционного проекта. Если у Вас в приоритете именно такой проект, в который просто вкладываете средства исключительно с целью получения прибыли, то IRR тут чрезвычайно важный показатель. Он является своеобразным просчётом успешности проекта на несколько месяцев или даже лет вперёд. Это, на наш взгляд, наиболее верная стратегия в разработке крупных бизнес планов.

Успешность проекта, а следовательно, и удовлетворительный показатель IRR зависят от его продвижения. Например, множество проектов, достигшие отличных показателей в бизнесе среди серьёзных конкурентов, вели свои сайты. Они добились высоких результатов благодаря сотрудничеству с поисковым продвижением в Яндексе, и благодаря ему всё больше интернет-пользователей заходили на эти сайты и были заинтересованы проектом.

Сообразно с этим, IRR демонстрировал перспективные возможности развития инвестиционного проекта. А вкладчики получали достойную прибыль от него.

Хочется отметить, что достаточно высоких результатов в инвестиционном бизнесе добились люди, которые детально изучили вопрос что такое франшиза в бизнесе, что помогло им сотрудничать с иностранными бизнес партнёрами. Их проекты стали намного качественными и успешными, по сравнению с отечественными.

Что показывает IRR

Исходя из нашего объяснения, становится очевидно, что показывает IRR. Он, в первую очередь, демонстрирует нам, может ли проект стать успешным, насколько можно вложиться в него и как это отразится на будущей прибыли. Но, помимо этого, тут стоит обратить внимание и на популярность Вашей бизнес идеи, насколько она будет полезна и актуальна среди людей.

Безусловно, чтобы продвигаться вперёд в этом направлении, важно сделать так, чтобы проект развивался и следовал современным тенденциям. Несомненно, тут не обойтись без грамотно оформленного сайта, являющийся визитной карточкой любой бизнес идеи. В этом может помочь оптимизация, она сделает Ваш сайт более востребованным, современным. Это отразится на проекте и, как правило, на показателе IRR.

IRR что это в экономике

А сейчас настало время узнать про IRR и что это в экономике. Она наиболее точно нам покажет его значение. Здесь важно понимать, что этот показатель считается одобряемым инвесторами, если он отображает окупаемость бизнес проекта. Тогда, принимают решение продолжать разрабатывать дело дальше.

Расчёт IRR даёт возможность прогноза получения определённого процента от проекта, исключив проценты банка. Таким образом, это является чистой прибылью, Вашим доходом.

Мы понимаем, что очень сложно детально разобраться в IRR, особенно новичкам в сфере бизнеса. Но как раз-таки для них это будет наиболее актуально. Почему так? Объясняем. Сейчас чрезвычайно много возможностей для развития своего дела. Сюда включаются различные бизнес идеи 2020 года, которых нет в России, или недостаточно распространённых для нашей общественности. Таковыми являются и разработка мобильных приложений, и открытие интернет-магазинов, и создание онлайн школ или курсов.

IRR отрицательный: что это значит

Бывают такие случае, когда в расчётах мы получаем IRR отрицательный, но что это значит. К сожалению, это говорит нам о том, что процент, получаемый от банка, будет слишком низкий. Такой расклад заводит любой бизнес проект в тупик, он не даёт никаких результатов. Почему так происходит? Потому что прибыль от проекта мы получить не можем, она уходит в минус. То есть, ни о каких перспективах развития здесь речи быть не может.

Как следствие, многие фирмы и компании в целях спасти свой проект, обращаются за помощью к профессионалам. Они помогают оптимизировать его проверенными способами. Конечно, всё это осуществляется не сразу, а постепенно, направленно на результат.

Чтобы продвинуть или вообще восстановить проект, может быть предложен способ повышения популярности сайта проекта на основе того, из чего состоит объявление в РСЯ для только начинающих развиваться и собирать аудиторию интернет-ресурсов.

Дальнейшая работа проводится в соответствии с тем, чтобы сделать веб-сайт более удобным и комфортным для интернет-пользователей. Другими словами, нужно разработать все детали сайта так, дабы пользователь не заблудился на сайте, пришёл за тем, что ему нужно. И цель проекта будет выполнена. Тут профессионалы могут объяснить, как добавить хлебные крошки на вебстранице и помочь это осуществить. Здесь, наверное, уже не стоит говорить, на сколько это поможет поднять IRR.

В заключение данной познавательной для Вас статьи, хотим ещё раз подчеркнуть важность IRR и NPV показателей. Они напрямую связанных с успешностью любых бизнес проектов. Поэтому необходимо не только знать, но и понимать их основную суть. Возможно, это поможет далеко продвинуться в своём деле или найти то, что Вам действительно интересно.

Внутренняя норма доходности (IRR) Калькулятор

Внутренняя норма доходности (IRR) Калькулятор

Внутренняя норма доходности является одним из наиболее часто используемых мер для оценки инвестиций.Инвестиции с более высокой внутренней норме доходности считается более выгодным, чем инвестиции с низкой внутренней нормы доходности. Этот бесплатный онлайн инструмент поможет вам рассчитать IRR, он также генерирует динамический график, чтобы продемонстрировать взаимосвязь между NPV и ставки дисконтирования.

Invalid data!

Пример 1 | Пример 2 | Пример 3

Ввод данных Пакетные (введите или скопируйте ваши данные в ниже поле)

Сброс + Добавить строку

IRR результат и график

Внутренняя норма доходности (IRR):

Доступ расчет с ниже URL. Копировать, чтобы сохранить или поделиться им с другими.

Использование внутренней нормы доходности (IRR) калькулятор

- Внутренняя норма доходности (IRR) — IRR является скорость, чтобы NPV равную нулю в инвестиции

- первоначальных инвестиций — Первоначальные инвестиции на первом году

- Cash-In — Годовой денежный в потоков

- Cash-Out — Годовой денежный вне потоков

- Flow Чистые денежные средства — Прием наличных минус обналичить

Что такое IRR (внутренняя норма доходности)

IRR является норма прибыли, что делает NPV (чистая приведенная стоимость), равный нулю, IRR также называется эффективная процентная ставка, или ставка доходности. Он используется для оценки инвестиций или проекта. Как правило, чем выше IRR, тем больше возможность для осуществления проекта.Как рассчитать IRR?

Это почти невозможно говорить о IRR без упоминания NPV. NPV формула выглядит следующим образом:Поскольку IRR является скорость, чтобы NPV = 0, мы получаем следующие функции:

или

PV пособия — PV затрат = 0

г является IRR, как только неизвестно, она может быть решена с помощью методов численного или графического анализа.

Давайте посмотрим на пример:

$ 85000 инвестиций возвращается $ 20000 в год в течение 5 лет жизни, что норма прибыли на инвестиции?

Решение:

20000 / (1 + I) + 20000 / (1 + I) ^ 2 + 20000 / (1 + I) ^ 3 + 20000 / (1 + I) ^ 4 + 20000 / (1 + I) ^ 5 = 85000

IRR является 5,68%.

IRR против NPV

IRR является скорость, процент, в то время как NPV является абсолютной величиной. IRR обычно используется для расчета рентабельности инвестиций или проекта. Если IRR превышает стоимость капитала, инвестиции или проект может быть принят. В противном случае, она должна быть отклонена. NPV используется для измерения общей стоимости, что инвестиции принесут в течение данного периода. Если NPV больше нуля, инвестиции, как правило, считается приемлемым.Внутренняя норма окупаемости (ВНД/IRR) является очень важным показателем в работе инвестора. Расчет IRR показывает, какой минимальный калькуляционный процент может быть заложен в вычисление эффективности мероприятий, при этом чистая текущая стоимость (ЧТС) этого проекта должна быть равна 0.

Чистая текущая стоимость (NPV)

Без определения значения NPV расчет IRR проекта вложения инвестиций является невозможным. Этот индикатор является суммой всех текущих стоимостей каждого из периодов инвестиционного мероприятия. Классическая формула данного показателя выглядит так:

ЧТС = ∑ ППк / (1 + р)к, где:

- ЧТС – чистая приведенная стоимость;

- ПП – поток платежей;

- р – калькуляционная ставка;

- к – номер периода.

ППк / (1 + р)к – это текущая стоимость в определенном периоде, а 1 / (1 + р)к – коэффициент дисконтирования для определенного периода. Поток платежей рассчитывается как разница между выплатами и поступлениями.

Дисконтирование

Факторы дисконтирования отображают настоящую стоимость одной денежной единицы предстоящих платежей. Снижение коэффициента означает увеличение калькуляционного процента и уменьшение стоимости.

Расчет фактора дисконтирования может быть представлен двумя формулами:

ФД = 1 / (1 + р)н = (1 + р)-н , где:

- ФД – фактор дисконтирования

- н – номер периода;

- р – калькуляционный процент.

Текущая стоимость

Данный индекс можно вычислить, если умножить фактор дисконтирования на разницу между доходами и издержками. Ниже приведен пример расчета текущих стоимостей для пяти периодов при калькуляционном проценте 5% и выплатах в размере 10 тысяч евро в каждом из них.

ТС1 = 10 000 / 1,05 = 9523,81 евро.

ТС2 = 10 000 / 1,05 /1,05 = 9070,3 евро.

ТС3 = 10 000 / 1,05 /1,05 / 1,05 = 8638,38 евро.

ТС4 = 10 000 / 1,05 /1,05 / 1,05 /1,05 = 82270,3 евро.

ТС5 = 10 000 / 1,05 / 1,05 / 1,05 / 1,05 / 1,05 = 7835,26 евро.

Как видим, с каждым годом фактор дисконтирования увеличивается, а текущая стоимость уменьшается. Это значит, если предприятию надо выбирать между двумя сделками, то следует выбрать ту, согласно которой средства поступят на счет компании как можно раньше.

Внутренний процент доходности

Расчет IRR можно осуществить, применяя все вышеприведенные данные. Канонический вид формулы для вычисления показателя следующий:

0 = ∑1 / (1 + ВНД)к, где:

- ВНД – внутренний процент доходности;

- К – очередность периода.

Как видно по формуле, чистая стоимость в этом случае должна быть равной 0. Однако этот способ расчета IRR не всегда эффективен. Без наличия финансового калькулятора определить ее нельзя, если инвестиционный проект будет включать более трех периодов. В этом случае целесообразно будет использовать следующую методику:

ВНД = КПм + Ркп * (ЧТСм / Рчтс), где:

- ВНД – внутренний процент;

- КПм – меньший калькуляционный процент;

- Ркп – разница между большой и меньшей процентными ставками;

- ЧТСм – чистый дисконтированный доход, полученный при использовании меньшей калькуляционной ставки;

- Рчтс – абсолютная разница в текущих стоимостях.

Как видно по формуле, для расчета IRR следует найти чистую текущую стоимость при двух разных калькуляционных процентах. При этом надо учитывать, что разница в них не должна быть большой. Максимальная – 5 процентов, однако рекомендуется брать ставки с как можно меньшей разницей (2-3 %).

Кроме того, необходимо брать такие размеры ставок, при которых ЧТС имела бы в одном случае отрицательное значение, а во втором – положительное.

Пример расчета IRR

Для лучшего понимания вышеприведенного материала следует разобрать пример.

Предприятие планирует инвестиционный проект сроком на пять лет. В начале будет потрачено 60 тысяч евро. В конце первого года компания инвестирует в проект еще 5 тысяч евро, в конце второго года – 2 тысячи евро, на конец третьего года – одну тысячу евро, и еще 10 тысяч евро будет вложено предприятием в течение пятого года.

Компания будет получать доход в конце каждого периода. После первого года размер поступлений составит 17 тысяч евро, в следующем году – 15 тысяч евро, в третий год – 17 тысяч евро, в четвертый – 20 тысяч евро, и еще 25 тысяч евро компания получит в последний год существования проекта. Ставка дисконта составляет 6%.

Прежде чем начать расчет внутренней нормы доходности (IRR), необходимо вычислить размер ЧТС. Ее расчет отображен в таблице.

| Период | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| Выплаты | 60 000 | 5 000 | 2 000 | 3 000 | 1 000 | 10 000 |

| Поступления | 0 | 17 000 | 15 000 | 17 000 | 20 000 | 25 000 |

| Поток платежей | -60 000 | 12 000 | 13 000 | 14 000 | 19 000 | 15 000 |

| Фактор дисконтирования | 1 | 0,9434 | 0,89 | 0,8396 | 0,7921 | 0,7473 |

| Дисконтированный ПП | -60 000 | 11 320,8 | 11 570 | 11 754,4 | 15 049,9 | 11 209,5 |

| ЧТС | 904,6 | |||||

Как видим, проект прибыльный. ЧТС равна 904,6 евро. Это значит, что инвестированный предприятием капитал окупился на 6 процентов и еще принес 904,6 евро «сверху». Далее надо найти отрицательную чистую текущую стоимость. Ее расчет показан в следующей таблице.

| Номер периода | ||||||

| 0 | 1 | 2 | 3 | 4 | 5 | |

| Доходы, тыс. евро | 60 000 | 5 000 | 2 000 | 3 000 | 1 000 | 10 000 |

| Расходы, тыс. евро | 0 | 17 000 | 15 000 | 17 000 | 20 000 | 25 000 |

| Поток платежей, тыс. евро | -60 000 | 12 000 | 13 000 | 14 000 | 19 000 | 15 000 |

| Фактор дисконтирования | 1 | 0,9346 | 0,8734 | 0,8163 | 07629 | 0,713 |

| Дисконт. поток платежей | -60 000 | 11 215,2 | 11 354,2 | 11 428,2 | 14 495,1 | 10 695 |

| ЧТС | -812,3 | |||||

По таблице видно, что инвестированный капитал не окупился на 7 процентов. Поэтому значение внутреннего индекса окупаемости находится между 6 и 7 процентами.

ВНД = 6 + (7-6) * (904,6 / 904,6 – (-812,3)) = 6,53%.

Итак, ВНД проекта составила 6,53 процента. Это значит, что если его заложить в расчет ЧТС, то ее значение будет равно нулю.

Примечение: при расчете вручную допускается погрешность в 3-5 евро.

Внутренняя норма доходности на excel

Внутреннюю норму доходности можно довольно легко рассчитать при помощи встроенной финансовой функции ВСД (IRR) в MS Exel.

Функция ВСД возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. Эти денежные потоки не обязательно должны быть равными по величине (как в случае аннуитета), однако они должны иметь место через равные промежутки времени, например ежемесячно или ежегодно. При этом в структуре денежных потоков должен обязательно быть хотя бы один отрицательный денежный поток (первоначальные инвестиции) и один положительный денежный поток (чистый доход от инвестиции).

Также для корректного расчёта внутренней нормы доходности при помощи функции ВСД важен порядок денежных потоков, т.е. если потоки денежных средств отличаются по размеру в разные периоды, то их обязательно необходимо указывать в правильной последовательности.

Синтаксис функции ВСД:

ВСД(Значения;Предположение)

где

Значения — это массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности, учитывая требования указанные выше;

Предположение — это величина, о которой предполагается, что она близка к результату ВСД:

- Microsoft Excel использует метод итераций для вычисления ВСД. Начиная со значения Предположение, функция ВСД выполняет циклические вычисления, пока не получит результат с точностью 0,00001 процента. Если функция ВСД не может получить результат после 20 попыток, то выдается значение ошибки #ЧИСЛО!.

- В большинстве случаев нет необходимости задавать Предположение для вычислений с помощью функции ВСД. Если Предположение опущено, то оно полагается равным 0,1 (10 процентов).

- Если ВСД возвращает значение ошибки #ЧИСЛО! или если результат далек от ожидаемого, можно попытаться выполнить вычисления еще раз с другим значением аргумента Предположение.

Пример расчёта внутренней ставки доходности (на основе данных о денежных потоках по трём проектам, которые рассматривались выше):

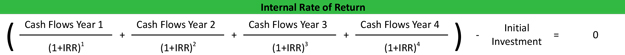

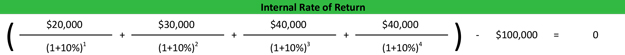

Внутренняя норма доходности (IRR) — это минимальная ставка дисконтирования, которую руководство использует для определения того, какие капитальные вложения или будущие проекты принесут приемлемый доход и заслуживают того, чтобы их преследовать. IRR для конкретного проекта — это ставка, которая приравнивает чистую приведенную стоимость будущих денежных потоков от проекта к нулю. Другими словами, если бы мы вычислили приведенную стоимость будущих денежных потоков от потенциального проекта, используя внутреннюю ставку в качестве ставки дисконтирования, и вычли первоначальную инвестицию, наша чистая приведенная стоимость проекта была бы равна нулю.

Определение — какова внутренняя норма доходности?

Поначалу это звучит немного странно, но все довольно просто. Думайте об этом с точки зрения капиталовложений, как руководство компании. Они хотят рассчитать, какой процентный доход необходим для безубыточности инвестиций, скорректированных с учетом временной стоимости денег. Вы можете думать о внутренней норме прибыли как о процентном проценте, которого должна достичь компания, чтобы обеспечить безубыточность своих инвестиций в новый капитал.Поскольку руководство хочет добиться большего успеха, чем безубыточность, они считают это минимально приемлемым доходом от инвестиций.

IRR Формула

Формула IRR рассчитывается путем приравнивания к текущей сумме приведенной стоимости будущего денежного потока за вычетом первоначальных инвестиций. Поскольку мы имеем дело с неизвестной переменной, это немного алгебраическое уравнение. Вот как это выглядит:

Как видите, единственная переменная во внутреннем уравнении нормы прибыли, о которой руководство не знает, — это IRR.Они будут знать, сколько капитала требуется для запуска проекта, и у них будет разумная оценка будущего дохода от инвестиций. Это означает, что у нас будет решение для ставки дисконта, которая сделает NPV равной нулю.

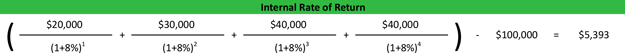

Пример расчета IRR

Может быть, проще взглянуть на пример, чем продолжать его объяснять. Давайте посмотрим на Tom’s Machine Shop. Том рассматривает возможность приобретения новой машины, но он не уверен, что это лучший способ использования средств компании на данный момент.С новой машиной стоимостью 100 000 долларов Том сможет получить новый заказ, который будет приносить доход в 20 000, 30 000, 40 000 и 40 000 долларов.

Давайте посчитаем минимальную ставку Тома. Поскольку трудно выделить ставку дисконтирования, если вы не используете калькулятор Excel IRR. Вы можете начать с приблизительной ставки и отрегулировать оттуда. Давайте начнем с 8 процентов.

Как видите, наш конечный NPV не равен нулю. Поскольку это положительное число, нам необходимо увеличить расчетную внутреннюю ставку.Давайте увеличим его до 10 процентов и пересчитаем.

Как видите, внутренняя норма прибыли Тома по этому проекту составляет 10 процентов. Он может сравнить это с другими возможностями инвестирования, чтобы увидеть, имеет ли смысл тратить 100 000 долларов на это оборудование или вкладывать деньги в другое предприятие.

Внутренний анализ доходности

Помните, что IRR — это коэффициент, при котором чистая приведенная стоимость затрат на инвестиции равна чистой приведенной стоимости ожидаемых будущих доходов от инвестиций.Руководство может использовать эту норму доходности, чтобы сравнить другие инвестиции и решить, какие капитальные проекты следует финансировать, а какие отказаться.

Возвращаясь к примеру с нашим механическим цехом, предположим, что Том мог купить три разных машины. Каждый из них будет использоваться для немного другой работы, которая принесет немного разные суммы денежных потоков. Том может рассчитать внутреннюю норму прибыли на каждой машине и сравнить их все. Лучшая инвестиция — та, которая имеет самый высокий IRR.

Поскольку это расчет инвестиций, эта концепция также может применяться к любым другим инвестициям. Например, Том может сравнить нормы возврата инвестиций компании на фондовом рынке или в новое оборудование. Теперь очевидно, что ожидаемые будущие денежные потоки не всегда равны фактическим денежным средствам, полученным в будущем, но это представляет собой отправную точку для руководства, на которой они должны основывать свои решения о покупке и инвестициях.

,

Калькулятор внутренней нормы прибыли

Внутренняя норма прибыли — это ставка дисконтирования, которая используется при анализе проекта или составлении бюджета капитала, что делает чистую приведенную стоимость (NPV) будущих денежных потоков точно равной нулю. Если вы не очень хорошо знакомы с NPV, лучше сначала прочитать эту статью, поскольку формула точно такая же. Разница здесь в том, что вместо суммирования будущих денежных потоков на этот раз мы устанавливаем чистую приведенную стоимость равной нулю, а затем решаем вопрос о ставке дисконтирования.Помните, что ставка дисконтирования — это норма прибыли, которую мы можем ожидать от альтернативных проектов; поэтому при сравнении аналогичных проектов, как правило, более желательно осуществлять проект с более высоким IRR с учетом других общих параметров.

Где:

- C = Денежный поток в момент времени t

- IRR = ставка дисконта / внутренняя норма прибыли

- т = период времени

Если мы думаем о вещах интуитивно, если один проект (при прочих равных условиях) имеет более высокий IRR, то он должен генерировать большие денежные потоки, т.е.е. больший числитель должен быть разделен на больший знаменатель и, следовательно, IRR с учетом тех же первоначальных затрат. Мы также можем рассматривать IRR как ожидаемую сложную доходность проекта. Хотя денежные потоки могут варьироваться, у вас есть только один IRR на проект, потому что здесь мы рассчитываем ставку дисконтирования, которая одинакова для каждого года. Сложность в этом расчете состоит в том, что не существует простого способа решения IRR с использованием этого уравнения. Вы можете выбрать подход «подключи и пускай», пока вы не отточите близкое приближение, или вы можете использовать калькулятор.Давайте рассмотрим пример, использующий подход «подключи и пей», поскольку использование калькулятора становится простым, если вы понимаете, как решить проблему IRR.

Пример

Предположим, что вы, как инвестор, взвешиваете две разные потенциальные инвестиции, которые могут положительно помочь вашему бизнесу. Вы надеетесь, что в течение трехлетнего периода новая часть оборудования позволит вашим работникам более эффективно производить виджеты, но вы не уверены, какая новая машина будет лучшей.Одна машина стоит 500 000 долл. США на трехлетнюю аренду, а другая машина стоит 400 000 долл. США также на трехлетнюю аренду. Давайте назовем первую машину «Машина 1», а давайте назовем вторую машину «Машина 2». Ваши аналитики прогнозируют увеличение денежных потоков для каждой машины, поскольку вашим сотрудникам может потребоваться время, чтобы ознакомиться с новой машиной. Они предполагают, что машина 1 будет производить денежные потоки в размере 210 000 долларов США в год 1, 237 000 долларов США в год 2 и 265 000 долларов США в 3 году, и они планируют, что машина 2 будет производить денежные потоки в размере 181 000 долларов США в год 1, 190 000 долларов США в год 2, и $ 203 000 в год 3.Вы хотите рассчитать IRR для каждого проекта, чтобы определить, какую машину приобретать.

Обычно проще всего увидеть и настроить расчет, посмотрев на таблицу денежных потоков. Вы можете подумать о настройке таблицы для машины 1, которая будет выглядеть примерно так, как показано ниже:

| год | 0 | 1 | 2 | 3 |

|---|---|---|---|---|

| CF | (500 000) | $ 210 000 | $ 237 000 | $ 265 000 |

Помните, что в момент времени 0 (в настоящее время) вы должны потратить 500 000 долларов США на получение нового оборудования, а в последующие годы вы будете получать деньги в связи с увеличением производства виджетов.Теперь, когда у нас есть хорошее представление о том, как проект выглядит финансово, давайте настроим наше уравнение.

Теперь мы должны «решить» это уравнение для IRR, но мы не можем решить это уравнение, как большинство. Мы будем использовать подход «подключи и пускай», как упоминалось ранее, чтобы получить правую часть уравнения, соответствующую левому, что равно нулю. Давайте попробуем 20%. Итак, мы добавляем 0,20, где IRR, и вычисляем правую часть этого уравнения, чтобы быть $ 7,060.19. В общей схеме это близко, но мы слишком много дисконтировали, если у нас отрицательный NPV.Это означает, что во втором предположении мы должны попытаться немного снизить ставку. Поскольку мы были относительно близки, на этот раз попробуем 19%. Теперь мы подключаем 0,19, где IRR, и вычисляем правую часть уравнения, чтобы она составляла 1 086,84 $. Мы ближе, но теперь мы недооценили наш показатель, поскольку наш NPV положительный. Давайте повысим нашу ставку до 19,2%. Это дает NPV $ -560,62. Опять ближе, но на этот раз мы промахнулись. Переход назад и вперед занимает некоторое время, но после достаточного количества попыток вы получите IRR примерно 19.13%. Чтобы проверить это, подключите 0.1913 к нашему исходному уравнению, и вы получите NPV довольно близко к $ 0. Это означает, что, учитывая наши прогнозируемые денежные потоки для Машины 1, наша ставка дисконтирования, которая возвращает чистую приведенную стоимость приблизительно 0 долларов США, составляет 19,13%.

Мы подойдем к машине 2 аналогичным образом. Давайте снова начнем с таблицы, которая выглядит как приведенная выше.

| год | 0 | 1 | 2 | 3 |

|---|---|---|---|---|

| CF | (400 000) | $ 181 000 | $ 190 000 | $ 203 000 |

Однако на этот раз мы потратим 400 000 долларов на начальном этапе.Поскольку у нас есть хорошее представление о проекте в финансовом отношении, теперь мы можем настроить наше уравнение.

Мы должны снова решить это уравнение методом «подключи и пей». Давайте снова начнем с 20% нашей ставки, чтобы посмотреть, где мы находимся. Как только мы проработаем наши расчеты, мы получим NPV в размере 254,63 $, что в схеме вещей очень близко к нулю. Это означает, что, хотя мы немного недооценили нашу IRR, мы, безусловно, близки. Если мы слегка увеличим это число до 20,04%, мы вычислим чистую приведенную стоимость — $ 0.95, что, безусловно, близко к нулю. Мы можем быть уверены, что IRR составляет 20,04%, но если вы действительно требовательны, вы можете работать еще дальше, чтобы получить более точный IRR (в этом случае вы получите что-то вроде 20,03985%). Это означает, что наша IRR, или сложная норма прибыли, для машины 2 составляет 20,04%. Если вы, как инвестор, строго принимаете свое решение на основе IRR, вы бы купили Машину 2, так как эта машина будет генерировать более высокие денежные потоки относительно ее стоимости.

В общем, иногда нам может не повезти с нашей первоначальной догадкой, и поэтому вам придется пройти через несколько разных итераций этого процесса, чтобы отточить приблизительный IRR, но шаги каждый раз будут одинаковыми.Если вы рассчитываете положительную NPV, попробуйте увеличить свою ставку, а если вы рассчитываете отрицательную NPV, попробуйте уменьшить свою ставку. Со временем вы приблизитесь. Много раз, если вы используете этот подход, может быть проще всего работать в электронной таблице, где вы можете быстро настроить свою ставку. Создав таблицу, подобную приведенной выше, вы можете быстро дисконтировать каждый денежный поток и суммировать их. Как только ваша сумма равна нулю, у вас есть точный IRR для проекта.

Еще одна быстрая вещь, которую стоит отметить, это то, что, используя формулу IRR, вы можете иметь более одного IRR.Интересно то, что математически оба вычисления верны. Вы столкнетесь с несколькими корнями, когда ваши денежные потоки меняют знак более одного раза. Возможно, вы захотите прочитать правило знаков Декарта, чтобы лучше понять математику, стоящую за этим. В приведенных выше примерах вы начинаете с отрицательных денежных потоков, а затем получаете все положительные денежные потоки, что означает, что у вас будет только один корень, потому что знак изменился только один раз, с отрицательного денежного потока на положительные денежные потоки. Если, скажем, у вас был отрицательный денежный поток во 2-м году, то у вас будет не более трех корней уравнения, потому что вы переходите от отрицательного денежного потока к положительному денежному потоку, к отрицательному денежному потоку, а затем обратно к положительному денежный поток.Следовательно, у вас есть три изменения знака. Если бы это было так, обычно лучше построить график полинома, чтобы увидеть, в каких точках ваш NPV будет положительным. Вы будете стремиться к стоимости капитала в точках, где NPV положительна.

,В учебном пособии показано, как рассчитать IRR проекта в Excel с помощью формул и функции поиска цели. Вы также узнаете, как создать внутренний шаблон нормы прибыли, чтобы автоматически выполнять все расчеты IRR.

Когда вы знаете внутреннюю норму доходности предлагаемых инвестиций, вы можете подумать, что у вас есть все, что нужно для их оценки — чем больше IRR, тем лучше. На практике это не так просто.Microsoft Excel предоставляет три различные функции для определения внутренней нормы прибыли, и очень полезно будет по-настоящему понять, что вы на самом деле рассчитываете с IRR.

Что такое IRR?

Внутренняя норма доходности (IRR) — это часто используемый показатель для оценки прибыльности потенциальных инвестиций. Иногда это также называется дисконтированной денежной наличностью доходности или экономической нормы прибыли .

Технически IRR — это ставка дисконтирования, которая делает чистую приведенную стоимость всех денежных потоков (как притоков, так и оттоков) от определенной инвестиции равной нулю.

Термин «внутренний» означает, что IRR учитывает только внутренние факторы; внешние факторы, такие как инфляция, стоимость капитала и различные финансовые риски, исключаются из расчета.

Что показывает IRR?

В составлении бюджета капиталовложений IRR широко используется для оценки прибыльности предполагаемых инвестиций и ранжирования нескольких проектов. Общий принцип так прост: чем выше внутренняя норма прибыли, тем привлекательнее проект.

При оценке отдельного проекта финансовые аналитики обычно сравнивают IRR со средневзвешенной стоимостью капитала компании или ставкой , которая представляет собой минимальную норму прибыли на инвестиции, которую может принять компания. В гипотетической ситуации, когда IRR является единственным критерием для принятия решения, проект считается хорошей инвестицией, если его IRR больше, чем уровень препятствий. Если IRR ниже стоимости капитала, проект должен быть отклонен.На практике существует множество других факторов, которые влияют на принятие решения, таких как чистая приведенная стоимость (NPV), период окупаемости, абсолютная возвращаемая стоимость и т. Д.

IRR ограничения

Несмотря на то, что IRR является очень популярным методом оценки капитальных проектов, он имеет ряд присущих ему недостатков, которые могут привести к принятию неоптимальных решений. Основные проблемы с IRR:

- Относительная мера . IRR учитывает процентное значение, но не абсолютное значение, в результате чего он может отдать предпочтение проекту с высокой нормой доходности, но очень маленькой долларовой стоимостью.На практике компании могут предпочесть крупный проект с более низким IRR, чем маленький с более высоким IRR. В этом отношении NPV является лучшим показателем, поскольку учитывает фактическую сумму, полученную или потерянную в результате осуществления проекта.

- Та же ставка реинвестирования . IRR предполагает, что все денежные потоки, генерируемые проектом, реинвестируются по ставке, равной самой IRR, что является очень нереалистичным сценарием. Эту проблему решает MIRR, что позволяет указывать разные ставки финансирования и реинвестирования.

- Несколько результатов . Для проектов с чередующимися положительными и отрицательными денежными потоками можно найти более одного IRR. Эта проблема также решена в MIRR, который предназначен для производства только одной ставки.

Несмотря на эти недостатки, IRR остается важной мерой бюджетирования капитала, и, по крайней мере, вы должны скептически взглянуть на это, прежде чем принимать инвестиционное решение.

IRR расчет в Excel

Поскольку внутренняя норма прибыли — это ставка дисконтирования, при которой чистая приведенная стоимость данной серии денежных потоков равна нулю, расчет IRR основан на традиционной формуле NPV:

Если вы не очень хорошо знакомы с системой обозначений суммирования, расширенную форму формулы IRR будет легче понять:

Где:

- CF 0 — начальные инвестиции (представлены отрицательным числом)

- CF 1 , CF 2 … CF n — денежные потоки

- я — период номер

- n — периодов всего

- IRR — внутренняя норма прибыли

Природа формулы такова, что не существует аналитического способа расчета IRR.Мы должны использовать подход «угадать и проверить», чтобы найти его. Чтобы лучше понять концепцию внутренней нормы прибыли, давайте выполним расчет IRR на очень простом примере.

Пример : Вы вкладываете 1000 долларов сейчас и получаете 500 и 660 долларов в течение следующих 2 лет. Какая ставка дисконтирования обнуляет чистую приведенную стоимость?

Как мы и предполагали, давайте попробуем 8%:

- Сейчас: PV = — $ 1000

- год 1: PV = 500 долл. США / (1 + 0,08) 1 = 462,96 долл. США

- год 2: PV = $ 660 / (1 + 0.08) 2 = 565,84

Сложив их, мы получаем NPV , равный $ 28,81:

О, даже близко не к 0. Может быть, лучшая догадка, скажем, 10%, может что-то изменить?

- Сейчас: PV = — $ 1000

- год 1: PV = 500 долл. США / (1 + 0,1) 1 = 454,55 долл. США

- год 2: PV = 660 долл. США / (1 + 0,1) 2 = 545,45 долл. США

- NPV: -1000 + 454,55 $ + 545,45 $ = 0,00 $

Вот и все! При ставке дисконтирования 10% NPV составляет ровно 0.Так, IRR для этой инвестиции составляет 10%:

Вот как вы рассчитываете внутреннюю норму прибыли вручную. Microsoft Excel, другие программы и различные онлайн-калькуляторы IRR также используют этот метод проб и ошибок. Но в отличие от людей, компьютеры могут выполнять несколько итераций очень быстро.

Как рассчитать IRR в Excel по формулам

Microsoft Excel предоставляет 3 функции для определения внутренней нормы прибыли:

- IRR — наиболее часто используемая функция для расчета внутренней нормы прибыли для серии денежных потоков, которые происходят с регулярными интервалами .

- XIRR — находит IRR для серии денежных потоков, которые происходят с нерегулярным интервалом . Поскольку она принимает во внимание точные даты платежей, эта функция обеспечивает лучшую точность расчетов.

- MIRR — возвращает измененную внутреннюю норму доходности , которая является вариантом IRR, который учитывает как стоимость заимствования, так и сложный процент, полученный при реинвестировании положительных денежных потоков.

Ниже вы найдете примеры всех этих функций.Для согласованности мы будем использовать один и тот же набор данных во всех формулах.

IRR формула для расчета внутренней нормы прибыли

Предположим, вы рассматриваете 5-летнюю инвестицию с денежными потоками в B2: B7. Чтобы определить IRR, используйте эту простую формулу:

= IRR (B2: B7)

Примечание. Чтобы формула IRR работала правильно, убедитесь, что ваши денежные потоки имеют по крайней мере одно отрицательное (отток) и одно положительное значение (приток), и все значения перечислены в хронологическом порядке .

Для получения дополнительной информации см. Функцию IRR в Excel.

формула XIRR для нахождения IRR для нерегулярных денежных потоков

В случае денежных потоков с неравным временем использование функции IRR может быть рискованным, так как предполагает, что все платежи происходят в конце периода, а все периоды времени равны. В этом случае XIRR будет более разумным выбором.

При денежных потоках в B2: B7 и их датах в C2: C7 формула будет выглядеть следующим образом:

= XIRR (B2: B7, C2: C7)

- Хотя функция XIRR не обязательно требует даты в хронологическом порядке, дата первого денежного потока (начальные инвестиции) должна быть первой в массиве.

- Даты должны быть указаны как действительных дат Excel ; поставка дат в текстовом формате подвергает Excel риску неверного их толкования.

- Функция XIRR Excel использует другую формулу для получения результата. Формула XIRR дисконтирует последующие платежи, основанные на 365-дневном году, в результате XIRR всегда возвращает годовой внутренней нормы прибыли .

Для получения более подробной информации см. Функцию XIRR в Excel.

MIRR формула для разработки модифицированного IRR

Чтобы справиться с более реалистичной ситуацией, когда средства проекта реинвестируются по ставке, близкой к стоимости капитала компании, вы можете рассчитать измененную внутреннюю норму прибыли, используя формулу MIRR:

= MIRR (B2: B7, E1, E2)

Где B2: B7 — денежные потоки, E1 — ставка финансирования (стоимость заимствования денег), а E2 — ставка реинвестирования (проценты, полученные за реинвестирование прибыли).

Примечание. Поскольку функция Excel MIRR вычисляет сложный процент по прибыли, ее результат может существенно отличаться от результатов функций IRR и XIRR.

IRR, XIRR и MIRR — что лучше?

Я полагаю, что никто не может дать общий ответ на этот вопрос, потому что теоретические основы, преимущества и недостатки всех трех методов все еще оспариваются академиками финансов. Возможно, лучшим подходом было бы сделать все три вычисления и сравнить результаты:

Обычно считается, что:

- XIRR обеспечивает лучшую точность расчетов, чем IRR, поскольку учитывает точные даты потоков денежных средств.

- IRR часто дает чрезмерно оптимистичную оценку прибыльности проекта, в то время как MIRR дает более реалистичную картину.

IRR калькулятор — шаблон Excel

Если вам необходимо регулярно выполнять расчеты IRR в Excel, настройка внутреннего шаблона нормы прибыли может значительно облегчить вашу жизнь.

Наш калькулятор будет включать в себя все три формулы (IRR, XIRR и MIRR), чтобы вам не приходилось беспокоиться о том, какой результат более верен, но можно рассмотреть их все.

- Введите денежные потоки и даты в двух столбцах (в нашем случае A и B).

- Введите ставку финансирования и ставку реинвестирования в 2 отдельные ячейки. При желании, назовите эти продажи Finance_rate и Reinvest_rate , соответственно.

- Создайте два динамически определенных диапазона с именами Cash_flows и Dates .

Предполагая, что ваш рабочий лист называется Лист1 , первый денежный поток (начальные инвестиции) находится в ячейке A2, а дата первого денежного потока находится в ячейке B2, создайте именованные диапазоны на основе следующих формул:

Cash_flows:

= СМЕЩЕНИЕ (Лист1! $ A $ 2,0,0, COUNT (Лист1! $ A: $ A), 1)Даты:

= OFFSET (Лист 1! $ B $ 2,0,0, COUNT (Лист1! $ B: $ B), 1)Подробные шаги можно найти в разделе Как создать динамический именованный диапазон в Excel.

- Используйте имена, которые вы только что создали, в качестве аргументов следующих формул. Обратите внимание, что формулы можно вводить в любом столбце, кроме A и B, которые зарезервированы исключительно для денежных потоков и дат соответственно.

= IRR (Cash_flows)= XIRR (денежные потоки, даты)= MIRR (Cash_flows, Finance_rate, Reinvest_rate)

Готово! Теперь вы можете ввести любое количество денежных потоков в столбец A, и ваши динамические формулы внутренней нормы прибыли будут соответственно пересчитаны:

В качестве меры предосторожности для неосторожных пользователей, которые могут забыть заполнить все необходимые ячейки ввода, вы можете обернуть свои формулы в функцию IFERROR, чтобы избежать ошибок:

= IFERROR (IRR (Cash_flows), "")

= IFERROR (XIRR (денежные потоки, даты), "")

= IFERROR (MIRR (Cash_flows, Finance_rate, Reinvest_rate), "")

Помните, что если ячейки Finance_rate и / или Reinvest_rate не заполнены, функция Excel MIRR предполагает, что они равны нулю.

Загрузить Excel IRR Calculator

Как сделать IRR в Excel с поиском цели

Функция Excel IRR выполняет только 20 итераций, чтобы получить скорость, а XIRR выполняет 100 итераций. Если после стольких итераций результат с точностью до 0,00001% не найден, #NUM! ошибка возвращается.

Если вам нужна более точная оценка IRR, вы можете заставить Excel выполнять более 32 000 итераций с помощью функции поиска цели, которая является частью анализа «что, если».

Идея состоит в том, чтобы получить Goal Seek, чтобы найти процентную ставку, которая делает NPV равной 0. Вот как:

- Настройте исходные данные следующим образом:

- Введите денежные потоки в столбце (B2: B7 в этом примере).

- Поместите ожидаемый IRR в какую-нибудь ячейку (B9). Значение, которое вы вводите, на самом деле не имеет значения, вам просто нужно «подать» что-то в формулу NPV, поэтому просто укажите любой процент, который приходит на ум, скажем, 10%.

- Введите следующую формулу NPV в другой ячейке (B10):

= NPV (B9, B3: B7) + B2

- На вкладке Данные в группе Прогноз щелкните Что если Анализ > Поиск цели…

- В диалоговом окне Goal Seek определите ячейки и значения для проверки:

- Набор ячеек — ссылка на ячейку NPV (B10).

- Для значения — введите 0, что является желаемым значением для ячейки Set.

- Изменяя ячейку — ссылка на ячейку IRR (B9).

Когда закончите, нажмите OK .

- Появится диалоговое окно Состояние поиска цели , в котором будет указано, найдено ли решение. В случае успеха значение в ячейке IRR будет заменено новым значением, равным нулю NPV.

Нажмите OK , чтобы принять новое значение, или Отмените , чтобы вернуть исходное значение.

Аналогичным образом вы можете использовать функцию поиска цели, чтобы найти XIRR. Разница лишь в том, что вам нужно будет использовать формулу XNPV вместо NPV.

Примечание. Значение IRR, найденное при поиске цели, равно статическому , оно не пересчитывается динамически, как это делают формулы. После каждого изменения исходных данных вам придется повторять описанные выше шаги, чтобы получить новый IRR.

Вот как сделать расчет IRR в Excel. Чтобы ближе познакомиться с формулами, обсуждаемыми в этом учебном пособии, вы можете загрузить наш образец рабочей книги для расчета IRR в Excel.Я благодарю вас за чтение и надеюсь увидеть вас в нашем блоге на следующей неделе!

Вы также можете быть заинтересованы в:

,IRR Calculator — рассчитать внутреннюю норму прибыли

Использование IRR калькулятора

Использовать инструмент просто: просто введите начальные инвестиции (инструмент говорит доллары, но они могут быть в любой валюте, например, в евро, швейцарских франках и т. Д.), Затем выберите количество лет, которое вы хотите проанализировать (может быть любым период, на самом деле, но максимум 25 периодов). Введите денежный поток за каждый период.

Когда все будет готово, нажмите «Рассчитать», и наш калькулятор IRR выдаст:

- Внутренняя норма прибыли, а.К.А. учетная ставка

- Валовая прибыль в процентах

- Чистый денежный поток (прибыль — убыток)

Что такое внутренняя норма прибыли?

Внутренняя норма прибыли — это ставка дисконтирования, которая делает чистую приведенную стоимость (NPV) всех денежных потоков от конкретного проекта равной нулю. Он также известен как «экономическая норма прибыли» и «дисконтированная норма прибыли денежных потоков». «Внутренний» в названии относится к отсутствию внешних факторов, таких как стоимость капитала, валютная инфляция и т. Д.По определению это придает больший вес более ранним денежным потокам, чем более поздним денежным потокам, отражающим временные предпочтения инвесторов.

IRR используется для оценки доходности потенциальных инвестиций: чем оно выше, тем более желательным является осуществление проекта, чем ниже, тем более рискованным и нежелательным в целом. Он часто используется для ранжирования перспективных проектов на относительно равномерной основе.

В целом, лучше всего комбинировать IRR с другими показателями, такими как NPV.Его следует использовать с осторожностью, так как сравнение его по проектам с различной ожидаемой продолжительностью может вводить в заблуждение. Другая проблема, которую следует принять во внимание, заключается в том, что IRR не включает ставки реинвестирования, которые напрямую связаны с капитальными затратами. Некоторые предлагают модифицированную внутреннюю норму прибыли (MIRR) для случаев, когда стоимость капитала должна учитываться.

IRR формула

Если вам интересно, как самостоятельно рассчитать внутреннюю норму прибыли или с помощью электронной таблицы Excel, вы будете удивлены, обнаружив, что не существует аналитического решения проблемы, и единственный способ рассчитать ее — программно или с помощью таких инструментов, как наш IRR калькулятор выше.Это все еще основано на формуле NPV:

, где r — ставка дисконтирования, а t — число периодов движения денежных средств, C 0 — первоначальные инвестиции, а C t — доход за период t . Нужно заменить NPV на ноль и решить для r, для которого нет аналитического решения, так как нельзя выделить r в одной части уравнения. По этой причине наш калькулятор выполняет рекурсивный поиск, пока не найдет значение r, в результате чего NPV будет близка к нулю.

Пример расчета IRR

Давайте рассмотрим следующий инвестиционный сценарий: для проекта требуются первоначальные инвестиции в размере 10 000 долл. США, и ожидается, что он через три года вернет 15 000 долл. США с положительными денежными потоками в каждом году, соответственно, 3 800, 4 400 и 6 800 долл. США. Какова внутренняя норма прибыли? Исходя из определения IRR, мы знаем, что это значение ставки дисконтирования, при которой чистая приведенная стоимость становится равной нулю. Одним из способов решения этой проблемы является графическое исследование взаимосвязи между приведенной стоимостью и ставкой дисконтирования (а.К.А. стоимость капитала):

Из графического анализа видно, что NPV превращается из положительного в отрицательный, когда ставка дисконтирования составляет от 20% до 21%. Затем процесс состоит в том, чтобы попытаться последовательно приблизить внутреннюю норму прибыли, пробуя разные ставки дисконтирования в этом диапазоне, пока мы не получим PV очень близко к нулю. В этом случае ответ составляет 20,9%.

Хотя визуальное объяснение в приведенном выше примере удобно для понимания концепции IRR, на практике предпочтительным подходом является использование программного инструмента для автоматического выполнения этого.

Финансовая осторожность

Это простой онлайн-калькулятор, который является хорошей отправной точкой для оценки внутренней нормы прибыли от инвестиций, но ни в коем случае не является концом такого процесса. Вы всегда должны консультироваться с квалифицированным специалистом при принятии важных финансовых решений и долгосрочных соглашений, таких как долгосрочные банковские депозиты. Используйте информацию, предоставленную программным обеспечением, критически и на свой страх и риск.

, Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …