Изменение торговой площади ЕНВД \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Изменение торговой площади ЕНВД (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Изменение торговой площади ЕНВД Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 346.29 «Объект налогообложения и налоговая база» главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

(Юридическая компания «TAXOLOGY»)Основанием для доначисления налога послужил вывод инспекции о неправомерном применении предпринимателем при исчислении ЕНВД по объекту розничной торговли, арендуемому в торговом центре, физического показателя «площадь торгового зала». Поскольку здание торгового центра относится к объектам стационарной торговли, не имеющим торговых залов, налогоплательщику надлежало применить физический показатель «площадь торгового места».

ФНС России от 07.

06.2013 N ЕД-4-3/10450

06.2013 N ЕД-4-3/10450«О применении патентной системы налогообложения»

(вместе с Минфина России от 05.04.2013 N 03-11-10/11254)Если индивидуальный предприниматель получил патент на розничную торговлю, осуществляемую через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети (подпункт 46 пункта 2 статьи 346.43 Кодекса), и имеет иной магазин (магазины) с площадью торгового зала, он вправе в отношении розничной торговли, осуществляемой через такие объекты стационарной торговой сети с площадью торгового зала, применять патентную систему налогообложения (если площадь торгового зала не более 50 кв. метров), единый налог на вмененный доход (если площадь торгового зала более 50 кв. метров, но не более 150 кв. метров), упрощенную систему налогообложения или общий режим налогообложения (если площадь торгового зала свыше 150 кв. метров).

Енвд изменение площади \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Енвд изменение площади (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Подборка судебных решений за 2019 год: Статья 346.29 «Объект налогообложения и налоговая база» главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» НК РФ

(Юридическая компания «TAXOLOGY»)Основанием для доначисления налога послужил вывод инспекции о неправомерном применении предпринимателем при исчислении ЕНВД по объекту розничной торговли, арендуемому в торговом центре, физического показателя «площадь торгового зала». Поскольку здание торгового центра относится к объектам стационарной торговли, не имеющим торговых залов, налогоплательщику надлежало применить физический показатель «площадь торгового места». Суд признал доначисление ЕНВД обоснованным. При этом самостоятельное установление налогоплательщиком в торговом комплексе перегородок, ширм, ограждений и определение зон торговли, складских помещений не изменяет существа объекта налогообложения.

Указание в договоре аренды на наличие торгового зала также не изменяет осуществляемой деятельности и не свидетельствует о возможности квалифицировать данное помещение как стационарный объект, имеющий торговый зал, поскольку арендованное предпринимателем помещение входит в состав здания торгового комплекса как совокупности торговых предприятий, реализующих универсальный ассортимент товаров и оказывающих широкий набор услуг, а также централизующих функции хозяйственного обслуживания торговой деятельности.Статьи, комментарии, ответы на вопросы: Енвд изменение площадиНормативные акты: Енвд изменение площади

Указание в договоре аренды на наличие торгового зала также не изменяет осуществляемой деятельности и не свидетельствует о возможности квалифицировать данное помещение как стационарный объект, имеющий торговый зал, поскольку арендованное предпринимателем помещение входит в состав здания торгового комплекса как совокупности торговых предприятий, реализующих универсальный ассортимент товаров и оказывающих широкий набор услуг, а также централизующих функции хозяйственного обслуживания торговой деятельности.Статьи, комментарии, ответы на вопросы: Енвд изменение площадиНормативные акты: Енвд изменение площади ФНС России от 07.06.2013 N ЕД-4-3/10450

«О применении патентной системы налогообложения»

(вместе с Минфина России от 05.

04.2013 N 03-11-10/11254)Если индивидуальный предприниматель получил патент на розничную торговлю, осуществляемую через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети (подпункт 46 пункта 2 статьи 346.43 Кодекса), и имеет иной магазин (магазины) с площадью торгового зала, он вправе в отношении розничной торговли, осуществляемой через такие объекты стационарной торговой сети с площадью торгового зала, применять патентную систему налогообложения (если площадь торгового зала не более 50 кв. метров), единый налог на вмененный доход (если площадь торгового зала более 50 кв. метров, но не более 150 кв. метров), упрощенную систему налогообложения или общий режим налогообложения (если площадь торгового зала свыше 150 кв. метров).

04.2013 N 03-11-10/11254)Если индивидуальный предприниматель получил патент на розничную торговлю, осуществляемую через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети (подпункт 46 пункта 2 статьи 346.43 Кодекса), и имеет иной магазин (магазины) с площадью торгового зала, он вправе в отношении розничной торговли, осуществляемой через такие объекты стационарной торговой сети с площадью торгового зала, применять патентную систему налогообложения (если площадь торгового зала не более 50 кв. метров), единый налог на вмененный доход (если площадь торгового зала более 50 кв. метров, но не более 150 кв. метров), упрощенную систему налогообложения или общий режим налогообложения (если площадь торгового зала свыше 150 кв. метров).Нюансы определения торговой площади при ЕНВД

Содержание страницыЕдиный налог на вмененный доход предполагает работу организации или ИП по определенным направлениям деятельности. Среди них – торговля (ст. 346.26 НК РФ). Торговая площадь — это один из показателей, по которому исчисляется налог. В силу общих формулировок законодательства вопрос определения торговой площади и, соответственно, суммы налога вызывает немалые споры между налогоплательщиками и ФНС.

Среди них – торговля (ст. 346.26 НК РФ). Торговая площадь — это один из показателей, по которому исчисляется налог. В силу общих формулировок законодательства вопрос определения торговой площади и, соответственно, суммы налога вызывает немалые споры между налогоплательщиками и ФНС.

Торговая площадь, торговая точка и ЕНВД

Казалось бы, всё достаточно просто: бизнесмен, убедившись, что в регионе применяется ЕНВД и его фирма соответствует требованиям НК РФ (ст. 346.26 — 2.1, 2.2), переходит на ЕНВД. Далее он умножает величину базовой доходности по соответствующему виду деятельности на величину физического показателя (ст. 346.29 НК РФ).

Однако при определении этого показателя в торговле как раз и возникают сложности. Разберемся, почему так происходит. Для осуществления торговли могут быть использованы (ст. 346.27 НК РФ):

- стационарная торговая сеть, оснащенная торговыми залами;

- стационарная торговая сеть, без торговых залов;

- торговое место.

Торговля должна вестись в зданиях, строениях, оснащенных специальным оборудованием и имеющих специальные помещения, площадки для ведения торговли – торговые залы. К таковым относятся магазины и павильоны. И магазин, и павильон предназначены для продажи товаров (услуг), имеют отдельные помещения для торговли, складирования товара, подсобные помещения. Павильон отличается лишь малым количеством торговых мест.

Существует вариант, когда в помещении не выделено специальное место для торговли, торгового зала нет: рынок, ярмарка, торговый комплекс и др.

Наконец, можно говорить о торговом месте. Это здание, сооружение, часть сооружения, как правило, малой площади, предназначенные для торговли: палатка, ларек, киоск, контейнер. Таким местом может быть и земельный участок.

Если торговый объект имеет торговый зал, налог рассчитывается по физическому показателю «площадь торгового зала», причем площадь не должна быть выше 150 м. кв., иначе ЕНВД применять нельзя.

Если торгового зала нет, смотрят на площадь объекта (ст. 346.29 НК РФ):

346.29 НК РФ):

- менее 5 кв. м. – используют показатель «торговое место»;

- более 5 кв. м. – берут за основу показатель «площадь торгового места».

Как видим, верное определение торговой площади выходит для налогоплательщика на первый план.

Какие документы берутся в качестве подтверждающих указанные данные – об этом не раз высказывались чиновники Минфина и ФНС (например, письмо Минфина №03-11-11/93627 от 21/12/18, ФНС №3-2-12/83 от 27/07/09).

Это инвентаризационные и устанавливающие права коммерсанта документы: техпаспорта помещений, планы, схемы, экспликации; арендные договоры нежилых помещений, их частей.

Как рассчитывают налог по площади торговли

Применение указанных норм, подтвержденное в том числе судебной практикой, разберем далее.

Если магазин либо иной объект торговли представляет собой комплекс складов, подсобных помещений, а также помещений, специально выделенных, оборудованных для торговли, считается, что он имеет торговый зал. Ошибочно здесь применять показатель «площадь торгового места», правомерно использовать «площадь торгового зала».

Ошибочно здесь применять показатель «площадь торгового места», правомерно использовать «площадь торгового зала».

Площадь торгового места считается полностью: как та, на которой происходит непосредственная торговля, так и площадь хранения, подготовки товара к выкладке. Чиновники считают, что в данном случае нельзя говорить об отдельном складе или «подсобке», а значит, и исключение части площади, где нет покупателей, противоречит НК РФ.

Если розничная торговля идет непосредственно со склада, к его площади необходимо отнестись внимательно.

В данном случае ФНС считает, что имеет место торговый объект, не имеющий торгового зала. Применяется расчет по торговой площади либо по торговой точке.

Однако если площадь торгового места выше 150 кв. м., компания автоматически утрачивает право на применение ЕНВД.

Обычно споры вызывает площадь перед торговой точкой. Включать ли ее в расчет? Фискальные органы зачастую стремятся «упростить» процесс, добавляя к площади, где непосредственно происходит торговля, и площадь перед ней.

Однако здесь их позиция не бесспорна. К примеру, если бизнесмен использует магазин стройматериалов для торговли, а прилегающий к нему участок фактически как склад, без указания цен на товары, без расчетов с покупателями на территории участка, то считать общую площадь неправомерно, считают судьи (пост. АС ВВО №А79- 9851/2015 от 19/01/17).

В то же время если по договору аренды коммерсанту передается часть площади перед торговой точкой либо в площадь торгового зала по арендным документам включен вход в павильон, магазин, налоговая будет брать в расчет всю площадь. Об этом сказано в ряде писем Минфина за разные периоды (например, письма Минфина №03-11-09/185 от 26/05/09, №03-11-04/3/159 от 15/05/07 г. и ряд других).

Если налогоплательщик считает, что имеет право уменьшить расчетную площадь, нужно быть готовым к спорам с ФНС.

Важный вывод! При определении величины торговой площади ФНС руководствуется прежде всего документацией на объект торговли. Назначение помещений и их площадь должны быть обозначены в договорах, планах, схемах как можно более четко.

Пример

Озвученную мысль можно проиллюстрировать следующим типичным примером. Налогоплательщик арендует площадь в торговом центре. Из них часть составляет подсобное и складское помещение, а часть непосредственно используется для торговли.

ФНС настаивает, что у фирмы торгового зала нет, но имеется торговое место. Аргументируют чиновники свою позицию тем, что перегородка между складским и торговым помещением не капитальная. Такая позиция предполагает охват ЕНВД всей арендуемой площади, включая коридор и склад.

В этом случае недостаточно сослаться на ст. 346.27 НК РФ, где указаны признаки торгового зала: (часть магазина, павильона, оснащенная специальным торговым оборудованием, где ведется розничная торговля, и обслуживаются покупатели). Необходимо предоставить документы, например, договор аренды, где указано назначение помещения именно как торгового зала. Кроме того, необходимо подтвердить соответствующими документами наличие стены (перегородки) между складом и торговым залом.

Необходимо предоставить документы, например, договор аренды, где указано назначение помещения именно как торгового зала. Кроме того, необходимо подтвердить соответствующими документами наличие стены (перегородки) между складом и торговым залом.

Минфин разъяснил некоторые вопросы о расчетом площади торговых залов в целях ЕНВД

27 октября 2014 17:22

Минфин разъяснил некоторые вопросы о расчетом площади торговых залов в целях ЕНВД

Как рассчитать ЕНВД, если розничная торговля ведется в нескольких помещениях, расположенных в одном здании? Включается ли в площадь торгового зала помещение для демонстрации товаров, расположенное за пределами магазина? Как определить площадь торгового зала для целей ЕНВД, если в нем одновременно ведется деятельность, переведенная на иные режимы налогообложения? На эти вопросы Минфин ответил в письме от 05.09.14 № 03-11-09/44779.

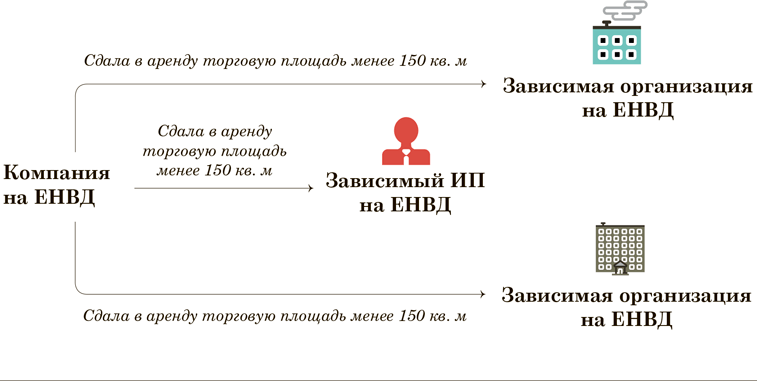

«Вмененщик» ведет розничную торговлю в нескольких торговых залах, расположенных в одном торговом центре. Каждое из этих помещений не превышает 150 «квадратов», но их совокупная площадь больше 150 кв. метров. Нужно ли суммировать площадь всех торговых залов в целях определения права на применение ЕНВД?

Каждое из этих помещений не превышает 150 «квадратов», но их совокупная площадь больше 150 кв. метров. Нужно ли суммировать площадь всех торговых залов в целях определения права на применение ЕНВД?

Как пояснили в Минфине, ответ на этот вопрос зависит от того, как составлены инвентаризационные и правоустанавливающие документы на данные торговые объекты.

Как известно, ЕНВД может применяться в отношении розничной торговли через объекты через магазины и павильоны с площадью торгового зала не более 150 кв. метров по каждому торговому объекту (ст. 346.26 НК РФ).

Для исчисления суммы единого налога по таким объектам используется физический показатель базовой доходности «площадь торгового зала (в квадратных метрах)» (ст. 346.29 НК РФ). При этом в главе 26.3 НК РФ прописан только один способ определения площади торгового зала. Данный показатель следует брать из инвентаризационных и правоустанавливающих документов. К таковым относятся договор купли-продажи нежилого помещения, технический паспорт, планы, схемы, экспликации, договор аренды и т п.

Таким образом, если для осуществления розничной торговли оформлен один правоустанавливающий документ на все помещения магазина (в том числе, расположенные на разных этажах), то нужно учитывать их общую площадь. И если она превышает 150 кв. метров, то торговля через данный объект торговли под ЕНВД не подпадает.

Если же на торговые залы оформлены отдельные инвентаризационные документы, то такие помещения являются самостоятельными торговыми объектами. Значит, при расчете суммы ЕНВД учитывается площадь торгового зала по каждому объекту в отдельности.

Как рассчитать ЕНВД, если продавец, помимо торгового зала, использует иное помещение для демонстрации товаров (например, размещает витрины с образцами товаров перед входом в торговый зал)?

Опять же все зависит от инвентаризационных и правоустанавливающих документов на основной объект торговли. Если в них учтена площадь иного помещения для демонстрации товаров, расположенная за пределами торгового зала, то она не должна учитываться при определении базовой доходности по основному объекту торговли, имеющему торговый зал.

В одном и том же торговом зале продавец ведет розничную торговлю, подпадающую под «вмененку», и деятельность, которая осуществляется в соответствии с иным режимом налогообложения. Как в этом случае рассчитать площадь торгового зала для целей определения суммы единого налога на вмененный доход?

В Минфине России считают, что ЕНВД следует рассчитывать исходя из общей площади торгового зала, а не только той ее части, которая задействована во «вмененной» деятельности согласно пропорциональному расчету выручки. Обоснование — порядок распределения площади торгового зала при осуществлении в нем нескольких видов деятельности Налоговым кодексом не определен. Таким образом, если торговый зал «делится» между двумя видами деятельности, один из которых подпадает под «вмененку», то для целей расчета ЕНВД нужно учитывать всю площадь торгового зала.

Источник: «Бухгалтерия Онлайн»

ЕНВД: позиция арбитров по вопросам исчисления физических показателей

Специальный налоговый режим в виде ЕНВД, регулируемый гл. 26.3 НК РФ, непрост в применении — поток многочисленных запросов в Минфин тому подтверждение. Рассмотрим рекомендации, подготовленные Президиумом ВАС для арбитражных судов, приведенные в Информационном письме от 05.03.2013 N 157.

26.3 НК РФ, непрост в применении — поток многочисленных запросов в Минфин тому подтверждение. Рассмотрим рекомендации, подготовленные Президиумом ВАС для арбитражных судов, приведенные в Информационном письме от 05.03.2013 N 157.Надо сказать, что большую часть обзора судебной практики, представленной в рекомендациях, составили спорные ситуации, связанные с исчислением физических показателей, которые характеризуют определенные виды деятельности, подпадающие под ЕНВД. К каким выводам пришли судьи в данных ситуациях? Об этом читайте в статье.

Об исчислении физического показателя «общая площадь стоянки»

Ситуация. Общество осуществляло предпринимательскую деятельность, связанную с оказанием услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению названных средств на платных стоянках (пп. 4 п. 2 ст. 346.26 НК РФ). При этом на земельном участке, на котором была расположена платная стоянка, находилось также здание, используемое обществом для оказания услуг по ремонту, техническому обслуживанию и мойке средств (пп. 3 п. 2 ст. 346.26 НК РФ).

3 п. 2 ст. 346.26 НК РФ).

Позиция инспекции. Налогоплательщик, исчисляя сумму ЕНВД по первому виду предпринимательской деятельности, неправомерно уменьшил величину физического показателя «общая площадь стоянки», исключив из нее площадь, занимаемую указанным зданием.

По мнению налогового органа, действия налогоплательщика противоречат положениям ст. 346.27 НК РФ, согласно которым под площадью стоянки понимается общая площадь земельного участка, где платная стоянка размещена, определяемая на основании правоустанавливающих и инвентаризационных документов.

Позиция суда. В соответствии со ст. 346.27 НК РФ под платной стоянкой понимается площадь (в том числе открытые и крытые площадки), используемая в качестве мест для оказания платных услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств (за исключением штрафных стоянок).

Судом установлено, что налогоплательщик на одном земельном участке осуществлял два самостоятельных вида предпринимательской деятельности. В связи с этим за ним должно быть признано право при определении величины физического показателя «общая площадь стоянки» не учитывать ту часть земельного участка, которая использовалась для осуществления иной предпринимательской деятельности, чем оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств. При этом не имеет правового значения тот факт, что налогоплательщик не сформировал вместо одного земельного участка два.

В связи с этим за ним должно быть признано право при определении величины физического показателя «общая площадь стоянки» не учитывать ту часть земельного участка, которая использовалась для осуществления иной предпринимательской деятельности, чем оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств. При этом не имеет правового значения тот факт, что налогоплательщик не сформировал вместо одного земельного участка два.

Вывод. При исчислении величины физического показателя «общая площадь стоянки» не учитывается та площадь земельного участка, которая используется для осуществления иной предпринимательской деятельности, чем оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках.

Сколько объектов организации торговли — один или два?

Ситуация. Общество, исходя из конструктивной особенности помещений — двух смежных торговых залов, в которых оно осуществляло розничную торговлю, считало их двумя разными объектами организации торговли и применяло специальный налоговый режим в виде ЕНВД.

Общество, исходя из конструктивной особенности помещений — двух смежных торговых залов, в которых оно осуществляло розничную торговлю, считало их двумя разными объектами организации торговли и применяло специальный налоговый режим в виде ЕНВД.

Позиция инспекции. Общество в нарушение пп. 6 п. 2 ст. 346.26 НК РФ применяло специальный налоговый режим в виде ЕНВД в отношении торгового зала, площадь которого превышала 150 кв. м, рассматривая его как один объект организации торговли.

Позиция суда. В соответствии с пп. 6 п. 2 ст. 346.26 НК РФ система налогообложения в виде ЕНВД применяется в отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 кв. м по каждому объекту организации торговли.

В силу абз. 22 и 24 ст. 346.27 НК РФ площадь торгового зала определяется на основании инвентаризационных и правоустанавливающих документов, которые одновременно являются источником информации о назначении, конструктивных особенностях и планировке помещений.

Не принимая во внимание приведенные положения, общество настаивало на наличии в конкретном помещении не одного, а двух объектов организации торговли с самостоятельными торговыми залами. При этом меры, необходимые для внесения в инвентаризационные и правоустанавливающие документы соответствующих изменений, отражающих произведенную перепланировку помещения, приняты не были.

В связи с этим налоговым органом был сделан обоснованный вывод о неправомерном применении обществом специального налогового режима в виде ЕНВД в отношении осуществляемой розничной торговли, поскольку общая площадь торгового зала, определенная на основании инвентаризационных и правоустанавливающих документов, превышала 150 кв. м.

Вывод. Торговый зал как самостоятельный объект организации торговли может быть признан таковым только на основе инвентаризационных и правоустанавливающих документов.

О порядке исчисления показателя «площадь торгового зала»

Ситуация. Индивидуальный предприниматель, исчисляя ЕНВД в отношении розничной торговли, при расчете величины физического показателя «площадь торгового зала» не учел площадь тамбура, через который проходили посетители магазина.

Позиция инспекции. При надлежащем расчете (с учетом площади тамбура) суммарная площадь торгового зала превышает 150 кв. м, что является основанием для начисления сумм налогов по ОСНО.

Позиция суда. Согласно абз. 22 ст. 346.27 НК РФ при исчислении величины физического показателя «площадь торгового зала» учитывается площадь проходов для покупателей.

При толковании указанной нормы необходимо исходить из того, что понятием «проходы для покупателей» охватываются проходы, расположенные внутри самого торгового зала. Проходы же, ведущие к торговому залу, такие как тамбуры, коридоры, лестницы, вестибюли, под действие данной нормы не подпадают.

Суд установил, что тамбур представляет собой пространство между внешними (уличными) дверями и дверями, ведущими непосредственно в торговый зал магазина, и фактически индивидуальным предпринимателем для целей розничной торговли не используется. Поэтому включение налоговым органом площади тамбура в величину физического показателя «площадь торгового зала» неправомерно.

Вместе с тем при рассмотрении другого дела суд счел правомерным включение площади тамбура в площадь торгового зала магазина, поскольку тамбур использовался для размещения и демонстрации выставленных образцов продаваемого товара.

Вывод. При исчислении физического показателя «площадь торгового зала» площадь проходов, ведущих к торговому залу, не учитывается, за исключением тех случаев, когда налогоплательщик фактически использует (приспособил) данную площадь для целей розничной торговли.

О порядке исчисления показателя «площадь зала обслуживания посетителей»

Ситуация. Общество осуществляло предпринимательскую деятельность, связанную с оказанием услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей. При исчислении величины физического показателя «площадь зала обслуживания (в квадратных метрах)» общество не учитывало площади подсобных помещений.

Позиция инспекции. Налогоплательщик неправомерно занизил величину физического показателя «площадь зала обслуживания (в квадратных метрах)».

Позиция суда. В соответствии со ст. 346.27 НК РФ под площадью зала обслуживания посетителей понимается площадь специально оборудованных помещений (открытых площадок) объекта организации общественного питания, предназначенных для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также для проведения досуга, определяемая на основании инвентаризационных и правоустанавливающих документов.

При толковании данной нормы следует исходить из того, что соответствующий физический показатель базовой доходности должен включать только те площади, которые фактически могут быть использованы для потребления пищи и проведения досуга. Иные площади, на которых нет условий для потребления посетителями пищи и проведения досуга и которые не влияют на базовую доходность, не должны учитываться при исчислении ЕНВД. К таким площадям относятся, в частности, площади подсобных помещений, предназначенных для приготовления и раздачи пищи, мытья посуды.

Вывод. При исчислении физического показателя «площадь зала обслуживания посетителей» не учитываются площади подсобных помещений (кухни, места раздачи и подогрева готовой продукции и т.п.).

Если часть транспортных средств передана в аренду другим лицам…

Ситуация. Общество, имея на праве собственности 14 автотранспортных средств, предназначенных для перевозки грузов, при расчете физического показателя «количество автотранспортных средств, используемых для перевозки грузов» не учитывало те автотранспортные средства, которые были переданы в аренду другим лицам.

Позиция инспекции. Из взаимосвязанного толкования положений п. 3 ст. 346.29 и пп. 5 п. 2 ст. 346.26 НК РФ следует, что для целей исчисления ЕНВД налогоплательщик обязан учитывать все имеющиеся у него на праве собственности или ином праве (пользования, владения и (или) распоряжения) транспортные средства, предназначенные для оказания соответствующих услуг.

Позиция суда. Сущность специального налогового режима в виде ЕНВД предполагает учет при определении величины физического показателя только того имущества, которое способно приносить налогоплательщику доход и непосредственно участвовать в облагаемой ЕНВД предпринимательской деятельности.

В данном случае в распоряжении общества фактически находились 10 транспортных средств. Передав 4 транспортных средства арендатору, общество утратило правовые основания и фактическую возможность использовать это имущество в своей предпринимательской деятельности. В то же время такие основания и возможность возникли у арендатора, который и должен учитывать соответствующие финансово-хозяйственные операции при определении объема своих налоговых обязанностей.

Таким образом, общество, являющееся плательщиком ЕНВД, вправе было при исчислении величины физического показателя «количество автотранспортных средств, используемых для перевозки грузов» не включать в него транспортные средства, переданные арендатору.

Вывод. При применении пп. 5 п. 2 ст. 346.26 НК РФ необходимо исходить из того, что арендодатель, применяющий ЕНВД, при исчислении физического показателя «количество автотранспортных средств, используемых для перевозки грузов» вправе не учитывать те транспортные средства, которые предоставлены в аренду другим лицам.

Ремонтируемое имущество в определении физического показателя не участвует

Ситуация. Общество при исчислении суммы ЕНВД в отношении розничной торговли, осуществляемой через магазин, уменьшило величину физического показателя «площадь торгового зала» (п. 3 ст. 346.29 НК РФ), исключив из него часть площади помещения, не используемой в связи с проводимым ремонтом. Полученная уменьшенная величина физического показателя была отражена в представленной налогоплательщиком налоговой декларации.

Позиция инспекции. Налогоплательщик неправомерно уменьшил величину физического показателя «площадь торгового зала».

Позиция суда. Согласно ст. 346.27 и п. 1 ст. 346.29 НК РФ объектом обложения ЕНВД признается вмененный доход, под которым понимается потенциальнный доход налогоплательщика, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины ЕНВД по установленной ставке.

Налоговой базой для исчисления суммы ЕНВД признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности (п. 2 ст. 346.29 НК РФ).

Из приведенных норм следует, что сущность данного налогового режима предполагает при определении величины физического показателя учет только того имущества, которое способно приносить налогоплательщику доход и непосредственно участвовать в облагаемой ЕНВД предпринимательской деятельности.

В силу пп. 6 п. 2 ст. 346.26 НК РФ система налогообложения в виде ЕНВД применяется в отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 кв. м по каждому объекту организации торговли.

Для исчисления суммы ЕНВД по виду предпринимательской деятельности «розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы» определен физический показатель «площадь торгового зала (в квадратных метрах)» (п. 3 ст. 346.29 НК РФ).

Судом установлено, что на части площади торгового зала в соответствующем магазине производился ремонт, в связи с чем данная часть помещения фактически не могла быть использована для целей предпринимательской деятельности. Следовательно, налогоплательщик обоснованно не учитывал указанную часть площади торгового зала при определении величины физического показателя «площадь торгового зала (в квадратных метрах)».

Аналогичный вывод суд сделал в случае, когда, исчисляя величину физического показателя «количество автотранспортных средств, используемых для перевозки грузов», налогоплательщик не учел транспортное средство, находящееся в ремонте после дорожно-транспортного происшествия.

Вывод. Налогоплательщик, определяя величину физического показателя, правомерно не учитывал то имущество, которое объективно не могло быть использовано для целей предпринимательской деятельности соответствующего вида.

Приостановление деятельности не освобождает от уплаты налога

Ситуация. Индивидуальный предприниматель приостановил свою предпринимательскую деятельность (оказание услуг по размещению рекламы) и доход от нее не получал. В связи с этим, по его мнению, у него отсутствует обязанность представлять налоговую декларацию и уплачивать ЕНВД. Такая обязанность возникает только в том случае, если лицо, признаваемое плательщиком ЕНВД, фактически осуществляет в соответствующем налоговом периоде предпринимательскую деятельность, облагаемую ЕНВД.

Однако с учета в качестве плательщика ЕНВД в установленном порядке предприниматель не снимался. При этом транспортные средства, на которых ранее размещалась реклама, находились в исправном состоянии, были способны приносить доход и непосредственно участвовать в облагаемой ЕНВД предпринимательской деятельности.

Позиция инспекции. Если принять во внимание, что с учета в качестве плательщика ЕНВД в порядке, предусмотренном п. 3 ст. 346.28 НК РФ, индивидуальный предприниматель не снимался, то временное приостановление деятельности не освобождает его от выполнения возложенных на него обязанностей плательщика единого налога.

Позиция суда. В силу абз. 3 п. 3 ст. 346.28 НК РФ плательщик ЕНВД, прекративший соответствующую предпринимательскую деятельность, снимается с учета в качестве плательщика ЕНВД на основании заявления, поданного им в налоговый орган в течение пяти дней со дня прекращения этой предпринимательской деятельности.

В силу п. 1 ст. 346.28 НК РФ плательщиками ЕНВД являются организации и индивидуальные предприниматели, осуществляющие предпринимательскую деятельность, облагаемую названным налогом. Следовательно, предусмотренный абз. 3 п. 3 ст. 346.28 НК РФ механизм, направленный на прекращение статуса плательщика ЕНВД, подлежит применению как при отказе от ведения соответствующей деятельности, так и при прекращении ее осуществления на определенное время.

Таким образом, факт временного приостановления предпринимателем деятельности сам по себе не снимает с него статуса плательщика ЕНВД и не освобождает от выполнения возложенных на плательщика этого налога обязанностей.

Согласно ст. 346.27 и п. 1 ст. 346.29 НК РФ объектом обложения ЕНВД признается вмененный доход, под которым понимается потенциальный доход налогоплательщика, рассчитываемый с учетом совокупности условий, непосредственно влияющих на получение указанного дохода, и используемый для расчета величины ЕНВД по установленной ставке.

Базой для исчисления суммы ЕНВД признается величина вмененного дохода, рассчитываемая как произведение базовой доходности по определенному виду предпринимательской деятельности, исчисленной за налоговый период, и величины физического показателя, характеризующего данный вид деятельности (п. 2 ст. 346.29 НК РФ).

Вывод. Неосуществление в течение определенного налогового периода предпринимательской деятельности соответствующего вида не является основанием для освобождения плательщика ЕНВД от обязанности представлять налоговую декларацию и уплачивать этот налог.

Студии Осень 2021 | Экологический дизайн

Инструктор: Брэндон Андерсон

6 кредитов

ARCH 2100-010 LEC | Пт 12:40 — 13:30

ARCH 2100-011 LAB | MWF 13:50 — 16:40

Гибрид лично / онлайн

ENVD 301

Проектирование для людей и мест во время изменения экологических систем, культурных переходов и новых климатических моделей требует чувствительности к последствиям воздействия человека на искусственную среду.Этот курс предлагает возможности для изучения и разработки инновационных отношений между человеческими, экологическими и техническими системами. Опираясь на знания и навыки, полученные в предыдущих студиях, студенты будут проектировать небольшое архитектурное вмешательство в городское пространство.

Курс состоит из трех этапов проектирования архитектурного пространства и обучения базовым навыкам рисования и моделирования. На первом этапе студенты развивают концепции пространственных систем посредством рисования и анализа прецедентов.На втором этапе учащиеся предлагают пространственные идеи посредством преобразования материалов (бетон, дерево, акрил).

На заключительном этапе учащиеся развивают свои идеи в небольшой проект с ограничениями сайта и программными ограничениями. Студенты разработают небольшой (1600 квадратных футов) проект смешанного использования (розничная + жилая) в музейном районе Денвера. Расположенный в центре квартала (между 10-й и 11-й улицами) на Бродвее, сайт предлагает яркую культурную среду, мультимодальный транспорт и пешеходное движение, а также возможность исследовать трехуровневый объем.

Инструктор: Ажар Хан

6 кредитов

EPOD 2100-010 LEC | Пт 12:40 — 13:30

EPOD 2100-011 LAB | MWF 9:10 — 12:00

Гибрид лично / онлайн

ENVD 301

Иммерсивная проектная студийная среда, в которой студенты сосредотачиваются на проектировании продуктов в человеческом масштабе с упором на 3D-моделирование, изготовление моделей, деревообрабатывающий цех, документацию, цифровую публикацию, расширенную визуализацию и методы изготовления от файла до фабрики. .Студенты будут работать над двумя проектами; первый — это проект полностью изготовленной мебели, вдохновленный работами Геррита Рейтвельда, а второй — ориентированный на пользователя продукт, разработанный для одного из их коллег.

Инструктор: Даниэль Билот

6 кредитов

LAND 2100-010 LEC | Пт 12:40 — 13:30

LAND 2100-011 LAB | MWF 13:50 — 16:40

Гибрид лично / онлайн

ENVD 301

Лаример-сквер — старейший деловой район Денвера, окруженный исторической архитектурой, трехкратным кампусом колледжа в Аурарии и Черри-Крик — крупным оживленным транспортным центром и природной достопримечательностью.Эта территория недавно была проверена на предмет реконструкции исторических зданий, возможностей жилой застройки и потенциального пешеходного коридора.

Эта студия создаст различные стратегии вмешательства, в том числе интеграцию с планом 5280 Green Loop Plan, генеральным планом программирования для улицы Лаример, альтернативным дизайном общественных зеленых насаждений для замены существующих парковок и превращением улицы Лаример с 14 по 16 в улицу. лучше автомобильный коридор или пешеходные блоки, чтобы связать велосипедную дорожку Cherry Creek с 16th Street Mall.Разработчики в этой области, участвующие в нашем студийном проекте, будут проводить презентации, чтобы рекомендовать наши стратегии на протяжении всего семестра.

Инструктор: Сара Табатабаи

6 кредитов

ПЛАН 2100-010 LEC | Пн 12:40 — 13:30

ПЛАН 2100-010 LAB | MWF 9:10 — 12:00

Гибрид лично / онлайн

ENVD 301

Проектирование города требует, чтобы городской дизайнер / планировщик сочетал творческое мышление и управленческие навыки, чтобы реагировать на экономические, социальные и культурные ограничения.Эта студия исследует взаимосвязь между городским дизайном и планированием в серии проектов. Студенты знакомятся с основами городского дизайна и планирования посредством вводного упражнения, которое называется лабораторией городского дизайна и реального проекта планирования.

Лаборатория городского дизайна — это абстрактное исследование процесса городского дизайна с точки зрения формальных исследований и в ответ на нормативные требования. Основное упражнение основано на приобретенных навыках и выдвигает настоящий городской проект.(Интегрированный городской проект для курса Park Hill Gold Course в Денвере.) Студенты работают с членами сообщества над созданием генерального плана, который исследует потенциальную застройку и особенности района в городской форме, а также возможные изменения в действующей нормативной базе.

Инструктор: Марианна Холбер

6 кредитов

ARCH 3100-010 LEC | 9:10 — 10:00

ARCH 3100-011 LAB | 10:20 — 12:10 п.м.

Гибрид лично / онлайн

ENVD 310

Эта студия фокусируется на исследовании полета и приведет к проектному предложению для авиационного центра и транспортного узла для муниципального аэропорта Боулдера, общественного аэропорта, расположенного в 3 милях к северо-востоку от центрального делового района Боулдера в округе Боулдер. Он углубляется в темы, связанные с авиацией, мобильностью, технологиями, сообществом и т. Д.

Курс будет включать исследование взаимосвязи между архитектурой и аэрокосмическими технологиями.В нем будут изучены современные тенденции в материаловедении, системах скинов, программах и тиражах, архитектуре сайта и принципах устойчивого развития.

Инструктор: Скотт ВанГендерен

6 кредитов

ARCH 3100-020 LEC | MWF 9:10 — 10:00

ARCH 3100-021 LAB | MWF 10:20 — 12:10

Гибрид лично / онлайн

ENVD 310

Боулдер украшает красивое парковое поле для гольфа 1930-х годов.Это поле, первоначально принадлежавшее загородному клубу Боулдера, теперь принадлежит муниципалитету. Теперь город хотел бы построить новый клуб, соответствующий этому полю. Помимо обслуживания игроков в гольф, на новом объекте будут размещены гольф-тачки, будут проводиться мероприятия и свадьбы, а также будет предоставлено место для расширенного обучения. Клубный дом — это здание уникального типа, коммерческое по своему характеру и масштабу, но часто домашнее по стилю и мотивам. В этой студии мы спроектируем новый клуб для Flatirons.

Студенты предложат концепцию, соответствующую программе клиента, а затем разработают полностью реализованную трехмерную структуру.В дополнение к программным элементам, отображаемым в основном на виде сверху, учащиеся создадут серию видов в разрезе, иллюстрирующих их структурные и механические решения. Профессиональный гольф-персонал Flatirons будет рассматривать наши предложения в течение семестра.

Инструктор: Джейд Полицци

6 кредитов

ARCH 3100-030 LEC | MWF 13:50 — 14:40

ARCH 3100-031 LAB | MWF 15 — 16:50

Гибрид лично / онлайн

ENVD 310

Инструктор: Пинг Сюй

6 кредитов

ARCH 3100-040 LEC | MWF 13:50 — 14:40

ARCH 3100-041 LAB | MWF 15 — 16:50

Гибрид лично / онлайн

ENVD 310

Эта студия фокусируется на создании архитектурных пространств с учетом реакции окружающей среды, природных опасностей, потребностей клиентов и интеграции архитектуры с ландшафтным дизайном, в частности, изучения архитектурного дизайна с адаптацией к климатическим проблемам.Благодаря лекциям, экскурсиям, исследованиям существующих зданий и практике в дизайнерских проектах, эта студия расширит творческие возможности студентов в области пространственной композиции с функциями и условиями на месте, а также профессиональные навыки презентации, создания моделей и черновиков; и развивать способность самостоятельно управлять процессом проектирования. Студийные проекты включают 1) Шарретт: Дом для здорового образа жизни и 2) основной проект: Наш Хостел в Боулдере, Колорадо.

Инструктор: TBD

6 кредитов

EPOD 3100-010 LEC | MWF 1:50 — 2:40 с.м.

EPOD 3100-011 LAB | MWF 15 — 16:50

Гибрид лично / онлайн

CINC 152

Знакомит студентов с инновационными новейшими технологиями и методами цифрового производства и дизайна через студийную среду, основанную на проектах. Студентам будет предложено разработать проектные решения, которые могут быть использованы на благо человечества посредством исследования материалов, методологии от колыбели до колыбели и более продвинутых методов оптимизации дизайна.

Рекомендуемое обязательное условие: EPOD 3101. Повторяемость до 12 часов общего кредита.

Инструктор: Джастин Беллуччи

6 кредитов

EPOD 3100-020 LEC | MWF 13:50 — 14:40

EPOD 3100-021 LAB | MWF 15 — 16:50

Гибрид лично / онлайн

CINC 152

Медоносные пчелы имеют решающее значение для современного сельского хозяйства, обеспечивая услуги опыления, мед и другие продукты в сложной и часто неправильно понимаемой отрасли.В одних только США опыление пчелами — это многомиллиардная отрасль, где тысячи коммерческих пчеловодческих хозяйств работают с производителями, чтобы доставить пчел для опыления во время критических периодов сельскохозяйственного производства. Мы полагаемся на медоносных пчел для опыления более 90 культур, многие из которых вы едите каждый день. Например, в Калифорнии выращивается около 80% миндаля в мире, а опыление зависит от медоносных пчел.

В течение года пчеловоды загружают ульи на кузов грузовиков и преодолевают тысячи миль, опыляя различные культуры, первая из которых — миндаль.Однако за последние несколько десятилетий популяция медоносных пчел сократилась на 40% из-за изменения климата, плохой практики управления и болезней. Эта сложная и разнообразная отрасль созрела для инноваций.

В этой студии вы станете экспертом по всему, что связано с опылением пчел и индустрией пчеловодства. Как следующее поколение дизайнеров, вы будете изучать и исследовать эту сложную отрасль, в конечном итоге создавая продукты, отвечающие конкретным потребностям клиентов в этой отрасли.Как вторая студия экологического дизайна продуктов в ENVD, у вас будет возможность разрабатывать продукты, которые решают реальные проблемы. Благодаря этому процессу вы отточите свои навыки исследования и проектирования, добавляя уникальные проекты в свое портфолио. Давайте начнем!

Инструктор: Эмили Гринвуд

6 кредитов

LAND 3100-010 LEC | MWF 9:10 — 10:00

LAND 3100-011 LAB | MWF 10:20 а.м. — 12:10

Гибрид лично / онлайн

ENVD 310

Школьные дворы на территории государственных школ — это не только зона для структурированной игры, они также предлагают возможности для инновационного дизайна, такого как увеличение общественных зеленых насаждений, превращение обучения и природопользования в игровые пейзажи, предоставление возможностей для выращивания продуктов питания и многое другое. Учитывая, что школьные дворы существуют в каждом сообществе, непосредственно прилегающие к школе и жилым районам, как неосвоенные земли и недостаточно используемые пространства, можно утверждать, что эта земля является одним из секретных источников парковых удобств Америки.Эта студия будет работать со школьным округом Боулдер-Вэлли и Thorne Nature Experience, чтобы защищать, создавать основу и проектировать несколько зеленых школьных дворов в школьном округе Боулдер-Вэлли. Учащиеся получат опыт взаимодействия с сообществом, обратную связь от клиентов к дизайнерам и знание того, что их проекты будут реализованы в школах, с которыми они работали. Этот курс можно выбрать как PLAN 3100 или LAND 3100.

Инструктор: Даниэль Ривера

6 кредитов

ПЛАН 3100-010 LEC | MWF 1:50 — 2:40 с.м.

ПЛАН 3100-011 LAB | MWF 15 — 16:50

Гибрид лично / онлайн

ENVD 310

ПЛАН 3100 задействует город Лион и (пере) развитие сообщества мобильных домов. Студенты получат базовые навыки взаимодействия с сообществом, особенно применительно к устойчивой инфраструктуре сообщества и жилью. Мы проведем собеседование с нашими партнерами по сообществу и определим их основные проблемы, разработав стратегические планы, чтобы помочь сообществу решить насущные проблемы сообщества.Конечным продуктом студии будет набор предложений городского дизайна и сопутствующих политических предложений, которые будут представлены сообществу через презентацию и сопутствующий веб-сайт.

Этот курс можно записать как PLAN 3100 или LAND 3100.

торговых площадей ENVD. Как рассчитать ENVD в рознице без использования торговых площадей

«Вмененный» налог имеет особый порядок исчисления. Неважно, будет ли ваш бизнес приносить прибыль — это никак не повлияет на налоговую базу, потому что здесь важен не реальный, а предполагаемый, «вмененный» доход.Расчет производится по физическим показателям и базовой рентабельности, уже определенным для каждого вида деятельности в статье 346.29 Налогового кодекса Российской Федерации.

Более подробно для плательщиков ЕНВД расскажем, как рассчитать вмененный доход и налог на примере некоторых видов предпринимательской деятельности. Статья также будет интересна тем, кто занимается розничной торговлей или грузоперевозками и планирует или уже работает по режиму «вмененного» налогообложения.

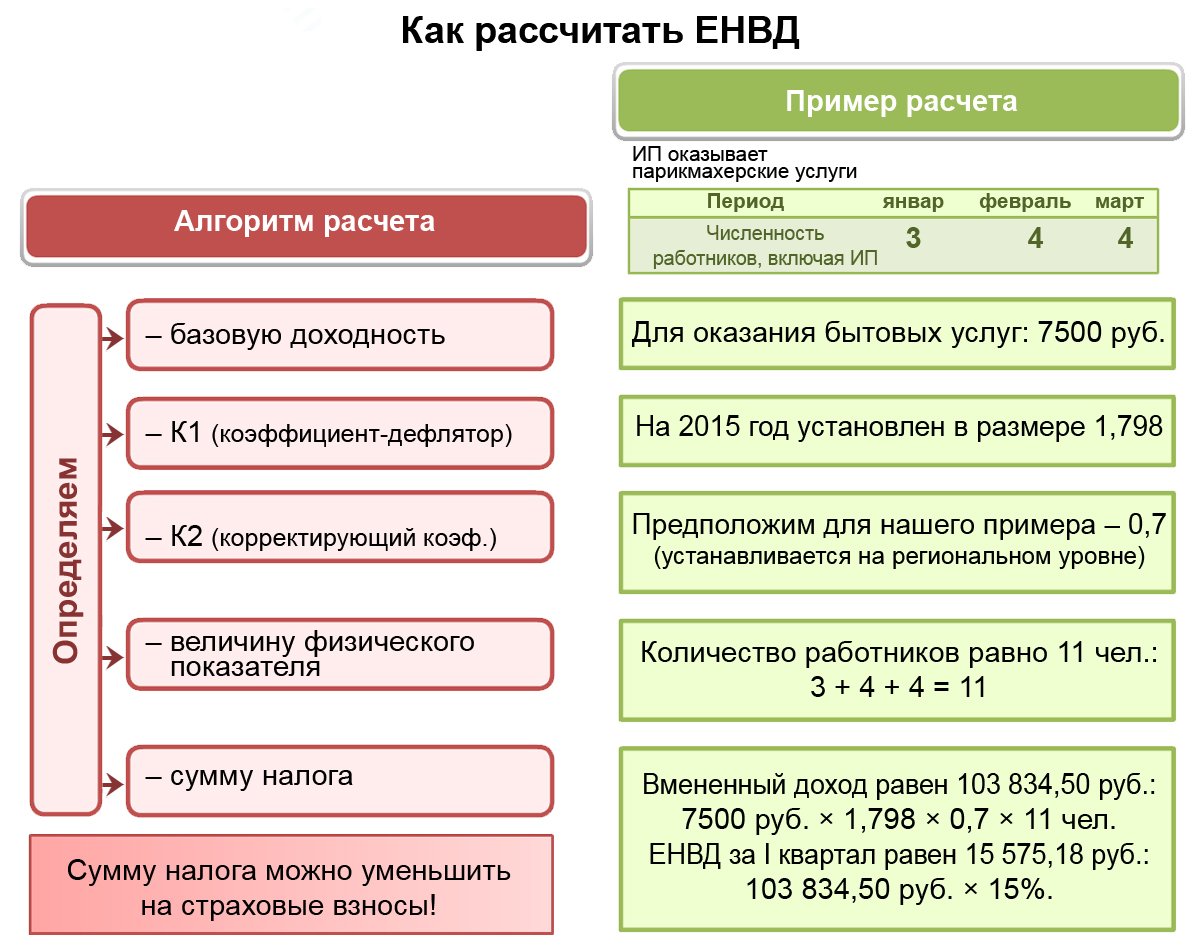

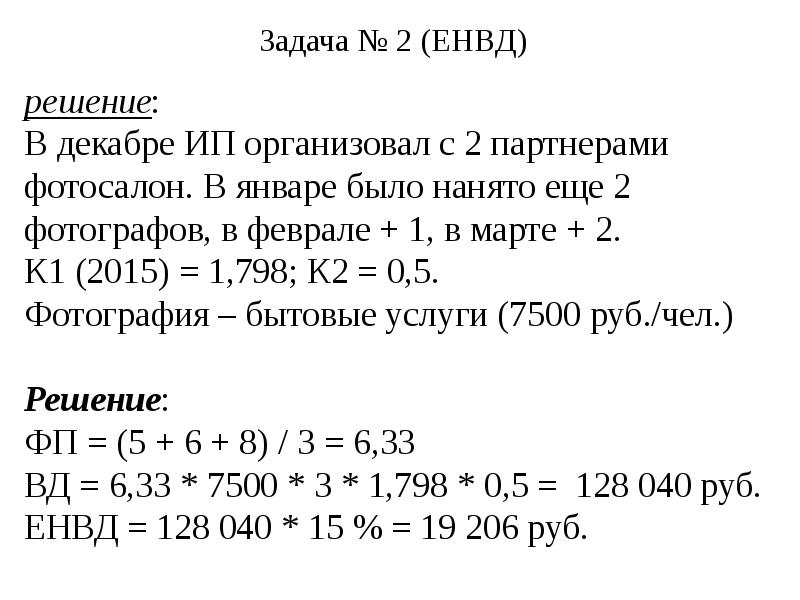

Пример расчета ЕНВД

Чтобы понять порядок формирования налоговой базы по «вмененке», рассмотрим, например, как рассчитать ЕНВД для индивидуального предпринимателя, занимающегося обслуживанием транспортных средств.

Итак, ИП в июле и августе нанял 2 человека, а с сентября количество сотрудников увеличилось до 3 человек.

Из таблицы в п. 3 ст. 346.29 Налогового кодекса РФ берем следующие данные:

Базовая рентабельность (БД) деятельности по оказанию услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств — 12 000 руб.в месяц. В свою очередь, показатель БД необходимо умножить на два коэффициента:

К1 , который меняется каждый год, а в 2016 году — 1,798;

К2 — его значение устанавливается органами местного самоуправления в диапазоне от 0,005 до 1. Условно принимаем значение К2 равным 1.

Физический показатель (ФП) — в нашем случае это количество сотрудников с учетом ИП. Мы учитываем среднесписочную численность всех сотрудников, включая гражданско-правовые… В нашем примере этот показатель изменился, поэтому мы применяем правило п.9 ст. 346.29 НК РФ: если ФИ изменилась в течение налогового периода, то изменение необходимо учитывать с начала месяца, в котором оно произошло. Получаем по месяцам такую цифру:

июль ( FP1 ) — 3 человека, август ( FP2 ) — 3 человека, сентябрь ( FP3 ) — 4 человека.

Как рассчитывается вмененный доход (VD) за квартал, ясно видно из следующей формулы:

VD = OBD x K1 x K2 x (FP1 + FP2 + FP3)

ВД = 12000 руб.х 1,798 х 1 х (3 человека + 3 человека + 4 человека) = 215760 руб.

Умножаем ВД на ставку 15% (в регионах ставка налога может быть снижена) и получаем сумму налога:

ЕНВД = ВД х 15% = 215 760 руб. х 15% = 32 364 руб.

Налог, полученный при исчислении, может быть уменьшен путем применения налоговых вычетов, указанных в п. 2 ст. 346.32 НК РФ: индивидуальные предприниматели без работников уменьшают налог на размер фиксированных взносов «для себя», работодатели могут удерживать до половины суммы налога за уплаченные взносы в фонды для работников, больничный лист на первые 3 дня болезни и от страховых взносов по договорам добровольного страхования сотрудников…

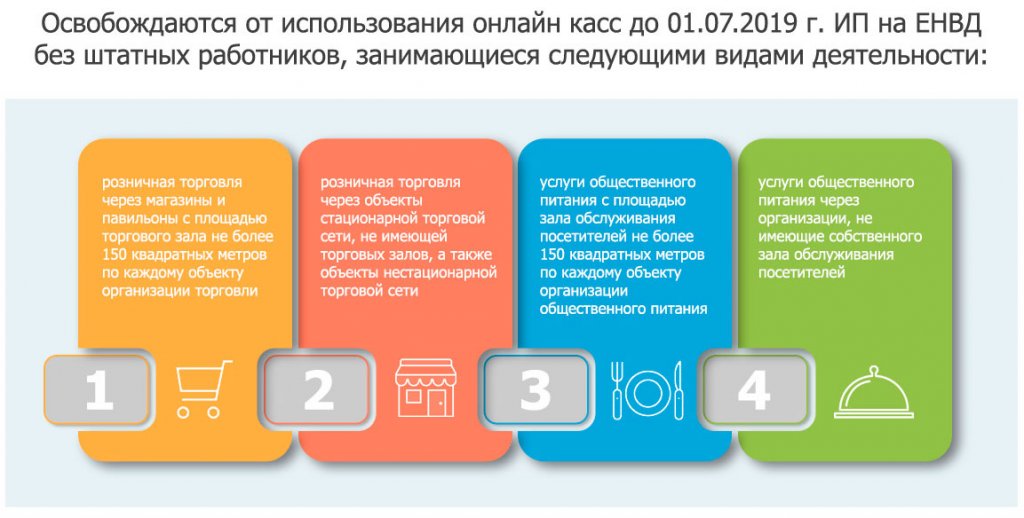

Формула расчета ЕНВД для розницы

ЕНВД может применяться к розничной торговле, если торговая площадь магазина, в котором она осуществляется, имеет площадь не более 150 кв.м, или если торговля ведется без торгового зала или нестационарно. (пункты 6 и 7 пункта 2 статьи 346.26 Налогового кодекса Российской Федерации). Продажа товаров через торговые автоматы также относится к розничной торговле (ст. 346.27 Налогового кодекса РФ).

Формула расчета налога, используемая для торговой деятельности, является стандартной и ничем не отличается от рассмотренной выше, но условия, при которых осуществляется торговля, определяют, какой физический показатель (FP) мы будем использовать при расчете вмененного дохода (PD ).

Стационарная розничная торговля через торговые зоны. Для расчета ЕНВД в качестве физического показателя используется площадь торгового зала в квадратных метрах, а базовый доход составляет 1800 руб. за кв.м в месяц.

Торговля в помещениях без торгового зала и в нестационарных помещениях :

- При площади торговой площади не более 5 кв.м — 9000 руб. базовая доходность в месяц умножается на количество торговых мест;

- Если площадь торговой площади более 5 кв.м — доход 1800 руб. в месяц умножается на площадь торговой площади в кв.

Доставка и доставка розничная торговля … Для расчета налога ЕНВД применяется базовый доход в размере 4500 руб. в месяц, а в качестве физического показателя — количество сотрудников плюс индивидуальный предприниматель.

Продажа через торговые автоматы. Базовая доходность 4500 руб. в месяц умножить на количество торговых автоматов.

Допустим, ИП в 3 квартале ведет розничную торговлю на ЕНВД в магазине площадью 20 квадратных метров, имеет одно торговое место на рынке площадью 4 квадратных метра.м и одно торговое помещение 6 кв.м в торговом комплексе. Расчет «вмененного» налога в нашем примере необходимо производить для трех видов розничной торговли:

- В магазине есть торговая площадь, то есть финансовый показатель (FP) в каждом месяце составляет 20 кв.м, а базовая доходность (DB) — 1800 руб. за кв.м в месяц:

VD = 1800 руб. х 1,798 х 1 х (20 кв.м + 20 кв.м + 20 кв.м) = 194 184 руб.

ЕНВД = 194 184 руб. х 15% = 29 128 руб.

- Торговые площади на рынке имеют площадь менее 5 квадратных метров, а это значит, что база будет 9000 рублей. на одно торговое место (FP):

VD = 9000 руб. х 1,798 х 1 х (1 место + 1 место + 1 место) = 48 546 руб.

ЕНВД = 48 546 руб. х 15% = 7 282 руб.

- В торговом комплексе ИП занимает площадь 6 кв.м, не являющуюся торговым залом … БД мест более 5 кв.м — 1800 руб. за кв.м в месяц:

VD = 1800 руб. х 1,798 х 1 х (6 кв.м + 6 кв.м + 6 кв.м) = 58 255 руб.

ЕНВД = 58 255 руб. х 15% = 8738 руб.

Общая сумма налога за 3 квартал:

ЕНВД = 29 128 руб. + 7 282 руб. + 8 738 руб. = 45 148

руб.

Расчет ЕНВД на грузоперевозки

Условием использования «вменения» для грузовых перевозок является то, что налогоплательщик владеет или владеет не более чем 20 единицами соответствующего автомобильного транспорта.При большем количестве автомобилей «вмененный» режим не применяется. При учете налога на перевозку грузов ЕНВД в 2016 году учитываются транспортные средства, приносящие доход и непосредственно используемые в «вмененной» деятельности (подпункт 5 пункта 2 статьи 346.26 Налогового кодекса РФ, письмо ФНС РФ. Служба от 10.06.2016 № СД-4-3 / 10366).

От правильного определения количества автомобилей зависит не только возможность применения ЕНВД, но и сумма налога, так как это еще и физический показатель для расчета вмененного дохода.В общее количество автотранспортных средств входят автотранспортные средства для перевозки грузов (без трейлеров), находящихся в собственности, а также полученных по договорам аренды и лизинга. При этом для расчета физического показателя не учитываются автомобили, находящиеся в ремонте, что необходимо оформить документально — актами, дефектами и т. Д. Если транспортное средство, используемое для перевозки грузов, было продано в отчетном периоде, тогда при расчете налога он не включается в месяц продажи, а учитывается только в те месяцы, когда он был фактически использован.

Рассмотрим, как рассчитать ЕНВД за 3 квартал для предпринимателя, у которого 10 грузовиков, в том числе одна машина была продана в августе, а одна из них в сентябре находилась в ремонте, что подтверждается актом и дефектной ведомостью.

Физические показатели (FP) по месяцам будут следующими:

июль (FP1) — 10 автомобилей, август (FP2) — 9 автомобилей, сентябрь (FP3) — 8 автомобилей.

Базовая рентабельность (БД) по грузоперевозкам — 6 000 руб. В месяц на каждое транспортное средство.

Мы применяем стандартную формулу ЕНВД для расчета вмененного дохода (IR):

ВД = 6000 руб. х 1,798 х 1 х (10 + 9 + 8) = 2 руб.

Рассчитываем налог:

ЕНВД = 2 руб. х 15% = 43 691 руб.

Многие предприниматели, выбирая подходящую систему налогообложения, останавливаются на ЕНВД, то есть налоге на вменяемый доход. Он подходит только для определенных видов деятельности, работает не во всех регионах и населенных пунктах. Но его отдают предпочтение бизнесменам, уверенным в хорошей прибыльности своего бизнеса.

Расчет в этом случае производится не на основе фактической выручки, а на основе ориентировочных, предполагаемых показателей, которые называются условно исчисленными. Как правильно рассчитать количество ЕНВД самостоятельно? Сейчас научим и приведем примеры расчета ЕНВД в 2019 году.

Примеры исчисления налога ЕНВД

Каждый федеральный округ или муниципальный округ вправе самостоятельно определять, какие виды деятельности на своей территории подпадают под ЕНВД.

По общему правилу, данный налог не распространяется на крупных налогоплательщиков, а также на индивидуальных предпринимателей, работающих в сфере здравоохранения и социального обеспечения.

Для других видов бизнеса расчет налога на вмененный доход будет немного другим. Кроме того, законодательством предусмотрена возможность исчисления налога за неполный месяц. Мы рассмотрим и приведем примеры расчета ЕНВД в 2019 году по следующим направлениям деятельности:

- ремонт автомобилей;

- розница;

- транспорт;

- сдача в аренду недвижимости;

- бытовых услуг;

- общественное питание;

- земельных участков в аренду;

- реклама;

- торговых автоматов.

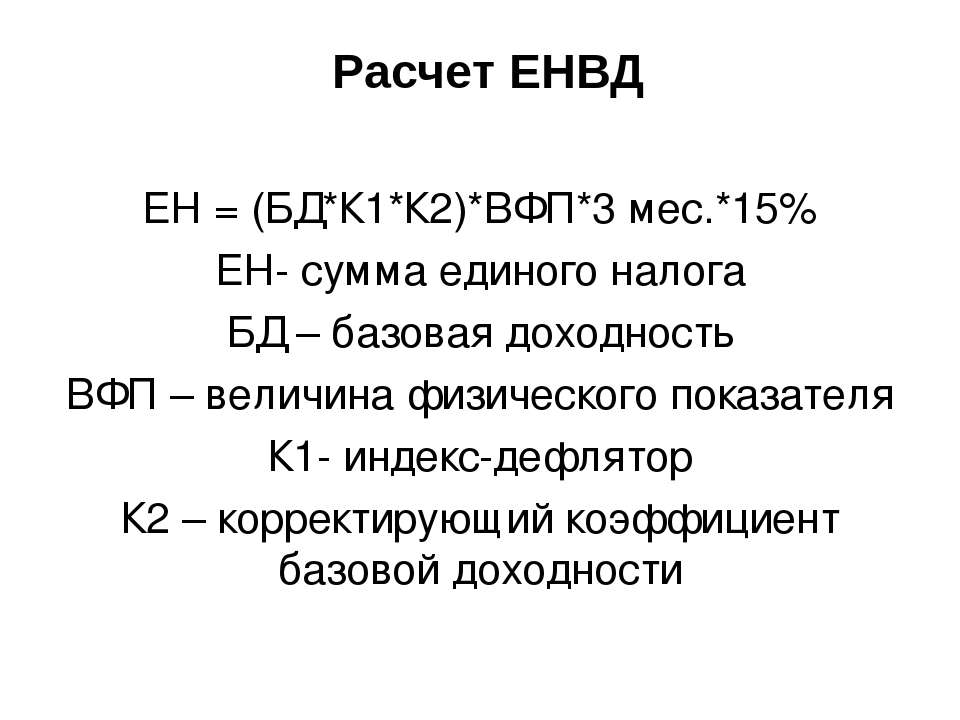

Как известно, для таких расчетов разработана общая формула следующего вида: ЕНВД = ДБ * ФП * К1 * К2 * 15%. Какие факторы входят в это «уравнение», скажем чуть ниже. Здесь оговоримся, что размеры коэффициентов для разных территориальных единиц разные. Зная эти региональные исходные данные и свои собственные входные данные, легко произвести эти расчеты.

При расчете налога на вмененный доход следует учитывать, что налог уплачивается без копеек, полученное значение отбрасывается при значении меньше 0.5 единиц, 0,5 и более округляются до целой единицы (Приказ ФНС РФ от 23.01.2012 № ММВ-7-3 / [email protected]).

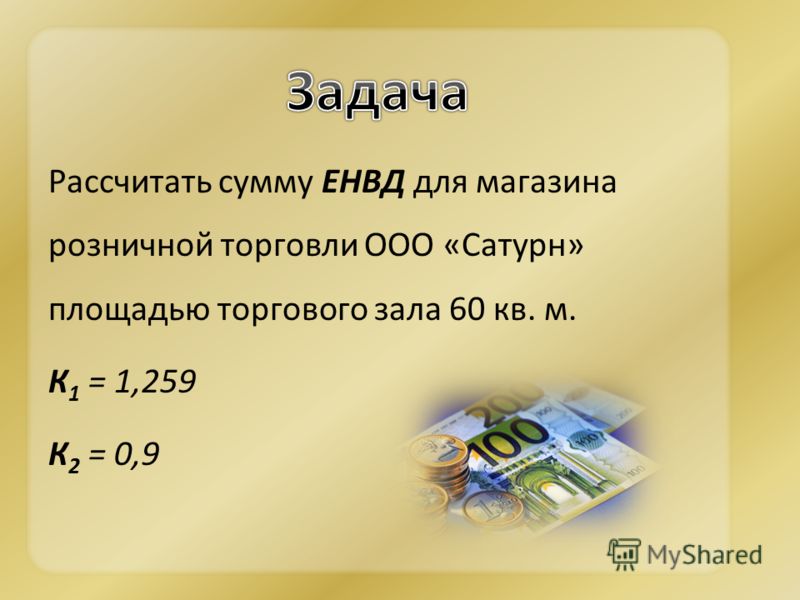

Пример расчета ЕНВД для розницы

Рассмотрим пример расчета ЕНВД для ИП в рознице. Возьмем, к примеру, абстрактный магазин женской одежды. Площадь подотдела — 10 кв.м, он расположен в крупном торговом центре со стационарными торговыми площадями. Давайте подробнее разберемся, что скрывается за сокращениями компонентов формулы.

Так стали известны неизвестные в правой половине уравнения. Осталось представить формулу в числовом виде и произвести расчет.

ЕНДВ = 1800 * 10 * 1,915 * 1 * 15% = 5 171 руб.

Но не забываем, что полученный ответ — размер ЕНВД всего за 1 месяц. А для участников хозяйственной деятельности, использующих данную систему налогообложения, предоставляется ежеквартальная отчетность. Остается полученное число 5 171 умноженное на 3. Итоговая сумма: 15 513 руб.

Пример расчета ЕНВД бытовых услуг

К вещам привыкаем, становятся любимыми, с ними жаль расставаться. И вот мы идем в мастерские. В нашем случае, допустим, клиенты приходят к вам как к мастеру по ремонту обуви. Вы предприниматель, решивший работать без помощников. Как рассчитать ENDV для такого умельца?

ДБ. Базовая рентабельность таких мастерских по оказанию бытовых услуг установлена в размере 7 500 рублей.

FP. Для ателье по пошиву одежды, обувных мастерских и других малых предприятий по предоставлению бытовых услуг общее количество работников, занятых в этом бизнесе, считается физическим показателем. Не нужно складывать штатные единицы исполнителей и руководителя, FP 1.

К1 — напоминаем, что это постоянный коэффициент, на желаемый период, в 2019 году он равен 1,915.

K2 — этот коэффициент ищем на сайте администрации населенного пункта, где осуществляется данный вид услуг.В нашем городе по ремонту обуви он установлен на уровне 0,8.

Теперь снова рассчитываем по формуле ЕНВД = DB * FP * K1 * K2 * 15%.

Подставляя числовые данные, получаем результат за месяц: 7500 * 1 * 1,915 * 0,8 * 15% = 1724 руб.

Это значит, что за квартал ЕНВД получится: 1724 * 3 = 5 172 руб.

Пример расчета ЕНВД для рекламы

В перечне видов деятельности, на которые распространяется действие единого налога на вмененный доход, есть и такой особый, как реклама.Не какой-нибудь, а именно уличный.

Определимся с входными данными. В этом случае важно, где мы размещаем рекламные объекты: на улице, на транспорте, в торговых павильонах и т. Д. Возьмем за отправные точки следующие данные: производим коммерческую рекламу, размещаем ее на транспорте, а именно на двух автобусах. . Двигаться дальше.

ДБ. Исходим из постоянного: у нас есть базовая рентабельность, рассчитанная на рекламу на транспортных средствах, это 10 000 рублей.

FP. В нашей ситуации за физический показатель принимается количество транспортных объектов.В нашем распоряжении 2 штуки.

К1, как уже известно из приведенных выше примеров, без изменений. В 2019 году это соотношение составляет 1,915.

К2 — обратите внимание, что региональные и муниципальные власти различают разные виды рекламы на транспорте по назначению и другим характеристикам. Обычно социальная реклама выделяется в особую категорию и имеет свой отдельный локальный коэффициент. Но у нас есть, напомним, коммерческая реклама, и у нас она оценивается в 1 раз.

Итак, производим расчет: ЕНВД = 10 000 * 2 * 1,915 * 1 * 15% = 5 745 руб. в месяц, а за квартал соответственно 5745 * 3 = 17 235 руб.

Пример расчета ЕНВД грузоперевозки

Вам надоело рекламировать других, вы решили что-то перевезти сами или кого-то? Рассмотрим вариант с местными грузоперевозками. Допустим, у вашего агентства 3 машины. «ГАЗель», «Форд», какая-то другая любимая марка — это абсолютно неважно.

ДБ (базовая рентабельность) на грузоперевозки — 6000 руб.

FP, то есть физическим показателем в этом примере является количество транспортных средств, задействованных в транспортировке, то есть 3.

K1 снова и всегда = 1,915.

К2 для грузовых перевозок в нашем регионе 1.

Приступаем к расчетам. ЕНВД = 6000 * 3 * 1,915 * 1 * 15% = 5171 руб. в месяц. А за квартал за ту же перевозку придется заплатить такую сумму: 5171 * 3 = 15 513 руб.

Пример расчета ЕНВД на ремонт автомобилей

Автомобиль отличный, особенно когда он работает. Но у них есть неприятная привычка ломаться. А это значит, что услуги по ремонту автомобилей востребованы в любом городе, поселке и поселке страны. Договоримся об условных вступительных записках, главной из которых будет количество сотрудников: пусть у вас их будет двое.

ДБ. Для услуг по ремонту автомобилей известна базовая ставка окупаемости: 12 000 руб.

FP.Здесь физическим показателем является количество людей, предоставляющих услугу. То есть 2 наемных работника плюс собственник заведения, предприниматель. В итоге имеем FP = 3.

К1 = 1,915, это единый для всех видов деятельности.

К2. В нашем условном городке Н. по ремонту, обслуживанию и мойке автомобилей — 1.

.Расчет UNDV за месяц аналогичен: 12 000 * 3 * 1,915 * 1 * 15% = 10 341 руб. Это означает, что за квартал сумма налога составит: 10 341 * 3 = 31 023 рубля.

Пример расчета ЕНВД для общепита

Еще одним направлением деятельности, где используется схема отчетности с налогообложением UNDV, являются предприятия общественного питания. У вас есть собственное кафе. Его общая площадь составляет 54 кв. М, а площадь зала, в котором обслуживаются посетители, составляет 38 кв.

Очень важно различать эти данные. В любом заведении общепита, конечно же, есть хозяйственно-гигиенические помещения, кабинеты для персонала, наконец, кухня. Но все они остаются «за скобками», налог взимается только с той площади зала, где обслуживаются посетители.

ДБ (базовая доходность) для предприятий общественного питания с заданной зоной обслуживания посетителей установлена в размере 1 000 руб. за кв. м.

FP: в нашем случае указанная полезная площадь становится физическим показателем, получается FP = 38.

К1 в 2019 году остается неизменным для всех, это 1,915.

К2 необходимо уточнить для вашего региона, для нашего вида деятельности. В нашем примере это 1.

Итак, ЕНВД для вашего кафе: 1000 * 38 * 1,915 * 1 * 15% = 10916 руб.

Не забываем, что полученная сумма отражает сумму налога за месяц. Рассчитываем квартальный налог: 10 916 * 3 = 32 748 руб.

Пример расчета ЕНВД при сдаче недвижимости в аренду

Сдача недвижимости в аренду — еще один вероятный источник дохода. Но в то же время он подлежит налогообложению. Обычно предприниматели используют для этого общежитие или небольшую гостиницу. Сдать квартиру проще физическому лицу, тогда с вас будет удерживаться только НДФЛ, подоходный налог, а это 13% от полученных денег.В случае с ЕНВД сумма налога окажется намного выше, в этом несложно убедиться на конкретном примере.

Базовая доходность (БД) при сдаче жилья в аренду — 1000 руб. за кв.м

Физический показатель (ФП) в данной ситуации — количество квадратных метров арендуемого жилья, в вашей квартире, например, их 36.

K1 = 1,915, здесь без вариантов.

K2 для вашего арендного поселения = 1.

ЕНВД в месяц = 1000 * 36 * 1.915 * 1 * 15% = 10 341 рубль, а сумма за квартал втрое больше: 31 023 руб.

Пример расчета ЕНВД аренды земельного участка

Еще проще иметь свой земельный участок и сдавать его в аренду. Например, для детских аттракционов. Или для размещения летнего кафе, для проведения досуга и т. Д. Пусть площадь вашего участка будет равна 20 кв. м.

Базовая норма доходности (БД) при аренде земельных участков, если их площадь превышает 10 квадратных метров, составляет 1000 рублей.за кв. м.

Физический показатель (FP) — это количество квадратных метров, которые вы сдаете в аренду, у нас их 20.

К1, тут ничего не меняется, все тот же 1.915.

Областной К2 по аренде земельных участков 0,8.

ЕНВД = 1000 * 20 * 1,915 * 0,8 * 15% = 4596 руб. В месяц, соответственно за квартал: 4596 * 3 = 13 788 руб.

Пример расчета ЕНВД для вендинга

При торговле через торговые автоматы применение ЕНВД гораздо более целесообразно, чем другие системы налогообложения.

Представьте, что организация заключила договор аренды в торговом центре на размещение одного кофейного автомата. Зарегистрирована плательщиком ЕНВД 18.04.2019 в налоговой инспекции по месту нахождения этого торгового центра.

Чуть позже, 20 апреля 2019 года, организация заключила договор аренды в другом офисном центре, расположенном на территории той же налоговой инспекции, на установку двух автоматов по продаже снеков и игрушек.

Орган местного самоуправления по виду деятельности «розничная торговля» установил К2 равным 1.K1 на 2019 год — 1,915.

В этом примере организация должна подать в налоговую инспекцию одну декларацию за 2 квартал 2019 года. Рассчитаем налог:

Рассчитываем налоговую базу. Сначала определяем количество календарных дней:

1 торговый автомат x 13 дней: 30 дней = 0,43

Мы указываем эту цифру в декларации раздела 2 в строке 050.

В строках 060 и 070 раздела 2 мы должны указать три автомата, независимо от того, что они начали работать не с 1-го, а с 20-го.Ниже мы объясним эту ситуацию.

Итак, налоговая база будет:

руб. 4500 х 1,915 х 1 х (0,43 + 3 + 3) = 54 411 руб.

Рассчитаем налог исходя из ставки налога на ЕНВД — 15%:

54 411 х 15% = 8 162 руб.

Теперь давайте объясним, почему мы приняли первый торговый автомат как 043, а следующие два как единое целое для каждого.

Согласно ст. 346.29 Налогового кодекса РФ п. 3 п. 10, в случаях, когда плательщик ЕНВД был зарегистрирован плательщиком вмененного налога не с начала квартала, расчет производится по фактическим количество календарных дней в первом и последнем налоговом периоде.

Письмом ФНС России от 24 июня 2013 г. за номером ЭД-4-3 / [email protected] поясняется, что, поскольку форма декларации ЕНВД не содержит строк для указания количества дней, стоимость физического Показатель, указанный в строках 050-070 раздела 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности», необходимо скорректировать. Для этого необходимо к общему количеству календарных дней в данном месяце налогового периода отнести количество календарных дней ведения соответствующего вида деятельности в месяце постановки на учет или снятие с учета.Именно это мы и сделали в приведенном выше примере.

Далее, согласно п.9 ст. 346.29 Налогового кодекса РФ и разъяснения в письме Минфина России от 17 января 2014 г. № 03-11-11 / 1348, в случае добавления одного или нескольких устройств к уже действующим. торговые автоматы (физический показатель), то добавленные устройства включаются в расчет с того месяца, в котором они начали работать, независимо от даты начала работы.

Иногда предприниматели сомневаются, что выгоднее: ЕНВД, патент или СТС? У каждой из этих налоговых систем есть свои плюсы и минусы. Они подробно обсуждаются в этой публикации.

Материал обновлен в соответствии с действующим законодательством РФ 19.11.2018

Также может пригодиться:

Насколько полезна информация? Расскажите своим друзьям и коллегам

Уважаемые читатели! Материалы сайта посвящены типичным способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить ваш конкретный вопрос, свяжитесь с нами. Это быстро и бесплатно! Также можно проконсультироваться по телефону: МСК — 74999385226. Санкт-Петербург — 78124673429. Регионы — 78003502369 доб. 257

Architectural Record — май 2020 г.

СЛОВО

2020-04-22 07:02:02

ЛОС-АНДЖЕЛЕС

ОСНОВАНО: 2010

ДИЗАЙН ПЕРСОНАЛ: 2–4

ГЛАВНЫЙ: Крис Уоррен

ОБРАЗОВАНИЕ: Школа дизайна Стюарта Вайцмана Пенсильванского университета, M.Arch., 2000; Колорадский университет в Боулдере, B.Envd., 1997

ИСТОРИЯ РАБОТЫ: Studio Shift, 2006-09; Morphosis Architects, 2000–06

КЛЮЧЕВЫЕ ЗАВЕРШЕННЫЕ ПРОЕКТЫ: Shoreheights Residence, Малибу, 2020; Цветочный креатив, Глендейл, 2018; Little Ground Café, Глендейл, 2016 (все в Калифорнии)

КЛЮЧЕВЫЕ ПРОЕКТЫ: Hollywood Creative Office, Голливуд; Резиденция Гулд, Лос-Анджелес; LXS Creative Office, Лос-Анджелес

слово-архитектура.com

Начинавшаяся как Управление исследований и дизайна Уоррена, название превратилось в просто WORD, так как этот термин также отражает подход компании к архитектуре. Так же, как слова являются отдельным элементом речи, Уоррен считает архитектуру фундаментальной частью более важного целого и видит в ней, даже небольшими и постепенными способами, положительное влияние на более широкий контекст и общество в целом. Хотя работа еще не урбанистическая, Уоррен — неутомимый урбанист, он пытается внедрить свое мышление во все свои проекты, сочетая любовь к свету, пространству и социальному пространству, собранию, природе и нюансам.

МАЛЕНЬКОЕ ЗЕМЛЯНОЕ КАФЕ

Расположенное в районе, где рабочие въезжают в свои полностью обслуживаемые закрытые кампусы на 8–12 часов в день и редко покидают его, это угловое кафе для прогулок представляет собой образец текстуры, прозрачности и материальности, цель которого — вдохновить и улучшить атмосферу этого района. редкая пешеходная культура. Различный размер, угол наклона, цвет и расстояние между кедровыми экранами привлекают внимание прохожих на любой скорости и предлагают различные степени затенения и уменьшения видимости.Бетонные сиденья имеют форму для удобства и расположены по дуге в углу, что обеспечивает непрерывность и плавность движения материалов.

ЦВЕТОЧНЫЙ ТВОРЧЕСКИЙ ОФИС

Обязанный поддерживать существующую оболочку этого складского сарая 1930-х годов, WORD создал смелый фасад в качестве контрапункта к часто интенсивному движению на улице, на которой он находится. Новый внешний вид состоит из стандартного металла двух размеров со стоячим швом, образующего тонкую графическую полосу, которая «прорезает» два окна.

МАГАЗИН ОПТИКИ

По просьбе крупного оптического бренда создать концепцию розничной торговли, которая могла бы представлять несколько линий очков в едином пространстве, WORD создала воспроизводимый дизайн, который может соответствовать различным точкам розничной торговли и размерам магазинов. Первый магазин, флагманский магазин клиента в США, будет располагаться в здании двойной высоты в Лос-Анджелесе.

БАРИЛЬНЫЙ ПАВИЛЬОН

Заявка на участие в конкурсе 2018 года на выставочное пространство для макаронной фабрики Barilla, дизайн включает общественное пространство под открытым небом в качестве основного элемента — уникальную композицию, состоящую из волнистых структурных ребер, которые взаимодействуют с ландшафтом и различаются по своей форме, чтобы модулировать естественный свет, используйте устойчивые стратегии и поддерживайте множество программ.

© Архитектурная запись. Просмотреть все статьи.

WORD

/article/WORD/3658021/658127/article.html

Список выпусков

Ноябрь 2021 г.

Октябрь 2021 г.

Сентябрь 2021 г.

Август 2021

июль 2021

июнь 2021

Май 2021 года

Апрель 2021 г.

март 2021 г.

Февраль 2021

Январь 2021 г.

декабрь 2020

ноябрь 2020

октябрь 2020

сентябрь 2020

Август 2020

июль 2020

июнь 2020

мая 2020

апрель 2020

марта 2020

Февраль 2020

январь 2020

декабрь 2019

ноябрь 2019

Октябрь 2019

сентябрь 2019

Август 2019

июль 2019

июнь 2019

Май 2019

апрель 2019

март 2019

Февраль 2019

январь 2019

декабрь 2018

ноябрь 2018

Октябрь 2018

сентябрь 2018

Август 2018

июль 2018

июнь 2018

Май 2018

апрель 2018

март 2018

Февраль 2018

январь 2018

декабрь 2017

ноябрь 2017

Октябрь 2017

сентябрь 2017

Август 2017

июль 2017

июнь 2017

Май 2017

апрель 2017

март 2017

Февраль 2017

январь 2017

декабрь 2016

ноябрь 2016

Октябрь 2016

сентябрь 2016

Август 2016

июль 2016

июнь 2016

Май 2016

апрель 2016

март 2016

Февраль 2016

январь 2016

Библиотека

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение | |

| Срок | Определение | |

| Срок | Определение | |

| Срок | Определение | |

| Срок | Определение | |

| Срок | Определение | |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение | |

| Срок | Определение

| |

| Срок | Определение | |

| Срок | Определение | |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение | |

| Срок | Определение | |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение | |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

| Срок | Определение

| |

Кодексы видов предпринимательской деятельности ENVD.Что такое ENVD? ENVD 05 код вида деятельности

При подаче заявления на переход на ЕНВД налогоплательщик должен указать в нем код вида предпринимательской деятельности … Часто этот код путают с кодами классификатора экономической деятельности (), поэтому налоговая служба не принимает заявление.

Из нашей статьи вы узнаете, какой код имеет каждый вид деятельности для индивидуальных предпринимателей и ООО, перешедших на уплату налога на вмененный доход.

Отличие кодов ОКВЭД от кодов для выписки ЕНВД

Чем отличаются коды действий для заявки на переход на ЕНВД и коды хозяйственной деятельности по ОКВЭД?

- Прежде всего, обратите внимание, что в заявке на ЕНВД указываются только две цифры кода, тогда как коды ОКВЭД при регистрации бизнеса по видам деятельности состоят из четырех и более знаков.

- Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен различных кодов от двух до шести знаков.А кодов видов деятельности, которые указаны в ведомости ЕНВД, всего 22.

- В-третьих, коды утверждены различными нормативными правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6 / [email protected] для заявления о переходе на вменение;

- Приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД 2019 необходимо взять из данной таблицы (утв.ММВ-7-6 / [адрес электронной почты защищен]).

Расшифровка кодов ЕНВД

Как видите, не все виды деятельности могут быть выполнены на UHND. Производство не вошло в список разрешенных сфер деятельности, оптовая торговля, коммерческие предприятия сферы услуг и другие. Но эти виды вмененной деятельности имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. М на каждый торговый объект, а количество транспортных средств — 20 машин.

Особенности активностей для ЕНВД

Казалось бы, из таблицы кодов абсолютно ясно, подходит ли выбранный вами под ЕНВД, но это не совсем так.Чтобы окончательно в этом убедиться, нужно еще взглянуть на статью 346.27 Налогового кодекса.

Обратите внимание на следующие нюансы:

- Бытовые услуги — это не то же самое, что коммунальные услуги. Ранее такие услуги назывались бытовыми услугами, которые указывались в классификаторе ОКУН. Сейчас ОКУН отменено, поэтому вид деятельности «Бытовое обслуживание» на ЕНВД 2019 с расшифровкой необходимо искать в Распоряжении Правительства РФ от 24 ноября 2016 г. N 2496-р.

- Розничная торговля как вид экономической деятельности для ЕНВД не допускает продажу некоторых подакцизных товаров (например, моторных масел), домашних продуктов, продуктов питания и напитков в предприятиях общественного питания и т. Д.

- Оказание услуг для В ремонт, техническое обслуживание и мойку автомобилей не входят услуги по гарантийному ремонту и обслуживанию, а также заправка и хранение.

- ТО транспортные средства для перевозки пассажиров и грузов, включая автобусы любого типа, легковые и грузовые автомобили.

Собираетесь открыть собственное дело? Не забывайте о текущем счете — это упростит ведение бизнеса, уплату налогов и страховых взносов. Более того, сейчас многие банки предлагают выгодные условия для открытия и ведения текущего счета. Ознакомиться с предложениями вы можете у нас по телефону

Где указаны коды активностей для ЕНВД

Мы уже отмечали, что вид деятельности в соответствии с кодами из таблицы выше указывается в приложении при переходе на ЕНВД .Кроме того, разработаны приложения различной формы для индивидуальных предпринимателей и юридических лиц:

- ЭНВД-1 для регистрации организации;

- ЭНВД-2 для регистрации ИП.

Формы и образцы заполненных заявок на переход в специальный режим опубликованы в статье «».

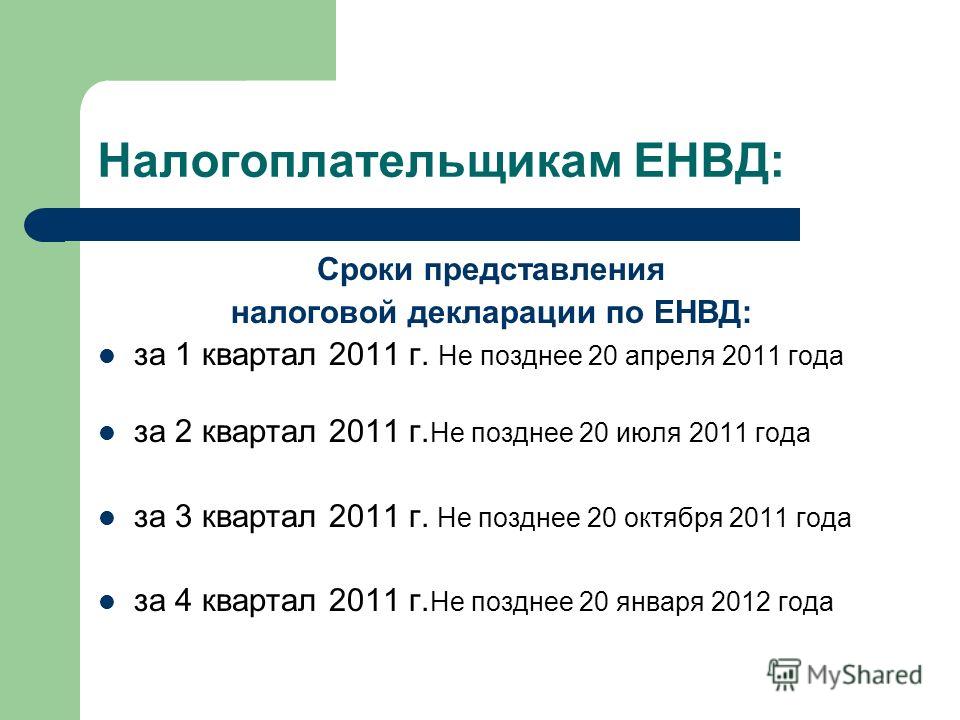

Кроме того, эти коды указывают на вмененный налог (в разделе 2). Но на титульном листе декларации необходимо ввести код хозяйственной деятельности, который соответствует классификатору ОКВЭД.

Например, если ИП на ЕНВД занимается ремонтом бытовой техники, то на титульном листе декларации он пишет код 95.21, а в разделе 2 — код 01, т.е. «Оказание бытовых услуг».