инфляция и связь с доходностью инвестиций

Ирвинг Фишер — американский экономист, представитель неоклассического направления в экономической науке. Родился 27 февраля 1867 года в Согертис, шт. Нью-Йорк. Он внес большой вклад в создание теории денег, а так же вывел «уравнение Фишера» и «уравнение обмена».

Его труды были взяты за основу современных методик для расчета уровня инфляции. Кроме того, они во многом помогли понять закономерности явления инфляции и ценообразования.

Полная и упрощенная формула Фишера

В упрощенном виде формула будет выглядит так:

i = r + π

Где:

- i — номинальная процентная ставка;

- r — реальная процентная ставка;

- π — темп инфляции.

Данная запись является приближенной. Чем меньше значения r и π, тем точнее выполняется это уравнение.

Более точной будет является такая запись:

r = (1 + i)/(1 + π) — 1 = (i — π)/(1 + π)

Количественная теория денег

Количественная теория денег — это экономическая теория, которая изучает воздействие денег на экономическую систему.

В соответствии с моделью, выдвинутой Ирвингом Фишером, государство должно регулировать объем денежных масс в экономике, чтобы избежать их недостатка или чрезмерного количества.

Согласно этой теории, явление инфляции возникает по причине несоблюдении этих принципов.

Недостаточное или чрезмерное количество денежной массы в обороте влечет за собой рост темпа инфляции.

В свою очередь рост инфляции предполагает рост номинальной процентной ставки.

- Номинальная процентная ставка отражает только текущую прибыль от вкладов без учета инфляции.

- Реальная процентная ставка — это номинальная ставка процента за вычетом ожидаемого уровня инфляции.

Уравнение Фишера описывает соотношения возникающие между этими двумя показателями и уровнем инфляции.

Видео

Советуем посмотреть данное видео, чтобы лучше разобраться в теории:

Как применять для расчета доходности инвестиции

Предположим, что вы делаете вклад в размере 10 000, номинальная процентная ставка составляет 10%, а уровень инфляции 5% в год. В таком случае реальная процентная ставка составит 10% — 5% = 5%. Таким образом, реальная процентная ставка тем меньше, чем выше уровень инфляции.

Именно эту ставку стоит учитывать, чтобы рассчитать количество денег, которое данный вклад принесет вам в будущем.

Типы начисления процентов

Как правило, начисления процентов прибыли происходит в соответствии с формулой сложного процента.

Сложный процент — это метод начисления процентов прибыли, при котором они прибавляются к основной сумме и в дальнейшем сами участвуют в создании новой прибыли.

Краткая запись формулы сложных процентов выглядит так:

K = X * (1 + %)n

Где:

- K — итоговая сумма;

- X — начальная сумма;

- % — процентное значение выплат;

- n — количество периодов.

При этом, реальный процент, который вы получите сделав вклад под сложные проценты, будет тем меньше, чем выше уровень инфляции.

При этом для любого вида инвестиций имеет смысл рассчитывать эффективную (реальную) процентную ставку: по своей сути это процент от начального вклада, который инвестор получит в конце срока инвестирования. Проще говоря, это отношение полученной суммы к первоначально инвестированной сумме.

r(ef) = (Pn — P)/P

Где:

- ref — эффективный процент;

- Pn — итоговая сумма;

- P — начальный вклад.

Используя формулу сложных процентов получим:

ref = (1 + r/m) m — 1

Где m — количество начислений за период.

Международный эффект Фишера

Международный эффект Фишера — это теория обменного курса, выдвинутая Ирвингом Фишером. Суть этой модели заключается в расчете настоящих и будущих номинальных процентных ставок для того, чтобы определять динамику изменений курса обмена валют. Данная теория работает в чистом виде в том случае, если капитал свободно движется между государствами, валюты которых могут быть соотнесены друг с другом по стоимости.

Анализируя прецеденты роста инфляции в разных странах, Фишер заметил закономерность в том, что реальные процентные ставки, несмотря на рост количества денег не увеличиваются. Данное явление объясняется тем, что оба параметра со временем уравновешиваются посредством рыночного арбитража. Этот баланс соблюдается по той причине, что процентная ставка устанавливается с учетом риска инфляции и рыночных прогнозах по валютной паре. Это явление получило название эффект Фишера.

Экстраполировав эту теории на международные экономические отношения, Ирвинг Фишер сделал вывод, что изменение номинальных процентных ставок оказывает непосредственное влияние на подорожание или удешевление валюты.

Данная модель так и не была протестирована в реальных условиях. Основным её недостатком принято считать необходимость выполнения паритета покупательной способности (одинаковая стоимость аналогичных товаров в разных странах) для точного прогнозирования. И, к тому же, неизвестно, можно ли использовать международный эффект Фишера в современных условиях, с учетом колеблющихся курсов валют.

Прогнозирование инфляции

Явление инфляции заключается чрезмерном количестве, обращающихся в стране денег, что ведет к их обесцениванию.

Классификация инфляции происходит по признакам:

Равномерности — зависимости темпа инфляции от времени.

Однородности — распространения влияния на все товары и ресурсы.

Прогнозирование инфляции рассчитывается с помощью индекса инфляции и скрытой инфляции.

Основными факторами при прогнозировании инфляции являются:

- изменение курса валют;

- увеличение количества денег;

- изменение процентных ставок;

Также распространенным метод является расчет уровня инфляции на основе дефлятора ВВП. Для прогнозирования в этой методике фиксируют такие изменения в экономике:

- изменение прибыли;

- изменение выплат потребителям;

- изменение импортных и экспортных цен;

- изменение ставок.

Расчет доходности инвестиций с учетом уровня инфляции и без него

Доходностью инвестиций принято считать процентное отношение полученной прибыли к сумме начального взноса.

Формула доходности без учета инфляции будет выглядеть следующим образом:

X = ((Pn — P) / P )*100%

Где:

- X — доходность;

- Pn — итоговая сумма;

- P — начальный взнос;

В этом виде итоговая доходность рассчитывается без учета потраченного времени.

Для того, чтобы рассчитать доходность в процентах годовых, необходимо воспользоваться следующей формулой:

Xt = ((Pn — P) / P ) * (365 / T) * 100%

Где T — количество дней владения активом.

Оба способа не учитывают влияния инфляции на доходность.

Доходность с учетом инфляции (реальную доходность) следует рассчитывать по формуле:

R = (1 + X) / (1 + i) — 1

- R — реальная доходность;

- X — номинальная ставка доходности;

- i — инфляция.

Исходя из модели Фишера, можно сделать один главный вывод: инфляция не приносит доходов.

Повышение номинальной ставки вследствие инфляции никогда не будет больше, чем количество денег вложенных, которое обесценилось. Кроме того, высокий темп роста инфляции предполагает значительные риски для банков, и компенсация этих рисков лежит на плечах вкладчиков.

Применение формулы Фишера в международных инвестициях

Как можно заметить, в приведенных выше формулах и примерах, уровень высокий инфляции всегда снижает доходность инвестиций, при неизменной номинальной ставке.

Таким образом, основным критерием надежности инвестиции является не объем выплат в процентном выражении, а целевой уровень инфляции.

Подтверждением тому служит рейтинг стран, в которые поступает больше всего инвестиций. Первые места в нем занимают Китай и США. Рост инфляция в этих странах за последние 5 лет не превышал отметку в 3%.

Описание Российского инвестиционного рынка посредством формулы Фишера

Приведенная выше модель четко прослеживается на примере инвестиционного рынка РФ.

Падение инфляции в 2011-2013 году с 8.78% до 6.5% привело к повышению иностранных инвестиций: в 2008-2009 году они не превышали 43 млдр. долларов в год, а к 2013 достигли отметки в 70 млдр. долларов.

Резкое же повышение инфляции 2014-2015 привело к снижению иностранных инвестиций до исторического минимума. За эти два года сумма вложений в экономику России составила всего 29 млдр. долларов.

На данный момент, инфляция в России упала до 2.09%, что уже привело к притоку новых вложений от инвесторов.

В данном примере можно заметить, что в вопросах международного инвестирования основным параметром является именно реальная процентная ставка, расчет которой происходит по формуле Фишера.

Как рассчитывается индекс инфляции товаров и услуг

Индекс инфляции или индекс потребительских цен — это показатель, который отражает изменение цен товаров и услуг, покупаемых населением.

Численно индекс инфляции представляет собой отношение цен на товары в отчетный период к ценам на аналогичные товары базисного периода.

ip = p1 / p

Где:

- ip — индекс инфляции;

- p1 — цены на товары в отчетный период;

- p2 — цены на товары в базисный период.

Проще говоря, индекс инфляции указывает на то, во сколько раз изменились цены за определенный промежуток времени.

Зная индекс инфляции, можно сделать вывод о динамике инфляции. Если индекс инфляции принимает значения больше единицы, то цены растут, а значит растет и инфляция. Индекс инфляции меньше единицы — инфляция принимает отрицательные значения.

Для прогнозирования изменений индекса инфляции используют следующие способы:

Формула Ласпейреса:

IL = ( ∑p1 * q ) / ( ∑p0 * q0 )

- IL — индекс Ласпейреса;

- Числитель — суммарная стоимость товаров проданных в предыдущем периоде по ценам отчетного периода;

- Знаменатель — реальная стоимость товаров в предыдущем периоде.

Инфляции, при повышении цен, дается высокая оценка, а при их падении — заниженная.

Индекс Пааше:

Ip = ( ∑p1 * q ) / ( ∑p0 * q1 )

Числитель — фактическая стоимость продукции отчетного периода;

Знаменатель — фактическая стоимость продукции отчетного периода.

Идеальный индекс цен Фишера:

Ip = √ ( ∑p1 * q ) / ( ∑p0 * q1 ) * ( ∑p1 * q ) / ( ∑p0 * q0 )

Учет инфляции при расчете инвестиционного проекта

Учёт инфляции в таких инвестициях играет ключевую роль. Инфляции может повлиять на реализацию проекта в двух аспектах:

- В натуральном выражении — то есть, повлечь за собой изменение плана реализации проекта.

- В денежном выражении — то есть, повлиять на итоговою доходность проекта.

Способы влияния на инвестиционный проект в случае повышения инфляции:

- Изменение валютных потоков в зависимости от инфляции;

- Учет инфляционной премии в ставке дисконтирования.

Анализ уровня инфляции и её возможного влияния на инвестиционный проект требуют следующих мер:

- учет потребительского индекса;

- прогнозирование изменения индекса инфляции;

- прогнозирование изменения дохода населения ;

- прогнозирование объема денежных сборов.

Формула Фишера для расчета зависимости стоимости товаров от количества денег

В общем виде формула Фишера для расчета зависимости стоимости товаров от количества денег имеет следующую запись:

MV = PQ

Где:

- М — объем денежных масс в обороте;

- V — частота, с которой деньги используются;

- Р — уровень стоимости товаров;

- Q — количеств товаров в обороте.

Преобразовав эту запись, можно выразить уровень цен: P=MV/Q.

Главным выводом из данной формулы является обратная пропорциональность между стоимостью денег и их количеством. Таким образом, для нормального товарообращения в пределах государства, требуется контроль количества денег, находящихся в обороте. Повышения количества товаров и цен на них требует увеличения количества денег, а, в случае уменьшения этих показателей, следует уменьшать денежную массу. Такого рода регулирование объема денег в обращении возлагается на государственный аппарат.

Формула Фишера в применении к монопольному и конкурентному ценообразованию

Чистая монополия прежде всего предполагает, что один производитель полностью контролирует рынок и совершенной информированностью о его состоянии. Основной целью монополии является максимальная прибыль при минимальных расходах. Монополия всегда устанавливает цену выше значения предельных затрат, а объем выпуска ниже, чем в условиях совершенной конкуренции.

Присутствие на рынке производителя-монополиста как правило имеет серьезные экономические последствия: потребитель тратит больше денег, чем в условиях жесткой конкуренции, при этом рост цен происходит вместе с ростом индекса инфляции.

Если изменение этих параметров учесть в формуле Фишера, то мы получим увеличение денежной массы и постоянное уменьшение количества обращающихся товаров. Такое положение приводит экономику к порочному циклу, в котором увеличение уровня инфляции ведет к увеличению только к увеличению цен, что в конце концов ещё больше стимулирует темп роста инфляции.

Конкурентный же рынок, в свою очередь, реагирует на повышение индекса инфляции совершенно другим образом. Рыночный арбитраж приводит к соответствию цен конъюктуре. Таким образом, конкуренция препятствует чрезмерному увеличению денежной массы в обороте.

Пример связи изменения процентных ставок с уровнем инфляции для России

На примере России, можно заметить прямую зависимость процентных ставок по вкладам от инфляции

| Год | Процентная ставка, % | Инфляция, % |

| 2017 | 9.75-7.75 | 2.09 |

| 2016 | 10.5-10.0 | 5.38 |

| 2015 | 15.0-11.0 | 12.91 |

| 2014 | 7.0-17.0 | 11.36 |

Таким образом видно, что нестабильность внешних условий и увеличение волатильности на финансовых рынках заставляет Центральный Банк снижать ставки, при повышении инфляции.

- Категории

- Молодежь

- Кулинария-и-гостеприимство

- Образование-и-коммуникации

- Финансы-и-бизнес

- Компьютеры-и-электроника

- Дом-и-сад

- Искусство-и-развлечения

- Питомцы-и-животные

- Стиль-и-уход-за-собой

- Спорт-и-фитнес

- Взаимоотношения

- Здоровье

- Семейная-жизнь

- Хобби-и-рукоделие

- Транспорт

- Мир-работы

- Путешествия

- Без категории

- Праздники-и-традиции

- Философия-и-религия

- компьютеры и интернет

- досуг и развлечения

- еда и кулинария

- стиль и красота

- спорт

- фотография и видеосъемка

- семья и дом

- животные и растения

- здоровье и медицина

- искусство и культура

- образование

- общество и политика

- наука и техника

- темы для взрослых

- товары и услуги

- работа и карьера

- философия, непознанное

- знакомства, любовь, отношения

- гороскопы, магия, гадания

- путешествия и туризм

- авто и мото

- города и страны

- другое

- строительство и ремонт

- бизнес и финансы

- юридическая консультация

- Предметы

- Математика

- Литература

- Алгебра

- Русский язык

- Геометрия

- Английский язык

- Химия

- Физика

- Биология

- Другие предметы

- История

- Обществознание

- Окружающий мир

- География

- Українська мова

- Информатика

- Українська література

- Қазақ тiлi

- Экономика

- Музыка

- Право

- Беларуская мова

- Французский язык

- Немецкий язык

- МХК

- ОБЖ

- Психология

- Регистрация

- Вход на сайт

01 июн 2015 Сергей Кикевич Все авторы

Приложение к статье:файл для скачивания

В прошлой публикации Где интуиция не срабатывает: считаем доходность мы рассказывали об алгебраической и геометрической суммах. Речь шла о том, как правильно считать доходность.

Когда мы употребляем термин доходность, то в большинстве случаев имеется ввиду номинальная доходность, то есть без учета инфляции. Как правило, инвестора интересует реальная доходность с учетом влияния инфляции.

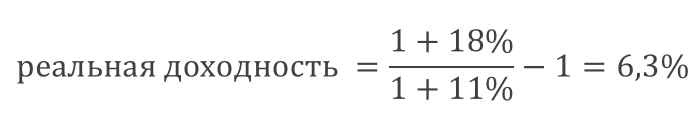

Как и в прошлой статье начнем с простого примера. Если доходность депозита составила 18% годовых, а инфляция за тот же период — 11%, какова итоговая доходность?

18% — 11% =?

Проверьте себя. Как бы вы посчитали результат?

Что случится, если вдруг инфляция в этот год взлетит до 118%?

18% — 118% = ?

Довольно часто в первом случае люди полагают, что Реальная доходность составила 7%:

18% — 11%=7%

Такое вычитание называется алгебраическим.

Работает ли алгебраическое вычитание во втором случае?

18% — 118%= -100%

Может ли реальная доходность достигать -100% после учета инфляции? Это значило бы, что покупательная сила денег стала равной нулю. А если инфляция составила бы 120%, мы потеряли бы больше денег, чем у нас было? Вряд ли такой метод вычитания может быть правильным …

Как и раньше, помогает геометрическая разница:

При расчете процентные соотношения переводятся в десятичные дроби, хотя в EXCEL можно этого не делать. EXCEL умеет сам переводить из дробей в проценты и наоборот (см. прилагаемый файл).

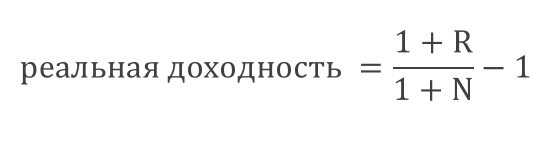

Если доходность составила R процентов, а инфляция равняется N, то реальная доходность вычисляется по формуле:

В примере, когда номинальная доходность составила 18% а инфляция – 11%, можно заметить, что результаты алгебраического и геометрического вычитания довольно близки. Ошибка составит лишь 0,69%.

Действительно, иногда полезно пользоваться алгебраической разницей для получения приближенных результатов. Ошибка будет незначительной в тех случаях, когда инфляция и доходность не слишком сильно отличаются.

Тем не менее, когда рассматриваются доходности за несколько периодов или когда разница между номинальной доходностью и инфляцией значительна, величина ошибки возрастает.

Понравилась статья?

Самое интересное и важное в нашей рассылке

Анонсы свежих статей Информация о вебинарах Советы экспертов

Нажимая на кнопку «Подписаться», я соглашаюсь с политикой конфиденциальности

.

.

Используя формулу И. Фишера, можно получить формулу нахождения реальной нормы доходности

Пример

Какой реальный уровень доходности обеспечит себе инвестор, если прогнозируемый уровень инфляции – 12% в год, а объявленная доходность 16%?

.

.

Таким образом, при определении интегральных показателей эффективности инвестиционного проекта в качестве нормы дисконта может использоваться как номинальная, так и реальная норма дисконта. Выбор зависит от характера денежного потока. Если денежный поток представлен в базовых и дефлированных ценах, то следует использовать реальную норму дисконта. Если денежный поток представлен в прогнозном уровне цен, то следует использовать номинальную норму дисконта.

4.5. Анализ финансового состояния предприятия –

участника проекта

Необходимость анализа финансового состояния в инвестиционном проектировании возникает при оформлении кредитной заявки в банк. Предприятие-заемщик должно подтвердить свое платежеспособное состояние. Кроме того, оценка эффективности инвестиционного проекта должна быть дополнена расчетами по влиянию реализации проекта на основные финансовые показатели предприятия – участника проекта.

В соответствии с Методикой оценки инвестиционных проектов [19] для решения поставленной задачи используются четыре группы показателей:

1. Коэффициенты ликвидности, которые характеризуют способность предприятия погашать свои краткосрочные обязательства:

— коэффициент текущей ликвидности;

— коэффициент быстрой ликвидности;

— коэффициент абсолютной ликвидности.

Методика расчета коэффициентов ликвидности детально изложена в разделе 3.5 учебника.

2. Показатели платежеспособности и финансовой устойчивости, используемые для оценки способности предприятия выполнять свои долгосрочные обязательства:

– коэффициент соотношения заемных и собственных средств;

– коэффициент долгосрочного привлечения заемных средств;

– коэффициент покрытия долгосрочных обязательств.

Методика расчета коэффициента соотношения заемных и собственных средств приведена в разделе 3.6 учебника.

Коэффициент долгосрочного привлечения заемных средств (  ) рассчитывается по формуле

) рассчитывается по формуле

,

,

где  – долгосрочные обязательства;

– долгосрочные обязательства;  – собственный капитал.

– собственный капитал.

Коэффициент покрытия долгосрочных обязательств (

,

,

где ПЧ – прибыль чистая; А – амортизация; DСК – прирост собственного капитала в течение года; DЗС – прирост заемных средств в течение года; К – сумма осуществленных в отчетном году инвестиций; ПДО – платежи по долгосрочным обязательствам (погашение займов и выплата процентов по ним).

3. Коэффициенты оборачиваемости, применяются для оценки эффективности операционной деятельности:

– коэффициент оборачиваемости капитала;

– коэффициент оборачиваемости собственного капитала;

– коэффициент оборачиваемости запасов;

– коэффициент оборачиваемости дебиторской задолженности;

– средний срок оборота кредиторской задолженности.

Методика расчета коэффициентов оборачиваемости детально изложена в разделе 3.9 учебника.

4. Показатели рентабельности,применяются для оценки текущей прибыльности предприятия – участника проекта:

– рентабельность продаж по прибыли до налогообложения и по чистой прибыли;

– рентабельность активов (капитала) по прибыли до налогообложения и по чистой прибыли;

– рентабельность собственного капитала.

Методика расчета показателей рентабельности детально изложена в разделе 3.8 учебника.

Указанный перечень показателей может быть дополнен по требованию отдельных участников проекта и финансовых структур.

Показатели анализируются в динамике и сопоставляются с показателями аналогичных предприятий.

Методика более полного анализа финансового состояния предприятия приведена в 3 разделе данного учебника.

У некоторых читателей возник вопрос о том, как считать средне-годовую реальную доходность?

Решение довольно простое, но не всегда очевидное, особенно, в российской действительности.

Для расчета реальной доходности используется формула Фишера: Др=(1+Дн)/(1+И) – 1

где, Дн — номинальная доходность, И — инфляция, Др — реальная доходность

Упрощенную формулу Фишера в виде Др = Дн – И можно применять лишь в случаях маленьких значений Дн и И. Маленькими можно назвать значения в 1-5%. Для значений в 10% и выше упрощенная формула Фишера применяться не может, т.к. ведет к большим погрешностям.

Например,

Номинальная доходность за год Дн=6%

Инфляция за этот же период И=3%

Согласно формуле Фишера реальная доходность равна Др=2,91%, а с помощью упрощенной формулы Фишера равна Др=3,0%. Погрешность равна примерно 3%. Терпимо.

Теперь допустим, что:

Номинальная доходность за год Дн=15%

Инфляция за этот же период И=11%

Согласно формуле Фишера реальная доходность равна Др=3,6%, а с помощью упрощенной формулы Фишера получаем Др=4,0%. Погрешность в этом случае равна 11%. Это уже много.

Применим формулу Фишера для нескольких периодов.

1 год:

Х0 – начальная стоимость актива

Х1 – конечная стоимость актива

И1 – инфляция в первом году

Др1 – реальная доходность в первом году

Таким образом, стоимость актива (номинальная, т.е. наблюдаемая нами) равна:

Х1=Х0*(1+И1)*(1+Др1)

В конце второго года стоимость актива равна:

Х2=Х1*(1+И2)*(1+Др2)=Х0*(1+И1)*(1+Др1)*(1+И2)*(1+Др2)

В конце N-го года стоимость актива равна:

ХN=Х0*(1+И1)*(1+И2)*…*(1+ИN)*(1+Др1)*(1+Др2)*…*(1+ДрN)

Где:

(1+И1)*(1+И2)*…*(1+ИN)=(1+Исрг)N – формула средне-годовой инфляции за период (геометрическая средняя)

(1+Др1)*(1+Др2)*…*(1+ДрN)=(1+Дрсрг)N – формула средне-годовой реальной доходности за период (геометрическая средняя)

Таким образом, средне-годовая реальная доходность за период вычисляется по формуле:

Дрсрг = [(ХN/X0)*(1/(1+Исрг)N]1/N -1

или, заменив ХN/X0 на (1+Днсрг)N , получим формулу Фишера:

Дрсрг = [(1+Днсрг)N )/(1+Исрг)N]1/N -1

Вычислять среднегодовую доходность по формуле: Дрсрг = Днсрг – Исрг при больших значениях инфляции нельзя, т.к. очень велика погрешность.

Хочу начать инвестировать с маленьких сумм, чтобы понять механизм. Интересен портфель из ETF. Какие ETF и в каких долях выбрать? Как докупать?

Первоначальная сумма — 12 000 Р, далее раз в квартал закупка на 6000 Р. Цель — иметь 1 000 000 Р через 10 лет. Инвестировать хотела бы минимум под 12,5% годовых, с приобретением опыта — под 24%.

Ирина

В инвестициях важно иметь разумные ожидания. Я советую пересмотреть ваш план.

Евгений Шепелев

частный инвестор

Дело не в выборе конкретных ETF, а вот в чем:

- Будущая доходность инвестиций заранее неизвестна и не гарантирована. Можно только предполагать на основе исторических данных и различных моделей.

- Доходность 12,5% годовых в рублях вполне реальна. А вот 24% годовых — это очень много и маловероятно, тем более 10 лет подряд. Кроме того, высокая доходность связана с высоким риском потерять деньги.

- 12,5 и даже 24% годовых недостаточно, чтобы вы пришли к цели в нужное время.

Теперь подробнее, почему так получается и что можно сделать.

Какая доходность нужна… и какая реально может быть

У вас есть 12 000 Р, и вы хотите иметь 1 000 000 Р через 10 лет. Если вы будете инвестировать по 6000 Р в квартал, то нужная сумма появится у вас через 10 лет при среднегеометрической доходности вложений около 25,5% годовых. Это очень много, причем это должна быть доходность за вычетом брокерских комиссий и НДФЛ.

Что делать? 26.02.18Как посчитать доходность портфеля инвестиций?

Допустим, вы можете и хотите рисковать ради потенциально высокой доходности. Даже если сделать агрессивный инвестиционный портфель, на 90–100% состоящий из акций, его доходность, вероятно, будет ниже 25,5% годовых.

Вот примеры ETF, цена которых заметно выросла за последние годы:

- FXRL — акции российских компаний. За период со 2 марта 2016 года — первый день торгов FXRL — по 12 июля 2019 года доходность составила 18,8% годовых. Меньше, чем требуется.

- FXUS — акции компаний США. Доходность с 31 октября 2013 по 12 июля 2019 года — 24% годовых. С учетом дивидендов — чуть выше. Отличный результат, близкий к нужному вам, но из-за брокерских комиссий и налогов фактическая доходность была бы меньше.

Эта статья могла быть у вас в почте

Подпишитесь на Инвестник — рассылку для инвесторов, и получайте письмо с главными новостями каждый понедельник

Проблема в том, что прошлая доходность не определяет будущую. Акции могут не только дорожать, но и дешеветь — например, на 40–50% и даже больше в серьезный кризис, как это было в 2008 году в США и в России. Если акции упадут на 50% в первый год, а на второй вырастут на 100%, доходность за эти два года составит 0% годовых.

При долгосрочных вложениях в акции можно надеяться на 10–20% годовых в рублях с учетом брокерских комиссий и налогов. В долларах — меньше. Результат может оказаться и выше, но лучше на это не рассчитывать.

Что делать

На итоговый капитал влияет не только доходность, но и то, сколько вы вкладываете. Простой, но эффективный вариант действий — инвестировать больше денег. Например:

- Если ожидаемая доходность инвестиций с поправкой на комиссии и налоги — 10% годовых, то вам нужно инвестировать хотя бы 15 000 Р в квартал вместо 6000 Р. Тогда через 10 лет у вас будет 1 000 000 Р.

- Если доходность — 15%, можно вкладывать чуть больше 11 000 Р в квартал. А если вкладывать по 15 000 Р в квартал с доходностью 15% годовых, вы быстрее придете к цели.

Инвестировать больше денег — проще, чем искать повышенную доходность, и намного безопаснее.

Чтобы вкладывать больше, постарайтесь повысить доходы и снизить расходы. Чем больше разница между доходами и расходами, тем больше вы сможете инвестировать и тем быстрее появится нужный вам капитал.

Если вы не можете вкладывать больше 6000 Р в квартал, то дайте себе больше времени на достижение цели: например, 15 лет вместо 10. Еще один вариант — уменьшить целевую сумму.

Как купить ETF на Московской бирже

Опасный вариант — идти на большой риск ради повышенной доходности: активно торговать ценными бумагами, использовать плечо и производные инструменты. На трейдинг уйдет много времени, при этом высока вероятность потерять деньги и разочароваться в фондовом рынке. Не надо так.

Обдумайте все варианты и определите, что вам больше подходит. А чтобы лучше во всем разобраться, посмотрите наши статьи:

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Что принесло большую доходность за 10 лет

В 2010 году ценные бумаги на фондовом рынке отрасли после мирового кризиса. Индустрии инвестиций не нужны были деньги обычных россиян, и нормальных инвестиционных продуктов было не так много. Но те, кто все-таки инвестировали, сейчас в разы приумножили свое богатство.

Мы разобрались, какие финансовые инструменты сильнее всего выросли за 10 лет. В расчетах доходности учитывали налоги, комиссии и валютную переоценку. Доходность указали в рублях.

Инвестиции в золотоДоходность: 11% годовыхСейчас золото можно купить через обезличенный металлический счет. Банки устанавливают цены на золото исходя из цены Центрального банка. А ЦБ берет цену исходя из биржевых данных в долларах и конвертирует в рубли

Как заработать на драгметаллах

Долларовый депозитДоходность: 10,4% годовыхПосле кризиса 2009 года ставки несколько лет составляли 2—3% годовых. Сейчас экономика стабилизировалась, а потребность банков в долларах уменьшилась — ставки упали до 0,3—1% годовых. При таких условиях много заработать в долгосрочной перспективе можно лишь на росте курса доллара к рублю

Фонд российских акцийДоходность: 10,2% годовыхВ 2009 году инвестирование в России не было так развито, как сейчас. Нельзя было купить индекс Мосбиржи, состоящий из нескольких десятков компаний.

Но можно было самостоятельно скопировать индекс Мосбиржи 10, состоящий из десяти самых ликвидных акций, и так сэкономить на комиссиях и налогах

Доллары под подушкойДоходность: 8,5% годовыхБлагодаря валютному кризису в 2014—2015 годах доллар принес доходность больше, чем рублевый вклад в крупном банке. Валюта растет во время кризисов, которые случаются раз в несколько лет. Если не продавать валюту более трех лет, не придется платить налоги

Рублевый депозит продвинутыйДоходность: 7,3% годовыхТакое срабатывало, если в течение десяти лет россиянин отыскивал лучшие предложения среди крупных банков и инвестировал во вклады с максимально высокой ставкой

Однолетние облигации федерального займаДоходность: 6,3% годовыхПравительство России выпускает облигации. По сути, это самый надежный финансовый инструмент. Но за надежность нужно платить небольшой доходностью

Рублевый депозитДоходность: 5,1% годовыхВариант обычного россиянина, который не рассматривал все варианты на рынке и продлевал вклад в крупном зеленом или синем банке

Как вкладывать и приумножать с умомУ нас есть бесплатный курс по инвестициям для начинающих. Короткие и нескучные уроки, в которых постепенно объясняем, как вкладывать с умом

Научиться инвестировать

Доходность приведена за период 15.06.2010—15.06.2020. Комиссия в расчетах — 0,3% от суммы сделки. Источники: данные Центрального банка по динамике максимальной процентной ставки, кривой бескупонной доходности государственных облигаций и вкладам физических лиц

Чтобы зарабатывать больше, чем по вкладу, и обгонять инфляцию, придется открыть брокерский счет и научиться инвестировать. Без матчасти лезть опасно, но мы приготовили для вас статьи:

1. Дать денег Минфину.

2. Что такое фондовые индексы.

3. Как получать дивиденды.

Когда вы анализируете свои инвестиционные доходы, важно учитывать влияние инфляции, которая заключается в росте цен на товары и услуги с течением времени. В периоды инфляции покупательная способность ваших денег снижается — доллар будет покупать меньше в будущем, чем сегодня. Инфляция обычно измеряется изменениями в индексе потребительских цен США или ИПЦ, который отслеживает цены на товары повседневного спроса. Вы можете рассчитать отдачу от инвестиций и скорректировать ее с учетом инфляции, чтобы определить ее реальный рост относительно роста цен.

СоветРасчет прибыли с использованием формулы доходности с поправкой на инфляцию не должен быть трудным. Вы можете использовать несколько основных шагов, чтобы обеспечить получение необходимой вам информации как можно быстрее и эффективнее.

Начало работы с формулами RoR

Определите цену инвестиции в начале и в конце требуемого периода . Определите сумму дивидендов или процентов, которые вы получили за тот же период.

Например, предположим, что вы купили акцию за 10 000 долларов, продали ее через год за 11 000 долларов и получили 400 долларов дивидендов в течение года.Подставьте цифры в следующую формулу:

[(конечная цена — начальная цена + дивиденды) / начальная цена] x 100.

В этом примере формула будет [($ 11 000 — $ 10 000 + $ 400) / $ 10 000] x 100.

Преобразование вашего дохода в процентах

Рассчитайте формулу, чтобы определить ваш доход в процентах. В этом примере вычислите числа в числителе, чтобы получить 1400 долларов. Разделите 1400 долларов на 10000 долларов, чтобы получить 0,14. Умножьте 0.14 на 100, чтобы получить 14 процентов прибыли.

Откройте таблицу истории индекса потребительских цен на веб-сайте Бюро статистики труда . Найдите цифры ИПЦ за начальный и конечный месяцы вашего периода возврата. В этом примере предположим, что ИПЦ составлял 300 и 309 в начале и в конце периода возврата, соответственно. Подставьте числа ИПЦ в следующую формулу:

[(конечный ИПЦ — начальный ИПЦ) / начальный ИПЦ] х 100.

В этом примере формула будет [(309 — 300) / 300] х 100.

С учетом инфляции и периодов возврата

Рассчитайте формулу, чтобы определить уровень инфляции за период возврата. В этом примере рассчитайте формулу, чтобы получить 3-процентную инфляцию в течение года. Замените вашу доходность и годовой уровень инфляции на десятичные дроби в следующей формуле:

[((1 + возврат) / (1 + инфляция)) — 1] x 100.

Если продолжить пример, формула будет [((1 + 0,14) / (1 + 0,03)) — 1] х 100.Подсчитайте числа в скобках. В этом примере добавьте 1 к 0,14, чтобы получить 1,14; добавьте 1 к 0,03, чтобы получить 1,03; и разделите 1,14 на 1,03, чтобы получить 1,107. Это оставляет (1,107 — 1) х 100.

Затем вычислите оставшиеся числа до , чтобы определить вашу доходность с поправкой на инфляцию в процентах, , которая также известна как реальная прибыль. Завершая пример, вычтите 1 из 1,107 и умножьте на 100, чтобы получить реальный доход в 10,7%. Это означает, что, хотя ваши инвестиции выросли на 14 процентов в течение года, они стоят всего 10.На 7 процентов больше по отношению к инфляции.

Инфляция в США | 1914-2020 данные | Прогноз на 2021-2022 гг.

Годовой уровень инфляции в США вырос до 0,6% в июне 2020 года с майского минимума за четыре с половиной года, равного 0,1%, и соответствовал рыночным прогнозам. Это самый высокий показатель за три месяца, так как предприятия вновь открылись после блокировки коронавируса. Продовольственная инфляция ускорилась до 4,5% (против 4% в мае), самого сильного с декабря 2011 года, при этом цены на продукты питания на дому подскочили на 5,6% (против 4,8%). Цены на медицинские услуги также выросли быстрее (6% против 5.9%). Кроме того, небольшое снижение было отмечено в стоимости бензина (-23,4% против -33,8%), одежды (-7,3% против -7,9%) и транспортных услуг (-7% против -8,7%). В отличие от этого, стоимость жилья выросла немного меньше (2,4% против 2,5%). В месячном исчислении цены выросли на 0,6 процента, больше всего с августа 2012 года, при этом рост цен на бензин на 12,3 процента составил более половины ежемесячного роста. Годовая базовая инфляция, которая исключает продукты питания и энергоносители, не изменилась и составила 1,2%, а месячная ставка увеличилась до 0,2%.

Уровень инфляции в США в среднем 3.24 процента с 1914 по 2020 год, достигнув исторического максимума 23,70 процента в июне 1920 года и рекордно низкого уровня -15,80 процента в июне 1921 года. На этой странице представлены — Уровень инфляции в США — фактические значения, исторические данные, прогноз, диаграмма , статистика, экономический календарь и новости. Уровень инфляции в США — данные, историческая диаграмма, прогнозы и календарь публикаций — последний раз обновлялся в августе 2020 года. Источник: Бюро статистики труда США

Уровень инфляции в Соединенных Штатах, как ожидается, будет 0.20 процентов к концу этого квартала, согласно глобальным макромоделям Trading Economics и ожиданиям аналитиков. Заглядывая вперед, мы оцениваем уровень инфляции в США на уровне 0,10 за 12 месяцев. В долгосрочной перспективе, согласно нашим эконометрическим моделям, уровень инфляции в Соединенных Штатах, согласно прогнозам, составит около 1,50 процента в 2021 году и 1,60 процента в 2022 году.

,Как инфляция влияет на курсы валют

Инфляция так или иначе влияет на каждого потребителя, делового человека и инвестора. Инфляция является одним из ключевых факторов, влияющих на потребительские цены, финансовые рынки, включая акции, облигации и форекс. Поэтому потребителям, инвесторам и трейдерам важно глубже понять, что такое инфляция и что ее вызывает.

Что такое инфляция?

Понимание инфляции часто осложняется тем фактом, что причина и следствие часто смешиваются в умах людей из-за ленивого подхода, который мы часто называем инфляцией.Влияние инфляции — это то, что люди видят, когда ходят по магазинам и видят повышение общей цены товаров и услуг. Когда отдельные цены на несколько товаров повышаются, это не обязательно является инфляцией, это может быть просто проблема спроса или предложения. Но если цены на многие товары и услуги в экономике растут, у нас есть то, что мы называем «инфляцией цен».

Понимание инфляции часто осложняется тем фактом, что причина и следствие часто смешиваются в умах людей из-за ленивого подхода, который мы часто называем инфляцией.Влияние инфляции — это то, что люди видят, когда ходят по магазинам и видят повышение общей цены товаров и услуг. Когда отдельные цены на несколько товаров повышаются, это не обязательно является инфляцией, это может быть просто проблема спроса или предложения. Но если цены на многие товары и услуги в экономике растут, у нас есть то, что мы называем «инфляцией цен».

Как мы увидим ниже, инфляция цен в основном вызвана «монетарной инфляцией», то есть увеличением денежной массы.Путаница возникает, когда мы становимся ленивыми и не в состоянии различать монетарную инфляцию и ценовую инфляцию и просто называем оба «инфляцией».

Для получения дополнительной информации см. Что такое инфляция?

Что вызывает инфляцию?

Существует пять основных источников инфляции:

1) Государственный / национальный / государственный долг

Если правительства тратят больше, чем принимают, они должны либо одолжить, либо напечатать деньги из воздуха, чтобы покрыть свои операционные расходы.Когда страна заимствует, ее долг увеличивается. Чтобы собрать деньги, необходимые для погашения долга, правительство может использовать один из нескольких методов, включая повышение налогов или печать большего количества денег. Увеличение налогов для предприятий приведет к повышению цен на товары и услуги для клиентов, поскольку компании должны нести повышенное бремя корпоративного налога. Интересно, что, когда правительство занимает деньги, оно «монетизирует» его, что является одним из способов, которым правительство «печатает деньги». И, как мы сказали выше, увеличение денежной массы является основной причиной инфляции цен.

2) Денежно-кредитная и фискальная политика

Снижая процентные ставки и устанавливая Количественное смягчение (QE), Центральный банк (или FED) может создать экспансионистскую валютную среду, чтобы увеличить предложение денег в экономике и создать избыток ликвидности. При избыточной ликвидности деньги текут свободно. Когда деньги текут свободно, большинство участников экономики имеют большую покупательную способность, и совокупный спрос увеличивается, что создает повышательное давление на цены. Физические лица могут использовать дополнительный дискреционный доход, чтобы покупать больше необязательных предметов, в то время как предприятия могут делать больше капитальных вложений, нанимать новых сотрудников или улучшать вознаграждение сотрудников.

Наиболее распространенной формой экспансионистской политики является реализация денежно-кредитной политики. Федеральный резерв США использует политику экспансии всякий раз, когда он снижает базовую ставку по федеральным фондам или учетную ставку, уменьшает обязательные резервы для банков или покупает казначейские облигации на открытом рынке.

3) Повышение доверия потребителей и спроса

Когда экономика идет хорошо, у людей появляется больше денег, уровень безработицы ниже, а заработная плата имеет тенденцию к росту.Большая ликвидность в экономике означает больший спрос на потребительские товары. По закону спроса и предложения, повышенный спрос повышает цены на товары и услуги. Это называется эффектом спроса и приводит к росту инфляции.

4) Увеличение входных затрат

Производители изначально «съедают» увеличение затрат на сырье (сырье, рабочую силу, коммунальные услуги), но в конечном итоге вынуждены переходить на затраты для потребителей, увеличивая цену на готовую продукцию. Например, рост цен на пшеницу может поднять цены на пшеничные продукты, такие как хлеб.Лучшим примером является повышение цены на нефть, которое может оказать существенное влияние на себестоимость продукции и, следовательно, розничные цены на большинство товаров в экономике. Этот тип инфляции называется инфляцией, стимулирующей издержки, потому что рост издержек приводит к росту цен, а не к тому, где рост спроса приводит к росту цен.

5) Девальвация валюты

Девальвация валюты — это потеря стоимости валюты. По мере того, как количество валюты увеличивается, ее стоимость становится «разбавленной», поэтому каждый доллар покупает меньше товаров на местном рынке.Однако, если другие валюты сохраняют свою стоимость, это создает дисбаланс между двумя странами, и экспорт становится дешевле для покупателей, использующих более сильную валюту, поэтому они покупают больше. Более низкая стоимость каждого доллара в сочетании с повышенным спросом на товары из-за рубежа имеет тенденцию к повышению цен на местном уровне, что вызывает инфляцию цен. Девальвация валюты также приводит к сокращению импорта, поскольку люди с более слабой валютой не могут позволить себе покупать иностранные товары, номинированные в более сильной валюте.

Инфляция и курсы Форекс

Как мы уже видели, стоимость валюты и инфляция идут «рука об руку», поскольку стоимость каждой валюты зависит от ее предложения, а также от спроса в других странах. С 1973 года США имели преимущество благодаря созданию «нефтедоллара». В 1973 году Ричард Никсон заключил соглашение с Саудовской Аравией о том, что они будут деноминировать все продажи нефти в долларах, а в обмен США будут поставлять оружие и защиту саудитам. Эта система требования продажи нефти в долларах увеличила спрос на доллары (поскольку нефть нужна всем) и стала называться «нефтедолларом».Эти нефтедоллары не только увеличили спрос на доллар США, но и позволили США экспортировать свою инфляцию, поскольку эти доллары никогда не возвращаются в США, а вместо этого используются исключительно для внешней торговли. Однако большинство стран не имеют этого преимущества, поэтому, если они напечатают слишком много рупий, йен или динаров, покупательная способность их валюты упадет, и рынок иностранной валюты (Форекс) примет это во внимание, и его стоимость по сравнению с другими валютами будет упасть также. Другой способ взглянуть на это состоит в том, что если вы напечатаете слишком много рупий, вы не только купите меньше риса, но и меньше долларов.

Как мы уже видели, стоимость валюты и инфляция идут «рука об руку», поскольку стоимость каждой валюты зависит от ее предложения, а также от спроса в других странах. С 1973 года США имели преимущество благодаря созданию «нефтедоллара». В 1973 году Ричард Никсон заключил соглашение с Саудовской Аравией о том, что они будут деноминировать все продажи нефти в долларах, а в обмен США будут поставлять оружие и защиту саудитам. Эта система требования продажи нефти в долларах увеличила спрос на доллары (поскольку нефть нужна всем) и стала называться «нефтедолларом».Эти нефтедоллары не только увеличили спрос на доллар США, но и позволили США экспортировать свою инфляцию, поскольку эти доллары никогда не возвращаются в США, а вместо этого используются исключительно для внешней торговли. Однако большинство стран не имеют этого преимущества, поэтому, если они напечатают слишком много рупий, йен или динаров, покупательная способность их валюты упадет, и рынок иностранной валюты (Форекс) примет это во внимание, и его стоимость по сравнению с другими валютами будет упасть также. Другой способ взглянуть на это состоит в том, что если вы напечатаете слишком много рупий, вы не только купите меньше риса, но и меньше долларов.

Таким образом, более высокие темпы инфляции негативно влияют на стоимость валюты. Валюта становится слабее по сравнению с другими валютами, что означает, что она покупает меньше других валют. На каждого инвестора, имеющего дело с международными товарами или услугами, влияют ставки Форекс. Предприятия должны учитывать стоимость всех валют, с которыми они ведут бизнес. В противном случае, если их расходы заблокированы в валюте, которая надувается, когда им платят в другой валюте, движущейся в противоположном направлении, они могут оказаться зажатыми.Часто крупные компании торгуют валютами (Forex), чтобы помочь сбалансировать этот риск. Если вы торгуете товарами, акциями или валютами, если валюта, которую вы используете, становится слабее по отношению к другой валюте, тогда вам нужно больше этой валюты, чтобы совершать сделки.

Вам также может понравиться:

, Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …