что это простыми словами и для чего нужна

В моих статьях и обзорах хайп-проектов, размещенных на сайте, слово “диверсификация”, наверное, одно из самых часто встречающихся. Это не удивительно, так как мой блог посвящен инвестициям в интернете. А как я писал уже в своей статье, она является “золотым” правилом для каждого успешного инвестора. Но что вообще означает это слово? Для чего еще нужна диверсификация и что это такое? А также какие типы, виды и стратегии могут быть? Многие только познают мир финансов и надеюсь эта статья вам поможет. Сейчас я попытаюсь ответить на все эти вопросы простыми понятными каждому человеку словами.

Диверсификация — что это?

Понятие диверсификации намного проще, чем может показаться на первый взгляд. Каждый день даже обычные люди сталкиваются с данной стратегией. Например, когда составляют распорядок дня или когда распределяют свои силы на несколько дел, — распределение времени и сил соответственно. Но это уж если совсем простыми словами. Или еще один пример, более правильный, хранение денег в нескольких валютах: доллары, евро, рубли и золото. В данном случае человек защищает свой капитал от всевозможных валютных рисков, например, девальвации. Ведь если рубль подешевеет, то доллар непременно подскачет в цене, и человек в такой ситуации ничего не потеряет.

Думаю, вы уже и сами догадались, что слово диверсификация означает распределение, разнообразие.

🧠 Диверсификация (от лат. diversus — разный и facere — делать) — это термин, применяемый в экономике, маркетинговая стратегия, по которой происходит распределение капитала и рисков, расширение выпускаемой продукции и рынков сбыта для увеличения прибыли и снижения вероятности банкротства.

99% предприятий не ограничиваются производством только одного продукта. Например, хлебозавод выпекает не только хлеб, но еще и различные батоны, булки, пироги. Компания Apple производит не только смартфоны, но и другие девайсы (ноутбуки, часы, наушники и пр.), а ещё имеет свой стриминговый сервис. Все это и есть расширение ассортимента выпускаемой продукции. А делают это для увеличения прибыли предприятия и уменьшения рисков убытков, если в отдельной нише снизится спрос на продукцию.

В инвестировании дела обстоят примерно также. Грамотный инвестор не будет вкладывать весь свой капитал только в один инструмент. Он распределит его между несколькими достойными, таким образом, снизится риск потери денежных средств без уменьшения доходности.

Как видите, диверсификация применяется повсеместно: на крупных предприятиях и мелких производствах, успешными инвесторами и простыми людьми. Ничего сложного в этом понятии не заключается.

Типы и виды диверсификации

Из написанного выше можно понять, что диверсификация может быть различной и относится к любым сферам деятельности производства и бизнеса. Отсюда можно выделить ее основные типы:

Производства

Диверсификация производства подразумевает под собой увеличение ассортимента выпускаемой продукции и расширение рынков сбыта. Цель заключается в удержании “на плаву” компании в случае, если одно из направлений производств станет убыточным, за счет других групп товаров.

Бизнеса

Диверсификация бизнеса — это перераспределение мощностей предприятия между различными сферами экономики. В данном случае компания вкладывает средства не только в свое развитие, но и другие предприятия или ценные бумаги. Основная идея заключается в увеличении капитала и снижении возможных финансовых рисков. Как бонус — статус такой компании повышается.

Рисков

Диверсификация рисков — это распределение инвестиций или производства внутри компании различными доступными методами, с помощью которых риск потери капитала или банкротства максимально снижается.

Экономики

Диверсификация экономики — носит глобальный характер распределения финансовых средств, применимые для государства в целом. Смысл состоит в том, чтобы все промышленные отрасли развивались соразмерно. Таким образом, создается устойчивая экономика страны, готовая выдержать любые кризисы.

Инвестиционного портфеля

Диверсификация инвестиционного портфеля — это распределение капитала между различными инвестиционными инструментами. Суть заключается в снижении рисков потери денежных средств за счет того, что портфель включает разнообразные ценные бумаги. При этом доля каждой составляющей должна быть меньше суммарной значимости всех инвестиционных инструментов.

Капитала

Диверсификация капитала — это процесс разделения денежных средств в разные отрасли и компании, которые в основном не связаны никаким образом. Например, можно приобрести ценные бумаги и положить деньги в банк. Вероятность того, что одновременно обанкротится банк, и обесценятся бумаги крайне мала.

Видов диверсификации выделяют всего три, в зависимости от направленности взаимодействия сфер производства:

- Связанная — процесс диверсификации, направленный на расширение категорий производимых товаров. При этом новая продукция не является кардинально иной, а ориентируется на уже выпускаемую.

В свою очередь связанную диверсификацию можно поделить на:

Горизонтальную — в данном случае производится новый товар, который не возможно будет применить для изготовления основной группы продукции. Он делается как отдельный продукт, который может выпускаться даже под отдельным брендом. При этом для производства нового товара используются имеющиеся технологии. - Несвязанная — процесс диверсификации, направленный на освоение компанией новых сфер деятельности. Как преимущество, производство становится очень гибким к различным рыночным ситуациям, снижая таким способом возможные риски, связанные с другим товаром.

- Комбинированная — включает в себя и связанный и несвязанный виды диверсификации. Является одной из наиболее популярных методов развития компании.

Стратегия диверсификации: какие бывают?

Стратегия диверсификации — это такая маркетинговая стратегия, благодаря которой компания определяет для себя новые сферы бизнеса и пути их развития, отличные от уже существующих.

Делается это для того, чтобы предприятие могло оставаться работоспособным в условиях экономического спада, при изменениях рынка и т.п. Стратегия является своеобразной “палочкой-выручалочкой”, которая делает компанию менее уязвимой к различным отрицательным факторам. Но грамотно подобрать и выработать ее можно только после подробного анализа внутренних мощностей компании, внешних показателей окружающей среды и знания тенденций рынка.

При этом выстраивать стратегию желательно уже не тогда, когда крах близок, а заблаговременно. Существуют различные стратегии, я же выделю три, на мой взгляд, основных типа стратегии диверсификации:

- Конгломератная — заключается в поиске, освоении и производстве компанией совершенно нового товара, не связанного с основным продуктом и его рынком сбыта.

- Горизонтальная — подразумевает также выпуск совершенно новой продукции, но ориентированной на существующих потребителей предприятия.

- Концентрическая — предполагает производство дополнительных товаров и услуг с использованием существующих технологий и ресурсов, необходимых для выпуска основного продукта.

Почему необходимо знать о диверсификации?

В современном мире, на мой взгляд, о таком понятии как диверсификация должны знать не только финансисты, бизнесмены и инвесторы, но и обычные люди. Данное слово можно смело относить к одним из основ финансовой грамотности.

Применяя процесс диверсификации в повседневной жизни каждый человек может обезопасить себя от риска потери накапливаемых денег. Ведь в нашей стране люди привыкли хранить свои средства “под подушкой” или в баночке для сахара на кухне. Но на сколько это эффективно и уберегает ли это деньги от той же инфляции? Молчу уже об других несчастных случаях. Более смекалистые люди несут свои сбережения в банк на депозит. Вот только и они допускают страшную ошибку — отдают все до копеечки в одно финансовое учреждение. Но, где гарантия, что завтра этот банк не лишится лицензии или обанкротится? К тому же посмотрите на годовой процент в банках и реальную инфляцию.

Как раз для этого и необходимо знать о диверсификации и понимать ее суть. Распределяйте грамотно свои финансы. Например, часть вложите в валюту, часть распределите между несколькими банками. А остальное инвестируйте в более высокодоходные активы и

Поскольку никому не дано достоверно предвидеть будущие события, спекуляции с финансовыми активами сродни религии: выбор активов инвестором зависит в первую очередь от того, во что он «верит». На первоначальном этапе формирования фонда (портфеля) инвестор определяется со своей «верой», т.е. делает предположение относительно того, какие рынки, классы активов и, в некоторых случаях, конкретные имена принесут в будущем наибольшую прибыль при заданном уровне риска. Инвесторы, готовые брать на себя повышенный риск, приобретают преимущественно акции, сырьевые товары, драгоценные металлы, активы развивающихся рынков, облигации с низким («мусорным») рейтингом и недвижимость. Инвесторы с низким аппетитом к риску берут в основном долговые инструменты с высокими рейтингами. Перед инвестором никогда не стоит стратегии «тотальной» диверсификации. Во-первых, эта стратегия не оправдана, поскольку средний риск глобальной экономики будет выше, чем, например, средний риск дефолта по портфелю облигаций с высшим рейтингом, и не всем это подходит. Во-вторых, зарабатывать возможно только принимая на себя какой-либо уровень риска и проводя определенную селекцию активов.

В то же время через диверсификацию инвестор может снизить риск, на котором он не собирается зарабатывать, т.е. так называемый несистематический риск своего фонда (портфеля). Это риск потерь, связанный с неблагоприятными изменениями цен на активы, например, из-за финансовых потерь конкретных эмитентов ценных бумаг, включенных в инвестиционный портфель. Исследования показывают, что ожидаемое стандартное отклонение результатов портфеля снижается и приближается к среднерыночному значению с увеличением количества эмитентов в портфеле. Однако это происходит до достижения общего количества эмитентов порядка 25-30 единиц. Таким образом, оптимальной с точки зрения эффективности затрат на диверсификацию принято считать долю одного эмитента в портфеле порядка 3%-4%. На практике доля эмитента в портфеле (вес) может значительно отличаться от средней, если «вера» инвестора в финансовые перспективы этого эмитента более или менее сильная по сравнению с остальными именами в портфеле.

Необходимо помнить, что рынок — это в случае управления портфелем — многоуровневое и относительное понятие. Например, 30 эмитентов финансового сектора США в одном портфеле сокращают подверженность рискам, например, Wells Fargo или Bank of America, но никак не влияют на подверженность портфеля неспецифическим рискам финансового сектора США. Чтобы в значительной степени сократить эти риски, инвестор должен выбрать эмитентов из разных секторов, либо значительно увеличить количество эмитентов. Например, такой известный и хорошо диверсифицированный портфель как индекс S&P500 агрегирует изменения рыночной капитализации 500 компаний эмитентов США. Таким образом средняя доля каждого из них получается порядка 0,2% портфеля.

Методы диверсификации рисков

При формировании инвестиционного портфеля многие новички слишком мало времени уделяют анализу будущих перспектив. Конечно, многие из них стараются просчитать потенциальную прибыль и даже предусмотреть негативные сценарии. Инвестиционный портфель часто набирается бездумно, без учета вероятных рисков.

При формировании инвестиционного портфеля многие новички слишком мало времени уделяют анализу будущих перспектив. Конечно, многие из них стараются просчитать потенциальную прибыль и даже предусмотреть негативные сценарии. Инвестиционный портфель часто набирается бездумно, без учета вероятных рисков.

Итак, начнем…

К примеру, у вас есть 1000 долларов. Можно их вложить в банк, получив мизерные проценты. Но есть другой путь – инвестировать свои деньги в ценные бумаги или недвижимость. Малоопытный инвестор вложит все средства в акции одной компании (пусть даже очень надежной) и будет ожидать прибыли. Рынок изменчив и успешная сегодня организация может уже завтра обанкротиться. Человек с опытом поступит по-другому – он вложит одну часть денег в акции, а другую – в облигации. При этом ценные бумаги будут принадлежать различным компаниям. Последний пример – это один из вариантов диверсификации риска.

Что такое диверсификация?

По сути, диверсификация – это способ уменьшения рисков в процессе инвестиционной деятельности за счет распределения средств между различными и несвязанными между собой объектами для инвестирования. Зачем это делается? Мы уже упоминали, что основная цель таких действий – снизить риски при формировании инвестиционного портфеля. Среди всех способов данный вариант защиты от финансовых потерь является наиболее экономным и эффективным. При диверсификации рисков вы вкладываете в инвестиционный портфель активы, которые имеют различную степень ликвидности, надежности и доходности. К примеру, можно вложить деньги в акции одной компании и облигации другой. Специалисты не рекомендуют ограничиваться только одной сферой деятельности – это приводит к большим рискам. Вам это надо? Если стоимость активов часто меняется, то их принято считать активами с положительной корреляцией. Пойдем дальше. Есть два инструмента. Если их цены изменяются друг относительно друга одинаково (в процентном соотношении), то это положительная корреляция. При движении в противоположных направлениях – отрицательная. Зачем я это говорю? Если ваша цель – качественная диверсификация, то необходимо выбирать активы для инвестиционного портфеля с наименьшей степенью корреляции.

Виды инвестиционных рисков

Чтобы защититься от рисков, важно выяснить о них как можно больше. Как говориться, «соперника» необходимо знать в лицо. На сегодня можно выделить два основных вида рисков – рыночные и специфические. Что касается специфических рисков, то им подвержены только те компании, которые осуществляют выпуск ценных бумаг. В свою очередь рыночные риски – остаточные. Они остаются после полного удаления специфических. Если инвестор все сделал правильно и должное внимание уделил диверсификации, то единственной опасностью остаются только рыночные риски. Можно привести и другую классификацию рисков, если размышлять в более глобальном масштабе: — экономические. Здесь основная опасность кроется в экономике государства. Если на государственном уровне есть стабильность, то компании нормально развивается. Как следствие, риски минимальны. При появлении кризиса (к примеру, как в 2008 году) от проблем не застрахована даже самая надежная и стабильная организация; — государственные. Здесь речь идет о рисках, которые в большинстве случаев связаны с национализацией того или иного имущества, изменениями в законодательной сфере и так далее. Но вероятность влияния таких рисков на инвестиционный портфель минимальна; — риски отрасли. Никто не знает, каким будет спрос на тот или иной товар через месяц или через год и будет ли он вообще. Общество изменяется, меняются приоритеты. Поэтому популярность той или иной компании (соответственно, и цена акций) может резко измениться; — риски сегмента. В данном случае речь идет в большей степени о серьезном кризисе – биржевом, кризисе рынка недвижимости и так далее;  — риски компании. Никто не застрахован от индивидуальных рисков той или иной компании. Здесь на рост популярности может влиять что угодно, в том числе и некомпетентность руководителей.

— риски компании. Никто не застрахован от индивидуальных рисков той или иной компании. Здесь на рост популярности может влиять что угодно, в том числе и некомпетентность руководителей.

Формы диверсификации рисков

Теперь перейдем к самому главному – по каким принципам правильно собирать свой инвестиционный портфель и на что обращать внимание в первую очередь. Итак, на сегодня можно выделить несколько основных форм диверсификации: 1) Диверсификация валютного портфеля. Что здесь подразумевается? Каждая компания или инвестор могут хранить или производить внешнеэкономические операции в одной валюте. Это неправильный подход. Если все делать грамотно, то желательно выбирать несколько различных валют, к примеру, доллар и евро. В этом случае потенциальные риски компании сводятся к минимуму. 2) Диверсификация по типу финансовой деятельности. При таком способе защиты инвестиционного портфеля человек должен вкладывать деньги в различные источники финансовых операций. Что это значит? К примеру, сделать краткосрочную инвестицию в акции и долгосрочную в облигации. 3) Диверсификация депозитного портфеля. Данный метод подходит для аккуратных инвесторов, который ценят стабильность и гарантированный доход. А где у нас безопаснее всего деньгам? В банке, конечно. При наличии крупных денежных средств, которые нет желания пускать в оборот, необходимо хранить в разных банках. В этом случае все средства делятся на несколько частей и кладутся на депозиты в различные банки. При этом общий уровень прибыли не меняется. 4) Диверсификация кредитного портфеля. К такому способу защиты чаще всего прибегают компании, которые пытаются свести к минимуму свои кредитные риски. Здесь речь идут об установлении определенного кредитного лимита на операции. 5) Диверсификация программ реальных инвестиций. В случае глобальных инвестиций лучше всего отдавать предпочтение нескольким проектам различной направленности. Вкладывать деньги в один проект неразумно и опасно. Кроме этого, отраслевая и региональная направленность также должна быть различной. 6) Диверсификация с ценными бумагами. Здесь речь идет об инвестициях в ценные бумаги различных компаний. Что касается уровня доходности, то он также не поддается изменениям.

Методы диверсификации рисков

Сегодня можно выделить несколько основных методов диверсификации:  1) Видовая диверсификация. Инвестор вкладывает деньги в различные финансовые активы. К примеру, одновременно инвестирует в депозиты, недвижимость, бизнес и облигации (акции). 2) Инструментальная диверсификация. В этом случае инвестиции разбиваются на несколько финансовых инструментов. К примеру, одновременно вкладывать деньги в облигации и акции, солярий и продуктовый магазин, срочный депозит и вклад до востребования. 3) Валютная диверсификация. Здесь все просто. Речь идет об инвестировании в различных валютах (мы уже об этом кратко упоминали). К примеру, можно вкладывать деньги в банк в национальной валюте и евро или же инвестировать в торговлю в евро и фунтах. 4) Институционная диверсификация. Инвестирование происходит в одни и те же инструменты или активы через разные институты. К примеру, инвестиции в ПАММ-счета торговых площадок А и В, вклады в банки категорий А, В и С и так далее.

1) Видовая диверсификация. Инвестор вкладывает деньги в различные финансовые активы. К примеру, одновременно инвестирует в депозиты, недвижимость, бизнес и облигации (акции). 2) Инструментальная диверсификация. В этом случае инвестиции разбиваются на несколько финансовых инструментов. К примеру, одновременно вкладывать деньги в облигации и акции, солярий и продуктовый магазин, срочный депозит и вклад до востребования. 3) Валютная диверсификация. Здесь все просто. Речь идет об инвестировании в различных валютах (мы уже об этом кратко упоминали). К примеру, можно вкладывать деньги в банк в национальной валюте и евро или же инвестировать в торговлю в евро и фунтах. 4) Институционная диверсификация. Инвестирование происходит в одни и те же инструменты или активы через разные институты. К примеру, инвестиции в ПАММ-счета торговых площадок А и В, вклады в банки категорий А, В и С и так далее.  5) Транзитная диверсификация. Здесь речь идет об инвестировании в проекты с различным типом вывода средств, к примеру, на карту, вебмани и прочие электронные системы. Таким образом, возможностей для устранения рисков инвестиционного портфеля предостаточно. К примеру, в случае с государственными рисками, можно распределить свои вклады между несколькими странами. Если речь идет об экономических рисках, то уйти от опасности можно путем покупки различных активов. Риски сегментных «обвалов» можно ликвидировать путем стандартного хеджирования. Отраслевые риски легко устраняются путем покупки активов из разных отраслей экономики. Чтобы исключить проблемы с одной компанией, желательно вкладывать деньги в предприятия различных секторов. Варианты есть – необходимо просто ими воспользоваться в полной мере.

5) Транзитная диверсификация. Здесь речь идет об инвестировании в проекты с различным типом вывода средств, к примеру, на карту, вебмани и прочие электронные системы. Таким образом, возможностей для устранения рисков инвестиционного портфеля предостаточно. К примеру, в случае с государственными рисками, можно распределить свои вклады между несколькими странами. Если речь идет об экономических рисках, то уйти от опасности можно путем покупки различных активов. Риски сегментных «обвалов» можно ликвидировать путем стандартного хеджирования. Отраслевые риски легко устраняются путем покупки активов из разных отраслей экономики. Чтобы исключить проблемы с одной компанией, желательно вкладывать деньги в предприятия различных секторов. Варианты есть – необходимо просто ими воспользоваться в полной мере.

Наивная диверсификация

Малоопытные инвесторы часто занимаются самообманом и допускают большие ошибки в случае с диверсификацией рисков. К примеру, инвестор покупает акции нескольких нефтяных компаний. С одной стороны, он последовал одному и приведенных нами правил – уменьшил риски. С другой стороны, если в нефтяном секторе возникнут серьезные проблемы, то подобная диверсификация совершенно не убережет от потери средств. Цены на нефть если и упадут, то везде. Подобная «предусмотрительность» сможет защитить только от одного – дефолта конкретной компании. Чтобы уберечься от падений стоимости нефти, необходимо добавить в инвестиционный портфель другие инструменты, к примеру, фьючерсы.

Делаем выводы

Нужна ли диверсификация рисков? – Несомненно. Какие методы диверсификации рисков применять на практике? — Здесь уже решат вам. Но чаще всего выручает простая практика – владение несколькими различными активами. Это надежная защита вашего капитала. Удачи.

Диверсификация: что это и нужна ли она на финансовых рынках? Сегодня мы рассмотрим диверсификацию с разных сторон и дадим работающие инструменты, которые помогут не только сохранить депозит, но и увеличить вашу прибыль.

Содержание статьи:

1. Диверсификация — что это

2. Зачем нужна диверсификация

3. Диверсификация торгового портфеля

4. Диверсификация инвестиционного портфеля

5. Диверсификация в инвестировании

Диверсификация — что это

Если вы интересуетесь темой инвестиций, то не раз слышали этот термин. Диверсификация — это распределение инвестиций между разными активами. Правило «не класть все яйца в одну корзину» — самое простое и наглядное объяснение этого принципа и его важности.

Примечательно, что о необходимости диверсификации говорили еще в древние времена.

Соломон считал:

«Вкладывай то, что имеешь, в разные дела, потому что не знаешь, какая беда будет на земле».

И рекомендовал распределять инвестиции на семь-восемь направлений. Наверное, не зря его считали самым мудрым и самым богатым человеком на земле.

Зачем нужна диверсификация

Диверсификация рисков — это стратегия, которая позволяет как трейдеру, так и инвестору обезопасить свои деньги. Конечно, для совершения успешных сделок необходимо уметь правильно провести анализ рынка, изучить торговый инструмент, перспективы изменения его цены. И чем более досконально вы знаете этот актив, тем выше шансы на принятие правильного торгового решения.

Однако любые инвестиции, в том числе и в финансовые рынки, связаны с риском, так как есть факторы, не зависящие от нас. Может произойти кризис, стихийное бедствие, вербальная или реальная интервенция, рыночная махинация крупных игроков. Или вы просто можете ошибиться, ведь нельзя быть всегда правым. Если все ваши активы вложены в один инструмент, в описанных выше ситуациях вы можете потерять все.

Чтобы вы смогли избежать такого печального исхода, на помощь приходит диверсификация — это распределение рисков и возможность минимизировать их.

Уменьшить убытки в случае, если ситуация повернется против вас, можно с помощью диверсификации торгового портфеля для трейдера или диверсификации инвестиционного портфеля для тех, кто пользуется сервисом TIMA-счетов или стратегиями долгосрочного инвестирования. Давайте рассмотрим эти виды распределения риска подробно.

Перед тем, как продолжить чтение, посмотрите это короткое видео

Диверсификация торгового портфеля

Трейдеры, работающие на финансовых рынках, склонны выбирать любимый инструмент и торговать только его. Это правильно, с одной стороны, ведь качественный анализ и прогноз можно сделать только в том случае, если хорошо понимаешь торгуемый актив. Но это еще и очень рискованно.

Чтобы защитить себя от риска, выберите на рынке несколько любимых инструментов. Во-первых, это обеспечит вам большее число точек входа и благоприятных возможностей для сделок. Во-вторых, позволит уменьшить число ошибок. При одном активе вероятность ошибки — 50 %, но ее можно существенно снизить, если торговых инструментов будет, например, пять.

Есть еще один способ диверсификации рисков — это распределение своего торгового портфеля между разными видами финансовых рынков. Если торговать не только валютные пары-мажоры, которые сильно зависят от доллара США, а еще и работать с CFD на сырье, на ценные бумаги, индексы или ETF, то вероятность оказаться в прибыли возрастает в разы.

Поместите перед глазами графики торговых инструментов из разных типов рынка, и вы увидите, что их динамика в одной и той же экономической ситуации очень отличается, а значит, можно диверсифицировать риск.

Диверсификация инвестиционного портфеля

Отвечая на вопрос «Диверсификация — что это?», мы выяснили, что этот метод широко используется в инвестировании. Стратегии среднесрочной и долгосрочной торговли являются, по сути, инвестиционными. Участие трейдера и затраты времени здесь ниже, чем при тех же интрадей-спекуляциях.

При работе со среднесрочными стратегиями также рекомендуют использовать диверсификацию рисков — это формирование портфеля из акций компаний, которые принадлежат разным секторам экономики и зависят от разных факторов. Например, во время всеобщего карантина и кризиса, связанного с коронавирусом, акции компаний из авиаотрасли просели, а ценные бумаги эмитентов из технологического сектора, а также производителей продуктов питания выросли.

Хорошо диверсифицированный портфель позволяет не только защищаться от убытков, но и выходить из кризисов с прибылью.

В случае с формированием портфеля из финансовых активов используется еще одна стратегия защиты, кроме диверсификации, это хеджирование. Так, если, например, основа инвестиционного портфеля состоит из акций, входящих в индекс S&P 500 и вы поставили на их рост, застраховаться можно отложенной сделкой по фьючерсу на этот индекс. И если вы получите закрытие по стоп-лоссу по основной инвестиционной идее, прибыль по хеджирующей сделке перекроет убыток.

Хотите научиться правильно составлять инвестиционный портфель?

Заполните форму и начните бесплатное обучение инвестированию прямо сейчас!

Диверсификация в инвестировании

А что делать инвестору, который не торгует сам, а за него это делает управляющий? Кроме вопроса «Диверсификация — что это?», возникает еще один: «А как же мне распределить риски?».

Ответ прост: сервис TIMA-счетов позволяет вложить свои средства не в одну стратегию, а в несколько. Таким образом, распределение (диверсификация) дает возможность получать большую прибыль и снижать риск проседания капитала.

Если вы хотите применить диверсификацию рисков в доверительном управлении, выберите в рейтинге управляющих несколько трейдеров, условия которых вам подходят, и распределите свой капитал между ними. Это позволит вам получать прибыль при любой ситуации на рынке и сохранять нервы.

Полезно знать:

Ограничьте себя от рисков в трейдинге и инвестировании!

Подключите Риск-менеджер от Gerchik & Co

Узнать подробнее о сервисе

Как настроить Риск-менеджер вы узнаете из видео ниже

Полезные статьи:

Даже самый успешный бизнес или предприятие не может постоянно развиваться и функционировать по одним лишь критериям. Как крупный, так и мелкий участник сферы бизнеса не может существовать в неизменном виде на протяжении длительного периода времени. Рынок, как и внешняя среда в целом, постоянно изменяется и развивается. Кто-то уходит, кто-то возвращается, появляются новые игроки, поэтому даже самому успешному предприятию необходимо менять центры экономического внимания, распределять средства, искать новые подходы к развитию и прочее.

Даже самый успешный бизнес или предприятие не может постоянно развиваться и функционировать по одним лишь критериям. Как крупный, так и мелкий участник сферы бизнеса не может существовать в неизменном виде на протяжении длительного периода времени. Рынок, как и внешняя среда в целом, постоянно изменяется и развивается. Кто-то уходит, кто-то возвращается, появляются новые игроки, поэтому даже самому успешному предприятию необходимо менять центры экономического внимания, распределять средства, искать новые подходы к развитию и прочее.

Это правило уже на протяжении не одного десятилетия успешно подтверждается тысячами отечественных и зарубежных компаний, а также миллионами мелких предприятий. Данным вопросом уже давно занимается понятие «диверсификация». Однако большинство участников рынка пренебрегают этим понятием, и сегодня нам предстоит узнать, для чего нужна диверсификация и какой она бывает. Рассмотрим, диверсификация что это такое простыми словами.

Диверсификация — что это такое

- В общем значении под этим термином понимают:

- перераспределение центров внимания на рынке;

- расширение выпускаемого ассортимента товаров либо услуг;

- поиск новых рынков сбыта;

- освоение новых технологий и способов производства для расширения;

- получения дополнительной прибыли;

- устранения возможного банкротства.

Говоря простыми словами, диверсификация — это такой способ ведения экономической деятельности, при котором ставка получения выгоды делается на несколько равных между собой центров. Это также касается рынков сбыта. Например, когда у вас есть определённый капитал, для получения выгоды от него при минимальных рисках вы вкладываете средства в акции сразу нескольких успешных компаний.

Знаете ли вы? Согласно исследованиям издания Financial Times, в последние годы отечественная сырьевая экономика выбилась в топ мировых лидеров по уровню прямой диверсификации иностранных инвестиций.

- При правильном подходе к основным принципам понятия, диверсифицировать — это означает получить широкий спектр действий, который может найти свое применение:

- на валютном рынке — при инвестировании средств в разную валюту либо активы;

- в недвижимости — вкладывая средства в разные по типу коммерческие объекты;

- при открытии депозита — используя как объекты сразу несколько банков;

- при покупке драгоценных металлов — инвестируя одновременно в платину, золото, серебро и т. д.

При этом правильно диверсифицированная компания — это новый игрок на рынке, который способен за довольно короткий период времени овладеть новыми технологиями производства и увеличить прибыль. После этого такое предприятие становится динамично развивающимся, вследствие чего оно может пережить не один положительный процесс реструктуризации активов.

Преимущества диверсификации

Как упоминалось выше, при вложении денежных средств в один инструмент заработка риски банкротства очень высоки. При распределении средств между несколькими объектами либо направлениями, шанс потерять капитал сводится практически к нулю. Диверсификация является лучшим выходом из кризисной ситуации для компании в отрасли, которая идет на спад. Она представляет собой стратегию, при помощи которой уменьшается зависимость от многих внешних источников, увеличивается конкурентоспособность на рынке, повышается финансовая эффективность и увеличивается прибыль.

Знаете ли вы? Диверсификация возникла во второй половине ХХ века в странах с передовой экономикой. Предшествовало этому процессу предыдущее развитие экономических и производственных отношений в США, Германии, Японии и других развитых государствах.

Основное преимущество диверсификации заключается в получении максимального экономического эффекта от всевозможного разнообразия. Другими словами, более выгодным и конкурентным на рынке будет то предприятие, которое производит сразу несколько видов продукции, нежели один, но популярный.

- При этом эффект достигается благодаря:

- многоцелевому использованию всех имеющихся ресурсов;

- построению эффективной сети сбыта товаров и услуг;

- разносторонней подготовке и обучению персонала.

Диверсификация (по типам)

Диверсификация — преимущественно разветвленное понятие, воспользоваться им можно практически для любой сферы бизнеса и предпринимательской деятельности. Рассмотрим подробнее несколько из его типов.

Производства

Диверсификация производства — это стратегическая переориентация деятельности предприятия в сторону расширения количества типов выпускаемой продукции и расширения рынков сбыта. Основной её идеей является обеспечить компании стабильность на рынке в случае, если одно из направлений производства станет убыточным, за счет других производственных линий.

Часто при этом процессе может возникнуть уникальная технология, процесс либо продукт. Таким образом, понятие диверсификации и узкой специализации являются противоположными по значению. Примером такого типа является музыкальная фабрика, которая,для того чтобы остаться на плаву, осваивает производство корпусной мебели.

Продукции

Диверсификация продукции — это процесс, который выражается в увеличении предприятием количества товаров и услуг благодаря освоению новых технологий и методов производства, либо многочисленной модификации одного типа товара. Такой тип является формой экономической борьбы с конкурентами за место на рынке.

Примером может служить завод по производству минеральных вод, который пытается овладеть сегментом производства сладких напитков.

Цен

Диверсификация цен — это прежде всего стратегия, направленная на максимальный охват количества покупателей с разным уровнем дохода. Она предусматривает установление разной ценовой политики на продукцию относительно платежеспособности потенциальных клиентов. Конечной целью этого процесса является сохранение рентабельности производства и увеличение объемов продаж.

- Цены могут варьироваться в зависимости от:

- уровня доходов потребителей: оформляется в виде скидок на популярные товары для менее обеспеченных покупателей или путем персонального ценообразования;

- количества потребляемых товаров либо услуг: например, оптовым либо крупным потребителям устанавливаются дополнительные скидки;

- категории товаров: благодаря созданию среди ассортимента более дорогих товаров при помощи создания вокруг него искусственной популярности среди определенных покупателей.

Бизнеса

Диверсификация бизнеса — это распределение мощностей компании среди разных отраслей экономики. Главной сутью этого процесса является получение большей прибыли и установление большей статусности компании.

По своей специфике это понятие заключается в том, что помимо себя компания вкладывает средства в другие предприятия или финансовые учреждения, часто не связанные друг с другом. Это помогает более эффективно освоить и приумножить капитал и свести к минимуму финансовые риски.

Например, компания по производству автомасел покупает ценные бумаги либо выходит на валютный рынок. Часто в бизнесе диверсификация помогает преодолеть экономический кризис и сохранить активы.

Капитала

Диверсификация капитала — это процесс инвестирования денежных средств в разные отрасли и финансовые учреждения, которые в большинстве случаев не связаны между собой. Это является наиболее простым способом сохранить капитал с минимальными затратами, так как данный тип не предусматривает полного распределения имеющихся средств.

Например, для снижения риска убытков часть денег распределяется между несколькими банками, а часть вкладывается в ценные бумаги. Это уменьшает риски в несколько раз, так как то, что обанкротятся одновременно все банки, а ценные бумаги потеряют свою платежеспособность, — маловероятно.

Экономики

Диверсификация экономики — это один из наиболее сложных и глобальных примеров распределения денежных потоков. В общем смысле она означает инвестирование капитала на общем уровне таким образом, чтобы все отрасли государства развивались пропорционально. Это дает возможность создать мощную экономику, которая имеет стойкий иммунитет к любым кризисным состояниям.

Для каждой страны диверсифицировать свою деятельность — это необходимый шаг, так как плавный рост всех типов промышленности стимулирует развитие связей между отраслями, что стимулирует, в свою очередь, общий экономический рост, предпринимательство и доход.

Инвестиционного портфеля

Диверсификация инвестиционного портфеля — это экономическая система управления возможными рисками, при которой происходит распределение денежных средств между разными инструментами заработка. Её суть заключается в том, что суммарный риск инвестиционного портфеля будет в десятки раз меньше, нежели отдельного пакета. Благодаря этому удается достичь долгосрочного и стабильного увеличения денежных средств. Для этого, кроме акций и облигаций, в портфель рекомендуется вносить драгоценные металлы, недвижимость и прочее. Всё это в перспективе обеспечивает стабильность и рост активов.

Важно! При диверсификации инвестиционного портфеля главное, на что следует обратить внимание, — это три наиболее важные характеристики процесса: доходность, корреляция и риск.

Хорошо диверсифицированный портфель — это такой инвестиционный инструмент, который состоит из множества ценных бумаг таким образом, что доля каждого из видов относительно суммарной значимости небольшая. Риск такого портфеля приближается к общим показателям возникновения рисковых ситуаций на рынке, при этом риск каждой бумаги покрывается равноценно.

Рисков

Диверсификация рисков — это такое распределение инвестиций внутри портфеля всевозможными способами и методами, при которых возможность полной утраты денежных средств сводится к нулю.

Простыми словами, это означает, что инвестор при капиталовложении страхуется от возможных утрат благодаря перераспределению инвестируемых средств между более и менее рискованными сферами, соответственно. При этом снижение риска в теории не должно влиять на получаемую прибыль.

Важно! Пользуйтесь только некорреллированными активами при диверсификации инвестиций, это лучший способ сохранить капитал, поскольку в то время как один актив прибыли не дает, другой её удваивает!

Виды диверсификации

В общепринятых научных источниках различают три вида этого понятия, в зависимости от направления, методов его использования и привлеченных зон производства. Ниже приведем небольшую характеристику каждого.

Связанная

Связанным называют такой диверсификационный процесс, при котором происходит увеличение ассортимента выпускаемой продукции компании благодаря новым товарам либо услугам. При этом новая продукция не является основной, но имеет серьезные технологические связи с первичными товарами.

- Связанную диверсификацию можно поделить на:

- вертикальную;

- горизонтальную.

Вертикальная диверсификация. Такой вид связанной диверсификации, при которой сопутствующий продукт в расширенном производстве используется либо в цепочке изготовления основных товаров, либо, наоборот, в производстве дополнительного продукта используется сугубо основной.

Например, огромные металлургические корпорации, во владении которых находятся обогатительные комбинаты, производят окатыш для собственных целей, ну а излишки производства продают конкурентам.

Горизонтальная диверсификация. Вид связанной диверсификации, при которой новый вид продукции в расширенном производстве не используется для непосредственных целей компании, но изготавливается при помощи имеющихся технологий.

Например, компания по производству средств связи осваивает технологический процесс по изготовлению осветительных приборов. При этом новый продукт выпускается либо под тем же брендом, либо под совершенно новым названием.

Несвязанная

Это такой вид перераспределения финансовых приоритетов компании, при котором освоение нового направления отраслевого производства происходит благодаря привлечению собственных средств и капитала. При этом новая производственная линия никаким образом не связана со старым направлением компании.

Самый большой плюс такой диверсификации предприятия — это освоение гибкости на рынке как основного качества компании, а освоение новых способов производства дает возможность избежать рисков, связанных с возможной убыточностью других производственных линий. На примере это выглядит так: новое производство основывается на технологической базе старой линии либо создает все условия к выпуску новых товаров с нуля.

Комбинированная

Комбинированная диверсификация является одним из наиболее распространенных методов развития предприятия либо компании.

По своей структуре это смешанный вид, который запускается в действие благодаря нескольким способам:

1. Наполнение портфеля активами, которые взаимодействуют с различными хозяйственными направлениями компании и относятся к связанному и несвязанному видам. 2. Разделение ресурсов и административных рычагов среди отдельных направлений, которые развиваются основываясь на принципах связанной диверсификации.Часто комбинирование является слиянием воедино нескольких компаний, противоположных по хозяйственной сфере, для того чтобы далее существовать исключительно в направлении всеобщего развития.

Стратегия диверсификации

Стратегия диверсификации — это маркетинговое действие, которое позволяет компаниям открыть для себя новые перспективные направления для бизнеса, отличающиеся от текущей производственной линии. Основная суть стратегии заключается в перераспределении средств и капитала компании между различными по типу сферами деятельности, что значительно снижает риски банкротства предприятия.

В современных рыночных условиях высокой конкуренции стратегия становится мощным инструментом управления всевозможными рисками. При правильном запуске процесса компании удается избежать банкротства либо убытков даже в тяжелые кризисные для экономики периоды.

Типы стратегии

Среди существующих стратегий можно выделить три основных типа: конгломеративная, центрированная, горизонтальная. Ниже мы рассмотрим их более подробно.

Конгломеративная

Стратегия конгломеративной диверсификации — это процесс, который направлен на то, чтобы компания начала производство товаров и услуг, не связанных с основной продукцией и её рынками сбыта.

Эта стратегия является одной из самых сложных из всех существующих на сегодняшний день. Это связано с тем, что построение её правильного функционирования зависит от многих окружающих факторов, в том числе и от квалификации менеджеров и простого персонала, наличия необходимых денежных средств и сезонных экономических изменений рынка.

Противоположной данной стратегии является концентрическая стратегия диверсификации, при которой происходит производство нового продукта, который с технологической и технической точки зрения идентичен существующим на предприятии в данный момент. Её роль заключается в привлечении дополнительных клиентов путем предложений для потребителей из разных социальных сред.

Центрированная

Стратегия центрированной диверсификации заключается в поиске компанией новых производственных возможностей на основе уже существующих технологических процессов и линий, а также основной продукции.

Эта стратегия предусматривает открытие новых производственных линий исключительно на основе лучших достижений предшествующих товаров либо услуг. При этом такая часть бизнеса развивается и функционирует отдельно от основного портфеля.

Примером такой стратегии является сеть отелей «Хилтон». От гостиниц премиум-класса предприятие перебазировалось на строительство отелей более доступного уровня, что помогло компании занять позиции лидера в этом кругу.

Горизонтальная

Стратегия горизонтальной диверсификации подразумевает рост финансов компании за счет создания нового продукта, который требует новых технологий, не схожих с предшествующими. При такой стратегии фирма создает технологически не связанные между собой продукты, для реализации которых могут использоваться имеющиеся инструменты (например, в логистике либо оптовых продажах).

Данная стратегия предусматривает создание продуктов, которые должны быть потреблены основной продукцией либо стать её сопутствующей частью.

Выбираем стратегию диверсификации

Разработка стратегии диверсификации бизнеса может стать как лучшим способом для решения финансовых проблем компании, так и дать возможность управлять всевозможными рисками при коммерческой деятельности фирмы. Однако экономический рост предприятия возможен только лишь при правильном диверсифицировании компании, а это и является главным инструментом к успешному бизнесу. Поэтому далее мы поговорим о том, как выбрать стратегию правильно и сделать всё для того, чтобы фирма существовала только стабильно.

Анализ бизнеса

Это первое, с чего нужно начать, так как конгломератная и другие виды диверсификации без этого невозможны. Анализ должен быть подробный, а руководитель предприятия должен четко выделить для себяосновные сильные стороны и технолого-экономическую базу его учреждения и на основе этого определить возможные пути к развитию бизнеса.

- Важным на этом этапе является ответ в конце глубокого мониторинга на три ключевых вопроса:

- Каковы сильные стороны производства?

- Насколько стабильно чувствует себя на рынке компания?

- Какое количество свободных ресурсов находится в запасе?

Поиск направления

После серьезного анализа бизнеса на следующем этапе руководству предстоит определить для себя правильное направление для диверсификации предприятия. Это довольно сложный процесс, который основан на серьезном макроэкономическом исследовании. В результате этого определяются конкретные отрасли, в которых предприятию удастся наиболее выгодно себя реализовать за максимально короткие сроки. Но наиболее распространенным явлением становится расширение производства на основе личного опыта, предпочтений и возможностей владельца. У этого пути есть свои «за» и «против», но подход довольно эффективен, если он подкреплен багажом серьезных знаний.

Оценка нового бизнеса

Этот этап ничем не отличается от оценки рисков и перспектив при создании бизнеса с нуля. Проводится оценка конкурентоспособности производственной линии, анализ всех существующих конкурентов, также важно определить общие тенденции и перспективы к развитию на рынке в целом и возможности к будущей диверсификации ценовой политики. Это всё в совокупности поможет окончательно выбрать для предприятия будущие пути к развитию.

- В конце этого этапа руководителю важно ответить на следующие вопросы:

- Каковы долгосрочные перспективы развития рынка и экономической ситуации?

- Как правильно продать новую продукцию?

- Действительно ли фирма владеет всеми необходимыми ресурсами?

- Существует ли план по финансированию процесса?

- Есть ли четкий план работы на следующие 5 лет?

- Существуют ли более выгодные альтернативы развития или преодоления финансового кризиса?

Анализ портфеля

Следующим этапом после завершения анализа перспектив развития нового направления коммерческой деятельностиявляется оценка целесообразности нового продукта в рамках существующего финансового портфеля. Сделать это не очень сложно, в специализированной литературе существует масса профессиональных матриц.

На этом этапе важно понять, не выйдет ли продукт за рамки отведенного для него места в портфеле. В противном случает дальнейшую судьбу бизнеса предугадать будет сложно.

Примеры диверсификации

В то время как для нашей экономики диверсификация является чем-то новым и неизведанным, для большинства иностранных компаний такой процесс — нечто обыденное, не требующее акцентирования особого внимания. Кроме того, без этого невозможно представить себе успешное функционирование бизнеса на протяжении многих лет.

Приведем несколько примеров успешного проведения процесса:

1. К концу 2009 года для компании IBM начались тяжелые времена. Прибыль предприятия резко упала. Удержаться на плаву IBM помогло именно диверсифицирование бизнеса. Несмотря на то, что продажа компьютеров и электроники упала на 7 %, чистая прибыль за год выросла на 18 %. Это произошло благодаря тому, что электронный гигант расширил свое пребывание на рынке в сфере сервиса оборудования и разработки программного обеспечения. 2. В более глобальном масштабе на понятие можно взглянуть благодаря диверсификации экономики США. Этот процесс проявляется на протяжении последних 25 лет. Государство дошло до равномерного распределения активов между наиболее финансово выгодными отраслями. Это помогло стране сохранить позиции в списке лидирующих стран по уровню жизни и финансовому обеспечению граждан, а также добиться серьезных успехов на международных рынках. 3. В отечественной отрасли можно привести пример с компанией ФПГ «Нефтехимпром», которая, кроме производства сырья для промышленности в сфере изготовления автомобильных шин, занялась и производством готового продукта — это помогло владельцам создать полный цикл изготовления товаров и стать заметным конкурентом на отечественном рынке шин.- Смотрим видео:

- Как диверсификация в экономике государства влияет на твой карман?

- Как снизить риск своих вложений?

На каком бы этапе ни находился бизнес, диверсификация — это лучший способ не только сохранить заработанные нелегким трудом активы, но и приумножить капитал. Благодаря многолетнему опыту международных компаний со всего мира этот процесс дошел к нам в наиболее эффективной форме. Но несмотря на высокий эффект от перераспределения инвестиционного портфеля, главное — помнить о целесообразности решений и затрат по отношению к полученному экономическому эффекту.

Диверсификация — отличная возможность избежать дефолт.

Диверсификация — отличная возможность избежать дефолт. Основная ошибка при составлении деловых писем — неправильное сокращение ВРИО и ИО. Все нюансы в отдельной статье.

Основная ошибка при составлении деловых писем — неправильное сокращение ВРИО и ИО. Все нюансы в отдельной статье.

Как работает мобильный терминал, принимающий оплату банковскими картами: https://svoedelo-kak.ru/finansy/mobilnyj-terminal.html

Как работает мобильный терминал, принимающий оплату банковскими картами: https://svoedelo-kak.ru/finansy/mobilnyj-terminal.html

что это? Объясняю простым языком на морковках

Приветствую всех, кто решил разобраться в тонкостях экономики. Согласитесь, тяжело уловить смысл текста, не понимая и половины слов, из которых он составлен. Предлагаю познакомиться с одним из терминов. Как ни пугающе звучит, сразу успокою: диверсификация – это несложное понятие, слово труднее выговорить, чем объяснить.

Что это такое и для чего нужна?

Перевод с латыни дословный: делать разное. Сразу приходит на ум утверждение, что лучший отдых – это смена вида деятельности. К сожалению, речь не об отдыхе. Перевести можно чуть более развернуто: прилагать усилия в различных направлениях.

Как это ни банально, но практический смысл диверсификации точнее всего передает общеизвестное высказывание о том, что все яйца неразумно хранить в одной корзине: это снижает вероятность потерять все разом. Как же избежать полного краха? Как поможет диверсификация?

Диверсификация в экономике – это распределение средств между различными проектами. В производстве, финансовой сфере, торговле, даже в сельском хозяйстве.

Представьте, что фермер Петров выращивает на своем поле исключительно салат, причем одного сорта. А соседнее поле фермера Иванова поделено на участки, где растет картофель, зелень, морковь и клубника.

Погодные условия, вредители, да и спрос на конкретный сорт могут сыграть злую шутку с Петровым и либо уничтожить урожай, либо поставить перед фактом невозможности сбыта. Причем консервации этот продукт не подлежит. Иванов же рискует гораздо меньше, потому что даже неприятности с одним из видов продукции не приведут к катастрофическим последствиям. Это и есть диверсификация.

Когда нужно распределение средств?

Ответ напрашивается сам собой — всегда. Не только когда есть свободные ресурсы и возникает необходимость их использовать, т. е возможность диверсификации. Я не знаю ни одного примера, когда бизнес на протяжении многих лет существовал без изменений. Если это успешный бизнес.

На старте, в процессе становления и развития необходимо выбирать наиболее перспективные сферы приложения усилий для диверсификации, новые продукты, рынки, партнеров и поставщиков.

Постоянно отвечать на вопросы: расширить имеющееся производство или вложить деньги в открытие новой линии? Построить жилой комплекс или несколько домов в разных районах? Инвестировать в крупный проект или выбрать три в различных областях экономики? Открыть фирменный магазин или мультибрендовый?

Диверсификация необходима, чтобы вложение средств было эффективным и безопасным.

Цели и способы достижения

Какие цели и какими способами можно достичь с помощью диверсификации:

- Гибкость. Направьте средства на достижение конкурентного преимущества. Введите новые услуги или товары, чтобы не зависеть от одного наименования и не страдать от безденежья, когда заканчивается лето.

- Рост. Расширяйте свое дело: добавляйте новые позиции в продуктовую линейку, обновляйте производство и увеличивайте выпуск, открывайте представительства в других городах. Используйте возможности интернета для диверсификации. Взаимодействие с клиентами онлайн позволяет охватить большую аудиторию и увеличить доход, тем более что поддержка сайта не требует столь существенных вложений, как аренда офиса.

- Стабилизация. Грамотное размещение средств поможет организации не потерять устойчивость практически в любой ситуации, будь то изменение спроса на рынке, проблемы с поставками, провал какого-то из инвестиционных проектов или, к примеру, санкции, затрагивающие одно из направлений бизнеса.

Преимущества и недостатки диверсификации

Любые изменения могут привести к неожиданным последствиям. Взвешу все плюсы и минусы, чтобы не получилось «как всегда», когда хочется «как лучше». Плюсы диверсификации:

- Повышение устойчивости к кризисным ситуациям.

- Снижение зависимости от колебаний рынка, ненадежных поставщиков и покупательского спроса.

Минусы:

- Большие вложения даже на начальном этапе диверсификации.

- Долго ждать результатов: непривычное направление может окупаться несколько лет.

- Можно столкнуться с дефицитом специалистов или недостатком знаний в области, которую планируется освоить при диверсификации.

- Распределение ресурсов может ограничить финансирование наиболее прибыльных в данный момент направлений и замедлить рост.

Хорошенько подумайте, и еще лучше посчитайте, прежде чем начинать серьезные изменения.

Типы

Оценили силы? Готовы? Тогда выбирайте, что можно улучшить и обезопасить. Тип диверсификации зависит от сферы приложения усилий.

Производство

Какие опасности подстерегают производителей? Появляются молодые конкуренты, смелые, с амбициями, вооруженные современными технологиями. Оборудование изнашивается. А покупатели постоянно предъявляют новые требования или вообще перестают интересоваться вашей продукцией.

В этих условиях без диверсификации никак: необходимо расширять ассортимент, осваивать другие производственные мощности.

Продукция

Неожиданное решение, которое может поставить в тупик конкурентов. Это не очередная добавка к йогурту или термостатная сметана. Если вы производите сапоги, ваш вариант диверсификации — выпускать еще и чулки. Или колеса.

Цены

Выйдите из зоны комфорта. Поставьте на уши отдел маркетинга. Начните продавать товары по разной цене, в разное время или разным людям. Такой тип диверсификации широко используется авиакомпаниями и гостиницами, например. Не замечали, что некоторые люди покупают не то, что вкуснее, качественнее или удобнее, а то, что дороже?

Бизнес

Диверсификация в виде расширения географии, открытия представительств в других регионах, новых услуг и методов ведения бизнеса может дать хорошие результаты.

Капитал

Этот тип диверсификации интересен не только крупным финансовым структурам, но и любому человеку. Был бы капитал. Требуется грамотно распределить его — вклады, депозиты, инвестиции, операции на фондовых рынках. Только не увлекайтесь: жить до получения дивидендов на что-то надо.

Экономика

Это, скорее, информация для общего развития, не думаю, что среди читателей найдутся те, кто имеет возможности для диверсификации таких масштабов. Поскольку это изменения на уровне государства.

Процветающие Арабские Эмираты, например. За несколько десятилетий в буквальном смысле из-под земли выросли современные мегаполисы. Но нефтяные скважины не единственный источник благосостояния ОАЭ, и не самый надежный. Государство успешно развивает финансовую сферу и строительство и в исламском мире сейчас занимает лидирующее положение в этих областях.

Инвестиционный портфель

Инвестор может рассмотреть новые виды вложений. Например, если вы покупали акции только Большого Завода В Нашем Городе, то для диверсификации обратите внимание на другие акционерные общества. Или поинтересуйтесь другими видами инвестирования. Недвижимость купите, в конце концов.

Риски

Мнение эксперта

Владимир Сильченко

Частный инвестор, эксперт по фондовым рынкам и автор блога «Капиталист»

Задать вопросМожно сказать, что все типы диверсификации — это распределение рисков. Мы снижаем риски, повышаем прибыль и стараемся свести к нулю вероятность существенных убытков или банкротства.

Виды диверсификации

Помимо типов, различаются еще и виды диверсификации. Если тип показывает, в какой сфере, то есть где, то вид описывает — как. Точнее, как далеко вы готовы уйти.

Связанная

На самом деле все просто — связанная диверсификация ставит цели для существующего бизнеса или родственного ему направления. Расширение поля деятельности, получение конкурентных преимуществ в своей нише за счет смежных отраслей.

Несвязанная

Кто еще не догадался? Да, это развитие направления, которое не имеет связи с тем, что вы делаете сейчас.

Комбинированная

Вид диверсификации, который сочетает оба варианта. Проще говоря, во все тяжкие.

Стратегии диверсификации

Рассмотрю основные стратегии, которые применяются при диверсификации.

Конгломеративная

Пожалуй, самая рискованная стратегия. Она связана с проникновением в новую отрасль. Если простыми словами — вы решаете купить или создать производство, никак не связанное с вашей нынешней сферой деятельности.

Да, такая диверсификация позволяет охватить дополнительные сегменты рынка, но это связано с потребностью в новых знаниях, новых сотрудниках, в первую очередь менеджерах (в правильном смысле — не клерков, занимающихся холодными звонками, а грамотных управляющих).

Центрированная

Центрированная стратегия диверсификации означает выпуск совершенно новой продукции на имеющемся производстве. В постсоветское время военные заводы начали выпускать кастрюли и утюги, например.

Горизонтальная

Горизонтальная стратегия — это расширение. Географии или ассортимента.

Открытие офисов и производственных предприятий в других регионах и даже странах, смотря какие возможности и аппетиты у того, кто решился на диверсификацию. Выпуск новых моделей продукции, перекрашивание существующих. Все в своей нише.

Вертикальная

Вертикальная диверсификация направлена на изменения в цепочке «поставщик – производство – сбыт».

Если вы производитель, можно открыть фирменный магазин или приобрести транспорт для доставки товаров прямо с завода. Или направьте усилия на освоение поставок для своего производства. Например, машиностроительный завод открывает линию по производству деталей или шин. А нефтеперерабатывающее производство в процессе диверсификации покупает вышку.

Какую стратегию выбрать?

Для выбора стратегии надо изучить все ресурсы, не только финансовые. Уже понятно, что каждый вид диверсификации связан с затратами. Но некоторые требуют освоения иных видов деятельности или других рынков. Подготовка должна быть основательная. Что надо изучить:

- Ресурсы собственного бизнеса: кадровые, технические.

- Опыт конкурентов, клиентов, поставщиков.

- Конечного потребителя, его запросы.

- Тенденции рынка.

- Экономические и политические прогнозы.

- Рынок персонала.

Это не полный перечень, конечно, но задуматься есть над чем. Очень просто надорваться и вместо холдинга, в который, по задумке, вырастет ваш завод, оказаться в мастерской, расположенной в арендованном помещении. Бывшего вашего завода. Даже если средств для диверсификации, казалось, было достаточно.

Примеры диверсификации

Мы буквально на каждом шагу видим примеры успешно диверсифицированных компаний. Интересно, что во многих отраслях практически одновременно начинают процесс несколько конкурирующих фирм.

«Пепси» и «Кока-кола», долгие годы выпускавшие только один вид напитка, направили усилия на расширение ассортимента, и вслед за апельсиновым вкусом в нарастающей скоростью предлагают газировку всех цветов, вкусов и привкусов, с сахаром и без, и, конечно, воду.

Производители компьютеров – Apple и IBM – начали разработку программного обеспечения. Так они не только заняли смежную нишу, но и основательно поделили рынок в процессе диверсификации.

Заключение

Диверсификация проста для понимания смысла слова, но ох как непроста для претворения в жизнь. Но на что ни пойдешь для сохранения и приумножения богатства. Главное, все сделать правильно. Конечно, есть и другие способы разумно использовать ресурсы. Подписывайтесь, спрашивайте — расскажу.

Любой бизнес, даже самый успешный, не может функционировать в неизменном виде сколь угодно долго. Однако существует важный прием, увеличивающий устойчивость бизнес модели и значительно уменьшающий риск критических убытков под влиянием изменившихся обстоятельств. Речь идет о диверсификации.

Внешняя среда изменчива, и любая модель неизменно подвергается проверке на прочность, заставляя нас постоянно быть в курсе новых тенденций и корректировать бизнес в соответствии с трендами экономики и изменениями делового климата.

Что такое диверсификация и для чего это необходимо

Если говорить обобщенно, то это понятие, противоположное специализации. А именно – расширение ассортимента продукции и услуг, а также освоение новых рынков сбыта.

Теперь каждый должен задаться элементарным вопросом: зачем это нужно?

Ответ будет столь же тривиальным: ради диверсификации. Если вам не приходилось слышать этого слова, то его можно объяснить так: не складывайте все яйца в одну корзину.

То есть, на случай временных затруднений или системного снижения рентабельности одного сегмента деятельности должны существовать и функционировать альтернативные потоки, которые поддержат на плаву всю систему либо даже компенсируют убытки в испытывающей спад области.

Диверсификация бизнеса

В первую очередь рассмотрим диверсификацию производства в бизнесе. Речь не идет о расширении модельного ряда, поскольку большинство факторов риска будет с одинаковой степенью действовать на разные модели продукции одного типа.

Ассортимент должен настолько отличаться, насколько это позволяет производственная база с учетом разумного уровня вложений, необходимых для освоения выпуска нового продукта.

Пример диверсификации производства – чешский концерн «Ческа Збройовка», который, помимо профильного выпуска оружия, освоил на своем оборудовании и с использованием собственных инженерных технологий выпуск деталей для автомобильной и авиационной промышленности. Это пример горизонтальной диверсификации.

Стратегия диверсификации полезна не только для крупного бизнеса. К примеру, вы можете выбрать разные инструменты куда вложить деньги, чтобы заработать и снизить риски при инвестировании.

Но помните, что любые инвестиции семейного бюджета должны базироваться на организованном плане с учетом финансовых целей. Диверсификация — лишь один из способов минимизации рисков.

Аналогичному расширению может быть подвержен ассортимент услуг. К примеру, риэлторская контора одновременно начинает оказывать услуги в сфере страхования, не связанного с недвижимостью, поскольку это позволяет ее материально-техническая и кадровая база.

Еще один важный аспект – диверсификация рынков сбыта. Это может потребовать приведения производства и услуг в соответствие с новыми стандартами либо разработки соответствующей правовой базы, получения новых сертификатов и лицензий.

В любом случае цель остается той же: снизить потери от осложнений в одном сегменте бизнеса путем создания и поддержки его альтернативных сегментов.

Диверсификация инвестиционного портфеля

Большинство инвесторов знакомы с двумя основными классами ценных бумаг – акциями и облигациями.

Однако, помимо этих двух типов, каждый из нас может делать вложения и в более широкий спектр классов имущества, например, в недвижимость, сырье, золото и даже в определенные альтернативные стратегии, такие как валюты и т. д.

В результате каждый инвестор может ориентировать свой инвестиционный портфель на безопасные (облигации) и рискованные финансовые инструменты (акции, сырье, золото).

В разговоре о диверсификации с начинающими инвесторами можно ответить, что большинство понимает этот вопрос ошибочно. Например, распространено мнение, что если средства вкладываются в разные акции компаний одной страны, то это уже диверсификация. Или что если инвестировать в облигации двух соседних стран, то это тоже будет диверсификацией. Тем не менее чаще всего это не так.

Ну и самый неверный пример – это вложение в инвестиционные фонды двух управляющих компаний или банков, пропагандирующих одно и то же направление инвестиций. Да, такое разделение можно назвать диверсификацией между управляющими, однако это не обсуждаемый нами процесс в его истинном понимании.

Говоря о настоящей диверсификации инвестиционного портфеля, следует уделить внимание трем существенным вещам: риску, корреляции и доходности.

Процесс диверсификации – это метод управления рисками, при котором в портфель входит множество различных классов имущества, отличающихся отрицательной или близкой к нулю корреляцией. Лучше всего, если выбранный класс активов в долгосрочной перспективе должен будет достичь положительной доходности, однако при этом в течение короткого периода генерируемый ими финансовый поток не должен коррелировать.

Именно по этой причине предлагается включать в инвестиционный портфель не только стандартные классы имущества – акции и облигации,– но и менее распространенные его разновидности, такие как недвижимость, сырье и драгоценные металлы. Таким образом, основной элемент диверсификации – это незначительная корреляция финансовых инструментов.

К примеру, на нижеприведенном графике представлены 5 упомянутых классов. Здесь можно ясно видеть, что в течение длительного срока все они растут в цене, однако в разные кратковременные периоды их изменения различны.

Диверсификация рисков

Тем не менее, говоря о диверсифицированном инвестиционном портфеле, нельзя ожидать, чтобы его результаты были слишком впечатляющими.

Основная цель диверсификации инвестиционного портфеля – это уменьшение общего риска не в ущерб прибыльности. В то же время прибыльность инвестиций является лишь второстепенной задачей.

Смысл диверсификации рисков в том, чтобы опасность, угрожающая одной части бизнеса или одному из активов, не затронула другие части. Чем меньше пересекаются наши сегменты в различных зонах риска, тем больше безопасность.

Составление инвестиционного портфеля из активов с некоррелированными результатами уменьшает риск, поскольку в то время, как прибыль на один актив падает, на другой она, скорее всего, растет.

Рассмотрим вариант с ценными бумагами. Можно утверждать, что, вкладывая в акции, мы вносим вклад в рост экономики, однако если экономика переходит в рецессию, цены большинства акций претерпевают корректировку. В такие моменты могут выручить облигации, на которые начисляются постоянные проценты.

Но что делать, если внезапно начинает расти инфляция, происходит девальвация валют, резко подскакивает цена на нефть или в определенной части света происходит военный конфликт? В таких случаях обладание одними лишь акциями и облигациями – не лучшая альтернатива.

Скажем, при росте инфляции реальная прибыльность облигаций чаще всего отрицательная, акции не дают оптимальной страховки от резкого повышения цен, однако если мы выделим определенную часть инвестиционного портфеля на недвижимое имущество, сырье или золото, то можно ожидать более благоприятных результатов.

В качестве другого примера можно взять повышение цен на топливо. Очень часто это отрицательно сказывается на доходности компаний, поскольку увеличиваются транспортные и другие расходы, в результате чего цены на акции этих предприятий также падают. Но если в инвестиционном портфеле присутствуют энергоносители, то их подорожание порождает противовес отрицательному изменению цен на акции транспортных компаний.

Наконец, в тех ситуациях, когда появляются мысли о крахе финансовой системы, обесценивании валюты или подобных катаклизмах на рынках, большинство инвесторов направляет средства в золото с целью диверсификации.

Если у вас уже есть успешный бизнес, то возможно пора переходить в онлайн. Например, можно открыть интернет магазин с нуля — аудитория в интернете и в оффлайне разная. Некоторые называют это расширением рынка сбыта, а некоторые диверсификацией, в любом случае стоит попробовать.

Для оценки эффективности бизнеса и работы персонала рекомендуем использовать KPI, про эти показатели можно прочитать в этой статье.

Если вы интересуетесь финансовой аналитикой, то из статьи по адресу http://predp.com/fin/terms/chto-takoe-ebitda.html вы узнаете что такое EBITDA и для чего используется этот показатель.

Вывод

Диверсификация бизнеса позволяет относительно безболезненно перенести временные затруднения – перебои со сбытом, кратковременный спад спроса или цен на продукцию – а в случае долгосрочного кризиса альтернативные ответвления деятельности предприятия могут выйти на первый план и стать основой для перепрофилирования фирмы по новой стратегии.

В то же время диверсификация, особенно в случае с производством, как правило, требует дополнительных вложений – в новое оборудование, технологии, персонал. Правильное решение должно основываться на сопоставлении таковых затрат с ценой риска.

Хорошо диверсифицированный инвестиционный портфель никак не поможет избежать краткосрочных убытков, однако ясно одно: располагая портфелем широкого диапазона, т. е. с разбивкой по различным классам активов, можно ожидать приблизительно такой же или несколько большей прибыльности, одновременно уменьшив общий уровень риска. В этом должна заключаться исходная точка каждого начинающего инвестора.

Определение, уровни, стратегия, риски, примеры

Как правило, диверсификация означает расширение бизнеса либо за счет одновременной работы в нескольких отраслях (диверсификация продукции), либо выхода на несколько географических рынков (диверсификация географического рынка), либо открытия нового бизнеса в той же отрасли. ,

На уровне бизнес-единицы диверсификация происходит, когда бизнес-единица расширяется в новый сегмент современной отрасли, в которой компания уже ведет бизнес.

На корпоративном уровне диверсификация происходит, когда диверсифицированная компания вступает в бизнес, выходящий за рамки. существующие бизнес-единицы. Диверсификация направлена на увеличение прибыльности за счет увеличения объема продаж.

Однако, это не свободно от риска?

И, »поэтому он требует тщательного расследования, прежде чем войти в; неизвестный рынок с незнакомым товарным предложением.

Многие компании потерпели неудачу с диверсификацией, в то время как / многие другие добились больших успехов, таких как Wait Disney (он перешел от производства анимационных фильмов к тематическим паркам и курортным отелям) и Canon (перешел от производства камер к производству совершенно нового ассортимента). оргтехники).

Популярные формы диверсификации: вертикальная интеграция / горизонтальная диверсификация; и географическая диверсификация.

Вертикальная интеграция включает в себя интеграцию бизнеса наряду с ценностью компании: цепочкой, назад или вперед. Горизонтальная диверсификация предполагает переход на новые предприятия на той же стадии производства, что и текущая деятельность компании.

Географическая диверсификация предполагает переход в новые географические районы.

Три формы диверсификации могут быть связаны (добавление или расширение существующих товарных линий или рынков) или не связаны (добавление новых или «не связанных» продуктовых линеек или рынков, т.е.е. вход в бизнес в другой отрасли).

Уровни диверсификации

Некоторые специалисты по управлению пытались показать, что диверсифицированные фирмы? варьируются в зависимости от их уровня диверсификации.

Согласно им, существует три уровня диверсификации;

- Низкие уровни диверсификации.

- Умеренный до высоких уровней диверсификации.

- Умеренный до высоких уровней диверсификации.

Низкие уровни диверсификации

Этот уровень диверсификации наблюдается в компании, которая осуществляет свою деятельность в основном в рамках единого или доминирующего бизнеса.Компания ведет единый бизнес, если ее доход превышает 95 процентов от общего объема продаж.

Если полученный доход составляет от 70 до 95 процентов, бизнес компании является доминирующим. 5M Security Services Limited является примером фирмы с небольшой диверсификацией, поскольку ее основной акцент делается на «рынке охранников».

Kellog является примером доминирующей бизнес-компании, поскольку ее основные продажи приходятся на сухие завтраки и «легкие закуски».

Однако фирмы, которые генерируют свой доход от отдельных продуктов, нельзя назвать диверсифицированными фирмами в истинном смысле этого слова.

Умеренный до высокого уровня диверсификации

На этом уровне очевидны два типа диверсификации — «связанный ограниченный» и «связанный связанный», в случае связанной ограниченной диверсификации менее 70 процентов доходов поступает от доминирующего бизнеса и все SBU / подразделения обмениваются продуктами, технологиями и каналами распределения.

Если фирма связана с связанной диверсификацией, менее 70 процентов доходов поступает от доминирующего бизнеса, но существует только ограниченная связь между и среди SBU.«Проктер энд Гэмбл» — пример связанной фирмы с ограничениями, а «Джонсон и Джонсон» — пример связанной фирмы.

Очень высокий уровень диверсификации

Этот уровень применяется к

.Определение: Диверсификация — это стратегия роста, которая использует рыночные возможности, распределяя инвестиционный риск по различным классам активов.

Что означает диверсификация?

Какое определение для диверсификации? Диверсификация — это план распределения активов, который правильно распределяет активы между различными типами инвестиций. Инвесторы принимают определенный уровень риска, но им также необходимо иметь стратегию выхода, если их инвестиции не приносят ожидаемый доход.

Таким образом, создавая хорошо диверсифицированный портфель, они защищают свои инвестиции, обеспечивая при этом потенциал для роста. Кроме того, правильное распределение активов позволяет им использовать инвестиционный риск и волатильность портфеля, поскольку ожидается, что каждый актив будет по-разному реагировать на различные рыночные условия.

Давайте посмотрим на пример.

Пример

Александр инвестирует 100 000 долларов в диверсифицированный портфель. Для достижения оптимальной диверсификации портфеля он учитывает существующие рыночные реалии и эффективно оценивает взаимосвязь между риском и доходностью.Таким образом, он инвестирует в относительно безопасные инвестиции, которые приносят долгосрочную прибыль.

Стратегия диверсификации Александра заключается в следующем:

a) Он включает в среднем от 10 до 12 диверсифицированных акций из разных отраслей, секторов и географического региона. Диверсифицируя свой портфель, он использует риск.

б) Он включает в себя инвестиции, которые несут различные уровни риска. Например, когда цены на акции снижаются, цены на облигации растут, потому что все большее число инвесторов переводят свои деньги в облигации для большей безопасности.Если фондовый рынок падает, ожидается, что портфель, состоящий из акций и облигаций, будет работать иначе, чем портфель, состоящий только из акций.

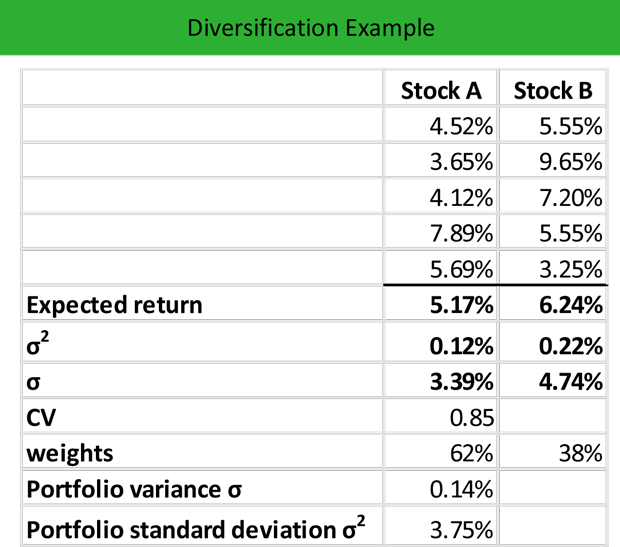

в) Он рассчитывает стандартное отклонение своего диверсифицированного портфеля. В идеале стандартное отклонение портфеля ниже стандартного отклонения каждого отдельного актива. Например, предположим следующую доходность двух акций диверсифицированного портфеля:

Если запас А имеет средний ожидаемый доход 5.17% и средняя ожидаемая доходность акций B составляет 6,24%, стандартное отклонение портфеля составляет 3,75% (см. Статью «Стандартное отклонение портфеля» о том, как рассчитать стандартное отклонение портфеля). В этом случае стандартное отклонение портфеля выше стандартного отклонения каждой акции. Следовательно, знание стандартного отклонения портфеля может снизить его волатильность.

Краткое определение

Определить диверсификацию: Диверсификация означает сохранение различных типов инвестиций в портфеле с целью снижения риска.

,

CFA Уровень 1: Результаты обучения