НК РФ Статья 229. Налоговая декларация / КонсультантПлюс

НК РФ Статья 229. Налоговая декларация

1. Налоговая декларация представляется налогоплательщиками, указанными в статьях 227, 227.1 и пункте 1 статьи 228 настоящего Кодекса.

(в ред. Федеральных законов от 19.05.2010 N 86-ФЗ, от 28.11.2015 N 327-ФЗ)

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрено статьей 227.1 настоящего Кодекса.

(в ред. Федерального закона от 19.05.2010 N 86-ФЗ)

2. Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства.

3. В случае прекращения деятельности, указанной в статье 227 настоящего Кодекса, до конца налогового периода налогоплательщики обязаны в пятидневный срок со дня прекращения такой деятельности представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде.

(в ред. Федеральных законов от 29.12.2000 N 166-ФЗ, от 27.07.2010 N 229-ФЗ)

При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению в соответствии со статьями 227 и 228 настоящего Кодекса, и выезде его за пределы территории Российской Федерации налоговая декларация о доходах, фактически полученных за период его пребывания в текущем налоговом периоде на территории Российской Федерации, должна быть представлена им не позднее чем за один месяц до выезда за пределы территории Российской Федерации.

Уплата налога, доначисленного по налоговым декларациям, порядок представления которых определен настоящим пунктом, производится не позднее чем через 15 календарных дней с момента подачи такой декларации.

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

КонсультантПлюс: примечание.

С 01.01.2022 абз. 1 п. 4 ст. 229 излагается в новой редакции (ФЗ от 02.07.2021 N 305-ФЗ). См. будущую редакцию.

КонсультантПлюс: примечание.

П. 4 ст. 229 (в ред. ФЗ от 09.11.2020 N 368-ФЗ) применяется к правоотношениям по исчислению и уплате НДФЛ за налоговые периоды начиная с 2020 г.

4. В налоговых декларациях физические лица указывают все полученные ими в налоговом периоде доходы (в том числе фиксированную прибыль), если иное не предусмотрено настоящим пунктом, источники их выплаты, налоговые вычеты, суммы налога, удержанные налоговыми агентами, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате (доплате) или зачету (возврату) по итогам налогового периода.

Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со статьей 217 настоящего Кодекса (за исключением доходов, указанных в пунктах 60 и 66 статьи 217 настоящего Кодекса), а также доходы, указанные в статье 214.2 настоящего Кодекса, доходы, сведения о которых представлены в налоговые органы в порядке, установленном пунктом 5 статьи 226 и пунктом 14 статьи 226.

(абзац введен Федеральным законом от 27.12.2009 N 368-ФЗ; в ред. Федеральных законов от 15.02.2016 N 32-ФЗ, от 01.04.2020 N 102-ФЗ)

КонсультантПлюс: примечание.

С 01.01.2022 п. 4 ст. 229 дополняется абз. 3 (ФЗ от 02.07.2021 N 305-ФЗ). См. будущую редакцию.

КонсультантПлюс: примечание.

С 01.01.2022 п. 4 ст. 229 дополняется абз. 4 и 5 (ФЗ от 02.07.2021 N 305-ФЗ). См. будущую редакцию.

Налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного налога в составе налоговой декларации.

(абзац введен Федеральным законом от 29.09.2019 N 325-ФЗ)

Открыть полный текст документа

Налоговая декларация для ООО: срок подачи.

По итогам года организации, применяющие упрощённую систему налогообложения (УСН), обязаны представить налоговую декларацию по УСН. Бланк декларации (по КНД 1152017) утверждён Приказом ФНС России № ММВ-7-3/99 от 26 февраля 2016 г. — обязателен для применения с отчетности за 2016 год. Декларацию по УСН за 2015 год можно представить по форме, утврежденной Приказом ФНС России №ММВ-7-3/352 от 4 июля 2014 года.

Бланк декларации (по КНД 1152017) утверждён Приказом ФНС России № ММВ-7-3/99 от 26 февраля 2016 г. — обязателен для применения с отчетности за 2016 год. Декларацию по УСН за 2015 год можно представить по форме, утврежденной Приказом ФНС России №ММВ-7-3/352 от 4 июля 2014 года.

Куда сдавать декларацию

Организации, применяющие упрощённую систему налогообложения, отчитываются в налоговую инспекцию по месту своего нахождения.

При наличии обособленных подразделений, не являющихся филиалами, подаётся единая декларация в целом по организации по основному месту учёта. Другими словами, отчитываться по каждому из таких подразделений не нужно.

Сроки представления декларации

Декларацию по УСН организации обязаны представлять ежегодно не позднее 31 марта года, следующего за истекшим налоговым периодом (календарным годом).

Кроме того, организации, которые самостоятельно прекратили деятельность на УСН и подали уведомление в соответствии с п.8 ст.346. 13 Налогового кодекса РФ, обязаны представить налоговую декларацию не позднее 25 числа месяца, следующего за месяцем, когда эта деятельность была прекращена.

13 Налогового кодекса РФ, обязаны представить налоговую декларацию не позднее 25 числа месяца, следующего за месяцем, когда эта деятельность была прекращена.

Организации, утратившие право на применение УСН на основании п. 4 ст. 346.13 Налогового кодекса РФ, должны представить декларацию не позднее 25 числа месяца, следующего за кварталом, когда это право было утрачено.

Как заполнить и сдать декларацию

Декларацию можно представлять в налоговую инспекцию как на бумаге, так и в электронном виде.

Заполнение декларации не представляет для Вас никаких сложностей, если в своей работе Вы используете интернет-бухгалтерию «Моё дело».

Формирование декларации по УСН в сервисе «Моё дело»

Вы всегда формируете декларацию по УСН на актуальном бланке согласно всем действующим правилам и нормам. Основные поля заполняются автоматически, вследствие чего какие-либо опечатки и откровенные ошибки практически исключены.

Готовый документ Вы тут же можете отправить в ИФНС по системе электронной отчётности. Вы всегда и все делаете легко, быстро и правильно! Почему? Потому что интернет-бухгалтерия «Моё дело» является глобальным информационным сервисом, который содержит все актуальные бланки, законодательные и нормативные акты по бухучёту, налогообложению, трудовым отношениям.

Вы всегда и все делаете легко, быстро и правильно! Почему? Потому что интернет-бухгалтерия «Моё дело» является глобальным информационным сервисом, который содержит все актуальные бланки, законодательные и нормативные акты по бухучёту, налогообложению, трудовым отношениям.

Обновление базы осуществляется в онлайн-режиме, поэтому Вы круглосуточно имеете доступ ко всем актуальным формам документов, а также действующим законам, приказам и положениям.

Система «Моё дело» позволяет формировать не только декларацию по УСН, но любую отчётность на общей системе налогообложения и специальных налоговых режимах (УСН, ЕНВД). В большинстве своём формы заполняются автоматически, сводя риск появления ошибок к нулю.

Вы за считанные минуты формируете все необходимые документы, после чего сразу выводите их на печать или отправляете в электронной форме в налоговую инспекцию, ФСС, ПФР, ФСГС.

Сервис «Моё дело» обеспечивает полноценный учёт на УСН, ЕНВД, ОСНО. Расчёт налогов, страховых взносов, зарплаты, отпускных, больничных, пособий Вы всегда осуществляете оперативно и точно. Прямо из системы Вы производите перечисление всех начисленных сумм благодаря интеграции с банками!

Прямо из системы Вы производите перечисление всех начисленных сумм благодаря интеграции с банками!

Все сроки представления отчётности круглосуточно отслеживает персональный налоговый календарь в Вашем Личном кабинете. Он всегда заранее предупреждает Вас о предстоящих важных датах и дублирует уведомления на телефон и электронную почту.

В Вашей работе возникают сложности? Вам часто нужна профессиональная помощь? Это не проблема! Сервис «Моё дело» обеспечивает Вам круглосуточную экспертную поддержку по любому вопросу в сфере налогообложения, бухгалтерского учёта, расчётов с сотрудниками.

Вы хотите формировать декларации на УСН быстро и корректно? Вы хотите формировать любую отчётность легко и правильно? Вы хотите рассчитывать и уплачивать налоги всегда точно и вовремя?

Тогда прямо сейчас зарегистрируйтесь в интернет-бухгалтерии «Моё дело» и начните работать в современном формате!

Узнать подробнее про:

Что такое специальная декларация.

Объясняем простыми словами — Секрет фирмы

Объясняем простыми словами — Секрет фирмыПодать такой документ можно, когда государство объявляет налоговую амнистию (её ещё называют амнистией капиталов). Правительство как бы говорит: если у вас есть иностранные активы, имущество, счета в зарубежных банках и вы можете объяснить, откуда всё это взялось, то вот вам специальная декларация — заполняйте, платите подоходный налог 13% (или не платите вовсе) и живите спокойно.

В других странах во время налоговой амнистии часто требуют уплатить ещё и штрафы — но это всё равно выгоднее, чем лишаться всех денег, если твоё скрытое богатство раскроют.

Добровольное декларирование позволяет избежать ответственности за нарушения налогового, таможенного и валютного законодательства. Также во время амнистии активы можно передать от номинального владельца реальному без уплаты налога, отмечали в Федеральной налоговой службе.

В России последняя налоговая амнистия проходила с перерывами в 2015–2020 годах, всего прошло три этапа. В первые два можно было просто сообщить государству о зарубежных счетах, компаниях и собственности. Во время третьего этапа нужно было ещё и перевести деньги в российские банки, а иностранные компании — либо ликвидировать, либо перерегистрировать в российских офшорах — на острове Русский во Владивостоке или на Октябрьском острове в Калининграде. Также требовалось заплатить со всех активов налог 13%.

Во время третьего этапа нужно было ещё и перевести деньги в российские банки, а иностранные компании — либо ликвидировать, либо перерегистрировать в российских офшорах — на острове Русский во Владивостоке или на Октябрьском острове в Калининграде. Также требовалось заплатить со всех активов налог 13%.

Пример употребления на «Секрете»

«Для декларирования действующей зарубежной компании (в отличие от ликвидируемой), находящейся под контролем российского резидента, помимо специальной декларации и уведомления об участии в контролируемой иностранной организации, резиденту нужно задекларировать полученный с такой организации доход».

(Экономист Андрей Мовчан и бизнес-консультант Юлия Прокофьева о том, как узаконить зарубежные активы во время налоговой амнистии.)

Нюансы

Информация, которая содержится в специальной декларации, как и сам факт её подачи, являются налоговой тайной. Эти сведения нельзя использовать как повод для налоговой проверки, а также в качестве доказательств в суде. Хотя попытки были.

Хотя попытки были.

Самым громким стало дело против совладельца компании «Усть-Луга» Валерия Израйлита. В 2016 году он одним из первых воспользовался амнистией капиталов, задекларировав свои иностранные компании, квартиру в Лондоне, акции и счета в банках, а затем стал фигурантом дела об отмывании средств.

Его специальную декларацию ФСБ предъявляла суду как доказательство вины. В 2019 году президиум Верховного суда признал такую практику незаконной, тогда же приняли поправки в Уголовно-процессуальный кодекс, запрещающие силовикам изымать спецдекларации. Но лишь в июне 2021 года этот документ исчез из дела Израйлита.

Факты

Владелец активов может забыть об амнистии капиталов, если налоговая заподозрит его в легализации преступных доходов, подделке документов, фальсификации данных в госреестрах или незаконной реорганизации компании.

Спецдекларацию подают лично или по доверенности. Отослать документ по почте не получится.

Статью проверил:

Декларация НДС в формате XML без передачи в ELSTER-Dynamics 365 для финансовых и операций (AX 8,0)

Content Idea (CI): 94206

Введение

Она предоставляет различные инструменты, которые

компании в Германии используются для электронной финансовой отчетности. Для

Декларация налога на добавленную стоимость (НДС) возвращает, ELSTER предоставляет конечные точки для

Откройте интерфейс веб-службы. Эти конечные точки поддерживались корпорацией Майкрософт.

Dynamics 365 для операций. Однако ELSTER объявил таким образом, что

1 января 2019г., Открытый интерфейс для передачи данных

возврат налога будет закрыт налоговыми органами для Германии.

Она предоставляет различные инструменты, которые

компании в Германии используются для электронной финансовой отчетности. Для

Декларация налога на добавленную стоимость (НДС) возвращает, ELSTER предоставляет конечные точки для

Откройте интерфейс веб-службы. Эти конечные точки поддерживались корпорацией Майкрософт.

Dynamics 365 для операций. Однако ELSTER объявил таким образом, что

1 января 2019г., Открытый интерфейс для передачи данных

возврат налога будет закрыт налоговыми органами для Германии.

Начиная с 1 января 2019 г., ELSTER Rich Client ( для передачи данных при возврате налога необходимо использовать интерфейс. Дополнительные сведения сведения о программе, которая содержится в разделе Этот документ.

В то же время, если компания зарегистрирована в Германии,

Пользователи могут отправить декларацию НДС с помощью веб-интерфейса Mein Elster или

с помощью ElsterFormular.

Начиная с 14 ноября 2018 ELSTER открытый интерфейс веб-служба обеспечивает передачу данных для декларации НДС с помощью версия 11 из TransferHeader (TH) и заголовка User Data (Нью). Предыдущий версии TH (версия 8) и Нью (версия 10) больше не будут приниматься на эту дату.

Обзор

Это исправление предоставляет изменения в формате XML в соответствии с новые требования для отправки отчетов с помощью веб-интерфейса или «водо» возможность сохранить созданный XML-документ.

Отправка декларации по НДС с помощью веб-интерфейса или Для использования этого формата в формате XML необходимо выполнить указанные ниже действия.

-

Необходимо изменить пространство имен <Elster> .

-

Тег <Vorgang> должен быть указан в значении «send-Auth» .

-

<Datei> блоке поля должны быть переданы.

-

Тег <TransferHeader> должен быть объявлен с атрибутом Version = «11» .

Для Microsoft Dynamics 365 для финансовых и операций обновление позволит пользователям в Германии выполнить следующие задачи:

-

Просмотрите обновленный формат с помощью существующей вкладки Предварительный просмотр в форме журнала налоговой декларации электронной .

-

Сохранить декларацию НДС в формате XML из вложения в запись в форме журнала налоговой декларации электронной .

-

Вручную обновите статус записи журнала электронных налоговых деклараций для отправки.

Настройка

Подготовка Microsoft Dynamics 365 для финансовых расчетов и Операции для создания декларации по НДС в Германии в новом формате XML (с <TransferHeader> и <TransferHeader> версии «11») необходимо выполнить следующие действия:

-

Скачивание и импорт обновленных конфигураций GER: Elster (de). Version. 3.4. XML.

-

Скачайте и установите пакеты обновления в соответствии с требованиями в конфигурации GER и документации.

Чтобы настроить новую версию формата и использовать ее для создания отчетов начиная с 14 ноября 2018, необходимо выполнить следующие действия:

-

Не удаляйте ранее настроенный формат Elster (DE) .

-

Загрузи новый формат из файла LCS: Elster (de).

Version. 3.4.

Version. 3.4. -

Новая версия Elster (DE) format будет отображаться в списке версий, связанных с Elster (DE) в модуле электронной отчетности.

-

Выберите вариант версия «3,4» Elster (de) и установите для него значение Дата вступления в силу . Обновите дату вступления в силу в формате, который вы собираетесь использовать при необходимости.

Параметр » вступает в силу с даты» позволяет системе определить во время выполнения, какая версия формата используется для учета системной даты.

Формирование декларации НДС

Создание отчета о Декларации по НДС с помощью открытых декларацийналогов > > продажи Налоговая > отчета о налогах на продажу для периода сопоставления выберите соответствующий Параметры диалогового окна и нажмите кнопку «ОК».

В диалоговом окне » немецкий налоговый отчет « флажок » создать электронный налоговый документ

XML-файл уже создан на основе критериев определено в диалоговом окне » немецкий налоговый отчет » и создано Файл XML прикрепляется с помощью управления документами в строке электронной Таблица журнала налоговой декларации . Просмотр и сохранение файла Отправка (за пределами системы) выберите строку в разделе » электронные налоги». Форма «журнал объявлений » и нажмите кнопку «Обработка документов» в в нижней части формы:

Откроется форма для обработки документов, на которой создано создание файл. В этом окне вы можете открыть файл (с помощью приложения, связанного с расширение with. XML в системе):

Поле » Отправлено » теперь доступно для пометки вручную. При пометке новой строки в таблице » транзакции файлов « созданные. Форма « транзакции файла » показывает, какой пользователь и когда Создание и пометка отчета как отправленного. Помеченный отчет не может быть снять флажок.

Открыть вкладку «предварительный просмотр» электронной налоговой декларации форма log для предварительного просмотра учтенных значений.

Приложение

В области «разработчики » на веб-сайте Elster представлены примеры того, как разработчики могут взаимодействовать с кодом «кодом» для отправки деклараций НДС в формате XML-файла. Примеры предназначены для языков C++, C# и Java. Чтобы получить доступ к этой области веб-сайта, вы должны быть зарегистрированы как разработчик. В примере может помочь создать собственный исполняемый файл для отправки XML-файла с помощью функции «код компьютера». Для отправки XML-файла в ELSTER с помощью исполняемого файла необходимо загрузить библиотеки DLL.

Выпущена версия для ELSTER 27, которая поддерживается в течение 2019 до апреля и может быть загружена ссылкой.

Ознакомьтесь с дополнительными сведениями о выпускахобновления.

Сведения об исправлении

Получение файлов обновления Microsoft Dynamics AX

Это обновление доступно для загрузки вручную и Установка с АККРЕДИТИВа.

Предварительные условия

Для этого необходимо установить один из указанных ниже продуктов. применить это исправление:

Требование к перезапуску

Необходимо перезапустить службу сервера прикладных объектов (AOS). После установки исправления.

При возникновении проблем с загрузкой и установкой Это исправление или другие вопросы по технической поддержке, обратитесь к своему партнеру или, если зарегистрироваться в плане поддержки непосредственно в Microsoft, вы можете связаться с Техническая поддержка Майкрософт Dynamics и создайте новый запрос в службу поддержки.

Вы также можете обратиться в службу технической поддержки Майкрософт Dynamics по телефону, используя эти ссылки на номера телефонов для конкретных стран. Кому для этого посетите один из указанных ниже веб-сайтов Майкрософт.

В особых случаях платежи, которые обычно используются для обращение в службу поддержки может быть прекращено, если специалист службы технической поддержки Майкрософт Dynamics и связанные продукты определяют, что определенное обновление будет разрешено Ваши проблемы. Обычно расходы на поддержку будут распространяться на любые дополнительные службы поддержки. вопросы и проблемы, которые не соответствуют определенному обновлению.

Дополнительная информация

Примечание : статья для быстрой публикации

создано непосредственно в организации службы поддержки Майкрософт. С

Информация, содержащаяся в этой статье, предоставляется в ответ на возникающие проблемы. Файла

в результате этого в материалах могут содержаться типографские варианты.

ошибки и могут быть пересмотрены в любое время без предварительного уведомления. ПросмотретьУсловия использования

другие вопросы.

CONTENT IDEA REQURST 94128

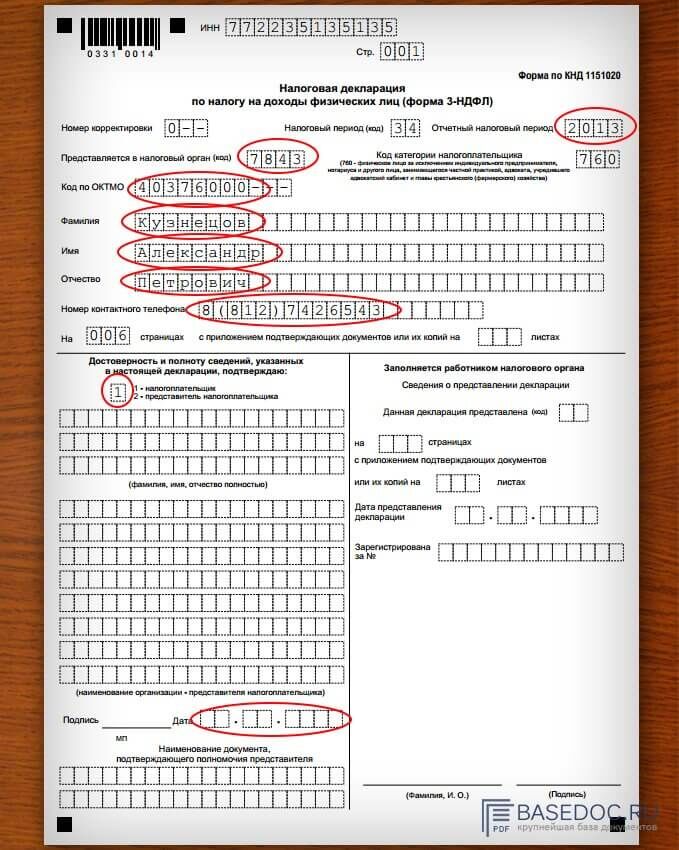

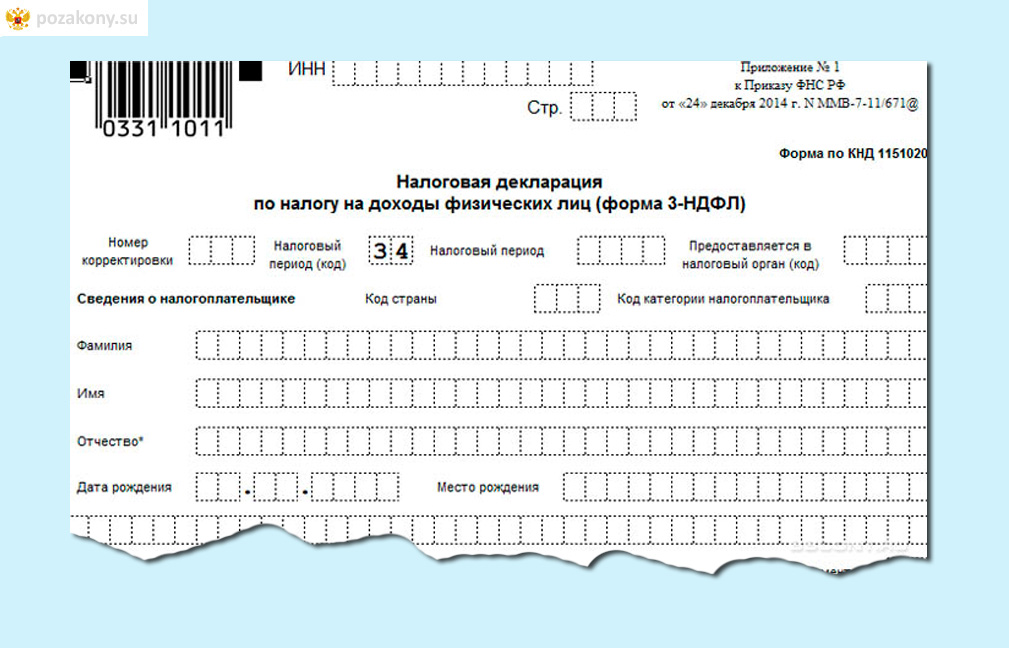

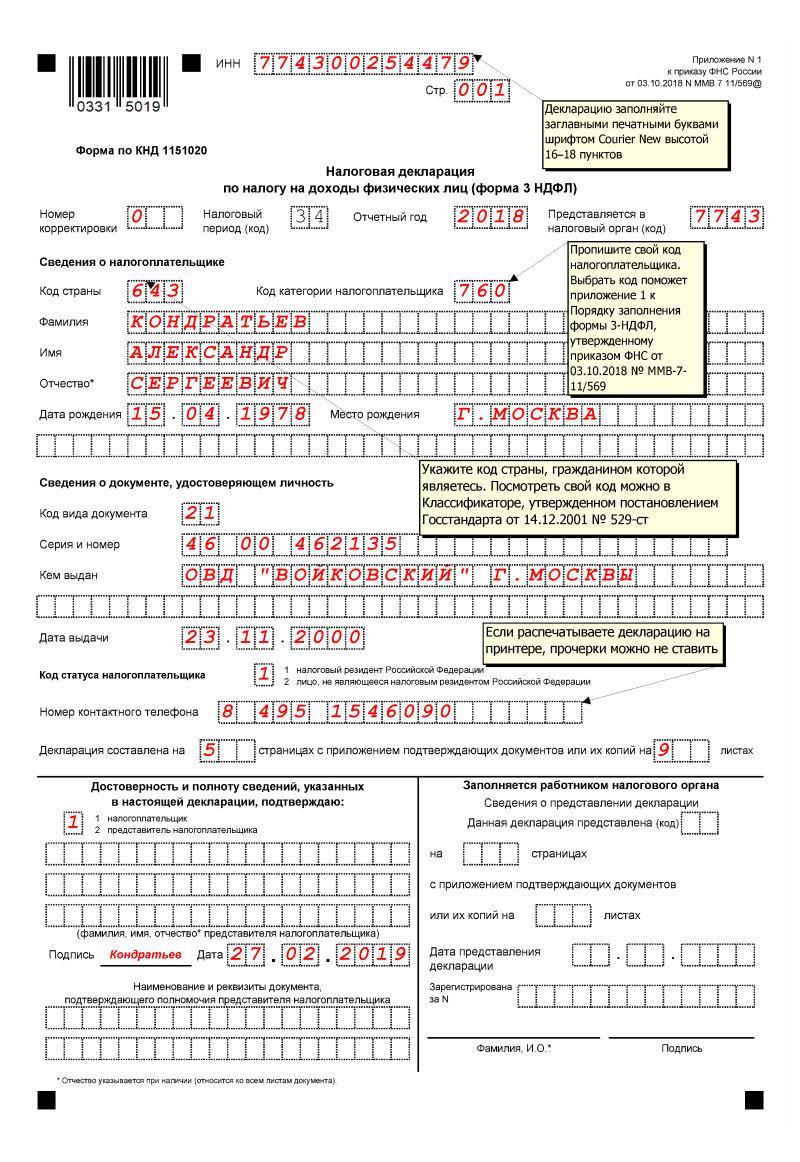

О предоставлении налоговой декларации по форме 3-НДФЛ в электронном виде

ИФНС России по г. Сургуту Ханты-Мансийского автономного округа – Югры рекомендует направлять налоговую декларацию по форме 3-НДФЛ в электронной форме через интернет-сервис «Личный кабинет налогоплательщика для физических лиц».

На сайте nalog.ru у налогоплательщиков появилась возможность использования усиленной неквалифицированной электронной подписи при направлении документов через интернет-сервис «Личный кабинет налогоплательщика для физических лиц», в том числе налоговой декларации по форме 3-НДФЛ.

Сертификат ключа усиленной неквалифицированной электронной подписи Вы можете бесплатно скачать из своего «Личного кабинета налогоплательщика для физических лиц», без посещения Удостоверяющего центра.

Для отправки декларации по форме 3-НДФЛ, с помощью сертификата ключа усиленной неквалифицированной электронной подписи, через интернет-сервис «Личный кабинет налогоплательщика для физических лиц» на сайте nalog.ru, необходимо на основной странице сервиса зайти во вкладку «Жизненные ситуации», далее «По дать декларацию «3-НДФЛ», «Заполнить/отправить декларацию онлайн», далее получить сертификат ключа усиленной неквалифицированной электронной подписи, перейдя по ссылке «Получение сертификата ключа проверки электронной подписи», выбрав способ хранения ключа и далее по ссылке скачать и установить средства электронной подписи.

После прохождения процедуры получения сертификата ключа усиленной неквалифицированной электронной подписи вернуться во вкладку «Заполнение и предоставление в электронном виде налоговой декларации по форме 3-НДФЛ», сформировать или направить сформированную декларацию с подтверждающими документами для получения налогового вычета.

Подтверждающие документы для получения налогового вычета возможно представить в электронном виде, вложив скан-копии данных документов при отправке налоговой декларации по форме 3-НДФЛ, с помощью сертификата ключа усиленной неквалифицированной электронной подписи, через интернет-сервис «Личный кабинет налогоплательщика для физических лиц» на сайте nalog.ru, во вкладке «Налог на доходы физических лиц», «3-НДФЛ», «Заполнить/отправить декларацию онлайн». Приложить скан-копии подтверждающих документов можно после добавления сформированного файла декларации 3-НДФЛ в формате xml.контроля корректности данного файла.

Налоговая декларация ИП: особенности систем налогообложения

Налоговая декларация ИП — документ, в котором предприниматель заявляет о доходе и исчисленном налоге. Опираясь на данные в декларации, налоговый орган контролируют величину налога, подлежащего к уплате.

Декларацию подают в налоговую инспекцию с разной периодичностью, в зависимости от режима налогообложения ИП. Предприниматели на ОСНО сдают декларацию по нескольким налогам в разные периоды. Проще отчитаться тем, кто применяет УСН, ЕСХН, ЕНВД.

Важно: индивидуальные предприниматели на режиме ПСН не сдают налоговую декларацию. От составления и подачи отчета их освобождает ст. 346.52 НК РФ.

Как будет выглядеть декларация — также зависит от режима налогообложения. Информация о правилах заполнения и сроках подачи деклараций для ИП на каждом из режимов представлена в статье.

Налоговая декларация ИП на ЕСХН и УСН

ИП на ЕСХН платят налог авансом раз в полгода. А декларацию по единому налогу подают раз в год не позднее 31 марта.

Правила заполнения и представления декларации по ЕСХН установлены приказом ФНС № ММВ-7-3/384@.

ИП на УСН платят единый налог ежеквартально, но представляют налоговую декларацию в ФНС по итогам года. Отчитаться нужно не позднее 30 апреля.

Составление декларации и подача в ИФНС происходит в порядке, установленном приказом ФНС № ММВ-7-3/99@. Декларацию нужно сдать, даже если ИП не ведет деятельность или еще не имеет оборотов.

Декларацию по УСН в налоговую можно предоставить в бумажном виде, в том числе по почте. Однако если в компании работает 25 человек или более, отчитываться нужно в электронном виде. Передачу данных по защищенным каналам обеспечивают спецоператоры связи. Декларацию заполняют в компьютерных программах или сервисах.

Сервис Новый Астрал Отчет работает в браузере — не занимает место на компьютере и позволяет работать с разных устройств. Он сохраняет данные отчетности, когда операционная система компьютера подводит.

Пользователь Новый Астрал Отчет может не беспокоится о том, как выглядит тот или иной вид отчета. Нужно только выбрать, куда отчитаться. А заполнению формы поможет автозаполнение и подсказки.

Неподача отчетности вовремя грозит ИП штрафом в 5% от неуплаченного налога за каждый месяц просрочки. Максимальный штраф составляет 30% от неуплаченного налога. Инспекция может заблокировать счёт ИП, если бизнес не рассчитается с задолженностью в 10 дней.

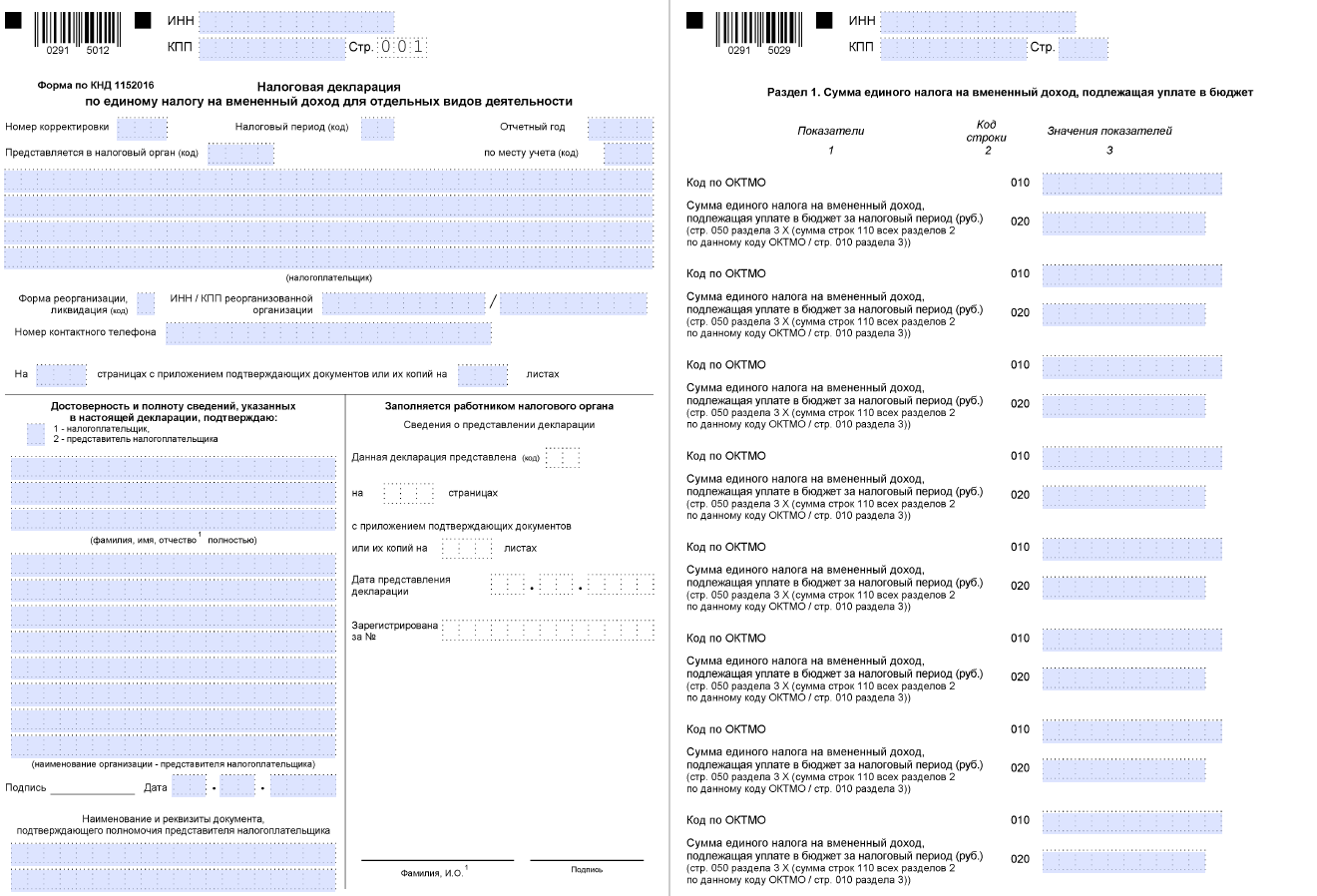

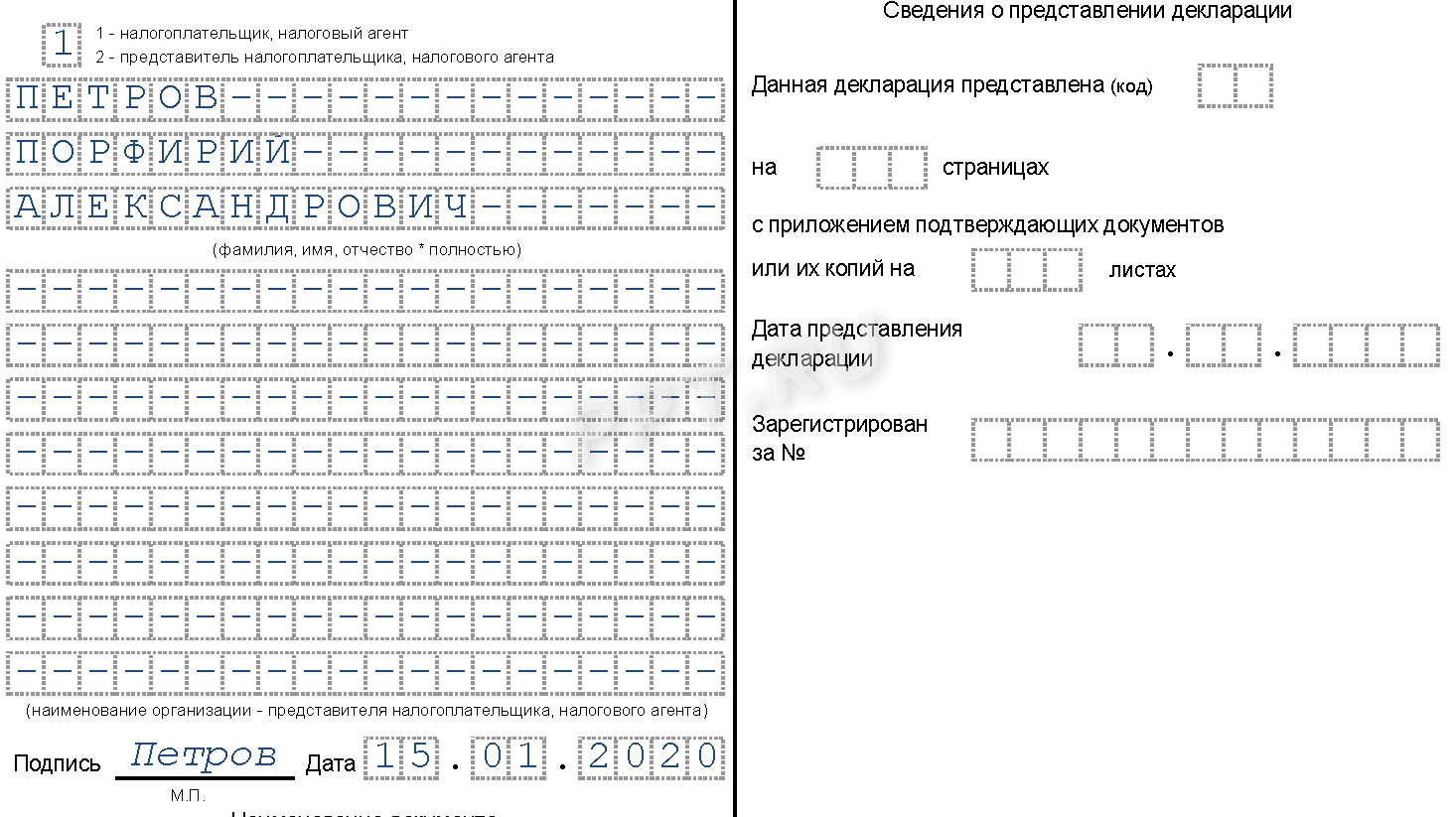

Налоговая декларация ИП на ЕНВД

Налоговый периодом на ЕНВД составляет квартал. Отчитываться в ИФНС нужно по итогам каждого квартала не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Порядок заполнения «вмененной» декларации на 2019 год утвердил приказ ФНС № ММВ-7-3/414@.

За неподачу декларации в срок индивидуальный предприниматель на ЕНВД несет ответственность в соответствии ст. 119 НК РФ.

Важно: оформление «нулевой» декларации на ЕНВД не предусмотрена. Налог ЕНВД рассчитывается не от фактически полученной прибыли, а от вмененного дохода. Платить налоги и сдавать декларацию нужно, даже если компания не ведет деятельность.

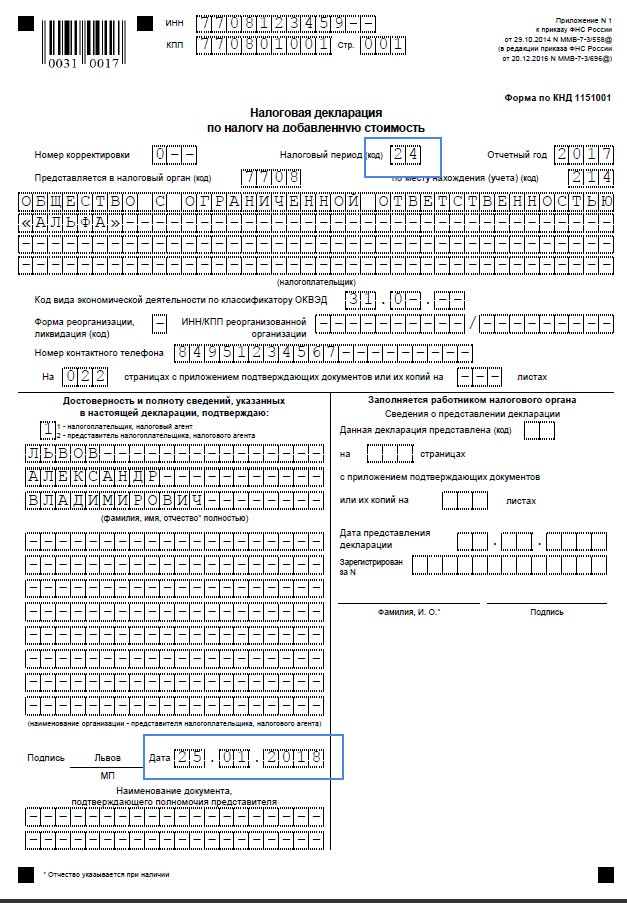

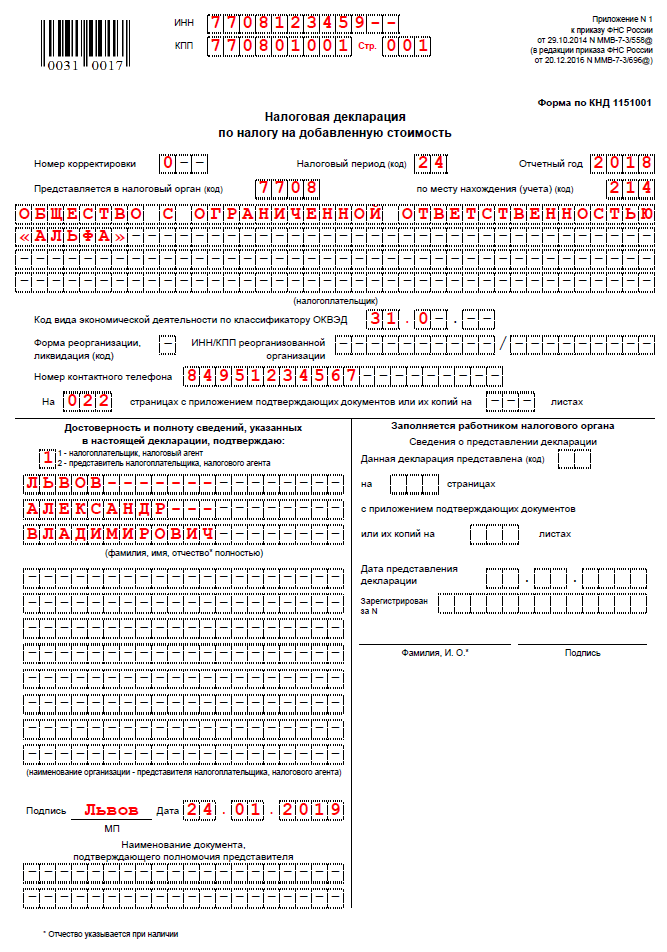

Налоговая декларация ИП на ОСНО

В отличие от организаций, ИП на ОСНО не платят налог с прибыли, а значит не сдают и декларацию по налогу на прибыль.

Предприниматели на ОСНО составляют и сдают:

Составление декларации 3-НДФЛ является ежегодной обязанностью ИП на общем режиме налогообложения. Декларацию представляют в налоговую не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Форму декларации и порядок заполнения установил приказ ФНС № ММВ-7-11/569@673557. В ней отражают годовой доход и исчисленный налог.

Декларацию по НДС сдают по итогам каждого квартала в соответствии с п. 5 ст. 174 НК РФ. Сделать это нужно не позднее 25 числа месяца, следующего за истекшим налоговым периодом.

Неподача отчетности в срок грозит ИП штрафом в размере 5% от неуплаченного налога за каждый месяц просрочки. Поэтому если ИП только начал работать или приостановил деятельность, нужно сдать «нулевую» декларацию.

Официальное название «нулевки» — единая (упрощенная) налоговая декларация. Составить и заполнить отчет нужно в соответствии с приказом Минфина № 62н.

«Нулевую» декларацию подают компании на ОСНО, у которых в отчетном периоде не было оборотов по банковским счетам и кассе и нет объекта налогообложения по соответствующим налогам.

% PDF-1.6 % 18 0 объект > эндобдж xref 18 145 0000000016 00000 н. 0000003758 00000 н. 0000004429 00000 н. 0000004865 00000 н. 0000004904 00000 н. 0000004948 00000 н. 0000005004 00000 н. 0000005103 00000 п. 0000005540 00000 н. 0000005862 00000 н. 0000006063 00000 н. 0000006275 00000 н. 0000006399 00000 н. 0000006589 00000 н. 0000006713 00000 н. 0000006904 00000 н. 0000007029 00000 н. 0000007232 00000 н. 0000007356 00000 н. 0000007560 00000 н. 0000007683 00000 н. 0000007887 00000 н. 0000008011 00000 н. 0000008201 00000 н. 0000008325 00000 н. 0000008516 00000 н. 0000008641 00000 п. 0000008844 00000 н. 0000008968 00000 н. 0000009172 00000 н. 0000009295 00000 н. 0000009499 00000 н. 0000009623 00000 н. 0000009813 00000 н. 0000009938 00000 н. 0000010142 00000 п. 0000010266 00000 п. 0000010456 00000 п. 0000010581 00000 п. 0000010785 00000 п. 0000010909 00000 п. 0000011113 00000 п. 0000011236 00000 п. 0000011441 00000 п. 0000011565 00000 п. 0000011770 00000 п. 0000011894 00000 п. 0000012097 00000 п. 0000012221 00000 п. 0000012424 00000 п. 0000012548 00000 п. 0000012753 00000 п. 0000012877 00000 п. 0000013106 00000 п. 0000013336 00000 п. 0000013413 00000 п. 0000013681 00000 п. 0000013821 00000 п. 0000014050 00000 п. 0000014280 00000 п. 0000014548 00000 п. 0000014688 00000 п. 0000014917 00000 п. 0000015147 00000 п. 0000015414 00000 п. 0000015554 00000 п. 0000015784 00000 п. 0000016011 00000 п. 0000016279 00000 н. 0000016416 00000 п. 0000016647 00000 п. 0000016874 00000 п. 0000017140 00000 п. 0000017277 00000 п. 0000017482 00000 п. 0000017607 00000 п. 0000017797 00000 п. 0000017922 00000 п. 0000018111 00000 п. 0000018236 00000 п. 0000018439 00000 п. 0000018563 00000 п. 0000018767 00000 п. 0000018892 00000 п. 0000019095 00000 п. 0000019220 00000 н. 0000019424 00000 п. 0000019549 00000 п. 0000019782 00000 п. 0000020010 00000 н. 0000020277 00000 н. 0000020415 00000 н. 0000020620 00000 н. 0000020746 00000 п. 0000020936 00000 п. 0000021062 00000 п. 0000021253 00000 п. 0000021379 00000 п. 0000021583 00000 п. 0000021708 00000 п. 0000021912 00000 п. 0000022037 00000 п. 0000022241 00000 п. 0000022366 00000 п. 0000022570 00000 п. 0000022695 00000 п. 0000022729 00000 п. 0000023567 00000 п. 0000024535 00000 п. 0000025502 00000 п. 0000026468 00000 н. 0000027439 00000 п. 0000028411 00000 п. 0000028437 00000 п. 0000028645 00000 п. 0000028854 00000 п. 0000029071 00000 н. 0000049199 00000 п. 0000049399 00000 п. 0000049425 00000 п. 0000049451 00000 п. 0000049557 00000 п. 0000050645 00000 п. 0000051647 00000 п. 0000052614 00000 п. 0000052825 00000 п. 0000053796 00000 п. 0000055405 00000 п. 0000056511 00000 п. 0000057484 00000 п. 0000058430 00000 п. 0000059442 00000 п. 0000060584 00000 п. 0000061634 00000 п. 0000087983 00000 п. 0000113884 00000 н. 0000140969 00000 п. 0000166235 00000 н. 0000194226 00000 н. 0000194436 00000 н. 0000222904 00000 н. 0000223121 00000 н. 0000251342 00000 н. 0000251557 00000 н. 0000003196 00000 н. трейлер ] >> startxref 0 %% EOF 162 0 объект > поток xb«`e`f«9 Ā

Поиск формы налоговой декларации о передаче недвижимости (RETTD)

Поиск формы налоговой декларации о передаче недвижимости (RETTD) | Портленд, Мэн[{«WidgetSkinID»: 17, «ComponentType»: 20, «FontFamily»: «», «FontVariant»: «», «FontColor»: «# f4f2e7», «FontSize»: 0.00, «FontStyle»: 0, «TextAlignment»: 0, «ShadowColor»: «», «ShadowBlurRadius»: 0, «ShadowOffsetX»: 0, «ShadowOffsetY»: 0, «Заглавные буквы»: 0, «HeaderMiscellaneousStyles1»: « «,» HeaderMiscellaneousStyles2 «:» «,» HeaderMiscellaneousStyles3 «:» «,» BulletStyle «: 0,» BulletWidth «: 2,00,» BulletColor «:» «,» LinkNormalColor «:» «,» LinkNormalUnderlined «: false,» LinkNormalMaltyles » «:» padding: 1.1em 0; «,» LinkVisitedColor «:» «,» LinkVisitedMiscellaneousStyles «:» «,» LinkHoverColor «:» «,» LinkHoverUnderlined «: false,» LinkHoverMiscellaneousStyles «:» «,» LinkSelectedUnderlined «: false , «ForceReadOnLinkToNewLine»: false, «DisplayColumnSeparator»: false, «ColumnSeparatorWidth»: 0.0000, «HoverBackgroundColor»: «», «HoverBackgroundGradientStartingColor»: «», «HoverBackgroundGradientEndingColor»: «», «HoverBackgroundGradientDirection»: 0, «HoverBackgroundGradientDegrees»: «/» HoverBackgroundGradientDegrees «: /» 0.0000000, «HoverBackgroundGradientDegrees»: «/ 0.0000000,» ImageFileNackground? » «HoverBackgroundImagePositionXUseKeyword»: true, «HoverBackgroundImagePositionXKeyword»: 1, «HoverBackgroundImagePositionX»: {«Value»: 0,0, «Unit»: 0}, «HoverBackgroundImagePositionYUseKeyword»: true, «HoverBackgroundImagePositionYUseKeyword»: true, «HoverBackgroundImagePositionYUseKeyword»: true, «HoverBackgroundImagePositionYackground»: 1 : 0.0, «Unit»: 0}, «HoverBackgroundImageRepeat»: 0, «HoverBorderStyle»: 0, «HoverBorderWidth»: 0, «HoverBorderColor»: «», «HoverBorderSides»: 15, «SelectedBackgroundColor»: «», «SelectedBackgroundColient» : «», «SelectedBackgroundGradientEndingColor»: «», «SelectedBackgroundGradientDirection»: 0, «SelectedBackgroundGradientDegrees»: 0,0000000, «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImageFileName»: «», «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, «SelectedBackgroundImagePositionXUseKeyword»: true, : 0.0, «Unit»: 0}, «SelectedBackgroundImagePositionYUseKeyword»: true, «SelectedBackgroundImagePositionYKeyword»: 0, «SelectedBackgroundImagePositionY»: {«Значение»: 0,0, «Unit»: 0}, «SelectedBackgroundImageRepeat»: 0, «SelectedBackgroundImageRepeat»: 0, «SelectedBorderSty , «SelectedBorderWidth»: 0, «SelectedBorderColor»: «», «SelectedBorderSides»: 15, «HoverFontFamily»: «», «HoverFontVariant»: «», «HoverFontColor»: «# f4f2e7», «HoverFontSize»: 0.00, «» HoverFontStyle «: 0,» HoverTextAlignment «: 0,» HoverShadowColor «:» «,» HoverShadowBlurRadius «: 0,» HoverShadowOffsetX «: 0,» HoverShadowOffsetY «: 0,» HoverCapitalization «: 0,» Selected SelectedFontVariant «:» «,» SelectedFontColor «:» «,» SelectedFontSize «: 0.00, «SelectedFontStyle»: 0, «SelectedShadowColor»: «», «SelectedShadowBlurRadius»: 0, «SelectedShadowOffsetX»: 0, «SelectedShadowOffsetY»: 0, «SpaceBetweenTabs»: 0, «SpaceBetweenTabgersUnits»: «,« SpaceBetweenTabgersUnits »: 1, «AnimationId»: «174971f7-9e36-43e8-a3ee-62af85932efd», «AnimationClass»: «animation174971f79e3643e8a3ee62af85932efd», «ScrollOffset»: 0, «TriggerNameLowerCase»: «hoverponent»: «фоновый элемент»: «hoverponent» «», «BackgroundGradientStartingColor»: «», «BackgroundGradientEndingColor»: «», «BackgroundGradientDirection»: 0, «BackgroundGradientDegrees»: 0.0000000, «BackgroundImageFileName»: «/ ImageRepository / Document? DocumentID = 15663», «BackgroundImagePositionXUseKeyword»: true, «BackgroundImagePositionXKeyword»: 1, «BackgroundImagePositionX»: {«Value»: 0,0, «Unit»: 0}, «BackgroundImagePositionYUseKeyword» : true, «BackgroundImagePositionYKeyword»: 1, «BackgroundImagePositionY»: {«Value»: 0.0, «Unit»: 0}, «BackgroundImageRepeat»: 0, «BorderStyle»: 0, «BorderWidth»: 0, «BorderColor»: » «,» BorderSides «: 15,» MarginTop «: {» Value «: null,» Unit «: 0},» MarginRight «: {» Value «: null,» Unit «: 0},» MarginBottom «: {» Value «: null,» Unit «: 0},» MarginLeft «: {» Value «: null,» Unit «: 0},» PaddingTop «: {» Value «: 1.5000, «Unit»: 0}, «PaddingRight»: {«Value»: null, «Unit»: 0}, «PaddingBottom»: {«Value»: 1.5000, «Unit»: 0}, «PaddingLeft»: { «Value»: null, «Unit»: 0}, «MiscellaneousStyles»: «», «RecordStatus»: 0}]

Слайд-шоу со стрелкой влево Слайд-шоу со стрелкой вправоПодача корпоративного подоходного налога — Подразделение доходов

Делавэрских корпораций:

Кто занимается НЕ ведет бизнес в Делавэре, не обязаны подавать декларацию о корпоративном подоходном налоге в Делавэре, независимо от того, зарегистрированы ли они в соответствии с законодательством штата Делавэр.

Кто DO Ведение бизнеса в Делавэре:

Требуется подать декларацию о корпоративном подоходном налоге (независимо от суммы валового или налогооблагаемого дохода, если таковая имеется), используя форму 1100 декларации о корпоративном подоходном налоге в штате Делавэр или форму 1100S выверки и декларации акционеров S-Corporation штата Делавэр.

Налоговое управление штата Делавэр предлагает несколько вариантов подачи налоговой декларации и / или уплаты налогов.Имейте в виду следующее:

- Ставка корпоративного подоходного налога: 8,7% от федерального налогооблагаемого дохода, распределяемого и распределяемого в Делавэр на основе равновзвешенного трехфакторного метода распределения. Факторами являются собственность, заработная плата и продажи в Делавэре как соотношение собственности, заработной платы и продаж повсюду.

- Консолидированные декларации по корпоративному подоходному налогу: Не разрешено. Каждый член консолидированной группы должен подать отдельную декларацию с указанием доходов и вычетов, как если бы была подана отдельная федеральная налоговая декларация.

- Расчетное налоговое обязательство: Предоплата каждой корпорацией четырьмя частями: 50% (к оплате в первый день четвертого месяца налогового года или ранее) 20% (к оплате не позднее 15 числа шестого месяца). налогового года) 20% (к оплате до 15-го числа девятого месяца налогового года) 10% (до 15-го числа 12-го месяца налогового года).

- Штрафы: а. Штраф в размере 1½% в месяц налагается за неуплату, своевременную оплату или недоплату любых расчетных налоговых платежей.б. За просрочку возврата взимается штраф в размере 5% в месяц, но не более 50% от суммы подлежащего уплате налога плюс проценты в размере 1% в месяц с первоначальной даты платежа до уплаты налога. Кроме того, взимается дополнительный штраф в размере 1/2% в месяц, но не более 25%, за неуплату (полностью или частично) налогового обязательства, причитающегося по своевременно поданной декларации.

Положение об оценке имущества и налогообложении

Положение об оценке имущества и налогообложенииУправление политики и управления (OPM) имеет ограниченные полномочия в области оценки имущества (недвижимого, личного, автотранспортного) и налогообложения.Оценка и налогообложение осуществляются на муниципальном уровне, и за дополнительной информацией следует обратиться к местному инспектору и сборщику налогов.

OPM издает руководящие принципы для программ освобождения от налога на имущество и налоговых льгот, по которым муниципалитеты получают государственное возмещение своих налоговых убытков. OPM устанавливает ежегодные налоги на личную собственность для определенных компаний, предоставляющих телекоммуникационные услуги. OPM также предписывает приложение, которое налогоплательщик использует для получения классификации земель морского наследия.

OPM не имеет права отказываться от налогов или процентов по просроченным налогам. У нас нет полномочий отменять решение, вынесенное местным инспектором или сборщиком налогов, а также предоставлять юридические заключения по законодательству об оценке и налогообложении, которым управляют муниципальные чиновники. Поскольку налогообложение собственности затрагивает подавляющее большинство жителей Коннектикута, OPM предоставляет соответствующие общие положения Коннектикута и общую информацию, чтобы помочь налогоплательщикам понять этот налог.Эта информация представлена ниже под следующими заголовками тем: Система налогообложения собственности Коннектикута, Отказ от налогов или процентов, Исправление канцелярских ошибок и получение возмещения налогов, Недвижимость, Личное имущество, Транспортные средства, Освобождение от уплаты налога на имущество и снижение налогов.

Некоторые пояснения содержат ссылки на главы Общего статута Коннектикута и ссылки на законодательные разделы. Ссылки на эти главы доступны.

Закон штата Коннектикут об оценке собственности и налогообложении:

Глава 201 — Государственные и местные налоговые службы; Департамент налоговых услуг

Глава 203 — Оценка налога на имущество

Глава 204 — Местный сбор и сбор налогов

Глава 204a — Освобождение от налога на имущество для пожилых домовладельцев, съемщиков жилья и лиц с постоянной полной нетрудоспособностью

Следующая информация является просто общим руководством к законам штата, влияющим на оценку собственности и налогообложение .

Темы:

Система налогообложения собственности Коннектикута

В Коннектикуте 169 городов. Каждый из них предоставляет различные услуги, такие как образование в государственных школах, полиция и противопожарная охрана, а также содержание дорог общего пользования. В значительной степени эти услуги финансируются за счет налога на имущество. Закон штата Коннектикут разрешает налогообложение собственности, включая недвижимость, автомобили, личную собственность, находящуюся в собственности предприятий, и некоторую личную собственность, принадлежащую физическим лицам.

Оценка имущества и налогообложение осуществляются должностными лицами местного самоуправления. Закон штата регулирует порядок, которым городской или городской оценщик определяет оценку имущества и процедуры, которые налоговые органы используют для сбора налогов на имущество. Закон штата также разрешает освобождение от уплаты налога на имущество, скидки и скидки.

В некоторых городах есть особые налоговые округа, такие как пожарные округа, которые предоставляют услуги, которые город или поселок не предоставляет. Оценка имущества, определяемая городским или городским заседателем, является основанием для налога, взимаемого округом.

В Коннектикуте дата оценки — 1 октября (Глава 203 — Раздел 12-62a). Право собственности на имущество на дату оценки накладывает на налогоплательщика ответственность по уплате налогов на имущество, если только имущество не освобождено от налогообложения. Определенное имущество также может подлежать налогообложению, если оно находится в любом муниципалитете Коннектикута в течение определенного периода времени до даты оценки (Глава 203 — Разделы 12-43).

Общий список — это запись всей налогооблагаемой и освобожденной от налогов собственности в налоговой юрисдикции на дату оценки.Оценщики обычно подают полный список к концу января, но некоторые могут сделать это к концу февраля. Если оценка недвижимости или личного имущества, за исключением автомобиля, увеличивается от одной даты оценки к другой, оценщик должен отправить уведомление об увеличении пострадавшему налогоплательщику (Глава 203 — Раздел 12-55).

Налогоплательщик, который не согласен с определением оценщика в отношении оценки, имеет право подать письменный запрос о слушании в местную апелляционную комиссию по оценке (глава 203 — гл.12-111). Дата подачи запроса на слушание — 20 февраля или 20 марта, в зависимости от того, когда будет составлен общий список; слушания проходят в марте или апреле, и их обязанности должны быть завершены к 31 марта или 30 апреля. Апелляционные комиссии по оценке также собираются, по крайней мере, один раз в течение сентября, чтобы заслушать апелляции, связанные с оценками автотранспортных средств (Глава 203 — Раздел 12-112 ). Налогоплательщик должен явиться на слушание перед апелляционной комиссией по оценке или должен убедиться, что кто-то выступает от имени налогоплательщика (глава 203 — гл.12-113). Если налогоплательщик не согласен с решением апелляционной комиссии по оценке, налогоплательщик может подать апелляцию в вышестоящий суд судебного округа, в котором находится недвижимость (Глава 203 — Раздел 12-117a).

После того, как комиссия по оценке апелляций завершит определения для слушаний, проводимых в марте или апреле, налоговая юрисдикция определяет сумму поступлений от налога на имущество, которая потребуется ей в предстоящем финансовом году, и устанавливает стандартную ставку. Умножение установленной ставки (основание для которой — одна тысячная доллара) на чистую оценку имущества приводит к налогу на имущество.Чистая оценка собственности — это оценка за вычетом всех льгот, на которые имеет право налогоплательщик.

Хотя налогоплательщик устанавливает обязательство по налогу на имущество с 1 октября, сборщик налогов не отправляет налоговый счет по этому обязательству до следующего июня. (Сборщик налогов может отправить налоговый счет по почте даже позже, если есть задержка с установлением заводской ставки.) Кроме того, сборщики налогов не отправляют налоговые счета для некоторых транспортных средств по почте до января следующего года. Хотя закон штата требует, чтобы сборщики налогов отправляли налоговые счета по почте, в нем также указывается, что неспособность сборщика налогов сделать это не делает налог недействительным.Неполучение налогового счета не освобождает вас от уплаты всех налогов и всех процентных сборов (Глава 204 — Раздел 12-130).

Местные юрисдикции определяют, подлежат ли уплате налоги на недвижимость одной или несколькими частями. Закон штата предусматривает 30-дневный льготный период для уплаты налога на имущество (Глава 204 — Раздел 12-142). Если налогоплательщик уплачивает налог после 30-дневного льготного периода, платеж считается просроченным. Закон штата требует, чтобы сборщики налогов добавляли проценты по ставке 1 ½ процента в месяц или любую часть месяца к просроченному налоговому счету (глава 204 — гл.12-145). Например, налог, подлежащий уплате 1 июля, подлежит уплате не позднее 1 августа. Если налог уплачивается 2 августа, процентная ставка составляет 3% (1 ½ процента за июль и 1 ½ процента за август).

Проценты становятся частью налога на имущество, когда их взимает сборщик налогов. Сборщики налогов не могут принять частичную уплату просроченного налога, которая меньше суммы начисленных процентов на основную сумму налога. Каждый платеж уменьшает проценты перед уменьшением основной суммы (Глава 204 — Раздел 12-146).

Сборщики налогов могут выдавать налоговые ордера для сбора неуплаченных налогов на недвижимость (Глава 204 — Раздел 12-135). Они могут инициировать процедуру обращения взыскания в отношении неуплаты налогов на недвижимость (Глава 204 — Раздел 12-157). Они могут сообщать о налогоплательщиках, которые не уплатили налоги на имущество автотранспортных средств, в Департамент автотранспортных средств, и в этом случае налогоплательщик не может получить регистрацию или продление регистрации без предоставления доказательства уплаты неуплаченного налога. Муниципалитеты могут направлять просроченных налогоплательщиков в коллекторские агентства, а также могут использовать другие средства для сбора просроченных налогов.

Закон штата разрешает сбор налогов на имущество в течение 15 лет после даты уплаты налогов (Глава 204 — Раздел 12-164).

Отказ от уплаты налогов по уплате налогов или процентов

Главное выборное должностное лицо городов и поселков может уменьшить налог или процент для бедного и неспособного платить, или для железнодорожной компании при определенных обстоятельствах (Глава 204 — Раздел 12-124). Законодательный орган муниципалитета (или его избранный совет в городе, в котором законодательным органом является городское собрание) может снизить налог на недвижимость для жилых домов, занимаемых владельцами, в той степени, в которой налог превышает 8% или более от общей суммы. доход всех жильцов (Глава 204 — гл.12-124а).

Сборщик налогов может отказаться от уплаты процентов по неуплате налогов на имущество, если сборщик налогов и оценщик совместно определят, что просрочка связана с ошибкой налогового инспектора или сборщика налогов и не является результатом каких-либо действий или бездействия со стороны налогоплательщика (Глава 204 — Раздел 12-145). Кроме того, закон штата требует, чтобы муниципалитет отказывался от процентов по неуплаченному налогу для любого налогоплательщика, получившего компенсацию от Управления по оказанию помощи жертвам штата Коннектикут (глава 204 — гл.12-146).

Исправление Канцелярских ошибок и получение налоговых возмещений

Оценщик имеет право исправить канцелярскую ошибку или упущение при оценке имущества в течение периода времени, установленного законодательством штата (Глава 203 — Раздел 12-60). Оценщик также имеет право выдавать справку об исправлении в отношении личного имущества в течение определенного периода времени и выдавать исправления в отношении определенных транспортных средств (Глава 203 — Раздел 12-57).

Если исправление происходит после уплаты налога, налогоплательщик может направить налоговому инспектору письменный запрос на возврат переплаты не позднее чем через три года с даты уплаты налога (Глава 204 — Раздел 12- 129). Закон штата предусматривает более длительный период времени для взыскания переплаты налога военнослужащим Соединенных Штатов, пережившим супругом или единственным оставшимся в живых родителем некоторых ветеранов (Глава 204 — Раздел 12-128).

Недвижимость Недвижимость

Недвижимость — это вся земля и все улучшения (например, здания, заборы и мощеные проезды), а также сервитуты для использования воздушного пространства (Глава 203 — Разд.12-64).

За исключением некоторых классифицированных земель, оценка каждого участка недвижимости составляет 70% от его оценочной справедливой рыночной стоимости на дату переоценки (Глава 203 — Раздел 12-62, Раздел 12-62a и Раздел 12-63). Оценщики оценивают классифицированные фермы, леса, открытые пространства и морское наследие на основе использования, а не на основе справедливой рыночной стоимости (Глава 203 — Разделы с 12-107b по Раздел 12-107f и Государственный закон 07-127).

Когда происходит переоценка, оценщик устанавливает текущую справедливую рыночную стоимость всего недвижимого имущества, чтобы уравнять налоговое бремя владельцев собственности.Хотя оценщики должны переоценивать всю недвижимость не позднее, чем через пять лет после даты вступления в силу предыдущей переоценки 1 октября, они могут переоценивать недвижимость чаще, чем раз в пять лет (Глава 203 — Разделы 12-55 и Разделы 12-62. ).

До того, как переоценка вступит в силу, налогоплательщики могут получить анкеты, чтобы они могли проверить информацию, касающуюся своей собственности. Не реже одного раза в каждые 10 лет проведения оценки оценщик (или назначенный оценщиком) может запросить у налогоплательщика разрешение на вход в здание, чтобы проверить его состояние, а также другую информацию, необходимую оценщику для определения его справедливой рыночной стоимости (Глава 203 — П.12-63). Закон штата также налагает требования к отчетности, которые затрагивают владельцев определенной доходной недвижимости в связи с переоценкой (Глава 203 — Раздел 12-63c).

Города и поселки могут выбрать поэтапное повышение оценки недвижимости при проведении переоценки. Они могут поэтапно увеличивать или частично увеличивать их на срок до пяти лет (Глава 203 — Разделы 12-62c).

По завершении нового строительства (включая пристройки зданий) в любой год после даты вступления в силу переоценки оценка имущества налогоплательщика увеличивается.Увеличение представляет собой часть года оценки, в течение которой недавно построенное улучшение может использоваться по назначению (Глава 203 — Разделы 12-53a). При определенных обстоятельствах снижение оценки недвижимости может произойти во время оценки из-за сноса здания (Глава 203 — Раздел 12-64a).

Личный Имущественный

В целом, личная собственность — это все, что может быть перемещено и не является постоянной частью недвижимого имущества, включая такие предметы, как принадлежащая бизнесу мебель, приспособления, машины или оборудование, а также лошади и незарегистрированные автомобили и снегоходы, принадлежащие кому-либо ( Глава 203 — Раздел12-71).

Налогоплательщик должен подать декларацию о личном имуществе оценщику города или поселка, в котором движимое имущество подлежит налогообложению, до 1 ноября ежегодно (Глава 203 — Разделы 12-41). Оценщик может предоставить налогоплательщику продление до 45 дней для подачи декларации (Глава 203 — Разделы 12-42). Налогоплательщики-нерезиденты также должны подать декларацию (Глава 203 — Разделы 12-43).

Арендодатели личного имущества также должны ежегодно до 1 ноября подавать отчет оценщикам.Это требование распространяется на любую личную собственность (кроме зарегистрированного в Коннектикуте транспортного средства), которая является предметом договора аренды, находится во владении арендатора и находится в Коннектикуте (Глава 203 — Раздел 12-57a).

В декларации о движимом имуществе налогоплательщик предоставляет информацию о году приобретения личного имущества, а также первоначальную стоимость приобретения, фрахта и установки. Оценщики применяют амортизацию к общей стоимости, декларируемой налогоплательщиком для получения остаточной стоимости личного имущества.Оценка имущества составляет 70% от остаточной стоимости.

Если налогоплательщик подает декларацию о личном имуществе после даты ее подачи, оценщик добавляет штраф в размере 25% к сумме налогообложения налогоплательщика. Штраф в размере 25% также может применяться, если налогоплательщик не подает декларацию, и в этом случае оценщик использует наилучшую доступную информацию для определения стоимости личного имущества налогоплательщика (Глава 203 — Разделы 12-41 и Раздел 12 -42).

Оценщик (или его назначенное лицо) может проводить проверку личного имущества налогоплательщика.Если в ходе проверки выясняется, что налогоплательщик пропустил собственность в декларации или неточно сообщил о расходах на личное имущество, закон штата предусматривает штраф в размере 25% от оценочной стоимости. К налогу на такое имущество начисляются проценты с даты уплаты налога за год оценки, к которому относится аудит (Глава 203 — Разделы 12-53).

Мотор Транспортные средства

В целом, автотранспортные средства подлежат налогообложению в городе или поселке, откуда в ходе нормальной эксплуатации они наиболее часто уезжают, возвращаются или остаются, хотя закон штата предусматривает некоторые исключения из этого общего правила (Глава 203 — П.12-71).

Оценка автомобиля составляет 70% от его средней розничной стоимости. Обычно оценщики используют средние розничные значения, которые Национальная ассоциация автомобильных дилеров (NADA) ежегодно собирает. Оценщики несут ответственность за определение стоимости любого автомобиля, для которого в Руководстве NADA не указана средняя розничная стоимость.

Все автотранспортные средства, которыми владеет налогоплательщик на дату оценки, подлежат налогообложению, независимо от того, выдает ли Департамент автотранспортных средств регистрацию для них в Коннектикуте.Налоги на такие автомобили подлежат уплате 1 июля. Транспортные средства, зарегистрированные после 1 октября, также подлежат налогообложению. Оценка транспортного средства, зарегистрированного в период с 2 октября по 31 июля следующего года, что составляет лишь часть оценочного года, включена в дополнительный большой список. Счета по дополнительным налогам в большом списке выставляются в январе после завершения оценочного года, в котором происходит регистрация этих транспортных средств.

Снижение или зачет налога на имущество предоставляется, когда налогоплательщик продает автомобиль и не заменяет его другим транспортным средством.Если налогоплательщик заменяет одно транспортное средство другим, оценщик уменьшает оценку заменяющего транспортного средства в дополнительном большом списке, чтобы отразить кредит (Глава 203 — Раздел 12-71b).

Снижение налога на имущество или кредит также доступен для транспортного средства, которое продано, полностью повреждено, украдено или зарегистрировано в другом штате. Налогоплательщики должны потребовать этот кредит в течение периода времени, установленного законодательством штата (Глава 203 — Раздел 12-71c).

Начиная с 2015 года, закон разрешает муниципалитетам и специальным налоговым округам облагать автотранспортные средства налогом по ставке, отличной от другой налогооблагаемой собственности, но налагает ограничение на общую ставку налога на автотранспортные средства.Максимальное значение составляло 37 заводов для 2015 года оценки и 32 завода в 2016 году, 39 заводов и в последующий период. В финансовом году, закончившемся 30 июня 2018 г., ограничение составляло 39 заводов. На 2020 финансовый год и в последующий период ограничение составляет 45 заводов. Он применяется к любому городу, городу, району, объединенному городу и городу, объединенному городу и району, а также деревням, пожарным, канализационным или комбинированным пожарно-канализационным округам и другим муниципальным организациям, уполномоченным взимать и собирать налоги. Это положение заменяет собой любой специальный закон, муниципальную хартию или постановление о самоуправлении (CGS § 12-71e).

Имущество Налоговые льготы, скидки и кредиты

Закон штата разрешает различные льготы по налогу на имущество для жителей Коннектикута, некоторые из которых доступны в каждом городе и поселке. Примеры включают исключения для ветеранов определенных конфликтов, некоторых оставшихся в живых умерших ветеранов и действующих военнослужащих вооруженных сил Соединенных Штатов или Национальной гвардии Коннектикута, которые служат в определенные периоды. Исключения доступны для слепых по закону или для лиц с полной и постоянной инвалидностью.Кроме того, определенное имущество (например, производственные машины и оборудование, оборудование для борьбы с загрязнением воздуха или воды и имущество, которым владеет религиозная организация или правомочная некоммерческая организация) может быть полностью или частично освобождено от налогообложения (Глава 203 — Раздел 12. -81).

Некоторые льготы по налогу на имущество доступны только в городе или поселке, который разрешает их посредством принятия постановления (Глава 203 — Разделы с 12-81n по Разделы 12-81bb). Льготы по налогу на имущество также могут быть доступны для определенных типов нового строительства или реконструкции в районах городов или поселков (Глава 203 — Гл.12-65 к разд. 12-65h), а города могут также разрешить налоговые скидки до 50% для определенных типов использования собственности (Глава 203 — Раздел 12-81m).

В законодательных актах, регулирующих освобождение от уплаты налога на имущество, изложены требования к получению права и требования к подаче заявления.

Льготы по налогу на имущество предоставляются пожилым домовладельцам и домовладельцам с полной инвалидностью; Штат Коннектикут возмещает местным налоговым юрисдикциям их налоговые убытки из-за таких кредитов (глава 204a — разд.12-170аа). Города и поселки могут предлагать дополнительные программы налоговых льгот для имеющих право на доход пожилых людей и домовладельцев с полной инвалидностью (Глава 204 — Раздел 12-129n). Города и поселки могут также предлагать льготы по налогу на недвижимость для имеющих право на доход домовладельцев в возрасте 70 лет и старше (Глава 204a — Раздел 12-170v).

Штат Коннектикут также предоставляет прямые выплаты престарелым и полностью инвалидам, имеющим право на получение дохода (Глава 204a — Раздел 12-170d).

Декларация, формы и отчеты, документы для налогов

Здесь перечислены три различных типа или группы налоговых форм.Некоторые из этих форм вы заполняете, храните в электронном файле или получаете в течение 2021 календарного года. Большинство налоговых форм следует получать вскоре после окончания налогового года; например, вы должны получить свои налоговые формы за 2021 год в начале 2022 года. В каждом разделе есть описание с инструкциями о том, как обрабатывать формы по налоговым годам.

Формы или декларации, которые вы отправляете работодателям, подрядчикам, IRS и т. Д., Но не являются частью налоговой декларации.

Вы досье

Эти налоговые формы на 2021 год, которые вы либо заполняете в электронном виде с вашим онлайн-налоговым управлением за 2021 год, либо государственную налоговую декларацию онлайн в электронном файле.com. OR,

Заполните фактические налоговые формы перед отправкой их в IRS и / или в налоговые органы штата.

You eFile

Файл

Заявления о доходах, удержаниях, расходах, пожертвованиях и т. Д. За налоговый год за 2021 год, которые вы получите в течение 2022 года для подготовки своей налоговой декларации за 2021 год. Большинство из них прибудут в начале 2022 года и, как правило, должны быть выданы до 31 января 2022 года. Эти документы понадобятся вам, чтобы подготовить и подать в электронном виде налоговую декларацию за 2021 год в 2022 году.

Вы получаете

Эти формы или декларации 2021 года вы можете загрузить, заполнить и подписать, прежде чем делиться ими или отправлять их работодателям, подрядчикам и т. Д. Эти формы в этом разделе вы отправляете или отправляете по почте в IRS или Государственное налоговое агентство.

Определение статуса работника для целей федерального налога на занятость и удержания подоходного налога

Налоговый год 2021 Форма удержания налога с работника. На eFile.com есть целый раздел, посвященный расчету, заполнению W-4 — см. эту страницу, чтобы заполнить W-4 на 2022 год.Налоговый год 2021 Форма удержания налогов для пенсионных или аннуитетных выплат

Заявление на налоговый год 2021 об удержании федерального подоходного налога из пособия по болезни

Заявление на налоговый год 2021 для получения ITIN-индивидуального идентификационного номера налогоплательщика

Заявление на налоговый год 2021 для получения идентификационного номера налогоплательщика для ожидающих усыновления в США

Сертификат подлинностиналогового года 2021 — Сертификат соответствия индивидуального идентификационного номера налогоплательщика IRS

Налоговый год 2021 Запрос на идентификационный номер налогоплательщика и подтверждение

2021 Идентификация и сертификация поставщиков услуг по уходу на иждивении

Эти формы налоговой декларации IRS за 2021 год можно подать в электронном виде в электронном файле.com. OR,

Заполните фактические налоговые формы перед отправкой их в IRS и / или в налоговые органы штата.

Ниже приводится список наиболее часто сообщаемых доходов, вычетов, благотворительности, форм расходов, документов или квитанций, полученных вами в течение данного налогового года. Эти формы, отчеты, квитанции и т. Д. Предназначены для любой налоговой декларации IRS или штата, подлежащей подаче к крайнему сроку в налоговый день. Имейте в виду, что не все из них могут применяться к каждому налогоплательщику, или вы можете получить формы, не указанные здесь.Убедитесь, что вы внимательно их изучили. Совет: Не подавайте электронную налоговую декларацию за 2021 год, если вы не получили все необходимые формы, документы или квитанции. Согласно постановлению IRS, вы должны иметь все формы до 31 января того года, когда вы готовите и подаете декларацию.

Список форм, выпущенных плательщиком и отправленных получателю и в большинстве случаев в IRS: Форма W-2, W-2G, 1097-BTC, 1098, 1098-C, 1098-E, 1098-F, 1098- Q, 1098-T, 1099-A, 1099-B, 1099-C, 1099-CAP, 1099-DIV, 1099-G, 1099-INT, 1099-K, 1099-LS, 1099-LTC, 1099-MISC, 1099-NEC, 1099-OID, 1099-PATR, 1099-Q, 1099-QA, 1099-R, 1099-S, 1099-SA, 1099-SB, 3921, 3922, 5498, 5498-ESA, 5498-QA, 5498-SA

Откройте этот список подготовки к уплате налогов, когда будете собирать формы и документы.

Отчет о заработной плате и налоговых поступлениях

4852 Замените форму W-2 1099-R и т. Д. Подайте ее, если вы не получили W-2, 1099-R и т. Д.

Определенный доход от азартных игр

Рынок медицинского страхования

Страхование здоровья, предложение или выписка

Форма медицинского страхования, предоставляемая работодателем

1098-T Заявление об обучении студентов

1098-E Отчет о процентах по студенческой ссуде

Заявление о процентах по жилищной ипотеке

Приобретение или отказ от обеспеченного имущества

Выручка от брокерских и бартерных биржевых операций

Изменения в корпоративном контроле и структуре капитала

Дивиденды и выплаты

Компенсация по безработице или определенные государственные выплаты

Авансовые платежи по налоговому кредиту на медицинское страхование (HCTC)

Пособие по долгосрочному уходу и ускоренной смерти

Вознаграждение неработникам

Налоговые выплаты, полученные от кооперативов

Выплаты по программам квалифицированного образования

Выплаты из пенсий, аннуитетов, пенсионных планов или планов распределения прибыли, IRA, договоров страхования и т. Д.

Поступления от сделок с недвижимым имуществом

Распространение через HSA, Archer MSA или Medicare Advantage MSA

Заявление пенсионного совета железных дорог

Пенсионные пособия иностранцам-нерезидентам железной дороги

Заявление о пособии по социальному обеспечению

Пособия по социальному обеспечению для нерезидентов

Стипендии, стипендии и другие гранты: Облагаемые налогом деньги, которые студент получает для помощи в учебе.

Отчет о прибылях и убытках

Ферма, доход от рыбной ловли: Вы можете избежать уплаты налоговой сметы, подав налоговую декларацию в электронном виде и уплатив всю сумму налога, подлежащего уплате не позднее 1 марта 2022 года для вашей налоговой декларации за 2021 год.

Квитанции

Медицинские, благотворительные и др. Прочие расходы. По многим этим квалификационным вычетам или расходам вы получите неофициальные документы, которые вам нужно будет сохранить как часть своей налоговой отчетности за 2021 год на случай, если вы пройдете аудит.

4506-T, 4506-T-EZ Копия налоговой декларации, формы дохода и т. Д.Если вы не получили ни одну из вышеперечисленных форм о доходах, проверьте свою онлайн-стенограмму в своей учетной записи IRS. Имейте в виду, что IRS могло получить форму дохода, но еще не опубликовало ее в период с января по февраль за предыдущий год.

Информация о взносе Coverdell ESA

Краткая форма запроса для индивидуальной налоговой декларации или другой налоговой информации: информация HSA, Archer MSA или Medicare Advantage MSA.

Вам понадобится скорректированный валовой доход за 2020 год (AGI), чтобы подать в электронном виде налоговую декларацию за 2021 год в качестве удостоверения личности. См. Строку 11 вашей формы 2020 г. 1040 . Если вы подали декларацию за 2020 год по электронной почте через eFile.com, ваш скорректированный валовой доход за 2020 год будет на вашей учетной записи eFile.com.

4852 Замените форму W-2 1099-R и т. Д. Отправьте ее, если вы не получили эту форму

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Объявить пустые дома Налоговый статус собственности

Владельцы жилой недвижимости должны ежегодно подавать декларацию о статусе собственности, чтобы определить, будет ли их собственность облагаться налогом на пустые дома.Даже если вы живете в своем доме, вы должны делать декларацию каждый год.

Прежде чем вы начнете декларировать

На заполнение вашей декларации должно уйти около пяти минут.

Важное примечание Для каждого объекта требуется только одна декларация. Например: если вы являетесь совладельцем собственности, только один владелец должен заявить.

Важное примечание Если вы не подадите декларацию в установленный срок, ваша собственность будет считаться пустой и облагаться налогом в размере 3% от ее оценочной налогооблагаемой стоимости на 2021 налоговый год, а также будет оформлен штраф в размере 250 долларов США.

Вы можете дать разрешение кому-либо подать вашу декларацию от вашего имени.

Что вам понадобится:

Важное примечание Убедитесь, что вы соответствуете требованиям вашего имущественного статуса на момент декларирования.

Подать декларацию

Пошаговое руководство по заполнению декларации

Процесс аудита

Все декларации о статусе собственности потенциально подлежат аудиту в соответствии с передовой практикой провинциальных и федеральных налоговых программ.

Ложные декларации влекут за собой штраф в размере до 10 000 долларов США в день за продолжающееся правонарушение в дополнение к уплате налога.

Необходимо подать заявление на 2020 год с опозданием?

Если вы пропустили крайний срок подачи деклараций на 2020 базовый год, у вас есть время до 5 июля 2022 года, чтобы подать заявление с опозданием. Для этого вы должны подать Уведомление о жалобе.

Важное примечание Убедитесь, что вы заплатили штраф, установленный законом.Неуплата может повлиять на ваш кредитный рейтинг.

Сроки уплаты налога на пустое жилье

Неуплаченный налог за предыдущие годы, добавленный к счету налога на имущество: 31 декабря 2021 г.

Декларация на 2021 год: 2 февраля 2022 года

Налог на пустующие дома за 2021 год : 14 апреля 2022 года

Нужна помощь?

Читать FAQ

Телефон 3-1-1

(за пределами Ванкувера: 604-873-7000)

Отправьте отзыв или вопросы

Информация о личной собственности | Норуолк, Коннектикут

Часто задаваемые вопросы о налогооблагаемой личной собственности

Что такое «налогооблагаемая личная собственность?»

Налогооблагаемая личная собственность — это материальное имущество, кроме недвижимости, как описано в разделах 12-41 и 71 Общего статута Коннектикута.Примеры включают, помимо прочего: нежилую мебель, приспособления, оборудование, компьютерное оборудование, инструменты, машины, лошадей, мобильные офисы и складские помещения, вывески, видеозаписи и диски, улучшения арендованного имущества, арендованное оборудование и незарегистрированные автотранспортные средства. . Личное имущество, такое как жилая мебель, одежда и украшения, не облагается налогом.

Я уже заплатил налог с продаж на свою собственность. Это новое требование?

Налог с продаж — это государственный налог, а налог на имущество физических лиц — местный налог.Закон Коннектикута требует от владельцев налогооблагаемой личной собственности ежегодно сообщать о собственности, принадлежащей им, 1 октября муниципальному инспектору с 1949 года.

Кто должен подавать декларацию о личной собственности?

Все владельцы и арендаторы личного имущества на 1 октября или имеющие личное имущество, которое могло находиться в различных местах, но находилось в городе Норуолк в течение трех месяцев до 1 октября. Сдаваемое в аренду, ссуженное или арендованное личное имущество также должны быть задекларированы, но облагаются налогом собственнику.Основное исключение составляют ситуации, когда с 1 октября личная собственность имеет только временное местонахождение, тогда она должна быть указана в Форме списка, поданном оценщикам в городе или поселке, где проживает владелец (юридическое место жительства или место ведения бизнеса. ).

ДЕКЛАРАЦИЯ ПЕРСОНАЛЬНОЙ СОБСТВЕННОСТИ НЕ ОТКРЫТА ДЛЯ ОБЩЕСТВЕННОЙ ПРОВЕРКИ.

Я не получил декларацию по почте. Должен ли я по-прежнему сообщать о своей собственности?

Да.Ответственность за подачу декларации лежит на собственнике (или арендаторе). В сентябре офис асессора рассылает декларации всем известным владельцам налогооблагаемой личной собственности. Если вы не получили бланк декларации по почте, его можно получить в офисе оценщика.

Когда следует подавать декларацию о личном имуществе?

Крайний срок подачи деклараций — 1 ноября каждого года, если он не выпадает на субботу или воскресенье, чем на следующий рабочий день.За несвоевременную регистрацию взимается штраф в размере 25%. Заявление о личной собственности не считается поданным, если оно не заполнено.

Что делать, если я не подам декларацию?

Оценщик подготовит оценочную декларацию и добавит к этой оценке 25% штраф за несоблюдение.

Как оценщик узнает, верна ли моя декларация?

Закон Коннектикута разрешает оценщику или его назначенному лицу проводить аудит на срок до трех лет, требуя, чтобы владелец недвижимости явился с бухгалтерскими книгами, документами, федеральными налоговыми декларациями и т. Д.для допроса под присягой в отношении своего личного имущества. Любое имущество, обнаруженное во время аудита и о котором ранее не сообщалось, будет добавлено вместе с 25% штрафом за несоблюдение.

Что делать, если я куплю или открою бизнес после 1 октября?

Должен ли я декларировать мою личную собственность? Если вы покупаете или открываете новый бизнес и не имеете личного имущества 1 октября, вам не нужно подавать декларацию до следующего года.

Я больше не занимаюсь бизнесом, но получил декларацию.Мне все еще нужно подавать?

Да. Заполните раздел на второй странице декларации «Аффидевит о закрытии бизнеса или продаже бизнеса» и расскажите нам, что случилось с недвижимостью. Не игнорируйте декларацию! Если вы не вернете декларацию с этой информацией, оценщик будет считать, что вы все еще занимаетесь бизнесом, но не подали. Если вы не вернете форму, вас будут облагать штрафом, штрафами и налогами.

Есть ли налоговые льготы для владельцев личного имущества?

Да.Некоторые полные и частичные исключения могут быть доступны для производственного оборудования, инструментов механиков, сельскохозяйственного оборудования и оборудования для борьбы с загрязнением. Дополнительные льготы могут применяться к вновь приобретенным машинам и оборудованию, используемым в производстве и изготовлении. Свяжитесь с офисом эксперта для получения более подробной информации.

Что делать, если я думаю, что меня переоценили?

Вы можете подать апелляцию на свою оценку в Апелляционный совет по оценке. Заявки должны быть поданы до 18 февраля 2022 г. .Если вы подали декларацию с опозданием или не подали ее вообще, вы все равно можете обжаловать свою оценку, но все равно должен применяться штраф в размере 25%. Свяжитесь с офисом асессора по телефону (203) 854-7749 для получения дополнительной информации о Апелляционной комиссии по оценке.

Декларация о личном имуществе онлайн

2021 GL Деловая личная собственность УВЕДОМЛЕНИЕ В ФАЙЛ

2021 GL Заявление о личной собственности бизнеса — бланк

2021 Письмо налогоплательщика M-65

CT Форма заявления об освобождении от производства машин и оборудования для государственного производства (M-65 )

CT State Manufacturing Machinery & Equipment Детализированная форма M-65

Аффидевит о прекращении бизнеса или переезде

Информация о личной собственности для нового бизнеса

. Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Version. 3.4.

Version. 3.4.