Что показывает валовая рентабельность? Формула Gross margin

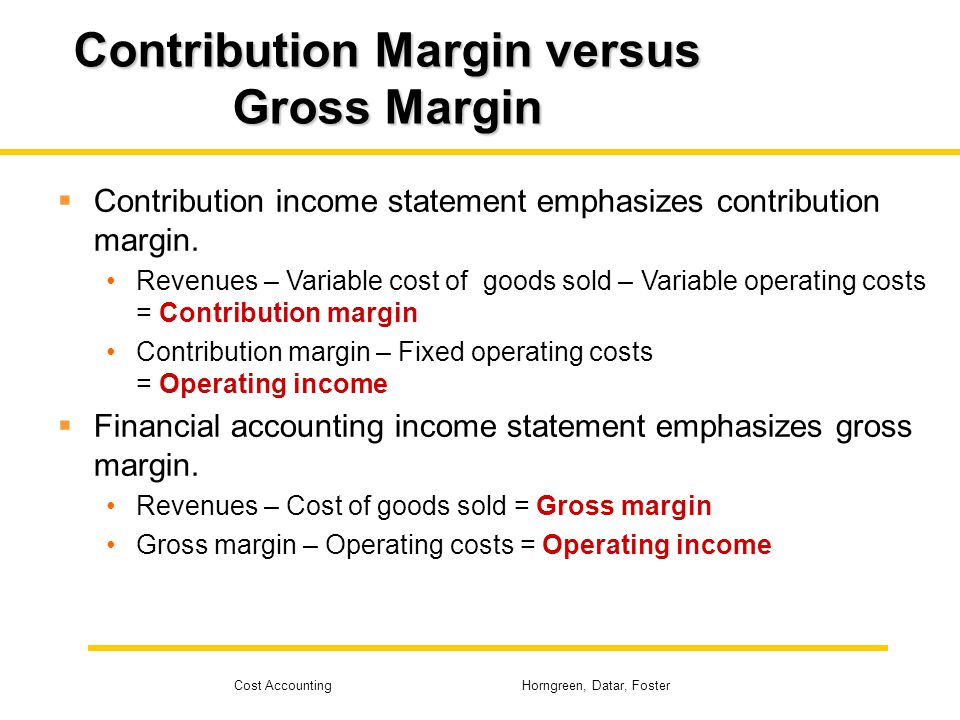

Что показывает валовая рентабельность?Валовая маржа или валовая рентабельность (Gross margin) – это выручка компании за вычетом себестоимости реализованных товаров (COGS). Другими словами, это процент выручки от продаж, которую компания сохраняет после понесённых прямых затрат, связанных с производством товаров, которые она продает или услуг, которые она предоставляет.

Таким образом, чем выше средняя маржа валовой прибыли, тем больше компания сохраняет финансов на каждый рубль/доллар продаж, которые она затем может направить для обслуживания других расходов или обязательств.

Уровни валовой рентабельности могут значительно варьироваться от одного сектора к другому. В зависимости от сферы деятельности предприятия возникают различия в определении нормы, допустимой для конкретной компании. В промышленности норма коэффициента валовой прибыли составляет не менее 20%, но в торговле допустимым считается значение в 30% и выше.

Чтобы увеличить валовую маржу, компания может повысить цену реализации продукции или влиять на сокращение затрат, снижая себестоимость. Одним из простых способов снижения затрат – сокращение расходов на рабочую силу и снижение стоимости закупаемых материалов. Более сложный процесс – увеличение мощности производства за счёт увеличения инвестиций на капитальные затраты, что в свою очередь в будущем приведёт к росту производительности.

Также здесь нужно обращать внимание в какой стране ведёт свою деятельность компания, потому что уровень зарплат и рабочей силы разный, соответственно и себестоимость значительно отличается. Так, например из-за более дешёвой рабочей силы в России, у ФосАгро валовая рентабельность будет выше, чем у американских конкурентов.

Как правило, инвесторы сравнивают коэффициенты рентабельности компаний друг с другом в скринере акций.

Как рассчитать валовую маржу?Валовая рентабельность получается путем разницы выручки и себестоимости реализованных товаров и услуг, делённую на выручку компании. Валовая прибыль, как правило уже рассчитана и отображена в финансовой отчётности компаний.

Валовая прибыль, как правило уже рассчитана и отображена в финансовой отчётности компаний.

Валовая маржа (Gross Margin Percent) = Валовая прибыль (Gross margin) / Выручка (Revenue) x 100%

Валовая прибыль Gross margin = Выручка (Revenue) – Себестоимость (Cost price или Cost of sales или COGS)

Пример расчёта Gross margin

Рассмотрим на примере отчётности Apple, компания за последние 3 месяца получила выручку от продаж в размере $44956 млн, себестоимость товаров составила $31321 млн. В результате разницы между выручкой и себестоимостью, получаем валовую прибыль за последний квартал.

Валовая прибыль = $58313 млн – $35943 млн = $22370 млн

Источник: отчётность Apple

Таким образом, мы считаем Gross margin = $22370 / $58313 *100% = 38,36%. Не забываем приводить к общему числителю и знаменателю до «миллионов долларов».

То есть, если у компании в отчетном квартале валовая прибыль составляет 38,36%, это означает, что она сохраняет 38 центов на каждый полученный доллар от выручки.

Плюсы и минусы коэффициента валовой рентабельности

Плюсы:

● Помогает выявить существенные изменения в прибыльности компании на ранних этапах;

● При сравнении с компаниями в отрасли помогает определить конкурентоспособность и эффективность компании;

● Прост в расчётах и понимании.

Минусы:

● Для грамотного использования коэффициента валовой маржи, необходимо использовать коэффициенты оборачиваемости, что в свою очередь усложняет проводимый анализ;

● Показатель валовой маржи не учитывает другие статьи расходов.

Вклад Формула маржи | Калькулятор (шаблон Excel)

Содержание

- Формула маржи вклада

- Примеры формулы маржинального вклада (с шаблоном Excel)

- Вклад Калькулятор формулы маржи

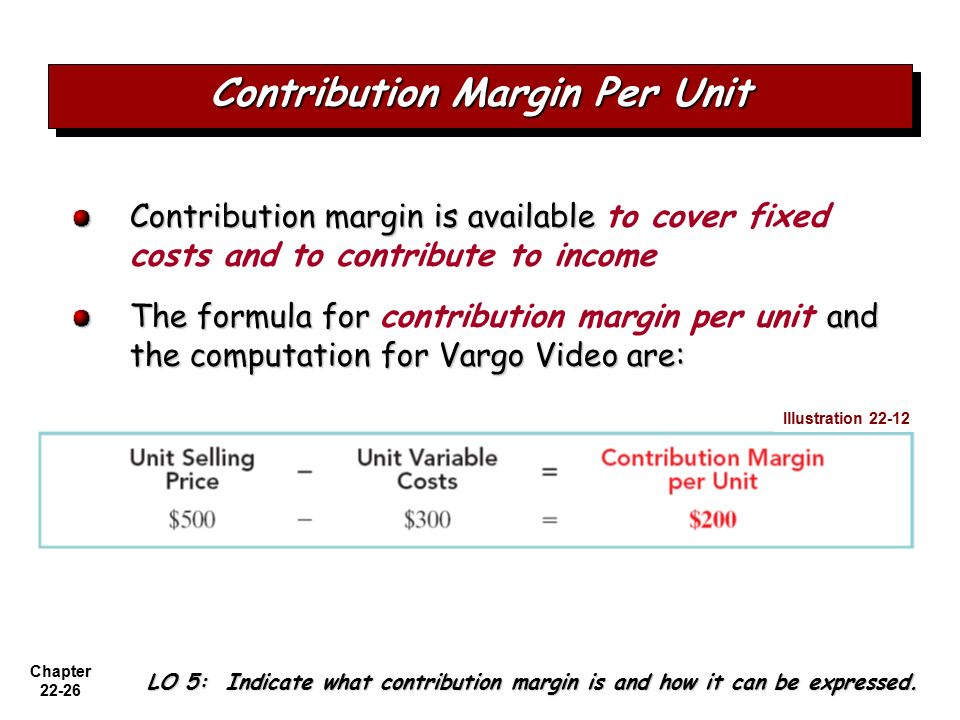

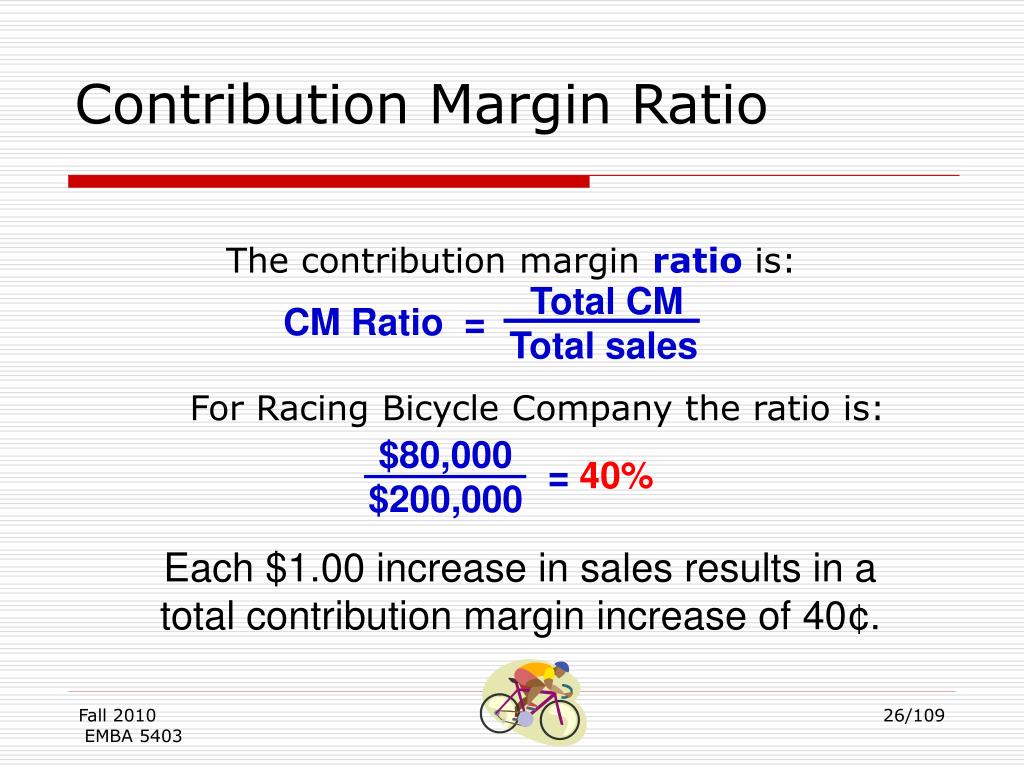

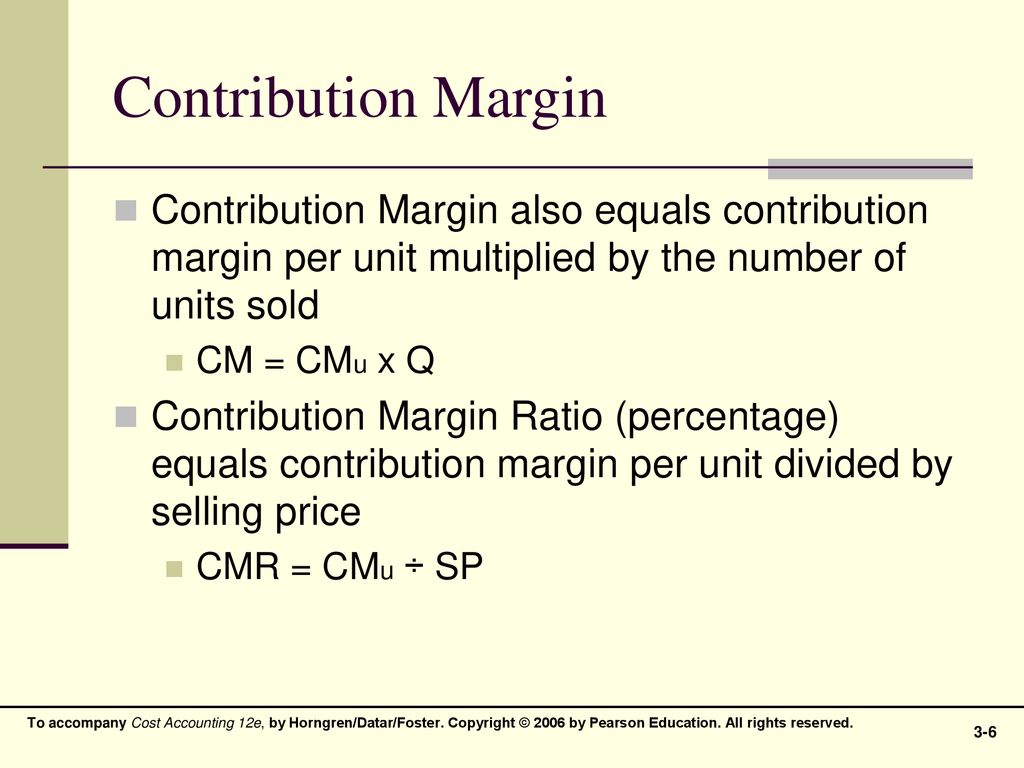

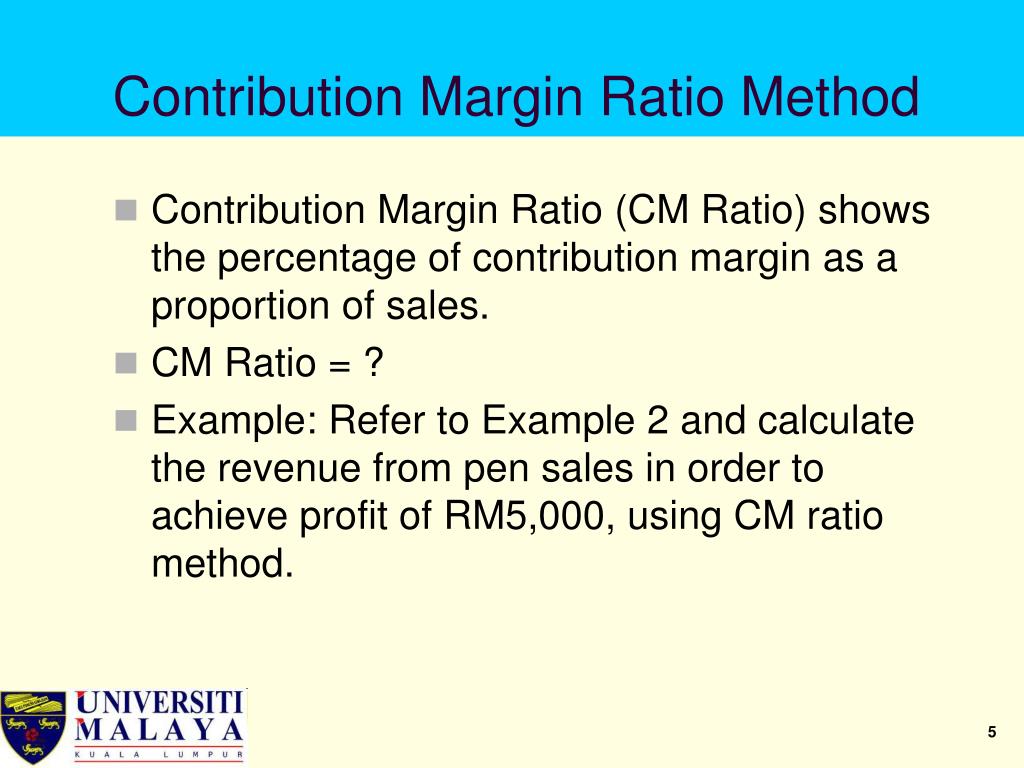

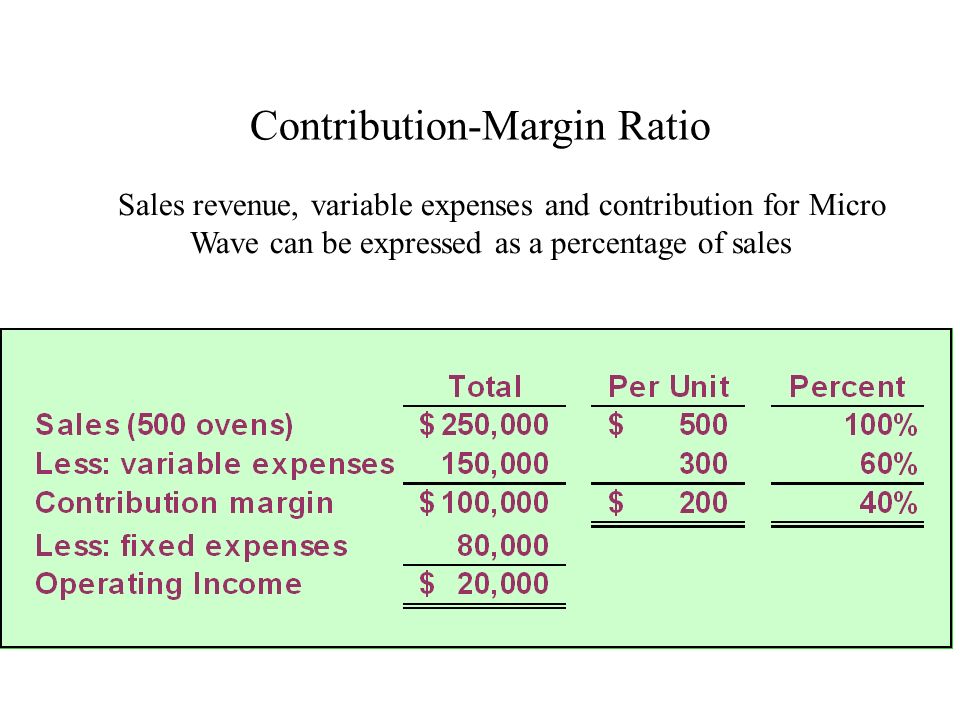

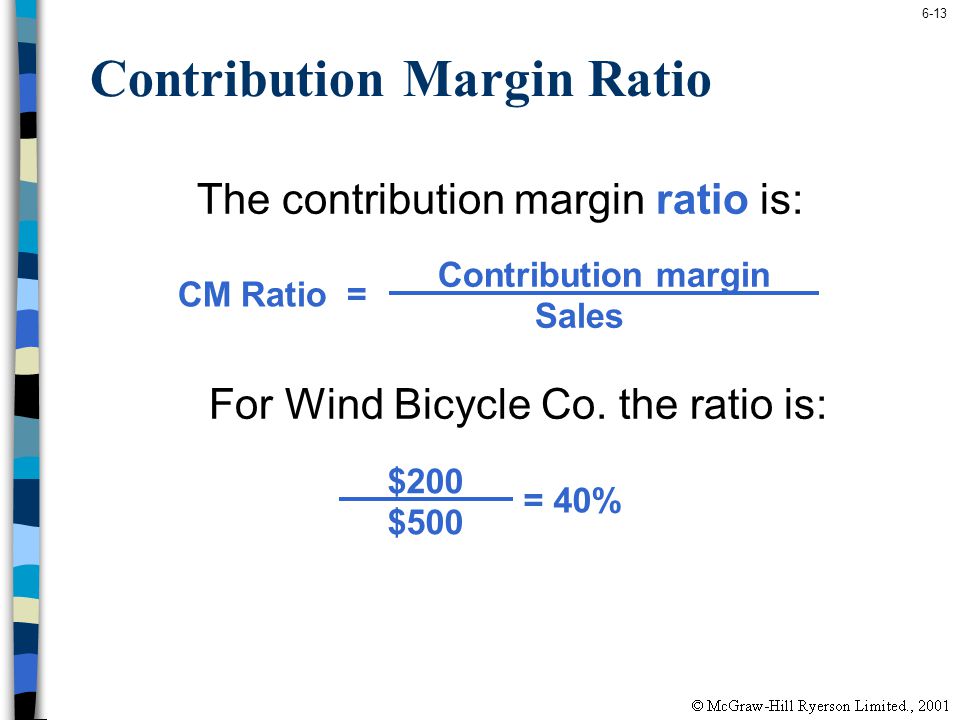

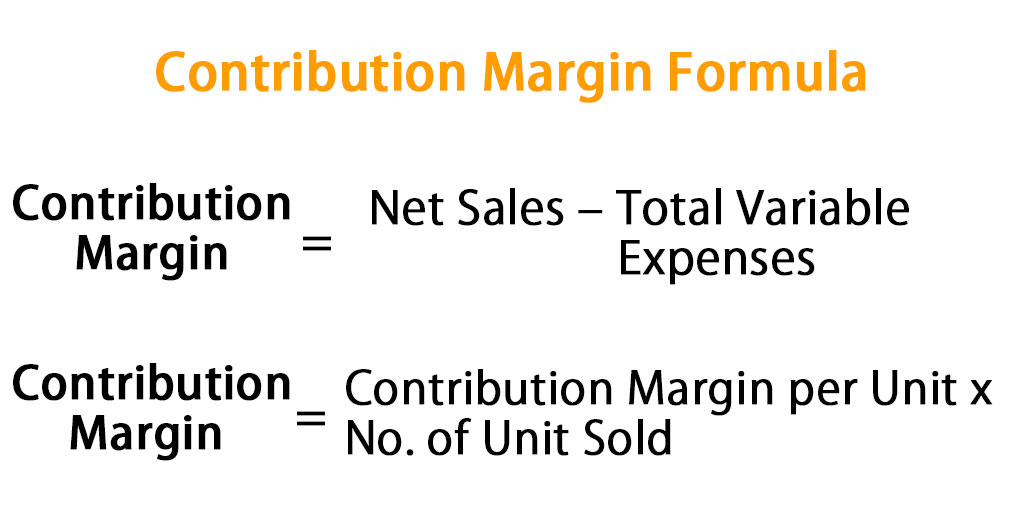

Формула маржи вклада

Концепция маржинального взноса устанавливает взаимосвязь между затратами, продажами и прибылью. Для расчета маржинальной прибыли фирма использует чистые продажи и общие переменные расходы. Это относится к сумме, оставшейся после вычета из выручки или продаж, прямых и косвенных переменных затрат, понесенных при получении этой выручки или продаж. Эта остаточная стоимость способствует периодическим фиксированным затратам бизнеса, а остальная часть баланса приносит прибыль фирме.

Для расчета маржинальной прибыли фирма использует чистые продажи и общие переменные расходы. Это относится к сумме, оставшейся после вычета из выручки или продаж, прямых и косвенных переменных затрат, понесенных при получении этой выручки или продаж. Эта остаточная стоимость способствует периодическим фиксированным затратам бизнеса, а остальная часть баланса приносит прибыль фирме.

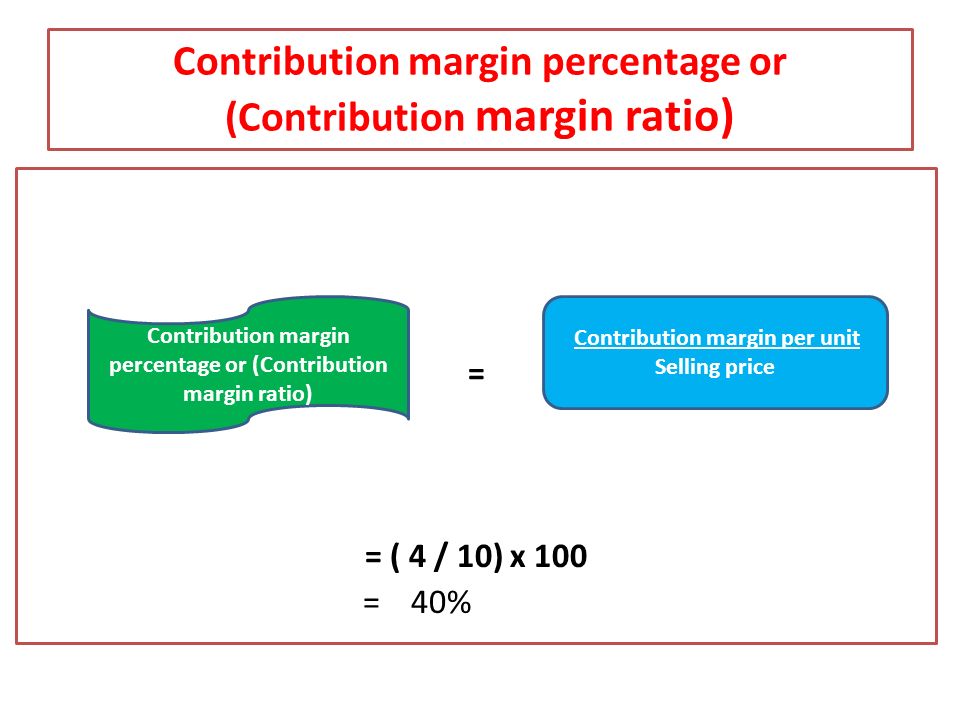

В качестве альтернативы, маржинальные взносы могут быть определены путем расчета маржинального взноса на единицу формулы и коэффициента взносов.

Вот формула вклада маржи —

Contribution Margin = Net Sales – Total Variable Expenses

Или,

Contribution Margin = Contribution Margin per Unit * No. of Unit Sold

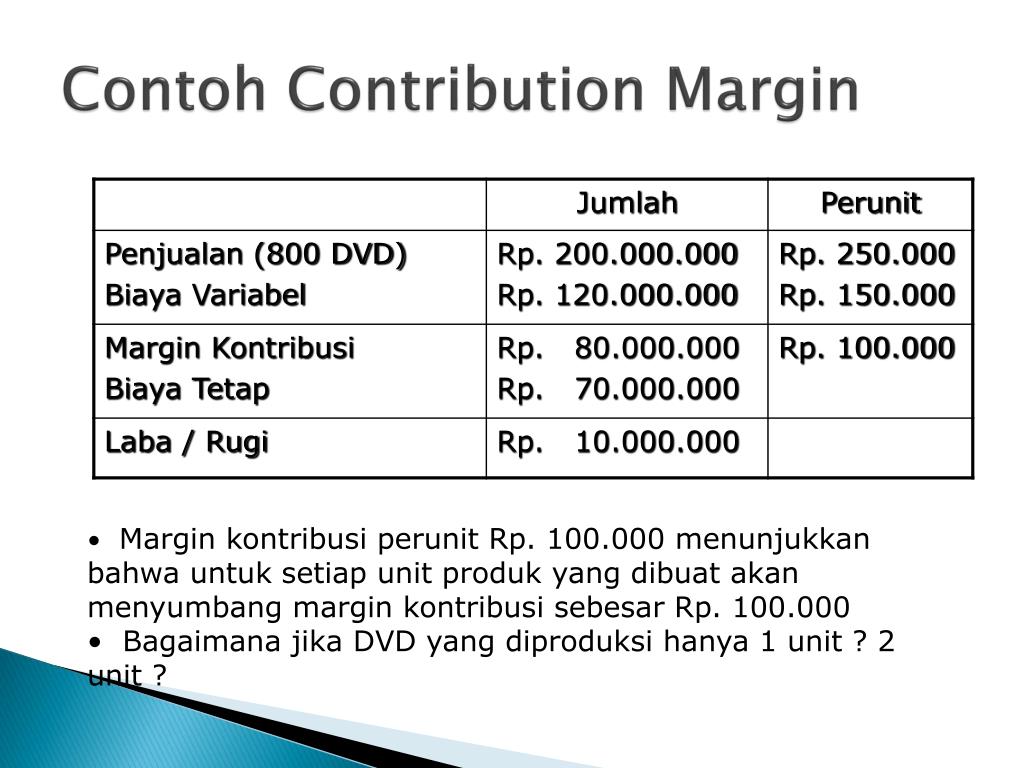

Давайте рассмотрим пример, чтобы лучше понять формулу расчета маржи взноса.

Вы можете скачать этот шаблон Excel Формула маржи взноса здесь — Шаблон Excel Формула маржи взносаПример № 1

Предположим, мы продаем на рынке ручку за 10 долларов, а переменная стоимость составляет 6 долларов. Рассчитать вклад маржи пера

Рассчитать вклад маржи пера

Мы можем рассчитать маржу вклада пера, используя формулу, приведенную ниже

Взнос за вклад = Чистые продажи — Всего переменных расходов

- Взнос за вклад = $ 10 — $ 6

- Взнос за вклад = $ 4

Размер маржи для продажи ручки составит 4 доллара, а продажа этой ручки увеличит прибыль фирмы на 4 доллара.

Пример № 2

В этом примере мы рассчитаем размер взноса фирмы за единицу. Давайте обсудим:

Фирма продает один продукт, известный как продукт А. Показатели продаж и стоимости фирмы приведены ниже:

Решение:

Используя приведенную выше информацию, предоставленную Фирмой, мы можем рассчитать единицу и общую маржу взноса продукта A, как показано ниже:

Вклад маржи на единицу рассчитывается по формуле, приведенной ниже

Взнос за единицу = Продажная цена за единицу — Общая переменная стоимость за единицу

- Взнос взноса за единицу = 100 — 65 долларов

- Взнос взноса за единицу = 35 долларов за единицу

Общая маржа взносов рассчитывается по формуле, приведенной ниже

Взнос за вклад = Чистые продажи — Всего переменных расходов

Взнос за вклад = (Количество проданных единиц * Цена продажи за единицу) — (Количество проданных единиц * Переменные затраты на единицу)

- Общая маржинальная прибыль = (10000 единиц × 100 долларов США) — (10000 единиц * 65 долларов США)

- Общая маржинальная прибыль = 10 000 000 — 6 50 000 долларов

- Общая маржинальная прибыль = $ 3, 50, 000

Или

Общая маржа взносов рассчитывается по формуле, приведенной ниже

Взнос взноса = Взнос взноса за единицу * Количество проданных единиц

- Общая маржинальная прибыль = 35 долларов США * 10000 единиц

- Общая маржинальная прибыль = 350 000 долларов

Пример № 3

В этом примере мы рассчитаем размер взносов поочередно с чистой прибылью и фиксированными затратами.

В течение 2018 финансового года фирма ABC продала мобильные телефоны на сумму 2 000 000 индийских рупий, и для фирмы это переменная стоимость:

Решение:

Общая переменная стоимость рассчитывается как

- Общая переменная стоимость = INR (50 000 + 20 000 + 40 000 + 30 000)

- Общая переменная стоимость = 1, 40 000 рупий

Взнос взноса рассчитывается по формуле, приведенной ниже

Взнос за вклад = Чистые продажи — Всего переменных расходов

- Размер взноса = 2 00 000 рупий — 1 400 000 рупий

- Размер взноса = 60 000 рупий

Мы можем сказать, что фирма ABC оставила более 60 000 индийских рупий для покрытия своих постоянных расходов, и любой остаток после покрытия постоянных затрат станет прибылью для фирмы. В фиксированную стоимость фирмы ABC входит следующее:

Общая фиксированная стоимость рассчитывается как:

- Общая фиксированная стоимость = 10 000 рупий + 15 000 рупий

- Общая фиксированная стоимость = 25 000 рупий

Чистая прибыль рассчитывается по формуле, приведенной ниже

Чистая прибыль = Чистые продажи — (Всего переменных расходов + Фиксированные расходы)

- Чистая прибыль = 2 000 000 индийских рупий — (1 400 000 + 25 000)

- Чистая прибыль = 35 000 рупий

В качестве альтернативы, мы можем рассчитать размер вклада фирмы, используя формулу, приведенную ниже

Взнос за вклад = (Общая фиксированная стоимость + Чистая прибыль)

- Размер взносов = INR (25 000 + 35 000)

- Размер взноса = 60 000 рупий

объяснение

Маржа взносов — это сумма, оставшаяся после вычета из выручки прямых и косвенных переменных затрат, понесенных при получении этой выручки.

Чтобы рассчитать размер взносов, нам нужно учесть три вещи:

- Фиксированные расходы: Фиксированные расходы — это расходы, которые не меняются независимо от объема продаж, такие как аренда, зарплата, страховка, коммунальные услуги, офис, амортизация, сборы и т. Д.

- Переменные расходы: Переменные расходы — это те расходы, которые имеют тенденцию изменяться в зависимости от объема продаж, например, от стоимости проданных товаров.

- Цена: цена продукта — это цена, установленная фирмой для продажи по оптовой цене или стоимости производства продукта плюс наценка.

Формула альтернативной маржи взноса —

Contribution Margin = Fixed Cost + Net Profit

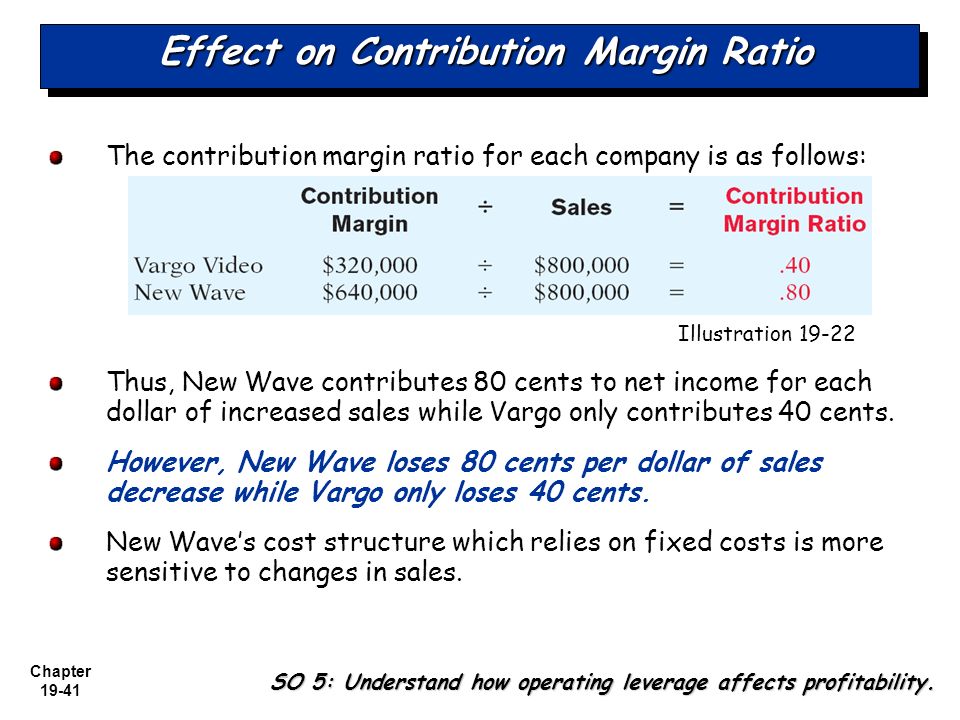

Мы можем также представить маржу вклада в процентах. Кроме того, он известен как коэффициент «вклад в объем продаж» или «объем прибыли». Этот коэффициент представляет собой процент дохода от продаж, доступный для покрытия расходов на фиксированную стоимость и для обеспечения операционной прибыли компании.

Кроме того, он известен как коэффициент «вклад в объем продаж» или «объем прибыли». Этот коэффициент представляет собой процент дохода от продаж, доступный для покрытия расходов на фиксированную стоимость и для обеспечения операционной прибыли компании.

Вклад единицы на единицу на единицу обозначает потенциальную прибыль продукта или деятельности от продажи каждой единицы, чтобы покрыть за единицу постоянные затраты и генерировать прибыль для фирмы. Например, фирма продает продукт по 10 рупий за штуку и понесла переменные затраты на единицу рупий 7, маржинальная маржа составит 3 рупии (10-7).

Релевантность и использование Формула маржи вклада

Вклад маржи используется компаниями в своих решениях относительно своей деятельности. Фирма / частное лицо по-разному применяет ее для принятия решений на разных уровнях.

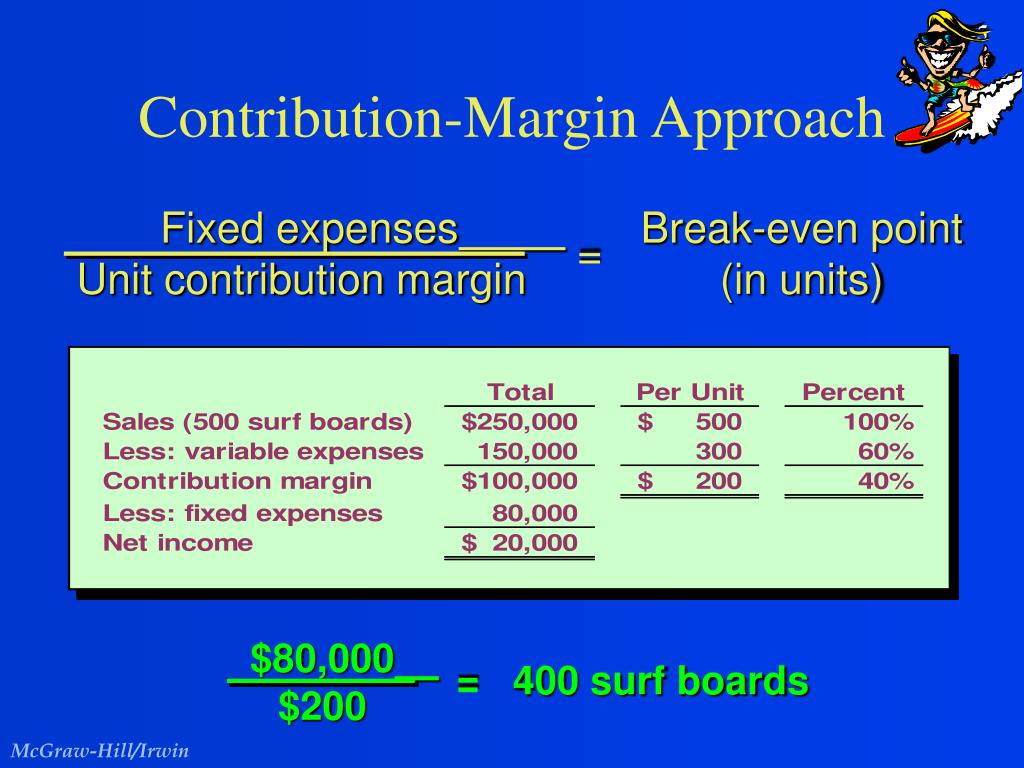

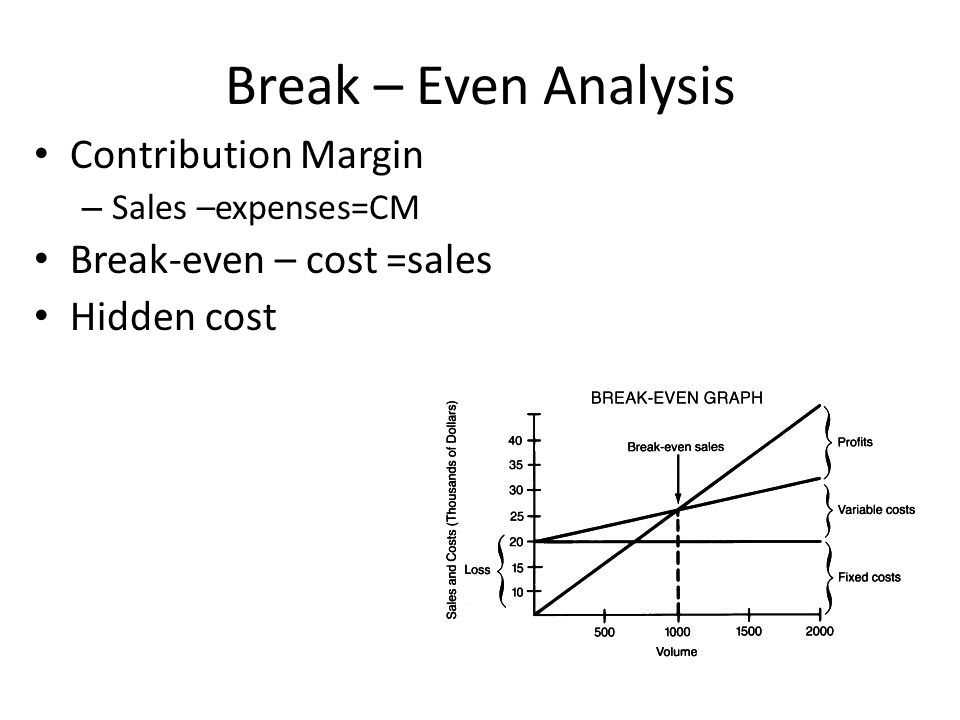

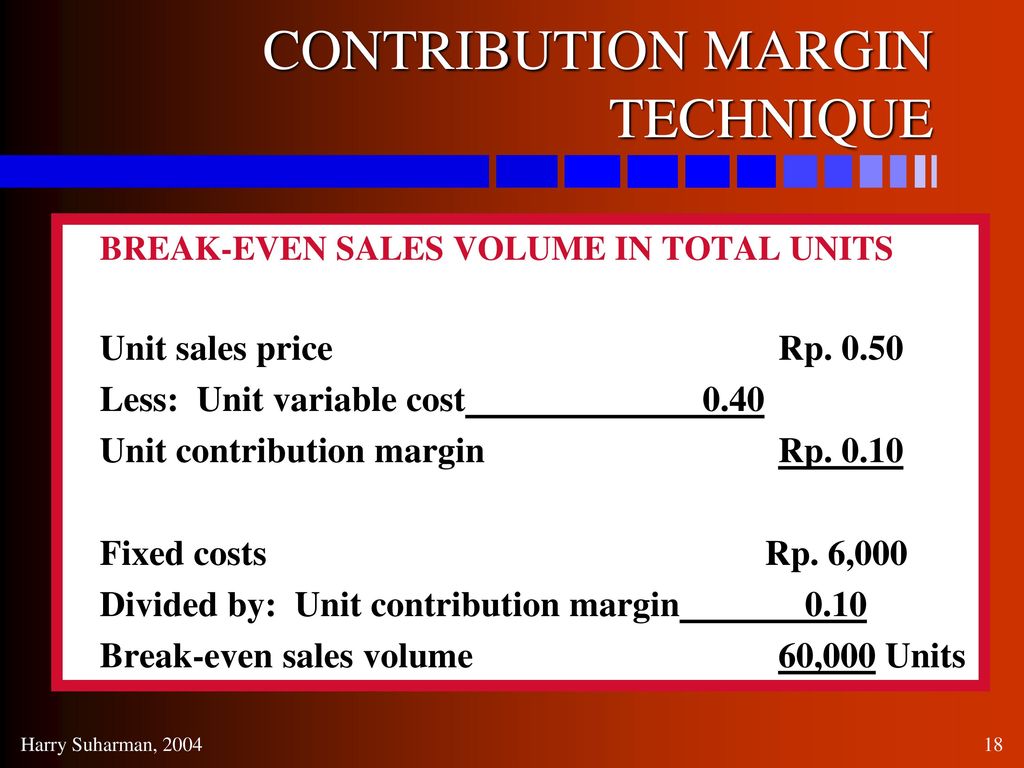

- Используя маржу взносов, фирма использует анализ безубыточности. Точка безубыточности для фирмы заключается в том, что когда выручка фирмы равна ее расходам, мы также можем определить точку, в которой фирма не имеет ни чистой прибыли, ни чистого убытка.

- Анализ маржинального вклада используется для измерения операционного рычага компании; поскольку он измеряет, как рост продаж приводит к росту прибыли.

- Взнос взносов также используется для оценки того, обладает ли фирма монопольным правом в законодательстве о конкуренции, например, при использовании индекса Лернера.

- Вклад маржи также используется для сравнения отдельных продуктовых линеек, а также для оценки целей продаж.

Вклад Калькулятор формулы маржи

Вы можете использовать следующий калькулятор маржи взносов.

| Чистые продажи | |

| Всего переменных расходов | |

| Формула маржи вклада | |

| Формула маржи вклада = | Чистые продажи — общие переменные расходы |

| знак равно | 0 — 0 |

| знак равно | 0 |

Рекомендуемые статьи

Это было руководство по формуле взноса. Здесь мы обсуждаем, как рассчитать размер взноса вместе с практическими примерами. Мы также предоставляем Contribution Margin Calculator с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

Здесь мы обсуждаем, как рассчитать размер взноса вместе с практическими примерами. Мы также предоставляем Contribution Margin Calculator с загружаемым шаблоном Excel. Вы также можете посмотреть следующие статьи, чтобы узнать больше —

- Простая формула процентной ставки

- Формула предельной стоимости

- Калькулятор для формулы чистой прибыли

- Как рассчитать маржу валовой прибыли?

Коэффициент (формула) валовой маржи и наценка на себестоимость

Прибыльность продаж можно выразить двумя способами: через коэффициент валовой маржи и через наценку на себестоимость. Оба коэффициента выводятся из соотношения выручки, себестоимости и валовой прибыли:

Выручка 100,000

Себестоимость (85,000)

Валовая прибыль 15,000

В английском языке валовая прибыль называется «gross profit margin». Вот от этого слова “gross margin” и пошло выражение «валовая маржа».

Коэффициент валовой маржи – это отношение величины валовой прибыли к выручке. Иными словами он показывает, какую прибыль мы получим с одного доллара выручки. Если коэффициент валовой маржи равен 20%, это означает, что каждый доллар принесет нам 20 центов прибыли, а остальное необходимо потратить на производство товара.

Иными словами он показывает, какую прибыль мы получим с одного доллара выручки. Если коэффициент валовой маржи равен 20%, это означает, что каждый доллар принесет нам 20 центов прибыли, а остальное необходимо потратить на производство товара.

Наценка на себестоимость – это отношение величины валовой прибыли к себестоимости. Данный коэффициент показывает, какую прибыль мы получим с одного доллара себестоимости. Если наценка на себестоимость равна 25%, то это значит, что с каждого доллара, вложенного в производство товара, мы получим 25 центов прибыли.

Зачем всё это нужно знать на экзамене Дипифр?

Нереализованная прибыль в запасах.

Оба описанных выше коэффициента прибыльности на экзамене Дипифр используются в консолидационной задаче для расчета корректировки нереализованной прибыли в запасах. Она возникает, когда компании, входящие в одну группу, продают товары или другие активы друг другу. С точки зрения отдельной отчетности компания-продавец получает прибыль от реализации. Но с точки зрения группы эта прибыль не является реализованной (полученной) до тех пор, пока компания-покупатель не продаст данный товар третьей компании, которая не входит в данную группу консолидации.

Но с точки зрения группы эта прибыль не является реализованной (полученной) до тех пор, пока компания-покупатель не продаст данный товар третьей компании, которая не входит в данную группу консолидации.

Соответственно, если на конец отчетного периода в запасах компаний группы будут находиться товары, полученные при внутригрупповых продажах, то их стоимость с точки зрения группы будет завышена на величину внутригрупповой прибыли. При консолидации необходимо сделать корректировку:

Дт Убыток (компания-продавец) Кт Запасы (компания-покупатель)

Данная корректировка является одной из нескольких корректировок, которые необходимы, чтобы исключить внутригрупповые обороты при консолидации. Нет ничего сложного в том, чтобы сделать такую проводку, если вы можете рассчитать, чему равна нереализованная прибыль в остатках запасов компании-покупателя.

Коэффициент валовой маржи. Формула расчета.

Коэффициент валовой маржи (по-английкси gross profit margin) принимает за 100% величину выручки по реализации. Процент валовой прибыли считается от выручки:

Процент валовой прибыли считается от выручки:

На данной картинке коэффициент валовой маржи равен 25%. Для расчета величины нереализованной прибыли в запасах нужно знать этот коэффициент и знать, чему была равна выручка или себестоимость при реализации товара.

Пример 1. Расчет нереализованной прибыли в запасах, ОФП — коэффициент валовой маржи

Декабрь 2011

Примечание 4 – Реализация запасов внутри ГруппыПо состоянию на 30 сентября 2011 года запасы «Беты» и «Гаммы» включали компоненты, приобретенные у компании «Альфа» в течение года. «Бета» приобрела их за 16 млн. долларов, а Гамма за 10 млн. долларов. «Альфа» реализовала данные компоненты с коэффициентом валовой маржи в размере 25%. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы)

Альфа продает товары компаниям Бета и Гамма. Фраза «Бета приобрела их (компоненты) за 16,000 долларов» означает, что при продаже этих компонентов выручка Альфы была равна 16,000. То, что у продавца (Альфы) было выручкой, является стоимостью запасов у покупателя (Беты). Величину валовой прибыли по этой сделке можно рассчитать следующим образом:

То, что у продавца (Альфы) было выручкой, является стоимостью запасов у покупателя (Беты). Величину валовой прибыли по этой сделке можно рассчитать следующим образом:

Если составить пропорцию, чтобы найти X, то получится:

валовая прибыль = 16,000*25/100 = 16,000*25% = 4,000

Таким образом, выручка, себестоимость и валовая прибыль по данной сделке у Альфы были равны:

Значит, при выручке в 16,000 Альфа получила прибыль 4,000. Эта сумма 16,000 является стоимостью запасов у Беты. Но с точки зрения группы запасы еще не реализованы, так как они находятся на складе Беты. И эта прибыль, которую Альфа отразила в своей отдельной отчетности, с точки зрения группы еще не получена. Для целей консолидации запасы должны быть отражены по первоначальной себестоимости 12,000. Когда Бета продаст данные товары за пределы группы какой-то третьей компании, например, за 18,000 долларов, то она получит прибыль по своей сделке 2,000, а общая прибыль с точки зрения группы составит 4,000+2,000 = 6,000.

Консолидационная корректировка нереализованной прибыли в запасах по Бете:

Дт Убыток ОПУ Кт Запасы — 4,000

ПРАВИЛО 1 для расчета нереализованной прибыли в запасах:

Если в условии дан коэффициент валовой маржи, то надо умножить этот коэффициент в % на остаток запасов у компании покупателя.

Расчет нереализованной прибыли в запасах для Гаммы расчет будет чуть сложнее. Обычно (по крайней мере в последних экзаменах) Бета является дочерней компанией, а Гамма учитывается по методу долевого участия (ассоциированная компания или совместная деятельность). Поэтому у Гаммы нужно не только найти нереализованную прибыль в запасах, но еще и взять от нее только ту долю, которой владеет материнская компания. В данном случае это 40%.

10,000*25%*40% = 1,000

Проводка в данном случае будет такой:

Дт Убыток ОПУ Кт Инвестиция в Гамму — 1,000

Если на экзамене попадется ОФП (как в данном примере), то необходимо будет сделать корректировки в самом консолидированном ОФП по строке «Запасы»:

по строке «Инвестиция в ассоциированную компанию»:

и в расчете консолидированной нераспределенной прибыли:

В самом правом столбце приведены баллы, полагающиеся за эти корректировки в консолидации.

Наценка на себестоимость. Формула расчета.

Наценка на себестоимость (по-английски mark-up on cost) принимает за 100% величину себестоимости. Соответственно, и процент валовой прибыли считается от себестоимости:

На данной картинке наценка на себестоимость равна 25%. Выручка в процентном соотношении будет равна 100%+25% = 125%.

Пример 2. Расчет нереализованной прибыли в запасах, ОФП — наценка на себестоимость

Июнь 2012

Примечание 5 – Реализация запасов внутри ГруппыПо состоянию на 31 марта 2012 года запасы «Беты» и «Гаммы» включали компоненты, приобретенные ими у компании «Альфа» в течение года. «Бета» приобрела их за 15 млн. долларов, а Гамма за 12.5 млн. долларов. При формировании цены реализации данных компонентов «Альфа» применяла наценку в 25% от их себестоимости. (прим. Альфа владеет 80% акций Беты и 40% акций Гаммы)

Величину валовой прибыли по этой сделке можно рассчитать следующим образом:

Если составить пропорцию, чтобы найти X, то получится:

валовая прибыль = 15,000*25/125 = 3,000

Таким образом, выручка, себестоимость и валовая прибыль по данной сделке у Альфы были равны:

Значит, при выручке в 15,000 Альфа получила прибыль 3,000. Эта сумма 15,000 является стоимостью запасов у Беты.

Эта сумма 15,000 является стоимостью запасов у Беты.

Консолидационная корректировка нереализованной прибыли в запасах по Бете:

Дт Убыток ОПУ Кт Запасы — 3,000

Для Гаммы расчет аналогичен, только нужно взять долю владения:

валовая прибыль = 12,500*25/125 *40% = 1,000

ПРАВИЛО 2 для расчета нереализованной прибыли в запасах:

Если в условии дана наценка на себестоимость, то надо умножить остаток запасов у компании покупателя на коэффициент, полученный следующим образом:

- наценка 20% — 20/120

- наценка 25% — 25/125

- наценка 30% — 30/130

- наценка 1/3 или 33,3% — 33,33/133,33 = 0,25

В июне 2012 года тоже был консолидированный ОФП, поэтому корректировки отчетности будут аналогичны тем, которые приведены в выдержках из официального ответа для примера 1.

Поэтому возьмем пример с расчетом нереализованной прибыли в запасах для консолидированного ОСД.

Пример 3. Расчет нереализованной прибыли в запасах, ОСД — наценка на себестоимость

Июнь 2011

Примечание 4 — реализация внутри ГруппыКомпания «Бета» реализует продукцию «Альфе» и «Гамме». За год, закончившийся 31 марта 2011 года, объемы реализации в данные компании были следующими (все товары были реализованы с наценкой в 1333/% от их себестоимости):

По состоянию на 31 марта 2011 года и 31 марта 2010 года, запасы «Альфы» и «Гаммы» включали следующие суммы, относящиеся к товарам, приобретенным у компании «Бета».

Сумма запасов на

31 марта 2011 года

31 марта 2010 года

Альфа

3,600

2,100

Гамма

2,700

ноль

Здесь дана наценка на себестоимость 1/3, значит, нужный коэффициент равен 33,33/133,33. И есть две суммы по каждой компании — остаток на начало отчетного года и на конец отчетного года. Чтобы определить нереализованную прибыль в запасах на конец отчетного года в примерах 1 и 2 мы умножали коэффициент на остаток запасов на отчетную дату. Для ОФП этого достаточно. В ОСД нам нужно показать изменение величины нереализованной прибыли за годовой период, поэтому нужно посчитать нереализованную прибыль и на начало года, и на конец года.

И есть две суммы по каждой компании — остаток на начало отчетного года и на конец отчетного года. Чтобы определить нереализованную прибыль в запасах на конец отчетного года в примерах 1 и 2 мы умножали коэффициент на остаток запасов на отчетную дату. Для ОФП этого достаточно. В ОСД нам нужно показать изменение величины нереализованной прибыли за годовой период, поэтому нужно посчитать нереализованную прибыль и на начало года, и на конец года.

В данном случае формулы расчета корректировки по нереализованной прибыли в запасах будут такими:

- Альфа — (3,600 — 2,100) * 33,3/133,3 = 375

- Гамма — (2,700 — ноль) * 33,3/133,3 *40% = 270

В консолидированном ОСД корректируется себестоимость (или валовая прибыль как в официальных ответах):

Здесь в формулах расчета нереализованной прибыли стоит коэффициент 1/4 (о.25), что на самом деле и равно величине дроби 33,33/133,33 (можно проверить на калькуляторе).

Как экзаменатор формулирует условие для нереализованной прибыли в запасах

Ниже я привела статистику по примечанию о нереализованной прибыли в запасах:

- Июнь 2014 — наценка от себестоимости 1/3

- Декабрь 2013 — наценка от себестоимости 1/3

- Июнь 2013 — наценка от себестоимости 1/3

- Декабрь 2012 — норма прибыли от реализации товаров 20%

- Июнь 2012 — наценка от себестоимости 25%

- Декабрь 2011 — реализовала компоненты с коэффициентом валовой маржи 25%

- Июнь 2011 — наценка от себестоимости 33 1/3%

- Пилотный экзамен — валовая прибыль каждой реализации 20%

- Декабрь 2010 — торговая наценка от общей производственной себестоимости 1/3

- Июнь 2010 — реализовала компоненты с коэффициентом валовой маржи 25%

- Декабрь 2009 — прибыль от каждой реализации 20%

- Июнь 2009 — наценка в 25% от себестоимости

- Декабрь 2008 — реализовала компоненты с торговой наценкой, равной одной трети от себестоимости.

- Июнь 2008 — наценка в 25% к себестоимости

Из этого списка можно вывести ПРАВИЛО 3:

- если в условии есть слово «себестоимость», то это наценка на себестоимость, и коэффициент будет в виде дроби

- если в условии есть слова: «реализация», «валовая маржа», то это коэффициент валовой маржи и надо умножать остатки запасов на приведенный процент

В декабре 2014 года можно ждать коэффициент валовой маржи. Но, конечно же, у экзаменатора может быть свое мнение на этот счёт. В принципе нет ничего сложного в том, чтобы сделать этот расчет, какое бы условие ни было.

В декабре 2007 года, когда Пол Робинс только стал экзаменатором Дипифр, он дал условие с нереализованной прибылью в основных средствах. То есть материнская компания продала с прибылью основное средство своей дочерней компании. Это тоже была нереализованная прибыль, которую надо было скорректировать при составлении консолидированной отчетности. Это условие появилось снова в июне 2014 года.

Это условие появилось снова в июне 2014 года.

Повторю правила расчета нереализованной прибыли в запасах на экзамене Дипифр:

- Если в условии дан коэффициент валовой маржи, то надо умножить этот коэффициент (%) на остаток запасов у компании покупателя.

- Если в условии дана наценка на себестоимость, то надо умножить остаток запасов у компании покупателя на дробь 25/125, 30/130, 33,3/133,3 и тому подобное

Изменился ли формат экзамена Дипифр в июне 2014 года?

Этот вопрос мне задавали уже несколько раз. Вероятно, возникновение такого вопроса связано с тем, что изменился первый лист экзаменационного буклета. Но это не означает, что изменился формат самого экзамена. В прошлый раз при переходе на новый формат экзамена это было объявлено заранее, экзаменатор подготовил пилотный экзамен, чтобы показать, как экзаменационные задания Дипифр будут выглядеть в новом формате. В июне 2014 года ничего такого нет. Не думаю, что стоит беспокоиться по этому поводу. Волнений перед экзаменом и так хватает.

Волнений перед экзаменом и так хватает.

И ещё одно. Подготовка к экзамену Дипифр 10 июня 2014 года подходит к концу. Пришла пора для написания пробных экзаменов. Надеюсь, что успею подготовить пробный экзамен для июня 2014 и опубликую его в ближайшее время.

Вы можете прочитать другие статьи по теме МСФО и Дипифр:

1. Консолидация — это контроль. МСФО IFRS 10 — это единая концепция контроля для любых объединений бизнеса

2. Расчет стоимости инвестиции в дочернюю компанию в консолидации Дипифр (часть 1)

3. Стоимость приобретения дочерней компании на экзамене Дипифр (часть 2)

4. Дисконтирование в МСФО. Учимся дисконтировать на задачах экзамена Дипифр

Вернуться на главную страницу

Понятие маржинальной прибыли > Управление ассортиментом продукции > Финансовый менеджмент

Маржинальная прибыль (МП) — это разница полученных доходов и прямых расходов:

МП ед.пр = Ц — ПЗ,

где МП ед. пр — маржинальная прибыль единицы продукции;

пр — маржинальная прибыль единицы продукции;

Ц — цена;

ПЗ — прямые затраты на единицу продукции,

или по продукту в целом:

МП пр = V * МП ед пр,

где МП пр – маржинальная прибыль продукта;

V — объем выпуска.

Часто маржинальную прибыль определяют как разницу полученных доходов и переменных расходов. Это определение удобнее для расчетов на базе калькуляций и определения точки безубыточности. Различия между прямыми и переменными расходами рассматриваются в одном из разделов управленческого учета.

Под маржинальной прибылью понимают ту предельную (от англ. marginal) прибыль, которую может получить предприятие от выпуска продукции. Иногда маржинальную прибыль называют вкладом на покрытие (от англ. contribution), подразумевая покрытие накладных расходов. В английском языке используются понятия «margin», «margin profit», «contribution», иногда «gross profit». В русском языке используются также понятия «валовая прибыль», «покрытие», «маржа» и др.

В русском языке используются также понятия «валовая прибыль», «покрытие», «маржа» и др.

Общая сумма маржинальных прибылей по всем видам продукции составляет маржинальную прибыль предприятия:

МП общ = ΣМП пр.

Часть маржинальной прибыли идет на покрытие накладных (косвенных, непрямых) расходов.

Прибыль предприятия.

Прибыль предприятия (П) — это разница между маржинальной прибылью и накладными расходами:

П = МП — HP,

где HP — накладные расходы.

При анализе по маржинальной прибыли учитывается, что общая сумма накладных расходов покрывается суммой маржинальных прибылей по продуктам. Сокращение объема выпуска продукции с положительной маржинальной прибылью приводит к сокращению прибыли.

Прибыль по виду продукции при традиционном подходе определяется по формулам:

С ед.пр = ПР + D нр,

где С ед.пр — себестоимость единицы продукции;

ПР — прямые расходы;

D нр — доля накладных расходов;

П = V (Ц ед. пр – С ед.пр),

пр – С ед.пр),

где V — объем выпуска;

Ц ед.пр — цена единицы продукции.

Доля накладных расходов определяется таким образом, чтобы распределить объем накладных расходов по всему объему продукции пропорционально некоторому показателю (например, пропорционально основной заработной плате или объему продукции в натуральном выражении):

D нр = V нр / V,

где D нр — доля накладных расходов;

V нр — объем накладных расходов;

V — объем выпуска.

При уменьшении объема выпуска условно-постоянные расходы не изменяются (или изменяются слабо), так что доля накладных расходов увеличивается. Поэтому сокращение объема выпуска одного вида продукции приводит к удорожанию себестоимости другой продукции.

В плане/отчете о прибылях и убытках это показывается следующим образом:

Термином «операционная прибыль» обозначается прибыль от текущих операций (основной деятельности).

Маржинальная прибыль иерархической системы.

Прибыль в целом по предприятию формируется из прибыли от производства и прибыли от продажи многих видов продукции, объединенных в различные товарные группы и выпускаемых в различных цехах (рис. 3.3).

Рис. 3.3. Иерархическая модель формирования маржинальной прибыли.

В связи с этим уместно построить систему расчета маржинальной прибыли по иерархии, выделяя прямые и косвенные расходы продукта, товарной группы, цеха, предприятия.

Маржинальная прибыль по видам продукции:

МП пр1 = Д пр1 – ПР пр1,

где Д пр1 — доходы продукта 1;

ПР пр1 — прямые расходы продукта 1;

МП пр1 — маржинальная прибыль продукта 1;

МП пр2 = Д пр2 – ПР пр2,

где Д пр2 — доходы продукта 2;

ПР пр2 — прямые расходы продукта 2;

МП пр2 — маржинальная прибыль продукта 2;

МП тг = ΣМП пр тг – КР тг,

где МП тг — маржинальная прибыль товарной группы;

ΣМП пр тг — сумма маржинальных прибылей продуктов данной товарной группы;

КР тг — косвенные расходы товарной группы;

МП ц = ΣМП тг ц – НР ц,

где МП ц — маржинальная прибыль цеха;

ΣМП тг ц — сумма маржинальных прибылей товарных групп, выпускаемых в цеху;

НР ц — накладные расходы цеха.

МП общ = ΣМП ц – НР общ,

где МП общ — маржинальная прибыль предприятия;

ΣМП ц — сумма маржинальных прибылей цехов;

НР общ — накладные расходы предприятия.

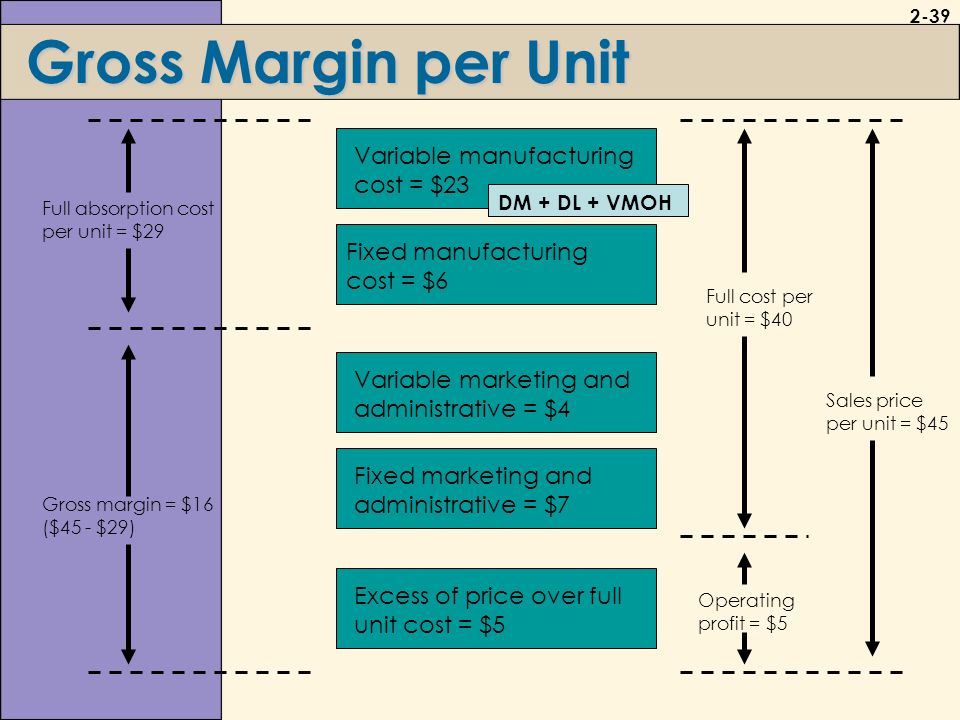

Сравнение подходов к расчету прибыли по полной себестоимости и маржинальной прибыли.

И расчет полной себестоимости, и расчет маржинальной прибыли в конечном итоге дают одинаковое значение прибыли.

1. Традиционный подход (по полной себестоимости):

Прибыль предприятия = Сумма прибылей по продуктам,

Прибыль продукта = Цена — Себестоимость,

Себестоимость = Прямые затраты + Доля накладных затрат.

2. Расчет маржинальной прибыли:

Прибыль предприятия =

= Маржинальная прибыль предприятия — Накладные расходы,

Маржинальная прибыль предприятия = Сумма МП по продуктам,

МП продукта = Цена — Прямые затраты.

Каждый метод имеет свои достоинства и недостатки. Сопоставление методов расчета прибыли представлено в табл. 3.4.

Сопоставление методов расчета прибыли представлено в табл. 3.4.

Таблица 3.4. Сопоставление методов расчета прибыли.

|

Достоинства |

Недостатки |

|

|

1 |

2 |

3 |

|

Прибыль с распределением накладных расходов |

|

|

|

Маржинальная прибыль без распределения накладных расходов |

|

|

ROI и Margin. Что это, для чего и как считать? – Блог практиков

Всем привет! На связи Андрей Дубровский!Сегодня будет немного математики, мы будем много считать и учиться определять ROI и Margin. Не пугайтесь, это не сложно, а очень интересно и увлекательно!

Итак, не теряем время!

Что же такое ROI и Margin?

ROI – коэффициент окупаемости инвестиций, вкладываемых в товар. С помощью показателя ROI мы оцениваем рентабельность сделки по отношению к вкладу. Для примера, если ROI равен 50%, это значит, что мы заработали 50% от вложенных денег, иными словами, на каждые 100$ мы имеем 50$ чистыми.

Благодаря показателю Margin мы оцениваем рентабельность сделки по отношению к доходу. Этот показатель используется для удобства расчёта прибыли из дохода. Например, мы хотим продать товар за 100$ при этом Profit Margin 20%, получается, что мы зарабатываем 20$ с каждых 100$ дохода.

Что же выбрать?

Каждый сам для себя выбирает с чем ему работать. С помощью этих коэффициентов можно увидеть более прозрачную картину о том, насколько прибыльной будет сделка. Они показывают, сколько Вы заработаете, сколько придется вложить, какой % окупаемости инвестиций Вы получите.

Теперь давайте попробуем рассчитать эти показатели.

Для начала разберемся с ROI.

Шаг 1. Чтобы рассчитать показатель ROI, нам нужно узнать точную сумму нашей чистой прибыли.

Для этого выбираем нужный товар. Его стоимость, например, 10$ с учётом всех трат.

В эти 10$ должны входить все расходы (доставка до Prep Center, стоимость обработки заказа Prep Center, доставка от Prep Center до складов Амазон, стоимость товара и налог на него). Для этого смотрите на показатель Cost of the Goods Sold (COGS).

В наших планах продать этот товар за 30$, т.е. 30$ — это общий доход.

Так как Амазон вычитает свою комиссию, то на руки мы получим после сделки 22,48$ выручки. Комиссию можно узнать с помощью специального калькулятора, который предоставляет Амазон.

Воспользоваться им можно по ссылке:

https://sellercentral.amazon.com/hz/fba/profitability..

Итак, дано:

COGS = 10$

Общий доход = 30$

Выручка = 22,48$

Чтобы нам найти сумму чистой прибыли, мы из ВЫРУЧКИ вычитаем COGS:

ВЫРУЧКА (22,48$) – COGS (10$) = ЧИСТАЯ ПРИБЫЛЬ (12,48$)

Шаг 2. Используя эти данные высчитываем ROI.

Берем чистую прибыль и делим ее на стоимость товара (COGS), затем умножаем результат на 100 и получаем % ROI.

ПРИБЫЛЬ (12,48$) / СТОИМОСТЬ ТОВАРА (10$) = 1,248$

1,248$ * 100 = 124,8% ROI

А теперь внимание! Сделка будет для нас интересна и выгодна, если показатель ROI не менее 30%.

В данном случае, ROI = 124,8%, значит, мы работаем с этой сделкой дальше.

Теперь считаем показатель Profit Margin:

Чистую прибыль делим на общий доход и умножаем результат на 100:

12,48$ / 30$ = 0,416

0,416 * 100 = 41,6% Profit Margin

Здесь тоже нужно быть внимательным и помнить, что нам интересен товар, если показатель его Margin не менее 20%. Эта сделка нам подходит.

Как видите, арифметика проста! Главное – внимание.

Маржинальная прибыль, метод учета, мультипликатор

Маржинальная прибыль, Маржинальный доход, Контрибуционная маржа, Маржа (Contribution Margin, Marginal Contribution) — это разность между выручкой от реализации и переменными затратами. Для достижения точки безубыточности маржинальная прибыль должна покрыть постоянные затраты. Измеряется на единицу продукции, а также по целому направлению или подразделению.

Материальные активы (Tangible Assets) — это физические активы: деньги, дебиторская задолженность, запасы, имущество, оборудование, здания и сооружения.

Меньшинство (Minority) — доля участия, меньшая, чем 50 % голосующих акций.

Метод активов (Asset (Asset-Based) Approach) — метод определения стоимости бизнеса, собственного капитала или ценных бумаг, основанный на использовании одного и более методов оценки стоимости активов и обязательств.

Метод дисконтирования денежных потоков (Discounted Cash Flow Method) — метод, при котором текущая стоимость ожидаемых будущих потоков вычисляется с использованием ставки дисконтирования.

Метод дисконтирования прибыли (Discounted Future Earnings Method) — метод, при котором текущая стоимость будущих экономических выгод вычисляется с использованием ставки дисконтирования.

Метод избыточной прибыли (Excess Earnings) — способ расчета стоимости бизнеса, собственного капитала или ценных бумаг, выражающийся в определении суммы стоимости активов, полученных методом капитализации сверхприбылей или в определении суммы стоимости группы выбранных активов. Используется для оценки нематериальных активов. См. Избыточная прибыль.

Метод слияний и поглощений (Merger and Acquisition Method) — метод оценки бизнеса, при котором ценовые множители определяются на основе крупных сделок, совершенных с долями компаний, оперирующих в одинаковых или схожих направлениях бизнеса.

Метод сравнения с публичной компанией-аналогом (Guideline Public Company Method) — метод, при котором рыночные мультипликаторы рассчитываются на основании рыночных цен за акции компаний, оперирующих в похожих или одинаковых направлениях бизнеса, и которые активно участвуют в свободных и открытых торгах.

Метод полного поглощения затрат (Full Absorption Costing) — метод оценки продукции, товаров, услуг, при котором все прямые затраты и все накладные затраты, как переменные, так и постоянные формируют их полную стоимость.

Метод калькуляции себестоимости по переменным затратам (Variable Costing) — метод определения себестоимости продукции, при котором все прямые производственные затраты и переменные косвенные затраты включаются в себестоимость произведенной продукции.

Метод капитализации прибыли (Capitalization of Earnings Method) — метод, при котором экономические выгоды конкретного периода времени конвертируются в стоимость путем деления на ставку капитализации.

Метод ЛИФО (LIFO; Last In, First Out) — метод расчета себестоимости, при котором списание на себестоимость производится сначала из последних партий закупок. См. метод ФИФО

Метод нормализованной балансовой стоимости (Adjusted Book Value) — один из методов оценки активов, когда все активы и обязательства (включая забалансовые, нематериальные, условные) оцениваются по рыночной стоимости.

Метод оценки (Valuation Method) — конкретный способ определения стоимости.

Метод транзакций (Transaction Method) — метод сделок. См. Метод слияний и поглощений.

Метод учета по начислениям (Accrual Basis of Accounting) — метод бухгалтерского учета, при котором выручка (доходы) отражаются по факту их получения, в момент отгрузки товаров или сдачи услуг, а расходы — в момент их понесения, независимо от времени получения или выплаты денежных средств.

Метод учета по оплате (Cash Accounting) — метод бухгалтерского учета, при котором выручка (доходы), расходы и все остальные операции отражаются в момент поступления или оплаты денежных средств, в отличие от учета методом начислений.

Метод ФИФО (FIFO; First In, First Out) — метод расчета себестоимости, при котором списание на себестоимость производится сначала из первых партий закупок. См. метод ЛИФО.

Множитель (Multiple) — величина, обратная ставке капитализации (при оценке бизнеса).

Модель дисконтирования дивидендов (Dividend Discount Model) — метод определения стоимости обыкновенных акций через текущую стоимость ожидаемых в будущем дивидендов с учетом прогнозируемые изменения.

Модель оценки капитальных активов (Capital Asset Pricing Model, CAPM) — модель, при которой стоимость капитала для любых акций или портфеля акций равняется ставке без учета рисков плюс риск-премия, пропорциональная систематическому риску акции или портфеля.

Модель принятия решений (Decision Model) — модель принятия решений в условиях неопределенности, с использованием математических методов.

Монетарные статьи (Monetary Items) — денежные активы или обязательства, являющиеся постоянными в денежном выражении: деньги на счетах и в кассе, счета и векселя дебиторов и кредиторов.

Моральный износ (Obsolescence) — утрата полезности актива, вызванная техническим прогрессом или потребностями общества.

Мощность, производственная мощность (Capacity) — мера функциональности производственного ресурса, определяющая его возможность осуществлять функции в соответствии с техническими характеристиками по выпуску продукции, переработке сырья и т.п.

Мусорные облигации (Junk Bond) — облигации, выпущенные корпорацией, рискованность инвестиций в которую выходит за рамки приемлемого уровня.

Мультипликатор цена/прибыль (Price-to-Earnings Ratio, P/E) — цена/доход; отношение цены акции к прибыли на одну акцию, полученную компанией в течение последних 12 месяцев. Характеризует сумму, которую готовы заплатить инвесторы за 1 рубль (доллар, евро) прибыли компании.

Курсы, семинары по финансам, бизнес семинары >>>

Расчет LTV. Как надо и не надо считать Lifetime Value

LTV (Lifetime Value) – важная метрика для принятия решений как в маркетинге, так и в продукте. Но при расчете LTV часто допускают ошибки. Причем ошибки допускают даже авторы статей с первой страницы результатов Google про то, как посчитать LTV.

Самые распространенные ошибки при расчете LTV:

- Расчет LTV на основе выручки (Revenue), а не прибыли (contribution margin).

- Расчет LTV через Lifetime пользователей, полученный через 1/churn или другими способами.

- Расчет LTV через среднее количество покупок пользователей.

В этой статье обсудим, как надо и не надо считать LTV (Lifetime Value).

Если вы хотите научиться управлять продуктом на основе аналитики и данных, то Симулятор, образовательный продукт от GoPractice, вам в этом поможет.

Подписывайтесь на каналы «GoPractice!» и «GoPractice! Insights», добавляйтесь в чат «Ask Kevin!» в телеграме.

Что такое LTV (Lifetime Value)

LTV (Lifetime Value) – это прибыль, которую средний пользователь принесет за все время использования продукта.

Выше приведено классическое определение. На практике LTV обычно считают на какой-то день или месяц с момента прихода пользователя. Например, LTV на 7 день или LTV на 12 месяц.

Выбор периода расчета зависит от решаемых задач. Например, для команды маркетинга, которая покупает трафик в рекламных сетях с целью окупить инвестиции через год, наибольшую ценность будет иметь LTV 1 года.

Если посчитать LTV на 0, 1, 2 и далее дни, то мы получим кривую изменения LTV в динамике. График динамики LTV по дням обычно выглядит следующим образом.

Как надо считать LTV

Основы расчета LTV кратко

LTV надо считать:

- На основе прибыли (contribution margin).

- С помощью когортного анализа.

- На практике LTV надо уметь прогнозировать вперед на основе нескольких дней данных новой когорты.

Давайте разберем каждый из пунктов более подробно.

LTV считается на основе прибыли (contribution margin), а не дохода (revenue)

Contribution margin или прибыль – это разница между выручкой и всеми переменными затратами, которые напрямую ассоциированы с реализованной продукцией или услугой, но без учета маркетинговых расходов.

Простым правилом для определения того, какие расчеты надо вычесть из выручки для получения contribution margin, будет следующее:

- Если расходы растут пропорционально выручке, то их надо вычитать.

- Если с ростом объемов продаж определенные расходы не растут пропорционально, то их вычитать не надо.

Если ваш продукт – мобильная игра в App Store, то для получения contribution margin из суммы денег, заплаченных пользователями, нужно будет вычесть комиссию Apple, затраты на осуществление саппорта (зарплаты, софт и другие расходы). При этом вычитать зарплаты на команду разработки не надо. Это фиксированные расходы, они не растут пропорционально доходам от игры.

Если вы продаете маски через интернет-магазин, то для получения contribution margin вам нужно будет из общего дохода вычесть себестоимости масок, затраты на доставку, комиссию платежной системы и другие расходы, напрямую сопряженные с осуществлением продажи.

Алгоритм расчета LTV с помощью когортного анализа

Алгоритм расчета LTV продукта с помощью когортного анализа:

- Берем когорту пользователей и для каждого пользователя считаем прибыль в динамике по дням с момента регистрации.

- Считаем суммарную прибыль (contribution margin) от всей когорты пользователей в динамике по дням с момента регистрации.

- На основе прошлого пункта считаем кумулятивную прибыль (contribution margin) когорты пользователей в динамике по дням. Прибыль дня N будет равна прибыли за дни с 0 по N.

- Делим кумулятивную прибыль на количество пользователей в когорте и получаем динамику LTV когорты пользователей по дням.

Пример расчета LTV в Google Spreadsheets

Прогнозирование LTV

Команда маркетинга, которая покупает трафик с целью окупить его через год, не может ждать для каждой из рекламных кампаний год, чтобы принять решение о том, стоит ли ее продолжать или нет.

Решение нужно принять значительно раньше, чем наберутся данные для расчета фактического значения LTV на 12 месяц. Поэтому важно уметь прогнозировать LTV на основе нескольких дней данных новой когорты пользователей.

Из моего опыта большинство команд достаточно быстро вырабатывает простые правила (эвристики), которые позволяют им принимать подобные решения. На основе исторических данных можно оценить, каким должно быть значение ROI (или LTV) на 1,2 и последующие дни для достижения целевых показателей. Если новая рекламная кампания оказывается далеко от этих значений, то ее отключают. Если же близко к ним или даже лучше, то продолжают откручивать или масштабируют.

Такой подход не обеспечит идеального прогноза, но вполне позволяет принимать решения. Обычно при росте бюджетов вводятся более точные правила, часто специфичные для отдельных сегментов пользователей, выделенных на основе стран, операционных систем и других факторов. Компании также разрабатывает более продвинутые инструменты и модели для прогнозирования LTV.

Как не надо считать LTV

LTV не надо считать на основе Revenue

В первых пяти ссылках по запросу “Как считать LTV” в Google авторы предлагают считать LTV на основе дохода (Revenue).

Вот формула расчета LTV от команды одной аналитической системы:

“Берём весь доход продукта за период и делим на общее количество пользователей за тот же период”.

Для некоторых цифровых продуктов с близкой к нулевой себестоимостью отдельной копии продукта доход и прибыль могут быть очень близки друг к другу. Но во многих продуктах (Joom/Aliexpress, Uber, Dropbox) прибыль и доход будут отличаться существенно. В этом случае расчет LTV на основе дохода может дорого стоить компании. Команда маркетинга будет с уверенностью масштабировать рекламные кампании, которые на самом деле приносят убытки, а не прибыль.

Например, у Dropbox очень высокие расходы на хранение данных пользователей на своих серверах и их передачу, поэтому расчет LTV на основе Revenue будет вводить команду в заблуждение.

Ниже на графике показана выручка и переменные затраты на обеспечение этой выручки для Dropbox. В 2015 году, например, 67% от всех получаемых компанией доходов уходили на переменные затраты на обеспечение этих услуг (хранение файлов, оплата трафика, комиссии платежным системам и другие). За следующие два года Dropbox смогли заметно улучшить маржинальность своего бизнеса.

LTV не надо считать на основе Lifetime пользователей

Другой распространенный и неправильный метод расчета LTV сводится к следующей формуле:

LTV = ARPU x Lifetime

В данной формуле расчета LTV есть сразу две проблемы.

Во-первых, ARPU считается на основе Revenue (дохода). Мы уже выяснили, что LTV надо считать на основе Contribution Margin (прибыли).

Во-вторых, ARPU предлагают умножать на “мифический” показатель Lifetime, равный сроку жизни пользователя в продукте.

В разных статьях предлагаются разные способы расчета срока жизни пользователей. Давайте обсудим наиболее популярные.

Lifetime как среднее значение количества дней, через сколько пользователи перестали использовать продукт.

- Рассчитанный таким способом Lifetime показывает нечто странное. Пользователь мог установить приложение, воспользоваться им следующий раз через 30 дней, потом уйти. Его Lifetime при использовании приведенного метода расчета будет равен 30 дням, хотя он был в продукте всего 2 дня.

- Другая проблема подхода в том, что непонятно, как быть с пользователями, которые все еще продолжают использовать продукт.

Другой подход предлагает считать Lifetime как площадь под кривой Retention. Это имеет больше смысла, но и тут есть явные проблемы:

- В какой момент надо считать площадь под кривой? У ряда продуктов Retention выходит на плато (например, Facebook или Youtube), то есть новые пользователи становятся регулярными. Как быть в этом случае?

- Допустим, что мы будем считать площадь под кривой на 1 день, на 2 день и так далее, чтобы получить динамику LTV при перемножении на ARPU. Но ведь ARPU пользователей за первый день после установки будет отличаться от ARPU пользователей за 20 день после установки приложения. Если взять “усредненный” ARPU, то получится нечто странное.

Часто предлагают считать Lifetime на основе следующей формулы – 1/Churn (коэффициент оттока пользователей). У данного подхода тоже много проблем:

- Для неподписочных продуктов практически невозможно однозначно определить момент ухода пользователя из продукта.

- Даже для подписочных продуктов это не самый тривиальный вопрос. У клиента могло не быть денег на карточке, поэтому он не продлил подписку. Через месяц он вернулся и сделал следующий платеж. А может быть клиент отписался, а потом через два месяца вновь подписался.

- Другая проблема данного подхода в том, что скорость ухода пользователей напрямую зависит от срока их жизни в продукте. Новые пользователи уходят быстрее старых. Если посмотреть на кривую Retention любого продукта, то скорость ее снижения в первые дни будет значительно выше, чем потом. Поэтому показатель оттока churn-rate (даже если придумать его определение) будет сильно зависеть от распределения срока жизни пользователей, на основе которых он считается.

Другие формулы как не надо считать LTV

В статьях про методы расчета LTV вы найдете еще много других способов и формул, как не надо считать LTV. Среди них будут способы на основе среднего числа покупок на пользователя и средней суммы заказа, формулы со сложными интегралами и так далее.

В заключение

Как надо считать LTV:

- LTV надо считать на основе прибыли (contribution margin).

- LTV надо считать с помощью когортного анализа.

- LTV обычно считают на определенный момент времени.

- Ждать фактических значений LTV на 12 месяц на практике невозможно, поэтому важно уметь делать прогноз LTV на основе нескольких первых дней данных и уточнять его по мере получения большего количества данных.

- Прогноз LTV можно делать на основе простых эвристик или с помощью более сложных моделей, которые будут учитывать много разных факторов.

Как не надо считать LTV:

- На основе Revenue и ее производных: ARPU, среднего чека и т.д.

- С помощью Lifetime пользователей. Это очень странная метрика, лишенная понятного физического смысла и нормального метода расчета.

- На основе любых других вариаций способов расчета LTV.

Если вы хотите научиться управлять продуктом на основе аналитики и данных, то Симулятор, образовательный продукт от GoPractice, вам в этом поможет.

Подписывайтесь на каналы «GoPractice!» и «GoPractice! Insights», добавляйтесь в чат «Ask Kevin!» в телеграме.

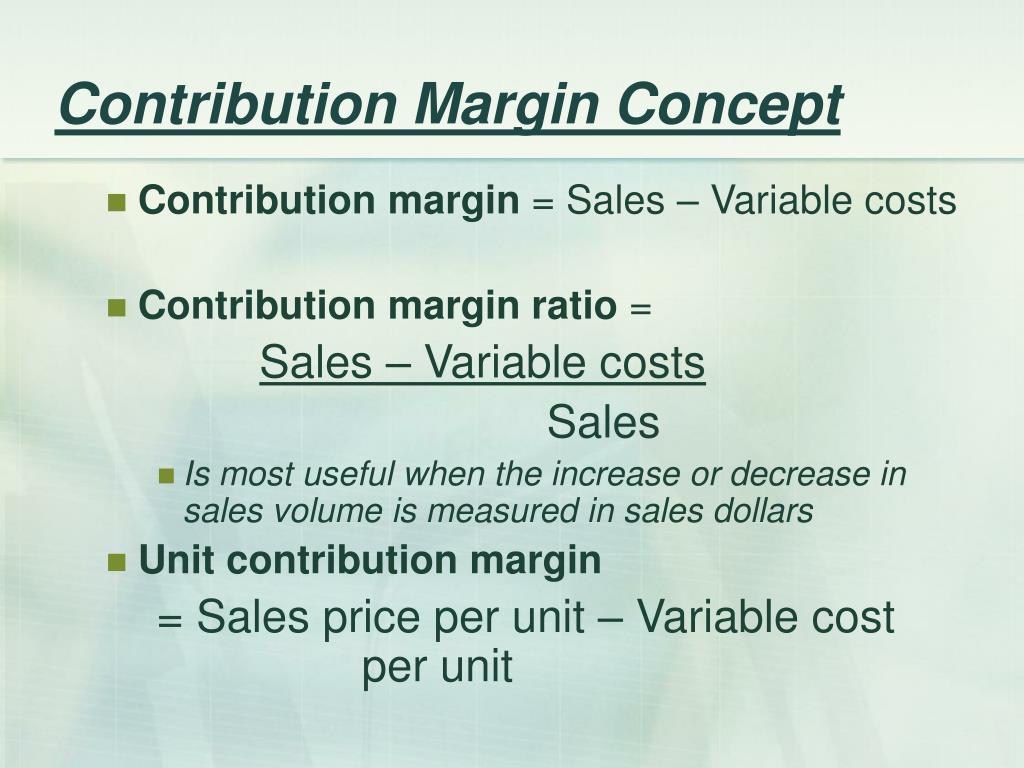

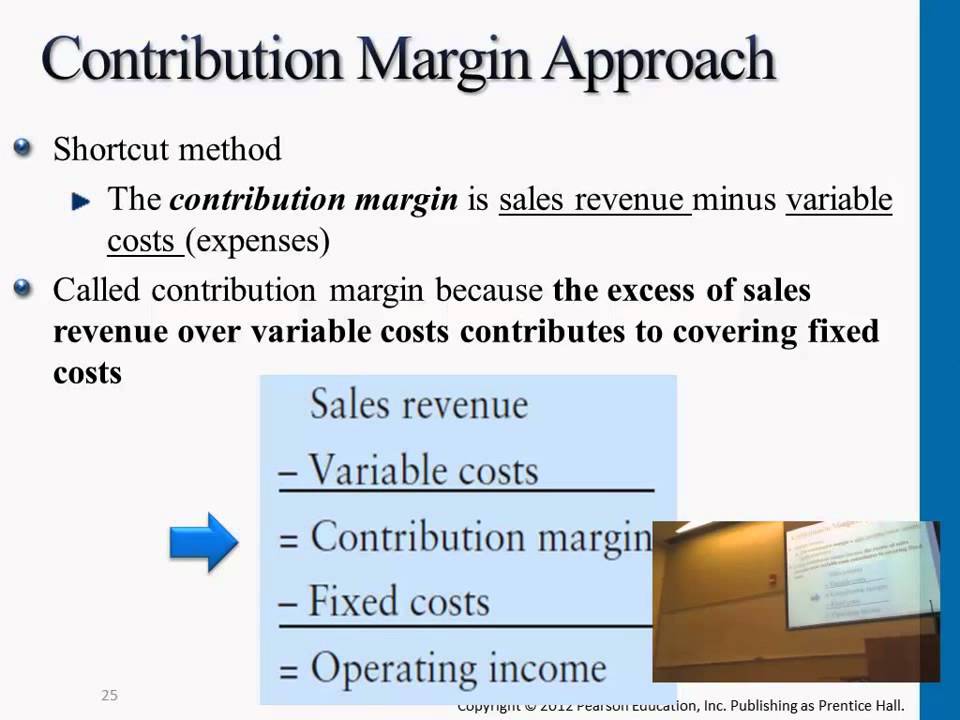

Определение маржи вклада

Что такое маржа взноса?

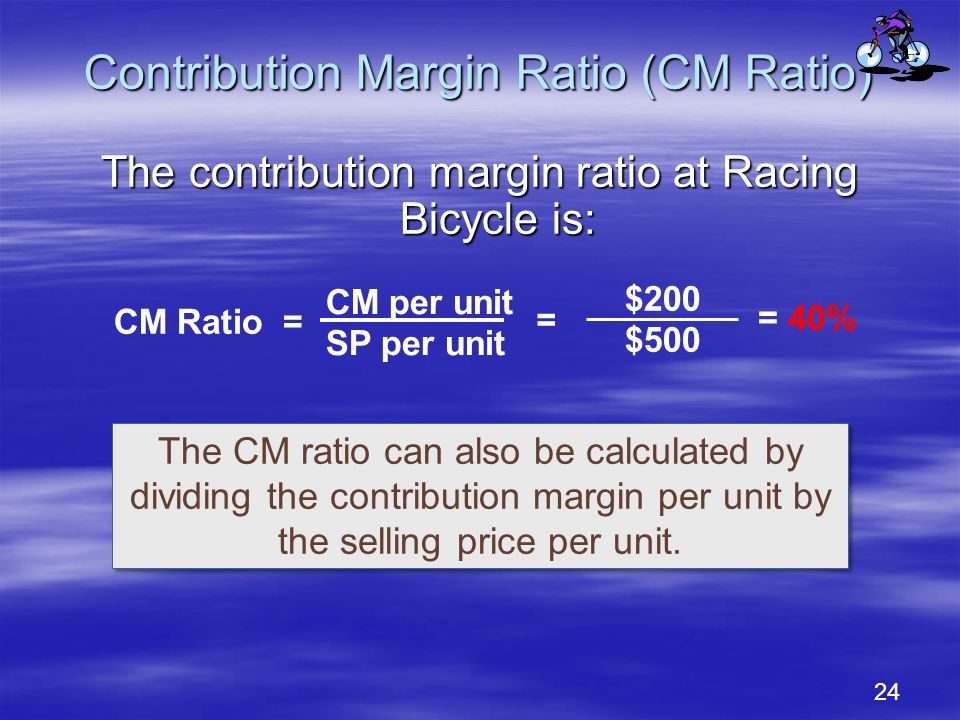

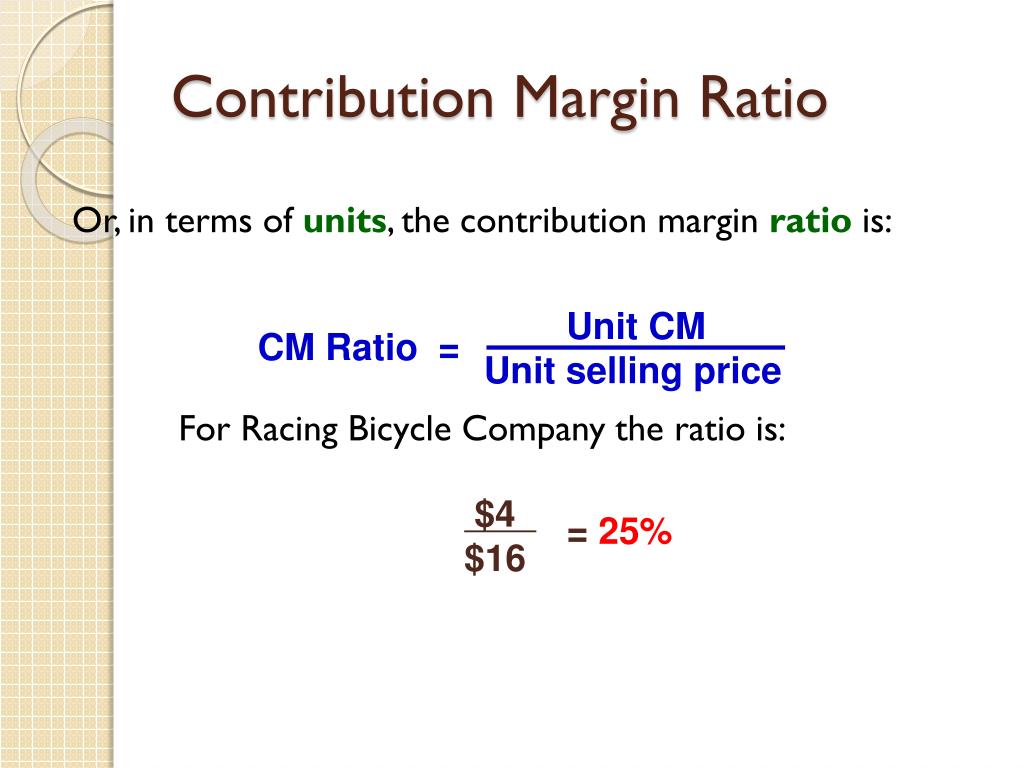

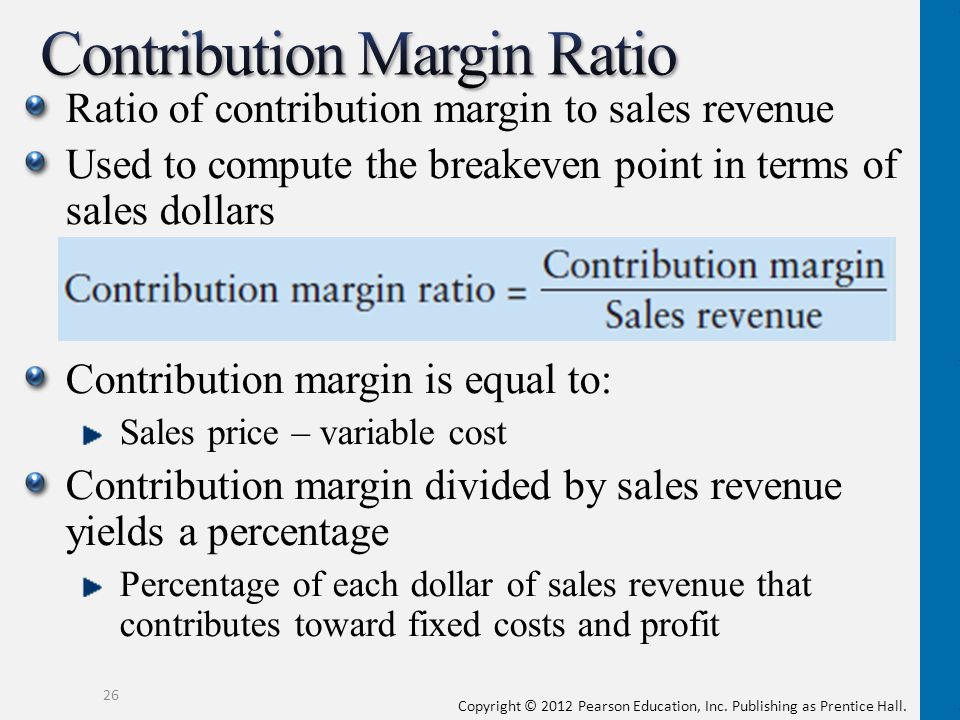

Маржа вклада может быть указана как на валовой, так и на удельной основе. Он представляет собой дополнительные деньги, генерируемые для каждого проданного продукта / единицы после вычета переменной части затрат фирмы.

Маржа вклада рассчитывается как цена продажи за единицу за вычетом переменных затрат на единицу. Эта мера, также известная как вклад в долларах за единицу, показывает, как конкретный продукт способствует общей прибыли компании.Он предоставляет один из способов показать потенциальную прибыль от конкретного продукта, предлагаемого компанией, и показывает долю продаж, которая помогает покрыть постоянные затраты компании. Любой оставшийся доход после покрытия постоянных затрат является полученной прибылью.

Формула для маржи взноса

Маржа вклада рассчитывается как разница между продажной ценой продукта и переменными затратами, связанными с его производством и процессом продаж.

Взаимодействие с другими людьми Маржа вклада знак равно Выручка от продаж — Различные цены \ text {Маржа вклада} = \ text {Доход от продаж} — \ text {Переменные затраты} Маржа вклада = выручка от продаж — переменные затраты

Приведенная выше формула также используется в качестве отношения, чтобы получить ответ в процентном выражении, как показано ниже:

Взаимодействие с другими людьми Коэффициент маржи вклада знак равно Выручка от продаж — Различные цены Выручка от продаж \ text {Коэффициент маржи вклада} = \ \ frac {\ text {Доход от продаж} — \ text {Переменные затраты}} {\ text {Доход от продаж}} Коэффициент маржи вклада = Доход от продаж Доход от продаж — Переменные затраты

О чем вам говорит маржа вклада?

Маржа вклада является основой для анализа безубыточности, используемого при планировании общих затрат и продажных цен на продукты.Маржа вклада помогает разделить компоненты фиксированных затрат и прибыли, полученные от продаж продукта, и может использоваться для определения диапазона продажных цен продукта, уровней прибыли, которую можно ожидать от продаж, и структуры комиссионных с продаж, выплачиваемых отделу продаж. члены, дистрибьюторы или комиссионеры.

Фиксированная стоимость по сравнению с переменной стоимостью

Единовременные затраты на такие предметы, как оборудование, являются типичным примером фиксированных затрат, которые остаются неизменными независимо от количества проданных единиц, хотя они становятся меньшим процентом от стоимости каждой единицы по мере увеличения количества проданных единиц.Другие примеры включают услуги и коммунальные услуги, которые могут предоставляться по фиксированной стоимости и не влияют на количество произведенных или проданных единиц. Например, если правительство предлагает неограниченное количество электроэнергии по фиксированной ежемесячной стоимости в 100 долларов, то производство десяти единиц или 10 000 единиц будет иметь такие же фиксированные затраты на электроэнергию.

Другой пример фиксированной стоимости — провайдер хостинга веб-сайтов, который предлагает своим клиентам неограниченное пространство для хостинга по фиксированной цене. Независимо от того, размещает ли клиент один или десять веб-сайтов и использует ли клиент 100 МБ или 2 ГБ дискового пространства, стоимость хостинга остается неизменной.В таких сценариях затраты на электроэнергию и веб-хостинг не будут учитываться в формуле маржи вклада, поскольку они представляют собой фиксированные затраты. Фиксированная ежемесячная арендная плата или заработная плата, выплачиваемая административному персоналу, также относятся к категории фиксированных расходов.

Однако, если та же стоимость электроэнергии увеличивается пропорционально потреблению, а плата за веб-хостинг увеличивается в зависимости от количества размещенных сайтов и занимаемого пространства, тогда затраты будут считаться переменными затратами.Точно так же заработная плата, выплачиваемая сотрудникам, получающим зарплату в зависимости от количества произведенных ими единиц (или любых его вариаций), является переменными затратами. Каждый такой пункт будет учитываться при расчете маржи вклада.

Постоянные затраты часто рассматриваются как невозвратные затраты, которые однажды потрачены не могут быть возмещены. Эти компоненты затрат не следует учитывать при принятии решений по анализу затрат или измерениям рентабельности.

Ключевые выводы

- Маржа вклада представляет собой часть выручки от продаж продукта, которая не расходуется на переменные затраты и, таким образом, способствует покрытию постоянных затрат компании.

- Концепция маржи вклада — один из фундаментальных ключей в анализе безубыточности.

- Низкая маржа взносов присутствует в трудоемких компаниях с небольшими фиксированными расходами, в то время как капиталоемкие промышленные компании имеют более высокие фиксированные издержки и, следовательно, более высокую маржу вклада.

Пример маржи вклада

Скажем, машина для производства чернильных ручек стоит 10 000 долларов. Для производства одной чернильной ручки требуется сырье на 0,2 доллара США, такое как пластик, чернила и перо, а для другого — 0 долларов.1 идет на оплату электроэнергии за использование машины для производства одной чернильной ручки, а 0,3 доллара США — это оплата труда на производство одной чернильной ручки.

Эти три компонента составляют переменную стоимость единицы. Общие переменные затраты на производство чернильной ручки составляют (0,2 доллара США + 0,1 доллара США + 0,3 доллара США) = 0,6 доллара США за единицу. Если в общей сложности произведено 100 чернильных ручек, общие переменные затраты составят (0,6 доллара на 100 единиц) = 60 долларов, а производство 10000 чернильных ручек приведет к общим переменным затратам в размере (0 долларов.6 * 10000 единиц) = 6000 долларов США. Такие общие переменные затраты увеличиваются прямо пропорционально количеству производимых единиц продукта.

Однако производство чернильных ручек будет невозможно без производственного оборудования, стоимость которого фиксирована в размере 10 000 долларов. Эта стоимость машины представляет собой фиксированную стоимость (а не переменную стоимость), поскольку ее стоимость не увеличивается в зависимости от произведенных единиц. Такие постоянные затраты не учитываются при расчетах маржи взносов.

Если в общей сложности 10 000 чернильных ручек произведено с использованием машины по переменной стоимости 6000 долларов и фиксированной цене 10 000 долларов, общая стоимость производства составит 16 000 долларов.Стоимость единицы будет тогда рассчитана как 16 000/10 000 = 1,6 долл. США за единицу. Если каждая чернильная ручка продается по цене 2 доллара за единицу, прибыль на единицу составляет

Взаимодействие с другими людьми ( S C — Суммарные затраты ) знак равно ( $ 2 . 0 — $ 1 . 6 ) знак равно $ 0 . 4 за единицу куда: \ begin {выровнено} & (SC — \ text {Общие затраты}) = (\ $ 2.0 — \ $ 1.6) = \ $ 0.4 \ text {за единицу} \\ & \ textbf {где:} \\ & SC \ = \ text { Цена продажи} \ end {выровнено} (SC — Общие затраты) = (2,0 доллара — 1,6 доллара) = 0,4 доллара за единицу, где:

Однако маржа вклада не учитывает компоненты постоянных затрат и учитывает только компоненты переменных затрат.Дополнительная прибыль, полученная от каждой проданной единицы, представленная маржой вклада, составит:

Взаимодействие с другими людьми (Цена продажи — TVC) знак равно ( $ 2 . 0 — $ 0 . 6 ) знак равно $ 1 . 4 за единицу куда: \ begin {align} & \ text {(Цена продажи} — \ text {TVC)} = (\ $ 2.0 — \ $ 0.6) = \ $ 1.4 \ text {per Unit} \\ & \ textbf {где:} \\ & TVC = \ text {Общие переменные затраты} \ end {выровнены} (Цена продажи — TVC) = (2,0 доллара — 0,6 доллара) = 1,4 доллара за единицу, где:

Ключевой характеристикой маржи вклада является то, что она остается фиксированной в расчете на единицу продукции независимо от количества произведенных или проданных единиц.С другой стороны, чистая прибыль на единицу может увеличиваться / уменьшаться нелинейно с увеличением количества проданных единиц, так как она включает в себя постоянные затраты.

В приведенном выше примере, если общее количество произведенных и проданных чернильных ручек удвоится до 20 000, общая стоимость (фиксированная + переменная) будет (10 000 долл. США / 20 000 + 0,6) = 1,1 долл. США за единицу. Прибыль на единицу составит:

Взаимодействие с другими людьми ( S C — Суммарные затраты) знак равно ( $ 2 . 0 — $ 1 . 1 ) знак равно $ 0 . 9 за единицу (SC — \ text {Общие затраты)} = (\ $ 2.0 — \ $ 1.1) = \ $ 0.9 \ text {за единицу} (SC — Общие затраты) = (2,0 доллара — 1,1 доллара США) = 0,9 доллара США за единицу

По сути, удвоение количества проданных единиц с 10 000 до 20 000 (в два раза) увеличило чистую прибыль на единицу с 0,4 до 0,9 доллара (то есть в 2,25 раза).

Однако маржа вклада, которая рассчитывается только с учетом переменных затрат, будет:

Взаимодействие с другими людьми (Цена продажи — TVC) знак равно ( $ 2 . 0 — $ 0 . 6 ) знак равно $ 1 . 4 за единицу \ text {(Цена продажи} — \ text {TVC)} = (\ $ 2.0 — \ $ 0,6) = \ $ 1,4 \ text {за единицу} (Цена продажи — TVC) = (2,0 доллара — 0,6 доллара) = 1,4 доллара за единицу

Маржа вклада остается прежней, даже когда количество произведенных и проданных единиц увеличилось вдвое. Это дает еще одно измерение для оценки того, какую прибыль можно получить за счет увеличения продаж.

Использование маржи вклада

Маржа вклада может помочь руководству компании выбрать из нескольких возможных продуктов, которые конкурируют за использование одного и того же набора производственных ресурсов.Допустим, у компании есть машина для производства ручек, которая способна производить как чернильные, так и шариковые ручки, и руководство должно сделать выбор в пользу производства только одной из них.

Если рентабельность чернильной ручки выше, чем у шариковой ручки, первой будет отдано производственное предпочтение из-за ее более высокого потенциала рентабельности. Такое принятие решений характерно для компаний, производящих диверсифицированный портфель продуктов, и руководство должно распределять имеющиеся ресурсы наиболее эффективным образом для продуктов с наибольшим потенциалом прибыли.

Инвесторы и аналитики также могут попытаться рассчитать показатель маржи вклада для продуктов-блокбастеров компании. Например, компания по производству напитков может иметь 15 различных продуктов, но основная часть ее прибыли может поступать от одного конкретного напитка.

Наряду с руководством компании бдительные инвесторы могут пристально следить за рентабельностью высокоэффективного продукта по сравнению с другими продуктами, чтобы оценить зависимость компании от своего звездного исполнителя.Компания, которая отвлекается от инвестирования или расширения производства звездного продукта или появления продукта конкурента, может указывать на то, что это может повлиять на прибыльность компании и, в конечном итоге, на цену ее акций.

Очень низкие или отрицательные значения маржи вклада указывают на экономически нежизнеспособные продукты, от производства и продажи которых следует отказаться. Низкие значения маржи вклада можно наблюдать в трудоемких отраслях промышленности, таких как обрабатывающая промышленность, поскольку переменные издержки выше, в то время как высокие значения маржи вклада преобладают в капиталоемких секторах.

Концепция маржи вклада применима на различных уровнях производства, бизнес-сегментов и продуктов. Цифра может быть вычислена для всей компании, для конкретной дочерней компании, для определенного бизнес-подразделения или подразделения, для определенного центра или объекта, для канала распределения или продаж, для линейки продуктов или для отдельных продуктов.

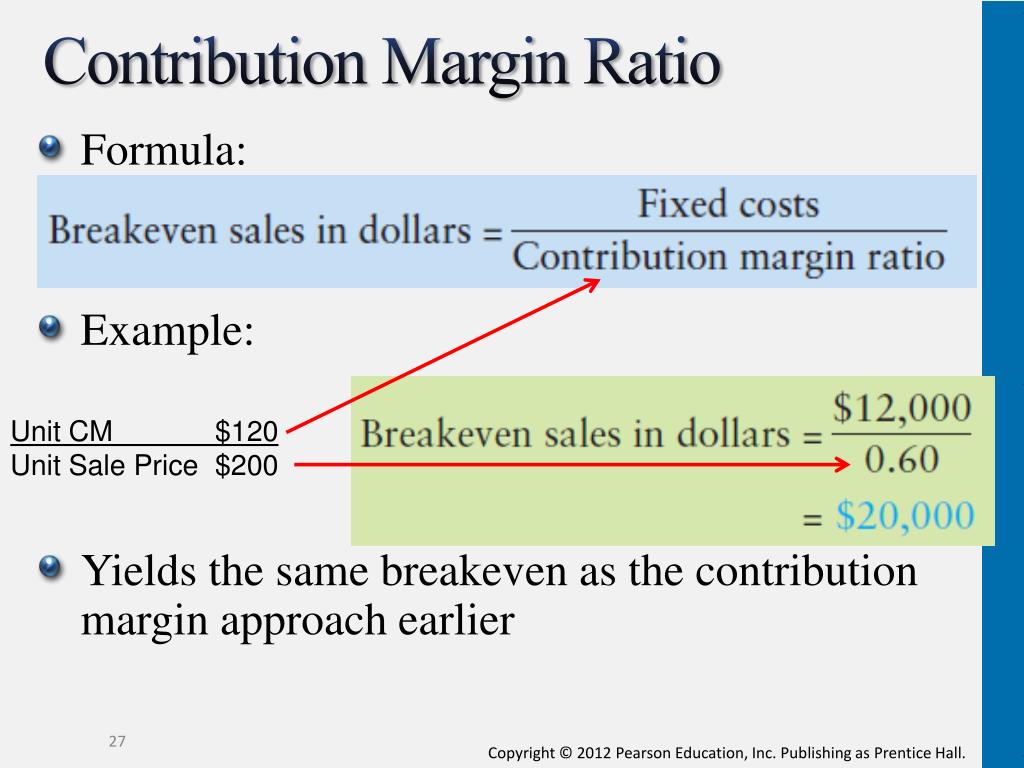

Маржа взноса— обзор, руководство, фиксированные затраты, переменные затраты

Что такое маржа взноса?

Маржа вклада — это выручка от продаж предприятия. Выручка от продаж. Выручка от продаж — это доход, полученный компанией от продажи товаров или оказания услуг.В бухгалтерском учете термины «продажи» и за вычетом их переменных затрат фиксированные и переменные затраты — это то, что можно классифицировать несколькими способами в зависимости от их характера. Один из самых популярных методов — это классификация по. Полученные в результате взносы доллары могут быть использованы для покрытия постоянных затрат (таких как аренда), и после их покрытия любое превышение считается доходом. Маржа вклада (представленная в процентах или в абсолютных долларах) может быть представлена как общая сумма, сумма для каждой линейки продуктов, сумма на единицу продукта или как отношение или процент от чистых продаж.

Формула для маржи вклада

С точки зрения расчета суммы:

Маржа вклада = чистый доход от продаж — переменные затраты

OR

маржа вклада = +

Чистый доходДля определения соотношения:

Коэффициент маржи вклада = (Чистый доход от продаж — переменные затраты) / (Выручка от продаж)

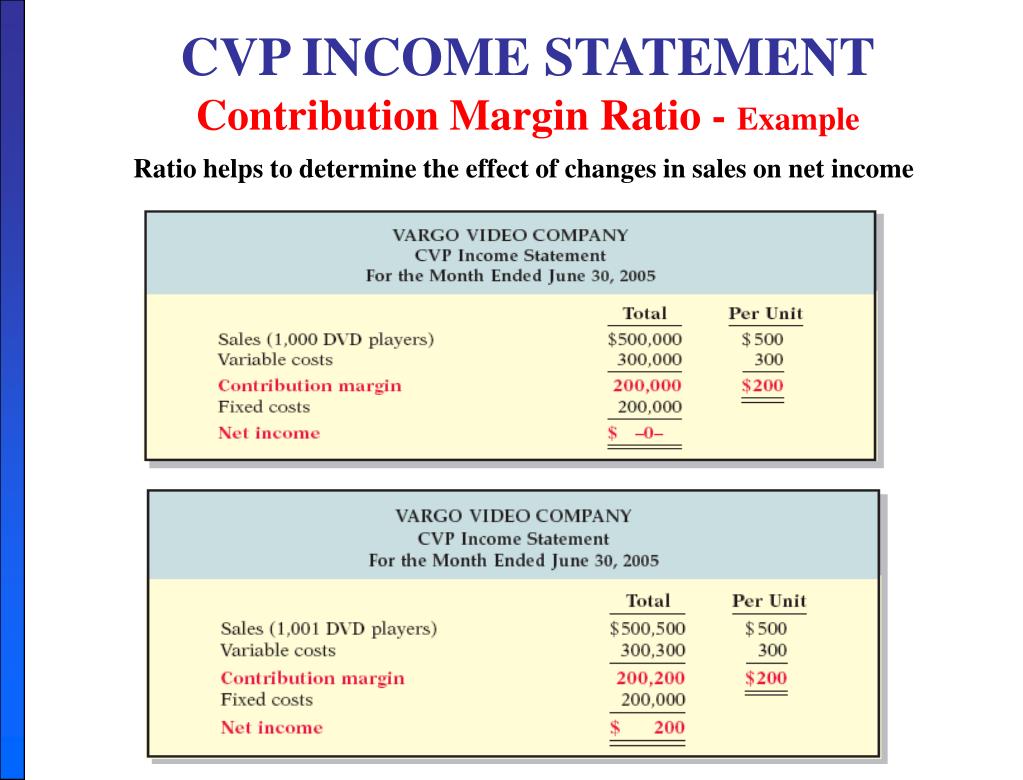

Пример расчета маржи вклада

Производитель мобильных телефонов продал 50 000 единиц своего последнего продукта размещение в первой половине финансового года.Цена продажи за единицу составляет 100 долларов США, при этом переменные производственные затраты составляют 30 долларов, а переменные коммерческие / административные расходы — 10 долларов. В результате маржа вклада для каждого проданного продукта составляет 60 долларов США или в совокупности для всех единиц составляет 3 миллиона долларов США, при этом коэффициент маржи вклада составляет 0,60 или 60%.

Что такое переменные затраты?

Переменные затраты — это прямые и косвенные расходы, понесенные бизнесом в результате производства и продажи товаров или услуг. Эти затраты варьируются в зависимости от объема произведенных единиц или оказанных услуг.Переменные затраты растут по мере увеличения производства и падают с уменьшением объема производства.

Также важно отметить, что высокая доля переменных затрат по сравнению с постоянными затратами обычно означает, что бизнес может работать с относительно низкой маржой. Напротив, высокие постоянные затраты по сравнению с переменными затратами, как правило, требуют от бизнеса создания высокой маржи вклада для поддержания успешной деятельности.

Примеры переменных затрат:

- Прямые материалы — сырье, которое в первую очередь необходимо для производства товаров

- Производственные материалы — такие предметы, как масла и смазочные материалы, используемые для обслуживания машин

- На единицу рабочей силы — Сумма, выплачиваемая рабочим за единицу выполнено

- Выплачиваемая заработная плата — Сумма, выплаченная работникам в соответствии с их отработанными часами

- Комиссионные — Сумма, выплаченная продавцам за каждую проданную единицу

- Затраты на фрахт — Транспортные расходы, которые возникают только при наличии товаров для доставки заказано клиентами

- Переменные коммунальные услуги — Электроэнергия и вода, используемые для производства товаров и услуг

Что такое постоянные затраты?

Фиксированные затраты Фиксированные и переменные затраты Стоимость — это то, что можно классифицировать несколькими способами в зависимости от ее характера.Одним из наиболее популярных методов является классификация по понесенным расходам, которые не меняются при изменении объема производства или оказываемых услуг. Это затраты, которые не зависят от бизнес-операций и которых невозможно избежать. При определении цены и уровня производства постоянные затраты используются в анализе безубыточности для обеспечения рентабельности.

Примеры постоянных затрат:

- Амортизация — Амортизация затрат на приобретение основных средств, которая распределяется на весь срок их полезного использования

- Процентные расходы — Процентная ставка по ссуде, которая должна выплачиваться периодически. основание для ссуды

- Страхование — Взносы, уплаченные по договору страхования

- Аренда — Периодические расходы по аренде имущества

- Налоги на имущество — Налог, взимаемый государством на основе оценочной стоимости имущества

- Заработная плата — Фиксированная сумма, выплачиваемая рабочих или служащих за свои услуги, независимо от отработанного времени

- Фиксированные коммунальные услуги — Стоимость электричества, воды и газа, обычно используемая в офисной администрации

Насколько важна маржа вклада в бизнесе?

Когда компания принимает решение о цене продажи продукта, маржа взноса часто используется в качестве ориентира для анализа.Постоянные затраты обычно велики, поэтому маржа вклада должна быть высокой, чтобы покрывать расходы на ведение бизнеса.

Низкая или отрицательная маржа указывает на то, что продуктовая линейка или бизнес могут быть не такими прибыльными, поэтому неразумно продолжать производить продукт с текущим уровнем продажной цены, если только это не продукт очень большого объема.

Важно оценить маржу вклада для анализа безубыточности или целевого дохода. Целевое количество единиц, которое необходимо продать, чтобы бизнес вышел на безубыточность, определяется путем деления постоянных затрат на маржу вклада на единицу.

Для устранения узких мест можно использовать маржу вклада, чтобы решить, какие продукты, предлагаемые бизнесом, более прибыльны и, следовательно, более выгодны для производства при ограниченных ресурсах. Предпочтение отдается продуктам, обеспечивающим высокую маржу вклада.

Дополнительные ресурсы

CFI является официальным поставщиком услуг аналитика финансового моделирования и оценки (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам получить необходимую уверенность в своей финансовой карьере.Запишитесь сегодня! программа сертификации, призванная превратить любого в финансового аналитика мирового уровня.

Чтобы помочь вам стать финансовым аналитиком мирового уровня и раскрыть свой потенциал в полной мере, эти дополнительные ресурсы будут очень полезны:

- Фиксированные и переменные затраты Фиксированные и переменные затраты Стоимость — это то, что можно разделить на несколько категорий. способы в зависимости от его характера. Одним из самых популярных методов является классификация по

- Анализ финансовой отчетностиАнализ финансовой отчетностиКак проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансового отчета отчета о прибылях и убытках,

- Лучшие практики финансового моделирования Бесплатное руководство по финансовому моделированию Это руководство по финансовому моделированию охватывает советы и передовые практики Excel по предположениям, драйверам, прогнозированию, связыванию трех отчетов, анализу DCF и т. Д.

- Анализ чувствительности Что такое анализ чувствительности? Анализ чувствительности — это инструмент, используемый в финансовом моделировании для анализа того, как различные значения набора независимых переменных влияют на зависимую переменную

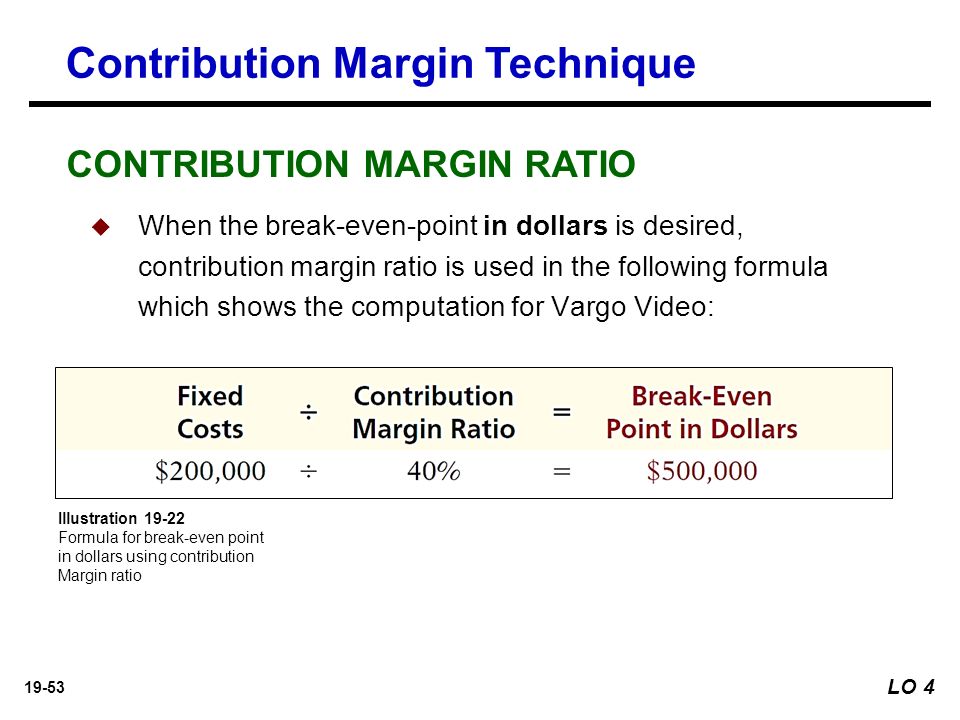

Как маржа вклада помогает вам сделать больше, чем просто безубыточность

Маржа вклада — это не число, которое вы видите в традиционном финансовом отчете, это расчет управленческого учета.

Если вы хотите сделать больше, чем безубыточность, и получить прибыль, вы должны понимать размер своей маржи вклада. Анализ маржи вашего вклада — это самый быстрый способ увеличить прибыль вашего бизнеса.

Основы

Ваша маржа вклада — это доход, оставшийся после оплаты всех переменных затрат . Формула маржи вклада — это ваш доход за вычетом «общих переменных затрат».

Маржа вклада = выручка — переменные затраты

Маржа вклада — это сумма, которую каждый клиент «вносит» для оплаты накладных расходов и получения прибыли.Вот почему это называется маржой «вклада». Это ваша валовая прибыль за вычетом любых «переменных» накладных расходов, таких как комиссионные с продаж.

Бизнес прерывается даже тогда, когда доллары маржи вклада равны долларам постоянных затрат. Ваша прибыль начинается, когда доллары маржи вклада превышают доллары фиксированных затрат.

Для расчета маржи вашего вклада вы разделяете свои расходы на два сегмента: переменных затрат, и постоянных затрат.

Зачем мне нужно знать размер своего взноса?

Маржа вклада рассматривает разбивку каждого поступившего доллара и показывает, какая часть этого дохода используется для оплаты накладных расходов или получения прибыли.Без маржи вклада вы не сможете рассчитать точку безубыточности.

Вы не можете рассчитать точку безубыточности, если не знаете, сколько прибыли вы получаете от выполняемой работы. Вы можете рассчитать точку безубыточности с помощью этой простой формулы.

В случае безубыточности ваша общая маржа в долларах покрывает только ваши постоянные расходы. Нет дополнительных денег для получения прибыли и свободного денежного потока. Это то, что показывает точка безубыточности: когда размер вашей маржи вклада равен вашим фиксированным затратам.

Маржа вклада по сравнению с Процент валовой прибыли

Вопреки распространенному мнению, самое важное число в финансовом отчете — это не чистая прибыль, а валовая прибыль% .

Валовая прибыль создает чистую прибыль. Если вы увеличиваете свою валовую прибыль, все эти дополнительные деньги идут на чистую прибыль и прямо на ваш банковский счет.

→ Вот почему Sharks on Shark Tank ™ всегда спрашивает: «За что вы его продаете и сколько он полностью загружен.«Они рассчитывают процент валовой прибыли, а не просто рассматривают валовую прибыль в долларах, потому что это говорит вам, насколько прибыльным будет ваш бизнес. Если вы сможете поддерживать стабильную рентабельность, ваш бизнес станет более прибыльным.

Разница между валовой прибылью ( также называется валовой прибылью или валовой прибылью ) и маржой отчислений — это «переменные» затраты. Переменные затраты — это затраты, которые возникают при добавлении нового клиента.

Посмотрите как на размер взноса, так и на маржу валовой прибыли в процентах.

Почему процент валовой прибыли%, а не доллары $? Потому что процент вашей валовой прибыли в процентах показывает, насколько эффективно вы ведете свой бизнес. Он говорит вам, правильно ли вы оцениваете свою работу — это самое важное решение, которое примет каждый владелец бизнеса.

Маржа вклада — это не то же самое, что маржа валовой прибыли. Оба коэффициента являются полезными инструментами управления. Вы смотрите на них как в долларах, так и в процентах, но они раскрывают разную информацию. Если вы хотите увеличить прибыль, вам также необходимо изучить маржу вашего вклада.

Маржа валовой прибыли = Выручка — COGS

Расчет валовой прибыли уже включает переменные расходы, указанные выше в строке «прямые». Вам нужно добавить переменные затраты, которые находятся под чертой.

Разница между валовой прибылью и маржой вклада — это ваши непрямые или накладные расходы, которые являются переменными.

Большинство владельцев бизнеса считают, что все переменные затраты превышают черту и ограничиваются валовой прибылью.Но если вы хотите узнать свою точку безубыточности, вам нужно сделать еще один шаг и вычесть ниже линейных затрат , которые являются переменными (например, комиссионные с продаж).

Как выглядят затраты ниже линии?

Ниже линейных затрат указаны ваши накладные расходы. Это затраты, которые ваш клиент не заплатил «напрямую». Вот почему они также известны как косвенные затраты .

Это ваши коммерческие расходы, маркетинговые расходы, бухгалтерский учет, ИТ, персонал, помещения, юридические услуги и т. Д.Если у вас были какие-либо из этих расходов, потому что вы добавили нового клиента, это переменные расходы. Оно косвенное и не выше черты, потому что покупатель не заплатил за него напрямую.

Самый популярный пример — комиссионные с продаж. Клиенты не платят за работу, которую делают ваши продавцы. Этот продавец предоставил вашей сервисной команде возможность приносить пользу. Таким образом, коммерческие расходы ниже нормы.

Например, у нас был клиент, которому нужно было снять дом для надомников на проекте обслуживания нефтяных месторождений.Компании легче набирать людей для работы на нефтяном месторождении, если в нее входит жилье. Единственная причина, по которой компания получила эту арендную плату, была из-за этого проекта, так что это переменная. Но это «косвенные» затраты ниже линии, потому что клиент не платит за дом. Мы рассчитали маржу вклада, чтобы показать ВСЕ затраты, связанные с этим проектом.

Если вы пытаетесь вычислить точку безубыточности, каждый раз, когда вы добавляете клиента, вам нужно вычитать комиссионные из валовой прибыли.Почему? Вы пытаетесь увидеть свою валовую прибыль за вычетом любых других переменных расходов. Цель безубыточности — покрыть ваши постоянные расходы. Если у вас есть комиссия на выплату любой полученной прибыли, этот доллар будет недоступен для оплаты ваших постоянных затрат.

Какие рычаги могут помочь вам увеличить прибыль?

Как увеличить прибыль или вернуться к безубыточности? Вы можете потянуть за два основных рычага:

.- Увеличить размер взноса

- Сократите постоянные расходы

Как увеличить размер взноса? Вы можете увеличить свою маржу вклада одним из двух способов: увеличить свой доход или уменьшить сверхнормативные затраты (ваши прямые затраты на оплату труда и прямые материалы).

Увеличение вашей маржи вклада: утечка времениСамый простой способ увеличить свой доход — это найти утечку времени. Утечка времени — это время, за которое ВЫ платите, но не взимаете плату с клиента. Это сумма в долларах, на которую вы переоцениваете своих клиентов или недостаточно используете свой персонал.

→ Секрет увеличения счетов из-за утечки времени состоит в том, чтобы отслеживать время и сравнивать фактические затраты на каждое задание с бюджетом для этого задания (затраты, которые вы ожидали при создании предложения).

По нашему опыту, когда вы можете наглядно показать своему клиенту ценность, которую он получает, но не платит, подавляющее большинство клиентов будут рады платить за вашу работу, если…

- Они довольны вашим обслуживанием

- Вы можете продемонстрировать ценность, которую они получают за дополнительные счета.

Если вы тратите время и недовольны своей прибылью, самый быстрый способ увеличить прибыль — поговорить с существующими клиентами о ценности, которую они получают, но не платят.Эксперты по ценообразованию посоветуют вам предложить клиентам три варианта получения оплаты за выполненную вами работу:

- Увеличьте комиссию, чтобы отразить реальную стоимость, которую они получают

- Уменьшить объем, чтобы помочь им остаться в бюджете

- Переведите их к другому поставщику услуг.