Разрешенные и запрещенные виды деятельности ИП в 2021 году, какими видами деятельности может заниматься ИП?

оптовая и розничная торговля алкоголем;разработка авиационной техники, в том числе авиационной техники двойного назначения;

производство авиационной техники, в том числе авиационной техники двойного назначения;

ремонт авиационной техники, в том числе авиационной техники двойного назначения;

испытание авиационной техники, в том числе авиационной техники двойного назначения;

разработка вооружения и военной техники;

производство вооружения и военной техники;

ремонт вооружения и военной техники;

утилизация вооружения и военной техники;

торговля вооружением и военной техникой;

производство оружия и основных частей огнестрельного оружия;

производство патронов к оружию и составных частей патронов;

торговля оружием и основными частями огнестрельного оружия;

торговля патронами к оружию;

экспонирование оружия, основных частей огнестрельного оружия, патронов к оружию;

коллекционирование оружия, основных частей огнестрельного оружия, патронов к оружию;

разработка и производство боеприпасов и их составных частей;

утилизация боеприпасов и их составных частей;

выполнение работ и оказание услуг по хранению, перевозкам и уничтожению химического оружия;

деятельность по проведению экспертизы промышленной безопасности;

производство взрывчатых материалов промышленного назначения;

хранение взрывчатых материалов промышленного назначения;

применение взрывчатых материалов промышленного назначения;

деятельность по распространению взрывчатых материалов промышленного назначения;

деятельность по распространению пиротехнических изделий IV и V класса в соответствии с национальным стандартом;

выполнение работ по активному воздействию на гидрометеорологические процессы и явления;

выполнение работ по активному воздействию на геофизические процессы и явления;

негосударственная (частная) охранная деятельность;

деятельность, связанная с трудоустройством граждан Российской Федерации за пределами Российской Федерации;

деятельность инвестиционных фондов;

деятельность по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами;

деятельность специализированных депозитариев инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов;

деятельность негосударственных пенсионных фондов по пенсионному обеспечению и пенсионному страхованию;

космическая деятельность;

производство лекарственных средств;

культивирование растений, используемых для производства наркотических средств и психотропных веществ;

деятельность, связанная с оборотом наркотических средств и психотропных веществ;

деятельность по продаже электрической энергии гражданам;

деятельность на рынке ценных бумаг.

Ваши замечания и предложения по улучшению данной статьи оставляйте в комментариях.

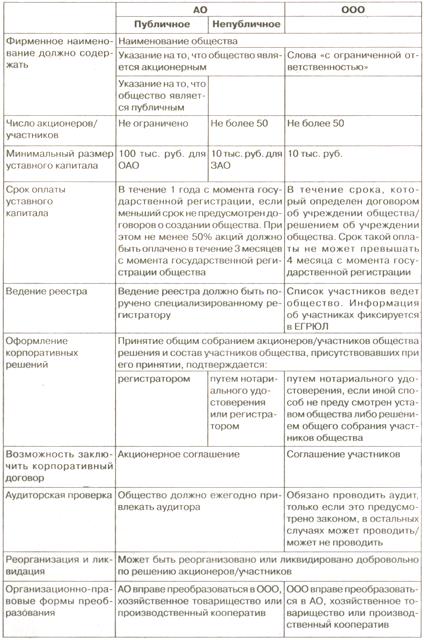

Что лучше открыть ИП или ООО в 2021 году?

Posted On 25 мая, 2021

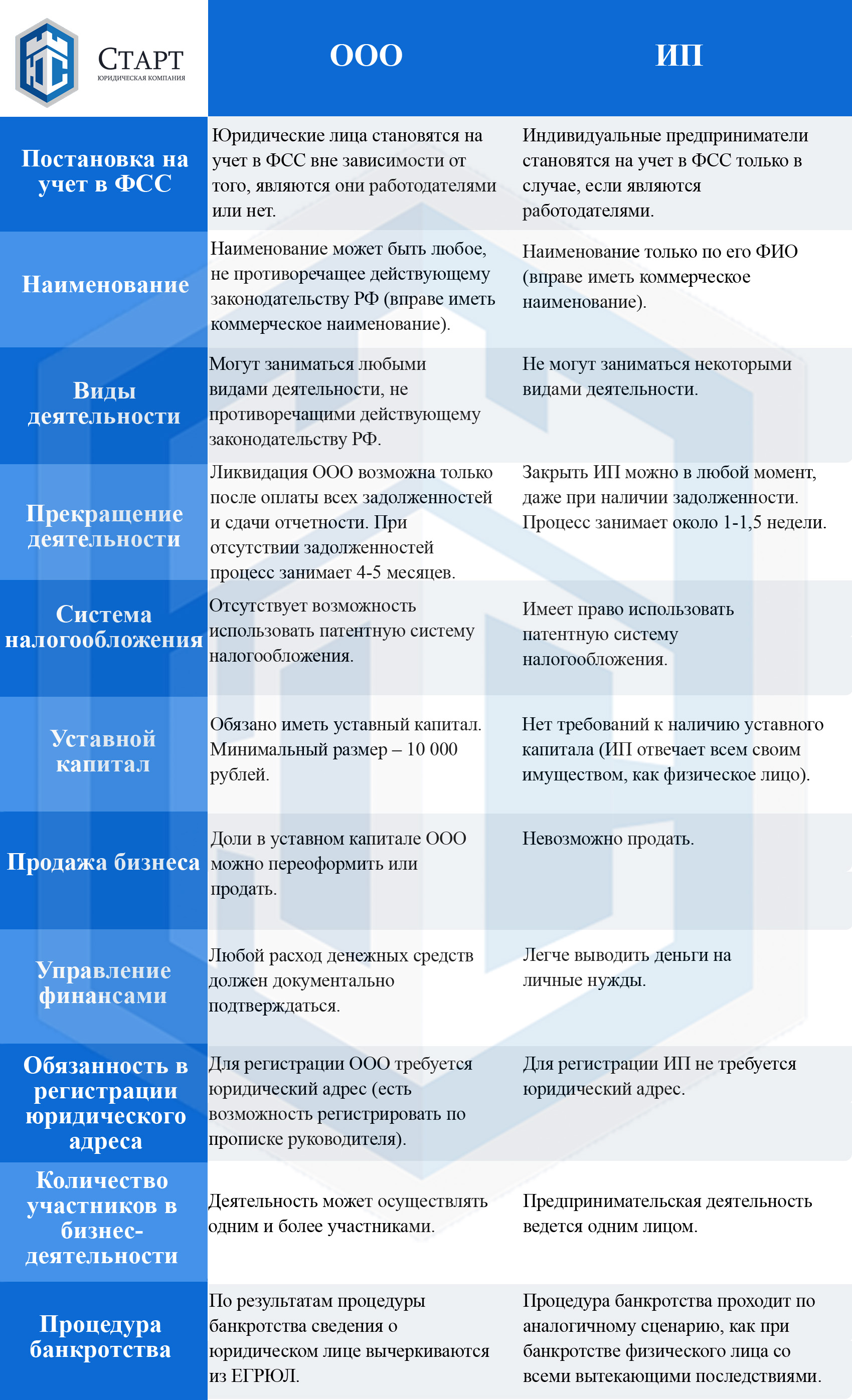

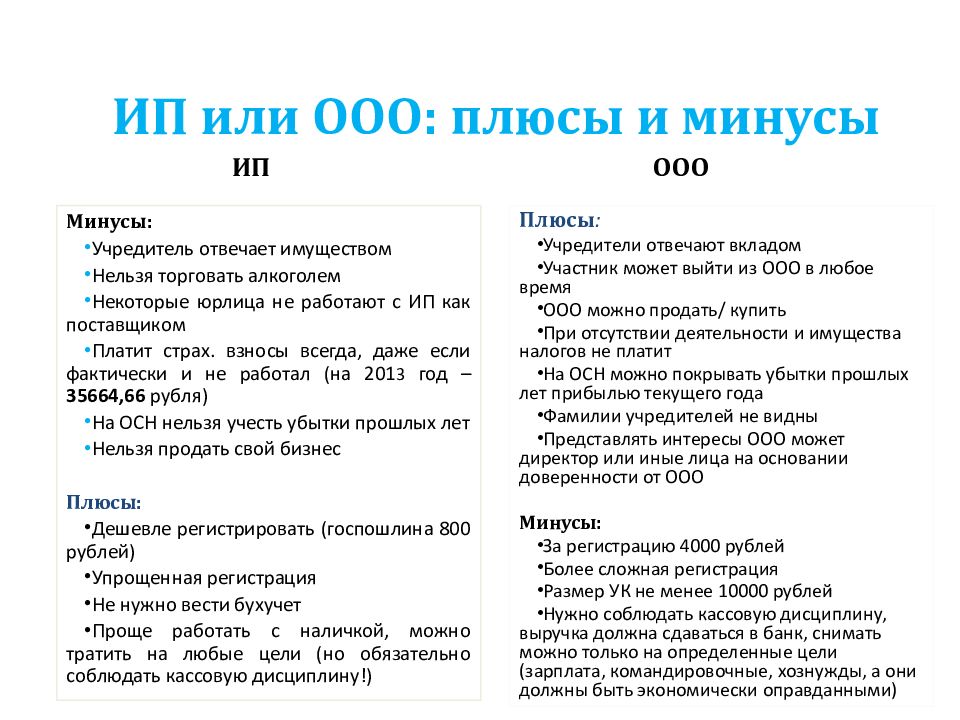

После того как вы решили открыть бизнес встает вопрос, что же открыть — ИП или ООО. На чашу весов встает — простота ведения и открытия бизнеса, сумма налогов и взносов, а самое главное — прибыль от деятельности, которую можно потратить на личные нужды.

ИП и ООО очень сильно различаются, а потому нельзя однозначно сказать, что лучше. Все это индивидуально — и зависит от деятельности, которую вы выбрали в качестве ведения дела и ваших планов на бизнес — привлечения работников, инвесторов и т.д. В этой статье я расскажу вам об отличиях ИП и ООО, что бы вы смогли принять решение для себя.

Что открыть ИП или ООО. Главные отличия

ИП — Индивидуальный Предприниматель — это физическое лицо, зарегистрированное в установленном законом порядке и осуществляющее предпринимательскую деятельность без образования юридического лица. Любой дееспособный гражданин РФ может зарегистрировать ИП.

Любой дееспособный гражданин РФ может зарегистрировать ИП.

ООО — Общество с Ограниченной Ответственностью — это учреждение, организованное одним или несколькими юридическими или физическими лицами. Лица открывшие ООО — учредители. В ООО есть уставной капитал, который разделен на доли его участников.

Получается что ИП — это физическое лицо, а ООО — это учреждение. В связи с этим имеется множество различий в ведении, ответственности, отчетности и других аспектах деятельности организации.

Если коротко — то главными отличиями являются:

- Имущественная ответственность у ИП выше.

- У ИП есть ряд ограничений на виды деятельности.

- Патент может быть использован только ИП.

- Пакет документов для регистрации у ИП гораздо меньше.

- У ИП нет проблем с регистрацией своего бизнеса — он всегда регистрируется по месту прописки физического лица.

- Отчетности у ИП без работников, меньше чем у ООО.

- ИП обязан платить страховые взносы за себя, а ООО нет.

- Вывести деньги из бизнеса ИП гораздо проще.

- ООО может зарегистрировать бизнес на несколько участников одновременно.

- ООО может привлекать дополнительных инвесторов с свое дело.

- Административная и налоговая ответственность у ИП ниже.

- Закрыть ИП проще.

Далее мы более детально рассмотрим каждый из этих пунктов.

Имущественная ответственность на ИП и ООО

Так как ИП — это не учреждение, а физическое лицо, осуществляющее предпринимательскую деятельность — в случае образования долгов, отвечать он будет своим личным имуществом.

ООО — является учреждением, при открытии формируется уставной капитал организации (мин. 10 000 ₽) — поэтому участники общества несут риски только в пределах доли уставного капитала, но только до тех пор, пока общество не находится в стадии банкротства.

При банкротстве общества, участники несут субсидиарную ответственность по долгам общества, своим личным имуществом.

Субсидиарная ответственность — это право взыскания долга с другого обязанного лица. Т.е. при возникновении долга в организации, ответственность падает на само учреждение, а не на его участников. Но если организация не смогла расплатиться с долгами — деньгами или своим имуществом, то суд может наложить ответственность на участников компании. Это спорный вопрос, при котором будут учитываться аспекты — кто принимал решение повлекшее возникновение долга, было ли это намеренным действием и т.д.

Т.е. при возникновении долга в организации, ответственность падает на само учреждение, а не на его участников. Но если организация не смогла расплатиться с долгами — деньгами или своим имуществом, то суд может наложить ответственность на участников компании. Это спорный вопрос, при котором будут учитываться аспекты — кто принимал решение повлекшее возникновение долга, было ли это намеренным действием и т.д.

Но не стоит доводить до таких последствий и рисковать чужими деньгами, в надежде на то, что учредителя могут не призвать к ответственности. Будьте ответственными и порядочными.

Есть имущество, которое не могут отобрать в счет уплаты долга у ИП или участников ООО — это единственное жилье, предметы личного пользования, и т.д. Полный перечень смотрите в ст. 446 ГПК РФ — Имущество, на которое не может быть обращено взыскание по исполнительным документам.

Ограничения на виды деятельности

У ИП есть ряд ограничений на виды деятельности. Многие из 99-ФЗ о лицензировании отдельных видов деятельности — недопустимы для ИП. Такие, как:

Такие, как:

- Ломбарды.

- Производство и продажа алкоголя (ИП может продавать только пиво).

- Банковская деятельность.

- Производство лекарственных препаратов.

- Страховая деятельность и т.д.

У ООО нет ограничений на виды деятельности. Можете выбрать любой вид деятельности из ОКВЭД.

ОКВЭД — это общероссийский классификатор видов экономической деятельности.

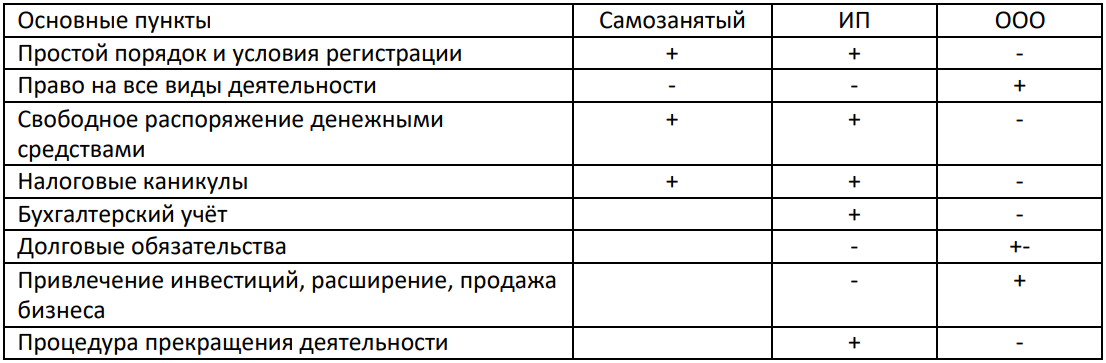

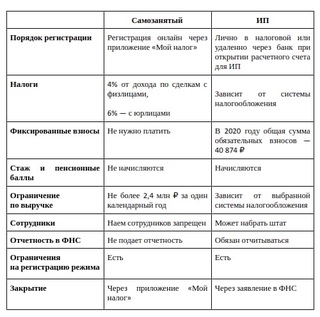

Виды налогообложения на ИП и ООО. Льготы.

В 2021 году существует 4 вида налогообложения:

- ОСНО — общая система налогообложения.

- УСН — упрощенная система налогообложения (упрощенка).

- ЕСХН — единый сельскохозяйственный налог.

- Патент — патентная система налогообложения.

Патент могут использовать только Индивидуальные Предприниматели.

Патент — это система налогообложения, предполагающая освобождение от налога на прибыль, имущественного налога и НДС. Вы платите только фиксированную сумму за патент. Виды деятельности, по которым можно выбрать данную систему налогообложения устанавливаются в каждом субъекте РФ отдельно. Более подробно о патенте читайте в статье Системы налогообложения для ИП — подробный разбор.

Более подробно о патенте читайте в статье Системы налогообложения для ИП — подробный разбор.

Остальные системы могут использовать как ИП, так и ООО.

На ИП также есть возможность применять льготную ставку налогообложения согласно пункту 4 статьи 346.20 НК РФ.Налоговые ставки — это своего рода “налоговые каникулы”.

Налоговые каникулы в 2021 году — дают возможность не платить налоги в течение 2 лет.

Воспользоваться “налоговыми каникулами” можно в регионах, где законом установлено применение льготной ставки в размере 0%. Льгота распространяется только на впервые зарегистрированные ИП, применяющие УСН или ПСН и осуществляющие деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению. При этом доля доходов данных видов деятельности (по которым применяется льготная ставка) должна быть не меньше 70% от общего дохода.

Возможность применять налоговые каникулы есть только у ИП . Остальные льготы, применяются в зависимости от выбранного налогообложения равноправно на ИП и ООО, например, на ОСНО есть возможность применять льготную ставку на прибыль — согласно статье 284. Налоговые ставки — устанавливается субъектами РФ.

Налоговые ставки — устанавливается субъектами РФ.

Что проще и выгоднее открыть — ИП или ООО

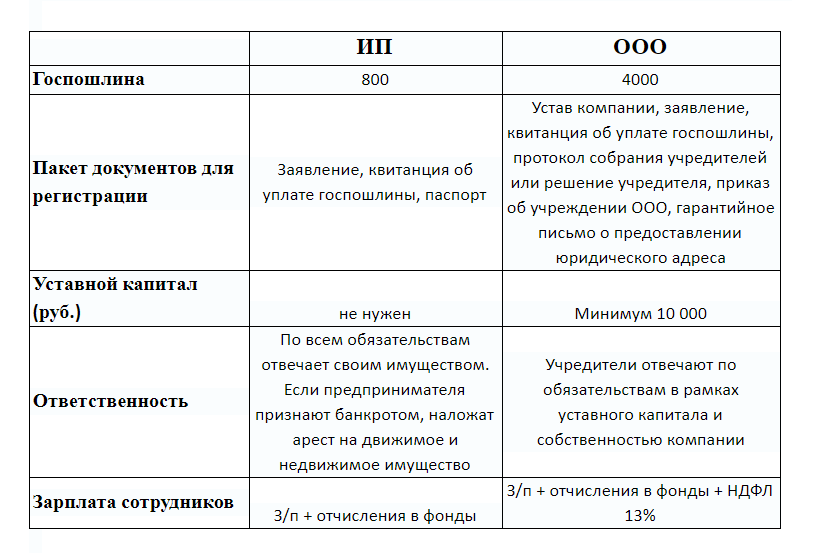

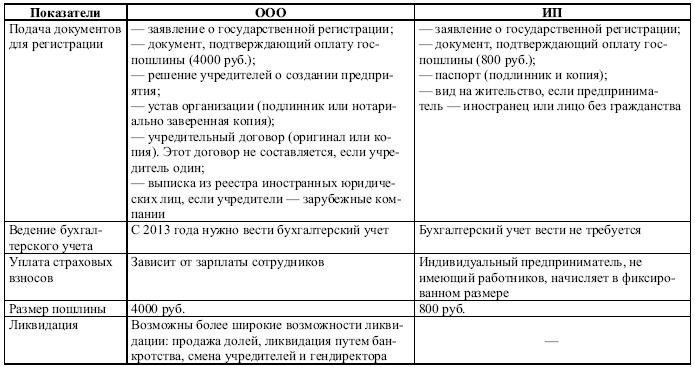

Регистрация ИП гораздо проще и дешевле, чем регистрация ООО:

- ИП зарегистрировано на одно физическое лицо, поэтому и документы нужны только от одного лица, в отличие от ООО, в котором может быть несколько учредителей (до 50 физических или юридических лиц).

- Госпошлина за регистрацию ИП 800 ₽, а за регистрацию ООО 4 000 ₽. С 01.01.2019 года госпошлину можно не платить, при условии подачи документов в электронном виде, с подписью ЭЦП (электронно-цифровая подпись).

- При регистрации ООО учредители обязаны внести уставной капитал в течение 4-рех месяцев. Минимальный взнос в уставной капитал составляет 10 000 ₽.

Документы необходимые для регистрации ИП и ООО при личном обращении в ФНС:

| ИП | ООО |

|

|

Юридический адрес ИП и ООО

Индивидуальный предприниматель регистрируется по месту своей прописки. В этом есть как плюсы — не надо арендовать помещение и платить за него, так и минусы — если вы прописаны на Камчатке, а работать планируете в Москве — зарегистрированы вы будете у себя на Родине. И для регистрации вам нужно будет или лететь в родные края или зарегистрироваться удаленно, с помощью эл. подписи, представителя или отправлять документы по почте, предварительно заверив свою подпись у нотариуса.

В этом есть как плюсы — не надо арендовать помещение и платить за него, так и минусы — если вы прописаны на Камчатке, а работать планируете в Москве — зарегистрированы вы будете у себя на Родине. И для регистрации вам нужно будет или лететь в родные края или зарегистрироваться удаленно, с помощью эл. подписи, представителя или отправлять документы по почте, предварительно заверив свою подпись у нотариуса.

Но осуществлять деятельность можно на всей территории РФ, без открытия обособленного подразделения, в отличии от ООО.

Обособленное подразделение — это предприятие, от вашей организации, которое находится отдаленно от основной компании и оборудованное рабочими местами.

ООО может зарегистрировать юридический адрес:

- В собственном нежилом помещении.

- В арендованном помещении.

- По месту прописки учредителя (с долей собственности не менее 50%) или директора, с гарантийным письмом от собственника жилища, что он не имеет возражений.

- Также можно купить адрес для регистрации в специализированных фирмах.

При выборе юридического адреса учитывайте, что ваша организация действительно должна находиться по данному адресу. Так как на этот адрес вам будет направляться корреспонденция от налоговой — требования, уведомления о вызове, запрос документов. И если вы их проигнорируете, это может вызвать негативные последствия.

После регистрации налоговая обычно проверяет нахождение организации по месту регистрации и если вас там не обнаружат, выпишут штраф от 5 000 ₽. В зависимости от обстоятельств (смотрите ст. 14.25 КоАП РФ пункт 3,4) и могут поднять вопрос о ликвидации ООО, если вы не исправите ситуацию.

Да, и на всякий случай — налоговая всегда проверяет наличие таблички с наименованием вашей организации. Так что распечатайте на листе бумаге, вырежьте и повесьте на дверь), чтобы при проверке они были довольны).

У нас в офисе зарегистрировано несколько организаций и вот уже несколько сотрудников ФНС приходили проверять нахождение той или иной организации… я каждый раз немного волнуюсь при этом…)) И вот при первой проверке мы не повесили табличку на дверь кабинета, но попался добрый инспектор, который отметил у себя в акте проверке, что табличка есть, при условии, что мы в этот же день устраним данный недочет. Желаю и вам лояльных и добрых инспекторов)

Желаю и вам лояльных и добрых инспекторов)

Налоги и отчетность

Ставка налогов зависит от выбранного налогообложения, а не от выбора организационно-правовой формы. Единственное отличие в налогах есть на ОСНО — вместо налога на прибыль 20% ИП платит НДФЛ 13%.

Ну и выше я уже говорила, что ПСН (Патент) может использовать только ИП.

Подробнее по налогам и видам налогообложения читайте в статье Системы налогообложения для ИП — подробный разбор.

Что касается отчетности — у ИП ее немного меньше:

- ИП не нужно сдавать и вести бух. отчетность.

- Если на ИП нет работников, то он освобожден от сдачи ежемесячной отчетности в ПФР и от остальных (квартальных и годовых) отчетов связанных со страховыми взносами (4 ФСС, 6 НДФЛ, РСВ), так как ИП не платит сам себе заработную плату.

А вот ООО, даже если на нем нет сотрудников, кроме директора, все эти отчеты сдавать обязан, даже при отсутствии деятельности (нулевые отчеты).

Страховые взносы за себя и работников

Что касается страховых взносов за работников — тут нет разницы открыли вы ИП или ООО, ставки на взносы одинаковые:

- 22% от суммы заработной платы — на взносы обязательного пенсионного страхования (ОПС).

- 5,1% от заработной платы — на обязательное медицинское страхование (ОМС).

- 2,9% от заработной платы — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

- От 0,2 до 8,5% от заработной платы — на страхование по травматизму и профзаболеваниям. Ставка зависит от класса профессионального риска. Устанавливается ежегодно на основании вашего основного вида деятельности.

Но на ИП вы еще будете обязаны платить обязательные фиксированные взносы за себя. В 2020 фиксированные взносы за себя составляют:

- Страховые взносы на обязательное пенсионное страхование (ОПС) — 32 448 ₽.

- Страховые взносы на обязательное медицинское страхование (ОМС) — 8 426 ₽.

Общая сумма фиксированных взносов ИП в 2021 году составляет 40 874 ₽

Помимо этого, если доход за год превышает 300 тыс. ₽, предприниматель обязан уплатить на ОПС еще дополнительно 1% с суммы дохода, превышающего этот предел, но не более 8-ми кратной фиксированной суммы.

Т.е. если ваш доход за год составил 500 000 ₽, значит помимо фиксированных взносов, необходимо будет заплатить дополнительный взнос ОПС 2 000 ₽:

(500 000 — 300 000) х 1% = 2 000

Взносы платятся независимо от того есть у вас доход или нет!

А на ООО в случае отсутствия деятельности никакие взносы платить не нужно. Только не забудьте отправлять в налоговую нулевые отчеты и написать заявление на отпуск за свой счет, на этот срок.

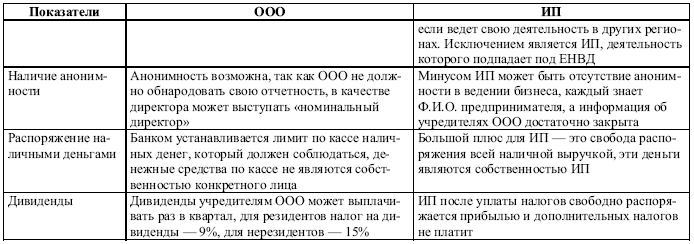

Вывод денег из бизнеса ИП и ООО

Целью создания бизнеса является независимость (от начальства) и увеличение собственного дохода. Но для того чтобы тратить доход на личные нужды, необходимо вывести деньги из бизнеса.

Все деньги, которые заработал ИП — его собственные и могут быть в любой момент изъяты из кассы в виде наличных средств или перевода безналичных на свой счет в банке. Никаких дополнительных налогов платить не нужно. Единственно банк может взять свою комиссию.

А вот доход ООО принадлежит организации, а не ее участникам, даже если он один. Поэтому просто перевести деньги на свой счет или изъять наличные деньги вы не имеете права.

Поэтому просто перевести деньги на свой счет или изъять наличные деньги вы не имеете права.

Вывести деньги из бизнеса законным путем можно:

- Выплатив себе заработную плату , с которой необходимо перечислить налог 13 % НДФЛ (при этом придется еще начислить и выплатить страховые взносы).

- Выплатить дивиденды учредителю, которые также облагаются НДФЛ 13%.

Дивиденды — это чистая прибыли организации, которая ежегодно распределяется между учредителями.

Чистая прибыль — это доход организации, который остается после уплаты всех налогов, взносов, заработной платы и других обязательств.

Некоторые организации пытаются вывести деньги незаконным путем — заключают фиктивные договора, для вывода денег, или делают займы от организации физ. лицу — который не собираются отдавать. Но это все чревато последствиями.

В случае с фиктивным договором опасность заключается не только в проверке налоговой, но также банки стараются пресекать подобного рода сделки и могут заблокировать ваш счет в случае подозрения незаконного вывода денег.

А по поводу займов — вы будете обязаны ежемесячно рассчитывать и удерживать НДФЛ с материальной выгоды, с получателя займа. А в случае если человек, на кого оформлен займ, не является сотрудником организации, вам необходимо будет уведомлять налоговую о невозможности удержания НДФЛ. Тогда налоговая займется им сама.

Поэтому давайте использовать только законные пути вывода денег. Что касается заработной платы, то с нее необходимо начислять и выплачивать страховые взносы, а это аж 30 % от суммы з.п. Это много, поэтому основную часть прибыли ООО выводят через дивиденды. (Но все же зарплату платить придется. На ООО обязательно должен быть хоть один сотрудник — директор. Которому необходимо платить зарплату, а с нее и страховые взносы).

Пример расчета прибыли при выводе денег на ИП и ООО

Давайте разберем на примере, сколько можно вывести денег при равных условиях на ИП и ООО:

Представим что ИП без работников и ООО с одним работником — директором и учредителем в одном лице заработали за год 1 млн ₽ Система налогообложения УСН 6%. А хозяйственных затрат они понесли 100 тыс. ₽.

А хозяйственных затрат они понесли 100 тыс. ₽.

ИП выведет себе в карман — 840 000 ₽.

Расчет: 1 000 000 — 100 000 — 40 874 — 19 126 = 840 000

Расшифровка:

Хозяйственные нужды (для примера) = 100 000 ₽.

Обязательные страховые взносы за себя = 40 874 ₽.

Налог 6% = 19 126 ₽ .

Расчет налога: 1 000 000 ₽ * 6% = 60 000. По закону ИП без работников может уменьшить сумму налога на страховые взносы до 100 % (при условии что они выплачены в расчетном периоде). Получается:

60 000 — 40 874 = 219 126

На ООО при этих же условиях вы заберете — 718 972,25 ₽.

Из них 592 335,05 в виде дивидендов и 126 637,20 заработная плата директору.

Расшифровка:

Хозяйственные нужды (для примера) = 100 000 ₽.

Налог 6 % = 30 000 ₽ .

Расчет налога: 1 000 000 ₽ * 6% = 60 000. ООО может уменьшить сумму налога на сумму страховых взносов (при условии оплаты их в расчетном периоде), но не более чем 50%. Получается:

60 000 — 50% (т.к. сумма взносов больше чем 50% налога) = 30 000

Заработная плата директору за год — 145 560 ₽ (из расчета по МРОТ. МРОТ в 2020 равен 12 130 ₽) из них НДФЛ 18 922,80 ₽, т.е. на руки вы получите 126 637,20 ₽

МРОТ в 2020 равен 12 130 ₽) из них НДФЛ 18 922,80 ₽, т.е. на руки вы получите 126 637,20 ₽

Страховые взносы с заработной платы за год = 43 959,12 ₽

145 560 * 30,2% (при условии что взносы на травматизм у вас минимальны) = 43 959,12

Для расчета дивидендов нам необходимо определить сумму чистой прибыли, для этого необходимо с дохода отнять все затраты.

Расчет чистой прибыли: 1 000 000 — 100 000 — 30 000 — 145 560 — 43 595,12 = 680 844,88

Налог на дивиденды 13% = 88 509,83

680 844,88 * 13% = 88 509,83

Расчет дивидендов: 680 844,88 — 88 509,83= 592 335,05

Разница в сумме выведенных средств получается 121 027,75 ₽

Эту разницу можно сократить за счет уменьшения заработной платы директору, а точнее, уменьшение суммы страховых взносов. Вы можете оформить трудовой договор с директором на 0,25 ставки. Это законно. Хотя налоговая может придраться, но если вы сможете обосновать, что действительно на работу тратите не более 2 часов день (10 часов в неделю), то они не смогут заставить вас платить больше заработную плату.

Такое решение уже сэкономит вам 32 605,34 ₽.

(12 130 * 0,25 * 12) * 30,2% = 10 989,78 ₽ страховых взносов, вместо 43 595,12

Партнерство, престиж и репутация

Партнерство — совместная деятельность.

Если вы планируете открыть бизнес самостоятельно, без партнеров, то нет разницы откроете вы ИП или ООО.

Но если вы с друзьями собрались вести дело, то открыв ИП, у вас не будет равноправия, так как все дело будет оформлено только на того, на кого вы зарегистрируете ИП. Он один будет нести ответственность и руководить компанией, в том числе и в финансовых вопросах. Ваши договоренности будут держаться только на словах.

В этом случае лучше открыть ООО и разделить его доли — на равные части или как вам будет удобно. Все учредители будут официально зарегистрированы, у каждого будут равные права и ответственность также будет делиться поровну. В случае чего, каждый учредитель может в любой момент выйти из дела продав свою долю его же участникам или стороннему лицу.

Что касается престижа и репутации. Есть мнение, что ИП это не так серьезно и престижно и что ООО не любят с ними сотрудничать. Здесь сложно опровергнуть или принять эту точку зрения, статистики на этот счет нет. Могу лишь сказать, что ООО часто не сотрудничают с ИП, из-за отсутствия НДС. Предприниматели чаще всего предпочитают работать с упрощенным налогообложением. А компании, которые являются плательщиками НДС, стремятся работать с организациями на ОСНО из экономических соображений.

Стоит ли из-за этого открывать ООО на ОСНО? Однозначно нет! Отталкивайтесь от вашей ситуации и вашей деятельности, выбор налогообложения очень важен, от него зависят ваши расходы в бюджет. И различаться они могут в разы, в зависимости от системы налогообложения.

См. Системы налогообложения для ИП — подробный разбор.

Привлечение инвестиций

Привлечение инвестиций, это дополнительное преимущество у ООО. Если вы открываете дело, но не имеете необходимой суммы для его старта, вы всегда можете обратиться к инвесторам — ваша идея + их финансы могут быть отличным союзом. Многие крупные организации используют инвесторов. Ведь чем крупнее бизнес, тем больше он требует средств на модернизацию, а в условиях конкуренции всегда приходится бороться за клиентов и улучшать свой продукт.

Многие крупные организации используют инвесторов. Ведь чем крупнее бизнес, тем больше он требует средств на модернизацию, а в условиях конкуренции всегда приходится бороться за клиентов и улучшать свой продукт.

Но не забывайте, что инвестиции и благотворительность — разные вещи. Инвесторы за вложение своих средств попросят свою долю — бизнеса и прибыли. Поэтому решение принимайте взвешенно — возможно есть способ не делиться своим бизнесом, а например, взять кредит.

У ИП не может быть совладельцев бизнеса — мы об этом говорили в разделе Партнерство. Оформить часть доли ИП не представляется возможным. ИП открывается на 1 физическое лицо, поэтому все взносы в бизнес ИП могут быть только в виде займов и кредитов.

Административная и налоговая ответственность на ИП и ООО. Штрафы

ИП и ООО несут разную административную ответственность. При регистрации, ИП не получает статус юридического лица, в отличие от ООО. Согласно КоАП РФ Статья 2.4. Административная ответственность должностных лиц — индивидуальные предприниматели, совершившие административное правонарушение, несут административную ответственность как должностные лица, если настоящим Кодексом не установлено иное. А штрафы у должностного лица в разы меньше, чем у юридического. Например:

А штрафы у должностного лица в разы меньше, чем у юридического. Например:

При этом, при административном правонарушении на ООО может быть назначено 2 штрафа — на само юридическое лицо и на должностное (бухгалтера, директора — того, кто это правонарушение допустил или совершил).

Что касается налоговых правонарушений, то за не вовремя отправленную декларацию или недоплаченные налоги и сборы ИП и ООО платят одинаковые штрафы. Но вот если сумма неуплаченных налогов превышает определенный порог, то одними штрафами вы можете не отделаться. Неуплата налогов в крупном и особо крупном размере — может привести к лишению свободы.

Причем на ООО более строгое наказание. И также на ООО есть риск попасть под определение — деяние, совершенное группой лиц по предварительному сговору, так как в организации может быть несколько учредителей.

На ИП крупным размером считается неуплата налогов за последние 3 года в размере более 900 тыс. ₽. На ООО крупный размер неуплаченных взносов начинается от 5 млн ₽, за последние 3 года. На ИП и ООО данный вид правонарушения регламентируется разными статьями:

На ИП и ООО данный вид правонарушения регламентируется разными статьями:

Неуплатой налогов, считается не только прямая неуплата сумм по декларации, но и также выявление нарушений в заполнении декларации, которое может обнаружиться в ходе камеральной или выездной налоговой проверки, может послужить поводом для доначисления вам налогов и пеней. И если сумма превысит порог “крупного размера”, то налоговая может обвинить вас в подаче заведомо ложных сведений и передать эти данные в надлежащие инстанции.

Камеральная налоговая проверка — контроль за соблюдением налогоплательщиками законодательства о налогах и сборах, путем проверки по месту нахождения налогового органа налоговых деклараций, которые предоставил налогоплательщик. Регламентируется ст. 88 НК РФ. Камеральная налоговая проверка.

Выездная налоговая проверка — проводится на территории налогоплательщика. См. ст. 89 НК РФ. Выездная налоговая проверка.

Закрытие ИП и Ликвидация ООО

Процедура закрытия ИП гораздо проще, чем ликвидация ООО.

Для закрытия ИП вам понадобится:

Чтобы ликвидировать ООО необходимо:

- Принять решение о ликвидации, общим собранием участников. Создать ликвидационную комиссию и назначить ответственное лицо (ликвидатор). С момента назначения ликвидатора, к нему переходят все полномочия по управлению делами юридического лица.

- В течение 3 дней после принятия решения, предоставить в ФНС уведомление по форме Р15001.

- Ликвидационная комиссия обязана опубликовать в журнале «Вестник государственной регистрации» сообщение о ликвидации, а также о порядке и сроке заявления требований кредиторами общества.

- В течение 2 месяцев после публикации сообщения, комиссия обязана выявить кредиторов и лично каждого уведомить о ликвидации ООО.

- По истечении 2 месяцев, комиссия формирует промежуточный ликвидационный баланс. И сообщает об этом в налоговую.

- Далее подготавливается заявление по форме Р16001 о государственной регистрации юридического лица в связи с его ликвидацией.

- Оплачивается госпошлина в размере 800 ₽.

- И весь пакет документов передается в ФНС.

На 6-й рабочий день после подачи документов, вы получите документы о ликвидации ООО:

- Лист записи ЕГРЮЛ.

- Уведомление о снятии с учета юридического лица в налоговом органе.

Сравнительная таблица

| Форма бизнеса | ИП | ООО |

| Регистрация | Для регистрации ИП необходим только паспорт, ИНН и заявление. + 800 ₽ за госпошлину | Регистрация ООО требует большего пакета документов. + 4000 ₽ за регистрацию |

| Виды деятельности | Ограничение на виды деятельности | Нет ограничений на виды деятельности |

| Количество участников | Только один | До 50 физических или юридических лиц |

| Уставной капитал | Не требуется | Обязателен. Минимальный 10 000 ₽ |

| Виды налогообложения | Может использовать все виды налогообложения | Не имеет право использовать Патент. Все остальные может Все остальные может |

| Адрес регистрации | Всегда по месту прописки физического лица, который регистрирует ИП | Может быть зарегистрирован по месту прописки учредителя, в арендованном помещении или собственном нежилом помещении |

| Имущественная ответственность | ИП отвечает всем своим имуществом | ООО отвечает имуществом организации. Но в случае банкротства существует вероятность, что отвечать будут ее участники, по субсидиарной ответственности |

| Налоги в случае отсутствия деятельности на предприятии | Необходимо платить фиксированные страховые взносы за себя | Ничего платить не нужно |

| Отчетность | Если нет работников, то нет необходимости отправлять отчетность по страховым взносам | Необходимо сдавать все виды отчетности |

| Страховые взносы за себя и работников | Сумма страховых взносов за работников одинаковая на ИП и ООО. Страховые взносы за себя в 2021 году составляют 40 874 ₽ | Сумма страховых взносов за работников одинаковая на ИП и ООО. Фиксированных смтраховых взносов за себя — нет |

| Работники | ИП может работать один, без привлечения работников | Обязательно наличие одного сотрудника — директора, устроенного по ТК РФ |

| Вывод денег | Все деньги на ИП — его собственные, могут быть в любой момент изъяты из дела на личные нужды. При выводе денег налогом дополнительно не облагаются | Все деньги ООО принадлежат организации, вывести можно только чистую прибыль, путем выплаты дивидендов. Облагаются налогом НДФЛ — 13% |

| Привлечение инвесторов | В бизнес ИП нельзя вступить в долю. Поэтому при нехватке средств придется брать кредиты и займы | Можно привлекать дополнительных инвесторов. При этом отдав им долю общества, а значит прибыли |

| Закрытие бизнеса | Закрытие ИП не требует больших усилий — просто написать заявление и оплатить госпошлину | Ликвидация ООО требует регламентированных действий, в определенной последовательности. Ликвидация длится не менее 3 месяцев Ликвидация длится не менее 3 месяцев |

| Административная и налоговая ответственность | Штрафы ИП при совершении административной ответственности ниже. И если речь идет об уголовной ответственности, при совершении налогового правонарушения, то также у ИП немного мягче наказания | К ООО более суровые требования, а потому штрафы и ответственность выше. Единственное за налоговые правонарушения — штрафы одинаковые у ИП и ООО |

| Продажа бизнеса | ИП не может продать бизнес, так как он привязан к его личности | ООО может продать бизнес целиком, или какую-то долю |

Запомнить

- Открыть ИП проще и по финансам и по количеству собираемых документов.

- Налоги и отчетности зависят от выбранной системы налогообложения, а не от формы бизнеса. Единственное преимущества ИП в этом — если он работает без наемных сотрудников, ему не придется сдавать отчеты по страховым взносам.

- ИП не может продать бизнес, привлечь инвесторов и принять в него новых участников.

Если вы планируете что-то из перечисленного, открывайте ООО.

Если вы планируете что-то из перечисленного, открывайте ООО. - У ИП есть ограничения на виды деятельности.

- Систему налогообложения ПСН (Патент) может применять только ИП.

- Ответственность при административном или налоговом правонарушении у ИП меньше.

- ИП обязан платить страховые взносы за себя независимо от того, есть ли прибыль!

- Закрытие ИП гораздо проще, в отличие от процедуры ликвидации ООО.

Открыть и вести бизнес на ИП проще, но иногда он ограничивает деятельность. А потому отталкиваться надо от ваших потребностей.

Если только начинаете дело и собираетесь вести его один — открывайте ИП, в случае расширения бизнеса откроете ООО.

Если же собираетесь открыть дело с партнерами, или привлекать инвесторов, или деятельность, которой собираетесь заниматься запрещена для ИП — то однозначно открывайте ООО.

Удачи вам в ваших начинаниях!

Может быть полезно:

- Как самому открыть ИП — подробная пошаговая инструкция для новичков

- Системы налогообложения для ИП — подробный разбор

- Открыть расчетный счет в Тинькофф Банке

- Открыть расчетный счет в Альфа-Банке для ИП и ООО.

Интересно:

- У вас уже есть опыт ведения бизнеса? Может есть какой нибудь секрет успеха, поделитесь?

Что выгоднее открыть ЧП или ООО? Или может быть ИП?

Какую организационно-правовую форму выбрать?

Очень часто на мастер классах, консультациях и просто при личной встрече нам задают вопросы:

- что лучше ЧП или ООО?

- а что легче открыть?

- где налоги меньше?

Мы решили сделать небольшие подсказки для начинающих предпринимателей, с указанием особенностей каждой организационно-правовой формы.

Частное предприятия (ЧП)

В ЧП может быть только один учредитель. Никакого партнерства.

Директором ЧП может быть только учредитель, нанять другого руководителя не получится.

Размер уставного фонда определяет сам учредитель. То есть нет ограничений по минимальному размеру.

Формировать уставной фонд можно любым имуществом: денежные средства, основные средства, материалы, товары и тд.

Распределять дивиденды можно ежеквартально. Налог на дивиденды 5%.

Полная материальная ответственность учредителя по долгам ЧП перед третьими лицами.

Семейное предприятие (СП)

Участниками (соучредителями) могут быть только близкие родственники.

Главой СП может стать только один из учредителей СП.

Требования к минимальному размеру уставного фонда отсутствуют.

Формировать уставной фонд можно любым имуществом: денежные средства, основные средства, материалы, товары и тд.

Распределять дивиденды можно ежеквартально. Налог на дивиденды 5%.

Полная материальная ответственность учредителя по долгам СП перед третьими лицами.

Общество с ограниченной ответственностью (ООО)

Количество участников от 1 до 49 человек.

Руководителем может быть любой сотрудник.

Требования к минимальному размеру уставного фонда отсутствуют.

Формировать уставной фонд можно любым имуществом: денежные средства, основные средства, материалы, товары и тд.

Распределять дивиденды можно ежеквартально. Налог на дивиденды 5%.

Материальная ответственность учредителя по долгам ООО перед третьими лицами ограниченна вкладом в уставной фонд.

Подобрать удобную и эффективную форму вашего бизнеса не сложно: выбирайте, считайте, оценивайте!

Читайте по теме:

Беседы с Шахло Абзаловой (Радио Ташкент): Семейное предпринимательство

Беседы с Шахло Абзаловой (Радио Ташкент): Индивидуальный предприниматель

15.02.2016

При каком уровне дохода вам следует переключиться с индивидуального предпринимателя по графику C на LLC или корпорацию?

Гетти

Так легко начать побочную суету. На самом деле это не требует усилий.

Подойдет любое хобби. Выберите то, что вам нравится. Если вы можете заработать на этом деньги, тем лучше.

Вам даже не нужно оформлять никаких специальных документов. Все может поместиться в Таблицу C вашей личной налоговой декларации. На вашем 1040 уже есть линия для этого.

Все может поместиться в Таблицу C вашей личной налоговой декларации. На вашем 1040 уже есть линия для этого.

Такой способ ведения бизнеса называется «индивидуальным предпринимателем».

Это может быть легко начать и просто включить в вашу налоговую декларацию, но есть реальная опасность, если вы будете полагаться на эту форму хозяйственного общества.

«Индивидуальное предпринимательство не обеспечивает правовой защиты, и собственник лично и бизнес считаются одним и тем же», — говорит Дори Завала, деловой поверенный в Zavala Law Offices, LLC в Скоттсдейле, штат Аризона. «Это означает, что если на компанию подан иск, то сторона, подавшая иск, может преследовать личные активы владельца, включая дом, автомобили и т. Д.Как только у бизнеса есть хотя бы один платящий клиент, владелец несет ответственность и должен создать ООО или корпорацию для обеспечения правовой защиты. ООО или корпорация обеспечивает разделение бизнес-активов и личных активов. В случае с ООО, вообще говоря, если к бизнесу предъявлен иск, сторона, подавшая в суд, может преследовать только бизнес-активы, а не личные активы владельца ».

Хороший совет, но с ним есть одна проблема. Юридические и бухгалтерские расходы на открытие и функционирование ООО или корпорации могут намного превышать доходы, полученные от небольшой забавной побочной суеты.С практической точки зрения, небольшая побочная суета не способствует развитию достаточного количества бизнеса, чтобы вероятность того, что на вас подадут в суд, станет очень значительной.

Но что происходит, когда «маленькое» становится «большим»? В какой момент доход, полученный от вашей побочной суеты, оправдывает затраты на переход от индивидуального предпринимательства к ООО или корпорации?

Налоговые специалисты не обязательно считают экономию налогов основной причиной перехода.

«С точки зрения доходов на самом деле нет никакой разницы, поскольку все три могут рассматриваться одинаково для налоговых режимов», — говорит Льюис Роудс, адвокат и президент 4S Professional Services в Арлингтоне, штат Вирджиния.«Настоящая проблема — в ответственности».

Помимо вопросов ответственности, есть также проблемы с красным флажком. «Простой переход от индивидуального предприятия к LLC с одним участником не поможет в налоговых целях», — говорит Грег О’Брайен, президент Greg O’Brien CPA PC в Бостоне. «Мы часто предостерегаем от индивидуального предпринимательства из-за возросшей юридической ответственности и увеличения количества проверок, согласно последним статистическим данным».

Переключение приведет к увеличению затрат на ведение бизнеса. Помимо первоначальных расходов на подачу документов, вы будете генерировать постоянные ежегодные расходы.

Вы можете подумать, что переключение — это просто вопрос: «Могу ли я себе это позволить?» но действительно есть потенциальная экономия, которую вы можете получить, переключая объекты. Это просто не то, чего вы могли бы ожидать.

«Как правило, стоимость подготовки налоговой декларации для бизнеса варьируется; тем не менее, доход от простой «побочной суеты» должен стоить 500-750 долларов », — говорит Аль Вагнер, основатель и генеральный директор TruPayroll.

Эти сквозные организации (индивидуальный предприниматель, LLC и S-Corporation) не предлагают никаких различий в расчете вашего подоходного налога. Тем не менее, вы можете платить скрытый налог, который может иметь существенное значение. Это налог на самозанятость. Вы платите его со всех доходов индивидуального предпринимателя. Вы платите только из заработной платы вашего LLC и S-Corp заработка.

Вагнер говорит: «Используя только ставку налога на самозанятость, равную 15.3% (Социальное обеспечение и Медикэр), мы видим, что уровень дохода составляет примерно 6500 долларов в качестве точки безубыточности для затрат на налоги по сравнению с бизнес-структурой. Если бизнес приносит более 6500 долларов чистой прибыли в год, пора сформировать структуру для получения налоговых преимуществ ».

Это означает, что преобразование окупается, пока ваш бизнес приносит на 6500 долларов больше, чем он платит вам в виде заработной платы. Эта сверхприбыль сверх вашей зарплаты считается выплатой дивидендов.

IRS ожидает, что вы будете получать «справедливую» зарплату от своего бизнеса, но эта зарплата не обязательно должна включать всю прибыль.Оставшаяся прибыль может быть выплачена вам в качестве дивидендов. В отличие от вашей зарплаты, любые получаемые вами дивиденды не облагаются 15.3% налогом на самозанятость. Именно эта часть дивидендов дает экономию, которая может покрыть дополнительные расходы, связанные с преобразованием в LLC или корпорацию.

Что означают эти числа с точки зрения того, какой доход должен получить ваш индивидуальный предприниматель, прежде чем имеет смысл перейти на LLC или корпорацию? Вероятно, вас не удивит, что правильный ответ — «в зависимости от обстоятельств».

«Жестких правил не существует, — говорит Керен де Зварт, деловой поверенный, который руководит организацией Not Your Father’s Lawyer из Ирвина, штат Калифорния, — но если ваш бизнес приносит не менее 60 тысяч долларов прибыли, это обычно хорошее время, чтобы оформить в ООО или корпорацию, потому что тогда действительно можно будет начать использовать налоговые льготы. Если у вас высокий личный капитал и / или значительные личные активы, возможно, имеет смысл создать юридическое лицо раньше, чтобы защитить себя ».

Если у вас высокий личный капитал и / или значительные личные активы, возможно, имеет смысл создать юридическое лицо раньше, чтобы защитить себя ».

О’Брайен говорит: «Когда бизнес приближается к шестизначным цифрам, для вашего налогового консультанта может иметь смысл составить прогнозы и обсудить реструктуризацию вашей компании в корпорацию C или корпорацию S (или, возможно, несколько организаций).”

В случае побочных дел, которые приносят значительные доходы, экономия на налогах на самозанятость может существенно возрасти.

Когда дело доходит до правильного числа доходов, достаточно высокого, чтобы вызвать переход, Стив Кенни, налоговый партнер Lutz CPA в Омахе, предлагает это предостережение и пример. Он говорит: «Не существует волшебного ответа, он зависит от фактов и обстоятельств и сопряжен с риском, но я бы предложил минимум 50 000 долларов (максимальная базовая заработная плата социального обеспечения на 2020 год составляет 137 700 долларов США).Если бы у вас была прибыль в размере 137 700 долларов США и вы получали зарплату в размере 50 000 долларов, это сэкономило бы вам 15,3% разницы или прибл. 13 400 долларов США. У вас действительно есть дополнительная работа и расходы на настройку заработной платы и подачу отдельной налоговой декларации, а ежегодные расходы, вероятно, составляют не менее 1500-2000 долларов. Когда имеет смысл S-Corp с зарплатой? Я бы сказал, что заработок должен быть не менее 100 тысяч долларов ».

13 400 долларов США. У вас действительно есть дополнительная работа и расходы на настройку заработной платы и подачу отдельной налоговой декларации, а ежегодные расходы, вероятно, составляют не менее 1500-2000 долларов. Когда имеет смысл S-Corp с зарплатой? Я бы сказал, что заработок должен быть не менее 100 тысяч долларов ».

Различные субъекты хозяйствования предлагают разные преимущества. Вам следует обдумать их все и поговорить со своим налоговым специалистом, чтобы определить, какие преимущества могут помочь вам больше всего с учетом ваших текущих обстоятельств.Со временем вы можете обнаружить, что по мере изменения ваших обстоятельств, меняется и ваш выбор предпочтительного предприятия.

«Владельцы могут использовать все три при строительстве своей компании», — сказал Роб Стивенс, основатель CFO Perspective в Spokane Valley, Вашингтон. «Они могли бы начать с ИП в начале своего дела. На этом этапе они могут не иметь большого делового риска и нуждаться только в собственном капитале. Затем они могут перейти в ООО, чтобы получить защиту личных активов и добавить дополнительных владельцев, которые могут предоставить финансирование или техническую экспертизу.Режим сквозного налогообложения для Sole Props и LLC позволяет убыткам в первые годы существования компании напрямую отражаться в личных налоговых декларациях владельцев. По мере развития компании переход на C-Corp может обеспечить благоприятный налоговый режим для дополнительных льгот и возможность создавать планы отложенной компенсации. C-Corps также имеет самую надежную защиту личных активов и самый широкий спектр вариантов и классов акций ».

Затем они могут перейти в ООО, чтобы получить защиту личных активов и добавить дополнительных владельцев, которые могут предоставить финансирование или техническую экспертизу.Режим сквозного налогообложения для Sole Props и LLC позволяет убыткам в первые годы существования компании напрямую отражаться в личных налоговых декларациях владельцев. По мере развития компании переход на C-Corp может обеспечить благоприятный налоговый режим для дополнительных льгот и возможность создавать планы отложенной компенсации. C-Corps также имеет самую надежную защиту личных активов и самый широкий спектр вариантов и классов акций ».

Может быть, сегодня у вас мало хлопот, но завтра это может быть следующий Amazon.Убедитесь, что обувь вашей организационной структуры достаточно велика, чтобы соответствовать ей.

ОООпротив ИП: как сделать правильный выбор

Рекламодатель и редакционная информация

Решение о создании или отказе от регистрации вашего бизнеса может быть очень важным выбором. В то время как большинство предприятий действуют как индивидуальные предприниматели, официальная бизнес-структура, такая как ООО, может обеспечить значительные преимущества, включая защиту активов и более широкий доступ к финансированию малого бизнеса.

В то время как большинство предприятий действуют как индивидуальные предприниматели, официальная бизнес-структура, такая как ООО, может обеспечить значительные преимущества, включая защиту активов и более широкий доступ к финансированию малого бизнеса.

Одним из ключевых преимуществ LLC по сравнению с индивидуальным предпринимателем является то, что ответственность участника ограничена суммой их инвестиций в LLC. Таким образом, участник не несет личной ответственности по долгам ООО. Индивидуальный предприниматель будет нести ответственность по долгам, возникшим у бизнеса. Однако эта ответственность зависит от соблюдения правил, связанных с LLC. Если вы относитесь к LLC так, как если бы вы были индивидуальным предпринимателем, вы теряете защиту ответственности.

Например, кредиторы могут заняться домом, автомобилем и другим личным имуществом индивидуального предпринимателя, чтобы погасить долги, в то время как ООО, находящееся в надлежащем состоянии, может защитить личные активы владельца.

Когда бизнес действует как индивидуальное предприятие, он просто начинает вести бизнес, не создавая отдельного юридического лица. Это наиболее распространенная бизнес-структура, используемая владельцами малого бизнеса в США. Она также является наиболее рискованной. Вот несколько ключевых моментов, о которых следует подумать при рассмотрении вопроса о индивидуальном предпринимательстве:

- Отсутствие необходимых документов, кроме отраслевых лицензий

- Отсутствие ежегодной государственной отчетности

- Упрощенная налоговая декларация

- Отсутствие защиты ответственности

- Трудно получить финансирование от имени компании

- Труднее получить бизнес-кредит

Когда вы создаете индивидуальное предприятие, вы получаете следующие преимущества:

- Никаких государственных документов не требуется, если нет специального лицензирования, такого как профессиональная лицензия и / или лицензия на ведение бизнеса.

(Рекомендуется, чтобы компания регистрировала вымышленное имя или «администратор базы данных» в штате.)

(Рекомендуется, чтобы компания регистрировала вымышленное имя или «администратор базы данных» в штате.) - Не требуется заполнять ежегодную государственную регистрацию, если в вашей отрасли нет специальной отраслевой отчетности.

- Вся прибыль / убыток отражаются в личной налоговой декларации владельца. Обычно они указываются в налоговой форме Приложения C, которая подается вместе с личной налоговой декларацией владельца.

- Может пользоваться налоговыми льготами в связи с работой на себя, за вычетом определенных деловых расходов (например, использование дома или автомобиля в деловых целях), использования пенсионных планов для самозанятых, таких как Упрощенные индивидуальные пенсионные счета сотрудников (SEP IRA), письменное за счет обычных деловых расходов, таких как маркетинговые расходы, списание командировочных расходов, списание расходов на развлечения клиентов и многое другое.

Однако у ИП также есть следующие недостатки:

- Защита от коммерческих долгов, судебных исков и других обязательств отсутствует.

Это означает, что вам могут предъявить иск лично за коммерческую деятельность, подвергающую риску ваши личные активы.

Это означает, что вам могут предъявить иск лично за коммерческую деятельность, подвергающую риску ваши личные активы. - Вне друзей и семьи практически невозможно получить долевое финансирование для ИП, поскольку многие инвесторы предпочитают не вкладывать средства в ИП.Это может ограничить объем средств, доступных для роста, развития и поддержки вашего бизнеса.

- Трудно создать бизнес-кредит для получения долгового финансирования для ИП, так как многие финансовые учреждения классифицируют ваш запрос как «личный заем», а не как «бизнес-заем», что предполагает всевозможные ограничения в отношении суммы одобрения. потенциал. (Вы можете узнать, есть ли у вашего предприятия кредитный рейтинг, и бесплатно отследить его на Nav.com.)

- У вас будет меньшее доверие на рынке, если вы не будете работать под торговым наименованием.Теперь это можно легко решить, создав имя «Ведение бизнеса как» (DBA) в департаменте доходов вашего штата или у государственного секретаря, но это потребует платы за учреждение и текущих сборов, чтобы продолжать использовать имя DBA.

ООО или общество с ограниченной ответственностью — это юридическая бизнес-структура для ведения бизнеса. Он популярен среди многих владельцев бизнеса из-за простоты его настройки, того факта, что он часто экономически эффективен и проще в обслуживании, чем другие бизнес-структуры, такие как S-корпус или C-корпус, а также потому, что он может обеспечить защиту активов.Вот несколько ключевых моментов, которые следует учитывать при создании ООО:

- Больше рыночного доверия

- Защита ответственности в случае определенных судебных исков и коммерческих долгов

- Дополнительные варианты финансирования

- Некоторые документы

- Годовая подача государственной отчетности

- Налоговые преимущества и недостатки

Создание ООО приносит как преимущества, так и дополнительные расходы. Вам нужно будет взвесить затраты и выгоды, однако для серьезных владельцев бизнеса это того стоит.

Преимущества создания ОООКогда вы создаете LLC, вы создаете отдельную от себя коммерческую организацию. Другими словами, вы не являетесь своим ООО, и ваше ООО — это не вы. С ООО вы получите следующие преимущества:

- Более высокий уровень доверия на рынке.

- Защита ответственности от коммерческих долгов, судебных и иных обязательств. Это означает, что до тех пор, пока вы правильно создаете и поддерживаете свою LLC, не объединяете личные и коммерческие активы и избегаете личных гарантий, защита ответственности должна оставаться на месте, и кредиторы не должны иметь возможность обращаться за вашими личными активами в событие судебного процесса против бизнеса.

- Гораздо проще получить долевое и долговое финансирование, если у вас есть отдельное предприятие, а также установленный кредитный рейтинг. Вместо личных ссуд вы можете получить ссуды для малого бизнеса, включая лизинг, факторинг, торговый кредит и многое другое.

- Вы можете объединить «лучшее» из мира инкорпорации, выбрав единоличное LLC для налогообложения в качестве индивидуального предпринимателя (что является стандартным выбором), S-Corporation или C-Corporation. Выбор режима налогообложения в качестве индивидуального предпринимателя просто означает, что вся прибыль / убытки поступают в личную налоговую декларацию владельца.Выбор налогообложения в качестве S-Corporation означает, что прибыль / убытки переходят в индивидуальную декларацию владельца, но у вас есть шанс снизить налоги FICA, установив «разумную зарплату» и получив оставшуюся сумму прибыли в качестве дивидендов, только с « разумная заработная плата »подлежит удержанию FICA (Социальное обеспечение и Медикэр).

- И, конечно же, вы будете пользоваться налоговыми льготами, если будете работать не по найму. Проконсультируйтесь со своими налоговыми консультантами.

У ООО также есть следующие недостатки:

- Потребуются документы, связанные с государством, в том числе какие-либо специальные отраслевые лицензии.

- Также потребуется ежегодная государственная регистрация (и связанные с ней сборы), включая любые требуемые сборы за лицензирование в отрасли.

- Помимо уплаты личных федеральных, государственных, местных налогов и налогов FICA для самозанятых лиц, от вас также могут потребовать уплату государственных налогов на предприятия и налогов по безработице.

- Затраты на заполнение налоговой декларации ООО могут быть выше, чем затраты на индивидуальное предприятие.

Создать индивидуальное предприятие так же просто, как приступить к работе. В зависимости от того, какую работу вы выполняете, вам, возможно, придется получить лицензии, разрешения, разрешения на зонирование или другие разрешения от местного правительства. При желании вы можете создать юридическое лицо и указать предполагаемое название компании, а чтобы сделать налоговый сезон более терпимым, получите EIN (идентификационный номер работодателя).

Создание ООО немного сложнее, но все же относительно простой процесс.Вам нужно будет выбрать юридическое название своей LLC и обязательно проверьте предлагаемое название перед тем, как подавать заявку; вам нужно убедиться, что вы выбираете имя, уникальное для вашей компании, и проконсультироваться с юристом, прежде чем использовать имя, которое другие защищают товарным знаком. Вам также необходимо выбрать зарегистрированного агента. Это может быть вы сами, если вы являетесь ООО с одним участником, или один из ваших деловых партнеров в случае ООО с несколькими участниками.

Затем вам нужно будет подать учредительный договор (конкретное название этого документа может варьироваться в зависимости от вашего региона) и создать операционное соглашение, а также оплатить регистрационный сбор.Наличие бизнес-плана может значительно упростить этот шаг при создании ООО. В некоторых штатах вам потребуется получить свой EIN для налоговых целей.

Независимо от того, решите ли вы создать ООО, вы должны убедиться, что у вас есть надлежащая страховка для бизнеса для дополнительной защиты и для вашего душевного спокойствия. Финансирование ИП против ОООКакой бы тип юридического лица вы ни выбрали, финансирование, вероятно, будет горячей темой и проблемой.Опытные владельцы малого бизнеса, вероятно, посоветуют вам оставить работу на полную ставку, пока вы начинаете развивать свой бизнес; этот личный доход может быть постоянным потоком капитала по мере того, как вы продвигаете свою деятельность. В любом случае, если возможно, получите бизнес-банковский счет и бизнес-кредитную карту.

Получение стартового кредита может быть трудным для нового бизнеса, но есть и другие возможности финансирования. Вы можете рассмотреть возможность краудфандинга, когда вы можете предложить жертвователям подарок за их вклад, сделать их акционерами или просто положиться на доброту их сердца.Есть также ряд некоммерческих кредиторов, предлагающих микрозаймы для новых или неблагополучных предприятий.

100+ кредитных карт для бизнеса в один клик

Кредитные картыBusiness могут гарантировать, что у вас всегда под рукой всегда будут наличные.Просмотрите свои лучшие совпадения по бизнес-кредитным картам бесплатно и подайте заявку в считанные минуты!

Найди мои лучшие варианты Налоги для ИП по сравнению с ОООКак в случае ООО, так и в случае индивидуального предпринимательства прибыль от бизнеса переходит в личную налоговую декларацию владельца.Но у LLC есть больше гибкости в том, как они облагаются налогом, что может привести к экономии налогов.

Индивидуальные предприниматели обычно сообщают о своих коммерческих доходах и расходах в Приложении C. Эта форма подается вместе с личной налоговой декларацией владельца. Чистая прибыль от бизнеса (строка 31 в Приложении C) указывает на чистую прибыль предприятия, и она передается в личную налоговую декларацию владельца.

Проходные организации, такие как LLC и индивидуальные предприниматели, могут получить выгоду от вычета из квалифицированного коммерческого дохода (QBI), который позволяет им вычитать 20% QBI.Не все доходы от бизнеса (и не все виды малого бизнеса) соответствуют критериям, поэтому проконсультируйтесь с налоговым специалистом.

LLC с одним участником автоматически рассматриваются как индивидуальные предприниматели для целей налогообложения, но могут выбрать для налогообложения S Corporation или C. Corporation. Это может обеспечить экономию налогов, но также потребует дополнительных требований. Проконсультируйтесь со своим налоговым специалистом, чтобы выбрать правильный статус регистрации для вашей компании.

Не забывайте о налоге на самозанятость! Текущая ставка налога на самозанятость (SECA вместо FICA) составляет 15.3%. Обычно это делится между работодателем и работником, но когда вы являетесь работодателем, вы платите полную сумму сами. (Могут существовать способы снижения налога на самозанятость для ООО, которые решат облагаться налогом как S Corp.)

Какой бы метод вы ни выбрали, важно вести хорошую документацию и вести бухгалтерский учет. Ведите хороший учет доходов и расходов и работайте с опытным бухгалтером или бухгалтером, по крайней мере, чтобы все наладить, даже если вы решите вести собственный учет или налоги.

Когда индивидуальному предпринимателю следует стать ООО?В конечном итоге решение остается за вами. Но имейте в виду, что для нового бизнеса правовая защита может быть важна для вашего благополучия и долгой работы. Создание ООО на раннем этапе может помочь защитить вас лично от деловой ответственности. Это также может сделать ваш бизнес более стабильным для кредиторов и поставщиков, а также для клиентов и деловых партнеров. В этом смысле это может быть инвестицией в ваш успех.

Управлять индивидуальным реквизитом так же просто, как приступить к работе, отслеживать свой доход и хранить его отдельно. Вы являетесь владельцем и компанией, поэтому все решения принимаются вами. Это упрощает начало работы, но по мере роста вашего бизнеса вы принимаете на себя все больший риск.

Получите полную кредитную картину в одном месте

Nav объединяет ваш личный и бизнес-кредит в одной БЕСПЛАТНОЙ учетной записи, чтобы вы могли отслеживать полную кредитную картину.

Подпишитесь бесплатно Всегда ли ООО лучший выбор?Life — это выбор, и решение о создании ООО может быть очень важным. Консультанты по защите активов регулярно обращаются к владельцам бизнеса, заявляя, что ООО — это всегда «хорошая идея», но я не верю, что это правда.Некоторые организации на самом деле лучше подходят для индивидуального предпринимательства, поскольку дополнительные расходы ООО не обеспечивают каких-либо значительных преимуществ по сравнению с работой в качестве индивидуального предпринимателя.

Также следует понимать, что с концепцией ООО, обеспечивающей «защиту ответственности от коммерческих действий вашего бизнеса», опытный поверенный попытается найти любую лазейку в вашей текущей настройке, чтобы «пробить корпоративную завесу» и пойти дальше. личные активы.

Кроме того, некоторые суды могут отрицательно относиться к ООО с единственным участником, и в ходе судебного разбирательства возникает вопрос о том, чьи интересы вы защищаете, если технически вы являетесь единственным участником ООО.

Что лучше: ИП или ООО?Как и на многие подобные вопросы, ответ таков: это зависит от обстоятельств. Хотя получение финансирования или финансирования может быть сложной задачей для любого бизнеса, преимущества и защита, которыми вы можете воспользоваться с LLC, трудно переоценить.

Помните о своих бизнес-целях и о том, чего вы хотите достичь. Не бойтесь получить совет или помощь опытных профессионалов.

Эта статья изначально была написана 3 декабря 2019 г. и обновлена 17 мая 2021 г.

Оцените эту статью

В настоящее время эта статья имеет 403 оценок со средним числом звездочек 4,5.

class = «blarg»>LLC или инкорпорация: что выбрать?

Решение о создании компании с ограниченной ответственностью (LLC) или корпорации зависит от типа бизнеса, создаваемого физическим лицом, возможных налоговых последствий создания юридического лица и других соображений. Оба типа организаций обладают значительным юридическим преимуществом, помогая защитить активы от кредиторов и обеспечивая дополнительный уровень защиты от юридической ответственности.

В целом создание ООО и управление им намного проще и гибче, чем в корпорации. Тем не менее, у обоих типов бизнес-структур есть свои преимущества и недостатки.

Простота создания ООО

Создание LLC — намного более простой процесс, чем создание корпорации, и обычно требует меньше бумажной работы. LLC находятся под юрисдикцией закона штата, поэтому процесс создания LLC зависит от штата, в котором она подана.Большинство штатов требуют подачи учредительного документа государственному секретарю, а в некоторых штатах разрешается заполнять его онлайн. В некоторых штатах требуется дополнительный этап подачи публичного уведомления, часто в местных газетах. После того, как эти шаги будут завершены, LLC будет официально сформирована.

После того, как LLC сформирована, ее хорошая деловая практика определяет роли и обязанности участников. Члены являются физическими лицами с долей участия в ООО. Большинство LLC используют операционное соглашение для определения этих ролей.Составление операционного соглашения не обязательно для того, чтобы ООО было действительным, но это разумный курс действий. Если операционное соглашение не заключено, LLC регулируется правилами по умолчанию, содержащимися в законах штата.

В операционном соглашении изложены права и обязанности участников. Он может определять деловые отношения и решать вопросы структуры капитала, распределения прибыли и убытков, положений о выкупе члена, резервов на случай смерти члена и других важных деловых вопросов.

Налоговая гибкость ООО

Налоговая служба (IRS) не рассматривает LLC как отдельный инструмент для налоговых целей, что обеспечивает большую гибкость. Члены могут выбирать, как они облагаются налогом. Их можно рассматривать как индивидуальное предприятие, товарищество или корпорацию. Наиболее распространенный вариант налогообложения ООО — это налогообложение, аналогичное налогообложению индивидуального предпринимателя. Участник должен сам платить налоги с прибыли LLC, в отличие от LLC, уплачивающей налоги. Прибыли и убытки ООО передаются владельцу через бизнес.Затем владелец должен указать прибыль или убытки в своих личных налоговых декларациях. Само ООО не платит корпоративный налог. Этот метод позволяет избежать двойного налогообложения, что является недостатком корпораций.

Недостатки ООО

Хотя LLC действительно имеет множество преимуществ, есть некоторые недостатки, которые следует учитывать. Члены LLC также должны платить налог на самозанятость, который включает налог на социальное обеспечение в размере 12,4% и налог на страхование Medicare в размере 2,9%.

У ООО есть и другие недостатки.Цель ООО — защитить своих членов от любой ответственности. Если компания не выполняет свои обязательства, целью для кредиторов может быть только ООО, а не активы участников. Однако существуют определенные ситуации, в которых LLC может быть автоматически распущена, оставляя участников подверженными риску.

Автоматическое закрытие может быть инициировано, если LLC не может вовремя сообщить о своих документах, происходит смерть или выход любого члена, если в операционном соглашении не изложены положения о правопреемстве, изменение структуры LLC, например, слияние, например а также любые условия со сроком годности.В этих ситуациях LLC может продолжать вести бизнес, но структура ответственности участников может измениться, что противоречит первоначальной цели создания LLC.

ООО может быть автоматически прекращено также по налоговым причинам. Автоматическое прекращение действия срабатывает, если в течение 12-месячного периода происходит перевод 50% или более от общей доли или прибыли LLC. Это называется техническим прекращением. Когда это происходит, считается, что активы переданы новому ООО без уплаты налогов.

Еще один серьезный недостаток — различия между штатами в статутах, регулирующих деятельность LLC. Это может привести к неопределенности для LLC, которые работают в нескольких государствах. Различия в правилах и положениях могут привести к дополнительным документам и непоследовательному подходу в разных юрисдикциях.

Преимущества корпорации

Несмотря на простоту администрирования ООО, использование корпоративной правовой структуры дает значительные преимущества. Могут быть созданы два типа корпораций.Корпорация S и корпорация C. Корпорация S — это сквозная организация, такая как LLC, где владельцы облагаются налогом на прибыль и убытки корпорации. Корпорация C облагается налогом на корпоративном уровне отдельно от своих владельцев через корпоративный подоходный налог. Корпорации C являются наиболее распространенным типом корпораций.

Корпорации предлагают большую гибкость, когда дело касается их сверхприбылей. В то время как весь доход в LLC передается участникам, S-корпорации разрешено передавать прибыль и убытки своим акционерам, которые сообщают налоги в индивидуальной налоговой декларации на обычных уровнях.Таким образом, S-корпорация не обязана платить корпоративный налог, тем самым экономя деньги, поскольку корпоративные налоги выше, чем обычные налоги. Акционеры также могут получать необлагаемые налогом дивиденды при соблюдении определенных правил.

Корпорации C имеют преимущество в том, что они позволяют прибыли оставаться у корпорации и выплачивают ее в качестве дивидендов акционерам. Кроме того, для предприятий, которые в конечном итоге стремятся выпустить акции, корпорация C может легко выпустить акции для привлечения капитала для дальнейшего расширения бизнеса.

Недостатки корпорации

У создания корпорации есть существенные недостатки, связанные с ее сложностью. Это требует гораздо большего количества документов, соблюдения многих других руководящих принципов, избрания совета директоров, принятия устава, проведения ежегодных собраний и составления официальных финансовых отчетов. Как правило, у них более обременительные требования к ведению документации, чем у LLC.

Также существует проблема двойного налогообложения для корпораций.Это относится к налогам, уплачиваемым дважды с одного и того же дохода. Это связано с тем, что корпорации считаются отдельными юридическими лицами от своих акционеров. Таким образом, корпорации платят налоги на свою прибыль, а их акционеры также платят налоги на любые дивиденды, которые они получают от корпорации.

Итог

Несмотря на то, что LLC и корпорации во многом схожи, они имеют довольно много различий, которые приносят как преимущества, так и недостатки каждому. Как частному лицу, начинающему собственное дело, важно понимать все нюансы и выбрать правильную структуру для своей компании.

Что следует учитывать при принятии решения о создании ИП или ООО

Развивайте свой бизнес, Не ваш почтовый ящик

Будьте в курсе и подпишитесь на нашу ежедневную рассылку новостей прямо сейчас!

Читать 5 мин

Мнения, высказанные предпринимателями, участника являются их собственными.

В: Что лучше, открывая домашний бизнес по производству веганских продуктов, в качестве ИП или ООО?

A: Я размышлял над этим вопросом несколько месяцев назад, когда основал свою собственную юридическую фирму.Индивидуальное предпринимательство — это так просто, недорого и, следовательно, так привлекательно. Но после исследования вопроса я выбрал ООО. Хотя моя юридическая фирма может быть не таким вкусным предприятием, как ваш бизнес по производству веганских продуктов, проблемы, с которыми мы сталкиваемся при выборе нашего предприятия, одинаковы.

Вот что вам следует учитывать:

Индивидуальное предпринимательство

Положительное: Нет более простого способа открыть бизнес, чем индивидуальный предприниматель — по сути, вы просто начинаете работать.

Связано: Выберите бизнес-структуру

Вы — предприятие. В самом деле, если вы хотите назвать бизнес не своим юридическим именем, вам нужно будет указать имя «Doing Business As» или имя администратора базы данных в штатах, в которых вы ведете бизнес. Но это все: это просто и недорого. Даже налоги просты: вы учитываете всю прибыль и убытки своего бизнеса в своей индивидуальной налоговой декларации, и вам не нужно подавать отдельную налоговую декларацию.

Отрицательное: Индивидуальный предприниматель имеет нулевую защиту ответственности . Итак, если кто-то заболеет от одного из ваших веганских лакомств, он может подать в суд на вас лично. Если они выиграют, у них будет доступ ко всем вашим активам: вашим деньгам, дому и автомобилям, а также другим активам.

Если бы вы продавали шарфы вместо еды, то индивидуальное предприятие могло бы быть для вас. Но любой бизнес с потенциальной ответственностью (который не может быть защищен страховкой) не должен быть индивидуальным предпринимателем.

Общество с Ограниченной Ответственностью

Положительное: Самым большим преимуществом ООО по сравнению с индивидуальным предпринимательством является то, что ООО защищает вас от ответственности. Потенциальный истец должен будет подать в суд на LLC — и, если он или она выиграет, лицо, как правило, будет ограничено активами LLC (а не вашими личными активами). ООО с одним участником облагается налогом так же, как и индивидуальное предприятие: прибыль и убытки отражаются в вашей индивидуальной налоговой декларации. Но, в отличие от ИП, вы можете добавить одного или нескольких партнеров.Хотя на этом этапе вы отказываетесь от простоты регистрации прибылей и убытков вашего бизнеса в собственной налоговой декларации, LLC по-прежнему дает вам преимущество сквозного налогообложения.

Отрицательное: LLC является юридическим лицом, что означает, что вам нужно будет подать свидетельство о создании (этот документ имеет разные названия в разных штатах) и оплатить регистрационный сбор для создания юридического лица. Это простой процесс: как правило, вы можете найти инструкции к файлу вместе с образцом формы на государственном веб-сайте.Или вы можете работать с регистрационной компанией, которая взимает плату за обработку заявки.

Связано: 7 ошибок, которых следует избегать при выборе юридического лица

Вот еще несколько лакомых кусочков, которые следует учитывать при переходе по пути LLC:

Где создавать LLC

Как только вы решите создать LLC , вам необходимо определить, какой штат будет вашей базой. Часто это простое решение: именно здесь вы ведете бизнес. Однако если вы намереваетесь привлечь капитал для своего бизнеса, вам следует подать первоначальное свидетельство об образовании в Делавэре, даже если вы не проживаете в Делавэре.Это более дорогостоящий процесс, потому что вы в конечном итоге будете платить дополнительно пару сотен долларов каждый год, чтобы кто-то действовал в качестве вашего местного представителя (адрес), и вам нужно будет запросить разрешение на ведение бизнеса в других штатах, в которых вы занимаетесь бизнесом, который стоит еще больше денег. Дополнительные расходы могут окупиться, поскольку Делавэр является предпочтительным штатом для большинства инвесторов.

Быть ООО и привлекать капитал

Часто вы слышите, что если вы ищете венчурный капитал для своего бизнеса, вам следует создать корпорацию.Хотя верно, что фонды венчурного капитала, как правило, инвестируют только в корпорации (если венчурный капитал не является неизбежным), для вас потенциально могут быть значительные налоговые расходы, если вы начинаете как корпорация: вы потеряете все убытки с самого начала. фаза, которую вы можете вычесть из своего личного дохода, если вы являетесь ООО. Я всегда советую начинать как LLC в Делавэре, где очень просто преобразовать в корпорацию прямо перед закрытием венчурного сбора средств.

По теме: Как выбрать лучшее юридическое лицо для вашего бизнеса

Вот преимущества нескольких LLC или корпораций для вашего бизнеса

Предприниматели, управляющие несколькими компаниями в рамках одного ООО, могут получить выгоду от создания нескольких корпораций.

Бесплатная предварительная версия книги

Пособие по налогообложению и правуПолучите революционные решения для вопросов вашего малого бизнеса.

Читать 4 мин

Мнения, высказанные предпринимателями, участника являются их собственными.

Какие качества разделяют предприниматели? Они стремятся к успеху.Они не боятся пробовать, экспериментировать и терпеть неудачу. Они любят повторять и расширять. Все эти черты приводят к очень распространенному случаю, когда у одного предпринимателя несколько предприятий, и все они работают в рамках одной компании с ограниченной ответственностью (LLC). Но это лучшая практика?

По теме: как лучше всего юридически структурировать несколько предприятий?

Прекрасно иметь одну LLC, в рамках которой работают другие предприятия, будь то Doing Business As (DBA) или холдинговая компания.С другой стороны, вы, безусловно, можете создать новое ООО для каждого бизнеса, которым хотите заниматься.

На самом деле создание нескольких LLC совершенно законно; нет ограничений на количество ООО, которое может зарегистрировать одно лицо. С другой стороны, это больше документов, чем вам могло бы потребоваться. Налоги становятся отдельными налогами для каждого ООО, а не единым целым. Управление бизнес-лицензиями, номерами EIN и сборами может увеличить как время, так и деньги.

В чем же тогда преимущества создания нескольких LLC? Перевешивают ли эти преимущества недостатки?

1.Множественные ООО ограничивают ответственность.ООО уже является обществом с ограниченной ответственностью, но создает разные ООО для каждого нового сегмента бизнеса и ограничивает любую потенциальную ответственность между компаниями. Если у вас три предприятия, и одно из них танковое, два других не рискуют из-за того, что что-то пойдет не так. Вы можете закрыть один без риска для остальных.

Связано: 5 самых больших налоговых различий между ООО и корпорацией

Ограниченная ответственность чаще всего встречается среди инвесторов в недвижимость.Многие управляющие недвижимостью создают новое ООО для каждой отдельной собственности, которой они владеют. Если одна собственность будет подвергнута судебному иску, другие останутся отдельными и обособленными, не подвергаясь риску от судебного процесса.

2. Несколько LLC легче разделить.Предприниматели не просто создают и строят предприятия; они продают их, когда это выгодно. Когда у вас есть несколько разных предприятий в рамках одного LLC, становится сложной задачей разделить и объединить документы, активы и контракты, связанные с одним из этих предприятий, когда вы хотите его продать.

Между тем, если у вас несколько предприятий, каждое из которых является собственным ООО, вся эта дополнительная бумажная работа фактически становится преимуществом. Намного проще завершить все незавершенные дела и продать весь пакет, не беспокоясь о передаче права собственности или иным образом вытаскивая его из сети отношений, которая является многопрофильной LLC.

На самом деле часто бывает так много работы, чтобы выделить активы и отношения одной дочерней компании из одного ООО, что их невозможно продать.Многие инвесторы, желающие купить, даже не взглянут на запутанный беспорядок; они хотят аккуратную и аккуратную упаковку. Это не значит, что продать невозможно, но планка становится намного выше.

3. Несколько LLC являются разными организациями.Этот сценарий наиболее актуален, когда речь идет о налогах. Корпоративные налоги — это сложная путаница лазеек и уловок. Таким образом, сохранение нескольких предприятий в отдельных ООО может открыть возможности для более низких налоговых категорий, когда их совокупный доход может увеличить уровень их владельца.Также часто существуют стимулы для нового бизнеса, которые могут быть получены недавно зарегистрированным ООО, но не новым бизнесом, открывающимся в рамках существующего ООО.

По теме: Юридические советы по созданию «DBA»

В любой многопрофильной ситуации вам нужно проконсультироваться с бизнес-юристами и бухгалтерами, чтобы принять соответствующее решение для вашей ситуации. Например, компания по управлению недвижимостью могла бы лучше всего разделиться на несколько LLC. Но более тесно связанные предприятия — представьте услуги по озеленению в разных штатах в сочетании с ландшафтным дизайном для жилищного использования в сравнении с коммерческим использованием по сравнению с услугами по уходу за территорией — лучше всего сохранить в качестве администраторов баз данных.Главное — проанализировать преимущества в вашей конкретной ситуации.

Налоги на бизнес: ООО против ИП

Основное различие между индивидуальным предпринимателем и ООО заключается в том, что ООО будет защищать ваши личные активы, если на ваш бизнес подадут иск или понесут убытки.

Наиболее серьезные владельцы бизнеса предпочитают создавать ООО, а не индивидуальное предприятие, потому что ООО юридически отделяет личные активы владельца от бизнеса.Это называется защитой личной ответственности.

СравнениеЧто такое защита личной ответственности? Если владелец бизнеса имеет защиту личной ответственности, он не может нести личную ответственность, если бизнес понесет убытки. Это означает, что личные активы (автомобиль, дом и банковский счет) защищены.

LLC и ИП

Есть четыре основных фактора для сравнения между ИП и ООО:

- Защита ответственности

- Брендинг

- Сквозное налогообложение

- Стоимость регистрации и обслуживания

Защита ответственности

Индивидуальное предпринимательство не обеспечивает защиты ответственности, в отличие от LLC.Это значение обычно перевешивает все остальные факторы.

Брендинг

Владелец LLC может использовать юридическое наименование бизнеса в качестве торговой марки. Индивидуальный предприниматель должен использовать свою фамилию в качестве названия компании или зарегистрировать имя администратора баз данных (ведения бизнеса как), если оно доступно.

Сквозное налогообложение

Как индивидуальные предприниматели, так и LLC облагаются налогом как сквозные организации Налоговой службой США (IRS). Это означает, что прибыль бизнеса будет передаваться его участникам, и они будут отражены в их личных налоговых декларациях.Вся прибыль облагается налогом только один раз по индивидуальной ставке подоходного налога каждого участника.

Стоимость регистрации и обслуживания