Рентабельность проекта

Показатель рентабельности (benefit-cost ratio), или индекс доходности (profitability index) инвестиционного проекта, представляет собой отношение приведенных доходов к приведенным на ту же дату инвестиционным расходам.

Используя те же обозначения, что и в формуле (4), получим формулу рентабельности (R) в виде:

.

Как видно из этой формулы, в ней сравниваются две части приведенного чистого дохода – доходная и инвестиционная.

Если при некоторой норме дисконтирования d* рентабельность проекта равна единице, это означает, что приведенные доходы равны приведенным инвестиционным расходам и чистый приведенный доход равен нулю. Следовательно, d* является внутренней нормой доходности проекта. При норме дисконтирования, меньше этого значения, рентабельность больше1.

Таким образом, превышение над единицей рентабельности проекта означает некоторую его дополнительную доходность при рассматриваемой ставке процента. Случай, когда рентабельность проекта меньше единицы, означает его неэффективность при данной ставке процента.

Доходность к погашению

Доходность к погашению – один из основных показателей для оценки привлекательности той или иной ценной бумаги. Расчет его состоит в исчислении суммы дохода, приходящего на рубль вложенных средств. Это позволяет оценить эффективность инвестиций и сравнить различные бумаги между собой.

Доходность к погашению рассчитывается как отношение дохода выплачиваемого по ценной бумаге к стоимости ее приобретения:

, (6)

где

R – доходность к погашению;

Pr – price of return – цена погашения ценной бумаги;

Pb – price of buying – цена приобретения ценной бумаги.Если необходимо рассчитать текущую доходность то в формуле (6) цена погашения заменяется текущей рыночной стоимостью ценной бумаги. Таким образом, в любой момент времени можно измерить текущую стоимость и доходность инвестиционного портфеля.

Дивидендная ставка

Дивидендная ставка используется для оценки привлекательности акций корпораций на финансовом рынке, обычно рассматривается в динамике и позволяет судить об объемах получаемой корпорацией эмитентом прибыли.

Ликвидность

Как и любая инвестиционная ценность, каждая ценная бумага имеет определенную цену в каждый момент времени, то есть текущую стоимость. Эта стоимость зависит от многих параметров, но практически всегда она опосредованно отражает ситуацию в корпорации-эмитенте. В такой ситуации в связи с понятием стоимости и текущей цены бумаг возникло понятие ликвидности.

Ликвидность ценной бумаги отражает уровень потерь при реализации ценной бумаги немедленно. Поэтому ликвидность может быть измерена как соотношение цены спроса и цены предложения, причем, чем меньше эта разница, тем ликвиднее бумага и наоборот.

В этом случае ликвидность равна

,

где

ЛЦБ – ликвидность ценной бумаги;

Pd – demand price – текущая цена спроса;

Pof – offer price – текущая цена предложения.

Вполне закономерно, что могут существовать и другие формулы для определения ликвидности, но экономический смысл ликвидности от этого не изменится.

Оценка неформальных показателей Экспертная оценка риска инвестиционной ценности

Многообразие факторов риска усложняет процесс получения исходных данных и проведение самой оценки риска. В связи с этим из возможных методов оценки риска инвестиционных ценностей необходимо использовать только те методы, которые учитывают многокритериальность и многовариантность влияния различных видов риска на инвестиционные ценности. В этой связи, по нашему мнению, для анализа риска может быть использован метод экспертных оценок.

Метод экспертных оценок включает комплекс логических и математических процедур, направленных на получение от специалистов-экспертов информации, ее анализ и обобщение с целью подготовки и выбора рациональных решений. Сущность этого метода заключается в проведении квалифицированными специалистами-экспертами интуитивно-логического анализа проблемы с качественной или количественной оценкой суждений и формализованной обработкой результатов.

Комплексное использование интуиции, логического мышления и соответствующего математического аппарата позволяет получить решение поставленной задачи (проблемы). Для оценки риска инвестиционной ценности по выбранным показателям составляется анкета. Форма анкеты имеет универсальный вид и несложна в заполнении.

Общие методы экспертных оценок разрабатывались в рамках исследований в области прогнозирования. К их числу относятся, например, известный метод Дельфи, метод использования матрицы балльных оценок, сворачиваемых далее через использование весовых коэффициентов по каждому варианту. Центральной проблемой при этом (и далеко не всегда разрешимой) оказывается субъективность экспертных суждений.

Этот же недостаток в принципе присущ и методу парных сравнений критериев, в котором сначала формулируются критерии, которые должны быть затем упорядочены в соответствии с приданными им весами. В основе метода парных сравнений лежит идея упорядочения факторов, имеющих различные веса.

Отсутствие материала для определения весов компенсируется суждениями экспертов, которым предлагаются для парных сравнений различные критерии или цели. Здесь важно то, что сравниваются между собой лишь два критерия или две цели. На основе частоты предпочтений и с помощью арифметической средней можно осуществить ранжирование объектов и определить среднеквадратическое отклонение. Чтобы проиллюстрировать данный метод, представим данные в виде треугольной матрицы (табл. 4).

Таблица 4

Пример оценки критериев

Цели и критерии | № критерия в парных сравнениях | Число предпочтений | Ранг |

1. Сумма продаж 2. Способ изготовления 3. Время разработки 4. Охрана окружающей среды 5. Прибыль 6. Соответствие программе развития 7. Техническое превосходство | 1111567 232567 33333 4567 567 67 7 | 4 2 6 1 5 4 6 | 3 5 1 6 2 3 1 |

В каждой строке этой матрицы, начиная сверху, записаны номера соответствующих критериев, которым отдано предпочтение. Сравнение произведено по строкам. Сначала критерий 1 сравнивается со всеми остальными, затем критерий 2 попарно сравнивается со всеми остальными и т.д. Суммируя предпочтения, получаем основу для определения рангов.

Этот метод можно применять различным образом. Так, критерии и проекты можно поначалу подвергать предварительному ранжированию. Затем на основе парных сравнений каждому критерию присвоить ранг. Далее можно ранжировать идеи, связанные с решениями для каждого критерия, и либо получить непосредственное суждение о предпочтительном варианте с помощью суммирования, либо исчислить коэффициенты относительной важности:

,

где

W – коэффициент важности;

n – число распределенных рангов;

R – ранг.

С помощью сравнений можно получить полезные результаты, если эксперты реалистически оценят причины и взаимосвязи факторов.

Недостаток метода заключается в том, что с увеличением числа целей и критериев в соответствии с законами комбинаторики значительно возрастет количество оценочных суждений. Этот недостаток становится особенно серьезным при использовании многоступенчатых методов ранжирования, когда приходится сравнивать много целей и подцелей. Однако самый существенный недостаток этого метода это то, что ранжирование критериев производится только в пределах заданного набора.

studfiles.net

Как рассчитать рентабельность бизнеса самостоятельно

Что такое рентабельность: определение

Рентабельность – это показатель эффективности бизнеса с точки зрения финансов. То есть насколько быстро окупятся вложения, на какую прибыль может рассчитывать бизнес, и что нужно сделать для ее увеличения.

Например, если предприниматель открыл фирму и она за первый квартал работы принесла доход, значит бизнес рентабельный.

Также это можно определить, как соотношение между вложениями на производство и полученной прибылью.

То есть рентабельность – это экономическая эффективность бизнеса. Только рассчитав ее можно понять, будет ли предприятие или компания приносить деньги в будущем и есть ли перспективы.

Зачем рассчитывать рентабельность

Ее рассчитывают, потому что это главный показатель при анализе любого бизнеса. Она помогает понять, как быстро и в какие сроки вернутся стартовые вложения, и используется при создании бизнес-плана будущего предприятия.

От показателя рентабельности зависит и ценообразование.

Итоговое число экономической эффективности можно представлять в виде процентов или коэффициентов.

Последние нужны в следующих случаях.

- Для анализа прибыли, на которую бизнес может рассчитывать в интересующий период.

- Для анализа конкурирующих игроков рынка.

- Чтобы обосновать высокие стартовые вложения и инвестиции для инвесторов.

- Чтобы получить точную стоимость бизнеса перед его продажей.

- Для получения кредитов, займов и начала производства новых продуктов или оказания услуг.

Виды рентабельности

Рентабельность может быть:

- для товаров, выпускаемых продуктов или оказываемых услуг. Учитываются расходы проекта и его чистая прибыль, вырученная за конкретный период. Ее можно использовать для всего бизнеса или отдельного предложения.

- для бизнеса. Здесь за основу берутся основные показатели, которые помогают понять, насколько прибыльными они являются. Эти расчеты делают, когда организация планирует привлечь инвесторов. Их используют сами инвесторы, когда изучают конкретный бизнес-проект.

- для активов. Тут очень много разных показателей для расчетов. Они помогают определиться с целесообразностью и рациональностью использования тех или иных ресурсов: инвестиции, кредиты, займы.

Любой тип расчетов имеет право использоваться для внутренних целей и внешних нужд: например, перед привлечением инвесторов или получением кредита на развитие бизнеса или модернизацию производства.

Показатели рентабельности

Последнее, что нужно знать перед проведением расчетов финансовой эффективности — показатели. Каждый тип имеет свое обозначение.

- ROS — продажи;

- ROE — капитал;

- ROA — активы;

- ROL — сотрудники;

- ROM — выпускаемая продукция;

- ROIC — инвестиции;

- KROFA — средства компании.

Этих показателей намного больше, чем в списке. Однако эти являются основными и часто применяются в расчетах.

Теперь стоит перейти к решению главного вопроса.

Расчет рентабельности: формулы

Расчет рентабельности предприятия

Ее считают, чтобы получить данные по уровню экономической эффективности всего предприятия. Чтобы получить нужную информацию за основные показатели берутся бухгалтерские данные и финансовая статистика за конкретный период. Формула выглядит так.

Р= БП/СА*100%

Где:

Р — итоговая рентабельность всего бизнеса.

БП — балансовая прибыль. Ее получают путем расчета имеющейся прибыли и себестоимости пока не оплачены налоги.

СА — общая средняя годовая цена всех активов, которые можно получить из бухгалтерских отчетов.

Рентабельность активов

Чтобы получить точные показатели, сначала надо определить эффективность используемых активов и их влияние на итоговую прибыль.

Чем ниже будет цифра после расчета, тем хуже работают активы. Если такое происходит, то руководству компании надо пересмотреть тактику управления.

Рассчитывать активы нужно постоянно, чтобы сразу понять, какие из них не приносят деньги. После чего можно думать об отказе от этих активов, передачи их в аренду или проведения модернизации.

Расчеты делают так.

ROA=P/A

Где:

P — прибыль за конкретно выбранный период деятельности;

А — средний показатель по активам за тот же период. То есть прибыль делится на показатели активов. Это простая формула, но очень полезная для руководителей.

Рентабельность основных средств

Эту формулу также стоит использовать в процессе расчетов активов. Потому что здесь за исходные данные берутся средства труда, участвующие в производстве продукции. То есть она применима для промышленных и производственных предприятий.

Данные берутся более чем за 1 год и учитывается сумма амортизации.

Что конкретно сюда относится?

- Производственные помещения, склады, офисы, цеха и лаборатории.

- Промышленное оборудование, участвующее в производстве.

- Транспорт: погрузчики, самосвалы, трактора и другая техника, а также легковые машины, автобусы, микроавтобусы и т. д.

- Мебель: офисная, на рабочих местах, в складах и хозяйственных помещениях.

- Инструменты, участвующие в производстве.

Здесь используют следующую формулу.

R = (ЧП/ОС) * 100%

Где:

ЧП — чистая прибыль за выбранный срок.

ОС — основная цена фондов бизнеса.

Рентабельность проекта

Создавая проект бизнесмен рассчитывает, что он будет расширяться, начнет работать по новым направлениям и тем самым повысит конечную прибыль.

Инвесторам также надо понимать, куда они вкладывают деньги. Для этого ими проводится анализ для определения эффективности проекта и координации инвестиций в него.

Под расчетами финансовой эффективности проекта следует понимать:

- Расчет существующей чистой прибыли.

- Расчет индекса доходов бизнеса.

- Расчет маржинальной эффективности капитала.

Чтобы посчитать финансовую эффективность проекта, надо воспользоваться формулой:

ВНР = (текущая цена бизнеса / текущая сумма стартовых инвестиций) * 100%

К ней прибегают, когда нужно понять, какой у компании уровень расхода, чтобы запустить проект с помощью инвестиций, займов или кредитов. Они помогают официально подтвердить рентабельность и выгодность бизнеса для инвесторов.

Также этот расчет поможет получить кредит в банке по оптимальной процентной ставке.

Есть и еще одна формула.

РП = (чистая прибыль + амортизация / сумма вложений в проект) * 100%

Рассчитывать рентабельность проекта можно сразу по двум формулам. Это поможет трезво взглянуть на экономическую эффективность бизнеса в процессе составления бизнес-плана или уже работы компании.

К этим формулам прибегают как собственники, которые планируют запустить проект или хотят увидеть его эффективность, так и инвесторы для определения привлекательности инвестиции в конкретную фирму или предприятие.

Рентабельность прибыли

Прибыль – это, собственно, то, ради чего любая компания начинает свою деятельность. Потому что главная цель в бизнесе — заработать деньги. И каким будет этот заработок зависит от расчетов финансовой эффективности будущей или уже текущей прибыли.

Рассчитывается она так.

R=ВП/В

Где:

ВП — валовая прибыль;

В — выручка с продаж.

Здесь можно использовать показатели чистой прибыли. Потому что именно они помогут показать состояние дел. А саму цифру принято брать из бухгалтерского приложения к балансу.

Надо помнить, что чистая прибыль — это заработанные деньги без учета налога и расходов. В нее нужно только включить неустойки, кредиты и операционные затраты.

Такие расчеты надо проводить по разным периодам. То есть брать какой-то промежуток времени и по нему делать анализ. Например, если нужно отследить динамику прибыли, то рассчитывать рентабельность следует каждый месяц или квартал. А для получения кредита или инвестиций необходимо брать больший период: полгода, год и более.

Рентабельность продаж

От продаж зависит прибыль компании. Поэтому их рентабельность периодически тоже надо рассчитывать. Потому что благодаря ей формируется ценообразование.

Для это используют формулу ROS = (Прибыль / Выручка) * 100%.

Определить операционную рентабельность продаж можно так: ОРП = (Прибыль до налогообложения / Выручка) * 100%. Она поможет понять, сколько денег получает фирма после того, как она заплатила налоги.

Понятно, что о хорошем положении дел сообщает высокий коэффициент по двум предложенным вариантам расчетов.

Рентабельность предлагаемой продукции

Такой показатель не столь важный как предыдущие, но некоторые руководители считают его. Делается это по формуле ROM = Чистая прибыль / Себестоимость продукции.

Итоговый коэффициент покажет эффективность реализации производимой продукции. То есть здесь определяется разница дохода от продажи и трат на производство, упаковку, транспортировку и реализацию.

Конечный показатель поможет понять, сколько приносит прибыли каждый вложенный рубль.

Чтобы было проще пользоваться этой формулой, стоит рассказать о простом способе расчетов.

- Сперва надо определить промежуток времени, по которому нужно проанализировать показатели.

- Потом складываем все доходы от продажи и получаем общую прибыль.

- С помощью бухгалтерского баланса определяем чистую прибыль.

- Рассчитываем всё по формуле, упомянутой выше.

Это поможет увидеть динамику снижения или повышения доходов.

Рентабельность персонала

От эффективности управления персоналом зависят все производственные сферы. Руководитель всегда должен быть в курсе количества работников, их квалификации и подготовки.

Расчеты проводятся так.

ROL = ЧП / ЧШ

Где:

ЧП — чистая прибыль;

ЧШ — количество сотрудников.

Можно также прибегнуть к более глубокому анализу рентабельности персонала. Для этого надо посчитать соотношение затрат на штат работников и чистой прибыли. Взять отдельного сотрудника и просчитать его рентабельность. Такой подход поможет понять насколько правильно налажена произвольность труда. Их можно использовать при принятии решения сократить штат.

При расчете рентабельности сотрудников стоит учитывать внутренние факторы: состояние оборудования, инструментов, техники, простои и т. п.

Порог рентабельности

Здесь речь идет о показателе минимальных продаж, при которых доходы будут покрывать все существующие расходы и проект станет безубыточным.

Точку безубыточности можно посчитать по формуле:

ПР = ПЗ / КВМ

Где:

- ПР – порог рентабельности;

- ПЗ – регулярные затраты на производство и продажи;

- КВМ – коэффициент валовой маржи.

КВМ можно получить путем вычитания из выручки суммы всех переменных затрат, после чего полученный результат умножить на 100%.

Какие факторы влияют на понижение или повышение экономической эффективности

В завершение стоит рассмотреть факторы, влияющие на рентабельность бизнеса.

На рентабельности сказываются оптовые или розничные цены на продукцию и ее себестоимость. Также сюда относятся затраты на материалы и сырье. Нельзя упускать из виду и сезонные колебания потребительского спроса, активизацию конкурентов и возможные форс-мажорные обстоятельства внутри компании.

Увеличить рентабельность можно несколькими способами.

- Повысить качество товаров или услуг. Для этого надо модернизировать производство, купить новое оборудование, обучить персонал, если нужно отправить сотрудников на курсы повышения квалификации. Это может потребовать крупных вложений, но они окупятся.

- Создать уникальное торговое предложение. То есть предложение, которого нет ни у кого из конкурентов, и которое будет привлекательным для конечного потребителя.

- Снизить себестоимость на продукцию. Опять же это делается с целью отстройки от конкурентов.

- Разработать эффективную маркетинговую политику. Для этого может понадобиться сформировать отдел маркетинга, который будет заниматься продвижением продукции, услуг и бренда в целом.

Любые из этих методов можно использовать по отдельности или в совокупности. Но прежде чем их внедрять стоит все проанализировать и проконсультироваться у подходящего специалиста.

bizbe.biz

что это, формулы, как рассчитать и повысить

Здравствуйте! Сегодня поговорим про рентабельность, что это такое и как ее рассчитать. Открытие любого нового бизнеса направлено на получение прибыли. Оценить правильность работы и эффективность применяемых методов менеджмента можно с помощью некоторых параметров. Один из наиболее оптимальных и информативных – это рентабельность предприятия. Для любого предпринимателя понимание этого экономического показателя – возможность оценить правильность расхода ресурсов на предприятии и скорректировать дальнейшие действия во всех направлениях.

Зачем рассчитывать рентабельность

Во многих случаях финансовая рентабельность предприятия становится ключевым показателем анализа деятельности бизнес-проекта, который помогает понять насколько хорошо окупаются вложенные в него средства. Правильно рассчитанные показатели по нескольким факторам и статьям используются предпринимателем для составления бизнес-плана, при ценообразовании на услуги или товары, для общего анализа на рабочем этапе. Они высчитываются в процентах или используются в форме числового коэффициента: чем больше число, тем выше рентабельность работы предприятия.

Кроме этого, рассчитывать коэффициенты рентабельности предприятия необходимо в следующих производственных ситуациях:

- Для прогноза возможной прибыли, которую предприятие сможет получить в следующем периоде;

- Для сравнительного анализа с конкурентами на рынке;

- Для обоснования больших инвестиционных вложений, помогая потенциальному участнику сделки определить прогнозируемую отдачу от будущего проекта;

- При определении реальной рыночной стоимости фирмы во время предпродажной подготовки.

Расчет показателей нередко используется при кредитовании, получении займов или участии в совместных проектах, освоении новых видов продукции.

Рентабельность предприятия

Отбросив научную терминологию, можно обозначить понятие:

Рентабельность предприятия как од

kakzarabativat.ru

Рентабельность проекта — Энциклопедия по экономике

Внутренняя норма доходности или прибыльности (рентабельности) проекта (IRR). [c.149]Метод окупаемости не учитывает сроки службы машин и отдачу по годам. Если исходить только из срока окупаемости инвестиций, то нужно приобретать машину А. Однако здесь не учитывается то, что машина Б обеспечивает значительно большую сумму прибыли. Следовательно, оценивая эффективность инвестиционных проектов, надо принимать во внимание не только сроки окупаемости инвестиций, но и доход на вложенный капитал (ДВК) или доходность (рентабельность) проекта [c.592]

По величине ЧТС наиболее выгоден проект С, а по уровню индекса рентабельности — проект А. [c.601]

На втором этапе проводится сравнение рентабельности инвестиционного проекта со средним темпом инфляции в стране. Цель такого сравнения — минимизация потерь денежных средств от инфляции. Если темпы инфляции выше рентабельности проекта, то капитал фирмы с течением времени обесценится и не будет воспроизведен. [c.417]

Рентабельность проекта рассчитывается как отношение ожидаемой суммы прибыли к стоимости проекта. В примере рентабельность проекта № 1 составит 12,3 % (160 100/130), а проекта № 2 — 15,4 % (200 х х 100/130). [c.336]

Если рассчитанный период окупаемости меньше максимально приемлемого, то проект принимается, если нет — отвергается. Если бы в нашем примере необходимый период окупаемости был 4 года, проект был бы принят. Основной недостаток метода окупаемости в том, что не растет величина денежных потоков после срока окупаемости следовательно при помощи данного метода нельзя измерить рентабельность. Два предложения, стоимостью 10 000 дол. каждое, имели бы одинаковый срок окупаемости, если бы давали годовой чистый денежный приток 5000 дол. в первые 2 года, но первое из предложений может не принести прироста средств после 2-х лет, тогда как второе приносит 5000 дол. за каждый год из 3-х последующих лет. Таким образом, применяя метод окупаемости, можно придти к неверным выводам относительно рентабельности проекта. Помимо этого недостатка есть еще один при этом методе не принимаются во внимание величина и направления распределения денежных потоков на протяжении периода окупаемости рассматривается только период покрытия расходов в целом. Данный метод позволяет дать грубую оценку ликвидности проекта. Многие менеджеры используют его для приблизительной оценки риска, но, как мы увидим в следующей главе, другие методы измерения риска более совершенны. Поскольку при помощи метода окупаемости можно получить полезную информацию, он хорошо работает в сочетании с методами внутренней нормы прибыли и чистой текущей стоимости. [c.349]

О анализ финансовой рентабельности проекта О анализ потребности в финансировании или оценке финансовой состоятельности проекта О анализ финансовой устойчивости реализующей проект организации. [c.32]

Анализ финансовой рентабельности проекта [c.36]

На этапе заключительной оценки анализ финансовой рентабельности должен быть дополнен сравнительным анализом фактических и планировавшихся показателей финансовой рентабельности проекта. Он должен выявить основные причины расхождения между ними. При этом в качестве исходных данных для расчета должны использоваться фактические результаты, полученные в процессе реализации проекта. [c.38]

Анализ финансовой рентабельности проекта основывается на моделировании реальных денежных потоков, складывающихся в течение всего срока его реализации [19]. [c.38]

Ключевым вопросом в анализе финансовой рентабельности проекта является выбор критериев, по которым можно оценивать решения в проектном анализе. [c.59]

Заметим, что однородная инфляция, взятая из прогноза дефлятора ВНП или индекса потребительских (промышленных) цен в целом для экономики или ее сектора, оказывает влияние на финансовую рентабельность проекта, хотя подстановка скорректированных на индекс инфляции цен в формулу для чистой приведенной стоимости проекта, вроде бы не должна влиять на результат. Это влияние прослеживается через изменение чистого оборотного капитала (запасы материалов и кредиторская задолженность становятся выгоднее, дебиторская задолженность — невыгодна), а также изменение налога на прибыль из-за отставания начисленной амортизации от роста стоимости фондов, изменения условий кредитования и т.д. [c.68]

В общем случае в договоре соглашения о разделе продукции должны быть решены следующие основные вопросы, влияющие на финансовую рентабельность проекта для инвестора [c.100]

В разделе финансового плана Показатели эффективности отражается информация об основных показателях, необходимых для оценки финансовой рентабельности проекта. [c.133]

Обычная практика заключается в том, что в качестве мерила выгод берется доход, поступающий от потребителей и оцениваемый с достаточной достоверностью. Однако, как отмечалось выше, в связи с тем, что выгоды, получаемые потребителями, могут значительно превышать установленные для них тарифные ставки, ставка полученного дохода отражает лишь минимальную, а не полную оценку ставки рентабельности проекта с экономической точки зрения. [c.168]

Способы определения затрат и выгод различны для различных секторов экономики, поэтому обычно нет смысла сравнивать рентабельность проектов, осуществляемых в разных отраслях. [c.168]

Например, многие компании рассчитывают период окупаемости проектов. Под нажимом менеджеры обычно признают, что понимаемый буквально метод окупаемости не имеет смысла. Но они отмечают, что окупаемость выступает наиболее простым средством выразить идею рентабельности проекта. Бюджет долгосрочных вложений вырабатывается в процессе дискуссий и переговоров, в котором принимают участие представители всех отделов фирмы, поэтому для этого очень нужны критерии, доступные пониманию каждого. Потребовать от каждого, кто участвует в обсуждении проекта, оперировать понятием чистой приведенной стоимости значит исключить из работы тех, кто не понимает смысл этого понятия, но все же может предоставить полезную информацию. [c.284]

Другие менеджеры упорно продолжают использовать метод окупаемости проекта, поскольку знают, что в конкурентном мире высокие прибыли не устанавливаются навсегда поэтому они могут не доверять более отдаленным по времени прогнозам потоков денежных средств. Благодаря методу окупаемости, в котором совершенно не учитываются поздние потоки денежных средств, можно получить приблизительное представление о рентабельности проекта. Хотя, конечно, было бы лучше с большей точностью определить, когда произойдет усиление конкуренции и какое влияние это окажет на потоки денежных средств. [c.284]

К определению внутренней нормы рентабельности проекта [c.153]

Каковы основные формулы, позволяющие исчислить чистую текущую стоимость и внутреннюю норму рентабельности проекта [c.167]

Инвестиции и основные элементы производственных издержек, определенные в предыдущих разделах плана, сводятся в финансовом плане с тем, чтобы рассчитать общие инвестиционные затраты и определить финансовую и экономическую рентабельность проекта. [c.96]

При ЧТС, имеющей положительное значение, рентабельность инвестиций превышает минимальный коэффициент дисконтирования. При значениях ЧТС, равных нулю, рентабельность проекта равна минимальной норме. Таким образом проект, ЧТС которого имеет положительное или нулевое значение, можно считать приемлемым. При ЧТС меньше нуля рентабельность проекта ниже минимальной нормы и, следовательно, отданного проекта следует отказаться. [c.115]

Внутренняя норма окупаемости (ВНО) представляет собой коэффициент дисконтирования, при котором притоки равны текущей величине оттоков наличностей, или же коэффициент, при котором текущая величина поступлений по проекту равна текущей сумме инвестиций, а величина чистой текущей стоимости равна нулю. Для расчета ВНО применяется та же самая методика, что и для расчета ЧТС. Могут использоваться те же типы таблиц, и вместо дисконтирования потоков наличностей при заранее установленном минимальном коэффициенте могут применяться различные коэффициенты дисконтирования для определения такой величины коэффициента, при которой ЧТС равна нулю. Этот коэффициент и есть ВНО, и он показывает рентабельность проекта. [c.115]

Рентабельность проекта в целом (определяется путем деления величины прибыли до выплаты процентов по кредитам и налогов на сумму вложенного заемного и собственного капитала, т.е. характеризует способность компании генерировать прибыль) составляет [c.679]

Рентабельность проекта в целом (определяется путем деления величины прибыли до выплаты процентов по кредитам и налогов на сумму вложенного заемного и собственного капитала, т.е. характеризует способность компании генерировать прибыль) составляет 17,60% в течение первого года его реализации, 28,20% по итогам второго года работы и 50,09% по итогам 3-го года. Рентабельность продаж (т.е. отношение чистой прибыли к объему продаж) составляет соответственно 24,20%, 15,27%, 60,99% для первого-третьего года проекта. [c.758]

Первый проект, входящий в портфель А, рентабельнее проекта, входящего в портфель Б, на 8,6% [c.215]

При отборе инновационных проектов учитывают финансовое состояние участников, срок окупаемости, чистый приведенный доход, внутреннюю норму доходности и рентабельность проектов. [c.271]

Определение норматива эффективности капиталовложений представляет собой исключительно трудную задачу, особенно если этот норматив предлагается дифференцировать по отраслям. Для такой дифференциации не существует строгой формальной процедуры и она может производиться в основном экспертным путем. В этих условиях целесообразно располагать показателем, который характеризует рентабельность проекта вложений, не зависящую от нормы эффективности. В качестве такого показателя можно использовать значение нормы эффективности, определяемое из выражения (51), которое обращает в нуль ДЧД т i т [c.139]

Целью анализа рентабельности проекта новостройки является сопоставление ее с рентабельностью по проекту предприятия-аналога. В этом случае важным является установление причин отклонения уровня проектной рентабельности от ее характерной величины, поиск и исправление дефектов проектных решений, вызвавших отклонение от нормы. [c.259]

Пользуясь разными критериями, комбинируя их в различных сочетаниях (можно, например, сначала произвести дисконтирование, а затем полученную в результате этого рентабельность проектов сопоставить с ожидаемыми темпами инфляции), менеджер способен делать правильный выбор в пользу того или иного проекта. Но, если он считает, что в наибольшей степени стратегии фирмы со- [c.135] Рентабельность проекта, исчисляется по чистому денежному потоку (3825 5175 х 100), % 73,9 [c.18]

Очень часто на практике предприятие, выбрав рентабельный проект, сталкивается с нехваткой [c.23]

ВНУТРЕННЯЯ НОРМА РЕНТАБЕЛЬНОСТИ ПРОЕКТА (Internal Rate of Return — IRR). Этот показатель представляет собой такую величину ставки процента, при которой чистая приведенная стоимость проекта будет равна нулю, т.е. приведенная стоимость ожидаемых притоков денежных средств равна приведенной стоимости оттоков (при этом возмещается инвестированный капитал) [c.317]

Наибольшая доля в затратной части проекта приходится на строительство зернохранилищ — 38%. Выделение 12% на дополнительное оснащение зерохранилищ оборудованием для переработки зерна вызвано, как необходимостью приближения средств переработки зерна непосредственно к месту его производства, так и экономическими соображениями повышения рентабельности проекта в целом. Сравнительно небольшая доля налогов — 19% — связана с низкой доходностью проекта в двухгодичном периоде, когда строительные работы продолжаются фактически в течении всего периода (21 месяц), а поступление (оплата зернохранилищ) носят сезонный характер и 5-6 месяцев в году не превышают расходов. [c.367]

economy-ru.info

Как рассчитать рентабельность проекта 🚩 что такое рентабельность проекта 🚩 Управление бизнесом

Автор КакПросто!

Первым этапом жизненного цикла любого предприятия является разработка проекта. Все предприятия создаются, чтобы приносить своим учредителям прибыль, то есть быть рентабельными. Поэтому важность расчета показателя рентабельности планируемого предприятия, является важнейшим шагом при составлении проекта. На показатель рентабельности обращают внимание инвесторы при подготовке решения о вложении денежных средств в проект.

Статьи по теме:

Вам понадобится

- — калькулятор;

- — компьютер;

- — первичная документация.

Инструкция

Рассчитайте плановый объем производства и реализации продукции, выпускаемой на проектном предприятии. Проведите маркетинговое исследование. Это очень важный и ответственный шаг, который поможет вам определить параметры спроса и предложения на данный товар и его аналоги, а также конкурентную цену на рынке. В условиях конкурентного рынка, начало производства продукции без проведения точного и качественного маркетингового исследования, может привести к непредвиденным финансовым проблемам, или даже к полному банкротству. Определившись с количеством реализованной продукции, а также с конкурентной ценой, можно рассчитать проектный размер валового дохода от реализации данного вида продукции. Рассчитайте валовые расходы на производство продукции. К валовым расходам относятся: себестоимость продукции и затраты на ее реализацию. Себестоимость выпуска продукции – это суммарная величина всех затрат предприятия, связанных с выпуском данного вида продукции. К этим затратам относятся: оплата труда основных производственных работников, расходы на проведение капитальных и текущих ремонтов оборудования, транспортные расходы, расходы на охрану труда и пожарную безопасность, прочие административные расходы и т.д. Определите величину показателя валовой прибыли. Валовая прибыль – это разница между валовым доходом от реализации продукции и валовыми расходами предприятия, связанными с производством этой продукции. Если известны суммы показателей валовой прибыли и валовых расходов, можно рассчитать показатель рентабельности будущего предприятия. Рентабельность проекта рассчитывается как частное от деления валовой прибыли на валовые расходы. Обычно, средне допустимая норма показателя рентабельности производства продукции колеблется в пределах 5-15 %.www.kakprosto.ru

Какую из двух формул взять для расчета рентабельности проекта? – Финансовый мост

Приветствую вас, уважаемые читатели. На связи Сергей Угланов и в этой статье я расскажу вам о рентабельности проекта: о формуле ее расчета и применении в реальном бизнесе.

На стол руководителя иногда попадают бизнес-планы, финансовые отчеты, пояснительные записки, а с ними и расчеты финансовых показателей, которые руководителю-нефинансисту читать сложно, некоторые показатели просто непонятны.

Но вот рентабельность — понятие известное.

Компания заработала рубль

Принято считать, что если рентабельность есть, то это хорошо. В принципе утверждение верное: если рентабельность больше 0, значит есть какая-то прибыль.

Например, хорошо ли, что компания заработала 1 рубль?

Рентабельность будет, и для компании выходящей из убытков этот показатель отличный, но для инвестиционного проекта, в который планируется вложить деньги, такая низкая плановая рентабельность неприемлема.

Если немного углубиться в Википедию, то рентабельность — это относительный показатель экономической эффективности и через отношение прибыли к активам, ресурсам или потокам, формирующим ее, отражает степень эффективности использования этих ресурсов.

Показателей рентабельности много, приведу лишь некоторые: рентабельность продаж, рентабельность товаров, рентабельность услуг, рентабельность активов, рентабельность персонала, рентабельность капитала.

Есть даже рентабельность свечки, на видео говорят, что ее уровень около 1500%.

Эти показатели обретают смысл для нефинансиста, когда они привязаны к конкретному бизнесу. Обратимся к материалам проекта «Северное сияние». Название и параметры проекта в статье изменены.

О проекте «Северное сияние»

Это — небольшой торговый бизнес, работает несколько месяцев, собственники открыли его в своих помещениях, есть первые положительные результаты, взяли кредит на развитие.

Вопросы собственников проекта:

- понять смогут ли они вернуть кредит вовремя и при этом будут ли регулярно получать определенный размер дивидендов от бизнеса.

- хотелось бы в принципе правильно начинать дело: видеть перспективу, знать параметры, на которые обращать внимание: как контролировать, какую премию устанавливать продавцам, какую устанавливать торговую наценку.

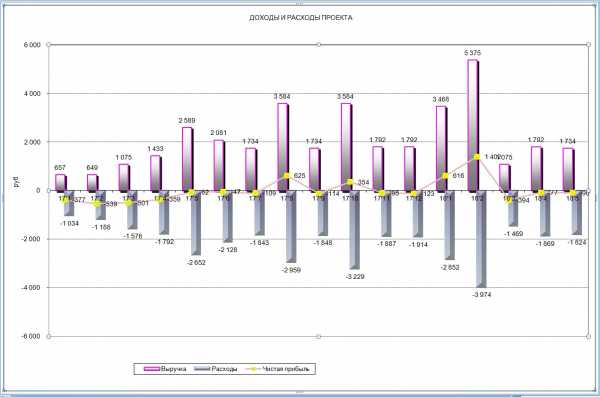

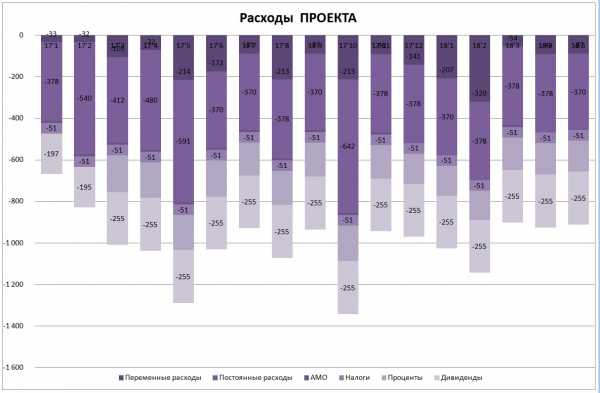

Чтобы ответить на эти вопросы потребовалось подготовить финансовый план и рассчитать финансовые показатели бизнеса . Финансовый план — это три классические финансовые формы: план прибылей и убытков, план движения денежных средств и прогнозный баланс. Среди рассчитанных показателей были и показатели рентабельности: рентабельность активов, рентабельность собственного капитала (Return On Equity, ROE), рентабельность продаж.

В качестве показателя рентабельности проекта может быть использована рентабельность собственного капитала (ROE, Return On Equity), которая отражает доходность бизнеса для владельцев.

Формула расчета ROE:

Для «Северного сияния» рентабельность проекта составила 32.5%. На основании этой информации можно предположить, что проект окупится за три года.

Что важнее рентабельности? Другие финансовые расчеты по проекту

В сравнении с депозитными ставками на уровне 7-10% плановая доходность равная 32,5% — привлекательный вариант. Однако для собственника, который участвует в текущей жизни компании, такой показатель — лишь плановый ориентир. Финансовые расчеты должны показать не только цели и ожидаемые результаты, но и то, как этих целей добиться.

Показатель ROE сам по себе понятен. Но возникают вопросы:

- За счет чего он будет достигнут и почему есть в этом уверенность?

- Какие есть риски?

- Что потребуется сделать, чтобы его достичь?

- Что будет, если не выполним?

На эти вопросы помогают ответить формы финансового плана: план прибылей и убытков (P&L), план движения денежных средств (Cash Flow), прогнозный баланс (Balance Sheet). Так как именно в этих формах собрана практически вся информация о деятельности бизнеса. Это помесячно — продажи, затраты на товары, сырье и материалы, заработная плата и аренда, налоги, кредиты и займы, инвестиции. Эти же отчеты периодически используются для мониторинга движения к цели путем сравнения плана и факта. Некоторые данные представлены ниже на диаграммах.

Для «Северного сияния» выяснилось, что главный акцент в текущей работе надо делать на продажах: продажи взять под контроль, увеличить скорость оборота товаров, задать определенный темп. С одной стороны выводы самые обычные, но под каждое мероприятие имеются конкретные цели, выраженные в цифрах:

- увеличить скорость оборота товаров с 71 до 32 дней

- поднять средний чек на 32%

Темп в мясном магазине

Пример работы мясного магазина поможет разобраться в понятии темп бизнеса. Мясо — скоропортящийся товар, поэтому продажи в этом бизнесе очень динамичны, счет идет на часы. Мяснику надо принять полутушу, разделать, назначить цену каждому кусочку, продать быстрее и получить прибыль.

А рядом еще пара мясных магазинов. Темп задает сама жизнь: зазевался, неправильно разделал, не ту цену назначил — в итоге получил убыток. Такого ощущения темпа нет в бизнесе, где товар быстро не портится. Но независимо от этого факта деньги замораживаются в товаре, активность ниже и в конечном итоге финансовые результаты получаются хуже, чем могли бы быть при соблюдении правильного ритма.

Для улучшения финансового результата в проекте работаем над ассортиментной матрицей, проводим АВС анализ. В частности выявлены некоторые товары, на которые можно установить наценку 200-400%.

С первоочередными шагами в бизнесе определились, и доходность проекта занимает достойное место в ряду целевых показателей, так как она отражает одним значением эффективность бизнеса, что удобно использовать в рабочей обстановке: для контроля деятельности, при ведении переговоров.

Есть еще один показатель, который интересно использовать для понимания потенциала бизнеса. Это — внутренняя норма рентабельности или IRR (Internal Rate of Return).

IRR

Для «Северного сияния» IRR = 45%. Показатель замешан на таких понятиях, как NPV (Net present value, читая приведенная стоимость), ставка дисконтирования.

Практический смысл этого показателя заключается в том, что он показывает ожидаемую норму доходности вложений в бизнес, прибыльность возможного вложения. По смыслу очень похож на ROE. Этот показатель рассчитывается на длительном временном промежутке, обычно не менее 5 лет. Алгоритм расчета IRR отличается от расчета ROE, в случае IRR используются данные отчета о движении денежных средств. В статье не буду приводить формулу расчета, важнее понять, что есть и такой показатель.

Практическое применение в случае проекта «Северное сияние»:

IRR = 41% — максимальная ставка кредита, которую может принять бизнес. Если же кредит или другой источник финансирования взят, скажем под 30%, то оставшиеся 15% увеличивают доходность собственных инвестиций.

Как поднять доходность недвижимости с 4% до 14%

Именно на этом принципе основаны некоторые способы инвестиций в недвижимость, которые упоминаются в зарубежных источниках, у того же Роберта Кийосаки. В Европе и США более развита ипотека (залоговое финансирование) и механизм предоставления имущества в аренду, так что можно «ворочать» большими суммами, имея первоначально небольшой капитал.

При доходности недвижимости 4% и стоимости кредита 3% на 100000$, взятых в кредит для инвестирования в недвижимость, получается прибыль 1000$. И если собственных средств вложено еще 10000$, на которые будет получена прибыль 400$, то общий доход составит 1400$ (400$ +1000$) или 14%. То есть на собственный капитал получена доходность 14%, в то время как доходность недвижимости 4%.

Логика, конечно, не новая — купил дешевле, продал дороже. Но не всегда можно понять: какая цена приемлема, а IRR показывает эту приемлемую цену: ставка по кредиту — 41%.

Заключение: выгоды для бизнеса, получаемые при расчете рентабельности проекта

По проекту «Северное сияние» собственники получили ответы на поставленные вопросы:

- по плановым цифрам проекта кредит будет возвращен, запланированная сумма дивидендов будет регулярно поступать, цели запланированные собственниками достижимы.

- понятны базовые плановые и контрольные параметры, которые следует применять в процессе ведения бизнеса, в том числе уровень продаж и размер торговой наценки, вознаграждение сотрудникам,

- получена плановая рентабельность проекта, как ориентир и контрольный параметр для принятия решений.

Аналогичные вопросы регулярно возникают в работе руководителей и владельцев малых и средних компаний, находящихся в маленьких и в больших городах. На первый взгляд для нефинансиста провести подобные расчеты кажется нелегкой задачей. Однако это не совсем так. Важнее то, что проведя подобные расчеты появится понимание финансовой основы бизнеса и его состоятельности, а также откроются дополнительные пути движения к цели.

Если информация оказалась для Вас интересной, делитесь ей в социальных сетях. Возможно, кто-то из ваших друзей встретился с вопросами развития бизнеса и ваш пост будет для него очень кстати.

Задавайте вопросы в комментариях.

С уважением, Сергей Угланов

fmost.ru

Рентабельность IT проекта

Мы хотим поделиться с вами простым алгоритмом подсчета эффективности IT-проекта. Ведь на самом деле, неважно, сколько вы вкладываете в дело, важно — как именно будут потрачены средства, и как быстро они окупятся и начнут приносить доход.

В статье мы будем использовать такие понятия, как:

Расчет стоимости разработки поможет сэкономить деньги и более ценный ресурс – время: взявшись за нерентабельный проект, вы лишитесь части прибыли и потеряете время, которое могли бы потратить с пользой для предприятия.

К нам обратился руководитель компании с call-центром из 10 сотрудников. Предприниматель собрался их уволить и заменить чат-ботом.

Как он проводил расчеты:

-

зарплата каждого сотрудника составляла 18 000 грн;

-

за 10 месяцев на 10 сотрудников затраты составляли 1,8 млн грн;

-

клиент посчитал, что за 10 месяцев чат-бот окупит затраты на свое создание.

Мы приняли запрос клиента, и взялись считать по-своему. Вникнув в суть его бизнеса, мы сделали вывод, что этот чат бот не окупится. По крайней мере за то время, на которое рассчитывает клиент.

Он не учел несколько нюансов, которые существенно повлияют на расходы:

- Некоторые клиенты будут продолжать звонить по телефону, потому что хотят говорить с человеком;

- Система чат-бота потребует время на внедрение и отладку;

- Нужно учитывать затраты на поддержку и оплату платформы.

Если учесть все затраты за 10 месяцев, то все расходы выросли бы на 0,22 млн грн (с 1,8 млн грн до 2,02 млн грн). Окупить проект за 10 месяцев не удастся, а его целесообразность в долгосрочной перспективе нуждается в детальных расчетах, так как мы рассчитывали только краткосрочную перспективу.

Принципы увеличения прибыли за счет внедрения IT-проекта

Сокращение расходов

Это может быть сокращение штата, замена высококвалифицированных сотрудников на операторов системы, сокращение затрат на обучение, рекламу, продвижение. Как посчитать отдачу: вычислите разницу между расходами до и после внедрения проекта, это и будет возврат инвестиций.

Организационное совершенствование

Это повышение эффективности работы: делаем то же, но больше, лучше, быстрее. Повысьте скорость обработки заявок, и количество довольных клиентов увеличится. Это означает, что количество позитивных фидбеков возрастет, как и пул клиентов. К примеру, если 1 оператор обрабатывает 10 человек с чистой прибылью в 200 грн, обучите оператора обрабатывать больше заявок (15 человек), и вы получите 300 грн. Как посчитать отдачу: сравните разницу между доходами до и после реализации проекта.

Увеличение доходов

Прямые и непрямые продажи. Сюда можно отнести внедрение интернет-продаж, продажи лицензий и подписок (прямые продажи), размещение рекламы, продажа лидов (непрямые продажи). Как посчитать отдачу: спрогнозируйте продажи с учетом реализованного проекта, и посчитайте разницу между чистой прибылью до и после внедрения проекта – это и будет сумма возврата инвестиций.

Расчет эффективности IT-проекта

Оценка эффективности инвестиционных проектов сфере информационных технологий, ничем не отличается от любой другой сферы. Самый релевантный способ это сделать — рассчитать рентабельность.

Рентабельность – это общий показатель экономической эффективности работы предприятия или использования капитала и ресурсов.

Рентабельность проекта – это финансовый показатель эффективности инвестиций в бизнес.

Для расчета рентабельности проекта существует универсальная формула:

Р = Вп/В, где Вп – вид прибыли, а В – выручка.

Применительно к IT-проекту переменная «вид прибыли» – это собственно отдача от проекта, а «показатель, рентабельность которого нужно рассчитать» – это стоимость проекта. Таким образом, формула получает вид:

R = (Отдача проекта/Полная стоимость проекта)*100%

Результат покажет сумму дохода, который вы получите после реализации проекта, на каждую денежную единицу, вложенную в проект. Эти результаты вы сможете сравнить с другими инвест-проектами из аналогичной сферы. Минимального уровня рентабельности не существует, значение считается положительным, если оно выше депозитной ставки и альтернативных проектов.

*Депозитная ставка — процент от суммы депозита, который вы получаете при условии инвестиции.

Пример расчета эффективности инвестиционного проекта в сфере IT

Предположим, есть компания, которая за год продает услуг на 13 млн грн. Рассчитаем рентабельность внедрения CRM. Предположим, что благодаря автоматизации, эффективность работы сотрудников вырастет и валовый доход поднимется на 10%.

Исходные данные таковы:

-

общая стоимость проекта, включая разработку, внедрение, поддержку, оплату платформы — 1 млн грн;

-

отдача от проекта — 10% прироста к валовому доходу от 13 млн грн – это 1,3 млн грн.

Подставляем данные в формулу:

R = (1,3 млн грн / 1 млн грн) * 100% = 130.

Что означает, что на каждую вложенную гривну компания получит 1,3 грн дополнительного дохода.

Хотите самостоятельно посчитать рентабельность проекта в пару кликов? Мы создали калькулятор рентабельности IT-проекта специально для вас.

evergreens.com.ua

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …