Рентабельность проекта: формула и как рассчитать в 2020 году

Рентабельность проектаПеред запуском любого проекта нужно обязательно просчитать, стоит ли игра свеч, т.е. окупится ли идея и какой потенциальный доход она принесет. Это позволит оценить эффективность проекта и определить потенциальную прибыль в будущем.

В этой статье мы подробно расскажем. что такое рентабельность проекта, как ее правильно рассчитать и на что необходимо обращать внимание при расчете.

Понятие рентабельности проектаРентабельность проекта — это относительный экономический показатель, который отражает, какую потенциальную прибыль можно получить в будущем. При расчете коэффициента учитываются все типы ресурсов: денежные, производственные, трудовые. Полученный результат позволит понять, стоит ли вкладывать в данный проект средства. Эта информация будет особенно полезна инвесторам.

Некоторые владельцы бизнеса считают, что вместо рентабельности проекта будет достаточно рассчитать его прибыль.

Как рассчитать рентабельность проекта:

- Получить данные о среднегодовой прибыли.

- Получить среднегодовые данные инвестиционных активов.

- Из инвестиционных активова вычесть ликвидационную стоимость и умножить полученное значение на 0,5.

- Разделить прибыль на значение, полученное в шаге 3.

Как видно из инструкции, приведенной выше, рентабельность проекта определяется отношением полученной прибыли к затратам, вложенным в запуск и развитие проекта. При этом стоит отметить, что показатель ликвидационной стоимости не всегда известен, но если есть данные, то их обязательно нужно учитывать.

☝️

Ликвидационная стоимость — это оценочная стоимость проекта, за которую он может быть продан в ограниченный срок; ликвидационная стоимость всегда ниже рыночной.

Как видно из описания выше, формула рентабельности проекта учитывает следующие значения:

- Прибыль компании;

- Инвестиционные активы;

- Ликвидационная стоимость.

Формула рентабельности проекта выглядит так:

РП = СП / ((СИ — ЛС) х 0,5),

где

- РП — рентабельность проекта;

- СП — среднегодовая прибыль;

- ЛС — ликвидационная стоимость.

Наглядная инструкция расчета рентабельности проекта в видео ниже:

Порядок расчета рентабельности проекта☝️

Каких-либо норм рентабельности проекта не существует, однако чем он выше, тем лучше.

Если же замечено постоянно снижение показателя или он значительно ниже чем у конкурентов, то нужно применить методы, которые позволят повысить рентабельность проекта. К ним относятся следующие:

- Поиск поставщиков более дешевого сырья;

- Оптимизация работы сотрудников и повышение продуктивности;

- Увеличение объема продаж;

- Модернизация оборудования;

- Минимизация простоя оборудования.

Показатель рентабельности проекта напрямую связан с окупаемостью.

☝️

Окупаемость отражает срок, за который создатель или инвестор вернет средства, вложенные в проект, о получении прибыли при этом речь не идет.Этот показатель можно рассчитать с точностью до месяцев или даже до дней. Это позволяет увидеть, сколько времени потребуется, чтобы «вложенные» средства. Этот показатель крайне важен для отраслей с высокой конкуренцией как, например, финтех или криптовалюты, где проекты вынуждены предоставлять новые решения сразу, часто без второй попытки на успех.

В международной экономике срок окупаемости обозначается как PP (Payback Period).

Для расчета требуется всего лишь два показателя:

- Объем вложенных в проект инвестиций;

- Среднегодовой доход, получаемый от проекта.

Формула окупаемости проекта выглядит так:

PP = И / Д,

где

- PP — срок окупаемости проекта;

- И — сумма инвестиций;

- Д — среднегодовой доход от проекта.

Этот способ расчета подходит для нескольких инвесторов, каждый из которых инвестировал свой объем средств в проект. Окупаемость у каждого из них будет разная, в зависимости от доли вложенных денег.

Окупаемость — неотъемлемая часть планирования проекта, особенно в том случае, если планируется привлечение инвестиций. Предварительный расчет позволит убедить потенциальных инвесторах о перспективности и привлекательности вложений именно в ваш проект или стартап.

Рентабельность проекта — очень важный показатель, который желательно рассчитать еще перед запуском, используя реалистичный потенциальный доход от будущего проекта. В дальнейшем необходимо вести регулярный расчет и сравнивать результаты, особенно с теми данными, которые предполагались в начале. Данный показатель важен не только для собственников, но также и для инвесторов и кредиторов, для которых привлекательные цифры могут стать триггером участия в жизни проекта.

Читайте также:

Рентабельность затрат — как рассчитать и какую формулу использовать

Рентабельность производства: что показывает и как рассчитать

Рентабельность продукции: что показывает и как рассчитать

Расчет рентабельности проектов и сотрудников для рекламного агентства

Многие агентства сталкиваются с парадоксом: клиентов больше, проекты масштабнее, команда экспертнее, а денег не прибавляется.

Содержание

Что такое рентабельность и как ее считать?

Как посчитать рентабельность проекта

Оценка стоимости привлечения клиента

Оценка затрат проекта

Оценка доходов проекта и расчет рентабельности

Ценообразование проекта

Оценка рентабельности клиентского сервиса и продакшена

А где остальные расходы?

Сложности расчета рентабельности

Как все учесть в реальных условиях

Что дает расчет рентабельности

Весной 2021 года система автоматизация рекламы Marilyn провела конференцию PROagency, где с докладом про расчет рентабельности рекламных агентств выступил Андрей Безруков — операционный директор агентства «Блондинка.Ру». Андрей поделился тем, как «Блондинка.Ру» рассчитывает рентабельность и использует эти данные для ценообразования и управления агентством.

Что такое рентабельность и как ее считать?

Рентабельность — это показатель экономической эффективности, который отражает

отношение прибыли к любому другому финансовому показателю (выручке, активам и т.д.) Для агентского бизнеса наиболее полезно рассчитывать рентабельность, как отношение маржинальной прибыли к валовому доходу.

Если вы знаете рентабельность агентства, то можете:

- прогнозировать прибыль бизнеса, что важно для собственников агентства, его руководителей и начальников подразделений.

- привязывать премии сотрудников к финансовому результату. Это позволяет добиться того, чтобы команда работала на общий результат как одно целое.

- формировать выгодные предложения для своих клиентов. Вы можете предложить адекватную цену на услуги, которая позволит покрыть все расходы и заработать денег, и одновременно не отпугнет клиента.

Как посчитать рентабельность проекта

Расчет рентабельности может показаться сложной задачей, поскольку есть затраты, которые относятся непосредственно к проекту, есть те, которые размазаны между множеством проектов, и, наконец, есть постоянные расходы, которые существуют независимо от того, есть у агентства проекты или нет. Чтобы не запутаться в этом многообразии, создадим упрощенную модель, которая поможет посчитать ключевые показатели.

Чтобы не запутаться в этом многообразии, создадим упрощенную модель, которая поможет посчитать ключевые показатели.

Оценка стоимости привлечения клиента

Чтобы появились клиенты, агентство должно вложиться в маркетинг. Оно может привлекать клиентов с помощью контекстной и таргетированной рекламы, участия в рейтингах, выступлений на конференциях или собственного блога. Если объединить рекламные бюджеты на продвижение и расходы на подрядчиков, но при этом не учитывать зарплаты специалистов отдела продаж и маркетинга, мы получим показатель «маркетинговый бюджет».

Тогда посчитать стоимость привлечения клиента очень легко, достаточно поделить бюджет текущего месяца на количество клиентов, с которыми были подписаны договоры в текущем месяце.

— Но, подождите, — можете возразить вы. — Сделки могут длиться месяцами, разве не логичней отталкиваться от бюджета того месяца, когда случилась конверсия и пришел лид?

Дело в том, что такой скрупулезный расчет мало что меняет, а геморроя добавляет, поэтому лучше не создавать лишних сущностей и упростить модель. Тем более, что сложности еще поджидают впереди.

Тем более, что сложности еще поджидают впереди.

Оценка затрат проекта

Мы узнали стоимость привлечения клиента, а как узнать затраты на проект для этого клиента? Они складываются из двух компонентов:- покупки времени специалистов продакшена;

- покупки инвентаря и услуг рекламных площадок и сервисов.

Во-первых, реализация проекта потребует определенного количества часов продакшена: специалистов по контекстной, таргетированной рекламе, аналитиков, копирайтеров и т.д. Поэтому клиентский менеджер (руководитель проекта, аккаунт-менеджер — в разных агентствах эта позиция называется по-разному) закупает часы специалистов под проект по внутренней ставке агентства.

Во-вторых, нужно закупить размещения на рекламных площадках и подключить коллтрекинги и т.д.

В итоге мы получим общие расходы на проект:

Оценка доходов проекта и расчет рентабельности

А как посчитать, сколько денег принесет проект агентству? Доходная часть тоже состоит из двух компонентов:

- оплата услуг клиентом, которую иногда еще называют агентской комиссией;

- бонусы от площадок.

Рекламные площадки и другие сервисы имеют партнерские программы для агентств, которые предполагают всевозможные бонусы, скидки или возвраты.

Рекламные площадки и другие сервисы имеют партнерские программы для агентств, которые предполагают всевозможные бонусы, скидки или возвраты.

Чтобы посчитать рентабельность проекта, введем еще один термин:

Тогда рентабельность проекта будет рассчитываться по формуле:

Подобным образом рентабельность можно рассчитать по каждому клиенту и проекту. Это очень удобно, поскольку позволяет сравнивать проекты независимо от их специфики и масштаба. Иногда такое сравнение, если делать его задним числом, очень огорчает. Например, может получиться, что на проекте, который принес 10 миллионов дохода, и на проекте, который принес сто тысяч, вы заработали одинаковую прибыль. Своевременная оценка рентабельности не дает наступить на эти грабли и позволяет с самого начала указать адекватную стоимость проекта.

Ценообразование проекта

Если мы можем посчитать расходы на проект, то тем самым можем спрогнозировать будущие расходы агентства. Разумеется, это оценочный показатель.

Разумеется, это оценочный показатель.

Себестоимость проекта — это расходы на реализацию медиаплана за вычетом бонусов от площадок с и сервисов.

Знание себестоимости позволяет получить цену, которую можно назвать клиенту. Для этого себестоимость умножается на целевой коэффициент рентабельности проектов.

Коэффициент рентабельности вычисляют, как среднюю величину рентабельности по прошлым проектам, и иногда немного увеличивают. Важно, понимать, что это лишь предварительная рентабельность, которая может:

- увеличиться, если продакшен выполнит работу быстрее или отдел продаж позже сделает допродажу высокомаржинальных услуг;

- уменьшится, если изначально агентство неверно оценило объем работ, и их окажется больше.

Оценка рентабельности клиентского сервиса и продакшена

Рентабельность можно рассчитать не только по проектам и клиентам, но и по подразделениям (и отдельным сотрудникам), чтобы понять, насколько эффективно они работают.

Для расчета рентабельности аккаунт-менеджеров или службы клиентского сервиса нужно сначала вычислить доходы и расходы подразделения. Для этого нужно сложить доходы по всем проектам и получить валовый доход клиентов. Сложить расходы по проектам и прибавить к ним ФОТ клиентского сервиса. Вычислить маржинальную прибыль сервиса, а затем и рентабельность подразделения.

Рентабельность продакшена рассчитывается схожим образом — вычисляются доходы и расходы подразделения. Валовый доход группы — это сумма проданных часов. Расход группы — это сумма ФОТ и стоимости специального софта, без которого нельзя реализовать проект (например, покупка специального коннектора для конкретной рекламной площадки и т.д.)

Рентабельность подразделения помогает сравнить между собой группы, у которых разные клиентские портфели или рекламные каналы.

А где остальные расходы?

Возможно, у вас возник вопрос, почему нигде не учитываются остальные расходы агентства:

- ФОТ отделов маркетинга, продаж, бухгалтерии, топ-менеджеров;

- расходы на офис, оборудование, софт;

- расходы на обучение и развитие и т.

д.

д.

Просто они не нужны для расчета маржинальной прибыли проекта или подразделения, куда относятся только прямые расходы, без которых проект в принципе нельзя сделать, но не учитываются постоянные расходы. Зато их нужно учесть, если вы захотите рассчитать операционную прибыль бизнеса, но в этой статье мы этого касаться не будем.

Из презентации Андрея Безрукова

Сложности расчета рентабельности

Может возникнуть обманчивое впечатление, что рассчитать рентабельность просто, но дьявол кроется в том, что на практике приходится иметь дело с большим числом переменных.

- Разные модели оплаты услуг. Клиенты расплачиваются с агентством на разных условиях. Кто-то предпочитает процент от бюджета, кто-то платит за фиксированную стоимость часа, кто-то за фиксированный объем услуг, кто-то доплачивает бонус за выполнение KPI, а кто-то нет.

- Разные периоды медиапланов. Клиенты могут размещать рекламу на месяц, квартал, год или несколько недель.

Размещение может идти постоянно или с перерывами, причем, могут подключаться новые каналы и отключаться старые.

Размещение может идти постоянно или с перерывами, причем, могут подключаться новые каналы и отключаться старые. - Разные уровни специалистов. В подразделениях работают специалисты разного уровня и ставка часа у них разная. Собственно, оптимизация работы группы в том и заключается, чтобы задействовать экспертов в сложных задачах, а простые задачи отдать джунам или автоматизировать.

- Разные размеры проектов. Бывают ситуации, когда один специалист ведет несколько проектов, а бывают ситуации, когда в одном проекте задействовано множество специалистов. Соответственно, нужно соотносить затраты каждого специалиста с тем проектом, в котором он участвует.

- Разная структура проектов. В разных проектах задействованы разные рекламные площадки.

- Участие в чужих проектах. Специалисты из других групп могут привлекаться для участия в проекте другой группы, если у них есть уникальная экспертиза.

Например, специалист разбирается в управлении рекламой на Яндекс.Маркете, а в группе нет свободного специалиста с такой экспертизой. Опять же есть специалисты, которые понемногу участвуют во всех проектах, например, BI-аналитики.

Например, специалист разбирается в управлении рекламой на Яндекс.Маркете, а в группе нет свободного специалиста с такой экспертизой. Опять же есть специалисты, которые понемногу участвуют во всех проектах, например, BI-аналитики. - Разные условия площадок. У каждой рекламной площадки свои правила для начисления бонусов, которые могут зависеть от множества факторов: процента от оборота, количества новых аккаунтов или доменов, выполнения специальных условий и перевыполнения условий программ и т.д. Все эти показатели могут рассчитываться ежемесячно, поквартально, за год и при росте относительно прошлого периода.

- Разные валюты. Клиенты могут платить в разных валютах, курс которых может непредсказуемо меняться. Причем, одни клиенты платят в рублях, а размещаются за рубежом, где все нужно пересчитывать в евро, либо платят в евро, а размещаются в России за рубли и т.д.

Как видите, факторов множество, причем, все они непрерывно меняется. Возникает вопрос, как в таких условиях посчитать рентабельность, особенно на большом масштабе?

Как все учесть в реальных условиях

«Блондинка.Ру» — большое агентство, где работает больше сотни сотрудников, которые ведут больше сотни проектов. Понятно, что считать показатели вручную не вариант, поэтому агентство использует автоматизацию.

Для этого все размещения на площадках заводят в платформу автоматизации рекламы Marilyn, которая поддерживает 18 рекламных площадок, коллтрекинги, CRM и системы аналитики. Помимо того, что Marilyn позволяет управлять рекламой и экономить время менеджеров, она рассчитывает доход агентства в разрезе всех клиентов и проектов, исходя из всех условий площадок и специфики размещения.

Второй узел автоматизации — Bitrix24, который используется как система управления проектами, где в разрезе проектов заносятся все задачи и отслеживается плановое и фактическое время на их выполнение. Это позволяет учесть, сколько каждый сотрудник (и подразделение) тратит времени на задачу.

Таким образом, с помощью Marilyn можно собрать все доходы, а с помощью Bitrix24 расходы, а затем, используя API соотнести их друг с другом за соответствующий период и вывести в дашборде. Это позволяет оперативно рассчитывать рентабельность в разрезе клиентов, проектов, подразделений и сотрудников.

Из презентации Андрея Безрукова

Что дает расчет рентабельности

Когда вы детально можете просчитать экономику агентства, это дает возможность управлять развитием бизнеса, основываясь на цифрах, а не эмоциях.

Во-первых, вы можете понять, насколько рентабельна группа и какое количество свободных часов есть у группы. Если их меньше 50, то нужно открывать дополнительные вакансии и набирать людей.

Во-вторых, если сотрудник просит повышение, вы можете проверить его навыки и знания, а также выполняет ли он больше 80% норматива в часах для новой

должности. Если да, то сотрудник готов к повышению.

В-третьих, вам проще синхронизировать работу людей в агентстве, а сотрудникам проще понять, что им следует делать, чтобы выполнить свои KPI. Например, руководитель группы увидит, как именно надо развивать группу, чтобы аккаунты выкупали больше часов. Аккаунты смогут контролировать рентабельность проекта и своевременно допродавать клиенту новые услуги. То есть каждый сотрудник агентства понимает, что ему нужно делать, чтобы агентство зарабатывало больше денег, а сам он получал премию.

Поэтому, если у вас в агентстве еще не отстроен управленческий учет, присмотритесь к Marilyn. С ее помощью можно не только управлять рекламой, но и в связке с системой управления проектами автоматизировать сбор финансовой информации.

Для многих Marilyn — это удобная система управления рекламой, но для меня это, прежде всего, система учета валового дохода, которая очень точно рассчитывает данные по большому количеству рекламных каналов и работает крайне стабильно, что для финансовой информации все-таки очень важно. Мне нравится, что мы можем в одну систему загрузить все наши рекламные кабинеты и проекты и получить ответ на вопрос, сколько денег мы зарабатываем. Это очень здорово.

Андрей Безруков, операционный директор агентства «Блондинка.Ру».

Протестировать Marilyn можно бесплатно в течение двух недель.

Читайте свежие кейсы

Как отработать 40 млн поисковых запросов и показать релевантные объявления. Кейс ДомКлика, Сбермаркетинга и Marilyn

Как освободить 69% времени и снизить CPC на 20%, автоматизировав рекламу

Как на 15% увеличить число заявок на покупку квартир бизнес-класса и на 7% сократить их стоимость

Как автопроизводителю в 2 раза снизить CPA и оптимизировать расход рекламного бюджета

Как получить дешёвый трафик в США и за 363$ привести заказов на 127 118$

Рентабельность — что это. Формула расчета

Рентабельность – один из важнейших показателей, которые могут показать эффективность работы компании, направить внимание на слабые места и дать возможность скорректировать действия во всех направлениях. Но обо всём по порядку.

Для чего рассчитывать рентабельность?

Финансовая рентабельность проекта часто является ключевым показателем в анализе работы фирмы. Говоря простым языком, рассчитав настоящую рентабельность, можно понять, насколько хорошо окупаются вложенные в проект средства.

И нельзя забывать, что рентабельность как показатель крайне важна в проекте, который ещё даже не начал действовать. Любой стартап будет оцениваться по его предполагаемой (на основе цифр и анализа) рентабельности. И не только, когда речь идёт об оценке инвестором. Предприниматель, составляющий бизнес-план сам должен оценить, насколько его дело будет рентабельным, чтобы понять, нужно ли что-то изменить, или может быть вообще не стоит вкладывать ресурсы.

Показатель этот высчитывается в виде числового коэффициента – чем выше число, тем больше рентабельность фирмы.

Основных причин высчитать рентабельность, кроме того, о чём мы уже упомянули, несколько:

- Чтобы суметь спрогнозировать прибыль следующего периода.

- Чтобы была возможность сравнить показатели с конкурентами.

- Чтобы была возможность обосновать инвестиции. Особенно важно это, когда в сделке участвует третье лицо, которое вкладывает свои деньги с целью получить прибыль в будущем.

- Чтобы определить реальную рыночную стоимость компании. Часто используется при подготовке к продаже.

Рентабельность предприятия

Ещё раз простыми словами определим, что же такое рентабельность для фирмы и для чего он нужен:

Рентабельность предприятия – один из основных экономических показателей, который способен показать прибыльность фирмы от своей деятельности (или предпринимателя). Расчёт рентабельности покажет – насколько обоснованным и выгодным является проект, или направление деятельности.

Нужно понимать, что в экономической деятельности фирмы задействовано очень много разных ресурсов – трудовые, экономические, финансовые, природные. Использование каждого из них должно быть обосновано с точки зрения экономической целесообразности. То есть все они должны приносить доход, или результат, который приведёт к увеличению дохода.

Оценивая рентабельность, можно понять, использование каких ресурсов не приносит нужного результата и скорректировать их использование.

Если попробовать выразиться ещё проще, то рентабельность – это соотношение между затратами на процесс производства и полученной в его результате прибылью.

Если за определённый период времени бизнес принёс прибыль, то его называют рентабельным. А соответственно – выгодным для владельца.

Факторы рентабельности

На рентабельность влияет множество факторов. И с ними нужно быть знакомым, чтобы понимать, как этот процесс складывается и как его можно просчитать.

Специалисты выделяют экзогенные и эндогенные факторы.

Экзогенные факторы рентабельности

К экзогенным (возникшим под влиянием чего-то извне) относят, например, налоговую политику государства. Потому что траты компании на оплату обязательных платежей непосредственно влияют на рентабельность фирмы. Также, к экзогенным относят географическое расположение предприятия, общий уровень конкуренции на рынке, политическую ситуацию в стране, конъюнктуру рынка и другие факторы.

Эндогенные (внутренние) факторы

Ясно, что в отличие от экзогенных, эти факторы появляются внутри самой компании. Так, например, условия труда персо

Рентабельность IT проекта

Мы хотим поделиться с вами простым алгоритмом подсчета эффективности IT-проекта. Ведь на самом деле неважно, сколько вы вкладываете в дело — важно, как именно будут потрачены средства, и как быстро они окупятся и начнут приносить доход.

В статье мы будем использовать такие понятия, как:

Расчет стоимости разработки поможет сэкономить деньги и более ценный ресурс – время: взявшись за нерентабельный проект, вы лишитесь части прибыли и потеряете время, которое могли бы потратить с пользой для предприятия.

К нам обратился руководитель компании с call-центром из 10 сотрудников. Предприниматель собрался их уволить и заменить чат ботом.

Как он проводил расчеты:

-

зарплата каждого сотрудника составляла 18 000 грн;

-

за 10 месяцев на 10 сотрудников затраты составляли 1,8 млн грн;

-

клиент посчитал, что за 10 месяцев чат бот окупит затраты на свое создание.

Мы приняли запрос клиента и взялись считать по-своему. Вникнув в суть его бизнеса, мы сделали вывод, что этот чат бот не окупится. По крайней мере за то время, на которое рассчитывает клиент.

Он не учел несколько нюансов, которые существенно повлияют на расходы:

- Некоторые клиенты будут продолжать звонить по телефону, потому что хотят говорить с человеком;

- Система чат бота потребует время на внедрение и отладку;

- Нужно учитывать затраты на поддержку и оплату платформы.

Если учесть все затраты за 10 месяцев, то все расходы выросли бы на 0,22 млн грн (с 1,8 млн грн до 2,02 млн грн). Окупить проект за 10 месяцев не удастся, а его целесообразность в долгосрочной перспективе нуждается в детальных расчетах, так как мы рассчитывали только краткосрочную перспективу.

Принципы увеличения прибыли за счет внедрения IT-проекта

Сокращение расходов

Это может быть сокращение штата, замена высококвалифицированных сотрудников на операторов системы, сокращение затрат на обучение, рекламу, продвижение. Как посчитать отдачу: вычислите разницу между расходами до и после внедрения проекта — это и будет возврат инвестиций.

Организационное совершенствование

Это повышение эффективности работы: делаем то же, но больше, лучше, быстрее. Повысьте скорость обработки заявок — и количество довольных клиентов увеличится. Это означает, что количество позитивных фидбеков возрастет, как и пул клиентов. К примеру, если 1 оператор обрабатывает 10 человек с чистой прибылью в 200 грн, обучите оператора обрабатывать больше заявок (15 человек), и вы получите 300 грн. Как посчитать отдачу: сравните разницу между доходами до и после реализации проекта.

Увеличение доходов

Прямые и непрямые продажи. Сюда можно отнести внедрение интернет-продаж, продажи лицензий и подписок (прямые продажи), размещение рекламы, продажа лидов (непрямые продажи). Как посчитать отдачу: спрогнозируйте продажи с учетом реализованного проекта, и посчитайте разницу между чистой прибылью до и после внедрения проекта – это и будет сумма возврата инвестиций.

Расчет эффективности IT-проекта

Оценка эффективности инвестиционных проектов сфере информационных технологий, ничем не отличается от любой другой сферы. Самый релевантный способ это сделать — рассчитать рентабельность.

Рентабельность – это общий показатель экономической эффективности работы предприятия или использования капитала и ресурсов.

Рентабельность проекта – это финансовый показатель эффективности инвестиций в бизнес.

Для расчета рентабельности проекта существует универсальная формула:

Р = Вп/В, где Вп – вид прибыли, а В – выручка.

Применительно к IT-проекту переменная «вид прибыли» – это собственно отдача от проекта, а «показатель, рентабельность которого нужно рассчитать» – это стоимость проекта. Таким образом, формула получает вид:

R = (Отдача проекта/Полная стоимость проекта)*100%

Результат покажет сумму дохода, который вы получите после реализации проекта, на каждую денежную единицу, вложенную в проект. Эти результаты вы сможете сравнить с другими инвест-проектами из аналогичной сферы. Минимального уровня рентабельности не существует, значение считается положительным, если оно выше депозитной ставки и альтернативных проектов.

*Депозитная ставка — процент от суммы депозита, который вы получаете при условии инвестиции.

Пример расчета эффективности инвестиционного проекта в сфере IT

Предположим, есть компания, которая за год продает услуг на 13 млн грн. Рассчитаем рентабельность внедрения CRM. Предположим, что благодаря автоматизации, эффективность работы сотрудников вырастет и валовый доход поднимется на 10%.

Исходные данные таковы:

-

общая стоимость проекта, включая разработку, внедрение, поддержку, оплату платформы — 1 млн грн;

-

отдача от проекта — 10% прироста к валовому доходу от 13 млн грн – это 1,3 млн грн.

Подставляем данные в формулу:

R = (1,3 млн грн / 1 млн грн) * 100% = 130.

Что означает, что на каждую вложенную гривну компания получит 1,3 грн дополнительного дохода.

Хотите самостоятельно посчитать рентабельность проекта в пару кликов? Мы создали калькулятор рентабельности IT-проекта специально для вас.

Рентабельность инвестиций — Коэффициенты, формулы, расчет — Методы оценки

Содержание статьи:

- Понятие рентабельности

- Расчет. Используемые индексы и показатели

- Методы оценки

Лучший инвестиционный брокер в мире! Советник по сбору инвестиционного портфеля! Индивидуальный инвестиционный счет! |

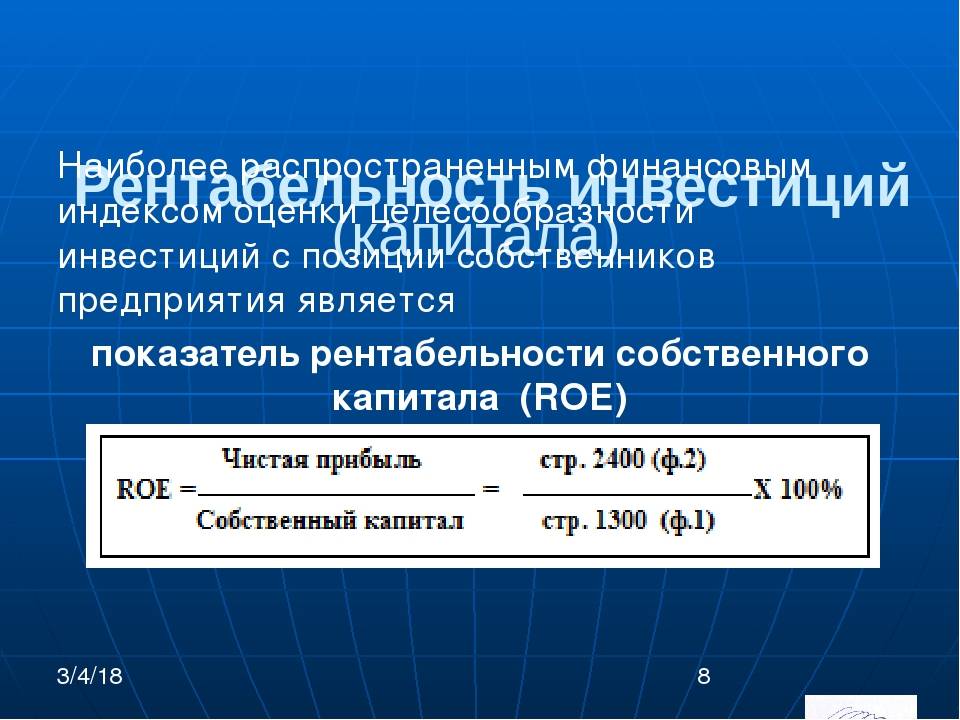

Рентабельность инвестиций — это отношение прибыли после вычета всех платежей и налогов к стоимости собственного капитала и долгосрочных заемных средств, то есть инвестиций в деятельность.

Поскольку главной целью инвестирования является извлечение прибыли, то показатель рентабельности является ключевой характеристикой, с помощью которой можно принять решение о необходимости и целесообразности вложений.

Понятие рентабельность можно заменить словами доходность, окупаемость, прибыльность проектов. Повышение рентабельности возможно благодаря снижению издержек, рисков, улучшению качества продукции, повышению эффективности инвестиционных стратегий.

Показатель рентабельности характеризует эффективность деятельности в целом. Но рентабельность можно рассчитывать как в целом для проекта, так и для отдельных сфер производства.

Расчет рентабельности

Для расчета рентабельности используют данные бухгалтерского баланса.

Что такое показатель рентабельности?

Это коэффициент, выраженный в процентах. Для его расчета следует использовать формулу.

К рент. = {Прибыль после налогообложения/(стоимость собственного капитала + стоимость долгосрочных обязательств)}*100%

Если мы пользуемся данными отчета о прибылях и убытках, то формула выглядит следующим образом:

К рент. = {строка 140/(строка 490 на начало года + строка 490 на конец года + строка 590 на начало года + строка 590 на конец года)}*100%

Также рентабельность инвестиций обозначают термином ROI (от англ. return on investment) или ROR (англ. rate of return). Общая формула ROI выглядит аналогично предыдущим, но в качестве числителя формулы используют не только показатель чистой прибыли, но и разницу между ценой продажи и приобретения актива.

ROI = чистая прибыль +(цена продажи — цена покупки) / цена приобретения *100%

Коэффициент ROI можно использовать в качестве оценки рентабельности конкретных вложений, этот расчет будет более показательным и удобным.

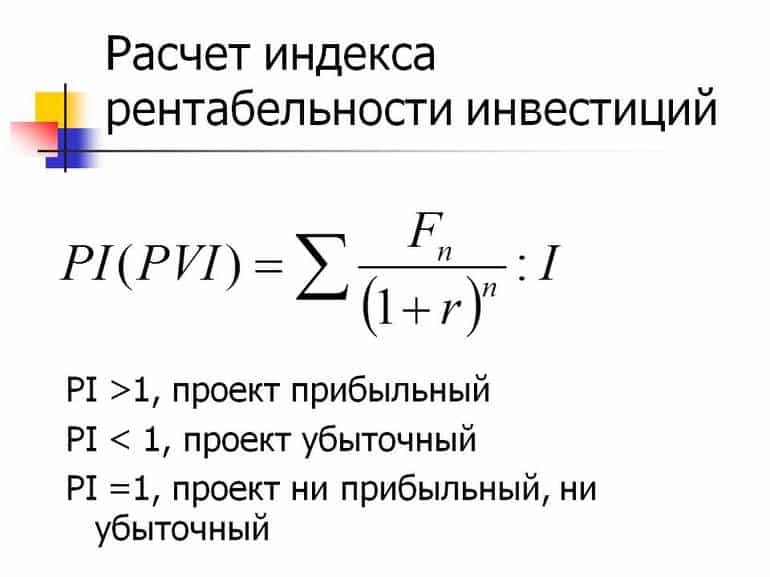

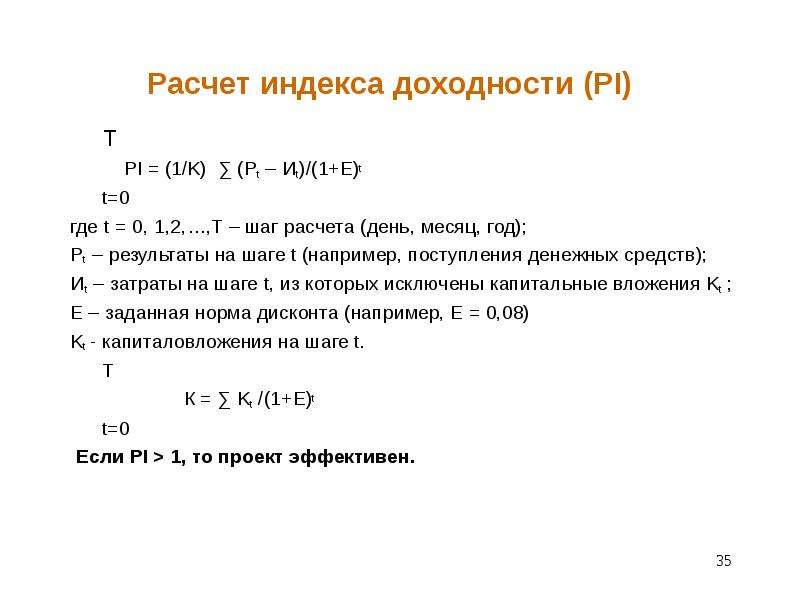

Также существует понятие индекс рентабельности, который рассчитывается по формуле:

PI = NPV/I

NPV — это чистая стоимость инвестиций, рассчитанная с учетом нормы дисконтирования и срока проекта. А I — это сумма инвестиций.

Чистая стоимость или приведенная стоимость — это величина инвестиций в реальном денежном выражении. Если сегодня покупательная рубля будет равна 100% по отношению к условному товару, то завтра она может снизиться из-за инфляции, и товар будет стоить уже не рубль, а полтора. Этот утрированный пример демонстрирует, зачем считать приведенную стоимость.

NPV рассчитывается по формуле

Где CF — это сумма инвестиций за конкретный период времени, ожидаемый денежный поток за взятый период времени

T — отрезок времени, за который рассчитывается приведенная величина инвестиций.

N — конечная величина периодов, за которую ведется расчет вложений

R — процентная ставка дисконтирования

IC — сумма первоначальных инвестиций

Показатели рентабельности необходимы на любой стадии инвестиционной стратегии. При составлении бизнес-плана с помощью расчетных формул можно определить, какова будет планируемая отдача от проекта. На этапе оценки и анализа можно отследить, какова реальная выгода от инвестиций.

Показатели рентабельности важны практически для любой сферы производства: можно рассчитать выгодность продаж, инвестиции в основной капитал, рентабельность найма персонала и определить многие другие критерии.

Методы оценки рентабельности проекта. Какая рентабельность считается нормой?

Чтобы определить доходность всего проекта, нужно анализировать все ресурсы, а также подсчитать общую рентабельность проекта.

При оценки необходимо учитывать:

- уровень инфляции

- процентные ставки

- дополнительные факторы, которые могут повлиять на доходность.

Важно оценивать в итоге не единичный расчетный показатель, а его изменение в процессе реализации инвестиционного проекта.

Принято считать, что норма уровня рентабельности составляет примерно 20%. Если показатель такой и выше, то проект можно считать выгодным для инвестирования. При этом следует учитывать индекс рентабельности.

В целом, если индекс рентабельности больше единицы, то проект можно рассматривать для инвестиций. Если индекс равен нулю, то следует изучить сферу инвестирования и, возможно, сменить приоритеты. Если индекс рентабельности меньше единицы, инвестировать в проект невыгодно.

Поскольку при расчете индекса во внимание берется ставка дисконтирования, которая обычно снижает реальную стоимость инвестиций, а она может меняться со временем, важно оценить динамику показателя во времени.

Методы оценки рентабельности можно представить в виде таблицы.

Методы оценки рентабельности | ||

Факторный | По схеме формирования | По классам оценки |

По слагаемым формулы | На основании коэффициентов (см. ниже) | На основании прибыли |

По рентабельности отдельных видов производства |

| На основании потоков денежных средств |

|

| На основании использования производственных активов |

Факторная оценка по слагаемым формулы выполняется следующим образом. Производится последовательная замена показателей, благодаря чему определяется степень их воздействия на общую рентабельность. При этом рентабельность выступает как формула сомножителей, каждый из которых количественно влияет на результат.

Факторный анализ по видам производства помогает рассмотреть как общую рентабельность, так и отдельные показатели, чтобы на их основе проанализировать убыточные и узкие места производства.

Оценка рентабельности по схеме формирования — это учет различных коэффициентов. Каждый из них дает возможность проанализировать разные уровни эффективности инвестиций.

Схемы могут быть следующими:

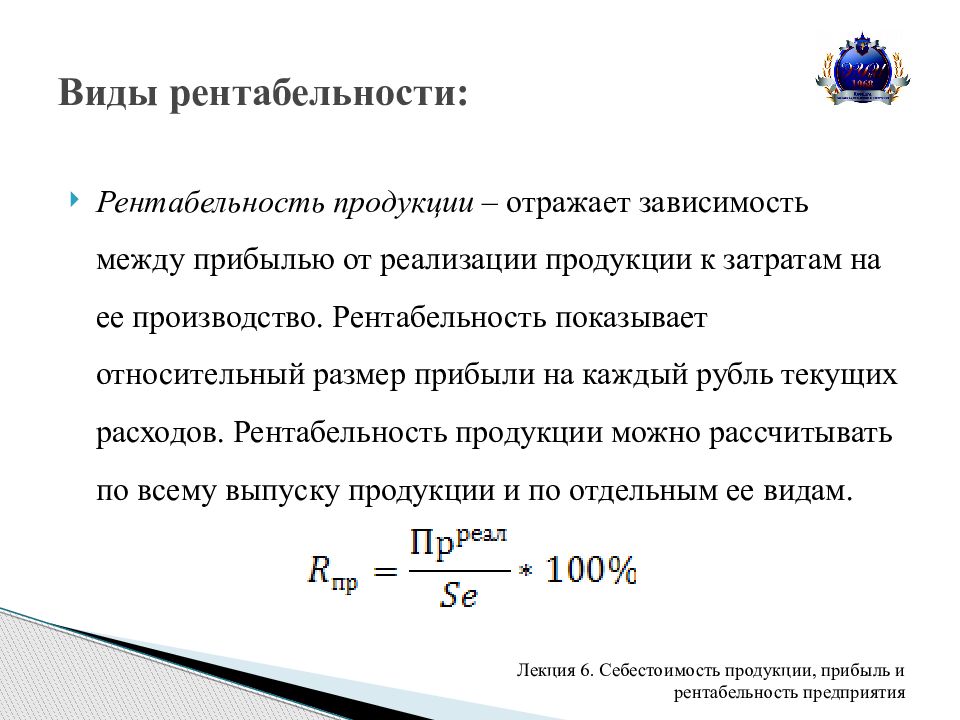

- Коэффициент рентабельности ОК — чистая прибыль соотносится со всем капиталом.

- Коэффициент рентабельности продукции — валовая прибыль делится на объем чистых продаж.

- Коэффициент рентабельности по основной деятельности — валовая прибыль за вычетом издержек делится на сумму всего капитала.

- Коэффициент рентабельности по доходам с учетом внереализационных доходов — сумма прибыли плюс сумма внереализационных доходов делится на сумму капитала.

- Коэффициент чистой прибыли — прибыль до уплаты налогов делится на объем продаж.

- Коэффициент дохода от чистых активов — прибыль до уплаты налогов делится на прибыль от основной деятельности.

Оценка рентабельности по классам — это общепринятая градация оценки рентабельности трех направлений деятельности:

- Основной (операционной).

- Инвестиционной.

- Финансовой.

Под инвестиционной деятельностью понимают операции с ценными бумагами и капвложениями, а под финансовой — дивиденды, проценты по займам и другие внереализационные доходы.

Значимым критерием является градация капитала на собственный, инвестируемый и заемный.

Каждый из видов капиталов следует оценивать отдельно и в совокупности, чтобы отследить эффективность использования собственных, заемных средств, а также целесообразности вложения в производство прибыли от инвестиций.

Формула рентабельности инвестиций и примеры

Понятие рентабельности инвестиций

Рентабельность в общем виде означает степень выгодности проекта или уровень его доходности. Чаще всего данный показатель применяется:

- оценка доходности хозяйственной деятельности компании,

- оценка производства конкретного типа продукции,

- оценка отдельного производства,

- сравнение доходности различных проектов (инвестиционных) и др.

Показатель рентабельности инвестиций в числовом выражении можно представить в виде отношения чистой прибыли к величине того капитала, за счет которого она была получена. Часто рентабельность инвестиций по этой причине называют рентабельность вложенного капитала.

Формула рентабельности инвестиций

Коэффициент рентабельности инвестиций отражает уровень доходностиинвестиционных вложений.

Формула рентабельности инвестиций основана том, что эффективность, исходного проекта в стоимостном выражении должна быть меньше, чем инвестированные (то есть заемные) средства.

Формула рентабельности инвестиций подходит для компаний, которые обладают широким ассортиментом выпускаемого продукта, при этом для каждого продукта необходимо рассчитать индивидуальные переменные затраты.

Формула рентабельности инвестиций выглядит следующим образом:

ROI = ЧП / (АК + ДК)

Здесь ROI – рентабельность инвестиций,

ЧП – чистая прибыль,

АК – сумма акционерного капитала,

ДК – сумма долгосрочного капитала.

Особенности вычисления рентабельности

Выделяют несколько способов при расчете рентабельности инвестиций:

- Для того, что бы определить центр прибыли применяется показатель рентабельности инвестиций, который можно определить посредством отношения чистой прибыли к объему инвестиций,

- Показатель рентабельности инвестиций может быть определен отношением чистой прибыли к сумме акционерного капитала предприятия.

Норму рентабельности инвестиций рассчитывают при использовании ставки дисконтирования, которая представляет собой коэффициентперерасчета будущих доходов в текущие стоимости. Этот показатель в идеале должен превысить доходность безрисковых инвестиций, рассчитываемую до налогообложения.

При проведении оценки рентабельности инвестиций главную роль играют финансовые вложения в качестве главной движущей силы бизнеса. Ими должна обеспечиваться непрерывная деятельность компании в процессе производства товаров (оказания услуг), будущее развитие предприятия.

Значение рентабельности инвестиций

Формула рентабельности инвестиций характеризует объем прибыли, которую получает компания с каждой вкладываемой в нее денежной единицы, направляемой на формирование активов. Именно рентабельностью активоввыражается уровень доходности предприятий в четко установленные промежутки времени.

Рентабельность инвестиция – важнейший показатель в анализе деятельности компании, показывающий ее эффективность (доходность).

Формула рентабельности инвестиций может рассчитываться в относительном или процентном соотношении. Коэффициент рентабельности инвестиций применяется инвесторами в процессе оценки разных инвестиционных проектов и их сравнении на предмет эффективности. Чем больше коэффициент рентабельности инвестиций, тем больше доходностьпредприятия. При этом,чем выше значение рентабельности инвестиций, тем меньше ликвидность компании, по причине чего вероятно ее банкротство.

Примеры решения задач

Рентабельность инвестиций в цифровую трансформацию: как проверить окупаемость проекта?

Инвестиции в цифровую трансформацию всегда сопряжены с риском, и оценить их рентабельность «на берегу» – задача непростая. Какие понятные практики, метрики и микрометрики позволяют сделать оценку эффективности таких инвестиционных проектов прогнозируемыми?

Рассказывает Никита Шабашкевич, исполнительный директор компании AWG.RU.Измерение рентабельности инвестиций в цифровую трансформацию — задача не из легких. Некоторые инициативы могут иметь краткосрочную отдачу и быстро принесут прибыль, а ценность других проявит себя только в долгосрочной перспективе.

Цифровые изменения зачастую и вовсе не имеют каких-то строгих временных рамок: бизнес постоянно развивается и традиционные расчеты стоимости, и подходы к финансовому управлению становятся менее эффективными и прогнозируемыми.

Постепенно появляются новые методы разработки ключевых показателей эффективности цифровой трансформации, связанные с общими бизнес-стратегиями компаний, а также новые способы регулярной проверки этих метрик. Чтобы создать целостное представление о цифровой трансформации, ИТ-руководители могут использовать популярные практики, о которых расскажем в статье.

Определите степень риска

Инвестиции в проекты имеют разные степени риска. Выбор цифровых изменений зависит от ряда факторов: ситуации на рынке, количества конкурентов, масштаба самой компании и ее стратегии развития. Постепенная трансформация менее рискованна, однако не позволяет бизнесу совершить быстрый прорыв и получить высокий доход. Некоторые проекты сопряжены с высоким риском, но в долгосрочной перспективе, несмотря на возможные убытки, компании часто приходят к положительному финансовому результату.

При этом важно понимать, что низкая эффективность одного проекта не должна отрицательно сказываться на общих усилиях ИТ и оценке трансформации в целом. Кроме того, для цифрового развития бизнеса зачастую просто необходимо идти на определенные риски. И сделать это проще, если есть осознание, что нет ничего критического в неудаче одного проекта, когда бизнес активно растет, развивается и приносит прибыль благодаря общим вложениям в цифровую трансформацию.

Заранее установите базовые метрики

Часто стоимость инвестиций получается подтвердить только результатами бизнеса, и сделать это можно лишь по мере продвижения цифровой трансформации. При этом важно установить метрики для проверки рентабельности инвестиций на каждом этапе проекта — в ряде случаев показатели будут не совсем точны, однако даже приблизительная оценка позволит понять, как развивается проект и насколько оправданны сделанные вложения.

Разработайте стратегию

Построение стратегии цифровой трансформации помогает сделать ее более прогнозируемой и прозрачной для всех участников процесса. Для формирования общей канвы можно провести стратегическую сессию по трансформации и зафиксировать план в рабочем инструменте, — например, в X-матрице (ее мы используем в AWG). X-матрица, или матрица Хосин Канри, позволяет закрепить стратегические и тактические цели, проекты по их достижению, прописать конкретные цифры, метрики, которые необходимо достичь, увидеть их пересечения, а также установить ответственных за выполнение задач.

После этого X-матрицу будет удобно декомпозировать на короткие роадмапы с микроцелями, достижение которых вы сможете отслеживать на коротких участках.

Разработайте микрометрики для проверки гипотез и используйте их для регулярного анализа и корректировки ситуации

Периодически нужно проводить проверку ключевых показателей, чтобы определить, соответствуют ли полученные результаты прогнозам, есть ли польза для бизнеса или нет, нужно ли вносить какие-то изменения в процесс реализации проекта или вовсе от него отказаться, если он терпит неудачу или изменились бизнес-требования. Необходимо ориентироваться на непрерывные бизнес-результаты и сосредоточиться не на больших изменениях, а на пошаговом процессе.

Некоторые компании вынуждены менять подход и переходить от планирования большой целевой архитектуры к управлению десятками микропроцессов. Это позволяет лучше управлять развитием бизнеса и сделать цифровую трансформацию более прозрачной и прогнозируемой.

Объединяйте бизнес-результаты

Для определения эффективности инвестиций в цифровую трансформацию важно рассматривать не отдельные проекты, а весь бизнес в целом. Подобно тому, как управляющий паевым инвестиционным фондом или венчурная компания смотрят на общую производительность, чтобы определить, насколько хорошо идут дела, бизнес-лидеры и ИТ-руководители должны иметь целостный взгляд на все цифровые изменения, которые происходят в компании.

Для наиболее объективной оценки рентабельности инвестиций необходимо учитывать их влияние на разные сферы бизнеса. ИТ-руководителям стоит учитывать:

● стратегические результаты (рост доходов, ценность продукта для потребителя на протяжении всего срока его службы, время выхода на рынок)

● операционные (повышение производительности, масштабирование, операционную эффективность)

● финансовые (влияние на затраты компании)

В то время как бизнес-кейсы для технологических проектов в последнее время в значительной степени сосредоточены на экономии затрат, компании, которые уделяют внимание важности влияния операционных и стратегических процессов на развитие бизнеса, достигают более высокой прибыли по всем направлениям цифровой трансформации.

Не торопитесь с сокращением штата

Некоторые руководители, следуя принципам «эффективного менеджера Совы», принимают решение сократить коллектив специалистов для оптимизации расходов. В краткосрочной перспективе можно получить впечатляющие результаты, однако часто выходит, что компания еще не вышла на нужный уровень автоматизации и для выполнения ряда процессов все же нужны сотрудники, обладающие ключевыми навыками. В таком случае необходимо будет заново искать специалистов, и ни о какой экономии средств в данном случае не будет идти и речи. Ведь новых сотрудников необходимо будет с нуля обучать корпоративным, культурным или отраслевым знаниям.

Читайте также: Погружение в будущее: чего ждут потребители от технологий и как брендам оправдать их ожидания

Используйте HADI-циклы для проверки гипотез

Цифровая трансформация — это большой проект, но он тоже поддается удобным способам управления и заключает в себе множество возможностей для преодоления сложных ситуаций. Полезный инструмент для работы на коротких дистанциях — HADI-циклы. Это простой алгоритм, который позволяет проверить эффективность тех или иных изменений, которые вы внедряете.

Он состоит из гипотезы (Hypothesis), действия (Action), сбора данных (Data) и выводов (Insights). Средний цикл проверки гипотезы длится всего 1-2 недели. За короткий срок можно точно убедиться, повлияет ли внедряемый инструмент на развитие вашего проекта и повышение прибыли или лучше от него отказаться.

Почему важно оценивать рентабельность инвестиций?

Оценка воздействия расходов на цифровую трансформацию бизнеса имеет важное значение для управления и измерения отдачи от внедряемых инноваций и изменений. Недостаточно просто интегрировать ту или иную технологию, нужно еще и провести мониторинг ключевых показателей эффективности на основе информации о клиентах и бизнес-процессов.

Скрупулезный и регулярный сбор данных позволит вам лучше контролировать цифровую трансформацию на всех этапах, сделает ее более прозрачной, прогнозируемой, а также обеспечит дополнительную защиту ваших инвестиций.

Никита Шабашкевич,

исполнительный директор компании AWG.RU.

Для New Retail

Измерение прибыльности проектов для профессиональных услуг

В управлении проектами анализ нормы прибыли может помочь компаниям многое понять о своем бизнесе, в том числе о том, насколько на самом деле прибыльна их работа. Выручку от проекта легко принять за конечный ориентир. Однако анализ нормы прибыли рисует более полную картину роста, выручки и накладных расходов, чтобы по-настоящему понять прибыльность.

Фирмам необходимо вкладывать больше денег, чем они вкладывают в проект, чтобы улучшить свою чистую прибыль, а не просто покрывать расходы по проекту.Понимание размера прибыли также может помочь предприятиям ранжироваться и принимать решения о проектах и клиентах, с которыми стоит продолжить.

Маржа валовой прибыли и маржа чистой прибыли обычно выражаются в процентах, но рисуют несколько разные картины о доходах.

Маржа валовой прибыли говорит компании о прибыли после вычета расходов из выручки проекта. Маржа валовой прибыли обычно не учитывает такие вещи, как налоги, проценты и другие административные расходы.

(Выручка проекта — расходы проекта / доход проекта x 100)

В сфере профессиональных услуг фирмы обычно не продают промышленные товары.Вместо этого они предлагают свой опыт.

Например, компания по планированию мероприятий может взимать фиксированную плату в размере 28 000 долларов за планирование технической конференции от имени организации. Если расходы организатора мероприятий составят 19 000 долларов, они получили прибыль в размере 9 000 долларов, что составляет 32% валовой прибыли (9 000/28 000 x 100).

Как заявляет Investopedia, «маржа чистой прибыли равна тому, сколько чистой прибыли получено в процентах от выручки». Он учитывает не только общую выручку, но и другие операционные и накладные расходы.

(выручка — расходы, налоги, операционные расходы, прочие расходы) / выручка x 100

Что такое хорошая маржа прибыли?

Согласно Inc, «большинство фирм, оказывающих профессиональные услуги, имеют маржу операционной прибыли от 25 до 40%», что означает, что от 25 до 40 центов с каждого заработанного доллара идет на чистую прибыль. Компании с меньшими накладными расходами, как правило, имеют лучшую рентабельность, чем компании с более высокими операционными расходами. Это связано с тем, что больше денег направляется на чистую прибыль, а не только на покрытие операционных расходов компании.

В одном из отчетов за 2016 год бухгалтерский учет, бухгалтерский учет, подготовка налогов, расчет заработной платы и юридические услуги определены как отрасли с самой высокой маржой прибыли.

Увеличение прибыли

В сфере профессиональных услуг увеличение прибыли — это не только повышение стоимости ваших услуг. Также огромную роль играет повышение производительности и эффективности проекта. Вот несколько способов повышения эффективности, которые могут увеличить рентабельность вашей компании.

Как определить прибыльность и стратегические решения

Как вы, как сотрудник, можете принести материальную пользу своей организации? Это вопрос, над которым профессионалы из разных отраслей сталкиваются каждый день.Один из способов — использовать навыки финансового учета для расчета прибыльности вашей компании и проектов и использовать эти знания для принятия стратегических решений.

Каждое решение, которое вы принимаете, влияет на финансы вашей компании, понимаете вы это или нет. Рассмотрите возможность перехода к мышлению сверху вниз — начните с понимания общего финансового состояния вашей организации, а затем двигайтесь вниз, чтобы спросить: «Какие решения я могу принять на своем уровне, чтобы положительно повлиять на прибыльность моей организации?» Это принятие стратегических решений.

Хорошее начало — знакомство с финансовой отчетностью вашей компании. Чтобы рассчитать прибыльность и ожидаемую финансовую отдачу, вам необходимо уметь читать и понимать отчет о прибылях и убытках. Чтобы расширить свои знания о финансах вашей компании, ознакомьтесь с балансом и отчетом о движении денежных средств. Элементы этих документов являются строительными блоками для формул, определяющих прибыльность, и, следовательно, могут служить трамплином для стратегических решений, которые вы принимаете в будущем.

Понимая финансовое положение своей компании, вы можете рассчитать прогнозируемую прибыльность будущих проектов и определить, какие из них окажут наибольшее влияние на ваш бизнес.

Бесплатная электронная книга: Руководство для менеджера по финансам и бухгалтерскому учету

Получите доступ к своей бесплатной электронной книге сегодня.

СКАЧАТЬ СЕЙЧАСИспользование прибыльности для принятия стратегических решений

Обладая инструментами и знаниями для расчета рентабельности, вы можете управлять принятием стратегических решений в своей организации.Вот три способа сделать это.

1. Выберите проекты для выполнения

Понимание того, как рассчитать прибыльность, может помочь вам определить, какие проекты или инициативы вы решите реализовать. Например, если рентабельность вашей компании низка из-за повсеместного повышения заработной платы, может быть неразумно выбирать дорогостоящий проект без доказательств твердой окупаемости инвестиций. С другой стороны, если рентабельность вашей компании высока из-за недавней экономии затрат за счет повышения эффективности процессов, сейчас самое подходящее время для выбора проекта с показателями будущей прибыльности.

2. Питч-проекты и инициативы

Если вы не отвечаете за принятие решений, использование прибыльности вашей организации для планирования проектов и инициатив может дать вам рычаги воздействия при передаче идей руководителям или руководителям групп. Покажите, что вы выполнили все необходимые расчеты, чтобы понять, какое влияние ваш проект окажет на компанию. Если ваш проект повысит прибыльность, у вас будет больше шансов получить финансирование для его реализации.

3. Держите в уме большую картину

Некоторые люди попадают в ловушку «работать в бизнесе» вместо «работать в бизнесе» и увязнуть в мелочах.Понимание прибыльности вашей организации и проектов может быть напоминанием о том, что ваши действия и решения напрямую влияют на финансы вашей компании.

Связано: Руководство для начинающих по чтению финансовой отчетности

3 метрики для прогнозирования прибыльности проекта

Понимание того, как отслеживать и использовать финансовые данные и показатели, может значительно улучшить вашу деловую хватку и навыки. Вот три показателя, которые вы можете использовать для прогнозирования прибыльности проекта и принятия более обоснованных решений.

1. Чистая приведенная стоимость

Чтобы рассчитать, сколько стоит конкретная инвестиция для вашей компании сегодня, вам необходимо принять во внимание стоимость инвестиций с течением времени.

«Чем раньше поступят денежные потоки, тем они ценнее», — объясняет профессор Гарвардской школы бизнеса В.Г. Нараянан в онлайн-курсе по финансовому учету Гарвардской школы бизнеса. «И чем дольше будет задерживаться отток денежных средств, тем лучше».

Чтобы рассчитать чистую приведенную стоимость (NPV) проекта, необходимо сначала определить текущую стоимость каждого денежного потока в сценарии.Любые расходы, которые вам необходимо понести для завершения проекта, должны быть учтены вместе с ожидаемым притоком денежных средств от успеха проекта.

Текущая стоимость = Платеж / (1 + Ставка дисконтирования) Количество периодов

В уравнении приведенной стоимости платеж — это сумма прогнозируемого притока или оттока денежных средств (например, сумма денежных средств, которую вы ожидаете получить от проекта, или сумма, которую вы платите за оборудование для выполнения проекта).

Ставка дисконтирования — это процентная ставка, определяемая компанией для расчета текущей стоимости будущих денежных потоков. Ставка дисконтирования определяется на основе факторов, влияющих на временную стоимость денег, таких как инфляция, риск и альтернативные издержки. Поскольку будущие денежные потоки связаны с большей степенью неопределенности, они стоят меньше, чем если бы вы получили такую же сумму денег прямо сейчас. При использовании ставки дисконтирования в уравнении обязательно используйте ее десятичную форму.

Наконец, количество периодов — это то, как часто вы будете платить или получать эту сумму денег.Это единовременный платеж или ежемесячная подписка? Обязательно учтите это.

Чистая приведенная стоимость — это сумма приведенных стоимостей каждого денежного потока вашего проекта. После того, как вы рассчитали текущую стоимость каждого денежного потока, сложите их. Если NPV — отрицательное число, это означает, что проект не прогнозируется как прибыльный и, следовательно, не рекомендуется для инвестиций.

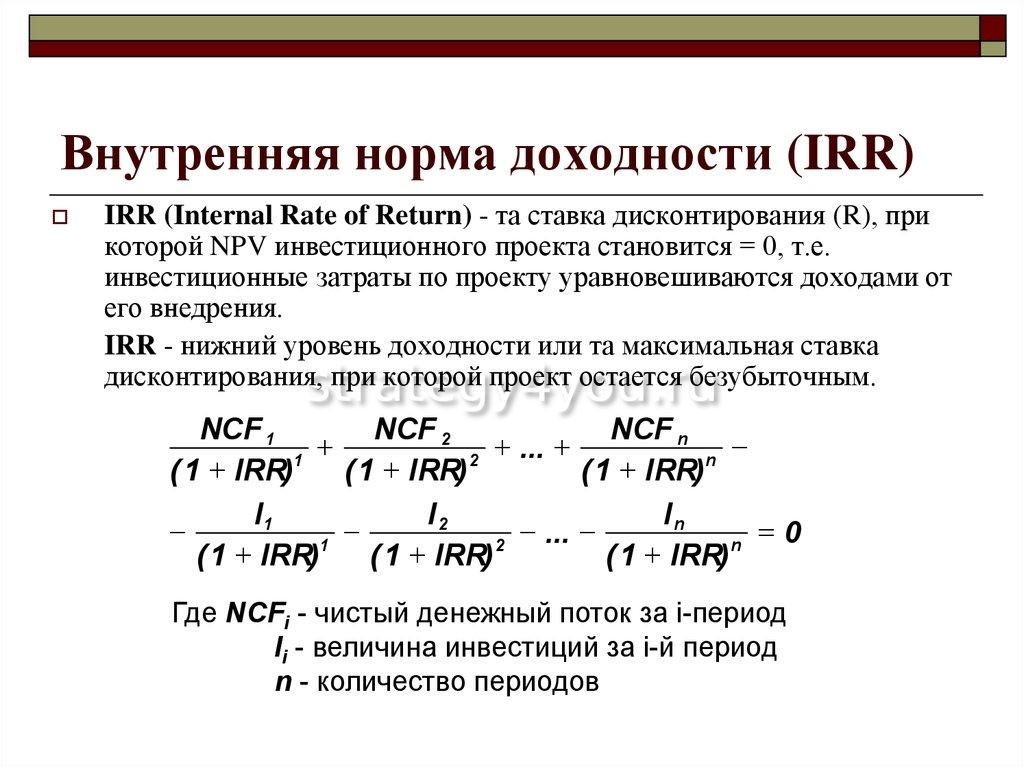

2. Внутренняя норма прибыли

Внутренняя норма доходности (IRR) — это ставка дисконтирования, при которой чистая приведенная стоимость проекта равна нулю.Другими словами, ваш проект не будет ни прибыльным, ни убыточным.

Рекомендуется рассчитывать IRR с помощью Excel или аналогичного программного обеспечения для работы с таблицами из-за сложности формулы.

В Excel используйте формулу «= IRR» и заключите в скобки ячейки столбца, содержащего ваши денежные потоки (например, «= IRR (B2: B5)»).

IRR — это наивысшая приемлемая ставка дисконтирования. Это может быть полезно при взвешивании того, какие проекты следует реализовать — те, у которых ставка дисконтирования выше IRR, вряд ли будут стоящими инвестициями.

3. Срок окупаемости

Срок окупаемости — это время, необходимое для окупаемости проекта. Эта метрика проста и может быть полезна при продвижении проектов. Определение срока окупаемости показывает, что ваш проект не только будет прибыльным, но и принесет окупаемость инвестиций в течение определенного периода.

Чтобы рассчитать период окупаемости, посмотрите на свои денежные поступления по периодам на диаграмме или в электронной таблице. Затем вычтите каждый приток денежных средств из первоначального оттока денежных средств, чтобы найти совокупный поток денежных средств по завершении каждого периода.Наступит момент, когда ваш совокупный денежный поток изменится с отрицательного на положительный. Срок окупаемости находится между этими двумя периодами (например, от одного до двух лет).

Чтобы точно определить, где наступает срок окупаемости, используйте следующую формулу:

Срок окупаемости =

Последний период времени с отрицательным совокупным денежным потоком

(последний отрицательный совокупный денежный поток / первый положительный денежный приток)

Важно отметить, что, хотя срок окупаемости является полезным показателем, он не учитывает временную стоимость денег так же, как расчеты NPV и IRR.По этой причине рекомендуется использовать его вместе с формулами NPV и IRR, чтобы иметь полное представление о прогнозируемой прибыльности вашего проекта.

Определение прибыльности проекта: пример

Предположим, вы работаете в пекарне и у вас есть идея приобрести революционное оборудование для выпечки, которое позволит вам резко увеличить производство специального печенья для удовлетворения растущего спроса. Прежде чем предлагать свою идею владельцу пекарни, вы хотите определить ее потенциальную прибыльность.

Определение чистой приведенной стоимости

Во-первых, вам нужно перечислить ваши денежные потоки по проекту. Допустим, вы знаете, что с помощью этой машины вы сможете делать 2000 специальных печений в год. Вы также узнали от производителя, что следующее поколение машины, которое обеспечит еще большую производственную мощность, выйдет через три года, и вы ожидаете обновления этой модели для удовлетворения спроса. Таким образом, в вашем анализе вы будете учитывать только три года использования.

Стоимость машины составляет 7200 долларов США, включая доставку и установку.

Ваше исследование рынка показывает, что большинство людей будут готовы платить 2 доллара за одно из ваших специальных файлов cookie, и вы планируете продавать все 2000 файлов cookie, которые вы планируете производить каждый год. Ваши денежные потоки следующие:

- Общая стоимость станка: — 7 200 долларов США

- Ожидаемый доход за каждый из трех лет: 4 000 долларов США

Затем определите текущую стоимость каждого из ваших денежных потоков.Допустим, у вас есть ставка дисконтирования в пять процентов, которая представляет собой неотъемлемые риски и затраты вашей пекарни с течением времени.

Текущая стоимость станка = -7 200 / (1 + 0,05) 0 = — 7 200 долларов США

Приведенная стоимость ожидаемой выручки = 4000 / (1 + 0,05) 1 = 3809,52 долл. США

Приведенная стоимость ожидаемой выручки = 4000 / (1 + 0,05) 2 = $ 3 628,12

Приведенная стоимость ожидаемой выручки = 4,000 / (1 +.05) 3 = 3 455,35 долларов США

Чтобы найти чистую приведенную стоимость (NPV), сложите текущую стоимость всех денежных потоков.

NPV = (-7 200) + 3 809,52 + 3 628,12 + 3 455,35 = 3 692,99 долл. США

Чистая приведенная стоимость этого проекта составляет 3692,99 доллара. Поскольку это положительное число, проект все еще находится на рассмотрении.

Расчет внутренней нормы прибыли

Внутреннюю норму прибыли (IRR) проще всего рассчитать в Excel. Чтобы найти IRR, сначала настройте свои данные с вашими денежными потоками с течением времени:

| Периоды | Денежный поток |

|---|---|

| 0 | -7 200 |

| 1 | 4 000 |

| 2 | 4 000 |

| 3 | 4 000 |

Затем введите формулу в строку ввода.В данном случае это «= IRR (B2: B5)». Это дает IRR примерно 31 процент. IRR этого проекта выше ставки дисконтирования, что говорит о том, что он может окупить ваши инвестиции.

Расчет срока окупаемости

Наконец, вы можете рассчитать срок окупаемости ваших инвестиций. Введите свои данные в таблицу и рассчитайте совокупный денежный поток после каждого года.

| Периоды | Денежный поток | Совокупный денежный поток |

|---|---|---|

| 0 | -7 200 | -7 200 |

| 1 | 4 000 | -3 200 |

| 2 | 4 000 | 800 |

| 3 | 4 000 | 4800 |

Найдите точку, в которой совокупный денежный поток переключается с отрицательного числа на положительное.Из этой таблицы вы знаете, что потребуется от одного до двух лет, чтобы окупить первоначальную стоимость оборудования. Вы не можете быть уверены, что файлы cookie будут продаваться с постоянной скоростью, поэтому вы не можете определить точный момент времени, когда ваши инвестиции будут возвращены. Но если вы находитесь в ситуации, когда приток денежных средств гарантирован на постоянной основе, вы можете использовать формулу в приведенном выше объяснении срока окупаемости, чтобы рассчитать, в каком месяце года ваши инвестиции будут возвращены.

Сделайте удачное вложение

После расчета NPV, IRR и периода окупаемости вы можете убедиться, что ваша идея о покупке оборудования является хорошей.При положительном NPV, IRR выше, чем ставка дисконтирования, и относительно коротком периоде окупаемости, владелец пекарни должен серьезно подумать об этом вложении.

Этот гипотетический сценарий — полезный инструмент, который вы можете использовать в качестве отправной точки для определения прибыльности ваших собственных проектов и принятия более обоснованных решений.

Поддержка ключевых решений финансовыми навыками

Расчет ценности, которую вы приносите организации, может показаться сложной задачей, но, обладая финансовыми навыками, есть множество способов доказать и предсказать ценность.Определение прибыльности ваших проектов может позволить вам извлекать уроки из своих побед и недостатков, менять направление при необходимости, повышать эффективность затрат и двигаться вперед со стратегическим мышлением, основанным на общей картине.

Вы заинтересованы в том, чтобы узнать, как финансовые навыки могут помочь в принятии бизнес-решений? Изучите наш шестинедельный курс Leading with Finance , восьминедельный курс Финансовый учет и другие онлайн-курсы по финансам и бухгалтерскому учету, чтобы узнать, как вы можете получить навыки и уверенность чтобы понять финансовый ландшафт вашего бизнеса и отрасли.

Рентабельность проекта: как ее конкретно оценить

Рентабельность реализуемого вами проекта или нет? Как можно измерить рентабельность проекта ? Каждая организация должна оценить прибыльность своего проекта или нерентабельность. Однако определение прибыли — непростая задача.

Многие руководители проектов могут быть удивлены, обнаружив, что вся их тяжелая работа приводит к убыточным проектам.

Давайте посмотрим, какие элементы следует учитывать, чтобы понять, может ли проект быть прибыльным или нет. , а затем как конкретно рассчитать прибыльность проекта.

7 ключевых моментов рентабельности проекта

Чтобы оценить , является ли проект доступным (прибыльным) или нет , мы можем начать с 7 ключевых моментов.

Каждый из этих пунктов очень важен, и хороший менеджер по работе с клиентами всегда должен помнить о них.

Скрытое управление бизнесом

Сохранение конкурентоспособности , несомненно, является ключевым элементом, влияющим на деятельность организации.

Ключевые показатели эффективности организации в целом важно понимать, чтобы повысить прибыльность компании и понять роль конкретного проекта, основанного на ключевых целях компании.

Структурированная установка

Каждый проект должен быть настроен таким образом, чтобы обеспечить эффективное управление с начала и на протяжении всего его жизненного цикла.

Это означает определение набора целей для каждого проекта и их отражение в основном бюджете проекта.

Это будет контрольная точка для всех затрат по проекту.

Контроль затрат

Отследить затраты — и, следовательно, прибыльность — проекта можно будет только в том случае, если был определен базовый бюджет.

Во всех проектах приоритетом должен быть контроль фактических затрат и их балансировка с предполагаемыми затратами в бюджете.

Всегда следить за масштабом проекта

Вы можете легко потерять из виду масштаб проекта из-за новых потребностей клиентов и изменений.

Если проект имеет фиксированную цену, любая деятельность, не входящая в первоначальный объем, потребует дополнительных усилий и затрат, за которые команде не будут оплачиваться.

А это моментально повлияет на общую доходность проекта.

Повышение прозрачности и коммуникации

Как мы уже говорили в нескольких предыдущих статьях, мы знаем, что коммуникация и прозрачность являются основой успешного и, следовательно, прибыльного проекта.

Это может быть проблемой в случае организаций, которые все еще полагаются на ручные или устаревшие методы организации своих данных.

Более того, эффективность проекта трудно предсказать, когда нет ясности между отделами и командами.

Проводите регулярную оценку

Необходимо оценивать каждый проект относительно основного бюджета, это позволит избежать и предвидеть задержки и риски.

Очень важно управлять предстоящими затратами и добавлять затраты по мере их возникновения, так как это даст четкое представление об общих затратах на завершение.

Используйте инструменты управления проектами

Многие инструменты управления проектами очень эффективны. Если вы никогда не использовали его раньше, мы рекомендуем попробовать TWproject бесплатно.

Этот тип технологии позволит иметь единую точку, из которой можно контролировать все расходы по проекту.

Более того, благодаря этим инструментам можно будет получать более быстрые и точные отчеты по проекту.

Как измерить рентабельность проекта

Чтобы конкретно измерить рентабельность проекта, можно принять во внимание несколько методов. Посмотрим, какие они.

Приведенная стоимость будущих денежных потоков

Определяющим фактором при расчете индекса рентабельности является приведенная стоимость будущих денежных потоков , которые должны быть возвращены инвестициями и, следовательно, проектом.

Формула текущей стоимости измеряет текущую стоимость будущей суммы, которая должна быть получена, с учетом определенного периода времени и процентной ставки.

Текущее значение можно рассчитать по формуле: Vp = Vf / (1 + r) n

где

Вп = Текущее значение

Vf = будущее значение

r = Процентная ставка

n = Количество лет

Например, если ожидается, что инвестиция принесет 100 000 евро через 3 года при процентной ставке 3,5%, расчет приведенной стоимости будет аналогичен следующему:

Вп = 100,000 / (1 + 0,035) 3 = 100,000 / 1,109 = 90.194,27 евро

Расчет показывает, что 90 194,27 евро, вложенные сегодня под 3,5% годовых, будут стоить 100 000 евро через три года.

Чистая приведенная стоимость

Чистая приведенная стоимость , или ЧПС, представляет собой приведенную стоимость будущих денежных потоков, полученных от инвестиций, за вычетом инвестированной суммы.

Это число показывает разницу между тем, что компания должна потратить, чтобы получить желаемую прибыль, и тем, что она фактически собирается потратить.

NPV использует временную стоимость денег, чтобы определить, приведет ли сумма, потраченная сегодня на обеспечение будущего дохода, к прибыли или нет.

Например: если фактическая сумма инвестиций составляет 85 000 евро, а приведенная стоимость будущих денежных потоков составляет 90 194,27 евро, ЧПС соответствует 90 194,27–85 000 или 5 194,27 евро.

Таким образом, положительное значение NPV показывает, что инвестиции принесут прибыль. Если NPV окажется отрицательным, это означает, что проект нерентабелен.

Индекс рентабельности

Инвестиции с высоким индексом прибыльности могут помочь организации получить максимальную прибыль при минимальных вложениях.

В то время как NPV показывает, принесут ли инвестиции прибыль (положительный NPV) или убыток (отрицательный NPV), индекс рентабельности показывает степень прибыли или убытка.

Руководители проектов могут использовать текущую стоимость будущих денежных потоков (PV) или чистую приведенную стоимость (NPV) для расчета индекса рентабельности.

Индекс прибыльности = (PV / инвестированная сумма) = 1 + (NPV / инвестированная сумма)

Используя предыдущий пример: организация планирует получить 100 000 евро в течение трех лет на инвестиции в размере 85 000 евро.

Процентная ставка должна оставаться на уровне 3,5 процента в течение этих трех лет.

Индекс рентабельности (PV) = (90,194,27 / 85,000) = 1,061

Индекс рентабельности (VAN) = 1 + (5,194,27 / 85,000) = 1,061

Индекс доходности 1.061, вероятно, можно было бы считать маржинальным вложением.

Если бы временной интервал был увеличен с трех до пяти лет, расчет был бы следующим:

Вп = 100000 / (1 + 0,035) 5 = 100000/1188 = 84197,32 евро

, и поэтому расчет индекса рентабельности будет:

Индекс рентабельности (PV) = (84,197,32 / 85,000) = 0,991

, так что это немного убыточная инвестиция.

Как правило: если результат больше 1, проект будет генерировать ценность, и организация должна продолжить работу над проектом.Если результат меньше 1, проект разрушает ценность, и организация не должна продолжать проект. Если вместо этого полученный результат равен 1, проект можно прервать, так как он не приносит ни прибыли, ни убытка, а организации это совершенно безразлично.

Понятно, что чем выше индекс рентабельности, тем привлекательнее вложение.

Прежде чем приступить к проекту, каким бы он ни был, важно, чтобы менеджер проекта выполнил хотя бы один из этих анализов.

Без правильного расчета рентабельности проекта это будет все равно, что войти в лес в полной темноте, не зная, куда приведет путь.

Индекс рентабельности— Узнайте, как рассчитать индекс рентабельности

Что такое индекс рентабельности?

Индекс прибыльности (PI) измеряет соотношение между текущей стоимостью будущих денежных потоков и первоначальными инвестициями. Индекс — полезный инструмент для ранжирования инвестиционных проектов и отображения стоимости, созданной на единицу инвестиций.

Индекс прибыльности также известен как коэффициент инвестиций в прибыль (PIR) или коэффициент инвестиций в стоимость (VIR).

Формула индекса рентабельности

Формула PI выглядит следующим образом:

или

Следовательно:403 Если

- больше, чем

- Если PI меньше 1, проект разрушает ценность, и компания не должна продолжать проект.

- Если PI равен 1, проект окупается, и компании безразлично, продолжать проект или нет.

- 150 000 долларов в год 1

- 300 000 долларов в год 2

- 500 000 долларов в год 3

- 200 000 долларов в год 4

- 600 000 долларов в год 5

- 500 000 долларов в год 6

- 100000 долларов в год 7

- 100 000 долларов США в год 1

- 500 000 долларов США в год 2

- 1 000 000 долларов США в год 3

- 1 500 000 долларов США в год 4

- 200 000 долларов США в год 5

- 500 000 долларов в год 6

- 1 000 000 долларов в год 7

- 1, проект создает ценность, и компания может захотеть продолжить проект.

Чем выше индекс доходности, тем привлекательнее вложение.

Пример индекса рентабельности

Компания A рассматривает два проекта:

Проект A требует первоначальных инвестиций в размере 1500000 долларов США для получения предполагаемых годовых денежных потоков Отчет о денежных потоках Отчет о движении денежных средств (также называемый отчетом о движении денежных средств) является одним из трех ключевых финансовых отчетов, в которых отражены денежные средства в размере:

Подходящая ставка дисконтирования для этого проекта составляет 10%.

Проект B требует первоначальных инвестиций в размере 3 000 000 долларов США для получения расчетных годовых денежных потоков в размере:

Соответствующая ставка дисконтирования для этого проекта составляет 13%.

Компания А может реализовать только один проект.7 = 425 060,64 долл. США

Текущая стоимость будущих денежных потоков:

88 495,58 долл. США + 391 573,34 долл. США + 693 050,16 долл. США + 919 978,09 долл. США + 108 551,99 долл. США + 240 159,26 долл. США + 425 060,64 долл. США = 2 866 869,07 долл. США / 3,866 долл. США прибыльность проекта

. Проект Б разрушает ценность.

Загрузите бесплатный шаблон

Введите свое имя и адрес электронной почты в форму ниже и загрузите бесплатный шаблон прямо сейчас!

Индекс рентабельности проекта

Загрузите бесплатный шаблон Excel, чтобы углубить свои знания в области финансов!Преимущества индекса рентабельности

- Индекс рентабельности показывает, должны ли инвестиции создавать или уничтожать стоимость компании.

- Он принимает во внимание временную стоимость денег и риск будущих денежных потоков. Денежный поток Денежный поток (CF) — это увеличение или уменьшение денежной суммы, имеющейся у компании, учреждения или физического лица. В финансах этот термин используется для описания суммы денежных средств (валюты), которые генерируются или потребляются в определенный период времени. Есть много типов CF из-за стоимости капитала.

- Это полезно для ранжирования и выбора между проектами при нормировании капитала.

Пример: компания выделяет 1 000 000 долларов на проекты.Первоначальные инвестиции, приведенная стоимость и индекс рентабельности этих проектов следующие:

Неверный способ решения этой проблемы — выбрать проекты с наивысшей NPV: проекты B, C и F. Это даст чистую приведенную стоимость в размере 470 000 долларов.

Правильный способ решить эту проблему — выбрать проекты, начиная с наивысшего индекса рентабельности до тех пор, пока не будут исчерпаны денежные средства: проекты B, A, F, E и D.Это даст NPV в размере 545 000 долларов.

Недостатки индекса рентабельности

- Для расчета индекса рентабельности требуется оценка стоимости капитала.

- Во взаимоисключающих проектах, где начальные инвестиции различны, это может не указывать на правильное решение.

Ссылки по теме

Спасибо за то, что прочитали это руководство CFI. Чтобы продолжить обучение, вам могут быть полезны перечисленные ниже ресурсы CFI.Миссия CFI — помочь любому продвинуться по карьерной лестнице с помощью аналитика по финансовому моделированию и оценке (FMVA) ® Стать сертифицированным аналитиком финансового моделирования и оценки (FMVA) ® Сертификат CFI по анализу финансового моделирования и оценки (FMVA) ® поможет вам получить уверенность необходимость в вашей финансовой карьере. Запишитесь сегодня! программа.

- Скорректированная приведенная стоимость Скорректированная приведенная стоимость (APV) Скорректированная приведенная стоимость (APV) проекта рассчитывается как его чистая приведенная стоимость плюс текущая стоимость побочных эффектов заемного финансирования.

- Формула дисконтированного денежного потока (DCF) Формула дисконтированного денежного потока DCF В этой статье формула DCF разбивается на простые термины с примерами и видео расчета. Научитесь определять ценность бизнеса.

- Коэффициенты прибыльности Коэффициенты прибыльности Коэффициенты прибыльности — это финансовые показатели, используемые аналитиками и инвесторами для измерения и оценки способности компании генерировать доход (прибыль) относительно выручки, балансовых активов, операционных затрат и собственного капитала в течение определенного периода времени. .Они показывают, насколько хорошо компания использует свои активы для получения прибыли

- Методы оценки Методы оценки При оценке компании как непрерывно действующей используются три основных метода оценки: DCF-анализ, сопоставимые компании и предшествующие операции

Компоненты отчета о прибыльности проекта | by SlickAccount

Отчет Прибыльность проекта используется для мониторинга плановых и реальных затрат , связанных с проектом.

Анализ рентабельности — это часть финансового анализа, которая касается оценки прибыли в перспективе.Например: компания, которая получила прибыль в размере 1 миллиона долларов в 2017 году, не сообщает нам подробностей о том, насколько хорошо она работала по сравнению с предыдущим годом, какие меры способствовали достижению этой производительности или какая компания использует маржу капитала для достижения таких результатов. уровень прибыли. Анализ рентабельности облегчает понимание этих аспектов:

Также из-за необходимости относительного измерения прибыли, а не абсолютной рентабельности, важен анализ. На фундаментальном уровне инвесторы нуждаются в надежной оценке того, насколько хороши вложения по сравнению с другими.Концепция внутренней нормы прибыли или IRR является такой мерой.

Одним из факторов, влияющих на рентабельность, являются затраты. Затраты напрямую влияют на прибыль, и по этой причине хорошее понимание структуры затрат может помочь повысить прибыльность. Рентабельность того или иного проекта — обычно достаточно объективный показатель. Когда у компании уже есть несколько проектов в бизнесе, прибыльность нового проекта может быть результатом синергии и диверсификации с существующими проектами.Это называется относительной прибыльностью. Ниже приведены некоторые из основных факторов, учитываемых при анализе рентабельности.

Отчет содержит следующие элементы:

Планируемые услуги и расходы :

- Доход : сумма дохода от полевых услуг по многоэтапному проекту

- Стоимость : сумма от полевых услуг Предоставленные затраты по многоэтапному проекту

- Аутсорсинг : сумма из поля Затраты на аутсорсинг в многоэтапном проекте

- Маржа% : маржа из поля Планируемая маржа за услуги% в многоэтапном проекте.Плановая маржа за услуги в% рассчитывается по формуле: (Доход от услуг — Стоимость предоставленных услуг — Затраты по аутсорсингу) x 100 / Доход от услуг.

- Повторное выставление счета : сумма из поля Повторно выставленные расходы по многоэтапному проекту

- Расходы : сумма из поля Планируемые расходы по многоэтапному проекту

- Маржа% : маржа из поля Планируемые расходы Маржа% по многоэтапному проекту. Маржа запланированных расходов в% рассчитывается по формуле: (Расходы, выставленные повторно — Запланированные расходы) x 100 / Расходы, выставленные повторно.

- Валовая маржа : общая запланированная маржа для проекта