Отложенные налоговые активы — это… Что такое отложенные налоговые активы: определение понятия, создание, формирование, начисление, погашение и списание отложенных налоговых активов

Добавлено в закладки: 0

Что такое отложенные налоговые активы? Описание и определение понятия.

Отложенные налоговые активы (ОНА) – это отдельная часть налога на прибыль от продажи основных средств, уплата которой не производится сразу, а отложена до следующего определенного отчетного периода.

Для того, чтобы получить представление, о том, что такое отложенный налоговый актив, первостепенно нужно понимать, в чем заключается суть понятия отложенный налог, который само предприятие обязано выплатить с дальнейшим полученной прибыли. В самом широком смысле, такой налог играет роль обязательств, появляющихся у предприятия или какой-либо организации в ее будущем развитии.

При этом, главными причинами их появления становятся уже имеющиеся проблемы в сфере состояния хозработы и уплаты налогов. Этот, в определенной степени, так называемый

Этот, в определенной степени, так называемый

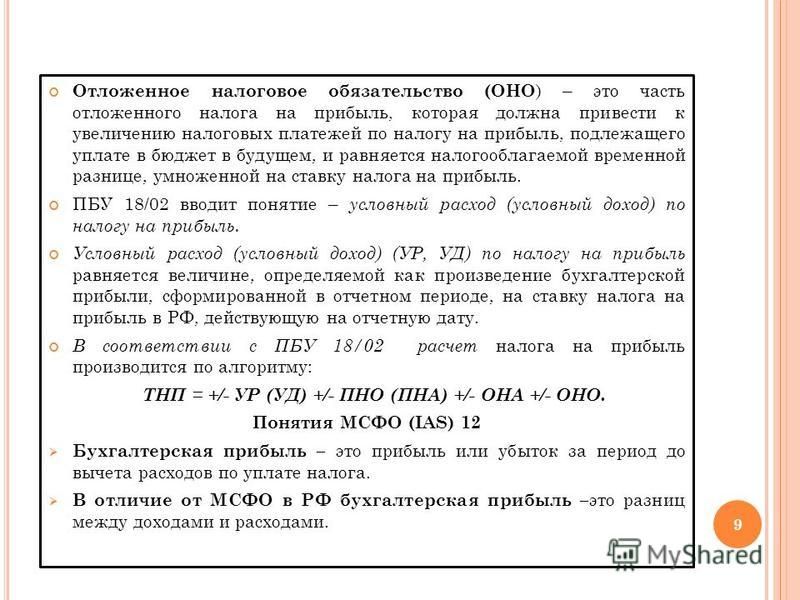

Расчёты условного налога производятся зачастую при помощи 3-ох способов. Метод отсрочки заключаются в том, что ОНА создается в соответствии со ставкой определенного налога на прибыль, которая согласована с законом на время признания разницы. В РФ, такой способ исчисления был применим 6 лет назад, но потом, в согласии с положением о бухучете, стал использовать способ обязательств.

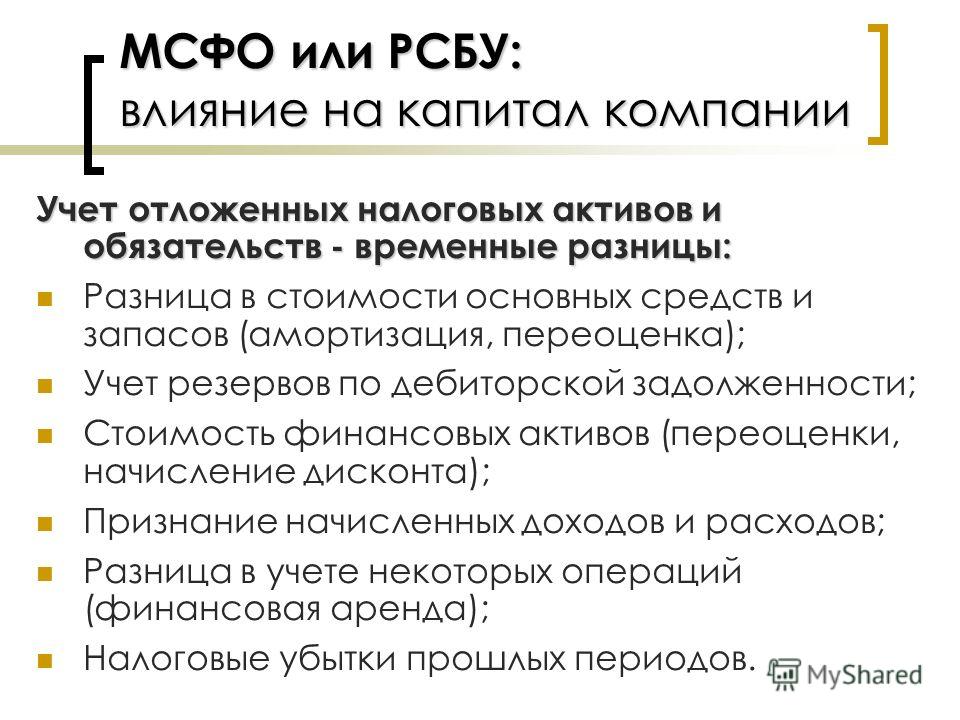

Важно так же то, что, как уже было сказано, такие активы в бухучет заносятся самостоятельно, по сути отдельно по каждому определенному виду активов, при этом они представляют из себя источники появления временной разницы во время оценки. Но сами разницы формируются в конце концов как итог:

- использованиям различных методологий исчисления амортизации, которые применяет данное конкретное предприятие или компания в бухучете;

- признания дохода от проданных товаров в форме выручки от обычной хозработы предприятия;

- если появляется факт нарушения регламента выплаты налога на прибыль каким-либо предприятием или же организацией;

- применением совсем не соответствующих друг другу определенных правил и нормам отражения процентов, которые такие организации уплачивают по кредитам и займам.

Во всей системе бухучета данные активы отображаются обратными проводками в системе: по начислению и по погашению.

Рассмотрим более детально, что значит отложенные налоговые активы.

Как создаются отложенные налоговые активы

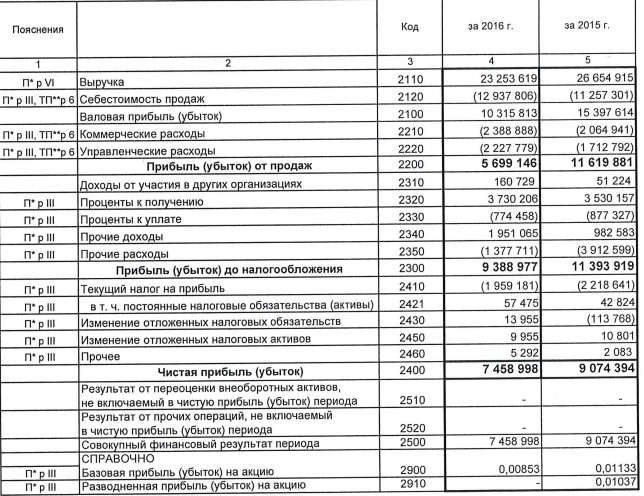

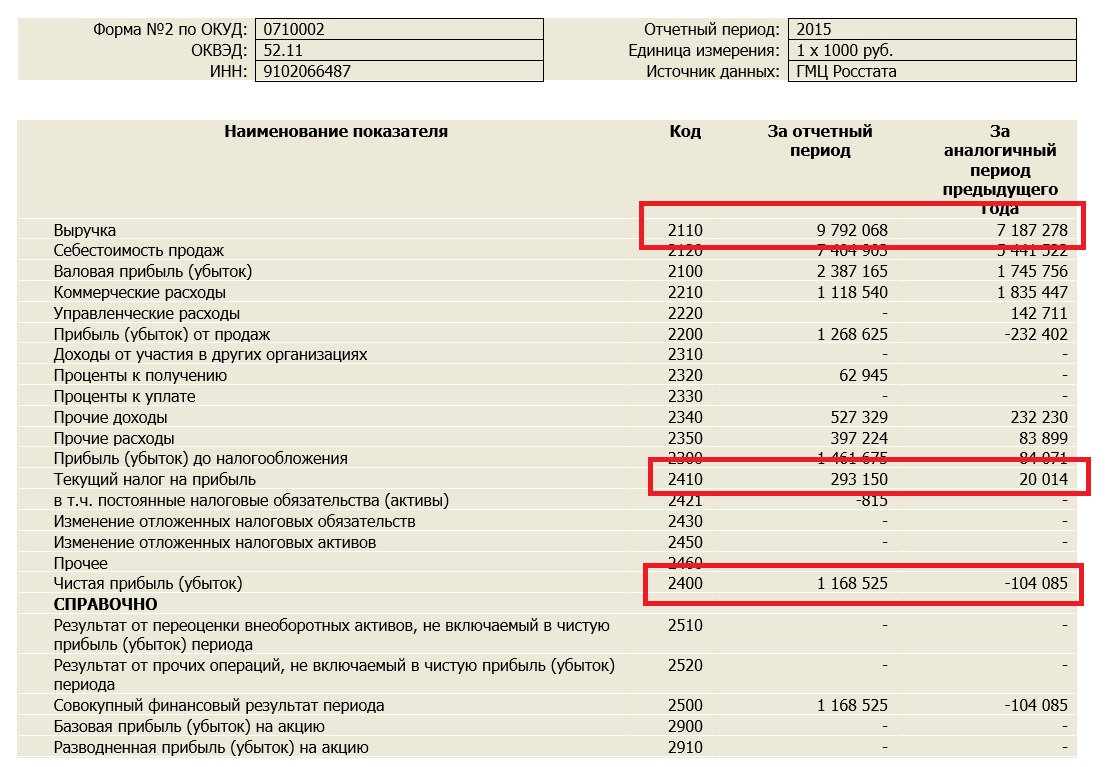

Не во всех случаях прибыль, которая фиксируется в бухгалтерском учете, соответствует той, о которой информация заносится в налоговые органы.

Зачастую можно столкнуться с тем фактом, что прибыль значительно меньше, а указанные суммы выравниваются с течением времени. Но до того момента, пока этого не произошло, появившуюся разницу нужно абсолютно правильно заносить в учет. Данную часть отложенного налога на доход, подлежащего к уплате в последующих отчетных периодах, именуют как ОНА. Зачем же так необходимы отложенные налоговые активы?

Такие активы сами по себе представляют довольно таки хитрый способ снижения суммы, идущей на счет дохода. Но они исчисляются исключительно в случаях, когда в текущем отчетном периоде возникают временные промежутки, о которых говорилось выше, при условии, что впоследствии ожидается обретение новых финансовых средств, иначе говоря — прибыли. В этот момент исчисляются такие активы довольно таки просто: существующая сумма налога на прибыль обычно умножается на временную по своему типу разницу. Самое важное при расчетах – это следить за суммой налога, которая при этом была установлена на отчетную точку. Временной промежуток или говоря иначе — временная разница — это такие образованные и подтвержденные в своей достоверности расходы и доходы, которые в свою очередь формируют определенную в бухучете прибыль, либо же издержки, по данному отчетному периоду. Они как раз и обязаны образовывать налоговую сводку по денежной прибыли по другим отчетным периодам. Появляться они могут в таких случаях:

Самое важное при расчетах – это следить за суммой налога, которая при этом была установлена на отчетную точку. Временной промежуток или говоря иначе — временная разница — это такие образованные и подтвержденные в своей достоверности расходы и доходы, которые в свою очередь формируют определенную в бухучете прибыль, либо же издержки, по данному отчетному периоду. Они как раз и обязаны образовывать налоговую сводку по денежной прибыли по другим отчетным периодам. Появляться они могут в таких случаях:

- при использовании разных способов счета амортизации;

- дополнительной переплаты налогов на прибыль, который в свою очередь не был возмещен организации;

- издержек, которые были зачислены в будущие периоды;

- создание кредиторских долгов из-за покупки для личного пользования товаров и услуг, в случае пользования компанией кассового метода подсчета доходов и расходов, а также и в других установленных налоговыми законами случаях.

Учет знаний по поводу отложенных активов крайне нужен для бухгалтерского сбора, анализа, равно как и для подвода итогового обобщения информации, касающийся всех остальных совершаемых движений. Одно из возможных исключений это то, что временной отрезок в будущем вовсе не меняется — не пропадает, не растет и не уменьшается. В каких-то случаях, оценочный долг добровольно может выполнять и сама организация.

Одно из возможных исключений это то, что временной отрезок в будущем вовсе не меняется — не пропадает, не растет и не уменьшается. В каких-то случаях, оценочный долг добровольно может выполнять и сама организация.

Хочется отдельно обратить внимание на показатели малого предприятия. Такие налоговые активы в бухучете рассчитываются описанным далее образом. Разницы возникающие за отчетный период, умножаются на существующую ставку налога на сумму прибыли и в расчет берется образованная вследствии этого величина. Бухгалтерия какой-либо организации обязана показать наличие сокращения, погашения или же полного исчезновения отложенного налогового актива, путем уменьшения условной прибыли или же расходов такого же отчетного отрезка времени. В данном случае, со счета обязаны списать определенную сумму, если сам объект актива выбыл из оборота. Должен быть отображен ОНА, который существенно увеличивает сумму фиксированного дохода или же расхода на данный отчетный период времени. Так ОНА, дают возможность либо понизить налоговые платежи, по причине переплаты суммы налога на прибыль по отчетному периоду, либо получить сумму компенсации за произведенную переплату.

Так ОНА, дают возможность либо понизить налоговые платежи, по причине переплаты суммы налога на прибыль по отчетному периоду, либо получить сумму компенсации за произведенную переплату.

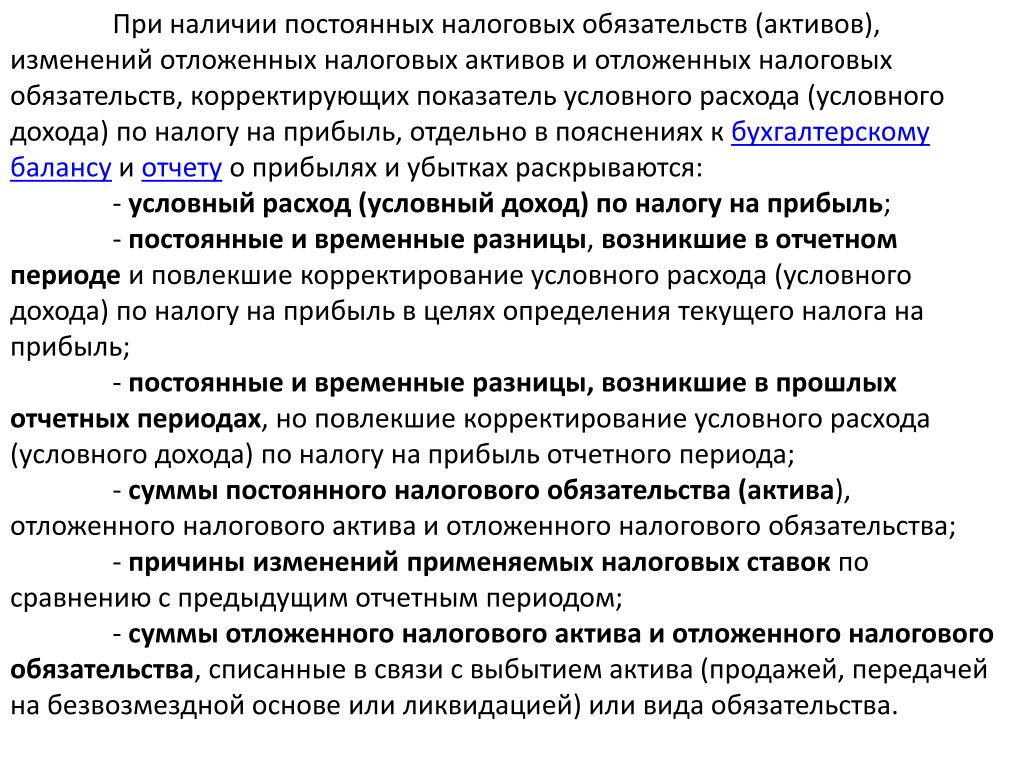

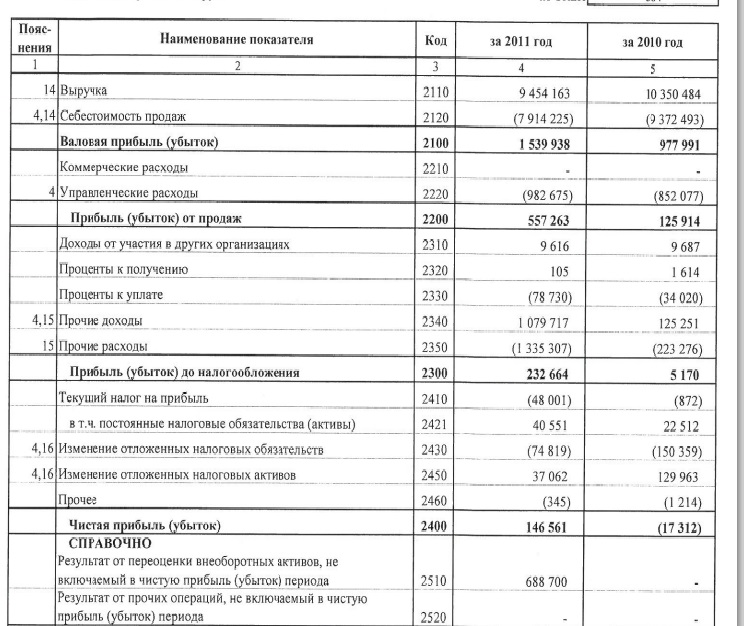

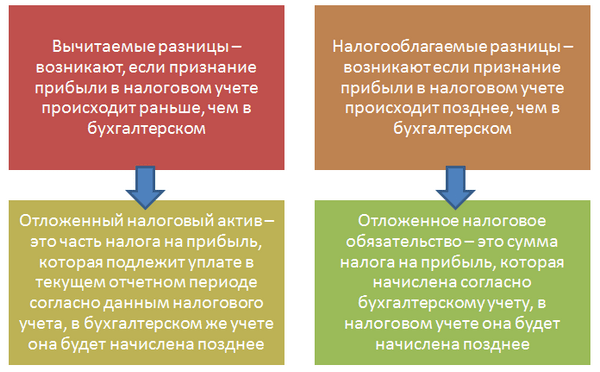

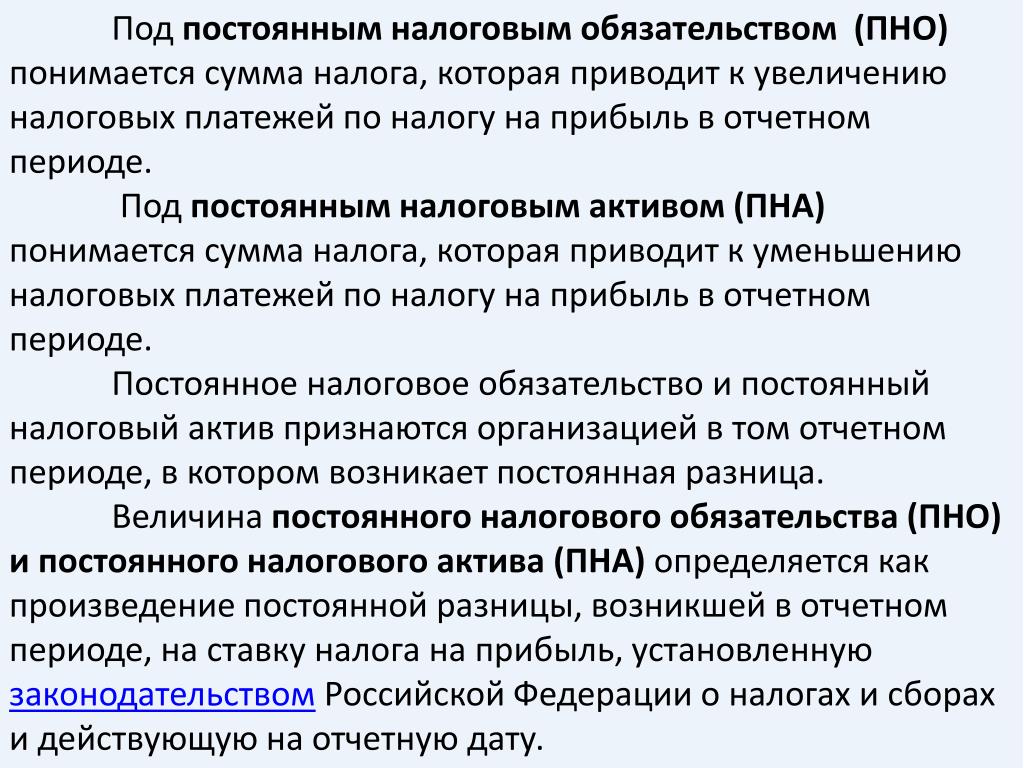

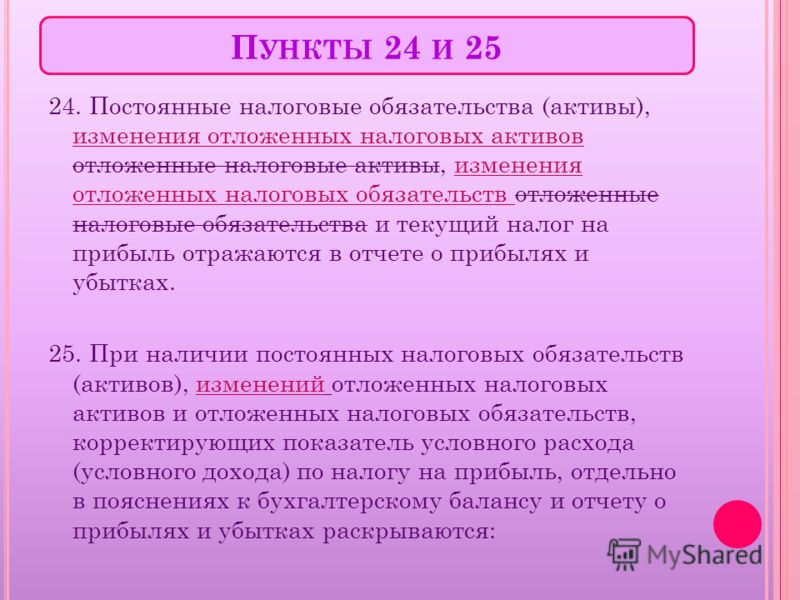

В главных положениях, связанных с учетом налоговых выплат в бухгалтерской отчетности, существует понятие отложенного налогового актива. Данное понятие о таком виде обязательств и активов в РФ было создано отредактированным приказом Министерства финансов уже давно. В указе четко проводилась граница между отличиями в понятиях: «налоговый отложенный актив» и «налоговое отложенное обязательство». Первое из этих понятий подразумевает под собой уменьшение уплачиваемой суммы налога в моменты, следующие за отчетным. Однако на определенный отчетный момент времени сумма налоговой выплаты растет, отражаясь при этом на получении предприятием доли чистой прибыли. Отложенное налоговое обязательство, в свою очередь, оказывает прямо противоположное влияние, поскольку влечет за собой увеличение объема налоговой выплаты в периоды, которые следуют за отчетным, но при этом снижает их на момент самого отчета.

Формирование отложенного налогового актива

На каждом предприятии появляются ситуации, когда прибыль, отображенная в документах бухучета, не соответствует показателям по начислению налогов. Она может либо быть выше, либо быть ниже. Это возникает в результате того, что в бухучете, как и в налоговом, применяются совсем разные методы вычисления, что и влечет за собой возникновение разницы в налогооблагаемых суммах. Она может быть и временной, но и не исключено, что постоянной, при этом облагаемой налогом или вычитаемой.

Отложенный налоговый актив может быть признанным предприятием случае, если возникает временная вычитаемая разница, к появлению которой ведут такие факторы, как: издержки предприятия на покупку основных средств производства, занесенные в бухучет за определенный отчетный период времени, превышают расходы, указанные в статье по налогообложению за аналогичный период времени.

Существует такое понятие как номенклатура дел. Оно означает, что предприятие признало, что с его баланса были выделены затраты на главные средства, которые занесены в учет в своем полном объеме. А в налоговой отчетности те же затраты разбиты на несколько частей и также зафиксированы. Таким образом, получается, что разница в совокупной величине расходов, зачисленных по бухучету и по налоговой отчетности. Временная вычтенная разница возникает и при несоответствии заполученной суммы доходов, зафиксированной в бухучете, а также налоговой отчетности. Следовательно, предприятие считает, что за отчетный отрезок времени, оно реализует определенное количество активов. Этот объем будет зафиксирован статье по налогообложению. Но реализованы активы были по значительно меньшей сумме. Таким образом, доход, по бухучету, получается меньше того, который был занесен в налоговую отчетность. Такая разница – причина признания предприятием возникновения отложенного актива.

Для чего нужен отложенный налоговый актив? Временная исчисляемая разница служит базой для понижения суммы налога на доход, который нужно будет уплатить предприятию за все периоды, следующие ходом за отчетным. Чтоб высчитать величину на которую в последствии снизится налог, нужно умножить нынешнюю налоговую ставку на величину не постоянной вычитаемой разницы. ОНА обязательно должен быть зафиксирован в таких графах:

Чтоб высчитать величину на которую в последствии снизится налог, нужно умножить нынешнюю налоговую ставку на величину не постоянной вычитаемой разницы. ОНА обязательно должен быть зафиксирован в таких графах:

- «налог на прибыль» то есть субсчета;

- «ОНА»;

- на счете в корреспонденции.

Дифференцировано ОНА могут быть учтены в аналитическом учете, включая все виды активов, при перерасчете их, появляется временная исчисляемая разница.

Начисление, погашение и списание ОНА

Предприятие законно имеет все права на то, чтобы лично определять для себя как именно фиксировать в аналитике ОНА: во всех подробностях или же по общей схеме.

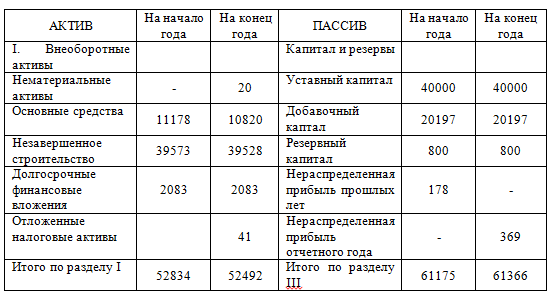

Если отсутствует прибыль на конкретный отчетный период прибыли, облагаемой налогом, ОНА будут зафиксированы в строке баланса бухгалтерии в числе внеоборотных активов. ОНА сохраняются такими как есть до того, как не наступит момент, когда предприятие станет получать доход. На момент списания с баланса какого-либо объекта, с помощью которого происходит начисление ОНА, оставшиеся часть суммы также будет списана со счетов. Их движение можно выследить в строках отчетов об убытках и прибылях.

На момент списания с баланса какого-либо объекта, с помощью которого происходит начисление ОНА, оставшиеся часть суммы также будет списана со счетов. Их движение можно выследить в строках отчетов об убытках и прибылях.

Проведение анализа ОНА происходит по следующей схеме: ОНА может быть применена для проведения анализа финансовой части работы предприятия. В данный момент их будут рассматривать, как особую разновидность дебиторской задолженности (если смотреть с позиции бухучета). Принято считать, что ОНА знаменует собой инвестиционную политику организации, поскольку он непосредственно связан с работой предприятия, ведущей к переменам капиталовложений в работу компании. На изначальном этапе исследуется величина ОНА, его динамика развития, структура и состав за определенный отрезок времени. Все имеющиеся данные для удобства работы проведения будущего анализа фиксируются в виде таблицы для сравнения, где записано начало и конец данного исследуемого периода. Еще в ней обязательно должно быть зафиксированы перемены в них (если они были за данный период). Потом составляется и проводится анализ баланса ОНА по пассивному сальдо в самом начале и в конце данного отчетного периода. Такой анализ может показать, какое именно влияние влечет за собой ОНА на состояние финндеятельности организации. Чаще всего, возникновение ОНА влияет на повышение величины налога на доход за текущий период времени. В ходе этого, чистая прибыль будет снижаться со временем. ОНА влечет за собой увеличение доли активов находящихся вне оборота и в имуществе предприятия, а также ухудшению уровня их качества. Так происходит уменьшение суммы личного капитала, снижается часть оборотных активов и падает уровень их ликвидности. А это влечет за собой обязательное и неизбежное снижение рентабельности работы предприятия.

Потом составляется и проводится анализ баланса ОНА по пассивному сальдо в самом начале и в конце данного отчетного периода. Такой анализ может показать, какое именно влияние влечет за собой ОНА на состояние финндеятельности организации. Чаще всего, возникновение ОНА влияет на повышение величины налога на доход за текущий период времени. В ходе этого, чистая прибыль будет снижаться со временем. ОНА влечет за собой увеличение доли активов находящихся вне оборота и в имуществе предприятия, а также ухудшению уровня их качества. Так происходит уменьшение суммы личного капитала, снижается часть оборотных активов и падает уровень их ликвидности. А это влечет за собой обязательное и неизбежное снижение рентабельности работы предприятия.

Мы коротко рассмотрели что такое отложенные налоговые активы, а также их роль в бухгалтерии предприятия. Оставляйте свои комментарии или дополнения к материалу.

Отложенный налоговый актив и его понятие

Для того, чтобы иметь представление, что такое отложенный налоговый актив, прежде всего следует понимать, в чем состоит содержание понятия отложенный налог, который предприятие должно выплатить с полученной прибыли. В самом общем смысле, этот налог выступает в качестве обязательств, возникающих у предприятия или организации в будущем. Причем, главными причинами их возникновения являются ныне существующие проблемы в области состояния хозяйственной деятельности и уплаты налогов.

В самом общем смысле, этот налог выступает в качестве обязательств, возникающих у предприятия или организации в будущем. Причем, главными причинами их возникновения являются ныне существующие проблемы в области состояния хозяйственной деятельности и уплаты налогов.

Этот, в какой-то степени, условный налог, может рассчитываться по данным финансовой отчетности предприятия или организации, как правило, он составляет величину, равную фактическому налогу, который должен быть уплачен хозяйствующим субъектом в данном периоде налогообложения.

При таких расчетах естественным образом возникают разницы между данными налогового и бухучета, так как в них используются различные методики оценки стоимостей. Эти разницы носят временный характер, но в будущем могут привести к возникновению несоответствий в оценках активов и обязательств, в суммах расходов и доходов, учитываемых при исчислении налогов.

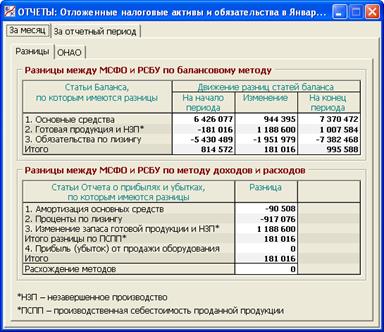

Расчёты данного условного налога производятся, как правило, при помощи трех методов. Метод отсрочки состоит в том, что отложенный налог устанавливается в соответствии со ставкой налога на прибыль, которая узаконена на момент признания разницы. В РФ, такой прием исчисления применялся до 2010 года, затем, в соответствии с положением о бухучете, стал применяться метод обязательств. Этот способ предусматривает учет обязательств предприятия или компании по прибылям и убыткам. Существует и третий метод – балансовый, который состоит в сопоставлении оценок стоимостей по данным налогового и бухучета.

Метод отсрочки состоит в том, что отложенный налог устанавливается в соответствии со ставкой налога на прибыль, которая узаконена на момент признания разницы. В РФ, такой прием исчисления применялся до 2010 года, затем, в соответствии с положением о бухучете, стал применяться метод обязательств. Этот способ предусматривает учет обязательств предприятия или компании по прибылям и убыткам. Существует и третий метод – балансовый, который состоит в сопоставлении оценок стоимостей по данным налогового и бухучета.

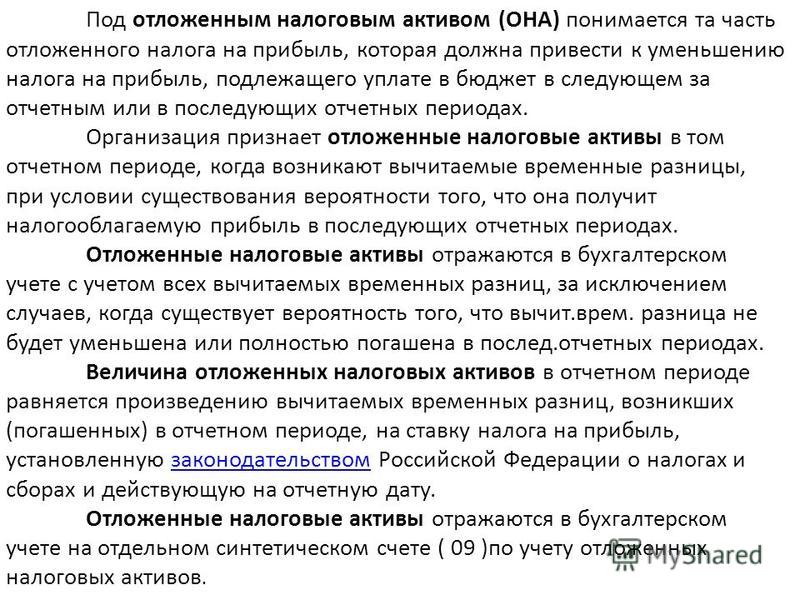

Исходя из этого, отложенный налоговый актив представляет собой ту долю отложенного налога, которая объективно приводит к снижению суммы налога, уплачиваемого предприятием или организацией на прибыль, и которую необходимо уплатить согласно действующему законодательству в следующем отчетном периоде и далее.

Предприятие признает отложенный налоговый актив в то время, когда образуются уже упоминавшиеся временные разницы, и при условии, что далее, в наступающих налоговых периодах, оно получит прибыль, с которой сможет уплатить налог. В бухучете отложенный налоговый актив фиксируется с учетом суммы всех таких разниц, исключение составляют лишь случаи, когда эти разницы не будут уменьшены или же полностью ликвидированы.

В бухучете отложенный налоговый актив фиксируется с учетом суммы всех таких разниц, исключение составляют лишь случаи, когда эти разницы не будут уменьшены или же полностью ликвидированы.

Формула, по которой определяются такие отложенные налоговые обязательства, имеет вид: Но = ВР х СтН, где: Но – величина отложенного актива, ВР – показатель временной разницы, СтН – значение ставки налога, которая установлена на данный момент законодательством.

В системе бухучета отложенные налоговые активы – это показатели, которые отражаются как автономные в отдельном счете, который предназначен для учета и отражения именно отложенных активов по налогам. Важно и то, что, как уже говорилось, эти активы в бухучете учитываются автономно, то есть отдельно по каждому виду активов, являющихся источником возникновения временной разницы при оценке.

Сами же разницы формируются как итог:

— применения различных методологий вычисления амортизации, которые использует конкретное предприятие или организация в бухучете;

— признания выручки от реализованных товаров в форме доходов от обычной хозяйственной работы предприятия;

— в случае возникновения нарушения регламента уплаты налога на прибыль предприятием или организацией;

— использования не соответствующих друг другу правил и норм отражения процентов, которые предприятие или организация платит за кредиты и займы.

В системе бухучета такие активы показываются обратными проводками: по начислению Дт 77 — Кт 68 и, соответственно, по погашению Дт 68 — Кт 77.

Отложенные налоговые активы и их учет

При необходимости уменьшить величину налога, который подлежит уплате в рамках текущего отчетного периода, используются отложенные налоговые активы. Они по большому счету являются частью отложенного налога. Сущность данной операции и значение в связи с ней этих активов состоит в том, что их оплата в казну необязательно должна поступать в бюджет именно в данный момент, это можно сделать и в последующие периоды. Метрически это выглядит так: отложенные налоговые активы представляют собой разность временного характера, которая умножается на величину ставки налога.

На предприятии или в компании такие активы могут быть признаны только тогда, когда сформировались вот эти самые вычитаемые суммы. Кроме того, надо, чтобы было выполнено условие, согласно которого должна существовать с высокой степенью вероятности возможность получения прибыли в последующем периоде. В бухучете отложенные налоговые активы включают все без исключения вычитаемые разности. Правда в некоторых случаях может возникнуть ситуация, когда вычитаемая разность не сможет быть полностью уменьшена или вообще ликвидирована на протяжении последующих периодов.

В бухучете отложенные налоговые активы включают все без исключения вычитаемые разности. Правда в некоторых случаях может возникнуть ситуация, когда вычитаемая разность не сможет быть полностью уменьшена или вообще ликвидирована на протяжении последующих периодов.

Как отмечалось, важным элементом отложенных активов выступает показатель ставки налога предприятия или компании на прибыль. Ее величина устанавливается в соответствии с законодательством РФ. Кроме того, она существенно влияет также на дату предоставления отчетных сведений. Поэтому согласно Налоговому кодексу РФ учет отложенных налоговых активов осуществляется на специальном счете, который может изменяться в соответствии с тем, когда у предприятия или компании появились рассматриваемые вычитаемые разницы.

В бухучете отражение отложенного налогового актива осуществляется в счете 09, который создается и предназначен специально для обобщения информации о наличии отложенных активов и их переходе. При этом правила требуют, чтобы отражение производилось в величинах, которые определяются произведением значения вычитаемых разностей на значение ставки налога.

По дебету данного счета отложенные налоговые активы вместе с кредитом счета 68 (налоговые расчеты) дают возможность показать отложенный актив, величина которого естественным образом увеличивает величину условного дохода в данном периоде. Такая же закономерность проявляется и при определении величины расходов. Этот параметр бухучета позволяет отразить либо полное погашение, либо же величину частичного уменьшения отложенных активов на данный момент в рамках текущего отчетного периода за счет снижения показателей условного дохода в данном же периоде. То же самое можно сказать и об отражении расходов.

Если на практике происходит выбытие самого предмета актива, то в таком случае он будет списан с кредита счета 09. Но это возможно лишь при условии, что по выбывшему предмету актива ранее производились начисления отложенного актива на счет дебета 99, который предназначен для учета прибылей и убытков. В том случае, когда имеется потребность произвести аналитический учет активов, тогда в учет принимаются классификационные виды этих активов, а также характер тех обязательств предприятия или компании, которые привели к возникновению временной разницы. Как показывает практика, эти вычитаемые разницы возникают:

Как показывает практика, эти вычитаемые разницы возникают:

— при применении различных методик расчетов некоторых показателей, прежде всего, амортизации и налога на прибыль;

— в результате использования неодинаковых методик признания коммерческих расходов;

— при излишке уплаченного налога;

— в случае использования разных способов признания остаточной стоимости;

— при наличии существенной кредиторской задолженности.

Все эти показатели в значительной степени усложняют ведение учета, но при их учете само его качество значительно улучшается.

Отложенные налоговые активы (отложенные налоговые обязательства)

Международный стандарт бухгалтерского учета 12 определяет отложенных налоговых активов как «суммы налога на прибыль, подлежащие возмещению в будущих периодах в отношении:

(a) Вычитаемые временные разницы;

(b) Перенос неиспользованных налоговых убытков; и

(c) Перенос неиспользованных налоговых кредитов ».

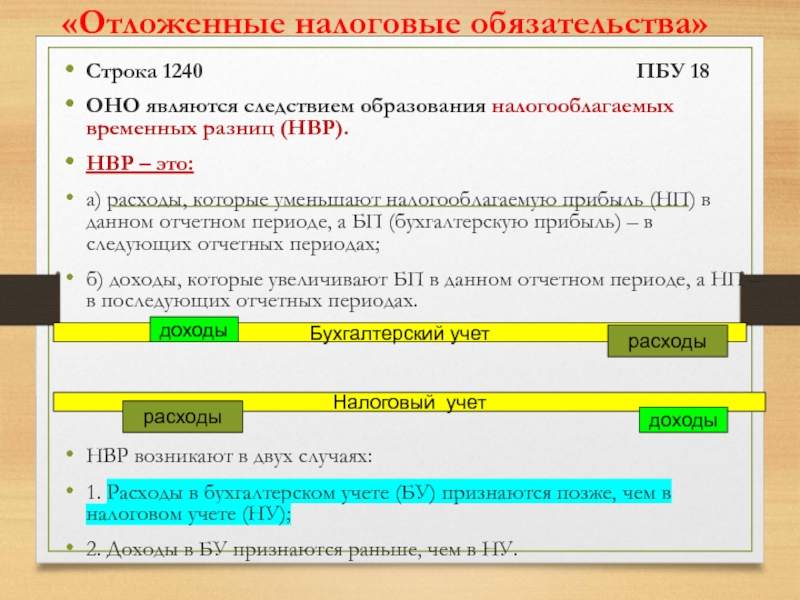

Отложенные налоговые обязательства определяются настоящим стандартом как «суммы налога на прибыль, подлежащие уплате в будущих периодах в отношении налогооблагаемых временных разниц».

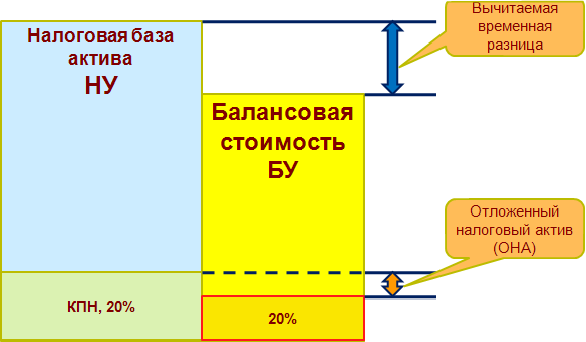

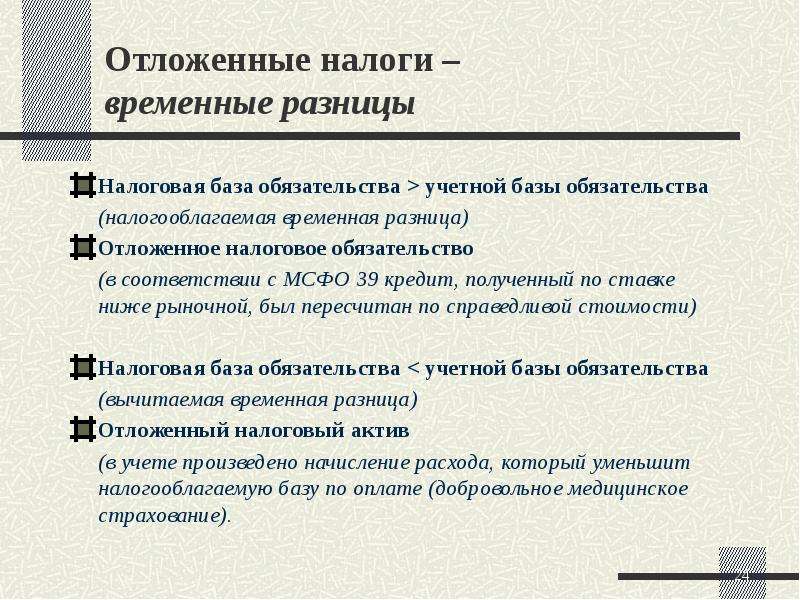

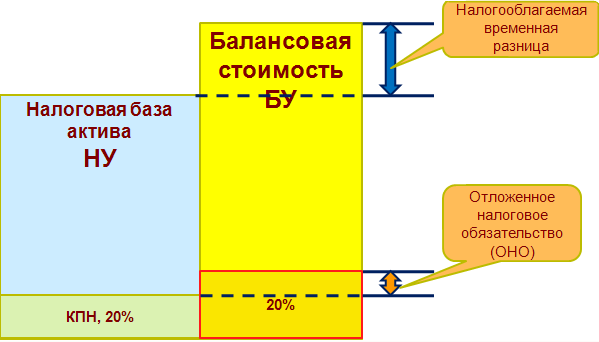

Временные разницы — это разницы между балансовой стоимостью актива и обязательства и его налоговой базой. Налоговая база — это стоимость актива или обязательства для целей налогообложения. Налоговая база обязательства обычно равна его балансовой стоимости за вычетом сумм, подлежащих вычету для налогообложения в будущем. Налоговая база актива — это сумма, которая будет вычитаться для целей налогообложения.

Балансовая стоимость активов и обязательств не всегда совпадает с налоговой базой.Считается, что обязательства будут погашены, а активы будут возвращены со временем, и в этот момент их налоговые последствия кристаллизуются.

Могут возникнуть два типа временных разниц: налогооблагаемая временная разница и вычитаемая временная разница.

Налогооблагаемая временная разница приводит к уплате налогов при погашении балансовой стоимости обязательства или возмещении балансовой стоимости актива. Налогооблагаемые временные разницы приводят к возникновению отложенных налоговых обязательств.Возникает отложенное налоговое обязательство

Налогооблагаемые временные разницы приводят к возникновению отложенных налоговых обязательств.Возникает отложенное налоговое обязательство

- Если балансовая стоимость актива превышает его налоговую базу ИЛИ

- Если балансовая стоимость обязательства меньше его налоговой базы.

Вычитаемые временные разницы приводят к вычету сумм при определении налогооблагаемой прибыли или убытка в будущем периоде, когда активы или обязательства возмещаются или погашаются. К вычету временных разниц возникают отложенные налоговые активы. Возникает отложенный налоговый актив

- Если балансовая стоимость актива меньше его налоговой базы ИЛИ

- Если балансовая стоимость обязательства превышает его налоговую базу.

Все об отсроченных налоговых обязательствах или отложенных налоговых активах и их бухгалтерском учете

Отложенные налоговые обязательства (DTL) или отложенные налоговые активы (DTA) составляют важную часть финансовой отчетности. Эта корректировка, сделанная при закрытии бухгалтерских книг в конце года, влияет на расход по подоходному налогу для бизнеса за этот год, а также на последующие годы.

Эта корректировка, сделанная при закрытии бухгалтерских книг в конце года, влияет на расход по подоходному налогу для бизнеса за этот год, а также на последующие годы.

Вот описание DTL / DTA, его расчета и некоторых конкретных последствий.В этой статье мы рассмотрим следующие темы:

Разница во времени

Компания получает свою балансовую прибыль из финансовой отчетности, подготовленной в соответствии с правилами Закона о компаниях, и рассчитывает свою налогооблагаемую прибыль в соответствии с положениями Закона о подоходном налоге.

Существует разница между балансовой прибылью и налогооблагаемой прибылью из-за определенных статей, которые разрешены или запрещены каждый год для целей налогообложения. Эта разница между бухгалтерской книгой и налогооблагаемым доходом или расходом известна как временная разница и может быть одной из следующих:

1.Временная разница — разница между балансовой прибылью и налоговой прибылью, которая может быть восстановлена в последующем периоде

2. Постоянная разница — Разница между балансовой и налоговой прибылью, которая не подлежит восстановлению в последующем периоде

Постоянная разница — Разница между балансовой и налоговой прибылью, которая не подлежит восстановлению в последующем периоде

Отсроченный налог (DT)

Налоговый эффект из-за разницы во времени называется отложенным налогом, который буквально относится к отложенным налогам.Отложенный налог признается в отношении всех временных разниц — временных и постоянных.

Эти отложенные налоги отражаются в финансовой отчетности через Отложенные налоговые активы и обязательства в соответствии с:

| Шл. № | Статус прибыли организации | Организация — Текущий | Entity — Future | Эффект |

| 1 | Балансовая прибыль выше налогооблагаемой прибыли | Платите меньше налогов сейчас | Платить больше налогов в будущем | Создает отложенное налоговое обязательство (DTL) |

| 2 | Балансовая прибыль меньше налогооблагаемой прибыли | Платите больше налогов сейчас | Платить за вычетом налога в будущем | Создает отложенный налоговый актив (DTA) |

Что касается разницы во времени, связанной с непогашенной амортизацией или перенесенными убытками, DTA признается только при наличии виртуальной уверенности в будущем. Это означает, что DTA может быть реализовано только тогда, когда компания надежно оценивает достаточную будущую налогооблагаемую прибыль. Этот тест на виртуальную достоверность должен проводиться каждый год на дату баланса, и если условие не выполняется, такие DTA / DTL должны быть списаны.

Это означает, что DTA может быть реализовано только тогда, когда компания надежно оценивает достаточную будущую налогооблагаемую прибыль. Этот тест на виртуальную достоверность должен проводиться каждый год на дату баланса, и если условие не выполняется, такие DTA / DTL должны быть списаны.

При расчете будущего налогооблагаемого дохода следует учитывать только прибыль, относящуюся к бизнесу и профессии, а не доход из других источников.

Пример виртуальной уверенности

Прогноз будущей прибыли, подготовленный предприятием на основе будущей реструктуризации, оценки продаж, прошлого опыта будущих капитальных затрат и т. Д., Которые предоставляются банкам для получения ссуды, является конкретным доказательством фактической уверенности.Но виртуальная уверенность не может быть убедительной, если она основана только на каком-то обязательном экспортном заказе, который может быть отменен в любой момент. Виртуальная уверенность должна основываться на прогнозах, которые более вероятны в будущем.

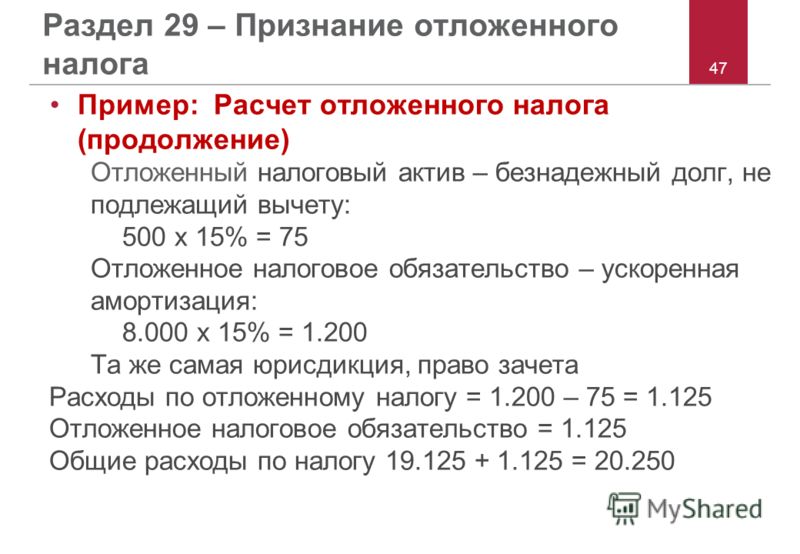

Пример отложенного налогового актива и обязательства

DTA — Предположим, балансовая прибыль предприятия до налогообложения составляет 1000 рупий, включая резерв на безнадежные долги в размере 200 рупий. Для целей налогообложения прибыли безнадежные долги будут разрешены в будущем, когда они будут фактически списаны.Следовательно, налогооблагаемый доход после этого запрета будет составлять рупий. 1200 и допустим, ставка налога на прибыль составляет 20%, тогда предприятие будет платить налоги в размере рупий. 1200 т.е (1200 * 20%) рупий. 240.

Если бы безнадежные долги не были отклонены, предприятие уплатило бы налог на рупий. 1000 на сумму 200 рупий, т.е. 1000 * 20%. Для дополнительных рупий. 40, который уже оплачен, мы должны создать DTA. Запись для записи DTA:

- Отложенные налоговые активы Др 40

- К расходу по отложенному налогу 40 кр

(DTA рупий.40 учтено в книгах)

DTL — Типичным примером DTL будет амортизация. Когда ставка амортизации согласно Закону о подоходном налоге выше, чем норма амортизации согласно Закону о компаниях (как правило, в первые годы), предприятие в конечном итоге будет платить меньше налога за текущий период. Это создаст отложенное налоговое обязательство в бухгалтерских книгах:

Когда ставка амортизации согласно Закону о подоходном налоге выше, чем норма амортизации согласно Закону о компаниях (как правило, в первые годы), предприятие в конечном итоге будет платить меньше налога за текущий период. Это создаст отложенное налоговое обязательство в бухгалтерских книгах:

Для постоянных разногласий нет положений о DTA или DTL. Например. Штрафы и пени, которые являются частью балансовой прибыли, но не разрешены для целей налогообложения.Следовательно, это созданное различие будет постоянным.

DTA представлены в составе внеоборотных активов и DTL в статье внеоборотных обязательств. И DTA, и DTL могут быть скорректированы друг с другом при условии, что они имеют исковую силу по закону, и есть намерение урегулировать актив и обязательство на нетто-основе.

Иллюстрация к расчету DTA / DTL

Давайте разберемся, как DTA / DTL создается в книгах на простом примере (количество в лаках):

| Сведения | Для книги | Для налогов | Разница | (DTA) / DTL @ 30% |

| Доход | 1000 | 800 | 200 | |

| Начальное сальдо (DTA) / DTL | – | – | – | – |

| Амортизация | 100 | 200 | 100 | 30 |

| Налог с продаж | 50 | 0 | (50) | (15) |

| Оставить инкассацию | 200 | 100 | (100) | (30) |

| Конечное сальдо (DTA) / DTL | – | – | – | (15) |

Текущий налог на налогооблагаемую прибыль составляет 800 * 30% = 240

Отложенный налог, как указано выше = (15)

Чистый налоговый эффект = 225

* Ставка применима для компаний, которые не выбрали Разделы 115BA, 115BAA и 115BAB, и чей оборот превышает 400 крор рупий.

Влияние на налоговые каникулы в отношении DTA / DTL

Налоговые каникулы— это льгота, предоставляемая новым предприятиям, созданным в зонах свободной торговли, предприятиям, полностью ориентированным на экспорт, и т. Д. В соответствии с разделами 10A, 10B Закона о подоходном налоге 1961 года. Чтобы стимулировать производство и потребление определенных товаров, правительство освобождает от определенных налогов на временный период при определенных условиях. Отложенный налог (DT) от разницы во времени, которая восстанавливается в течение периода налоговых каникул, не должен признаваться в течение периода налоговых каникул предприятия.ОУ, связанное с разницей во времени, которая восстанавливается после налоговых каникул, должно признаваться в году возникновения.

Иллюстрация к налоговому отпуску

A Ltd., учрежденная как предприятие, не облагаемое налогом, в 2015 году в соответствии с разделом 10A, следовательно, оно будет освобождено от налога с 2015 по 2025 год. У него есть разница во времени из-за амортизации следующим образом: (Предположим, ставка налога составляет 30%)

У него есть разница во времени из-за амортизации следующим образом: (Предположим, ставка налога составляет 30%)

| Год | Разница во времени — Амортизация |

| 1 | 200 000 |

| 2 | 300 000 |

В случае компаний, не облагаемых налогом, отложенное налоговое обязательство не признается в отношении временных разниц, которые возникают и восстанавливаются в период налоговых каникул.Отложенное налоговое обязательство создается только в том случае, если временные разницы возникают в период налоговых каникул и восстанавливаются после налоговых каникул. Корректировки производятся на основе метода FIFO. Предположим, что в приведенном выше примере 200 000 рупий, 80 000 рупий восстанавливаются в течение периода налоговых каникул, поэтому DTL создается только на балансе. DTL будет создан, как указано ниже:

| Год | Разница во времени | DTL @ 30% |

| 1 | 120 000 (200 000–80 000) | 36 000 |

| 2 | 300 000 * | 90 000 |

* Полностью восстановлен после периода налоговых каникул.

Общий баланс DTL на конец второго года составит 126 000.

Влияние DTA / DTL на MAT

MAT — это минимальный альтернативный налог, который компания обязана платить, если ее налог, подлежащий уплате в соответствии с обычными положениями закона о подоходном налоге, меньше налога, рассчитанного по ставке 18,5% балансовой прибыли. МАТ взимается в соответствии с разделом 115JB Закона о подоходном налоге и рассчитывается с использованием балансовой прибыли предприятия в соответствии с:

Книжная прибыль увеличивается на:

- Уплаченный налог на прибыль или резерв

- Сумма, перенесенная в любой резерв

- Резервы по неустановленным обязательствам

- Резерв по отложенному налогу и т. Д.

И уменьшается на:

- Сумма, изъятая из любого резерва или резерва

- Амортизация по дебету прибылей и убытков (кроме амортизации переоценки)

- Меньшая из убытков перенесенная или непогашенная амортизация

- Отложенный налог, зачисленный на счет прибылей и убытков и т.

Д.

Д.

Существуют разногласия относительно того, следует ли добавлять отложенное налоговое обязательство, дебетованное на счет прибылей и убытков, к балансовому доходу для целей расчета MAT. Трибунал Калькутты в деле Балрампура Чини постановил, что отложенное налоговое обязательство не должно быть добавлено, тогда как Трибунал Ченнаи в деле Prime Textiles Ltd.

«Отложенный налог не является резервом по налогу, но представляет собой резерв на налоговые последствия для разницы между налогооблагаемым доходом и бухгалтерским доходом, и, кроме того, отсроченный налог не может быть назван уплаченным или подлежащим уплате подоходным налогом, который должен быть выплачен. от полученной прибыли.Резервы, упомянутые в Разделе 115JB, отличаются друг от друга, они могут быть в одностороннем порядке переведены обратно на счет прибылей и убытков или могут быть использованы для выпуска бонусных акций и т. Д. Однако суммы, созданные для выплаты отложенного налога, не могут быть переданы или использованы таким образом »

«Трибунал Ченнаи отметил, что AS-22 является обязательным в соответствии с разделом 211 (3) Закона о компаниях, однако центральное правительство не уведомляет об этом в соответствии с разделом 145 (2) Закона об ИТ. Более того, отложенное налоговое обязательство не может считаться установленным обязательством, и, следовательно, инспектор по оценке имеет все полномочия вносить корректировки в этот счет, поскольку это нельзя назвать изменением проверенных счетов, подготовленных в соответствии с положениями Закона о компаниях.”

Более того, отложенное налоговое обязательство не может считаться установленным обязательством, и, следовательно, инспектор по оценке имеет все полномочия вносить корректировки в этот счет, поскольку это нельзя назвать изменением проверенных счетов, подготовленных в соответствии с положениями Закона о компаниях.”Как видно, существуют противоречивые решения по этому поводу, и это требует разъяснения со стороны правительства или решения высокого суда.

Можно ли рассматривать кредит MAT как отложенный налоговый актив согласно AS 22?

В соответствии с AS 22 отложенные налоговые активы и обязательства возникают из-за разницы между балансовой прибылью и налогооблагаемой прибылью и не увеличиваются за счет самих налоговых расходов. ВСУ не вызывает разницы между балансовой и налогооблагаемой прибылью.В соответствии с AS 22.

нецелесообразно рассматривать кредит MAT как отложенный налоговый актив.Отсроченный налог: единственный способ узнать — CPDbox

Отложенный налог не является ни отложенным, ни налогом: это показатель бухгалтерского учета, а точнее — начисление налога.

Я очень горжусь тем, что публикую первый гостевой пост на этом веб-сайте, написанный профессором Робином Джойсом FCCA , который подробно объяснит вам, как понимать отложенное налогообложение и как решить эту проблему логичным способом. .

Эта статья отражает мнения и объяснения Робина, и я должен сказать, что его подход очень свежий и, возможно, немного нетрадиционный. Вот что он говорит об отложенном налоге:

Знание начислений и налогов необходимо для временных разниц (основной компонент). Налоговые убытки и налоговые льготы будут обсуждаться позже.

Примечание для бухгалтеров, аудиторов, проверяющих банков и надзорных органов

Неспособность начислить налоги ложно завышает прибыль, собственный капитал и (для банков) пруденциальный капитал за счет включения прибыли до налогообложения вместо прибыли после налогообложения.

Это может привести к завышению прибыли на акцию публичной компании.

Прибыль на акцию («EPS») — это ключевой индикатор фондового рынка, который используется для расчета коэффициента ценовой прибыли. Коэффициент ценовой прибыли (PE) напрямую влияет на рыночную стоимость акций.

Коэффициент ценовой прибыли (PE) напрямую влияет на рыночную стоимость акций.

В таких случаях прибыль от EPS и PE может вводить в заблуждение, приводя к неоправданной оценке на фондовом рынке и / или выплате незаработанных премий руководству.

Основы учета по методу начисления (некоторые могут вас удивить)

- Учет по методу начисления — это экономическое представление финансовой отчетности.

Представление по методу начисления обычно отличается от представления на основе кассового учета , чтобы отразить временные разницы между денежными потоками и экономическими событиями. Стандарты - (МСФО, национальные стандарты, постановления центрального банка) могут делать только две вещи:

- Они могут перемещать прибыль (или убыток) из периода в период.

Это то, что происходит при преобразовании денежных счетов в счета начисления, при преобразовании национальных счетов в МСФО и при консолидации. Стандарты не могут ни создать, ни уничтожить прибыль, так как конечная прибыль (или убыток) будет измеряться увеличением или уменьшением денежных средств.

Стандарты не могут ни создать, ни уничтожить прибыль, так как конечная прибыль (или убыток) будет измеряться увеличением или уменьшением денежных средств. - Стандарты устанавливают правила формата представления.

Узнайте об отложенном налоге и многих других темах по МСФО в наших видеороликах! Вы уже ознакомились с комплектом IFRS Kit ? Это полный обучающий пакет по МСФО, включающий более 80 частных видеоуроков, более 100 тематических исследований по МСФО, решенных в Excel, более 150 страниц раздаточных материалов и множество бонусов.Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это! - Они могут перемещать прибыль (или убыток) из периода в период.

- Если доход или расход начислены (или уменьшены за счет предоплаты) в течение периода, будет получено больше (или меньше) прибыли (или убытка). Если дополнительная прибыль (или убыток) будет облагаться налогом немедленно, налоговые начисления за период будут отражены в увеличении или уменьшении.

Если дополнительный налог (или налоговый кредит — выгода от уплаты налога за вычетом) будет получен в более позднем периоде, требуется начисление этого налога. в текущем периоде , чтобы соответствовать периоду экономической деятельности. - Переоценка — это начисление прибылей / прибылей и убытков, которые еще предстоит реализовать.

Результат может появиться в отчете о прибылях и убытках или в резервах (через Отчет о прочем совокупном доходе). Обесценение — это начисление убытков.

Такие начисления прибыли и убытков будут совпадать с начислением налога, если только прибыль (или убыток) никогда не будет облагаться налогом. - Начисления создаются, иногда изменяются и сторнируются. Оплачиваются счета и сборы, а не начисления.

Отложенный налог — временные разницы

Если доход или расход (которые создают прибыль или убыток) облагаются налогом в том же периоде, что и в отчете о прибылях и убытках, или собственный капитал (например, затраты на выпуск акций), налоговые расходы за год будут отражать это, и никаких дальнейших действий требуется для.

Если доход или расход облагаются налогом полностью или частично в другом периоде, для отражения этого необходимо начисление налога в этом периоде.

Это разница во времени между экономическим событием и налогообложением.

Отсроченный налог возникает в результате анализа различий между налогооблагаемой прибылью и бухгалтерской прибылью. Эти различия возникают из-за разницы в подходе к операции в финансовой и налоговой отчетности.

- Разницы можно классифицировать как постоянные или временные разницы во времени.

- Примером постоянной разницы является получение не облагаемой налогом государственной субсидии или аналогичного стимула. Очевидно, что это часть бухгалтерской прибыли, но она никогда не будет частью налогооблагаемой прибыли. Дальнейший учет постоянных разниц не требуется в будущих периодах.

- Пример Временная разница во времени возникает, когда налоговая и бухгалтерская амортизация актива различаются.

Они могут возникать из-за разных сроков полезного использования или разных методов начисления амортизации, например, уменьшение остатка и прямолинейность.

Они могут возникать из-за разных сроков полезного использования или разных методов начисления амортизации, например, уменьшение остатка и прямолинейность.

- Чтобы нормализовать прибыль, нам необходимо нормализовать налоговые сборы. Это делается путем добавления отложенного налога к основной сумме налога.Отложенные налоговые расходы — это стоимость временных разниц во времени по текущей ставке налога, установленной для будущих периодов.

Постоянные разницы больше не упоминаются в МСФО (IAS) 12 , но были включены сюда, чтобы прояснить, когда не следует производить начисление налога (поскольку дальнейшие налоги не подлежат уплате или получению).

Временная разница во времени — выручка / переоценка

(Дебиты показаны как +, кредиты показаны как, налог 20%)

Пример: прибыль от переоценки

| Описание | 2XX3 | 2XX4 |

| Прибыль от переоценки | -100 | 0 |

| Налог | 0 | 20 |

| Чистое влияние на P / L | -100 | 20 |

В этом примере наша переоценка может относиться к любому активу: МСФО (IAS) 40, МСФО (IAS) 39, МСФО (IFRS) 9 в отчете о прибылях и убытках, МСФО 16 или МСФО 38 в прочем совокупном доходе (логика идентична).

Прибыль отражается в 2XX3 году, но налог не взимается до следующего периода, когда актив продается по его переоцененной балансовой стоимости.

Есть проблемы с презентацией? Да, по состоянию на конец 2XX3 года акционерам будет представлен следующий финансовый отчет:

| Описание | 2XX3 |

| Прибыль от переоценки | -100 |

| Налог | 0 |

| Чистое влияние на P / L | -100 |

Акционеры хотят получить дивиденды в размере 100. Если выплачено, то в следующем году не будет денег для оплаты налогового счета 20.

На практике наша видимая прибыль в размере 100 составляет только 80 после уплаты налогов . В нашей презентации прибыль завышена.

В нашей презентации прибыль завышена.

Начисление налога необходимо в 2XX3 году, которое будет сторнировано в 2XX4 году, когда налог будет взиматься:

| Описание | 2XX3 | 2XX4 |

| Прибыль от переоценки | -100 | 0 |

| Налог | 0 | 20 |

| Чистое влияние на прибыль до налогообложения | -100 | 20 |

| Начисление налогов | 20 | -20 | Чистое влияние на P / L | 80 | 0 |

Это полное представление методом начисления. Переоценка представляет собой начисление прибыли / прибыли, которое сопровождается начислением налога.

Переоценка представляет собой начисление прибыли / прибыли, которое сопровождается начислением налога.

(Начисление налога ошибочно называется «отложенным налогом». Это не так: налог находится рядом со строкой с надписью «налог», и ничего не отсрочено. Это не налог: это начисление налога.)

Пример: убыток от переоценки

Убыток от переоценки и начисленный налоговый кредит будут показаны как:

| Описание | 2XX3 | 2XX4 |

| Убыток от переоценки | 200 | 0 |

| Налоговый кредит | 0 | -40 |

| Чистое влияние на прибыль до налогообложения | 200 | -40 |

| Начисление налогов | -40 | 40 | Чистое влияние на P / L | 160 | 0 |

Временная разница — расходы, включая амортизацию

Расходы обычно обрабатываются аналогично убытку от переоценки, указанному выше, если разница во времени составляет два года подряд.

В случае внеоборотных активов (МСФО (IAS) 16, 38, 40), если экономический срок службы, используемый в финансовых книгах, совпадает со сроком службы, используемым для налоговых целей, амортизация начисляется каждый год и полностью разрешена для налогообложения. : разницы во времени и начисления налога нет.

Правильное применение МСФО (IAS) 16, 38, 40 (и 17) требует использования срока экономической службы, даже если он отличается от срока, используемого налоговыми органами.

Если иное, требуется начисление налога (дебет или кредит).Они необходимы для целей представления (то есть, что такое учет по методу начисления), но не изменяют никаких налоговых льгот, поскольку они не являются налоговыми компонентами, а только начислениями.

После создания они могут меняться от периода к периоду. При выбытии или истечении срока действия актива все оставшиеся начисления будут сторнированы.

Пример: долгосрочные активы 1

| Бухгалтерский баланс | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 |

| Стоимость | 3 000 | ||||

| Амортизация | -1 000 | -1 000 | -1 000 |

Мы покупаем банкомат («банкомат», «банкомат») для нашего банка.

Стоимость 3 000. Ожидается, что он прослужит всего 3 года, так как будет использоваться в оживленном центре города. Амортизируем стоимость за 3 года.

Налоговая льгота («налоговая амортизация») будет предоставлена только в течение 4 лет в этом примере, поскольку существует один «налоговый срок» для всех банкоматов страны.

Это создает разницу во времени между коммерческой амортизацией (3 года) и налоговой амортизацией (4 года).

Учет налоговой амортизации на внебалансовом отчете:

| Забалансовый отчет | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 |

| Налог | -3 000 | ||||

| Налоговая амортизация | -750 | -750 | -750 | -750 | |

| Налоговая база | -3 000 | -2 250 | –1500 | -750 | 0 |

(Это определяет «налоговую базу», поскольку некоторые люди используют ее в таких расчетах. Мы не используем его здесь.)

Мы не используем его здесь.)

В наших примерах ставка налога составляет 20%, поэтому налоговая выгода составит 3 000 * 20% = 600.

Это будет распределено на годы 1–4: 150 пособий в год.

Наши отчеты о прибылях и убытках (выписка) будут иметь следующий вид:

| Отчет о прибылях и убытках | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 |

| Амортизация | 1 000 | 1 000 | 1 000 | ||

| Налог 20% | -150 | -150 | -150 | -150 | |

| Чистое влияние на P / L | 850 | 850 | 850 | -150 |

Есть проблема?

Да: не только год 4 показывает налоговый кредит без расходов на амортизацию, но годы 1-3 показывают эффективную налоговую ставку 15% (150/1000), а не 20%.

Чтобы улучшить экономическое представление (цель учета по методу начисления), нам нужно создать налоговое начисление в год 1, изменить его во втором и третьем годах и сторнировать в году 4:

| Отчет о прибылях и убытках | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 |

| Амортизация | 1 000 | 1 000 | 1 000 | ||

| Налог 20% | -150 | -150 | -150 | -150 | |

| Чистое влияние на прибыль до налогообложения | 850 | 850 | 850 | -150 | |

| Начисление налогов | -50 | -50 | -50 | 150 | |

| Чистое влияние на P / L | 800 | 800 | 800 | 0 |

Сначала вычисляется ожидаемый результат (800), затем вычисляется разница для начисления налога (-50). Знак должен быть правильным для начисления налога .

Знак должен быть правильным для начисления налога .

Начисление налога улучшает экономическое представление, но никак не влияет на момент зачисления налога.

Учет налоговых начислений в балансе та же сумма, но противоположный знак:

| Бухгалтерский баланс | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 |

| Начисление налогов | 50 | 50 | 50 | -150 |

Совокупные числа в балансе (поскольку число этого года добавляется к сумме прошлого года):

| Бухгалтерский баланс | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 |

| Начисление налогов | 50 | 50 | 50 | -150 | |

| Накопление налогов | 50 | 100 | 150 | 0 |

Последний вопрос заключается в том, является ли начисление налога (накопленное) отложенным налоговым активом или отложенным налоговым обязательством . Мы аккуратно использовали дебеты и кредиты. У нас есть дебетовая стоимость. Дебетовая стоимость в балансе — это актив.

Мы аккуратно использовали дебеты и кредиты. У нас есть дебетовая стоимость. Дебетовая стоимость в балансе — это актив.

Контрольное число для устранения ошибки

Если кумулятивная цифра за последний год (год 4 в этом примере) равна нулю (0), то расчеты верны, если знак начисления налога в отчете о прибылях и убытках правильный.

Изменения налоговых ставок

Если национальная ставка налога изменится, данные по налогам и начисления налогов для соответствующих будущих периодов будут обновлены.

Пример: долгосрочные активы 2

Покупаем банкомат (банкомат, банкомат) для нашего банка. Стоимость 1 000. Ожидается, что он прослужит 5 лет, так как он будет использоваться в тихой деревне. Амортизируем стоимость более 5 лет.

| Бухгалтерский баланс | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 | Год 5 |

| Стоимость | 1 000 | |||||

| Амортизация | -200 | -200 | -200 | -200 | -200 |

Налоговая льгота («налоговая амортизация») будет предоставлена в этом примере в течение 4 лет, поскольку существует единый «налоговый срок» для всех банкоматов страны.

Это создает разницу во времени между финансовой амортизацией (5 лет) и налоговой амортизацией (4 года).

Учет налоговой амортизации на внебалансовом отчете:

| Забалансовый отчет | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 | Год 5 |

| Налог | -1 000 | |||||

| Налоговая амортизация | –250 | –250 | –250 | –250 | 0 | |

| Налоговая база | -1 000 | -750 | -500 | –250 | 0 | 0 |

В наших примерах ставка налога составляет 20%, поэтому общая налоговая выгода составит 1 000 * 20% = 200. Это будет распределено на годы 1-4: пособие 50 каждый год.

Это будет распределено на годы 1-4: пособие 50 каждый год.

Наши отчеты о прибылях и убытках (выписка) будут иметь следующий вид:

| Отчет о прибылях и убытках | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 | Год 5 |

| Амортизация | 200 | 200 | 200 | 200 | 200 | |

| Налог 20% | -50 | -50 | -50 | -50 | 0 | |

| Чистое влияние на P / L | 150 | 150 | 150 | 150 | 200 |

Есть проблема?

Да: не только год 5 показывает отсутствие налогового кредита, но годы 1-4 показывают эффективную налоговую ставку 25% (50/200), а не 20%.

Чтобы улучшить экономическое представление (цель учета по методу начисления), нам нужно создать налоговое начисление в год 1, изменить его во втором, третьем и четвертом годах, а затем отменить его в год 5:

| Отчет о прибылях и убытках | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 | Год 5 |

| Амортизация | 200 | 200 | 200 | 200 | 200 | |

| Налог 20% | -50 | -50 | -50 | -50 | 0 | |

| Чистое влияние на прибыль до налогообложения | 150 | 150 | 150 | 150 | 200 | |

| Начисление налогов | 10 | 10 | 10 | 10 | -40 | |

| Чистое влияние на P / L | 160 | 160 | 160 | 160 | 160 |

Сначала вычисляется ожидаемый результат (160), затем вычисляется разница для начисления налога (10). Знак должен быть правильным для начисления налога.

Знак должен быть правильным для начисления налога.

Начисление налога улучшает экономическое представление, но никак не влияет на момент зачисления налога.

Учет налоговых начислений в балансе та же сумма, но противоположный знак:

| Бухгалтерский баланс | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 | Год 5 |

| Начисление налогов | -10 | -10 | -10 | -10 | 40 |

Совокупные числа в балансе (поскольку число этого года добавляется к сумме предыдущего года):

| Бухгалтерский баланс | Год 0 | Год 1 | Год 2 | Год 3 | Год 4 | Год 5 |

| Начисление налогов | -10 | -10 | -10 | -10 | 40 | |

| Накопление налогов | -10 | -20 | -30 | -40 | 0 |

Последний вопрос заключается в том, является ли налоговое начисление (совокупное) отложенным налоговым активом или отложенным налоговым обязательством.

Мы точно использовали дебет и кредит. У нас кредитная стоимость. Кредитовая стоимость в балансе составляет обязательств.

Модель имеет прошлые, настоящие и будущие отчеты о прибылях и убытках и балансовые отчеты, а также контрольный номер для обеспечения точности. Это идеальная запись для использования и аудита.

Узнайте об отложенном налоге и многих других темах по МСФО в наших видеороликах! Вы уже ознакомились с комплектом IFRS Kit ? Это полный пакет учебных материалов по МСФО, включающий более 70 частных видеоуроков, более 100 тематических исследований по МСФО, решенных в Excel, более 120 страниц раздаточных материалов и множество бонусов.Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!

Модель может использоваться для доходов и расходов, если дебеты и кредиты верны. Размер модели может быть уменьшен для любого начисления, использованного только в течение 2 лет, до модели, аналогичной той, которая использовалась выше для выручки.

Налоговые убытки и налоговые льготы

В сегменте с пометкой «отложенный налог» указаны временные разницы, налоговые убытки и налоговые льготы.

В большинстве стран, если вы понесли убыток в прошлом году, вы можете заплатить меньший налог на свою прибыль в этом году.Аналогичным образом, налоговый кредит (для уплаты меньшего налога) может быть предоставлен государством в качестве стимула, а не денежной субсидией.

И налоговые убытки, и налоговые льготы являются составными частями налога. Они уменьшат ваш налоговый счет.

Временные разницы являются начислением налога. Напротив, они никак не повлияют на ваш налоговый счет. Они не облагаются налогом. Это начисления по налогу. Если выбросить их в одно ведро с налоговыми убытками и налоговыми льготами и назвать их «отложенным налогом», можно воцариться путанице.

Требуются налоговые знания

Если происходит начисление или переоценка, которая увеличивает (или уменьшает) прибыль, но не влияет на налоговый счет за текущий период, вам необходимо оценить, будет ли начисление налога (или кредит), когда прибыль (или убыток) ) реализовано. Если да, то необходимо начисление налога.

Если да, то необходимо начисление налога.

Если есть сомнения, начислить налог.

Вам необходимо определить, есть ли временные различия для внеоборотных активов.

Если вы переносите прибыль из одного периода в другой, начисляйте налог так, чтобы движение прибыли в размере 100 имело чистое влияние в размере 80 после начисления налога по ставке 20%.(Отрегулируйте число в соответствии с вашей налоговой ставкой, если она отличается.)

Заключение

Разница во времени является наиболее частой частью так называемого «отложенного налога». Если вы можете начислять налог так же, как и другие начисления, работа будет выполнена.

Вам не нужно использовать «налоговую базу» или беспокоиться о том, основана ли она на методах «балансовый отчет» или «отчет о прибылях и убытках». Просто сделайте налоговые начисления.

Отложенный налог не является ни отложенным, ни налогом: это начисление налога.

Благодарности:

Я хотел бы выразить благодарность Silvia Mahutova FCCA за размещение этой статьи.

Об авторе

Профессор Робин Джойс проводит курсы по МСФО на русском и английском языках в Москве в Ассоциации российских банков.

Понравилась статья?

Если вам понравилась эта статья, поделитесь ею с друзьями или коллегами и оставьте комментарий ниже. Спасибо!

Срок

| Определение

| ||

| flashcardmachine.com/images/preview_card_back.gif»> Срок | |||

| Какие бывают виды временных разниц? |

| Отложенные налоговые активы и отложенные налоговые обязательства |

| Каковы будущие вычитаемые суммы? |

| Налогооблагаемый доход будет уменьшен относительно бухгалтерского дохода в одном или нескольких будущих годах. |

| Примером чего являются примерные расходы, которые признаются в отчетах о прибылях и убытках в момент их возникновения, но вычитаются из налоговых деклараций в последующие годы, когда они фактически оплачены? |

Будущая вычитаемая сумма. |

| При оценке налогового обязательства должна ли компания использовать установленную налоговую ставку или ставку налога в законопроекте о налоговой реформе? |

| Следует использовать установленную налоговую ставку. |

| Как отложенные налоговые активы и отложенные налоговые обязательства отражаются в классифицированном балансе? |

| Отложенные налоговые активы и отложенные налоговые обязательства не отражаются по отдельности, а вместо этого объединяются в чистую текущую сумму и чистую нетекущую сумму.Каждый из них отражается либо как актив — если отложенные налоговые активы превышают отложенные налоговые обязательства, либо как обязательства — если отложенные налоговые обязательства превышают отложенные налоговые активы. Отложенные налоговые активы и отложенные налоговые обязательства классифицируются как краткосрочные или долгосрочные в зависимости от того, как соответствующие активы или обязательства классифицируются в финансовой отчетности. Например, отложенное налоговое обязательство, возникающее из расчетных расходов по гарантии, будет классифицироваться как текущее, если обязательство по гарантии классифицировано как текущее.Отложенный налоговый актив или обязательство, не связанный с конкретным активом или обязательством, следует классифицировать в зависимости от того, когда ожидается восстановление базовой временной разницы.  |

| Требуется раскрытие дополнительной информации в отношении суммы налога на прибыль, указанной в отчете о прибылях и убытках. Какая информация необходима? |

В отношении расхода по налогу на прибыль, отраженного в отчете о прибылях и убытках, в примечаниях к раскрытию информации должны быть указаны (а) текущая часть расхода по налогу (или налоговой выгоды), (б) отложенная часть расхода по налогу (или налоговые льготы) с отдельным раскрытием сумм, относящихся к (c) части, которая не включает влияние следующих отдельно раскрытых сумм, (d) перенос операционных убытков на будущие периоды, (e) корректировки, связанные с изменениями в налоговом законодательстве или ставках, ( f) корректировки оценочного резерва на начало года в связи с пересмотренными оценками, (g) инвестиционные налоговые льготы. |

| Что такое внутрипериодные налоговые отчисления? |

| Внутрипериодное налоговое распределение означает, что совокупное налоговое обязательство за отчетный период распределяется между статьями отчета о прибылях и убытках, по которым был начислен налог на прибыль. Следующие статьи должны быть отражены за вычетом их соответствующего налога на прибыль: • Прибыль (или убыток) от продолжающейся деятельности • Прекращенная деятельность • Чрезвычайные статьи |

| Какие типы временных разниц отражаются в налоговой декларации после отчета о прибылях и убытках? |

| Выручка (или прибыль) * Продажа имущества в рассрочку (метод рассрочки по налогам). * Нереализованная прибыль, отражающая инвестиции по справедливой стоимости (облагается налогом при продаже актива). Расходы (или убытки) |

| Какие типы временных разниц отражаются в налоговой декларации до отчета о прибылях и убытках? |

| Доходы (или прибыли) * Арендная плата, собранная заранее * Подписка, собранная заранее * Прочая выручка, полученная авансом Расходы (или убытки) * Ускоренная амортизация в налоговой декларации (прямолинейная амортизация на отчет о прибылях и убытках) * Предоплаченные расходы (вычет при уплате налога) |

| Какую запись в журнале вы делаете в конце каждого отчетного периода для корректировки оценочного резерва? |

| Оценочная скидка XXX Расходы по налогу на прибыль XXX |

| Что такое оценочный резерв? |

| Это косвенное уменьшение (контрактив) отложенного налогового актива, когда более вероятно, что некоторая часть или весь отложенный налоговый актив не будет реализован. |

| Какая запись в журнале необходима для создания оценочного резерва? |

| Расходы по налогу на прибыль XXX Расходы на оценку XXX |

| Что такое отложенный налоговый актив? |

| Налоги, подлежащие сохранению в будущем, когда будущие вычитаемые суммы уменьшают налогооблагаемую прибыль (когда восстанавливаются временные разницы). |

| Что такое отложенное налоговое обязательство? |

Чистые отложенные налоговые активы и обязательства

Этот отчет — один из серии отчетов о корректировках, которые мы вносим в данные GAAP, чтобы мы могли точно измерить акционерную стоимость. Этот отчет посвящен корректировке, которую мы вносим в наш расчет экономической балансовой стоимости и нашу модель дисконтированных денежных потоков.

Мы уже разбили корректировки, которые мы вносим в NOPAT, и вложенный капитал. Многие из корректировок в этом третьем и последнем разделе касаются того, как корректировки этих двух показателей влияют на то, как мы рассчитываем приведенную стоимость будущих денежных потоков. Некоторые корректировки представляют собой преимущественные требования к акционерам, которые снижают акционерную стоимость, в то время как другие — это активы, которые, как мы ожидаем, будут увеличивать акционерную стоимость.

Корректировка данных GAAP для измерения акционерной стоимости должна быть частью процесса проверки каждым инвестором.Детальный анализ сносок и MD&A является частью выполнения фидуциарных обязанностей.

Отложенные налоговые активы (DTA) возникают, когда прибыль, указанная в финансовой отчетности, меньше налогооблагаемой прибыли, а отложенные налоговые обязательства (DTL) возникают, когда заявленная прибыль превышает налогооблагаемую прибыль. DTA — это счета, предназначенные для сокращения будущих налогов, а DTL — счета для уплаты налогов в будущем. Обе эти статьи являются результатом различий между бухгалтерским учетом по методу начисления GAAP и налоговой политикой.Мы уже рассмотрели, как DTA и DTL влияют на инвестированный капитал в отдельном отчете. Однако эти счета также влияют на модель дисконтированных денежных потоков компании.

Мы вычитаем чистые отложенные налоговые обязательства (DTL минус DTA) из нашего расчета акционерной стоимости, поскольку они представляют собой реальные будущие денежные обязательства, которые ограничивают сумму денег, доступную для распределения между акционерами.

Например, Exxon Mobil (XOM) в 2012 году имела чистые DTL на сумму более 31 миллиарда долларов после вычета своих 52 миллиардов долларов в DTL и 23 миллиарда долларов в DTA.Эта информация была найдена на странице 95 отчета XOM 10-K за 2012 год, глубоко в финансовых примечаниях. Эта сумма снизила экономическую балансовую стоимость XOM с 451 миллиарда долларов до его истинной стоимости в 420 миллиардов долларов.

Без тщательного исследования сносок инвесторы никогда бы не узнали, что чистые отложенные налоговые обязательства уменьшают сумму будущих денежных потоков, доступных для акционеров. DTA и DTL часто можно найти только в сносках, поскольку они часто объединены в строки «прочие активы / обязательства» в балансе.

На рисунке 1 показаны пять компаний с самыми большими чистыми отложенными налоговыми обязательствами, исключенными из акционерной стоимости в 2012 году.

Рисунок 1: Компании с наибольшими DTL, вычтенными из акционерной стоимости в 2012 г.

Источники: New Constructs, LLC и документы компаний. Исключая акции с рыночной капитализацией менее 100 миллионов долларов США.

Энергетические и горнодобывающие компании, такие как Exxon Mobil, Mechel OAO (MTL), Walter Energy (WLT) и Alpha Natural Resources (ANR), доминируют на диаграмме 1.Однако это далеко не единственные компании, на которых влияют чистые DTL. Только в 2012 году мы обнаружили 1032 компании, чистые DTL которых вычитались из акционерной стоимости на общую сумму более 728 миллиардов долларов.

Поскольку отложенные налоговые обязательства уменьшают сумму денежных средств, доступных для возврата акционерам, компании со значительными DTL будут иметь значительно более низкую экономическую балансовую стоимость и акционерную стоимость при применении данной корректировки. Comcast (CMCSA) является хорошим примером с его чистыми DTL на 30 миллиардов долларов.Без исключения этих реальных денежных обязательств из акционерной стоимости экономическая балансовая стоимость CMCSA составила бы 86 миллиардов долларов. Однако после внесения этой корректировки мы рассчитали экономическую балансовую стоимость CMCSA в 56 миллиардов долларов. Эта корректировка также снизила экономическую балансовую стоимость одной акции CMCSA с ~ 33 долларов за акцию до ~ 21 доллара за акцию.

Инвесторы, игнорирующие чистые DTL, не получают истинного представления о денежных средствах, доступных для возврата акционерам. Усердие окупается.

Андре Руайяр способствовал созданию этого отчета.

Раскрытие информации: Дэвид Трейнер и Андре Руайяр не получают компенсации за то, чтобы писать о какой-либо конкретной акции, секторе или теме.

ОТЛОЖЕННЫЙ НАЛОГ НА ПРИБЫЛЬ ▷ Французский перевод

ОТЛОЖЕННЫЕ АКТИВЫ НАЛОГООБЛОЖЕНИЯ НА ФРАНЦУЗИИ

Результатов: 104, Время: 0.1504

Активы по отложенному налогу на прибыль

активы по отложенному налогу на прибыль

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Д.

Д. Стандарты не могут ни создать, ни уничтожить прибыль, так как конечная прибыль (или убыток) будет измеряться увеличением или уменьшением денежных средств.

Стандарты не могут ни создать, ни уничтожить прибыль, так как конечная прибыль (или убыток) будет измеряться увеличением или уменьшением денежных средств.

Они могут возникать из-за разных сроков полезного использования или разных методов начисления амортизации, например, уменьшение остатка и прямолинейность.

Они могут возникать из-за разных сроков полезного использования или разных методов начисления амортизации, например, уменьшение остатка и прямолинейность.