Что такое оклад и его отличия от зарплаты работника – Трудовое право

Подыскиваешь работу или устраиваешься на новое место, значит, приходится выяснять, какой оклад это может обеспечить. Каждому работающему следует знать, от чего зависит размер суммы, которую перечислят на карту. Нужно чётко представлять, что это такое предложенный работодателем оклад – это зарплата или нет. Тогда не придётся разочаровываться, получая заработанное в объёме меньшем ожидаемого.

Что такое оклад работника

Для многих работников не имеет особого значения, оклад – это зарплата или нет. Однако так дело обстоит далеко не всегда.

При заключении трудового соглашения сотрудник обязательно должен быть ознакомлен с размером ежемесячного денежного вознаграждения. Его сумма будет фиксированной, если не случится пойти:

- в отпуск;

- на больничный.

Рассчитывая, сколько заплатить работнику, отталкиваются именно от этой фиксированной ставки, без всяких надбавок.

Что такое заработная плата

- бонусами;

- доплатами, связанными со сверхурочными выплатами и занятостью по выходным и праздничным дням;

- доплатами, вытекающими из продолжительности выслуги лет, совмещения, необходимости частых и длительных командировок,

- компенсациями;

- коэффициентами, районным и/или северным;

- премиями.

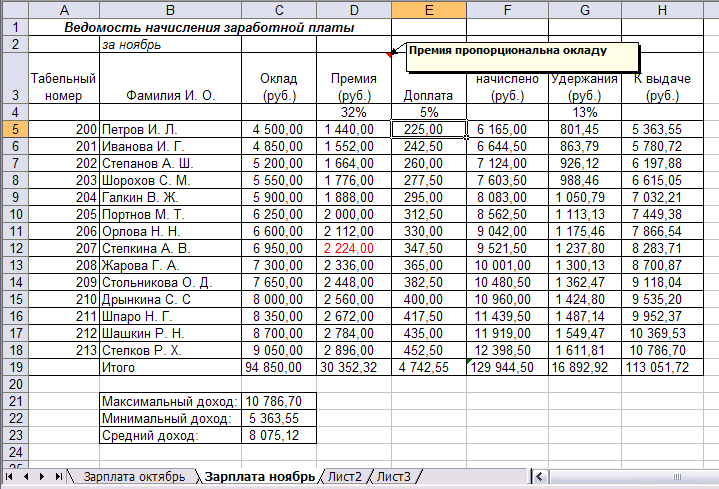

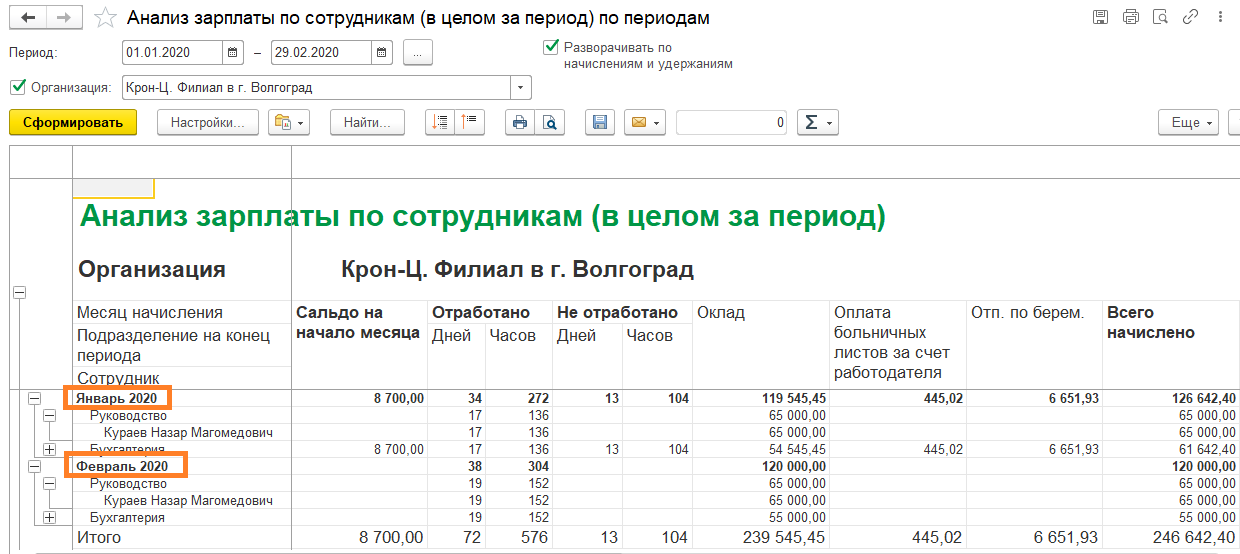

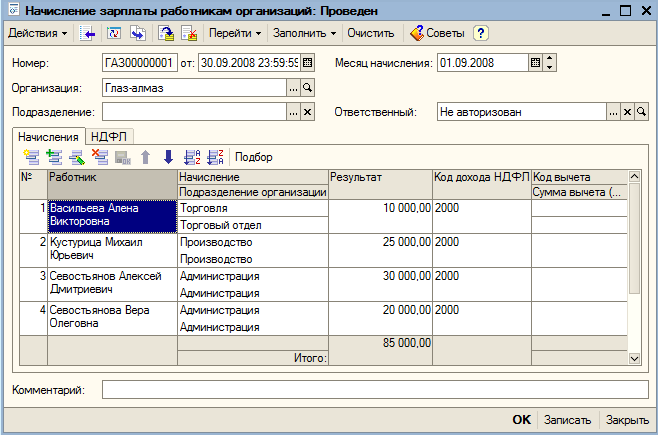

Заработную плату начислят после того, как сосчитают, сколько дней/часов было фактически отработано, учтут, сколько полагается добавить разного рода премиальных.

В чём отличие

Получается, что оклад и зарплата соотносятся как фиксированный тариф, по которому оплачивается труд, и фактически начисленный заработок. Размер заработной платы из месяца в месяц может отличаться. Какой будет оплата труда, определяется, в первую очередь, величиной прописанного в трудовом соглашении оклада.

- количества выходов, которое изменяется, например, из-за больничного;

- величины различных доплат.

Оклад и заработная плата: в чём разница в соответствии с ТК РФ и законодательством

Понятие оклад и заработная плата, определены в ст. 129 российского ТК. В тексте статьи чётко показано отличие между ними. По первому из понятий в ч. 3 ст. 129 указано, что его ежемесячный размер является фиксированным. На него не влияют никакие выплаты.

А вот размер ежемесячного вознаграждения труженика определяется:

- его квалификацией;

- особенностями выполнявшейся работы;

- компенсационными и стимулирующими выплатами.

Оно не может быть ниже уровня МРОТ. Такое нарушение послужит основанием привлечь работодателя к юридической ответственности по ст. 5.27 КоАП.

Как устанавливается зарплата, регламентируется ст. 135 ТК.

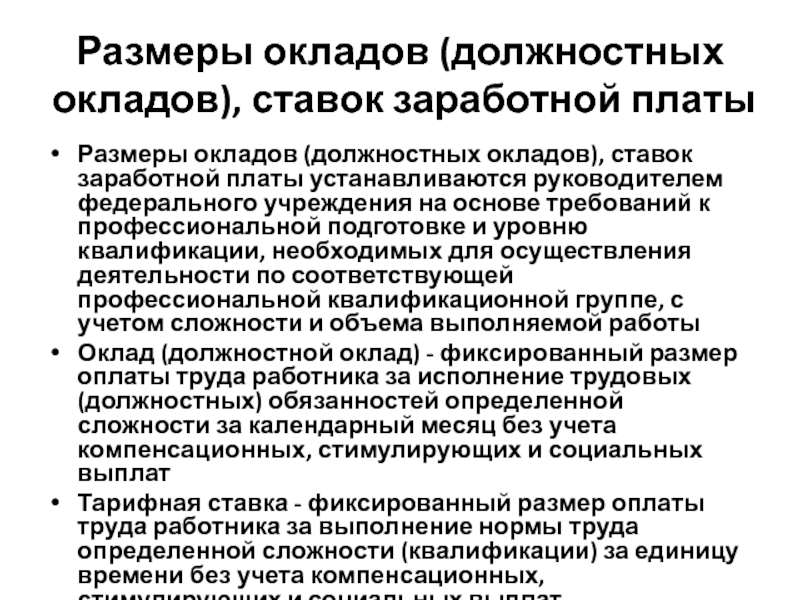

Фигурируют понятия базовой ставки и зарплаты, помимо ТК, в федеральных законах, регламентирующих деятельность государственных и муниципальных служб и в многочисленных ведомственных и локальных нормативных актах.

Отличие оклада от зарплаты: основные принципы

Принципиально важно видеть, в чем разница между такими понятиями, как ежемесячная плата и оклад. Хотя зачастую и работодатели, и сотрудники подменяют одно другим, не обращая внимания на существенные отличия.

В заработную плату включаются все средства, которые решено перечислить труженику за его трудовую деятельность. Её базовым показателем может становиться фиксируемая сумма, полагающаяся работнику за то, что он исполняет определённые обязанности по должности.

Но в сдельной системе оплаты труда она, к примеру, вовсе не фигурирует. Здесь применяются установленные тарифы.

Выплачивать зарплату могут, и вовсе не пользуясь никакими тарифами.

Понятие оклада является частным. Он может и не оказывать влияния на величину зарплаты. А это понятие признаётся всеобъемлющим при оплате труда.

Чем отличается оклад от зарплаты: простая таблица

Можно свести всё, чем отличается от зарплаты ежемесячная фиксированная ставка, по которой ежемесячный заработок в некоторых случаях рассчитывается, в форму несложной таблицы.

| Критерии для сравнения | Оклад | Заработная плата |

| Присутствует ли в тексте трудового соглашения | Становится необязательным при условии применения бестарифной системы оплаты труда | Обязательно, наряду с указанием системы оплаты труда |

| Как соотносится с величиной МРОТ | Не может быть ниже. Или работодателю придётся доплачивать до уровня МРОТ | |

| Может ли включать допвыплаты | Нет | Да. Их роль может быть даже основной |

| На каком основании может изменяться размер | Только с согласия работника | На основании причин, указанных в нормативных актах |

| Насколько часто используется в документации | Как правило, чтобы определить величину выплаты за особый период деятельности | Применяется в качестве одного из основных параметров, характеризующих деятельность работников |

Варианты оплаты труда

Для персонала и администрации важно, чтобы каждый работающий понимал, из чего складывается его заработок. В зависимости от специфики деятельности организации систему оплаты труда могут использовать:

В зависимости от специфики деятельности организации систему оплаты труда могут использовать:

- тарифную;

- бестарифную;

- смешанную.

А также применить форму оплаты:

- повременную. Решающую роль будет играть выработка;

- сдельную. Величину заработка определять уровень квалификации и отработанное время.

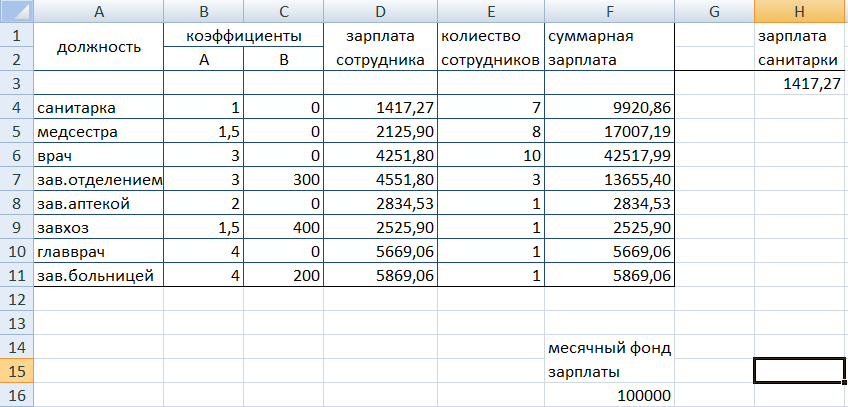

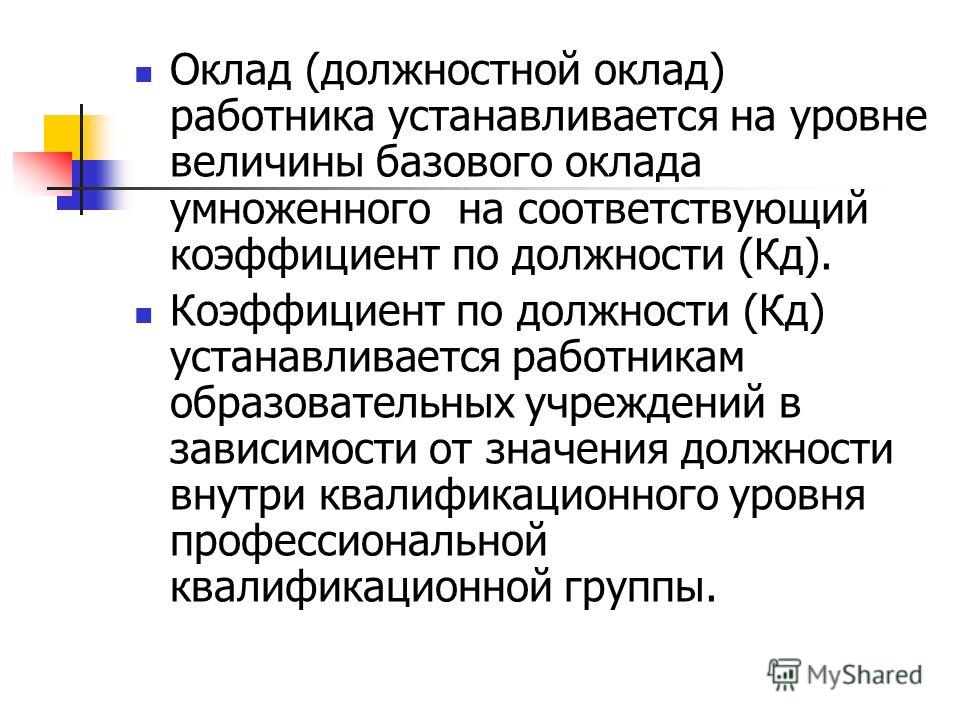

Схема должностных окладов

Организациями, за исключением государственных и муниципальных, сумма оклада по большей части устанавливается согласно штатному расписанию. А вот в госсекторе, как и во времена административно-плановой экономики, продолжают придерживаться схем, согласно которым на величину оплаты должностных лиц влияют:

- масштабы организации;

- коэффициенты, применяемые к определённым аспектам её деятельности.

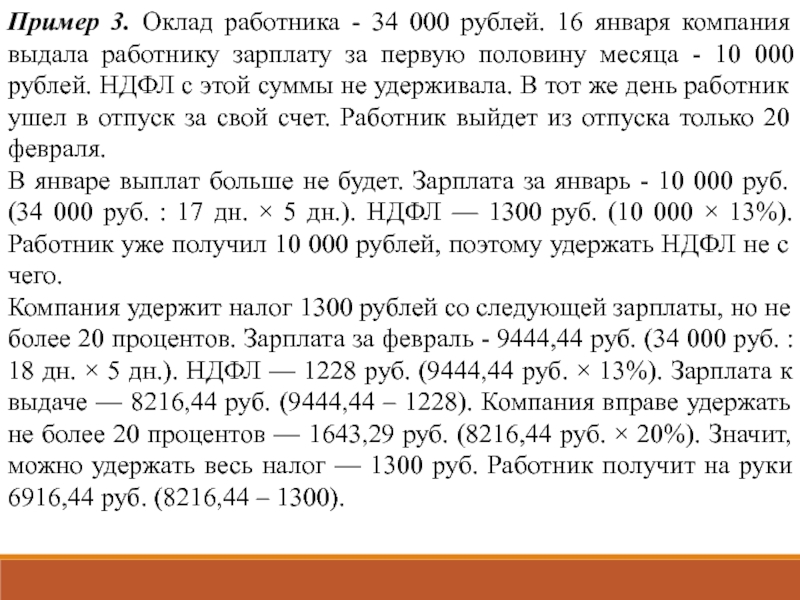

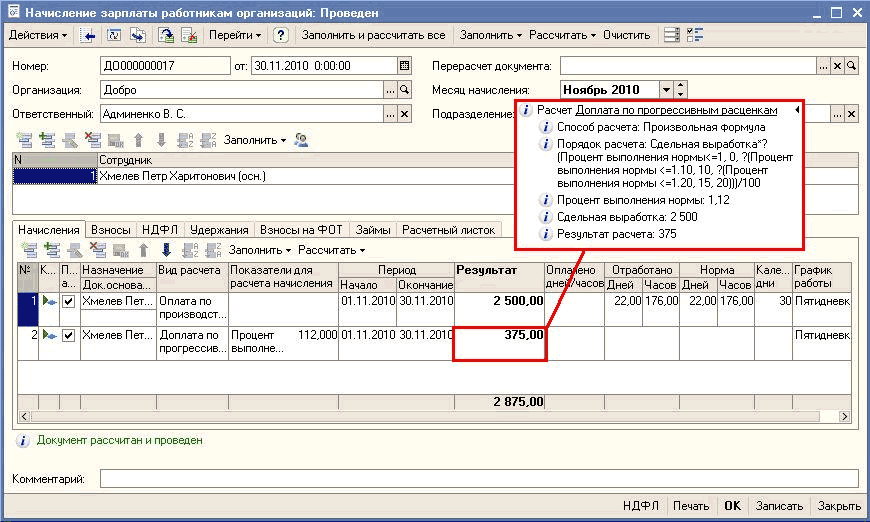

Порядок расчёта

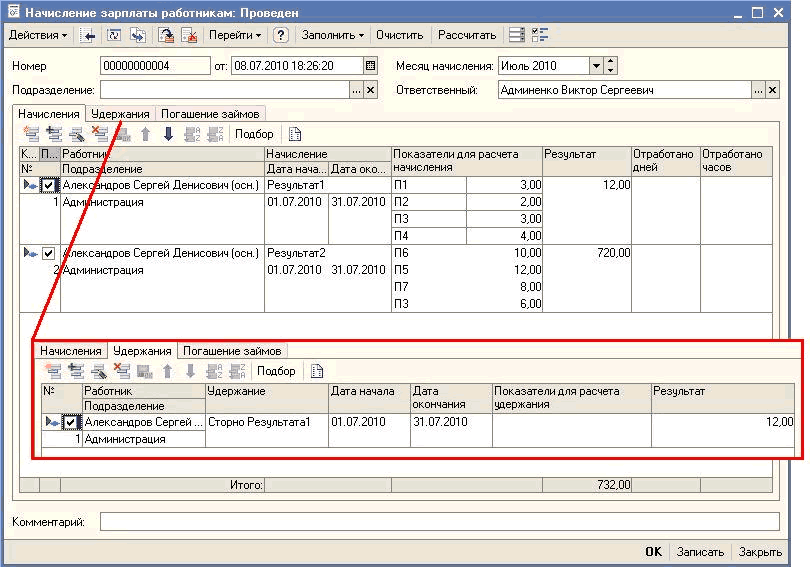

При выполнении начислений работодателю приходится:

- оперировать размером оклада;

- не забывать про выданный аванс;

- учитывать больничные и отпускные;

- производить отчисления в государственные внебюджетные фонды;

- удерживать НДФЛ;

- учитывать наличия исполнительных листов, алиментов и т.

п.;

п.; - применять премии, надбавки, коэффициенты и т. д.

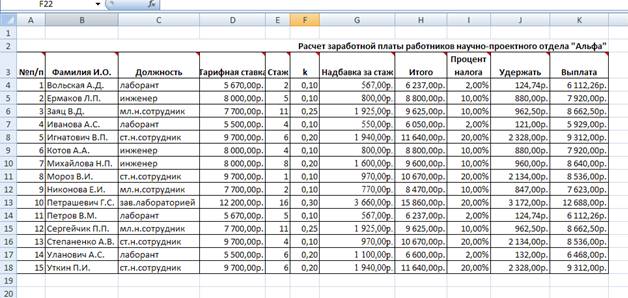

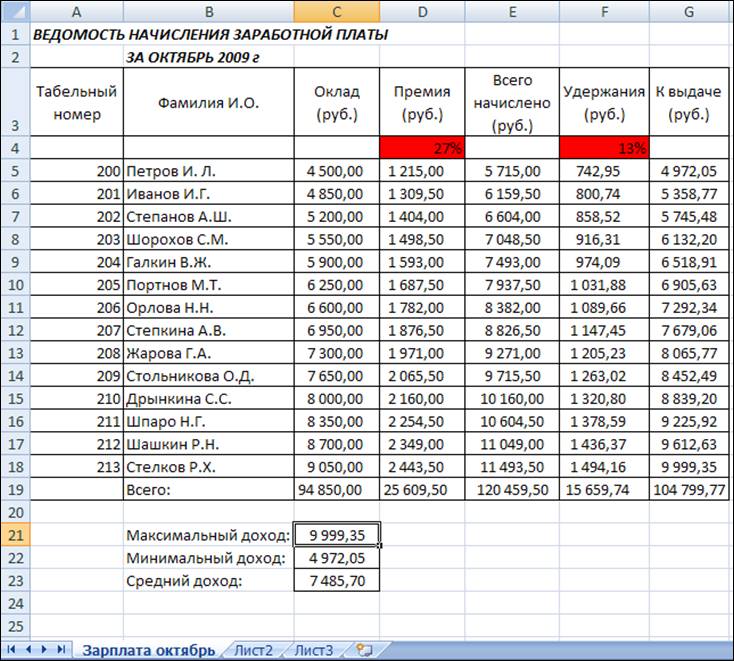

Выполнение простого расчета зарплаты и ее выдачи основывается на соотношении числа рабочих и фактически отработанных дней.

Используется формула: ЗП = (О /ДР) х ДО.

При почасовой оплате тарифную ставку умножают на проработанные за месяц часы. Применяется формула: ЗП = ТСЧ х КОЧ.

Сдельщикам могут платить:

- пропорционально выработке;

- используя прогрессивную шкалу.

Исчисление заработка во время командировки происходит с учётом среднедневной выплаты и учитывается занятость по выходным.

Влияние районного коэффициента

Ввиду сложности климатических условий во многих регионах РФ установлены особые районные коэффициенты при оплате труда. Величина такого коэффициента доходит до 2:

- на Камчатке и Чукотке, островах на Крайнем Севере;

- в Сахалинской области и в Якутии.

Применяется коэффициент не к окладу работника, а к зарплате до применения НДФЛ.

Сказывается такое умножение на величине заработка весьма значительно. Ведь ему подвергаются все начисления за исключением социальных выплат разового характера, вроде материальной помощи.

Как проверить правильность расчёта

Когда уровень заработка из месяца в месяц оказывается нестабильным, работник проявляет вполне понятное желание проверить, правильно ли ему начисляют деньги. Для этого успешно используется заработный расчётный лист, где указано, каким образом производились вычисления. Следуя известному алгоритму сравнительно несложно выполнить необходимые расчёты самому и определить, не вкралась ли ошибка в производившиеся бухгалтерией вычисления.

Сбои, вызванные воздействием пресловутого человеческого фактора, случаются, когда применяют оплату труда:

- сдельную;

- повременную.

Показатели из месяца в месяц меняются, и у работников бухгалтерии не всегда хватает внимательности, чтобы их отследить.

Поэтому работникам желательно иметь представление о том, как при помощи расчётного листа проверяется правильность выполненных начислений. Тогда они смогут самостоятельно рассчитать свой заработок и обнаружить ошибку в начислениях.

Тогда они смогут самостоятельно рассчитать свой заработок и обнаружить ошибку в начислениях.

Полезное видео

Чёткое последовательное изложение, из чего складывается ежемесячный денежный заработок работающего, можно прослушать в ролике. Это шестиминутный фрагмент семинара – выступление ведущего специалиста по внутреннему аудиту.

Более специфический характер носят рекомендации работодателям по финансовому мотивированию менеджеров по продажам. В ролике девятиминутной продолжительности нашлось место для описания роли в этом процессе оклада – твёрдого и мягкого (ежемесячной премии).

Заключение

В зависимости от особенностей деятельности организации администрация может прибегнуть к такой системе оплаты труда, где её размер будет зависеть от установленного оклада. Тогда многое будет значить, какая выработка достигнута работником (при сдельной) или сколько часов он трудился в течение месяца (при повременной).

Тогда многое будет значить, какая выработка достигнута работником (при сдельной) или сколько часов он трудился в течение месяца (при повременной).

Проверка правильности выполненных бухгалтерией расчётов не слишком сложна. Она быстро проделывается самостоятельно. Достаточно иметь под рукой расчётный лист и знать основные параметры, имеющие отношения к своей трудовой деятельности.

Должность одна, а оклады разные – законно ли это?

Трудовой кодекс запрещает по-разному оплачивать труд равной ценности. Обнаружили разницу в окладах или наборе доплат и надбавок у себя и коллег при одинаковых квалификации, сложности выполняемой работы, количестве и качестве затраченного труда? Можно ставить вопрос о дискриминации

В январе текущего года Мосгорсуд признал законными решения нижестоящих судов, которые не согласились с работником в том, что действия его работодателя являются дискриминацией в сфере труда. Изначально поводом для обращения работника в суд стало получение им информации о том, что его коллега, занимающий аналогичную должность и выполняющий те же должностные обязанности, получает больший оклад, нежели он. Работник посчитал свои права нарушенными и попытался взыскать разницу в зарплатах за годы работы. Не вышло…

Работник посчитал свои права нарушенными и попытался взыскать разницу в зарплатах за годы работы. Не вышло…

Как современные трудовые споры связаны с изменением советской системы определения заработной платы?

Приведенный в качестве примера трудовой спор уходит своими корнями в советское прошлое. Тогда не использовалось понятие «свобода договора», не принималась во внимание личность работника при установлении ему заработной платы. Размер оплаты труда был связан с квалификационными справочниками и присвоенными работнику разрядами. Так, слесарь-сантехник 2-го разряда не мог получать больше слесаря-сантехника 3-го разряда, а тот – больше слесарей-сантехников 4, 5, 6-го разрядов.

Немного теории: тарифный разряд – это показатель уровня квалификации работника, сложности его труда. Если работник в первый раз устраивался на работу и у него имелся документ об образовании, то тарифный разряд ему присваивался на основании этого документа, так как разряд, указанный в нем, уже был подтвержден государственной квалификационной комиссией образовательного учреждения и результатами квалификационных экзаменов.

С понятием разряда тесно связано понятие тарифной ставки – это минимальный размер денежной выплаты за конкретный объем работы, выполненный работником определенной квалификации.

Таким образом, тарифно-квалификационная система определения заработной платы (ее окладной части) являлась основой формирования системы оплаты труда.

Полагаю, многие скажут, что эта система сохранилась и активно используется до сих пор. Спорить не буду – так и есть. Особенно если речь идет о больших предприятиях, где широко применяется труд так называемого рабочего персонала. Более того, использование этой системы связано с наличием льгот у работников, с пенсионным законодательством.

Именно эклектика переходного периода (а в глобальном смысле – переход от одной экономической системы к другой) является основанием для порождения трудовых споров, подобных приведенному в начале статьи.

Могут ли сегодня быть разными оклады у сотрудников, занимающих одну должность?

Заработная плата работника зависит от его квалификации, сложности выполняемой работы, количества и качества затраченного труда. Запрещается дискриминация при установлении и изменении условий оплаты труда (ст. 132 ТК РФ).

Запрещается дискриминация при установлении и изменении условий оплаты труда (ст. 132 ТК РФ).

Эти условия зависят от установленной у работодателя системы оплаты труда, которая предусматривает размеры окладов и тарифных ставок (ст. 135 ТК РФ).

Кроме того, работодатель обязан обеспечивать работникам равную оплату за труд равной ценности (ст. 22 ТК РФ).

Совокупность приведенных положений при формальном толковании норм Трудового кодекса позволяет сформулировать следующий вывод: произвольное установление работникам окладов, потому что так договорились при заключении трудовых договоров, невозможно. Произвол в этом вопросе «сломает» систему оплаты труда, предусмотренную ст. 135 ТК РФ.

Позиция Минтруда сводится к тому же: «Зарплата сотрудников зависит только от квалификации сотрудника, сложности работы и качества труда. Об этом сказано в ч. 1 ст. 132 ТК РФ. Поэтому работодатель обязан устанавливать одинаковые оклады для работников на одной должности. Даже если сотрудник проходит испытательный срок» (Письмо Минтруда от 25 октября 2017 г. № 14-1/В-953).

Даже если сотрудник проходит испытательный срок» (Письмо Минтруда от 25 октября 2017 г. № 14-1/В-953).

Обратите внимание на последний тезис: «Даже если сотрудник проходит испытательный срок». Именно это правило чаще всего нарушают работодатели, определяя оклад на испытательном сроке в размере меньшем, чем после его прохождения. Причем некоторые работодатели считают это законным и не стесняются включать условие об увеличении оклада после испытательного срока в трудовой договор. Так делать нельзя. Норма ст. 132 ТК РФ о дискриминации как раз охватывает такие случаи (подробнее о прохождении испытательного срока и оплате труда в этот период читайте в публикации «Какие опасности для работника таит условие об испытательном сроке»).

Какова позиция судов при рассмотрении вопроса о праве работодателя на самостоятельное определение окладов?

Суды не так категоричны, как Минтруд.

Например, имеются решения судов, которые демонстрируют следующие позиции:

- установление работнику размера заработной платы относится к исключительным полномочиям работодателя;

- принятие необходимых кадровых решений в целях осуществления эффективной экономической деятельности и рационального управления имуществом, установление размера заработной платы относится к исключительной компетенции работодателя и не может рассматриваться как дискриминация в отношении работника;

- статья 132 ТК РФ, запрещающая дискриминацию при установлении и изменении условий оплаты труда, не исключает индивидуального договорного регулирования этих условий.

Между тем следует отметить, что каждое судебное решение имеет свои особенности, поскольку принимается исходя из анализа конкретных обстоятельств. И даже отрицательное для работника решение, которое стало поводом для написания этой статьи, не отрицает норм Трудового кодекса, запрещающих по-разному оплачивать труд равной ценности.

Так, суд отказал работнику, потому что, во-первых, тот согласился с условиями трудового договора и подписал его. Во-вторых, работник не доказал, что он выполнял тот же объем работы, что и его коллега, получавший большую зарплату. В-третьих, по результатам аттестации, проведенной на предприятии, уровень квалификации другого работника был выше, чем уровень истца. Кроме того, график работы истца отличался от графика работы других сотрудников: он выполнял свои обязанности на условиях неполной рабочей недели.

Таким образом, анализ судебной практики показывает, что суды не встают на сторону работодателей без оснований. Но работник не может просто заявить о дискриминации, ему придется доказать свое право на доплату.

Но работник не может просто заявить о дискриминации, ему придется доказать свое право на доплату.

Что делать работнику, узнавшему, что его зарплата ниже, чем у коллеги?

1. Следует разобраться, за счет чего формируется разница в оплате. Трудовой кодекс не запрещает работодателю платить разную зарплату сотрудникам, занимающим одинаковые должности, если эта разница – результат премирования или доплат, которые зависят от особенностей работника или результатов его труда. Разные оклады или разный набор доплат и надбавок при одних и тех же показателях – вот где основание ставить вопрос о дискриминации.

Работнику следует проанализировать должностные инструкции (свою и «того парня»), уточнить, не имеет ли коллега более высокий разряд, не проходил ли курсы повышения квалификации. Может быть, он имеет больший опыт работы, а система оплаты труда связывает с опытом дополнительные надбавки?

В качестве базы для сравнения следует держать в голове три позиции: квалификация, сложность выполняемой работы, количество и качество затраченного труда. Если после сравнения по всем трем пунктам выяснится, что работа выполняется наравне, а зарплата разная, – это повод для обращения к работодателю.

Если после сравнения по всем трем пунктам выяснится, что работа выполняется наравне, а зарплата разная, – это повод для обращения к работодателю.

2. Обращаться к работодателю следует письменно – в виде запроса. В нем просите дать ответ на вопрос о разнице заработных плат. Поскольку суды при рассмотрении дел обращают внимание на то, заявлял ли работник свое несогласие с этим, то запрос следует зарегистрировать – на своем экземпляре нужно попросить поставить входящий номер и дату. Обратиться очно будет нельзя – направляйте запрос по почте, сохраняя опись вложения в письмо.

3. Если ответ на обращение не устроит или ответа не последует – будет повод обратиться в суд. Обращаться ли до суда к работодателю снова, но уже с требованием об изменении условия трудового договора – решать вам, закон этого не требует.

Нужно иметь в виду, что добиться изменения условия трудового договора об оплате и взыскать денежные средства в виде разницы в зарплатах очень сложно. Ведение такого дела без помощи юриста может резко уменьшить шансы на успех. Поэтому рекомендуется обратиться к специалисту.

Ведение такого дела без помощи юриста может резко уменьшить шансы на успех. Поэтому рекомендуется обратиться к специалисту.

И не затягивайте с иском в суд, чтобы не пропустить сроки, которые отводятся на защиту трудовых прав.

Может ли оклад быть меньше МРОТ \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Может ли оклад быть меньше МРОТ (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика: Может ли оклад быть меньше МРОТ Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2020 год: Статья 133.1 «Установление размера минимальной заработной платы в субъекте Российской Федерации» Трудового кодекса РФ

(В.Н. Трофимов)По мнению суда, сославшегося на ст. ст. 22, 56, 57, 129, 135, 136, ч. 1 и 3 ст. 133, ч. 4 ст.

133.1 ТК РФ, из приведенного действующего правового регулирования оплаты труда работников следует, что трудовым законодательством допускается установление окладов (тарифных ставок), как составных частей заработной платы работников, в размере меньше минимального размера оплаты труда при условии, что размер их месячной заработной платы, включающий в себя все элементы, будет не меньше установленного федеральным законом минимального размера оплаты труда, а минимальный размер оплаты труда в субъекте РФ не может быть ниже минимального размера оплаты труда, установленного федеральным законом. Открыть документ в вашей системе КонсультантПлюс:

133.1 ТК РФ, из приведенного действующего правового регулирования оплаты труда работников следует, что трудовым законодательством допускается установление окладов (тарифных ставок), как составных частей заработной платы работников, в размере меньше минимального размера оплаты труда при условии, что размер их месячной заработной платы, включающий в себя все элементы, будет не меньше установленного федеральным законом минимального размера оплаты труда, а минимальный размер оплаты труда в субъекте РФ не может быть ниже минимального размера оплаты труда, установленного федеральным законом. Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2019 год: Статья 1 Федерального закона «О минимальном размере оплаты труда»

(ООО юридическая фирма «ЮРИНФОРМ ВМ»)Отказывая во взыскании недоплаченного денежного содержания по договору ренты пожизненного содержания с иждивением, суд в порядке статьи 1 ФЗ от 19.

06.2000 N 82-ФЗ «О минимальном размере оплаты труда» установил, что денежное содержание истцу выплачивается согласно условиям договора, стоимость всего объема содержания с иждивением в месяц определена сторонами в размере 4 минимальных размеров оплаты труда (МРОТ), но не менее определенной суммы, а доводы о том, что размер МРОТ следует считать исходя из Московского трехстороннего соглашения на спорный период между Правительством Москвы, московскими объединениями профсоюзов и московскими объединениями работодателей, подлежат отклонению, поскольку указанным трехстороннем соглашением установлен размер минимальной заработной платы в городе Москве, что не является МРОТ и не может применяться для расчетов задолженности по договору.Статьи, комментарии, ответы на вопросы: Может ли оклад быть меньше МРОТ Путеводитель по кадровым вопросам. Заработная плата. Ответственность за невыплату заработной платыМесячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже МРОТ либо минимальной заработной платы в субъекте РФ (если на работодателя распространяется соответствующее региональное соглашение).

06.2000 N 82-ФЗ «О минимальном размере оплаты труда» установил, что денежное содержание истцу выплачивается согласно условиям договора, стоимость всего объема содержания с иждивением в месяц определена сторонами в размере 4 минимальных размеров оплаты труда (МРОТ), но не менее определенной суммы, а доводы о том, что размер МРОТ следует считать исходя из Московского трехстороннего соглашения на спорный период между Правительством Москвы, московскими объединениями профсоюзов и московскими объединениями работодателей, подлежат отклонению, поскольку указанным трехстороннем соглашением установлен размер минимальной заработной платы в городе Москве, что не является МРОТ и не может применяться для расчетов задолженности по договору.Статьи, комментарии, ответы на вопросы: Может ли оклад быть меньше МРОТ Путеводитель по кадровым вопросам. Заработная плата. Ответственность за невыплату заработной платыМесячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже МРОТ либо минимальной заработной платы в субъекте РФ (если на работодателя распространяется соответствующее региональное соглашение). Это следует из ч. 3 ст. 133, ч. 11 ст. 133.1 ТК РФ. Заработная плата устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда (ч. 1 ст. 135 ТК РФ).Нормативные акты: Может ли оклад быть меньше МРОТ Открыть документ в вашей системе КонсультантПлюс:

Это следует из ч. 3 ст. 133, ч. 11 ст. 133.1 ТК РФ. Заработная плата устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда (ч. 1 ст. 135 ТК РФ).Нормативные акты: Может ли оклад быть меньше МРОТ Открыть документ в вашей системе КонсультантПлюс:Минтруда России от 05.06.2018 N 14-0/10/В-4085

Каким образом оплачивается «не ниже МРОТ» труд работника, если он занят неполное рабочее время?

Тарифные ставки (тарифные оклады) работников коммерческих организаций

Материал подготовлен

с использованием нормативных

правовых актов по состоянию

на 26 мая 2020 г.

Скоро будет уже полгода, как Законом Республики Беларусь от 18 июля 2019 г. № 219-З «Об изменении законов» внесены изменения в Трудовой кодекс Республики Беларусь (далее – ТК). Указанный Закон вступил в силу 28 января 2020 г. В части оплаты труда в ТК появились термины «оплата труда работников», «тарифная ставка (тарифный оклад)» и их определения.

Указанный Закон вступил в силу 28 января 2020 г. В части оплаты труда в ТК появились термины «оплата труда работников», «тарифная ставка (тарифный оклад)» и их определения.

Так, согласно ст. 61 ТК оплата труда работников – определение размеров, структуры, условий и порядка выплаты заработной платы работникам за исполнение ими трудовых обязанностей в соответствии с настоящим Кодексом, иными нормативными правовыми актами, коллективным договором, соглашением, иными локальными правовыми актами и трудовым договором.

Тарифная ставка (тарифный оклад) – минимальный размер оплаты труда работника за исполнение трудовых обязанностей за единицу времени (час, месяц) без учета иных выплат, установленных системой оплаты труда (ст. 1 ТК).

Терминология стала понятней, но вопросов у специалистов в области тарифной части оплаты труда (больше, конечно, у начинающих) хватает.

Итак, относительно тарифной части оплаты труда работников коммерческих организаций мы имеем в трудовом законодательстве следующие нормы.

Оплата труда работников, за исключением работников бюджетных организаций, производится на основе тарифных ставок (тарифных окладов), определяемых коллективным договором, соглашением или нанимателем (ст. 61 ТК). То есть тарифные ставки (тарифные оклады) являются основой, а не окончательной величиной тарифной части оплаты труда конкретного работника.

Так, согласно ст. 2612 ТК для работников, с которыми заключаются контракты, контракт должен содержать помимо сведений и условий, предусмотренных ст. 19 ТК, в качестве обязательных сведений и условий, в частности, повышение тарифной ставки (тарифного оклада) не более чем на 50 процентов, если больший размер не предусмотрен законодательством. С целью отличия величин тарифной ставки (тарифного оклада) конкретного работника без повышения и с повышением логично иметь отличие в их наименовании. На проводимых тематических семинарах лекторы предлагали для тарифной части оплаты труда с повышением наименования: ставка рабочего для рабочих и оклад служащего для служащих.

Ремарка

Прочитав это, специалисты пока с небольшим стажем работы, но с большим желанием стать хорошими специалистами примутся искать норму трудового законодательства, которая определяет, что для рабочих – именно, ставка, а для служащих – оклад. Уважаемые коллеги, в настоящее время такая норма в нашем трудовом законодательстве отсутствует. Это элемент преемственности трудового законодательства советского и постсоветского периодов. Так что в качестве основы оплаты труда для всех категорий работников вполне можно использовать только тарифную ставку или только тарифный оклад.

Вернемся к наименованию тарифной части оплаты труда с повышением. Можно, конечно, применять рекомендованные лекторами – ставка рабочего и оклад служащего. Но, по мнению автора, логичнее наименования – тарифная ставка с повышением и тарифный оклад с повышением для рабочих и служащих соответственно. Ведь, положенные в основу оплаты труда тарифная ставка и тарифный оклад не перестали быть «тарифными» в следствие их повышения!

Кроме этого, как следует из определения, приведенного выше, тарифная ставка (тарифный оклад) – минимальный размер оплаты труда работника за исполнение трудовых обязанностей за единицу времени (час, месяц) – могут быть часовыми или месячными. Это очень важно при необходимости сравнения суммы начисленной заработной платы с минимальной заработной платой. Согласно ст. 59 ТК минимальная заработная плата (месячная и часовая) – государственный минимальный социальный стандарт в области оплаты труда, который наниматель обязан применять в качестве низшей границы оплаты труда работников за работу в нормальных условиях в течение нормальной продолжительности рабочего времени при выполнении обязанностей работника, вытекающих из законодательства, локальных правовых актов и трудового договора.

Порядок установления и повышения минимальной заработной платы (далее – МЗП) определяется законодательством.

В настоящее время это Закон Республики Беларусь от 17 июля 2002 г. № 124-З «Об установлении и порядке повышения минимальной заработной платы» в редакции Закона Республики Беларусь от 24 апреля 2014 г. № 134-З (далее – Закон № 134-З). Законом № 134-З установлены два понятия применительно к МЗП: месячная МЗП и часовая МЗП.

Размер месячной МЗП устанавливается Советом Министров Республики Беларусь ежегодно с 1 января и применяется в отношении работников, оплата труда которых производится на основе месячных тарифных ставок (тарифных окладов).

Часовая МЗП применяется в отношении работников, оплата труда которых производится на основе часовых тарифных ставок (тарифных окладов).

Минимальная заработная плата (месячная и часовая) применяется с учетом отработанного рабочего времени.

То есть если работнику установлена оплата труда на основе месячного тарифного оклада, то в отношении данного работника должна применяться месячная МЗП, в т.ч. в месяце, отработанном не полностью.

Кстати, отметим, что на практике тарифные ставки встречаются как месячные, так и часовые. Чего нельзя сказать о тарифных окладах. Как правило, устанавливаются месячные тарифные оклады. Причина все в той же вышеуказанной преемственности.

Ремарка

Дело заключается еще и в методике планирования, учета и калькулирования продукции. Затраты на оплату труда учитываются по местам их возникновения в составе затрат основного производства – оплата производственных рабочих; общепроизводственных расходов – оплата труда управленческого и обслуживающего персонала организации, цехов; общехозяйственных расходов – оплата труда управленческого обслуживающего персонала организации в целом. Затраты на оплату труда вспомогательных рабочих, занятых обслуживанием производственного оборудования, транспортных средств или общехозяйственными работами, относятся на статьи общепроизводственных и общехозяйственных расходов.

При этом оплата производственных рабочих является переменными затратами (затраты, величина которых зависит от объема выпуска продукции, работ, услуг, а следовательно, и от количества рабочего времени, требующегося для его выполнения) и ее целесообразно устанавливать на основе часовых тарифных ставок. А оплата прочих вышеуказанных категорий работников (по большей части служащих) является постоянными затратами (это затраты, которые не зависят от величины объема выпуска продукции, работ, услуг, в отличие от переменных затрат) и ее принято устанавливать на основе месячных тарифных окладов. В результате сумма тарифной части оплаты труда последних остается постоянной при различной продолжительности рабочего времени по месяцам.

Итак, попробуем резюмировать: в соответствии с действующим трудовым законодательством и с целью единообразия и сохранения преемственности оплата труда работников коммерческих организаций может осуществляться, как один из вариантов, следующим образом: рабочих – на основе часовых тарифных ставок, служащих – на основе месячных тарифных окладов. При этом работникам, с которыми заключены контракты, с учетом установления повышения тарифной ставки (тарифного оклада) оплата производится, как предлагалось выше, рабочих – по часовым тарифным ставкам с повышением, служащих – по месячным тарифным окладам с повышением. Если уточнить до конца, для этого в организации необходимо установить порядок расчета часовых тарифных ставок и утвердить сетку часовых тарифных ставок.

Но вопросы появляются далее – при начислении доплаты за работу в сверхурочное время, в государственные праздники, праздничные (часть первая ст. 147 ТК) и выходные дни; за работу в ночное время или в ночную смену. Дело в том, что согласно ст. 69 ТК за каждый час работы в сверхурочное время, в государственные праздники, праздничные (часть первая ст. 147 ТК) и выходные дни сверх заработной платы, начисленной за указанное время, работникам коммерческих организаций с повременной оплатой труда производится доплата не ниже часовых тарифных ставок (тарифных окладов).

За каждый час работы в ночное время или в ночную смену при сменном режиме работы работникам коммерческих организаций производятся доплаты в размере, устанавливаемом коллективным договором, соглашением, нанимателем, но не ниже 20 % (также!) часовой тарифной ставки (тарифного оклада) работника (ст. 70 ТК).

И если с рабочими все понятно (им часовые тарифные ставки установлены согласно утвержденной сетке часовых тарифных ставок), то где взять часовой тарифный оклад для служащих, оплата труда которых осуществляется на основе месячных тарифных окладов. Очевидно, его следует определить путем деления месячного тарифного оклада на расчетную норму рабочего времени данного месяца.

Чтобы избежать разночтений при применении перечисленных терминов специалистам в области оплаты труда коммерческих организаций необходимо дать их определение (порядок расчета) в локальном правовом акте организации (например, положении об оплате труда).

Вашкевич Н.Ф.,

экономист по труду

С иными материалами правоприменительной практики можно ознакомиться в системах

«ЭТАЛОН» и «ЭТАЛОН-ONLINE»

Материал предоставлен Национальным центром правовой информации Республики Беларусь

При использовании материала ссылка на Национальный центр правовой информации Республики Беларусь обязательна!

Работникам установлен оклад. Работодателем ведется суммированный учет рабочего времени, учетный период — квартал, год

Труд работников в выходные и праздничные дни, согласно ст. 153 ТК РФ, оплачивается не менее чем в двойном размере.Праздничные дни установлены законом (ст. 112 ТК РФ), поэтому являются общими для всех. Следовательно, работа в праздничный день всегда, в том числе и тогда, когда она предусмотрена графиком, оплачивается в повышенном размере по правилам ст. 153 ТК РФ.

Порядок оплаты работы в выходные и нерабочие праздничные дни установлен ст. 153 ТК РФ, согласно которой работникам, получающим оклад (должностной оклад), работа в нерабочий праздничный день оплачивается:

— в размере не менее одинарной дневной или часовой ставки (части оклада (должностного оклада) за день или час работы) сверх оклада (должностного оклада), если работа в выходной или нерабочий праздничный день производилась в пределах месячной нормы рабочего времени;

— в размере не менее двойной дневной или часовой ставки (части оклада (должностного оклада) за день или час работы) сверх оклада (должностного оклада), если работа производилась сверх месячной нормы рабочего времени*(1).

Как видим, в первом случае говорится об оплате работы, выполняемой в пределах месячной нормы рабочего времени, поэтому по смыслу ст. 153 ТК РФ не менее одинарной дневной или часовой ставки сверх оклада должна быть оплачена работа в праздничный день и когда работником полностью выполнена норма рабочего времени, и если работник не отработал в данном месяце полную месячную норму.

Алгоритм расчета часовой ставки из оклада каким-либо единым для всех работодателей нормативным правовым актом не предусмотрен. Порядок расчета часовой ставки работодателю целесообразно закрепить в коллективном договоре или локальном нормативном акте.

В литературе можно встретить разные варианты расчета:

1) путем деления оклада на норму рабочего времени текущего месяца по производственному календарю.

Аргументы: месячная норма рабочего времени должна быть одинаковой для всех, в том числе и для тех работников, в отношении которых ведется суммированный учет. Такая норма должна определяться в зависимости от установленной продолжительности рабочего времени в неделю (ст. 91 ТК РФ).

2) путем деления оклада на норму рабочего времени текущего месяца по графику работника.

Аргументы: при суммированном учете с учетным периодом больше месяца продолжительность рабочего времени в отдельные месяцы может отличаться от обычной (ст. 104 ТК РФ). Если оплата труда за все часы работы по графику в месяц исчисляется в размере оклада, как было указано выше, то, соответственно, и часовая ставка должна определяться путем деления оклада на часы работы по графику.

3) путем деления оклада на среднемесячное количество рабочих часов в году; при этом среднемесячное количество рабочих часов в году определяется путем деления годовой нормы рабочего времени на 12. Об использовании этого способа упоминается в разъяснениях чиновников (письмо Роструда от 28.09.2011 N 2822-6-1 и письмо Минтруда России от 09.07.2002 N 1202-21). Однако в этих разъяснениях они не сослались на какой-либо нормативный правовой акт, а лишь высказали свою точку зрения.

4) путем деления суммы n окладов на норму рабочего времени по графику работника за n месяцев, где n — продолжительность учетного периода в месяцах.

Обычно трудности при применении правил оплаты работы в нерабочий праздничный день возникают при определении суммы доплаты работникам, которым установлен оклад и суммированный учет рабочего времени с учетным периодом больше месяца. Дело в том, что размер ставки (одинарный или двойной), который на основании ст. 153 ТК РФ необходимо начислить дополнительно к окладу, зависит от того, производилась работа в пределах месячной нормы рабочего времени или сверх таковой. Что при этом считать месячной нормой, закон не уточняет, а при суммированном учете норму необходимо соблюдать только в целом за учетный период (часть первая ст. 104 ТК РФ).

В такой ситуации необходимо опираться на смысл закона. Из части первой ст. 153 ТК РФ следует, что работа в выходной или праздник в любом случае оплачивается не менее чем в двойном размере. Все часы, за которые выплачен оклад, в одинарном размере уже оплачены. Поэтому за те из них, что в итоге должны быть оплачены в двойном размере, дополнительно начисляется только одна ставка сверх оклада. Если же часы, отработанные в выходные и праздники, не оплачены в одинарном размере в составе оклада, то дополнительно работнику начисляются две ставки сверх оклада.

Если сотрудник отработал все свое рабочее время в месяце по графику и кроме того привлекался к работе в праздник, а общее количество часов работы не превысило нормы часов этого месяца по производственному календарю, неправомерно будет заплатить работнику только оклад и одинарную ставку сверх него, ссылаясь на то, что работа производилась в пределах месячной нормы рабочего времени. Ведь в такой ситуации работа в выходной или праздник в итоге будет оплачена только в одинарном размере, что противоречит требованиям ст. 153 ТК РФ.

Проиллюстрируем сказанное на примерах. За неизменные условия примем следующее:

— в отношении работника ведется суммированный учет рабочего времени; учетный период — квартал;

— работнику установлен оклад, другие выплаты не предусмотрены;

— на январь 2015 г. графиком запланировано 110 рабочих часов.

— работник работал 1 января 2015 г.

Пример первый.

Работник отработал в январе 88 часов (из 110 часов по графику), 10 из которых отработаны 1 января — в день, который являлся для работника рабочим днем по графику. Оставшееся в этом месяце время он болел. Работодатель обязан начислить работнику часть оклада за 88 часов и сверх того еще 10 часовых ставок за работу в праздник.

Пример второй.

Сотрудник отработал 88 часов, из них 10 часов работник трудился в не предусмотренный графиком работы нерабочий праздничный день 1 января. Оставшееся в этом месяце время он болел. Работодатель обязан начислить работнику часть оклада за 78 часов и сверх того еще 20 часовых ставок за работу в праздник.

Отметим, что в ситуации, когда часовая ставка из оклада исчисляется работодателем одинаково как для случаев определения размера оплаты труда пропорционально отработанному работником времени, так и для случаев определения размера доплаты за работу в выходной и праздничный день, размер заработной платы работника в итоге получается одинаковый как в первом, так и во втором примерах. В ситуации, когда работодателем используются различные способы определения часовой ставки для указанных целей (например, в целях оплаты работы в выходной и нерабочие праздничные дни используется способ, предложенный в письме Роструда от 28.09.2011 N 2822-6-1 и письме Минтруда России от 09.07.2002 N 1202-21, а часть оклада за неполностью отработанное работником время исчисляется путем деления оклада на норму рабочего времени текущего месяца по производственному календарю и умножения на количество отработанных работником часов по графику), размер оплаты труда работника в том и другом примере будет различным.

Пример третий.

Сотрудник отработал все 110 часов по графику в январе 2015 г. (при норме по производственному календарю в этом месяце 120 часов), кроме того, на 10 часов он привлекался для работы в нерабочий праздничный день вне графика. Работодатель обязан выплатить ему полный оклад и сверх того еще 20 часовых ставок за работу в выходной.

Напомним, что двойная оплата производится за часы, фактически отработанные в выходной или нерабочий праздничный день. Когда на праздничный день приходится часть рабочей смены, в двойном размере оплачиваются часы, фактически проработанные в праздничный день (от 0 часов до 24 часов) (п. 2 Разъяснения Госкомтруда СССР и Президиума ВЦСПС от 08.08.1966 N 13/П-21 «О компенсации за работу в праздничные дни»). Стимулирующие и компенсационные выплаты, причитающиеся работнику, при расчете доплаты за работу в выходные и праздники не учитываются.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

*(1) Конкретные размеры оплаты за работу в выходной или нерабочий праздничный день могут устанавливаться коллективным договором, локальным нормативным актом, принимаемым с учетом мнения представительного органа работников, трудовым договором (часть вторая ст. 153 ТК РФ). Соответственно, если ни в одном из этих документов конкретный (более высокий) размер не установлен, труд в праздник оплачивается в двойном размере.

Премии как способ давления на сотрудников

Когда на предприятии имеется четкая система премирования, каждый работник понимает, что он должен сделать, чтобы получить дополнительную выплату к базовому должностному окладу. Но совсем по-другому обстоят дела, когда компания разделяет заработную плату работников на оклад и премию лишь для того, чтобы иметь возможность лишить их 20% заработка в качестве меры влияния на персонал.

Первую ошибку работодатель совершает при переводе существующих работников на новую схему дробления. Обычно компании предлагают уменьшить размер должностного оклада на 20%, фиксируя остаток в качестве премии. Но это возможно только путем подписания дополнительного соглашения к трудовому договору, следовательно, требуется согласие работника. Работодатели ошибочно полагают, что они могут снижать заработную плату в одностороннем порядке по причине организационных изменений труда и со ссылкой на ст. 74 Трудового кодекса (ТК). Но работодателю стоит учесть, что односторонний порядок изменения условий труда работников предполагает наличие объективных обстоятельств, к которым нельзя отнести принятие работодателем нового положения об оплате труда. Снижение заработной платы по ст. 74 ТК всегда должно быть следствием, а не целью изменения труда (апелляционное определение Архангельского областного суда от 11.04.2013 по делу № 33-2070).

Вторую ошибку работодатель совершает, когда пытается угрожать работникам сокращением в случае отказа от подписания допсоглашения о разделении заработной платы. Часть работников в итоге отстаивает свои права на сохранение зарплаты, а другая часть понимает, что зря поддалась на нажим. Тогда работники с более низким окладом требуют вернуть им прежние условия оплаты и начинают подавать иски о дискриминации в связи с тем, что их коллеги на аналогичной должности получают больше. В итоге придется либо сокращать согласившихся, либо возвращать прежние условия труда.

Третью ошибку работодатель совершает, когда берет соискателя на работу и предлагает ему подписать трудовой договор с разделением заработной платы на постоянную и переменную части. В объявлении о вакансии компания, как правило, пишет полный размер зарплаты с премией. Но в момент оформления работник узнает о том, что 20% заработка, на который он рассчитывал, могут быть не выплачены. Представители отдела кадров начинают уверять работника, что такие условия имеют все сотрудники компании, что это всего лишь формальность. Однако работник может заверить у нотариуса распечатку вакансии с интернет-сайта, переписку с рекрутером или работодателем, а также записать разговор с работниками отдела кадров – и положить эти письменные доказательства в стол до первого конфликта с компанией.

Чтобы схема с разделением заработной платы не настраивала работников против руководства, нужно повысить зарплаты работникам за счет переменной части, в то время как размер должностного оклада может остаться неизменным и увеличиваться лишь на сумму индексации. Кроме того, работодатель должен создать четкие критерии премирования и еще более четкие основания лишения работника премии. Помимо этого необходимо наладить понятный всем документооборот: кто и когда составляет списки работников на премию и на ее лишение, где это фиксируется, когда работник узнает о том, что он лишается премии или получает ее, каким образом это отражается в расчетном листке. И это необходимо делать каждый месяц. Если компания не будет соблюдать эти правила, то даже при наличии согласия от всех работников на разделение оплаты труда премия с большой долей вероятности будет признана судом обязательной частью заработной платы, т. е. должностным окладом.

Автор – руководитель практики трудового права адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры»

Нужно ли уведомлять работника об изменении условий оплаты труда? //

Рассмотрев вопрос, мы пришли к следующему выводу:

О предстоящем изменении условий оплаты труда, а также о причинах, его вызвавших, работники должны быть уведомлены работодателем в письменной форме не позднее чем за два месяца. Если же изменение условий оплаты труда происходит по соглашению сторон, уведомлять работника за два месяца о предстоящем изменении работодателю не требуется.

Обоснование вывода:

Трудовой кодекс РФ предусматривает обязательные и дополнительные условия трудового договора, разделенные законодателем по принципу необходимости их включения в трудовой договор.

Перечень условий, которые являются обязательными для включения в трудовой договор работника, приведен в части второй ст. 57 ТК РФ. К ним помимо прочих относится условие оплаты труда (в том числе размер тарифной ставки или оклада (должностного оклада) работника, доплаты, надбавки и поощрительные выплаты).

Таким образом, непосредственно в тексте трудового договора должны быть перечислены все составляющие оплаты труда работника. Из трудового договора должно быть понятно, какие именно компенсационные и стимулирующие выплаты вместе с окладом (тарифной ставкой) образуют полную зарплату работника (смотрите также письмо Минтруда России от 23.12.2015 N 18-4/В-849). Указывать в самом договоре конкретные размеры всех доплат и надбавок, а также условия и порядок их начисления необязательно. Вместо этого можно сделать ссылку на документы, которыми установлена система оплаты труда, действующая у данного работодателя (смотрите также письмо Роструда от 19.03.2012 N 395-6-1). Судебная практика подтверждает правомерность такого способа выполнения требований ст. 57 ТК РФ (определение Верховного суда Республики Татарстан от 03.05.2012 N 33-3863/2012, определение Московского городского суда от 27.07.2010 N 33-22264). Однако одной ссылки на локальные акты без перечисления в договоре конкретных выплат недостаточно (определение Алтайского краевого суда от 22.04.2014 N 33-3387/2014).

Трудовой кодекс РФ предусматривает два способа изменения условий трудового договора: по соглашению сторон (ст. 72 ТК РФ) либо по инициативе работодателя (ст. 74 ТК РФ).

Изменение условий оплаты труда по инициативе работодателя возможно в порядке, предусмотренном ст. 74 ТК РФ, но только в том случае, когда ранее определенные сторонами условия трудового договора не могут быть сохранены по причинам, связанным с изменением организационных или технологических условий труда, например в связи с изменением в технике и технологии производства, структурной реорганизацией производства, совершенствованием рабочих мест на основе их аттестации (специальной оценки условий труда), другими причинами (часть первая ст. 74 ТК РФ, п. 21 постановления Пленума Верховного Суда РФ от 17.03.2004 N 2).

Отметим, что перечень связанных с изменением организационных или технологических условий труда причин, указанный в ст. 74 ТК РФ, является открытым и носит оценочный характер. Анализ судебной практики позволяет сделать вывод, что в части первой ст. 74 ТК РФ речь идет об обстоятельствах, которые приводят к столь существенным изменениям в организации труда работников или технологии самого производственного процесса, что прежние определенные сторонами условия трудового договора объективно уже не могут быть сохранены (смотрите, например, апелляционное определение СК по гражданским делам Забайкальского краевого суда от 10.07.2012, апелляционное определение СК по гражданским делам Кировского областного суда от 21.08.2012 по делу N 33-2511). Именно работодатель обязан доказывать, что изменение условий оплаты труда являлось следствием изменений организационных или технологических условий труда.

О предстоящих изменениях определенных сторонами условий трудового договора, а также о причинах, вызвавших необходимость таких изменений, работодатель обязан уведомить работника в письменной форме не позднее чем за два месяца, если иное не предусмотрено ТК РФ (часть вторая ст. 74 ТК РФ). После истечения срока предупреждения новые условия трудовых договоров вступают в силу.

По соглашению сторон (ст. 72 ТК РФ) условия оплаты труда в любом случае могут быть изменены путем подписания дополнительного соглашения, в котором содержится либо само условие в новой редакции, либо ссылка на новую редакцию локального нормативного акта. При изменении условий трудового договора по соглашению сторон соблюдения каких-либо сроков не требуется.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Жгулева Ольга

Информационное правовое обеспечение ГАРАНТ

http://www.garant.ru

Многоканальный телефон: (347) 292-44-44

наемных и почасовых сотрудников — в чем разница?

Сотрудники делятся на категории как по типу выполняемой ими работы, так и по способам оплаты. Если вы неправильно платите сотрудникам, вы можете столкнуться с проблемами с сотрудниками, которые не получают ожидаемую заработную плату, а также с законами штата и федеральными законами о занятости.

В этой статье мы рассмотрим, что делает сотрудника оплачиваемым или почасовым и как правильно платить этим сотрудникам. Мы также рассмотрим термины «освобожденный» и «не освобожденный», поскольку они относятся к наемным работникам.

От чего зависит, получает ли сотрудник оклад или почасовую оплату

Различие между наемными и почасовыми сотрудниками основано на типе работы, выполняемой этими сотрудниками, и их статусе освобожденной от сверхурочной работы или не освобожденной от нее.

Если почасовой работник работает более 40 часов в неделю, он или она может иметь право на сверхурочную оплату (федеральный закон). Законы штата также регулируют, когда может быть оплачена сверхурочная работа, и размер оплаты.

Работодателю всегда разрешается оплачивать сверхурочные работникам с почасовой оплатой более щедро, чем требуется по закону.

Кто такой наемный работник?

Наемный работник получает зарплату на основе годовой суммы, называемой окладом. Заработная плата — это регулярная заранее определенная сумма оплаты, которую работник получает каждый день выплаты жалованья, не определяемая качеством или количеством работы сотрудника. Заработная плата делится между периодами оплаты (определяемыми компанией) в течение года и исходя из 2080-часового года. Некоторым наемным работникам предоставляется трудовой договор.

Министерство труда США заявляет, что любой, кому выплачивается заработная плата, должен соответствовать тесту «на основе заработной платы», который гласит, что тот, кто имеет заранее определенную сумму компенсации за каждый период оплаты, не может быть уменьшен из-за различий в качестве или количестве работа сотрудника.Кроме того, если сотрудник готов, желает и может работать, его заработная плата не может быть уменьшена в то время, когда работа недоступна.

Что такое почасовая оплата?

Оплата почасового сотрудника производится из расчета почасовой оплаты труда.

Сотрудники с почасовой оплатой в большинстве случаев не имеют контракта, и им платят только за часы, которые они отработали. Работодатель определяет часы для почасового сотрудника каждую неделю. Сотрудники, работающие с почасовой оплатой, должны документировать свою работу, используя систему учета рабочего времени или заполняя табель рабочего времени, который проверяет работодатель.Метод хронометража должен быть полным и точным.

Не существует федерального требования, согласно которому сотруднику, работающему с почасовой оплатой, должно быть предоставлено определенное количество рабочих часов в неделю. Сотрудники, которые работают меньше, чем полный рабочий день, считаются неполный рабочий день, и у них могут быть другие ставки заработной платы, льготы и оплачиваемое время по сравнению с почасовыми сотрудниками, работающими полный рабочий день.

Наемные сотрудники и освобожденные сотрудники

Заработная плата обычно, но не всегда, означает, что работник «освобожден от уплаты налогов».«Если сотрудник освобожден от уплаты налога, вам не нужно платить ему сверхурочные, но есть некоторые особые требования, позволяющие считать сотрудника освобожденным от уплаты налогов.

Федеральный закон устанавливает два конкретных требования к оплате труда сотрудников:

- Всем работникам должна быть выплачена как минимум федеральная минимальная заработная плата,

- Сотрудникам должна выплачиваться сверхурочная работа по федеральной минимальной ставке, равной 1,5-кратной почасовой оплате за все часы, отработанные более 40 часов в рабочую неделю.

Но федеральный закон позволяет работодателям рассматривать некоторых сотрудников как освобожденных как от минимальной заработной платы, так и от сверхурочных, исходя из их должностных инструкций: руководители, администраторы, профессионалы и внешние продавцы.Большинству сотрудников, освобожденных от уплаты налогов, выплачивается заработная плата, но некоторым из них выплачивается вознаграждение, кроме того, существует исключение для высокооплачиваемых лиц, получивших более 107 432 долларов США (с 1 января 2020 года; 100 000 долларов США до 2020 года).

Сотрудники освобождаются от уплаты налогов в индивидуальном порядке на основании их должностных инструкций. Этот информационный бюллетень DOL включает подробную информацию о требованиях к статусу освобожденного от налогов для каждого типа освобожденного сотрудника.

Когда вы должны платить сверхурочную работу освобожденным работникам

Возможно, вам придется оплачивать сверхурочные некоторым наемным работникам, если их заработная плата ниже федеральной минимальной суммы.С 1 января 2020 года эта сумма составляет 684 доллара в неделю (что эквивалентно 35 568 долларам для работника на полный год). Вы можете использовать бонусы и комиссионные до 10 000 долларов, чтобы выполнить это требование.

Для ясности: если вы платите наемному работнику менее 684 долларов в неделю, этот человек должен получать сверхурочную оплату по федеральной минимальной ставке в 1,5 раза превышающей почасовую ставку за все часы, отработанные более 40 в рабочую неделю.

Как рассчитать заработную плату наемным и почасовым работникам

Поскольку наемные работники получают зарплату ежегодно, а почасовая оплата — почасовая, их расчет оплаты сильно отличается.Вот примеры каждого из них:

Наемный работник: Наемный работник получает 20 000 долларов в год. Эта заработная плата делится на количество периодов выплаты заработной платы в году, установленное вашей компанией, чтобы определить размер заработной платы за каждый период выплаты заработной платы. Если наемные сотрудники получают зарплату ежемесячно, этот сотрудник будет получать 1666,67 долларов в месяц (20 000 долларов, разделенные на 12).

Почасовой служащий: почасовой служащий получает 9,62 доллара в час. Чтобы найти сумму оплаты этого сотрудника, почасовая ставка умножается на количество часов, отработанных в период оплаты.

Для расчета определяется, что наемный работник будет работать 2080 часов в год (52 недели по 40 часов в неделю). Итак, в приведенных выше примерах 9,62 доллара в час, выплачиваемые почасовому работнику, примерно равны годовой зарплате в 20 000 долларов, выплачиваемой наемному работнику.

Что делать, если вы неправильно платите наемным и почасовым сотрудникам

Ваша компания обязана выплачивать сотрудникам правильную сумму денег за каждую выплату. Эти требования устанавливаются как федеральными законами, так и законами штата, включая, например, минимальные ставки заработной платы.В другом примере, если вы платите сотруднику зарплату, тогда как этот сотрудник должен получать почасовую оплату, вы можете не оплачивать сверхурочные, как того требуют федеральные нормы и правила штата.

Последствия невыплаты сотрудникам правильной суммы, требуемой законом, могут привести к:

- Потеря освобождения и получение компенсации работнику, и

- Судебные иски на федеральном уровне или уровне штата или иски сотрудников или необходимость уплаты штрафов и пеней за недоплату.

Проконсультируйтесь со своим юристом по трудоустройству, чтобы убедиться, что вы правильно платите сотрудникам в виде заработной платы или почасовой оплаты и правильно ли оплачиваете сверхурочные.

Не забывайте о государственном трудовом законодательстве

В каждом штате есть законы о минимальной заработной плате и законы о сверхурочной работе, которые могут быть выше или ниже федеральных требований. Вы должны соблюдать закон, который дает сотруднику наибольшие преимущества. Прочтите эту статью о законах штата о труде, в том числе о законах о минимальной заработной плате в вашем штате.

Последнее слово о наемных и почасовых сотрудниках

Начинайте с осторожности при открытии своего дела, убедившись, что сотрудники, которых вы назначаете на оклад, соответствуют всем требованиям для освобождения от сверхурочной работы.Это означает:

- Выплачивая им по крайней мере минимальные требования (подробно описанные выше), и

- Убедиться, что их должностная инструкция соответствует другим определениям освобождения. Для почасовых сотрудников: внимательно следите за их часами,

- Убедитесь, что им выплачивается как минимум минимальная заработная плата (федеральная или штатная, в зависимости от того, какая из них выше), и

- Убедитесь, что вы оплачиваете сверхурочную работу как минимум в 1,5 раза за 40 часов в неделю.

служащих: что это такое?

Наемный работник — это работник, которому работодатель выплачивает фиксированную сумму денег или компенсацию (также известную как заработная плата).Например, наемный работник может зарабатывать 50 000 долларов в год.

Узнайте о том, что означает быть наемным сотрудником, его плюсы и минусы, а также разницу между наемными и почасовыми сотрудниками.

Что такое наемный работник?

Если вы являетесь сотрудником, которому выплачивается заработная плата (вместо почасовой оплаты), вы будете получать установленную сумму компенсации еженедельно или реже.

Сотрудники, получающие компенсацию в размере заработной платы, получают полную оплату независимо от того, сколько часов они работают в неделю.

Как работает наемный работник?

Наемным работникам обычно платят в виде регулярной, двухнедельной или ежемесячной зарплаты. Их заработок часто дополняется оплачиваемым отпуском, отпуском, медицинским обслуживанием и другими льготами.

В соответствии с Законом о справедливых трудовых стандартах (FLSA) сотрудники, получающие заработную плату, часто квалифицируются как освобожденные от уплаты налогов сотрудники или сотрудники, которые не имеют права на сверхурочную работу или минимальную заработную плату.

С 1 января 2020 года сотрудники должны зарабатывать не менее 684 долларов в неделю (35 568 долларов в год), получать зарплату и выполнять определенные обязанности (в соответствии с определением FLSA), чтобы считаться освобожденными от сверхурочных требований в соответствии с федеральными руководящими принципами.

Однако в некоторых штатах были приняты более щедрые законы о сверхурочной работе и более высокие пороги для требования оплаты сверхурочной работы наемным работникам. В этих местах применяется стандарт (федеральный или штатный) в зависимости от того, какая сумма будет выше. Узнайте в департаменте труда вашего штата о текущих положениях о сверхурочной работе в вашем районе.

Наемных сотрудников по сравнению с почасовыми сотрудниками

| Наемные работники | Количество сотрудников в час |

|---|---|

| Обычно нет необходимости вести табель учета рабочего времени | Необходимо вести табель учета рабочего времени |

Получайте фиксированную сумму денег независимо от количества отработанных часов, обычно без оплаты сверхурочных | Оплачивается за каждый отработанный час, обычно с оплатой сверхурочных |

| Обычно имеют право на освобождение от уплаты налогов | Обычно имеют статус без исключения |

Есть много различий между наемным и почасовым сотрудником.Во-первых, в то время как наемный служащий получает фиксированную сумму денег, почасовой служащий получает почасовую оплату за каждый отработанный час. Следовательно, наемные работники, которые соответствуют критериям освобожденных от уплаты налогов, не должны вести учет своего рабочего времени, как это делают почасовые сотрудники. Например, им не нужно подписывать ежедневный табель учета рабочего времени.

Большинство освобожденных от уплаты налогов наемных работников не получают сверхурочной оплаты. Наемным работникам выплачивается заработная плата независимо от того, сколько часов они работают в течение рабочей недели.

Это означает, что многие высокооплачиваемые должности не получают дополнительной заработной платы, например, половину рабочего времени за работу более 40 часов в неделю. Тем не менее, некоторые должности с более низкой заработной платой по-прежнему имеют право на сверхурочную работу в соответствии с законами штата и федеральными законами.

С другой стороны, почасовые сотрудники обычно могут получать время и половину своей почасовой оплаты за каждый час сверхурочной работы. Некоторые работодатели даже оплачивают отпуск в два раза больше, хотя это не обязательно.

Кроме того, большинство наемных сотрудников считаются освобожденными работниками, в то время как большинство сотрудников с почасовой оплатой считаются работниками, не освобожденными от уплаты налогов.

Однако из этого правила есть некоторые исключения. Например, есть освобожденные от налогообложения сотрудники, которые не получают зарплату (например, те, кто получает вознаграждение за определенную работу, например, компьютерный техник). Есть также некоторые работники, не освобожденные от уплаты налогов, которые получают зарплату, но их должностные обязанности подпадают под определение не освобожденных от уплаты налогов.

Плюсы и минусы наемного работника

МинусыОжидается сверхурочная работа

Обычно не могут получать сверхурочную работу

Может быть сложнее разделить личную и рабочую жизнь

Объяснение плюсов

Лучшее чувство безопасности: Наемные работники обычно получали надежную, точную и ожидаемую сумму денег в каждую зарплату.Это может обеспечить чувство безопасности.

Более вероятно получение вознаграждения работникам: Вы также с большей вероятностью будете получать вознаграждения работникам на оплачиваемой должности, особенно на штатной должности. Эти льготы часто выходят за рамки здравоохранения и включают пенсионные взносы и оплачиваемые отпуска.

Более высокий воспринимаемый статус: Кроме того, оплачиваемые должности часто имеют более высокий воспринимаемый статус и должности, которые кажутся более профессиональными. История работы, содержащая профессиональные названия должностей, может служить более выгодной основой для будущего карьерного роста.

Объяснение минусов

Обычно не могут работать сверхурочно: Если вы освобожденный от налогообложения наемный работник, вы, как правило, не можете получать оплату сверхурочных.

Ожидается, что вы будете работать сверхурочно: В общем, на оплачиваемой должности от вас часто ждут, что вы будете делать то, что требуется для выполнения задач, — это означает, что вы часто можете работать сверхурочно без дополнительной заработной платы.

Может быть сложнее разделить работу и личную жизнь: Иногда вам может потребоваться взять работу домой или работать допоздна, что может отразиться на вашей личной жизни.

Ключевые выводы

- Наемные сотрудники получают определенную сумму компенсации на регулярной основе независимо от того, сколько часов они работают.

- Обычно они освобождены от уплаты налогов, что означает, что они не имеют права на сверхурочную работу или минимальную заработную плату, даже если предполагается, что они будут работать сверхурочно.

- Преимущества могут включать лучшее чувство безопасности, получение вознаграждений сотрудникам и более высокий воспринимаемый статус.

Какая разница между зарплатой и окладом?

Вы должны знать, что некоторые люди используют термины заработная плата и зарплата как синонимы.Я и многие другие делаем следующее различие …

Определение заработной платы

Заработная плата обычно связана с вознаграждением работника, которое основывается на количестве отработанных часов, умноженном на почасовую ставку оплаты труда. Как правило, работники, получающие почасовую заработную плату, будут выплачиваться в течение недели, следующей за отработанными часами.

Пример заработной платы

Например, работник склада работает 40 часов в рабочую неделю. Если почасовая ставка оплаты труда сотрудника составляет 15 долларов США, на 5-й день после рабочей недели сотрудник получит чек с указанием заработной платы брутто в размере 600 долларов США (40 x 15 долларов США).Если работник проработал всего 30 часов в течение рабочей недели, в зарплате будет указано брутто-зарплаты из 450 долларов (30 x 15 долларов).

Определение заработной платы

Заработная плата связана с ежегодным вознаграждением сотрудников, например 50 000 долларов в год. Многим сотрудникам, работающим в общем офисе компании, будет выплачиваться зарплата. Часто зарплата выплачивается раз в полгода. То есть одной датой выплаты будет 15-й день месяца для работы с 1-го по 15-е число, а другой датой выплаты будет последний день месяца для работы с 16-го по последний день месяца.

Пример заработной платы

Для иллюстрации предположим, что менеджер компании может получать зарплату в размере 120 000 долларов в год. Если менеджер получает зарплату раз в полмесяца, каждая зарплата будет показывать брутто-зарплаты в размере 5000 долларов за полмесячный труд.

Сверхурочная работа

Закон США и штата защищает сотрудников от необходимости работать более 40 часов в неделю, если их заработная плата ниже определенного уровня. Другими словами, наемный работник с относительно низкой годовой зарплатой должен получать компенсацию за сверхурочную работу, если рабочее время человека превышает 40 часов в неделю.Вы должны знать федеральные законы и законы штата в отношении компенсации сверхурочной работы ваших сотрудников.

Каковы преимущества и недостатки работы с ежемесячной заработной платой? | Работа

Стив Милано Обновлено 23 марта 2021 г.

Во время своей карьеры вы можете работать в компаниях, которые платят вам еженедельно, раз в две недели или раз в месяц. Независимо от того, как вам платят, вы будете зарабатывать одинаковую сумму денег, но в зависимости от вашей дисциплины в личных финансах вы можете найти преимущества и недостатки для каждого периода платежа.

На некоторых вакансиях вам будут платить за каждый час работы, а на других — гарантированная годовая зарплата. Это может привести к увеличению или потере дохода в зависимости от того, имели ли вы ранее право на оплату сверхурочных.

Независимо от того, получаете ли вы зарплату или зарплату, еженедельно, раз в два месяца или ежемесячно, неплохо знать и планировать различные финансовые факторы, с которыми вы столкнетесь при таких платежах и графиках.

Заработная плата вызывает потерю сверхурочной работы

Если вам выплачивалась почасовая оплата и вы переходите на гарантированную заработную плату, вы не сможете получать больше этой заработной платы, в зависимости от того, как ваш работодатель классифицирует вас как работника.

Многие компании относят наемных сотрудников к руководству, поэтому компания не обязана платить вам, если вы работаете более 40 часов в неделю. Это означает, что если вы регулярно зарабатываете сверхурочно, даже если это происходит только во время сезонных скачков, у вас больше не будет возможности получать этот доход.

Стандартная рабочая неделя составляет 40 часов. Если умножить на 52 недели, то вы получите 2080 часов в год, если будете работать полный рабочий день. Если вам предоставляется двухнедельный оплачиваемый отпуск, ваша почасовая оплата или ставка оклада по-прежнему рассчитываются с учетом 2080 часов.Используя это число, попытайтесь определить, будете ли вы зарабатывать больше в час как почасовой служащий (с или без сверхурочной работы) или как наемный специалист. Это поможет вам решить, хотите ли вы перейти от зарплаты к зарплате.

Поищите онлайн-калькулятор ежемесячного дохода, который учитывает налоги вашего штата и федеральные отчисления из фонда заработной платы, чтобы узнать, сможете ли вы точно определить получаемую вами зарплату за каждый месячный период.

Имейте в виду федеральное трудовое законодательство и законы штата в отношении оплаты труда. Согласно Indeed, в некоторых штатах работодатели не разрешают платить ежемесячно.com, в то время как федеральное правительство установило руководящие принципы, определяющие, кого можно отнести к руководству.

Заработная плата обеспечивает более стабильную оплату

Несмотря на потенциальную потерю дохода из-за перехода от почасовой оплаты к зарплате, получение оплачиваемой должности дает преимущество стабильной зарплаты. Точное знание того, что вы собираетесь зарабатывать каждый год, за год вперед, поможет вам при составлении бюджета, налоговом планировании и подаче заявок на получение кредита.

Ежемесячный кризис с наличными деньгами

Самым большим недостатком ежемесячной выплаты зарплаты является то, что если вы израсходуете доступную наличность до конца месяца, вам придется либо занимать деньги, либо использовать процентные кредитные карты, либо обходиться без до конца месяца.В зависимости от способа получения платежа вам может потребоваться несколько дней после получения платежа, чтобы можно было его потратить или оплатить счета.

Как только вы узнаете свой график платежей, подумайте о переносе ежемесячных автоплатежей. Например, если вам платят в конце каждого месяца, запланируйте, что все ваши ежемесячные повторяющиеся счета (например, за коммунальные услуги, кабель, Интернет, мобильный телефон и т. Д.) Будут оплачиваться ближе к первому числу месяца.

У вас не только будут деньги для оплаты всех ваших счетов, но вы также уменьшите соблазн тратить деньги, возникающий из-за большой стопки денег на вашем банковском счете.

Вы развиваете больше дисциплины

Достаточно одного или двух опытов, когда у вас не хватает денег для оплаты счетов, чтобы вы начали планировать наперед и составлять бюджет, чтобы у вас было достаточно денег для оплаты счетов каждый месяц. Это часто приводит к тому, что люди, которым ежемесячно платят, составляют свой первый личный бюджет. Возможно, вы даже больше захотите сэкономить лишние деньги на случай непредвиденных обстоятельств после того, как один или два раза изо всех сил пытались оплатить счета, советует один финансовый писатель из Clark Howard’s Clark.com.

Более высокие процентные выплаты с ежемесячными выплатами

Чем дольше вы ждете выплаты, тем дольше вам придется нести проценты по кредитной карте или другим займам, если вы используете свой трудовой доход для досрочной выплаты кредитов. Например, если вам платят 1000 долларов в неделю и платят первого и 15 числа каждого месяца, вы можете использовать свою избыточную заработную плату, чтобы начать выплачивать остаток по кредитной карте дважды в месяц. Если вы получаете ежемесячную зарплату и должны ждать до конца месяца, чтобы получить выплату, вам придется платить проценты по этому долгу еще в течение двух недель, пока вы не сможете его выплатить.

В зависимости от того, сколько у вас долга, какова ваша процентная ставка и какой дополнительный доход у вас есть для выплаты этого долга, вы можете в конечном итоге платить сотни долларов дополнительных процентов каждый год, если вам будут платить ежемесячно. .

Ежемесячная оплата более удобна

Если вы можете подождать эти дополнительные две недели, чтобы получать оплату каждый месяц, вам нужно будет вносить залог заработной платы только один раз в месяц. Если вы получаете бумажные чеки и вам нужно идти в банк, чтобы внести вклад, вам нужно делать это только один раз в месяц с ежемесячной заработной платой.

Если вы используете приложение для телефона для внесения чеков, вам нужно убедиться, что вы делаете это правильно, и транзакции проходят от двух до четырех раз в месяц. Это один из недостатков еженедельной оплаты.

Плюсы и минусы для бизнеса

Если вы владелец малого бизнеса и рассматриваете возможность использования различных систем оплаты, вам следует обратить внимание на три основных фактора: оформление документов, более долгий срок хранения денег и моральный дух сотрудников.

Чем чаще вы платите своим сотрудникам, тем больше у вас будет бухгалтерской и бумажной работы.Если вы возьмете на аутсорсинг администрирование заработной платы, у вас будет больше расходов на еженедельные платежные периоды, чем на ежемесячные платежи.

Если вы платите ежемесячно, вы будете дольше хранить деньги на своем операционном счете, зарабатывая на нем больше денег, если по счету начисляются проценты. Если вы платите своим сотрудникам ежемесячно, они могут постоянно испытывать нехватку денежных средств и могут почувствовать, что вы являетесь причиной их проблем, потому что пытаетесь сократить расходы и дольше удерживать свои деньги, отмечает компания SurePayroll, занимающаяся расчетом заработной платы.

Заработная плата и почасовая оплата: в чем разница?

Большинство рабочих мест в США регулируются Законом о справедливых трудовых стандартах (FLSA) и относятся к категории освобожденных или не освобождаемых от уплаты налогов. Если вы не освобождены от ответственности, вам причитается сверхурочная заработная плата, которая на 50% превышает вашу обычную ставку заработной платы, за любые часы, отработанные сверх 40 в течение одной недели. Освобожденные от налогообложения сотрудники не получают заработной платы за сверхурочную работу.

Ключевые выводы

- Наемные сотрудники получают фиксированную заработную плату, но они должны выполнять свои обязанности и выполнять необходимые задачи, даже если это означает работу сверхурочно.

- Сотрудникам с почасовой оплатой должно быть оплачено полтора времени за любые часы сверх 40, отработанные в течение недели.

- В США Закон о справедливых трудовых стандартах определяет, могут ли сотрудники получать зарплату или должны получать почасовую оплату.

Наемная и почасовая оплата: обзор

Что делает вас освобожденным? В целом, сотрудник должен зарабатывать не менее 684 долларов в неделю (35 568 долларов в год), получать зарплату и выполнять освобожденные от налогов обязанности, требующие осмотрительности и независимого суждения, по крайней мере, в 50% случаев.Например, если вы возьмете на себя управленческие обязанности, вы, вероятно, освобождены от уплаты налогов. Это означает, что вам может выплачиваться зарплата, поэтому независимо от того, сколько часов вы работаете, ваш работодатель не должен платить вам сверхурочную оплату.

Из-за FLSA вы не можете договориться о том, освобождена ли работа от освобождения или нет. Независимо от названия должности, именно обязанности, которые вы выполняете, определяют вашу категорию должности.

Как работает зарплата?

Когда вы получаете зарплату, каждый раз, когда приходит ваш чек, вы получаете одинаковую сумму.Годовая заработная плата — это срок вашей работы, и это то, сколько вы будете получать, пока будете работать на той же должности или пока условия не будут пересмотрены. Это разновидность неявной стоимости.

Однако может быть и обратная сторона медали. Хотя наемные сотрудники получают фиксированную ставку заработной платы, у них также есть определенные обязанности и задачи, которые необходимо выполнить или выполнить, даже если это означает увеличение рабочего времени и периодические выходные. В некоторых случаях это может затруднить разделение рабочего и личного времени.

Зарплата связана с внутренним чувством безопасности. Работодатели могут легко сократить часы работы непосвященного работника, но пересмотреть зарплату сложнее.

Как работает почасовая оплата?

Вам как почасовому сотруднику платят за все часы, которые вы работаете. Если работодатель хочет уделять вам больше времени, он должен платить вам больше. Правовая сверхурочная работа — полтора времени; Некоторые работодатели могут платить за праздничные дни в два раза больше, но это не обязательно, если это не часть контракта, охватывающего вашу работу.Если вы работаете в хорошо оплачиваемой сфере с большим количеством сверхурочных, вы могли бы принести домой больше, чем если бы вы получали такую же официальную зарплату на окладной основе.

Есть еще аспект образа жизни. В целом, сотрудникам с почасовой оплатой будет легче разделить дом и работу. По окончании рабочего дня они могут сосредоточиться на семье, хобби или второй работе.