Книга учета доходов и расходов (КУДиР) в 2019 году. Образцы заполнения

Раздел I. Доходы и расходы

Содержит четыре таблицы (по одной на каждый квартал). Каждая таблица состоит из 5 граф (столбцов).

ГРАФА №1. Порядковый номер записи.

ГРАФА №2. Дата и номер первичного документа, подтверждающего доход либо расход.

При доходе:

- Если средства поступили в кассу, то записывается дата прихода и номер Z-отчета, который снимается в конце рабочего дня. Например, 10.10.19 чек Z-отчет №0001.

- Если средства пришли на расчетный счет, то записывается дата прихода и номер платежного поручения или выписки банка. Например, 10.10.19 п/п №100, либо 10.10.19 выписка банка №100.

- Если средства поступили по БСО (бланку строгой отчетности), то под каждый такой выданный бланк не обязательно делать отдельную строку в КУДИР. Вместо этого можно записать дату рабочего дня и оформить ПКО, в котором перечислить номера всех выписанных БСО за этот день (при этом в графу 4 заносится сумма средств по этим БСО). Например,

- Если был сделан возврат средств за товар или услугу, то записывается дата фактического возврата и номер платежного поручения или расписки (при этом в графу 4 заносится сумма возврата со знаком минус).

При расходе (только для УСН «Доходы минус расходы») записывается дата расхода и номер первичного документа, которым может быть: товарный чек, накладная, платежное поручение, Z-отчет и прочее. Например, 10.10.19 чек №0001, 10.10.19 товарная накладная №0001, 10.10.19 п/п №0001, 10.10.19 Z-отчет №0001 и т.д.

Обратите внимание, что расходы на покупку товаров для их последующей перепродажи заносятся только после их реализации.

ГРАФА №3. Содержание операции.

Данная графа не обладает слишком большой важностью.

Примеры заполнения при доходе:

- Поступление в кассу. Оплата по договору №100/АА от 10.10.2019 за оказание рекламных услуг.

- Получен аванс от покупателя «ООО «Фирма» в счет предстоящей поставки товара по договору № 100/АА.

- Получен доход. Торговая выручка за 10.10.2019″.

- Возврат средств покупателю по договору № 100/АА от 10.10.2019.

Примеры заполнения при расходе (только для УСН «Доходы минус расходы»):

- Перечислен аванс работникам.

- Перечислена заработная плата.

- Перечислен НДФЛ с заработной платы.

ГРАФА №4. Доходы, учитываемые при исчислении налоговой базы.

Обратите внимание, что при возврате средств покупателю, сумма записывается в данный столбец со знаком минус. Т.е. не в расходы (графа №5), а именно в доходы (графа №4).

ГРАФА №5. Расходы, учитываемые при исчислении налоговой базы. Заполняются только ИП и организациями на УСН «Доходы минус расходы».

В «Справке к разделу I» заполняется:

- на УСН «Доходы» только строка 010 за весь год;

- на УСН «Доходы минус расходы» строки 010, 020 за весь год и строки 040, 041 (если суммы не отрицательные).

www.malyi-biznes.ru

КУДиР для ИП на ОСНО в 2019 году. Образец заполнения

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

ФАЙЛЫ

Скачать пустой бланк книги доходов и расходов для ИП на ОСНО .xlsСкачать образец заполнения книги доходов и расходов для ИП на ОСНО .xls

Для чего нужен документ

Книга учета доходов и расходов (сокращенно — КУДиР) необходима для подсчета налогооблагаемой базы ИП, на основе которой будет делаться расчет налоговых отчислений за период отчета.

Для каждой системы налогообложения, где требуется ведение КУДиР, оно будет иметь свои особенности. ИП, находящийся на общей системе (ОСНО), должен руководствоваться соответсвующими требованиями. Предприниматели на ПСН и УСН будут заполнять КУДиР иначе.

ПОМНИТЕ! На общей системе налогообложения вести КУДиР обязаны только индивидуальные предприниматели, компании от этой обязанности освобождены.

Каким образом формируется книга

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Общие требования к заполнению КУДиР

Если книга не распечатывается с электронного носителя, а ведется в бумажной форме, бланк ее нужно приобрести. Это обязан сделать предприниматель, согласно закону. К заполнению предъявляются такие требования:

- хронологический порядок отражения доходов и расходов;

- подтверждение их первичными документами;

- полнота и непрерывность учета данных, формирующих налоговую базу;

- нумеровка и шнуровка листов книги, подпись, заверяющая количество листов, на последней странице;

- исправление допускается путем аккуратного зачеркивания одной линией и заверения исправления подписью ИП и датой;

- КУДиР и бухучет ведутся параллельно, обязательно и одно и другое;

- в начале каждого нового отчетного периода следует завести новую Книгу;

- оконченную КУДиР следует сохранять в течение 4 лет.

ВНИМАНИЕ! Если КУДиР ведется в электронном варианте, что разрешено, ее следует распечатать и проивести с ней те же действия, что и с бумажным носителем.

Нюансы КУДиР на ОСНО

Для предпринимателей на ОСНО заполнение КУДиР имеет ряд особенностей.

- Для учета движения средств применяется кассовый метод.

- Если ИП ведет сразу несколько видов деятельности, не нужно заводить для каждого отдельную книгу, можно учитывать их в одной КУДиР, но раздельно.

- В КУДиР вносятся и сведения по начислению НДС.

Образец документа

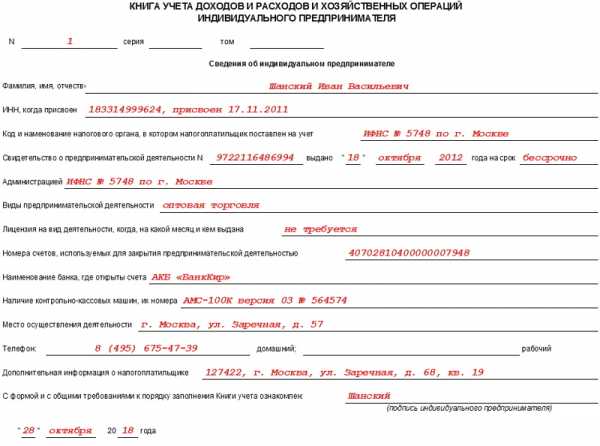

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

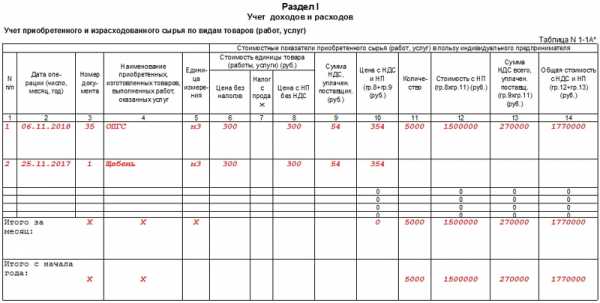

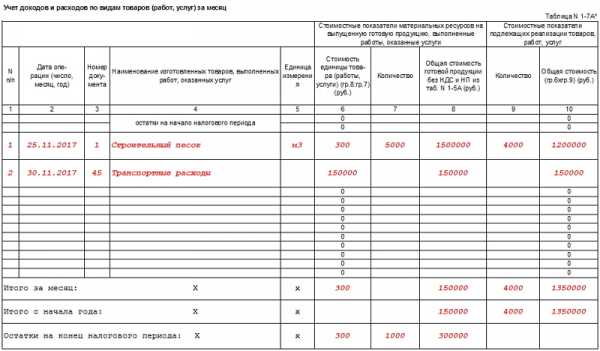

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

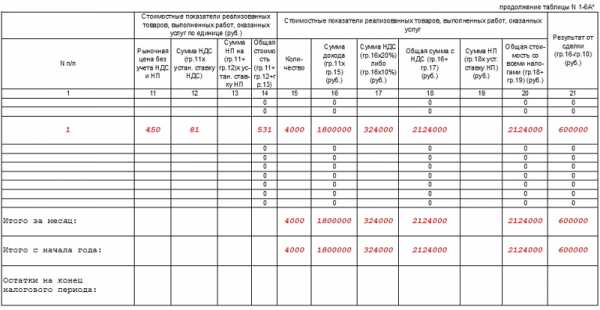

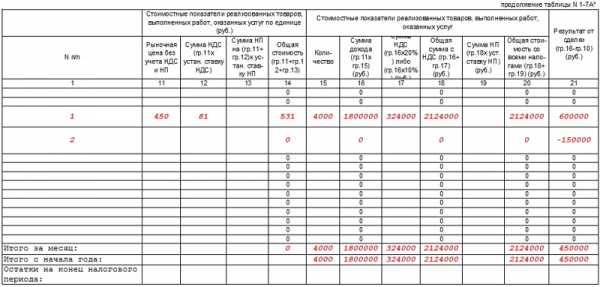

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

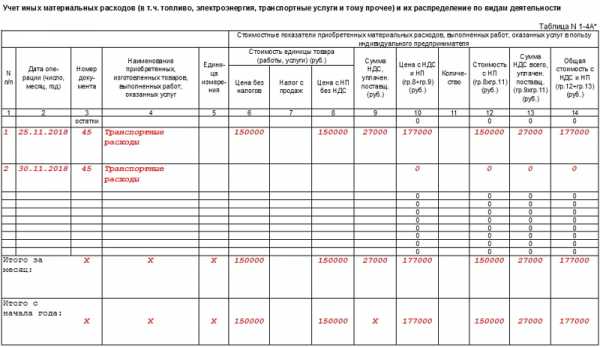

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

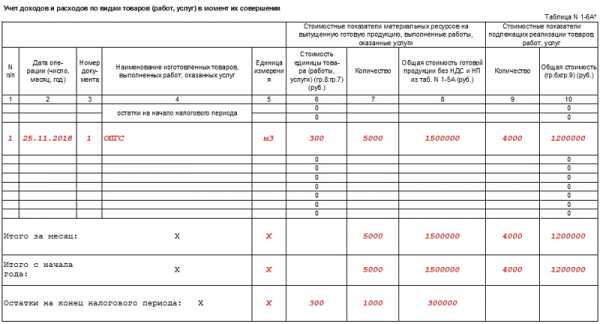

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

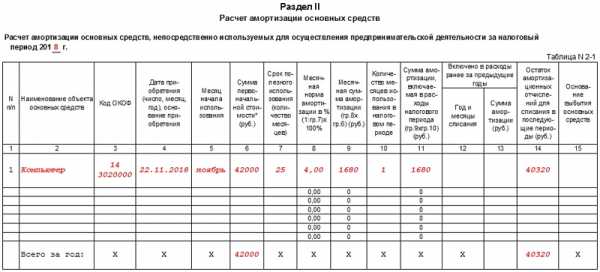

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы. К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

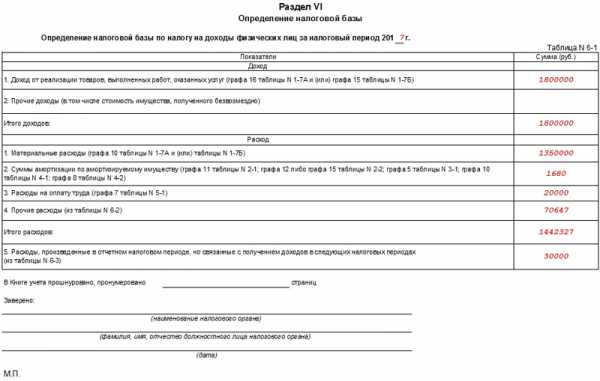

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

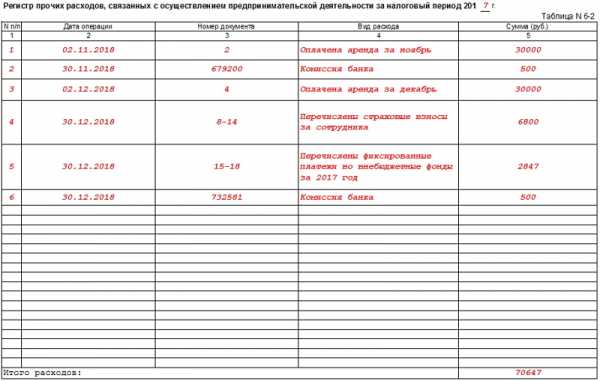

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Пустая КУДиР

Если за конкретный отчетный период у ИП не было никаких движений средств, это не значит, что он не должен обращать внимании на КУДиР. Такая ситуация обязывает его сдать вместе с другими отчетами в налоговую «нулевую» Книгу. Это значит, что оформлять ее нужно по обычным требованиям, просто в графы, отображающие фактическое движение средств, проставить нули.

assistentus.ru

Книга учёта доходов и расходов (КУДиР) 2016

Некоторые льготные режимы налогообложения освобождают компании и предпринимателей от обязанности вести бухучет в полном объеме. Законодательство для таких категорий хозяйствующих субъектов устанавливает обязанность вести и при запросе предоставлять в ИФНС такой регистр налогового учета, как книга доходов и расходов.

Оглавление статьи

В каком случае применяется книга доходов и расходов

НК РФ устанавливает, что учет доходов и расходов для организаций на УСН и ЕСХН, а также для предпринимателей на УСН, ЕСХН, ПСН и общем режиме должен вестись в КУДиР. При этом для компаний и ИП, находящихся на вмененке, не надо заполнять данный налоговый регистр.

Используемая в настоящее время форма книги была утверждена ФНС в 2013 году. В зависимости от применяемой системы (УСН 15, УСН 6, ЕСНХ, ПСН, ОСНО) она включает в себя те или иные разделы, в которых отражаются необходимые сведения для налогового учета. Поэтому принято разделять эти регистры по применяемым налогоплательщиком режимам.

Важно! Обращаем ваше внимание, что для плательщиков ЕНВД книга учета доходов и расходов не ведется и не заполняется.Инструкция по заполнению

Книга заполняется по порядку в хронологии в течение года. При этом запись вносится по каждому документу, не допускается объединение. По окончании старого года она закрывается, а на новый год заводится следующий регистр.

Заполнять ее можно в приобретенном в типографии журнале, или же с использованием специализированных программ и интернет-сервисов. Последнее является наиболее предпочтительным, так как значительно сокращает время на ее оформление, потому что очень часто она составляется на основании уже выписанных ранее документов в автоматическом режиме.

При ручном заполнении в книгу можно вносить все необходимые исправления, только зачеркивать неправильную запись надо одной чертой, так чтобы ее можно было прочитать. Рядом делается исправительная запись, и она заверяется подписью ответственного лица.

После закрытия налогового периода, она распечатывается, прошнуровывается, каждый ее лист нумеруется. Далее книга заверяется печатью хозяйствующего субъекта и подписью его руководителя. Ранее еще необходимо было направлять в канцелярию ИФНС для проставления печати. В настоящее времени такого требования больше не существует.

Образец заполнения книги учета доходов и расходов

Рассмотрим подробнее кудир для ип на усн 6 образец заполнения 2016.Различия во внесении записей для других режимов и компаний минимальны, заключаются в присутствии или отсутствии разделов книги.

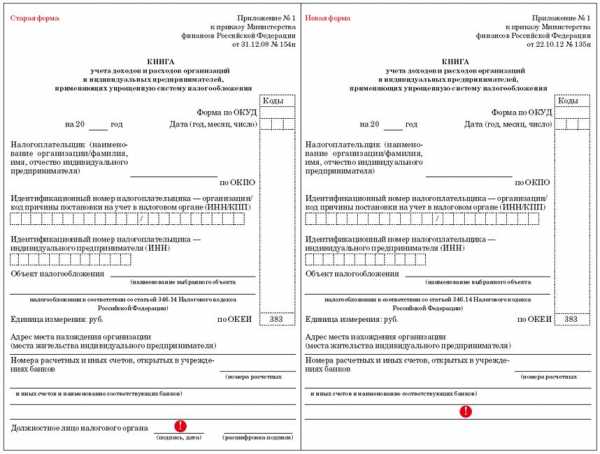

Титульный лист

В верхней части регистра после его название нужно записать наименование и код налогового органа по месту регистрации предпринимателя (нахождении компании). Далее указывается налоговый период, например, 2016 год. Справа, в табличной части, проставляется дата формирование книги.

Ниже заполняется либо полный Ф.И.О. предпринимателя, либо полное название фирмы, а табличной части — код регистрации в статистике. В следующих строках записывается ИНН компании либо ИНН ИП.

Затем необходимо указать объект налогообложения. Если заполнение производится с помощью программных средств, именно здесь нужно настраивать видимые для конкретного случая разделы книги доходов и расходов. Нужно выбрать значение из списка с двумя элементами «Доходы» или «Доходы, уменьшенные на величину расходов».

После этого выбирается валюта и ее разрядность, в которых показатели будут вноситься в этот налоговый регистр. В таблице справа проставляется код валюту согласно ОКЕИ.

Ниже указываются полный адрес места нахождения компании, или регистрации (жительства) предпринимателя.

В следующей строке нужно обязательно записать номера расчетных счетов и наименования банков, в которых они открыты. Если таковых у хозяйствующего субъекта несколько, то все они здесь указываются.

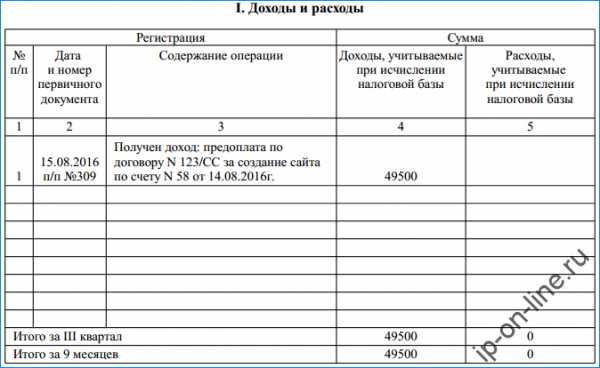

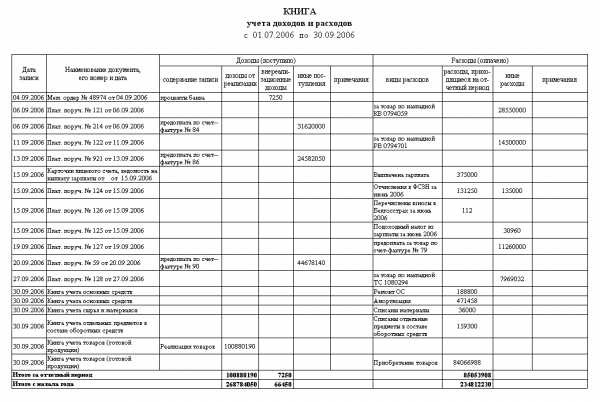

Доходы и расходы

Этот раздел подразделяется на четыре по отчетным периодам: за 1 квартал, за 2 квартал, за 3 квартал и за 4 квартал. Желательно каждый подраздел начинать с нового листа.

Данная часть книги доходов и расходов представляет собой таблицы.

В графах «Регистрация» вносятся данные о номере по порядку записи, дате и номере документа, которым отражается хозяйственная операция, и краткое ее содержание.

Графа «Сумма» подразделяется на два столбца «Доходы» и «Расходы».

В зависимости от характера операции хозяйствующего субъекта сумма документа проставляется либо в первый столбец, либо во второй. При этом суммы отражаются с округлением до копеек согласно статьям НК РФ, посвященным соответствующим режимам.

Организации и предприниматели, применяющие УСН 6, в соответствии с законодательством заполняют только столбец «Доходы». Каждый подраздел имеет собственную нумерацию вносимых записей, которая каждый раз начинается с 1. В конце каждой таблице нужно подводить итог, выводя общую сумму по столбцам с показателями. Причем второй и последующие подразделы имеют строку с суммированными значениями нарастающим итогом.

Внимание! Организации и предприниматели, использующие УСН 15, заполняют еще «Справку к Разделу 1».

Здесь указываются общие суммы по доходам и расходам за налоговый период, а также разница между минимальным налогом и исчисленным за предыдущий год. Это связано с тем что, налогоплательщики, уплатившие минимальный налог в прошлом году, имеют право эту суммовую разницу в текущем.

Расчет расходов на приобретение основных средств и НМА, учитываемые при исчислении налоговой базы

Внимание! Данный раздел заполняется хозяйствующими субъектами, применяющими режимы налогообложения УСН 15 и ЕСХН.

Он так же как и первый раздел подразделяется на подразделы по отчетным периодам.

В таблицы этой части книги доходов и расходов надо вносить номер записи по порядку, полное название объектов (ОС и НМА), стоимость которых учитывается при расчете налога.

Согласно НК РФ налогоплательщик, применяющий УСН 15 или ЕСХН, в налоговом периоде имеет право учесть стоимость этих средств, если они оплачены, приняты к учету и при необходимости поставлены на государственный учет (например, автомобили, здания, сооружения). Поэтому в следующих графах последовательно необходимо вписать все эти даты. В следующей графе проставляется первоначальная стоимость объекта, выраженная в рублях.

Графы 7 и 8 таблицы заполняются хозяйствующими субъектами, которые перешли на льготный режим, уже имея на балансе объекты ОС и НМА. Согласно законодательству плательщики налога также могут учесть их остаточную стоимость в размерах, которые зависят от срока их использования.

В графе 9 записывается количество кварталов, в течение которых в налоговом периоде использовался новый объект. Например, если автомобиль приобретен в апреле 2016 года, то для него показатель будет равен 3.

В столбце 10 указывается доля стоимость вышеперечисленных объектов, принимаемая к учету за налоговый период. Для уже стоящих на балансе объектов она зависит от срока полезного использования и определяется НК РФ, для новых она равна 100%.

Показатель графы 11 определяется ка отношение Гр.10 к Гр. 9

В графах 12 и 13 необходимо рассчитать стоимость объекта, приходящуюся на текущий квартал и итого за год.

Например, приобретен и поставлен на учет автомобиль в апреле 2016 года стоимостью 900000 р. За второй квартал налогоплательщик имеет право принять к учету стоимость 300000 р. (900000 * 100% (Гр10)/ 3 (Гр.9)), которую надо вписать в Гр.12. Значение показателя Гр.13 будет равно 900000р.

Графы 14 и 15 заполняются для уже стоящих на балансе объектов ОС и НМА. Так как их стоимость относится на расходы в течение нескольких периодов, то в столбце 14 указывается уже включенная стоимость, в столбце 15 – остаточная сумма, которую нужно будет включить в следующем периоде.

Графа 16 должна содержать данные о дате выбытия этих объектов. Это связано с тем, что ОС и НМА, чья стоимость была учтена при налогообложении, хозяйствующий субъект не имеет право отчуждать в течение определенного НК РФ периода.

Каждая таблица имеет итоговые строки.

Расчет суммы убытка

Внимание! Этот раздел заполняется только налогоплательщиками, которые находятся на системе УСН 15 и ЕСХН. Здесь указываются суммы убытков, понесенных в прошлые года.

Раздел заполняется построчно. В строке 010 указывается общая сумма убытков за предыдущие годы. Затем в строках 020-110 производится расшифровка этой суммы с указанием годов.

В строке 120 определяется база, которую можно уменьшить на ранее понесенные убытки. Сюда переносится значение строки 040 из справки к разделу 1.

Строка 130 содержит сумму убытка, на который была уменьшена налогооблагаемая база этого года.

Строку 140 нужно заполнять, если убыток был получен в предыдущем году.

Строка 150 будет содержать сумму убытка, которую можно перенести и зачесть в последующие годы. В строках 160-220 налогоплательщик имеет право указать конкретные суммы по будущим годам.

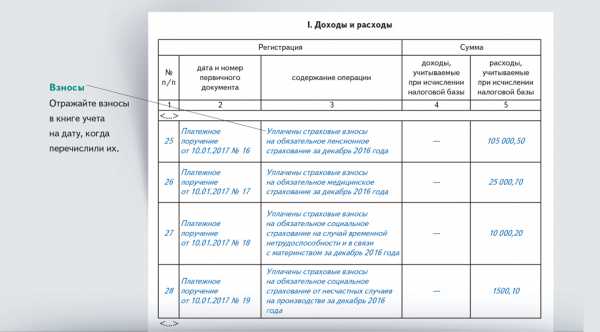

Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ

Данный раздел включают в свою книгу только те налогоплательщики, которые находятся на режиме УСН «Доходы». Здесь можно указать социальные выплаты (страховые взносы, больничные, платежи по договорам личного страхования), на сумму которых затем уменьшается налогооблагаемая база.

Данный раздел заполняется для каждого квартала отдельно, т.е. в годовой книге будет находиться минимум 4 листа.

В заголовке листа указывается наименования периода, за который содержатся операции.

Раздел состоит из 10 граф, в которые построчно заносятся данные:

- Графа 1 содержит номер строки по порядку.

- В графу 2 заносится наименование и дата платежного документа, которым было произведено перечисление денежных средств. В графу 3 записывается информация о периоде, за который был осуществлен данный платеж.

- В графы 4-9 заносятся конкретные суммы понесенных расходов. В графе 4 указывается сумма взносов, перечисленных в ПФР. Сюда включаются взносы ИП в ПФР за себя, а также за наемных работников.

- В графе 5 — сумма взносов, уплаченных в соцстрах.

- В графе 6 — взносы, перечисленные в медстрах.

- В графе 7 — взносы по травматизму.

- Графа 8 содержит сумму больничных выплат, уплаченных работодателем из собственных средств (первые 3 дня больничного).

- В графу 9 заносят сумму платежей по договорам личного страхования.

- Графа 10 — итоговая сумма по строке, результат сложения цифр из граф 4-9.

Последней строкой раздела идет итоговая строка за отчетный период. Она содержит общие суммы взносов по каждой из граф, и общую сумму всех произведенных расходов в периоде.

КУДиР Скачать

Книга учета доходов и расходов для ИП на УСН 2016 скачать бесплатно.

КУДиР для ОСНО скачать в формате Excel.

КУДиР для ЕСХН.

КУД для патентной системы налогообложения.

Скачать пример заполнения КУДиР.

ip-on-line.ru

Нулевая КУДиР для ООО и ИП

Доброго времени суток! Сегодня у меня очередная статья, которую попросили написать в моей группе ВК “ Секреты бизнеса для новичка”.

Темой будет нулевая КУДиР (книга учета доходов и расходов) для:

Тема довольно простая, но давайте обо всем по порядку:

Нулевая КУДиР

Нулевая книга учета доходов и расходов – это ни что иное как обычная книга КУДиР, просто заполненная с нулевыми значениями.

Нулевая КУДиР заполняется, в случае если у Вас не велась деятельность и все значения по нулям.

Нулевая КУДиР для систем налогообложения

Вы должны знать, что КУДиР ведут при следующих системах налогообложения:

- ЕНВД – КУДиР не ведется и сдавать нулевую отчетность в случае если Вы не работали нет необходимости;

- ПСН (только для ИП) – КУДиР необходимо готовить даже если Вы не вели деятельность, то есть с нулевыми значениями;

- УСН (упрощенка) – в случае если Вы не вели деятельность, то помимо нулевой декларации УСН придется готовить и нулевую книгу доходов и расходов;

- ЕСХН (сельскохозяйственный налог) – так же как и при УСН в случае, когда деятельность не ведется, то обязательно необходимо делать нулевую КУДиР;

- ОСНО (общая система) – ну тут вообще без разговоров, не было движений по счетам и деятельности, в общем – то конечно помимо всей остальной отчетности заполняете нулевую КУДиР.

Как Вы заметили из всех систем налогообложения, от ведения КУДиР освобождается только ЕНВД, так как на этом налоге КУДиР вообще не ведется.

Регистрировать, а так же сдавать в налоговую нулевую КУДиР не надо. Разве что в случае камеральной проверки могут затребовать, и Вы по закону обязаны ее предоставить.

Скачать бесплатно образец заполнения нулевой КУДиР

Бесплатно заполненный образец книги доходов и расходов Вы можете с моего Яндекс Диска по ссылке: скачать образец заполнения нулевой КУДиР.

Образец КУДиР заполнен для налога УСН, но тут большой роли не играет, так как бланки книги учета доходов и расходов для других систем налогообложения отличаются не сильно.

Нулевая книга учета доходов и расходов для ИП и ООО должна храниться по месту регистрации ИП или по юридическому адресу ООО, так как ее могут запросить при налоговой проверке (в случае если налоговики посетят Ваш офис). Срок хранения нулевой КУДиР — 4 года.

Изменения в КУДиР 2017 года можно посмотреть: здесь.

В настоящее время многие предприниматели для ведения КУДиР, расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Вот в общем-то и все! Тема простейшая, Вы просто все значения обнуляете и все. Вопросы задаем в мою группу в контакте (ссылка в начале), либо в комментариях к статье.

Всем удачного бизнеса! Пока!biz911.net

КУДИР для ИП на УСН 6 процентов: образец заполнения

Наши специалисты рассказывают обо всех нюансах, связанных с ведением КУДИР (Книгой учета доходов и расходов), которая предназначается для ИП на «упрощенке» — 6. В этой же статье опубликован образец ее заполнения

01.08.2016Основные вопросы ИП на УСН 6% по ведению КУДИР:

1. Нужно ли книгу заверять в налоговой службе?

В налоговой службе КУДИР не заверяется уже с 2013 года. Но это не значит, что ИП может ее не вести совсем. Такой вид отчетной документации должен быть в наличии и регулярно заполняться, в противном случае ИП ждут штрафные санкции.

Этот документ должен выдаваться по первому требованию сотрудников налоговой инспекции. Такое требование предъявляется только в письменном виде в определенных случаях, например, выездной проверке. Но вместе с декларационными документами по «упрощенке» КУДИР на проверку сотрудникам налоговой службы не сдается, значит, и заверять ее нет необходимости.

2. Как правильно вести КУДИР?

Министерство финансов нашего государства утвердило определенную форму Книги учета доходов и расходов, специально рассчитанную для индивидуальных предпринимателей на «упрощенке» с процентной ставкой в 6% — приказ №135н (от 22.10.12 г.). Но этой формой КУДИР могут пользоваться все ИП, что применяют УСН, вне зависимости объекта обложения налогами. Но правила ведения данного вида документации несколько отличаются.

Бумажный вариант КУДИР ведется авторучкой, а электронный вариант – с помощью компьютера. Рассмотрим, как это нужно делать правильно в обоих вариантах.

На бумаге:

- распечатываются бланки;

- пронумеровываются;

- прошиваются;

- скрепляются печатью (если таковая у ИП имеется в наличии) и подписью.

В электронном варианте:

- устанавливается специальная программа;

- заполнение ведется в «экселе»;

- в конце года заполненные бланки распечатываются, прошиваются и заверяются подписью и печатью.

3. Существуют ли особенности заполнения 1 раздела КУДИР в 2016 году?

ИП, использующие «упрощенку» с процентной ставкой в 6%, часто испытывают трудности с заполнением 1 раздела КУДИР. В этот раздел нужно вносить доходы двух видов:

- от реализации;

- вне реализации.

Эти цифровые показатели нужно вносить в графу №4. А те доходы, которые относятся к необлагаемым, вообще не подлежат фиксации.

В графу №2 вносят данные самого документа, на основании которого ИП получил прибыль – его номер и дату заполнения (например, кассовый чек). В случае, когда денежные средства перечислены сразу на расчетный счет, то в эту графу вносят реквизиты банковских выписок. Также для фиксирования доходов можно использовать накладные, различные акты (например, приемки-передачи имущества).

Графа №3 предназначена для фиксирования содержания проведенной операции.

При внесении требуемых сведений следует учитывать, что все записи ведутся строго в хронологическом порядке, в момент фактического поступления (это связано с тем, что при «упрощенке» используется кассовый метод).

4. Как заполнять раздел №1 КУДИР в 2016 году (с образцами и комментариями)?

Также особое внимание следует уделить ситуации, когда денежные средства уже поступившие на счет ИП, нужно вернуть. В этом варианте цифровой показатель прописывается со знаком «минус» в разделе №1 – графа №4.

К этому разделу следует составлять справку тем ИП, что применяют «упрощенку» с объектом налогообложения «доходы минус расходы» — порядок заполнения КУДИР, пункт 2.6. Для ИП с «упрощенкой» и объектом «доходы» цифровой показатель доходов, а именно их общую сумму, вносится в строку 010 справочной части.

5. Есть ли нюансы при заполнении раздела №4 КУДИР (для ИП с УСН с процентной ставкой 6%)?

Раздел №4 КУДИР предназначен для фиксации страховых взносов. Для этого существуют различные графы:

- №4 – пенсионные;

- №6 – медстрахование.

Чаще всего такие обязательные страховые взносы ИП отчисляют в конце года. В этом варианте цифровой показатель суммы вносят в ту часть таблицы, что соответствует 4 кварталу. При этом уменьшение налогов может быть произведено только после завершения отчетного периода.

В случае, если перечисление взносов проводилось ежеквартально, то и фиксируются они соответственно. Специалисты считают такой варрант для ИП более выгодным, потому что могут уменьшиться не только налоги по итогам года, но и платежи по авансам.

6. Есть ли образец заполнения раздела №4 КУДИР с наличием рабочих и без таковых?

Мы предлагаем для ознакомления образец заполнения раздела №4 КУДИР для ИП, что работают по «упрощенке» с процентной ставкой 6%, без наемных рабочих:

В том случае, когда ИП нанимает рабочих, то в разделе №4 следует фиксировать:

- Взносы, отчисляемые с заработных плат рабочих.

- Пособия по больничным листам, которые ИП выплачивал из собственных финансов.

- Договорные платежи по добровольному страхованию.

- Фиксированные суммы страховых взносов, уплачиваемые за себя.

Предлагаем образец ведения раздела №4 КУДИР для ИП с наемными рабочими:

Файлы для скачивания

taxpravo.ru

книга учета доходов и расходов и электронные услуги

КУДИР — это книга учета доходов и расходов УСН. Ведется она только бизнесом на упрощенке (УСН) — специальном налоговом режиме, который предусматривает уплату только одного налога (не путать с взносами в фонды) в ИФНС. Как и следует из названия налогового режима, учет доходов и расходов ведется «простой». И ведется он для того, чтобы посчитать налогооблагаемую базу, а это либо доходы (с них платится 6%, как правило), либо доходы минус расходы (15% от получившейся разницы). При этом не все доходы являются доходами (общий принцип для оценки поступлений — если они не несут экономическую выгоду, значит доходом не являются, и не учитываются), а расходы — расходами (сотовая связь, коммунальные платежи ИП и др.), соответственно, при выборе УСН доходы минус расходы нюансов будет больше.

Желание или обязанность? Книга учета доходов и расходов УСН в законах:

Порядок ведения книги учета доходов и расходов УСН (КУДИР) утвержден приказом № 154н Министерства финансов РФ от 31 декабря 2008 («Об утверждении форм книги учета доходов и расходов организаций и ИП, применяющих упрощенную систему налогообложения, книги учета доходов ИП, применяющих упрощенную систему налогообложения на основе патента, и порядков их заполнения») , согласно которому налогоплательщики (единого налога) обязаны обеспечивать полноту, непрерывность и достоверность всех показателей деятельности, заносимых в КУДИР, что позволит правильно исчислять налоговую базу и сумму уплачиваемых налогов.

Возникает резонный вопрос у многих: » А могу ли я не всё указать?». Конечно, можно что-то скрыть. Однако со временем у поставщиков, заказчиков, с которыми вы работали, пройдут налоговые проверки, и выяснится, что они с вами заключали сделки, проходили оплаты и т.д. Соответственно, налоговая выявит факты нарушений, наложит штрафы, проведет проверку, заморозит расчетный счет в банке и т.д., и т.п. Если же оплата производилась безналичным способом, то факты нарушений заполнения книги учета доходов и расходов УСН выясняются быстрее всего, инспекции достаточно запросить выписку из банка. В плане штрафов «политика» налоговой следующая. Если из-за ошибок налог будет определен неверно, то бизнес ожидает штраф в виде 20 процентов неуплаченной суммы (ст. 122 НК РФ). В случае нарушения, вызванного умышленными действиями (бездействием), размер штрафа может быть увеличен до 40 процентов.

Как заполняется книга учета доходов и расходов УСН УСН

Согласно названному приказу Минфина, книгу учетов и расходов можно вести как в бумажном, так и в электронном виде.

При заполнении КУДиР на бумаге необходимо до внесения первых записей оформить ее должным образом, придти в налоговую инспекцию по месту регистрации бизнеса и скрепить КУДИР печатью налогового органа. В конце года книга учетов и расходов пронумеровывается, сшивается, а затем удостоверяется печатью (ИП может её не иметь) и подписью руководителя, а затем относится в налоговую инспекцию и там регистрируется.

Книга, которая велась в электронном виде, распечатывается после окончания года, оформляется, а затем относится в налоговую инспекцию и там регистрируется. Сделать это необходимо не позднее 31 марта года, следующего за отчетным. Для индивидуальных предпринимателей установлен срок до 30 апреля. Регистрация/ заверение КУДИР — дело не обязательное, поэтому налоговая может требовать, а может и не требовать. Следовательно можно и не ходить на заверение КУДИР (основание — письмо ФНС от 3 февраля 2010 г. № ШС-22-3/84@), однако, хранить распечатанный, подшитый и подписанный экземпляр книги учетов и расходов обязательно. В случае камеральной проверки, его обязательно потребуют предъявить.

Помимо вопросов заверения КУДИР между бумажным и электронным заполнением, есть ещё масса отличий по самому заполнению книги учета доходов и расходов УСН.

Конечно, заполняется КУДИР по строго установленной форме, определение и отражение доходов и расходов строго регламентированы законом. Порядок признания и учета доходов установлен пунктами 1 и 3 статьи 346.17, пунктами 1–5, 8 статьи 346.18, пунктом 1 статьи 346.25 Налогового кодекса. Но большинство действий по заполнению электронной КУДИР автоматизируется, а с бумагой вся работа будет исключительно ручной).

А главным отличием будет то, что если вести КУДИР на бумаге, то нужно в 100% случаях разбираться, из чего она состоит и как заполняется. А если вести в электронном виде, то будут два варианта.

Заполнение книги учета доходов и расходов УСН будет либо ручным, либо автоматическим. Первый вариант, как правило подразумевает, что нужно скачать книгу учета (файл), либо скачать программу КУДИР, и вносить в неё записи либо сразу же, либо переносить их из блокнотов/тетрадей/книг.

Автоматическое заполнение книги учета доходов и расходов ИП и ООО можно рассмотреть на примере самого распространенного в России среди предпринимателей интернет-сервиса для УСН и ЕНВД — Контур Эльба (Электронный бухгалтер Эльба).

По сравнению с обычными программами, у интернет-сервиса есть масса отличий:

— не нужно скачивать программу, устанавливать, обновлять, следить за необходимостью обновлений в том числе

— не нужно привязывать ведение учета к одному компьютеру, где установлена программа КУДИР, а также делать синхронизации между программами на разных компьютерах

— не нужно ходить по форумам и порталам, чтобы выяснить в случае появления нового источника доходов/расходов, куда его относить и можно ли это делать (в интернет-сервисе Эльба в разделе «Вопрос бухгалтеру» вы задаете вопрос прямо из личного кабинета)

— не нужно вручную заносить транзакции из интернет-банка, или операции с наличными денежными средствами — электронный бухгалтер автоматически учтет все движения

Список отличий и удобств достаточно большой. Если все операции у вас уже отработаны, и вы знаете, что куда относить, то про книгу учетов и расходов можно, вообще, забыть. Она сформируется автоматически нажатием одной кнопки. Эльба в конце отчетного года пришлет вам письмо о начале отчетности, вы зайдете в личный налоговый календарь, увидите, что в настоящее время актуальна задача завершения ведения КУДИР в этом году и её распечатки/регистрации в налоговой. Если все доходы и расходы вы вели в Эльбе (внесли в неё), то книга доходов и расходов сформируется мгновенно нажатием одной кнопки. Потом книгу учета нужно скачать и распечатать, а затем, следуя инструкции, сшить.

Последняя группа отличий между бумажной и электронной КУДИР касается исправления ошибок при заполнении книги учета доходов и расходов УСН. Ведь бизнес развивается, меняется, появляются новые ситуации, возникают новые вопросы, и иногда допускаются ошибки. При заполнении книги учета доходов и расходов на бумаге, если сделать ошибки, то каждое их исправление необходимо обосновать и подтвердить подписью индивидуального предпринимателя или руководителя организации (ООО, ТСЖ), указав дату исправления и поставив печать (при ее наличии). А для электронной КУДИР есть возможность правки и корректировки в текущем периоде.

Ну и в заключении нужно отметить, что, что заранее уведомлять налоговую инспекцию, в какой форме будет вестись КУДиР, не обязательно.

Создайте аккаунт, чтобы заполнить КУДИР автоматически прямо сейчас:

Для тех, кто КУДИР хочет вести вручную, полезно будет знать:

1. Когда и как учитывать доходы (для УСНО доходы и для УСНО доходы минус расходы)

УСН учитывает доходы по кассовому методу, то есть, если пришли деньги на расчетный счет или в кассу – сразу же их нужно записывать в доход. Суммы предварительной оплаты учитываются в налоговом периоде их получения (см. письма Минфина России от 20 февраля 2009 г. № 03-11-09/67, от 30 октября 2009 г. № 03-11-06/2/231). Если за товар, услугу покупатель расплачивается частями, то и в КУДиР эти суммы будут попадать в том объеме и той датой, когда они поступили в кассу или на расчетный счет.

А как быть, если сумма предоплаты покупателю возвращена? В такой ситуации доходы будут уменьшены на сумму возврата. Именно доходы, и именно в день возврата! То есть сумму возвращенного аванса ставить в расходы нельзя, она записывается в графу 4 со знаком «минус». То есть учитывать сумму в книге учета доходов нужно именно в том расчетном периоде, когда произошел возврат, подтвержденный расходным кассовым ордером или платежным поручением.

Помимо денежного дохода, бывает и доход в натуральной форме. В таком случае сумма дохода оценивается по рыночной цене, определяемой с учетом положений статьи 40 Налогового кодекса, а датой принятия к учету такого дохода является дата документов, оформляемых при передаче товаров (товарная, товарно-транспортная накладная, акт и прочее).

2. Какие расходы УСН учитывает (для УСНО доходы минус расходы)

Учет расходов ведется согласно пункту 1 статьи 346.16 Налогового кодекса, где указан перечень затрат, который не стоит подвергать интерпретации и дополнениям! Именно на него необходимо ориентироваться, занося тот или иной расход в КУДиР. Всего существуют несколько требований к расходам, они должны быть: обоснованными, документально подтвержденными, направленными на получение дохода.

Расходы при УСНО учитываются по фактической оплате (п. 2 ст. 346.17 НК РФ). Оплатой товаров (работ, услуг, имущественных прав) признается прекращение обязательства их приобретателя перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Здесь следует оговорить один нюанс: расходы на товары, которые подлежат дальнейшей перепродаже, следует учитывать в момент их реализации, а стоимость материалов – после того, как их передали в производство.

Расходы на основные средства стоят отдельным пунктом в КУДИР.

Кроме того, «упрощенцы» (ООО) должны вести учет основных средств и нематериальных активов.

Достаточно ли вести книгу учета доходов и расходов УСН малому бизнесу?

Есть ряд исключений, когда простой учет недостаточен, и, фактически, упрощенцы обязаны вести настоящий бухгалтерский учет. Этих случаев несколько:

1. Когда необходимо определить, является ли сделка организации крупной. В этом случае понадобятся данные бухучета о стоимости имущества и данные о балансовой стоимости активов.

2. Для представления бухгалтерской отчетности акционерам. Конституционное право на информацию в сфере экономики и предпринимательства обеспечивается в том числе бухучетом.

3. При выплате дивидендов для определения размера чистой прибыли и стоимости чистых активов. Эти расчеты производятся на основании данных бухгалтерского учета.

4. Для публикации годового отчета и бухгалтерского баланса в случае публичного размещения облигаций и иных эмиссионных ценных бумаг. ООО и АО в указанном случае обязаны публиковать эти документы.

5. Когда организация совмещает УСН и ЕНВД. Организации на ЕНВД обязаны вести бухучет, даже если по другим видам деятельности они используют УСН.

Метки: бизнес, доходы и расходы, закон, ИП, календарь, книга учета доходов, КУДИР, налог, налоговая, ООО, упрощенка, УСН, учетwww.elba-buhgalter.ru

Книга учета доходов и расходов (КУДИР)

Каждая компания и ИП обязаны уплачивать разные налоги и отчитываться перед налоговыми органами с помощью разнообразных документов и отчетов. Начинающие предприниматели и небольшие компании предпочитают пользоваться УСН или патентной системой, так как данные режимы считаются простыми и упрощенными.

По ним уплачивается один налог, заменяющий все остальные платежи. Однако непременно должна на предприятии заполняться, грамотно оформляться и храниться книга учета доходов и расходов (КУДИР).

Что такое КУДИР

Данный документ является обязательным при использовании предпринимателями УСН или патента. Именно он позволяет учитывать все поступления или расходы организации или ИП.

Важно! КУДИР представляет собой журнал, составленный по определенной форме и отпечатанный типографским методом, причем он может покупаться или распечатываться, а при этом вести его допускается от руки или в электронной форме.

Каждый субъект малого бизнеса обязан вести данный документ. Книга представлена в трех формах, причем выбор зависит от выбранного налогового режима:

- для УСН;

- для патентной системы;

- для с/х производителей.

Ежегодно предприниматели сдают данный документ в налоговую инспекцию, причем сразу после того, как закончится налоговый период по используемой системе.

Важно! ИП передают КУДИР в инспекцию до 30 апреля, а компании до 31 марта.

Как заполнить КУДиР в 1С вы можете посмотреть в этом видео-уроке:

Содержание и особенности заполнения КУДИР

Вести данный документ обязаны все предприниматели или организации, принимающие в процессе работы УСН, ЕСХН или патентную систему. Заполняется он практически одинаково в разных случаях, поэтому нет никаких специфических отличий при использовании КУДИР ИП или ООО. Отличием будет объект налогообложения.К особенностям ведения КУДИР относится:

- документ составляется и содержится в компании обязательно, прием даже в случае, если организация или ИП не занимались предпринимательской деятельностью в течение всего года, а в этом случае будет иметься нулевая КУДИР;

- все операции вносятся в хронологическом порядке;

- для одной операции назначается одна строка;

- оформляются записи исключительно на русском языке;

- допускается исправлять ошибки, но они должны заверяться подписью предпринимателя.

Важно! Большинство ИП, выбирающих упрощенные системы, самостоятельно занимаются составлением декларации и уплатой налога, а поскольку заполнять КУДИР очень просто, то эта процедура так же может реализоваться ими без необходимости пользоваться услугами бухгалтеров.

Какие требования предъявляются к внесению записей в книгу

В процессе заполнения данного документа налогоплательщики должны учитывать определенные требования:

- все вносимые сведения должны быть достоверными и полными;

- учет должен быть непрерывным, поэтому не допускается пропускать внесение каких-либо операций;

- все записи вносятся исключительно на русском языке;

- если имеются первичные документы, которые непременно заносятся в КУДИР, а при этом они составлены на иностранном языке, то они предварительно переводятся на русский язык;

- в качестве основания для любой записи являются первичные документы;

- если работа предпринимателя связана с предоставлением услуг населению, то в КУДИР вносятся данные об их фамилиях и адресах.

Если не удовлетворяются какие-либо требования, то при налоговой проверке существует вероятность, что налоговая инспекция применит к предпринимателю значительные по размеру штрафы.

Правила заполнения книги учета.

Правила заполнения книги учета.Правила ведения книги учета доходов и расходов

Ведение данного документа обладает определенными особенностями, о которых должен знать каждый предприниматель или бухгалтер, выполняющий данную работу. К ним относится:

- независимо от количества операций, все они вносятся в документ систематически;

- нередко предприниматели за один квартал совершают больше 10 операций, а все они непременно вносятся в КУДИР в правильной последовательности;

- если ведется книга в электронной форме, после окончания налогового периода ее надо распечатать, после чего она сшивается и нумеруется. Как правильно сшивать документы на предприятии вы можете прочесть здесь.

- хранить предприниматель данный документ должен 4 года, так как в это время работники налоговой инспекции имеют право потребовать его при проведении налоговой проверки.

Таким образом, зная правила ведения и оформления такой книги, каждый предприниматель может быть уверен в отсутствии проблем с налоговыми органами.

Инструкция грамотного заполнения КУДИР

Для заполнения данного документа важно знать, из каких частей он состоит. Каждый элемент должен содержать оптимальную информацию, вносимую в процессе совершения различных операций предпринимателем:

- Титульный лист, содержащий основные сведения о предпринимателе и выбранном виде работы.

- 1 раздел. В него вносятся доходы и расходы, возникающие в процессе работы ИП. В нем имеется 4 таблицы, в которые вписываются данные за каждый квартал.

- 2 раздел. В нем производится расчет расходов, которые были понесены предпринимателем в процессе покупки ОС или активов, представленных в нематериальной форме. Что такое нематериальные активы – узнайте тут.

- 3 раздел. Здесь рассчитывается убыток, который применяется для уменьшения налоговой базы.

- 4 раздел. Указываются авансовые платежи.

Таким образом, если разобраться в структуре КУДИР, то ее заполнение будет простым процессом для каждого предпринимателя, поэтому ему даже не придется пользоваться услугами бухгалтера.

Образец заполнения КУДИР.

Образец заполнения КУДИР.Специфика заполнения книги при УСН

Все фирмы или ИП, которые выбирают в качестве налогового режима УСН, должны вести КУДИР. Именно в этом документе отражаются все затраты, которые включаются в расходы при расчете налога, подлежащего к уплате.

Важно! Планируется в 2018 году внести существенные изменения в форму книги, а также изменить значительно порядок внесения в нее разных записей.

К особенностям составления этого документа предпринимателями на УСН относится:

- книга непременно должна быть в бумажном виде, хотя вести ее можно в электронной форме;

- не требуется сдавать ее вместе с декларацией в налоговую инспекцию;

- если осуществляется проверка предпринимателя, то книга непременно передается проверяющим лицам в течение 10 дней после предъявления ими соответствующего требования;

- если КУДИР отсутствует или в нее внесены ложные сведения, то это непременно приводит к начислению штрафа, равного 20% от сумы налога, не уплаченного по этой причине в бюджет.

Таким образом, все предприниматели, работающие по УСН, обязаны вести КУДИР в соответствии с многочисленными требованиями налоговых органов.

Скачать образец книги учета доходов и расходов для ООО и ИП на УСН.

Структура КУДИР.

Структура КУДИР.Тонкости ведения книги

Налогоплательщики в процессе ведения КУДИР должны учитывать некоторые тонкости. К ним относится:

- не требуется заверять данный документ в налоговой инспекции, однако опытные предприниматели и бухгалтеры все равно продолжают заверять книгу, чтобы быть уверенными в отсутствии нарушений;

- новая форма данного документа содержит 4-ый раздел, предназначенный для указания суммы, которая уменьшает сумму налога, причем сюда вписываются стандартные страховые взносы или средства, уплачиваемые за добровольное страхование налогоплательщика;

- не требуется отражать в КУДИР разницу в курсах, если операции совершаются в иностранной валюте.

Важно! В четвертом разделе не указываются больничные пособия.

Таким образом, ведение КУДИР – это простой и понятный процесс, которым может заниматься сам предприниматель. Для этого должны учитываться определенные требования и правила, чтобы не было ошибок и нарушений, ведущих к начислению штрафов.

Почему расходы не попадают в КУДиР при УСН вы можете узнать в этом видео:

fbm.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …