Психология долга. Почему вам не отдают деньги?

Психология долга: почему вам не отдают деньги?

Базовое правило взыскания долгов гласит: деньги возвращают тем, кого боятся. Такова психология неплательщика, да и вообще среднестатистического человека.

Предположим, некий человек должен вам крупную денежную сумму. Он бесконечно тянет с возвратом долга, игнорирует вас, хамит по телефону. Истинная причина подобного поведения: вас не боятся. Чем скорее вы осознаете этот факт, тем выше ваши шансы на успешное взыскание. Уясните для себя: должник нагло смеется над вами и планирует кормить «завтраками» до тех пор, пока ему не надоест это занятие. Утомившись, он с большой долей вероятности спрячется от вас, но опять же, вовсе не из чувства страха — по сути, он попросту отмахнется от вас, будто от назойливой мухи.

Обычно в подобной ситуации оказываются те, кто пытается взыскать долг самостоятельно. Именно на этом этапе кредитор совершает популярную ошибку — встает в позу просителя, фактически меняясь ролями с должником. Но задумайтесь: кто из вас кому должен? Согласитесь, довольно странно ходить и выпрашивать свои же деньги у должника. Ведь это именно он должен обрывать вам телефон, виновато стоять под дверью с деньгами в руках.

Но задумайтесь: кто из вас кому должен? Согласитесь, довольно странно ходить и выпрашивать свои же деньги у должника. Ведь это именно он должен обрывать вам телефон, виновато стоять под дверью с деньгами в руках.

В результате неверной тактики вашего поведения должник перестает вас уважать. Вы для него больше не авторитет и, скорее всего, таковым не являлись изначально. В лучшем случае вас воспринимали как денежного донора, которого не жалко вычеркнуть из записной книжки в обмен на энную сумму денег. Сколько вам должны? Вот в эту сумму вас оценили, на это променяли дружбу и доверительные отношения.

Шантаж и насилие?

Старая поговорка гласит: залог успешных переговоров — шантаж и насилие. Слова громкие и категоричные, но зерно истины в них есть.

Первый шаг к успешному взысканию — изменить свое отношение к должнику. Мы ни в коем случае не призываем взыскивать долг, выходя за рамки правового поля и ударяясь в криминал. Но при общении с должником в ваших руках должен быть некий рычаг давления.

Второй шаг: откажитесь от тактики упрашивания. Не нужно бегать за должником, названивать, дежурить возле подъезда. Необходимо один раз ясно обозначить свое недовольство сложившейся ситуацией. Только без явных наездов. Угрозы должник запросто может обернуть против вас (даже если зубы он выбьет, поскользнувшись на мыле в собственной ванной).

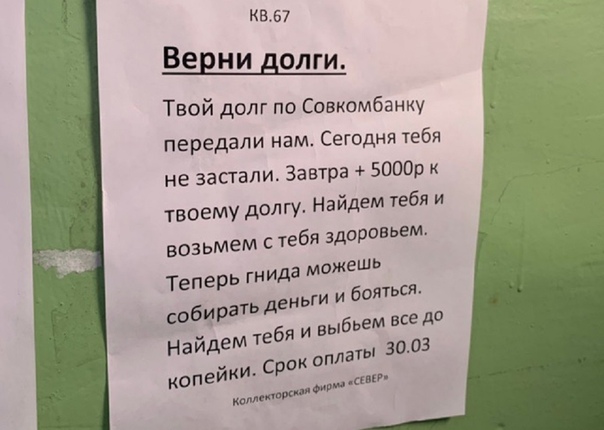

Третий шаг: нащупайте «болевые точки» вашего должника. Если человек вам давно знаком, с этой задачей вы легко справитесь самостоятельно. Хотя некоторые люди умело прячут свои слабые стороны. Настоящее творчество — правильно надавить на болевую точку. Самый топорный и незаконный способ избрали себе известные всем коллекторы. Они давят на страх: угрозы, насилие, порча имущества. Как итог — уголовные дела, проблемы и встречные претензии. Действуйте тоньше.

Услуга «Розыск должников»

Креативное взыскание

Настоящее искусство взыскания долгов заключается в нестандартности подхода. Это фактически творчество. Подробнее об этом мы расскажем в нашей статье о методах возврата долгов, которые практикуются сегодня. На рынке взыскателей истинные творцы есть, но их услуги стоят на порядок выше услуг рядовых коллекторов, пишущих баллончиком гадости в подъездах. Подобно музыкантам, эти творческие натуры перебирают струны человеческой души.

На рынке взыскателей истинные творцы есть, но их услуги стоят на порядок выше услуг рядовых коллекторов, пишущих баллончиком гадости в подъездах. Подобно музыкантам, эти творческие натуры перебирают струны человеческой души.

Да, именно так. Ведь по факту, работа ведется вовсе не с долгом. На первое место выходит сам неплательщик, а вместе с ним вся его «кредитная история»: личная жизнь, работа, увлечения, страхи, тайны и даже мечты. И все это умело ложится на образный нотный стан, где вместо нот — те самые болевые точки. Кому-то достаточно легкой прелюдии, другим нужен концерт в трех отделениях.

Подводя итоги

У каждого должника существует своя пирамида страха. На ее верхушке находятся те, кого человек боится больше всего — именно им он в первую очередь отдаст деньги.

Ваша задача: пробиться на верхушку пирамиды страха вашего должника. Действовать нужно грамотно и взвешенно, а идти придется до самого конца. Поэтому, прежде чем начинать процесс взыскания, задумайтесь, стоит ли эта игра свеч.

Нужна помощь в креативном взыскании?

Двери «Legion» открыты для вас. Давайте решим вашу проблему вместе.

Возврат долга по расписке!

В гражданском обороте часто используется договор займа, и в подтверждение его заключения должники нередко выдают расписки. Но в условиях экономического кризиса участились случаи невозврата сторонами полученного займа и, как следствие, увеличилось количество исков о взыскании долга по договорам займа. Проанализируем правовое регулирование договора займа и судебную практику по этому вопросу, говорит averba.com.ua.

Аналізуйте судовий акт: Навіть якщо де-факто НЕ брав гроші, але написав розписку, то де-юре це позика, яка після визначеної у розписці дати стає боргом і стягується судом (ВСУ у справі № 309/3458/14-ц від 13 грудня 2017р.)

Суть договора

Договор займа — это один из видов обязательств, направленных на передачу имущества. Согласно ст. 1046 Гражданского кодекса Украины «по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или такое же количество вещей того же рода и такого же качества.

Согласно ст. 1046 Гражданского кодекса Украины «по договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или такое же количество вещей того же рода и такого же качества.

Договор займа является реальным, односторонним, возмездным или безвозмездным.Это означает, что он вступает в силу только после передачи имущества, все обязанности возложены только на заемщика и в определенных законом случаях договор займа может быть как возмездным, так и безвозмездным. Предметом договора займа являются вещи, определенные родовыми признаками, и денежные средства. Субъектами займа являются любые физические и юридические лица.

Договор займа, как и кредитный договор (да и договор банковского вклада), оформляет едины по своей экономической природе отношения. Отличия между ними заключаются преимущественно в том, что кредитором по кредитному договору выступают банки и другие финансовые учреждения, а заимодавцем по договору займа могут быть любые физические и юридические лица.

С практической точки зрения важным вопросом является момент заключения договора займа. Поскольку, как отмечалось выше, договор займа является реальным, то права и обязанности сторон не могут возникнуть до передачи вещи (денег).

Таким образом, договор займа считается заключенным в момент совершения действия по передаче предмета договора на основе предварительной договоренности. Эта особенность реальных договоров указанная в ч. 2 ст. 640 ГКУ: «Если в соответствии с актом гражданского законодательства для заключения договора необходимы также передача имущества или совершение другого действия, договор считается заключенным с момента передачи соответствующего имущества или совершения определенного действия».

Пользуйтесь консультаицей: Долговые расписки или как правильно одолжить деньги

Форма и содержание договора

При заключении договора займа стороны должны обратить внимание на форму, которая предусмотрена законодателем для этого вида договоров.

Договор займа заключается как в устной, так и в письменной форме. В ГКУ указано, что договор займа заключается в письменной форме, если его сумма не менее чем в десять раз установленный законом размер необлагаемого минимума доходов граждан, а в случаях, когда заимодавцем является юридическое лицо, — независимо от суммы (ч. 1 ст. 1047 ГКУ).

Следовательно, из положения закона следует, что простая письменная форма обязательна для договора займа, только когда заимодатель — юридическое лицо, а также во всех случаях, если сумма договора займа превышает установленный законом размер.

Закон не требует нотариального удостоверения договора займа, однако по договоренности сторон или по требованию одной из них договор должен быть нотариально удостоверен.

Надо обратить внимание на то, что согласно ч. 2 ст. 1047 ГКУ в подтверждение заключения договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему заимодавцем определенной денежной суммы или определенного количества вещей.

Согласно ст. 1053 ГКУ по договоренности сторон долг, возникший из договоров купли-продажи, найма имущества или с другого основания, может быть заменен заемным обязательством.

В договоре займа могут предусматриваться место и время возврата займа, а также лицо, которому необходимо вернуть заем. На договор займа распространяются положения ГКУ о месте исполнения денежного обязательства, предусмотренные ст.532 ГКУ, согласно которой, если место исполнения денежного обязательства не установлено в договоре, исполнение осуществляется по месту жительства кредитора (заимодавца), а если заимодавцем выступает юридическое лицо — по его местонахождению на момент возникновения обязательства. Если кредитор (заимодавец) на момент исполнения обязательства изменил место жительства (местонахождение) и известил об этом должника (заемщика), обязательство исполняется по новому месту жительства (нахождения) кредитора (заимодавца) с отнесением на кредитора всех расходов, пов ‘ связанных с изменением места исполнения.

Если в договоре не установлен срок возврата займа, то заемщик должен вернуть деньги или вещи в течение 30 дней со дня предъявления требования заимодавцем (ст. 1049 ГКУ).Хотя стороны по согласованию могут по своему усмотрению устанавливать в договоре другие условия возврата займа. Договор займа, особенно тот, который заключен на длительный срок, может предусматривать выполнение договора частями (в рассрочку).

Когда пришло время отдавать долг

Должник (заемщик) обязан выполнить свой долг по возврату займа, а кредитор (заимодавец) — принять выполнение лично или на условиях, установленных договором.

Закон дает заемщику право выполнить свой долг по возврату долга путем внесения причитающихся с него денег (ценных бумаг) в депозит нотариуса, если заимодавец отсутствует в месте исполнения обязательства, уклоняется от принятия долга или отсутствует представитель недееспособного кредитора. О внесении долга на депозит нотариус извещает кредитора в установленном законом порядке.

Приняв исполнения обязательства, по требованию должника (заемщика) кредитор (заимодавец) должен выдать ему расписку в получении долга частично или в полном объеме.

Если должник выдал кредитору долговой документ, кредитор, принимая исполнение обязательства, должен вернуть его должников. В случае невозможности возврата долгового документа кредитор должен указать это в расписке, которую он выдает.

Наличие долгового документа на руках у должника подтверждает факт выполнения им обязательства (ст. 545 ГКУ).

В случае неисполнения обязательства по возврату предмета займа наступают правовые последствия, установленные договором или законом.

Например, если заемщик не вернул сумму займа в срок, он обязан уплатить сумму долга с учетом установленного индекса инфляции за все время просрочки, а также 3% годовых от просроченной суммы, если иной размер процентов не установлен договором или законом (ч. 1 ст . 1050, ч. 2 ст. 625 ГКУ).

2 ст. 625 ГКУ).

Определенные особенности ответственности существуют, если договором займа предусмотрено возвращение долга (ссуды) частями (в рассрочку). В этом случае, если заемщик нарушит срок возврата следующей части займа, это даст заимодавцу право требовать досрочного возврата части ссуды, и принадлежащих ему процентов (ч. 2 ст. 1050 ГКУ).

По нотариально удостоверенным договором займа в случае невозврата долга кредитор может обратиться к нотариусу за совершением исполнительной надписи о взыскании задолженности на основании п. 1 Перечня документов, согласно которым взыскание задолженности производится в бесспорном порядке, утвержденном Постановлением Кабинета Министров Украины от 29.06.1999 г. № 1172.

Пользуйтесь консультаицей:Противоположные выводы судей относительно долговой расписки: важна каждая фраза — Олег Никитин, адвокат ID Legal Group

Проценты

В силу ч. 1 ст. 1048 ГКУ заимодавец имеет право на получение от заемщика процентов от суммы займа, если иное не установлено договором или законом. Размер и порядок получения процентов устанавливается договором.Если в договоре нет условия о размере процентов, он определяется учетной ставкой банковского процента (ставкой рефинансирования), установленной Национальным банком Украины. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

1 ст. 1048 ГКУ заимодавец имеет право на получение от заемщика процентов от суммы займа, если иное не установлено договором или законом. Размер и порядок получения процентов устанавливается договором.Если в договоре нет условия о размере процентов, он определяется учетной ставкой банковского процента (ставкой рефинансирования), установленной Национальным банком Украины. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

Договор займа будет беспроцентным, если:

заключен между гражданами на сумму, не превышающую 50-кратного размера необлагаемого дохода, установленного законом, и не связан с осуществлением хотя бы одной из сторон предпринимательской деятельности;

заемщику передаются вещи, определенные родовыми признаками.

Интересно, что согласно Гражданскому кодексу УССР 1963 г. проценты по денежным и другим обязательствам не допускались (ст. 170).

Следует отметить, что предоставление денег в долг с условием уплаты процентов при погашении долга в нашей стране называется ростовщичеством (русском — ростовщичество).

Аналізуйте судовий акт: ВСУ скасував рішення трьох інстанцій і відмовив особі у поверненні 500тис. $ оскільки боргова розписка не містила зобов’язання боржника про повернення коштів (Постанова ВСУ від 11 листопада 2015 року у справі № 6-1967цс15)

Расписка — как доказательство

Остановим внимание на расписке как доказательстве заключения договора займа. Мы считаем, что расписка не заменяет письменный договор, а лишь является доказательством заключения договора займа и получение средств заемщиком .

Следовательно, расписка — это письменный документ с подписью, удостоверяющий, что лицо, его написала, получила товары, деньги, материальные ценности и т. д. и берет на себя определенные обязательства по ним.

д. и берет на себя определенные обязательства по ним.

Согласно ст. 1051 ГКУ заемщик вправе оспаривать договор займа на том основании, что деньги или вещи в действительности не получены им от займодавца или получены в меньшем количестве, чем предусмотрено договором. Если договор займа должен быть заключен в письменной форме, решение суда не может основываться на показаниях свидетелей для подтверждения того, что деньги или вещи в действительности не получены заемщиком от займодавца или получены в меньшем количестве, чем предусмотрено договором. Это положение не применяется к случаям, когда договор был заключен под влиянием обмана, насилия, злонамеренного соглашения представителя заемщика с заимодавцем или под влиянием тяжелого обстоятельства.

Уместно вспомнить судебную практику по этому поводу. Так, Верховный Суд Украины в постановлении от 15.07.2009 г. указал:

«Часть 2 ст. 1047 ГКУ допускает предъявление в подтверждение заключения договора займа и его условий расписки заемщика или иного документа, удостоверяющие передачу ему заимодавцем определенной суммы денег или количества вещей.

Заемщик вправе оспаривать договор займа на том основании, что деньги или вещи в действительности не получены им от займодавца или получены в меньшем количестве, чем установлено договором (ч. 1 ст 1051 ГКУ).

При этом, по смыслу ч. 2 ст. 1051 ГКУ, при заключении договора займа в письменной форме (кроме случаев заключения его под влиянием обмана, насилия, злонамеренного соглашения представителя заемщика с заимодавцем или под влиянием тяжелого обстоятельства) безгрошевисть такого договора не может основываться на объяснениях свидетелей, а может быть подтверждена только надлежащими и допустимыми доказательствами (ч. 2 ст. 58, статьи 59 ГПКУ).

В нарушение ст. 214 ГПКУ суд указанных требований закона во внимание не принял, при разрешении спора надлежащим образом не проверил доводы, изложенные Лицом 1 в ее иске, не учел, что согласно требованиям ГКУ расписка является одновременно документом, подтверждающим и передачу денег заимодавцем заемщику, и заключение договора займа «.

Очень интересна позиция ВСУ по поводу свидетельских качестве доказательств по делу о взыскании долга на основании расписки:

«Как видно из материалов дела, истицей были предоставлены суду оригинал расписки, которая свидетельствует о том, что она 1 июня 2006 передала ответчице 9900 грн сроком до 1 августа 2006

Апелляционный суд в нарушение требований ст. 213 ГПКУ, руководствуясь ч. 2 ст.1051 ГКУ и обосновывая свое решение показами свидетеля Л., которая не присутствовала при подписании расписки, знает об обстоятельствах по словам сторон, должным образом не выяснил и в решении не указал, под влиянием каких обстоятельствах был заключен договор займа (обман, насилие, злонамеренная договоренность представителя заемщика с заимодавцем или под влиянием тяжелого обстоятельства) «(постановление коллегии судей Судебной палаты по гражданским делам ВСУ от 15.08.2007 г.).

Учитывая судебную практику, которая сложилась, расписка является надлежащим доказательством того, что договор займа был заключен между сторонами и средства были получены, а показания свидетелей в этих делах должны учитываться в исключительных случаях .

Проанализировав существующую практику, следует отметить, что есть случаи доведения безгрошовости выданной расписки и заключенного договора, но для этого нужны предоставить письменные доказательства, что не всегда возможно (например, постановление коллегии судей Судебной палаты по гражданским делам ВСУ от 22.04.2009 г.).

Вспомните новоть: Юристы рассказали об основных причинах, по которым суды отказывают в принятии заявлений и как этого избежать

Индекс инфляции

Как уже отмечалось, согласно ч. 2 ст. 625 ГКУ должник, который просрочил выполнение денежного обязательства, по требованию кредитора обязан уплатить сумму долга с учетом установленного индекса инфляции за все время просрочки, а также 3% годовых от просроченной суммы, если иной размер процентов не установлен договором или законом.

При этом официальный индекс инфляции, рассчитываемый Государственным комитетом статистики, определяет уровень обесценивания национальной денежной единицы, т. е. уменьшение покупательной способности гривни, а не иностранной валюты.

е. уменьшение покупательной способности гривни, а не иностранной валюты.

Довольно часто в договоре займа денежное обязательство определяется в иностранной валюте, не противоречит действующему законодательству, однако исключает учета индекса инфляции, рассчитанного Государственным комитетом статистики, для обоснования требований, связанных с обесцениванием долга, определенного в иностранной валюте (постановление коллегии судей Судебной палаты по гражданским делам ВСУ от 27.05.2009 г.).

Реквизиты расписки

Очень важное значение имеет содержание расписки. Приведем некоторые обязательные и желательные реквизиты расписки: дата составления, ФИО заемщика, его паспортные данные и место жительства, Ф.И.О. займодавца, его паспортные данные и место жительства, сумма долга, указание о зобов ‘ Обязательства вернуть долг к конкретной дате.Законодательство не определяет, что расписка должна быть написана собственноручно.

Если в расписке указано лишь, что кто-то определенную сумму средств, но не указано, что он взял ее в долг и обязуется вернуть, эта расписка не может свидетельствовать о возникновении долговых обязательств и быть основанием для иска.

Следует отметить, что граждане часто выдают расписки о получении средств, не получив их. Это может быть связано с отношениями поручительства и другими.Бывают случаи написания расписок под давлением или обманом, в связи с чем советуем всем очень осторожно относиться к написанию любых расписок.

Учитывая изложенное, договор займа как был, так и остается неотъемлемой составляющей гражданского оборота. Он может быть заключен в простой письменной форме даже на значительные суммы. Более того, выдача расписки подтверждает заключение договора займа и получения средств, что позволяет защитить права заимодавца.

Автор консультации: Верба Андрей Петрович

Фото: Как фирма?

Аналізуйте судовий акт: Боргова розписка не обов’язково повинна містити слово «борг» чи «взяв/отримав у борг», для стягнення коштів достатньо зазначення зобов’язання «повернути гроші» (ВССУ у справі № 444/2909/15-ц від 21 грудня 2016р. )

)

Когда лучше отдавать долги, чтобы не разориться

Все мы любим, когда деньги в нашу жизнь приходят, и крайне неохотно с ними расстаемся. Но не только карточный долг — дело чести; отдавать приходится и финансовый. Мало кто знает, но в этом малоприятном занятии есть нюансы, которые помогут привлечь денежные потоки в вашу жизнь. Для этого отдавать долги нужно по правилам, коих немало. Прежде чем нырять с головой во все приметы и суеверия, стоит разобраться с тем, в какие дни недели лучше расплачиваться по займам, а в какие не стоит.

Понедельник — как известно, день тяжелый. А потому для возврата долгов не подходит. Тот, кто решит расплатиться с кредитором в самом начале недели, рискует навлечь на себя судьбу вечного должника. Лучше потерпеть до подходящего дня, пишет издание Rsute.ru.

Вторник — уже теплее, но пока не горячо. Если это крайний срок, и обстоятельства диктуют свои правила, вернуть долг можно, но нежелательно. Не рекомендуется и занимать в этот день — есть вероятность, что вскоре сами будете просить друзей выручить вас рублем.

Не рекомендуется и занимать в этот день — есть вероятность, что вскоре сами будете просить друзей выручить вас рублем.

Среда — один из самых благоприятных дней для возврата денег. А вот занимать в середине недели не рекомендуется: будете долго и мучительно выбивать из заемщика свои кровные.

Четверг — самый лучший момент, чтобы расплатиться по счетам. Деньги, которые вы отдадите в этот день, вернутся к вам сторицей. Но не следует намеренно раздавать их направо и налево, это правило касается только возврата долгов.

Пятница — неудачное время, чтобы расквитаться с долгами. В конце рабочей недели скапливается негатив, который может передаться с банкнотами другому человеку. Да и деньги «злопамятны» — не простят бывшему хозяину, что сделал их переносчиком отрицательных эмоций.

Суббота — нейтральный день. Можно и давать в долг, и возвращать. Большинство финансовых операций в субботу будут безопасными и не разорят вас.

Воскресенье — последний день недели не подходит для того, чтобы раздавать долги. Вообще лучше воздержаться от лишних манипуляций с деньгами и перенести все дела на следующую неделю.

Помимо временных правил есть ряд примет, которые помогут сберечь свое состояние. Брать деньги лучше крупными купюрами, а отдавать — мелкими. Не стоит совершать передачу денег вечером. Если уж приходится, положите их на стол, а не передавайте из рук в руки.

Ранее 5-tv.ru рассказывал, какие приметы сулят внезапное богатство.

Почему люди не отдают долги?

Недавно мой М. спросил меня, сколько раз люди брали у меня в долг деньги, и кто из них эти деньги отдал.

Я села и хорошо подумала, и вспомнила следующее: что чаще всего отдавали деньги люди, которые, например, работали со мной в одном оффисе, и одолжили пятерку, чтобы купить себе обед, и на следующий же день вернули. Дурацкая ситуация, которая иногда бывает — как-то не сообразил, что на что-то срочно нужно немного денег, так где карточкой заплатить нельзя. До банкомата бежать некогда, надо сейчас. Такие долги люди возвращают. Никто не станет в фирме, где работаешь, портить себе репутацию такими мелочами.

До банкомата бежать некогда, надо сейчас. Такие долги люди возвращают. Никто не станет в фирме, где работаешь, портить себе репутацию такими мелочами.

Крупные суммы (где-то полторы тысячи евро) возвращали в таких случаях, когда у человека эта крупная сумма есть, точно есть она и еще больше. Но случилась какая-то ситуация, когда вот сейчас ее нет на руках, а надо срочно заплатить. И тоже нет возможности снять где-то. Бывало такое два раза, оба раза эти люди просили буквально на пару часов или до завтра, и возвращали в течение суток. Ну и тоже было ясно, что этот человек — вернет. И главное — это были ситуации, когда я точно знала, что у человека эти деньги есть, и их есть еще гораздо больше. Такие траты он позволяет себе регулярно, это для него не очень даже большая сумма. Просто ее под рукой не оказалось.

А вот были случаи, когда просили деньги люди, которым до завтра надо заплатить за квартиру, иначе их выселят. И не было тайной, что у них финансовые трудности. И было очевидно, что им еще нужно придумать, где бы их заработать. И не ясно, когда придумают. Но они очень просили, у меня было, мы были друзьями. Я шла и давала им каких-нибудь 400 евро, чтобы они не оказались завтра на улице. Таких долгов я к моменту своей болезни раздала на несколько десятков тысяч евро. Когда я заболела, начала разводиться, и у меня начались собственные финансовые трудности, я села, обзвонила всех, кому в свое время (и некоторым не один раз) дапала деньги, и всех попросила вернуть мне прямо сейчас- сколько могут. Говорила, что мне и сто евро бы помогли (хотя должны они мне были тысячи). Все они наныли мне, что у них по парежнему «голяк», более того, с тех пор еще забот прибавилось (например ребенок родился). И они прямо совсем ничем помочь не могут. Но отдадут деньги, как только будет возможность.

И не ясно, когда придумают. Но они очень просили, у меня было, мы были друзьями. Я шла и давала им каких-нибудь 400 евро, чтобы они не оказались завтра на улице. Таких долгов я к моменту своей болезни раздала на несколько десятков тысяч евро. Когда я заболела, начала разводиться, и у меня начались собственные финансовые трудности, я села, обзвонила всех, кому в свое время (и некоторым не один раз) дапала деньги, и всех попросила вернуть мне прямо сейчас- сколько могут. Говорила, что мне и сто евро бы помогли (хотя должны они мне были тысячи). Все они наныли мне, что у них по парежнему «голяк», более того, с тех пор еще забот прибавилось (например ребенок родился). И они прямо совсем ничем помочь не могут. Но отдадут деньги, как только будет возможность.

Среди всех этих людей был один, кто попросил у меня достаточно крупную сумму за один раз. И мы тогда оформили с ним этот долг «по всей форме», как это делается в Германии. Есть такой документ, который подписывается у нотариуса, мол я одалживаю человеку такую-то сумму на максимально такой срок. Срок прошел давно. Человек возвращать не собирался. Я его тоже спросила, как всех. Он мне тоже отказал, как все. И я пошла с этой бумажкой к юристу. Юрист сказал, что это — тот случай, когда мало что можно сделать. Вернее сделали следующее — быстренько провели дело с так называемым экспресс заседанием суда (это такие суды, где десяток очевидных решений судья принимает за час). Судья приговорил человека расплатиться. Человек предъявил документы, что он беден и получает социал, и у него нету. Суд присудил платить сколько он может. Он смог только 5 евро в месяц. Ничего с этим сделать нельзя — если у человека там прожиточный минимум, то присуждают такую максимальную сумму, и все. И он начал ее платить. Как вы понимаете, меня это не спасло ни разу. Он выплачивал свой долг по 5 евро в месяц чуть больше 10 лет. Потом перестал платить (хотя выплатил только около половины своего долга). Я должна была бы засудить его еще рза на вторую половину, но юристка узнала, что он сменил адрес. Расследование где он теперь стоило бы денег, и я люнула.

Срок прошел давно. Человек возвращать не собирался. Я его тоже спросила, как всех. Он мне тоже отказал, как все. И я пошла с этой бумажкой к юристу. Юрист сказал, что это — тот случай, когда мало что можно сделать. Вернее сделали следующее — быстренько провели дело с так называемым экспресс заседанием суда (это такие суды, где десяток очевидных решений судья принимает за час). Судья приговорил человека расплатиться. Человек предъявил документы, что он беден и получает социал, и у него нету. Суд присудил платить сколько он может. Он смог только 5 евро в месяц. Ничего с этим сделать нельзя — если у человека там прожиточный минимум, то присуждают такую максимальную сумму, и все. И он начал ее платить. Как вы понимаете, меня это не спасло ни разу. Он выплачивал свой долг по 5 евро в месяц чуть больше 10 лет. Потом перестал платить (хотя выплатил только около половины своего долга). Я должна была бы засудить его еще рза на вторую половину, но юристка узнала, что он сменил адрес. Расследование где он теперь стоило бы денег, и я люнула. Вот что бывает, если в Германии дают в долг деньги кому-то, у кого их нет, не предвидится, и больше никогда не будет. И да, если бы я тогда всем-всем давала бы деньги с такой бумажкой, я могла бы их всех одномоментно засудить. И тогда мне капало бы, наверное, не по 5 евро, а по 50, скажем с десяти должников. И плюс-минус все вот эти пропадания, зависания и.т.д. я бы может быть за последующие лет 15 получила бы назад около половины всего одолженного. Но с другими я документов не оформляла, поэтому это — пустые размышления.

Вот что бывает, если в Германии дают в долг деньги кому-то, у кого их нет, не предвидится, и больше никогда не будет. И да, если бы я тогда всем-всем давала бы деньги с такой бумажкой, я могла бы их всех одномоментно засудить. И тогда мне капало бы, наверное, не по 5 евро, а по 50, скажем с десяти должников. И плюс-минус все вот эти пропадания, зависания и.т.д. я бы может быть за последующие лет 15 получила бы назад около половины всего одолженного. Но с другими я документов не оформляла, поэтому это — пустые размышления.

Какой я сделала из этого вывод, вы наверное уже додумались.

Я больше не даю денег в долг людям, у которы денег нет. Когда у меня кто-то просит денег в таком вот тяжелом положении, я думаю, могу и хочу ли я ПОДАРИТЬ ему такую сумму. Дать в долг я даже обсуждать больше е хочу. Ни бумажкой, ни без.

И мне тогда несколько человек сказали, что «ты сама дура виновата». Мол, круг друзей у тебя значит был такой негодный. А нечего было дружить со сплошными лузерами, лишенными совести. И.т.д.

И.т.д.

Потом выяснилось, что у многих опыт очень похожий. У людей из самых разных слоев общества, с друзьями, которые из разных семей, разных стран, культур, профессий.

Далее мне тут М. притащил статью о том, как обстоит дело с отдаванием долгов. Оказывается оно вот как: когда люди берут в долг небольшие суммы (до 50 евро) они возвращают свой долг аж прямо в 40% случаев. После 50 евро этот процент прямо резко падает до 30. А у сумм от 1000 евро и выше полностью отдают свои долги менее 10%. Это — немецкая статистика. Как в других странах — не знаю. И да, там тоже упоминалось, что особенно хорошо отдают долг те, у кого эти деньги на самом деле есть, просто под рукой не было. А когда глобально финансовые трудности — это почти 100% кандидат, который будет тянуть резину до последнего, и использует все возможности, чтобы свой долг не вернуть, или вернуть только частично.

Вот я задумалась — почему это так? И неужели это так? Ладно, мою наивность я утратила давно. Я не могу жить спокойно, не отдав кому-то долга. Все. что когда-то брала, отдала ровно в оговоренный срок и до копейки, и это для меня очень важно. Но я уже выучила, что не все так мыслят. И да, когда я поняла, что мне никто никаких долгов отдавать не собирается, я конечно испытала некоторое разочарование в человечестве. Но, я не думала, что это такое массовое явление. Что такие большие долги отдают так мало людей. А остальные что? Теряют дружбу, пожимают плечами, ноют, что не могут, и остаются при своих деньгах?

Все. что когда-то брала, отдала ровно в оговоренный срок и до копейки, и это для меня очень важно. Но я уже выучила, что не все так мыслят. И да, когда я поняла, что мне никто никаких долгов отдавать не собирается, я конечно испытала некоторое разочарование в человечестве. Но, я не думала, что это такое массовое явление. Что такие большие долги отдают так мало людей. А остальные что? Теряют дружбу, пожимают плечами, ноют, что не могут, и остаются при своих деньгах?

Очень интересно было бы узнать, как выглядит статистика в других странах. Но я не нашла никаких исследований. Жаль. А каков ваш опыт? Что-то мне подсказывает, что мало кто под таким постом сознается, что сам долгов не отдает. Но может быть найдется смелый. И объяснит нам, как это работает, что люди при этом думают, чем руководствуются. А вы одалживали деньги? А крупные суммы? Вернулись они к вам? А возвращали ли вам деньги люди, которые попросили их в момент больших финансовых трудностей, когда доходов не было и не предвиделось? Через сколько времени они отдали? Сами? Или напоминать пришлось? Расскажите, может у кого есть хорошая история про одалживание денег? 🙂

Смотрите также:

Магазин Белолапик

Все новости в Телеграме

Недетские картинки в Телеграме

Уютный чат в Телеграме

Мой Youtube

Проспонсируйте вкусняшку брошенным кисонькам: http://paypal. me/mammamiu

me/mammamiu

Почему друзья не возвращают нам долги

Александра и Анна дружат со школы. У Саши успешный бизнес, а Аня работает в офисе и занимает весьма скромную должность. Когда подруге понадобились деньги на ремонт, Александра с радостью выручила ее, одолжив нужную ей немаленькую сумму. Ремонт сделан уже полгода назад, но Анна не обращает никакого внимания на робкие намеки на то, что пора бы вернуть деньги или их часть.

Спустя еще два года у самой Александры дела начинают идти неважно, и она требует вернуть долг уже в более жесткой форме. Возмущению подруги нет предела: всплывают такие обиды, о каких Саша даже не догадывалась. Она узнает о себе много нового: и о том, как когда-то в школе увела у Ани мальчика, о том, как ей всю жизнь все «легко давалось». Да и какой ремонт Аня могла сделать на эту жалкую сумму!

Раздосадованная Саша пишет ядовитые посты в социальных сетях. Деньги уже не вернуть, многолетней дружбе приходит конец… Такое случается со многими из нас, и мы задаемся вопросом: почему друзья не оправдывают наше доверие?

Вот пять причин, которые объясняют это поведение.

1. Друг воспринял ваши деньги как подарок

Возможно, он изначально не собирался возвращать вам одолженное, решив, что это подарок. Специалист по этикету Эмили Пост советует не одалживать те вещи или те суммы денег, которые вам действительно дороги. Иными словами, отдавая что-то на время знакомым или друзьям, будьте готовы расстаться с этим навсегда. В первую очередь это касается книг.

2. Он забыл о долге

Возможно, он даже отрицает саму вероятность того, что мог что-то у вас одолжить. Что это: забывчивость или притворство? Так что совет на будущее: берите расписку с указанием суммы и срока ее возврата. Достаточно будет и электронного письма, чтобы освежить память.

3. У вас разные системы ценностей

Возможно, вы бережливы, скрупулезно ведете домашнюю бухгалтерию и тщательно планируете все расходы, а ваша подруга живет одним днем и не знает, что будет в конце месяца. Она по-другому относится к деньгам: сегодня есть, завтра нет — такова жизнь. И у нее нет никакой мотивации их возвращать, если она опять на мели.

4. Друг считает, что вы не будете требовать долг

Быть может, вас воспринимают как хорошо воспитанного человека, который не будет поднимать шум из-за какой-то «незначительной» суммы. Желая вернуть деньги, одолженные друзьям, вы рискуете репутацией щедрого и обеспеченного человека. Особенно если вы заплатили за друга в ресторане или помогли ему с шопингом, доплатив за понравившуюся вещь.

5. Друг считает, что он для вас важнее денег

…И пользуется этим. Это повод в целом пересмотреть свои отношения с людьми. Возможно, одалживая крупные суммы, вы пытаетесь заслужить расположение окружающих. Деньги в обмен на дружбу? Это не самая надежная инвестиция.

Давай поговорим об этом

Есть ли какой-то способ воззвать к совести и вернуть долг без скандала? К сожалению, дающей 100% гарантию тактики нет, но может, к примеру, помочь разговор один на один в кафе. Главное, чтобы вы были наедине и вам никто не мешал. Избегайте жестких формулировок, не ведите себя как судебный пристав. Ваш монолог может выглядеть так: «Я был рад одолжить тебе эту сумму пару месяцев назад, но надеялся, что ты вернешь деньги прежде, чем мне придется платить за квартиру. Сейчас они мне самому очень нужны. Когда тебе будет удобно отдать мне долг?»

Ваш монолог может выглядеть так: «Я был рад одолжить тебе эту сумму пару месяцев назад, но надеялся, что ты вернешь деньги прежде, чем мне придется платить за квартиру. Сейчас они мне самому очень нужны. Когда тебе будет удобно отдать мне долг?»

Если друг молчит или отвечает неопределенно, намекните, что не готовы ждать бесконечно: «Я надеюсь, что мы все уладим в течение ближайшего месяца. Возможно, ты можешь отдать мне часть суммы уже сегодня?»

Финансовые отношения в действительности могут быть маркером вашей жизненной позиции, умения отстаивать собственные интересы.

Закладная на квартиру по ипотеке — Контур.Реестро — СКБ Контур

Что такое закладная на квартиру при ипотеке

Если вы планируете купить недвижимость в ипотеку, банк может попросить составить закладную. Такой документ подтвердит, что:

- в определенный срок заемщик должен выплатить банку сумму ипотеки и проценты,

- на срок кредитования недвижимость передается в залог банку.

Для чего нужна закладная при ипотеке

Закладная гарантирует, что в случае неуплаты долга, недвижимость перейдет в собственность банка. Так, если заемщик потеряет работу, банк сможет продать квартиру и вернуть свои деньги.

Какие документы нужны для закладной

Для оформления закладной заемщику потребуются:

- Паспорт. Не забудьте и паспорт созаемщика, если планируете выплачивать ипотеку совместно с кем-то.

- Документы, которые подтверждают платежеспособность. Например, справку 2-НДФЛ или выписку с зарплатного счета.

- Документы, которые подтверждают право на квартиру. Это может быть выписка из ЕГРН, договор купли-продажи или свидетельство о собственности.

- Акт приема-передачи. Понадобится, только если вы приобрели квартиру в новостройке.

- Техпаспорт и поэтажный план дома.

- Оценку залога. Банки учитывают оценку только аккредитованных ими организаций.

Уточните, с какими оценщиками сотрудничает банк, перед тем, как заказать отчёт.

Уточните, с какими оценщиками сотрудничает банк, перед тем, как заказать отчёт.

Некоторые банки могут запрашивать и другие документы. Уточните полный список у своего менеджера или на сайте банка.

Как выглядит закладная на квартиру по ипотеке

В законе не прописано, как должна выглядеть закладная. Банки сами выбирают внешний вид этого документа. Однако в нем обязательно нужно перечислить определенные сведения, например:

- информацию о банке, в том числе ИНН и ОГРН;

- имя первого владельца закладной;

- информацию о кредитном договоре;

- информацию о заемщике;

- сумму долга и процентную ставку;

- сроки платежей по ипотеке;

- описание заложенной квартиры и оценку ее стоимости.

Перед тем, как подписать закладную внимательно изучите ее и сверьте с кредитным договором. Если условия кредитования в них отличаются, суды будут учитывать только содержание закладной.

Как оформить закладную на квартиру

Закладную на квартиру составляет банк. Заемщику достаточно прийти в отделение банка и подписать документ. Обычно это происходит в тот же день, что и подписание ипотечного договора.

Регистрация закладной

После подписания закладную нужно зарегистрировать в Росреестре. Сделать это можно одновременно с регистрацией перехода прав собственности на объект.

Подать документы на регистрацию можно в любом отделении МФЦ. Запишитесь на прием и соберите необходимые документы. Сотрудник центра примет пакет документов и отправит их в Росреестр. Забирать зарегистрированную закладную не нужно: ведомство отправит ее в банк.

Где хранится закладная по ипотеке

Банк может хранить закладную самостоятельно, а может передать ее в депозитарий. В этом случае на документе ставят специальную отметку с названием и адресом депозитария.

Депозитарий может выдать банку закладную только в определенных случаях, например, чтобы:

- передать ее в другой депозитарий;

- внести в нее изменения;

- предоставить в суде;

- передать по запросу полиции.

Как закладная может использоваться банком

Если банку понадобятся деньги до окончания срока ипотеки, он может:

- Продать закладную полностью. Для этого ему не нужно разрешение заемщика. После продажи получать платежи по ипотеке будет новый владелец закладной, однако он не сможет менять условия кредитования.

- Продать закладную частично. Такую сделку также проводят без участия заемщика. Обычно после продажи получатель платежей не изменяется: банк самостоятельно переводит часть вашего платежа другому лицу.

- Обменяться закладными. Если суммы кредитования отличаются, банк получит доплату или сам должен будет возместить эту разницу.

- Оформить эмиссионные бумаги. Банк может разделить сумму ипотеки на части и выпустить на них свои ценные бумаги. Такие бумаги можно продавать или обменивать, а купить их может даже физическое лицо.

Что делать с закладной после погашения ипотеки

Чтобы получить закладную, заемщик должен написать заявление в банк. К этому заявлению нужно приложить справку о погашении кредита. На выдачу закладной у банка есть один календарный месяц, но обычно документ получают в течение нескольких дней.

К этому заявлению нужно приложить справку о погашении кредита. На выдачу закладной у банка есть один календарный месяц, но обычно документ получают в течение нескольких дней.

После получения закладной нужно снять обременение с квартиры. Сделать это можно лично в МФЦ и онлайн: в специальных сервисах или на портале Росреестра.

Чтобы снять обременение в МФЦ:

- Напишите специальное заявление, приложите к нему закладную или справку о погашении кредита.

- Передайте пакет документов сотруднику МФЦ.

Обычно Росреестр рассматривает заявление в течение пяти рабочих дней. Если заемщик покупал квартиру в строящемся доме, этот срок может растянуться до семи рабочих дней.

Чтобы снять обременение онлайн через портал Росреестра:

- Войдите в личный кабинет на портале. Для входа используйте пароль и логин учетной записи портала Госуслуг.

- Заполните электронное заявление и приложите к нему скан закладной.

- Подпишите заявление электронной подписью. Обратите внимание, для работы на сайте нужна специальная подпись — с расширением для работы на портале.

Что делать если после выплаты ипотеки не отдают закладную

Банк не может хранить у себя закладную, если заемщик погасил долг. Если он этого не сделал, заемщик может написать жалобу на имя руководителя банка.

Если жалобу оставят без внимания, можно обратиться за помощью в Центральный Банк РФ. Если и после этого банк не выдает документ, заемщик может обратиться в суд.

Возможна ли ипотека без закладной

Закладная — не обязательный документ, некоторые банки выдают ипотеку и без нее. Однако, если банк требует оформить закладную, вы не можете от нее отказаться. В этом случае вы можете только сменить ипотечный банк.

Закладную нельзя выдать, если заемщик берет ипотеку на покупку или аренду имущественного комплекса предприятия. Также такой документ не оформляют, пока не определят точную сумму долга.

Также такой документ не оформляют, пока не определят точную сумму долга.

Что делать, если закладная утеряна

Даже если документ утерян, его можно восстановить. Сформировать дубликат закладной может как заемщик, так и банк. Восстановленный документ нужно отправить на проверку в Росреестр. Ведомство хранит копии всех закладных. Сотрудник Росреестра сверит два документа и, если они не отличаются, выдаст новую закладную с отметкой «Дубликат».

Если восстановить закладную не получается, заемщик может снять обременение через суд.

Можно ли вносить в закладную изменения

Если условия ипотеки изменились, заемщик и банк могут исправить и закладную. Для этого они должны составить дополнительное соглашение к ипотечному кредиту. После этого соглашение нужно зарегистрировать в Росреестре.

Что делать, если ваш должник собирается объявить себя банкротом — Секрет фирмы

«Банкротство — законная процедура, в ходе которой вы перекладываете деньги в брючный карман и отдаёте пиджак кредиторам», — сказал однажды французский писатель Тристан Бернар. Очень точные слова. Банкротство компании крайне редко заканчивается для её кредиторов погашением всех требований. Хотите вернуть долг — действуйте на опережение.

Очень точные слова. Банкротство компании крайне редко заканчивается для её кредиторов погашением всех требований. Хотите вернуть долг — действуйте на опережение.

Что делать, если вам кажется, что должник намерен подать заявление о банкротстве

Не теряйте время. Если вы получили судебное решение о взыскании долга с компании и оно вступило в законную силу, отправляйтесь с ним в арбитражный суд и сами требуйте признать должника банкротом. В подавляющем большинстве случаев такая тактика будет более эффективной, чем обращение к судебным приставам. Приведу основные доводы.

Во-первых, работу судебных исполнителей, к сожалению, оперативной не назовёшь.

Во-вторых, даже если пристав успеет обратить взыскание на имущество неплательщика и перечислить деньги кредитору, его действия впоследствии могут быть оспорены в соответствии со статьёй 61.3 закона «О несостоятельности (банкротстве)» как обычная сделка, направленная на приоритетное удовлетворение требований одного из кредиторов.

В-третьих, если компания-должник планирует в дальнейшем продолжать свою деятельность, то после получения заявления о банкротстве она с большой долей вероятности начнёт искать пути для решения проблемы и постарается погасить требования кредитора, подавшего заявление. В нашей практике был случай, когда крупное строительное предприятие имело большой пул кредиторов с требованиями, срок по которым наступил. Руководство предприятия дало указание: выплату долгов приостановить. В итоге организация расплачивалась только с теми компаниями, которые подавали в суд заявление о её банкротстве.

Наконец, в-четвёртых, если неплательщик принял решение в ближайшее время инициировать процесс своего банкротства, заявление кредитора в суд может спутать его планы, так как данный процесс, очевидно, выйдет из-под его контроля.

Почему вы должны быть первым кредитором, подавшим заявление о банкротстве должника

Если вы будете первым, кто подаст заявление, именно вы получите право предложить суду кандидатуру арбитражного управляющего или саморегулируемую организацию арбитражных управляющих. Если у должника есть более крупные кредиторы, чем вы, они, вполне вероятно, предложат вам продать им ваши долговые требования, чтобы взять процесс банкротства под свой контроль. Но даже если этого не произойдёт, вам всё равно лучше держать ситуацию под контролем. Наконец, важно избежать появления в деле арбитражного управляющего, каким-либо образом аффилированного с должником.

Если у должника есть более крупные кредиторы, чем вы, они, вполне вероятно, предложат вам продать им ваши долговые требования, чтобы взять процесс банкротства под свой контроль. Но даже если этого не произойдёт, вам всё равно лучше держать ситуацию под контролем. Наконец, важно избежать появления в деле арбитражного управляющего, каким-либо образом аффилированного с должником.

Первый этап банкротства — процедура наблюдения. Арбитражный управляющий знакомится с документацией неплательщика, проводит анализ его финансового состояния и готовит заключение о наличии или отсутствии признаков преднамеренного или фиктивного банкротства. Кроме того, уже на этом этапе можно начинать оспаривать сделки неплательщика.

Если арбитражный управляющий находит признаки преднамеренного или фиктивного банкротства, он обязан обратиться в правоохранительные органы с заявлением о возбуждении уголовного дела. Это позволит вам привлечь руководителя и владельцев бизнеса к субсидиарной ответственности.

Будьте готовы к тому, что многие директора организаций-неплательщиков рассуждают так: «Если мы не предоставим арбитражному управляющему нужные документы, он не найдёт никаких спорных моментов или сделок». При этом сокрытие информации, которую компания обязана хранить в соответствии с законодательством, опять же является основанием для привлечения руководства к субсидиарной ответственности. Этим можно и нужно пользоваться.

В одном деле директор топливного предприятия утверждал, что незадолго до открытия процедуры банкротства он передал договоры и бухгалтерские документы другой компании «на хранение», а через несколько дней они якобы были похищены неизвестными. Суд эти аргументы, к счастью, не убедили. Директор был привлечён к субсидиарной ответственности по долгам своей компании.

Фотография на обложке: Erik Isakson / Getty Images

Можно ли избавиться от долгов, не заплатив?

Погашение долга может быть сложной и напряженной задачей, поэтому возникает соблазн искать варианты, которые избавят вас от финансового бремени без необходимости выплаты долга.

В зависимости от типа долга, есть способы сделать это, например, программы прощения ссуд учителей и прощение ссуд на государственные услуги для лиц, имеющих ссуды на высшее образование. Задолженность по кредитной карте может быть решена с помощью программ урегулирования задолженности или даже путем подачи заявления о банкротстве.Однако некоторые из вариантов имеют недостатки, в том числе возможность предъявления иска или требования о продаже активов.

Вот несколько способов выбраться из долга, которые не включают в себя его выплату, и почему это не всегда работает в вашу пользу

Как выбраться из долга, не платя

Долг может казаться однородным, но каждый тип индивидуален. Ваши варианты будут зависеть от того, какой тип вы накопили. Прежде чем прекратить платить, убедитесь, что вы знаете ограничения и долгосрочные последствия этого.

Как погасить задолженность по студенческой ссуде, не выплачивая ее

Есть несколько вариантов выхода из выплаты по студенческой ссуде. Ваша ссуда, статус работы и иногда даже школа, в которой вы учились, будут играть роль в определении вашего права на участие в этих программах:

Ваша ссуда, статус работы и иногда даже школа, в которой вы учились, будут играть роль в определении вашего права на участие в этих программах:

- Планы погашения, ориентированные на доход : Эти типы планов погашения сокращают ваши ежемесячные платежи до 10-20 процентов от суммы ваш доход на следующие 20 или 25 лет (в зависимости от плана). После этого прощается остаток кредита.«Этот путь может помочь вам в конечном итоге освободиться от долга, но это займет много времени, — говорит адвокат по долгам Лесли Тайн, основатель Tayne Law Group. «К тому же, возможно, вам придется заплатить налоги с прощенной суммы. Однако налоговые последствия в настоящее время приостановлены до 2025 года из-за пандемии ».

- Прощение ссуды на государственные услуги : Эта программа доступна для тех, кто работает в государственном секторе, например, государственных служащих и тех, кто работает в некоммерческой организации.После того, как вы совершите 120 подходящих платежей, работая полный рабочий день на подходящего работодателя, остальные ваши прямые ссуды будут прощены.

«Хотя получение прощения по государственной студенческой ссуде занимает меньше времени, чем выполнение плана погашения, основанного на доходе, ваши возможности трудоустройства будут ограничены», — говорит Тэйн. «Хорошие новости? Любой списанный остаток не будет считаться доходом, подлежащим налогообложению ».

«Хотя получение прощения по государственной студенческой ссуде занимает меньше времени, чем выполнение плана погашения, основанного на доходе, ваши возможности трудоустройства будут ограничены», — говорит Тэйн. «Хорошие новости? Любой списанный остаток не будет считаться доходом, подлежащим налогообложению ». - Прощение ссуды для учителей : Открыто для учителей, которые пять лет подряд проработали в начальной или средней школе с низким доходом, и для тех, кто работает в агентстве по оказанию образовательных услуг, вы можете иметь право на прощение в размере до 17 500 долларов США по вашей прямой ссуде или Стаффорду Ссуды.

- Аннулирование ссуды Perkins : Учителя, пожарные, сотрудники правоохранительных органов и другие лица имеют право на аннулирование или выписку ссуды Perkins. Отмена может произойти в течение пяти лет, а выписка может произойти в случае банкротства, смерти или инвалидности.

- Закрытая выписка из школы : Если ваша школа закрылась во время вашего посещения (или вскоре после того, как вы отказались от нее), вы можете иметь право на погашение ваших федеральных студенческих ссуд.

- Варианты выплаты кредита : Вы можете получить выплату по ссуде в случае смерти, постоянной нетрудоспособности или — очень редко — банкротства.

Для большинства вариантов вам необходимо будет производить соответствующие своевременные платежи каждый месяц. Однако даже в этом случае не все имеют право на прощение или получают прощение. Например, менее 1 процента соискателей прощения ссуды на государственные услуги были одобрены и признаны соответствующими критериям.

Вы не можете получить прощение по невыплаченной ссуде, но неуплата по ссуде может иметь право на погашение, в зависимости от ссуды и программы.

Как выбраться из долга по кредитной карте без уплаты

Если у вас больше долгов по кредитной карте, чем вы можете справиться, вы можете предпринять несколько шагов; тем не менее, вы можете сначала подумать о последствиях.Вот несколько вариантов:

- Прекратить оплачивать счет кредитной карты : Если вы выберете этот подход, долг будет передан коллекторскому агентству, и ваш кредитный рейтинг резко снизится.

Но существует срок давности, в течение которого кредиторы могут подавать на вас в суд за непогашенную задолженность по кредитной карте, который в большинстве штатов колеблется от трех до 10 лет. Вы можете пропустить платежи, но позже можете понести за них ответственность. «Технически вы можете перестать оплачивать счета по кредитной карте, но это не рекомендуется», — говорит Тайн.«Вам будет сложно занимать деньги на долгие годы. Кроме того, вас будут преследовать кредиторы и агентства по сбору платежей, и вас даже могут подать в суд ».

Но существует срок давности, в течение которого кредиторы могут подавать на вас в суд за непогашенную задолженность по кредитной карте, который в большинстве штатов колеблется от трех до 10 лет. Вы можете пропустить платежи, но позже можете понести за них ответственность. «Технически вы можете перестать оплачивать счета по кредитной карте, но это не рекомендуется», — говорит Тайн.«Вам будет сложно занимать деньги на долгие годы. Кроме того, вас будут преследовать кредиторы и агентства по сбору платежей, и вас даже могут подать в суд ». - Погашение долга : Другой путь — погашение долга, которое включает погашение вашего долга текущему кредитору (или коллекторскому агентству, если оно достигло этой точки) на сумму меньше вашей задолженности. «Урегулирование долга — это соглашение, которое вы должны заключить со своим кредитором, по которому кредитор соглашается принять меньшую сумму, чем причитающаяся сумма, для погашения долга.Суммы обычно составляют от 50 до 80 процентов от баланса », — говорит Кэти Босслер из GreenPath Financial Wellness. «Вы можете договориться о собственном урегулировании или нанять юриста для ведения переговоров от вашего имени».

О банкротстве следует рассматривать только в том случае, если у вас нет других вариантов. Подача заявления о банкротстве может звучать так, как будто вы начинаете все сначала, но в зависимости от типа банкротства, которое вы преследуете, вы все равно можете оказаться на крючке в отношении некоторых непогашенных долгов:

- Глава 7 : В заявлении о банкротстве в главе 7 , некоторые из ваших активов продаются в счет погашения долга, а это означает, что вы можете потерять свой дом и личную собственность.Через несколько месяцев после подачи заявки ваш оставшийся долг будет погашен, хотя в главе 7 обычно не рассматриваются такие вещи, как задолженность по студенческой ссуде или алименты.

- Глава 13 : При подаче документов в соответствии с главой 13 вы получаете установленный судом план погашения. Любой оставшийся долг по прошествии определенного времени, например, пяти лет, может быть погашен. Этот процесс означает, что вы потратите еще больше времени на погашение долга, и у вас также будет заявление о банкротстве в вашем кредитном отчете.

В зависимости от типа банкротства, которое вы подаете, заявление о банкротстве может оставаться в вашем кредитном отчете до 10 лет, поэтому важно тщательно взвесить ваши варианты и размер непогашенной задолженности.Коллекторы не могут пытаться взыскать долг, который был погашен в результате банкротства, и они не могут продолжать деятельность по взысканию долга, пока дело о банкротстве находится на рассмотрении, но сама подача документов будет иметь долгосрочные последствия для вашего финансового здоровья.

Почему не платить долг не работает

Уход от долга без его выплаты может иметь множество негативных и долгосрочных последствий. Некоторые из них включают:

- Плохая кредитоспособность

- Проблемы с получением займа в будущем

- Преследование со стороны кредиторов и коллекторских агентств

- Иски

- Повышенная стоимость заимствования денег в будущем

Ваш кредитный отчет является важной частью вашего финансового благополучия.Неисполнение обязательств, сборы и банкротства сокрушают ваш кредитный рейтинг, что может во многом повлиять на ваше будущее.

«Возможно, вы больше не сможете получать выгодные процентные ставки или выгодные страховые взносы», — говорит Босслер. «Это может повлиять на занятость, жилье и многое другое».

Уклонение от оплаты также означает, что кредиторы могут подать на вас в суд за неоплаченные счета. В некоторых штатах вам могут высвободить зарплату или арестовать ваше имущество. Даже если вы не производите платежи напрямую, вы все равно выплачиваете непогашенный долг.

Альтернативы банкротству

Если у вас есть шанс избежать банкротства, вы должны им воспользоваться. Вот несколько альтернатив, которые стоит рассмотреть:

- Пополните свой доход : Все, что вам нужно сделать, чтобы начать выплату долга, сделайте это сейчас. Попросите повышения на работе или переходите на более высокооплачиваемую работу, если можете. Получите побочную суть. Начните продавать ценные вещи, такие как мебель или дорогие украшения, чтобы покрыть непогашенный долг.

- Обратитесь за помощью : Свяжитесь со своими кредиторами и кредиторами и спросите о снижении ежемесячного платежа, процентной ставки или того и другого.Что касается студенческих ссуд, вы можете иметь право на временное облегчение с отсрочкой или отсрочкой. По поводу других типов долгов узнайте, что предлагает ваш кредитор или эмитент кредитной карты для оказания помощи в тяжелых условиях. Если у вас есть средства, посмотрите, помогут ли вам друзья и семья.

- Возьмите ссуду на консолидацию долга : Если у вас много разных видов долгов, изучите варианты консолидации. Получение ссуды на консолидацию долга — это способ упростить ваши финансы — собрать весь долг в одном месте — и потенциально платить меньше процентов в долгосрочной перспективе.

- Получите профессиональную помощь : Обратитесь в некоммерческое консультационное агентство по кредитованию, которое может разработать план управления долгом. Вы будете платить агентству установленную сумму каждый месяц, которая идет на погашение каждой из ваших долгов. Агентство работает, чтобы согласовать более низкий счет или процентную ставку от вашего имени и, в некоторых случаях, может аннулировать ваш долг.

Может показаться, что на то, чтобы выбраться из огромной долговой ловушки, потребуется целая жизнь. Вы можете пропустить платежи, рассмотреть возможность отказа от оплаты вообще или подать заявление о банкротстве.Хотя при определенных обстоятельствах вы можете отказаться от выплаты непогашенного долга, вероятность этого невысока. И зачастую уклонение от выплаты непогашенного долга вредит вашему финансовому благополучию.

Подробнее:

Как выбраться из долга по кредитной карте, не заплатив всего?

Долги большие. Иногда сложно представить, как выбраться из этого, и возникает ощущение, будто ты спиной к стене. Одна идея, которая звучит хорошо в теории, состоит в том, чтобы как-то выбраться из долгов, не выплачивая их полностью.Конечно, это привлекательная стратегия, но ее реализация может принести больше вреда, чем пользы. Вот способы, которыми вы можете технически погасить долг, не выплачивая всю свою задолженность, а также важные причины, чтобы вместо этого рассмотреть другие варианты .

Предпосылки

В этой статье мы говорим конкретно о задолженности по кредитной карте. Существуют и другие виды долгов, для которых предусмотрены варианты «прощения», например, студенческие ссуды. Однако, как правило, не существует формальных вариантов «прощения» через крупные компании, выпускающие кредитные карты.Когда вы используете свои кредитные карты, кредиторы полностью ожидают, что вы вернете деньги. После длительных периодов пропущенных платежей ваши кредиторы могут снизить эти ожидания и списать средства со счетов и отправить их в инкассо. По истечении этого периода у вас могут появиться возможности использовать альтернативные способы оплаты на меньшую сумму, чем ваша задолженность. Однако это всегда сопровождается повреждением вашего кредитного рейтинга.

Расчет

Погашение долга — это соглашение с кредитором о выплате меньшей суммы, чем вы должны, но при этом задолженность будет считаться погашенной.Есть два основных типа погашения долга. Первый — это урегулирование долга, о котором вы договариваетесь самостоятельно. Мы называем это «погашение долга своими руками». Второй тип — это погашение профессионального долга. При профессиональном урегулировании вы работаете с расчетной фирмой, которая управляет вашей стратегией сокращения долга.

К сожалению, профессиональное погашение долга — чрезвычайно рискованный вариант, который редко срабатывает в вашу пользу. Есть две причины, по которым вам следует избегать этого варианта любой ценой, как бы хорошо он ни звучал.Во-первых, вы можете нанести значительный ущерб своему кредитному рейтингу, работая с фирмой по урегулированию долгов. Урегулирование долга вращается вокруг схемы, в которой вы избегаете платежей кредиторам и вместо этого отправляете платежи в расчетную фирму. Расчетные фирмы заявляют, что ваша неуплата дает им возможность вести переговоры с кредиторами, и они могут предложить кредиторам единовременную выплату из денег, которые вы им отправляете. Однако это не только редко срабатывает (подробнее об этом чуть позже), но и наносит ущерб вашему кредитному рейтингу.Если вы будете следовать схеме, вы накапливаете просроченные платежи и другие негативные оценки. Даже если ваш расчет будет успешным, это приведет к еще большему ущербу для кредитного рейтинга, потому что расчетные счета указаны в вашем кредитном отчете.

Во-вторых, у погашения долга очень низкий процент успеха. Таким образом, не только ваша кредитная история может пострадать, но она может пострадать, и вы даже не увидите предполагаемых преимуществ фактического погашения своих долгов. Исследования показали, что большинство клиентов по погашению долга не оплачивают половину своих долгов, даже лет и в процессе урегулирования долга.Очень немногие люди могут погасить все свои долги, работая с расчетной фирмой.

Погашение долга тоже не из дешевых. Вы можете рассчитывать на уплату комиссионных от 15 до 25 процентов от зарегистрированного долга. Вдобавок ко всему, если ваш долг прощен, то списанная сумма считается налогооблагаемым доходом!

Как видите, хотя урегулирование выглядит как хороший ярлык, оно может вызвать значительную головную боль, расходы и кредитный ущерб, а также может значительно ухудшить ваше положение, чем было раньше.

А как насчет самодельного поселения?

Хотя работа с фирмой по урегулированию долга имеет много недостатков, самостоятельные переговоры об урегулировании могут быть более жизнеспособной и безопасной альтернативой. Однако это не идеально и имеет смысл только в некоторых ситуациях. Чтобы добиться урегулирования задолженности своими руками, вы должны связаться со своим кредитором и договориться о единовременной выплате суммы меньше вашей задолженности, которую кредитор примет в обмен на то, что счет будет удовлетворен. Если вы достигнете такого соглашения с кредитором, вы должны получить условия в письменной форме.В противном случае вы рискуете выплатить единовременную сумму, не имея возможности доказать, что кредитор согласился принять ее в качестве урегулирования.

Сделать расчет может быть трудно до того, как кредитор спишет с вашего счета. Кредиторы просто не имеют большого стимула или интереса в принятии предложения об урегулировании, пока вы не сильно отстанете. К этому моменту ваш кредитный рейтинг, вероятно, сильно пострадает. Кроме того, о мировом соглашении, о котором вы договариваетесь самостоятельно, по-прежнему можно сообщить в бюро.Таким образом, несмотря на то, что поселение «сделай сам» безопаснее, чем работа с фирмой-однодневкой, у него есть много тех же недостатков. Главное преимущество заключается в том, что вы можете избежать комиссий, взимаемых фирмой.

Банкротство

Другой стратегией облегчения долгового бремени, которая может предусматривать частичное прощение долга, является банкротство. Существует несколько различных типов банкротства, но физические лица обычно подают заявления о банкротстве по главе 7 или 13. Сможете ли вы подать заявление на участие в главе 7 или главе 13, зависит от вашего дохода и от того, соответствуете ли вы требованиям главы 7 в рамках «проверки нуждаемости».Банкротство по главе 7 — это довольно быстрый процесс, который может погасить ваши необеспеченные долги посредством так называемого «разряда». Банкротство в соответствии с главой 13 также может предусматривать увольнение, но обычно только после того, как вы завершите план погашения, что занимает от трех до пяти лет.

Банкротство может нанести серьезный кредитный ущерб. Подготовка к банкротству нанесет значительный ущерб, но даже о самом банкротстве будет сообщено в кредитные бюро. Банкротство главы 7 остается в вашем кредитном отчете в течение 10 лет, а глава 13 остается в течение семи лет.

Для некоторых банкротство — лучший вариант продвижения вперед. Фактически, NFCC предоставляет рекомендации, связанные с банкротством, посредством двух форм консультирования, которые требуются по закону как часть процесса банкротства. В частности, если вы имеете право на банкротство по главе 7, это может быть вашим лучшим вариантом продвижения вперед. Однако это очень серьезное решение с долгосрочными последствиями, и к нему всегда следует относиться как к крайнему средству. Те, кто не имеет права на участие в Главе 7, могут обнаружить, что существуют более благоприятные альтернативы банкротству, которые нанесут меньший долгосрочный ущерб.

Лучшие варианты

Есть лучшие варианты, чем урегулирование долга и банкротство. Если вы изо всех сил пытаетесь произвести платежи, вам может быть выгодно изменить условия своей задолженности, а не пытаться платить меньше, чем ваш полный баланс.

Консолидация или рефинансирование задолженности по кредитной карте — один из способов удешевить ее. Вы можете перевести свой долг на новый счет с более низкой процентной ставкой, что может удешевить ваши платежи и ускорить выплату.Однако, если ваш кредитный рейтинг не очень хороший, вы, скорее всего, не будете иметь права на получение хороших ставок, и этот метод не будет иметь для вас финансового смысла. Не попадайтесь в ловушку «консолидирующего кредита» с ужасными условиями, которые на самом деле не улучшат ваше положение.

Для большинства людей план управления долгом может быть лучшим вариантом. Эта программа предусматривает структурированный план погашения всей вашей задолженности под руководством и с помощью кредитного консультанта. Как правило, долги по плану дают право на освобождение от комиссий и снижение процентных ставок, что означает, что план предоставляет многие из тех же преимуществ, что и консолидация, но при этом остается жизнеспособным вариантом для людей с менее чем звездным кредитом.

Резюме

Платить меньше, чем вы должны, звучит как отличное решение, когда вы в долгах. Но методы, способные воплотить эту мечту в реальность, имеют очень серьезные негативные последствия. Если банкротство — лучший выход для вас, то непременно следует к нему стремиться. Просто помните, что это крайняя мера, и сначала вы захотите рассмотреть другие варианты. С другой стороны, урегулирование долга редко бывает хорошей идеей. Если вы можете договориться об урегулировании уже просроченной задолженности, это может быть хорошим решением.Но вам следует любой ценой держаться подальше от профессиональных фирм по урегулированию долгов.

Если вы не можете получить прощение долга, вы все равно можете получать полезные изменения, такие как более низкие процентные ставки. Подобные альтернативы могут упростить управление долговым бременем, не нанося ущерба вашему кредитному рейтингу в такой же степени, как урегулирование споров и банкротство. Если вам нужна помощь в рассмотрении возможных вариантов и составлении плана дальнейшего развития, вы можете обратиться к кредитному консультанту за бесплатной помощью.

Облегчение долгового бремени: узнайте свои возможности и последствия

Вы поймете, что вы просто не добиваетесь прогресса в погашении долга, как бы вы ни старались? Если это так, возможно, вы столкнулись с непомерным долгом.

Чтобы избавиться от этого финансового бремени, изучите варианты списания долгов. Эти инструменты могут изменить условия или сумму вашего долга, чтобы вы могли быстрее встать на ноги.

Но программы по облегчению долгового бремени не подходят для всех, и важно понимать, какими могут быть последствия.

Списание долга может включать полное погашение долга при банкротстве; получение изменений в вашей процентной ставке или графике платежей для снижения ваших платежей; или убедить кредиторов согласиться принять причитающуюся сумму меньше полной.

Время сокрушать долги

Зарегистрируйтесь, чтобы связывать и отслеживать все, от карт до ипотечных кредитов, в одном месте.

Когда вам следует искать списание долга

Рассмотрите возможность банкротства, управления долгом или урегулирования долга, если одно из этих условий верно:

У вас нет надежды на погашение необеспеченного долга (кредитные карты, медицинские счета, личные займы) в пределах пять лет, даже если принять крайние меры по сокращению расходов.

Общая сумма вашего неоплаченного необеспеченного долга составляет половину или более вашего валового дохода.

С другой стороны, если вы потенциально можете погасить свои необеспеченные долги в течение пяти лет, подумайте о плане «сделай сам». Это может включать сочетание консолидации долга, обращения к кредиторам и более строгого бюджетирования.

Осторожно: облегчение долгового бремени может усугубить ситуацию

В сфере списания долгов есть мошенники, которые стремятся забрать то немногое, что у вас есть. Многие люди, участвующие в программах по облегчению долгового бремени, не могут их завершить. Вы можете получить долги, которые будут даже больше, чем когда вы начинали.

Но списание долга может дать вам новый старт или передышку, необходимую для того, чтобы наконец добиться реального прогресса.

Убедитесь, что вы понимаете — и проверяете — эти пункты, прежде чем заключать какое-либо соглашение:

Что вам необходимо для участия в программе.

Каким кредиторам выплачиваются выплаты и в каком размере; Если ваш долг подлежит взысканию, убедитесь, что вы понимаете, кому принадлежит этот долг, чтобы платежи направлялись в нужное агентство.

Списание долга через банкротство

Нет смысла вводить план урегулирования долга или управления долгом, если вы не собираетесь платить в соответствии с договоренностью.Мы рекомендуем сначала поговорить с адвокатом по делам о банкротстве, прежде чем вы начнете применять какую-либо стратегию облегчения долгового бремени. Первоначальные консультации часто бесплатны, и если вы не соответствуете требованиям, вы можете перейти к другим вариантам.

Самая распространенная форма банкротства, ликвидация по главе 7, может стереть большую часть долгов по кредитным картам, необеспеченных личных ссуд и медицинских долгов. Это можно сделать за три или четыре месяца, если вы соответствуете требованиям. Что вам следует знать:

Он не удалит причитающиеся налоги или обязательства по алиментам, а задолженность по студенческому кредиту вряд ли будет прощена.

Он опустошит ваши кредитные рейтинги и останется в вашем кредитном отчете до 10 лет, даже если вы восстановите свою кредитную историю. Это немаловажно, потому что плохая кредитная история может повлиять на ваше право на определенную работу, на ваши шансы получить квартиру в аренду и на то, сколько вы платите за страхование автомобиля. Когда ваш кредит уже плохой, банкротство может позволить вам восстановить кредит гораздо раньше, чем продолжать попытки погасить его. (Узнайте больше о том, когда банкротство — лучший вариант.)

Если вы использовали соавтора, ваша заявка о банкротстве возлагает на него единоличную ответственность по долгу.

Возможно, это неправильный вариант, если вам придется отказаться от собственности, которую вы хотите сохранить. Правила различаются в зависимости от штата. Как правило, определенные виды собственности освобождаются от банкротства, например, автомобили до определенной стоимости и часть капитала в вашем доме, но обычно вам приходится отказаться от второй машины или грузовика, семейных реликвий, домов для отпуска и любых других ценных вещей. коллекции.

В этом может не быть необходимости, если вы представляете «судебное доказательство», что означает, что у вас нет дохода или имущества, которое мог бы получить кредитор. Кредиторы могут подать на вас в суд и получить судебное решение, но они не смогут получить взыскание.

Кроме того, не все, у кого большая задолженность, имеют право на получение помощи. Если ваш доход превышает средний для вашего штата и размера семьи или у вас есть дом, который вы хотите спасти от потери права выкупа, вам может потребоваться подать заявление о банкротстве согласно Главе 13.

Глава 13 — это утвержденный судом план погашения на три или пять лет, основанный на вашем доходе и долге.Если вы сможете придерживаться плана в течение всего срока, оставшийся необеспеченный долг будет погашен. Это займет больше времени, чем глава 7, но если вы сможете не отставать от платежей (большинство людей нет), вы сможете сохранить свою собственность. Банкротство по главе 13 остается в вашем кредитном отчете в течение семи лет с даты подачи заявки.

Освобождение через планы управления долгом

План управления долгом позволяет вам выплатить свои необеспеченные долги — обычно кредитными картами — в полном объеме, но часто по сниженной процентной ставке или без комиссии.Вы ежемесячно вносите разовый платеж в кредитное агентство, которое распределяет его между вашими кредиторами. Кредитные консультанты и компании, выпускающие кредитные карты, имеют давние соглашения о помощи клиентам по управлению долгом.

Ваши счета кредитной карты будут закрыты, и в большинстве случаев вам придется жить без кредитной карты, пока не завершите план. (Многие люди их не заполняют.)

Планы управления долгом сами по себе не влияют на ваш кредитный рейтинг, но закрытие счетов может повредить вам.После того, как вы заполнили план, вы можете снова подать заявку на кредит.

Освобождение через погашение долга

Погашение долга — это финансовая игра в тупик. Мы не рекомендуем погашение долгов подавляющему большинству людей. Банкротство — почти всегда лучший вариант; урегулирование долга — последнее средство для тех, кто сталкивается с огромной задолженностью, но не может претендовать на банкротство.

Компании по урегулированию долга обычно просят вас прекратить платить своим кредиторам и вместо этого положить деньги на счет, который они контролируют.К каждому кредитору обращаются по мере того, как деньги накапливаются на вашем счете, и вы все больше и больше отстаете по платежам. Страх вообще ничего не получить может побудить кредитора принять меньшее единовременное предложение и согласиться не преследовать вас за все остальное.

Неоплата счетов может привести к вызовам взыскания, штрафам и, возможно, судебным искам против вас. Урегулирование долга ничего из этого не останавливает, пока вы все еще ведете переговоры. Ожидайте по крайней мере за четыре-шесть месяцев до начала предложения урегулирования.В зависимости от того, сколько вы должны, этот процесс может занять годы.

И продолжающиеся просроченные платежи еще больше ухудшают ваш кредитный рейтинг.

Вам также может быть предъявлен счет на уплату налогов с прощенных сумм (которые IRS считает доходом). Судебные процессы могут привести к удержанию заработной платы и удержанию имущества.

Вы можете попытаться погасить долг самостоятельно или можете нанять профессионала. Однако бизнес по урегулированию долгов пронизан плохими игроками; Бюро финансовой защиты потребителей, Национальный центр защиты прав потребителей и Федеральная торговая комиссия самым решительным образом предупреждают потребителей.

Некоторые из этих компаний также рекламируют себя как компании по консолидации долга. Они не. Консолидацию долга вы можете сделать самостоятельно, и это не повредит вашей кредитной истории.

Самостоятельное облегчение долгового бремени

Ничего не скажешь, что нельзя брать взаймы у некоторых из вышеперечисленных вариантов облегчения долгового бремени и создавать свой собственный план.