Выбираем систему налогообложения для стоматологии (ООО и ИП) —

Сергей Печурин

Просмотров: 4465

Комментариев нет

Система налогообложения для стоматологии

Еще при регистрации ООО или ИП собственник любого бизнеса задается вопросом, какой вариант налогообложения будет выгоден и наиболее прост в его случае. Впоследствии, с развитием бизнеса, к этому вопросу приходится возвращаться неоднократно.

О том, как грамотно выбрать систему налогообложения и как законно снизить налоги в стоматологии мы и поговорим далее.

Системы налогообложения в стоматологической клинике

Владельцы стоматологического бизнеса могут остановиться на общей системе налогообложения (ОСНО), которая применяется «по умолчанию», если в момент регистрации ООО или ИП не было подано заявление о переходе на упрощенную систему (УСН).

Очевидно, УСН – второй доступный вариант налогового режима в стоматологии.

В итоге получаем три альтернативы:

- ОСНО – по сути общий налоговый режим, применяемый в России организациями и ИП независимо от сферы деятельности. Это наиболее тяжелая система налогообложения для стартапов и компаний малого бизнеса. Согласно ОСНО, прибыль организации облагается налогом по ставке 20%, ставка НДС тоже 20%, что может стать губительным для неправильно организованного или еще не окрепшего бизнеса. Если прибавить к этому усложненный бухгалтерский и налоговый учет (по сравнению с УСН), становится понятно, почему многие собственники сразу задумываются о переходе на «упрощенку».

- УСН «доходы минус расходы». Зачастую оптимальный вариант на начальных этапах развития компании, для владельцев частной практики и малого бизнеса в целом.

По нашему опыту, большинство медицинских организаций выбирает именно эту систему налогообложения. В данном случае подсчитываются все доходы, поступившие на расчетный счет (в кассу) за отчетный период. Далее из полученной суммы вычитаются расходы за аналогичный срок (только те, которые не выходят за рамки перечня расходов, учитываемых при расчете налоговой базы, – статья 346.16 НК РФ). Полученная сумма умножается на 15% – это и будет величина налога к уплате.

По нашему опыту, большинство медицинских организаций выбирает именно эту систему налогообложения. В данном случае подсчитываются все доходы, поступившие на расчетный счет (в кассу) за отчетный период. Далее из полученной суммы вычитаются расходы за аналогичный срок (только те, которые не выходят за рамки перечня расходов, учитываемых при расчете налоговой базы, – статья 346.16 НК РФ). Полученная сумма умножается на 15% – это и будет величина налога к уплате. - УСН «доходы». Этот вариант обложения налога УСН фокусируется исключительно на осуществляемых продажах без учета произведенных расходов. Для вычисления итоговой суммы отчислений в налоговую нужно общее количество денежных средств, полученных от клиентов за отчетный период, в кассу и на расчетный счет, умножить на 6%.

Следует упомянуть, что с 01.01.2013 г. у индивидуальных предпринимателей со средней численностью сотрудников не более 15 человек есть право также использовать специальный налоговый режим – патентную систему налогообложения (ПСН).

При использовании патента уплате в налоговый орган подлежит стоимость патента – фиксированная сумма, которая рассчитывается заранее вне зависимости от фактического дохода ИП. Расчет стоимости патента можно произвести самостоятельно на официальном сайте ФНС, воспользовавшись специальным калькулятором.

Как показывает практика, патентная система налогообложения используется налогоплательщиками крайне редко. Происходит это во многом потому, что ИП максимально стараются упростить для себя ведение бухгалтерского и налогового учета и отдают предпочтение УСН, более популярному и простому варианту, не желая разбираться в особенностях функционирования сравнительно нового налогового режима с пугающей пометкой «специальный».

Одна из первостепенных задач профессионального бухгалтерского обслуживания – рассмотреть все возможные варианты налогообложения и выбрать тот, который станет оптимальным и наиболее выгодным для конкретной компании или ИП на текущем этапе развития.

Выбор налогового режима стоматологической клиники

Казалось бы, выбор очевиден, ведь УСН не просто так называется «упрощенной системой»: бухгалтерский и налоговый учет по ней вести проще, осталось только выбрать объект налогообложения, исходя из ожидаемого размера дохода и предполагаемых расходов, – и проблема решена. Можно вести бухгалтерию чуть ли не самостоятельно, избавив себя от необходимости нанимать и обеспечивать работу штата сотрудников.

Но не тут-то было. Во-первых, не всегда предпринимателям удается точно рассчитать предположительные расходы и доходы, особенно на длительный период, поэтому выбранный объект налогообложения может стать не самым выгодным решением для данной клиники. Можно подумать, что в таком случае лучше осуществлять финансовое планирование, ориентируясь на более короткие сроки, но и этот вариант не подойдет, т. к. переход на другой режим налогообложения можно произвести быстро только в момент регистрации ИП или ООО, в дальнейшем для смены системы по желанию придется подождать:

- Добровольный переход с ОСНО на УСН или с одного на другой вариант УСН можно осуществить не ранее 1 января следующего года.

При этом заявление (уведомление), а также всю необходимую документацию необходимо подавать заранее, в конце предыдущего года, чтобы с 1 января компания могла полностью перейти на новый режим налогообложения.

При этом заявление (уведомление), а также всю необходимую документацию необходимо подавать заранее, в конце предыдущего года, чтобы с 1 января компания могла полностью перейти на новый режим налогообложения. - Для добровольного перехода на ОСНО заявление в ИФНС потребуется отправить не позднее 15 января года, с начала которого осуществляется смена режима.

- Для перехода на ПСН ждать придется меньше – заявление подается за 10 рабочих дней до планируемого начала применения патентной системы.

Вот тут и появляется наше «во-вторых» – если до этого мы говорили о добровольном переходе, значит, логично предположить, что существует и переход «по требованию». Такой переход действительно существует, осуществляться он должен на основании положений Налогового кодекса РФ.

Вынужденная смена налогового режима в стоматологии

У каждой системы налогообложения есть свои критерии, которым ООО или ИП должны соответствовать, чтобы иметь право работать в данном налоговом режиме. Как только бизнес перестает соответствовать хотя бы одному из критериев выбранной системы налогообложения, информация об этом в течение 15 дней с начала нового отчетного периода должна быть подана в налоговую, а организация – перейти на новую систему налогообложения из числа доступных.

Как только бизнес перестает соответствовать хотя бы одному из критериев выбранной системы налогообложения, информация об этом в течение 15 дней с начала нового отчетного периода должна быть подана в налоговую, а организация – перейти на новую систему налогообложения из числа доступных.

Согласно законодательству РФ, предприниматели должны самостоятельно следить, отвечает ли их бизнес выбранному налоговому режиму. В случае несвоевременного обнаружения несоответствия критериям действующей системы налогообложения появится долг по налогам, за что полагаются соответствующие штрафы.

Кроме того, при переходе на более сложные системы может значительно возрасти документооборот внутри компании, т. к. потребуется ведение дополнительных налоговых, бухгалтерских и производственных документов. Это также следует учитывать собственнику, потому что перестроиться на новую систему учета нужно максимально организованно и оперативно во избежание неприятных последствий.

Грамотный бухучет в стоматологии – залог спокойствия собственника и процветания бизнеса.

Что нужно для регистрации зуботехнической лаборатории

Здравствуйте Олег.

1. Необходимо ли для регистрации получение лицензий (на медицинскую деятельность, на медицинское оборудование)?

2. Требуются ли еще какие то разрешительные документы?

Речь идет о медицинских изделиях, понятие которых раскрывается в федеральном законодательстве

В соответствии с Федеральным законом от 21.11.2011 N 323-ФЗ

«Об основах охраны здоровья граждан в Российской Федерации»

Статья 38. Медицинские изделия

Медицинские изделия

1. Медицинскими изделиями являются любые инструменты, аппараты, приборы, оборудование, материалы и прочие изделия, применяемые в медицинских целях отдельно или в сочетании между собой, а также вместе с другими принадлежностями, необходимыми для применения указанных изделий по назначению

Также согласно Приказу Минздрава РФ

от 6 июня 2012 года N 4н

Об утверждении номенклатурной классификации медицинских изделий

Стоматологические медицинские изделия

Протезы зубные и сопутствующие изделия

Протезы стоматологические и сопутствующие изделия

http://docs.cntd.ru/document/9…

При этом в обязательном порядке необходимо получить лицензию на осуществление медицинской деятельности, так как и этот вид деятельности к ней также относится.

В соответствии с Федеральным законом от 21.11.2011 N 323-ФЗ

«Об основах охраны здоровья граждан в Российской Федерации»

Статья 2. Основные понятия, используемые в настоящем Федеральном законе

Основные понятия, используемые в настоящем Федеральном законе

Для целей настоящего Федерального закона используются следующие основные понятия:

10) медицинская деятельность — профессиональная деятельность по оказанию медицинской помощи, проведению медицинских экспертиз, медицинских осмотров и медицинских освидетельствований, санитарно-противоэпидемических (профилактических) мероприятий и профессиональная деятельность, связанная с трансплантацией (пересадкой) органов и (или) тканей, обращением донорской крови и (или) ее компонентов в медицинских целях;

Согласно Постановлению Правительства РФ

от 16 апреля 2012 года N 291

О лицензировании медицинской деятельности

стоматологии ортопедической

http://docs.cntd.ru/document/9…

Это же следует и из разъяснение Росздравнадзора РФ по официальной ссылке:

ОТВЕТЫ НА ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ

Необходимо ли получение лицензии на производство и техническое обслуживание медицинской техники для изготовления зубных протезов, зубных коронок, зубов искусственных?

Изготовление зубных протезов, зубных коронок, зубов искусственных осуществляется в рамках лицензии на осуществление медицинской деятельности, работы и услуги — стоматология ортопедическая.

http://www.roszdravnadzor.ru/m…

Могу ли я получить лицензию как ИП на стоматологическую деятельность не имея стажа 5 лет по узкой специальности?

Максим, здравствуйте. Зарегистрироваться в качестве ИП можно без проблем, а вот вести деятельность… Давайте разбираться.

Согласно п.3 Положения о лицензировании медицинской деятельности (за исключением указанной деятельности, осуществляемой медицинскими организациями и другими организациями, входящими в частную систему здравоохранения, на территории инновационного центра «Сколково»)»

3. Медицинскую деятельность составляют работы (услуги) по перечню согласно приложению, которые выполняются при оказании первичной медико-санитарной, специализированной (в том числе высокотехнологичной), скорой (в том числе скорой специализированной), паллиативной медицинской помощи, оказании медицинской помощи при санаторно-курортном лечении, при проведении медицинских экспертиз, медицинских осмотров, медицинских освидетельствований и санитарно-противоэпидемических (профилактических) мероприятий в рамках оказания медицинской помощи, при трансплантации (пересадке) органов и (или) тканей, обращении донорской крови и (или) ее компонентов в медицинских целях.Требования к организации и выполнению указанных работ (услуг) в целях лицензирования устанавливаются Министерством здравоохранения Российской Федерации.

В указанный перечень (Из Приложения к Положению) включены работы (услуги) по (касаемо стоматологии):

стоматологии

стоматологии детской

стоматологии общей практикистоматологии ортопедической

стоматологии профилактической

стоматологии терапевтической

стоматологии хирургической

Следовательно, стоматология общей практики, стоматология ортопедическая и стоматологии хирургическая -это разные специальности, на каждую из которых необходима лицензия.

К соискателю лицензии -индивидуальному предпринимателю предъявляются требования, указанные в п.4 Положения, в частности

Лицензионными требованиями, предъявляемыми к соискателю лицензии на осуществление медицинской деятельности (далее — лицензия), являются:

в)наличие:

.

….

у индивидуального предпринимателя — высшего медицинского образования, послевузовского и (или) дополнительного профессионального образования, предусмотренного квалификационными требованиями к специалистам с высшим и послевузовским медицинским образованием в сфере здравоохранения, и сертификата специалиста, а при намерении осуществлять доврачебную помощь — среднего медицинского образования и сертификата специалиста по соответствующей специальности;

г) наличие у лиц, указанных в подпункте «в» настоящего пункта, стажа работы по специальности:

не менее 5 лет — при наличии высшего медицинского образования;

не менее 3 лет — при наличии среднего медицинского образования;

Таким образом, получить лицензию на ведение медицинской деятельности Вы можете только по стоматологии общей практики, по стоматологии хирургической и стоматологии ортопедической у Вас нет требуемого стажа.

Наличие же сертификатов дает Вам право работать стоматологом-хирургом или стоматологом-ортопедом в организации, имеющей соответствущую лицензию.

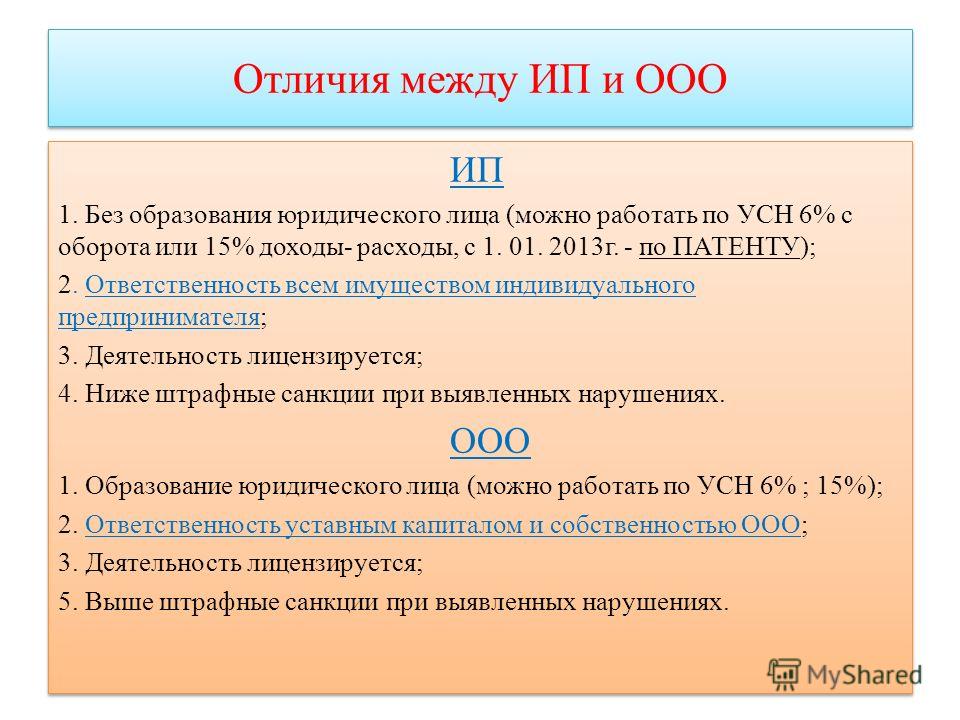

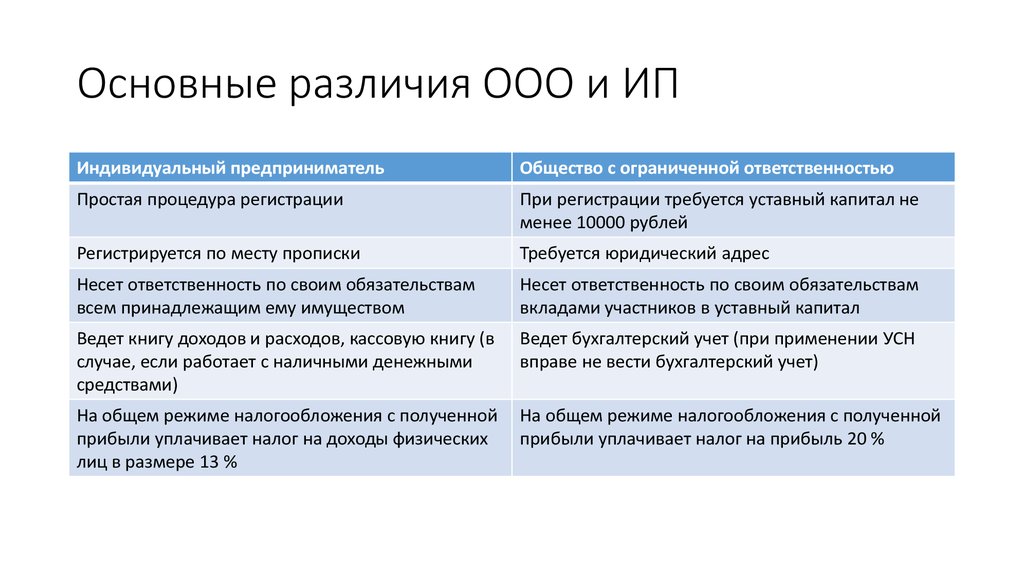

Что лучше, ИП или ООО при осуществлении медицинской деятельности

Сразу стоит развеять некоторые сомнения, относительно возможности выбора той или иной формы ведения деятельности. Бытует мнение, что получение медицинской лицензии невозможно, если заявителем выступает физическое лицо, зарегистрированное в качестве индивидуального предпринимателя. Данная информация недостоверна. Согласно правилам и порядку, прописанным в Постановлении Правительства РФ от 16.04.2012 N 291(ред. от 15.04.2013)«О лицензировании медицинской деятельности», медицинской деятельностью вправе заниматься медицинские и иные организации, а также индивидуальные предприниматели. Соответственно, решая для себя что лучше, ИП или ООО для осуществления медицинской деятельности стоит руководствоваться удобством ведения бизнеса и вопросами ведения бухгалтерского учета.

Что лучше открыть: ИП или ООО

О плюсах и минусах между ИП и ООО написано уже много статей. Основываясь на практике работы с проверяющими органами, мы подготовили для вас свои доводы. Как уже было сказано выше, ограничений нет, поэтому вами может быть выбрана любая форма ведения бизнеса, будь то Индивидуальный предприниматель или Общество с ограниченной ответственностью. Можно рассматривать удобство работы и ведения документооборота по той или иной форме, но мы предлагаем вам сделать акцент на самом главном – на вашей безопасности.

Как уже было сказано выше, ограничений нет, поэтому вами может быть выбрана любая форма ведения бизнеса, будь то Индивидуальный предприниматель или Общество с ограниченной ответственностью. Можно рассматривать удобство работы и ведения документооборота по той или иной форме, но мы предлагаем вам сделать акцент на самом главном – на вашей безопасности.

ИП или ООО – какие риски при осуществлении медицинской деятельности?

Мы не будем вдаваться в подробности ведения бизнеса, в возможности столкновения с какими-либо проблемами и ответственностью. Напомним лишь одно важное преимущество, о котором, почему-то многие часто забывают. При добросовестном ведении бизнеса в рамках общества с ограниченной ответственностью, учредители несут ответственность соразмерно доли вклада в уставный капитал, а на руководителя могут быть возложены штрафы как на должностное лицо. Какова же ситуация у индивидуального предпринимателя в случае финансовых проблем или принесения ущерба. Индивидуальный предприниматель – это статус физического лица, а физическое лицо несет ответственность за свои действия/бездействия личным имуществом.

Мы ни в коем случае не призываем к сокрытию своих действий под более выгодной формой ведения бизнеса. Но, и не стоит забывать, что сфера бизнеса сложна и таит в себе множество подводных камней. И если государством предусмотрена организационно-правовая форма с ограничением ответственности, так почему бы не предостеречь себя, особенно при принятии решения о возглавлении столь серьезного бизнеса.

Поделитесь статьей

Авторская Email-рассылка для вашего бизнеса

Подпишитесь на нашу рассылку и получайте два раза в неделю эсклюзивные статьи по юридическим тонкостям защиты и развития бизнеса.

Все, что вам нужно знать

Что лучше: LLC или Inc? Большинство владельцев стартапов рассмотрит три типа юридических лиц в США: LLC, C-corp и S-corp. Читать 3 мин.

1. Что такое инкорпорация?2. LLC, S-Corp и C-Corp

3. Различия между LLC и корпорацией

4. Inc. и LLC: защита ответственности

5. Corporation Versus LLC: налоги

Обновлено 24 июня 2020 г .

Что лучше: LLC или Inc? Существует три типа U.S. бизнес-структуры, которые большинство владельцев стартапов будут рассматривать: LLC, C-corp и S-corp. LLC означает общество с ограниченной ответственностью, а аббревиатуры «inc.» и «корп.» стенд для корпорации.

При выборе между LLC, C-cor и S-corp, подумайте, будете ли вы искать внешних инвесторов и скоро ли компания будет приносить прибыль.

Если вы решите зарегистрировать бизнес, вы переходите от индивидуального предприятия или полного товарищества к компании, признанной государством регистрации.Это делает его юридическим лицом, независимым от тех, кто его основал.

Эта новая структура попадает в одну из двух категорий:

Корпорации двух типов: корпорация S и корпорация C. У регистрации есть много преимуществ, таких как защита от личной ответственности и доверие со стороны ваших клиентов. У каждого типа регистрации есть свои плюсы и минусы.

LLC, S-Corp и C-Corp

ООО — это простой способ начать бизнес. Для его формирования требуется меньше документов, и это законное юридическое лицо. LLC становится официальной после того, как устав организации будет заполнен и все применимые требования к уведомлению будут выполнены.

Для его формирования требуется меньше документов, и это законное юридическое лицо. LLC становится официальной после того, как устав организации будет заполнен и все применимые требования к уведомлению будут выполнены.

Многие ООО используют операционные соглашения для определения роли своих членов. Если операционного соглашения нет, LLC возвращается к правилам по умолчанию, установленным в статутах штата. Хотя это не обязательно для того, чтобы он был действительным, это хорошая практика, которая устанавливает права и обязанности членов.Он определяет деловые отношения и занимается вопросами:

- Конструкция

- Распределение прибыли и убытков

- Положения на случай смерти члена

- Резервы на выкуп

- Прочие соображения.

Общество с ограниченной ответственностью имеет различные преимущества, в том числе:

- Защита владельцев бизнеса от личной ответственности за действия бизнеса.

- Защита ваших личных активов в случае судебного процесса с участием бизнеса.

- Гибкость в управлении, в отличие от жесткой структуры корпорации.

- Сквозное налогообложение, что означает, что доходы и убытки проходят через вашу личную налоговую декларацию, а не через бизнес.

Различия между ООО и корпорацией

Компании обычно используют сокращения вроде LLC или Inc., но что они означают? В чем разница между LLC и Inc.?

Эти буквы могут сбивать с толку, но они просто обозначают разные типы хозяйствующих субъектов.LLC — это компания с ограниченной ответственностью, а Inc. и corp. для корпораций.

Для создания корпораций и ООО необходимо оформить документы в вашем штате. Они также защищают своих учредителей от ответственности, связанной с ведением бизнеса. Однако они по-разному управляются, владеют и облагаются налогом, и у них разные обязанности по отчетности и ведению документации.

Inc. Versus LLC: Защита ответственности

В случае с LLC и корпорациями владельцы защищены от личной ответственности по коммерческим долгам или юридическим вопросам. Если бизнес находится в взыскании с кредиторов или на него подан иск, ваши личные активы, такие как дом или автомобиль, находятся под защитой. Единственное, что вы можете потерять, — это инвестиции в бизнес.

Если бизнес находится в взыскании с кредиторов или на него подан иск, ваши личные активы, такие как дом или автомобиль, находятся под защитой. Единственное, что вы можете потерять, — это инвестиции в бизнес.

Итак, что вам подходит? Как владелец, вы имеете одинаковую защиту ответственности с любой организацией.

Corporation Versus LLC: налоги

Корпорации облагаются налогом двумя способами:

- Корпорация A C платит налоги с прибыли. Акционеры платят личный налог с получаемых дивидендов.Это двойное налогообложение дивидендов, которое многие считают нежелательным.

- Корпорация S не платит корпоративный налог. У них есть система сквозного налогообложения. Это означает, что прибыль переходит к акционерам и в их подоходный налог с населения. Только определенные корпорации имеют право на обозначение S.

Для сравнения: у ООО нет специальной налоговой классификации. LLC с одним участником облагаются налогом как индивидуальное предприятие, в то время как LLC с несколькими участниками облагаются налогом как партнерство.

Налоговая информация LLC регистрируется в личных налоговых декларациях участника, и он или она платит налоги со своей доли прибыли. LLC может выбрать налогообложение C- или S-корпораций, если они соответствуют требованиям.

Вот о чем следует помнить:

- Внешние инвесторы могут предпочесть корпорацию C.

- S корпорации могут помочь малому бизнесу сэкономить на налогах. Однако корпорация C лучше всего подходит, если вы планируете хранить денежные средства внутри компании, а не распределять их среди владельцев.

- ООО имеют сквозное налогообложение без ограничений собственности.

Если вам нужна помощь в принятии решения, что лучше — LLC или Inc., вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Гарвардское право и Йельское право, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Что лучше: ООО или ТОО?

При создании нового бизнеса предприниматели должны решить, какое юридическое лицо они хотят создать.Компания с ограниченной ответственностью (LLC) является популярной альтернативой созданию корпорации, поскольку она предлагает владельцам (называемым членами) защиту личной ответственности по обязательствам бизнеса без юридических формальностей корпораций. В некоторых штатах также разрешено создание товариществ с ограниченной ответственностью (LLP). Между этими двумя типами бизнес-структур есть некоторое сходство, но есть и некоторые ключевые различия. Если вы пытаетесь выбрать один из двух вариантов, лучший выбор зависит от ряда факторов.

Налоговый режим

И ООО, и ТОО предлагают одинаковый режим налогообложения по умолчанию для владельцев. Вместо того, чтобы платить налоги на прибыль на уровне хозяйствующего субъекта, прибыль и убытки передаются отдельным участникам (LLC) и партнерам (LLP).

Обратите внимание, что если ваш бизнес является ООО, но вы являетесь единственным участником компании, вы будете облагаться налогом как индивидуальный предприниматель, и вам следует ожидать подачи налогов на самозанятость. Однако LLC также может подать корпоративную декларацию.

Однако LLC также может подать корпоративную декларацию.

Защита ответственности

Одним из основных различий между ООО и ТОО является степень потенциальной ответственности владельцев по обязательствам компании.

Члены правильно структурированных ООО защищены от личной ответственности по обязательствам компании и юридической ответственности. Это означает, что личные активы участников подвержены риску только в той степени, в которой каждый участник инвестирует в компанию. Однако есть одно предостережение: участники LLC могут нести ответственность за действия других участников, обычно в случаях неэтичного поведения, которое потенциально может сделать личные активы уязвимыми.

В некоторых штатах партнеры LLP пользуются защитой ответственности от долгов компании и юридических обязательств, хотя это верно не во всех штатах. В отличие от участников ООО, партнеры в ТОО защищены от ответственности за халатность других партнеров. Например, в ТОО, принадлежащем двум врачам, каждый врач будет пользоваться защитой от ответственности в случае исков о злоупотреблении служебным положением, поданных против другого. Однако каждый врач по-прежнему будет нести ответственность по обязательствам товарищества.

Однако каждый врач по-прежнему будет нести ответственность по обязательствам товарищества.

Количество и тип собственников

Стоит отметить, что ваш выбор также зависит от того, сколько инвесторов имеет долю в вашем бизнесе и кто эти инвесторы.

Для создания партнерства бизнес должен иметь как минимум двух деловых партнеров. Если вы являетесь единственным владельцем своего бизнеса, вы не можете создать ТОО.

Как правило, любое физическое лицо или другой вид коммерческой организации может быть членом LLC или партнером LLP. Однако законы штата могут ограничивать владельцев LLP лицензированными профессионалами, такими как врачи, поверенные или бухгалтеры.

Соблюдение законов штата для открытия и ведения вашего нового бизнеса

Независимо от того, решите ли вы создать LLC, LLP (если таковая имеется в вашем штате) или другой тип хозяйственной организации, вы несете ответственность за соблюдение всех процедурных требований для создания и ведения своего бизнеса.

Эти требования включают подачу необходимой деловой документации в канцелярию Государственного секретаря или другую организацию по регистрации бизнеса и уплату сборов. И LLP, и LLC должны также заключать операционные соглашения, предназначенные для документирования прав и обязанностей владельцев бизнеса и управления повседневной деятельностью.

В случае сомнений проконсультируйтесь с юристом, имеющим лицензию на ведение практики в вашем штате.

Эта часть сайта предназначена только для информационных целей.Содержание не является юридической консультацией. Заявления и мнения являются выражением автора, а не LegalZoom, и LegalZoom не оценивал их точность, полноту или изменения в законодательстве.

3 шага к созданию вашей стоматологической профессиональной корпорации (2021)

Если вы стоматолог из Калифорнии, вам СЛЕДУЕТ создать профессиональную стоматологическую корпорацию, облагаемую налогом как S-Corporation.

Закон штата Калифорния запрещает стоматологам создавать LLC или традиционные акционерные общества для своей стоматологической практики. Вместо этого стоматологи должны зарегистрироваться как профессиональная корпорация.

Вместо этого стоматологи должны зарегистрироваться как профессиональная корпорация.

Если все сделано неправильно, ваша профессиональная корпорация может быть отклонена государственным секретарем, что сделает вас уязвимыми для потенциальных судебных исков и штрафов со стороны различных государственных органов. Это может даже привести к дисциплинарным взысканиям со стороны Стоматологического совета Калифорнии.

Как бизнес-юрист для стоматологов, мы помогли сотням стоматологов, так же, как вы основали их профессиональную стоматологическую корпорацию, и мы определенно можем помочь вам открыть свою.

Если вы стоматолог и хотите создать профессиональную корпорацию, закажите звонок здесь, напишите по адресу [email protected] или свяжитесь с нами напрямую по телефону 818-925-0002

Профессиональные корпорации стоматологов

Если вы стоматолог в Калифорнии, вы должны сформировать профессиональную корпорацию, назначенную Государственным секретарем Калифорнии, чтобы заниматься своей профессией в качестве дантиста или открыть свою стоматологическую практику.

Узнайте больше о Professional Corporation здесь.

Бизнес-юрист для стоматолога

Как бизнес-юрист для стоматологов, я помогаю стоматологам-клиницистам и специалистам сформировать их профессиональную стоматологическую корпорацию наиболее эффективным и действенным способом. Стоматологи отдыхают спокойно, зная, что их практика с первого раза сформирована правильно.

3 шага к созданию профессиональной стоматологической корпорации

Три шага для создания стоматологической профессиональной корпорации:

- Подать в Государственный секретарь документ о создании профессиональной корпорации для создания профессиональной корпорации

- Сообщите государственному агентству вашей профессии, которое управляет вашей профессией, проведет собрание совета директоров и назначит директоров, подготовит проект устава вашей профессиональной корпорации, подаст заявку на получение EIN, подаст свое информационное сообщение, заполнит форму 2553 для выбора налога S-Corporation, оплатит Корпоративные налоги Калифорнии передаются в Калифорнийский налоговый совет по франшизе, зарегистрируйтесь в EDD, если вы будете нанимать сотрудников, и подайте заявку на регистрацию местного бизнеса и лицензии.

- Сделайте все вышеперечисленные шаги самостоятельно или наймите бизнес-юриста, который сделает все за вас.

Если вы стоматолог и хотите создать свою стоматологическую профессиональную корпорацию, напишите нам по адресу [email protected] или свяжитесь с нами напрямую по телефону 818-925-0002

Требования профессиональных стоматологических корпораций

Чтобы открыть профессиональную стоматологическую корпорацию, вы должны иметь лицензию Стоматологического совета Калифорнии.

Согласно Кодексу корпораций Калифорнии 13401 (b), все профессиональные корпорации должны быть зарегистрированы в соответствующем правительственном агентстве, которому поручено управлять их профессией.

Стоматологические корпорации Калифорнии должны зарегистрироваться в Стоматологическом совете Калифорнии и в настоящее время должны иметь действующее свидетельство о регистрации от Стоматологического совета Калифорнии в соответствии с Законом о профессиональных корпорациях.

Кто может быть акционером калифорнийской стоматологической корпорации?

Обычно профессиональная корпорация обычно ограничивается оказанием профессиональных услуг только в одной профессии. Ее акционеры, директора и должностные лица также должны иметь лицензию на профессию, которой должна заниматься корпорация.

Однако стоматологические корпорации Калифорнии могут иметь акционеров, сотрудников, директоров или сотрудников, имеющих лицензию на аналогичные профессии, при условии, что они не владеют более 49% от общего количества акций стоматологической корпорации. Кроме того, количество акционеров, не являющихся стоматологами, не может превышать количество лицензированных стоматологов в корпорации.

Специалисты, которые могут быть акционерами стоматологических корпораций Калифорнии:

- Зарегистрированные помощники стоматолога

- Аккредитованные ассистенты стоматолога с расширенными функциями

- Стоматологи-гигиенисты с расширенными функциями

- Зарегистрированные стоматологи-гигиенисты альтернативной практики

- Лицензированные и сертифицированные врачи

- Лицензированные хирурги

Каковы преимущества создания профессиональной стоматологической корпорации?

Создание профессиональной стоматологической корпорации в Калифорнии дает множество преимуществ.

Правильное открытие стоматологической корпорации в Калифорнии ограничит вашу личную ответственность перед кредиторами и судебными исками, сведет к минимуму налоги на самозанятость акционеров, перенесет прибыль и убытки через акционеров, чтобы избежать двойного налогообложения, позволит вам создать кредит для корпоративного бизнеса и многое другое. Больше.

Требования к названию для стоматологической профессиональной корпорации

Название профессиональной стоматологической корпорации должно содержать имя или фамилию одного или нескольких нынешних, потенциальных или бывших акционеров и должно включать слова «стоматологическая корпорация», «Профессиональная корпорация», «Проф.Corp. » «Корпорация» «Корпорация» «Incorporated» или «Inc.»

Может ли профессиональная стоматологическая корпорация в Калифорнии использовать вымышленное название компании?

Да, если вы будете открывать свою профессиональную стоматологическую корпорацию под вымышленным именем, вы должны подать заявление о фиктивном названии компании в округе, в котором вы будете принимать пациентов, а также в Стоматологический совет Калифорнии.

Что считается вымышленным фирменным наименованием?

Согласно Кодексу бизнеса и профессий 17900 (b) (c), вымышленное название компании — это любое название клиники, кроме фамилии стоматолога-владельца или имени, которое предполагает, что в клинике больше стоматологов-владельцев, чем на самом деле. находятся.

Как создать Калифорнийскую профессиональную стоматологическую корпорацию?

Вот 10 шагов, которые вы должны предпринять, чтобы создать Калифорнийскую профессиональную стоматологическую корпорацию:

- Подайте учредительный договор государственному секретарю и оплатите регистрационный сбор. В настоящее время регистрационный сбор составляет 100 долларов США. Вы также должны указать в его учредительном договоре, что его цель — «стоматология».

- Зарегистрируйте профессиональную стоматологическую корпорацию в Стоматологическом совете Калифорнии по адресу https: // dbc.ca.gov/

- Проведите корпоративное собрание, на котором вы выпустите акции и выберете должностных лиц и директоров Professional Dental Corporation.

- Создание индивидуального устава Dental Corporation

- Подать заявку на EIN

- Подать заявление об информации Государственному секретарю

- Файл формы 2553 для налоговых выборов S-Corporation для профессиональной стоматологической корпорации

- Уплата корпоративных налогов Калифорнии и сборов в Калифорнийский налог на франшизу

- Зарегистрируйтесь в EDD, если вы будете нанимать сотрудников

- Подать заявку на регистрацию местного бизнеса и лицензии

Если вы заинтересованы в создании вашей Калифорнийской профессиональной медицинской корпорации, напишите мне по адресу sam @ mollaeilaw.com

Что произойдет, если акционер профессиональной стоматологической корпорации будет дисквалифицирован или умер?

Если акционер профессиональной стоматологической корпорации лишается права оказывать профессиональные услуги в Калифорнии или умирает, корпорация должна приобрести все акции акционера.

Если дисквалифицированный акционер или представитель умершего акционера не передает все акции корпорации, другому акционеру стоматологической корпорации, лицу, имеющему лицензию на занятие той же профессией, или лицензированному лицу в течение 90 дней после со дня дисквалификации или в течение шести месяцев после смерти акционеров свидетельство о регистрации стоматологической корпорации может быть приостановлено или отозвано.

Несут ли акционеры профессиональной стоматологической корпорации ответственность по долгам и обязательствам корпорации?

Как правило, акционер профессиональной стоматологической корпорации не несет ответственности по долгам и обязательствам корпорации, если только акционер:

- Лично гарантирует долг или обязательство,

- Совершает неправомерные действия,

- Получает ненадлежащее распределение активов профессиональной корпорации,

- Смешение личных и корпоративных вопросов (альтер эго; проникновение в корпоративную вуаль), или

- Нарушает долг перед другими

Может ли стоматологическая корпорация в Калифорнии принадлежать одному акционеру?

Да, California Dental Corporation может принадлежать одному акционеру. В этом случае акционер должен быть лицом, имеющим лицензию на стоматологическую практику в Калифорнии, и одновременно выполнять функции президента и казначея корпорации. Другим сотрудникам корпорации не требуется иметь лицензию на стоматологическую практику.

В этом случае акционер должен быть лицом, имеющим лицензию на стоматологическую практику в Калифорнии, и одновременно выполнять функции президента и казначея корпорации. Другим сотрудникам корпорации не требуется иметь лицензию на стоматологическую практику.

Как профессиональные стоматологические корпорации облагаются налогом в Калифорнии?

California Dental Corporation обычно по умолчанию облагаются налогом как C-Corp, что означает, что их общий доход подлежит налогообложению как федеральным правительством, так и правительством штата по ставкам корпоративного налога.Если стоматологическая корпорация распределяет дивиденды между акционерами, акционеры должны указывать дивиденды как доход, который облагается налогом как на федеральном уровне, так и на подоходном налоге штата. Это называется «двойным налогообложением».

Вот почему Professional Dental Corporation должна вместо этого выбрать налог как S-Corporation. См. Ниже, как это сделать.

Как следует облагать налогом профессиональные стоматологические корпорации?

Чтобы избежать двойного налогообложения, стоматологические корпорации Калифорнии должны подавать форму 2553 для S-Corporation Tax Election.

Поскольку стоматологическая корпорация рассматривается как S-Corporation, а не как C-Corporation, стоматологическая корпорация будет рассматриваться как сквозное юридическое лицо. Дантист будет платить себе зарплату, а остальное возьмет в качестве раздачи или розыгрыша.

Что делать дальше

Хотя выполнение описанных выше шагов может показаться простым, одна ошибка при создании стоматологической корпорации может привести к отклонению вашей корпорации государственным секретарем.

Как бизнес-юрист для профессионалов, я помогал сотням стоматологов, так же, как вы основали их California Dental Corporation, и я определенно могу помочь вам с вашим.

Если вы стоматолог и хотите создать свою профессиональную корпорацию, напишите мне по адресу [email protected] или поговорите со мной по телефону 818-925-0002

Или закажите звонок, чтобы поговорить с нами здесь: https://go.mollaeilaw.com/schedule-call

Начните свой бизнес в Интернете сегодня

Присоединяйтесь к более чем 4680 предпринимателям, которые успешно начали свой онлайн-бизнес, чтобы вы могли работать в любой точке мира и быть самим собой

Политика конфиденциальности: Мы не терпим спама.

LLC против Inc (что лучше для вас в 2021 году …)

Когда вы начинаете новый бизнес, вам нужно принять важное решение:

LLC против Inc?

Какой вид бизнеса выбрать?

С каким будет легче разобраться?

Какой из них сэкономит вам больше налогов?

На этой странице я объясню различия и преимущества сравнения LLC и Inc.

Если у вас есть какие-либо вопросы по поводу открытия бизнеса, напишите мне по адресу sam @ mollaeilaw.com

Incorporated и LLC

Incorporated vs LLC — это решение, которое должен принять каждый владелец бизнеса. У обоих типов есть очевидные преимущества и недостатки.

Incorporated — это просто способ сказать, что ваш бизнес является корпорацией.

В этой статье рассматриваются все сходства и различия между созданием LLC или инкорпорацией вашего бизнеса.

Регистрация или создание LLC для вашего бизнеса — важное решение, которое вы должны принять с максимально возможными знаниями.

Я попытался предоставить информацию, которая понадобится вам для принятия решения, но, если у вас возникнут дополнительные вопросы, свяжитесь со мной по адресу [email protected].

Что лучше LLC или S Corp?

Когда дело доходит до того, что лучше, LLC или S Corp, ответ зависит от вашего бизнеса.

У обоих вариантов есть свои преимущества и недостатки. Я расскажу об этом позже в статье.

Однако это не универсальное решение.

В некоторых случаях LLC лучше — например, для интернет-бизнеса или предприятий, которым нужна простота LLC с защитой ограниченной ответственности.

В других случаях S Corp — лучший выбор, поскольку она обеспечивает такую же ограниченную ответственность, как LLC, но также предлагает налоговые преимущества.

В большинстве случаев, если вы можете претендовать на статус S Corp, вам следует пойти дальше и начать с него с самого начала, чтобы с самого начала пользоваться привилегиями корпорации.

Я могу помочь принять это важное решение, если напиши мне на адрес sam @ mollaeilaw.com

Что такое Inc в компании?

«Inc» в названии компании означает «зарегистрированная».

Это сокращение не является частью названия компании. Это отдельное юридическое лицо, которое расшифровывается как зарегистрированный. Он сообщает вам, что есть акционер или акционеры, которые имеют долю в бизнесе и несут ответственность за его ведение.

Регистрация также обеспечивает защиту ответственности владельца бизнеса.

Кто-то может попытаться подать в суд на зарегистрированный бизнес из-за всего, чего он стоит — или не стоит.Ваши активы как владельца бизнеса в целом защищены.

Единственное редкое исключение из этого правила — если бизнес и / или владелец бизнеса предприняли какие-либо действия для совершения мошенничества. В таком случае защита ответственности, обеспечиваемая инкорпорированием, может не защитить вас от судебного процесса.

В таком случае защита ответственности, обеспечиваемая инкорпорированием, может не защитить вас от судебного процесса.

Почему вам следует регистрироваться?

Регистрация вашего бизнеса — это разумное решение, поскольку оно обеспечивает защиту, легитимность и другие преимущества.

Первая причина, по которой вам следует зарегистрироваться, — это причина, по которой многие люди не говорят об этом.Бесконечное существование.

Это лучший вариант, позволяющий вашему бизнесу жить дальше вас. В конце концов, этого же хочет каждый великий бизнесмен, верно?

Вы хотите, чтобы ваш бизнес умер, когда вы это сделаете?

Вот что происходит, если вы выбираете ИП или партнерство. Для некоторых это нежелательный результат, и в этом случае они могут захотеть создать ООО и установить ограничения в основополагающих документах.

Вторая причина неудобна для разговоров, но мы все равно должны туда идти — налоги.

Регистрация дает вам большую гибкость, когда дело доходит до налогов, которых вы не получите ни при каких других вариантах структуры бизнеса.

Главное — убедиться, что вы — корпорация S. Это даст вам максимальную гибкость в ваших налогах.

Следующая причина тоже связана с налогами, но, обещаю, неплохая. Расходы. Кому не нравятся вычеты на бизнес-расходы?

Все типичные бизнес-расходы, которые необходимы для поддержания бизнеса на плаву, можно списать.

Это включает в себя все, от заработной платы до оборудования и выплат сотрудникам. Нет ничего лучше, чем списать то, на что вам пришлось потратить деньги.

Давайте поговорим о главной причине, по которой вы регистрируете свой бизнес, — о защите.

Как владелец бизнеса, вы должны делать все возможное, чтобы защитить себя. Регистрация поможет вам в этом.

Даже если вы являетесь владельцем бизнеса, вы все равно являетесь физическим лицом. У вас есть личные активы, такие как дом и машина, которые не имеют ничего общего с вашим бизнесом.

У вас есть личные активы, такие как дом и машина, которые не имеют ничего общего с вашим бизнесом.

Если с вашим бизнесом случится что-то плохое, вы не хотите, чтобы это попало в ваши активы, иначе вы можете потерять свой автомобиль и дом из-за долгов, связанных с бизнесом.

Хотя никто не хочет думать о банкротстве своего бизнеса, вы должны это сделать. И вам нужно убедиться, что он вас не уничтожит. Включите, тогда вам не придется об этом беспокоиться.

Пятая и последняя причина — доверие.В названии компании есть что-то вроде «Inc.» в конце концов, это заставляет людей доверять ему больше.

Продавцам, потенциальным партнерам и клиентам будет удобнее работать с вами из-за этих трех маленьких букв в конце вашего имени. Как новому бизнесу — или недавно реструктурированному бизнесу — вам нужно каждое небольшое преимущество, которое вы можете получить. Инкорпорация — это способ добиться этого.

Если вы не уверены в регистрации своего бизнеса, напишите мне по адресу sam @ mollaeilaw. com с любыми вопросами, которые могут у вас возникнуть.

com с любыми вопросами, которые могут у вас возникнуть.

Какие преимущества у ООО?

Преимуществами ООО являются ограниченная ответственность, простота создания и соблюдения требований, а также легитимность.

Многие новые и реструктурированные предприятия выбирают ограниченную ответственность (LLC). В конце концов, эта структура предлагает ряд преимуществ, которых вы просто не получите с другими вариантами.

Это потому, что некоторые считают LLC идеальным сочетанием партнерства, корпорации и индивидуального предпринимательства.Хотя законы штата могут привести к тому, что LLC могут отличаться от одного штата к другому, преимущества выбора LLC одинаковы для всех.

Каковы недостатки ООО?

К недостаткам ООО можно отнести ограничения и налоги.

Вы защищены от ответственности и получаете множество налоговых льгот. Однако со всеми хорошими вещами будут и плохие. Структура LLC может быть полезна для вашего бизнеса, если это не так.

Откуда ты знаешь?

Ну, вы должны знать и о минусах.

Для начала вам необходимо убедиться, что ваш бизнес может юридически быть ООО.

В зависимости от того, какой у вас бизнес и где вы живете, это может быть вообще не вариант — с юридической точки зрения.

Защита с ограниченной ответственностью не является пуленепробиваемой.

Он предназначен для защиты вас от того, кто пытается ликвидировать ваши активы для сокрытия долгов или судебных исков, связанных с бизнесом.Хотя у вас есть такая защита в большинстве случаев, есть некоторые исключения.

Если ваша компания совершает мошенничество, например, вам придется выплатить долг и судебные иски. Защита вашей ответственности не защитит вас в этом случае.

СтруктураLLC не избавит вас от уплаты сборов и бумажной волокиты. Вам придется заплатить больше, чтобы создать ООО, чем если бы вы выбрали партнерство или индивидуальное предпринимательство.

Но важно иметь это в виду, потому что ООО дешевле, чем создание корпорации.

Имейте в виду, что вы, возможно, даже не сможете работать в качестве LLC в зависимости от того, какой у вас тип бизнеса.

Наконец, ужасный налог на самозанятость.

Как ООО, вы подлежите налогообложению этого типа. Это означает более сложную налоговую документацию и сборы, которые вы, возможно, не захотите платить.

Каковы преимущества корпорации?

Преимущества корпорации включают защиту, легитимность, существование и налоги.

Protection — это причина номер один, чтобы выбрать корпорацию.

Конечно, никто не хочет думать о том, что, если кто-то однажды подаст в суд на мой бизнес или что, если у моего бизнеса больше долгов, чем прибыли. Но вы должны думать как о хорошем, так и о плохом.

Что еще более важно, вам просто нужно подумать обо всех «а что, если». Что, если кто-то подаст в суд на ваш бизнес? Ведь такое могло случиться.

Если у вас нет защиты ваших активов, судебный процесс может позволить другой стороне прийти за вашими активами, чтобы получить свою компенсацию.Если ваш бизнес будет зарегистрирован, вам не о чем беспокоиться.

Регистрация вашего бизнеса также сделает вас привлекательным для потенциальных людей, которые могут вести с вами дела.

Взаимодействуете ли вы с клиентами, поставщиками, родителями бизнеса или потенциальными инвесторами, им будет немного комфортнее работать с вами, потому что вы нашли время, чтобы зарегистрировать свой бизнес.

В конце концов, вы бы предпочли инвестировать в Purple Hats или Purple Hats Inc.? Что-то есть в «Inc.» в конце названия, что делает вас более авторитетным в бизнесе.

Регистрация также позволит вашему бизнесу стать вневременным. По сути, это означает, что ваш бизнес не умрет вместе с вами.

Вы хотите построить бизнес, который живет столько же, сколько и вы? Или вы хотите создать один из тех предприятий, о которых все не могут перестать говорить долгие годы?

Если это второе, вам необходимо его включить.

Taxwise , вы также найдете корпорации, которые будут в вашу пользу.

Вы получаете большую гибкость и больше или меньше лазеек, пока являетесь корпорацией в подразделе.

Кроме того, вы можете требовать большую часть своих деловых расходов в качестве налоговых вычетов.

Ничего не может быть лучше этого.

Каковы недостатки корпорации?

Основными недостатками корпорации являются двойное налогообложение и документы, необходимые при запуске и в течение года.

Корпорациям приходится бороться с двойным налогообложением доходов. Это потому, что они облагаются налогом и как бизнес, и как акционер.

Как ООО, вы получите «сквозной доступ».

Это дает возможность каждому участнику ООО облагаться налогом только один раз. В конце концов, кто хочет, чтобы один и тот же доход облагался налогом более одного раза?

Как корпорация, вы будете заполнять больше документов и платить больше, чтобы начать свой бизнес, чем если бы вы создали LLC.

Кроме того, в течение года вы должны проводить собрания, вести корпоративные протоколы и следить за тем, чтобы бизнес соответствовал требованиям, потому что правила в корпорации более строгие, чем в LLC.

Если вы хотите поговорить о том, как справиться с недостатками корпорации для вашего бизнеса, напишите мне по адресу [email protected]

Должен ли я регистрировать свой бизнес или ООО?

Решение о том, регистрировать ли ваш бизнес или ООО, зависит от вашей ситуации.

Как правило, LLC — отличный вариант для малых предприятий, которые нуждаются в некоторой защите, но не хотят всех хлопот, связанных с соблюдением нормативных требований, которые связаны с корпорацией.

S Corporation также является хорошим выбором для малого бизнеса, потому что она предлагает множество преимуществ LLC, но предлагает налоговые льготы. Однако не каждый бизнес подходит.

Когда дело доходит до принятия решения о регистрации вашего бизнеса или о создании ООО, напишите мне по адресу [email protected], и я могу посоветовать вам, исходя из вашей уникальной ситуации.

Что делать дальше

Между LLC и Inc существует много различий, которые бизнесу следует учитывать, прежде чем принимать решение.

На вопрос о том, следует ли вам регистрироваться или ООО, нельзя полностью ответить в статье.

Это требует взгляда на ваши ситуации и видение вашего бизнеса.

Я помог многим людям принять решение, а затем сформировать бизнес-структуру, которая им лучше всего подходит.

Напишите мне по адресу [email protected], и я помогу вам на каждом этапе пути.

Начните свой бизнес в Интернете сегодня

Присоединяйтесь к более чем 4680 предпринимателям, которые успешно начали свой онлайн-бизнес, чтобы вы могли работать в любой точке мира и быть самим собой

Политика конфиденциальности: Мы не терпим спама.

№ 1, лучший штат для создания ООО (какой штат лучше для вас?) (2020)

Вы мечтали об этом, и теперь, наконец, время пришло…

Вы открываете собственное дело.

Вы провели небольшое исследование и решили, что лучший вариант для вашего бизнеса — создать ООО.

Первый важный выпуск — это…

В каком штате лучше всего создавать ООО?

Вот четкий ответ, чтобы выбрать лучшее состояние для ООО:

- Лучший штат для LLC, если вы являетесь резидентом США

- В каком штате лучше всего зарегистрировать ООО?

- Можете ли вы создать ООО в любом штате?

- 5 наихудших штатов для регистрации

- 7 Лучшее государство для формирования траста

- Лучшее государство для создания ООО по вопросам конфиденциальности

- Лучшее государство для создания единого члена LLC

- Лучшее государство для создания ООО для онлайн-бизнеса

- Лучший штат для создания технологического стартапа?

Вы должны создать ООО в своем штате (в штате, где вы ведете бизнес).

Например, если вы находитесь в Калифорнии, вам следует создать свою LLC в Калифорнии.

Однако, если вы не планируете физическое присутствие в США (это означает, что вы будете работать исключительно за пределами США), то нам следует сформировать ваше ООО в Вайоминге, лучшем и дешевом штате для нерезидентов США.

Если у вас есть какие-либо вопросы о том, в каком штате лучше всего создать ООО, вы можете написать мне по адресу [email protected]

Лучший штат для ООО, если вы U.S. Resident

Лучший штат LLC для заполнения формыЕсли вы являетесь резидентом США, вам следует создать LLC в штате, в котором вы ведете бизнес.

Обычно считается, что вы ведете коммерческую деятельность в штате, когда:

- Ваш бизнес физически присутствует в штате

- У вас часто бывают личные встречи с клиентами в штате

- Значительная часть доходов вашей компании поступает от государства

- Любой из ваших сотрудников работает в штате

Если вы U.Житель S., забудьте о Делавэре, Неваде и Вайоминге — все советы по созданию вашего ООО в Делавэре, Неваде или Вайоминге совершенно НЕПРАВИЛЬНЫ.

Если вы решите создать свою LLC в любом другом штате за пределами штата, в котором вы фактически присутствуете или физически ведете бизнес, вам также необходимо зарегистрировать LLC в своем штате.

Это связано с тем, что вам необходимо сообщить своему штату, что вы управляете «иностранным» ООО в его штате, и, как следствие, вы должны будете платить пошлины за подачу заявки и ежегодные сборы в ОБЕИХ штатах, которые вы НЕ хотите. делать.

Вы должны создать LLC в своем штате и избежать сборов, связанных с подачей заявки в другом штате. После этого вам необходимо будет подать заявку в качестве иностранного ООО в вашем штате. Также вам следует заранее знать EIN для иностранной организации.

Это охватывает 90% из вас, читающих это…

Однако что произойдет, если вы не являетесь резидентом США?

Если ваша компания не планирует физически присутствовать в США (это означает, что она будет работать исключительно за пределами США).S.), то вам следует создать свое ООО в Вайоминг , лучший штат для ООО, который также известен как наиболее благоприятный для ведения бизнеса штат для нерезидентов США.

Однако, если вы новичок и хотите знать, как начать бизнес в США для нерезидентов США, я буду вести вас до конца.

Если вы хотите создать свое ООО, напишите мне по адресу [email protected], чтобы начать работу.

В каком штате лучше всего зарегистрировать ООО?

Лучшим штатом для создания LLC обычно является штат, в котором вы живете.Если у вас нет иной причины, обычно лучше всего рассматривать ваш штат как лучший штат для создания LLC.

В некоторых случаях вы можете рассмотреть возможность регистрации в другом штате, чтобы воспользоваться налоговыми или организационными преимуществами.

Если вам интересно, в каком штате лучше всего создавать LLC за пределами вашего штата, то эта информация будет полезна для вас: Делавэр, Невада и Вайоминг — три самых популярных штата для регистрации владельцев бизнеса за пределами штата. в.

Если у вас есть вопросы по выбору лучшего штата для ООО, вы можете написать мне по адресу [email protected]

Можете ли вы создать ООО в любом штате?

Создание ООО в любом штатеДа, вы можете создать ООО в любом штате . LLC — это отдельные организации, поэтому они могут располагаться где угодно.

Однако стоит ли? Точно нет. Вы должны создать свое ООО в штате, в котором вы ведете бизнес.

Для некоторых людей этим выбором будет государство, в котором они живут и ведут бизнес.Для других они выберут лучший штат для регистрации LLC на основе налогового законодательства или инфраструктуры, и это выведет их из штата.

Создание ООО в штате, в котором вы живете, действительно самый простой выбор из-за бумажной волокиты, сборов и налогов. К тому же это одно из лучших состояний для ООО. В некоторых случаях лишние хлопоты того стоят.

Можете ли вы создать ООО в другом штате?

Да, вы можете создать ООО в другом штате .Как упоминалось выше, вы можете создать ООО в любом штате.

Единственное ограничение на это, если у вас есть обычный бизнес и вы хотите, чтобы ваш бизнес был рядом.

В этом случае вы захотите создать свой бизнес в штате, в котором вы живете, так как это будет считаться лучшим штатом для LLC, если, конечно, вы не планируете переехать в другой штат для получения его налоговых льгот.

Вы можете обсудить ваши варианты с юристом по коммерческим контрактам , чтобы помочь вам решить, в каком штате лучше всего создавать LLC.Чтобы сделать это быстро и без проблем, свяжитесь со мной по электронной почте [email protected] сегодня.

Могу ли я открыть бизнес в другом штате?

Да, вы можете зарегистрировать бизнес в другом штате. В каждом штате есть свои сборы, налоги и правила, регулирующие порядок создания и ведения бизнеса.

Некоторые штаты более привлекательны, чем другие, например, Делавэр, Невада и Вайоминг. Каждое из этих состояний имеет уникальные преимущества перед другими состояниями, которые мы рассмотрим более подробно ниже.

Если у вас не более пяти акционеров, вы, вероятно, захотите зарегистрироваться в своем штате, потому что преимущества формирования в другом штате не перевешивают хлопот и сборов за работу за пределами штата.

Могу ли я создать ООО в другом штате?

Да, вы можете создать ООО в другом штате, независимо от того, где вы живете. Лучшее государство для создания ООО — это ваш выбор . Но не забывайте, что вы всегда должны регистрироваться в своем штате, где вы ведете свой бизнес.

Если вы не выберете штат для их налогов, сборов или правил, вы, скорее всего, просто создадите свое LLC в штате, в котором вы живете, поскольку это считается лучшим штатом для создания LLC.

Если вы хотите, чтобы узнал о лучших штатах для LLC , обращайтесь к бизнес-юристу со своими вопросами.

Наихудшие штаты для регистрации

Некоторые из штатов, наихудших для открытия бизнеса , включают Мэриленд, Айову, Висконсин, Северную Каролину и Миннесоту.

Вы можете увидеть полный список 10 худших штатов, которые стоит включить здесь.

Вот сводка нижних 5:

- Мэриленд: сбор налогов в размере 2 756 долл. На душу населения; 6,7% уровень безработицы; $ 134 корпоративных налогов на душу населения; и ставка налога с продаж в размере 6%.

- Айова: собрано 2 368 долларов налогов на душу населения; Уровень безработицы 5%; Корпоративных налогов в размере 82 долларов на душу населения; и ставка налога с продаж в размере 6%.

- Висконсин: сбор налогов в размере 2 692 долл. США на душу населения; Уровень безработицы 7%; 149 долларов США корпоративных налогов на душу населения; и уровень продаж 5%.

- Северная Каролина: сбор налогов на душу населения составляет 2332 доллара США; Уровень безработицы 9,5%; Корпоративных налогов в размере 114 долларов на душу населения; и уровень продаж 4,75%.

- Миннесота: сбор налогов в размере 3557 долларов на душу населения; уровень безработицы 5,6%; 188 долларов корпоративных налогов на душу населения; и ставка налога с продаж 6,875%.

Если вы не знаете, что все это значит для вашего бизнеса, и хотите знать, каких состояний следует избегать при выборе лучшего штата для LLC, свяжитесь с Сэмом Моллаэем по адресу sam @ mollaeilaw.com

Зачем открывать компанию в Делавэре?

Делавэр считается самым благоприятным для бизнеса штатом для регистрации.

Фактически, Делавэр — лучший штат Америки для регистрации LLC или Corporation. Более полумиллиона коммерческих организаций имеют юридический адрес в Делавэре, включая более 50% всех публично торгуемых компаний США и 60% компаний из списка Fortune 500.

Пять основных причин выбрать Делавэр как лучший штат для LLC:

- Законы, благоприятствующие бизнесу — Закон штата Делавэр об общих корпорациях является наиболее передовым и гибким законом о создании бизнеса в Соединенных Штатах.Кроме того, если вы в конечном итоге обращаетесь в суд для урегулирования спора, канцлерский суд Делавэра использует судей вместо присяжных — это благоприятно, потому что судьба вашего бизнеса передается в руки хорошо подготовленного эксперта, а не обычных людей.

- Конфиденциальность — Делавэр не требует, чтобы имена членов, директоров или должностных лиц указывались в учредительных документах. Таким образом, Делавэр обеспечивает высокий уровень конфиденциальности.

- Более дешевый регистрационный сбор — В настоящее время регистрационный сбор в Делавэре составляет 90 долларов, что дешевле, чем в Калифорнии (100 долларов — но они взимают с вас 800 долларов каждый год в качестве сборов по налогу на франшизу), Нью-Йорку (125 долларов) и намного дешевле, чем Техас (300 долларов). .

- Нет подоходного налога для предприятий, работающих за пределами штата Делавэр

- Инвесторам больше комфортно с бизнес-структурами Delaware .

Делавэр — отличный штат для инкорпорации, потому что он имеет множество преимуществ. У Делавэра одни из самых благоприятных для бизнеса и гибких законов в стране.

В Делавэре есть канцелярия суда , которая принимает решения по коммерческим вопросам. Это единственный штат, в котором есть такой суд.

Почему важна канцелярия? Потому что большинство штатов подкреплены делами, и вы можете рассчитывать на длительный период ожидания, чтобы ваше дело даже было рассмотрено.

В канцелярии ваше дело будет рассмотрено быстро и будет принято решение, чтобы вы могли двигаться дальше.

Кроме того, во всех других штатах, когда ваше дело, наконец, будет рассмотрено, это может быть судья дорожного движения, который не имеет большого опыта в этом бизнесе.

В Делавэре судьи канцелярского суда обучены бизнесу , поэтому человек, который слушает ваше дело, будет хорошо осведомлен.

Кроме того, Делавэр имеет сотни лет прецедентного права , применимого к коммерческим делам, потому что Делавэр был одним из первых, кто приватизировал контролируемые государством юридические лица.

Отсюда они ослабили ограничения и снизили налоговую нагрузку на корпорации.

Зачем регистрироваться в Калифорнии?

Есть много причин, по которым вы можете предпочесть начать бизнес в Калифорнии.

Калифорния — отличный штат для регистрации, потому что он имеет сильное бизнес-сообщество и некоторые уникальные преимущества.

Калифорния требует только трех должностей сотрудников для подачи, и вы даже можете позволить одному человеку занимать все три должности.

California также позволяет менеджменту и акционерам компании быть частными. От вас требуется только указать директора и местных агентов.

Что касается денег, Корпоративные налоги в Калифорнии составляют всего 9%, и дополнительные преимущества зависят от типа корпорации, которую вы создаете.

Если вы хотите зарегистрироваться в Калифорнии, свяжитесь с Сэмом Моллаей по адресу sam @ mollaeilaw.com

Зачем открывать компанию в Вайоминге?

Если вы знаете стоимость LLC, вы можете считать Вайоминг одним из лучших штатов для LLC.

Вайоминг не облагается подоходным налогом с предприятий, а также подоходным налогом с физических лиц. Одна из причин, по которой он считается лучшим штатом для LLC, заключается в том, что Вайоминг является 1 из 9 только 9 штатов, в которых отсутствует подоходный налог .

Вайоминг — один из штатов, в котором обеспечивает максимальную конфиденциальность. , поскольку вам не нужно раскрывать никого из лиц, участвующих в бизнесе.Это также ведет к надежной защите активов.

Зачем открывать компанию в Неваде?

Невада — популярный выбор для открытия бизнеса.

Невада не имеет налога на государственные корпорации, налога на прибыль от бизнеса, налога на наследство, налога на прирост капитала и комиссии за франшизу. Да, вы правильно прочитали: нулевой налог.

Это означает, что как корпорация или ООО вы даже не будете подавать декларацию о доходах.

Вот еще одна причина, которая делает его одним из лучших штатов для LLC: Невада также допускает полную анонимность для всех членов корпорации.Участники не обязательно должны быть жителями Невады или даже США.

Кроме того, вы можете сформировать LLC с одним участником и занимать все должности.

Необходимые встречи менеджеров и участников не обязательно должны проводиться в Неваде.

Акцииможно купить за что угодно, включая услуги или время.

Лучшее государство для создания ООО

Краткий ответ: вы должны зарегистрировать свое ООО в штате, в котором вы находитесь (штат, в котором вы физически присутствуете).Например, если вы будете работать в Калифорнии, мы должны зарегистрировать вашу LLC в Калифорнии.

Однако, если вы не планируете физическое присутствие в США (это означает, что вы будете работать исключительно за пределами США), то нам следует сформировать ваше ООО в Вайоминге, лучшем и дешевом штате для нерезидентов США.

Лучшее государство для создания корпорации

Супер-государство для создания корпорацииЛучшим штатом для создания корпорации является Делавэр, Вайоминг или Невада.Каждый штат имеет удивительные преимущества для бизнеса.

Имейте в виду, что вы не сможете получить выгоду от включения в другой штат , кроме того, в котором вы живете, если у вас нет пяти или более участников.

Если вы хотите обсудить, в каком штате лучше всего создавать корпорацию, вы можете поговорить со своим бизнес-юристом. Все, что вам нужно, это всего несколько кликов. Чтобы начать обсуждение, напишите мне, связавшись с Сэмом Моллаэи по адресу [email protected]

Лучшее государство для создания ООО с одним членом

Невада — лучший штат для создания ООО с одним участником.

В некоторых штатах не разрешены даже однопользовательские LLC , так что вам следует помнить об этом.

Невада не только разрешает единоличное LLC, но этот член также может занимать все должности.

Кроме того, вы можете пользоваться полной анонимностью , потому что вам не нужно раскрывать информацию о членах LLC в Неваде.

Лучшее государство для создания ООО по вопросам конфиденциальности

В каком штате лучше всего создавать LLC для обеспечения конфиденциальности?Если вы ищете штат, в котором лучше всего создать LLC для обеспечения конфиденциальности, вам следует выбрать Неваду или Вайоминг.

Оба этих состояния допускают полную анонимность участников бизнеса.

Если вы не уверены в преимуществах конфиденциальности в ООО, обратитесь к бизнес-юристу, чтобы узнать больше. Вы можете связаться со мной, Сэмом Моллаи, по электронной почте [email protected]

Лучшее государство для формирования траста

Лучшим штатом для создания траста является тот, который освобождает траст от подоходного налога.

Во многих штатах существует налог на доход доверительного управления, который варьируется от трех до двенадцати процентов .В семи штатах налог не взимается.

Чтобы выбрать лучший штат для формирования траста, выберите одно из следующих состояний:

- Аляска

- Флорида

- Невада

- Южная Дакота

- Техас

- Вашингтон

- Вайоминг

Если вы не можете сформировать траст только в одном из перечисленных выше штатов, возможно, вы захотите работать с трастовой компанией, которая может сформировать для вас траст хотя бы в одном из указанных выше штатов.

Лучшее государство для создания ООО для онлайн-бизнеса

в каком штате лучше всего создать ооо для онлайн-бизнеса?Лучшим штатом для создания LLC для онлайн-бизнеса обычно является штат, в котором вы живете.

Есть одно отклонение от этого правила: если вы не являетесь резидентом США.

Если вы не являетесь резидентом США, лучшими штатами для создания LLC для ведения онлайн-бизнеса являются Делавэр, Невада и Вайоминг.

Если у вас есть вопросы о выборе лучшего штата для ООО для вашего онлайн-бизнеса, позвоните Сэму Моллаеи, эсквайру. в Mollaei Law: [email protected]

Лучшее государство для создания ООО для интернет-бизнеса

Лучшим штатом для создания ООО для интернет-бизнеса является штат, в котором вы живете и ведете бизнес.

Как и информация выше, это верно, если вы не являетесь резидентом США.

Если вы не являетесь резидентом, Делавэр, Невада и Вайоминг являются лучшими штатами для создания ООО для интернет-бизнеса.

Имейте в виду, что если вы создаете свое ООО за пределами штата, в котором вы живете, вам придется платить за иностранные юридические лица и требования к подаче документов для этого штата.

Лучшее государство для создания онлайн-бизнеса

Лучшим штатом для регистрации онлайн-бизнеса является штат, в котором вы живете и ведете бизнес.

Это связано с тем, что вы не хотите платить комиссионные иностранным организациям и соблюдать правила и законы другого штата.

Если вы, , не являетесь резидентом США , вы можете воспользоваться преимуществами от регистрации в некоторых более благоприятных штатах, таких как Делавэр, Невада и Вайоминг.

Если у вас есть какие-либо вопросы о создании вашего онлайн-бизнеса или о месте регистрации, свяжитесь с Mollaei Law по электронной почте sam @ mollaeilaw.com

Лучший штат для создания технологического стартапа?

Лучший штат для LLC, если вы хотите зарегистрировать технологический стартап, — это штат, в котором вы живете, если у вас нет пяти или более членов.

Если вы зарегистрировались в любом другом штате, кроме того, в котором вы живете, вам придется оформлять документы и взимать дополнительные сборы, поскольку вы работаете как иностранное юридическое лицо.

Выгоды от регистрации в более благоприятном состоянии не так велики для небольшой компании с менее чем пятью участниками.

Если у вас более пяти членов, лучшими штатами для регистрации LLC в качестве технологического стартапа являются Делавэр, Невада и Вайоминг.

Лучший штат для создания некоммерческой организации?

Лучшим штатом для регистрации некоммерческой организации обычно является штат , в котором она будет работать.

Благодаря инкорпорации в штате, в котором некоммерческая организация будет вести свою деятельность, некоммерческая организация столкнется с меньшими комиссиями, требованиями к отчетности и меньшими объемами документации.

В некоторых случаях некоммерческая организация может работать в нескольких штатах, что означает, что было бы выгодно выбрать штат для включения.

Что делать дальше?

Выбор лучшего штата для LLC — важное решение, которое не следует принимать без тщательного рассмотрения.

Краткий ответ о том, где вам следует создать ООО:

Если вы являетесь резидентом США, вам следует создать ООО в том штате, в котором вы физически находитесь.

Если вы не являетесь резидентом США, вы должны создать свою LLC в Вайоминге, лучшем и простом штате для нерезидентов США.

Не поддавайтесь заблуждениям в Интернете, которые говорят вам, что вы должны создать ООО в Делавэре, Неваде или Вайоминге. Следуйте приведенному выше совету, и все будет в порядке.

Если у вас есть дополнительные вопросы о выборе штата для создания ООО, напишите мне Сэму Моллаеи, эсквайру, бизнес-юристу для предпринимателей, по адресу [email protected]

Начните свой бизнес в Интернете сегодня

Присоединяйтесь к более чем 4680 предпринимателям, которые успешно начали свой онлайн-бизнес, чтобы вы могли работать в любой точке мира и быть самим собой

Политика конфиденциальности: Мы не терпим спама.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

По нашему опыту, большинство медицинских организаций выбирает именно эту систему налогообложения. В данном случае подсчитываются все доходы, поступившие на расчетный счет (в кассу) за отчетный период. Далее из полученной суммы вычитаются расходы за аналогичный срок (только те, которые не выходят за рамки перечня расходов, учитываемых при расчете налоговой базы, – статья 346.16 НК РФ). Полученная сумма умножается на 15% – это и будет величина налога к уплате.

По нашему опыту, большинство медицинских организаций выбирает именно эту систему налогообложения. В данном случае подсчитываются все доходы, поступившие на расчетный счет (в кассу) за отчетный период. Далее из полученной суммы вычитаются расходы за аналогичный срок (только те, которые не выходят за рамки перечня расходов, учитываемых при расчете налоговой базы, – статья 346.16 НК РФ). Полученная сумма умножается на 15% – это и будет величина налога к уплате. При этом заявление (уведомление), а также всю необходимую документацию необходимо подавать заранее, в конце предыдущего года, чтобы с 1 января компания могла полностью перейти на новый режим налогообложения.

При этом заявление (уведомление), а также всю необходимую документацию необходимо подавать заранее, в конце предыдущего года, чтобы с 1 января компания могла полностью перейти на новый режим налогообложения.

Требования к организации и выполнению указанных работ (услуг) в целях лицензирования устанавливаются Министерством здравоохранения Российской Федерации.

Требования к организации и выполнению указанных работ (услуг) в целях лицензирования устанавливаются Министерством здравоохранения Российской Федерации. ….

….