Рентабельность активов

Актуально на: 13 января 2017 г.

Что такое активы предприятия, мы рассказывали в нашей консультации. А как оценить эффективность использования активов? Расскажем в этом материале.

Показатели рентабельности активов

Экономическая рентабельность активов показывает, насколько эффективно в организации используются активы. Поскольку основная цель организации – генерация прибыли, именно показатели прибыли используются для оценки эффективности использования активов. Рентабельность активов характеризует объем прибыли в рублях, который приносит 1 рубль активов организации, т. е. рентабельность активов равна отношению прибыли к активам.

Естественно, снижение рентабельности активов свидетельствует о падении эффективности работы и должно рассматриваться как индикатор, сигнализирующий о том, что работа менеджмента компании не достаточно продуктивна. Соответственно, увеличение рентабельности активов рассматривается как позитивный тренд.

Для целей расчета рентабельности активов часто используется показатель чистой прибыли. В этом случае коэффициент рентабельности активов (КРА, ROA) будет определяться по формуле:

КРА = ПЧ / АС,

где ПЧ – чистая прибыль за период;

АС — средняя за период стоимость активов.

К примеру, средняя стоимость активов за год – это деленная пополам сумма активов на начало и конец года.

Умножив коэффициент КРА на 100%, получим коэффициент рентабельности активов в процентах.

Если вместо чистой прибыли использовать показатель прибыли до налогообложения (ПДН), можно рассчитать рентабельность совокупных активов (РСА, ROTA):

РСА = ПДН / АС.

А если в приведенной выше формуле вместо общей величины активов использовать показатель чистых активов (ЧА), можно рассчитать не общую рентабельность активов, а рентабельность чистых активов (РЧА, RONA):

РЧА = ПДН / ЧА.

Конечно, рентабельность рассчитывается не только по активам. Если относя прибыль к активам, мы рассчитываем рентабельность активов, рентабельность продаж считается как отношение прибыли к выручке. При этом помимо рентабельности активов об эффективности их использования говорит и оборачиваемость активов.

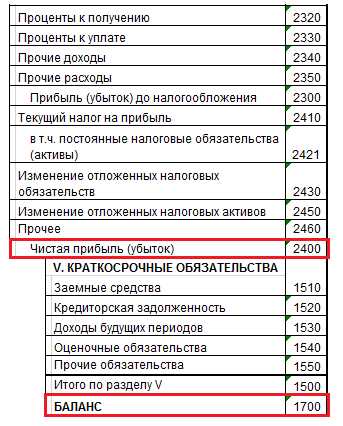

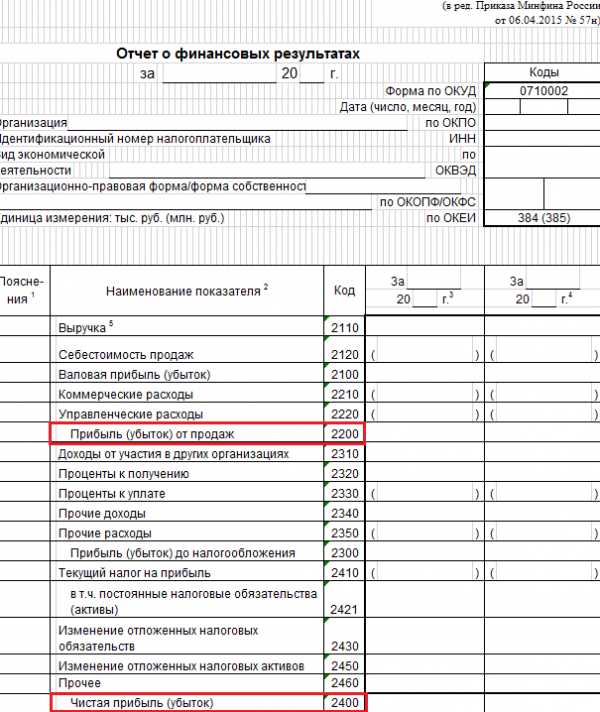

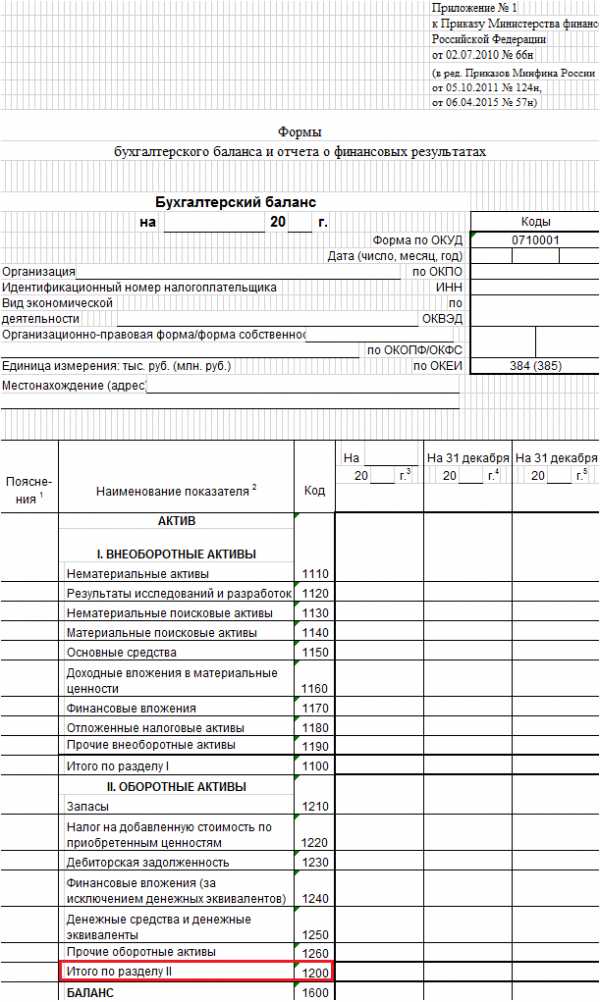

Коэффициент рентабельности активов: формула по балансу

При расчете коэффициентов рентабельности активов используются данные бухгалтерского учета или бухгалтерской отчетности. Так, по данным бухгалтерского баланса (ББ) и отчета о финансовых результатах (ОФР) коэффициент рентабельности активов будет рассчитан так (Приказ Минфина от 02.07.2010 № 66н):

КРА = стр.2400ОП ОФР / (стр.1600НП ББ + стр.1600КП ББ) / 2,

где стр.2400ОП ОФР – чистая прибыль за отчетный период, отраженная по строке 2400 отчета о финансовых результатах;

стр.1600НП ББ – величина активов на начало периода, отраженная по строке 1600 бухгалтерского баланса;

стр.1600КП

Также читайте:

glavkniga.ru

Что показывает рентабельность чистых активов: формула

Для достоверной оценки текущих бизнес-рисков необходимо вычислять рентабельность чистых активов. Формула ее определения предполагает использование данных бухгалтерского баланса. Этот показатель нужен для расчета уровня отдачи каждого эксплуатируемого ресурса в процессе текущей деятельности. И чем выше значение прибыльности, тем больше шансов привлечь внешние инвестиции в крупном размере для наращивания производственной мощности.

Чистые активы и уровень их рентабельности

Рентабельность отображает степень превалирования получаемой материальной выгоды над объемом финансовых вложений.

При повышении расходов без сопутствующего роста доходов снижается прибыльность деятельности. Причина может заключаться:

- в неэффективности принимаемых управленческих решений;

- ухудшении качества ресурсной базы;

- падении производительности труда;

- неудачных результатах модернизации.

Оценку итогов финансовых инвестиций смотрят через коэффициент рентабельности чистых активов. Он указывает на соотношение стоимости ресурсной базы, объема издержек к величине финансового результата работы. Расчет производят в процентах. Вот формула:

| Сумма чистой прибыли / Размер чистых активов |

Величина чистых активов включает в себя стоимостную оценку объектов, приобретение которых было профинансировано из собственных средств компании или с учетом привлеченных долгосрочных кредитов и займов. Рентабельность чистых активов характеризует:

- степень эффективности управления материальными ценностями предприятия;

- уровень профессионализма при оценке рисков привлечения инвестиционных и кредитных средств.

Чистые активы определяют по формуле:

| Суммарная величина оборотных средств МИНУС Обязательства фирмы, которые должны быть погашены в ближайшие 12 месяцев |

Также см. «Формула оборачиваемости чистых активов».

Доходность активов может быть рассчитана для всего комплекса находящихся в обороте ценностей или для отдельной группы объектов. Рентабельность чистых активов – это показатель эффективности использования ресурсов, которые на момент проведения анализа находятся в наличии у предприятия.

Для повышения детализации аналитических данных рекомендуем производить оценку доходности по таким группам:

- собственный капитал;

- привлеченные инвестиции;

- издержки в общей сумме или в разбивке по направлениям деятельности;

- производственный потенциал;

- мощность.

В процессе анализа нельзя руководствоваться только абсолютными числовыми значениями.

В итоге, рентабельность чистых активов показывает, как уровень текущей доходности материальной базы, так и степень влияния на этот параметр комплекса внутренних и внешних факторов. Среди них:

- ценовая политика;

- производительность труда;

- наличие или отсутствие конкурентного преимущества;

- состояние сегмента кредитования бизнеса;

- инфляционные процессы;

- ожидания потребителей;

- направление деятельности.

Соотношение с налоговыми обязательствами

Регулярный расчет рентабельности активов по чистой прибыли производят не только сами предприятия, но и контролирующие органы. Например, Налоговая служба РФ систематически проводит оценку рентабельности по разным отраслям. Полученные значения сравнивают с данными из отчетности предприятий:

| Отклонения по уровню доходности используемой ресурсной базы в сторону увеличения по отношению к среднеотраслевому значению | Обычно не вызывают интереса у налоговиков |

| Если рентабельность активов по чистой прибыли показывает низкую эффективность работы отдельно взятого предприятия | Это служит поводом для проявления более пристального внимания с последующей тщательной проверкой отчетности данного налогоплательщика |

Специалистов налоговой инспекции могут заинтересовать получаемые компанией доходы в сравнении с производимыми тратами, когда отклонение от среднеотраслевого значения рентабельности в сторону уменьшения превышает отметку 10%. В этой ситуации камеральная проверка будет нацелена на выявление:

- фактов умышленного создания условий для последующего искусственного банкротства фирмы;

- свидетельств о ведении двойной бухгалтерии;

- преднамеренного занижения облагаемой базы по налогам;

- подтверждений возможного участия предприятия в теневом сегменте бизнеса.

Также см. «Где в бухгалтерском балансе стоимость активов».

Отметим, что отклонения в сторону уменьшения от среднего значения по конкретной сфере деятельности могут носить объективный характер. Но при налоговой проверке это придется доказывать документально.

Нельзя сравнивать показатели рентабельности активов между предприятиями из разных сфер бизнеса: в одних проектах инвестиции имеют короткие сроки окупаемости, в других точка безубыточности достигается только через несколько лет.

Сопоставления между субъектами хозяйствования производят с учетом таким условий:

- предприятия специализируются на работе в одном направлении;

- исходные данные о месте реализации деятельности схожи;

- уровни общей капитало- и материалоемкости производства совпадают.

Также см. «Бланк расчета чистых активов на 2018 год».

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Рентабельность активов по чистой прибыли

Обновление: 20 ноября 2017 г.

Анализ финансов и результатов деятельности предприятия в обязательном порядке включает в себя расчет рентабельности. Этот расчет используется не только для оценки деятельности предприятия, эффективности использования его ресурсов, но и для оценки риска попасть под налоговый контроль. В настоящей статье рассмотрим понятие и формулу рентабельности чистых активов.

Рентабельность активов по чистой прибыли

Обычно компания, обладающая достаточной рентабельностью активов, характеризуется как эффективная, поэтому она может рассчитывать на благосклонность инвесторов и кредиторов.

Почему так происходит? Дело в том, что коммерческое извлечение дохода в качестве основного направления деятельности всегда связано с издержками. Другими словами, чтобы добиться прибыли, следует грамотно вкладывать и использовать ресурсную базу предприятия. Ошибки в этой сфере неизбежно повлекут последствия, которые отразятся на итоговых результатах компании вплоть до получения убытков за конкретный расчетный период.

Для того, чтобы оценить финансовые вложения и их результаты, используется коэффициент рентабельности чистых активов. Значение указанного показателя позволяет выявить соотношение между ресурсами, затратами и финансовым результатом предприятия.

Исчисляется данный показатель в процентах, а выводится путем деления показателя чистой прибыли на величину чистых активов предприятия.

Под чистыми активами понимаются активы, которые финансируются за счет собственных и заимствованных на длительный период времени средств организации.

Формула расчета чистых оборотных активов выглядит следующим образом:

ЧОА = ОА — КОП, где:

- ЧОА — это чистые оборотные активы;

- ОА – это оборотные активы;

- КОП – это краткосрочные обязательства предприятия.

Расчет рентабельности чистых активов показывает средний показатель дохода по всем ресурсам, имеющимся в наличии у компании.

Для получения более частного результата следует отдельно рассчитывать рентабельность, к примеру:

- собственного капитала;

- инвестиций;

- различных расходов;

- производственных мощностей и т.п.

Рентабельность чистых активов — это показатель эффективности использования ресурсной базы?

Да, но не все так однозначно Важно понимать, что показатель рассматриваемого значения очень тесно связан с видом деятельности предприятия.

Ресурсная база для различных отраслей отличается не только составом, но и уровнем рентабельности. Существует масса сфер деятельности, в которых вложение капитала оправдывает себя на достаточно длительном отрезке времени. К таким, к примеру, можно отнести морской транспорт или энергетическую отрасль. Соответствующие сферы деятельности характеризуются крупными долгосрочными инвестициями, зачастую не дающими быстрого эффекта в экономике.

Соответственно, отрасли, не имеющие вышеуказанных характеристик, показывают иные показатели рентабельности. В частности, рентабельность активов по чистой прибыли в сфере услуг может показывать больший процент, чем в капиталоемком производстве.

Следовательно, определять эффективность того или иного предприятия, основываясь лишь на рассматриваемом показателе рентабельности, нельзя. Анализ должен включать в себя все важные критерии, в т.ч. относящиеся к сфере деятельности предприятия.

Вывод таков: рентабельность чистых активов характеризует компанию в части эффективного использования имеющейся ресурсной базы. Однако рассматривать этот показатель следует не в отдельности, а с учетом иных экономических характеристик предприятия.

Также читайте:

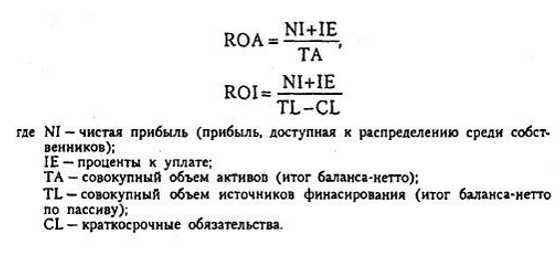

Рентабельность активов. Формула рентабельности совокупных и оборотных активов, показатели ROA

Рентабельность активов (ROA) – показатель эффективности применения и распределения оборотных и внеоборотных активов предприятия. Данный коэффициент позволяет оценить способность компании получать прибыль, не принимая во внимание финансовый леверидж (соотношение ссудного и собственного капитала). Рентабельность активов дает представление о рациональности использования всех активов предприятия (в отличие от рентабельности капитала, которая характеризует лишь собственные средства), а ее расчет более актуален для руководителей, нежели для инвесторов. Индекс ROA позволяет проанализировать финансовую надежность, кредитоспособность, инвестиционную привлекательность организации путем вычисления размера прибыли на каждую вложенную денежную единицу.

Последние новости:

Рентабельность активов (формула)

Рентабельность активов представляет собой произведение чистого дохода и совокупной стоимости активов:Показатель чистой прибыли располагается в отчете о прибылях и убытках, стоимость активов – в бухгалтерском балансе. Для уменьшения погрешности вычислений в формулу рентабельности активов подставляют среднегодовую стоимость активов: (стоимость в начале + стоимость в конце отчетного периода) / 2.

Рентабельность активов также определяют как произведение чистой прибыли и процентных выплат на единицу за вычетом налоговой ставки:

Формула ясно показывает, что помимо чистой прибыли при расчете учитываются проценты за пользование заемными средствами. Это говорит о том, что при формировании долгосрочных активов используется как собственный, так и ссудный капитал, и при расчете ROA учитывается и тот, и другой.

Нормативное значение показателя ROA

Коэффициент рентабельности напрямую зависит от сферы деятельности организации. Так, в тяжелой промышленности показатель будет ниже, чем в сфере услуг, поскольку предприятия последней нуждаются в меньшем количестве вложений в оборотные средства. В целом, рентабельность активов отображает результативность и доходность от управления активами, а следовательно, чем он выше, тем лучше. Если коэффициент начал снижаться, значит один из активов (внеоборотных или оборотных) не приносит достаточного вклада в доход организации. Высокий показатель рентабельности активов говорит о том, что компания создает больше дохода при меньшем количестве инвестиций.

myfin.by

ROA. Рентабельность активов (Return on Assets)

Коэффициент рентабельности активов (Return on Assets, ROA) показывает, сколько денежных единиц чистой прибыли приносит каждая единица активов, имеющихся в распоряжении компании. Позволяет оценить качество работы её финансовых менеджеров. Показатель рентабельности активов рассчитывается по формуле:

Return on Assets = Net Income / Average Total Assets

Чистая прибыль (Net income) – это разность между полученной выручкой и всеми затратами компании за соответствующий период. Учитывает расходы на выплату налогов, т.е. прибыль до налогообложения

Активы предприятия (Assets) – совокупность имущества и денежных средств, принадлежащих предприятию, фирме, компании (здания, сооружения, машины и оборудование, материальные запасы, банковские вклады, ценные бумаги, патенты, авторские права, собственность, имеющая денежную оценку). Для проведения расчётов используется среднегодовая величина активов компании (сумма активов на начало и на конец года, делённая пополам).

ROA для публичных компаний может существенно варьироваться, и будет сильно зависеть от отрасли. Российские отраслевые средневзвешенные покатели рентабельности активов, можно увидеть в приложении №4 к Приказу ФНС России от 30.05.2007 N ММ-3-06/333@ в ред. Приказа ФНС России от 10.05.2012 №ММВ-7-2/297@.

Отметим что, в сответсвии с вышеуказанным приказом рентабельность активов это соотношение сальдированного финансового результата (прибыль минус убыток) и стоимости активов компании.

Формула рассчета коэффициента выглядит следующим образом:

ROA = Чистая прибыль / Средние суммарные активы

илиROA = Прибыль (убыток) до налогообложения / Стоимость активов

ROA = ((чистая прибыль + процентные платежи) * (1 — налоговая ставка)) / Средние суммарные активы

Числитель этой формулы отображает всю прибыль компании до выплаты процентов по кредитам. Поскольку в бухгалтерском учёте платежи, идущие на обслуживание кредитов, вычитаются из налогооблагаемой прибыли, то производится обратная операция – к сумме чистой прибыли добавляется сумма вычтенных процентов с учётом налога на прибыль.

Формула показателя рентабельность активов в соответсвии с кодами бухгалтерского баланса:

ROA = стр. 2300 / стр. 1600 х 100%

afdanalyse.ru

Рентабельность активов

Важнейшим показателем здесь является рентабельность активов (иначе — рентабельность имущества). Этот показатель может быть определен по следующей формуле:

Рентабельность активов — это прибыль, оставшаяся в распоряжении предприятия, деленная на среднюю величину активов; получившееся умножаем на 100%.

Рентабельность активов = ( чистая прибыль / среднегодовая величина активов ) *100%

Этот показатель характеризует прибыль, получаемую предприятием с каждого рубля, авансированного на формирование активов. Рентабельность активов выражает меру доходности предприятия в данном периоде. Проиллюстрируем порядок изучения показателя рентабельности активов по данным анализируемой организации.

Итак, рост уровня рентабельности активов по сравнению с планом имел место исключительно за счет увеличения суммы чистой прибыли предприятия. В то же время рост средней стоимости основных средств, других внеоборотных активов, а также оборотных активов снизил уровень рентабельности активов.

В аналитических целях кроме показателей рентабельности всей совокупности активов, определяются также показатели рентабельности основных средств (фондов) и рентабельности оборотных средств (активов).

Рентабельность основных производственных фондов

Показатель рентабельности основных производственных фондов (называемый иначе показателем фондорентабельности) представим в виде следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю стоимость основных производственных фондов.

Рентабельность оборотных активов

Рассмотрим далее порядок исчисления следующего показателя. Рентабельность оборотных активов (иначе — текущих или мобильных активов) может быть выражена при помощи следующей формулы:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% и деленная на среднюю величину оборотных активов.

Рентабельность инвестиций

Показатель рентабельности инвестированного капитала (рентабельности инвестиций) выражает эффективность использования средств, вложенных в развитие данной организации. Рентабельность инвестиций выражается следующей формулой:

Прибыль (до уплаты налога на прибыль) 100% деленная на валюта (итог) баланса минус сумма краткосрочных обязательств (итог пятого раздела пассива баланса).

Рентабельность собственного капитала

Важную роль в финансовом анализе играет показатель рентабельности собственного капитала. Он характеризует наличие прибыли в расчете на вложенный собственниками данной организации (акционерами) капитал. Рентабельность собственного капитала выражается такой формулой:

Прибыль, оставшаяся в распоряжении предприятия умноженная на 100% деленная на величину собственного капитала (итог третьего раздела баланса).

Если сопоставить рентабельность активов и рентабельность собственного капитала, то это сравнение покажет степень использования данной организацией финансовых рычагов (займов и кредитов) с целью повышения уровня доходности.

Отдача собственного капитала повышается, если удельный вес заемных источников в общей сумме источников формирования активов возрастает.

Разницу между рентабельностью собственного капитала и рентабельностью общей величины капитала принято называтьэффектом финансового рычага. Следовательно, эффект финансового рычага представляет собой приращение рентабельности собственного капитала, получаемое вследствие использования кредита.

Для того, чтобы получить приращение прибыли за счет использования кредита, необходимо, чтобы рентабельность активов за вычетом процентов за пользование кредитом была больше нуля. В данной ситуации экономический эффект, полученный в результате использования кредита, будет превышать расходы по привлечению заемных источников средств, то есть проценты за пользование кредитом.

Существует также такое понятие, как плечо финансового рычага, представляющее собой удельный вес (долю) заемных источников средств в общей сумме финансовых источников формирования имущества организации.

Соотношение источников формирования активов организации будет являться оптимальным, если оно обеспечивает максимальное приращение рентабельности собственного капитала в сочетании с приемлемой величиной финансового риска.

В ряде случаев предприятию целесообразно получать кредиты и в условиях, когда имеет место достаточная величина собственного капитала, поскольку рентабельность собственного капитала увеличивается вследствие того, что эффект от вложения дополнительных средств может быть значительно выше, чем процентная ставка за пользование кредитом.

Кредиторы данного предприятия так же, как и ее собственники (акционеры) рассчитывают на получение определенных сумм доходов от предоставления средств этого предприятия. С позиций кредиторов показатель рентабельности (цены) заемных средств будет выражаться следующей формулой:

Плата за пользование заемными средствами (это прибыль для кредиторов) умноженная на 100% деленная навеличину долгосрочных и краткосрочных заемных средств.

studfiles.net

Формула рентабельности активов: Все детали расчета

Главная » Формула рентабельности активов: Важные детали расчетаЭкономияЭкономияУдалить 0

Формула рентабельности активов показывает примерное значение показателя эффективности всей организации (компании) в целом. Высокий показатель рентабельности говорит о финансовом благополучии компании и ее конкурентоспособности.

Содержание этой статьи:

Формула расчета рентабельности для каждой категории активов своя. Суммы для исчисления берутся из соответствующего раздела и строки бухгалтерского баланса.

Возрастающий уровень значения показывает на положительную тенденцию в развитии и всей деятельности организации. Снижение значения может свидетельствовать о снижении оборотоспособности компании и рентабельности продаж.

Рентабельность активов

ROA или рентабельность активов показывает относительный уровень экономической эффективности компании. Коэффициент отражает соотношение прибыли к средствам, формировавшим ее. Данные для расчета берутся из бухгалтерского баланса, идущего в отчетность.

Значение относительное и отражается, как правило, в процентном соотношении.

ROA отражает уровень эффективности применения имущества компании (предприятия), степени квалифицированного менеджмента.

Применяется для:

- отчетности денежных вложений;

- характеристики степени дохода от имеющихся денежных вложений и эффективности применения имущества;

- отображения функциональности работы бухгалтеров;

- установления точного уровня доходности в каждой группе активов в отдельности, имеющихся в организации.

Посредством вычисления, реально произвести анализ степени прибыльности компании, вне зависимости от ее оборота.

Коэффициент отражает финансовые позиции компании, ее состоятельность выплачивать кредиты, конкурентоспособность, ее инвестиционную привлекательность (количество инвестиционных рисков).

Показатели рентабельности бывают:

- Суммарные

- Оборотные

- Внеоборотные

Увеличение и уменьшение значения

Рост значения рентабельности чаще всего сопряжен с увеличением уровня чистого дохода предприятия, с ростом стоимости товаров (услуг), а также с сокращением расходов на выпускаемую продукцию или предоставляемых услуг, с возросшей оборачиваемостью.

Уменьшение значения – это показатель снижения получаемой чистой прибыли, с увеличением стоимости оборотных, внеоборотных сумм, пониженной оборачиваемостью.

Формулы для исчисления

Общая формула расчета в коэффициенте, исчисляется путем разделения дохода предприятия за исчисляемый период времени на общие показатели стоимости.

К показателю чистого финансового дохода прибавляются процентные показатели взносов и налоговой ставки.

Полученную сумму следует поделить на произв. активы и умножить на 100%. К этой сумме исчисляемого дохода добавляются проценты, которые были отняты, в том числе и налоговые отчисления. Выплаты по займам следует относить к валовым растратам.

Важно: экономическая рент. акт. рассчитывается по формуле без % платежей, для выявления чистой прибыли компании.

Такое исчисление производится потому, что финансовое вложение в компанию производится двумя способами: за счет денежных масс компании и денег, полученных за счет займа. А в формировании капитала тип поступления финансовых составляющих значения не имеет.

вернуться к меню ↑Расчет по балансу

По внеоборотному имуществу

Внеоборотные активы предприятие использует более 1 года. Это имущество (основные средства, долгосрочные фин. вложения, НМА и т. д.) отражено в первом разделе бух. баланса.

Для исчисления в знаменателе указывается итог в первом разделе – строка 1100 – это показатель рентабельности.

Для анализа доходности показателей других видов, в знаменателе указывается та сумма, которая отображается в балансе в соответствующей строке.

Совет! Самый простой вариант расчета средней рентабельности: следует прибавить суммы показателей начала и конца года и разделить на 2.

Для исчисления в числителе указываются суммы из финансовых отчетов (форма №2):

- строка 2200 — прибыль от продаж;

- строка 2400 — прибыль чистая.

По оборотному имуществу

Концепция расчета данного вида рентабельности идентична предыдущей. Числителем в формуле будет отображена сумма дохода из финансового отчета, знаменателем будет значение средней стоимости оборотных средств. Для расчета, выставляется сумма итога по балансу из 2 раздела строки 1200.

Исчисление отдельного вида будет производиться из расчета суммы из соответствующей строки 2 раздела.

Показатель ROA

ROA предполагает исчисление всех средств организации, а не только самостоятельных средств. Составляющими средств всего предприятия будут не только имеющиеся финансовые потоки, но и обязательства по займам и капитал.

Чем больше показатель, тем больше предприятие получает финансовой прибыли, при сравнительно небольшой степени капиталовложения инвесторов.

Главной задачей работы менеджмента компании является конструктивное вложение финансовых средств организации. Исчисление ROA позволяет установить, может ли предприятие быть рентабельным рычагом для получения прибыли, при сравнительно небольших вложениях.

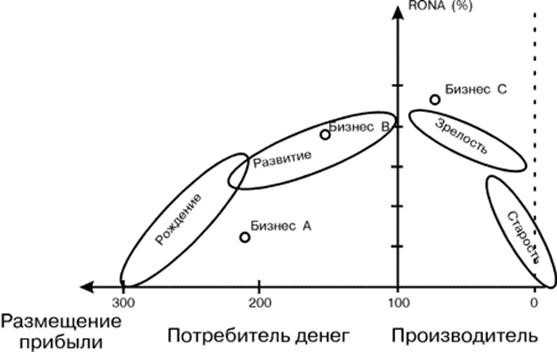

вернуться к меню ↑Коэффициент RONA

RONA – это показатель коэффициента рентабельности чистых активов. Путем исчисления, можно установить правильность использования вложенного капитала и получения большого дохода из вложенных средств его собственниками.

Чистые активы – это суммарная единица себестоимости (стоимость имущества), без включения сумм по выплате каких-либо долгов. Или, другими словами, это коэффициент рентабельности оборотных и внеоборотных финансовых средств.

Все собственники компании заинтересованы повысить это значение. Чистая прибыль напрямую указывает на целесообразность вложения капитала в данную организацию, а также показывает значение выплат дивидендов и отражается на общей стоимости.

Расчет RONA аналогичен исчислению ROA. Есть небольшое отличие – в расчет не следует брать капитальные расходы учреждения. Данный коэффициент – это показатель степени результативности на финансовом рынке.

RONA показывает менеджерам финансовой группы, что существуют вложения в приобретение и содержание имущества. За основу для расчета принимается годовая прибыль, после выплаты всех налогов.

вернуться к меню ↑Для чего нужно рассчитывать ROA бухгалтеру

Считается, что исчислять коэффициент ROA чаще всего необходимо материальной группе аналитиков организации, которые оценивают проведенную работу по ведению эффективности развития бизнеса (изыскивают резервы роста).

Но для бухгалтера и налоговых специалистов предприятия это значение имеет также немаловажную роль. Потому что оценка рентабельности компании и расчет показателя ROA может стать одним из поводов для проверок налоговыми инспекторами.

Реально большие отклонения в рентабельности, в размере более 10% от средней отрасли, является поводом попасть на контроль налоговых органов.

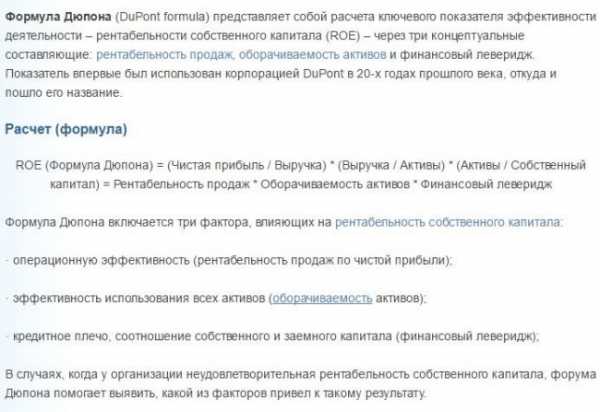

Формула Дюпона

Рентабельность активов формула

yurface.ru

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …