Расчет чистой прибыли: формула и пример

Цель предпринимательской деятельности – получение прибыли. Тот факт, что фирма приносит доход, говорит об успешном развитии и корректном управлении компанией. Важно знать, как найти чистую прибыль по формуле и анализировать полученный результат.

Содержание статьи:

Как найти чистую прибыль

Чистая прибыль – это итоговый доход фирмы. Чистую прибыль считают, чтобы понимать, каким количеством денежных средств обладает предприятие после выплаты налогов и других обязательных платежей.

Базовая формула для расчета чистой прибыли проста. По общему правилу чистая прибыль равна разнице между всеми доходами и объемом расходов, включая налоговые платежи. Существуют разные способы расчета.

К примеру, чистая экономическая прибыль рассчитывается как показано ниже:

Чистая прибыль =

Финансовая прибыль + Операционная прибыль + Валовая прибыль – Налоги.

Финансовая прибыль – это разница между финансовыми доходами и расходами.

Валовая прибыль вычисляется как разница между доходами с продаж и себестоимостью. Размер налога определяется законодательно.

Чистая прибыль увеличилась – что это значит

Размер этого показателя оказывает прямое влияние на материальный уровень фирмы. Увеличение чистой прибыли говорит о том, что компания успешна, схема реализации продукции/работ/услуг работает корректно, а управление построено грамотно. Если фирма находится в кризисном положении, увеличение чистой прибыли свидетельствует о том, что бизнес не убыточен, а, значит, сможет продержаться в сложной экономической ситуации.

К увеличению чистой прибыли может привести даже незначительная корректировка бизнес-процессов.

На рост этого показателя могут повлиять:

- оптимизация товарного запаса;

- увеличение оборачиваемости;

- сокращение расходов на персонал;

- другие факторы.

Каждая фирма периодически внедряет различные мероприятия по увеличению объема прибыли.

О чем говорит снижение чистой прибыли

Как правило, уменьшение чистой прибыли говорит о том, система сбыта, управления или другие факторы работают не корректно и требуют доработки. Процесс снижения прибыли подробно рассматривался Карлом Марксом. Он считал, что с течением времени доход любой фирмы будет понижаться. Это происходит не зависимо от сферы и способа ведения бизнеса.

Основная причина понижения прибыли заключается в том, что компании активно внедряют новые технологии, но при этом экономят на персонале. Маркс считал, что именно сотрудники являются основным двигателем для увеличения прибыли.

Для уточнения причин можно вычислить коэффициент чистой прибыли по формуле:

Коэффициент чистой прибыли = Чистая прибыль/Объем продаж х 100

Этот показатель применяется для анализа рентабельности продаж, финансового состояния фирмы и эффективности используемой системы управления. Если коэффициент понижен, требуется разрабатывать мероприятия для оптимизации бизнес-процессов.

Если коэффициент понижен, требуется разрабатывать мероприятия для оптимизации бизнес-процессов.

В чем отличие прибыли от чистой прибыли

Основное отличие прибыли от чистой прибыли заключается в том, что она вычисляется без учета налогообложения. Для расчета чистой прибыли фискальные платежи учитываются в обязательном порядке.

Прибыль применяется как основа для расчета чистой прибыли. Именно этот экономический показатель уменьшается на общий объем налога, необходимого к уплате. Чистая прибыль является более информативным показателем. Именно она указывает на то, сколько денежных средств имеет компания для распоряжения.

Чистая прибыль предприятия

Чистая прибыль – это разница между доходами компании от реализации продукции и расходами на ее производство. Это важнейший показатель для любого бизнеса, поскольку он отражает его рентабельность.Размер прибыли определяется рядом особенностей деятельности предприятия, в числе которых уровень продаж, себестоимость производства, величина налогов, сборов и других обязательных платежей.

Данный показатель учитывает результат всех операций организации:

- Реализацию продукцию;

- Продажу имущества;

- Финансовые сделки.

Противоположность ему – операционная прибыль, которая рассчитывается исходя из доходов и затрат на основную деятельность (связанную непосредственно с реализацией товаров).

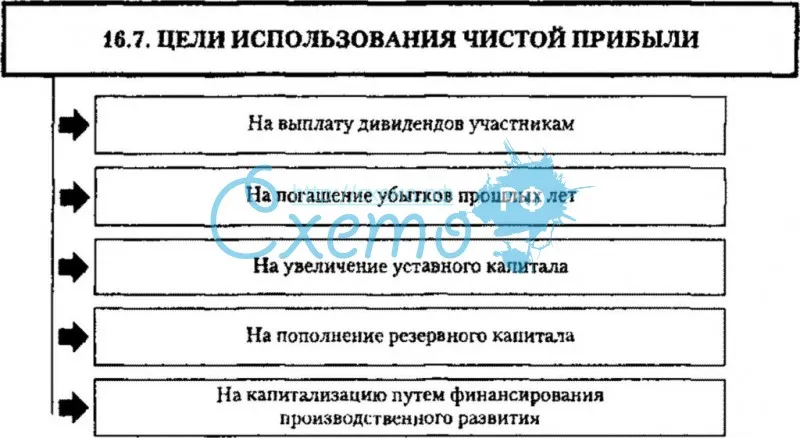

Прибыль, отраженная в балансе компании, — это основа для многих управленческих решений:

- Осуществления инвестиций;

- Пополнения оборотного капитала.

Из этих средств происходит уплата дивидендов владельцам ценных бумаг организации.

Сумма чистой прибыли отражает эффективность деятельности предприятия. Если она увеличивается, это означает, что фирма работает в определенном периоде хорошо. Напротив, снижение этого показателя или его отрицательное значение показывает, что у организации возникли проблемы, требующие скорейшего решения для предотвращения возможного банкротства. Аналогично, растущая маржинальная прибыль – это повод расширять производство, а падающая – знак того, что дальнейшее расширение приведет лишь к потерям.

Аналогично, растущая маржинальная прибыль – это повод расширять производство, а падающая – знак того, что дальнейшее расширение приведет лишь к потерям.

Какова формула расчета чистой прибыли?

Чтобы определить размер чистой прибыли, необходимо осуществить следующую последовательность действий:

- Рассчитать общую выручку от продаж и скорректировать ее на сумму возвратов от клиентов и предоставленных им скидок. Так получится чистый доход;

- Определить себестоимость продукции, которая складывается из всех затрат, понесенных на ее производство;

- Вычесть из чистого дохода себестоимость – получится валовая прибыль организации;

- Скорректировать валовую прибыль на операционные расходы и уплаченные в бюджет налоги и взносы. К операционным расходам относятся издержки на поиск контрагентов, на ведение переговоров и заключение сделок, на урегулирование форс-мажорных ситуаций.

Сумма, полученная по предложенной формуле, — это размер чистой прибыли предприятия. Рост этого показателя, особенно с учетом высокого уровня налогообложения, – положительная тенденция для любого бизнеса. Она означает, что предприятие эффективно использует имеющиеся в его распоряжении ресурсы.

Рост этого показателя, особенно с учетом высокого уровня налогообложения, – положительная тенденция для любого бизнеса. Она означает, что предприятие эффективно использует имеющиеся в его распоряжении ресурсы.

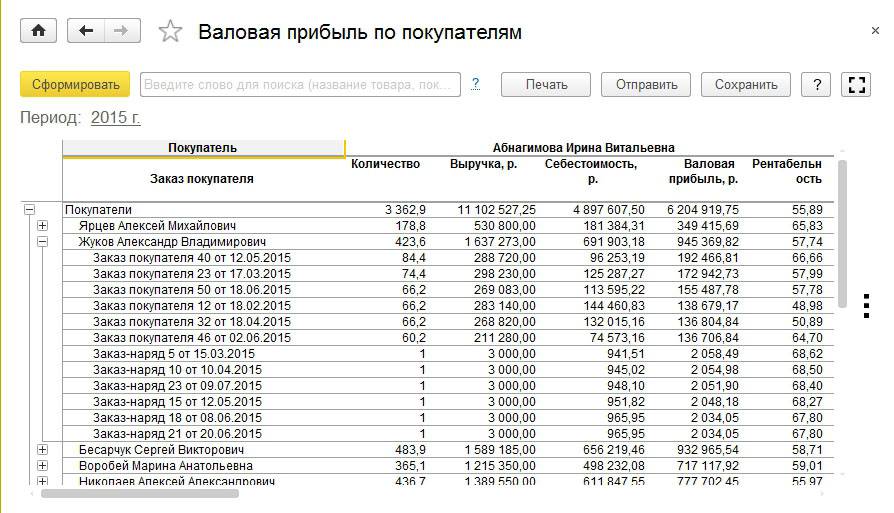

Каков расчет валовой прибыли?

Валовая прибыль – это разница между доходами, полученными от реализации продукции, и расходами на ее производство, отраженными в балансе. Отличие механизма ее определения от расчета чистой прибыли состоит в том, что экономист не учитывает операционные затраты и средства, которые пошли на уплату налогов и сборов.

Валовая прибыль зависит от ряда факторов:

- Ассортимент и качество товаров;

- Себестоимость их создания;

- Объемы производства и продаж, степень загрузки мощностей предприятия;

- Эффективность реализации товаров, операционная прибыль;

- Особенности законодательства в регионе, где действует компания;

- Особенности налогообложения;

- Политическая обстановка и т.д.

Ответ на вопрос о том, как рассчитать валовую прибыль, – несложная формула:

ВП = Чистый доход от продаж – себестоимость продукции.

Валовая прибыль может быть определена и другим способом – исходя из величины торговой наценки (если она одинакова для всех реализуемых товаров). Нужно умножить данный коэффициент на размер товарооборота.

Полученный показатель дает очень хорошее представление о деятельности коммерческой организации в целом. Он позволяет определить, какие операции являются выгодными, а какие – убыточными, а также наметить планы дальнейшего развития. Можно с уверенностью говорить о том, что формула расчета валовой прибыли – одна из базовых в экономическом анализе деятельности фирмы.

Что такое маржинальная прибыль предприятия?

Маржинальная прибыль – это дельта между доходами от продаж и переменными расходами на производство товаров. К числу последних относятся:

- Траты на электроэнергию;

- На сырье и материалы;

- Заработная плата производственного персонала и т.

Маржинальная прибыль покрывает основные расходы предприятия (издержки налогообложения, арендную плату, зарплату управленцев и т.д.). Чем она больше, тем выгоднее производить конкретную продукцию. Чтобы повысить этот показатель, необходимо либо увеличить объем продаж, либо повысить стоимость продукции.

Маржинальная прибыль увеличится также в том случае, если форма будет осваивать смежные сектора, совершенствовать рекламу, участвовать в тендерах или сможет отыскать более выгодные источники сырья. Однако самый простой путь – рост продаж.

Часто российские экономисты путают два понятия: маржинальная и валовая прибыль. Однако между ними существует существенное различие к учету затрат, отражаемых в балансе предприятия. Кроме того, только первый показатель из этих двух показывает, принесет ли какую-либо выгоду выпуск одной дополнительной единицы продукции.

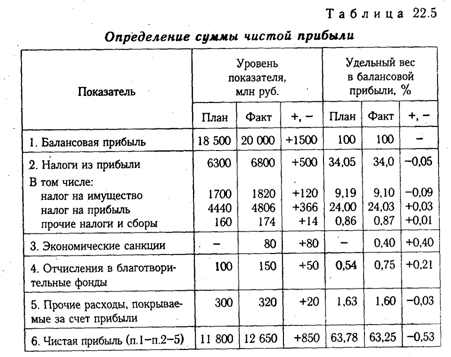

Какова формула расчета балансовой прибыли?

Это бухгалтерский показатель, который характеризует совокупный финансовый результат, отраженный на балансе предприятия.

- Основной;

- Инвестиционной;

- Финансовой.

Чтобы определить это значение, необходимо немного скорректировать формулу чистой прибыли: не стоит вычитать величину уплаченных налогов и сборов.

Балансовый показатель используется компаниями в целях аналитики, потому что позволяет сделать вывод об эффективности реализуемой в компании стратегии. Как правило, сопоставляются значения за несколько лет, что позволяет выявить недостатки в организации бизнес-процессов, понять причины невыполнения планов и определить перечень мер, которые могут изменить ситуацию к лучшему.

По какой формуле можно рассчитать прибыль от продаж?

С помощью расчета прибыли от продаж можно определить, в какой мере эффективная основная деятельность предприятия. Этот показатель представляет собой сумму валовой прибыли, скорректированную на значение управленческих и коммерческих издержек.

Если полученное значение оказывается слишком низким, то компании необходимо предпринимать какие-то шаги. Чаще всего это увеличение объемов производства или снижение себестоимости продукции.

Каковы формулы расчета других видов прибыли?

В экономическом анализе используются и другие виды прибыли, каждый из которых имеет особую формулу расчета:

- Прибыль до налогообложения – это «грязный» стоимостной показатель, представляющий собой разницу между выручкой, полученной от хозяйственной деятельности, и расходами компании. Формула этого норматива не учитывает любые операции, не связанные с основной сферой деятельности организации (внереализационные и операционные).

- Операционная прибыль – это разница между валовым доходом компании от продаж и ее операционными расходами. Фактически, из всех полученных средств вычитаются текущие расходы (рента, стоимость топлива, амортизация и т.д.). Этот показатель не учитывает сумму уплаченных налогов и проценты, перечисленные по текущим кредитам и займам.

Иногда операционная прибыль называется критической. Этот термин используется в том случае, если вся она идет на погашение процентов по взятым кредитам.

Очевидно, что понятие «прибыль» имеет целый ряд трактовок, каждый из которых служит для определенных целей. Так, иногда сделать правильные выводы о положении дел в компании позволяет прибыль до налогообложения, иногда – маржинальная, иногда – балансовая. Все зависит от того, какой разрез деятельности компании интересует аналитика и какие задачи он перед собой ставит.

Чистая прибыль (убыток) 2400

Определение

Чистая прибыль (убыток) 2400 — это чистая прибыль (убыток) организации, т.е. нераспределенная прибыль (непокрытый убыток) отчётного периода

Чистая прибыль (убыток) — это результат деятельности организации в целом, после налогообложения и разнообразных корректировок.

Если показатель положительный, то чистый финансовый результат — чистая прибыль, если отрицательный — чистый убыток.

Чистая прибыль (убыток) отчётного периода выступает одним из абсолютных экономических показателей деятельности предприятия, используемых в сервисе для характеристики масштабов деятельности предприятия и достигаемых результатов работы.

Формула расчёта (по отчётности)

Строка 2300

минус

строка 2410

плюс / минус

строка 2430

плюс / минус

строка 2450

минус

строка 2460

отчёта о финансовых результатах

Норматив

Не нормируется

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Позитивный фактор

Если показатель уменьшается

Негативный фактор

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов, anfin.ru

Intel теряет деньги. Ее чистая прибыль рухнула на 41%

| ПоделитьсяIntel отчиталась о I квартале 2021 г. , оказавшемся для нее провальным. Ее чистая прибыль за год упала на 41%, выручка – на 1%, а норма прибыли – на 5,4 процентных пункта. Хуже всего проявило себя корпоративное подразделение Intel – ее операционная прибыль рухнула на 64%, а вслед за ней – и акции компании на бирже.

, оказавшемся для нее провальным. Ее чистая прибыль за год упала на 41%, выручка – на 1%, а норма прибыли – на 5,4 процентных пункта. Хуже всего проявило себя корпоративное подразделение Intel – ее операционная прибыль рухнула на 64%, а вслед за ней – и акции компании на бирже.

Неудачное начало года

Компания Intel опубликовала финансовый отчет за I квартал 2021 г., в котором зафиксировала внушительное падение чистой прибыли – более чем на 40% год к году. При этом аналитики компании рассчитывали на еще более плохие результаты. С февраля 2019 г. и по середину I квартала 2021 г. компанией управлял ее бывший финансовый директор Роберт Свон (Robert Swan).

Чистая прибыль Intel по итогам I квартала 2021 г. составила $3,4 млрд против $5,66 млрд годом ранее, что эквивалентно падению на 41%. Выручка компании за отчетный период составила $19,7 млрд по GAAP (падение на 1% год к году) и $18,6 млрд при подсчете без использования методики GAAP (за год изменений нет). Это на $1,1 млрд больше прогнозов самой Intel, опубликованных в январе 2021 г. Норма прибыли снизилась на 5,4 процентных пункта – до 55,2%.

Это на $1,1 млрд больше прогнозов самой Intel, опубликованных в январе 2021 г. Норма прибыли снизилась на 5,4 процентных пункта – до 55,2%.

I квартал 2021 года оказался для Intel провальным

Отчет Intel спровоцировал резкое падение акций компании на бирже NASDAQ. Как пишет портал WCCFTech, основной причиной тому стало не колоссальное снижение чистой прибыли компании – инвесторы негативно отреагировали на 20-процентное сокращение выручки Intel в серверном сегменте (за него отвечает подразделение Data Center Group, DCG) по сравнению с показателями годичной давности. Операционная прибыль этого направления рухнула еще сильнее – на целых 64%, остановившись на отметке $1,3 млрд.

Прочие достижения Intel

DCG стало единственным подразделением Intel, которое по итогам I квартала 2021 г. показало падение выручки, к тому же еще и столь колоссальное. Клиентский бизнес (Client Computing Group, CCG) за отчетный период принес ей $10,6 млрд выручки (8-процентный рост год к году), то есть больше половины от всей выручки Intel за первую четверть 2021 г. В то же время нельзя сбрасывать со счетов и показатели операционной прибыли CCG, которые, в отличие от выручки, упали, хотя и всего на 2% — до $4,1 млрд. Intel объяснила это возросшими затратами на исследования и разработки, а также на инвестиции в 10-нанометровый техпроцесс – бывший СЕО Intel Роберт Свон еще осенью 2020 г. утверждал, что прибыль Intel обеспечивают именно 14-нанометровые нормы производства, которые, на фоне 7 и 5 нанометров у TSMC, в 2021 г. морально устарели.

В то же время нельзя сбрасывать со счетов и показатели операционной прибыли CCG, которые, в отличие от выручки, упали, хотя и всего на 2% — до $4,1 млрд. Intel объяснила это возросшими затратами на исследования и разработки, а также на инвестиции в 10-нанометровый техпроцесс – бывший СЕО Intel Роберт Свон еще осенью 2020 г. утверждал, что прибыль Intel обеспечивают именно 14-нанометровые нормы производства, которые, на фоне 7 и 5 нанометров у TSMC, в 2021 г. морально устарели.

Итоги деятельности всех подразделений Intel в I квартале 2021 года

Выручка бизнеса Intel в сфере интернета вещей (Internet of Things Group, IOTG) увеличилась на 4%, достигнув $914 млн, при прогнозе аналитиков в $774,9 млн. Хорошую динамику показала и выручка Mobileye – за год она выросла на 48 % и составила $377 млн. Направление программируемых матриц (Programmable Solutions Group, PSG) нарастило выручку на 6 % до $486 млн.

Объемы поставок

Согласно статистике Statista.com, суммарная доля Intel на мировом рынке процессоров составляет по итогу I квартала 2021 г. 60,6%, остальные 39,4% удерживает AMD. Годом ранее разрыв между компаниями был заметно боле значительным – 66,7% у Intel и 33,2% у AMD.

AMD стремительно догоняет Intel

В финансовом отчете Intel указан 19-процентный рост выручки в сегменте ноутбуков при одновременном падении на 23% средней цены реализации на фоне роста спроса на недорогие лэптопы в период пандемии коронавируса и самоизоляции. В натуральном выражении поставки чипов для мобильных ПК выросли на 54% в сравнении с I кварталом 2020 г.

Показатели CCG- и DCG-подразделений Intel

В настольном сегменте Intel сократила поставки на 4% год к году и на 19% на фоне IV квартала 2020 г. Средняя цена реализации показала годовое 5-процентное падение и 4-процентный квартальный рост.

Когда в России появятся полностью отечественные одноплатные компьютеры

техникаВыручка Intel в настольном сегменте за год упала на 7% и за тот же период выросла на 19% в сегменте десктопов.

Инвесторы ошибок не прощают

DCG-подразделение Intel, отчитавшись о 64-процентном падении операционной прибыли и о 20-процентном сокращении выручки, также сообщило о снижении за год поставок на 13%, а средних цен – на 14%. Наихудшие показатели – у облачного направления (снижение выручки на 29%), за ним следует корпоративный сегмент (минус 20%), и на их фоне сильно выделяется телекоммуникационный сектор – он сумел поднять выручку на 5%.

Оптимистичные прогнозы и планы на будущее

Роберт Свон оставил пост гендиректора Intel в феврале 2021 г., уступив его настоящему ветерану компании – Патрику Гелсингеру (Patrick Gelsinger). Как сообщал CNews, он посвятил этой компании более 30 лет своей жизни.

Патрик Гелсингер (слева) и Роберт Свон

В конце марта 2021 г. под руководством нового СЕО Intel инициировала стратегию по своему восстановлению. Компания построит два новых завода за три года и вложит в них $20 млрд. также она хочет перейти на 7 нм в 2023 г. и стать партнером многих крупных производителей чипов, которые помогут ей в выпуске ее собственных процессоров.

В своем финансовом отчете, несмотря на отрицательную динамику основных показателей, Intel опубликовала вполне оптимистичные прогнозы как отдельно на II квартал 2021 г., так и на весь год в целом. По оценке ее аналитиков, ее выручка во II квартале составит $18,9 млрд в целом, или $17,8 млрд без учета результатов бизнеса в сфере чипов памяти. Как сообщал CNews, в конце октября 2020 г., еще под руководством Свона, Intel приняла решение продать эту часть своего бизнеса корейской компании SK Hynix за $9 млрд, и сделку стороны собираются закрыть не позднее марта 2025 г.

По итогам 2021 г. выручка Intel, согласно ее прогнозам, должна составить $72,5 млрд при норме прибыли 56,5 %. Для сравнения, выручка процессорного гиганта весь 2020 г. выросла на 8% на фоне 2019 г., составив $77,9 млрд. При этом чистая прибыль компании уменьшилась на 1%, до $20,9 млрд долларов.

Профиль инвестора BeginnerInvestor23 | Тинькофф Инвестиции Пульс

BeginnerInvestor23

8 месяцев назад

Всем привет! Это Начинающий инвестор! 👋🏻 А сегодня посмотрим, что происходит с Intel 💻 Для удобства разделю обзор на несколько частей: обзор компании и показатели, SWOT-анализ, информация по отчёту. Поехали! ✈️ Что за компания? Intel — американская компания, предоставляющая услуги по вычислительным мощностям, хранению данных и решениям по коммуникациям по всему миру. Получает доход от следующих отделов: * Дата-центры * Интернет вещей: IOtG + Mobileye (купила их в 2017) * Решения для энергонезависимой памяти (NSG) * Программируемые решения (PSG) * Клиентские вычислительные комплексы (ССG) Техника Во время пандемии акции компании упали с 68$ до 44$ (в моментах). Получается, общее падение составило 35%. Прилично. Не 50, конечно, но весьма впечатляет. Тем более, для компании, входящей в индексы S&P500 и DowJones. График сейчас в рамках сужающегося канала и находится на нижней границе. Пока удерживается, а это значит, что акцию откупают 💪 Значит, кому-то это нужно. При удержании уровня 50$ есть потенциал до верхней границы канала на 61-62$, а потом и выше. Общий график за последние 10 лет показывает уверенный восходящий тренд. Никаких провалов, всё красиво. Сейчас, как уже писал выше, у нижней границы и на этом таймфрейме. Что ж, с технической точки зрения выглядит вполне неплохо. Смотрим дальше. Мультипликаторы Компания входит в 2 основных индекса США: Dow Jones и S&P500. Платит дивиденды около 2,5% годовых. Для сравнения показателей возьмём 3 крупнейшие компании в этой индустрии: Intel, AMD, Nvidia. При этом P/E у неё составляет мизерные 9,37 ✅ Это очень низкий показатель для США и для этой индустрии. В это же время у AMD и Nvidia эти показатели составляют 180 и 90 соответственно. В принципе, при прочих равных, Intel должна была показывать такие же значения, но, видимо, что-то мешает. Не поленился и загуглил, ниже, чем у Intel P/E нет ни у кого в составе Dow Jones. При этом в текущем году у них (в отличие от двух вышеупомянутых компаний) положительный прирост на акцию (EPS) ✅ Опять какой-то диссонанс. Однако, прогноз по прибыли на акцию в следующем году раскрывает карты. У AMD и NVDA планируется прибыль 50% и 20% соответственно. А у INTC отрицательная ❌ Казалось бы, тут можно и закончить эту главу, но тут есть и интересный момент. Если в следующем году AMD и NVDA не оправдают эти показатели акции, скорее всего, упадут. А вот INTC в более выигрышной ситуации, им достаточно показать 0, чтобы победить прогноз ✅ ROA и ROE плюс-минус на одном уровне, компании одинаково отрабатывают свой капитал. По долгам ничего интересного, у всех в пределах нормы. Немного есть. А вот с маржой у Intel получше, чем у конкурентов. Незначительно, конечно, но всё же ✅ Напоследок посмотрим, как оценивают компанию инсайдеры и аналитики: Интересно, как «перевернулись» аналитики. В июне. Все разом. Это жжж неспроста, как мне кажется. До июня апгрейдили-апгрейдили, а потом в июле сразу все сказали ой, на самом деле всё плохо. Не надо покупать. Подозрительно 😑 Да и инсайдеры тоже перестали жаловать компанию. Одни продажи, только директор закупился на 400.000$. Хотя, у той же NVDA транзакции инсайдеров на уровне 25% со знаком минус, в то время, как у Intel скромные 6% 🤗 Первый взгляд показал, что при текущих показателях какой-то явный переизбыток «негатива» 🤔 Однако, не забываем, что показатели учитываются от от текущей цены, а не от 60$, как это было полтора месяца назад. На сегодня всё, продолжение завтра, не переключайтесь! 😉 Спасибо, что дочитали! 😊 #intc #начинающий_инвестор #обзор #финансовые_показатели #отчетностьА у меня прибыль нормальная? Основные виды прибыли предприятия и способы их расчёта

Мария Карпова

Эксперт

Екатерина Евдокимова

Редактор

Один из самых популярных вопросов предпринимателей, когда они первый раз собирают отчет о прибылях и убытках: «А у меня прибыль нормальная?»

Собственник видит в отчете море информации, а вот с ее интерпретацией часто возникают проблемы. Не понятно, много это или мало, сколько из этого на самом деле остается у компании, а что еще нужно раздать, а если вдруг прибыль уменьшилась, то почему.

На эти вопросы поможет найти ответ анализ прибыли, о котором мы расскажем в этой статье. После этого материала отчет о прибылях и убытках перестанет быть для вас дремучим лесом.

Что такое прибыль и чем она отличается от выручкиИногда собственники путают прибыль и выручку: ведь и то, и то деньги, они наши и лежат на расчетном счете. Но это не совсем так.

Выручка ― это сколько заработает компания, когда выполнит обязательства, например, отгрузит товар или окажет услугу. Ключевой момент тут — «выполнит обязательства». Обязательство выполнено — выручка есть, даже если деньги вам еще не перевели. Обязательство не выполнено — выручки нет, даже если клиент уже заплатил заранее. Поэтому деньги на расчетном счете и выручка ― не одно то же.

Компания «Альфа» продает ноутбуки и планшеты оптом. На расчетном счете у нее много денег: «Альфа» получила авансы от покупателей. При этом товар не отгрузила, то есть не выполнила свои обязательства. Значит, деньги, которые лежат на расчетном счете, это еще деньги клиентов, а не компании. Не выручка.

Выручкой «Альфы» эти деньги станут, когда компания выполнит обязательства по отгрузке товара. Деньги есть, но выручки нет, значит прибыли, которую можно тратить на развитие компании и дивиденды, тоже нет.

А вот прибыль ― это то, что останется самой компании, ее финансовый результат. Считается, как разница между выручкой и расходами. У нас есть подробная статья о том, как правильно считать прибыль →

И расходы признаются по факту выполнения обязательств, а не оплаты поставщику. Например, отгрузили товар покупателю ― признали в расходах его себестоимость. И не важно, что закупили мы его еще месяц назад.

Какая бывает прибыльСмотрит предприниматель в отчет о прибылях и убытках ― именно в нем собирается информация о том, сколько заработала компания ― и видит там четыре показателя прибыли вместо одного: маржинальную, валовую, операционную и чистую. Зачем так много?

Бывают четыре вида прибыли ― маржинальная, валовая операционная и чистая. В этом отчете о прибылях и убытках они выделены краснымДело в том, что между выручкой и чистой прибылью много статей расходов. Трудно вот так с наскока анализировать их влияние на деньги, которые компания заработала честным трудом. Поэтому, кроме чистой прибыли, ввели еще маржинальную, валовую и операционную. Они помогают понять, продуктивно ли работает компания и толково ли на это тратятся деньги.

Давайте разберемся с каждым видом прибыли.

Маржинальная прибыль. Это выручка минус переменные расходы. Переменные — это те, которые напрямую зависят от выручки. Например, проценты менеджерам продаж: они изменяются прямо пропорционально выручке. Растет выручка — растут проценты, снижается выручка — снижаются проценты.

Маржинальная прибыль позволяет оценить эффективность переменных расходов. Например, компания выручила 500 тысяч, а переменных расходов у нее 490 тысяч, это значит, что деньги на переменные расходы потратили непродуктивно: купили товар втридорога или не продумали ограничения в системе мотивации у отдела продаж.

Чтобы получить маржинальную прибыль, вычитаем из выручки все переменные расходыВаловая прибыль. По ней мы оцениваем, сколько зарабатываем на отдельных направлениях бизнеса. Это позволяет нам оценивать не только «общий котел» бизнеса, а еще и его отдельные составляющие. Нескольким нашим клиентам валовая прибыль помогла принять решение о закрытии направлений в компании — они увидели, что результат они получают за счет других направлений, а эти только тянут бизнес вниз.

Чтобы посчитать валовую прибыль, нужно взять выручку по направлению и вычесть из нее расходы, которые можно отнести конкретно к этому направлению. Этими расходами будут переменные и общепроизводственные. Переменные мы разобрали выше, а общепроизводственные — это те, которые относятся к конкретному направлению бизнеса, но не зависят от выручки. Например, у «Альфы» по направлению ноутбуков работают закупщики на окладе — они трудятся только для ноутбучного направления, но их зарплата не зависит от продаж.

Расчет валовой прибыли может показать, в какое направление компания вкладывается сильнее и на чем зарабатывает большеОперационная прибыль. Она показывает, зарабатывает ли компания по своей основной деятельности, хватает ли у нее денег, чтобы покрыть проценты по кредитам, амортизацию и вывозит ли она налоговую нагрузку.

Чтобы получить операционную прибыль, из выручки вычитают переменные, общепроизводственные и косвенные расходы. При этом налоги, кредиты и амортизацию не трогают.

У «Альфы» к косвенным расходам относятся затраты на продажу товаров и зарплату административного персонала. Это то, что не получится включить в себестоимость и поделить по направлениям.

Операционная прибыль показывает, продуктивна ли компания по основной деятельностиЧистая прибыль ― это окончательный финансовый результат компании, она покажет, эффективен ли бизнес в целом. Оценивая рентабельность чистой прибыли, собственник видит, приносит ли бизнес деньги, хватит ли на развитие компании и дивиденды для себя.

Чтобы получить чистую прибыль, нужно из выручки вычесть не только все общепроизводственные, косвенные расходы и себестоимость, но и налоги, проценты по кредитам, амортизацию оборудования.

Чистая прибыль ― это деньги, которые собственник может выводить из бизнеса, направлять на улучшение компании или откладывать в качестве финансовой «подушки безопасности»Мы разобрали виды прибыли. Эти знания потребуются для того, чтобы анализировать отчет о прибылях и убытках. Такой анализ поможет понять хватает ли у компании денег на покрытие текущих расходов и остается ли на развитие бизнеса. Еще анализ поможет, если прибыль упала и вам непонятно почему.

Как анализировать прибыльВот вы видите в отчете о прибылях и убытках, сколько заработала компания. Это много или мало? Нормально в масштабах конкретной компании? А почему раньше было больше? Для ответов на эти вопросы нужно провести анализ. Для анализа показателей прибыли применяются разные методы, здесь мы рассмотрим наиболее доступные и распространенные способы.

Анализировать нужно не величину прибыли, а рентабельность. Сама по себе сумма прибыли не говорит о том, сколько денег компания потратила, чтобы столько заработать. Поэтому сравнивать у разных направлений, периодов, компаний нужно рентабельность прибыли.

Смотрите, Коля получает 5 миллионов чистой прибыли, а Петя ― 1 миллион. Но при этом Коля зарабатывает 50 миллионов выручки и у него остается 10%, а Петя ― 2 миллиона выручки, но у него остается 50% заработанного. Коля до сих пор зарабатывает больше, но Петя ― эффективный красавчик.

Здесь видно, что маржинальный доход с продажи ноутбуков и планшетов одинаковый, а рентабельность прибыли разная. Поэтому 1 рубль выручки от ноутбуков приносит 50 копеек маржинальной прибыли, а 1 рубль с планшетов приносит 33 копейкиА теперь к анализу прибыли. Он состоит из трех шагов: сначала надо сравнить показатели с аналогичными за прошлый период, потом оценить структуру прибыли, а на десерт — сравнить себя с конкурентами.

Шаг 1. Смотрим, как изменяется прибыль во времени. Вам знакома ситуация, когда вы прикидываете, сколько заработали, и понимаете, что в прошлом месяце было больше? Это кусочек горизонтального анализа прибыли. Чтобы его провести, нужно сравнить рентабельность за текущий период с той, что была в прошлом месяце, квартале или году. Например, сравнить октябрь с ноябрем или октябрь 2020 с октябрем 2019.

Горизонтальный анализ нужен, чтобы понимать, где компания находится сейчас ― стали зарабатывать больше или меньше денег. Если вы провели горизонтальный анализ и видите, что компания стала зарабатывать меньше, нужно поискать причину и вовремя принять меры.

Собственник торговой компании «Бета» посмотрел, что маржинальная прибыль у него упала по сравнению с прошлым месяцем, а себестоимость осталась та же. Посмотрев аналитику отдела продаж, собственник понял, что уменьшился средний чек ― стали меньше продавать сопутствующих товаров. Он поговорил с менеджерами, чтобы эта ситуация была исправлена: в компании усилили скрипты продаж дополнительный товаров.

Еще сравнивать можно не с прошедшими, а с плановыми показателями. Вот идет ноябрь и скоро год уже закончится, надо посмотреть ― выполняем или нет годовой план по чистой прибыли. Горизонтальный анализ помогает в этом случае сориентироваться, далеко ли до заветных цифр и нужно ли поднажать.

Вот так это выглядит в нашей панели приборов. Конечно же, все планы выполнены 🙂Шаг 2. Изучаем структуру прибыли. В конце месяца вы смотрите в банковском приложении, сколько тратили на себя денег в этом месяце? В цветном кружке диаграммы видно, сколько процентов от поступлений потрачено на еду, бензин, коммуналку, развлечения, походы ко врачу, кредиты, если они есть, и сколько осталось. Это лайт-версия вертикального анализа прибыли.

С помощью такой диаграммы можно представить вертикальный анализ и в бизнесе. Здесь видно, какая доля от выручки уходит на разные расходыЧтобы провести вертикальный анализ, нужно посчитать долю расходов в общей выручке ― сколько процентов от выручки уходит на себестоимость, налоги, кредиты. А потом сравнить, как изменилась структура расходов. Например, в один месяц доля себестоимости сильно подскочила. Надо разобраться ― это выручки стало меньше или поставщики цены задрали?

Это может быть неприятным открытием, узнать, что компании остается чистой прибыли всего 3% от выручки. Но на то это и анализ, чтобы понять, что ест больше всего выручки и как можно сделать лучше. А еще вертикальный анализ нужен, если прибыль «вдруг» упала. Он поможет понять, в каком виде расходов искать причину изменения прибыли.

Собственник компании «Бета» увидел, что денег у него стало меньше. Он провел вертикальный анализ: маржинального дохода за текущий месяц стало меньше на 50 тысяч. Чтобы понять, где искать причину, он провел вертикальный анализ ― посмотрел долю всех расходов относительно выручки.

Посмотрел, как изменился вес каждой статьи расходов в структуре выручки. Удельный вес расходов в структуре выручки практически не менялся, кроме себестоимости. Она подскочила с 55% до 60%. При этом ее величина не менялась оба месяца ― как было 300 тысяч, так и осталось. Значит, дело не в конкретной статье расходов, а в величине выручки, то есть собака была зарыта в недопродажах.

Шаг 3. Оцениваем конкурентов. Суть этого способа ― померяться финансовыми результатами с конкурентами. Нужно сравнивать за один и тот же период рентабельности по операционной прибыли.

Торговые компании «Бета» и «Гамма» ― оптовые поставщики оргтехники. «Бета» работает на упрощенке, берет товары частично в кредит, частично на свои, арендует торговое оборудование и помещение. А «Гамма» использует основную систему налогообложения, товары закупает на свои кровные и продает их в собственных магазинах.

Масштаб компаний разный, но технологические процессы у них примерно одинаковые. Поэтому сравнение обычно производится по рентабельности операционной прибыли. Она показывает финансовый результат компании, оценивая только основную деятельность компании. Здесь не берется в расчет амортизируется оборудование или нет, заемные средства или свои, упрощенка или ОСНО. В отчете о прибылях и убытках такие доходы и расходы находятся в строках ниже операционной прибыли.

Сравнительный анализ предприятий в одной отрасли нужен, чтобы держать руку на пульсе: быть в курсе эффективности и темпов развития своей компании на рынке. Данные своей компании есть у предпринимателя под рукой, а вот чужой отчет о прибылях и убытках ― потёмки. Если нет инсайдерской информации, то придется довольствоваться открытой финансовой отчетностью или средними данными по отрасли, которые подсчитал Росстат.

Посмотрим на примере, как маленькая компания меряется с большой по эффективности.

Масштаб «Беты» несопоставим с «Гаммой», но рентабельность по операционной прибыли у них оказалась одинаковая! Из этого следует, что 1 рубль выручки Беты приносит столько же прибыли, сколько 1 рубль компании «Гамма». И это при том, что у «Гаммы» больше людей и денег.

Коротко об анализе прибыли| Зачем нужен | Как делается | |

| Горизонтальный | Понимать, в какой точке компания находится сейчас, улучшается или ухудшается показатель прибыли или рентабельности по сравнению с тем, что было раньше. Видеть, далеко ли до цели, есть ли отклонения. Вовремя скорректировать свои действия по достижению цели. | Сравнивают прибыль с той, что была в прошлом периоде или с планируемой. |

| Вертикальный или структурный | Понимать, на что компания сильнее тратится, на чем зарабатывает больше всего и в каком виде расходов искать причину изменения прибыли. | Считают долю всех издержек в общей выручке. А потом ищут изменения в структуре расходов и доходов компании. |

| Сравнительный | Повысить конкурентоспособность. | Сопоставляют компании одной отрасли. Обычно сравнивают по коэффициенту рентабельности операционной прибыли. |

Теперь вы знаете, что в отчете о прибылях и убытках есть четыре вида прибыли ― маржинальная, валовая, операционная и чистая. А еще понимаете, по какому показателю сравнивать компанию с конкурентами и как анализировать прибыль горизонтально и вертикально.

Первое письмо уже летит вам на почту. Если не приходит в течение получаса, пишите на [email protected] Вы уже забирали эту прелесть. Воспользуйтесь поиском по своей почте, найдете. Если не нашли, то попробуйте с другой почты или напишите на [email protected]Управленка

Курс по финансам бизнеса, специально для предпринимателей. Два раза в неделю будем присылать письма с уроками — понятными и кайфовыми.

Полугодовые прибыль и выручка Hermes снизились на фоне пандемии

По итогам 1-го полугодия французский дом моды Hermes International SCA зафиксировал падение чистой прибыли и выручки на фоне закрытия многих магазинов и приостановки производства из-за пандемии коронавируса.

Чистая прибыль компании в январе-июне снизилась до 335 млн евро с 754 млн евро за аналогичный период годом ранее, говорится в сообщении компании.

Операционная прибыль от продолжающихся операций, которая исключает некоторые разовые статьи дохода, уменьшилась с 1,144 млрд до 535 млн евро.

Выручка Hermes упала на 24,2 проц — до 2,488 млрд евро. Без учета колебаний валютных курсов снижение составило 24,9 проц.

Ухудшение показателей было зафиксировано во всех географических регионах и во всех сегментах бизнеса.

Продажи дома моды во Франции сократились в январе-июне на 37,8 проц, в остальных странах Европы — на 35,9 проц. В азиатском регионе показатель снизился на 11,4 проц, в том числе в Японии — на 19,6 проц, в Северной и Южной Америке — на 40,8 проц.

В сегменте кожгалантереи, на долю которой приходится около половины выручки Hermes, продажи уменьшились на 22,5 проц.

Реализация готовой одежды (более четверти выручки) сократилась на 28,8 проц. Продажи шелковых изделий и текстиля упали на 38 проц, парфюмерии — на 28,8 проц, часов — на 18 проц.

Компания сообщила, что пока сложно оценить воздействие пандемии на годовые результаты, но она по-прежнему рассчитывает на увеличение выручки без учета валютных колебаний в среднесрочной перспективе.

«Этот беспрецедентный кризис, который начался в начале этого года и по-прежнему продолжается, позволяет нам испытать силу нашей бизнес-модели», — заявил глава Hermes Аксель Дюма.

Котировки акций Hermes по итогам торгов в четверг снизились на 3,4 проц. Капитализация компании с начала года выросла на 6,7 проц и составляет 76,7 млрд евро.

Источник: ИА «Финмаркет»

Фото: Hermes

Что это такое и как рассчитать

Маржа чистой прибыли — это коэффициент рентабельности, который выражает прибыль от коммерческих операций в процентах от выручки или чистых продаж. Он учитывает все расходы, с которыми сталкивается бизнес, а не только стоимость проданных товаров.

Вот как его рассчитать, как аналитики используют коэффициент и некоторые сценарии, при которых эффективность коэффициента может снизиться.

Что такое маржа чистой прибыли?

Маржа чистой прибыли — это коэффициент, который сравнивает прибыль компании с общей суммой денег, которую она приносит.Он измеряет, насколько эффективно работает компания. Если, например, компания имеет маржу чистой прибыли в размере 20%, это означает, что она сохраняет 0,20 доллара на каждый доллар дохода от продаж.

Этот коэффициент используется, чтобы дать аналитикам представление о финансовой устойчивости компании. Компании, которые получают большую прибыль на доллар продаж, более эффективны. Такая эффективность увеличивает шансы компании на выживание, когда линейка продуктов не соответствует ожиданиям или когда период экономического спада поражает экономику в целом.

Как рассчитать маржу чистой прибыли?

Маржа чистой прибыли рассчитывается путем деления чистой прибыли на чистую выручку. Чтобы превратить ответ в процентное соотношение, умножьте его на 100. Некоторые аналитики могут использовать выручку вместо чистых продаж — либо они дадут вам аналогичный ответ, либо цифра чистых продаж будет немного более конкретной.

БалансКак работает маржа чистой прибыли

Прежде чем вы сможете рассчитать маржу чистой прибыли, вам нужно будет рассчитать чистую прибыль и чистые продажи.

Чистая прибыль рассчитывается путем вычитания всех ваших расходов из доходов. К ним относятся заработная плата, зарплата, коммунальные услуги и другие расходы.

Вы можете рассчитать чистую выручку, вычтя свои надбавки, возвраты и скидки из общей выручки. Надбавки — это проблемы с продуктом или услугой, которые приводят к снижению цены, чтобы удовлетворить клиента. Возврат — это любой возврат средств за товар или услугу.

Интерпретация вашей чистой прибыли

Маржа чистой прибыли может указывать на то, насколько хорошо компания конвертирует свои продажи в прибыль.Другими словами, процент, рассчитываемый уравнением чистой прибыли, — это процент ваших доходов, которые являются прибылью, которую компания получает.

И наоборот, это соотношение также указывает на сумму дохода, которую вы теряете из-за затрат и расходов, связанных с вашим бизнесом. Это может помочь аналитикам понять, следует ли бизнесу сосредоточиться на сокращении расходов.

И чистые продажи, и чистая прибыль связаны друг с другом, так как расходы могут увеличивать цены и уменьшать продажи (в зависимости от вашего продукта и аудитории).Не всегда легко определить точные отношения.

Например, увеличение расходов на производство более качественного продукта может привлечь достаточно клиентов для увеличения чистых продаж. С другой стороны, увеличение расходов может также снизить чистую выручку, если слишком большая часть этих расходов перекладывается на клиентов в виде более высоких цен. Если покупатели решат, что повышение цен не стоит более качественного продукта, выручка упадет.

Ограничения чистой прибыли

Долговое финансирование — заем денег для финансирования своей деятельности — может снизить вашу чистую прибыль.Если вы решите использовать заемное финансирование для своего бизнеса, вы увидите рост процентных расходов, что может привести к искажению вашей чистой прибыли до нежелательного уровня.

Однако это не обязательно означает, что заемное финансирование было неправильным шагом для вас. Определение качества маржи чистой прибыли в подобных сценариях часто требует более глубокого анализа того, почему был приобретен долг, как он будет использоваться и является ли приемлемым соотношение долга к активам.

Маржу чистой прибыли можно использовать для эффективного сравнения показателей за разные периоды.Однако это дает надежные результаты только в том случае, если в ваших расходах ничего не изменилось.

Чем больше вы меняете свои расходы, тем менее надежной становится маржа чистой прибыли для сравнения исторических показателей.

Продолжая анализировать финансовые результаты и показатели своего бизнеса, вы можете со временем корректировать расходы. Имейте в виду, что при этом снижается сопоставимость этого измерения за несколько периодов.

Ключевые выводы

- Норма чистой прибыли — это формула соотношения, которая сравнивает прибыль предприятия с его общими расходами.

- Маржа чистой прибыли позволяет аналитикам оценить, насколько эффективно работает компания.

- Чем выше маржа чистой прибыли, тем больше денег у компании.

- Сравнение чистой прибыли с чистыми продажами даст вам наиболее точные результаты, но выручку можно использовать вместо чистых продаж.

: как рассчитать, ее влияние и значение

Введение в маржу чистой прибыли

Маржа чистой прибыли , также известная как «маржа прибыли» или «коэффициент чистой прибыли» , представляет собой процент от выручки, остающийся после учета стоимости проданных товаров, операционных затрат или расходов, налогов, процентов. , и дивиденды по привилегированным акциям, за исключением дивидендов по обыкновенным акциям.Другими словами, это коэффициент, который показывает процент прибыли, которую приносит компания от общего дохода, или какой процент ваших продаж составляет фактическую прибыль.

Однако, прежде чем мы продолжим, важно сначала лучше понять, что такое выручка и операционные расходы. В дальнейшем это поможет нам лучше понять и рассчитать чистую прибыль .

Что такое «доход»?

Выручка, также называемая продажами (или оборотом), — это общий объем продаж, произведенных компанией, продавая свои продукты и услуги.Если вычесть возврат и скидки из общего объема продаж, вы получите чистую прибыль.

Как работает доход?

Например, магазин канцелярских товаров в год продает товаров на сумму 40 000 фунтов стерлингов. Эта продажа отражается в самом начале отчета о прибылях и убытках как выручка.

Почему важен доход

Выручка отображает общий объем продаж, совершаемых бизнесом за финансовый год. Неуклонно растущий доход указывает на то, что компания увеличивает объем продаж, и перспективы ее роста обнадеживают.С другой стороны, уменьшение доходов может сигнализировать о том, что организация дает сбой. Другими словами, чем больше выручка приносит компания, тем больше у нее денег, которые можно направить на другие цели, такие как расширение, капитальные вложения и т. Д.

Что такое «операционные расходы»?

Операционные расходы — это расходы, которые компания несет в ходе своей обычной повседневной деятельности. Эти расходы отражаются в отчете о прибылях и убытках для целей бухгалтерского учета.

Как работают операционные расходы?

Операционные расходы — это ежедневные расходы, связанные с ведением основной деятельности предприятия, такие как стоимость проданных товаров, расходы, связанные с коммунальными услугами, заработной платой, арендной платой и т. Д.

Почему так важны операционные расходы?

Операционные расходы играют очень важную роль в расчете операционных доходов. И когда мы говорим об операционном доходе, это показатель прибыльности, который говорит инвесторам, какая часть выручки, полученной организацией, будет отражена как прибыль. Таким образом, операционная прибыль является ключевым фактором финансового здоровья организации. Довольно просто понять, что чем ниже операционные расходы, тем более прибыльной будет организация.

После получения некоторых знаний об операционных расходах и доходах пора вернуться к показателю чистой прибыли.

Формула чистой прибыли

Маржа прибыли равна чистой прибыли (также известной как чистая прибыль), деленной на общий доход, выраженной в процентах.

Чистая прибыль рассчитывается как: общая выручка — общие расходы

Маржа чистой прибыли как таковая составит: чистая прибыль / общая выручка

Умножьте это на 100, чтобы получить процент (%).

Например, маржа прибыли в размере 20% означает, что на каждый 1 фунт стерлингов выручки компания получает 0,20 фунта стерлингов чистой прибыли.

Разделение чистой прибыли на общий объем продаж или выручки является хорошей мерой для определения общей выручки, по которой она была полностью отражена в чистой прибыли.

Мы можем лучше понять это на примере. Допустим, продажи вашего бизнеса составляют 20 000 фунтов стерлингов, общая стоимость производства вашего продукта составляет 10 000 фунтов стерлингов, а вы потратили еще 2 000 фунтов стерлингов на эксплуатационные расходы (например, накладные расходы и налоги).

Общий объем продаж или выручка — (себестоимость проданной продукции + операционные расходы) = чистая прибыль

20000 фунтов стерлингов — (10000 фунтов стерлингов + 2000 фунтов стерлингов) = 8000 фунтов стерлингов

Чистая прибыль ÷ объем продаж = маржа чистой прибыли

8 000 фунтов стерлингов ÷ 20 000 фунтов стерлингов = 0,4

0,4 × 100 = 40%

Как показывает пример, чистая прибыль вашего бизнеса составляет 40%. Другими словами, 40% вашего общего дохода от продаж — это прибыль.

Почему важна маржа чистой прибыли?

Важность маржи чистой прибыли можно определить, исходя из того факта, что это одна из наиболее отслеживаемых данных в финансовом мире.Инвесторы проявляют большой интерес к этому коэффициенту, поскольку он говорит им о способности бизнеса генерировать прибыль, что оставляет у компании достаточно капитала, чтобы заниматься расширением бизнеса.

Маржа чистой прибыли — это не то же самое, что денежный поток

Совершенно необходимо понимать, что чистая прибыль не является мерой суммы денежных средств, заработанных компанией в любой данный период времени. Это связано с тем, что, как упоминалось выше, чистая прибыль включается в отчет о прибылях и убытках компании, который включает другие неденежные расходы, такие как износ и амортизация.Отчет о движении денежных средств компании относится к денежным средствам, произведенным и использованным данной конкретной организацией в течение определенного периода времени. Источник денежных средств предприятия, как показано в отчете о движении денежных средств, разбивается на три части: денежный поток от инвестиционной, операционной и финансовой деятельности. Чистая прибыль, напротив, учитывает некоторые другие расходы, такие как амортизация, которые не связаны с движением денежных средств.

Обратите внимание, что чистая прибыль компании внимательно изучается заинтересованными сторонами.Снижение чистой прибыли указывает на бесчисленное множество проблем, которые могут беспокоить компанию, таких как, среди прочего, неправильное управление расходами, снижение прибыли и продаж. Чистая прибыль не является абсолютным числом, и разные организации, работающие в одной отрасли, тщательно исследуются на предмет их чистой прибыли, чтобы определить, какие из них лучше конвертируют свои продажи в прибыль.

Понимание коэффициента чистой прибыли

Как упоминалось выше, маржа чистой прибыли — это способность организации получать прибыль от своих продаж.Норма чистой прибыли является важным фактором, определяющим результаты деятельности организации. Однако стоит отметить, что его результативность не может быть определена единолично его чистой прибылью. На эффективность бизнеса может влиять несколько факторов, например рост продаж, который может не привести к увеличению прибыли, если компания неадекватно управляет своими расходами. Напротив, снижение продаж может привести к увеличению прибыли, если компания будет контролировать свои расходы.

Норма чистой прибыли выше среднего означает, что фирма хорошо справляется со своими расходами, а отпускная цена ее товаров превышает их себестоимость. Таким образом, высокое соотношение может быть результатом:

- Эффективное управление.

- Жесткий контроль над расходами.

- Хорошая ценовая стратегия.

С другой стороны, низкая рентабельность означает, что компания плохо проверяет свои затраты или использует неэффективный механизм ценообразования.Таким образом, низкий коэффициент может быть результатом:

- Неэффективное управление.

- Неуправляемые расходы.

- Плохая ценовая стратегия.

Инвесторам необходимо вникнуть немного глубже и не полагаться только на поверхностные цифры, чтобы выяснить первопричину увеличения или уменьшения общей чистой прибыли бизнеса.

Примеры расчета чистой прибыли с расчетом

Компании «Инма» и компания «Сигма» имеют маржу чистой прибыли 12% и 15% соответственно.Обе компании заработали 150 фунтов стерлингов. Как вы рассчитаете чистую прибыль каждой компании?

Начните с формулы для расчета чистой прибыли

Маржа чистой прибыли = Чистая прибыль / выручка

Чистая прибыль = Маржа чистой прибыли * выручка

Рассчитать чистую прибыль по каждой компании

Компания Inma:

Чистая прибыль = маржа чистой прибыли * выручка = 12% * 150 фунтов стерлингов = 18 фунтов стерлингов

Компания Sigma:

Чистая прибыль = Маржа чистой прибыли * выручка = 15% * 150 фунтов стерлингов = 22 фунта стерлингов.50

Компании «Zulu» и «Soho» заработали 83,50 фунта стерлингов и 67,22 фунта стерлингов чистой прибыли соответственно. Обе компании имеют рентабельность по чистой прибыли 18,22%. Каков общий доход каждой компании?

Какое влияние оказывает отрицательная норма чистой прибыли?

Бизнесы с крупномасштабными операциями и хорошей репутацией также иногда несут убытки. Экономические спады, убыточные предприятия, неверные инвестиционные решения, расширение и т. Д. — все это может нанести ущерб чистой прибыли компании.Общая отрицательная норма прибыли означает, что бизнес зарабатывает меньше, чем его расходы. Однако отрицательная норма прибыли в течение короткого периода времени не обязательно должна вызывать панику, поскольку предприятия с разумной ценовой политикой и эффективным механизмом сокращения затрат могут успешно преодолеть эту временную нестабильность.

Финансирование

Если у вашего бизнеса отрицательная чистая прибыль, вы можете столкнуться с трудностями в управлении денежным потоком, потому что в вашем доходе недостаточно денежных средств для покрытия ваших расходов.Поиск финансирования для бизнеса может обеспечить временное облегчение, когда вы начнете исправлять ситуацию. Однако бизнесу с отрицательной маржой прибыли может быть трудно получить финансирование из установленных каналов, и ему, возможно, придется искать деньги через необеспеченные каналы, такие как кредитные линии и кредитные карты. Пожалуйста, помните, что финансирование для покрытия отрицательной прибыльности должно быть временным механизмом, который изменит ваше состояние. Позвольте этому задержаться на некоторое время, и ситуация может выйти из-под контроля.

Налоги

Отрицательная маржа чистой прибыли может уменьшить ваши налоговые обязательства, поскольку налоги взимаются с вашей прибыльности.Отрицательная чистая прибыль означает отсутствие прибыли и налогов. Это, однако, небольшое утешение, поскольку деньги, которые вы теряете, значительны по сравнению с тем, что вы можете сэкономить в виде налогов.

Операции

Бизнесу с отрицательной маржой чистой прибыли следует внимательно оценить свои операционные расходы, чтобы разобраться в корне проблемы и как можно скорее устранить проблему, прежде чем ситуация ухудшится. Внимательно просмотрите свои книги, чтобы определить, откуда у вас кровотечение; тратите ли вы больше, чем нужно, на такие вещи, как аренда, материалы или платежная ведомость.Попытайтесь исправить неустойчивые модели расходов за счет эффективного управления ресурсами, увеличения доходов за счет выхода на новые рынки и отказа от процессов и систем, снижающих чистую прибыль.

Долгосрочный убыток

Как упоминалось выше, краткосрочная отрицательная норма прибыли не является и не должна быть причиной острого бедствия, поскольку ее можно обратить вспять с помощью эффективного управления расходами и разумных стратегий ценообразования. Напротив, если ваш бизнес терпит долгосрочные убытки, это признак более глубокой болезни и проблемы, у которой почти нет шансов на спасение.В таких условиях разумнее закрыть ставни и искать новую возможность.

Ограничения нормы чистой прибыли

Финансовые аналитики и эксперты определяют общую эффективность организации, глядя на ее чистую прибыль и сравнивая ее с чистой прибылью других компаний. Хотя это обычная практика, этому методу присуще ограничение. Основная причина этого в том, что предприятия, работающие в разных отраслях, могут иметь разные ожидаемые уровни чистой прибыли.Например, компания в секторе смартфонов может сообщать о высоком коэффициенте прибыли и низком доходе в отличие от организации, работающей в пищевом секторе, доход которой может быть больше, но общая прибыльность будет меньше. По этой причине обычно рекомендуется сравнивать чистую прибыль компаний, работающих в одной отрасли и с аналогичными бизнес-моделями. Еще одно серьезное ограничение расчета чистой прибыли заключается в том, что ее часто путают с денежным потоком. Как упоминалось выше, это ошибка, поскольку чистая прибыль учитывает некоторые другие расходы, такие как амортизация, которые не связаны с движением денежных средств.

Некоторые из ограничений чистой прибыли:

Ограничение 1 — Сравнение компаний, работающих на разных рынках

Компания, торгующая предметами роскоши, может иметь более высокую норму прибыли, чем продуктовый магазин, чьи продажи могут быть выше, но прибыль ниже, из-за продажи дешевых товаров. Таким образом, было бы совершенно неуместно оценивать чистую прибыль производителя предметов роскоши по сравнению с прибылью продуктового магазина, поскольку их отрасль совершенно иная.

Ограничение 2 — Компании с долгами

Организация с более высоким финансовым рычагом (долгом) может иметь более низкую маржу чистой прибыли, поскольку часть ее дохода пойдет на долговое финансирование (процентные платежи).Это негативно скажется на чистой прибыли компании.

Ограничение 3 — Амортизация

Фирмы, обладающие высокими активами основных средств, вероятно, больше пострадают от более высоких амортизационных расходов. Это снизит общую чистую прибыль; общий имидж компании как таковой может пострадать из-за низкой рентабельности, несмотря на сильный денежный поток.

Манипулирование прибылью

Руководство, чтобы увеличить свою чистую прибыль, может попытаться «срезать углы».Например, они могут сократить бюджет НИОКР, чтобы показать более высокую рентабельность. Это может ввести в заблуждение инвесторов, которые могут быть соблазнены здоровой на вид чистой прибылью компании, не подозревая о том, что за нее приходится платить.

Сводка

Продажа товаров и услуг и получение дохода, достаточного для покрытия расходов на ведение бизнеса, имеют решающее значение для выживания любой организации. Если компания не может обеспечить достаточный объем продаж для покрытия своих расходов, она тратит свои финансовые ресурсы, что приводит к преждевременному закрытию бизнеса.Норма чистой прибыли или коэффициент чистой прибыли измеряет общую прибыльность организации, что помогает инвесторам и руководству оценить результаты деятельности компании.

Норма чистой прибыли — это процент, на который общий доход компании превышает или меньше ее общих расходов. Положительная норма чистой прибыли показывает, что компания работает в прибыли, тогда как отрицательное соотношение указывает на то, что компания зарабатывает меньше денег, чем тратит.

Расчет чистой прибыли

Норма чистой прибыли рассчитывается путем вычитания общих затрат из общего объема продаж и последующего деления их на общий объем продаж.Например, если общий доход компании составляет 2 миллиона фунтов стерлингов, а общие затраты равны 800 000 фунтов стерлингов, то его чистая прибыль составляет 1,2 миллиона фунтов стерлингов.

Значение чистой прибыли

Норма чистой прибыли по существу измеряет сумму денег, начисленную или полученную после выплаты всех расходов. Например, если маржа чистой прибыли компании составляет 20%, это означает, что компания получает 20 пенсов прибыли на каждый фунт стерлингов продаж. Проще говоря, более высокая чистая прибыль означает, что компания хорошо контролирует свои расходы и свои стратегии ценообразования.

Сводка

Компания с менее чем удовлетворительной чистой прибылью может предпринять позитивные шаги, такие как сокращение затрат и увеличение продаж для повышения своей прибыли. Меры по сокращению затрат, такие как внедрение разумной производственной политики, которая снижает общую стоимость производства, сокращение штатов и отказ от убыточных проектов, могут помочь повысить чистую прибыль. Более эффективные стратегии ценообразования, такие как продажа продуктов или товаров по более высокой цене, также могут способствовать увеличению чистой прибыли.

Низкая маржа валовой прибыли и низкая маржа чистой прибыли

Существуют три финансовых отчета, которые используются для анализа эффективности бизнеса. Баланс, отчет о движении денежных средств и отчет о прибылях и убытках, также называемый отчетом о прибылях и убытках, — это инструменты, которые дают аналитику полную картину. В отчете о прибылях и убытках отражены доходы и расходы бизнеса за отчетный период, например за месяц, квартал или год. Простые расчеты отчета о прибылях и убытках показывают, какую прибыль компания сохраняет в качестве прибыли.

Маржа валовой прибыли

Маржа валовой прибыли измеряет, сколько выручки остается после вычета затрат на продажу; результат делится на общий доход. Более высокая маржа лучше и указывает на то, что бизнес работает эффективно. Если расходы составляют значительную часть дохода, что приводит к низкой валовой прибыли, это может означать две вещи. Либо бизнес работает неэффективно, либо бизнес по своей природе является низкорентабельным. Для получения прибыли низкорентабельный бизнес зависит от объема продаж.Примерами низкорентабельных предприятий являются магазины розничной торговли одеждой и электроникой.

Маржа чистой прибыли

Маржа чистой прибыли рассчитывается путем вычитания всех расходов бизнеса из выручки, а не только вычитания стоимости проданных товаров; это означает, что включены накладные расходы, такие как административные расходы, расходы на строительство и налог на прибыль. Опять же, чем выше маржа, тем лучше. Когда у бизнеса низкая чистая прибыль, это означает, что он тратит большую часть своей выручки на поддержание своей работы в целом.Низкая маржа чистой прибыли может означать, что бизнес тратит большие деньги на стоимость проданного товара (COGS), накладные расходы или и то, и другое.

Сравнение валовой и чистой прибыли

Анализ того, почему компания имеет низкую чистую прибыль, имеет важное значение для понимания ее эффективности. Если у компании высокая валовая прибыль, то ее основной бизнес, вероятно, работает эффективно — это всегда цель. Если чистая маржа низкая, это может означать, что компания слишком много тратит на накладные расходы, которые напрямую не влияют на качество продукта.Когда это происходит, бизнес может попытаться сократить накладные расходы за счет сокращения расходов. В качестве альтернативы он может попытаться выяснить, как увеличить доход без пропорционального увеличения чистых расходов.

Сколько стоит

Размер компании напрямую влияет на ее маржу. Как правило, более мелкие компании должны работать более эффективно, потому что там меньше затрат. По мере увеличения размера компании прибыль часто уменьшается из-за увеличения накладных расходов.По данным Teenvestor.com, крупные компании должны иметь валовую прибыль не менее 35 процентов, в то время как средние компании должны иметь валовую прибыль более 50 процентов. Бывают исключения; Если у компании есть интересный новый продукт или патент, вызывающий ажиотаж, это может стать перспективной инвестиционной возможностью. Имейте в виду, что по мере увеличения доходов растут и затраты на ведение бизнеса, что может привести к снижению валовой и чистой прибыли.

Маржа чистой прибыли | Формула и определение

Что такое маржа чистой прибыли?

Норма чистой прибыли — это показатель, показывающий, насколько хорошо компания может преобразовывать свои доходы в прибыль.Маржа чистой прибыли — это процент выручки, остающийся после вычета всех операционных расходов, процентов, налогов и дивидендов по привилегированным акциям из валовой или общей выручки компании.

Как рассчитать маржу чистой прибыли

Прежде чем найти маржу чистой прибыли, вам необходимо рассчитать маржу валовой прибыли, используя информацию из отчета о прибылях и убытках компании.

Формула чистой прибыли

Вы можете рассчитать маржу чистой прибыли по следующей формуле:

Пример расчета маржи чистой прибыли

Предположим, вы думаете об инвестировании в местный бизнес, Shop ABC.Вы хотите быть уверены, что это выгодное вложение. Владельцы предоставляют вам отчет о прибылях и убытках для анализа.

Шаг 1: Найдите маржу валовой прибыли

Маржа валовой прибыли = Общий доход — Себестоимость проданных товаров (COGS)

Общая выручка

Если магазин ABC имеет выручку 1000 долларов за июнь, а стоимость проданных товаров равна 700 долларов, у них будет валовая прибыль 300 долларов и валовая прибыль:

1000 долларов — 700 долларов

1000 долларов = 0.30 или 30%

Магазин ABC имеет валовую прибыль 30%.

Шаг 2. Отнесите операционные расходы на счет

Затем вы должны найти операционные расходы, которые могут включать аренду, инвентарь, маркетинг, заработную плату и любые другие расходы, понесенные в ходе обычной деятельности. Вы можете найти эти цифры в отчете о прибылях и убытках компании. В примере с магазином ABC предположим, что расходы составляют 200 долларов.

Шаг 3: Расчет маржи чистой прибыли

Используя следующую формулу (вместе с показателями шага 1 и шага 2), вы можете рассчитать маржу чистой прибыли:

Маржа чистой прибыли = Валовая прибыль — Операционные расходы

Общая выручка

Маржа чистой прибыли = 300 долларов — 200 долларов = 100 долларов

1000 долларов 1000 долларов = 0.10 или 10%

Маржа чистой прибыли составляет 10%

Интерпретация примера

Это значительно меньше, чем маржа валовой прибыли в 30%. Если вы думали об инвестировании в Shop ABC, вы хотели бы увидеть маржу чистой прибыли, чтобы оценить, насколько хорошо он управляет операционными расходами. Например, если у него большие проценты по кредитам, это увеличит операционные расходы и уменьшит чистую прибыль (что сделает его менее привлекательным вложением).

Чистая маржа для специализированной розничной торговли составляет около 3%, при общей розничной марже 2.4%. Shop ABC — действительно здоровый бизнес и потенциально хорошая инвестиция, учитывая маржу чистой прибыли в 10%. Это существенно выше отраслевых показателей.

Увеличение продаж не всегда означает увеличение прибыли. Вот почему так важна чистая прибыль: она выражает прибыльность каждой продажи. Инвесторы и аналитики используют его, чтобы определить, будут ли они вкладывать средства в компанию, поскольку он дает более четкую картину прибыльности компании.

Что происходит при уменьшении чистой прибыли?

Снижение чистой прибыли является признаком вялых продаж, возможно, из-за снижения цен, увеличения операционных расходов или сочетания этих факторов.Столкнувшись с уменьшением нормы чистой прибыли, компании могут выбрать одно или несколько из следующих действий:

Сокращение расходов

Поскольку чистая прибыль включает операционные расходы, компании часто начинают с сокращения операционных расходов. Например, они могут рефинансировать ссуды для получения более низких процентных ставок, что может сократить операционные расходы и повысить чистую прибыль.

Увеличение валовой выручки от продаж

Вторая стратегия может заключаться в увеличении общих валовых продаж. Компании могут попытаться активизировать свои отделы продаж или провести обширные маркетинговые и рекламные кампании, чтобы вызвать больший интерес среди потребителей.

Повышение цен

Третьей тактикой может быть повышение цен на свои товары. Повышение цен может позволить им продавать в том же объеме, но с более высокой валовой выручкой от продаж.

Какое действие быстрее всего приведет к повышению рентабельности чистой прибыли?

Компании увеличивают чистую прибыль за счет одного или комбинации действий, которые включают сокращение операционных расходов, увеличение объема продаж или повышение цен. Компании обычно стараются сначала сократить расходы, поскольку сократить расходы легче, чем увеличить продажи.

Увеличение общего объема продаж означает, что компания должна либо продать больше товаров, либо поднять цены на эти товары. Однако клиенты могут отказаться от более высоких цен или компания не сможет продать больше товаров в течение определенного периода времени.

И наоборот, сокращение расходов находится под контролем компании и является более простым (и более надежным) методом увеличения чистой прибыли. Пока валовые продажи остаются неизменными или увеличиваются, а себестоимость производства остается неизменной или уменьшается, сокращение операционных расходов является надежным планом по увеличению чистой прибыли.

Что чистая прибыль говорит вам о компании?

Акционеры внимательно следят за величиной чистой прибыли, потому что она показывает, насколько хорошо компания конвертирует выручку в прибыль, доступную для акционеров. Маржа чистой прибыли показывает, насколько хорошо компания может получать прибыль от продаж (а также управлять своими операционными расходами).

Норма чистой прибыли часто используется для сравнения компаний одной отрасли в процессе, известном как «анализ маржи». Маржа чистой прибыли — это процент от продаж, а не абсолютное число.Может быть чрезвычайно полезно сравнить маржу чистой прибыли между группой компаний, чтобы увидеть, какие из них наиболее эффективно конвертируют продажи в прибыль. Считается, что компании с более высокой чистой прибылью, чем другие компании в той же отрасли, имеют конкурентное преимущество.

Маржа чистой прибыли по сравнению с маржей валовой прибыли

Маржа валовой прибыли и маржа чистой прибыли выражаются в процентах от выручки. Однако валовая прибыль учитывает только стоимость проданных товаров (COGS).Поскольку в нем не учитываются операционные расходы, налоги или проценты (все из которых могут быстро подорвать общую прибыль компании), маржа валовой прибыли является менее точным показателем прибыльности компании, чем маржа чистой прибыли.

Маржа чистой прибыли и маржа операционной прибыли

Аналитики рассматривают как маржу чистой прибыли, так и маржу операционной прибыли в рамках анализа ликвидности, левериджа, прибыльности и платежеспособности компании. Однако эти два показателя измеряют разные аспекты финансового здоровья компании.

Норма чистой прибыли — это процент прибыли, доступной после учета всех операционных расходов компании. Маржа операционной прибыли рассчитывается для расчета нормы прибыли от основного бизнеса компании.

Ни то, ни другое не является «лучшим» анализом. Скорее, решающее значение имеет контекст, в котором рассматриваются цифры. Бывают случаи, когда понимание маржи операционной прибыли более важно, чем маржа чистой прибыли.

Пример чистой прибыли по сравнению сМаржа операционной прибыли

Допустим, компания получила необычайно непредвиденный доход от побочного бизнеса. Основным видом деятельности производителя безалкогольных напитков является производство и продажа напитков. Маржа операционной прибыли учитывает только выручку от продажи безалкогольных напитков. Маржа чистой прибыли может учитывать другие события, например, прибыль от продажи крупного завода по розливу.

В этом случае аналитик хочет понять обе нормы, чтобы судить о состоянии основной деятельности по сравнению с прибыльностью компании.Углубившись в отчет о прибылях и убытках компании и рассчитав как чистую прибыль, так и маржу операционной прибыли, аналитик может составить более четкое представление об общей прибыльности и потенциале инвестиций в компанию по производству безалкогольных напитков.

Продажи выросли, прибыль снизилась — что исправить?

Увеличение продаж не всегда приводит к увеличению прибыльности.

На самом деле рост может быть чрезвычайно дорогостоящим, если эффективность организации не является приоритетом.

Как это может случиться?

По мере роста бизнеса растут и его расходы. Некоторые расходы являются фиксированными, например, административные накладные расходы и прямые затраты на оплату труда. Однако другие расходы являются переменными, например, заработная плата сотрудников, материалы, производственные материалы и налоги на заработную плату.

Рост всегда сопряжен с расходами для бизнеса, поэтому руководство всегда должно иметь полное представление о структуре затрат. Вы знаете, какие стратегии работают? На чем бизнесу следует сосредоточить свои ресурсы, чтобы добиться максимального роста в будущем? Это ключевые ингредиенты для масштабируемого роста.

Понимание основных причин снижения прибыльности

Обычно легко определить две основные причины снижения операционной прибыли. У большинства предприятий либо снижаются продажи, либо увеличиваются расходы.

Если продажи увеличиваются, а прибыль снижается, то это, вероятно, означает, что снижение операционной прибыли может быть связано с увеличением расходов.

Для большинства предприятий виновниками роста затрат являются:

Увеличение накладных расходов.Даже если многие из ваших сотрудников в наши дни работают из дома, стоимость вашего офиса может быть дороже, чем в предыдущие годы, в зависимости от увеличения арендной платы и налогов. Вы ежегодно повышаете зарплату долгосрочным сотрудникам? Это может быстро накапливаться, особенно если в вашей компании работают сотни сотрудников. Тем не менее, если ваши производственные и накладные расходы останутся такими же, несмотря на рост продаж, вы все равно можете увидеть убытки от расходов на обслуживание долга. Например, даже один просроченный платеж по бизнес-кредитной карте может привести к повышению процентных ставок и увеличению ежемесячных платежей.

Изменение в структуре продаж. Большинство предприятий предлагают более одного типа продуктов или услуг — и нормальная норма прибыли варьируется от продукта к продукту. Если продажи с более низкой маржой увеличились, а продажи с более высокой маржой снизились, это могло бы объяснить падение прибыли. Например, предположим, что компания, занимающаяся кондиционированием воздуха, больше получает прибыль от коммерческих единиц, а не от жилых единиц. Если объем жилищного строительства увеличился на 15%, а коммерческие продажи снизились на 25%, это могло бы объяснить более низкую прибыль, хотя общий доход увеличился.Это помогает знать эту разбивку чисел, потому что эта информация заставляет вас действовать.

Единовременные расходы. В некоторых случаях меньшая прибыль может быть отнесена на счет разовых событий, а не структурной проблемы с бизнесом. Если, например, на месте произошел инцидент, и бизнес должен был оплачивать медицинские расходы для клиента, это могло бы объяснить меньшую прибыль. Или, если ненастная погода привела к повреждению вашего здания, а страховка покрыла только половину затрат, вам придется потратить деньги, чтобы снова начать бизнес.Даже если это разовые события, которые, скорее всего, больше не повторится, важно понимать, как они повлияли на чистую прибыль и как подготовиться к непредвиденным расходам в будущем.

Это лишь некоторые из факторов, которые могут привести к снижению прибыльности даже при увеличении продаж.

Итак … возникает вопрос: что исправить?

Измеряйте и оценивайте свои KPI в режиме реального времени

Мы живем в меняющемся мире.

Только в этом году мы стали свидетелями постоянно меняющегося порядка пребывания на дому, экономической нестабильности и стихийных бедствий.

Недостаточно скорректировать свою стратегию на основе квартальных доходов и отчетов.

Вместо этого процветающие предприятия измеряют и оценивают свои KPI в режиме реального времени. Не существует единой формулы, которая может привести к сокращению затрат и увеличению прибыли. Вместо этого важно проанализировать текущую производительность, поведение клиентов, а затем на основе этих результатов определить наилучший курс действий.

В Exceptional Services наше современное программное обеспечение для управления производительностью может измерять и анализировать ваши ключевые показатели эффективности в режиме реального времени. Это позволяет нам разрабатывать, общаться и помогать внедрять мощную основу для оптимизированной стратегии. Чтобы получить максимальную прибыль, критически важно оптимизировать производительность и рост организации.

Какие компании могут извлечь выгоду из анализа KPI в реальном времени?

Хорошая новость заключается в том, что ни один бизнес не является слишком маленьким или большим, чтобы извлечь выгоду из анализа KPI в реальном времени.

Крупные корпорации, например, используют несколько процессов, когда дело касается управления цепочкой поставок, производительности труда и управления ресурсами. Но это не только крупные корпорации. Любой бизнес, который приносит более 1 миллиона долларов дохода в год, должен будет хорошо контролировать свои процессы, чтобы продолжать расти и адаптироваться к меняющимся рынкам.

На другом конце спектра малые предприятия, которые имеют годовой доход от 75 000 до 100 000 долларов, обычно работают вне дома.Когда вы думаете о предпринимателях, «начинающих» в своих гаражах, они часто попадают в эту категорию. Поскольку они руководствуются бизнес-планом «партизанского стиля», они хорошо понимают свой целевой рынок и потенциал. Обратной стороной является то, что, хотя у них есть четкое видение конечного продукта своего бизнеса, они не обязательно имеют четкое видение самого пути. Эти владельцы малого бизнеса, безусловно, могут извлечь выгоду из анализа потребностей, который закладывает основу для долгосрочного стратегического роста.

Между этими двумя крайностями находятся предприятия, работающие с доходом от 100 000 до 200 000 долларов. Они вышли из стадии домашнего офиса и вышли на новый уровень стабильности, но пока еще не в высшей лиге.

Независимо от того, на каком этапе находится ваш бизнес, всегда есть возможность выработать стратегию и добиться максимальной эффективности организации.