Что выгоднее потребительский кредит или кредитная карта

Кредиты населению можно условно разделить на две категории: потребительские кредиты и кредитные карты. У каждой категории имеются различия, особенности, достоинства и недостатки.

Содержание

Скрыть- Различия между кредитными картами и потребительскими кредитами

- Плюсы и минусы потребительских кредитов

- Преимущества и недостатки кредитной карты

- Что выбрать?

Различия между кредитными картами и потребительскими кредитами

Потребительские кредиты в свою очередь также можно разделить:

- целевые кредиты – выдача кредита осуществляется путем перечисления денег в оплату определенного товара или услуги (лечение, обучение, ремонт)

- нецелевые кредиты – сумма выдается заемщику на руки наличными, и он может тратить ее на любые неотложные нужды без необходимости отчитываться банку за целевое использование средств

Кредитная карта – это платежный инструмент, с помощью которого заемщик получает возможность управлять карточным счетом и тратить средства банка в размере установленного лимита.

Кредитная карта больше похожа на нецелевой кредит, поскольку в обоих случаях заемщик может тратить деньги на любые цели. Возникает вопрос, в чем же их различие?

Нецелевой потребительский кредит выдают наличными в полной сумме. Тратить деньги заемщик может по мере необходимости, но проценты по кредиту начисляются на полную сумму с момента выдачи.

В случае с кредитной картой средства считаются полученными в кредит только после того, как заемщик воспользуется кредиткой – оплатил товар или снялт наличные в банкомате.

Потребительский кредит погашается равными долями, в то время как кредитка предполагает обязательство вносить лишь сумму минимального платежа. После погашения задолженности деньги на карточном счете можно снова тратить. Потребительский кредит не возобновляется, после погашения всей суммы кредитный договор прекращает действие.

Плюсы и минусы потребительских кредитов

Преимущества потребительских кредитов:

- отличаются простотой оформления

- решение принимается в кратчайшие сроки (10-30 мин.

)

) - выдаются под минимальный пакет документов – паспорт, ИНН, реже банк запрашивает документы, подтверждающие доход

- выдаются на короткий срок от нескольких месяцев до нескольких лет

- предусматривают возможность досрочного погашения

- частично защищают от инфляции

Недостатки потребительских кредитов:

- проценты начисляются на всю сумму, не смотря на то, что заемщик может какое-то время не тратить деньги

- погашать кредит необходимо регулярно равными частями (аннуитет)

- после погашения всей суммы кредитный договор считается завершенным, для покупки другого товара придется снова обращаться в банк

Преимущества и недостатки кредитной карты

Преимущества кредиток:

- проценты начисляются с момента снятия средств / оплаты товара и только на ту часть, которая потрачена

- кредитную карту можно использовать по необходимости, в остальное время она выполняет роль резерва

- для многих карт устанавливается льготный период кредитования до 55-60 дней, погашая задолженность до установленного срока можно не платить процентов за пользование кредитными средствами

- оплачивая кредитной картой покупки в торгово-сервисной сети не нужно платить комиссию

- ежемесячно необходимо вносить лишь минимальный платеж, который не превышает 5-10%

- кредитка действует как кредитная линия, после погашения использованной суммы средства можно тратить снова

- после окончания срока действия карты заемщику выдают новую карту, если он не заявит иное, а договор продлевается

Недостатки кредиток:

- за снятие наличных придется платить большую комиссию, поскольку кредитка – это в первую очередь инструмент для проведения безналичных платежей

- срок изготовления именной кредитной карты может занимать от одной до нескольких недель, получить быстро кредит не удастся

- кредиткой можно расплатиться только в точках, оборудованных терминалами

Что выбрать?

Прежде чем принять решение, что выбрать – кредит наличными или кредитную карту, необходимо провести сравнение условий разных кредитных программ.

Важно четко понимать, как планируется использовать заемные средства. Если кредит необходим как резерв, для решения непредвиденных задач, на всякий случай, лучше предпочесть кредитку. Не придется переплачивать за период, когда деньги лежат в тумбочке.

Если нужны наличные, причем сразу в полной сумме, снятие денег с кредитной карты станет дорогим удовольствием. Стоимость кредитных средств автоматически увеличится на 2-10%.

При наличии постоянного источника доходов, кредитка позволит тратить деньги банка бесплатно, пользоваться кредитом по минимуму в случае крайней необходимости.

Если деньги необходимы на покупку конкретного товара или услуги, проще и быстрее взять потребительский кредит.

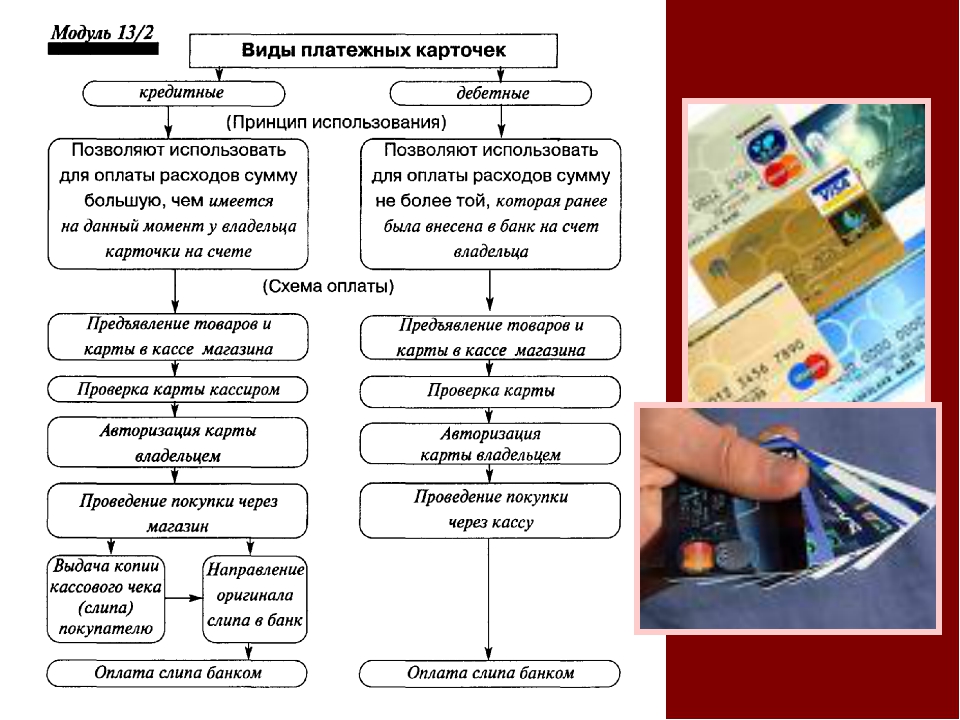

Чем отличается кредитная карта от дебетовой?

Несмотря на то что банковские платежные карты прочно вошли в нашу жизнь, некоторые люди до сих пор не знают, чем отличается

кредитная карта от дебетовой, и ошибочно называют любую карту кредитной. А ведь разница между дебетовой и кредитной

картой значительна!

А ведь разница между дебетовой и кредитной

картой значительна!

Как отличить кредитную карту от дебетовой? Внешне они очень похожи. На любой карте есть логотип платежной системы (Visa или MasterCard), указан ее номер и срок действия, а также фамилия и имя владельца. Главное их различие — в том, чьи деньги находятся на карте — собственные деньги клиента или банка.

-

Дебетовая карта

Дебетовая карта выдается при наличии счета в банке, на котором хранятся личные деньги клиента. На нее может перечисляться, например, Ваша зарплата. Вы можете пополнить свой счет в любое время или снять наличные в пределах имеющейся суммы через банкомат или в кассе банка.

-

Кредитная карта

Самое важное отличие кредитной карты от дебетовой — в том, что на карте находятся денежные средства, принадлежащие банку и предоставленные Вам в качестве возобновляемой кредитной линии на определенных условиях и на конкретный срок. Вы можете оплачивать ими любые покупки и услуги в магазинах или в интернете в пределах выделенного Вам лимита, а потом возвращать средства на счет карты и снова пользоваться денежными средствами банка. Льготный период не распространяется на снятие наличных, и за эту операцию банк, как правило, взимает комиссию.

У всех кредитных карт Ситибанка есть льготный период до 50 дней, в течение которого пользование деньгами банка будет бесплатным при своевременном погашении задолженности.

И это очень важное преимущество подобных карт. К тому же владельцу карты предоставляется возможность пользоваться скидками и спецпредложениями многочисленных партнеров банка, что не только приятно, но и выгодно.

-

Сколько кредитных карт может иметь один человек?

Можно оформить несколько карт в разных банках или в одном банке. Ситибанк предлагает широкий ассортимент кредитных карт с разными условиями и формами вознаграждений, каждая из которых может использоваться для различных ситуаций — например, одна карта выгодна для оплаты авиабилетов, а вторая — для шопинга. Кроме того, две карты позволяют более гибко пользоваться льготным периодом, погашая задолженности на картах в разное время.

Как определить, что лучше — дебетовая карта или кредитная? Конечно, все зависит от Ваших целей и текущих задач. Дебетовая карта есть практически у всех, а вот кредитную стоит завести, если Вы хотите иметь большую финансовую свободу и без задержек оплачивать то, что нужно Вам в данный момент, не откладывая это на потом.

Оставить онлайн-заявку на оформление кредитной карты можно на нашем сайте.

Отличие дебетовой карты от кредитной

Банк Хоум Кредит разработал финансовые продукты под любые потребности клиентов – вы можете заказать пластиковую карту с собственными или заемными средствами для оплаты текущих и крупных покупок по безналичному расчету. Давайте разберемся, чем отличается дебетовая карта от кредитной, чтобы вы подобрали оптимальный платежный инструмент.

Разница между дебетовыми и кредитными картами

Ключевая особенность кредитной карты – банк предоставляет кредитный лимит, состоящий из средств кредитора. В случае с дебетовой картой клиент самостоятельно вносит деньги на свой банковский счет.

Еще одна существенная разница между дебетовой и кредитной картой – оплата банковских услуг. Держатели кредитных карт ежемесячно уплачивают процент от суммы израсходованных средств, а также комиссию за обслуживание счета (при наличии). Владельцы дебетовых продуктов обязаны уплачивать только комиссию за обслуживание, если она предусмотрена договором. Доходные дебетовые карты предполагают начисление процентов на остаток по счету, то есть вы получаете прибыль по типу вклада.

Важное отличие дебетовой карты от кредитной – финансовые возможности. Дебетовая карта позволяет снимать наличные с нулевой или минимальной комиссией, подходит для любых покупок и платежей, переводов физическим и юридическим лицам. Кредитная карта – выгодный инструмент для покупок по безналичному расчету: в течение льготного периода на такие операции не начисляются проценты.

Следующее отличие – требования к клиенту. Для выдачи дебетовой карты достаточно предъявить только паспорт. При оформлении кредитных продуктов нужен паспорт и второй документ на выбор – СНИЛС, водительские права, заграничный паспорт или пенсионное удостоверение.

Преимущества пластиковых карт

Несмотря на разницу дебетовые и кредитные карты Банка Хоум Кредит – одинаково удобный платежный инструмент:

- деньги на текущие расходы всегда под рукой и всегда в безопасности – вам не придется носить наличные и беспокоиться за их сохранность, ведь средства остаются на счете даже при утрате карты;

- любые безналичные платежи – заказывайте товары и услуги в интернет-магазинах, покупайте продукты в супермаркетах и обедайте в ресторанах, бронируйте авиабилеты и номера в отелях по всему миру;

- расходы и поступления всегда под контролем – к любой из карт можно подключить мобильный и интернет-банк, SMS-информирование для управления счетом в режиме реального времени.

Обратитесь в ближайшее банковское отделение или заполните онлайн-заявку на сайте, чтобы заказать кредитную карту или дебетовую карту. Если нужна помощь с выбором продукта, позвоните на горячую линию, закажите обратный звонок или задайте вопрос в Хоум чат.

Отличия кредитной карты от потребительского кредита

Основным мотивом использования кредита, безусловно, является желание (или необходимость) получить определенные товары или услуги прямо сейчас, а заплатить полную их стоимость в будущем, вместо того чтобы постепенно накопить на покупку и приобрести, скажем, автомобиль не сегодня, а через 3 года.

Кредит расширяет наши финансовые возможности, но взамен требует жесткой финансовой дисциплины. Можно приобрести уже сегодня то, что не могли себе позволить исходя из своего текущего финансового положения. Но рано или поздно кредит все равно придется возвращать, причем в большем размере. В прошлом номере мы говорили о такой разновидности кредита, как кредитная карта. Сегодня разберемся, чем она отличается от потребительского кредита. Напомним 3 основых принципа кредитования, которые нужно понимать.

Сегодня разберемся, чем она отличается от потребительского кредита. Напомним 3 основых принципа кредитования, которые нужно понимать.

3 основных принципа кредитования

У каждого кредита есть срок, на который он выдается и график платежей, по которому он гасится. Несоблюдение срока или графика грозит штрафными санкциями.

За пользование деньгами банка нужно платить. Плата складывается из процентов и комиссий по кредиту. Нужно помнить, что «бесплатных» кредитов не бывает, это лишь рекламные уловки.

3. Возвратность

Деньги, взятые у банка, необходимо вернуть полностью. У банка есть различные механизмы для возврата одолженных средств, включая взыскание на имущество, не связанное с кредитом. Важно также понимать, что невозврат кредита — незаконное действие, которое может повлечь за собой судебное решение в рамках дела о гражданской ответственности и даже об уголовной. Например, по делу о мошенничестве, если была использована фальсифицированная справка о доходах.

Идеальным случаем использования заемных средств может считаться ситуация, когда инвестиции приносят доходность большую, чем стоимость заемных средств, которые можно получить от банка. Предположим, что у вкладчика есть накопления, которые размещены на банковском вкладе под 11% годовых. В этом случае любой кредит (например, ипотека) со ставкой, меньшей ставки по депозиту, и на сумму, меньшую, чем находится на депозите, может считаться оправданным.

Вспомним, что такое кредитная карта: это банковская пластиковая карта, позволяющая на основании заключенного с банком договора брать в долг у банка определенные суммы денег в пределах установленного кредитного лимита.

Отличия кредитных карт (КК) от обычного потребительского кредита (ПК)

ПК может быть выдан на срок от 1 года до 5 лет, кредитная карта обычно имеет срок действия от 2 до 4 лет.

Сумма кредита

Лимит суммы по КК как правило ниже, чем сумма возможного ПК для одного и того же заемщика.

Процентная ставка

Стоимость заемных денег по кредитной карте обычно выше, чем по ПК. К тому же при использовании карты часто возникают комиссии за снятие наличных из заемных средств.

Ежемесячный платеж

Для ПК платеж рассчитывается при получении кредита и не меняется за все время использования денег (за исключением случаев досрочного погашения). Для КК минимальный платеж зависит от суммы использованных средств.

Возобновляемость

ПК не возобновляется после частичного или полного погашения, по КК же вы можете вновь воспользоваться деньгами банка после внесения минимального платежа в пределах установленного лимита.

Использование

КК используется как платежное средство для ежедневных повторяющихся покупок на небольшие суммы, ПК предназначен для совершения крупных разовых трат.

По материалам совместного проекта Российской Федерации и Международного банка реконструкции и развития «Содействие повышению уровня финансовой грамотности населения и развитию финансового образования в Российской Федерации»

Чем дебетовая банковская карта отличается от кредитной

Кредитная и дебетовая карты внешне практически не имеют отличий. Сегодня далеко не всегда на пластике проставляется тип карты — debit или credit. Однако по условиям оформления и назначению эти банковские продукты имеют различия.

Сегодня далеко не всегда на пластике проставляется тип карты — debit или credit. Однако по условиям оформления и назначению эти банковские продукты имеют различия.

Чем похожи кредитная и дебетовая карты

Прежде чем разбираться, чем дебетовая банковская карта отличается от кредитной, давайте выясним, что у них общего. Главное — обе карты являются платежным инструментом. Это значит, что с их помощью вы можете оплачивать товары, услуги, работы в тех торгово-сервисных предприятиях, в которых установлены терминалы для приема пластиковых карт, а также в интернет-магазинах. При наличии в банке бонусных программ можно получать кэшбэк, мили и прочие привилегии по карте любого типа.

Также любой из этих карт можно воспользоваться в банкомате или терминале, сделать платежи через мобильное приложение или интернет-банк . Однако комиссии за операции могут быть различными.

Чем дебетовая банковская карта отличается от кредитной

Сходных признаков у карт много, но и существенные различия тоже имеются. Главное, чем дебетовая банковская карта отличается от кредитной, заключается в том, что на дебетовой карте хранятся ваши деньги, а на кредитной — средства, которые банк готов предоставить вам в долг. Эта особенность влечет за собой все остальные отличия:

Главное, чем дебетовая банковская карта отличается от кредитной, заключается в том, что на дебетовой карте хранятся ваши деньги, а на кредитной — средства, которые банк готов предоставить вам в долг. Эта особенность влечет за собой все остальные отличия:

- своими средствами на дебетовой карте вы распоряжаетесь бесплатно, за использование денег с кредитной карты могут взиматься проценты;

- у дебетовой карты нет льготного периода, а у кредитной есть — это время, когда можно бесплатно использовать деньги банка;

- как правило, по дебетовым картам отсутствуют или гораздо ниже комиссии за денежные переводы и выдачу наличных в банкоматах, чем по кредитным картам;

- по дебетовым картам можно получать процентный доход на сумму, которая на ней хранится, на кредитные средства доход не начисляется;

- в некоторых банках дебетовую карту можно оформить ребенку до достижения совершеннолетия, а кредитную нет.

Уже на этапе оформления становится очевидно, что к держателю кредитной карты банк предъявляет более серьезные требования. Дебетовую карту можно оформить, предъявив только паспорт, а для получения кредитной потребуются дополнительные документы. Это еще одна особенность, чем дебетовая банковская карта отличается от кредитной. Для оформления дебетовой карты нет необходимости подтверждать:

- факт трудоустройства;

- период непрерывного трудового стажа;

- уровень доходов.

Также следует отметить, что карты различного типа решают немного разные задачи. Учитывая, чем дебетовая банковская карта отличается от кредитной, можно сказать, что первая подойдет для удобного управления деньгами на банковском счете, получения выплат и пособий, а вторая выручит, когда планируются крупные покупки или возникли непредвиденные расходы.

Поделиться с друзьями:

Закрытие кредитной карты \ Акты, образцы, формы, договоры \ Консультант Плюс

]]>Подборка наиболее важных документов по запросу Закрытие кредитной карты (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Подборка судебных решений за 2018 год: Статья 45 «Обращение взыскания на имущество супругов» СК РФ

(Р.Б. Касенов)Как указал суд, для распределения долга в соответствии со ст. 45 СК РФ обязательство должно являться общим, то есть возникнуть по инициативе обоих супругов в интересах семьи, либо являться обязательством одного из супругов, по которому полученное было использовано на нужды семьи. Вопреки указанным положениям истцом не представлено доказательств получения денежных средств по кредитной карте банка и их траты на нужды семьи. Из договора кредитования указанное обстоятельство не следует. Ссылки на тяжелое материальное положение, отсутствие возможности оплачивать необходимые расходы семьи в спорный период иными средствами без использования кредитной карты соответствующими доказательствами не подтверждены. Кроме того, подтверждения погашения возникших долговых обязательств после прекращения брачных отношений истцом суду не представлено, что является самостоятельным основанием для отказа в удовлетворении заявленного требования.

Таким образом, суд отказал в удовлетворении требования истца о признании обязательств по кредитному договору общим долгом. Открыть документ в вашей системе КонсультантПлюс:

Таким образом, суд отказал в удовлетворении требования истца о признании обязательств по кредитному договору общим долгом. Открыть документ в вашей системе КонсультантПлюс:Подборка судебных решений за 2018 год: Статья 16 «Недействительность условий договора, ущемляющих права потребителя» Закона РФ «О защите прав потребителей»

(Р.Б. Касенов)Частично удовлетворяя требования общественной организации по защите прав потребителей в интересах истца к банку, обществу, суд прекратил действие программы общества по страхованию жизни и трудоспособности заемщиков кредита и держателей кредитных карт, взыскал с банка в пользу истца плату за подключение к программе, компенсацию морального вреда, штрафы в пользу истца и общественной организации. Как указал суд, в силу п. 1 ст. 16 Закона РФ «О защите прав потребителей» условия договора, ущемляющие права потребителя по сравнению с правилами, установленными законами или иными правовыми актами РФ в области защиты прав потребителей, признаются недействительными.

В нарушение приведенной нормы права при заключении кредитного договора истец был присоединен банком к программе страхования заемщиков, данная услуга банка являлась платной.Статьи, комментарии, ответы на вопросы: Закрытие кредитной карты Открыть документ в вашей системе КонсультантПлюс:

В нарушение приведенной нормы права при заключении кредитного договора истец был присоединен банком к программе страхования заемщиков, данная услуга банка являлась платной.Статьи, комментарии, ответы на вопросы: Закрытие кредитной карты Открыть документ в вашей системе КонсультантПлюс:Статья: Споры с участием потребителей банковских услуг: некоторые аспекты

(Ерохина М.Г., Кузнецов С.В.)

(«Мировой судья», 2017, N 8)В указанном выше судебном деле требования, с которыми гражданин Г. обратился в суд, основаны на договоре о выпуске банковской карты с кредитным лимитом. В исковом заявлении содержатся следующие требования: об изменении договора кредитной карты, закрытии банковского счета, о предоставлении банковских реквизитов, компенсации морального вреда, штрафа и судебных расходов. Заметим сразу, что при подаче иска в суд задолженность по кредитной карте не была погашена.

Основное требование, содержащееся в иске, состояло в том, что истец настаивал на закрытии счета банковской карты и требовал предоставить банковские реквизиты для погашения кредитной задолженности путем безналичного перевода средств, без открытия счета через другие кредитные учреждения.Нормативные акты: Закрытие кредитной карты

Основное требование, содержащееся в иске, состояло в том, что истец настаивал на закрытии счета банковской карты и требовал предоставить банковские реквизиты для погашения кредитной задолженности путем безналичного перевода средств, без открытия счета через другие кредитные учреждения.Нормативные акты: Закрытие кредитной картыКредитная карта: преимущества и «подводные камни» (стенограмма)

В программе круглого стола:

- Смена банков-лидеров в сегменте кредитных карт. Анализ рынка (количество активных участников, обзор условий по кредитным картам: лимиты, стоимость, льготные периоды, пр.).

- Кредитная карта VS кредит наличными: что выбирают клиенты? Заменит ли кредитная карта кредиты наличными?

- Новые возможности кредитных карт (программы лояльности, кобрендинговые программы, льготное погашение, автоматическое увеличение кредитного лимита, банковские ноу-хау для привлечения клиентов, пр.

).

). - «Бесплатная кредитка» — миф или реальность. Как уменьшить переплату по кредитке.

В мероприятии участвуют:

Стенограмма круглого стола «Кредитная карта: преимущества и подводные камни»

Модератор круглого стола – управляющий партнер «Финансового клуба» Руслан Черный:

– Добрый день! …Чем интересны банковские карточные продукты? Здесь манипуляции исключены. Все комиссии и грейс-периоды понятны.

Все комиссии и грейс-периоды понятны.

«Финансовый клуб» продолжает серию круглых столов. Мы поговорим о карточных кредитах. Напомню, что несколько лет назад банкиры говорили, что кредитные карты вытеснят по сути все остальные кредитные продукты – кэш-кредиты, кредиты на покупку бытовой техники, но этого не произошло. Рынок развивается не так, как желали. Я хочу спросить у наших участников: как на самом деле развивается рынок? Почему клиенты выбирают кэш-кредиты, а не пошли в карты, притом что это достаточно разумный, инновационный продукт, который должен был бы облегчить жизнь людям и повысить их финансовую грамотность.

Мы поговорим о программах лояльности, о кобрендинговых продуктах, о бонусах, которые банки предлагают своим клиентам.

Сегодня к дискуссии приглашены: Андрей Киселев, председатель правления Банка Форвард; Михаил Власенко, председатель правления Идея Банка; Игорь Волох, председатель правления Альтбанка; Алексей Беров, заместитель председателя правления ТАСкомбанка; Марина Дутлова, директор по розничному бизнесу Банка Кредит Днепр.

Марина Дутлова: Чтобы задать тон, мне хотелось бы привести несколько цифр. Мы опирались на исследования GfK относительно роста рынка платежных инструментов. Начиная с 2015 года количество текущих клиентов растет. 66% населения в возрасте от 16 лет пользуется платежными картами. В основном это зарплатные карты, карты для социальных выплат, и – небольшая доля персональных карт. В принципе, все сегменты растут. Украина имеет потенциал с точки зрения количества клиентов. Если посмотреть на наших ближайших соседей, то потенциал может быть до 50% в ближайшие несколько лет.

Не пользуются картами 34% населения. К сожалению, текущая экономическая ситуация порождает много вопросов. 87% клиентов с низким и средним доходом не пользуются кредитными картами, поскольку часть нашей экономики находится в тени. Это те клиенты, которые получают зарплату в конвертах. 63% живут в селах и малых городах…

В любом случае мы видим, что часть населения кредитными картами не охвачена.

Как ведут себя карты? Мы помним в 2013 году бум развития кредитных карт на рынке во многом благодаря всем тем, кто сидит сейчас за этим круглым столом, плюс несколько банков, которые сегодня здесь не представлены. На тот момент для нас было открытием, что большая часть населения пользуется кредитной картой для снятия наличных. Теперь ситуация существенно изменилась. Растет средний чек.

(7:00-7:20 – не слышно)

Клиенты реагируют не персональные предложения, кэш-бэки, скидки от наших партнеров и нас самих, на программы активации в том или ином виде. Все это приводит к увеличению тренда пользования картами. Люди готовы платить ими и в интернет-магазинах.

Наше интенсивное развитие пока что ограничено парком POS-терминалов. Также значительная часть населения еще не пользуется картами. Задолженность на клиента, которая сейчас существует, по-прежнему достаточно низка по отношению ко всем ближайшим соседям. Мы видим в последнее время очень много интересных персональных предложений, несмотря на то, что за последние два года мы можем видеть больше интересных карточных продуктов для целевых сегментов потенциальных клиентов.

Карточный рынок остается по-прежнему низкоконкурентным. Но уже в 2017 году мы имеем 1,7% платежей при помощи мобильных телефонов. В Китае за последние два года доля мобильных платежей значительно больше, чем доля расчета картами. Пенетрация мобильных телефонов в стране достаточно низкая, она постоянно растет.

– Марина, я понимаю, что банки достаточно консервативные структуры и не спешат идти в какие-то инновации. Может быть, этим объясняется то, что инновационная карта не получила распространения? Вы привели интересную статистику относительно прироста транзакций и роста использования платежных карт. Что, по вашему мнению, затормозило рынок кредитных карт? Почему в последние пять лет он не вытеснил все остальное?

Марина Дутлова: Мы с коллегами попытались подсчитать объем активной эмиссии в Украине, и получилось 10-11 млн клиентов. Если идти такими темпами, которые банки сейчас демонстрируют, то за ближайшие два года эмиссия должна будет увеличиться примерно на 20%. Таким образом, через два года мы увидим 14-15 млн активных карт на территории Украины. Это наши прогнозы.

Что останавливало рынок? Очень высокая закредитованность населения из предыдущих периодов, негативный опыт пользования кредитными продуктами, ухудшение экономики, непонимание клиентами потенциально стабильных источников дохода в среднесрочной перспективе – все это ограничивает продвижение карт на рынок. POS-терминалы не растут, персональных предложений не так много. Пока продуктовые предложения для определенных клиентских сегментов выглядят как «все для всех». Есть некая фокусировка на конкретных клиентах. По большому счету, моделей поведения клиентов в Украине значительно больше, чем две, и уникальных предложений не так много.

– Спасибо, Марина. Игорь, ваш банк достаточно молодой, но я вижу, что у вас серьезные заявки на лидерство на этом рынке.

Игорь Волох: Важно понимать, что у нас достаточно специфическая модель. Кредитная карта – единственный из всех продуктов, теоретически возможных для кредитования физлиц. Другого нет и в близкой перспективе не будет. Мы являемся апологетом этого продукта.

Почему кредитная карта не победила? Ответ простой. Зарплатная карта у нас навязывается работодателем. Человек сам не принимает решения о том, где у него будет открыт текущий счет.

– Это если сотрудник не понимает своих прав. Я знаю массу случаев, когда работнику дают возможность получать зарплату на ту карту, на какую он хочет.

Игорь Волох: В количественном выражении – возможно, но в процентном – даже не приближается к 1%.

Человеку навязывают банк. Когда речь уже идет об использовании кредита, тут человек действует совсем по-другому. Решение по потребкредиту или покупке товара, который относится к этой категории, эмоционально принимается самим человеком. Он мог бы воспользоваться стандартным инструментом – кредитной картой, если бы получил ее в пакете услуг как таковых, но получается разрыв: зарплата – в одном банке, а другой банк или компания кредитует его потребности.

Мы используем комплексный подход: карта – это всего лишь сервис, не отдельный продукт. Мы настоятельно рекомендуем ее клиентам, потому что это удобство. Хотя из-за этого удобства банк, возможно, меньше зарабатывает. Концепция в том, чтобы дать удобный сервис. В одном банке это технически проще.

– Игорь, вы затронули важную тему. Действительно, большинство банков шли по этому пути. Они обслуживают юридических лиц. Видя поступления на зарплатную карту клиента, вам проще дать ему кредитную карту. Вы же юрлиц не обслуживаете. Каким образом вам удается добиться роста числа клиентов?

Игорь Волох: Мы декларируем, что являемся только корпоративным банком, поэтому вся цепочка зарплатных продуктов является уже дополнением к корпоративному бизнесу. Это не отдельная линейка. Решить задачу отдельного привлечения чисто на зарплатные проекты сложно и экономически нецелесообразно.

В то же время накоплено определенное недоверие к данному продукту. Многие клиенты столкнулись с суррогатами карточного бизнеса, когда реально через карту выдаются те или иные разновидности потребкредита. Соответственно, у них совсем другая природа: никакого грейс-периода, проценты начисляются и т. д. Есть ожидание какого-то мошенничества со стороны банка. Этот негатив приходится преодолевать, что требует времени.

Мы, например, в продвижении кредитной карты используем такой термин, как «заначка», которой клиент может воспользоваться в любой момент. Должно пройти несколько лет, прежде чем кредитная карта заменит кредит наличными. Этому поможет ряд факторов: и действия Нацбанка; и процентные ставки, которые в определенный момент начнут играть серьезную роль; и сами продукты, которые будут более честными по отношению к потребителю. Рано или поздно этот образовательный цикл перевесит чашу весов в пользу кредитных карт. Но, к сожалению, это произойдет не этом году.

Михаил Власенко: Наш банк больше специализируется на кэш-кредитах. Мы продаем около 10 тыс. кредитов в месяц. Год назад мы вошли в программу продажи кредитных карт. На сегодняшний день – около 50 тыс. штук.

Мы думали о том, что один продукт может уничтожать другой. Мы стали продавать не меньше кэш-кредитов, но в целом мы подняли рядом второй сегмент, который совсем другой.

Кредитная карта – это кредитка со свободным графиком погашения. Но большой недостаток всего этого в том, что кредитный лимит находится в портмоне, и ты можешь на эмоциях его использовать. А потом придется экономить, чтобы погасить его.

Кэш-кредит используется на какую-то определенную покупку.

– Михаил, вы говорили, что клиенты кэш-кредитов и кредитных карт – это абсолютно разные клиенты, которые не пересекаются.

Михаил Власенко: Они пересекаются примерно на 10%. Беря кэш-кредит, клиент знает свой график погашения. Кредитная карта – это высокоинтеллектуальный продукт. Наши данные показывают, что те, кто пользуется кредитками, имеют более высокий социальный статус и более высокие должности. Хотя стаж работы у них меньше, чем у тех, кто берет кэш-кредиты. Кредитными картами пользуется более молодое и продвинутое население. Эти люди проживают в больших городах с большой сетью POS-терминалов.

Кэш-кредиты распространены в городах с меньшей численностью населения. Люди получают свою зарплату через кассы или на дебетные карты, знают свой уровень ежемесячных погашений.

Эти два сегмента живут на сегодняшний день довольно гармонично. Ситуация будет меняться, но сейчас статистика такова.

– Спасибо.

Андрей Киселев: Наш банк вообще не работает с юридическими лицами. Наша многолетняя стратегия – это привлечение клиентов с рынка, мы вообще не имеем зарплатных проектов. Мы всегда позиционировали себя как карточный банк. Отношения с клиентом мы всегда старались выстроить максимально длительные, потому что карта для нас является самым низкодоходным инструментом привлечения клиента и его обслуживания. Если тебе необходимо для целевого кредита заново подписать с клиентом договор, то никаких дополнительных расходов у тебя не будет, клиент уже есть в базе. Поэтому я согласен, что это инструмент длительных отношений с клиентом.

За нашу 11-летнюю историю у нас в базе собралось около 1,5 млн клиентов. К сожалению, мы видим очень тяжелое привлечение клиентов в кредитный портфель.

Основной вопрос, который сейчас перед нами встает: почему клиент не возвращается в кредитный продукт, не возобновляет пользование картой? Дело в том, что клиент, во-первых, имел негативный опыт обслуживания, приходилось общаться с коллекторами. Во-вторых, многие клиенты имели карты в банках, которые выведены с рынка. С такими клиентами случилось много некрасивых историй, и они не хотят наступать снова на те же грабли.

Также важен вопрос инфраструктуры. Чем дальше от Киева, тем сложнее пользоваться кредитной картой. Максимум, что там можно сделать, – это зайти в отделение банка и снять деньги в банкомате. Поэтому там клиент не понимает, зачем ему вообще нужна карта.

Еще один из ключевых факторов – это зарплатные проекты. Коммерческие банки отрезаны от возможности обслуживать зарплатные проекты государственных муниципальных учреждений – около 500 тыс. зарплатных карт. И по всем этим зарплатным картам установлены овердрафтовые лимиты. Поэтому тяжело клиента убедить, зачем ему нужна будет еще одна карта.

Да, в коммерческих организациях сотрудник имеет право прийти в бухгалтерию и написать заявление на получение зарплаты на карточку в другом банке, но его смогут убедить не делать этого. Как правило, финансовые директора и руководители предприятий получают дополнительные индульгенции за счет того, что зарплатные проекты обслуживаются в том же банке, в котором обслуживается само юридическое лицо. Достаточно сложно убедить клиента открыть дополнительную карту.

Сегодня около 5 млн клиентов имеют негативную кредитную историю, и когда мы обращаемся в кредитное бюро, оно дает нам негативную информацию. Мы можем только начать обслуживать клиента с чистого листа, с небольшой суммы, и посмотреть, как клиент будет ее обслуживать.

Особенно сложно работать с теми клиентами, которые попали в кредитное бюро через Фонд гарантирования, то есть не имели возможности вовремя погасить платеж и имеют просрочку.

Негативно влияет на развитие карточного бизнеса вопрос регулирования. Во-первых, есть целые сети, где ты физически не сможешь рассчитаться картой, когда вдруг выясняется, что терминал сломался. Предприниматели даже готовы тебя потерять, но посылают снимать кэш в банкомате и расплачиваться им в магазине.

Во-вторых, финансовый мониторинг. Требования ужесточились. Введено понятие «публичное лицо». В этой ситуации многим клиентам мы не можем оформить продукт, потому что есть затруднения со стороны регулятора.

По резервам аналогичная ситуация. Мы сейчас переходим на 9-й стандарт. Если у тебя хотя бы на день есть просрочка по кредиту, ты должен сформировать на 100% резервы. По мере того как будет происходить погашение кредита, ты должен его расформировывать.

Запрещено вносить какие-либо изменения в договор, поскольку это, с точки зрения Нацбанка, является реструктуризацией, и ты должен считать этот актив негативно классифицированным. Поэтому ряд вопросов по резервированию остаются открытыми.

Пока нельзя сказать, что карточный бизнес будет как-то активно развиваться, потому что резервы убирают всякий экономический смысл предоставления кредита, если ты должен после первой же просрочки формировать 100% резервов.

Все эти вещи сегодня тормозят развитие карточного бизнеса. Продажи по кредитным картам у нас не превышают 30%. Мы работаем над этим, но пока имеем такую картину.

– Нацбанк не идет на уступки в части учета резервов?

Андрей Киселев: Мы общаемся с НАБУ, но пока не нашли компромиссов, и нет понимания, как мы будем считать резервы после Нового года. Делать акцент на кредитных картах сейчас никто не будет. Создать сейчас портфель, по которому ты в январе-феврале создашь резервы, – на это вряд ли пойдет хоть один акционер или руководитель банка.

Алексей Беров: Я согласен в основном со всеми аргументами коллег. Вернусь немного назад.

После кризиса началось активное перераспределение клиентов между банками, что снизило интенсивность разработки нишевых карточных продуктов. Банки предлагали «все для всех», чтобы привлечь максимальное количество клиентов. Цель была достигнута – клиенты не остались бесхозными. Банки потратили достаточно долгое время на привлечение, на разработку стандартных продуктов.

На карточный рынок очень повлияла общая ситуация в банках. В последние годы банки были больше увлечены регулятивными вопросами, связанными с капитализацией, финансовым состоянием, ликвидностью и т. д. Они уделяли больше внимания этим параметрам, может быть, в ущерб каким-то направлениям бизнеса. Это было сворачивание продуктовых линеек до стандартизированных, сокращение определенных затрат, связанных с карточными технологиями. Немногие банки сохранили технологические и эмиссионные темпы развития.

Теперь скажу о картах с точки зрения не банка, а потребителя. Многие сограждане привыкли пользоваться кредитными картами, но для каждого покупателя должен быть свой продукт. Банку важно отработать кейсы и скрипты на старте. Ведь если клиенту продать неправильный продукт, то он больше не вернется в банк.

Кредитная карта – это долгосрочный кредитный инструмент. Мы пропагандируем использование кредитной карты как основной расчетной. Это достигается различными способами. Банк должен сделать для этого все. Даже если у этого клиента зарплатная карта в этом же банке, менеджер должен построить работу так, чтобы клиент использовал именно кредитную карту в качестве основной. А достигается это различными способами: начиная с простой консультации менеджера и заканчивая мотивационными программами.

Зачастую банки используют на кредитных картах высокодоходный тип карточного продукта международных платежных систем. Таким образом банки получают достаточно высокий комиссионный доход в виде ставки interchange. Все клиенты знают, что такое грейс-период, и используют его. Поэтому именно транзакционная активность карты приносит банку большую прибыль в структуре комиссионных доходов.

– При этом комиссионный доход банка не перекладывается на плечи клиента?

Алексей Беров: Это доход именно от платежной системы, и довольно весомый. Убеждая клиента пользоваться кредитной картой каждый день, банк достигает тех целей, которые были поставлены этим продуктом. Ведь снятие наличных с кредитной карты не менее дорогое, чем кэш-кредит. Очень важно объяснить клиенту, каким продуктом ему воспользоваться. Иногда, конечно, нужны наличные деньги для определенных расчетов. Но мы видим статистику, что к картам люди начинают привыкать. За первое полугодие отмечен рост безналичных операций на 38%.

Говоря о кредитных картах, мы должны понимать, какому сегменту мы их продаем и для чего эта карта. Нужно объяснить клиенту, как правильно ею пользоваться, что такое грейс-период и каковы его преимущества. Да, на старте мы получим меньшую доходность, ведь клиент будет погашать кредит во время льготного периода, но мы получим благодарного клиента и на длинном периоде выиграем.

Мы сейчас говорим о кредитной карте как о каком-то общем понятии. На самом деле большинство банков, которые работают в этом сегменте, сегментируют клиентов уже у себя внутри. Нишевые кредитные карты все-таки существуют. Те карты, о которых мы говорим, по большому счету, относятся к массовому сегменту: бесплатный вход, средняя процентная ставка и средняя комиссия за снятие. Есть достаточно нишевые карты, у которых в большинстве платный вход. Эти карты имеют определенные преференции для клиентов: программа лояльности, расширенные предложения платежных систем, посещение лаунж-зон, бесплатных VIP-зон и т. д. Надо четко понимать, какому сегменту клиентов какие карты мы предлагаем.

Наибольший доход по кредитной карте приносит средний сегмент и сегмент выше среднего. Таких клиентов немного, но они очень ценят сервис, наполнение продуктового предложения. Сам кредит идет как приятное дополнение от банка.

Что касается каналов дистрибуции, то основной канал для массового сегмента – это все-таки зарплатный проект, потому что очень мало клиентов с улицы заходят в банк только для того, чтобы купить кредитную карту.

Когда клиент приходит в банк, он говорит: «Здравствуйте, мне нужен кредит». И тут перед менеджером встает задача выявить потребности клиента. Зачастую банк предлагает кредит наличными, потому что он более доходный, и в мотивации у менеджера имеет больший вес, чем кредитная карта. Это основные драйверы менеджера на продажу кэш-кредита.

При выборе кредитной карты большое внимание уделяется еще и каналам погашения. Не понимая, как погашать кредитную карту, клиент начинает сетовать на сервис, и банк в итоге его может потерять.

Клиент также смотрит на систему дистанционного банковского обслуживания. Всем хочется в два клика на мобильном телефоне провести любую операцию, в том числе погасить кредит либо использовать свою кредитную карту для оплаты где-либо в Интернете. Сами платежные системы и банки уже подключаются к этим сервисам оплаты в одно касание с привязкой карты к каким-либо кошелькам, с использованием QR-кодов. Если банк не будет предлагать новые сервисы, он будет терять новое поколение пользователей кредитных карт – тех, кто еще не закредитован, кому интересно попробовать технологические новинки. В эти новинки банк должен «завернуть» кредитную карту.

Также важен контроль и взращивание клиента. Поставив определенный кредитный лимит, нужно не терять клиента, отслеживать его поведение и растить сам кредитный лимит. Некоторые банки применяют тактику двойной продажи, когда рассчитывается лимит риска на клиента и делится: кэш-кредит – одного размера, кредитная линия – меньшего размера. И при погашении кэша идет рост кредитной линии. Этих клиентов довольно интересно взращивать. Они остаются лояльными банку, чувствуют заботу о себе и остаются с банком надолго.

Очень важным элементом в кредитной карте остается та лояльность, которую банк предлагает своим клиентам. По большому счету кредитные карты всех банков достаточно одинаковые. Отличаются только грейс-периодом и процентной ставкой, бонусной системой и т. д. Это нельзя упускать из вида, поскольку это тот инструмент, которым можно привлечь клиента к использованию кредитной карты как ежедневного инструмента расчета.

– Коллеги, исправьте меня, если я не прав, но я не видел ни одной кредитной карты на базе НСМЭП (сейчас – «Простір»). Я понимаю, что сейчас коммерческие организации конкурируют между собой деньгами, тогда как НСМЭП всегда шел на административном ресурсе и преследовал другие задачи. Так ли это? По нашему исследованию «50 ведущих банков Украины» порядка пяти банков реализуют карты American Express Centurion. Почему они не используются в более массовом сегменте?

Алексей Беров: Достаточно большое влияние на дистрибуцию кредитных карт в части выбора платежной системы имеют два фактора: уровень доходности карты как самого продукта карточной системы и инфраструктура, где эта карта может обслуживаться, а также поддержка самой платежной системы тех или иных банков, которые запускают либо технологии, либо платежные карты. Это маркетинговая и информационная поддержка, чего НСМЭП пока предложить не может.

American Express в нашей стране – как закрытый клуб. Это дорогой инструмент для банка в частности, чтобы делать его массовым. Банк несет большие расходы.

– Коллеги, какие «плюшки» вы готовы предложить, чтобы карты были более эффективными? Как вы определяете кредитные лимиты и как мотивируете клиентов чаще пользоваться кредитными картами?

Марина Дутлова: Согласно нашему исследованию, 71% клиентов планируют использовать кредиты. При этом почти 28% украинцев занимают у близких или друзей небольшие суммы в 500-2000 грн на срок до двух недель, чтобы закрыть текущие затраты. Нам было бы интересно поработать с такими клиентами. Мы предложим им небольшой заем надолго и недорого, чтобы они занимали средства не у близких, а у банка. Мы для себя нашли этот сегмент клиентов, которые занимают ненадолго и немного, и всегда эту сумму возвращают.

Более 70% наших клиентов уже оценили этот продукт с ожиданиями выше среднего. Они очень заинтересованы в небольших займах на длинные сроки.

– То есть бесплатная кредитка – это не миф.

Марина Дутлова: Это не миф. Нужно выбирать правильный банк. В принципе, бесплатных кредиток на рынке сейчас достаточно. Чаще они есть в потребкредитовании. Сейчас клиенты учатся работать с кредитными картами. Мы собираемся сделать на небольшие суммы действительно бесплатный хороший кредит.

– Михаил? Сможете что-то добавить?

Михаил Власенко: Мы сегодня не говорили о состоянии экономики, которая очень влияет на портрет клиента. Также мы видели, что после повышения минимальной зарплаты кредитные настроения были лучше. Процентные ставки по кредитным картам – 40-60%. Это очень высокие ставки.

– Есть кредитные карты, которые привязаны к зарплатным проектам. Там ставки порой 18-20%.

Михаил Власенко: Это отдельный продукт. Там другая история.

Некоторые банки привлекают клиента увеличенным грейс-периодом, могут не брать комиссии, предлагают кэш-бэк на АЗС и т. д. В целом набор у всех одинаковый. Installment рассчитан на продвинутого пользователя. Это направление пока немассовое, но будет развиваться и привлекать клиентов.

– Спасибо. Андрей, можете добавить что-то?

Андрей Киселев: Очень тяжело конкурировать с зарплатными проектами. Конкурировать можно упаковкой продукта: есть ли доставка карты до дверей, можно ли у партнера-банка получить дополнительные опции, преференции. Сегодня банку без партнерства очень тяжело продать карту. Например, в этом году мы запустили кобрендовый проект с EasyPay. На сегодняшний день 80% эмиссии банка мы делаем с EasyPay.

Очень важно, с кем ты делаешь проект, потому что кредитная карта – это инструмент, возможность построить с клиентом долгосрочные отношения, не более. Главная магия – в продукте.

Сервис – очень важная составляющая. В кол-центре клиент хочет получить информацию, как и где можно погасить задолженность, как и где получить остаток по счету, можно ли для этого использовать, например, Viber или Facebook. По нашим оценкам, именно от сервисной составляющей в 60% случаев зависит, останется клиент с банком или нет. При этом изначально он выбирает банк по условиям, легкости оформления кредитной карты, удобству ее доставки.

Останется ли клиент с банком, на 70% зависит от того, как клиент обслуживает эту карту, какие за картой стоят реальные преимущества и как банк выполняет свои задекларированные обязательства.

– Спасибо. Игорь?

Игорь Волох: В нашем банке клиент за одну встречу с менеджером получает кредитную карту. Посещать отделение ему не нужно. Всю информацию он передает онлайн, а карту и документы на подпись ему принесет мобильный банкир в удобное место и в удобное время. Это базовая степень свободы.

Также клиент может сам нажать кнопку и попросить изменить лимит, это же может сделать и банк со своей стороны. Никуда идти для этого не надо.

Что касается диджитализации, то, например, позиция Apple мешает некоторым технологическим вещам.

При нашем объеме эмиссии слишком высока диверсификация поведения клиентов. С другой стороны, торговцам выгодно, когда им приносят кэш. Это реальность, поэтому сегодня банки сосредоточены на том, чтобы сделать для клиента суперудобно и супертехнологично.

– Игорь, в начале года мне говорили, что клиенты не смотрят на ставку по кредиту, а смотрят на грейс-период. Это было основное, на чем банки конкурировали. Что вы видите сейчас?

Игорь Волох: Доля тех, кто смотрит на ставку, выросла. Раньше у нас была самая низкая ставка по кредитной карте – 36%. Мы ожидали другого восприятия: самая низкая ставка на рынке должна работать. Она не дала высокого коммуникационного эффекта. Но коммуникация о том, что грейс-период является честным, воспринимается. Мы объясняем, что это удобство. Кредитная карта – не всегда кредит. Сначала это удобство, а потом это может быть и кредитом. Но при таких высоких ставках, как ни странно, рынок нечувствителен. И подтверждением этому является то, что люди обращают внимание и на объявления на столбах… В этих фирмах бюрократии минимум, и люди к ним идут.

Что позитивного у тех, кто обращался к нам за кредитами? Кредитный портфель у них качественный, степень просрочки невелика. Это говорит о том, что поведение населения изменилось. Есть огромное количество людей, которые готовы пользоваться кредитом и финансово его обслуживать, причем даже выдаваемым по более высоким ставкам. Цель – сдвинуть их в белую часть рынка, в банковское поле. Здесь нужны и наши определенные усилия, в том числе коммуникационные, а также позиция регулятора. Никуда от этого не денешься. Для нас тоже все это имеет цену.

Когда мы используем карты международных платежных систем, это обходится достаточно дешево, и значительная часть этой комиссии уходит самим VISA и MasterCard. А ведь транзакции больше, чем на 95% – внутренние.

– Алексей, вы купили maxicard. Какие еще фишки вы готовы предложить клиентам?

Алексей Беров: По поводу maxicard сейчас анонс делать не буду, мы как раз сейчас работаем над этой покупкой и ее имплементацией в банковские продукты в том числе.

Сейчас мы предлагаем клиентам два продукта. Один – для массового сегмента, для которого интересен кэш-бэк, простой, прозрачный и чистый. На сегодняшний день это самая мотивирующая часть в кредитных картах любого банка. Вторая карта, которую мы предлагаем, тоже содержит честный кэш-бэк, но повышенный – до 3% на любые покупки у любого торговца в определенные дни. Но эта карта более дополнена в части сервисов. Такие карты являются мультивалютными (на четыре валюты, где отсутствует конвертация через гривну). В данном продукте мы реализовали сервис, который позволяет клиенту без посещения банка оформить эту карту, подписать договоры и получить карту через курьера. Дальнейшее общение с клиентом происходит тоже через дистанционные каналы, на которые мы делаем серьезную ставку. Мы экономим и время клиента, и собственные ресурсы. Мы становимся ближе к клиенту с точки зрения коммуникации (независимо от того, в какой точке мира он находится). И те сервисы, которые мы сейчас разрабатываем и готовим в ближайшем будущем к внедрению, как раз заточены больше на дистанционные каналы самообслуживания.

– В завершение хотел бы затронуть еще одну тему – это кража денег с карт, что тоже очень тормозит развитие рынка кредитных карт. Что вы посоветуете своим клиентам, чтобы минимизировать риски краж?

Андрей Киселев: Нацбанк ввел требование, что если произошло мошенничество с картами клиента, банк должен компенсировать эти потери. Кроме установки лимитов по карте, определения по косвенным признакам, вышла ли карта из рук клиента, ничего нового еще не придумано. На самом деле это проблема не клиента, а банка.

Игорь Волох: Мы идем техническим путем. Во-первых, мы даем все-таки две карты, рекомендуем разделить физическое использование карты и использование ее в Интернете. Но чтобы это было удобно, клиенту предоставляется возможность самому управлять своими лимитами с мобильного устройства. Можно было бы пойти одним путем, но практика показывает, что комбинация этих двух путей дает больший результат. Понятно, что по «интернетовской» карте стоят специфические ограничения. Даже если карта компрометирована, она не позволяет легко выйти в кэш. Проблема только на стороне банков и имеет техническое решение. Плюс мы вынуждены держать серьезную службу мониторинга, которая тотально онлайн смотрит, что происходит по картам клиентов. Поэтому клиентам могу сказать, что возможности мошенничества с их средствами ограничены, а технические решения банков в этой области заслуживают уважения по глубине научной разработки.

Алексей Беров: Соглашусь с коллегами. Данные вопросы в основном лежат в технической плоскости, потому что банки зачастую запускают сервис верификации, который предоставляют платежные системы. Это спасает от интернет-мошенничества, но не от других видов мошенничества. Иногда даже сами сотрудники банков от этого страдают.

По большому счету, достаточно информационной работы банка с клиентами и технической защиты, чем банки и занимаются.

– Технические возможности вируса Petya предполагали, что информация о данных клиентов может появиться в Интернете, у конкурентов либо у мошенников. Слава Богу, этого не произошло, но вероятность была высокой. Кроме перевыпуска карт, какие еще методы вы посоветуете своим клиентам, чтобы обезопасить свои деньги?

Михаил Власенко: У всех есть антифродовые программы, 3D-Secure и т. д. Мы выявляем скомпрометированные карты, блокируем подозрительные транзакции, ведем информационную работу с клиентами.

Марина Дутлова: Технологически банки сейчас намного сильнее, чем несколько лет назад. Банки научились защищать своих клиентов практически по всем направлениям. Мой личный совет: если вы путешествуете, перевыпускайте карту хотя бы раз в полгода. Всем остальным главный совет: никогда не выпускайте карту из рук. Не надо этого стесняться. Это нетипичная модель поведения – когда у вас просят карту. Карта – это ваш персональный кошелек, вы же не отдаете его в чужие руки.

– Спасибо! Если больше нечего добавить, тогда в двух словах подрезюмирую. Рынок клиентов кредитных карт в Украине составляет порядка 11 млн человек и имеет потенциал роста еще минимум 20% за два года. Этому будут способствовать различные фишки, которыми банки будут привлекать новых клиентов и конкурировать между собой. То, что кредитная карта может быть бесплатной, это правда, но на определенный период. Я благодарю всех за участие. До встречи на следующем заседании!

Подписывайтесь на финансовые новости FinClub в Viber, Twitter и Facebook.

личных займов против кредитных карт: в чем разница?

Основное различие между личными ссудами и кредитными картами заключается в том, что личные ссуды предоставляют единовременную сумму денег, которую вы выплачиваете каждый месяц, пока ваш баланс не достигнет нуля, в то время как кредитные карты предоставляют вам кредитную линию и возобновляемый баланс, основанный на ваших расходах. .

Решение, когда использовать личный заем или кредитную карту, требует более тонких нюансов. Сколько денег вам нужно и как быстро вы сможете вернуть деньги, являются ключевыми факторами при принятии решения о том, что использовать.

Считайте личный заем хорошим вариантом, если вы собираетесь сделать крупную значительную покупку, — говорит Дэн Херрон, сертифицированный специалист по финансовому планированию из Сан-Луис-Обиспо, Калифорния.

«Я смотрю на расходы по кредитной карте как« я покупаю пять латте в Starbucks », а не собираюсь покупать машину или лодку или что-то более крупное», — говорит он.

Когда использовать личный заем

Персональный заем — хороший вариант, если вы:

имеете право на получение низкой годовой процентной ставки.Ссуды с низкой процентной ставкой могут сделать ежемесячные платежи более доступными и быстрее снизить основную сумму долга.

Хотите консолидировать большие долги с высокими процентами. Большие суммы займов и фиксированные платежи в течение нескольких лет могут помочь вам выплатить долги.

Необходимо профинансировать крупные единовременные расходы. В идеале, расходы в конечном итоге помогут вашим финансам, как проект по благоустройству дома. Персональные ссуды не предназначены для частого использования.

Можно производить ежемесячные выплаты в течение срока кредита. Как и в случае с кредитными картами, неуплата приводит к потере вашего кредитного рейтинга.

Годовые процентные ставки по личным займам обычно колеблются от 6% до 36%. Заемщики с рейтингом FICO 690 или выше и низким соотношением долга к доходу могут претендовать на ставку в нижней части этого диапазона. Лимиты по займам также могут быть высокими, до 100 000 долларов для наиболее квалифицированных заемщиков.

Персональная ссуда — это ссуда в рассрочку, что означает, что вы получаете деньги сразу и делаете фиксированные ежемесячные платежи в течение определенного периода, обычно от двух до семи лет.Многие онлайн-кредиторы позволяют вам предварительно претендовать на получение ссуды, чтобы увидеть расчетные ставки, не влияя на ваш кредитный рейтинг.

Профи по личным кредитам

Обычно процентные ставки ниже, чем по кредитным картам.

Фиксированные ежемесячные платежи помогают удерживать бюджет в нужном русле.

Кредиторы, которые предоставляют быстрое финансирование, могут быстро получить вам крупную сумму денег.

Консультации по индивидуальному займу

Высокие ставки для заемщиков с справедливой и плохой кредитной историей.

Ежемесячные платежи и графики могут быть трудными для корректировки.

Вы получаете фиксированную сумму денег, а не кредитную линию.

Когда использовать кредитную карту

Кредитные карты — хороший вариант, когда вы:

Необходимо финансировать меньшие расходы. Кредитные карты хороши для регулярных расходов, которые вы можете быстро погасить, особенно если на вашей карте есть вознаграждения за регулярные покупки, такие как продукты.

Можно полностью погашать остаток ежемесячно. NerdWallet рекомендует полностью погашать баланс каждый месяц, чтобы с вас никогда не взимались проценты.

Получите скидку 0%. Самый дешевый способ платить за что-либо — беспроцентный.

Кредитные карты могут быть дорогостоящей формой финансирования, если вы не выплачиваете остаток каждый месяц или не имеете права на карту с промо-акцией с 0% процентной ставкой. Кредитные карты обычно имеют двузначные процентные ставки, и наличие большого баланса может негативно повлиять на ваш кредитный рейтинг.

Кредитная карта — это возобновляемая форма кредита, позволяющая повторно получить доступ к средствам. Вместо получения единовременной выплаты наличными вы можете списать с кредитной карты определенный лимит. Минимальная ежемесячная сумма погашения обычно составляет около 2% от вашего баланса.

При более высоких ставках и рисках высокого баланса кредитные карты лучше всего зарезервировать для краткосрочного финансирования и покупок, которые вы можете оплачивать полностью, например, ежедневных расходов и ежемесячных счетов.

Профи кредитных карт

Используйте ее, когда вам это нужно.

Беспроцентные покупки при полной ежемесячной оплате.

Держатели хороших и отличных кредитных карт могут иметь доступ к вознаграждениям.

Может быть легче получить квалификацию с справедливой кредитной историей.

Некоторые карты предлагают периоды промо-акции 0% годовых (обычно от 12 до 18 месяцев).

Консультации по кредитным картам

Более высокие годовые процентные ставки могут сделать кредитные карты дорогим способом оплаты вещей.

Некоторые карты имеют годовую плату.

Не все кредитные карты принимаются всеми учреждениями, а некоторые взимают небольшую комиссию за обработку кредитных карт.

Чем похожи личные ссуды и кредитные карты

Решение по заявлению

Получение необеспеченного кредита или кредитной карты в основном зависит от вашей кредитоспособности и финансов.

Кредиторы хотят знать, есть ли у вас история возврата заемных денег и возможность сделать это в будущем.Они используют ваш кредитный рейтинг и отношение долга к доходу, чтобы измерить это.

Как для личных займов, так и для кредитных карт, чем выше ваша квалификация, тем больше у вас возможностей. Кредиторы предлагают низкие ставки и удобные для потребителей функции для заемщиков с хорошей и отличной кредитной историей (690 или выше баллов FICO), поэтому вы можете сравнить, чтобы увидеть, какой из них предлагает лучший кредит. Бонусные карты также зарезервированы для заемщиков с высокими кредитными рейтингами.

Необеспеченные средства

Персональные ссуды и кредитные карты чаще всего необеспечены.Вы можете использовать их для оплаты практически всего, что захотите.

Поскольку вы не обеспечиваете ссуду имуществом, например домом или автомобилем, ваш кредит пострадает, если вы не внесете своевременные платежи по ссуде или карте.

Как кредит влияет на ваш кредит

Будьте готовы к жесткому привлечению кредита при подаче заявления на практически любой вид кредита. Обычно это вызывает временное понижение на несколько пунктов.

Платежи по личному кредиту обычно меньше влияют на ваш кредит, чем платежи по кредитной карте, говорит Херрон, специалист по финансовому планированию из Калифорнии.

Это связано с тем, что ссуды для физических лиц имеют фиксированные ежемесячные платежи, на которые вы соглашаетесь, когда берете ссуду. В обычных условиях у вас нет возможности заплатить меньшую сумму. Выполняя своевременные платежи, вы делаете то, что обещали.

Однако с помощью кредитной карты вы сами решаете, будете ли вы оплачивать остаток в полном объеме. «Каждый месяц такой выбор является хорошим показателем кредитоспособности и имеет большее влияние на ваш счет», — говорит Херрон.

Таким образом, хотя своевременные платежи каждому положительно повлияют на ваш счет, платежи по кредитной карте могут повысить его быстрее.

Индивидуальные ссуды и кредитные карты для консолидации долга

Вы можете использовать ссуду для консолидации долга или карту перевода остатка с годовой процентной ставкой 0% для погашения долгов. Ваши обстоятельства помогут вам определить, что правильно.

В обоих случаях вы должны быть готовы прекратить накапливать долг и сосредоточиться на его погашении.

Когда выбирать личную ссуду

Если у вас большая сумма долга и вам нужно больше времени для ее погашения, ссуда на консолидацию долга поможет вам стабильно выплачивать долг.Ссуда - хороший вариант, если вы можете получить более низкую ставку по ссуде, чем та, которую вы платите по существующему долгу.

Когда выбирать кредитную карту для переноса остатка

Если ваш долг достаточно мал, чтобы вы могли погасить его в течение года или около того, и у вас хороший кредит, попробуйте карточку для переноса остатка с начальным периодом 0% годовых.

Эти карты могут помочь вам выплатить долг без процентов при условии, что вы погасите его в течение рекламного периода, обычно от 12 до 18 месяцев.

Имейте план выплатить всю сумму до истечения периода с 0% ставкой; в противном случае процентная ставка на остаток вашего счета будет выражена двузначными числами.

Экономия, которую вы получите за счет консолидации, должна также перевесить комиссию за перевод остатка, которая обычно составляет от 3% до 5% от баланса, и ежегодные сборы.

Персональные ссуды и кредитные карты: в чем разница?

Индивидуальные ссуды и кредитные карты: обзор

И личные ссуды, и кредитные карты предлагают способ заимствования средств и имеют одни и те же стандартные условия кредитования.Как в кредитных договорах, так и в договорах кредитной карты вы обычно найдете средства, предлагаемые кредитором по определенной процентной ставке, ежемесячные платежи, которые включают основную сумму и проценты, штрафы за просрочку платежа, требования к андеррайтингу, лимиты суммы и многое другое. Неправильное обращение с любым типом кредита может подорвать ваш кредитный рейтинг, вызывая проблемы с кредитами, доступом к хорошему жилью, поиском работы.

Но помимо схожих характеристик личных кредитов и кредитных карт, есть еще и ключевые различия, такие как условия погашения.Давайте рассмотрим определения и различия между ними, а также некоторые плюсы и минусы каждого из них.

Ключевые выводы

- Персональные кредиты предлагают заемные средства в виде единовременной первоначальной суммы с относительно более низкими процентными ставками; они должны выплачиваться в течение ограниченного периода времени.

- Кредитные карты — это тип возобновляемого кредита, который дает заемщику доступ к средствам, пока счет остается в хорошем состоянии.

- Кредитный скоринг — ключевой фактор, влияющий на одобрение и условия как личных займов, так и кредитных карт.

- Договоры о ссуде для физических лиц и кредитных картах могут содержать самые разные положения и условия.

Понимание кредитных рейтингов

Прежде чем погрузиться в сравнение различий между личными ссудами и кредитными картами, важно понять одно из главных сходств. США и большинство стран интегрировали систему кредитного рейтинга, которая служит основой для утверждения кредитов. Три основных кредитных бюро США — Equifax, Transunion и Experian — являются лидерами в установлении стандартов кредитного рейтинга и установлении партнерских отношений с кредитными учреждениями для утверждения кредитов.

Кредитные рейтинги основаны на прошлой кредитной истории человека, включая кредитные дефолты, запросы, счета и непогашенные остатки. Каждому человеку присваивается кредитный рейтинг на основе этой истории, которая сильно влияет на их шансы на одобрение кредита. В целом, все факторы, рассматриваемые кредитором, также могут влиять на процентную ставку, которую платит заемщик, и размер основной суммы долга, в отношении которой они утверждены.

И личные ссуды, и кредитные карты могут быть необеспеченными и обеспеченными, что также влияет на условия кредитования.

Как погашение остатка по кредитной карте, так и своевременное погашение личных ссуд могут помочь повысить ваш кредитный рейтинг.

Персональные ссуды

Кредиторы предлагают множество вариантов в рамках категории личных кредитов, которые могут повлиять на условия кредита. Вообще, главное отличие персональной ссуды от кредитной карты — это долгосрочный баланс. Персональные ссуды не обеспечивают постоянного доступа к средствам, как кредитная карта. Заемщик получает единовременную выплату и имеет определенные временные рамки, чтобы полностью погасить ее посредством запланированных платежей и погасить ссуду.Такая договоренность обычно предусматривает более низкие проценты для заемщиков с кредитным рейтингом от хорошего до высокого.

Персональный кредит можно использовать по многим причинам. Необеспеченная ссуда может предлагать средства для финансирования крупных покупок, консолидации долга по кредитной карте, ремонта или модернизации дома или предоставления средств для заполнения пробела в получении дохода. Необеспеченные кредиты не обеспечены залогом, предоставленным заемщиком.

Жилищные ссуды, автокредиты и другие виды обеспеченных ссуд также могут рассматриваться как индивидуальные ссуды.Эти ссуды будут соответствовать стандартным процедурам утверждения кредита, но их может быть легче получить, поскольку они обеспечены залогом активов.

Например, в жилищном кредите или автокредите кредитор имеет право вступить во владение вашим домом или автомобилем после определенного количества просрочек. Обеспеченные ссуды обычно имеют несколько более выгодные условия, поскольку у кредитора есть права собственности, что снижает его риск дефолта. Вот некоторые плюсы и минусы личного кредита.

ПлюсыОбычно лучше всего подходит для крупных покупок, таких как дома или автомобили

Обычно предлагает более низкую процентную ставку, чем кредитная карта

Предоставляет средства единовременно

Обычно включает плату за обслуживание и может иметь другие сборы, которые в сумме составляют

Имущество, используемое в качестве залога, например автомобиль или дом, может быть арестовано, если вы не выплачиваете своевременно (обеспеченные кредиты)

Имейте в виду, что проценты — не единственные расходы, которые следует учитывать при ссуде.Кредиторы также взимают комиссию, которая может увеличивать общие расходы по ссуде. Персональные ссуды обычно включают комиссию за выдачу кредита, но могут иметь и другие комиссии.

Кредитная линия против ссуды

Следует отметить различие между кредитной линией (LOC) и ссудой. В отличие от ссуды, кредитная линия обладает встроенной гибкостью — ее основным преимуществом. Недостатком является то, что он обычно имеет более высокие процентные ставки.

LOC — это заранее установленная сумма кредита, но заемщикам не обязательно использовать ее всю.Заемщик может получить доступ к средствам из кредитной линии в любое время, если они не превышают сроки кредитного лимита и другие требования, такие как своевременные минимальные платежи.

LOC может быть обеспеченным или необеспеченным (в большинстве случаев последние) и обычно предлагается банками. Основным исключением является кредитная линия собственного капитала (HELOC), которая обеспечивается собственным капиталом в доме заемщика.

Кредитные карты

Кредитные карты относятся к другому классу заимствований, известному как возобновляемый кредит.При наличии возобновляемого кредитного счета заемщик обычно имеет постоянный доступ к средствам, пока его счет остается в хорошем состоянии. Счета возобновляемых кредитных карт также могут иметь право на увеличение кредитного лимита на регулярной основе. Процентные ставки обычно выше, чем по личным займам.

Оборотный кредит работает иначе, чем личный заем. Заемщики имеют доступ к определенной сумме, но не получают ее в полном объеме. Вернее, заемщик может снимать средства со счета по своему усмотрению в любое время до максимального лимита.Заемщики платят проценты только за те средства, которые они используют, поэтому заемщик может иметь открытый счет без процентов, если у него нет баланса.

Существует множество разновидностей кредитных карт, которые предлагают большое удобство. Лучшие кредитные карты могут включать начальные процентные ставки 0%, возможность перевода баланса и вознаграждения. С другой стороны, некоторые из них могут иметь высокие годовые процентные ставки в сочетании с ежемесячными или годовыми сборами. Все кредитные карты обычно можно использовать везде, где принимаются электронные платежи.

Карты высшего качества с бонусными баллами могут быть очень полезны для заемщика, который использует льготы и ежемесячно выплачивает остатки. Бонусные карты могут предлагать возврат наличных, баллы для скидок на покупки, баллы для покупок в магазинах и баллы на поездки.

Как правило, кредитные карты также могут быть необеспеченными или обеспеченными. Необеспеченные карты предлагают кредит без залога. Защищенные карты часто подходят заемщикам с низким кредитным рейтингом. При использовании защищенной карты заемщик должен внести капитал для покрытия лимита баланса карты.У защищенных карт разные условия, поэтому некоторые могут соответствовать защищенному балансу, некоторые могут предлагать увеличение по прошествии определенного времени, а некоторые могут применять защищенный баланс к карте в качестве платежа через несколько месяцев.

В целом, у каждого типа кредитной карты будет свой способ накопления процентов, поэтому может быть важно прочитать мелкий шрифт. В отличие от личных займов, где ваш ежемесячный платеж обычно остается неизменным в течение всего периода погашения, счет по кредитной карте будет меняться каждый месяц.

Некоторые кредитные карты предлагают заемщикам преимущество льготного периода цикла выписки, который позволяет свободно заимствовать средства. Другие карты будут взимать ежедневные проценты, включая окончательную процентную плату в конце месяца. Для карт с льготным периодом заемщики могут обнаружить, что у них есть примерно 30 дней, чтобы приобрести что-то беспроцентное, если остаток выплачивается до того, как начнут накапливаться проценты.

ПлюсыТекущий возобновляемый кредитный остаток, на который начисляются проценты только при использовании средств

Для тех, у кого хорошая кредитная история, карты с начальными процентными ставками 0%, льготные периоды и вознаграждения

Счета с хорошей репутацией обычно имеют право на регулярное увеличение кредитного лимита

Для тех, у кого ограниченная или плохая кредитоспособность, возможность со временем улучшить условия кредита

В целом, на первый взгляд, финансирование с помощью кредитной карты может показаться простым вариантом, но, как и в случае с любыми займами, важно проявить должную осмотрительность.Кредитные карты могут предложить жизнеспособную альтернативу личным займам, поскольку они могут быть доступны под 0% и могут предлагать некоторые льготные периоды. Удобство и бонусные баллы также являются другими преимуществами. Однако, как и в случае с любым кредитным заимствованием, проценты и сборы могут быть значительным бременем.

Если вы застряли с дорогостоящей картой и ищете что-то с более низкой процентной ставкой, в настоящее время доступно несколько карт, которые идеально подходят для тех, кто хочет перевести свой баланс.

Прочие виды кредитования

В целом ссуды и возобновляемые кредитные карты составляют значительную часть всего кредитного рынка. Однако, помимо стандартных личных займов и кредитных карт, могут быть рассмотрены и другие кредитные продукты. Вот некоторые примеры:

Бизнес-ссуды и кредитные карты

Бизнес-ссуды и бизнес-кредитные карты могут быть вариантом для всех типов бизнеса. Андеррайтинг бизнес-кредитов обычно включает анализ финансовой отчетности и прогнозов.Деловые кредитные карты получить несколько проще, и они предлагают те же преимущества, что и личные возобновляемые кредитные карты.

Кредиты до зарплаты

Кредиты до зарплаты предлагаются с очень высокими процентными ставками. Заемщики используют квитанции о заработной плате для получения ссуд наличными. Ссуды до зарплаты можно рассматривать как хищнические ссуды из-за их репутации чрезвычайно высоких процентов и комиссий.

Особенности

Как правило, кредитование может быть рискованным делом, требующим от заемщика должной осмотрительности.Природа кредитных соглашений может создать возможность для хищнического кредитования и мошенничества при кредитовании, поэтому всегда важно понимать условия кредитования и убедиться, что вы занимаетесь заимствованием у юридически уполномоченной организации, чтобы защитить себя финансово.

Итог

Не все кредиты одинаковы. Персональные ссуды и кредитные карты могут быть структурированы с большим разнообразием условий и положений. Персональные ссуды имеют относительно более низкие процентные ставки, чем кредитные карты, но должны быть погашены в течение определенного периода времени.Кредитные карты обеспечивают постоянный доступ к средствам, и вы платите проценты только по непогашенным остаткам, которые не выплачиваются своевременно.

Независимо от того, выберете ли вы одно или оба, ваш кредитный рейтинг является ключом к получению одобрения и благоприятных условий. Когда дело доходит до первого, калькулятор личного кредита может помочь вам лучше понять, как ваш кредитный рейтинг повлияет на ваши ежемесячные платежи.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Связаться с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение