Московская Биржа | Листинг

Листинг ценных бумаг осуществляется путем их включения в Список ценных бумаг, допущенных к торгам ПАО Московская Биржа (далее – Список). Включение ценных бумаг в Список может осуществляться с включением и без включения в котировальные списки.

Список состоит из трех разделов:

- Первый уровень

- Второй уровень

- Третий уровень

Первый и Второй уровни, являются котировальными списками, Третий уровень, является некотировальной частью Списка.

Для включения ценных бумаг в Первый, Второй или Третий уровень Заявитель представляет Заявление и комплект документов в соответствии с Приложением № 1 к Правилам листинга ПАО Московская Биржа (в зависимости от раздела Списка и вида/типа/категории ценной бумаги, в отношении которой подано Заявление).

Для прохождения листинга ценная бумага и ее эмитент (управляющая компания ПИФа/управляющий ипотечным покрытием) должны соответствовать требованиям

Одним из условий для включения в котировальные списки акций и облигаций является соблюдение эмитентом требований к корпоративному управлению эмитента:

Требования при включении и поддержании ценных бумаг в Секторе РИИ, Сегменте РИИ-Прайм, Секторе Роста, Сегментах Сектора устойчивого развития

Полный перечень требований для включения в Первый, Второй или Третий уровень установлен Правилами листинга ПАО Московская Биржа.

Срок включения ценных бумаг в Список*:

| Этапы | Первый и Второй уровни |

Третий уровень |

|---|---|---|

| Представление Заявления и полного пакета документов |

Т | Т |

| Принятие уполномоченным органом Биржи решения о включении ценных бумаг в Список: |

||

| Акции, российские и иностранные депозитарные расписки на акции | Т+20 | Т+10 |

| Облигации международных финансовых организаций*** | Т+5 | |

| Иные ценные бумаги | Т+15 | Т+10 |

| Уведомление эмитента (заявителя) о принятых решениях (не позднее 1-го торгового дня с даты принятия решения) |

||

| Акции, российские и иностранные депозитарные расписки на акции | Т**+21 | Т**+11 |

| Облигации международных финансовых организаций*** | Т**+6 | |

| Иные ценные бумаги | Т**+11 | |

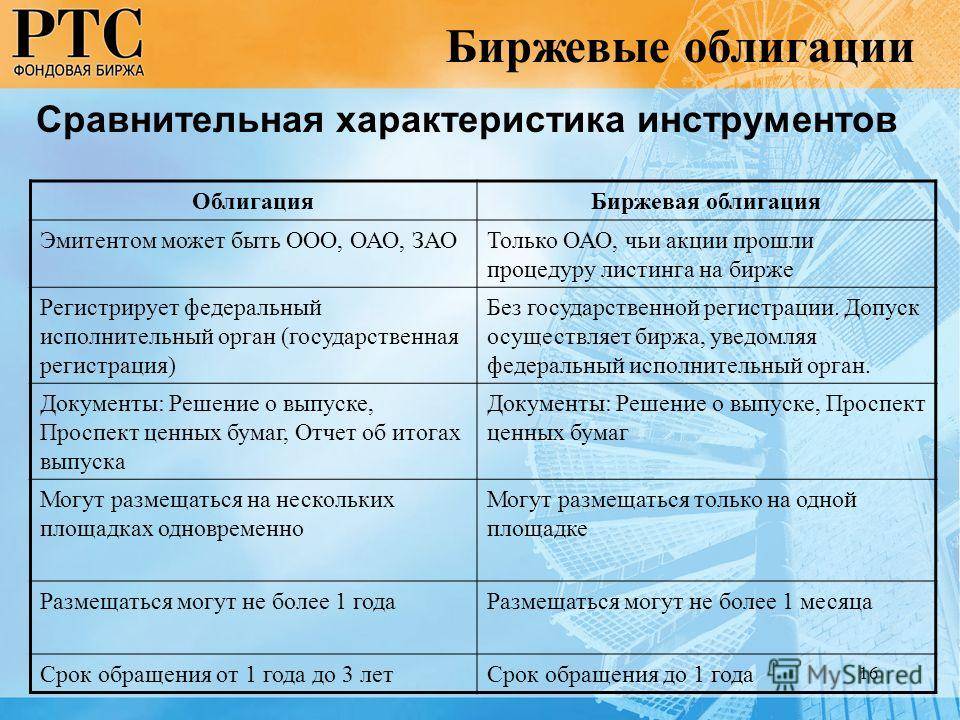

* Сроки включения биржевых облигаций в Список и иные сроки рассмотрения документов по биржевым облигациям

** рабочие дни, за исключением Т

*** В случае, если выпуск облигаций размещается (размещен) в рамках программы/проспекта облигаций при условии включения ранее в Список иного выпуска облигаций, размещаемого (размещенного) в рамках той же программы/проспекта облигаций.

В случае направления на Биржу документов, взамен ранее направленных, Биржа имеет право продлить срок принятия соответствующего решения на время проведения проверки представленных документов, но не более чем на 5 рабочих дней.

Биржа при включении (исключении, изменении уровня листинга) ценных бумаг в Список (из Списка) направляет Заявителю и Организации уведомление о принятом решении посредством почтовой или электронной связи в сроки предусмотренные Правилами листинга, с дальнейшим направлением уведомления по почте или вручением под роспись.

Стратегия Российские акции (ИИС). Открыть ИИС онлайн.

1 Возврат доступен при наличии регулярного дохода, облагаемого по ставке 13%.

2 При досрочном закрытии срочных вкладов проценты выплачиваются, как правило, по сниженной ставке. При досрочном закрытии ИИС вы теряете право на получение налогового вычета по ИИС, однако в бюджет необходимо вернуть денежные средства только в том случае, если к моменту закрытия ИИС вы уже воспользовались вычетом 1-го типа. Данным типом вычета владелец ИИС вправе воспользоваться через три года после открытия ИИС и получить вычет на сумму взносов за все три года. При досрочном закрытии ИИС в АО «Сбер Управление Активами» может быть удержано вознаграждение в размере до 2% от выводимой суммы.

Данным типом вычета владелец ИИС вправе воспользоваться через три года после открытия ИИС и получить вычет на сумму взносов за все три года. При досрочном закрытии ИИС в АО «Сбер Управление Активами» может быть удержано вознаграждение в размере до 2% от выводимой суммы.

АО «Сбер Управление Активами». Лицензия ФКЦБ России №045-06044-001000 от 07.06.2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбер Управление Активами» и иную необходимую информацию заинтересованные лица до заключения договора доверительного управления могут по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте www.sber-am.ru, по телефону (495) 258 05 34 или в контактно-информационном центре по телефону 8 (800) 555 55 50. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем.

Договор доверительного управления не является договором банковского вклада или банковского счета. Передаваемые в управление денежные средства не застрахованы в государственной корпорации «Агентство по страхованию вкладов» в соответствии с федеральным законом «О страховании вкладов в банках РФ», государство, ПАО Сбербанк и АО «Сбер Управление Активами» не дают никаких гарантий сохранности и возврата инвестируемых денежных средств. Услуги по доверительному управлению оказывает АО «Сбер Управление Активами». Денежные средства в управление получает АО «Сбер Управление Активами», а не ПАО Сбербанк. ПАО Сбербанк и АО «Сбер Управление Активами» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга. Услуги по доверительному управлению означает инвестирование денежных средств в ценные бумаги. инвестирование в ценные бумаги влечёт кредитные и рыночные риски, в том числе риск потери всех или части инвестированных денежных средств. Вложение в ценные бумаги всех имеющихся у клиента денежных средств или большей их части может привести к утрате всех его накоплений, а также банкротству клиента.

Вложения в облигации и акции в рамках стратегий «Накопительная» и «Российские акции» производятся путем приобретения инвестиционных паев ПИФ под управлением АО «Сбер Управление Активами», инвестиционная декларация которых предусматривает размещение средств в указанные инструменты.

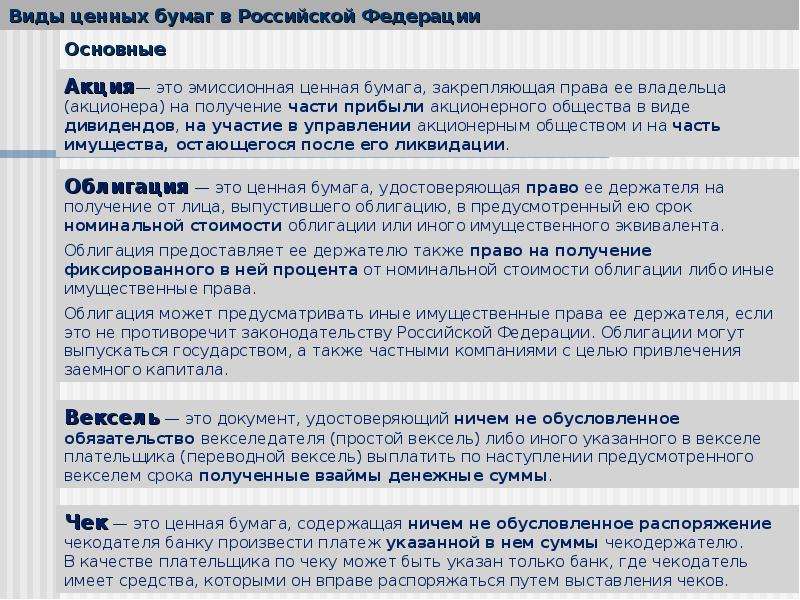

Статья 25. Уставный капитал и акции общества / КонсультантПлюс

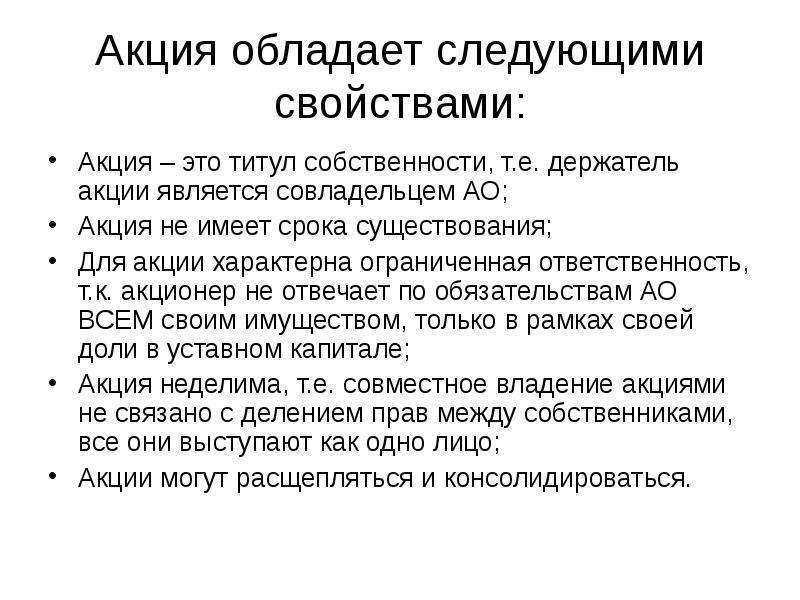

1. Уставный капитал общества составляется из номинальной стоимости акций общества, приобретенных акционерами.

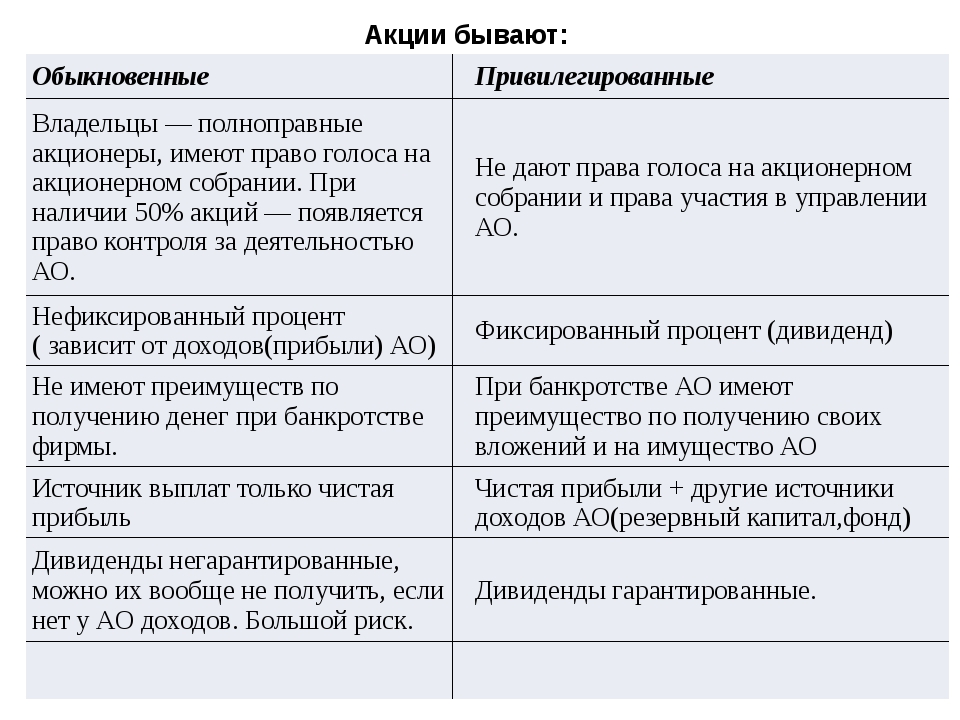

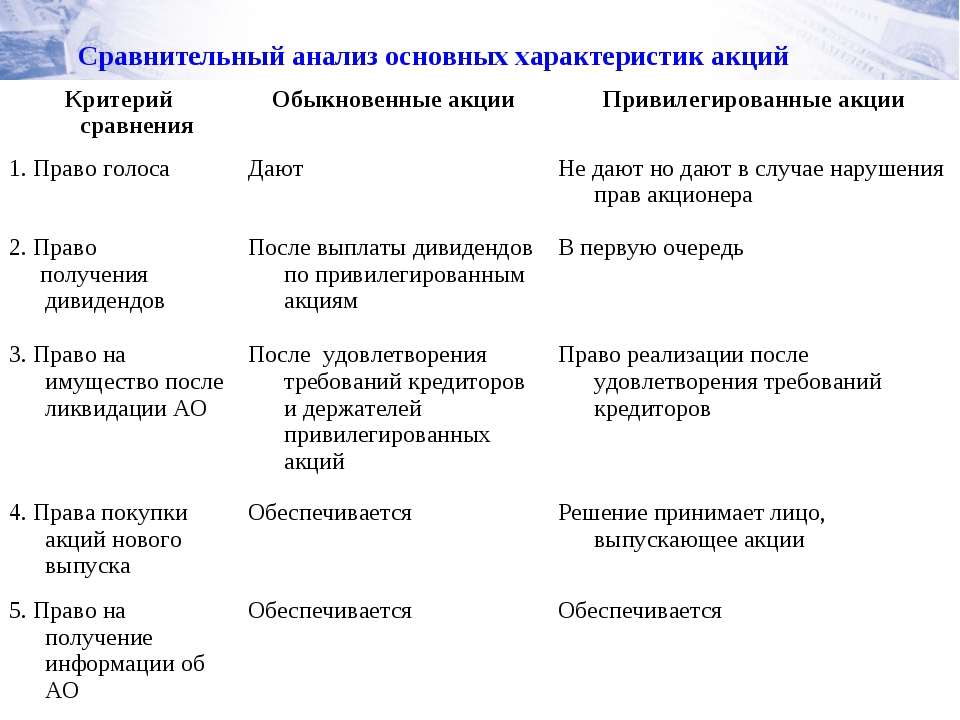

Общество размещает обыкновенные акции и вправе размещать один или несколько типов привилегированных акций. Все акции общества являются бездокументарными. Акции непубличного общества могут быть выпущены в виде цифровых финансовых активов с учетом особенностей и условий, определенных Федеральным законом «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации».(в ред. Федерального закона от 31.07.2020 N 259-ФЗ)

Все акции общества являются бездокументарными. Акции непубличного общества могут быть выпущены в виде цифровых финансовых активов с учетом особенностей и условий, определенных Федеральным законом «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации».(в ред. Федерального закона от 31.07.2020 N 259-ФЗ)(см. текст в предыдущей редакции

)

Номинальная стоимость всех обыкновенных акций общества должна быть одинаковой. Номинальная стоимость привилегированных акций одного типа и объем предоставляемых ими прав должны быть одинаковыми.

При учреждении общества все его акции должны быть размещены среди учредителей.(п. 1 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)редакции)

КонсультантПлюс: примечание.

В целях п. 2 ст. 25 определенные привилегированные акции банка не учитываются

при расчете доли таких акций в общем объеме уставного капитала (ФЗ от 13. 10.2008 N 173-ФЗ, ФЗ от 29.12.2014 N 451-ФЗ).

10.2008 N 173-ФЗ, ФЗ от 29.12.2014 N 451-ФЗ).

2. Номинальная стоимость размещенных привилегированных акций общества не должна превышать 25 процентов от уставного капитала общества. Публичное общество не вправе размещать привилегированные акции, номинальная стоимость которых ниже номинальной стоимости обыкновенных акций.

(п. 2 в ред. Федерального закона от 29.06.2015 N 210-ФЗ)(см. текст в предыдущей редакции

)

3. Если при осуществлении преимущественного права на приобретение акций, продаваемых акционером непубличного общества, при осуществлении преимущественного права на приобретение дополнительных акций, а также при консолидации акций приобретение акционером целого числа акций невозможно, образуются части акций (далее — дробные акции).

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)(см. текст в предыдущей редакции

)

Дробная акция предоставляет акционеру — ее владельцу права, предоставляемые акцией соответствующей категории (типа), в объеме, соответствующем части целой акции, которую она составляет.

Для целей отражения в уставе общества общего количества размещенных акций все размещенные дробные акции суммируются. В случае, если в результате этого образуется дробное число, в уставе общества количество размещенных акций выражается дробным числом.

Дробные акции обращаются наравне с целыми акциями. В случае, если одно лицо приобретает две и более дробные акции одной категории (типа), эти акции образуют одну целую и (или) дробную акцию, равную сумме этих дробных акций.

(п. 3 введен Федеральным законом от 07.08.2001 N 120-ФЗ) Открыть полный текст документа

Словарь терминов | Luminor

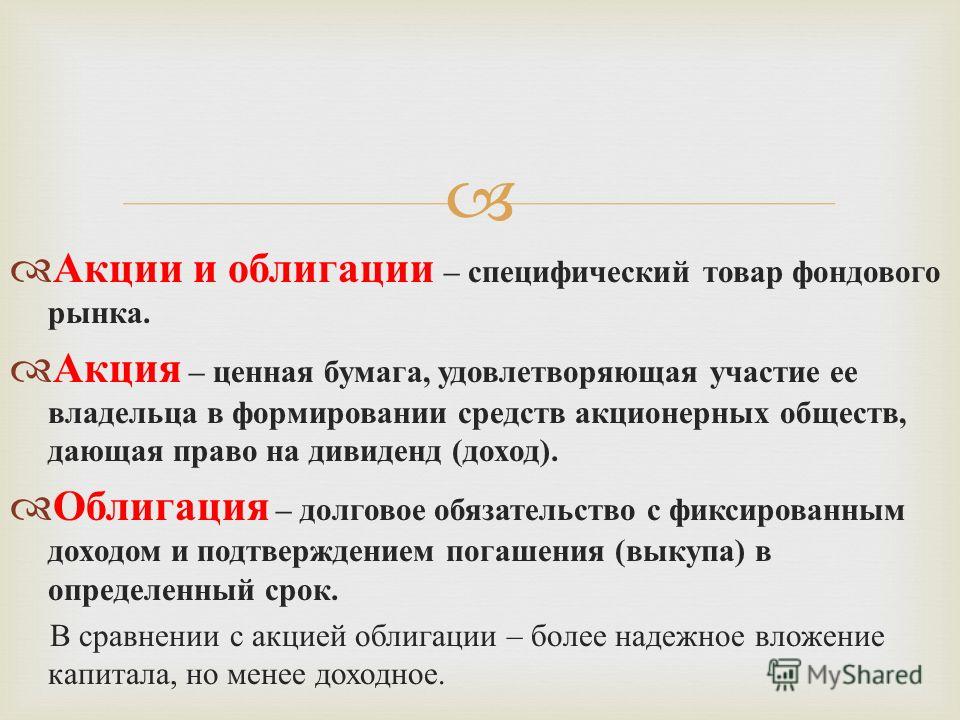

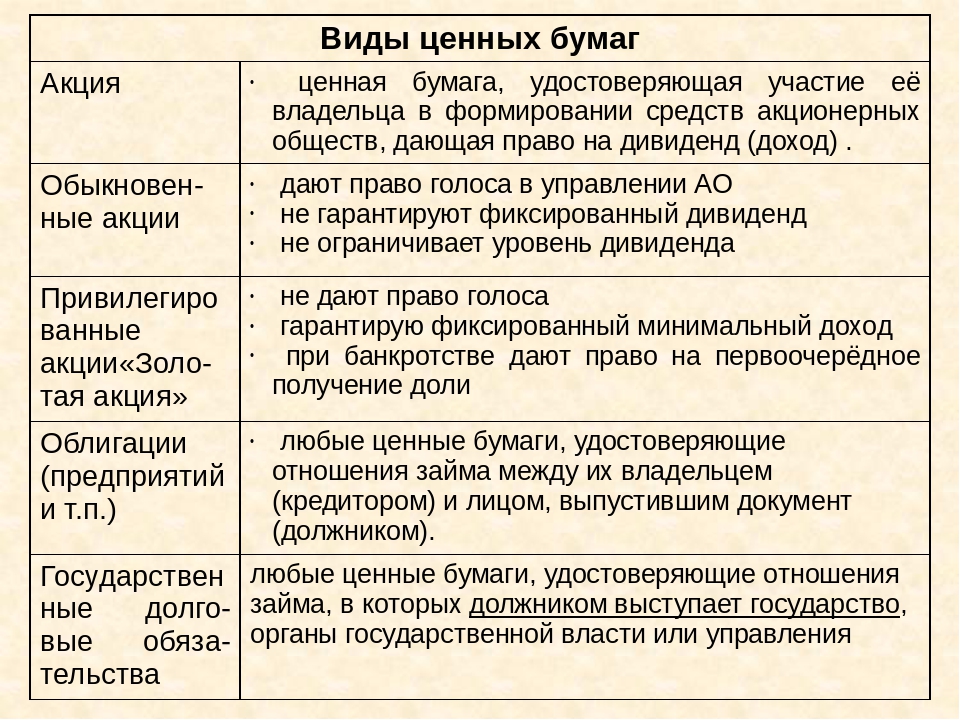

Акция – ценная бумага, которую выпускает (эмитирует) предприятие (эмитент), чтобы получить дополнительные финансовые средства на дальнейшее улучшение своей деятельности или финансирование новых проектов. Для владельца акций это подтверждение того, что ему принадлежит доля собственности или капитала предприятия, и он является совладельцем данного предприятия, также обладающим правом на дивиденды или другие доходы предприятия.

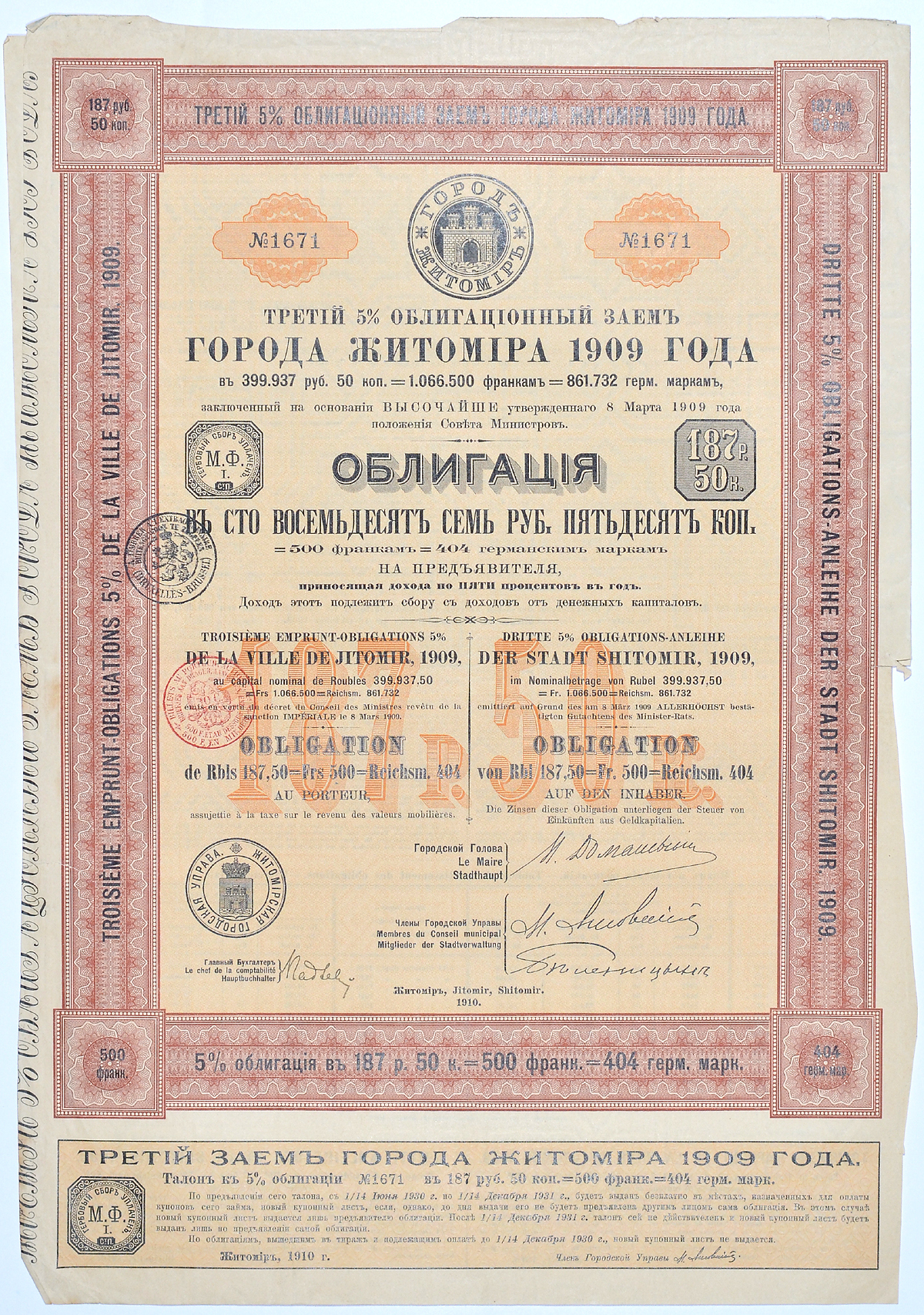

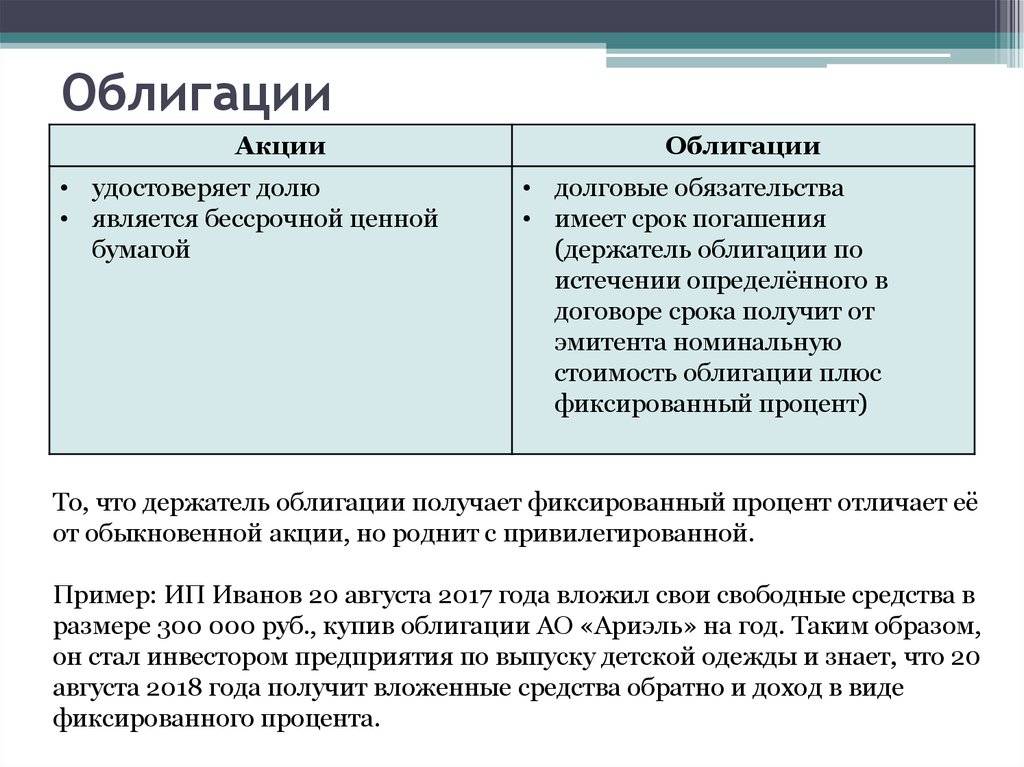

Облигация, или долгосрочная долговая ценная бумага (вложение на срок более года),выпускается государством, самоуправлением или предприятием. За данный заем владелец облигации получает заранее установленный доход.

Долговая расписка – ценная бумага краткосрочного вложения (до 12 месяцев), которую государство, самоуправление или предприятие продает с дисконтом (ниже номинальной стоимости), а по истечении срока инвестор получает полную номинальную стоимость.

Долговая ценная бумага подтверждает обязательства выдавшего ее лица перед владельцем ценной бумаги и гарантирует владельцу ценной бумаги периодический доход по предварительно зафиксированной ставке, а также дает право через определенное время получить номинальную стоимость ценной бумаги.

Эмитировать – выпускать ценные бумаги.

Дивиденды – часть чистой прибыли акционерного общества, получаемая акционером.

Инвестиционный фонд – объединение средств инвесторов в инвестиционных финансовых инструментах с целью извлечения прибыли из роста стоимости инвестиции.

Прибыльность – отдача от инвестиции за определенный период. Источниками прибыльности могут быть дивиденды, отдача капитала и прирост стоимости капитала. Годовая ставка прибыльности измеряется в отношении к первоначальной сумме инвестиции и является средним геометрическим, а не простым средним арифметическим значением.

Средневзвешенная цена – сумма объемов сделок, выполненных во время одной торговой сессии, разделенная на количество ценных бумаг, проданных в данных сделках.

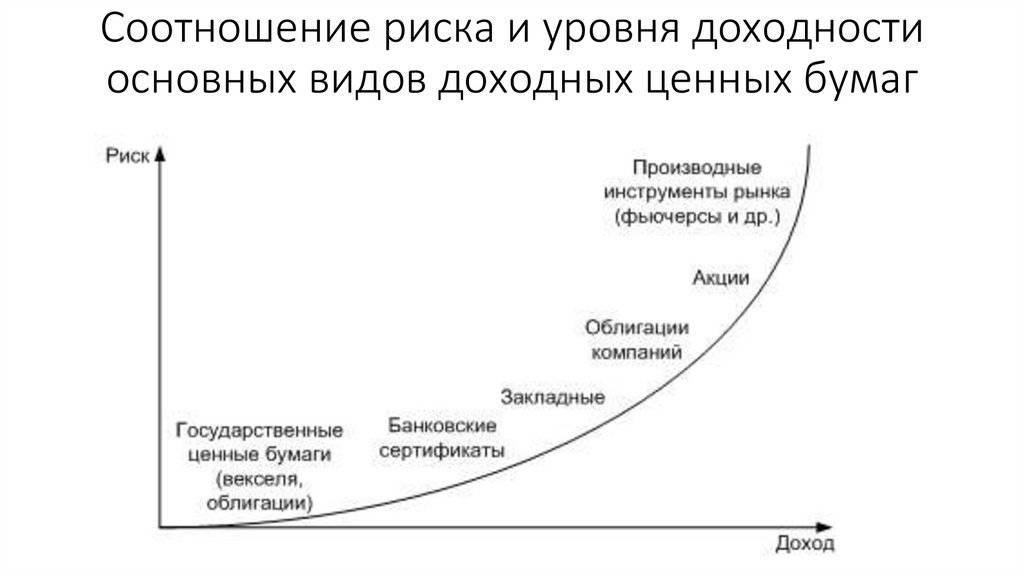

Риск – неопределенность вероятности наступления какого-либо события в будущем.

Диверсификация рисков – размещение инвестиций в нескольких ценных бумагах или других финансовых инструментах для того, чтобы в долгосрочной перспективе избежать существенного влияния колебаний цен отдельных ценных бумаг на инвестиции.

Ценная бумага – финансовый инструмент, подтверждающий обязанность или право лица или предприятия по отношению к другому лицу или предприятию.

Подверженность колебаниям – показатель, характеризующий изменение цены финансового инструмента и демонстрирующий степень риска использования долгового финансового инструмента в течение определенного периода.

Alpha – показатель, характеризующий уровень принятого фондом риска по отношению к рынку. Alpha – это сверхдоход, полученный фондом по сравнению с эталонным индексом после выравнивания рисков. Чем больше Alpha, тем более высокую прибыльность сумел генерировать фонд в отношении к взятому на себя риску. Минимальное значение Alpha, позволяющее считать его положительным, равно 0.

Beta отражает чувствительность финансового инструмента к изменениям на финансовых рынках, а также то, насколько большой риск взял на себя фонд по сравнению с эталонным индексом. Beta более 1 означает дополнительный риск. Это означает, что на растущем рынке стоимость фонда имеет возможность расти больше, чем эталонный индекс, а на падающем рынке и уменьшаться больше, чем эталонный индекс.

Показатель Шарпа демонстрирует, окупилась ли инвестиция в подверженный колебаниям фонд по сравнению с безрисковыми инвестициями после выравнивания рисков. Чем выше коэффициент Шарпа, тем лучше доходность фонда по сравнению с безрисковыми инвестициями. Если коэффициент Шарпа отрицательный, то в выбранный период с учетом риска фонда безрисковые инвестиции обеспечили лучшую отдачу.

Ошибка отслеживания демонстрирует, насколько прибыльность фонда отличается от прибыльности эталонного индекса. Чем больше ошибка отслеживания, тем больше размещение средств фонда отличается от эталонной структуры. Это означает, что фонд более независим, активнее управляется. Если ошибка отслеживания меньше 1%, размещение средств фонда очень тесно связано со структурой эталонного индекса.

Информационный коэффициент демонстрирует, насколько большую дополнительную прибыль по сравнению с эталонным индексом обеспечил управляющий фондом с учетом взятого на себя риска. Положительный информационный коэффициент свидетельствует о том, что взятый на себя риск управляющим окупился.

Положительный информационный коэффициент свидетельствует о том, что взятый на себя риск управляющим окупился.

Инфляция – макроэкономический показатель, отражающий общее повышение со временем уровня цен и, соответственно, уменьшение покупательной способности. Инфляция – один из крупнейших рисков, способный оказать существенное влияние на инвестиции и их ценность в будущем. Важно следить за прибыльностью инвестиций, чтобы она регулярно и в долгосрочной перспективе превышала инфляцию.

Ликвидность – показатель, который характеризует возможность быстро обратить конкретный финансовый инструмент в деньги по рыночной стоимости.

Номинальная стоимость – изначальная стоимость финансового инструмента, установленная эмитентом.

Рыночная капитализация (англ. market capitalization) – совокупная стоимость финансовых инструментов, рассчитанная на основе текущей рыночной (биржевой) цены.

Коэффициент цены / прибыли (англ. PE ratio, P/E) – финансовый показатель, равный отношению рыночной стоимости акции к годовой прибыли, полученной на акцию.

PE ratio, P/E) – финансовый показатель, равный отношению рыночной стоимости акции к годовой прибыли, полученной на акцию.

Процентная ставка (для долговых ценных бумаг) – ставка, которую эмитент обещает выплатить владельцу финансового инструмента. Выражается в процентах от номинальной стоимости облигации. Термин также может использоваться как обозначение выплаты процентов держателю облигаций.

Привилегированная акция – вид акций, владельцы которых имеют право на получение дивидендов до владельцев простых акций. В случая банкротства компании, привилегированные акционеры имеют право на выплату из активов компании раньше, чем простые акционеры. Большинство привилегированных акций имеют фиксированную ставку выплаты дивидендов, в то время как обыкновенные акции обычно не имеют. Владельцы привилегированных акций, как правило, не имеют права голоса, в свою очередь владельцы обыкновенных акций – имеют.

Корреляция – статистическая взаимосвязь двух или более случайных величин. В понятии инвестиций, корреляция измеряет взаимность роста двух или более финансовых инструментов, например, сравнивая свою позицию в конкретной акции с тем, как движется общий рыночный индекс.

В понятии инвестиций, корреляция измеряет взаимность роста двух или более финансовых инструментов, например, сравнивая свою позицию в конкретной акции с тем, как движется общий рыночный индекс.

Коэффициент расходов на управление (MER) – это показатель расходов инвестиционной компании, необходимых для управления инвестиционным фондом. Коэффициент операционных расходов определяется в годовом исчислении путем деления годового показателя операционных расходов фонда на среднее значение стоимости активов под управлением в долларовом выражении.

Комиссия за управление – комиссия, которая включает в себя все комиссии и платы, взимаемые за управление активами фонда. В эти затраты не входят транзакционные и операционные издержки.

Текущие расходы – общие расходы управляющего фондом по управлению активами и все прочие расходы, в соответствии с проспектом фонда. Комиссия взимается при расчете стоимости единицы фонда.

Текущая доходность – это сумма купонных платежей за год, делённая на текущую рыночную стоимость облигации. Текущая доходность представляет собой упрощенный показатель, позволяющий инвестору определить потенциальную доходность от момента покупки облигации до ее погашения. Показатель не отражает общую доходность облигации в течение всего её срока.

Текущая доходность представляет собой упрощенный показатель, позволяющий инвестору определить потенциальную доходность от момента покупки облигации до ее погашения. Показатель не отражает общую доходность облигации в течение всего её срока.

Доходность к погашению (YTM) – прибыльность, или процентная ставка, которую инвестор заработает как с основной части, так и с оплачиваемых купонов, купив облигацию по данной рыночной цене и держа ее до дня погашения.

Luminor Investor

Чем акция отличается от облигации и в какие активы инвестировать

Акции и облигации: как выбрать лучшие инвестиции

Прежде чем погрузиться в мир инвестиций, необходимо глубоко изучить основы и принципы этого мира.

Знать, как правильно вкладывать деньги – это, прежде всего, разбираться в том, чем акция отличается от облигации — два ключевых варианта инвестиций. И те, и другие, приносят прибыль и влияют на эффективность инвестиционного портфеля, но ведут себя по-разному.

Предлагаем вам ознакомиться с простыми рекомендациями по выбору перспективных акций и долгосрочных активов.

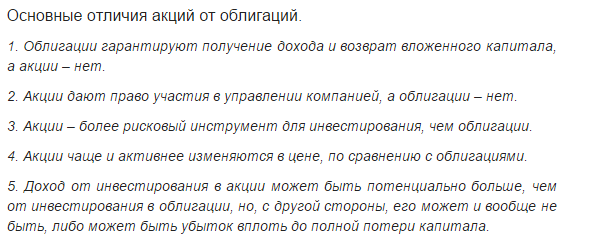

Чем акция отличается от облигации

Прежде, чем задумываться о покупке акций компании, необходимо разобраться, что она из себя представляет. Акция – это небольшая доля владения компанией. Соответственно, купить акции, значит, стать одним из владельцев. Например, у Facebook выпущено примерно 2,905 млрд. акций. Купив 1000 из них, вы не станете столь же акционером, как и генеральный директор Марк Цукерберг, но будете нести прибыль и убытки в соответствии со своей долей во владении.

Если акция – это приобретаемая доля компании, то что такое облигация?

Облигация – это, по сути, вклад инвестора в компанию с заранее известной доходностью. То есть вы передаёте компании сумму, равную стоимости ценной бумаги, и получаете установленный процентный доход, а по истечении срока облигации она возвращает вам изначальную сумму. Сейчас инвесторам доступно множество видов облигаций:

• Казначейские. Выпускаются правительством и считаются одним из самых «железных» вложений.

Выпускаются правительством и считаются одним из самых «железных» вложений.

• Корпоративные. Выпускаются отдельными компаниями. Менее безопасны, чем казначейские, так как испытывают влияние большего числа внешних факторов.

Облигационные инвесторы – это люди, для которых безопасность и стабильность стоят на первом месте. Вложение в облигации считается консервативной рыночной стратегией, но у этих ценных бумаг тоже есть риски:

• Процентный риск. Рыночная стоимость облигации снижается вместе с ростом ключевой ставки ЦБ (данный риск имеет значение только при необходимости досрочной продажи ценной бумаги).

• Кредитный риск (вероятность дефолта). Может возникнуть ситуация, когда компания, выпустившая ценную бумагу, не сможет по ней рассчитаться.

Чтобы понять, на какую прибыль можно рассчитывать при покупке облигации, инвесторы изучают доходность бумаги. Она может измеряться в заявленной процентной ставке, купонном доходе и доходности к погашению (инвестор получает процентные выплаты и прирост капитала при условии сохранения бумаги до погашения).

Как выбрать лучшие инвестиции

Перед тем, как активно заняться инвестированием, необходимо проанализировать своё финансовое положение и разработать финансовую стратегию, на основе которой выбираются инвестиции. Вот примерный перечень условий, которые нужно учитывать при подборе инвестиций:

• возраст;

• финансовое положение, включая чистый капитал и годовой доход;

• временной горизонт – на какой срок вы планируете вложить деньги;

• финансовые цели;

• способность терпеть риски и колебания стоимости ценных бумаг;

• инвестиционный опыт;

• налоговая ставка;

• другие инвестиции, которые, возможно, вы уже имеете (включая пенсионные накопления).

В конечном итоге, ваша инвестиционная цель должна определять соотношение акций к облигациям в портфеле. Например, нацеливаясь на увеличение капитала, вы становитесь инвестором роста. В этом случае необходим портфель, ориентированный на акции.

Если же вы сторонник стабильного периодического получения дохода от инвестиций, вы являетесь доходным инвестором, портфель которого преимущественно состоит из облигаций.

Честная оценка собственной толерантности к риску также помогает сориентироваться в поиске баланса между акциями и облигациями. Акции в долгосрочной перспективе более доходы, однако их стоимость сильно колеблется в коротких временных промежутках. Велика вероятность зафиксировать серьёзные потери в краткосрочной перспективе. Но при этом облигации не являются гарантом дохода. Цены на них снижаются в соответствии с повышением ключевой ставки.

Поскольку никто не может точно спрогнозировать будущее рынков акций и облигаций, многие эксперты рекомендуют инвесторам собирать сбалансированный портфель по простейшей причине – диверсификация снижает риск. Так, например, некоторые инвесторы вынуждены увеличивать долю облигаций в портфеле не потому, что хотят большей доходности, а для диверсификации пакета.

Читайте также: 6 основных ошибок начинающего инвестора

Как покупать акции и облигации

Разобравшись с предпочтительным балансом, вам необходимо продолжить исследования конкретных вариантов ценных бумаг. На этом этапе многие инвесторы обращаются к финансовым консультантам. Такая практика наиболее полезна и актуальна для начинающих. Если вы сбалансировали свой портфель, вы сделали большую часть сложной работы, которую нужно проделать в поиске хороших инвестиций.

На этом этапе многие инвесторы обращаются к финансовым консультантам. Такая практика наиболее полезна и актуальна для начинающих. Если вы сбалансировали свой портфель, вы сделали большую часть сложной работы, которую нужно проделать в поиске хороших инвестиций.

Недавнее исследование Wells Fargo говорит, что 96% производительности в инвестициях определено тактическим и стратегическим балансом, а не выбором отдельных инвестиционных вариантов. Проще говоря, обращайте внимание на предпочтительное соотношение акций к облигациям и поддерживайте его.

Для начала инвестирования в облигации и акции необходимо открыть счёт у брокера. Для более быстрого старта и погружения в среду можно воспользоваться предложением от брокера широкого профиля, которая обеспечивает безопасность и даёт подсказки относительно инвестиционной стратегии.

Акции или фонды – какое из решений лучше для начинающего инвестора?

Инвестировать в акции Apple, Tesla и других всемирно известных предприятий – это большой соблазн, однако правильный ли это выбор для инвестора, который только начинает свой путь в мире инвестиций?

Эксперт сферы инвестиций Swedbank Роландс Заулс указывает, что почти невозможно порекомендовать одно лучшее решение, которое подошло бы инвестору, только начинающему инвестировать. То же самое относится и к опытным инвесторам, потому что цели и соответственно выбранная стратегия риска могут заметно отличаться.

То же самое относится и к опытным инвесторам, потому что цели и соответственно выбранная стратегия риска могут заметно отличаться.

Инвестировать самому или через фонды?«При вложении в акции отдельных предприятий прибыль потенциально может быть больше, чем в случае готовых решений, например, инвестиционных фондов, но и риск будет выше, поскольку акции отдельных предприятий по своей стоимости могут колебаться намного больше, чем хорошо диверсифицированный инвестиционный фонд. Поэтому прежде чем вкладывать акции, обязательно надо оценить, насколько велика ваша толерантность к риску, как долго вы готовы вкладывать свои средства и через сколь длительное время вложенные средства могут снова понадобиться вам», – указывает Роландс Заулс.

Если вы уверены в своих силах или просто хотите приобрести познания в сфере инвестиций, можете прибегнуть к предлагаемым Swedbank возможностям, которые весьма обширны.

Имеется возможность инвестировать и в представленные на Балтийской бирже предприятия, и в предприятия, представленные на биржах Западных стран – США, Германии, Швеции и еще 17 стран.

При этом надо подчеркнуть, что вложение в балтийские акции бесплатное, в свою очередь, по сделкам на биржах Западных стран с февраля уменьшены комиссионные, что делает вложения еще доступнее. «Только надо помнить, что при вложении в акции предприятий и выборе, что покупать, надо сделать домашнюю работу и изучить показатели деятельности предприятий. Если ваша цель – прибыль, а не только накопление опыта, то непременно надо понимать деятельность конкретной отрасли, модель предпринимательской деятельности и другие факторы, которые могут повлиять на колебания цен акций», – подчеркивает Роландс.

В свою очередь, при осуществлении вложений в так называемые готовые решения – торгуемые на бирже фонды, или ETF – имеется возможность вкладывать в портфели акций конкретных регионов или же в предприятия конкретной отрасли, в сырьевые ресурсы, золото и т. д. Другими словами, это возможность быстро и просто самому создать диверсифицированный портфель ценных бумаг. С учетом того, что большей части инвесторов не хватает времени или познаний, чтобы следить за всеми акциями предприятий, работающих в интересующей отрасли, вложение в ETF позволяет сэкономить время, и это возможность вкладывать в отрасли или индексы, которые вызывают интерес и доверие.

д. Другими словами, это возможность быстро и просто самому создать диверсифицированный портфель ценных бумаг. С учетом того, что большей части инвесторов не хватает времени или познаний, чтобы следить за всеми акциями предприятий, работающих в интересующей отрасли, вложение в ETF позволяет сэкономить время, и это возможность вкладывать в отрасли или индексы, которые вызывают интерес и доверие.

Кроме того, если говорить об инвестициях, важно помнить, что нынешнее состояние рынка акций представляет собой нашу оценку будущего с учетом сегодняшних исторически низких процентных ставок. Финансовый рынок живет будущим и отображает ожидания инвесторов в отношении этого будущего в условиях нулевых или даже негативных процентных ставок. Поэтому сегодня мы живем в обстоятельствах экономического кризиса, а, глядя в завтра, мы уже видим свою будущую жизнь в нормальном мире. К тому же быстрее всего восстанавливаются акции именно тех компаний, перспективы которых мы оцениваем как особенно многообещающие.

Что делать человеку, у которого нет большого опыта работы на финансовых рынках? Лучше всего соблюдать определенные принципы в отношении создания портфеля вложений в широком смысле. Так, например, при создании своего портфеля вложений можно придерживаться простого принципа «60/30/10». Это означает, что 60% вложений составляют «ядро портфеля» – оно образуется из активов, стоимость которых связана с нынешней структурой экономики. Например, в контексте финансового рынка это могут быть ценные бумаги, выпущенные предприятиями, которые образуют «позвоночник» сегодняшней экономики. 30% средств могут быть вложены в «перспективные» отрасли и направления, имеющие потенциал в будущем стать «позвоночником» экономики. Классическим примером могут служить мобильная связь и интернет.

В 1990 годы их считали «перспективными» направлениями, а сегодня они уже стали услугами первой необходимости. Нет никаких сомнений, что процесс осмысления «перспективных» направлений не прост и требует самообразования или консультаций со специалистами, однако он очень важен для обеспечения будущего финансового благополучия. 10% средств можно вложить в классические защищенные активы (драгметаллы), спекулятивные активы («дешевые» акции проблемных компаний) и активы «для души» (акции предприятий, продукция которых очень нравится). Наконец, соблюдение принципа диверсификации – «не хранить все яйца в одной корзине», «не перевозить все товары на одном судне» и т.п. – была, есть и будет основой успешного инвестиционного процесса.

10% средств можно вложить в классические защищенные активы (драгметаллы), спекулятивные активы («дешевые» акции проблемных компаний) и активы «для души» (акции предприятий, продукция которых очень нравится). Наконец, соблюдение принципа диверсификации – «не хранить все яйца в одной корзине», «не перевозить все товары на одном судне» и т.п. – была, есть и будет основой успешного инвестиционного процесса.

Если вы поняли, что пришла пора инвестировать свободные средства, первое, что надо сделать, – это открыть

На инвестиционный счет можно начислять свои денежные средства с простого расчетного счета и осуществлять вложения в различные финансовые инструменты, например, в ETF, акции, облигации и т.п. Не стоит беспокоиться о сложном декларировании доходов и оплате подоходного налога после каждой сделки продажи. С подробной информацией можно ознакомиться здесь.

Чтобы заполнение годовой декларации о доходах было удобным и простым, в интернет-банке можно подготовить выписку с инвестиционного счета.

В свою очередь, после открытия счета ценных бумаг можно делать вложения в различные финансовые инструменты, например, в ETF, акции, облигации и т.п. Однако после каждой сделки продажи ценной бумаги, приносящей прибыль, надо осуществлять декларирование дохода и расчет налога. Кроме того, следует самому готовить информацию для декларации о доходах с прироста капитала, используя выписку со счета ценных бумаг. Однако счет ценных бумаг, в отличие от инвестиционного счета, допускает возможность осуществлять перечисления ценных бумаг и получать ценные бумаги от третьих лиц (друзей, знакомых) или членов семьи.

Поэтому если вашей целью не является дарить ценные бумаги жене, ребенку или кому-то еще, то при оценке всех плюсов и минусов инвестиционный счет будем самым подходящим и удобным решением для первых шагов в мире инвестиций.

Инвестиционная компания — Управляющая компания Альфа-Капитал

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21—000—1—00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.

Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www. alfacapital.ru.

alfacapital.ru.ОПИФ рыночных финансовых инструментов «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити».

Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити». )»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09.

)»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09. 07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г.

07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г. ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Квант». Правила доверительного управления № 4580 зарегистрированы Банком России 06.09.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Космос». Правила доверительного управления № 4561 зарегистрированы Банком России 19.08.2021 г. ЗПИФ недвижимости «АКТИВО СЕМНАДЦАТЬ». Правила доверительного управления № 4557 зарегистрированы Банком России 16.08.2021 г. ЗПИФ рентный «Активо два». Правила доверительного управления № 3092 зарегистрированы Банком России 22.12.2015 г. ЗПИФ недвижимости «Активо пять». Правила доверительного управления № 3307 зарегистрированы Банком России 27.

ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Квант». Правила доверительного управления № 4580 зарегистрированы Банком России 06.09.2021 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Космос». Правила доверительного управления № 4561 зарегистрированы Банком России 19.08.2021 г. ЗПИФ недвижимости «АКТИВО СЕМНАДЦАТЬ». Правила доверительного управления № 4557 зарегистрированы Банком России 16.08.2021 г. ЗПИФ рентный «Активо два». Правила доверительного управления № 3092 зарегистрированы Банком России 22.12.2015 г. ЗПИФ недвижимости «Активо пять». Правила доверительного управления № 3307 зарегистрированы Банком России 27. 04.2017 г.

04.2017 г.

* Ожидаемая доходность стандартной инвестиционной стратегии не гарантируется управляющим и не является идентичной фактической доходности управления имуществом учредителя управления, переданного в доверительное управление по договору, приводится до вычета комиссий, расходов и налогов, рассчитывается для цели определения стандартного инвестиционного профиля в соответствии с требованиями Положения Банка России от 03.08.2015 № 482-П «О единых требованиях к правилам осуществления деятельности по управлению ценными бумагами, к порядку раскрытия управляющим информации, а также требованиях, направленных на исключение конфликта интересов управляющего»

** Индекс S&P 500® является продуктом S&P Dow Jones Indices LLC или её аффилированных лиц и Стороннего лицензиара и был предоставлен по лицензии для использования управляющей компанией. Standard & Poor’s® и S&P®являются зарегистрированными товарными знаками Standard & Poor’s Financial Services LLC («S&P»), а Dow Jones® является зарегистрированным товарным знаком Dow Jones Trademark Holdings LLC («Dow Jones»). Ни S&P Dow Jones Indices, ни Сторонний лицензиар не дают никаких заверений или гарантий, прямо выраженных или подразумеваемых, владельцам БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)» или любым представителям общественности относительно целесообразности инвестирования в ценные бумаги вообще или в БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)», в частности или способности S&P 500® отслеживать общую динамику рынка. Отношения S&P Dow Jones Indices и Стороннего лицензиара с управляющей компанией применительно к S&P 500® заключаются только в предоставлении лицензии на Индекс и определённые товарные знаки, знаки обслуживания и/или торговые наименования S&P Dow Jones Indices и/или её лицензиаров. S&P 500® определяется, составляется и рассчитывается компаниями S&P Dow Jones Indices или Сторонним лицензиаром безотносительно к Управляющей компании или БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)» под управлением управляющей компании.

Ни S&P Dow Jones Indices, ни Сторонний лицензиар не дают никаких заверений или гарантий, прямо выраженных или подразумеваемых, владельцам БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)» или любым представителям общественности относительно целесообразности инвестирования в ценные бумаги вообще или в БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)», в частности или способности S&P 500® отслеживать общую динамику рынка. Отношения S&P Dow Jones Indices и Стороннего лицензиара с управляющей компанией применительно к S&P 500® заключаются только в предоставлении лицензии на Индекс и определённые товарные знаки, знаки обслуживания и/или торговые наименования S&P Dow Jones Indices и/или её лицензиаров. S&P 500® определяется, составляется и рассчитывается компаниями S&P Dow Jones Indices или Сторонним лицензиаром безотносительно к Управляющей компании или БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)» под управлением управляющей компании. S&P Dow Jones Indices и Сторонний лицензиар не несут ответственности за любые убытки, включая, в том числе, упущенную выгоду потерю времени и/или репутации связанную с инвестированием в инвестиционные паи БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)».

S&P Dow Jones Indices и Сторонний лицензиар не несут ответственности за любые убытки, включая, в том числе, упущенную выгоду потерю времени и/или репутации связанную с инвестированием в инвестиционные паи БПИФ рыночных финансовых инструментов «Альфа — Капитал Эс энд Пи 500 (S&P 500®)».

ПИФ — паевой инвестиционный фонд.

ИИС — индивидуальный инвестиционный счет.

© Общество с ограниченной ответстсвенностью «Управляющая компания «Альфа-Капитал», 2009–2021 гг. Инвестиции в паевые инвестиционные фонды (ПИФы), Фолио, доверительное управление активами, инвестиционные стратегии, финансовое консультирование, пенсионные накопления. Инвестиции в акции, облигации и ценные бумаги. Wealth Management, Private Banking, Investing in Mutual Funds.

Информация о структуре и составе участников ООО УК «Альфа-Капитал», в том числе о лицах, под контролем либо значительным влиянием которых находится ООО УК «Альфа-Капитал», размещена на официальном сайте Банка России и соответствует информации, направленной в Банк России для размещения на официальном сайте Банка России.

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом.

Разница между Акциями и Облигациями

Хотите понять разницу между Акциями и Облигациями с помощью простых, наглядных и понятных объяснений? Прочитав эту статью, вы поймете:

- Ключевые различия между Акциями и Облигациями .

- Как облигаций против акций (и долга против собственного капитала ) связаны с домом, в котором вы живете.

- Почему домов обычно имеют одного владельца и кредитора , но предприятий обычно имеют многих владельцев и Кредиторы .

- Как акций и облигаций выпускаются (а затем торгуются).

- Акции представляют собой собственность в Бизнесе (также известный как Акции ).

- Облигации представляют собой деньги, ссуженные бизнесу (также известный как Долг ).

- В отличие от дома Бизнес имеет много владельцев называется акционеров .

- В отличие от дома, Бизнес заимствует у многих кредиторов , называемых Держателей облигаций .

- Акции и Облигации могут быть публично торгуемыми, , что позволяет инвесторам покупать и продавать ежедневно .

Расчетное время чтения: 14 минут

Разница между акциями и облигациями Когда люди впервые узнают о Finance , они обычно слышат о акций и облигаций вскоре после .

К сожалению, , , многие проводят лет в учебе (или работают) до получают полного понимания того, что представляют собой Акции или Облигации .

В этой статье мы предоставим простой, простой английский обзор разницы между акций и облигаций .

Хотите сделать карьеру в сфере финансов?Увеличивайте скорость быстрее со всеми нашими (бесплатными) подробными статьями в нашем стартовом комплекте для аналитиков :

Что такое амортизационный налоговый щит? — Ultimate Guide (2021)

Top 130+ вопросов на собеседовании по инвестиционному банку (2021)

Три шага по методу казначейских акций — Полное руководство (2021)

Разница между акциями и облигациями: общая картина До мы углубляемся в , глубокий конец , давайте начнем с общей картины акций по сравнению с облигациями .

Ниже мы идентифицируем характеристик акций и облигаций :

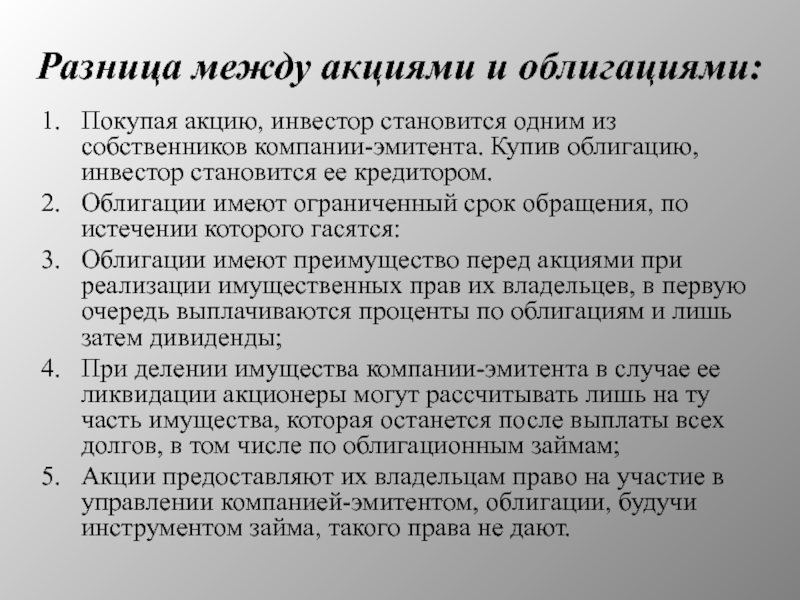

Разница между акциями и облигациямиВо-первых, акций представляют собой единиц владения в бизнесе , тогда как облигаций являются единица большей суммы в размере денег, предоставленная Бизнесу .

Когда вы покупаете Акцию , вы становитесь владельцем базового Business и имеете право на получать свою акцию любых распределений (или « Дивидендов »), выплаченных на собственники.

Облигации отличаются на от Акций, потому что, когда вы покупаете Облигацию, вы не получаете любого владения в Business .

Как Кредитор , вы получаете Выплаты с фиксированной процентной ставкой в течение срока Облигаций . Кроме того, в конце срока действия Облигации, вы имеете право на полное погашение из номинальной стоимости (или « основного долга ») Облигации .

Кроме того, в конце срока действия Облигации, вы имеете право на полное погашение из номинальной стоимости (или « основного долга ») Облигации .

Наконец, акций являются формой « Equity », тогда как Bonds представляют собой форму « Debt ».

В оставшейся части статьи мы углубимся в в , как работают акции и облигации .

Мы начинаем ниже с , связывая и Акций и Облигаций с Домом , в котором вы живете .

Примечание. Мы сравниваем корпоративные облигации и акции.Существуют и другие типы облигаций, выпущенные муниципалитетами, правительствами и т. Д. Здесь мы сосредоточены исключительно на корпоративных облигациях. Это отличные статьи о муниципальных облигациях и государственных облигациях , если это то, что вам нужно.

Давайте начнем с обзора основных концепций Equity и Debt .

Для этого мы будем использовать примеры House (Rent Out) и Business , поскольку они очень похожи.

Во-первых, « Equity » — это то же самое, что « Ownership ».

Другими словами, Equity отражает стоимость собственника в House или Business .

Это обычно состоит из стоимости собственного капитала дома или бизнеса ( Общая продажная стоимость за вычетом займов ) плюс любых лишних денежных средств от арендного дохода или продаж клиентам.

С другой стороны, Долг отражает займы, сделанные владельцем Дома или Бизнеса .

Давайте начнем с с рассмотрения Equity и Debt в контексте House , который мы сдали в аренду .

Когда мы покупаем Дом , мы обычно занимаем часть из Покупной цены , взяв Ипотеку на собственность.

Как Покупатель , мы должны профинансировать , оставшуюся часть покупки путем внесения предоплаты .

Вклад Первоначальный взнос делает нас владельцем дома. Сумма, которую мы здесь инвестируем, составляет наших собственных средств .

По мере того, как стоимость Дома со временем увеличивается на , наша стоимость собственного капитала в Доме увеличивается на . Стоимость капитала увеличивается на , потому что мы могли продать Дом по более высокой цене , выплатить из нашего долга , а забрать оставшиеся .

Стоимость капитала увеличивается на , потому что мы могли продать Дом по более высокой цене , выплатить из нашего долга , а забрать оставшиеся .

Как владелец , мы также имеем право на любых денежных средств, полученных от сдачи в аренду дома . Этот денежный поток от ренты также увеличивает на значение для нас как владельца .

Короче говоря, Стоимость капитала отражает базовый капитал в доме плюс любые излишки денежных средств от ренты.

До сих пор мы говорили, что Debt и Equity для House и Business почти одинаковы.

Однако есть одна ГЛАВНАЯ разница между Долг и Капитал для Дома и Бизнеса .

Критическая разница между домом и бизнесом составляет количество привлеченных кредиторов и инвесторов .

В большинстве домов есть только один кредитор и один инвестор .

Напротив, Business обычно на намного дороже (по сравнению с домом).

Таким образом, Бизнес разбивает Капитал и Долг на более мелких частей , чтобы сделать каждую более доступной .

Из-за этого вы можете быть частичным кредитором или владельцем , не покупая все долга Компании или собственного капитала .

Из-за этого предприятий часто имеют многих кредиторов и многих инвесторов .

Давайте теперь посмотрим, как капитал и долг работают с бизнесом!

От дома… к бизнесуДля Business, , Тот же поток из Акционерное и долговое финансирование выше также применяется , но с несколько отличий .

Во-первых, типичных бизнес- денежных потоков на менее стабильны , чем , дома .

Таким образом, мы обычно не занимаем из Закупочной цены .

Кроме того, хотя сущность капитала — это того же , мы обычно называем авансовый платеж « взносом в капитал ».

Подобно домашнему примеру, Equity Contribution дает владельцам право на базовую стоимость в Business .

Владельцы имеют также право на любые лишние денежные средства, полученные от продаж клиентам.

Но опять же, большая разница с Business (по сравнению с домом) состоит в том, что закупочная цена на намного выше в большинстве случаев.

Чтобы сделать владение и кредитование более доступным , Бизнесы разбивают Долг и Капитал на более мелкие части , которые называются ‘ Акции ‘ и ‘ Облигации Разница между

Между

Акции и облигации: облигации

A Business ‘ Долг обычно состоит из займов или облигаций . Поскольку большинство людей — это , знакомы с облигациями , которые они могут покупать и продавать, мы сосредоточим здесь на облигациях .

Но сначала несколько быстрых заметок по ссудам .

Ссуды работают так же, как Облигации . Как и в случае с облигациями, часто имеют несколько индивидуальных кредиторов за единовременной ссудой .

Механика немного отличается от , а мы исследуем , отличия в следующей статье .

Как работает выпуск облигацийТеперь вернемся к Облигациям . Если Business хочет выпустить Облигаций , они обычно нанимают инвестиционный банк для продажи Облигаций .

Инвестиционные банки будут продавать Компании крупным (или « Институциональный ») Кредиторам , которые купят на Облигаций .

Несмотря на то, что насчитывает владельцев Облигаций , , все из их Облигаций объединяют в одну единицу Долга с точки зрения Компании.

Взамен Business должен гарантировать, что держатели Облигаций получат свои Проценты Платежи в течение срока действия Облигаций .

Компания также должна полностью погасить « Номинальная стоимость » (т. Е. Сумму, причитающуюся Бизнесу ) при наступлении срока погашения Облигации .

Как облигации торгуются на «кредитном» рынке Как только компания поднимает облигаций , облигации торгуются между покупателями и продавцами на « рынке облигаций » (или « кредитном рынке »). ).

).

Стоит отметить, что деньги , привлеченные из облигаций , переводятся только в Business один раз .

Другими словами, Бизнес получает деньги справа , когда он выпускает облигации .

После этого пункта облигации просто торгуют между покупателями и продавцами на рынке облигаций .

Когда инвесторы в облигации торгуют туда и обратно, а нет денежных потоков назад в Компанию .

Теперь давайте посмотрим, чем Акции отличаются от Облигаций .

Разница между акциями и облигациями: акции Для первоначального финансирования частного бизнеса до инвесторы (или « акционеров ») инвестируют через долей участия и получают право собственности (или акций ). ‘) пропорционально их инвестициям .

‘) пропорционально их инвестициям .

Подобно Облигациям , Компании делят , акций Бизнеса на меньших (равных по размеру) единиц (или « акций » из « акций »).

Владельцы (или « Акционеры s») получают акций из распределения прибыли (или « Дивиденды ») Бизнеса и любой стоимости , если компания когда-либо будет продана .

Как работает листинг акций (или ИП) Когда бизнес находится в частной собственности , акционер должен ждать , пока бизнес не будет продан, чтобы продать своих акций. Говоря языком финансов , эти акций не так легко продать (или « Liquid »).

Частное владение , подобное этому, является стандартным для Фондов частного и венчурного капитала .

Если акционеры компании хотят, чтобы сделали свои акции « Liquid », они могут разместить акции компании на фондовой бирже в рамках первичного публичного размещения ( или «IPO »).

Для проведения IPO компания наняла бы инвестиционный банк .

Банк затем продал бы Инвесторам компанию . Как только они получат процентов инвестора , банк разместит акции Компании на Фондовой бирже .

Как часть процесса , Компания обычно выпускает новые акции (обычно для финансирования роста), что снижает долю владения (« Dilutes ») существующих акционеров .

Несмотря на разбавление , листинг делает акций свободно торгуемыми , а увеличивает капитал для Business до вырастает на .

Как акции торгуются на фондовом рынкеКак и , что мы видели с Bond s, деньги собраны от продажи акций только передаются бизнесу единовременно .

Это происходит справа , когда Акции выпущены — новых инвесторов в первичном публичном размещении .

Начиная с и затем с , акции просто торгуются на на фондовой бирже .

Поскольку акций торгуются между Инвесторами, нет денег возвращается Компании .

После компания публично размещает своих акций и облигаций , Инвесторы могут покупать и продавать каждый день .

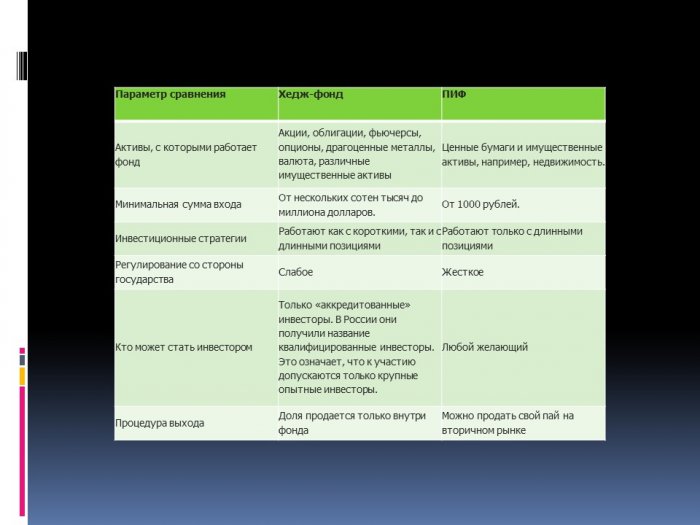

Это включает крупных инвесторов как в акции , так и в и облигации, , такие как хедж-фонды и паевые инвестиционные фонды .

Физические лица (или « Retail ») инвесторов также составляют большую долю акций и владельцев облигаций .

В конце концов, инвестирование в акции против облигаций на фондовом рынке (или « фондовом рынке ») и на рынке облигаций (или «кредитном рынке») — это очень похожий процесс для любого инвестора . .

.

В итоге , Акции и облигации отличаются тем, что один отражает собственность (или « акций »), а другой отражает заимствование (или « Долг »).

Понятия Долг и Собственный капитал имеют отношение как для Дома , так и для Бизнеса одинаково.

Однако у предприятий обычно есть МНОЖЕСТВО инвесторов, владеющих Акциями и МНОГО кредиторов, которые предоставляют ссуды через облигаций или займов .

Если вы продолжите с по , исследуйте мир Финансы , мы настоятельно рекомендуем вам привязать к по аналогии с Дома . Особенно когда застрешь на собеседовании !

Особенно когда застрешь на собеседовании !

Механика покупки дома часто легче продумать , чем , более абстрактную концепцию Business .

Мы надеемся, что эта статья содержит , помогла вам лучше понять разницы в между Акциями и Облигациями (и соответствующие концепции Долга и Акций ).

Пожалуйста, дайте нам знать, если у вас есть какие-либо комментарии или вопросы ниже!

Акции и облигации: полное анимированное поясняющее видеоЕсли вам понравилась эта статья , обязательно посмотрите наше полное анимированное поясняющее видео ниже о различиях между Hedge Funds и Mutual Funds .

Вы можете найти больше таких видео на нашем канале YouTube .

Майк Кимпел — основатель и генеральный директор Finance |able , платформы нового поколения для профессионального обучения в сфере финансов.На протяжении своей карьеры Майк работал в сфере инвестиционного банкинга, прямых инвестиций, хедж-фондов и паевых инвестиционных фондов.

Он является адъюнкт-профессором в программе Columbia Business School по инвестиционной программе и возглавляет финансовый курс в Access Distributed , некоммерческой организации, которая создает доступ к высококлассным финансовым вакансиям для учащихся нецелевых школ из недостаточно представленные фоны.

Дополнительный контент, связанный с акциями и облигациями Мы создали полный бесплатный ресурс для начинающих финансовых аналитиков с помощью нашего Начального набора финансового аналитика .

Акции представляют собой акций (или « акций ») в Бизнесе . Покупка акций дает право владельцу получить выручки, , если Business когда-либо будет продано , а также пропорциональную долю из денежных распределений (или « Дивиденды »).

С другой стороны, (Корпоративные) Облигации представляют собой единицу из большей части из Долга , которая была предоставлена в ссуду компании . Как владелец и Облигаций , вы не имеете права владения . Вместо этого вы получаете фиксированные процентные платежи и погашение основной суммы Облигации (или «Номинальная стоимость ») в конце срока действия Облигации .

Вместо этого вы получаете фиксированные процентные платежи и погашение основной суммы Облигации (или «Номинальная стоимость ») в конце срока действия Облигации .

« акций » из « акций » представляет собой акций (или « акций ») в компании . Покупка одной акции дает право владельцу на получать выручку , если Компания когда-либо будет продана , и пропорциональное сокращение из денежных распределений (или « дивидендов »).

С другой стороны, Облигации представляют собой единичную единицу большей части из Долга , предоставленных Компании в ссуду. Как владелец облигации , вы не владеете бизнесом . Скорее, вы получаете обычных процентных платежей и погашение основной суммы облигации в конце срока действия облигации .

Как владелец облигации , вы не владеете бизнесом . Скорее, вы получаете обычных процентных платежей и погашение основной суммы облигации в конце срока действия облигации .

Акции предлагают владения Бизнеса и акций любых денежных распределений (« Дивиденды »).

Облигации предлагают возможность участвовать в Кредитование бизнесу , но без права собственности . Вместо этого покупатель Облигации получает процентов и Основной платеж с течением времени.

Какая самая большая разница в Акциях и Облигациях? Единственная самая большая разница в том, что Акции представляют акций (или « акций ») в Business , тогда как Bond — это просто Debt .

В то время как облигаций и акций имеют много различий, они очень похожи в том, что они и :

1) инвестиций , которые могут приносить прибыли для своих владельцев.

2) Часто публично торгуемые , поэтому их можно легко купить и продать .

« акций » и « акций » на самом деле то же самое, что .

Когда вы покупаете единиц собственности в Business (или « акций »), вы покупаете индивидуальную единицу из « акций ».

Каждая единица дает Владельцу право на « пропорциональную долю » стоимости в Бизнесе (отсюда термин «Доля») , а также в качестве любых Дивидендов наличными .

В чем разница между акциями и облигациями?

Как и многие предполагаемые соперники — вкусный vs.милая, Мэджик Джонсон против Ларри Берда, Супермен против Бэтмена — когда дело доходит до акций против облигаций, настоящим победителем становится сочетание обоих. (См .: соленые карамельные мокко, The Dream Team 1992 и The Justice League.)

Это потому, что их различия идеально дополняют друг друга, создавая выигрышное портфолио.

Резервное копирование. Опять же, что такое акции? Акции — это доли в активах и доходах публичной компании. Таким образом, когда вы покупаете акции, вы фактически становитесь совладельцем компании и получаете личную заинтересованность в ее успехе или неудаче.Стоимость ваших акций растет и падает вместе с финансовым благополучием компании (или, скорее, с учетом восприятия инвесторами благополучия этой компании, что отражается в цене акций). Таким образом, у них есть шанс взлететь и принести вам большую прибыль или утонуть и принести вам убытки.

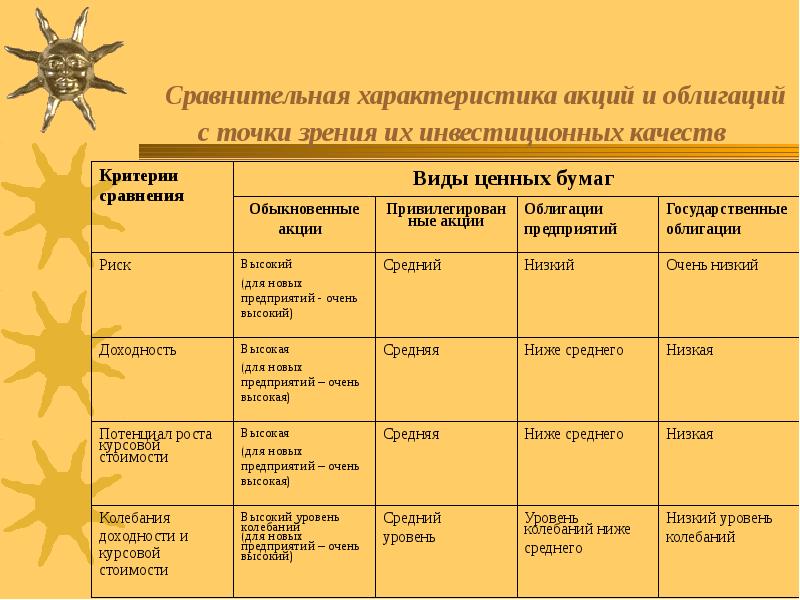

Действительно, по данным финансовой компании Vanguard, в период с 1926 по 2017 год портфель, состоящий из 100% акций, обеспечивал здоровую среднегодовую доходность в размере 10,3%. Но все эти годы все шло не так гладко.Самый худший год для этого периода — 1931 г. — 43,1%. Затем, 1933 год стал для него лучшим годом, когда он набрал колоссальные 54,2 процента.

Проще говоря: акции — дело рискованное, но в долгосрочной перспективе они могут принести большую прибыль.

А что такое облигации?Когда вы инвестируете в облигации, вы, по сути, даете ссуду учреждению. А корпорация, правительство или другое юридическое лицо, которому вы предоставляете ссуду, обещает вернуть вам — с процентами — к указанному времени.Это означает, что облигации относительно безопасны до тех пор, пока предприятие не обанкротится.

Но есть компромисс за дополнительную безопасность. За тот же период времени, упомянутый выше, средняя доходность портфеля 100-процентных облигаций составила всего 5,4 процента, что примерно вдвое меньше, чем доходность портфеля, полностью состоящего из акций. Худшим годом для этого периода стал 1968 год, когда он потерял 8,1 процента. Лучшим годом для него был 1982 год, когда он прибавил 32,6%. Очевидно, что облигации предлагают меньший риск, но также и меньшую прибыль.

Худшим годом для этого периода стал 1968 год, когда он потерял 8,1 процента. Лучшим годом для него был 1982 год, когда он прибавил 32,6%. Очевидно, что облигации предлагают меньший риск, но также и меньшую прибыль.

Тут немного больше нюансов. Некоторые облигации сопряжены с более высокими рисками и более высокой доходностью, если эмитенты считаются менее надежными с точки зрения того, насколько вероятно, что они вернут инвесторам обещанные суммы. Точно так же уровни риска и прибыли могут сильно различаться между акциями. Например, небольшие компании обычно имеют больший потенциал для роста — и более высокий риск потерь, — в то время как крупные компании обычно более стабильны. Таким образом, некоторые высокорисковые «мусорные облигации» могут быть на самом деле более рискованными, чем некоторые высококачественные акции, которые могут даже обеспечить некоторый доход, подобный облигациям, с дивидендами.

Чтобы оценить уровень риска облигации, вы можете проверить отчеты рейтинговых агентств, которые оценивают кредитоспособность эмитентов и предсказывают, смогут ли они погасить свои долги. Moody’s оценивает наименее рискованные ставки как Aaa, а самые рискованные — как C; Рейтинги Standard & Poor’s и Fitch Ratings от AAA до D.

Для акций определение риска может быть немного сложнее, и многие эксперты делают это по-разному. Одним из популярных способов измерения риска является бета-версия акции, которая показывает, насколько цена ее акции движется вверх и вниз за определенный период времени по сравнению с движениями рынка.Рынок имеет бета-коэффициент 1, поэтому, если бета-коэффициент акции выше 1, это означает, что его цена была более волатильной, чем рыночная, и, вероятно, будет более рискованной ставкой. Еще одна мера риска — это альфа акции, которая показывает, насколько лучше или хуже она работает по сравнению с эталоном. Таким образом, акция с альфой 3 превзошла эталон на 3 процента, в то время как -3 указывает на то, что она настолько отстала от эталона. (Ориентиром обычно является индекс с широкой базой, такой как S&P 500, или индекс акций в этом секторе.Вы также можете более качественно определить риск акции, просто спросив себя — и воспользовавшись экспертным анализом, чтобы определить — считаете ли вы, что у компании хорошие возможности для получения достаточной прибыли для достижения успеха, или она сталкивается с препятствиями, которые могут снизить ее прибыльность.

Если оставить в стороне все эти нюансы, да, общее мнение таково, что акции равны агрессивному инвестированию, а облигации более консервативны.

Итак, как акции и облигации хорошо работают вместе?Вы можете сбалансировать свой уровень риска и потенциал вознаграждения, инвестируя в набор акций и облигаций, который соответствует вашим финансовым целям, устойчивости к риску и временному горизонту.Например, если вам еще несколько десятилетий, когда вы надеетесь достичь определенной цели (например, выйти на пенсию), вы можете позволить себе быть агрессивным, потому что у вас достаточно времени, чтобы оправиться от любых неизбежных падений, с которыми вы столкнетесь на этом пути. В этом случае вам может хорошо подойти распределение активов, состоящее из 80 процентов акций и 20 процентов облигаций. По данным Vanguard, портфель с таким сочетанием доходности в среднем с 1926 по 2017 год составлял 9,6 процента в год, при этом в лучшем году доходность составила 45 процентов.4 процента, а его худший год упал на 34,9 процента.

Если это слишком большой риск для вас или вам нужно быть более консервативным по мере приближения целевой даты, вы можете предпочесть более сбалансированное распределение активов, идя прямо вверх между акциями и облигациями. По данным Vanguard, такой портфель 50/50 приносил в среднем 8,4% годовых за тот же период. Его самый успешный год показал прирост на 32,3 процента, в то время как его худший год принес убыток в 22,5 процента.

Когда вы достигнете своей цели в последние несколько лет — или в случае выхода на пенсию, даже когда вы действительно выйдете на пенсию — вы можете захотеть сократить часть риска в своем портфеле. В то же время вы по-прежнему хотите, чтобы ваши инвестиции росли и побеждали инфляцию, поэтому вы, возможно, не захотите полностью избавляться от акций. Так что переход к распределению активов из 20 процентов акций и 80 процентов облигаций может иметь смысл. По данным Vanguard, с 1926 по 2017 год этот портфель приносил в среднем 6,7 процента в год, а лучший год — 29.8 процентов, а худший год — 10,1 процента.

Какими бы ни были ваши собственные долгосрочные финансовые цели, вам нужен хорошо диверсифицированный портфель, который поможет вам их достичь. И эта умная диверсификация, вероятно, будет включать подходящую комбинацию как акций, так и облигаций.

* Инвестирование сопряжено с риском, включая потерю основной суммы долга. Эта информация предназначена только для образовательных целей и не является рекомендацией покупать или продавать какую-либо конкретную ценную бумагу или инвестировать в какую-либо конкретную стратегию.

Облигаций и привилегированных акций: различия и сходства

И облигаций, и привилегированных акций — очень похожие инвестиции, которые обычно выпускаются многими корпорациями.Хотя эти инвестиции похожи, у них есть несколько ключевых отличий. Одно из самых больших различий между этими двумя типами инвестиций — это тип безопасности, который они представляют. Когда вы инвестируете в облигацию, вы считаются кредитором компании. Это означает, что вы ссужаете деньги компании, выпустившей облигацию. С другой стороны, привилегированные акции считаются долевым инструментом. Это означает, что вы собираетесь стать частичным владельцем компании вместо кредитора.

Платежи

Одно из самых больших сходств между облигациями и привилегированными акциями заключается в том, что они получают регулярные платежи от компании. С облигациями вы будете получать проценты по долгу компании. По привилегированным акциям вы будете получать регулярные дивиденды от компании. Дивидендные выплаты будут основываться на процентах от номинальной стоимости привилегированных акций. Это означает, что эти две инвестиции предлагают разные виды платежей от компании, но, тем не менее, это регулярные платежи.

Дата окончания

Еще одно различие между этими двумя типами инвестиций заключается в том, как долго они могут длиться. Облигации имеют определенный срок погашения. Когда наступает эта дата, срок погашения облигации наступает, и компания возвращает инвестору номинальную стоимость облигации. Для привилегированных акций нет конкретной даты погашения. Это означает, что привилегированные акции потенциально могут существовать вечно. Однако привилегированные акции могут быть отозваны, что означает, что компания может принять решение о прекращении их использования в любое время.Если это произойдет, компания выплатит инвестору номинальную стоимость привилегированных акций.

Кабриолет

Еще одна общая черта между облигациями и привилегированными акциями заключается в том, что многие из них являются конвертируемыми. Это означает, что иногда вы можете конвертировать обе эти ценные бумаги в обыкновенные акции, если захотите. С помощью этой опции вы можете получать регулярные выплаты по облигациям или привилегированным акциям в течение определенного периода времени, а затем конвертировать их в обыкновенные акции, чтобы воспользоваться преимуществом прироста капитала в компании.

Стаж

Одно из самых больших различий между этими двумя типами инвестиций заключается в том, как они ранжируются в отношении долга компании. Облигации имеют приоритет перед привилегированными и обыкновенными акциями, потому что они являются формой долга. Привилегированные акции младше облигаций, но старше обыкновенных акций. Это означает, что если компания обанкротится, она сначала выпустит наличные деньги держателям облигаций, а держателям привилегированных акций будет выплачиваться вторая сумма.Если на этом этапе останутся какие-либо денежные средства, они будут распределены между держателями обыкновенных акций компании.

Что такое облигации? — Советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Когда вы покупаете облигации, вы предоставляете ссуду эмитенту облигаций, который согласился выплатить вам проценты и вернуть ваши деньги в определенный день в будущем.Акции, как правило, получают больше освещения в СМИ, чем облигации, но глобальный рынок облигаций на самом деле больше по рыночной капитализации, чем рынок акций. В 2018 году Ассоциация индустрии ценных бумаг и финансовых рынков (SIFMA) оценила мировые фондовые рынки в 74,7 триллиона долларов, а глобальные рынки облигаций — в 102,8 триллиона долларов.

Что такое облигации?

Облигации — это инвестиционные ценные бумаги, по которым инвестор ссужает деньги компании или правительству на определенный период времени в обмен на регулярные выплаты процентов.Как только облигация достигает срока погашения, эмитент облигации возвращает деньги инвестору. Фиксированный доход — это термин, который часто используется для описания облигаций, поскольку ваши инвестиции приносят фиксированные выплаты в течение срока действия облигации.

Компании продают облигации для финансирования текущих операций, новых проектов или приобретений. Правительства продают облигации для целей финансирования, а также для пополнения налоговых поступлений. Когда вы инвестируете в облигацию, вы являетесь держателем долга для организации, выпускающей облигацию.

Многие типы облигаций, особенно облигации инвестиционного уровня, представляют собой инвестиции с меньшим риском, чем акции, что делает их ключевым компонентом всестороннего инвестиционного портфеля.Облигации могут помочь хеджировать риск более нестабильных инвестиций, таких как акции, и они могут обеспечить стабильный поток дохода в течение пенсионных лет, сохраняя при этом капитал.

Ключевые термины для понимания облигаций

Прежде чем мы рассмотрим различные типы облигаций и то, как они оцениваются и торгуются на рынке, полезно понять ключевые термины, применимые ко всем облигациям:

- Срок погашения: Дата, на которую эмитент облигаций возвращает деньги, предоставленные ему инвесторами в облигации.Облигации имеют короткие, средние или длинные сроки погашения.

- Номинальная стоимость: Также известна как номинал, номинальная стоимость — это сумма, которую ваша облигация будет стоить к моменту погашения. Номинальная стоимость облигации также является основой для расчета процентных платежей, причитающихся держателям облигаций. Чаще всего облигации имеют номинальную стоимость 1000 долларов.

- Купон: Фиксированная процентная ставка, которую эмитент облигаций выплачивает своим держателям облигаций. В примере с 1000 долларов США, если облигация имеет купон на 3%, эмитент облигации обещает платить инвесторам 30 долларов в год до даты погашения облигации (3% от номинальной стоимости 1000 долларов = 30 долларов в год).

- Доходность: Ставка доходности по облигации. Хотя купон фиксирован, доходность варьируется и зависит от цены облигации на вторичном рынке и других факторов. Доходность может быть выражена как текущая доходность, доходность к погашению и доходность до отзыва (подробнее об этом ниже).

- Цена: Многие, если не большинство облигаций, торгуются после того, как они были выпущены. На рынке облигации имеют две цены: бид и аск. Цена предложения — это максимальная сумма, которую покупатель готов заплатить за облигацию, а цена предложения — это самая низкая цена, предлагаемая продавцом.

- Риск дюрации: Это мера того, как цена облигации может измениться при колебаниях рыночных процентных ставок. Эксперты предполагают, что облигация будет снижаться в цене на 1% при повышении процентных ставок на 1%. Чем больше дюрация облигации, тем выше ее цена подвержена влиянию изменений процентных ставок.

- Рейтинг: Рейтинговые агентства присваивают рейтинги облигациям и эмитентам облигаций на основе их кредитоспособности. Рейтинги облигаций помогают инвесторам понять риск инвестирования в облигации.Облигации инвестиционного уровня имеют рейтинг BBB или выше.

Какие бывают типы облигаций?

Существует почти бесконечное множество типов облигаций. В США облигации инвестиционного уровня можно в целом разделить на четыре типа — корпоративные, государственные, агентские и муниципальные — в зависимости от организации, которая их выпускает. Эти четыре типа облигаций также имеют разные налоговые режимы, что является ключевым фактором для инвесторов в облигации.

Облигации корпоративные

Корпоративные облигации выпускаются государственными и частными компаниями для финансирования повседневных операций, расширения производства, финансирования исследований или финансирования приобретений.Корпоративные облигации облагаются федеральным налогом и налогом на прибыль штата.

Государственные облигации