Судьба доллара решена: Грядет новый мировой валютный порядок

Глобальная пандемия коронавируса ускорила несколько тревожных тенденций, которые уже действуют. Среди них — экспоненциальный рост долга, растущая зависимость от государства и расширенные интервенции центральных банков в рынки и экономику.

Руководители центральных банков теперь, похоже, готовы приступить к самой большой игре за власть в истории.

Председатель Федеральной резервной системы Джером Пауэлл в сотрудничестве с Европейским центральным банком и Международным валютным фондом (МВФ) готовится к внедрению цифровых валют центральных банков.

Глобалистский МВФ недавно призвал к новому «Бреттон-Вудскому моменту» для того, чтобы компенсировать триллионы долларов, потерянных мировой экономикой из-за коронавируса.

После Второй мировой войны первоначальное Бреттон-Вудское соглашение установило мировой валютный порядок с долларом США в качестве резервной валюты.

Важно отметить, что доллар должен был быть привязан к цене золота. Иностранные правительства и центральные банки также могли выкупать свои долларовые резервы в виде золота, и они начали делать это всерьез в 1960-х и в начале 1970-х годов.

В 1971 году президент Ричард Никсон закрыл «золотое окно», фактически открыв новый мировой валютный порядок, основанный исключительно на полной вере в Соединенные Штаты и в доверии к ним. Через несколько лет последовал инфляционный кризис.

В ответ Федеральная резервная система предприняла болезненный шаг, подняв процентные ставки, чтобы защитить свои падающие облигации Федерального резерва и сдержать рост цен.

Перенесемся в год 2020-й. ФРС взяла на себя новые политические полномочия, которые являются прекурсором новой денежно-кредитной системы.

Но хозяева денежного обращения думают не о возвращении к здоровым деньгам. Скорее, они планируют еще большие долги, рост инфляции и выбор победителей и проигравших в экономике.

ФРС бесцеремонно выбросила в окно свои двойственные полномочия по поводу полной занятости и стабильных цен. Теперь она дает себе неограниченные полномочия на вливание наличных денежных средств на цели стимулирования и «выкупа» тех, кого она считает нужным (включая, в последнее время, «мусорные» облигации, обращающиеся на биржах).

Вместо того, чтобы добиваться стабильных цен, ФРС сейчас явно и недвусмысленно приступает к кампании по повышению инфляции с целью обеспечить ежегодное повышение уровня цен выше 2% в течение неопределенного периода времени.

Следующим рубежом неограниченного мандата ФРС может стать FedCoin — цифровая валюта центрального банка.

В начале этого месяца председатель Пауэлл участвовал в дискуссии МВФ по международным платежам и цифровым валютам. Он рекламировал системы электронных платежей и говорил о возможности их интеграции в режим цифровой валюты центрального банка.

Пауэлл до сих пор отказывался прямо поддерживать переход к полностью безналичной системе, которую продвигают такие страны, как Китай и Швеция. Но он поддерживает более широкую глобалистскую повестку дня по расширению роли монетарной политики в формировании экономических и социальных результатов.

Но он поддерживает более широкую глобалистскую повестку дня по расширению роли монетарной политики в формировании экономических и социальных результатов.

Директор-распорядитель МВФ Кристалина Георгиева считает, что расширенные монетарные инструменты направлены на решение всех проблем: «У нас будет шанс решить некоторые хронические проблемы — низкую производительность, медленный рост, высокое неравенство, надвигающийся климатический кризис … Мы можем добиться большего, чем восстанавливать мир, который существовал до пандемии — мы можем выстраивать такой мир, который будет более жизнеспособным, устойчивым и инклюзивным».

Сторонники кампаний по продвижению долгов вынуждают МВФ продать часть своих золотых резервов для покрытия выплат по долгам некоторых из беднейших стран мира. МВФ будет выпускать псевдовалютные единицы, известные как специальные права заимствования (СДР), для списания долгов бедных стран.

В мире, где балансы центральных банков выросли более чем на 7 триллионов долларов, неудивительно, что каждый хочет получить кусок пирога и что многие теперь считают золото незаменимым.

Является ли золото просто варварским пережитком в этом дивном новом цифровом мире? Если бы это было так, то в этом году оно упала бы в цене на фоне всех новых продвижений центральных банков, а не взлетело бы до исторического максимума.

Драгоценные металлы могут стать последней защитой от нового мирового валютного порядка.

В случае, если центральный банк США запустит цифровой доллар и выпишет каждому американцу виртуальный кошелек, то не удастся избежать декретов о неблагоприятной монетарной политике, иначе как полностью отказаться от фиатных валют.

При наличии цифровой валюты того или иного центрального банка власти смогут устанавливать отрицательные процентные ставки по всем авуарам денежных единиц. Они смогут сделать это, не заставляя кого-либо покупать облигации с отрицательной доходностью или вкладывать деньги на банковские счета с отрицательной доходностью.

При наличии цифровой валюты того или иного центрального банка прямые кредиты и дебеты смогут заменить стимулирующие чеки и налоги. Это может стать инструментом, с помощью которого можно будет полностью реализовать современную монетарную теорию, когда центральный банк стал бы сборщиком налогов и спонсором всех государственных операций.

Это может стать инструментом, с помощью которого можно будет полностью реализовать современную монетарную теорию, когда центральный банк стал бы сборщиком налогов и спонсором всех государственных операций.

Если обесценения валюты за счет инфляционного налога было бы недостаточно, то ФРС также смогла бы наложить на держателей долларов прямой налог в виде отрицательных процентных ставок. Как только бумажные банкноты будут выведены из употребления, хранение наличных денег частными лицами само по себе больше не будет способом избежать отрицательных ставок.

Единственными выходами для спасения могут быть нестабильные альтернативные цифровые валюты (например, биткойны) или твердые деньги (золото и серебро).

В том (новом мировом — С. Д) валютном порядке, когда электронные цифры, представляющие валюту, могут быть созданы из воздуха в неограниченных количествах, лучшим хеджированием является противоположное — материальное, дефицитное, неотслеживаемое богатство, удерживаемое за пределами финансовой сети.

Автор: Стефан Глисон — Stefan Gleason — президент Биржи цветных металлов (Money Metals

Перевод Сергея Духанова.

Публикуется с разрешения издателя.

Покупать ли доллар сейчас? Прогноз по курсу валют на 2021 год

15:20 08. 01.2021

Фото: Pixabay

01.2021

Фото: Pixabay

По словам эксперта, рубль будет следовать глобальным тенденциям, то есть слабеть против доллара.

Максим Федоров считает, что первый квартал следующего года будет связан с укреплением американского доллараНа днях пресс-секретарь президента РФ Дмитрий Песков заявил, что рост цен на продукты питания не связан напрямую с курсом рубля. Однако очевидно, что от этого показателя во многом будет зависеть благополучие россиян. Bankiros.ru пообщался с ведущими финансовыми аналитиками страны и выяснил, как поведет себя курс валют в начале 2021 года, и стоит ли переводить свои накопления в доллары.

Председатель правления банка «Фридом Финанс» Геннадий Салыч считает, что евро сейчас на многолетних пиках против доллара и, как следствие, он сильнее сопротивляется укреплению рубля, чем американская валюта.

«В последние дни за единицу евровалюты давали до 1,215 доллара, что достаточно редкое событие: на таких уровнях главная мировая форекс-пара торговалась последний раз зимой 2018 года буквально пару месяцев.

Пока сохраняется диспаритет в денежной политике ФРС и ЕЦБ (США активнее проводят эмиссию, чем еврозона), этот тренд будет нарастать», – уверен эксперт.

Другими словам, потенциально евро может повторить поход на 1,25 доллара в декабре-феврале, набрав в весе еще порядка 3%, пояснил он. По расчетам банкира, при сценарии стабильного рубля по 74-75 за доллар евровалюта будет держаться в диапазоне 92-93,5 и даже касаться 94. Если на финансовых рынках начнется очередная коррекция, что предсказывают все без исключения крупные инвестдома, то нефть может потерять в ближайшие пару месяцев до 10%, а рубль соответственно до 5%, предупредил Салыч.

«В пиковые моменты такой коррекции доллар сможет доходить до 76,5, а евро до 95. Но в среднем они этой зимой будет стремиться к золотой середине: 73-74 по доллару и 90-91 по евро», – сказал собеседник Bankiros.ru.

Вице-президент QBF Максим Федоров считает, что первый квартал следующего года будет связан с укреплением американского доллара к основным валютам и валютам emerging markets. На это будет несколько причин.

На это будет несколько причин.

«Во-первых, поле для дальнейшего смягчения монетарной политики ФРС США сейчас очень ограничено. Регулятор может еще поменять дюрацию операций количественного смягчения, но объем программы вряд ли будет увеличивать, о чем руководство ФРС неоднократно заявляло», – пояснил Федоров.

А вторая причина в том, что рост инфляционных тенденций не даст возможности американскому ЦБ дальше смягчать денежно-кредитную политику. Также, по его словам, стоит ожидать роста рисков в мировой финансовой системе.

«Рост рисков – это всегда укрепление доллара США, который является валютой фондирования», – уточнил Федеров.

Что касается рубля, то, по словам эксперта, он будет следовать глобальным тенденциям, то есть слабеть против доллара. Влиять на это будут и внутренние факторы, прежде всего, инфляция, которая, превысит ключевую ставку Банка России, что всегда работает против рубля.

«Можно ожидать, что в первом квартале следующего года пара доллар-рубль уйдет выше уровня 80», – заключил эксперт.

Валюты – аутсайдеры

Фаналитик TradingView, Inc. Игорь Кучма заявил в беседе с Bankiros.ru, что доллар, как и британский фунт, оказались одними из главных аутсайдеров среди резервных валют в этом году.

«В случае фунтов стерлингов падение связано с неопределенностью вокруг Брексита, а доллар снизился из-за политики смягчения ФРС США», – пояснил он.

Что касается поведения доллара в 2021 году, то он может упасть в цене, если от властей США последует новый пакет помощи.

Управляющая филиалом АКБ «ФОРА-БАНК» Алина Бажулина считает, что рубль, скорее всего, будет укрепляться в начале 2021 года. Предпосылки к этому – подросшие цены на нефть.

«Сыграют на руку нацвалют

Прогноз курса доллара в России: осень / зима 2020. Что будет с рублем?

Большинство россиян волнует перспектива нашей национальной валюты. Это достаточно сложный вопрос, поскольку рубль зависит от множества глобальных и локальных факторов, таких как:

- общий информационный фон в мире и на глобальных рынках,

- стоимость доллара к основным мировым валютам развитых стран (DXY),

- спрос глобальных инвесторов на российские ОФЗ,

- цены на нефть и процентные ставки.

Более того, наша валюта склонна к некой полу-ручной модели ценообразования. Это проявляется и в постоянных интервенциях ЦБ РФ — которые официально так не называют, и в обязании экспортеров продавать выручку для стабилизации нашей валюты. Попробуем разобраться.

- Инвесторы по-прежнему испытывают озабоченность по поводу роста числа заражений коронавирусом в США и в Европе и влияния пандемии на экономику. На этой неделе Великобритания и Франция были вынуждены вернуть ограничительные меры, снятые после первой волны COVID-19. Также об ужесточении ограничений было объявлено в Германии, Нидерландах, Испании, Португалии и Чехии.

Рис.1. График заражения ковидом в мире

- Участники рынка пессимистично настроены относительно сроков принятия новой программы стимулирования экономики США. Министр финансов США Стивен Мнучин сказал в интервью CNBC, что это будет трудно сделать до президентских выборов.

Ситуация осложняется тем, что сенаторы от Республиканской партии категорически отказываются поддерживать любую сделку по стимулированию, достигнутую между Белым домом и демократами.

Совокупность вышеуказанных инфо-поводов не способствуют покупкам рискованных активов в краткосрочном периоде, к которым относятся и рынки развивающихся стран, как фондовые, так и долговые.

1. Доллар США к корзине основных мировых валют

В четверг были опубликованы слабые данные по рынку труда США, согласно которых количество первичных заявок по безработице составило 898 тыс., против прогноза в 825 тыс.

Рис.2. Первичные заявки по безработице в США

На этом фоне естественным выглядит повышение спроса на доллар США, что проявляется в росте индекса DXY на этой неделе:

Рис.3. Индекс доллара DXY

2. Евро

На этой неделе продолжилось падение евро. В четверг пара евро-доллар проколола отметку 1,17 и в течение пятницы торговалась на этом уровне. Слабость евро сейчас поддерживается новыми карантинными мероприятиями в ЕС и рисками Брекзита.

Рис.4. Евро-доллар

Исходя из обновленного прогноза МВФ по экономическому росту видно, что США гораздо меньше пострадали из-за коронавируса в отличие от Еврозоны. МВФ ожидает, что в этом году ВВП США снизится на 4.3%, а в Еврозоне падение составит почти в 2 раза больше — 8.3%.

МВФ ожидает, что в этом году ВВП США снизится на 4.3%, а в Еврозоне падение составит почти в 2 раза больше — 8.3%.

Исходя из такой динамики ВВП США и Еврозоны очень странными выглядят прогнозы разных аналитиков о потенциале роста евро к доллару до отметки 1.3. В целом, для Европы ситуация не очень хорошая — снова вспыхнул ковид и вводятся ограничения, которые еще сильнее будут тормозить экономику. В силу этого, ЕЦБ придется еще более активно наращивать свой баланс, чтобы не дать экономике свалиться в рецессионную яму.

Поэтому, пока что отсутствуют какие-либо фундаментальные предпосылки для роста евро к доллару.

2. Баланс ФРС

Баланс ФРС в динамике от года к году (синяя линия), остается в боковике с июля 2020 г, но на последней неделе вырос на $77 млрд. Пока обе партии в Сенате не пришли к компромиссу по пакету помощи, ФРС поддерживает экономику через денежные инъекции.

В итоге, баланс денежного рынка в США находится в незначительном профиците, что хорошо для финансовой системы. Но для дальнейшего роста экономики нужны деньги Минфина, которые если и выделят, то, скорее всего — после выбор

Но для дальнейшего роста экономики нужны деньги Минфина, которые если и выделят, то, скорее всего — после выбор

Будет ли дальше расти доллар?

Недавнему всплеску цены USD по отношении к рублю есть немало объяснений — давайте рассмотрим основные. Если торговый баланс отрицательный, значит автоматически деньги из страны утекают и их нужно допечатывать. А раз допечатывают, значит вливают их в экономику, путём финансирования каких-то там проектов. Что и формирует якобы дефицит. А торговый баланс отрицательный из-за того, что Китай, Европа, Канада и Мексика категорически не хотят покупать американские товары. Заставить их это сделать, почти невозможно. Единственный вариант, это запустить обесценивание доллара. И вуаля! Инфляция по доллару стала 2% в год.

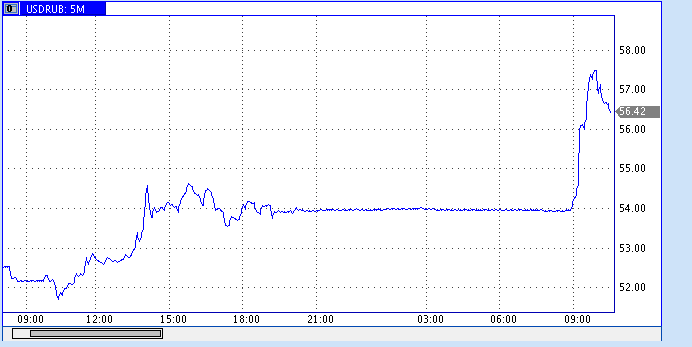

Причины роста доллара в России

Есть ещё несколько основных макроэкономических факторов, оказывающих существенное влияние на национальную валюту РФ:

- Надеяться на приток инвестиций из-за рубежа не стоит — рабочая сила в РФ дороже чем в КНР, Вьетнаме или Лаосе с Кампучией.

Поэтому РФ как нефть с газом экспортировала, так и будет.

Поэтому РФ как нефть с газом экспортировала, так и будет. - Чтобы российские нефть и газ на мировом рынке покупались, стоимость их добычи и транспортировки должна быть достаточно низкой. А добиться этого можно только понизив стоимость часа рабочей силы в стране относительно экономики — покупателя товара. Рабочая сила в РФ будет всегда дешевле чем в Европе и США. Что мы и наблюдаем с точки зрения курса рубля к доллару. Если вам говорят про валютных спекулянтов — вас обманывают.

- Стоимость часа рабочей силы не обязательно оплата труда. Это ваша способность купить тот или иной продукт. Импортные продукты вам уже не очень по карману, да и отечественные по тому же карману бьют.

- Чтобы провести дальнейшую «внутреннюю девальвацию» правительство повышает цены на бензин. Это приведет к дальнейшему падению покупательной способности, даже без коррекции курса.

Для внутреннего рынка любое повышение цены оборотки — это плохо для потребителя, так как повышается себестоимость, то есть повышается конечная цена вслед за повышением топлива. Поэтому это все хорошо когда вслед за прибылью экспортно-ориентированных компаний, доходов бюджета растут зарплаты и пенсии, тогда эти потери нивелируются, а далее рост благосостояния населения растет. И при этом, так как импорт стоит еще дороже, чем немного подорожавшее отечественное, то это открывает внутренним производителям не только экспорт, но и внутренний рынок.

Поэтому это все хорошо когда вслед за прибылью экспортно-ориентированных компаний, доходов бюджета растут зарплаты и пенсии, тогда эти потери нивелируются, а далее рост благосостояния населения растет. И при этом, так как импорт стоит еще дороже, чем немного подорожавшее отечественное, то это открывает внутренним производителям не только экспорт, но и внутренний рынок.

Но растет у тех, кто еще ничего не имеет за счет кредитной накачки. Рублевые сбережения у тех, кто работал раньше, его труд в прошлом, при такой инфляционной модели беспрерывно обесцениваются по покупательной способности, а это несправедливо, тем более в пределах жизни одного человека. Смысл честного труда потерян полностью в такой системе. Поэтому среди молодежи интерес только к чиновничеству, как перспективной карьере. Коррупция, откаты. Зарплата, хотя и сильно выше, чем в среднем у остального населения, чисто прикрытие черных дел.

Рост доллара: виновата Россия или США?

Тех кто своим трудом скопил сбережения также системно их обесценивают, так как такой навес ничем не обеспеченных фантиков, при отсутствии роста экономики за 10 лет естественно привел к 2х кратной девальвации рубля, а вовсе не смешные «санкции». Вот и получается, что рубль обесценился за 8 лет почти в 3 раза с «системным подходом». 2 раза на фоне такой же нефти под 80, такого же точно ЗВР, такого же торгового сальдо и почти в 1.5 раза на фоне падения доллара по покупательной способности, которая хорошо видна по целому спектру импортных товаров, цены на которые в нем подскочили примерно на 40-50% за 8 лет, да еще и с ухудшением общего качества, еще одна «скрытая девальвация», но последнее оценить тяжелее в деньгах, надо быть экспертом по всем группам.

Вот и получается, что рубль обесценился за 8 лет почти в 3 раза с «системным подходом». 2 раза на фоне такой же нефти под 80, такого же точно ЗВР, такого же торгового сальдо и почти в 1.5 раза на фоне падения доллара по покупательной способности, которая хорошо видна по целому спектру импортных товаров, цены на которые в нем подскочили примерно на 40-50% за 8 лет, да еще и с ухудшением общего качества, еще одна «скрытая девальвация», но последнее оценить тяжелее в деньгах, надо быть экспертом по всем группам.

Хорошо получается только олигархам и чиновникам, которые вообще полностью над законами и не платят налоги (а бизнес мелкий почему-то должен при наличии прибыли в рублях от переоценки валютной составляющей на бирже). Системно в сговоре с олигархами и банкирами обирают народ. Тех кто беден, загоняют в кредитную кабалу на много лет вперед, выдавая им кредиты на ничем не обеспеченные фантики, которые берут под 7% у ЦБ, как станка, а выдают под 14%.

Если нет своей экономики, то печать денег приводит к девальвации, что и случилось в РФ за 8 лет. Потреблять что будем, если зарплата в долларах в 2 раза меньше, чем была? Печатаем, курс рубля еще сильнее валится. С лета 2017 по текущий момент прошла скрытая девальвация номер 3. Нефть 80, ЗВР такой же как в 2010, торговое сальдо такое же, что изменилось? М2, денежная масса, которая почти утроилась. А экономика не выросла ни на процент, наоборот она сжалась за 8 лет. Результат — курс 66, вместо 33 и упавшая в 2 раза средняя зарплата в долларах. Чистая математика.

Потреблять что будем, если зарплата в долларах в 2 раза меньше, чем была? Печатаем, курс рубля еще сильнее валится. С лета 2017 по текущий момент прошла скрытая девальвация номер 3. Нефть 80, ЗВР такой же как в 2010, торговое сальдо такое же, что изменилось? М2, денежная масса, которая почти утроилась. А экономика не выросла ни на процент, наоборот она сжалась за 8 лет. Результат — курс 66, вместо 33 и упавшая в 2 раза средняя зарплата в долларах. Чистая математика.

Итоги и рекомендации

Запомните, а лучше запишите: рынок иррационален. Он подвержен эмоциям, необоснованной надежде и не менее необоснованной панике. Это доказано целым рядом нобелевских лауреатов по экономике. Поэтому 100%-ный прогноз о будущей ситуации никто никогда не сделает.

Что будет с долларом: в ближайшее время + в 2020 году + прогноз

Экономические и политические процессы в США оказывают прямое влияние на стабильность валюты. Президент Трамп, будучи успешным бизнесменом, больше внимания уделяет внутренним делам страны, поэтому международное положение Соединенных Штатов, которое базировалось на военной «помощи» странам третьего мира, Европе и Азии, существенно пошатнулось. Но что будет с долларом?

Но что будет с долларом?

Непредсказуемость политического управления в США ставит в тупик многих экспертов: «Что будет с долларом в ближайшее время?» – вопрошают обеспокоенные инвесторы, финансисты и воротила спекулятивных рынков.

Содержание статьи

Что будет с долларом в ближайшее время

Чтобы понять, доллар будет расти или падать, нужно проанализировать положение дел внутри США и их экономические связи с другими странами. Огромный список санкций Белого Дома направлен на то, чтобы снизить экономическую активность России, Китая, стран Европы, Азии.

Запреты банкам, юридическим компаниям имеют цель ограничить возможность беспрепятственных расчетов, заместить товары и природные ресурсы (газ, нефть) собственным потенциалом. Но сланцевый газ, месторождения которого найдены в Северной Америке, стоит намного дороже с учетом сложной логистики доставки.

Трамп пытается занять рынок Европы и транспортировать туда сырьевые ресурсы. Европейские государства изо всех сил стараются сохранить добрососедские отношения с мировым гегемоном, но не стать покупателями дорогого продукта.

Отчасти, они являются заложниками ситуации, так как их золотовалютные резервы находятся в США, и они вынуждены сохранять «хорошую мину» при плохой игре. Это выражается и в поддержке санкций Белого Дома, которые Евросоюз поддерживает в разрез собственным интересам при торговле в Российской Федерацией.

что будет с долларом — Экономическая ситуация в Европе

Деловые визиты 2018-2019 г.г. президента Трампа по странам Европы не дали ожидаемого результата – только Польша согласилась принять предложение «старшего брата» и покупать сланцевый газ.

Отказ большинства членов Евросоюза от сотрудничества негативно влияет на экономику США, поэтому положение доллара на мировых валютных рынках очень нестабильно. Что будет с долларом в ближайшее время, если снижение курса невыгодно и другим странам, вложившим собственные резервы в американскую валюту.

В условиях многополярности экономики, которую поддерживает Россия, Иран, Китай, Индия и другие страны, делать долгосрочные прогнозы рискованно.

- С одной стороны, внутри международных экономических объединений страны организуют расчеты без привязки национальной валюты к доллару: Россия-Китай, Россия – Турция. Выгодные договоры о сотрудничестве существенно укрепят рубль, но в ближайшем будущем торговый обмен нанесет серьезный удар по курсу самой твердой валюты в мире.

- С другой стороны, весь президентский срок Трамп пытается укрепить положение собственной страны, уменьшить внешний долг, чтобы быть готовым к ситуации, когда упадет доллар.

что будет с долларом – Мощная экономика Китая

За последние десять лет на мировую арену вышел Китай, мощь экономики которого нельзя недооценивать. Стоимость товаров из Поднебесной в области текстильной промышленности, машиностроения, станкостроения, IT-технологий, медицинского оборудования и других направлений намного дешевле.

Пока колониальные державы не воспринимали всерьез бизнесменов из Китая, они смогли поднять торговлю не только внутри страны, но и найти партнеров за ее пределами.

Многомиллионные контракты бизнесменов из Пекина делают комплимент юаню, а не американской валюте.

В ситуации экономических войн доллару очень неуютно. Масла в огонь подливают события внутри Соединенных штатов: демократы пытаются организовать начало процедуры импичмента действующему президенту, а также не устают повторять о его связи с Россией и прочие глупости.

На основании такого количеств

Девальвация доллара или временное отступление?

Доллар приседает, евро отжимается: как действовать казахстанцам

Казахстанцы, занятые насущными проблемами вроде выживания во всех смыслах, не заметили, как за обнадеживающим движением доллара вниз — по отношению к тенге, «зеленый» упал и по отношению к евро.

Европейская валюта стоит как вкопанная. Более того, некоторые эксперты предсказывают, что с уровня $1,21 пара может взять рубеж $1,22, и тогда до $1,25 недалеко. То есть, есть все предпосылки для того, что доллар будет дешеветь по отношению к евро и дальше.

Чем объясняется последовательное и довольно ощутимое укрепление евро по отношению к доллару? Какую стратегию на валютном рынке выбрать казахстанцам? На эти и другие вопросы ответил наш эксперт, аналитик Wall Street Invest Partners Данияр Джумекенов,

***

– Евро действительно активно укрепляется к доллару последние месяцы, но все же на сложившуюся ситуацию стоит смотреть более широко.

Дело в том, что доллар дешевеет сейчас против всех остальных валют на рынке: с мартовских пиков, когда инвесторы массово искали спасения в “американце”, индекс доллара (его отношение к корзине из евро, иены, фунта, канадского доллара, шведской кроны и швейцарского франка) подешевел более чем на 12%. Нужно отметить, что тенге не стал исключением и за тот же период укрепился против доллара на сопоставимую величину — примерно 8%.

– Почему вдруг доллар стал дешевле евро, и причем, существенно?

– Главная причина в том, что хранить деньги в долларах стало невыгодно.

Во-первых, реальная доходность (с поправкой на инфляцию) американских гособлигаций стала отрицательной — минус 0.93% для 10-летних бумаг. Околонулевые процентные ставки ФРС планируют сохранить еще на несколько лет, так что институциональные игроки вынуждены искать другие инструменты.

Во-вторых, в США создаются идеальные условия для разгона инфляции: объем долларовой денежной массы с начала года увеличился на 22%, что в совокупности со снижением производственной активности из-за карантина способствует обесцениванию валюты. ФРС планирует таргетировать инфляцию (для стимулирования экономического роста) на уровне в 2%, как минимум, до 2023 года.

– Как сильно может укрепиться евро и как долго, по вашему мнению, будет продолжаться укрепление?

– Европейский центробанк также хочет добиться роста инфляции, но у них это не получается: например, в сентябре и октябре наблюдалась дефляция: цены снизились на 0,3% соответственно по сравнению с прошлогодними значениями. Добавим к этому явно более благоприятную эпидемиологическую обстановку в ЕС по сравнению с США. Другими словами, европейская валюта сейчас выглядит более фундаментально сильной по сравнению с долларом. Однако, сложилось так вовсе не благодаря усилиям ЕЦБ, а вопреки их желанию сделать евро более дешевым. Вероятнее всего, укрепление евро продолжится и в следующем году, ведь борьба с кризисом продлится еще как минимум несколько лет.

– Какими могут быть последствия от столь существенного подорожания евро для Казахстана?

– С точки зрения международной торговли, чем дешевле валюта экспортера, тем больше преимуществ он получает как за счет более выгодных для покупателей цен, так и более высоких бюджетных доходов в пересчете на национальную валюту. Таким образом, рост курса тенге к евро должен упростить казахстанским экспортерам доступ к европейскому рынку. По сравнению с мартовским пиком курс, после непродолжительного снижения, успел вырасти на дополнительные 3%. Для путешественников европейские страны станут еще более недоступными из-за роста цен.

– Нужно ли сейчас покупать евро тем, кто планирует в ближайшие год-два делать траты в евро: путешествовать, инвестировать, приобретать недвижимость в Европе?

– Конвертировать валюту стоит во время коррекций, а не тогда, когда курс находится на рекордных максимумах, как это сейчас происходит с евро.

Стоит дождаться небольшой коррекции или начать обменивать сбережения порционно в моменты отката. Сейчас ЕЦБ обещает предпринять дополнительные действия для разгона инфляции, так что, возможно, уже скоро появится повод для снижения стоимости евро на рынке.

В данный же момент, если говорить о твердых валютах, привлекательно выглядит курс доллара, который просел до сентябрьских отметок.

– О, наступило удачное время для покупки доллара?

– Да, несмотря на временную слабость, «американец» явно имеет больше шансов для укрепления, чем валюты развивающихся стран, и тенге в частности, в долгосрочной перспективе. За последние 5 лет динамика курса доллара к евро несколько раз менялась, но движения валют развивающихся оставались неизменными: они стабильно дешевели как против американской, так и европейской валюты. Так что можно считать, что через некоторое время доллар неизбежно начнет дорожать по отношению к тенге.

***

© ZONAkz, 2020г. Перепечатка запрещена. Допускается только гиперссылка на материал.

Будет ли доллар США расти или падать? Прогноз доллара США по отношению к основным валютам (2020)

Поднимется или упадет доллар США? Прогноз доллара США по отношению к основным валютам (2020)

Будет доллар США падать или расти? Это горячая точка вокруг инвесторов. В качестве резервной валюты для международных финансов и мировой торговли доллар США был основой мировой экономики.

Интерес трейдеров к доллару США всегда был предметом спекуляций на валютных рынках, и, как и все другие фиатные валюты, его стоимость зависела от здоровья США.С. Экономика и ее положение в мире.

Есть много факторов, которые влияют на стоимость доллара США по отношению к другим валютам, например, геополитические, рыночные и технические факторы. В этой статье мы суммируем эти элементы в дополнение к предоставлению экономического прогноза и способов, которыми трейдеры могут использовать движение доллара на валютных рынках.

Что движет U.С. Доллар?

Существует множество факторов, определяющих стоимость доллара США, однако обычно она сводится к 3 основным элементам: (1) спрос / предложение, (2) динамика / психология рынка и (3) технические факторы, влияющие на его стоимость.

● Как снабжение Vs. Спрос влияет на доллар США

Спрос на доллары увеличивается, когда США экспортируют товары или услуги, потому что покупатели должны конвертировать свою местную валюту и покупать доллары США для завершения транзакции.Это приводит к снижению спроса на их домашнюю валюту и увеличению спроса на доллары США в рамках обмена.

Помимо торговли, спрос на доллары США увеличивается, когда правительство США или такие организации, как корпорации, выпускают облигации. По тем же причинам, что и в предыдущем примере, иностранные инвесторы должны конвертировать свою местную валюту в доллары США, чтобы завершить покупку.

Повышенный спрос на доллары США также возникает, когда иностранные инвесторы хотят купить акции на фондовой бирже США.Все это примеры того, как увеличивается спрос на доллары, и именно так определяется значительная часть стоимости доллара.

Доллар США также считается безопасным вложением в период глобального кризиса по сравнению с менее стабильными экономиками мира, создавая больший спрос и повышая его стоимость, поскольку инвесторы вкладывают свои деньги в активы в США.

● Настроения и рыночная психология стоимости доллара

Новости о U.С. Экономика может повлиять на настроения инвесторов, которые затем стимулируют торговлю. Примером этого могут быть сообщения об ослаблении экономики США, которое снижает настроения инвесторов. Затем это может привести к распродаже долларов США в форме конвертации валюты для продажи облигаций или акций, что снизит общую стоимость доллара США по отношению к другим иностранным валютам.

● Технические факторы, влияющие на доллар США

Чтобы получить прибыль на выигрышной стороне сделки, инвесторы должны размышлять о том, будет ли предложение долларов меньше или больше, чем спрос на доллары.Новости или события, такие как выпуск различных правительственных отчетов, таких как данные о заработной плате или ВВП, помогают трейдерам определять направление экономики США.

Дополнительная информация, касающаяся деятельности крупных игроков, таких как инвестиционные банки и крупные фирмы по управлению активами, также важна, потому что настроения часто управляют рынком более резко, чем надлежащие экономические основы, которые определяют спрос и предложение.

Другие факторы включают оценку исторических моделей, связанных с сезонными факторами, такими как технические индикаторы, уровни поддержки и сопротивления.Многие трейдеры используют их, чтобы спекулировать на движениях цен, полагая, что такие модели имеют циклический характер.

Будет ли доллар США расти или падать? Прогнозы на доллар США против основных валют

Прогнозы стоимости доллара США различаются среди экспертов, и 2020 год окажется очень непредсказуемым, учитывая экономический спад, связанный с событием COVID-19, которое вызвало серьезные рыночные обвалы.

● Прогноз AUD / USD

Эксперты Capital.com считают, что пара AUD / USD является плохой долгосрочной инвестицией из-за медвежьих прогнозов австралийского доллара по отношению к доллару США с позитивным прогнозом для доллара США.

Их анализ показывает постепенное снижение пары AUD / USD, начиная с января 2020 года, которое упадет до 0,598 к декабрю 2021 года, в пользу доллара в целом.

Источник: Wallet Investor

● EUR / USD прогноз

Прогноз для доллара благоприятный, по мнению экспертов Capital.com, которые считают, что евро испытывает серьезные проблемы из-за слабых макроэкономических отчетов, чему способствуют продолжающиеся политические кризисы в еврозоне.

В результате инвестирование в евро не рекомендуется, поскольку аналитики отдают предпочтение доллару.

Источник: Wallet Investor

● GBP к прогнозу доллара США

Доллар США имеет преимущество перед британским фунтом, согласно Capital.com, из-за последствий переговоров по Brexit и слабой экономики Великобритании.

В связи с восстановлением фондовых рынков США и ухудшением перспектив Великобритании аналитики прогнозируют укрепление доллара в целом.

Источник: Wallet Investor

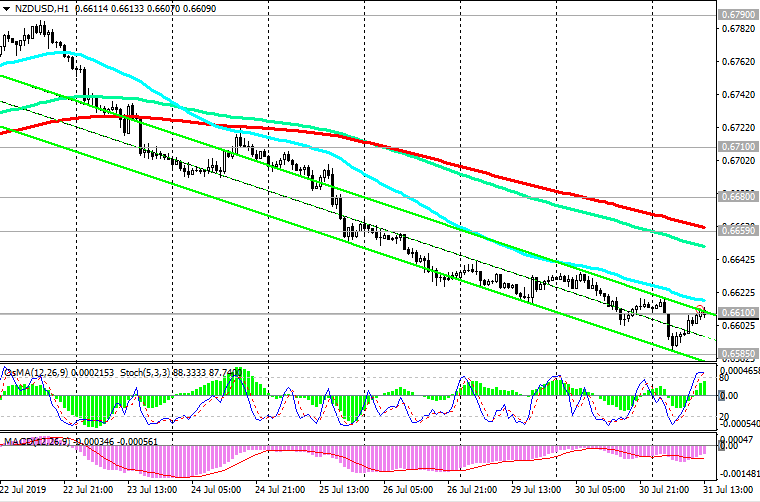

● NZD to USD Прогноз

Несмотря на восстановление новозеландского доллара из-за неизменных процентных ставок, согласно анализу Capital.com, прогноз по доллару в сравнении выглядит позитивным.

Источник: Wallet Investor

● JPY к прогнозу доллара США

USD / JPY — одна из самых ликвидных валютных пар из-за позиции U.Южнокорейский доллар как первая резервная валюта в мире, а йена занимает четвертое место. Прогнозы на WalletInvestor.com поддерживают стабильную валютную пару в течение следующего года без особых изменений.

Источник: Wallet Investor

Способы инвестирования в доллар США

Есть несколько способов, которыми инвесторы могут использовать текущие рыночные условия в пользу США.В долларах США, которые включают:

1. Депозитные и сберегательные сертификаты

Один из способов инвестировать в доллары США — это приобрести депозитные сертификаты (CD), по которым начисляются проценты по местным ставкам в определенных странах. Хотя CD подвержен колебаниям обменного курса, более высокая процентная ставка нейтрализует этот эффект по сравнению с CD, деноминированными в долларах.

2. Иностранные облигации

Инвесторы могут приобретать паевые инвестиционные фонды, инвестирующие в U.S. государственные облигации, которые увеличиваются, если стоимость повышается по отношению к иностранной валюте.

3. Биржевые фонды (ETF) и биржевые ноты (ETN)

Биржевые фонды (ETF) и биржевые ноты (ETN) — это способы инвестировать в валюты без торговли на Форекс. Их можно торговать, как акциями, со стандартным брокерским счетом.

4. Стандартный торговый счет Forex

Счет Forex у брокера позволяет трейдерам спекулировать ценами на валюту со всего мира.

Валюты торгуются парами, трейдеры размышляют, какая из них пойдет вверх или вниз. Спред бид-аск — это место, где брокер зарабатывает деньги, делая сделки без комиссии и прибыльными для трейдеров, участвующих в нескольких сделках в течение каждой сессии.

5. Торговля долларом США через CFD

Контракты на разницу (CFD) представляют собой производные продукты, аналогичные фьючерсам, опционам, свопам или форвардным контрактам. Они позволяют трейдерам спекулировать на движениях цены, которые движутся вверх или вниз, без владения базовым активом.

Вместо того, чтобы покупать или продавать валюту, трейдеры используют CFD, чтобы спекулировать на движении одной валюты по отношению к другой. Например, если трейдер решает торговать USD / JPY и прогнозирует, что стоимость JPY упадет, он может открыть короткую позицию по JPY и получить прибыль, если доллар США пойдет вверх.

Чтобы увидеть график цен в реальном времени, посетите платформу Mitrade →

Преимущества торговли CFD на доллары США

CFD не используют никаких обменов и торгуются на внебиржевом рынке.Им способствуют контракты между брокером и клиентом, которые обменивают разницу в стоимости базового актива при закрытии контракта.

Есть много причин, по которым CFD стали популярными в последнее десятилетие, в том числе:

● Простая торговля через онлайн-брокера

● Возможность получить прибыль либо от снижения, либо от повышения цены

● Низкие барьеры для входа

● Торговля базовым активом всего 0,01 лота

● Торговля с использованием кредитного плеча, которая может усилить позиции

● Отсутствие правил короткой продажи

CFD имеет несколько недостатков, которые могут включать отсутствие регулирования, очень высокие риски и потерю капитал, который может быть получен с использованием кредитного плеча, то есть использования кредита от брокера для проведения крупных сделок без оплаты полной стоимости.Этот тип торговли предлагает возможности для получения потрясающей прибыли, но также может увеличить убытки, если цена пойдет в другую сторону.

Торговля с кредитным плечом рекомендуется опытным трейдерам или тем, кто может позволить себе рискнуть полной потерей своего капитала.

Откройте для себя торговлю долларом США с Mitrade

Торговля CFD на доллар США на волатильных рынках

Текущие рыночные условия чрезвычайно нестабильны с учетом недавних событий, касающихся COVID-19 и политической нестабильности в Соединенных Штатах.

Эти волатильные рынки предоставляют возможность некоторым инвесторам использовать производные инструменты, такие как CFD, для спекуляций на движениях цен из-за резких и частых колебаний цен вверх и вниз.

Более высокая степень смещения цены представляет большие возможности для трейдеров, предпочитающих длинные позиции для прогнозов вверх и короткие позиции для прогнозов вниз. CFD предлагают прибыль в обоих направлениях, что делает их привлекательным инструментом для инвестиционных спекуляций.

Использование CFD для снижения риска портфеля

Инвесторы с портфелями, имеющими большие позиции в активах, основанных на долларах США, могут использовать CFD в качестве механизма защиты для хеджирования или снижения риска падения цен в долларах США. Если трейдер считает, что цена актива в портфеле упадет, CFD можно приобрести, чтобы получить прибыль от снижения цены и компенсировать любые убытки от снижения стоимости базового актива в его инвестиционном портфеле.

Выбор брокера Forex CFD для торговли в долларах США

Выбор подходящего форекс-брокера CFD требует оценки многих факторов, которые могут включать требования к депозиту, торговые платформы, процедуры вывода средств и доступность разнообразных финансовых инструментов.

Безопасность должна оставаться главной заботой всех трейдеров, и наиболее важным соображением для инвесторов является поиск брокера, лицензированного государственным органом и регулируемого этическими стандартами практики, например ASIC, Австралийская комиссия по ценным бумагам и инвестициям.

Являясь одним из самых быстрорастущих брокеров в Австралии, Mitrade — это надежный и регулируемый ASIC брокер, предлагающий быстрое и надежное исполнение сделок с интуитивно понятным и простым в использовании интерфейсом.

Благодаря функциям, включающим нулевые комиссии, конкурентоспособные спреды и кредитное плечо до 200 раз, Mitrade является популярным выбором как для начинающих, так и для опытных трейдеров.

Как торговать с Mitrade?

Начните торговать сегодня

Вы можете инвестировать в доллары США через CFD на форекс:

Mitrade также предоставляет возможность инвестирования в биткойны, золото и сырую нефть.

Успешные стратегии для торговли CFD на доллары

Для успешной торговли CFD на Forex необходимо понимание ключевых экономических показателей, таких как процентные ставки, инфляция, уровень занятости, потребительские расходы и производственная активность.Все эти измерения определяют экономическую мощь страны, и это в конечном итоге определяет силу национальной валюты. Некоторые ключевые индикаторы, которые влияют на инвестирование в доллары США, включают:

1. Процентные ставки Центрального банка

Решения, принимаемые центральными банками в отношении процентных ставок, могут напрямую влиять на спрос и предложение валюты.

Повышение процентной ставки часто используется для контроля инфляции, чтобы замедлить рост экономики, а снижение стимулирует заимствование, чтобы экономика могла расти.

2. Расчет заработной платы вне сельского хозяйства

Расчет заработной платы вне сельского хозяйства — это отчет, выпущенный Бюро статистики труда США, в котором указывается количество всех рабочих мест в США. Это количество не включает сельскохозяйственных рабочих, некоторых государственных служащих, индивидуальных предпринимателей и сотрудников некоммерческих организаций.

Многие аналитики смотрят на эту цифру как на показатель валового внутреннего продукта (ВВП), поскольку она может дать представление о направлении потребительских расходов, что является показателем экономического роста.

3. Уровень безработицы

Уровень безработицы определяется как процент рабочей силы, которая активно ищет работу. Его увеличение или уменьшение напрямую связано с уровнями потребительских расходов, что дает аналитикам ключевой показатель для оценки состояния экономики.

4. Индекс потребительских цен (ИПЦ)

ИПЦ служит индикатором направления цен с помощью привязанного к индексу показателя стоимости товаров и услуг.Отчет часто оказывает сильное влияние на цены на валютном рынке, поскольку он дает информацию о движениях, которые могут быть приняты центральными банковскими властями.

5. Индекс промышленного производства

Индекс промышленного производства — это ежемесячный отчет, который измеряет уровень производства в США в обрабатывающей, горнодобывающей, газовой и электроэнергетической отраслях. Составленный Федеральной резервной системой, ему придается важное значение в связи с указанием общих структурных изменений в экономике.

Представленный выше контент, полученный от третьих лиц или нет, рассматривается только как общий совет. Эта статья не содержит и не должна толковаться как содержащая советы по инвестированию, рекомендации по инвестированию, предложение или ходатайство о любых сделках с финансовыми инструментами. Mitrade не гарантирует, что представленная здесь информация является точной, актуальной или полной.Mitrade не является финансовым консультантом, и все услуги предоставляются только на исполнительной основе. Прежде чем принимать какие-либо инвестиционные решения, вам следует посоветоваться с независимыми финансовыми консультантами, чтобы убедиться, что вы понимаете риски. * Торговля CFD сопряжена с высоким уровнем риска и подходит не всем инвесторам. Пожалуйста, прочтите PDS перед тем, как начать торговать.

до 1,343! Доллар к австралийскому доллару Анализ, конвертер, текущие обменные курсы и прогнозы, Долгосрочный и краткосрочный прогноз форекс (FX)

«Стоит ли инвестировать в Валютная пара долларов США на австралийских долларов? »« Стоит ли торговать парой USD / AUD сегодня? » Согласно нашей системе прогнозов, долларов США к форекс пара составляет не очень хорошо долгосрочно (1 год) инвестиции *.«Доллар США / Австралийский доллар» прогнозы обменного курса обновляются каждые 5 минут с последние курсы Forex (иностранная валюта) с помощью интеллектуального технического анализа рынка. Вопросы и ответы о валютных курсах из доллара в австралийский доллар прогноз.В Walletinvestor.com мы прогнозируем будущие значения с помощью технического анализа для широкого выбора валютных пар Forex, таких как USD / AUD. Если вы ищете пары Forex с хорошей доходностью, USDAUD может быть выгодным вариантом для инвестиций. Курс USD / AUD на 15 января 2021 года равен 1,295 (сегодняшний диапазон: 1,284 — 1,301). Исходя из наших прогнозов, ожидается долгосрочный рост, Прогноз курса Форекс на 2026-01-10 — 1.536. При 5-летних инвестициях доход составляет ожидается около +18.61%. Ваши текущие инвестиции в размере 100 долларов могут составить до 118,61 доллара в 2026 году.

Получите наш ПРЕМИУМ прогноз ТОЛЬКО от $ 7,49! — Попробуйте сейчас без риска — Гарантия возврата денег!до 1.340! Доллар к сингапурскому доллару Анализ, конвертер, текущие обменные курсы и прогноз, Долгосрочный и краткосрочный прогноз форекс (FX)

«Стоит ли инвестировать в Валютная пара USD к SGD ? »« Стоит ли торговать парой USD / SGD сегодня? » Согласно нашей системе прогнозов, долларов в фунтах стерлингов форекс пара составляет не очень хорошо долгосрочно (1 год) инвестиции *.«Доллар США / Сингапурский доллар» прогнозы обменного курса обновляются каждые 5 минут с последние курсы Forex (иностранная валюта) с помощью интеллектуального технического анализа рынка. Вопросы и ответы о USD к SGD Fx прогноз.В Walletinvestor.com мы прогнозируем будущие значения с помощью технического анализа для широкого выбора валютных пар Forex, таких как USD / SGD. Если вы ищете пары Forex с хорошей доходностью, USDSGD может быть выгодным вариантом для инвестиций. Курс USD / SGD на 15 января 2021 года равен 1,329 (сегодняшний диапазон: 1,324 — 1,331). Исходя из наших прогнозов, ожидается долгосрочный рост, Прогноз курса Форекс на 2026-01-10 — 1,384. При 5-летних инвестициях доход составляет ожидается около +4.12%. Ваши текущие инвестиции в размере 100 долларов США могут составить до 104,12 долларов США в 2026 году.

Получите наш ПРЕМИУМ прогноз ТОЛЬКО от $ 7,49! — Попробуйте сейчас без риска — Гарантия возврата денег!Будет ли восстановление доллара продолжаться?

Кэти Лиен, управляющий директор валютной стратегии BK Asset Management.

Впервые с конца декабря у нас наконец-то была неделя, когда доллар США не падал. Индекс доллара завершил последнюю неделю января незначительно выше после потери 6% своей стоимости за 7-недельный период. По всем основным валютам зафиксирована прибыль, при этом наибольшие потери понесли австралийский доллар и японская иена. Евро, фунт стерлингов и новозеландский доллар держались лучше всех, но их рост остановился, когда доллар восстановился.Заглядывая в будущее, можно сказать, что аппетит рынка к доллару США может отойти на второй план после глобального роста и заседаний центральных банков. Ожидается, что ни один из крупных центральных банков не изменит политику, но с учетом сильного роста курсов валют за последние 2 месяца, все будут следить за комментариями валютных курсов. Самым большим событием станет квартальный отчет Банка Англии по инфляции, но решения Резервного банка Австралии и Новой Зеландии по процентной ставке также могут оказать значительное влияние на австралийский и новозеландский доллар.Эти масштабные события едва заметны среди всех важных выпусков календаря следующей недели.

Еще слишком рано объявлять о победе долларовых быков, которые только начинают отрывать контроль у медведей. Для некоторых пар, которые развернулись позже, например, и, мы могли бы увидеть более значительный разворот в начале новой недели, но мог быть и более медленный рост, и. Ястребиный FOMC, сильные данные о занятости вне сельского хозяйства и резкий рост доходности 10-летних казначейских облигаций способствовали восстановлению доллара.Срок полномочий Джанет Йеллен в ФРС истек, и она покинула рынок с оптимистичным заявлением FOMC с более агрессивным взглядом на инфляцию. Их позитивный прогноз был подкреплен пятничным отчетом о количестве рабочих мест вне сельского хозяйства, который показал рост числа рабочих мест до 200 тыс. В январе, стабильный уровень безработицы и рост заработной платы на 0,3%. Это сопровождалось пересмотром в сторону повышения в декабре данных о занятости и росте заработной платы. Нет сомнений в том, что рынок труда силен, и при таких темпах уровень безработицы может еще больше снизиться в ближайшие месяцы.Однако, учитывая, что рынок уже оценивает 100% вероятность повышения в марте, пятничный релиз не изменил этих взглядов. Самый важный экономический отчет США в календаре следующей недели — это ISM в непроизводственной сфере, и с учетом данных о занятости вне сельского хозяйства он должен иметь лишь ограниченное влияние на доллар, но с учетом силы национальных координаторов активность в секторе услуг должна быть выше.

Вместо этого основное внимание будет уделено тому, как центральные банки относятся к недавнему росту своих валют. Неделя начинается с принятия решений по процентным ставкам Резервным банком Австралии и Новой Зеландии, за которыми следует заседание Банка Англии и квартальный отчет по инфляции.Другие ключевые релизы разбросаны между ними. Начиная с Австралии, экономика на самом деле демонстрирует неплохие показатели после последнего заседания по денежно-кредитной политике. Благодаря здоровому рынку труда и дальнейшему росту рабочих мест розничные продажи и доверие потребителей растут. Бизнес также выглядит более уверенно, несмотря на снижение активности в сфере услуг и строительства. Производственный сектор, похоже, набирает обороты, поскольку экономика Китая показывает лучшие результаты, чем ожидалось. Инфляция также сильно выросла из года в год, несмотря на более мягкий квартальный рост.Эти отчеты предполагают, что у РБА не будет немедленного желания повышать процентные ставки, но он может упустить из виду рост пары AUD / USD на 4,5% с момента их последнего заседания. Во время последней встречи они выразили обеспокоенность по поводу того, что сила валюты тормозит рост и инфляцию, поэтому на этой неделе инвесторы будут интересоваться, используются ли более жесткие формулировки, и если да, то пара AUD / USD может продлить свое падение до 0,7750. Перед РБА будут опубликованы отчеты о PMI в сфере услуг, торговый баланс и розничные продажи Австралии, которые помогут сформировать ожидания рынка в отношении встречи по политике.Затем, в четверг вечером, у нас будет квартальный отчет о денежно-кредитной политике. AUD / USD уязвима для дополнительной фиксации прибыли, если только заявление или данные РБА не будут исключительно позитивными.

Что касается новозеландского доллара, прошло почти 3 месяца с момента последнего заседания Резервного банка Новой Зеландии, и с тех пор новозеландский доллар укрепился на 5,5% по отношению к доллару и на 2% по отношению к австралийскому доллару. Данные были слабее из-за существенного замедления роста розничных продаж, ослабления производственной активности, падения деловой уверенности и замедления инфляции.В жилищном секторе и торговле есть несколько ярких моментов: в декабре торговый баланс неожиданно превратился в профицит на фоне сильного экспорта. На последнем заседании РБНЗ курс NZD / USD рос после того, как центральный банк перенес свой прогноз следующего повышения ставки на второй квартал 2019 года с третьего. Хотя данные говорят о том, что РБНЗ должен быть немного менее оптимистичным и более критичным по отношению к силе валюты, в марте РБНЗ назначит нового управляющего центрального банка (Адриан Орр), поскольку сейчас Грант Спенсер является только исполняющим обязанности губернатора, поэтому он не может хочу раскачивать лодку.Тем не менее, заседание РБНЗ станет важным событием для просмотра. Данные о занятости за 4 квартал будут опубликованы накануне и могут помочь сформировать ожидания относительно решения по ставке. Пятничная распродажа ознаменовала самую сильную однодневную распродажу NZD / USD с октября, и снижение, вероятно, продолжится на следующей неделе.

Хотя в календаре Канады нет объявления о денежно-кредитной политике, канадский доллар также будет двигаться вместе с торговым балансом, индексом деловой активности IVEY и отчетом по рынку труда, которые запланированы к публикации. Последние данные были в основном более мягкими, но может произойти восстановление торговли и индекса деловой активности IVEY после более слабых значений за последний месяц. С другой стороны, рост рабочих мест был очень сильным, и, возможно, настало время для коррекции. Как и новозеландский доллар, канадский доллар испытал самое сильное однодневное снижение почти за два месяца и такое резкое движение, которое обычно имеет продолжение. Мы ожидаем отскока пары USD / CAD до 1,2500 и, возможно, даже до 1,26 на следующей неделе, если канадские данные неожиданно покажут отрицательный результат.

Самым крупным событием должно стать объявление Банка Англии. Помимо обычного решения по ставке, их квартальный отчет по инфляции также планируется к выпуску. Банк Англии повысил процентные ставки к концу прошлого года, и инвесторы хотят знать, когда они сделают это снова. На их последнем заседании не было упоминания о сроках, но Комитет по денежно-кредитной политике любит давать дополнительные указания при выпуске квартального отчета по инфляции. С декабря в экономике Великобритании не было никаких серьезных улучшений или ухудшений.Розничные продажи резко упали, но инфляция немного повысилась, условия на рынке труда оставались стабильными, а заработная плата росла здоровыми темпами. Активность в производственном и строительном секторах замедлилась, но экономисты ожидают роста активности в секторе услуг (отчет должен быть опубликован в понедельник). Что наиболее важно, фунт вырос на 5% по отношению к доллару, а доходность 10-летних облигаций выросла на 25 базисных пунктов с момента их последнего заседания, что представляет собой ужесточение условий финансового рынка. Тон ежеквартального отчета должен быть оптимистичным, но будут оговорки, учитывая изменение динамики рынка.Банк Англии может не захотеть рисковать значительным ростом GBP / USD. Если они будут однозначно позитивными, говоря о дополнительных повышениях в ближайшие месяцы, GBP / USD может достичь 1,43, но если тон отчета или речи Карни будут осторожными, GBP / USD может упасть ниже 1,40.

И последнее, но не менее важное: евро по-прежнему остается одной из самых эффективных валют . По сравнению с другими валютами G7, их откат в пятницу был скромным, и даже с учетом этого снижения курс евро / доллар остается неизменным в течение недели.Между тем, он сильно вырос по отношению к австралийскому доллару, японской иене и канадскому доллару. и поднялся до самого высокого уровня за 2 года. Экономика восстанавливается, и влияние сильного евро на инфляцию ограничено. В результате политики еврозоны стали более терпимыми к росту валюты и с большим желанием прекратить покупки активов. На предстоящей неделе очень мало данных по Еврозоне, которые угрожают позитивному прогнозу валюты, и по этой причине мы ожидаем, что евро продолжит опережать другие основные валюты (без каких-либо сюрпризов со стороны центральных банков).EUR / USD, с другой стороны, ожидает откат — если пара закроется ниже 1,24, мы можем увидеть более резкое снижение к 1,2275, но распродажа привлечет охотников за скидками. Швейцарский франк также вырос до самого высокого уровня за 2,5 года по отношению к доллару, несмотря на угрозы интервенции Швейцарского национального банка. Это движение было вызвано сочетанием слабости доллара и более сильных данных по розничным продажам и производству в Швейцарии. Хотя есть соблазн достичь дна, пара должна подняться выше 94 центов, чтобы быки обрадовались.

долларов выросли на данных о заработной плате; Падение австралийца — признак серьезного замедления роста экономики Китая

Доллар растет после публикации сильных данных по рынку труда США в пятницу. Цена торгуется около 1,1540; он вернулся к минимумам этого месяца. Фондовые рынки США снижались пятый день подряд в пятницу и увеличили потери за неделю до 1,2% по S & P500.

Индекс доллара торгуется около 94,45, прибавив почти 0.6% после выхода статистики за август. Индекс MSCI для Азиатско-Тихоокеанского региона снизился на 3,5% на прошлой неделе и остается под давлением в понедельник, потеряв 0,6% из-за опасений торговых войн.

Ускорение в сочетании с продолжающимися высокими темпами роста занятости в США является сильным аргументом в пользу ФРС для проведения более жесткой денежно-кредитной политики. Средняя почасовая оплата выросла на 0,4%, а годовые темпы роста выросли до 2,9%, что является самым высоким уровнем за 9 лет. При этом уровень занятости вырос на 201 тыс., Вернувшись к трендовым индикаторам после слабых июльских данных.Согласно инструменту CME FedWatch, рынки на 99% уверены, что ФРС повысит ставку в сентябре, и предполагают 75% -ную вероятность нового повышения в декабре, что на 10 пунктов выше, чем месяцем ранее.

US_AHE_180910pro

Азиатские рынки испытали самое сильное недельное падение за шесть месяцев по итогам прошлой недели на фоне угроз Трампа ввести пошлины на почти весь китайский импорт на сумму более 550 миллиардов долларов. Высокая неопределенность и уже введенные тарифы уже вызывают замедление мировой торговли, но положительное сальдо Китая в торговле с США обновляет рекорды, так как американские компании спешат увеличить закупки из Китая до введения 25% тарифов. .Недавние угрозы увеличения тарифов почти на все экспортные товары могут привести к еще большему дефициту торгового баланса в США и Китае в ближайшие пару месяцев, но за этим почти неизбежно последует серьезный спад.

Очень часто австралийца можно рассматривать как канарейку в угольной шахте для мировой торговли в целом и китайской промышленности в частности. Падение австралийского доллара до 31-месячного минимума, несмотря на сильный рост ВВП страны, можно рассматривать как важный опережающий индикатор динамики Китая, поскольку Австралия является основным поставщиком сырья для азиатских заводов.И сейчас он торгуется около 0,71, что всего в паре шагов от 0,68 — минимумов начала 2016 года, когда рынок охватил страх перед жесткой посадкой экономики Китая.

Александр Купцикевич, аналитик FxPro

Fusion Media или любое лицо, связанное с Fusion Media, не несут никакой ответственности за убытки или ущерб в результате использования информации, включая данные, котировки, графики и сигналы покупки / продажи, содержащиеся на этом веб-сайте. Будьте полностью осведомлены о рисках и расходах, связанных с торговлей на финансовых рынках, это одна из самых рискованных форм инвестирования.

Китайский юань укрепляется по отношению к доллару США, но может вырасти еще сильнее — RT Business News

Поддерживаемый ослаблением доллара США и быстрым восстановлением экономики Китая после вспышки коронавируса, на этой неделе китайский юань (юань) достиг самого высокого уровня по отношению к доллару США с мая 2019 года.

Как оншорный, так и офшорный китайский юань продемонстрировали недельный рост по отношению к доллару в пятницу. За одну неделю курс юаня вырос примерно на один процент с уровня выше 6.83 против доллара до текущего курса 6,75.

Если юань продолжит расти по отношению к доллару или, по крайней мере, не откажется от своих последних достижений, он может стать лучшим среди своих азиатских аналогов. Согласно данным Bloomberg, курс юаня, который вырос более чем на четыре процента с конца июньского квартала, достиг наибольшего квартального прироста за всю историю наблюдений.

Также на rt.com Глобальные инвесторы продолжают вкладывать деньги в Китай, несмотря на неопределенность в связи с коронавирусом и напряженность в отношениях с СШАСогласно различным прогнозам, китайская валюта может и дальше расти по отношению к доллару США.Goldman Sachs ожидает, что оншорный юань укрепится до 6,5 за доллар в течение одного года, в то время как аналитики JP Morgan полагают, что юаню, возможно, еще предстоит наверстать упущенное на доллара.

«Поскольку доллар вступил в это снижение курса доллара, эта более слабая долларовая среда, (юань) несколько отстает», — сказал CNBC Алекс Вольф, глава инвестиционной стратегии в Азии в JP Morgan Private Bank.

Несмотря на то, что доллар далек от двухлетних минимумов в начале сентября, на этой неделе доллар продолжил падать.Индекс доллара, который отслеживает курс доллара по отношению к корзине валют, упал до 92,83 в пятницу с отметки 93,33 11 сентября.

Также на rt.com Китайский юань станет третьей по величине резервной валютой в мире после доллара и евро — Morgan StanleyКитай стал одной из немногих крупных экономик, которым удалось избежать рецессии во время кризиса с коронавирусом. Аналитики считают, что сильный экспорт, который увеличивался в течение нескольких месяцев подряд, дал новый импульс китайской экономике и ее национальной валюте.

«Что особенно важно для юаня, это сильное экономическое восстановление отчасти было вызвано скачком чистой торговли», — сказал Джулиан Эванс-Притчард, экономист по Китаю из Capital Economics.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

Поэтому РФ как нефть с газом экспортировала, так и будет.

Поэтому РФ как нефть с газом экспортировала, так и будет. Многомиллионные контракты бизнесменов из Пекина делают комплимент юаню, а не американской валюте.

Многомиллионные контракты бизнесменов из Пекина делают комплимент юаню, а не американской валюте.