Стоит ли брать кредит в банке: советы и отзывы

Вопрос о целесообразности получения кредита регулярно задается большим количеством людей. Это вполне логично, так как оформление займа является относительно простым и достаточно быстрым способом получить финансовые ресурсы, направляемые на приобретение каких-либо товаров или услуг, оплатить которые без привлечения заемных средств практически нереально. Конечно же, подобное развитие событий выглядит выгодно и привлекательно, особенно в том случае, если отсутствуют эффективные способы сохранение и накопления собственных средств.

Содержание

Скрыть- Стоит ли брать кредит в банке?

- Стоит ли брать машину в кредит?

- Стоит ли брать в кредит жилье?

- Стоит ли брать кредит под залог?

- Риски кредитования

- Плюсы и минусы кредитов

- Какие еще есть варианты займа?

- Как обойтись без кредитов?

Однако, принимая решение о получении кредита, необходимо понимать его последствия. Они связаны, прежде всего, с серьезным увеличением финансовой нагрузки на заемщика, который вынужден будут в течение определенного времени отдавать значительную часть доходов кредитной организации. Важно отметить, что нагрузка будет тем больше, чем серьезнее приобретение было сделано.

Они связаны, прежде всего, с серьезным увеличением финансовой нагрузки на заемщика, который вынужден будут в течение определенного времени отдавать значительную часть доходов кредитной организации. Важно отметить, что нагрузка будет тем больше, чем серьезнее приобретение было сделано.

Стоит ли брать кредит в банке?

Однозначного ответа на вопрос, стоит ли брать кредит в банке, конечно же, не существует. Объяснение этому достаточно простое – тема является чрезвычайно сложной. Более того, два разных человека могут иметь различные мнения о целесообразности займа, находясь в одинаковой ситуации, причем позиция и решение каждого будет вполне оправданными. Поэтому необходимо внимательно рассмотреть плюсы и минусы кредитования.

Для начала следует понять, что такое кредит. Под этим термином обычно понимаются заемные средства, которые человек берет в банке с обязательством вернуть в оговоренные сроки и с процентами. Величина выплат сверх основной суммы долга называется переплатой и зависит от установленной процентной ставки. По большому счету, именно величина ставки и является важнейшим параметром, определяющим целесообразность кредитования. Другими важными факторами выступают размер инфляции, уровень развития кредитного рынка и состояние экономики.

По большому счету, именно величина ставки и является важнейшим параметром, определяющим целесообразность кредитования. Другими важными факторами выступают размер инфляции, уровень развития кредитного рынка и состояние экономики.

Стоит ли брать машину в кредит?

Автомобиль нечасто выступает в роли товара первой необходимости. Поэтому целесообразно оформлять кредит на его покупку в том случае, если это позволяет получить существенную скидку или в ближайшее время планируется серьезное удорожание из-за увеличения пошлин или роста курса валюты. Другими словами, автокредитование выгодно в том случае, если полученная экономия сопоставима с размером уплаченных в будущем процентов по займу.

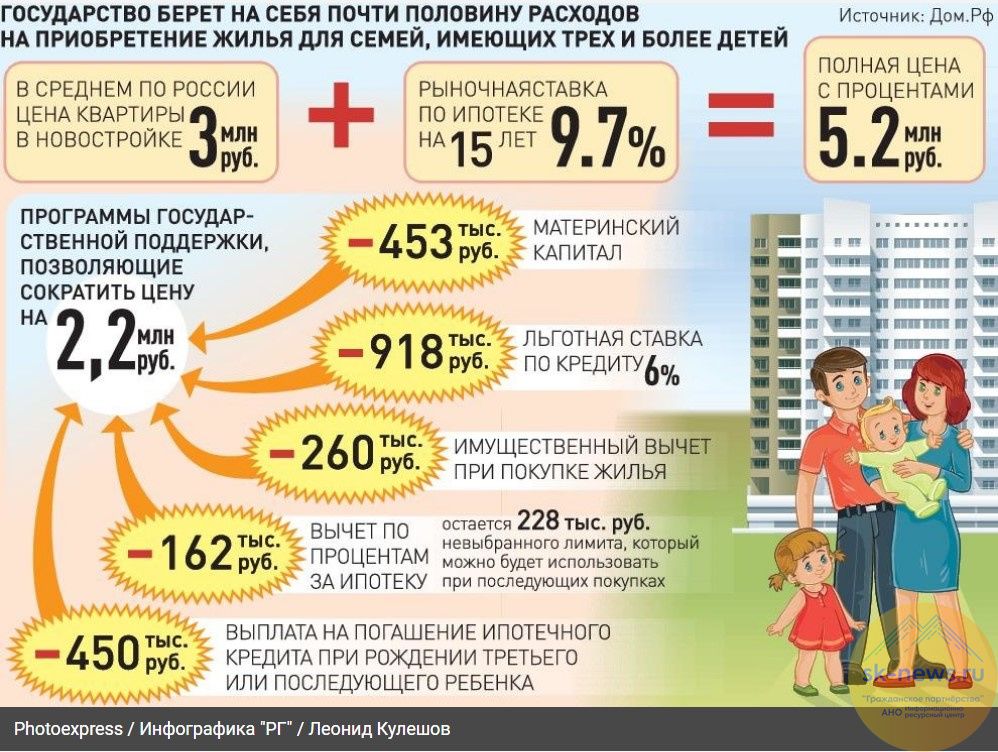

Стоит ли брать в кредит жилье?

Ситуация при получении кредита на покупку жилья несколько иная. В большинстве случаев речь в данной ситуации идет об ипотеке, то есть оформлении займа под залог приобретаемой квартиры или частного дома. Большинство экспертов считает такой вид кредитования наиболее целесообразным. Это объясняется несколькими причинами:

Это объясняется несколькими причинами:

- для покупки жилья требуется значительная сумма, накопить которую практически нереально;

- жилье обладает высоким уровнем ликвидности, что позволяет не привлекать других залогов;

- процентная ставка по ипотечному займу является одной из самых низких, по сравнению с другими видами займов;

- стоимость жилья зачастую не только не падает с течением времени, но даже растет.

Конечно же, присутствуют и весьма серьезные минусы ипотечного кредитования. Главными из них являются длительный срок кредитования, в течение которого заемщику придется отдавать серьезную часть дохода банку.

Стоит ли брать кредит под залог?

Оформление обеспечения по кредиту в виде залога или поручительства выступает одним из наиболее действенных способов добиться одобрения банка на проведение сделки. Однако, необходимо понимать, что при возникновении финансовых проблем у заемщика реальным вариантом развития событий будет переход залога в собственность банка. Поэтому брать кредит под залог необходимо только в случае твердой уверенности клиента в собственных финансовых возможностях.

Поэтому брать кредит под залог необходимо только в случае твердой уверенности клиента в собственных финансовых возможностях.

Риски кредитования

Процесс кредитования подразумевает риски, причем как со стороны банка, так и заемщика. Естественно, человек практически всегда рискует заметно больше, так как попросту не обладает ресурсами кредитной организации. Наиболее серьезными рисками выступают:

- увеличение процентных ставок;

- наступление кризиса в экономике, который может обернуться снижением уровня дохода и невозможностью своевременного обслуживания займа;

- резкие колебания валютного курса, особенно, если кредит оформлен в долларах или евро, и т.д.

Плюсы и минусы кредитов

Главным преимуществом оформления кредита является возможность совершения покупки, осуществить которую без привлечения заменых средств человек вряд ли когда-либо сможет. Количество недостатков кредитования намного больше:

- необходимость выплачивать не только сумму долга, но и начисленных по кредиту процентов;

- возможность попадания в зависимость от банка при возникновении каких-либо финансовых проблем.

Это объясняется резким увеличение размера платежей из-за штрафных санкций и пени;

Это объясняется резким увеличение размера платежей из-за штрафных санкций и пени; - риск потери не только приобретенного товара, но и другого имущества заемщика.

Какие еще есть варианты займа?

Помимо описанных выше, существуют еще несколько популярных видов займа. К их числу относятся:

- потребительский. По сути, автокредит является разновидностью потребительского, характерными чертами которого выступает относительно незначительная сумма займа и небольшой срок, редко превышающий 2 года, а обычно составляющий от 6 месяцев до года;

- на выполнение ремонта в квартире или доме;

- образовательный или на отдых;

- на развитие бизнеса.

Каждый из описанных видов займов обладает своими особенностями, но основной принцип остается неизменным – клиент возвращает долг с начисленными процентами, причем целесообразность кредита определяется, исходя из величины процентной ставки и продолжительности выплат.

Как обойтись без кредитов?

Получение кредита, по мнению большинства экспертов, наиболее целесообразно при стабильной экономической ситуации в стране. Поэтому сейчас далеко не самое благоприятная для оформления займа время. Это объясняется тем, что в кризис риски лишиться источников дохода для заемщика существенно возрастают, следовательно, увеличивается шанс возникновения трудностей с обслуживанием и выплатой долга, что может привести к серьезным финансовым потерям. В результате принимать решение об оформлении кредита следует, предварительно хорошо подумав и взвесив аргументы за и против.

Как правильно брать кредиты в коронакризис — Российская газета

Потребители финансовых услуг в период пандемии перестали быть уверенными в завтрашнем дне. По различным оценкам, каждый второй заемщик признался в том, что его доходы снизились на 10-50%. Это сильно затрудняет обслуживание долгов, даже несмотря на возможность оформить кредитные каникулы. Эксперт проекта Минфина России по повышению уровня финансовой грамотности, председатель совета СРО «МиР», президент СРО НАПКА Эльман Мехтиев назвал «Российской газете» пять универсальных правил для заемщиков, соблюдение которых поможет справиться и со специфическими трудностями 2020 года.

1. Брать кредит, если это действительно надо

Около четверти заемщиков берут деньги в долг для покрытия трат на сиюминутные желания, то есть на вещи, от которые можно либо отказаться, либо накопить на них самостоятельно. Ситуацию осложняет и тот факт, что существенная часть из них не соизмеряют свои финансовые возможности с размером ежемесячных выплат. Многие не готовы переходить на более экономный режим, отказывать себе в привычном. Как следствие, в случае наступления кризисного момента эти клиенты в первую очередь попадают в зону риска. Именно они первыми стали обращаться в банки с просьбой предоставить им кредитные каникулы.

2. Кредитные каникулы — это отсрочка долга, за которую надо платить

К сожалению, многие потребители восприняли «каникулы» как легальный способ не платить по кредиту целых шесть месяцев. В случае если заемщик с документами в руках сможет доказать, что его доход в предыдущий месяц снизился на 30% по сравнению с прошлым годом, платежи приостанавливаются на срок до полугода. Правда, есть одно «но» — во время кредитных каникул проценты по кредиту, хоть и по льготной ставке, но продолжают начисляться, и итоговая сумма долга возрастает. Предполагается, что за это время заемщик решит финансовые трудности и далее продолжит вносить платежи в плановом порядке, в том числе и за период отсрочки. И потому кредитные каникулы — это инструмент уйти от дефолта для тех, кто действительно оказался в трудной ситуации.

Правда, есть одно «но» — во время кредитных каникул проценты по кредиту, хоть и по льготной ставке, но продолжают начисляться, и итоговая сумма долга возрастает. Предполагается, что за это время заемщик решит финансовые трудности и далее продолжит вносить платежи в плановом порядке, в том числе и за период отсрочки. И потому кредитные каникулы — это инструмент уйти от дефолта для тех, кто действительно оказался в трудной ситуации.

3. Не забывать читать договор и считать деньги

Лишь треть клиентов банков внимательно читают договор и приложения к нему. Около 40% обратившихся с просьбой предоставить им кредитные каникулы получили отказ.

Причины самые разные, но чаще всего это несоответствие требованиям закона. Поэтому банки и начали предлагать заемщикам свои программы реструктуризации. Как выяснилось, не все они такие же щадящие, как «каникулы», в том числе и потому что заемщикам некуда деваться.

Чего стоит прочитать внимательно условия, разобрать каждый пункт дополнительного соглашения? Чего стоит подсчитать, на сколько вырастет в итоге долг — неважно, по каникулам ли или по программам реструктуризации? Избежать самообмана просто — нужно читать все, что подписываете. И делать расчет новых условий хоть бы и от руки и на бумажке, но сравнивая размер переплаты здесь и сейчас, а не через три месяца.

И делать расчет новых условий хоть бы и от руки и на бумажке, но сравнивая размер переплаты здесь и сейчас, а не через три месяца.

4. Помнить, что кредит берет один, а платят все

Если кредит берется не на сиюминутные желания, а на необходимые вещи, то вряд ли стоит принимать решение единолично. Статистика говорит, что среди должников семейных пар в несколько раз меньше, чем тех, кто находится в разводе или не связал себя узами брака.

Изначально решение об оформлении кредита стоит принимать сообща, особенно, если речь идет о крупных суммах. Ведь даже если кредит берет один, платить за него в итоге всем вместе (а как иначе объяснить потом, почему вдруг надо платить за кредит, а не покупать то, на что рассчитывали близкие). И даже если решение взять кредит общее, пусть ежемесячный платеж не превышает 30-40% от зарплаты одного члена семьи, ведь зарплата второго — это ваша «подушка безопасности».

5. Составить план «Б» по погашению долга

Иногда отказ от самых маленьких излишеств позволяет сэкономить приличную сумму и досрочно погасить кредит. И потому лучше взять кредит на максимальный срок с минимальным платежом для подстраховки и вносить платежи на 10-25% больше положенного для быстрого погашения. Это — ваш секретный план, о котором банкам и иным кредиторам знать необязательно!

И потому лучше взять кредит на максимальный срок с минимальным платежом для подстраховки и вносить платежи на 10-25% больше положенного для быстрого погашения. Это — ваш секретный план, о котором банкам и иным кредиторам знать необязательно!

Банки зафиксировали всплеск спроса на кредиты на фоне обвала рубля :: Финансы :: РБК

Еще один фактор, повлиявший на спрос, — ожидание клиентами роста кредитных ставок. «На рынок досрочно могут выйти заемщики, которые ожидали более низких ставок: в условиях неопределенности они могут принять решение взять кредит уже сегодня», — поясняет Доронкин.

«Спрос на товарные ссуды в большей степени связываем с ростом курсов валют», — пояснил представитель «Ренессанс кредита». Ажиотажный спрос связан с ожиданиями потребителей «из-за ослабления рубля и возможного всплеска инфляции», сообщило в пресс-релизе «Открытие». По словам директора департамента кредитного бизнеса банка Михаила Чамрова, заемщики верят в скорое удорожание займов. «Клиенты, которые сомневались или откладывали получение кредита на потом, решили получить кредиты, опасаясь повышения ставок», — поясняет он.

Читайте на РБК Pro

Рубль стал второй по волатильности валютой мира Распространение COVID-19 в России уже спровоцировало рост трат, подсчитал банк ВТБ. ВТБ зафиксировал 30% рост объема покупок авиабилетов за последнюю неделю

Распространение COVID-19 в России уже спровоцировало рост трат, подсчитал банк ВТБ. ВТБ зафиксировал 30% рост объема покупок авиабилетов за последнюю неделюРайффайзенбанк видит рост кредитования через дистанционные каналы, отмечает руководитель направления по развитию потребительских кредитов банка Дмитрий Сивов: «За последний месяц до 62% увеличилось количество сделок, проведенных полностью онлайн, без встреч с мобильным представителем банка. В январе этот показатель был равен 57%». Он не прокомментировал, связано ли это с пандемией и переводом многих сотрудников на удаленную работу.

В Промсвязьбанке не связывают всплеск заявок с «эпидемиологической ситуацией». Интерес клиентов вызван улучшением условий по продуктам, считают там.

Конвертируются ли заявки в кредиты

«Мы видим рост обращений, но какая будет конверсия заявки в кредит, сейчас сложно сказать», — говорит гендиректор БКИ «Эквифакс» Олег Лагуткин. Он напомнил, что многие банки внедрили новые, более жесткие требования к оценке заемщиков.

В сегменте необеспеченного кредитования наблюдается увеличение активности не только клиентов, но и банков, отмечает директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. «Однако рост заявок и выдачи новых кредитов отмечен прежде всего в сегменте кредитования действующих, хорошо знакомых банкам клиентов. Что касается новых заемщиков, как принято говорить, «с улицы», то здесь банки придерживаются более консервативной политики», — подчеркивает он.

Бюро кредитных историй пока не располагает данными о выдачах в марте в количественном и денежном выражении. Но рост по итогам месяца возможен, считает Лагуткин.

Если это произойдет, март может стать первым месяцем в 2020 году, когда будет наблюдаться увеличение выдач в сегменте необеспеченного потребкредитования, следует из статистики БКИ. Так, по данным «Эквифакса», в январе—феврале количество оформленных потребкредитов сократилось на 15,5%, а объем — на 8,9% по сравнению с аналогичным периодом прошлого года. По оценкам НБКИ, в январе—феврале выдачи снизились на 8,9% в годовом выражении. С 1 октября Банк России ввел повышенные коэффициенты риска по необеспеченным ссудам в зависимости от показателя долговой нагрузки (ПДН) заемщика. Чем выше закредитованность клиента, тем меньше выгоды от выдачи ссуды ему получает банк. Снижение выдач необеспеченных кредитов и кредитных карт началось в четвертом квартале прошлого года, писал РБК. В начале этого года игроки заметно сократили продажи кредиток.

Объединенное кредитное бюро, которое также входит в топ-3 на российском рынке, наоборот, сообщало о росте продаж в сегменте беззалоговых ссуд — на 21% в количественном и на 23% в денежном выражении. В отличие от НБКИ и «Эквифакса», ОКБ располагает данными Сбербанка. В январе и феврале кредитная организация обновила исторические рекорды по выдачам розничных ссуд, следует из ее отчетности по РСБУ.

Михаил Доронкин не считает, что ажиотажный спрос на ссуды выльется в рост выдач. «Мы ожидаем ужесточения кредитных политик в отношении заемщиков, занятых в отраслях со сложной экономической ситуацией, включая туризм, авиаперевозки, сферу услуг», — говорит он.

На политику банков продолжат влиять и ограничения ЦБ, добавляет Ирина Носова. «Эффективность примененных мер ЦБ по сдерживанию рисков в потребительском кредитовании не вызывает сомнений: в настоящее время банки достаточно сдержанны в выдаче потребительских кредитов», — утверждает она. Но, по ее словам, ажиотажный спрос на кредиты «несет в себе дополнительные риски, что через некоторое время он приведет к росту просроченной задолженности в кредитных портфелях банков».

Эксперт рассказала, на что точно не надо брать кредит

МОСКВА, 22 апр — ПРАЙМ. Чтобы избежать серьезных финансовых проблем в дальнейшем, нужно взвешенно подходить к решению взять кредит — есть цели, на достижение которых этим инструментом лучше не пользоваться. Об этом рассказала «АиФ» директор Центра финансовой грамотности НИФИ Минфина России Анна Харнас.

Российский миллиардер предостерег граждан от покупки жилья в ипотеку

По ее словам, чтобы трезво оценить свои возможности, заемщику нужно представить, что он одалживает деньги не у банка, а у себя самого.

Нужно задать себе как минимум пять вопросов, и отрицательный ответ даже на один из них — повод повременить с кредитом.

- Позволит ли кредит улучшить мое финансовое положение в будущем, решить мои действительно жизненно важные проблемы?

- Смогу ли я сохранить привычный уровень жизни, обслуживая все свои кредиты?

- Если я потеряю все свои источники дохода, смогу ли я обслуживать все свои кредиты в течение одного года минимум?

- Полностью ли я разобрался в условиях кредитного договора? Понятны ли мне его условия?

- Надежны ли источники средств, из которых я планирую выплачивать кредит?

Эксперт не рекомендует брать кредит, если выплаты по нему превышают 30-35% дохода, причем учитывать нужно все расходы в совокупности, а не только сумму платежа и ежемесячный доход, как это часто делают банки.

Не стоит брать кредит на свадьбу, на медовый месяц. По данным Росстата, более половины семей в России разводятся. Это означает, что супруги вместе уже не живут, а кредит за свадьбу выплачивают.

Также не следует брать кредиты на любые путешествия, не только свадебные, так как любой отпуск рано или поздно заканчивается, а долги остаются, отметила эксперт.

Нерационально финансировать кредитными средствами импульсивные покупки, такие, как топовый смартфон. Велика вероятность того, что вскоре на рынке появится более современная модель, а нужно при этом будет расплачиваться за старую.

Ни в коем случае нельзя брать кредит для инвестиций — с фондовым рынком не стоит шутить, даже самые опытные и квалифицированные финансовые аналитики допускают ошибки.

Опасно прибегать к займам с целью покрыть прошлые финансовые обязательства. Это прямой путь к кредитной ловушке и последующему банкротству, предупреждает Харнас.

Читайте также:

Российские банки в апреле снижали кредитные ставки и повышали депозитные

Отзывы о кредитах банков — где лучше взять кредит наличными в 2021 году, отзывы клиентов

Был очень печальный опыт сотрудничества с банком Тинькофф, а именно с кредитом под залог квартиры. И если Вы все-таки задумали взять такой кредит, то Читать далее…

Был очень печальный опыт сотрудничества с банком Тинькофф, а именно с кредитом под залог квартиры. И если Вы все-таки задумали взять такой кредит, то обязательно: — найдите запасное жилье, иначе при плохом раскладе вам просто негде будет жить; — найдите богатых друзей/знакомых, у которых можно занять крупную сумму денег; — найдите хорошего юриста, чтобы не было мучительно больно; — запаситесь терпением, засуньте достоинство подальше или наймите психолога; — всё же наймите психолога, пригодится. Итак, начнем. В 2019 году взяли кредит в Тинькофф под залог квартиры. Через 9 месяцев нечем было платить и начались просрочки. Через полгода банк подал в суд, так и не уведомив нас об этом. В начале даже получилось договориться с банком, что при внесении суммы, покрывающей все просроченные платежи (230 000р.) банк вернет нас в график платежей и будем платить дальше, как и раньше. Вывернулись наизнанку, заняли денег, внесли, как и договаривались, но в ответ банк проигнорировал все договоренности. Судя по всему, Тинькофф даже не собирался возвращать нас в график и не стал забирать иск из суда. В суд мы направили ходатайство об отложении заседания в надежде договориться с банком, а в банк — мировое соглашение. За два месяца банк ничего не ответил, а суд вынес решение в пользу банка. Далее была апелляция и ещё одно мировое соглашение. Мировое банк проигнорировал, а суд отклонил апелляцию. Аминь! В результате весь срок «сотрудничества» с банком Тинькофф занял 27 месяцев, из которых 9 месяцев кредит исправно оплачивался. В результате 18 месяцев начислялись проценты (штрафы, пени), оплачивались юристы, платились пошлины и т.д. Банк сделал очень хитро: он подал в суд, но договор расторгать не стал, иначе проценты бы перестали начисляться. И всё время, пока шли судебные разбирательства, проценты, штрафы и пени продолжали расти. Но что самое обидное, это факт того, что мы погасили все долги и пытались договориться с банком, заплатив 230 000р., а банк, отказавшись от своих слов, проигнорировав все договоренности, таки продолжил судиться, тем самым спровоцировав рост самой задолженности. Т.е. 9 месяцев после погашения долга (с февраля по октябрь включительно) все накопленные проценты и штрафы банк все равно включил в общую задолженность, хотя мог её избежать изначально, выполнив договоренности (вернуть нас в график платежей). В итоге банк насчитал сумму долга в размере 1 486 452р., из которых сумма взятого кредита равнялась 1 173 510р. В итоге только одних процентов банк насчитал 313 000р. Нам повезло — мы нашли деньги и закрыли полностью все долги перед Тинькофф. А как же другие, у кого такой возможности нет? Жить на улице вместе с детьми? Стать бомжами? Что было бы, если бы мы не закрыли долг? А вот как бы развивались события. Банк получает в суде исполнительный лист на квартиру и держит его у себя 3 года, вернее 2 года 11 месяцев и 29 дней (плюс минус 1-2 дня). За всё это время набегает такая сумма процентов, которая может перекрыть даже оценочную стоимость квартиры, которая как минимум в 2 раза больше залоговой. Далее банк отдаёт исполнительный лист в ФССП. Приставы открывают исполнительное производство, о котором уведомляют (должны по крайней мере) должника. Должник должен в 5-дневный срок (срок для добровольного исполнения) оплатить весь долг, указанный в исполнительном листе. Если долг не оплачивается в течении 5 дней (хотя бы частично), приставы удерживают из суммы долга 7 процентов от подлежащей взысканию суммы или стоимости взыскиваемого имущества. Например, если вы должны 1 000 000р., то с Вас удерживают ещё 70 000р. к общему долгу. Круто? Ещё как! Далее приставы организуют торги, которые проходят в несколько этапов. Если в результате торгов квартира не продается, а банк сделает всё для этого, то банк оставляет её себе (по закону). Что получается: банк дает кредит на 1 173 510р., а в итоге забирает 3-миллионную квартиру. Навар — 1 826 490р (156%). Хороший бизнес! Из всей этой истории напрашивается вывод, что Банк Тинькофф делает всё для того, чтобы отобрать квартиру у должников — это основная цель банка. Когда банк видит, что должник не в состоянии платить, он перестает с ним договариваться, лишая человека всех шансов на сохранение квартиры. Эту схему по «законному отъёму» квартир у населения мне рассказал знакомый юрист, который очень давно занимается делами по банкротству. Я не хочу добиться всемирной справедливости, я далеко не праведник. И я не хочу отомстить банку, типа, он такой плохой, а я такой бедный и несчастный. Я буду уже счастлив, если сколь угодно людей, пусть даже 5-10 человек, прочитав этот отзыв, передумают брать кредит под залог квартиры в этом злосчастном банке, в котором работают такие беспринципные люди. P.S. Все материалы дела будут храниться на сайте суда до апреля 2022 года. Всем, кто не верит в правдивость этой истории, могу предоставить ссылку на все материалы. P.P.S. Более подробная статья опубликована на Отзовике (https://otzovik.com/review_12597090.html) Скрыть

Чем полезен «самозапрет» на кредиты

Клиенты банков могут получить право оформлять добровольный отказ от получения кредитов. Соответствующий законопроект находится сейчас на рассмотрении в Госдуме.

Этот механизм призван защитить граждан от участившихся случаев мошенничества, когда злоумышленники оформляют кредиты на утерянные документы или получив доступ к мобильному приложению или личному кабинету на сайте банка либо используют методы социальной инженерии, чтобы вынудить жертву взять кредит и перевести им деньги. При этом оспорить выдачу таких ссуд даже в судебном порядке практически невозможно. В итоге человек не просто теряет деньги, но и остается должником банка – со всеми вытекающими последствиями в виде необходимости обслуживать кредит или близкого знакомства с коллекторами.

Предполагается, что «самоотказ» от кредитов можно будет оформить через портал «Госуслуги» или через банки. Запрет на оформление кредитов вступит в силу в течение семи дней с момента обращения. Информация об этом будет отражена в титульной части кредитной истории человека, и кредиторы будут обязаны отказывать в рассмотрении кредитной заявки, поступающей от его имени. Если договор все же будет заключен, банки или МФО не смогут требовать возврата ссуды или передавать ее коллекторам. Снять запрет можно будет тем же способом, однако ограничение будет отменено лишь через 10 дней после подачи заявки.

Идея весьма своевременная, особенно если учесть, что банки массово используют практику предодобрения кредитов (наличными или в виде кредитных карт) своим клиентам, таким образом невольно облегчая задачу мошенникам. Однако сама по себе идея защиты заемщика должна развиваться более широко. Так, например, полезной опцией было бы автоматическое предупреждение от бюро кредитных историй в том случае, если кто-то обратился к кредитной истории человека, поскольку этот запрос мог быть инициирован мошенниками.

Кроме того, имеет смысл проработать механизм установления для заемщиков самостоятельных кредитных лимитов и сигнальных флажков, предупреждающих человека о его достижении. За счет этого механизма люди получат возможность заблаговременно получать оповещение о росте долговой нагрузки и снижать риски закредитованности. Причем это не обязательно должно быть оформлено именно законодательно: такую опцию вполне могут предусмотреть сами банки или сервис «Госуслуги». Сегодня банки в любом случае рассчитывают показатель предельной долговой нагрузки заемщика, эту информацию стоит сделать доступной и самому клиенту. Это позволит системе защиты заемщика стать более реактивной, а люди получат дополнительный инструмент финансовой самодисциплины.

Россиянам разрешат запрещать себе брать кредиты: Банки: Экономика: Lenta.ru

Депутаты Госдумы разрабатывают законопроект, разрешающий россиянам заранее отказываться от любых кредитов и ссуд, которые могут оформить на их имя. Документ должен дать защиту от участившихся случаев мошенничества, пишет РБК.

Поправки предполагается внести в Гражданский кодекс, законы «О потребительском кредите» и «О кредитных историях». В случае их принятия гражданин сможет через личный кабинет в Госуслугах или с помощью банков запретить самому себе брать займы любого характера. Такое условие будет прописано в их кредитной истории.

Зампред комитета Госдумы по финансовому рынку Антон Гетта подтвердил факт обсуждения, заметив, что в настоящее время его рассматривают профильные ведомства. Сроки внесения проекта закона в Госдуму он не назвал, но источник издания полагает, что это случится еще во время весенней сессии.

Материалы по теме

00:01 — 2 мая

Бизнес в клеточку.

Труд заключенных — прибыльное дело. Сколько зарабатывает на колониях Россия?

00:01 — 2 апреля

Советский подход

Продуктовые карточки помогли выжить людям в СССР. Могут ли их ввести в России и нужно ли это?

По словам депутата, в последнее время мошенники все чаще стали оформлять кредиты на граждан, которые не подозревают об этом. Жертвой можно стать после потери мобильного телефона или паспорта, а также утечки персональных данных. Кроме того, граждан могут обманом уговорить взять кредит с помощью так называемой социальной инженерии и перевести средства на счета мошенников. Такие деньги вернуть через суд практически невозможно.

А если гражданин заранее запретит себе брать кредит, то даже в случае заключения договора кредиторы не смогут требовать выплаты задолженности. Снять запрет можно будет в течение десяти дней после обращения. За это время заемщик успеет осознать, что его обманывают.

Эксперты отметили, что закон сможет закрыть некоторые случаи мошенничества, однако можно ввести и дополнительные возможности для заемщика. Например, дать ему право знать о каждом обращении к его кредитной истории.

Ранее сообщалось, что Центробанк России готовит закон, позволяющий в несколько раз увеличить долю возврата похищенных преступниками средств граждан с помощью автоматической блокировки подозрительной суммы на счете предполагаемого злоумышленника или его подельника.

Должен ли я получить личный заем?

Персональный заем — это вариант, если вы хотите консолидировать долг под высокие проценты или профинансировать крупные расходы, например, проект по благоустройству дома. Процентные ставки по личным ссудам обычно ниже, чем по кредитным картам для заемщиков с хорошей кредитной историей, и большинство личных ссуд являются необеспеченными, то есть они не требуют залога.

Но финансовые эксперты обычно не советуют использовать личную ссуду для недельного пребывания на пляже или нового телевизора. Для произвольных покупок лучше всего расплачиваться менее дорогими альтернативами, такими как кредитная карта с нулевой процентной ставкой или — самый дешевый вариант — накопленными вами деньгами.

Что такое личный заем?

Персональные ссуды — это вид кредита, который потребители берут по разным личным причинам. В отличие от ипотечных или автокредитов, личные ссуды не предназначены для определенной цели. Воспользоваться ссудой можно практически по любой причине.

Ссуды физическим лицам представляют собой ссуды в рассрочку; Если ваша заявка будет одобрена, вы получите единовременную денежную сумму, которую будете выплачивать фиксированными суммами ежемесячно до истечения срока кредита.

Чтобы определить, имеете ли вы право на получение личной ссуды, кредитор проверит ваш кредит и доход и оценит вашу способность предоставить ссуду. Минимальный кредитный рейтинг для получения личной ссуды обычно составляет от 610 до 640. Заемщики с наивысшими кредитными рейтингами обычно получают самые низкие ставки.

Когда мне следует получить личный заем?

Взять личный заем может иметь смысл, если он дешевле, чем другие формы кредита, и когда вы можете спокойно позволить себе ежемесячные платежи в течение всего срока кредита.

Вот общие причины для получения личной ссуды:

Консолидация долга с высокой процентной ставкой: получение личной ссуды — это один из способов консолидации долга с высокой процентной ставкой, например, долга по кредитной карте, в один платеж. В идеале процентная ставка по кредиту ниже, чем у существующего долга, и вы сможете погасить его быстрее.

Например, предположим, что у заемщика с хорошей кредитной историей есть две кредитные карты с общим балансом 20 000 долларов и процентной ставкой 24,99%, и они производят ежемесячные платежи по 400 долларов по каждой карте.Согласно калькулятору консолидации долга NerdWallet, они могли бы сэкономить 2770 долларов, превратив эти долги в единый заем с процентной ставкой 18%, выплачиваемой в течение трех лет.

Улучшение дома: рассмотрите возможность использования личной ссуды для проекта улучшения дома, если это повысит ценность вашего дома. Вам не придется накапливать долги по кредитной карте или закладывать свой дом в качестве актива, как если бы вы взяли ссуду под залог собственного капитала.

Как получить личный заем

Начните с проверки своего кредитного рейтинга, который позволяет оценить вашу кредитоспособность и исправить любые ошибки.

Затем определите, сколько вам нужно заимствовать, и рассчитайте ориентировочные ставки. Этот шаг может предоставить вам информацию, необходимую для предварительной квалификации — получить возможность ознакомиться с предложениями, которые вы можете получить от кредитора, — и сравнить потенциальные ставки онлайн-кредиторов, банков и кредитных союзов.

Затем рассмотрите другие варианты кредитования, такие как кредитные карты с нулевой процентной ставкой, обеспеченные ссуды или добавление подписавшего. Прежде чем выбрать вариант финансирования, прочтите мелкий шрифт, чтобы узнать, есть ли у вас какие-либо сборы, и узнать больше о функциях, которые они предлагают, например о прямых платежах кредиторам или гибких сроках оплаты.Если вы решите двигаться дальше, предоставьте необходимую документацию, чтобы официально подать заявку на получение ссуды.

Когда личные займы не имеют смысла?

Дискреционные расходы: Персональные ссуды — дорогой вариант финансирования несущественных расходов, таких как экстравагантная свадьба или отпуск. Вместо этого начните копить сейчас на дорогостоящие товары, чтобы полностью избежать финансовых затрат.

Медицинские расходы. Использование личной ссуды для покрытия медицинских расходов обычно имеет смысл только в том случае, если вы не можете получить более выгодные условия с планом оплаты через кабинет врача или с помощью медицинской кредитной карты.

Чрезвычайные расходы: Персональные ссуды намного дешевле и менее рискованны, чем ссуды до зарплаты, но все же могут включать высокие процентные расходы, особенно для потребителей с плохой кредитной историей. Если у вас нет фонда на случай чрезвычайной ситуации, поищите в местных ресурсах альтернативные варианты выплаты зарплаты.

Должен ли я получить личную ссуду?

Редакционная независимость Мы хотим помочь вам принимать более обоснованные решения. Некоторые ссылки на этой странице (четко обозначенные) могут привести вас на партнерский веб-сайт и могут привести к получению нами реферальных комиссий.Для получения дополнительной информации см. Как мы зарабатываем деньги.Персональные ссуды можно взять практически на все: консолидацию долга, медицинские счета, растущий свадебный бюджет. Именно эта гибкость делает индивидуальные ссуды одновременно привлекательными и потенциально опасными для заемщика.

Какой бы ни была ваша причина получения личной ссуды, если у вас нет плана, как ее вернуть, вы можете оказаться на крючке из-за тысячи долларов долга под высокие проценты. Просрочка платежа — или, что еще хуже, невыплата кредита — может ухудшить вашу репутацию в кредитных бюро, что затруднит получение кредитной карты или когда-нибудь снять квартиру.

Перед тем, как взять личный заем, спросите себя: Могу ли я позволить себе взять долг? Я получаю лучшее предложение? От чего бы я отказался, взяв в долг? Нужен ли сейчас кредит?

Вот что вам нужно знать о личных займах и для чего вы должны или не должны их использовать.

Что такое личный заем?

Персональная ссуда, как следует из названия, представляет собой ссуду с фиксированным погашением, которая может позволить вам быстро получить доступ к наличным деньгам для личного использования. Большинство личных займов не обеспечены залогом, то есть не обеспечены залогом.Необеспеченные ссуды, как правило, имеют более высокие процентные ставки, чем обеспеченные ссуды, поскольку они более рискованы для кредитора. Однако, поскольку заемщик не рискует потерять свои активы, такие как дом или автомобиль, в случае задержки платежей, необеспеченные ссуды обычно лучше для заемщика.

Помимо основных ограничений, установленных вашим кредитным учреждением — многие компании, предоставляющие частные ссуды, не разрешают использовать свои личные ссуды для деловых целей, инвестиций, недвижимости или обучения — вы можете использовать личный ссуду практически для чего угодно.Некоторые из наиболее распространенных вариантов использования личных ссуд включают консолидацию долга, ремонт дома и чрезвычайные расходы. Однако важно помнить, что, хотя личные займы могут дать вам доступ к быстрым деньгам, это далеко не бесплатных денег. Процентные ставки по личным ссудам зависят от вашего кредитного рейтинга и условий ссуды и могут быть довольно высокими для тех, у кого плохая кредитоспособность. Прежде чем брать личный заем, убедитесь, что он действительно необходим и у вас есть план его погашения. И в зависимости от ваших потребностей, возможно, стоит рассмотреть альтернативные варианты, такие как кредитная карта с переводом баланса или ссуда под залог собственного капитала.

Когда мне следует получить личный заем?

Консолидация долга

Консолидация долга по кредитной карте — один из самых популярных вариантов использования личных займов. Анудж Наяр, специалист по финансовому здоровью LendingClub, говорит: «Когда мы только начинали в 2008 году, мы позиционировали себя как лучший способ получить ссуду на все, что вы хотели. Это может быть ремонт дома, каникулы, что угодно. Мы обнаружили, что подавляющее большинство клиентов обращались к нам для консолидации долга — и подавляющее большинство из них были люди, которые хотели рефинансировать кредитные карты, чтобы снова встать на путь финансового благополучия.”

При средней годовой процентной ставке 15%, с некоторыми картами, превышающими 25%, задолженность по кредитной карте может быть дорогостоящей и огромной. С этой беговой дорожки сложно выйти, поэтому личные ссуды могут быть выгодными. Для покрытия долга вы берете фиксированную сумму денег с фиксированной процентной ставкой и платите фиксированный ежемесячный платеж.

При правильном планировании бюджета и автоматических платежах управление личной ссудной задолженностью может быть проще, чем управление задолженностью по кредитной карте, процентная ставка по которой обычно варьируется.Для сравнения: процентные ставки по индивидуальному кредиту могут варьироваться от 5% до 36%, в зависимости от вашей кредитоспособности и условий ссуды. Но для ясности, поскольку процентные ставки по кредитам могут легко превышать ставки по более высоким кредитным картам, этот шаг имеет смысл только в том случае, если вы можете получить личный кредит с более низкой процентной ставкой, чем годовая процентная ставка вашей кредитной карты.

Если у вас хороший кредит, стоит обратить внимание на кредитную карту с переводом баланса. Некоторые карты предлагают 0% годовых на вводный период, обычно от 12 до 18 месяцев, и позволяют вам переводить существующие балансы с других карт за единовременную плату.Если вы хотите консолидировать задолженность по кредитной карте, карта для переноса остатка может работать как эквивалент личной ссуды с нулевой процентной ставкой, если вы выплачиваете остаток до окончания вводного периода. В противном случае вы будете на крючке из-за высоких годовых ставок по кредитной карте.

Если у вас возникли проблемы с управлением долгом, мы рекомендуем сначала связаться с вашим кредитором. Часто кредиторы готовы работать с вами в трудные времена. Будь то отсрочка платежей, переговоры о более низкой процентной ставке или ежемесячный платеж или отказ от комиссии, получение жилья от вашего кредитора облегчит вам и вашему кредитному рейтингу в долгосрочной перспективе.Вы также можете получить помощь в бесплатных консультационных службах по кредитованию, которые не предоставят вам деньги напрямую, но помогут вам привести свои финансы в порядок.

Ремонт дома

Благоустройство дома, будь то ремонт или ремонт, — еще одна распространенная причина взять личный заем. В случае протечки крыши, возникновения термитов или проблем с коммунальными услугами, возможно, вам следует получить личную ссуду, чтобы помочь со значительными первоначальными затратами и окупить их с течением времени. Однако, если вы думаете о том, чтобы выбить стены для открытого плана этажа или выкопать задний двор, чтобы построить бассейн, подумайте, является ли это важной причиной для потенциально десятков тысяч долгов и какой будет разумная сумма кредита. .

«Не переусердствуйте», — говорит Фарнуш Тораби, финансовый журналист и ведущий подкаста «So Money». «С любым видом долга, который вы берете, особенно с личным займом, вы не хотите, чтобы он составлял более 5–10% вашего ежемесячного бюджета».

И снова важно иметь план — и средства — для выплаты ссуды, особенно для несущественного ремонта дома, который потенциально может быть отложен на время. Возможно, имеет смысл взять ссуду на давно запланированный ремонт дома, если вы уверены в своей финансовой стабильности в ближайшем будущем.

Если вам нужно занять большую сумму для ремонта дома, вы можете найти более высокую стоимость кредита и более высокие процентные ставки с помощью ссуды под залог собственного капитала, кредитной линии собственного капитала (HELOC) или рефинансирования с выплатой наличных средств. Все эти варианты позволяют вам использовать собственный капитал для получения доступа к наличным деньгам, но делают это по-разному. Однако имейте в виду, что все они требуют использования вашего дома в качестве залога, что может быть более рискованным, чем необеспеченный личный заем.

Похороны

Во-первых, Funeral Consumers Alliance, некоммерческая организация по защите прав потребителей, не рекомендует брать ссуду для финансирования похорон из-за высоких процентных ставок, с которыми часто бывают эти ссуды.

При этом, по данным Национальной ассоциации похоронных бюро, средняя стоимость похорон в 2017 году составила 7360 долларов. Это ошеломляющая сумма для большинства людей, но особенно для тех, кто огорчает любимого человека и, возможно, пытается справиться с финансовой неопределенностью в другом месте. Если похороны не могут быть оплачены из кармана или страхованием жизни, то оставшиеся в живых члены семьи могут оказаться в крайнем случае в личных ссудах.

Мы согласны с тем, что личные ссуды должны быть крайней мерой при возникновении расходов на похороны, но если вы считаете, что они необходимы в ваших обстоятельствах, вам следует, по крайней мере, запросить смету ссуды у нескольких кредиторов, чтобы получить ставку и условия, которые повлекут за собой минимальные затраты. дополнительные трудности, насколько это возможно.

Когда мне не следует брать личный заем?

Свадьбы

Согласно отчету WeddingWire Newlywed Report 2020, пары тратят в среднем 30 000 долларов на свадьбу. Стоимость увеличивалась с каждым годом, так как приятные вещи, такие как халаты подружки невесты, свадебные сувениры и поздние завтраки, превращаются в основные расходы. Многие услуги, такие как питание и организация мероприятий, автоматически становятся дороже, если слово «свадьба» произносится один раз, поэтому нетрудно понять, что люди могут захотеть получить личную ссуду для управления растущими расходами.

Но мы не рекомендуем брать в долг на оплату свадьбы. Долги в размере 30 000 долларов в начале брака добавят ненужного давления на этот новый этап жизни и ограничат вашу способность вкладывать средства в дом, сбережения или пенсионные счета.

Отпуск

Некоторые люди используют личные ссуды для оплаты путевых расходов, таких как авиабилеты, отели и экскурсии, и погашают долг в течение нескольких месяцев или лет. Прежде чем позвонить в свой банк, чтобы получить финансирование для поездки в Венецию или на озеро Тахо, важно отметить, что эти ссуды могут быть дорогими и требовать высоких процентов для тех, у кого плохая кредитная история.

Это также может быть грубым пробуждением, если вы вернетесь из отпуска с большим счетом и не сможете его вернуть. Наяр из LendingClub говорит, что личные ссуды лучше всего использовать в экстренных случаях или в случае финансового оздоровления, а не «для поддержания образа жизни в Instagram».

Вместо этого попробуйте накопить на отпуск в течение определенного периода времени, воспользуйтесь преимуществами авиакомпаний и туристических предложений и используйте бонусные баллы по кредитной карте, чтобы заработать на недорогие или бесплатные поездки.

Студенческий долг

Персональные займы могут использоваться для консолидации всех видов долгов, включая студенческие займы (хотя некоторые кредиторы могут иметь ограничения на это).Однако обычно это не рекомендуется, если у вас нет студенческих ссуд с необычно высокими процентными ставками. Большинство студенческих ссуд имеют более низкие ставки, чем индивидуальные ссуды, и когда вы заменяете студенческую ссуду на личную ссуду, вы теряете доступ к отсрочке, отсрочке и другим типам платежных механизмов. Это особенно верно, если у вас есть федеральные студенческие ссуды, которые предлагают много средств защиты, которых нет у частных кредиторов.

9 главных причин получить личный заем

Персональные ссуды — это деньги взаймы, которые можно использовать для крупных покупок, консолидации долга, чрезвычайных расходов и многого другого.Эти ссуды выплачиваются ежемесячными платежами в течение обычно от двух до шести лет, но это может занять больше времени в зависимости от ваших обстоятельств и того, насколько усердно вы выполняете платежи.

Вот девять основных причин получить личный заем и когда они имеют смысл:

- Консолидация долга.

- Альтернатива ссуде до зарплаты.

- Ремонт дома.

- Транспортные расходы.

- Чрезвычайные расходы.

- Покупка бытовой техники.

- Финансирование транспортных средств.

- Свадебные расходы.

- Расходы на отпуск.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Как работают ссуды для физических лиц

После того, как вы получите одобрение на получение ссуды для физических лиц, полученные вами средства будут переведены на ваш банковский счет единовременно. Перевод может занять от 24 часов до нескольких недель, в зависимости от кредитора.Вам нужно будет начать ежемесячные платежи, как только будет получен кредит.

Большинство личных займов имеют фиксированную процентную ставку, что означает, что ваши выплаты останутся неизменными каждый месяц. Персональные ссуды также обычно необеспечены, что означает отсутствие залога по ссуде. Если вы не имеете права на получение необеспеченной личной ссуды, вам, возможно, придется использовать обеспечение для утверждения, например сберегательный счет или депозитный сертификат. Вы также можете попросить друга или члена семьи подписать вашу личную ссуду, чтобы помочь вам получить одобрение.

9 причин получить личную ссуду

Хотя всегда важно тщательно взвесить свое финансовое положение, прежде чем брать ссуду, иногда личная ссуда — лучший способ профинансировать крупную покупку или проект, который вы не можете позволить себе авансом. Вот девять основных причин получить личную ссуду.

1. Консолидация долга

Консолидация долга — одна из наиболее частых причин для получения личного кредита. Когда вы подаете заявку на ссуду и используете ее для погашения нескольких других ссуд или кредитных карт, вы объединяете все эти непогашенные остатки в один ежемесячный платеж.Такая группировка долгов упрощает определение сроков погашения остатков, не перегружая себя.

Одним из лучших преимуществ использования личного кредита для погашения своих кредитных карт являются более низкие процентные ставки. С более низкими ставками вы можете уменьшить сумму выплачиваемых процентов и время, необходимое для выплаты долга. Консолидация позволяет погашать кредитные карты в определенные сроки с четкой датой окончания.

Кому это выгоднее всего: Те, у кого несколько источников долга под высокие проценты.

Вывод: Использование личной ссуды для погашения долга с высокой процентной ставкой, например долга по кредитной карте, позволяет объединить несколько платежей в один платеж с более низкой процентной ставкой.

2. Альтернатива ссуде до зарплаты

Если вам нужны деньги на случай чрезвычайной ситуации, использование личной ссуды вместо ссуды до зарплаты может сэкономить сотни процентов на выплате процентов. По данным Федерального резервного банка Сент-Луиса, средняя годовая процентная ставка по ссуде до зарплаты составляет 391 процент, в то время как максимальная процентная ставка по индивидуальной ссуде обычно составляет 36 процентов.

Ссуды до зарплаты имеют короткие сроки погашения, обычно от двух до четырех недель. Такое быстрое время возврата часто затрудняет выплату заемщиками ссуды в установленный срок. Вместо этого заемщики обычно вынуждены продлевать ссуду, в результате чего начисленные проценты прибавляются к основной сумме долга. Это увеличивает общую сумму процентов.

Персональные ссуды имеют более длительный срок и обычно будут стоить заемщику гораздо меньше общих процентов.

Кому это выгоднее всего: Заемщики с невысокой кредитной историей.

Вывод: Персональные ссуды дешевле и безопаснее, чем ссуды до зарплаты.

3. Ремонт дома

Домовладельцы могут использовать личную ссуду для обновления своего дома или завершения необходимого ремонта, например, ремонта водопровода или ремонта электропроводки.

Персональный заем хорошо подходит для людей, у которых нет собственного капитала в доме или которые не хотят получать кредитную линию под залог собственного капитала или ссуду под залог собственного капитала. В отличие от продуктов собственного капитала, личные займы часто не требуют использования дома в качестве залога.Таким образом они менее рискованны.

Для кого это больше всего выгодно: Те, кто хочет профинансировать небольшой или средний проект по благоустройству или модернизации дома.

Вывод: Персональный заем может помочь вам профинансировать проект по благоустройству дома, если у вас нет собственного капитала и вы не хотите брать обеспеченный заем.

4. Стоимость переезда

По данным Moving.com, средняя стоимость переезда по месту составляет 1250 долларов, а переезд на дальние расстояния стоит 4890 долларов. Если у вас нет таких денег, возможно, вам придется взять личную ссуду на оплату транспортных расходов.

Средства личного кредита могут помочь вам перевезти ваши домашние вещи с одного места на другое, приобрести новую мебель для вашего нового места жительства, перевезти ваш автомобиль по стране и покрыть любые дополнительные расходы. Использование личной ссуды для покрытия расходов на переезд также может помочь вам остаться на плаву, если вы переезжаете куда-то без работы. Таким образом вы избежите ограбления своих сбережений или средств на случай чрезвычайной ситуации.

Кому это больше всего выгодно: Те, кто отправляется на дальние расстояния и ожидают тысячи долларов расходов.

Вывод: Если вы не можете сразу позволить себе все расходы, связанные с переездом на большое расстояние, личный заем может помочь вам покрыть эти расходы.

5. Экстренные расходы

Если у вас возникла непредвиденная ситуация, например, при оплате похорон близкого человека, использование личной ссуды может быть недорогим вариантом. Средняя стоимость похорон составляет 7640 долларов, что для многих семей может быть трудно себе позволить.

Неожиданные медицинские счета — еще одна распространенная причина взять личную ссуду, особенно если ваш врач требует полной оплаты.Общие медицинские процедуры, которые могут потребовать использования личного кредита, включают стоматологические услуги, косметические операции, лечение бесплодия и другие процедуры, которые могут стоить 5000 долларов и более. Дополнительные расходы, такие как медицинские поездки, парковка, лекарства, служебные животные и уход за больными, также могут быть эффективно профинансированы за счет личной ссуды.

Кому это больше всего выгодно: Те, кто нуждается в непредвиденных или чрезвычайных финансовых средствах.

Вывод: Персональные ссуды могут быть выплачены так быстро, что это хороший способ покрыть чрезвычайные или непредвиденные расходы.

6. Покупка бытовой техники

Бытовые бедствия могут случиться неожиданно. Если вам вдруг понадобится купить новую стиральную машину и сушилку, но у вас нет средств, личный заем может помочь. Другие крупные покупки, такие как развлекательный центр или игровые компьютеры, также могут стоить дороже, чем есть на вашем текущем или сберегательном счете.

Персональные ссуды позволяют вам приобретать крупную бытовую технику и электронику немедленно, вместо того, чтобы ждать месяцами, чтобы накопить на них деньги.Хотя вам придется платить проценты и, возможно, авансовые платежи, личный заем может сэкономить ваше время и деньги в долгосрочной перспективе, поскольку вы сможете избежать использования прачечных самообслуживания и других краткосрочных, но дорогостоящих альтернатив.

Для кого это больше всего выгодно: Те, кто хочет сделать более крупную покупку дома сейчас, чтобы сэкономить время и деньги в будущем.

Вывод: Персональный кредит поможет вам получить новую бытовую технику, как только она вам понадобится.

7. Финансирование транспортных средств

Персональный заем — это один из способов покрытия стоимости автомобиля, лодки, жилого автофургона или даже частного самолета.Это также один из способов оплаты автомобиля, если вы не покупаете его напрямую у компании.

Например, если вы покупаете подержанный автомобиль у другого потребителя, личный заем позволит вам приобрести автомобиль, не опустошая сберегательный счет.

Кому это больше всего выгодно: Люди, желающие приобрести новый автомобиль.

Вывод: Использование личного кредита лучше, чем истощение ваших сбережений или средств на случай чрезвычайной ситуации при оплате более крупных расходов.

8.Свадебные расходы

По данным The Knot, средняя стоимость свадьбы в 2019 году составила 28000 долларов. Для пар, у которых нет таких денег, личный заем может позволить им покрыть расходы сейчас и погасить их позже.

Свадебный кредит может быть использован на дорогостоящие вещи, такие как место встречи и платье невесты, а также на более мелкие расходы, такие как цветы, фотография, торт и свадебный координатор.

Вы также можете рассмотреть возможность оплаты помолвочного кольца с помощью личной ссуды. В зависимости от того, какое кольцо вы приобретаете, обручальные кольца могут легко стоить вашей зарплаты за несколько месяцев.Если вы не хотите истощать свой сберегательный счет, подумайте о личной ссуде, которая поможет сделать вашу помолвку и свадьбу именно такими, какими вы всегда мечтали.

Кому это выгоднее всего: Те, кто хочет профинансировать свои свадебные расходы.

Вывод: Персональный заем может помочь вам заранее профинансировать все свадебные расходы, что поможет вам не вкладывать средства в свои сбережения или средства на случай чрезвычайной ситуации.

9. Стоимость отпуска

Ваш средний отпуск может не стоить достаточно, чтобы потребовать личного кредита, но как насчет медового месяца или роскошного круиза? Независимо от того, закончили ли вы учебу и хотите отправиться в путешествие или празднуете годовщину, личные займы помогут вам профинансировать отпуск вашей мечты.

Кому это выгоднее всего: Те, кто платит за роскошный или более продолжительный отпуск.

Вывод: Если вам удобно платить за отпуск в течение нескольких лет, личный заем поможет вам добраться до места своей мечты.

Должен ли я получить личный заем?

Если вам нужен быстрый приток денег для оплаты необходимых расходов, личный заем может быть хорошим вариантом. Процентные ставки по личным кредитам обычно ниже, чем по кредитным картам, особенно если у вас отличный кредитный рейтинг.

Конечно, всегда нужно взвешивать достоинства и недостатки. В конце концов, взять личный заем означает взять на себя долг, и вам нужно быть готовым платить по этому долгу в течение нескольких лет. Если у вас нет ежемесячного бюджета на выплату основной суммы долга плюс проценты, пересмотрите сумму, которую вам нужно заимствовать, или способ заимствования.

Когда не использовать личный заем

Хотя личный заем является полезным инструментом для финансирования крупных или непредвиденных расходов, в некоторых ситуациях он может быть не лучшим вариантом.Перед подачей заявления обдумайте свое финансовое положение и причину получения кредита. «Лица, для которых личный заем не имеет смысла, будут включать любого человека с справедливой или меньшей кредитной ставкой, который может подлежать очень высокой процентной ставке», — говорит Лорен Анастасио, CFP в SoFi. Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, ищите плохие кредиты, которые обслуживают заемщиков с менее чем идеальным баллом.

Персональный заем также может не иметь смысла, если заем используется для покупки, которая соответствует критериям более подходящего типа, — говорит Анастасио.«Это применимо к недвижимости, автомобилям и образованию. Ипотечные кредиты, автокредиты и студенческие ссуды — все они предназначены специально для финансирования конкретных расходов, и каждая из них имеет особенности и преимущества, которых не предлагают личные ссуды ». Обдумайте причину, по которой вы подаете заявку на получение личной ссуды, и будет ли вам лучше с ссудой, разработанной специально для этой цели.

Наконец, если у вас ограниченный ежемесячный бюджет, личный заем может не иметь для вас смысла, — говорит Анастасио. «Некоторые могут обнаружить, что платеж по индивидуальному кредиту будет выше, чем их различные требования к минимальному платежу вместе взятые.«Это потенциально может привести к увеличению накопления долга и сокращению денежного потока.

Почему выбирают личный заем по сравнению с другими видами займов?

Какой бы ни была цель вашей ссуды, у вас, вероятно, будет несколько вариантов. Финансирование доступно через кредитные карты, ссуды под залог недвижимости и многое другое. Однако во многих случаях персональные ссуды являются идеальным решением для потребителей. Личные ссуды часто дешевле, чем кредитные карты, а финансирование происходит быстрее, чем ссуды под залог собственного капитала или HELOC.

Кроме того, поскольку личный заем обычно не имеет залога, это менее рискованная форма финансирования, чем обеспеченные займы, такие как продукты собственного капитала. Это означает, что ваш дом, автомобиль или сберегательный счет не подвергнется немедленному риску в случае невыполнения обязательств.

Как получить личную ссуду

Если вы хотите получить личную ссуду, вам следует сравнить нескольких кредиторов, чтобы найти самую низкую процентную ставку. Начните с вашего текущего банка, а затем подайте заявку у онлайн-кредиторов, местных кредитных союзов и других банков.Большинство кредиторов позволят вам пройти предварительную квалификацию, что позволит вам увидеть ваши потенциальные процентные ставки и условия перед подачей заявки, и все это без тщательного изучения вашего кредитного отчета. Наряду с процентными ставками вам также следует сравнить условия кредита и комиссии.

Как только вы найдете подходящего кредитора, вы подадите полное заявление с данными о ссуде, личной информацией и документами, подтверждающими доход. Это приведет к серьезному расследованию вашего кредитного отчета. Для большинства кредиторов эта часть процесса проходит быстро; если вы предоставите все соответствующие документы, вы сможете получить свои средства в течение нескольких дней.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Итоги

В конце концов, личный заем можно использовать практически на все, даже за пределами перечисленных здесь вариантов.

И хотя есть много разных причин для получения личной ссуды, помните, что независимо от обстоятельств, ссуда должна быть возвращена в конце концов.Когда вы берете личную ссуду, чтобы расплатиться по кредитной карте или устроить идеальную свадьбу, вы занимаетесь деньгами, которые должны быть возвращены с процентами. Персональные ссуды — отличный способ консолидировать задолженность и совершить крупные покупки, но вы всегда должны использовать этот финансовый ресурс ответственно.

Подробнее:

Плюсы и минусы личных займов

Если вам нужны дополнительные деньги для оплаты ремонта дома, финансирования свадьбы или консолидации долга под высокие проценты, вы можете рассмотреть возможность получения личной ссуды.При разумном использовании необеспеченный личный заем может заполнить пустоту в вашем бюджете без риска для вашего дома или других активов.

Как и в случае с другими ссудами, ставки по личным ссудам зависят от вашего кредитного рейтинга, дохода и отношения долга к доходу, и не для всех это правильный выбор. Обдумайте эти плюсы и минусы личных займов, прежде чем принимать решение.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Что такое личный заем и как он работает?

Персональная ссуда — это тип ссуды в рассрочку, которая дает вам фиксированную сумму денег, часто от 1000 до 50 000 долларов, единовременно. Персональные ссуды обычно необеспечены, то есть вам не нужно использовать залог для обеспечения средств. Срок погашения может составлять от одного до 10 лет. Персональные ссуды можно использовать практически для чего угодно, хотя отдельные кредиторы могут наложить ограничения на их использование. Процентные ставки по личным ссудам фиксированы, поэтому ваша процентная ставка не изменится, пока вы погашаете ссуду.

Подача заявления на получение ссуды аналогична подаче заявления на получение кредитной карты. Вам нужно будет ввести свою личную информацию, свою финансовую информацию и сведения о желаемой ссуде. Перед тем, как утвердить вас, кредитор проведет жесткую проверку кредитоспособности, которая может временно снизить ваш кредитный рейтинг. Если ваше финансовое положение и кредитный рейтинг достаточны для кредитора — часто вам нужен кредитный рейтинг в середине 600-х, — кредитор установит вашу процентную ставку, сумму кредита и условия. Вы можете зарегистрировать банковский счет, чтобы пройти предварительную квалификацию для получения личной ссуды менее чем за 2 минуты.

Вы получите кредитные средства сразу и сразу начнете их возвращать. До погашения ссуды каждый месяц будет выплачиваться одна и та же сумма: часть основной суммы плюс проценты.

Плюсы и минусы индивидуальной ссуды

Выбор индивидуальной ссуды по сравнению с другим вариантом финансирования имеет как преимущества, так и недостатки. Вот несколько факторов, которые следует учитывать при принятии решения.

Основные преимущества личных займов

Персональные займы могут давать преимущества по сравнению с другими типами займов.Ниже приведены несколько преимуществ использования этого типа финансирования по сравнению с другими вариантами.

Гибкость и универсальностьНекоторые виды ссуд можно использовать только для определенных целей. Например, если вы берете автокредит, единственный способ использовать средства — это купить автомобиль. Персональные ссуды можно использовать для многих целей, от консолидации долга до оплаты счетов за медицинские услуги.

Если вы хотите профинансировать крупную покупку, но не хотите зависеть от того, как вы распоряжаетесь деньгами, хорошей альтернативой может стать личный заем.Перед подачей заявки уточните у своего кредитора одобренные варианты использования ссуды.

Более низкие процентные ставки и более высокие лимиты по займамПерсональные ссуды часто имеют более низкие процентные ставки, чем кредитные карты. По состоянию на февраль 2021 года средняя ставка по ссуде для физических лиц составляла 11,84 процента, а средняя ставка по кредитной карте — 16,04 процента. Потребители с отличной кредитной историей могут претендовать на получение личных кредитов в диапазоне от 6 до 8 процентов. Вы также можете претендовать на получение более высокой суммы кредита, чем лимит вашей кредитной карты.

Залог не требуетсяНеобеспеченные личные займы не требуют залога для получения разрешения. Это означает, что вам не нужно сдавать свою машину, дом или другое имущество в качестве гарантии того, что вы вернете средства. Если вы не сможете погасить ссуду на условиях, согласованных с кредитором, вы столкнетесь со значительными финансовыми последствиями. Однако вам не нужно беспокоиться о прямой потере дома или машины.

Легче управлятьОдной из причин, по которой некоторые люди берут личные ссуды, является консолидация долга, например, нескольких счетов кредитных карт.Персональный кредит с единовременным ежемесячным платежом с фиксированной ставкой легче управлять, чем несколько кредитных карт с разными процентными ставками, сроками платежа и другими переменными.

Заемщики, которые имеют право на получение личной ссуды с более низкой процентной ставкой, чем их кредитные карты, могут упростить свои ежемесячные платежи и сэкономить деньги в процессе.

Ключевые недостатки личных займов

Персональные займы могут быть хорошим вариантом для некоторых, но не во всех ситуациях.Вот несколько недостатков, которые следует учитывать, прежде чем брать личный заем.

Процентные ставки могут быть выше альтернативныхПроцентные ставки по личным кредитам не всегда являются самым низким вариантом. Это особенно верно для заемщиков с плохой кредитной историей, которые могут платить более высокие процентные ставки, чем по кредитным картам.

Если у вас есть достаточный капитал в вашем доме, вы можете взять под него ссуду, используя ссуду под залог собственного капитала или кредитную линию под залог собственного капитала (HELOC). Кредит под залог собственного капитала — это ссуда в рассрочку, а HELOC работает аналогично кредитной карте.Одним из недостатков ссуды под залог недвижимости или HELOC является то, что ваш дом используется в качестве залога. Если вы не выплатите ссуду, вы рискуете потерять свой дом из-за потери права выкупа.

Предложения по переводу остатка на кредитной карте — еще одна альтернатива индивидуальным кредитам. Вы можете сэкономить деньги с хорошим предложением о переводе баланса при условии, что вы выплатите остаток до окончания периода специального предложения. Наш калькулятор перевода баланса кредитной карты поможет вам узнать, сколько времени потребуется, чтобы погасить ваш баланс.

Сборы и штрафы могут быть высокимиПерсональные ссуды могут включать сборы и штрафы, которые могут увеличить стоимость заимствования.Некоторые ссуды идут с комиссией за выдачу от 1 до 6 процентов от суммы ссуды. Комиссионные, покрывающие обработку ссуды, могут быть включены в ссуду или вычтены из суммы, выплачиваемой заемщику.

Некоторые кредиторы взимают штрафы за досрочное погашение, если вы выплачиваете остаток до окончания срока кредита. Перед подачей заявки ознакомьтесь со всеми комиссиями и штрафами по любым личным займам, которые вы рассматриваете.

Платежи выше, чем по кредитным картамКредитные карты поставляются с небольшими минимальными ежемесячными платежами и без крайнего срока для полной выплаты остатка.Персональные ссуды требуют более высокого фиксированного ежемесячного платежа и должны быть погашены до конца срока ссуды.

Если вы объединяете задолженность по кредитной карте в личную ссуду, вам придется приспособиться к более высоким платежам и срокам погашения ссуды, иначе возникнет риск дефолта.

Может увеличить долгЛичные ссуды могут быть инструментом для консолидации долга, например, остатки по кредитным картам, но они не устраняют причину долга. Когда вы оплачиваете свою кредитную карту с помощью личного кредита, это освобождает ваш доступный кредитный лимит.Для перерасходовщиков это дает возможность увеличить расходы, а не освободиться от долгов.

Подходит ли вам личный заем?

Персональные ссуды — привлекательный вариант, если вам нужны быстрые деньги; со многими кредиторами, особенно с теми, которые работают в Интернете, средства могут быть предоставлены в течение нескольких дней. Процентные ставки также могут быть низкими, особенно если у вас хороший кредит, что делает личные ссуды хорошим способом консолидации и погашения долга по кредитной карте. Другие веские причины использовать личные ссуды включают оплату чрезвычайных расходов или ремонт вашего дома.

Однако личные ссуды не всем подходят. В конце концов, личные ссуды по-прежнему остаются формой долга. Если вы знаете, что у вас есть привычка тратить больше средств, например, выплата по кредитной карте с помощью личного кредита может не иметь смысла, если вы немедленно начнете наращивать баланс по новой кредитной карте.

Вам также следует учитывать сроки погашения личного кредита и ежемесячные платежи. Прежде чем принимать личный заем, воспользуйтесь калькулятором личного займа, чтобы определить, можете ли вы позволить себе ежемесячные платежи за тот срок, который вы потратите на его погашение.В некоторых случаях может иметь смысл накопить сбережения для оплаты крупной покупки вместо того, чтобы брать личный заем и платить с процентами в течение многих лет.

Заключительные соображения

Перед тем, как брать личный заем, составьте план того, как вы будете использовать средства и как вы будете их возвращать (с процентами). Взвесьте все «за» и «против» получения личного кредита вместо использования другого варианта финансирования. Изучите альтернативы, такие как ссуда под залог недвижимости, HELOC или перевод остатка по кредитной карте.Воспользуйтесь калькулятором процентной ставки, чтобы определить лучший вариант заимствования.

Если вы собираетесь оформить личный заем, поинтересуйтесь предложениями нескольких кредиторов, чтобы сравнить процентные ставки и условия займа. Не забудьте прочитать мелкий шрифт, в котором указаны сборы и штрафы. Собрав все данные, решите, перевешивают ли преимущества личного кредита недостатки, прежде чем брать на себя обязательства.

Подробнее:

6 веских причин получить личный заем — советник Forbes

От редакции. Советник Forbes может получать комиссию за продажи по партнерским ссылкам на этой странице, но это не влияет на мнения или оценки наших редакторов.

Персональные ссуды хороши для множества целей — от консолидации долга до пополнения пула, о котором ваша семья всегда мечтала. Но они личные, а значит, ваши причины — ваши.

Если вы думаете о получении личной ссуды, узнайте, как они работают, прежде чем подавать заявку.

Как работают личные ссуды по сравнению с Другое финансирование

Персональные ссуды обычно представляют собой необеспеченные ссуды, что означает, что вам не нужно предлагать залог на случай, если вы не погасите ссуду.Кредитору нечего конфисковать, если вы возьмете необеспеченную ссуду и не погасите ее, но последствия все равно будут: ваш кредитный рейтинг резко упадет, и ваш кредит может оказаться не в состоянии дефолта. Обеспеченные ссуды, с другой стороны, требуют залога, такого как ваш дом в случае ипотеки или ваш автомобиль в случае автокредита. Если вы не вернете обеспеченную ссуду, кредитор может наложить арест на вашу собственность.

Необеспеченные ссуды используют ваш кредитный рейтинг и кредитную историю, чтобы определить, соответствуете ли вы требованиям.В то время как жилищные и автокредиты требуют, чтобы вы использовали эти ссуды для определенных целей, личные ссуды не имеют таких же требований. Вместо этого вы можете использовать личный заем практически для чего угодно, если это соответствует условиям, изложенным в вашем кредитном соглашении.

Персональные ссуды выдаются единовременно, и вы вносите ежемесячные платежи до тех пор, пока ссуда не будет выплачена полностью. Это отличается от кредитных карт, которые являются разновидностью возобновляемого кредита. Кредитные карты используются по мере необходимости до определенной суммы или вашей кредитной линии.Пока вы вносите ежемесячные платежи, вы можете продолжать тратить столько, сколько хотите, до установленного вами лимита.

6 причин получения личной ссуды

Персональные ссуды можно использовать практически для любых ваших нужд — в пределах разумного и в соответствии с условиями вашего ссуды. Вы не можете использовать деньги для чего-либо противозаконного, для азартных игр или, в большинстве случаев, для покрытия расходов на высшее образование. Вот несколько веских причин получить личную ссуду.

Экстренная денежная помощь

Если вам срочно нужны деньги для покрытия счетов, непредвиденных расходов или чего-то еще, что требует немедленного внимания, вы можете взять личную ссуду.Большинство кредиторов предоставляют онлайн-приложения, которые позволяют узнать, одобрены ли вы, за считанные минуты. Вы можете получить финансирование в тот же день или в течение нескольких рабочих дней, в зависимости от вашего кредитора. Вы можете использовать личный заем для покрытия чрезвычайных ситуаций, например:

- Оплата просроченных платежей за жилье и коммунальные услуги

- Медицинские счета

- Ритуальные расходы

- Неожиданный ремонт автомобиля

Персональная ссуда — хорошая альтернатива ссуде до зарплаты. Ссуды до зарплаты — это краткосрочные ссуды с высокой процентной ставкой, которые обычно требуют погашения при получении следующей зарплаты.Обычно вам не нужно проходить проверку кредитоспособности, и вы можете сразу же получить финансирование. Но ссуды до зарплаты могут принести больше вреда, чем пользы. Процентные ставки могут приближаться к 400%, и у многих заемщиков нет средств для полного погашения ссуды так быстро, как того требуют ссуды до зарплаты.

Консолидация долга

американцев задолжали по кредитным картам 1 триллион долларов. Некоторые из них включают в себя покупки, сделанные людьми, но также включают проценты и сборы. Все это складывается и может удерживать многих потребителей от выплаты долга по кредитной карте.

Персональный заем может использоваться как форма консолидации долга, особенно с задолженностью по кредитной карте. Это также популярная причина, по которой люди берут личную ссуду. По личным займам взимаются более низкие процентные ставки по сравнению с кредитными картами, особенно если у вас хороший кредит. Лучшие личные ссуды взимают процентную ставку всего 4%, что намного ниже двузначных процентов, взимаемых большинством кредитных карт. Вы можете взять личную ссуду, погасить остаток непогашенной кредитной карты, а затем произвести один платеж своему новому обслуживающему персоналу ссуды.

Ремонт и обустройство дома

Если у вас есть дом, вы можете взять ссуду под залог собственного капитала для ремонта или модернизации. Но можно взять и личную ссуду. Ссуды и кредитные линии под залог недвижимости отлично подходят для реализации жилищных проектов, но они обеспечены и используют ваш дом в качестве залога. Также имейте в виду, что некоторые кредиторы ужесточили требования к кредитованию HELOC из-за Covid-19.

Если вы не хотите рисковать потерять дом в случае задержки платежей, личный заем является хорошей заменой.Вместе с тем, получить личную ссуду может быть быстрее, чем ссуду под залог собственного капитала.

Расходы на переезд

Если вы переезжаете недалеко от места своего проживания, возможно, вам не придется покрывать какие-либо серьезные расходы. Но если вы переезжаете из штата, вам могут потребоваться дополнительные деньги для оплаты расходов на переезд. Переехать далеко — значит покрыть расходы на упаковку ваших вещей, возможно, нанять грузчиков и перевезти ваши вещи на новое место.

Персональный заем также может помочь в поиске нового жилья.Например, если вы найдете квартиру, вам может потребоваться оплатить расходы за первый месяц, последний месяц и внести залог. Вам также может понадобиться немного денег, чтобы обставить новый дом.

Финансирование транспортных средств

Автокредиты доступны, если вы хотите купить или арендовать автомобиль, но также доступны и личные займы. Автокредиты, как правило, имеют более низкие процентные ставки по сравнению с индивидуальными ссудами, но это обеспеченные ссуды, и ваш автомобиль используется в качестве залога. Если вы беспокоитесь о пропущенных платежах и о возвращении автомобиля в собственность, личный заем может быть для вас лучшим вариантом.

Свадебные расходы

Не рекомендуем брать деньги в долг на оплату свадьбы. Вместо этого подумайте о том, чтобы сократить свои желания в соответствии с вашим бюджетом, а не увеличивать его в соответствии с вашими потребностями.

Но если вам действительно нужно занять деньги, у вас есть несколько вариантов, например, кредитные карты и личные ссуды. Кредитные карты, как правило, имеют более высокие процентные ставки по сравнению с индивидуальными кредитами. Получение аванса наличными на вашу кредитную карту может иметь еще более высокие процентные ставки и комиссии. Персональный заем — менее дорогой вариант, если вам нужны деньги для покрытия расходов на свадьбу.

Причины избежать личного займа

Хотя личные ссуды могут быть спасительным средством во времена большой нужды, в некоторых случаях вам следует избегать ссуд. Рассмотрите возможность отказа от личной ссуды, если:

- Вы не можете себе этого позволить. Одолжить деньги на короткий срок — это одно, но помните, что вам все равно нужно будет вернуть их. Если вы не можете позволить себе ежемесячные выплаты по новому личному кредиту, подумайте о том, чтобы пропустить его.

- Вам это не нужно. Если вы берете личную ссуду, чтобы покрыть расходы на отпуск или что-то, что вам не понадобится в ближайшем будущем, подумайте о том, чтобы отложить ее, пока у вас не появится больше денег.

- Есть варианты получше. Для улучшения и ремонта дома лучшим выбором может быть ссуда под залог недвижимости или кредитная линия. Что касается автомобилей или других транспортных средств, вы можете сэкономить с помощью автокредита.

Прежде чем брать личный заем, сначала взвесьте все возможные варианты.Брать деньги в долг не следует по прихоти. Вместо этого проанализируйте свое финансовое положение, чтобы понять, подходит ли вам личный заем.

| Достоверный рейтинг Достоверные рейтинги кредиторов оцениваются нашей редакционной группой с помощью нашей группы кредитных операций.Критерии рейтинга для кредиторов включают 78 точек данных, охватывающих процентные ставки, условия ссуды, прозрачность требований к приемлемости, варианты погашения, комиссии, скидки, обслуживание клиентов, варианты соправителей и многое другое. Прочтите нашу полную методологию. | 9,95% — 35,99% годовых | от 2000 до 35000 долларов ** | На следующий рабочий день (если одобрено до 16:30 p.м. КТ в будний день) |

| |||