Памятка для работающих граждан (получение справки по форме 2-НДФЛ и справки о пособиях, выплаченных региональным отделением)

ПАМЯТКА ДЛЯ РАБОТАЮЩИХ ГРАЖДАН

С 01.01.2021 г. Санкт-Петербургское региональное отделение Фонда социального страхования Российской Федерации (далее – региональное отделение) будет осуществлять назначение и выплату пособий напрямую застрахованным лицам, соответственно, региональное отделение:

- является для работника налоговым агентом по НДФЛ, так как осуществляет расчет и выплату пособия по временной нетрудоспособности и в связи с материнством с четвертого дня (за первые три дня пособия начисляются и выплачиваются работодателем)

- начисляет и удерживает НДФЛ с доходов работника, полученных в виде пособий по временной нетрудоспособности и в связи с материнством

- на основании обращения работника оформляет справку по форме 2-НДФЛ для подтверждения доходов работника, полученных им в виде пособий по временной нетрудоспособности и в связи с материнством

- на основании обращения работника оформляет справку о всех пособиях, начисленных и выплаченных ему за счет средств Фонда социального страхования Российской Федерации за конкретный интервал времени, включая необлагаемые НДФЛ.

Для получения справки по форме 2-НДФЛ, а также справки о пособиях, выплаченных региональным отделением, работнику необходимо обратиться в региональное отделение любым способом:

- электронно, через личный кабинет застрахованного лица по адресу: https://lk.fss.ru

- лично, обратившись в Центр обслуживания по адресам:

Невский пр., д. 178, 2 этаж. Часы приема: будние дни с 9:00 до 18:00; Инструментальная ул., д. 3Б (вход со стороны Аптекарской наб., д. 12). Часы приема: будние дни с 09:00 до 18:00; выходные дни с 10:00 до 16:00.

При личном обращении необходимо предъявить документ, удостоверяющий личность, а также СНИЛС - почтой по адресу: 190900, Санкт-Петербург, ВОХ 1205

Бланк заявления

ВНИМАНИЕ! Справки за 2020 год выдает работодатель!

Исключения:

- выплаты по электронным листкам нетрудоспособности в связи с карантином по Временным правилам: гражданам старше 65 лет и вернувшимся из-за границы

- выплаты пособий в рамках гос.

услуг в связи с прекращением деятельности, банкротством работодателя и пр.

услуг в связи с прекращением деятельности, банкротством работодателя и пр. - выплаты пособий добровольно вступившим в правоотношения по обязательному социальному страхованию индивидуальным предпринимателям и иным категориям самозанятых граждан.

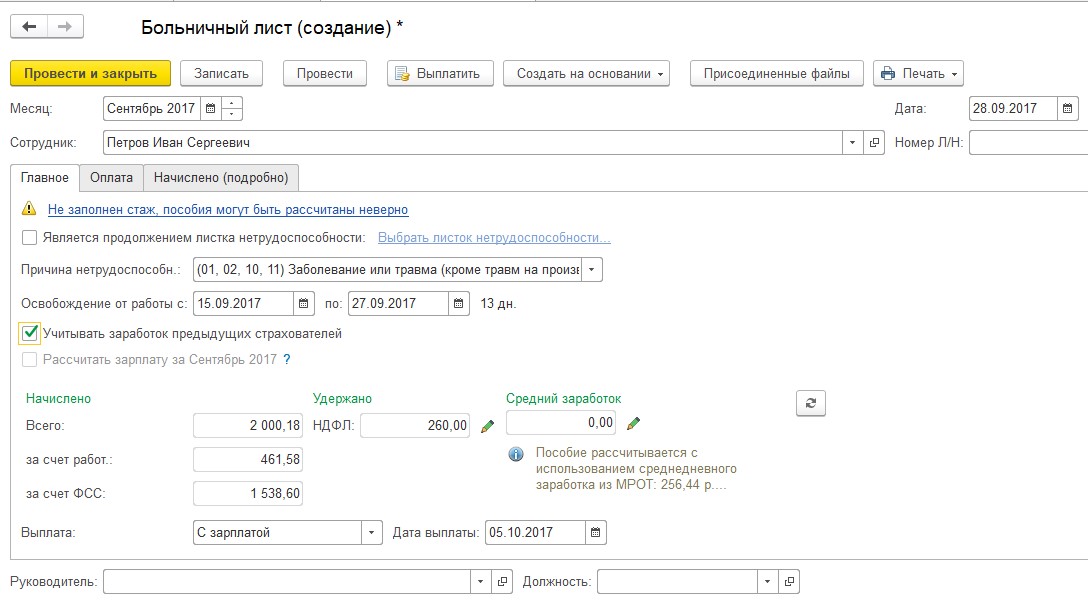

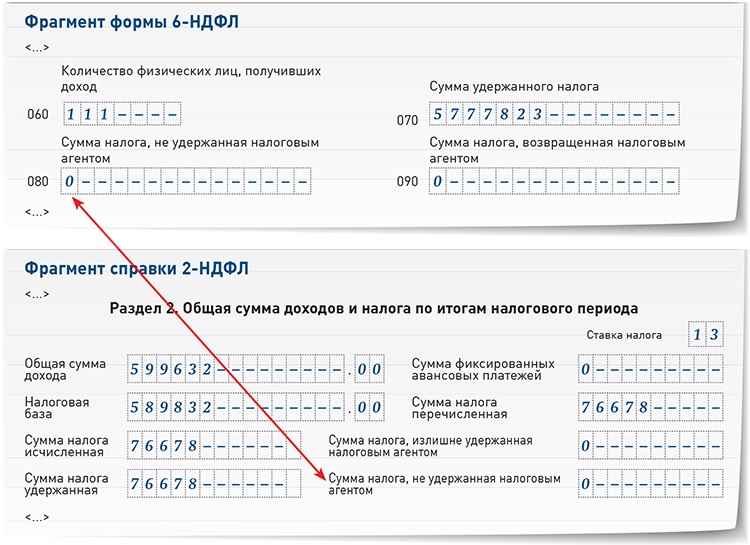

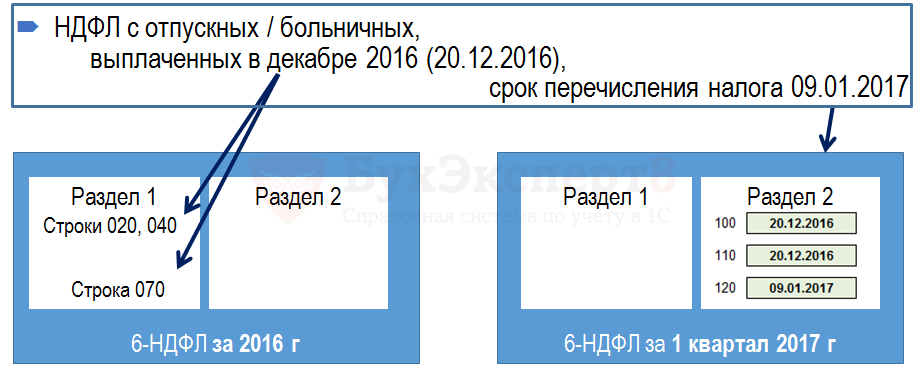

Больничный за декабрь в январе

Если в январе 2017 г. производился перерасчет суммы НДФЛ с заработной платы за декабрь 2016 г., то итоговые суммы с учетом произведенного перерасчета отражаются в разд. 1 расчета по форме 6-НДФЛ за 2016 г., а также в разд. 2 расчета по форме 6-НДФЛ за I квартал 2017 г.

Операция по выплате пособия по временной нетрудоспособности отражается в расчете формы 6-НДФЛ за тот период, когда пособие выплачено.

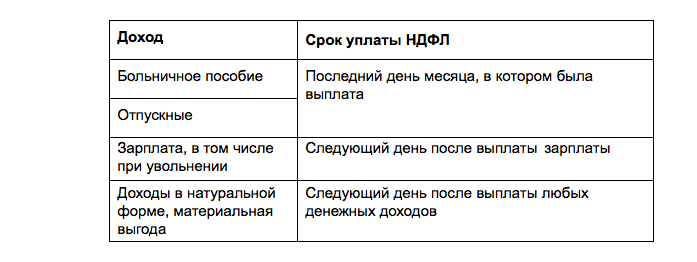

Согласно п. п. 4 и 6 ст. 226 Налогового кодекса РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате с учетом особенностей, установленных данным пунктом. При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

В соответствии с абз. 3 п. 2 ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — расчет по форме 6-НДФЛ), по форме, форматам и в Порядке, утвержденным Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), Порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме». Расчет по форме 6-НДФЛ за I квартал, полугодие, девять месяцев представляют не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Пунктом 3.1 Порядка заполнения и представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом по форме 6-НДФЛ (утв. Приказом ФНС России N ММВ-7-11/450@) (далее — Порядок заполнения), установлено, что разд. 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год. В разд. 2 расчета по форме 6-НДФЛ за соответствующий период представления отражаются те операции, которые произведены за последние три месяца этого периода.

Пунктом 3.3 Порядка заполнения определено, что в разд. 1 формы 6-НДФЛ указывается, в частности, по строке 020 — обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода; по строке 040 — обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода, по строке 070 — общая сумма удержанного налога нарастающим итогом с начала налогового периода.

В разд. 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога (п.

Согласно разъяснениям ФНС России, изложенным в Письме от 15.12.2016 N БС-4-11/24063@, если налоговый агент производит операцию в одном периоде представления, а завершает ее в другом периоде, то данная операция отражается в том периоде представления, в котором завершена. При этом операция считается завершенной в периоде представления, в котором наступает срок перечисления налога в соответствии с п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ.

Таким образом, операции по выплате пособия по временной нетрудоспособности отражаются в расчете формы 6-НДФЛ за тот период, когда пособие выплачено (Письмо ФНС России от 01.08.2016 N БС-4-11/13984@).

Исходя из разъяснения ФНС России в Письме от 29.11.2016 N БС-4-11/22677@, если удержание суммы налога с дохода в виде заработной платы, начисленной за декабрь 2016 г., налоговым агентом производится в январе 2017 г. непосредственно при выплате заработной платы, данная сумма налога отражается только по строке 040 и не отражается по строкам 070, 080 разд.

В Письме ФНС России от 27.01.2017 N БС-4-11/1373@ отмечено, что, в случае когда налоговый агент в связи с выявлением арифметических ошибок производит в январе 2017 г. перерасчет суммы налога на доходы физических лиц с заработной платы за декабрь 2016 г., итоговые суммы с учетом произведенного перерасчета отражаются в разд. 1 расчета по форме 6-НДФЛ за 2016 г. и в разд. 2 расчета по форме 6-НДФЛ за I квартал 2017 г.

С учетом вышеизложенного информация, связанная с перерасчетом в январе 2017 г. заработной платы за декабрь 2016 г., может быть отражена в показателях расчета 6-НДФЛ следующим образом.

Итоговые суммы с учетом произведенного перерасчета отражаются в разд. 1 расчета по форме 6-НДФЛ за 2016 г., а также в разд. 2 расчета по форме 6-НДФЛ за I квартал 2017 г.

Операция по выплате пособия по временной нетрудоспособности отражается в расчете формы 6-НДФЛ за тот период, когда пособие выплачено.

Более подробно с данным материалом Вы можете ознакомиться в СПС КонсультантПлюс Вопрос: …Как заполнить форму 6-НДФЛ, если работнику в декабре начислена зарплата за полный месяц, а в январе 2017 г. он представил больничный лист? (Консультация эксперта, УФНС России по Республике Мордовия, 2017) {КонсультантПлюс}

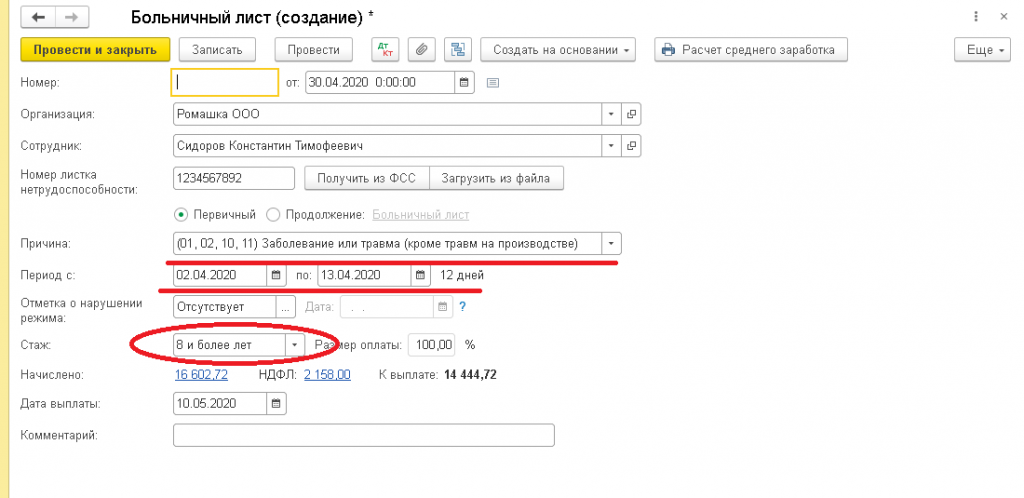

НДФЛ с больничного листа в 2020 году

Когда дают больничный

Работник может получить листок нетрудоспособности:

- по болезни, в связи с отравлением или травмой;

- для долечивания в санаторно-курортных организациях;

- для осуществления ухода за больным членом семьи;

- из-за установленного карантина;

- в связи с беременностью и родами;

- при усыновлении ребенка;

- по иным обстоятельствам, приводящим к временной потере трудоспособности.

В каких случаях надо платить налог

С больничного листа удерживается НДФЛ во всех вышеназванных случаях вынужденного отдыха. Он начисляется на все выплаты, которые получает работник. И доходы, полученные за период временной нетрудоспособности, исключением не являются. Таким образом, с пособий, выплачиваемых в связи с болезнью, карантином, уходом за ребенком, удерживается налог.

Он начисляется на все выплаты, которые получает работник. И доходы, полученные за период временной нетрудоспособности, исключением не являются. Таким образом, с пособий, выплачиваемых в связи с болезнью, карантином, уходом за ребенком, удерживается налог.

Как не раз поясняли в Минфине, налоговые льготы в таких случаях предусмотрены в закрытом перечне статьи 217 НК РФ. Пособия по временной нетрудоспособности в нем не значатся, поэтому работодатель обязан в данном случае выполнять обязанности налогового агента.

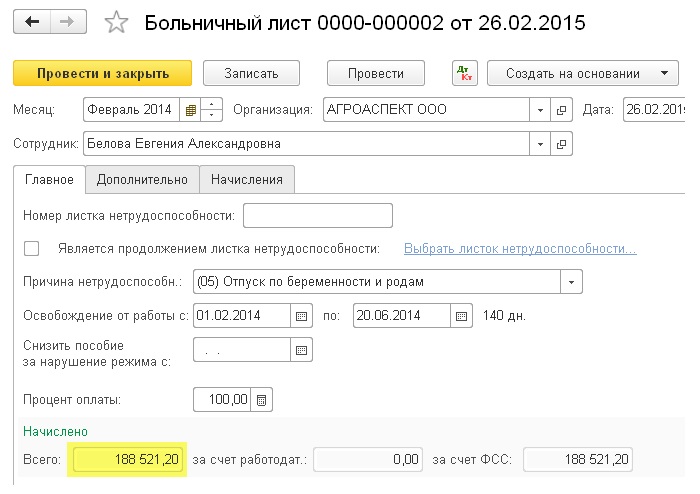

Какие выплаты освобождены от налога

Больничный по беременности и родам облагается НДФЛ тоже? Нет. Это одно из немногих пособий, с которых ничего удерживать не надо. Об этом отдельно сказано в ч. 1 статьи 217 НК РФ. Но надо помнить, если локальным нормативным актом установлена любая доплата к пособию по беременности и родам, то она уже является налогооблагаемым доходом. Именно с этой суммы надо удержать подоходный налог.

Начисляется ли НДФЛ на больничный, оплачиваемый иностранному работнику

Здесь может быть две ситуации:

-

Нанятый иностранец приравнен к российскому гражданину, то есть является выходцем Белоруссии, Казахстана или Армении и работает на общих основаниях.

-

У работодателя заключено соглашение с временно пребывающим в РФ мигрантом, например, приехавшим на основании визы. Пособие по беременности и родам ему не положено, а в остальных случаях с больничных, которые он получил, удерживается налог. Тут также важно учитывать налоговую ставку НДФЛ. Если иностранец находится на территории РФ более 183 дней в течение года, он считается налоговым резидентом, и значит, ставка НДФЛ для него 13%. Если этого статуса у него нет, то ставка – 30%.

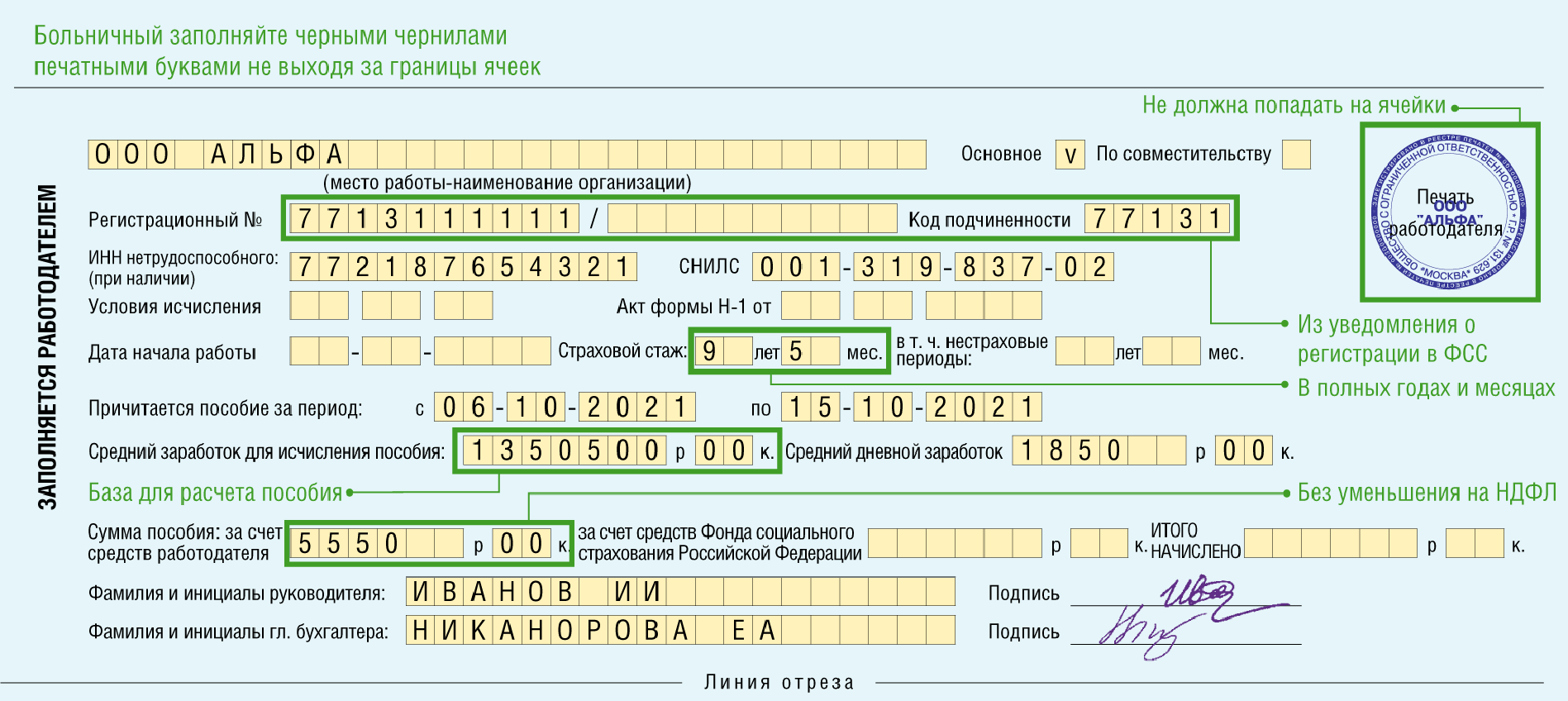

С какой суммы надо удерживать налог

Законодательство обязывает работодателя удерживать налог только с тех выплат, источником которых он является. Поскольку страхователем оплачивается только первые три дня периода нетрудоспособности, связанного с заболеванием или травмой, то именно на эту сумму и надо насчитать налог. Остальную часть платит ФСС и формально он считается налоговым агентом и должен удерживать суммы для бюджета.

Остальную часть платит ФСС и формально он считается налоговым агентом и должен удерживать суммы для бюджета.

В оплате больничных, выданных в связи с карантином, долечиванием, уходом за больным членом семьи, работодатель не участвует, поэтому исчислять и платить НДФЛ с этих выплат он также не должен.

Обратите внимание, если работник попросит справку о доходах, а в отчетном периоде он получал пособие из ФСС, его надо отправить в территориальный орган фонда, поскольку полная информация будет именно у госслужащих, а не у работодателя.

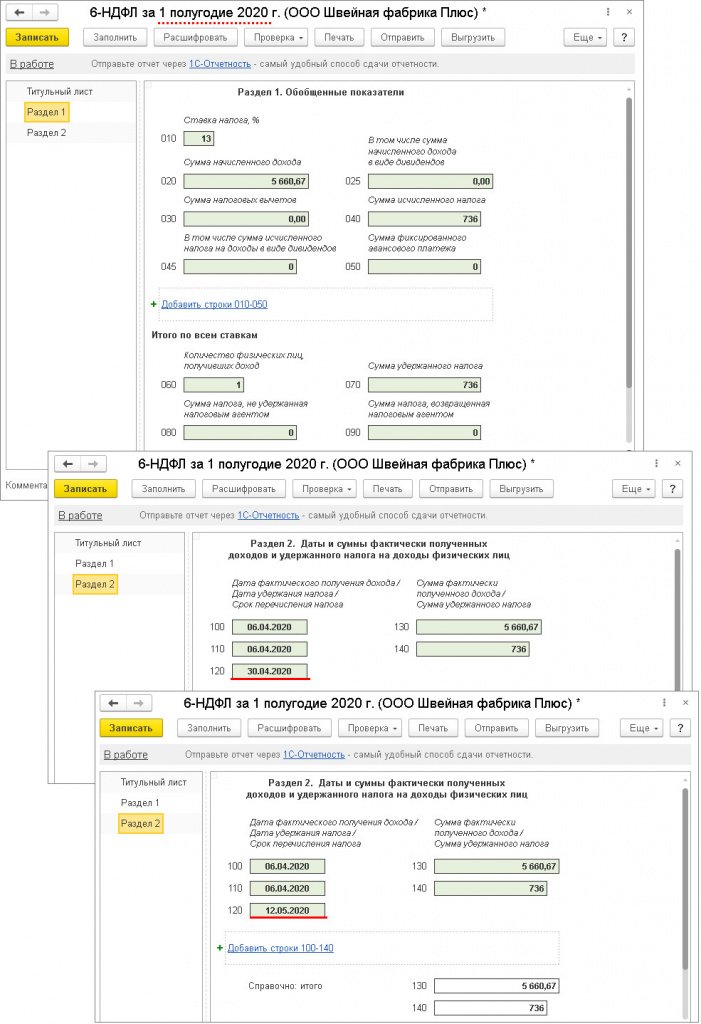

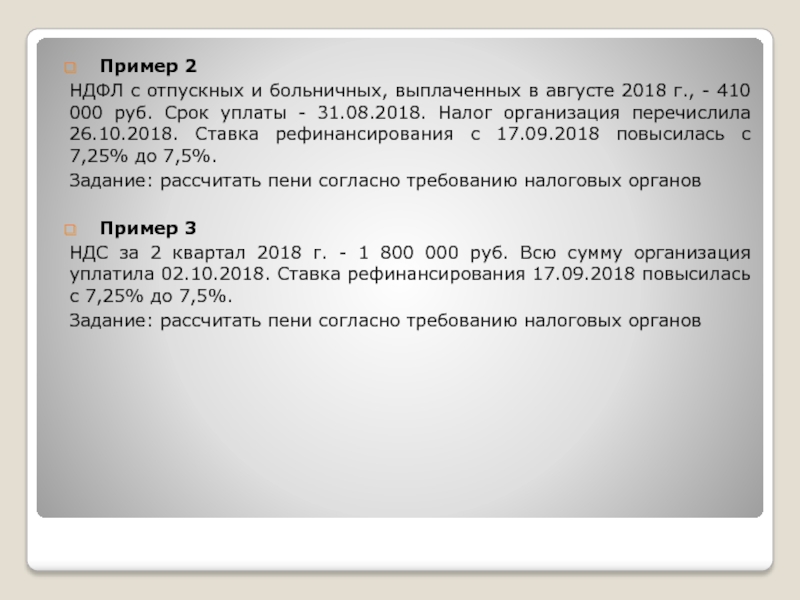

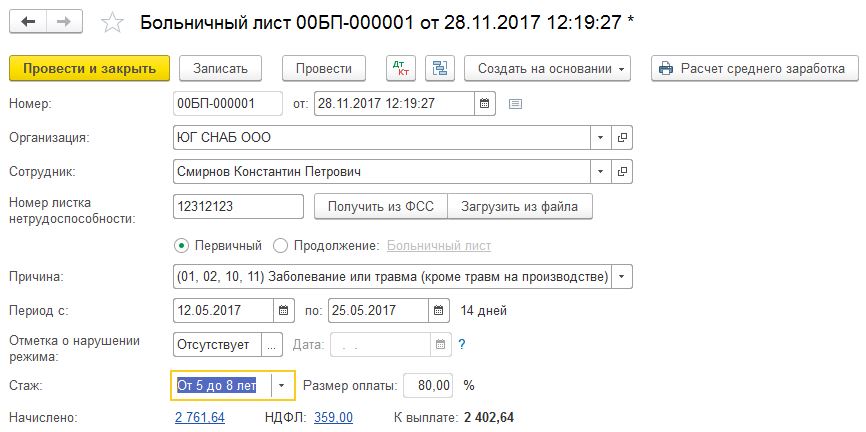

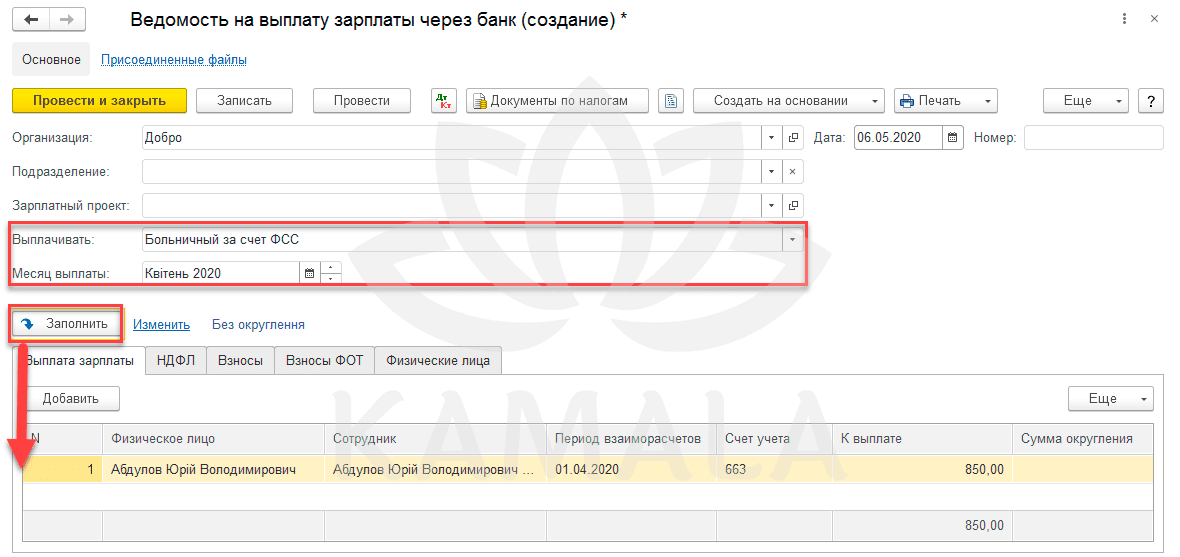

6-НДФЛ в 1С:ЗУП — как влияют календарные даты на формирование отчета?

17 Апреля 2019В чем особенность заполнения регламентированного отчета 6-НДФЛ и как календарные даты влияют на формирование отчета?

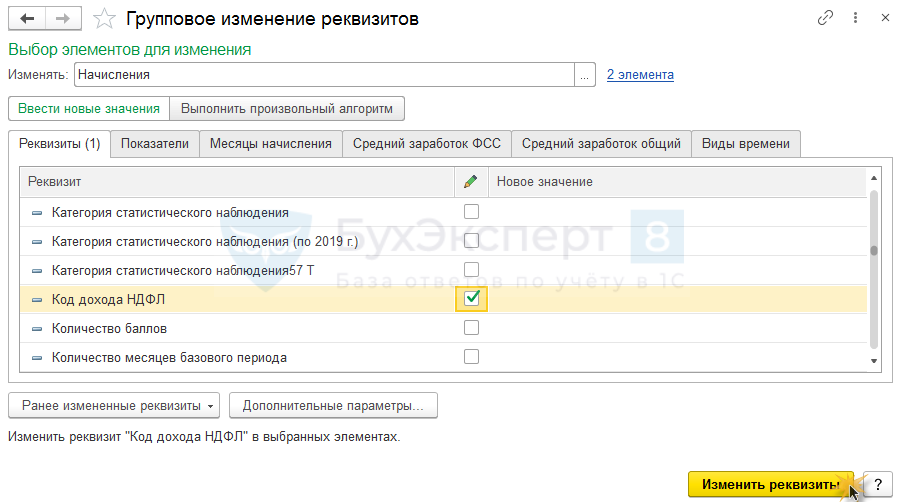

В данной статье мы рассмотрим особенности заполнения регламентированного отчета 6-НДФЛ при начислении и выплате в межрасчетный период таких доходов, как отпускные и больничные. Именно такие выплаты вызывают больше всего затруднений у бухгалтеров, поскольку отпуска и пособия по временной нетрудоспособности (больничные) часто подвержены изменениям – например, отпуск может быть отменен или продлен, может произойти изменение среднего заработка для расчета по больничному листу и множество других причин, влияющих на корректировку таких доходов. В результате приходится вносить в документы исправления, это влечет за собой перерасчеты в программе и, как следствие, при заполнении 6-НДФЛ часто возникает много вопросов и непонимания. Кроме того, иногда бухгалтеры «теряют» данные в 6-НДФЛ, и сегодня мы рассмотрим одну из причин, почему выплаты, сделанные в отчетном периоде, могут не попасть в отчетность за этот период на примере заполнения 6-НДФЛ за I квартал 2019 года. В нашем примере сотруднику Кузьминых Б.С. в марте 2019 года оформлены документы «Отпуск» и «Больничный».

Именно такие выплаты вызывают больше всего затруднений у бухгалтеров, поскольку отпуска и пособия по временной нетрудоспособности (больничные) часто подвержены изменениям – например, отпуск может быть отменен или продлен, может произойти изменение среднего заработка для расчета по больничному листу и множество других причин, влияющих на корректировку таких доходов. В результате приходится вносить в документы исправления, это влечет за собой перерасчеты в программе и, как следствие, при заполнении 6-НДФЛ часто возникает много вопросов и непонимания. Кроме того, иногда бухгалтеры «теряют» данные в 6-НДФЛ, и сегодня мы рассмотрим одну из причин, почему выплаты, сделанные в отчетном периоде, могут не попасть в отчетность за этот период на примере заполнения 6-НДФЛ за I квартал 2019 года. В нашем примере сотруднику Кузьминых Б.С. в марте 2019 года оформлены документы «Отпуск» и «Больничный».

Законодательством определены конкретные сроки для предоставления работнику отпускных и пособий по нетрудоспособности, а также расчета, выплаты, удержания и перечисления НДФЛ. При этом необходимо рассчитать НДФЛ по состоянию на дату выплаты, но при этом точная дата этого события неизвестна. Бухгалтер вынужден рассчитать доход и налог по состоянию на предполагаемую дату выплаты, а при несоответствии предполагаемой и реальной даты — уточнить расчет. Разберем на примере заполнение 6-НДФЛ за 1 квартал 2019 года.

При этом необходимо рассчитать НДФЛ по состоянию на дату выплаты, но при этом точная дата этого события неизвестна. Бухгалтер вынужден рассчитать доход и налог по состоянию на предполагаемую дату выплаты, а при несоответствии предполагаемой и реальной даты — уточнить расчет. Разберем на примере заполнение 6-НДФЛ за 1 квартал 2019 года.

В нашем примере сотруднику изначально был оформлен документ «Отпуск» с месяцем начисления «февраль» и предполагаемой датой выплаты в межрасчетный период 25.02.2019.

Рис. 1

Но в связи с изменившимися обстоятельствами был сделан перенос отпуска на другие даты.

Рис. 2

В данном случае дата фактического получения дохода сотрудником – это дата перечисления денег сотруднику — 07.03.2019. При этом неважно за какой месяц начислены отпускные. Дата удержания НДФЛ также совпадает с реальной датой выплаты, которая указана в ведомости – 07.03.2019. Срок перечисления НДФЛ для отпускных и больничных – это последний день месяца, в котором была произведена выплата по этим доходам. В нашем примере выплата была произведена в марте 2019 года, соответственно, срок перечисления НДФЛ, исчисленному и удержанному в документе «Отпуск» — до 31.03.2019. Но этот день официально является нерабочим (воскресенье) и происходит перенос срока перечисления НДФЛ на следующий рабочий день – 01.04.2019. И в данном случае именно по сроку перечисления доход и налог с отпускных попадут в отчетность 6-НДФЛ за I полугодие 2019 года.

Дата удержания НДФЛ также совпадает с реальной датой выплаты, которая указана в ведомости – 07.03.2019. Срок перечисления НДФЛ для отпускных и больничных – это последний день месяца, в котором была произведена выплата по этим доходам. В нашем примере выплата была произведена в марте 2019 года, соответственно, срок перечисления НДФЛ, исчисленному и удержанному в документе «Отпуск» — до 31.03.2019. Но этот день официально является нерабочим (воскресенье) и происходит перенос срока перечисления НДФЛ на следующий рабочий день – 01.04.2019. И в данном случае именно по сроку перечисления доход и налог с отпускных попадут в отчетность 6-НДФЛ за I полугодие 2019 года.

Рис. 3

Рис. 4

Аналогичная ситуация и с выплатами по больничным листам. Независимо от того – перечислен ли уже НДФЛ, за какой период они начислены, в каком периоде зарегистрированы – если выплата прошла в последнем месяце квартала и последний день этого месяца официально нерабочий, такие доходы и налоги с них не отразятся в отчете 6-НДФЛ текущего квартала, а будут отнесены к следующему отчетному периоду именно по сроку перечисления. В нашем случае это отчет 6-НДФЛ за I полугодие 2019.

В нашем случае это отчет 6-НДФЛ за I полугодие 2019.

Рис. 5

Рис. 6

У Вас появились вопросы? Задайте их нашему менеджеру +7 (343) 222 -12- 62

За более подробной консультацией, которая касается формирования отчета 6-НДФЛ и любых других вопросов, вы можете обратиться к нашему специалисту, оставив заявку или позвонив в офис +7 (343) 222-12-62

ЭЛКОД: Декабрьский больничный выплачен в январе: как заполнить 6-НДФЛ

В Письме от 25.01.2017 N БС-4-11/1249@ ФНС напомнила, что пособие по временной нетрудоспособности считается полученным в день его выплаты, поэтому по строке 020 раздела 1 расчета 6-НДФЛ данный доход отражается в том периоде, в котором этот доход считается полученным. Перечислить в бюджет НДФЛ с дохода в виде пособия по временной нетрудоспособности налоговый агент должен не позднее последнего числа месяца, в котором произведена выплата больничного.

Таким образом, больничный, начисленный работнику за декабрь 2016 года, непосредственно перечисленный на счет физлица 20 января 2017 года, отражается в разделах 1 и 2 расчета 6-НДФЛ за первый квартал 2017 года.

В разделе 2 расчета 6-НДФЛ за первый квартал 2017 года данная операция отражается так:

по строке 100 «Дата фактического получения дохода» — 20.01.2017;

по строке 110 «Дата удержания налога»- 20.01.2017;

по строке 120 «Срок перечисления налога»- 31.01.2017;

по строкам 130 «Сумма фактически полученного дохода» и 140 «Сумма удержанного налога» — соответствующие суммовые показатели.

На заметку: заполнить расчет 6-НДФЛ Вам поможет электронное приложение «6-НДФЛ: построчное заполнение по письмам контролирующих органов».

Полный текст документа смотрите в СПС КонсультантПлюс Ссылки на документы доступны только пользователям КонсультантПлюс — клиентам компании «ЭЛКОД». Дополнительную информацию по приобретению СПС КонсультантПлюс Вы можете получить

ЗДЕСЬ.

Дополнительную информацию по приобретению СПС КонсультантПлюс Вы можете получить

ЗДЕСЬ.

Работать с сотрудниками в сервисе Контур.Эльба

Перед началом работы заполните раздел Реквизиты → Сотрудники.

Эльба сформирует отчёты, рассчитает налоги и страховые взносы на основании начислений, которые вы покажете в разделе Сотрудники.

Сотрудники по трудовому договору

С зарплаты таких сотрудников нужно платить НДФЛ и страховые взносы: на обязательное пенсионное, медицинское и социальное страхование + взносы на травматизм в ФСС. Ставка НДФЛ зависит от статуса сотрудника: резидент не резидент. А ставка страховых взносов — от ваших льгот.

Эльба рассчитает НДФЛ и страховые взносы автоматически, если правильно указать все реквизиты, зарплату, льготы и вычеты.

Начисления показывают в личной карточке сотрудника. Там же можно посмотреть подробный расчёт налога и взносов.

Под конец месяца в разделе Отчётность появятся задачи с готовыми платёжками по зарплате, НДФЛ и страховых взносов.

Постепенно будут появляться задачи по отчётам, ближайшие вы увидите внизу раздела Отчётность — «Задачи на будущее».

Если сотрудников нет, а в разделе Отчётность много ненужных задач по ним, уберите галочку напротив поля «Я зарегистирован как работодатель» в разделе Реквизиты → Сотрудники.

Как добавить аванс

По Трудовому кодексу зарплату работникам нужно выплачивать два раза в месяц — иначе никак. Установите дату выплаты аванса в разделе Реквизиты → Сотрудники → Дополнительно.

А его размер укажите в личной карточке каждого работника в разделе Сотрудники → Нужный сотрудник → Зарплата.

В разделе Отчётность будут появляться задачи по выплате аванса. Помните: НДФЛ при выплате аванса не платят, поэтому платёжек на его уплату там не будет — они будут в задачах по выплате зарплаты по итогам месяца.

Работники по договору подряда или ГПХ

В Эльбе добавьте таких исполнителей в разделе Сотрудники по договору «ГПХ или подряда».

В карточке сотрудника появится подраздел ГПХ — в нём и нужно будет начислять вознаграждение работника. День начисления = день выплаты вознаграждения.

За сотрудников на договоре подряда нужно платить НДФЛ и страховые взносы на обязательное пенсионное и медицинское страхование + в ФСС на травматизм, если это предусмотрено договором.

Эльба предложит заплатить взносы в общей задаче за сотрудников.

А вознаграждение с НДФЛ — в отдельной задаче «Заплатить по договору подряда».

Важно: задача не появится, если вы начислите вознаграждение задним числом. Эльба будет считать, что вы уже рассчитались с работником, поэтому платёжки придётся подготовить самостоятельно.

НДФЛ нужно заплатить не позже следующего рабочего дня после расчёта с сотрудником.

А если расплачиваетесь с исполнителями по договору ГПХ в день зарплаты остальных сотрудников, то при начислении выберите «Вместе с зарплатой за…». Платёжки на выплату будут в общей задаче «Выдать зарплату и заплатить НДФЛ за…».

Платёжки на выплату будут в общей задаче «Выдать зарплату и заплатить НДФЛ за…».

Как добавить арендодателя — физлицо

Если арендуете помещение у физлица, не забудьте удержать НДФЛ с арендной платы. Вы должны это сделать как налоговый агент.

В Эльбе добавьте арендодателя в раздел Сотрудники «по договору аренды имущества».

Затем покажите выплаты по аренде в подразделе ГПХ.

Эльба автоматически рассчитает НДФЛ с этих сумм и предложит заплатить в разделе Отчётность.

Важно: задача не появится, если вы начислите аренду задним числом. Эльба будет считать, что вы уже рассчитались с сотрудником, поэтому платёжки придётся подготовить самостоятельно.

НДФЛ нужно заплатить не позднее следующего рабочего дня после расчёта с арендодателем.

А если расплачиваетесь с физлицом в день зарплаты остальных сотрудников, то при начислении выберите «Вместе с зарплатой за…» — платёжки на выплату будут в задаче «Выдать зарплату и заплатить НДФЛ за…».

Как добавить вычет по НДФЛ

В разделе Сотрудники → Нужный сотрудник → Вычеты → Добавить вычет.

В Эльбе можно добавить только стандартные вычеты по НДФЛ: за себя или за ребёнка. Остальные вычеты и для работодателя, и для сотрудника легче получить в налоговой самостоятельно.

Вычет на ребёнка автоматически перестанет предоставляться, если доход сотрудника превысит 350 000₽.

Вычет не переходит автоматически на следующий год, поэтому не забывайте добавлять вычеты ежегодно и проверять, имеет ли сотрудник до сих пор право на них. Например, не исполнилось ли ребёнку 18 или 24.

Как добавить больничный

В разделе Сотрудники → Нужный сотрудник → Больничные/пособия. Здесь же можно добавить декретные пособия.

Эльба не умеет рассчитывать больничные автоматически, но при добавлении будет ссылка на калькулятор, который поможет с расчётом.

Если сотруднику продлили больничный, измените у первичного больничного в Эльбе дату конца на дату выписки. Такой способ подойдёт, если вы ещё не выплачивали больничный и он принес все больничные листы сразу.

Если больничный уже выплачивали, а продление оплачиваете дополнительно, то заведите его как новый больничный. Чтобы расчёт по страховым взносам сформировался правильно, обнулите сумму за счет работодателя вручную.

Как добавить отпуск

В разделе Сотрудники → Нужный сотрудник → Отпуска.

Рассчитать отпускные поможет калькулятор.

По Трудовому кодексу выплатить отпускные работнику нужно не позже чем за 3 календарных дня до начала отпуска, поэтому добавьте отпуск в Эльбу заранее. После этого в разделе Отчётность появится задача по выплате отпускных и НДФЛ с них.

Отпускные можно выдать и раньше чем за 3 дня. Часто работодатели выплачивают отпускные вместе с зарплатой, если даты близко друг к другу. Например, сотрудник уходит в отпуск 15 августа, а зарплату в организации выдают 10 августа.

В Эльбе так тоже можно сделать — поставьте галочку напротив поля «Выдать вместе с зарплатой» и она предложит заплатить всё вместе в задаче «Выдать зарплату и заплатить НДФЛ за…».

Если добавите отпуск сегодняшним днём или днём из прошлого, задача по выплате отпускных в разделе Отчётность не появится. Эльба будет считать, что вы уже рассчитались с сотрудником, поэтому платёжки придётся подготовить самостоятельно.

Когда добавляете отпуск в карточку сотрудника, в поле «Дата выплаты отпускных:» укажите реальную дату выплаты. Это важно для 6-НДФЛ, потому что срок перечисления НДФЛ с отпускных — последний день месяца, в котором выплачены отпускные.

Чтобы добавить отпуск без содержания, поставьте галочку рядом с полем «Без содержания».

Как уволить сотрудника

Зайдите в личную карточку сотрудника в разделе Сотрудники → Работает → Уволить. Если показывали в Эльбе все отпуска, больничные и зарплату — компенсация за неиспользованный отпуск рассчитается автоматически. Если не показывали — придётся считать вручную.

Если увольняете сотрудника последним днём месяца, авторасчёт может быть неправильным, потому что в расчете среднего дневного заработка Эльба не учтёт доход этого месяца.

Чтобы это исправить, нужно:

- Выбрать вариант «Да, все»

— поставить дату увольнения — последний день месяца,

— скопировать число дней неиспользованного отпуска.

2. Выбрать вариант «Нет, не все»

— указать дату увольнения — первый день следующего месяца,

— ввести скопированные выше дни неиспользованного отпуска,

— скопировать авторассчитанную сумму компенсации.

3. Вернуть корректную дату увольнения — последний день месяца

— подставить скопированную сумму компенсации.

Отдельная задача появится в разделе Отчетность, если указать текущую дату увольнения или дату из будущего.

Если уволили сотрудника задним числом, задача не появится и платёжки придётся подготовить вручную.

Сумма в задаче включает полный расчет при увольнении = компенсация за неиспользованный отпуск + зарплата за отработанную часть месяца.

О том, какие документы оформить при увольнении, читайте в статье «Как уволить сотрудника».

Как принять сотрудника повторно

- Сотрудник уволился в прошлом году и в новом году снова устраивается на работу → заведите дубль карточки сотрудника, укажите в личных данных новую дату приема.

- Сотрудник уволился и устраивается повторно в рамках одного года — действуйте по инструкции.

Как облагаются НДФЛ выплаты по листкам нетрудоспособности (более 5 дней), если средства от ФСС на расчетный счет налогового агента поступают в следующем налоговом периоде?

Як оподатковуються ПДФО виплати по листках непрацездатності (більше 5 днів), якщо кошти від фонду загальнообов’язкового державного соціального страхування на розрахунковий рахунок податкового агента надходять у наступному податковому періоді?

Відповідно до пп. 164.2.1 п. 164.2 ст. 164 розділу IV Податкового кодексу України від 2 грудня 2010 року № 2755-VI із змінами та доповненнями (далі – ПКУ), доходи у вигляді заробітної плати, нараховані (виплачені) платнику податку відповідно до умов трудового договору (контракту) включаються до складу загального місячного (річного) оподатковуваного платника податку і є базою оподаткування податком на доходи фізичних осіб.

Згідно із пп. 14.1.48 п. 14.1 ст. 14 ПКУ заробітна плата – основна та додаткова заробітна плата, інші заохочувальні та компенсаційні виплати, які виплачуються (надаються) платнику податку у зв’язку з відносинами трудового найму.

Абзацом другим ст. 2 Кодексу законів про працю України від 10 грудня 1971 року № 322-VIII встановлено, що працівники реалізують право на працю шляхом укладення трудового договору про роботу на підприємстві, в установі, організації або з фізичною особою. Працівники мають право, зокрема, на матеріальне забезпечення в порядку соціального страхування у разі хвороби, повної або часткової втрати працездатності.

Пунктом 1 ст. 35 Закону України від 18 січня 2001 року № 2240-III «Про загальнообов’язкове державне соціальне страхування у зв’язку з тимчасовою втратою працездатності та витратами, зумовленими похованням» (далі – Закон № 2240) встановлено, що допомога по тимчасовій непрацездатності надається застрахованій особі у формі матеріального забезпечення, яке повністю або частково компенсує втрату заробітної плати (доходу), у разі настання в неї одного зі страхових випадків, визначених указаною статтею.

Відповідно до п. 2 ст. 35 Закону № 2240 допомога по тимчасовій непрацездатності внаслідок захворювання або травми, не пов’язаної з нещасним випадком на виробництві та професійним захворюванням, виплачується фондом загальнообов’язкового державного соціального страхування (далі – Фонд) застрахованим особам починаючи з шостого дня непрацездатності за весь період до відновлення працездатності або до встановлення медико-соціальною експертною комісією інвалідності (встановлення іншої групи, підтвердження раніше встановленої групи інвалідності), незалежно від звільнення застрахованої особи в період втрати працездатності у порядку та розмірах, встановлених законодавством.

Оплата перших п’яти днів тимчасової непрацездатності внаслідок захворювання або травми, не пов’язаної з нещасним випадком на виробництві, здійснюється за рахунок коштів роботодавця у порядку, встановленому постановою Кабінету Міністрів України від 6 травня 2001 року № 439.

Таким чином, виплати по листках непрацездатності (оплата перших п’яти днів тимчасової непрацездатності за рахунок коштів роботодавця та допомога по тимчасовій непрацездатності) з метою оподаткування податком на доходи фізичних осіб прирівнюються до заробітної плати та включаються до складу місячного оподатковуваного доходу платника податку.

При цьому, відповідно до пп. 169.4.1 п. 169.4 ст. 169 ПКУ якщо платник податку отримує доходи за різні податкові періоди (місяці) у вигляді заробітної плати, у тому числі за час перебування на лікарняному, то з метою правильного їх оподаткування, такі доходи (їх частина) відносяться до відповідних податкових періодів їх нарахування.

Крім того, згідно із пп. 168.1.1 п. 168.1 ст. 168 ПКУ податковий агент, який нараховує (виплачує, надає) оподатковуваний дохід на користь платника податку, зобов’язаний утримувати податок із суми такого доходу за його рахунок, використовуючи ставки, визначені в ст. 167 ПКУ.

Враховуючи вищевикладене, оподаткування виплат по листках непрацездатності здійснюється у податковому періоді в якому та /або за який відбулося їх нарахування, незалежно від того, що кошти з Фонду надійшли на розрахунковий рахунок податкового агента в іншому/наступному податковому періоді.

Министерство финансов США, Налоговое управление США и Министерство труда США объявляют о плане внедрения оплачиваемых отпусков в связи с коронавирусом для рабочих и налоговых льгот для малых и средних предприятий, чтобы быстро возместить расходы на предоставление отпусков в связи с коронавирусом

ВАШИНГТОН, округ Колумбия — Сегодня Министерство финансов США, Служба внутренних доходов и Министерство труда США объявили, что малые и средние работодатели могут начать пользоваться двумя новыми возмещаемыми налоговыми льготами на фонд заработной платы, предназначенными для немедленного и полного возмещения им затрат в соотношении доллар к доллару. стоимость предоставления сотрудникам отпуска в связи с коронавирусом.Это облегчение для сотрудников, а также малого и среднего бизнеса предоставляется в соответствии с Законом о борьбе с коронавирусом «Семья прежде всего», подписанным президентом Трампом 18 марта 2020 года.

Закон поможет Соединенным Штатам бороться с COVID-19 и победить его, предоставив всем американским предприятиям с менее чем 500 сотрудниками средства для предоставления сотрудникам оплачиваемого отпуска либо для удовлетворения потребностей самого сотрудника в отношении здоровья, либо для ухода за членами семьи. Законодательство позволит работодателям удерживать своих работников на зарплате, в то же время гарантируя, что работники не будут вынуждены выбирать между своей зарплатой и мерами общественного здравоохранения, необходимыми для борьбы с вирусом.

Основные выводы

- Оплачиваемый отпуск по болезни для рабочих

По причинам, связанным с COVID-19, сотрудники получают до 80 часов оплачиваемого отпуска по болезни и расширенного оплачиваемого отпуска по уходу за ребенком, когда детские школы сотрудников закрыты или учреждения по уходу за детьми недоступны. - Полное покрытие

Работодатели получают 100% компенсацию за оплачиваемый отпуск в соответствии с законом.- Расходы на медицинское страхование также включены в кредит.

- Работодатели не несут обязательств по налогу на заработную плату.

- Самостоятельно занятые лица получают эквивалентный кредит.

- Fast Funds

Возмещение будет легко и быстро получить.- Будет произведен немедленный зачет налога на доллар в счет налога на заработную плату.

- Если необходимо возмещение, IRS отправит возмещение как можно быстрее.

- Защита малого бизнеса

Работодатели с менее чем 50 сотрудниками имеют право на освобождение от требований по предоставлению отпуска по уходу за ребенком, чья школа закрыта или присмотр за ребенком недоступен в случаях, когда жизнеспособность бизнеса находится под угрозой.

Соответствие ослаблению

- Требования с 30-дневным периодом неисполнения для добросовестного соблюдения требований.

Чтобы немедленно воспользоваться кредитами на оплачиваемый отпуск, предприятия могут сохранять и получать доступ к средствам, которые они в противном случае платили бы в IRS в виде налогов на заработную плату. Если этих сумм недостаточно для покрытия стоимости оплачиваемого отпуска, работодатели могут запросить ускоренный аванс в IRS, отправив упрощенную форму заявки, которая будет выпущена на следующей неделе.

Фон

Закон предусматривает оплачиваемый отпуск по болезни, расширенный отпуск по семейным обстоятельствам и отпуск по болезни по причинам, связанным с COVID-19, а также предусматривает возмещение оплачиваемого отпуска по болезни и оплачиваемого отпуска по уходу за ребенком для правомочных работодателей. Приемлемые работодатели — это предприятия и освобожденные от налогов организации с численностью менее 500 сотрудников, которые обязаны предоставлять оплачиваемый отпуск по болезни и отпуск для семьи и по болезни в соответствии с законом. Правомочные работодатели смогут претендовать на эти кредиты на основании отпуска, который они предоставят в период с даты вступления в силу до декабря.31, 2020. Аналогичные кредиты доступны самозанятым лицам на основании аналогичных обстоятельств.

Оплачиваемый отпуск

Закон предусматривает, что сотрудники правомочных работодателей могут получить две недели (до 80 часов) оплачиваемого отпуска по болезни при 100% заработной платы сотрудника, если сотрудник не может работать, потому что сотрудник находится на карантине и / или страдает от COVID-19. симптомы и поиск медицинского диагноза. Сотрудник, который не может работать из-за необходимости заботиться о человеке, находящемся на карантине, ухаживать за ребенком, чья школа закрыта или поставщик услуг по уходу за детьми недоступен по причинам, связанным с COVID-19, и / или сотрудник испытывает по существу аналогичные условия, как указано в U.S. Департамент здравоохранения и социальных служб может получить двухнедельный (до 80 часов) оплачиваемый отпуск по болезни из расчета 2/3 заработной платы сотрудника. Сотрудник, который не может работать из-за необходимости заботиться о ребенке, чья школа закрыта или поставщик услуг по уходу за ребенком недоступен по причинам, связанным с COVID-19, в некоторых случаях может получить до десяти дополнительных недель оплачиваемой семьи и медицинский отпуск в размере 2/3 заработной платы работника.

Кредит на оплачиваемый отпуск по болезни

Для сотрудника, который не может работать из-за карантина или карантина из-за коронавируса или имеет симптомы коронавируса и хочет получить медицинский диагноз, правомочные работодатели могут получить возмещаемый зачет отпуска по болезни для отпуска по болезни по обычной ставке заработной платы сотрудника, но не более 511 долларов в день и 5110 долларов в совокупности, всего 10 дней.

Для сотрудника, который ухаживает за кем-то с коронавирусом или ухаживает за ребенком из-за закрытия детской школы или учреждения по уходу за ребенком, или из-за коронавируса поставщик услуг по уходу за ребенком недоступен, правомочные работодатели могут потребовать кредит на два — трети обычной ставки заработной платы сотрудника, до 200 долларов в день и 2000 долларов в совокупности на срок до 10 дней. Правомочные работодатели имеют право на дополнительный налоговый кредит, определяемый на основе затрат на поддержание медицинского страхования для правомочного сотрудника в период отпуска.

Кредит на отпуск по уходу за ребенком

Помимо кредита на отпуск по болезни, для работника, который не может работать из-за необходимости заботиться о ребенке, чья школа или детский сад закрыты или чей поставщик услуг по уходу за ребенком недоступен из-за коронавируса, правомочные работодатели могут получите возмещаемый отпуск по уходу за ребенком. Этот кредит равен двум третям обычной заработной платы сотрудника, но не более 200 долларов в день или 10 000 долларов в совокупности. В зачет отпуска по уходу за ребенком можно засчитать до 10 недель соответствующего отпуска.Правомочные работодатели имеют право на дополнительный налоговый кредит, определяемый на основе затрат на поддержание медицинского страхования для правомочного сотрудника в период отпуска.

Оперативная оплата стоимости предоставления отпуска

Когда работодатели платят своим сотрудникам, они обязаны удерживать из зарплаты своих сотрудников федеральные подоходные налоги и долю сотрудников в налогах на социальное обеспечение и медицинское обслуживание. Затем работодатели должны депонировать эти федеральные налоги вместе со своей долей налогов на социальное обеспечение и медицинскую помощь в IRS и подавать ежеквартальные налоговые декларации о заработной плате (серия форм 941) в IRS.

Согласно руководству, которое будет выпущено на следующей неделе, правомочные работодатели, которые оплачивают отпуск по болезни или отпуск по уходу за ребенком, смогут удержать сумму налога на заработную плату, равную сумме оплаченного отпуска по болезни и уходу за ребенком, а не депонируйте их в IRS.

Налоги на заработную плату, которые доступны для удержания, включают удержанные федеральные подоходные налоги, долю работника в налогах на социальное обеспечение и медицинскую помощь и долю работодателя в налогах на социальное обеспечение и медицинскую помощь в отношении всех сотрудников.

Если налога на заработную плату недостаточно для покрытия расходов на оплачиваемый отпуск по болезни и уходу за ребенком, работодатели смогут подать в IRS запрос на ускоренную выплату. IRS рассчитывает обработать эти запросы в течение двух недель или меньше. Подробности этой новой ускоренной процедуры будут объявлены на следующей неделе.

Примеры

Если правомочный работодатель заплатил 5000 долларов за отпуск по болезни и в противном случае должен внести 8000 долларов в качестве налога на заработную плату, включая налоги, удерживаемые со всех его сотрудников, работодатель может использовать до 5000 долларов из 8000 долларов налогов, которые он собирался внести для оформления отпуска с установленным требованием. платежи.По закону работодатель должен будет внести оставшиеся 3000 долларов только в день следующего обычного депозита.

Если правомочный работодатель заплатил 10 000 долларов за отпуск по болезни и должен был внести 8 000 долларов в качестве налогов, работодатель мог бы использовать все 8 000 долларов налогов для оплаты отпуска по установленным критериям и подать запрос на ускоренный кредит для оставшихся 2 000 долларов.

Эквивалентные суммы отпуска по уходу за ребенком и отпуска по болезни доступны самозанятым лицам при аналогичных обстоятельствах.Эти кредиты будут заявлены в их налоговой декларации и уменьшат расчетные налоговые платежи.

Исключение для малого бизнеса

Малые предприятия с менее чем 50 сотрудниками будут иметь право на освобождение от требований об отпусках, связанных с закрытием школ или недоступностью ухода за детьми, когда требования могут поставить под угрозу способность бизнеса продолжать работу. Освобождение от налогов будет доступно на основе простых и четких критериев, которые сделают его доступным в обстоятельствах, которые ставят под угрозу жизнеспособность бизнеса работодателя как непрерывного предприятия.Министерство труда предоставит рекомендации и правила в чрезвычайных ситуациях, чтобы четко сформулировать этот стандарт.

Период неисполнения

Министерство труда будет издавать временную политику неисполнения, которая предоставляет работодателям период времени для соблюдения закона. В соответствии с этой политикой Министерство труда не будет возбуждать принудительные меры против любого работодателя за нарушение закона до тех пор, пока работодатель действовал разумно и добросовестно в соответствии с законом.Вместо этого Министерство труда сосредоточится на оказании помощи в соблюдении нормативных требований в течение 30-дневного периода.

Для получения дополнительной информации

Для получения дополнительной информации об этих кредитах и других льготах посетите раздел «Налоговые льготы для коронавируса» на IRS.gov. Информация о процессе получения предоплаты по кредиту будет опубликована на следующей неделе.

FAQ для работодателей, претендующих на налоговые льготы по оплачиваемым отпускам по болезни и по семейным обстоятельствам в связи с COVID-19 — NJBIA

IRS выпустило часто задаваемые вопросы для малых и средних работодателей, чтобы помочь им вычислить связанные с COVID-19 кредиты на оплачиваемые отпуска по болезни и по семейным обстоятельствам для второй и третий кварталы 2021 года.

Согласно Американскому плану спасения (ARP), оплачиваемые отпуска по болезни и семейные отпуска возмещают правомочным работодателям стоимость предоставления оплачиваемого отпуска по болезни и семейного отпуска своим сотрудникам по причинам, связанным с COVID-19, включая отпуск, взятый сотрудниками для получения или восстановления после Прививки от COVID-19. Частные предприниматели имеют право на аналогичные налоговые льготы.

Налоговые льготы по оплачиваемым отпускам по болезни и по семейным обстоятельствам в соответствии с ARP аналогичны тем, которые предусмотрены Законом о борьбе с коронавирусом в первую очередь семьями (FFCRA) и Законом о налоговых льготах, связанных с COVID, 2020 года.ARP изменяет и расширяет эти кредиты и покрывает отпускные, выплачиваемые сотруднику, который ищет или ожидает результатов теста на COVID-19, получает иммунизацию, связанную с COVID-19, или восстанавливается после вакцинации. Кроме того, в соответствии с ARP правомочные работодатели теперь могут требовать возмещения заработной платы за оплачиваемый отпуск по семейным обстоятельствам по тем же причинам.

Часто задаваемые вопросы включают информацию о том, как правомочные работодатели могут потребовать кредиты для оплачиваемых отпусков по болезни и по семейным обстоятельствам, в том числе о том, как подавать и вычислять применимые суммы кредита, а также как получать авансовые платежи и возмещать кредиты.

Кредиты на оплачиваемый отпуск в рамках ARP представляют собой налоговые кредиты против доли работодателя в налоге на Medicare. Налоговые льготы подлежат возмещению, что означает, что работодатель имеет право на выплату полной суммы кредитов, если она превышает долю работодателя в налоге на Medicare.

В ожидании того, что кредиты будут востребованы в применимой федеральной налоговой декларации, правомочные работодатели могут удерживать федеральные налоги на занятость, которые они в противном случае депонировали бы, включая федеральный подоходный налог, удерживаемый с сотрудников, долю работников в налогах на социальное обеспечение и медицинскую помощь. и доля работодателя в налогах на социальное обеспечение и медицинскую помощь в отношении всех сотрудников в пределах суммы кредита, на которую они имеют право.

Если у правомочного работодателя нет достаточных федеральных налогов на оплату труда на депозит для покрытия суммы ожидаемых кредитов, правомочный работодатель может запросить аванс кредита, заполнив форму 7200 «Авансовый платеж кредитов работодателя в связи с COVID-19».

Самозанятые лица могут требовать сопоставимые кредиты в форме 1040, Индивидуальная налоговая декларация США.

Для получения дополнительной информации прочтите полный текст часто задаваемых вопросов о налоговых льготах для оплачиваемого отпуска в соответствии с Законом о американском плане спасения от 2021 года для отпуска после 31 марта 2021 года.

Справочник работодателя(Положения об удержании налогов и обязанности работодателя) — Подразделение доходов

(a) Регистрация для удержания подоходного налога

(b) Запрос формы

(c) Наем новых сотрудников — Форма W-4, W-4A или SD / W4A

(d) Отчетность о новых приемах на работу

(e) Компенсация за выплату Сотруднику

(f) Отчет о полученном вознаграждении — Форма W-2

(g) Ежегодная сверка налоговых деклараций, удерживаемых у источника выплаты

(h) Отчетность данных о годовой заработной плате сотрудников

Важное примечание: Пожалуйста, ознакомьтесь с часто задаваемыми вопросами по отчетности W-2 и 1099, чтобы узнать о пересмотренных требованиях к подаче документов.

(i) Common Paymaster

(j) Отчетность по 1099 данным

(a) Регистрация для удержания подоходного налога штата Делавэр

Закон штата Делавэр требует, чтобы каждый работодатель регистрировался в налоговом управлении штата Делавэр. Регистрация осуществляется путем заполнения комбинированной заявки на регистрацию (CRA) в форме Делавэра.

Налоговым агентамDelaware будет присвоен тот же идентификационный номер, что и их федеральный идентификационный номер работодателя.Если налоговый агент не имеет федерального идентификационного номера работодателя, заполните федеральную форму SS-4, которую можно получить в ближайшем офисе налоговой службы. После того, как вы заполнили форму, вы можете позвонить в офис IRS и получить свой федеральный идентификационный номер по телефону. После того, как вы получите свой федеральный идентификационный номер, заполните форму CRA или свяжитесь с нашим Главным бизнес-разделом по телефону (302) 577-8778.

(б) Запрос форм

Если вы новый бизнес, ваша первоначальная налоговая декларация находится в пакете комбинированного заявления на регистрацию.Пожалуйста, используйте эту начальную форму, чтобы перевести свой первый удерживаемый платеж. Если вы не получите буклет в течение четырех (4) недель после совершения платежа, сообщите об этом в раздел бизнес-справочника. Помните, что все новые работодатели обязаны ежемесячно подавать налоговые декларации. Если ваш бизнес уже создан и у вас есть буклет с купонами, но вам нужно изменить свой федеральный идентификационный номер и / или адрес, используйте купон запроса на изменение, содержащийся в буклете, с указанием типа изменения.Обратите внимание, что мы не выпускаем новые буклеты для изменения адреса, поскольку ваши денежные переводы регистрируются по вашему федеральному идентификационному номеру. Тем не менее, соответствующее обслуживание выполняется в Мастер-файле для вашей учетной записи при подготовке к следующей рассылке материалов Отдела. Если формы недоступны для своевременной подачи, вам следует отправить письмо с переводом по адресу: BUSINESS MASTER FILE SECTION, DELAWARE DIVISION OF REVENUE, P.O. Box 8750, Wilmington, Delaware 19899-8750, с указанием:

- Федеральный идентификационный номер

- Название и адрес компании

- Окончание налогового периода (укажите, является ли декларация ежемесячной или квартальной.)

- Имя и номер телефона лица, ответственного за подачу деклараций

(c) Наем новых сотрудников — Форма W-4 или W-4A

Получите от каждого сотрудника подписанную федеральную форму W4, W4A или форму штата Делавэр SD / W4A или W-4NR при приеме на работу. (См. Раздел 15 об освобождении от удержания и надбавках)

(d) Отчетность о новых приемах на работу

Закон штата Делавэр требует, чтобы каждый работодатель, который должен удерживать подоходный налог штата Делавэр со своих сотрудников, также должен сообщать о найме новых сотрудников в Отдел по поддержке детей.Отчет должен быть составлен в течение 20 дней после приема на работу нового сотрудника (ов) и должен содержать имя сотрудника, адрес и номер социального страхования, а также дату и статус найма сотрудника. Кроме того, также требуются имя, адрес и федеральный идентификационный номер работодателя (FEIN) работодателя. Отчет может быть составлен с использованием федеральной формы W-4 или аналогичной формы по вашему выбору. Отчет может быть в бумажном виде и отправлен по почте в Управление новых сотрудников штата Делавэр, P.O. Box

(e) Выплата компенсации работнику

Удерживайте налог с каждой выплаты компенсации в соответствии со свидетельством сотрудника об освобождении от налогов и применимыми таблицами ставок удержания, указанными на обратной стороне этого проспекта, или на основе любой другой формулы, утвержденной директором налогового отдела.

Подайте декларацию в Налоговое управление и уплатите полную сумму удержанного налога в требуемые даты подачи.

(f) Отчет о заработанной компенсации — Форма W-2

Все работодатели должны предоставить каждому сотруднику заявление об удержании налога в форме W-2, в котором указана общая заработная плата и сумма удержанного подоходного налога в штате Делавэр. Этот отчет должен предоставляться работнику не позднее 31 января каждого года, в котором указывается заработная плата, выплаченная в течение предыдущего года, или, если увольнение происходит до этой даты, не позднее, чем через тридцать дней после последней выплаты заработной платы.

(g) Ежегодная сверка налоговых деклараций у источника выплаты

Каждый работодатель должен подавать выверку удержанного подоходного налога за каждый год. Все работодатели должны подавать ежегодную выверку / перевод удержанного подоходного налога, заполнив форму W-3 вместе с дубликатом федеральной формы W-2, в которой указывается сумма налога штата Делавэр, удержанного с каждого сотрудника. Форма W-3 должна быть сдана не позднее 28 -го февраля каждого года, в котором указываются удерживаемые суммы за предыдущий календарный год.

(h) Отчетность данных о годовой заработной плате сотрудников

См. Ответы на часто задаваемые вопросы об отчетах W-2 и 1099.

(i) Common Paymaster

Подразделение не принимает перевод удерживаемых налогов от общего кассира по одной декларации для нескольких работодателей. Каждый работодатель, удерживающий налог в штате Делавэр, должен указать удержанную сумму под своим федеральным идентификационным номером и подавать ежегодную выверку.

(j) Отчетность по 1099 данным

Любая организация, которая должна сообщать о доходах по федеральной форме 1099, должна предоставить Делавэру информацию для следующих платежей:

- Все платежи в пользу жителей штата Делавэр , которые указываются либо в форме 1099MISC, либо в форме 1099R; и

- Все выплаты нерезидентам заработной платы, гонораров или другой компенсации за услуги, оказанные в Делавэре, если такие выплаты указаны в форме 1099MISC или форме 1099R.

Каждый раз, когда физическое или юридическое лицо обязано сообщить эти формы в Налоговую службу на магнитных носителях, они также должны сообщить информацию о возврате в Налоговое управление штата Делавэр на магнитных носителях. Конкретные декларации серии 1099, которые необходимо подавать, включают только формы 1099MISC и 1099R. Все остальные, включая 1099DIV и 1099INT, не нужно подавать для целей удержания. См. Технический информационный меморандум 97-7 для дополнительных требований к подаче формы 1099.Данные, представленные плательщиками, будут в формате, описанном в текущей публикации IRS 1220 (Rev. 6-98), каталожный номер 61275P и ежегодные обновления к ней.

Налоговый кредит в размереза добровольный оплачиваемый отпуск FFCRA в течение 2 квартала 2021 года

Закон о реагировании на коронавирус в семьях от марта 2020 г. (FFCRA) предписывает определенные оплачиваемые отпуска по болезни и / или по семейным обстоятельствам, связанные с COVID-19, для сотрудников работодателей, имеющих менее 500 сотрудников (включая самозанятых лиц), и предоставляет этим работодателям полностью возмещаемый федеральный налоговый кредит на заработную плату в отношении заработной платы и стоимости страхового покрытия плана медицинского страхования за эти оплачиваемые периоды отпуска.Закон о консолидированных ассигнованиях от декабря 2020 года отменил мандат, но сохранил доступность кредита на первый календарный квартал 2021 года для правомочных работодателей, которые добровольно предоставили эти отпуска в течение этого квартала.

Закон Американского плана спасения от марта 2021 года расширил доступность кредита для правомочных работодателей (тех, которые добровольно предоставляют оплачиваемые отпуска во втором и / или третьем календарных кварталах 2021 года), изменил кредит с кредита по налогу на социальное обеспечение на зачет налога на Medicare и внес некоторые другие изменения, включая два дополнительных квалификационных стандарта для оплачиваемых отпусков.

IRS выпустило информационный бюллетень с подробным описанием доступного кредита на второй и третий кварталы, в котором подчеркивается дополнительный квалификационный стандарт в отношении оплачиваемых отпусков сотрудников, связанных с получением и восстановлением после вакцинации COVID-19. Вот основные моменты правил, применимых к Q2 и Q3:

- Этот полностью возвращаемый федеральный налоговый кредит на заработную плату предназначен для правомочных работодателей (включая самозанятых работодателей), которые подпадали бы под действие мандата FFCRA (т.е. иметь менее 500 сотрудников) на 2020 год (не обязательно после 2020 года), но которые добровольно предоставляют оплачиваемый отпуск FFCRA во втором и третьем календарных кварталах 2021 года.

- Сумма кредита включает расходы по плану медицинского страхования в период отпуска, а также часть налогов на социальное обеспечение и медицинскую помощь, уплачиваемую работодателем в связи с отпускной заработной платой.

- Кредит можно получить по форме 941 или заранее.

- Срок давности по кредитным оценкам был продлен до пяти лет с даты подачи соответствующей формы 941.

- Государственные работодатели, кроме федерального правительства, и любые агентства или органы федерального правительства, которые не являются организацией, описанной в разделе 501 (c) (1) Налогового кодекса, включены как «правомочные работодатели».

- Добавлены дополнительные квалификационные стандарты для доступных оплачиваемых отпусков по болезни или расширенной семьи во втором и третьем календарных кварталах 2021 года:

- Сотрудник ищет или ожидает результатов диагностического теста или медицинского диагноза COVID-19, и сотрудник подвергся воздействию COVID-19, или работодатель сотрудника запросил такой тест или диагноз.

- Сотрудник проходит вакцинацию в связи с COVID-19 или восстанавливается после травмы, инвалидности, болезни или состояния, связанного с такой иммунизацией.

- Сумма налогового кредита:

- Оплачиваемый отпуск по болезни : до 10 дней с дневным максимумом, составляющим менее 100% обычной ставки заработной платы работника или 511 долларов (совокупный максимум 5110 долларов).

- С 1 апреля 2021 г.е. количество дней оплачиваемого отпуска по болезни FFCRA, ранее использованного сотрудником, не будет учитываться после 31 марта 2021 г. для целей максимального 10-дневного оплачиваемого отпуска по болезни).

- Оплачиваемый отпуск для семьи : до 12 недель с дневным максимумом, составляющим меньшую из двух третей обычной ставки заработной платы работника или 200 долларов (совокупный максимум 12 000 долларов).

- Общая максимальная сумма налогового кредита 17 110 долларов США.

- Оплачиваемый отпуск по болезни : до 10 дней с дневным максимумом, составляющим менее 100% обычной ставки заработной платы работника или 511 долларов (совокупный максимум 5110 долларов).

- Выплачиваемая отпускная заработная плата не подлежит возмещению, если она учитывается как расходы на заработную плату в связи с любым из следующего:

- Кредит не предоставляется, если оплачиваемые отпуска дискриминируют в пользу высокооплачиваемых сотрудников, штатных сотрудников или сотрудников «на основе их стажа работы у работодателя».”

- FFCRA отпускные кредиты представляют собой налогооблагаемый доход работодателя для целей федерального подоходного налога.

- Выплаты по отпуску FFCRA полностью облагаются налогом для сотрудников и должны быть отдельно указаны в графе 14 формы W-2 сотрудника.

Любые советы, содержащиеся в этом сообщении, включая приложения и приложения, не предназначены для тщательного, глубокого анализа конкретных вопросов. Этого также недостаточно, чтобы избежать налоговых штрафов. Это было подготовлено только для информационных целей и общего руководства и не является профессиональной консультацией.Вы не должны действовать в соответствии с информацией, содержащейся в этой публикации, без специальной профессиональной консультации. Не делается никаких заявлений или гарантий (явных или подразумеваемых) в отношении точности или полноты информации, содержащейся в этой публикации, и CohnReznick LLP, ее члены, сотрудники и агенты не несут ответственности и отказываются от любой ответственности за последствия, которые могут возникнуть в вашей или кто-либо другой, действующий или воздерживающийся от действий, полагаясь на информацию, содержащуюся в этой публикации, или на любое решение, основанное на ней.

Налоговые льготы работодателя за оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни

Предоставление вашим сотрудникам продолжительных отпусков и поддержка их заботы о своем здоровье и семье может быть частью вашей деловой культуры, но это также может помочь вам увеличить ваш денежный поток и снизить обязательства по федеральному подоходному налогу.

Предприятия, которые добровольно предоставляют своим работникам оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни, могут иметь право на получение оплачиваемого работодателем налогового кредита на семейный отпуск и отпуск по болезни — раздел 45S IRC — невозмещаемого кредита, который может использоваться для компенсации федерального подоходного налога.

Определение вашего права на получение кредита, а также точный расчет и получение кредита могут быть сложным процессом. Уверенно воспользуйтесь кредитом и верните деньги в свой бизнес под руководством наших профессионалов.

Обзор права на участие и сбережений

Чтобы получить кредит, ваш бизнес и сотрудники, пользующиеся оплачиваемым отпуском, должны соответствовать определенным требованиям.

Бизнес-критерии

В вашей организации должны быть действующие политики, обеспечивающие минимум:

- Двухнедельный оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни — не включая оплачиваемый или обязательный отпуск по семейным обстоятельствам (FMLA), оплачиваемый на уровне штата или на федеральном уровне (FMLA)

- Оплачиваемый отпуск — не включая отпуск, личное время или время по болезни — не менее 50% от обычной заработной платы или оклада работника

Политики также должны включать отпуск, который покрывает одно или несколько из следующего:

- Рождение ребенка

- Усыновление или воспитание ребенка

- Уход за супругом или членом семьи с тяжелым заболеванием

- Тяжелое состояние собственного здоровья работника

- Супруги и члены семей некоторых активных военнослужащих

Критерии сотрудников

Сотрудники, использующие программы отпусков, должны соответствовать как минимум следующим критериям:

- Работали не менее одного года во время отпуска

- Получать годовое вознаграждение менее 60% от порога для высокооплачиваемого сотрудника

- Возьмите отпуск в течение любого налогового года до 31 декабря 2025 г.

Возможная экономия

Расчет кредитаоснован на процентах от заработной платы, выплачиваемой во время отпуска по семейным обстоятельствам и отпуска по болезни, и не может быть рассчитан с той же заработной платой, которая использовалась для расчета другого общего коммерческого кредита.

В зависимости от процента заработной платы, выплачиваемой вашим предприятием во время отпуска сотрудника, вы можете иметь право на получение следующих сумм кредита.

Как получить кредит

Используя ведущий в отрасли цифровой инструмент MaxCredits®, мы определим соответствие вашей компании требованиям и проведем вас через все этапы процесса рассмотрения претензий, в том числе:

- Сборник документации. Изучив вашу платежную ведомость и другие документы, мы определим соответствие каждого сотрудника требованиям и определим ограничения по заработной плате.

- Итоговый отчет. Вы получите подробный отчет с подробным описанием возможностей получения кредита и соответствующим графиком подачи заявок.

Анализ возможностей

Налог на прибыль | East Lansing, MI

Статус обработки декларации о подоходном налоге (обновлено 16.07.21)Город Ист-Лансинг обработал все возвратные декларации, представленные вовремя и без необходимости в дополнительной информации. Если вы подали заявку и не получили возмещение или письмо с дополнительной информацией, или если мы запросили дополнительную информацию, а вы отправили ее, но все еще не получили возмещение, отправьте электронное письмо по адресу yieldtax @ cityofeastlansing.com, чтобы наши сотрудники проверили статус вашего возврата. Мы все еще работаем над обработкой любых возвратов, которые требовали оплаты или были сбалансированы до нуля.

————————————————- —————

Подоходный налог города Ист-Лансинг вступил в силу 1 января 2019 года. Срок действия налога истекает через 12 лет, а доходы от налога будут использоваться для определенных целей. : 20% на полицию и пожарную охрану, 20% на инфраструктуру и 60% на дополнительные выплаты по необеспеченным пенсионным обязательствам.Резиденты (работающие в Ист-Лансинге или другом районе) будут платить налог в размере 1%, а нерезиденты, работающие в Ист-Лансинге, будут платить налог в размере 0,5%.

КРАЙНИЙ СРОК ПОДАЧИ

Казначейство и Служба внутренних доходов (IRS) недавно объявили, что срок подачи налоговой декларации по федеральному подоходному налогу в 2020 году автоматически продлен с 15 апреля 2021 года до 17 мая 2021 года.

Город Ист-Лансинг будет следующим IRS на основании раздела 141.664 Закона о едином городском подоходном налоге. Администратор по подоходному налогу East Lansing перенесет срок подачи налоговой декларации за 2020 год с 30 апреля 2021 года на 1 июня 2021 года.Учить больше.

ФОРМЫ НАЛОГА НА ПРИБЫЛЬ

Налогоплательщики могут найти актуальные инструкции и формы подоходного налога на веб-странице Формы подоходного налога.

РАСПРЕДЕЛЕНИЕ ОПЛАТЫ НЕРЕЗИДЕНТОВ ЗА РАБОТУ НА ДОМУ ВО ВРЕМЯ ПАНДЕМИИ

На 2020 год нерезиденты, которые работали из дома, а не со своего рабочего места в Ист-Лансинге, смогут распределять время, потраченное на работу за пределами города. Это относится только к времени, фактически потраченному на работу из дома. Это не относится к тем, кому платят за то, чтобы они сидели дома (по вызову) и не работали, за исключением того, что они время от времени отвечают на электронные письма или телефонные звонки.Заработная плата, выплачиваемая за нахождение дома и дежурство по вызову, обрабатывается так же, как и заработная плата, связанная с отпуском и нерабочими днями (больничный, отпуск и т. Д.). Чтобы помочь определить, имеет ли нерезидент право распределять свое время, необходимо заполнить дополнительную форму. Если вы готовите возврат с помощью программного обеспечения, форма будет называться CF-COV. При оформлении возврата вручную форма называется EL-COV (PDF). При распределении заработной платы эта форма является обязательным приложением и должна быть отправлена вместе с поданной декларацией.Если не назначается заработная плата, эту форму отправлять не нужно.

Если физическое лицо имеет право распределять свое время в городе и за его пределами, налоговая служба East Lansing также требует от работодателя письмо с подтверждением информации в его декларации. Это не обязательно должно быть излишне формальным письмом. Оно может быть от непосредственного руководителя, если оно написано на фирменном бланке работодателя. Это письмо должно быть отправлено вместе с декларацией физического лица. Возмещение физического лица не может быть обработано до тех пор, пока эта документация не будет получена.

Это распределение заработной платы применяется только к нерезидентам, которые решают распределять свое время. Жители облагаются налогом на всю заработную плату, независимо от того, где они зарабатываются.

ПРИМЕР РАСЧЕТА ОТПУСКОВ

Было несколько вопросов о том, как больной, отпуск и праздничные дни влияют на распределение рабочего времени в городе и за его пределами. В следующем примере поясняется, как следует указывать числа в «Таблице заработной платы и исключаемой заработной платы — Приложение 2-1». Пример:

Общее количество рабочих дней в году: 260

Больные, отпуск и каникулы в течение года: 30

Дней работы в Ист-Лансинге: 100

Общая заработная плата в графе 1 W-2: 75000 долларов США

Расчет налогооблагаемой и не подлежащей налогообложению заработной платы:

Общее количество рабочих дней в году: 260

Больных, отпускных и праздничных дней за год: (30)

Фактических рабочих дней: 230

рабочих дней в Ист-Лансинге: 100

Облагаемый налогом процент: 43.48%

Общая заработная плата: 75 000 долларов США

Общая налогооблагаемая заработная плата: 32 610 долларов США

Не включаемая заработная плата: 42 390 долларов США

ИНСТРУМЕНТ УХОДА ДЛЯ РАБОТОДАТЕЛЯ

После подачи заполненной формы EL-SS-4 работодатели могут использовать новый Инструмент для удержания налога у работодателя города Ист-Лансинг, чтобы открыть свой счет подоходного налога и заполнить отчетность и оплату удерживаемого налога.

КАРТА ГРАНИЦ НАЛОГА НА ПРИБЫЛЬ

Город Ист-Лансинг создал интерактивную карту границы налога на прибыль с использованием картографической технологии Географической информационной системы (ГИС).Эта интерактивная карта показывает район, где будет начисляться подоходный налог, и ее можно найти по адресу, номеру участка и названию здания МГУ. Для тех, кто не может открыть карту ГИС, также были созданы карты в формате PDF.

ИНФОРМАЦИОННЫЕ ЛИСТЫ НАЛОГОВОГО НАЛОГА

Ознакомьтесь с информационными бюллетенями по подоходному налогу города Ист-Лансинг для физических и юридических лиц:

Часто задаваемые вопросы IRS о налоговых льготах работодателя для оплаты больничных и расширенном FMLA

7 апреля 2020 г.

Налоговая служба (IRS) опубликовала ответы на часто задаваемые вопросы, в которых объясняются налоговые льготы, доступные работодателям, которые предоставляют своим работникам обязательный оплачиваемый отпуск по болезни и расширенный отпуск по семейному медицинскому отпуску (FMLA +) в соответствии с Законом о реагировании на семейный коронавирус (FFCRA).FFCRA требует, чтобы работодатели со штатом менее 500 сотрудников предоставляли своим работникам оплачиваемый отпуск по болезни и отпуск FMLA + (в совокупности, квалифицированный отпуск) по причинам, связанным с COVID-19, начиная с 1 апреля 2020 года по 31 декабря 2020 года. в 10 дней для выплаты по болезни и 10 недель для FMLA +.

Комментарий Локтона: К мандатам на отпуск применяются другие требования, которые обсуждаются в нашем недавнем предупреждении о требованиях к оплачиваемым отпускам и в сопроводительном предупреждении, касающемся временного постановления Министерства труда, касающегося отпускных мандатов, выпущенного в тот же день, когда IRS выпустило его часто задаваемые вопросы.

Налоговое управление США нарушило требования об отпусках, поскольку затраты работодателя на предоставление оплачиваемого отпуска компенсируются возмещаемыми налоговыми скидками, полученными в его ежеквартальных налоговых декларациях о заработной плате. IRS объяснил, как работодатели могут требовать кредиты, и какие документы требуются.

Налоги с заработной платы 101

Прежде чем мы обратимся к механике налоговых вычетов на заработную плату, давайте коснемся того, как федеральные налоги на заработную плату (FICA) действуют для большинства работодателей.Как правило, и работники, и их работодатели обязаны платить налог на социальное обеспечение в размере 6,2% от заработной платы работника в пределах налогооблагаемой базы заработной платы в размере 137 700 долларов США (на 2020 год, согласно индексации). Это часто называют «OASDI». Кроме того, к заработной плате применяется налог в размере 1,45% для финансирования больничного страхования в рамках программы Medicare (так называемый налог HI), где нет предела заработной платы. Налоги наемного работника удерживаются из заработной платы.

Работодатели обязаны перечислять налоги на заработную плату ежемесячно или раз в две недели и ежеквартально регистрировать выверку в IRS, как правило, с использованием формы 941 «Ежеквартальная федеральная налоговая декларация работодателя».В соответствии со своими давними правилами IRS строго запрещает работодателю брать займы в счет налога на заработную плату, и за несвоевременное внесение денег в IRS могут взиматься огромные штрафы.

Комментарий Локтона: В соответствии с FFCRA работодатель не обязан своей долей OASDI по заработной плате за квалифицированный отпуск, но он должен уплатить 1,45% HI налог и должен удерживать долю OASDI с работника вместе с HI налогом и федеральным подоходным налогом. Это различие — то, что работодатель не должен платить налог OASDI на заработную плату за квалифицированный отпуск — будет важным, когда мы обсудим, как работодатель требует налоговых вычетов на выплачиваемую им заработную плату за квалифицированный отпуск.

Что входит в налоговый кредит работодателя на заработную плату?

Хотя закон требует, чтобы работодатели предоставляли своим сотрудникам отпуск по болезни и отпуск по закону FMLA +, Конгресс намеревался полностью компенсировать эти расходы за счет кредитов, доступных работодателю при подаче налогов на фонд заработной платы. Еще лучше то, что налоговые льготы подлежат возмещению (это означает, что работодатель получает денежные средства от федерального правительства, если налоговые льготы превышают обязательства работодателя по налогу на заработную плату).

Суммы кредита включают:

1. Выплата заработной платы работникам за оплачиваемый отпуск по болезни.

2. Выплата заработной платы работникам за оплачиваемый отпуск FMLA +.

3. Налог HI работодателя в размере 1,45%, относящийся к выплатам заработной платы в пунктах 1 и 2 (работодатель не уплачивает налог OASDI в пунктах 1 и 2).

4. «Квалифицированные расходы по плану медицинского страхования», относящиеся к пунктам 1 и 2; см. обсуждение ниже.

Пример: Компания ABC выплачивает 10 000 долларов США в виде отпусков по болезни и FMLA + отпускных во втором календарном квартале 2020 года.Он не должен платить работодателю долю налога OASDI на 10 000 долларов, но он будет должен 145 долларов за долю работодателя в налоге на HI. Начисленный налоговый кредит ABC составляет 10 145 долларов, что включает 10 000 долларов в виде оплачиваемого отпуска плюс 145 долларов на долю ABC в налоге на заработную плату с этой заработной платы.

Эта сумма может быть применена к любым федеральным налогам на трудоустройство, за которые ABC несет ответственность по любой заработной плате (включая заработную плату, выплаченную работникам, не находящимся в отпуске), выплаченной во втором календарном квартале 2020 года. Любое превышение федеральных налоговых обязательств по найму возмещается в соответствии с обычными процедурами.ABC должна по-прежнему удерживать долю работника в уплате налогов OASDI и HI из выплаченной заработной платы за квалифицированный отпуск, но вместо того, чтобы переводить эти доллары в IRS, ABC применяет эту сумму в счет причитающегося кредита.

Расчет квалифицированных расходов по плану медицинского страхования как части налогового кредита

Работодатели, которые предоставляют медицинское страхование во время отпуска по болезни и расширенного отпуска FMLA, имеют право включить их в расчет налогового кредита, чтобы помочь им компенсировать эти расходы. Эти расходы включают субсидию работодателя на медицинское страхование плюс любые взносы сотрудников до налогообложения в соответствии с разделом 125 (но не выплаты работникам после уплаты налогов).Затраты на квалифицированный план медицинского страхования также включают взносы работодателя в FSA здравоохранения и механизмы возмещения расходов на здравоохранение, но не HRA мелких работодателей (известные как QSEHRA) или взносы работодателя на сберегательные счета здравоохранения (HSA).

Комментарий Локтона: Министерство здравоохранения указало, что медицинское страхование работодателя должно продолжаться во время обязательного оплачиваемого отпуска по болезни. Сотрудник, находящийся в отпуске по FMLA +, имеет право на медицинское страхование в той же степени, что и действующий сотрудник, в соответствии с давно действующими правилами, которые применяются к отпускам по FMLA.

IRS требует, чтобы расходы на медицинское страхование распределялись на оплату отпуска по болезни или FMLA + на пропорциональной основе между покрываемыми сотрудниками (например, средний страховой взнос для всех сотрудников, охваченных планом) и пропорционально на основе периодов покрытие (относительно периодов отпуска, к которым относится такая заработная плата). При наличии отдельных планов расходы по плану медицинского страхования определяются отдельно для каждого плана. Эта методология дополнительно поясняется ниже на примере.

Для полностью застрахованных планов работодатель может использовать (1) премию COBRA для работника, получающего соответствующую отпускную заработную плату, (2) среднюю ставку страховых взносов для всех сотрудников, получающих квалифицированную отпускную заработную плату, или (3) любой практически аналогичный метод, который требует учитывать среднюю ставку страховых взносов, определяемую отдельно для сотрудников с индивидуальным страхованием и без него.

Если работодатель решит использовать среднюю ставку страховых взносов для всех сотрудников (вариант 2 выше), распределяемая сумма за каждый день, когда работник, охваченный планом медицинского страхования, имеет право на получение квалифицированной отпускной заработной платы, может быть определена с помощью следующих шагов:

- Общая годовая премия работодателя для сотрудников, на которые распространяется политика, делится на количество сотрудников, на которых распространяется политика, для определения средней годовой премии на одного сотрудника.

- Эта средняя годовая надбавка на одного работника делится на среднее количество рабочих дней в течение года всеми покрываемыми работниками (с учетом дней оплачиваемого отпуска как рабочего дня и рабочего дня как включая любой день, в который выполняется работа), чтобы определить среднюю дневную надбавку. на сотрудника. Например, сотрудник, работающий полный год, работающий пять дней в неделю, может считаться работающим 52 недели x 5 дней или 260 дней. Расчеты для частично занятых и сезонных сотрудников, участвующих в плане, должны быть скорректированы соответствующим образом.Работодатели могут использовать любой разумный метод для расчета рабочих дней сотрудников, занятых неполный рабочий день.

- Результирующая сумма представляет собой сумму, подлежащую распределению за каждый день оплаты квалифицированного отпуска по болезни или семейного отпуска, и эта сумма становится частью налогового кредита, причитающегося работодателю, в дополнение к сумме заработной платы за квалифицированный отпуск, выплачиваемой работникам.

Пример: Компания ABC спонсирует план медицинского страхования застрахованной группы, который охватывает 400 сотрудников, некоторые из которых имеют страховое покрытие только для сотрудников, а некоторые — для членов семьи.Предполагается, что у каждого сотрудника будет 260 рабочих дней в году. (Пять дней в неделю в течение 52 недель.) Сотрудники вносят часть своих страховых взносов до уплаты налогов в соответствии с планом Раздела 125, с разными суммами для покрытия расходов только на себя и для семьи. Общая годовая премия для 400 сотрудников составляет 5,2 миллиона долларов. Это включает как сумму, уплаченную ABC, так и суммы, уплаченные сотрудниками до налогообложения.

Если ABC использует одну среднюю ставку страховых взносов для всех сотрудников, средняя годовая ставка страховых взносов составляет 5,2 миллиона долларов, разделенных на 400, или 13 000 долларов.Для каждого сотрудника, который, как ожидается, будет работать 260 рабочих дней в году, средняя дневная ставка страховых взносов будет равна 13000 долларов, разделенных на 260, или 50 долларов. Эти 50 долларов представляют собой сумму квалифицированных медицинских расходов, выделяемых на каждый день оплачиваемого отпуска по болезни или FMLA + на одного сотрудника.

Для самофинансируемых планов работодатель может использовать (1) премию COBRA для сотрудника, получающего оплачиваемую отпускную плату, или (2) любой разумный актуарный метод для определения предполагаемых годовых расходов плана (здесь правила, аналогичные правилам правила для страховых планов используются для определения суммы расходов, относящихся к работнику).

Получение кредитов

Работодатели запрашивают налоговые льготы для выплаты заработной платы за отпуск по болезни и отпуск по FMLA + (включая соответствующие налоги на HI и квалифицированные расходы на медицинское страхование) каждый календарный квартал в своей форме IRS 941.

Существующие правила запрещают работодателю получать доступ к удержанным налогам и не вносить их своевременно. Тем не менее, IRS позволит работодателям требовать налоговые льготы для оплаты отпуска по болезни и FMLA + за счет зачета этих выплат с их налогом на заработную плату и налоговыми обязательствами по удержанию заработной платы, выплаченной всем сотрудникам в период с 1 апреля 2020 г. по декабрь.31 января 2020 г., суммы, которые в противном случае потребовались бы для депонирования в IRS.