Берется ли подоходный налог с больничного листа 2021

Когда берут подоходный налог

В Налоговом кодексе сказано, что со всех выплат в пользу граждан необходимо удерживать налог на доходы физических лиц. Одновременно перечислены ситуации, когда НДФЛ не взимается. Статья 217 НК РФ «Доходы, освобожденные от налогообложения» определяет, что больничный лист облагается подоходным налогом:

- суммы, выплачиваемые в связи с пребыванием на больничном, входят в налогооблагаемую базу;

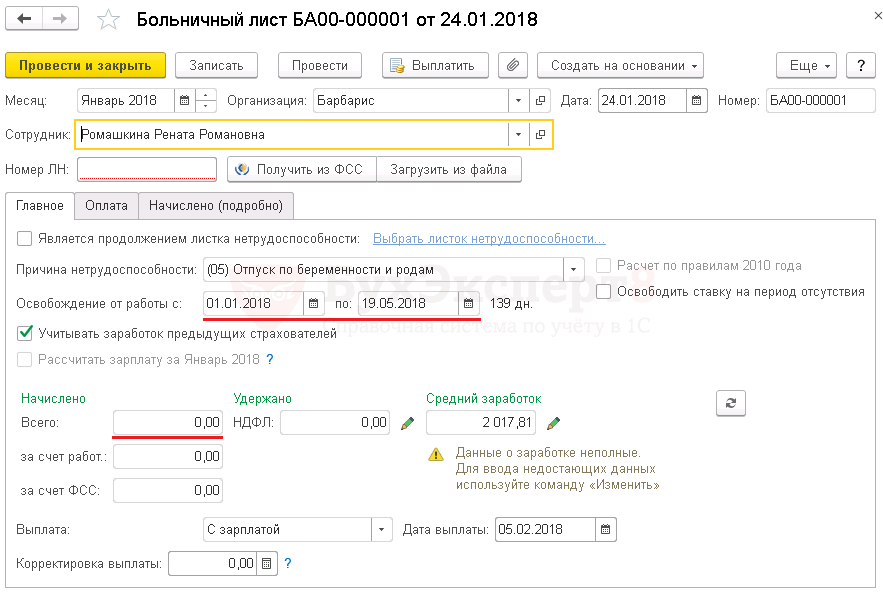

- исключение составляют только пособия по беременности и родам.

Все предельно ясно: если лист временной нетрудоспособности получен в связи с предстоящими родами, с выплаты работнику подоходный не берут. В любой другой ситуации удерживается подоходный налог с больничного листа. Это простое правило важно помнить каждому работодателю, поскольку он является источником выплат и обязан удерживать, а затем перечислять в бюджет пошлины с дохода работников.

С какой суммы рассчитывается налог на доходы физлиц

Сейчас в России проходит пилотный проект, в рамках которого страхователи из некоторых регионов только передают документы для расчета пособия по временной нетрудоспособности, но самостоятельно его не рассчитывают. Порядок и последовательность присоединения субъектов РФ к проекту представлен в постановлении правительства от 21.04.2011 № 294. Берется ли подоходный налог с больничного листа по новым правилам?

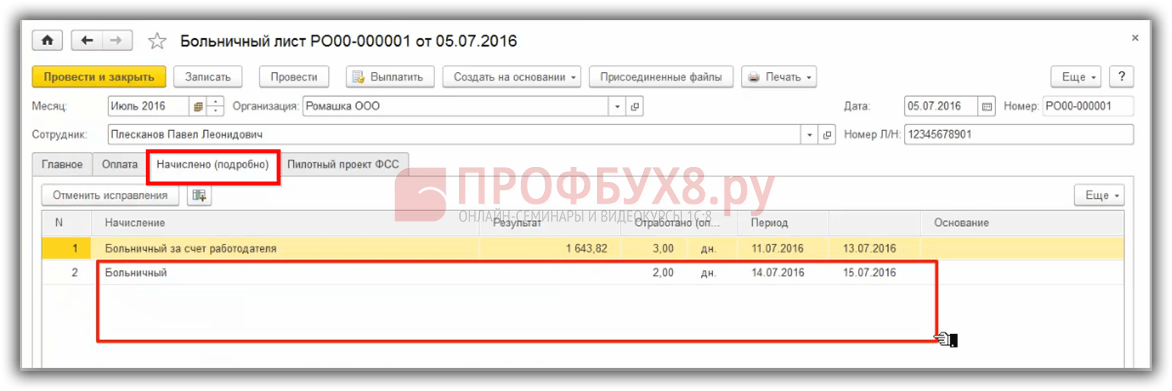

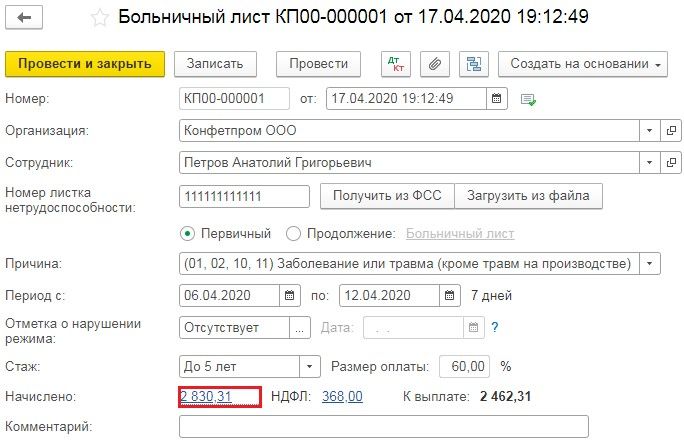

Все без исключения работодатели оплачивают только первые три дня периода временной нетрудоспособности своих сотрудников. Именно с этой суммы организация и должна удержать НДФЛ. Все средства, которые выплатило региональное отделение ФСС, облагать пошлинами работодателю не надо. Это сделают сами чиновники. При необходимости они же выдадут справку о доходе и удержанной с него сумме для предоставления по месту требования, например, в ИФНС.

Таким образом, при выплате листков нетрудоспособности:

- полностью работодателем — НДФЛ рассчитает и удержит работодатель;

- в рамках пилотного проекта: за первые три дня, которые оплачивает работодатель, НДФЛ удерживает работодатель. С той части пособия, которое выплачивает ФСС, НДФЛ удержит Фонд социального страхования.

Налог с больничных работников-мигрантов

С 01.01.2015 гражданин другого государства, который на законных основаниях трудится на территории России более полугода, вправе получить социальные гарантии по больничному листу, аналогичные всем остальным работникам. Но важно соблюдать ряд особенностей в зависимости от статуса иностранного работника:

- Если мигрант является временно пребывающим на территории РФ, право на оплату больничного листа он получает только если с его доходов уплачивались страховые взносы не менее шести месяцев до месяца наступления нетрудоспособности.

Учитываются и взносы, уплаченные нынешним и прежним работодателями.

Учитываются и взносы, уплаченные нынешним и прежним работодателями. - Временно и постоянно проживающим иностранцам выплачивают пособие по тем же правилам, что и гражданам РФ.

- Временно пребывающие высококвалифицированные специалисты не признаются застрахованными в системе обязательного социального страхования. С их зарплаты не уплачиваются взносы на ВНиМ, и права на оплату больничного они, соответственно, не имеют.

- Для граждан ЕАЭС установлены особые условия. При работе на территории РФ по трудовым договорам они имеют право на оплату нетрудоспособности по правилам, установленным для граждан России. Статус временно проживающего, пребывающего или высококвалифицированного работника значения не имеет.

Выплата пособий в связи с материнством указанной категории лиц действующим законодательством не предусмотрена (письмо ФСС России от 20.02.2015 № 02-08-01/04-466л).

Единственное, о чем надо помнить, когда работник-мигрант приносит больничный лист, — ставка НДФЛ. По общим правилам, она составляет 13%. Но если ваш работник не является налоговым резидентом РФ, то есть пребывает на территории страны менее 183 дней подряд (без пересечения госграницы), то ставка подоходного налога для него — уже 30%.

По общим правилам, она составляет 13%. Но если ваш работник не является налоговым резидентом РФ, то есть пребывает на территории страны менее 183 дней подряд (без пересечения госграницы), то ставка подоходного налога для него — уже 30%.

Напомним также, что при удержании НДФЛ с пособий по нетрудоспособности работодатель вправе перечислить исчисленную сумму не позже последнего дня месяца, в котором сотрудник по состоянию здоровья не мог выполнять рабочие обязанности. Во всех остальных случаях она должна попасть в бюджет не позже, чем на следующий день после выплаты физлицу дохода.

Берется ли подоходный налог с больничного листа в 2021 году

Добавлено в закладки: 0

Больничный лист или лист временной нетрудоспособности представляет собой бланк, который выдает лечащий врач сотруднику на все время прохождения лечения от травмы или заболевания. Сотрудник организации приносит больничный работодателю (или напрямую бухгалтеру организации). При этом он вправе получить обязательную компенсацию за счет работодателя за весь период болезни.

При этом он вправе получить обязательную компенсацию за счет работодателя за весь период болезни.

Сумма выплаты равняется среднемесячной зарплате за период отсутствия на работе. Она является частью дохода физических лиц, поэтому обязательно облагается налогом.

Законодательное регулирование

Выписка документа, подтверждающего факт нетрудоспособности работника, составляется согласно приказу Минздрава “Об утверждении Порядка осуществления Фондом социального страхования Российской Федерации проверки соблюдения порядка выдачи, продления и оформления листков нетрудоспособности” №1345 от 21.12.2012 года.

Подоходный налог с больничного листа удерживают, исходя из ст. 217 Налогового кодекса Российской Федерации «Доходы, не подлежащие налогообложению», где четко оговорен порядок проведения выплаты подоходного налога.

Поскольку пособия по болезни относятся к доходам сотрудника, то они должны облагаться подоходным налогом. Пункт 1 ст. 217 говорит о том, что пособия, которые выплачивает государство по временной нетрудоспособности, подлежат обложению налогами и не освобождаются от них даже в том случае, если больничные листы выдаются по уходу за детьми.

Согласно этой статье, больничный лист по причине беременности и родов не подлежит налогообложению.

Перечень налоговых выплат по больничному листу

Для правильного учета налогов, которые требуется выплачивать с больничного листа, необходимо знать форму налогообложения организации. Обычно уплачиваются следующие виды налогов:

- подоходный;

- взносы в пенсионный фонд;

- отчисления в ФСС;

- отчисления на социальные нужды.

Больничный облагается подоходным налогом и рассчитывается по той же схеме, по которой происходит обложение налогом с зарплаты.

Изменения в обложении налогами пособия по больничному в году

Обложение налогами пособия по больничному листу в 2018 и новом году включало выплаты налогов на доход с физических лиц. Отметим, что взносы с листа не выплачиваются. Ставка налога остается прежней и равна 13% от суммы дохода.

Средства для выплаты пособий берут пока по следующему принципу:

- 3 дня начала оплачивает компания;

- остальной период компенсирует ФСС РФ.

Эти нормы установлены в ст. 3 п. 2 и п. 1 федерального закона о страховых взносах (№ 255-ФЗ). Пособие по больничному листу по уходу за ребенком и за родственником и НДФЛ выплачивается полностью ФСС. После увольнения работник может требовать выплату компенсации по больничному листу после соблюдения некоторых норм, указанных в ст. 4 п. 2 Федерального закона № 25-ФЗ.

С начала 2014 года и по год (а возможно и в дальнейшем останется), было запланировано введение нового порядка выплат по больничному, согласно которому они должны совершаться непосредственно ФСС, а не работодателем. После такого обновления станет проще вести контроль выплат. Пока он не утвержден, то налогообложение производиться по существующему законодательству.

Берется ли подоходный налог с больничного листа

Одним из извечных вопросов, который интересует как бухгалтеров, так и работников, является следующий: берется ли подоходный налог с больничного листа? Для того чтобы ответить на него сначала нужно уяснить что же это за лист. А это не что иное, как медицинская справка. Она свидетельствует о том, что в период, который указан в документе, работник действительно находился на лечении.

А это не что иное, как медицинская справка. Она свидетельствует о том, что в период, который указан в документе, работник действительно находился на лечении.

В этом документе находится запись с диагнозом заболевания. Лист предоставляется после окончания лечения (в первый рабочий день после выздоровления). Работник должен его принести руководителю, в отдел кадров или в бухгалтерию (зависит от внутреннего порядка компании-работодателя). Причем этот сотрудник имеет право на получение материальной компенсации за период лечения.

Размер начисления соответствует месячному заработку за период прохождения лечения. Эти деньги расцениваются законодательством как доход физического лица. Поэтому на эту сумму начисляются налоговые обязательства.

Берется ли подоходный налог с больничного листа

Как уже было сказано ранее, законы предполагают получение компенсаций по болезни как доход. Каждый доход физического лица подлежит обложению налогами.

Выдача больничных листов определена в законе о социальном страховании Министерства Здравоохранения. В нем оговорен порядок их выдачи и продления.

В нем оговорен порядок их выдачи и продления.

Вторым законом, который регулирует данный аспект, является Налоговый Кодекс. В нем прописано, что все доходы по больничным листам облагаются налогами. Листы по уходу за детьми не являются исключениями. Но вот листы по беременности и родам налоговой нагрузке не подлежат. То есть на компенсации по ним налоги не начисляются и не удерживаются.

Перечень налоговых удержаний с компенсаций по больничным листам

В первую очередь взимается подоходный налог. После этого производится отчисление в пенсионный фонд Российской Федерации. Существует еще один фонд, требующий отчислений. Это Фонд Социального Страхования.

Возможно произведение отчислений денег на социальные нужды.

Особое внимание необходимо уделить тому моменту, как производится формирование налоговой суммы. Законодательство говорит о том, что первые трое суток болезни оплачивает компания-работодатель. Весь остальной период оплачивается из Фонда Соцстраха.

Законодательство говорит о том, что первые трое суток болезни оплачивает компания-работодатель. Весь остальной период оплачивается из Фонда Соцстраха.

Исключение, касающееся листов по уходу за детьми и родам, в этом аспекте так же отличается. Оно предполагает полное компенсирование из Фонда Соцстраха (включая НДФЛ).

О любой информации, не вошедшей в данную публикацию, можно получить дополнительную консультацию у наших специалистов.

Подоходный налог с больничного листа Налоговое право

Главная Налоговое правоСложить необходимый документ в юрфирме очень затратно. Потому что это не легкий труд, требующий знаний. В процессе обращение это отражение личности обращающегося. Чиновник начинает иметь эмоции о подписавшемся, что написал свои взгляды, читая документ и его смысл. Это является очень ответственнымв ситуациях, когда результат зависит от интеллектуального убеждения.

По действующему налоговому законодательству (ст. 217 НК РФ) с оплаты по больничному листу в обязательном порядке удерживается подоходный налог. Налоговый кодекс трактует такие выплаты, как часть дохода физического лица, причем сумма такой выплаты всегда фигурирует в заполненном бланке листа временной нетрудоспособности в связи с болезнью работника.

Налоговый кодекс трактует такие выплаты, как часть дохода физического лица, причем сумма такой выплаты всегда фигурирует в заполненном бланке листа временной нетрудоспособности в связи с болезнью работника.

Налогообложение больничных

Налогообложение больничного листа также требует учета со стороны работодателя, который обязан соотнести его с положениями и нормами выбранной для своей организации формы налогообложения. Как правило, за своих сотрудников приходится платить подоходный налог, а также делать взносы в ПФР, ФОМС и ФСС. Какие налоги удерживаются с больничного листа? Те же, которые удерживаются с обычной зарплаты.

Таким образом, выплата пособия по больничному листу должна сопровождаться перечислением НДФЛ. Ставка данного налога равна 13%, которые берутся от всей суммы данной части дохода. Что касается средств, идущих на выплату пособия по больничному, то по российским законам первые 3 дня больничного обязан оплатить работодатель, остальные – Фонд социального страхования (ФЗ № 255-ФЗ). Поскольку средства идут из двух источников, НДФЛ, начисленный на всю сумму по больничному листу, при учете также делится на 2 части.

Поскольку средства идут из двух источников, НДФЛ, начисленный на всю сумму по больничному листу, при учете также делится на 2 части.

Как рассчитать больничный?

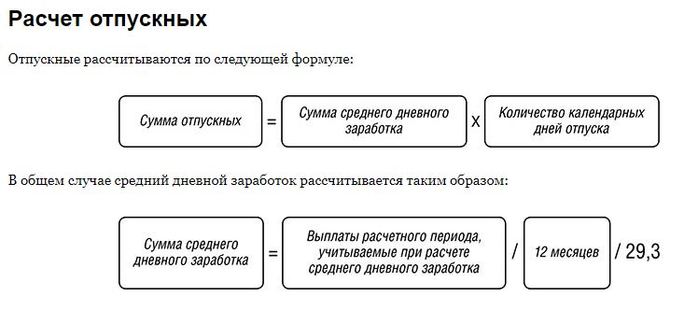

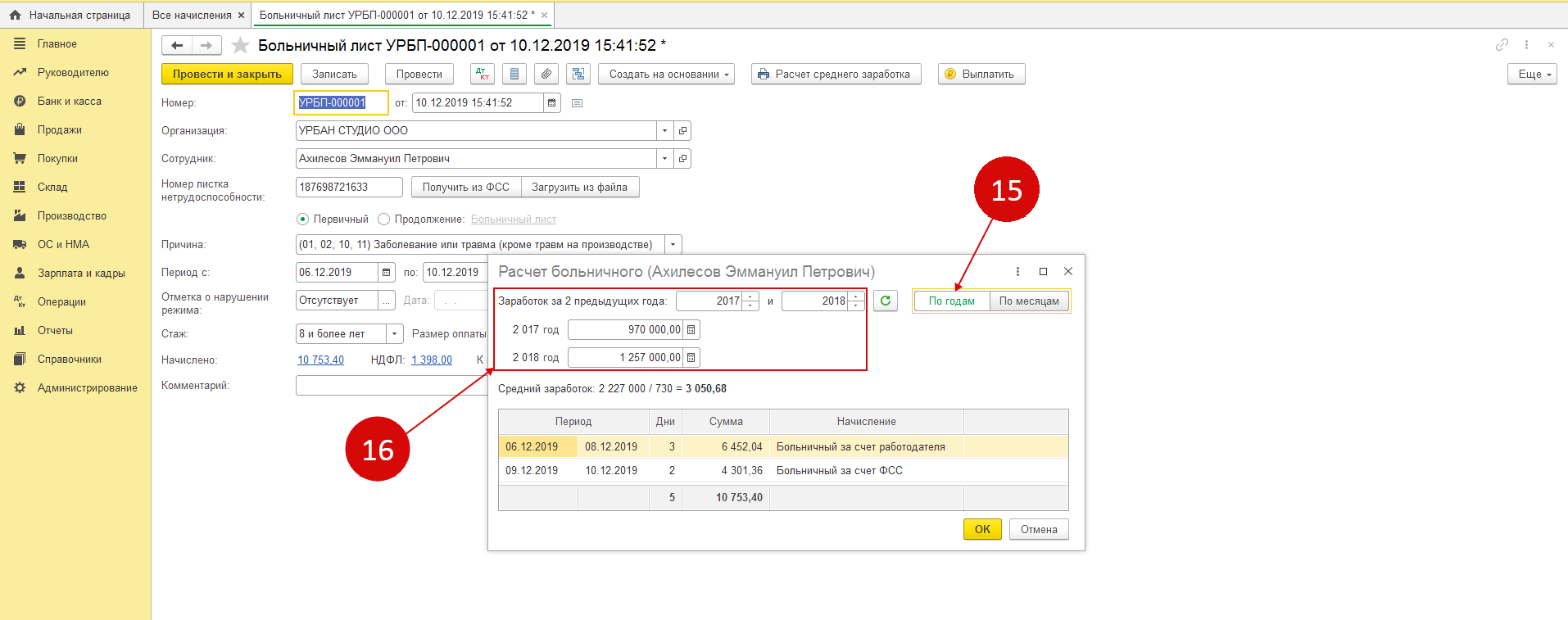

Чтобы определить размер пособия по больничному листу работодателю следует рассчитать среднюю заработную плату сотрудника. При стаже работы более года учитывать нужно все месяцы работы, кроме последнего. При нахождении работника на должности менее года берется фактический срок, а точнее все календарные дни, включая праздничные и выходные. Средняя зарплата должна включать ежемесячные и квартальные премии, в то время как материальная помощь и единоразовые выплаты в расчет не берутся. Впоследствии число полученных дней, указанных в больничном листе, умножается на среднюю з/п сотрудника. Далее полученная сумма должна быть перемножена на процент:

Получать пособие по больничному листу работник должен с учетом вычета налога на доход физического лица.

Подоходный налог с больничного листа

Каждого бухгалтера любого из предприятий всегда интересовал вопрос: должен ли выплачиваться подоходный налог с больничного листа? Попробуем на него конкретно ответить и подробно разобраться в этом.

Что такое выплаты по больничному листу

Согласно НК Российской Федерации, подоходный налог выплачивается.

Лист временной нетрудоспособности или больничный лист, непосредственно, должен выписывать врач для лечения болезни или лечения от травмы (на весь период). Работник предприятия, в свою очередь, должен отнести этот бланк в бухгалтерию предприятия или работодателю и, соответственно, за период, когда человек не трудоспособен, получить денежную компенсацию.

Бухгалтеру обязательно необходимо узнать, вычитывается ли налог с больничного листа, поскольку работник получает доход.

Что говорится в законах о больничных листах и налогах?

Для того чтобы узнать будет ли выплачиваться подоходный налог с листа временной нетрудоспособности, нужно посмотреть статью 217.

Что говорится в 217 статье Налогового кодекса?

О том, что доход работника составляют выплаты, начисленные по больничному листу, понять было не сложно. Теперь, соответственно, возникает вопрос о налогообложении. Чтобы узнать, будут ли вычитываться налоги на лист по временной нетрудоспособности, посмотрите статью 217. В самом первом пункте вы увидите, что государственные пособия не могут устраняться от уплаты налогов по временной нетрудоспособности, даже тогда, когда больничный лист выдан для матери, которая ухаживает за больным ребенком.

Здесь также указано, что обложение налогом больничного листа не предусмотрено для беременных женщин и рожениц.

Какие налоги должны взиматься с выплат по больничному листу?

Чтобы узнать, какими же налогами обкладывается больничный лист, нужно знать, на какой из форм налогообложения находится предприятие. В основном, все выплачивают: пенсионные взносы, подоходный налог, социальные отчисления и выплаты в ФСС.

Налогообложения больничных производятся таким же образом, как и налогообложения из заработной платы.

Изменилось ли налогообложение выплат по больничному листу в 2013 году

В 2013 году обложение налогом предполагает выплаты налога на заработную плату работников. Больничные выплаты освобождены от выплат по страховым взносам. Планируется нововведение с нового года, а именно, оплата больничного листа будет осуществляться не руководителем, а ФСС. То есть, будет намного проще контролировать выплаты начисленных средств.

Надеемся, мы доступно ответили и помогли вам в вопросе: «Какими налогами налагается больничный?».

Подоходный налог с больничного листа

Раздел: Налоговое право |

По действующему налоговому законодательству (ст. 217 НК РФ) с оплаты по больничному листу в обязательном порядке удерживается подоходный налог. Налоговый кодекс трактует такие выплаты, как часть дохода физического лица, причем сумма такой выплаты всегда фигурирует в заполненном бланке листа временной нетрудоспособности в связи с болезнью работника.

Налогообложение больничных

Налогообложение больничного листа также требует учета со стороны работодателя, который обязан соотнести его с положениями и нормами выбранной для своей организации формы налогообложения. Как правило, за своих сотрудников приходится платить подоходный налог, а также делать взносы в ПФР, ФОМС и ФСС. Какие налоги удерживаются с больничного листа? Те же, которые удерживаются с обычной зарплаты.

Таким образом, выплата пособия по больничному листу должна сопровождаться перечислением НДФЛ. Ставка данного налога равна 13%, которые берутся от всей суммы данной части дохода. Что касается средств, идущих на выплату пособия по больничному, то по российским законам первые 3 дня больничного обязан оплатить работодатель, остальные – Фонд социального страхования (ФЗ № 255-ФЗ). Поскольку средства идут из двух источников, НДФЛ, начисленный на всю сумму по больничному листу, при учете также делится на 2 части.

Как рассчитать больничный?

Чтобы определить размер пособия по больничному листу работодателю следует рассчитать среднюю заработную плату сотрудника. При стаже работы более года учитывать нужно все месяцы работы, кроме последнего. При нахождении работника на должности менее года берется фактический срок, а точнее все календарные дни, включая праздничные и выходные. Средняя зарплата должна включать ежемесячные и квартальные премии, в то время как материальная помощь и единоразовые выплаты в расчет не берутся.

Впоследствии число полученных дней, указанных в больничном листе, умножается на среднюю з/п сотрудника. Далее полученная сумма должна быть перемножена на процент:

Получать пособие по больничному листу работник должен с учетом вычета налога на доход физического лица.

Удерживается ли подоходный налог с больничного?

Содержание статьи:

Удержание подоходного налога с больничного листа – важный момент для всех бухгалтеров.

Больничный лист или лист временной нетрудоспособности представляет собой бланк, который выдает лечащий врач сотруднику на все время прохождения лечения от травмы или заболевания. Сотрудник организации, который готов приступить к выполнению своих обязанностей, приносит больничный работодателю (или напрямую бухгалтеру организации). При этом он вправе получить обязательную компенсацию за счет работодателя за весь период своей болезни.

Сумма выплаты равняется среднемесячной зарплате за период отсутствия на работе. Она является частью дохода физических лиц, поэтому облагается налогом в обязательном порядке.

Что указано в законодательстве по налогообложению выплат по больничному?

Выписка документа, подтверждающего факт нетрудоспособности работника, обязана осуществляться согласно приказу Минздрава «Об утверждении Порядка осуществления Фондом социального страхования Российской Федерации проверки соблюдения порядка выдачи, продления и оформления листков нетрудоспособности» №1345 от 21.12.2012 года.

Подоходный налог с больничного листа удерживают исходя из ст. 217 Налогового кодекса Российской Федерации «Доходы, не подлежащие налогообложению», где четко оговорен порядок проведения выплаты подоходного налога.

Поскольку пособия по больничному листу относятся к доходам сотрудника, то они в обязательном порядке должны облагаться подоходным налогом. Пункт 1 ст. 217 гласит, что пособия, которые выплачивает государство по временной нетрудоспособности, подлежат обложению налогами и их не освобождают от них даже в том случае, если больничные листы выдаются по уходу за детьми.

Эта статья гласит, что больничный лист по причине беременности и родов не подлежит налогообложению.

Перечень налоговых выплат по больничному листу

Для правильного учета налогов, которые требуется выплачивать с больничного листа, необходимо знать форму налогообложения организации. Обычно уплачиваются следующие виды налогов:

Налог с больничного рассчитывают по той же схеме, по которой происходит обложение налогом с зарплаты.

Были ли изменения в законодательстве об обложении налогами пособия по больничному в 2014 году

Обложение налогами пособия по больничному листу в 2013 включало выплаты налогов на доход с физических лиц. Отметим, что взносы с больничного листа не выплачиваются. лога остается прежней и равна 13% от суммы дохода.

Средства для выплаты пособий по больничному берут пока по следующему принципу:

Эти нормы установлены в ст. 3 п. 2 и п. п. 1 федерального закона о страховых взносах (№ 255-ФЗ).

Пособие по больничному листу по уходу за ребенком и за родственником и НДФЛ выплачивается полностью ФСС.

После увольнения работник может требовать выплату компенсации по больничному листу после соблюдения некоторых норм, указанных в ст. 4 п. 2 Федерального закона № 25-ФЗ.

С начала 2014 года было запланировано введение нового порядка выплат по больничному, согласно которому они должны совершаться непосредственно ФСС, а не работодателем. После такого обновления станет проще вести контроль выплат. Пока он не утвержден, то налогообложение производиться по существующему законодательству.

Понравилась статья про особенности ведения индивидуального предпринимательства? Нажми на самую красивую кнопку — расскажи друзьям! Будь первым!

Источники:

mosadvokat.org, ipgid.ru, biznes-prost.ru

Следующие статьи:

НДФЛ с больничного листа в 2016 году, облагается ли НДФЛ больничный лист

В случае болезни сотрудника организация или ИП – работодатель обязаны оплатить ему период временной нетрудоспособности. Это гарантия, которую предоставляет всем занятым по трудовому договору гражданам Трудовой кодекс. Начисляется ли при этом НДФЛ? По сути своей компенсация периода временной нетрудоспособности является доходом физлица. Проще говоря, да, оплата больничного облагается налогом на доходы.

Облагается ли НДФЛ больничный лист

Итак, работнику по трудовому договору полагается оплата на период временной нетрудоспособности, начиная с первого дня больничного. Причем первые три дня оплачиваются за счет работодателя. Последующую оплату, которую фирма или ИП должны обеспечить своему заболевшему сотруднику, они могут впоследствии компенсировать за счет средств ФСС. Сделать это можно двумя способами: или последовательно до конца года уменьшая текущие выплаты по страховым взносам на временную нетрудоспособность, или подав в ФСС заявление на возмещение суммы переплаты, образовавшейся в связи с выплатой работникам соответствующих пособий.

Берется ли НДФЛ с выплаты в той, и в другой части? Несомненно, он удерживается из всех перечисляемых сотруднику сумм пособия по временной нетрудоспособности. Такие выплаты не поименованы в списке не облагаемых налогом государственных пособий, установленных действующим законодательством на основании пункта 1 статьи 217 Налогового кодекса, поэтому облагаются НДФЛ в общем порядке, по ставке 13%.

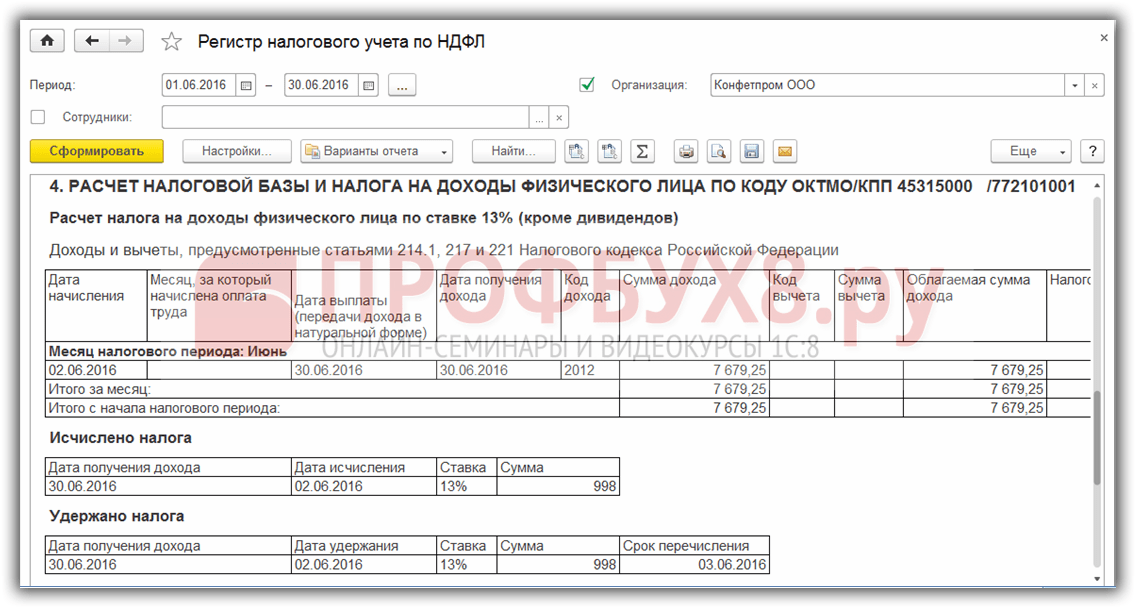

В вопросе же о том, когда берется НДФЛ с больничного листа, недавно произошли некоторые изменения. Так пункт 6 статьи 226 Налогового кодекса пополнился отдельным положением, согласно которому НДФЛ с больничного листа в 2016 году следует перечислять в бюджет не позднее последнего числа месяца, в котором выплачено пособие. В этом его отличие от порядка перечисления подоходного дохода с обычных зарплатных выплат. По последним налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты дохода налогоплательщику — физлицу.

Но к слову, НДФЛ – это единственный налог, уплачиваемый при начислении больничного, в том смысле, что взносами в ПФР, ФОМС и ФСС данная выплата, по аналогии с обычной зарплатой, не облагается.

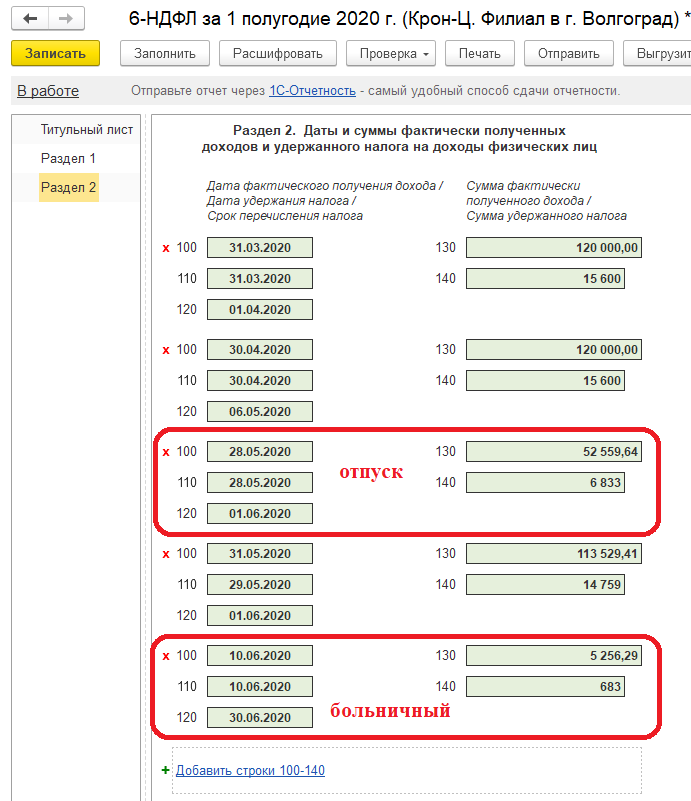

По итогам года выплаченные пособия отражаются в справках по форме 2-НДФЛ. Код дохода, который следует использовать в данном случае, – 2300. Кроме того по факту выплаты пособия по временной нетрудоспособности, его сумма включается в справки по форме 6-НДФЛ, которые с этого года налоговые агенты обязаны ежеквартально составлять на основании информации о доходах, выплаченных ими физлицам в отчетном периоде.

НДФЛ с больничных: пилотный проект

В некоторых субъектах Российской Федерации оплата больничного происходит напрямую из ФСС, то есть работодатель в расчетах оказывается не задействован. То есть фирма или индивидуальный предприниматель оплачивает лишь первые три дня временной нетрудоспособности, поскольку эти средства из ФСС в любом случае ему не возмещаются. Далее работодатель передает больничный лист сотрудника и справки о сумме его заработка за предыдущие два года под опись в территориальное отделение ФСС. Сделать это нужно в течение 5 дней с момента получения документов, в частности, больничного листа от сотрудника. Передать документы в фонд может и сам работник по согласованию с работодателем. После этого расчетную сумму пособия за период болезни, исключая оплату первых трех дней, ФСС напрямую переведет на личный счет работника. В такой схеме больничный облагается НДФЛ самим соцстрахом. То есть работодатель по удержанию НДФЛ с больничного по пилотному проекту ответственности не несет.

Снимается ли с больничного подоходный налог

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО — +7 (495) 332-37-90

- Санкт-Петербург и Лен. область — +7 (812) 449-45-96 Доб. 640

Удерживается и платится ли НДФЛ с больничного. Берется ли подоходный налог в годах с больничного или нет. Какой срок и дата удержания НДФЛ установлены для больничного и отпускных. Пособие по временной нетрудоспособности — НДФЛ и доплата до среднего заработка. Ответ на вопрос, облагать ли больничный лист НДФЛ, содержится в п.

Удерживается и платится ли НДФЛ с больничного.

На основании представленного работником листа нетрудоспособности работодатель должен выплатить ему соцстраховское пособие. Оно наравне с зарплатой и другими выплатами в пользу работника образует его доход ст. Но если пособие — это доход, то возникает вопрос: надо ли с него удерживать НДФЛ?

Подоходный налог с больничного листа различные тонкости

На основании представленного работником листа нетрудоспособности работодатель должен выплатить ему соцстраховское пособие. Оно наравне с зарплатой и другими выплатами в пользу работника образует его доход ст.

Но если пособие — это доход, то возникает вопрос: надо ли с него удерживать НДФЛ? Кстати, по старинке многие называют нынешний НДФЛ подоходным налогом. Так берется ли подоходный налог с больничного листа? Подоходный налог с больничного листа в году удерживается в общем порядке п. То есть со всей суммы начисленного пособия должен быть исчислен НДФЛ, удержан и перечислен в бюджет ст. Таким образом, из суммы пособия по временной нетрудоспособности в связи с болезнью работника или в связи с уходом за больным членом его семьи ч.

А полученная сумма выплачивается работнику на руки из кассы либо перечисляется на соответствующий счет в банке. Подоходный налог с пособия по беременности и родам не взимается, поскольку данное пособие является государственным и не подлежит обложению НДФЛ п. Иными словами подоходный налог с декретных в году, как и ранее, удерживать не надо, а значит, вся начисленная сумма пособия должна быть выплачена работнице в полном объеме. Кроме перечисленных пособий, есть еще пособие по уходу за ребенком, выплачиваемое до достижения им возраста 1,5 лет.

Берут ли подоходный налог с него? Нет, так как это тоже государственное пособие, не облагаемое НДФЛ п. Используется для индексации зарплаты. Используется для регулирования зарплаты.

Используется для расчёта отдельных показателей. Москва , Компания «АйСи Групп». Задавать вопросы и отвечать на них могут только зарегистрированные пользователи. Авторизуйтесь или Зарегистрируйтесь. Пробный доступ дается один раз в полгода и привязывается к номеру телефона. Журнал и сервисы для бухгалтеров. Подписаться на журнал. Получить демодоступ к журналу. Связаться с нами.

Форум для бухгалтера:. Подписывайтесь на наш канал в Я ндекс. Осталось 3 дня. НДФЛ с выплат работникам, уплата за ноябрь г. Конструктор учетной политики — Послушать новости. Формы отчетности: какие применять по налогам и взносам.

Календарь сдачи отчетности в году. Cроки уплаты налогов в году. Производственный календарь на год. Новый бухгалтерский семинар от Издательства. Изменения в зачете и возврате налогов. Оформляете зарплатный проект — отправьте уведомление в Роскомнадзор.

Прощаемся с бумажной трудовой книжкой. Сокращенная рабочая неделя установлена, но не для всех и не везде. Отсутствие счетов-фактур: что за это будет. Расхождение в суммах НДС в декларации и книге продаж — это нормально. Получение подарка от супруга родственника: нужно ли платить НДФЛ.

Калькулятор отпускных в году. Калькулятор пеней по налогам и страховым взносам. Оформить подписку Оформить подписку на журнал Заказать книги издательства Подписаться на новостную рассылку. Сообщить свое мнение О чем хотите прочитать в журнале Нашли ошибку в журнале? Пожаловаться Нашли ошибку на этой странице? Опросы издательства. Получить подарки Конкурсы издательства. Предложить сотрудничество Реклама в журнале «Главная книга» Опубликовать свою статью в журнале Партнеры.

Зарегистрировано в Роскомнадзоре Технические вопросы: support glavkniga. Нашли ошибку на сайте? Отправьте описание найденной ошибки, и мы оперативно исправим её. Ваш e-mail. Мы постараемся исправить найденную вами ошибку в ближайшее время. Если вы уже подписаны на журнал, авторизуйтесь или активируйте код доступа с карты подписчика.

Если хотите оформить подписку, заполните заявку. Пожалуйста, введите корректный электронный адрес. Извините, неверный email или пароль. Невозможно завершить сессию, открытую на первом устройстве.

Запомнить логин. Восстановить пароль. Подписаться на новостную рассылку. Пользователь с таким логином и паролем уже вошел на сайт. Осуществить новый вход? Задавать вопросы и отвечать на них могут только зарегистрированные пользователи Авторизуйтесь или Зарегистрируйтесь.

Получите доступ и продолжите чтение. Подтверждение пробного доступа. СМС с кодом отправлено на ваш номер телефона. Пробный доступ получен! На ваш email отправлено письмо.

Для активации доступа, перейдите по ссылке из письма. Прислать новый код. Журнал и сервисы для бухгалтеров Подписаться на журнал Получить демодоступ к журналу Задать вопрос специалисту Связаться с нами.

Войти на сайт Ввести код доступа. Подписаться на журнал Получить демодоступ к журналу Задать вопрос специалисту. Консультации Новости Форумы Формы Калькуляторы. Статьи Справочники Семинары Календари Тесты.

Снимают ли налог с больничного

Государственные пособия, выплачиваемые физическим лицам, в общем случае не облагаются подоходным налогом, однако для пособий по временной нетрудоспособности и по уходу за больным ребёнком сделано исключение статья 1 НК РФ. Другими словами — НДФЛ с больничного листа в году надо удерживать и перечислять в бюджет. Согласно статье 2 закона от Облагается ли больничный лист НДФЛ в случае выплат исполнителям, оказывающим услуги в рамках гражданско-правового договора?

Облагается ли больничный лист (больничный) НДФЛ?

Начисляя работникам пособия за счет средств ФСЗН и Белгосстраха, организации допускают типичные нарушения при исчислении подоходного налога, а также страховых взносов в ФСЗН и Белгосстрах. Разберемся с этими нехитрыми вопросами. В то же время к освобождаемым от налогообложения относятся:. Таким образом, подоходный налог следует удержать только из пособий по временной нетрудоспособности, которые назначаются за счет средств ФСЗН. При этом не имеет значения, заболел получил травму сам работник либо он ухаживал за больным ребенком или другим членом семьи. При исчислении подоходного налога из пособий по временной нетрудоспособности надо учесть следующие моменты :.

Снимается ли с больничного подоходный налог

Сегодня предлагаем ознакомиться с темой: «подоходный налог с больничного листа различные тонкости». Мы постарались полностью раскрыть тему. Если у вас возникнут вопросы, то вы можете задать их в комментариях после статьи или нашему дежурному юристу. Вопрос, выплачивается ли подоходный налог с больничного листа, вероятно, должен интересовать каждого бухгалтера предприятия. Постараемся на него ответить. Больничный лист или лист временной нетрудоспособности — это бланк, который выписывает врач на весь период лечения от травмы или болезни. Работник предприятия, окончательно вылечившись и выйдя на работу, относит этот документ работодателю или в бухгалтерию предприятия и получает денежную компенсацию за период временной нетрудоспособности. Поскольку таким образом работник получает доход, бухгалтеру необходимо уточнить, облагается ли налогом больничный лист. Итак, мы уже разобрались, что выплаты по больничному листу составляют доход работника, следовательно, возникает вопрос о налогообложения.

Берется ли с больничного листа подоходный налог

На основании представленного работником листа нетрудоспособности работодатель должен выплатить ему соцстраховское пособие. Оно наравне с зарплатой и другими выплатами в пользу работника образует его доход ст. Но если пособие — это доход, то возникает вопрос: надо ли с него удерживать НДФЛ? Кстати, по старинке многие называют нынешний НДФЛ подоходным налогом. Так берется ли подоходный налог с больничного листа? Подоходный налог с больничного листа в году удерживается в общем порядке п.

Удерживается и платится ли НДФЛ с больничного.

Если ваш работник заболел, то за период временной нетрудоспособности вы должны выплатить ему пособие на основании представленного им больничного листа ст. В общем случае первые 3 дня болезни из периода нетрудоспособности работника оплачиваются за счет средств работодателя, остальные дни — за счет средств ФСС ч. Пособие должно быть назначено работнику в течение 10 календарных дней с даты предъявления больничного работодателю, а перечислено в ближайший после назначения пособия день выплаты зарплаты, установленный у работодателя ч. Пособия по временной нетрудоспособности исключены из списка не облагаемых налогом государственных пособий, установленных действующим законодательством п.

НДФЛ с больничного листа

.

.

.

.

.

Берется ли подоходный налог с больничного листа в 2018 году

Болеть — это не только неприятно, но и, как правило, еще и затратно. И лекарства стоят дорого, и выплаты по листку нетрудоспособности далеко не всегда равняются неполученному заработку. Поэтому вопрос, облагается ли подоходным налогом больничный лист, далеко не праздный и интересует не только бухгалтеров, но и практически каждого работника.

Что говорит закон

Пособие по временной нетрудоспособности, так же как зарплата и другие выплаты, в соответствии с законом, составляет доход работника, который облагается НДФЛ — налогом на доходы физических лиц. Однако Налоговым кодексом установлены исключения из этого правила для некоторых случаев. Поэтому удерживается ли подоходный налог с больничного листа, зависит от того, по какой причине выдан листок нетрудоспособности.

Когда выдается больничный

Лист нетрудоспособности является документом, подтверждающим, что сотрудник отсутствовал на работе по уважительной причине, связанной с медицинскими показаниями. Такой документ выдается в следующих случаях:

- болезнь;

- травма;

- карантин;

- уход за заболевшим членом семьи;

- долечивание в санаторно-курортном учреждении;

- протезирование;

- беременность и роды.

Когда НДФЛ удержат, а когда нет

Пример:

Маша и Даша — подруги, работают на одинаковых должностях, и зарплата у них одинаковая. В один день Маша ушла в декретный отпуск, а Даша сломала ногу и два месяца провалялась на больничном. Но выплаченная сумма пособия по временной нетрудоспособности у Маши оказалась больше. В Дашином расчетном листке указано, что с суммы пособия удержан НДФЛ, а у ее подруги такого удержания в расчетном листке нет. Девушки в недоумении: так все-таки с больничного берется подоходный налог или нет?

Если пособие по временной нетрудоспособности начисляется в связи с болезнью или травмой работника, то с него НДФЛ удержат. То же самое относится к ситуации, когда больничный выдается по уходу за ребенком или другим членом семьи. А вот сумма пособия по беременности и родам налогом не облагается, поэтому женщина получит на руки все деньги полностью.

Есть ли логика

Вообще-то, в соответствии с Налоговым кодексом РФ, не подлежат налогообложению практически все выплачиваемые гражданам государственные пособия и компенсации. Так, например, не удерживается налог с пособий по безработице и пособий по уходу за ребенком, с пенсий и выплат по возмещению вреда здоровью. И удержание НДФЛ с больничного является, по своей сути, исключением из общего правила. Наверное, поэтому люди часто полагают, что бухгалтер ошибся и налог удержал неправильно. Однако логику в законе искать бессмысленно, его приходится просто исполнять.

Об авторе статьи

- Лидия Иванова

- Я главный редактор сайта Сашки Букашки.

Опыт работы с правовой информацией — более 15 лет.

Последние публикации автора

Налоговые льготы, связанные с COVID-19, для оплачиваемого отпуска, предоставляемые малым и средним бизнесом. Часто задаваемые вопросы

Примечание:

Закон об американском плане спасения от 2021 года: В настоящее время в этих часто задаваемых вопросах не отражены изменения, внесенные Законом об американском плане спасения. Закон об американском плане спасения от 2021 года, вступивший в силу 11 марта 2021 года, внес поправки и расширил налоговые льготы (и доступность авансовых платежей по налоговым льготам) для оплачиваемого отпуска по болезни и семейного отпуска для заработной платы, выплаченной за период, начинающийся 1 апреля. 2021 г., до 30 сентября 2021 г.Эти часто задаваемые вопросы будут обновляться по мере поступления дополнительной информации.

Закон о налоговых льготах, связанных с COVID от 2020 г .: Эти часто задаваемые вопросы были обновлены, чтобы отразить Закон о налоговых льготах, связанных с COVID от 2020 г., вступивший в силу 27 декабря 2020 г., который изменил и расширил налоговые льготы (и доступность авансовых платежей в размере налоговые льготы) за оплачиваемый отпуск по болезни и по семейным обстоятельствам в соответствии с Законом о реагировании на коронавирус в первую очередь для семей.

Закон о реагировании на коронавирус в первую очередь для семей (FFCRA) с поправками, внесенными Законом о налоговых льготах, связанных с COVID от 2020 года, предоставляет малым и средним работодателям возмещаемые налоговые льготы, которые возмещают им, в соотношении доллар к доллару, стоимость предоставление своим сотрудникам оплачиваемого отпуска по болезни и семейного отпуска в связи с COVID-19.

FFCRA предоставляет предприятиям со штатом менее 500 сотрудников (именуемые в этих часто задаваемых вопросах «Правомочные работодатели») средства для предоставления сотрудникам оплачиваемого отпуска по болезни, семейному и медицинскому отпуску по причинам, связанным с COVID-19, либо для удовлетворения собственных потребностей сотрудника в области здравоохранения, либо заботиться о членах семьи. Работники могут получить до 80 часов оплачиваемого отпуска по болезни для удовлетворения своих медицинских потребностей или ухода за другими людьми, а также до десяти дополнительных недель оплачиваемого семейного отпуска для ухода за ребенком, чья школа или учреждение по уходу закрыты или поставщик услуг по уходу за детьми закрыт. закрыт или недоступен из-за мер предосторожности, связанных с COVID-19.FFCRA покрывает расходы на этот оплачиваемый отпуск, предоставляя малому бизнесу возвращаемые налоговые льготы. Некоторые самозанятые лица в аналогичных обстоятельствах имеют право на аналогичные кредиты.

Более подробный обзор закона см. В разделе «Обзор налоговых льгот, связанных с COVID-19, для малого и среднего бизнеса» ниже.

Ответы на часто задаваемые вопросы см. В разделе «Основные часто задаваемые вопросы» и в следующих разделах. Часто задаваемые вопросы будут обновляться с учетом изменений в законе или дополнительных вопросов по мере их возникновения.

Согласно FFCRA, работодатели предоставляют оплачиваемый отпуск в соответствии с двумя отдельными положениями: (1) Законом об оплачиваемом отпуске по болезни в чрезвычайных ситуациях (EPSLA), который дает работникам до 80 часов оплачиваемого времени по болезни, когда они не могут работать по определенным причинам, связанным с COVID-19 и (2) Закон о расширении срочных семейных и медицинских отпусков (расширенный FMLA), который дает работникам право на определенные оплачиваемые семейные и медицинские отпуска. FFCRA предусматривает, что правомочные работодатели, предоставляющие отпуск в соответствии с EPSLA и расширенным FMLA, имеют право на полностью возвращаемые налоговые льготы для покрытия стоимости отпуска, оплаченного за те периоды времени, в течение которых сотрудники не могут работать (что для целей настоящих правил, включает телеработу).Некоторые самозанятые лица в аналогичных обстоятельствах имеют право на аналогичные кредиты.

EPSLA и расширенное FMLA требует, чтобы определенные государственные работодатели и частные работодатели с менее чем 500 сотрудниками предоставляли оплачиваемый отпуск по болезни и отпуск по семейным обстоятельствам, соответственно, сотрудникам, неспособным работать или удаленно работать в периоды после 31 марта 2020 г. и до 1 января 2021 г. Закон о налоговых льготах, связанных с COVID, от 2020 года внес поправки в FFCRA, чтобы продлить период, на который правомочные работодатели могут предоставлять сотрудникам оплачиваемый отпуск по болезни и по семейным обстоятельствам после 31 декабря 2020 года и требовать налоговые льготы.В частности, правомочные работодатели, которые добровольно предоставляют оплачиваемый отпуск по болезни или семейный отпуск сотрудникам, которые в противном случае соответствовали бы требованиям EPSLA или расширенного FMLA, могут потребовать налоговые льготы за предоставление оплачиваемого отпуска до 31 марта 2021 г. Однако налог, связанный с COVID Закон о льготах от 2020 года не внес поправки в EPSLA и расширенный FMLA, а требование о предоставлении работодателями отпуска истекло 31 декабря 2020 года.

Примечание: Хотя EPSLA и расширенный FMLA не были изменены Законом о налоговых льготах от COVID 2020 года, поскольку налоговые льготы FFCRA доступны для оплачиваемого отпуска, который правомочный работодатель добровольно предоставляет в период с 1 января 2021 года по 31 марта 2021 года, только в той степени, в которой этот отпуск удовлетворял бы требованиям EPSLA и расширенного FMLA, для удобства и простоты справки в этих часто задаваемых вопросах описывается оплачиваемый отпуск, предоставленный в течение этого периода в 2021 году, как это предусмотрено в EPSLA и расширенном FMLA.

Правомочные работодатели имеют право на возвращаемые налоговые льготы для оплаты квалифицированных отпусков по болезни и квалифицированных отпусков по семейным обстоятельствам (в совокупности «квалифицированные отпускные зарплаты») в соответствии с разделами 7001 и 7003 FFCRA соответственно. Эти налоговые льготы увеличиваются за счет расходов на квалифицированный план медицинского страхования, относимых на оплату квалифицированного отпуска, и доли правомочного работодателя в налоге по программе Medicare. Правомочные работодатели — это предприятия и освобожденные от налогов организации с менее чем 500 сотрудников, которые предоставляют оплачиваемый отпуск по болезни в соответствии с EPSLA и оплачиваемый отпуск по семейным обстоятельствам в соответствии с расширенным FMLA (обратите внимание, что, хотя государственные работодатели могут предоставлять оплачиваемый отпуск в соответствии с EPSLA или расширенным FMLA, эти государственные работодатели не имеют права на налоговые льготы за этот отпуск).Для получения дополнительной информации о правомочных работодателях см. «Какие работодатели могут претендовать на налоговые льготы?»

В соответствии с разделами 7002 и 7004 FFCRA, самозанятые лица имеют право на эквивалентные кредиты, основанные на аналогичных обстоятельствах, при которых человек не может работать. Для получения дополнительной информации о том, как самостоятельно занятые лица могут претендовать на кредиты, см. «Особые положения, касающиеся самозанятых лиц».

Возмещаемые налоговые льготы применяются к квалифицированной заработной плате в связи с отпуском по болезни и квалифицированной заработной плате в связи с отпуском по семейным обстоятельствам, выплачиваемой за определенные периоды, когда сотрудник не может работать, как описано ниже, в течение периода, начинающегося 1 апреля 2020 г. и заканчивающегося 31 марта 2021 г., в соответствии с поправки к положениям FFCRA, внесенные Законом о налоговых льготах в связи с COVID от 2020 года.Этот же период используется для определения кредитов для эквивалентных сумм квалифицированного отпуска по болезни и эквивалентных сумм квалифицированного отпуска по семейным обстоятельствам для определенных самозанятых лиц.

В следующем разделе представлен обзор положений FFCRA о возмещаемых налоговых льготах, а в приведенных ниже часто задаваемых вопросах представлена более подробная информация о требованиях, ограничениях и применении льгот по оплачиваемым отпускам. Отдел заработной платы и часов Министерства труда (DOL) администрирует EPSLA и Расширенный FMLA и разместил часто задаваемые вопросы и соответствующую информацию о требованиях к оплачиваемому отпуску в Законе Министерства труда о первом реагировании на коронавирус: вопросы и ответы.

Обзор возмещаемого кредита для оплачиваемых отпусков по болезни (обновлено 28 января 2021 г.)

В соответствии с EPSLA правомочные работодатели предоставляют сотрудникам оплачиваемый отпуск по болезни, если сотрудник не может работать (включая удаленную работу) по любой из следующих причин:

- сотрудник находится под федеральным, государственным или местным карантинным или изоляционным приказом в связи с COVID-19;

- медицинский работник посоветовал работнику самостоятельно пройти карантин из-за опасений, связанных с COVID-19;

- сотрудник испытывает симптомы COVID-19 и обращается за медицинским диагнозом;

- : работник ухаживает за лицом, на которое распространяется действие федерального, государственного или местного постановления о карантине или изоляции в связи с COVID-19, или которому поставщик медицинских услуг посоветовал пройти самокарантин из-за опасений, связанных с COVID-19. ;

- работник ухаживает за ребенком такого сотрудника, если школа или место ухода за ребенком были закрыты, или поставщик услуг по уходу за таким ребенком недоступен из-за мер предосторожности, связанных с COVID – 19;

- работник находится в любом другом по существу аналогичном состоянии, указанном в U.S. Департамент здравоохранения и социальных служб.

Сотрудник, который не может работать или удаленно работать по причинам, связанным с COVID-19, описанным в пунктах (1), (2) или (3) выше, может получить оплачиваемый отпуск по болезни на срок до двух недель (до 80 часов) по адресу: обычная ставка заработной платы работника или, если она выше, федеральная минимальная заработная плата или любая применимая минимальная заработная плата штата или местная минимальная заработная плата, до 511 долларов в день и 5110 долларов в совокупности. Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать по состоянию здоровья?»

Сотрудник, который не может работать или удаленно работать по причинам, связанным с COVID-19, описанным в пунктах (4), (5) или (6) выше, может получить оплачиваемый отпуск по болезни на срок до двух недель (до 80 часов) в 2 часа. / 3 обычная ставка оплаты труда работника или, если она выше, федеральная минимальная заработная плата или любая применимая штатная или местная минимальная заработная плата, до 200 долларов в день и 2000 долларов в совокупности.Для получения дополнительной информации см. «Какова ставка оплаты квалифицированного отпуска по болезни, если сотрудник не может работать, потому что ему или ей нужно заботиться о других?»

Правомочный работодатель имеет право на полностью возвращаемый налоговый кредит, равный требуемому оплачиваемому отпуску по болезни. Этот налоговый кредит также включает долю правомочного работодателя в налоге на участие в программе Medicare, взимаемую с этой заработной платы, и его распределяемые расходы на поддержание медицинского страхования для сотрудника в период отпуска по болезни (квалифицированные расходы по плану медицинского страхования).Правомочный работодатель не облагается налогом на социальное обеспечение, взимаемым с его заработной платы.

Обзор оплачиваемого кредита с возмещением при отпуске по семейным обстоятельствам (обновлено 28 января 2021 г.)

В дополнение к оплачиваемому отпуску по болезни, в соответствии с расширенным FMLA, работник, который не может работать или удаленно работать из-за необходимости заботиться о ребенке, чья школа или место ухода закрыты или чей поставщик услуг по уходу за детьми недоступен из-за по причинам, связанным с COVID-19, как описано в пункте (5) выше, может быть предоставлен оплачиваемый отпуск по семейным обстоятельствам и отпуск по болезни, равный двум третям обычной заработной платы сотрудника, до 200 долларов в день и 10 000 долларов в совокупности.В зачет отпуска по семейным обстоятельствам можно засчитать до десяти недель соответствующего отпуска. Для получения дополнительной информации см. «Что входит в« оплату квалифицированного отпуска по семейным обстоятельствам »?»

Правомочный работодатель имеет право на полностью возвращаемый налоговый кредит, равный оплаченному семейному отпуску и отпуску по болезни (оплачиваемый отпуск по семейным обстоятельствам). Этот налоговый кредит также включает долю правомочного работодателя в налоге на медицинскую страховку, взимаемую с этой заработной платы, и его расходы на поддержание медицинского страхования работника в период отпуска по семейным обстоятельствам (квалифицированные расходы по плану медицинского страхования).Правомочный работодатель не облагается налогом на социальное обеспечение, взимаемым с его заработной платы. Для получения дополнительной информации см. «Каким образом правомочный работодатель определяет размер соответствующей заработной платы за отпуск по семейным обстоятельствам, который он должен выплачивать?»

Выплата кредита на отпуск по болезни и по семейным обстоятельствам (обновлено 28 января 2021 г.)

Правомочные работодатели имеют право на получение кредита в размере полной суммы соответствующей заработной платы в связи с отпуском по болезни и соответствующей заработной платы в связи с отпуском по семейным обстоятельствам, а также распределяемых квалифицированных расходов по плану медицинского обслуживания и доли правомочного работодателя налога на Medicare, уплаченной за отпуск в течение периода, начинающегося 1 апреля. 2020 г. и до 31 марта 2021 г.Кредит предоставляется в счет налогов, взимаемых с работодателей в соответствии с разделом 3111 (a) Налогового кодекса («Кодекс») (налог на страхование по старости, потере кормильца и инвалидности (налог на социальное обеспечение)) и большей частью налоги, взимаемые с работодателей в соответствии с разделом 3221 (а) Кодекса, относящиеся к ставке, действующей в соответствии с разделом 3111 (а) Кодекса (ставка Уровня 1 Закона о пенсионном налоге с железных дорог (доля работодателя в налоге на социальное обеспечение)) на всех заработная плата и компенсация, соответственно, всем сотрудникам.Если сумма кредита превышает долю Правомочного работодателя в этих федеральных налогах на трудоустройство, то превышение рассматривается как переплата и возвращается работодателю в соответствии с разделами 6402 (а) или 6413 (b) Кодекса. Квалифицированная заработная плата в связи с отпуском по болезни и квалифицированная заработная плата в связи с отпуском по семейным обстоятельствам не облагаются налогами, налагаемыми на работодателей разделами 3111 (a), а для железнодорожных работодателей — ставкой 1 уровня Закона о пенсионном налоге на железных дорогах, относящейся к доле правомочного работодателя в налоге на социальное обеспечение.Кроме того, работодатели имеют право на дополнительный зачет налогов на работодателей, налагаемых разделом 3111 (b) Кодекса, а работодатели железных дорог имеют право на дополнительный зачет налогов на работодателей, налагаемых разделом 3221 (а) Кодекса, как есть относится к ставке, действующей в соответствии с разделом 3111 (b) Кодекса (Больничное страхование (налог на медицинское обслуживание)) в отношении такой заработной платы или компенсации.

Примечание: Раздел 288 (e) Закона о налоговых льготах, связанных с COVID от 2020 года, изменил положения FFCRA, чтобы уточнить, что оплачиваемая правомочными работодателями отпускная заработная плата, подпадающая под действие Закона о пенсионном налоге на железных дорогах, исключена из системы социального обеспечения. налог, взимаемый с работодателей, но эти Правомочные работодатели могут увеличивать требуемые суммы отпуска по болезни и семейному отпуску за счет налога Medicare, взимаемого с заработной платы за квалифицированный отпуск по болезни или за квалифицированный отпуск по семейным обстоятельствам.

Правомочные работодатели, которые выплачивают квалифицированную отпускную заработную плату, могут удерживать сумму всех федеральных налогов на трудоустройство, равную сумме выплаченной квалифицированной отпускной заработной платы, плюс распределяемые квалифицированные расходы по плану медицинского страхования и сумму доли правомочного работодателя налога по программе Medicare, взимаемого с этой заработной платы. , а не депонировать их в IRS. Федеральные налоги на трудоустройство, которые могут удерживать Правомочные работодатели, включают федеральные подоходные налоги, удерживаемые с сотрудников, долю служащих в налогах на социальное обеспечение и бесплатную медицинскую помощь, а также долю Правомочного работодателя в налогах на социальное обеспечение и бесплатную медицинскую помощь в отношении всех сотрудников.Работодатели также могут отложить внесение депозита и уплату доли работодателя по налогу на социальное обеспечение для сумм, которые должны быть внесены и выплачены с 27 марта 2020 года по 31 декабря 2020 года (а также депозиты и платежи, подлежащие выплате после 1 января 2021 года в отношении заработной платы. выплачивается в период отсрочки). Отсрочка депозита и уплата доли работодателя по налогу на социальное обеспечение могут быть приняты во внимание до удержания депозитов в ожидании кредита. Кроме того, работодатели могут отложить удержание и выплату доли налога на социальное обеспечение с работника в соответствии с Уведомлением 2020-65 по определенной заработной плате, выплачиваемой в период с 1 сентября 2020 года по 31 декабря 2020 года.(См. Уведомление 2021-11, опубликованное на irs.gov 19 января 2021 г., в котором изменено Уведомление 2020-65, чтобы отразить продленные сроки удержания и выплаты отсроченной доли налога на социальное обеспечение).

Если федеральные налоги на трудоустройство, которые еще не были внесены на счет, недостаточны для покрытия затрат Правомочного работодателя на оплату квалифицированного отпуска, плюс распределяемые расходы на квалифицированный план медицинского страхования и сумму доли Отмеченного работодателем налога по программе Medicare, взимаемого с этой заработной платы, работодатель может подать запрос на предоплату в IRS, используя форму 7200 «Авансовый платеж по кредитам работодателя в связи с COVID-19».

Правомочные работодатели, претендующие на кредиты для оплаты квалифицированного отпуска, плюс распределяемые квалифицированные расходы по плану медицинского страхования и долю правомочного работодателя в налоге на Medicare, налагаемом на эту заработную плату, должны хранить записи и документацию, относящуюся к отпуску каждого сотрудника и подтверждающую его, для обоснования требования о кредитах, а также формы 941, Ежеквартальная федеральная налоговая декларация работодателя и 7200, Аванс работодателя по кредитам в связи с COVID-19, а также любые другие соответствующие документы, поданные в IRS с просьбой о предоставлении кредита.

Для получения более подробной информации о возвращаемых налоговых льготах и процедурах получения авансовых платежей см. «Как получить кредиты».

Как получить кредиты

Обратите внимание, что Закон об американском плане спасения от 2021 года, вступивший в силу 11 марта 2021 года, изменил и расширил налоговые льготы (и доступность авансовых платежей по налоговым льготам) для оплачиваемых отпусков по болезни и семейных отпусков по заработной плате. выплачены в отношении периода, начинающегося 1 апреля 2021 г. и заканчивающегося 30 сентября 2021 г.Эти часто задаваемые вопросы в настоящее время не отражают изменений, внесенных в Закон об американском плане спасения; тем не менее, продолжайте проверять IRS.gov на предмет обновлений, связанных с изменением закона.

37. Каким образом правомочный работодатель претендует на возмещаемые налоговые льготы для оплаты квалифицированного отпуска (плюс любые распределяемые квалифицированные расходы по плану медицинского страхования и размер доли правомочного работодателя в налоге на Medicare)? (Обновлено 28 января 2021 г.)

Правомочные работодатели сообщают о своей общей соответствующей отпускной заработной плате за каждый календарный квартал в своих федеральных налоговых декларациях, обычно в форме 941 «Ежеквартальная федеральная налоговая декларация работодателя».Работодатели также сообщают о любой квалифицированной заработной плате, на которую они имеют право на получение кредита для удержания сотрудников в соответствии с Законом CARES, по форме 941. Форма 941 используется для отчета о доходах и налогах на социальное обеспечение и Medicare, удерживаемых работодателем из заработной платы сотрудников, а также Доля правомочного работодателя в налогах на социальное обеспечение и медицинскую помощь.

В ожидании получения кредита Правомочные работодатели могут покрыть сумму соответствующей отпускной заработной платы путем (1) доступа к федеральным налогам на занятость, включая удержанные налоги, которые в противном случае потребовались бы депонировать в IRS, и (2) запросив аванс в размере кредит от IRS на сумму кредита, которая не покрывается доступом к депозитам по федеральному налогу на трудоустройство, заполнив форму 7200 «Авансовый платеж по кредитам работодателя в связи с COVID-19».

До удержания депозитов в ожидании кредита Правомочным работодателям разрешается отсрочить внесение депозита и выплату доли работодателя по налогу на социальное обеспечение в соответствии с разделом 2302 Закона CARES. Для получения дополнительной информации см. Отсрочка уплаты депозитов и выплат по налогу на трудоустройство до 31 декабря 2020 г. Кроме того, работодатели могут отложить удержание и уплату доли налога на социальное обеспечение с работника в соответствии с Уведомлением 2020-65 с изменениями, внесенными в Уведомление 2021-11 , на определенную заработную плату, выплачиваемую в период с 1 сентября 2020 г. по 31 декабря 2020 г.

38. Может ли правомочный работодатель, выплачивающий отпускную заработную плату, покрыть эти выплаты до получения кредитов, уменьшив свои депозиты по федеральному налогу на трудоустройство? (Обновлено 28 января 2021 г.)

Правомочный работодатель может покрыть соответствующую квалификационную заработную плату за отпуск (и распределяемые квалифицированные расходы по плану медицинского страхования и долю правомочного работодателя в налоге на Medicare в квалифицированной отпускной заработной плате), получив доступ к федеральным налогам на трудоустройство, включая те, которые Правомочный работодатель уже удержал, которые отложены. для депозита в IRS (за вычетом любой суммы доли работодателя в налоге на социальное обеспечение, отложенной в соответствии с разделом 2302 Закона CARES, или любой суммы доли работника в налоге на социальное обеспечение, которую работодатель решил отложить в соответствии с Уведомлением 2020-65, поскольку с изменениями, внесенными в Уведомление 2021-11), для всех выплат заработной платы, произведенных в том же квартале, что и заработная плата за квалифицированный отпуск.

То есть Правомочный работодатель, который выплачивает своим сотрудникам отпускную заработную плату в соответствии с установленными требованиями в течение календарного квартала до того, как от него потребуется внести федеральные налоги на занятость в IRS за этот квартал, может после отсрочки выплаты доли налога на социальное обеспечение работодателем и работником в соответствии с разделом 2302 Закона CARES и Уведомления 2020-65 с изменениями, внесенными в Уведомление 2021-11, соответственно, уменьшить сумму федеральных налогов на трудоустройство, которые он вносит за этот квартал, на сумму квалифицированной отпускной заработной платы (и распределяемых квалифицированных расходов по плану медицинского страхования и Право на оплату труда). Доля работодателя от налога Medicare на оплату квалифицированного отпуска), уплаченная в этом календарном квартале.Правомочный работодатель должен учитывать уменьшение суммы депозита в форме 941 «Ежеквартальная федеральная налоговая декларация работодателя» за квартал.

Пример: Во втором квартале 2020 года правомочный работодатель, который не претендовал на получение кредита на удержание сотрудников, выплатил 5000 долларов США в виде квалифицированной заработной платы за отпуск по болезни и квалифицированной заработной платы за отпуск по семейным обстоятельствам (а также распределяемых расходов по плану медицинского страхования и доли правомочного работодателя в налоге на Medicare на оплата за квалифицированный отпуск) и обязана внести 10 000 долларов в федеральные налоги на занятость, включая налоги, удерживаемые со всех ее сотрудников, для выплаты заработной платы, произведенной в том же квартале, когда была выплачена заработная плата в размере 5 000 долларов за отпуск.Правомочный работодатель откладывает 2 000 долларов на свою долю налога на социальное обеспечение в соответствии с разделом 2302 Закона CARES. Правомочный работодатель может удержать до 5000 долларов из оставшихся 8000 долларов налогов, которые Правомочный работодатель собирался внести, и он не должен будет платить штраф за удержание 5000 долларов. В этом случае от правомочного работодателя требуется внести оставшиеся 3000 долларов США в требуемую дату депозита. Правомочный работодатель позже отчитается о 5 000 долларов, которые он удержал при подаче формы 941 «Ежеквартальная федеральная налоговая декларация работодателя» за квартал.

Для получения дополнительной информации о льготах в соответствии с FFCRA от неуплаты штрафов за несвоевременную уплату определенных федеральных налогов на трудоустройство см. Уведомление 2020-22 и «Может ли правомочный работодатель уменьшить свой депозит по федеральному налогу на трудоустройство на сумму выплаченной им отпускной заработной платы. без неуплаты штрафа? »

39. Может ли правомочный работодатель уменьшить свои депозиты по федеральному налогу на трудоустройство, чтобы покрыть выплаченную им заработную плату за квалифицированный отпуск, не подвергаясь штрафу за неуплату федерального налога на трудоустройство? (Обновлено 28 января 2021 г.)

Да.Правомочный работодатель, выплачивающий отпускную заработную плату в течение календарного квартала, не подлежит штрафу в соответствии с разделом 6656 Налогового кодекса («Кодекс») за неуплату федерального налога на занятость, если:

- Правомочный работодатель выплачивал своим сотрудникам отпускную зарплату в течение календарного квартала до требуемого депозита,

- общая сумма федеральных налогов на трудоустройство, которые Правомочный работодатель не вносит своевременно (за вычетом любой суммы доли работодателя и работника в налоге на социальное обеспечение, отложенной в соответствии с разделом 2302 Закона о CARES и Уведомлением 2020-65, с изменениями, внесенными в Уведомление 2021). -11 соответственно) меньше или равняется сумме ожидаемого кредита Правомочного работодателя для оплаты квалифицированного отпуска за календарный квартал на момент внесения требуемого депозита, и

- Правомочный работодатель не требовал выплаты авансового кредита, заполнив форму 7200 «Авансовый платеж кредитов работодателя, причитающихся в связи с COVID-19», в отношении любой части ожидаемых кредитов, на которые он полагался для уменьшения своих депозитов.

Для получения дополнительной информации об освобождении от штрафа за неуплату федерального налога на трудоустройство за счет квалифицированной заработной платы см. Уведомление 2020-22, Часто задаваемые вопросы, касающиеся отсрочки депонирования всей доли налога на социальное обеспечение работодателем в соответствии с разделом 2302 Закона CARES и сокращение депозитов по кредитам, «Отсрочка внесения депозитов и выплат по налогу на трудоустройство до 31 декабря 2020 года». Кроме того, работодатели могут отложить удержание и выплату доли налога на социальное обеспечение работника в соответствии с Уведомлением 2020-65 с изменениями, внесенными в Уведомление 2021-11, по определенной заработной плате, выплачиваемой в период с 1 сентября 2020 года по 31 декабря 2020 года.

Пример: В первый расчетный период второго квартала 2020 года работодатель F выплачивает 10 000 долларов квалифицированной заработной платы для целей кредита для удержания сотрудников и 3500 долларов США в виде оплаты квалифицированных отпусков по болезни и семейных отпусков в соответствии с FFCRA, среди прочего заработной платы для фонда заработной платы. период. Работодатель F имеет обязательство по уплате федерального налога на трудоустройство в размере 9000 долларов США за первый расчетный период второго квартала 2020 года (из которых 1500 долларов США относятся к доле работодателя в налоге на социальное обеспечение) до (1) любой отсрочки депонирования доли работодателя. налога на социальное обеспечение в соответствии с разделом 2302 Закона о CARES и (2) любую сумму федерального налога на занятость, не депонированную в ожидании кредитов для оплаты квалифицированных отпусков по болезни и семейных отпусков в соответствии с FFCRA.Работодатель F разумно ожидает получения кредита для удержания сотрудников в размере 5000 долларов США (50 процентов квалифицированной заработной платы) и кредита в размере 3500 долларов США на оплачиваемый отпуск по болезни и по семейным обстоятельствам (100 процентов квалифицированной заработной платы в связи с отпуском по болезни и семейным отпуском) на данный момент во втором квартале.

Работодатель F сначала откладывает депозит в размере 1 500 долларов США налога на социальное обеспечение в соответствии с разделом 2302 Закона CARES. Предварительно в результате остается обязательство по уплате федерального налога на трудоустройство в размере 7 500 долларов. Затем работодатель F уменьшает это обязательство по уплате федерального налога на трудоустройство на ожидаемую сумму кредита в размере 3500 долларов США для оплаты квалифицированных отпусков по болезни и семейного отпуска, оставляя обязательство по уплате федерального налога на трудоустройство в размере 4000 долларов США.Наконец, работодатель F дополнительно уменьшает депозит всех оставшихся федеральных налогов на трудоустройство на 4000 долларов в качестве ожидаемого кредита на удержание сотрудников в размере 5000 долларов для получения квалифицированной заработной платы.

Работодатель F не понесет неуплату штрафа в соответствии с разделом 6656 Кодекса за снижение суммы депозита по федеральному налогу на трудоустройство за первый расчетный период второго квартала до 0 долларов.

Сумма излишка доступного кредита на удержание сотрудников в размере 1000 долларов США подлежит возмещению в виде переплаты. Работодатель F может подать форму 7200, чтобы запросить предоплату оставшейся суммы кредита для удержания сотрудника (но не на любую сумму кредита для удержания сотрудника, которая уже была использована для уменьшения обязательства по депозиту).Если работодатель F не запрашивает предоплату кредита, он может потребовать, чтобы переплата в размере 1000 долларов была зачислена или возвращена при подаче формы 941 «Ежеквартальная федеральная налоговая декларация работодателя» за второй квартал. Независимо от того, запрашивает ли работодатель F авансовую выплату кредита, работодатель F должен сообщать обо всей соответствующей заработной плате, о зачете квалифицированной заработной платы по болезни и отпуске по семейным обстоятельствам, кредите на удержание сотрудника и любом авансовом счете, полученном из форм 7200, поданных за квартал, в отчете. Форма 941 за квартал.

Работодатель F может отложить выплату доли работодателя в размере 1500 долларов США налога на социальное обеспечение (наряду с любым другим налогом на социальное обеспечение работодателя, взимаемым в соответствии с разделом 3111 (a) за квартал) по своей форме 941 на второй квартал 2020 года. Работодатель F не будет должен будет выплатить любую часть отсроченной суммы до 31 декабря 2021 года, после чего 50 процентов подлежат оплате (750 долларов США), а оставшаяся сумма (750 долларов США) должна быть уплачена 31 декабря 2022 года.

40. Каким образом правомочный работодатель, выплачивающий соответствующую отпускную заработную плату, может покрыть выплату этой заработной платы, если у правомочного работодателя нет достаточных федеральных налогов на трудоустройство, зарезервированных для депозита для покрытия этих выплат? Может ли работодатель получить предоплату кредитов? (Обновлено 4 февраля 2021 г.)

Поскольку квартальные налоговые декларации по найму не подаются до тех пор, пока не будет выплачена соответствующая заработная плата, у некоторых правомочных работодателей может не быть достаточных федеральных налогов на трудоустройство, зарезервированных для депозита в IRS для покрытия их заработной платы за квалифицированный отпуск за счет уменьшения суммы депонирования, особенно после принимая во внимание разрешенную отсрочку выплаты доли налога на социальное обеспечение работодателем в соответствии с разделом 2302 Закона о CARES и разрешенную отсрочку выплаты доли налога на социальное обеспечение работника в соответствии с Уведомлением 2020-65 с изменениями, внесенными в Уведомление 2021-11.Соответственно, у IRS есть процедура получения аванса возвращаемых кредитов.

Правомочному работодателю разрешается отложить внесение депозита и уплату доли работодателя по налогу на социальное обеспечение в соответствии с разделом 2302 Закона CARES, и он может сделать это до уменьшения любых вкладов в ожидании кредита. См. «Отсрочка внесения депозитов и выплат по налогу на трудоустройство до 31 декабря 2020 г.». Правомочный работодатель также может отложить удержание и выплату доли налога на социальное обеспечение работника в соответствии с Уведомлением 2020-65 с изменениями, внесенными в Уведомление 2021-11.Если оставшиеся отчисления по налогу на трудоустройство откладываются после учета любой отсрочки выплаты доли работодателя по налогу на социальное обеспечение или любой суммы доли работника по налогу на социальное обеспечение, которую работодатель решил отложить в соответствии с Уведомлением 2020-65, с изменениями, внесенными в Уведомление 2021-11, меньше, чем соответствующая отпускная заработная плата, Соответствующий работодатель может подать форму 7200, Авансовый платеж зачетов работодателя в связи с COVID-19, чтобы запросить предоплату кредита для оставшейся квалифицированной отпускной заработной платы, за которую он заплатил. который не имел достаточных федеральных налоговых депозитов.

Если Правомочный работодатель полностью уменьшает свои обязательные депозиты по федеральным налогам на трудоустройство, которые в противном случае причитались бы с заработной платы, выплаченной в том же календарном квартале своим сотрудникам в ожидании получения кредитов, и он не выплачивал заработную плату за квалифицированный отпуск сверх этой суммы, он должен не подавать форму 7200. Если он подает форму 7200, ему необходимо будет согласовать этот авансовый платеж по кредиту и его депозиты с соответствующей заработной платой в форме 941, квартальной федеральной налоговой декларации работодателя (или другой применимой федеральной налоговой декларации, такой как Форма 944 или форма CT-1), начиная с формы 941 за второй квартал 2020 года, и в ней может быть недоплата федеральных налогов на трудоустройство за квартал.

Пример: В течение второго квартала 2020 года работодатель G выплатил 10 000 долларов США в виде заработной платы за квалифицированный отпуск и в противном случае обязан внести 8 000 долларов США в виде федеральных налогов на трудоустройство на всю выплаченную заработную плату после отсрочки выплаты доли своего работодателя по налогу на социальное обеспечение в соответствии с разделом 2302 Закона. ЗАБОТА Закон. Работодатель G не требовал удержания сотрудника для какой-либо заработной платы в соответствии с Законом CARES. Работодатель G может оставить себе все 8000 долларов налогов, которые работодатель G должен был внести без штрафа, в качестве части кредитов, которые он имеет право требовать в форме 941.Работодатель G может подать запрос на предоплату на оставшиеся 2000 долларов, заполнив форму 7200.

41. Если соответствующая отпускная заработная плата (и любые распределяемые квалифицированные расходы по плану медицинского страхования и доля правомочного работодателя в налоге на Medicare в соответствующей отпускной заработной плате) превышает долю правомочного работодателя по налогу на социальное обеспечение, причитающуюся за квартал, как правомочный работодатель получает возврат излишних кредитов? Влияет ли это на то, что правомочный работодатель помещает в свою форму 941? (Обновлено 28 января 2021 г.)

Сумма квалифицированной отпускной заработной платы (и любые распределяемые квалифицированные расходы по плану медицинского страхования и доля правомочного работодателя в налоге на Medicare в квалифицированной отпускной заработной плате) сверх налога на социальное обеспечение, причитающегося Правомочному работодателю за квартал, подлежит возмещению.Если сумма кредитов превышает долю правомочного работодателя в налоге на социальное обеспечение, то превышение рассматривается как переплата и возвращается работодателю в соответствии с разделами 6402 (a) или 6413 (b) Налогового кодекса. В соответствии с его обработкой как переплата, излишек будет применяться для компенсации любых оставшихся налоговых обязательств в форме 941, квартальной федеральной налоговой декларации работодателя, а сумма оставшегося превышения будет отражена как переплата в форме 941. Как и другие переплаты федеральных налогов, переплата подлежит зачету в соответствии с разделом 6402 (а) Кодекса до возмещения работодателю.

42. Как правомочный работодатель получает форму 7200 и куда ему следует отправить заполненную форму для получения авансового кредита? Есть ли минимальная сумма аванса, которую можно запросить в форме 7200? (обновлено 2 июля 2020 г.)?

Правомочный работодатель может получить форму 7200 «Авансовый платеж работодателя по кредитам в связи с COVID-19» онлайн и может отправить заполненную форму по факсу на номер 855-248-0552. После 2 июля 2020 г. минимальная сумма аванса, которую можно запросить в форме 7200, составляет 25 долларов США. Форма 7200, запрашивающая предоплату менее 25 долларов, не будет обработана.Налогоплательщики могут запросить кредит на сумму менее 25 долларов США по форме 941.

42а. Кто может подписать форму 7200? Следует ли налогоплательщику подавать дополнительные документы, подтверждающие, что лицо имеет право подписывать форму 7200? (Обновлено 28 января 2021 г.)

Инструкции к форме 7200 «Авансовый платеж по кредитам работодателя в связи с COVID-19» содержат информацию о том, кто может надлежащим образом подписывать форму 7200 для каждого типа организаций. Для корпораций инструкции предусматривают, что президент, вице-президент или другое главное должностное лицо, должным образом уполномоченное, может подписать форму 7200.Для партнерств (включая LLC, рассматриваемую как партнерство) или некорпоративных организаций, ответственный и должным образом уполномоченный партнер, член или должностное лицо, знакомый с делами организации, может подписать форму 7200. Для целей федерального подоходного налога инструкции предусматривают, что владелец или главное должностное лицо, должным образом уполномоченное, может подписать форму. Для трастов или имений инструкции предусматривают, что доверенное лицо может подписать форму 7200.Кроме того, инструкции предусматривают, что форма 7200 может быть подписана должным образом уполномоченным агентом налогоплательщика при наличии действующей доверенности.

Во многих случаях, является ли лицо, подписывающее форму 7200, должным образом уполномоченным или осведомленным о делах партнерства или некорпоративной организации, не очевидно в форме 7200. Чтобы помочь ускорить и обеспечить надлежащую обработку форм 7200, если налогоплательщик должным образом уполномочил должностное лицо, партнер или член для подписания формы 7200 (и этому лицу явно не разрешено подписывать форму 7200 в силу своей должности), налогоплательщик должен предоставить копию формы 2848, доверенность и декларацию Представитель, уполномочивающий лицо подписывать форму 7200 вместе с формой 7200.

42b. Когда следует указывать имя и EIN стороннего плательщика в форме 7200? (Обновлено 25 ноября 2020 г.)

Работодатели, которые подают форму 7200 «Авансовый платеж по кредитам работодателя в связи с COVID-19, чтобы требовать авансового платежа по кредитам, должны указать в форме имя и EIN стороннего плательщика, которого они используют для подачи своих федеральных налоговых деклараций». (например, форма 941), если сторонний плательщик использует свой собственный EIN в федеральных налоговых декларациях. Это обеспечит надлежащую выверку авансовых выплат по кредитам, полученным работодателем по общему праву, с федеральной налоговой декларацией, поданной сторонним плательщиком за календарный квартал, за который получен авансовый платеж по кредитам.