Предложение денег. Банковский мультипликатор. Денежный мультипликатор

В современной рыночной экономике предложение денег обеспечивается банковской системой: центральным и коммерческими банками страны. Центральный банк выпускает в обращение бумажные деньги разного достоинства и монеты. Коммерческие банки участвуют в денежном обращении, предоставляя ссуды бизнесу и населению. Наличие всех денег в экономике называется предложением денег. Предложение денег – количество денег, находящихся в обращении в экономике страны. Размер предложения денег выступает важнейшим фактором, определяющим масштабы расходов в народном хозяйстве. Для измерения объема денежного предложения используются следующие показатели (агрегаты):

Денежные агрегаты расположены в порядке убывания степени ликвидности. Количество и состав используемых денежных агрегатов различаются по странам мира. В США и России расчет денежного предложения ведется по четырем денежным агрегатам, в Японии и Германии – по трем, в Англии и Франции – по двум.

Если в качестве своей тактической цели устанавливается некое фиксированное предложение денег и поддерживается на данном уровне независимо от того, что будет происходить с процентными ставками, то кривая предложения денег будет вертикальной линией (SМ1). Если же тактическая цель центрального банка — стабилизация процентной ставки (по меньшей мере в краткосрочном временном интервале) на некотором фиксированном уровне вне зависимости от изменения количества денег, то кривая предложения денег будет горизонтальной (Sm2

Если в качестве своей тактической цели устанавливается некое фиксированное предложение денег и поддерживается на данном уровне независимо от того, что будет происходить с процентными ставками, то кривая предложения денег будет вертикальной линией (SМ1). Если же тактическая цель центрального банка — стабилизация процентной ставки (по меньшей мере в краткосрочном временном интервале) на некотором фиксированном уровне вне зависимости от изменения количества денег, то кривая предложения денег будет горизонтальной (Sm2Угол наклона кривой предложения денег зависит от тактической цели, определяемой центральным банком страны.

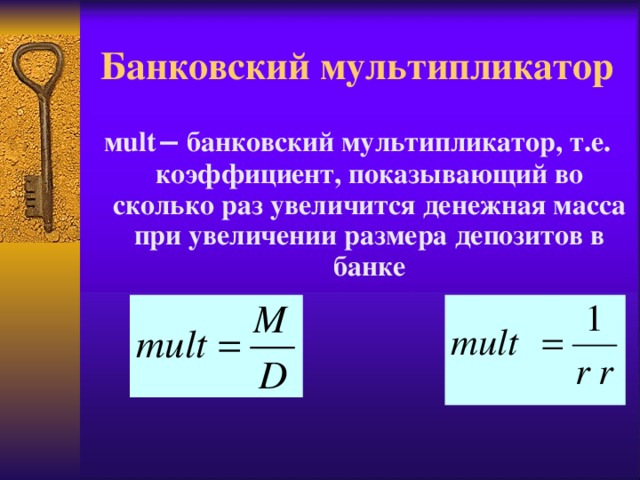

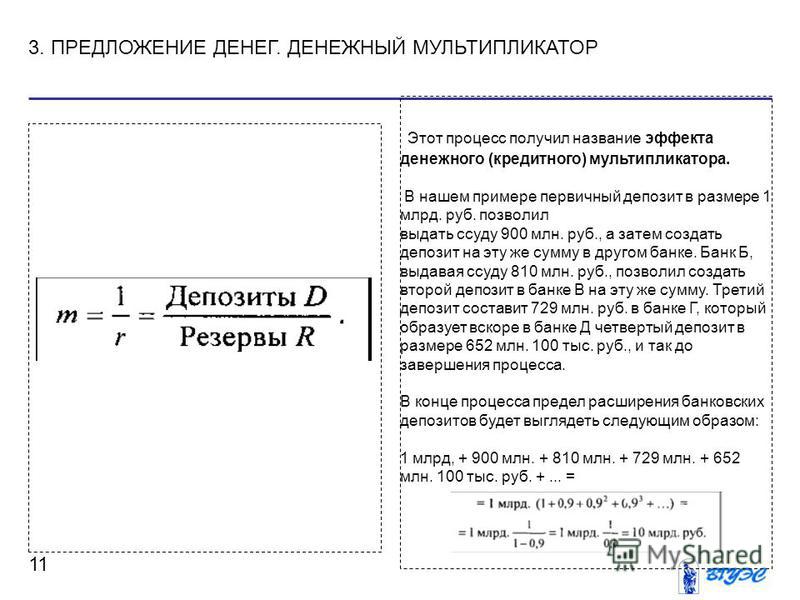

Банковский мультипликатор (от лат. multiplicare — множить, преумножать, увеличивать) – экономический коэффициент, равный отношению денежной массы к денежной базе и демонстрирующий, в частности, степень роста денежной массы за счёт кредитно-депозитных банковских операций. Банковский мультипликатор проявляет себя двояко – как кредитный мультипликатор и как депозитный мультипликатор. Сущностью кредитного мультипликатора является то, что мультипликация может осуществляться только в результате кредитования хозяйства, то есть кредитный мультипликатор представляет собой двигатель мультипликации. Банки, выдавая кредиты, получают прибыль. Процесс получения прибыли за счет вложенных клиентами средств называется кредитным расширением или кредитной мультипликацией. Если клиент снимает деньги со своего счета и величина депозитов уменьшается, то произойдет противоположный процесс – кредитное сжатие. В свою очередь депозитный мультипликатор отражает объект мультипликации – деньги на депозитных счетах коммерческих банков. Механизм банковского мультипликатора непосредственно связан со свободным резервом.

multiplicare — множить, преумножать, увеличивать) – экономический коэффициент, равный отношению денежной массы к денежной базе и демонстрирующий, в частности, степень роста денежной массы за счёт кредитно-депозитных банковских операций. Банковский мультипликатор проявляет себя двояко – как кредитный мультипликатор и как депозитный мультипликатор. Сущностью кредитного мультипликатора является то, что мультипликация может осуществляться только в результате кредитования хозяйства, то есть кредитный мультипликатор представляет собой двигатель мультипликации. Банки, выдавая кредиты, получают прибыль. Процесс получения прибыли за счет вложенных клиентами средств называется кредитным расширением или кредитной мультипликацией. Если клиент снимает деньги со своего счета и величина депозитов уменьшается, то произойдет противоположный процесс – кредитное сжатие. В свою очередь депозитный мультипликатор отражает объект мультипликации – деньги на депозитных счетах коммерческих банков. Механизм банковского мультипликатора непосредственно связан со свободным резервом. Свободный резерв представляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

Свободный резерв представляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

МВ = С + R,где

МВ – денежная база;

С – наличность;

R – резервы.

Мs = С + D,где

D – депозиты до востребования.

Денежный мультипликатор (m)– это отношение предложения денег к денежной базе.

m = Ms / MB => Ms = m ´ MB

Денежный мультипликатор можно представить через отношение наличность-депозиты сr (коэффициент депонирования) и резервы-депозиты rr(норму резервирования):

m = Ms / MB = C+D / C+R

Разделим почленно числитель и знаменатель правой части уравнения на депозиты D и получим:M = cr + 1 / cr + rr ,

где cr = C/D,

rr = R / D

Величина сrопределяется поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение rrзависит от нормы обязательных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы. Теперь предложение денег можно представить как

Отношение rrзависит от нормы обязательных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы. Теперь предложение денег можно представить как

Ms = ( cr + 1 / cr + rr ) x MB

Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора.Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Инструменты денежной политики корректируют величину денежной массы, воздействуя либо на денежную базу, либо на мультипликатор. Выделяют три главных инструмента денежной политики, с помощью которых ЦБ осуществляет косвенное регулирование денежно-кредитной сферы: изменение

ЦБ не может полностью контролировать предложение денег, поскольку, например:

1. Коммерческие банки сами определяют величину избыточных резервов(они входят в состав R), что влияет на отношение rr и, соответственно, на мультипликатор.

2. ЦБ не может точно предусмотреть объем кредитов, которые будут выданы коммерческим банком.

3. Величина сr определяется поведением населения.

Читайте также:

Рекомендуемые страницы:

Поиск по сайту

Банковский мультипликатор — Большая Энциклопедия Нефти и Газа, статья, страница 1

Банковский мультипликатор

Cтраница 1

Банковский мультипликатор представляет собой процесс увеличения ( мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

[1]

Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

[1]

Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации. Здесь дается ответ на вопрос: кто мультиплицирует деньги. Такой процесс осуществляется коммерческими банками. Один коммерческий банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков. [2]

Банковский мультипликатор действует независимо от того, предоставлены ли кредиты коммерческим банкам или они предоставлены федеральному правительству. Деньги в этом случае поступят на бюджетные счета в коммерческих банках, а они тоже относятся к привлеченным ресурсам ( ПР), поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится ( см. формулу) и включится механизм банковского мультипликатора. [3]

Простой банковский мультипликатор равен величине, обратной нормативу обязательных резервов. [4]

[4]

Управление механизмом банковского мультипликатора, следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя, одну из основных своих функций — функцию денежно-кредитного регулирования. [5]

Как действует механизм банковского мультипликатора, какие факторы на него влияют. [6]

Эта способность называется банковским мультипликатором. [7]

Если допустить, что банковский мультипликатор в краткосрочном периоде является величиной постоянной, то предложение денег будет рав но количеству, определяемому центральным банком, то есть М М, где М — число.

Как же действует механизм банковского мультипликатора. Этот механизм может существовать только в условиях двухуровневых ( и более) банковских систем, причем первый уровень — центральный банк управляет этим механизмом, второй уровень — коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков. Механизм банковского мультипликатора непосредственно связан со свободным резервом. [9]

Рассмотрим действие этого эффекта на примере банковского мультипликатора. Банк привлекает деньги организаций и населения под определенный процент с тем, чтобы проводить кредитные и инвестиционные операции с этой аккумулированной суммой денег с целью извлечения дохода. Для безопасности кредитных операций банка и обеспечения возвратности привлеченных средств банки не могут использовать в своей работе все привлеченные средства и вынуждены создавать резервы. [10]

[10]

Следовательно, наличные деньги трансформируются из безналичных денег, находящихся на депозитных счетах, и представляют собой составную часть денежной массы, созданной коммерческими банками, в результате действия механизма банковского мультипликатора. В России на долю наличных денег приходится 1 / 3 всей денежной массы. [11]

Резервными фондами РКЦ распоряжаются управления ( городские, областные, республиканские) Центрального банка России. Если в результате действия банковского мультипликатора у данного коммерческого банка возрастает величина денег на депозитных счетах, то в результате: а) увеличивается и потребность клиентов в наличных деньгах; б) увеличивается свободный резерв коммерческого банка. [12]

Управление механизмом банковского мультипликатора, следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя, одну из основных своих функций — функцию денежно-кредитного регулирования.

[13]

Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя, одну из основных своих функций — функцию денежно-кредитного регулирования.

[13]

Банковский мультипликатор действует независимо от того, предоставлены ли кредиты коммерческим банкам или они предоставлены федеральному правительству. Деньги в этом случае поступят на бюджетные счета в коммерческих банках, а они тоже относятся к привлеченным ресурсам ( ПР), поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится ( см. формулу) и включится механизм банковского мультипликатора. [14]

Как же действует механизм банковского мультипликатора. Этот механизм может существовать только в условиях двухуровневых ( и более) банковских систем, причем первый уровень — центральный банк управляет этим механизмом, второй уровень — коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков. Механизм банковского мультипликатора непосредственно связа

Механизм банковского мультипликатора непосредственно связа

Что такое банковский мультипликатор 🚩 Банки

Прирост денежной массы – это один из активов современной экономики. Происходит он не только в результате активной работы печатных станков, но и на фоне финансовых операций банков, к примеру, привлечения клиентов, их вкладов, выдачи кредитов, которые и лежат в основе банковских мультипликаторов. Что это такое, как их можно использовать для увеличения прибыли рядовых граждан и юридических лиц, как они работают и на чем основан их принцип – эти нюансы все чаще интересуют обычных вкладчиков и заемщиков банков.

В странах с экономикой на рыночной основе, как в России, функционирует двухуровневая банковская система – центральный банк и подконтрольные ему коммерческие финансовые институты. Центральный банк регулирует механизм увеличения денежной массы с помощью определенного им коэффициента. Регулирование осуществляется путем отслеживания резервов на каждом из уровней.

Говоря простым языком, банковский мультипликатор – коэффициент, выраженный в числовом значении. Он может быть задействован при выполнении следующих банковских операций:

- приеме и обработке вкладов,

- выдаче кредитов,

- покупке или продаже валют,

- вложении части резерва в производство или торговлю.

То есть, любой оборот денежной массы из общего объема резерва центрального или коммерческого банка, приносящий тот или иной вид дохода, является определителем банковского мультипликатора.

Банковский мультипликатор может быть кредитным или депозитным. Депозитный коэффициент (мультипликатор) денежной массы, по своей сути, отражает количество переходов одной и той же суммы с одного счета на другой за определенный временной период. Его значение зависит от того, как эффективно используется денежный резерв конкретной финансовой организацией на фоне определенной экономической ситуации – как мировой, так и внутри государства. Именно депозитный банковский мультипликатор отражает эффективность того или иного банка, позволяет привлекать новых клиентов и расширять кредитные услуги.

Кредитный банковский мультипликатор (коэффициент) отражает соотношение выданных займов и привлеченных денежных средств на счета определенного финансового института (банка). Кроме этого, показатель определяет нижний порог стоимости кредита, то есть его процентную ставку, указывает на способность банка самостоятельно зарабатывать, увеличивать свой резерв.

Само слово мультипликатор отражает его значение в экономике любой страны – с греческого оно переводится как «множитель». Но это не значит, что схема позволяет безгранично увеличивать денежную массу. Банковский мультипликатор (коэффициент) позволяет отслеживать

- степень воздействия инвестиций (вложений) на доходность,

- уровень влияния тех или иных вкладов на экономику,

- эффективность политики центрального банка.

Банковский мультипликатор может быть и стимулом для роста экономики, и определенным сдерживающим фактором. Стимуляция происходит при нормализации налоговой базы экономики, снижении уровня импорта и увеличении экспортных поставок.

Банковский мультипликатор неразрывно связан с резервами финансовых структур. Денежная масса, находящаяся в обороте и доступная для распоряжения на данный временной период, обязательно должна регулироваться центральным банком. Из ликвидных активов и удачного распоряжения ими и складывается банковский мультипликатор, являющийся показателем эффективности экономики.

Возможность регулировки банковского мультипликатора есть только у Центрального банка России, так как этот показатель является механизмом расширения и ограничения функционала коммерческих банков, работающих на территории государства.

Всемирный банк ожидает, что ВВП России в 2019 году составит 1,2% — Business & Economy

МОСКВА, 10 июня. / ТАСС /. Ожидается, что ВВП России составит 1,2% в 2019 году и достигнет 1,8% в 2020 году, говорится в Докладе об экономике России Всемирного банка.

«Общие перспективы экономического роста России на 2019-2021 годы остаются скромными на уровне 1,2–1,8% в 2019–2021 годах, что соответствует текущим потенциальным тенденциям роста. Прогнозируется, что рост ВВП в 2019 году составит 1,2%. Продолжение сокращения добычи нефти и ухудшение внешнего Окружающая среда (которая влияет на рост экспорта) — это факторы, оказывающие давление на рост ВВП во втором квартале в дополнение к сдержанному внутреннему спросу.«Менее жесткая денежно-кредитная политика и ускорение реализации национальных проектов говорят в пользу ускорения роста во втором полугодии», — говорится в отчете.

Прогнозируется, что рост ВВП в 2019 году составит 1,2%. Продолжение сокращения добычи нефти и ухудшение внешнего Окружающая среда (которая влияет на рост экспорта) — это факторы, оказывающие давление на рост ВВП во втором квартале в дополнение к сдержанному внутреннему спросу.«Менее жесткая денежно-кредитная политика и ускорение реализации национальных проектов говорят в пользу ускорения роста во втором полугодии», — говорится в отчете.

«Тем не менее, ожидается, что слабая динамика роста в первом полугодии повлияет на годовой рост за счет эффекта переноса. Ожидается, что рост ВВП ускорится до 1,8% в 2020 и 2021 годах. Ожидается, что рост потребления домашних хозяйств восстановится после замедления в 2019 году , а реализация национальных проектов, как ожидается, поддержит инвестиционный спрос », — добавил ВБ.

В то же время, по данным Всемирного банка, «Россия сталкивается с рисками как внешними, так и внутренними. Риски ухудшения перспектив экономического роста России связаны с потенциальным расширением санкций, возобновлением финансовых потрясений в странах EMDE и резким падением цен на нефть». «Недавнее расширение кредитования домашних хозяйств может создать риск для финансовой стабильности в случае ухудшения макроэкономической среды. Рост инвестиций зависит от успешной и эффективной реализации инициатив правительства по инвестициям в инфраструктуру», — говорится в отчете, но при этом добавляется: что «если текущие национальные проекты будут реализованы эффективно и действенно, они могут способствовать увеличению потенциального роста, но только после 2021 года».

«Недавнее расширение кредитования домашних хозяйств может создать риск для финансовой стабильности в случае ухудшения макроэкономической среды. Рост инвестиций зависит от успешной и эффективной реализации инициатив правительства по инвестициям в инфраструктуру», — говорится в отчете, но при этом добавляется: что «если текущие национальные проекты будут реализованы эффективно и действенно, они могут способствовать увеличению потенциального роста, но только после 2021 года».

Влияние нацпроектов

По заявлению Всемирного банка, эффективная реализация национальных проектов может способствовать увеличению ВВП России.

«Рост России прогнозируется на уровне 1,2–1,8% в 2019–2021 годах. Если текущие национальные проекты будут реализованы эффективно и действенно, они могут способствовать увеличению потенциального роста, но только после 2021 года», — говорится в отчете.

ВВП России в первом квартале составил 0,8%. Министерство экономического развития страны ожидает роста ВВП до 1. 3% в 2019 году, достигнув двух процентов в 2020 году и достигнув отметки 3,3% к концу 2024 года.

3% в 2019 году, достигнув двух процентов в 2020 году и достигнув отметки 3,3% к концу 2024 года.

Инфляция

Ожидается, что инфляция ИПЦ в России вернется к целевому показателю Центрального банка в четыре процента в 2020-2021 годах.

«Поддерживаемый относительно высокими ценами на нефть, бюджет расширенного правительства, как ожидается, останется профицитным в 2019-2021 годах. Пик инфляции ИПЦ пришелся на март 2019 года. Ожидается, что в оставшуюся часть 2019 года он замедлится, в среднем на 5,0% г / г. Ожидается, что инфляция ИПЦ вернется к целевому уровню центрального банка в 4% в 2020-2021 годах.Прогноз более узкого внешнего профицита отражает более низкие цены на нефть и рост расходов на импорт. Ожидается, что чистый отток капитала будет постепенно уменьшаться с уменьшением выплат по долгу «, — говорится в отчете.

Центральный банк России ожидает, что уровень инфляции в 2019 году составит 4,3%

Уровень бедности

По данным Всемирного банка, ожидается, что уровень умеренной бедности в России продолжит снижаться в 2019-2021 годах.

«Ожидается, что умеренный уровень бедности продолжит снижаться в 2019 и до 2021 годов, хотя социальная уязвимость требует мониторинга.Продолжающийся рост экономики, рост заработной платы в частном секторе и индексация пенсий с учетом инфляции поддержат располагаемые доходы и будут способствовать постепенному снижению уровня бедности (Таблица 5). Однако многие люди не имеют формальной занятости, и многие домохозяйства остаются близкими к черте бедности, что свидетельствует об уровне социальной уязвимости, который по-прежнему требует тщательного мониторинга », — говорится в отчете.

Счетная палата России заявила в конце мая, что реальные доходы населения вряд ли вырастут в 2019 году после снижения в первом квартале года.По оценке Счетной палаты, в 2019 году снизить уровень бедности не удастся.

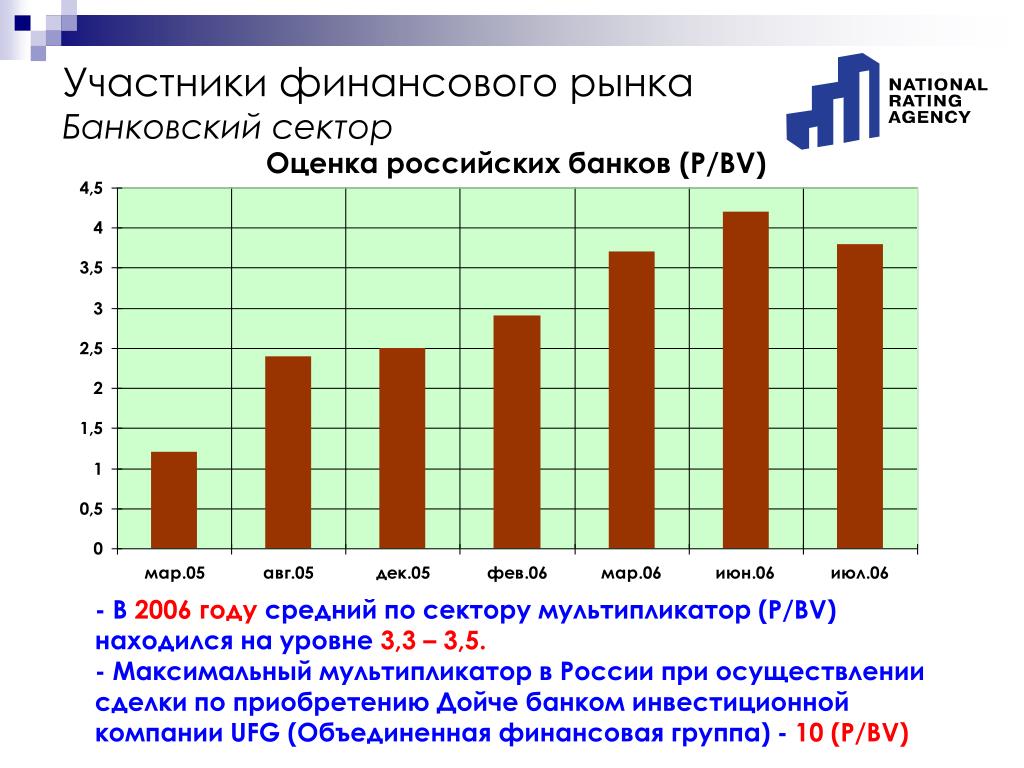

«Относительно стабильный» банковский сектор

Банковский сектор России был относительно стабильным, отмечает Всемирный банк.

«Российский банковский сектор был относительно стабильным, чему способствовали умеренный экономический рост и проактивная позиция регулирующего органа. ЦБ [Центральный банк России — ТАСС] своевременно предпринимает шаги для устранения рисков ускоренного роста потребительского кредитования. и продолжила очистку сектора, отозвав лицензии у некоторых более мелких банков и сосредоточив внимание на финансовом оздоровлении крупных финансовых учреждений », — говорится в отчете.

ЦБ [Центральный банк России — ТАСС] своевременно предпринимает шаги для устранения рисков ускоренного роста потребительского кредитования. и продолжила очистку сектора, отозвав лицензии у некоторых более мелких банков и сосредоточив внимание на финансовом оздоровлении крупных финансовых учреждений », — говорится в отчете.

По данным Всемирного банка, «российский банковский сектор стабилизируется, поскольку умеренный экономический рост поддерживает рост кредитования, хотя динамика варьируется от сегмента к сегменту, а показатели кредитного риска и эффективности сектора остаются стабильными». «Корпоративный спрос на новые кредиты усилился, поскольку кредитование корпоративному сектору в рублях выросло на 11,4% г / г по состоянию на 1 мая 2019 года (график 16). Кредитование населения в рублях продолжает расти двузначными числами — на 24,0% , г / г, в то же время », — говорится в сообщении.

Налоговые убытки неформальных работников

Финансовые потери от недоплаты неформальными работниками в России оцениваются в пределах от 1 до 2,3% ВВП.

«Доля неформальной занятости, широко распространенного в России, оценивается в диапазоне от 15,1 до 21,2%. Финансовые потери от недоплаты неформальных работников оцениваются в пределах от 1 до 2,3% ВВП», — говорится в отчете.

По данным Всемирного банка, «политики, снижающей налоги на заработную плату для снижения стоимости формальной рабочей силы, недостаточно.В докладе подчеркивается необходимость более «гибкого трудового законодательства в определенных областях», «более сильной системы социальной защиты с лучшими пособиями по безработице» и более эффективной рабочей силы ». В частности, трудовой кодекс и нормативные акты России могут быть скорректированы в сфере труда. контракты, минимальная заработная плата и увольнение по сокращению штатов », — говорится в документе.

«Противоядием от сокращения неформальности является более быстрое создание рабочих мест в более формальном секторе: как в 2017, так и в 2018 году чистое создание рабочих мест на средних и крупных предприятиях было близко к нулю», — добавил Всемирный банк.

«Стабильный экономический рост, рост заработной платы в частном секторе и индексация пенсий с учетом инфляции должны поддерживать располагаемые доходы и способствовать постепенному снижению уровня бедности в 2019-2021 годах», — отмечается в отчете.

Розничные кредиты

По данным Всемирного банка, признаков кризиса в сегменте розничных кредитов в России нет.

«Несмотря на быстрый рост розничных кредитов в России, текущая ситуация отличается от той, которая привела к кризису розничных кредитов 2014 года», — говорится в отчете.«Текущий рост розничных кредитов в России медленнее, чем в 2012-2013 годах, и нет никаких признаков роста проблемных кредитов. Общесистемный коэффициент проблемных розничных кредитов в целом оставался стабильным с начала года, с некоторыми признаками снижения — заметное падение на 5,1% по состоянию на 1 апреля 2019 года », — добавил Всемирный банк.

«Недавнее двузначное увеличение объемов кредитования домашних хозяйств может создать риск для финансовой стабильности в случае ухудшения макроэкономической среды, хотя риски потребительского кредитования, похоже, сдерживаются за счет ужесточения пруденциальных нормативов, направленных на замедление необеспеченного потребительского кредитования», в отчете говорится.

Фонд национального благосостояния

Организация добавила, что инвестиции Российского фонда национального благосостояния в отечественные инфраструктурные проекты могут свести на нет достижения бюджетного правила.

«Ликвидная часть Фонда национального благосостояния может превысить семь процентов ВВП к концу 2019 года, что даст правительству возможность инвестировать часть этой суммы во внутренние инфраструктурные проекты. Но, хотя инфраструктурные пробелы в России велики, значительные инвестиции в внутреннюю инфраструктуру проекты из ликвидной части фонда могут свести на нет достижения бюджетного правила », — говорится в сообщении.

Министр финансов России Антон Силуанов ранее заявлял, что к концу 2019 года правительство планирует установить критерии выбора проектов, которые будут получать деньги из Фонда национального благосостояния, как только они достигнут семи процентов ВВП. Силуанов отметил, что инвестиционная стратегия фонда предполагает как зарубежные, так и внутренние инвестиции.

По состоянию на 1 июня в Фонде национального благосостояния накоплено более 58 миллиардов долларов.

Россия в 2020 году: где все иностранные банки?

российских банкиров завершили 2019 год как самые пессимистичные руководители в российском корпоративном мире, как показал недавний опрос ведущих российских компаний.

С падением инфляции и процентных ставок, российские предприятия мало нуждаются в корпоративных кредитах, и вступают в силу новые правила, ужесточающие рынок потребительских кредитов — более чем каждый третий финансовый институт сказал Deloitte, что они не с нетерпением ждут того, что ждет в будущем есть в магазине.

Тем не менее, лидерам отрасли может быть сложно слишком волноваться из-за их нынешнего затруднительного положения, поскольку российский банковский сектор в последние годы переживает что-то вроде горячей полосы, поскольку центральный банк закрывается или выкупает худших компаний и снижение уровня жизни привело к росту спроса на потребительские ссуды, овердрафты и кредитные карты.

Банки зафиксировали 1,3 триллиона рублей прибыли в прошлом году (более 15 миллиардов долларов на тот момент), свидетельствуют данные Центробанка. Это на 70% больше, чем в 2017 году. В этом году прибыль вырастет еще на 50% и достигнет 2 триллионов рублей (31 миллиард долларов).

«В России банки могут приносить большую прибыль», — сказал Ярослав Совгира, заместитель управляющего директора рейтингового агентства Moody’s.«Если у вас есть надлежащий менеджмент, если вы не делаете глупостей, вы можете быть действительно прибыльными».

Низкие процентные ставки

Для немногих иностранных розничных банков, все еще работающих в России, такая прибыльность может стать важным источником снижения показателей в их странах.

«Главное отличие российского банковского сектора от всего развитого мира — это процентные ставки», — сказала Мадина Хрусталёва, аналитик T.S. Ломбард.

Низкие процентные ставки, как правило, вредны для банков, поскольку они ограничивают их способность взимать премию по своим собственным кредитам — так называемую чистую процентную маржу.В еврозоне ставки центральных банков находятся на самом низком уровне минус 0,5%, в то время как в США они десятилетие были ниже 2%. Тогда как в России последние пять лет процентные ставки были не ниже 6%.

«Чистая процентная маржа на российском рынке намного выше, а доходность по сравнению с этим просто супер. В России прибыль многих предприятий выражается двузначными цифрами, но в банковском секторе она очень высока ». Крусталева добавила.

Высокая прибыль

Райффайзен Банк — яркий тому пример.На российское подразделение кредитора со штаб-квартирой в Австрии приходится лишь около 10% всех активов банка, но он приносит 40% чистой прибыли, сообщила Moscow Times Екатерина Овчинникова, руководитель отдела по связям с инвесторами.

«Мы обеспечиваем наивысшую прибыльность, у нас лучший коэффициент неработающих кредитов и лучшее соотношение затрат и доходов. По сравнению с другими группами мы являемся одной из самых эффективных дочерних компаний ».

В совокупности российские дочерние компании иностранных банков с начала 2018 года заработали более 3 миллиардов долларов прибыли, свидетельствуют данные рейтингового агентства Fitch.Рентабельность капитала Райффайзен — показатель прибыльности банковского сектора — в России составляет почти 25%. Доходность российского подразделения американского кредитора Ситибанка составляет 34%. Для сравнения, европейские банки в среднем составляют 6%.

Низкая доля рынка

Несмотря на эти цифры, доля иностранных банков, работающих в России, невысока. Всего на их долю приходится около 6% банковского сектора по активам. Российские дочерние компании всего четырех банков — итальянского UniCredit, дочернего французского банка Societe Generale Rosbank, австрийского Raiffeisen Bank и U.С. Ситибанк — более трех четвертей от этого количества.

Многие другие пострадали из-за неудачных попыток входа и громких отступлений. Британский банк Barclays списал почти 400 миллионов долларов убытков из России, когда мировой финансовый кризис разразился через несколько недель после того, как он купил местный банк в рамках попытки расширения на восток. HSBC также закрыл свои розничные операции в России в 2011 году в рамках глобального сокращения, оставив лишь небольшую команду для обслуживания своих международных корпоративных клиентов.

Итак, при такой высокой прибыли для тех, кто здесь, почему на российском рынке все еще так мало иностранных банков? Эксперты указывают на смесь культуры, конкуренции и политики.

«Во всем мире ведущие позиции на рынке занимают местные банки, — сказал Максим Налютин, директор по финансовым услугам Deloitte Россия. «В России то же самое, что и в Великобритании, Европе и США. Психологически людям нужно доверять банкам, а с культурной точки зрения гораздо легче доверять бренду, который существует на рынке в течение долгого времени, а не новому игроку».

В 1990-е годы, когда повсюду появлялась новая страна и новые компании — российские и иностранные, «русские отдавали предпочтение иностранным банкам из-за их бренда», — сказал Совгира из Moody’s газете Moscow Times.«Но сейчас я не знаю, можем ли мы сказать, что это явное конкурентное преимущество. Люди кажутся более безразличными ».

Налютин добавил: «В России, учитывая, что люди помнят много банковских кризисов — в конце СССР, 1998 и 2008 годах — они ищут более консервативные стратегии. Их больше интересует банк с хорошей репутацией и государственной поддержкой. Вот почему в России наиболее успешными являются крупные государственные банки ».

Техническое преимущество

Российский банковский рынок также сочетает в себе аспекты как монополии, так и высококонкурентной среды, что исключает появление новых участников, особенно иностранных.

С одной стороны, «госбанки значительно укрепили свои позиции, имея более 70% активов всего банковского сектора», — сказала Таня Алешкина, главный редактор российского финансового новостного сайта Frank Media. С другой стороны, конкуренция между банками остается жесткой, продвигая инновации и удобные для клиентов продукты.

Только Сбербанк контролирует 56% ипотечных кредитов и 44% всех вкладов. «Это своего рода слон, и когда Сбербанк делает что-то вроде снижения ставок по ипотеке, каждый должен корректировать свою политику», — сказала Хрусталёва.

Многие россияне держат счета в Сбербанке, даже если они также работают в другом месте, чтобы воспользоваться такими услугами, как возможность переводить деньги на другие счета в Сбербанке, используя только номер мобильного телефона.

НовостиЛистинг Тинькофф России на Московской бирже

Читать большеЭта услуга, широко используемая для небольших платежей, таких как оплата обеда среди друзей или оплата в магазине без карточного автомата, устраняет второе серьезное препятствие, которое приходится преодолевать новичкам: технологии.

«В технологическом плане банковский сектор на шаг впереди западного рынка», — добавила Хрусталёва.

«Россия — один из лидеров по темпам развития цифровых каналов в банковском секторе», — сказал The Moscow Times финансовый директор дочерней компании Societe Generale Росбанк Александр Овчинников.

Технологическая изощренность рынка была одной из причин, по которой Barclays и HSBC не смогли взломать Россию, говорит Налютин из Deloitte. «В России качество услуг намного интереснее и развитее.В этом смысле британским банкам нечего было привезти или предложить … Российские клиенты не понимали, в чем заключаются предложения этих банков. Если у банка есть аналогичные продукты, нет смысла переходить от известного местного банка к новому иностранному ».

Нет новых участников

Несмотря на прибыльность иностранных банков в России, эти культурные барьеры и технологическая сложность рынка в сочетании с более широким экономическим и политическим климатом заставляют консультантов говорить, что они не затаили дыхание, пока в их дверь не постучит следующий банк. прошу совета как въехать в россию.

«Если вам посчастливилось быть иностранным банком в России 10 лет назад, и вы еще не ушли, значит, у вас хорошее положение», — сказал Макс Хаузер, управляющий директор Boston Consulting Group в Москве.

«Но если вы прямо сейчас думаете о въезде в Россию, ваши соображения будут очень краткими. Стандартизированному универсальному банку с Запада будет нелегко войти в Россию, учитывая уровень конкуренции и уровень преимуществ, которыми обладают местные игроки.”

Налютин из Deloitte согласился. Иностранные банки, процветающие в Москве, «появились в благоприятное время, когда было много возможностей для развития и когда в культурном отношении Россия была более открыта для международных компаний и бизнеса».

Однако теперь, когда кульминация новых более жестких правил кредитования должна нанести удар по сектору в 2020 году, а Россия по-прежнему находится в немилости у международных инвесторов, Хаузер говорит: «Как с политической точки зрения, так и с точки зрения рынка, я могу». Я не вижу, чтобы сейчас кто-то тратил деньги на въезд в Россию.”

% PDF-1.2 % 333 0 объект > endobj xref 333 113 0000000016 00000 н. 0000002612 00000 н. 0000002751 00000 н. 0000002826 00000 н. 0000002889 00000 н. 0000002924 00000 н. 0000002960 00000 н. 0000002996 00000 н. 0000003033 00000 н. 0000003928 00000 н. 0000004088 00000 н. 0000004155 00000 н. 0000004244 00000 п. 0000004413 00000 н. 0000004599 00000 н. 0000004819 00000 н. 0000005049 00000 н. 0000005289 00000 п. 0000005542 00000 н. 0000005802 00000 н. 0000006014 00000 н. 0000006217 00000 н. 0000006435 00000 н. 0000006648 00000 н. 0000006870 00000 н. 0000007134 00000 н. 0000007392 00000 н. 0000007620 00000 н. 0000007848 00000 н. 0000008050 00000 н. 0000008244 00000 н. 0000008418 00000 н. 0000008527 00000 н. 0000008636 00000 н. 0000008863 00000 н. 0000009083 00000 н. 0000009315 00000 н. 0000009428 00000 н. 0000009541 00000 н. 0000009654 00000 н. 0000009779 00000 н. 0000009908 00000 н. 0000010037 00000 п. 0000010166 00000 п. 0000010295 00000 п. 0000010424 00000 п. 0000010553 00000 п. 0000010681 00000 п. 0000010809 00000 п. 0000010937 00000 п. 0000011065 00000 п. 0000011193 00000 п. 0000011321 00000 п. 0000011449 00000 п. 0000011668 00000 п. 0000011767 00000 п. 0000011959 00000 п. 0000012073 00000 п. 0000012187 00000 п. 0000012316 00000 п. 0000012445 00000 п. 0000012574 00000 п. 0000012769 00000 п. 0000012963 00000 п. 0000013088 00000 п. 0000013309 00000 п. 0000013469 00000 п. 0000013623 00000 п. 0000013755 00000 п. 0000013927 00000 п. 0000014051 00000 п. 0000014179 00000 п. 0000014373 00000 п. 0000014577 00000 п. 0000014734 00000 п. 0000014908 00000 н. 0000015149 00000 п. 0000015277 00000 п. 0000015408 00000 п. 0000015547 00000 п. 0000015678 00000 п. 0000015854 00000 п. 0000015993 00000 п. 0000016141 00000 п. 0000016316 00000 п. 0000016523 00000 п. 0000016644 00000 п. 0000016781 00000 п. 0000016959 00000 п. 0000017097 00000 п. 0000017225 00000 п. 0000017361 00000 п. 0000017501 00000 п. 0000017669 00000 п. 0000017810 00000 п. 0000017937 00000 п. 0000018083 00000 п. 0000018228 00000 п. 0000018359 00000 п. 0000018433 00000 п. 0000018613 00000 п. 0000019839 00000 п. 0000020045 00000 п. 0000020257 00000 п. 0000021678 00000 п. 0000022904 00000 п. 0000026115 00000 п. 0000027210 00000 п. 0000028405 00000 п. 0000029537 00000 п. 0000029616 00000 п. 0000003081 00000 н. 0000003906 00000 н. трейлер ] >> startxref 0 %% EOF 334 0 объект > endobj 335 0 объект > endobj 336 0 объект [ 337 0 R 338 0 R 339 0 R 340 0 R 341 0 R ] endobj 337 0 объект > endobj 338 0 объект > endobj 339 0 объект > endobj 340 0 объект > endobj 341 0 объект > endobj 444 0 объект > поток HTILaZPZM% j5 «» DQhWM43m @ eRB + tUăxp; (јgr7S # ^ {

Экономика России — ВВП, инфляция, ИПЦ и процентная ставка

Россия Экономический рост

ВВП должен сократиться самыми резкими темпами за более чем десятилетие в этом году, так как экспорт, инвестиционная активность и потребительский спрос резко упали из-за Covid-19.В следующем году экономика должна восстановиться, поскольку ожидается, что пандемия утихнет, а налогово-бюджетные и денежно-кредитные стимулы будут поддерживать восстановление. Однако перспективы омрачают геополитические риски и неопределенность в отношении пандемии. Эксперты FocusEconomics прогнозируют восстановление и рост ВВП на 3,1% в 2021 году, что на 0,2 процентных пункта ниже прогноза прошлого месяца. В 2022 году ожидается замедление роста до 2,3%.Обзор экономики России

Обзор экономики РоссииПосле распада Советского Союза первое десятилетие перехода от централизованно планируемой экономики к рыночной экономике было катастрофическим для России: номинальный валовой внутренний продукт (ВВП) упал с 516 миллиардов долларов США в 1990 году до долларов США. 196 миллиардов в 1999 году, что представляет собой падение более чем на 60%.Пытаясь справиться с экономическими потрясениями и следовать рекомендациям МВФ, советское правительство начало приватизировать многие российские отрасли в 1990-х годах. Однако важным исключением были энергетический и оборонный секторы.

Девальвация российского рубля в 1998 году — после финансового кризиса, известного как кризис рубля — вместе с непрерывной тенденцией к росту цен на нефть в период с 1999 по 2008 год стимулировали экономику России, сильно зависящую от экспорта энергетического сектора — расти в среднем на 7% в год.Россия оказалась в числе наиболее пострадавших от мирового экономического кризиса 2008-2009 годов: в 2009 году экономика упала на 7,8% из-за резкого падения цен на нефть и истощения иностранных кредитов. Экономический спад был самым резким с 1994 года, но не было нанесено долгосрочного ущерба из-за активной и своевременной реакции правительства и Центрального банка, оградившей ключевые секторы экономики, в частности банковский сектор, от последствий кризиса. В результате экономика России снова начала расти и увеличилась 4.5%, 4,3% и 3,4% в 2010, 2011 и 2012 годах, соответственно, прежде чем замедлиться до 1,3% в 2013 году и 0,6% в 2014 году.

Российская экономика пережила два серьезных шока в 2014 году, едва избежав рецессии с умеренным ростом на 0,6 %. Первым шоком стало резкое падение цен на нефть в третьем и четвертом кварталах 2014 года, продемонстрировав крайнюю зависимость России от мировых товарных циклов. После колебания в узком диапазоне около 105 долларов США за баррель в период с 2011 по 2013 год цены на сырую нефть на конец 2014 года составили менее 60 долларов США за баррель.Вторым шоком стали экономические санкции в результате геополитической напряженности, которые негативно повлияли на аппетит инвесторов к российским инвестициям. Отток капитала и высокая инфляция усугубляют экономические проблемы России, поскольку в экономике зарегистрировано самое резкое сокращение с 2009 года, сократившись на 3,7% за полный 2015 год. Прогнозы указывают на то, что конец рецессии наступит в ближайшее время в 2017 году.

Инфляция быстро снижается с августа 2015 г., когда он достиг пика в 15,8%. Вместе с падением инфляции были снижены кредитные ставки Центробанка.Российские облигации и акции демонстрируют хорошие результаты по сравнению с облигациями других развивающихся рынков, а умеренное восстановление цен на нефть укрепило экономические настроения.

Учитывая, что цена на нефть марки Urals в 2016 году составит в среднем 38 долларов США за баррель, Центральный банк ожидает, что в этом году экономика сократится на 0,3% — 0,7%, что меньше, чем предыдущая оценка Банка, согласно которой экономика сокращалась на 1,3%. % и 1,5%. Банк ожидает, что экономика будет расти темпами от 1.1% и 1,4% в 2017 г. при средней цене на нефть марки Urals 40 долл. США за баррель. Ранее Банк ожидал, что цена на нефть марки Urals составит в среднем 35 долларов США за баррель, и прогнозировал рост экономики в диапазоне от минус 0,5% до плюс 0,5% в 2017 году.

После коллапса экономики в 2015 году аналитики, опрошенные FocusEconomics ожидает, что в 2016 году российская экономика продолжит сокращаться, хотя и более умеренными темпами. Эксперты FocusEconomics Consensus Forecast прогнозируют, что ВВП России упадет на 0.7% в 2016 году, что на 0,1 процентных пункта выше прогноза прошлого месяца. Эксперты ожидают, что в 2017 году экономика вырастет на 1,3%.

Платежный баланс России

В текущем счете России фиксируется регулярное положительное сальдо торгового баланса, в основном за счет экспорта таких товаров, как сырая нефть и природный газ. С 2010 по 2014 год средний профицит счета текущих операций в России составлял 66,8 млрд долларов США, достигнув пика в 2011 году в 98,8 млрд долларов США.

Платежный баланс России в четвертом квартале 2014 года испытал значительный шок условий торговли в результате падения цен на нефть, которое было частично компенсировано падением импорта.Одновременно геополитическая неопределенность и соответствующие санкции в 2014 году привели к значительному оттоку капитала, что еще больше ухудшило платежный баланс России. Отток капитала из частного сектора увеличился с 60,7 млрд долларов США в 2013 году до 130,5 млрд долларов США в 2014 году. За тот же период счета операций с капиталом и финансовые операции Российской Федерации сократились с дефицита в 45,4 млрд долларов США до дефицита в 146 млрд долларов США (2,2% и 7,8% ВВП соответственно).

В прошлом году в российской экономике было зарегистрировано самое резкое сокращение с 2009 года, поскольку сочетание внешних факторов, таких как падение цен на нефть и международные санкции, в сочетании со структурной слабостью серьезно сказалось на экономическом росте.За полный 2015 год экономика сократилась на 3,7%, что контрастирует со слабым ростом, зарегистрированным в предыдущем году. Однако спад в российской экономике во втором квартале 2016 года7 был самым медленным с момента начала рецессии в конце 2014 года. Обширные данные показали, что ВВП сократился на 0,6% ежегодно во 2 квартале, что превышает сокращение на 1,2%, зафиксированное в первом квартале. Хотя в сентябре промышленное производство сократилось, причем самыми быстрыми темпами за 8 месяцев, ожидается, что в 2016 году оно немного вырастет после самого сильного за шесть лет спада в 2015 году.

Структура торговли России

Сырая нефть, нефтепродукты и природный газ составляют примерно 58% от общего объема экспорта, черная металлургия составляет 4%, а экспорт других товаров горнодобывающего сектора, включая драгоценные камни и драгоценные металлы, составляет около 2,5%. Продажи в Европу составляют более 60% от общего объема экспорта, в то время как на Азию приходится примерно 30% экспорта. Российский экспорт в США, Африку и Латинскую Америку вместе составляет менее 5% от общего объема поставок.

Основные статьи импорта России — это продукты питания и наземный транспорт, которые составляют 13% и 12% от общего объема импорта, соответственно.Другие важные статьи импорта включают фармацевтические препараты, текстиль и обувь, пластмассы и оптические инструменты. Пик экспорта пришелся на 2012 год, достигнув 527 миллиардов долларов США; Пик импорта пришелся на 2013 год, достигнув 341 миллиарда долларов США.

В августе 2015 года российский экспорт составил 25,0 млрд долларов США, что на 39,7% меньше в годовом выражении. Это десятое подряд сокращение, выражающееся двузначными числами. Импорт составил 16,5 млрд долларов США, что на 34,7% меньше, чем годом ранее.

Положительное сальдо торгового баланса России стремительно сокращается.Положительное сальдо торгового баланса России сократилось до 4,4 млрд долларов США в августе этого года, что значительно ниже 8,8 млрд долларов США, зарегистрированных в том же месяце прошлого года и 16,2 млрд долларов США в предыдущем году. Результат августа привел к снижению скользящего профицита за 12 месяцев до 99,5 млрд долларов США, что является наименьшим накопленным профицитом за более чем десятилетие. Падение положительного сальдо торгового баланса продолжает отражать свободное падение российского экспорта за последние несколько лет.

После периода повышенной волатильности цены на нефть недавно стабилизировались, особенно после внеочередного заседания Конференции ОПЕК в Алжире в последнюю неделю сентября, которое завершилось обязательством заморозить добычу нефти на отметке 32.5 и 33,0 млн баррелей в сутки. Аналитики ожидают, что это обязательство будет выполнено большинством членов на официальном заседании ОПЕК в ноябре, на котором экспортерам нефти, не входящим в ОПЕК, также предлагается подписать пунктирную линию. Восстановление ценового лидерства ОПЕК привело к резкому скачку мировых цен на нефть, в том числе на нефть марки Urals. 30 сентября цена на нефть марки Urals составила 46,3 доллара за баррель, что на 4,6% выше, чем в конце августа. Нефть марки Urals также восстановилась с минимумов, зарегистрированных ранее в этом году, и составила 31 балл.8% с начала года до текущей даты.

Денежно-кредитная политика России

Центральный банк России (Банк России), основанный в 1990 году, имеет ряд обязанностей в соответствии с Конституцией Российской Федерации и Федеральным законом Российской Федерации: поддержание стоимости и стабильности рубля, надзор за российскими финансовыми учреждениями (в том числе выполнение функций кредитора последней инстанции), управление валютными резервами и валютой России и установление краткосрочных процентных ставок, что является одним из основных инструментов реализации денежно-кредитной политики банка.

Низкие цены на нефть и санкционный шок для российской экономики привели к тому, что рубль потерял 46% своей стоимости по отношению к доллару США в 2014 году, что побудило Банк России принять меры, направленные на стабилизацию финансовой системы. Банк России повысил ключевую процентную ставку в декабре 2014 года на 650 базисных пунктов до высоких 17%, чтобы сдержать безудержную инфляцию, вызванную ослаблением рубля (базовая инфляция достигла 11,2% в декабре 2014 года по сравнению с аналогичным периодом прошлого года). Банк России потратил 27,2 млрд долларов США в октябре 2014 года и 11 долларов США.9 млрд в декабре того же года на интервенции по поддержке рубля.

Центральный банк России постепенно снижал процентные ставки в течение 2015 года, начиная с 17,00% и снизившись до 11,00% к июлю. Процентные ставки оставались неизменными в течение почти года до июня 2016 года, когда они были снижены на 50 базисных пунктов до 10,50%. Принимая решение о снижении процентных ставок, Центральный банк указал, что власти более уверены в развитии инфляции, и отметил положительные результаты снижения инфляционных ожиданий и снижения инфляционных рисков на фоне их медленно, но верно восстанавливающейся экономики.

С тех пор произошло заметное падение инфляции, что вынудило Банк снизить ставки в сентябре 2016 года с 10,50% до 10,00%. Однако власти заявили, что для закрепления устойчивого снижения инфляции «текущее значение ключевой ставки необходимо поддерживать до конца 2016 года с ее дальнейшим возможным снижением в первом-втором квартале 2017 года». Принимая во внимание свое решение, Банк сохраняет уверенность в том, что при все еще относительно жесткой денежно-кредитной политике инфляция снизится до 4,5% в третьем квартале 2017 года и далее снизится до 4.Целевой показатель 0% на конец 2017 года. Банк также указал, что он воздержится от дальнейшего смягчения денежно-кредитной политики до первого или второго квартала 2017 года.

Политика обменного курса России

10 ноября 2014 года Банк России un- вывел рубль из коридора бивалютной корзины (доллар США и евро), положив конец двум десятилетиям контроля над обменным курсом и переведя Россию к системе свободно плавающего обменного курса. Центральный банк также прекратил регулярные интервенции с рублем, но дал понять, что он по-прежнему привержен интервенции в поддержку российской валюты на случай возникновения рисков для финансовой стабильности.Поскольку курс рубля продолжал снижаться по отношению к доллару из-за падения цен на нефть и повышенной неопределенности среди инвесторов, Центральный банк решил продолжить интервенции на валютном рынке, что обходилось Центральному банку в сотни миллионов долларов в день.

Стоимость рубля впервые начала падать в начале 2014 года после нескольких лет, когда обменный курс составлял примерно 30 рублей за доллар США, поскольку на страну сильно повлияли слабый экономический рост, высокие геополитические риски после аннексии Крыма и вспышки болезни. войны в Украине.Однако именно после обвала цен на нефть в конце 2014 года курс рубля не выдержал серьезного воздействия и, таким образом, начал свое свободное падение по отношению к доллару США, при этом 16 декабря валюта достигла дна на уровне 68,5 рубля за доллар США. На протяжении 2015 года российский рубль катился на американских горках. Высокая волатильность и сильные колебания цен на нефть серьезно сказались на валюте страны. В начале 2015 года на валютном рынке наблюдалась сильная волатильность, но к концу первого полугодия российская валюта стабилизировалась в коридоре от 50 до 60 рублей за доллар США.В начале второй половины года был еще один эпизод сильной волатильности, и 24 августа российская валюта закрыла торговый день на уровне 70,9 рубля за доллар, что было даже ниже, чем вышеупомянутая минимальная точка обвала рубля в декабре 2014 года. и представляет собой новый исторический минимум. Резкое падение в августе было в первую очередь реакцией на падение цен на нефть и растущие опасения по поводу последствий, которые ударная волна, вызванная крахом фондового рынка Китая, может оказать на мировую экономику. Рубль закрыл 2015 год на отметке 72.9 рублей за доллар США — снижение стоимости на 30% по сравнению с концом 2014 года.

Колебания курса российского рубля в значительной степени обусловлены ценами на нефть, которая наряду с газом является основным экспортным товаром России. 21 января 2016 года курс валюты резко упал до рекордного минимума в 82,4 рубля за доллар США, поскольку цены на нефть упали до минимума, невиданного более десяти лет. Он постепенно стабилизировался между 60 и 70 рублями за доллар по мере улучшения экономики и роста цен на нефть с января 2016 года.

Фискальная политика России

После долгового кризиса 1998 года в стране почти десятилетие продолжалось Благоприятные цены на сырьевые товары (особенно в энергетическом секторе), относительно слабый рубль и жесткая налогово-бюджетная политика позволили России иметь профицит бюджета с 2001 по 2008 год, пока не разразился мировой финансовый кризис.

Россия сильно зависит от экспорта энергоносителей. В 2008 финансовом году доходы от нефти и газа достигли пика, составив половину российского федерального бюджета. Однако после того, как в 2009 году страну поразил мировой финансовый кризис, российская экономика начала испытывать дефицит бюджета. В 2012, 2013 и 2014 годах бюджетный дефицит России составлял -0,02%, -0,7% и -0,6% ВВП соответственно. Исключением стал 2011 год, когда профицит российского бюджета составил 0,8% ВВП.

Низкие цены на нефть и обвал внутреннего спроса и импорта из-за того, что экономика погрузилась в рецессию, привели к сокращению бюджетных доходов в 2015 году.Фактически, влияние низких цен на нефть на бюджетные доходы России вызвало вопросы о долгосрочных экономических перспективах страны, а также о финансовой устойчивости. Снижение цен на энергоносители и зависимость российского правительства от доходов от энергоносителей для финансирования своего бюджета — доходы от нефти и природного газа составляли около 52% российского бюджета — вынудили российское правительство пересмотреть свою фискальную политику. В начале сентября 2015 года Министерство финансов объявило о решении приостановить действие бюджетного правила — закона, призванного ограничить государственные расходы.

Бюджетное правило вступило в силу в 2013 году, чтобы не дать правительству тратить впустую непредвиденные доходы от нефти и вместо этого направлять их в фонды на черный день. Правило также направлено на ограничение государственных расходов прогнозируемыми доходами, не связанными с нефтью, доходами от нефти, рассчитанными с использованием долгосрочных исторических цен на нефть, и бюджетным дефицитом на уровне не более 1,0% ВВП. На момент создания правила российские власти были обеспокоены тем, что доход от роста цен на нефть будет стимулировать проциклические расходы.Однако в условиях слабого экономического роста и цен на нефть, составляющих лишь половину от уровня 2014 года, Россия столкнулась с противоположной проблемой.

Поскольку бюджетное правило ограничивает государственные расходы долгосрочными историческими ценами на нефть, если действие закона будет продолжено до 2016 года, это будет означать, что справочная цена будет выше, чем та, которая прогнозировалась на 2016 год — в среднем 50 долларов за бочка.

Официально фискальное правило было временно приостановлено. Некоторые советники, в том числе бывший министр финансов Алексей Кудрин, высказались в поддержку приостановки действия правила, по крайней мере, на год.Более того, помимо приостановления действия бюджетного правила, правительство также объявило о переходе с трехлетнего бюджетного плана на годичный. Трехлетний бюджетный план был разработан, чтобы заставить правительство использовать среднесрочный подход и избегать необоснованных обязательств. В целом, изменения в бюджетном процессе проложили путь к более гибкой бюджетной политике в целях смягчения последствий низких цен на нефть и замедления экономического роста.

Некоторые аналитики предполагают, что, обладая значительными резервами и низким государственным долгом, Россия может позволить себе иметь скромный бюджетный дефицит, не ставя под угрозу финансовую устойчивость.Дефицит бюджета закончился на уровне 2,8% в 2015 году.

В России есть два бюджетных буфера, Резервный фонд и Фонд национального благосостояния (ФНБ), оба из которых находятся под давлением в результате ухудшения экономических условий.

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …