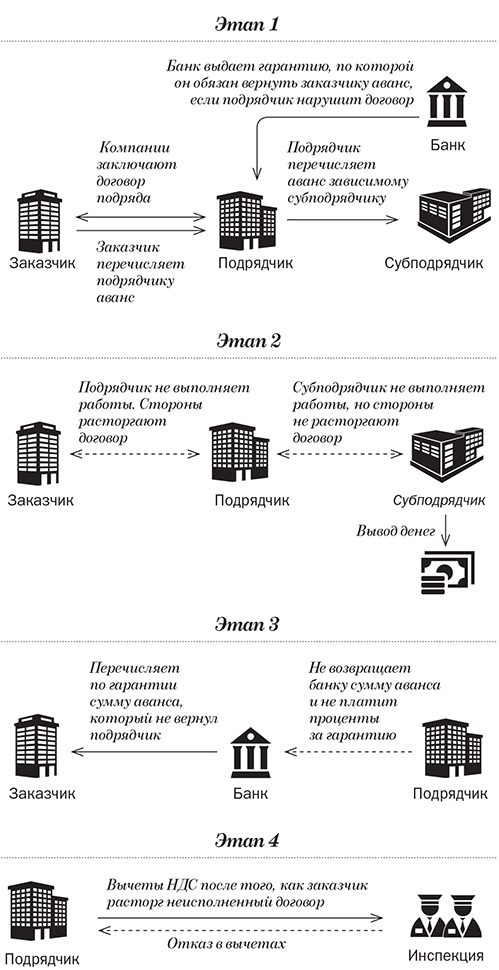

Для чего нужна банковская гарантия

Что такое банковская гарантия?

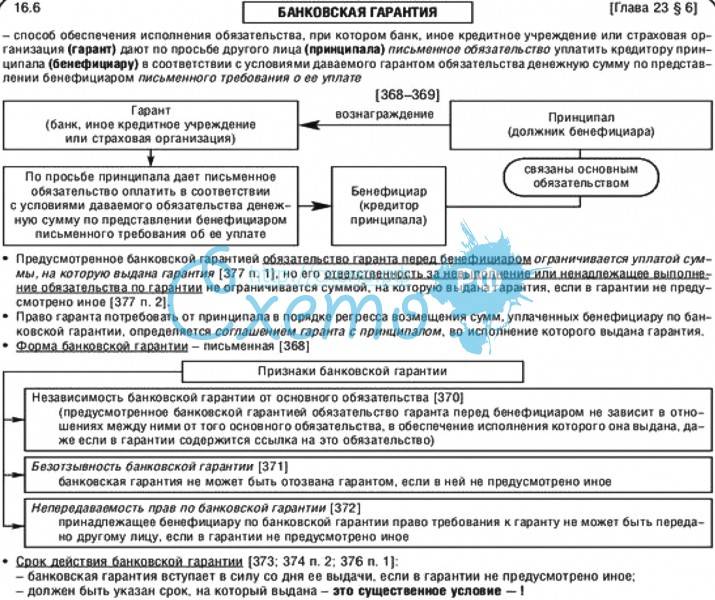

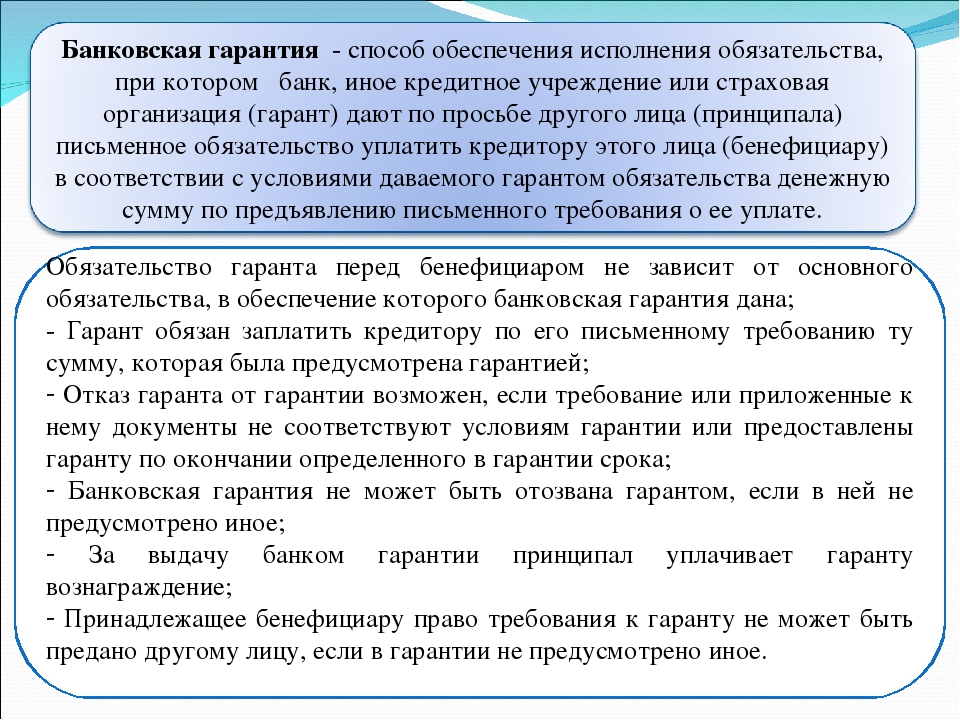

В соответствии со ст. 368 Гражданского Кодекса РФ, банковская гарантия — это письменное обязательство банка-гаранта в пользу бенефициара. Иными словами, банковская гарантия является эквивалентом денежных средств, которые банк обязуется выплатить кредитору принципала (бенефициару) по представлении бенефициаром письменного требования о ее уплате.

В 44 ФЗ банковская гарантия упоминается как один из способов обеспечения обязательств участника закупки (обеспечение заявки на участие в закупке, обеспечения исполнения контракта).

Для победителя в аукционе/конкурсе, предоставление банковской гарантии в качестве обеспечения исполнения государственного контракта – это разумный способ экономии денежных средств. Какие альтернативы имеет победитель конкурса или аукциона в плане предоставления обеспечения исполнения контракта? В качестве обеспечения исполнения контракта он может предоставить либо денежные средства, либо банковскую гарантию.

Банковская гарантия в таких условиях является единственным эффективным инструментом, так как затраты на гарантию составляют от 2% от суммы гарантии.

Важно иметь в виду, что банковская гарантия – это не возвратный инструмент, т.е. в случае если вам она «не понадобилась», ее невозможно вернуть и получить уплаченную банку сумму назад. Хотя это вполне понятно, вы же не можете потребовать у банка вернуть Вам уплаченные проценты по кредиту, если он вдруг Вам не понадобился и Вы его возвращаете? Вместе с тем, надо учитывать, что Гражданский кодекс установил порядок прекращения действия банковской гарантии (параграф 6, ст. 378)

, в соответствии с которым действие гарантии может быть прекращено по заявлению бенефициара. В таком случае банк имеет право снять выданную банковскую гарантию с баланса, что позволяет обнулить лимит на выдаваемые гарантии для Вашей компании и у Вас возникает право получать новые гарантии в рамках действующего лимита. Гражданский Кодекс при этом не устанавливает, что в случае досрочного окончания действия банковской гарантии банк обязан вернуть уплаченную Вами премию за ее предоставление.

Гражданский Кодекс при этом не устанавливает, что в случае досрочного окончания действия банковской гарантии банк обязан вернуть уплаченную Вами премию за ее предоставление. Суть банковской гарантии: что это такое?

Финансирование бизнеса » Банковская гарантия: все об услуге »

Банковская гарантия — это взятие банком на себя определенных финансовых обязательств по контрактам, взятым его клиентом. Для клиента использование гарантии означает возможность участвовать в крупных контрактах и повышение статуса как надежного партнера.

Вот какое определение дает Гражданский кодекс РФ. Его можно считать основным.

В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате.

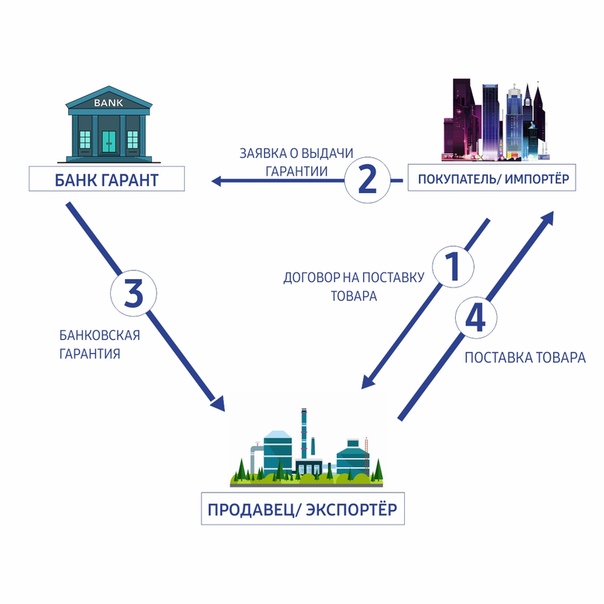

Для окончательной ясности разберем процесс предоставления БГ подробнее.

Как проходит сделка по оформлению банковской гарантии?

Общая схема достаточно проста.

1. Клиент (ИП или юридическое лицо), который планирует заключить крупный контракт, обращается в банк (или несколько банков) с заявкой на получение гарантии.

2. На основе пакета документов банк принимает решение об оказании услуги или отказе.

3. Если банк выразил согласие, клиент открывает в нем расчетный счет и оплачивает комиссию.

4. В случае срыва сделки по вине клиента (принципала) или в других случаях, когда по гарантируемому контракту у клиента возникают долги, эти долги выплачиваются банком (разумеется, в пределах оговоренной суммы).

О банковской гарантии простыми словами

Необходимо понимать, что для получения БГ требуется владение залоговым имуществом соответствующей стоимости. Таким образом, данная услуга относится не столько к страхованию (договор страхования — это нечто вроде пари), сколько к управлению ликвидностью.

Банк, по сути, гарантирует не собственно долги клиента, а то, что обменяет эти долги на его залог (недвижимость, оборудование), который недостаточно ликвиден, чтобы сам по себе обеспечивать обяательства по договору.

Подобная услуга ускоряет оборот средств, что выгодно всем участникам сделки.

Что такое банковская гарантия простым языком

Банковская гарантия — это оформленное письменное обязательство банка, данное другому банку, физическому или юридическому лицу перед третьим лицо. То есть банк дает гарантию того, что третья сторона выполнит свои обязательства (описанные в договоре).

Банковская гарантия простыми словами

В случае, если третье лицо нарушает условия договора, банк должен:

- Вернуть аванс.

- Погасить задолженность и др. (обсуждается в договоре).

Каким же образом банк расплачивается с бенефециаром (тот, кто получит гарантию банка, в случае, если третье лицо не выполнит своих обязательств)?

Не все так просто и бескорыстно, как выглядит. Для того, чтобы получить гарантию от банка, необходимо владеть залоговым имуществом на определенную сумму.

Для того, чтобы получить гарантию от банка, необходимо владеть залоговым имуществом на определенную сумму.

Какое имущество может помочь получить гарантию от банка?

- Товар (например, то, что вы продаете или собираетесь продавать).

- Недвижимое имущество (все, что угодно: дома, квартиры, дачи, магазины).

- Движимое имущество (владеете машинами, спецтехникой или яхтой — будьте готовы поставить их на кон).

- Ценные бумаги (акции, облигации, вексели).

В случае, если вы по каким бы то ни было причинам не выполняете свои обязательства, банк, конечно. погасит ваш долг перед бенефециаром, но после этого ваше залоговое имущество будет пущено с молотка, и необходимую сумму (а чаще всего еще и с процентами, которые также прописывают в договоре) банк вернет себе.

Таким образом, банк выступает кем-то вроде поручителя, который в реальности убытков не несет даже в случае вашего провала.

На первый взгляд такой договор с банком кажется пугающим, но на самом деле эта сделка выгодна всем сторонам.

Если вы все же решили обратиться в банк за гарантией, нужно знать, чего ожидать.

Как же происходит сама сделка по заключению банковской гарантии?

Здесь все достаточно просто. Сам процесс происходит в несколько этапов:

- Юридическое лицо или индивидуальный предприниматель, у которого намечается крупная сделка, обращаются в выбранный банк и оформляют заявку на получение банковской гарантии.

- Собирается и сдается пакет документов (о составе пакета нужно уточнять в определенном банке), прилагается к заявке.

- Рассмотрев заявку, банк принимает положительное или отрицательное решение, о котором сообщается клиенту.

- Если заявку добрили, клиенту нужно открыть расчетный счет в этом банке и оплатить определенную комиссию (устанавливается отдельно каждым банком).

- Оформляется сам договор.

получение, стоимость, лимит, срок действия — Контур.Закупки

Банковская гарантия — популярный способ финансового обеспечения в госзакупках. После победы в тендере есть всего несколько дней на ее получение. Поэтому позаботьтесь об этом заранее, особенно если еще ни разу не побеждали в закупках.

После победы в тендере есть всего несколько дней на ее получение. Поэтому позаботьтесь об этом заранее, особенно если еще ни разу не побеждали в закупках.

Что такое обеспечение в сфере госзакупок?

Один из принципов 44-ФЗ — ответственность за результат и эффективность закупки. Другими словами, госзаказчику нужны гарантии, что победитель тендера подпишет контракт и выполнит его с соблюдением всех заявленных условий.

В госзакупках есть два вида гарантий:

- Обеспечение заявки — страховка на случай, если победитель откажется подписывать выигранный контракт.

- Обеспечение исполнения контракта — страхует в ситуациях, когда поставщик не выполняет контракт или нарушает его условия.

Обеспечить заявку или исполнение контракта можно двумя способами.

- Внести собственные деньги «в залог». Для обеспечения заявки — на спецсчет, а для обеспечения контракта — на расчетный счет заказчика.

Деньги будут «заморожены» до определения победителя тендера или выполнения всех условий контракта.

Деньги будут «заморожены» до определения победителя тендера или выполнения всех условий контракта. - Предоставить банковскую гарантию. Банк возместит госзаказчику гарантийную сумму, если поставщик некачественно исполняет работы или срывает сроки. Банковская гарантия оформляется по требованиям 44-ФЗ, и поставщик платит банку за ее получение комиссию.

Что выбрать для обеспечения контракта — денежный залог или банковскую гарантию — решает поставщик.

Когда предоставляется банковская гарантия?

Банковская гарантия для обеспечения заявки

Обеспечение составляет от 0,5 до 5% от начальной максимальной цены контракта: точная сумма всегда прописывается в закупочной документации.

Срок действия банковской гарантии, предоставленной в качестве обеспечения заявки, должен составлять не меньше двух месяцев с даты окончания срока подачи заявок. По завершении процедуры комиссия за банковскую гарантию поставщику не возвращается.

Банковская гарантия при исполнении контракта в электронном аукционе или конкурсе

Победитель электронного аукциона обязан подписать контракт и предоставить банковскую гарантию в течение 5 календарных дней с даты размещения заказчиком контракта на электронной торговой площадке.

Размер обеспечения — от 0,5 до 30 % от начальной цены контракта или равен авансу (в 2020 году заказчик получили право выплачивать аванс до 50% от НМЦ). В случае ненадлежащего исполнения контракта банк выплатит заказчику штрафы и пени.

В любых указанных выше случаях банковская гарантия является безотзывной и должна действовать не меньше месяца с даты исполнения обязательств по контракту.

Когда заказчик может потребовать платеж по банковской гарантии?

- Победитель, выиграв тендер, отказывается от подписания контракта. При этом участник обеспечивал заявку с помощью банковской гарантии.

- Поставщик не выполняет контракт или нарушает его условия. В этом случае заказчик должен в одностороннем порядке расторгнуть контракт или предоставить доказательства, что поставщик нарушает условия контракта.

По законодательству требование госзаказчика о платеже по гарантии является внесудебным, то есть его можно выдвинуть напрямую исполнителю контракта в течение 1 месяца после истечения срока исполнения обязательств по контракту.

Получение банковской гарантии

Кто может выдавать гарантию?

Только финансовые учреждения, включенные в перечень Министерства Финансов РФ. Уточните заранее, есть ли в этом списке банк, в котором у вас открыт расчетный счет.

Наш электронный агент поможет вам получить выгодную банковскую гарантию. Подготовьте всего одну заявку, которая уйдет в несколько банков. Сравните условия гарантий и отправьте документы в банк прямо из сервиса.

Что потребует от поставщика банк?

Чтобы успешно и быстро получить гарантию, узнайте заранее условия банка: сроки выдачи, размеры комиссии, список документов и прочее.

Репутация компании — одно из самых важных условий выдачи гарантии. Если фирма работает добросовестно, вовремя платит налоги и отчитывается в контролирующие органы, банковскую гарантию она наверняка получит.

Если фирма работает добросовестно, вовремя платит налоги и отчитывается в контролирующие органы, банковскую гарантию она наверняка получит.

Для предоставления гарантий большинство банков требуют от клиента почти такой же перечень документов, как для кредита:

- учредительные документы (Устав, ОГРН, ИНН),

- полная отчетность по финансовому состоянию и бухгалтерии за 1 год,

- заполненная предварительная заявка,

- ссылка на закупку.

Для многих банков важно, чтобы у участника закупки был открыт в нем счет. К этому тоже нужно быть готовым, чтобы не потерять время на переговоры с банками, в которых у вашей компании счета нет.

В банке, с которым уже налажены хорошие деловые отношения, оформление банковской гарантии может проходить по упрощенному сценарию. Как правило, для финансового анализа компании достаточно квартальной бухгалтерской отчетности.

Сколько стоит банковская гарантия?

Стоимость банковской гарантии определяется индивидуально и зависит от:

- срока ее действия,

- степени риска платежа по ней,

- качества обеспечения регрессных требований банка к клиенту.

Как правило, комиссия за выдачу гарантии составляет от 1% до 5% от суммы требуемого обеспечения.

Срок получения составляет от 1 дней до нескольких дней. В последнее время эти сроки сокращаются до нескольких часов, поскольку банковская гарантия становится все более популярным банковским продуктом, а банки рассматривают электронные заявки.

Лимит банковской гарантии

Перед участием в электронном аукционе или конкурсе можно заранее узнать, даст ли вам банк гарантию в случае победы. Для этого нужно обратиться в банк для установления лимита банковских гарантий. В этом случае банк запрашивает у вас копии документов и устанавливает лимит. Правда, нужно учесть два условия:

- за установление лимита в некоторых банках придется платить — около 1% от суммы гарантии,

- если в следующем квартале бухгалтерская отчетность ухудшится, банковскую гарантию вам не выдадут.

Установить лимит полезно. Во-первых, это позволит выяснить, стоит ли в принципе рассчитывать на получение банковской гарантии, а во-вторых, после вашей победы в тендере решение о выдаче гарантии банк примет гораздо быстрее.

Что делать, если осталась пара дней на получение?

Для победителя важно успеть получить банковскую гарантию вовремя. Если пропустить срок подписания контракта, есть риск попасть в реестр недобросовестных поставщиков. Как быть в этом случае? Общайтесь с банком через интернет, а документы подписывайте квалифицированной электронной подписью. Это гораздо быстрее и удобнее, чем подавать документы в бумажном виде.

Если решили участвовать в электронных аукционах и конкурсах, детально изучите вопрос получения банковской гарантии, выясните свой лимит или заранее рассчитывайте стоимость гарантии для каждой интересной закупки. При соблюдении условий контракта претензий со стороны госзаказчика, а значит и выплат по вашей банковской гарантии, не будет.

Ответим на вопросы

Эксперты ответят на ваши вопросы по теме статьи в первые сутки после публикации. Потом отвечают только участники закупок, а вопрос экспертам можно задать в специальной рубрике.

Обеспечение гарантии: все о нем

Обеспечение гарантии – является значимым элементом в процессе оформления банковской гарантии. Простыми словами обеспечение гарантии – это своеобразный залог, который предоставляет клиент банку за получением банковской гарантии.

Простыми словами обеспечение гарантии – это своеобразный залог, который предоставляет клиент банку за получением банковской гарантии.

Всегда ли нужно обеспечение гарантии?

Практически каждый день в нашем государстве заключаются государственные и негосударственные контракты, которые требуют предоставления обеспечения. Как правило, таким обеспечением выступает – банковская гарантия.

На сегодняшний день существует множество различных видов гарантий, которые применяются в таком же множестве различных ситуаций связанных с ведением бизнеса и заключением довольно прибыльных контрактов. Следует сразу заметить, что не все банки требуют обеспечения гарантии, многие из них доверяют своим клиентам. В особенности это касается тех случаев, когда клиенты постоянные или клиенты просто открыли кредитную линию под банковские гарантии. Во всех остальных случаях банковская гарантия нуждается в обеспечении.

Что может стать обеспечением гарантии?

Как правило, обеспечением банковской гарантии выступает движимое и недвижимое имущество – принципал (исполнитель обязательств, а также лицо, которое просит выдать гарантийный документ) оставляет имущество в виде залога, предварительно проведя экспертную оценку стоимости, но также возможны и другие варианты.

Например, оставление в залог денежных средств на ту сумму, на которую выдается банковская гарантия.

Также обеспечением банковской гарантии может выступать поручительство физических и юридических лиц, способных подтвердить свое намерение о поручительстве за лицо, просящее банковскую гарантию.

В конце можно выделить три основных вида обеспечения гарантии:

- Движимое и недвижимое имущество;

- Поручительство третьих лиц.

Каждый из них по-своему интересен, однако все они равны между собой. Клиенту, обратившемуся за банковской гарантией, остается только выбрать наиболее удобный способ обеспечения гарантии.

Информация размещена на сайте «Банковская гарантия»

Новости Помощь Фонда содействия кредитованию МСБ в пору коронавируса

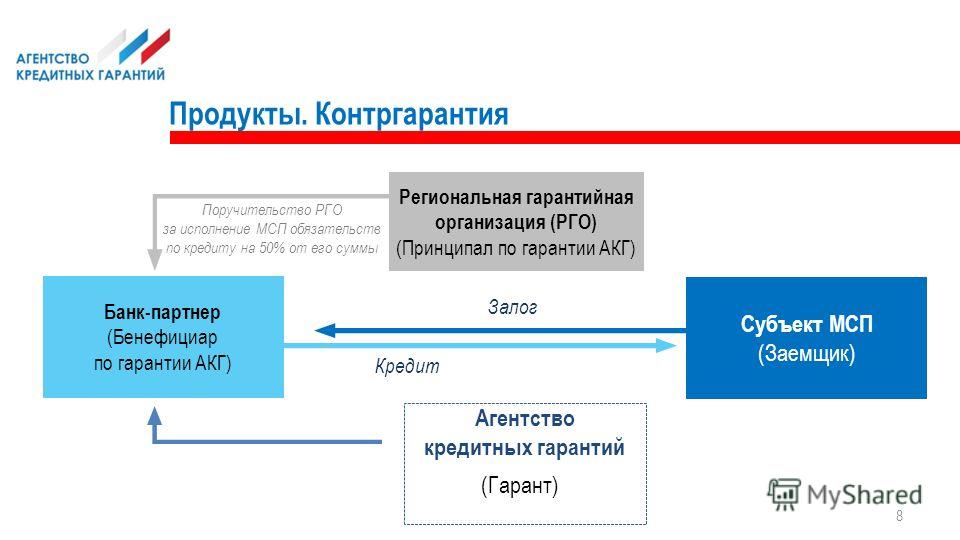

Пандемия COVID-19 заставила малый и средний бизнес (МСБ) работать в новых условиях. Для того чтобы оказать поддержку МСБ Фонд содействия кредитованию решил действовать в двух направлениях: давать поручительства по банковским гарантиям и ликвидное обеспечение по кредитам.

Новости Как учесть вознаграждение за банковскую гарантию в налоговом учете?

За предоставление банковской гарантии принципал уплачивает банку-гаранту денежное вознаграждение. Такой платеж обоснован, поскольку банковскому институту придется выплачивать бенефициару-заказчику компенсацию в случае невыполнения принципалом-исполнителем взятых на него обязательств. Как отразить комиссионное вознаграждение банку в отчетности принципала?

Новости 5 причин высокого спроса на банковские гарантии в России

В последние годы наблюдается активный рост популярности банковской гарантии как стандартного обеспечения в государственных тендерных закупках (ФЗ-44 и ФЗ-223). Этим инструментом также активно пользуются и коммерческие предприятия, которые видят в нем удобный способ обеспечения своих обязательств в сделках. Все чаще фигурируют гарантии и на втором шаге тендера – заключении государственного контракта. Каковы причины столь широкого их распространения?

Новости Изменения в ФЗ-223: к чему стоит готовиться?

Минэкономразвития подготовили документ, согласно которому внесены правки в Федеральный Закон №223. Изменения коснулись условий оформления банковской гарантии, оплаты услуг нотариата, публикации информации в ЕИС и приоритета товаров ЕАЭС. Стоит ознакомиться с новыми условиями, чтобы впоследствии обезопасить свои сделки от неприятных сюрпризов.

Новости Банковские гарантии от табачников: ужесточения в торговле табаком

В 2017 году компании, занимающиеся изготовлением табачной продукции, будут обязаны предоставлять банковскую гарантию при получении специальных марок. Такое решение было принято в Минфине. Алексей Сазонов, директор департамента по налоговой и таможенной политике, уточнил, что данная мера поможет обеспечить целевое использование марок и предотвратить махинации с ними.

Статьи О качествах банковской гарантии – как инструмента обеспечения обязательств

Качества банковской гарантии включат в себя как положительные, так и отрицательные стороны. Несмотря на то, что механизм является сравнительно новым и свежим, он с геометрической прогрессией совершенствуется и развивается для устранения своих худших сторон. Согласно законодательству Российской Федерации банковская гарантия — это письменное обязательство, с помощью которого любая коммерческая организация (гарант) обязывается оплатить в пользу бенефициара (кредитора) указанную ими сумму денег при наступлении каких-либо гарантийных случаях. То есть за выдачу банковской гарантии бенефициар уплачивает определенную сумму денег гаранту в качестве возмещения, в счет невыполненных обязательств.

Несмотря на то, что механизм является сравнительно новым и свежим, он с геометрической прогрессией совершенствуется и развивается для устранения своих худших сторон. Согласно законодательству Российской Федерации банковская гарантия — это письменное обязательство, с помощью которого любая коммерческая организация (гарант) обязывается оплатить в пользу бенефициара (кредитора) указанную ими сумму денег при наступлении каких-либо гарантийных случаях. То есть за выдачу банковской гарантии бенефициар уплачивает определенную сумму денег гаранту в качестве возмещения, в счет невыполненных обязательств.

Статьи Электронная банковская гарантия — современный инструмент обеспечения обязательств!

При проведении государственных закупок или коммерческих сделок, довольно часто заказчики нуждаются в предоставлении дополнительных гарантий со стороны исполнителя. Банковская гарантия – распространенная услуга, позволяющая исполнителю подтвердить свои обязательства. Этот финансовый инструмент постоянно совершенствуется и на данный момент пользователям доступна такая услуга, как электронная банковская гарантия.

Статьи Срок обеспечения банковской гарантии: что следует знать?

Один из самых известных способов обеспечения обязательств перед государством – оформление гарантии от банка. Срок обеспечения банковской гарантии в каждом случае регулируется индивидуально исходя из потребностей обеспечения того или иного контракта, поэтому оформление этой услуги позволяет продемонстрировать уровень своей надежности заказчику и получить выгодные сделки.

Статьи Все о способах обеспечения банковской гарантии

Способы обеспечения банковской гарантии представляют собой меры по исполнению денежных обязательств принципала (лица, которое взяло на себя эти обязательства) перед бенефициаром (кредитором). Банковскую гарантию предоставляет банк или другая финансовая организация (кредитная, страховая). Иными словами, если исполнитель не в состоянии выполнить условия соглашения, контракта, то сумму, которую он должен, за него выплатит банк.

Статьи Залог банковской гарантии

В большинстве случаев получения банковской гарантии имеет место залог банковской гарантии. Он необходим для того, чтобы риски финансовой организации, выступающей гарантом сделки, были сведены к минимуму. Банковская гарантия – инструмент, обеспечивающий максимальную безопасность экономических сделок. Столь широкую популярность этот инструмент приобрел благодаря высокой степени надежности и доступности.

Он необходим для того, чтобы риски финансовой организации, выступающей гарантом сделки, были сведены к минимуму. Банковская гарантия – инструмент, обеспечивающий максимальную безопасность экономических сделок. Столь широкую популярность этот инструмент приобрел благодаря высокой степени надежности и доступности.

Статьи Возврат обеспечения исполнения контракта: все о сроках

Возврат обеспечения исполнения контракта — является очень интересным вопросом. Особенно, многих интересуют сроки возврата обеспечения по действующему законодательству.

На сегодняшний день существует два вида обеспечения исполнения обязательств бенефициаром (исполнителем, подрядчиком) по государственному или муниципальному контракту. При использовании банковской гарантии вопросы о сроках возврата денежных средств по ней не поднимаются, так как оплата стоимости не может быть возвращена – гарантийные средства находятся в банке до наступления определенных в договоре банковской гарантии событий. Срок в гарантии точный и не может иметь сомнительный характер.

Статьи У гаранта отозвали лицензию: что делать?

Часто случается что у гаранта отзывают лицензии. В таких ситуациях возникает вопрос что делать с банковскими гарантиями, где лишившийся лицензии гарант выступает гарантирующей стороной. С сентября 2013 года Центральный банк РФ отозвал лицензии более чем у полутора сотен банков и иных финансовых организаций, многие из которых находились в списке Министерства финансов и имели право выдавать банковские гарантии, предназначенные для обеспечения по ФЗ-44 и ФЗ-223. В сложившейся ситуации многие заказчики и исполнители оказались в непонятной ситуации, а именно: что делать с выданными банковскими гарантиями, если банка как такового уже фактически не существует?

Статьи Возврат обеспечения исполнения контракта: что нужно делать?

Сегодня, достаточно остро стоит вопрос возврата обеспечения исполнения контракта. При заключении государственного контракта, всегда следует особое внимание обращать на каждый пункт договора. На сегодняшний день отношения между государственным заказчиком и исполнителем регулируются на государственном уровне, однако действующие нормативные документы устанавливают общие правила и имеют массу пробелов. Вопросы каждой сделки прописываются только в контракте. Более того, можно с уверенностью сказать, что некоторые отношения между заказчиком и исполнителем вообще не регулируются законом.

Вопросы каждой сделки прописываются только в контракте. Более того, можно с уверенностью сказать, что некоторые отношения между заказчиком и исполнителем вообще не регулируются законом.

Статьи Обеспечение банковской гарантии

Обеспечение банковской гарантии — требуется практически во всех случаях оформления и получения банковской гарантии. На сегодняшний день данный инструмент является одним из лучших средств обеспечения исполнения обязательств должником.

Статьи Тендерный заем: особенности получения

Под тендерным займом понимается финансовая услуга, которая появилась на рынке России сравнительно недавно. Это произошло с момента вступления в силу закона о микрофинансовой деятельности.

Банковская гарантия по 44-ФЗ от “А” до “Я”

Здравствуйте, уважаемый(ая) коллега! Сегодня мы с вами поговорим о банковских гарантиях по 44-ФЗ, а именно что это такое и для чего они нужны. Информации по данной теме в интернете более чем достаточно, однако она очень плохо структурирована и разбросана частями по разным ресурсам. По этой причине у многих имеется весьма поверхностное представление по данному вопросу. Я же своей серией статей хочу исправить эту ситуацию и максимально подробно и последовательно раскрыть эту тему. И так, давайте приступим…

По этой причине у многих имеется весьма поверхностное представление по данному вопросу. Я же своей серией статей хочу исправить эту ситуацию и максимально подробно и последовательно раскрыть эту тему. И так, давайте приступим…

1. Что такое банковская гарантия простым языком?Содержание:

1. Что такое банковская гарантия простым языком?

2. Содержание банковской гарантии

3. Срок действия банковской гарантии по 44-ФЗ

4. Безотзывная банковская гарантия

5. Основания для отказа в принятии банковской гарантии

6. Реестр банковских гарантий

7. Образец банковской гарантии по 44-ФЗ

Понятие гарантии определено в части первой статьи 368 Гражданского кодекса РФ.

Банковская гарантия (БГ) — это письменное обязательство банка (гаранта) уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования об ее уплате.

Т.е., если участник закупки (поставщик) не выполнит своих обязательств перед заказчиком, за него возместит денежные средства банк, а дальше поставщик будет должен уже банку.

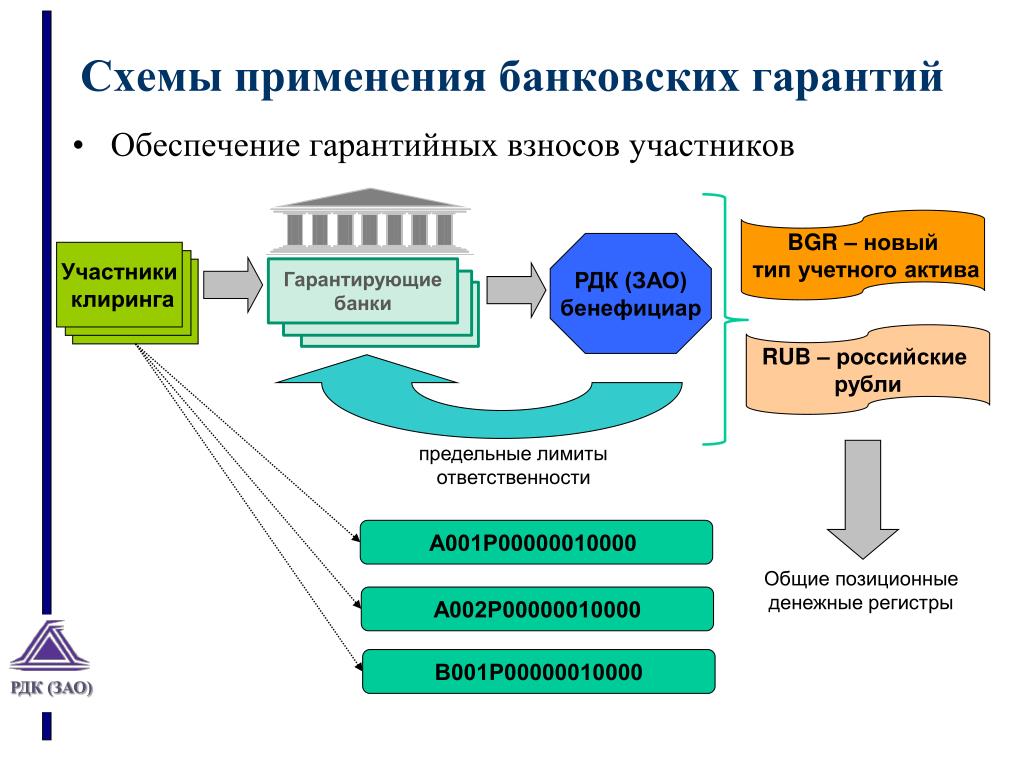

Т.е. ключевыми звеньями БГ являются: гарант (банк), принципал (участник закупки, поставщик) и бенефициар (заказчик). Бывает в этой цепи ещё и 4-е звено — брокер (посредник между гарантом и принципалом).

Принципалом по банковской гарантии является участник закупки (поставщик), который обязан предоставить БГ в качестве обеспечения исполнения своих обязательств.

Бенефициаром по банковской гарантии является государственный (муниципальный) заказчик, иными словами его можно назвать выгодоприобретателем. Именно он, в случае нарушения принципалом обязательств, будет иметь право обратиться к гаранту (банку) за получением суммы БГ в качестве компенсации убытков, вызванных нарушением условия обязательств.

Государственные и муниципальные заказчики в качестве обеспечения заявок и обеспечения исполнения контрактов в рамках 44-ФЗ принимают БГ, выданные банками, включенными в предусмотренный статьей 74.1 Налогового кодекса РФ перечень банков, отвечающих установленным требованиям для принятия БГ в целях налогообложения.

Актуальный перечень банков можно найти на сайте Минфина России по адресу: http://www.minfin.ru/ru/perfomance/tax_relations/policy/bankwarranty/. По состоянию на 31.05.2017 года в этом списке находятся 279 банков.

Примечание: В рамках 44-ФЗ участнику закупки предоставлена возможность обеспечить заявку на участие в торгах не только в виде денежных средств, но и в виде БГ. Однако стоит отметить, что согласно части 1 статьи 44 44-ФЗ такая возможность есть исключительно при проведении конкурсов и закрытых аукционов. Согласно части 2 статьи 44 участие в электронных аукционах по-прежнему обеспечивается только путем внесения денежных средств.

2. Содержание банковской гарантии

Согласно части 2 статьи 45 Федерального закона № 44-ФЗ БГ должна быть безотзывной и должна содержать:

- сумму банковской гарантии, подлежащую уплате гарантом заказчику в установленных частью 13 статьи 44 44-ФЗ случаях (Примечание: это уклонение или отказ участника закупки заключить контракт, а также непредоставление или предоставление с нарушением обеспечения исполнения контракта), или сумму БГ, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со статьей 96 44-ФЗ;

- обязательства принципала, надлежащее исполнение которых обеспечивается БГ;

- обязанность гаранта уплатить заказчику неустойку в размере 0,1% денежной суммы, подлежащей уплате, за каждый день просрочки;

- условие, согласно которому исполнением обязательств гаранта по БГ является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику;

- срок действия банковской гарантии с учетом требований статей 44 и 96 44-ФЗ (Примечание: Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок.

Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц).

Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц). - отлагательное условие, предусматривающее заключение договора предоставления БГ по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления БГ в качестве обеспечения исполнения контракта;

- установленный Правительством РФ перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по БГ. (См. Постановление Правительства РФ от 08.11.2013 г. №1005 “О банковских гарантиях, используемых для целей Федерального закона “О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд”).

В том случае, если это предусмотрено извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в БГ включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем 5-ть рабочих дней не исполнено требование заказчика об уплате денежной суммы по БГ, направленное до окончания срока действия БГ.

Важный момент! Согласно части 4 статьи 45 44-ФЗ запрещается включение в условия БГ требования о представлении заказчиком гаранту судебных актов, подтверждающих неисполнение принципалом обязательств, обеспечиваемых БГ.

3. Срок действия банковской гарантии по 44-ФЗ

Еще раз повторюсь, что БГ в рамках 44-ФЗ может быть предоставлена участником закупки в качестве обеспечения заявки и в качестве обеспечения исполнения контракта. В связи с этим и сроки действия таких гарантий должны быть разными.

Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок.

Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта не менее чем на один месяц.

4. Безотзывная банковская гарантия

Безотзывная банковская гарантия – это самый надежный способ обеспечения обязательств. Поскольку такая гарантия подразумевает под собой то, что банк выдавший её, не имеет права на ее отзыв при любом стечении обстоятельств. Т.е. гарант обязан выполнить все взятые на себя обязательства в полном объеме.

Поскольку такая гарантия подразумевает под собой то, что банк выдавший её, не имеет права на ее отзыв при любом стечении обстоятельств. Т.е. гарант обязан выполнить все взятые на себя обязательства в полном объеме.

Согласно статьи 378 ГК РФ обязательство гаранта перед бенефициаром прекращается:

- уплатой бенефициару суммы, на которую выдана гарантия;

- окончанием определенного в независимой гарантии срока, на который она выдана;

- вследствие отказа бенефициара от своих прав по гарантии;

- по соглашению гаранта с бенефициаром о прекращении этого обязательства.

5. Основания для отказа в принятии банковской гарантии

Основанием для отказа в принятии БГ заказчиком является:

- отсутствие информации о БГ в реестре банковских гарантий;

- несоответствие БГ условиям, указанным в частях 2 и 3 статьи 45 44-ФЗ;

- несоответствие БГ требованиям, содержащимся в извещении об осуществлении закупки, приглашении принять участие в определении поставщика (подрядчика, исполнителя), документации о закупке, проекте контракта, который заключается с единственным поставщиком (подрядчиком, исполнителем).

Важный момент! В случае отказа в принятии БГ заказчик в срок, не превышающий 3-х рабочих дней со дня её поступления, информирует в письменной форме или в форме электронного документа об этом лицо, предоставившее гарантию, с указанием причин, послуживших основанием для отказа.

6. Реестр банковских гарантий

БГ, предоставляемая участником закупки в качестве обеспечения заявки на участие в конкурсе или закрытом аукционе либо в качестве обеспечения исполнения контракта, должна быть включена в реестр банковских гарантий, размещенный в единой информационной системе (ЕИС).

Исключение составляют БГ, предоставляемые в качестве обеспечения заявок и исполнения контрактов, если такие заявки и (или) контракты содержат сведения, составляющие государственную тайну. Сведения о таких гарантиях включаются в закрытый реестр банковских гарантий, который не размещается в ЕИС.

При выдаче БГ банк предоставляет принципалу выписку из реестра банковских гарантий.

Банк, выдавший БГ, не позднее одного рабочего дня, следующего за датой ее выдачи, или дня внесения изменений в условия БГ включает необходимые информацию и документы в реестр банковских гарантий либо в указанные сроки направляет в соответствии с порядком формирования и ведения закрытого реестра БГ информацию для включения в закрытый реестр БГ.

Ведение реестра и размещение его в единой информационной системе в сфере закупок осуществляет Федеральное казначейство.

В реестр БГ и закрытый реестр БГ включаются следующие информация и документы:

- наименование, место нахождения банка, являющегося гарантом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- наименование, место нахождения поставщика (подрядчика, исполнителя), являющегося принципалом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- денежная сумма, указанная в БГ и подлежащая уплате гарантом в случае неисполнения участником закупки в установленных случаях требований 44-ФЗ;

- срок действия БГ;

- копия БГ, за исключением БГ, информация о которой подлежит включению в закрытый реестр БГ;

- иные информация и документы, перечень которых установлен Правительством РФ.

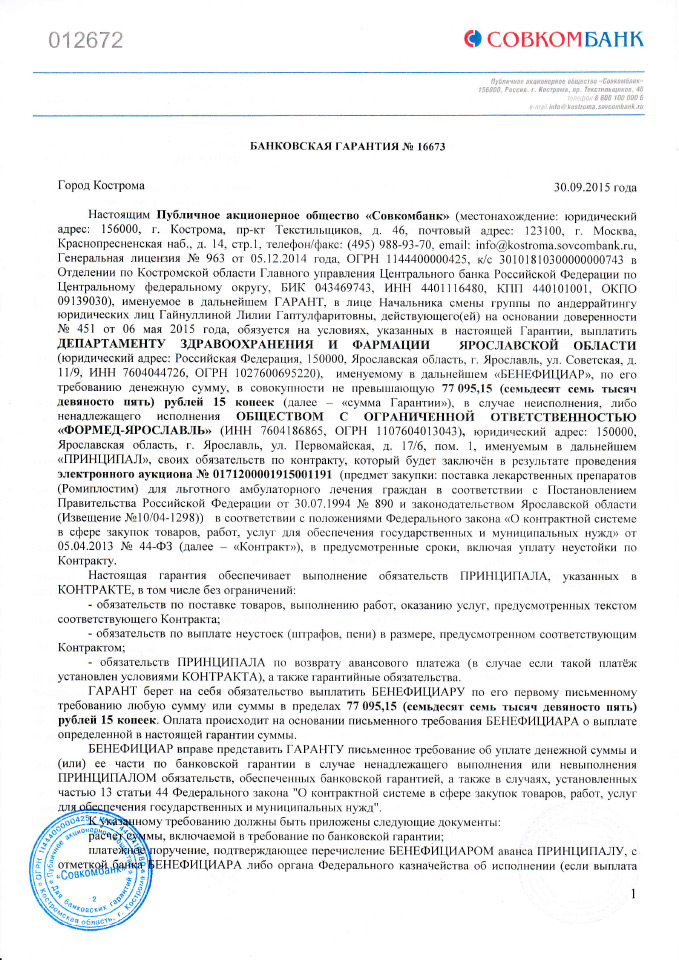

7. Образец банковской гарантии по 44-ФЗ

Единой формы БГ, которая обязательна к использованию в настоящее время нет, есть только требования закона к её обязательному содержанию (44-ФЗ, ГК РФ).

Для того чтобы посмотреть как выглядит банковская гарантия по 44-ФЗ и скачать образец на свой компьютер, достаточно зайти в реестр БГ на сайте www.zakupki.gov.ru.

Для этого вам необходимо зайти на главную страницу сайта www.zakupki.gov.ru.

Примечание: Все картинки в статье кликабельны. Для увеличения изображения достаточно щелкнуть левой кнопкой мыши по картинке и она откроется в полном размере.

Затем в левом вертикальном меню выбрать раздел «Осуществление закупок» и в выпадающем меню выбрать пункт “Реестр банковских гарантий”.

После нажатия по данному пункту перед вами откроется центральное окно реестра со сведениями о размещенных в нем банковских гарантиях. Для того чтобы посмотреть документы, прикрепленные на сайте, необходимо нажать на ссылку “Документы”, расположенную ниже основных сведений о гарантии.

Перед вами появится окно с информацией о БГ. Справа вам необходимо будет нажать по ссылке “Показать детальную информацию”

Ниже появится строка с прикрепленным на сайте “сканом” БГ. Для того чтобы его скачать, достаточно нажать по пиктограмме с изображением стрелки, расположенной справа.

Вот и все действия, которые вам необходимо выполнить. Как видите все достаточно просто.

Статья получилась достаточно большой, поэтому на этом я, пожалуй, сегодня остановлюсь. Информацию о том, как получить банковскую гарантию читайте в следующей статье.

И в завершении предлагаю вам посмотреть небольшой видеоролик от компании ООО «Бикотендер», который называется “Банковская гарантия: все, что нужно знать участникам торгов”.

На этом сегодня все! До встречи в следующей статье.

Банковская гарантия на обеспечение исполнения контракта

Обеспечение банковской гарантией

Что такое банковская гарантия и для чего она нужна?

Банковская гарантия — один из способов обеспечения исполнения обязательств, при котором банк (гарант) выдает по просьбе поставщика (принципала) письменное обязательство уплатить заказчику (бенефициару) денежную сумму при предоставлении им требования об её уплате.

Преимущества банковской гарантии очевидны, ведь не нужно «замораживать» собственные средства на счете у заказчика. Тем более иногда размер обеспечения заявки или исполнения контракта может быть очень высок и вносится на длительный срок, в связи с чем, многим организациям проблематично переводить свои деньги на счет заказчика.

Обеспечение заявки или исполнения контракта в виде Банковской гарантии имеет ряд дополнительны преимуществ:

-

несложный способ получения. Достаточно подписать документы электронной подписью, направить их дистанционно в банк, который рассмотрит заявку и в случае ее одобрения, выпустит банковскую гарантию;

-

адекватная комиссия банка. За выдачу банковской гарантии банку уплачивается комиссия в разумных пределах;

-

выпуск банковской гарантии как правило производится оперативно.

Заказчик может отказать в принятии банковской гарантии

Нельзя забывать, что условия банковских гарантий, предоставляемых для обеспечения обязательств по закупкам, проводимых в соответствии с Федеральным законом от 05. 04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» четко регламентированы. Также дополнительные требования к банковской гарантии могут быть изложены в документации о закупке.

04.2013 N 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» четко регламентированы. Также дополнительные требования к банковской гарантии могут быть изложены в документации о закупке.

Следует учесть, что текст банковской гарантии разрабатывается банком и перед выпуском гарантии, поставщик как правило, не проверяет его на соответствие закону и документации.

В настоящее время распространены случаи, когда банки при выпуске банковских гарантий допускают ошибки, в результате которых банковская гарантия может быть признана заказчиком несоответствующей требованиям законодательства о контрактной системе и закупочной документации.

Выявление заказчиком несоответствий в представленной банковской гарантии может повлечь неблагоприятные последствия для участника закупки в виде признания его уклонившимся от заключения контракта из-за предоставления дефектного обеспечения исполнения контракта (простыми словами: если гарантия содержит ошибки, значит обеспечение участником не предоставлено).

Вы можете сами убедиться в серьезности данной проблемы, ознакомившись с реестром банковских гарантий, размещенном на сайте http://zakupki.gov.ru, в котором также публикуются сведения об отказе в принятии банковских гарантий.

Распространенные ошибки при получении банковских гарантий:

-

участник не проверяет проект банковской гарантии. Перед выпуском банковской гарантии банк направляет поставщику проект гарантии, который в большинстве случаев подписывается не глядя. Так делать опасно, ведь банковская гарантия является юридическим документом, содержание которого строго регламентировано. Предоставление ненадлежащей банковской гарантии может повлечь признание участника уклонившимся от заключения контракта;

-

поставщик убежден, что заказчик должен проверить или согласовать текст банковской гарантии. Это одно из самых распространенных заблуждений, поскольку законом не предусмотрена обязанность заказчика проверять проект банковской гарантии.

Проверка текста банковской гарантии является правом, но не обязанностью заказчика. Обязанность рассмотреть готовую банковскую гарантию возникает только после официального предоставления ее заказчику вместе с заявкой или при подписании контракта;

Проверка текста банковской гарантии является правом, но не обязанностью заказчика. Обязанность рассмотреть готовую банковскую гарантию возникает только после официального предоставления ее заказчику вместе с заявкой или при подписании контракта;

-

при отказе в принятии банковской гарантии поставщик винит во всем банк. На первый взгляд действительно, банк является профессиональным участником рынка финансовых услуг, а значит должен выпустить гарантию в полном соответствии с законом. Однако не все так просто. Ни один банк не выпустит гарантию, не получив от поставщика согласованный (подписанный) текст банковской гарантии. Таким образом, у банка есть защита и в случае возникновения спора, он укажет на тот факт, что макет гарантии был согласован самим поставщиком.

При этом организации, оказывающие услуги по получению банковских гарантии как правило, не владеют юридическими нюансами в данной сфере и не проверяют тексты банковских гарантий перед выпуском, а только занимаются сбором необходимых документов.

Отсутствие должного юридического сопровождения при получении банковских гарантий, может стать причиной:

- отказа в принятии банковской гарантии и признания участника уклонившимся от заключения контракта;

- потерей выгодного контракта;

- перечисления денежных средств, внесенных в качестве обеспечения заявки на участие в закупке на счет заказчика;

- включения сведений об организации, учредителях и директоре в реестр недобросовестных поставщиков.

Получить банковскую гарантию

При подаче заявки на получение банковских гарантий важно учитывать множество нюансов. Невнимательное отношение к этим деталям может привести к распространенным ошибкам. Так, если исполнитель не проверит содержание проекта и предоставляет ненадлежащую банковскую гарантию, то это может привести к признанию участника уклонившимся от заключения контракта, потере выгодного заказа и даже попаданию в реестр недобросовестных поставщиков.

Чтобы оградить себя от возможных рисков, воспользуйтесь услугами Финансово-тендерной компании по получению банковской гарантии, которые включают в себя:

-

подбор наиболее выгодного предложения,

-

подготовку документов для подачи заявки в банк,

-

проверку текста гарантии на соответствие закону и документации,

-

юридическую экспертизу выданной банковской гарантии.

Чтобы воспользоваться нашей помощью, свяжитесь с представителем компании по телефону 8 (495) 445-44-13, электронной почте [email protected] или через форму обратной связи.

причин для банковских гарантий и способы их получения

Банковская гарантия служит обещанием коммерческого банка, что он возьмет на себя ответственность перед конкретным должником, если его договорные обязательства не будут выполнены. Другими словами, банк предлагает выступить поручителем от имени бизнес-клиента в сделке. За большинство банковских гарантий взимается комиссия, равная небольшому проценту от суммы всего контракта, обычно от 0,5 до 1,5 процента от гарантированной суммы.

Ходатайство о банковской гарантии

Банковские гарантии не ограничиваются бизнес-клиентами; на них также могут подавать заявки физические лица.Однако предприятия получают подавляющее большинство гарантий. В большинстве случаев получить банковские гарантии не составляет особого труда.

Чтобы запросить гарантию, владелец счета связывается с банком и заполняет заявление, в котором указывается сумма и причины гарантии. В типовых приложениях указывается конкретный период времени, в течение которого должна действовать гарантия, любые особые условия платежа и сведения о получателе.

Иногда банк требует залог.Это может быть в форме договора залога активов, таких как акции, облигации или денежные счета. Неликвидные активы обычно не принимаются в качестве залога.

Как работают банковские гарантии и кто их использует

Есть несколько различных видов банковских гарантий, в том числе:

- Гарантии исполнения

- Гарантии по заявочным облигациям

- Финансовые гарантии

- Гарантии предоплаты или отсрочки платежа

Банковские гарантии часто являются частью договоренностей между небольшой фирмой и крупной организацией — государственной или частной.Более крупная организация хочет защиты от риска контрагента, поэтому требует, чтобы меньшая сторона получила банковскую гарантию до начала работы. Различные стороны могут использовать банковские гарантии по многим причинам:

- Убедите продавца, что покупная цена будет уплачена в определенный день.

- Выполняется в качестве обеспечения для возмещения авансового платежа от покупателя, если продавец не поставляет указанные товары в соответствии с контрактом.

- Залог кредита, служащий обеспечением для погашения ссуды.

- Гарантия аренды, служащая залогом для платежей по договору аренды.

- Подтвержденное платежное поручение — это безотзывное обязательство, по которому банк выплачивает получателю установленную сумму в определенный день от имени клиента.

- Гарантия исполнения, которая служит залогом понесенных покупателем затрат, если услуги или товары не предоставляются в соответствии с договорными условиями.

- Гарантийный залог, который действует как обеспечение, гарантируя доставку заказанных товаров в соответствии с договоренностью.

Различия между банковскими гарантиями и аккредитивами

Аккредитивы обычно используются в международных торговых соглашениях, а банковские гарантии часто используются в контрактах с недвижимостью и инфраструктурных проектах.

Банковские гарантии представляют собой гораздо более серьезные обязательства для банков, чем аккредитивы. Банковская гарантия, как и аккредитив, гарантирует получателю денежную сумму; однако, в отличие от аккредитива, сумма выплачивается только в том случае, если противная сторона не выполняет предусмотренных контрактом обязательств.Это может быть использовано, по сути, для того, чтобы застраховать покупателя или продавца от убытков или ущерба из-за неисполнения другой стороной контракта.

Банковская гарантия, как и аккредитив, гарантирует получателю денежную сумму; однако, в отличие от аккредитива, сумма выплачивается только в том случае, если противная сторона не выполняет предусмотренных контрактом обязательств.Это может быть использовано, по сути, для того, чтобы застраховать покупателя или продавца от убытков или ущерба из-за неисполнения другой стороной контракта.

Что такое банковская гарантия (BG) с примером ~ Я отвечаю 4 U

Каждая торговая операция / денежно-кредитная сделка, будь то внутренняя или международная (подробнее о Что такое международная торговля / внешняя торговля? Значение, цель и типы ) сталкивается с возможностью бесчисленных рисков с обеих сторон бизнес-контракта. Именно тогда банковская гарантия и аккредитив, предлагаемые банками, помогают снизить напряжение, связанное с рисками при выполнении торгового контракта.Давайте разберемся, что такое банковская гарантия — вовлеченные стороны и ее процесс на примере.Что такое банковская гарантия?

Банковская гарантия — это гарантия, предоставляемая финансовым учреждением (обычно банком) для оплаты от имени своего клиента (покупателя / импортера / заемщика), который обязан выплатить деньги продавцу некоторых товаров и услуг, кредитору или кому-либо еще. кто должен получить оплату за определенную транзакцию, которая должна состояться. Банковская гарантия может быть востребована только в том случае, если продавец выполнил свою часть контракта, а клиент (покупатель) банка-эмитента не произвел платеж.Другими словами, покупатель всегда обязан оплатить покупку / заем, и только если он не может произвести платеж в день платежа, банковская гарантия может быть использована. В таком случае банк выплатит сумму банку продавца, а затем получит ее от своего клиента. С заявителя не начисляются проценты, за исключением случаев, когда банк должен был выплатить деньги продавцу. Банковские гарантии выдаются за комиссию от стоимости контракта.

кто должен получить оплату за определенную транзакцию, которая должна состояться. Банковская гарантия может быть востребована только в том случае, если продавец выполнил свою часть контракта, а клиент (покупатель) банка-эмитента не произвел платеж.Другими словами, покупатель всегда обязан оплатить покупку / заем, и только если он не может произвести платеж в день платежа, банковская гарантия может быть использована. В таком случае банк выплатит сумму банку продавца, а затем получит ее от своего клиента. С заявителя не начисляются проценты, за исключением случаев, когда банк должен был выплатить деньги продавцу. Банковские гарантии выдаются за комиссию от стоимости контракта.Стороны, участвующие в банковской гарантии

В БГ обычно 4 стороны.Они есть-- Покупатель / импортер / заемщик — заявитель

- Банк покупателя / импортера / заемщика — банк-эмитент

- Продавец / экспортер / кредитор — получатель

- Банк продавца / экспортера / кредитора — консультативный банк

| Процедура банковской гарантии |

Процесс банковской гарантии на примере

Представьте, что Джеймс делает заказ на поставку 1000 столов для своей школы в M&S. A & Co. за 20 000 долларов. M & S.A & Co. хочет получить от Джеймса заверения в том, что он не просрочит оплату заказа. Итак, Джеймс идет в свой банк, скажем, XYZ Bank, и подает заявку на получение банковской гарантии. После получения заявки банк тщательно проверяет данные и кредитоспособность Джеймса и утверждает выдачу банковской гарантии.Джеймс предоставляет подробности M&S. A & Co., которая затем передает это в свой банк, скажем, в банк ABC, где подлинность BG проверяется и принимается. BG предоставляет M&S. A & Co. потребовать выплаты от XYZ Bank в случае невыполнения обязательств Джеймсом. Теперь предположим, что M&S. A & Co. доставила Джеймсу столы согласно контракту вовремя, и он по какой-то причине не может произвести оплату. Затем M & S.A & Co. предъявляет претензию на оплату из XYZ банка. Убедившись в выполнении части контракта продавцом, XYZ Bank освобождает сумму.Позже XYZ Bank получает сумму от Джеймса вместе с процентами на деньги, выплаченные M&S. A & Co. и комиссионное вознаграждение от стоимости контракта на услугу банковской гарантии.

Затем M & S.A & Co. предъявляет претензию на оплату из XYZ банка. Убедившись в выполнении части контракта продавцом, XYZ Bank освобождает сумму.Позже XYZ Bank получает сумму от Джеймса вместе с процентами на деньги, выплаченные M&S. A & Co. и комиссионное вознаграждение от стоимости контракта на услугу банковской гарантии. Важные моменты:

- Банковские гарантии обеспечивают защиту от кредитного риска для продавца / экспортера / кредитора. Банковские гарантии

- предназначены для защиты интересов как покупателя, так и продавца, как объяснено выше в отношении крупномасштабных контрактов.

- Банковские гарантии в основном используются в проектах в сфере недвижимости и инфраструктуры.

- Основная обязанность по оплате контракта лежит на покупателе (заявителе), в то время как вторичная обязанность по оплате лежит на банке покупателя (банке-эмитенте).

Подробнее:

Понимание цикла выставления счетов по кредитной карте и льготного периода

Преимущества и недостатки электронного обмена данными

Разница между БПО и КПО

Copyright © ianswer4u. com

com

Разница между банковской гарантией и аккредитивом?

23 октября 2020 г. — 12:12 PMA Автор — Emerio Banque

Находясь в международном бизнесе, вы, возможно, хорошо знакомы с концепцией банковской гарантии и аккредитива, но иногда становится трудно различить эти два поскольку обе терминологии похожи, но они сильно отличаются друг от друга.Оба финансовых инструмента представляют собой юридические гарантии от кредитного учреждения, что экспортеру будут своевременно выплачены деньги за поставленные товары и услуги. Кроме того, оба гарантируют, что импортер сможет выплатить долг независимо от финансовых обстоятельств. Но в случае, если покупатель не может заплатить, кредитная организация вмешается и выплатит сумму. Оба инструмента предоставляют финансовую помощь, снижают факторы риска и увеличивают объем глобальных транзакций.

Разница между банковской гарантией и аккредитивом

Итак, в чем разница? Ключевое отличие заключается в том, что аккредитивы широко используются в международной торговле и сделках из-за факторов риска, связанных с глобальной торговлей, например расстояния, различных законов, незнания сторон контракта друг с другом и т. Д.С другой стороны, банковские гарантии часто используются при контактах с недвижимостью и инфраструктурой для снижения кредитных рисков на внутреннем рынке.

Д.С другой стороны, банковские гарантии часто используются при контактах с недвижимостью и инфраструктурой для снижения кредитных рисков на внутреннем рынке.

Давайте поймем разницу между их определениями.

Что такое аккредитив?

Аккредитив — это юридический документ или гарантия, выдаваемая банком импортера от имени импортера, что экспортер получит оплату за свои поставленные товары и услуги после выполнения условий, указанных в контракте.В каждом контракте есть предопределенные условия, которые должны выполняться как покупателями, так и продавцами, и когда они выполняются, продавцы могут получить свою сумму за свои услуги, предоставленные покупателям. Узнать больше!

Что такое банковская гарантия?

Банковская гарантия также является юридическим документом, в котором банк или кредитное учреждение предоставляет экспортеру от имени импортера гарантию своевременной выплаты полной суммы за предоставленные услуги в случае, если покупатель не выполнит свои обязательства и не выполнит своих обязательств. сделай это.Проще говоря, банковская гарантия имеет место в случае неисполнения или отказа клиента, т.е. покупатель. В этом финансовом инструменте банк выступает поручителем и снижает риски потерь при коммерческих сделках. Он обычно используется подрядчиками в проектах недвижимости или инфраструктуры на внутреннем рынке.

сделай это.Проще говоря, банковская гарантия имеет место в случае неисполнения или отказа клиента, т.е. покупатель. В этом финансовом инструменте банк выступает поручителем и снижает риски потерь при коммерческих сделках. Он обычно используется подрядчиками в проектах недвижимости или инфраструктуры на внутреннем рынке.

Ключевые моменты различий:

1. Использование и применение — LC используется на международных рынках для гарантии импорта / экспорта, а BG используется на внутреннем рынке для гарантии инфраструктурных проектов.

2. Ответственность — В аккредитивах банк несет основную ответственность, в то время как в BG она является вторичной.

3. Вовлеченные риски — LC несет меньшие риски для продавца, больше для банка, в то время как BG несет больше рисков для продавца, меньше для банков.

4. Участвующие стороны — В аккредитиве участвуют 5 или более сторон. Это подтверждающий банк, банк, ведущий переговоры, авизующий банк, банк-эмитент, бенефициар и заявитель, в то время как у банковской гарантии только 3.Это банкиры, получатель и заявитель.

Это подтверждающий банк, банк, ведущий переговоры, авизующий банк, банк-эмитент, бенефициар и заявитель, в то время как у банковской гарантии только 3.Это банкиры, получатель и заявитель.

5. Невыполнение обязательств — LC не ожидает неисполнения обязательств покупателем, в то время как BG вступает в силу только после неисполнения обязательств заявителем.

6. Получатель — В аккредитиве это банк продавца, который получает инструмент, в то время как в BG он является бенефициаром.

Emerio Banque — юридическое и частное финансовое учреждение, специализирующееся на услугах международного торгового финансирования, импорте / экспорте, аккредитивах и других оффшорных банковских услугах.

Банковская гарантия — обзор

6.4.1.1 Группа Всемирного банка

Всемирный банк был основан в 1944 году в Бреттон-Вудсе во время конференции, в которой приняли участие правительства 45 стран. Первоначально называвшийся Международным банком реконструкции и развития (МБРР), он был создан в первую очередь для финансирования послевоенного восстановления Европы. Однако по сравнению с тем, что было раньше, задача сокращения бедности в мире приобрела большее значение.

Однако по сравнению с тем, что было раньше, задача сокращения бедности в мире приобрела большее значение.

Группа Всемирного банка включает пять взаимосвязанных агентств, заинтересованными сторонами которых являются правительства стран-членов, которые имеют право принимать окончательные решения.Каждое агентство играет определенную роль в общей миссии по борьбе с бедностью и содействию устойчивому росту в менее развитых странах, хотя с точки зрения проектного финансирования двумя наиболее важными являются IFC и MIGA, поскольку они сосредоточены в основном на частных инвестициях. В таблице 6.14 приводится сводка некоторых элементов, которые помогают нам понять миссию различных агентств.

Таблица 6.14. Целевой показатель вмешательства агентств группы Всемирного банка

| Агентство | Год основания | Количество стран-членов | Основные категории деятельности | Целевой показатель вмешательства |

|---|---|---|---|---|

| МБРР — Международный банк реконструкции и развития | 1944 | 189 | Ссуды, гарантии, инвестиции в акционерный капитал, консультации | Развивающиеся страны со средним доходом и высоким уровнем доверия |

| МАР — Международная ассоциация развития) | 1960 | 173 | Ссуды на условиях сильного субсидирования | Самые бедные развивающиеся страны |

| IFC — Международная финансовая корпорация | 1956 | 184 | Ссуды, инвестиции в акционерный капитал, организация кредитных синдикатов, косвенные методы поддержки, хеджирования и управления рисками | Полностью частные проекты в развивающихся странах 9 0073 |

| MIGA — Многостороннее агентство по инвестиционным гарантиям | 1988 | 181 | Стимулирует иностранные инвестиции в развивающихся странах, предлагая гарантии против политических рисков | Потенциальные инвесторы в развивающихся странах |

| ICSID — Международный центр по урегулированию инвестиционных споров | 1966 | 147 | Развитие иностранных инвестиций на развивающихся рынках посредством юридических консультаций и урегулирования споров по инвестиционным вопросам на международном уровне | Целевые страны для инвестиций для иностранных операторов |

IBRD (Международный банк реконструкции и развития) ): IBRD , по сути, является Всемирным банком, потому что оба имеют одну и ту же миссию и стратегию вмешательства.

В частности, в отношении сделок по проектному финансированию агентство действует посредством:

- •

Прямых кредитов

- •

Гарантий частичных рисков

- •

Частичных кредитных гарантий

Гарантии Enclave

Прямые займы стимулируют частный сектор посредством сделок софинансирования, известных как B-займы. В схемах прямого кредитования частный сектор предоставляет ссуды правительствам развивающихся стран вместе с МБРР (который предоставляет ссуду A) и получает выгоду от привилегированного статуса ссуд банка.Для финансирования проектов непосредственно в частном секторе банк должен использовать правительства в качестве посредников: МБРР и частные банки (соответственно с займами A и B) финансируют правительства, которые, в свою очередь, финансируют частных лиц. Альтернативой является то, что МБРР и частные банки предоставляют кредиты непосредственно SPV после получения гарантий от правительства принимающей страны. Работа SPV частично обусловлена ограничениями и правилами, установленными МБРР в соответствии с процедурами международных конкурсных торгов (ICB).

Частичная гарантия риска покрывает политические риски и доступна для всех стран, имеющих право на получение ссуд Всемирного банка, за исключением стран с очень низким уровнем дохода, которые могут быть застрахованы гарантиями, предлагаемыми MIGA (см. Далее в этой главе).Гарантия доступна для инвесторов, которые заключают финансовые контракты напрямую с правительствами принимающих стран (другими словами, заемщиком является государственный орган) или с SPV, гарантированными правительством принимающей страны, или с контрагентами SPV, обеспеченными государственной гарантией.

Эти условия объясняют, почему эта возможность используется в очень небольшом количестве сделок по проектному финансированию. По возможности, Всемирный банк старается использовать инструменты, предоставленные другими его агентствами (прежде всего IFC и MIGA), тем самым избегая прямого вмешательства, которое происходит только в форме последней гарантии, если:

- •

Нет доступно частное финансирование

- •

Недостаточно финансирования от IFC или покрытия рисков от MIGA

Таким образом, соответствующие проекты очень большие и сложные, и вмешательство Всемирного банка необходимо для структурирования общего финансового пакета.Гарантия предоставляется кредиторам SPV и покрывает следующие риски (см. Главу 3):

- •

Риск конвертируемости валюты

- •

Риск передачи и экспроприации

- •

Изменение законодательства

- •

Риск нарушения контракта

Вместо этого частичная гарантия риска не покрывает риск политического насилия, войны и экспроприации, которые должны решаться непосредственно с правительством принимающей страны посредством правил, определенных в соглашение о государственной поддержке.

Частичная кредитная гарантия — это механизм, используемый для решения значительной проблемы на рынке синдицированных кредитов для финансирования инфраструктурных проектов. Некоторые, особенно очень сложные, требуют очень длительных планов погашения, которые частным банкам очень трудно финансировать. В этом случае Всемирный банк может выступать в качестве гаранта погашения капитала и процентов, подлежащих уплате в периоды, выходящие за рамки тех, которые кредитные комитеты частных банков считают приемлемыми с учетом ограничений, налагаемых их внутренней кредитной политикой.Та же гарантия может также покрывать совокупные выплаты по капиталу (а именно, единовременное погашение в конце периода ссуды), которые SPV намеревается рефинансировать. Несмотря на его важность в качестве катализатора для инвестиций частного капитала, этот инструмент использовался лишь в ограниченных количествах.

Анклавная гарантия — это средство, зарезервированное для так называемых анклавных проектов , то есть , то есть сделок по проектному финансированию, созданных для реализации проектов, ориентированных на экспорт (часто наблюдаемых в нефтегазовом секторе для реализации трубопроводов для экспорта природного газа или добыча нефти на шельфе).Потоки доходов для этих проектов поступают в иностранной валюте из источника за пределами принимающей страны (например, со счета условного депонирования за пределами страны или от SPV, находящегося за пределами границ принимающей страны) и, таким образом, защищают проект от двух основных рисков.

- •

Иностранная валюта никогда не переводится в принимающую страну, поэтому нет возможности ограничить ее перевод в страны, где спонсоры и кредиторы являются резидентами; кроме того, иностранная валюта, доступная за пределами страны, может быть удержана напрямую для обслуживания долга (риск переводимости).

- •

Выручка указана в иностранной валюте, поэтому спонсоры и кредиторы не имеют валютного риска. Поскольку покрываются как валютный риск, так и риск перевода, анклавная гарантия может быть запрошена для покрытия дополнительных рисков, таких как экспроприация, гражданская война или изменения в правилах.

МАР (Международная ассоциация развития) : МАР предоставляет финансовую поддержку более бедным странам, которые не соответствуют критериям доступа к финансированию Всемирного банка и МБРР.Финансовая поддержка развития предоставляется в форме очень долгосрочных займов (35–40 лет) с длительными льготными периодами (до 10 лет) и без выплаты процентов, которые заменяются годовой комиссией за обслуживание в размере 0,75%. Сфера вмешательства — развитие человеческого капитала, базовой инфраструктуры, поддержка создания стабильных политических структур и институтов в очень бедных странах с целью содействия устойчивому росту. Основная цель — уменьшить неравенство между странами и внутри самих стран, особенно в том, что касается начального образования и доступности воды и медицинских услуг.МБРР и МАР управляются на основе одних и тех же руководящих принципов, у них одинаковый персонал и одни и те же помещения, и они используют одни и те же критерии при оценке проектов. Единственная разница в том, что они финансируются из разных источников. В то время как Всемирный банк получает финансирование на международных финансовых рынках, большая часть операционных ресурсов МАР поступает за счет взносов правительств развитых стран.

Принимая во внимание целевые страны и заинтересованные секторы, роль МАР в области финансирования проектов ограничивается косвенными займами, аналогичными тем, которые предлагает МБРР, и программой гарантий для проектов, которые не соответствуют критериям анклавных гарантий.МАР также предоставляет частным инвесторам гарантии от риска конвертируемости валюты в случае отсутствия таких гарантий для инвестиций.

IFC (Международная финансовая корпорация) : IFC — это многостороннее агентство, которое предоставляет финансирование (займы и акционерный капитал) для частных проектов во всех секторах в развивающихся странах. Из всех агентств Всемирного банка это единственное, которое не требует прямого вмешательства (или гарантий) правительства принимающей страны для продолжения финансирования предприятия.Несмотря на то, что IFC в основном занимается частными проектами, она также может предоставить финансирование компании, имеющей партнера в государственном секторе, при условии участия частного инвестора и управления компанией как прибыльным предприятием. Он может финансировать 100% местные компании или совместные предприятия с местными и иностранными партнерами.

IFC способствует устойчивому росту частного сектора, в основном, следующим образом:

- •

Финансирование частных проектов в развивающихся странах

- •

Помощь частным компаниям в развивающихся странах в получении финансирования на международных финансовых рынках

- •

Предоставление консультационных услуг и технической помощи компаниям и правительствам.

Что касается сделок по проектному финансированию, IFC предлагает ряд финансовых продуктов и услуг компаниям в развивающихся странах-членах, помогает структурировать финансовые пакеты, координировать финансирование от иностранных банков, от местных банков, от компаний, и из ECA (см. раздел 6.5.2). Чтобы иметь право на финансирование IFC, проекты должны быть прибыльными для инвесторов, приносить выгоду экономике принимающей страны и соответствовать экологическим и социальным директивам, установленным агентством.Инвесторам предлагаются следующие услуги:

- •

Кредитные программы

- •

Инвестиции в акционерный капитал

- •

Деривативы для создания политики хеджирования

- •

Конвертируемость и перевод валюты : Если конвертируемость становится невозможной, инвестор может доставить неконвертируемую валюту в MIGA, за которую агентство платит в гарантированной валюте. Также может быть возмещен ущерб, причиненный задержкой с переводом денежных средств.

- •

Экспроприация: в случае экспроприации долевых инвестиций MIGA возмещает чистую балансовую стоимость застрахованных инвестиций. Что касается экспроприации средств, то MIGA выплачивает страховую сумму за заблокированные средства. В случае кредитов и гарантий по кредитам MIGA страхует непогашенную основную сумму и причитающиеся, но не уплаченные проценты. Однако гарантии MIGA не распространяются на меры, принимаемые правительствами принимающих стран, действующими добросовестно и касающимися законного права регулировать и контролировать свою собственную страну.

- •

Война, гражданская война, терроризм, саботаж : В случае возникновения таких событий MIGA страхует как физический ущерб проекту, так и ущерб, причиненный в результате прерывания хозяйственной деятельности, которое может поставить под угрозу жизнеспособность проекта. В этих случаях MIGA возмещает чистую балансовую стоимость инвестиций в акционерный капитал и стоимость непогашенной основной суммы долга и процентов, не выплаченных в результате разрушительного события.

- •

Нарушение договора : Эта защита покрывает убытки, возникающие в результате нарушения государством (или в некоторых случаях государственными компаниями) или их отказа от контракта с инвестором, например уступки или договор поставки.MIGA вмешивается, выплачивая компенсацию после того, как инвестор обратился в арбитраж или какой-либо другой механизм разрешения споров, не получив при этом никакой компенсации.

- •

Несоблюдение финансовых обязательств : Когда суверенный, субсуверенный или государственное предприятие не может произвести платеж инвестору по безусловному финансовому платежному обязательству или гарантии, относящейся к приемлемым инвестициям, MIGA защищает инвестор со страховым покрытием, которое не требует от одного и того же инвестора получения арбитражного решения.Компенсация MIGA покрывает непогашенную застрахованную основную сумму и любые начисленные и невыплаченные проценты.

- Ваша компания работает с новым поставщиком, который не хочет предоставлять торговый кредит (т. Е. Разрешать покупку товаров или услуг без немедленной оплаты).

- Ваша компания находится в режиме запуска и не имеет достаточной кредитной истории, чтобы поставщик мог оценить вашу платежеспособность.

- Ваша компания работает с поставщиком за пределами своей обычной торговой зоны или в другой стране.

- Заявитель и кредитор выясняют необходимость банковской гарантии.

- Заявитель обращается в финансовое учреждение с просьбой предоставить кредитору банковскую гарантию.

- Банк проводит оценку рисков и запрашивает ценную бумагу.

- Заявитель предоставляет обеспечение, а банк или финансовое учреждение обрабатывает банковскую гарантию.

- Банковская гарантия отправляется банку кредитора или кредитору, либо заявителя могут попросить забрать ее лично, чтобы передать своему кредитору.

- Позволяет отсрочить оплату закупленных товаров или услуг на основании обеспечения, предоставляемого банковской гарантией.

- Все деньги не связаны в один проект, а могут быть распределены между собой.

- Есть деньги, доступные для изучения и расширения бизнеса.

- Прямая банковская гарантия — это гарантия, которая выдается банком владельца счета непосредственно в пользу Получателя.

- Косвенная гарантия — это гарантия, которая выдается вторым банком взамен встречной гарантии.

- Гарантия исполнения (или Гарантия исполнения) — это облигации, которые выступают в качестве обеспечения любых убытков, понесенных покупателем в случае, если результативность продавца ниже номинальной.

- Гарантия авансового платежа — это гарантия сохранности любого авансового платежа, произведенного покупателем продавцу. Если продавец не может предоставить услугу или товар, покупатель может вернуть свои деньги.

- Гарантия оплаты — эта гарантия предоставляется продавцу, гарантируя оплату в заранее установленный срок.

- Условное обязательство платежа — Это инструкция банку от владельца счета о выплате денежной суммы кредитору после выполнения определенных условий. Эта облигация является инструментом после заключения контракта, который используется для выплат агентам и подрядчику по завершении проекта.

- Гарантия, обеспечивающая кредитную линию — Это поручительство предоставляется кредитору по претензиям к должнику в случае невыплаты ссуды в соответствии с условиями соглашения.

- Распоряжение и встречная гарантия — Это поручительство, данное должником кредитору для защиты от невыполнения обязательства в соответствии с контрактом. В случае неисполнения обязательств кредитор может потребовать возврата платежа.

- Банковские гарантии тем самым снижают финансовый риск, связанный с операциями в бизнесе, и предоставляют финансовую гарантию.

- Это способствует расширению предприятия или бизнеса и дает бизнесу больше возможностей.

- Кроме того, по мере того, как банки предоставляют гарантии компании, доверие к компании возрастает, тем самым привлекая больше клиентов или клиентов в зависимости от характера бизнеса.

- Наконец, риски, связанные с физическим лицом / бизнесом, снижаются, поскольку банк гарантирует покрытие обязательств в случае дефолта заявителя.

- Небольшие предприятия и компании могут воспользоваться кредитами, которые в противном случае были бы невозможны из-за потенциального риска, который они несут с собой.

- Когда банковская гарантия выдается под обеспечение, такое как фиксированный депозит, заявитель может получить выгодную процентную ставку и комиссию.

- Стоимость выпуска — BG Комиссия за выпуск

- Стоимость внесения изменений и обработки претензий

- Прочие сопутствующие расходы — SWIFT и курьерские сборы

- Требование обеспечения

- Процентные ставки, предлагаемые по Срочному депозиту в качестве обеспечения

- Простота документации

- Более быстрое время выдачи

- Принятие выпущенных BG корпорациями и правительственными агентствами

- В случае транзакции на небольшую сумму банковские гарантии работают без сбоев.Однако, когда дело доходит до транзакций на большие суммы, банк может не сразу предложить банковскую гарантию и может потребовать залог от физического лица / бизнеса.

- В некоторых случаях весь процесс получения банковской гарантии может быть сложным и длительным.

- Первоначальный процесс проверки банков довольно строгий, что создает препятствия для многих.

IFC также имеет программу займов B (займы типа B являются синдицированными займами.), которая основана на принципах, аналогичных программе Всемирного банка, рассмотренной ранее в этом разделе. В программах ссуд B-типа IFC продает доли ссуды коммерческим банкам 10 , но продолжает действовать так, как если бы она была зарегистрированным кредитором, управляющим ссудой и получателем гарантий. Таким образом, заемщик не может произвести оплату IFC и объявить дефолт в отношении других участников пула, поскольку все платежи пропорционально делятся между займами A (предоставленными непосредственно IFC) и займами B.Невыполнение ссуды B приравнивается к нарушению контракта с IFC. Тот факт, что IFC является кредитором отчетности в отношении кредитов категории B, имеет положительный эффект для членов пула, поскольку привилегированный статус кредитора применяется к кредитам, предоставленным в рамках программы кредитов категории B. Таким образом банки могут избежать создания резервов на риски, если страна, в которой финансируется проект, неплатежеспособна, учитывая привилегированный статус, присвоенный таким кредиторам.

После начала финансового кризиса 2008 года IFC запустила «Программу параллельных займов», которая заключается в синдицировании займов даже с учреждениями, финансирующими развитие, и другими лицами, не имеющими права на получение займа B-типа.В этом случае IFC выступает в качестве уполномоченного ведущего организатора и банка-агента в соответствии с Генеральным соглашением о сотрудничестве (MCA).

В дополнение к прямым займам, софинансированию в программах займов A и B и Программе параллельных займов IFC может владеть миноритарной долей (обычно от 5% до 20%, но не более 35%) в собственном капитале компании. SPV как пассивный инвестор в соответствии с подходом частного инвестора (программа инвестирования в акционерный капитал). Другими словами, IFC не вмешивается в стратегические или операционные решения SPV.IFC также может инвестировать в продукты с привязкой к долевому капиталу, такие как ссуды с участием в прибыли, конвертируемые ссуды и привилегированные акции.

Средняя продолжительность инвестиций больше, чем на рынке прямых инвестиций, и может достигать 8–15 лет. Желательно, чтобы продажа акций происходила на фондовой бирже страны, в которой учреждено SPV. Инвестиции в акционерный капитал являются довольно консервативными и обычно требуют оплаты акций по номинальной стоимости без какого-либо резерва эмиссионных премий для возмещения спонсорам затрат на исследования, первоначальную разработку и запуск.Всегда существует потенциальный конфликт интересов в сделках, в которых IFC одновременно является инвестором в акционерный капитал и зарегистрированным кредитором по программе займов B для одного и того же проекта. Спонсоры и кредиторы явно имеют противоположные интересы в отношении размера собственного капитала в финансовой структуре проекта: первые хотят минимизировать его, тогда как вторые подчиняют высокий финансовый рычаг идеальному снижению рисков проекта. Если бы IFC была инвестором в акции, она могла бы предложить банкам, участвующим в программе B-кредитов, более агрессивное соотношение заемных и собственных средств и более низкие коэффициенты покрытия (см. Главу 5).