Образец акта списания материальных ценностей 2021

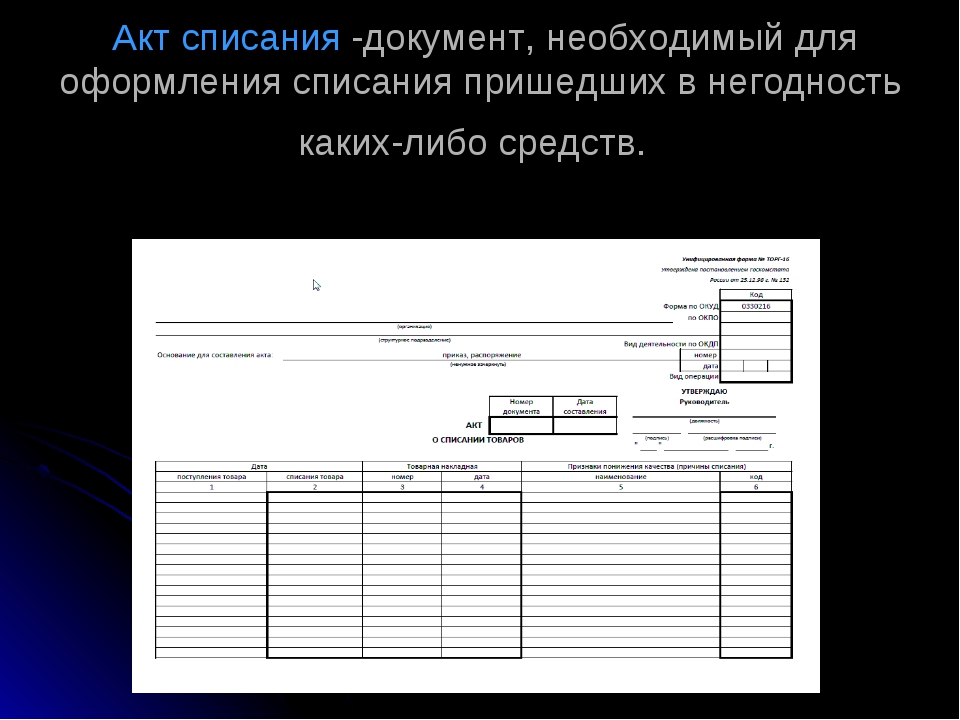

Используемые для работы предметы, как и любой инвентарь, приходят в негодность. Чтобы исключить их из имущества организации, необходимо списать товары, материалы или запасы. Для государственных учреждений действует Приказ Минфина России №52н от 30.03.2015, который регламентирует в том числе и бланки документов, необходимых для утилизации. Структура и содержание зависят от вида списываемого имущества. Существуют:

- акт о списании материальных запасов;

- акт об утилизации мягкого и хозяйственного инвентаря.

Основание для составления

Основания для составления акта таковы:

- проведенная инвентаризация, в ходе которой выяснилось, что некоторые из объектов учета необходимо утилизировать;

- инициатива ответственных за использование ценностей лиц (МОЛ).

Указанная причина списания материалов в акте на списание зависит от того, какие материальные ценности предполагается списать.

Ответственными лицами являются члены комиссии по поступлению и выбытию активов. Они назначаются приказом руководителя учреждения.

Порядок заполнения

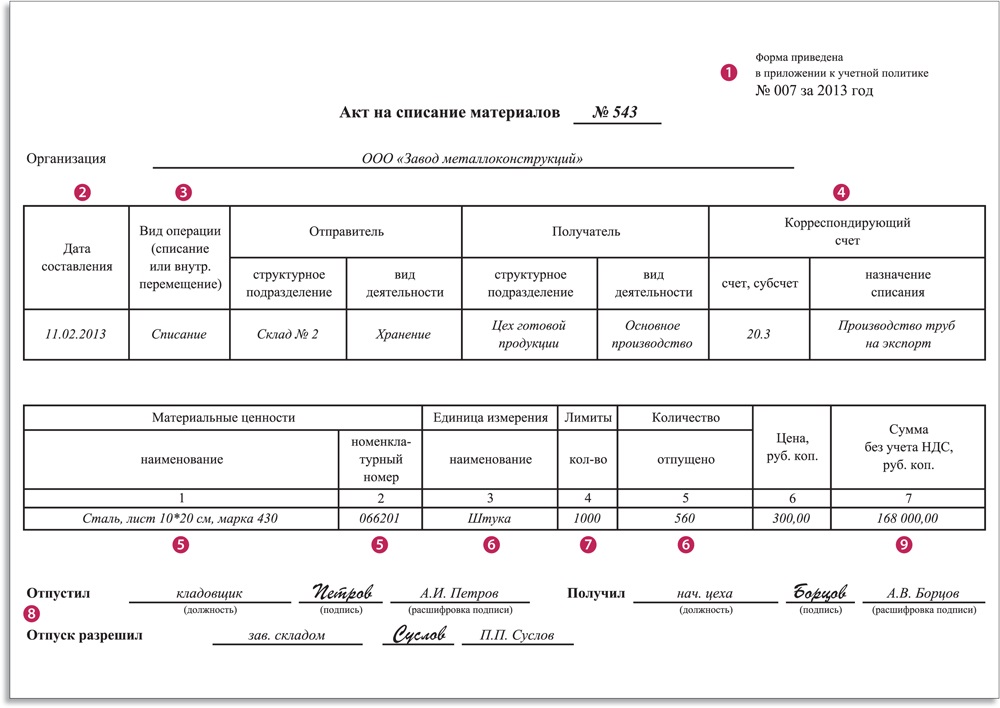

Приведем пошаговую инструкцию заполнения акта на примере столовой детского учреждения.

Шаг 1. Заполняем номер и дату, наименование организации, структурное подразделение, код по ОКПО, ИНН и КПП учреждения, материально ответственное лицо, членов комиссии по поступлению и выбытию активов, реквизиты приказа, на основании которого действует комиссия.

Шаг 2. Комиссия в присутствии (в нашем случае) заведующего столовой проверяет состояние ценностей и удостоверяет их подписями. Принимает решение о необходимости исключить из состава ценностей предметы, не удовлетворяющие требованиям к ним.

Принимает решение о необходимости исключить из состава ценностей предметы, не удовлетворяющие требованиям к ним.Шаг 3. После формирования всех необходимых полей заполняется последний лист с подписью председателя и членов комиссии. В комиссию включают административный персонал организации, работников бухгалтерии, иных специалистов.

Оформляется в двух экземплярах. Один из них передается в соответствующую службу с целью отражения данных в бухгалтерском учете. Второй остается у материально ответственного лица как документ, подтверждающий выбытие материала.

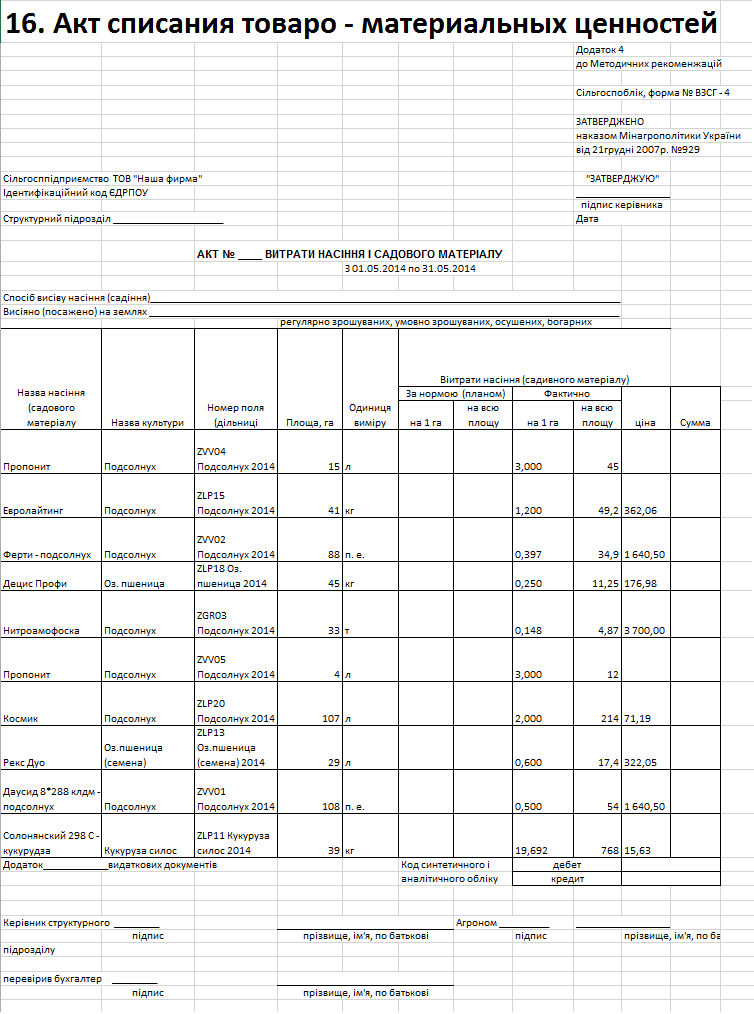

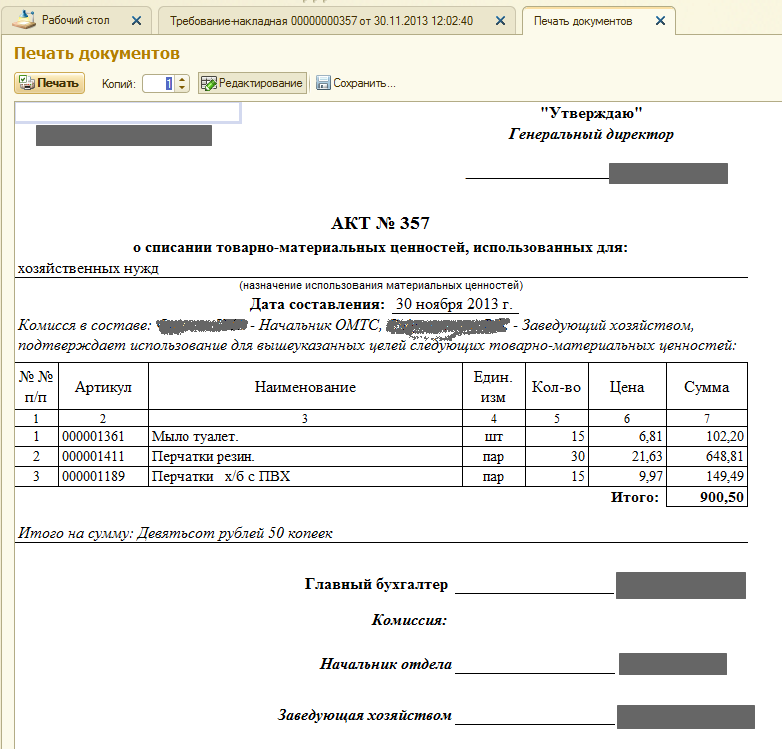

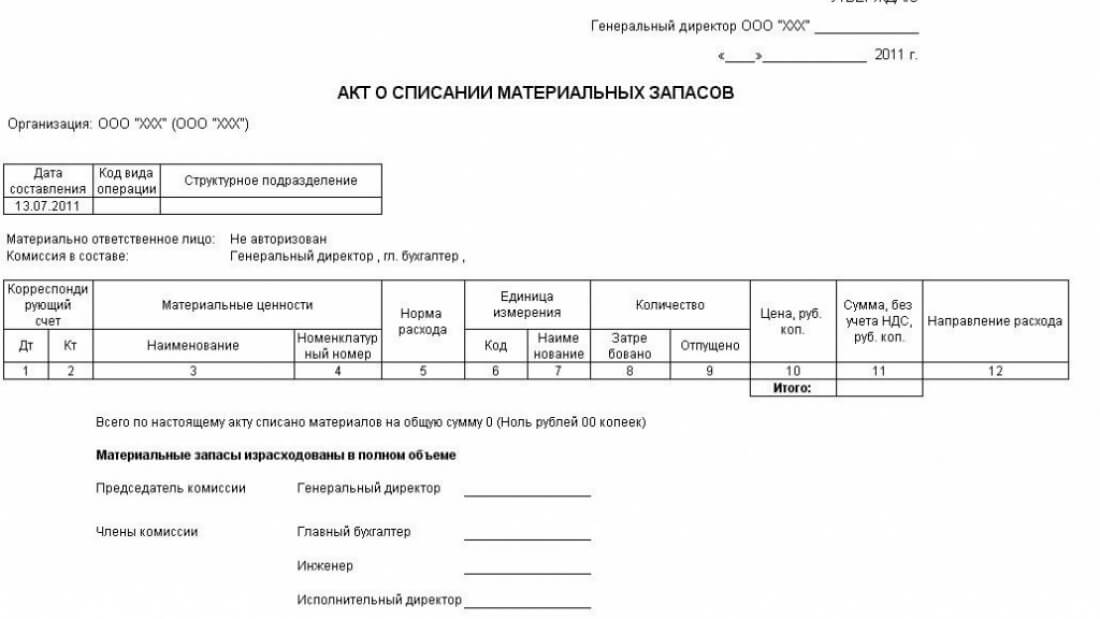

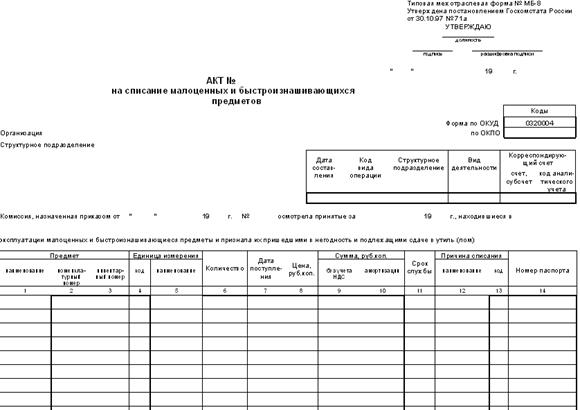

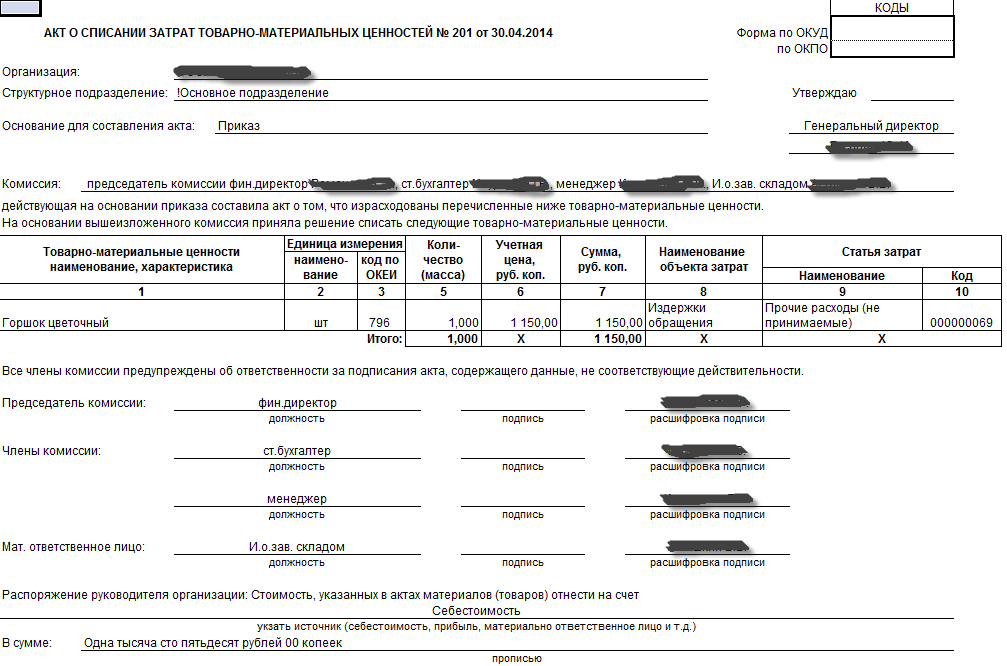

Так выглядит образец акта на списание ТМЦ в 2021 году:

Сроки хранения

Документ хранится в архиве учреждения не менее пяти лет.

Ответственность

Комиссия несет ответственность за составление документов, проверку материалов, установление полного износа или непригодности ценностей.

Запасы, стоящие на балансе компании, нельзя утилизировать без составления соответствующих бумаг в присутствии членов специально созванной группы, иначе ответственные лица будут отвечать в пределах своего договора об индивидуальной материальной ответственности.

Акт списания материальных ценностей: что это, образец, бланк

Товарно-материальные ценности (ТМЦ) называют средства, которые были приобретены за счет предприятия. Они могут использоваться для создания уже готовой продукции, осуществления трудовой деятельности и удовлетворения нужд организации или предприятия. В процессе некоторые материалы могут быть признаны негодными. Тогда их потребуется списать.

Нельзя вести правильный внутрифирменный учет без составления акта списания материальных ценностей. На основании правильно оформленного документа подготавливают справку об изменении материальных запасов в системе бухгалтерского учета.

Правила составления акта на списание материальных ценностей

Учетная политика не предусматривает формирование единого образца акта списания. Каждая конкретная организация должна сформировать бланк в соответствии с нормами делопроизводства и индивидуальными нуждами предприятия.

Документ должен быть составлен в двух экземплярах:

- Один из них хранится у материально-ответственного сотрудника.

- Другой – в бухгалтерии.

Обычно процедура списания проводится специальной комиссией, которая действует на временной или постоянной основе.

Комиссия обязательно должна состоять из лиц, на которых лежит материальная ответственность за определенные ценности организации. Члены комиссии имеют все полномочия для составления акта списания. После формирования акта он подписывается комиссией и передается для ознакомления руководителю предприятия. При составлении документа может использоваться типовой образец акта.

В комиссию должны входить:

- Главный бухгалтер.

- Лица, которые несут материальную ответственность за указанные ценности.

- Специалисты по конкретному профилю, если списанию подлежит профессиональное оборудование.

Состав в обязательном порядке назначается руководством данной организации. После проведения комиссии бухгалтеру надлежит отразить балансовую стоимость списанных материальных ценностей и размеры их повреждения. Записи делаются на основе предварительно составленного акта. Если в списании задействованы виновные лица, потребуется произвести расчеты по компенсации материальных убытков предприятия.

Записи делаются на основе предварительно составленного акта. Если в списании задействованы виновные лица, потребуется произвести расчеты по компенсации материальных убытков предприятия.

Списание может произойти вследствие природной катастрофы. Но тогда потребуется не только акт на списание, но справка из бухгалтерии по форме.

Форма акта на списание материалов: что должно быть включено

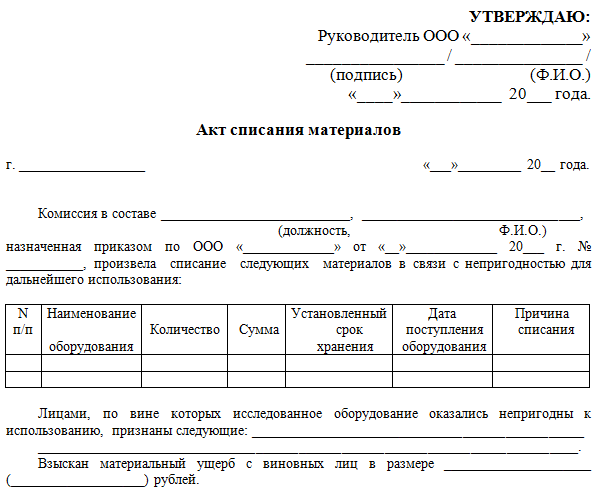

Акт на списание материальных ценностей составляется по форме, удобной для конкретного предприятия. Но в нем обязательно должна содержаться следующая информация:

- Место и дата составления документа.

- Перечень членов комиссии по списанию в алфавитном порядке и должности. Данные председателя должны указываться в первую очередь.

- Информация о материальных ценностях (наименование, количество и единицы измерения, себестоимость материалов, подготовленных для списания).

- Причина брака (негодности материалов).

- Общая себестоимость списанных материальных ценностей.

Рекомендуется оформить основную часть документа в табличной форме или списком для большей наглядности и удобства. В начале акта прописываются дата и название. Затем следует подтвержденный факт, на основании которого действует комиссия. Обязательно должны быть проставлены номер и дата приказа, ранее подписанного руководителем предприятия.

Гриф утверждения может проставляться в правом верхнем углу акта и только на первой странице. Это обязательное правило для любого учреждения вне зависимости от типа материальных ценностей. В заключении акта все члены комиссии должны поставить свои подписи. Также требуется проставить должность и расшифровку подписи для каждого участника комиссии. Обязательно указывается дата подписания данного документа на самой последней странице. Без одного из указанных пунктов акт списания будет считаться недействительным.

Для того чтобы сократить временные затраты на списание материальных ценностей можно создать комиссию из одного человека – главного бухгалтера. Но руководитель предприятия должен одобрить целесообразность принятия такого решения.

Но руководитель предприятия должен одобрить целесообразность принятия такого решения.

Порядок списания материалов при строительстве

Если компания занимается строительной деятельностью, процедура списания материалов будет иметь свои определенные нюансы. Расходные нормы прописаны еще в проектно-сметной документации и заложены на начальных этапах строительства.

Для расчета объема материалов, который был использован при строительстве объекта, привлекаются специалисты производственно-технического отдела. Стоимость списанных материальных ценностей указывается в документе в обязательном порядке. При этом нужно учесть:

- Оплату консалтинговых услуг.

- Стоимость посреднических услуг.

- Расходы на таможню.

- Стоимость материалов на момент их закупки.

- Расходы на транспорт, которые были связаны с погрузкой материалов и доставкой на склад с последующей выгрузкой.

Для правильного построения документооборота по списанию материалов в строительной сфере необходимо придерживаться следующей установленной схемы:

- В самом начале расчетного периода в складских помещениях проводят инвентаризацию товара, то есть его пересчет.

Важно определить объемы запасов и сформировать отчет для начальников производственных участков.

Важно определить объемы запасов и сформировать отчет для начальников производственных участков. - К завершению отчетного периода руководитель производственного участка должен соотнести фактический расход с полученной информацией и отправить эти данные техническому отделу. Его отчет составляется по форме М-29.

- ПТО проверяет документы и передает их в инженерный отдел.

- Полученная информация еще раз перепроверяется и отдается бухгалтеру для конечного определения суммы прихода и расхода, а также остатка. Затем формируется сводная ведомость.

В комиссию по списанию материалов обязательно должны входить: бухгалтер, инженер технического отдела и главный инженер.

Что касается документа по форме М-29, то в первом его разделе указывается норма требующихся материалов и объемы выполненных работ. Во втором разделе издержки сопоставляются с производственными объемами (в табличной форме). Транспортная накладная, порядок расхода стройматериалов в письменном виде – вот документы, которые учитываются при формировании документа.

Акт о списании материалов в производство: особенности составления

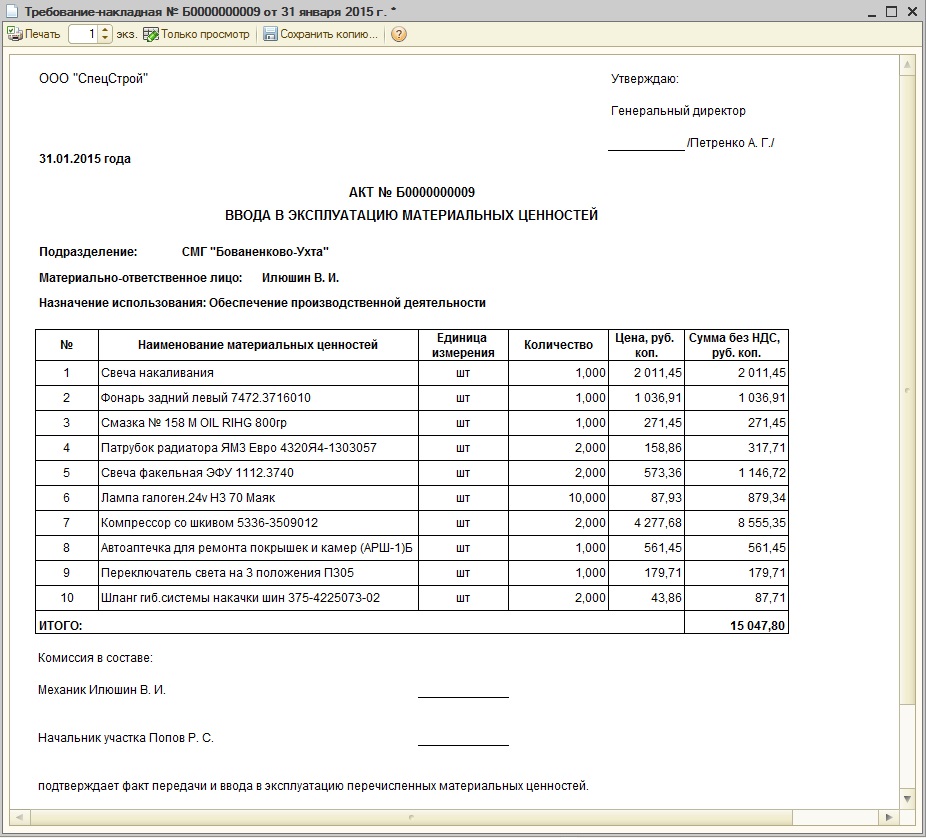

Если необходимо составить акт о списании материальных ценностей для производственного предприятия, потребуется еще до подготовки документа по требованию-накладной вывести использованные ресурсы со склада.

Фиксация факта расхода материальных запасов – это главная цель списания на производстве. Определить реальную себестоимость, которая потом будет отображаться в соответствующем документе, можно разными путями. Вот некоторые из них:

- По стоимости материалов, которые прибыли первыми или последними к моменту формирования акта.

- В рамках конкретной категории материалов определяется их средняя стоимость. Общая стоимость делится на количество единиц, и получается нужный показатель.

- Если необходимо произвести оценку особенной ценных ресурсов, это делается для каждой единицы по отдельности.

Для правильного составления акта списания нужно подготовить документы:

- Отчет материально-ответственного лица по использованным материальным запасам.

- Отчеты о количестве созданной продукции за определенный период времени.

- Плановая калькуляция, где должны быть перечислены все основные расходы на производство одной единицы продукции.

Форму акта о списании должна разработать бухгалтерия с учетом особенностей производственного процесса на конкретном предприятии.

Действия после составления акта о списании материальных ценностей

После оформления документа и признания ряда материалов списанными бухгалтеру надлежит сделать проводки:

- Д94 К10. В ней должна отражаться балансовая стоимость списанных материалов. Нужные данные можно взять из самого акта.

- Д20 К94. В проводке по такой форме нужно отразить стоимость недостачи или порчи материалов в переделах максимальной убыли. Информацию можно получить из акта о списании и специальной бухгалтерской справки. Если же лимит естественной убыли был превышен, придется вместо счета по форме Д20 дополнительно составить субсчета.

В некоторых случаях бухгалтерии придется использовать иные проводки. К примеру, порча материальных ценностей могла произойти по причине природной катастрофы. Тогда делают проводку Д99 К10. Если применялся договор безвозмездного пользования, формируются проводки Д91/2 К10 и Д91/2 К68, то есть НДС.

Грамотное и своевременное составление акта списания способно значительно упростить некоторые процедуры и обезопасить предприятие от тщательных налоговых проверок.

Но в некоторых ситуациях подготовка к составлению акта и его непосредственное формирование занимают слишком много времени. В такой ситуации руководств организации может отказаться от составления акта о списании материальных ценностей. Но делать это крайне нежелательно. В конечном итоге потребуется составление специальных накладных. Этот процесс не будет таким результативным. Но он не требует сбора отдельной комиссии.

( Пока оценок нет )

Акт списания расходных материалов образец — Как составить акт — Шаблоны и бланки

Как составить акт расхода стройматериалов

Унифицированной формы акта на списание израсходованных материалов для строительства нет. Поэтому организации нужно разработать ее самостоятельно. Об особенностях составления и заполнения документа читайте в нашей статье.

Поэтому организации нужно разработать ее самостоятельно. Об особенностях составления и заполнения документа читайте в нашей статье.

Требования к оформлению

Все хозяйственные операции, в том числе и затраты, связанные с расходованием материально-производственных запасов при ведении строительных работ на объекте, должны быть оформлены первичными документами с необходимыми реквизитами. Это требование бухгалтерского законодательства (ст. 9 Федерального закона от 21 ноября 1996 г. № 129-ФЗ).

В налоговом законодательстве четкого требования к оформлению документов, подтверждающих расходы, нет. В пункте 1 статьи 252 Налогового кодекса РФ предусмотрено лишь, что затраты налогоплательщика должны быть подтверждены документами, оформленными в соответствии с законодательством РФ, либо документами, оформленными в соответствии с обычаями делового оборота иностранного государства (в котором были произведены расходы), или документами, косвенно подтверждающими произведенные расходы.

Минфин России четких рекомендаций по данному вопросу тоже не дает.

Обращаем внимание на то, что формы № КС-2 и № КС-3 не предназначены для списания материалов на строительство. Поэтому для списания материалов, используемых при строительстве объекта либо при проведении строительно-монтажных работ, компании нужно разработать и утвердить в учетной политике специальный документ.

При этом достаточно одной формы, поскольку, как правило, и в бухгалтерском, и в налоговом учете используются одни и те же первичные учетные документы.

Основания для списания материалов

Организация самостоятельно утверждает нормы расходования материально-производственных запасов на основании типовых сборников производственных норм расхода, разработанных Госстроем России. В качестве лимита расходования материалов могут быть приняты нормы расхода, заложенные в локальных и объектных сметах.

Для списания материалов бухгалтеру понадобятся следующие документы:

— производственные нормы расхода основных строительных материалов, разрабатываемые строительной организацией и утверждаемые ее руководителем (если есть)

— локальные и объектные сметы

— журнал учета выполненных работ по каждому объекту строительства (форма № КС-6а утверждена постановлением Госкомстата России от 11 ноября 1999 г. № 100)

№ 100)

— ежемесячный отчет о расходе основных материалов в строительстве (форма № М-29 утверждена приказом ЦСУ СССР от 24 ноября 1982 г. № 613). При этом следует отметить, что форма № М-29 не утверждена как унифицированная форма первичной документации по учету работ в капитальном строительстве и ремонтно-строительных работ. Поэтому организация может применять эту форму, дополнив ее всеми обязательными реквизитами и утвердив в качестве первичного учетного документа в учетной политике

— регистры бухгалтерского учета материалов по счету 10 Материалы.

Подтверждающие документы

Если организация использует в работе форму № М-29, она будет служить бухгалтеру основным документом для списания материалов на себестоимость строительно-монтажных работ (СМР) и сопоставления фактического расхода материалов с расходом, определенным по производственным нормам, поскольку в форме предусмотрены и нормативная потребность в материалах, и фактический их расход.

НОРМЫ РАСХОДА СТРОЙМАТЕРИАЛОВ, ИЗДЕЛИЙ И КОНСТРУКЦИЙ

Перечень сборников нормативных показателей приведен в приложении к письму Гос-

строя России от 15 января 1998 г. № ВБ-20-8/12. Нормативные показатели расхода материалов предназначены для определения их нормативного количества, а также для контроля за расходом материалов при их списании строительными организациями. Сборники могут применяться всеми сторонами независимо от организационно-правовых форм собственности и ведомственной принадлежности.

№ ВБ-20-8/12. Нормативные показатели расхода материалов предназначены для определения их нормативного количества, а также для контроля за расходом материалов при их списании строительными организациями. Сборники могут применяться всеми сторонами независимо от организационно-правовых форм собственности и ведомственной принадлежности.

ФОРМА № М-29

Отчет составляется на каждый объект строительства и ведется начальником участка (прорабом).

Форма состоит из двух разделов:

— I раздел Нормативная потребность в материалах и объемы выполненных работ

— II раздел Сопоставление фактического расхода основных материалов с расходом, определенным по производственным нормам.

Раздел I формы № М-29 в нормативной части заполняет производственно-технический отдел (ПТО) или техническая служба строительной организации перед началом строительства.

Раздел II заполняется прорабом непосредственно во время строительства объекта на основании данных журнала учета выполненных работ (форма № КС-6).

Здесь указывается количество материалов, израсходованных за каждый отчетный месяц по производственным нормам и фактически, экономия или перерасход материалов и количество материалов, разрешенных к списанию на себестоимость строительно-монтажных работ.

Для проверки отчет ежемесячно представляется в ПТО и бухгалтерию строительной организации в установленные сроки, после чего утверждается руководителем строительной организации и не позднее трех-четырех дней возвращается прорабу для последующего заполнения.

Фактический расход каждого вида материалов за месяц показывается в целом по объекту на основании первичных расходных документов.

ДРУГАЯ ПЕРВИЧКА

Напомним, материалы отпускаются в производство по надлежаще оформленным первичным документам — по весу, объему, площади или счету с указанием кодов заказов, объектов, видов работ, для производства которых они отпущены. Основанием для отпуска со склада являются требование-накладная, накладная на внутреннее перемещение, лимитно-заборная карта, товарно-транспортная накладная и др.

Перерасход материалов, подтвержденный соответствующими расчетами (например, при изменении технологии производства работ, замене отдельных материалов и т. д.), принимается к списанию по разрешению руководителя строительной организации. При этом прораб должен предоставить в производственно-технический отдел объяснительную записку о причинах перерасхода.

Форма записки утверждена тем же приказом, что и сама форма № М-29. В случае экономии строительных материалов списание их на производство осуществляется только по фактическому расходу.

Для проверки отчет ежемесячно представляется в ПТО и бухгалтерию строительной организации, после чего утверждается руководителем строительной организации (также ежемесячно).

КАК КОНТРОЛИРОВАТЬ ПОСТАВКУ МАТЕРИАЛОВ?

Для контроля поставляемых на объекты материалов и конструкций прораб должен иметь экземпляр комплектовочной карты, которая составляется производственно-техническим отделом на каждый объект в отдельности. В комплектовочной карте приводятся данные об общей потребности в основных материалах, изделиях и конструкциях для строительства объекта, данные об их поставке по плану и фактически за год в целом и по месяцам и остаток на конец года.

Графы об общей потребности в основных видах материалов в комплектовочной карте заполняются на основании расчетов, сделанных техническим отделом по рабочим чертежам проекта. Фактически поступившие материалы и их количество записываются в комплектовочную карту начальником участка (прорабом) на основании материального отчета (унифицированной формы нет), а также первичных документов по расходу.

Комплектовочная карта заполняется по видам материалов (бетон и железобетонные изделия, стеновые материалы, столярные изделия, кровельные материалы и т. п.) и по видам работ (инженерные сети, фундаменты, кирпичная кладка, монтаж панелей, столярные, плотничные, отделочные работы и т. п.).

Отдельная комплектовочная карта оформляется для строительства временных зданий и сооружений и работ, выполняемых за счет накладных расходов.

Списание материалов

На основании утвержденных за соответствующий месяц данных отчета формы № М-29 бухгалтер ежемесячно списывает израсходованные материалы (сверив их с фактическим наличием) на себестои

Акт о списании материальных запасов

Акт о списании материальных запасов (ф. 0504230) составляется при выбытии МПЗ, передаче их в производство и т.п. Этот первичный документ используется при формировании бухгалтерской отчетности. В государственных учреждениях процедура списания происходит в установленном законом порядке. В частных фирмах списание осуществляется в порядке, установленном руководителем или собственником бизнеса с учетом норм законодательства.

Акт о списании материальных запасов — форма

Акт о списании материальных запасов – это специальный документ, предназначенный для оформления процедуры по выбытию МПЗ в организации. Он составляется на основании коллективного решения членов специально созданной комиссии и утверждается руководителем. Документ отражает факт списания имущества и подробное наименование каждой позиции ТМЦ, подлежащих выбытию из оборота. Также в акте нужно указать стоимость материальных запасов и причину списания.

Для заполнения акта о списании материальных запасов скачать бланк можно в конце этой статьи.

Унифицированный бланк акта о списании материальных запасов (форма 0504230) утвержден Приказом Минфина РФ от 30.03.2015 № 52н. Здесь же приведены указания по заполнению документа. Унифицированная форма обязательна для применения в государственных и муниципальных учреждениях. Остальные субъекты хозяйствования имеют право самостоятельно разрабатывать и утверждать бланк акта. При этом в нем должны содержаться обязательные для «первички» реквизиты. Но им также можно применять унифицированную форму 0504230 акта о списании материальных запасов, что очень удобно, так как большинство бухгалтерских программ используют именно утвержденные бланки первичных учетных документов. Какую бы форму акта организация не выбрала, ее следует закрепить в Учетной политике.

Какие сведения должен содержать акт списания МПЗ

Форма акта о списании материальных запасов должна содержать:

- наименование документа и дату его составления;

- наименование субъекта хозяйствования;

- суть хозяйственной операции и величину ее измерения;

- должность и Ф.И.О. лиц, которые вошли в состав комиссии;

- подписи ответственных лиц.

Организации имеют право добавлять в документ другие реквизиты, отображающие специфику их деятельности. Представленный далее акт о списании материальных запасов (образец) можно взять за основу при составлении аналогичного документа для своей организации.

Читайте также: Основные требования к типовым формам документов

Акт должен содержать подписи членов комиссии — должностных лиц, выполнивших хозяйственную операцию (списание) и ответственных за заполнение документа. Как правило, в состав комиссии приказом руководителя включают лиц, непосредственно связанных с отпуском и получением материальных запасов (кладовщика, заведующего складом, руководителя отдела снабжения и т.д.). Лица, подписавшие акт, несут коллективную ответственность в случае необоснованных действий, связанных со списанием материальных запасов.

Как правильно оформить акт списания МПЗ

Заполнение акта списания материальных запасов начинают с внесения данных в заголовочную часть. Здесь указывают:

- название организации, ИНН;

- Ф.И.О. и подпись руководителя;

- дату составления и утверждения документа;

- наименование структурного подразделения;

- Ф.И.О. материально ответственного лица;

- состав комиссии (Ф.И.О., должности).

Содержательная часть акта представлена в виде таблицы. В ней нужно указать:

- наименование материальных запасов и присвоенный им код;

- единицы измерения;

- нормы расхода;

- фактически израсходованное количество запасов в натуральном и денежном выражении;

- причину списания;

- бухгалтерскую запись операции списания (Дебет и Кредит).

Операция по списанию подразумевает кредитование счетов учета соответствующих ТМЦ. Возможные причины списания материальных ценностей и порядок их отражения в акте приведены в п. 90-132 Методических указаний по учету МПЗ (Приказ Минфина России от 28.12.2001 № 119н в ред. от 24.10.2016). В частности, это отпуск материалов в производство, истечение сроков хранения, хищение или порча ТМЦ и пр.

Читайте также: Новый ФСБУ «Запасы»

Под таблицей указывают, на какую сумму произошло списание (цифрами и прописью). Также здесь расписывают, к какому заключению пришла комиссия.

В оформляющей части акта содержатся подписи председателя и членов комиссии с расшифровкой и дата составления документа. Для бухгалтерии отведен отдельный блок документа, в котором главный бухгалтер после получения акта подтверждает факт отражения операции списания в учете.

При списании на основании первичных документов, эти документы прилагают к акту.

Скачать акт о списании материальных запасов и посмотреть образец его заполнения можно ниже.

Акт на списание материалов

Материальные ценности передаются в производство по требованию-накладной или лимитно-заборной карте. При этом они опять же закрепляются за определенным материально-ответственным лицом. Чтобы их списать с него, а также для подтверждения факта реального расходования для налоговых органов необходимо оформлять акт на списание материалов.

Оглавление статьи

В каком случае применяется акт на списание материалов

Это первичный документ, который составляется комиссионно для отражения использования материально-производственных запасов, в том числе хозяйственного инвентаря, инструментов, мебели и т. д.

Его составление необходимо только в случаях, если это предусмотрено учетной политикой компании. Списание материалов в производство также отражается требованием-накладной, накладной, лимитно-заборной картой. Но налоговые органы очень часто могут запросить предоставление еще и акта на списание.

Особенно это требование относится к активам, которые занимают промежуточное положение между основными средствами и МПЗ, учитываемым в составе материалов. Акт нужно обязательно составлять на выбытие материалов, непригодных для дальнейшего использования, будь то новые или уже используемые ранее средства.

Форма акта на списание должна разрабатываться самостоятельно каждым предприятием в соответствии с его потребностями и особенностями осуществления деятельности.

Материалы передаются в производство по одному из выше перечисленных документов. После этого по мере их использования в присутствии комиссии оформляется акт на списание материалов. Комиссия, как правило, включает компетентных работников предприятия. Ее состав утверждается отдельным приказом руководителя организации. Председателем комиссии выступает в основном начальник соответствующего подразделения компании, а ее членами могут быть специалисты, технологи, мастера, бухгалтера и т. д.

Составленный акт визируется материально-ответственным лицом и утверждается руководителем предприятия. Его прикладывают к соответствующему расходному документу (например, требованию-накладной) и передают в бухгалтерию.

Как правильно составить акт

В верхней части указываются название компании, ее адрес, регистрационные данные (ИНН, КПП). Справа находится утверждающая документ запись руководителя с его подписью, расшифровкой должности и личных данных.В документе должны присутствовать название, номер по порядку и дата составления.

Ниже заполняются личные данные работников, входящих в состав комиссии, которая оформляет выбытие материально-производственных запасов. Первым должна быть записана фамилия ее председателя. Также можно указать реквизиты приказа, на основе которого создана комиссия.

Нужно заполнить информацию об основании производимого выбытия материалов. Здесь желательно подробно указать место, где были использованы данные активы.

Табличная часть документа включает себя данные о порядковом номере записи, счете аналитического учета, номенклатуре (артикуле) и наименовании материальных ценностей, мере измерения, цене за единицы, количестве и общей стоимости. В некоторых видах акта в таблице может быть предусмотрена графа, в которой для каждого материала расписывается причина выбытия.

Далее сумму списанных всего материалов нужно расписать прописью, указывая цифрами только копейки.

Акт подписывают председатель и члены комиссии с расшифровкой их должностей и личных данных. Его также визирует материально-ответственное лицо с указанием его профессии и Ф.И.О., а также даты подписания.

Нюансы

Если акт составляется по причине непригодности и невозможности в дальнейшем применять материальные ценности, то в его состав рекомендуется включать информацию о сроках годности или периоде использования данного материала, причину вызвавшую выбытие, а также указание ущерба, причиненного по вине материально-ответственного лица и порядок его возмещения.

Если в результате списания материальных ценностей, есть утиль, то в акте необходимо расписать его наименование (например, металлолом, дрова, и т. д.), количество и единицу измерения, а также указать номер и дату накладной, по которой он оприходован. В случае же, когда утиль не подлежит дальнейшему учету, то в акте на списание должна присутствовать об этом информация.

Акт на списание материалов образец

Скачать образец акта на списание материалов в формате Excel.

Акт списания материалов

Деятельность любой фирмы представляет собой затратный и сложный процесс. Он требует рассмотрения отдельных элементов на протяжении всего существования организации. В данной статье мы разберемся, как правильно списывать материальные ценности по различным объективным причинам.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону

+7 (804) 333-20-57

Осуществление приемки ценностей материального плана

В процессе отгрузки основная задача поставщика – ознакомление покупателя с базовой документацией. К ней могут относиться ТТН – накладные, счета-фактуры, ассортиментный перечень и другие. Сотрудниками компании данные документационные сведения должны быть тщательно и досконально проверены на предмет ошибок. Оформление ордера на приход ценностей – самый важный шаг. Например, если фиксируется поступление одного вида материала, то образец носит однострочный характер, если несколько – то строк много.

Если наблюдается несоответствие в данных, то осуществляется сбор специальной комиссии, в составе которой находятся представители обоих сторон. Приглашаются экспертные работники в той или иной области, и составляется как итог-акт, содержащий необходимый перечень сведений. Например, это может быть акт списания строительных материалов, образец которого можно найти в интернете.

Документ не имеет характера обязательного атрибута деятельности, однако требуется для того, чтобы отчетность была предоставлена в налоговые органы как факт предоставления расходов материалов на строительство, если это строительная фирма, и на другие нужды, если это другая компания. Составляется данный документ в весьма произвольной вариации, поскольку общей формы не имеется.

Источники поступления ценностей в распоряжение фирмы могут быть различными:

- покупка у постоянных или разовых поставщиков;

- покупка подотчетными организациями и ИП;

- получение денег от реализации основных средств;

- наличие собственного производственного цеха или нескольких.

Как происходит составление акта

Оформлением материалов занимается бухгалтерия, для этого обязательно учитываются требования, предъявляемые в накладной. После этих операций они отображаются на складских помещениях фирмы. Далее происходит выдача материалов лицу, являющемуся ответственным за их получение. Происходит процесс оформления акта списания материалов.

Благодаря грамотно и качественно созданному документу, процедура контроля деятельности со стороны ответственных налоговых органов будет существенно упрощена.

Обратите внимание: если принято решение не применять акт, свидетельствующий о списании материальных ценностей, то есть смысл использовать в работе методички, в которых отмечена взаимная замена документов на заборную карту, требование-накладную, накладную.

Поскольку эти элементы – не что иное, как внутренние представители документации, то их цель – фиксация перемещения материалов со склада и в его пределах.

Акт и его особенности

Акт – ценный тип документации в рамках деятельности фирмы, на базе которого осуществляется снятие с учета определенных материалов, что связано с их непригодностью профессионального плана. Он не является обязательным, но, тем не менее, если потребуется обосновать перед налоговой службой определенные расходы, так как это незаменимый источник сведений. Подписывается бланк специализированной комиссией, а затем уже непосредственно происходит списание.

Форма акта на списание материалов, образец заполнения которой можно найти в интернете, имеет несколько тонкостей заполнения. Например, списание материальных ценностей происходит исключительно на базе данного источника. Заменой ему могут служить такие формы, как М-11, М-8, М-15. Использование этих документов обусловлено необходимости фиксации внутреннего перемещения материалов между подразделениями.

Образец акта не подчиняется строгому регламенту, но есть определенные особенности его сотавления

Коротко о структуре акта

Бухгалтерский работник или представитель составляет акт в одном виде. Несмотря на то, что форма его не имеет строгих ограничений и шаблонности, есть ряд нюансов, активно принимаемых во внимание:

- В верхнем углу или в области документа обязательно указывается информация о фирме – наименование, ФИО руководителя и так далее.

- В основном уголке документации указывается вид документа (акт, заявление, накладная).

- Далее, нужно поставить дату составления, имена всех участников комиссии, причина списания материалов в акте на списание, общая сумма, на которую были списаны те или иные материальные ценности компании.

Что подвергается списанию

Этот факт говорит об обоснованности расходов, в зависимости от сферы применения, основные материалы фирмы могут быть подразделены на несколько категорий:

- продукция, подвергшаяся порче;

- ценности, нужные для продажи и реализации;

- материалы для ведения продуктивной административной деятельности;

- товарные ценности производственного характера, применяемые для выполнения работ/услуг.

Обратите внимание: хозяйственная деятельность каждой компании предполагает ведение списания продуктов питания, ведь неправильное хранение способствует порче ровно так же, как и нарушение правил при транспортировании.

Особую важность представляет собой вопрос, как написать акт на списание продуктов питания, пришедших в негодность.

В ходе списания выполняется последовательность этапов:

- Инвентаризация – готовится приказ, и выбираются участники комиссионного процесса.

- Согласно форме ТОРГ-15, происходит составление акта о порче, если это вышло в ходе неправильных перевозок, делается форма ТОРГ-3.

- Далее необходимо составит акт списания ТОРГ-16 в трех штуках. Сначала заполняется верхняя часть, а затем – основная.

Инветаризация – важнейший этап перед составлением акта на списание ТМЦ

Списание ТМЦ

Чтобы устранить риск того, что персонал злоупотребляет некоторыми возможностями и полномочиями, составляется данный акт. Создается комиссия, в присутствии членов которой осуществляется списание. Если есть особая нужда – присутствие сотрудника санитарной эпидемиологической станции обязательно. Кроме того, в ходе выполнения операций создается соответствующая ведомость на списание материалов. В ней указываются характерные данные, помогающие определить порядок работ.

Бланк содержит основные данные о товаре – его названии, номер-артикул, масса и показатели объема, цена единицы продукта, причина, по которой происходит списание. Если данные будут внесены с сопутствующими ошибками, это исказит информацию в налоговом учете, поэтому на этапе важно соблюдать последовательность операций.

Обратите внимание: если данные присутствуют в одном образце акта, то вполне закономерно списывать потери и оставить подсчеты в рамках бухгалтерии.

Второй документ оставляется в отделе, в котором было осуществлено списание. Что касается третьего, то делается его подшивка к документации сотрудника, несущего материальную ответственность за сохранность товаров.

Кроме акта, нужно составить специальную ведомость на списание материалов

Списание материалов для проведения текущего ремонта

Рано или поздно предприятию приходится проводить ремонтные работы, чтобы привести помещение в годный для ведения деятельности вид. Так, бланк акта на списание материалов, образец на текущий ремонт – содержит информацию об общей сумме расходов на проведенные работы. Выглядит в форме листа с шапкой и основной частью. В верхней области заполняются указанные нами ранее материала, основная область содержит таблицу, в которой указаны номенклатурные номера, купленные материалы, стоимость и затраты на их приобретение. Далее следуют выполненные работы, фактически израсходованные ресурсы и так далее. После этого указываются фамилии, имена и должности сотрудников, входивших в состав комиссии, а также данные о ее председателе.

Списание основных средств

Бланк для этого документа разработан Министерством Финансов и имеет юридические основания для воплощения его в жизнь. Та или иная форма списания выбирается на основании базового вида средств: если объект в единственном количестве, принимается форма ОС-4, если это транспортные средства, создается форма ОС-4А. Процесс осуществляется как следствие повреждения, износа средств. Инвентарная карта содержит спектр данных о факте того, что объект подлежит снятию с баланса.

Таким образом, работа фирмы – сложный процесс, требующий должного внимания и ответственного грамотного подхода, при котором будет обеспечен оптимальный баланс. Рассмотрение списания материалов требует временных затрат, зато дает фирме и налоговым органом возможность отслеживания целесообразности тех или иных доходов, расходов.

образец, бланк в 2021 году

Здесь Вы можете скачать Типовую форма №3-2 Акта списания материалов:

Типова форма N З-2 |

__________________________________ |

| ЗАТВЕРДЖЕНО | ||

Ідентифікаційний |

|

|

| |

|

| |||

|

|

| ЗАТВЕРДЖУЮ «___» ____________ 200_ р. | |

Номенклатурний номер | Основний рахунок | Кореспондентський рахунок |

|

|

|

|

|

|

|

|

|

Акт списання N _______

«___» ____________ 200_ р. комісія, призначена наказом по установі (організації) від «___» ____________ 200_ р. N _______ у складі:

_________________________________________________________________________________________________

(посада, прізвище, і., б. голови та кожного члена комісії)

_________________________________________________________________________________________________

_________________________________________________________________________________________________

_________________________________________________________________________________________________

здійснила перевірку матеріалів, що зробилися непридатними, та встановила, що описані нижче цінності підлягають списанню та вилученню з обліку:

N | Номенклатурний номер | Найменування та опис (марка, ґатунок і т. д.) | Одиниця виміру | Кількість | Ціна за одиницю | Сума | Строк перебування в експлуатації | Підстава непридатності |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Усього за цим актом списано | _____________________________________________________________________ | |||

предметів на загальну суму | _________________________________ грн. | ______________ коп. | ||

Окремі зауваження комісії __________________________________________________________________________ | ||||

_________________________________________________________________________________________________ | ||||

_________________________________________________________________________________________________ | ||||

| Голова комісії |

| ||

| Члени комісії |

| ||

«___» ____________ 200_ р. |

|

| ||

Обновлено: 04.02.2021

Автор: Prostopravo

Тестовый день ACT — Тест ACT

Тест безопасности ACT

Вы много работали, чтобы подготовиться к ACT, и это большое дело. Мы также прилагаем все усилия, чтобы у всех была справедливая и равная возможность продемонстрировать свои академические достижения.

Запрещенное поведение в Центре тестирования

Для обеспечения справедливости для всех экзаменуемых, предотвращения беспорядков в комнате тестирования и защиты материалов теста в центре тестирования запрещены определенные виды поведения.Вы будете уволены, и ваш ответный документ не будет оценен, если вы обнаружите, что участвуете в любом из этих действий. Для получения дополнительной информации просмотрите раздел «Запрещенное поведение в Центре тестирования» Условий (PDF).

Сообщить о мошенничестве

Обман вредит всем — если вы видите это, сообщите об этом по горячей линии тестирования безопасности.

Студенты, которые не делают свою работу, ставят честных студентов в невыгодное положение. Будь то использование шпаргалки, копирование чужой работы или отправка другого человека для прохождения теста, мы все чувствуем себя обманутыми, когда кто-то пытается обмануть систему.

Все экзаменуемые заслуживают возможности показать то, чему они научились. ACT разработал свои процедуры тестирования, чтобы дать вам и другим честным ученикам равные возможности продемонстрировать свои академические достижения на справедливых и равных условиях.

Если вы подозреваете, что кто-то пытается воспользоваться несправедливым преимуществом или столкнулся с чем-то необычным, сообщите об этом в ACT. Вы можете анонимно сообщить о проблемах безопасности при тестировании, воспользовавшись горячей линией Test Security Hotline .

Держите ACT честным. Сообщайте о мошенничестве и соблюдайте все правила тестирования.

Меры безопасности

Мы регулярно пересматриваем превентивные меры, чтобы убедиться, что прилагаются все разумные усилия для предотвращения и обнаружения потенциальных угроз безопасности тестирования, при этом обеспечивая максимально возможный доступ для учащихся. Наши меры безопасности включают:

- Студенты загружают или иным образом отправляют (через веб-сайт ACT, мобильное устройство или по электронной почте) свое узнаваемое изображение головы и плеч при регистрации на ACT

- Помимо фотографии, учащиеся должны предоставить ACT свой пол и указать название средней школы, которую они посещают.ACT будет использовать эту информацию, чтобы помочь определить личность экзаменуемого на протяжении всего процесса тестирования.

- Фотография учащегося печатается в списке экзаменуемых, который сотрудники, проводящие тестирование, используют для регистрации учащихся в день тестирования.

- Фотография печатается на студенческом билете. В дополнение к билету студенты приносят и предъявляют допустимое удостоверение личности с фотографией в день экзамена.

- В день экзамена сотрудники испытательного центра сопоставляют имя и фотографию на билете ученика, в реестре центра тестирования и удостоверение личности с фотографией ученика с учеником, который приезжает для прохождения теста, прежде чем разрешить ему зачисление.

- Как до, так и после тестирования студенты предоставляют письменное подтверждение того, что они являются лицом, имя которого указано в тестовом буклете и листе для ответов, которые они отправили. Они также признают, что принятие чьей-либо личности для прохождения теста может быть нарушением закона и подлежать наказанию в соответствии с законом.

- ACT может посещать центры тестирования для проведения дополнительных мер безопасности в день тестирования, таких как сбор изображений испытуемых во время регистрации и / или других мероприятий по обеспечению безопасности.

- После того, как тесты будут набраны, фотография ученика будет напечатана в отчете об оценке, который автоматически отправляется в старшую школу, которую посещает ученик. Честность в оценке затем может быть усилена людьми, которые знают учеников лучше всего — учителями и консультантами в их школах.

- Чтобы предотвратить попытки обойти эти процедуры, учащиеся (включая тех, кто надеется пройти тестирование в режиме ожидания) должны будут зарегистрировать свое намерение пройти тестирование, и им не будет разрешено вносить какие-либо изменения в центр тестирования или дату тестирования в день проведения теста. контрольная работа.

Почему мы это делаем

Наши процедуры безопасности тестирования разработаны для обеспечения того, чтобы у экзаменуемых были равные возможности продемонстрировать свои академические достижения и навыки, чтобы экзаменуемые, которые выполняют свою собственную работу, не были несправедливо ущемлены по сравнению с экзаменуемыми, которые этого не делают, и чтобы оценки, выставленные для каждого экзаменуемого, были действительными.

Связанная информация

Можно ли отменить результаты?

Положения и условия — Компромиссы / сбои в процессе тестирования (PDF)

О тесте ACT | АКТ

О тесте ACT

Тест ACT ® мотивирует учащихся проявлять максимальные способности.Результаты тестов отражают то, чему учащиеся научились в старшей школе, и предоставляют колледжам и университетам отличную информацию для набора, консультирования, трудоустройства и удержания.

Часто студенты, которые не хотят получить высшее образование, пересматривают свои планы, когда видят результаты своих тестов ACT. Это особенно актуально для недопредставленных студентов.Для поддержки планирования колледжа и карьеры ACT также предлагает компонент исследования карьеры, чтобы помочь студентам определить варианты карьеры.

Кто обычно сдает ACT

Тест ACT разработан для 10-го, 11-го и / или 12-го классов, чтобы предоставить школам и округам данные, необходимые для успешного обучения учеников после окончания средней школы.

Знаете ли вы?

- Более 1,78 миллиона выпускников — 52 процента выпускников средних школ США — прошли тест ACT в 2019 году.

- Результаты тестов ACT принимаются всеми четырехлетними колледжами и университетами США, включая учебные заведения с высокой степенью отбора.

- ACT — это не тест на способности или IQ. Вопросы напрямую связаны с тем, что учащиеся узнали на курсах средней школы.

- ACT проводится как на национальном, так и на международном уровне каждый год, с дополнительными датами тестирования штата и округа.

- ACT одобрен для использования в моделях штата для подотчетности на федеральном уровне и уровне штата.

ACT Стандарты готовности к колледжу и карьере

Стандарты представляют собой эмпирически полученные описания основных навыков и знаний, необходимых учащимся для подготовки к колледжу и карьере, придают четкое значение результатам тестов и служат связующим звеном между тем, что учащиеся узнали, и тем, что они готовы изучать дальше.

Когда учащиеся сдают тест ACT, школьные учителя и консультанты получают ценную информацию для руководства и разработки учебных программ. K-12 профессионалы используют отчеты ACT для:

- Направлять студентов к поступлению в колледж и к карьере

- Помогать студентам с колледжем и планированием карьеры

- Оценить эффективность обучения

- Планировать изменения и улучшения в учебной программе

Руководство пользователя теста ACT

Этот справочник предлагает преподавателям наиболее полную информацию о тесте ACT для профессионалов K-12.В дополнение к подробной информации об обновлениях теста, условиях проживания и отчетах, справочник предлагает полезные советы по:

- Подготовка и принятие ACT

- Отчеты и услуги ACT

- Использование данных ACT

Ищете информацию, чтобы помочь студенту?

Тест ACT для студентов содержит подробную информацию о тесте ACT, местах проведения, датах, оценках и многом другом.

Результаты ACT

Что измеряет ACT

ACT содержит четыре теста с несколькими вариантами ответов — английский, математику, чтение и естественные науки — и дополнительный письменный тест.Эти тесты предназначены для измерения навыков, которые являются наиболее важными для успеха в послесреднем образовании и которые приобретаются в среднем образовании. Диапазон баллов по каждому из четырех тестов с множественным выбором — от 1 до 36. Составной балл — это среднее из четырех баллов за тесты, округленное до ближайшего целого числа.

Тест ACT по английскому языку ставит экзаменуемого в положение писателя, который принимает решения о проверке и редактировании текста.Короткие тексты и эссе в разных жанрах содержат самые разные риторические ситуации. Отрывки выбираются исходя из их уместности при оценке письменных и языковых навыков и отражения интересов и опыта учащихся.

Тест ACT по математике оценивает навыки, которые студенты обычно приобретают на курсах, которые проходят до 11 класса.Материал, охватываемый тестом, подчеркивает основные области содержания, которые являются предпосылками для успешной успеваемости на начальных курсах математики в колледже. Знание основных формул и вычислительные навыки предполагаются в качестве основы для решения проблем, но вспоминание сложных формул и обширных вычислений не требуется.

Тест по чтению ACT измеряет способность внимательно читать, логически рассуждать о текстах, используя доказательства, и объединять информацию из нескольких источников.Вопросы теста сосредоточены на взаимоподдерживающих навыках, которые читатели должны использовать при изучении письменных материалов по целому ряду предметных областей. В частности, вам будут заданы вопросы для определения основных идей; находить и интерпретировать важные детали; понимать последовательность событий; делать сравнения; понимать причинно-следственные связи; определять значение контекстно-зависимых слов, фраз и утверждений; нарисуйте обобщения; анализировать голос и методику автора или рассказчика; анализировать претензии и доказательства в аргументах; и интегрировать информацию из нескольких текстов.

Научный тест ACT измеряет навыки интерпретации, анализа, оценки, рассуждения и решения проблем, необходимые в естественных науках. В тесте представлено несколько аутентичных научных сценариев, за каждым из которых следует ряд вопросов с несколькими вариантами ответов. Содержание теста включает биологию, химию, науки о Земле / космосе (e.ж., геология, астрономия и метеорология) и физика. Вопросы требуют от вас осознания и понимания основных характеристик и концепций, связанных с предоставленной информацией; критически изучить взаимосвязь между предоставленной информацией и сделанными выводами или выдвинутыми гипотезами; и обобщать полученную информацию, чтобы получить новую информацию, сделать выводы или сделать прогнозы.

Дополнительный письменный тест ACT — это тест для сочинения, который измеряет навыки письма, полученные в классах английского языка в средней школе и на курсах сочинения в колледже начального уровня.Тест состоит из одной письменной подсказки, в которой описывается сложная проблема и предлагаются три разных точки зрения на нее. Вас попросят прочитать подсказку и написать эссе, в котором вы разработаете свой собственный взгляд на проблему. Ваше эссе должно анализировать взаимосвязь между вашей собственной точкой зрения и одной или несколькими другими точками зрения. Вы можете принять одну из представленных в подсказке точек зрения как свою собственную, или вы можете представить точку зрения, которая полностью отличается от приведенных. Колледжи могут просматривать сочинения студентов с помощью бесплатного инструмента ACT Essay View.

Полная информация о тесте ACT доступна в техническом руководстве.

Отчет средней школы ACT

Отчет ACT о старшей школе предоставляет исчерпывающую информацию о потребностях, интересах, происхождении и способностях учащегося.Отчет включает следующие разделы:

- Идентификационная информация

- Баллы и прогнозные данные

- Готовность к колледжу

- Информация о колледжах

- Пункты выбора колледжа

- Образовательные и профессиональные планы

- Образовательные потребности и интересы

- Инвентаризация интересов и области карты

Вы также можете увидеть вопросы, на которые студенты отвечают при регистрации для прохождения теста ACT:

Чтобы узнать, как использовать данные теста ACT для консультирования и разработки учебных программ, см. Список доступных видео, веб-семинаров и семинаров, которые предлагает ACT.

Электронная отчетность

Данные из отчета ACT High School Report доступны в формате плоских файлов ASCII и доставляются онлайн для средних школ и округов для импорта в любую систему, настроенную для получения данных.Записи доступны по запросу по мере выпуска партитур. Также представлены данные за текущий год тестирования, а также за три предыдущих года тестирования.

Макет записи средней школы 2020-2021 (xlsx) является ключом к интерпретации файла, который вы получаете от ACT. Он определяет местоположение, имя поля и содержимое поля для каждого элемента данных.

Подготовка к экзамену

Помогите своим ученикам сделать все возможное в день экзамена!

ACT предлагает студентам множество способов подготовиться к экзамену, в том числе:

- Официальный самостоятельный курс ACT на базе Kaplan — Небольшие уроки по запросу предлагают идеальное сочетание структуры и гибкости.

- Официальный онлайн-класс ACT Live на базе Kaplan — целая команда опытных преподавателей поможет вам погрузиться в виртуальный класс.

- Официальные руководства по предметам ACT — Индивидуальные подготовительные книги, идеально подходящие для студентов, которые хотят практиковать определенный предмет, чтобы улучшить свои результаты на тестах.

- Официальное руководство для новичков по тесту ACT — пошаговое руководство по успешному выполнению теста ACT и получение эксклюзивного онлайн-доступа к диагностическому тесту PreACT и новому полному практическому тесту ACT

- The Official ACT Prep Guide — авторизованная ACT подготовительная книга с тремя практическими тестами, каждый с дополнительным письменным тестом, а также доступом к сотням дополнительных вопросов в Интернете.

- Подготовка к ACT — Этот бесплатный буклет включает полезную информацию о тестировании, полный практический тест и образец письменного приглашения.

- Образцы вопросов для теста — Практические вопросы, чтобы дать вам представление о том, чего ожидать от теста ACT.

- Веб-семинары в режиме реального времени и по запросу — Выберите из веб-семинаров в режиме реального времени и в записи, чтобы максимально использовать возможности подготовки к тесту ACT.

Онлайн-подготовка ACT

Помогите своим ученикам подготовиться к тесту ACT.Те же исследования и опыт, которые сделали тест ACT самым широко используемым вступительным экзаменом в стране, были использованы при разработке ACT Online Prep. Преимущества программы для школ и районов включают:

- Возможность отслеживать успеваемость с помощью панели администратора. Узнайте, сколько времени ваши ученики проводят в системе, как они справляются с практическими вопросами и тестами, а также в тех областях, в которых всему классу может потребоваться целенаправленная помощь.

- Гибкие индивидуальные схемы обучения. Система ACT Online Prep помогает студентам проходить курсы, чтобы они могли самостоятельно повторять их в своем собственном темпе, не отставая от них.

- Опыт построения уверенности. Используя практические вопросы и тесты, учащиеся познакомятся со структурой фактического теста ACT. В день экзамена для ваших учеников не будет сюрпризов.

- Бесплатное мобильное приложение для студентов, чтобы они могли проверить ACT в любое время и в любом месте.

Обратите внимание, что материалы для подготовки к экзамену ACT защищены авторским правом и не могут быть скопированы или распространены без предварительного письменного разрешения ACT.

Заказать

Приобретите годовые лицензии ACT Online Prep для учащихся вашего учебного заведения или округа.Скидки предоставляются организациям и школам GEAR UP, в которых учащиеся получают более 50% бесплатных обедов или обедов со скидкой.

После обработки вашего заказа каждый администратор школьного уровня получит электронное письмо от ACT, которое включает краткое руководство и инструкции по активации их учетной записи. Затем администратор может загружать студентов, назначать инструкторов и создавать классы.

Руководство администратора

Руководство пользователя по администрированию ACT Online Prep (PDF) предоставляет всю информацию, необходимую для настройки аудиторий, преподавателей и студентов, а также для контроля успеваемости.

Заказ вспомогательных материалов

ACT предоставляет различные материалы, которые вы можете использовать, чтобы помочь своим ученикам узнать больше о тесте и подготовиться к нему.

Используйте платформу заказа на основе аккаунта ACT, чтобы запросить:

- Отказ от платы

- Подготовка к ACT Test®

- Листовки о регистрации ACT

- Другие вспомогательные материалы

Дополнительная информация доступна через Counselor Toolkit .

Коды средней школы

Общий код средней школы ACT / SAT позволяет учащимся вашей школы отправлять официальные результаты ACT и SAT напрямую и автоматически в вашу школу.Существуют формы, позволяющие подать заявку на получение кода, запросить изменение имени или адреса или указать, что школа больше не работает. Плата за эти услуги не требуется.

Стать центром тестирования ACT

Помогите учащимся избавиться от догадок при поиске центра тестирования.Ваша школа может запросить статус центра тестирования для учащихся, сдающих ACT в день национального тестирования. В качестве тестового центра ваша школа предоставляет:

- Сотрудник, выполняющий функции супервайзера тестирования

- Другой школьный персонал, готовый выполнять обязанности кураторов и наблюдателей

- Место для тестирования в дни проведения национального тестирования ACT

- Тихие места — без отвлекающих факторов и других событий

- Классные комнаты, желательно , с полноразмерными столами

- Достаточно места между экзаменуемыми, в целях безопасности

- Безопасное место для хранения тестовых материалов

Заполните форму запроса центра тестирования ACT, если вы хотите, чтобы ваше учреждение стало центром тестирования ACT.

Тест безопасности

Более трех тысяч колледжей, университетов и стипендиальных агентств используют результаты тестов ACT для принятия решений о зачислении, присуждении стипендий и размещении на курсах.Поскольку эти учреждения, а также экзаменуемые полагаются на достоверность результатов тестов ACT, ACT серьезно относится к важности предоставления достоверных результатов тестов.

Помимо проведения собственных внутренних обзоров оценок, ACT регулярно получает запросы от сотрудников приемных комиссий колледжей, школьных консультантов и других лиц, у которых есть сомнения по поводу оценок отдельных экзаменуемых.

Оценка результатов

Вы можете сообщить о проблемах, используя форму запроса оценки ACT. ACT рассмотрит запрос и исследует правильность оценок. При желании вы можете отправить запрос анонимно через Интернет или по телефону 855.382.2645, чтобы воспользоваться специальной горячей линией тестирования безопасности.

Если ACT инициирует оценку результатов, ACT уведомит экзаменуемого напрямую. По соображениям конфиденциальности ACT обычно не обсуждает детали оценки результатов ни с кем, кроме экзаменуемого, если только экзаменующийся не дает нам на это явного разрешения, заполнив форму Разрешения на разглашение личной информации.

Только официальные получатели оценок получат уведомление о решении ACT относительно действительности оценок. Чтобы ваше учебное заведение было официальным получателем баллов, экзаменующийся должен запросить, чтобы ACT отправила отчет о баллах в ваше учреждение. Экзаменуемый может отправить официальные баллы, войдя в свою учетную запись ACT и выбрав «Отправить свои баллы».«

Для получения полной информации о процессе проверки результатов тестирования ACT см. «Процедуры расследования нарушений и результатов тестов» (PDF).

Дополнительная информация

Контактная проверка безопасности

Налоговые льготы для образования: Информационный центр

Налоговые льготы, отчисления и сберегательные планы могут помочь налогоплательщикам с их расходами на высшее образование.

- Налоговый кредит уменьшает сумму подоходного налога, которую вам, возможно, придется заплатить.

- Вычет уменьшает сумму вашего дохода, подлежащего налогообложению, таким образом, как правило, уменьшает сумму налога, которую вам, возможно, придется заплатить.

- Некоторые планы сбережений позволяют накопленной прибыли расти без уплаты налогов до тех пор, пока не будут изъяты деньги (так называемое распределение), или позволяют не взимать налоги с распределения, или и то, и другое.

- Исключение из дохода означает, что вам не придется платить подоходный налог с получаемой вами выгоды, но вы также не сможете использовать ту же не облагаемую налогом льготу для вычета или кредита.

См. Публикацию IRS 970, PDF-файл «Налоговые льготы для образования» для получения подробной информации об этих льготах, включая приложение с иллюстрированным примером и сравнительной таблицей различных льгот.

Кредиты

Кредит на образование помогает покрыть расходы на высшее образование за счет уменьшения суммы налога, причитающегося с вашей налоговой декларации. Если кредит снижает ваш налог до менее чем нуля, вы можете получить возмещение. Доступны два кредита на образование: американская налоговая льгота и кредит на пожизненное обучение.

Существуют дополнительные правила для каждого кредита, но вы должны соответствовать всем трем из следующих условий для любого кредита:

- Вы, ваш иждивенец или третье лицо оплачиваете квалификационные расходы на высшее образование.

- Учащийся, отвечающий критериям, должен быть зачислен в соответствующее учебное заведение.

- Учащийся, имеющий право на участие, — это вы, ваша супруга или иждивенец, указанный вами в налоговой декларации.

Если вы имеете право претендовать на пожизненное обучение, а также имеете право претендовать на американский альтернативный кредит для одного и того же студента в том же году, вы можете претендовать на любой зачет, но не на оба сразу.Вы не можете претендовать на AOTC, если вы были иностранцем-нерезидентом в течение любой части налогового года, если только вы не решите, чтобы вас рассматривали как иностранца-резидента для целей федерального налогообложения. Для получения дополнительной информации об AOTC и иностранных студентах посетите сайт American Opportunity Tax Credit — Информация для иностранных студентов.

Закон требует, чтобы и у вас, и у вашего подходящего студента был действующий номер социального страхования или индивидуальный идентификационный номер налогоплательщика, выданный до истечения срока подачи вашей налоговой декларации, чтобы подать заявку на получение AOTC.

Чтобы запросить AOTC или LLC, используйте форму 8863 «Образовательные кредиты» (American Opportunity and Lifetime Learning Credits). Кроме того, если вы подаете заявку на получение AOTC, закон требует, чтобы вы указали в этой форме школьный идентификационный номер работодателя .

Вычеты

Как правило, выплачиваемые вами личные проценты, кроме определенных процентов по ипотеке, не подлежат вычету из вашей налоговой декларации. Однако, если ваш модифицированный скорректированный валовой доход (MAGI) составляет менее 80 000 долларов США (160 000 долларов США при подаче совместной декларации), существует специальный вычет, разрешенный для выплаты процентов по студенческой ссуде (также известной как ссуда на образование), используемой для получения высшего образования.Проценты по студенческому кредиту — это проценты, уплаченные вами в течение года по квалифицированному студенческому кредиту. Он включает как обязательные, так и добровольные процентные платежи.

Для большинства налогоплательщиков MAGI представляет собой скорректированный валовой доход, указанный в их федеральной налоговой декларации до вычета любых вычетов на проценты по студенческим займам. Этот вычет может уменьшить сумму вашего налогооблагаемого дохода до 2500 долларов США.

Удержание процентов по студенческой ссуде принимается как корректировка дохода. Это означает, что вы можете потребовать этот вычет, даже если вы не указали вычеты в Приложении A формы 1040.

Это заем, который вы взяли исключительно для оплаты расходов на квалифицированное образование (определено позже), которые составляли:

- Для вас, вашего супруга или лица, находившегося на вашем иждивении, когда вы брали ссуду.

- Выплачено или понесено в течение разумного периода времени до или после того, как вы взяли ссуду.

- Для обучения, предоставляемого в течение академического периода для подходящего студента.

Ссуды из следующих источников не являются квалифицированными студенческими ссудами:

- Связанное лицо.

- План квалифицированного работодателя.

Для целей вычета процентов по студенческому кредиту эти расходы представляют собой общие расходы на обучение в соответствующем учебном заведении, включая аспирантуру. Они включают суммы, уплаченные по следующим позициям:

- Обучение и сборы.

- Комната и питание.

- Книги, принадлежности и оборудование.

- Прочие необходимые расходы (например, транспорт).

Стоимость проживания и питания соответствует требованиям только в той мере, в какой она не превышает наибольшее из:

- Пособие на проживание и питание, как определено правомочным образовательным учреждением, которое было включено в стоимость посещения (для целей федеральной финансовой помощи) в течение определенного академического периода и условий проживания студента, или

- Фактическая сумма, взимаемая, если учащийся проживает в жилом помещении, принадлежащем или управляемому подходящим учебным заведением.

Если вы являетесь сотрудником и можете детализировать свои удержания, вы можете потребовать удержания расходов, которые вы оплачиваете за свое профессиональное образование. Ваш вычет будет представлять собой сумму, на которую ваши соответствующие квалификационные расходы на образование, связанные с работой, плюс другая работа и некоторые прочие расходы превышают 2% вашего скорректированного валового дохода. Детализированный вычет может уменьшить сумму вашего налогооблагаемого дохода.

Если вы работаете не по найму, вы вычитаете свои расходы на квалификационное профессиональное образование непосредственно из своего дохода от самозанятости.Это уменьшает размер вашего дохода, облагаемого как подоходным налогом, так и налогом на самозанятость.

Расходы на образование, связанное с работой, также могут дать вам право на получение других налоговых льгот, таких как американский кредит на возмещение убытков, вычет за обучение и сборы и кредит на пожизненное обучение. Вы можете иметь право на эти другие льготы, даже если вы не отвечаете требованиям, перечисленным выше. Вы не можете претендовать на этот вычет, а также на удержание платы за обучение и плату за те же расходы, а также не можете требовать этот вычет, а также кредит на образование за те же расходы.

Для получения бизнес-вычета за производственное образование вы должны:

- Работать.

- Укажите свои удержания в Приложении A (форма 1040 или 1040NR), если вы являетесь сотрудником.

- Приложение C (Форма 1040), Приложение C-EZ (Форма 1040) или Приложение F (Форма 1040), если вы работаете не по найму.

- Иметь расходы на образование, соответствующие требованиям, описанным в разделе «Квалификационное образование, связанное с работой» ниже.

Вы можете вычесть затраты на квалификационное обучение, связанное с работой, как коммерческие расходы.Это образование, отвечающее хотя бы одному из следующих двух тестов:

- Образование требуется вашим работодателем или законом для сохранения вашей нынешней зарплаты, статуса или работы. Требуемое образование должно служить добросовестной деловой цели вашего работодателя.

- Образование поддерживает или улучшает навыки, необходимые в вашей текущей работе.

Однако, даже если образование соответствует одному или обоим из вышеперечисленных тестов, оно не квалифицируется как профессиональное образование, если оно:

- Требуется для удовлетворения минимальных образовательных требований вашей профессии или бизнеса или

- Является частью программы обучения, которая даст вам право на новую профессию или бизнес.

Вы можете вычесть затраты на квалификационное обучение, связанное с работой, как коммерческие расходы, даже если образование может привести к получению степени.

Образование, необходимое для удовлетворения минимальных образовательных требований для вашей нынешней профессии или бизнеса, не является квалификационным профессиональным образованием. После того, как вы выполнили минимальные образовательные требования для вашей работы, ваш работодатель или закон могут потребовать от вас получения дополнительного образования. Это дополнительное образование является квалификационным профессиональным образованием, если выполняются все три из следующих требований.

- Вам необходимо сохранить текущую зарплату, статус или работу.

- Требование служит бизнес-целям вашего работодателя.

- Образование не является частью программы, которая даст вам право на новую профессию или бизнес.

Когда вы получаете больше образования, чем требует ваш работодатель или закон, дополнительное образование может быть квалифицируемым профессиональным образованием только в том случае, если оно поддерживает или улучшает навыки, необходимые для вашей нынешней работы.

Если ваше образование не требуется вашим работодателем или законом, оно может быть квалифицируемым профессиональным образованием только в том случае, если оно поддерживает или улучшает навыки, необходимые для вашей нынешней работы.Это могут быть курсы повышения квалификации, курсы по текущим разработкам, а также академические или профессиональные курсы.

Сберегательный план

TCJA внес некоторые изменения в планы 529. Вы можете перенести ограниченные суммы со счета 529 квалифицированной программы обучения указанного бенефициара на счет ABLE указанного бенефициара на члена их семьи. См. Руководство в формате PDF по повторным взносам, пролонгациям и затратам на квалифицированное высшее образование в разделе 529 для получения дополнительной информации.

Еще одно изменение TCJA позволяет использовать распределения из 529 планов для оплаты в общей сложности до 10 000 долларов США на обучение на одного бенефициара (независимо от количества платящих планов) каждый год в начальной или средней школе (K-12) в государственных, частных или религиозных учреждениях. школа по выбору получателя. См. Руководство в формате PDF по повторным взносам, пролонгациям и затратам на квалифицированное высшее образование в разделе 529 для получения дополнительной информации.

Штаты могут создавать и поддерживать программы, которые позволяют вам либо вносить предоплату, либо вносить средства на счет для оплаты расходов учащегося на квалифицированное образование в высшем учебном заведении.Учебные заведения, отвечающие критериям, могут создавать и поддерживать программы, позволяющие вам предоплату расходов на квалифицированное образование учащегося. Если вы вносите предоплату за обучение, студент (назначенный бенефициар) будет иметь право на отказ или оплату квалифицированных расходов на образование. Вы не можете удерживать платежи или взносы в QTP. Для получения информации о конкретном QTP вам нужно будет связаться с государственным агентством или подходящим учебным заведением, которое его учредило и поддерживает.

Налог не взимается с распределения из QTP, если распределенная сумма не превышает скорректированные расходы получателя на квалифицированное образование.Квалифицированные расходы включают необходимое обучение и плату за обучение, книги, расходные материалы и оборудование, включая компьютерное или периферийное оборудование, компьютерное программное обеспечение и доступ в Интернет, а также сопутствующие услуги, если они используются в основном студентом, обучающимся в соответствующем учебном заведении. Кто-то, кто учится хотя бы на полставки, имеет право на проживание и питание.

A Coverdell ESA можно использовать для оплаты расходов на квалифицированное высшее образование или расходов на квалифицированное начальное и среднее образование.К вкладчикам применяются ограничения дохода, и общая сумма взносов для получателя этого счета не может превышать 2000 долларов в любой год, независимо от того, сколько счетов было создано. Бенефициар — это лицо моложе 18 лет или лицо с особыми потребностями.

Взносы в Coverdell ESA не подлежат вычету, но суммы, депонированные на счете, не облагаются налогом до тех пор, пока не будут распределены. Бенефициар не будет должен платить налог с распределений, если они меньше, чем расходы бенефициара на обучение в соответствующем учреждении.Это пособие распространяется на расходы на квалифицированное высшее образование, а также на квалифицированное начальное и среднее образование.

Вот что нужно помнить о раздачах из аккаунтов Coverdell:

- Пособия не облагаются налогом до тех пор, пока они используются для покрытия расходов на квалифицированное образование, таких как обучение и сборы, необходимые книги, принадлежности и оборудование, а также квалифицированные расходы на проживание и питание.

- Нет налога на выплаты, если они предназначены для зачисления или посещения подходящего учебного заведения.Сюда входят любые государственные, частные или религиозные школы, которые предоставляют начальное или среднее образование в соответствии с законодательством штата. Практически все аккредитованные государственные, некоммерческие и частные (частные коммерческие) высшие учебные заведения имеют право на участие в программе.

- Налоговые льготы на образование могут быть востребованы в том же году, когда бенефициар получает не облагаемое налогом распределение от Coverdell ESA, если одни и те же расходы не используются для обеих льгот.

- Если распределение превышает квалифицированные расходы на образование, часть будет облагаться налогом в пользу получателя и, как правило, будет облагаться дополнительным налогом в размере 10%.Исключения из дополнительного налога в размере 10% включают смерть или инвалидность бенефициара или если бенефициар получает квалифицированную стипендию.

Для получения дополнительной информации см. Тема № 310 — Сберегательные счета Coverdell Education.

Стипендии и стипендии

Стипендия — это, как правило, сумма, выплачиваемая или разрешенная студенту учебного заведения, или в его пользу для помощи в продолжении учебы. Студент может быть студентом или выпускником.Стипендия — это, как правило, сумма, выплачиваемая в пользу отдельного человека для помощи в учебе или исследованиях. Как правило, то, является ли сумма налогом или облагается налогом, зависит от расходов, уплаченных вместе с суммой, и от того, являетесь ли вы соискателем степени.

Стипендия или стипендия не облагаются налогом, только если вы отвечаете следующим условиям:

- Вы являетесь соискателем степени в соответствующем учебном заведении.

- Вы используете стипендию или стипендию для оплаты квалифицированных расходов на образование.

Для целей не облагаемых налогом стипендий и стипендий это расходы на:

- Стоимость обучения и сборы, необходимые для поступления в соответствующее учебное заведение или посещения соответствующего учебного заведения.

- Расходы, связанные с курсом, такие как оплата, книги, расходные материалы и оборудование, необходимые для курсов в соответствующем учебном заведении. Эти предметы должны требоваться от всех учащихся в вашем курсе обучения.

Однако для того, чтобы это квалифицированные расходы на образование, условия стипендии или стипендии не могут требовать, чтобы они использовались для других целей, таких как проживание и питание, или указывать, что они не могут использоваться для оплаты обучения. или расходы, связанные с курсом.

В расходы на квалифицированное обучение не входит:

- Комната и питание

- Путешествие

- Исследования

- Служба поддержки

- Оборудование и другие расходы, которые не требуются для зачисления или посещения подходящего учебного заведения.

Это верно, даже если взнос должен быть оплачен учреждению в качестве условия зачисления или посещения. Суммы стипендий или стипендий, использованные для оплаты этих расходов, облагаются налогом.

Исключения из дохода

Вы можете исключить определенные пособия по образовательной помощи из своего дохода. Это означает, что вам не придется платить с них налог. Однако это также означает, что вы не можете использовать какие-либо необлагаемые налогом расходы на образование в качестве основы для любых других вычетов или зачетов, включая пожизненный зачет обучения.

Если вы получаете пособие по образовательной помощи от своего работодателя в рамках программы помощи в области образования, вы можете исключить из этих пособий до 5 250 долларов в год.Это означает, что ваш работодатель не должен включать пособия в вашу заработную плату, чаевые и другие компенсации, указанные в графе 1 вашей формы W-2.