Инвестиции в акции и облигации. С чего начать?

В данной статье мы рассмотрим пошаговую инструкцию, которую можно применять новичкам на финансовых рынках. Инвестиции в акции и облигации для начинающих: как сделать первые шаги на бирже и не прогореть. Начинающий инвестор − это желанная добыча для акул финансовой индустрии, поэтому помните: на первом этапе главное − не заработать и разбогатеть, а сохранить свои деньги.

Помните, что инвестиции в ценные бумаги, акции, облигации начинать с кредитных средств не стоит. Даже если гуру, маг или профессионал с большой буквы обещает золотые горы и 100% профит.

Биржевая литература

Первые шаги следует начинать с изучения классической биржевой литературы. Самыми фундаментальными работами являются «Умный инвестор» Бенджамина Грэхема и «Обыкновенные акции, необыкновенные доходы» Фишера. Уоррен Баффет отмечает, что его стратегия сформирована на 15% Фишером и 85% Грэхема.

Если нацелены, больше уделять внимания спекуляции, трейдингу, тогда работы Элдера обязательны к изучению.

Кроме этого нужно познакомиться азами технического анализа, независимо от того, насколько активно будут использоваться на практике. Важно понять, как работают эксперты в особенности аналитики. «Технический анализ. Полный курс» автора Джек Швагер и Мерфи «Технический анализ фьючерсных рынков».

После того как прочитаны первые 5 базовых книг, проинвестируете в собственную грамотность, уверенность прибавится.

Тренировка

Потребуется выбрать брокера и открыть счет, лучше сразу открыть индивидуальный инвестиционный, чем раньше, тем быстрей пройдет 3 года. После можно приступать к тренировке. Здесь лучше начинать с небольшого депозита, приносите те деньги, которые вы не боитесь потерять. Сумма для вас должна быть не критичной. Когда речь идет о торговле последними деньгами присутствует психологический фактор, стресс и неверные решения быстро увеличить сумму будут присутствовать 100%. Лучше начать с малого, постепенно наращивая капитал.

Демо-счет

Для начала можно выбрать демо-счет, который представлен большинством брокеров на Московской бирже. Не стоит долго сидеть на счете этого типа, достаточно уделить время изучению терминала, каковы особенности открытия графика и заключения сделок, что и где расположено − демо-счет это идеальное решение. Помните, что работа на реальном терминале и демонстрационном − это две разные разницы.

Самостоятельное инвестирование или работа с консультантом?

Этот вопрос очень актуален для новичков, начинающих работать и осуществлять инвестиции денег в акции и облигации. Лучше начать самому, поняв, как все работает реально подобрать проверенного, профессионального консультанта. В противном случае присутствует вероятность попасть на неопытного эксперта, который сольет все деньги.

Формирование долгосрочного инвестиционного портфеля

Это совокупность всех активов, которые имеются на брокерском счете на бирже. Это набор из:

- акций;

- облигаций;

- индексов и прочих фондовых инструментов.

Суть портфеля в том, что в портфеле должны присутствовать активы с разными уровнями риска. В случае если одни активы показывают убыток, вторые позволяют компенсировать потери. Это позволит уменьшить потери.

Ключевой принцип формирования портфеля − не складываем яйца в одну корзину, то есть диверсифицированный портфель нужно сделать каждому. Для этого потребуется выбрать активы с разными уровнями риска.

Прежде чем собирать портфель нужно удостовериться присутствует ли финансовая подушка безопасности. Ее можно хранить на банковском депозите.

Составляем портфель для инвестиции в акции, облигации и прочие инструменты. Для новичков рекомендуется 50% хранить в консервативных инструментах, лучше на самом деле свыше 50%. Выбираем инструменты с небольшой доходностью, но низкими рисками. Они позволят не потерять деньги. Какие инструменты подходят для консервативной части портфеля?

- облигации;

- ETF-фонды, денежного рынка, смешанный и золото.

Если средства ограничены, на первом этапе можно работать только с данной группой инструментов. Если деньги остались на них можно купить долю акций: российских и иностранных компаний. Лучше добирать в портфель для начала акции компаний, которые приносят стабильные дивиденды на истории.

Интересно будет узнать, что у нас на рынке акций существует несколько типов портфелей:

- рост − ориентирован на рост курсовой стоимости акций − продажа дороже, покупка дешевле. Такими акциями считаются бумаги, которые на истории продолжительное время растут. Данная история является рискованной, поскольку рост может прерваться упадком, несмотря на историю;

- доход − акции дивидендные. Высоким показателем дивидендов считается прибыльность выше 6%. Покупаем бумаги, которые приносят стабильные дивиденды. Можно рассчитывать на стабильный доход;

- смешанный − здесь представлено два типа портфелей в смешанном типе.

Когда речь идет о портфеле акций, это составляющая инвестиционного портфеля. Инвестиции в акции для начинающих необходимо начинать взвешенно и обдуманно, на старте можно обойтись минимальным процентом данных активов.

Инвестиции в акции для начинающих необходимо начинать взвешенно и обдуманно, на старте можно обойтись минимальным процентом данных активов.

Набираясь опыта, изучая ситуации, инвестор сможет развить интуицию, которая позволяет увеличить степень принятия рисков. Портфель, который обсужден ранее пример консервативного метода работы − это нижняя ступень. Когда почувствуете потребность можно составить более агрессивный портфель, в котором будут присутствовать рисковые инструменты − как вариант корпоративные облигации с низкой степенью надежности, дающие неплохую доходность. Также можно добавить акции второго и третьего эшелона, низколиквидные, которые не всегда быстро продаются. При этом такие инструменты прибыльны. Это можно корректировать, беря во внимание ваш рост и опыт.

Необходимо понимать, что инвестиционный портфель − это личный проект, который можно изменять.

Вложить деньги в акции — полное руководство для начинающих

Инвестирование в акции для начинающих – именно эта тема заслуживает особого внимания, поскольку профессионалы, уже давно зарабатывающие на вкладах в ценные бумаги, и так все знают.

С другой стороны, многие специалисты придерживаются прямо противоположного мнения: чем раньше начать учиться в мире акций и торгов на биржах – тем лучше. Ведь там рискуют все – и опытные финансисты, и новички. Только у последних, если они инвестируют в акции небольшие суммы, во-первых, риск потерять многое минимален, во-вторых, чем раньше начинаешь – тем больше заработаешь за много лет даже с изначальных крошечных вложений.

Зачем вам нужны акции

В мире предпринимателей, считается, что инвестирование в акции – достаточно простой и удобный инструмент получения прибыли, причем, как мы уже говорили, не только для тех, кто располагает крупными суммами для вложений: ведь может повезти даже со 100 свободными долларами.

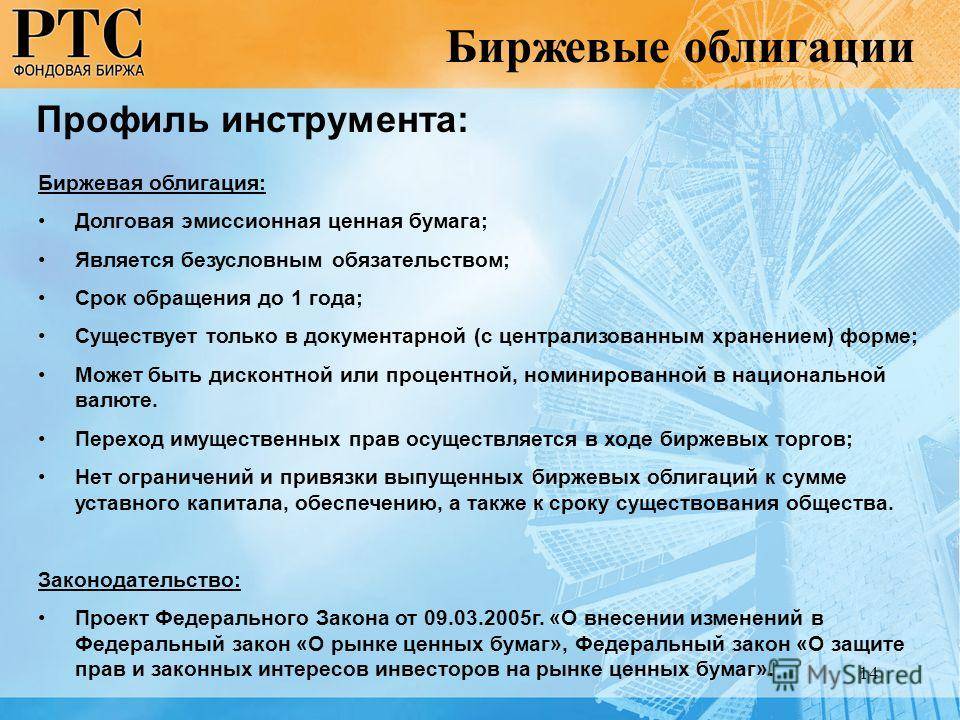

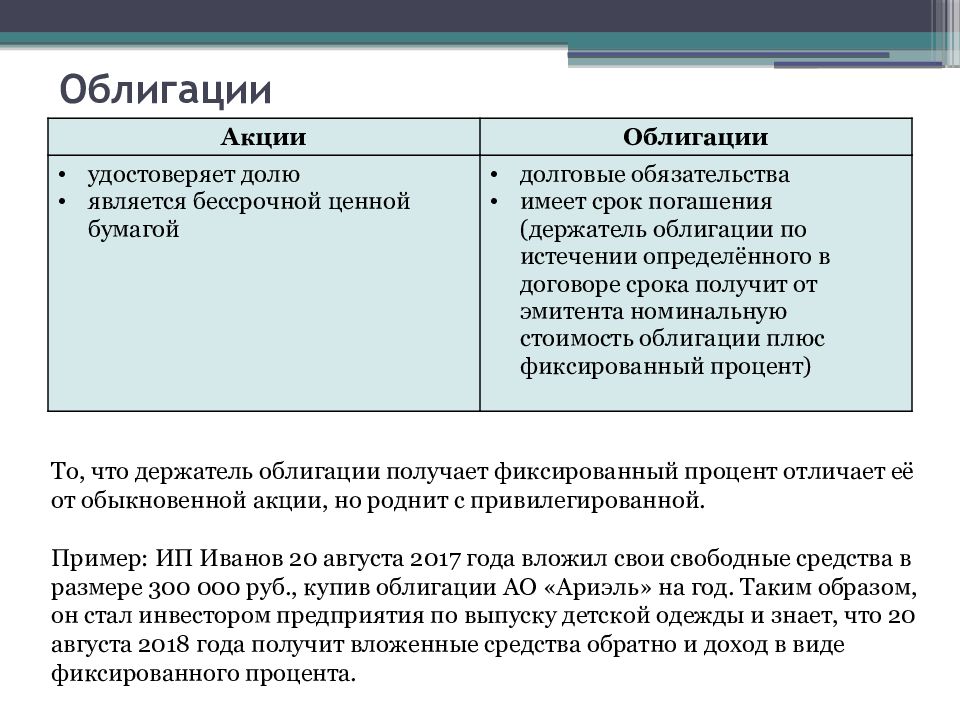

Первое. Что такое акции? Это вид ценных бумаг. Их выпускает компания, и эти бумаги дают владельцу возможность и право получать ту или иную долю ее прибыли. Чем у предпринимателя больший пакет акций – тем выше его влияние на компанию. Но последнее – это уже не для начинающих.

Когда той или иной компании нужны для развития средства, она предлагает свои акции инвесторам. Как только инвестор покупает акции он, во-первых, автоматически в той или иной степени получает долю компании, а во-вторых, зарабатывает. Последнее происходит на биржах, где вращаются акции компаний, грубо говоря, продаются и покупаются. Компании развиваются и зарабатывают, вместе с этим дорожают и их акции. В определенные промежутки времени, как правило, в конце года, подсчитывается прибыль компании, которая потом делится пропорционально между всеми держателями ценных бумаг и, соответственно, распределяется прибыль – дивиденды.

Брокер, которого не стоит бояться

Инвестору, который решил сделать первый шаг в мир акций и торгов на бирже, лучше всего, конечно, заручиться поддержкой специалиста. Вернее так, вначале будущему инвестору стоит прочесть немало о том, что из себя представляет этот вид бизнеса, прослушать немало курсов или видео-уроков, и лишь тогда делать тот самый шаг. И лучше, если он этот шаг сделает не сам сразу – на биржу, но – к брокеру. Кто такой брокер? Это может быть и один человек. Хотя в нынешнее время слово «брокер» подразумевает работу целого коллектива: чтобы получить более высокий результат.

Вернее так, вначале будущему инвестору стоит прочесть немало о том, что из себя представляет этот вид бизнеса, прослушать немало курсов или видео-уроков, и лишь тогда делать тот самый шаг. И лучше, если он этот шаг сделает не сам сразу – на биржу, но – к брокеру. Кто такой брокер? Это может быть и один человек. Хотя в нынешнее время слово «брокер» подразумевает работу целого коллектива: чтобы получить более высокий результат.

Брокер (что один человек, что команда специалистов) – это как маклер по продаже и поиске недвижимости. Последнему выгодно больше всего продать и найти, чтобы получить больший процент от того, кто в сделке заинтересован. Так и с брокером: ему же лучше предложить инвестору наиболее выгодные акции той или иной компании, а потом сделать все, чтобы они продавались активнее и вообще высоко котировались бирже, – чтобы самому заработать прилично.

Да, конечно, инвестор и сам может попробовать выйти на биржу (в интернете масса ресурсов, предлагающих это), однако важно понимать, что быстро научиться торговать в той системе фактически невозможно, и ошибки, увы, неизбежны. А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

А каждая ошибка – это потеря денег. Мы никого не запугиваем, а просто рассказываем. Хотите сами попробовать себя на бирже без привлечения брокера? Почему бы и нет?

В сети масса платных и бесплатных курсов на разных языках: как начинающему инвестировать в акции и торговать на бирже. Что такое биржа? Это структура, регулирующая механизм работы рынка, например, ценных бумаг, валют, разных товаров. Раз уж вы сами решили попробовать себя на бирже, тогда – главный совет. Если хотите избежать серьезных финансовых потерь, тогда рекомендуем стартовать с минимально допустимыми суммами: просто ради тренировки. Да, кстати, те же брокеры на разных интернет-площадках предлагают начинающим инвесторам услугу: открыть демо-счет, где можно достаточно безопасно провести первые сделки и вообще понять весь механизм.

А не купить ли «кусочек» Google…

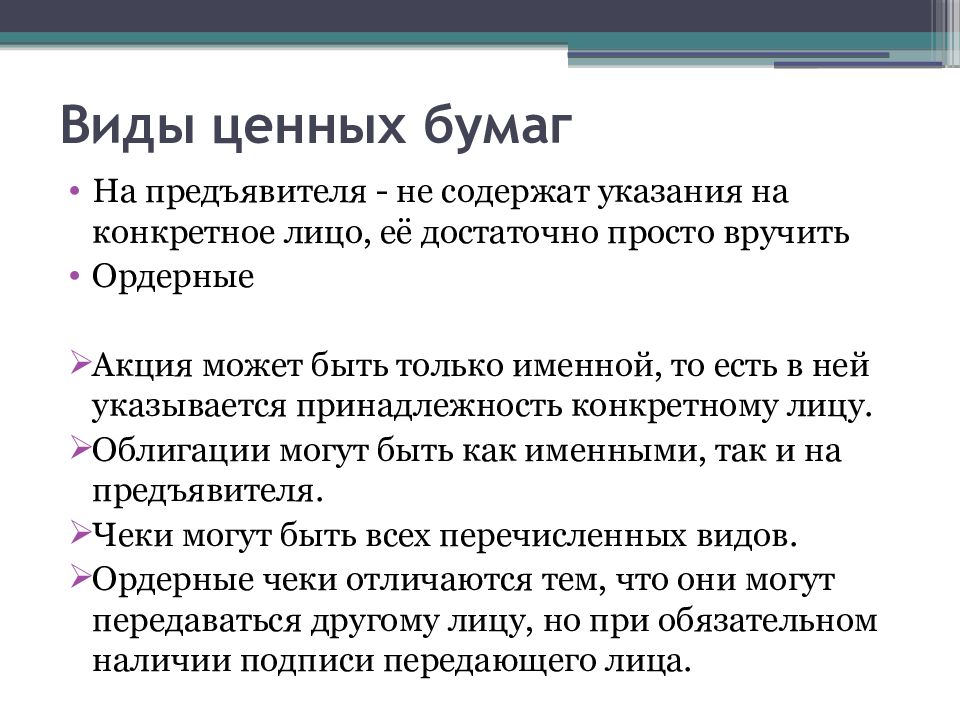

Когда вы решились инвестировать в акции, важно знать, что они бывают разных видов. Есть акции обычного типа, дающие право инвестору непосредственно участвовать в жизни компании, однако они не гарантируют регулярные выплаты. Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Акции второго типа – привилегированные. Как раз они обеспечивает получение регулярных поступлений.

Однако, если вы начинающий инвестор и хотите только попробовать зарабатывать «на акциях», которые вращаются на фондовом рынке, то такой вопрос, как влияние на работу целой компании, вообще не должен беспокоить. Представьте себе: вы приобретете лишь несколько акций компании Coca-Cola, Google или Microsoft, которые эти гиганты запускают в продажу ради дополнительной прибыли, но вовсе не для того, чтобы обеспечить каждого крошечного инвестора право влиять на работу огромной системы. К тому же большая часть участников фондового рынка вообще не имеют такого количества акций, чтобы влиять на развитие компании-гиганта.

Однако даже скромное количество акций дает возможность зарабатывать, например, за счет колебания цен на ценные бумаги и курсов валют. Да и еще: начинающему инвестору важно понимать, что быстрых выплат в процессе торговле акций, как правило, ждать не приходится. Надо приготовиться к тому, что ждать придется минимум полгода, а реальнее – год и больше.

Надо приготовиться к тому, что ждать придется минимум полгода, а реальнее – год и больше.

Инвестору – самому или при помощи брокера – важно выбрать стратегию и концепцию. К примеру, одна из стратегий: купи и держи. Вы купили акции, вложив 1 000 долларов, скажем, на 55 лет под 20% годовых (такова средняя доходность на фондовом рынке). Значит, за 3 года доход составит примерно 1 700 долларов, за 20 лет – около 38 000, за 55 – близко к 9 100 500. Можно ли заработать скорее? Конечно! Но тут как повезет. Между прочим, для того, чтобы хорошо заработать, совсем необязательно покупать акции, скажем, Apple, IBM, General Motors. Эти компании уже сейчас стоят миллиарды долларов. И представьте только: что же им надо сделать, чтобы подорожать в два раза, то есть, чтобы их акции существенно подскочили в цене, а значит, и вы получили бы большую прибыль.

Как правило, максимальную прибыль дают как раз акции не самых известных мировых компаний. Считается, что лучшая компания для инвестирования – та, у которой акции в данный момент в стадии спада – дешевые. Конечно, важно оценить ликвидность предприятия: чтобы у компании, акции которой вы решили купить, был потенциал для развития, значит, спустя время ее ценные бумаги подорожают, и вы их сможете выгодно продать. В то же время, если вы покупаете акции не для таких торгов, но для получения регулярных дивидендов, тогда надо выбирать более проверенные и предсказуемые компании.

Конечно, важно оценить ликвидность предприятия: чтобы у компании, акции которой вы решили купить, был потенциал для развития, значит, спустя время ее ценные бумаги подорожают, и вы их сможете выгодно продать. В то же время, если вы покупаете акции не для таких торгов, но для получения регулярных дивидендов, тогда надо выбирать более проверенные и предсказуемые компании.

Смелым – везет, но осторожным – больше

Все важно взвешивать и четко осознавать: для чего именно вам нужны акции. Вы способны это делать сами – лишь после теоретических занятий? Уверены? Тогда – вперед. А если не уверены, тогда лучше обзавестись консультантом и действовать через брокеров. Обычно годами вырабатывается навыки: выбирать правильное время для покупки и продажи акций на бирже.

Иногда, между прочим, везет: акции, купленные новичком «на удачу» поднимаются в цене чуть ли не на 300% в течение нескольких дней. Если человек вложил крупную сумму в ценные бумаги, то еще более крупную получил. Но в мире торгов на бирже считается, что путь успешного инвестора начинается с самых незначительных вложений и, понятно, невысокой прибыли. И последнее – это нормально. Начинающий инвестор тогда может безболезненно понять принцип вложений в ценные бумаги и торгов на бирже, а уже потом, когда будет крепко стоять на ногах, проводить уже более смелые приемы, ведущие к победам в непростом, но захватывающем финансовом мире.

Но в мире торгов на бирже считается, что путь успешного инвестора начинается с самых незначительных вложений и, понятно, невысокой прибыли. И последнее – это нормально. Начинающий инвестор тогда может безболезненно понять принцип вложений в ценные бумаги и торгов на бирже, а уже потом, когда будет крепко стоять на ногах, проводить уже более смелые приемы, ведущие к победам в непростом, но захватывающем финансовом мире.

инструкция для новичков, советы и способы вложения денег

Люди и компании, обладающие свободными денежными средствами, часто задумываются о возможности их приумножения. Для этого можно пользоваться разными методами инвестирования. Инвесторы обычно выбирают такие направления, которые отличаются не слишком высокими рисками. Дополнительно они ориентируются на сферы, в которых хорошо разбираются. Если вложения планируются начинающим инвестором, то достаточно часто выбор останавливается на инвестировании в акции. При таких условиях следует разобраться, в чем выгода такого вложения, как правильно выбрать ценные бумаги, а также как совершается непосредственная сделка по их покупке.

Выгодно ли вкладывать средства в акции?

Многие люди, которые желают увеличить имеющийся капитал, задумываются о том, как научиться инвестировать в акции. Если действительно хорошо разобраться в этом процессе, то можно получать довольно высокий доход от деятельности.

В России инвестирование в ценные бумаги считается не слишком востребованным процессом, что связано с низкой финансовой грамотностью граждан и даже владельцев компаний. Такой вид инвестиций считается сложным, а также многие фирмы отказываются от выплаты дивидендов по ценным бумагам.

Целесообразность вложения денег зависит от того, какую цель пытается достичь инвестор. Дополнительно учитывается, какой способ инвестирования для этого выбирается. Если планируется получать высокую прибыль, то акции считаются прекрасным выбором.

Какую прибыль можно получить?

Если инвестор принимает решение инвестировать в акции, то он сможет рассчитывать на действительно высокую прибыль. Доход может значительно опережать инфляцию, а вложенный капитал при этом останется в сохранности.

Никто не может знать, какой именно доход будет получен от ценных бумаг той или иной компании. Прибыль зависит от того, какой доход в год будет получен непосредственным эмитентом.

Основной доход инвестора формируется за счет перепродажи купленных ценных бумаг, так как разница между покупной и продажной ценой может быть значительной. Прогнозы относительно прибыльности можно составить путем изучения финансовой документации предприятия, акции которого планируется приобрести.

Какие акции целесообразно покупать?

Многие инвесторы задумываются о том, как правильно инвестировать деньги в акции. Для этого первоначально важно грамотно выбрать сами ценные бумаги, которые будут приобретены. Допускается выбирать сразу несколько видов акций, что позволяет сформировать диверсифицированный инвестиционный портфель. Такой подход к вложению денег позволяет сохранить капитал в целостности, а также оперативно его увеличить.

Есть возможность инвестировать в акции нескольких видов:

- Обыкновенные акции.

По-другому они называются простыми. При их наличии акционер может получать дивиденды или доход от продажи ценных бумаг, для чего ему придется становиться участником фондового рынка. Прибыль, полученная компанией-эмитентом, распределяется между держателями акций, поэтому доход инвестора зависит от успешности работы предприятия. Для этого учитывается, какова доля конкретного инвестора в активах организации. Если инвестор планирует получать доход от перепродажи, то его прибыль зависит от разницы между покупной и продажной ценой. Если инвестор получает в собственность больше 10% всех акций компании, то он может участвовать в управлении предприятием: голосовать на собрании акционеров при принятии тех или иных управленческих решений. Если у инвестора имеется больше 50% акций, то он имеет решающий голос при принятии важных решений.

По-другому они называются простыми. При их наличии акционер может получать дивиденды или доход от продажи ценных бумаг, для чего ему придется становиться участником фондового рынка. Прибыль, полученная компанией-эмитентом, распределяется между держателями акций, поэтому доход инвестора зависит от успешности работы предприятия. Для этого учитывается, какова доля конкретного инвестора в активах организации. Если инвестор планирует получать доход от перепродажи, то его прибыль зависит от разницы между покупной и продажной ценой. Если инвестор получает в собственность больше 10% всех акций компании, то он может участвовать в управлении предприятием: голосовать на собрании акционеров при принятии тех или иных управленческих решений. Если у инвестора имеется больше 50% акций, то он имеет решающий голос при принятии важных решений. - Привилегированные акции. Наиболее часто граждане и компании предпочитают инвестировать в акции этого вида. Это обусловлено тем, что такие ценные бумаги обладают некоторыми значимыми преимуществами.

К ним относится то, что доход в первую очередь распределяется между акционерами. Размер дивидендных выплат представлен определенным неизменным процентом от прибыли или твердой суммы средств. Если компания объявляет себя банкротом или закрывается по разным причинам, то у инвесторов имеется приоритетное требование на погашение убытков.

К ним относится то, что доход в первую очередь распределяется между акционерами. Размер дивидендных выплат представлен определенным неизменным процентом от прибыли или твердой суммы средств. Если компания объявляет себя банкротом или закрывается по разным причинам, то у инвесторов имеется приоритетное требование на погашение убытков. - Акции компаний, выпускающих известные бренды. Такие ценные бумаги по-другому называются «голубыми фишками». По ним акционеры могут рассчитывать на стабильный и высокий доход, а также на крупные дивиденды. Такие акции отличаются высокой ликвидностью, поэтому их можно оперативно и выгодно продать. Такие вложения редко бывают убыточными. Если вкладчик решает инвестировать в акции российских компаний, то важно убедиться в стабильности и надежности этих предприятий, причем даже том в случае, если они выпускают раскрученный и известный товар.

Вложение денег в любые ценные бумаги связано с определенным риском, поэтому полностью застраховать себя от убытков инвесторы не могут. Более рискованными такие вложения будут в период кризиса в стране, но при грамотном подходе к выбору самих бумаг можно рассчитывать на высокую прибыль.

Более рискованными такие вложения будут в период кризиса в стране, но при грамотном подходе к выбору самих бумаг можно рассчитывать на высокую прибыль.

Варианты вложения денег

За счет высокой выгодности данного вложения многие инвесторы задумываются о том, как начать инвестировать в акции. Для этого можно воспользоваться несколькими способами:

- покупка ценных бумаг, для чего инвестору требуется становиться участником на фондовой бирже;

- использование прямых инвестиций в перспективный и актуальный бизнес, для чего приобретаются акции непосредственно у организации-эмитента;

- покупка паев в ПИФах, но при этом важно грамотно выбирать данные инвестиционные фонды, чтобы они были надежными и стабильными.

Каждый новичок интересуется тем, как правильно инвестировать в акции. Если у инвестора отсутствует опыт в предпринимательской деятельности, но при этом имеется значительный стартовый капитал, то целесообразно обратиться к фондовому рынку. На нем свободно обращается большое количество ценных бумаг, поэтому вкладчик может получить значительную выгоду без непосредственного участия в управлении или развитии какой-либо компании.

На нем свободно обращается большое количество ценных бумаг, поэтому вкладчик может получить значительную выгоду без непосредственного участия в управлении или развитии какой-либо компании.

Для получения высокой прибыли требуется грамотно выбрать выгодную стратегию, причем новичку желательно обращаться за помощью к брокерским компаниям. Профессионалы смогут решить, какая стратегия считается самой выгодной на основании знаний и количества средств вкладчика.

Какими способами можно получить прибыль?

Инвестировать в акции компании, которая является актуальной и востребованной, можно для достижения разных целей. Инвесторы от такого вложения могут получать как пассивный, так и активный доход. Поэтому первоначально инвестор должен решить, каким способом он будет получать прибыль. Для этого можно пользоваться разными методами:

- регулярное получение дивидендов, но при таких условиях требуется систематически следить за финансовым состоянием компании, так как если она объявит себя банкротом или не будет получать прибыль, то и выплаты акционерам будут невысокими;

- заработок на повышении курса, но этот способ считается актуальным уже для опытных инвесторов, которые могут составить прогнозы относительно повышения или понижения курса конкретных ценных бумаг;

- заработок на понижении курса, для чего акции, полученные от брокерской организации, продаются по высокой стоимости, а после снижения курса приобретаются и возвращаются брокеру.

Если инвестор заинтересован в долгосрочном вложении денег, то оптимально покупать ценные бумаги, принадлежащие успешным и надежным компаниям. Так акционер регулярно может рассчитывать на значительные дивиденды. Если вкладчик желает разобраться в правилах повышения и понижения курса, то он сталкивается с доходными, но в то же время высокорискованными инвестициями.

В какие акции вкладывать?

Если вкладчик работает совместно с брокерской компанией, то специалисты могут порекомендовать, в какие акции инвестировать, чтобы получить наиболее высокую прибыль. Если же инвестор планирует становиться прямым участником на рынке ценных бумаг, то он должен самостоятельно решить, какие акции им будут покупаться.

При выборе ценных бумаг учитываются некоторые нюансы:

- они должны принадлежать надежным и популярным компаниям;

- сама фирма, выпускающая акции, должна создавать и продавать актуальные товары, являющиеся брендовыми и востребованными на рынке;

- желательно вкладывать средства в ценные бумаги разных предприятий, что позволяет снизить риски потерь, если одна из фирм объявит себя банкротом или будет получать убыток от деятельности в течение длительного периода;

- организация должна работать достаточно давно.

Если следовать вышеуказанным рекомендациям, то будет очень просто разобраться в том, в какие акции инвестировать, чтобы не столкнуться со значительными рисками и при этом рассчитывать на высокий доход.

Можно ли вкладывать средства в иностранные фирмы?

Высокий доход могут получать инвесторы, покупающие ценные бумаги, принадлежащие иностранным организациям. Как инвестировать в акции зарубежных компаний? В этом случае будет целесообразным обратиться за помощью к брокерам.

Важно выбрать такую брокерскую компанию, которая напрямую работает с иностранными предприятиями. Дополнительно можно самостоятельно выбрать ПИФы или воспользоваться доверительным управлением.

Как снизить риски?

Инвестирование денег в любое направление непременно связано с высокими рисками. Каждый инвестор желает, чтобы его капитал сохранился и увеличился, поэтому желательно пользоваться определенными рекомендациями, позволяющими снизить риски потери средств:

- предварительно требуется ознакомиться с разными релевантными источниками информации относительно инвестирования, чтобы у самого инвестора имелось много знаний о данной области вложения денег.

Это нужно сделать даже в том случае, если он пользуется помощью опытных брокеров;

Это нужно сделать даже в том случае, если он пользуется помощью опытных брокеров; - перед вложением любой суммы средств рекомендуется детально оценить свои финансовые возможности;

- обязательно используется диверсификация инвестиционного портфеля: приобретаются ценные бумаги разных предприятий, а не одной компании, что позволяет снизить риски потерь при банкротстве одной фирмы;

- новичкам желательно рассчитывать на долгосрочное вложение денег;

- при первых вложениях обязательно следует потратить средства на консультацию специалистов;

- деньги требуется инвестировать регулярно, поэтому раз в месяц рекомендуется приобретать или продавать ценные бумаги.

Опытные инвесторы рекомендуют с каждого дохода откладывать некоторую часть средств на покупку акций, чтобы увеличивать капитал, находящийся в обращении. Если разобраться в том, как инвестировать деньги в акции крупных компаний, то можно стать крупным акционером, обладающим ценными бумагами известных и прибыльных предприятий. Доход только от дивидендов может стать значительным. При существенных изменениях в финансовом положении организации актуально продавать или покупать ее акции в зависимости от прогнозов дальнейшего изменения курса.

Доход только от дивидендов может стать значительным. При существенных изменениях в финансовом положении организации актуально продавать или покупать ее акции в зависимости от прогнозов дальнейшего изменения курса.

Плюсы и минусы

Вложение денег в акции разных предприятий имеет как положительные, так и отрицательные стороны. К несомненным преимуществам такого инвестирования относится:

- акционер получает право участвовать в управлении фирмой;

- вкладчик становится владельцем части крупного и успешного предприятия;

- можно получать как пассивный, так и активный доход, причем выбор зависит от стратегии и желаний самого акционера;

- ликвидность ценных бумаг считается высокой;

- вкладчики защищены от потери средств многочисленными законодательными актами.

Но такое вложение денег имеет и некоторые минусы. Например, доход, получаемый от акций, облагается НДФЛ. Если инвестор пользуется помощью брокера, то брокерская организация выступает налоговым агентом, поэтому сама удерживает и уплачивает средства в инспекцию. Если акционер действует самостоятельно, то он должен сам рассчитывать и уплачивать налог.

Если акционер действует самостоятельно, то он должен сам рассчитывать и уплачивать налог.

К другим недостаткам относится высокий риск потери средств. Если приобретается меньше 10% акций предприятия, то право на управление фирмой является ограниченным. Если у инвестора отсутствуют нужные знания для работы на фондовом рынке, то ему придется пользоваться помощью брокеров, что несет за собой дополнительные траты.

Поэтому граждане и компании, желающие вложить средства в акции других предприятий, должны рационально оценивать все преимущества и недостатки такого инвестирования.

Заключение

Многие люди задумываются о том, как инвестировать деньги в акции. Для этого можно пользоваться разными стратегиями и вариантами вложения денег.

На начальном этапе целесообразно пользоваться помощью брокеров или вкладывать средства в ПИФы. Если инвестор работает на рынке самостоятельно, то он должен тщательно выбирать акции разных предприятий. Такое инвестирование связано с высокими рисками, поэтому к вложению денег важно подходить ответственно.

Обновленный бюллетень для инвесторов: Краудфандинг для инвесторов

Управление по обучению и защите инвесторов SEC выпускает этот Бюллетень для инвесторов, чтобы ознакомить инвесторов с новыми возможностями инвестирования в форме краудфандинга на основе ценных бумаг.

Краудфандинг обычно относится к методу финансирования, при котором деньги собираются путем привлечения относительно небольших индивидуальных инвестиций или взносов от большого количества людей. За последние несколько лет краудфандинговые веб-сайты в Соединенных Штатах оказались популярным способом сбора благотворительных пожертвований и сбора средств на художественные проекты, такие как фильмы и музыкальные записи.

Согласно правилам, принятым Комиссией по ценным бумагам и биржам в 2015 году, широкая общественность теперь имеет возможность участвовать в мероприятиях по привлечению капитала на ранних этапах развития компаний и предприятий посредством краудфандинга. Компании могут использовать краудфандинг на основе ценных бумаг для предложения и продажи ценных бумаг инвесторам.

Могу ли я сделать краудфандинговые инвестиции?

Любой желающий может инвестировать в краудфандинг на основе ценных бумаг. Однако из-за рисков, связанных с этим типом инвестирования, вы ограничены в том, сколько вы можете инвестировать в течение любого 12-месячного периода в эти транзакции. Ограничение того, сколько вы можете инвестировать, зависит от вашего собственного капитала и годового дохода.

Если или , ваш годовой доход или , ваш собственный капитал меньше 107000 долларов, то в течение любого 12-месячного периода вы можете инвестировать до 2200 долларов или 5% от меньшего размера вашего годового дохода или чистой стоимости в течение любого 12-месячного периода. .

Если и ваш годовой доход и ваша чистая стоимость равна или превышает 107000 долларов, то в течение любого 12-месячного периода вы можете инвестировать до 10% годового дохода или чистой стоимости, в зависимости от того, что меньше, но не превысить 107 000 долларов.

В следующей таблице представлено несколько примеров:

Годовой доход | Собственный капитал | Расчет | 12-месячный лимит |

30 000 долл. США | 105 000 долл. США | больше из 2200 долларов или 5% от 30 000 долларов (1500 долларов) | 2200 долларов США |

150 000 долл. США | 80 000 долл. США | больше из 2200 долларов или 5% от 80 000 долларов (4000 долларов) | 4 000 долл. США |

150 000 долл. США | 107 000 долл. США | 10% от 107 000 долларов США (10 000 долларов США) | 10 700 долларов США |

200 000 долларов США | 900 000 долл. | 10% от 200 000 долларов США (20 000 долларов США) | 20 000 долларов США |

$ 1.2 миллиона | 2 миллиона долларов | 10% от 1,2 миллиона долларов (120 000 долларов), при условии ограничения | 107 000 долл. США |

Совместный расчет. Вы можете рассчитать свой годовой доход или чистую стоимость, совместно указав доход или активы вашего супруга. Совместное владение имуществом не обязательно. Однако, если вы рассчитываете свой доход или активы совместно со своим супругом, каждое из ваших краудфандинговых инвестиций вместе не может превышать предел, который будет применяться к отдельному инвестору на этом уровне годового дохода или чистой стоимости.

Как рассчитать собственный капитал?

Расчет чистой стоимости включает сложение всех ваших активов и вычитание всех ваших обязательств. Полученная сумма и есть ваш собственный капитал.

Полученная сумма и есть ваш собственный капитал.

В целях краудфандинга стоимость вашего основного места жительства не включается в ваш расчет чистой стоимости . Кроме того, любая ипотека или иная ссуда на ваш дом не считается обязательством до справедливой рыночной стоимости вашего дома. Если сумма кредита превышает справедливую рыночную стоимость вашего дома ( i.е. , если ваша ипотека находится под водой), то сумма кредита, превышающая справедливую рыночную стоимость, считается обязательством при проверке чистой стоимости.

Кроме того, любое увеличение суммы ссуды в течение 60 дней до покупки ценных бумаг (даже если сумма ссуды не превышает стоимости жилья) также будет считаться обязательством. Причина этого заключается в том, чтобы предотвратить искусственное раздутие чистой стоимости путем конвертации собственного капитала в наличные или другие активы.

Хотя ваши индивидуальные обстоятельства могут отличаться, в следующей таблице приведены примеры расчетов в рамках теста на чистую стоимость активов для определения лимитов инвестиций в краудфандинг:

Основное место жительства ( не включены, за исключением связанных обязательств ниже ): | |||

Стоимость дома | 300 000 долл. | 300 000 долларов США | 300 000 долл. США |

Ипотека | 200 000 | 200 000 | 330 000 |

Линия собственного капитала: | |||

старше 60 дней | – | 20 000 | – |

менее 60 дней | – | 10 000 | – |

Включены активы: | |||

Банковские счета | 20 000 долларов США | 20 000 долларов США | 20 000 долларов США |

401 (k) / счета ИРА | 100 000 | 100 000 | 100 000 |

Прочие инвестиции | 50 000 | 50 000 | 50 000 |

Автомобиль | 20 000 | 20 000 | 20 000 |

Итого включенные активы | 190 000 долл. | 190 000 долл. США | 190 000 долл. США |

Включенные обязательства: | |||

Студенческие и автокредиты | 100 000 долл. США | 100 000 долл. США | 100 000 долл. США |

Прочие обязательства | 20 000 | 20 000 | 20 000 |

Часть ипотеки подводный | – | – | 30 000 |

Линия собственного капитала (менее 60 дней) | – | 10 000 | – |

Итого включенные обязательства | 120 000 долл. | 130 000 долл. США | 150 000 долл. США |

Собственный капитал | 70 000 долл. США | 60 000 долл. США | 40 000 долл. США |

Как сделать краудфандинговое вложение?

Вы можете инвестировать в краудфандинговые предложения только через онлайн-платформу, такую как веб-сайт или мобильное приложение, брокера-дилера или через портал финансирования. Компании не могут предлагать вам краудфандинговые инвестиции напрямую — они должны использовать брокерско-дилерский портал или портал финансирования.

Брокер-дилер или портал финансирования — краудфандинговый посредник — должен быть зарегистрирован в Комиссии по ценным бумагам и биржам и быть членом Управления регулирования финансовой индустрии (FINRA). Вы можете получить информацию о брокере, посетив BrokerCheck FINRA или позвонив по бесплатной горячей линии BrokerCheck FINRA по телефону (800) 289-9999. Вы можете получить информацию о портале финансирования, посетив веб-сайт EDGAR SEC.

Вы можете получить информацию о брокере, посетив BrokerCheck FINRA или позвонив по бесплатной горячей линии BrokerCheck FINRA по телефону (800) 289-9999. Вы можете получить информацию о портале финансирования, посетив веб-сайт EDGAR SEC.

Имейте в виду, что вам нужно будет открыть счет у краудфандингового посредника — брокера-дилера или портала финансирования — для того, чтобы делать инвестиции, и все письменные сообщения, касающиеся ваших краудфандинговых инвестиций, будут электронными.

О чем нужно помнить?

Краудфандинг предлагает инвесторам возможность участвовать в ранней стадии предприятия. Однако вы должны знать, что инвестиции на ранней стадии могут быть сопряжены с очень высокими рисками, и вам следует тщательно изучить любое предложение, прежде чем принимать инвестиционное решение. Вы должны прочитать и полностью понять информацию о компании и рисках, о которых вам сообщают, прежде чем делать какие-либо инвестиции.

Ниже приведены некоторые риски, которые следует учитывать перед инвестированием в краудфандинг:

- Спекулятивно. Инвестиции в стартапы и предприятия на ранней стадии являются спекулятивными, и эти предприятия часто терпят неудачу. В отличие от инвестиций в зрелый бизнес, имеющий репутацию выручки и дохода, успех стартапа или предприятия на ранней стадии часто зависит от разработки нового продукта или услуги, которые могут найти, а могут и не найти рынок. Вы должны быть в состоянии позволить себе и быть готовыми потерять все свои вложения.

- Неликвидность. Вы будете ограничены в возможности перепродать свои инвестиции в течение первого года, и вам, возможно, придется удерживать свои инвестиции в течение неопределенного периода времени. . В отличие от инвестирования в компании, котирующиеся на фондовой бирже, где вы можете быстро и легко торговать ценными бумагами на рынке, вам, возможно, придется найти заинтересованного покупателя, когда вы действительно хотите перепродать свои краудфандинговые инвестиции.

- Ограничения на отмену. После того, как вы дадите обязательство по инвестированию в краудфандинговое предложение, вы обязуетесь сделать это вложение (если вы не отмените свое обязательство в течение определенного периода времени). Как указано в рамке ниже для . Передумав , возможность отменить ваше обязательство ограничено.

- Оценка и капитализация. Ваша инвестиция в краудфандинг может позволить приобрести долю в стартапе. В отличие от котирующихся на бирже компаний, которые публично оцениваются по рыночным ценам на акции, оценка частных компаний, особенно стартапов, затруднена, и вы можете рискнуть переплатить за долю в капитале, которую вы получаете .Кроме того, могут существовать дополнительные классы капитала с правами, превосходящими класс акций, продаваемых посредством краудфандинга.

- Ограниченное раскрытие. Компания должна раскрыть информацию о компании, ее бизнес-плане, предложении и предполагаемом использовании доходов, среди прочего. Компания на ранней стадии может быть в состоянии предоставить только ограниченную информацию о своем бизнес-плане и операциях, потому что у нее нет полностью разработанных операций или долгой истории, чтобы обеспечить большее раскрытие информации.Компания также обязана ежегодно представлять информацию о своей деятельности, включая финансовую отчетность. Компания, зарегистрированная на бирже, напротив, обязана подавать годовые и квартальные отчеты и незамедлительно раскрывать определенные события — постоянное раскрытие информации, которое вы можете использовать для оценки состояния своих инвестиций. Напротив, у вас может быть только ограниченное постоянное раскрытие информации о ваших инвестициях в краудфандинг .

- Инвестиции в персонал. Инвестиции на ранней стадии — это также инвестиции в предпринимателя или руководство компании . Возможность выполнить бизнес-план часто является важным фактором жизнеспособности и успеха бизнеса. Вы также должны знать, что часть ваших инвестиций может использоваться для выплаты вознаграждения сотрудникам компании, включая ее руководство. Вам следует внимательно изучить любую информацию об использовании компанией доходов.

- Возможность мошенничества. В свете относительной легкости, с которой компании на ранних стадиях могут привлекать средства с помощью краудфандинга, некоторые возможности могут оказаться мошенническими схемами, приносящими убытки. Как и в случае с другими инвестициями, нет гарантии, что краудфандинговые инвестиции будут защищены от мошенничества .

- Отсутствие профессионального руководства. Многие успешные компании частично объясняют свой ранний успех руководством профессиональных инвесторов на ранней стадии развития ( e.г. , бизнес-ангелы и венчурные компании). Эти инвесторы часто договариваются о местах в совете директоров компании и играют важную роль благодаря своим ресурсам, контактам и опыту, помогая компаниям на ранней стадии реализации их бизнес-планов. Компания на ранней стадии, финансируемая в основном за счет краудфандинга, может не получить выгоды от таких профессиональных инвесторов.

Как я могу получить информацию?

Брокеры-дилеры и порталы финансирования, которые управляют платформами краудфандинга, обязаны предлагать учебные материалы, чтобы помочь инвесторам понять этот тип инвестирования.В этих материалах подробно описаны риски, связанные с вложением средств в краудфандинг. Вам следует воспользоваться этим ресурсом, чтобы узнать и понять риски, связанные с инвестициями в краудфандинг. Помните, что это ваши деньги, которыми вы рискуете, и вы должны инвестировать только после тщательного анализа рисков.

Отзыв и благодарность. Прежде чем вы сможете сделать краудфандинговые инвестиции, брокер-дилер или финансовый портал, управляющий краудфандинговой платформой, которую вы используете, должны убедиться, что вы ознакомились с учебными материалами об этом типе инвестирования.Кроме того, вам нужно будет положительно подтвердить, что вы понимаете, что можете потерять все свои вложения и что вы можете понести такие убытки. Вам также нужно будет продемонстрировать, что вы понимаете риски краудфандингового инвестирования.

Как уже упоминалось, компании, в которые вы инвестируете, обязаны раскрывать вам ограниченный объем информации. Эта информация включает в себя общую информацию о компании, ее должностных лицах и директорах, описание бизнеса, планируемое использование денег, полученных от предложения, часто называемое использованием выручки , целевую сумму предложения, крайний срок размещения. , сделки с заинтересованностью, риски, присущие компании или ее бизнесу, и финансовая информация о компании. Вы должны использовать эту информацию, чтобы определить, подходит ли вам конкретное вложение.

Многоуровневое раскрытие финансовой информации. Минимальный уровень раскрытия финансовой информации, требуемый компанией, зависит от суммы денег, которые были привлечены или привлечены компанией за предыдущие 12 месяцев:- 107 000 долларов или меньше — финансовая отчетность и отдельные статьи налоговых деклараций, которые заверены главным исполнительным директором компании.

- 107 000,01 долл. США до 535 000 долл. США — финансовая отчетность проверена независимым бухгалтером и отчет о проверке бухгалтера.

- 535 000,01 долл. США до 1,07 млн долл. — если первый краудфандинг, затем финансовая отчетность проверена независимым бухгалтером и отчет о проверке бухгалтера, в противном случае финансовая отчетность проверена независимый бухгалтер и аудиторский отчет бухгалтера.

Обмен мнениями между участниками группы некоторые считают неотъемлемой частью краудфандинга. Брокеры-дилеры и порталы финансирования через свои краудфандинговые платформы должны иметь прозрачные для общественности каналы связи — например, на онлайн-форуме — по каждой конкретной инвестиционной возможности. В этих каналах инвесторов могут взвесить все «за» и «против» возможности и задать вопросы компании.Все лица, представляющие компанию, должны идентифицировать себя. Возможно, стоит отслеживать эти каналы связи до и после того, как вы взяли на себя обязательство инвестировать.

Передумать. У вас есть 48 часов до окончания периода действия предложения, чтобы изменить свое решение и отменить свое инвестиционное обязательство по любой причине. Если период предложения истечет в течение 48 часов после окончания, вы не сможете отменить подписку по любой причине, даже если вы примете на себя обязательство в течение этого периода. Однако, если компания внесет существенные изменения в условия предложения или другую информацию, раскрытую вам, вам будет предоставлено пять рабочих дней для подтверждения вашего инвестиционного обязательства.

Чем отличается быть краудфандинговым инвестором?

Быть инвестором краудфандинга — это не то же самое, что быть акционером публичной компании. Во-первых, вы не можете продать свои акции в любое время, как если бы вы владели акциями публичной компании.Фактически, вам запрещено перепродавать свои акции в течение первого года , если акции не переданы:

- компании, выпустившей ценные бумаги;

- аккредитованному инвестору ;

- члену семьи ;

- в связи с вашей смертью, разводом или другими подобными обстоятельствами;

- в траст, контролируемый вами, или траст, созданный в пользу члена семьи ;

- как часть предложения, зарегистрированного в SEC.

Член семьи. Для целей вышеизложенного член семьи определяется как ребенок, пасынок, внук, родитель, приемный родитель, бабушка или дедушка, супруг (а) или эквивалент супруга, брат или сестра, свекровь, тесть, зять. , невестка, зять или невестка, включая приемные отношения.

Еще одно отличие от акционера публичной компании — это объем информации, которую вы получите о своих инвестициях. Публичные компании, как правило, обязаны раскрывать информацию о своих результатах не реже одного раза в квартал и год, а также на регулярной основе о существенных событиях, влияющих на компанию. Напротив, краудфандинговые компании должны ежегодно раскрывать результаты своей деятельности и финансовую отчетность.

Дополнительная информация

Подробнее о краудфандинге см. В принятых правилах.

Чтобы узнать о SAFEs, типе безопасности, используемом в краудфандинге, см. Наш Бюллетень для инвесторов.

Список финансовых порталов, зарегистрированных в FINRA в качестве посредников по краудфандингу, можно найти здесь.

Список брокерско-дилерских фирм, зарегистрированных в FINRA, можно найти здесь.

Чтобы найти наш веб-сайт по публичному раскрытию информации советника по инвестициям (IAPD), посетите страницу adviserinfo.sec.gov.

Для получения информации о BrokerCheck FINRA посетите сайт brokercheck.finra.org.

Для получения информации о том, как искать документы компании в базе данных EDGAR SEC, см. Использование EDGAR — Исследование публичных компаний.

Другой ресурс по использованию EDGAR см. В разделе «Исследование публичных компаний с помощью EDGAR: руководство для инвесторов».

Дополнительную информацию об аккредитованных инвесторах см. В нашем Бюллетене для инвесторов.

Дополнительную образовательную информацию для инвесторов см. На веб-сайте SEC для индивидуальных инвесторов Investor.gov.

Как (и где) инвестировать в криптовалюту

Хотя криптовалюта существует совсем недавно, она уже превратилась в обширную запутанную вселенную, которая может быть трудна для понимания непосвященным.Но поскольку биткойн и другие криптовалюты испытывают резкие колебания в цене, есть возможность большой прибыли … для тех, кто может выдержать риск.

Цифровые платформы, такие как Coinbase и Robinhood, значительно упростили для людей инвестирование в популярные криптовалюты, такие как Биткойн. Однако этот процесс все же немного сложнее, чем получение более традиционной валюты. Если вы заинтересованы в покупке биткойнов или другой криптовалюты, вот что вам следует знать.

Что такое криптовалюта?

Сегодня доступны тысячи различных криптовалют, и может быть сложно определить их все одним определением. Однако в целом криптовалюта — это цифровая валюта, которая зашифрована и часто децентрализована. Биткойн, первая и самая узнаваемая криптовалюта на сегодняшний день, основана на технологии блокчейн, постоянной децентрализованной бухгалтерской системе.

Хотя Биткойн — самая популярная и самая ценная криптовалюта, это привело к созданию тысяч альтернатив, или альткойнов.Есть разные виды альткойнов. Некоторые из них являются близкими вариациями Биткойн, например, Bitcoin Cash или Bitcoin Diamond. Другие сосредоточены на конфиденциальности, например, Monero и ZCash. Некоторые из них названы в честь греческих богов (валюта Аполлона), рептилий (Комодо) или даже интернет-мемов (Dogecoin). Это странный, дикий мир.

Большинство людей заинтересованы только в биткойнах или другой популярной валюте, Ethereum. Тем не менее, есть некоторые спекулянты, которые пытаются покупать дешево и продавать дорого за более малоизвестные криптовалюты.Надежда состоит в том, чтобы быстро разбогатеть за счет скорейшего получения следующего биткойна.

Независимо от того, в какую валюту вы инвестируете, общим знаменателем является волатильность. Любая криптовалюта имеет ценность только до тех пор, пока люди воспринимают ее как имеющую ценность. Хотя технически это верно для любой валюты, это более уместно для криптовалют, потому что они не поддерживаются государством или драгоценным металлом (например, золотом), как большинство валют. Это делает вложение гораздо более рискованным, как многие инвесторы и спекулянты на собственном опыте усвоили.

Как инвестировать в криптовалюту

Проще говоря, вам нужно место, чтобы его купить, и место, где его поставить. Самым популярным местом для покупки криптовалюты являются биржи криптовалюты.

Есть несколько различных бирж на выбор, самые популярные из которых — Coinbase, GDAx и Bitfinex. Эти биржи позволяют приобретать такие валюты, как биткойны и эфириум, с помощью дебетовой карты. В большинстве популярных валют, включая биткойны, вы можете покупать доли монеты, поэтому вам не нужно вкладывать тысячи долларов, чтобы войти в игру.

Если вы заинтересованы в покупке альткойнов, скорее всего, вам понадобится немного биткойнов или Ethereum, чтобы совершить эту покупку. Как правило, вы не можете покупать альткойны за фиатную валюту (именно так криптоэнтузиасты называют бумажные деньги, такие как доллары или евро). Но это может измениться в будущем.

Биржизарабатывают деньги, взимая комиссию за проведение транзакций, но есть и другие веб-сайты, которые вы можете посетить, чтобы напрямую взаимодействовать с другими пользователями, которые хотят продавать криптовалюты.LocalBitcoins — один из популярных примеров. Скорее всего, этот процесс будет более длительным, чем при обмене, и есть дополнительный риск иметь дело напрямую с незнакомцем, валюту которого вы не можете проверить. Если вы новичок в криптовалюте, вы, вероятно, захотите использовать биржу.

Еще один вариант, который становится все более распространенным, — это биткойн-банкомат. Сегодня существует более 4000 банкоматов с криптовалютой в 76 странах. Вы можете использовать их для покупки биткойнов и отправки их на свой кошелек.

Как хранить вашу криптовалюту

Когда мы говорим «отправьте его в свой кошелек», мы не имеем в виду, что вы кладете свой биткойн в настоящий кошелек.Для хранения вашей валюты вам понадобится кошелек для криптовалюты, который необходим для безопасного хранения кода, составляющего ваш портфель криптовалют. У вас может быть программный или аппаратный кошелек. Программные кошельки необходимы для активной торговли, поскольку они значительно упрощают доступ к вашей валюте. Если вы зарегистрируете учетную запись Coinbase, вы автоматически получите программный кошелек Coinbase.

Аппаратные кошельки — это физические устройства, они немного похожи на USB-накопители, и они более безопасны, чем программные.Вы можете использовать их для валюты, к которой не требуется частый или легкий доступ. Программный кошелек можно представить себе как текущий счет, тогда как аппаратный кошелек больше похож на ваш сберегательный счет.

Стоит ли инвестировать в криптовалюту?

Криптовалютный энтузиазм, несомненно, стал более сдержанным, чем, скажем, в 2017 году. Цена биткойна резко упала с рекордного пика, составлявшего более 17000 долларов (примерно до 3500 долларов на начало 2019 года).Если бы рынок криптовалюты можно было описать одним словом, он был бы нестабильным.

Таким образом, как и в случае с любыми другими инвестициями, вы должны сопоставить потенциальную прибыль с вашей собственной терпимостью к риску. Если вы склонны более не рисковать своими инвестициями и стремитесь накопить богатство за десятилетия, криптовалюты, вероятно, не для вас. Никто не может точно предсказать, что будет с рынком криптовалют. Да, технически это верно для всех инвестиций. Но другие рынки — скажем, фондовый рынок — растут гораздо более стабильно и со значительно меньшей волатильностью.В самом деле, может быть ошибочным даже называть это «инвестированием» с целью покупки биткойнов. Правильнее было бы назвать это домыслом.

Тем не менее, если вы готовы рискнуть и считаете, что текущая цена биткойнов является нижней точкой перед подъемом, то непременно попробуйте. Биткойн существует уже 10 лет — дольше, чем многие ожидали. Будущее с Биткойном как своего рода мировой резервной валютой кажется маловероятным день ото дня. Но разумно ожидать, что он сохранит некоторую ценность в обозримом будущем.Однако этого нельзя сказать о некоторых малоизвестных альткойнах.

Самое важное, как и в случае с любыми потенциальными инвестициями, — это иметь четкое представление о рисках, на которые вы идете. Вы не должны попадать в ситуацию, когда ваше финансовое здоровье зависит от успеха криптовалют. Однако, если вы хорошо осведомлены о рисках и все равно хотите попробовать, возможно, вам повезет.

Советы для ответственного инвестирования

- У вас есть приблизительное представление о том, сколько вы можете инвестировать? Калькулятор инвестиций SmartAsset может помочь вам рассчитать, во что могут превратиться ваши инвестиции со временем.

- Инвестиции в криптовалюты могут быть интригующей перспективой для части вашего портфеля, но вы должны убедиться, что диверсифицируете свои инвестиции с другими активами. Хороший финансовый консультант может посоветовать вам правильное распределение активов, и большинство из них даже инвестирует ваши деньги за вас. Инструмент подбора финансовых консультантов SmartAsset объединит вас с тремя консультантами в вашем регионе. Затем вы можете прочитать их профили, взять у них интервью (по телефону или лично) и выбрать, с кем работать.

Фотография: © iStock.com / Jiraprong Manustrong, © iStock.com / Worawee Meepian, © iStock.com / hocus-focus

Как инвестировать в уран | Обзор для инвесторов

Джорджия Уильямс — 21 августа 2020 г.

Как инвесторам выйти на рынок при снижении цен на уран? Вот посмотрите на акции, ETF и фьючерсы на уран.

Многие ждали, когда цена на уран вырастет и укрепит рынок.Поскольку тенденция к зеленой энергии продолжается, некоторые считают, что этот день скоро наступит.

Цена на уран столкнулась с трудностями после ядерной катастрофы на Фукусиме в 2011 году. Сильное землетрясение повредило несколько японских ядерных реакторов, и их пришлось отключить. Опасения по поводу радиоактивных рисков, создаваемых ядерными энергетическими реакторами после аварии на Фукусиме, в сочетании с избыточным предложением, с тех пор давили на спотовую цену.

Но недавно в урановую промышленность вернулись лучи надежды.Резкое сокращение поставок крупными производителями, такими как казахстанский Казатомпром и канадская Cameco (TSX: CCO, NYSE: CCJ), повысили ожидания повышения цен, и оптимистичные наблюдатели рынка начинают готовиться к потенциальному глобальному урановому буму.

Но как трейдеры инвестируют в уран? В отличие от золота владение физическим ураном невозможно, особенно из-за радиоактивных характеристик металла. Так что же остается инвесторам?

Инвестирование урана: акции

Один из трех способов инвестировать в уран — это покупка акций.При том, что текущая цена на уран все еще относительно низкая, можно заключать выгодные сделки, пока компании «распродаются».

Изучая акции, новички могут начать с рассмотрения некоторых из крупнейших в мире уранодобывающих компаний. К ним относятся такие производители урана, как Cameco, Rio Tinto (NYSE: RIO, ASX: RIO, LSE: RIO) и BHP (NYSE: BHP, ASX: BHP, LSE: BHP).

Понимание того, где расположены урановые рудники и производственные мощности этих компаний, также может помочь инвесторам принимать обоснованные решения.

Конечно, эти крупные горнодобывающие компании не последнее слово на рынке. Фактически, существует довольно много компаний среднего и младшего звена по разведке урана, которые могут захотеть открыть инвесторы. В качестве отправной точки ознакомьтесь с нашим списком наиболее эффективных запасов урана, котирующихся на TSXV и TSX.

Еще один интересный вариант для урановых инвесторов — участие в урановых активах (TSX: U). Компания владеет физическими запасами урана, и цена ее акций соответствует базовой цене урана.Таким образом, он предоставляет инвесторам доступ к физическому урану.

Наконец, те, кто интересуется запасами урана, могут захотеть посмотреть на страны, которые производят большую часть металла. В прошлом году в тройку ведущих юрисдикций по добыче урана входили Казахстан, Канада и Австралия.

Инвестиции в уран: ETF

Для инвесторов, которые хотят выйти на рынок, но жаждут разнообразия корзины акций вместо отдельных акций, биржевые фонды (ETF), как правило, подходят.К сожалению для урановых инвесторов, выбор ETF, ориентированных на уран, невелик. Вариантов всего четыре.

Для начала инвесторы могут взглянуть на Global X Funds (ARCA: URA), который отслеживает корзину горнодобывающих компаний. В фонд входят как американские, так и иностранные добытчики и производители урана. Альтернативой этому ETF является ETF Van Eck Market Vectors Uranium + Nuclear Energy (ARCA: NLR), который отслеживает взвешенный по рыночной капитализации индекс компаний в урановой отрасли.

Другой — ETF North Shore Global Uranium Mining (ARCA: URNM).Это международный урановый фонд, в который входят компании из Казахстана, Канады и США. Используя глобальный индекс добычи урана North Shore, ETF отслеживает производителей и исследователей, а также владельцев физического урана.

Последний урановый ETF с участием канадских уранодобывающих компаний был запущен Horizons ETFs Management в середине 2019 года. Этот ETF, получивший название Horizons Global Uranium Index (TSX: HURA), призван предоставить инвесторам доступ к растущей урановой отрасли на сумму 15 миллиардов канадских долларов.

Инвестирование урана: фьючерсы

В качестве третьего варианта инвесторы могут обратить внимание на фьючерсный рынок, ожидая роста цен на уран. Фьючерсы — это финансовые контракты, которые обязывают покупателя купить (или продавца продать) актив, такой как физический товар или финансовый инструмент, по заранее определенной дате и цене в будущем.

Что касается фьючерсов на уран, у инвесторов снова мало вариантов. CME Group (NASDAQ: CME) предлагает UxC фьючерс на уран U3O8. Эти контракты отслеживают U3O8, и каждый из них составляет 250 фунтов ядерного топлива.NYMEX также предоставляет инвесторам возможность торговли фьючерсами на U3O8.

Фьючерсы являются важной частью рынка, поскольку в настоящее время не существует прозрачного ценового инструмента, котирующегося на бирже, который потребители и поставщики могли бы использовать для управления ценами и рисками. Кроме того, фьючерсы на уран предоставляют инвесторам рыночную площадку для прямого ознакомления с ценой на уран.

Инвестиции в уран: зачем выбирать уран?

Когда дело доходит до инвестирования в уран, тезис прост: многие инвесторы считают, что рынок может быть на пороге возрождения.

Средиверующих — Рик Рул Спротт (TSX: SII, NYSE: SII), который сказал в начале 2018 года, что рассматривает уран как вопрос «когда», а не как вопрос «если». С тех пор он подтвердил свою оптимистическую точку зрения.

Другие выразили немного больше осторожности. Например, наемный геолог Микки Фулп подчеркивал, что уран является «товаром, который переживает период бума и спада», что означает, что примерно каждые десять лет цена увеличивается, а затем падает. Он считает, что в конечном итоге ситуация с ураном изменится, но сказал, что невозможно сказать, когда это произойдет.«Даже инсайдеры не представляют, когда это произойдет, потому что рынок настолько непрозрачен», — сказал он.

Тем не менее, ядерная энергия обеспечивает 10 процентов мировой электроэнергии, при этом новые мощности ежегодно растут в течение последних шести лет. По всему миру строится также несколько десятков новых ядерных энергетических реакторов, что указывает на потенциально светлое будущее энергетического материала.

По мере роста потребности в чистой энергии и уменьшения избыточного предложения урана спрос на энергетическое топливо, вероятно, будет расти.Инвестирование, пока спотовая цена продолжает улучшаться, может дать возможность.

Это обновленная версия статьи, первоначально опубликованной Investing News Network в 2016 году.

Не забудьте подписаться на нас @INN_Resource, чтобы получать новости в режиме реального времени!

Раскрытие информации о ценных бумагах: Я, Джорджия Уильямс, не владею инвестиционным интересом ни в одной из компаний, упомянутых в этой статье.

FAQВ какой стране был самый высокий уровень добычи урана в мире в 2019 году? Возглавлял список Казахстан…

FAQКакие урановые компании являются крупнейшими в мире? Пробежимся по фирмам, производящим .

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …

По-другому они называются простыми. При их наличии акционер может получать дивиденды или доход от продажи ценных бумаг, для чего ему придется становиться участником фондового рынка. Прибыль, полученная компанией-эмитентом, распределяется между держателями акций, поэтому доход инвестора зависит от успешности работы предприятия. Для этого учитывается, какова доля конкретного инвестора в активах организации. Если инвестор планирует получать доход от перепродажи, то его прибыль зависит от разницы между покупной и продажной ценой. Если инвестор получает в собственность больше 10% всех акций компании, то он может участвовать в управлении предприятием: голосовать на собрании акционеров при принятии тех или иных управленческих решений. Если у инвестора имеется больше 50% акций, то он имеет решающий голос при принятии важных решений.

По-другому они называются простыми. При их наличии акционер может получать дивиденды или доход от продажи ценных бумаг, для чего ему придется становиться участником фондового рынка. Прибыль, полученная компанией-эмитентом, распределяется между держателями акций, поэтому доход инвестора зависит от успешности работы предприятия. Для этого учитывается, какова доля конкретного инвестора в активах организации. Если инвестор планирует получать доход от перепродажи, то его прибыль зависит от разницы между покупной и продажной ценой. Если инвестор получает в собственность больше 10% всех акций компании, то он может участвовать в управлении предприятием: голосовать на собрании акционеров при принятии тех или иных управленческих решений. Если у инвестора имеется больше 50% акций, то он имеет решающий голос при принятии важных решений. К ним относится то, что доход в первую очередь распределяется между акционерами. Размер дивидендных выплат представлен определенным неизменным процентом от прибыли или твердой суммы средств. Если компания объявляет себя банкротом или закрывается по разным причинам, то у инвесторов имеется приоритетное требование на погашение убытков.

К ним относится то, что доход в первую очередь распределяется между акционерами. Размер дивидендных выплат представлен определенным неизменным процентом от прибыли или твердой суммы средств. Если компания объявляет себя банкротом или закрывается по разным причинам, то у инвесторов имеется приоритетное требование на погашение убытков.

Это нужно сделать даже в том случае, если он пользуется помощью опытных брокеров;

Это нужно сделать даже в том случае, если он пользуется помощью опытных брокеров; США

США США

США США

США  США

США