При зачислении средств на счет, нужно заполнять платежное поручение, в котором есть реквизит обозначающий платеж. Информация о том, что значит реквизит 18210604011021000110 КБК, расшифровка 2019, какой налог оплачивают по этому номеру, приведена в этой статье.

Расшифровка КБК 18210604011021000110

Транспортный сбор — региональный налог, который вводят в области власти региона. Сбор обязателен к уплате как физическими, так и юридическими лицами. Каждая из категорий плательщиков вносит налоговые средства по соответствующему коду. КБК по транспортному налогу в 2018 году для юридических лиц действительны и в текущем 2019 году. Организации уплачивают этот сбор только по тем транспортным средствам, которые зарегистрированы и учитываются в бухгалтерии как основные.

КБК 18210604011021000110 — это код по уплате транспортного налога для юридических лиц. Шифр состоит из 20 цифр, разделенных на семь комбинаций, каждая из которых определяет:

- 182 — ведомство, администрирующее платеж: налоговая инспекция.

- 1 — категория поступлений: платежи.

- 06 — тип сборов: налоги на имущество.

- 04011 — подкатегория налога, бюджет, в который средства направлены: транспортный сбор для юридических лиц в региональный бюджет.

- 02 — конкретный бюджет: бюджет субъекта РФ.

- 1000 — определение поступлений: стандартный платеж.

- 110 — уточнение дохода: поступления от налогов. К этой категории также относят таможенные платежи.

КБК для уплаты пени и штрафов

Кроме кодов, для стандартной суммы налога разработаны КБК для уплаты пени и штрафов по транспортному налогу с юрлиц. Каждая из санкций рассчитывается, начисляется по разной схеме и направлена на различные счета, так что коды индивидуальны.

Налоговые правонарушения наказываются не только пенями и штрафами, но и административными взысканиями. При более тяжких преступлениях действует УК РФ. Полный перечень преступлений и наказаний указан в гл. 16 НК РФ.

Пени

Пени — это начисление дополнительных сумм к основному размеру сбора за нарушения законодательства. Частичная или полная неуплата налога на транспорт, несвоевременная подача отчетности в первый раз наказывается пени. Санкция рассчитывается не в фиксированном размере, а увеличивается с каждым просроченным днем. Вместо фиксированного процента налоговая использует при расчете часть ставки рефинансирования по Центробанку РФ:

- в первые 30 день просрочки — 1/300;

- с 31-го дня и больше — 1/150.

Но размер пени нельзя увеличивать свыше размера неуплаченного налога. Эти правила регламентирует ст. 75 НК РФ.

Чтобы оплатить взыскание в виде пени, в квитанции указывают КБК 18210604011022100110.

Штрафы

Чаще штрафы начисляются за преступления против налоговых органов, неуплату налога на транспорт, непредоставление отчетной декларации. В зависимости от преступления, денежное взыскание начисляется в фиксированном размере или процентном соотношении.

Если плательщик вовремя не оплатил налог умышленно или это повторное нарушение, то штраф начислят сразу. Нарушителю придется платить: сумму налога, пени и штраф. За повторное правонарушение штраф увеличивается двукратно.

Если при заполнении платежки резидент написал неправильный КБК в квитанции, то нужно отправить заявку на уточнение платежа. Если этого не сделать, платеж будет невыясненным, ИФНС не получат средства на соответствующий счет – будут начисляться штрафы.

Предприятия уплачивают три типа имущественных сборов: на имущество, транспорт и землю. Для оплаты каждого разработаны коды бюджетной классификации. В статье представлена информация о том, что такое 18210604011021000110 КБК, расшифровка 2018, какой налог уплачивается по этому коду.

Расшифровка КБК 18210604011021000110

Транспортный сбор — это региональный налог, который вводят власти региона. Организации, учитывающие транспорт как основные средства, оплачивают сбор на зарегистрированные ТС. Чтобы определить в платежном документе транспортный налог для юридических лиц, нужно указать КБК 18210604011021000110. Налоговая база для исчисления суммы налога на ТС состоит из мощности двигателя, валовой вместимости и количества транспорта. Соответственно, сбор уплачивают не за каждую единицу, а суммарный размер.

Код бюджетной классификации для уплаты транспортного налога организаций состоит из 20 цифр, которые делятся на семь блоков. Каждая комбинация соответствует отдельному значению:

- 182 — ведомство, которое контролирует поступление средств: налоговая инспекция региона.

- 1 — категория поступлений: платежи по налогам.

- 06 — категория: налоги на имущество.

- 04011 — комбинация конкретизирует бюджет и вид сбора: налог на транспорт юридических лиц, который перечисляется в региональный бюджет.

- 02 — уточняет категорию бюджета: бюджет субъекта РФ.

- 1000 — уточняет вид оплаты: стандартный платеж.

- 110 — определяет вид поступлений: доходы от платежей, также к этой группе относят таможенные платежи.

КБК для уплаты пени и штрафов

КБК по транспортному налогу в 2018 году для юридических лиц бывают не только для стандартных платежей по сбору. Если плательщик нарушил налоговое законодательство, то ему начисляются пени и штрафы. Для каждой из санкций разработаны отдельные коды бюджетной классификации.

Пени

Пени начисляют плательщику, если тот вовремя не внес средства или вообще не оплатил сбор. Денежное взыскание не фиксируется в конкретном размере, а увеличивается с каждым днем просрочки. На законодательном уровне ИФНС не вправе превышать размер пеней больше суммы просроченного налога.

Сумма взыскания исчисляется согласно ст. 75 НК РФ:

- первые 30 дней просрочки с учетом 1/300 ставки рефинансирования Центробанка РФ на день начисления пени;

- с 31-го дня ставка увеличивается — 1/150.

Чтобы заплатить пени, в платежной квитанции указывают КБК 18210604011022100110.

Штрафы

Штраф — это денежное взыскание, которое возлагается на плательщика, если тот вовремя не уплатил сумму сбора, начисленные пени или не предоставил отчетную декларацию. Также налоговики вправе назначить штраф, а не пени, если резидент нарушил законодательство не в первый раз или умышленно. В отличие от пени, штраф начисляется в фиксированном размере или в процентном соотношении. Ставка санкции фиксирована. Также штраф начисляется за неуплату пени. Если плательщик отказывается платить налог и пени, то директора вправе лишить руководящей должности либо закрыть компанию. Полный перечень налоговых правонарушений и наказания указаны в гл. 16 НК РФ.

Если при оплате налога плательщик ошибся в коде бюджетной классификации, то нужно отправить в налоговую заявление на уточнение платежа. Без уведомления налоговой об ошибке, платеж останется невыясненным и средства не поступят на соответствующий счет – возникнет просрочка.

Originally published at Услуги для бизнеса. You can comment here or there.

Реквизиты для уплаты налогов в бюджетную систему Российской Федерации

Согласно Приказу Федеральной Налоговой Службы от 13.01.2010 г. утверждены Коды Бюджетной Классификации (КБК), в том числе установлены новые КБК для уплаты Единого Социального налога и страховых взносов на обязательное пенсионное страхование.

Будьте внимательны, 14-й знак в коде бюджетной классификации меняется в зависимости от того, какой платеж определен:

1 – означает текущий налог – ТП НС,

2 – означает уплату пени – ЗД ПЕ,

3 – означает уплату штрафов по налогу – ЗД (СА – налоговые санкции),

0 – (АШ – Административные Штрафы).

18210101011011000110 — Налог на прибыль организаций, зачисляемый в федеральный бюджет.

18210101012021000110 — Налог на прибыль организаций, зачисляемый в бюджеты субъектов Российской Федерации.

18210102021011000110 Статус 02 — Налог на доходы физических лиц с доходов, облагаемых по налоговой ставке, установленной пунктом 1 статьи 224 Налогового Кодекса Российской Федерации, за исключением доходов, полученных физическими лицами, зарегистрированными в качестве индивидуальных предпринимателей, частных нотариусов и других лиц, занимающихся частной практикой.

18210909010011000110 — Единый Социальный налог, зачисляемый в федеральный бюджет статус 14.

18210909020071000110 — Единый Социальный налог, зачисляемый в Фонд социального страхования Российской Федерации, статус 14.

18210909030081000110 — Единый Социальный налог, зачисляемый в Федеральный Фонд обязательного медицинского страхования, статус 14.

18210909040091000110 — Единый Социальный налог, зачисляемый в Территориальные фонды обязательного медицинского страхования, статус 14.

18210202010061000160 — Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный Фонд Российской Федерации на выплату страховой части трудовой пенсии, статус 14.

18210202020061000160 — Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный Фонд Российской Федерации на выплату накопительной части трудовой пенсии, статус 14.

18210301000011000110 — Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации.

18210401000011000110 — Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации из Республики Беларусь.

18210501010011000110 — Единый налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы.

18210501020011000110 — Единый налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

18210601010031000110 — Налог на имущество физических лиц, взимаемый по ставкам, применяемые к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга.

18210602010021000110 — Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения.

18210604011021000110 — Транспортный налог с организаций.

18210604012021000110 — Транспортный налог с физических лиц.

18210904010021000110 — Налог на имущество предприятий.

18210102011011000110 —

18210102060021000110 — Налог на доходы физических лиц с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации, в отношении которых применяются налоговые ставки, установленные в Соглашениях об избежание двойного налогообложения.

18211302010010000130 — Сборы за выдачу федеральным органом исполнительной власти лицензий на осуществление видов деятельности, связанных с производством и оборотом этилового спирта, алкогольной и спиртосодержащей продукции.

| Наименование | Платёж | Пени | Штраф |

|---|---|---|---|

| Пенсионные взносы в ФНС с зарплаты работников | |||

| Взносы на обязательное пенсионное страхование | 18210202010061010160 | 18210202010062110160 | 18210202010063010160 |

| Взносы на обязательное социальное страхование с зарплаты работников в ФНС | |||

| Взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством | 18210202090071010160 | 18210202090072110160 | 18210202090073010160 |

| Взносы на обязательное медицинское страхование с зарплаты работников в ФНС | |||

| Взносы на обязательное медицинское страхование работающего населения | 18210202101081013160 | 18210202101082013160 | 18210202101083013160 |

| Взносы на травматизм в ФСС | |||

| Взносы на травматизм в ФСС | 39310202050071000160 | 39310202050072100160 | 39310202050073000160 |

| Страховые взносы ИП за себя | |||

| В ПФР (фиксированный платеж и платеж с доходов 1% — единый КБК) | 18210202140061110160 | 18210202140062110160 | 18210202140063010160 |

| В ФФОМС | 18210202103081013160 | 18210202103082013160 | 18210202103083013160 |

| Налог на доходы физлиц (НДФЛ) с зарплаты работников | |||

| НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 Налогового кодекса РФ (Зарплата / Отпускные / Дивиденды и другие выплаты работникам) | 18210102010011000110 | 18210102010012100110 | 18210102010013000110 |

| НДФЛ с доходов, полученных гражданами, зарегистрированными в качестве: – предпринимателей; – частных нотариусов; – других лиц, занимающихся частной практикой в соответствии со статьей 227 Налогового кодекса РФ. |

18210102020011000110 | 18210102020012100110 | 18210102020013000110 |

| НДФЛ с доходов, полученных гражданами в соответствии со статьей 228 Налогового кодекса РФ | 18210102030011000110 | 18210102030012100110 | 18210102030013000110 |

| НДФЛ в виде фиксированных авансовых платежей с доходов, полученных нерезидентами, ведущими трудовую деятельность по найму у граждан на основании патента в соответствии со статьей 227.1 Налогового кодекса РФ | 18210102040011000110 | 18210102040012100110 | 18210102040013000110 |

| Налог на добавленную стоимость (НДС) | |||

| НДС на товары (работы, услуги), реализуемые на территории России | 18210301000011000110 | 18210301000012100110 | 18210301000013000110 |

| НДС на товары, ввозимые на территорию России (из Республик Беларусь и Казахстан) | 18210401000011000110 | 18210401000012100110 | 18210401000013000110 |

| НДС на товары, ввозимые на территорию России (администратор платежей – ФТС России) | 15310401000011000110 | 15310401000012100110 | 15310401000013000110 |

| Налог на прибыль | |||

| Налог на прибыль, зачисляемый в федеральный бюджет | 18210101011011000110 | 18210101011012100110 | 18210101011013000110 |

| Налог на прибыль, зачисляемый в бюджеты субъектов РФ | 18210101012021000110 | 18210101012022100110 | 18210101012023000110 |

| Налог на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30 декабря 1995 г. № 225-ФЗ и не предусматривающих специальные налоговые ставки для зачисления указанного налога в федеральный бюджет и бюджеты субъектов РФ | 18210101020011000110 | 18210101020012100110 | 18210101020013000110 |

| Налог на прибыль с доходов иностранных организаций, не связанных с деятельностью в России через постоянное представительство, за исключением доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам | 18210101030011000110 | 18210101030012100110 | 18210101030013000110 |

| Налог на прибыль организаций с доходов в виде прибыли контролируемых иностранных компаний | 18210101080011000110 | 18210101080012100110 | 18210101080013000110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от российских организаций | 18210101040011000110 | 18210101040012100110 | 18210101040013000110 |

| Налог на прибыль с доходов, полученных иностранными организациями в виде дивидендов от российских организаций | 18210101050011000110 | 18210101050012100110 | 18210101050013000110 |

| Налог на прибыль с доходов, полученных российскими организациями в виде дивидендов от иностранных организаций | 18210101060011000110 | 18210101060012100110 | 18210101060013000110 |

| Налог на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | 18210101070011000110 | 18210101070012100110 | 18210101070013000110 |

| Акцизы | |||

| Акцизы на этиловый спирт из пищевого сырья (за искл. дистиллятов винного, виноградного, плодового, коньячного, кальвадосного, вискового), производимый на территории России | 18210302011011000110 | 18210302011012100110 | 18210302011013000110 |

| Акцизы на этиловый спирт из непищевого сырья, производимый на территории России | 18210302012011000110 | 18210302012012100110 | 18210302012013000110 |

| Акцизы на этиловый спирт из пищевого сырья (дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый), производимый на территории России | 18210302013011000110 | 18210302013012100110 | 18210302013013000110 |

| Акцизы на спиртосодержащую продукцию, производимую на территории России | 18210302020011000110 | 18210302020012100110 | 18210302020013000110 |

| Акцизы на табачную продукцию, производимую на территории России | 18210302030011000110 | 18210302030012100110 | 18210302030013000110 |

| Акцизы на автомобильный бензин, производимый на территории России | 18210302041011000110 | 18210302041012100110 | 18210302041013000110 |

| Акцизы на прямогонный бензин, производимый на территории России | 18210302042011000110 | 18210302042012100110 | 18210302042013000110 |

| Акцизы на автомобили легковые и мотоциклы, производимые на территории России | 18210302060011000110 | 18210302060012100110 | 18210302060013000110 |

| Акцизы на дизельное топливо, производимое на территории России | 18210302070011000110 | 18210302070012100110 | 18210302070013000110 |

| Акцизы на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории России | 18210302080011000110 | 18210302080012100110 | 18210302080013000110 |

| Акцизы на вина, фруктовые вина, игристые вина (шампанские), винные напитки, изготавливаемые без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, производимые на территории России | 18210302090011000110 | 18210302090012100110 | 18210302090013000110 |

| Акцизы на пиво, производимое на территории России | 18210302100011000110 | 18210302100012100110 | 18210302100013000110 |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России | 18210302110011000110 | 18210302110012100110 | 18210302110013000110 |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта до 9 процентов включительно (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), производимую на территории России | 18210302130011000110 | 18210302130012100110 | 18210302130013000110 |

| Акцизы на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята), ввозимую на территорию России | 18210402110011000110 | 18210402110012100110 | 18210402110013000110 |

| Акцизы на топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия, производимое на территории России | 18210302210011000110 | 18210302210012100110 | 18210302210013000110 |

| Налог на имущество организаций | |||

| Налог на имущество организаций, не входящее в Единую систему газоснабжения | 18210602010021000110 | 18210602010022100110 | 18210602010023000110 |

| Налог на имущество организаций, входящее в Единую систему газоснабжения | 18210602020021000110 | 18210602020022100110 | 18210602020023000110 |

| Земельный налог | |||

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга | 18210606031031000110 | 18210606031032100110 | 18210606031033000110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах городских округов | 18210606032041000110 | 18210606032042100110 | 18210606032043000110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах межселенных территорий | 18210606033051000110 | 18210606033052100110 | 18210606033053000110 |

| Земельный налог, взимаемый с объектов налогообложения, расположенных в границах сельских поселений | 18210606033101000110 | 18210606033102100110 | 18210606033103000110 |

| Земельный налог за участки в границах городских поселений | 18210606033131000110 | 18210606033132100110 | 18210606033133000110 |

| Земельный налог за участки в границах городских округов с внутригородским делением | 18210606032111000110 | 18210606032112100110 | 18210606032113000110 |

| Земельный налог за участки в границах внутригородских районов | 18210606032121000110 | 18210606032122100110 | 18210606032123000110 |

| Транспортный налог | |||

| Транспортный налог с организаций | 18210604011021000110 | 18210604011022100110 | 18210604011023000110 |

| Транспортный налог с физических лиц | 18210604012021000110 | 18210604012022100110 | 18210604012023000110 |

| Единый налог упрощенной системе налогообложения (УСН) | |||

| Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы | 18210501011011000110 | 18210501011012100110 | 18210501011013000110 |

| Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов | 18210501021011000110 | 18210501021012100110 | 18210501021013000110 |

| Минимальный налог | 18210501021011000110 | 18210501021012100110 | 18210501021013000110 |

| Единый налог на вмененный доход (ЕНВД) | |||

| ЕНВД | 18210502010021000110 | 18210502010022100110 | 18210502010023000110 |

| ЕНВД (за налоговые периоды, истекшие до 1 января 2011 года) | 18210502020021000110 | 18210502020022100110 | 18210502020023000110 |

| Единый сельскохозяйственный налог (ЕСХН) | |||

| ЕСХН | 18210503010011000110 | 18210503010012100110 | 18210503010013000110 |

| ЕСХН (за налоговые периоды, истекшие до 1 января 2011 года) | 18210503020011000110 | 18210503020012100110 | 18210503020013000110 |

| Водный налог | |||

| Водный налог | 18210703000011000110 | 18210703000012100110 | 18210703000013000110 |

| Торговый сбор | |||

| Торговый сбор в городах федерального значения | 18210505010021000110 | 18210505010022100110 | 18210505010023000110 |

| Дополнительным тарифы в ПФР | |||

| Взносы на дополнительное пенсионное страхование (Работники из Списка 1) | 18210202131061020160 | 18210202131062100160 | 18210202131063000160 |

| Взносы на дополнительное пенсионное страхование (Работники из Списка 2) | 18210202132061020160 | 18210202132062100160 | 18210202132063000160 |

| Взносы на дополнительное пенсионное страхование (Работники из Списка 1) | 18210202131061010160 | 18210202131062100160 | 18210202131063000160 |

| Взносы на дополнительное пенсионное страхование (Работники из Списка 2) | 18210202132061010160 | 18210202132062100160 | 18210202132063000160 |

| Доходы от оказания платных услуг | |||

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков | 18211301010016000130 | — | — |

| Плата за предоставление информации, содержащейся в Едином государственном реестре налогоплательщиков (при обращении через многофункциональные центры) | 18211301010018000130 | — | — |

| Плата за предоставление сведений и документов, содержащихся в Едином государственном реестре юридических лиц и в Едином государственном реестре индивидуальных предпринимателей | 18211301020016000130 | — | — |

| Плата за предоставление сведений и документов, содержащихся в Едином государственном реестре юридических лиц и в Едином государственном реестре индивидуальных предпринимателей (при обращении через многофункциональные центры) | 18211301020018000130 | — | — |

| Плата за предоставление информации из реестра дисквалифицированных лиц | 18211301190016000130 | — | — |

| Плата за предоставление информации из реестра дисквалифицированных лиц (при обращении через многофункциональные центры) | 18211301190018000130 | — | — |

| Государственная пошлина | |||

| Государственная пошлина по делам, рассматриваемым в арбитражных судах | 18210801000011000110 | — | — |

| Государственная пошлина за государственную регистрацию юридического лица, физических лиц в качестве индивидуальных предпринимателей (если услуга оказывается налоговыми органами), изменений, вносимых в учредительные документы юридического лица, за государственную регистрацию ликвидации юридического лица и другие юридически значимые действия | 18210807010011000110 | — | — |

| Государственная пошлина за государственную регистрацию юридического лица, физических лиц в качестве индивидуальных предпринимателей (если услуга оказывается многофункциональным центром) | 18210807010018000110 | — | — |

| Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц | 18210807030011000110 | — | — |

| Платежи за пользование природными ресурсами | |||

| Плата за выбросы загрязняющих веществ в атмосферный воздух стационарными объектами | 04811201010016000120 или 04811201010017000120 (если администратор платежа федеральное казенное учреждение) |

— | — |

| Плата за выбросы загрязняющих веществ в атмосферный воздух передвижными объектами | 04811201020016000120 или 04811201020017000120 (если администратор платежа федеральное казенное учреждение) |

— | — |

| Плата за выбросы загрязняющих веществ в водные объекты | 04811201030016000120 или 04811201030017000120 (если администратор платежа федеральное казенное учреждение) |

— | — |

| Штрафы и санкции | |||

| Денежные взыскания (штрафы) за нарушение законодательства о налогах и сборах | — | — | 18211603010016000140 |

| Денежные взыскания (штрафы) за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт | — | — | 18211606000016000140 |

| Денежные взыскания (штрафы) за административные правонарушения в области налогов и сборов, предусмотренные Кодексом Российской Федерации об административных правонарушениях | — | — | 18211603030016000140 |

| Денежные взыскания (штрафы) за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций | — | — | 18211631000016000140 |

Коды бюджетной классификации на 2020 год

Коды бюджетной классификации, или, сокращенно, КБК — важный реквизит, используемый при идентификации платежей в бюджетной системе РФ. Его значение устанавливается отдельно на каждый тип поступления. Что представляет собой этот реквизит, зачем он необходим, что означают цифры, его образующие, расскажем в нашем материале. Также приведем перечень КБК, наиболее часто используемых плательщиками налогов и сборов.

Что такое КБК

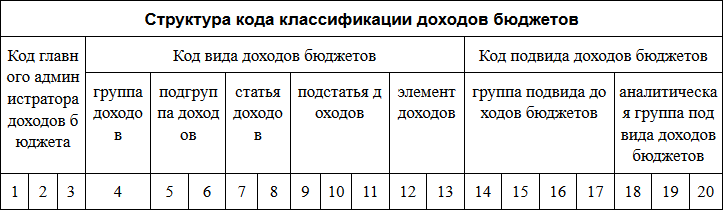

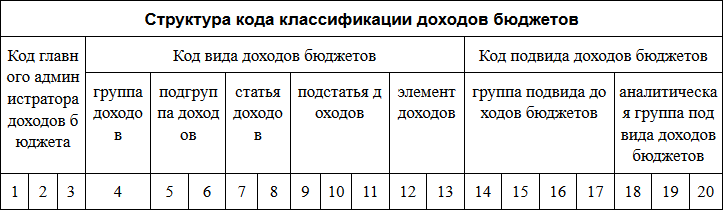

Правила кодирования видов доходной и расходной части бюджета установлены Приказом Минфина от 01.07.2013 № 65н. Код бюджетной классификации 2020 состоит из 20 знаков. Унифицированная классификация доходов и расходов госорганов необходима для ведения бухгалтерского учета в системе бюджета и обеспечения сопоставимости показателей бюджетов разных уровней в РФ. Бюджетная классификация включает правила кодирования:

- доходов;

- расходов;

- источников финансирования дефицитов;

- операций сектора госуправления.

Далее остановимся на классификаторе расходов бюджетов. Именно в нем описаны правила формирования КБК для налоговых и прочих сборов в бюджет, которые должны использовать налогоплательщики при осуществлении платежей и составлении отчетности.

Что означают цифры в КБК

Общий порядок кодирования видов доходов бюджета приведен в разделе 1 Приказа 65н:

Первые три знака (код главы по бюджетной классификации 2020) для платежей в ФНС будут всегда иметь значение 182, а в ПФ — 392. Четвертый знак для налоговых платежей всегда имеет значение 1.

В знаках с 4 по 11 закодирован конкретный налог. А в 12 и 13 — уровень бюджета:

- 01 — федеральный;

- 02 — региональный.

14–17 знаки определяют, что именно оплачивается: текущий налоговый платеж или штрафные санкции:

- 1000 — налог;

- 2100 — пени;

- 3000 — штраф.

Последние три знака для налоговых доходов всегда будут иметь значение 110.

Кодирование государственных расходов производится аналогичным методом, но направлено на то, чтобы конкретизировать код цели бюджетной классификации 2020.

КБК платежей по налогам и сборам для ОСН

| НДС | 18210301000011000110 |

| Налог на прибыль (федеральный) | 18210101011011000110 |

| Налог на прибыль (региональный) | 18210101012021000110 |

| НДФЛ налогового агента | 18210102010011000110 |

| Налог на имущество (не входящее в ЕСГС) | 18210602010021000110 |

| Транспортный налог | 18210604011021000110 |

| Страховые взносы: | |

| ОПС | 18210202010061000160 |

| ВНиМ | 18210202090071000160 |

| ОМС | 18210202101081011160 |

| На травматизм | 39310202050071000160 |

Коды предпринимательской деятельности для ИП 2020

| УСН «Доходы» | 18210501011011000110 |

| УСН «Доходы минус расходы» | 18210501021011000110 |

| ЕНВД | 18210503010011000110 |

| Страховые взносы «за себя»: | |

| Фиксированный и дополнительный взнос ОПС | 18210202140061110160 |

| Фиксированный взнос ОМС | 18210202103081013160 |

Какой указать код в декларации 3-НДФЛ

Очень часто вызывает затруднение заполнение КБК в декларации 3-НДФЛ. Здесь необходимо придерживаться следующих правил.

Если вы получили доход от налогового агента, то укажите код бюджетной классификации 18210102010011000110.

Если от предпринимательской деятельности на ОСН — 18210102020011000110. А если иной доход, поименованный в статье 28 НК РФ, то пропишите код бюджетной классификации 18210102030011000110.

Что будет, если в платежке указать неправильные коды бюджетной классификации на 2020 год

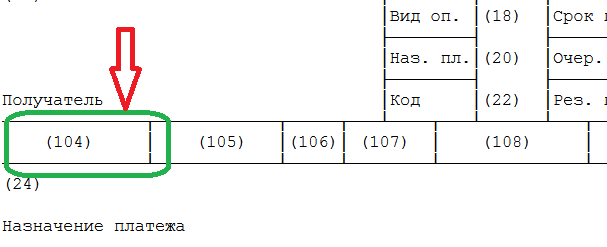

Реквизит указывается в поле 14 платежного поручения.

Если в нем допустить ошибку, то налоговики не смогут правильно отнести платеж. Поэтому налоговое поступление не будет отражено, и сбор будет считаться неуплаченным. На недоимку будут начисляться пени до тех пор, пока платеж не будет уточнен плательщиком. Чтобы исправить ошибку, необходимо в ИФНС подать заявление об уточнении КБК, указав в нем правильное значение ошибочного реквизита (Письмо Минфина от 19.01.2017 № 03-02-07/1/2145).

Все коды можно посмотреть в специальном разделе нашего портала.

КБК транспортный налог 2018 для юридических лиц

КБК транспортный налог 2018 для юридических лиц

Важно при подготовке платежного поручения на транспортный налог, который перечисляет организация, правильно указать КБК. В этом году действует только один КБК транспортный налог 2018 для юридических лиц.

В 2018 году все юридические лица, на которые зарегистрированы транспортные средства, обязаны платить налог, а также авансовые платежи по налогу в течение года. Чтобы избежать невыясненных перечислений, надо заранее сверить реквизиты, и прежде всего проверить КБК по транспортному налогу, чтобы не перепутать код для организаций с кодом для «физиков».

КБК по транспортному налогу 2018 для юридических лиц

Заполняя в 2018 году поручение на перечисление транспортного налога, нужно руководствоваться справочником кодов. Порядок применения кодов бюджетной классификации Минфина установил приказом от 01.07.2013 № 65н.

По транспортному налогу юридических лиц в 2018 году действуют три разных КБК. Ключевой код для уплаты транспортного налога состоит из 20 цифр, которые сгруппированы по разрядам. Эти разряды позволяют определить, какой именно платеж и куда вносит плательщик. В КБК транспортного налога различаются 14-17 цифры. Для налога в этих разрядах должны быть цифры «1000», для пени — «2100», для штрафа — «3000».

КБК транспортного налог для юридических лиц в 2018 году — 18210604011021000110. Это единый код для всех организаций. Отдельных кодов для спецрежимников не предусмотрено. По этому же коду необходимо платить авансы по транспортному налогу.

Обязанность по уплате авансов и сроки уплаты устанавлены региональными законами. Если в регионе действует такой закон, организация обязана платить аванс по транспортному налогу по итогам каждого квартала.

КБК для уплаты авансов по транспортному налогу 2018 — 18210604011021000110.

Важное отличие этих кодов от кодов «физиков» — в 7-11 разрядах. Для организаций это » 04011″, для «физиков» — «04012». Если ошибиться в платежке на одну цифру, платеж потеряется. Поэтому сверьте, на указали ли вы по ошибке КБК транспортного налога физических лиц в 2018 году — 18210604012021000110.

Если заплатить налог, или авансы на другой КБК, деньги не посчитают неуплаченными. Но при этом организации необходимо будет уточнить платеж.

КБК пени по транспортному налогу 2018 для юридических лиц

Если просрочить уплату транспортного налога или авансов, налоговики начислят пени и штраф. Для перечисления пеней и штрафов по транспортному налогу предусмотрены отдельные КБК.

КБК пени по транспортному налогу 2018 для организаций — 18210604011022100110.

КБК для перечисления юридическими лицами штрафа за неуплату транспортного налога — 18210604011023000110.

Правильное указание кодов — это гарантия того, что можно избежать проблем с инспекцией, платеж не придется уточнять.

Ошибка в КБК транспортного налога 2018 для организаций

Для заполнения платежного поручения на перечисление транспортного налога в 2018 году юридическим лицам следует использовать только действующие КБК. При неправильном указании КБК транспортного налога налог все равно будет считаться уплаченным: налоговики не смогут доначислить пени и штраф за ошибку в КБК. Однако, если в платежке указать неверный код бюджетной классификации, с платежом могут возникнуть проблемы. Потребуется уточнить платеж.

Датой платежа считается первоначальная уплата налога. Если срок для первоначальной уплаты соблюден, пеней не должно быть. Уже начисленные пени должны быть аннулированы с момента получения налоговой инспекцией заявления от организации-налогоплательщика. Чтобы подобных проблем не возникло, при заполнении платежки проверяйте КБК.

Источник

| 2007, 25 2006. 168.

,.0, |

| |

Как открыть хостел | HowToHostel Как открыть хостел …

Как открыть хостел | HowToHostel Как открыть хостел …