причины возникновения и последствия для экономики

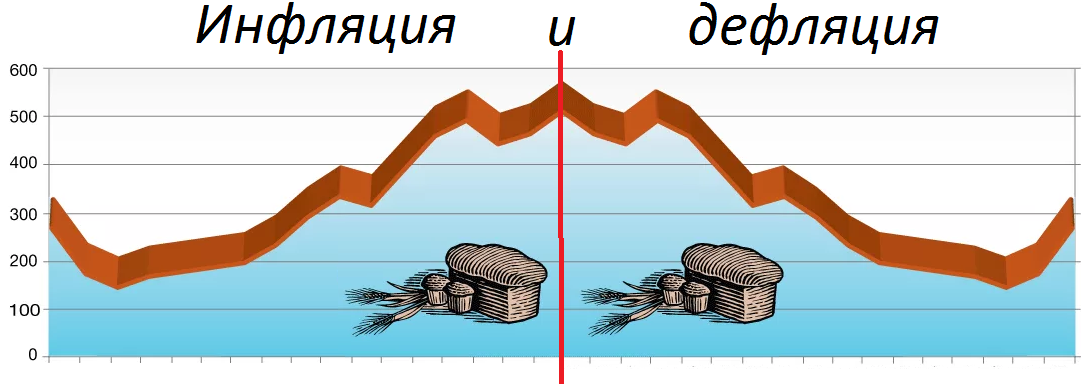

Дефляция представляет собой процесс, прямо противоположный хорошо знакомой нам инфляции. Это явление, при котором растет покупательная способность денег, а цены на товары и услуги снижаются. В переводе с латинского дефляция означает «сдутие», тогда как инфляция переводится как «вздутие». Примечательно, что покупательная способность населения при дефляции, несмотря на общее снижение цен, обычно не увеличивается, а, наоборот, заметно падает.

Дефляция сопровождается падением индекса цен (этот показатель имеет много вариантов и названий в различных странах), то есть снижается стоимость товаров и услуг. Влияние ее на экономику тем значительнее, чем дольше длится этот процесс. Иногда, в редких случаях, дефляция констатируется при подведении годовых итогов или даже длится несколько лет. К счастью, такое случается нечасто. Обычно период дефляции относительно недолог, ее можно наблюдать при расчете индекса цен за определенный месяц или квартал, но по итогам года все равно получается инфляция. Так, если по итогам первых двух кварталов года был установлен прирост индекса потребительских цен в размере 0,5% и 0,8% соответственно, а в последующие кварталы наблюдалась инфляция (падение индекса цен на 1% и 1,5% соответственно), то по итогам года будет установлена инфляция: 1+1,5-0,5-0,8 = 1,2%.

Так, если по итогам первых двух кварталов года был установлен прирост индекса потребительских цен в размере 0,5% и 0,8% соответственно, а в последующие кварталы наблюдалась инфляция (падение индекса цен на 1% и 1,5% соответственно), то по итогам года будет установлена инфляция: 1+1,5-0,5-0,8 = 1,2%.

Почему возникает дефляция

Постараемся выяснить, каковы причины дефляции. Факторов, способствующих возникновению этого процесса, может быть несколько. Ниже приведены основные из них.

1. Увеличение спроса на деньги в наличном и безналичном выражении. Такое случается, когда люди начинают сокращать свои расходы и увеличивают сбережения, храня их в банках или дома. Количество денег в обращении сокращается, соответственно, их ценность возрастает.

2. Сокращение объемов выдаваемых кредитов. Поступление кредитных средств от банков населению уменьшается, что также способствует сокращению денег в обращении и может способствовать возникновению дефляции.

3. Рост производства. Если при этом не увеличивается денежная масса, и не растут реальные доходы населения, это может стать причиной дефляции.

4. Регулирование объемов денежной массы государством. В зависимости от выбранной экономической политики, государство может принимать меры по снижению количества денег в обращении и регулировать все выше перечисленные факторы. Как правило, таким образом оно пытается бороться с инфляцией, но иногда излишние меры приводит к дефляции.

На территории нашей страны вышеназванные причины могут выглядеть несколько нереалистичными, так как отечественная экономика находится на другом уровне развития. В государствах же с сильной, развитой экономикой дефляция возникает достаточно часто.

Каковы последствия дефляции

На первый взгляд простому обывателю может показаться, что дефляция – это хорошо. Действительно, разве плохо, когда цены не растут каждый день, а, наоборот, падают? Казалось бы, об этом можно лишь мечтать. Однако на практике дефляция оказывается не менее губительной для экономики страны, чем инфляция, а иногда ее последствия бывают еще более катастрофическими.

Однако на практике дефляция оказывается не менее губительной для экономики страны, чем инфляция, а иногда ее последствия бывают еще более катастрофическими.

Дефляция сигнализирует о том, что экономика находится в процессе спада или уже достигла дна. Приведем наиболее негативные последствия этого явления для государства и его граждан:

- снижение потребительского спроса: население ожидает ещё большего снижения цен и потому откладывает покупки (в действие вступает принцип отложенного спроса). Это ведет к еще большему снижению цен и спираль закручивается;

- падение производства, которое неизбежно следует за падением спроса, когда некому продавать произведенный товар;

- банкротство и закрытие компаний, не способных «удержаться на плаву» в период снижения спроса; массовые сокращения штатов на уцелевших предприятиях;

- падение доходов населения. От проблем, которые испытывает бизнес, неизменно страдают и люди, имеющие к нему отношение. Работодатели сокращают зарплату наемным работникам, а некоторые сотрудники и вовсе остаются без работы;

- снижение покупательной способности граждан.

Несмотря на то, что во время дефляции товары и услуги дешевеют, доходы населения сокращаются ещё быстрее, чем уровень цен;

Несмотря на то, что во время дефляции товары и услуги дешевеют, доходы населения сокращаются ещё быстрее, чем уровень цен; - сокращение инвестиций, вызванное ухудшением экономической обстановки и тяжелым положением производства. Отток инвестиций способствует дальнейшему ухудшению ситуации, снова возникает замкнутый круг;

- как только доля проблемных активов растет, банки начинают сокращать объемы кредитования; взять ссуду в кредитных организациях становится намного сложнее и обходится она очень дорого;

- многие активы во время дефляции обесцениваются, так как на первый план выходят деньги. Вкладывать их во что-либо становится невыгодным. Даже товары, удовлетворяющие ту или иную потребность, после приобретения будут постоянно терять свою ценность.

Очевидно, что дефляция может повлечь за собой серьезные проблемы в экономике страны, поэтому утверждение, что массовое снижение цен – это благо, ошибочно. Чтобы экономика полноценно развивалась, необходим небольшой процент инфляции, но никак не дефляции. Разумеется, инфляция должна быть контролируемой и не выходить за определенные пределы.

Разумеется, инфляция должна быть контролируемой и не выходить за определенные пределы.

Примеры дефляции в истории разных стран

В течение 20-х и начале 30-х годов прошлого века Америка, как и весь остальной мир, находилась под гнетом Великой депрессии. На протяжении глобального финансового кризиса нередко возникали дефляционные процессы.

В Японию дефляция пришла в последние годы прошлого века. Страна с мощной и развитой экономикой потратила не один миллиард долларов на борьбу с этой проблемой. Так как Япония в основном ориентирована на экспорт, чрезмерное укрепление национальной валюты оказалось для нее совсем не выгодно. Одной из мер по борьбе с дефляцией в Японии стало снижение учетной ставки до отрицательных показателей.

В последние несколько лет дефляция не раз была зафиксирована и в странах Евросоюза. Европейские эксперты бьют тревогу и принимают различные меры, направленные на ликвидацию этого явления. Одной из непопулярных мер, принятых в последние годы, стало внедрение программы количественного смягчения.

Было интересно?

Пожалуйста, поделитесь в социальных сетях: И подпишитесь, чтобы ничего не пропустить:причины и негативные последствия падения цен в экономике

Здравствуйте, друзья!

Найдите хотя бы одного простого человека, которому нравится повышение цен из года в год на продукты, услуги ЖКХ, бензин и прочие жизненно важные статьи расходов в семейном бюджете. И почти все понимают, что это связано с инфляцией. А что мы скажем о дефляции? Подозреваю, большинство подумает, что раз повышение цен – это плохо, то снижение – хорошо. И ошибутся. В статье разберем простыми словами, что такое дефляция, ее причины и последствия для экономики, а также меры борьбы с этим негативным явлением.

Определение и примеры из истории

Снижение общего уровня цен называется дефляцией. Это процесс, противоположный инфляции. Экономисты считают, что рост цен на 1 – 2 % в год способствует развитию экономики, а значит, повышает благосостояние людей.

А вот их падение, даже на 1 %, приводит к большим проблемам.

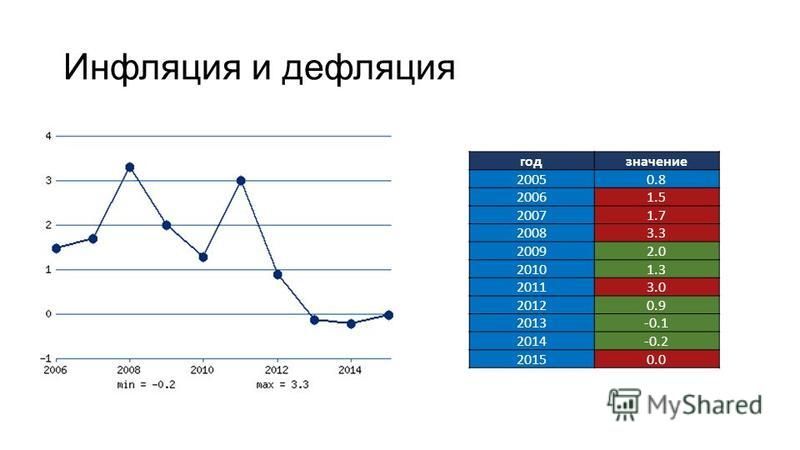

Почему это плохо, знают в Японии. В статье мы попытаемся понять японцев. В России никогда не было этого явления, и предпосылок к его возникновению пока нет. Вы можете мне возразить. По данным Росстата, в августе 2019 года зафиксировано снижение цен на 0,24 %, а в сентябре – на 0,16 %. Но это краткосрочное падение связано с сезонным фактором (овощи и фрукты, как правило, дешевеют в это время года). В годовом исчислении Россия выходит на инфляцию примерно в 3,5 %. И это рекордно низкое значение для нашей страны.

История знает значительно меньше примеров дефляции, чем высокой инфляции. Самые яркие из них:

- Великая депрессия в 30-е годы прошлого века в США, которая затронула еще Канаду и ряд европейских стран. Только на сельскохозяйственную продукцию цены упали на 40 – 60 %.

- “Потерянное десятилетие” Японии. Такое название получил период дефляционного коллапса с 1991 по 2000 год, когда экономический рост остановился, стала ускоренными темпами расти безработица.

До сих пор до конца преодолеть последствия кризиса не удается.

До сих пор до конца преодолеть последствия кризиса не удается.

Экономисты еще дают определение бифляции – это когда в экономике наблюдается одновременно два процесса: инфляция и дефляция. Растут цены на товары и услуги первой необходимости (продукты питания, коммунальные услуги и пр.), но падают цены на товары, которые чаще всего приобретают в кредит (например, машины, квартиры).

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Видов дефляции всего два:

- Хорошая, когда снижение уровня цен связано с прогрессивным развитием производства на предприятиях, внедрением новых современных технологий, которые приводят к сокращению затрат и конечной цены товара или услуги для покупателя.

- Плохая, когда снижается спрос населения на товары и услуги по разным причинам, которые разберем дальше в статье. Это, в свою очередь, приводит к сокращению производства, рабочих мест, снижению заработных плат.

Разберемся, чем опасна дефляция для экономики. Представьте ситуацию: вы приходите в магазин и видите снижение цен на свои любимые товары, и так из месяца в месяц. Мечта же… А теперь поставьте себя на место производителя. С каждым новым уменьшением цены у вас сокращается прибыль. Вы вынуждены искать пути снижения себестоимости (затрат), но бесконечно это делать не получится, а продавать себе в убыток не вариант. На предприятии сокращается производство, нет денег на дальнейшее развитие.

В экономике наступает рецессия (спад), а потом и депрессия (кризис). В результате в проигрыше оказываются и производители, и конечные потребители, то есть мы с вами. Опасность еще и в том, что выйти из дефляционного кризиса намного тяжелее, чем инфляционного.

В результате в проигрыше оказываются и производители, и конечные потребители, то есть мы с вами. Опасность еще и в том, что выйти из дефляционного кризиса намного тяжелее, чем инфляционного.

Известен термин “дефляционная спираль”. Механизм ее действия такой: цены падают, но люди ожидают еще большего падения и не покупают товары и услуги. В результате сокращается производство, спираль закручивается еще больше. Многие экономисты считают, что из-за разного менталитета граждан нашей и других стран нам не грозит в ближайшем будущем дефляция. Дело в том, что любое снижение цен в России приводит к ажиотажному спросу на товары.

Не верим мы в дальнейшее падение. Надо брать, пока дают. Возможно, со временем это изменится.

Причины возникновения

Главная причина возникновения дефляции – это нарушение баланса между спросом и предложением. Разберем, что же может привести к этому:

- Перепроизводство, когда предприятия производят товары, не согласовывая этот процесс со спросом населения.

В результате на складах образуются излишки, их пытаются реализовать дешевле. Если получается, хорошо. Если нет, то происходит снижение дальнейшего производства и все вытекающие последствия: сокращение рабочей силы, зарплат и пр.

В результате на складах образуются излишки, их пытаются реализовать дешевле. Если получается, хорошо. Если нет, то происходит снижение дальнейшего производства и все вытекающие последствия: сокращение рабочей силы, зарплат и пр. - Как ни странно, стабильность в экономике. В России это представить пока сложно, а европейцы уже вполне могут увидеть предвестников дефляции. В условиях стабильной и прогнозируемой экономики население заинтересовано в накоплении денег на долгосрочные цели (на депозитах, в сейфе). Деньги не поступают в реальный сектор, не участвует в обороте, тем самым увеличивается их ценность. В противоположность инфляции, при которой снижается ценность денег. Предприятия идут на снижение цен, пытаясь привлечь покупателей, и закручивают спираль.

- Излишние меры по борьбе с инфляцией. Высокие темпы обесценивания денежной массы заставляют правительство и Центробанк принимать жесткие методы регулирования. Неправильно выбранная тактика может привести к смене инфляционных процессов на дефляционные.

- Надувание “финансовых пузырей”, например, биржевого (спекулятивного) или валютного. Население, видя рост стоимости ценных бумаг или обесценивание собственной валюты, начинает активно вкладывать свободные деньги в покупку акций или иностранной валюты, надеясь заработать еще больше. Пузырь лопается, рынок обваливается.

- Неправильная кредитная политика. Излишнее ужесточение требований к выдаче кредитов как предприятиям, так и населению приводит к уменьшению объема кредитования. А это опять приводит к снижению покупательского спроса, темпов развития производства и к дефляции.

Причина может быть только одна, а могут участвовать и несколько сразу.

Последствия

Последствия дефляции в экономике вытекают из причин ее образования:

- Снижение объемов производства, следовательно, сокращение прибыли предприятий. Это, в свою очередь, приводит к заморозке их инвестиционной деятельности, увеличению безработицы и снижению доходов населения, что не способствует повышению спроса на товары и услуги.

Объем денежной массы сокращается, рост экономики останавливается.

Объем денежной массы сокращается, рост экономики останавливается. - Сберегательное и накопительное поведение населения тоже приводит к уменьшению денег в обороте, сокращению спроса и снижению объемов производства.

- Слишком резкое снижение ключевой ставки Центробанка может привести к тому, что населению просто станет невыгодно хранить деньги на депозитах, а банкам не с чего будет выдавать кредиты. Последние в массовом порядке разоряются, доверие населения к банковской сфере падает, объем кредитования еще больше сокращается, а дефляционная спираль сильнее закручивается.

Конечное следствие перечисленного одно – экономический спад и кризис.

Меры борьбы

Есть даже специальный термин для государственной политики, направленной на борьбу с дефляционными явлениями, – рефляция. К основным мерам относятся:

- Если падает объем кредитования, надо его стимулировать. Этого можно добиться путем более лояльного отношения к заемщикам и снижения ставок по кредитам.

Главное, не перегнуть палку, а то получится ситуация, когда экономика наводнится кредитными деньгами, полученными неплатежеспособными заемщиками. Дешевые кредиты для предприятий – это оживление производства, развитие новых направлений развития, выпуск более конкурентоспособной продукции. Для населения взять деньги в долг по более низким ставкам – это повышение спроса на дорогостоящие товары.

Главное, не перегнуть палку, а то получится ситуация, когда экономика наводнится кредитными деньгами, полученными неплатежеспособными заемщиками. Дешевые кредиты для предприятий – это оживление производства, развитие новых направлений развития, выпуск более конкурентоспособной продукции. Для населения взять деньги в долг по более низким ставкам – это повышение спроса на дорогостоящие товары. - Государственное инвестирование в крупные инфраструктурные проекты (дороги, мосты, трубопроводы, разведка недр и пр.). В таких масштабных мероприятиях задействованы десятки предприятий из разных отраслей экономики. В условиях кризиса у них будет полная загрузка мощностей, приток рабочей силы и прибыли. Именно такие проекты способны вытащить страну из любой ямы. Только одна строительная отрасль тянет за собой более 70 других отраслей экономики.

- Снижение налогов для предприятий и организаций. Сама по себе эта мера вряд ли приведет к выходу из дефляционного кризиса, но в совокупности с другими поможет справиться с негативными последствиями.

Например, высвободившиеся средства можно направить на инвестиции в развитие новых производств, продукция которых более востребована у населения.

Например, высвободившиеся средства можно направить на инвестиции в развитие новых производств, продукция которых более востребована у населения. - Увеличение объемов выпуска государственных ценных бумаг, например, облигаций. Это позволит населению припарковать свободные деньги в надежном инвестиционном инструменте и рассчитывать на прибыль (купоны). А государство получит возможность потратить взятые у граждан средства на дополнительные меры по борьбе с дефляцией.

Заключение

Некорректно сравнение двух процессов в экономике: инфляции и дефляции. Это две противоположности, но последствия могут быть катастрофическими и от одного явления, и от другого.

Надеюсь, что теперь вы с осторожностью будете воспринимать новости о снижении цен в магазинах. Во всяком случае до тех пор, пока не узнаете причины такого падения. Если это связано с научно-техническим прогрессом в производстве, тогда проблем нет – порадуемся за нашу страну и экономику. А если причины в другом, то готовимся в очередному экономическому кризису, непредсказуемому по последствиям и времени прохождения.

Предлагаю не разочаровывать экономистов и поддержать мнение о нашем менталитете. Падают цены? Быстрее бежим в магазины и опустошаем полки. При таком подходе дефляция нам не грозит.

Дефляция — Deflation — qaz.wiki

В экономике , дефляция является снижение общего уровня цен на товары и услуги. Дефляция возникает, когда уровень инфляции падает ниже 0% (отрицательный уровень инфляции ). Инфляция со временем снижает стоимость валюты , но внезапная дефляция увеличивает ее. Это позволяет покупать больше товаров и услуг, чем раньше, за ту же сумму валюты. Дефляция отличается от дезинфляции , замедления темпов инфляции, т.е. когда инфляция снижается до более низкого уровня, но остается положительной.

Экономисты обычно считают, что внезапный дефляционный шок — это проблема современной экономики, поскольку он увеличивает реальную стоимость долга, особенно если дефляция является неожиданной. Дефляция также может усугубить рецессию и привести к дефляционной спирали .

Дефляция обычно происходит , когда поставка высока (при избытке производство происходит), когда спрос низкий (когда потребление уменьшается), или когда денежная масса уменьшается (иногда в ответ на сжатие , созданное из неосторожных инвестиций или кредитного кризиса ) или из — за чистый отток капитала из экономики. Это также может произойти из-за слишком большой конкуренции и слишком низкой концентрации рынка .

Причины и соответствующие типы

В модели IS – LM (равновесие инвестиций и сбережений — модель предпочтения ликвидности и равновесия денежной массы) дефляция вызывается сдвигом кривой спроса и предложения на товары и услуги. Это, в свою очередь, может быть вызвано увеличением предложения, падением спроса или и тем, и другим.

Когда цены падают, у потребителей появляется стимул откладывать покупки и потребление до тех пор, пока цены не упадут еще больше, что, в свою очередь, снижает общую экономическую активность. Когда закупки откладываются, производственные мощности простаивают, а инвестиции падают, что приводит к дальнейшему снижению совокупного спроса . Это дефляционная спираль. Чтобы быстро изменить ситуацию, нужно ввести экономический стимул . Правительство могло бы увеличить продуктивные расходы на такие вещи, как инфраструктура, или центральный банк мог бы начать увеличивать денежную массу .

Это дефляционная спираль. Чтобы быстро изменить ситуацию, нужно ввести экономический стимул . Правительство могло бы увеличить продуктивные расходы на такие вещи, как инфраструктура, или центральный банк мог бы начать увеличивать денежную массу .

Дефляция также связана с неприятием риска , когда инвесторы и покупатели начнут копить деньги, потому что их стоимость со временем растет. Это может создать ловушку ликвидности или привести к нехватке средств, что приведет к привлечению инвестиций, создающих больше рабочих мест и производство товаров. Центральный банк, как правило, не может взимать отрицательный процент за деньги, и даже взимание нулевого процента часто дает меньший стимулирующий эффект, чем несколько более высокие процентные ставки. В закрытой экономике это связано с тем, что взимание нулевого процента также означает нулевую доходность по государственным ценным бумагам или даже отрицательную доходность по коротким срокам погашения. В открытой экономике он создает кэрри- трейд и обесценивает валюту. Девальвация валюты приводит к более высоким ценам на импорт, не обязательно стимулируя экспорт в такой же степени.

Девальвация валюты приводит к более высоким ценам на импорт, не обязательно стимулируя экспорт в такой же степени.

Дефляция — естественное состояние экономики, когда предложение денег фиксировано или не растет так быстро, как население и экономика. Когда это происходит, доступное количество твердой валюты на человека падает, в результате чего денег становится меньше, и, следовательно, покупательная способность каждой денежной единицы увеличивается. Дефляция также возникает, когда повышение эффективности производства снижает общую цену товаров. Конкуренция на рынке часто побуждает этих производителей использовать по крайней мере некоторую часть этих сбережений для снижения запрашиваемой цены на свои товары. Когда это происходит, потребители платят меньше за эти товары, и, следовательно, возникает дефляция, поскольку покупательная способность увеличилась.

Повышение производительности и снижение транспортных расходов создали структурную дефляцию в эпоху ускоренного роста производительности с 1870 по 1900 годы, но умеренная инфляция была в течение примерно десяти лет до учреждения Федеральной резервной системы в 1913 году. Инфляция была во время Первой мировой войны , но дефляция снова вернулась. после войны и во время депрессии 1930-х гг. Большинство стран отказались от золотого стандарта в 1930-х годах, так что меньше причин для ожидания дефляции, кроме краха спекулятивных классов активов, в условиях бумажной денежной системы с низким ростом производительности.

Инфляция была во время Первой мировой войны , но дефляция снова вернулась. после войны и во время депрессии 1930-х гг. Большинство стран отказались от золотого стандарта в 1930-х годах, так что меньше причин для ожидания дефляции, кроме краха спекулятивных классов активов, в условиях бумажной денежной системы с низким ростом производительности.

В основной экономике дефляция может быть вызвана сочетанием спроса и предложения на товары, а также спроса и предложения на деньги, в частности, уменьшения предложения денег и увеличения предложения товаров. Исторические эпизоды дефляции часто связывались с увеличением предложения товаров (из-за повышения производительности) без увеличения денежной массы или (как в случае Великой депрессии и, возможно, в Японии в начале 1990-х годов) со спросом на товары. вниз в сочетании с уменьшением денежной массы. Исследования Великой депрессии Бена Бернанке показали, что в ответ на снижение спроса Федеральная резервная система в то время уменьшила денежную массу, что способствовало дефляции.

Причины спроса:

- Дефляция роста: устойчивое снижение реальной стоимости товаров и услуг в результате технического прогресса, сопровождающееся конкурентоспособным снижением цен, приводящим к увеличению совокупного спроса.

- Структурная дефляция существовала с 1870-х годов до подъема цикла, начавшегося в 1895 году. Дефляция была вызвана снижением затрат на производство и распространение товаров. Это привело к конкурентному снижению цен, когда на рынках было избыточное предложение. Умеренная инфляция после 1895 года была связана с увеличением предложения золота, которое происходило в течение десятилетий. Во время Первой мировой войны цены резко выросли, но в конце войны дефляция вернулась. Напротив, при бумажной денежной системе с конца Второй мировой войны до 1960-х годов наблюдался высокий рост производительности , но не было дефляции.

- Исторически не все эпизоды дефляции соответствуют периодам слабого экономического роста.

- Производительность и дефляция обсуждаются в исследовании 1940 г.

, проведенном Институтом Брукингса, в котором приводятся данные о производительности основных отраслей промышленности США с 1919 по 1939 год, а также реальная и номинальная заработная плата. Было ясно, что стойкая дефляция является результатом огромного роста производительности труда в этот период. К концу 1920-х годов большинство товаров было переполнено, что способствовало высокому уровню безработицы во время Великой депрессии.

, проведенном Институтом Брукингса, в котором приводятся данные о производительности основных отраслей промышленности США с 1919 по 1939 год, а также реальная и номинальная заработная плата. Было ясно, что стойкая дефляция является результатом огромного роста производительности труда в этот период. К концу 1920-х годов большинство товаров было переполнено, что способствовало высокому уровню безработицы во время Великой депрессии.

- Дефляция накопления (накопления) наличных денег: попытки сэкономить больше наличных за счет сокращения потребления, ведущего к снижению скорости обращения денег.

Причины со стороны предложения:

- Дефляция банковского кредита: уменьшение предложения банковского кредита из-за банкротства банков или увеличения предполагаемого риска дефолта частных лиц или сокращения денежной массы центральным банком.

Дефляция долга

Дефляция долга — сложное явление, связанное с окончанием долгосрочных кредитных циклов. Ирвинг Фишер (1933) предложил эту теорию для объяснения дефляции Великой депрессии .

Дефляция со стороны денежной массы

С точки зрения монетаризма, дефляция вызвана, прежде всего, снижением скорости обращения денег и / или количества денежной массы на человека.

Исторический анализ скорости обращения денег и денежной базы показывает обратную корреляцию: для данного процентного уменьшения денежной базы результатом является почти равнопроцентное увеличение скорости обращения денег. Этого следовало ожидать, потому что денежная база (M B ), скорость обращения денежных средств (V B ), уровень цен (P) и реальный выпуск (Y) связаны по определению: M B V B = PY. Однако важно отметить, что денежная база — это гораздо более узкое определение денег, чем денежная масса М 2 . Кроме того, скорость денежной базы чувствительна к процентной ставке, причем самая высокая скорость приходится на самые высокие процентные ставки.

В ранней истории Соединенных Штатов не было национальной валюты и недостаточного количества монет. Банкноты составляли большую часть денег в обращении. Во время финансовых кризисов многие банки обанкротились, и их банкноты обесценились. Кроме того, банкноты были обесценены по сравнению с золотом и серебром, причем скидка зависела от финансовой устойчивости банка.

Банкноты составляли большую часть денег в обращении. Во время финансовых кризисов многие банки обанкротились, и их банкноты обесценились. Кроме того, банкноты были обесценены по сравнению с золотом и серебром, причем скидка зависела от финансовой устойчивости банка.

В последние годы изменения денежной массы исторически требовали много времени, чтобы отразиться на уровне цен, с задержкой не менее 18 месяцев. Совсем недавно Алан Гринспен указал, что временной лаг составляет от 12 до 13 кварталов. Облигации, акции и товары были предложены в качестве резервуаров для сдерживания изменений денежной массы.

Кредитная дефляция

В современной экономике, основанной на кредитовании, дефляция может быть вызвана тем, что центральный банк инициирует более высокие процентные ставки (то есть, чтобы «контролировать» инфляцию), тем самым, возможно, лопнув пузырь активов . В экономике, основанной на кредитовании, замедление или сокращение кредитования приводит к уменьшению количества денег в обращении с дальнейшим резким падением денежной массы по мере снижения уверенности и снижения скорости обращения с последующим резким падением спроса на рабочие места или товары. . Падение спроса вызывает падение цен из-за перенасыщения предложения . Это становится дефляционной спиралью, когда цены падают ниже затрат на финансирование производства или погашение уровня долга, возникшего на предыдущем уровне цен. Предприятия, неспособные получить достаточную прибыль, независимо от того, насколько низкие цены они устанавливают, затем ликвидируются. Банки получают активы, стоимость которых резко упала с момента выдачи ипотечного кредита, и если они продают эти активы, они еще больше переизбыток предложения, что только усугубляет ситуацию. Чтобы замедлить или остановить дефляционную спираль, банки часто удерживают сборы по неработающим кредитам ( как в Японии , а в последнее время в Америке и Испании). Часто это не более чем временная мера, потому что тогда они должны ограничить кредит, поскольку у них нет денег для ссуды, что еще больше снижает спрос и так далее.

. Падение спроса вызывает падение цен из-за перенасыщения предложения . Это становится дефляционной спиралью, когда цены падают ниже затрат на финансирование производства или погашение уровня долга, возникшего на предыдущем уровне цен. Предприятия, неспособные получить достаточную прибыль, независимо от того, насколько низкие цены они устанавливают, затем ликвидируются. Банки получают активы, стоимость которых резко упала с момента выдачи ипотечного кредита, и если они продают эти активы, они еще больше переизбыток предложения, что только усугубляет ситуацию. Чтобы замедлить или остановить дефляционную спираль, банки часто удерживают сборы по неработающим кредитам ( как в Японии , а в последнее время в Америке и Испании). Часто это не более чем временная мера, потому что тогда они должны ограничить кредит, поскольку у них нет денег для ссуды, что еще больше снижает спрос и так далее.

Исторические примеры кредитной дефляции

В ранней экономической истории Соединенных Штатов циклы инфляции и дефляции коррелировали с потоками капитала между регионами, при этом деньги ссужались из финансового центра на северо-востоке в регионы, производящие товары, на западе и юге. В проциклического образом, цены на сырьевые товары выросли , когда капитал течет, то есть, когда банки были готовы кредитовать, и упал в годы депрессии 1818 и 1839 , когда банки называют в виде кредитов. Кроме того, в то время не было национальной бумажной валюты и был дефицит монет. Большая часть денег циркулировала в виде банкнот, которые обычно продавались со скидкой в зависимости от удаленности от банка-эмитента и предполагаемой финансовой устойчивости банка.

В проциклического образом, цены на сырьевые товары выросли , когда капитал течет, то есть, когда банки были готовы кредитовать, и упал в годы депрессии 1818 и 1839 , когда банки называют в виде кредитов. Кроме того, в то время не было национальной бумажной валюты и был дефицит монет. Большая часть денег циркулировала в виде банкнот, которые обычно продавались со скидкой в зависимости от удаленности от банка-эмитента и предполагаемой финансовой устойчивости банка.

Когда банки терпели банкротство, их банкноты погашались для получения банковских резервов, что часто не приводило к оплате по номинальной стоимости , а иногда банкноты становились бесполезными. Банкноты выживших слабых банков торговались с огромными дисконтами. Во время Великой депрессии люди, которые были должны деньги банку, чьи вклады были заморожены, иногда покупали банковские книги (вклады других людей в банке) со скидкой и использовали их для выплаты своего долга по номинальной стоимости.

В течение XIX века в США периодически происходила дефляция (самое важное исключение было во время Гражданской войны). Эта дефляция временами была вызвана технологическим прогрессом, который привел к значительному экономическому росту, но в других случаях она была вызвана финансовыми кризисами, в частности Паникой 1837 года, которая вызвала дефляцию до 1844 года, и Паникой 1873 года, которая вызвала Долгую депрессию, которая длилась до 1879. Эти дефляционные периоды предшествовали созданию Федеральной резервной системы США и ее активному управлению денежно-кредитными вопросами. Эпизоды дефляции были редкими и непродолжительными с момента создания Федеральной резервной системы (заметным исключением является Великая депрессия ), в то время как экономический прогресс США был беспрецедентным.

Эта дефляция временами была вызвана технологическим прогрессом, который привел к значительному экономическому росту, но в других случаях она была вызвана финансовыми кризисами, в частности Паникой 1837 года, которая вызвала дефляцию до 1844 года, и Паникой 1873 года, которая вызвала Долгую депрессию, которая длилась до 1879. Эти дефляционные периоды предшествовали созданию Федеральной резервной системы США и ее активному управлению денежно-кредитными вопросами. Эпизоды дефляции были редкими и непродолжительными с момента создания Федеральной резервной системы (заметным исключением является Великая депрессия ), в то время как экономический прогресс США был беспрецедентным.

Финансовый кризис в Англии в 1818 году заставил банки потребовать ссуды и урезать новые займы, что привело к вывозу денег из США. Банк Соединенных Штатов также сократил объемы кредитования. Цены на хлопок и табак упали. На цены на сельскохозяйственные товары также оказало давление возвращение нормальных урожаев после 1816 года, года без лета , который вызвал крупномасштабный голод и высокие цены на сельскохозяйственную продукцию.

Было несколько причин дефляции тяжелой депрессии 1839–1843 годов, которые включали переизбыток сельскохозяйственных товаров (в первую очередь хлопка), поскольку новые пахотные земли начали возделываться после крупных продаж федеральных земель несколькими годами ранее, когда банки требовали оплаты золотом или серебром. банкротство нескольких банков, дефолт нескольких штатов по своим облигациям и сокращение британских банков притока валюты в США.

Этот цикл широко прослеживался во время Великой депрессии . Отчасти из-за избыточных производственных мощностей и насыщения рынка, а отчасти из -за Закона о тарифах Смута-Хоули международная торговля резко сократилась, что привело к резкому сокращению спроса на товары, что привело к простоям значительной части производственных мощностей и вызвало череду банкротств банков. Аналогичная ситуация в Японии, начавшаяся с обвала рынка акций и недвижимости в начале 1990-х годов, была остановлена японским правительством, предотвратив крах большинства банков и взяв под прямой контроль над несколькими в наихудшем состоянии.

Нехватка официальных денег

В Соединенных Штатах не было национальных бумажных денег до 1862 г. ( гринбеки использовались для финансирования Гражданской войны), но до 1877 г. эти банкноты считались золотыми. Также была нехватка чеканных монет США. Обычно использовались иностранные монеты, такие как мексиканское серебро. Иногда банкноты составляли до 80% валюты в обращении до гражданской войны. Во время финансовых кризисов 1818–1819 гг. И 1837–1841 гг. Многие банки обанкротились, и их деньги были погашены из резервов ниже номинальной . Иногда банкноты обесценивались, а векселя слабых уцелевших банков сильно обесценивались. Администрация Джексона открыла филиалы монетных дворов, что со временем увеличило предложение монет. После обнаружения золота в Сьерра-Неваде в 1848 году на рынок поступило достаточно золота, чтобы обесценить золото по сравнению с серебром. Чтобы уравнять стоимость двух металлов в монетах, монетный двор США немного снизил содержание серебра в новых монетах в 1853 году.

Когда в годы после 1870 года возникла структурная дефляция, различные правительственные комиссии по расследованию обычно объясняли нехваткой золота и серебра, хотя они обычно упоминали изменения в промышленности и торговле, которые мы теперь называем производительностью. Однако Дэвид А. Уэллс (1890) отмечает, что денежная масса США в период 1879–1889 гг. Фактически выросла на 60%, причем увеличение произошло в золоте и серебре, которые выросли по сравнению с процентной долей нот национальных банков и законных платежных средств. Кроме того, Уэллс утверждал, что дефляция только снизила стоимость товаров, которые выиграли от недавних улучшенных методов производства и транспортировки. Товары, произведенные мастерами, не упали в цене, как и многие услуги, а стоимость рабочей силы фактически выросла. Кроме того, дефляция не происходила в странах, в которых не было современного производства, транспорта и связи.

К концу 19 века дефляция закончилась и сменилась умеренной инфляцией. Уильям Стэнли Джевонс предсказал, что рост предложения золота вызовет инфляцию на десятилетия раньше, чем это произошло на самом деле. Ирвинг Фишер обвинил во всемирной инфляции довоенных лет рост предложения золота.

Уильям Стэнли Джевонс предсказал, что рост предложения золота вызовет инфляцию на десятилетия раньше, чем это произошло на самом деле. Ирвинг Фишер обвинил во всемирной инфляции довоенных лет рост предложения золота.

В странах с нестабильной валютой бартер и другие альтернативные валютные механизмы, такие как долларизация, являются обычным явлением, и поэтому, когда «официальных» денег становится мало (или они становятся необычно ненадежными), торговля все еще может продолжаться (например, совсем недавно в Зимбабве ). Поскольку в таких экономиках центральное правительство часто неспособно, даже если бы оно хотело, адекватно контролировать внутреннюю экономику, нет острой необходимости для физических лиц приобретать официальную валюту, кроме как для оплаты импортируемых товаров. Фактически бартер действует как защитный тариф в таких странах, стимулируя местное потребление местной продукции. Он также является стимулом для добычи полезных ископаемых и разведки, потому что один из простых способов заработать деньги в такой экономике — это выкопать его из земли.

Последствия

Дефляция присутствовала во время большинства экономических депрессий в истории США Дефляция, как правило, рассматривается негативно, поскольку она вызывает перевод богатства от заемщиков и держателей неликвидных активов в пользу вкладчиков и держателей ликвидных активов и валюты, а также из-за путаницы в ценовых сигналах. вызывают неэффективное инвестирование в виде недофинансирования.

В этом смысле это противоположно более обычному сценарию инфляции, эффект которого заключается в налогообложении держателей валюты и кредиторов (вкладчиков) и использовании поступлений для субсидирования заемщиков, в том числе правительств, а также для того, чтобы вызвать неэффективное инвестирование как чрезмерное инвестирование. Таким образом, инфляция стимулирует краткосрочное потребление и может аналогичным образом чрезмерно стимулировать инвестиции в проекты, которые могут оказаться нецелесообразными в реальном выражении (например, жилищные пузыри или пузыри доткомов ), в то время как дефляция замедляет инвестиции, даже если в реальном мире спрос не удовлетворяется. встретились. В современной экономике дефляция обычно вызвана падением совокупного спроса и связана с экономической депрессией, как это произошло во время Великой депрессии и длительной депрессии .

встретились. В современной экономике дефляция обычно вызвана падением совокупного спроса и связана с экономической депрессией, как это произошло во время Великой депрессии и длительной депрессии .

Нобелевский лауреат Фридрих Хайек , австрийский экономист- либертарианец , заявил о дефляции Великой депрессии:

Я согласен с Милтоном Фридманом в том, что после того, как произошел крах, Федеральная резервная система провела глупую дефляционную политику. Я не только против инфляции, но и против дефляции. Итак, опять же, плохо спланированная денежно-кредитная политика продлила депрессию.

- Интервью с Диего Пизано (1979)

В то время как увеличение покупательной способности денег приносит пользу одним, оно усиливает долговую нагрузку для других: после периода дефляции платежи по обслуживанию долга представляют собой большую покупательную способность, чем они были в момент возникновения долга. . Следовательно, дефляцию можно рассматривать как эффективное увеличение процентной ставки по ссуде. Если, как во время Великой депрессии в Соединенных Штатах, дефляция в среднем составляет 10% в год, даже беспроцентная ссуда непривлекательна, поскольку ее необходимо погашать деньгами на 10% больше каждый год.

Если, как во время Великой депрессии в Соединенных Штатах, дефляция в среднем составляет 10% в год, даже беспроцентная ссуда непривлекательна, поскольку ее необходимо погашать деньгами на 10% больше каждый год.

В нормальных условиях ФРС и большинство других центральных банков реализуют политику, устанавливая цель для краткосрочной процентной ставки — ставку по однодневным федеральным фондам в США — и обеспечивая выполнение этой цели путем покупки и продажи ценных бумаг на открытых рынках капитала. Когда краткосрочная процентная ставка достигает нуля, центральный банк больше не может смягчать политику, понижая свою обычную целевую процентную ставку. Когда процентные ставки близки к нулю, облегчение долгового бремени становится все более важным инструментом в управлении дефляцией.

В последнее время, когда сроки ссуд стали длиннее, а ссудное финансирование (или использование заемных средств) стало обычным явлением для многих типов инвестиций, стоимость дефляции для заемщиков возросла. Дефляция может препятствовать частным инвестициям, поскольку ожидания относительно будущих прибылей снижаются, когда будущие цены ниже. Следовательно, при сокращении частных инвестиций нарастающая дефляция может вызвать коллапс совокупного спроса . Без «скрытого риска инфляции» для организаций может стать более разумным удерживать деньги, а не тратить или инвестировать их (зарывать деньги). Поэтому они получают вознаграждение в виде денег. Как отмечает Хайек, такое «накопительное» поведение считается нежелательным для большинства экономистов:

Дефляция может препятствовать частным инвестициям, поскольку ожидания относительно будущих прибылей снижаются, когда будущие цены ниже. Следовательно, при сокращении частных инвестиций нарастающая дефляция может вызвать коллапс совокупного спроса . Без «скрытого риска инфляции» для организаций может стать более разумным удерживать деньги, а не тратить или инвестировать их (зарывать деньги). Поэтому они получают вознаграждение в виде денег. Как отмечает Хайек, такое «накопительное» поведение считается нежелательным для большинства экономистов:

Принято считать, что накопление денег, будь то наличными или на холостых остатках, имеет дефляционный эффект. Никто не считает, что дефляция желательна сама по себе.

- Хайек (1932)

Некоторые полагают, что при отсутствии больших сумм долга дефляция была бы желательным эффектом, поскольку снижение цен увеличивает покупательную способность .

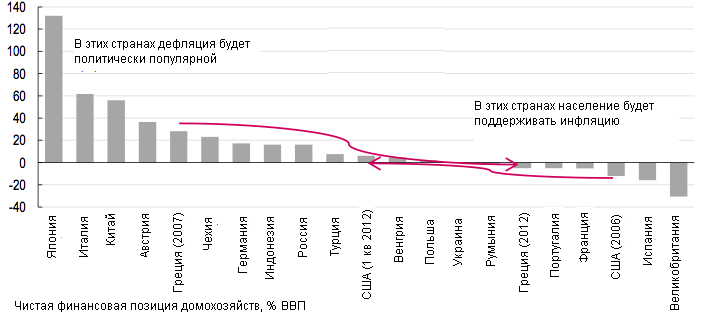

Поскольку периоды дефляции неблагоприятны для должников (включая большинство фермеров), они часто становятся периодами растущей популистской реакции. Например, в конце 19 века популисты в США хотели списания долга или перехода от нового золотого стандарта к серебряному стандарту (предложение серебра увеличивалось относительно быстрее, чем предложение золота, что делало серебро менее дефляционным, чем золото. ), биметаллические стандартные или бумажные деньги, такие как недавно закончившиеся Greenbacks .

Например, в конце 19 века популисты в США хотели списания долга или перехода от нового золотого стандарта к серебряному стандарту (предложение серебра увеличивалось относительно быстрее, чем предложение золота, что делало серебро менее дефляционным, чем золото. ), биметаллические стандартные или бумажные деньги, такие как недавно закончившиеся Greenbacks .

Дефляционная спираль

Дефляционная спираль является ситуация , при которой уменьшается в уровне цен приведет к снижению производства, что в свою очередь приводит к снижению заработной платы и спроса, что приводит к дальнейшим снижением уровня цен. Поскольку снижение общего уровня цен называется дефляцией, дефляционная спираль возникает, когда снижение цен приводит к порочному кругу , в котором проблема усугубляет свою собственную причину. В науке этот эффект также известен как петля положительной обратной связи . Еще одним экономическим примером этого принципа является массовый уход из банка .

Великая Депрессия была расценена некоторыми как дефляционной спирали. Дефляционная спираль — это современная макроэкономическая версия общей полемики XIX века о перенасыщении . Другая связанная с этим идея — это теория Ирвинга Фишера о том, что чрезмерный долг может вызвать продолжающуюся дефляцию . Вопрос о том, могут ли дефляционные спирали действительно возникать, остается спорным, и их возможность оспаривается экономистами, занимающимися вопросами пресной воды (включая Чикагскую школу экономики ) и экономистами Австрийской школы .

Дефляционная спираль — это современная макроэкономическая версия общей полемики XIX века о перенасыщении . Другая связанная с этим идея — это теория Ирвинга Фишера о том, что чрезмерный долг может вызвать продолжающуюся дефляцию . Вопрос о том, могут ли дефляционные спирали действительно возникать, остается спорным, и их возможность оспаривается экономистами, занимающимися вопросами пресной воды (включая Чикагскую школу экономики ) и экономистами Австрийской школы .

Противодействие дефляции

Во время сильной дефляции нацеливание на процентную ставку (обычный метод определения того, сколько валюты нужно создать) может быть неэффективным, потому что даже снижение краткосрочной процентной ставки до нуля может привести к реальной процентной ставке, которая слишком высока для привлечения кредита. достойные заемщики. В XXI веке отрицательная процентная ставка была опробована, но она не может быть слишком отрицательной, поскольку люди могут снимать наличные с банковских счетов, если у них отрицательная процентная ставка. Таким образом, центральный банк должен напрямую установить целевой показатель количества денег (так называемое « количественное смягчение ») и может использовать экстраординарные методы для увеличения денежной массы, например, приобретение финансовых активов, которые обычно не используются центральным банком в качестве резервов ( такие как ценные бумаги с ипотечным покрытием ). До того, как стать председателем Федеральной резервной системы США , Бен Бернанке заявил в 2002 году, что «… достаточные денежные вливания в конечном итоге всегда повернут вспять дефляцию», хотя дефляционная спираль в Японии не была нарушена количественным смягчением, предоставленным Банком. Японии.

Таким образом, центральный банк должен напрямую установить целевой показатель количества денег (так называемое « количественное смягчение ») и может использовать экстраординарные методы для увеличения денежной массы, например, приобретение финансовых активов, которые обычно не используются центральным банком в качестве резервов ( такие как ценные бумаги с ипотечным покрытием ). До того, как стать председателем Федеральной резервной системы США , Бен Бернанке заявил в 2002 году, что «… достаточные денежные вливания в конечном итоге всегда повернут вспять дефляцию», хотя дефляционная спираль в Японии не была нарушена количественным смягчением, предоставленным Банком. Японии.

До 1930-х годов экономисты обычно считали, что дефляция излечит сама себя. По мере снижения цен спрос, естественно, увеличивался, и экономическая система исправлялась без вмешательства извне.

Это мнение было оспорено в 1930-х годах во время Великой депрессии . Кейнсианские экономисты утверждали, что экономическая система не самокорректируется в отношении дефляции, и что правительства и центральные банки должны были принимать активные меры для повышения спроса за счет снижения налогов или увеличения государственных расходов. Резервные требования центрального банка были высокими по сравнению с недавним временем. Таким образом, если бы не обмен валюты на золото (в соответствии с золотым стандартом), центральный банк мог бы эффективно увеличить денежную массу, просто уменьшив резервные требования и с помощью операций на открытом рынке (например, покупая казначейские облигации за наличные) для компенсации сокращение денежной массы в частном секторе из-за краха кредита (кредит — это форма денег).

Резервные требования центрального банка были высокими по сравнению с недавним временем. Таким образом, если бы не обмен валюты на золото (в соответствии с золотым стандартом), центральный банк мог бы эффективно увеличить денежную массу, просто уменьшив резервные требования и с помощью операций на открытом рынке (например, покупая казначейские облигации за наличные) для компенсации сокращение денежной массы в частном секторе из-за краха кредита (кредит — это форма денег).

С появлением монетаристских идей основное внимание в борьбе с дефляцией было сосредоточено на расширении спроса за счет снижения процентных ставок (т.е. снижения «стоимости» денег). Эта точка зрения была отклонена в свете неспособности адаптивной политики как в Японии, так и в США подстегнуть спрос после потрясений на фондовом рынке в начале 1990-х и в 2000–2002 годах, соответственно. Австрийские экономисты обеспокоены инфляционным воздействием денежно-кредитной политики на цены активов. Устойчиво низкие реальные ставки могут вызвать повышение цен на активы и чрезмерное накопление долга. Таким образом, снижение ставок может оказаться лишь временным паллиативом, усугубляя возможный кризис дефляции долга.

Таким образом, снижение ставок может оказаться лишь временным паллиативом, усугубляя возможный кризис дефляции долга.

Когда процентные ставки близки к нулю, облегчение долгового бремени становится все более важным инструментом в управлении дефляцией.

Особые условия заимствования

Когда центральный банк снизил номинальные процентные ставки до нуля, он больше не может стимулировать спрос за счет снижения процентных ставок. Это знаменитая ловушка ликвидности . Когда возникает дефляция, требуются « особые меры » для предоставления ссуд денег под нулевую номинальную процентную ставку (которая все еще может быть очень высокой реальной процентной ставкой из-за отрицательного уровня инфляции) с целью искусственного увеличения денежной массы.

Капитал

Хотя часто говорят, что стоимость основных фондов снижается, когда она снижается, такое использование не согласуется с обычным определением дефляции; Более точное описание уменьшения стоимости основных средств — это экономическая амортизация . Другой термин, правила бухгалтерского учета амортизации, представляют собой стандарты для определения уменьшения стоимости основных средств, когда рыночная стоимость недоступна или недоступна.

Другой термин, правила бухгалтерского учета амортизации, представляют собой стандарты для определения уменьшения стоимости основных средств, когда рыночная стоимость недоступна или недоступна.

Исторические примеры

Гонконг

После азиатского финансового кризиса в конце 1997 года Гонконг пережил длительный период дефляции, который не закончился до 4-го квартала 2004 года. Многие валюты Восточной Азии девальвировали после кризиса. Однако гонконгский доллар был привязан к доллару США , что привело к корректировке за счет дефляции потребительских цен . Ситуация усугублялась все более дешевым экспортом из материкового Китая и «слабым доверием потребителей » в Гонконге. Эта дефляция сопровождалась экономическим спадом, который был более серьезным и продолжительным, чем в соседних странах, которые девальвировали свои валюты после азиатского финансового кризиса.

Ирландия

В феврале 2009 года , Ирландия «s Центральное статистическое управление объявило , что в январе 2009 года в стране наблюдалась дефляция, с падением цен на 0,1% по сравнению с тем же время в 2008 году в первый раз дефляция ударил ирландскую экономику с 1960 года Общий потребителя цены снизились на 1,7% за месяц.

Брайан Ленихан, министр финансов Ирландии, упомянул дефляцию в интервью RTÉ Radio. Согласно отчету RTÉ, «министр финансов Брайан Ленихан сказал, что дефляция должна приниматься во внимание при рассмотрении бюджетных сокращений пособий на детей, оплаты труда в государственном секторе и оплаты профессиональных услуг. Г-н Ленихан сказал, что в месячном исчислении было 6,6. % снижение стоимости жизни в этом году ».

Это интервью примечательно тем, что упомянутая дефляция не была явно оценена министром негативно в ходе интервью. Министр упоминает дефляцию как элемент данных, который помогает аргументам в пользу сокращения определенных льгот. Предполагаемый экономический ущерб, причиненный дефляцией, не упоминается и не упоминается этим членом правительства. Это замечательный пример дефляции в современную эпоху, обсуждаемую высокопоставленным министром финансов без каких-либо упоминаний о том, как ее можно избежать и следует ли этого делать.

Япония

Дефляция началась в начале 1990-х годов. Банк Японии и правительство пыталось ликвидировать его за счет снижения процентных ставок и « количественного смягчения », но не создает устойчивый рост денежной массы и дефляции сохраняется. В июле 2006 года политика нулевой ставки была отменена.

Банк Японии и правительство пыталось ликвидировать его за счет снижения процентных ставок и « количественного смягчения », но не создает устойчивый рост денежной массы и дефляции сохраняется. В июле 2006 года политика нулевой ставки была отменена.

Можно сказать, что системные причины дефляции в Японии включают:

- Жесткие денежно-кредитные условия . Банк Японии проводил мягкую денежно-кредитную политику только тогда, когда инфляция была ниже нуля, и ужесточалась, когда дефляция заканчивалась.

- Неблагоприятная демография . В Японии стареет население (22,6% старше 65 лет), которое не растет и скоро начнет длительное сокращение. Смертность в Японии недавно превысила рождаемость.

- Падение цен на активы . В случае Японии дефляция цен на активы представляла собой возврат к среднему значению или коррекцию к уровню цен, который преобладал до пузыря активов. В 1980-х годах на акции и особенно на недвижимость в Японии был довольно большой пузырь цен (пик пришелся на конец 1989 года).

- Неплатежеспособные компании: банки ссудили компаниям и физическим лицам, инвестировавшим в недвижимость. Когда стоимость недвижимости упала, эти ссуды не могли быть выплачены. Банки могут попытаться получить залог (землю), но это не погашает ссуду. Банки отложили это решение, надеясь, что цены на активы улучшатся. Эти задержки были разрешены национальными банковскими регуляторами. Некоторые банки предоставили этим компаниям еще больше кредитов, которые используются для обслуживания уже имеющейся у них задолженности. Этот продолжающийся процесс известен как поддержание «нереализованного убытка», и до тех пор, пока активы не будут полностью переоценены и / или проданы (и убыток не реализован), он будет продолжать оставаться дефляционной силой в экономике. The Economist предложил усовершенствовать закон о банкротстве, закон о передаче земли и налоговое законодательство в качестве методов ускорения этого процесса и, таким образом, прекращения дефляции.

- Неплатежеспособные банки: банки с большей долей кредитов, которые являются «неработающими», то есть они не получают по ним платежи, но еще не списали их, не могут ссудить больше денег; они должны увеличить свои денежные резервы, чтобы покрыть безнадежные ссуды.

- Боязнь неплатежеспособных банков: японцы боятся краха банков, поэтому предпочитают покупать казначейские облигации (США или Японии), а не хранить свои деньги на банковском счете. Это также означает, что деньги недоступны для кредитования и, следовательно, экономического роста. Это означает, что норма сбережений снижает потребление, но не проявляется в экономике в эффективной форме, чтобы стимулировать новые инвестиции. Люди также экономят, владея недвижимостью, что еще больше замедляет рост, поскольку это увеличивает цены на землю.

- Импортная дефляция: Япония импортирует недорогие потребительские товары из Китая и других стран (из-за более низкой заработной платы и быстрого роста в этих странах) и дешевое сырье, многие из которых достигли исторического минимума в начале 2000-х годов. Таким образом, цены на импортную продукцию снижаются. Отечественные производители должны соответствовать этим ценам, чтобы оставаться конкурентоспособными. Это снижает цены на многие товары в экономике и, следовательно, вызывает дефляцию.

- Стимулирующие расходы: согласно как австрийской, так и монетаристской экономической теории, кейнсианские стимулирующие расходы на самом деле имеют депрессивный эффект. Это потому, что правительство конкурирует с частной промышленностью и узурпирует доллары частных инвестиций. Например, в 1998 году Япония произвела пакет стимулов на сумму более 16 триллионов иен, более половины из которых — это общественные работы, которые оказали бы подавляющее воздействие на эквивалентный объем частной экономической деятельности, создающей богатство. В целом пакеты стимулов Японии составили более ста триллионов иен, но все же они провалились. Согласно этим экономическим школам, эти стимулирующие деньги фактически увековечили проблему, которую они должны были решить.

По данным Wall Street Journal, в ноябре 2009 года Япония вернулась к дефляции . Bloomberg LP сообщает, что в октябре 2009 года потребительские цены упали почти на рекордные 2,2%.

Объединенное Королевство

Во время Первой мировой войны британский фунт стерлингов был удален от золотого стандарта. Мотивом для этого изменения политики было финансирование Первой мировой войны; одним из результатов стала инфляция и рост цен на золото, а также соответствующее падение международных обменных курсов фунта. Когда фунт был возвращен к золотому стандарту после войны, это было сделано на основе довоенной цены на золото, которая, поскольку она была выше, чем эквивалентная цена в золоте, требовала, чтобы цены упали, чтобы выровняться с более высоким целевым значением фунт.

Мотивом для этого изменения политики было финансирование Первой мировой войны; одним из результатов стала инфляция и рост цен на золото, а также соответствующее падение международных обменных курсов фунта. Когда фунт был возвращен к золотому стандарту после войны, это было сделано на основе довоенной цены на золото, которая, поскольку она была выше, чем эквивалентная цена в золоте, требовала, чтобы цены упали, чтобы выровняться с более высоким целевым значением фунт.

В Великобритании дефляция составила около 10% в 1921 году, 14% в 1922 году и от 3 до 5% в начале 1930-х годов.

Соединенные Штаты

Годовая инфляция (синий цвет) и дефляция (зеленый цвет) в США с 1666 г. CPI-U США с 1913 г .; Источник: Министерство труда США.Основные дефляции в США

В Соединенных Штатах было четыре значительных периода дефляции.

Первый и самый тяжелый был во время депрессии 1818–1821 годов, когда цены на сельскохозяйственные товары упали почти на 50%. Сокращение кредитования, вызванное финансовым кризисом в Англии, привело к утечке валюты из США. Банк Соединенных Штатов также сократил объемы кредитования. Цена на сельскохозяйственные товары упала почти на 50% с пика в 1815 году до минимума в 1821 году и не восстановилась до конца 1830-х годов, хотя и достигла значительно более низкого уровня цен. Наибольший ущерб нанесла цена на хлопок, основной экспорт США. Цены на продовольственные культуры, которые были высокими из-за голода 1816 года, вызванного отсутствием лета , упали после возвращения нормального урожая в 1818 году. Улучшение транспорта, в основном с магистралей, и в меньшей степени введение пароходов , значительно снизили транспортные расходы.

Банк Соединенных Штатов также сократил объемы кредитования. Цена на сельскохозяйственные товары упала почти на 50% с пика в 1815 году до минимума в 1821 году и не восстановилась до конца 1830-х годов, хотя и достигла значительно более низкого уровня цен. Наибольший ущерб нанесла цена на хлопок, основной экспорт США. Цены на продовольственные культуры, которые были высокими из-за голода 1816 года, вызванного отсутствием лета , упали после возвращения нормального урожая в 1818 году. Улучшение транспорта, в основном с магистралей, и в меньшей степени введение пароходов , значительно снизили транспортные расходы.

Второй была депрессия конца 1830-х — 1843 года, последовавшая после паники 1837 года , когда курс американской валюты упал примерно на 34%, а цены упали на 33%. Масштабы этого сокращения сопоставимы только с Великой депрессией. (См. Исторические примеры кредитной дефляции ). Эта «дефляция» удовлетворяет обоим определениям: снижению цен и уменьшению доступного количества денег. Несмотря на дефляцию и депрессию, с 1839 по 1843 год ВВП вырос на 16%.

Несмотря на дефляцию и депрессию, с 1839 по 1843 год ВВП вырос на 16%.

Третий был после гражданской войны , иногда называемой Великой дефляцией . Возможно, это было вызвано возвращением к золотому стандарту, отказом от бумажных денег, напечатанных во время гражданской войны.

Великий прогиб 1873–96 гг. Может оказаться в верхней части списка. Его масштабы были глобальными. В нем были представлены технологии, позволяющие снизить затраты и повысить производительность. Он сбил с толку экспертов своей настойчивостью и сопротивлялся попыткам политиков понять его, не говоря уже о том, чтобы повернуть вспять. Это принесло рост цен на облигации на целое поколение, а также обычные убытки для неосторожных кредиторов из-за дефолтов и ранних требований. Согласно Милтону Фридману , между 1875 и 1896 годами цены падали в Соединенных Штатах на 1,7% в год, а в Великобритании — на 0,8% в год.

- (Примечание: Дэвид А. Уэллс (1890) дает отчет о периоде и обсуждает большие успехи в производительности, которые, как утверждает Уэллс, были причиной дефляции.Рост производительности соответствовал дефляции. Мюррей Ротбард (2002) дает аналогичный отчет .)

Четвертый случай произошел в 1930–1933 годах, когда уровень дефляции составлял примерно 10 процентов в год, что было частью сползания Соединенных Штатов в Великую депрессию , когда банки обанкротились, а безработица достигла пика в 25 процентов.

Дефляция Великой депрессии произошла отчасти из-за огромного сокращения кредита (денег), банкротства создавали среду, в которой наличные деньги были безумно востребованы, и когда Федеральный резерв должен был удовлетворить этот спрос, он вместо этого сократил денежную массу на 30% в обеспечении соблюдения своей новой доктрины реальных векселей , поэтому банки свергали один за другим (потому что они не могли удовлетворить внезапный спрос на наличные — см. Банковское дело с частичным резервированием ). С точки зрения уравнения Фишера (см. Выше), произошло сопутствующее падение как денежной массы (кредита), так и скорости обращения денег, которое было настолько значительным, что ценовая дефляция продолжилась, несмотря на увеличение денежной массы, спровоцированное Федеральной резервной системой.

Незначительные дефляции в США

На протяжении всей истории Соединенных Штатов инфляция приближалась к нулю и на короткие периоды времени опускалась ниже. Это было довольно распространено в XIX веке и в XX веке до полного отказа от золотого стандарта для Бреттон-Вудской системы в 1948 году. За последние 60 лет Соединенные Штаты испытали дефляцию только два раза; в 2009 году во время Великой рецессии и в 2015 году, когда индекс потребительских цен едва опустился ниже 0% и составил -0,1%.

Некоторые экономисты полагают, что в США дефляция могла быть частью финансового кризиса 2007–2010 годов ; сравните теорию дефляции долга . В годовом исчислении потребительские цены снижались шесть месяцев подряд до конца августа 2009 года, в основном из-за резкого падения цен на энергоносители. Потребительские цены упали на 1 процент в октябре 2008 года. Это было крупнейшее месячное падение цен в США, по крайней мере, с 1947 года. Этот рекорд был снова побит в ноябре 2008 года, снизившись на 1,7%. В ответ Федеральная резервная система решила продолжить снижение процентных ставок до почти нулевого диапазона по состоянию на 16 декабря 2008 года.

В ответ Федеральная резервная система решила продолжить снижение процентных ставок до почти нулевого диапазона по состоянию на 16 декабря 2008 года.

В конце 2008 — начале 2009 года некоторые экономисты опасались, что США могут войти в дефляционную спираль. Экономист Нуриэль Рубини предсказал, что Соединенные Штаты войдут в дефляционную рецессию, и ввел термин «стаг-дефляция» для ее описания. Это противоположно стагфляции , которая была основным опасением весной и летом 2008 года. Затем в Соединенных Штатах началась измеримая дефляция, которая неуклонно снижалась от первой измеренной дефляции в -0,38% в марте до июльского уровня дефляции -2,10. %. Что касается заработной платы, то в октябре 2009 года штат Колорадо объявил о снижении минимальной заработной платы штата , которая индексируется с учетом инфляции, что станет первым сокращением минимальной заработной платы в штате с 1938 года.

Смотрите также

Примечания

Ссылки

- Никола Акочелла , « Дефляционная предвзятость стратегий выхода в странах ЕВС », в: « Обзор экономических условий в Италии », 2-3: 471–93, (2011).

- Бен С. Бернанке. Дефляция: убедиться, что «этого» здесь не произойдет . Совет Федеральной резервной системы США. 21 ноября 2002 г. Дата обращения: 17 октября 2008 г. (Архивировано WebCite по адресу https://www.webcitation.org/5bdTTiZhU?url=http://www.federalreserve.gov/BOARDDOCS/SPEECHES/2002/20021121/default.htm

- Майкл Бордо и Эндрю Филардо, Дефляция и денежно-кредитная политика в исторической перспективе: вспоминать прошлое или быть обреченным на его повторение ?, В: Экономическая политика, октябрь 2005 г., стр. 799–844.

- Георг Эрбер, Риск дефляции в Германии и денежно-кредитная политика ЕЦБ. В: Cesifo Forum 4 (2003), 3, стр. 24–29.

- Чарльз Гудхарт и Борис Хофманн, Дефляция, цены на кредиты и активы, В: Дефляция — текущие и исторические перспективы, ред. Ричард К.К. Бурдекин и Пьер Л. Сиклос, Cambridge University Press, Кембридж, 2004.

- Международный валютный фонд, дефляция: детерминанты, риски и варианты политики — выводы независимой рабочей группы, Вашингтон, округ Колумбия, 30 апреля 2003 г.

- Международный валютный фонд, Перспективы развития мировой экономики, 2006 г. — Глобализация и инфляция, Вашингтон, округ Колумбия, апрель 2006 г.

- Отмар Иссинг, Евро через четыре года: есть ли риск дефляции?, 16-я Европейская финансовая конвенция, 2 декабря 2002 г., Лондон, Europäische Zentralbank, Франкфурт-на-Майне

- Стивен Б. Камин, Марио Марацци и Джон В. Шиндлер, «Экспорт дефляции» из Китая?, Документы для обсуждения международных финансов № 791, Совет управляющих Федеральной резервной системы, Вашингтон, округ Колумбия, январь 2004 г.

- Кругман, Пол (1998). «Это Baaaaack: спад в Японии и возвращение ловушки ликвидности» (PDF) . Брукингские документы по экономической деятельности . 1998 (2): 137–205. DOI : 10.2307 / 2534694 . JSTOR 2534694 .

внешние ссылки

определение понятия, причины, факторы, методы борьбы

- Автомобили

- Бизнес

- Дом и семья

- Домашний уют

- Духовное развитие

- Еда и напитки

- Закон

- Здоровье

- Интернет

- Искусство и развлечения

- Карьера

- Компьютеры

- Красота

- Маркетинг

- Мода

- Новости и общество

- Образование

- Отношения

- Публикации и написание статей

- Путешествия

- Реклама

- Самосовершенствование

- Спорт и Фитнес

- Технологии

- Финансы

- Хобби

Рубрики

- О проекте

- Реклама на сайте

- Условия

- Конфиденциальность

- Вопросы и ответы

FB

Войти Ученые впервые увидели газопылевую воронку внутри диска формируДефляция и инфляция, причины и последствия

Сущность понятий «инфляция» и «дефляция»

Определение 1

Инфляция – это экономическое явление, характеризуемое общим повышением цен на товары и услуги в длительном периоде.

Сущность инфляции заключается в том, что с течением времени объем покупательной способности одной и той же суммы денег снижается. То есть, такое же количество готовой продукции уже невозможно купить, так как деньги обесценились. Для рыночной модели хозяйствования характерна открытая форма инфляции, связанная с повышением цен. Если государство вмешивается в хозяйственные процессы, то инфляция может стать подавленной. При ней цены не растут, но возникает нехватка товара.

Необходимо четко различать инфляцию и разовое повышение цен. Инфляция – это всегда тренд, характерный для длительного периода. При этом инфляция не ведет к росту цен на все существующие товары и услуги. Часть из них может дорожать, а другая часть дешеветь. Специалисты говорят об инфляции в случае, если происходит изменение общего уровня цен. Эту тенденцию можно отследить через дефлятор валового внутреннего продукта. По сути, он является ценовым индексов, который позволяет измерить общий уровень цен за рассматриваемый период.

Замечание 1

Дефляция противоположна инфляции. Она ведет к снижению уровня цен. Для рыночной экономики такое явление не характерно, поэтому встречается весьма редко, причём, как правило, в краткосрочном периоде. Примером длительной дефляции является дефляция в Японии, где в последние десятилетия отмечалось общее снижение цен на 1%.

Причины инфляции и дефляции

Экономическая теория внимательно изучает причины инфляции и дефляции, так как их быстрые темпы могут привести к дестабилизации всей экономической системы. Вопрос сдерживания резкого изменения уровня цен остается одним из важнейших в государственной экономической политике. Специалисты выделяют следующие причины колебания цен:

- Использование денежной эмиссии для покрытия растущих государственных расходов. Если денежная масса увеличивается сверх потребности товарного обращения, то происходит рост цен. Такая ситуация характерна для крупных кризисов и военных периодов.

- Рост потребительского кредитования.

Средства для выдачи ссудного капитала в этом случае выделяются из валюты, не имеющей обеспечения. Рост обязательств приводит к обесцениванию денег.

Средства для выдачи ссудного капитала в этом случае выделяются из валюты, не имеющей обеспечения. Рост обязательств приводит к обесцениванию денег. - Монополизация рынка стимулирует злоупотребление полномочиями. Крупные предприятия способны влиять на изменение цен и объемов выпуска. Если происходит повышение стоимости энергоресурсов, то инфляция быстро распространяется на весь реальный сектор.

- Сильные профсоюзы ограничивают регулирующую роль рынка, что мешает устанавливать справедливый уровень оплаты труда.

- Дефицит товаров и услуг, вызванный сокращением производства. Даже при сохранении действующего уровня цен, происходит инфляция из-за дефицита.

- Изменения в экономической политике государства через внесение корректировок в налогово-бюджетную и кредитно-денежную политику.

При очень высоких темпах роста цен может вернуться натуральный обмен или бартер. Дефляция проявляется под влиянием других факторов. Прежде всего, это рост спроса на деньги, как в наличной, так и в безналичной форме. Деньги могут дорожать при снижении объема денежных средств, росте производственного выпуска, если он не обеспечен спросом. Еще одной причиной может стать прямое вмешательство государства в вопросы регулирования денежной массы. Слишком быстрое ее изменение проявляется в дефляционных процессах. Вышеперечисленные причины могут вызывать дефляцию по отдельности или в совокупности.

Деньги могут дорожать при снижении объема денежных средств, росте производственного выпуска, если он не обеспечен спросом. Еще одной причиной может стать прямое вмешательство государства в вопросы регулирования денежной массы. Слишком быстрое ее изменение проявляется в дефляционных процессах. Вышеперечисленные причины могут вызывать дефляцию по отдельности или в совокупности.

Последствия инфляции и дефляции

Инфляция и дефляция не приносят положительных изменений в экономику. Инфляция считается управляемой и нормальной для рыночной модели, если не превышает 2% в год. Казалось бы, дефляция ведет к укреплению курса национальной валюты и покупательной способности денег. Однако, на практике она ведет к отрицательным последствиям, среди которых отмечают:

- Снижение цен на блага поведение покупателей не меняется. Но предприятия недополучают доход, происходит сокращение капитала в реальном секторе, что приостанавливает модернизацию и инновационную деятельность.

- Уменьшение оборота денежных средств негативным образом влияет на работу кредитно-денежной системы.

Население отдает предпочтение хранению денег собственными силами, без открытия депозитных счетов.

Население отдает предпочтение хранению денег собственными силами, без открытия депозитных счетов. - Снижение объемов кредитования. Избыток средств снижает спрос на ссудный капитал.

- Замедление темпов развития производства. Недополучение прибыли ведет к тому, что предприятия перестают инвестировать в рост и модернизацию активов.

Методами снижения негативных последствий дефляции могут быть снижение процентной ставки, снижение требований к заемщикам, а также оптимизация условий получения займов. Стимулировать экономику поможет сокращение налогового бремени, предоставление льгот, а также стимулирование развития инфраструктуры.

Инфляция ведет к снижению числа занятых, обесцениванию фонда накопления, снижению ценности кредитов, стимулированию спекулятивных сделок. Антиинфляционная политика обычно направлена на приспособление к инфляции. То есть, проводятся мероприятия по индексации доходов, повышается контроль над уровнем цен. Так же осуществляются меры по поддержанию экономического спада, росту безработицы. С инфляцией борются через преобразование денежной системы страны. Например, государство может повлиять на сокращение денежной массы, провести мероприятия по укрупнению денежной единицы. Девальвация подразумевает уменьшение золотого содержания каждой единицы денег. А ревальвация, напротив, повышает обеспеченность денежных средств. Еще одним способом решения проблем, вызванных инфляцией, является нуллификация или уничтожение старых банкнот. Либо организуется обмен старых денежных знаков на новые.

С инфляцией борются через преобразование денежной системы страны. Например, государство может повлиять на сокращение денежной массы, провести мероприятия по укрупнению денежной единицы. Девальвация подразумевает уменьшение золотого содержания каждой единицы денег. А ревальвация, напротив, повышает обеспеченность денежных средств. Еще одним способом решения проблем, вызванных инфляцией, является нуллификация или уничтожение старых банкнот. Либо организуется обмен старых денежных знаков на новые.

Замечание 2

Таким образом, инфляция и дефляция оказывают негативное влияние на экономические отношения. Экономическая политика государства всегда учитывает текущее положение цен, принимает меры по их регулированию через косвенные финансовые инструменты.

ИНФЛЯЦИЯ И ДЕФЛЯЦИЯ | Энциклопедия Кругосвет

Содержание статьиИНФЛЯЦИЯ И ДЕФЛЯЦИЯ (англ. Inflation, deflation) – изменения, соответственно повышение и понижение, общего уровня цен в экономике.

Наиболее типичным изменением уровня цен является инфляция – обесценивание денег в результате роста цен на все товары. Дефляция, повышение ценности денег в результате снижения уровня цен, наблюдается реже и охватывает, как правило, не все виды товаров, а лишь отдельные их группы.

Измерение изменения цен.

Инфляция может принимать различные формы (Рис. 1).

В экономике командного типа она обычно имеет подавленную форму: правительство контролирует уровень цен и не дает им повышаться, однако обесценение денег проявляется в росте товарного дефицита и времени, которое покупатели тратят на поиск товара. В рыночном хозяйстве инфляция проявляется в открытой форме – как прямой рост оптовых и розничных цен. Если цены растут со скоростью примерно 3–5% в год, такую инфляцию называют ползучей, это нормальное для современной экономики явление. Опасным считается, когда инфляция становится галопирующей (до 100% годового прироста) или даже перерастает в гиперинфляцию (свыше 100%).

Для измерения изменения уровня цен используются такие экономико-статистические показатели как дефлятор валового внутреннего продукта (ВВП), индекс потребительских цен и индекс цен производителя.

Дефлятор ВВП рассчитывается как отношение номинального ВВП к реальному:

В этой формуле номинальный ВВП выражается в текущих ценах (в рыночных ценах данного года), а реальный ВНП рассчитывается в сопоставимых ценах (в ценах периода, который принимается за базовый).

Индекс потребительских цен (индекс Ласпериса) определяется как отношение потребительской корзины в текущих ценах данного года к набору товаров и услуг этой же потребительской корзины, выраженной в сопоставимых ценах года, принятого за базовый:

где q0i – потребительская корзина с фиксированным набором товаров и услуг;

Sp1 i – сумма текущих цен на товары и услуги, составляющих потребительскую корзину в текущем периоде;

Sp0 i — сумма сопоставимых цен на товары и услуги, составляющих потребительскую корзину в базовом периоде.

Индекс цен производителя (индекс Пааше) определяется по этой же формуле, только вместо потребительской корзины с фиксированным набором потребительских товаров и услуг берется фиксированный набор инвестиционных товаров (сталь, бензин, строительные материалы и др.).

Инфляция и дефляция в истории рыночного хозяйства.

Экономическая история демонстрирует, что инфляционное обесценение денег является частым фактором развития товарно-денежных отношений.

Пока в качестве денег использовались монеты из драгоценных металлов, цены на товары, как правило, оставались достаточно стабильными. Главной причиной обесценения денег были тогда действия правительств, стремящихся решать свои финансовые проблемы путем тайного уменьшения содержания золота или серебра в монетах. Единственный пример сильного и общего обесценения денег в эпоху обращения золотых и серебряных монет – это «революция цен» в Западной Европе 16–17 вв., вызванная огромным притоком драгоценных металлов из Нового Света.

Когда в 18–19 вв. на смену полноценным деньгам пришли бумажные деньги, не имеющие собственной стоимости, инфляция стала наблюдаться гораздо чаще. В периоды политических и экономических катаклизмов правительства искали выход из финансовых трудностей, вбрасывая в оборот новые бумажные деньги, не обеспеченные товарами.